что это такое, особенности, условия, преимущества и недостатки

Кредит в ломбарде является займом, предоставляемым под залог. Зачастую собственность остается у кредитовавшей компании до полной выплаты взятых средств с процентами. На данный момент передать в ломбард можно почти любые ценные вещи. Исключение составляют тематические ломбарды, открываемые на базе определенного магазина и принимающие то, что они могут там продавать.

Сдавать можно почти все, что обладает какой-либо ценностью. Самое основное, чтобы ломбарду было интересно такое предложение. Когда определенную вещь не принимают в одном месте, можно с легкостью предложить ее в другом. На данный момент особой популярностью пользуются ценные бумаги. Ломбарды с удовольствием берут всю документацию, заверяемую Центральным банком РФ, так как ее несложно реализовать.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49. Это быстро и бесплатно!

Что такое ломбардный кредит

Заем из ломбарда предоставляется банковским учреждением в виде некоторой суммы денег под залог находящейся в собственности человека недвижимости или принадлежащих ему правовых полномочий по недвижимости.

Заем из ломбарда предоставляется банковским учреждением в виде некоторой суммы денег под залог находящейся в собственности человека недвижимости или принадлежащих ему правовых полномочий по недвижимости.Стоит отметить, что ломбардный кредит Банка России – это кредит под залог ценных бумаг.

В качестве имущества под залог для ломбардного кредитования могут быть рассмотрены различные вещи. Самое основное, чтобы предмет залога быстро реализовывался.

Речь идет о некоторых активах, которые принято причислять к дорогим: недвижимость, машины, изделия из дорогих металлов и камней. Кроме того, являются популярными для предоставления подобного типа займа продукты, материалы, ценные бумаги, документация по распределению продуктов.

Также ломбардным кредитом называют заем, который выдается Центральным банком РФ коммерческому банковскому учреждению, когда в качестве залога при подобном кредитовании используются ценные бумаги Российской Федерации.

Физические и юридические лица пытаются испробовать различные вариации предоставления кредита для обретения финансов на приемлемых основаниях. Банковские учреждения выдвигают предложения по займам с привлечением поручителей, под залог недвижимости, нецелевые и целевые ссуды.

Иногда бывает проблематично выявить, какие особенные характеристики присущи определенной форме выдачи займа.

Логично, что альтернативой банковским компаниям и МФО считаются ломбарды.

Данные фирмы передают краткосрочные заемные средства под залог собственности. После этого драгоценности или иные вещи нужно будет выкупать за сумму с перечисленными процентными начислениями. При отсутствии необходимой суммы средств в день выкупа ценности будут перезаложены: заемщик оплачивает процентные отчисления, а время оплаты увеличивается еще на 30 дней.

По подобной схеме работают и определенные банковские организации, выдающие займы в ломбарде. А по ломбардному кредиту ЦБ РФ может быть использовано такое обеспечение, как ценные бумаги.

Правовая основа деятельности ломбардов по кредитованию

Открываться такие фирмы начали уже давно, однако больше 20 лет это никаким образом не было урегулировано, не существовало постановлений о ломбардах. В итоге 19.07.2007 был принят Федеральный закон №196-ФЗ.

В нем описаны все основные условия. До обращения за заемными средствами к ломбардам нужно с ним ознакомиться, чтобы при прочтении документации быть подкованным в правовом плане.

Важно! Не стоит бояться просить документацию, которая отображает постановку компании на учет в регулирующих органах. Это возможность обезопасить себя от мошеннических действий неофициальных компаний.

При обращении к недобросовестным заимодавцам у заемщика высок риск утратить собственное жилье по залогу, а так как залоговая цена чаще всего ниже рыночной, то доля денежных средств будет утеряна.

Некоторые особенности получения ломбардного кредита

Хотя в ломбарде получить денежные средства проще, однако документация необходима почти та же, как и в банке: паспорт и свидетельство на правовые полномочия по собственности.

Естественно, на золотые и другие ценные изделия никто не будет просить документацию, но на квартиру, автомобиль, земельный участок и многое другое требуется передать полный пакет.При этом нужно будет обозначить, что собственность или что-либо иное не находится в залоге у других компаний.

Основными требованиями к заемщику являются:

- Возрастная категория — от 18 лет, в определенных ломбардах — от 21 года.

- Гражданство России.

- Место жительства и прописка в Российской Федерации.

Зачастую ломбарды проявляют лояльность и ограничиваются только паспортом, возрастной категорией и документацией на собственность. После проведения проверочных мероприятий специалист оценит залоговую собственность, а также выяснит состояние и цену на рынке.

Зачастую ломбарды проявляют лояльность и ограничиваются только паспортом, возрастной категорией и документацией на собственность. После проведения проверочных мероприятий специалист оценит залоговую собственность, а также выяснит состояние и цену на рынке.Период кредитования при залоге ценных бумаг не способен быть дольше, нежели по самим документам. Когда средства по ценным бумагам предоставляются к передаче спустя 3 месяца, то период также рассчитывается до 90 дней.

После этого будут озвучены цифры. При положительном решении клиента подписываются соглашения и предоставляются денежные средства.

Особенности оценки имущества

Величина предоставляемых заемных средств во многом зависит от оценивания залоговой собственности и его номинальной цены, которую выявляют работники экспертным методом.

Под залоговой оценкой стоит понимать наибольший размер кредита в процентном соотношении к цене предмета залоговой стоимости. Предмет способен оцениваться в величину средств, равняющуюся от 40 до 100% от его настоящей цены.

Предоставление ломбардного кредита под залог недвижимости обладает своими особенностями. Данная форма финансирования обозначает наличие специально подготовленных помещений для сохранения ценностей заемщика в материальном плане. Из-за этого не каждая банковская организация предлагает такие варианты финансового обеспечения.

В каждой подобной компании имеется собственный прейскурант и критерии. Оценка вещей в ломбарде проводится при учете:

В каждой подобной компании имеется собственный прейскурант и критерии. Оценка вещей в ломбарде проводится при учете:- Их рыночной цены.

- Текущего состояния.

- Наличия или отсутствия гарантии.

- Престижа товара.

- Режима применения собственности на протяжении кредитного срока.

В определенных ломбардах можно получить до 95% стоимости машины всего за 30 минут, однако при этом нельзя использовать транспортное средство – оно будет помещаться на стоянку компании. До 40-50% рыночной цены транспортного средства можно получить на руки, когда оставляется в залог лишь технический паспорт.

Также в этой ситуации возрастет срок рассмотрения заявки, будут учтены кредитная история, место регистрации автомобиля и многое другое.

Условия ломбардных кредитов по сравнению с обычными банковскими

Для каждого займа в ломбарде характерны следующие условия:

- Зачастую оценивание принесенных вещей осуществляется напрямую в ломбарде специально аккредитованным работником.

- Оценочная цена намного меньше рыночной, чаще всего не больше 50%.

- Процентные отчисления обычно перечисляются каждый день, причем, больше, чем в банке. Они будут подсчитываться на всю величину заемных средств. Период — до года, однако зачастую его можно продлевать.

- В ломбардах довольно тяжело отыскать низкие проценты. Чаще всего они зашкаливают до 100 и более процентов годовых.

Особенность! В обязательном порядке нужно пересчитывать дневной процент, перемножив ставку на 365 дней для того, чтобы понять переплату за год и сопоставить с банковской.

В большинстве ломбардов, как и в огромном количестве кредитных организаций и МФО, можно осуществить подачу онлайн-заявки на получение денег, предварительный расчет и оценивание собственности.

В основном одобренная величина средств не будет выше 80% от цены продукта. Все находится в зависимости от возможного времени реализации продукта, а также рискованных ситуаций, то есть на руки взять всю стоимость не удастся.

Также к условиям стоит причислить:

- Срок предоставления — до года, однако можно продлить.

- Ставка по процентам является индивидуальной для любого человека, но не больше 160% годовых.

- Залог является застрахованным.

В качестве залога будут приняты техника, электроника, компьютеры и телефоны, как, к примеру, при ломбардном кредите со счета «Виста».

Преимущества и недостатки

У всякого типа кредитования есть положительные и отрицательные стороны.

Изначально стоит сказать о преимуществах:

Изначально стоит сказать о преимуществах:- Решение о предоставлении подобного кредита можно получить в течение короткого промежутка времени, который не превышает одних суток.

- По подобному кредитованию имеется возможность получения до 80% от оценочной цены залога.

- Когда в качестве кредитора будет выступать ломбард, оценивание осуществляется на основе договоренности между сторонами.

- Не нужно будет подтверждения собственной прибыли, сбора справок.

- Достаточно передать паспортные данные и документацию об имуществе.

- Получение такого кредита может осуществляться в наличной и безналичной формах.

- Целевые установки, на которые нужны заемные деньги, не имеют значения.

К недостаткам нужно причислить:

- Данный вид займа является краткосрочным, из-за этого на его возвращение, а также возврат залоговой собственности не так много времени. Заимодавец обладает правовыми полномочиями после окончания предусмотренного соглашением периода реализовать предмет залога в счет оплаты долга.

- Не во всех ситуациях оценивание предмета залога показывает его цену на рынке.

- Ставки по займам в ломбарде являются довольно завышенными.

Заключение

В ситуации нарушения требований и просрочек по выплатам ценная собственность, которая отдавалась в залог, будет оставаться в имуществе у кредитора.

Ломбардный кредит – это кредит под залог определенной недвижимости. Однако имеются и благоприятные обстоятельства, ведь можно срочным образом обеспечить себя финансовыми средствами и при этом не заниматься долгим сбором необходимой документации и привлечением других людей.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

lichnyjcredit.ru

Ломбард и ломбардный кредит

В жизни бывают разные ситуации, некоторые из которых требуют денежного решения. В этом случае можно попросить в долг у знакомых, но и у них свободных денег может не оказаться. Одним из самых быстрых и простых видов заемных денег является ломбардный кредит. Где его можно получить и в чем особенность?

Слово «ломбардный» наталкивает нас на то, что мы можем получить этот кредит только в ломбарде. Это не совсем верно, ломбардными называются кредиты, при которых заемщик обеспечивает гарантию возврата средств своему кредитору, предоставляя ему в качестве залога какое-либо имущество или право на имущество.

В настоящее время одним из видов банковского кредитования является ломбардный кредит, который выдается под залог дорогого имущества: такого, как квартира, автомобиль или ценные бумаги. Но не каждый человек решиться заложить свою дорогостоящую собственность. Часто бывает, что человеку срочно нужна небольшая денежная сумма. В этом случае можно обратится в специальную коммерческую организацию – ломбард, которая выдаст без промедления нужную сумму под залог имущества, как движимого, так и недвижимого, а также товаров народного потребления и драгоценных металлов. Заемщик имеет полное право вернуть себе вещь, оставленную под залог, заплатив сумму выкупа, плюс проценты за пользование займом.

Сумма кредита зависит от оценки имущества, которая определяется экспертным путем. Величина залоговой оценки может составлять от 50 до 100 процентов.

В случае если заемщик не погасил кредит по истечении срока договора, ломбард автоматически становится собственником залога, но не сразу, а только через месяц официального окончания срока договора.

Удобный способ получить быстро деньги, которые нужны, но не следует упускать возможности обмана. Чтобы не стать жертвой обмана, необходимо соблюдать несколько несложных правил.

- Ломбарды, которые в качестве залога принимают золотые ювелирные изделия, обязательно должны стоять на учете в Центральной инспекции пробирного надзора. Все ломбарды должны иметь инструкцию, на основании которой они принимают вещи под залог.

- В кассе ломбарда обязательно должны быть деньги. Если их нет, это является поводом к сомнению.

- Обстановка ломбарда и уровень его работы, в том числе уровень обслуживания. Наиболее современные ломбарды оснащены сегодня платежными автоматами.

- Старайтесь избегать ломбардов, где помимо четко определенного процента, имеются еще и различные доплаты за пользование кредитом или его оформление, а также установлены штрафы за просрочку выплат.

- Внимательно читайте договор, заключаемый с ломбардом.

- Лучше всего прибегать к помощи ломбардов, которые ведут свою деятельность не менее двух лет.

Общее же правило для всех, кто собирается воспользоваться услугами ломбарда, – не забывать о сроке, на который закладывается вещь.

Материал подготовлен методистами ГМЦ ДОгМ Ефановой О. В. и Мироновой Н. С.

life.mosmetod.ru

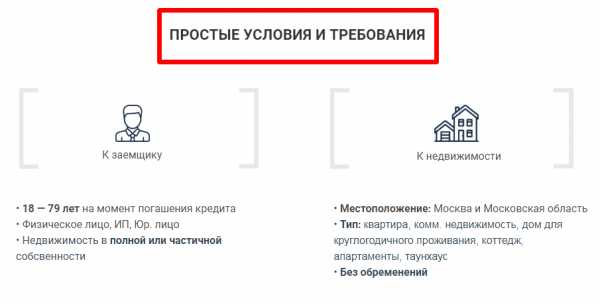

Кредит в ломбарде под залог квартиры от 2% месяц!

Кредит под залог квартиры в банке не подошел, потому что деньги нужны очень срочно? Или у вас есть проблемы с кредитной историей? Даже если и то, и другое — мы одобрим ломбардный кредит под залог квартиры со 100% вероятностью! Условия вам очень понравятся.

| Услуга: | Ломбардный кредит под залог квартиры |

| Сумма: | 500 000 р. — 40 000 000 р. |

| Ставка: | от 20%/годовых или от 2%/месяц |

| Срок кредита: | до 3 лет с пролонгацией |

| Залог: | квартира/дом |

| Поручители: | без поручителей |

| Срок оформления: | решение от 1 дня + переоформление 5 дней |

| Возраст заемщика: | от 21 года до 70 лет |

| Прописка: | на территории России (возможно кредитование нерезидентов) |

| Требуемые документы: | паспорт |

| Минимальные требования: | любая кредитная история |

Внимание! Со 2 апреля 2015 года выдаем деньги под 3% в месяц под залог квартиры или дома с открытыми просрочками (даже если год уже не платите!) через обременение (без договора купли-продажи) — вы остаетесь собственником недвижимости! Предложение актуально и в 2019 году!

Наши запасы денег, разумеется, не бесконечны — звоните прямо сейчас: +7 (495) 640-2000.

Виды кредитов под залог квартиры в ломбарде через Финарди

- Когда в залог выставляется уже имеющееся жилье. В этом случае, вы заключаете сделку на основании общих требований, указывая при этом вид недвижимости и цели, на которые берете деньги. Так же, банком рассматривается досье и берётся во внимание наличие поручителей.

- По второму виду — вы можете заложить квартиру в ломбарде следующим образом: в этом случае существует единственное условие — это наличие залога, то есть недвижимость, которая является собственностью и надлежащим образом оформлена. В этом случае никаких критериев в отношении вашего финансового положения не требуется.

Мы готовы реально согласовать рассмотрение вашей заявки всего за 1 день!

Ломбардный кредит — это когда в ломбарде или в банке тоже?

Также не следует заблуждаться в том, что средства, которые выдаются ломбардом, выдаются только в ломбарде. То есть данный способ кредитования имеет место и в обычных банках, которые работают по существующим специальным программам. Только найти такой банк очень сложно. А у нас есть такой банк, который работает как ломбард: под залог квартиры в нем можно получить до 5 000 000 р.!

Процесс оформления залога квартиры в ломбарде

Заем в ломбарде можно оформить двумя способами: от обычного договора до купли-продажи при условии его выкупа. Пользоваться ломбардным кредитом куда выгоднее, чем банковским, так как необходимая сумма выплачивается заёмщику в короткий срок, практически в тот же день как принято одобрительное решение по его заявке.

В общем, обращаясь в ломбард, квартиру вы закладываете при следующих преимуществах:

- быстрота;

- отсутствие цели;

- необходимость предоставление дохода не нужна.

Мы гарантируем все три вышеперечисленных преимущества, звоните! +7 (495) 640-2000.

Потребительский кредит

finardi.ru

Займ в ломбарде без залога: как получить деньги

Аркадий Григорьев

Обновлено 14 марта 2018

Шрифт A A

Нет времени читать?

Займ в ломбарде без залога — нередкая операция, позволяющая взять нужную сумму в долг, не имея никакого ценного имущества. Когда срочно нужны деньги, большинство людей обращаются в МФО, но ломбарды также отличаются быстрым сервисом. Стоит разобраться, есть ли в ломбарде кредитование без залогового имущества, и на каких условиях оно осуществляется.

Лучшие предложения по займам по мнению редакции:

Сумма займа, руб

1000-80000

ВозрастС 18 лет

Условия

Паспорт

Сумма займа, руб

3000-25000

Возраст

С 18 лет

Условия

Паспорт

2000-30000

Возраст

С 18 лет

Условия

Паспорт

Сумма займа, руб

8000-60000

Срок

5 дней -18 недель

Возраст

21 — 60 лет

Условия

ПаспортСумма займа, руб

до 70000

Срок

до 24 недель

Условия

Без справок

Стандартные условия

Ломбард – это юридическое лицо, выдающее займы клиентам под залог. Что может выступать в виде обеспечения:

При обращении за помощью в такую компанию имущество проходит оценку. Процентная ставка и срок кредитования, а также требования к заемщику значительно различаются в разных организациях.

Факт! Большинство ломбардов, помимо единых для всех условий, могут предложить индивидуальный процент или срок в зависимости от того, какое ценное имущество заложено.

Условия займа без залога

Существует федеральный закон от 19 июля 2007 года №196 «О ломбардах», по которому ломбарды – компании, специализирующиеся на хранении имущества клиентов и выдаче микрозаймов.

Сервис подбора кредита

Подберите кредит, согласно вашим потребностям и возможностям

Важно! По закону получить займ без передачи залога этой кредитной организации нельзя.

Срок хранения имущества заемщика – до года, чаще – месяц или три.

Однако, в результате активной конкуренции между организациями, предоставляющими займы, появляется более широкий спектр услуг. Как ломбарды обслуживают заемщиков без залогового имущества? На базе ломбардов оформляются профильные центры микрофинансирования.

С помощью такой организации каждый желающий, даже без ценного имущества, может получить необходимый займ до зарплаты. На каких условиях осуществляется кредитование:

- Процент начисляется ежесуточно. В среднем процентная ставка от 0,75 до 5% от суммы займа.

- Срок микрозайма редко составляет больше 3 месяцев.

- Возраст заемщика должен быть старше 18 лет, он должен иметь постоянную регистрацию в регионе, где работает ломбард. Кроме того, нужна платежеспособность и полная дееспособность, но документальное подтверждение этому не требуется. Из документов нужно будет предъявить только паспорт. Рекомендуем к прочтению нашу статью о том, как имея один только этот документ, получить деньги в день обращения.

В большинстве случаев займ без залога выдается и возвращается наличными деньгами в офисе организации.

Подписание договора и вероятность одобрения заявки

При обращении в компанию происходит составление договора о предоставлении займа с указанием следующих деталей:

- общая сумма;

- срок предоставления денег;

- санкции при просрочке и другие моменты.

По времени процедура отнимает не больше 20 минут. Если за ссудой без обеспечения обратится человек, имеющий плохую кредитную историю, то шансы получить необходимую сумму здесь у него значительно выше, чем в крупной кредитной организации. Наш материал подскажет, как действовать в этом случае.

Есть ломбарды, в которых привлечение поручителя многократно увеличивает вероятность выдачи займа.

zaim-bistro.ru

Как оформить кредит в ломбарде без залога?

Ломбардный бизнес плотно регулируется государством. Обычный ломбард работает официально, он не может нарушать нормы законодательства. До недавних пор деньги в ломбарде выдавались только под залог вещей. Недавнее законодательство внесло существенные поправки. Сегодня мы хотим поведать нашим читателям, как оформить кредит в ломбарде без залога?

Преимущества

Как оформить кредит в ломбарде без залога? В ситуации, когда срочно требуются деньги, во многих случаях обращение в ломбардные организации предпочтительней, чем в банк.

Не требуется множества справок, залога или поручителей, как это часто водится в банках. Достаточно просто показать паспорт с гражданством и регистрацией.

Иногда можно даже оформить все это в режиме онлайн, для перевода денег понадобиться карточка любого банка.

Процедура получения средств занимает минимум времени. Пользоваться полученными средствами можно на свое усмотрение, отчитываться ни перед кем не нужно.

Клиентам нравится, что деньги выдаются практически сразу, не нужно ожидать одобрения кредита от службы безопасности, как в банке.

Недостатки

Срок кредитования выбирает сам заемщик, но он не может превышать месяц. Если у клиента возникает желание взять второй кредит в этой организации, не оплатив первый, это не получится.

При первом обращении сотрудники выдают небольшие суммы, если клиент показывает себя вполне порядочным заемщиком, то в следующий раз кредитный лимит увеличивают.

Проценты отличаются в разных ломбардах, они в средним около 1% в сутки. За месяц набегает приличная сумма – 30% от взятого кредита. В банках проценты не такие большие, а в льготном периоде пользование кредитом бесплатное.

Как выгодно взять заем?

Чтобы подписать договор разумно, нужно его поначалу прочесть. Особое внимание желательно обратить на условия сделки и процентные ставки.

После этого можно подавать заявку, в которой указывается информация с паспорта, сумма, дата возврата средств, способ получения.

Если оформление происходит онлайн, то придется заполнять форму заявки самостоятельно.

При реальном визите в ломбард сотрудник этого учреждения сделает все самостоятельно, уточнив некоторые данные у клиента, которому остается только поставить свои подписи под двумя экземплярами договора.

Один экземпляр остается в ломбарде, второй – отдается заемщику. Ответ дается очень быстро, иногда – сразу, в других приходится подождать несколько минут.

Если записанная в заявке информация правдивая, то отказа не будет. Но некоторые заемщики пытаются скрыть неприятные факты, не понимая, что многое можно проверить в многочисленных базах данных, к которым сотрудники ломбарда имеют доступ.

Если клиента попросили немного погулять, то ответ приходит обычно смс-сообщением на телефон. После этого стороны подписывают договор, и заемщик получает деньги на руки или на указанный карточный счет.

Выгоды займа в ломбарде

Популярность ломбардных кредитов постоянно растет, невзирая на большие проценты по сравнению с банком.

Это вызвано тем, что оформление происходит намного быстрее, меньше бумажной волокиты. Не придется искать поручителей или собирать всевозможные документы, обычно достаточно одного паспорта.

Под залог золота или ценных вещей заем дают очень охотно. Как оформить кредит в ломбарде без залога? Нужно не иметь нерешенных проблем с выплатой предыдущих кредитов и давать заведомо ложную информацию.

Если заемщик не имеет возможности своевременно вернуть деньги ломбарду, нужно подойти к сотруднику и честно об этом рассказать.

В абсолютном большинстве случаев ломбарды идут не продление действия договора на несколько дней.

Каждый день просрочки оплачивается, но это меньшие суммы, чем штраф и пеня за несвоевременно отданный кредит.

Получить деньги в ломбарде теоретически может любой гражданин в возрасте от восемнадцати лет. Принимая решение о заключении с клиентом договора, не принимается во внимание, какова его кредитная история.

Такой подход в ломбардных компаниях везде, вне зависимости от того, в мегаполисе проживает клиент или в небольшом городке. Процентная ставка может меняться в зависимости от суммы кредитования. Поэтому важно заранее разузнать, сколько придется заплатить за этот заем.

Главное преимущество ломбарда в том, что заем предоставляется практически каждому, даже людям, имеющим множество непогашенных кредитов или подпорченную кредитную историю.

Вывод: Как оформить кредит в ломбарде без залога? Это сделать чрезвычайно легко, достаточно взять паспорт и прийти в соответствующую организацию.

Отдельные организации предоставляют такую услугу в интернете. Клиент должен ознакомиться с договором и в случае согласия подписать.

Преимущества ломбарда перед банками в том, что не понадобится долго ждать, представлять справки или поручителей. К недостаткам можно отнести большую стоимость кредита, обычно она составляет примерно 1% в день.

Приходилось ли вам оформлять кредит без залога в одном из многочисленных ломбардов? Расскажите, понравилась ли вам такая услуга? Что нужно улучшить или исправить в работе ломбардов? Поделитесь идеями в комментариях ниже.

Теперь вы знаете, как оформить кредит в ломбарде без залога.

С уважением, команда сайта 100druzey.net

Подписывайтесь на наш канал в Яндекс.Дзене прямо сейчас! |

100druzey.net

Кредит в ломбарде

Ломбард представляет собой кредитное учреждение, предоставляющее ссуды под залог имущества (как правило, движимого). В ряде стран ломбарды предоставляют услугу хранения вещей.

Принципы работы ломбарда.

Принципы работы ломбарда.Если возникает потребность в небольшой денежной сумме на срок до 30 дней (в некоторых случаях срок может быть до трех месяцев) и есть движимое имущество, можно взять кредит в ломбарде. Стоит отметить, что ломбарды работают только с гражданами старше 18 лет, также требуется представить документ, удостоверяющий личность — например, паспорт. С заемщиком заключается договор в виде сохранной квитанции (если требуется хранение) или залогового билета. Ломбард согласует оценку имущества с клиентом, размер ссуды зависит от качества и рода имущества.

Если залоговым имуществом выступают произведения искусства либо ювелирные изделия, то можно тут же, в ломбарде, обратиться к профессиональным оценщикам. Оценщики драгоценных камней и металлов — геммологи, быстро проведут оценку, к тому же акт оценки значительно увеличивает размер ссуды.

Сроки возврата и выдачи кредита, а также его размер согласуются с заемщиком и фиксируются в залоговом договоре. Пока не оформлен залоговый билет (или сохранная квитанция), требуется согласовать с ломбардом порядок оплаты и размер комиссии. В большинстве случаев, комиссия ломбарда зависит от срока погашения ссуды. Возможно досрочное погашение ссуды, также возможно ее продление. Существует множество вариантов, однако, их требуется обязательно согласовать до оформления договора. Встречаются ситуации, когда получение ссуды и выкуп залога происходит в течение одного дня, но даже в этом случае придется оплатить комиссию ломбарда за один день. Если нужно передать права заемщика другому человеку, это делается при помощи доверенности, заверенной у нотариуса. Чаще всего, ломбарды страхуют залоговое имущество самостоятельно.

Что может выступать в роли залогового имущества?

— Одежда

— Драгоценности

— Изделия из хрусталя, фарфора и фаянса

— Ковры

— Различная аппаратура (фото, теле и т.п.)

— Мебель

— Кожаные и меховые изделия

— Компьютеры, различная оргтехника

Отдельно стоит сказать о случае, если залоговым имуществом выступает автомобиль. Услуги кредитования такого рода оказывают автоломбарды. Залогом могут выступать как отечественные автомобили, так и иномарки. Возможна выдача ссуды даже под залог автомобиля старше 10 лет. Стандартный срок выдачи кредита — до 30 дней, также возможно продление ссуды вплоть до года. Процентная ставка в этом случае составляет от 2% ежемесячно, минимальная сумма кредита — 2а000 долларов. При оформлении автомобиля в роли залогового имущества составляется договор в виде залогового билета, а также акта приема и передачи автомобиля.

Кредит в ломбарде: за и против.

Кредит в ломбарде, нежели в банке выгоднее по следующим причинам:

— Быстрая и простая процедура оформления кредита

— Не требуется справки о финансовом положении

— Возможность проще погасить ссуду — ломбард самостоятельно продает залоговое имущество

— Личное участие в оценке залогового имущества и определении размера ссуды.

Естественно, есть и минусы оформления кредита в ломбарде:

— Размер ссуды меньше, а процент больше

— Банки предоставляют ссуды на более длительное время

— Экспресс-кредиты, успешно применяемые банками, ускорили время оформления кредита.

Источник — http://klientbanka.ru

klientbanka.ru

Как взять кредит в ломбарде. Особенности ломбардного кредитования

Ломбардный кредит — это одна из классических форм заимствования денежных средств. Особенностью сотрудничества с ломбардами считается обязательное предоставление залога, в форме которого обычно используются дорогостоящие виды ювелирных и антикварных изделий, мебели и одежды, бытовых и портативных приборов. Некоторые ломбарды принимают в качестве обеспечения сделки права собственности на недвижимость и транспортные средства. В последнем случае речь идет о специализированных компаниях — автоломбардах.

Неотъемлемым элементом кредитования под залог является оценка технического состояния и стоимости имущества. Она производится экспертами, которые тщательно изучают предоставленный потенциальным заемщиком объект. Получить кредит можно только в том случае, если залог в полной мере покрывает стоимость сделки. Существуют также ограничения, касающиеся максимальной стоимости. Обычно сотрудники ломбардов принимают имущество, которое примерно на 20-30% дороже кредита.

Первые ломбарды появились на территории средневековой Италии примерно шесть веков назад. Выходцы из Ломбардии организовали первые пункты выдачи денежных займов под залог. С этого момента ломбардное кредитование стало неотъемлемым элементом финансового рынка. Оно имеет свои преимущества и недостатки, но на протяжении столетий остается доступной формой заимствования денежных средств.

Преимущества ломбардного кредитования:

- Деньги выдаются срочно (в течение дня) сразу же после обработки заявки клиента и получения залога.

- Кредит могут получить клиенты, которым было отказано в банковском кредитовании.

- Процентные ставки намного ниже, чем в случае экспресс-кредитования.

- Заем могут получить клиенты с плохой кредитной историей и низким кредитным рейтингом.

- Подать заявку на получения займа можно через интернет и в ближайшем офисе ломбарда.

- Претендовать можно на получение крупной суммы в случае предоставления дорогостоящего залога.

- Имущество, предоставленное в качестве обеспечения, остается в распоряжении клиента.

Современный ломбард специализируется на выдаче быстрых кредитов, но заемщику все равно приходится посещать офис финансового учреждения, чтобы передать залог на оценку и хранение. В процессе кредитования следует учитывать условия сделки. Заимствование средств в ломбарде — это далеко не самая выгодная и дешевая операция, но по сравнению с остальными формами быстрого кредитования заемщик получает возможность сэкономить.

Недостатки ломбардного кредитования:

- Кредитор имеет право изъять заложенное имущество для его дальнейшей продажи. Полученные после аукциона средства используются для принудительного взыскания задолженности и погашения сопутствующих долгов, в том числе выплаты процентов, неустоек, штрафов и комиссионных начислений.

- Финансовый арест имущества. Заемщик не имеет право продавать и обменивать объекты, которые используются для обеспечения сделки. Ограничения действуют до момента полного погашения долга.

- Краткосрочный характер сделки. Обычно договор действует на протяжении одного месяца.

- Умышленное занижение оценочной стоимости залога с целью уменьшения стоимости кредита.

- Просрочка негативно отражается на показателях кредитного рейтинга заемщика.

Оформить кредит в ломбарде следует только в том случае, когда потенциальный заемщик сталкивается с различными непредвиденными обстоятельствами. Например, если требуется финансирование для погашения затрат на оплату медицинских и ремонтных услуг. Заемщику нужно исправно вносить регулярные платежи с процентами. В противном случае придется передать кредитору заложенную вещь в счет погашения долгового обязательства.

Для оформления ломбардного кредита используется залоговый билет — это комплексный документ, который совмещает в себе классическое кредитное соглашение, договор залога и акт согласования оценочной стоимости залогового имущества. Нюансы сделки следует обсудить до утверждения подобного документа, поскольку вносить изменения в договорные параметры получится только по согласованию сторон.

В залоговом билете указывается:

- Персональная и контактная информация заемщика, включая паспортные данные.

- Сумма предоставленного займа и размер процентной ставки.

- Наименование, оценочная стоимость и детальное описание предмета залога.

- Срок действия сделки (от даты подписания договора до момента осуществления последнего платежа).

- Условия штрафных санкций и изъятия имущества в случае нарушения условий сделки.

- Юридический адрес, реквизиты, подписи ответственных лиц и печать ломбарда.

Погашение ломбардного кредита происходит по согласованной сторонами схеме. Если речь идет о краткосрочных кредитах на 30-90 дней, можно произвести один платеж до истечения периода действия договора. Займы сроком от 3 до 12 месяцев обычно погашаются путем внесения регулярных платежей. Клиенты, которые не могут выплатить всю сумму займа, могут внести лишь процентные платежи, продлив по согласованию с кредитором залоговый билет на новый срок. Залоговое имущество в этом случае временно не используется для покрытия убытков финансового учреждения.

Деятельность ломбардов контролируется законодательной базой. В договоре, который заключается между сторонами, четко прописываются условия погашения долга за счет продажи залога. Обычно к подобному варианту решения спорной ситуации ломбард приступает только после возникновения значительной просрочки.

Поскольку на реализацию имущества уходит немало свободного времени, кредитор до последнего будет надеяться на выплату долга. Если решить вопрос посредством заключения мирового соглашения невозможно, начинается процедура реализации предоставленного в качестве обеспечения имущества.

Вас также может заинтересовать:

Где можно получить микрозайм онлайнМикрозайм — это набирающая популярность альтернатива потребительскому кредиту. Что делать, если банк отказал вам по заявке? Вы можете обратиться к микрофинансовым организациям, которые с радостью выдадут вам деньги. При этом, вы сможете избежать бумажной волокиты и потери времени.

Риски краткосрочного кредитованияКак оформить краткосрочный кредит безопасно, как избежать рисков мошеннических схем. Разновидности краткосрочных кредитов, их основные особенности и недостатки. Способы обмана заемщиков.

К чему приведет невозврат кредита? Санкции для должникаС какими проблемами столкнется заемщик, не выполняющий договорные обязательства по кредиту? Какие действия предпринимает банк, что происходит с течением времени после нарушения кредитного договора? Какова самая страшная ответственность должника?

Как оформить кредит под залог?Как инициировать обеспеченный кредит, что использовать в качестве залога, как обеспечить погашение задолженности, не рискуя заложенным имуществом? Читайте в этом материале!

creditar.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …