Исчисление среднего заработка при направлении сотрудника в командировку.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Оплата труда во время командировки

Многих сотрудников волнует оплата труда во время

командировки. Отвечаем на самые частые вопросы

командированных.

Отвечаем на самые частые вопросы

командированных.

Как вычисляется средний заработок?

За дни, которые работник проводит в командировке, работодатель должен выплатить ему средний заработок (статья 167 ТК РФ). Средний заработок необязательно равен окладу. Как рассчитывается средний заработок, детально говорится в Постановлении № 922.

Общая формула такая:

Средний заработок = средний дневной заработок * число рабочих дней в командировке

Для начала нужно вычислить средний дневной заработок.

Размер среднего дневного заработка зависит от двух факторов:

1) сколько времени успел поработать сотрудник до командировки (количество отработанных дней в расчётный период)

2) и какой заработок получил за это время (фактически начисленная зарплата).

Как определяют расчётный период?

- Если командированный трудится в компании не меньше года, то расчётный период — последние 12 календарных месяцев до месяца командировки.

- Если сотрудник работает меньше 12 месяцев, расчётный

период начинается со дня выхода на работу

по последнее число месяца, который идет до месяца

командировки.

- Если работник едет в командировку в первый месяц работы, расчётный период исчисляется со дня его выхода на работу по день перед поездкой.

- Если же сотрудник не успел отработать и дня до командировки, то для определения среднего дневного заработка используют размер оклада.

Теперь про фактически начисленную зарплату.

Под ней понимают все выплаты, которые начислили в расчётный период: зарплату, премии (не более одной премии в месяц/квартал), надбавки. Исключаются периоды временной нетрудоспособности, отпуска и периоды со средним заработком (командировки), не считаются социальные выплаты и компенсации (например, за питание).

Средний дневной заработок = Фактические выплаты за расчётный период / количество отработанных дней в этот период

Далее средний дневной заработок умножают на N дней

в командировке, включая дни отправления и прибытия.

Получившаяся сумма и составит оплату труда

за командировку. Остальные рабочие дни в этом месяце

оплачиваются как обычно, согласно окладу.

Статья 139 ТК РФ позволяет работодателю устанавливать свой расчётный период, но это должно быть прописано во внутренних актах организации. Важно учитывать, что использование своего расчётного периода не должно ухудшать положение работника (т.е. он не должен получить меньше, чем полагается). Поэтому придётся произвести расчёты два раза — по Положению и по установленным в компании нормам — и убедиться, что работник не окажется в минусе.

А если в организации почасовая оплата труда?

В этом случае за единицу расчётов берётся средний часовой заработок. Фактически начисленную заработную плату за расчётный период делят на число отработанных часов.

Что, если средний заработок меньше обычной зарплаты?

Иногда при расчёте зарплаты в месяц командировки

оказывается, что сотруднику полагается сумма меньше, чем его

обычный оклад. В этом случае работодатель может доплатить

работнику до его оклада. Эта опция должна быть прописана

в трудовом договоре или внутреннем нормативном акте (например,

положении о командировках в компании).

Начислять сразу обычный оклад в месяц командировки нельзя, поскольку порой оклад может оказаться меньше, чем средний заработок, а это ухудшает положение работника. Таким образом, необходимо в любом случае рассчитывать средний заработок и сравнивать его с окладом.

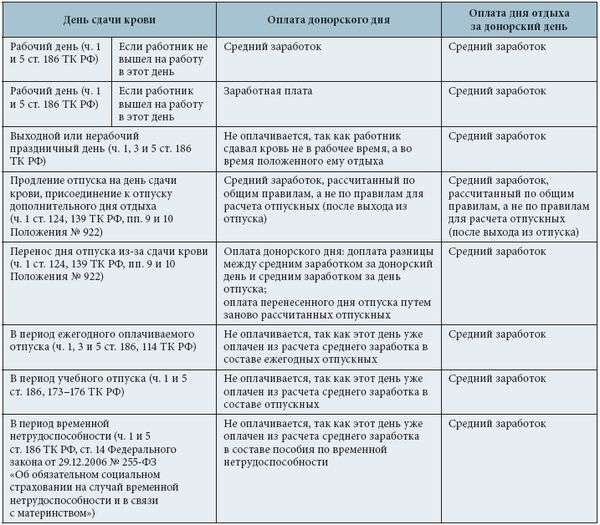

Средний заработок за дни командировки, выпавшие на выходные или официальные праздники, вычислять не надо. Эти дни оплачиваются в двойном размере, а если работник предпочёл взять выходной, то в одинарном.

Подробнее про оплату труда в выходные дни

Полагается ли доплата за работу в ночное время?

Работа ночью оплачивается, если она проводилась по согласованию с работодателем и это прописано в приказе о командировке. Доплата за каждый час работы в ночное время должна составлять не менее 20% от среднего часового тарифа. Более подробный порядок должен быть предусмотрен нормативным актом компании.

Как рассчитывается оплата труда, если пришлось продлить служебную поездку?

Дополнительные дни оплачиваются так же, исходя

из среднего заработка, пропорционально количеству дней,

проведённых в командировке. Для продления или досрочного

завершения поездки работодатель должен выпустить соответствующий

приказ.

Для продления или досрочного

завершения поездки работодатель должен выпустить соответствующий

приказ.

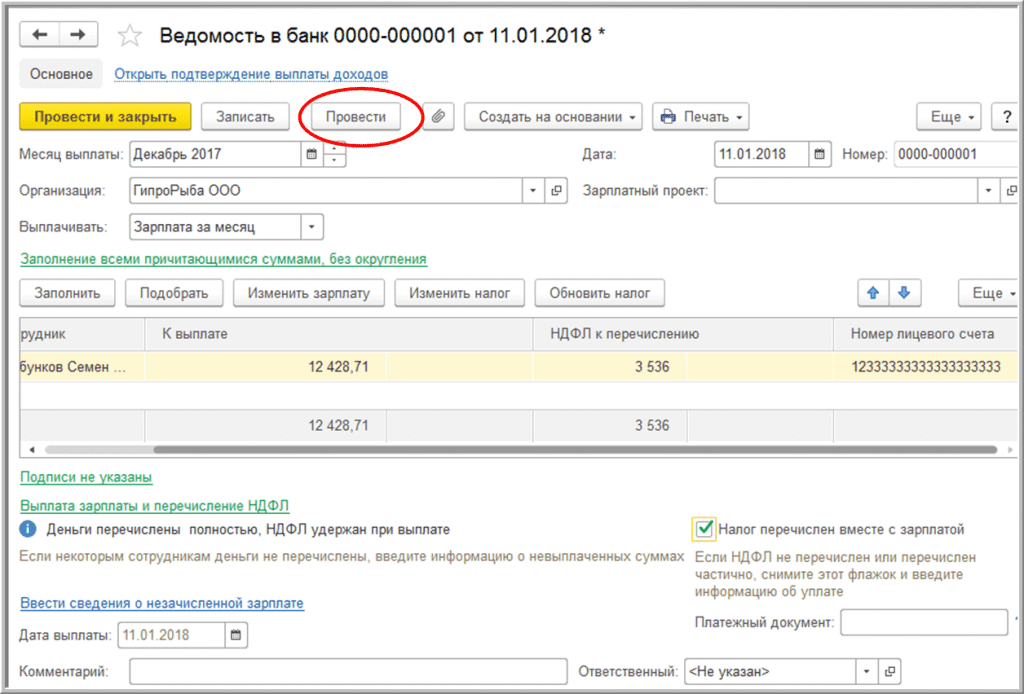

Когда приходит зарплата за дни в командировке?

Обычно деньги перечисляют вместе с очередной выплатой, например, с авансом или основной частью зарплаты.

* Данная статья носит информационный характер и может не совпадать с мнением государственных органов и мнением читателей статьи. ООО «НТТ» не несет ответственность за решения, принятые на основе информации, представленной в статье.

Ещё можно почитать

Как оформить отмену командировку в связи с коронавирусом

Командировка во время пандемии: частые вопросы

Суточные в командировке

Как оформить командировку для гендиректора

Компенсация транспортных расходов в командировке

Процесс оформления командировки

Каршеринг в командировке

Туту Командировки —

удобный бесплатный сервис для организации деловых поездок.

С помощью бизнес-аккаунта можно выдавать доступ сотрудникам

на покупку билетов, оплачивать билеты с единого

корпоративного депозита, получать отчетные документы в эл. виде. И это еще

не все

виде. И это еще

не все

Если командировка приходится на выходной день. Как оплатить?

Если вы хотите знать все о расчетах с персоналом по оплате труда и разобрать на практике сложные случаи, регистрируйтесь на онлайн-курс Контур.Школы.Обратимся к мнению контролирующих органов, изложенному в письмах.

Как оплачиваются выходные в командировке:

позиция Минтруда России

В Письме Министерства труда и социальной защиты РФ от 25.12.2013 № 14-2-337 сказано: «…дни отъезда, приезда, а также дни нахождения в пути в период командировки, приходящиеся на выходные или нерабочие праздничные дни, подлежат оплате согласно ст. 153 ТК РФ не менее чем в двойном размере, конкретный порядок исчисления которого зависит от применяемой системы оплаты труда работника, либо по желанию работника оплата за указанные выходные дни командировки осуществляется в одинарном размере и одновременно этому работнику в удобное для него время предоставляется один день отдыха за каждый выходной день без содержания».

Позиция Минтруда России: день отправления в командировку и день возвращения из нее в выходной день следует оплатить по нормам ст. 153 ТК РФ, в которой говорится: работа в выходной или нерабочий праздничный день оплачивается не менее чем в двойном размере.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в выходной или нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит.

Оплата выходных в командировке: судебная практика

Обратимся к Решению Верховного Суда РФ от 20.06.2002 № ГКПИ 2002-663. Несколько слов об истории дела.

Гражданин обратился в суд с иском о признании недействительными абзацев 1 и 3 п. 8 Инструкции от 07.04.1988 № 62 «О служебных командировках в пределах СССР». Заявитель указал, что оспариваемые положения нормативного правового акта не соответствуют Трудовому кодексу РФ и ограничивают права работников.

Представители заинтересованных лиц Минфина и Минтруда России возражали против удовлетворения заявленных гражданином требований. В суде они пояснили, что положения оспариваемого нормативного правового акта не противоречат действующему законодательству Российской Федерации и не нарушают права работников, направляемых в служебные командировки.

Когда по распоряжению администрации работник выезжает в командировку в выходной день, ему по возвращении из командировки предоставляется другой день отдыха в установленном порядке. Если работник не желает воспользоваться другим днем отдыха, ему производится оплата труда как за работу в выходные и нерабочие праздничные дни. Трудовой кодекс РФ в ст. 153 предусматривает оплату труда в выходные и нерабочие праздничные дни. По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит.

Верховный суд вынес решение отказать гражданину в заявленном иске и указал, что при отправлении работника в командировку или возвращении из нее в выходной день следует руководствоваться нормами ст. 153 ТК РФ.

Выходит, ситуация не совсем понятна. Делаем выводы:

- Выплаты, произведенные согласно ст. 153 ТК РФ, относятся к компенсационным выплатам, входящим в состав заработной платы. Заработная плата является вознаграждением за труд. И ключевое слово здесь именно «труд». Поездку в поезде или перелет в самолете вряд ли можно считать временем, когда работник выполняет работу.

- Заработная плата выплачивается на основании документов, подтверждающих количество отработанного работником времени. Возникает вопрос: как определить количество часов, которые следует оплатить в двойном размере, и на основании какого документа?

Не менее важный вопрос: возможно ли включить выплаты, произведенные по нормам ст. 153 ТК РФ за дни выезда в командировку в выходной день, в расходы по налогу на прибыль? Для ответа на данный вопрос обратимся к Письму Минфина России от 18. 04.2014 № 03-03-06/2/17862.

04.2014 № 03-03-06/2/17862.

Выходные в командировке: как учесть при расчете налога на прибыль?

Минфин рекомендует следующее: если правила внутреннего распорядка, утвержденные руководителем организации, предусматривают режим работы в выходные и праздничные дни, затраты, связанные с выплатой компенсации работникам за дни отъезда в командировку и дни прибытия из командировки, приходящиеся на выходные дни, могут быть учтены в составе расходов на оплату труда на основании п. 3 ст. 255 НК РФ при условии их соответствия критериям, установленным п. 1 ст. 252 НК РФ.

Аналогичное разъяснение дано и в Письме ФНС от 20.08.2014 № СА-4-3/16564. Данное Письмо выпущено совместно с Письмом Минфина РФ от 11.08.2014 № 03-03-10/39800. Обратите внимание, что это Письмо размещено на официальном сайте ФНС России в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами».

Можно ли оплатить дни отправления работника в командировку или возвращения из нее в выходные дни из среднего заработка?

На данный счет есть позиции отдельных специалистов и постановления судов, что да, можно оплатить такие дни исходя из среднего заработка. Например, согласно Постановлению ФАС Дальневосточного округа от 22.09.2010 по делу № А59-183/2010, за время командировки сохраняется средний заработок, а не производится оплата за фактически отработанное время.

Например, согласно Постановлению ФАС Дальневосточного округа от 22.09.2010 по делу № А59-183/2010, за время командировки сохраняется средний заработок, а не производится оплата за фактически отработанное время.

Оплата данных дней исходя из среднего заработка также вызывает вопросы. Обратимся к п. 9 Постановления Правительства РФ от 13.10.2008 № 749. Здесь говорится, что средний заработок за период нахождения работника в командировке, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути, сохраняется за все дни работы по графику, установленному в командирующей организации.

Ключевыми здесь являются слова «за все дни работы по графику». То есть если по графику у работника выходной день, то имеется ли возможность выплачивать за данные выходные дни средний заработок?

Как же возместить работнику потерянный выходной день?

Работник, выезжая в командировку в выходной день или возвращаясь из нее, теряет свой выходной день. И это время, конечно же, каким-то образом следует работнику возместить.

Если организация принимает решение возмещать данные дни по нормам ст. 153 ТК РФ (не менее чем в двойном размере), следует учитывать, что в расходы по налогу на прибыль такие выплаты возможно включить только в случае:

- если правилами внутреннего распорядка предусмотрен режим работы в выходные и праздничные дни. В противном случае включить в расходы данные выплаты не получится;

- если указанные выплаты соответствуют критериям, установленным п. 1 ст. 252 НК РФ. Данное мнение высказано в Письме ФНС от 20.08.2014 № СА-4-3/16564.

Напомню, согласно п. 1 ст. 252 ТК РФ в расходы по налогу на прибыль возможно включить выплаты, которые будут одновременно соответствовать следующим критериям: выплаты связаны с осуществлением деятельности, направленной на получение дохода, и являются экономически обоснованными.

Если организация принимает решение возмещать данные дни путем их оплаты исходя из среднего заработка, то здесь возможны споры с контролирующими органами, даже если организация указанные выплаты закрепит в своих локальных нормативных актах.

Принимая решение о возмещении работнику указанных выходных дней, работодателю следует помнить:

- В локальных нормативных актах разрешено закреплять только условия, не противоречащие действующему законодательству.

- Зарплата выплачивается только за фактически отработанное время и на основании документа, в котором ведется учет рабочего время. Согласно ст. 139 ТК РФ заработная плата (оплата труда) — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты, надбавки и иные выплаты) и стимулирующие выплаты. К компенсационным выплатам относятся в том числе и выплаты за работу в выходные и праздничные дни.

- Средний заработок выплачивается за все дни работы по графику. Основанием является п. 9 Постановления Правительства РФ от 13.10.2008 № 749.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Курсы разработаны с учетом профстандарта «Бухгалтер».

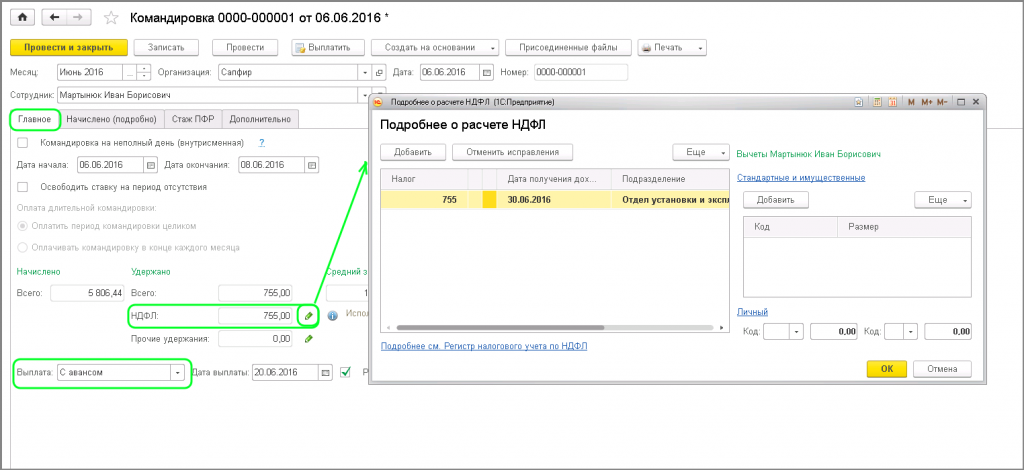

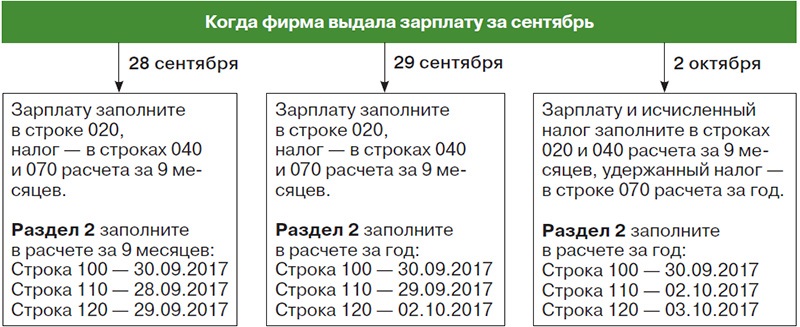

В какой срок производить перечисление НДФЛ в бюджет по начисленному среднему заработку за командировку?

В какой срок производить перечисление НДФЛ в бюджет по начисленному среднему заработку за командировку?

Вопрос: За время нахождения работника организации в командировке ему начисляется и выплачивается средний заработок. При перечислении аванса по заработной плате за первую половину месяца (1 — 15-е число) средний заработок, начисленный по командировкам за период с 1-го по 15-е число, также выплачивается с начисленной оплатой труда этого периода. При выплате заработной платы за первую половину месяца НДФЛ в бюджет не перечисляется. В какой срок производить перечисление НДФЛ в бюджет по начисленному среднему заработку за период с 1-го по 15-е число?

Ответ: Выплата среднего заработка может производиться одновременно с выплатой заработной платы. Если НДФЛ за первую половину месяца организация перечисляет в бюджет при выплате заработной платы за вторую половину месяца, то НДФЛ должен быть начислен и удержан в последний день месяца, за который работнику был начислен средний заработок, и перечислен в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода по итогам месяца.

Если НДФЛ за первую половину месяца организация перечисляет в бюджет при выплате заработной платы за вторую половину месяца, то НДФЛ должен быть начислен и удержан в последний день месяца, за который работнику был начислен средний заработок, и перечислен в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода по итогам месяца.

Обоснование: В соответствии со ст. 167 Трудового кодекса РФ при направлении работника в служебную командировку ему гарантируется сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой.

Наряду с этим средний заработок за период нахождения работника в командировке, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути, сохраняется за все дни работы по графику, установленному в командирующей организации (п. 9 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13. 10.2008 N 749 (далее — Положение о командировках)).

10.2008 N 749 (далее — Положение о командировках)).

Статьей 136 ТК РФ установлено, что заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

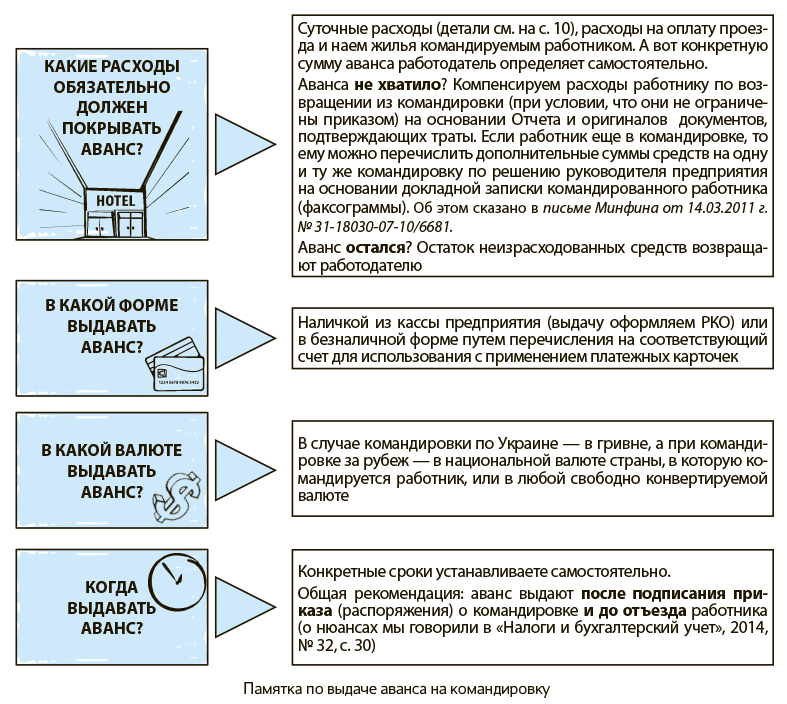

Работнику при направлении его в командировку выдается денежный аванс на оплату расходов на проезд и наем жилого помещения и дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточные) (п. 10 Положения о командировках).

Согласно п. 2 ст. 223 Налогового кодекса РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ).

6 ст. 226 НК РФ).

Таким образом, законодательством не установлен срок выплаты среднего заработка, сохраняемого на время нахождения в командировке. Средний заработок сохраняется за все дни работы по графику, установленному в командирующей организации, и вместо заработной платы за время командировки выплачивается именно средний заработок. Следовательно, для определения срока перечисления НДФЛ в бюджет необходимо учесть то, что выплату среднего заработка практически можно рассматривать как выплату заработной платы.

Региональный информационный центр

17.05.2018

Можно ли оплачивать период нахождения работника в командировке исходя из фактического заработка работника, а не из среднего заработка? //

Рассмотрев вопрос, мы пришли к следующему выводу:

За время командировки нужно выплачивать именно средний заработок работника, а не фактический. При этом, помимо сохранения за командированным работником среднего заработка, может производиться доплата в размере разницы между текущей (фактической) заработной платой и величиной сохраненного на период командировки среднего заработка.

Обоснование вывода:

В соответствии со ст. 167 ТК РФ при направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой. Согласно п. 9 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение N 749), средний заработок сохраняется за все дни работы по графику, установленному в командирующей организации, которые приходятся как на период нахождения работника в командировке, так и на дни нахождения в пути, в том числе на время вынужденной остановки в пути.

Средний заработок для всех случаев, предусмотренных ТК РФ, а значит и для оплаты времени командировки, исчисляется по правилам, установленным ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение N 922). Для работников с традиционным учетом рабочего времени рассчитывается средний дневной заработок, который затем умножается на количество рабочих дней в периоде командировки (п. 9 Положения о среднем заработке). Для тех работников, которым установлен суммированный учет рабочего времени, средний заработок за период командировки определяется путем умножения среднего часового заработка на количество рабочих часов по графику работника в периоде, подлежащем оплате (п. 13 Положения о среднем заработке).

Для работников с традиционным учетом рабочего времени рассчитывается средний дневной заработок, который затем умножается на количество рабочих дней в периоде командировки (п. 9 Положения о среднем заработке). Для тех работников, которым установлен суммированный учет рабочего времени, средний заработок за период командировки определяется путем умножения среднего часового заработка на количество рабочих часов по графику работника в периоде, подлежащем оплате (п. 13 Положения о среднем заработке).

За время командировки нужно выплачивать именно средний заработок, а не заработную плату. Подтверждает это и Роструд в своем письме от 05.02.2007 N 275-6-0, из которого следует, что выплата работнику, направленному в служебную командировку, заработной платы за дни нахождения в командировке будет противоречить положениям ТК РФ.

Таким образом, работодатель в любом случае обязан рассчитать, начислить и выплатить работнику за все рабочие дни в командировке средний заработок, как того требуют ст. 167 ТК РФ и п. 9 Положения о командировках.

167 ТК РФ и п. 9 Положения о командировках.

В то же время нормы ст.ст. 8, 9, 41, 57 ТК РФ позволяют установить в коллективном договоре, трудовом договоре, локальном нормативном акте организации условия, не ухудшающие положение работника по сравнению с установленным трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права. В таком случае, на наш взгляд, работодатель вправе принять решение о том, что командированным работникам, помимо сохранения за ними среднего заработка, производится доплата в размере разницы между текущей (фактической) заработной платой и величиной сохраненного на период командировки среднего заработка. Принятое решение должно быть с соблюдением установленной законом процедуры отражено в коллективном договоре, в трудовых договорах с работниками либо в локальном нормативном акте организации (например в положении об оплате труда).

Также обратим Ваше внимание, что нормы ТК РФ, Положения N 749 и Положения N 922 должны применяться независимо от того, повторяют ли их содержание условия трудового договора, соглашения, локального нормативного акта, или нет.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Цезарева Татьяна

Информационное правовое обеспечение ГАРАНТ

http://www.garant.ru

Как оплачивать командировки в 2021 году

Что необходимо знать, чтобы безошибочно оплатить рабочие дни работника, когда он находился в командировке

- Что следует понимать под служебной командировкой и какими документами ее оформить

- Как оплачиваются дни командировки и что для этого необходимо знать

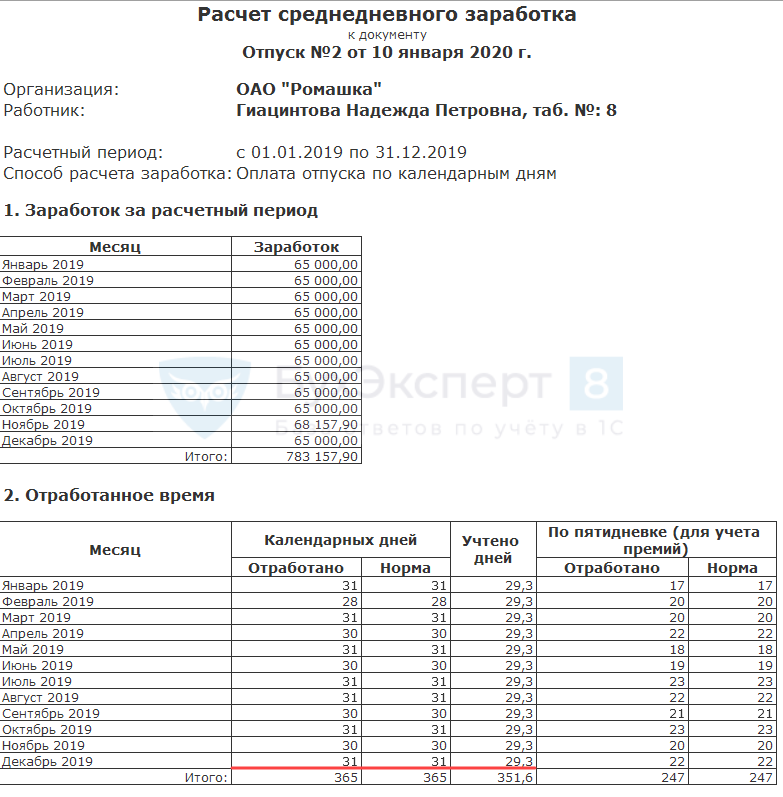

- Как правильно сделать расчет среднедневного заработка

- Включаются ли в расчет среднедневной зарплаты премии и другие начисления

- Пример оплаты командировки в 2021 году.

Если вы бухгалтер — данная статья поможет вам разобраться в вопросе оплаты командировки работника с учетом последних законодательных изменений.

В декабря 2020 года Правительством внесены изменения в Порядок расчета средней заработной платы, утвержденного постановлением КМУ от 08. 02.1995 г. № 100 (далее — Порядок № 100).

02.1995 г. № 100 (далее — Порядок № 100).

Если вы работник, находящийся в командировке, — сможете узнать как оплачиваются дни вашей работы за пределами компании.

Что такое служебная командировка

Согласно Инструкции о служебных командировках в пределах Украины и за границу, утвержденной приказом Минфина №59 от 13.03.1998 г. (Далее — Инструкция №59) служебная командировка — это поездка работника в другой населенный пункт на какой-то определенный срок для выполнения рабочих задач.

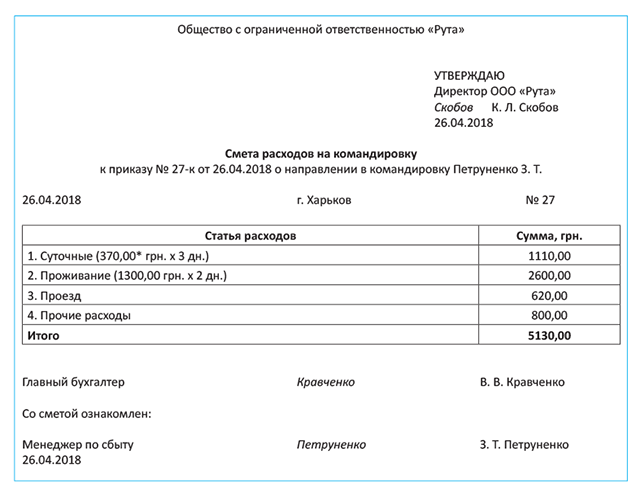

Какие документы необходимы для оформления командировки

Командировка считается служебной при наличии документов, подтверждающих ее связь с основной деятельностью предприятия.

Основные документы, необходимые для оформления служебной командировки:

- приказ о командировке работника

- смета расходов

- отчет работника о выполненных рабочих задачах

- авансовый отчет (по форме, утвержденной Приказом Минфина №350 от 10.03.2016 г.) с документами, подтверждающими расходы работника в командировке.

Что необходимо знать для расчета оплаты дней командировки

Часто на практике бухгалтер рассчитывает оплату дней командировки работника по дневной зарплате, так же, как и оплату других дней работы на предприятии. В этом вроде есть смысл, ведь рабочие дни действительно отработаны, хотя и вне основного места работы.

На самом деле, чтобы правильно оплатить работнику дни командировки, следует сравнить две величины и выбрать из них большую

- Дневная заработная плата

- Среднедневная заработная плата.

Норма оплаты дней командировки в размере не ниже среднедневной заработной платы прописана в ст. 121 Кодекса Законов о Труде.

Дневную заработную плату рассчитываем, исходя из заработной платы, предусмотренной трудовым (коллективным) договором. Это обычная зарплата за рабочий день, которую получил работник, не находясь в командировке.

Среднедневная заработная плата рассчитывается немного сложнее.

Как правильно сделать расчет среднего заработка

Формула расчета среднедневной заработной платы проста:

Однако есть некоторые нюансы в этом простом, на первый взгляд, расчете.

При расчете средней заработной платы учитываются все суммы начисленной заработной платы в соответствии с законодательством и условиями трудового (коллективного) договора, кроме следующих:

- 17 видов выплат, утвержденных пунктом 4 Порядка №100

- оплата ежегодного и дополнительного отпусков, командировки, пособие по временной нетрудоспособности и другие выплаты, рассчитанные по среднедневной зарплате.

Вот здесь на практике также довольно часто возникают ошибки. Если больничные и отпускные просто не включаем в расчет, то с оплатой дней командировки анализируем. Рассчитывали по дневной зарплате — включаем в расчет, по среднедневной — нет.

Включаются ли в расчет среднедневной зарплаты премии

Да премии включаются в расчет среднего заработка. Проще всего с премиями «месяц в месяц», когда премия за текущий месяц в этом месяце и выплачивается. В таком случае премии включаются в расчет среднедневной зарплаты в полном своем объеме.

Осторожным бухгалтеру нужно быть с премиями и другими выплатами, которые начисляются за два месяца и более длительный период. Изменения Порядка №100 коснулись механизма их учета при расчете среднедневной заработной платы, более того — в корне его изменили.

Изменения Порядка №100 коснулись механизма их учета при расчете среднедневной заработной платы, более того — в корне его изменили.

При расчете среднего заработка премии (выплаты) за 2-12 месяцев учитываются в части, соответствующей количеству отработанных рабочих дней расчетного периода (месяца), за который такие премии и другие выплаты начислены. То есть в расчет среднедневной зарплаты следует включать распределенные суммы премий именно за те месяцы, которые вошли в расчетный период.

Более подробно оплату командировки в 2021 году можно рассмотреть на примере.

Пример оплаты командировки в 2021 году

Предположим, что работник в апреле 2021 года отработал все рабочие дни (22), но 5 из них был в командировке.

Должностной оклад работника в феврале-апреле 2021 составляет 10 000 грн.

в марте работнику начислена премия за 1-й квартал 2021 в сумме 7500 грн. Расчетный период для расчета среднего заработка — предварительные перед командировкой 2 месяца, то есть февраль-март 2021 года. За эти месяцы работник выполнил месячную норму труда и ему начислили зарплату в соответствии с должностным окладом.

За эти месяцы работник выполнил месячную норму труда и ему начислили зарплату в соответствии с должностным окладом.

Нужно рассчитать размер заработной платы работника за апрель 2021 с учетом пяти дней командировки.

Алгоритм расчета приведен ниже.

Как рассчитать дневную зарплату

Как рассчитать среднедневную заработную плату

Определяем зарплату за период февраль-март 2021 г.

Определяем количество рабочих дней в феврале и марте 2021 г.

Рассчитываем среднедневную зарплату работника

Сравниваем среднедневную и дневную заработные платы работника: среднедневная зарплата выше дневной (599,14 грн > 454,55 грн)

Рассчитываем оплату за 5 дней командировки (вычисляем на основе среднедневной зарплаты работника)

Определяем заработную плату за апрель 2021 г

Проверка. Разница с обычной месячной зарплатой составляет 10 722,97 грн — 10000 грн = 722,97 грн. Такая разница возникает в результате различной оплаты за 5 дней командировки: (599,14 грн — 454,55 грн) × 5 рабочих дней = 722,95 грн. Разница в 2 коп. — вследствие закруглений.

Такая разница возникает в результате различной оплаты за 5 дней командировки: (599,14 грн — 454,55 грн) × 5 рабочих дней = 722,95 грн. Разница в 2 коп. — вследствие закруглений.

Если в текущем месяце начисляются месячные премии за предыдущий месяц или премии (вознаграждения) за 2-12 месяцев, необходимо провести пересчет среднедневной зарплаты.

То есть, если позже будут начислены премии (вознаграждения ) за месяцы, вошедшие в расчетный период (в вышеприведенном примере — февраль и март), например, годовая премия — нужно будет пересчитать сумму среднедневной зарплаты и, соответственно, пересмотреть выплаты работнику за дни командировки.

Но, чтобы не ошибиться в таких кропотливых ситуациях с пропорциональным включением премий в расчет среднедневного заработка с потенциальной его корректировкой, предлагаем обратиться к специалистам нашей компании. Они смогут подобрать индивидуальный вариант начисления премий (других вознаграждений) для вашего предприятия, который снизит трудоемкость подобных расчетов и значительно облегчит жизнь вашему бухгалтеру. Или же просто можете доверить это нелегкое дело нам!

Или же просто можете доверить это нелегкое дело нам!

Главное об оплате дней командировки в 2021 году

- Дни служебной командировки работника оплачиваются по одной из больших величин — дневной или среднедневной зарплате, но не ниже размера среднедневного заработка.

- Календарным периодом для расчета среднедневной зарплаты являются последние два месяца, предшествующие месяцу, в котором произошла командировка.

- В конце 2020 года обновлен механизм включения премий в расчет среднедневного заработка. С 12.12.2020 г. Премии (вознаграждения) включаются в расчет в суммах, пропорциональных отработанным рабочим дням за те месяцы, которые входят в расчетный период.

Средний и дневной заработок равны: что выбрать для оплаты периода командировки. Оплата труда, № 24, Декабрь, 2019

Вопрос очень интересный! Ведь от правильного ответа на него зависит не только оплата рабочих дней, пропущенных в связи с командировкой, но и другие последующие оплатные моменты.

Напомним, что работникам, направленным в командировку, оплата труда за выполненную работу осуществляется в соответствии с условиями, определенными трудовым или коллективным договором, и размер такой оплаты труда не может быть ниже среднего заработка (ст. 121 КЗоТ).

Для выполнения этой гарантии нужно:

Подробнее о том, как правильно рассчитать среднедневную и дневную зарплату, а также оплатить период командировки, читайте в статье «Оплачиваем период командировки» // «ОТ», 2019, № 18.

Но вернемся к нашему вопросу. Когда дневной заработок меньше или больше средней зарплаты, мы четко знаем, как действовать. А вот как быть, если эти два показателя равны?

Ответ на этот вопрос — в ст. 121 КЗоТ. Если ее внимательно прочитать, то понятно, что за период командировки работнику выплачивают зарплату согласно трудовому договору. И только в случае, когда такая оплата оказывается меньше среднедневного заработка, период командировки оплачивают исходя из среднедневной зарплаты.

121 КЗоТ. Если ее внимательно прочитать, то понятно, что за период командировки работнику выплачивают зарплату согласно трудовому договору. И только в случае, когда такая оплата оказывается меньше среднедневного заработка, период командировки оплачивают исходя из среднедневной зарплаты.

В приведенном вопросе дневная и среднедневная зарплаты равны. В целом за период командировки работник получит одинаковую оплату, то есть в деньгах он не потеряет.

Но правильно за период командировки работнику начислять зарплату согласно условиям трудового договора.

Вывод

Если среднедневная зарплата равна дневному заработку, работнику за период командировки начисляйте зарплату согласно условиям трудового договора (как за обычные рабочие дни)

Отметим. Неправильно выбранный способ оплаты периода командировки в дальнейшем может сказаться на таких показателях.

Неправильно выбранный способ оплаты периода командировки в дальнейшем может сказаться на таких показателях.

1. Премирование. Если командировка была оплачена по «средней», то за дни пребывания в командировке работнику не будет начислена премия (если такое условие предусмотрено положением о премировании). И наоборот, если за дни пребывания в командировке работнику начислена зарплата как за обычные рабочие дни, то производственную премию нужно начислить.

2. Индексация зарплаты. Если за рабочие дни командировки работнику начислена зарплата как за обычные рабочие дни, то индексацию начисляют в полной сумме (при условии, что остальные дни были отработаны). Если же командировка оплачена по «средней», то сумму индексации рассчитывают пропорционально отработанным дням (без учета дней командировки).

3. Доплата до МЗП. За дни пребывания в командировке начислена зарплата как за обычные рабочие дни? Тогда доплату до МЗП определяйте с учетом такой оплаты и дней нахождения работника в командировке.

За дни пребывания в командировке начислена зарплата как за обычные рабочие дни? Тогда доплату до МЗП определяйте с учетом такой оплаты и дней нахождения работника в командировке.

В противном случае — ни дни, ни средний заработок за период командировки не учитывают при расчете доплаты до МЗП.

4. Расчет средней зарплаты исходя из выплат за 2 месяца. Если рабочие дни, пропущенные из-за командировки, оплачены исходя из средней зарплаты, то ни дни командировки, ни сумма не принимают участие в расчете средней зарплаты исходя из выплат за 2 месяца согласно Порядку № 100. И наоборот, дни командировки, оплаченные как обычные рабочие дни, участвуют в расчете «средней» за 2 месяца (и дни, и сумма).

Для наглядности сведем все сказанное в одну таблицу.

Оплата дней командировки | 12851915″>Как влияет на оплатные показатели (участвует (+) / не участвует (-)) | |||

Премирование | Индексация зарплаты | Доплата до МЗП | Расчет «средней» за 2 месяца | |

Начислена зарплата как за обычные рабочие дни | + | + | + | + |

Оплачены по «средней» | 12853062″>- | — | — | — |

Когда я должен платить сотрудникам за время в пути?

Как правило, ваша компания должна оплачивать сотрудникам время, которое они проводят в поездках по служебной деятельности. Вам не нужно платить сотрудникам за поездки, которые не связаны с обязанностями сотрудника и время, потраченное на дорогу (поездки между домом и работой). Время в пути может включать как местные поездки, так и поездки вдали от дома.

Время в пути и время в пути

На работу едут туда и обратно. Все (по крайней мере, все, кто не работает дома) добираются до работы.Время в пути — личное, а не рабочее время. IRS не позволяет предприятиям вычитать время в пути на работу в качестве деловых расходов, и сотрудникам не следует оплачивать время в пути.

Департамент труда (DOL) обсуждает сотрудников, которые управляют транспортными средствами, предоставленными работодателем. DOL считает, что время, потраченное сотрудником на поездку с дома на работу в транспортном средстве, предоставленном работодателем, или на действия, выполняемые сотрудником, связанные с использованием транспортного средства для поездок на работу, обычно не является «отработанными часами» и , следовательно, не подлежит оплате.

Вот возможное практическое правило: если ваша компания разрешает поездку сотрудника, независимо от того, как он путешествует (машина, поезд, автобус и т. Д.), Вы должны оплачивать время поездки сотрудника.

Время в пути для почасовых и наемных сотрудников может учитываться по-разному. Оплата сотрудникам за местного времени в пути применяется только к освобожденным (почасовым) сотрудникам, а не к освобожденным (профессиональным или управленческим) сотрудникам. Освобожденным от налога сотрудникам платят за их квалификацию по месту работы, а не по часам .

различных типов времени в пути:

Путешествие домой на работу , как объяснялось выше, — это время на дорогу, а не на работу, и оно не оплачивается.

Путешествие по особому однодневному заданию в другом городе. DOL говорит, что «время, потраченное на поездку в другой город и возвращение из него, является рабочим временем», но они отмечают, что вы можете вычесть время, которое сотрудник потратит на дорогу.

Сара работает в офисе вашей компании, но вы отправляете ее в другой город по особому заданию.Она уезжает из дома, уезжает в город и в тот же день возвращается домой. Она тратит 3 часа в пути (1,5 часа в одну сторону) из дома в другой город. Обычно она тратит 30 минут на дорогу от дома до работы и обратно, так что вы можете вычесть 30 минут и заплатить ей за 2,5 часа времени в пути.

Путешествие — часть нормальной работы сотрудника. Время, которое сотрудник проводит в разъездах, является частью работы. Вы должны считать это время рабочим временем. Время, которое сотрудник тратит на поездку на первое место работы и домой с места последней работы, является временем на дорогу и не оплачивается.

LPN (лицензированная профессиональная медсестра) работает в учреждении сестринского ухода и путешествует между двумя местами этого учреждения, оказывая помощь пациентам в обоих учреждениях. Ее ежедневное время в пути между этими пунктами должно быть включено в ее заработную плату, потому что она не ходит на работу. Но она не может сосчитать время на пути от дома к первому месту или время возвращения домой из последнего места.

Путешествие из дома. Если поездка включает ночевку, это время в пути.DOL не включает поездку из дома в нерабочее время в качестве пассажира в самолете, поезде, лодке, автобусе или автомобиле в качестве рабочего времени. Но вы должны учитывать часы работы в обычные рабочие дни и часы работы в нерабочие дни (выходные и праздничные дни).

Если сотрудник едет из Кливленда в Питтсбург на двухдневный семинар по указанию вашей компании, вы должны оплатить часы, которые сотрудник проработал бы в обычный рабочий день за каждый из этих дней, даже если они были в субботу или Воскресенье.

Случайные и служебные командировки: оплачиваются или не оплачиваются?

- Сотрудник каждый день ездит на работу из дома. Вы просите его остановиться по дороге и забрать рогалики для собрания персонала. Это время вождения не оплачивается. Время на поездку на работу никогда не бывает оплачиваемым; время остановки для рогаликов является «второстепенным» по отношению к поездке на работу и не является частью работы сотрудника.

- Вы просите сотрудника приехать в магазин в рабочее время за рогаликами для встречи в офисе. Если сотрудник совершает эту поездку в обычное рабочее время, ему следует заплатить.

Кроме того, вы можете связаться с адвокатом по трудоустройству, чтобы обсудить эти вопросы.

Оплата командировочных расходов

Помимо оплаты сотрудникам времени в пути, вы должны оплачивать их расходы на поездку. Министерство труда не требует возмещения командировочных расходов, но имеет смысл платить сотрудникам, если вы требуете от них командировки. Ваша компания может вычесть командировочные расходы сотрудников как служебные расходы. Если сотрудники совмещают деловые и личные поездки , вам нужно разобраться в той части, которая связана с бизнесом, и оплачивать только эти расходы.

Государственные правила оплаты проезда сотрудников

Обратитесь в департамент труда своего штата, чтобы узнать, есть ли какие-либо правила, которые могут иметь приоритет перед федеральными правилами. Свяжитесь с ближайшим местным офисом Министерства труда США для получения информации о конкретных случаях времени в пути, которые влияют на ваш бизнес.

Сколько должен получать сотрудник за проезд? | Работа

Автор Chron Contributor Обновлено 23 апреля 2021 г.

Если сотруднику необходимо путешествовать по работодателю в течение или вне его обычных рабочих часов, работодатель должен предоставить компенсацию в связи с командировкой.Может быть трудно решить, сколько времени нужно платить во время командировок сотрудника. К счастью, у работодателей есть федеральные правила, которые помогают разъяснить, за что и по какой ставке будут платить. Например, оплата времени в пути для освобожденных сотрудников отличается от правил, которые применяются к сотрудникам, не освобожденным от налогов, в соответствии с Законом о справедливых трудовых стандартах.

Поездки на работу Vs. Путешествие

Министерство труда США не требует от работодателей оплачивать время, необходимое сотруднику для проезда на работу и с работы.Однако, если время в пути напрямую связано с работой, работодатель должен заплатить работнику за это время. Например, сотруднику, работающему торговым представителем, платят за время, проведенное в пути к клиенту и обратно, а также за время в офисе. Когда сотруднику необходимо ехать в офис в нерабочее время или в чрезвычайных ситуациях, она также должна получить компенсацию за проезд.

Правила оплаты командировок освобожденных от уплаты налогов сотрудников

Закон о справедливых трудовых стандартах классифицирует сотрудников как освобожденных и не освобожденных от уплаты налогов, как поясняется на веб-сайте Управления кадровой службы.Работодатели должны проконсультироваться с Министерством труда США, прежде чем классифицировать сотрудника как освобожденного или не освобожденного от уплаты налогов. Освобожденные сотрудники получают зарплату, а не освобожденные от уплаты налоги оплачиваются почасово. По данным Министерства торговли США, освобожденные от налогообложения сотрудники имеют право на оплату времени в пути только в том случае, если поездка требует, чтобы они работали больше, чем их расчетное окладное время. Работодатели могут запланировать некомпенсируемые часы поездки для освобожденных сотрудников, но они должны указать причины в официальном расписании сотрудника, например, необходимость поездки в обычные рабочие часы.

Правила оплаты проезда сотрудников, не освобожденных от налогов

Министерство труда США заявляет, что любые часы, отработанные для сотрудников, не освобожденных от налогов, должны оплачиваться работодателем в размере согласованной заработной платы сотрудника. Любое время, потраченное на поездку в рамках постоянной работы или в обычные рабочие часы, должно быть компенсировано. Законы штата относительно сверхурочной работы и оплаты проезда могут отличаться от федеральных постановлений. Работодатели могут проконсультироваться с отделом труда своего штата относительно правил сверхурочной работы.

Особые ситуации

Однодневные командировки должны оплачиваться сотруднику по текущему тарифу, согласно NOLO.Работодатель может вычесть время, необходимое его сотруднице, чтобы прибыть в аэропорт, но он должен оплачивать ей все часы поездки, связанной с работой, отмечает Министерство труда США. Когда работодатель отправляет работника за город в ночную командировку, работнику платят за все часы, которые она фактически отработала.

Время, проведенное сотрудником в отеле, ресторанах и во время сна, не подлежит возмещению. Каждый раз, когда сотруднику требуется путешествовать в обычное рабочее время, ему также должны платить.Если сотрудник работает с 9 утра до 5 вечера, но должен уйти на три часа раньше, чтобы успеть на самолет, работодатель должен заплатить ей за три часа, но не за дополнительное время, потраченное на то, чтобы добраться до места назначения.

Правила налогового управления США по вычетам

Когда сотрудник находится в командировке, ему выплачивается обычная заработная плата, но его работодатель может возместить любые связанные с поездкой расходы. Работодатель может установить ограничения или размер надбавки за то, сколько он возмещает во время путешествия. В зависимости от законодательства штата от работодателя может не потребоваться возмещение каких-либо расходов.

Невозмещенные командировочные расходы могут быть вычтены из налогооблагаемого дохода сотрудника при его следующей налоговой декларации. Некоторые франшизы включают транспортные расходы, такси, багаж или доставку, проживание и питание, аренду автомобилей и телефонные разговоры. Любой сотрудник, заинтересованный в вычете расходов, связанных с бизнесом, должен обратиться к Публикации 463 IRS «Путевые расходы, развлечения, подарки и расходы на автомобиль».

Безопасность | Стеклянная дверь

Мы получаем подозрительную активность от вас или кого-то, кто пользуется вашей интернет-сетью.Подождите, пока мы подтвердим, что вы настоящий человек. Ваш контент появится в ближайшее время. Если вы продолжаете видеть это сообщение, напишите нам чтобы сообщить нам, что у вас возникли проблемы.

Nous aider à garder Glassdoor sécurisée

Nous avons reçu des activités suspectes venant de quelqu’un utilisant votre réseau internet. Подвеска Veuillez Patient que nous vérifions que vous êtes une vraie personne. Вотре содержание apparaîtra bientôt. Si vous continuez à voir ce message, veuillez envoyer un электронная почта à pour nous informer du désagrément.

Unterstützen Sie uns beim Schutz von Glassdoor

Wir haben einige verdächtige Aktivitäten von Ihnen oder von jemandem, der in ihrem Интернет-Netzwerk angemeldet ist, festgestellt. Bitte warten Sie, während wir überprüfen, ob Sie ein Mensch und kein Bot sind. Ihr Inhalt wird в Kürze angezeigt. Wenn Sie weiterhin diese Meldung erhalten, informieren Sie uns darüber bitte по электронной почте: .

We hebben verdachte activiteiten waargenomen op Glassdoor van iemand of iemand die uw internet netwerk deelt.Een momentje geduld totdat, мы выяснили, что u daadwerkelijk een persoon bent. Uw bijdrage zal spoedig te zien zijn. Als u deze melding blijft zien, электронная почта: om ons te laten weten dat uw проблема zich nog steeds voordoet.

Hemos estado detectando actividad sospechosa tuya o de alguien con quien compare tu red de Internet. Эспера mientras verificamos que eres una persona real. Tu contenido se mostrará en breve. Si Continúas recibiendo este mensaje, envía un correo electrónico a para informarnos de que tienes problemas.

Hemos estado percibiendo actividad sospechosa de ti o de alguien con quien compare tu red de Internet. Эспера mientras verificamos que eres una persona real. Tu contenido se mostrará en breve. Si Continúas recibiendo este mensaje, envía un correo electrónico a para hacernos saber que estás teniendo problemas.

Temos Recebido algumas atividades suspeitas de voiceê ou de alguém que esteja usando a mesma rede. Aguarde enquanto confirmamos que Você é Uma Pessoa de Verdade.Сеу контексто апаресера эм бреве. Caso продолжить Recebendo esta mensagem, envie um email para пункт нет informar sobre o проблема.

Abbiamo notato alcune attività sospette da parte tua o di una persona che condivide la tua rete Internet. Attendi mentre verifichiamo Che sei una persona reale. Il tuo contenuto verrà visualizzato a breve. Secontini visualizzare questo messaggio, invia un’e-mail all’indirizzo per informarci del проблема.

Пожалуйста, включите куки и перезагрузите страницу.

Это автоматический процесс. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

Перенаправление…

Заводское обозначение: CF-102 / 691ae2fceac135b3.

Средняя стоимость деловых поездок

Назад к официальным документам и многому другомуОценка средней стоимости деловых поездок

С годами деловые расходы могут быстро расти, особенно для компаний, которые полагаются на составление отчетов вручную.Фирма может захотеть использовать самые современные инструменты для помощи своим сотрудникам, но может столкнуться с трудностями, если не осознает ценность своих инвестиций.

Например, последние данные показывают, что средняя стоимость внутренних поездок составляет 111,7 миллиарда долларов в год. Кроме того, во время поездок по США деловые путешественники тратят в среднем 949 долларов на авиабилеты, гостиничные сборы и другие расходы во время поездок по США.

Между тем, на каждый потраченный доллар компании обычно получают 2 доллара.Увеличение прибыли на 90 и увеличение дохода на 9,50 долларов. Однако в корпоративном мире бизнесу может быть сложно утвердиться, поэтому Certify — лучшее решение для фирм, которые хотят контролировать свои командировочные расходы на долгие годы.

Certify помогает компаниям экономить время и деньги, поскольку компании могут использовать решение для отслеживания счетов сотрудников на ходу. Это программное обеспечение автоматически создает отчеты о расходах, позволяя работникам быстро предоставлять своевременные и точные материалы своему начальству.

Текущий экономический климат часто вынуждает предприятия принимать трудные решения, которые могут повлиять на них в течение длительного периода времени. Однако, если компания делает сокращения в неправильных областях, это может поставить под угрозу свою репутацию и прибыль.

Starbucks — один из многих предприятий, испытавших на себе влияние сложной экономики. Издание Southern, штат Иллинойс, сообщает, что компания недавно подняла цены на 1 процент, что может отпугнуть многих потребителей от совершения покупок в компании.

Компания, зависящая от Certify, современного решения для отчетности о расходах, может немедленно сократить командировочные расходы. В дальнейшем этот бизнес может также избежать повышения цен для клиентов, поскольку он сможет понять, как эффективно контролировать свои операционные расходы.

Чтобы загрузить инфографику, щелкните здесь. .

Больше от Certify

- Инфографика: The Craziest Expenses Survey: Best of 2013-2018 Скачать Отчет

- : Отчет о тенденциях управления расходами 2018 Скачать Информационный документ

- : Как получить одобрение финансового директора для автоматизации управления расходами Загрузить Пример из практики

- : лидер GPS-технологий теряет бумагу, затаскивает автоматизацию расходов Download

Требуется ли дополнительная оплата за поездку сотрудника в выходные?

У клиента возник вопрос о том, обязаны ли они по закону оплачивать сверхурочную работу определенным сотрудникам, если они выполняют дополнительную связанную с работой деятельность в выходные дни.Ответ был предоставлен сторонним экспертом по человеческим ресурсам и выгодам.

ВОПРОС:

Должны ли мы выплачивать освобожденному сотруднику дополнительную компенсацию за поездку в выходные дни?

ОТВЕТ:

Федеральные законы и законы штата освобождают некоторых сотрудников от требований к заработной плате и продолжительности рабочего времени, например от сверхурочных. «Освобождение» означает, что закон о сверхурочной работе не распространяется на конкретную категорию сотрудников. Правильно классифицированным освобожденным работникам выплачивается фиксированная сумма в каждый период оплаты, как правило, на основе годовой заработной платы, независимо от количества отработанных часов каждую неделю.Таким образом, вы не обязаны платить освобожденному сотруднику за дополнительные часы, отработанные сверх 8 часов в день, 40 часов в неделю или в выходные дни.

Вы должны возместить сотрудникам все деньги, которые они неизбежно потратят или потеряют, непосредственно связанные с выполнением своих обязанностей или следованием вашим указаниям. Общие примеры расходов, связанных с командировками, включают расходы на пробег, проживание и питание. В крайних случаях возмещение также включает компенсацию работникам, предъявленным третьими сторонами в суд за поведение в рамках трудовой деятельности.

Работодатель может предоставить освобожденному работнику дополнительную компенсацию, например сверхурочную работу, без потери статуса освобожденного от уплаты налога или нарушения требований к основному окладу, если соглашение о найме также включает гарантию по крайней мере минимальной еженедельной требуемой суммы, выплачиваемой на основе заработной платы. Такая дополнительная компенсация может выплачиваться на любой основе (например, фиксированная сумма, бонусная выплата, почасовая оплата за определенное время, полуторное время или на любой другой основе) и может включать оплачиваемый отпуск.

Какова ваша политика в отношении командировочных расходов?Когда сотрудник путешествует с деловой целью, ясная и хорошо составленная политика командировок и расходов может помочь избежать потенциальных проблем, связанных с возмещением расходов на транспорт, использование кредитной карты компании, питание и развлечения, а также любые другие расходы, связанные с бизнесом.Если у вашей компании нет задокументированной Политики в отношении командировочных расходов, вы можете бесплатно скачать образец политики. Настоящий образец политики в отношении командировочных расходов включает в себя примеры возмещаемых расходов, инструкции по использованию кредитных карт, выпущенных компанией, а также подробную информацию о расходах на питание и деловые развлечения.

Поверенный по сверхурочной работе в Лос-Анджелесе | Претензии по заработной плате

Лос-Анджелесская юридическая фирма по вопросам занятости о законах о трудоустройстве во время поездок в Калифорнии

Работа иногда требует, чтобы сотрудники работали за пределами своего стандартного рабочего места.Если вы путешествуете по работе, вы можете спросить: «Считается ли это время в пути сверхурочным?» Ответ зависит от нескольких различных обстоятельств. Как правило, вы можете иметь право на оплату некоторого времени в пути, а также части ваших путевых расходов. В определенных ситуациях время, потраченное на поездку, также подлежит сверхурочной работе в соответствии с законодательством о занятости Калифорнии. Если работодатели не могут компенсировать сверхурочные часы в пути, они фактически вычитают из заработной платы сотрудников.

Наши юристы по трудоустройству представляют интересы рабочих в Лос-Анджелесе и Калифорнии, которым работодатель отказал в оплате сверхурочных за время проезда и суточных расходов.Наша команда адвокатов по вопросам заработной платы имеет более четырех десятилетий юридического опыта. Мы можем бороться, чтобы вернуть вам потерянную заработную плату. Если вы подумываете о подаче заявления о заработной плате за сверхурочную работу в пути, наша юридическая фирма в Лос-Анджелесе может помочь вам предпринять необходимые шаги.

Законы Калифорнии о сверхурочных часах в пути

Законы, регулирующие оплату времени в пути и сверхурочных в Калифорнии, могут быть сложными, потому что здесь задействовано несколько различных факторов. Во-первых, работники не имеют права на оплату проезда на работу и с работы и не должны требовать заработной платы в зависимости от того, как они добираются до работы.Если вам каждый день приходится добираться на работу по часу, это не считается рабочим часом. Однако, если вы добираетесь с вашего обычного рабочего места на общественном транспорте до другого рабочего места, ваш работодатель, возможно, должен будет выплатить вам вашу обычную заработную плату за это время в пути.

Второй вопрос закона о найме на время в пути касается времени в пути, которое является частью ежедневных рабочих обязанностей. Если сотруднику необходимо регулярно ездить в разные места в течение рабочего дня, время в пути от места к месту оплачивается.Для тех, кто обычно не обязан путешествовать в течение рабочего дня, но призван выполнять работу на своем рабочем месте, должен быть оплачен отдельный участок для чрезвычайных ситуаций или особых обстоятельств, время в пути на рабочее место и обратно.

Время в пути сверхурочное в Калифорнии?

Итак, в Калифорнии время в пути сверхурочное? Как видите, время в пути считается сверхурочным только в том случае, если вы работаете сверх обычных сорока часов в неделю, и некоторое время в пути не оплачивается. Время в пути является частью регулярной заработной платы, и вам должны платить соответственно.Если вы в конечном итоге проработаете более 40 часов, вы имеете право на получение по крайней мере в 1,5 раза превышающей вашу обычную ставку заработной платы за каждый час, отработанный сверх 40 часов, в соответствии с федеральным законом о занятости.

Если работник путешествует с ночевкой, работодатели могут иметь право на получение заработной платы, которую сотрудники получали бы за обычный рабочий день и сверхурочную работу, если время, потраченное на работу, превышает 40 часов. Время, проведенное за ужином, сном в отеле или другими занятиями, не связанными с вашей работой, компенсации не подлежит.

Если у вас есть дополнительные вопросы о том, что считается работой во время поездки и оплатой сверхурочных, свяжитесь с нашей юридической фирмой в Лос-Анджелесе.

Должен ли я получить компенсацию за командировочные расходы? Закон Калифорнии о заработной плате

Когда работодатель требует, чтобы вы поехали на работу, он, как правило, должен выплачивать вам суточные для покрытия вашего проживания, питания и общих дорожных расходов. Согласно определению Службы внутренних доходов (IRS), суточные — это «суточные для сотрудников за командировки вдали от дома в пределах континентальной части США».С. »

Суточные в основном устанавливаются в зависимости от пункта назначения поездки или района, в котором вы будете работать, находясь вдали от домашнего офиса. В пределах Калифорнии для путешествий и работы в крупных мегаполисах (например, в Лос-Анджелесе и Сан-Франциско) суточные будут выше, чем в менее дорогих районах штата. Суточные устанавливаются и регулируются IRS.

Закон о занятости штата Калифорния также позволяет работодателям устанавливать другую ставку оплаты времени в пути, которая должна быть не ниже минимальной заработной платы в Калифорнии.Однако, чтобы установить эту ставку заработной платы за время в пути, работодатели должны проинформировать работников перед поездкой. Для оплаты сверхурочных за время в пути в этом сценарии штат использует метод «средневзвешенного». Наши поверенные по заработной плате в Калифорнии могут помочь вам рассчитать ваши часы и общую компенсацию за неделю, чтобы определить, сколько должно быть в полтора раза этого средневзвешенного значения для компенсации сверхурочного времени в пути.

Отказано в заработной плате за командировки, связанные с работой? Позвоните в нашу юридическую фирму по трудоустройству в Лос-Анджелесе

Если вы подозреваете, что ваш работодатель выплачивал вам меньше суточных, чем предписано, или не заплатил вам надлежащим образом за служебные командировки, поговорите с адвокатом по трудоустройству в нашей юридической фирме по трудоустройству в Лос-Анджелесе.Закон о трудоустройстве во время поездок требует, чтобы ваш работодатель выплачивал справедливую заработную плату за работу, которую вы выполняете, включая время, потраченное на работу в командировках. Свяжитесь с нашими юристами по заработной плате сегодня, чтобы назначить бесплатную консультацию по претензиям за сверхурочную работу. Возможно, мы сможем помочь вам взыскать оплату деловых расходов или неоплачиваемого сверхурочного времени в пути.

BOLI: Время в пути и пробег: Для рабочих: Штат Орегон

Следует ли вам получать оплату за время в пути на работе? Это зависит от типа поездки.

Существует четыре основных категории командировок сотрудников.Вот краткое изложение.

Путешествие от портала к порталу

Путешествие от портала к порталу — это еще один способ сказать «добираться до работы». Он включает в себя ваши обычные поездки с работы на работу и с работы на дом в начале и в конце одного рабочего дня. Как правило, ваш работодатель не обязан платить вам за это время в пути (если у него нет политики или контракта, обещающего оплату этого времени).

Переезды между рабочими участками

Поездки между рабочими участками включают в себя поездки в течение одного дня между несколькими рабочими участками.Как правило, работодатели должны платить вам за это время, если вам нужно путешествовать, чтобы выполнить дневную работу.

Особые однодневные задания

Если ваш работодатель требует, чтобы вы явились на другое рабочее место более чем в 30 милях от вашего обычного постоянного места работы, они, как правило, должны платить вам за это время в пути.

Ночная поездка

При поездках с ночевкой все время, которое вы проводите в пути в обычные рабочие часы, должно быть оплачено — даже в выходные дни. Ваш работодатель по закону не обязан оплачивать вам время в пути, выходящее за рамки вашего обычного рабочего времени, за исключением случаев, когда вы должны водить машину.

Пробег

Закон штата Орегон не требует, чтобы работодатель выплачивал мили, но вы не можете нести какие-либо необходимые расходы, которые уменьшают вашу заработную плату до уровня ниже минимальной заработной платы.

Если вы считаете, что ваш работодатель нарушает этот закон, вы можете подать жалобу или связаться с нами для получения помощи.

Закон

ВЕСЛО 839-020-0045

ORS 653

Часто задаваемые вопросы

Для рабочих

- Требуется ли ваш работодатель оплачивать вам регулярные поездки с работы на работу / с работы на дом?

Нет, если у вашего работодателя нет политики или контракта, обещающего оплату такой поездки.

- Обязан ли ваш работодатель оплачивать вам время в пути с одного места работы на другое в течение рабочего дня?

Да, если вам нужно путешествовать по работе. Примеры включают сотрудников по обслуживанию ландшафта или ремонтников бытовой техники, которые ездят с места на место в течение дня.

- Если ваш работодатель разрешает вам взять служебный автомобиль домой, должны ли они оплачивать время в пути от дома до места работы и наоборот?

Нет, если вы не выполняете никаких рабочих обязанностей до достижения первого рабочего места.Это считается обычным путешествием домой на работу / с работы на дом, и время не подлежит компенсации.

- Если мой работодатель требует, чтобы я останавливался в одном месте в начале рабочего дня, чтобы получить инструкции или забрать инструменты или автомобиль компании, прежде чем явиться на место работы, должны ли они платить вам за какие-либо из время поездки?

Да. Путешествие из вашего дома в первое место не требует компенсации, так как оно подпадает под правило «портал-портал / добираться».Но как только вы прибудете в первое требуемое место, вы будете «на часах», и последующее время в пути будет компенсировано.

- Меня отправили из моего обычного офиса в Портленде обучать новых сотрудников в нашем салемском филиале. Я не остался ночевать в Салеме и в тот же день вернулся домой. Должен ли я получать оплату за время в пути?

Да. Поскольку однодневное задание было в городе за пределами 30-мильного радиуса от вашего официального рабочего места, время в пути должно быть оплачено.

- Я часто работаю в разных местах, и у меня нет постоянного официального рабочего места.Должен ли мой работодатель платить мне за то время, когда я проезжаю более 30 миль до места работы?

Нет. Правило «специального однодневного задания» применяется только в том случае, если у вас есть фиксированное официальное место работы. Таким образом, ваше время в пути подпадает под правило «портал-портал» и не требует компенсации, даже если она уезжает в отдаленные места на целый день.

- Когда поездка с ночевкой считается рабочим временем, которое необходимо компенсировать?

Во время ночных поездок все время, которое вы проводите в поездках в обычное рабочее время, должно быть компенсировано — даже в выходные дни.Ваш работодатель по закону не обязан компенсировать время в пути, выходящее за рамки вашего обычного рабочего времени, за исключением случаев, когда вы должны водить машину.

Пример: Обычный график работы Чета — с 8:00 до 17:00 с понедельника по пятницу. Его работодатель требует, чтобы он посетил двухдневную бизнес-конференцию в Бойсе, штат Айдахо. Чет отправляется автобусом в среду, с 10:00 до 16:00. Работодатель должен оплатить эти шесть часов в пути, поскольку они меньше обычного рабочего времени Чета.Чет возвращается домой на автобусе в субботу с 14:00. до 20:00 Работодатель должен оплатить три часа с 14:00 до 17:00, время в пути, которое выходит за рамки обычного рабочего времени Чета. Это необходимо, даже если Чет обычно не работает по субботам.

Пример. Обычный график работы Джейн — с 8:00 до 17:00 с понедельника по пятницу. Ее работодатель отправляет ее из Портленда на рабочее мероприятие в Чикаго в пятницу вечером с «красными глазами» с полуночи до 5:00 утра.м. Поскольку Джейн путешествует в качестве пассажира в нерабочее время, работодатель не должен оплачивать время в пути.

- Устанавливает ли правительство требуемую норму пробега для сотрудников, которые ездят с одного места работы на другое?

Да и Нет. Да, федеральное правительство устанавливает ставку миль для своих сотрудников, но нет, если вы не работаете на федеральное правительство, ваш работодатель не обязан выплачивать вам мили по федеральным ставкам.

Фактически, законы о заработной плате и часах вообще не требуют от работодателей выплаты миль своим сотрудникам.

Тем не менее, согласно Закону о минимальной заработной плате штата Орегон (ORS 653) работодателям запрещается требовать от сотрудников брать на себя расходы на необходимые предметы, если это приводит к снижению их заработной платы ниже минимального уровня.

Таким образом, если вам необходимы командировки, связанные с этим расходы, такие как топливо и износ транспортных средств, не могут привести к снижению заработной платы сотрудника ниже минимальной заработной платы за все отработанные часы. Оплата согласованной ставки за пройденную милю — один из способов предотвращения потенциального нарушения минимальной заработной платы.

- Обязан ли мой работодатель в соответствии с законодательством о заработной плате и почасовом графике оплачивать мне суточные (гостиница, рестораны, пробег и т. Д.)?

Как правило, нет. Но ваш работодатель должен покрывать суточные, если требование их выплаты приведет к снижению вашей заработной платы ниже минимального размера оплаты труда. (От сотрудников с минимальной заработной платой никогда не может потребоваться оплата суточных.)

- Если мой работодатель выплачивает сотрудникам суточные и / или пробег, должны ли они по-прежнему оплачивать время в пути?

Да, все еще применяются обычные правила проезда.

- Должен ли мой работодатель оплачивать время проезда, когда он заказывает служебный автомобиль, чтобы забрать сотрудников и доставить их на место работы?

При условии, что от сотрудников не требуется явиться на место встречи для получения инструкций или выполнения там другой работы, или для подбора и переноски инструментов, это по-прежнему считается обычным путешествием с работы на работу / с работы на дом. Водитель служебного автомобиля — единственный человек, фактически выполняющий работу, и, следовательно, единственный сотрудник, которому причитается оплата времени в пути.

- Может ли мой работодатель платить за время в пути по другой ставке, чем за часы, отработанные по моей обычной ставке?

Да, если ваш работодатель выплачивает как минимум минимальную заработную плату за все отработанные часы. Если ваш работодатель намерен оплачивать время в пути по ставке ниже, чем обычная почасовая ставка, он должен заранее четко проинформировать вас о политике.

- Нужно ли учитывать компенсируемые часы в пути при расчете сверхурочных?

Да. Необходимо учитывать компенсируемые часы в пути, чтобы определить, отработали ли вы более 40 часов работы за одну рабочую неделю.

Для работодателей

- Обязаны ли работодатели платить работникам за регулярные поездки из дома на работу / с работы на дом?

Нет, если у работодателя нет политики или контракта, обещающего оплату такой поездки.

- Обязан ли работодатель оплачивать работникам время в пути с одного места работы на другое в течение рабочего дня?

Да, если работникам приходится путешествовать, чтобы выполнить дневную работу. Примеры включают сотрудников по обслуживанию ландшафта или ремонтников бытовой техники, которые ездят с места на место в течение дня.

- Если работодатель разрешает работнику забирать домой служебный автомобиль, должен ли работодатель оплачивать время в пути от дома до места работы и наоборот?

Нет, если сотрудник не выполняет рабочих обязанностей до достижения первого рабочего места. Это считается обычным путешествием домой на работу / с работы на дом, и компенсация за это время не требуется.

- Если я требую, чтобы мой сотрудник остановился в одном месте в начале рабочего дня, чтобы получить инструкции или забрать инструменты или автомобиль компании, прежде чем явиться на место фактической работы, должен ли я оплачивать время в пути ?

Да.Поездка от дома сотрудника до первого места не требует компенсации, поскольку она подпадает под правило «портал-портал». Но как только сотрудник прибывает в первое требуемое место, он «на часах», и последующее время в пути подлежит компенсации.

- Я отправил сотрудника из своего офиса в Портленде для обучения новых сотрудников в нашем филиале в Салеме. Сотрудник не остался ночевать в Салеме и в тот же день вернулся домой. Должен ли я платить за время в пути?

Да.Поскольку однодневная командировка была в город за пределами 30-мильного радиуса от официального рабочего места сотрудника, время в пути подлежит компенсации.

- Мой сотрудник часто работает в разных местах и не имеет постоянного официального рабочего места. Должен ли я платить ей за время, когда она проезжает более 30 миль до места работы?

Нет. Правило «специального однодневного назначения» применяется только в том случае, если сотрудник имеет фиксированное официальное место работы. Таким образом, время в пути вашей сотрудницы подпадает под правило портала в портал и не требует компенсации, даже если она уезжает в удаленные места в течение дня.

- Когда поездка с ночевкой считается рабочим временем, которое необходимо компенсировать?

Во время ночных поездок все время, которое сотрудник проводит в командировках в обычное рабочее время, должно быть компенсировано — даже в выходные дни. Работодатель по закону не обязан компенсировать время в пути, выходящее за рамки обычного рабочего времени работника, за исключением случаев, когда работник должен водить машину.

Пример: Обычный график работы Чета — с 8:00 до 17:00., С понедельника по пятницу. Его работодатель требует, чтобы он посетил двухдневную бизнес-конференцию в Бойсе, штат Айдахо. Чет отправляется автобусом в среду, с 10:00 до 16:00. Работодатель должен оплатить эти шесть часов в пути, поскольку они меньше обычного рабочего времени Чета. Чет возвращается домой на автобусе в субботу с 14:00. до 20:00 Работодатель должен оплатить три часа с 14:00 до 17:00, время в пути, которое выходит за рамки обычного рабочего времени Чета. Это необходимо, даже если Чет обычно не работает по субботам.

Пример. Обычный график работы Джейн — с 8:00 до 17:00 с понедельника по пятницу. Ее работодатель отправляет ее из Портленда на рабочую конференцию в Чикаго в пятницу вечером с «красными глазами» с полуночи до 5:00 утра. Поскольку Джейн путешествует в качестве пассажира в нерабочее время, работодателю не нужно. оплатить любое время в пути. Пример: Питер, чей обычный график работы с 8:00 до 17:00 с понедельника по пятницу, летит на самолете на деловую встречу за пределами штата.Полет осуществляется с 12:00 до 17:00. В аэропорту Питер должен взять арендованный автомобиль и проехать еще пять часов, чтобы добраться до удаленного города, где состоится встреча. В этом случае работодатель должен оплатить 10 часов времени в пути — пять часов полета по воздуху, которые меньше обычного рабочего времени Питера, плюс пять часов поездки на машине, которые выходят за рамки обычных рабочих часов Питера, поскольку он необходим. водить в это время.

Пример: Донна обычно работает в кладбищенскую смену с 12:00 до 8:00.м. Начальник Донны поручает ей поехать в Калифорнию в командировку на неделю. Супервизор предлагает Донне билет на автобус для поездки с 6:00 до 14:00, но Донна вместо этого предпочитает водить свой личный автомобиль. В этом случае, поскольку Донне была предложена транспортировка в качестве пассажира, и от нее не требовалось водить машину, работодатель может выбрать оплату Донне за все часы, которые она проводит за рулем автомобиля, но по закону обязан оплатить только два часа поездки. с 6:00 до 8:00.м. — время, которое можно было бы компенсировать, если бы Донна приняла билет на автобус.

- Устанавливает ли правительство требуемую норму пробега для сотрудников, которые ездят с одного места работы на другое?

Да и Нет. Да, федеральное правительство устанавливает ставку миль для своих сотрудников, но нет, если вы не являетесь федеральным правительством, вы не обязаны оплачивать мили своим сотрудникам по федеральным ставкам.

Фактически, законы о заработной плате и часах вообще не требуют от работодателей выплаты миль своим сотрудникам.

Тем не менее, согласно Закону о минимальной заработной плате штата Орегон (ORS 653) работодателям запрещается требовать от сотрудников брать на себя расходы на необходимые предметы, если это приводит к снижению их заработной платы ниже минимального уровня.

Таким образом, если вам необходимы командировки, связанные с этим расходы, такие как топливо и износ транспортных средств, не могут привести к снижению заработной платы сотрудника ниже минимальной заработной платы за все отработанные часы. Оплата согласованной ставки за пройденную милю — один из способов предотвращения потенциального нарушения минимальной заработной платы.

- Обязан ли работодатель в соответствии с законодательством о заработной плате и часах оплачивать работникам суточные (гостиница, рестораны, пробег и т. Д.)?

Как правило, нет. Но работодатель должен покрывать суточные, если требование к работнику их выплачивать привело бы к снижению заработной платы работника ниже минимального размера оплаты труда. (Работники с минимальной заработной платой никогда не могут быть обязаны оплачивать суточные.)

- Если работодатель выплачивает сотрудникам суточные и / или пробег, должен ли работодатель по-прежнему оплачивать время в пути?

Да, все еще применяются обычные правила проезда.

- Должен ли работодатель оплачивать время в пути, когда работодатель заказывает автомобиль компании, чтобы забрать сотрудников и доставить их на место работы?

При условии, что от сотрудников не требуется явиться на место встречи для получения инструкций или выполнения там другой работы, или для подбора и переноски инструментов, это по-прежнему считается обычным путешествием с работы на работу / с работы на дом. Водитель служебного автомобиля — единственный человек, фактически выполняющий работу, и, следовательно, единственный сотрудник, которому причитается оплата времени в пути.

- Может ли работодатель платить за время в пути по иному тарифу, чем за часы, отработанные по обычной ставке?

Да, если работодатель выплачивает как минимум минимальную заработную плату за все отработанные часы. Если работодатель намеревается оплачивать время в пути по ставке ниже, чем обычная почасовая ставка, работодатель должен заранее четко проинформировать сотрудников об этой политике.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …