Специальный налоговый режим для самозанятых граждан: Налог на профессиональный доход

Как стать налогоплательщиком налога на профессиональный доход

Чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

Способы регистрации:

- Бесплатное мобильное приложение «Мой налог»

- Кабинет налогоплательщика «Налога на профессиональный доход» на сайте ФНС России

- Уполномоченные банки

- С помощью учетной записи Единого портала государственных и муниципальных услуг

Регистрация занимает несколько минут. Заполнять заявление на бумаге не нужно. При регистрации в приложении «Мой налог» понадобится только паспорт для сканирования и проверки, а также фотография, которую можно сделать прямо на камеру смартфона.

Регистрация очень простая. Вместо подписи заявления нужно просто моргнуть в камеру.

Приложение уже доступно для скачивания.

Скачать из App Store Скачать из Google PlayВеб-версия

Как использовать налоговый режим иностранцам

Иностранные граждане тоже могут применять специальный налоговый режим «Налог на профессиональный доход». Но не все иностранцы, а только граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии.

Граждане этих четырех республик могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет налогоплательщика НПД «Мой налог». Но регистрация возможна только по ИНН и паролю для доступа в личный кабинет налогоплательщика-физического лица. По паспорту зарегистрироваться нельзя.

Если у иностранного гражданина уже есть ИНН и пароль от личного кабинета-физлица, эти данные можно использовать для регистрации. Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

Как получить доступ в личный кабинет налогоплательщика.

После регистрации иностранному гражданину будут доступны все возможности мобильного приложения. Он сможет применять налоговый режим на тех же условиях, что и граждане России.

Граждане других государств, не входящих в ЕАЭС, не могут применять специальный налоговый режим «Налог на профессиональный доход».

Как рассчитать сумму налога к уплате

Самостоятельно ничего считать не нужно. Применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, которых облагается налогом на профессиональный доход.

- 1

Сформируйте чек

по каждому поступлению - 2

Укажите плательщика

и сумму дохода - 3

Отправьте чек покупателю

или распечатайте на бумаге

в течение

месяца

Получайте информацию о начислениях налога онлайндо 12-го числа

следующего месяца

Узнайте сумму налога к уплате в приложениидо 25-го числа

следующего месяца

Заплатите начисленный налог удобным способом

С 1 января 2020 года к эксперименту по уплате самозанятыми лицами налога на профессиональный доход планируют присоединить еще 19 субъектов

- Главная

- Правовые ресурсы

- «Горячие» документы

- Проект Федерального закона «О внесении изменений в Федеральный закон от 27 ноября 2018 года N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)»

Проект Федерального закона «О внесении изменений в Федеральный закон от 27 ноября 2018 года N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)»

Минфин России подготовил проект закона, вносящий изменения в эксперимент по установлению специального налогового режима «Налог на профессиональный доход».

Сейчас он проходит в четырех субъектах РФ: Москве, Московской и Калужской областях, в Республике Татарстан.

Согласно проекту с 1 января 2020 года к эксперименту присоединятся 19 новых субъектов РФ: Санкт-Петербург, Воронежская, Волгоградская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская, Челябинская области, Красноярский и Пермский края, Ненецкий автономный округ, Ханты-Мансийский автономный округ — Югра, Ямало-Ненецкий автономный округ, Республика Башкортостан.

Напомним, что специальный налоговый режим НПД вправе применять физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов РФ, включенных в эксперимент, при условии соблюдения ограничений, предусмотренных НК РФ.

Постановка на налоговый учет и уплата налога могут производиться с помощью бесплатного мобильного приложения «Мой налог».

Перейти в текст документа »

Дата публикации на сайте: 31.10.2019

Поделиться ссылкой:

www.consultant.ru

Самозанятым придется платить налог от 4% до 6% за денежные поступления

Похоже на начало анекдота, но многие россияне, в том числе фрилансеры, будут вынуждены встать на учёт в налоговую уже с 1 января 2019 года, причём не по собственному желанию.

Кроме шуток: сейчас находится на рассмотрении проект закона, вводящего новый «Налог на профессиональный доход» (НПД), который становится очень удобным для юридических лиц, которые оплачивают работу фрилансеров. Но обо всём по порядку.

Налог на профессиональный доход.

Сейчас он находится на стадии законопроекта, но с большой долей вероятности его примут и введут с 1 января 2019 года в Москве и области, а так же в Республике Татарстан и Калужской области.

Если коротко описать его суть, то получается, что физлица, зарабатывающие собственным трудом, и получающие доход от физлиц и юрлиц, должны будут встать на учёт в ФНС, как самозанятые граждане, а их обязательства в оплате НДФЛ заменяются оплатой НПД, в размере 4% процентов с дохода от физлиц и 6% с дохода от юрлиц. Вот в этом и будет заключаться главная причина вынужденного перехода на уплату НПД.

Почему придётся платить НПД?

Первыми, и возможно единственными, кто обрадовался появлению такого налога, были юридические лица, которые регулярно платят фрилансерам и наёмным работникам.

Дело в том, что чтобы организации заплатить физлицу не зарплату, нужно одним из способов вывести деньги со счёта юрлица. Способов более чем достаточно, но ни один из них не обходится без «комиссии». Разберу два самых распространённых примера вывода денег, в случае расчёта заказчика-юрлица и фрилансера-физлица. Если вы в курсе — листайте сразу к итогу.

- Обнал (незаконный) за 6-10% от суммы. Самая старая и не умирающая «схема»: компания, желающая обналичить деньги, платит некоторой «конторе» за канцтовары или услуги. По факту никаких канцтоваров или услуг не предоставляется, а просто выдаётся счёт и закрывающие документы для бухгалтерии. «Контора», в свою очередь, просто снимает деньги «под отчёт», но когда придёт время отчитаться перед налоговой, оказывается, что она оформлена на бомжа и «концы в воду», даже ответить некому.

В итоге компания получает свои деньги наличными, избегая налогов. Эти деньги, формально, считаются расходами. За оказанные услуги платит 6-10% сверху. Деньги выдаются как серая зарплата, в том числе и фрилансеру. Отмечу: за фрилансера никто не платит налоги. Ещё один важный момент: это незаконно и наказуемо.

- Договор подряда и подобные — обязательный НДФЛ 13%. Если заказчик-юрлицо заключает с фрилансером договор подряда или ГПХ, то заказчик становится налоговым агентом и должен будет удержать и заплатить в налоговую НДФЛ 13% за фрилансера.

Итог: почему фрилансеров погонят в ФНС регистрироваться как самозанятых?

В любом случае расчёта с фрилансером заказчик переплачивает сверху 10% в среднем. Регистрация фрилансера, как самозанятого гражданина позволит снизить эти издержки до 6% при полном соблюдении закона. Более того, ушлые заказчики учтут закон о НПД и сделают вывод: вся ответственность по уплате налогов ляжет на плечи фрилансера, если правильно составить бухгалтерские и другие бумаги. В результате таких выплат от юрлиц, у ФНС могут появиться вопросы к фрилансеру, так как по закону он должен либо зарегистрироваться как самозанятый, либо заполнить и подать декларацию, уплатить НДФЛ.

Платить НДФЛ не понравится ни одному фрилансеру: декларация подаётся за прошлый год целиком, так же как производится уплата налога, а платить 13% за все доходы прошлого года, это равнозначно голодной смерти.

В итоге складывается неприятная ситуация, из которой с наименьшими потерями выйдут фрилансеры, у которых адекватные заказчики, которые либо включат в счёт 6% налога, если фрилансер зарегистрируется, как самозанятый гражданин, либо продолжат платить налоги за него.

Ранее финансовое учреждение «Сбербанк» запустило собственную платежную систему для банковских карт Visa и MasterCard.

Источник: «Жизнь в кредит»

До 22 декабря включительно у всех желающих есть возможность совершенно бесплатно получить спортивный браслет Xiaomi Mi Band 4, потратив на это всего 1 минуту своего личного времени.

Присоединяйтесь к нам в Twitter, Facebook, ВКонтакте, YouTube, Google+ и RSS чтобы быть в курсе последних новостей из мира технологий будущего.

akket.com

Специальный налоговый режим для самозанятых граждан: Налог на профессиональный доход

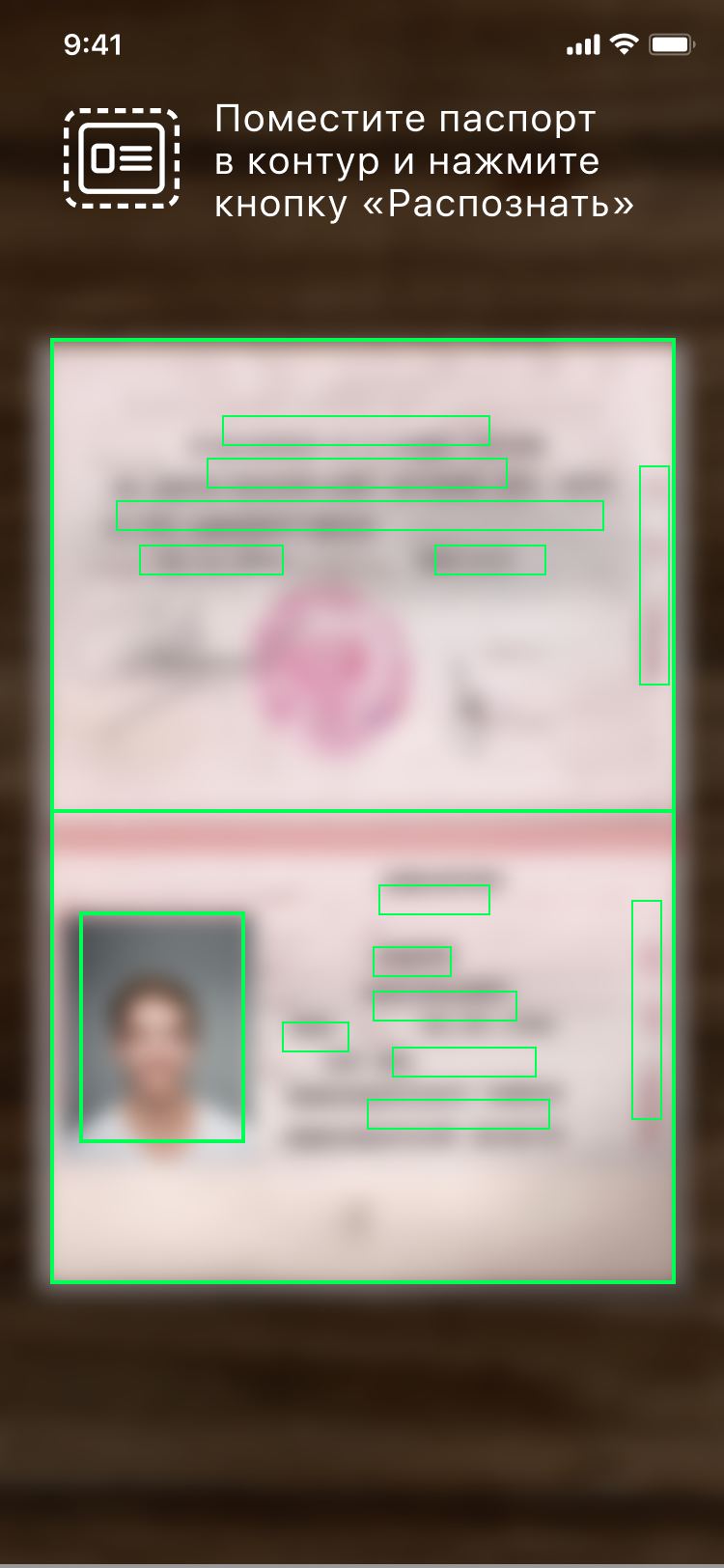

Как зарегистрироваться по паспорту

Если у вас нет доступа в личный кабинет, для регистрации в качестве плательщика налога на профессиональный доход (самозанятого) хватит паспорта. На телефоне или планшете должна работать камера: нужно будет отсканировать с ее помощью фотографию и сделать селфи. Заполнять заявление не придется: приложение распознает и внесет данные автоматически.

Постарайтесь, чтобы на поверхности защитной пленки в паспорте не было световых бликов, а цифры и надписи хорошо читались. Следите за подсказками на экране устройства.

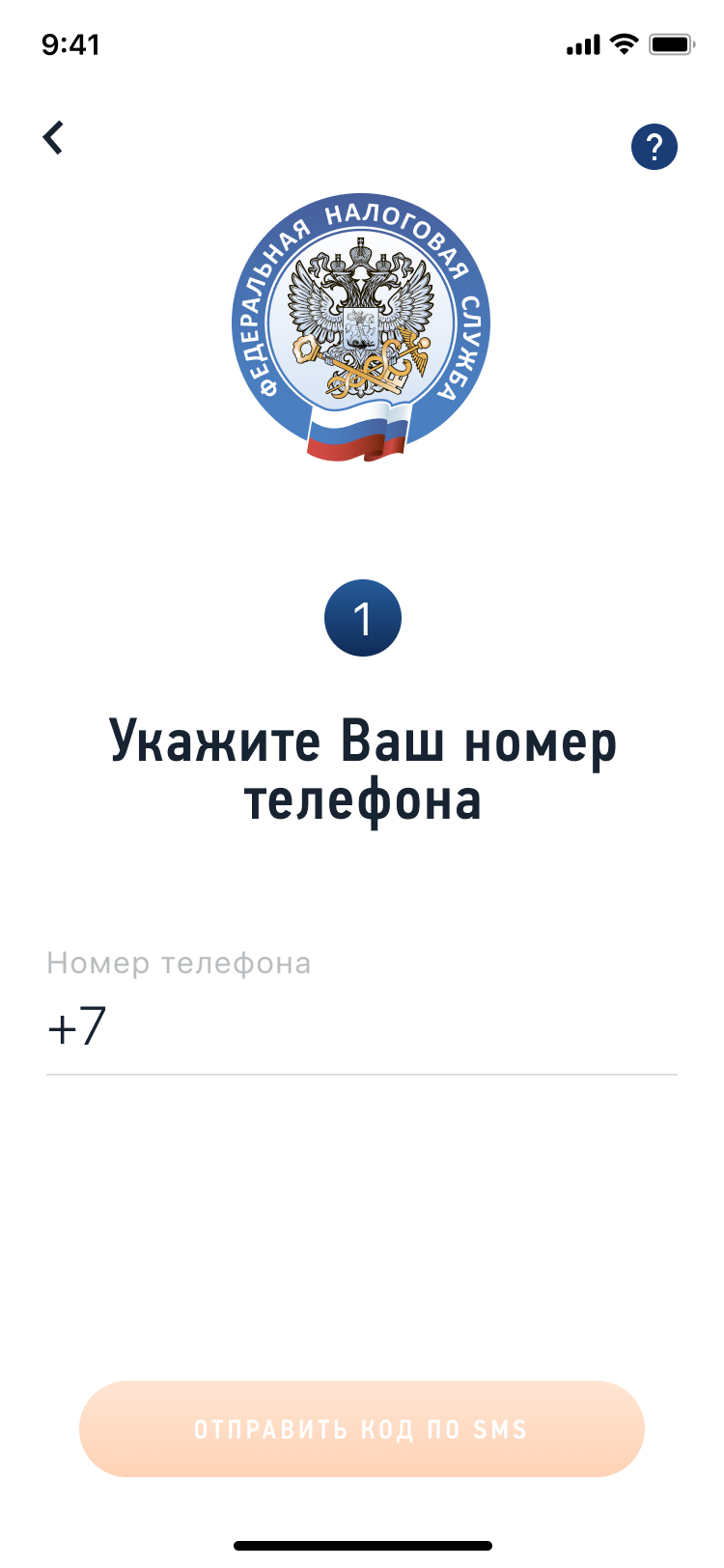

1

Укажите номер телефона

Вам придет код по смс. Он понадобится для подтверждения номера. Такая проверка защищает от регистрации без вашего ведома.

2

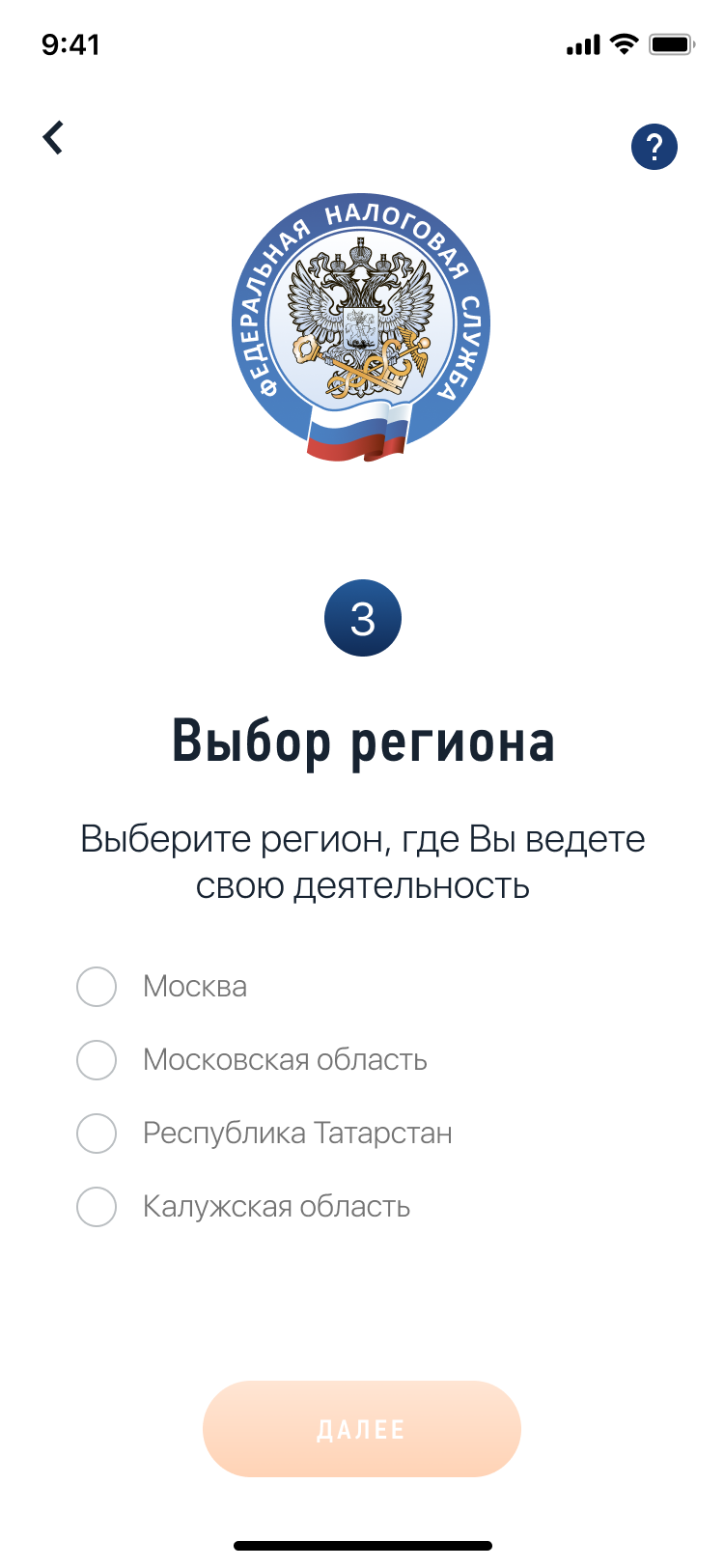

Выберите регион

Укажите регион ведения деятельности. Он может не совпадать с местом регистрации по месту жительства.

3

Отсканируйте паспорт

Поднесите его к камере телефона в развернутом виде. Программа распознает данные для заполнения заявления.

4

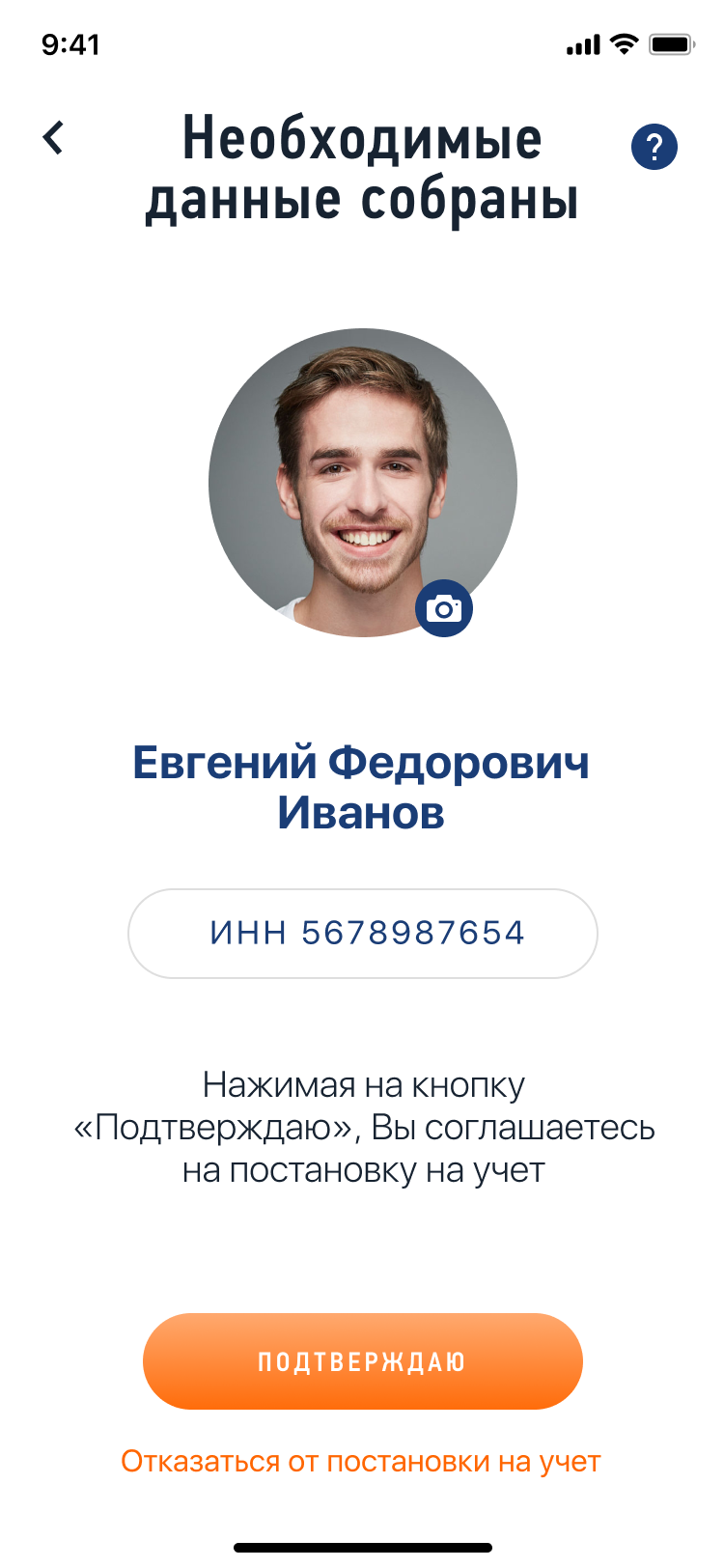

Проверьте данные

.png)

Если данные заполнятся некорректно, отсканируйте паспорт заново. Или отредактируйте информацию вручную.

5

Сфотографируйтесь

Фотографию нужно сделать на камеру телефона, с которого регистрируетесь. Произойдет сверка вашей фотографии с фото в паспорте.

6

Подтвердите регистрацию

Ваше заявление для регистрации будет отправлено в налоговую инспекцию. Регистрация может произойти сразу или в течение шести дней.

npd.nalog.ru

С 1 января вступает в силу новый налог для держателей банковских карт «Сбербанка»

Продавцы рукоделий, строители, визажисты, фотографы, пекари, швеи, фриласеры и многие другие, ликуйте! Вас официально нарекли самозанятыми гражданами и с 1 января 2019 года собираются обложить новым «Налогом на профессиональную деятельность».

Слухи и информация из официальных источников по поводу обособления налога для самозанятых появлялись периодически, но теперь информация более точная: налог будет введён, сейчас находится на стадии законопроекта, есть конкретные критерии, по которым определяются лица обязанные его платить. Даже учтены ряд уловок, которые помешают махинациям и уклонениям. Обо всём по порядку. Налог на профессиональную деятельность, далее сокращен до НПД.

Критерии попадания под НПД

Платить новый налог придётся, если выполняются следующие условия:

- Если работаете в одной из четырёх округов, где налог будет первоначально введён в рамках эсперимента: Москва и область, Калужская область, Республика Татарстан.

- Если получаете доход деньгами. Работа «за еду», то есть за натуральный продукт, не облагается налогом. Так что, если вы выполнили работы для фермера, то возьмите плату мясом и творогом, а не деньгами (это шутка, но грустная).

- Если ваши доходы не состоят в списке освобождённые от налогов. Этот список называется статьёй 217 Налогового Кодекса РФ. Чтобы немного облегчить вам жизнь, уточню, что конкретные виды деятельности перечисляются в пункте №70. Это доходы, полученные за оказание услуг по хозяйству, если говорить простым языком. Репетиторы, няни, сиделки и уборка по дому не облагаются налогом. Точнее будет сказать, не облагались: «П. 70 ст. 217 применяется к доходам в виде выплат (вознаграждений), полученным в 2017 и 2018 гг. (ФЗ от 30.11.2016 N 401-ФЗ).», цитирую КонсультантПлюс.

- Если вы получаете доход не от налогового агента и не в рамках трудового договора. Тут требуется разъяснение. Налоговый агент, это ИП либо организация, с которой заключен трудовой договор, договор ГПХ или любой иной «контракт» по которому работодатель берёт на себя обязательства по уплате налогов за вас. Такие договора могут быть даже разовыми, например договор-подряда.

- Если вы получаете доход от сдачи недвижимости в аренду.

Продажа личной недвижимости, вещей, транспортного средства — не подпадают под НПД. - Если вы получаете доход не используя труд наёмных работников.

- Если ваш доход за год меньше 2 400 000 ₽.

Итог и примечание, почему размер налога «4% или 6%».

В итоге, если вы работаете на себя, получаете оплату наличными или переводом на карту от обычных людей за оказанные вами лично услуги или продажу произведенных вами товаров, не являетесь ИП и вся эта деятельность не проходит в рамках трудового договора, то, по закону, вы должны оформляться, как самозанятый и платить НПД.

Теперь о самом главном. Размер НПД зависит от лица, которому были оказаны услуги: 4% с доходов полученных от физических лиц, 6% — с доходов от организаций и ИП. При этом в законопроекте отдельно указано, что НПД не будет взыматься с доходов полученных от юридических лиц, с которыми в последние 2 года были заключены трудовые договора. Вместо НПД нужно будет платить НДФЛ, что гораздо дороже. Сделано это с целью исключить увольнение сотрудников для перехода на менее затратный для всех новый налог.

Ранее были названы пять ужасных советов, в которые верят владельцы банковских карт «Сбербанка».

До 22 декабря включительно у всех желающих есть возможность совершенно бесплатно получить спортивный браслет Xiaomi Mi Band 4, потратив на это всего 1 минуту своего личного времени.

Присоединяйтесь к нам в Twitter, Facebook, ВКонтакте, YouTube, Google+ и RSS чтобы быть в курсе последних новостей из мира технологий будущего.

akket.com

на отдых, связь и автомобили

Конец фарисейству. Примерно так можно обозвать то, что сейчас происходит. Минфин утвердил Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 — 2022 годы. И в нем предложил переименовать разношерстные сборы в налоги. То есть назвать наконец вещи своими именами. Но только бизнесу и всем нам от этого не легче.

НАГРУЗКА БУДЕТ РАСТИ

«Основные направления» — документ стратегический. В нем чиновники описывают, что в идеале должно происходить в налоговой и тарифной сфере, чтобы бюджет чувствовал себя хорошо. Документ находится в Госдуме. Его сейчас изучают депутаты. Эксперты и бизнес-сообщества это уже сделали. И пришли к печальному выводу.

— Целый ряд предложений указывает на рост фискальной (читай — налоговой. — Ред.) нагрузки на экономику. Минфин планирует продолжить индексацию акцизов и страховых взносов, перевести больше имущества на кадастровую стоимость, а также ввести новый туристический сбор, — сетуют в Институте комплексных стратегических исследований (ИКСИ).

В последние пять лет налоговая нагрузка в России постоянно растет. Почти каждый год появлялся какой-нибудь новый сбор: на дороги, капремонт, утилизацию машин или сортировку мусора. Все это время власти по-фарисейски объясняли, что мы не налоги повышаем, а сборы. Это, мол, совсем другое. А теперь выяснилось, что между ними можно поставить знак равенства.

— Половина этих поборов появилась сугубо с фискальной целью (чтобы повысить доходы бюджета. — Ред.), — говорит Аркадий Брызгалин, глава группы компаний «Налоги и финансовое право». — К примеру, экологический и утилизационный сбор идут напрямую в бюджет. Там они растворяются, а не идут на целевые расходы.

Другими словами, сбор на капремонт — это действительно не налог. Деньги собираются и копятся в специальном фонде, а потом выдаются тем, кому нужно подлатать ветшающий дом. А если средства идут в общий котел, то это самый настоящий налог. Хотя бизнесу и гражданам все равно. Если государство хочет забирать у нас больше денег, не важно, под каким соусом эта экспроприация происходит.

262 ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖА И 60 КВАЗИ-НАЛОГОВ

Де-факто новых налогов у нас не появится. Просто часть сборов переименуют.

Как подсчитали в Счетной палате, всего в реестре федеральных источников доходов к неналоговым можно отнести 5479 записей. Если исключить штрафы, субсидии и субвенции, арендную плату и ряд других, то остается 262 обязательных платежа. И это только на федеральном уровне.

— Мы увидели, что 93 из них находятся в различных кодексах: в Гражданском — 61, в Водном — 7 и т.д. Еще 163 платежа – в федеральных законах. В целом по итогам анализа можно сказать, что у нас нет таких законов, которые бы чего-нибудь не устанавливали платить. И практически в каждом платеже выявлены те или иные недостатки, — считает аудитор Счетной палаты Сергей Штогрин.

Если объединить похожие сборы, то окажется, что в России 60 квази-налогов. И они никак не систематизированы. Теперь в Минфине решили наконец перевести их в Налоговый кодекс.

НОВЫЕ НАЛОГИ

Первыми статус налогов должны получить три вида сборов.

— Утилизационный. Его платят производители автомобилей.

— На доходы операторов связи. Они платят за использование частот и другой государственной инфраструктуры.

— Туристический. Его хотят ввести взамен курортного сбора и сделать обязательным для гостиниц по всей стране, а не только в пилотных регионах.

Бизнес-сообществам эта идея не очень нравится. В основном из-за того, что за неуплату налогов предполагается уголовная ответственность (тюремный срок), а за неуплату сбора — административная (только штраф). Но есть и некоторые плюсы.

— В целом это нормальная идея. Во-первых, налоги удобнее администрировать. Во-вторых, предполагается, что на уголовное преследование из-за неуплаты этих сборов наложат мораторий на 10 лет. В-третьих, если вы переплатили неналоговый платеж, вы его обратно не вернете. Такого механизма просто нет. Налоговые платежи тоже сложно вернуть, но можно, — говорит Аркадий Брызгалин. — Больше всего бизнес боится, что теперь бывшие сборы и новые налоги будут контролироваться налоговиками. А с ними не забалуешь.

В Счетной палате считают, что правительству не стоит торопиться с переименованием и выборочным включением отдельных сборов в Налоговый кодекс. Лучше сначала провести полную инвентаризацию квази-налогов, оценить их эффективность и оставить только те, что действительно нужны, а остальные отменить.

— Это очень важная тема, так как налоговое бремя на бизнес — бич нашего инвестиционного климата, — считает бывший министр финансов, а ныне председатель Счетной палаты Алексей Кудрин. — Здесь нужно действовать осторожно, так как многие платежи имеют значение и важно правильно определить, от чего можно отказаться, а что должно остаться. Это сложная, системная, детальная, тщательная работа.

КСТАТИ

О том, что сейчас происходит с российской экономикой, кто там сейчас дергает за ниточки, зарабатывая на нас миллиарды и каких новых налогов и платежей ждать от родного правительства, в своих авторских подкастах на Радио «Комсомольская правда» рассказывают народные экономисты Михаил Делягин и Никита Кричевский.

Если вы пользуетесь Apple Podcasts, на Михаила Делягина вы можете подписаться здесь, а на Никиту Кричевского тут.

Если вам больше нравится Google Podcasts, то для подписки на Никиту Кричевского нажмите здесь, а для подписки на Делягина — тут и слушайте, когда удобно!

ЧИТАЙТЕ ТАКЖЕ

Путин поручил правительству задуматься о мотивации классных руководителей в школах

Доплата за классное руководство в большинстве российских регионов для учителей не осуществляется (подробнее)

www.kp.ru

налог на профессиональный доход

Налоговый режим для самозанятых контрпродуктивен! Такое заявление сделал депутат Госдумы от ЛДПР Ярослав Нилов.

Напомним, Минфин называет успешными промежуточные итоги эксперимента по введению НПД и приводит цифру 240 тысяч зарегистрировавшихся в данном статусе в качестве подтверждения популярности и востребованности эксперимента.

Однако, по мнению Ярослава Нилова, нынешняя конструкция налогового режима для самозанятых контрпродуктивна.

«По факту самозанятых в России сегодня порядка 20 млн человек, и повышение пенсионного возраста является для них явно демотивирующим фактором в плане перспектив легализации, — отметил он. — Сама концепция закона о самозанятых предполагает разделение взимаемого налога: часть направляется в бюджет субъекта федерации, а часть — в ФОМС. Если же гражданин имеет статус безработного, взносы в фонд ОМС за него направляет субъект. И этому гражданину в данном случае совершенно не принципиально, легализован он или нет. Медицинские услуги ему все равно будут оказываться, поскольку бюджет фонда ОМС в любом случае получает взносы. А вот пенсионный фонд со стороны безработного никаких взносов не получает. И при самостоятельной занятости такие взносы возможны только в случае добровольного формирования пенсионных накоплений. Это, на мой взгляд, также нелогично и уничтожает любую мотивацию — легализация самозанятых граждан должна проходить через информационную составляющую, через понятные и убедительные разъяснения о возможности формирования будущих пенсионных накоплений».

Парламентарий призывает не спешить с восторженными оценками первых результатов эксперимента с самозанятыми: «Во-первых, сейчас мало кто обращает внимание на то, что отсутствие необходимости перечислять за самозанятого гражданина взносы во внебюджетные фонды оборачивается деградацией рынка труда. Работодатели охотно переводят штатных сотрудников в категорию самозанятых, они продолжают трудиться в своих организациях, однако уже без формирования собственных пенсионных прав. Таким образом, работодателю это выгодно — прямая экономия на отчислениях в фонды, он может даже немного повысить зарплату работнику, мотивируя перейти в категорию самозанятых. И в краткосрочной перспективе работнику в финансовом плане это, возможно, также выгодно, однако впоследствии, при достижении пенсионного возраста, в нынешней конструкции он может рассчитывать только на социальную пенсию».

www.klerk.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …