Какие особенности налоговой проверки при УСН?

Налоговая проверка УСН может быть проведена как с выездом к налогоплательщику (выездная проверка), так и без посещения офиса «упрощенца» (камеральная проверка). При проведении выездной налоговой проверки УСН потребуется представить все документы, связанные с упрощенной деятельностью, в том числе бухгалтерские.

Выездная проверка «упрощенца»

Камеральная проверка на УСН

Особенности проверки УСН 6%

Налоговые проверки «упрощенца» и новая ст. 54.1 НК РФ: на что обратить внимание

Итоги

Выездная проверка «упрощенца»

Основанием для проведения выездной налоговой проверки, как правило, является необходимость удостовериться в том, что налогоплательщик имеет право на применение УСН, т. е. соблюдает все установленные для «упрощенцев» требования, а также в том, что он правильно рассчитывает упрощенный налог. Потенциальными проверяемыми являются те «упрощенцы», кто много лет декларирует убыточную деятельность, или те, кто часто переводится из одной ИФНС в другую.

Кто может применять УСН, узнайте из публикации.

Выездная проверка на основании п. 8 ст. 89 Налогового кодекса начинается со дня, когда налоговым органом вынесено соответствующее решение о проведении проверки. Проверка длится до 2 месяцев, хотя в отдельных случаях этот срок может быть продлен до 4–6 месяцев (п. 6 ст. 89 НК РФ). Все основания для продления проверки упомянуты в п. 4 приложения 2 к приказу ФНС от 25.12.2006 № САЭ3-06/892@.

О порядке продления проверки читайте в нашей статье «Как и когда может быть продлена выездная налоговая проверка».

Проверка может охватывать всю деятельность налогоплательщика за последние 3 года. Проверяются все имеющиеся у него документы, в том числе и бухгалтерские, ведь с 2013 года у юрлиц-«упрощенцев» появилось обязательство вести бухгалтерский учет. В случае необходимости в ходе проверки могут быть произведены инвентаризация, осмотр, выемка документов и прочие специальные мероприятия по налоговому контролю.

По итогам проверки выдается справка, а через 2 месяца — акт (п. 1 ст. 100 НК РФ).

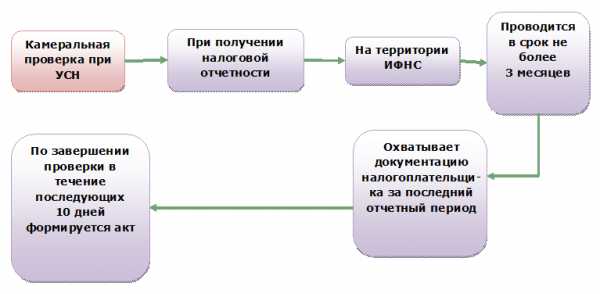

Камеральная проверка на УСН

Проведение камеральной проверки регламентируется ст. 88 Налогового кодекса. Проверка проводится налоговыми инспекторами без выезда к налогоплательщику. Иногда о проведении такой проверки налогоплательщик может и не знать, пока проверяющим не потребуются пояснения или документы, объясняющие выявленные в декларации неясные моменты.

Какую отчетность должен сдать «упрощенец» в 2018 году, узнайте здесь.

Если в результате проверки выявляются нарушения налогового законодательства, проверяющими в 10-дневный срок после ее завершения составляется акт. Такой порядок указан в п. 1 ст. 100 Налогового кодекса.

Камеральная и выездная проверки могут совмещаться по времени проведения: в ходе камеральной проверки изучается поданная налогоплательщиком отчетность за текущий год, а при выездной проверке — за больший период, и для ее назначения могут быть более широкие основания. О возможности проведения одновременно 2 типов проверки указано в письме ФНС от 13.03.2014 № ЕД-4-2/4529.

Особенности проверки УСН 6%

Тем, кто применяет УСН по ставке 15%, нужно быть готовым подтвердить документально и свои доходы, и свои затраты. Что касается проведения выездной проверки налогоплательщиков, избравших упрощенную систему налогообложения c объектом «доходы», то проверяющие и у них могут затребовать расходные документы. В первую очередь, понадобятся документы об уплате страховых взносов, ведь они оказывают прямое влияние на расчет налога.

Какие страховые взносы уменьшают упрощенный налог, см. в материале «Единый налог при упрощенной системе налогообложения (УСН)».

Если «упрощенец» (6%) уплачивает торговый сбор по одному из нескольких осуществляемых видов деятельности, он может учесть уплаченный сбор при расчете УСН-налога, если организует раздельный учет доходов и УСН-налога по виду деятельности, по которому уплачивается торговый сбор. Наличие такого учета также находится под пристальным вниманием налоговиков при проверке «упрощенца».

Рассчитать сумму торгового сбора поможет статья «Как рассчитать торговый сбор для ИП в 2017 году?».

Также документы по расходам могут понадобиться в случае проверки правильности начисления и удержания НДФЛ, если упрощенец выступает налоговым агентом.

Подробнее о том, что нужно знать об учете на системе УСН с объектом налогообложения «доходы», читайте в нашей статье «УСН «доходы» в 2018 году (6 процентов): что нужно знать?»

Налоговые проверки упрощенца и новая ст. 54.1 НК РФ: на что обратить внимание

Ст. 54.1 появилась в НК РФ совсем недавно (введена законом от 18.07.2017 № 163-ФЗ) и посвящена вопросам необоснованной налоговой выгоды.

С понятием «необоснованная налоговая выгода» вы познакомитесь в материале «Презумпция добросовестности налогоплательщика — новая статья в НК РФ».

Контролеры при проведении камеральных и выездных проверок будут собирать доказательства реальности сделок, а также с особой скрупулезностью искать подтверждения умышленного ухода от налогов.

К примеру, «упрощенца» могут заподозрить в умышленном уходе от налогов, если он раздробил свой бизнес исключительно с одной целью – снизить налоговую нагрузку посредством применения специальных налоговых режимов. На это прямо указывают сами контролеры в своем письме от 13.07.2017 № ЕД-4-2/13650 (п. 13.2 Методических рекомендаций по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщиков, направленном на неуплату налогов).

Таким образом, «упрощенцу» нужно быть готовым доказать разумную деловую цель своих действий (например, цель дробления бизнеса), а также позаботиться о документальном обосновании реальности своих сделок, подтвердить должную осмотрительность при выборе контрагентов и т. д.

Итоги

Проверки упрощенцев налоговой службой мало чем отличаются от проверок налогоплательщиков, работающих на общей системе налогообложения. Исключением является то, что поводов для проведения налоговой проверки деятельности бизнесменов на УСН меньше.

Вся информация о налоговых проверках содержится в нашем разделе «Налоговые проверки».

Обычно если по декларации у налоговых инспекторов не возникает никаких вопросов, то проверки ожидать не следует. Тем не менее следует тщательно вести бухгалтерский и налоговый учет и хранить всю документацию, ведь решение о проведении камеральной проверки исполняется проверяющими немедленно, без предварительного уведомления налогоплательщика, а проверяемый период при выездной проверке захватывает 3 года.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Как проводятся налоговые проверки компаний на УСН?

Как проводятся камеральные и выездные проверки компаний на УСН и отличаются ли они от проверок фирм на ОСН?

Как и в любой другой организации, налоговики могут организовать в компании на УСН выездную или камеральную проверку. Как проводятся проверки упрощенцев и отличаются ли они от проверок фирм на ОСН разберемся в сегодняшней статье.

Выездная налоговая проверка упрощенцев

Как правило, главной причиной организации налоговиками выездной проверки налогоплательщиков, применяющих упрощенный режим, является необходимость удостовериться в том, компания вправе применять УСН, а именно: соблюдает установленные законодательством требования для упрощенцев, правильно производит расчеты упрощенного налога и не выходит за рамки лимитов. В «группу риска» по налоговым проверкам попадают компании на УСН, которые часто меняют место регистрации в разных ИФНС, а также те, кто несколько лет подряд декларирует убыточную деятельность.

Согласно положениям п. 8 ст. 89 НК РФ началом выездной налоговой проверки признается день вынесения налоговым органом решения о проведении такой проверки.

Выездную проверку упрощенцев контролеры в общем порядке проводят не дольше двух месяцев. Однако при возникновении дополнительных обстоятельств, а также случаев, поименованных в приказе ФНС России от 08.05.2015 № ММВ-7-2/189@, срок продлевается от 4 до 6 месяцев (п. 6 ст. 89 НК РФ).

В ходе выездной проверки налоговики вправе охватить всю деятельность упрощенца за последние 3 года.

О том, когда налоговики могут проверить текущий календарный год и иные периоды в ходе проверки, читайте в статье «3+1: Вправе ли налоговики проверять текущий налоговый период?»

А если в вашей компании ведется электронный документооборот, стоит узнать «Как электронные документы проверяют налоговики».

С 2013 года компании на УСН обязали вести бухгалтерский учет, поэтому в ходе выездной проверки контролеры изучат все имеющиеся документы, в том числе и по бухучету. Если есть необходимость, налоговики правомочны провести инвентаризацию имущества, осуществить выемку документации и организовать иные мероприятия в рамках налогового контроля.

После проведения проверки налогоплательщику будет выдана справка, а по истечении двух месяцев — акт по форме, установленной приказом ФНС РФ от 08.05.2015 №ММВ-7-2/189 (п. 1 ст. 100 НК РФ). Правовые особенности составления акта налоговой проверки регулируются статьей 100 НК РФ.

Если налогоплательщик не согласен с выводами, сделанными контролерами в акте, он вправе подать в течение одного месяца с момента получения акта возражение в налоговый орган, проводивший проверку.

Камеральная налоговая проверка на УСН

Порядок, правила и требования к проведению камеральных налоговых проверок регулируются положениями ст. 88 НК РФ. В ходе камеральной проверки выезд контролеров в адрес налогоплательщика не осуществляется. О проводимых мероприятиях упрощенец может и не узнать вовсе. Однако если контролерам потребуются разъяснения по неточностям в представленных декларациях или документы, которыми налоговики не располагают, то будут все основания полагать, что налоговиками организована камеральная проверка компании.

Акт камеральной проверки составляется контролерами в течение 10 дней только в том случае, если имели место нарушения налогового законодательства, совершенные налогоплательщиком (п. 1 ст. 100 НК РФ).

Стоит отметить, что камеральная и выездная проверки могут проводиться одновременно, об этом говорится в письме ФНС от 13.03.2014 № ЕД-4-2/4529. В ходе камералки при этом может быть проверена отчетность упрощенца за текущий налоговый период, а при выездных проверочных мероприятиях быть охвачен больший, чем три года период.

Как составить возражение на акт налоговой проверки (образец) см. по ссылке.

На что обратить внимание компаниям на УСН 6%?

Упрощенцам с объектом налогообложения «доходы минус расходы» нужно быть готовыми при проведении налоговых проверок, что придется документально подтверждать обоснованность и доходов, и издержек. Если же компания применяет УСН «доходы», то стоит знать, что контролеры вправе запросить документы о понесенных расходах.

Главным образом это касается документации об уплате взносов на страхование, так как именно взносы в немалой степени влияют на расчет упрощенного налога.

Если компания на УСН 6% по одному из своих видов деятельности уплачивает торговый сбор, то она вправе учесть эти суммы при расчете упрощенного налога. Это правомерно, только при условии, что компания ведет раздельный учет доходов и налога УСН по той деятельности, с которой уплачивается торговый сбор. Такой способ учета в первую очередь проверяется контролерами в ходе выездной проверки упрощенца.

Расходные документы важны и будут обязательно проверены налоговиками, если компания является налоговым агентом по НДФЛ. В этом случае чиновники проверят правильность начисления и удержания подоходного налога.

Новая статья 54.1 НК РФ — на что обратить внимание

Федеральным законом от 18.07.2017 № 163-ФЗ в Налоговый кодекс РФ была введена новая статья 54.1, регулирующая вопросы получения необоснованной налоговой выгоды.

На основании этой статьи налоговики, как при выездной, так и при камеральной проверке производят сбор фактов о реальности всех проведенных компанией сделок и поиск подтверждений тому, что налогоплательщик умышлено уклоняется от уплаты налогов.

Например, подозрение на уклонение от налогов может вызвать дробление бизнеса упрощенца, если единственной выгодой от этого действия является снижение налоговой нагрузки путем перехода на налоговые спецрежимы. В письме от 13.07.2017 № ЕД-4-2/13650 налоговики напрямую говорят об этом.

Выводы

Поводов для проведения налоговых проверок упрощенцев у контролеров меньше, чем в отношении компаний, применяющий общей налоговый режим. Тем не менее, расслабляться не стоит. Правильное ведение бухгалтерского, налогового учета и документооборота — это обязанность, а не право компаний на УСН. Кроме того, о начале проведения камеральной проверки контролеры не обязаны уведомлять налогоплательщика, а значит, важно быть всегда готовым к проверочным мероприятиям налоговиков.

Грамотно вести налоговый и бухучет, а также организовать подготовку и тестирование отчетности для отправки в госорганы поможет программа УСН от Бухсофт.

Есть вопрос по налоговым проверкам?

www.buhsoft.ru

Что представляет собой камеральная проверка ИП и как она проводится?

Камеральная проверка ИП, которая может быть инициирована органами налогового контроля, направлена на определение достоверности документов касательно получаемой прибыли предприятием и информации, что была указана в декларации. В Российской Федерации проведение процедуры регулируется ст. 88 федерального закона. Выполняется проверка без обязательного подтверждения со стороны руководителя налоговой инспекции. Однако государство на это дает всего 3 месяца с момента подачи декларации.

Для чего назначается проверка?

Камеральная налоговая проверка ИП призвана предотвратить сокрытие доходов граждан, которые зарабатывают себе на жизнь практической деятельностью и, соответственно, самостоятельно указывают сумму полученного дохода за определенный период.

Основная цель — это не проверка документации, а проведение расчета поданной декларации и реальных показателей, изучая данные кассовой аппаратуры и расчетно-учетного ПО, при помощи которого налоговая и контролирует проведение операций с использованием наличных средств.

Может ли проводиться налоговая проверка ИП в неустановленный законом срок, то есть до подачи декларации? Такая возможность предусмотрена, однако предприниматель об этом обязательно информируется за 2 недели с целью подготовить отчетную документацию для изучения.

Вернуться к оглавлению

Что делать, если выявлены нестыковки?

Если комиссия выявила какие-то нарушения в поданной информации, то есть предъявляет предпринимателю претензии касательно достоверности указанных данных, то он обязан подать пояснение в виде выписки. К ней возможно прикрепить бухгалтерские выписки, документы с регистром финансовых операций, которые опровергают заявление комиссии. Однако если индивидуальный предприниматель не может доказать свою правоту, дело передается на рассмотрение в прокуратуру, после чего инициируется суд. Это произойдет даже в том случае, если предприниматель заблаговременно изъявил желание погасить выявленную задолженность в пользу государственного бюджета. Но на практике ему лишь выписывают штраф, который необходимо погасить в течение 14 дней с момента получения протокола. А передача дела в суд применяется только к тем предпринимателям, которых на предоставлении недостоверной информации заподозрили не в первый раз.

Налоговая проверка ИП без предупреждения проводится только в единственном случае — это открытие уголовного дела относительно деятельности компании. Но вместе с комиссией проверку выполняет также оперативная группа правоохранительных органов, которые сперва знакомят обвиняемое лицо с заявлением, после чего информируют о его правах.

Вернуться к оглавлению

Камеральная проверка после получения убытков

В 2014 году в силу вступил закон, согласно которому при выявлении во время камеральной проверки убытков, которые понесла компания в период, указанный в декларации, налоговая инспекция вправе потребовать в течение 5 дней пояснение. В пояснении разъясняется сумма недополучения прибыли, описываются причины, из-за чего получилась такая ситуация. К сожалению, многие предприниматели указывают убыток по той простой причине, что это освобождает их от уплаты налогов (если используется общая система налогообложения).

Вернуться к оглавлению

Акт камеральной проверки

По завершении проверки комиссия выдает предпринимателю акт, в котором указываются:

- дата проведения;

- перечень нарушений;

- сумма претензии;

- законодательные параметры, которые могут применяться против предпринимателя (дается в качестве дополнения к акту).

Сам акт может быть получен не позже чем через 10 дней после окончания проверки. Если индивидуальный предприниматель за этот период не получил претензию, то акты на основе данных комиссии будут считаться недействительными без проведения новой проверки. Данная норма также была введена в 2014 году с целью защитить бизнес от произвола налоговой инспекции в некоторых регионах страны.

Вернуться к оглавлению

Как осуществляются камеральные налоговые проверки индивидуальных предпринимателей?

Камеральные налоговые проверки индивидуальных предпринимателей подразумевают получение полного доступа к юриспруденции компании, в том числе внутренней и той, которую ведет бухгалтерия. На запрос комиссии руководитель обязан беспрепятственно предоставить все документы в кратчайший срок — это ускорит процесс исследования деятельности предприятия. Если же владелец отказывает в предоставлении информации, то составляется дополнительный акт, который «сыграет в минус», если дело будет передано в суд. Такое поведение предпринимателя может быть расценено как сокрытие реального дохода от контрольных органов, за что предусмотрено как административное наказание, так и уголовная ответственность (в особо крупных размерах).

Начинается камеральная проверка ИП с исследования поданной декларации и сравнения уплаченных налогов.

Далее налоговая инспекция отправляет запрос предпринимателю и указывает дату, на которую была назначена проверка. Комиссия, которая будет выполнять сверку документов, держится в тайне. И нужно понимать, что она не будет направляться непосредственно в предприятие. То есть сама проверка осуществляется в налоговой инспекции. А предприниматель для этого предоставляет все запрошенные документы. В этом плане никаких ограничений у комиссии нет. Но есть перечень тех документов, которые не могут быть запрошены по той простой причине, что это помешает вести компании деятельность.

Налоговая инспекция до этого периода должна рассчитать, правильно ли были уплачены налоги, и сравнить полученную сумму с той информацией, что была указана в декларации. Однако это выполнить не получится, если предприниматель использует общую систему налогообложения, то есть платит определенный процент со своего дохода. Чтобы установить, правильно ли им была указана информация, во время камеральной проверки могут попросить предоставить данные с устройств кассово-расчетной системы. То есть чеки и все квитанции, по которым велся расчет с клиентом.

Внеплановых камеральных проверок для индивидуальных предпринимателей не предусмотрено. Если в налоговой возникают подозрения, она просто назначает выездную проверку. Однако этого следует опасаться, так как органы могут извлечь некоторые документы для служебной проверки. Для них в этом плане запретов не предусмотрено.

Вернуться к оглавлению

Проверка после закрытия ИП

Если декларация касательно полученного дохода была подана уже после того, как предприятие прекратило свою деятельность, то проводится камеральная проверка физического лица и доходов, которые оно получило на период управления ИП. Отказать предприниматель не может, так как он обязан в течение 3 лет хранить юриспруденцию, в которой указывались полученные доходы, убытки и все изданные указы. Уничтожение этой документации карается крупным штрафом.

Во всем остальном камеральная проверка схожа с выездной. Различия заключаются только в том, что предприниматель сам подает запрошенные комиссией документы в течение 5 дней с момента информирования. Результаты их изучения не публикуются, однако могут быть оглашены по требованию ИП.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…moeip.ru

Как ФНС проводит налоговые проверки ИП на УСН

Налоговики проверяют предпринимателей по тем же правилам, что и организации. Ознакомьтесь с материалом. Он поможет подготовиться к проверке.

С лета 2016 года налоговики начали проверять компании и предпринимателей по обновленным правилам. Новшества ввел Федеральный закон от 01.05.2016 года № 130-ФЗ.

В рамках выездной налоговой проверки ревизоры могут затребовать любые первичные документы, которые подтверждают уплату и исчисление налогов. Это договоры, платежные документы, товарные накладные, товарные и кассовые чеки, бланки строгой отчетности.

За какой период нужно представлять документы? Документы могут запросить в пределах «глубины проверки». Это текущий год и три предшествующих года.

Как собирать документы для проверки

Документы на бумаге представляют в виде копий, заверенных самой фирмой. Без нотариуса. Но по новым правилам со 2 июня 2016 года листы нужно пронумеровывать и прошивать. Сшивать можно не более 150 листов. Каждый из них следует пронумеровать арабскими цифрами начиная с единицы.

Все листы в пачке нужно сшить прочной нитью в два — четыре прокола. А концы нити вывести на оборотную сторону последнего листа и связать их. Затем на оборотной стороне наклеить бумажный прямоугольник размером примерно 4 × 5 см или 4 × 6 см, который закроет место сшива. На наклейке нужно сделать надпись:

«Верно, всего пронумеровано, прошнуровано, скреплено печатью…»

Затем записать число листов (цифрами и буквами) и поставить дату. Заверяет эту информацию руководитель организации или индивидуальный предприниматель своей личной подписью.

Нужно ли заверять печатью такую подшивку

Если BG использует печать, ее поставьте, чтобы она захватывала край наклейки. А когда ИП печать не применяет, ничего проставлять не нужно (Федеральный закон от 06.04.2015 № 82-ФЗ).

На заметку. Со 2 июня 2016 года документы для налоговой проверки нужно пронумеровывать и прошивать.

Теперь налоговикам можно отправлять отсканированные копии документов

Отправить такие копии в инспекцию можно по телекоммуникационным каналам связи или через личный кабинет налогоплательщика на сайте ФНС России. То есть относить в ФНС бумажные копии, как раньше, не обязательно. Главное, чтобы на отсканированной копии сохранились все реквизиты оригинала.

Однако, чтобы это заработало на практике, нужно дождаться утвержденных форматов.

Нужно ли заверять сканы электронной подписью

Документы-сканы должны обязательно заверяться усиленной квалифицированной электронной подписью проверяемого лица.

Инспекторы по-прежнему вправе ознакомиться и с подлинниками документов . Поэтому если у упрощенца их запросят, оригиналы придется привезти в инспекцию.

Предположим, у организации нет в наличии документа, который нужен для проверки. Что грозит компании и бизнесмену?

ipprosto.info

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …