Системы налогообложения. Вопросы и ответы

Как в личном кабинете изменить систему налогообложения?

Напишите нам: перейдите по ссылке или нажмите значок сообщения в личном кабинете внизу экрана и выберите пункт Создать заявку. Выберите тему «Финансы» → «Изменить реквизиты». К сообщению прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать при работе с Ozon?

Для работы с Ozon подходят общая (ОСНО или ОСН) или упрощенная (УСН) системы налогообложения. Мы рекомендуем применять УСН. Однако не все компании могут перейти на эту систему.

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать, если у меня патент?

Патентную систему налогообложения (ПСН) нельзя применять при розничной торговле через Интернет. Однако вы можете совмещать ПСН с другими системами: общей (ОСНО) и упрощенной (УСН).

Однако вы можете совмещать ПСН с другими системами: общей (ОСНО) и упрощенной (УСН).

Подробнее о ПСН

От чьего имени Ozon выдает чеки покупателям?

Чеки выдают партнеры Ozon, осуществляющие прием денежных средств.

От какой суммы платить налог в зависимости от моей системы налогообложения?

Доходом по договору комиссии считается вся полученная вами сумма денежных средств, включая комиссию Ozon. Датой получения доходов считается тот день, когда денежные средства поступили на ваш банковский счет.

На общей системе налогообложения

При реализации товара через Ozon право собственности на товар переходит напрямую от вас к покупателю.

Ozon не выкупает товар у вас, а только оказывает услугу реализации. Налоговым Кодексом РФ не установлены

специальные правила в отношении момента определения базы по НДС при реализации товаров через посредников.

При определении цены товара учитывайте НДС — включайте его в цену товара. Если вы продаете со склада Ozon,

указывайте цену с НДС в УПД-2.

В дальнейшем вы сможете сделать вычет по НДС.

На упрощенной системе налогообложения

Если вы работаете на УСН «Доходы», при работе с Ozon нужно учитывать весь товарооборот, не вычитая из доходов размер комиссии. Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер комиссии и стоимость дополнительный услуг Ozon.

На обеих схемах УСН вы не платите НДС.

Если применяется общая система налогообложения, указывать ли НДС при поставке товаров на склад Ozon?

При поставке товаров на склад Ozon, вы должны создать и передать Ozon через систему ЭДО УПД-2. В этом документе должны быть указаны все поставляемые товары со ставкой НДС — 10% (для детских, продовольственных, медицинских товаров, книг и печатной периодики) или 20% (для остальных товаров).

Подробнее о УПД-2

При определении цены товара учитывайте НДС — включайте его в цену товара.

Если применяется общая система налогообложения, какие закрывающие документы предоставляет Ozon? Как выглядит отчет о продажах?

Каждый месяц Ozon предоставляет о тчет о реализации товаров и УПД к этому отчету.

Подробное описание отчета

Скачать примеры документов:

Если применяется общая система налогообложения, кто является конечным покупателем в отчете о продажах?

Конечным покупателем в отчете о продажах является розничный покупатель.

Если наша компания на упрощенной системе налогообложения и не платит НДС, а Ozon на общей и продает товары с НДС, то какая ставка НДС проставляется на карточке товара?

Если применяется УСН, то при загрузке товаров в поле НДС (налог на добавочную стоимость) вы должны указать «Не облагается». Ozon не продает товары, а оказывает услугу реализации, поэтому в данном случае ставка НДС составляет 0%.

Как в 1С проводить возврат товара, который был куплен в марте и есть в отчете о реализации за март, а возвращен в апреле. На каком основании его можно поставить обратно на сток в учете?

Если товар возвращен покупателем после утверждения отчета о реализации, мы спишем деньги, которые

вернули покупателю, и стоимость возврата с вашего счета, а также вернем вам комиссию за продажу

в полном объёме.

Обратитесь в службу поддержки 1С за консультацией о том, как проводить возвраты товаров в этой системе.

Влияет ли схема работы – FBO и FBS – на проведение реализаций и возвратов?

Реализации и возвраты проводятся одинаково, независимо от системы налогообложения, — информация предоставляется в едином отчете о реализации товаров за месяц. Схемы работы не влияют на отражение информации в бухгалтерском учете, по договору партнер остается комитентом.

Материал подготовлен совместно с технологическим партнером ООО «Адаптер».

Какое налогообложения выбрать для ИП|Виды налогообложения для ИП

Доброго времени суток! Я продолжаю писать серию статей о шагах которые должен сделать предприниматель после регистрации бизнеса .

Сегодня более внимательно разберем вопрос о налогообложении частного предпринимателя, а точнее какое налогообложение выбрать ИП для своей деятельности.

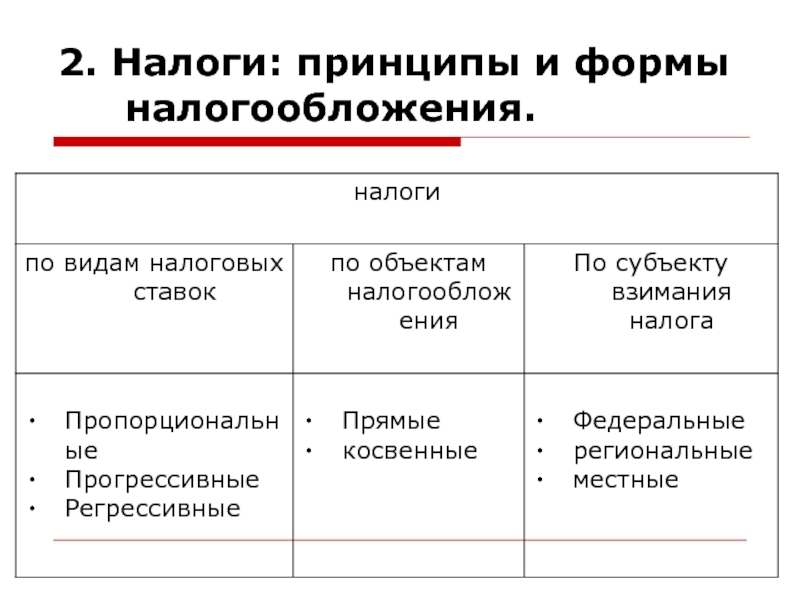

Начнем мы можно сказать с основ и разберем какие вида налогообложения может применять индивидуальный предприниматель:

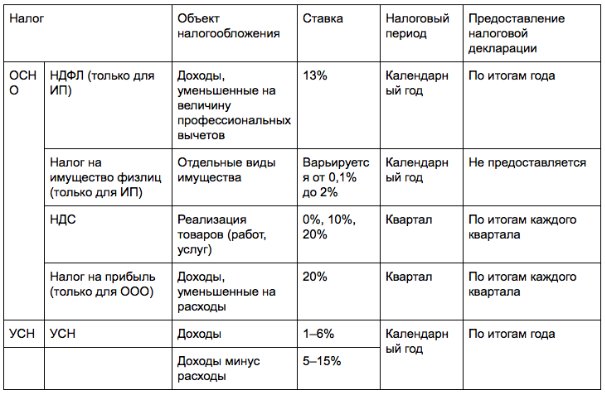

- ОСНО — общая система налогообложения;

- УСН — упрощенная система налогообложения;

- ПСН — патентная система налогообложения;

- ЕНВД — единый налог на вмененный доход;

- ЕСХН — единый сельскохозяйственный налог.

Как видно из перечня предприниматель может использовать все имеющиеся системы налогообложения и даже более того у ИП выбор налогообложения на 1 вид больше.

Налог ПСН введен специально для индивидуальных предпринимателей и может использоваться только ними.

Какой налог выбрать для ИП критерииРассмотрим на что необходимо обратить внимание индивидуальному предпринимателю при выборе того или иного налогообложения:

Вид деятельности

Вид деятельностиНеобходимо изначально определить под какие виды налогообложения попадает вид(ы) деятельности которые Вы выбрали для своего бизнеса.

Для каждого налогообложения существует список видов деятельности к которым оно может применяться.

Например: налог ОСНО и УСН — для ИП можно применять к любому виду деятельности.

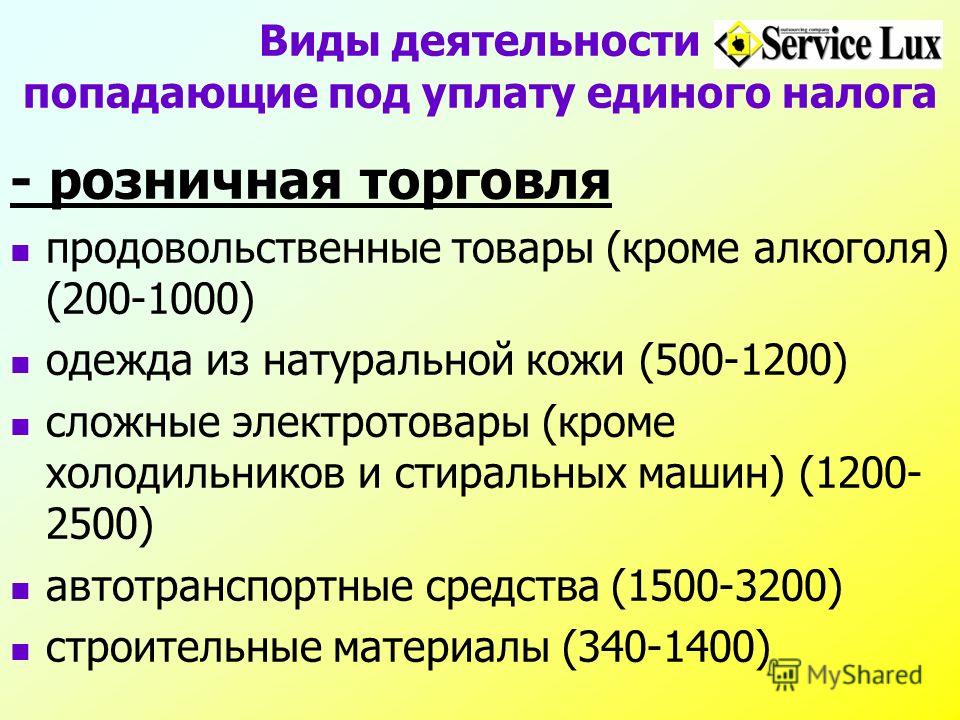

У налога ЕНВД, ЕСХН и ПСН есть перечень видов деятельности к которым их можно применять, все виды деятельности которые не входят в перечень к данным налогам применятся не могут.

2. Соответствие ограничениям систем налогообложенияНужно изучить ограничения для применения каждого из видов налогообложения. Никаких ограничений нет только для налога ОСНО

Для других например: ограничение по площади помещения, количеству работников, общего оборота и т.д. (подробнее ознакомьтесь в описании самих систем налогообложения).

3. Действует ли на территории муниципалитета

Действует ли на территории муниципалитетаСейчас немного объясню, допустим налог ОСНО и УСН ИП может применять в любом городе РФ и к любому виду деятельности.

Что касается налога ЕНВД и ПСН, то его применение регламентируется на местном уровне.

То есть на федеральные власти на уровне муниципалитетов могут запретить применять в своем регионе (городе)налог ЕНВД или ПСН как полностью, так и частично для определенных видов деятельности.

Поэтому перед тем как выбрать налогообложение необходимо в местном ИФНС (налоговой)уточнить можно применять интересующий Вас налоговый режим к Вашему виду деятельности.

4. Нужен при работе налог НДС или нет.В зависимости от того кто у Вашего бизнеса будет потенциальным клиентом или покупателем может возникнуть необходимость в выделении налога НДС.

НДС (налог на добавленную стоимость) платится только на налоге ОСНО.

Существует категория организаций которые работают только с НДС.

Это могут быть бюджетные организации или юридические лица (как правило производства), для большинства которых выделение налога НДС очень важно и они просто не работают с теми кто находится не на налоге ОСНО.

Так что на этот момент так же стоит обратить внимание.

5. Кассовый аппарат.При выборе налогообложения предпринимателю так же надо определить будет нужен ему кассовый аппарат или нет.

ИП без кассового аппарата может работать только на ЕНВД и ПСН.

Все остальные системы налогообложения требуют наличия кассового аппарата.

6. Размер расходов при осуществлении деятельностиОт того какое количество расходов при ведении деятельности несет ИП так же зависит какой налог ему стоит применять.

В каждом отдельном случае изначально лучше всего просчитать размер налога для каждого из налогообложений

Какое налогообложение выбрать для деятельности ИП

Конечно лучше всего просчитать каждый из налогов и опираться на это, но я сейчас приблизительно разберу по сферам деятельности:

1. Налог для сферы услуг:

Налог для сферы услуг:а) ЕНВД — при работе с физическими лицами

б) УСН 6% — при работе с юридическими лицами

в) Совмещение ЕНВД и УСН 6% при работе с юридическими и физическими лицами.

2. Выбор налога ИП для торговли:а) Оптовая торговля — УСН 15%

б) Розничная торговля с маленькой площадью (до 30 кв.м.) — ЕНВД или ПСН

в) Розничная торговля с большой площадью — УСН 15% в случае если маржа (накрутка на товары) маленькая или очень большие расходы, а может быть и то и другое.

г) Розничная торговля с большой площадью — УСН 6% в случае когда накрутка на товар большая (от 80%).

д) Розничная торговля большая торговая площадь, но большой оборот денег то ЕНВД

Для производства УСН 15% либо ОСНО

Для крупного производства чаще всего выбирают ОСНО так как на нем можно делать много списаний.

В случае если производство не большое то УСН 15%.

Если у Вас бизнес связанный с сельским хозяйством, то налог ЕСХН.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом я пожалуй статью свою закончу, Вам же советую более подробно ознакомиться с системами налогообложений и попробовать на начальном этапе просчитать хотя бы приблизительно его будущий размер.

Если Вам вдруг нужна будет консультация специалиста, то Вы можете добавиться в мою группу ВК » Секреты бизнеса для новичка» и задать интересующие вопросы, консультации мы проводим бесплатно.

Удачи в Ваших начинаниях! Пока!

Какую систему налогообложения выбрать для ИП в Москве?

- Подборка

- 5 инструкций

На общем налоговом режиме индивидуальные предприниматели должны уплачивать налог на доходы физических лиц, налог на имущество и ряд других налогов. Но для упрощения взаимодействия с налоговой службой, ИП могут выбрать другие системы налогообложения: упрощенную систему налогообложения, патент или единый сельскохозяйственный налог.

- Как оформить налоговый патент

Что такое патентная система налогообложения и для каких видов деятельности ее можно применять.

Кто и как может перейти на ПНС. Сколько стоит патент для ИП

Кто и как может перейти на ПНС. Сколько стоит патент для ИП - Как уплатить НДФЛ

Что такое НДФЛ и кто обязан его платить. Когда нужно самостоятельно подавать декларацию. Как правильно заполнить декларацию 3-НДФЛ и уплатить подоходный налог

- Как рассчитывается налог на имущество

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

- Как перейти на единый сельскохозяйственный налог

Кто может использовать ЕСХН. От каких налогов освобождаются предприниматели, перешедшие на ЕСХН. Как заполнить налоговую декларацию по ЕСХН

- Как перейти на упрощенную систему налогообложения

Что такое упрощенная система налогообложения для индивидуальных предпринимателей.

От каких налогов освобождаются индивидуальные предприниматели на УСН. Как и когда ИП может перейти на УСН, какой срок подачи налоговой отчетности

От каких налогов освобождаются индивидуальные предприниматели на УСН. Как и когда ИП может перейти на УСН, какой срок подачи налоговой отчетности

Как выбрать систему налогообложения для ИП?

Сейчас ФНС предлагает множество вариантов систем налогообложения для индивидуальных предпринимателей. К выбору нужно отнестись серьезно, так как от этого зависит, какие налоги вы будете платить. Причем, важно помнит, что у каждой системы есть свои требования и порой переход с одной на другую просто невозможен.

Итак, налоговые режимы, которые можно выбрать в России:

ОСНО

Общая система налогообложения. Этот режим считается основным, он применяется по умолчанию после регистрации бизнеса и подходит почти для любого вида деятельности. Если после регистрации не подать заявление на один из специальных налоговых режимов, вы будете работать на ОСНО. Перейти на УСН или ЕСХН можно будет только с 1 января следующего года.

Для применения ОСНО нет ограничений, но по нему надо платить НДС — сложный для расчета и уплаты налог. Самому вести учет и сдавать отчетность по ОСНО будет проблематично – необходим бухгалтер.

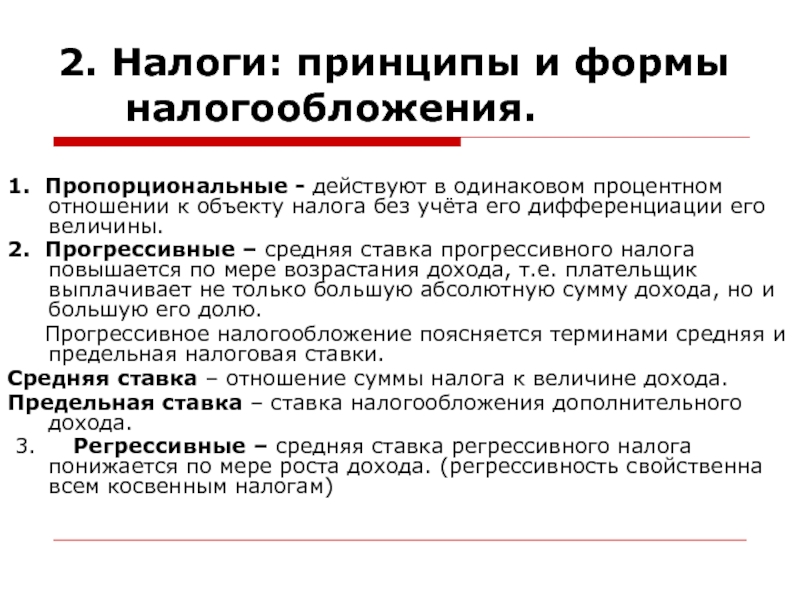

УСН Доходы

Самый популярный и самый простой вариант. ИП платит 6% со всех доходов, которые получает от клиентов. На этом режиме нельзя учитывать затраты, поэтому этот вариант подойдет, если расходы на бизнес небольшие.

УСН Доходы минус расходы

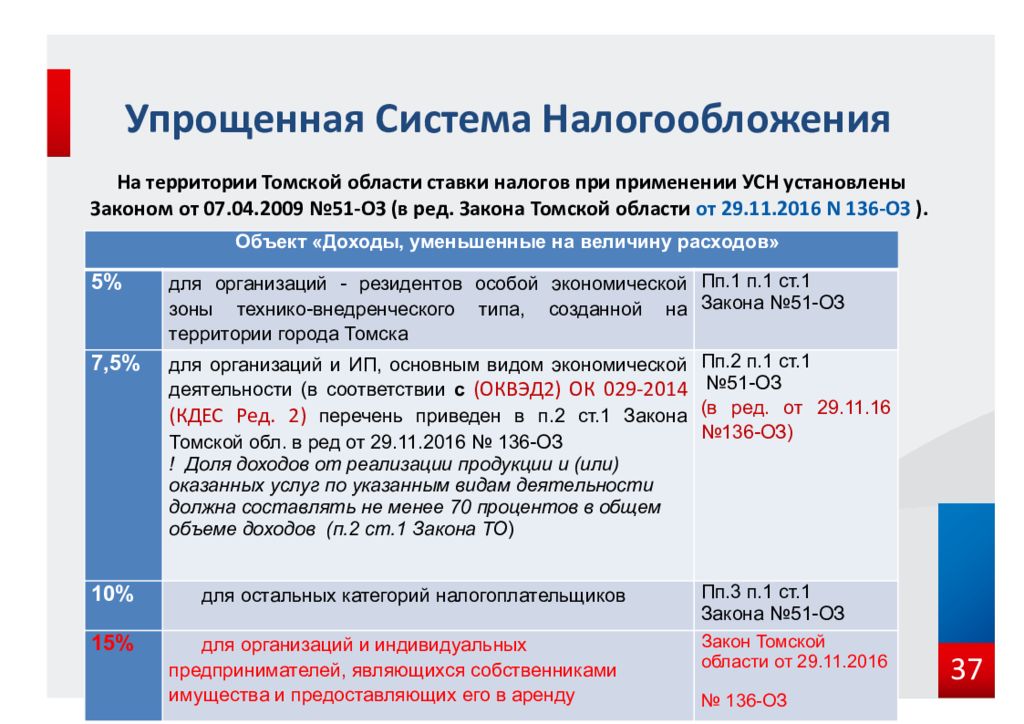

Налог рассчитывается от разницы между доходами и расходами, что уже понятно из названия. Если расходы больше 60%, скорее всего, выгоднее будет выбрать этот режим. Стандартная ставка на этом режиме — 15%, но в некоторых регионах действуют пониженные ставки.

При таком режиме расходы должны попадать под ваш вид деятельности. Товары должны быть проданы, а оплаты переведены поставщику. Важно все операции подтверждать документами: кассовым чеком, платежным поручением, товарной накладной, акт об оказании услуг или товарный чек. Если документов не будет — расходы не будут учитываться при расчете налога.

Если документов не будет — расходы не будут учитываться при расчете налога.

ЕНВД

Единый налог на вмененный доход. Это упрощенная система учета, которая освобождает от уплаты налогов на доходы физциц, на имущество и на добавленную стоимость. Но использовать эту систему можно не со всеми видами деятельности. На ЕНВД могут быть ветеринарные и бытовые услуги, перевозка пассажиров и грузов, торговля через автоматы, ремонт или мойка машин – полный список подходящих видов деятельности лучше уточнить в своей налоговой.

Для применения ЕНВД у ИП должно быть меньше 100 сотрудников. Если вы планируете совмещать несколько видов деятельности, то ЕНВД оформляется отдельно на каждый из них. Ставка ЕНВД — 15%. Уплата налога не зависит от того, есть ли доход, поэтому платить налог нужно будет даже при убытках.

ПСН или патент

Патентная система налогообложения. Этот режим имеет общие черты с ЕНВД. Есть схожие виды деятельности и еще подходит мелкое производство. В каждом регионе список разный, поэтому рекомендуем уточнить отдельно по своему региону.

В каждом регионе список разный, поэтому рекомендуем уточнить отдельно по своему региону.

Ставка патента составляет 6%. Оформляется патент, как и ЕНВД, на конкретный вид деятельности, поэтому если вы совмещаете несколько видов деятельности, то на каждый нужно покупать отдельный патент. Уплата тоже не зависит от дохода. Стоимость патента можно рассчитать в калькуляторе на сайте налоговой.

ЕСХН

Единый сельскохозяйственный налог. По нему нужно платить всего 6% от разницы доходов и расходов. Применять его можно, если занимаетесь сельскохозяйственным производством или рыбоводством.

Начинающие предприниматели обычно выбирают между тремя вариантами: УСН, ЕНВД или ПСН. Перейти на эти системы можно в личном кабинете на сайте налоговой.

Система налогообложения для производства

На самом деле, это очень большая и сложная тема, которую невозможно упаковать в формат небольшой статьи. Обширность и сложность её обусловлены тем, что само понятие производства довольно общее и расплывчатое. Ведь производством может называться как крохотная мастерская по выпуску дизайнерской обуви, так и множество огромных фабрик, разбросанных по разным концам страны. Так что в этой статье мы пробежимся по самой поверхности темы налогообложения производства.

Обширность и сложность её обусловлены тем, что само понятие производства довольно общее и расплывчатое. Ведь производством может называться как крохотная мастерская по выпуску дизайнерской обуви, так и множество огромных фабрик, разбросанных по разным концам страны. Так что в этой статье мы пробежимся по самой поверхности темы налогообложения производства.

Производство не зря называют реальным сектором экономики — в конце концов, именно оно создаёт материальные блага, на которых и стоит благосостояние населения страны. Но если посмотреть на ту налоговую политику, которую проводят российские власти по отношению к производству, может сложиться впечатление, что реальный сектор нашей стране не очень-то и нужен. Например, производство не попадает под действие очень удобного для предпринимателя ЕНВД. И вообще, порог вхождения в реальный сектор с его потенциальными рисками довольно высок.

Конечно, такая ситуация сложилась не по причине какой-то злой воли властей и их желания задушить производственный сектор экономики. Всё куда прозаичнее: реальный сектор в совокупности даёт львиную долю налоговых поступлений в федеральный и местные бюджеты, и ввести налоговые послабления производствам — значит, серьёзно сократить бюджетные доходы. Впрочем, даже при нынешнем положении дел у бизнесмена, задумавшего основать какое-либо производство, есть неплохие возможности для облегчения своей участи.

Всё куда прозаичнее: реальный сектор в совокупности даёт львиную долю налоговых поступлений в федеральный и местные бюджеты, и ввести налоговые послабления производствам — значит, серьёзно сократить бюджетные доходы. Впрочем, даже при нынешнем положении дел у бизнесмена, задумавшего основать какое-либо производство, есть неплохие возможности для облегчения своей участи.

Налоги на мелкие производства.

Попробовать себя в реальном секторе экономики можно уже в статусе индивидуального предпринимателя. Но следует учесть, что ИП не имеют права заниматься производством (и реализацией) алкогольных напитков, а также деятельностью, связанной с авиационной и военной техникой. Зато ИП может работать по патентной системе налогообложения, вести бухгалтерию по упрощённой схеме, и вообще — бюрократические процедуры обходятся ИП в меньшее количество времени и денег.

Патентная система налогообложения распространяется и на производственный сектор, но далеко не на все виды производства. Списки предпринимательской деятельности, попадающей под действие ПСН, различается от региона к региону, приблизительный перечень выглядит так:

Списки предпринимательской деятельности, попадающей под действие ПСН, различается от региона к региону, приблизительный перечень выглядит так:

- изготовление ключей, номерных знаков и подобных изделий;

- производство изделий художественных народных промыслов;

- переработка сельхозпродукции и даров леса;

- изготовление сельхозинвентаря, валяной обуви;

- производство и реставрация ковров;

- другие виды производства.

При работе по ПСН индивидуальный предприниматель освобождается от уплаты НДС, НДФЛ и налога на имущество физических лиц. Всё, что он должен государству — 6% от суммы предполагаемого годового дохода. Эту сумму рассчитывают и устанавливают региональные власти. При этом разница между предполагаемым доходом и фактическим остаётся в полном распоряжении предпринимателя.

Если планируемая деятельность не входит в перечень, установленный для ПСН, ИП может выбирать между общей системой налогообложения и упрощённой, а в случае работы на сельское хозяйство для него доступен и ЕСХН. Выбор самой подходящей налоговой схемы — довольно сложная задача для предпринимателей, поэтому зачастую они обращаются за помощью в нашу фирму, чтобы не «наступить на грабли» неподъёмных налогов.

Выбор самой подходящей налоговой схемы — довольно сложная задача для предпринимателей, поэтому зачастую они обращаются за помощью в нашу фирму, чтобы не «наступить на грабли» неподъёмных налогов.

Крупные масштабы производства.

Юридические лица, занятые в производственном секторе, лишены возможности работать по ПСН и ЕНВД, так что им на выбор остаётся общая и упрощённая системы налогообложения. Но если более 70% объёма их продукции напрямую связана с сельским хозяйством, они могут работать и по ЕСХН. Тогда им не придётся платить НДС, налоги на прибыль и имущество — всё ограничивается 6% от доходов за вычетом расходов.

Упрощённая система налогообложения может применяться к 2 объектам: «доходы» и «доходы минус расходы». В первом случае предприниматель должен уплатить 6% от доходов, причём региональные власти могут снижать налоговую ставку до 1%, а в Крыму и Севастополе — до нуля. Во втором случае налоговая ставка равна 15% от разницы между доходами и расходами бизнесмена. На уровне субъектов РФ ставка может понижаться до 5%. Как правило, УСН на доходы выбирают для высокоприбыльных бизнесов с незначительной суммой расходов.

На уровне субъектов РФ ставка может понижаться до 5%. Как правило, УСН на доходы выбирают для высокоприбыльных бизнесов с незначительной суммой расходов.

При работе по ОСНО предприниматель не освобождается от НДС, налогов на имущество и прибыль организаций. Таким образом, совокупный налог может достигать 40%, что для многих бизнесменов может оказаться неприемлемым. Также ОСНО сильно нагружает предпринимателя бумажной работой — без помощи бухгалтерских аутсорсинговых компаний не обойтись. Поэтому по ОСНО работают либо по незнанию, либо по объективным причинам: необходимость платить НДС, несоответствие критериям УСН, и так далее

Вас также может заинтересовать:

Налогообложение малого бизнеса

В развитых капиталистических странах малый бизнес составляет основу экономики, более половины её объёма. В России, к сожалению, дела обстоят иначе: малые предприятия дают всего около …

В России, к сожалению, дела обстоят иначе: малые предприятия дают всего около …

Патентная система налогообложения для ИП

Патентная система налогообложения – это законный способ существенно упростить налогообложение для индивидуальных предпринимателей (ИП), которые имеют незначительную численность штата. Представленный впервые Федеральным законом 94-ФЗ от …

Виды упрощенной системы налогообложения

Для отдельных категорий налогоплательщиков Законодательством РФ предусмотрена возможность применения упрощенной системы налогообложения (УСН). В этом виде налогового режима возможно два варианта учета, выбрать один из …

В этом виде налогового режима возможно два варианта учета, выбрать один из …

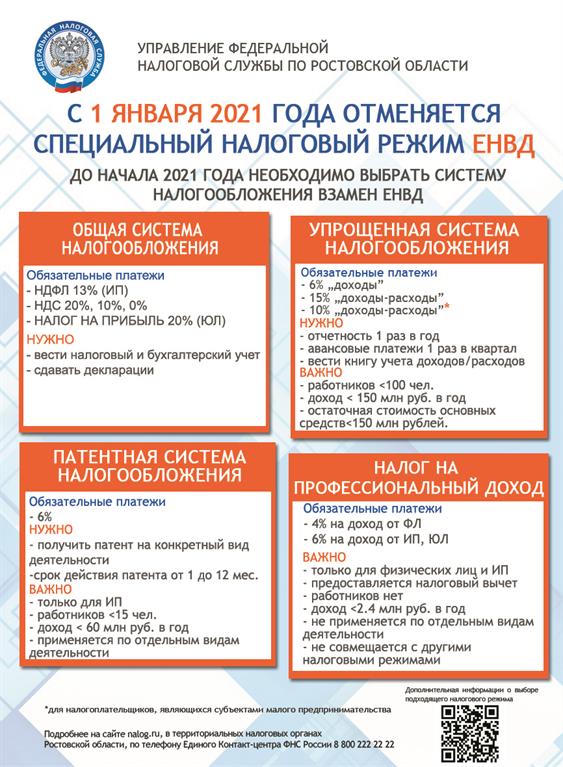

Отмена ЕНВД: на какую систему налогообложения перейти? | Развитие малого и среднего предпринимательства | Национальный проект

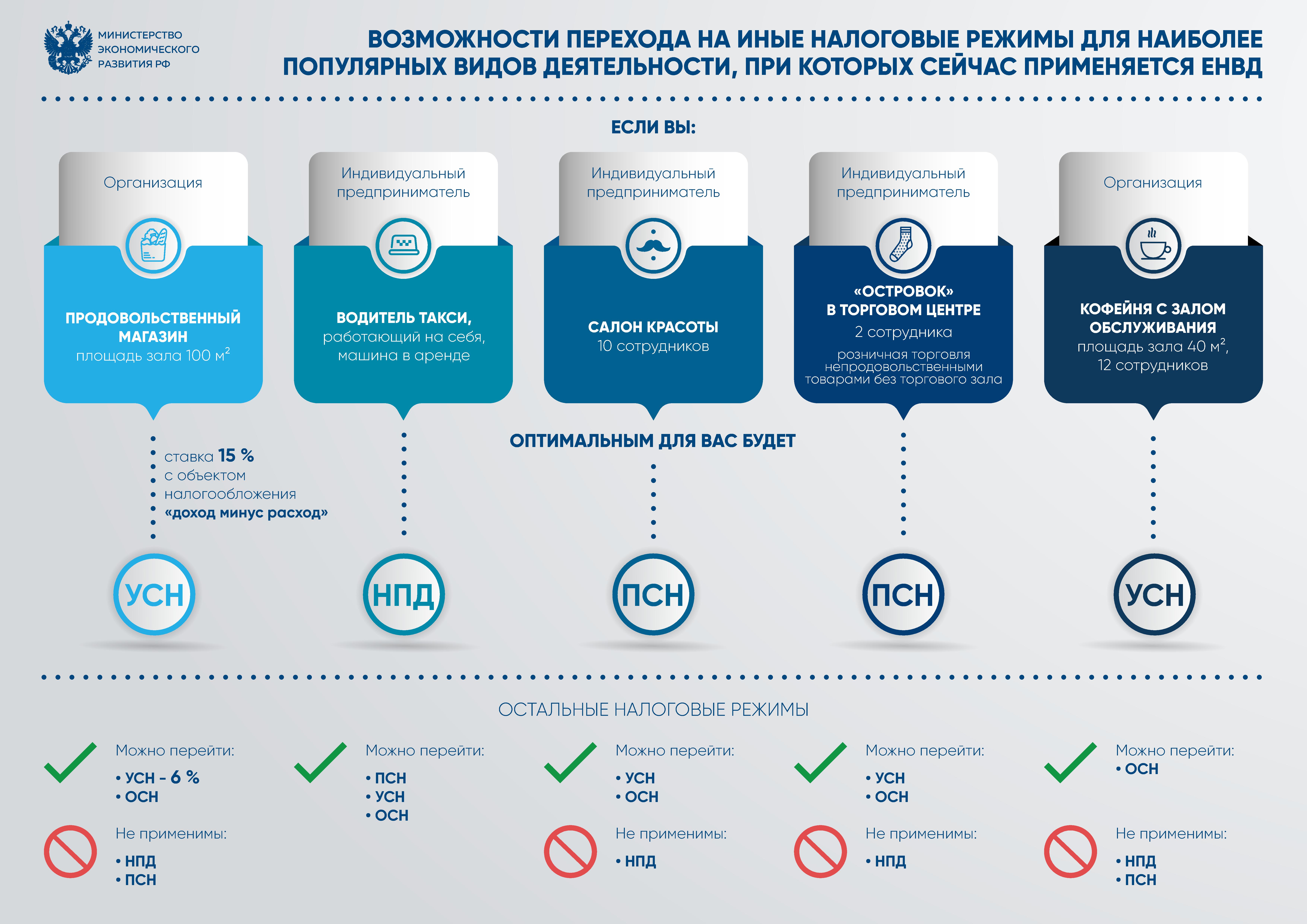

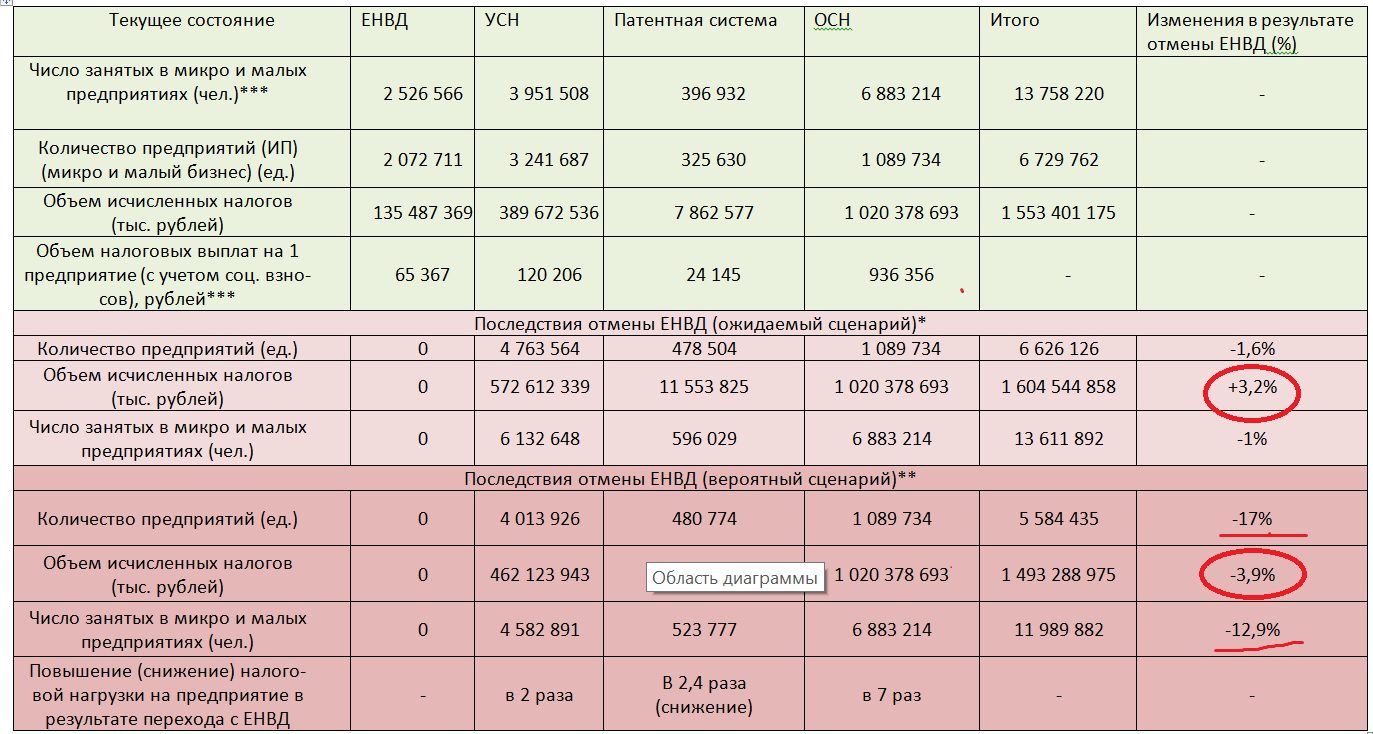

макеты345-115.jpg 1.37 MBС 1 января 2021 года отменяется единый налог на вмененный налог. Налогоплательщики, которые работали по этой системе, должны до 31 декабря 2020 года выбрать один из альтернативных режимов налогообложения и уведомить об этом органы ФНС. В случае, если предприниматель не определится с режимом и не направит заявление в налоговую, его автоматически переведут на общую систему налогообложения. Она подразумевает уплату сразу нескольких отдельных налогов (в том числе НДФЛ, НДС, и т.д.), а значит — повышение налоговой нагрузки на бизнес, а также необходимость вести бухгалтерский учет и сдавать налоговые декларации.

макеты345-114.jpg 1.27 MB

В настоящий момент кроме ЕНВД, который перестанет действовать с 2021 года, в России существует еще четыре специальных налоговых режима. Предприниматели могут выбрать один из них, исходя из индивидуальных особенностей бизнеса, вида деятельности, доходов, расходов, штатной численности сотрудников и организационной формы. Чтобы определить оптимальный налоговый режим рекомендуем воспользоваться информационным сервисом, размещенным на сайте ФНС России.

Специальные налоговые режимы, которые могут стать альтернативой ЕНВД:

- Патентная система налогообложения (подходит для индивидуальных предпринимателей)

- Упрощенная система налогообложения (подходит для ИП и ООО)

- Налог на профессиональный доход (подходит для ИП и физических лиц)

- Единый сельскохозяйственный налог (подходит для организации и ИП, которые признаются сельскохозяйственными производителями в соответствии с гл. 26.1 НК РФ)

Упрощенная система налогообложения (УСН) — самый распространенный из специальных налоговых режимов.

Перейти на него могут как индивидуальные предприниматели (ИП), так и организации — юридические лица. В рамках УСН объектом налогообложения можно выбрать «Доходы» или «Доходы, уменьшенные на величину произведенных расходов» («Доходы минус расходы»). От этого будет зависеть размер установленной процентной ставки. Если объектом налогообложения станут доходы, то налог составит 6%. При выборе схемы «доходы минус расходы» ставка составит 15%. Кроме этого, при использовании УСН необходимо уплачивать страховые взносы на сотрудников. Однако ИП с объектом «Доходы» могут уменьшить сумму налога по УСН на сумму уплаченных страховых взносов за себя и за наемных работников, но не более, чем на 50%. А ИП, не имеющие работников, могут уменьшить налог на всю сумму уплаченных страховых взносов за себя без ограничения.Налог на профессиональный доход (НПД) или налог для самозанятых подходит для физических лиц и индивидуальных предпринимателей, которые работают сами на себя без наемных сотрудников.

Перейти на него могут как индивидуальные предприниматели (ИП), так и организации — юридические лица. В рамках УСН объектом налогообложения можно выбрать «Доходы» или «Доходы, уменьшенные на величину произведенных расходов» («Доходы минус расходы»). От этого будет зависеть размер установленной процентной ставки. Если объектом налогообложения станут доходы, то налог составит 6%. При выборе схемы «доходы минус расходы» ставка составит 15%. Кроме этого, при использовании УСН необходимо уплачивать страховые взносы на сотрудников. Однако ИП с объектом «Доходы» могут уменьшить сумму налога по УСН на сумму уплаченных страховых взносов за себя и за наемных работников, но не более, чем на 50%. А ИП, не имеющие работников, могут уменьшить налог на всю сумму уплаченных страховых взносов за себя без ограничения.Налог на профессиональный доход (НПД) или налог для самозанятых подходит для физических лиц и индивидуальных предпринимателей, которые работают сами на себя без наемных сотрудников. НПД составляет 4%, в случае если самозанятый или ИП реализует свои товары, работы или услуги физическим лицам, и 6%, если доход поступает от работы с ИП и юрлицами. При НПД платить страховые взносы за себя не обязательно, но самозанятый может вносить их в добровольном порядке.

НПД составляет 4%, в случае если самозанятый или ИП реализует свои товары, работы или услуги физическим лицам, и 6%, если доход поступает от работы с ИП и юрлицами. При НПД платить страховые взносы за себя не обязательно, но самозанятый может вносить их в добровольном порядке.макеты345-120.jpg 1.44 MB

Патентную систему налогообложения (ПСН) могут использовать ИП со штатной численностью наемных работников не превышающей 15 человек. Размер налога составляет 6%.Работать в рамках ПСН могут предприниматели лишь в определенных законом сферах деятельности. Всего их 63, наиболее популярные из них: розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. м, услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более 50 кв. м, услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей, оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом, сдача в аренду (наем) жилых и нежилых помещений, садовых домов, земельных участков, принадлежащих ИП на праве собственности, парикмахерские и косметические услуги и др.

Организации (ИП), занимающиеся производством подакцизных товаров, не имеют права переходить на ЕСХН. Исключение сделали лишь для производителей подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла, произведенных из винограда собственного производства. Кроме того, специальным налоговым режимом не смогут воспользоваться представители сферы игорного бизнеса.

макеты345-117.jpg 1.72 MB

Как перейти с ЕНВД на выбранный режим налогообложения?

Чтобы перейти на УСН или ЕСХН предпринимателям необходимо предоставить уведомление по требуемой форме (№ 26.2-1 и № 26.1-1 соответственно) в налоговый орган по месту жительства ИП (или по месту нахождения организации).

Чтобы работать по ПНС следует оформить заявление на получение патента по форме № 26.5-1 в срок не позднее чем за 10 рабочих дней до начала применения патентной системы. Подать заявление на патент можно в любой территориальный налоговый орган.

Чтобы стать плательщиком специального налога на профессиональный доход достаточно пройти простую регистрацию через мобильное приложение «Мой налог» или веб-кабинет «Мой налог».

макеты345-118.jpg 1.37 MB

Чтобы предприниматели могли разобраться в тонкостях каждого из доступных специальных налоговых режимов, в ФНС разработали специальные памятки. В них даны подробные описания каждого из четырех доступных налоговых режимов, указаны условия для перехода, действующие ограничения, а также приведены QR-коды для скачивания форм уведомлений и заявлений, которые необходимо заполнить и направить в налоговые органы. Для удобства предпринимателей размещаем эти методические пособия. Файлы доступны для скачивания. Сохраните себе, чтобы не потерять!какие налоги платят ИП в 2021

Когда предприниматель оформляется как ИП, у него есть месяц, чтобы выбрать налоговый режим. Иначе ему придется платить налоги по общей системе — самые высокие из возможных. Вместо этого в большинстве случаев лучше выбрать специальный режим: упрощенку (УСН), патент (ПСН), налог на профессиональный доход (НПД) или единый сельскохозяйственный налог (ЕСХН). Рассказываем, как правильно выбрать систему, какие налоги и взносы платят ИП в 2021 году и что для них изменилось.

Иначе ему придется платить налоги по общей системе — самые высокие из возможных. Вместо этого в большинстве случаев лучше выбрать специальный режим: упрощенку (УСН), патент (ПСН), налог на профессиональный доход (НПД) или единый сельскохозяйственный налог (ЕСХН). Рассказываем, как правильно выбрать систему, какие налоги и взносы платят ИП в 2021 году и что для них изменилось.

Все по порядку:

Что изменилось в 2021 году

Отменили ЕНВД. С 1 января 2021 года в России отменили единый налог на вмененный доход (ЕНВД) — это фиксированный налог, который платили четыре раза в год. Чиновники посчитали, что этот налог занижен и используется для серых схем. Ему на смену пришли патент и самозанятость.

Самозанятость ввели во всех регионах. Налог на профессиональный доход (НПД) ввели для самозанятых граждан и ИП без сотрудников. Изначально он был доступен в нескольких тестовых регионах, а с июля 2020 года — во всех.

Продлили налоговые каникулы. До 2023 года ИП на упрощенке и патенте имеют право не платить налог до двух лет после регистрации. Но это работает далеко не во всех регионах и только в отдельных сферах, таких как производство и наука. Полный список ограничений указан в Налоговом кодексе.

До 2023 года ИП на упрощенке и патенте имеют право не платить налог до двух лет после регистрации. Но это работает далеко не во всех регионах и только в отдельных сферах, таких как производство и наука. Полный список ограничений указан в Налоговом кодексе.

Истекла отсрочка на применение онлайн-касс. С 1 июля 2021 года закончилась отсрочка на кассы. Она действовала для ИП без работников, которые:

- оказывают услуги,

- выполняют работы,

- продают товары собственного производства.

Теперь все ИП, которые работают с физлицами, обязаны купить и зарегистрировать онлайн-кассу и выдавать чеки клиентам. Исключение — НПД, но этот налоговый режим подходит не всем.

Страховые взносы за себя

Фиксированные. Помимо налогов ИП ежегодно платят пенсионные и медицинские взносы за себя. Причем размер таких взносов не меняется в зависимости от системы налогообложения для ИП и дохода. В 2021 году государство не стало поднимать сумму взносов и оставило их на прежнем уровне — 40 874 ₽ в год.

Из этой суммы ИП платит:

- на пенсионное страхование — 32 448 ₽,

- на медицинское — 8426 ₽.

Эти взносы платят все ИП, независимо от того, работают они или нет, просто по факту регистрации. Перечислить эти взносы необходимо не позднее 31 декабря того года, за который бизнесмен их платит. В некоторых случаях на сумму взносов можно сократить налоги ИП в 2021 году.

ИП, которые работают как самозанятые, не обязаны платить взносы, но могут делать это добровольно.

Дополнительные. Это 1% от налога свыше 300 000 ₽ в год. Например, если доход ИП составил за год 2 млн ₽, он заплатит еще 17 000 ₽:

(2 000 000 — 300 000) * 1% = 17 000

Оплатить эти взносы необходимо не позднее 1 июля года, следующего за отчетным.

Налоги и взносы ИП с зарплат в 2021 году

Если ИП нанимает работников по трудовым договорам, он переводит за них:

- НДФЛ — 13% от заработной платы каждого;

- взносы: это 22% в Пенсионный фонд, 5,1% — в фонд медицинского страхования, 2,9% в фонд социального страхования.

Например, если сотрудник получает 50 000 ₽ на руки, дополнительно ИП-работодатель заплатит НДФЛ 7471 ₽ и на взносы — 17 195 ₽.

Эти выплаты нужно перечислять каждый месяц до 15 числа.

Как выбрать систему налогообложения для ИП

Определиться с системой необходимо за следующие 30 дней с регистрации. Если этого не сделать, ИП автоматически будет работать на ОСНО с самым высоким налогом.

Отобрать режимы, которые подходят по ограничениям. Прежде всего обратите внимание на патент и НПД — потенциально самые выгодные режимы для предпринимателя-новичка. Если работаете в сельском хозяйстве, выбирайте ЕСХН.

Когда ничего из перечисленного не подошло, выбирайте упрощенку. В редких случаях, если вы собираетесь работать с корпорациями, можно оставить ОСНО.

Выбрать систему налогообложения для ИП, на которой проще работать. Учитывайте объем отчетности: выбирайте тот, где нужно реже отчитываться. Помимо патента и самозанятости минимальная отчетность требуется на упрощенке.

Посчитать, какая система дешевле. Это зависит от вида деятельности, местоположения и расходов ИП. Далее рассмотрим, на что обращать внимание.

Онлайн-касса на смартфоне

Для работы ИП нужна онлайн-касса. Она уже у вас есть — в смартфоне, остается скачать приложение и купить фискальный регистратор.

Приложение управляет продажами, а регистратор печатает и отправляет чеки в налоговую.

Подробнее

Какие есть налоговые режимы

Для ИП доступно пять налоговых систем:

- основная — ОСНО;

- упрощенка — УСН. Бывает с разными объектами налогообложения: «Доходы» или «Доходы минус расходы»;

- патент — ПСН;

- единый сельскохозяйственный налог — ЕСХН;

- для самозанятых — НПД.

Дальше разберем каждый режим подробно и объясним, для кого они подходят.

ОСНО

Что это. Основная система по умолчанию применяется для всех ИП, если не подать заявление на другой режим.

Какие ограничения. Никаких.

Сколько налогов ИП платит в 2021 году. ИП на ОСНО платит три основных налога:

- НДФЛ — 13% или 15% с дохода, превышающего 5 млн ₽ в год.

- НДС — от 0% до 20% в зависимости от типа бизнеса;

- налог на имущество физических лиц — до 2%.

Когда платить. НДФЛ платят авансовыми платежами за каждый квартал, не позднее 25-го числа каждого месяца, который следует за этим кварталом. Только последний четвертый платеж можно отсрочить до 15 июля следующего года.

НДС нужно перечислять каждый месяц до 25 числа, налог на собственность — до 1 марта последующего года.

Какая отчетность. Обычно документооборот ИП на основной системе ведет бухгалтер, потому что у этого режима самая большая отчетность. Нужно представлять налоговую декларацию по НДФЛ один раз в год — до 30 апреля последующего года, по НДС — раз в три месяца, до 25 числа следующего за этим кварталом месяца.

Кому подходит. ИП, которые сотрудничают с корпорациями — они применяют вычет по НДС. Тем, у кого доходы больше 200 млн ₽ в год или больше 130 сотрудников. Также бизнесу, для которого нельзя применять спецрежимы, например нотариусу.

УСН

Что это. Упрощенная система с единым налогом. ИП может выбрать объект налогообложения, то есть то, с чего будет платить налог: со своих доходов или разницы между его доходами и расходами. Если дохода нет, налог не платится.

Какие ограничения. До 200 млн ₽ дохода в год, до 130 сотрудников.

Сколько налогов платить. Это зависит от того, с чего платит налоги ИП в 2021 году:

- УСН «Доходы» — 6%, если доход до 150 млн в год и сотрудников меньше 100, 8% — если доход 150-200 млн в год и сотрудников 100-130. Из налога можно вычесть сумму страховых взносов и так его уменьшить.

- УСН «Доходы минус расходы» — 15% с разницы между доходами и расходами, если доход до 150 млн в год и сотрудников меньше 100, 20% — если доход 150-200 млн в год и сотрудников 100-130.

Для некоторых видов бизнеса в регионах есть сниженные ставки, проверяйте это на сайте налоговой.

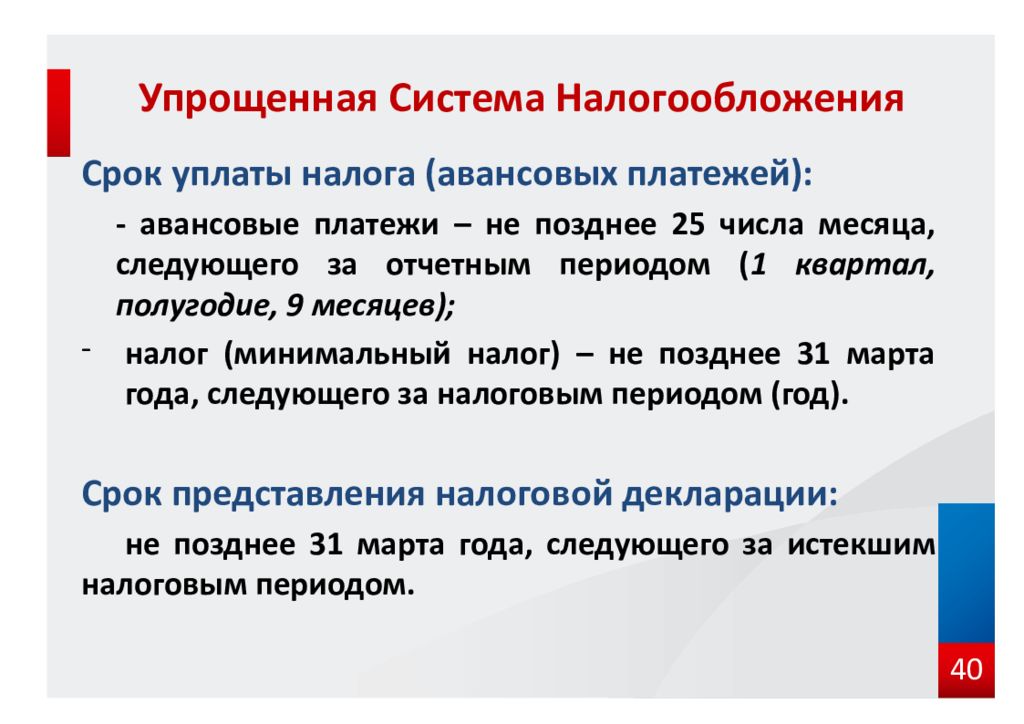

Когда платить. За каждый квартал, в течение следующих 25 дней. Вот конкретные даты:

- до 25 апреля,

- до 25 июля,

- до 25 октября,

- до 30 апреля последующего года.

Какая отчетность. Налоговая декларация — только один раз в год, ее подают до 30 апреля последующего года. Также нужно регулярно заполнять Книгу учета доходов и расходов.

Кому подходит. Режим УСН «Доходы» выгоден, когда расходы предпринимателя менее 70% от доходов. Если же расходы более 70% доходов — выгоднее УСН «Доходы минус расходы».

ПСН

Что это. Замена налога патентом на определенный вид деятельности. Его предприниматель покупает на фиксированный срок — до одного года. Закон не запрещает совместить несколько патентов или патент с упрощенкой.

Какие ограничения. До 60 млн ₽ дохода по всем патентам, до 15 наемных работников, не для всех видов деятельности. Если дохода пока нет, платить стоимость патента все равно придется.

Сколько налогов платить. Цена — 6% от потенциального дохода, она зависит от вида бизнеса и местоположения. Например, годовой патент программисту в Москве обойдется в 300 000 ₽, а переводчику в Саратове — в 9 000 ₽. Найти сумму для своего вида деятельности можно на сайте ФНС.

Из стоимости патента можно вычесть сумму страховых взносов и так ее уменьшить.

Когда платить. Если покупаете патент меньше чем на 6 месяцев, то оплатить его стоимость надо до конца срока действия. Если патент от полугода до года — треть суммы вносят в течение 90 дней, оставшиеся две три — до конца срока.

Какая отчетность. Надо вести только Книгу учета доходов, налоговая может запросить ее в конце года.

Кому подходит. Тем, кто ведет сезонный или временный бизнес, или если патент выходит выгоднее других режимов.

ЕСХН

Что это. Специальный режим для сельхозпроизводителей, в том числе рыболовецких хозяйств и других организаций, указанных в Налоговом кодексе.

Какие ограничения. Доход ИП от работы в сельском хозяйстве должен быть не меньше 70% всех его доходов. До 300 сотрудников.

Сколько налогов платить. 6% от дохода, но в некоторых регионах ставка ниже.

Когда платить. Каждые полгода, первый платеж — не позднее 25 июля, второй — до 31 марта следующего года.

Какая отчетность. Налоговая декларация — один раз в год, не позднее 31 марта последующего года.

Кому подходит. ИП, которые работают в сельском хозяйстве.

НПД

Что это. Специальный режим для самозанятых граждан. То есть тех, кто самостоятельно выполняет работы, оказывает услуги или продает товары собственного производства.

Какие ограничения. Доход до 2,4 млн ₽ в год, нельзя нанимать работников по трудовым договорам. Нельзя совмещать с другими системами. Подходит для типов деятельности, которые позволяют перейти на НПД — в основном, это услуги, которые ИП оказывает без чужой помощи.

Сколько налогов платить. С дохода от физических лиц — 4%, от компаний и ИП — 6%.

Когда платить. Раз в месяц, до 25-го числа последующего месяца. Если доходов не было, переводить налог не нужно.

Какая отчетность. Налоговую декларацию сдавать не нужно. Доходы необходимо указывать в мобильном приложении «Мой налог». Оно автоматически рассчитывает налог к оплате.

Кому подходит. Тем, кто самостоятельно оказывает услуги.

Что нужно знать о налогообложении для ИП

- ИП платят фиксированные страховые взносы, чтобы пользоваться медициной и в будущем получать пенсию. Сумма взносов в 2021 году — 40 874 ₽.

- Также есть дополнительные взносы — это 1% от дохода, превышающего 300 000 ₽.

- Если у ИП есть сотрудники, за них нужно платить налог 13% и взносы.

- ИП по умолчанию работает на основной системе налогообложения, она самая дорогая. Может выбрать один из спецрежимов: упрощенка, патент, ЕСХН или самозанятость.

- Патент подходит для временного бизнеса, самозанятость — для самостоятельного оказания услуг, ЕСХН — для ИП в сельском хозяйстве.

- Если ни один из этих вариантов не подходит, лучше выбрать упрощенку, если работаете с корпорациями — основную систему.

Онлайн-кассы Дримкас

Есть модели касс для любого бизнеса от кофейной точки до медицинской организации.

Фискальный накопитель и год ОФД идут в комплекте. Все модели в реестре ККТ и соответствуют требованиям 54-ФЗ.

Каталог

Автор: Илья Новиков

Эксперт

Как предприниматель платит налоги?

Предприниматель — это человек, который создает новый бизнес, берет на себя большую часть рисков и получает большую часть вознаграждений. Предпринимателя обычно считают новатором, источником новых идей, товаров, услуг и бизнеса / или процедур.

Предприниматели играют ключевую роль в любой экономике. Это люди, которые обладают навыками и инициативой, необходимыми для предвидения текущих и будущих потребностей и вывода новых хороших идей на рынок.Предприниматели, успешно взявшие на себя риски стартапа, награждаются прибылью, славой и возможностями постоянного роста. Те, кто терпят неудачу, терпят убытки и становятся менее популярными на рынках.

В США налоговая политика официально не определяет и не устанавливает специальных правил для предпринимателей. Некоторые виды предпринимательской деятельности предусматривают налоговые льготы, такие как субсидии или списание, но они не применяются единообразно ко всем предпринимателям в экономике.Предприниматель платит налоги только в соответствии со своей предпринимательской деятельностью. Все другие аспекты уплаты налогов — от подачи документов до удержания и получения возмещения — одинаковы для тех, кто считается предпринимателями, и для тех, кто им не является.

Ключевые выводы

- Если вы открыли новую компанию или ведете малый бизнес, вам придется подавать как личный, так и коммерческий подоходный налог.

- В США IRS не делает особого различия для предпринимателей, хотя могут применяться определенные налоговые льготы.

- Предприниматели могут попытаться организовать свою компанию в штатах, где действуют более благоприятные налоговые правила или предлагаются налоговые льготы на уровне штата.

Предпринимательская деятельность и налоги

В 2002 году экономисты Национального бюро экономических исследований опубликовали доклад под названием «Налоги и предпринимательская деятельность: теория и данные для США». В документе представлено теоретическое доказательство того, что налоги влияют на экономическую деятельность и меняют структуру стимулов для существующих и потенциальных предпринимателей.Их исследования были сосредоточены на различиях в налоговых ставках между доходами от бизнеса и заработной платы, а также на том, как учитываются прибыли и убытки. В заключение он подтвердил интуитивное представление о том, что налоговое законодательство существенно меняет поведение людей.

Исследования этого типа показывают, что налоги изменяют масштабы предпринимательской деятельности в США, хотя налоги с предпринимателей не облагаются по-разному. Якобы налоговое законодательство влияет на то, где предприниматели пытаются внести изменения в экономику и изменить типы внешних выгод или издержек, производимых предпринимателями.

Предприниматели и налоги на бизнес

Понятие предпринимателя обычно ассоциируется с новым начинающим бизнесом. Налоговые правила для бизнеса сильно отличаются от налогового законодательства для физических лиц. Тем не менее, все налогоплательщики, предприниматели или нет, заинтересованы платить как можно меньше налогов, чтобы максимизировать свои экономические выгоды, независимо от того, подают ли они доход через предприятия или как физические лица.

В этой связи неверно предполагать, что предприниматели сталкиваются с налоговыми последствиями, отличными от других.То же самое касается частных лиц и предприятий. Вполне возможно, что предприниматели более склонны (в среднем) придерживаться стратегии минимального налогообложения, но основные принципы и методы не отличаются.

Налоговая политика и предпринимательство: основы анализа

Ключевые выводы

Ученые, политики и широкая общественность все больше обеспокоены тем, что Америка столкнулась с проблемой снижения уровня экономического роста и динамизма, которыми американцы пользовались с начала 20 века.Ключевым элементом проблемы динамизма Америки является падение предпринимательства.

Снижение динамизма американской экономики может иметь многогранные причины, и политикам придется учитывать изменения в политике, начиная от регулирования и кончая жилищным строительством. Налоговая политика играет определенную роль, поскольку налоги являются одним из главных препятствий, которые предприниматели перечисляют в опросах о своей работе. Хотя могут потребоваться годы или десятилетия, чтобы определить правильное сочетание государственной политики для оживления динамизма, изменения в налоговой политике могут способствовать решению в краткосрочной и среднесрочной перспективе.

Более нейтральный налоговый кодекс повысит стимулы к работе, сбережению и инвестированию для всех в экономику, включая предпринимателей. Устранение налоговых барьеров для предпринимателей повысило бы динамизм Америки, сделав налоговый кодекс Америки более нейтральным, эффективным и простым для всех налогоплательщиков.

Налоги влияют на риски предпринимателей, получаемые ими доходы и их постоянные затраты. Директивным органам следует рассматривать влияние налогового кодекса на предпринимательское сообщество как средство ускорения экономического роста и динамизма.

Введение

Ученые, политики и широкая общественность все больше обеспокоены тем, что Америка столкнулась с проблемой снижения уровня экономического роста и динамизма, которыми американцы пользовались с начала 20 века. Замедление темпов экономического роста сопровождалось снижением показателей инноваций, включая темпы создания стартапов, занятость в новых компаниях и долю людей, пересекающих границы штата [1]. Хотя эти тенденции наблюдались в течение последних трех десятилетий, есть свидетельства того, что рецессии в 2001 и 2007–2009 годах ускорили их.

Ключевым элементом проблемы динамизма Америки является падение предпринимательства. [2] Все меньше людей решают стать предпринимателями, которые являются источником новых предприятий и создают больше всего новых рабочих мест [3]. Упадок динамизма оказывает неодинаковое влияние на регионы и города в Соединенных Штатах, способствуя экономическому расслоению и политической тревоге [4].

Снижение динамизма американской экономики может иметь многогранные причины, и политикам придется учитывать изменения в политике, начиная от регулирования и кончая жилищным строительством.Некоторые сосредотачиваются на поощрении более сильной культуры инноваций и предпринимательства, в то время как другие обращают внимание на долгосрочные проблемы, связанные с образованием и человеческим капиталом. Для правильного решения глубоко укоренившейся проблемы американской экономики потребуется сочетание различных политических мер.

Налоговая политика также играет определенную роль, поскольку налоги являются одним из главных препятствий, которые предприниматели указывают в опросах о своей работе [5]. Хотя могут потребоваться годы или десятилетия, чтобы определить правильное сочетание государственной политики для оживления динамизма, изменения в налоговой политике могут способствовать решению в краткосрочной и среднесрочной перспективе.[6]

В идеале предприниматели не должны принимать решения о создании бизнеса, инвестировании и риске из-за налогового кодекса. Стартапы и действующие компании должны конкурировать на конкурентном рынке, позволяя рыночным силам определять эффективное распределение ресурсов в экономике. Более нейтральный налоговый кодекс повысит стимулы к работе, сбережению и инвестированию для всех в экономику, включая предпринимателей. Таким образом, устранение налоговых барьеров для предпринимателей повысит динамизм Америки, сделав налоговый кодекс Америки более нейтральным, эффективным и простым для всех налогоплательщиков.

В этом документе представлен обзор того, как налоговая политика влияет на предпринимательскую деятельность, включая то, как налоговые ставки и структура налоговой политики влияют на решения предпринимателей идти на риск. В нем будет показано, почему директивным органам следует заботиться о предпринимательстве с точки зрения экономического роста, изложены концептуальные рамки для обобщения роли налогов в принятии решений предпринимателем, а также дан обзор литературы, посвященной взаимосвязи между налоговой политикой и предпринимательством.Это должно помочь руководствоваться мышлением политиков, чтобы гарантировать, что налоговая политика не будет препятствовать возрождению американского предпринимательства.

Предпринимательство и экономический рост

Принимая во внимание важность предпринимательства в дебатах о государственной политике, необходимо четко определить предпринимательство, чтобы понять его уникальный вклад в экономический рост и инновации. Предприниматели отличаются от своих коллег своей готовностью идти на риск, чтобы получить экономическую прибыль с помощью новых способов обслуживания товара или услуги.Эти новые методы могут включать создание новой бизнес-модели, более эффективное удовлетворение потребностей потребителей или обеспечение более низких цен, чем у их конкурентов.

Риск неотделим от предпринимательства, так как любое предприятие по достижению экономической прибыли чревато неопределенностью. Исраэль Кирзнер в работе «Конкуренция и предпринимательство » акцентирует внимание на бдительности, необходимой предпринимателям для поиска потенциального источника экономической прибыли, который может быть упущен другими. [7]

Политический экономист Йозеф Шумпетер подчеркивал разрушительные и творческие последствия предпринимательства, утверждая, что «внедрение инноваций — единственная фундаментальная функция в истории.”[8]

Но прежде чем понять, как предпринимательство влияет на экономический рост, важно установить, как в целом происходит экономический рост. Неоклассическая экономика использует производственную функцию, обычно называемую производственной функцией Кобба-Дугласа [9].

Это уравнение утверждает, что выпуск (Y) производится комбинацией технологий и инноваций (A), труда (L) и капитала (K). Отношение капитала и труда к общему объему выпуска представлено их эластичностями (а).Эти эластичности представляют собой эффект дополнительного отработанного часа или дополнительной единицы капитала, вложенного в общий объем производства. Например, эластичность (а) 0,7 означает, что при увеличении L на 1 процент общий выпуск увеличивается на 0,7 процента.

Традиционно анализ фокусируется на рабочей силе и капитале и их соответствующих эластичностях. Значение A, представляющее технологии и инновации, понимается как остаточная величина, на которую не может повлиять политика. Тем не менее, некоторые экономические взгляды на этот вопрос меняются, утверждая, что на технологии и инновации можно влиять и развивать посредством разумных решений государственной политики.[10]

Предпринимательство и налоговая политика — концептуальные основы

Влияние налогообложения на предпринимателей и стартапы можно обобщить в концептуальную основу, чтобы понять реальное влияние конкретных изменений налоговой политики. Налоги влияют на риски предпринимателей, доходы, которые они зарабатывают, и их постоянные затраты.

Налогообложение доходов предпринимателей

Доход, который получают предприниматели, можно разделить на две части: доход от капитала, или доход от капиталовложений предпринимателя, и трудовой доход, или «собственный капитал».«Последний тип дохода является результатом усилий, навыков и удачи предпринимателя, поскольку предприниматель является одновременно владельцем бизнеса и сотрудником, работающим на предприятии. Доход, который получает предприниматель, будет включать в себя как капитал, так и трудовой доход.

Прибыль от капиталаДоход от капитала, который реализует предприниматель, может содержать нормальную норму прибыли на ожидание и сверхнормальную доходность, которая компенсирует ей принятие риска. Возьмем, к примеру, предпринимателя, который после двух лет работы и капиталовложений в размере 10 000 долларов получает доход от предприятия в размере 50 000 долларов.Часть этого дохода представляет собой нормальный возврат к ожиданию; при 3,5 процента в год предприниматель получает около 10 715 долларов. Любая прибыль на капитал, превышающая нормальную норму доходности, является сверхнормальной прибылью для принятия риска. Сравните это с трудовым доходом, который представляет собой часть дохода предпринимателя, которая поступает от ее усилий и навыков в фирме.

Более высокая эффективная налоговая ставка для предпринимателей увеличивает валовую прибыль, необходимую предпринимателю для продвижения инвестиций.Более высокая валовая прибыль покрывает дополнительный налоговый сбор, сохраняя чистую прибыль такой же, как и раньше. Если ожидается, что эта валовая прибыль не будет получена, предприниматель может пересмотреть свои планы с учетом альтернативных издержек. [11]

Предпринимателям может потребоваться несколько лет, чтобы масштабироваться, увеличивая рыночную стоимость фирмы. Если бы налоговый кодекс был структурирован как чистый подоходный налог, предприниматель ежегодно платил бы подоходный налог при увеличении рыночной стоимости фирмы. Например, рассмотрим предпринимателя, который увеличивает стоимость своей фирмы на 20 процентов в год в течение пяти лет, прежде чем продать предприятие.Если бы фирма начинала с единовременного вложения в 100 000 долларов и стоила 100 000 долларов, при продаже фирма стоила бы 248 830 долларов. После вычета инвестиционных затрат в размере 100 000 долларов, приведенная стоимость после уплаты налогов составляет 101 157 долларов, или около 101 процента. [12]

Налоговая система позволяет предпринимателям откладывать прирост капитала внутри своей фирмы до тех пор, пока они не получат прибыль при продаже. Это снижает налоговую нагрузку на предпринимателей и увеличивает их налоговые декларации. В нашем примере отсрочка налогообложения увеличивает приведенную стоимость декларации предпринимателя после уплаты налогов с 101 157 долларов до 102 780 долларов.[13] Отсроченные налоговые обязательства увеличили чистую прибыль предпринимателя более чем на один процентный пункт.

Повышение ставки подоходного налога снижает общую ожидаемую норму прибыли за счет уменьшения отдачи от вмененного трудового дохода предпринимателя. В случае если предприниматель сталкивается с повышением на 2% эффективной предельной налоговой ставки, каждый дополнительный доллар, заработанный за счет увеличения рабочей силы в предприятии, облагается налогом по этой более высокой ставке. Ожидаемая доходность капитала предпринимателя, напротив, не зависит от повышения налоговой ставки.

Супер-нормальная доходность капиталаПредприниматель стремится получить экономическую прибыль за счет выявления и использования различий в рыночных ценах. Результатом является «сверхнормальная доходность» или доходность, превышающая то, что можно было бы ожидать от безрискового возврата к ожиданию. [14] Иными словами, сверхнормальная прибыль компенсирует предпринимателю участие в рискованном предприятии.

Без ожидания сверхнормальной прибыли у потенциального предпринимателя не было бы экономических причин заниматься рискованным предприятием.Риск отражается в ожидаемой стоимости выполнения данного вида деятельности; например, 50-процентный шанс получить 10-процентную рентабельность инвестиций дает ожидаемое значение 5 процентов. [15] По мере увеличения риска ожидаемая доходность падает. Если ожидаемая доходность ниже ожидаемой доходности альтернативной деятельности, предприятие не будет предпринято. Сверхнормальная прибыль — это ожидаемый результат принятия предпринимательского риска.

Сверхнормальная прибыль может быть получена за счет экономической ренты с земли или «квазиренты», как считает старший научный сотрудник налогового фонда Стивен Дж.Энтин описывает:

Квазирента возникает в ситуациях несовершенной конкуренции, когда препятствия для входа, такие как патенты, нормативные препятствия или другие меры защиты действующих производителей со стороны правительства, задерживают производство аналогичных товаров и услуг другими потенциальными поставщиками. Прибыль, превышающая нормальную, также может быть результатом доступа к ограниченным или специализированным ресурсам, репутации качества или успешного принятия рисков и инноваций, которые приводят к особенно привлекательному новому проекту, открытию нового месторождения нефти или первому предложению нового продукт, где конкурентам нужно время, чтобы наверстать упущенное.[16]

Деятельность, дающая сверхнормальную доходность, считается менее чувствительной к налогам, чем инвестиции, приносящие нормальную доходность. [17] Рассмотрим экономическую ренту, получаемую от владения участком земли в ценном районе. Землевладелец не может переместить землю в другое место, чтобы избежать уплаты налога, и остается в лучшем положении, если получает экономическую прибыль от использования земли. Таким образом, собственник земли будет полностью нести земельный налог. Квазирента, получаемая от барьеров для входа на рынок, более чувствительна к налогам, чем экономическая рента с земли, но субъекты более ограничены в своих поведенческих изменениях, чем те, кто зарабатывает нормальную норму прибыли.

В то время как арендная плата за землю и квазирента за счет барьеров для входа, патентов или нормативных препятствий могут быть менее чувствительны к налогам, чем обычные доходы, сверхнормальные доходы от риска чувствительны к налогам. Важно учитывать, как налоги влияют на инвестиционные решения, с которыми сталкиваются потенциальные предприниматели, а не только смотреть на ретроспективные инвестиции [18].

Налогообложение сверхнормальной прибыли представляет собой проблему для политиков, поскольку сверхнормальная прибыль может быть получена предприимчивыми предпринимателями или другими способами, включая возврат к удаче или несовершенной конкуренции.Действующие компании могут использовать барьеры для входа, нормативные ограничения или патенты для увеличения своей прибыли. Хотя последний вид ренты следует рассматривать как источник налоговых поступлений, налоги на сверхнормальную прибыль могут также препятствовать принятию рисков, снижая ожидаемую норму прибыли для перспективных предпринимательских предприятий.

Доходы от трудаПовышение налоговой ставки предпринимателя снижает ее стимул к труду на экстенсивной и интенсивной марже. Предприниматель может решить работать меньше часов или прикладывать меньше усилий в бизнесе, или может решить, что не стоит тратить какие-либо усилия с учетом ожидаемой нормы прибыли от ее труда.[19]

Часто предприниматели несут убытки до того, как получат сверхнормальную прибыль по завершении своего предприятия. Промежуточное время может быть использовано для разработки и вывода на рынок нового продукта или бизнес-модели, увеличения доли рынка и масштабирования стартапа до устойчивой фирмы, которая может получить сверхнормальную прибыль. Фирма также может со временем расти, что представляет собой накопленную стоимость труда и капитала предпринимателя [20].

В идеале, налоговый кодекс рассматривал бы предпринимателей с убытками и предпринимателей, которые терпят неудачу, одинаково с предпринимателями, которые добились успеха.Если в налоговом кодексе прибыли и убытки трактуются симметрично, то налоги не изменят ожидаемую прибыль предпринимателя или ее решение о принятии риска. На практике предприниматели ограничены в том, когда и какую часть своих чистых операционных убытков они могут вычесть из своих будущих налоговых обязательств [21].

Важно отметить преимущества, которые налоговый кодекс предоставляет предпринимателям. Трудовой компонент дохода предпринимателя сочетается с доходом от капитала, который получает льготный режим за счет более низкой налоговой ставки, когда предприниматель продает свой бизнес.Это дает предпринимателям налоговое преимущество перед теми, кто предпочитает получать трудовой доход в рамках традиционных схем найма. Второе преимущество, которое предприниматель получает от налогового кодекса, — это отсрочка налоговых обязательств по капитальному доходу, начисленному до того, как фирма будет продана и прибыль будет реализована [22].

Ключевой движущей силой влияния налогов на предпринимательство является то, как они меняют стимулы к работе с прибылью. Многие предприниматели могут получить норму прибыли выше изменения ставки подоходного налога, получая «сверхпредельные» доходы, которые нечувствительны к изменению ставки.Это не актуально при оценке совокупного воздействия изменения налоговой ставки на предпринимательство в целом, поскольку предприниматели решают продвигаться вперед с маржинальными предприятиями. Другими словами, именно предприятие, которое находится на грани между прибыльностью и убытками, будет чувствительно к повышению налоговой ставки, что повлияет на общий объем предпринимательства в экономике [23].

Влияние налогообложения на фиксированные затраты предпринимателей

Постоянные затраты, связанные с налогообложением, влияют на ожидаемую прибыль предпринимателя иначе, чем переменные затраты.Постоянные затраты — это расходы, которые не меняются с увеличением или уменьшением объема товаров или услуг, продаваемых фирмой. Примеры постоянных затрат, налагаемых на предпринимателей, включают соблюдение налоговых требований и сложность, которые должны рассматриваться как предварительное условие входа предпринимателя. [24]

Постоянные издержки, возникающие в результате налоговой политики, влияют на решение предпринимателя приехать или выйти, а не на объем производимых товаров или услуг. Возьмем, к примеру, предпринимателя, предлагающего новый способ оказания юридических услуг малообеспеченным семьям.Предпринимателю, возможно, придется потратить 5000 долларов, чтобы убедиться, что она соблюдает налоговые нормы и успешно справляется со сложными требованиями к отчетности. 5000 долларов считаются фиксированной стоимостью, независимо от объема юридических услуг, которые она предоставляет клиентам. Объем предоставляемых ею услуг будет определяться точкой, в которой предельные затраты на производство дополнительного часа обслуживания равны цене, которую она может назначить за услугу, независимо от фиксированных затрат, налагаемых сложностью налогообложения.

Это может быть правдой, даже если фирма терпит убытки.Представьте, например, что фирма зарабатывает 10 000 долларов в месяц на юридических услугах, но должна потратить 11 000 долларов, чтобы оставаться в налоговой сфере. Постоянные затраты на соблюдение налоговых требований приносят фирме убытки в размере 1000 долларов в месяц, но предприниматель продолжит оказывать юридические услуги. Если предприниматель закроет свою деятельность, вместо этого ей будет выплачено 11 000 долларов в счет налогового обеспечения. [25] Предприниматель будет работать до тех пор, пока стоимость юридических услуг не превысит цену, которую готовы платить потребители, в результате чего она не сможет покрыть свои переменные издержки.

Постоянные затраты, связанные с соблюдением налоговых требований и сложностью, определяют решение предпринимателя войти в отрасль или выйти из нее, если затраты превышают ожидаемую окупаемость инвестиций. Это также снижает общий доход, ожидаемый от инвестиций на начальном этапе в предприятие, что может препятствовать выходу фирмы на рынок, если другие возможности дадут более высокую доходность. [26] Затраты, налагаемые на маржу, такие как предельные ставки налога на прибыль, также играют роль в определении того, решит ли предприниматель продвигаться вперед, используя возможности для бизнеса.

Налоговая политика и предпринимательство

Налоговая политика может влиять на решения, которые предприниматели принимают для входа в отрасль, инвестирования и принятия рисков, по двум каналам: налоговые ставки, с которыми предприниматели сталкиваются в отношении своего дохода, и структура налогового кодекса — например, то, как налоговый кодекс рассматривает убытки и капитальные вложения.

Налоговые ставки и предпринимательство

В экономической литературе установлено, что налоговые ставки оказывают смешанное или отрицательное влияние на предпринимательскую деятельность.[27]

Ставки корпоративного подоходного налога связаны с более низким уровнем предпринимательства. [28] Одно исследование, проведенное в 17 европейских странах в период с 1997 по 2014 год, показало, что ставки корпоративного подоходного налога оказали существенное влияние на ставки входа фирм, и что «это свидетельство неизменно надежно по целому ряду характеристик». [29] Более низкие ставки корпоративного подоходного налога увеличивают выход фирм на рынок. Авторы утверждают, что за счет увеличения отдачи от риска и стимулирования доходов перейти от индивидуального налогообложения к корпоративному.[30] Авторы также считают, что более низкие ставки налога на прибыль предприятий стимулируют более активное участие фирм при наличии более совершенной инфраструктуры соблюдения налоговых требований, предполагая, что страны получат больше преимуществ от более низких ставок налога на прибыль, если они затруднят сокрытие доходов за счет прибыли. и манипуляции со счетом убытков. [31] Корпоративные подоходные налоги также могут нанести особый вред новичкам по сравнению с уже существующими фирмами. [32]

Экономисты воспользовались различиями в государственной налоговой политике, чтобы понять, как налоги взаимодействуют с предпринимательством.Экономисты Марк Кертис и Райан Декер использовали данные о стартапах на уровне округов, чтобы найти, что «молодые фирмы-работодатели особенно восприимчивы к потрясениям налоговой политики по сравнению с устоявшимися фирмами» [33]. На каждый процентный пункт увеличения ставок корпоративного подоходного налога приходится занятость в стартапе. фирмы упали на 3,7 процента. [34] Ставки индивидуального подоходного налога штата и наличие налога на наследство также могут снизить долю штата в национальном предпринимательстве [35].

Подоходный налог с населения также влияет на предпринимательство.Снижение предельных налоговых ставок после Закона о налоговой реформе 1986 года привело к увеличению ставок найма предпринимателями; снижение предельных налоговых ставок на 10 процентов было связано с увеличением средней вероятности найма работников на 12 процентов [36]. Прогрессивность индивидуального подоходного налога снижает ожидаемую норму прибыли предпринимателя при более высоком уровне дохода, что эффективно действует как налог на успех [37]. Прогрессивность оказывает независимое негативное влияние на процентные ставки компаний, поскольку прогрессивная шкала налоговых ставок снижает доходность риска при более высоких выплатах.[38] Этот результат является ожидаемым, поскольку экономическая теория предполагает, что предприниматели реагируют на более высокие предельные налоговые ставки сокращением трудозатрат, которые они затрачивают в ответ на более низкую доходность.

Некоторые исследования обнаруживают положительную взаимосвязь между более высокими ставками предельного подоходного налога и предпринимательством. [39] Если ставки подоходного налога с населения выше, чем ставки налога на прибыль, некоторые предприниматели, понесшие убытки, могут принять решение об изменении организационной формы ex-post для компенсации других обязательств по подоходному налогу.Это чистая субсидия для принятия рисков, хотя существуют правила, ограничивающие частоту изменения фирмой организационной формы и размер налоговых убытков. [40]

Предпринимательские инновации и налоговая политика

На инновационную активность предпринимателей также влияют налоговые ставки. В стартапах изобретатели, научно-исследовательские лаборатории и инженеры занимаются инновационной деятельностью, требующей принятия риска. Многие из этих новаторов не работают по найму, а вместо этого работают в крупных, часто уже существующих компаниях.[41]

Принятие риска изобретателями и новаторами, работающими в стартапах и уже существующих фирмах, изменяется ставками подоходного налога с населения. Ожидаемые доходы играют большую роль в принятии индивидуальных решений о выборе профессии с высокими первоначальными затратами для получения необходимых навыков или образования. По мере роста предельных ставок налога на прибыль люди могут решить избегать работы по инновационным профессиям, учитывая низкую отдачу. [42] Как выразился экономист из Стэнфордского университета Чарльз Джонс: «Высокие доходы — это приз, который мотивирует предпринимателей превращать фундаментальные исследования, полученные в результате формальных [исследований и разработок], в продукт или процесс, который в конечном итоге приносит пользу потребителям.[43] Повышение максимальной ставки предельного налога на прибыль с 30 до 60 процентов, как правило, отрицательно сказывается на инновациях ведущих изобретателей больше, чем предельная ставка налога увеличивается до 30 процентов. [44]

Суперзвезды изобретателей, которые создают непропорционально большое количество инноваций, измеряемых патентами и изобретениями, чувствительны к индивидуальным и корпоративным подоходным налогам. Используя патентные данные за период с 1976 по 2010 год, экономисты Энрико Моретти и Дэниел Уилсон обнаружили, что существует «большое, стабильное и точно оцененное влияние личных и корпоративных налогов на модели миграции звездных ученых.[45] Этот результат подтверждает результаты более раннего исследования, в котором было обнаружено аналогичное влияние налоговых ставок на международную мобильность изобретателей с 1977 года. [46] Местоположение и количество суперзвезд-изобретателей могут быть главным ограничением для того, чтобы уровни инноваций оставались на уровне или выше, чем исторически сложился развитый мир [47].

Налоговая политика — одно из многих соображений, которые учитывают потенциальные новаторы при принятии решения о том, где им работать и стоит ли им заниматься инновационной деятельностью. Изобретатели менее чувствительны к налоговым ставкам в регионах, где больше агломерации или где много новаторов, уже живущих и тесно сотрудничающих.[48] Это помогает объяснить, почему такие города, как Сан-Франциско и Нью-Йорк, сохраняют динамизм, несмотря на относительно высокое общее налоговое бремя. [49] При контроле эффекта агломерации налоги влияют на индивидуальные решения об участии в инновационной деятельности (обширная маржа) и на то, насколько усердно они работают над исследованиями и наймом сотрудников (интенсивная маржа).

Структурное влияние Налогового кодекса на предпринимательство

Помимо уровня и прогрессивности налоговых ставок, структура налогового кодекса также влияет на решения предпринимателей войти в отрасль, инвестировать и внедрять инновации.Налоговый режим потерь бизнеса и инвестиций — особенно важные структурные элементы налогового кодекса для предпринимателей.

Предприниматели часто терпят убытки какое-то время, прежде чем станут прибыльными и получат сверхнормальную отдачу от инвестиций. Это делает налоговый режим этих убытков важным для предпринимателей, у которых не будет налогооблагаемого дохода, пока они не станут прибыльными. Налоговый кодекс рассматривает прибыли и убытки бизнеса асимметрично: прибыль от бизнеса влечет за собой немедленное налоговое обязательство, в то время как коммерческий убыток не всегда дает немедленную налоговую выгоду.[51]

Предприниматель с чистым операционным убытком должен «перенести» убыток на будущий налоговый год. Из-за временной стоимости денег и инфляции эти убытки стоят меньше, чем если бы они были немедленно реализованы для компенсации налоговых обязательств. Частичное решение этой проблемы состоит в том, чтобы включить поправку на инфляцию и реальную прибыль на капитал в чистые операционные убытки, чтобы уравнять их налоговый режим, хотя это не поможет предприятиям, которые выходят из бизнеса до достижения прибыльности.[52]

Финансисты предпринимательских предприятий также сталкиваются с налоговой асимметрией, когда у них есть убыток капитала. На федеральном уровне налоговый кодекс разрешает вычеты капитальных убытков в размере до 3000 долларов за налоговый год, при этом любые капитальные убытки, превышающие 3000 долларов, должны «переноситься» на будущие налоговые годы, когда они могут быть вычтены из будущего прироста капитала. Это накладывает штраф на финансирование рискованных предприятий, поскольку капитальные убытки, понесенные в будущем, имеют меньшую ценность, чем понесенные в настоящее время. [53] [54]

Наконец, это обсуждение не следует считать исчерпывающим.Множество других налоговых политик влияют на предпринимательское сообщество, в том числе вопросы, влияющие на все предприятия. К ним относятся, в частности, предвзятость налогового кодекса против капитальных вложений, предвзятость вложения в долговые обязательства по сравнению с вложениями в акционерный капитал, а также положения об амортизации [55].

Заключение

Налоговая политика может помочь Америке обратить вспять падение экономического динамизма. Структурные барьеры в налоговом кодексе, которые ставят предпринимателей в невыгодное положение, должны быть устранены, чтобы предприниматели могли принимать решения о принятии риска на основе сигналов рынка, а не налогового кодекса.

Налоговый кодекс в его нынешнем виде не является препятствием для предпринимателей. Напротив, налоговый кодекс предоставляет предпринимателям несколько преимуществ, включая отсрочку уплаты налога на вмененный трудовой доход и льготную ставку налога на прирост капитала. Ключевым моментом для политиков является определение мест, где код можно улучшить, чтобы он не мешал успеху предпринимателей.

Банкноты

[1] См. В целом Кенан Фикри, Джон Леттьери и Анхелес Рейес, «Динамизм отступления: последствия для регионов, рынков и рабочих», Группа экономических инноваций, февраль 2017 г., https: // eig.org / динамизм.

[2] Райан Декер, Джон Халтивангер, Рон Джармин и Хавьер Миранда, «Роль предпринимательства в создании рабочих мест и экономическом развитии в США», Журнал экономических перспектив 28 (3), лето 2014 г., https: // www. .aeaweb.org / article? id = 10.1257 / jep.28.3.3.

[3] Джон Халтивангер, Рон Джармин и Хавьер Миранда, «Брифинг по статистике динамики бизнеса: рабочие места, создаваемые при запуске бизнеса в США», Фонд Юинга Марион Кауфман, 2009 г., https: // www.kauffman.org/what-we-do/research/business-dynamics-statistics/business-dynamics-statistics-briefing-jobs-created-from-business-startups-in-the-united-states.

[4] Ян Хэтэуэй и Роберт Э. Литан, «Снижение деловой активности в Соединенных Штатах: взгляд на штаты и мегаполисы», Институт Брукингса, 5 мая 2014 г., https://www.brookings.edu/research/declining -бизнес-динамизм-в-Соединенных-Штатах-с-взглядами-штатами-и-метросами /.

[5] «Преодолевая барьеры: голос предпринимателей», Фонд Юинга Марион Кауфман, февраль.28, 2018, https://www.kauffman.org/-/media/kauffman_org/entrepreneurship-landing-page/kauffmanfoundationnationalpolicysurveyofentrepreneursd22618.pdf?la=en.

[6] Джаред Вальчак, Скотт Дренкард и Джозеф Бишоп-Хенчман, «Индекс налогового климата для бизнеса штата 2019», Налоговый фонд, 26 сентября 2018 г., 15, https://taxfoundation.org/publications/state-business- налог-климат-индекс /.

[7] Исраэль М. Кирзнер, Конкуренция и предпринимательство, (Чикаго: University of Chicago Press, 1978).

[8] Джозеф А. Шумпетер, Теория экономического развития (Кембридж, Массачусетс, Гарвардские экономические исследования, 1934), http://www.hup.harvard.edu/catalog.php?isbn=9780674879904.

[9] Чарльз В. Кобб и Пол Х. Дуглас, «Теория производства», The American Economic Review 18 (1), март 1928 г., стр. 139–165.

[10] Джеймс Броугел и Адам Тирер, «Технологические инновации и экономический рост: краткий отчет о доказательствах», Центр Меркатуса в Университете Джорджа Мейсона, 4 марта 2019 г., https: // www.mercatus.org/publications/entrepreneurship/technological-innovation-and-economic-growth.