инструкция и документы для возврата НДФЛ

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Вычет типа А — на него проще всего подать через личный кабинет на сайте nalog.ru. Вот как это сделать:- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера. Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее представления, еще месяц уходит на перечисление денег.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Мы попросим вас предоставить справку из налоговой о том, что вы не получали вычет типа А по действующему ИИС.

Получить такую справку можно при личном визите в отделение налоговой инспекции, которое обслуживает адрес вашей регистрации. Справку готовят в течение 30 календарных дней. Найти свою инспекциюКогда этот документ будет у вас на руках, мы назначим вам встречу в офисе Тинькофф в Москве. Если неудобно ехать в офис, справку можно отправить Почтой России по адресу: 127287, г. Москва, ул. 2-я Хуторская, 38А, стр. 26, БЦ «Мирленд». В графе «Кому» укажите: «Тинькофф Банк».

Получив от вас справку из налоговой, мы заблокируем возможность совершать сделки для вашего ИИС. После этого вы сможете вывести деньги со счета на карту Tinkoff Black без удержания налога. Что происходит с бумагами на счете при закрытии ИИС

Что происходит с бумагами на счете при закрытии ИИСКакие документы нужны для налогового вычета по ипотеке: список и расширенный перечень

Заемщики, пользующиеся ипотечным кредитом, имеют право на получение налоговых льгот в виде возмещения части расходов по погашению и обслуживанию задолженности. Список документов для налогового вычета, порядок подачи является стандартным, независимо от кредитора и заемщика.

Содержание

Скрыть- Какие документы нужны для налогового вычета за ипотеку?

- Полный список документов для налогового вычета

- Требования к документам

- Порядок подачи документов

Заявление на вычет оформляется по единой форме. В 2018 году она не изменилась.

Какие документы нужны для налогового вычета за ипотеку?

Имущественный налоговый вычет включает в себя возмещение части расходов на покупку недвижимости и на уплату части процентов. Возмещение процентов производится после выплаты средств для возмещения расходов на покупку объекта недвижимости. Список документов для данных операций немного разный.

Список документов для данных операций немного разный.

Полный список документов для налогового вычета

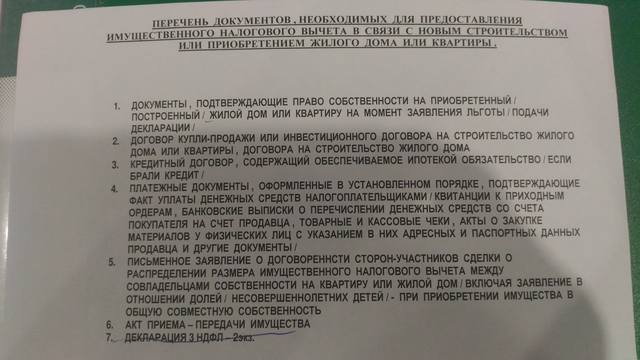

Список для возмещения расходов на покупку недвижимости:

- Паспорт.

- Для возмещения налогового вычета заемщик подает в налоговую инспекцию декларацию по ф. 3-НДФЛ. Форму документа можно скачать через интернет. Заемщик вводит Ф.И.О., паспортные данные, рассчитывает сумму налога, подлежащую к возврату, заполняет сведения о доходах и уплаченных налогах, вводит сведения для расчета вычетов: сумму расходов, вид собственности, сведения об объекте и т. д. Чтобы не оформлять декларацию, заемщик может обратиться за возмещением к своему работодателю. Потребуется только собрать необходимые документы и написать заявление.

- Заявитель должен подтвердить сумму дохода справкой по ф. 2 НДФЛ за период, в котором оформляется вычет. Она оформляется через бухгалтерию предприятия-работодателя.

- Документ, подтверждающий совершение сделки. Им могут являться договор купли-продажи, долевого участия, переуступки.

- Выписка из Единого Государственного Реестра Недвижимости (ЕГРН), подтверждающая приобретение имущества. Если приобретался земельный участок, на него также предоставляется выписка из Реестра. Исключение составляет оформление вычета при участии в долевом строительстве, когда собственность на объект не оформлена. В этом случае необходим Акт приема-передачи объекта.

- Документы, подтверждающие факт совершения расчетов с продавцом. Если средства были перечислены на счет продавца, как это делается при ипотеке, то фактом совершения сделки будет являться заверенная банком выписка по счету. Когда у объекта несколько собственников, но оплата за жилье перечисляется со счета титульного заемщика, созаемщики, для возможности оформления вычета, должны написать доверенность плательщику на перечисление их части взноса. Если расчет был произведен наличными, то доказательством совершения сделки будет служить расписка продавца о получении денег.

- Когда собственником части недвижимости является ребенок до 18 лет, вычет с его доли может быть переоформлен на одного (или обоих) родителей.

В этом случае потребуется предоставить свидетельство о рождении детей и заявление о распределении части вычета. Ребенок, когда начнет работать, сможет дополнительно оформить вычет на свою долю приобретенного жилья.

В этом случае потребуется предоставить свидетельство о рождении детей и заявление о распределении части вычета. Ребенок, когда начнет работать, сможет дополнительно оформить вычет на свою долю приобретенного жилья. - При приобретении собственности в браке, потребуется свидетельство о браке, соглашение супругов о разделении долей для распределения имущественного вычета.

Если заемщик получил выплату по возмещению расходов на приобретение объекта недвижимости, он может оформлять документы на возмещение процентов. Для этого потребуется собрать дополнительно к основным, следующий пакет документов:

- Документ, подтверждающий сумму фактически уплаченных процентов. Он формируется в банке-кредиторе. Обычно банки предоставляют справку в течение дня бесплатно. Дополнительно заемщик предоставляет фактическое подтверждение ежемесячных взносов по уплате процентов: квитанции, чеки, выписки. При обращении за вычетом впервые, следует подтвердить уплату первоначального взноса.

- Оригинал кредитного договора с графиком погашения.

Требования к документам

Все документы подаются в оригинале с приложением копий. После проверки документов, оригиналы будут возвращены заявителю, кроме декларации и справок 2–НДФЛ.

Форма заявления является стандартной. В ней заявитель должен указать год возмещения, его сумму, наименование работодателей, опись прилагаемых документов.

Дополнительно в заявлении указываются реквизиты для перечисления средств. Это может быть счет заемщика в банке, карточный счет, ссудный счет (для направления денег в погашение задолженности).

Порядок подачи документов

Документы подаются ежегодно, если у недвижимости несколько собственников, то каждый собирает отдельный пакет документов и самостоятельно подает его.

Документы подаются с января месяца за предыдущие налоговые периоды, максимально за 3 года.

Пример заполнения декларации 3 НДФЛ по ипотечным процентам:

youtube.com/embed/bsOTlrefdZM»/>

Нужно ли повторно представлять подтверждающие документы при получении имущественного налогового вычета?

Сталкиваясь с процедурой оформления декларации на имущественный налоговый вычет, многие налогоплательщики не могут получить всю причитающуюся им сумму единовременно. Это связано с тем, что ежегодно можно вернуть подоходный налог (НДФЛ) не более той суммы, которую за вас перечислил работодатель. Соответственно, сумма подоходного налога напрямую зависит от официальной заработной платы. Если ее недостаточно для того, что получить имущественный вычет в полном объеме за один год, приходится оформлять декларации в течение нескольких лет.

Пакет документов на возврат налога с покупки жилья

Те, кто уже подавал документы на возврат налога с покупки жилья, знают, что пакет документов достаточно большой, остальные могут ознакомиться с ним на нашем сайте. И перспектива каждый год копировать эту кипу документов (особенно кредитные договоры, которые иногда составляются на 20-30 листах) никого не радует.

Поэтому у нас часто интересуются: если все подтверждающие документы для получения имущественного вычета представлены в налоговую, нужно ли их сдавать повторно, когда будет оформляться 3-НДФЛ в следующие годы для получения остатков?

Согласно законодательству полный пакет документов необходимо представлять при первичном обращении в инспекцию с целью возврата 13% с покупки жилого имущества.

Если декларация подается повторно, те документы, которые уже представлялись копировать и заново сдавать не нужно.

В пункте 5 статьи 93 НК РФ сказано, что во время камеральной проверки инспектор не имеет права повторно требовать у налогоплательщика представить документы, которые ранее уже подавались. Также об этом говориться в Письме Федеральной налоговой службы России от 12 августа 2013 года № АС-4-11/14599@.

Таким образом, если вы не первый год оформляете декларацию 3-НДФЛ на получение имущественного налогового вычета, повторно уже представленные документы подавать не нужно.

Справка для ФНС об оплате медицинских услуг ИНВИТРО

Информация о порядке предоставления справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации

В соответствии с подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ налогоплательщик имеет право на получение социального налогового вычета в размере суммы, уплаченной им в налоговом периоде за медицинские услуги, оказанные медицинскими организациями ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством РФ), с учетом ограничения по сумме, установленного пунктом 2 статьи 219 Налогового кодекса РФ.

Справка об оплате медицинских услуг для представления в налоговые органы РФ выдаётся по требованию налогоплательщика, производившего оплату медицинских услуг, и оформляется бесплатно. Справка оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001.

Справка оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001.

Для получения справки необходимо предоставить документы, подтверждающие произведенные расходы (кассовые чеки, банковские выписки, квитанции, бланки строгой отчетности), и сообщить ФИО налогоплательщика, ИНН налогоплательщика (при его наличии). Срок подготовки справки – до 25 рабочих дней.

Если медицинские услуги оплачены налогоплательщиком для супруга (супруги), родителей или детей, необходимо дополнительно предоставить сведения о ФИО лица, которому были оказаны медицинские услуги, и степени родства с налогоплательщиком. В справке сведения указываются со слов налогоплательщика. В налоговый орган подается копия документа, подтверждающего степень родства (например, свидетельство о рождении, свидетельство о браке), налоговый орган вправе запросить оригинал документа.

Порядок оформления справки уточняйте у администраторов Медицинских офисов и по телефонам справочно-информационной службы 8 (495) 363-0-363 (для звонков из Москвы), 8 (800) 200-363-0 (для звонков из регионов, звонок по России бесплатный).

Внимание!

Налоговый вычет через МФЦ — инструкция

Налоговый вычет – это общая сумма, на которую может уменьшиться ключевой налог. На сегодняшний день в законодательстве предусматривается 5 вариантов налоговых льготных вычетов, которыми может воспользоваться физическое лицо:

- Стандартный.

- Социальный.

- Имущественный.

- Профессиональный.

- Инвестиционный.

Государственный вычет на налог определяется и регулируется на строгой основе законодательства РФ. Правительство предоставляет возможность населению вернуть часть затраченных средств, только в том случае, если:

- Гражданин является наемным работником, согласно трудовому кодексу РФ.

- Гражданин получает доходы (различного типа), облагаемые по ставке 13%.

На что можно получить налоговый вычет?

- На сделки, совершенные по договору купли-продажи недвижимого имущества.

- На жилье, которое было приобретено по ипотеке.

- На детей, т.е. налог не взымается с некоторой части заработной платы кормильца.

- На образование. Если наемный работник, оплатил себе самообразование в учебном заведении, при чем не важно, в какой форме проходило обучение.

- На лечение. Если лечение производилось в лицензированных медицинских организациях РФ, государство может вернуть Вам часть расходов, затраченных на восстановление здоровья.

- На медикаменты. При условии, что лекарства приобретались по назначению врача и входят в список препаратов, на которые полагаются налоговые вычеты.

- Пенсионный вычет. Данный вычет можно получить по договору на добровольное пенсионное страхование в негосударственном фонде, по договору страхования жизни и прочее.

- На благотворительность. Социальный налоговый вычет предоставляется в случае если пожертвования или благотворительные действия совершались в денежном эквиваленте.

На какие имущественные сделки распространяется налоговый вычет?

- Покупка недвижимости.

- Продажа недвижимости.

- Покупка земельного участка под строительство.

- Строительство жилого дома.

- Купля-продажа имущества, подкрепленная интересами государственных структур.

Как получить налоговый вычет за покупку жилья?

Получить налоговый вычет за покупку квартиры можно живыми деньгами, в размере 13% от стоимости недвижимости. Сделать Вы это можете с помощью:

- Непосредственно обратившись в филиалы МФЦ или в Налоговую.

- Используя электронные сервисы официальных сайтов МФЦ и ФНС.

Как подать заявление через портал Госуслуг?

- Необходимо авторизоваться на портале «Гос.услуги».

- Перейти в раздел «Налоги и финансы».

- Далее выбрать вкладку «Прием налоговых деклараций».

- Затем «Предоставить форму 3-НДФЛ».

- Выбрать дистанционное формирование налоговой декларации.

Если Вы до этого никогда не подавали 3-НДФЛ через сервис – выбрать «Заполнение новой декларации». Если Вы уже делали это ранее – выбрать «Продолжить внесение данных в существующую декларацию».

Если Вы до этого никогда не подавали 3-НДФЛ через сервис – выбрать «Заполнение новой декларации». Если Вы уже делали это ранее – выбрать «Продолжить внесение данных в существующую декларацию». - После полного заполнения всех сведений. Нажать «Отправить». Ваша электронная заявка будет направлена на рассмотрение в автоматическом порядке.

Как произвести запись в ФНС через «Гос.услуги»?

- После авторизации в личном кабинете, необходимо перейти на страницу «Прием деклараций».

- В разделе «Выберете тип оказания услуги» указать «Личное посещение налоговой инспекции».

- Далее перейти по ссылке «Запишитесь на прием в налоговую инспекцию».

Во время посещения ФНС Вам необходимо будет написать заявление по установленной форме, которое подтвердит право налогоплательщика на получение налоговых льготных вычетов. Для Вашего удобства, Вы можете воспользоваться возможностью предварительного заполнения необходимой анкеты, образец и бланк которого можно скачать через официальные источники сети Интернет.

Как подать документы на налоговый вычет через МФЦ?

- Записаться на прием заранее, или же прибыть в ближайшее отделение МФЦ, получить талончик электронной очереди.

- Подать налоговую декларацию по стандартной форме 3-НДФЛ. С этим Вам поможет консультант центра.

- Заполнить заявление на получение налогового вычета.

- Получить на руки расписку о принятии документов оборот и дождаться решения вопроса.

- В назначенное время прибыть в отделение ФНС с паспортом, для получения решения.

Какие сроки действуют для рассмотрения заявления на налоговый вычет?

В течение 3 месяцев – именно столько времени отведено законодательством для сотрудников ФНС, чтобы разрешить (или не разрешить) налоговый вычет заявителю. Отсчет начинается сразу после прибытия документов в инстанцию.

В случае положительного решения заявитель получит на банковский счет денежную сумму – это и есть возвращенная часть НДФЛ.

Если в получении налогового вычета заявителю отказано, то на почту ему придет актовое письмо с указанием объективных причин.

Почему отказали в налоговом вычете?

В отказном актовом письме, которое придет Вам на почту, будут указаны причины отклонения заявления на получение вычета, например:

- Пакет документов не полный.

- Заявление заполнено с ошибками.

- В заявлении прописана некорректная сумма вычета.

- Если декларация отправлена в налоговую не по месту регистрации.

- Право на имущественный вычет уже использовано заявителем.

- Если квартира была куплена у близких родственников.

- Прочее.

Что делать если по заявлению на вычет пришел отказ?

В случае, если, по мнению заявителя, отказ пришел по неправомерным причинам, указанным в ответном отказном письме, то заявитель имеет право обжаловать действия инстанции с помощью:

- Вышестоящее управление Налоговой службы региона.

- Центральный головной офис ФНС, находящийся в Москве.

- Судебные инстанции.

Вам не имеют право отказать в предоставлении декларации, если:

- Раздел ОТКМО заполнен неверно.

- Отсутствует двухмерный штрих-код.

- Декларация заполнена от руки.

- Имеется задолженность по имущественным налоговым платежам.

В России будут начислять налоговые вычеты удаленно и без подачи 3-НДФЛ

| Поделиться Проект закона, принятый Госдумой в первом чтении, предлагает упростить процесс налоговых вычетов при покупке жилья, погашении процентов по ипотеке и по операциям на инвестиционных счетах. В случае его принятия налогоплательщикам не придется заполнять 3-НДФЛ и представлять в ФНС подтверждающие документы.Плоды цифровизации налоговой службы

Госдума рассмотрела в первом чтении законопроект о внесении поправок в Налоговый кодекс России, которые упростят получение ряда налоговых вычетов посредством дистанционного взаимодействия налогоплательщика с налоговыми органами через личный кабинет портала Федеральной налоговой службы (ФНС), и автоматизированной проверки права на получение налогового вычета.

Проект закона, размещенный в системе обеспечения законодательной деятельности sozd.duma.gov.ru, предлагает упростить процесс получения имущественных налоговых вычетов – по расходам на покупку жилья и погашение процентов по ипотечным кредитам, и инвестиционных – по операциям на индивидуальном инвестиционном счете.

Принятие поправок позволит существенно сократить сроки предоставления налоговых вычетов, говорится в пояснительной записке к документу. Так, обладателям «личного кабинета налогоплательщика» в случае принятия поправок больше не придется заполнять налоговую декларацию формата 3-НДФЛ и не придется представлять в ФНС подтверждающие документы.

«Закон упростит жизнь многим, – отметил Вячеслав Володин, председатель Госдумы России. – Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации».

Основные дополнения в налоговый кодекс

Документ предлагает заменить обязанность физических лиц по документальному подтверждению права на налоговые вычеты данными о расходах на приобретение недвижимого имущества и погашения процентов по ипотеке, а также о внесенных на индивидуальный инвестиционный счет суммах из автоматизированной системы обработки ФНС, в рамках информационного взаимодействия налоговых органов с внешними источниками данных.

Власти упростят получение имущественных и инвестиционных налоговых вычетов

В текст законопроекта, принятого Госдумой в первом чтении, в частности, включена поправка в ст. 102 первой части Налогового кодекса России, согласно которой доступ банкам или налоговым агентам к представленным на сайте ФНС данным о получении физическим лицом налогового вычета или наличии индивидуального инвестиционного счета отныне на является разглашением налоговой тайны. Доступ к таким данным в банках и у налоговых агентов разрешен только ограниченному списку сотрудников.

Представление банком или налоговым агентом недостоверных сведений об индивидуальных инвестсчетах и о внесенных на них суммах наказывается штрафом в размере 20% от суммы возвращенного налога.

Налоговые вычеты в упрощенном порядке предоставляются не более чем за три года, предшествующих году подачи заявления, отмечается в документе. На подтверждение права налогоплательщика на получение социальных налоговых вычетов ФНС отводится 30 календарных дней со дня подачи заявления или документов в письменной или электронной форме, о чем налоговый орган обязан информировать налогоплательщика через личный кабинет или, в случае отсутствия такового, заказным письмом.

При приобретении земельных участков или долей в них для индивидуального жилищного строительства, приобретении прав на квартиру, комнату или долей в них в строящемся доме, при строительстве индивидуального жилого дома, право на имущественный налоговый вычет возникает с даты госрегистрации права собственности, отмечается в документе.

В случае принятия поправки вступят в силу не ранее чем по истечении месяца со дня официальной публикации и не ранее 1 числа очередного налогового периода по налогу на доходы физических лиц. Их действие распространяется на налоговые вычеты, право на которые возникло с 1 января 2020 г. Положения в части новых правил неразглашения налоговой тайны вступают в силу с 1 января 2021 г. Остальные положения закона вступают в силу с 1 января 2022 г.

Процесс оцифровки налоговых данных в России

Впервые идея создания единого реестра населения – но в те времена без налоговой основы, появилась еще в конце 1990-х годов. В 2006 г. Мининформсвязи (предшественник Минкомсвязи) во главе с Леонидом Рейманом разработало законопроект «О персональных данных», который подразумевал создание такого реестра с минимальным объемом информации о каждом гражданине: ФИО, дата и место рождения, пол, уникальный идентификационный номер.

Тысячи предпринимателей готовы поспособствовать инновационному развитию Москвы

Инновации и стартапыВ то время идея «поголовной» переписи была резко воспринята правозащитниками, религиозными деятелями и оппозиционными депутатами. В результате во время рассмотрения законопроекта Госдумой пункт о Едином реестре был исключен.

К современному проекту по созданию единого банка сведений о всех гражданах России на площадке ФНС вернулись во времена Дмитрия Медведева на посту премьер-министра. Так, в июле 2016 г. CNews рассказал о его поручении Правительству завершить в сентябре-октябре разработку концепции, а в ноябре 2016 г. подготовить федеральный закон о реестре, который будет содержать базовые сведения о населении России.

Через реестр предполагалось вести персонифицированный учет отдельных сведений о гражданах, формировать данные для использования властями в части обеспечения прав граждан и оказания услуг.

Концепция создания реестра включала первый этап 2016-2018 гг. на разработку законодательных и нормативных правовых актов, второй этап 2019-2020 гг. на создание информационной системы ведения реестра, ее первоначальное наполнение и организацию ее взаимодействия с системой ведения реестра записей актов гражданского состояния и другими специализированными ГИС.

Третий этап 2021-2024 гг. предусматривал создание отказоустойчивой и катастрофоустойчивой инфраструктуры ГИС, полную интеграцию системы ведения реестра с другими ГИС.

В апреле 2020 г. CNews рассказал о принятом Госдумой во втором чтении законопроекте о создании в России единого федерального информационного регистра сведений о населении, оператором которого была официально назначена ФНС.

На этом этапе стало известно, что основой регистра сведений о населении станут 8 млн записей госреестра ЗАГС, формируемого в облачных дата-центрах ФНС с октября 2018 г., около 540 млн актовых записей, сохранившихся в России с 1926 г., а также сведениями МВД России, данные баз Минобороны, Минобрнауки и государственных внебюджетных фондов. Регистр будет регулярно пополняться ФНС и 12 остальными поставщиками данных по примерно 30 видам сведений, которые, по словам замглавы ФНС Виталия Колесникова, составят «золотой идеальный профиль» гражданина – не дублируя другие ГИС, а приведя «все системы к одному знаменателю».

С помощью реестра и данных других ведомств ФНС сможет не только хранить совокупность сведений о гражданине, но также выстраивать семейные связи россиян и затем, в частности, рассчитывать среднедушевой доход или доход по каждому домохозяйству.

Предполагается что основные нормы закона о едином федеральном информационном регистре сведений о населении будут введены в действие с 1 января 2022 г. Переходной период, на время которого устанавливаются особенности создания, ведения, формирования и использования регистра, предлагается установить со дня опубликования закона до 31 декабря 2025 г. Ряд норм закона может вступить в силу с 1 января 2024 г. и с 1 января 2025 г.

Владимир Бахур

Контрольный список для налоговой подготовки

: что нужно собрать перед подачей налоговой декларации

Независимо от того, нанимаете ли вы специалиста или делаете это самостоятельно, вам потребуется определенная информация и документация для подачи налоговой декларации. Вот контрольный список для подготовки налоговых деклараций, который может понадобиться большинству налогоплательщиков для завершения работы.

Личная информация

Давайте начнем с очевидных пунктов в любом контрольном списке налоговой подготовки.

Налоги за прошлый год, как федеральная, так и — если применимо — государственная декларация. Это не обязательно, но они хорошо освежают то, что вы подали в прошлом году, и документы, которые вы использовали.

Номера социального страхования для вас, вашего супруга и всех иждивенцев. Помните, что в число иждивенцев, помимо детей, могут входить пожилые родители и другие люди.

Доход

Соберите все документы, подтверждающие деньги, полученные вами в прошлом году.

Формы W-2. Работодатели должны выпустить ваш W-2 до 31 января, поэтому следите за своими почтовыми ящиками, как физическими, так и электронными.

1099 форм.Каждый из них оканчивается другим суффиксом, в зависимости от типа полученного вами платежа. Например, форма 1099-MISC предназначена для работы по контракту. Если вам платят через третье лицо, например PayPal или Amazon, вы, скорее всего, получите 1099-K. Инвестиционный доход отображается на 1099-INT для процентов, 1099-DIV для дивидендов и 1099-B для транзакций, выполняемых брокером.

Вычеты

Вычеты помогают снизить налогооблагаемый доход, что, как правило, означает меньший налоговый счет. Ключом к заявлению о вычетах является документация — она не только может защитить вас, если вы когда-либо проходили аудит, но и может сократить ваши налоговые счета, помогая вам вспомнить, что требовать.Сбор этих записей может занять время, но оно может окупиться, — говорит Норм Блатнер, бухгалтер Blatner & Mineo в Буффало, штат Нью-Йорк.

«Итак, скажем, вы знаете, 150 долларов, еще 200 долларов [есть] в вашем возмещении налога. Стоило ли потратить час или два, чтобы получить лишние 150, 200 долларов? » он спрашивает.

Вот краткое изложение некоторых популярных налоговых вычетов. Убедитесь, что у вас есть документация по каждому из них, прежде чем подавать:

Расходы на образование. Студенты могут потребовать вычет за обучение и плату, которую они заплатили, а также на проценты, уплаченные по студенческой ссуде.Налоговое управление США не примет ваше заявление о вычете без формы 1098-T, в которой указаны ваши транзакции по образованию. Форма 1098-E содержит подробную информацию о вашей студенческой ссуде.

Медицинские счета. Медицинские расходы могут обеспечить экономию налогов, но только если они составляют более 7,5% скорректированного валового дохода для большинства налогоплательщиков.

Налоги на недвижимость и проценты по ипотеке. Если ваш платеж по ипотеке включает сумму, депонированную для уплаты налогов на недвижимость, она будет включена в форму 1098, которую вам отправляет ваш кредитор.В этом документе также будет указано, сколько процентов по жилищному кредиту вы можете требовать по Графику A.

Благотворительные пожертвования. Чтобы ваша щедрость окупилась во время уплаты налогов, храните квитанции о благотворительных пожертвованиях. IRS может отклонить вашу претензию, если у вас нет подтверждения.

Классные расходы. Если вы школьный учитель или другой педагог, имеющий право на участие, вы можете вычесть до 250 долларов, потраченных на школьные принадлежности.

Государственные и местные налоги.Вы можете вычесть различные другие налоги, включая налоги штата и местные подоходные налоги или налоги с продаж (до 10 000 долларов США, включая налоги на имущество). Квитанции по налогу с продаж не требуются; IRS предоставляет таблицы со средними суммами, которые вы можете требовать. Однако налог на крупную покупку может быть добавлен к сумме в таблице, поэтому сохраняйте эти квитанции.

Обратите внимание, что уплаченные налоги штата должны быть указаны в вашем W-2, но не забудьте добавить любые налоги штата, которые вы заплатили в течение года.

Кредиты

Следующим в контрольном списке налоговой подготовки идут кредиты, которые являются наиболее ценными родственниками вычетов: они обеспечивают снижение любого налога, который вы должны платить, в соотношении доллар к доллару.Но, как и в случае с вычетами, вам нужна документация, чтобы требовать их. Вот некоторые популярные налоговые льготы:

American Opportunity и пожизненное обучение. Эти связанные с образованием кредиты могут сэкономить вам немало денег. Как и в случае с вычетом платы за обучение, форма 1098-T также необходима.

Налоговая скидка на ребенка. Стандартный детский налоговый кредит составляет до 2000 долларов на ребенка иждивенца в 2020 году и до 3600 долларов на ребенка в 2021 году. Если вы пополнили свою семью через усыновление, вы можете иметь право на дополнительные налоговые льготы.

Кредит для пенсионных сбережений (также известный как сберегательный кредит). Взносы в план 401 (k), аналогичный план, спонсируемый работодателем, или IRA могут позволить вам претендовать на этот кредит (прочтите, как это работает).

Платежи

У большинства из нас из зарплаты удерживается подоходный налог для покрытия наших налоговых обязательств; эта сумма указана в наших формах W-2. Но если в течение года вы производили федеральные налоговые платежи, имейте при себе и эту сумму.

В этом контрольном списке для подготовки налоговой отчетности рассматриваются вопросы подготовки, общие для большинства подателей налоговых деклараций, но налоги для каждого из нас разные. Будьте готовы адаптировать контрольный список для налоговой подготовки к вашей ситуации.

Какие документы мне нужны для подачи налоговой декларации?

Задача собрать все необходимое для подачи годовой налоговой декларации может быть либо минимальной и достойной зевоты, либо отягчающей и отнимающей много времени. То, как вы относитесь к уплате налогов, может зависеть от вашего финансового положения. Вы, вероятно, можете зевать, если вы одиноки, снимаете дом и работаете на одной работе, но вам придется посвятить некоторое время процессу подачи документов, если вы женаты, являетесь родителем-одиночкой, у которого живет хотя бы один из ваших детей. дома, имеют инвестиции, работают не по найму или работают на нескольких работах.

Каждый из последних сценариев потребует сбора нескольких документов.

Мы создали контрольный список, который вы можете скачать и распечатать, чтобы помочь вам найти и собрать информацию и документы, которые вам понадобятся при заполнении налоговой декларации.

Документы о прибылях и убытках

Налоговая служба уже знает, какой доход вы получили в прошлом году; он просто хочет, чтобы вы подтвердили это в своей налоговой декларации. Любой, кто заплатил вам более 600 долларов в течение года, должен подать в IRS отчет об этих платежах, как правило, не позднее января.31 числа следующего года. Этот порог составляет всего 10 долларов в случае дохода от роялти или брокерских выплат.

Вы должны получить копию этих форм, чтобы помочь вам в составлении налоговой декларации.

Эти информационные отчеты бывают разных форм, в зависимости от типа полученного вами дохода. Вы получите форму W-2 от своего работодателя или работодателей, если вы работали на постоянной работе. Если в течение года у вас было несколько работодателей, вы получите по одному от каждого из них. В этой форме указаны ваши доходы и сумма подоходного налога, удержанная из вашей заработной платы и отправленная в IRS от вашего имени.

В форме 1099-NEC указывается, какой доход вы заработали, не являясь сотрудником, если вы получили оплату за любую выполненную работу или услуги, которые вы выполнили в качестве независимого подрядчика или индивидуального предпринимателя.

Также существует несколько других типов форм 1099. Вы можете потребовать и получить любую из этих форм дохода, в зависимости от источника вашего дохода:

- Форма W-2: Доход от работы

- Форма W-2G: Выигрыши в азартных играх (в зависимости от типа азартных игр, а также суммы выигрыша и соотношения выигрыша к ставке)

- Форма 1099-NEC: Доход от самозанятости

- Форма 1099-MISC: доход, полученный из «разных» источников, таких как роялти, брокерские платежи, арендная плата, призы, доля доходов от рыболовных судов и награды.

- Форма 1099-C: Аннулированная или списанная задолженность

- Форма 1099-DIV: Дивидендный доход

- Форма 1099-INT: Процентные доходы

- Форма 1099-G: Доход, полученный от государства, например, пособие по безработице

- Форма 1099-R: Снятие 10 долларов и более из пенсионного плана, спонсируемого работодателем

- Форма SSA-1099: доход по социальному обеспечению

- Форма РРБ-1099: Доходы от пенсионного обеспечения железнодорожников

Обратитесь к организации, которая заплатила вам, или к вашему работодателю в случае формы W-2, если вы получили доход из любого из этих источников и не получили подтверждающую информационную декларацию.Вы также можете запросить копии в IRS.

Документы, подтверждающие налоговые вычеты

Определение документов, которые вам понадобятся для получения определенных налоговых вычетов, может оказаться трудным процессом. В идеале вы собираете их весь год, пока оплачиваете определенные расходы.

Нет необходимости предоставлять свои квитанции в IRS, если вы не проходите аудит, но они понадобятся вам, чтобы выяснить, сколько вы можете требовать для различных удержаний, и вы захотите держать их под рукой на всякий случай.Хотя вы можете пойти по простому пути и просто потребовать стандартный вычет за свой статус регистрации, вам нужно будет знать, сколько вы потратили на соответствующие расходы, если вместо этого решите разбить их на детали. Общие детализированные вычеты включают благотворительные пожертвования, налоги на имущество штата и местные власти и налоги на прибыль, медицинские расходы и медицинское страхование.

Полный список доступных детализированных вычетов приведен в Приложении A, который вы должны заполнить и подать вместе со своей налоговой декларацией, если вы решите детализировать его.

Корректировка дохода сверх установленной нормы

Вам не нужно перечислять детали, чтобы требовать вычетов сверх черты, которые технически называются корректировками дохода. Вы можете запросить их в Приложении 1 к своей налоговой декларации, а также потребовать стандартный вычет или общую сумму ваших детализированных вычетов. Обычно вы получаете форму 1098 для покрытия этих расходов. Общие формы 1098 включают:

- Форма 1098: Для выплаты процентов по ипотеке по соответствующему жилищному кредиту

- Форма 1098-E: Для процентов по студенческим ссудам

- Форма 1098-Т: За обучение вы заплатили

Получатели обычно должны выдавать эти формы вам и IRS, если вы производите платежи на сумму 600 долларов и более.

Вам также понадобится запись всех без исключения взносов, которые вы сделали на пенсионные счета, потому что они, как правило, подлежат вычету до определенных пределов. Например, расходы на преподавателей в размере до 250 долларов в год могут быть вычтены сверх установленной нормы для определенных учителей, так что вам нужно будет подтвердить, что вы потратили в этой связи, если вы соответствуете требованиям. График 1 IRS показывает полный список доступных корректировок дохода.

Доход от самозанятости

Хранение квитанций особенно важно, если у вас есть доход 1099-NEC в качестве независимого подрядчика.В этом случае вы можете вычесть различные коммерческие расходы в Приложении C, если они считаются «обычными и необходимыми» для ведения бизнеса. Опять же, вам не нужно отправлять эти записи в IRS, но вам понадобится документация, которая будет их поддерживать и подготовить график C.

Документация для получения налоговых льгот

Налоговые льготы более выгодны, чем вычеты, потому что они вычитают непосредственно из того, что вы должны IRS, тогда как требование налоговых вычетов может только уменьшить ваш налогооблагаемый доход.

Для получения некоторых налоговых льгот вам потребуется форма 1098 о оплаченных расходах, в первую очередь о расходах на образование. Перед началом налогового сезона вам необходимо вести подробный учет своих расходов, чтобы иметь возможность подать заявку на получение других кредитов. Некоторые налоговые льготы подтверждаются вашей документацией о доходах и налоговой декларацией.

Налоговые льготы, доступные в 2020 налоговом году, включают:

- Кредит на усыновление: Часть расходов, которые вы оплатили, чтобы усыновить ребенка, отвечающего требованиям.

- American Opportunity and Life Learning Credit: для квалификационных расходов на образование для вас, вашего супруга или членов вашей семьи, о которых сообщается вам и в IRS по форме 1098-T.

- Кредит на уход за детьми и иждивенцами: для оплаты расходов, которые вы оплатили за уход за своим ребенком или иждивенцами с ограниченными возможностями, которые вы оплатили другим лицом, чтобы вы могли идти на работу, искать работу или посещать школу. Вам понадобится идентификационный номер налогоплательщика или номер социального страхования.

- Налоговый кредит на ребенка и кредит для других иждивенцев: для каждого человека, которого вы можете подать в качестве иждивенца в своей налоговой декларации.

- Кредит для пожилых людей или инвалидов: для лиц в возрасте 65 лет и старше или пенсионеров с постоянной или полной нетрудоспособностью.

- Налоговая скидка на заработанный доход: для налогоплательщиков с низким и средним уровнем дохода. (Применяются ограничения дохода.)

- Возвратный кредит на восстановление: для платежей по стимулированию экономики, которые вы имели право получить в 2020 году, но не получили. Накопительный кредит

- : для взносов в соответствующие пенсионные планы.

Что принести бухгалтеру для налоговой подготовки

Вся эта информация и документация понадобится вам независимо от того, готовите ли вы налоговую декларацию самостоятельно или решите обратиться к специалисту по налогам.Отличие от профессионала в том, что вам нужно будет взять всю необходимую информацию с собой на прием или собрать ее заранее, чтобы отправить по факсу или в электронном виде. Вам также потребуются дополнительные документы, если вы впервые обращаетесь к налоговому специалисту.

Ваш налоговый составитель потребует идентификационную информацию для вас, вашего супруга (если вы состоите в браке) и ваших иждивенцев, если это применимо. Это означает карты социального страхования, хотя обычно вместо них вы можете взять копию налоговой декларации за последний год.В нем будет подробно описана вся ваша идентификационная информация, если только вы не приобрели другого иждивенца, которого не было в этой декларации.

Конечно, вам не придется брать с собой все это, если вы пользуетесь тем же профессионалом, что и раньше. У них уже все будет под рукой.

Рекомендуется взять с собой налоговую декларацию за предыдущий год на встречу с налоговым специалистом, даже если у вас есть карточки социального страхования для всех членов вашей семьи. Это должно дать вашему налоговому составителю точную картину вашей личной налоговой ситуации в дополнение к идентифицирующей информации, которую он включает.

Вам, вероятно, также понадобится удостоверение личности с фотографией и даты рождения для вас, вашего супруга (а) и членов вашей семьи, если у вас нет налоговой декларации за предыдущий год. Обязательно принесите номер счета и маршрутные номера своего банковского счета, если вы выбираете прямой перевод для любого возмещения, на которое вы имеете право. И не пренебрегайте подтверждением каких-либо подтверждающих документов для вещей, которые изменились, например, если вы купили дом в прошлом году.

Вам может понадобиться тачка для хранения всех этих документов, но она того стоит, если ваша налоговая ситуация достаточно сложна и требует большого объема документации.

Контрольный список для вашей налоговой документации: Руководство по подаче налоговой декларации без стресса

Этот веб-сайт посвящен тому, чтобы брать запутанные, скучные темы и представлять их как можно яснее. И некоторые темы более запутанные и скучные, чем налоги.

Итак, если налоги просто не волнуют вас или просто пугают вас, мы постараемся сделать этот налоговый сезон более терпимым.

Налоговый сезон близится к нам, так что пришло время собрать всю необходимую информацию и собрать ее в одном месте и организовать.

Налоги кажутся пугающими.

Но для тех из нас, кто только начинает, заполнение налоговой декларации — довольно простая задача.

Налоговая сделка: Подайте налоговую декларацию в налоговую службу кредитной кармы. Умно, просто и абсолютно бесплатно! Гарантия максимального возмещения, упрощенный процесс подачи документов, гарантия точных расчетов, бесплатная защита от аудита. Начать сейчас >>

Ежегодно тратить пару сотен долларов (или больше) на оплату налогов кем-то другим может показаться легким выбором, но не всегда необходимо.Если вы молоды, холосты и еще не являетесь домовладельцем, самостоятельно уплачивать налоги несложно.

И почти всем остальным налоговое программное обеспечение, такое как TurboTax, может помочь вам шаг за шагом с вашими налогами. И, если ваши налоги просты, подача федеральной декларации с TurboTax даже бесплатна.

Независимо от того, отправляете ли вы все налоговые документы своему бухгалтеру или используете домашнее программное обеспечение для самостоятельного заполнения налоговых деклараций, вы должны убедиться, что у вас есть все необходимые документы.

В этой статье мы составили контрольный список налоговых документов, чтобы помочь вам подготовиться к 15 апреля -го года и подготовить документы, которые вам понадобятся.

Вот краткое изложение контрольного списка, с которого можно начать:

- W-2 — Отчет по заработной плате

- 1040 — Декларация по индивидуальному подоходному налогу в США

- 1099 — Отчет о доходах от самозанятости

- Приложение C — используется для отчета о доходах или (убытках) от бизнеса

- График SE — Используется для расчета налога на чистую прибыль от самозанятости

- 1098 — Сообщает вам, сколько вы заплатили в виде процентов по ипотеке

- Запись любых налогов, уплаченных в течение года (расчетные квартальные налоги и т. Д.)

- Налоговая декларация за предыдущий год

- Любая информация о счетах в иностранных банках

- Любое налоговое программное обеспечение, которое вы хотите использовать

Личная информация, необходимая для подачи налоговой декларации

Одной из наиболее важных сведений, которыми вы должны располагать при подаче налоговой декларации, является ваша личная информация. По словам экспертов TurboTax, сюда входит ваш номер социального страхования, а также номера социального страхования вашего супруга и всех иждивенцев, на которых вы хотите претендовать.Вам также необходимо иметь под рукой копию вашей налоговой декларации за прошлый год. Хотя в этом нет необходимости, это может ускорить процесс регистрации и упростить его, поэтому рекомендуется. И убедитесь, что у вас есть правильный банковский счет и маршрутный номер, если вы хотите, чтобы возврат был зачислен прямо на ваш счет.

Одна из причин, по которой многие люди предпочитают работать с одним и тем же бухгалтером год за годом, заключается в том, что они обычно держат эту информацию под рукой. Когда из года в год ничего не меняется, это может упростить и ускорить подачу налоговой декларации.

Информация о доходах, необходимая для подачи налоговой декларации

Убедитесь, что у вас достаточно информации, подтверждающей любой доход, который вы хотите требовать по уплате налогов. И здесь некоторые люди сталкиваются с проблемами.Независимо от того, работаете ли вы в крупной компании, работаете на себя или ведете собственный бизнес, у вас должны быть правильные формы для ваших налогов. Это могут быть документы W-2 или документы о самозанятости, подтверждающие ваш доход.

Вот краткое руководство по тому, какие формы IRS и / или личные документы вам понадобятся для наиболее распространенных ситуаций с доходом:

Если у вас один или несколько работодателейЕсли вы работаете на кого-то еще, то есть налоги на занятость и подоходный налог вычитаются из вашей зарплаты, вам понадобятся как минимум эти две формы:

- W-2: Ваш работодатель (-ы) отправит эти формы вам по почте не позднее 31 января.

- 1040 *: В зависимости от сложности ваших налогов можно выбрать три формы 1040: 1040-EZ, 1040A или исходную форму 1040 (различные типы форм 1040 описаны ниже).

Если вы вообще работали на себя (полный рабочий день или на стороне), вам понадобится еще несколько форм для заполнения:

- 1099: Вы должны получить по одному 1099 от каждой компании или лица, от которого вы получили доход в течение года, если он превышает 600 долларов США.(Даже если он не превышает 600 долларов, вы все равно должны сообщить о доходе.) Как правило, это 1099-MISC. Они будут включены в ваш доход в форме Приложения C.

- Приложение C *: Это форма, в которой вы определяете, получили ли вы и / или ваш бизнес прибыль или понесли убытки в течение года. Независимо от того, получили ли вы прибыль или понесли убытки, эта сумма будет добавлена или вычтена из вашего общего дохода в форме 1040. Если вы получили прибыль, вам нужно будет заплатить налоги на трудоустройство (например, FICA, Medicare, Social Security и т. Д.)), потому что работодатель не вычитал эти налоги из вашей зарплаты… вы, , были вашим собственным работодателем.

- Schedule SE *: Если вы получили прибыль, в этой форме будет определена сумма налогов на самозанятость, которую вам нужно будет уплатить. Как правило, вы можете вычесть половину этой суммы из своего общего дохода (строка 27 в вашей форме 1040).

- 1040 Форма *

- 1099G: Компенсация по безработице включена в ваш налогооблагаемый доход, поэтому вы должны включить ее в свою налоговую декларацию.Обычно вы получаете форму 1099G от штата, который выплачивал вам пособие по безработице.

- 1040 Форма *

- 1098: Кредиторы, предоставляющие студенческий или ипотечный кредит, отправят вам 1098 форм, показывающих, сколько процентов вы уплатили по своим кредитам в налоговом году. Эти проценты потенциально могут вычитаться из налогооблагаемой базы.

- 1099-INT: Ваш банк или инвестиционная компания вышлет вам эти формы для любых процентов, выплачиваемых вам наличными.В декларации необходимо указать процентный доход.

* Эти формы понадобятся вам только в том случае, если вы планируете самостоятельно платить налоги без программного обеспечения. В любом случае вам понадобятся другие документы.

Рассмотрение прочих доходов

Помимо заработанного дохода от работы, вам также необходимо убедиться, что у вас есть документы, показывающие распределение таких вещей, как:

- ИРА

- Дивиденды от акций

- Социальное обеспечение

- Проценты по счетам

- Доходы от сдачи в аренду

- Безработица

Многие люди делают ошибки при сборе этих документов для своих налогов, потому что они не осознают, что все такие статьи, как социальное страхование и дивиденды от акций, необходимо указывать в отчетности, и они подпадают под категорию «доход».

Для каждого типа дохода, который вы должны сообщить, также потребуется своя форма.

Корректировка вашего дохода

Также важно иметь под рукой какие-либо документы, которые могут уменьшить размер налога на ваш доход. Это может либо снизить сумму вашей задолженности (когда вам нужно платить налоги), либо увеличить размер возврата налога. Вот почему вам нужно обратить внимание и собрать эти документы.

Если вы студент, вы можете использовать формы 1098-T и 1098-E , чтобы показать, сколько вы заплатили за обучение и сколько процентов по студенческому кредиту вы заплатили соответственно. Учителя могут предоставить аннулированные чеки или копии квитанций , которые показывают, что они заплатили за школьные принадлежности, что может помочь компенсировать их доход.

Другие примеры предметов в этой категории, которые могут помочь скорректировать ваш доход:

- Записи о любых взносах, которые вы внесли в свой IRA

- Доказательство улучшения вашего дома с помощью энергоэффективных приборов или окон

- Записи о взносах на медицинский сберегательный счет

Также ведите учет расходов, например:

- Расходы на переезд, понесенные вами

- Любые алименты, выплаченные вами супругу

- Информация о самозанятом медицинском страховании

- Самостоятельные пенсионные планы

Их можно использовать для корректировки вашего дохода и помочь вам получить более существенный доход.

Расшифровка различных форм 1040

Теперь, когда вы знаете, как сообщать о доходе, который вы заработали в течение года, вам нужно решить, какую форму 1040 использовать. Помните, есть три варианта на выбор, самый простой из которых — 1040EZ (запоминающееся название, да?), А самый сложный — это исходная форма 1040. 1040A находится где-то посередине с точки зрения сложности.Вот как решить, какую форму использовать:

1040EZ формаЯ мог заполнить эту форму все годы, пока учился в школе (в колледже), потому что единственным доходом, который мне нужно было сообщать в IRS, был простой доход, который я получал от различных работодателей, работающих неполный рабочий день.Если вы только начинаете, попробуйте использовать эту форму, если можете. Это упрощает подачу налоговой декларации. Вот некоторые из требований:

- Налогооблагаемый доход менее 100 000 долларов США

- Без иждивенцев

- Моложе 65 лет

- Холост или женат, подача заявления совместно статус

- Процентный доход менее 1500 долларов США

Эта форма становится популярной среди многих недавних выпускников колледжей, поскольку она позволяет вычитать проценты по студенческой ссуде.Если ваши налоги по-прежнему довольно просты, но вам нужно вычесть проценты по студенческому кредиту (или расходы на образование, взносы в IRA или расходы на высшее образование), вы можете использовать эту форму.

Кроме того, если у вас есть дом, вы, вероятно, не сможете использовать эту форму, поскольку вы не можете детализировать (например, вычесть расходы на выплату процентов по ипотеке) при использовании этой формы.

- Налогооблагаемый доход менее 100 000 долларов США

- Вы берете стандартный вычет (не перечисляйте)

- Разрешены только определенные налоговые льготы

Если ничего не помогает, вам нужно заполнить форму 1040.Чем старше вы становитесь, тем выше вероятность, что вы заполните форму 1040 вместо версий A или EZ.

Из этого быстрого контрольного списка, вы думаете, что можете претендовать на A или EZ, вы можете проверить каждую деталь квалификации на веб-сайте IRS. Даже если вы соответствуете требованиям A или EZ версии формы, вы все равно можете использовать обычный 1040, если вам это удобно.

Помните, независимо от того, какую форму 1040 вы решите использовать, каждый налогоплательщик должен подать форму 1040 для подачи своей налоговой декларации.Это главный специалист по налоговым декларациям, поэтому обязательно ознакомьтесь с тем, как он работает.

Отчисления и кредиты

Хорошая идея — перечислить вычеты по статьям, если вы хотите уменьшить свой налогооблагаемый доход. Это действительно требует больше времени и усилий, чем просто использование стандартных вычетов, но если вы готовы к дополнительной работе, вы можете воспользоваться преимуществами.Посмотрите, что Пол Сисолак в U.S. News говорит о детализированных вычетах, и подумайте об использовании этих вычетов в этом году, чтобы уменьшить свой налогооблагаемый доход.Вот несколько быстрых примеров общих вычетов и кредитов, для которых вам понадобится документация:

- Кредиты по уходу за детьми. Если у вас есть дети, и вы должны платить за них, чтобы они получали уход во время работы, вы можете вычесть эти расходы из своих налогов. Но нужно иметь информацию о провайдере. Укажите название поставщика, его адрес, налоговый номер и сумму, которую вы заплатили за год.

- Расходы на образование. Любые расходы на образование и усыновление также могут быть перечислены здесь, если у вас есть необходимые формы для документирования расходов.

- Принятие. Если вы хотите детализировать свои расходы на усыновление, вам необходимо иметь номер социального страхования вашего ребенка и записи всех медицинских, юридических и транспортных расходов.

- Расходы по ипотеке. Вы можете указать проценты по ипотеке, баллы, которые вы заплатили за ипотеку, и частное ипотечное страхование (PMI).

- Аренда недвижимости. Если у вас есть арендуемая недвижимость или вы работаете из дома, вам следует рассмотреть возможность детализации доходов / расходов от арендуемой собственности и любой информации, касающейся расходов на домашний бизнес.

Другие подробные расходы, которые вы можете включить сюда, включают стоматологические и медицинские расходы, благотворительные пожертвования, инвестиционные процентные расходы, страховое возмещение и размер ущерба от кражи и несчастных случаев.

Уплаченные вами налоги

Также важно отслеживать все налоги, которые вы уплатили в течение года, так как вам нужно будет указать их в своих налогах в апреле. В отличие от некоторых других категорий информации, которую вам необходимо собрать для ваших налогов, этот список относительно короткий, и вам будет легко отслеживать его.

Храните информацию о налогах на недвижимость, налогах на личную собственность, государственных и местных налогах на прибыль, которые вы заплатили. Вы даже захотите оставить себе уплаченные вами лицензионные сборы. Они будут зависеть от стоимости вашего автомобиля, поэтому они будут снижаться каждый год, но по-прежнему необходимы, чтобы эта информация поступила в налоговое время.

Медицинское страхование

Хотя вам не нужно доказывать, что у вас есть медицинская страховка, эта информация поможет вам легко подтвердить страховое покрытие в случае необходимости.Сюда могут входить ваши страховые карты, выписки от вашей страховой компании, объяснение льгот и даже W-2, в котором указаны ваши отчисления на медицинское страхование.

Если вы получите форму 1095-A , то вам нужно подождать подачи налоговой декларации, пока она у вас не будет. Эта форма представляет собой Заявление на рынке медицинского страхования. Помните, что большинству работодателей не требуется предоставлять вам информацию, подтверждающую, что у вас есть медицинское страхование, поэтому вам необходимо предоставить эту информацию самостоятельно, если в этом возникнет необходимость.

Изменения жизни

Очень важно, , чтобы вы знали обо всех значительных жизненных изменениях, которые могут повлиять на ваши налоги . Особенно, если вы платите налоги годами или если за вас их заполнял один и тот же человек. Убедитесь, что вы перечислили все существенные изменения в жизни, через которые вы прошли, — это обеспечит правильное заполнение налоговой декларации.

Продажа дома

Если вы продаете дом, вы должны указать это в своих налогах. Мишель Лернер из Realtor.com говорит, что «плательщики единого налога могут исключить прибыль в размере до 250 000 долларов, а состоящие в браке налогоплательщики, подающие совместные декларации, могут исключить прибыль до 500 000 долларов.Вы можете использовать это исключение более одного раза в жизни, если в течение последних двух лет вы не применяли исключение для другого дома ».

Для большинства людей продажа дома не повлияет на их налоги. Но если вы попали в беду, вам необходимо сообщить об этом.

Катастрофическая потеря

Если вы, к сожалению, понесли катастрофический ущерб, вам необходимо заявить об этом в свои налоги. IRS поможет вам, позволив перечислить потери от несчастных случаев, которые обычно связаны со стихийными бедствиями.

По словам Кей Белл из Bankrate, «Налоговое управление разрешает налогоплательщикам вычитать убытки от несчастных случаев -« повреждение, разрушение или потеря имущества в результате идентифицируемого события, которое является внезапным, неожиданным или необычным ». Обычно это означает ожидание требования о возмещении убытков при следующей подаче налоговой декларации ». Прочтите ее статью полностью, чтобы узнать, какая дополнительная информация вам понадобится.

Брак или развод

Если вы поженились или развелись, вам необходимо подготовить эту информацию, чтобы сообщить в IRS.Хотя это не всегда требуется, я бы рекомендовал иметь под рукой хотя бы свидетельство о браке.

Дополнительная информация, необходимая для подачи налоговой декларации

Есть еще несколько важных сведений, которые могут вам понадобиться при заполнении налоговой декларации. Поэтому я рекомендую убедиться, что у вас есть эта информация под рукой. Они не нужны всем, но являются частью этого контрольного списка налоговых документов, чтобы каждый получил необходимую помощь.

Самостоятельная работа

Первая дополнительная информация, которая может вам понадобиться, — это если вы работаете не по найму.Вам потребуется информация о предполагаемых налоговых выплатах, которые вы сделали в течение года. Это важно, чтобы вы могли доказать не только то, что вы платили ежеквартальные налоги, но и их размер.

Возврат средств за предыдущий год

Если вы получили возмещение в предыдущем году и хотели бы, чтобы он был применен к вашему году, вам понадобится эта информация. Имейте всю информацию о том, сколько было заплачено, вместе с вашим расширением файла.

Счета в иностранных банках

Лица, имеющие счета в иностранных банках, должны раскрывать эту информацию о своих налогах.Информация включает в себя название и местонахождение банка, в котором открыты ваши счета, номер счета и даже пиковую стоимость вашего счета в течение года.

Не каждый должен сообщать информацию о своем счете в иностранном банке, но если ваш счет превышает определенные пороговые значения, вам необходимо убедиться, что вы указали эту информацию в своих налогах. Поскольку, согласно IRS, существует несколько исключений и процедур, которым вы должны следовать, вам может быть лучше получить профессиональную помощь, если вы окажетесь в такой ситуации.

Сделать ретроактивные сберегательные взносы

Наконец, последнее, что я рекомендую вам сделать, прежде чем вы завершите и подадите налоговую декларацию, — это собрать все ваши документы и внести любые ретроактивные взносы, которые вы можете за последний налоговый год. Это отличный способ воспользоваться своими сбережениями в колледже или пенсионным счетом, а также позаботиться о том, чтобы заранее подготовить всю налоговую информацию.

Если вы не исчерпали свой пенсионный счет или сберегательный счет колледжа, то сейчас самое время их максимально использовать, даже если технически это новый год.Вы можете легко задним числом внести вклад в несколько счетов, включая ваш HSA, IRA, 401K, Roth IRA, накопительный счет Coverdell Education и 529, если вы претендуете на взнос за предыдущий налоговый год.

Вам также необходимо убедиться, что ваш платеж получен до дня уплаты налогов, иначе вы не сможете применить его к налогам предыдущего года и должны потребовать его в этом году. О том, как это сделать, вы можете прочитать здесь.

В случае сомнений используйте налоговое программное обеспечение

Это лишь неполный список вещей, которые вам нужно иметь под рукой для подачи налоговой декларации.У каждого своя налоговая ситуация, требующая разных документов. И это только половина дела.Подача налоговой декларации может занять много времени и утомительно. Так что всегда полезно получить небольшую помощь. Если вы хотите максимально упростить этот процесс, я рекомендую использовать такие налоговые службы, как TurboTax, TaxAct, H&R Block, Liberty Tax или E-File.

Вот таблица, в которой показано сравнение налоговых служб:

TurboTax | Налог на кредитную карму | Liberty Tax Online | Блок H&R | TaxAct 9057 9057 | ||

|---|---|---|---|---|---|---|

Бесплатная версия? | Для простых налоговых деклараций | Да | Не предлагается | Для простых налоговых деклараций | Для простых налоговых деклараций | 906 для простых налоговых деклараций |

Другие планы | Deluxe: 60 долларов | N / A | Basic: 44 доллара.95 Делюкс: $ 44,95 Премиум: 44,95 долларов США | Deluxe: 37,49 долларов США | Deluxe: 54,95 долларов США | Basic 34,49 долл. США |

Импорт Возврат от конкурента | Да, с помощью PDF | Да, от H&R Block TurboTax и TaxAct | Да | 11 Да, от 11 Да & Блок H&R | НЕТ | |

Служба поддержки | Круглосуточная поддержка в режиме реального времени | Круглосуточная поддержка в чате | Чат и электронная почта | Поддержка по телефону и телефону | Электронная почтаЭлектронная почта | |

Бизнес-функции | Интерфейс QuickBooks | Подать налоговую декларацию работодателя | 906 N / A И 1099 формы | Подготовить формы 1065 (Партнерство) | Н / Д | |

Отслеживание возврата | Да | Нет | Да | Да | Да | 16 A|

Аудиторская помощь | Бесплатное руководство + Премиум представительства ($ 49.99) | Помощь и представительство через стороннего поставщика | Только помощь | Бесплатная личная аудиторская поддержка | Только помощь | Прямое представительство без дополнительной оплаты |

Подробнее |

Вы получите профессиональные услуги и помощь и не пропустите ни одной важной документации.Я использую TurboTax в течение многих лет и не могу представить, как бы я когда-либо вспомнил все необходимые мне налоговые документы без них.

Сводка

Мы надеемся, что этот контрольный список налоговых документов поможет вам подготовиться к подаче налоговой декларации. Это также должно упростить обеспечение того, чтобы у вас были все ваши документы под рукой и были готовы к работе, когда вы подаете.

Подача налоговой декларации — это не прогулка по парку, но мы все должны это делать. Этот список поможет вам начать работу, но если ваши налоги более сложные, чем позволяет любая из приведенных выше форм, подумайте о найме специалиста по составлению налоговой декларации.

Подробнее

Какие записи мне следует вести

Вы можете выбрать любую систему учета, подходящую для вашего бизнеса, которая четко показывает ваши доходы и расходы. Бизнес, которым вы занимаетесь, влияет на тип документации, которую вам необходимо вести для целей федерального налогообложения. Ваша система ведения документации должна включать в себя сводку ваших деловых операций. Это резюме обычно делается в ваших деловых книгах (например, бухгалтерских журналах и бухгалтерских книгах). В ваших книгах должен быть указан ваш валовой доход, а также ваши вычеты и кредиты.Для большинства малых предприятий текущий счет является основным источником записей в бухгалтерских книгах.

Некоторые предприятия предпочитают использовать программное обеспечение для электронного бухгалтерского учета или какой-либо другой тип электронной системы для сбора и систематизации своих записей. Выбранная вами программа электронного бухгалтерского учета или электронная система должны соответствовать тем же основным принципам ведения учета, которые были упомянуты выше. Все требования, которые применяются к бумажным книгам и записям, также применимы к электронным записям.Для получения более подробной информации см. Публикацию 583 «Начало бизнеса и ведение документации».

Сопроводительные деловые документы

Покупки, продажи, начисление заработной платы и другие транзакции, которые у вас есть в вашем бизнесе, будут содержать подтверждающие документы. К подтверждающим документам относятся квитанции о продаже, оплаченные счета, счета-фактуры, квитанции, депозитные квитанции и аннулированные чеки. Эти документы содержат информацию, которую вам необходимо записать в свои книги. Эти документы важно сохранить, поскольку они подтверждают записи в ваших бухгалтерских книгах и налоговой декларации.Вы должны хранить их аккуратно и в надежном месте. Например, сгруппируйте их по годам и типу доходов или расходов.

Ниже приведены некоторые типы записей, которые вам следует вести:

- Валовая выручка — это доход, который вы получаете от своего бизнеса. Вам следует сохранить подтверждающие документы, в которых указаны суммы и источники вашей валовой выручки. Документы для валовой выручки включают следующее:

- Кассовые ленты

- Информация о депозите (продажа наличными и в кредит)

- Квитанции

- Счета

- Формы 1099-MISC

- Покупки — это товары, которые вы покупаете и перепродаете клиентам.Если вы производитель или производитель, сюда входит стоимость всего сырья или деталей, закупаемых для производства готовой продукции. В ваших подтверждающих документах должны быть указаны получатель платежа, уплаченная сумма, подтверждение платежа, дата совершения платежа, а также должно быть включено описание товара, чтобы показать, что сумма предназначалась для покупок. Документы на покупку включают следующее:

- Аннулированные чеки или другие документы, подтверждающие платеж / переведенные электронные средства

- Кассовые ленточные квитанции

- Квитанции и выписки по кредитным картам

- Счета

- Примечание. Для подтверждения всех элементов покупки может потребоваться комбинация подтверждающих документов.

- Расходы — это расходы, которые вы несете (кроме покупок) для ведения вашего бизнеса. В ваших подтверждающих документах должны быть указаны получатель платежа, уплаченная сумма, подтверждение платежа, дата оплаты, а также должно содержаться описание приобретенного товара или полученной услуги, которое показывает, что сумма была покрыта коммерческими расходами. К расходным документам относятся:

- Аннулированные чеки или другие документы, подтверждающие платеж / переведенные электронные средства

- Кассовые ленточные квитанции

- Выписки со счета

- Квитанции и выписки по кредитным картам

- Счета

- Примечание. Для подтверждения всех элементов расходов может потребоваться комбинация подтверждающих документов.

Путевые расходы, транспортные, развлекательные и подарочные расходы

Если вы вычитаете командировочные, развлекательные, подарочные или транспортные расходы, вы должны иметь возможность доказать (обосновать) определенные элементы расходов. Для получения дополнительной информации см. Публикацию 463 «Путевые расходы, развлечения, подарки и автомобильные расходы».- Активы — это собственность, такая как машины и мебель, которой вы владеете и используете в своем бизнесе.Вы должны вести записи для проверки определенной информации о ваших бизнес-активах. Вам нужны записи для расчета годовой амортизации и прибыли или убытка при продаже активов. Документы на имущество должны содержать следующую информацию:

- Когда и как вы приобрели активы

- Закупочная цена

- Стоимость любых улучшений

- Раздел 179 произведен вычет

- Отчисления на амортизацию

- Вычеты, удержанные в связи с потерями, вызванными пожарами или ураганами

- Как вы использовали актив

- Когда и как вы продали актив

- Цена продажи

- Расходы по продаже

Следующие документы могут содержать эту информацию.

- Счета-фактуры закупок и продаж

- Заключительные отчеты по недвижимости

- Аннулированные чеки или другие документы, которые идентифицируют получателя, сумму и подтверждение платежа / переведенных электронных средств

- Налоги на заработную плату

Существуют специальные записи о налогах на заработную плату, которые вы должны вести. Сохраняйте все записи о занятости не менее четырех лет. Для получения дополнительной информации см. Ведение документации для работодателей и Публикацию 15 Циркуляра E Руководство по налогообложению работодателей.

Контрольный список для окончательного вычета налогов

Еще до того, как я получил статус «совместного возврата», мои налоги были приятными, простыми и лаконичными. Подобно гусиным лапкам и седым волосам на ранних стадиях, налоговая декларация моей семьи экспоненциально усложняется с возрастом, инвестициями и иждивенцами. К счастью для тех из вас, кто находится в одной пресловутой лодке, есть несколько простых шагов, которые необходимо предпринять, чтобы выжать все до последнего цента из своего годового потенциала удержания.

Если вы не уверены, с чего начать, обратитесь к прошлогодней декларации и составьте список необходимых документов и другой информации, которая вам понадобилась в прошлом году, и, вероятно, вам понадобится снова подать предстоящую декларацию и точно потребовать свои вычеты.Хотя большая часть информации будет доступна вам автоматически, вы больше не сможете получать необходимые отчеты по почте. В наш век Интернета вам, возможно, придется самостоятельно получать свои банковские выписки и документы W-2 онлайн.

Что бы вы ни делали, не спешите и не пишите, пока не будет представлено и учтено 100 процентов вашей документации. Если вы опередите себя, внесение поправки будет необходимо и утомительно. Кроме того, не забывайте в конце каждого года проводить инвентаризацию основных и второстепенных жизненных событий, которые потрясли ваш мир, таких как брак, развод, отцовство, серьезные медицинские проблемы, расходы на высшее образование, переезды и владение домом.Каждая из этих вещей (и даже больше!) Может значительно повлиять на сумму удерживаемых вами вычетов, и, следовательно, деньги, которые вам понравятся, придут во время возврата.

Хотя некоторые вычеты очевидны, многие другие часто упускаются из виду. Взгляните на этот удобный контрольный список документов, которые вам, возможно, потребуется собрать, когда вы будете готовиться к уплате налогов:

Доход

___ W-2s, 1099s, 1098s и другие отчеты о доходах

___ Отчеты о сбережениях и инвестициях

___ Справка о пособии по безработице

___ Полученные алименты

___ Доходы от сдачи в аренду недвижимости

___ Выплаты по социальному обеспечению и / или пенсии

Недвижимость

___ Выплата процентов по ипотеке

___ Вторая выплата процентов по закладной 9000_

__

Медицинская и стоматологическая

___ Взносы на медицинское страхование

___ Документация о личных медицинских расходах (не забывайте такие вещи, как очки, подтяжки, скобы для лодыжек)

___ Медицинский пробег (проезд до и из центра) врач или больница)

Образование

___ Выплата процентов по студенческому кредиту

___ Coll оплата за обучение и сборы

Расходы, связанные с работой

___ Личные расходы, не возмещаемые вашим работодателем (пробег, сотовая связь, оборудование, профсоюзные взносы, профессиональное образование, униформа)

___ Расходы на домашний офис ( ипотека, Интернет, телефон, оборудование)

___ Расходы на поиск работы

Благотворительные взносы

___ Волонтерский пробег

___ Благотворительные пожертвования и другие взносы (безналичные благотворительные взносы по-прежнему вычитаются)

___ волонтерство далеко (питание, жилье, парковка)

Прочие расходы

___ Уплаченный подоходный налог штата (указан на вашем W2)

___ Уплаченный налог с продаж (для штатов, в которых нет государственного подоходного налога)

___ Управление портфелем / инвестиционные услуги

___ Услуги по составлению налоговой декларации

___ Убытки от несчастных случаев и краж

___ Энергоэффективное улучшение дома nts

___ Расходы на переезд, связанные с работой

___ Выплаченные алименты

___ Определенные убытки от азартных игр

___ Расходы по уходу за детьми

Налоговые льготы для работающих

Что принести на прием к налоговой (налоговый лист)

1 марта 2021 г.

Вот список документов, которые помогут вам правильно подавать налоговую декларацию.Вы можете бесплатно подать заявку на сайте VITA или онлайн на MyFreeTaxes. Вы также можете подать налоговую декларацию платному составителю. Если вы подаете заявку на сайте VITA или у платного специалиста по подготовке, проверьте перед назначением, есть ли другие документы, которые вам нужно принести.

Принесите все документы ниже.

- ID фотографии

- Карты социального страхования, письма с подтверждением номера социального страхования или письма о присвоении индивидуального идентификационного номера налогоплательщика для вас, вашего супруга (а) и любых иждивенцев

- Даты рождения для вас, вашего супруга и иждивенцев в налоговой декларации

- Банковский счет и маршрутный номер или аннулированный чек для прямого перечисления вашего возмещения

- Налоговая декларация за 2019 год (если она у вас есть) для «правила ретроспективного анализа» этого года, которое гласит, что если вы заработали меньше в 2020 году, вы можете использовать свой доход за 2019 или 2020 год для ваших налогов — в зависимости от того, какой из них принесет вам больше всего денег. назад.

Принесите все необходимые документы.

Доход от занятости- Форма (-ы) W-2 для всех вакансий в прошлом году (ваш работодатель (-ы) отправит вам ее до 31 января)

- 1099-NEC и / или 1099-K

- Учет доходов, не сообщаемых по 1099 формам

- Записи о расходах , включая квитанции, кредитные отчеты и т. Д.

- Учет расчетных налоговых платежей

- SSA-1099 форма для пособий по социальному обеспечению

- 1099-R для пенсии / IRA / аннуитета

- 1099-G для пособия по безработице

- 1099-G для возврата государственного / местного подоходного налога

- 1098-Т на стипендии

- 1099-R на пособие по инвалидности

- Доход или убыток от продажи акций, облигаций или недвижимости

- Доходы или убытки от сдачи имущества в аренду

- Алименты Получено

- Выписки о призах или выигрышах в лотерею / азартные игры

- Банковские отчеты о процентах и дивидендах

- Записи о прочих доходах

Вы можете потребовать налоговые вычеты на некоторые из понесенных вами расходов.Эти вычеты уменьшают доход, с которого вы облагаетесь налогом. Принесите с собой документацию для всех следующих расходов.

- Пенсионные взносы , включая 401 (k) или IRA

- Государственные и местные налоги вы заплатили

- Выписки по ипотеке и счета по налогу на недвижимость для домовладельцев

- Плата за обучение в колледже (1098-T) и выписки из студенческой ссуды (форма 1098-E)

- Расходы по уходу за детьми , включая адрес поставщика медицинских услуг и федеральный налоговый идентификационный номер

- Квитанции на благотворительные пожертвования

- Медицинские и стоматологические счета

- Записи о расходных материалах, используемых в качестве преподавателя

- Уведомление IRS 1444 и / или 1444-B для ваших платежей экономического воздействия (также известных как стимулирующие чеки)

- Форма 1095-A , если у вас была страховка через Рынок медицинского страхования

- Документы из IRS, рынка медицинского страхования, налогового агентства вашего штата или любые другие документы, в которых указано «ВАЖНЫЙ НАЛОГОВЫЙ ДОКУМЕНТ».

В прошлом году сотни организаций занялись жизненно важной и сложной задачей…

Платежи за экономическое воздействие (EIP) или «стимулирующие чеки» стали спасательным кругом для многих…

Если вы не прошли первую или вторую проверку стимулов, не волнуйтесь -…

налоговых документов, которые необходимо подать

l i g h t p o e t / Shutterstock.com

К настоящему времени вы должны получать отчеты от работодателей, банков, биржевых маклеров и других организаций или агентств, которые занимались вашими финансами в прошлом году.

Большинство этих групп должны по закону до 31 января (или следующего рабочего дня, когда этот день приходится на праздничный или выходной день) получать свои годовые налоговые отчеты по почте. Брокеры получают немного больше свободы действий от IRS. Если вы ожидаете консолидированный 1099, вы можете не получить его до середины февраля.

Многие налогоплательщики теперь получают эти документы в электронном виде.Так что не забудьте дважды проверить свою электронную почту, а не только почтовый ящик у тротуара, на наличие этих заявлений.

ПОИСК ПО СТАВКЕ: Ищете высокодоходный сберегательный счет? Сравните ставки на Bankrate.com сегодня!

Дополнительные медицинские справки

Если вы или кто-либо из членов вашей семьи имели медицинское страхование в 2016 году, вы получите форму 1095. Есть три версии.

Форма 1095-A — Если вы, ваша супруга или иждивенец зарегистрированы в системе медицинского страхования через государственную или федеральную биржу, также называемую торговой площадкой, вы должны получить форму 1095-A «Заявление о рынке медицинского страхования».Информация в этой новой форме необходима для заполнения формы 8962 и расчета правильной суммы налогового кредита.

Только те лица, которые приобрели медицинскую страховку на торговой площадке, получат эту новую форму. Если вы не получили форму 1095-A, обратитесь в магазин, на котором вы приобрели страховое покрытие.

Форма 1095-B — Эта форма подтверждает, что вы, ваш супруг (если вы подаете совместную декларацию) и ваши иждивенцы имели по крайней мере минимальное необходимое медицинское страхование в течение некоторых или всех месяцев предыдущего налогового года.Форма 1095-B отправляется вашей медицинской страховой компанией и / или вашим работодателем, если в компании работает менее 50 штатных сотрудников. Лицам, не имеющим минимального необходимого покрытия, возможно, придется внести индивидуальный платеж в рамках совместной ответственности.

Форма 1095-C — эта форма используется крупными работодателями для уведомления сотрудников о том, что они, их супруги (при совместной подаче) и иждивенцы имели минимальное необходимое страховое покрытие за весь или часть предыдущего налогового года. Эта проверка поможет налогоплательщикам избежать штрафа за отсутствие страхового покрытия, известного как оплата совместной ответственности.

Общие доходы, отчеты о вычетах