Прямые и косвенные расходы в налоговом учете (нюансы)

Прямые расходы в налоговом учете могут трактоваться достаточно широко. Такую возможность налогоплательщику дает НК РФ. Рассмотрим, как этим можно воспользоваться для целей сближения бухгалтерского (БУ) и налогового (НУ) учета.

Прямые и косвенные расходы в налоговом учете

Вопросам разделения расходов на прямые и косвенные для целей НУ посвящена ст. 318 НК РФ, обязывающая при применении метода начисления делить расходы на производство и реализацию на эти 2 вида расходов.

Косвенные расходы разрешено в полном объеме относить на уменьшение налоговой базы по прибыли в периоде их возникновения, а прямые будут уменьшать эту базу по мере реализации той продукции (работ, услуг), к которой они относятся. Исключение здесь составляет деятельность по оказанию услуг, дающая возможность прямые расходы по услугам учитывать в том же порядке, что и косвенные.

Такое влияние на базу по прибыли обязывает со всей тщательностью подходить к вопросу обоснования разделения расходов на прямые и косвенные. Право такого деления ст. 318 НК РФ оставляет за налогоплательщиком, рекомендуя в составе прямых расходов в налоговом учете учитывать:

- основные материалы, необходимые для производства;

- зарплату основного производственного персонала, задействованного в процессе производства;

- начисления на зарплату основного производственного персонала;

- амортизацию основных средств, занятых в производстве.

Все остальные расходы можно для целей НУ считать косвенными.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли у вы разделили расходы на прямые и косвенные. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Принципы деления расходов в бухгалтерском учете

Перечень прямых расходов, приведенный в ст. 318 НК РФ, соответствует понятию аналогичных расходов для целей БУ. БУ определяет эти расходы как непосредственно связанные с процессом производства (План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н), отводя для них определенные счета бухучета (20, 23, 29). Прочие расходы, связанные с производством и реализацией, в БУ так же, как и в НУ, будут косвенными. Счета их учета (25, 26, 44) должны закрываться ежемесячно.

Однако в отличие от НУ не все косвенные расходы можно в периоде их возникновения сразу отнести на финрезультат. Обязанность это сделать есть только в части расходов на продажу (коммерческих), собранных на счете 44. Для счета 26, аккумулирующего расходы общехозяйственного характера, допустимы 2 способа закрытия, из которых 1 разрешает сразу всю сформировавшуюся на счете сумму отнести на финрезультат, т.

Подробнее об этом способе закрытия счета 26 читайте в статье «Маржинальный метод учета затрат — как применять?».

А вот закрытие счета 25, на котором собираются расходы, связанные с производством (общепроизводственные), возможно только в одном варианте: путем распределения на себестоимость производимой продукции. Поэтому бухгалтерские значения себестоимости продаж, стоимости незавершенного производства и непроданной готовой продукции в обязательном порядке будут включать в себя прямые расходы на производство и косвенные расходы общепроизводственного характера. Себестоимость, состоящая из такого набора расходов, называется производственной.

Как правильно распредлять расходы в налоговом учете, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Действия по сближению БУ и НУ

Итак, НУ дает возможность учесть в себестоимости реализации бо́льшую сумму расходов, чем в БУ. Каким будет выигрыш? Не очень значительным, поскольку:

Каким будет выигрыш? Не очень значительным, поскольку:

- его создадут те суммы косвенных расходов, которые в БУ окажутся в составе незавершенного производства и непроданной готовой продукции, а доля их в сравнении с общим объемом себестоимости продаж, как правило, невелика;

- фактически он проявится только в первом налоговом периоде, а далее суммы косвенных расходов, учитываемых в себестоимости, в БУ и НУ будут примерно одинаковыми до того периода, в котором производство вообще прекратится.

Разницы в себестоимости придется очень убедительно обосновать, поскольку они отражаются на величине налога на прибыль. Налоговые органы, настаивая на таком обосновании (письмо ФНС РФ от 24.02.2011 № КЕ-4-3/2952@), приводят применительно к расходам формулировку «связанные с производством», отсылая, по существу, к тому определению, которое в БУ используют для обозначения производственной себестоимости.

То есть принятие в НУ в качестве прямых расходов тех, которые в БУ характеризуют производственную себестоимость, у налоговых органов возражений не вызовет. А в учете налогоплательщика такое действие позволит избежать налоговых разниц или как минимум даст возможность их уверенно контролировать. В то время как при разной оценке себестоимости для НУ и БУ проблем с учетом и контролем налоговых разниц появится много.

А в учете налогоплательщика такое действие позволит избежать налоговых разниц или как минимум даст возможность их уверенно контролировать. В то время как при разной оценке себестоимости для НУ и БУ проблем с учетом и контролем налоговых разниц появится много.

Таким образом, сближая оценку прямых расходов в БУ и НУ, можно достичь положительного результата в следующих моментах:

- свести к минимуму разницы между данными 2 учетов;

- избежать разногласий с налоговыми органами в оценке себестоимости продаж.

Как разделить расходы по налогу на прибыль на прямые и косвенные, узнайте здесь.

Для целей сближения данных НУ и БУ следует:

- в БУ в отношении списания расходов, собранных на счете 26, принять способ единовременного отнесения их на финрезультат;

- в НУ перечень прямых расходов определить в составе, равнозначном с бухгалтерской производственной себестоимостью, в т. ч. и по услугам.

О том, какие затраты формируют производственную себестоимость в БУ, читайте в статье «Какие затраты включает производственная себестоимость продукции?».

Итоги

Состав прямых расходов в налоговом учете налогоплательщик вправе определить самостоятельно. Однако установление прямых расходов в минимально допустимом объеме приведет как к возражениям со стороны налоговых органов, так и к потере контроля за процессом формирования разниц между данными БУ и НУ. Чтобы избежать такого рода последствий, в НУ следует установить прямые расходы равнозначными с себестоимостью, определяемой в БУ как производственная.

См. также:

Источники:

- Налоговый кодекс РФ

- приказ Минфина РФ от 31.10.2000 № 94н

Полный и бесплатный доступ к системе на 2 дня.

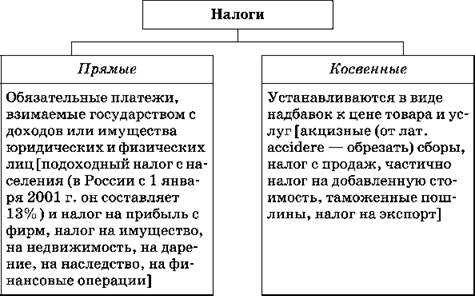

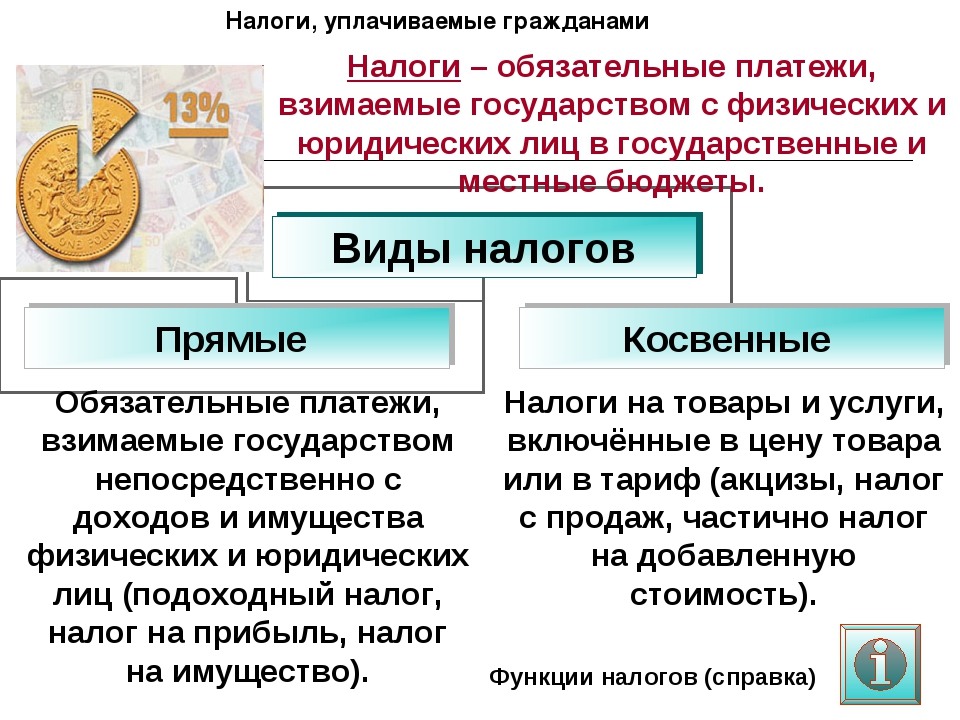

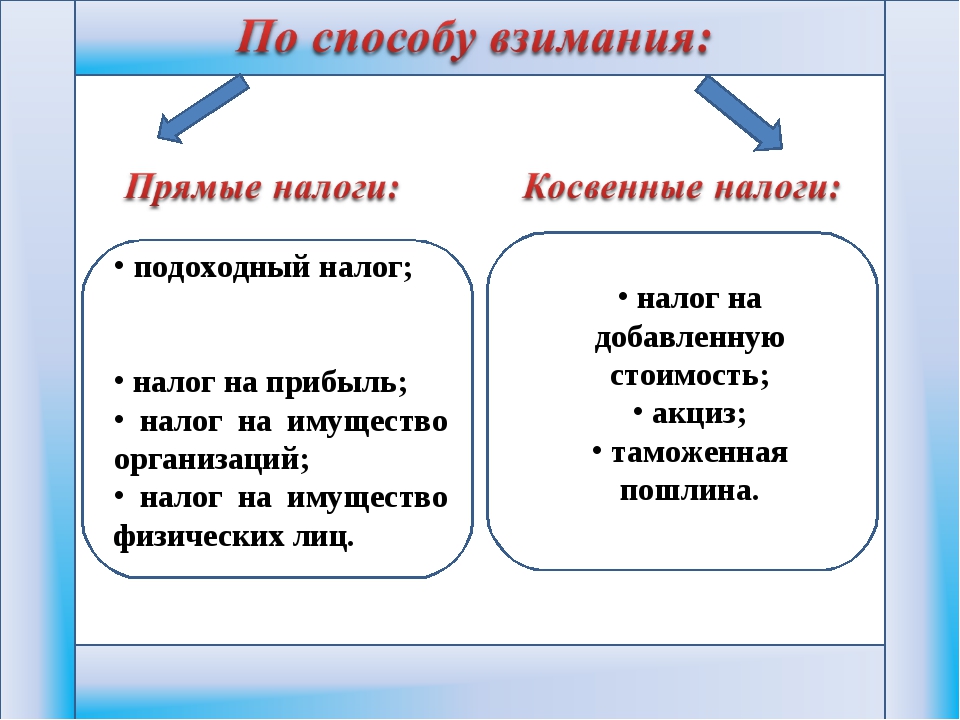

Прямые и косвенные налоги РФ

Понятие налога и виды налогов в РФ

Определение 1

Налог – это финансовое обязательство физического или юридического лица перед государством, которое должно быть исполнено в установленные законом сроки.

Налогообложение решает вопросы распределения доходов между государством, юридическими и физическими лицами. Налоги отображают обязанность юридических и физических лиц принимать участие в создании финансовых ресурсов государства и, выступая инструментом перераспределения, способствуют устранению возникающих нарушений в системе распределения финансовых средств, сдерживают или стимулируют развитие определенной формы деятельности.

В современных условиях налоги выступают эффективным и важным звеном финансовой политики правительства.

Основные принципы налогообложения:

- равномерность – комплексный, единый подход государства к лицам, уплачивающим налог, с точки зрения единства и всеобщности правил налогообложения;

- определенность – порядок налогообложения строго установлен соответствующим законодательством, поэтому сроки уплаты налогов и их размеры известны заранее.

Замечание 1

Налоги – основной источник доходов бюджета государства, они являются главным инструментом перераспределения финансов между членами общества.

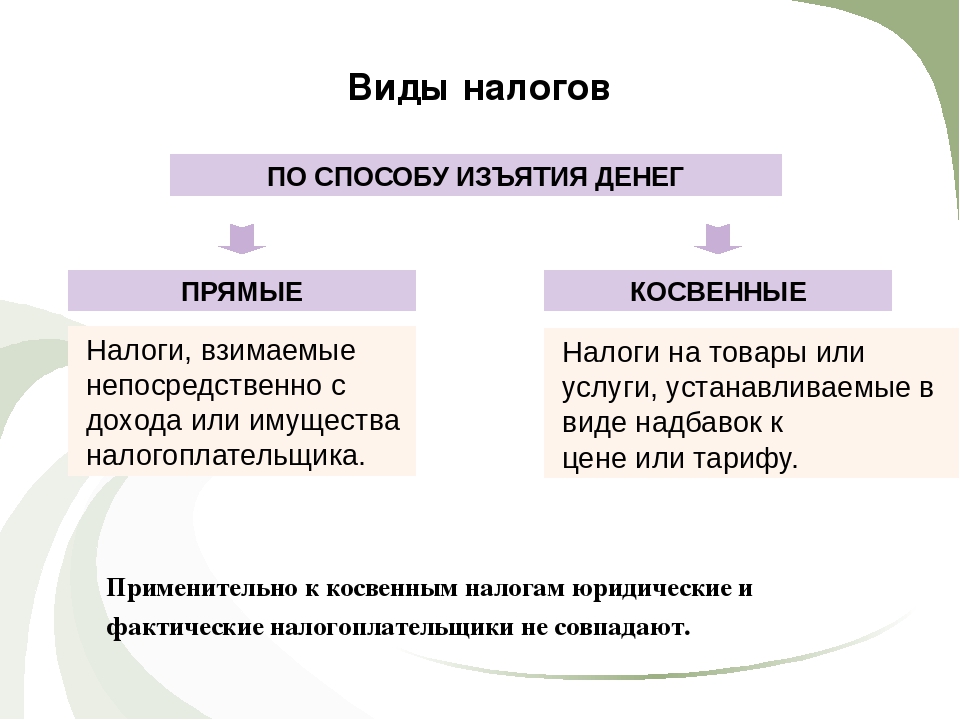

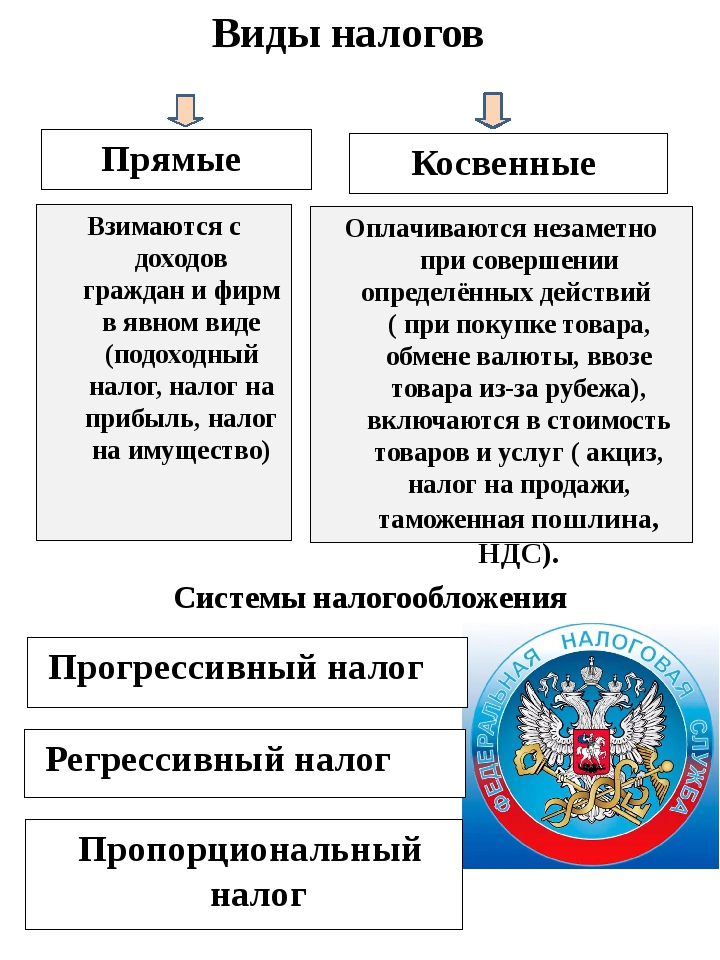

Фискальная политика представляет собой осознанное использование налоговых и расходных функций правительства с целью достижения поставленных государством макроэкономических целей. В фискальной системе налогообложения выделяют два вида налогообложения – прямое и косвенное.

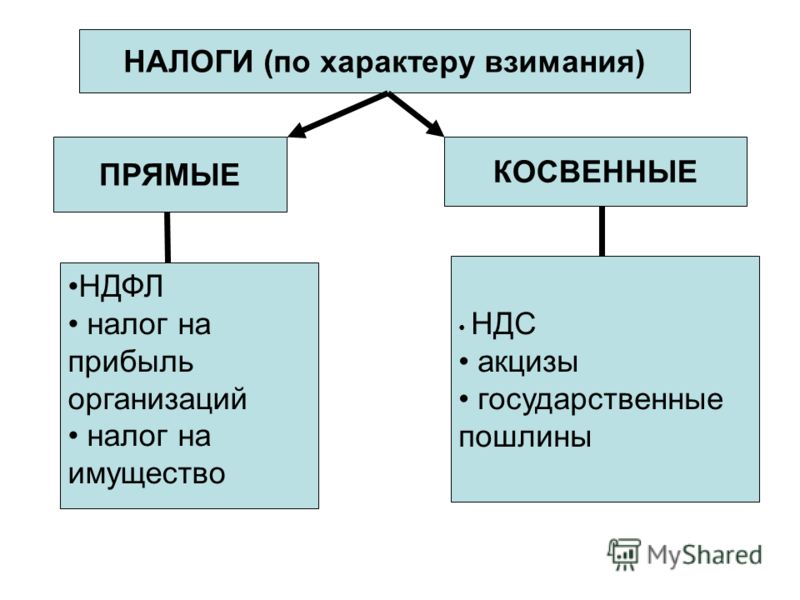

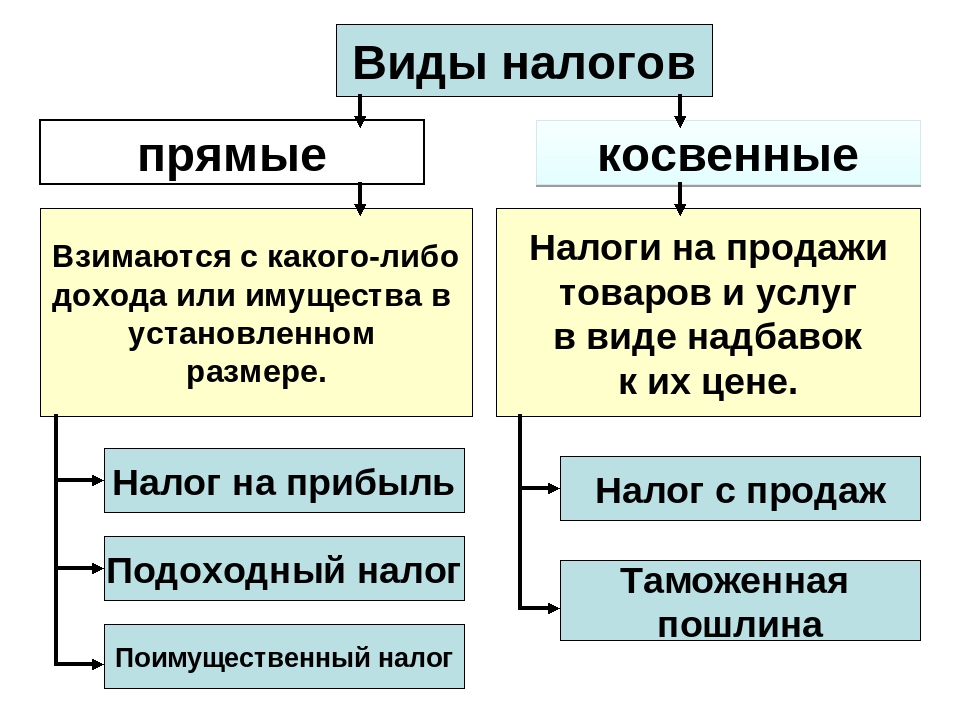

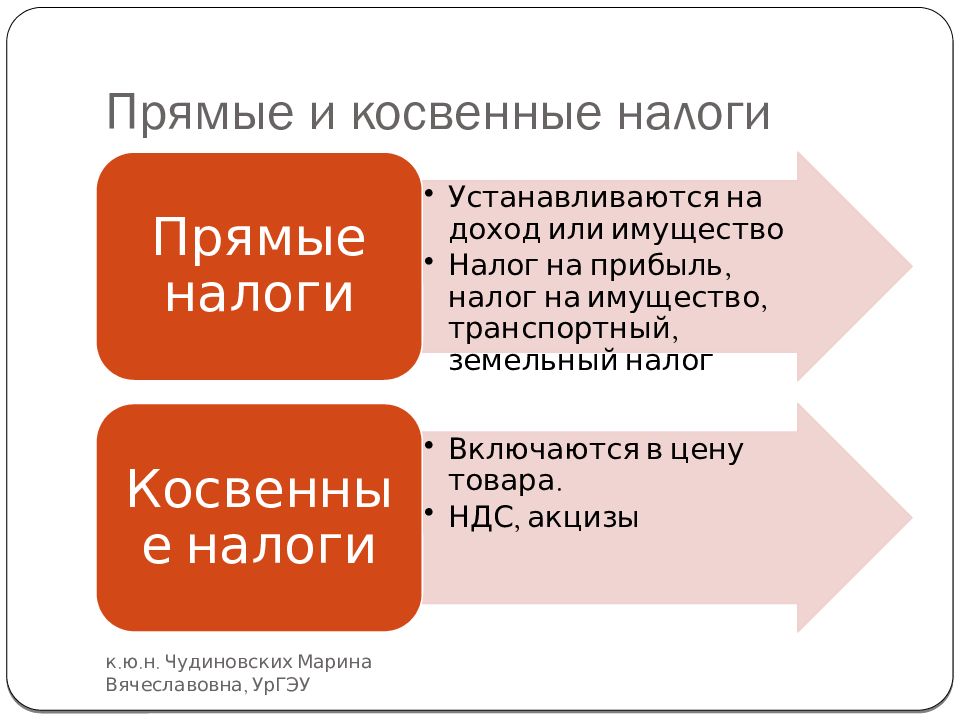

Прямые налоги в РФ

Определение 2

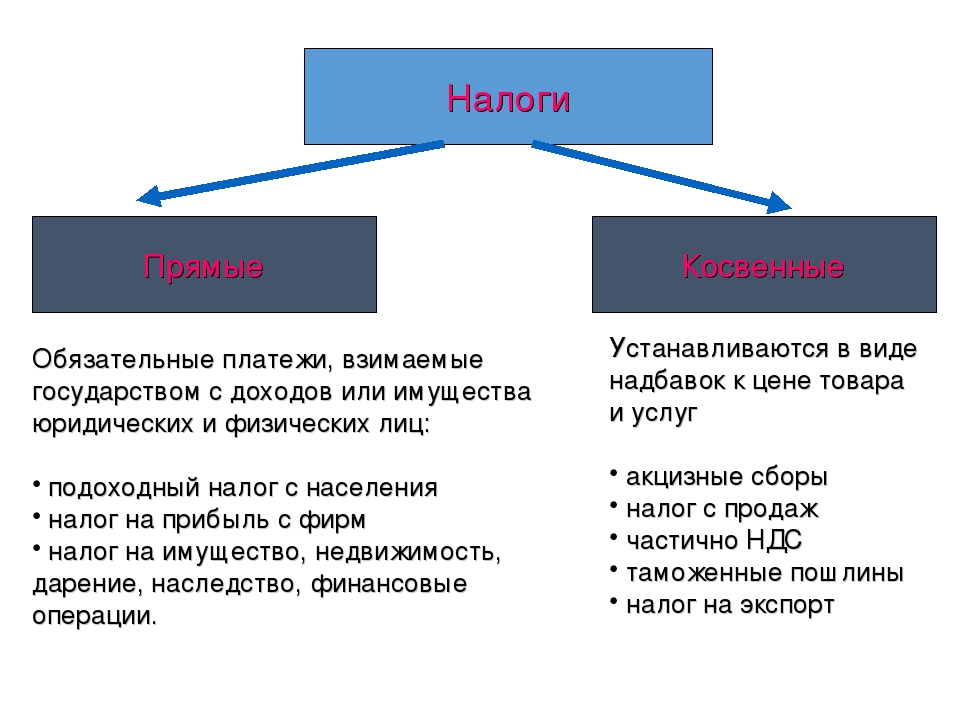

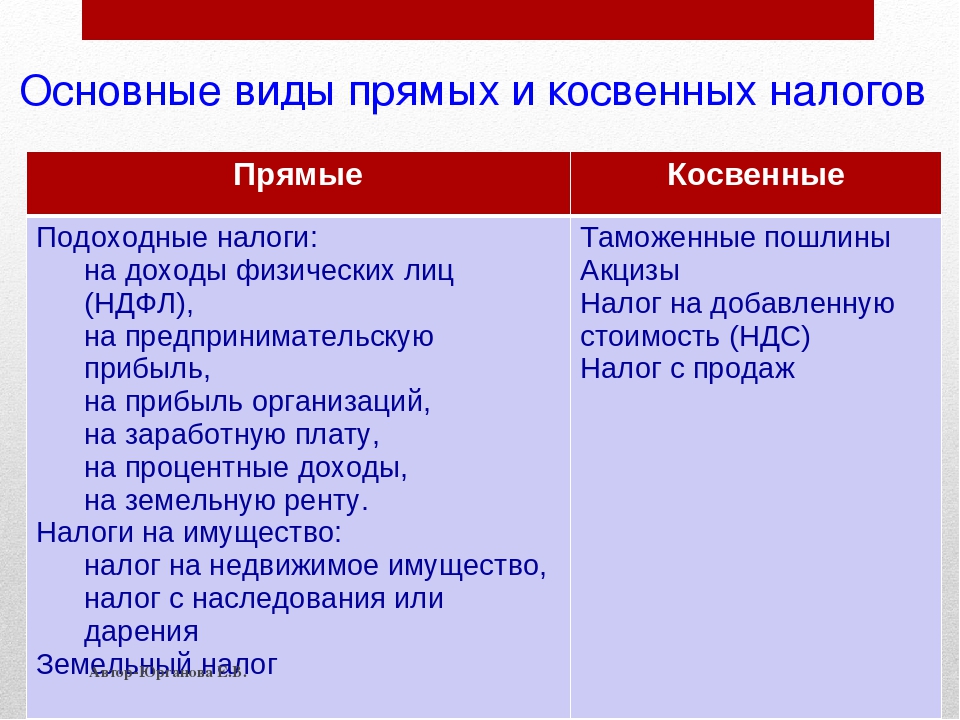

Прямые налоги – это налоги, которыми государство облагает доходы физических и юридических лиц (заработную плату, любые виды прибылей и проценты), имущество (недвижимость, транспорт, земельные наделы). Данные сборы уплачиваются в государственную казну гражданами самостоятельно.

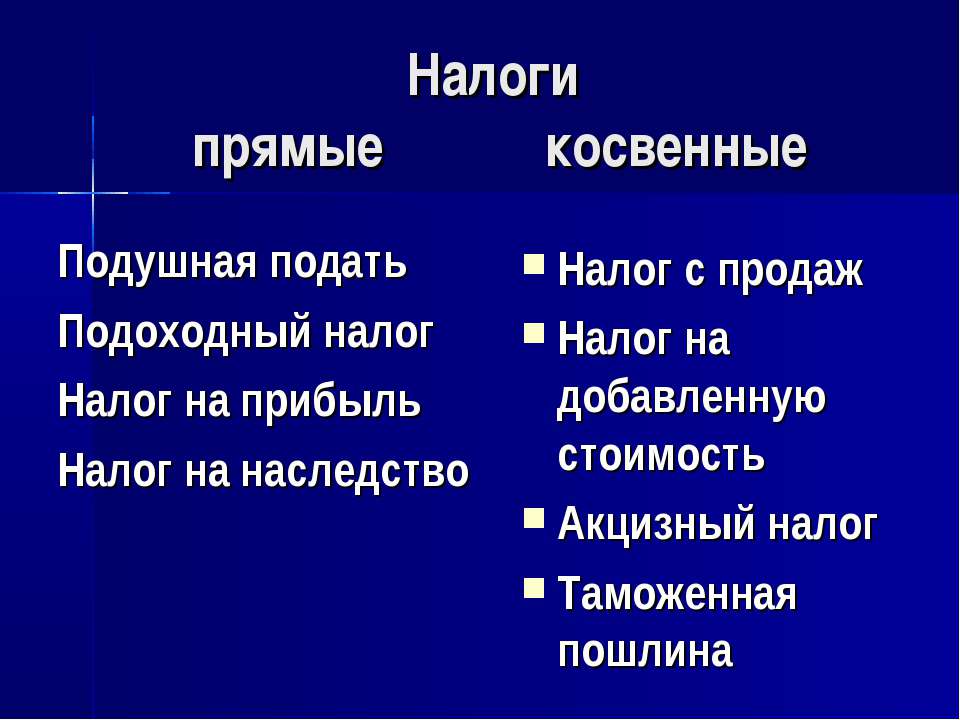

Прямой налог – наиболее ранняя исторически сложившаяся форма налогообложения. Прямые налоги подразделяются на реальных и личных налогах.

Виды прямых налогов, взимаемых с юридических лиц:

- на имущество;

- на бизнес;

- на прибыль;

- на землю;

- на добычу полезных ископаемых;

- на водные источники.

Величина прямых налогов определяется размером и уровнем доходом гражданина. Размер отчислений увеличивается с ростом заработной платы. Расчет сложный и подразумевает разделение на несколько категорий. Размер налога напрямую зависит от конкретного производства.

Виды взимаемых прямых налогов:

- НДФЛ – общегосударственный налог, подоходный. Главный вид прямых налогов. Рассчитывается в процентах от совокупного налога юридических и физических лиц за вычетом расходов (документально подтвержденных), в соответствии с законодательством.

- Налог на имущество. Налог устанавливается на имущество физических лиц или организаций. Объектом налогообложения выступает имущество организации, находящееся на балансе предприятия (объекты основных средств, остаточная стоимость).

- Поимущественный налог. Налог, которым облагается движимое и недвижимое имущество, денежные доходы в виде процентов от депозита и в виде ренты.

- Налог на имущество, полученное в порядке дарения и наследования.

- Налог на транспортные средства. Является региональным налогом, взимается с зарегистрированных транспортных средств. Объектом налогообложения являются: мотороллеры, мотоциклы, автомобили, автобусы, механизмы и самоходные машины на гусеничном или пневматическом ходу, вертолеты, самолеты, парусные суда, яхты, теплоходы, гидроциклы, моторные лодки, буксируемые суда, катера, мотосани, снегоходы, другие воздушные и водные транспортные средства, зарегистрированные согласно законодательству РФ в установленном порядке.

- Налог на прибыль организаций. Налог, взимаемый с прибыли организации (банка, предприятия, страховой компании и т.д.). При расчете налога прибыль организации определяется как доход от деятельности организации за минусом суммы установленных вычетов и скидок.

- Водный налог. Уплачивается физическими лицами и организациями, которые осуществляют специальное и особое водопользование.

- НДПИ — налог на добычу полезных ископаемых. Федеральный налог, который взимается с недропользователей.

- ECXH – единый сельскохозяйственный налог. Существует как замена уплаты налога на имущество и прибыль организаций, страховых взносов.

- УСН – упрощенная система налогообложения. Особый механизм взимания налогов и сборов, заменяющий уплату отдельных налогов на уплату единого налога с ведением упрощенной системы отчетности и учета.

- ЕНВД – единый налог на вмененный налог. Налог, введенный законодательством муниципальных районов, округов, городов Федерального значения, используется совместно с общей системой налогообложения, может распространяться только на отдельные виды деятельности. Заменяет уплату некоторых налогов и сборов, упрощая и сокращая взаимодействия с фискальными службами.

- ПСН – патентная система налогообложения. Особый режим уплаты налога, при котором не сдается налоговая декларация, расчет налога происходит при оплате патента.

- Налог на игорный бизнес. Налогообложение доходов, полученных от организаций и предприятий, проводящих азартные игры.

- Земельный налог. Налог, уплачиваемый физическими лицами и организациями, обладающими земельными участками на праве бессрочного пользования, праве собственности, праве пожизненного наследуемого владения.

Косвенные налоги в России

Определение 3

Косвенные налоги – это налоги, уплачиваемые формальными плательщиками (индивидуальные предприниматели, третьи лица – потребители товаров, выполненных работ и оказанных услуг). Налогоплательщиком выступает потребитель, который приобретает произведенную физическим или юридическим лицом продукцию. Начисление налогов осуществляется через посредников, являющихся производителями или владельцами организаций.

Размер налога изначально включен в стоимость товаров, услуг или выполненной работы. При этом отчисление налогов осуществляется после получения транзакции, оплаты покупателем продукции.

Характерные черты косвенных налогов: высокая собираемость – неотъемлемая часть налоговых сборов, торговые отношения регулярно проходят мониторинг налоговыми службами субъектов и государственными органами власти; оперативность – налоги поступают в государственную казну в строго определенные сроки и за короткий период.

Косвенными налогами являются:

- Налог на добавленную стоимость (НДС). Это особая форма изъятия финансовых средств в государственный бюджет. Представляет собой долю стоимости произведенного товара, оказанной услуги или выполненной работы, которая формируется на всех стадиях производства товаров и услуг, вносится в бюджет государства по мере их реализации. В России на долю НДС приходится порядка 40% всех налоговых сборов, он уплачивается при каждой проведенной сделке. При начислении НДС не имеет значения количество посредников для реализации товаров и услуг. На ставку НДС оказывает большое влияние вид товара или услуги. Для большей части товаров и услуг ставка НДС составляет 18%, некоторые категории облагаются налогом в 10% — товары и лекарственные средства для детей, печатные издания. В исключительных случаях НДС не уплачивается: услуги по перевозке пассажиров, при экспорте товаров, самостоятельная реализация произведенной продукции организацией, оказание услуг в сфере жилищно-коммунального хозяйства.

Перечень ситуаций, при которых налогоплательщик освобожден от НДС устанавливается и контролируется государством.

Перечень ситуаций, при которых налогоплательщик освобожден от НДС устанавливается и контролируется государством. - Акциз. Это налог, который налагается в процессе производства на товары массового потребления (вино, табак и др.) внутри страны. Акциз фактически выплачивается потребителем, так как включен в стоимость товаров, тариф за услуги. При реализации таких товаров и услуг в розницу, сумма акциза не выделяется. Акциз – важный источник доходов в бюджет государства, размер которого по многой продукции достигает от ½ до 2/3 их цены.

- Таможенная пошлина. Это обязательный сбор, который взимается таможенными органами при перемещении товаров через границу. Уплата таможенной пошлины – обязательное условие вывоза или ввоза товара, что обеспечивается мерами государственного принуждения.

Современная система налогов в РФ

Основу налоговой системы государства представляет соотношение прямых и косвенных налогов. Для оптимального соотношения важно, чтобы их доли выступали равноценными. Размер налогов должен строго соответствовать реальным доходам юридических и физических лиц. Путем уравнивания прямых и косвенных налогов происходит стабилизация ситуации и достигается равновесие среди различных сегментов рынка.

Размер налогов должен строго соответствовать реальным доходам юридических и физических лиц. Путем уравнивания прямых и косвенных налогов происходит стабилизация ситуации и достигается равновесие среди различных сегментов рынка.

На сегодняшний день налоговые сборы, подлежащие уплате физическими лицами меньше, чем сборы для предприятий. Прямые налоги почти в два раза меньше, чем косвенные. Для того, чтобы фискальная система была наиболее оптимальной, учитывающей интересы всех сторон, важно добиться равноценного вклада каждого вида налогов.

В мировой практике существует несколько систем, отображающих соотношение прямых и косвенных налогов. Фискальная система РФ в основном представляет собой латиноамериканскую модель (основана на косвенных налогах в государственный бюджет, при росте цен и инфляции увеличиваются размеры налоговых отчислений), имеющую отдельные элементы евроконтинентальной модели (с высоким уровнем отчислений на социальное развитие и страхование). Доля сборов от предпринимательской деятельности составляет 70%.

Прямые и косвенные налоги — что это и чем они отличаются – Лайфхакер

Любой гражданин и субъект деятельности (совершеннолетний человек и организация) обязан платить налоги. Это финансовые обязательства физических и юридических лиц перед государством: полученные таким образом деньги идут на оплату труда бюджетников, строительство дорог, школ, больниц, социального жилья и другие государственные нужды. Есть разные виды налогов; их размер и срок уплаты определены законодательно и прописаны в Налоговом Кодексе Российской Федерации. В статье разберем, что такое прямые и косвенные налоги, в чем между ними разница.

Содержание

- 1 Виды налогов

- 1.1 Прямой налог – что это

- 1.2 Косвенный налог – что это

- 2 Отличия прямых налогов от косвенных

- 3 Примеры, какие прямые налоги относятся к налогам физических лиц

- 4 Какие налоги относятся к косвенным: примеры

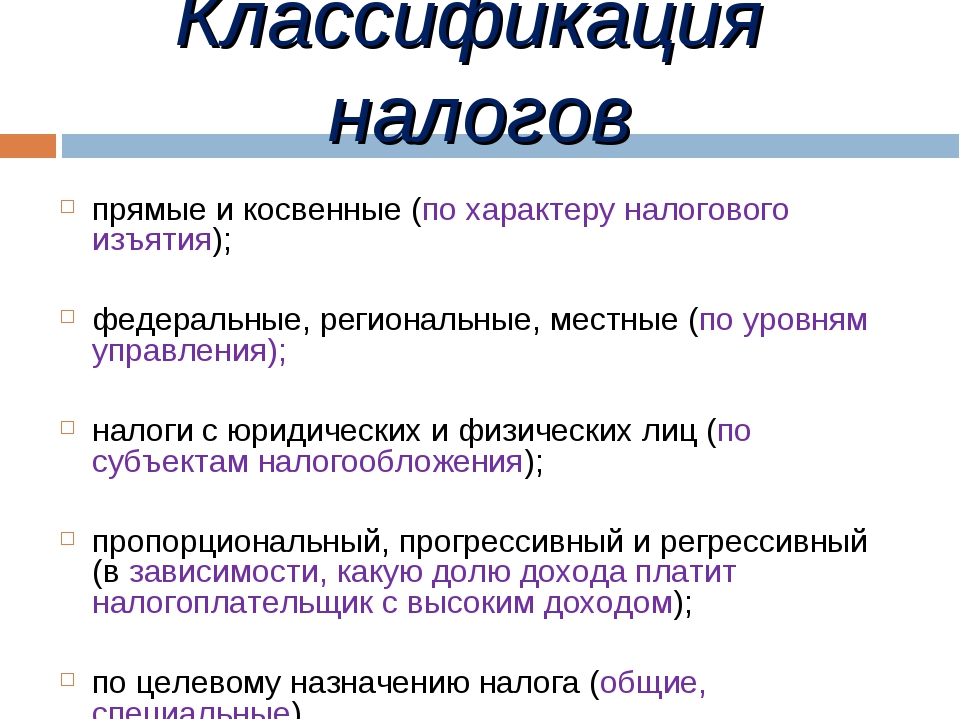

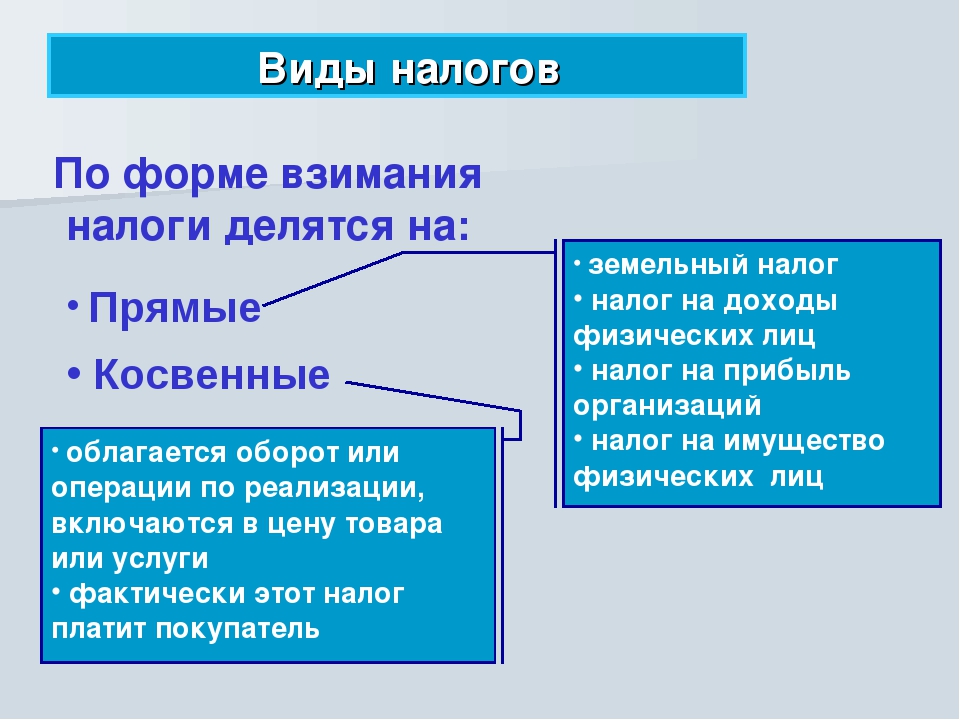

Виды налогов

Есть несколько классификаций налогов. В зависимости от того, в какой бюджет идут налоговые отчисления, налоги бывают федеральными, региональными и местными. Больше всего федеральных налогов – к их числу относят НДС (налог на добавленную стоимость), НДФЛ (налог на доходы физических лиц), налог на прибыль организаций, акцизы и госпошлины, а также водный и налог на добычу полезных ископаемых.

В зависимости от того, в какой бюджет идут налоговые отчисления, налоги бывают федеральными, региональными и местными. Больше всего федеральных налогов – к их числу относят НДС (налог на добавленную стоимость), НДФЛ (налог на доходы физических лиц), налог на прибыль организаций, акцизы и госпошлины, а также водный и налог на добычу полезных ископаемых.

К региональным относятся транспортный, налог на имущество компаний и на игорный бизнес. Местные налоги – торговые сборы, налог на имущество физлиц и земельный налог.

Отдельно выделяют специальные налоговые режимы – УСН, ЕСХН, патент и другие.

Действующий в России НК не разделяет налоги на прямые и косвенные. Такое деление принято для удобства, исходя из специфики каждого вида сборов.

Базой для налогообложения прямых налогов является доход субъекта и стоимость его имущества. Что касается косвенных налогов, их в неявном виде платят конечные потребители. По сути, это прибавка к себестоимости товара или услуги.

По сути, это прибавка к себестоимости товара или услуги.

Читайте также, как распознать финансовую пирамиду.

Прямой налог – что это

Прямой налог гражданин или организация выплачивает самостоятельно. Эти отчисления идут с доходов, полученной прибыли и процентов (например, с процента по вкладам, если он превышает определенный установленный законом уровень). Объект налогообложения в таком случае – суммарный или общий доход человека.

Вот два основных прямых налога физлиц:

- НДФЛ, или подоходный налог,

- налог на автомобиль.

Размер налога прямо пропорционален размеру дохода человека. Если у него ничего нет (имущества и зарплаты), то платить налог не нужно. Если же человек получает высокую зарплату, имеет в собственности дорогое имущество (недвижимость, автомобиль), то ему будут начислять налоги.

Вот некоторые прямые налоги юрлиц:

- налог на имущество юридических лиц,

- налог на доходы юрлиц,

- налоги на землю или водные объекты.

Основной недостаток такой модели – есть вероятность, что субъект налогообложения занизит реальный уровень доходов и таким образом снизит сумму налога. В результате государство недополучит налоги.

Обратите внимание, что в НК РФ есть понятие налогового резидента – это человек, который живет в России на протяжении как минимум 6 месяцев + 1 дня в течение года (двенадцати месяцев подряд). Иностранные граждане также могут быть резидентами РФ и платить налог в соответствии с российской налоговой системой. В то же время гражданин РФ теряет статус резидента, если живет в стране меньше 183 дней в году.

Читайте также, что такое выручка.

Косвенный налог – что это

Косвенные налоги не взимаются напрямую с субъекта хозяйственной деятельности. Их плательщики – сторонние лица, хотя виртуальными плательщиками обычно являются компании производители. Реальным плательщиком налога могут выступать – покупатели, заказчики. Закон дает им право снизить финансовую нагрузку в определенных случаях. К примеру, владелец торговой точки имеет право включить акцизный сбор в цену продаваемого алкоголя – тогда налог будет платить не он, а покупатель. Также акциз может быть включен в налоговый вычет; в этом случае государство частично возместит размер налога.

К примеру, владелец торговой точки имеет право включить акцизный сбор в цену продаваемого алкоголя – тогда налог будет платить не он, а покупатель. Также акциз может быть включен в налоговый вычет; в этом случае государство частично возместит размер налога.

Размер косвенного налога включается в стоимость товара или услуги. Когда кто-то покупает товар или заказывает услугу и производит оплату, он отчисляется автоматически.

Основные характеристики косвенных налогов:

- срок поступления в бюджет – гораздо меньше. Если говорить об НДС, этот срок по закону – от 30 до 90 дней. В случае с прямыми налогами государство обычно получает их со значительной задержкой;

- большой процент выплаты. Именно косвенные налоги – базовая финансовая часть системы. Уплату этих налогов легче отследить, а размер налогооблагаемой базы сложно занизить. Если кто-то уклоняется от уплаты налогов – его быстро выявят и оштрафуют.

Преимущества косвенных налогов:

- не имеют надбавок;

- начисляются регулярно и стабильно;

- отчисление имеет закрытый характер.

Минусы:

- влекут рост цен, поскольку “плюсуются” к розничной стоимости большинства товаров и услуг.

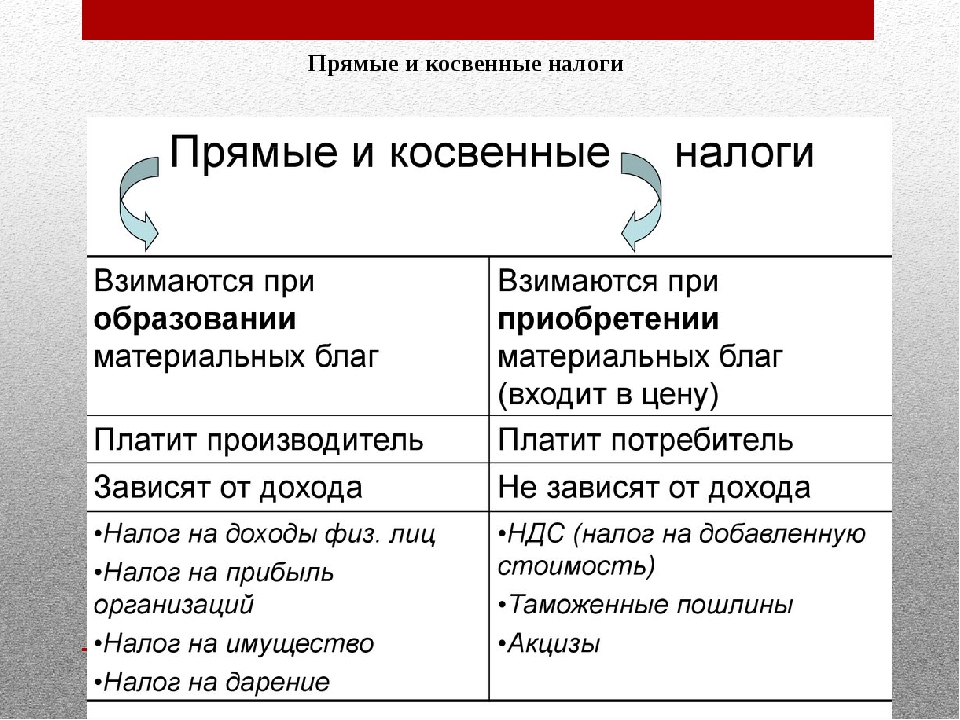

Отличия прямых налогов от косвенных

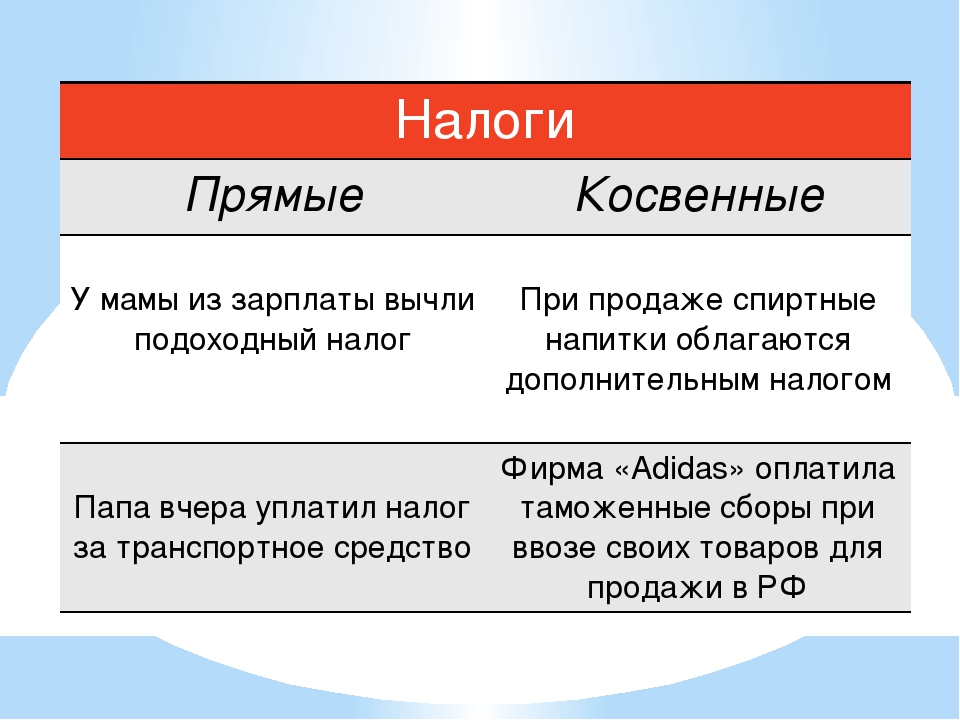

Все налоги независимо от их вида являются строго обязательными, а не добровольными платежами. Их основные отличия представлены в таблице ниже.

Характеристика | Косвенные | Прямые |

Плательщик | Заказчик или покупатель товара/услуги | Гражданин или компания |

Кому начисляют | Официально начисляют на посредника – например, на производителя, владельца бизнеса | Сразу в бюджет (федеральный, региональный, местный – в зависимости от вида налога). |

На что начисляют налог | Продукт или услуга | Доход или имущество |

База для расчета налога | Размер реальных затрат на производство чего-либо | Общий или совокупный доход, стоимость имущества |

Привязан ли налог к виду деятельности | Нет | Да |

Принцип начислений | Общий для всех | Отличается для разных субъектов, зависит от категории |

Открытый или скрытый | Скрытый. | Открытый |

Примеры, какие прямые налоги относятся к налогам физических лиц

Разберем более детально, какие налоги относятся к прямым.

- имущественный налог физлиц – его платит каждый человек, у которого есть дом, квартира или участок. Также оплачивается раз в год, не позже 1 декабря;

- подоходный налог. Базовая ставка в РФ – 13%. Взимается с любого работника в автоматическом режиме, если он работает официально. Если человек – фрилансер, сдает квартиру или получает другие виды дохода, он должен сам заполнить налоговую декларацию и оплатить 13% с суммы полученных доходов;

- автомобильный налог привязан к региону. Есть базовая ставка, но региональные власти могут менять ее в ту или другую сторону.

Остальные виды прямых налогов платят юридические лица.

- игорный – его платят букмекеры, владельцы казино и т.

п. Ставка налога фиксирована. Получатель – региональный бюджет;

п. Ставка налога фиксирована. Получатель – региональный бюджет; - на добычу ископаемых – зависит от цены добытого сырья. К примеру, сколько заплатит владелец нефтяной вышки, зависит от цены на “черное золото”;

- имущественный налог юрлиц. Начисляется раз в год. Получатель – региональный бюджет;

- налог на доходы юрлиц – исчисляется как доля прибыли компании за конкретный промежуток времени.

Какие налоги относятся к косвенным: примеры

Вот какие налоги относятся к косвенным:

- НДС – наиболее распространенная разновидность этой группы налогов. Значительная часть бюджета государства формируется именно за счет НДС. Например, в РФ доля НДС среди всех уплаченных налогов – более ⅓. Отчисляется при каждой продаже /сделке с конечного покупателя, независимо от количества посредников, которые участвовали в этой сделке. По НК ставка НДС в России составляет 18%, но есть категории товаров с НДС 10% и 0%.

Ставки НДС одинаковы по всей России и не зависит от региона;

Ставки НДС одинаковы по всей России и не зависит от региона; - Акциз – такой налог относят к производственной области и также включают в цену товаров. Его начисляют на алкоголь, сигареты и некоторые другие товары массового потребления, произведенные в стране;

- Таможенный платеж – взимается за определенные товары при пересечении границы.

Читайте также, как получить лицензию на алкоголь.

Незнание законов не освобождает от ответственности за их неисполнение. Поэтому физическим и особенно юридическим лицам важно знать, какие налоги они должны платить по закону и какова ответственность за уклонение. Также важно соблюдать сроки выплаты налогов – за просрочку начисляют штрафы и пени. Физические лица могут посмотреть имеющиеся задолженности и начисленные налоги на сайте Госуслуги или в личном кабинете налогоплательщика. В компании за своевременную уплату налогов обычно отвечает главный бухгалтер.

Прямые и косвенные налоги: виды, особенности, отличия

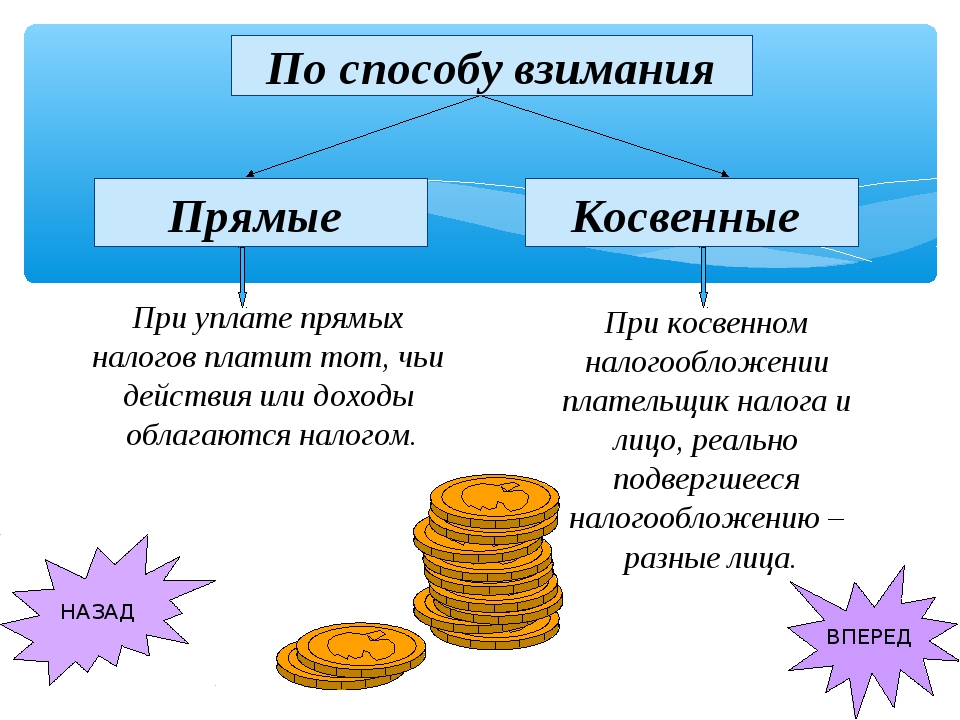

Прямые и косвенные налоги – важная составляющая экономической системы России. Главное отличие между этими налогами заключается в порядке взимания. Прямые сборы подразумевают, что налогоплательщик сам выполняет обязательства, а косвенные налоги возлагаются на покупателей товаров или услуг, но через посредников.

Налоговая система Российской Федерации подразумевает наличие прямых и косвенных налогов. Эти налоговые группы — главная нагрузка на физических, а также юридических лиц. Дело в том, что система налогообложения позволяет сформировать существенную доходную часть бюджета.

Финансовая стабильность государства определяется надежной системой налогообложения. Очень часто граждане путают понятия сбор и налог. Чтобы простые граждане могли легко ориентироваться в налоговой схеме, рассмотрим виды налогов и их основные параметры.

Прямые налоги

Российская система налогообложения подразделяет налоги на:

- прямые;

- косвенные.

Надо сказать, что прямой налог — это обязательный внос. Каждый гражданин РФ обязан его уплачивать, если он владеет движимым, либо недвижимым имуществом. К примеру, гражданин владеет участком земли. По регламенту он обязан ежегодно платить налог. Размер налога зависит от месторасположения участка, его габаритов и других параметров.

Имущество, находящееся в собственности, облагается подобным видом налога. Этот способ взимания налогов позволяет государству пополнять бюджет. Надо сказать, что подобная система не лишена недостатков, главным из которых является возможность субъекта скрывать декларации. Умышленное сокрытие информации способно дестабилизировать бюджет страны.

Прямые налоги подразумевают не только имущество, но и доход налогоплательщика. К этой категории можно отнести:

- Недвижимость и транспортные средства;

- Акции;

- Зарплата;

- Прибыль от бизнеса или других финансовых операций.

Процент рассчитывается по-разному. Он зависит от вида деятельности лица, его дохода и прочих моментов. Налоговые сборы поддерживают стабильное положение государства. Прямые взносы подразумевают заполнение декларации, но некоторые граждане стараются укрывать часть прибыли.

Он зависит от вида деятельности лица, его дохода и прочих моментов. Налоговые сборы поддерживают стабильное положение государства. Прямые взносы подразумевают заполнение декларации, но некоторые граждане стараются укрывать часть прибыли.

Что относится к прямым налогам?

Налоги прямого типа рассчитываются по отдельности для физических и для юридических лиц. Налогоплательщики должны платить налоги за разные объекты:

- Физические лица регулярно оплачивают налоги на землю, любые постройки, квартиры и дома. Налоги на землю определяются стоимостью, обозначенной в кадастре, а средства уходят в бюджет местности;

- Владелец грузового или легкового транспорта тоже должен платить пошлину.

Этот платеж отправляется в бюджет региона по месту проживания гражданина;

Этот платеж отправляется в бюджет региона по месту проживания гражданина; - Водные ресурсы также подлежат налогообложению. Речь идет о прудах и озерах;

- Налог на прибыль оплачивается с заработной платы и других источников дохода, к ним может относиться торговля ценными бумагами.

Юридические лица оплачивают налог на имущество, а также транспорт и собственные доходы. Схема классического плана предполагает ставку в 20%. Букмекерские конторы, а также игорные заведения, казино и тотализаторы всегда облагаются налогом. Размеры платежа зависят от прибыли. Стоит добавить, что налоги рассчитываются плательщиком, а также государственными органами, которые отвечают за сбор налогов в бюджет страны. В России подобная функция возлагается на ФНС, представленную территориальными структурами в муниципалитетах и регионах.

Примеры прямых налогов

Налог на имущество – самая обширная из всех налоговых групп. Приведем некоторые примеры:

- Юридические лица обязаны платить налоги за то имущество, которое они используют.

Существуют некоторые послабления, когда сумма налога уменьшается, либо компания освобождается от уплаты. Как правило, речь идет о некоммерческих организациях, а также о компаниях, которые важны для региона. Сумма высчитывается за год, она поступает в бюджет региона;

Существуют некоторые послабления, когда сумма налога уменьшается, либо компания освобождается от уплаты. Как правило, речь идет о некоммерческих организациях, а также о компаниях, которые важны для региона. Сумма высчитывается за год, она поступает в бюджет региона; - Физические лица, у которых в собственности есть участки, а также жилье, обязаны оплачивать налог раз в год;

- Пошлина на транспорт раньше была региональной. Это значит, что любой регион в государстве может менять ставки, сумму платежа, условия его взимания;

- Любая букмекерская контора, которая работает по лицензии, обязана совершать платежи в пользу государства. Они зависят от прибыли;

- Более 30% всех платежей в государстве приходятся на полезные ископаемые, а сумма платежей зависит от цен на сырье.

Налоги на доходы тоже приносят немалую прибыль государству. К таким налогам относятся:

- Государственный платеж от ежемесячного дохода налогоплательщиков. Обычно россияне платят 13%.

Это достаточно небольшой процент. Европейцы платят гораздо больше;

Это достаточно небольшой процент. Европейцы платят гораздо больше; - Взносы, получаемые от юридических лиц, пропорциональны прибыли. Все организации, которые связаны с предпринимательством, обязаны отчислять налоги в казну.

Налоговая система пополняется еще и за счет акцизов, а также НДС. Когда государство устанавливает добавочную цену на товар, оно обеспечивает поступление финансов в бюджет.

Косвенные налоги

Все потребители оплачивают косвенный налог. Такой налог является регрессивным, он может повышать или понижать спрос на товары. Этот налог налагается на всех людей, независимо от их материального достатка. Косвенные налоги именуются также добавочными.

Добавочный налог входит в стоимость каждого товара, люди оплачивают его при любой покупке. Именно покупатель платит налог государству, а продавец всего лишь выступает в роли посредника. Мы почти не замечаем косвенные налоги, они не персонифицированы, но увеличивают стоимость товаров. Нельзя не добавить, что подобные налоги негативно сказываются на уязвимых слоях населения, они привязаны к инфляции и растут вместе с ней. К подобным налогам относятся:

К подобным налогам относятся:

- НДС;

- Налоги с продаж;

- Акциз;

- Таможенная пошлина;

- Сельскохозяйственный налог.

Добавочная стоимость приплюсовывается к товарам разного вида и из разных ценовых категорий. Подобный сбор принято считать федеральным. Он изначально платится продавцу, а потом уходит государству. Подобные налоги равны 25% от всех отчислений. НДС считаются наиболее спорными из всех налогов.

Пошлины и акцизы

По законодательству, акцизы устанавливаются на табачные изделия, а также алкогольные напитки и топливо. Размер сбора обозначается на акцизной марке, которая наклеивается на место вскрытия упаковки.

Размер сбора обозначается на акцизной марке, которая наклеивается на место вскрытия упаковки.

Государственные пошлины применяются автоматически во время совершения денежных операций. Сюда причисляются налоги с продажи недвижимости и обмена валют, а также денежных переводов.

Таможенные пошлины начисляются при ввозе и вывозе продукции через государственную границу. Размер пошлины зависит от категории и количества товара, цели импорта, либо экспорта. Косвенные налоги часто становятся предметом судебного разбирательства, так как нет разработанной системы для разных категорий товаров или услуг. Потребители не думают о размерах налога, оплачиваемого при покупке товаров, поэтому сегодня многие торговые представительства указывают размер налога возле цены. Важно добавить, что для косвенных налогов не нужна декларация, они снимаются автоматически.

Особенности косвенных налогов

Государство обязывает продавцов включать налоги в стоимость любого товара. Прибыль продавца при этом не меняется, она не растет и не уменьшается. Таким образом, доход государства образуется при помощи косвенного вмешательства.

Таким образом, доход государства образуется при помощи косвенного вмешательства.

Одно из главных достоинств косвенных платежей состоит в закрытости, а также стабильности. Подобные налоги приносят доход стране, но не влияют на факторы экономики. Но у скрытого налогообложения есть и отрицательные стороны, оно является одинаковым для всех слоев населения, независимо от их дохода. Налог давит на малообеспеченные слои населения.

Для рационального распределения финансовой нагрузки многократно выдвигалось требование о понижении налога на продукты первой необходимости. Система осталась единой, дифференцирование налога не произошло. Государство получает взносы от деятельности коммерческих организаций, платежи от налогоплательщиков, а также с пошлин и акцизов, так оно формирует бюджет. При этом коммерческие структуры могут получать кредиты от государственных банков. Все вышеприведенные способы налогообложения дают возможность обеспечить баланс при распределении поступивших средств. В таком случае налоговая система работает эффективно.

В таком случае налоговая система работает эффективно.

Отличия прямых и косвенных налогов

Отличительной особенностью прямого налога является то, что он уплачивается владельцем налоговой базы. Косвенные налоги оплачиваются другими лицами – покупателями. Основные выводы заключены в нижеприведенной таблице.

| Показатель

| Прямой налог | Косвенный налог |

| Кто принимает на себя нагрузку?

| Владелец имущества. | Потребитель. |

| Какая связь с государством? | Обеспечивается прямой связью. | Через посредников (продавцов). |

| Что становится объектом налогообложения?

| Движимое или недвижимое имущество. | Продаваемый товар, либо услуга. |

| От чего зависит размер налоговой ставки.

| Сумма доходов и стоимость недвижимости. | Цена товара. |

| Насколько открыты. | Налогоплательщику известна сумма налога.

| Скрытый. |

| Сложность расчетов.

| Достаточно сложные. | Не вызывают сложностей. |

| Зависят ли от всевозможных факторов.

| Зависят от различных факторов. | Не зависят. |

Прямые налоги приходится платить, от них никуда не деться, а обязательство по косвенным налогам может сдвигаться. Косвенный налог не подразумевает уклонения от налога. Прямой налог взимается с фирм или организаций, физических лиц, а косвенный налог оплачивает потребитель. Он способствует понижению инфляции. Важно отметить, что косвенные налоги могут накладываться на различные деятельности, привилегии или особые права. Несмотря на значимые отличия, у налогов есть и некоторые сходства:

- Платятся государству;

- За неуплату назначается штраф или пеня.

Прямой налог, как и косвенный, имеет немало плюсов и минусов. Прямые налоги принято считать более справедливыми, так как они зависят от благосостояния граждан.

Прямые налоги принято считать более справедливыми, так как они зависят от благосостояния граждан.

Соотношение прямых и косвенных налогов

Чтобы система была эффективной, в государстве устанавливается оптимальное соотношение налогов. Страна должна стремиться достичь баланса, создать благоприятные условия для налогоплательщика и эффективно пополнять бюджет. Важно, чтобы государство учитывало приоритеты и потребности в экономике. В России сформировалась смешанная налоговая система. Это позволяет избежать влияния одной разновидности налога на бюджет государства.

Важно, чтобы государство учитывало приоритеты и потребности в экономике. В России сформировалась смешанная налоговая система. Это позволяет избежать влияния одной разновидности налога на бюджет государства.

При определении подходящей модели соотношения налогов необходимо учитывать менталитет людей, опыт других государств, политическую ситуацию в стране. На сегодняшний день в мировой практике существует несколько систем налогообложения:

- Англосаксонская. Доля прямых налогов больше, нежели косвенных;

- Евроконтинентальная. Такая система характеризуется внушительными отчислениями на социальное развитие, а также страхование. Большую часть платежей составляют косвенные налоги;

- Латиноамериканская. В ней преобладают косвенные платежи. Рост цен приводит к увеличению отчислений в бюджет. Система активно используется при нестабильной экономике, она позволяет защититься от кризиса;

- Смешанная. Развитые страны часто используют такую систему.

Большая часть налогов формируется из предпринимательской деятельности. Подоходные налоги остаются небольшими.

Большая часть налогов формируется из предпринимательской деятельности. Подоходные налоги остаются небольшими.

При выборе модели налоговой системы нельзя слепо опираться на опыт зарубежных стран. Необходимо принять во внимание много других факторов и особенности законодательства в фискальной сфере.

Подоходный налог: прямой или косвенный, к какому виду относится НДФЛ

Налоги в нашей стране платят физлица, индивидуальные предприниматели и организации. Вся налоговая система в России основана на сочетании прямых и косвенных налогов. Что это за налоги, в чем их отличие и к какому виду можно отнести НДФЛ – прямой он или косвенный – об этом в нашей статье.

Прямые и косвенные налоги – в чем отличие

Разделение налогов на прямые и косвенные зависит от способа их взимания с налогоплательщика.

Прямые налоги:

- Удерживаются непосредственно с дохода, полученного налогоплательщиком, или со стоимости его имущества и сразу поступают в бюджет государства.

- Подразделяются на налоги, удерживаемые с фактически полученного дохода (например, налог на прибыль, НДФЛ) и налоги с предполагаемого дохода, то есть того, который может быть получен при определенных условиях (например, ЕНВД, патент).

- К плательщикам прямых налогов могут применяться налоговые льготы, в определенных случаях возможно даже освобождение от уплаты налога (например, «упрощенцы» и плательщики ЕНВД не платят налог на прибыль и некоторые другие).

Косвенные налоги:

- Взимаются с покупателя, а не с производителя (продавца), поэтому считаются более «скрытыми».

- Включаются в стоимость товара или услуги в виде надбавки к цене (НДС, акцизы, таможенные пошлины).

- Получив от покупателя оплату, производитель или продавец возмещает суммы косвенных налогов государству, по сути, являясь налоговым посредником.

Проще говоря, прямые налоги платит сам налогоплательщик в виде установленного процента со своего дохода, а косвенные налоги оплачивает покупатель товара или услуг.

К какому виду относится подоходный налог

Подоходный налог, он же НДФЛ – основной налог, взимаемых с доходов физлиц. В Налоговом кодексе РФ ему посвящена глава 23. Ставка налога зависит от вида получаемого дохода и составляет от 13 до 35 процентов. Большая часть всего НДФЛ поступает в бюджеты субъектов РФ, а оставшаяся часть — в местные бюджеты (ст. 56, 61 Бюджетного кодекса РФ). Но налогоплательщик уплачивает налог без распределения по бюджетам, по одному из КБК, установленному для уплаты НДФЛ.

Подоходный налог – это прямой или косвенный налог? Ответ на этот вопрос однозначный – это основной прямой налог, который взимается с фактических доходов, как резидентов, так и нерезидентов, получающих доход в России. Налогом облагаются:

- денежные доходы,

- доходы, полученные в натуральной форме,

- материальная выгода.

Некоторые доходы освобождены от НДФЛ, например: пенсии, пособия по беременности и родам, по безработице, алименты, некоторые единовременные выплаты, выплачиваемые в виде материальной помощи, доходы от продажи имущества, более 3-х лет находившегося в собственности, и прочие доходы, перечисленные в статье 217 НК РФ.

Плательщики налога имеют право уменьшить сумму дохода, с которого исчисляется налог, применив налоговые вычеты. Некоторые из них позволяют вернуть часть ранее уплаченного налога, например имущественный вычет при покупке недвижимости (ст.ст. 218 – 221 НК РФ).

Налоговую базу по подоходному налогу нужно считать раздельно по каждому из видов дохода физлица, если по ним установлены разные налоговые ставки.

Расчет НДФЛ и его уплата в бюджет может производиться:

- декларационно, то есть физлицо подает за себя в ИФНС декларацию по форме 3-НДФЛ, в которой показывает свои доходы и самостоятельно исчисляет налог. Так действуют ИП, частнопрактикующие адвокаты и нотариусы, а также физлица, получившие доходы, перечисленные в статье 228 НК РФ. Срок подачи декларации – до 30 апреля года, следующего за отчетным, лица, не обязанные декларировать доходы (например, когда подают декларацию для получения вычетов), могут предоставлять 3-НДФЛ в течение всего года;

- источником выплат, когда налог рассчитывается и удерживается из дохода физлица налоговым агентом.

Такое происходит, когда работодатель, как налоговый агент, удерживает НДФЛ из зарплаты работников, перечисляет его в бюджет, а затем отчитывается налоговым органам о выплатах физлицу и удержанном налоге. Ежеквартально, в течение месяца, следующего за отчетным кварталом, в ИФНС представляется форма 6-НДФЛ, где работодатель показывает обобщенные суммы доходов и налога, а по окончании года, в срок до 1 апреля, сдаются справки 2-НДФЛ со сведениями о доходах и удержанном налоге по каждому физлицу. Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.

Такое происходит, когда работодатель, как налоговый агент, удерживает НДФЛ из зарплаты работников, перечисляет его в бюджет, а затем отчитывается налоговым органам о выплатах физлицу и удержанном налоге. Ежеквартально, в течение месяца, следующего за отчетным кварталом, в ИФНС представляется форма 6-НДФЛ, где работодатель показывает обобщенные суммы доходов и налога, а по окончании года, в срок до 1 апреля, сдаются справки 2-НДФЛ со сведениями о доходах и удержанном налоге по каждому физлицу. Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.

Это основные моменты обложения доходов физлиц подоходным налогом. Какой вид налога мы определили: НДФЛ – прямой налог, исчисляемый от дохода физлиц за минусом налоговых вычетов.

Чем отличается прямой налог от косвенного

В соответствии с одним из распространенных подходов, налоги могут классифицироваться на прямые и косвенные. В чем сущность тех и других?

Факты о прямых налогах

К прямым относятся налоги, взимающиеся непосредственно с того субъекта, которому юридически принадлежит налогооблагаемая база (доходы или активы), и фактически выплачивающиеся им же.

Примеры прямых налогов, установленных российскими законами: подоходный, на прибыль организаций, на имущество, на добычу полезных ископаемых.

Расчет прямых налогов осуществляют непосредственно плательщик или государственные органы, отвечающие за сбор соответствующих платежей в бюджет. В России это ФНС, представленная территориальными структурами в регионах и муниципалитетах.

к содержанию ↑Факты о косвенных налогах

К косвенным относятся налоги, которые, как и прямые, взимаются с субъекта, владеющего налогооблагаемой базой, но фактически уплачиваются за счет средств других лиц.

Один из самых распространенных косвенных налогов в России и в мире — НДС. Его должны уплачивать продавцы товаров и сервисов (в тех случаях, когда они не освобождены от соответствующей обязанности законом) с выручки, полученной за каждую сделку. Однако, как правило, фирмы включают НДС в структуру отпускной цены товара — получается, что НДС фактически уплачивает покупатель.

Как считают некоторые экономисты, к косвенным можно причислить, в принципе, любые налоги, что начисляются на доходы фирмы от продаж, — поскольку их производитель так или иначе закладывает в отпускную стоимость товара.

Однако НДС уплачивается безусловно — с любой выручки от продаж, в то время как остальные налоги зависят также и от расходов. И если они будут равны издержкам, то, возможно, никаких платежей в бюджет фирме не понадобится вносить в принципе. В результате фактической уплаты налога покупателем может не происходить — поскольку суммы, которые он перечисляет продавцу, используются только для покрытия расходов фирмы, но не для последующего их внесения в бюджет. Поэтому данная точка зрения — о правомерности отнесения к косвенным любых налогов, включаемых в отпускную стоимость товаров, — не слишком популярна, хотя и в некоторой степени логична.

Можно отметить, что расчет косвенных налогов практически всегда осуществляет владелец налогооблагаемой базы — это его обязанность, установленная законодательством. Государственные органы, контролирующие сбор налогов (например, ФНС), только лишь проверяют корректность исчисления и своевременность внесения соответствующих платежей в бюджет.

к содержанию ↑Сравнение

Главное отличие прямого налога от косвенного — в том, что первый уплачивается и де-юре, и де-факто владельцем налогооблагаемой базы. В свою очередь, косвенные налоги де-юре уплачиваются владельцем налогооблагаемой базы, но де-факто — другими лицами, чаще всего покупателями товаров или услуг.

В свою очередь, косвенные налоги де-юре уплачиваются владельцем налогооблагаемой базы, но де-факто — другими лицами, чаще всего покупателями товаров или услуг.

При этом те налоги, что включаются в отпускную стоимость товара, но исчисляются с учетом размера налогооблагаемой базы, не всегда могут рассматриваться как косвенные, поскольку при их определении имеет значение величина расходов. Однозначно косвенным является НДС — он должен быть уплачен предприятием в той же сумме, в какой получен от покупателя.

Определив, в чем разница между прямым и косвенным налогом, зафиксируем основные выводы в небольшой таблице.

к содержанию ↑Таблица

| Прямой налог | Косвенный налог |

| Что общего между ними? | |

| Де-юре оба вида налога уплачиваются владельцем налогооблагаемой базы — гражданином или организацией | |

| В чем разница между ними? | |

| Де-факто уплачивается владельцем налогооблагаемой базы | Де-факто уплачивается лицом, независимым от владельца налогооблагаемой базы, — как правило, его клиентом |

| Исчисляются налогоплательщиком или ФНС в установленных законом случаях | Исчисляются практически всегда только налогоплательщиком, ФНС лишь проверяет соответствующие расчеты |

налогов | Определение, цель, значение и типы

Налогообложение , введение государством обязательных сборов с физических или юридических лиц. Налоги взимаются почти во всех странах мира, в первую очередь для увеличения доходов для государственных расходов, хотя они служат и для других целей.

Налоги взимаются почти во всех странах мира, в первую очередь для увеличения доходов для государственных расходов, хотя они служат и для других целей.

Эта статья касается налогообложения в целом, его принципов, целей и последствий; в частности, в статье обсуждается природа и цели налогообложения, следует ли классифицировать налоги как прямые или косвенные, история налогообложения, каноны и критерии налогообложения, а также экономические последствия налогообложения, включая смещение и распределение (определение того, кто несет основное бремя налогов, когда это бремя переходит от лица, считающегося юридически ответственным за него, другому).Для дальнейшего обсуждения роли налогообложения в налогово-бюджетной политике, см. правительственная экономическая политика. Кроме того, см. международная торговля для получения информации о тарифах.

В современной экономике налоги являются наиболее важным источником государственных доходов. Налоги отличаются от других источников доходов тем, что они являются обязательными сборами и являются безвозвратными, т. Е. Они, как правило, не уплачиваются в обмен на какую-то конкретную вещь, такую как конкретная государственная услуга, продажа государственной собственности или выпуск государственного долга. .Хотя налоги предположительно собираются для благосостояния налогоплательщиков в целом, ответственность отдельного налогоплательщика не зависит от какой-либо конкретной полученной выгоды. Однако есть важные исключения: например, налоги с заработной платы обычно взимаются с трудовых доходов для финансирования пенсионных пособий, медицинских выплат и других программ социального обеспечения — все из которых, вероятно, принесут пользу налогоплательщику. Из-за вероятной связи между уплаченными налогами и полученными выгодами налоги на заработную плату иногда называют «взносами» (как в Соединенных Штатах).Тем не менее, выплаты обычно являются обязательными, а связь с пособиями иногда довольно слабая. Другой пример налога, который связан с полученными выгодами, хотя и не очень хорошо, — это использование налогов на моторное топливо для финансирования строительства и содержания дорог и автомагистралей, услугами которых можно пользоваться только за счет потребления облагаемого налогом моторного топлива.

Е. Они, как правило, не уплачиваются в обмен на какую-то конкретную вещь, такую как конкретная государственная услуга, продажа государственной собственности или выпуск государственного долга. .Хотя налоги предположительно собираются для благосостояния налогоплательщиков в целом, ответственность отдельного налогоплательщика не зависит от какой-либо конкретной полученной выгоды. Однако есть важные исключения: например, налоги с заработной платы обычно взимаются с трудовых доходов для финансирования пенсионных пособий, медицинских выплат и других программ социального обеспечения — все из которых, вероятно, принесут пользу налогоплательщику. Из-за вероятной связи между уплаченными налогами и полученными выгодами налоги на заработную плату иногда называют «взносами» (как в Соединенных Штатах).Тем не менее, выплаты обычно являются обязательными, а связь с пособиями иногда довольно слабая. Другой пример налога, который связан с полученными выгодами, хотя и не очень хорошо, — это использование налогов на моторное топливо для финансирования строительства и содержания дорог и автомагистралей, услугами которых можно пользоваться только за счет потребления облагаемого налогом моторного топлива.

Цели налогообложения

В XIX веке преобладала идея о том, что налоги должны служить главным образом для финансирования правительства.Раньше и снова сегодня правительства использовали налогообложение не только для фискальных целей. Один из полезных способов взглянуть на цель налогообложения, приписываемый американскому экономисту Ричарду А. Масгрейву, — это различать цели распределения ресурсов, перераспределения доходов и экономической стабильности. (Экономический рост или развитие и международная конкурентоспособность иногда указываются как отдельные цели, но обычно их можно отнести к трем другим.) При отсутствии веских причин для вмешательства, таких как необходимость уменьшения загрязнения, первая цель, ресурс Распределение осуществляется, если налоговая политика не препятствует распределению, определяемому рынком.Вторая цель — перераспределение доходов — призвана уменьшить неравенство в распределении доходов и богатства. Целью стабилизации, реализуемой посредством налоговой политики, политики государственных расходов, денежно-кредитной политики и управления долгом, является поддержание высокого уровня занятости и стабильности цен.

Между этими тремя целями могут возникать конфликты. Например, распределение ресурсов может потребовать изменений в уровне или составе (или обоих) налогов, но эти изменения могут сильно сказаться на семьях с низкими доходами, тем самым нарушая цели перераспределения.Другой пример: налоги с высокой степенью перераспределения могут вступать в конфликт с эффективным распределением ресурсов, необходимых для достижения цели экономической нейтральности.

Прямые и косвенные налоги — простые примечания

Прямые и косвенные налоги

Прямые налоги

Как следует из названия, это налоги, которые налогоплательщики напрямую уплачивают правительству. Это налог, взимаемый с физических лиц и организаций непосредственно государством. E.г. подоходный налог, корпоративный налог, налог на имущество, налог на наследство, налог на дарение и т. д.

д.

Определение:

«Прямой налог действительно платит лицо, с которого он облагается по закону».

-Дальтон

«Прямые налоги — это те налоги, которые нельзя перенести и которые, следовательно, падают непосредственно на лиц, с которых правительство взимает платеж.”

— Анатолий Мурад

Виды прямых налогов

1. Налог на прибыль

Подоходный налог уплачивается физическим лицом на основании его / ее налогооблагаемого дохода в данном финансовом году. Согласно Закону о подоходном налоге термин «физическое лицо» также включает индуистские неразделенные семьи (HUF), кооперативные общества, трасты и любое искусственное судебное лицо.Под налогооблагаемым доходом понимается общий доход за вычетом применимых вычетов и освобождений. Налог подлежит уплате, если размер налога превышает минимальный предел налогообложения, и уплачивается в соответствии с различными ставками, объявленными для каждой налоговой плиты на финансовый год.

2. Корпоративный налог

Корпоративный налог уплачивается компаниями и предприятиями, работающими в Индии, с дохода, полученного во всем мире в данном финансовом году. Ставки налогообложения зависят от того, зарегистрирована компания в Индии или за границей.

3. Налог на имущество

Налог на богатство применяется к физическим лицам, форинтам или компаниям в зависимости от стоимости их активов в данном финансовом году на дату оценки. Налог на имущество составляет 1% чистой стоимости налогооблагаемого богатства, если он превышает 30 лакхов на дату оценки финансового года. Срок подачи декларации по налогу на имущество такой же, как и для декларации по подоходному налогу.

«Чистое богатство» здесь включает непродуктивные активы, такие как наличные денежные средства на сумму свыше 50 000 рупий, вторую жилую недвижимость, не сданную в аренду, автомобили, золотые украшения или слитки, лодки, яхты, самолеты или городские земли. Он не включает производственные активы, такие как коммерческая недвижимость, акции, облигации, срочные вклады, паевые инвестиционные фонды и т. Д.

Он не включает производственные активы, такие как коммерческая недвижимость, акции, облигации, срочные вклады, паевые инвестиционные фонды и т. Д.

4. Налог на прирост капитала

Прибыль от продажи собственности облагается налогом на прирост капитала. Недвижимость здесь включает акции, облигации, жилую недвижимость, драгоценные металлы и т. Д. Она облагается налогом по двум разным ставкам в зависимости от того, как долго имущество находилось в собственности налогоплательщика — налог на краткосрочный прирост капитала и налог на долгосрочный прирост капитала.Этот решающий период владения сильно различается для разных классов собственности.

Существо прямых налогов

- Большее бремя прямых налогов ложится на богатых людей, которые способны их нести, а бедные люди с меньшей платежеспособностью должны нести меньшее бремя.

- Прямые налоги — важный инструмент уменьшения неравенства доходов и благосостояния.

- В отличие от косвенных налогов прямые налоги не вызывают искажения в распределении ресурсов.В результате они оставляют потребителей в более выгодном положении по сравнению с косвенными налогами.

- Эластичность прямых налогов по доходам, особенно прогрессивных, достаточно высока. По мере увеличения национального дохода значительно возрастают и поступления от этих налогов.

- Сбор этих налогов не требует больших затрат, налогоплательщик сам должен внести эти налоги в правительство.

- Эти налоги основаны на принципе достоверности. Налогоплательщик знает, сколько налога, когда, где и как он должен заплатить.Даже правительство в значительной степени уверено в доходах, полученных от этих налогов.

Недостатки прямых налогов

- В области прямого налогообложения люди осознают свои налоговые обязательства, и поэтому они будут пытаться избежать или даже уклониться от уплаты налогов. Практика и возможность уклонения от уплаты налогов и их избежания больше связаны с прямыми налогами, чем с косвенными налогами.

- Прямые налоги, как правило, уплачиваются единовременно или даже авансом, и это довольно неудобно.

- Еще одним недостатком прямых налогов является их предполагаемое влияние на желание работать и сберегать. Считается, что работа (с учетом дохода) и досуг — две альтернативы перед любым налогоплательщиком. Таким образом, если налог взимается, например, с дохода, налогоплательщик обнаружит, что прибыль от работы уменьшилась по сравнению с прибылью от досуга. Поэтому он пытается заменить работу досугом.

- Иногда сбор этих налогов обходится очень дорого. Если есть большое количество людей, которые платят только небольшие суммы в качестве налога, расходы на сбор налоговых доходов будут огромными.Например, доход от земли в Индии — это прямой налог. Поскольку этот налог взимается с миллионов фермеров небольшими суммами, его сбор очень дорогостоящий.

- Такие налоги могут препятствовать накоплению капитала. Если ставка этих налогов очень высока, это отрицательно сказывается на сбережениях, снижая темпы накопления капитала.

- Эти налоги не пользуются популярностью, потому что налогоплательщик должен нести свое бремя напрямую. Эти налоги кажутся более жесткими. В виде этих налогов приходится платить большие суммы.

Косвенные налоги

Применяются при производстве или продаже товаров и услуг. Первоначально они выплачиваются государству посредником, который затем добавляет сумму уплаченного налога к стоимости товаров / услуг и передает общую сумму конечному пользователю. Примеры таких налогов: налог с продаж, налог на услуги, акциз. пошлина и т. д.

Определение:

«Косвенный налог взимается с одного лица, но частично или полностью оплачивается другим».

-Дальтон

«Косвенный налог взимается с лица в ожидании и намерении возместить себе ущерб за счет другого».

-J.S. Мельница

Страниц: 1 2Прямой налог — Простая английская Википедия, бесплатная энциклопедия

Прямой налог — это налог, уплачиваемый непосредственно правительству лицом или организацией. [1] Прямой налог не может быть передан другому физическому или юридическому лицу, но должен быть уплачен юридическим лицом, ответственным за налог. [2] Прямой налог отличается от косвенного налога, который уплачивается кем-то, кроме физического или юридического лица, которые обычно несут ответственность за него. [3] Например, налог на недвижимость является прямым налогом. [3] Налог на продажу этой собственности будет считаться косвенным налогом. [3]

Подоходный налог — это налог, который государство взимает с физических и юридических лиц с их доходов. [4] В США и других странах юридические и физические лица должны ежегодно подавать налоговую декларацию. [4] Это отчет обо всех формах дохода и выяснение, должны ли они платить какие-либо налоги или могут ли они получить возврат налога. [4] Подоходный налог — важный источник средств для правительств большинства уровней. [4]

16-я поправка [изменение | изменить источник]

В Конституции Соединенных Штатов разница между косвенными и прямыми налогами была достаточно важной, чтобы потребовать внесения поправки в Конституцию, чтобы федеральное правительство могло взимать подоходный налог. [3] Это была шестнадцатая поправка, ратифицированная в 1913 году. [5] До шестнадцатой поправки любой прямой налог, взимаемый федеральным правительством, должен был распределяться между штатами по численности населения. [6] Поскольку распределение населения оказалось практически невозможным, взимание прямых налогов запрещалось этой статьей Конституции до тех пор, пока она не была изменена в 1913 году. [6] Таким образом, федеральное правительство полагалось на косвенные налоги, такие как тарифы и Пошлины на импортные товары и материалы.

Другой формой прямого налога является корпоративный налог. Это налог на прибыль корпораций и других компаний. [7] В США федеральный корпоративный налог является прямым налогом, но отличается от подоходного налога. [8] Он облагает налогом чистую прибыль (прибыль), а не валовую прибыль (на которой основаны налоги на прибыль). [8] Корпоративный налог позволяет вычитать большую часть расходов, связанных с ведением бизнеса. [8] Кроме того, это относится только к корпорациям. Это не относится к партнерствам или индивидуальному предпринимательству. [8]

Налог на недвижимость, также называемый налогом на мельницу, — это налог на недвижимость, который должен платить владелец. [9] Они обычно собираются местными органами власти и основываются на стандартной стоимости собственности. [9] Деньги по налогу на имущество обычно используются для финансирования школ, общественной безопасности и местной инфраструктуры. [9] Ставки миллэджа относятся к стану : одна тысячная доллара. Ставка вознаграждения — это сумма налогов, взимаемых за 1 000 долларов стоимости собственности. [9] Например, если ставка мельницы составляет 3 мельницы (или 3 десятых пенни), то недвижимость стоимостью 300 000 долларов будет облагаться налогом в размере 900 долларов. [9]

Прямые и косвенные расходы — Определение, объяснение и примеры

Расходы

Стоимость, срок действия которой истек в процессе получения дохода, называется расходом. Проще говоря, затраты на ведение бизнеса называются расходами. Сюда входят рутинные расходы, такие как покупки, зарплата, комиссионные, счета за коммунальные услуги и т. Д.Другими словами, расходы — это стоимость товаров и услуг, использованных в процессе получения дохода.

Расходы на пробном балансе бывают двух видов:

1. Прямые расходы

2. Косвенные или операционные расходы

Прямые расходы

Затраты, понесенные на изготовление или закупку товаров и приведение их в товарное состояние, называются прямыми расходами. Прямые затраты становятся частью стоимости произведенных или приобретенных товаров.

Это затраты, кроме затрат на материалы и заработную плату, которые понесены для конкретного продукта, и

, без которых производство этого конкретного продукта было бы невозможно.

Пример

Можно привести пример гонорара, выплачиваемого автору книги, который нельзя назвать прямым материалом или непосредственным трудом, однако усилия автора необходимы для создания книги. Точно так же компания может приобрести права на производство продукта, права на патент или товарный знак которого принадлежат другой компании, и согласиться уплатить небольшую плату или роялти за использование такого товарного знака или формулы для производства.

Такие выплаты также относятся к прямым расходам. Однако на практике очень мало статей подпадают под это определение, и, как правило, заголовок «Прямые расходы» игнорируется при подготовке бухгалтерской отчетности.

Косвенные расходы

Расходы, понесенные на продажу товаров и ведение бизнеса, называются косвенными расходами или операционными расходами. Эти расходы делятся на следующие три группы:

- Офисные и административные расходы

- Расходы на маркетинг, продажу и сбыт

- Финансовые и прочие расходы

Перечень прямых расходов

| Закупки | Каретка | каретка в |

| Каретка внутрь | Вагон покупок | Транспортировка внутрь |

| Тележка | Грузовой | Железнодорожные сборы |

| Страхование в пути | Стоимость упаковки | Заряды для приземления и причала |

| Зарядка для док-станции | Клиринговые сборы | Импортная пошлина |

| Акциз | Custom Duty | Octroi Duty |

| заработная плата | Заработная плата | Заработная плата в обрабатывающей промышленности |

| Заработная плата Производительная | Заводская заработная плата | Затраты на производство |

| Складские расходы | Аренда фабрики | Завод электричества |

| Заводской свет | Заводские расходы на освещение и отопление | Заводское страхование |

| Заводские ставки | Движущая сила 1.Газ 2. Топливо 3. Электроэнергия 4. Уголь 5. Кокс | Магазины расходных материалов: 1. Смазочное масло 2. Смазка 3. Хлопковые отходы |

| Сырье 1. Сало 2. Семена хлопка 3. Масличные семена 4. Джут | Роялти |

Перечень косвенных расходов

1. Офисные и административные расходы

| Заработная плата | Заработная плата в офисе | Заработная плата |

| Плата за учреждение | Аренда офиса | Аренда, ставки и налоги |

| Офисные расходы | Почтовые и телекоммуникационные услуги | Плата за служебный телефон |

| Печатные и канцелярские товары | Электроэнергия в офисе | Юридические издержки |

| Страхование | Комиссии генерального директора | Общие расходы |

2.Расходы на маркетинг и продажу

| Торговая зарплата | Расходы на продажу | Вынос |

| Каретка наружу | Грузовые перевозки | Расходы на доставку |

| Реклама | Годоун Аренда | Комиссия (доктор) |

| Комиссия продавцов и менеджеров | Комиссия агента и путешественника | Командировочные расходы |

| Скидка разрешена | Надбавка на продажу | Безнадежные долги и резервы |

| Раздача бесплатных образцов | Торговые расходы и подписки | Расходы на упаковку и складские принадлежности |

3.Финансовые и прочие расходы

| Банковские сборы | Проценты по овердрафту | Проценты по ссуде |

| Проценты на капитал | Плата за аудит | Финансовые расходы |

| Амортизация | Истощение | Амортизация |

| Ремонт и техническое обслуживание | Ремонт и обновление | Убыток от продажи активов |

| Убыток в результате кражи | Убыток в результате аварии | Ущерб от пожара |

| Скидка на вексель со скидкой | Разные расходы | Прочие расходы |

Прямые и косвенные котировки | Грамматика

Давайте разберемся, когда нужно заключать отдельные слова, такие как «да» и «нет» в кавычки.

Все сводится к тому, имеете ли вы дело с прямой цитатой или косвенной цитатой.

Прямые предложения

Прямая цитата — это когда вы прямо цитируете то, что кто-то сказал, дословно, а не перефразируя. Вы ставите прямые кавычки в кавычки.

Итак, если вы гуляли со Сквиггли на площади Гирарделли и спросили его, не хочет ли он кешью в шоколаде, он посмотрел на вас большими глазами и просто сказал: «Да!» Позже вы могли бы сообщить Трубкозубу, что Сквиггли сказал: «Да», и вы бы заключили это в кавычки, поскольку он сказал именно это.

Косвенные котировки

Косвенная цитата — это когда вы сообщаете то, что кто-то сказал, но не совсем. Вы перефразируете, и вам не нужно ставить косвенные кавычки в кавычки.

Давайте снова представим, что вы тусовались со Сквиггли на площади Гирарделли, но на этот раз, когда вы спросили его, не хочет ли он кешью в шоколаде, он сказал: «О, черт возьми, вы не можете себе представить, сколько я хочу покрыть шоколадом. кешью. Я просто смотрел на них и пускал слюни.Спасибо!»

Вы могли бы снова сообщить Aardvark, что вы предлагали Squiggly покрытые шоколадом кешью, и он сказал да, но на этот раз вы не стали бы ставить «да» в кавычки, потому что Squiggly на самом деле не сказал слово «да». Вы просто перефразируете его резко положительный ответ.

Иногда бывает немного запутанно решить, использовать ли кавычки, но помните, что уловка состоит в том, чтобы выяснить, буквально ли человек сказал слова «да» или «нет», и в этом случае вам нужны кавычки, или если вы просто передаете общий смысл положительного или отрицательного ответа, и в этом случае вам не нужны кавычки.

Другие примеры

Если вы прямо цитируете кого-то, заключите это слово в кавычки:

- Сара улыбнулась и сказала: «Да».

- Я поднял глаза из-за стола и сказал: «Нет, вы не можете есть печенье».

Если вы цитируете кого-то косвенно, не заключайте это слово в кавычки:

- Интересно, ответит ли Сара «да».

- Я оторвался от стола и сказал ему, что нет, он не может есть печенье.

Изображение любезно предоставлено Shutterstock.

Миньон Фогарти — Grammar Girl и основательница Quick and Dirty Tips. Посмотрите ее бестселлер в New York Times « Grammar Girl’s Quick and Dirty Tips для лучшего письма. ”

Реклама: словарный запас (1)

Распространенной сокращенной формой слова реклама является ……….

объявление

объявление

увещевание

объявление и объявление

А……… — это короткая фраза, которая используется в рекламных акциях и / или рекламе. «Просто сделай это!» является известным примером этого.

диктор

слоган

знаменитость

спам

A ……… — это идентифицирующий символ или заявление, используемое компаниями для продвижения своих компаний и / или продуктов.

логотип

маркетолог

СМИ

доставка

A ……… — короткая песня или куплет, который используется в рекламных кампаниях и рекламе.

логотип

jingle

epic

паспорт

A ……… — слово или короткая фраза, которая используется для описания продукта или целей, принципов и / или характера компании.

девиз

поймать

доска

форум

Многие компании пытаются использовать ……… мелодии или фразы. Это запоминающиеся фразы или песни, которые сразу нравятся многим.

броский

своевременный

прямой

пятнистый

Компании хотят создавать……… рекламные щиты, потому что они хотят, чтобы потенциальные клиенты заметили продукты или услуги, которые отображаются и продвигаются.

привлекательный

непрямой

минут

мягкий

Некоторые компании используют знаменитостей .

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Перечень ситуаций, при которых налогоплательщик освобожден от НДС устанавливается и контролируется государством.

Перечень ситуаций, при которых налогоплательщик освобожден от НДС устанавливается и контролируется государством.

Потребитель не знает, что из его оплаты пойдет в бюджет

Потребитель не знает, что из его оплаты пойдет в бюджет п. Ставка налога фиксирована. Получатель – региональный бюджет;

п. Ставка налога фиксирована. Получатель – региональный бюджет; Ставки НДС одинаковы по всей России и не зависит от региона;

Ставки НДС одинаковы по всей России и не зависит от региона;

Этот платеж отправляется в бюджет региона по месту проживания гражданина;

Этот платеж отправляется в бюджет региона по месту проживания гражданина; Существуют некоторые послабления, когда сумма налога уменьшается, либо компания освобождается от уплаты. Как правило, речь идет о некоммерческих организациях, а также о компаниях, которые важны для региона. Сумма высчитывается за год, она поступает в бюджет региона;

Существуют некоторые послабления, когда сумма налога уменьшается, либо компания освобождается от уплаты. Как правило, речь идет о некоммерческих организациях, а также о компаниях, которые важны для региона. Сумма высчитывается за год, она поступает в бюджет региона; Это достаточно небольшой процент. Европейцы платят гораздо больше;

Это достаточно небольшой процент. Европейцы платят гораздо больше; Большая часть налогов формируется из предпринимательской деятельности. Подоходные налоги остаются небольшими.

Большая часть налогов формируется из предпринимательской деятельности. Подоходные налоги остаются небольшими.

Такое происходит, когда работодатель, как налоговый агент, удерживает НДФЛ из зарплаты работников, перечисляет его в бюджет, а затем отчитывается налоговым органам о выплатах физлицу и удержанном налоге. Ежеквартально, в течение месяца, следующего за отчетным кварталом, в ИФНС представляется форма 6-НДФЛ, где работодатель показывает обобщенные суммы доходов и налога, а по окончании года, в срок до 1 апреля, сдаются справки 2-НДФЛ со сведениями о доходах и удержанном налоге по каждому физлицу. Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.

Такое происходит, когда работодатель, как налоговый агент, удерживает НДФЛ из зарплаты работников, перечисляет его в бюджет, а затем отчитывается налоговым органам о выплатах физлицу и удержанном налоге. Ежеквартально, в течение месяца, следующего за отчетным кварталом, в ИФНС представляется форма 6-НДФЛ, где работодатель показывает обобщенные суммы доходов и налога, а по окончании года, в срок до 1 апреля, сдаются справки 2-НДФЛ со сведениями о доходах и удержанном налоге по каждому физлицу. Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.