Бывший министр экономики России назвал лучший способ вложить деньги

https://ria.ru/20210416/vklady-1728573637.html

Бывший министр экономики России назвал лучший способ вложить деньги

Бывший министр экономики России назвал лучший способ вложить деньги — РИА Новости, 16.04.2021

Бывший министр экономики России назвал лучший способ вложить деньги

Бывший министр экономики России Андрей Нечаев посоветовал вкладывать деньги в ценные бумаги. Об этом он рассказал в интервью URA.RU. РИА Новости, 16.04.2021

2021-04-16T13:39

2021-04-16T13:39

2021-04-16T15:00

общество

андрей нечаев

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/04/01/1603752750_0:207:3072:1935_1920x0_80_0_0_9129066dcb549f2684a8993fc4c5c7ec.jpg

МОСКВА, 16 апр — РИА Новости. Бывший министр экономики России Андрей Нечаев посоветовал вкладывать деньги в ценные бумаги. Об этом он рассказал в интервью URA.RU.По его словам, их рынок — это надежный инструмент, с помощью которого можно получить неплохие результаты.Экономист также рекомендовал вложиться в приносящие прибыль облигации, в частности ОФЗ (федерального займа), — прирост может составить более семи процентов.Вместе с тем экс-министр отметил, что спекулировать на акциях или курсе валют сложнее, чем покупать ОФЗ, поэтому этим необходимо заниматься регулярно.Он признает, что от компаний можно получить гораздо большие дивиденды, нежели от банков. По мнению Нечаева, в последнее время наблюдается переход большого количества клиентов из банков на фондовый рынок и в брокерские компании.

Об этом он рассказал в интервью URA.RU.По его словам, их рынок — это надежный инструмент, с помощью которого можно получить неплохие результаты.Экономист также рекомендовал вложиться в приносящие прибыль облигации, в частности ОФЗ (федерального займа), — прирост может составить более семи процентов.Вместе с тем экс-министр отметил, что спекулировать на акциях или курсе валют сложнее, чем покупать ОФЗ, поэтому этим необходимо заниматься регулярно.Он признает, что от компаний можно получить гораздо большие дивиденды, нежели от банков. По мнению Нечаева, в последнее время наблюдается переход большого количества клиентов из банков на фондовый рынок и в брокерские компании.

https://ria.ru/20210214/dengi-1597428111.html

https://ria.ru/20200601/1572199924.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/04/01/1603752750_341:0:3072:2048_1920x0_80_0_0_924d3c9992146d9b07dbcbae7465e4d6.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

общество, андрей нечаев

МОСКВА, 16 апр — РИА Новости. Бывший министр экономики России Андрей Нечаев посоветовал вкладывать деньги в ценные бумаги. Об этом он рассказал в интервью URA.RU.

Об этом он рассказал в интервью URA.RU.По его словам, их рынок — это надежный инструмент, с помощью которого можно получить неплохие результаты.

14 февраля, 15:48

Глава Минфина рассказал, куда вложить деньги с гарантированным доходомЭкономист также рекомендовал вложиться в приносящие прибыль облигации, в частности ОФЗ (федерального займа), — прирост может составить более семи процентов.

«Облигации многих частных компаний или негосударственные бумаги дают до восьми-девяти процентов», — подчеркнул Нечаев.

Вместе с тем экс-министр отметил, что спекулировать на акциях или курсе валют сложнее, чем покупать ОФЗ, поэтому этим необходимо заниматься регулярно.

Он признает, что от компаний можно получить гораздо большие дивиденды, нежели от банков.

По мнению Нечаева, в последнее время наблюдается переход большого количества клиентов из банков на фондовый рынок и в брокерские компании.

1 июня 2020, 02:15

Эксперт рассказал, куда можно вложить снятые в банке деньгиКуда вложить деньги, чтобы за месяц получить 10% прибыли — новости Украины, Личные деньги

на правах рекламы

Куда сегодня можно вложить деньги, чтобы за месяц получить прибыль в размере 10% и более?

Банковский депозит? Маловероятно. Далеко не во всех банках даже годовая ставка дотягивает до 10%, не говоря уже о доходе за месяц.

Далеко не во всех банках даже годовая ставка дотягивает до 10%, не говоря уже о доходе за месяц.

Инвестиции в бриллианты? Их, как правило, относят к инвестициям на перспективу, поэтому ждать от них хорошей месячной доходности бессмысленно.

Вложение средств в недвижимость? Тоже не вариант. Хотя вы, конечно, можете в течение месяца продать купленную недвижимость втридорога, но это будет разовый доход, а не регулярный заработок.

А вот над инвестициями в ПАММ – счета валютного рынка Форекс стоит задуматься всерьёз. Они не только отвечают нашему требованию высокой ежемесячной прибыли, но также являются стабильными и надёжными. Особенно, если подойти с умом к формированию своего инвестиционного портфеля, распределив средства одновременно между несколькими ПАММ – счетами такой надежной компании как Форекс-Тренд.

Давайте рассмотрим на простом примере. Допустим, что в начале месяца инвестор вложил в Форекс 3 000 долларов, по 1 000 в три ПАММ – счёта разных управляющих. Из них два трейдера берут по 50% комиссионных за свою работу, а комиссия третьего управляющего составляет 40%.

Из них два трейдера берут по 50% комиссионных за свою работу, а комиссия третьего управляющего составляет 40%.

Итак, первый ПАММ – счёт сработал за месяц с доходностью в 12%. Вы заработали 63 доллара.

Доходность второго ПАММ – счёта была на 1% меньше – 11%. Ваш доход составил 57 долларов.

Третий ПАММ – счёт был самым успешным – 30%. Следовательно, и ваша прибыль увеличилась – 178 долларов.

Ваш суммарный доход за месяц инвестиций в ПАММ – счета составил 298 долларов!

Несмотря на то, что мы намеренно для удобства восприятия округлили все числа, убрав десятые и сотые, тем не менее, сумма инвесторского дохода впечатляющая! И это не предел, а рядовой показатель заработка среднего инвестора!

Безусловно, всё новое – пугает. И если вы – новичок в деле инвестирования на Форексе, то эксперты советуют начинать с минимальных сумм. И даже если вы можете позволить себе вложить не более 1 000 долларов, постарайтесь и эти деньги распределить между несколькими управляющими с разной стратегией ведения торговли. Не нужно изобретать велосипед, пытаясь получить от вложенных денег всё и сразу. Используйте те готовые решения, которые уже доказали свою эффективность. И постепенно вы сами придёте к выводу, что комфортнее, проще и прибыльнее инвестиций, чем ПАММ – инвестиции, мир сегодня ещё не придумал!

Не нужно изобретать велосипед, пытаясь получить от вложенных денег всё и сразу. Используйте те готовые решения, которые уже доказали свою эффективность. И постепенно вы сами придёте к выводу, что комфортнее, проще и прибыльнее инвестиций, чем ПАММ – инвестиции, мир сегодня ещё не придумал!

Источник http://investbag.com/

Справка

ООО Форекс Тренд (г. Запорожье) имеет лицензию НКЦБФР на право ведения деятельности по торговле ценными бумагами (брокерскую деятельность) № 534293 от 22.07.2010.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Куда вложить деньги: лучшие варианты для инвестиций

Куда вложить деньги, чтобы в дальнейшем получить прибыль? Инвестируйте в какой-либо ценный объект или бизнес-проект, что позволит увеличить активы (имущество, способное стать источником постоянного пассивного дохода). Тем не менее, вместо активов люди склонны накапливать пассивные сбережения (например, личное авто). При этом большинство состоятельных людей основную часть свободных денег тратит на потенциально прибыльные бумаги и объекты.

При этом большинство состоятельных людей основную часть свободных денег тратит на потенциально прибыльные бумаги и объекты.

В PR-материале для MC Today основательница контент-студии Юлия Письменная собрала информацию о перспективных вариантах инвестирования в Украине и о том, как это правильно делать.

Правила грамотного вложения средств

Инвестиции в Украине сопряжены с высокой степенью риска из-за мошенников, недоработки проектов и нестабильной экономики.

Вот основные правила, которых нужно придерживаться при капиталовложениях:

- Не ожидайте быстрой прибыли, особенно в случае с безопасными вариантами финансовых вложений. Большинство проектов начинают приносить доход спустя несколько лет после инвестирования.

- Вкладывайте «свободные» деньги. При обилии программ кредитования малого и среднего бизнеса важно понимать, что в случае нерентабельности вложений все равно придется выплатить банку сумму займа. Зачастую она в 1,5–2 раза больше, чем объем изначального кредита.

Также нельзя выводить деньги, необходимые для поддержания уровня своего доходного бизнеса.

Также нельзя выводить деньги, необходимые для поддержания уровня своего доходного бизнеса. - Делайте вклады при стабильном и постоянном источнике дохода. Прежде чем думать, куда инвестировать деньги, стоит тщательно пересмотреть уровень своего дохода и оценить риски. Для фрилансеров и людей с непостоянным заработком рискованные инвестиции могут привести к разорению.

- Разнообразьте свои вложения (диверсификация инвестиций). Большинство экспертов экономической сферы советуют собирать пакет из разных денежных вложений. Это увеличивает шансы успешного вклада.

- Не поддавайтесь эмоциям. Объем капиталовложений может колебаться в зависимости от экономической ситуации, прибыльности предприятия, внутренних факторов на брокерских биржах и др. Не рекомендуем выводить деньги из объекта финансирования, как только возникает риск снижения доходности. Важно проанализировать причины и повлиять на них.

- Не «тяните за уши» убыточные проекты. Подъем и спад дохода от проекта – нормальное явление, и первые небольшие убытки не должны вызывать желание бросить дело.

Но если вопреки планам и расчетам вложения так и не начали окупаться спустя определенное время, проект лучше закрыть.

Но если вопреки планам и расчетам вложения так и не начали окупаться спустя определенное время, проект лучше закрыть. - Составьте инвестиционный план. Хороший вариант – застраховать объект инвестиций, что позволит компенсировать хотя бы часть финансовых потерь в экстренных ситуациях.

- Контролируйте свои деньги. Надо отслеживать финансовые потоки в проекте, своевременно принимать управленческие решения и влиять на развитие проекта.

- Не тратьте первую прибыль «на себя». Успешные инвесторы знают, что лучший способ потратить деньги, полученные от выгодной сделки, – вложить их в другой проект. Именно увеличение активов позволяет приумножить свое состояние в перспективе.

Советы экспертов

Принимая решение, куда вложить деньги в Украине, стоит прислушаться к рекомендациям экономистов и опытных инвесторов. Вот они:

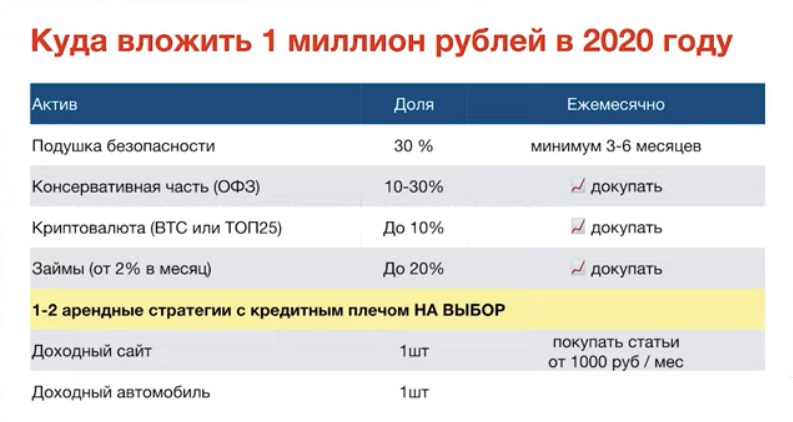

- У вас должна быть подушка «финансовой безопасности» в сфере инвестиций. Около 30% от суммы вложений должны приносить 100% дохода.

Варианты: покупка недвижимости, депозит или приобретение драгоценных металлов.

Варианты: покупка недвижимости, депозит или приобретение драгоценных металлов. - Создайте новые источники пассивного дохода. При возможности лучше не останавливаться на вложении в 1-2 прибыльных проекта, а инвестировать «свободные» деньги, полученные от успешных сделок, в новые перспективные объекты.

- Тщательно изучите объект вложения. Это поможет избежать ловушек мошенников и даст понимание того, как исправить ситуацию, если объект инвестиций перестанет быть доходным или станет убыточным.

Основные виды инвестиций

Финансовые вложения – это не всегда прямая взаимосвязь «деньги – деньги», хотя грамотные капиталовложения позволяют так или иначе окупить себя и принести ощутимую выгоду для инвестора.

Принято выделять:

- Прямые инвестиции. Подразумевают один крупный денежный вклад в конкретный проект (депозит, недвижимость, бизнес).

- Портфельные инвестиции. Вложения делаются сразу по нескольким направлениям, что позволяет создать портфель (подборка потенциально прибыльных по мнению инвестора проектов).

- Интеллектуальные (венчурные) инвестиции. Средства, которые вкладываются в развитие и популяризацию новых технологий (например, в стартапы), разработку интернет-ресурсов, приложений и программ.

- Нефинансовые инвестиции. Это посещение курсов и семинаров, повышение квалификации, обучение новым видам востребованных специальностей, то есть вклад в свое образование.

В зависимости от доходности различают следующие инвестиции:

- Малодоходные. Инвестиции с низким уровнем риска и почти 100-процентной гарантией получения прибыли: депозитные вклады, инвестиции в золото и другое.

- Средней доходности. Вложения, при которых риск получения прибыли составляет от 50%. Единственное исключение – долгосрочное инвестирование в недвижимость, которое после возврата вложенных ресурсов будет приносить хороший доход. Также есть возможность перепродать объект на 50-100% дороже изначальной стоимости. К средней доходности относят и вложения в паевые инвестиционные фонды.

- Высокодоходные. Успешные стартапы, бизнес, фонды частного кредитования. В этом случае есть возможность получать высокий доход (для некоторых интеллектуальных видов собственности – до 1000%). Успех проекта зависит от слаженной командной работы, умения правильно направить денежные потоки и рассказать людям о своем продукте или услуге. Также ваш продукт должен быть для покупателя более выгодным, чем у конкурентов. Даже небольшие погрешности могут привести к нерентабельности таких вложений.

Куда вложить деньги в Украине?

Эффективные инвестиции подразумевают не только окупаемость, но и заработок.

Куда можно вложить небольшие деньги в Украине, чтобы не столкнуться с обесцениванием?

- Золото и ценные металлы. Такие вложения не подвержены обесцениванию, как гривна.

- Иностранные валюты. Традиционно для вложений выбирают валюту со стабильным курсом: доллары, евро или швейцарские франки.

- Биржи частного кредитования, облигации, паевые фонды.

Они позволяют не только проинвестировать стартапы или бизнес-идеи других людей, но и получить часть ценных бумаг при отсутствии больших сумм. Такой вариант нельзя назвать надежным, поэтому вкладывать лучше не более 10% «свободных» денег.

Они позволяют не только проинвестировать стартапы или бизнес-идеи других людей, но и получить часть ценных бумаг при отсутствии больших сумм. Такой вариант нельзя назвать надежным, поэтому вкладывать лучше не более 10% «свободных» денег.

Вложения в бизнес

В какой бизнес лучше вложить деньги в Украине? Если вы приняли решение открыть свое дело, заранее изучите рынок и просчитайте все риски.

Вкладывать деньги можно в свое дело (активный доход, когда инвестор — предприниматель) или в уже существующие проекты (инвестор становится соучредителем). Если направление выбрано верно, а конкурентная среда не агрессивна, доходность бизнеса может достигать 100%.

К недостаткам относятся постоянные колебания доходности, нерентабельность из-за сильной конкуренции или по другим причинам и зависимость дохода от государственных решений (законы о налогообложении предпринимателей, налогов на работников предприятия и пр.).

Для грамотного ведения бизнеса нужно:

- иметь четкий бизнес-план, где будут рассмотрены условия конкуренции и рынка в целом, потребности людей, которым предлагается услуга или товар и т.

д.;

д.; - ориентироваться в управлении денежными потоками;

- регулярно узнавать об актуальных тенденциях, которые смогут привлечь потенциальных клиентов;

- хорошо разбираться в законодательной базе страны, специфике налогообложения предприятий и т.д.

Инвестирование в недвижимость

Самый безопасный способ капиталовложения с последующим получением прибыли. Инвестиции в недвижимость точно позволят сохранить хотя бы часть вложенных ресурсов, так как даже в кризис объект не обесценится полностью. К основным преимуществам вложений в недвижимость можно отнести:

- уверенность в рентабельности инвестиций, чего не бывает при вкладах в акции и ценные бумаги;

- возможность постоянного дохода в долгосрочной перспективе, т.к. недвижимость растет в цене;

- высокий спрос на аренду помещений;

- надежность капиталовложения, так как отнять жилье у человека, если оно оформлено по всем правилам, практически невозможно.

Доход от недвижимости можно получить двумя способами.

Во-первых, спекулятивно. Сделав минимальный ремонт, перепродать недвижимость на пике спроса по большей цене. Во-вторых, купленный объект можно сдавать в аренду.

Инвестировать можно в жилую, коммерческую, загородную недвижимость, а также в паи.

Высокая рентабельность – у жилой недвижимости, особенно в крупных городах, ведь за счет туристов спрос на квартиры в аренду всегда высокий. При этом выгоднее всего вкладывать деньги в строящиеся объекты, когда стоимость квадратных метров минимальная.

Положительно на стоимости жилой недвижимости сказывается месторасположение, транспортная доступность, инфраструктура района и др. Также сейчас на рынке новая тенденция – возведение полифункциональных комплексов, где можно жить, отдыхать, работать и развлекаться. Яркий пример — инновационный район RYBALSKY.

Несмотря на обилие преимуществ, важно помнить о недостатках вложения в недвижимость:

- есть недобросовестные застройщики, которые ведут строительные работы без необходимой проектной документации;

- требуется вложение немаленьких сумм;

- для перепродажи и переоформления недвижимости надо потратить некоторое время, хотя объекты в Киеве обычно отличаются высоким спросом.

Вложения в ПАММ-счета

Возможность вкладывать на рынке «Форекс» частным лицам появилась 10 лет назад. Сейчас это направление получило активное развитие. Деньги переходят в управление трейдеров «Форекс», которые благодаря выгодной перепродаже валюты на ПАММ-серверах получают доход.

Достоинство ПАММ-системы – доступный стартовый взнос: от 100 долларов. Для системы характерна высокая доходность – от 50% годовых. При рискованных спекуляциях можно заметно приумножить доход. Еще один плюс – возможность контролировать изменения ситуации онлайн. При этом инвестор не обязан вникать в тонкости, этим занимаются трейдеры. Можно делать вклады на разных площадках, что позволяет снизить риск.

Среди недостатков – надо контролировать трейдера и знать основы системы «Форекс». При выгодных сделках доход инвестора облагается комиссией за услуги трейдера, которая может достигать 70%.

При этом нельзя идти на поводу у своего азарта, решения должны приниматься взвешенно. Вклады в ПАММ-счета являются инвестициями с высоким уровнем риска. К тому же, инвестор может нарваться на мошенников. Поэтому перед вложением нужно внимательно изучить информацию о компании. В первую очередь обратите внимание на стаж ее работы, а также мнение пользователей и экспертов.

Вклады в ПАММ-счета являются инвестициями с высоким уровнем риска. К тому же, инвестор может нарваться на мошенников. Поэтому перед вложением нужно внимательно изучить информацию о компании. В первую очередь обратите внимание на стаж ее работы, а также мнение пользователей и экспертов.

Инвестирование в стартапы

Относительно новый вид высокодоходных инвестиций. Это вложение денег в абсолютно новый бизнес-план. Часто стартапы используют для популяризации и продвижения современных изобретений, которые прежде не были представлены на рынке.

Преимущество стартапов состоит в том, что при участии нескольких инвесторов сумма вклада может быть весьма небольшой. Еще один плюс: можно получать доход пассивно, а можно включаться в процесс реализации стартапа. При успешном запуске проект способен приносить сверхприбыль (вплоть до 1000%).

Недостатки очевидны: необходимость постоянно контролировать процесс развития стартапа, длительный период развития проекта и очень высокий риск потерять вложения, если проект не удастся популяризовать на рынке.

Вложения в «хайпы»

Это инвестиции в разные финансовые пирамиды. Инвестор получает доход за счет средств других вкладчиков. Если момент выбран правильно, доходность может достигать 1–3% в сутки.

При этом надо постоянно контролировать развитие финансовой пирамиды, чтобы не пропустить момент пика и забрать свой вклад. В то же время такие вложения сопряжены с высоким риском. Мы рекомендуем тщательно продумать объем инвестиций, чтобы в случае неудачи безболезненно попрощаться со вложенными средствами.

Вложения в саморазвитие

Вклад в самообразование тоже может повысить ваш доход.

Сейчас спросом пользуются курсы в сфере IT, где учат разработке приложений для смартфонов, графическому дизайну и другим направлениям. Имея такие навыки, можно подрабатывать в выбранной отрасли или запустить собственный проект.

Одно из преимуществ – возможность реализовать свой творческий потенциал и получить хороший доход от деятельности, которая приносит удовольствие. Но есть и негативная сторона – на саморазвитие тоже надо тратить деньги и время. Однако специалисты, способные качественно выполнять работу, всегда востребованы и могут претендовать на достойную зарплату.

Но есть и негативная сторона – на саморазвитие тоже надо тратить деньги и время. Однако специалисты, способные качественно выполнять работу, всегда востребованы и могут претендовать на достойную зарплату.

Инвестиции в драгоценности

Драгоценные металлы не обесцениваются, такие инвестиции популярны в Украине. Поскольку природные ресурсы истощаются, цена на драгоценные металлы постепенно увеличивается.

При этом лучше всего вкладывать в банковское золото, так как к нему не добавляют примеси, как в ювелирные украшения. Также стоит обратить внимание на антикварные изделия.

При покупке новых украшений необходимо оплатить услуги ювелира (до 30% от общей стоимости). В случае приобретения банковского золота надо учитывать 18-процентный налог и позаботиться о сохранности (обычно это подразумевает плату за хранение в банке).

Грамотные вложения – ключ к финансовой стабильности. Вместе с тем большинство вариантов инвестирования рискованные. Ситуация часто усугубляется большим количеством мошенников.

Если вы не хотите рисковать сбережениями, стоит выбрать надежный вариант капиталовложений. Рациональное решение – приобрести жилую недвижимость в крупных городах, чтобы потом перепродать или сдать ее в аренду.

Показатели финансового состояния компании: что необходимо знать инвестору

Инвесторам, которые вкладывают собственные финансовые средства в активы с целью получения прибыли, необходимо объективно оценить перспективы инвестиций. Чтобы принять решение о том, стоит ли вкладываться в то или иное предприятие, недостаточно просто зайти на сайт, прочитать описание его деятельности. Нужно разбираться в положении, перспективах компании, учитывать ее стоимость, быть в курсе ключевых внутрикорпоративных событий. Для этого инвестор должен изучить финансовые показатели организации.

Финансовые показатели – это цифры, за которыми нужно внимательно следить, чтобы регулярно получать отдачу от инвестиций. Каждый бизнес имеет специфические показатели, однако есть и общие, актуальные для всех организаций.

Инвестор должен уметь выбирать компании для выгодного вложения капитала. Для совершения операций ему нужен брокерский счет с суммой, которую он готов инвестировать.

Фондовые рынки нужно рассматривать как источники пассивного дохода. В качестве основного выбирают другие направления.

Правила разумного вложения средств:

- Не заниматься спекуляцией (не пытаться заработать на сиюминутном колебании цен).

- Не гнаться за быстрой прибылью (слишком высок риск быстрой потери средств).

- Не торговать на ценах на нефть или новостях (слишком рискованно).

- Заниматься тщательным исследованием финансовых показателей (лучше с привлечением экспертов).

- Не пытаться заработать на падении ценных бумаг.

- Не покупать акции одной компании более чем на 15% от портфеля — нужно распределить риски.

- Выручка.

Выручка – это денежные средства, которые поступили на счет или в кассу компании за определенный промежуток времени (день, месяц, квартал, год). Этот показатель отражает финансовый результат выполненных обязательств перед клиентом.

Показатель можно учитывать только в том случае, когда право на товар или услугу полностью перешло к клиенту. Например, покупатель может вернуть продукт ненадлежащего качества в течение 14 дней после покупки, значит деньги от поставки учитываются после окончания этого срока.

Самый легкий способ постоянно контролировать выручку – отслеживать продажи продукта. Показатель можно разложить еще на два: средний чек и количество клиентов. Это позволяет определить факторы, влияющие на подъем или спад продаж. Например, если средний чек, выручка выросли, то выгодно продавать более дорогие товары. Если выручка, количество клиентов снизились, то нужно вкладывать средства в рекламу, привлекать новых покупателей.

- Прибыль.

Прибыль – это показатель, который отражает разницу между выручкой и расходами. Из денег на счете организации нужно заплатить аренду, коммунальные платежи, заказать товары, выполнить долговые обязательства.

Чтобы понять, выйдет ли компания в плюс, нужно построить финансовую модель бизнеса, в которой прописать убыток, точку безубыточности и, наконец, получение прибыли. Руководство должно планировать прибыль в соответствии с будущими расходами.

- Чистый поток финансовых средств.

Чистый поток денег – это разница между доходами и расходами за определенный промежуток времени. Показатель отражает то, зарабатывает компания деньги или тратит. Для инвесторов важнее движение денежных средств, чем прибыль, так как оно демонстрирует реальное состояние предприятия. Например, отрицательный денежный поток говорит о кризисе, периоде перестройки в организации.

Если не следить за чистым потоком, не заниматься планированием финансов, то появляется риск кассовых разрывов.

- Точка безубыточности.

Это объем выручки и производства, при котором все расходы будут компенсироваться. Каждая денежная сумма после прохождения точки безубыточности — это прибыль. Для подсчета этой точки нужно знать три показателя: выручку, переменные и постоянные издержки.

Постоянные издержки (затраты) не зависят от объема выпущенной продукции (аренда помещения, плата за коммунальные услуги, зарплата персонала). Переменные – это те расходы, которые напрямую связаны с объемом товаров (например, оплата доставки, покупка сырья и т. д.).

Показатель ТБУ нужно рассчитывать регулярно, например, каждый месяц.

- Оборотный капитал.

Оборотный капитал – это активы компании, за счет которых происходит финансирование ее деятельности. Положительный показатель означает, что заемных средств мало, бизнес существует за счет собственных финансов. Отрицательный – что предприятие финансируется за счет кредитов.

Отрицательный оборотный капитал позволяет бизнесу расти быстрее, но одновременно с этим увеличивает риски. В долгосрочной перспективе компания должна стремиться к положительному оборотному капиталу, чтобы самостоятельно покрывать все расходы, без привлечения платных финансовых средств.

Этот показатель нужно отслеживать каждый месяц.

- Стоимость компании.

Для определения стоимость компании/ее акций используются мультипликаторы – показатели, которые позволяют сравнить предприятия, работающие в одной отрасли. Например, P/E отражает отношение рыночной капитализации к чистой прибыли за последний год. Он показывает, за сколько лет вложения инвестора окупятся.

Для отражения недооцененных ценных бумаг используют P/BV – отношение цены к стоимости чистых активов. Он показывает, сколько инвестору придется платить за чистые активы компании.

- Рост бизнеса.

Для инвесторов важна не только цена акций, но и возможности компании в будущем. Выявить перспективные предприятия не так просто, поэтому обращают внимание на финансовые показатели. Можно оценивать динамику чистой прибыли, долговой нагрузки, рентабельности бизнеса.

Выявить перспективные предприятия не так просто, поэтому обращают внимание на финансовые показатели. Можно оценивать динамику чистой прибыли, долговой нагрузки, рентабельности бизнеса.

- Для оценки используют отношение чистого долга к EBITDA. Чистый долг – это совокупный долг компании минус активы и денежные средства. Показывает, сколько лет понадобится, чтобы погасить свои долговые обязательства.

- EV/EBITDA отражает стоимость компании с учетом долговых обязательств, и за какой период эта стоимость окупится, без расходов и амортизации.

- ROE показывает рентабельность капитала организации. Чем этот параметр выше, тем более эффективно работает компания.

- Рентабельность капитала.

Показывает, насколько эффективно будут использоваться деньги, которые инвестор вложил в бизнес. Если рентабельность снижается, то финансовые средства перестают быть такими эффективными, как раньше. Ориентируясь на этот показатель, инвесторы решают, имеет ли смысл вкладывать в бизнес еще больше.

- Рентабельность по операционной прибыли.

Показывает, сколько вы получаете прибыли после оплаты постоянных и переменных издержек. Рентабельность отражает то, насколько эффективно компания управляет операционными процессами. Если этот показатель отрицательный, то в бизнесе что-то идет не так.

Для оценки рентабельности по операционной прибыли инвесторы сравнивают компании с конкурирующими фирмами и делают выводы об эффективном ведении деятельности.

- Эффективность персонала.

Показывает, во сколько предприятию обходятся сотрудники и как они влияют на общий финансовый результат бизнеса. Оценивая выручку и прибыль на каждого работника, доли административного, производственного и коммерческого фонда оплаты труда в выручке, можно отследить динамику эффективности персонала.

- Финансовая отчетность компании.

Все публичные фирмы, которые занимаются торговлей на биржах, обязаны публиковать свои финансовые результаты раз в квартал. Отчеты размещаются на официальном сайте компании или на одном из специализированных ресурсов. Отчетность РСБУ предназначается для налоговых служб, МСФО – для инвесторов. Последних должны интересовать две статьи:

Отчеты размещаются на официальном сайте компании или на одном из специализированных ресурсов. Отчетность РСБУ предназначается для налоговых служб, МСФО – для инвесторов. Последних должны интересовать две статьи:

- Отчет о финансовом положении предприятия.

- Отчет о прибылях и убытках.

Изучив эту информацию, можно узнать, есть ли у компании прибыль и каков ее размер; есть ли у нее долг и растет ли он; а также определить отношение к собственным средствам. В результате можно сделать вывод о том, нравится ли вам деятельность компании, готовы ли вы вкладывать в нее.

Инструменты RefinitivRefinitiv предлагает надежную информацию о финансовых показателях компаний от Reuters Fundamentals и Worldscope Fundamentals.

Reuters Fundamentals – это наиболее полная база финансовых данных с 1980-х годов, которая охватывает 99% рынков. Вы сможете получить доступ к показателям более чем 90 000 компаний.

Worldscope Fundamentals – глобальная статистика, которая позволяет получать стандартизированные и исходные данные, расчетные финансовые показатели, информацию о ценных бумагах, руководителях от более чем 85 000 эмитентов.

Преимущества работы с Refinitiv:

- Обширные исторические данные с начала 1980-х годов: о директорах и должностных лицах, корпоративных событиях, активах и структуре организаций, сделках.

- Стандартизированные и исходные данные о компаниях для более глубокого анализа. Они позволяют отслеживать всю историю изменений.

- Дифференциация моделей. Вы сможете измерить эффективность бенчмарками по 15 отраслям, основанными на отраслевых метриках.

- Удобная доставка данных в любых форматах, включая прямые фиды, десктоп и веб-сервисы.

Кроме самой полной и точной информации мы обеспечим вам доступ к сообществу профессионалов финансовых рынков (более 300 000 участников) для обмена опытом.

Десять вещей, которые следует учесть, прежде чем принимать инвестиционное решение

Инвестируйте с умом: введение в паевые инвестиционные фонды. В этой публикации объясняются основы инвестирования паевых инвестиционных фондов, как работают паевые инвестиционные фонды, какие факторы следует учитывать перед инвестированием и как избежать распространенных ошибок.

/investor/pubs/inwsmf.htm

Финансовая навигация в текущей экономике: десять вещей, которые следует учесть, прежде чем принимать инвестиционные решения

Учитывая недавние рыночные события, у вас может возникнуть вопрос, следует ли вам вносить изменения в свой инвестиционный портфель.Управление по обучению и защите инвесторов SEC обеспокоено тем, что некоторые инвесторы, в том числе охотники за скидками и продавцы матрасов, принимают быстрые инвестиционные решения, не учитывая свои долгосрочные финансовые цели. Хотя мы не можем рассказать вам, как управлять своим инвестиционным портфелем во время нестабильного рынка, мы выпускаем это Уведомление для инвесторов, чтобы дать вам инструменты для принятия обоснованного решения. Прежде чем принимать какое-либо решение, рассмотрите следующие важные области:

1. Составьте личную финансовую дорожную карту.

Прежде чем принимать какое-либо решение об инвестировании, сядьте и честно взгляните на свое финансовое положение в целом, особенно если вы никогда раньше не составляли финансовый план.

Первый шаг к успешному инвестированию — это определение своих целей и толерантности к риску — самостоятельно или с помощью финансового профессионала. Нет никакой гарантии, что вы заработаете деньги на своих инвестициях. Но если вы получите факты о сбережениях и инвестировании и будете следовать разумному плану, вы сможете получить финансовую безопасность на протяжении многих лет и пользоваться преимуществами управления своими деньгами.

2. Оцените свою зону комфорта при принятии риска.

Все инвестиции связаны с определенной степенью риска. Если вы собираетесь покупать ценные бумаги, такие как акции, облигации или паевые инвестиционные фонды, перед инвестированием важно понять, что вы можете потерять часть или все свои деньги. В отличие от вкладов в банках, застрахованных FDIC, и кредитных союзах, застрахованных NCUA, деньги, которые вы вкладываете в ценные бумаги, обычно не застрахованы на федеральном уровне. Вы можете потерять свою основную сумму, то есть сумму, которую вы вложили. Это верно, даже если вы покупаете инвестиции через банк.

Это верно, даже если вы покупаете инвестиции через банк.

Вознаграждение за риск — это потенциал для большей отдачи от инвестиций. Если у вас есть финансовая цель с длительным временным горизонтом, вы, вероятно, заработаете больше денег, осторожно инвестируя в категории активов с большим риском, такие как акции или облигации, вместо того, чтобы ограничивать свои инвестиции активами с меньшим риском, такими как эквиваленты денежных средств. С другой стороны, вложение исключительно в денежные вложения может быть подходящим для краткосрочных финансовых целей.Основная проблема для физических лиц, вкладывающих средства в эквиваленты денежных средств, — это риск инфляции, то есть риск того, что инфляция превысит темп и снизит доходность с течением времени.

Депозиты, застрахованные на федеральном уровне, в банках и кредитных союзах — Если вы не уверены, что ваши депозиты полностью обеспечены доверием и доверием правительства США, это легко выяснить. Чтобы узнать о банковских счетах, перейдите на сайт www. myfdicinsurance.gov. Для счетов кредитных союзов перейдите по адресу http://webapps.ncua.gov/Ins/.

myfdicinsurance.gov. Для счетов кредитных союзов перейдите по адресу http://webapps.ncua.gov/Ins/.

3.Рассмотрите подходящий набор инвестиций.

Включая в портфель категории активов с доходностью от инвестиций, которые меняются вверх и вниз при различных рыночных условиях, инвестор может помочь защититься от значительных убытков. Исторически сложилось так, что доходность трех основных категорий активов — акций, облигаций и денежных средств — не менялась одновременно вверх и вниз. Рыночные условия, которые приводят к хорошему росту одной категории активов, часто приводят к тому, что другая категория активов имеет среднюю или низкую доходность.Инвестируя более чем в одну категорию активов, вы уменьшите риск потери денег, и общая доходность вашего портфеля будет более плавной. Если инвестиционная доходность одной категории активов упадет, вы сможете противодействовать своим убыткам в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Кроме того, распределение активов важно, потому что оно оказывает большое влияние на то, достигнете ли вы своей финансовой цели. Если вы не включите в свой портфель достаточный риск, ваши инвестиции могут не принести достаточно большой доход для достижения вашей цели.Например, если вы делаете сбережения для долгосрочной цели, такой как выход на пенсию или обучение в колледже, большинство финансовых экспертов согласны с тем, что вам, вероятно, потребуется включить в свой портфель хотя бы некоторые акции или паевые инвестиционные фонды.

Фонды жизненного цикла — Чтобы приспособить инвесторов, которые предпочитают использовать одну инвестицию для сбережений для определенной инвестиционной цели, например для выхода на пенсию, некоторые компании взаимных фондов начали предлагать продукт, известный как «фонд жизненного цикла». Фонд жизненного цикла — это диверсифицированный паевой инвестиционный фонд, который автоматически переходит к более консервативному сочетанию инвестиций по мере приближения определенного года в будущем, известного как его «плановая дата». «Инвестор фонда жизненного цикла выбирает фонд с правильной целевой датой на основе его или ее конкретной инвестиционной цели. Затем менеджеры фонда принимают все решения о распределении активов, диверсификации и ребалансировке. Определить фонд жизненного цикла легко, потому что его название вероятно, будет относиться к его целевой дате. Например, вы можете увидеть фонды жизненного цикла с такими названиями, как « Portfolio 2015 », « Retirement Fund 2030 » или « Target 2045 ».

«Инвестор фонда жизненного цикла выбирает фонд с правильной целевой датой на основе его или ее конкретной инвестиционной цели. Затем менеджеры фонда принимают все решения о распределении активов, диверсификации и ребалансировке. Определить фонд жизненного цикла легко, потому что его название вероятно, будет относиться к его целевой дате. Например, вы можете увидеть фонды жизненного цикла с такими названиями, как « Portfolio 2015 », « Retirement Fund 2030 » или « Target 2045 ».

4.Будьте осторожны, вкладывая большие средства в акции работодателя или отдельные акции.

Один из наиболее важных способов снизить риски инвестирования — это диверсифицировать ваши вложения. Здравый смысл: не кладите все яйца в одну корзину. Выбрав правильную группу инвестиций в категории активов, вы сможете ограничить свои потери и уменьшить колебания доходности инвестиций, не жертвуя слишком большой потенциальной прибылью.

Вы подвергнетесь значительному инвестиционному риску, если вложите значительные средства в акции своего работодателя или любые отдельные акции. Если акции будут плохо себя вести или компания обанкротится, вы, вероятно, потеряете много денег (и, возможно, свою работу).

Если акции будут плохо себя вести или компания обанкротится, вы, вероятно, потеряете много денег (и, возможно, свою работу).

5. Создать и поддерживать резервный фонд.

Большинство умных инвесторов вкладывают достаточно денег в сберегательный продукт, чтобы покрыть чрезвычайную ситуацию, например, внезапную безработицу. Некоторые следят за тем, чтобы у них было до шести месяцев своего дохода в виде сбережений, чтобы они знали, что они будут абсолютно рядом, когда они им понадобятся.

6. Выплата долга по кредитной карте с высокой процентной ставкой.

Нигде не существует инвестиционной стратегии, которая окупалась бы так же хорошо или с меньшим риском, чем простое погашение всей вашей задолженности с высокими процентами. Если у вас есть задолженность по кредитным картам с высокой процентной ставкой, самое разумное, что вы можете сделать при любых рыночных условиях, — это как можно быстрее полностью погасить остаток.

7. Рассмотрите усреднение долларовой стоимости.

С помощью инвестиционной стратегии, известной как «усреднение долларовой стоимости», вы можете защитить себя от риска вложить все свои деньги в неподходящее время, следуя последовательной схеме добавления новых денег к своим инвестициям в течение длительного периода времени.Делая регулярные инвестиции с одинаковой суммой денег каждый раз, вы будете покупать больше инвестиций, когда их цена низкая, и меньше инвестиций, когда их цена высока. Лица, которые обычно вносят единовременный взнос на индивидуальный пенсионный счет либо в конце календарного года, либо в начале апреля, могут захотеть рассмотреть «усреднение долларовых затрат» в качестве инвестиционной стратегии, особенно на нестабильном рынке.

8. Воспользуйтесь «бесплатными деньгами» от работодателя.

Во многих пенсионных планах, спонсируемых работодателем, работодатель будет компенсировать часть или все ваши взносы. Если ваш работодатель предлагает пенсионный план, а вы не вносите достаточно, чтобы получить максимальную отдачу от вашего работодателя, вы упускаете «бесплатные деньги» на свои пенсионные сбережения.

Держите деньги в рабочем состоянии — В большинстве случаев план на рабочем месте является наиболее эффективным способом накопления на пенсию. Тщательно обдумайте возможные варианты, прежде чем брать деньги по пенсионному плану.В частности, избегайте использования дебетовой карты 401 (k), кроме как в крайнем случае. Деньги, которые вы занимаете сейчас, уменьшат сбережения, которые могут расти с годами, и, в конечном итоге, то, что у вас будет, когда вы выйдете на пенсию. Кроме того, если вы не погасите ссуду, вы можете заплатить федеральный подоходный налог и штрафы.

9. Время от времени рассматривайте возможность ребалансировки портфеля.

Ребалансировка возвращает ваш портфель к исходной структуре распределения активов. Путем ребалансировки вы убедитесь, что в вашем портфеле не слишком много внимания уделяется одной или нескольким категориям активов, и вернете свой портфель к комфортному уровню риска.

Придерживайтесь своего плана: покупайте дешево, продавайте дорого — Перенести деньги из категории активов, когда она хорошо работает, в пользу категории активов, которая работает плохо, может быть нелегко, но это может быть мудрым шагом. Урезая текущих «победителей» и добавляя больше текущих так называемых «проигравших», ребалансировка вынуждает вас покупать дешево и продавать дорого.

Урезая текущих «победителей» и добавляя больше текущих так называемых «проигравших», ребалансировка вынуждает вас покупать дешево и продавать дорого.

Вы можете перебалансировать свой портфель на основе календаря или ваших инвестиций. Многие финансовые эксперты рекомендуют инвесторам перебалансировать свои портфели через регулярные промежутки времени, например, каждые шесть или двенадцать месяцев.Преимущество этого метода в том, что календарь является напоминанием о том, когда вам следует подумать о перебалансировке. Другие рекомендуют перебалансировать только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши вложения сообщают вам, когда проводить ребалансировку. В любом случае, перебалансировка работает лучше всего, если выполняется относительно нечасто.

10. Избегайте обстоятельств, которые могут привести к мошенничеству.

Мошенники тоже читают заголовки. Часто они используют широко разрекламированные новости, чтобы заманить потенциальных инвесторов и сделать их «возможность» более законной. Комиссия по ценным бумагам и биржам рекомендует задавать вопросы и проверять ответы из объективного источника, прежде чем вкладывать средства. Всегда не торопитесь и поговорите с надежными друзьями и членами семьи, прежде чем инвестировать.

* * *

Для получения более подробной информации по темам, обсуждаемым в данном Уведомлении для инвесторов, ознакомьтесь со следующими материалами:

http: // www.sec.gov/investor/pubs/tenthingstoconsider.htm

7 способов инвестировать для получения дохода: типы активов, преимущества, риски

- Цель инвестирования с целью получения дохода — создать надежный денежный поток от ваших активов с низким уровнем риска.

- Активы с общим инвестиционным доходом включают в себя акции, приносящие дивиденды, облигации, недвижимость, аннуитеты, CD и счета денежного рынка.

- Хотя они традиционно связаны со старыми инвесторами, любой портфель должен включать в себя активы, приносящие доход.

- Посетите справочную библиотеку Insider Investing Reference, чтобы узнать больше .

Вы можете разделить инвесторов на два основных типа.Есть те, кто хочет признательности, то есть вкладывает средства в рост. А есть те, кто просит о своих активах «покажите мне деньги — сейчас».

Мы называем второй тип доходными инвесторами. Инвестирование доходов включает создание портфеля с использованием дивидендных акций, облигаций, недвижимости и других активов, предназначенных для регулярного генерирования денежных средств.

При доходном инвестировании после покупки актива больше нечего делать. Это пассивное инвестирование по принципу «купи и держи» в лучшем виде.

Существует несколько типов активов инвестиционного дохода и способов инвестирования для получения дохода. Вот краткое изложение наиболее распространенных.

1. Дивидендные акции

Что это такое: Дивидендные акции выпускаются компаниями, которые производят денежные выплаты на акцию, как правило, ежеквартально, в зависимости от того, насколько хорошо работает компания. Два основных типа дивидендных акций называются обыкновенными и привилегированными.

Как они работают: Дивиденды по обыкновенным акциям устанавливаются советом директоров компании каждый квартал. Вы не будете знать сумму или даже будет ли выплата дивидендов, пока правление не примет решения.

Дивиденды по привилегированным акциям являются более регулярными: заранее определенные фиксированные выплаты в течение определенного периода времени. Кроме того, держатели привилегированных акций получают свои дивиденды до того, как акционеры обыкновенных акций получают свои дивиденды.

Хотя дивиденды по обыкновенным акциям более рискованные, вы можете получить больше.Дивиденды по привилегированным акциям менее рискованны, но в целом ниже.

Что нужно знать: Наиболее последовательные и хорошие плательщики дивидендов, как правило, принадлежат к акциям «голубых фишек», то есть из крупных, устоявшихся корпораций.

Как определить, хороший ли дивиденд? Смотрите не только на сумму в долларах, но и на дивидендная доходность : то есть годовой дивиденд компании, деленный на цену ее акций и умноженный на 100.(Это часто указывается в онлайн-листинге акций.)

Нацельтесь на акции, которые приносят дивидендную доходность от 2% до 6%. Это соотношение указывает на приличную выплату по сравнению с доходами компании и рыночной оценкой и помогает избежать компаний, которые могут брать чрезмерные займы для увеличения своих дивидендов.

2. Облигации

Что это такое: Облигации — это ссуды, предоставленные государству или компании.Ваш доход от облигаций поступает в виде выплат с фиксированной процентной ставкой. Как держатель облигации (кредитор) вы регулярно получаете фиксированную сумму процентного дохода. По истечении срока кредита вы получаете обратно свои первоначальные вложения.

Как они работают: Ставка процента, которую вы получаете по облигации, зависит от продолжительности ее срока — чем дольше, тем выше — кредитоспособности заемщика и рыночных условий. Существует три основных типа облигаций:

- Государственные облигации, также известные как казначейские облигации, считаются чрезвычайно надежными, поскольку они поддерживаются правительством США, но компромисс — это относительно низкая процентная ставка.

- Муниципальные облигации — это форма государственных облигаций, выпущенных штатами, городами, округами и другими государственными учреждениями. Проценты освобождены от федеральных налогов, а также часто от налогов штата и местных налогов.

- Корпоративные облигации выпускаются компаниями (как государственными, так и частными) и поэтому более рискованны, чем государственные облигации. По этой причине они платят более высокую процентную ставку, чем государственные облигации. в зависимости от кредитоспособности эмитента.

Что нужно знать: Цены на облигации имеют тенденцию расти, когда фондовый рынок падает, что делает облигации хорошим инструментом для уравновешивания рисков, связанных с акциями, а также источником дохода.

3. Недвижимость

Что они собой представляют: Хотя недвижимость может и ценится, она часто также обеспечивает солидный денежный поток. Доход поступает от арендной платы, выплачиваемой арендаторами жилой, промышленной или коммерческой недвижимости, а иногда также и от процентов по ипотеке на недвижимость. Вам не обязательно становиться домовладельцем: REITS и RELP — распространенные способы косвенного инвестирования в недвижимость.

Как они работают: Инвестиционные фонды недвижимости (REITS) позволяют покупать акции публично торгуемых компаний, которые выплачивают вам дивиденды так же, как акции. Дивиденды могут варьироваться как по размеру, так и по частоте. REIT инвестируют в различные проекты и считаются текущими долгосрочными инвестициями.

Товарищество с ограниченной ответственностью в сфере недвижимости (RELP) позволяет объединить ваши деньги с другими инвесторами для покупки или развития объектов недвижимости в рамках частных инвестиций (т. Е. Не торгуемых на бирже).Созданный для работы в течение многих лет, RELP предлагает отличные выплаты дивидендов ежегодно, хотя большие деньги поступают через распределение, когда проекты будут завершены и проданы к концу. Как и в случае с REIT , RELP выплачивает неустойчивые дивиденды в зависимости от типа инвестиций в недвижимость.

Что нужно знать: Дивиденды в обоих случаях не являются фиксированными, но могут варьироваться в зависимости от прибыли / дохода от аренды, полученных REIT или RELP.Вы можете получить больше с RELP в течение определенного, более короткого периода времени, чем с REIT. Однако, поскольку они не торгуются на публичных биржах, разгрузить RELP может быть труднее; REIT намного более ликвидны.

4. Фонды денежного рынка

Что это такое: Фонды денежного рынка (MMF) — это особый тип паевых инвестиционных фондов с фиксированным доходом, которые инвестируют в краткосрочные долговые ценные бумаги с низким уровнем риска, которые выплачивают дивиденды, как и большинство других приносящих доход инвестиции.

Как они работают: MMF — это инвестиции с низкой волатильностью, которые могут облагаться или освобождаться от налогов, в зависимости от типов ценных бумаг. MMF работают по стандарту стоимости чистых активов (NAV), что означает, что они пытаются поддерживать стоимость акций на уровне 1 доллара. Любое превышение распределяется в виде дивидендов.

Что нужно знать: Инвесторам нравится стандарт NAV, потому что он заставляет управляющих фондами регулярно выплачивать дивиденды инвесторам, что обеспечивает инвесторам стабильный доход от денежных потоков.

5. Депозитные сертификаты

Что это такое: Банки также продают приносящие доход продукты, которые многие инвесторы включают в свои портфели из-за их относительно низкого риска. Один из самых распространенных — депозитные сертификаты (компакт-диски).

Как они работают: Депозитные сертификаты (CD) — это тип сберегательных счетов, срок действия которых составляет от шести месяцев до пяти лет.Чем дольше вы должны хранить деньги на компакт-диске, тем выше процентная ставка.

Что нужно знать: Если вы хотите получать доход (проценты) от ваших компакт-дисков, большинство банков разрешат вам забрать их, поскольку они зарабатываются по фиксированной ставке. Однако ваш принципал обычно заблокирован на время действия компакт-диска.

6. Счета денежного рынка

Что это такое: Счета денежного рынка, иногда называемые сберегательными счетами денежного рынка, являются еще одним распространенным банковским продуктом.Они платят более высокие проценты, чем обычные сберегательные счета, но имеют больше ограничений и часто требуют более высокого начального баланса, чтобы получить лучшую процентную ставку.

Как они работают: Вы можете снимать средства (включая проценты) со своего счета денежного рынка до шести раз в месяц.

Что нужно знать: Счета денежного рынка (и компакт-диски тоже) не считаются крупными инвестициями в доход, а скорее средством сбережения.Тем не менее, они приносят некоторую прибыль и, конечно же, высоколиквидны: доступ находится так же близко, как и ближайшее отделение банка. И оба застрахованы FDIC.

7. Аннуитеты

Что это такое: Аннуитеты — это контракты, продаваемые страховыми компаниями, которые производят регулярные выплаты вам на определенный период или на всю жизнь. Вы вкладываете первоначальную сумму, затем деньги возвращаются вам периодическими платежами, этот процесс известен как аннуитизация.Платежи обычно состоят из основной суммы и процентов.

Как они работают: Три основных типа аннуитетов:

- Фиксированные, по которым выплачивается установленная процентная ставка

- Переменная, процентная ставка по которой колеблется в зависимости от выбранных вами инвестиций (обычно паевые инвестиционные фонды)

- Индексированные , которые обеспечивают доходность на основе индекса, такого как S&P 500.

Риск зависит от базовой стабильности страховой компании и типа аннуитета: фиксированный — наименее рискованный и наиболее изменчивый.

Что нужно знать: По сравнению с другими типами инвестиций, аннуитеты часто критикуют за высокие комиссии и расходы.

Финансовый вывод

Инвестирование доходов часто ассоциируется с пожилыми инвесторами, часто вышедшими на пенсию: согласно общепринятой финансовой мудрости, портфели часто переходят от роста к доходу по мере того, как их владельцы стареют. Тем не менее, все инвесторы могут и должны включать в свой портфель некоторых производителей дохода — как минимум в качестве противовеса активам агрессивного роста.

В целом, чем больше вы готовы рискнуть или чем дольше вы готовы позволить своим деньгам работать, тем более высокую доходность вы получите.

Тем не менее, основная цель вложения доходов — это получение денежного потока с разумной степенью риска. Приносящие доход акции, облигации и другие ценные бумаги призваны стать стабильной основой вашего портфеля.

И вы всегда можете еще больше диверсифицировать свой риск, инвестируя в ориентированные на доход биржевые фонды (ETF) и паевые инвестиционные фонды.Часто обозначаемые словами «дивиденды», «доход» или «высокодоходный» в их названиях, они инвестируют во все, от недвижимости до выбора привилегированных акций до корпоративных облигаций.

Как инвестировать в паевые инвестиционные фонды

Если вы следите за нами какое-то время, вы знаете, что мы всегда говорим об инвестировании в паевые инвестиционные фонды для накопления на пенсию.

В них есть что любить! Но, может быть, после самостоятельного исследования паевых инвестиционных фондов вы будете немного ошеломлены всеми деталями и чувствуете себя потерянным в жаргоне.С фронтальной загрузкой, с торцевой загрузкой, с перегрузкой. . . неудивительно, что вы сбиты с толку! Как вы должны построить сплошное яйцо-гнездо, если не можете понять, какие варианты у вас есть?

Послушайте, лучшее место, чтобы получить полное объяснение ваших вариантов инвестирования, — это финансовый консультант или специалист по инвестициям. Но хотя ваш консультант может дать вам хороший совет, вы в конечном итоге тот, кто решает, когда дело доходит до выхода на пенсию и понимает, во что вы инвестируете. Пришло время взять на себя ответственность!

Что такое паевые инвестиционные фонды?

Прежде всего, давайте определим, что же такое паевой инвестиционный фонд.Проще говоря, паевой инвестиционный фонд создается, когда группа инвесторов объединяет свои деньги, чтобы инвестировать во что-то.

Мы отфильтровываем неряшливых советников. Посмотрите до пяти инвестиционных профессионалов, которым мы доверяем.

Паевые инвестиционные фонды управляются командой профессионалов в области инвестиций, и эта команда выбирает набор инвестиций для включения в паевой инвестиционный фонд в зависимости от конкретной цели фонда. Если фонд используется, например, для покупки акций роста, то он будет называться «взаимным фондом акций роста».» Видеть? Это не так уж сложно понять!

Основным преимуществом паевых инвестиционных фондов является то, что они позволяют инвесторам вкладывать средства в множество различных компаний одновременно. Если у вас есть пенсионный сберегательный счет с льготным налогообложением, например план 401 (k) на рабочем месте или Roth IRA, это самый простой способ начать инвестировать в паевые инвестиционные фонды.

Как сделать деньги из паевых инвестиционных фондов?

Когда паевые инвестиционные фонды увеличиваются в цене, прибыль делится с инвесторами. Затем это распределение можно реинвестировать, чтобы купить больше акций.Эти акции приносят больше прибыли, которую можно снова и снова инвестировать. Выигрывают все!

Я хочу, чтобы вы слышали нас громко и ясно — наиболее важным фактором в зарабатывании денег на паевых инвестиционных фондах является последовательное инвестирование в течение длительного периода времени. Правильно, то, как долго вы сохраните свои вложенные деньги, даже более важно, чем то, в какие фонды вы решите инвестировать!

Будут ли взлеты и падения на фондовом рынке? Конечно! Но исторически сложилось так, что большинство людей зарабатывают деньги в долгосрочной перспективе, если проявляют терпение.Взгляните, например, на S&P 500. S&P 500 отслеживает динамику акций 500 крупнейших и наиболее стабильных компаний США, и его среднегодовая доходность в период с 1928 по 2020 год составляет 11–12%. 1

Вот почему вы хотите использовать стратегию «купи и держи» при инвестировании в паевые инвестиционные фонды. Не пытайтесь рассчитать рынок, покупая и продавая на основе тенденций. Выбирайте инвестиции с долгой историей доходности выше среднего и придерживайтесь их надолго.Помните, что пенсионные накопления — это марафон, а не спринт!

Как мне инвестировать в паевые инвестиционные фонды?

А теперь пора приступить к делу! Если вы готовы начать инвестировать в паевые инвестиционные фонды, просто выполните следующие простые шаги, и все будет хорошо:

1. Инвестируйте 15% своего дохода.

Создание богатства требует упорного труда и дисциплины. Если вы хотите инвестировать в свое будущее, вам необходимо последовательно планировать инвестирование независимо от того, что делает рынок.

Мы рекомендуем инвестировать 15% вашего валового дохода на пенсию. После того, как вы выплатите все долги (за исключением вашего дома) и создадите солидный фонд на случай чрезвычайных ситуаций, вы сможете выделить 15% на свое будущее. Поначалу это может показаться жертвой, но оно того стоит. Как только вы приобретете привычку постоянно инвестировать, вы поймете, что даже не упустите эти деньги!

Нет коротких путей к накоплению богатства, но есть стратегии, которые могут помочь вашим деньгам пойти дальше.Например, инвестирование в паевые инвестиционные фонды в счета с льготным налогообложением через ваше рабочее место, например 401 (k), — отличный способ начать работу. И даже лучше, если ваша компания будет соответствовать вашим взносам. Это бесплатные деньги, народ!

Если у вас есть традиционный 401 (k), работающий со спичкой, инвестируйте как минимум достаточно, чтобы получить совпадение. Затем вы можете открыть Roth IRA. С Roth IRA деньги, которые вы вкладываете в паевые инвестиционные фонды, идут дальше, потому что вы используете доллары после уплаты налогов, а это означает, что вам не придется платить налоги с этих денег, когда вы снимаете их при выходе на пенсию.Это все ваше!

Единственным недостатком Roth IRA является то, что он имеет более низкие пределы вклада, чем 401 (k). 2 Можно максимально увеличить свой IRA Roth, не достигнув цели в 15%. Это нормально! Просто вернитесь к своему 401 (k) и вложите туда оставшиеся 15%.

У вас есть Roth 401 (k) с хорошими опциями паевых инвестиционных фондов? Вы можете инвестировать все свои 15% в этот счет, если вам нравятся ваши варианты инвестирования. Бум, готово!

2. Диверсифицируйте свой инвестиционный портфель.

Всякий раз, когда кто-то говорит с вами об инвестировании, слово диверсификация , вероятно, часто встречается. Всякая диверсификация означает, что вы распределяете свои деньги по разным видам инвестиций, что снижает общий риск, если конкретный рынок пойдет на убыль.

Вот почему мы рекомендуем равномерно распределять ваши инвестиции между четырьмя типами паевых инвестиционных фондов: рост и доход, рост, агрессивный рост и международный. Поддержание сбалансированности вашего портфеля помогает минимизировать риски, связанные с взлетами и падениями фондового рынка.Вы же не хотите ставить свою пенсию на одну лошадь!

Ниже приведены четыре категории паевых инвестиционных фондов, о которых мы говорим, и причины, по которым мы их рекомендуем:

- Рост и доход: Эти фонды создают прочную основу для вашего портфеля. Их можно охарактеризовать как большие, скучные американские компании, которые существуют уже давно и предлагают товары и услуги, которыми люди пользуются независимо от экономики. При росте и доходе обязательно ищите фонды с историей стабильного роста, которые также выплачивают дивиденды.Вы можете найти их в категории крупных фондов или крупных фондов. Они также могут называться голубых фишек , дивидендов с доходом или дохода от собственного капитала фондов.

- Рост: В этой категории представлены средние и крупные американские компании, которые переживают рост. В отличие от фондов роста и доходов, они с большей вероятностью будут уходить и отливаться вместе с экономикой. Например, вы можете найти компанию, которая производит новейшие гаджеты или предметы роскоши, в составе вашего фонда роста.Общие ярлыки для этой категории включают фондов со средней капитализацией , акций или фондов роста .

- Агрессивный рост: Думайте об этой категории как о безумном ребенке вашего портфолио. Когда эти фонды закончатся, они увеличатся с до . А когда они упали, они упали на на . Фонды агрессивного роста обычно инвестируют в более мелкие компании. Но размер — не единственное соображение. География тоже может сыграть роль. Агрессивный рост иногда может означать крупные компании, базирующиеся на развивающихся рынках.

- International: Международные фонды прекрасны, потому что они распределяют ваш риск за пределы территории США и инвестируют в крупные неамериканские компании, которые вы знаете и любите, такие как Trader Joe’s, Firestone и Gerber. Вы можете увидеть, что они называются иностранными или зарубежными фондами. Только не путайте их с всемирными или глобальными фондами, которые объединяют американские и иностранные акции.

3. Работа с инвестиционным профессионалом.

Есть причина, по которой большинство миллионеров, с которыми мы беседовали в рамках Национального исследования миллионеров, говорили, что они работали с финансовым консультантом или специалистом по инвестициям, чтобы достичь своего состояния. 3

Хороший специалист по инвестициям может сделать две очень важные вещи. Во-первых, они могут помочь вам выбрать, какие паевые инвестиционные фонды включить в ваш пенсионный портфель. Четко сформулируйте свои цели заранее, чтобы вы и ваш профессионал были на одной странице, прежде чем принимать какие-либо решения!

И, во-вторых, они могут помочь вам разобраться во всем жаргоне и жаргоне инвестиционного мира.Если мы говорили это однажды, мы говорили это сотни раз: никогда не вкладывайтесь в то, чего вы не понимаете. Никто не заботится о вашем будущем так сильно, как вы, поэтому в ваших интересах взять на себя ответственность за обучение в собственном паевом инвестиционном фонде.

Не забудьте не торопиться и опросить нескольких профессионалов SmartVestor, прежде чем принимать решение. Наем подходящего финансового консультанта может иметь решающее значение!

Что делать, если вы хорошо разбираетесь в инвестировании и любите самостоятельно изучать варианты? Вам все еще нужен советник? Да! Думайте о своем советнике как о тренере, но вы — хозяин.В конце концов, в конечном итоге все зависит от вас.

4. Не гонитесь за возвращением.

Может возникнуть соблазн получить туннельное видение и сосредоточиться только на фондах или секторах, которые принесли звездную прибыль в последние годы. Просто помните, никто не может рассчитать время на рынке.

Прежде чем вкладывать средства в фонд, сделайте шаг назад и обдумайте общую картину. Как это было за последние пять лет? А как насчет последних 10 или 20 лет? Выбирайте паевые инвестиционные фонды, которые выдерживают испытание временем и продолжают приносить высокие долгосрочные доходы.

5. Освежите свой инвестиционный жаргон.

Послушайте, вам не нужно быть экспертом в инвестиционном жаргоне, чтобы выбрать правильные паевые инвестиционные фонды. Но поможет базовое понимание некоторых наиболее распространенных терминов. Вот небольшая шпаргалка для начала:

- Распределение активов: Практика распределения ваших инвестиций (диверсификация) между различными типами инвестиций с целью минимизации инвестиционного риска при максимальном использовании роста инвестиций.

- Стоимость: Убедитесь, что вы понимаете структуру вознаграждения, которую ваш финансовый консультант использует для получения оплаты. Также обратите внимание на коэффициент расходов фонда. Коэффициент выше 1% считается дорогим.

- Large-, Medium- и Small-Cap: Cap означает , капитализация , что означает деньги. Однако для большинства инвесторов это относится к размеру и стоимости компании. Компании с большой капитализацией несут меньший риск, но и вы будете меньше зарабатывать.Компании со средней капитализацией являются умеренно рискованными, а компании с малой капитализацией являются наиболее рискованными, но имеют самые большие выплаты.

- Результативность (норма доходности): Опять же, вам нужна история высокой доходности для любого фонда, в который вы решите инвестировать. Сосредоточьтесь на долгосрочной доходности — 10 лет или дольше, если возможно. Вам не нужна конкретная норма прибыли, но вам нужен фонд, который постоянно превосходит большинство фондов в своей категории.

- Портфель: Это просто то, как выглядят ваши вложения, если сложить их все вместе.

- Сектора: Сектора относятся к типам предприятий, в которые фонд инвестирует, например, финансовые услуги или здравоохранение. Сбалансированное распределение между секторами означает, что фонд хорошо диверсифицирован.

- Коэффициент оборачиваемости: Оборот относится к тому, как часто инвестиции покупаются и продаются внутри фонда. Низкий коэффициент текучести, составляющий 50% или меньше, показывает, что команда менеджеров уверена в своих инвестициях и не пытается рассчитывать рынок для большей прибыли.

Знакомство с этими условиями поможет вам почувствовать себя немного комфортнее при принятии инвестиционных решений вместе со своим профессиональным инвестором.

Поговорите с финансовым консультантом

Вы всегда должны знать, как вкладываются ваши деньги и какую роль они играют в достижении ваших долгосрочных целей. В конце концов, мы говорим о вашем будущем.

Следите за тем, как работают ваши фонды, и регулярно меняйте баланс своего портфеля.Со временем определенные паевые инвестиционные фонды могут начать занимать все больше и больше места в вашем инвестиционном портфеле, что может подвергнуть вас риску.

Если это звучит как слишком много информации, чтобы покопаться и сравнить, вы правы! Хорошая новость в том, что вам не нужно делать это в одиночку. Вы можете работать со SmartVestor Pro, который понимает ваши цели и может помочь вам сделать инвестиционный выбор для вашего будущего.

Найдите своего Smartvestor Pro!

Сколько денег вам нужно, чтобы начать инвестировать в акции?

Чтобы делать деньги на фондовом рынке, нужно начинать с больших денег, верно?

ИксНу нет.Вопреки расхожему мнению, вам не нужно иметь здоровенный трастовый фонд или сверхглубокие карманы, такие как паевые инвестиционные фонды или другие институциональные игроки, чтобы начать инвестировать.

«Если вы типичный работающий человек или начинающий инвестор, вы должны знать, что для начала не нужно много денег», — написал основатель IBD Уильям О’Нил в статье «Как заработать на акциях».

«Вы можете начать с 500–1000 долларов и добавлять к ним по мере того, как вы зарабатываете и откладываете больше денег», — написал он.

И поскольку многие брокеры теперь предлагают сделки с нулевой комиссией, легко совершать несколько покупок и продаж одной акции.

Первые инвестиции О’Нила

Фактически, О’Нил начал свою инвестиционную карьеру в зрелом возрасте 21 года, купив всего пять акций Procter & Gamble (PG).

Что более важно, чем то, сколько денег у вас есть, чтобы начать инвестировать, — это научиться выбирать лучшие акции. Акции имеют потенциал для большой прибыли, если вы знаете, какие из них выбрать в нужное время. В нужное время есть две составляющие: сама акция и текущий тренд общего фондового рынка.

Акция может иметь первоклассный рейтинг от IBD, такой как отличный составной рейтинг, высокий рейтинг прибыли на акцию и солидный рейтинг относительной силы. Используйте Stock Checkup в качестве руководства. Компания явно может быть лидером в своей области, но благоразумно подождать, пока ее акции не вырвутся из прочной базы с ростом объемов.

Это увеличивает ваши шансы на получение прибыли.

Начните инвестировать только с этой суммы

Чтобы еще больше повысить шансы на большой рост после прорыва, лучше покупать, когда рынок находится в подтвержденном восходящем тренде.Три из четырех акций в конечном итоге будут следовать за рынком, поэтому нет смысла покупать во время коррекции или когда рынок находится под давлением. (Всегда читайте колонку «Общая картина», чтобы оставаться на правильной стороне рынка.)

Допустим, у вас есть 500 или 1000 долларов, чтобы начать инвестировать. В прошлом вы могли сосредоточиться только на одном или двух потенциальных победителях или на четырех с 10 000 долларов. Было разумно минимизировать количество сделок из-за высоких комиссионных, взимаемых брокерами.

Но теперь, когда гиганты онлайн-брокера предлагают сделки без комиссии, это не проблема. Вместо этого спросите себя, комфортно ли вам иметь, скажем, 10% вашего портфеля в одной акции. А как насчет 15% или 20%?

А что, если вам нужно инвестировать значительно большую сумму, скажем, 500 000 долларов или 1 миллион долларов? Точно так же, вместо того, чтобы покупать несколько десятков акций для хеджирования рисков, все же лучше сосредоточиться не более чем на восьми-десяти акциях. Так, например, в портфеле в 1 миллион долларов стоимость одной акции может достигать 125 000 долларов.

«Даже инвесторам с портфелем более миллиона долларов не нужно владеть более чем шестью или семью тщательно подобранными ценными бумагами», — сказал О’Нил. «Если вам некомфортно и вы нервничаете, имея только шесть или семь, то приобретите десять. Но владение 30 или 40 может стать проблемой».

Подходящий размер для каждой вашей акции

Убедитесь, что размер позиции установлен правильно, когда нависают такие события, как отчеты о прибылях и убытках или решение FDA. Также имейте в виду, что Правила справедливого раскрытия информации (REG FD), принятые в 2000 году, увеличили риск больших разрывов за один день.

IBD Leaderboard не только предлагает надежных инвестиционных кандидатов, которые соответствуют ключевым фундаментальным и техническим показателям роста, но и может помочь инвесторам определить размер позиции. Например, полная позиция в акции в списке акций Leaders Near A Buy Point нацелена на 12,5% -ный вес в портфеле для акций роста; половина позиции стоит 6,25%, а четверть позиции — 3,125%.

Служба также предупреждает пользователей, когда размеры позиций в таблице лидеров увеличиваются, уменьшаются или удаляются из списка.

Сконцентрируйте позиции акций для истинного превосходства

АкцииLeaderboard принесли взвешенную по портфелю доходность в размере 58,4% в 2020 году по сравнению с ростом на 16,3% для S&P 500 без учета дивидендов.

Руководящие принципы определения размера позиции могут помочь инвесторам держать свои портфели под контролем, чтобы отдельная акция не стала слишком большой или слишком маленькой, если на то пошло. Также не имеет значения, насколько мало или насколько велика сумма, которую вы должны инвестировать. Список лидеров включает в себя ведущие акции, выбранные высокопоставленными членами рыночной команды IBD.

Как отмечает О’Нил в своей книге: «Держите вещи под контролем. Чем больше у вас акций, тем труднее отслеживать их все».

Присоединяйтесь к IBD Live! Изучите лучшее чтение графиков, очки покупки, правила продажи, методы работы с портфелем с CAN SLIM Pros

И большие деньги знают это лучше, чем кто-либо. Почему? Институциональные инвесторы, как правило, используют разумные правила покупки и продажи для концентрированного портфеля отдельных акций, а также понимают более широкую рыночную тенденцию.

Никогда не рано начинать экономить или учиться инвестировать. Чем вы моложе, тем больше шансов вырасти даже на скромную сумму в геометрической прогрессии, как объясняется в этой колонке «Уголок инвестора».

В небольшом портфеле, как сконцентрироваться

Не пытайтесь снизить риск, покупая 15 или 20 акций. Вместо этого сосредоточьтесь на горстке потенциальных победителей. Имея 10 000 долларов, придерживайтесь нескольких тщательно отобранных хороших акций вместо корзины имен.

Предположим, у вас есть 10 000 долларов и вы вложили 5 000 из них в Facebook (FB) во время его выхода в июле 2013 года из базы первого этапа.Если бы вы купили акции около правильной точки покупки по цене 32,61 и удерживали бы позицию до середины апреля 2016 года, вы бы выросли на 240% или 12 000 долларов. Неплохой выигрыш.

Как насчет того, чтобы вложить еще 2500 долларов в работу в Reynolds American (ныне дочерняя компания British American Tobacco), когда она очистила базу — блюдце с идеальной точкой покупки 52,67 — в марте 2014 года? С прибылью 85% (без учета дивидендов) эта пачка выросла до 4625 долларов чуть более чем через два года.

Большая общая прибыль

Если оставшиеся 2500 долларов перейдут к оператору авиакомпании Hawaiian Holdings (HA) в октябре.22 ноября 2014 г., прорыв через точку покупки 16,18 в превосходной базе двойного дна, акции взлетели бы на 210% до 7 750 долларов меньше, чем через два года.

Эти начальные 10 000 долларов выросли бы до 29 375 долларов. Если вы сохраните свои убытки по другим акциям на уровне не более 7-8% для каждой сделки, вы сможете сохранить большую часть этой прибыли. Всегда соблюдайте золотое правило инвестирования.

Помните, большие деньги делаются, используя разумные правила покупки и продажи для концентрированного портфеля отдельных акций, а также понимая более широкий рыночный тренд.

Никогда не рано начинать экономить или учиться инвестировать. Чем вы моложе, тем больше шансов вырасти даже на скромную сумму в геометрической прогрессии, как объясняется в этой колонке «Уголок инвестора».

Версия этой колонки была впервые опубликована 15 апреля 2016 года. British American Tobacco приобрела Reynolds American в июле 2017 года. Следите за Гондо в Твиттере по адресу @IBD_NGondo, чтобы получить более подробный анализ основных ETF и акций роста .

ВАМ ТАКЖЕ МОЖЕТ ПОНРАВИТЬСЯ:

Как найти правильную точку покупки практически на любой ведущей акции

В поисках хороших акций: растущие акции около зоны покупок

Где найти самые прибыльные ETF

Хотите найти следующий Microsoft, Google, Home Depot, Netflix, Facebook? Начните с простой процедуры

Акции текущего роста в таблице лидеров IBD: Go Here

Может ли малый бизнес инвестировать в акции?

Когда вы владеете малым бизнесом, все дело в доходе.Классический магазин или магазин может получать прибыль от продаж или обслуживания. У стартапа могут появиться венчурные деньги. В любом случае вам может потребоваться немного более творческий подход к своим потокам доходов. Частные лица и инвестиционные фонды могут зарабатывать деньги на фондовом рынке, так почему бы не вашему малому бизнесу? Но прежде чем вы начнете внутридневную торговлю средствами компании, вот что вам нужно знать о вашем малом бизнесе, инвестирующем в акции.Акции, фонды и индексы: предупреждение

Тот факт, что вы можете инвестировать в акции, не означает, что вы должны инвестировать в акции.Большинство владельцев малого бизнеса и предпринимателей уже сосредоточены на повседневных операциях компании и у них нет времени следить за рынком, не говоря уже о проведении большого количества сделок с акциями. Вы, вероятно, пытаетесь упростить вещи, и последнее, что нужно вашему малому бизнесу, — это отвлечение от дневной торговли. Но вам не нужно выбирать акции по одной. Вы также можете инвестировать в индексный фонд, который включает группы акций и предназначен для отражения динамики фондового рынка в целом.Это может быть менее рискованно и со временем требует меньшего обслуживания. Прежде чем начать, подумайте о юридических и налоговых последствиях инвестирования в зависимости от структуры вашего бизнеса.Инвестирование через юридическую структуру бизнеса

Большинство предприятий регистрируются как юридические лица через государственные регулирующие органы. В связи с тем, что владельцы могут выбирать из множества различных типов организаций, перед инвестированием через бизнес-структуру следует принять во внимание определенные соображения:Может ли S-Corp инвестировать в акции?