Как рассчитывается вознаграждение по Kaspi Депозиту? — Вознаграждение

Обновлен 10.08.21

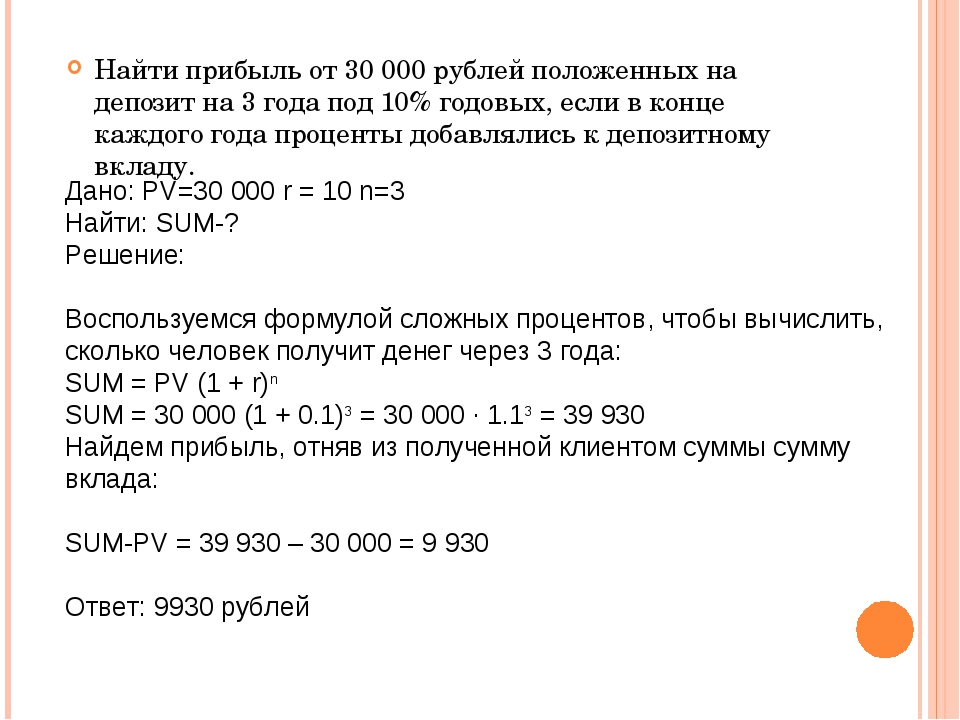

Вознаграждение по Kaspi Депозиту рассчитывается на ежедневный остаток и начисляется один раз в месяц.

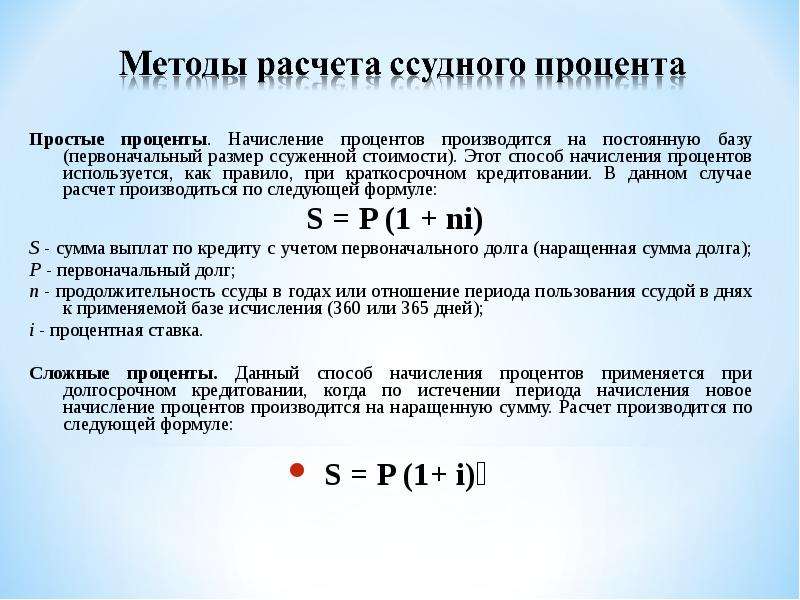

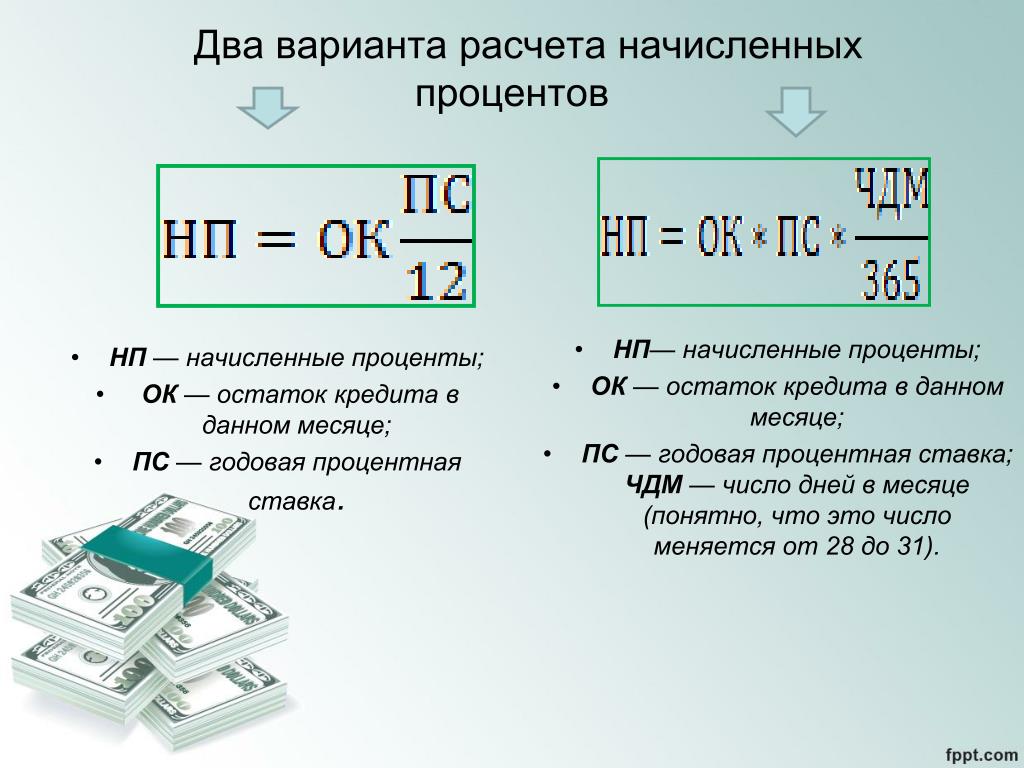

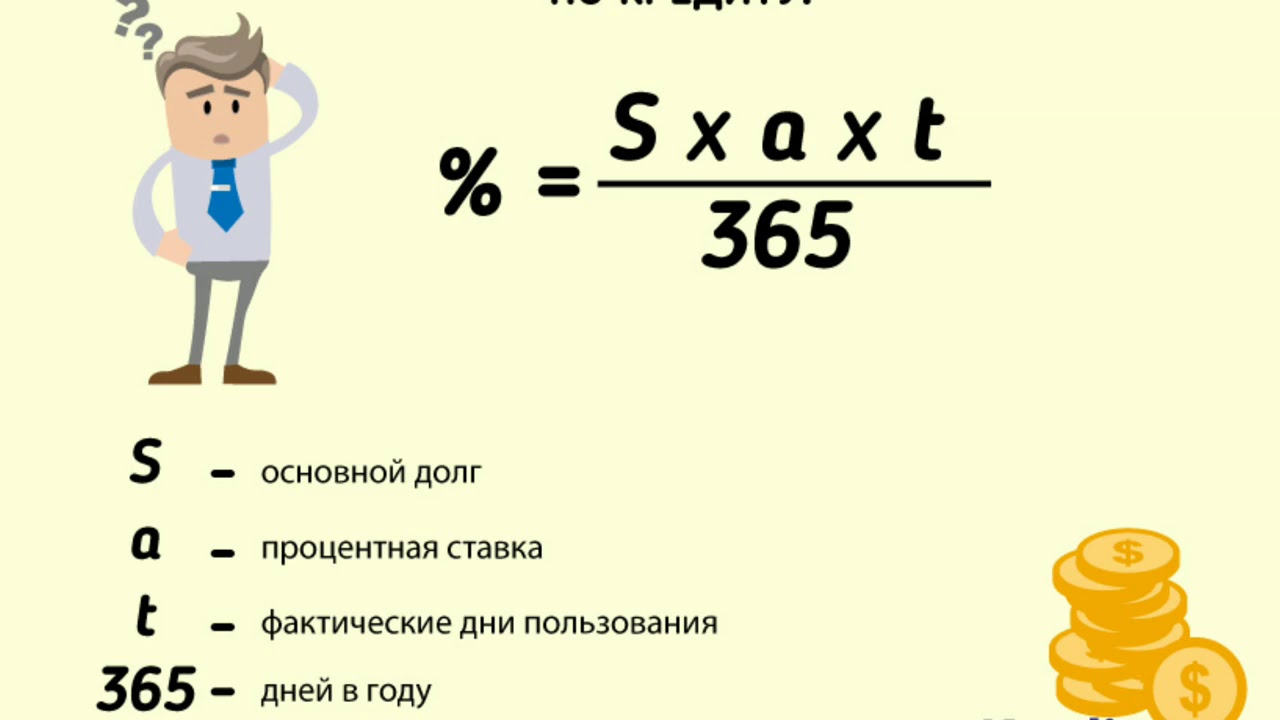

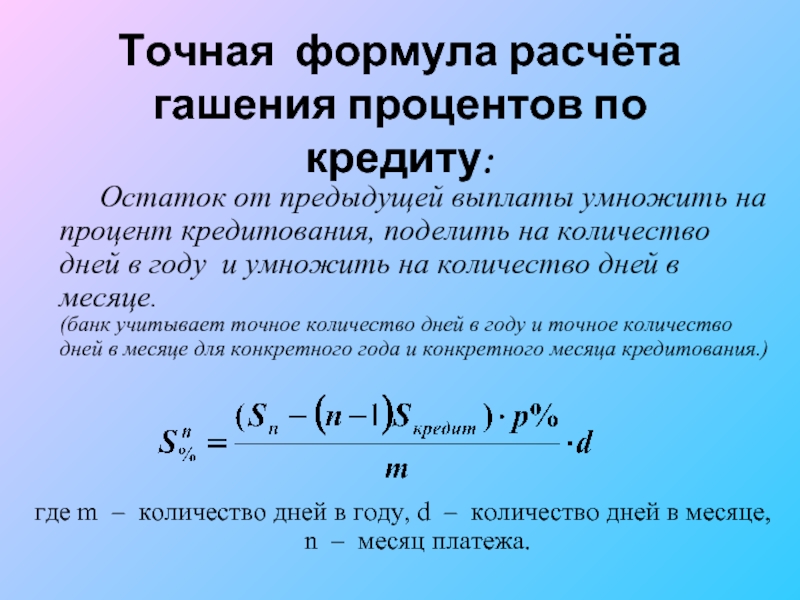

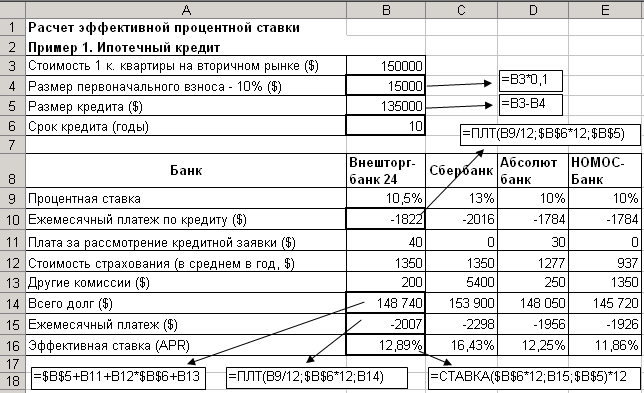

Вознаграждение за месяц рассчитывается исходя из номинальной ставки 8,65% по формуле:

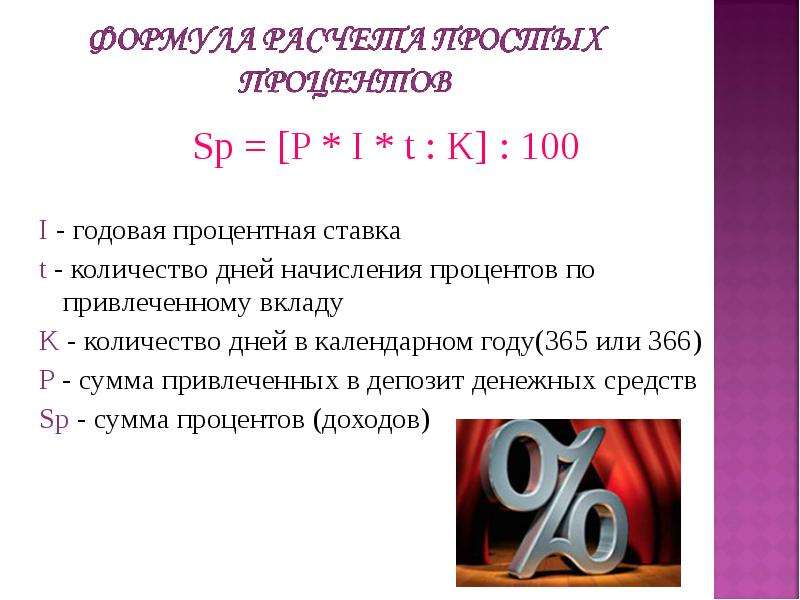

Вознаграждение = (Сумма на депозите x 8,65% x 30 дней) / 360 дней.

Например, 1 марта вы открыли депозит на сумму 500 000 тенге. 15 марта вы пополнили его на 200 000 тенге, затем 21 марта еще на 20 000. За март вам будет начислено вознаграждение 4 421 тенге.

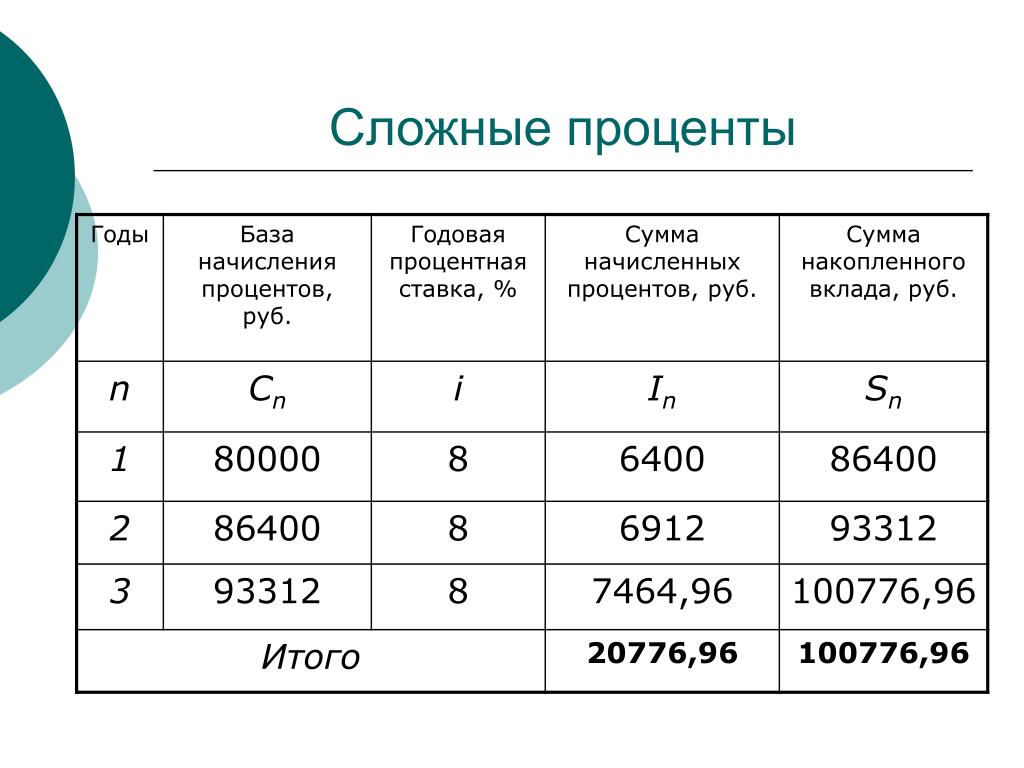

Номинальная ставка — это ставка, по которой рассчитывается ежемесячное вознаграждение.

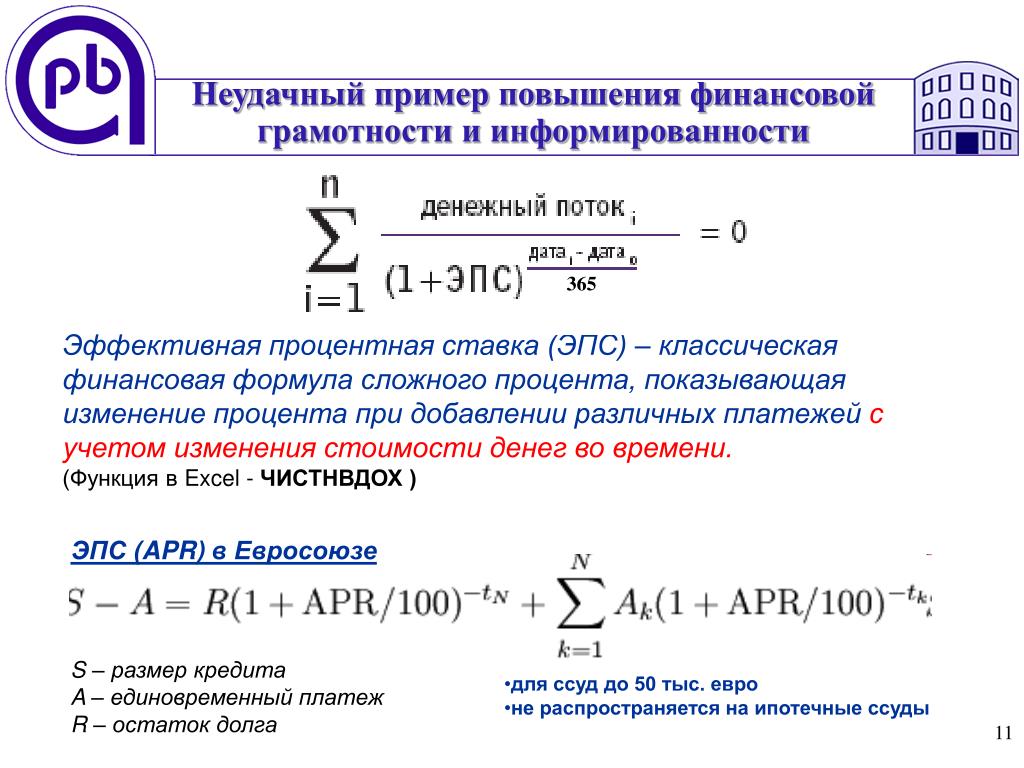

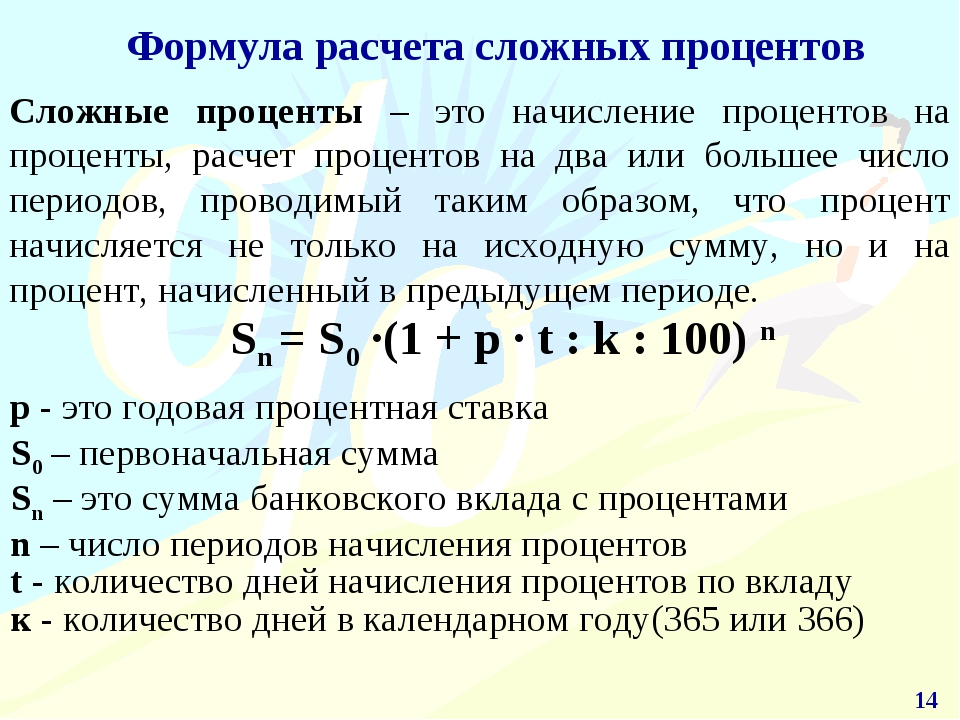

Эффективная ставка — это номинальная ставка + сумма капитализации, которая получается за счёт начисления вознаграждения не только на сумму вклада, но и на проценты, которые были начислены банком.

Вы можете посмотреть детальный расчёт процентов по вашему депозиту за каждый месяц в мобильном приложении Kaspi.kz. Для этого в сервисе «Мой Банк» выберите нужный депозит, откройте вкладку «Выписка» и нажмите строку с информацией о начислении вознаграждения.

96% считают ответ полезным Для Вас ответ оказался полезным?

Да Нет

Спасибо за отзыв! Пожалуйста, укажите причину:- Это не то, что я искал

- Мне не нравится, как это работает

- Я знаю как улучшить ответ

Все результаты

стоит ли открывать вклады с плавающей ставкой — РБК

«По вкладу «Растущий» мы предлагаем высокую ставку, — говорит вице-президент, директор департамент пассивных, страховых и инвестиционных продуктов банка «Открытие» Вадим Погосьян.

Только в двух банках из восьми — в Россельхозбанке и Банке Москвы — депозит с плавающей ставкой оказался выгоднее. Председатель правления Нордеа Банка Игорь Буланцев рекомендует при выборе вклада с меняющейся ставкой проводить собственный анализ этих предложений. «Клиенту надо сравнивать разные продукты и не забывать, что надо считать среднюю ставку, а не доход по самому выгодному периоду», — говорит Игорь Буланцев.

Читайте на РБК Pro

Зачем это нужно банкам

По словам банкиров, плавающая процентная ставка может отражать прогноз банков по изменению процентных ставок в будущем. «Это продукты для тех банков, которые, с одной стороны, заинтересованы в притоке депозитов и готовы дать повышенную ставку сейчас, но ожидают, что ставка пойдет ниже», — рассуждает Буланцев.

Но основная причина — маркетинг. Как отмечает начальник управления развития некредитных продуктов и дистанционного обслуживания МКБ Наталья Розенберг, вклады с плавающими ставками позволяют банкам рекламировать более привлекательную доходность, не нарушая требований регулятора по ограничению размера ставки.

ЦБ своими документами устанавливает так называемый базовый уровень доходности вкладов. При его превышении на 2 п.п. у банка наступает обязанность платить повышенные взносы в фонд страхования вкладов. Базовый уровень доходности годовых вкладов в январе 2016 года составлял 11,268%. Это значит, что повышенные взносы в АСВ банку придется платить при ставке, превышающей 13,268%.

«Средние ставки, которые пытается контролировать ЦБ, рассчитываются по всему сроку депозита, — рассказывает главный эксперт «Интерфакс ЦЭА» Алексей Буздалин. — Это означает, что в него входят и те периоды, в которые процентная ставка и повышена, и понижена. Повышенная усредняется с пониженной, получается некая средняя ставка, которая укладывается в те требования, которые предъявляет ЦБ».

Буздалин говорит, что обходить требования ЦБ о более высоких платежах в АСВ могут банки, которые предлагают высокие ставки в начальном периоде и дают возможность расторгнуть договор вклада с сохранением процентов. Среди проанализированных РБК вкладов таких нет. При расторжении депозитов в «Русском стандарте» и Московском индустриальном банке банки платят низкие ставки: 0,1% годовых и 7% годовых после 90 дней действия вклада.

«Если банк начинает с небольшой ставки и далее она растет, то тут нет никакой схемы с обходом требований ЦБ, — считает Буздалин. — Здесь скорее логика маркетинга. Это предложение может быть для вкладчика достаточно удобным: в случае роста ставок по вкладам им не нужно будет вновь переоформлять депозит».

Банки из первой десятки по объему срочных вкладов предлагают плавающие ставки гораздо реже остальных участников рынка. «У крупнейших банков меньше необходимости жесткой конкуренции со всем банковским сообществом», — поясняет Белая из Локо-банка. По ее словам, крупные банки конкурируют между собой и используют как основной аргумент для размещения средств вкладчиков свой размер и участие государства. «Поэтому у них меньше необходимости бороться за клиентов с помощью высоких ставок», — объясняет она.

По ее словам, крупные банки конкурируют между собой и используют как основной аргумент для размещения средств вкладчиков свой размер и участие государства. «Поэтому у них меньше необходимости бороться за клиентов с помощью высоких ставок», — объясняет она.

Автор

Сберегательный счет

Сберегательный счет

Счета в драмах РА, долларах США и евро

Утверждено

решением N 303-Լ Правления

ЗАО «АйДи Банк» от 30-ого июля 2021г.

Действует начиная с 19-ого августа 2021г.

Указанные в бюллетене условия могут быть изменены.

Если вы ознакомляетесь с бюллетенем на официальном сайте Банка, просим обратить внимание на дату действия бюллетеня.

ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ

|

Действие |

Тариф |

|

|

Группа клиентов |

Физическое лицо |

|

|

Открытие счета в филиалах Банка |

||

|

Для физического лица, являющегося владельцем счета в Банке |

Бесплатно |

|

|

Для физического лица, не являющегося владельцем счета в Банке |

2,000 драм РА |

|

|

Открытие счета онлайн |

Бесплатно |

|

|

Валюта счета |

Драм РА, доллар США, Евро |

|

|

Минимальная сумма пополнения счета |

Не установлено |

|

|

Минимальный объем транзакций по счету |

Не установлено |

|

|

Зачисление/вывод наличных денежных средств со счета |

Согласно тарифам и условиям банковского счета |

|

|

Типы возможных операций по счету |

Пополнение счета |

|

|

Зачисление наличных |

||

|

Перечисление с других счетов, в том числе онлайн |

||

|

Через банковские переводы |

||

|

Вывод со счета |

||

Вывод наличных |

||

|

Переводы со счета, в том числе онлайн переводы |

||

|

Переводы со сберегательного счета на другие счета того-же клиента в Банке |

Бесплатно |

|

|

Перевод со сберегательного счета на другие счета |

Согласно тарифам и условиям банковского счета |

|

|

Процентная ставка |

Номинальная годовая процентная ставка |

Годовая процентная доходность

|

|

Драм РА – 3% |

Драм РА – 3,05% |

|

|

Доллар США – 0․5% |

Доллар США – 0․5% |

|

|

Евро – 0. |

Евро – 0.1% |

|

|

Если клиент ежемесячно совершает QR-платежи на сумму 25000 драм и более через мобильное приложение Idram&IDBank и выбирает любую платежную карту или счет банка в качестве счета списания, процентная ставка сберегательного счета на данный месяц увеличивается на 25%. |

||

|

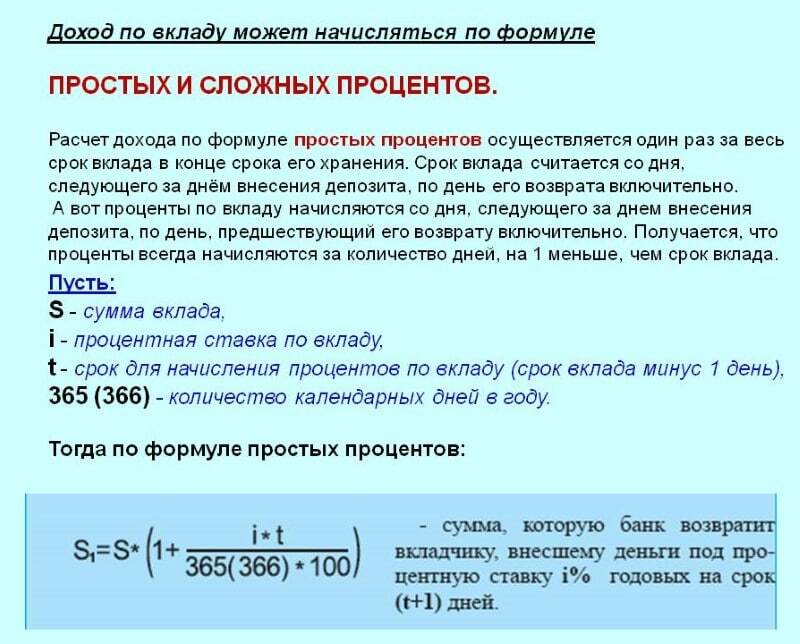

Расчёт процентов |

Процентная ставка рассчитывается по отношению к ежедневному остатку счета, если иное не предусмотрено договором |

|

|

Если остаток счета на указанный день составляет меньше 50,000 драм РА, 100 долларов США, 100 Евро, то проценты на данный день не рассчитываются |

||

|

Ведение/обслуживание счета |

Бесплатно |

|

|

Закрытие счета |

Бесплатно |

|

1. Сберегательный счет открывается бессрочно.

Сберегательный счет открывается бессрочно.

2. Сберегательный счет может быть закрыт Банком без заявления клиента, если в течение одного года никаких транзакций через данный счет не было осуществлено, и который не имеет остатка денежных средств.

3. В случае предъявления клиентом заявления о закрытии банковского счета, он будет закрыт в течение 1 (одного) банковского дня. Имеющиеся на счету денежные средства возвращаются клиенту в течение того-же банковского дня тем способом, который предпочтет клиент.

4. Права и обязанности сторон по открытию, ведению и кассовому обслуживанию сберегательного счета устанавливаются соответствующим договором.

5. Проценты, рассчитанные по отношению к остатку сберегательного счета, выплачиваются ежемесячно.

6. Проценты, начисленные на открытый в иностранной валюте сберегательный счет, могут быть выплачены также в иностранной валюте по желанию клиента.

7. В случае осуществления выплаты процентов по зачисленным в иностранной валюте денежным средствам в драмах РА, расчёт осуществляется по курсу купли данной валюты, установленному в Банке на момент выплаты.

8. Проценты на сумму сберегательного счета начисляются за календарные дни в период со дня зачисления суммы до дня, предшествующего дню ее возврата клиенту или выведения со счета клиента на других основаниях.

9. Банку предоставлено право налогового агента в установленном законом порядке исчислять и уплачивать подоходный налог (10%) из процентов, полученных за счет.

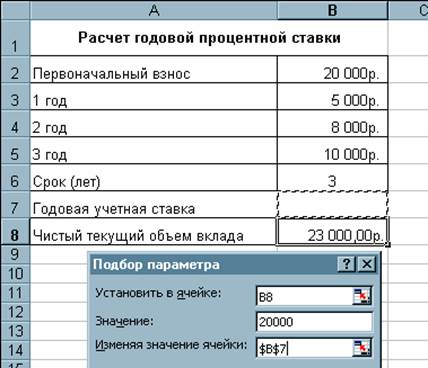

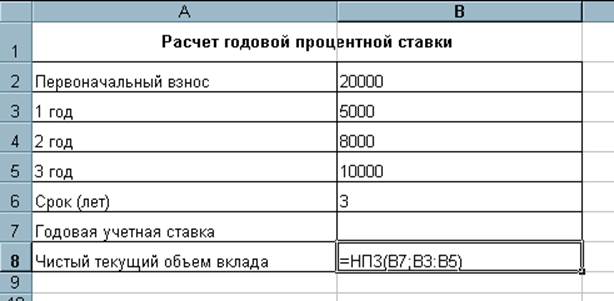

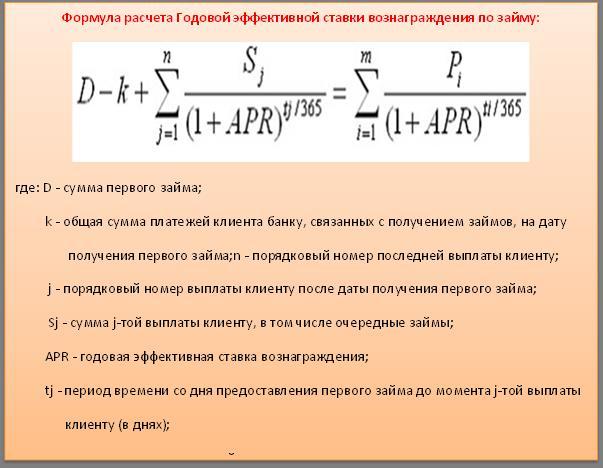

10. Внимание: Проценты по средствам на счете клиента рассчитываются исходя из номинальной процентной ставки. А годовая процентная доходность показывает, насколько дохода получит клиент в результате осуществления обязательных выплат по депозиту и получения заработанных процентов в установленные интервалы. Порядок расчета годовой процентной доходности можно найти по следующей ссылке: Расчет годовой процентной доходности.

11. Годовая процентная доходность (APY), рассчитанная без подоходного налога, в случае простой годовой процентной ставки в размере 3%, составляет APY=3․05%.

Где:

APY — годовая процентная доходность,

A- изначальная сумма вклада,

ո — порядковый номер денежных потоков за вклад,

N — последний номер денежных потоков за вклад (включая также денежный поток на момент внесения вклада), после которого срок депозитного договора считается завершенным,

Kո — потоки обязательных платежей, при их наличии, в момент внесения вклада и/или вклада, внесенного в течение действия вклада и/или капитализированных процентов,

Dո — число, указывающее на количество дней между днем внесения вклада и осуществления очередного n-ого денежного потока за вклад, включительно. В случае, если денежные потоки имеют место в момент внесения вклада, то D1 = 0.

В случае, если денежные потоки имеют место в момент внесения вклада, то D1 = 0.

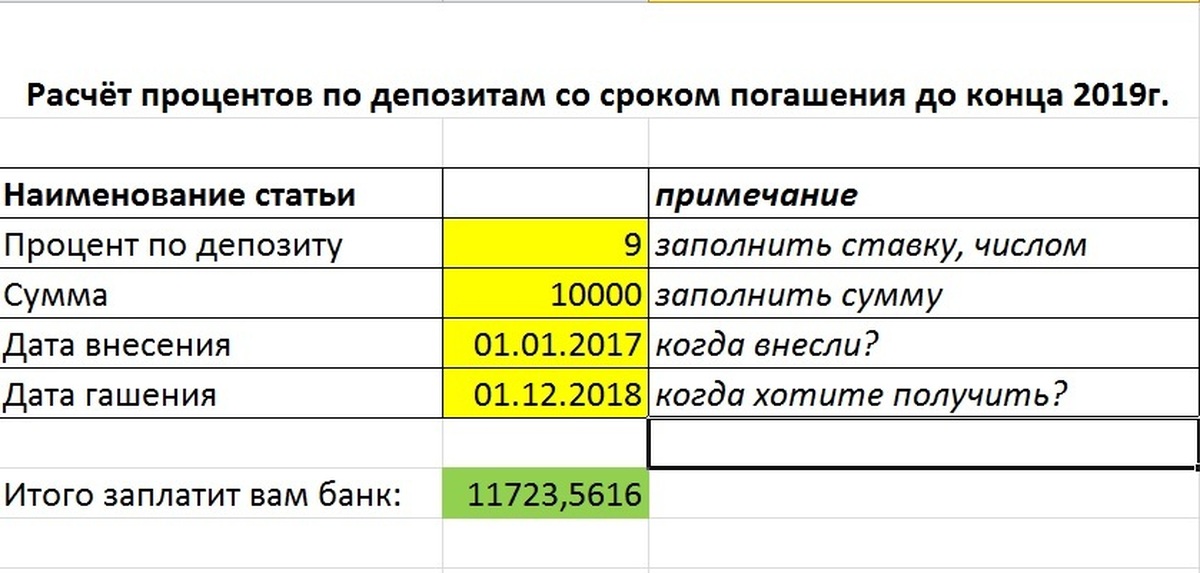

Пример расчета годовой процентной доходности:

|

Дата внесения вклада: 01.08.2021г. |

|

Сумма вклада: 100,000 драм РА |

|

Годовая процентная ставка: 3.00% |

|

Срок вклада: 365 дней |

|

Размер подоходного налога: 10% |

|

Рассчитанные проценты: 100,000 x 3.00%: 365 x 364 = 2992 |

|

Подоходный налог: 2992 x 10% = 299.2 |

|

Полученный вкладчиком процентный доход: 2692.8 драм РА |

12. Списание средств со счета клиента осуществляется не позднее чем на следующий банковский день после предоставления Клиентом соответствующего платежного поручения в Банк.

Списание средств со счета клиента осуществляется не позднее чем на следующий банковский день после предоставления Клиентом соответствующего платежного поручения в Банк.

13. Средства, направленные на счет клиента, зачисляются на счет клиента не позднее, чем за один день после предоставления Клиентом соответствующих платежных документов в Банк.

14. Выписки со сберегательных счетов предоставляются клиентам периодичностью не менее раз в 30 дней по предпочтительному клиентом методу:

· Через эл. Почту

· лично

· по почте.

15. Банк не обязан предоставить владельцы счета выписку по счету, если счет не был кредитован или дебетован Банком за отчетный период.

16. Тарифы предоставления выписок по транзакциям, осуществленным через счет, и копий платежных документов и прочих информации устанавливаются согласно действующим «Тарифам банковских счетов, переводов и предоставляемых ЗАО «АйДи Банк» прочих услуг».

17. В целях осуществления изучения клиента, установленной законом РА «О борьбе с отмыванием денег и финансированием терроризма», Банк может потребовать дополнительные документы или информацию по принципу «Знай своего клиента».

В целях осуществления изучения клиента, установленной законом РА «О борьбе с отмыванием денег и финансированием терроризма», Банк может потребовать дополнительные документы или информацию по принципу «Знай своего клиента».

18. На основании соглашения, заключенного с США в соответствии с Законом о налоговом соответствии иностранных счетов (FATCA), Банк может запросить дополнительную информацию в целях выяснения, является ли клиент налогоплательщиком США.

19. Клиент имеет право общаться с Банком так, как предпочитает: через эл. почту или по почте. Получение информации по электронной почте является наиболее удобным. Это доступно в режиме 24/7, не предполагает риск потери бумажной информации и обеспечивает конфиденциальность.

20. При выявлении несоответствий в связанных со счетом транзакциях Клиент вправе подать апелляцию в Банк в течение 15-и дней после получения выписки. В случае неполучения апелляций в указанный период, Банк считает выписку принятой. Апелляция предъявляется Банку в виде письменного заявления. Банк принимает полученную в установленные сроки апелляцию к исполнению, выполняя соответствующие действия, установленные правилами местных и международных платежных систем.

Банк принимает полученную в установленные сроки апелляцию к исполнению, выполняя соответствующие действия, установленные правилами местных и международных платежных систем.

21. Список филиалов и банкоматов Банка, а также информация об их местонахождении и часах работы, доступны по следующей ссылке: Филиалы и банкоматы.

22. Дистанционное обслуживание физических лиц осуществляется Банком через онлайн систему IDBanking. Порядок и условия предоставления услуг дистанционного обслуживания Банка указаны в «Публичных условиях предоставления дистанционных банковских услуг».

23. Банк вправе в одностороннем порядке изменить размер простой процентной ставки, выплачиваемой по имеющимся на сберегательном счету денежным средствам, опубликовав информацию на официальном сайте Банка за 15 ней до ее вступления в силу.

24. Возникшие между Банком и клиентом споры разрешаются через переговоры между сторонами. Возникшие между сторонами споры могут быть разрешены через Посредника финансовой системы (согласно порядку, установленному законом РА «О посреднике финансовой системы»), по адресу 0010 г. Ереван, ул. М. Хоренаци 15, 7-ой этаж бизнес центра «Элит Плаза», адрес эл. почты – [email protected], телефон – (+37460) 70-11-11, факс – (+37410) 58-24-21 и/или в коммерческом арбитраже (согласно порядку, установленному законом РА «О коммерческом арбитраже»).

Ереван, ул. М. Хоренаци 15, 7-ой этаж бизнес центра «Элит Плаза», адрес эл. почты – [email protected], телефон – (+37460) 70-11-11, факс – (+37410) 58-24-21 и/или в коммерческом арбитраже (согласно порядку, установленному законом РА «О коммерческом арбитраже»).

25. Права владельца счета по управлению банковским счетом и имеющимися на нем денежными средствами могут быть ограничены на основании заявки, предъявленной органами, обеспечивающими принудительно исполнение судебных актов, или налоговыми органами, по решению суда.

26. Конфискация средств со счета без поручения владельца счета может быть осуществлена на основании заявки, предъявленной органами, обеспечивающими принудительно исполнение судебных актов, или налоговыми органами, по решению суда.

27. При наличии кредитных обязательств между Банком и владельцем счета, денежные средства со в безакцептном порядке взимаются со сберегательного счета согласно порядку, установленному кредитным договором.

28. Возвращение имеющихся на сберегательном счету средств гарантируется согласно закону РА «О гарантировании возмещения банковских вкладов физических лиц».

Возвращение имеющихся на сберегательном счету средств гарантируется согласно закону РА «О гарантировании возмещения банковских вкладов физических лиц».

29.

|

Возмещение банковских вкладов физических лиц в ЗАО «АйДи Банк» гарантировано «Фондом гарантирования возмещения вкладов» в размере подлежащих возмещению вкладов, в частности: |

||||

|

Валютная структура депозита |

Если имеете вклад только в драмах в том же Банке |

Если имеете вклад только в иностранной валюте в том же Банке |

Если в том же Банке имеете вклады и в драмах, и в иностранной валюте |

|

|

Если вклад в драмах превышает 7 млн. |

Если вклад в драмах меньше 7 млн. драм |

|||

|

Максимальный размер гарантируемого вклада |

16 миллион драм РА |

7 миллион драм РА |

16 миллионов драм РА (гарантируется только вклад в драмах) |

7 миллионов драм РА |

30. Нерегулируемы настоящим информационным бюллетенем положения регулируются согласно «Тарифам банковских счетов, переводов и предоставляемых ЗАО «АйДи Банк» прочих услуг».

31. Список необходимых для открытия сберегательного счета документов представлен в Списке необходимых документов для открытия счетов в Банке.

Список необходимых для открытия сберегательного счета документов представлен в Списке необходимых документов для открытия счетов в Банке.

ВНИМАНИЕ: БАНК КОНТРОЛИРУЕТСЯ ЦЕНТРАЛЬНЫМ БАНКОМ РА

Страница обновлена 02.08.2021 16:36

Как рассчитать проценты по кредиту | Кредиты

Что такое проценты?

Когда вы берете ссуду, будь то автокредит, жилищный кредит или сумма по кредитной карте, вам нужно будет вернуть как сумму, которую вы взяли, так и проценты сверх нее. Но что мы имеем в виду?

Ну, по сути, проценты — это плата, которую вы платите за использование чужих (обычно банков) денег. Именно так кредиторы получают прибыль от выдачи ссуд — в конце концов, они делают это не по доброте сердца.

Обычно выплаты по ссуде состоят из двух частей: части, которая уменьшает ваш остаток для выплаты ссуды, и части, которая покрывает проценты по ссуде.

Факторы, влияющие на размер выплаты процентов

Вам необходимо знать несколько основных фактов о ссуде, прежде чем рассчитывать, сколько процентов вы будете платить. Все эти вещи должны быть доступны вам в свободном доступе до того, как вы возьмете ссуду — вы найдете их на страницах Mozo, посвященных сравнению ссуд, — и неплохо знать их все, даже если вы не пытаетесь рассчитывать проценты.

Все эти вещи должны быть доступны вам в свободном доступе до того, как вы возьмете ссуду — вы найдете их на страницах Mozo, посвященных сравнению ссуд, — и неплохо знать их все, даже если вы не пытаетесь рассчитывать проценты.

Основная сумма

Это сумма, которую вы хотите занять. Но это не так просто, как решить, сколько вы хотите — вам действительно следует сосредоточиться на том, сколько вы реально можете позволить себе выплатить.

Чтобы решить эту проблему, подумайте о своем бюджете на всех уровнях — годовом, ежемесячном и еженедельном — и подумайте о любых жизненных изменениях, с которыми вы можете столкнуться, например, о появлении детей или переезде. У Mozo также есть отличные бесплатные ресурсы, которые помогут вам определить размер займа, например:

Срок ссуды

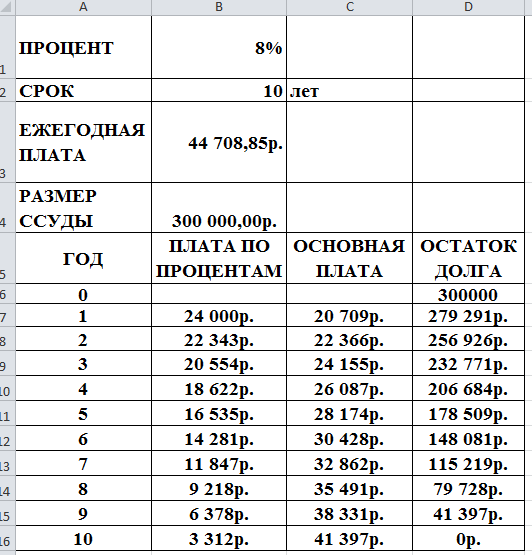

Как долго вы будете возвращать ссуду? Более короткие сроки займа обычно означают более высокие выплаты, но меньшие проценты в долгосрочной перспективе.Более длительные сроки снизят ежемесячные выплаты, но будут стоить больше процентов в течение срока кредита.

Например, наш калькулятор погашения личного кредита показывает, что для кредита на сумму 20 000 долларов США под 8,75% годовых. вы будете платить:

- 634 доллара в месяц, добавляя до 2 812 долларов процентов в течение 3 лет, или

- 413 долларов в месяц, добавляя до 4765 долларов процентов в течение 5 лет.

График погашения

По многим кредитам у вас будет возможность производить погашение еженедельно, раз в две недели или ежемесячно.Какой из них вы выберете, будет зависеть от вашего стиля бюджета.

Больше выплат означает меньше процентов из-за эффекта начисления сложных процентов, поэтому еженедельные выплаты сэкономят вам немного денег. Но перед тем, как придерживаться еженедельного графика погашения, убедитесь, что ваш бюджет ему соответствует!

Сумма погашения

Когда вы производите погашение, не вся сумма идет на погашение вашей ссуды как таковой. Определенная сумма пойдет сначала на выплату процентов, а затем на то, что оставит фишки на основной ссуде. Поскольку размер выплачиваемых вами процентов зависит от вашей основной суммы долга, для расчета текущих процентных расходов вам необходимо знать, какую сумму вы вносите в счет погашения.

Поскольку размер выплачиваемых вами процентов зависит от вашей основной суммы долга, для расчета текущих процентных расходов вам необходимо знать, какую сумму вы вносите в счет погашения.

Процентная ставка

При расчете процентов по ссуде не забудьте использовать базовую годовую процентную ставку, а не сравнительную ставку, чтобы получить точные цифры. Ставка сравнения учитывает комиссии и сборы, а также проценты, поэтому, если вы ее используете, вы получите более высокую сумму процентов, чем следовало бы.

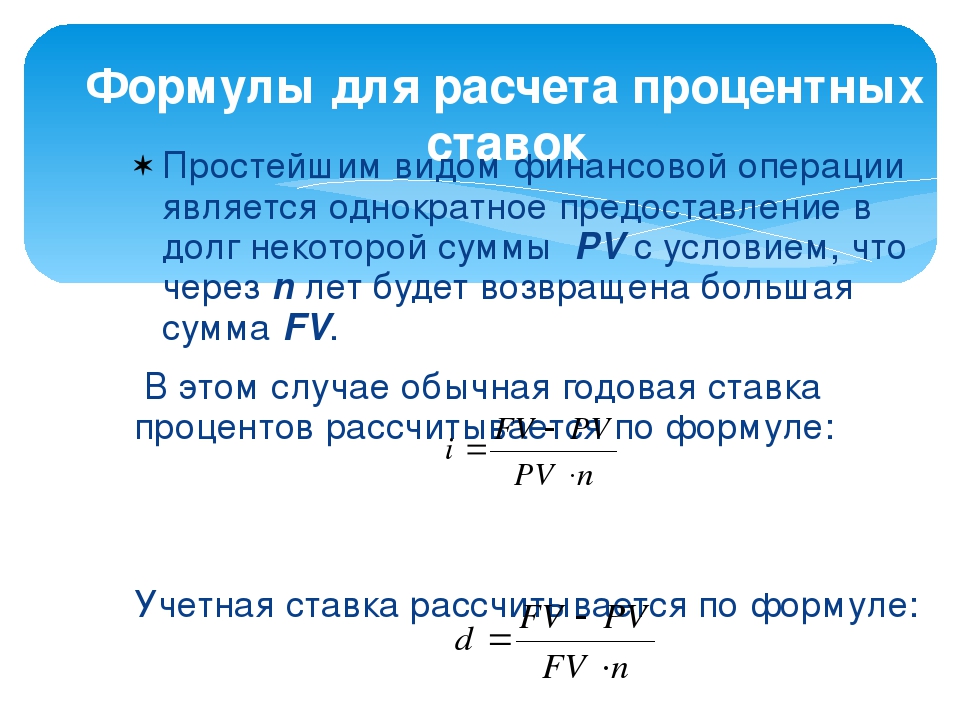

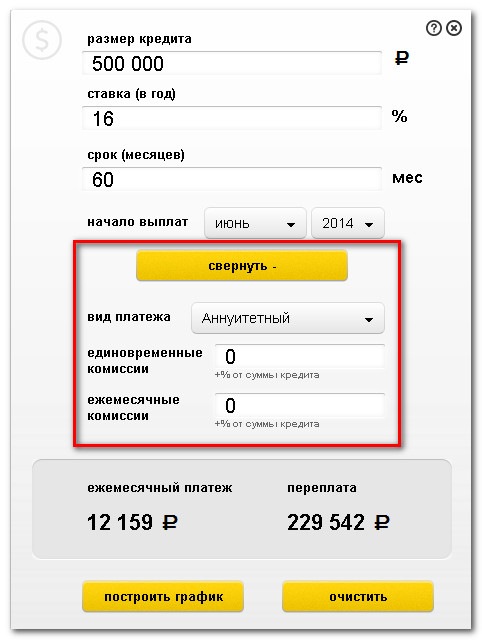

Расчет процентов по автомобильной, личной или жилищной ссуде

Эти ссуды называются погашаемыми ссудами. Мастера математики в вашем банке разработали их, так что вы платите установленную сумму каждый месяц, а в конце срока кредита вы выплачиваете как проценты, так и основную сумму долга.

Вы можете использовать калькулятор процентов, чтобы определить, сколько процентов вы платите, или, если вы предпочитаете делать это вручную, выполните следующие действия:

1. Разделите процентную ставку на число платежей, которые вы сделаете в течение года (процентные ставки выражаются ежегодно).Так, например, если вы делаете ежемесячные платежи, разделите на 12.

Разделите процентную ставку на число платежей, которые вы сделаете в течение года (процентные ставки выражаются ежегодно).Так, например, если вы делаете ежемесячные платежи, разделите на 12.

2. Умножьте это на остаток по ссуде, который для первого платежа будет всей вашей основной суммой.

Это дает вам сумму процентов, которую вы платите в первый месяц.

Так, например, по индивидуальному кредиту в размере 30 000 долларов США сроком на 6 лет под 8,40% годовых. и ежемесячные выплаты:

Поскольку вы начали выплачивать основную сумму долга, для расчета процентов, которые вы будете платить в следующие месяцы, вам необходимо сначала рассчитать новый баланс.Итак:

1. Минус процент, который вы только что рассчитали, от суммы, которую вы выплатили. Это дает вам сумму, которую вы выплатили по основной сумме кредита.

2. Вычтите эту сумму из первоначальной основной суммы, чтобы найти новый остаток по вашей ссуде.

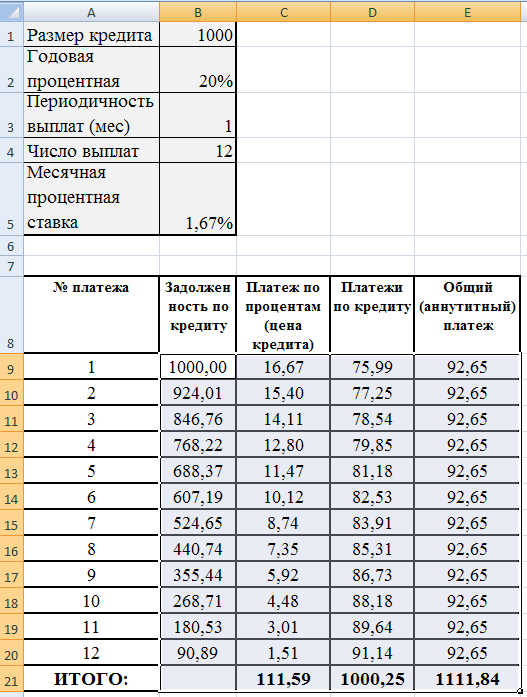

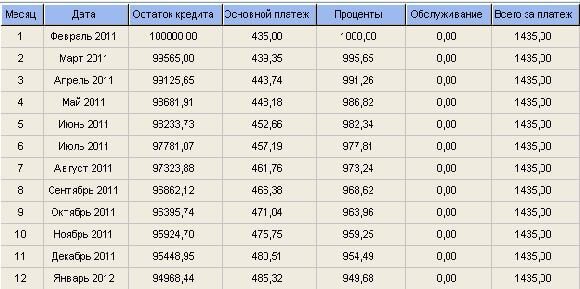

Чтобы вычислить текущие процентные выплаты, проще всего разбить их в таблицу. Итак, используя приведенный выше пример, ваши расчеты могут выглядеть так:

Помня о том, что выполнение расчетов самостоятельно означает небольшие расхождения из-за округления и человеческой ошибки, это должно дать вам довольно хорошее представление о том, сколько процентов вы платите за каждый месяц.

Ссуды под проценты

Взять жилищный ссуду? У вас может быть выбор между основной суммой и ссудой под проценты или ссудой только под проценты.

Как следует из названия, если вы решите взять ссуду только под проценты, то весь ваш ежемесячный платеж будет идти на выплату процентов. Вы не будете отказываться от основной суммы, а это означает, что сумма процентов, которую вы платите, не изменится.

В приведенном выше примере вы будете платить только 210 долларов в месяц в качестве процентов, а затем по истечении 6 лет у вас будет единовременная сумма в размере 30 000 долларов для полной выплаты.

Расчет процентов по кредитной карте

Использование кредитной карты — это хорошая идея, как получение кредита. Это не ваши деньги, вы платите за их использование, и лучше всего вернуть их как можно скорее.

По большей части определение того, сколько вы платите процентов по остатку на кредитной карте, работает так же, как и для любой другой ссуды. Основные отличия:

- Ваш основной платеж — это минимальная сумма, установленная компанией, выпускающей вашу кредитную карту. Это может быть установленная сумма в долларах, аналогичная любой другой ссуде, или это может быть процент от вашего баланса. Лучше заплатить больше минимальной суммы, потому что часто она даже не покрывает расходы на выплату процентов. Платя только по минимуму, вы получаете огромную задолженность по кредитной карте.

- Если вы совершаете покупки с помощью карты до выплаты предыдущей суммы, она будет добавлена к вашему балансу, и вы будете платить проценты по всему лоту.

Это также изменит вашу минимальную сумму платежа, если она основана на процентах от вашего баланса.

Это также изменит вашу минимальную сумму платежа, если она основана на процентах от вашего баланса.

Всегда полезно погасить как можно большую часть остатка по кредитной карте как можно раньше. Таким образом, вы избежите высоких процентных ставок.

Итак, когда вы рассчитываете свои проценты, просто не забудьте указать правильную сумму для суммы погашения и добавить любые дополнительные покупки на свой баланс, и вышеуказанный метод должен сработать для расчета ваших процентов.

Воспользуйтесь нашими калькуляторами процентных ставок

Если все это кажется слишком большим количеством математики для желудка, или если у вас нет времени, чтобы стать экспертом по таблицам, вы можете использовать наши удобные финансовые калькуляторы, которые сделают всю работу за вас. .

Наши калькуляторы выплат покажут вам размер погашения, который вы будете производить ежемесячно, раз в две недели или еженедельно, и назовут общую сумму процентов, которые вы в конечном итоге будете выплачивать по своей автомобильной, личной или жилищной ссуде. А наш калькулятор платежей по кредитной карте покажет вам, сколько времени вам понадобится, чтобы погасить задолженность по кредитной карте, а также сколько вы заплатите в виде процентов и комиссий.

А наш калькулятор платежей по кредитной карте покажет вам, сколько времени вам понадобится, чтобы погасить задолженность по кредитной карте, а также сколько вы заплатите в виде процентов и комиссий.

Часто задаваемые вопросы по процентной ставке

Как процентная ставка влияет на коммерческие процентные ставки?

Денежная ставка отражает рыночную процентную ставку по средствам, которые банки ссужают и занимают друг у друга овернайт.Он устанавливается Резервным банком Австралии (РБА), который собирается в первый вторник каждого месяца (за исключением января) для обсуждения любых возможных шагов.

Но какое это имеет отношение к коммерческим процентным ставкам? Проще говоря, денежная ставка служит ориентиром для сберегательных счетов и жилищных ссуд с плавающей ставкой. Когда РБА повышает или понижает денежную ставку, банки и кредиторы обычно вскоре изменяют свои собственные процентные ставки по жилищным кредитам и депозитам.

Почему меняются процентные ставки?

Существует ряд вещей, которые РБА принимает во внимание при принятии решения об изменении денежной ставки. Главными из них являются внутренние условия, такие как занятость и инфляция, хотя глобальные финансовые условия также важны.

Главными из них являются внутренние условия, такие как занятость и инфляция, хотя глобальные финансовые условия также важны.

Если экономика находится на подъеме и высокий спрос приводит к росту цен, РБА может увеличить денежную ставку, чтобы инфляция не вышла из-под контроля. А если экономика слабая, а спрос низкий, РБА может снизить денежную ставку, чтобы стимулировать расходы, заимствования и инвестиции.

Почему банки взимают разные процентные ставки?

Хотя денежная ставка является одним из основных факторов, которые банки будут учитывать при установлении коммерческих процентных ставок, она не единственная.Банки также будут следить за накладными расходами, а также поддерживать разумную маржу между ставкой по ссуде и ставкой по депозитам, которую они предлагают.

Вообще говоря, онлайн-банки, как правило, предлагают более низкие ставки по жилищным кредитам и более высокие ставки по сберегательным счетам, чем их более крупные коллеги, поскольку у них меньше накладных расходов, о которых нужно беспокоиться. Обратной стороной является то, что более крупные банки, как правило, предлагают больше, когда дело доходит до физических отделений и личных услуг.

Обратной стороной является то, что более крупные банки, как правило, предлагают больше, когда дело доходит до физических отделений и личных услуг.

Все ли процентные ставки изменяются в соответствии с денежной ставкой?

Фиксированные ставки по жилищным кредитам и ставки по срочным депозитам не привязаны к денежной ставке так же, как продукты с плавающей ставкой.Хотя может показаться, что они движутся в соответствии с денежной ставкой, они в большей степени отражают состояние экономики.

Точнее сказать, что на подобные ставки влияют государственные облигации. Скупая государственные облигации с целью снижения среднесрочных фиксированных ставок, РБА фактически снижает фиксированные ставки по ипотеке и по срочным депозитам.

Как я могу найти лучшие процентные ставки?

Ищете ли вы место, где стоит вложить свои сбережения, или думаете о получении ипотеки, полезно иметь представление о текущих процентных ставках.Если вы не знаете, что вас интересует, лучше начать с наших страниц сравнения.

Калькулятор погашения личных ссуд — Рассчитывайте свои выплаты в режиме онлайн

Составьте планы с помощью персональных калькуляторов ссуды

Время от времени нам всем требуется немного больше, чтобы покрыть непредвиденные расходы или немного удовольствия. Нужна ли вам помощь со счетами или немного лишних денег для обновления вашего сада, личный заем — это ответ — при условии, что вы спланировали, как вы его погасите.

Если вы собираетесь организовать ссуду или проверить состояние своей текущей личной ссуды, вам может помочь приведенный выше калькулятор погашения личной ссуды.Введите сумму, которую вы хотите взять в долг, срок, в течение которого вы хотите вернуть ее, а также вашу процентную ставку, и персональный калькулятор ссуды сообщит вам, каковы будут ваши выплаты. После того, как вы обдумали свой план, вы можете перейти по ссылке, чтобы сравнить личные ссуды, используя отличную базу данных Mozo по поставщикам персональных ссуд.

Понимание того, как работают выплаты по личному ссуде

Если вы хотите получить личный ссуду до подачи заявки на ссуду, важно знать, какие факторы могут повлиять на ваши выплаты и, следовательно, на какие функции вам следует обратить внимание в ссуде. Речь идет не только о расчетах ссуды, чтобы вы могли увидеть, сколько вы могли бы занять. Это также касается понимания того, как рассчитываются проценты, какие типы процентных ставок у вас есть, а также принятия решения о наилучшем сроке кредита. Ниже мы ответим на некоторые из наиболее часто задаваемых вопросов, чтобы помочь.

Речь идет не только о расчетах ссуды, чтобы вы могли увидеть, сколько вы могли бы занять. Это также касается понимания того, как рассчитываются проценты, какие типы процентных ставок у вас есть, а также принятия решения о наилучшем сроке кредита. Ниже мы ответим на некоторые из наиболее часто задаваемых вопросов, чтобы помочь.

Имеет ли значение продолжительность моего кредита?

Время, которое вам понадобится для выплаты личного кредита, будет зависеть от размера вашего личного кредита, вашего бюджета и процентной ставки по ссуде.Помните, что чем дольше срок кредита, тем больше вы будете получать проценты. Выбирая срок кредита, вам нужно подумать о том, как могут выглядеть ваши финансы в будущем. Постарайтесь погасить свой личный заем как можно быстрее, не слишком сильно растягивая свои финансы. Воспользуйтесь нашим калькулятором погашения, чтобы проверить различные условия кредита и выбрать наиболее подходящий для вас.

Следует помнить, что большинство кредиторов и банков, работающих в Австралии, позволяют вам производить дополнительные выплаты по личным займам без штрафных санкций, что означает, что если у вас есть дополнительные средства, вы можете использовать их для выплаты займа быстрее, чем первоначальный. срок кредита.Даже если вы берете личный заем с фиксированной процентной ставкой, вы, как правило, сможете вносить дополнительные платежи, хотя сумма может быть ограничена.

срок кредита.Даже если вы берете личный заем с фиксированной процентной ставкой, вы, как правило, сможете вносить дополнительные платежи, хотя сумма может быть ограничена.

Какова истинная стоимость личного кредита?

При выборе индивидуального кредита стоит учитывать не только процентную ставку и срок кредита, но и все связанные с этим комиссии. При сравнении ссуд физическим лицам вы увидите так называемую сравнительную ставку.

Ставка сравнения рассчитывается путем включения процентной ставки, а также комиссий и дополнительных сборов, включенных в эту личную ссуду, показывая вам реальную стоимость ссуды.Вам следует использовать эту ставку, когда вы сравниваете варианты индивидуальных кредитных продуктов между банками. При параллельном сравнении не полагайтесь только на рейтинг заголовков.

Как рассчитываются проценты по индивидуальному кредиту?

Для большинства ссуд с плавающей ставкой проценты начисляются на невыплаченный дневной остаток по ссуде. Эти проценты начисляются на ссуду ежемесячно и включаются в ежемесячный платеж. Ежедневная процентная ставка равна годовой процентной ставке по ссуде, деленной на 365 (количество дней в году.Чтобы узнать больше, см. «Расчет процентов по ссуде».

Эти проценты начисляются на ссуду ежемесячно и включаются в ежемесячный платеж. Ежедневная процентная ставка равна годовой процентной ставке по ссуде, деленной на 365 (количество дней в году.Чтобы узнать больше, см. «Расчет процентов по ссуде».

Почему по продуктам ссуды физическим лицам доступны различные процентные ставки?

На рынке кредитов для физических лиц в Австралии существует так называемая структура ценообразования, основанная на оценке риска. Это означает, что кредитор будет адаптировать процентную ставку по ссуде к заемщику на основе его кредитной истории. Персонализированные процентные ставки становятся все более распространенными, и это способ, которым банки и кредиторы награждают клиентов за хорошее финансовое управление.

Существует большая разница между выплатой 7,79% и 25,74% годовых, поэтому перед подачей заявления на получение личного кредита рекомендуется проверить свой кредитный рейтинг. Инструмент Mozo Rate Matcher подскажет вам, на какие ставки вы, вероятно, будете претендовать.

Как рассчитываются комиссии по индивидуальному кредиту?

Есть два типа комиссий по кредиту физических лиц. Разовые сборы и текущие сборы. Вот краткая информация о наиболее распространенных сборах.

Комиссионные за перерыв: Если вы решите получить личную ссуду с фиксированной ставкой и решите выплатить ссуду досрочно, вам, возможно, придется заплатить комиссию за перерыв.Эта комиссия рассчитывается на основе множества факторов, в том числе ставки вашего кредита и количества времени, оставшегося до окончания срока. Если вы выбрали ссуду с переменной процентной ставкой, хорошая новость заключается в том, что комиссия за выход для ссуд с переменной ставкой уже довольно долгое время запрещена, поэтому вам не нужно беспокоиться об этой комиссии.

Комиссия за просрочку платежа: Если вы не сможете произвести погашение кредита в установленный срок, некоторые кредиторы взимают с вас комиссию. Обычно это фиксированная сумма, которая не рассчитывается как процент от суммы кредита.

Лучший способ избежать уплаты этой комиссии — настроить прямой дебет. Если вы беспокоитесь, что можете не погасить задолженность вовремя, лучше сразу же связаться с кредитором, так как вы можете получить отсрочку платежа или отказ от уплаты комиссии.

Лучший способ избежать уплаты этой комиссии — настроить прямой дебет. Если вы беспокоитесь, что можете не погасить задолженность вовремя, лучше сразу же связаться с кредитором, так как вы можете получить отсрочку платежа или отказ от уплаты комиссии.

Авансовый платеж: Обычно, когда вы подаете заявку на получение личной ссуды, с вас взимается единовременная предоплата, иногда называемая заявкой или ссудой. Эта комиссия будет варьироваться от 0 до 600 долларов в зависимости от кредитора и обычно предназначена для покрытия административных расходов по оформлению ссуды.Если вы рассматриваете возможность получения личной ссуды с высокой предоплатой, убедитесь, что процентная ставка и другие сборы компенсируют эти авансовые расходы.

В чем разница между обеспеченной и необеспеченной ссудой для физических лиц?

Обеспеченные ссуды — это когда вы занимаете деньги и обеспечиваете ссуду под активами, такими как дом или автомобиль. Обеспеченные ссуды обычно имеют более низкие процентные ставки, чем необеспеченные ссуды, потому что в случае, если вы не сможете выплатить ссуду, кредитор будет иметь возможность продать ваш актив, чтобы компенсировать задолженность по погашению.

Калькулятор заимствования жилищного кредита — Mozo

Расчет вашей способности заимствования жилищного займа

Примерное определение того, что банк или кредитный союз предоставит вам для жилищного займа, является первым шагом в процессе покупки жилья. В конце концов, вы не хотите искать идеальный дом только для того, чтобы узнать, что у вас не будет денег на его покупку. Чтобы помочь вам оценить, сколько вы сможете занять, вставьте несколько фактов о своих личных финансах в наш калькулятор для получения ипотечного кредита, приведенный выше.Это даст вам хорошее представление о том, сколько вы можете занять и успешно возвращать свой жилищный заем каждый месяц в зависимости от вашего бюджета, так что когда придет время составить список объектов недвижимости в желаемом австралийском районе, у вас будет хорошая идея. что вы будете одобрены для получения ссуды.

Какая информация будет использоваться для определения суммы займа?

Все банки и жилищные кредиторы захотят убедиться, что если они ссудят вам деньги на новый дом, вы сможете их вернуть. Ипотечный стресс — реальная проблема, и чтобы убедиться, что вы не станете жертвой этого, вам нужно будет действительно заранее сообщить о своем доходе и своих обязательствах. Основными факторами, определяющими вашу способность заимствования, являются:

Ипотечный стресс — реальная проблема, и чтобы убедиться, что вы не станете жертвой этого, вам нужно будет действительно заранее сообщить о своем доходе и своих обязательствах. Основными факторами, определяющими вашу способность заимствования, являются:

Ваш доход

Ваш доход будет важным фактором при определении вашей способности заимствования жилищного кредита. Если вы получаете доход от одного человека, у вас может не быть доступа к такой сумме денег, как при покупке в паре.

Ваши расходы на проживание

Расходы на жизнь, такие как ваши счета за продукты и электроэнергию, также являются важной частью формулы способности заимствования жилищного кредита.Чем проще вы их сделаете, тем больше вы сможете управлять ежемесячными выплатами по ипотеке. Хотя мы даем вам возможность использовать расходы на проживание по умолчанию, мы рекомендуем вводить ваши собственные индивидуальные цифры, чтобы вы получили более реалистичное представление о том, какую сумму вы сможете занять по жилищному кредиту.

Другие ежемесячные платежи

Есть ли у вас другие ежемесячные платежи, такие как аренда автомобиля или личный заем? Это также повлияет на вашу способность заимствовать ипотечный кредит, поэтому рекомендуется попытаться получить их как можно меньше.И если у вас есть какие-либо долги, например, счет по кредитной карте, обязательно укажите это.

Предпочтительный срок кредита

Хотя стандартный срок ипотеки составляет 25 лет, большинство кредиторов будут иметь ипотеку на срок до 30 лет. Преимущество выбора более короткого срока жилищного кредита заключается в том, что вы получаете меньшие проценты в течение срока действия кредита, но это может означать, что ваши ежемесячные выплаты будут немного более высокими.

Почему банки учитывают повышение ставок в своих расчетах?

Реальность такова, что в течение 30-летнего ипотечного кредита будут периоды, когда процентная ставка по ипотечному кредиту будет меняться, и, чтобы обезопасить себя, банки хотят знать, что, если ставки действительно вырастут, вы все равно сможете покрыть свой ежемесячный ипотечный кредит. выплаты.Также полезно знать, что если ставки подскочат, вы сможете без особых трудностей выплатить свой кредит или, по крайней мере, иметь представление о том, сколько еще вам нужно будет найти в своем бюджете, чтобы вы могли сократить при необходимости вернитесь на другие участки. Так что поэкспериментируйте с функцией изменения ставки нашего калькулятора, чтобы понять, сколько вам потребуется, если произойдет повышение ставки.

выплаты.Также полезно знать, что если ставки подскочат, вы сможете без особых трудностей выплатить свой кредит или, по крайней мере, иметь представление о том, сколько еще вам нужно будет найти в своем бюджете, чтобы вы могли сократить при необходимости вернитесь на другие участки. Так что поэкспериментируйте с функцией изменения ставки нашего калькулятора, чтобы понять, сколько вам потребуется, если произойдет повышение ставки.

Сколько я должен отложить на депозит?

В дополнение к сумме, которую кредитор предоставит вам в долг, вам также понадобится накопленный залог за жилье, чтобы вы смогли войти в свой первый дом.В Австралии рекомендуется иметь депозит в размере 20%, но некоторые поставщики жилищных ссуд позволяют брать взаймы с меньшими затратами при условии, что вы платите страховку по ипотеке кредиторам.

Другие полезные советы по получению ипотечного кредита

Следите за своим LVR

LVR означает соотношение кредита к стоимости, которое показывает, сколько вы накопили для своего депозита по жилищному кредиту. Как правило, чем ниже ваш LVR, тем выше будет ваша заемная способность. В Австралии предпочтительный LVR составляет менее 80% — это означает, что вы должны стремиться внести залог в размере 20% или более от стоимости дома вашей мечты.Если это кажется слишком большим препятствием, есть кредиторы, которые предлагают жилищные ссуды с низкими депозитами на сумму до 95% в LVR. Но имейте в виду, что если вы выберете одно из этих предложений, вам придется учитывать стоимость ипотечного страхования кредиторов.

Как правило, чем ниже ваш LVR, тем выше будет ваша заемная способность. В Австралии предпочтительный LVR составляет менее 80% — это означает, что вы должны стремиться внести залог в размере 20% или более от стоимости дома вашей мечты.Если это кажется слишком большим препятствием, есть кредиторы, которые предлагают жилищные ссуды с низкими депозитами на сумму до 95% в LVR. Но имейте в виду, что если вы выберете одно из этих предложений, вам придется учитывать стоимость ипотечного страхования кредиторов.

Учет выплат в бюджет

Чем больше вы занимаетесь, тем больше будут выплаты! Поэтому, даже если вы имеете право на получение колоссального жилищного кредита, спросите себя, действительно ли он вам нужен и соответствуют ли выплаты вашему ежемесячному бюджету и образу жизни.Хорошее практическое правило — сравнивать сумму погашения с вашей текущей арендной платой. Если они будут схожими цифрами, вы сможете довольно легко справиться с выплатами. Но не забудьте спланировать возможность повышения ставки, как показано на калькуляторе — на всякий случай лучше иметь финансовый буфер.

План для гербового сбора

Еще одна большая сумма, которую следует учитывать при поиске жилищного кредита, — это гербовый сбор. Правительство иногда может взимать с вас десятки тысяч долларов, что может чуть не нарушить ваш бюджет.Если вам — или вашему кошельку — не нравится идея единовременной выплаты, вы также можете добавить ее к цене своих ежемесячных выплат. Узнайте, сколько вы можете заплатить гербовый сбор, с помощью нашего удобного калькулятора.

Просмотрите свой кредитный отчет

Чтобы повысить свою кредитную способность, прежде чем подавать заявку на жилищный заем, получите копию своего кредитного отчета и просмотрите ее с помощью гребешка с мелкими зубьями. Любые ошибки или неверные данные могут помешать вам получить ссуду, но имейте в виду, что в соответствии с новым всеобъемлющим законодательством о кредитной отчетности кредиторы также будут следить за вашими положительными выплатами по кредиту.

Выплата долгов

Над вами нависла задолженность по кредитной карте? Это может снизить ваши шансы на получение ипотечной ссуды. Проверьте сделку по переводу баланса и погасите задолженность по кредитной карте, чтобы вернуться на путь получения жилищной ссуды.

Проверьте сделку по переводу баланса и погасите задолженность по кредитной карте, чтобы вернуться на путь получения жилищной ссуды.

Начать экономить!

Имея регулярный план сбережений, вы будете выглядеть надежным и экономным. Кроме того, формирование хороших привычек сбережений поможет вам накопить депозит и снизить LVR, что позволит вам получить более выгодную сделку по жилищному кредиту.

Для получения дополнительной полезной информации о том, как войти в дом своей мечты или полностью профинансировать свою следующую инвестиционную недвижимость, ознакомьтесь с нашим обширным набором руководств по жилищным кредитам.

Комментарий к Приложению A к Части 1030 — Расчет годовой процентной доходности

Приложение A

Часть I. Годовая процентная доходность для раскрытия информации о счетах и в рекламных целях

1. Округление для расчетов. Ниже приведены примеры допустимого округления для расчета процентов и годовой процентной доходности:

Округление для расчетов. Ниже приведены примеры допустимого округления для расчета процентов и годовой процентной доходности:

я. Ежедневная ставка, применяемая к остатку с точностью до пяти или более десятичных знаков

ii. Ежедневные проценты, полученные с точностью до пяти или более десятичных знаков

Часть II. Годовая процентная доходность для периодической отчетности

1. Балансовый метод. Процентная ставка, используемая при расчете годовой процентной доходности, может быть получена из метода дневного баланса или метода среднего дневного баланса.Баланс, используемый в формуле годовой процентной доходности, представляет собой сумму балансов за каждый день периода, деленную на количество дней в периоде.

2. Отрицательные остатки запрещены. Учреждения должны рассматривать отрицательное сальдо счета как ноль, чтобы определить сальдо, по которому рассчитывается годовая процентная доходность. (См. Комментарий к § 1030.7 (a) (2).)

Учреждения должны рассматривать отрицательное сальдо счета как ноль, чтобы определить сальдо, по которому рассчитывается годовая процентная доходность. (См. Комментарий к § 1030.7 (a) (2).)

A. Общая формула

1. Начисленные, но не начисленные проценты. Для расчета годовой процентной доходности заработанных, начисленных, но не начисленных процентов:

и. Не могут быть включены в баланс для выписок, выпущенных одновременно или реже, чем частота начисления сложных процентов и зачисления. Например, если ежемесячные отчеты отправляются для учетной записи, на которой ежедневно начисляются проценты и ежемесячно начисляются проценты, баланс не может увеличиваться каждый день, чтобы отразить эффект ежедневного начисления сложных процентов.

ii. Должен быть включен в баланс для последующих выписок, если выписка выдается чаще, чем начисляются сложные проценты на счет. Например, если ежемесячные отчеты отправляются для счета, на котором начисляются проценты ежедневно и начисляются проценты ежеквартально, баланс для второго ежемесячного отчета будет включать проценты, начисленные за предыдущий месяц.

Например, если ежемесячные отчеты отправляются для счета, на котором начисляются проценты ежедневно и начисляются проценты ежеквартально, баланс для второго ежемесячного отчета будет включать проценты, начисленные за предыдущий месяц.

2. Округление. Число начисленных процентов, используемое для расчета годовой процентной доходности, должно быть округлено до двух десятичных знаков и отражать фактически выплаченную сумму. Например, если проценты, полученные за отчетный период, составляют 20,074 доллара США, и учреждение платит потребителю 20 долларов США.07, учреждение должно использовать 20,07 доллара (а не 20,074 доллара) для расчета годовой процентной доходности. Для счетов, выплачивающих проценты на основе метода ежедневного баланса, который складывает и кредитует проценты ежеквартально и отправляет ежемесячные отчеты, учреждение может, но не обязательно, округлять начисленные проценты до двух десятичных знаков для расчета годовой процентной доходности, полученной на первых двух выпущенных ежемесячных отчетах. в течение квартала. Однако в квартальном отчете сумма начисленных процентов должна отражать фактически выплаченную сумму.

в течение квартала. Однако в квартальном отчете сумма начисленных процентов должна отражать фактически выплаченную сумму.

B. Специальная формула для использования в случаях, когда периодическая выписка отправляется чаще, чем период, за который начисляются проценты

1. Выписки, инициированные Постановлением E. Учреждения могут, но не обязаны, использовать эту формулу для расчета годовой процентной доходности, полученной для счетов, которые получают квартальные отчеты и подпадают под правило Положения E, требующее ежемесячных отчетов при электронном переводе средств. произошло. Они могут это сделать, даже если в течение определенного квартала ежемесячный отчет не выпускался.Но учреждения должны использовать эту формулу для счетов, на которых ежеквартально начисляются проценты и начисляются проценты и которые получают ежемесячные отчеты, которые, хотя и инициируются Правилом E, соответствуют положениям § 1030. 6.

6.

2. дней в периоде начисления процентов. Учреждения, использующие специальную формулу годовой процентной доходности, должны использовать фактическое количество дней в периоде начисления сложных процентов.

Как рассчитать эффективную годовую процентную ставку

Интересные вопросы могут не интересовать многих.Многие люди паникуют, когда дело доходит до сложного финансового жаргона и сокращений. Тем не менее, если вы занимаетесь предоставлением кредитов, важно понимать, как рассчитываются процентные ставки. В самом деле, если вы ведете бизнес, в котором используются кредиты (что вы почти наверняка делаете), это также важно понимать. Здесь мы рассмотрим, как рассчитать эффективную годовую процентную ставку (EAR), чтобы вы могли лучше понять проценты, подлежащие выплате (или полученные) по кредиту, который вы предлагаете и используете.

Что такое эффективная годовая процентная ставка?

Чтобы лучше понять реальное влияние процентов на наш бизнес, нам необходимо принимать во внимание комплексные проценты. Всякий раз, когда рекламируются процентные ставки (номинальные ставки), начисление сложных процентов не учитывается. Но если мы не сделаем это сами, у нас могут остаться неточные прогнозы денежных потоков и вероятность пропущенных или просроченных платежей, которые могут повлечь за собой дополнительные расходы и еще больше поставить под угрозу нашу ликвидность.

Всякий раз, когда рекламируются процентные ставки (номинальные ставки), начисление сложных процентов не учитывается. Но если мы не сделаем это сами, у нас могут остаться неточные прогнозы денежных потоков и вероятность пропущенных или просроченных платежей, которые могут повлечь за собой дополнительные расходы и еще больше поставить под угрозу нашу ликвидность.

Проще говоря, EAR — это проценты, которые выплачиваются в реальном выражении по любой ссуде, кредитной карте или другому долгу, который вы предоставляете или используете.Это то, что вы используете для расчета своих доходов по кредиту, который вы предоставляете своим клиентам, или ваших реальных обязательств перед кредиторами.

Понимание формулы EAR

Несмотря на то, что существует полезный калькулятор эффективной годовой процентной ставки, который может автоматизировать этот процесс, важно знать формулу самостоятельно. Это требует от вас понимания двух переменных. Объявленная номинальная годовая процентная ставка (которую мы будем называть r) и количество периодов, в течение которых начисляются проценты (i). Поскольку обычно это месяцы, мы будем обозначать это как m.

Поскольку обычно это месяцы, мы будем обозначать это как m.

Таким образом, формула для расчета EAR (которую мы будем называть i) выглядит так:

i = (1 + r / m) xm −1

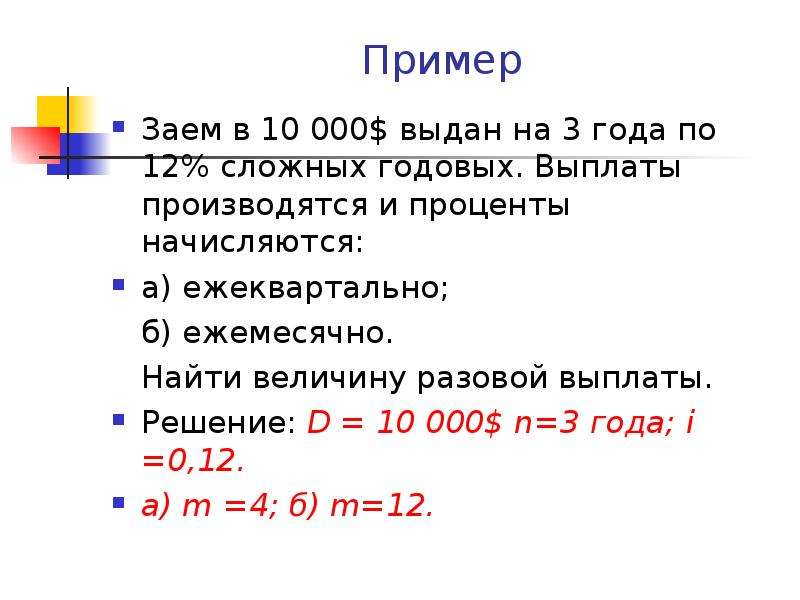

Чем больше периодов начисления сложных процентов у вас есть, тем больше вы можете ожидать, что ваш EAR увеличится. Таким образом, ежеквартальное начисление сложных процентов дает более высокую прибыль, чем начисление сложных процентов каждые шесть месяцев, в то время как ежемесячное начисление сложных процентов дает больше, чем ежеквартально. Некоторые кредиторы даже ежедневно прибавляют.

Конечно, если вы не слишком разбираетесь в математике, эту формулу может быть сложно контекстуализировать.Итак, давайте рассмотрим наглядный пример.

Пример эффективной годовой процентной ставки

Допустим, вам необходимо новое оборудование для вашей компании. Вы знаете, что это оборудование будет стоить вам 5000 долларов, но у вас недостаточно ликвидности, чтобы покрыть эту стоимость без нарушения вашего денежного потока. Итак, вы начинаете искать ссуды.

Итак, вы начинаете искать ссуды.

Банк А предлагает номинальную процентную ставку 10% ежемесячно. Банк B предлагает номинальную процентную ставку 10,1% каждые 6 месяцев.(количество периодов начисления сложных процентов) — 1

Для банка A это будет: 10,47% = (1 + (10% / 12)) x 12 — 1

Для банка B это будет: 10,36 % = (1 + (10,1% / 2)) x 2 — 1

Итак, хотя у банка B может быть немного более высокая номинальная процентная ставка, у него более низкий EAR, чем у банка A, потому что он составляет меньше раз в течение курса года. Хотя эта разница может привести только к экономии 5,80 долларов в год для ссуды на 5000 долларов, если вам нужно было занять значительно больше, разница может действительно возрасти!

Мы можем помочь

Если вы хотите узнать больше о расчете эффективной годовой процентной ставки, свяжитесь с финансовыми экспертами GoCardless.Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 60 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Как рассчитывать проценты, начисляемые раз в полгода (на примере)

Важной частью построения стабильной финансовой основы для вас и вашего бизнеса является понимание того, как работают ссуды и инвестиции. Один из центральных элементов ссуд и инвестиций — это то, как начисляются проценты.Условия ваших займов и инвестиций могут быть простыми или сложными. В этой статье вы узнаете, что означает начисление процентов каждые полгода, почему это важно и как его рассчитывать.

Что означает начисление процентов за полгода?

Полугодовое начисление процентов означает, что основная сумма ссуды или инвестиции в начале периода начисления сложных процентов, в данном случае каждые шесть месяцев, включает общую сумму процентов за каждый предыдущий период. В случае простых процентных займов и инвестиций размер причитающихся процентов основывается только на первоначальной основной сумме. При начислении процентов к основной сумме добавляются проценты за каждый предыдущий период. По ссудам со сложными процентами вы платите проценты по процентам. Если у вас есть инвестиция, которая составляет проценты, вам выплачиваются проценты по процентам.

В случае простых процентных займов и инвестиций размер причитающихся процентов основывается только на первоначальной основной сумме. При начислении процентов к основной сумме добавляются проценты за каждый предыдущий период. По ссудам со сложными процентами вы платите проценты по процентам. Если у вас есть инвестиция, которая составляет проценты, вам выплачиваются проценты по процентам.

Периоды компаундирования могут варьироваться от ежедневных до годовых. Чем чаще проценты добавляются к основной сумме долга, тем выше общая сумма процентов в течение срока ссуды или инвестиции.Когда проценты начисляются раз в полгода, это означает, что период начисления сложных процентов составляет шесть месяцев.

Следовательно, если у вас есть пятилетняя ссуда, на которую начисляются проценты каждые полгода, общая сумма процентов до этого периода добавляется к основной сумме долга девять раз. В первый составной период проценты не добавляются к основной сумме, поскольку проценты не начислялись. Для второго периода к основной сумме добавляются проценты первого периода. В третьем периоде к основной сумме добавляются проценты за первые два периода.Эта модель сохраняется в течение всего срока ссуды.

Для второго периода к основной сумме добавляются проценты первого периода. В третьем периоде к основной сумме добавляются проценты за первые два периода.Эта модель сохраняется в течение всего срока ссуды.

Связано: Q&A: Что означает «финансовый год»?

Почему важно полугодовое начисление процентов?

Вот несколько причин, по которым важно понимать полугодовые сложные проценты:

- Для расчета эффективных процентных ставок. Вы можете рассчитать эффективные процентные ставки или общую процентную ставку по мере начисления процентов, чтобы принимать обоснованные решения об условиях ссуды и инвестиций.

- Сравнить условия кредита и инвестирования. Вы можете сравнивать ставки между несколькими вариантами ссуды или инвестиций с разными условиями.

- Для финансового учета и отчетности. Вы можете точно указать начисление процентов в финансовых отчетах.

- Для составления сметы и сметы.

Вы можете определить, сколько процентов будет начислено вам в течение года для целей составления бюджета и налогообложения.

Вы можете определить, сколько процентов будет начислено вам в течение года для целей составления бюджета и налогообложения.

Связано: Навыки ведения переговоров: определение и примеры

Как рассчитать начисленные проценты за полгода

Формула для начисления сложных процентов основана на основной сумме P, номинальной процентной ставке i и количестве начисленных процентов периоды.п-1] . Вот шаги для решения формулы сложных процентов:

- Добавьте номинальную процентную ставку в десятичной форме к 1. Первый порядок операций — скобки, и вы начинаете с самого внутреннего. Эта часть формулы дает вам основу для определения общей суммы процентов, которые вы будете платить.

- Решите первый шаг в зависимости от количества периодов начисления сложных процентов. Порядок операций приводит нас к следующему решению для экспонент. Это поможет вам увидеть, какой будет ваша эффективная процентная ставка в течение года или в течение срока ссуды или инвестиции.

- Вычтите из шага два. На этом шаге завершается порядок операций с главными круглыми скобками. Это даст вам эффективную процентную ставку.

- Умножьте третий шаг на основную сумму. Это даст вам общую сумму процентов, которые будут накапливаться в течение срока ссуды или инвестиции.

Связано: Как анализ данных может улучшить бизнес-решения

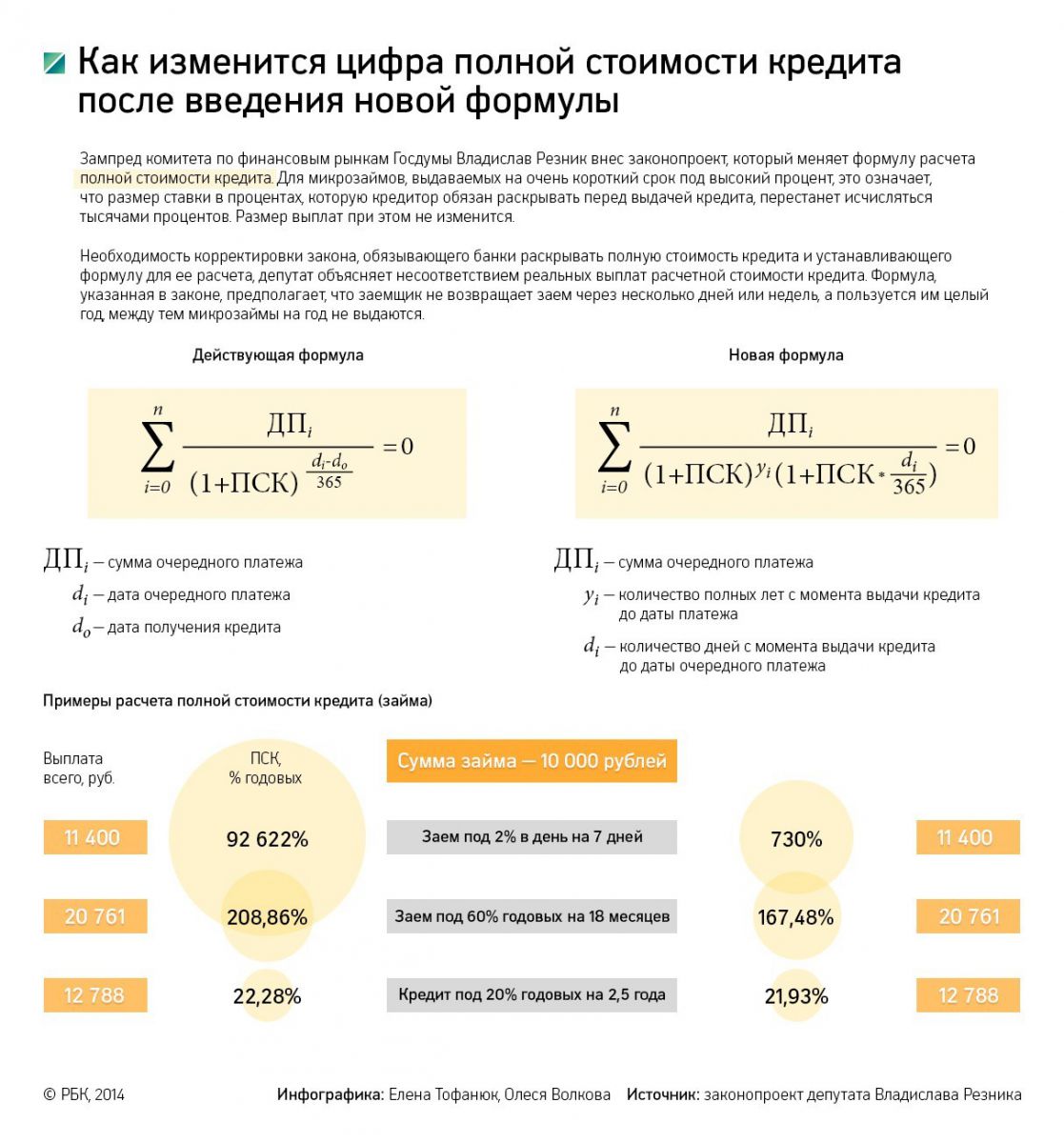

Пример займа

В этом примере, чтобы проиллюстрировать, как вы рассчитываете проценты, начисленные за полгода, у вас есть заем на сумму 10 000 долларов США с номинальной процентной ставкой 5%.Вы окупите его в течение трех лет. Вот как вы определяете, сколько процентов вы будете платить в течение срока ссуды:

- Измените процентную ставку на десятичную форму. Разделите 5% на 100, чтобы получить 0,05.

- Определите, сколько существует периодов начисления сложных процентов. Вы будете выплачивать ссуду в течение трех лет, и в год будет два периода начисления сложных процентов, за исключением первого года, когда будет один.

Это означает, что общее количество периодов начисления сложных процентов будет пять.5-1]

Это означает, что общее количество периодов начисления сложных процентов будет пять.5-1] - Решите показатель степени. 10,000 (1,276-1)

- Решите оставшуюся круглую скобку. 10 000 (.276)

- Решите оставшееся уравнение. 2 760 долларов — это сумма процентов, которые вы заплатите в течение срока кредита.

- Определите, сколько вы заплатите в целом. Добавьте основную сумму в размере 10 000 долларов и общую сумму процентов, которая будет начисляться в течение срока действия вашей ссуды, 2 760 долларов. Общая сумма, которую вы заплатите в течение срока кредита, составляет 12 760 долларов.

Пример инвестиции

В этом примере у вас будет инвестиция, на которую будет начисляться 3% -ный процент, начисляемый раз в полгода. Ваша основная инвестиция составляет 6000 долларов. Вот как вы рассчитываете, сколько процентов вы получите за пять лет:

- Измените процентную ставку на десятичную форму: 3%, разделенные на 100, составляют 0,03.

- Определите, сколько существует периодов начисления сложных процентов. Вы рассчитываете свои проценты за пять лет, в которых есть два периода начисления сложных процентов, за исключением первого года, у которого есть один.9-1]

- Решите показатель степени. 6000 (1.305-1)

- Решите оставшиеся скобки. 6,000 (.305)

- Решите оставшееся уравнение. 1830 долларов — это проценты, которые вы начисляете за пять лет.

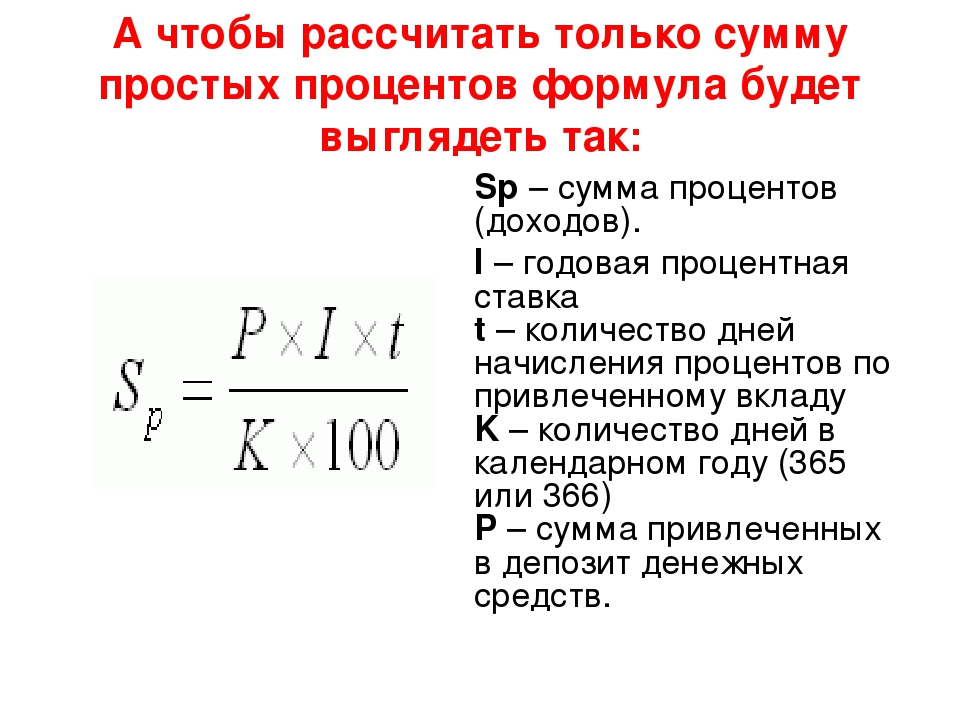

Расчет простых процентов

Простые проценты — это когда проценты начисляются только на основную сумму ссуды или инвестиции. Это означает, что вы не будете платить проценты по процентам, а будете платить только на первоначальную сумму, которую вам дали или которую вы инвестировали.Формула для расчета простых процентов: сумма основного долга (P), умноженная на процентную ставку (i), умноженную на срок ссуды или инвестиции (n), или P * i * n .

Например, если вы взяли ссуду на 5000 долларов с простой процентной ставкой 5%, которую вы должны выплатить через пять лет, вы рассчитаете ее следующим образом:

- Измените процентную ставку на десятичную. Разделите 5% на 100, чтобы получить 0,05.

- Заполните формулу. P * i * n = 5,000 (0,05) (5)

- Решите первую часть формулы. 250 (5)

- Решите оставшееся уравнение. 250 (5) = 1250

Это означает, что вы будете платить 1250 долларов в виде процентов в течение пятилетнего кредита.

Работа в сфере финансов

Если вы ищете работу в сфере финансов или смежной отрасли, вы можете рассмотреть несколько вариантов. Вот список из 10 вакансий в сфере финансов:

1. Специалист по финансовому планированию

2. Финансовый аналитик

3. Коммерческий кредитный партнер

4. Специалист по страхованию

Специалист по страхованию

5. Андеррайтер

6. Аналитик по компенсациям

7. Бухгалтер

8. Банковский кассир

9. Управляющий счетом

10. Кредитный специалист

Откройте для себя лучшие ресурсы Indeed для специалистов в области финансов и бухгалтерского учета, включая советы по выбору карьеры, образцы резюме, быстрые ссылки для поиска работы и многое другое.

Что такое начисленные проценты? | Пестрый дурак

Начисленные проценты — это сумма процентов по ссуде, которая накопилась, но еще не была выплачена.Если вы оформляете ипотеку или совершаете покупки по кредитной карте, с вас обычно взимаются проценты в обмен на доступ к средствам.

С другой стороны, если вы покупаете облигации, вы ссужаете деньги эмитенту и будете получать проценты через определенные промежутки времени. Начисленные проценты — это сумма вашей текущей задолженности. Он накапливается ежедневно, и причитающаяся сумма может варьироваться в зависимости от того, насколько раньше он был погашен.

Начисленные проценты — это сумма вашей текущей задолженности. Он накапливается ежедневно, и причитающаяся сумма может варьироваться в зависимости от того, насколько раньше он был погашен.

Соглашения о начисленных процентах отличаются от обычных процентных ссуд, поскольку обычные процентные соглашения определяют установленную процентную ставку и, как правило, сумму платежа на весь срок ссуды.

Начисленные проценты по сравнению с обычными процентами

Метод расчета процентных платежей по ссуде или непогашенному кредитному балансу зависит от соглашения.

В соглашениях о начисленных процентах комиссии рассчитываются на основе остатка и ставки текущего счета.

Если у вас есть обычная процентная ссуда, также называемая простой процентной ссудой, причитающийся платеж всегда будет одинаковым. Обычное процентное соглашение устанавливает установленную процентную ставку и, как правило, сумму платежа, которая охватывает срок ссуды.

Самый простой способ понять разницу — это кредитная карта или ипотека. Используя кредитную карту, вы создаете баланс и начисляете проценты, которые должны выплачиваться ежемесячно. В случае ипотеки существует согласованная регулярная процентная ставка, и вы платите ее при выплате суммы (основной суммы) ипотеки.

Используя кредитную карту, вы создаете баланс и начисляете проценты, которые должны выплачиваться ежемесячно. В случае ипотеки существует согласованная регулярная процентная ставка, и вы платите ее при выплате суммы (основной суммы) ипотеки.

Как рассчитать начисленные проценты

В соглашениях о кредитных картах обычно используются начисленные проценты и рассчитываются с ежедневной процентной ставкой. Это означает, что начисляемые проценты могут варьироваться в зависимости от количества дней в месяце и могут составлять , что немного отличается от , чем указано ниже.По ипотеке и другим кредитным счетам проценты обычно начисляются ежемесячно.

Расчет ежемесячных начисленных процентов

Чтобы рассчитать ежемесячно начисленные проценты по кредиту или инвестиции, сначала необходимо определить ежемесячную процентную ставку, разделив годовую процентную ставку на 12.

Затем разделите эту сумму на 100, чтобы преобразовать процентное значение в десятичное. Например, 1% становится 0,01.

Например, 1% становится 0,01.

Чтобы определить средний дневной баланс аккаунта, сложите основной баланс в каждый день месяца, а затем разделите на количество дней в месяце.Это важно использовать для аккаунтов с колеблющимся балансом.

Например, если у вас был баланс на счете в 1000 долларов в течение первых 10 дней 30-дневного месяца, а затем вы взяли взаймы еще 500 долларов, ваш средний дневной баланс будет:

Если основной баланс счета не колебался в течение месяца, например, при обычной ипотеке, средний дневной баланс просто равен начальному балансу.

Наконец, умножьте ежемесячную процентную ставку на средний дневной остаток, чтобы рассчитать проценты, начисленные в течение месяца.

Допустим, у вас есть ссудный счет со средним дневным остатком в размере 1333 доллара США, который мы рассчитали в предыдущем примере. Если ваша процентная ставка составляет 18%, мы можем рассчитать вашу ежемесячную процентную ставку и преобразовать ее в десятичную дробь следующим образом:

Умножение на средний дневной баланс дает нам ежемесячные начисленные проценты в размере:

Начисленные проценты по облигациям

По облигациям также важно знать начисленные проценты. Эмитенты обычно производят выплаты по облигациям каждые квартал или шесть месяцев.Тем временем причитающиеся по этим платежам проценты начисляются вам. Если вы продаете облигацию, цена, по которой вы ее продаете, должна учитывать начисленные проценты.

Эмитенты обычно производят выплаты по облигациям каждые квартал или шесть месяцев.Тем временем причитающиеся по этим платежам проценты начисляются вам. Если вы продаете облигацию, цена, по которой вы ее продаете, должна учитывать начисленные проценты.

Допустим, у вас есть позиция по облигациям на сумму 10 000 долларов. Годовая ставка купона составляет 5%, выплаты производятся каждые шесть месяцев. Вы хотите продать его, но с момента последнего платежа прошло два месяца, поэтому вам необходимо рассчитать невыплаченные проценты на дату расчета.

Для этого вам нужно вычислить размер ежемесячной задолженности по процентам и умножить его на два.Формула: 10 000 долларов x 0,05 / 12 = 41,67 доллара. Это означает, что у вас есть начисленные проценты в размере 83,33 доллара США. Убедитесь, что при продаже облигации вы учитываете это число.

Заключение

При инвестировании важно твердо владеть основами. Вероятно, вам не придется делать расчеты вручную, но для заемщиков и кредиторов важно просто знать, сколько процентов начисляется на счет.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

1%

1%

драм

драм

Это также изменит вашу минимальную сумму платежа, если она основана на процентах от вашего баланса.

Это также изменит вашу минимальную сумму платежа, если она основана на процентах от вашего баланса. Лучший способ избежать уплаты этой комиссии — настроить прямой дебет. Если вы беспокоитесь, что можете не погасить задолженность вовремя, лучше сразу же связаться с кредитором, так как вы можете получить отсрочку платежа или отказ от уплаты комиссии.

Лучший способ избежать уплаты этой комиссии — настроить прямой дебет. Если вы беспокоитесь, что можете не погасить задолженность вовремя, лучше сразу же связаться с кредитором, так как вы можете получить отсрочку платежа или отказ от уплаты комиссии. Вы можете определить, сколько процентов будет начислено вам в течение года для целей составления бюджета и налогообложения.

Вы можете определить, сколько процентов будет начислено вам в течение года для целей составления бюджета и налогообложения.

Это означает, что общее количество периодов начисления сложных процентов будет пять.5-1]

Это означает, что общее количество периодов начисления сложных процентов будет пять.5-1]