Сдавайте отчет о финансовых результатах правильно

Отчет о финансовых результатах за 2020 год сдавайте по обновленной форме. Заполните ОФД правильно, ведь его данные расскажут о прибыли либо убытках на фирме. При проверках налоговики сравнят эти показатели с данными из декларации. Выявление расхождений потребует от вас дополнительных пояснений.

Учитывайте новый показатель

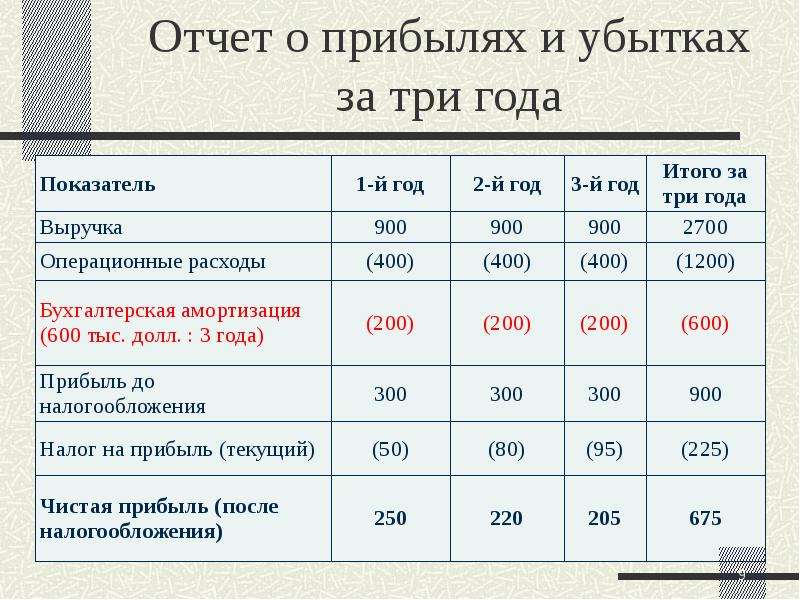

Появился новый показатель – «Расход (доход) по налогу на прибыль». Это сумма, которая уменьшит либо увеличит вашу прибыль или убыток до налогообложения при формировании чистой прибыли (убытка) за отчетный период.

Отразите доход либо расход по строке 2410. Код строки тот же, но называется она теперь «Налог на прибыль» — без слова «текущий».

Новая строка 2411 «Текущий налог на прибыль»

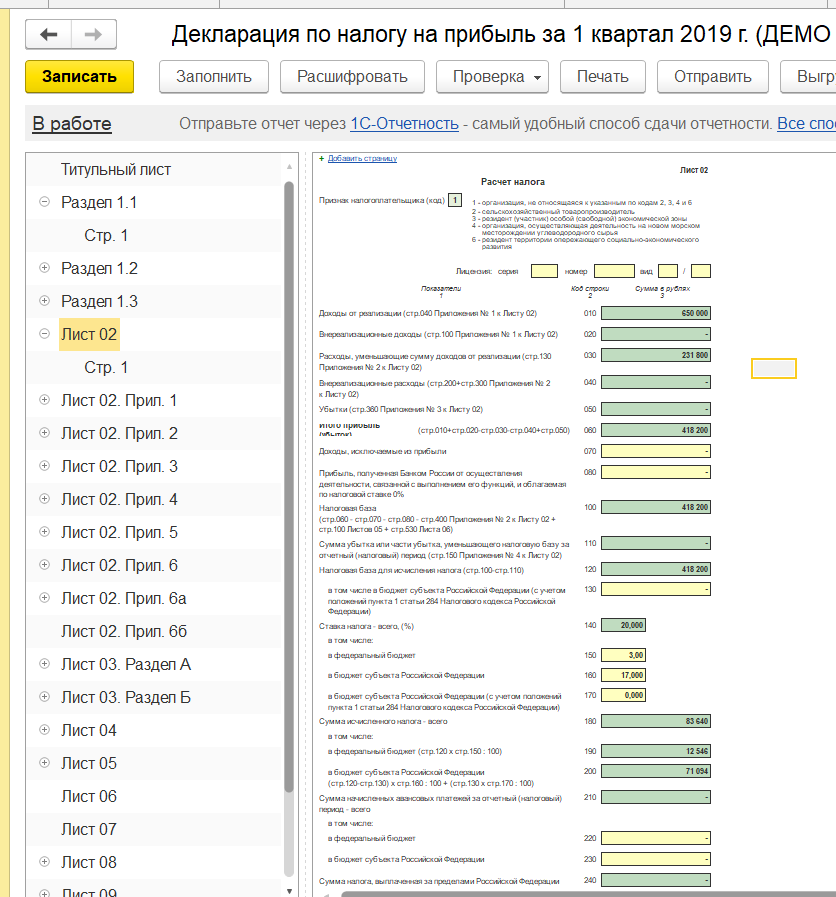

Текущий налог на прибыль – это сумма налога на прибыль, рассчитанная по данным налогового учета. Возьмите его из декларации по налогу на прибыль.

Новая строка 2412 «Отложенный налог на прибыль»

Отложенный налог на прибыль – это дебетовый оборот по счетам 09 Отложенные налоговые активы» и 77 Отложенные налоговые обязательства» минус кредитовый оборот по счетам 09 и 77.

Его значение может быть как положительным, так и отрицательным. Отрицательное покажите в скобках.

Строки 2412 и 2411 в сумме и дают показатель, который надо отразить по строке 2410 «Налог на прибыль».

Замена строк

Из новой формы ОФР исключили строки, которые были в старой:

- 2421 «Постоянные налоговые обязательства (активы)»;

- 2430 «Изменение отложенных налоговых обязательств»;

- 2450 «Изменение отложенных налоговых активов».

Но в отчет добавили новую строку с кодом 2530 «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода».

Показатель по новой строке 2350 используйте при формировании совокупного финансового результата.

Как считать совокупный финансовый результат за год

Совокупный финансовый результат (строка 2500 отчета) теперь определяйте по такой формуле:

| Совокупный финансовый результат | = | строка 2400 | + | Строка 2510 | + | Строка 2520 | + | строка 2530 |

Имейте в виду, что все суммы, которые отражаете в новом отчете о финансовых результатах, надо подсчитать по правилам математики. Не путайтесь в знаках. Если показатель стоит в скобках, то перед ним ставьте минус.

Расчет текущего налога на прибыль 2020

]]>Подборка наиболее важных документов по запросу Расчет текущего налога на прибыль 2020 (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

«Годовой отчет — 2020»

(под ред. В.И. Мещерякова)

(«Агентство бухгалтерской информации», 2020)Переход на новое ПБУ 18/02 в 2020 году стал обязательным. До 2020 года текущий налог на прибыль рассчитывали из прибыли по бухгалтерским данным, скорректированной на сумму ПНА (ПНО) и величину изменения ОНО (ОНА). В 2020 году текущий налог на прибыль — это сумма налога, рассчитанная в соответствии с Налоговым кодексом.Нормативные акты: Расчет текущего налога на прибыль 2020 «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

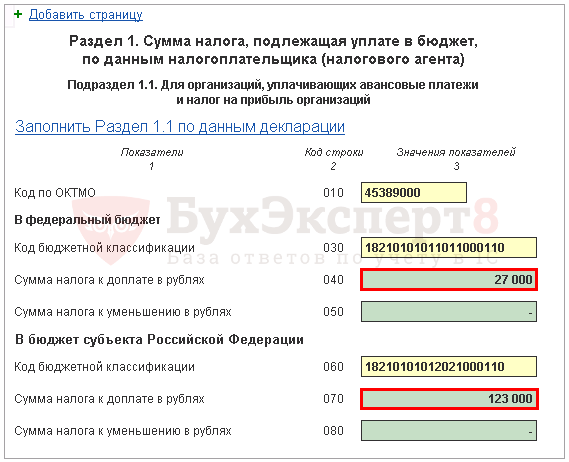

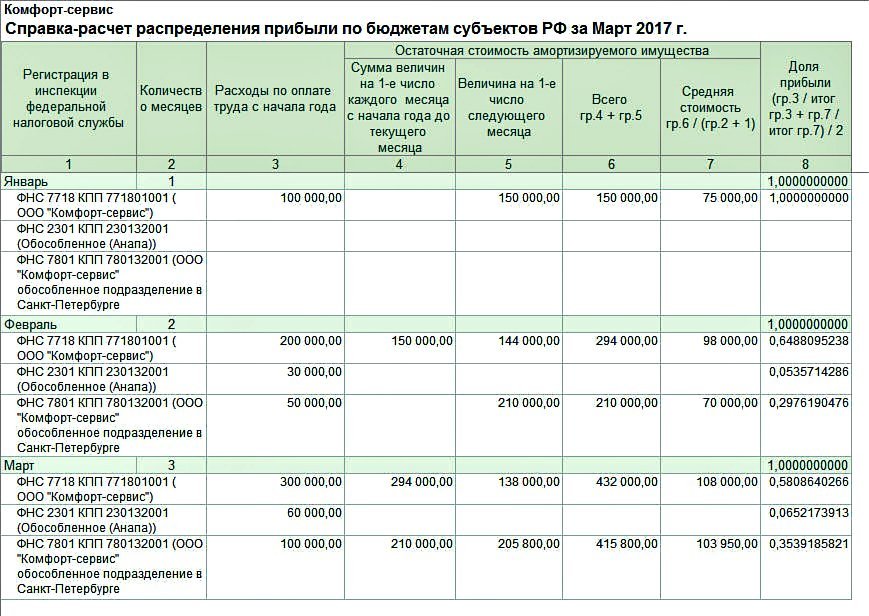

(ред. от 20.04.2021)При этом сумма налога (авансового платежа), подлежащая зачислению в федеральный бюджет в текущем налоговом (отчетном) периоде, не может быть уменьшена на величину большую, чем расчетная сумма налога, исчисленная исходя из величины прибыли, приходящейся на соответствующее обособленное подразделение (соответствующие обособленные подразделения) и определяемой в соответствии с пунктом 2 статьи 288 настоящего Кодекса, и ставки налога, установленной абзацем вторым пункта 1 статьи 284 настоящего Кодекса.

В целях настоящего абзаца под соответствующими обособленными подразделениями понимаются обособленные подразделения (в том числе организация), расположенные на территории субъекта Российской Федерации, законом которого установлено право на применение инвестиционного налогового вычета, которым воспользовался налогоплательщик.

В целях настоящего абзаца под соответствующими обособленными подразделениями понимаются обособленные подразделения (в том числе организация), расположенные на территории субъекта Российской Федерации, законом которого установлено право на применение инвестиционного налогового вычета, которым воспользовался налогоплательщик.Как рассчитать налог на прибыль

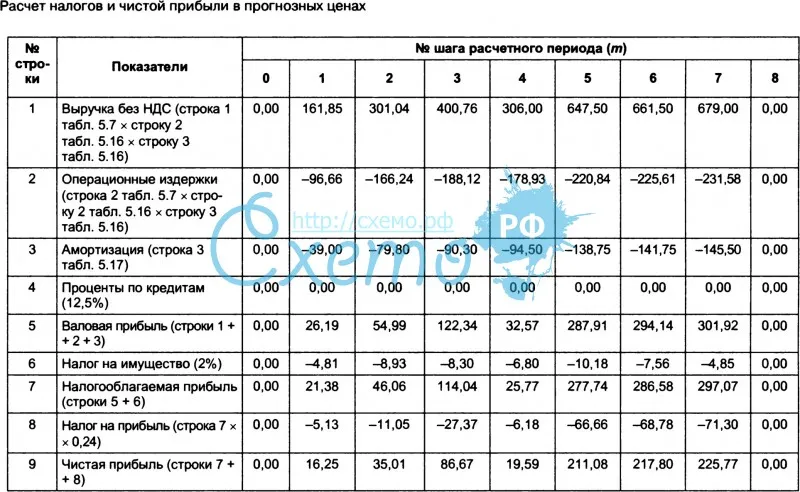

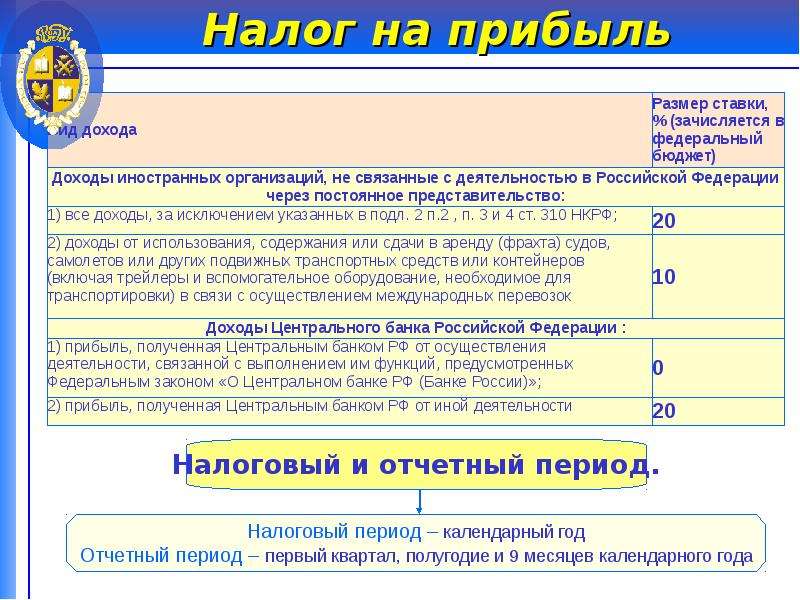

Сегодня налог на прибыль является основой формирования регионального бюджета. Ставка в 20% действует для большинства налогоплательщиков. Решением местной власти допустимо снижение ее, но не более чем до 13%. Базой сбора является чистая прибыль, то есть доход за минусом расхода. Уплачивают сбор все организации – предприятия, банковские учреждения, страховые компании и так далее.

Нюансы налогообложения производственной прибыли

Перед тем как рассчитать налог на прибыль, важно понять некоторые нюансы:

Уплачивают сбор как отечественные юрлица, так и зарубежные компании.

- Для расчета берется сумма чистой прибыли за 12 месяцев, подсчитывается она методом суммирования помесячно.

- Кроме выручки от продажи товара или оказания услуг обязательно включаются и другие доходы: долевое участие, дивиденды, передача средств в уставный капитал, купля-продажа ценных бумаг.

- Расходы предприятия строго проверяются ФНС: все они должны иметь подтверждение (документально) и быть обоснованы, иметь прямое отношение к деятельности организации.

- Нулевые доходы или убыток не повод не подавать отчетности в ФНС.

- Отчитываются организации по сумме полученной прибыли посредством декларации.

- Действуют специальные ставки от 0 до 20%. Предельный размер налога на прибыль – 24%.

Способ расчета, порядок начисления и взимания налога рассмотрен в 25-й статье НК РФ. Этой главой определен и порядок отчетности по налогу:

- Сбор перечисляется посредством авансовых платежей после квартала, полугодия и девяти месяцев хозяйствования компании в текущем году.

- Авансовые суммы сбора вносятся: не позже 28-х чисел апреля, июля, октября. Итоговая сумма подлежит уплате не позднее 28 марта последующего года.

- Если авансовые платежи компания производит по реальной чистой прибыли, то оплата должна производиться не позднее 28 числа месяца, следующего за тем, что берется в расчет по прибыли.

- Итоговым документом является декларация. Она подается по окончании календарного года в ФНС.

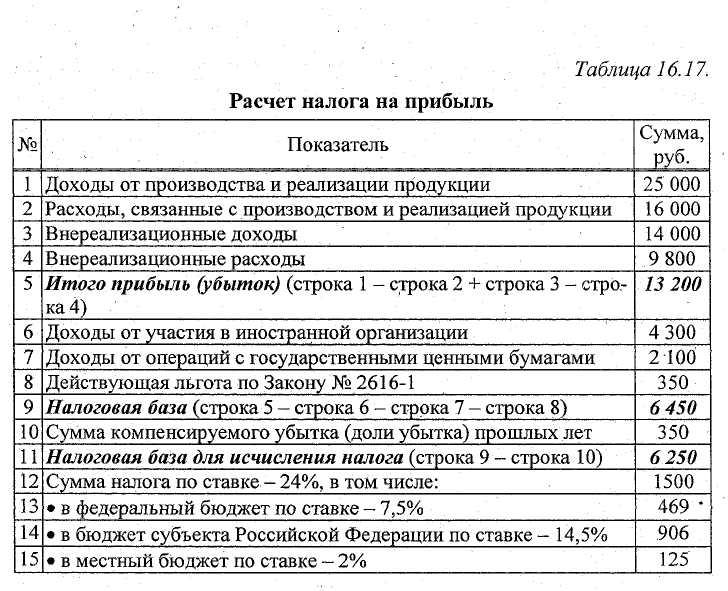

Расчет суммы налога

Учитываются итоги хозяйствования юридического лица:

- доход от сбыта товара, услуг;

- расходы, способные уменьшить размер базы, облагаемой налогом;

- внереализационные доходы;

- внереализационные расходы;

- убытки, вызванные продажей амортизируемого имущества.

Формула расчета налога на прибыль имеет такой вид:

- Налоговая база определяется как (доход от сбыта + внереализационные доходы — расходы, уменьшающие базу налога,— внереализационные расходы) + убытки от реализации имущества.

- Сумма налога за первый квартал хозяйствования = налоговая база*20/100.

- Полученная сумма, в свою очередь, делится на два типа отчислений: в местный и федеральный бюджет. Отчисление в федеральную казну – налоговая база*2/100, в местную – налоговая база *18/100.

Этот пример расчета налога на прибыль показывает, какую сумму надо заплатить всего за установленный период – 12 месяцев.

Если по итогам года возникает недоплата – авансовые суммы не покрывают плату, подлежащую внесению в бюджет, — производится доплата. Если же произошла переплата, излишек не возвращается, а переходит авансовым платежом на последующий отчетный период.

Текущий налог на прибыль (подлежащий уплате за определенный период) рассчитывается по формуле: валовый доход*ставку /100%.

Определение дохода и расхода

Доход делится на основной и внереализационный. Основной – прибыль от продажи товара, оказания услуг. Внереализационный – прочие поступления. Признаются доходы одним из методов:

Внереализационный – прочие поступления. Признаются доходы одним из методов:

- Метод начисления – определение суммы дохода исключительно в периоде возникновения этих доходов.

- При кассовой схеме датой получения дохода является поступление суммы на банковский счет, в кассу.

К основным (валовым) доходам, кроме связанных с производством, относят:

- арендная плата за сдачу внаем зданий, цехов, помещений, принадлежащих организации;

- прибыль, полученная в результате посреднической деятельности компании;

- дивиденды по ценным бумагам, собственником которых является юрлицо.

Не связанные с основным производством доходы называются внереализационными. К ним относятся:

- доходы предыдущих лет, которые были обнаружены в текущем периоде;

- списанный по истечении срока давности кредиторский долг;

- детали, материалы, полученные при демонтаже оборудования, зданий;

- курсовая разница – возникает при переоценке ценностей в валюте;

- цена имущества, полученного на безвозмездной основе и прочие доходы.

Расходы предприятия достаточно разнообразны. Некоторые из них могут послужить для уменьшения суммы базы по налогу при расчете размера налога на прибыль:

- Расходы на зарплату – основную и дополнительную.

- Компенсационные начисления, выплаты.

- Натуральные выплаты.

- Другие выплаты.

Списываются расходы, которые, так или иначе, помогли получить прибыль, но имеют подтверждение соответствующими документами. Расходы подразделяются на внереализационные и полученные от непосредственного хозяйствования. Кроме того, в зависимости от функционального назначения доходы можно разделить на общие, административные и напрямую влияющие на процесс производства.

Выплата налога на прибыль – обязанность всех без исключения юрлиц, которые осуществляют хозяйствование на территории России. При этом их резиденство не учитывается. Неуплата сбора, а также несвоевременная сдача декларации грозит наложением штрафа.

Текущий налог на прибыль — Народный СоветникЪ

Текущий налог на прибыль в бухгалтерском учете: что изменилось

Порядок отражения в бухгалтерском учете расчетов по налогу на прибыль закреплен в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». В ходе реформирования правил бухучета с целью привести их в соответствие с МСФО были внесены изменения и в ПБУ 18/02 (приказ Минфина РФ от 20.11.2018 № 236н). Новая редакция ПБУ 18/02 обязательна к применению начиная с отчетности за 2020 год. До 01.01.2020 применение обновленного Положения было добровольным.

Новая версия ПБУ 18/02 изменила в том числе и понятие «текущий налог на прибыль»:

|

Редакция ПБУ 18/02, действовавшая до 2020 года |

Редакция ПБУ 18/02, действующая с 2020 года |

|

Текущий налог на прибыль равен налогу, рассчитанному исходя из бухгалтерской прибыли, скорректированному на сумму ПНА (ПНО) и величину изменения ОНО (ОНА) |

Текущий налог на прибыль — это сумма налога, рассчитанная в соответствии с НК РФ |

Положения пп. 20, 21, 22 ПБУ 18/02 были приведены в соответствие с новым определением. Таким образом, показатель текущего налога на прибыль больше не надо рассчитывать по правилам ПБУ 18/02.

20, 21, 22 ПБУ 18/02 были приведены в соответствие с новым определением. Таким образом, показатель текущего налога на прибыль больше не надо рассчитывать по правилам ПБУ 18/02.

Изменения коснулись и порядка учета текущего налога на прибыль участниками консолидированной группы налогоплательщиков (КГН). Ответственный участник КГН должен отражать сумму текущего налога в целом по КГН на отдельном счете по учету расчетов с участниками КГН.

Этот показатель находит свое отражение и в отчете о финансовых результатах. В форму отчета также внесены изменения (приказ Минфина от 19.04.2019 № 61н). Новый бланк применяется с отчетности за 2020 год.

Поскольку организации вправе формировать отчетность за 2019 год и по старым, и по новым правилам, рассмотрим оба варианта формирования текущего налога на прибыль в бухгалтерском учете.

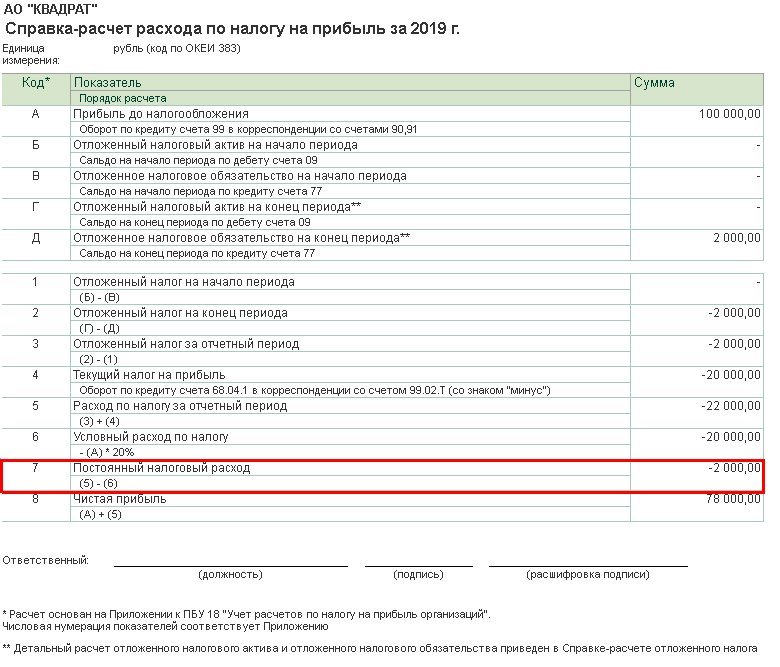

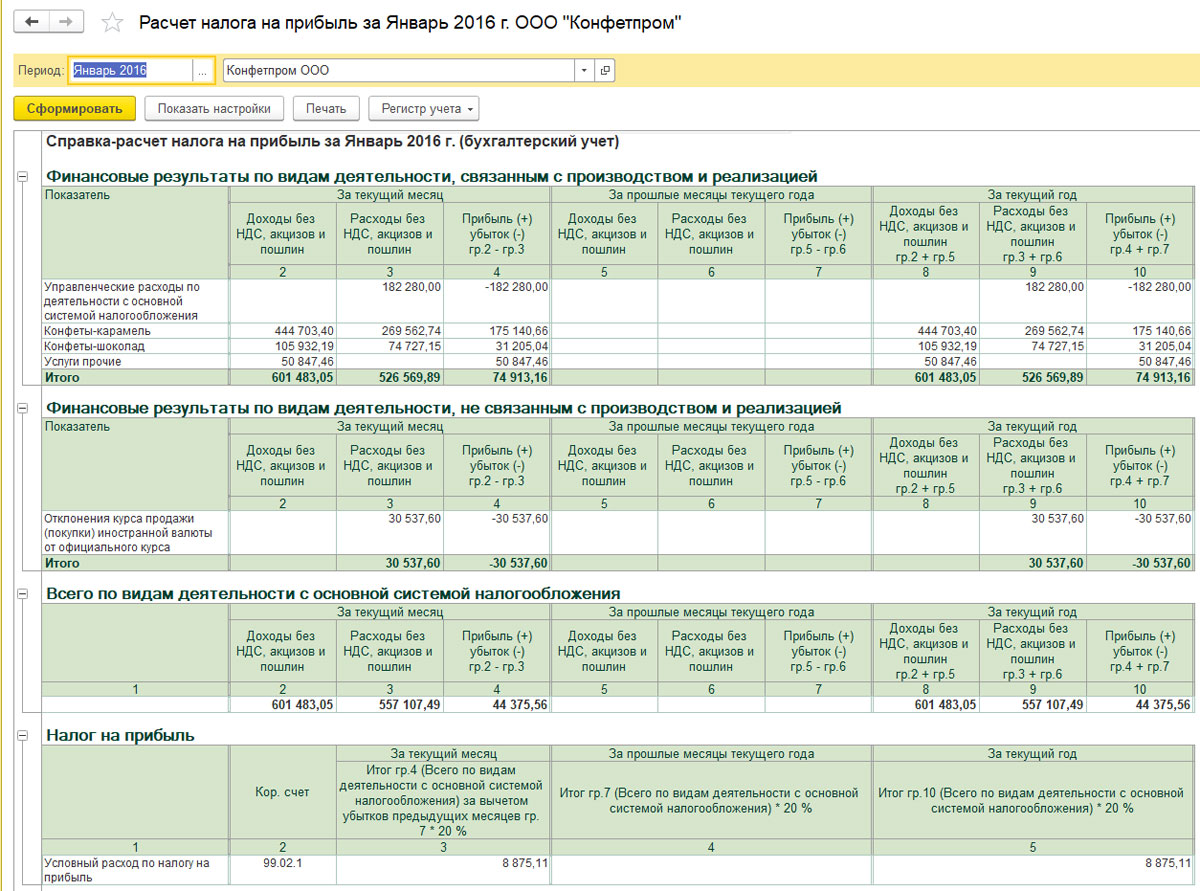

Расчет текущего налога на прибыль до

Как определяется величина текущего налога на прибыль, зависит от выбранного компанией способа расчета. Всего их два:

Всего их два:

- Основываясь на данных, отраженных в бухучете. Определяется исходя из суммы условного дохода (расхода) по налогу, скорректированного на сумму ПНО (ПНА) и величину изменения ОНО (ОНА) в отчетном периоде. Важным условием является соответствие величины текущего налога сумме исчисленного налога, указанного в декларации для ИФНС.

- Определение текущего налога, опираясь на налоговую декларацию (на результат по строке 180). Выбор данного способа не исключает необходимости отражения в бухгалтерском учете постоянных и временных разниц.

Любой из выбранных способов должен быть отражен в учетной политике организации. Сам же текущий налог, отраженный в бухучете, вне зависимости от выбранного варианта расчета, должен равняться сумме налога на прибыль, которая отражается в налоговой декларации.

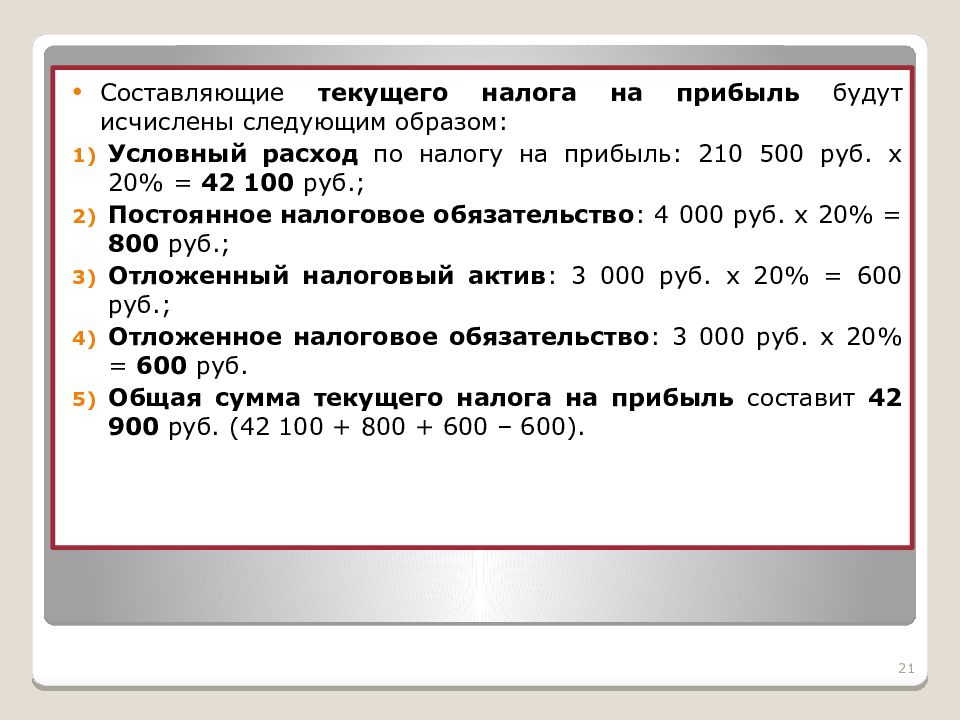

Для текущего налога на прибыль формула расчета выглядит следующим образом:

Отчете о финансовых результатах текущая прибыль показывается в круглых скобках по строке 2410.

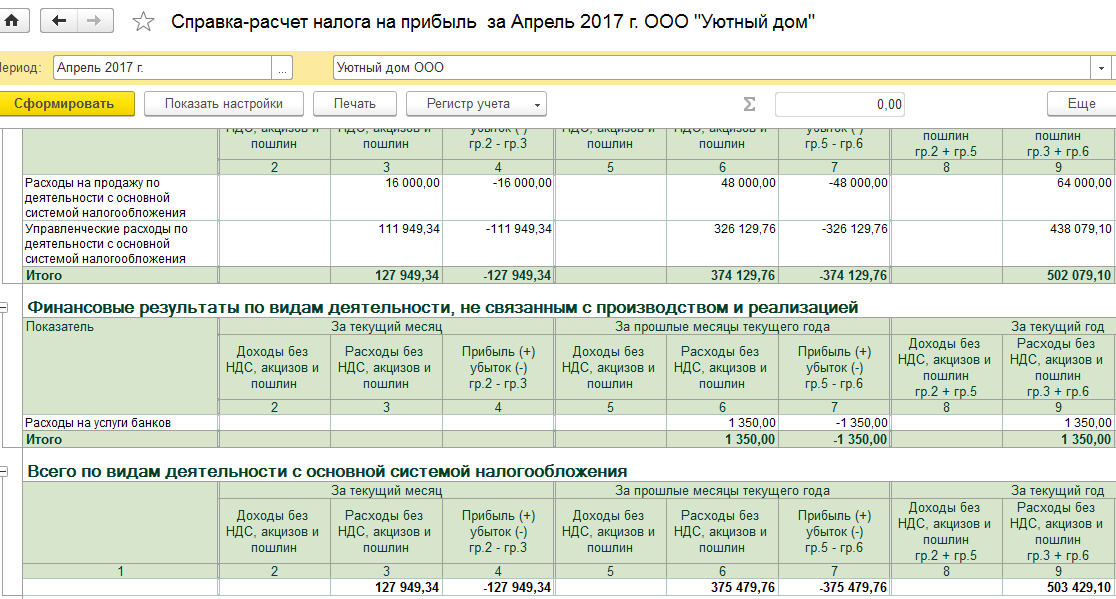

Расчет текущего налога на прибыль

Как и ранее, текущий налог на прибыль может определяться двумя способами: по данным бухучета или по данным налогового учета. Сформированный в бухучете показатель должен быть равен сумме налога по строке 180 декларации по налогу на прибыль.

Если организация выбрала способ определения текущего налога на прибыль по данным бухгалтерского учета, формула расчета будет выглядеть так:

Подпишитесь на рассылку

При этом следует руководствоваться следующими правилами:

- условный расход учитывается со знаком «+»;

- условный доход учитывается со знаком «-»;

- постоянный налоговый расход учитывается со знаком «+»;

- постоянный налоговый доход учитывается со знаком «-»;

- увеличение ОНА учитывается со знаком «+»;

- уменьшение ОНА учитывается со знаком «-»;

- увеличение ОНО учитывается со знаком «-»;

- уменьшение ОНО учитывается со знаком «+».

Для расчета будут использоваться следующие учетные данные:

|

Показатель |

Учетные данные |

|

Условный расход (доход) |

Оборот по сч. 99 субсчет «Условный расход (доход) по налогу на прибыль» |

|

Постоянный налоговый расход |

Положительная разница между дебетовым и кредитовым оборотом по сч. 99 субсчет «Постоянные налоговые расходы (доходы)» |

|

Постоянный налоговый доход |

Отрицательная разница между дебетовым и кредитовым оборотом по сч. 99 субсчет «Постоянные налоговые расходы (доходы)» |

|

Изменение ОНА |

Разница между дебетовым и кредитовым оборотом по сч. 09 |

|

Изменение ОНО |

Разница между кредитовым и дебетовым оборотом по сч. |

В новой форме отчета о финансовых результатах текущая прибыль показывается в круглых скобках по строке 2411.

***

Текущий налог на прибыль — это сумма, которая фактически подлежит уплате в бюджет. Рассчитывается он за отчетный период. Текущий налог на прибыль определяется исходя из налоговой базы по налогу на прибыль.

Еще больше материалов по теме – в рубрике «Налог на прибыль».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Положение стандарт бухгалтерского учета 17 Налог на прибыль

Утверждено приказом Министерства финансов Украины от 28 декабря 2000 года № 353

Зарегистрировано в Министерстве юстиции Украины 20 января 2001 года под № 47/5238

(с изменениями и дополнениями, последние из которых внесены приказами Министерства финансов Украины

от 14 октября 2008 года № 1238,

от 9 декабря 2011 года № 1591,

от 27 июня 2013 года № 627)

Общие положения

1. Положение (стандарт) бухгалтерского учета 17 «Налог на прибыль» (далее — Положение (стандарт) 17) определяет методологические основы формирования в бухгалтерском учете информации о расходах, доходах, активах и обязательствах по налогу на прибыль и ее раскрытия в финансовой отчетности.

Положение (стандарт) бухгалтерского учета 17 «Налог на прибыль» (далее — Положение (стандарт) 17) определяет методологические основы формирования в бухгалтерском учете информации о расходах, доходах, активах и обязательствах по налогу на прибыль и ее раскрытия в финансовой отчетности.

2. Положение (стандарт) 17 применяется предприятиями, организациями и другими юридическими лицами (далее — предприятия) независимо от форм собственности, которые согласно действующему законодательству являются плательщиками налога на прибыль (кроме бюджетных учреждений и предприятий, которые в соответствии с законодательством составляют финансовую отчетность по международным стандартам финансовой отчетности).

3. Термины, которые используются в положениях (стандартах) бухгалтерского учета, имеют следующее значение:

Расходы (доход) по налогу на прибыль — общая сумма расходов (дохода) по налогу на прибыль, состоящая из текущего налога на прибыль с учетом отсроченного налогового обязательства и отсроченного налогового актива.

Отсроченный налоговый актив — сумма налога на прибыль, подлежащая возмещению в последующих периодах в результате:

временной налоговой разницы, подлежащей вычитанию;

переноса налогового убытка, не включенного в расчет уменьшения налога на прибыль в отчетном периоде;

переноса на будущие периоды налоговых льгот, которыми воспользоваться в отчетном периоде невозможно.

Отсроченное налоговое обязательство — сумма налога на прибыль, который будет уплачиваться в последующих периодах с временных налоговых разниц, подлежащих налогообложению.

Отсроченный налог на прибыль — сумма налога на прибыль, признанная отсроченным налоговым обязательством и отсроченным налоговым активом.

Учетная прибыль (убыток) — сумма прибыли (убытка) до налогообложения, определенная в бухгалтерском учете и отраженная в Отчете о финансовых результатах за отчетный период.

Налоговая прибыль (убыток) — сумма прибыли (убытка), определенная в соответствии с налоговым законодательством объектом налогообложения за отчетный период.

Налоговая база актива и обязательства — оценка актива и обязательства, используемая с целью налогообложения этого актива и обязательства при определении налога на прибыль.

Текущий налог на прибыль — сумма налога на прибыль, определенная в отчетном периоде в соответствии с налоговым законодательством.

Временная налоговая разница — разница между оценкой актива или обязательства по данным финансовой отчетности и налоговой базой этого актива или обязательства соответственно.

Временная налоговая разница, подлежащая вычитанию, — временная налоговая разница, приводящая к уменьшению налоговой прибыли (увеличению налогового убытка) в будущих периодах.

Временная разница, подлежащая налогообложению, — временная налоговая разница, которая включается в налоговую прибыль (убыток) в будущих периодах.

Признание расходов (доходов), активов и обязательств, связанных с налогом на прибыль

4. Текущий налог на прибыль и отсроченный налог на прибыль (отсроченные налоговые обязательства, отсроченные налоговые активы) признаются расходами или доходом в Отчете о финансовых результатах, кроме налога на прибыль, начисленного в результате:

Текущий налог на прибыль и отсроченный налог на прибыль (отсроченные налоговые обязательства, отсроченные налоговые активы) признаются расходами или доходом в Отчете о финансовых результатах, кроме налога на прибыль, начисленного в результате:

4.1. Дооценки активов и других хозяйственных операций, которые в соответствии с положениями (стандартами) бухгалтерского учета отражаются увеличением собственного капитала.

4.2. Объединения предприятий путем приобретения.Текущий налог на прибыль и отсроченный налог на прибыль признаются изменениями собственного капитала, если налоги возникают из операций, отраженных на счетах собственного капитала. Сумма изменения собственного капитала отражается в корреспонденции со счетами учета необоротных активов и одновременно со счетами учета отсроченных налоговых обязательств или отсроченных налоговых активов (на рассчитанную по этой операции сумму налога на прибыль).

5. Текущий налог на прибыль признается обязательством в сумме, подлежащей уплате. Превышение уплаченной суммы налога на прибыль над суммой, подлежащей уплате, признается дебиторской задолженностью.

Превышение уплаченной суммы налога на прибыль над суммой, подлежащей уплате, признается дебиторской задолженностью.

6. Сумма уменьшения налога на прибыль, которая определяется из суммы налогового убытка текущего или предыдущего периода, признается отсроченным налоговым активом.

7. Отсроченное налоговое обязательство признается в случае наличия временных налоговых разниц, подлежащих налогообложению, за исключением:

а) гудвилла, если его амортизация налоговым законодательством не предусмотрена;

б) первоначального признания актива или обязательства в результате хозяйственных операций (кроме объединения предприятий), не влияющих на учетную и налоговую прибыль (убыток).

Временные налоговые разницы, которые подлежат налогообложению и являются результатом финансовых инвестиций в дочерние, ассоциированные и совместные предприятия, признаются отсроченным налоговым обязательством, за исключением:

а) если материнское (холдинговое) предприятие, инвестор или участник совместного предприятия определяет и контролирует время аннулирования временной налоговой разницы;

б) если не ожидается аннулирование временной налоговой разницы в течение двенадцати месяцев с даты баланса.

8. Отсроченный налоговый актив признается в случае возникновения временных налоговых разниц, подлежащих вычитанию, если ожидается получение налоговой прибыли, с которой связаны эти временные налоговые разницы.

Временные налоговые разницы, которые подлежат вычитанию и являются результатом инвестиций в дочерние, ассоциированные и совместные предприятия, признаются отсроченным налоговым активом при условиях:

а) аннулирования временных налоговых разниц в течение двенадцати месяцев с даты баланса;

б) ожидания налоговой прибыли, достаточной для списания временной налоговой разницы.

Если налоговые убытки и налоговые льготы перенесены на будущие периоды, то отсроченный налоговый актив признается в случае ожидания в будущей прибыли, достаточной для возмещения этих убытков и пользования льготами.

9. Отсроченный налоговый актив не признается, если он возникает в результате первоначального признания актива или обязательства в результате хозяйственных операций (кроме объединения предприятий), не влияющих на учетную и налоговую прибыль (убыток).

10. Предприятие пересматривает на дату баланса непризнанные отсроченные налоговые активы в отношении соответствия их критериям признания, приведенным в пункте 8 Положения (стандарта) 17.

Оценка активов и обязательств по налогу на прибыль

11. Сумма обязательства или дебиторской задолженности по налогу на прибыль за текущий и предыдущий периоды определяется в соответствии с налоговым законодательством.

12. Отсроченный налоговый актив и отсроченное налоговое обязательство рассчитываются по ставкам налогообложения, которые будут действовать в течение периода, в котором будут осуществляться реализация или использование актива и погашение обязательства.

13. Сумма отсроченного налогового актива на дату баланса уменьшается при условии недостаточности налоговой прибыли для списания этого актива. В случае ожидания налоговой прибыли, достаточной для списания отсроченного налогового актива, сумма его предыдущего уменьшения, но не больше суммы ожидаемой налоговой прибыли, отражается способом сторно.

Отражение активов и обязательств по налогу на прибыль в финансовой отчетности

14. Дебиторская задолженность и обязательства по текущему налогу на прибыль отражаются в балансе отдельными статьями оборотных активов и текущих обязательств.

Отсроченные налоговые активы и отсроченные налоговые обязательства отражаются в балансе отдельными статьями необоротных активов и долгосрочных обязательств.

15. В промежуточной финансовой отчетности отсроченные налоговые активы и отсроченные налоговые обязательства могут приводиться в балансе в сумме указанных активов и обязательств, которые определены на 31 декабря предыдущего года без их исчисления на дату промежуточной финансовой отчетности. В таких случаях в статье «Расходы (доход) по налогу на прибыль» промежуточного Отчета о финансовых результатах (Отчета о совокупном доходе) приводится только сумма текущего налога на прибыль, а на дату годового баланса в бухгалтерском учете и финансовой отчетности осуществляется соответствующая корректировка (увеличение, уменьшение) суммы расходов по налогу на прибыль с учетом изменений отсроченных налоговых активов и отсроченных налоговых обязательств за отчетный год.

16. Дебиторская задолженность и обязательства по текущему налогу на прибыль свертываются, если погашение обязательства состоится зачетом этой дебиторской задолженности.

В консолидированном балансе дебиторская задолженность и обязательства по текущему налогу на прибыль отражаются развернуто.

17. Отсроченные налоговые активы и отсроченные налоговые обязательства свертываются, если уплата налога на прибыль контролируется одним и тем же налоговым органом.

В консолидированном балансе отсроченные налоговые активы и отсроченные налоговые обязательства отражаются развернуто.

18. Расходы (доход) по налогу на прибыль отражаются в статье «Расходы (доход) по налогу на прибыль» Отчета о финансовых результатах (Отчета о совокупном доходе). Расходы по налогу на прибыль отражаются в скобках. При определении финансового результата на сумму дохода уменьшается убыток до налогообложения.

Раскрытие информации о налоге на прибыль в примечаниях к финансовой отчетности

19. В примечаниях к финансовой отчетности приводится следующая информация:

В примечаниях к финансовой отчетности приводится следующая информация:

19.1. Составные элементы расходов (дохода) по налогу на прибыль (текущий налог на прибыль и все корректировки этой суммы, включая отсроченные налоговые активы, отсроченные налоговые обязательства, исправления ошибок и т. п.).

19.2. Сумма текущего и отсроченного налога на прибыль отражена в составе собственного капитала.

19.3. Объяснение разницы между расходами (доходом) по налогу на прибыль и произведением учетной прибыли (убытка) на примененную ставку налога на прибыль.

19.4. Ставка налога на прибыль, если она изменяется по сравнению с отчетным периодом.

19.5. Сумма и период действия временных налоговых разниц, подлежащих вычитанию, сумма налоговых убытков и неиспользованных налоговых льгот, связанных с непризнанием отсроченного налогового актива.

19.6. Сумма временных налоговых разниц, связанных с финансовыми инвестициями в дочерние, ассоциированные и совместные предприятия, по которым отсроченные налоговые обязательства не были признаны..id-o_1d68qqif5ss31km51poqrav10dqs.bmp)

19.7. Сумма признанных отсроченных налоговых активов (по каждому виду) и признанных отсроченных налоговых обязательств (по каждому виду).

19.8. Сумма отсроченного налога на прибыль, включенная в Отчет о финансовых результатах.

19.9. Сумма расходов (дохода) по налогу на прибыль, связанных с прибылью (убытком) от прекращенной деятельности.

Начальник Управления методологии бухгалтерского учета в производственной сфере В. Пархоменко

Приложение

к Положению (стандарту) бухгалтерского учета 17

Примеры отражения в бухгалтерском учете

и финансовой отчетности предприятия временных налоговых разниц

Приложение исключено согласно приказу Министерства финансов Украины от 27 июня 2013 года № 627.

Текущий налог на прибыль в соответствии с ПБУ 18/02 рассчитывается

РАСЧЕТ ЧИСТОЙ ПРИБЫЛИ

Пример Расчета налога на Прибыль

Если в бухгалтерском и налоговом учете организацией получена прибыль, то :

Чистая Прибыль рассчитывается на счете 99 следующим образом:

ЧП = П дн – (Ур + ПНО – ПНА)

Где ЧП – чистая прибыль организации

П дн – прибыль до налогообложения

Ур – условный расход по налогу на прибыль

ПНО – постоянное налоговое обязательство

ПНА – постоянный налоговый актив.

Текущий налог на прибыль в соответствии с ПБУ 18/02 рассчитывается

Н пр = Ур + ПНО –ПНА + ОНА – ОНО

Где Н пр – текущий налог на прибыль, рассчитанный по правилам налогового учета

Ур – условный расход по налогу на прибыль

ОНА — отложенный налоговый актив

ОНО – отложенное налоговое обязательство.

.

.

.

Формула Чистой Прибыли:

ЧП = П дн + ОНА – ОНО – Нпр

1) Если организация в отчетном году в бухгалтерском учете получила прибыль, а в налоговом – убыток,то в отчете о прибылях и убытках ЧП формируется по формуле

ЧП = П дн + ОНА – ОНО – Нпр

Особенностью данного случая будет то, что налоговый убыток необходимо отразить в составе ОНА, который в последующие годы будет возвращаться при переносе убытка прошлых лет на будущее (ст. 283 НК РФ).

2) Если организация в отчетном году в бухгалтерском учете получила убыток, а в налоговом – прибыль,то Чистый Убыток на сч. 99 равен

99 равен

-ЧУ= -У – (ПНО – ПНА – Уд)

Текущий налог на прибыль в этом случае равен:

Нпр = -Уд + ПНО – ПНА + ОНА – ОНО

3) Если и в бухгалтерском, и в налоговом учете организации получен убыток,

то возникает необходимость отражения его в налоговом учете в составе ОНА, который будет погашаться в следующие годы, при переносе убытков прошлых лет на будущее в соответствии со ст. 283 НК РФ.

Расходы, которые вообще не учитываются для целей налогообложения (ст. 270 НК РФ), но отражаются в бухгалтерском учете на счетах затрат или прочих расходов, называются Постоянными разницами.

Постоянными разницами признаются расходы, которые учитываются при определении налоговой базы по налогу на прибыль отчетного периода, но не признаются для целей бухгалтерского учета расходами как отчетного, так и последующих периодов.

При умножении постоянных разниц на ставку налога на прибыль, мы получаем Постоянное Налоговое Обязательство (п. 7 ПБУ 18/02) или ПНО.

7 ПБУ 18/02) или ПНО.

ПНО возникает в результате превышения фактических расходов при формировании бухгалтерской прибыли, над расходами, принимаемыми в целях налогообложения.

ПНО возникает и в случае безвозмездной передачи имущества (товаров, работ, услуг) + стоимость расходов, связанных с этой передачей.

В случае переноса убытка на будущее, который не может быть принят в целях налогообложения как в отчетном, так и в последующих отчетных периодах так же возникает ПНО.

Расходы, не учитываемые для целей налогообложения (ст. 270 НК РФ)(за исключением нормируемых) приводят к возникновению ПНО.

ПНО признается в том отчетном периоде, в котором возникло (п.7 ПБУ 18/02).

Порядок раскрытия информации в отчетности по ПБУ 18/02. — Статьи

Порядок раскрытия информации в отчетности определен непосредственно в ПБУ.Рассмотрим требования ПБУ 18/02 и порядок их исполнения: п. 23. Отложенные налоговые активы и отложенные налоговые обязательства отражаются в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств.

Эта информация отражается в строках бухгалтерского баланса 1180 «Отложенные налоговые активы» и (или в случае свернутого отражения) 1420 «Отложенные налоговые обязательства».абз 2 п. 23. Задолженность либо переплата по текущему налогу на прибыль за каждый отчетный период отражаются в бухгалтерском балансе соответственно в качестве краткосрочного обязательства в размере неоплаченной суммы налога или дебиторской задолженности в размере переплаты и (или) излишне взысканной суммы налога.

Эта информация отражается в строках бухгалтерского баланса 1520 «Кредиторская задолженность» в подстроке «Задолженность по налогам и сборам», если у вас кредитовое сальдо по налогу на прибыль1230 «Дебиторская задолженность» в подстроке «Расчеты по налогам и сборам» при наличии переплаты по налогуп. 24. Расход (доход) по налогу на прибыль с подразделением на отложенный налог на прибыль и текущий налог на прибыль отражается в отчете о финансовых результатах в качестве статьи, уменьшающей прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период.

Эта информация отражается в строках отчета о прибылях и убытках по строке 2410 «Налог на прибыль» в т.ч.Текущий налог на прибыль – указывается величина налога на прибыль по декларации за соответствующий период

Отложенный налог на прибыль – Оборот Дт 09 – Оборот Кт 09 + Оборот Дт 77 – Оборот Кт 77. абз. 2 п. 24: Налог на прибыль, относящийся к операциям, не включаемым в бухгалтерскую прибыль (убыток), отражается в отчете о финансовых результатах в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода.

Информация отражается в строках отчета о прибылях и убытках по строке 2530«Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода»

Эта строка коррелирует со строкой 2520 «Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода», соответственно, в общем случае строка 2530 = 2520*0,2, где 0,2 – ставка налога на прибыль

В отчетности за 2020 год в составе строки 2530 будет отражен ретроспективный пересчет с переоценки.

В пояснениях к отчетности, раскрытию подлежит не только информация непосредственно по существу, но и учетная политика.Кроме того, в отчетности за 2020 год необходимо раскрыть информацию о сделанных ретроспективных корректировках.

В пояснениях к отчетности, раскрытию подлежит не только информация непосредственно по существу, но и учетная политика.Кроме того, в отчетности за 2020 год необходимо раскрыть информацию о сделанных ретроспективных корректировках. Что подлежит раскрытию в части учетной политики по учету налога на прибыль? Но сначала отвлечемся на ПБУ 1/2008 «Учетная политика»:

П. 17 — Организация должна раскрывать принятые при формировании учетной политики способы ведения бухгалтерского учета, без знания о применении которых заинтересованными пользователями бухгалтерской (финансовой) отчетности невозможна достоверная оценка финансового положения организации, финансовых результатов ее деятельности и (или) движения денежных средств. Привела выдержку к тому, что не нужно в пояснениях к отчетности переписывать все нормативные документы.Почему-то многие любят писать в пояснениях много текста, который даже элементом учетной политики не является.Так что идем по существу.

Что необходимо определить, и, соответственно раскрыть в пояснениях к отчетности в части ПБУ 18/02?

П. 3 — Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно

3 — Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно

П.19 — При составлении бухгалтерской отчетности организации предоставляется право отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенного налогового актива и отложенного налогового обязательства, кроме случаев, когда законодательством Российской Федерации о налогах и сборах предусмотрено раздельное формирование налоговой базы.Способ определения величины текущего налога на прибыль закрепляется в учетной политике организации.

П.22 — Организация может использовать следующие способы определения величины текущего налога на прибыль:— на основе данных, сформированных в бухгалтерском учете. При этом величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль; (это так называемый метод отсрочки)— на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль (балансовый метод).

При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль (балансовый метод).

Соответственно, про учетную политику раскрываем следующую информацию (примеры раскрытия):

Общество определяет величину текущего налога на прибыль (вписываем фактически применяемый метод из п.22), например: на основе налоговой декларации по налогу на прибыль.

Или

на основе данных, сформированных в бухгалтерском учете.

Информация о постоянных и временных разницах формируется в бухгалтерском учете на основании сопоставления оценок активов и пассивов по налоговому и бухгалтерскому учету, а также путем включения/исключения отдельных видов доходов и расходов в регистре постоянных разниц.

Или

Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета.

Суммы отложенного налогового актива и отложенного налогового обязательства в бухгалтерском балансе отражаются свернуто.

Пример раскрытия информации о ретроспективном пересчете

В учетную политику на 2020 год внесены изменения. Изменение обусловлено изменением Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02. В целях сопоставимости показателей бухгалтерской отчетности, осуществлена корректировка вступительных остатков годовых форм за 2020 год с данными за предшествующий год:

см вложение

Порядок раскрытия по существу в соответствии с п. 25 ПБУ 18/02 будет описан в статье от 20.10.2020

Обнаружили ошибку? Выделите ее и нажмите Ctrl+Enter

Бесплатный калькулятор подоходного налога — рассчитайте налоги

Федеральный подоходный налог Фотография предоставлена: © iStock.com / Veni Федеральный подоходный налог с физических лиц, который администрируется налоговой службой (IRS), является крупнейшим источником доходов федерального правительства США. Почти все работающие американцы обязаны ежегодно подавать налоговую декларацию в IRS. В дополнение к этому, большинство людей платят налоги в течение года в виде налогов на заработную плату, которые удерживаются из их зарплат.

Почти все работающие американцы обязаны ежегодно подавать налоговую декларацию в IRS. В дополнение к этому, большинство людей платят налоги в течение года в виде налогов на заработную плату, которые удерживаются из их зарплат.

Налог на прибыль в США рассчитывается на основе налоговых ставок в диапазоне от 10% до 37%. Налогоплательщики могут снизить свое налоговое бремя и сумму налогов, которые они должны, требуя вычетов и кредитов.

Финансовый консультант поможет вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Расчет ставки подоходного налога В Соединенных Штатах действует прогрессивная система подоходного налога.Это означает, что для более высоких уровней дохода существуют более высокие налоговые ставки. Это так называемые «предельные налоговые ставки», то есть они применяются не к общему доходу, а только к доходу в определенном диапазоне. Эти диапазоны называются скобками.

Эти диапазоны называются скобками.

Доход, попадающий в определенную группу, облагается налогом по ставке для этой группы В таблице ниже показаны налоговые категории для федерального подоходного налога, и в ней отражены ставки на 2020 налоговый год, которые представляют собой налоги, подлежащие уплате в начале 2021 года.

| В браке, подает совместную регистрацию | |

| Налогооблагаемый доход | Ставка |

|---|---|

| $ 0 — $ 19750 | 10% |

| $ 19750 — $ 80,250 | 12% |

| 80 250 — 171 050 долларов | 22% |

| 171 050 долларов — 326 600 долларов | 24% |

| 326 600 долларов — 414 700 долларов | 32% |

| 414 700 долларов США — 622 037 долларов США | 35% | % |

| В браке, подача отдельно | |

| Налогооблагаемый доход | Ставка |

|---|---|

| $ 0 — $ 9875 | 10% |

| $ 9875 — $ 40,125 | 12% | 22% |

| 85 525 — 163 300 долларов | 24% | 163 300 долл. США — 207 350 долл. США США — 207 350 долл. США | 32% |

| 207 350 долл. США — 311 025 долл. США | 35% |

| 311 025 долл. США + | 37% |

| Глава домохозяйства | |

| Налоговая ставка | |

|---|---|

| 0 — 14 100 долл. | 10% |

| 14 100 долл. — 53 700 долл. | 12% |

| 53 700 долл. США — 85 500 долл. США | 22% |

| 85 500 долл. США — 163 300 долл. США | 32% |

| 207 350 долл. США — 518 400 долл. США | 35% |

| 518 400 долл. США + | 37% |

Вы заметите, что скобки различаются в зависимости от того, являетесь ли вы холостым, женатым или женатым. глава семьи.Эти разные категории называются статусами подачи. Лица, состоящие в браке, могут подавать документы отдельно или совместно. Хотя часто имеет смысл подавать вместе, в определенных ситуациях подача по отдельности может быть лучшим выбором.

Хотя часто имеет смысл подавать вместе, в определенных ситуациях подача по отдельности может быть лучшим выбором.

Исходя из ставок в таблице выше, для одного подателя с доходом 50 000 долларов максимальная предельная налоговая ставка составляет 22%. Однако этот налогоплательщик не стал бы платить по этой ставке со всех 50 000 долларов. Ставка на первые 9875 долларов налогооблагаемой прибыли будет составлять 10%, затем 12% для следующих 30 250 долларов, затем 22% для последних 9875 долларов, попадающих в третью скобку.Это связано с тем, что предельные налоговые ставки применяются только к доходам, попадающим в этот конкретный диапазон. Исходя из этих ставок, этот гипотетический получатель $ 50 000 должен $ 6790, что представляет собой эффективную налоговую ставку около 13,6%.

Расчет налогооблагаемого дохода с использованием освобождений и вычетов Конечно, подсчитать, сколько вы должны в виде налогов, не так просто. Во-первых, ставки федерального налога применяются только к налогооблагаемому доходу. Это отличается от вашего общего дохода, также известного как валовой доход.Налогооблагаемый доход всегда ниже валового дохода, поскольку в США налогоплательщикам разрешается вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Это отличается от вашего общего дохода, также известного как валовой доход.Налогооблагаемый доход всегда ниже валового дохода, поскольку в США налогоплательщикам разрешается вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Для расчета налогооблагаемого дохода вы начинаете с внесения определенных корректировок из валового дохода, чтобы получить скорректированный валовой доход (AGI). После того, как вы рассчитали скорректированный валовой доход, вы можете вычесть любые вычеты, на которые вы имеете право (детализированные или стандартные), чтобы получить налогооблагаемый доход.

Обратите внимание, что на федеральном уровне больше нет личных льгот.До 2018 года налогоплательщики могли требовать освобождения от налога, которое снижало налогооблагаемый доход. Однако новый налоговый план, подписанный президентом Трампом в конце 2017 года, отменил личное освобождение.

С вычетами несколько сложнее. Многие налогоплательщики требуют стандартного вычета, размер которого зависит от статуса регистрации, как показано в таблице ниже.

Стандартные вычеты (обновлено в декабре 2020 г.)

| Статус подачи | Стандартная сумма вычета |

|---|---|

| Холост | $ 12 400 |

| В браке, подает совместно | $ 24 800 |

| В браке, подает раздельно | 12 400 долл. |

| Глава домохозяйства | 18 650 долл. |

Однако некоторые налогоплательщики могут захотеть детализировать свои вычеты.Это означает вычитание определенных приемлемых расходов и расходов. Возможные вычеты включают выплаты процентов по студенческому кредиту, взносы в IRA, транспортные расходы и взносы на медицинское страхование для самозанятых лиц. К наиболее распространенным детализированным вычетам также относятся:

- Удержание уплаченных государственных и местных налогов — также известное как вычет ОСВ, он позволяет налогоплательщикам вычитать до 10 000 долларов США из любых государственных и местных налогов на недвижимость, плюс либо их государственные и местные налоги на прибыль, либо налоги с продаж.

- Удержание по уплаченным процентам по ипотеке — Выплаченные проценты по ипотечным кредитам максимум на два дома, при этом они ограничиваются вашей первой задолженностью в размере 1 миллиона долларов. Для домов, приобретенных после 15 декабря 2017 года, эта сумма снизилась до первых 750 000 долларов ипотечного кредита.

- Удержание на благотворительные взносы

- Удержание медицинских расходов, превышающих 7,5% от AGI

Имейте в виду, что большинство налогоплательщиков не перечисляют свои вычеты. Если стандартный вычет больше, чем сумма ваших детализированных вычетов (как для многих налогоплательщиков), вы получите стандартный вычет.

После вычета вычетов из скорректированного валового дохода вы получаете налогооблагаемый доход. Если ваш налогооблагаемый доход равен нулю, это означает, что вы не должны платить подоходный налог.

Как рассчитать федеральные налоговые льготы © iStock.com / Pgiam В отличие от корректировок и вычетов, которые применяются к вашему доходу, налоговые льготы применяются к вашему налоговому обязательству, что означает сумму налога, которую вы должны.

Например, если вы подсчитаете, что у вас есть налоговые обязательства в размере 1000 долларов США на основе вашего налогооблагаемого дохода и вашей налоговой категории, и вы имеете право на налоговый кредит в размере 200 долларов США, это уменьшит ваши обязательства до 800 долларов США.Другими словами, вы должны федеральному правительству всего 800 долларов.

Однако налоговые льготы предоставляются только при определенных обстоятельствах. Некоторые кредиты подлежат возврату, что означает, что вы можете получать за них оплату, даже если у вас нет подоходного налога. Напротив, невозмещаемые налоговые льготы могут снизить вашу ответственность не ниже нуля. В приведенном ниже списке описаны наиболее распространенные скидки по федеральному подоходному налогу.

- Налоговый кредит на заработанный доход — это возвращаемый кредит для налогоплательщиков с доходом ниже определенного уровня.Кредит может составлять до 6 660 долларов в год для налогоплательщиков с тремя и более детьми или меньшую сумму для налогоплательщиков с двумя, одним или без детей.

- Кредит на уход за детьми и иждивенцами — это невозмещаемый кредит в размере до 3000 долларов США (на одного ребенка) или 6000 долларов США (на двоих и более детей), связанный с расходами по уходу за детьми, понесенными во время работы или поиска работы.

- Кредит на усыновление — это невозмещаемый кредит, равный определенным расходам, связанным с усыновлением ребенка.

- American Opportunity Tax Credit — это частично возвращаемый кредит в размере до 2500 долларов в год для оплаты вступительных взносов, обучения, учебных материалов и других необходимых расходов в течение первых четырех лет послешкольного образования.

Существует множество других кредитов, включая кредиты на установку энергоэффективного оборудования, кредит на уплаченные иностранные налоги и кредит на выплаты по страхованию здоровья в некоторых ситуациях.

Расчет возврата налога Фотография предоставлена: © iStock.com / ShaneKatoПолучите ли вы возврат налогов, зависит от суммы налогов, уплаченных вами в течение года. Это потому, что они были удержаны из вашей зарплаты. Однако это также зависит от ваших налоговых обязательств и от того, получили ли вы какие-либо возмещаемые налоговые льготы.

При подаче налоговой декларации, если сумма налогов, которую вы должны (ваши налоговые обязательства), меньше суммы, удержанной из вашей зарплаты в течение года, вы получите возмещение разницы. Это наиболее частая причина, по которой люди получают возврат налога.

Если вы не платили налогов в течение года и не имеете налоговой задолженности, но имеете право на получение одного или нескольких возвращаемых налоговых кредитов, вы также получите возмещение, равное возвращаемой сумме кредитов.

Уплата налоговЕсли вы не получаете возмещение налога и вместо этого у вас есть задолженность в налоговый день, возможно, есть способ уменьшить неудобства.Во-первых, вы все равно должны вовремя подавать налоговую декларацию. В противном случае вам также придется заплатить пошлину за опоздание.

Если вы не думаете, что можете позволить себе оплатить полный налоговый счет, вам следует заплатить как можно больше и обратиться в IRS. Агентство может предложить вам несколько вариантов оплаты, которые помогут вам оплатить счет. Например, IRS может предложить краткосрочное продление или временно отложить сбор. У вас также может быть возможность оплатить оставшийся счет несколькими платежами.Скорее всего, вы все равно будете платить проценты по просроченному остатку, но в некоторых случаях IRS может даже отказаться от штрафов или сборов. Опять же, вам следует позвонить в агентство по указанному выше номеру, чтобы обсудить варианты.

Когда вы оплачиваете свой налоговый счет, еще одна вещь, которую следует учитывать, — это использовать налоговую службу, которая позволяет вам платить налоги с помощью кредитной карты. Таким образом, вы можете получить по крайней мере ценные вознаграждения по кредитной карте и баллы при оплате счета. IRS разрешило трем платежным системам собирать налоговые платежи с помощью кредитной карты: PayUSAtax, Pay1040 и OfficialPayments.Однако важно помнить, что все три обработчика взимают комиссию в размере почти 2% от вашего платежа за транзакции по кредитным картам. Тем не менее, дважды убедитесь, что любые заработанные вами награды стоят этих дополнительных затрат.

Самым дешевым способом оплаты налоговых счетов по-прежнему является чек или IRS Direct Pay, что позволяет оплачивать счет непосредственно со сберегательного или текущего счета. Все основные налоговые службы предоставят вам инструкции по обоим этим способам оплаты.

Государственные и местные подоходные налогиМногие штаты, а также некоторые города и округа имеют свои собственные подоходные налоги.Они взимаются в дополнение к федеральному подоходному налогу. В штатах, где действует подоходный налог штата, необходимо подавать отдельную налоговую декларацию штата, поскольку в них действуют свои собственные правила. Если вам интересно узнать о налоговой системе и правилах конкретного штата, посетите одну из страниц, посвященных налогам штата.

Фото предоставлено: © iStock.com / Veni, © iStock.com / Pgiam, © iStock.com / ShaneKato

Подоходный налог к уплате — определение и как рассчитать

Что такое подоходный налог к уплате?

Подоходный налог к уплате — это термин, обозначающий налоговые обязательства коммерческой организации перед государством, в котором она осуществляет свою деятельность.Сумма обязательства будет зависеть от его прибыльности в течение определенного периода и применимых налоговых ставок. Налог к уплате не считается долгосрочным обязательством, а скорее краткосрочным обязательством. Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение года. Компания показывает это на значке, поскольку это долг, который необходимо погасить в течение следующих 12 месяцев.

Расчет подлежащих уплате налогов основан не только на заявленных доходах бизнеса.Правительство обычно допускает определенные корректировки, которые могут снизить общую сумму налоговых обязательств.

Задолженность по подоходному налогу и отложенное налоговое обязательство

В целом, подлежащий уплате налог на прибыль и отложенный налог на прибыль аналогичны в том смысле, что они представляют собой финансовую отчетность, которая указывается в балансе компании. один из трех основных финансовых отчетов. Эти заявления являются ключевыми как для финансового моделирования, так и для бухгалтерского учета.Однако с точки зрения бухгалтерского учета это совершенно разные статьи, поскольку подлежащий уплате подоходный налог — это налог, который еще не уплачен.

Он остается в балансе, потому что, вероятно, налоговый период Финансовый год (FY) Финансовый год (FY) — это 12-месячный или 52-недельный период времени, используемый правительствами и предприятиями для целей бухгалтерского учета для составления годового дохода. прийти. Например, если налог на бизнес за предстоящий налоговый период признан равным 1500 долларов, то в балансе будет отражена сумма налога к уплате в размере 1500 долларов, которую необходимо уплатить в срок.

Обязательство по отложенному налогу на прибыль , с другой стороны, представляет собой неуплаченное налоговое обязательство, платеж по которому откладывается до будущего налогового года. Такое обязательство возникает в результате различий между налоговым учетом и стандартными принципами или практикой бухгалтерского учета. Иногда это кажется сбивающим с толку, однако это так же просто, как тот факт, что — например, в Соединенных Штатах — бухгалтерский учет, требуемый IRS, не идентичен методам бухгалтерского учета, изложенным в Общепринятых принципах бухгалтерского учета (GAAP).

Расходы по налогу на прибыль и подлежащие уплате налоги на прибыль

Расходы по налогу на прибыль и подлежащие уплате налоги на прибыль — это две разные концепции.

Расходы по налогу на прибыль можно использовать для отражения затрат по налогу на прибыль, поскольку правило гласит, что расходы должны показываться в том периоде, в котором они были понесены, а не в периоде, когда они были оплачены. Компания, которая платит налоги ежемесячно или ежеквартально, должна вносить корректировки в периоды, по которым был подготовлен отчет о прибылях и убытках.

По сути, расходы по налогу на прибыль — это расчет компании того, сколько она фактически платит в виде налогов в течение определенного отчетного периода. Обычно он появляется в предпоследней строке отчета о прибылях и убытках, непосредственно перед расчетом чистой прибыли.

Подоходный налог к уплате , с другой стороны, — это то, что отображается в балансе как сумма налогов, которую компания должна правительству, но которая еще не была уплачена. Пока он не будет оплачен, он остается обязательством.

Как рассчитать подоходный налог, подлежащий уплате в балансе

Чтобы составить точную отчетность о финансовом состоянии, предприятиям и организациям важно знать, как рассчитать подоходный налог, подлежащий уплате в балансе.

- Возьмите остатки различных налогов, подлежащих уплате, таких как подоходный налог, налог Medicaid, налог на социальное обеспечение и налог на пособие по безработице. Сложите значения всех налогов вместе.

- Убедитесь, что балансы уже включают взнос работодателя, в частности, балансы социального обеспечения Социальное обеспечение Социальное обеспечение — это программа федерального правительства США, которая предоставляет социальное страхование и пособия людям с недостаточным доходом или без него. Первые аккаунты Social и Medicaid.

- Добавьте итоговую сумму к счету к уплате налога с продаж, другим местным налогам и подоходному налогу штата.

- Запишите окончательную сумму и укажите ее в разделе «Налоги к уплате» баланса.

Дополнительные ресурсы

CFI является официальным поставщиком программы «Финансовое моделирование и оценка» (FMVA) ™. Станьте сертифицированным специалистом по финансовому моделированию и оценке (FMVA) ®. аналитик.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI, указанные ниже:

- Учет налогов на прибыльУчет налогов на прибыль Налог на прибыль и его учет являются ключевой областью корпоративных финансов. Наличие концептуального понимания учета подоходного налога позволяет

- EFTPSEFTPS®EFTPS® означает электронную федеральную налоговую платежную систему, которая представляет собой веб-сайт онлайн-системы налоговых платежей, управляемый IRS.

- Как использовать веб-сайт IRS.gov Как пользоваться веб-сайтом IRS.gov IRS.gov — это официальный веб-сайт налоговой службы США (IRS). Веб-сайт используется предприятиями, и

- Tax ShieldTax ShieldA Tax Shield — это допустимый вычет из налогооблагаемого дохода, который приводит к уменьшению причитающихся налогов. Стоимость этих щитов зависит от действующей налоговой ставки для корпорации или физического лица. Общие расходы, подлежащие вычету, включают износ, амортизацию, выплаты по ипотеке и процентные расходы

Как рассчитать налогооблагаемую прибыль

Итак, как вы точно определяете свой налогооблагаемый доход? В этом посте подробно рассказывается о том, как рассчитать налогооблагаемый доход с помощью этих шагов.

Имейте в виду, что ваш доход является частью того, что определяет размер вашей задолженности по федеральным подоходным налогам и налогам штата. Когда вы готовите налоговую декларацию, она помогает понять, как налоговое законодательство рассматривает ваш доход и как определить налогооблагаемый доход.

Как определить налогооблагаемую прибыль: Пошаговая инструкция

Шаг 1. Определите свой статус регистрацииСначала определите свой статус регистрации . Если вы состоите в браке, ваш лучший вариант — это, как правило, подать совместно .Если вы подаете налоговую декларацию вместе со своим супругом, вам необходимо сложить все свои доходы, чтобы определить итоговую сумму. Вы можете комбинировать вычеты и вместе платить налоги.

Но даже если вы женаты, вы можете подать заявление отдельно. Когда вы подаете заявление отдельно, это означает, что каждый из вас суммирует свой доход и вы платите налоги отдельно. Вы должны разделить свои вычеты. Вы оба не можете использовать одни и те же расходы для расчета суммы ваших отдельных удержаний.В некоторых штатах действуют правила собственности, которые требуют, чтобы супружеские пары, подавшие отдельные отчеты, объединяли определенные доходы и расходы, принадлежащие обоим супругам, а затем поровну делили доходы и расходы на отчеты. Эти состояния известны как состояния общинной собственности .

Если вы не состоите в браке, вы подаете как холост. В некоторых случаях одинокие люди и лица, которые считаются не состоящими в браке для целей налогообложения, могут быть главой семьи.

Шаг 2. Определите свои типы доходовIRS требует, чтобы вы сообщали обо всех своих доходах .Это включает в себя ваш побочный доход, процентный доход и другой доход сверх того, что вы могли заработать от заработной платы и чаевых. Весь этот доход указывается непосредственно в вашей форме 1040 или в Приложении 1.

Ваш общий валовой доход определяется путем сложения всех видов дохода, которые вы получили в течение календарного / налогового года. На лицевой стороне Формы 1040 и Таблицы 1 есть разные строки для разных типов дохода, но к тому времени, когда вы дойдете до конца, вы все сложите.

Если вместо этого вы подадите отдельную декларацию, вам нужно будет внимательно определить, какой доход относится к вашему доходу и доходу вашего супруга. Вам нужно будет проверить, чье имя и какие активы указаны, и соответственно сообщить о доходах. Если вы живете в государстве с общественной собственностью, применяются разные правила, и каждый из вас может отчитаться по 50% дохода сообщества. Вам также понадобятся хорошие записи о разделении удержаний, поскольку вы оба не сможете использовать одни и те же расходы при расчете удержаний.

Шаг 3: Расчет удержаний и налогооблагаемого доходаСледующий вопрос, который вы должны задать себе: «Как я могу рассчитать свой налогооблагаемый доход?» Этот шаг поможет вам найти свой налогооблагаемый доход после вычетов.

После того, как вы укажете весь свой доход в форме 1040 и в Приложении 1, у вас будет возможность скорректировать свой доход в Приложении 1.

Используя Таблицу 1, вы можете уменьшить свой доход за счет взносов в традиционный IRA , процентов по студенческому кредиту, отчислений по самозанятости и других расходов. Сложив их в строке 22 Таблицы 1, вы получите итоговые корректировки. Затем рассчитывается ваш скорректированный валовой доход (AGI) путем вычитания корректировок из вашего общего дохода.

Ваш AGI — это следующий шаг в определении вашего налогооблагаемого дохода. Затем вы вычитаете определенные вычеты из своего AGI. Полученная сумма представляет собой налогооблагаемый доход, с которого рассчитываются ваши налоги. Обычно вы можете использовать либо стандартный вычет , либо детализированный вычет . Если вы являетесь владельцем бизнеса, вы также можете иметь право на вычет из дохода от бизнеса .

После того, как вы рассчитаете свой налог, вы можете иметь право на определенные льготы, снижающие ваши налоговые обязательства, такие как налоговый кредит на ребенка и кредит на образование .

Если вы состоите в браке, можно провести расчеты несколькими способами, чтобы решить, что приведет к наименьшему налоговому обязательству по домашнему налогу. Рассчитайте числа как вместе, так и отдельно, а затем посмотрите, что приведет к уменьшению суммы уплаченных налогов в общей сумме.

Помощь с расчетом налогооблагаемого дохода здесь

Если вы не хотите идти в одиночку, мы всегда готовы помочь. Если вы записываетесь на прием к одному из наших опытных налоговых специалистов или выбираете один из наших продуктов для подачи налоговой декларации онлайн , мы поможем вам определить ваш налогооблагаемый доход в рамках подготовки вашей налоговой декларации.Кроме того, вы можете рассчитывать на то, что H&R Block поможет вам вернуть как можно больше денег.

Определение подоходного налога к уплате

Какой налог на прибыль уплачивается?

Налог на прибыль — это вид счета в разделе текущих обязательств баланса компании. Он составляется из налогов, причитающихся правительству в течение одного года. Расчет подлежащего уплате подоходного налога производится в соответствии с действующим налоговым законодательством в стране проживания компании.

Как рассчитать налог, который вы должны

Ключевые выводы

- Задолженность по налогу на прибыль отражена в разделе текущих обязательств баланса компании.

- Налог на прибыль — это один из компонентов, необходимый для расчета отложенного налогового обязательства организации.

- Расчет налоговых обязательств зависит от страны проживания компании.

Общие сведения о подоходном налоге к уплате

Задолженность по налогу на прибыль отображается как текущее обязательство, поскольку задолженность будет погашена в течение следующего года. Однако любая часть подоходного налога, подлежащая уплате, не запланированная к уплате в течение следующих 12 месяцев, классифицируется как долгосрочное обязательство.

Подоходный налог — это один из компонентов, необходимых для расчета отложенного налогового обязательства организации. Обязательство по отложенному налогу возникает при сообщении разницы между обязательством компании по налогу на прибыль и расходом по налогу на прибыль. Разница может быть связана со сроками уплаты фактического налога на прибыль. Например, компания может иметь задолженность по налогу на прибыль в размере 1000 долларов США при расчете с использованием стандартов бухгалтерского учета. Однако, если на момент подачи заявки компания должна только 750 долларов по налоговой декларации, разница в 250 долларов будет обязательством в будущих периодах.Конфликт возникает из-за того, что различия правил между налоговой службой (IRS) и общепринятыми принципами бухгалтерского учета (GAAP) приводят к отсрочке некоторых обязательств на будущий период.

Налоги в соответствии с налоговым законодательством страны происхождения компании рассчитываются с ее чистой прибыли. Ставка налогообложения соответствует ставке корпоративного налога. Для компаний, которые должны получить налоговый кредит от своего налогового органа, сумма подлежащего уплате налога на прибыль уменьшится.

Подоходный налог включает сборы на федеральном уровне, уровне штата и на местном уровне.Причитающаяся сумма в долларах — это сумма, накопленная с момента последней налоговой декларации компании. Как правило, налоги на заработную плату, налоги на имущество и налоги с продаж являются отдельными обязательствами.

К уплате подоходного налога и расходов по подоходному налогу

Компании используют GAAP для расчета расходов по налогу на прибыль. Эта цифра указывается в отчете о прибылях и убытках компании и обычно является последней статьей расходов перед расчетом чистой прибыли. После заполнения федеральной налоговой декларации предприятие знает фактическую сумму причитающихся налогов.Сумма причитающихся налогов отражается как налоговое обязательство.

Общие принципы бухгалтерского учета и налоговый кодекс IRS не относятся ко всем статьям одинаково. Это изменение в методах бухгалтерского учета может вызвать разницу между расходами по налогу на прибыль и обязательствами по налогу на прибыль, поскольку расчет регулируется двумя разными наборами правил.

Типичный пример различных результатов — когда компания обесценивает свои активы. GAAP допускает множество различных методов амортизации, которые обычно приводят к разным суммам расходов за период.Однако налоговый кодекс IRS имеет более строгие правила в отношении приемлемых методов амортизации. Использование двух разных методов амортизации создает разницу в налоговых расходах и налоговых обязательствах.

Как рассчитывается эффективная налоговая ставка на основе отчетов о прибылях и убытках

Средняя налоговая ставка, уплачиваемая корпорацией или физическим лицом, является эффективной налоговой ставкой. Эффективная ставка налога обычно применяется к федеральному подоходному налогу и не учитывает подоходный налог штата и местные налоги, налоги с продаж, налоги на имущество или другие виды налогов, которые может платить физическое лицо.Расчет эффективной налоговой ставки — полезный показатель для сравнения эффективных налоговых ставок двух или более организаций или попытки понять финансовые преимущества или недостатки жизни в государстве с высокими налогами по сравнению с государством с низкими налогами.

Ключевые выводы

- Средняя налоговая ставка, уплачиваемая корпорацией или физическим лицом, является эффективной налоговой ставкой.

- Эффективная ставка налога — это средняя ставка налога, уплачиваемая компанией с полученного дохода.

- Эффективная ставка налога часто используется инвесторами в качестве показателя прибыльности компании.

Отчет о прибылях и убытках и ставка налога

Отчеты о прибылях и убытках предлагают быстрый обзор финансовых показателей компании за определенный период времени, обычно ежегодно или ежеквартально. В отчете о прибылях и убытках вы можете просмотреть выручку, валовую прибыль, прибыль после налогообложения и накладные расходы, что является целым рядом полезной информации.

Компания не указывает фактическую процентную ставку налогообложения в отчете о прибылях и убытках. Расходы по налогам обычно являются последней строкой перед расчетом чистой прибыли, и вы можете определить эффективную налоговую ставку, используя остальную информацию в отчете.

Расчет эффективной ставки налога

Эффективная ставка налога — это средняя ставка налога, уплачиваемая компанией с полученного дохода. Найдите чистую прибыль в отчете о прибылях и убытках компании (эта строка иногда может читаться как «прибыль»). Чистая прибыль показывает, какой доход компания может сохранить после вычета налогов, а две предыдущие строки должны указывать как выручку, так и уплаченные налоги.

Самый простой способ рассчитать эффективную налоговую ставку — разделить расходы по подоходному налогу на прибыль (или прибыль) до налогообложения.Например, если компания заработала 100 000 долларов США и заплатила 25 000 долларов США в виде налогов, эффективная ставка налога будет равна 25 000 ÷ 100 000 или 0,25. В этом случае вы можете ясно видеть, что компания платила в среднем 25% налога на прибыль.

Значение эффективной налоговой ставки

Эффективная налоговая ставка — это коэффициент, который инвесторы используют в качестве показателя прибыльности компании. Эта сумма может колебаться, иногда значительно, из года в год. Однако может быть трудно сразу определить, почему эффективная налоговая ставка повышается или понижается.Например, может случиться так, что компания занимается манипуляциями с бухгалтерским учетом активов для снижения налогового бремени, а не вносит изменения, отражающие операционные улучшения.

Также имейте в виду, что компании часто готовят две разные финансовые отчеты; один используется для отчетности, такой как отчет о прибылях и убытках, а другой используется для целей налогообложения. Фактические налоговые расходы в этих двух документах могут отличаться.

налоговых категорий на 2020, 2021 и 2022 годы. Расчет налоговых ставок

2020 Налоговые категории,

Персональные ставки

Ваш налогооблагаемый доход — не не облагаемый налогом доход — будет облагаться налогом по разным категориям подоходного налога IRS или ставкам, основанным на налоговых категориях, по налоговому году и вашему статусу подачи налоговой декларации.

Используйте новый RATEucator ниже, чтобы получить результаты своей личной налоговой категории за налоговые годы 2020 и 2021. Просмотрите текущую разбивку таблицы налоговых ставок и налоговых ставок на 2020 год. Соответствующие налоговые ставки штата или скобки зависят от штата. Налоговые категории и, следовательно, ставки подоходного налога меняются в зависимости от налогового года; найти предыдущий налоговый год или предыдущие налоговые скобки и таблицы ставок подоходного налога.

Когда вы закончите с RATEucator, воспользуйтесь Калькулятором налогов 2020 и Оценщиком возврата, чтобы получить более точную и подробную личную информацию о налоговой декларации.Кроме того, оптимизируйте налоги с помощью многих из этих простых в использовании инструментов налогового калькулятора, чтобы сохранить больше своих с трудом заработанных денег. Когда вы получите хорошее представление о вашей налоговой ситуации в 2020 году, подготовьте и отправьте налоговую декларацию в eFile.com, и пусть налоговое приложение сделает всю тяжелую работу за вас.

Не хочется читать? Просто нажмите на аудио ниже и слушайте Тесс.

Почему eFile? Снимите максимальный налог!

Ваш браузер не поддерживает аудио элементы. В этом аудио упоминаются следующие ссылки:

Поддержка | 10 налоговых калькуляторов | DEPENDucator | EICucator | Не бойтесь сравнивать | Налоговая служба

Пример налогоплательщика для расчета налоговой ставки и кронштейна

Взгляните на это тематическое исследование, поскольку оно демонстрирует, как налоги IRS рассчитываются по категориям подоходного налога. Чтобы получить дополнительную информацию о налоговых ставках штата, выберите свой штат (а). Ваш доход облагается налогом по фиксированной ставке для всех доходов в определенных скобках. Когда ваш доход превышает определенную границу, следующая часть дохода облагается налогом по следующей шкале и так далее.

Имя налогоплательщика: Элизабет Статус регистрации: Единый Налогооблагаемый доход: 50 000 долларов США

Причитающиеся налоги IRS: 6790 долларов США Эффективная ставка налога: 13,58%

$ 987,50

0–9875 долларов

$ 9 875/10%

$ 3 630

9 875–40 125

30 250 долл. США / 12%

2 172,50 долл. США

40 125–50 000 долларов

50 000 долл. США / 22%

Общая сумма налогов, рассчитанная по трем категориям подоходного налога

, и налоговые ставки, по которым получается эффективная ставка налога

$ 6 790

Три налоговых скобки

50 000 долл. США / 13.58%

Анте Хамерсмит, Unsplash @ante_kante

Налоговые ставки и таблицы на 2020 налоговый год

Ниже приведены таблицы ставок налога на прибыль с разбивкой по статусу регистрации, уровням подоходного налога и разбивке причитающихся налогов. RATEucator рассчитывает то, что здесь указано. См. Пороговые значения налогооблагаемого дохода IRS для предыдущих налоговых скобок для невыплаченных налогов или будущих, скобок 2021 года. Используйте инструмент выше, чтобы увидеть уникальную разбивку вашего подоходного налога. Когда вы готовите налоговую декларацию за 2020 год с помощью eFile.com, наше налоговое приложение будет сообщать о ваших доходах в соответствующих налоговых категориях, поэтому вам не нужно беспокоиться о том, в какие пороговые значения вы попадаете.

Статус подачи на 2020 год: холост, не женат

См. Информацию о статусе одиночной или индивидуальной подачи.

10%

0–9875 долларов

10% в сетке

12%

9 876–40 125

$ 987,50 + 12% в рамках сетки

22%

40 126–85 525 долларов

4 617 долларов.50 + 22% в рамках группы

24%

85 526–163 300 долл. США

14 605,50 $ + 24% в группе

32%

163 301–207 350 долл.

33 271,50 $ + 32% в группе

35%

207 351–518 400

47 367,50 $ + 35% в пределах сетки

37%

более 518 400 долл. США

$ 156 235 + 37% в пределах сетки

Статус подачи заявки на 2020 год: Глава домохозяйства

См. Информацию о статусе подачи документов главой семьи.

10%

0–14 100 долл. США

10% в сетке

12%

14 101–53 700 долл. США

1,410 $ + 12% в пределах сетки

22%

53 701–85 500 долл. США

6 162 $ + 22% в пределах сетки

24%

85 501–163 300 долл. США

13 158 $ + 24% в пределах сетки

32%

163 301–207 350 долл.

$ 31 830 + 32% в рамках группы

35%

207 351–518 400

45 926 $ + 35% в пределах сетки

37%

более 518 400 долл. США

154 793 долл. США.50 + 37% в пределах сетки

Статус подачи заявки на 2020 год: женат / женат или вдовец

См. Информацию о семейном браке или статусе вдовы.

10%

0–19 750 долларов

10% в сетке

12%

19751–80 250 долл. США

1 975 $ + 12% в пределах сетки

22%

80 251–171 050 долл.

$ 9 235 + 22% в пределах сетки

24%

171 051–326 600 долл.

29 211 $ + 24% в пределах сетки

32%

326 601 долл. США — 414 700 долл. США

$ 66 543 + 32% в пределах сетки

35%

414 701 долл. США — 622 050 долл. США

$ 94 735 + 35% в рамках группы

37%

более 622 050 долларов США

167 307 долларов.50 + 37% в пределах сетки

Статус подачи заявки на 2020 год: женат, подает раздельно

См. Информацию о статусе отдельной подачи документов, состоящих в браке.

10%

0–9875 долларов

10% в сетке

12%

9 876–40 125

$ 987,50 + 12% в рамках сетки

22%

40 126–85 525 долларов

$ 4 617,50 + 22% в рамках группы

24%

85 526–163 300 долл. США

14 605 долларов.50 + 24% в рамках группы

32%

163 301–207 350 долл.

33 271,50 $ + 32% в группе

35%

207 351 долл. США — 311 025 долл. США

47 367,50 $ + 35% в пределах сетки

37%

более 311 025 долл. США

83 653,75 $ + 37% в пределах сетки

Имейте в виду, что вы можете уменьшить свой налогооблагаемый доход и / или увеличить свой необлагаемый налогом доход и, как следствие, попасть в более низкую налоговую категорию.Это делается путем учета налоговых вычетов, налоговых вычетов или других налоговых сбережений. Мы предлагаем вам не только ознакомиться с многочисленными инструментами налогового калькулятора, но также рассчитать и оценить вашу налоговую декларацию за 2020 год и потенциальный возврат налога прямо сейчас. Кроме того, убедитесь, что вы изменили форму W-4 или удержание налогов в течение любого налогового года; используйте для этого калькулятор подоходного налога W-4.

Найдите таблицы налоговых ставок за предыдущий налоговый год по категориям подоходного налога и статусу регистрации. Узнайте свой статус регистрации в IRS с помощью бесплатного eFile STATucator.После того, как вы хорошо разберетесь в своей налоговой ситуации, позвольте нам усердно поработать и подать вашу налоговую декларацию за 2020 год в электронном виде на eFile.com.

Если у вас есть вопросы по личному налогу, обратитесь к одному из наших налоговых инспекторов.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Налог на возврат прибыли на 2019 и 2020 годы Ставки и скобки подоходного налога

Когда кто-то спрашивает, в какую налоговую категорию вы попадаете, они обычно хотят знать вашу «предельную налоговую ставку».»Это налоговая категория, в которую попадает ваш последний доллар дохода, и, следовательно, самая высокая налоговая ставка, которую вы платите.

Предельная или эффективная ставка налога на прибыль

Если ваша предельная ставка налога составляет, например, 25%, это не означает, что ВСЕ ваш доход облагается налогом по ставке 25%. Доход фактически облагается налогом по разным ставкам; вот как это работает:

Например, если ваш доход в 2021 году составляет 40 000 долларов, а ваш статус регистрации — холост, ваши первые 9 950 долларов будут облагаться налогом по ставке 10%. Каждый доллар от 9 951 до 40 525 долларов будет облагаться налогом в размере 995 долларов (10% от 9 950 долларов) плюс 12% в пределах . Эта модель продолжается по мере роста вашего дохода, добавляя налогооблагаемую сумму в каждой группе к следующему наивысшему пороговому значению.

Если вы сложите налоги, которые вы платите с каждой части вашего дохода, и разделите их на ваш общий доход (затем умножьте на 100), вы получите свою «эффективную налоговую ставку». Это фактическая ставка, которую вы платите по налогам, независимо от вашей предельной налоговой ставки.

Когда вы готовите налоговую декларацию онлайн на сайте eFile.com, мы применяем правильные налоговые ставки и производим все расчеты за вас, гарантируя при этом 100% точность.Узнайте больше о преимуществах использования eFile.com. Чтобы получить более подробную оценку ваших налогов, воспользуйтесь бесплатным калькулятором подоходного налога и калькулятором.

См. Приведенные ниже таблицы налоговых ставок по налоговым годам. Найдите свой статус подачи налоговой декларации и сравните свой доход с указанными суммами, чтобы определить свою предельную налоговую ставку.

Ниже приведены тарифные планки и таблицы ставок подоходного налога. Вы можете рассчитать ставки подоходного налога с населения с помощью eFile.com RATEucator по годам налогообложения.

Статус подачи, планка дохода на 2020 год, ставка и расчетные налоги IRS, подлежащие уплате

Используйте эти налоговые ставки для своей налоговой декларации за 2020 г., подлежащей оплате 15 апреля 17 мая 2021 г.

Статус подачи на 2020 год: холост, не женат10%

0–9875 долларов

10% в сетке

12%

9 876–40 125

$ 987,50 + 12% в рамках сетки

22%