Как научить ребенка грамотно распоряжаться деньгами

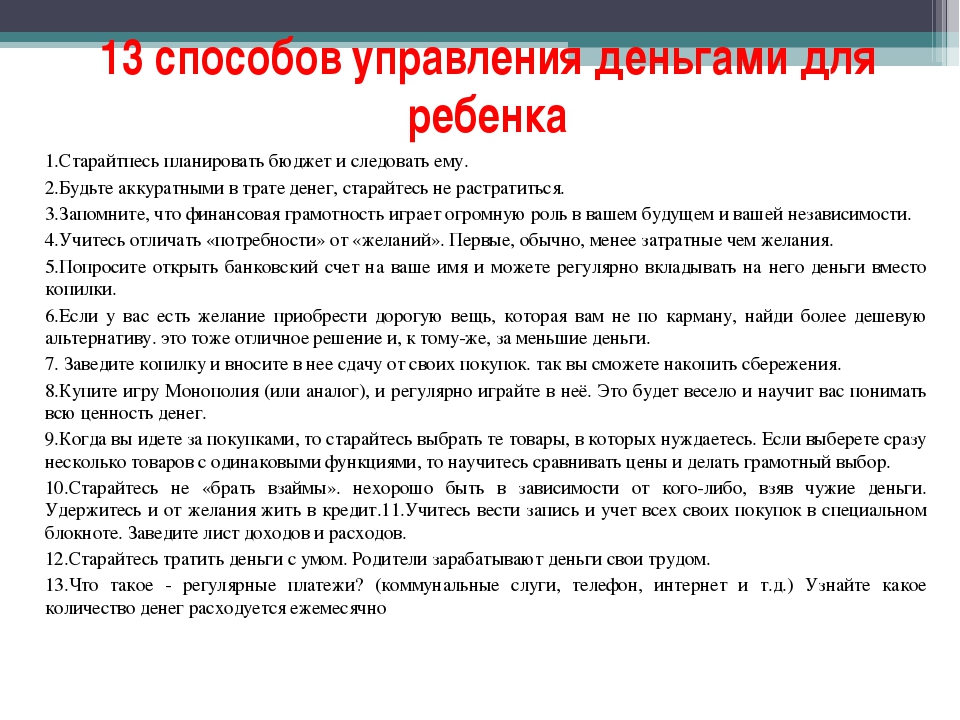

Чтобы ребенок благоразумно относился к деньгам, родители должны научить его правильно тратить карманные деньги.

Психологи говорят, что чем раньше родители начнут выдавать своим детям карманные деньги, тем лучше они будут распоряжаться этими ресурсами. Со временем ребята смогут отказаться от пустых и спонтанных трат и перестанут без конца просить у мамы с папой деньги на еще одну машинку или куколку.

Но, конечно, сделать это с разбегу не получится. Нужно планомерное воспитание в малышах уважительного отношения к труду и деньгам, как средству платы за него.

Как же следует проводить финансовое образование своих чад?

Честно рассказывайте детям (но в доступной для их понимания форме), откуда у вас деньги, за какую работу вам их дают. Обратите внимание ребенка, что деньги не стоит тратить сразу же после получения крупной суммы. Можно привести пример со своей зарплатой: если все потратить на свои «хотелки», то вся семья лишится возможности покупать вкусные продукты, посещать кино и кафе, не будет денег даже на покупку хлеба и молока.

Можно привести пример со своей зарплатой: если все потратить на свои «хотелки», то вся семья лишится возможности покупать вкусные продукты, посещать кино и кафе, не будет денег даже на покупку хлеба и молока.

Примерно в 5-6 лет можно раз в неделю начать выдавать детям карманные деньги. Но с условием, что на них он и будет покупать любимые шоколадки. Дорогие же игрушки и походы в парк по-прежнему будут оплачивать родители.

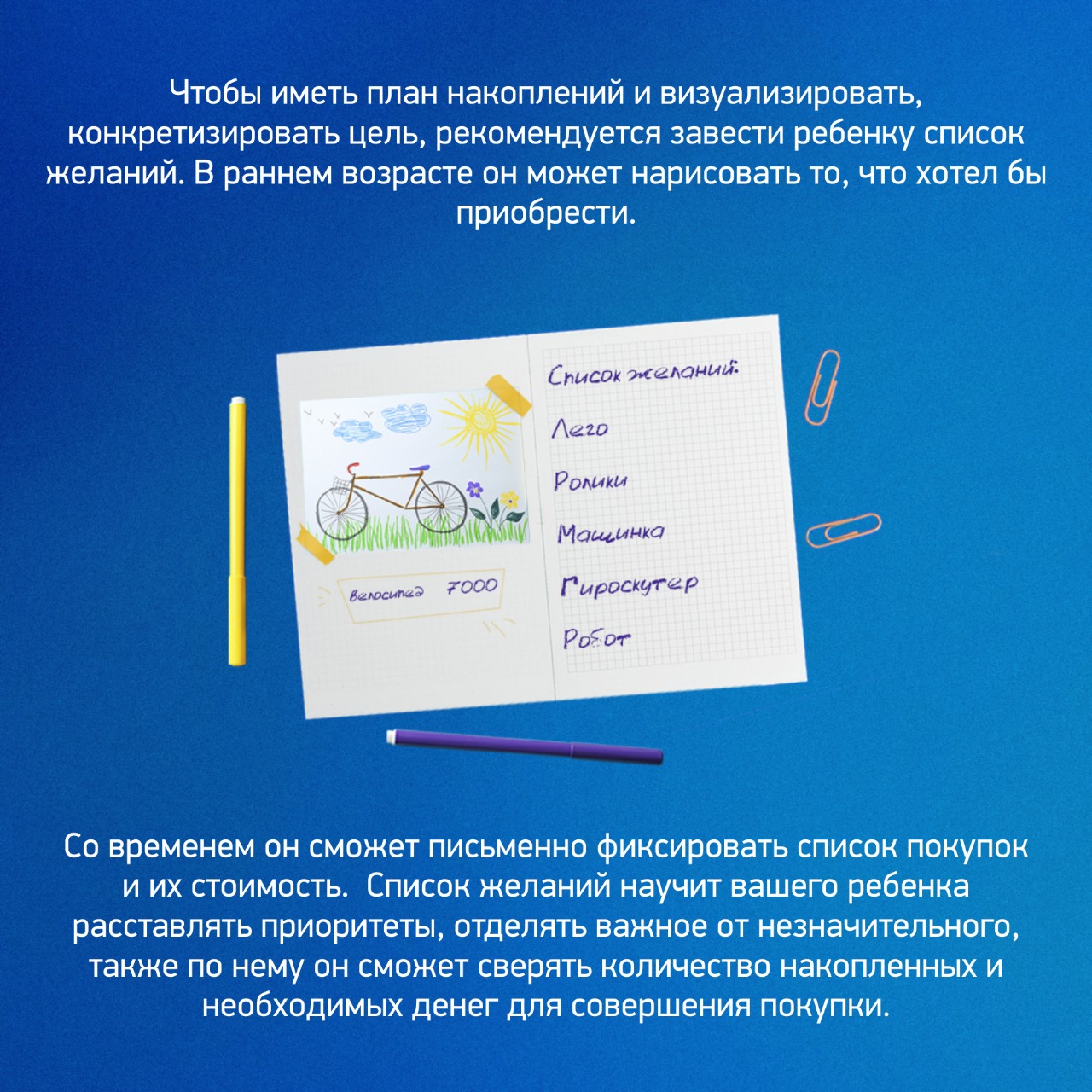

Не усердствуйте в контроле над личными тратами вашего ребенка. Свои деньги дети могут тратить как хотят. Это должна быть только их ответственность. Но периодически проводите беседу с ребенком на тему осознанных покупок: объясняйте, что можно было купить, если бы он сохранил все карманные деньги за 2, 3 или 4 недели. Дети мыслят конкретными образами, потому пустые фразы, вроде «можно было много всего купить» они не воспринимают всерьез. Зато замечание родителя, что на месячную «зарплату» ребенок мог бы купить желанную куколку или фонарик, точно не останутся незамеченными.

По мере взросления ребенка, поручайте ему совершать небольшие самостоятельные покупки в магазине. Напоминайте ему, что всегда необходимо проверять сдачу и чек. Так он быстрее станет более ответственным к деньгам.

Если у ребенка есть мечта – купить какую-то дорогую игрушку или вещь, договоритесь с ним, что на дни рождения ему все будут дарить деньги. Это будет лучшей «иллюстрацией» к рассказам родителей о том, что целенаправленное накопление денег может принести неплохие дивиденды в виде желанных вещей.

Если у вас есть возможность, устройте подростка к себе в компанию или делегируйте ему часть своих несложных обязанностей. Так он узнает какова реальная цена деньгам и как они зарабатываются. Дети, которые своим трудом заработали некую сумму, гораздо более ответственно относятся к тратам и реже совершают спонтанные покупки всякой ерунды.

Объясните ребенку, как важно периодически жертвовать деньги на благотворительность. Это поможет сделать его милосердным и более ответственным.

Это поможет сделать его милосердным и более ответственным.

Финансовая грамотность. Как научиться распоряжаться деньгами?

Умение распоряжаться деньгами наряду со способностью зарабатывать является одним из важнейших факторов, который сказывается на финансовом благополучии. Есть простые способы, которые позволяют развить это умение.

Сталкивались ли вы с ситуацией, когда человек при относительно неплохих заработках не может скопить небольшую сумму денег на покупку мебели или отложить на отпуск, тогда как другие, зарабатывающие меньше, вполне могут себе позволить и то, и другое, а также умудряются и отложить некоторую сумму на счет в банке?

Или другая ситуация: два человека получают одинаковую зарплату, но один – вечно в долгах, а другой сам раздает деньги в долг?

Многие искренне считают, что самым главным вопросом является размер заработка, тогда как есть еще один фактор, влияющий на финансовое благополучие не меньше, – это умение распоряжаться деньгами.

Это умение позволяет не только экономить и не расходовать материальные ресурсы попусту, но и направлять их в то русло, которое в дальнейшем окажется наиболее выгодным. Без этих двух составляющих любые заработки или сбережения могут быть спущены в самые кратчайшие сроки.

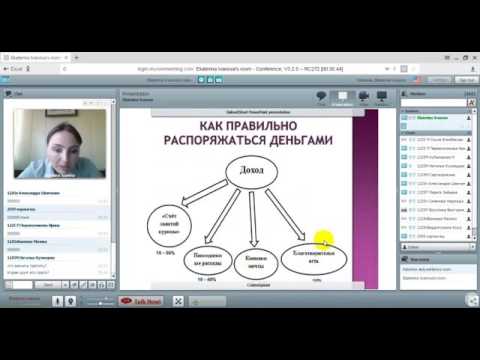

Чтобы научиться распоряжаться деньгами, вы можете:

1. Вести письменный учет всех расходов.

Умение распоряжаться деньгами включает в себя осознанное отношение к этой сфере. Когда процесс траты происходит хаотично и под влиянием внешних стимулов (рекламы или прямо в магазине, на распродаже), то тратится намного больше денег, чем запланировано, и покупается не то, что действительно хотели купить.

Обычно после хаотической траты денег люди жалеют о многих покупках или отмечают, что могли бы купить что-то другое. Письменный учет планируемых расходов позволяет научиться распоряжаться деньгами с большим КПД и быть меньше подверженным эмоциям при покупках, а в результате совершать меньше ошибок в этой сфере.

Напишите список необходимых трат на месяц, исходя из той суммы, которой вы располагаете на этот период. Также вы можете писать отдельный список перед походом в магазин или в торговый центр. Этот простой прием может изменить ваше отношение к деньгам и поможет упорядочить эту сферу. Если вы получаете удовольствие от самого процесса покупок, оставьте строго фиксированную сумму на непредвиденные покупки. Вы сможете потратить ее, если возникнет такая возможность, однако необходимо придерживаться запланированной суммы.

2. Отслеживать свои истинные потребности и эмоции во все моменты распоряжения деньгами.

Осознанное отношение к деньгам необходимо для того, чтобы избежать ошибок, которые возникают при бездумном распоряжении ими.

Представьте две ситуации. В одной из них человек распоряжается деньгами полностью под воздействием внешних факторов. Возникает потребность или яркий стимул, и он бросается покупать товар или услугу. В этой ситуации он не является хозяином своей финансовой сферы. Им управляют внешние раздражители. Такой человек подвластен индустрии потребления товаров и услуг, а ей выгодно просто навязать ненужное и лишнее, чтобы получить как можно больше прибыли.

Им управляют внешние раздражители. Такой человек подвластен индустрии потребления товаров и услуг, а ей выгодно просто навязать ненужное и лишнее, чтобы получить как можно больше прибыли.

И вторая ситуация. Если человек четко отслеживает свои истинные потребности, осознает их и целенаправленно совершает действия по достижению поставленных целей, он не будет отвлекаться на бездумные траты только потому, что этого очень хочет менеджер. Постарайтесь четко понимать смысл покупок и услуг, которые собираетесь приобретать. Зачем вам это нужно? Что это даст положительного в вашей жизни? Что позволит получить? Если вы четко отвечаете на эти вопросы, значит, исключается возможность хаотической потери денег на то, что не приносит никакой пользы. Использование этих двух приемов независимо от уровня ваших доходов позволяет постепенно выработать умение правильно распоряжаться деньгами.

Как правильно распоряжаться деньгами.

Перво-наперво, надо четко уяснить разницу между «тратой» и «инвестицией». Инвестиция – это то, что приносит прибыль/пользу. Трата – ну, понятно, да?

Инвестиция – это то, что приносит прибыль/пользу. Трата – ну, понятно, да?

Траты бывают полезные и бесполезные.

Инвестиции бесполезными не бывают, потому что если инвестиция бесполезна – то это трата. (Польза – это не только деньги, но и удовольствие, время, красота, здоровье и т.д.)В деле инвестирования некая доля риска неминуема и полезна; рисковать ради траты – просто глупо.

Ну, поехали.

Инвестиции в ценные бумаги, бизнес и т.д. Никогда не вкладывайте деньги в то, что вы не до конца понимаете, даже если вам обещают золотые горы и никакого риска. (Особенно если вам обещают высокую прибыль и никакого риска, т.к. в реальном мире существует высокая корреляция между риском и прибыльностью.) Если вам кажется, что вы все понимаете – попытайтесь изложить идею простыми словами вашей уборщице. Если она поняла – значит, и вы понимаете.

Никогда не вкладывайте деньги, без которых вы не сможете спокойно прожить. Всегда принимайте в расчет вариант, при котором вы их потеряете. Никогда не инвестируйте чужие деньги, если вы не сможете без труда отдать долг, потеряв свои инвестиции. Кредиты и ссуды. Старайтесь их не брать.

Никогда не инвестируйте чужие деньги, если вы не сможете без труда отдать долг, потеряв свои инвестиции. Кредиты и ссуды. Старайтесь их не брать.

Большинство вещей, которые вы не можете себе позволить купить без кредита, вам просто не нужны. Взяв кредит, вы рискуете – но при этом тратите, а не инвестируете. Исключение – ссуды на образование и лечение.Никогда не берите кредитов, выплаты которых превышают в сумме треть от вашей зарплаты. Не берите ссуду, не выплатив предыдущую.

Кредитные карточки и наличные. Платите кредитками: наличные не поддаются контролю.Расплачиваясь кредиткой, платите одним платежом. Вам только кажется, что вы выигрываете, деля покупку на платежи: в итоге они накапливаются, вы теряете контроль и платите в месяц больше, чем можете себе позволить.

Исключения – необходимые, но дорогие вещи, вроде холодильников и зубных протезов.Никогда не совершайте большую покупку, не расплатившись за предыдущую. Недвижимость. Квартира – это инвестиция в том случае, если вы миллионер и жонглируете недвижимостью направо и налево; если вы взяли ссуду на 20 лет – то это квартира банка и его же инвестиция. Помните, что даже специалисты далеко не всегда могут предсказать краткосрочные колебания рынка.

Помните, что даже специалисты далеко не всегда могут предсказать краткосрочные колебания рынка.

В долгосрочной перспективе квартиры в хороших районах вырастают в цене, но долгосрочная перспектива – это 10-15-20 лет, так насколько этот факт греет вам душу сейчас, когда надо кушать? Так что не морочьте себе и людям голову: покупайте квартиру тогда, когда заводите семью, там, где вам нравится жить, и за столько, сколько можете себе позволить (см. выше про треть от зарплаты). Покупки.

Машина – это средство передвижения и больше ничего. Не покупайте машину, если сэкономленное с ее помощью время не стоит дороже траты на нее. Не покупайте новую машину, пока на старой не станет опасно ездить. В идеале машина должна быть от фирмы/лизинга: нет никакого смысла владеть машиной, т.к. ее цена падает с каждой секундой сразу после покупки. Не гонитесь за модой: это обман.

Моду придумали только для того, чтобы выжать из вас побольше денег. Покупайте на сезонных распродажах (но только то, что вам нужно и нравится, а не потому, что дешево).

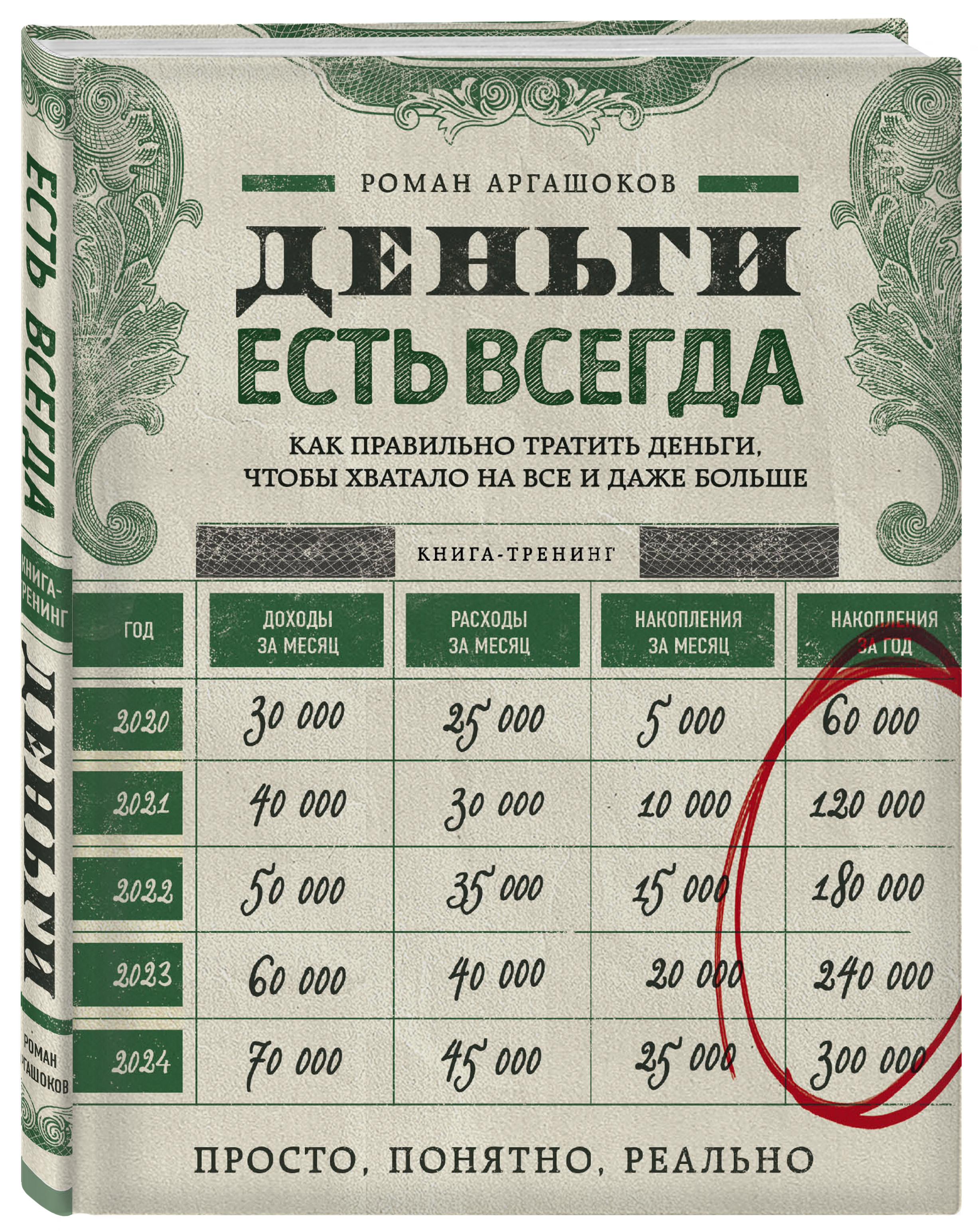

Покупайте красивые и качественные (насколько это возможно в мире made in China) вещи средней ценовой категории. Не тратьтесь на дорогие аксессуары. Сумка от Fendi и пояс от Gucci не сделают вашу талию тоньше, а зубы – ровнее. Лучше потратьте эти деньги на хорошего парикмахера, тренера и дантиста. Накопления. Старайтесь откладывать каждый месяц не меньше 10% от зарплаты. Это ваша инвестиция в ваше же будущее. Не пытайтесь заработать на процентах: вы не должны рисковать этими деньгами (см. выше про связь между риском и прибылью). Удовольствия. Рабы не мы, и мы же – не монахи. Жизнь без удовольствий не имеет смысла. Но надо уметь видеть разницу между тем, что на самом деле доставляет вам удовольствие, и тем, что вы покупаете, чтобы быть «не хуже других».

Зачем вам Айфон, если вы не фрик гаджетов и в телефоне используете в основном кнопку «Send»? Здоровье и образование. Не экономьте на них. Ваше тело и мозги – это самое дорогое из того, что у вас есть, и других не будет. Если вы не инвестируете в образование, то всю жизнь будете жевать ботву (да-да, бывают исключения, но вы – не оно, иначе вы бы читали этот пост в личном самолете). Если вы не инвестируете в здоровье, то круглосуточная сиделка вам потом обойдется гораздо дороже. Не говоря уж о неудобствах катетера.

Покупайте качественные продукты и ешьте в хороших (необязательно дорогих) ресторанах. Ваш организм строит новые клетки из того, что вы едите. Если вы едите дерьмо, то выглядеть и чувствовать себя вы будете соответствующим образом. Купите полную медицинскую страховку, даже если вы здоровы, как бык. Не забывайте периодически обследоваться. Помните, что жизнь полна неожиданностей, и большинство из них – неприятные. Но это не повод нервничать. Это повод думать головой, как это ни банально.

Вступите в группу, и вы сможете просматривать изображения в полном размере

404

- Авторизоваться

- Бюджетирование

- Расходы

- Цели

- Safe-to-Spend®

- Получить приложение

- Банковское дело

- Онлайн-проверка

- Счета с высокой доходностью

- Совместная проверка

- Депозитные сертификаты

- Персональные ссуды

- Безопасность мобильного банкинга

- Блог

- Банковское дело

- Бюджетирование

- Решение проблемы долга

- Цели

- Отношения и деньги

- О простом

- Помогите

Как управлять своими деньгами [5 основных шагов]

Скорее всего, прошло много времени с тех пор, как вам приходилось вспоминать каждую деталь битвы при Гастингсе или декламировать Пи — но вам нужно иметь дело с до с деньгами. Каждый. Не замужем. День.

Каждый. Не замужем. День.

Итак, почему в школе не преподавали «Управление капиталом 101»?

Многим из нас это нужно даже сегодня. Показательный пример: по состоянию на 2017 год каждый восьмой взрослый британец имел сбережений нулевой суммы, . Между тем, еще 32% имели сбережений менее 2000 фунтов стерлингов.

Научиться лучше управлять деньгами — жизненно важный навык, и, выполнив эти 5 простых шагов, вы встанете на путь к тому, чтобы взять под контроль свои финансы. Готов? Время ускоренного курса.

Наше краткое руководство по лучшему управлению капиталом

1.Во-первых, оцените свою ситуацию

Управление своими деньгами выходит за рамки сумм, таблиц и копейки. По своей сути, лучшее управление капиталом происходит из изменения мышления .

Если до сих пор ваши отношения с деньгами были непростыми, вам нужно задать себе несколько сложных вопросов. И вам нужно быть готовым копать глубже, чтобы получить честные ответы.

- Живете ли вы от зарплаты до зарплаты?

- Есть ли у вас сбережения?

- Приходилось ли вам когда-нибудь занимать деньги у друга, члена семьи или кредитора до зарплаты?

- Сможете ли вы пережить непредвиденный счет или расходы?

- Понимаете ли вы, как составлять бюджет и следовать ему?

Ничего страшного, если вы рифмуете «да, нет, да, нет, нет» на эти вопросы.На этом этапе речь идет о том, чтобы быть честным с самим собой и принять меры по исправлению своих вредных привычек. И вот здесь следующий шаг …

2. Пора составить бюджет (и придерживаться его)

Разобраться с финансами — это немного похоже на диету или физические упражнения; это легче, когда есть режим, которому нужно следовать.

Итак, чтобы эффективно составлять бюджет, вам нужен план. Мы рекомендуем попробовать бюджет 50/30/20, так как он один из самых простых и эффективных.

Мы рекомендуем попробовать бюджет 50/30/20, так как он один из самых простых и эффективных.

Короче говоря, подход 50/30/20 предполагает, что вы распределяете свой доход следующим образом:

- 50% идет на потребностей , таких как продукты питания, жилье, коммунальные услуги, страхование и т. Д.

- 30% идет на желаний , например, питание вне дома, покупка одежды, хобби и т.д.

- 20% идет на сбережения или погашение долга .

И точно так же, как вы отслеживаете калории, если пытаетесь сбросить килограммы, вам нужно отслеживать расходы, чтобы следить за копейками. Используйте такой инструмент, как планировщик бюджета Revolut, чтобы установить ежемесячный бюджет, а также отслеживать и классифицировать свои расходы.

Наш планировщик бюджета также отслеживает ваши успехи в в режиме реального времени , помогая вам придерживаться поставленных целей с помощью уведомлений о платежах, которые точно сообщают вам, сколько вы потратили — и сколько вам осталось потратить.

3. По мере прояснения финансовой картины определите расходы, которых можно избежать.

Вы установили бюджет, используете наш бюджетный трекер и, наконец, у вас есть ответ на вопрос: «Куда конкретно идет моя зарплата каждый месяц?»

Итак, пришло время углубиться в детали. Посмотрите на свои категории расходов и определите те ненужные затраты — те, без которых вы можете жить.

Вам действительно нужен карамельный латте по 3 фунта стерлингов за бутылку каждый день по дороге в офис? Пропуск его может сэкономить почти 700 фунтов стерлингов в год.Как насчет всех этих выводов? Или абонемент в спортзал, которым вы почти никогда не пользуетесь?

Цель игры — точно определить и либо сократить, либо полностью исключить расходы, которые вы контролируете. Если вы можете готовить больше и заказывать меньше, бегайте в парке вместо беговой дорожки или приносите кофе из дома, это может существенно повлиять на вашу прибыль.

4. Выработайте привычку откладывать и обслуживать долги

Вы можете подумать, что если у вас есть долг, вы не можете позволить себе сберегать. Но если вы выполнили эти шаги до этого момента, вы можете сделать и то, и другое.

Но если вы выполнили эти шаги до этого момента, вы можете сделать и то, и другое.

Выявив эти ненужные расходы, вы можете направить сэкономленные деньги на выплату долга и , увеличивая свои сбережения:

- Во-первых, установите для своего долга самые высокие процентные ставки, продолжая при этом производить минимальные выплаты остаток. Как только вы очистите первую сумму, переходите к следующей.

- Тем временем начните откладывать деньги в банк

Как управлять своими деньгами (по сравнению с азартными играми)

Ответ на вопросы управления рисками кроется в вашем финансовом образовании

Нравится ли вам играть в лотерею? Может быть, еженедельная игра в покер? Как насчет того, чтобы потратить немного денег на любимую лошадь? Или, может быть, вам нравится проводить выходные, играя в слоты в местном казино на речных судах, или отдыхать, играя в кости в Лас-Вегасе?

youtube.com/embed/A8vD_XO0vUU»/>

Что общего у всех этих видов деятельности? Полагаться на удачу для получения денежной выгоды, что не является разумной практикой для управления деньгами.Я не говорю, что не участвую в маленьких забавных ставках то тут, то там, но я также знаю, что азартные игры редко заканчиваются праздником. Для меня это цена небольшого развлечения, а не способ оплачивать счета или оплачивать пенсию. Прежде чем я откладываю ни копейки, играя в азартные игры, я понимаю, что, скорее всего, больше никогда не увижу эти деньги, и меня это устраивает.

Управление деньгами: скрытые риски «безопасных» инвестиций

Вместо того, чтобы оставлять все на волю судьбы, я инвестирую в активы денежного потока, чтобы увеличить свой собственный капитал.А теперь я сделаю паузу здесь на мгновение, так как именно в этот момент большинство людей говорят: «Подождите! Инвестировать тоже рискованно! Чем это отличается от азартных игр? »

Да, оба вида деятельности сопряжены с риском. Азартные игры требуют много надежд и молитв. Вы отдаете свои деньги в казино, и от «удачи» зависит, выиграете вы или проиграете.

Азартные игры требуют много надежд и молитв. Вы отдаете свои деньги в казино, и от «удачи» зависит, выиграете вы или проиграете.

При инвестициях в денежный поток — покупаете ли вы недвижимость, инвестируете в товары, начинаете бизнес или что-то еще — всегда присутствует некоторый уровень страха или беспокойства.Однако между этими двумя видами деятельности есть одно большое различие: Контроль! Итак, давайте исследуем эту концепцию, которая по сути является управлением рисками.

То, что вы считаете «безопасным» вложением, я, вероятно, считаю рискованным. Опять же, посмотрите на это через призму контроля или управления рисками. Например, многие специалисты по финансовому планированию рекомендуют «безопасные» инвестиции, такие как сберегательные планы, паевые инвестиционные фонды и 401 (k) s.

Но действительно ли это «безопасные» вложения? Давайте посмотрим:

Инвестиция №1: Сберегательные счета

Когда вы кладете деньги на сберегательный счет, они там… ничего не делают.

По мере того, как доллар падает в цене, деньги, которые вы откладываете, будут меньше стоить и вы будете покупать меньше в будущем.

По мере того, как доллар падает в цене, деньги, которые вы откладываете, будут меньше стоить и вы будете покупать меньше в будущем.Plus, сколько вы платите в виде банковских сборов? Вы можете платить больше за то, чтобы хранить свои деньги на сберегательном счете, чем зарабатываете, храня их там! Это не тот актив, который кладет вам деньги в карман; это ответственность, потому что вы теряете деньги!

Как я сказал в своей книге Время восхода! «: экономя деньги, вы во многих случаях теряете деньги.

Инвестиция № 2: Паевые инвестиционные фонды

Паевой инвестиционный фонд — это совокупность акций, облигаций и ценных бумаг. По данным Investopedia, по состоянию на 2018 год в США насчитывалось почти 10 000 паевых инвестиционных фондов. Согласно закону Лексингтона, около 11 процентов американцев инвестируют в паевые инвестиционные фонды. Это множество людей, вкладывающих деньги в тысячи фондов и надеющихся на хорошую пенсию.

Но у этих же людей, вероятно, нет финансового образования.Откуда я это знаю? Потому что, если бы вы по-другому управляли деньгами, вы, вероятно, могли бы получить более высокий доход от своих инвестиций в другом месте.

Но у этих же людей, вероятно, нет финансового образования.Откуда я это знаю? Потому что, если бы вы по-другому управляли деньгами, вы, вероятно, могли бы получить более высокий доход от своих инвестиций в другом месте.Как объясняет Джон Богл, основатель Vanguard и автор книги «Битва за душу капитализма», система паевых инвестиционных фондов терпит неудачу с инвесторами из-за комиссионных (некоторые скрытые): «Финансовая система принесла нулевой процент капитала, взял на себя ноль процентов риска и получил почти 80 процентов прибыли », — заявляет он. «И вы, инвестор в течение этого длительного периода времени, инвестиции всей жизни, вложили 100 процентов капитала, приняли на себя 100 процентов риска и получили только около 20 процентов прибыли.”

Инвестиция № 3: планы 401 (k)

A 401 (k) — это популярный пенсионный план, при котором вы вносите часть своей зарплаты в паевые инвестиционные фонды. Для многих это простой путь, потому что вы просто ставите подпись на пунктирной линии и автоматически начинаете откладывать на пенсию.

Но когда вы это делаете, вы в основном уступаете контроль над своими деньгами другим, и это увеличивает ваш риск. Кроме того, большинство этих планов предполагают, что вы выйдете на пенсию с более низкой налоговой категорией, чем сейчас.Если бы женщины знали о скрытых расходах 401 (k) s, они, вероятно, никогда бы не оплатили их.

Но когда вы это делаете, вы в основном уступаете контроль над своими деньгами другим, и это увеличивает ваш риск. Кроме того, большинство этих планов предполагают, что вы выйдете на пенсию с более низкой налоговой категорией, чем сейчас.Если бы женщины знали о скрытых расходах 401 (k) s, они, вероятно, никогда бы не оплатили их.

Какую общую тему вы заметили в этих трех примерах? Да, как вы уже догадались: отсутствие контроля или управления рисками.

Азартные игры и финансовое образование

Когда вы инвестируете в реальные возможности для увеличения денежного потока, вы находитесь за рулем. Это означает, что вы знаете, как управлять своими деньгами, на что обращать внимание и какие действия следует предпринять, когда представится возможность.Вы контролируете свои решения и свои деньги, и это увеличивает ваши шансы на увеличение вашего богатства. Это управление рисками в лучшем виде.

Итак, мы все слышали разовые истории успеха в сценарии, в котором не было контроля. Всегда есть счастливчики, которые выигрывают в казино и возвращаются домой с небольшим состоянием. То же самое и с некоторыми инвесторами, которые передают все свои деньги специалисту по финансовому планированию, супругу или другу семьи и преуспевают.

Всегда есть счастливчики, которые выигрывают в казино и возвращаются домой с небольшим состоянием. То же самое и с некоторыми инвесторами, которые передают все свои деньги специалисту по финансовому планированию, супругу или другу семьи и преуспевают.

Азартные игры могут показаться легким способом заработка, но это очень рискованно.С другой стороны, получить финансовое образование для увеличения вашего денежного потока несложно — и вознаграждение обычно намного превышает риски.

Когда дело касается моей жизни, я хочу финансовой свободы, и единственный способ испытать ее — это полностью контролировать свои деньги, не полагаясь на удачу — или кого-то еще, если на то пошло.

Управление рисками начинается с финансового образования

Независимо от того, отдаете ли вы свои деньги финансовому консультанту или контролируете свои собственные инвестиции, риски всегда будут.Однако вы увеличиваете свой инвестиционный риск, если у вас нет финансового образования, вы не понимаете, во что инвестируете, позволяете другим получать большую часть прибыли и слишком сильно зависите от других, чтобы контролировать ваши инвестиции.

Ваши инвестиции станут «безопаснее», если вы получите финансовое образование, активно инвестируете свои деньги в инвестиции, которые вам понятны, получите большую часть прибыли и станете своим собственным финансовым консультантом. Правильное управление своими деньгами означает правильное управление рисками.

Что вы собираетесь делать сегодня, чтобы контролировать свои деньги и делать лучший инвестиционный выбор?

Надеюсь, ответ таков: получите финансовое образование.Если вы не знаете, с чего начать, это так же просто, как 1-2-3:

.Погрузитесь в тему. Узнайте об инвестициях, которые приносят деньги в ваш карман (активы). Эта информация легко доступна в Интернете, в библиотеках и местных инвестиционных клубах, на семинарах, мероприятиях, в книгах и многом другом. Вот бесплатный курс инвестирования, с которого можно начать.

Начните с малого. Практикуйте то, что вы изучаете, когда ставки низкие.

Например, нет никакого риска, когда вы учитесь, играя в бесплатную игру ДЕНЕЖНЫЙ ПОТОК®.

Например, нет никакого риска, когда вы учитесь, играя в бесплатную игру ДЕНЕЖНЫЙ ПОТОК®.Примите меры. В жизни каждой женщины наступает момент, когда нужно просто перестать сидеть в стороне и сделать большой шаг вперед!

Это все части тройного треугольника, о котором я часто говорю: стремиться, приобретать и применять. Получив финансовое образование в области управления деньгами и приняв меры в соответствии с тем, что вы узнали, вы можете бесконечно увеличивать свой денежный поток! Это намного лучше, чем надеяться на крупную разовую победу в Вегасе.

Навыки управления деньгами важнее, чем когда-либо

Хотите больше финансовой безопасности?

Быстро научитесь думать, как богатые, а затем делать то, что делают богатые, для достижения финансовой независимости.

Выберите, чтобы стать богатым — нажмите здесь Согласно опросу Gallup, 64% американцев признаются, что играли в азартные игры в прошлом году (независимо от того, купили ли они билет государственной лотереи, посетили казино, участвовали в пуле в офисе или сделали ставку на спортивное событие). Если вы один из этих людей, почему бы не «сыграть» на что-нибудь с лучшими шансами?

Если вы один из этих людей, почему бы не «сыграть» на что-нибудь с лучшими шансами?

Если вы хотите быть бесконечно богатым, вложите свое время и усилия в финансовое образование и узнайте, что вам нужно делать, чтобы увеличить свой денежный поток. Затем действуйте в соответствии с тем, что вы узнали.

Да, есть определенный риск, и это может быть страшно. Но если вы не возьмете под контроль свои наличные деньги и не двинетесь вперед, вы окажетесь на том же месте, что и сейчас, или, вероятно, в гораздо худшем будущем. Пора наступать! И вас ждет большой куш финансовой свободы!

Исходная дата публикации: 12 июля 2012 г.

Learn Money Management — Как управлять деньгами

Mint, одно из ведущих приложений для личных финансов, помогает людям отслеживать счета, выплаты по долгам, напоминания о платежах и устанавливать лимиты ежемесячного бюджета.

YNAB — это приложение для личных финансов, направленное на повышение финансовой грамотности пользователей при управлении своими деньгами.

Этот канал YouTube, созданный влиятельным лицом Марко, предоставляет зрителям полезный контент, который позволяет им создавать финансовое благополучие.

Этот канал YouTube, созданный влиятельным человеком Денисом, помогает зрителям узнать о личных финансах, инвестициях и пенсии.

Канал YouTube обучает средние американские семьи навыкам управления долгами и капиталом, а также финансового планирования.

Изучите навыки управления деньгами, такие как сбережения, разумные траты и т. Д., Через собеседования с финансовыми влиятельными лицами.

Изучите основы инвестирования и навыков личных финансов на этом канале YouTube.

Изучите основы личных финансов и инвестирования в увлекательной форме на этом канале YouTube, даже если вы новичок.

Этот канал на YouTube предоставляет средним американцам платформу, на которой они могут делиться своими историями о финансах и извлеченными уроками для других.

Этот инструмент для личных финансов действует как недорогой личный финансовый консультант, предоставляя индивидуальные рекомендации, которые помогут вам лучше управлять своими деньгами.

Видео Ника основаны на юморе и посвящены таким темам личных финансов, как погашение долга, сбережение и вложение денег и достижение финансовой свободы.

Получите помощь с созданием бюджета, целями экономии, отслеживанием долга и даже обучением инвестициям с помощью этого программного обеспечения для личных финансов.

Получите ответы на различные вопросы о личных финансах и узнайте о составлении бюджета, устранении долгов, инвестировании и многом другом на этом привлекательном, интерактивном и чрезвычайно информативном канале YouTube.

Подкаст Кларка Ховарда помогает слушателям создать прочную основу для личных финансов, уделяя особое внимание экономии денег и предотвращению мошенничества. Подкаст интересный, увлекательный и легкий для понимания.

Этот информативный, веселый и увлекательный подкаст посвящен различным темам, касающимся личных финансов и управления деньгами, таким как сбережения для дома и сбережения для отпуска. Слушатели также учатся на личном опыте и трудностях, с которыми сталкиваются хозяева, и относятся к ним.

Слушатели также учатся на личном опыте и трудностях, с которыми сталкиваются хозяева, и относятся к ним.

Ведет этого подкаста Джилл Шлезингер, сертифицированный специалист по финансовому планированию. Он разбивает сложные вопросы личных финансов на простые, понятные для обычного человека темы. Подкаст посвящен различным темам управления капиталом, таким как планирование выхода на пенсию, досрочный выход на пенсию, погашение ипотеки, получение второго залога и т. Д.

Канал Доминика Хендерсона на YouTube помогает людям достичь финансовой грамотности, узнать об их вопросах управления деньгами и испытать «финансовое удовлетворение».

Этот канал YouTube призван предоставить зрителям простую для понимания и практическую программу обучения управлению личными финансами и инвестициями.

Этот канал YouTube, организованный Divas R Frugal, посвящен обучению женщин вопросам личных финансов и преодолению стресса, связанного с управлением деньгами, с помощью советов по постановке целей.

Подкаст Motley Fool Answers, организованный Элисон Саутвик и Робертом Брокэмпом, помогает слушателям получить практические советы по управлению деньгами и сформировать глубокое понимание различных концепций личных финансов.

Planet Money стремится рассказать слушателям о влиянии экономики на их личные финансы. Он разбивает сложные фундаментальные проблемы на простые термины и рассказывает их в увлекательной и увлекательной манере.

Этот канал YouTube, организованный влиятельным лицом Денисом, посвящен информированию зрителей о личных финансах, инвестициях и выходе на пенсию.В нем рассматриваются различные темы управления капиталом, такие как ежемесячное планирование бюджета, выплата долгов, отчеты о бюджете, принципы инвестирования, экономия денег, изучение пенсионных счетов и многое другое.

Канал Джереми, у которого более 400 тысяч подписчиков, помогает зрителям просто и увлекательно узнать о концепциях инвестирования, личных финансов и предпринимательства.

Этот очень популярный финансовый подкаст, организованный Джошуа Шитсом, охватывает широкий спектр личных финансов и тем инвестирования и основан на анализе отраслевых экспертов.

«Тотальный денежный макияж» — бестселлер Дэйва Рэмси на все времена.«Он помог миллионам семей избавиться от долгов и навсегда изменить свою жизнь с помощью простого и практичного плана из семи шагов».

Эта компания по управлению финансами была основана Амандой Стейнберг в 2009 году для предоставления «консультаций по всем областям финансов, карьеры и предпринимательства через нашу ежедневную электронную почту и веб-сайт». «Daily Worth утверждает, что является ведущей финансовой медиа-компанией, предназначенной для женщин.

«Daily Worth утверждает, что является ведущей финансовой медиа-компанией, предназначенной для женщин.

Как компания, занимающаяся личными финансами, Bankrate направляет людей через «ключевые этапы их финансового пути». Организация предлагает советы и рекомендации по выбору лучшего сберегательного счета, а также дает советы по созданию достаточных сбережений.

Broke Millennial — это официальный сайт Эрин Лоури, на котором она публикует статьи в блогах, чтобы помочь миллениалам понять финансы. Она также написала книгу «Сломанное тысячелетие» среди других.

Сеть Nolo была образована путем интеграции некоторых юридических сайтов, таких как AllLaw. com и Divorcenet.com, чтобы стать ведущими юридическими сайтами в Интернете. Платформа также предлагает учебные пособия по управлению капиталом.

com и Divorcenet.com, чтобы стать ведущими юридическими сайтами в Интернете. Платформа также предлагает учебные пособия по управлению капиталом.

Это официальный канал YouTube Фила Тауна и Rule # 1 Investing. Он содержит видео о том, как инвестировать, и советы по управлению финансами.

На этом канале Youtube Нейт О’Брайен обучает личным финансам.

Ellevest — это находящаяся в Нью-Йорке компания по оказанию финансовых услуг, ориентированная на женщин. Миссия компании состоит в том, чтобы сократить разрыв в гендерном инвестировании и помочь женщинам получить финансовый контроль. Его блог считается «скрытой жемчужиной в мире советов по личным финансам».

Миссия компании состоит в том, чтобы сократить разрыв в гендерном инвестировании и помочь женщинам получить финансовый контроль. Его блог считается «скрытой жемчужиной в мире советов по личным финансам».

Этот подкаст ведет Фарнуш Тораби, отмеченный наградами финансовый стратег.Она берет интервью у ведущих бизнес-лидеров, чтобы научить новичков личным финансам.

The Fairer Cents — это подкаст о личных финансах, предназначенный для женщин. Его ведут Кара Перес и Таня Хестер.

В этом подкасте представлены J. Дэвид Штейн, который учит, как «инвестировать и управлять финансами простыми для понимания способами».

Дэвид Штейн, который учит, как «инвестировать и управлять финансами простыми для понимания способами».

EveryDollar — это приложение, которое помогает пользователям организовать свои финансы. Он доступен в Google Play и AppStore.

Это приложение представляет собой планировщик личных финансов, который прост в использовании и понимании.Он доступен в Google Play и AppStore.

Money Manager — приложение для управления личными финансами для iOS и Android. Некоторые из его функций включают визуальные эффекты календаря, диаграммы, графики активов и ежемесячный бюджет.

Некоторые из его функций включают визуальные эффекты календаря, диаграммы, графики активов и ежемесячный бюджет.

Mvelopes — это программная версия системы составления бюджета с денежными конвертами, которая помогает пользователям контролировать свои финансы, формировать хорошие финансовые привычки и давать каждому доллару работу.

Этот инструмент финансового управления помогает пользователям инвестировать и планировать.

Wealthtrace — это инструмент финансового планирования, который помогает людям распределять свои деньги и устанавливать цели сбережений.

Эта книга содержит 99 основных принципов управления капиталом.

«Ваши деньги или ваша жизнь» — это книга об изменении финансовых привычек.

Это бестселлер, посвященный управлению личными финансами.

Эта книга, написанная Джен Синсеро, отправляет читателей на путь финансового успеха.

Подкаст Mad Fientist охватывает темы, связанные с финансовой независимостью и ранним выходом на пенсию.

Блог Wealthfront содержит советы по личному финансовому планированию, управлению капиталом и инвестициям.

Этот блог написан Джеффом Роузом, сертифицированным специалистом по финансовому планированию, который стремится помочь людям контролировать свои деньги.

Компания Money Ning, основанная Дэвидом Нином в 2007 году, предлагает знания в области управления деньгами, инвестирования, экономного образа жизни и других финансовых областей.

Spendee — это приложение, которое помогает пользователям управлять деньгами.

Это приложение помогает пользователям управлять своими деньгами и контролировать их.

Acorns — это приложение, которое помогает пользователям ответственно инвестировать, экономить и тратить

С помощью этого приложения пользователи могут управлять своими расходами.

Clarity Money помогает пользователям управлять своими финансами.

Этот инструмент составления бюджета помогает людям отслеживать свои расходы.

CountAbout — это онлайн-инструмент, который помогает людям контролировать свои финансы и отслеживать их.

Pocketsmith — это программа для личных финансов, которая помогает людям управлять своими деньгами.

Buxfer — это онлайн-инструмент, который помогает пользователям контролировать свои финансы.

Это программное обеспечение, которое позволяет людям управлять своими финансами.

«Деньги до 30 лет» — это веб-сайт, который предоставляет молодежи бесплатные финансовые консультации.

Этот веб-сайт предоставляет финансовые советы и упрощает понимание финансов.

WiseBread фокусируется на предоставлении людям финансовых советов.

Kiplinger — это веб-сайт, на котором представлены финансовые советы и рекомендации, а также бизнес-прогнозы и финансовые прогнозы.

Это веб-сайт по личным финансам, который предоставляет советы по управлению деньгами.

Banking Sense — это блог, в котором представлены советы, подсказки и новости о личных финансах.

Этот блог написан Дж.Д. Ротом и содержит информацию для обучения людей управлению деньгами.

Frugalwoods — это блог, написанный парой, целью которого является научить людей управлять своими финансами.

Эта книга дает действенные советы, которые помогут молодым специалистам достичь своих финансовых целей в раннем возрасте.

Эта книга, написанная Дэвидом Бахом, призвана научить читателей контролировать свои финансы.

The Millionaire Next Door — это бестселлер, в котором определены 7 общих черт людей, накопивших богатство.

На этом канале YouTube Эндрю Хингстон легко объясняет финансовые концепции.

Канал Гарретта Гандерсона на YouTube рассказывает зрителям о личных финансах.

Этот подкаст нацелен на обучение людей основам финансов для достижения финансовой независимости.

Этот подкаст, организованный Грантом Сабатье, берет интервью у экспертов о деньгах, их значении и способах их получения.

В книге представлены стратегии для читателей с любым уровнем дохода или размера семьи, позволяющие существенно сэкономить, не изменяя свой образ жизни.

Эта книга содержит 12 практических лекций для обычных людей, чтобы научиться принимать разумные финансовые решения на каждом этапе своей жизни.

В этой книге представлены основы управления капиталом и полезные советы по достижению финансовой независимости.

Эта книга предоставляет читателям информацию о том, как разработать эффективный бюджет и добиться финансовой независимости.

В этом пошаговом руководстве представлены основы управления капиталом, чтобы помочь читателям контролировать свой денежный поток на каждом этапе своей жизни.

В этом подкасте ведущий Джереми Куиттнер обсуждает реальные финансовые проблемы, с которыми сталкиваются средние американцы, и дает советы по разумному управлению деньгами.

Этот подкаст, подготовленный Киплингером, предоставляет своевременные практические рекомендации и практические советы, которые помогут слушателям управлять своими личными финансами.

Ведущая подкаста Лилиан дает практические и доступные финансовые советы, чтобы помочь слушателям снизить финансовый стресс и управлять другими аспектами своих личных финансов.

Wholesome Wallet публикует статьи, которые знакомят среднего американца с управлением деньгами и тем, как принимать разумные финансовые решения.

NerdWallet публикует хорошо проработанные статьи, чтобы рассказать читателям об управлении деньгами, сравнении финансовых продуктов и имеет раздел под названием «Управление деньгами», в котором основное внимание уделяется поиску способов растянуть деньги, которые у вас уже есть.

Simple Dollar публикует полезные статьи, чтобы помочь читателям научиться управлять своими личными финансами и принимать разумные финансовые решения.

GreenPath публикует статьи и веб-семинары, которые предоставляют инструменты и советы по управлению финансами, выходу из долгов, улучшению кредитоспособности и многому другому. Они сосредоточены на темах, которые отвечают потребностям их клиентов.

Они сосредоточены на темах, которые отвечают потребностям их клиентов.

В Invested Wallet публикуются статьи, рассказывающие читателям об управлении капиталом и способах достижения финансовой независимости.

Greater Nevada Credit Union публикует статьи, в которых содержатся советы по управлению капиталом для американцев на каждом этапе их жизни.

Plinqit — это приложение, предлагаемое First Community Bank, которое позволяет пользователям читать статьи и просматривать видео об управлении личными финансами, а также сохранять через свое приложение.

Аннуитет.org опубликовала статьи о том, как управлять деньгами и основами личных финансов в разделе «Финансовая грамотность».

Oprah.com публикует статьи об образе жизни, посвященные темам личных финансов в разделе, посвященном их дому и финансам.

Приложение включает в себя функцию, которая позволяет пользователям получать персональные советы по их личным финансам.

Книга предоставляет читателям информацию, касающуюся управления личными финансами, такую как финансовое планирование, советы по экономии денег, управление долгом, управление благосостоянием и планирование бюджета.

Книга предоставляет читателям информацию о том, как развить успешное мышление, поставить правильные цели и развить хорошие привычки для достижения своих личных финансовых целей.

Автор использовал семейный путь погашения долгов на сумму более 40 000 долларов за два года, чтобы преподать читателям практические уроки по управлению личными финансами.

В этой книге содержится информация о том, как применять минималистский подход к составлению бюджета и управлению личными финансами.

Эта книга учит читателей тому, как правильно составить бюджет и привести свои личные финансы в порядок.

Эта книга для начинающих по личным финансам учит читателей, как привести свой доход в соответствие с их потребностями, а также как планировать и откладывать для краткосрочных и долгосрочных целей.

Эта книга была написана, чтобы помочь читателям обрести уверенность в принятии решений о личных финансах через понимание финансового жаргона, процессов финансовых учреждений и других основ личных финансов.

Этот подкаст предоставляет информацию о различных основных темах личных финансов, таких как долги, выход на пенсию, инвестирование, брак и страхование, с использованием уникального подхода Дэйва Рэмси.

Классика для всех, кто хочет узнать о деньгах и приумножении богатства. С момента выхода книги в 1970-х годах по всему миру было продано более 100 миллионов копий. Информация внутри так же актуальна сегодня, как и тогда.

Betterment — это платформа роботов-консультантов для пенсионного инвестирования, которая автоматизирует процесс, чтобы упростить инвестирование.

Вы знаете, сколько вы тратите на подписки каждый месяц? Вот где поможет Truebill. Это платформа, которая поможет вам максимально эффективно использовать свои деньги и сэкономить там, где это возможно.

С таким количеством предложений, появляющихся в Интернете от сезона к сезону, решение заплатить полную цену сейчас или подождать две недели, чтобы получить огромную скидку, может стать кошмаром.Кларна помогает тебе в этом. Он сообщает вам, когда в вашем закрепленном списке желаний снижается цена, поэтому вам не нужно проверять его каждую неделю.

Рамит делает то, что он собирается делать в своем блоге. Веб-сайт — это кладезь советов для всех, кто ищет способ увеличить свой доход и стать более богатым в целом.

Веб-сайт — это кладезь советов для всех, кто ищет способ увеличить свой доход и стать более богатым в целом.

Хотите узнать о деньгах простым языком от людей, которые пишут о них для международных изданий? Иди сюда.

Stash — это простая в использовании платформа для людей, ищущих современный подход к инвестированию.Вы инвестируете, используя дробные акции, что позволяет вам приобретать акции крупнейших мировых компаний всего за 5 долларов. Они также предлагают банковское дело, что делает его действительно полезным универсальным магазином для денег.

Fresh EBT — это приложение, которое поможет вам управлять балансом талонов на питание, а также находить купоны, чтобы сэкономить на продуктах.

Как совместно управлять деньгами, не повредив кредитный рейтинг

МЕНЮ

- Первый покупатель

Первый покупатель

- Первый покупатель Гиды и советы

- Первый покупатель: купите свой первый дом

- Помощь в покупке ипотечных кредитов

- Сдать или купить следующий дом?

- Общая стоимость покупки дома

- Какой размер депозита мне нужен для ипотеки?

- Самые доступные места для жизни в Великобритании

- Использование ипотечного брокера vs.иду прямо

- Разница между арендуемой и безусловной собственностью

- Поиск недвижимости: как найти подходящий вам дом

- Советы по осмотру дома: на что обращать внимание

- Как сделать предложение на дом

- Сравнить Ипотека

- Лучшая ипотечная сделка для первого покупателя

- Лучшие ставки по ипотеке 95% LTV

- Лучшая бездепозитная ипотека со 100% LTV

- Лучшие ставки по плохой кредитной ипотеке

- Лучшие поручительские ставки по ипотеке

- Калькуляторы и инструменты

- Калькулятор ипотеки: сколько я могу занять?

- Помогите купить калькулятор

- Калькулятор погашения ипотеки

- Калькулятор гербового сбора

- Повторная ипотека

Повторная ипотека

- Повторная ипотека Гиды и советы

- Когда самое подходящее время для повторной ипотеки?

- Как правильно выбрать ипотеку

- Ипотека — руководства, калькуляторы, часто задаваемые вопросы

- Мне переехать?

- Сравнить Remortgages

- Сделки по повторной ипотеке

- Лучшие предложения по ипотеке с фиксированной ставкой

- Лучшие ставки по плохой кредитной ипотеке

- Лучшие ипотечные сделки с плавающей ставкой

- Совместная ипотека

- Лучшие ставки по ипотеке 60% LTV

- Лучшие ставки по ипотеке 90% LTV

- Ипотека только с пенсионными процентами

- Ипотека по второму залогу

- Ипотека с высвобождением капитала

- Калькуляторы и инструменты

- Калькулятор ипотеки: сколько я могу занять?

- Калькулятор погашения ипотеки

- Калькулятор ипотеки — займы, выплаты, гербовый сбор

- Дом на колесах

Дом на колесах

- Дом на колесах Гиды и советы

- Переезд — контрольный список, переезд, путеводители и расходы

- Мне переехать?

- Руководство по соотношению ссуды к стоимости (LTV)

- 🏠 Как купить дом

- Поиск недвижимости: как найти подходящий вам дом

- Советы по осмотру дома: на что обращать внимание

- Как сделать предложение на дом

- Сравнить Ипотека

- Ставки по ипотечным кредитам

- Лучшая покупка для сдачи в аренду ипотеки

- Лучшие ставки по ипотеке 60% LTV

- Зачетная ипотека

- Ипотека с высвобождением капитала

- Калькуляторы и инструменты

- Калькулятор ипотеки: сколько я могу занять?

- Калькулятор гербового сбора

- Калькулятор погашения ипотеки

- Ипотека

Ипотека

- Ипотека Лучшие цены

- Ставки по ипотечным кредитам

- Сделки по повторной ипотеке

- Лучшая покупка для сдачи в аренду ипотеки

- Лучшие предложения по ипотеке с фиксированной ставкой на 2 года

- Лучшие 5-летние ипотечные сделки с фиксированной ставкой

- Лучшие 10-летние ипотечные сделки с фиксированной ставкой

- Лучшая ипотечная сделка для первого покупателя

- Лучшие предложения по ипотеке с фиксированной ставкой

- Ставки по ипотеке только с лучшими процентными ставками

- Лучшие ипотечные сделки с плавающей ставкой

- Калькуляторы

- Калькулятор ипотеки: сколько я могу занять?

- Помогите купить калькулятор

- Калькулятор погашения ипотеки

- Калькулятор гербового сбора

- Руководства и советы

- 🏠 Как купить дом

- Какой размер депозита мне нужен для ипотеки?

- Сколько времени нужно, чтобы получить ипотеку?

- Как получить первую ипотеку

- Общая стоимость покупки дома

- Использование ипотечного брокера vs.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

По мере того, как доллар падает в цене, деньги, которые вы откладываете, будут меньше стоить и вы будете покупать меньше в будущем.

По мере того, как доллар падает в цене, деньги, которые вы откладываете, будут меньше стоить и вы будете покупать меньше в будущем. Но у этих же людей, вероятно, нет финансового образования.Откуда я это знаю? Потому что, если бы вы по-другому управляли деньгами, вы, вероятно, могли бы получить более высокий доход от своих инвестиций в другом месте.

Но у этих же людей, вероятно, нет финансового образования.Откуда я это знаю? Потому что, если бы вы по-другому управляли деньгами, вы, вероятно, могли бы получить более высокий доход от своих инвестиций в другом месте. Но когда вы это делаете, вы в основном уступаете контроль над своими деньгами другим, и это увеличивает ваш риск. Кроме того, большинство этих планов предполагают, что вы выйдете на пенсию с более низкой налоговой категорией, чем сейчас.Если бы женщины знали о скрытых расходах 401 (k) s, они, вероятно, никогда бы не оплатили их.

Но когда вы это делаете, вы в основном уступаете контроль над своими деньгами другим, и это увеличивает ваш риск. Кроме того, большинство этих планов предполагают, что вы выйдете на пенсию с более низкой налоговой категорией, чем сейчас.Если бы женщины знали о скрытых расходах 401 (k) s, они, вероятно, никогда бы не оплатили их. Например, нет никакого риска, когда вы учитесь, играя в бесплатную игру ДЕНЕЖНЫЙ ПОТОК®.

Например, нет никакого риска, когда вы учитесь, играя в бесплатную игру ДЕНЕЖНЫЙ ПОТОК®.