Калькулятор кредита наличными ставки на 20.07.2021

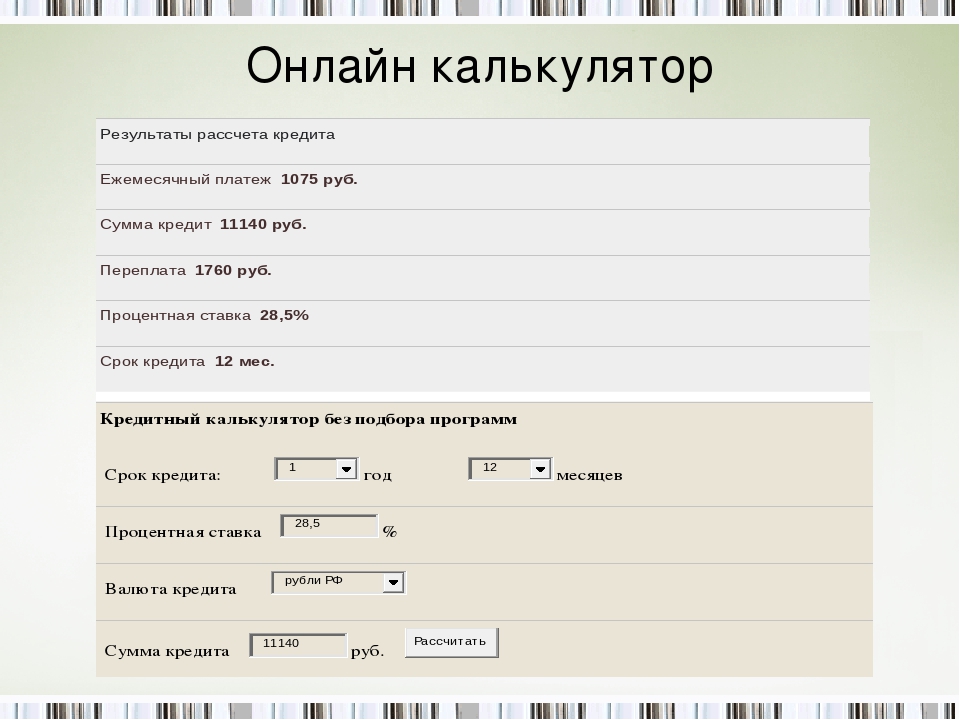

Сегодня на финансовом рынке России существует огромное количество заемных услуг. Банки предлагают множество продуктов для людей с разными потребностями и возможностями. Однако никто не хочет ходить по офисам и уточнять всю информацию по каждой линии. Именно для этого организации создают на своих сайтах калькулятор кредита наличными. Данный инструмент позволяет сделать нужные вычисления и узнать итоговый размер задолженности, ежемесячный платеж и др.

При этом сначала вам следует рассмотреть несколько вариантов. Изучите условия в разных организациях: процентную ставку, обслуживание, комиссионные и т. д. Именно указанные аспекты и составляют окончательную стоимость пользования средствами. А калькулятор кредита помогает лишь произвести подсчеты и рассчитать переплату по тому или иному предложению.

Далее вы должны изучить требования к потенциальным клиентам. Как правило, на сегодняшний день они довольно упрощены.

Подготовка к оформлению

Если вы решили подать заявку на получение средств, стоит заранее спланировать свои расходы. Это важный момент, поскольку в таком случае вы будете знать точную сумму. А чем меньше она окажется в итоге, тем быстрее вы погасите задолженность, оставив у себя лишь приятные воспоминания. В такой ситуации кредитный калькулятор станет отличным помощником, поскольку он вычислит все необходимые параметры. При этом вы можете производить расчеты по нескольким срокам, чтобы понять, какой из них максимально подходит под ваши возможности.

Также на сайте предусмотрена возможность сохранить график платежей, на случай если вы нашли идеальный вариант и хотите его представить сотруднику.

- сделать расчет кредита;

- сообщить точный перечень бумаг для оформления;

- предоставить образец договора в печатном или электронном формате.

Затем вы составляете заявление в отделении банка или на официальном сайте. В последние годы потребители предпочитают именно второй вариант — он намного удобнее, так как вам не нужно покидать дом или работу и стоять в длинных очередях. При положительном решении с вами свяжется сотрудник и пригласит в офис для получения денег. После этого единственная обязанность клиента — вовремя вносить ежемесячные платежи и не допускать просрочек.

Калькулятор кредита онлайн ставки от 0.1%

В банковских организациях появляется все больше разных программ, которые можно быстро оформить на выгодных условиях с минимальным количеством документов. Будет нужно проанализировать, насколько подходит то или иное предложение. Если вы планируете попросить деньги в долг, воспользуйтесь возможностью оценить предстоящие затраты в режиме онлайн, а уже потом решить, насколько готовы к тому, чтобы выплатить долг, не допустив задержек. Удобным инструментом для таких целей является специальный кредитный калькулятор.

Будет нужно проанализировать, насколько подходит то или иное предложение. Если вы планируете попросить деньги в долг, воспользуйтесь возможностью оценить предстоящие затраты в режиме онлайн, а уже потом решить, насколько готовы к тому, чтобы выплатить долг, не допустив задержек. Удобным инструментом для таких целей является специальный кредитный калькулятор.

Когда понадобились заемные средства, необходимо не только выбрать учреждение, которое сможет их выдать, но и рассчитать переплату, ежемесячный платеж, ставку, чтобы понимать, как планировать свой бюджет в ближайшем будущем. Допустив просрочки по оплатам, можно столкнуться со штрафами и испортить себе КИ. Во избежание этого следует четко знать, какая сумма будет регулярно уходить на эту статью. Этот инструмент учитывает все основные кредитные параметры. Просто укажите данные, и расчет будет произведен автоматически.

Какими опции предусмотрены

Это сервис, позволяющий все делать самостоятельно, не затрачивая времени на поездки в банки. Он дает возможность:

Он дает возможность:

- узнать совокупную стоимость займа с учетом размера основной задолженности и начисленных процентов;

- получить подборку вариантов для заключения сделки с учетом имеющихся переменных;

- создать и сохранить график платежей.

В результате с самого начала пользователь способен оценить, какое «давление» будет оказываться на его бюджет после получения ссуды. Детально изучите несколько вариантов, сравните их и выбирайте тот, что выглядит самым выгодным. Комфортный подсчет в онлайн-формате экономит время: нет нужды куда-либо ехать, чтобы изучать примерные цифры.

Что учитывает

В первую очередь любой потребитель, подбирающий ссуду, обращает внимание на предлагаемые условия. Именно они и учитываются в калькуляторе кредита на портале banki.ru. В поля нужно только ввести основные переменные: предполагаемую сумму финансовой поддержки, процент и срок, на который выдаются деньги.

- Сумма — размер поддержки, который оказывается потребителю.

Показатель не учитывает дополнительные начисления.

Показатель не учитывает дополнительные начисления. - Ставка — плата, назначаемая за использование денежных средств, которая выражена в процентах. Ее начисляют на полученную в долг сумму. Считается, что это главная характеристика любого кредита. На итоговую величину влияет сам рынок, сформированная КИ клиента, наличие других долгов, а также размер получаемого дохода.

- Срок — период, который дается на возврат денег. Он составляет от нескольких месяцев до 5 и более лет, что зависит от конкретного предложения и пожеланий заемщика. Чем дольше человек платит, тем меньше получается регулярный платеж. Важное значение имеет дата заключения договора, ведь с нее начинается начисление процентов.

Как выполнить расчеты

Инструмент для расчетов кредита на нашем сайте имеет простой и понятный интерфейс, а все действия выполняются в несколько кликов. От вас требуется только заполнить данные о будущем займе. Больше никаких операций делать не нужно: расчеты будут произведены в автоматическом режиме.

В калькуляторе также можно выбрать определенный банк и один из его актуальных продуктов. В этом случае его параметры будут загружены автоматически, и вы сможете получить расчет на основании этой информации.

| 20.08.2021 | Плановый + платеж по % 5 108.78 + 2 500 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 294 891.22 |

| 20.09.2021 | Плановый + платеж по % 5 151.35 + 2 457.43 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 289 739.87 |

| 20.10.2021 | Плановый + платеж по % 5 194.28 + 2 414.5 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 284 545.59 |

20. 11.2021 11.2021 | Плановый + платеж по % 5 237.57 + 2 371.21 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 279 308.02 |

| 20.12.2021 | Плановый + платеж по % 5 281.21 + 2 327.57 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 274 026.81 |

| 20.01.2022 | Плановый + платеж по % 5 325.22 + 2 283.56 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 268 701.59 |

| 20.02.2022 | Плановый + платеж по % 5 369.6 + 2 239.18 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 263 331.99 |

| 20.03.2022 | Плановый + платеж по % 5 414.35 + 2 194. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 257 917.64 |

| 20.04.2022 | Плановый + платеж по % 5 459.47 + 2 149.31 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 252 458.17 |

| 20.05.2022 | Плановый + платеж по % 5 504.96 + 2 103.82 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 246 953.21 |

| 20.06.2022 | Плановый + платеж по % 5 550.84 + 2 057.94 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 241 402.37 |

| 20.07.2022 | Плановый + платеж по % 5 597.09 + 2 011.69 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 235 805. |

| 20.08.2022 | Плановый + платеж по % 5 643.74 + 1 965.04 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 230 161.54 |

| 20.09.2022 | Плановый + платеж по % 5 690.77 + 1 918.01 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 224 470.77 |

| 20.10.2022 | Плановый + платеж по % 5 738.19 + 1 870.59 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 218 732.58 |

| 20.11.2022 | Плановый + платеж по % 5 786.01 + 1 822.77 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 212 946.57 |

| 20.12.2022 | Плановый + платеж по % 5 834. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 207 112.34 |

| 20.01.2023 | Плановый + платеж по % 5 882.84 + 1 725.94 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 201 229.5 |

| 20.02.2023 | Плановый + платеж по % 5 931.87 + 1 676.91 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 195 297.63 |

| 20.03.2023 | Плановый + платеж по % 5 981.3 + 1 627.48 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 189 316.33 |

| 20.04.2023 | Плановый + платеж по % 6 031.14 + 1 577.64 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 183 285. |

| 20.05.2023 | Плановый + платеж по % 6 081.4 + 1 527.38 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 177 203.79 |

| 20.06.2023 | Плановый + платеж по % 6 132.08 + 1 476.7 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 171 071.71 |

| 20.07.2023 | Плановый + платеж по % 6 183.18 + 1 425.6 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 164 888.53 |

| 20.08.2023 | Плановый + платеж по % 6 234.71 + 1 374.07 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 158 653.82 |

| 20.09.2023 | Плановый + платеж по % 6 286. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 152 367.16 |

| 20.10.2023 | Плановый + платеж по % 6 339.05 + 1 269.73 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 146 028.11 |

| 20.11.2023 | Плановый + платеж по % 6 391.88 + 1 216.9 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 139 636.23 |

| 20.12.2023 | Плановый + платеж по % 6 445.14 + 1 163.64 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 133 191.09 |

| 20.01.2024 | Плановый + платеж по % 6 498.85 + 1 109.93 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 126 692. |

| 20.02.2024 | Плановый + платеж по % 6 553.01 + 1 055.77 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 120 139.23 |

| 20.03.2024 | Плановый + платеж по % 6 607.62 + 1 001.16 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 113 531.61 |

| 20.04.2024 | Плановый + платеж по % 6 662.68 + 946.1 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 106 868.93 |

| 20.05.2024 | Плановый + платеж по % 6 718.21 + 890.57 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 100 150.72 |

| 20.06.2024 | Плановый + платеж по % 6 774. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 93 376.53 |

| 20.07.2024 | Плановый + платеж по % 6 830.64 + 778.14 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 86 545.89 |

| 20.08.2024 | Плановый + платеж по % 6 887.56 + 721.22 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 79 658.33 |

| 20.09.2024 | Плановый + платеж по % 6 944.96 + 663.82 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 72 713.37 |

| 20.10.2024 | Плановый + платеж по % 7 002.84 + 605.94 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 65 710. |

| 20.11.2024 | Плановый + платеж по % 7 061.19 + 547.59 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 58 649.34 |

| 20.12.2024 | Плановый + платеж по % 7 120.04 + 488.74 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 51 529.3 |

| 20.01.2025 | Плановый + платеж по % 7 179.37 + 429.41 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 44 349.93 |

| 20.02.2025 | Плановый + платеж по % 7 239.2 + 369.58 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 37 110.73 |

| 20.03.2025 | Плановый + платеж по % 7 299.52 + 309.26 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 29 811.21 |

| 20.04.2025 | Плановый + платеж по % 7 360.35 + 248.43 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 22 450.86 |

| 20.05.2025 | Плановый + платеж по % 7 421.69 + 187.09 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 15 029.17 |

| 20.06.2025 | Плановый + платеж по % 7 483.54 + 125.24 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 7 545.63 |

| 20.07.2025 | Плановый + платеж по % 7 545.63 + 62.88 | Сумма платежа 7 608.54 | Сумма ежемесячной комиссии 0 | Остаток долга 0 |

Ипотечный калькулятор онлайн 2021 для расчета платежей по ипотеке Красноярск

Наверх

Как рассчитать ипотеку на калькуляторе?

Ипотечный калькулятор на 2021 год позволяет рассчитать сумму ипотеки (ипотечный кредит) и размер ежемесячного платежа по кредиту. Рассчитайте ипотеку и получите одобрение на кредит, отправив онлайн-заявку сразу в несколько банков Красноярска и Красноярского края.

- рассчитать сумму ипотеки, исходя из стоимости недвижимости в Красноярском крае;

- определить сумму платежей, исходя из нужной суммы ипотечного кредита;

- рассчитать сумму ежемесячного платежа по ипотеке в комфортном для вас диапазоне;

- воспользоваться сервисом для расчета досрочного погашения ипотеки;

- рассчитать платежи при рефинансировании вашего прежнего ипотечного кредита;

- сохранить расчет ипотеки, отправить его на почту или распечатать на принтере.

Кредитный ипотечный калькулятор — простое и удобное решение для расчета уровня ипотечных платежей, если вы надумаете покупать недвижимость в кредит в Красноярском крае. С помощью калькулятора вы без труда сможете рассчитать все основные условия ипотеки: первоначальный взнос, ежемесячный платеж, общую сумму ипотеки, срок погашения кредита. Окончательные ежемесячные платежи по кредиту могут быть даже более выгодными, так как у многих банков Красноярского края существуют специальные скидки на процентные ставки в зависимости от участия заемщика в зарплатном проекте банка, наличия справки 2-НДФЛ или специальных акций на покупку квартиры в новостройке.

Сохраните себе все варианты расчета ипотеки, сделанные с помощью ипотечного калькулятора, отправьте онлайн-заявку и ожидайте звонка менеджера банка для уточнения параметров ипотечного кредита и консультации.

Как начисляются проценты по кредиту и как это применить / Хабр

Всем привет! Когда я взяла ипотеку, решила досконально разобраться в том, как начисляются проценты, как лучше вносить досрочку и так далее. Сама я экономист. В общем, делюсь, надеюсь, будет полезно.При этом ежемесячно начисляемые проценты рассчитываются по формуле:

Исходя из этого:

- Сумма ежемесячно начисляемых процентов самая большая в начале, потому что в начале самый большой остаток основного долга. По мере его снижения снижаются и проценты.

- Сумма процентов “скачет” от месяца к месяцу, потому что зависит от количества дней в месяце.

- Срок кредита в расчёте ежемесячно начисляемых процентов не фигурирует, а это значит, что неважно, на какой срок брать ипотеку — переплата будет одинаковой, если одинаковы ежемесячные платежи.

- При внесении частичного досрочного погашения с уменьшением ежемесячного платежа переплата будет точно такой же, как в случае сокращения срока, если продолжать платить прежний ежемесячный платёж, а не уменьшенный.

Приведу расчёты по каждому пункту.

1. Самые большие проценты в начале

Начало срока

Конец срока

2. Сумма процентов зависит от количества дней в месяце

За февраль (т.е. за 28 дней) в марте начислено 22 тыс, а за март (т.е. за 31 день) в апреле — 25 тыс.

3. Переплата одинакова при разных начальных сроках

Посчитаем 3 варианта.

- Ипотека на 7 лет.

- Ипотека на 15 лет.

- Ипотека на 15 лет с досрочными погашениями.

Вариант 1

Вариант 2

Получили, что при сроке 15 лет переплата на 1,6 млн больше.

Теперь установим досрочные погашения такими, чтобы получился платёж, как при 7 годах.

Фиксируем платёж 52 тыс. до конца срока

Мы вышли на ту же самую переплату в 1,2 млн и тот же самый срок — 7 лет:

Вариант 3

Сравнительная таблица

4. Одинаково выгодно вносить досрочное погашение с сокращением срока и платежа

В предыдущем пункте досрочные погашения вносились с сокращением срока. Теперь посчитаем их с сокращением платежа.

Фиксируем платёж 52 тыс. до конца срока с уменьшением платежа

Сравнительная таблица

Основной вывод такой — размер переплаты определяется исключительно размером ежемесячного платежа (обязательной части+досрочного погашения), а не изначальным сроком кредита, типом досрочного погашения и т.д., поскольку ежемесячно начисляемые проценты зависят только от остатка основного долга. Моя тактика — лучше немного подстраховаться, взяв на больший срок и гасить с уменьшением платежа, но каждый месяц вносить досрочно. Морально легче, а переплата такая же.

Формула расчета процентов по кредиту и полной стоимости кредита

Автор ПапаБанкир.ру На чтение 7 мин. Опубликовано

Многие граждане интересуются, какова формула расчета процентов по кредиту. Если смотреть статистические данные, то более 73% российских граждан в той или иной мере имели дело с кредитами: одни уже пользовались займами, а другие выплачивали принадлежащие не им долги.

В данной статье мы поможем разобраться с методикой расчета процентов по кредиту, а также расскажем, как производится расчет полной стоимости кредита, чтобы банковская организация не «заставила» вас платить больше, когда можно платить по более выгодной схеме.

Как произвести расчет процентов по кредиту?

Некоторые пользователи кредитных продуктов ошибочно предполагают, что посчитать проценты по кредиту самому сложно, но это не так. На самом деле, формула расчета процентов по кредиту напрямую связана с тем, какой вид платежа будет использован для погашения долга по кредиту:

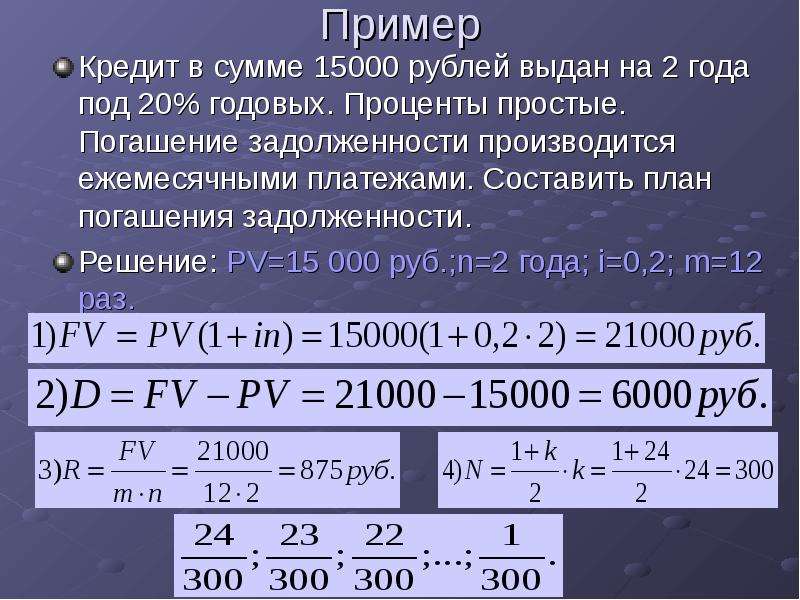

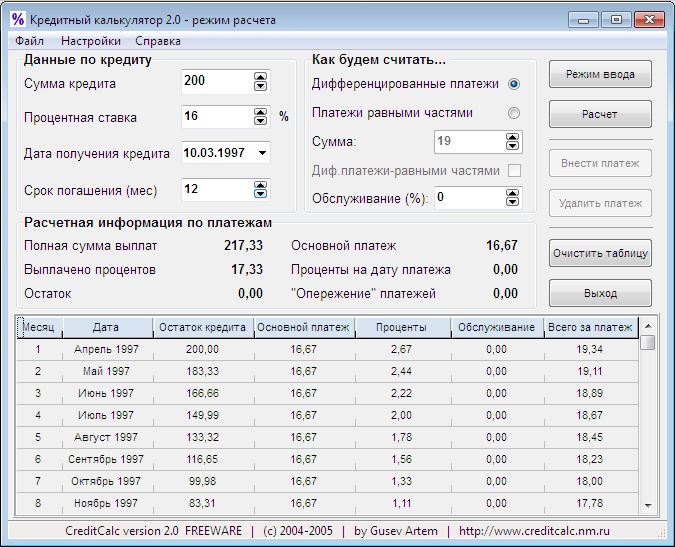

- Дифференцированный платеж – ежемесячные выплаты по кредиту, размер которых уменьшается к даче окончания кредитного договора. В ежемесячный дифференцированный платеж входят сумма погашения тела кредита (основной долг) и проценты по кредиту, начисленные на оставшуюся сумму.

- Аннуитетный платеж – ежемесячные выплаты по кредиту, размер которых не меняется до окончания срока кредита. Но при аннуитетной схеме платежи вначале преимущественно идут в счет погашения процентов по кредиту, и в меньшей доле на тело кредита, и пропорция эта меняется уже ближе к концу кредитного договора.

Более наглядно отличия аннуитетных платежей от дифференцированных можно увидеть на вот этой схеме:

[offerIp]Банковские онлайн-калькуляторы расчета процентов по кредиту

Большинство граждан перед тем, как сделать выбор в сторону подходящего кредитного продукта, изучают информацию относительно условий кредитования и просчитывают проценты за пользование займом.

Сегодня на сайте многих банковских организаций есть специальный онлайн-сервис, представляющий собой кредитный калькулятор. Достаточно внести в графы необходимые вам условия кредитования и расчет будет произведен в считанные секунды. Кредитный калькулятор поможет определиться, какая сумма кредита в вашем случае будет самой оптимальной, если имеются какие-то сомнения. Вам необходимо ввести сумму своего дохода, ввести желаемый срок кредита и кликнуть на кнопку «Рассчитать».

Таким образом, у потребителей есть возможность, не выходя из дома, не только выбрать кредитное учреждение, но и самый подходящий для его уровня доходов вид займа.

Формула расчета процентов по кредиту при дифференцированном платеже

Дифференцированный платеж, если углубляться в его суть, включает в себя две части:

- Тело кредита или основной долг;

- Проценты, начисленные на оставшуюся сумму основного долга.

Со временем сумма основного долга уменьшается, и по этой причине сумма процентов по кредиту, начисленных на эту сумму, тоже снижается. Существует простая формула, с помощью которой можно осуществить расчет суммы основного долга:

- ВД = ПСК/СК, где

- ВД – выплата основного долга;

- ПСК – первоначальная сумма кредита;

- СК – срок, который дан для возврата кредита.

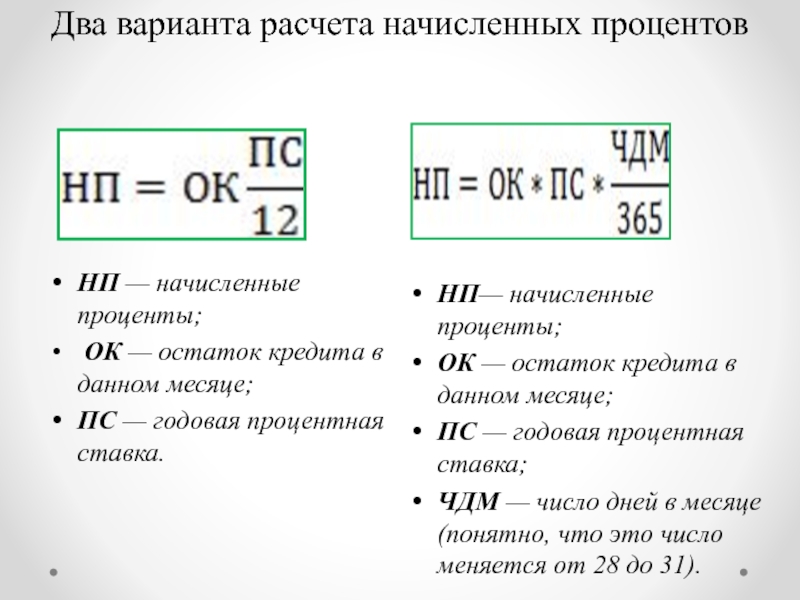

Теперь рассчитаем проценты за пользование кредитом. Что касается расчетов процентов, то у каждого банка может быть своя позиция по данному вопросу, которая зависит от временного периода.

1. Первая позиция = 12 месяцев = 1 год. Здесь формула для расчета будет такая:

- СНП = ООД х ПГС / 12, где

- СНП – начисленные проценты по кредиту;

- ООД – остаток основного долга на момент расчета;

- ПГС – процентная годовая ставка.

2. Вторая позиция – 1 год = 365 дням. Формула расчета такова:

- СНП = ООД х ПГС х КДМ / 365

- СНП – сумма начисленных процентов;

- ООД – остаток основного долга на момент расчета;

- ПГС – годовая процентная ставка;

- КДМ – календарные дни в месяце. Это значение может быть от 28 до 31.

Формула расчета процентов по кредиту при аннуитетном платеже

Суть аннуитетного платежа состоит в том, что заемщик выплачивает его на протяжении всего срока займа без изменений установленной суммы. Бывают исключительные случаи, когда по договоренности между сторонами сумма кредита меняется. Аналогичная ситуация может произойти в случае досрочного погашения займа.

Аннуитетный платеж состоит из:

- Тела кредита (основного долга).

- Процентов по кредиту.

Формула для расчета аннуитетного платежа имеет следующий вид:

- РАП = ПСК*ПГС/1 – (1+ПГС) 1 – СК, где

- РАП – сумма платежа;

- ПСК – первоначальная сумма кредита;

- ПГС – годовая процентная ставка;

- СК – общий кредитный срок.

Это формула полной стоимости кредита в классическом исполнении, и именно ее придерживаются многие банковские организации. Эта формула является основой большинства кредитных калькуляторов.

Как рассчитывается ежемесячный платеж по кредиту?

Ежемесячно в определенный кредитным договором день заемщик обязан внести обязательный платеж за пользование кредитом. А знаете ли вы, из чего складывается данная сумма ежемесячного платежа по кредиту?

Вот составляющие платежа:

- Сумма основного долга.

- Страховой платеж.

- Проценты, начисленные на тело кредита.

- Всевозможные комиссионные сборы.

Большую часть платежа первоначально мы платим за пользование кредитом (проценты), но со временем эта составляющая становится меньше и идет погашение основного долга.

Относительно страховки в кредитной договоре вы должны знать: кредитные учреждения обязаны информировать заемщика перед заключением договора о том, что в контракте имеется пункт, где сказано, что он банк требует застраховать имущество, жизнь и здоровье заемщика, однако, это лишь требование банка, а не закона, поэтому заемщик вправе самостоятельно решать, хочет он покупать страховку при оформлении кредита или нет.

Заставлять заемщика принимать такие услуги никто не имеет право, так как пользователь кредитных ресурсов может выбрать другой банк или более приемлемый заем. В случае, когда банк не поставил клиента в известность о платежах в пользу страховых компаний, но в сумму ежемесячного взноса такая выплата была включена, заемщик имеет право обратиться в суд и обжаловать незаконные действия банка. Это возможно в том случае, если пункта о страховке нет в договоре.

Какой вид ежемесячных платежей по кредиту выбрать?

Мы уже говорили выше, что существует два вида кредитных платежей: дифференцированный и аннуитетный. Большинство заемщиков не имеют понятия, как эти платежи отличаются друг от друга, идут на поводу у банка, часто выбирая кредитный продукт, который для них не выгоден, а навязан банком. Стоит заострить внимание на этом моменте и разобраться в отличиях платежей.

Если смотреть с точки зрения выгоды, то банк отдает свой выбор в пользу аннуитетных платежей, так как они гарантируют переплату. А вот для заемщика выгодными являются дифференцированные платежи. Если смотреть детально, то при дифференцированных платежах в действительности сумма выплат со временем снижается. Но если сравнивать сумму первоначальных платежей, то становится видно, что если клиент выбрал дифференцированную систему платежей, то этот показатель будет выше. При аннуитетной системе суммы выплат со временем не меняются, и клиент погашает кредит равными суммами. По этой причине большинство банков выдвигает дополнительное условие для тех клиентов, которые желают воспользоваться дифференцированной системой платежа – более высокий уровень доходов, чем для тех, кто предпочел аннуитетную систему.

Как банки считают проценты: аннуитет и дифференцированный:

К середине срока выплаты кредита разница между указанными видами платежей уже станет заметной, так как основная составляющая платежа будет направлена на уплату процентов, а меньшая часть – на погашение основного тела кредита.

Многие заемщики предпочитают более понятную и «правильную» схему аннуитетных платежей по причине, что сумма ежемесячного платежа остается неизменной, поэтому дополнительно пересчитывать ничего не требуется, то есть банк не сможет никаким образом клиента обмануть.

Следует помнить, что перед подписанием кредитного договора, требуется внимательно прочитать все пункты документа особенно те, которые написаны мелким шрифтом. Даже учитывая тот факт, что борьба с мошенниками в лице сомнительных микрокредитных организаций, которые заставляют заемщиков платить баснословные проценты по кредитам, происходит на государственном уровне, довольно сложно оспорить договор, когда вы собственноручно поставили под ним подпись. Будьте внимательны, считайте свои деньги и вникайте в схемы кредита и условия платежей, требуйте раскрытия информации о полной стоимости кредита предлагаемого вам кредитной организацией.

Расчет кредита в Excel

Кто как, а я считаю кредиты злом. Особенно потребительские. Кредиты для бизнеса — другое дело, а для обычных людей мышеловка»деньги за 15 минут, нужен только паспорт» срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это «потом» все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Так что очень надеюсь, что изложенный ниже материал вам не пригодится.

Но если уж случится так, что вам или вашим близким придется влезть в это дело, то неплохо бы перед походом в банк хотя бы ориентировочно прикинуть суммы выплат по кредиту, переплату, сроки и т.д. «Помассажировать числа» заранее, как я это называю 🙂 Microsoft Excel может сильно помочь в этом вопросе.

Вариант 1. Простой кредитный калькулятор в Excel

Для быстрой прикидки кредитный калькулятор в Excel можно сделать за пару минут с помощью всего одной функции и пары простых формул. Для расчета ежемесячной выплаты по аннуитетному кредиту (т.е. кредиту, где выплаты производятся равными суммами — таких сейчас большинство) в Excel есть специальная функция

- Ставка — процентная ставка по кредиту в пересчете на период выплаты, т.е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно.

- Кпер — количество периодов, т.е. срок кредита в месяцах.

- Пс — начальный баланс, т.е. сумма кредита.

- Бс — конечный баланс, т.е. баланс с которым мы должны по идее прийти к концу срока. Очевидно =0, т.е. никто никому ничего не должен.

- Тип — способ учета ежемесячных выплат. Если равен 1, то выплаты учитываются на начало месяца, если равен 0, то на конец. У нас в России абсолютное большинство банков работает по второму варианту, поэтому вводим 0.

Также полезно будет прикинуть общий объем выплат и переплату, т.е. ту сумму, которую мы отдаем банку за временно использование его денег. Это можно сделать с помощью простых формул:

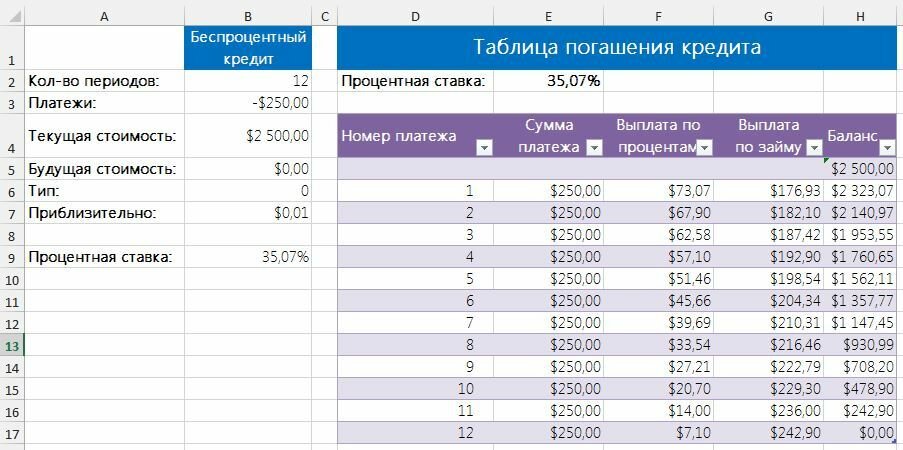

Вариант 2. Добавляем детализацию

Если хочется более детализированного расчета, то можно воспользоваться еще двумя полезными финансовыми функциями Excel — ОСПЛТ (PPMT) и ПРПЛТ (IPMT). Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Функция ОСПЛТ (PPMT) в ячейке B17 вводится по аналогии с ПЛТ в предыдущем примере:

Добавился только параметр Период с номером текущего месяца (выплаты) и закрепление знаком $ некоторых ссылок, т.к. впоследствии мы эту формулу будем копировать вниз. Функция ПРПЛТ (IPMT) для вычисления процентной части вводится аналогично. Осталось скопировать введенные формулы вниз до последнего периода кредита и добавить столбцы с простыми формулами для вычисления общей суммы ежемесячных выплат (она постоянна и равна вычисленной выше в ячейке C7) и, ради интереса, оставшейся сумме долга:

Чтобы сделать наш калькулятор более универсальным и способным автоматически подстраиваться под любой срок кредита, имеет смысл немного подправить формулы. В ячейке А18 лучше использовать формулу вида:

=ЕСЛИ(A17>=$C$7;»»;A17+1)

Эта формула проверяет с помощью функции ЕСЛИ (IF) достигли мы последнего периода или нет, и выводит пустую текстовую строку («») в том случае, если достигли, либо номер следующего периода. При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

=ЕСЛИ(A18<>»»; текущая формула; «»)

Т.е. если номер периода не пустой, то мы вычисляем сумму выплат с помощью наших формул с ПРПЛТ и ОСПЛТ. Если же номера нет, то выводим пустую текстовую строку:

Вариант 3. Досрочное погашение с уменьшением срока или выплаты

Реализованный в предыдущем варианте калькулятор неплох, но не учитывает один важный момент: в реальной жизни вы, скорее всего, будете вносить дополнительные платежи для досрочного погашения при удобной возможности. Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

В случае уменьшения срока придется дополнительно с помощью функции ЕСЛИ (IF) проверять — не достигли мы нулевого баланса раньше срока:

А в случае уменьшения выплаты — заново пересчитывать ежемесячный взнос начиная со следующего после досрочной выплаты периода:

Вариант 4. Кредитный калькулятор с нерегулярными выплатами

Существуют варианты кредитов, где клиент может платить нерегулярно, в любые произвольные даты внося любые имеющиеся суммы. Процентная ставка по таким кредитам обычно выше, но свободы выходит больше. Можно даже взять в банке еще денег в дополнение к имеющемуся кредиту. Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Предполагается что:

- в зеленые ячейки пользователь вводит произвольные даты платежей и их суммы

- отрицательные суммы — наши выплаты банку, положительные — берем дополнительный кредит к уже имеющемуся

- подсчитать точное количество дней между двумя датами (и процентов, которые на них приходятся) лучше с помощью функции ДОЛЯГОДА (YEARFRAC)

Вычислить проценты по ссуде с помощью калькуляторов или шаблонов

Самый простой способ рассчитать проценты по кредиту — использовать калькулятор или электронную таблицу, но вы также можете сделать это вручную, если хотите. Для быстрых ответов , используйте технологию — онлайн-калькуляторы или электронные таблицы. Чтобы понять детали, сделайте часть математических расчетов самостоятельно. Вы будете принимать более обоснованные решения, когда будете понимать числа.

Виды интересов

Чтобы получить правильную информацию, вам необходимо точно понимать, как начисляются проценты, и это зависит от рассматриваемой ссуды и правил кредитора.

Например, кредитные карты часто взимают проценты ежедневно, поэтому стоит произвести оплату как можно скорее. Другие кредиторы могут рассчитывать проценты ежемесячно или ежегодно. Эта деталь важна, потому что вам нужно использовать правильные числа для своих расчетов. Кредиторы обычно указывают процентные ставки как годовую процентную ставку (APR). Но если вы платите проценты ежемесячно, вы должны преобразовать эту ставку в месячную, разделив для своих расчетов на 12. Например, годовая ставка 12% становится ежемесячной ставкой 1%.

Таблицы и калькуляторы

Если вы хотите как можно меньше заниматься математикой, есть два способа воспользоваться преимуществами технологий:

- Таблицы : Microsoft Excel, Google Таблицы и другие программы упрощают построение модели вашего кредита. С помощью базовой модели вы можете изменить входные данные, чтобы увидеть, как сравниваются разные ссуды, и просмотреть общие затраты на выплату процентов за весь срок.

- Калькулятор погашения ссуды: Этот инструмент рассчитает ваш ежемесячный платеж, покажет, сколько процентов составляет каждый платеж, и покажет, сколько вы выплачиваете свой баланс каждый месяц.

Как самостоятельно рассчитать проценты по ссуде

Если вы предпочитаете не использовать электронную таблицу или калькулятор, вы можете сделать все вручную и стать профессионалом в понимании процентных расходов.

Для стандартных жилищных, автомобильных и студенческих ссуд лучший способ сделать это — построить таблицу амортизации. В этой таблице подробно описаны все платежи, ежемесячные проценты и основная сумма, а также остаток по вашему кредиту в любой момент времени (точно так же, как это делает электронная таблица или хороший калькулятор).Для выполнения расчета вам понадобится несколько частей информации:

- Процентная ставка

- Срок действия кредита

- Остаток по кредиту, по которому вы выплачиваете проценты (известный как основная сумма )

- Ежемесячный платеж

Для быстрой оценки процентных расходов простой расчет процентов может подвести вас «достаточно близко».

Пример простого процента

Предположим, вы занимаете 100 долларов под 6% сроком на один год.Сколько процентов вы заплатите?

Формула простого процента:

- Проценты = Основная сумма x ставка x время

- Проценты = 100 долларов x 0,06 x 1

- Проценты = 6 долларов

Большинство кредитов не так просты. Вы платите в течение многих лет, а проценты начисляются каждый год, иногда даже увеличивая сложность и заставляя ваш баланс расти. В случае начисления сложных процентов на невыплаченные проценты начисляются проценты.

Пример из реальной жизни

Предположим, вы занимаетесь $ 100 000 под 6% годовых с ежемесячной выплатой в течение 30 лет.Сколько процентов вы заплатите? Предположим, что это стандартная ссуда в рассрочку, например жилищная ссуда. (Подсказка: ежемесячный платеж составляет 599,55 долларов США.)

Фактически вы будете платить разную сумму процентов каждый месяц — в идеале она уменьшается каждый месяц. Эти ссуды проходят процесс, называемый амортизацией, которая со временем сокращает остаток по ссуде по мере того, как вы продолжаете производить платежи.

В таблице внизу показано, как могут выглядеть ваши расчеты по кредиту. Общая сумма процентов за первые три платежа составляет 1498 долларов.50 (500 долларов США + 499,50 долларов США + 499 долларов США). Чтобы построить эту таблицу самостоятельно, выполните следующие действия:

- Рассчитать ежемесячный платеж.

- Преобразуйте годовую ставку в ежемесячную, разделив на 12 (6% годовых, разделенные на 12 месяцев, дают 0,5% ежемесячную ставку).

- Рассчитайте ежемесячные проценты, умножив ежемесячную ставку на остаток по кредиту в начале месяца (100 000 долларов США, умноженные на 0,5%, равны 500 долларам США за первый месяц).

- Вычтите процентные расходы из ежемесячного платежа.Ведите текущий счет в дополнительном столбце, если хотите отслеживать интерес с течением времени.

- Используйте оставшуюся часть ежемесячного платежа для погашения основной суммы долга. Вот как вы уменьшаете остаток по кредиту — за счет выплаты основного долга.

- Рассчитайте остаток по кредиту.

- Скопируйте остаток ссуды в начало следующей строки.

- Повторяйте шаги со 2 по 8, пока ссуда не будет выплачена.

Вы увидите, что часть каждого платежа идет на выплату процентов, а остальная часть — на остаток по кредиту.Платежи в первые годы в основном покрывают ваши процентные расходы, и это особенно актуально для долгосрочных кредитов, таких как ипотека. Со временем процентная доля уменьшается, и вы быстрее выплачиваете ссуду.

Расчет процентов по кредитной карте

Для кредитных карт расчет аналогичен, но может быть более сложным. Эмитент вашей карты может использовать метод ежедневных процентов или оценивать проценты ежемесячно, например, на основе среднего баланса. Минимальные платежи также будут варьироваться в зависимости от эмитента карты, в зависимости от подхода эмитента карты к получению прибыли.Чтобы узнать подробности, прочтите мелкий шрифт в договоре о кредитной карте.

Процентные расходы

Интерес эффективно повышает цену на вещи, которые вы покупаете, будь то новый дом, автомобиль или оборудование для вашего бизнеса. В некоторых случаях эти процентные расходы не облагаются налогом, что является еще одной причиной не игнорировать их. В других случаях проценты — это просто цена, которую вы платите за использование чужих денег.

Чтобы понять свои финансы, разумно рассчитывать процентные расходы каждый раз, когда вы занимаетесь.Это позволяет сравнивать стоимость различных кредитов и помогает оценить важные решения, например, сколько потратить на дом или автомобиль. Вы можете сравнить кредиторов, выбрать между более длительными или более короткими сроками ссуды и узнать, насколько процентная ставка действительно влияет на ваши общие процентные расходы.

Пример таблицы амортизации

| Период | Начальный баланс | Платеж | Периодические проценты | Принципал | Остаток |

| 1 | 100 000 | 599.55 | 500 | 99,55 | 99 900,44 |

| 2 | 99 900,44 | 599,55 | 499,50 | 100,04 | 99 800,39 |

| 3 | 99 800,39 | 599,55 | 499,00 | 100,54 | 99699,84 |

Как рассчитать выплаты и расходы по кредиту

При получении личной ссуды возникает большой вопрос: сколько будет стоить ежемесячная выплата ссуды? Вы, конечно же, возвращаете больше, чем деньги, взятые в долг у кредитора; Ваш ежемесячный платеж по кредиту также включает проценты (или стоимость заимствования денег).Размер каждого платежа также зависит от того, как долго вам придется погашать ссуду.

Кредитные калькуляторы, которые производят математические вычисления за вас, доступны для многих сценариев заимствования, от студенческих ссуд до личных ссуд и ссуд под залог недвижимости. Однако, если вы предпочитаете самостоятельно использовать формулу выплаты ссуды, вот как рассчитать ежемесячный платеж по всем типам ссуд.

Зарегистрируйте банковский счет, чтобы рассчитывать ежемесячный платеж и многое другое с помощью наших рекомендуемых калькуляторов.

Как работают выплаты по личному кредиту

Помимо основной суммы кредита, вы получаете проценты и любые комиссии, связанные с личным ссудой.Вот что вы можете рассчитывать погасить, взяв личный заем:

- Основная сумма: Сумма займа, которая зачисляется на ваш счет.

- Проценты: Сколько кредитор взимает с вас за одолжение денег. Ваша годовая процентная ставка (APR) включает вашу процентную ставку и расходы, которые оплачиваются авансом, например, комиссию за оформление. Для большинства личных займов у вас есть фиксированная процентная ставка, которая не меняется в течение срока действия займа. Процентные ставки определяются рыночными силами, а также вашим кредитным рейтингом и историей — чем выше ваш кредитный рейтинг, тем ниже ваша процентная ставка.

- Комиссии: Дополнительные расходы на получение ссуды, такие как комиссия за выдачу кредита, штрафы за просрочку платежа, сборы за недостаточность средств и многое другое.

Ваш ежемесячный платеж зависит от суммы вашей задолженности и срока погашения. Ссуда в 5000 долларов, выплачиваемая в течение пяти лет, будет иметь более низкие ежемесячные платежи, чем ссуда в 5000 долларов, выплачиваемая в течение трех лет, поскольку выплаты распределяются на более длительный период. Однако имейте в виду, что ваша процентная ставка и любые связанные с ней комиссии также добавляются к каждому платежу по кредиту.

Формула выплаты ссуды

Простая формула выплаты ссуды включает следующие переменные: основная сумма ссуды, процентная ставка и срок ссуды. Ваша основная сумма равномерно распределяется в течение срока погашения ссуды, наряду с процентными сборами и комиссиями, подлежащими уплате в течение срока. Хотя количество лет в вашем сроке полномочий может быть разным, обычно у вас будет 12 платежей в год.

Тип ссуды, которую вы выбираете, определит тип ссудного калькулятора, который вам нужно использовать для расчета ваших платежей.Существуют ссуды только под проценты и погашаемые ссуды, которые включают основную сумму и проценты.

Ссуды только с процентами

В случае ссуд только с процентами вы несете ответственность за уплату только процентов по ссуде в течение определенного периода времени. Сумма основной суммы вашей задолженности останется неизменной в течение этого периода. Ежемесячные расходы по кредиту подсчитать довольно просто.

Давайте посчитаем ваши затраты, если у вас есть ссуда в размере 20 000 долларов США под 6 процентов годовых и срок погашения 10 лет. В этом случае вы бы взяли сумму, которую вы взяли в долг, и умножили бы ее на свою процентную ставку.Эта цифра будет отражать ваши годовые процентные расходы, которые вы разделите на 12 месяцев.

Пример формулы выплаты только процентной ссуды:

20000 долларов США x 0,06 = 1200 долларов США процентов каждый год

1200 долларов США разделенных на 12 месяцев = 100 долларов США процентов в месяц

Конечно, ссуды с выплатой только процентов не являются вечными. По окончании беспроцентного периода по вашему займу вы должны будете вернуть основную сумму займа. Обычно процентные ссуды превращаются в погашаемые ссуды, которые требуют от вас регулярных ежемесячных платежей по основной сумме и процентам после окончания процентного периода.

Амортизируемые ссуды

Амортизирующие ссуды включают часть вашего платежа в счет основного баланса, а также процентов каждый месяц.

Автокредит — это вид погашения кредита. Допустим, вы взяли автокредит на сумму 20 000 долларов с годовой процентной ставкой 6 процентов и сроком погашения в пять лет. Вот как вы рассчитываете процентные платежи по кредиту.

- Разделите процентную ставку, которую вы взимаете, на количество платежей, которые вы будете делать каждый год, которое должно равняться 12.

- Умножьте эту цифру на начальный остаток по ссуде, который должен начинаться с полной суммы, которую вы взяли.

Для приведенных выше цифр формула выплаты кредита будет выглядеть так:

0,06 ÷ 12 = 0,005

0,005 x 20 000 долларов = 100

Эти 100 долларов — это то, сколько вы заплатите в качестве процентов в первый месяц. Однако по мере того, как вы продолжаете выплачивать ссуду, большая часть вашего платежа идет на основной баланс, а меньшая — на проценты. Вы можете рассчитать ежемесячную выплату процентов, выполнив те же вычисления, что и выше, с использованием нового, более низкого остатка по кредиту.

| Месяц 1 | 20 000 долл. США | $ 386,66 | $ 286,66 | 100,00 $ | $ 19 713,34 |

| Месяц 2 | $ 19 713,34 | $ 386,66 | 288,09 $ | $ 98,57 | 19 425,25 долл. США |

| Месяц 3 | 19 425,25 долл. США | $ 386,66 | $ 289,53 | 97,13 $ | 19 135 долл. США.72 |

| Месяц 4 | $ 19 135,72 | $ 386,66 | $ 290.98 | $ 95.68 | $ 18 844,75 |

| Месяц 5 | $ 18 844,75 | $ 386,66 | $ 292,43 | 94,22 долл. США | 18 552,32 долл. США |

| 6 месяцев | 18 552,32 долл. США | $ 386,66 | $ 293,89 | $ 92,76 | 18 258,42 долл. США |

| Месяц 7 | 18 258 долларов.42 | $ 386,66 | $ 295,36 | 91,29 $ | $ 17 963,06 |

| Месяц 8 | 17 963,06 долл. США | $ 386,66 | $ 296,84 | $ 89,82 | $ 17 666,22 |

| Месяц 9 | $ 17 666,22 | $ 386,66 | 298,32 долл. США | $ 88,33 | $ 17 367,89 |

| Месяц 10 | $ 17 367,89 | $ 386,66 | $ 299,82 | 86 долларов.84 | $ 17 068,07 |

| Месяц 11 | $ 17 068,07 | $ 386,66 | 301,32 долл. США | $ 85,34 | $ 16 766,76 |

| Месяц 12 | $ 16 766,76 | $ 386,66 | 302,82 долл. США | $ 83,83 | $ 16 463,94 |

Пройти предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Как рассчитать ежемесячные платежи по кредиту с помощью калькулятора

Разные ссуды имеют разные требования. У студенческих ссуд не будет таких расчетов, как у автомобильных или личных ссуд. Вот как использовать кредитные калькуляторы в зависимости от типа вашей ссуды.

Калькулятор личного кредита

Калькулятор личного кредита учитывает ваш основной остаток, процентную ставку и срок погашения и дает вам общую сумму ежемесячного платежа, которая подлежит оплате каждый месяц.

С этим калькулятором работают самые простые личные ссуды, но вы также можете использовать более подробный калькулятор платежей по ссуде, если у вас есть конкретные расчеты, например, как внесение дополнительных основных платежей повлияет на продолжительность вашего ссуды и размер выплачиваемых процентов .

Калькулятор студенческой ссуды

Если вы пытаетесь выяснить некоторые подробности о выплате студенческой ссуды, вы можете использовать калькулятор студенческой ссуды.

Когда вы вводите сумму ссуды и процентную ставку и пытаетесь ввести разные условия ссуды, этот калькулятор поможет вам определить, сколько вам нужно будет платить каждый месяц, чтобы досрочно погасить студенческий ссуду. Вы также можете увидеть, как единовременный дополнительный платеж или дополнительные ежемесячные или ежегодные платежи повлияют на общую сумму погашения кредита.

Калькулятор жилищной ссуды

Если вам нужно взять ссуду под жилищное строительство, вам сначала нужно будет узнать, сколько вы можете взять ссуду, с помощью калькулятора жилищной ссуды.

Вам нужно будет указать свой адрес, ориентировочную стоимость вашего дома, расчетный остаток по ипотеке и свой кредитный рейтинг. Даже несмотря на то, что ваш доступный собственный капитал составляет основную часть того, сколько вы можете занять через ссуду, ваш кредитный рейтинг также будет влиять на сумму ссуды и вашу процентную ставку.

Калькулятор автокредитования

Перед тем, как оформить автокредит в автосалоне, вы можете сначала выполнить домашнюю работу с помощью калькулятора автокредита. Этот калькулятор запросит желаемую сумму кредита, срок погашения и процентную ставку, а также то, новый или подержанный автомобиль вы хотите. Автокредиты могут иметь более короткие сроки, чем личные ссуды или ссуды под залог недвижимости, поэтому вы можете сравнить, как разные условия могут повлиять на ваш ежемесячный платеж.

Как сэкономить на выплате процентов по кредиту

Проценты — одна из самых больших расходов при получении кредита.Чем ниже ваша процентная ставка, тем меньше дополнительных денег вы заплатите сверх того, что вы взяли в долг. Хотя не всегда удается снизить процентную ставку, существуют стратегии, которые могут помочь вам со временем сэкономить деньги по ссуде.

- Пройдите предварительную квалификацию. Если вы можете узнать, на какой размер ссуды претендуете, не заполнив полную заявку на ссуду — и рискуете получить отказ, — вы сможете сравнить ставки многих кредиторов. После покупки вы можете выбрать кредитора, который предлагает вам самую низкую процентную ставку, наименьшие комиссии и лучшие условия погашения.

- Внесите дополнительные платежи в счет основной суммы кредита. Каждый месяц у вас будет один платеж по кредиту. Некоторые из них пойдут на вашу основную сумму, а некоторые — на проценты. По возможности вносите дополнительный платеж в счет основной суммы долга. Это уменьшит ваш общий остаток по кредиту и общую сумму процентов, которую вы должны. Чем раньше вы это сделаете, тем лучше, поскольку проценты по погашаемым кредитам начисляются заранее.

- Выплата кредита досрочно. Если вы можете позволить себе более высокие ежемесячные платежи или если вы можете выплатить остаток по кредиту единовременно, вы будете платить меньше процентов в течение срока действия ссуды.Просто убедитесь, что нет штрафа за предоплату, прежде чем вы выберете этот маршрут.

- Используйте начальную кредитную карту с нулевой годовой процентной ставкой. Этот тип карты дает вам 0% годовых на определенный период времени, от 12 до 18 месяцев, в зависимости от предложения вашей карты. Это может помочь вам оплатить крупную покупку без больших выплат по процентам. Но если вы не погасите остаток на карте к моменту окончания вступительного предложения, начнутся выплаты процентов, часто по гораздо более высокой ставке.

Итог

Теперь, когда вы знаете, как рассчитать ежемесячный платеж по кредиту, убедитесь, что вы не пропустите платеж. Один из способов убедиться, что выплаты по кредиту производятся вовремя, — это зарегистрироваться в системе автоматической оплаты через вашего кредитора или банк. Вы можете определить дату списания платежей с вашего банковского счета; просто убедитесь, что это не позднее срока платежа по кредиту.

Если вы предполагаете, что не совершите платеж по какой-либо причине, обратитесь к своему кредитору, чтобы узнать больше о возможных вариантах.Ваш кредитор может предложить временную отсрочку или пересмотренный план рассрочки, если вы столкнулись с финансовыми трудностями, хотя все кредиторы разные. Сохранение хорошей репутации по кредитам поможет вам получить кредит, быстрее избавится от долгов и поможет избежать дефолта.

Подробнее:

Как рассчитать проценты по кредиту

Когда вы занимаете деньги, кредитор попросит вас вернуть эти средства с течением времени. Но банки ожидают, что им будут платить за свои услуги и за риск, который они берут на себя при ссуде денег.Это означает, что вы не просто вернете деньги, которые взяли взаймы. Вы вернете ссуду плюс дополнительную сумму, известную как проценты.

Проценты — это один из основных способов получения прибыли кредиторами, банками и эмитентами кредитных карт. Вот как работают проценты и как рассчитать стоимость заимствования денег.

Что такое проценты по кредиту?

Проценты — это цена, которую вы платите, чтобы занять деньги у кого-то еще. Если вы возьмете личную ссуду в размере 20 000 долларов, вы можете заплатить кредитору в общей сложности почти 23 000 долларов в течение следующих пяти лет.Эти дополнительные 3000 долларов — это проценты.

По мере того, как вы погашаете ссуду с течением времени, часть каждого платежа идет на сумму, которую вы взяли в долг (которая является основной суммой), а другая часть идет на процентные расходы. Взимаемые проценты по кредиту определяются такими вещами, как ваша кредитная история, доход, сумма кредита, условия кредита и текущая сумма долга.

Как рассчитать проценты по кредиту

Чтобы максимизировать прибыль, кредиторы используют разные подходы к начислению процентов.Расчет процентов по кредиту может быть трудным, поскольку некоторые виды процентов требуют немного больше математики.

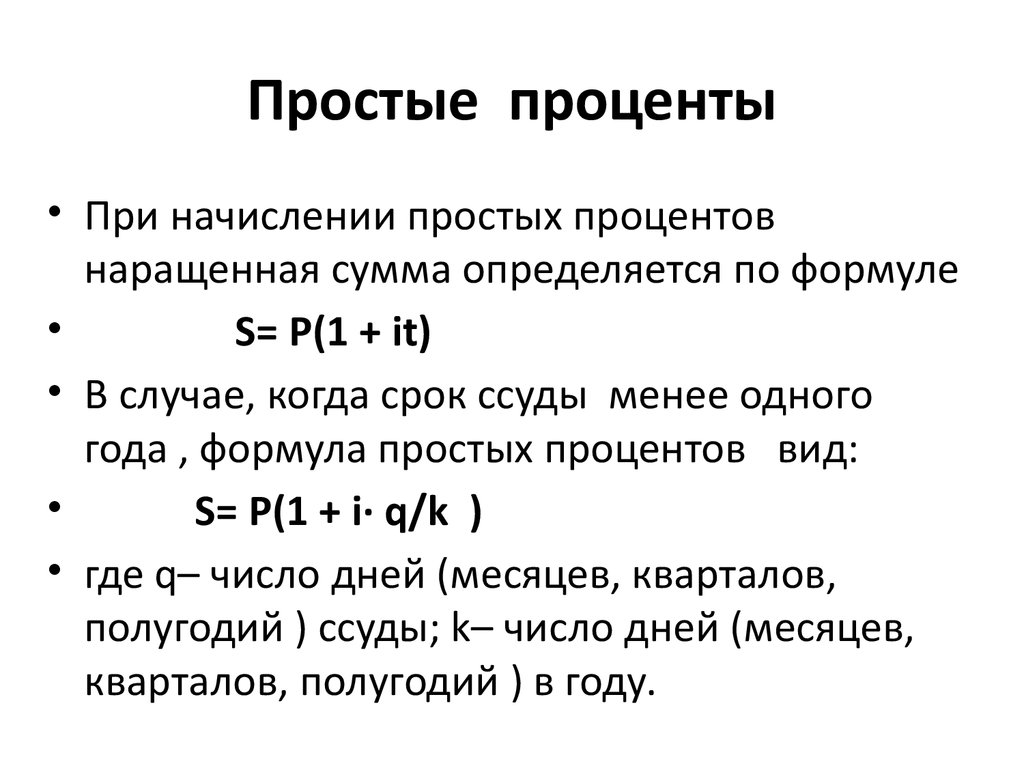

Простые проценты

Если кредитор использует метод простых процентов, легко рассчитать проценты по кредиту, если у вас есть правильная информация. Соберите такую информацию, как основная сумма кредита, процентная ставка и общее количество месяцев или лет, в течение которых вы будете платить по ссуде.

Расчет: Вы можете рассчитать общую сумму процентов, используя следующую формулу: Сумма основного займа x Процентная ставка x Время (то есть количество лет в сроке) = Проценты

Если вы берете пятилетний заем на сумму 20 000 долларов США и процентная ставка по кредиту составляет 5 процентов, простая формула процента работает следующим образом:

$ 20 000 x.05 x 5 = 5000 долларов процентов

Орли Фридман / BankrateВы можете столкнуться с простыми процентами по краткосрочным займам. Однако способ взимания процентов у большинства банков и кредиторов более сложен.

Погашение ссуд

Многие кредиторы взимают проценты на основе графика погашения. Студенческие ссуды, ипотека и автокредиты часто попадают в эту категорию. Ежемесячный платеж по этим типам ссуд остается фиксированным, и ссуда выплачивается с течением времени равными частями, но то, как кредитор применяет платежи, которые вы производите к остатку ссуды, со временем меняется.

При погашении ссуд первоначальные платежи обычно связаны с высокими процентами, что означает, что меньшая часть денег, которые вы платите каждый месяц, идет на выплату основной суммы ссуды.

Однако по прошествии времени и приближении даты выплаты ссуды все меняется. Ближе к концу срока кредита кредитор перечисляет большую часть ваших ежемесячных платежей на ваш основной баланс и меньшую часть — на процентные сборы.

Расчет: Вот как рассчитать проценты по амортизированной ссуде:

- Разделите процентную ставку на количество платежей, которые вы сделаете в этом году.Если у вас 6-процентная процентная ставка и вы делаете ежемесячные платежи, вы разделите 0,06 на 12, чтобы получить 0,005.

- Умножьте это число на остаток по кредиту, чтобы узнать, сколько процентов вы заплатите в этом месяце. Если у вас есть остаток по кредиту в размере 5000 долларов, ваши проценты за первый месяц будут составлять 25 долларов.

- Вычтите эти проценты из фиксированного ежемесячного платежа, чтобы узнать, сколько основной суммы вы заплатите в первый месяц. Если ваш кредитор сообщил вам, что ваш фиксированный ежемесячный платеж составляет 430 долларов.33, вы заплатите 405,33 доллара в счет основной суммы за первый месяц. Эта сумма вычитается из вашего непогашенного остатка.

- В следующем месяце повторите процесс с новым остатком по кредиту и продолжайте повторять его для каждого последующего месяца.

Вот пример того, как амортизируется годовой персональный заем на 5000 долларов с фиксированной процентной ставкой 6%:

| Дата платежа | Платеж | Принципал | Проценты | Итого выплаченные проценты | Остаток |

| 5/2021 | 430 долларов.33 | $ 405,33 | 25,00 $ | 25,00 $ | 4 594,67 долл. США |

| 6/2021 | $ 430,33 | $ 407,36 | $ 22.97 | $ 47.97 | 4 187,31 долл. США |

| 7/2021 | $ 430,33 | 409,40 долл. США | $ 20.94 | $ 68.91 | $ 3 777,91 |

| 8/2021 | $ 430,33 | 411,44 долл. США | $ 18,89 | 87,80 $ | 3 366 долл. США.47 |

| 9/2021 | $ 430,33 | 413,50 долл. США | $ 16,83 | $ 104,63 | $ 2 952,97 |

| 10/2021 | $ 430,33 | $ 415,57 | $ 14,76 | $ 119,40 | $ 2 537,40 |

| 11/2021 | $ 430,33 | $ 417,65 | $ 12,69 | 132,08 $ | 2119,76 долл. США |

| 12/2021 | $ 430,33 | 419 долларов.73 | 10,60 $ | $ 142,68 | 1 700,03 долл. США |

| 1/2022 | $ 430,33 | 421,83 долл. США | 8,50 долл. США | $ 151,18 | $ 1 278,19 |

| 2/2022 | $ 430,33 | $ 423.94 | $ 6,39 | $ 157,57 | $ 854,25 |

| 3/2022 | $ 430,33 | 426,06 долл. США | $ 4,27 | $ 161,84 | 428,19 долл. США |

| 4/2022 | 430 долларов.33 | 428,19 долл. США | $ 2,14 | $ 163,99 | $ 0 |

Факторы, которые могут повлиять на размер выплачиваемых вами процентов

Существует множество факторов, которые могут повлиять на размер процентов, которые вы платите за финансирование. Вот некоторые из основных переменных, которые могут повлиять на то, сколько вы будете платить в течение срока ссуды.

Сумма займа

Сумма займа (основная сумма займа) имеет большое влияние на размер процентов, которые вы платите кредитору.Чем больше денег вы занимаетесь, тем больше будете платить проценты.

«В отношении более крупных кредитов кредитор принимает на себя больший риск. Следовательно, кредитор стремится к более высокой прибыли », — говорит Джефф Аревало, эксперт по финансовому благополучию GreenPath Financial Wellness.

Если вы заимствуете 20 000 долларов на пять лет под 5-процентную ставку, вы заплатите 2645,48 долларов в виде процентов по амортизированному графику. Если вы оставите все остальные факторы кредита такими же (например, ставку, срок и тип процентов), но увеличите сумму кредита до 30 000 долларов, проценты, которые вы выплачиваете в течение пяти лет, увеличатся до 3968 долларов.22.

Вывод: Не занимайте больше, чем нужно. Сначала просчитайте цифры и определите, сколько денег вам действительно нужно.

Процентная ставка

Наряду с суммой вашего кредита, ваша процентная ставка чрезвычайно важна, когда дело доходит до расчета стоимости заимствования. Более низкие кредитные рейтинги обычно равны более высоким процентным ставкам.

Основываясь на предыдущем примере (20 000 долларов, пятилетний срок, амортизированные проценты), давайте сравним 5-процентную ссуду с 7-процентной ссудой.По 5-процентной ссуде общая стоимость процентов составляет 2645,48 долларов. Если процентная ставка увеличивается до 7 процентов, стоимость процентов возрастает до 3 761,44 доллара.

Вам также необходимо выяснить, имеет ли ваш кредит фиксированную процентную ставку или переменную процентную ставку. Если он переменный, ваши процентные расходы могут возрасти в течение срока действия кредита и повлиять на стоимость финансирования.

Вывод: Возможно, имеет смысл поработать над улучшением своего кредитного рейтинга, прежде чем брать деньги в долг, что может увеличить ваши шансы получить более высокую процентную ставку и меньше платить по ссуде.

Срок займа

Срок займа — это период времени, на который кредитор соглашается растянуть ваши платежи. Таким образом, если вы имеете право на пятилетний автокредит, срок вашего кредита составляет 60 месяцев. С другой стороны, ипотечные кредиты обычно выдаются на срок 15 или 30 лет.

Количество месяцев, в течение которых вы должны выплатить взятые взаймы деньги, может существенно повлиять на ваши процентные расходы.

Более короткие сроки займа обычно требуют более высоких ежемесячных платежей, но вы также будете нести меньшие проценты, потому что вы минимизируете сроки погашения.Более длительные сроки займа могут уменьшить сумму, которую вам нужно платить каждый месяц, но поскольку вы растягиваете выплаты, выплачиваемые проценты со временем будут выше.

«Проблема с долгосрочными ссудами заключается в том, что они значительно увеличивают общую стоимость ссуды», — говорит Майкл Салливан, личный финансовый консультант Take Charge America, некоммерческого агентства по консультированию по кредитам и управлению долгом. «Долгосрочные займы — враг наращивания богатства».

Вывод: Обязательно оцените цифры заранее, выясните, сколько платежей вы можете позволить себе каждый месяц, и найдите срок кредита, который имеет смысл для вашего бюджета и общей долговой нагрузки.

График погашения

Как часто вы производите платежи своему кредитору, это еще один фактор, который следует учитывать при расчете процентов по ссуде. Большинство ссуд требуют ежемесячных платежей (хотя существуют и еженедельные или двухнедельные платежи, особенно при кредитовании бизнеса). Если вы решите производить платежи чаще, чем один раз в месяц, есть шанс сэкономить.

Чем чаще вы платите, тем быстрее уменьшается основная сумма кредита. Во многих случаях, например, когда кредитор взимает сложные проценты, дополнительные платежи могут значительно сэкономить.

«Если вы собираетесь производить дополнительные платежи каждый месяц, уточните у своего кредитора, действительно ли эти платежи идут на выплату основной суммы», — говорит Стив Секстон, финансовый консультант и генеральный директор Sexton Advisory Group. «Если ваш заем погашен, чем больше денег выплачивается для уменьшения основной суммы долга, тем меньше процентов вы будете платить».

Вывод: Не думайте, что вы можете делать только один ежемесячный платеж по ссуде. Если вы хотите снизить общий процент, который вы платите за заем, рекомендуется производить платежи чаще, чем требуется.

Сумма погашения

Сумма погашения — это сумма в долларах, которую вы должны платить по ссуде каждый месяц.

Точно так же, как более частые выплаты по кредиту могут сэкономить деньги на процентах, выплата суммы, превышающей месячный минимум, также может привести к экономии.

Вывод: Если вы думаете о добавлении денег к ежемесячному платежу по кредиту, спросите кредитора, будут ли дополнительные средства засчитаны в счет вашей основной суммы. Если да, то это может быть отличной стратегией для уменьшения вашего долга и уменьшения суммы процентов, которые вы платите.

Как получить лучшую процентную ставку по кредиту

Существуют различные способы повысить ваши шансы на получение наиболее выгодной процентной ставки по ссуде. Они включают:

Улучшение вашего кредитного рейтинга: Наиболее конкурентоспособные процентные ставки обычно доступны для тех, у кого наивысший кредитный рейтинг. «Держите свой кредитный рейтинг выше 740, — говорит Джей Ферранс, президент JM Financial & Accounting Services. «Поддержание хорошего кредитного рейтинга позволит вам получить доступ к лучшим вариантам ссуды, потому что вы продемонстрировали кредитоспособность.”

Выбирайте более короткий срок погашения: Лучшие процентные ставки всегда сопутствуют самым коротким срокам ссуд. «Если вы можете позволить себе выплату по более короткой ссуде, это, как правило, лучший выход», — говорит Ферранс.

Уменьшите отношение долга к доходу: Отношение долга к доходу (DTI) — это сумма долга, которую вы должны выплачивать каждый месяц как процент от вашего ежемесячного валового дохода. Когда дело доходит до получения конкурентоспособной ссуды, он считается почти таким же важным, как и ваш кредитный рейтинг.«Примите меры для улучшения отношения долга к доходу», — говорит Секстон. «Выплатив свой долг и снизив коэффициент DTI, вы можете претендовать на более низкую процентную ставку с новым долгом или когда вы рефинансируете существующий долг».

Чистая прибыль

Определение истинной стоимости процентов по ссуде или кредитной карте может показаться трудным. Но как только вы узнаете тип процентов, которые вы платите, вы можете использовать онлайн-финансовый калькулятор, который поможет вам вычислить цифры.

Когда дело доходит до кредитных карт и других ссуд, помните, что более быстрое погашение остатка может сэкономить вам много денег на процентных сборах.В частности, при использовании кредитных карт ежемесячная выплата полного баланса по выписке в установленный срок обычно помогает избежать процентов.

Зарегистрируйте банковский счет, чтобы получить доступ к рекомендованным калькуляторам и другим ресурсам, которые помогут вам принимать уверенные финансовые решения.

Подробнее:

По какой формуле рассчитывается процентный доход?

Что такое процентный доход?

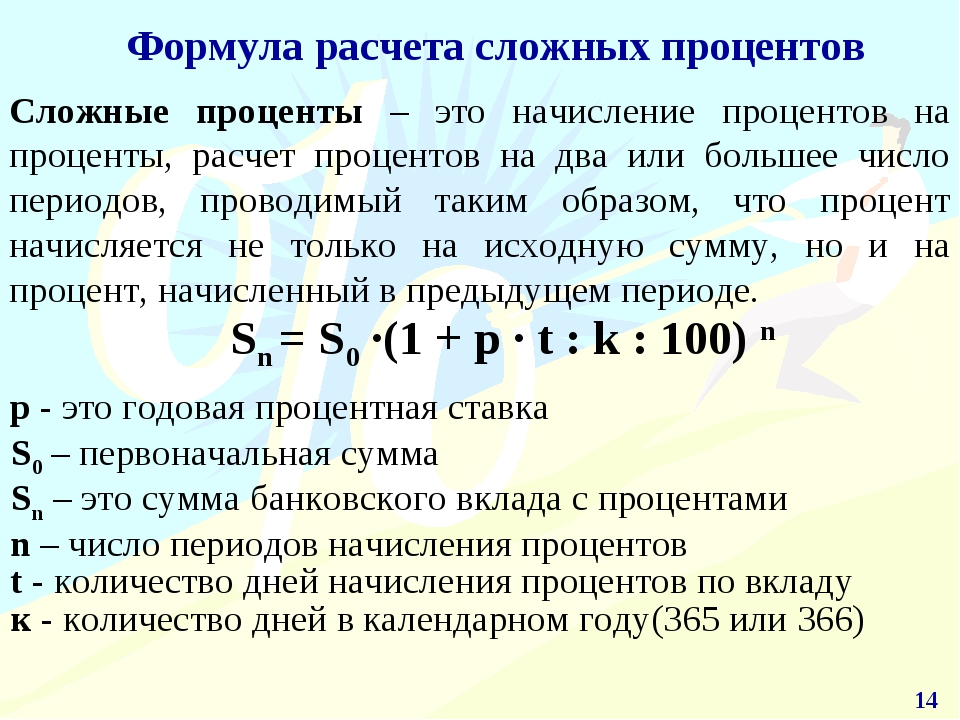

Проценты на проценты, также называемые сложными процентами, — это проценты, полученные при реинвестировании процентных платежей.Сложный процент используется в контексте облигаций. Предполагается, что купонные выплаты по облигациям реинвестируются с определенной процентной ставкой и удерживаются до тех пор, пока облигация не будет продана или не наступит срок погашения.

Сложные проценты относятся к процентам, полученным или причитающимся по инвестициям, и они растут быстрее, чем простые проценты.

Ключевые выводы:

- Проценты на проценты — это проценты, полученные при реинвестировании процентных платежей, особенно в контексте облигаций.

- Купонные выплаты по облигациям реинвестируются под некоторую сложную процентную ставку и удерживаются до продажи или погашения облигации.

- Сложные проценты растут быстрее, чем базовые проценты.

Компаундирование: мой любимый термин

Как работает процентный доход

Сберегательные облигации США — это финансовые ценные бумаги, по которым инвесторам выплачивается процентный доход. Облигации — это инструмент для сбора средств от населения для финансирования капитальных проектов и экономики. Сберегательные облигации представляют собой бескупонные облигации, по которым не выплачиваются проценты до тех пор, пока они не будут погашены или до даты погашения. Проценты начисляются каждые полгода и начисляются ежемесячно каждый год в течение 30 лет.

Проценты по процентам отличаются от простых процентов. Простые проценты начисляются только на первоначальную основную сумму, в то время как проценты на проценты применяются к основной сумме облигации или займа и к любым другим ранее начисленным процентам.

Расчет формулы процентной ставки?

При расчете процентов по процентам формула сложных процентов определяет сумму накопленных процентов на инвестированную или заимствованную основную сумму.Основная сумма, годовая процентная ставка и количество периодов начисления сложных процентов используются для расчета сложных процентов по ссуде или депозиту. n \ right] — P \\ & \ textbf {где:} \\ & I = \ text {Сложный процент} \\ & P = \ text {Основная сумма} \\ & i = \ text {Номинальная процентная ставка за период} \\ & n = \ text {Количество периодов начисления сложных процентов} \\ \ end {выровнено} I = [P (1 + i) n] -P, где: I = Сложный процент P = Основная сумма = Номинальная процентная ставка за период n = Количество периодов начисления сложных процентов

Где:

- P = основной

- i = номинальная годовая процентная ставка в процентах

- n = количество периодов начисления процентов

Например, предположим, что вы хотите рассчитать сложные проценты по депозиту в 1 миллион долларов.5 — \ text {\ 1,000,000} \\ & = \ text {\ 276,281,60} \ end {выровнено} 1000000 долларов США ∗ (1 + 0,05) 5−1000000 долларов США

Предположим, вы хотите рассчитать сложные проценты по депозиту в 1 миллион долларов. Однако этот конкретный депозит начисляется ежемесячно. Годовая процентная ставка составляет 5%, а проценты начисляются по ставке сложного процента в течение пяти лет.

Чтобы рассчитать ежемесячный процент, просто разделите годовую процентную ставку на 12 месяцев. В результате ежемесячная процентная ставка составляет 0,417%. Общее количество периодов рассчитывается путем умножения количества лет на 12 месяцев, поскольку проценты начисляются по ежемесячной ставке.{60} — \ text {\ 1,000,000} \\ & = \ text {\ 283 614,31} \ end {выровнено} 1000000 долларов США * (1 + 0,00417) 60−1000000 долларов США

Как я могу рассчитать сложный процент по ссуде в Excel?

Многим из нас просто нужен калькулятор для вычисления простых процентов. Вы просто умножаете дневную процентную ставку на основную сумму на количество дней, прошедших между платежами.

Но вычисления сложнее, когда речь идет о составляющих процентах, т. Е. проценты, начисляемые на основную сумму долга, а также на накопленные проценты.Электронная таблица Excel может позаботиться об этой работе за вас, если вы правильно настроите формулу.

Что такое сложный процент?

Убедитесь, что мы понимаем терминологию. Сложные проценты, также известные как сложные проценты, — это проценты, которые начисляются на первоначальную основную сумму депозита или ссуды и на все ранее накопленные проценты.

Например, возьмем ссуду в размере 100 долларов, по которой начисляются 10% -ные проценты. Через год у вас будет 100 долларов в качестве основной суммы долга и 10 долларов по процентам, а общая база составит 110 долларов.

На второй год к основной сумме 100 долларов применяется 10% -ная процентная ставка, что дает 10 долларов процентов. Он также применяется к накопленным процентам в размере 10 долларов США, в результате чего получается 1 доллар дополнительных процентов, что в сумме составляет 11 долларов США в виде процентов, полученных в этом году.

Увеличение на второй год составляет 11 долларов вместо 10, потому что проценты увеличиваются. Он применяется к базе, которая выросла до 110 долларов по сравнению с нашей начальной точкой в 100 долларов. Каждый год база увеличивается на 10%: 110 долларов после первого года, 121 доллар после второго года.

Какова формула сложного процента?

Формула для сложных процентов аналогична формуле для комбинированного годового темпа роста (CAGR). Для CAGR вы вычисляете ставку, которая связывает доходность за несколько периодов. Для сложных процентов вы уже знаете ставку. Вы просто рассчитываете, какой может быть будущая стоимость дохода.

Чтобы получить формулу для сложных процентов, вы алгебраически измените формулу для CAGR. Вам нужна начальная стоимость, процентная ставка и количество периодов в годах.(годы x количество периодов начисления сложных процентов в году) = будущая стоимость

Эта формула выглядит более сложной, чем она есть на самом деле, из-за необходимости выражать ее в годовом исчислении. Имейте в виду, что если это годовая ставка, то количество периодов начисления сложных процентов в год равно единице, что означает, что вы делите процентную ставку на единицу и умножаете годы на единицу. Если начисление сложных процентов происходит ежеквартально, вы должны разделить ставку на четыре и умножить годы на четыре.

Расчет сложных процентов в Excel

Лучшие практики финансового моделирования требуют, чтобы расчеты были прозрачными и легко поддающимися проверке.Проблема с объединением всех вычислений в единую формулу заключается в том, что вы не можете легко увидеть, какие числа идут куда или какие числа вводятся пользователем или жестко запрограммированы.

Есть два способа настроить это в Excel, чтобы свести к минимуму эту проблему. Самый простой для аудита и понимания — это собрать все данные в одной таблице, а затем разбить вычисления построчно. И наоборот, вы можете рассчитать все уравнение в одной ячейке, чтобы получить только окончательное значение. Мы рекомендуем первый подход, но оба подробно описаны ниже.

В приведенном ниже примере вы можете ввести данные желтым цветом и выбрать период начисления сложных процентов.

Математика для гуманитарных наук

Результаты обучения

- Расчет остатка аннуитета по истечении определенного периода времени

- Различие между сложными процентами, аннуитетом и выплатой аннуитета с учетом финансового сценария

- Используйте формулу ссуды для расчета выплат по ссуде, остатка ссуды или начисленных процентов по ссуде

- Определить, какое уравнение использовать для данного сценария

- Решите финансовую заявку на время

Обычные ссуды

В последнем разделе вы узнали об аннуитетах на выплату.В этом разделе вы узнаете об обычных кредитах (также называемых амортизированными кредитами или кредитами в рассрочку). Примеры включают автокредиты и жилищную ипотеку. Эти методы не применяются к ссудам до зарплаты, дополнительным ссудам или другим типам ссуд, по которым проценты начисляются заранее.

Одна замечательная особенность ссуд заключается в том, что они используют ту же формулу, что и аннуитет на выплату. Чтобы понять, почему, представьте, что вы вложили 10 000 долларов в банк и начали принимать платежи, одновременно получая проценты в рамках выплаты аннуитета, и через 5 лет ваш баланс стал нулевым.{-Nk} \ right)} {\ left (\ frac {r} {k} \ right)} [/ латекс]

- P 0 — это остаток на счете в начале (основная сумма или сумма ссуды).

- d — ваш платеж по кредиту (ежемесячный платеж, годовой платеж и т. Д.)

- r — годовая процентная ставка в десятичной форме.

- k — количество периодов начисления сложных процентов в году.

- N — срок кредита в годах.

Как и раньше, частота начисления сложных процентов не всегда указывается явно, а определяется тем, как часто вы производите платежи.

Когда вы это используете?

Формула ссуды предполагает, что вы производите платежи по ссуде по регулярному графику (каждый месяц, год, квартал и т. Д.) И платите проценты по ссуде.

- Сложные проценты: Один депозит

- Аннуитет: много депозитов

- Аннуитет на выплату: много выводов

- Кредиты: много платежей

Пример

Вы можете позволить себе оплатить автомобиль по 200 долларов в месяц.Если вы можете получить автокредит под 3% годовых сроком на 60 месяцев (5 лет), насколько дорогую машину вы можете себе позволить? Другими словами, на какую сумму кредита вы можете погасить 200 долларов в месяц?

Показать решениеВ этом примере

| d = 200 $ | ежемесячный платеж по кредиту |

| r = 0,03 | 3% годовых |

| к = 12 | , так как мы делаем ежемесячные платежи, мы добавим ежемесячно |

| N = 5 | , так как мы делаем ежемесячные платежи за 5 лет |

Ищем P 0 , начальную сумму кредита.{-60}} \ right)} {\ left (0,0025 \ right)} \\ & {{P} _ {0}} = \ frac {200 \ left (1-0,861 \ right)} {\ left (0,0025 \ right)} = \ 11 120 $ \\\ end {align} [/ latex]

Вы можете позволить себе ссуду в размере 11 120 долларов.

Вы заплатите кредитной компании в общей сложности 12 000 долларов (200 долларов в месяц в течение 60 месяцев). Разница между суммой, которую вы платите, и суммой кредита — это уплаченные проценты. В этом случае вы платите 12 000–11 120 долларов США = 880 долларов США по процентам.

Подробности этого примера рассмотрены в этом видео.

Пример

Вы хотите получить ипотечный кредит в размере 140 000 долларов США (жилищный кредит). Процентная ставка по кредиту составляет 6%, срок кредита — 30 лет. Сколько будут ваши ежемесячные платежи?

Показать решениеВ этом примере мы ищем d .

| r = 0,06 | 6% годовых |

| к = 12 | , так как мы платим ежемесячно |

| N = 30 | 30 лет |

| P 0 = 140000 долларов США | начальная сумма кредита |

В этом случае нам нужно будет составить уравнение и решить относительно d .{-360}} \ right)} {\ left (0,005 \ right)} \\ & 140 000 = d (166,792) \\ & d = \ frac {140 000} {166,792} = \ $ 839,37 \\\ end {align} [/ латекс]

Вы будете платить 839,37 долларов в месяц в течение 30 лет.

Вы платите кредитной компании 302 173,20 доллара США: 839,37 доллара США в месяц в течение 360 месяцев. Вы платите в общей сложности 302 173,20 долл. США — 140 000 долл. США = 162 173,20 долл. США в виде процентов в течение срока действия ссуды.

Подробнее об этом примере можно узнать здесь.

Попробуй

Жанин купила новую мебель на 3000 долларов в кредит.Поскольку ее кредитный рейтинг не очень хороший, магазин взимает с нее довольно высокую процентную ставку по кредиту: 16%. Если она согласилась оплачивать мебель в течение 2 лет, сколько ей придется платить каждый месяц?

Показать решениеd = неизвестно

r = 0,16 16% годовая ставка

k = 12, так как мы производим ежемесячные выплаты

N = 2 2 года до погашения

P0 = 3000, мы начинаем с кредита на 3000 долларов

[латекс] \ begin {array} {c} 3000 = \ frac {{d} \ left (1- \ left (1+ \ frac {0.{-2 * 12} \ right)} {\ frac {0,16} {12}} \\\\ 3000 = 20,42d \ end {array} [/ latex]

Решите для d, чтобы получить ежемесячные платежи в размере 146,89 долларов США

Два года до погашения означают 146,89 долларов (24) = 3525,36 долларов в общей сумме выплат. Это означает, что Джанин заплатит 3525,36 доллара — 3000 долларов = 525,36 доллара в виде процентов.

Расчет баланса

В случае ссуд часто бывает желательно определить, какой будет остаток по ссуде через некоторое количество лет. Например, если вы покупаете дом и планируете продать его через пять лет, вы можете узнать, какую часть остатка по кредиту вы выплатите и сколько вам придется заплатить в результате продажи.

Чтобы определить остаток по ссуде через некоторое количество лет, нам сначала нужно знать платежи по ссуде, если мы еще не знаем их. Помните, что только часть ваших платежей по кредиту идет на баланс ссуды; часть пойдет на проценты. Например, если ваши платежи составляли 1000 долларов в месяц, через год вы должны будете выплатить , а не долларов США из остатка по ссуде.

Чтобы определить остаток ссуды, мы можем подумать, «сколько ссуды смогут погасить эти платежи по ссуде в оставшееся время по ссуде?»

Пример

Если по ипотеке с процентной ставкой 6% предусмотрены выплаты в размере 1000 долларов в месяц, какой будет остаток по ссуде через 10 лет после окончания ссуды?

Показать решениеЧтобы определить это, мы ищем сумму ссуды, которая может быть погашена ежемесячными платежами по 1000 долларов в течение 10 лет.Другими словами, мы ищем P 0 , когда

| d = 1000 долларов | ежемесячный платеж по кредиту |

| r = 0,06 | 6% годовых |

| к = 12 | , так как мы делаем ежемесячные платежи, мы добавим ежемесячно |

| N = 10 | , так как мы делаем ежемесячные платежи еще на 10 лет |

[латекс] \ begin {align} & {{P} _ {0}} = \ frac {1000 \ left (1 — {\ left (1+ \ frac {0.{-120}} \ right)} {\ left (0,005 \ right)} \\ & {{P} _ {0}} = \ frac {1000 \ left (1-0,5496 \ right)} {\ left (0,005 \ right)} = \ 90 073,45 $ \\\ end {align} [/ latex]

Остаток кредита, оставшийся до 10 лет, составит 90 073,45 долларов США.

Этот пример поясняется в следующем видео:

Часто ответ на вопросы об остатке баланса требует двух шагов:

- Расчет ежемесячных платежей по кредиту

- Расчет остатка ссуды на основе оставшегося времени по ссуде

Пример

Пара покупает дом по ипотеке в размере 180 000 долларов под 4% на 30 лет с ежемесячными выплатами.Какой будет остаток по ипотеке через 5 лет?

Показать решениеСначала посчитаем их ежемесячные платежи.

Ищем d .

| r = 0,04 | 4% годовых |

| к = 12 | , поскольку они платят ежемесячно |

| N = 30 | 30 лет |

| P 0 = 180000 долларов США | начальная сумма кредита |

Мы составляем уравнение и решаем относительно d .{-360}} \ right)} {\ left (0,00333 \ right)} \\ & 180,000 = d (209,562) \\ & d = \ frac {180,000} {209,562} = \ 858,93 $ \\\ end {align} [/ латекс]

Теперь, когда мы знаем ежемесячные платежи, мы можем определить оставшийся баланс. Нам нужен остаток через 5 лет, когда по ссуде останется 25 лет, поэтому мы рассчитываем остаток по ссуде, который будет выплачен ежемесячными платежами в течение этих 25 лет.

| d = 858,93 долл. США | ежемесячный платеж по кредиту, рассчитанный нами выше |