Калькулятор вкладов

Онлайн калькулятор вкладов поможет вам быстро рассчитать проценты по любому вкладу, в том числе с капитализацией, с пополнениями и с учетом налогов, а также покажет график начисления процентов. Если вы планируете открыть вклад, то калькулятор поможет вам заранее рассчитать потенциальную доходность.

Капитализация процентов

При обычном вкладе начисленные проценты банк выплачивает вкладчику ежемесячно (либо с другой периодичностью, оговоренной условиями договора). Это называется «простые проценты». Вклад с капитализацией (или «сложные проценты») — это условие, при котором начисленные проценты не выплачиваются, а прибавляются к сумме вклада, таким образом увеличивая её. Общий доход от вклада в этом случае будет выше.

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

Формула расчета эффективной ставки:

где

N — количество выплат процентов в течение срока вклада,

T — срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Эффективная ставка = (P / S) * (365 / d) * 100где

P — проценты, начисленные за весь период вклада,

d — срок вклада в днях.

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

Налоговый кодекс Российской Федерации предусматривает налогооблажение вкладов в следующих случаях:

- Если процентная ставка по рублевому вкладу превышает значение ключевой ставки ЦБ РФ на момент заключения или пролонгации договора, увеличенной на 5 процентных пунктов.

- Если процентная ставка по валютному вкладу превышает 9%.

Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

При этом налогом облагается не весь доход, полученный от вклада, а только часть, полученная в результате превышения процентной ставки по вкладу пороговой ставки. Для того, чтобы рассчитать налоговую базу (сумму, облагаемую налогом), нужно сначала рассчитать проценты налисленные по номинальной ставке вклада, а затем сделать аналогичный расчет по пороговой ставке. Разница этих сумм и будет являться налоговой базой. Для получения величины налога остается умножить эту сумму на ставку налога.

Наш депозитный калькулятор рассчитает ваш вклад с учетом налогов.

calcus.ru

Калькулятор вкладов онлайн 2019 с капитализацией, с пополнением, рассчитайте процент доходности по депозиту в банке на 25.06.2019

Основная задача вкладчика – разместить свои сбережения на депозит, который принесет максимальный доход. Чтобы выяснить итоговую сумму вклада по окончании его срока и произвести расчет по доходу, порой бывает недостаточно знать размер годовой процентной ставки. Нужно воспользоваться калькулятором процентов по вкладам, ведь основные факторы, которые следует учитывать при расчете дохода, – это наличие капитализации и периодичность внесения дополнительных взносов в выбранный вами вклад. Кроме того, открывая вклад под высокую ставку, следует учитывать, что доходы по вкладам в РФ облагаются налогом в размере 35%, если процентная ставка по вкладу в рублях превышает ключевую ставку Банка России на 5 процентных пунктов, а по вкладу в иностранной валюте.

Калькулятор доходности вкладов на портале Банки.ру поможет произвести расчет суммы вклада с процентами. В депозитном калькуляторе указываете дату, когда вы планируете разместить сбережения в банке и срок привлечения вклада, который вы можете задать произвольно с точностью до одного дня. Депозитный калькулятор безошибочно определит день, когда вы сможете забрать свои сбережения вместе с начисленными процентами.

В калькуляторе депозитов можно сравнить сумму дохода в зависимости от того, будут проценты добавляться к сумме вклада либо выплачиваться на отдельный счет. Калькулятор вкладов с капитализацией покажет, как происходит расчет процентов и увеличивается сумма вашего вклада, ведь при выборе такого способа начисления проценты присоединяются к сумме вклада, тем самым увеличивая ее.

В калькуляторе вклада с пополнением необходимо будет указать периодичность, с которой вы планируете вносить дополнительные взносы, и сумму пополнений.

Калькулятор вкладов онлайн рассчитает для вас сумму дохода за вычетом налогов и покажет итоговую сумму вклада с начисленными процентами, в том числе с довложениями. Прежде чем открывать вклад в банке, с помощью калькулятора вкладов вы сможете вычислить доходность выбранного вами вклада с учетом всех его параметров.

Универсальный калькулятор вкладов на портале Банки.ру поможет нашим пользователям быстро произвести расчет вкладов и точно посчитать ожидаемый доход от своих сбережений.

www.banki.ru

Как посчитать банковский процент самостоятельно

Для различных видов вкладов существуют различные процентные ставки, которые формируются по – разному.

1. Ставки с учетом законодательного обеспечения и регулируемые ЦБ России

Процентные ставки по вкладам банки предлагают исходя из ключевой ставки ЦБ России, процентной ставки, под которую центральный банк выдает кредиты другим банкам. Сейчас, на март 2016 года, она равна – 8,25%

Почему важно знать процентную ставку ЦБ России?

Она связана с уровнем инфляции в стране. Нам может не нравиться эта информация, но ЦБ России контролирует уровень девальвации ( обесценивания) и укрепления рубля. Если доллар дешевеет, а рубль укрепляется, для нас вроде бы хорошая новость, так как импортные товары станут дешевле, но для отечественных производителей – это плохо, поскольку товары будут не конкурентно способны, что в результате приведет к закрытию российских компаний и обвалу в экономике.

Проценты по вкладам в банках привязаны к ставке рефинансирования.

А это значит, что банк не может поднимать ставку по вкладу больше, чем на 5 процентов. На эту разницу они и должны жить, делясь доходом с вкладчиками. Если банк предлагает процент выше, чем рекомендовано, то с вас возьмут подоходный налог.

Учитывайте эту информацию при выборе вкладов с высоким процентом по вкладу.

Итак, сейчас мы видим, что по рублевым вкладам нормальным будет процент по доходу в пределах 13,25%. Если 15-18 и выше – будьте бдительны. Если ниже или равен ставке, то скорее всего, вы не зарабатываете на вкладе, а сохраняете деньги от инфляции.

Ставки по кредитам, выдаваемые банками, косвенно связаны со ставкой ЦБ. Хотя как раз на кредитах и зарабатывают банки свои деньги, чем больше вы их берете, тем выгоднее банку. Но, для любителей кредитов, чем ниже ставка, тем дешевле обходится кредит и им выгоднее, конечно.

2. Предложения денег в стране.

Недостаток денежной массы, дефицит денег приводит к удорожанию кредитов и, соответственно, высоким ставкам по банковским вкладам.

Например, клиентка Ирина смогла сохранить деньги, открыла депозитный счет в банке, а Татьяна предпочитает жить в кредит. То, банк предлагает выше процент по вкладу Ирине, а Татьяне – выше проценты по кредитам.

Поскольку банки пользуются деньгами, которые им приносят такие клиенты как Ирина. Хотя часто можно услышать предложение ЦБ – напечатать деньги, выдать банкам в большем объеме.

Тогда ставки по депозитам снизятся, а увеличится инфляция денег.

Поэтому тут ЦБ приходится быть острожным. Например, если государство проводит масштабные заимствования на внутреннем рынке, это ведет к так называемой стерилизации денежной массы, т. е. к сокращению предложения денег, и, соответственно, к росту процентных ставок по депозитам.

Наоборот, эмиссия денег, а также предоставление кредитов ЦБ банковскому сектору увеличивает предложение на рынке и снижает ставки.

3. Макро и микро экономическая ситуация и факторы

Когда экономика на подъеме и развивается, то предприятия с удовольствием берут кредиты для развития, обновления и запуска новых производств. Кредиты для бизнеса – это нормально и хорошо.Банки, привлекая деньги населения, в это время могут поднимать ставки по депозитам.

Если же экономика в рецессии (замедление или падение темпов роста), то спрос на деньги у предприятий, снижается, а банки вынуждены снижать ставки по вкладам.

Еще банки могут брать в долг деньги друг у друга, а также сотрудничать с розничными финансовыми сетями, предусматривая деятельность по выдаче дорогих кредитов прямо в торговых точках.

Вы не раз это видели в магазинах, когда предлагаются определенные товары под быстрое оформление кредита. Для банков этот вид услуг считается высокодоходным, но и высоко рисковым.

И так, мы увидели, что размер процентных ставок определяется целым спектром составляющих, зависящих как от самого банка, так и от ситуации в экономике в целом.

Конкуренция между банками приводит к выравниванию процентных ставок, а предложения для привлечения денег от населения, маскируются за счет маркетинговых инструментов.

finanscompass.ru

Как рассчитать проценты по вкладу (депозиты)в 2019 году

С учетом того, что способов получить доход в последнее время немало, но все они связаны с риском.

Все популярнее становятся банковские вклады, которые позволяют приумножить вложенные средства и безопасно их хранить, при этом не рискуя потерять.

Все банки России так или иначе позволяют открыть вклад, поскольку это не только возможность для клиента заработать на собственных деньгах, но и шанс для банка получить дополнительные деньги в оборот и извлечь из них выгоду.

И хотя банки обзавелись своими официальными сайтами, на которых можно воспользоваться калькулятором для предварительного расчета выгоды, которую может получить клиент при открытии вклада, порой встречается потребность в другом расчете.

Сделать это можно по формуле, которая может быть получена из общедоступных источников или указываться в договоре вклада.

Поэтому вопрос, как правильно рассчитать проценты по вкладу (депозиты) в 2019 году, очень актуальна для потенциальных клиентов.

Важная информация

Учитывая, что вклады могут быть открыты практически любым человеком, и поэтому ставка крайне важна.

Ведь основной целью вклада является получение прибыли, и клиенту необходимо заранее знать, на какую прибыль он может рассчитывать при открытии того или иного вклада в конкретном банке.

Но если отбросить процесс расчета, то можно сказать, что самыми прибыльными вкладами являются те, которые открываются на большие суммы и средние сроки, именно в таких вариант процент наиболее высокий и потому выгодный.

Оформить вклад, в отличие от кредита, может любой человек, у которого есть необходимые средства. Даже иностранные граждане и лица, не имеющие гражданства, могут также открыть вклады, но только при наличии некоторых документов.

Для иностранцев это:

- национальный паспорт;

- заверенный перевод паспорта на русский язык;

- справка о временной регистрации на территории РФ.

А вот для лиц без гражданства потребуется документ о виде на жительство, это обязательное условие.

Но вместе с тем, сделать вклад иностранным гражданам и негражданам можно не во всех банках, и чтобы выяснить, в какое именно учреждение обратиться.

Нужно будет заранее провести исследования рынка и понять, что же из имеющихся предложений будет выгоднее всего.

Общие аспекты

Для того, чтобы открыть вклад, необходимо оперировать базовыми условиями, которые относятся к банковской сфере. Договор банковского вклада можно скачать здесь.

Прежде всего нужно знать, что банк — это учреждение, которое предоставляет финансовые услуги широкому спектру людей на самых разных условиях.

Для банка обязательной является деятельность в правовых рамках, которая подтверждается и обеспечивается наличием лицензии.

В случае нарушений компанию ждет штраф, а если они будут серьезными — то и лишение лицензии. Вклад представляет собой некоторые средства, предоставляемые клиентом банку для получения дохода.

Деньги включаются в оборот и используются по назначению, то есть за их счет выдаются кредиты, проводятся сделки и обеспечиваются гарантии юридических лиц.

Но в случае потери банком денег, это никак не отразится на вкладе и клиент все равно получить как первоначальный депозит, так и проценты за весь срок его нахождения на банковском счету.

С какой целью формируется

В зависимости от цели, вклад может быть разным. Это накопительный вариант, срочный и до востребования.

При этом самым невыгодным будет именно вариант до востребования, так как ставка по нему редко превышает 0.1% годовых.

Накопительный вклад применяется тогда, когда человеку нужно собрать некоторые средства на определенную цель, при этом сохраняя возможность пополнения счета для увеличения выгоды. Таким образом человек не сможет неосмотрительно потратить деньги.

Срочный вклад предполагает размещение средств в банке на протяжении некоторого срока, а также часто есть возможность досрочного расторжения договора или частичного снятия средств.

Плюсом является капитализация процентов, которые ежемесячно или ежеквартально зачисляются на счет вклада, и следующие проценты начисляются уже с учетом общей суммы, размещенной в банке.

Поэтому можно сказать, что вклады, особенно долгосрочные — это работа на перспективу, к примеру на обеспечение образования для детей или покупку квартиры, а также автомобиля.

Но если цели действительно глобальные, следует вкладывать большие суммы на средние или ультрадолгие сроки, ведь только так доход будет действительно заметен.

Законные основания

Прежде чем разбирать узкоспециализированные нормы законодательства, необходимо рассмотреть закон, в котором разбираются основные понятия.

Таким будет правовой акт 395-1-ФЗ “О банках и банковской деятельности”, в котором расписывается основная информация о банковских учреждениях, основаниях для их деятельности и особенности ведения дел.

К тому же, здесь есть и информация о том, каким образом банк должен сотрудничать со своими клиентами, как физическими, так и юридическими лицами, а также государственными учреждениями и властями в целом.

Конкретно о вкладах говорится в главе 44 Гражданского кодекса Российской Федерации.

Пункты этой главы проясняют форму договора, по которой его необходимо составлять, а также Кодекс содержит информацию и о процентах, то есть том, каким образом они будут рассчитываться и начисляться, и в каких случаях может быть произведена их выплата.

Если прочесть нормы, можно понять и то, могут ли третьи лица вносить деньги на счет вкладчика, и какие документы для этого необходимо предоставить.

Также важным законом касательно вкладов является правовой акт, фигурирующий под номером 177-ФЗ, который называется “О страховании вкладов физических лиц в банках Российской Федерации”.

Согласно этому закону, страхование вкладов в России является обязательной процедурой. Но также там оговаривается процесс заключения страхового договора, порядок наступления страховой ситуации и осуществления выплат, если такой случай действительно наступил, например, в случае банкротства банка.

Особенности начисления процентов

При расчете процентов по вкладу, каждый вкладчик должен понимать особенности данной процедуры.

Ведь операция получения правильных данных влияет на то, какой тарифный план в итоге выберет клиент и будет ли он в реальности выгодным.

Существует две формулы, по которым осуществляются расчеты. Это формулы для простых и для сложных процентов. В каждом из случаев есть свои особенности.

Но для того, чтобы иметь возможность воспользоваться формулами, стоит узнать следующие показатели вклада:

- сумму;

- процентную ставку;

- способ начисления процентов;

- срок действия вклада.

Существуют программы, в которых еще указывается параметр фиксированной или плавающей ставки.

Расчет суммы вклада (Формула)

Сумма процентов по вкладу представляет собой тот показатель, который отвечает за конечную стоимость депозита. В состав данной цифры входят как проценты, так и тело вклада.

Поэтому для расчетов применяется формула с такими показателями:

- сумма вклада;

- процентная ставка, которую следует перевести в десятичную дробь;

- число дней, которые начислялся процент;

- число дней в текущем году.

Это изменяющиеся показатели, поэтому каждый раз они будут меняться. Все расчеты проводятся так:

Сумму вклада умножают на процентную ставку и число дней размещения вклада.

Данный показатель делят на число дней в году размещения депозита. В итоге и получается сумма процентов по вкладу.

Чтобы получить наиболее точный показатель, стоит обратить внимание на то, какое количество дней банковская организация начисляет проценты.

Поскольку это может быть не первый день размещения вклада. Узнать данную цифру можно из договора вклада, который заключается с банковской организацией.

Годовых

Формула расчетов для годового вклада будет стандартной. Для того, чтобы определить сумму прибыли от процентов, следует взять всего три показателя:

- процентную ставку;

- сумму вклада;

- число лет, на которые размещен депозит.

Далее от суммы следует путем пропорции отнять проценты по вкладу. Эта сумма и будет равняться размеру прибыли за год размещения вклада.

Если же срок действия депозита составляет несколько лет, то полученную сумму нужно умножить на это число.

С капитализацией

Расчет процентов с капитализацией является сложным. Для него применяется формула с такими показателями:

- сумма вклада;

- процентная ставка на момент капитализации;

- число периодов с капитализацией.

Чтобы рассчитать данный показатель, следует сумму вклада умножить на единицу, сложенную с процентной ставкой в степени.

Степенью здесь выступает число периодов, когда проводилась капитализация. От полученного числа отнимают сумму вклада и в результате получают сумму процентов.

Ежемесячных

Для ежемесячных процентов следует использовать стандартную формулу. Но в показателе дней начисления использовать количество дней в конкретном месяце. При этом сумма процентов будет меняться от месяца к месяцу.

С пополнением

Доходность от такого вклада можно рассчитать по стандартной формуле. Но вот для каждого периода, когда изменялась сумма вклада следует сделать новый расчет.

Поскольку изменяется данный показатель суммы вклада, а значит и конечная сумма будет меняться.

При этом, после подсчета всех количеств периодов снятия средств, следует просуммировать все показатели. Это и будет конечная сумма процентов по вкладу на весь период.

Как рассчитать проценты по вкладу в банке

В большинстве банковских организаций разработаны свои калькуляторы доходности вкладов. Поэтому проблем с расчетом не будет.

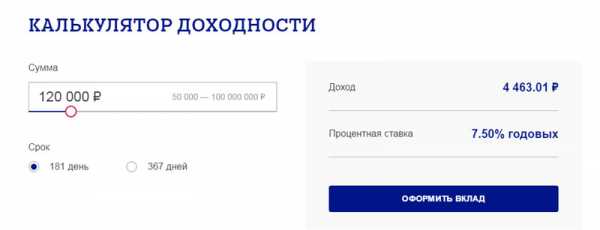

Фото: калькулятор по вкладам на сайте Почта Банка

И все же стоит понимать, что данные показатели будут примерными. И только после заключения договора вклада можно рассчитать точный уровень доходности депозита.

К примеру, самостоятельно нужно будет подсчитывать доход по таким программам в следующих банках:

| Банк | Сумма и срок | Процентная ставка, % | Доход, рубли |

| Газпромбанк | 1 миллион на 91 день | 7,15 | 17 826 |

| Русский Стандарт | 30 тысяч на 360 дней | 8 | 2 367 |

В банке Уралсиб есть возможность рассчитать вклад прямо на странице определенной программы. Там учитываются все нюансы и капитализация в том числе.

Россельхозбанк позволяет при помощи калькулятора доходности получить выгодные предложения.

Таким образом, при вводе сумм, которые клиент имеет и хочет получить, программа генерирует ему возможные схемы размещения вклада в данной организации.

У банка Тинькофф также есть калькулятор, который показывает программу вклада и дополнительные показатели в виде:

- ежемесячного взноса;

- форме выплаты процентов;

- наличия бонуса от банка.

Калькулятор показывает все суммы, которые будут начислены за выбранный период и общую сумму к получению после окончания срока действия вклада.

Разрешает рассчитать процент по вкладу Сбербанк. У него есть отдельное приложение, которое генерирует все возможные варианты размещения денежных средств под определенные показатели.

Но стоит понимать, что даже такие цифры не будут точными. Они могут измениться и все показатели стоит уточнять в договоре вклада перед его подписанием.

Использовать можно как калькуляторы на сторонних сайтах, так и стандартные формулы расчетов.

Какие депозиты облагаются налогом

Сделать вклад в ВТБ под проценты и рассчитать размер налога может каждый вкладчик. Поскольку правила налогообложения данной сферы очень просты. Достаточно понимать, в каких случаях физическое лицо обязано уплатить сбор.

Такая уплата требуется, если ставка по рублевого депозита превысила на 5 процентных пунктов ту, которая установлена Центральным Банком России.

Для иностранных вкладов ставка должна быть больше 9 процентных пунктов. При этом размер сбора будет равен 35% от суммы для граждан страны и 30% для нерезидентов.

Правильные расчеты по вкладу всегда можно сделать как через интернет-калькуляторы, так и в ручную.

Но лучше пользоваться машинными подсчетами — поскольку из-за сложных формул можно запутаться и вывести неправильные показатели.

Видео: расчет процентов по банковскому депозиту в Excel

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 703-16-92

- Санкт-Петербург и область — +7 (812) 309-85-28

- Регионы — 8 (800) 333-88-93

zaymrus.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …