Как рассчитать НДС налоговому агенту — Контур.Экстерн — СКБ Контур

Чтобы правильно рассчитать сумму НДС, которую налоговый агент должен удержать и перечислить в бюджет, необходимо правильно определить налоговую базу. Разберем как..

Чтобы правильно рассчитать сумму НДС, которую налоговый агент должен удержать и перечислить в бюджет, необходимо правильно определить налоговую базу.

Налоговая база

Порядок определения базы для расчета НДС будет различаться в зависимости от совершенной операции.

- Российская компания, которая приобретает товары (работы, услуги), местом реализации которых является территория России, у иностранных организаций, не состоящих на учете в российских налоговых органах, должна определять налоговую базу с учетом НДС (п. 1 ст. 161 НК РФ).

- Организация, которая арендует государственное или муниципальное имущество у органов государственной власти (местного самоуправления), должна определять налоговую базу с учетом НДС (п.

- Организация, которая покупает на территории России государственное (муниципальное) имущество, закрепленное за государственными (муниципальными) предприятиями и учреждениями, должна определять налоговую базу с учетом НДС (п. 3 ст. 161 НК РФ).

- Организация, реализующая на территории России конфискованное имущество, имущество, реализуемое по решению суда (кроме, случаев, предусмотренных подп. 15 п. 2 ст. 146 НК РФ), а также бесхозные, скупленные ценности, клады и ценности, перешедшие по наследству государству, должна определять налоговую базу без учета НДС.

- Компания, которая в качестве посредника реализует товары, работы, услуги иностранных организаций, не стоящих на учете в российских налоговых органах, должна определять налоговую базу без учета НДС (п. 5 ст. 161 НК РФ).

- Для компании, которая более 45 дней владеет судном, не зарегистрированным в Российском международном реестре судов, налоговая база определяется как стоимость судна с учетом НДС (п.

6 ст. 161 НК РФ).

6 ст. 161 НК РФ).

Налоговые агенты — это лица, которые должны исчислять, удерживать и перечислять в бюджет налоги в ситуациях, предусмотренных действующим законодательством (п. 1 ст. 24 НК РФ). Налоговыми агентами по НДС признаются компании, совершающие операции перечисленные в статье 161 НК РФ. Например, это организации, приобретающие товары (работы, услуги) у иностранных компаний, не состоящих на российском налоговом учете.

Ставка НДС

Если налоговая база определяется с учетом налога, то сумму НДС, подлежащую удержанию и перечислению в бюджет, следует определить расчетным путем (18/118 или 10/110). Таким же образом нужно поступить, если компанией получена предоплата в счет будущих поставок товаров (работ, услуг) в отношении которых налоговая база определяется без учета НДС (п. 4 ст. 164 НК РФ).

Если налоговая база определяется без НДС, то сумму налога, подлежащую удержанию и перечислению в бюджет, следует определить по прямой ставке 18 % или 10 %. Исчисленную сумму следует предъявить покупателю (п. 1 ст. 168 НК РФ).

Исчисленную сумму следует предъявить покупателю (п. 1 ст. 168 НК РФ).

Необходимо отметить, что момент определения налоговой базы будет отличаться в зависимости от того, определяется она с учетом НДС или без учета налога.

Так, если налоговая база определяется с учетом НДС, то налог нужно начислить в день оплаты (предоплаты) за товары, работы или услуги (подп. 1 п. 3 ст. 24, ст. 161 НК РФ).

В случае если налоговая база определяется без учета НДС, то налог следует начислить в тот день, когда первым произошло одно из следующих событий (п. 1, п. 15 ст. 167 НК РФ):

- отгрузка товаров, работ, услуг;

- произведена оплата.

Пользуйтесь всеми возможностями Контур.Экстерна

Отправить заявкуКак посчитать НДС вручную по ОСВ

Все организации – плательщики Налога на добавленную стоимость, по итогу квартала в срок до 25 числа обязаны рассчитать сумму налога и подать декларацию. Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Любой бухгалтер по налогам обязан научиться считать НДС по оборотно-сальдовой ведомости (ОСВ).

Ниже распишем как это сделать.

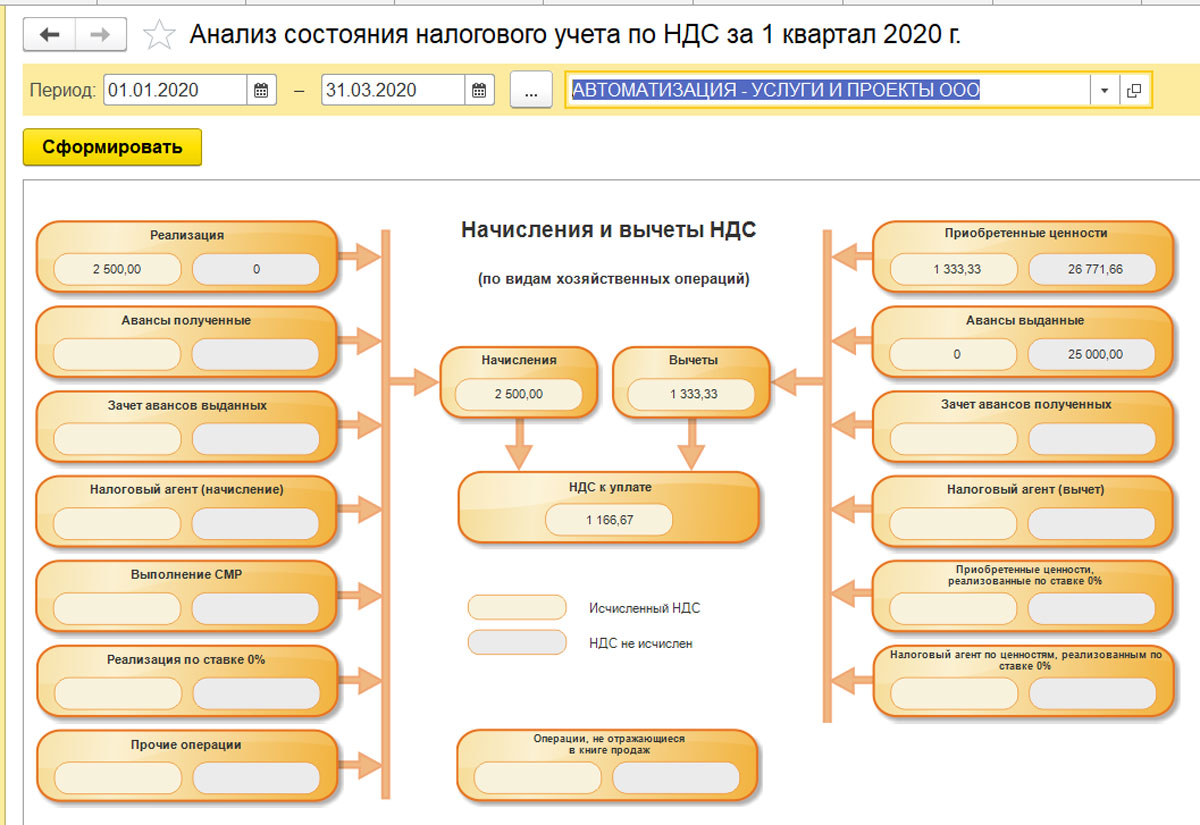

- Проведите с помощью «Помощника по учету НДС» все счет-фактуры (в том числе авансовые).

- Сформируйте ОСВ за квартал.

- Обратите внимание на счет 62.02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

Существует несколько моментов когда с полученных авансов НДС к уплате не исчисляется, это случаи, прописанные в статье 154 НК РФ. Если Ваши операции под действие данной статьи не подпадают, по Дт 76 счета должен числиться НДС с полученных авансов (смотрите обороты по контрагентам в ОСВ Кт 62.02).

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.Связанный курс

3

3

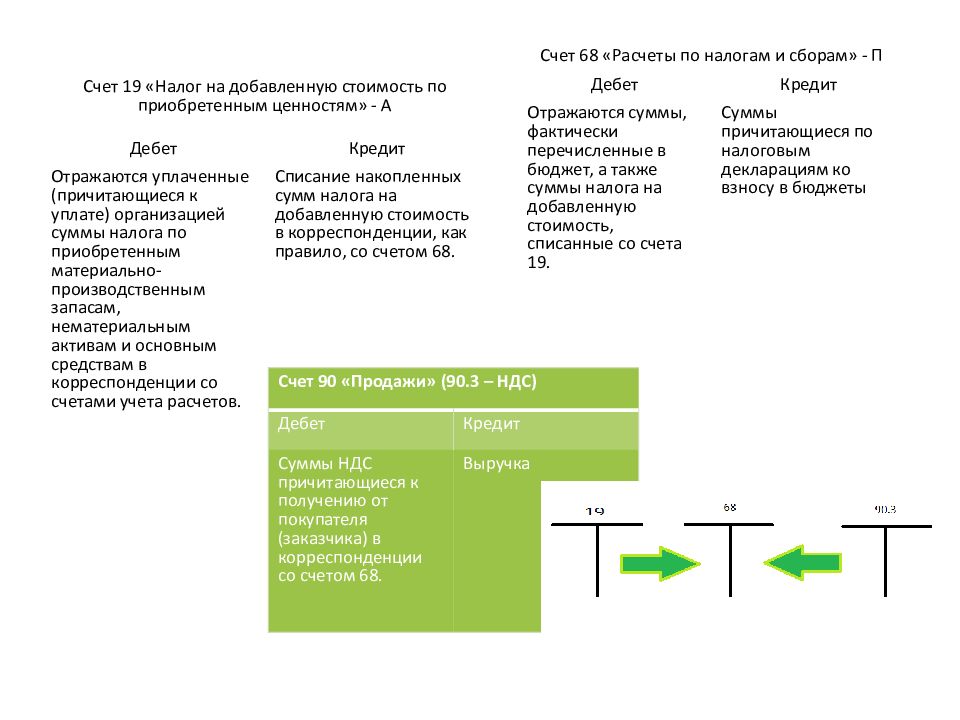

- Сформируйте анализ счета 19. В расчет необходимо брать только сумму в корреспонденции с 68 счетом.

Итак расчет: Оборот по Дт 90.03 (налог по реализации) + Оборот по Дт 76.АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19

(входящий НДС от поставщика: помните про п.4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)По итогу этих вычислений у Вас получится сумма Вашего налога.

(если в Вашей организации в этом периоде проводились реализации еще и через 91 счет, необходимо прибавить сумму налога, который прошел по проводке Дт 91.02 Кт 68.02)

/ «Бухгалтерская энциклопедия «Профироста»

09.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Начислен НДС к уплате в бюджет — проводка

Основные правила исчисления НДС

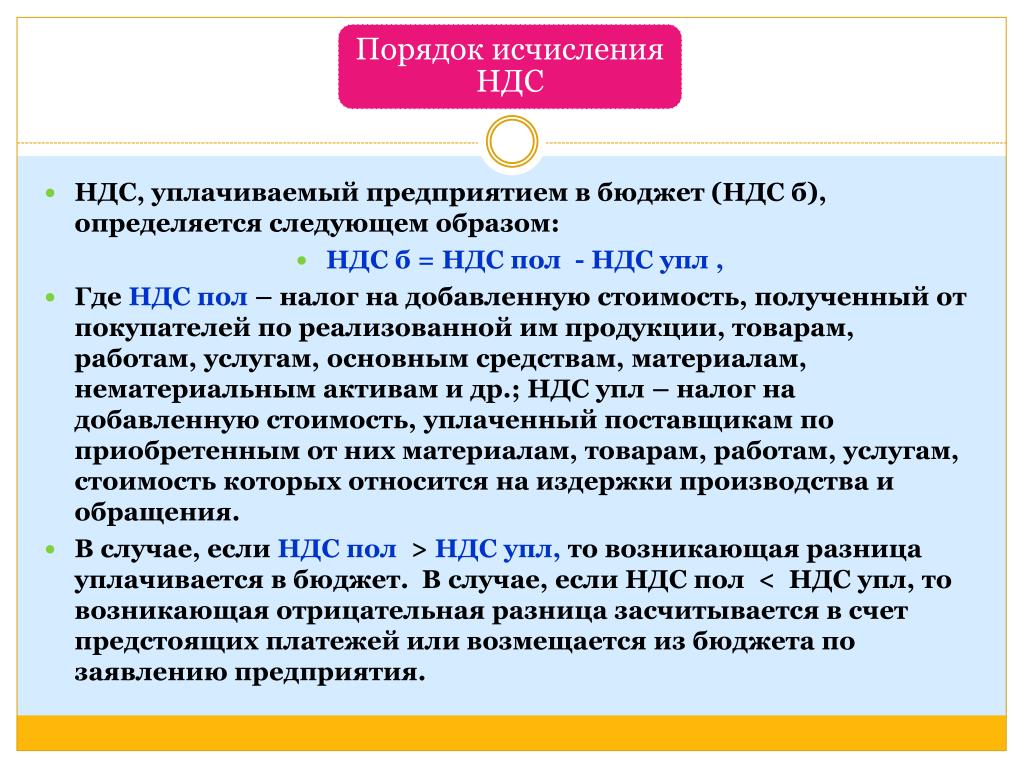

НДС является косвенным налогом, взимание которого регулируется гл. 21 НК РФ. Налоговым и отчетным периодом по НДС признается квартал (ст. 163, п. 5 ст. 174 НК РФ). Квартальные отчетные данные по НДС заносятся в декларацию, метод нарастающего итога в отчетности по НДС неприменим. Налогоплательщик по окончании квартала обязан рассчитать НДС и сдать налоговую декларацию. Далее сумму НДС начисляют к уплате в бюджет.

21 НК РФ. Налоговым и отчетным периодом по НДС признается квартал (ст. 163, п. 5 ст. 174 НК РФ). Квартальные отчетные данные по НДС заносятся в декларацию, метод нарастающего итога в отчетности по НДС неприменим. Налогоплательщик по окончании квартала обязан рассчитать НДС и сдать налоговую декларацию. Далее сумму НДС начисляют к уплате в бюджет.

По правилам ст. 174 НК РФ начисленный НДС делят на 3 равные части и уплачивают в бюджет на протяжении последующих 3 месяцев до 25 числа каждого месяца включительно. Допускается досрочная полная или частичная уплата налога. Расчет НДС к уплате производится по формуле:

ОБРАТИТЕ ВНИМАНИЕ! Плательщик по общему правилу обязан начислить НДС со всех проведенных реализаций, связанных с основным и иными видами деятельности, при восстановлении налога на добавленную стоимость и с полученных внереализационных доходов.

Типовые проводки по НДС

Регистрируя в учете совершенные операции, необходимо четко и правильно отразить основные проводки по учету НДС. Ниже представлены правила, соблюдение которых не позволит допустить ошибки при исчислении НДС:

Ниже представлены правила, соблюдение которых не позволит допустить ошибки при исчислении НДС:

- Для учета налога применяется субсчет счета 68 «Расчеты по налогам и сборам» и счет 19 «НДС по приобретенным ценностям» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организации утвержден приказом Минфина РФ от 31.10.2000 № 94н).

- Учет взимаемых с покупателя сумм налога ведется путем их отражения по кредиту счета 68, а уплаченный НДС и суммы к возмещению из бюджета — по дебету этого же счета.

- Когда НДС начислен к оплате, он аккумулируется по кредиту 68 счета, налог к возмещению — по дебету этого же счета.

- Вид сальдо по субсчету счета 68 на конец отчетного периода указывает на необходимость уплаты налога (сальдо по кредиту субсчета) либо возмещения (дебетовый остаток).

В таблице представлены типовые проводки, используемые при уплате НДС.

|

Проводка |

Операция |

|

|

Дебет |

Кт |

|

|

90 |

68 |

Начислен НДС при продаже товаров, выполнении работ |

|

91 |

68 |

Отражено начисление налога при безвозмездной передаче активов |

|

08 |

68 |

Отражен НДС по выполненным подрядным работам или приобретенным объектам незавершенного строительства |

|

68 |

51 |

Сумма НДС перечислена в доход государства |

|

19 |

60, 76 |

Учтен «входной» НДС (например, приобретены работы, услуги) |

|

91 |

19 |

НДС списан на расходы (при невозможности принять налог к вычету вследствие отсутствия документов или их неверного оформления) |

|

20, 23, 20 |

68 |

Восстановлен НДС, предъявленный ранее к возмещению по ценностям и услугам, использованным для операций, не облагаемых НДС |

При уплате в бюджет суммы штрафа за несвоевременную сдачу декларации или уплату НДС (ст. 16, 119 НК РФ) составляются следующие проводки.

16, 119 НК РФ) составляются следующие проводки.

|

Операция |

Проводка |

|

|

Дт |

Кт |

|

|

Отражение штрафа по НДС |

99 или 91 |

68 |

|

Перечисление суммы санкций в бюджет |

68 |

51 |

Начисление пени за несвоевременную уплату НДС регулируется ст. 75 НК РФ. План счетов и правила бухгалтерского учета не содержат точных указаний, на каком из счетов необходимо отражать начисленные пени по налогам. Обычно для этого используют субсчета, открытые к счетам 91 или 99. В учетной политике плательщика должно быть отражено, по какому счету происходит учет пеней (ПБУ 18/02, утвержденное приказом Минфина России от 19. 11.2002 № 114н).

11.2002 № 114н).

|

Проводки с использованием счета 91 |

||

|

Дт |

Кт |

Операция |

|

91-2 91 68-2 |

68 68 51 |

Начисление пени Отражение налогового обязательства Уплата |

|

Проводки с использованием счета 99 |

||

|

Дт |

Кт |

Операция |

|

99 99 68-2 |

68-2 68 51 |

Начисление пени. Отражение налогового обязательства. Уплата пени |

Проводки по уплате НДС в бюджет налоговым агентом

При осуществлении хозяйственных операций, указанных в ст. 161 НК РФ, в обязанности организации или ИП входит расчет и уплата НДС в качестве налогового агента. В практике чаще всего встречаются ситуации, когда плательщик становится налоговым агентом вследствие аренды государственной (муниципальной) собственности или покупки товаров (работ, услуг) у иностранной организации. В этом случае используют следующие проводки НДС к уплате в бюджет.

161 НК РФ, в обязанности организации или ИП входит расчет и уплата НДС в качестве налогового агента. В практике чаще всего встречаются ситуации, когда плательщик становится налоговым агентом вследствие аренды государственной (муниципальной) собственности или покупки товаров (работ, услуг) у иностранной организации. В этом случае используют следующие проводки НДС к уплате в бюджет.

Подпишитесь на рассылку

|

Аренда |

||

|

Дт |

Кт |

Операция |

|

20, 23, 25, 26 76 60 19 68 68 |

60, 76 68 60, 76 19 51 |

Отражение арендных платежей Начисление агентского налога на добавленную стоимость Отражение «входного» НДС Начисление налога к возврату из бюджета Перечисление агентского НДС |

|

Покупка работ (товара, услуг) у иностранной организации, не состоящей на учете в РФ |

||

|

Дт |

Кт |

Операция |

|

41 19 76, 60 68 68 |

76, 60 76, 60 68 19 51 |

Учтены приобретенные товары Учтен НДС, заплаченный с доходов нерезидента РФ Удержан агентский НДС Начислен налог к возмещению Перечислен агентский НДС |

- ОБРАТИТЕ ВНИМАНИЕ! Если в договоре с иностранцем не указана сумма НДС, плательщик обязан исчислить ее самостоятельно и уплатить в бюджет из собственных средств.

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).

Проводим авансы по НДС

В предпринимательской деятельности авансирование в счет будущих поставок или работ является обычной практикой. При этом для продавца устанавливается обязанность начислить с сумм полученных авансов НДС (п. 1 ст. 167 НК РФ). Рассмотрим схемы проводок, применяемых при учете авансовых операций.

|

Проводка |

Операция |

|

|

Дт |

Кт |

|

|

76 |

68 |

Налог на добавленную стоимость с предварительной оплаты |

|

62 |

90 |

Товар отгружен |

|

90 |

68 |

Отражается НДС по факту отгрузки авансированных товаров |

|

62.2 |

62.1 |

Зачтен НДС с предоплаты |

|

68 |

76 |

НДС принимается к вычету при реализации авансированного товара |

***

Все плательщики обязаны проводить начисление и взимание НДС, если они используют общепринятую систему налогообложения либо выступают в качестве налоговых агентов. При формировании проводки НДС к уплате в бюджет используют дебет счета 68 и кредит счета 51. При необходимости отразить начисление штрафных санкций по НДС используют дебет счетов 91 и 99 (обязательное условие — указание в учетной политике вида счета, используемого с целью учета пеней и штрафов). Агенты по НДС обязаны начислить и уплатить полученный НДС в бюджет, предварительно отразив его в бухгалтерском и налоговом учете. При использовании в расчетах плательщика системы авансирования следует уделить особое внимание закрытию счета 76, чтобы исключить двойное начисление НДС.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Калькулятор НДС

Экономические последствия налога на добавленную стоимость

Бенджамин Франклин в 1798 году заявил: «В этом мире нет ничего определенного, кроме смерти и налогов». Жуткое заявление было объявлено не напрасно: налогообложение является распространенной чертой повседневной жизни с момента его первоначального появления — согласно Бургу (2004), именно в Древнем Египте около 2390 г. до н.э. налог был впервые установлен и взимался в виде зерна. . С наступлением индустриализации сфера налоговой политики постепенно расширялась, и к XIX веку налогообложение стало частью почти всех видов человеческой деятельности и потребления в более развитых странах.Поскольку на государственные налоги обычно приходится значительная часть государственных доходов, это изменение сильно повлияло на наши финансовые дела: политические и экономические проблемы с НДС стали первостепенными.

На следующем графике показана доля НДС в процентах от общего налогообложения в 2014 году в разных странах.

Источник: Статистика доходов (2016 г.), ОЭСР.

Экономические последствия налогообложения могут меняться в зависимости от теоретического подхода и типа налога.Адаптация или изменение структуры НДС — по объему или ставке налога — может повлиять на экономику в целом по разным каналам:

- Это может повлиять на режим сохранения

Экономисты, которые занимаются широким кругом экономических вопросов, часто расходятся во мнениях относительно последствий различных налоговых нагрузок. Обсуждение выбора между подоходным налогом и налогом на потребление составляет одну из таких горячих тем. Значительная часть профессионалов считает, что подоходный налог искажает поведение в отношении сбережений, поскольку он сокращает доходы, тем самым уменьшая располагаемый доход (часть дохода, доступную после налогообложения), который люди могут направить на сбережения.С другой стороны, налог на потребление возникает только тогда, когда сбережения расходуются; следовательно, это не меняет решений по сохранению. Поскольку более высокие сбережения способствуют увеличению инвестиций, большая зависимость от налога на потребление может способствовать экономическому росту.

В Соединенных Штатах государственные доходы больше зависят от подоходных налогов с физических лиц по сравнению с европейскими странами, где налогов на потребление составляют самую высокую часть государственных доходов. Было несколько попыток переместить налоговую систему США в сторону налогообложения, основанного на потреблении, поскольку сторонники такого изменения утверждают, что это побудит людей сберегать больше.Тогда более высокие сбережения будут способствовать экономическому росту производительности и уровня жизни.

Напротив, сторонники нынешнего подоходного налога полагают, что люди не сильно изменят свою привычку сберегать в ответ на такой сдвиг в налоговой системе. Решив эту проблему, американские политики скорректировали закон о подоходном налоге, чтобы компенсировать такой неблагоприятный эффект. Налогоплательщики могут внести ограниченную сумму на специальный сберегательный счет (например, индивидуальные пенсионные счета и планы 401 (k)), которые не подлежат налогообложению до тех пор, пока они не снимут свои деньги при выходе на пенсию.В таком случае люди, которые откладывают сбережения через эти счета, в конечном итоге облагают налогом их потребление, а не их доход.

- Перераспределяет доходы в экономике

Налоговое законодательство, которое способствует сбережениям, тесно связано с аргументами по вопросу о поведении в отношении сбережений, что также оказывает более существенное влияние на людей с более низким доходом. Причина в том, что семьи с низкими доходами обычно не могут позволить себе сбережения и склонны тратить весь свой доход на повседневное потребление; таким образом, такая система снижает налоговую нагрузку на более состоятельных людей и подталкивает правительство к введению более высоких налогов для бедных.Отсюда следует, что в странах, где налоговые поступления сильно зависят от налогов на потребление , как и высокая ставка НДС, это может увеличить разрыв между богатыми и бедными, увеличивая неравенство в обществе. На рисунке ниже показана стандартная ставка НДС в странах ОЭСР в 2016 году. Самая высокая стандартная ставка (27%) принадлежит Венгрии; однако это компенсируется сниженными ставками, применяемыми к продуктам питания и новым домам, чтобы помочь бедным и поддержать семьи.

Источник: Тенденции налога на потребление (2016 г.), ОЭСР.

- Может изменять уровень цен

Введение или корректировка ставки НДС может повлиять на уровень цен, хотя ее величина и длительный эффект зависят не только от конструкции налогового законодательства, но и от экономических факторов и реакции экономических субъектов на такое изменение. Чтобы убедиться в этом, давайте рассмотрим повышение ставки НДС в стране. Непосредственным результатом изменения, безусловно, является повышение уровня цен на товары, облагаемые НДС; однако его инфляционный эффект может быть уменьшен, если продавец не перекладывает такие затраты полностью на конечного покупателя.Такая ситуация может произойти в секторах, где высока конкуренция между продавцами или потребительский спрос более чувствителен к изменению цен. Другими словами, полный ценовой эффект во многом зависит от эластичности спроса по цене. Кроме того, правительство может заставить продавцов не повышать цены, тем самым вводя так называемый ценовой потолок , что еще больше ослабит ценовой эффект. Однако даже если изменение ставки НДС на вызывает изменение цены , продолжительность эффекта будет довольно короткой, и вряд ли вызовет устойчивый рост уровня инфляции .

Поскольку государственные налоги, как правило, связаны с экономической деятельностью, их уровень во многом зависит от реального валового внутреннего продукта (ВВП). Налог на добавленную стоимость, в частности, движется в тандеме с экономическим производством из-за его потребительского характера. Когда доход увеличивается на , люди тратят больше на товары и услуги, следовательно, налоговые поступления автоматически увеличиваются на . Другими словами, процент от общего дохода, полученного в стране, поступает в правительство в зависимости от экономической активности: более высокая экономическая активность означает более высокие налоговые поступления, а более низкий ВВП означает более низкие налоговые поступления.Однако, поскольку потребление составляет значительную часть ВВП, большая часть этого поступает в правительство, в то время как меньшая часть возвращается в экономику (как форма потребления) и способствует экономическому росту. Отсюда следует, что налоги можно рассматривать как автоматический стабилизатор , поскольку они защищают экономику от перегрева, но также могут поддерживать экономическую активность, когда производство ниже ожидаемого. Кроме того, государство может увеличить потребление за счет снижения ставок НДС; однако эффект от этой политики неоднозначен и вряд ли будет продолжительным.

Онлайн-калькулятор НДС

Добро пожаловать на наш сайт. Мы создали этот сайт в связи с недавними изменениями ставок НДС. Нам не удалось найти аналогичный сайт, который позволял бы пользователям изменять сумму НДС, поэтому мы создали его, чтобы бизнес-пользователи и частные лица имели доступ к калькулятору, где можно было бы изменять ставку НДС и добавлять НДС к чистой сумме или вычитать из нее. валовая сумма легким способом.

Ставка НДС для Великобритании в настоящее время составляет 20 процентов, она была изменена с 17,5 процента 4 января 2011 года. Стандартная ставка НДС была временно снижена до 15 процентов 1 декабря 2008 года. 17,5% 20 января 2010 г.

Для получения информации о ставках НДС нажмите здесь

Еще впереди!

В ближайшие недели и месяцы мы опубликуем ряд руководств и статей по ряду вопросов, связанных с НДС.Если вам нужна какая-либо информация относительно НДС или любых вопросов, связанных с добавленной стоимостью или любым другим налогом, сообщите нам об этом.О налоге на добавленную стоимость

НДС — или налог на добавленную стоимость — взимается с предприятий в точках продажи товаров и услуг, продаваемых в Великобритании и на острове Мэн. В основном это налог на хозяйственные операции. Налог на добавленную стоимостьбыл введен в 1973 году в качестве замены налога на покупку и выборочного налога на занятость в качестве условия вступления Великобритании в Европейское экономическое сообщество.

Снижение стандартной ставки НДС с 17,5% до 15% было вызвано недавними финансовыми потрясениями в мировой финансовой системе в 2008 году и увеличилось до 20% в январе 2011 года.

Канцлер заявил, что временное сокращение продлится 13 месяцев, а затем вернется к 17,5% в январе 2010 года.Канцлер заявил в своем предварительном отчете по бюджету на 2008 год, что «это временное сокращение эквивалентно возврату правительством примерно 12 и 1 евро. полмиллиарда фунтов стерлингов потребителям для стимулирования экономики.«

Калькулятор НДС — рассчитайте цену с учетом НДС

Используйте этот онлайн-калькулятор НДС, чтобы легко рассчитать цену товара или услуги с НДС.

Что такое НДС?

НДС означает «налог на добавленную стоимость», который предназначен для обозначения налога на добавленную стоимость начального товара или услуги или естественного состояния, и определяется как процент от конечной цены при уплате в конце. потребитель. Это обеспечивается за счет довольно сложной схемы, в которой каждому физическому или юридическому лицу, добавляющему ценность к продукту, возмещается налог до тех пор, пока он не будет оплачен конечным потребителем (который также может быть судебным лицом).НДС является одним из основных источников бюджетных средств во многих странах. Поскольку это налог на потребление, пропорционально распределяемый между всеми, кто потребляет, люди, которые верят в равенство результатов, считают его несправедливым по отношению к людям, находящимся в более бедном экономическом положении.

Сложность заключается в последовательности применения налога в разных странах, которые его используют. НДС в основном распространен в Европе (и, следовательно, в ЕС), но он принят и в других странах, хотя в некоторых местах название может быть другим.

Например, в некоторых странах НДС применяется повсеместно по одной и той же ставке, обычно от 15% до 25%. Могут быть определенные отрасли или категории продуктов или услуг, которые не облагаются НДС, например, образовательные услуги и учреждения, книги и учебники, основные продукты питания и / или напитки, транспорт и т. Д. В некоторых случаях эта отрасль считается на некоторой, обычно произвольной основе, ключевой для функционирования всей экономики, например туризм в странах, где он составляет значительную долю ВВП.Во многих странах существуют разные уровни НДС для разных наборов товаров и услуг. Например, официальная ставка НДС может составлять 20%, но НДС для книг может составлять 5%, а НДС на проезд и проживание может составлять 10%. Вот почему наличие под рукой калькулятора НДС может быть весьма полезным.

Формула расчета НДС

Формула для расчета цен с учетом НДС, используемая в этом калькуляторе НДС, проста, поскольку это всего лишь процентное увеличение базовой цены.Уравнение просто:

Цена с НДС = Базовая цена x (100% + НДС (%))

Например, чтобы увеличить базовую цену в 100 евро с налогом в 15%, нам нужно умножить евро на 100 x (100% + 15%) = 100 евро на 115% = 115 евро. Математически это эквивалентно умножению 100 евро на 1,15.

Формула того, сколько налога нужно добавить к базовой цене:

НДС = Базовая цена x НДС (%)

Таким образом, если базовая цена составляет 20 евро, а ставка налога составляет 10%, НДС будет равен 20 евро x 10% = 2 евро.Это то же самое, что умножить 20 на 0,1.

Примеры расчета НДС

Пример 1 : Если вы знаете, что цена без НДС составляет 80 евро, а ставка НДС составляет 20%, какова окончательная цена с учетом НДС? Используя первое уравнение выше, мы получаем 80 евро x (100% + 20%) = 80 евро x 120% = 80 евро x 1,2 = 96 евро.

Пример 2 : Если вы знаете, что ставка НДС для продукта, который вы покупаете, составляет 20%, и вы знаете, что базовая цена составляет 50 долларов, какова абсолютная величина налога на добавленную стоимость? Используя вторую формулу выше, мы получаем 50 долларов х 20% = 10 долларов.

Пример 3 : Если вы знаете, что цена с учетом НДС на товар или услугу составляет 150 евро, а ставка НДС составляет 20%, какую сумму на самом деле имеет продавец или поставщик услуг? Вы можете отменить первую формулу, заменив базовую цену последней и используя деление вместо умножения. Таким образом, цена без НДС рассчитывается как 150 евро / (100% + 20%) = 150 евро / 120% = 150 евро / 1,20 = 125 евро.

Цена с учетом НДС?

Перед добавлением НДС к цене необходимо убедиться, что налог уже включен в нее.Во многих странах, например в ЕС продавцов и поставщиков услуг обязаны указывать цену с учетом НДС в товарном предложении, будь то в обычном или интернет-магазине. Некоторые продавцы указывают базовую цену И цену с НДС, в то время как другие указывают только цену с учетом НДС. Это, вероятно, также будет отмечено рядом со звездочкой рядом с ценой, в нижнем колонтитуле каждой страницы или, в некоторых случаях, в условиях. Если сомневаетесь: всегда спрашивайте. Во многих случаях продавец обязан сообщить вам окончательную цену, которую вы должны заплатить.

Сложнее всего, когда и поставщик, и потребитель зарегистрированы по НДС. В этом случае очень часто происходит обмен ценовой информацией без учета налога на добавленную стоимость, поскольку потребитель получает возмещение налога на добавленную стоимость, как правило, в конце месяца, поэтому его волнует только базовая цена. Тем не менее, денежный поток может быть проблемой для крупных покупок, поэтому всегда следует учитывать цену НДС. Наш калькулятор особенно полезен в таких случаях.

Бесплатный калькулятор бюджета | SmartAsset.com

Калькулятор бюджета

Фото: © iStock / andresr

Здесь, в SmartAsset, мы много говорим о бюджетах. Мы предлагаем советы о том, как оптимизировать ваш бюджет, как исправить ваш бюджет и как придерживаться своего бюджета. С помощью нашего интерактивного калькулятора бюджета вы можете увидеть, как такие люди, как вы, по вашему почтовому индексу, составляют бюджет на основе таких факторов, как количество взрослых и детей в семье и размер годового дохода семьи.

Основы семейного бюджета

Бюджет позволяет управлять тем, сколько вы тратите относительно того, сколько вы зарабатываете. Бюджетирование также позволяет увидеть, сколько вы тратите по разным категориям. Наличие бюджета важно по двум причинам. Во-первых, это помогает жить по средствам. Во-вторых, наличие бюджета позволяет лучше подготовиться к изменениям в будущем.

Давайте поговорим о жизни по средствам. В идеале каждый доллар вашего дохода должен учитываться в ежемесячном бюджете.Это может походить на живую зарплату к зарплате, и в некотором смысле это так. Но это хорошая жизнь от зарплаты до зарплаты.

Вы «платите себе», увеличивая свой чрезвычайный фонд и инвестируя средства для выхода на пенсию, вы оплачиваете свои счета (включая любые долги, которые у вас есть), а затем вы можете потратить то, что осталось. Наличие бюджета, который вы регулярно пересматриваете, поможет вам оценить, куда идут ваши деньги и насколько вы близки к достижению своих целей.

Составление бюджета для вашего будущего

Когда у вас будет работоспособный бюджет, вы увидите, насколько он может быть полезен для подготовки к будущему.Во-первых, у вас будет резервный фонд и пенсионные накопления. Во-вторых, при необходимости вы сможете выделить место в своем бюджете. Допустим, вы знаете, что тратите огромную сумму на еду в ресторане, путешествия или одежду. Если это в пределах вашего бюджета, вы оплатили свои счета и заплатили сами, дерзайте.

А что, если что-то изменится в будущем? Допустим, вы хотите устроиться на работу своей мечты, за которую платят меньше, чем вы зарабатываете сейчас, или вы хотите переехать в город с более высокой стоимостью жизни.Вы можете взглянуть на свой бюджет и понять, что можно урезать. Возможно, вы захотите сократить некоторые несущественные расходы, если это позволит вам достичь другой цели. Вы не будете знать, сколько вы можете себе позволить сократить из своего бюджета, если у вас его вообще нет.

Планировщик бюджета

Одна из популярных стратегий, которую компании и частные лица могут использовать для начала работы, — это создание бюджета с нулевой базой. С нулевым бюджетом все на столе, и у вас не должно быть ничего лишнего.Начните с отслеживания того, что вы тратите за месяц. Да, и следите за своим ежемесячным доходом или сколько денег вы приносите домой каждый месяц.

Вы тратите больше, чем зарабатываете? Вам нужно сократить свои расходы. Вы зарабатываете больше, чем тратите? Вы могли позволить себе больше тратить на сбережения и инвестиции.

Поскольку расходы меняются от месяца к месяцу, некоторые заядлые приверженцы бюджета будут составлять новый план расходов каждый месяц. Например, вы можете потратить деньги на подарки в декабре и на путешествия летом.Другие усредняют стоимость всех подарков и путевых расходов за год и делят ее на 12 месяцев.

Вот основные категории расходов, которые вы, вероятно, захотите включить в свой бюджет:

Присмотр за детьми

Если у вас есть несколько радостей в зависимости от вас, ваш бюджет должен будет учесть этот факт. Стоимость вашего ухода за ребенком будет зависеть от ваших обстоятельств. Ваш партнер или родственник остается дома с вашими детьми, или вы платите кому-то за то, чтобы они заботились о ваших детях? Вы выбираете государственную или частную школу? Калькулятор бюджета SmartAsset показывает средние расходы по уходу за детьми для таких, как вы, в вашем районе.

Медицинский

Возможно, вы слышали, что медицинские расходы в этой стране растут. Независимо от того, помогает ли ваш работодатель покрывать ваши взносы по медицинскому страхованию или вы покрываете эти расходы самостоятельно, вы, вероятно, не проживете и года, чтобы не понести некоторые медицинские расходы. Даже относительно низкая франшиза может съесть ваш бюджет. Вот почему неплохо запланировать определенную сумму медицинских расходов в своем бюджете.

Жилье

Средняя американская арендная плата в настоящее время равна 30.2% от среднего американского дохода. Это означает, что миллионы людей уже обременены арендной платой (они тратят на аренду более 30% своего дохода) или находятся на грани обременения. Наш калькулятор бюджета показывает разбивку бюджета таких же людей, как вы, которые живут там, где вы живете. Если этот процент превышает 30%, это говорит о том, что ваши соседи изо всех сил стараются оплачивать жилье. Если вы домовладелец, ваши расходы на жилье также будут включать ипотеку и ремонт дома.

Еда

Фото: © iStock / monkeybusinessimages

американца тратят на еду меньшую часть своего дохода, чем в предыдущие десятилетия.По данным Министерства сельского хозяйства США, доля дохода среднего американца, приходящаяся на еду, снизилась с 17,5% в 1960 году до примерно 10% в настоящее время. Мы также тратим на еду меньше, чем люди в других развитых странах.

Между Food Network, фотографиями еды в социальных сетях и популярностью термина «гурман» может показаться, что мы стали более одержимы едой, но на самом деле мы тратим меньшую часть каждой зарплаты на продукты питания. В то же время мы тратим больше денег на еду вне дома, что (как мы знаем) может сказаться на бюджете человека.

Транспорт

Только один из 20 американцев добирается до работы на общественном транспорте. Немного пешком или на велосипеде, но большинство из нас берут машину. Это означает оплату ремонта, автостраховки и бензина. В зависимости от того, где вы живете, вам также, возможно, придется платить за проезд и парковку.

Транспорт — проблема бюджета для многих американцев, потому что это тесно связано с обеспечением занятости. Если у вас ненадежный автомобиль, вы, вероятно, не сможете быть надежным сотрудником, а это значит, что ваше положение менее надежно.Неожиданные расходы на машину — одна из основных причин, по которой так важно иметь резервный фонд.

Другое

Даже самые бережливые из нас тратят деньги на разные вещи. Основные расходы в этой категории включают зубную пасту и мыло, одежду, стирку и школьные принадлежности для детей. Если в вашем бюджете больше места для маневра, вы можете выделить средства на другие расходы, такие как развлечения и подарки, поездки или питание вне дома.

Экономия

Наш пенсионный калькулятор поможет вам подсчитать, сколько вам следует откладывать на пенсию каждый месяц.С другой стороны, калькулятор бюджета SmartAsset подскажет, сколько экономит средний человек, похожий на вас, в вашем районе. Если вы экономите более высокий процент, чем ваши местные коллеги, не останавливайтесь сейчас. Нормы сбережений в Америке крайне низкие. Наш калькулятор сбережений может показать вам, как ваши сбережения будут расти, и позволит вам увидеть, как процентная ставка ваших счетов повлияет на это.

Налоги

Фото: © iStock / Onzeg

Само собой разумеется, что налоги съедают вашу заработную плату и ограничивают размер вашего бюджета.Если вы являетесь постоянным сотрудником, ваши налоги, вероятно, удерживаются с каждой зарплаты. Это может показаться обломом, но на самом деле может облегчить вам составление бюджета. Если вы фрилансер или подрядчик, важно ежемесячно составлять бюджет для ваших налоговых платежей, чтобы вы не получали огромные счета в налоговое время, которые вы не готовы платить.

Итог

Мы все получаем удовольствие от того, что видим наши финансы по сравнению с другими людьми в аналогичных обстоятельствах. Калькулятор бюджета — отличный справочник для тех, кто хочет получить такую подробную информацию.В конечном счете, составление бюджета, который работает на вас, будет означать тщательный анализ ваших расходов и доходов.

Вам нужно сократить свои расходы? Заработать немного подработки? То, как вы распределяете деньги, будет зависеть от ваших приоритетов и от того, на какие компромиссы вы готовы пойти. Просто не забывайте платить по счетам и платить себе. Ваш 401 (k) не будет финансировать сам себя!

Как рассчитать НДС

Регистрация для плательщика НДС

Британский бизнес, занимающийся продажей товаров или услуг, годовой объем продаж которых с учетом НДС достигает порогового значения в 85 000 фунтов стерлингов в течение любого 12-месячного периода, должен зарегистрироваться для уплаты налога на добавленную стоимость (НДС).

Текущий порог составляет 85 000 фунтов стерлингов до конца марта 2020 года, когда новый порог может (или не может) быть введен.

Это относится ко всем предприятиям, независимо от того, облагаются ли их продажи НДС. Вот несколько примеров того, что представляют собой продажи с НДС и их ставки НДС — Обратите внимание, что продажи с нулевой ставкой считаются «облагаемыми НДС».

| Стандартная ставка | 20% | Большая часть товаров и услуг |

| Пониженная ставка | 5% | Электричество; Газ прочая (бытовая) энергия |

| Нулевая ставка | 0% | Книги, газеты; Детская одежда; Экспорт |

Обратите внимание, что при прогнозировании с помощью Figurewizard ваши цифры вводятся без НДС, за исключением служебных автомобилей.Все операции с НДС рассчитываются автоматически и применяются к прогнозам нашей системой, включая квартальные отчеты.

НДС входящий и выходной

После регистрации на вашу компанию возлагается ответственность за начисление и сбор НДС с продаж; это известно как налог на продукцию.

НДС, взимаемый с вашего бизнеса поставщиками, является предварительным налогом. Разница между налогом на добычу и входящим налогом учитывается в HMRC с использованием декларации по НДС и перечисляется к концу месяца плюс семь дней после окончания каждого трехмесячного периода.Если входящий НДС превышает исходящий НДС, предприятие будет иметь право на возмещение.

При планировании финансовых прогнозов с помощью мастера Figurewizard все операции с НДС рассчитываются нашей системой на основе информации (продажи, маржа, накладные расходы, инвестиции) и т.д., которые вы вводите без дальнейшего вмешательства с вашей стороны.

Как рассчитать продажную цену без НДС

Предположим, что цена продажи, включая НДС, составляет 24,00, включая НДС.

В таблице ниже показано, как путем добавления ставки НДС (в виде числа) к 1 и последующего деления цены с НДС на результат возвращается цена продажи без НДС.

| Цена продажи с НДС | Ставка НДС | Разделить на | Цена продажи без НДС |

| 24,00 | 20% | 1,2 | 20,00 |

| 24,00 | 15% | 1,15 | 20,87 |

| 24,00 | 8% | 1,08 | 22.22 |

Компания Легковые автомобили и НДС

Хотя входящий НДС может быть засчитан при покупке всех товаров, услуг и основных средств, есть одно заметное исключение в отношении служебных автомобилей.

НДС, взимаемый с служебных автомобилей, не может быть засчитан как предварительный налог. Однако это относится только к автомобилям; он не применяется к коммерческим транспортным средствам, таким как фургоны или грузовики, для которых НДС может быть возвращен в качестве предварительного налога. Это также означает, что при продаже автомобиля, принадлежащего компании, НДС не взимается, поскольку налог нельзя взимать дважды.

Исключения составляют случаи, когда автомобиль используется в автошколе, в такси или в аренде без водителя. НДС подлежит возмещению с коммерческих автомобилей.

Пункт налогообложения НДС

Обычно возникает обязательство по НДС, когда была произведена поставка. Это известно как «базовая налоговая точка».

Если счет выставлен в течение четырнадцати дней, дата счета будет представлять собой налоговую точку и, следовательно, декларацию по НДС, к которой относится транзакция.Однако, если это не так, применяется следующий, известный как «фактический налоговый пункт»:

| Нет счета (например, продажа за наличные) | Дата поставки |

| Счет-фактура выставлена на 15 или более дней после поставки | Дата поставки |

| Проф-Форма: Требуется оплата перед отгрузкой | Дата выставления счета или получения наличных, в зависимости от того, что наступит раньше |

Налоговая декларация

Затем каждые три месяца вы должны подавать декларацию по НДС и платить любые налоги, причитающиеся HMRC.Если, однако, входящий налог на приобретенные вами товары и услуги превышает исходящий налог, который вы заплатили своим клиентам, вы требуете эту разницу обратно в качестве возмещения.

Тот факт, что любая транзакция, включая НДС, возможно, не была оплачена, не имеет отношения к сумме, причитающейся HMRC в конце каждого квартала. Налог рассчитывается исключительно из сумм, полученных из их налоговых пунктов. Неоплата ваших клиентов или вашего бизнеса не имеет к этому отношения.

Возврат НДС и сроки платежа

Вы должны подавать онлайн-декларацию по НДС в HMRC для учета НДС, подлежащего уплате каждые три месяца.И подача, и оплата должны производиться в течение одного месяца и семи дней после окончания каждого трехмесячного периода.

Обратите внимание, что неуплата НДС при наступлении срока платежа (с очищенными средствами) является не только правонарушением, но и не подачей декларации по НДС к этому времени.

Прогнозы Figurewizard и НДС

Наши прогнозы рассчитывают и применяют все операции с НДС, просто исходя из информации, которую вы вводите в форме. Никакого дальнейшего вмешательства с вашей стороны не требуется.

Калькулятор налога на товары и услуги— рассчитайте сумму налога на товары и услуги онлайн с разными налоговыми таблицами

Что такое GST?

Налог на товары и услуги (GST) — это косвенный налог, взимаемый в Индии с поставки товаров и услуг. GST — это комплексный, многоэтапный налог, взимаемый с каждого пункта назначения. GST вступил в силу 1 июля 2017 года и заменил большинство косвенных налогов в стране. В рамках GST товары и услуги делятся на пять отдельных налоговых ставок: 0%, 5%, 12%, 18% и 28%.Однако некоторые продукты, такие как нефтепродукты, алкогольные напитки и электричество, не облагаются налогом GST. Эти продукты облагаются налогом отдельно правительствами отдельных штатов в соответствии с предыдущим налоговым режимом.

Какие налоговые руководители относятся к GST?

GST можно разделить на четыре категории: Центральный налог на товары и услуги (CGST), Государственный налог на товары и услуги (SGST), Налог на товары и услуги союзной территории (UTGST) и Комплексный налог на товары и услуги (IGST).

IGST взимается за межгосударственные поставки, когда место поставки находится в другом штате, нежели местонахождение поставщика. Равная ставка CGST и SGST (примерно половина ставки GST, применяемой для IGST) взимается за внутриштатные поставки, если место поставки находится в том же государстве, что и место нахождения поставщика.

Что такое калькулятор GST?

КалькуляторGST — это удобный, готовый к использованию онлайн-калькулятор для расчета GST, подлежащего оплате за месяц или квартал.Этот калькулятор может использоваться разными типами пользователей, такими как покупатели, производители и оптовики.

Преимущества калькулятора GST

Упрощенный калькулятор GST поможет вам определить цену продукта брутто или нетто на основе процентных ставок GST. Это помогает дать бифуркацию скорости между CGST и SGST или точно рассчитать IGST. Калькулятор GST экономит время и снижает вероятность человеческой ошибки при вычислении общей стоимости товаров и услуг.

Как рассчитать GST с помощью нашего калькулятора ClearTax GST?

Вы можете легко использовать калькулятор GST, выполнив простые шаги:

Шаг-1: Введите следующие данные:

- Чистая цена услуги или товара и Ставка

- GST, которая применяется, например, 5%, 12%, 18% и 28%.

Формулы для расчета GST:

Любой бизнес, производитель, оптовый и розничный торговец может легко рассчитать GST с помощью следующей формулы:

- Если НДС не включен:

Сумма GST = (Стоимость поставки x GST%) / 100

Взимаемая цена = Стоимость поставки + Сумма GST - Где НДС включен в стоимость поставки:

Сумма GST = Стоимость поставки — [Стоимость поставки x {100 / (100 + GST%)}]

Примеры для понимания расчета GST

Ниже представлена простая иллюстрация для расчета GST:

| Сведения | Ставка (%) | Сумма |

|---|---|---|

| Стоимость счета | 12% | 100 000 |

| GST | 12 000 | |

| Цена, указанная в счете-фактуре | 112 000 |

Расчет НДС производителями:

| Сведения | Ставка (%) | Сумма Pre-GST | Сумма под GST |

|---|---|---|---|

| Стоимость продукции | – | 200 000 | 200 000 |

| Прибыль | 10.00% | 20 000 | 20 000 |

| Акциз | 12,50% | 27 500 | Нет |

| Итого | – | 247 500 | 220 000 |

| НДС | 12.50% | 30 938 | Нет |

| CGST | 6% | Нет | 13 200 |

| SGST | 6% | Нет | 13 200 |

| Окончательный счет оптовику | – | 278 438 | 246 400 |

Производитель экономит рупий.160 при стоимости 1000 баллов, т. Е. 16% экономии на стоимости из-за изменения налога.

Производители получают снижение затрат, которые передают эту выгоду по цепочке поставок оптовикам, розничным торговцам и конечным потребителям.

Расчет НДС для оптовых и розничных продавцов:

| Сведения | Ставка (%) | Сумма Pre-GST | Сумма под GST |

|---|---|---|---|

| Стоимость продукции | – | 278 438 | 246 400 |

| Прибыль | 10% | 27 844 | 24 640 |

| Итого | – | 306,282 | 271,040 |

| НДС (руп.306282 x 12,5%) — (Кредит на НДС, уплаченный свыше 30 938 рупий) | 12,50% | 7 347 90 247 | Нет |

| CGST (271040 рупий x 6%) — (Кредит по CGST, выплаченному свыше 13 200 рупий) | 6% | Нет | 3 062 |

| SGST (рупий.271040 x 6%) — (Кредит на SGST выплачен выше 13 200 рупий) | 6% | Нет | 3 062 |

| Окончательный счет конечному потребителю | – | 313 629 | 277,164 |

Стоимость продукта подлежит оплате в соответствии с режимом GST, и конечный потребитель должен платить меньшую цену за товары при той же марже прибыли, полученной оптовыми и розничными торговцами.

Для подробного расчета вашего чистого обязательства по GST, подлежащего оплате наличными, ознакомьтесь с нашим калькулятором использования входящего кредита GST и расчета налогов. Инструмент работает для вас в автономном режиме и автоматически рассчитывает чистые обязательства наличными после рассмотрения остатков в электронной кредитной книге для каждого налогового руководителя — IGST, CGST и SGST / UTGST.

Часто задаваемые вопросы

- Что такое калькулятор GST?

Калькулятор GST используется для расчета GST, подлежащего уплате за определенный период.

- Кто может использовать калькулятор GST?

Калькулятор GST может использоваться покупателем, производителем и оптовиком. / Span>

- Как покупатель может использовать калькулятор GST?

Введите чистую цену до GST, а затем введите ставку GST.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

6 ст. 161 НК РФ).

6 ст. 161 НК РФ). Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).