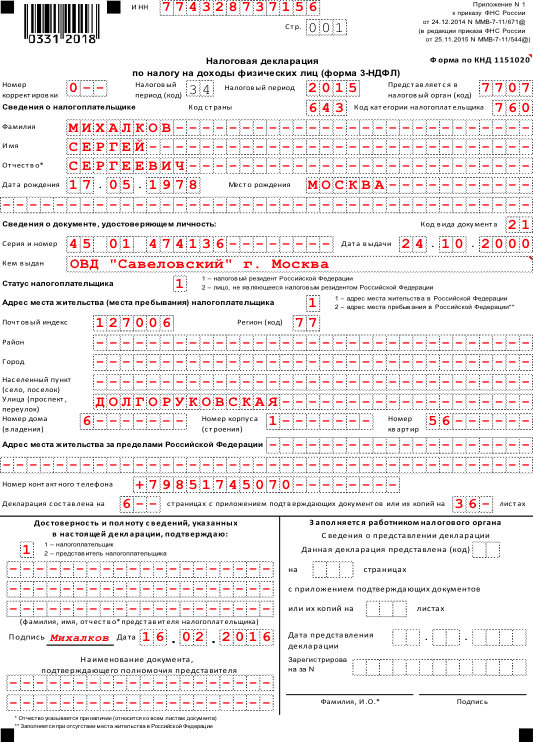

Как подается декларация 3-НДФЛ в налоговую инспецию. Декларация 3-НДФЛ и налоговые вычеты

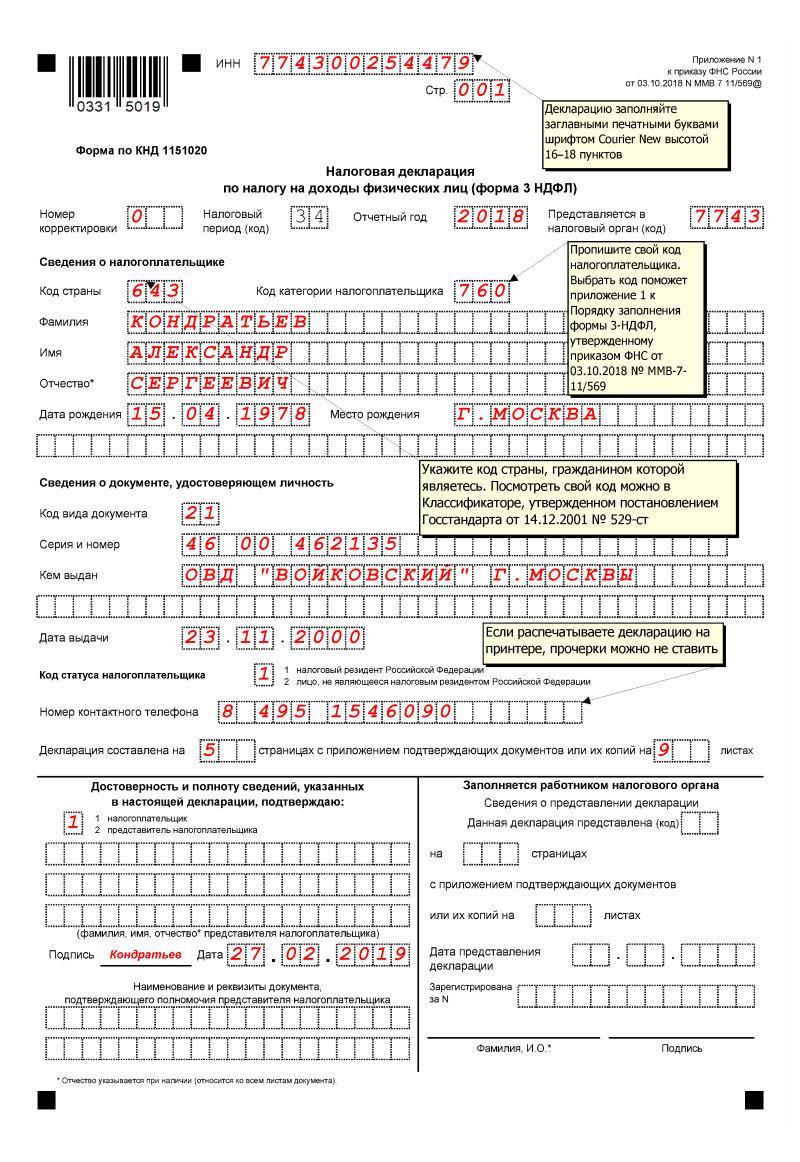

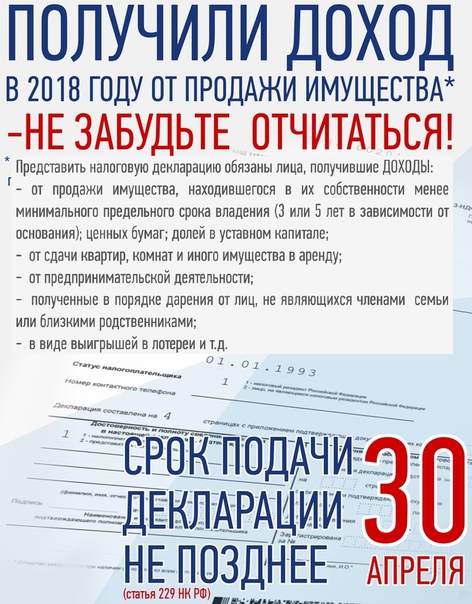

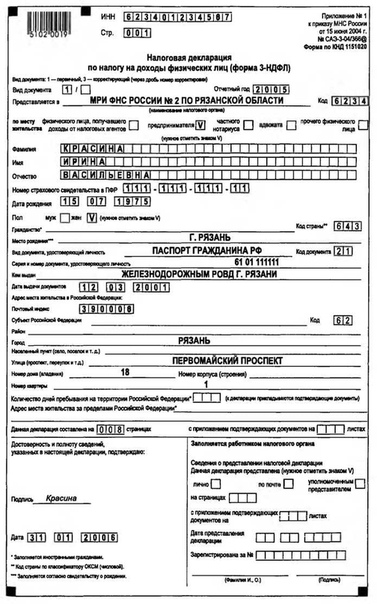

После того как вы заполнили декларацию 3-НДФЛ на налоговые вычеты, приложили все необходимые документы, заверили их, проставили даты и написали заявление на вычет вам необходимо переходить к самому ответственному моменту — подаче декларации в налоговую инспекцию. Что касается сроков сдачи — у вас уйма времени.

Если вы подаете, к примеру, декларацию за три предыдущих года, то вам необходимо подать три отдельных декларации, предварительно заполнив их в соответствующей каждой своему году программе.

Декларация 3-НДФЛ предоставляется сотруднику налоговой службы по месту вашего проживания в одном экземпляре.

Если вы сомневаетесь в компетентности людей, принимающих заполненную вами декларацию, вы можете напечатать её в двух экземплярах и при её передаче сотруднику НС, попросить на втором экземпляре поставить вам отметку о сдаче с датой, подписью и печатью. Это будет вашей гарантией и доказательством того, что вы подали декларацию 3-НДФЛ вовремя. При личном посещении инспекции прихватите с собой также оригиналы всех прилагаемых документов — их могут потребовать и это вполне законно.

Это будет вашей гарантией и доказательством того, что вы подали декларацию 3-НДФЛ вовремя. При личном посещении инспекции прихватите с собой также оригиналы всех прилагаемых документов — их могут потребовать и это вполне законно.

Декларацию 3-НДФЛ можно направить в налоговую службу по почте.

Не лишним будет составить 2 копии письма с описью отправляемого вами вложения. Нужно сделать так чтобы почтовый работник поставил вам штамп, дату и подпись на этих двух описях — и одну отдал вам, а другую положил в конверт с декларацией. Это также дает вам некоторые гарантии.

Если вы не лично сдаете декларацию

А например ваш коллега, бухгалтер или родственник — вам нужно сделать на него доверенность в нотариальной конторе. И при подаче, кроме основного пакета документов к декларации нужно приложить копию этой доверенности, но также не лишним будет и наличие у вашего посредника оригинала. Если декларация за несовершеннолетних детей — достаточно будет копии свидетельства о рождении.

Также декларацию 3-НДФЛ можно подать в электронном виде через личный кабинет налогоплательщика.

Для этого вы должны быть зарегистрированы там, у вас должна быть уставлена электронная подпись, подтверждающая вашу личность, а также необходимо будет отсканировать полный комплект документов для получения налогового вычета, и направить все в электронном виде в ИФНС.

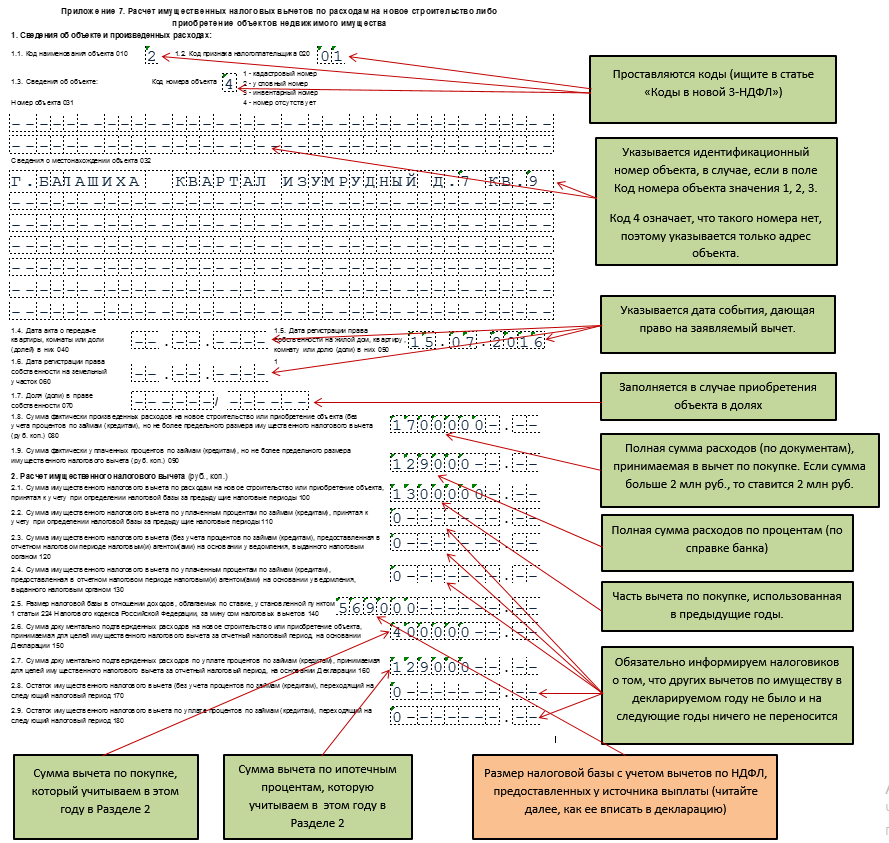

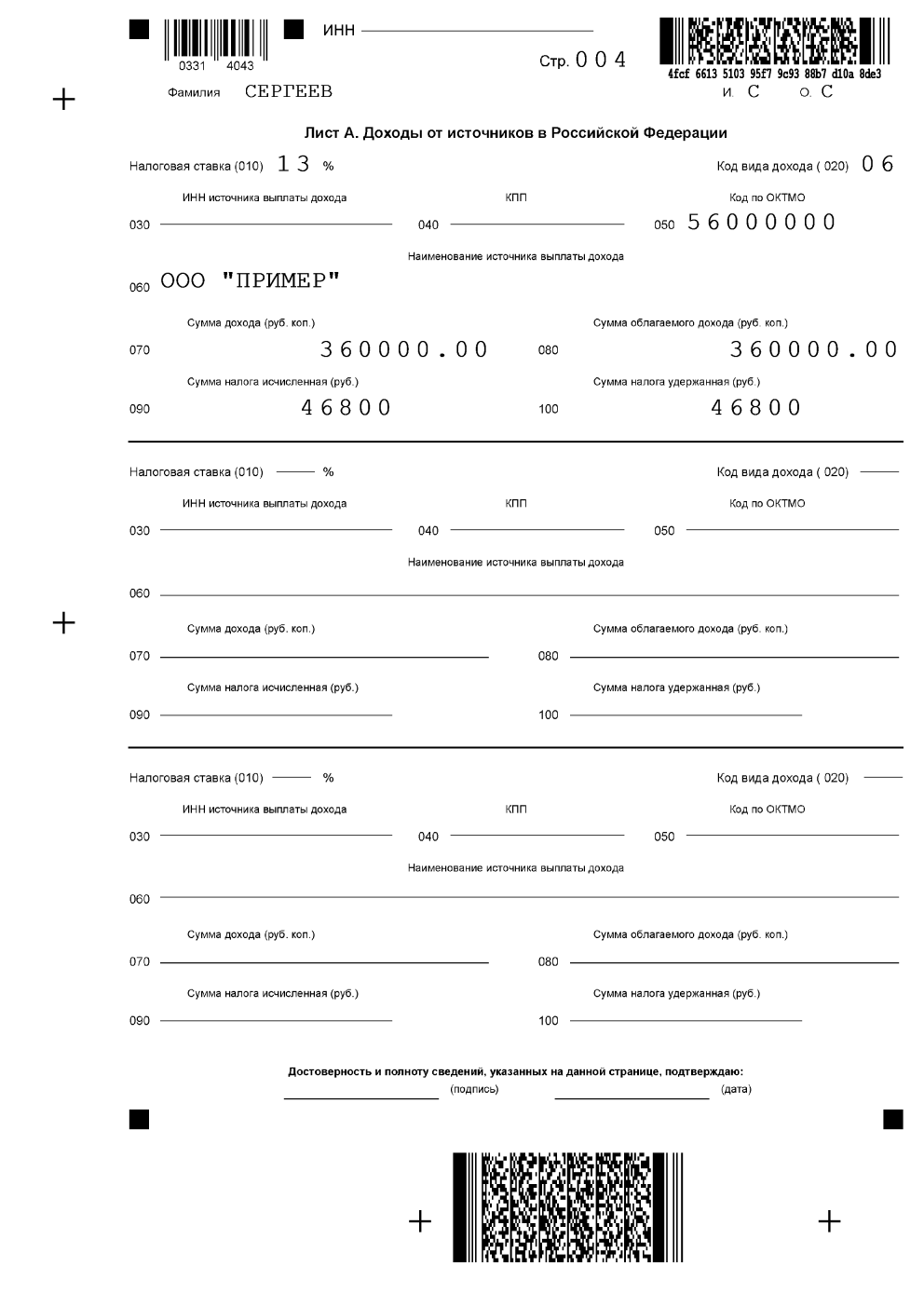

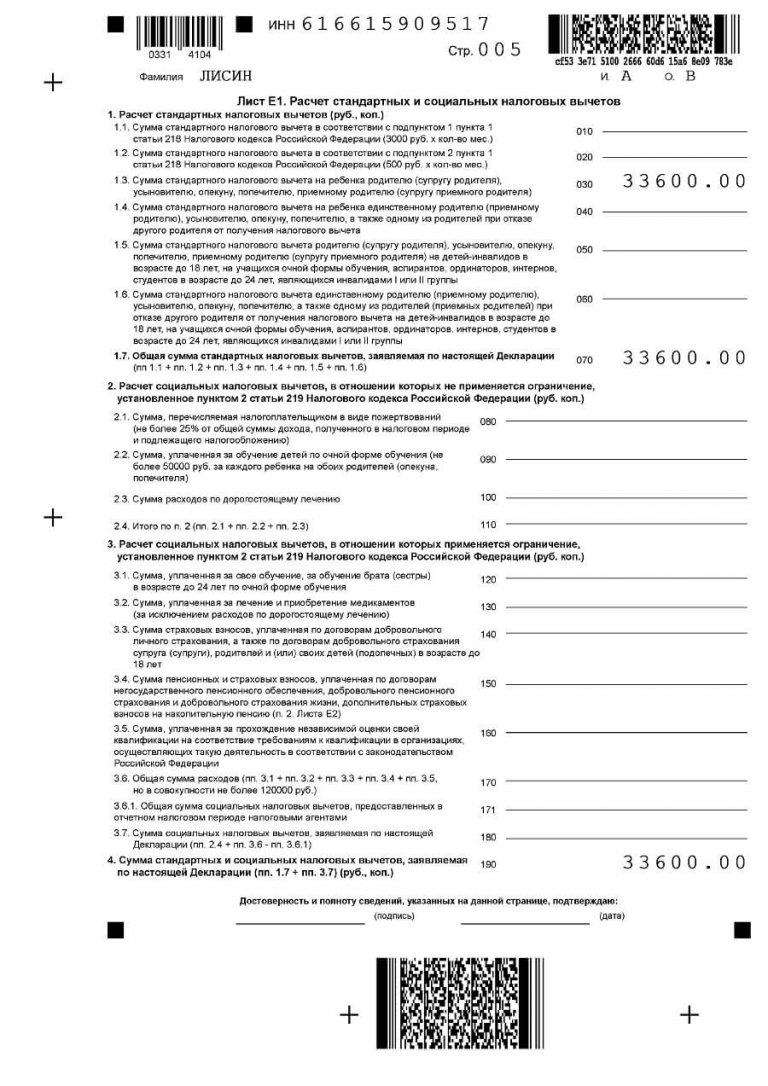

Налоговый вычет при покупке квартиры

Вопросы и ответы

Не нашли своего вопроса? Задайте вопрос через форму обратной связи, наши специалисты обязательно ответят на все ваши вопросы

Как зарегистрировать ИП бесплатно?

Чтобы зарегистрировать ИП, необязательно обращаться в сторонние компании, которые занимаются регистрацией фирм «под ключ». Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Хочу открыть ИП с помощью вашего сервиса, какие для этого нужны документы?

Чтобы зарегистрировать ИП, необязательно обращаться в сторонние компании, которые занимаются регистрацией фирм «под ключ». Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Сколько времени занимает регистрация ИП?

Чтобы зарегистрировать ИП, необязательно обращаться в сторонние компании, которые занимаются регистрацией фирм «под ключ». Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Могут ли мне отказать в регистрации ИП?

Чтобы зарегистрировать ИП, необязательно обращаться в сторонние компании, которые занимаются регистрацией фирм «под ключ». Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Можно ли зарегистрировать ИП по месту временной регистрации?

Чтобы зарегистрировать ИП, необязательно обращаться в сторонние компании, которые занимаются регистрацией фирм «под ключ». Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Возможна ли регистрация ИП по месту деятельности?

Чтобы зарегистрировать ИП, необязательно обращаться в сторонние компании, которые занимаются регистрацией фирм «под ключ». Вы можете подготовить все документы для регистрации ИП бесплатно через интернет в сервисе «Моё дело». Достаточно зарегистрироваться и пройти все шаги электронного мастера по регистрации ИП (ЧП или ПБОЮЛ – устаревшие аббревиатуры). По завершении вы получите бесплатно комплект документов, который поможет открыть ИП. Цена за подготовку документов — 15 минут вашего времени.

Оформление налогового вычета через личный кабинет налоговой

Оформление налогового вычета и подача 3-ндфл декларации посредством личного кабинета налогоплательщика.

Данное руководство подготовлено для людей, которые стремятся сберечь личное время и оформить социальный (обучение, лечение), либо имущественный (приобретение квартиры, дома, комнаты) вычет с помощью интернета. Налоговая специально создала личные кабинеты. В них Вы оформляете декларацию и подтверждаете указанную информацию сканированными копиями документов. Ниже указана правильная последовательность выполнения всей процедуры.

Шаг No1.

Заходим на сайт https://lkfl.nalog.ru/lk/. Для того чтобы авторизоваться в персональном кабинете, существует два варианта.

1 вариант: обратитесь в любую Федеральную налоговую службу. При обращении у Вас при себе должен быть паспорт и ИНН (копия, либо оригинал). По месту прописки будет достаточно одного паспорта

2 вариант: имея подтвержденную, в авторизованном центре, учетную запись на сайте https://esia.gosuslugi.ru/ Вы можете войти в личный кабинет. Обратите внимание на то, что Ваша учетная запись должна быть полноценной. Если аккаунт подтвержден посредством почты России (данные были отправлены по почте), то следует обратиться в центр, который можно найти на данном сайте https://esia.gosuslugi.ru/public/ra и заново подтвердить свою личность. При себе нужно иметь паспорт и оригинал СНИЛС. После подтверждения личных данных в данном центре Вы сможете зайти в свой личный кабинет.

Если аккаунт подтвержден посредством почты России (данные были отправлены по почте), то следует обратиться в центр, который можно найти на данном сайте https://esia.gosuslugi.ru/public/ra и заново подтвердить свою личность. При себе нужно иметь паспорт и оригинал СНИЛС. После подтверждения личных данных в данном центре Вы сможете зайти в свой личный кабинет.

Шаг No2.

Для того, чтобы подписать документы в последующих пунктах, войдя в личный кабинет, Вы должны получить сертификат ключа проверки электронной подписи. Чтобы его получить выбираете справа ПРОФИЛЬ.

Шаг No3.

Следующим шагом Вам следует выбрать: получение сертификата ключа проверки электронной подписи.

Шаг No4.

Затем из предложенных вариантов выпуска электронной подписи Вы выбираете наиболее подходящий. Ниже на изображении показаны 2 варианта.

1-й вариант: Ключ электронной подписи хранится на Вашем рабочей станции.

2-й вариант: Ключ электронной подписи хранится в защищенной системе ФНС России.

Шаг No5.

Советуем Вам выбрать вариант: Ключ электронной подписи хранится в защищенной системе ФНС России. Использовать первый вариант нет никакой необходимости, так как он имеет более сложную структуру и не используется физическими лицами.

Шаг No6.

Внимательно проверьте правильно ли Вы заполнили все свои данные. Убедившись, что поля заполнены верно сформируйте пароль.

Шаг No7.

Системе нужно будет приблизительно 15 минут, чтобы сформировать пароль. Далее Вам следует обновить страницу. По завершению процесса у Вас внизу появится зеленая галочка с надписью «сертификат успешно выпущен». После этого приступаем к следующим действиям.

Шаг No8.

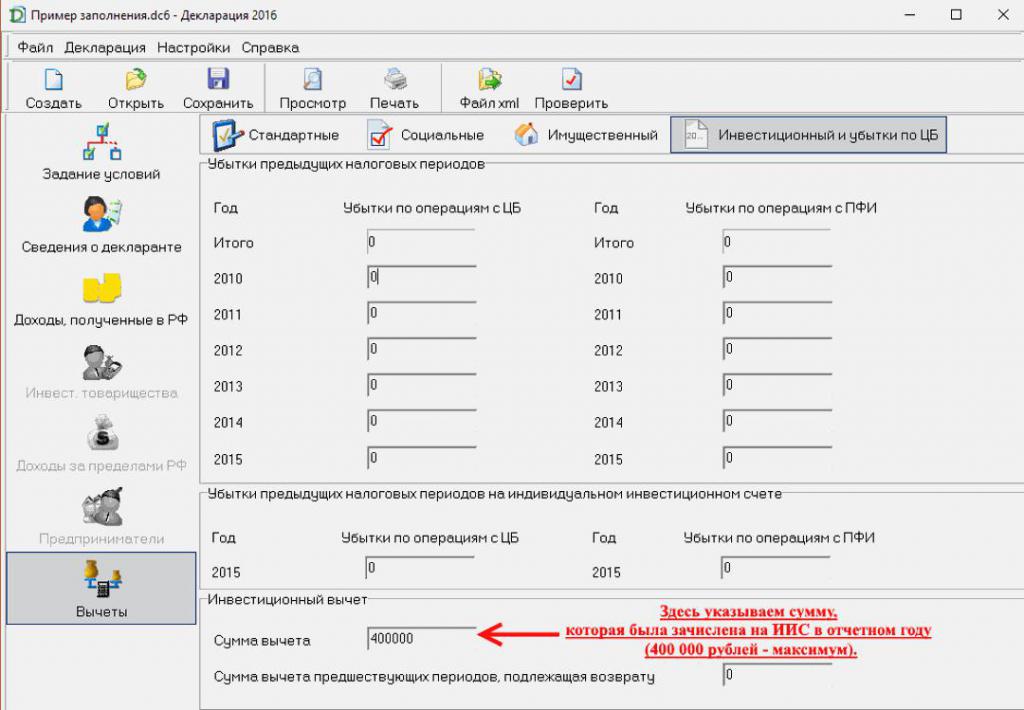

Следующим шагом Вы выбираете пункт: Налог на доходы физического лица и страховые взносы. Необходимый нам раздел: Декларация по форме 3-НДФЛ. (img)

Необходимый нам раздел: Декларация по форме 3-НДФЛ. (img)

Шаг No9.

В верхней части сайта нажимаем на: заполнить/отправить декларацию онлайн. (img)Шаг No10.

После выполнения предыдущего пункта система перенаправит Вас на веб-страницу по заполнению декларации. Обратите Ваше внимание на то, что Вам будет предложено два варианта данного документа. В варианте №1, Вы формируете абсолютно новый документ. Во втором, направляете уже сформированную декларацию. Нам нужно выбрать второй вариант и отправить уже готовый документ.

Шаг No11.

Далее Вам следует выбрать файл, который Вы заранее подготовили в программе декларации в нужном формате (XML) и сохранили на Вашем компьютере. Как только нашли нужный файл нажимаете на кнопку ОТКРЫТЬ, а затем на кнопку ОК.

Шаг No12.

После выполнения 11 шага Ваш документ загружен на сайт. Теперь нам нужно выбрать следующее: сформировать файл для отправки.

Шаг No13.

После того как документ загружен на сайт, Вам следует дополнительно загрузить необходимые для подтверждения документы. Обязательно обратите внимание на то, что для каждого вычета, существует свой перечень документов. Чтобы загрузить нужный документ выберите: добавить документ.

Шаг No14.

Перед загрузкой документов обязательно убедитесь, что их объем не превышает дозволенного. Максимальный объем всех документов должен быть не более 20 мегабайт. Один документ не должен весить более чем 10 мегабайт. Если ваши данные превышают вышеуказанные параметры, то их следует уменьшить с помощью специальных программ. Например Вы можете использовать эту https://smallpdf.com/ru/compress-pdf. Обратите Ваше внимание на то, что на каждый документ нужно составить описание. В нем вы указываете к какой категории относится загружаемый документ. Например: договор купли продажи, ИНН, договор обучения. После того, как Вы загрузили файлы и добавили к ним описание, выбираем: сохранить.

Рекомендуемые параметры для сканированных документов: разрешение 200-300 точек на дюйм, геометрические размеры изображения 1024*768, изображение должно быть черно-белым, сканированный документ сохраняется в JPG, PDF, TIF, PNG формате. Как только Вы отсканировали нужные Вам документы обязательно проверьте их на качество, убедитесь, что весь текст хорошо читается. Для того чтобы убедиться в этом увеличьте Ваше изображение на 100%. Так же обратите внимание, чтобы на отсканированных документах четко были видны все печати и подписи.

Шаг No15.

Как только загрузите все нужные для оформления документы, спускаетесь в самый низ страницы и в поле «пароль» указываете данные, которые были сформированы в 6 шаге при формировании сертификата. После введения пароля нажимаем на кнопку ПОДПИСАТЬ И НАПРАВИТЬ.

Шаг No16.

После вышеуказанных действий Вам приходит оповещение о том, что Ваш документ подписан и направлен в инспекцию федеральной налоговой службы. Сверху страницы будет указан номер Вашей декларации. Что свидетельствует о том, что все документы успешно отправлены.

Сверху страницы будет указан номер Вашей декларации. Что свидетельствует о том, что все документы успешно отправлены.

Шаг No17.

При желании Вы можете узнать, что в данный момент происходит с декларацией и в каком виде Ваш документ был направлен в налоговую службу. Для этого Вам необходимо выбрать: декларация по форме 3-ндфл. Спуститься вниз страницы. Там Вы увидите список деклараций. Если напротив документа стоит зеленая галочка с надписью «получена квитанция о приеме», значит декларация успешно доставлена в ИФНС.

Шаг No18.

Как только документ дойдет до инспекции, Вам будет предоставлена возможность отследить ход камеральной проверки. Чтобы это сделать Вам следует снова зайти в раздел декларации 3-ндфл, точно так же как мы это делали в шаге No8. В данном разделе Вы увидите, что отправленный Вами, несколько дней назад, документ успешно размещен в федеральной налоговой службе. В 4-м столбце указан статус камеральной проверки.

Давайте рассмотрим на примере успешно пройденную камеральную проверку.

Для того чтобы проверить статус вашей камеральной проверки, Вам необходимо в личном кабинете выбрать раздел 3-ндфл (в шаге No8 подробно описано как это сделать). Проверьте статус документа, должно быть указано, что проверка завершена. Рядом со статусом будет стоять время завершения проверки. Обратите Ваше внимание на следующую деталь, если процесс проверки декларации занял меньше 3-х месяцев, денежные средства раньше указанного срока Вы не получите. Для получения денег необходимо выждать полностью 3 месяца со дня подачи документа. Праздничные дни так же учитываются.

Придерживаясь данной инструкции Вы самостоятельно, не выходя из дома можете отправить в налоговую инспекцию декларацию, сэкономив личное время. Так же в Вашем личном кабинете предусмотрена функция предоставления своих реквизитов. Отправьте в налоговую заявление, указав в нем свои данные и ожидайте, когда инспекция перечислит на них денежные средства.

Так же в Вашем личном кабинете предусмотрена функция предоставления своих реквизитов. Отправьте в налоговую заявление, указав в нем свои данные и ожидайте, когда инспекция перечислит на них денежные средства.

Как подать заявление на возврат налога с реквизитами?

Обратите Ваше внимание, данная функция становится активной только после появления статуса проверки: завершен. Для того чтобы подать заявление с Вашими реквизитами, нам нужно в личном кабинете снова выбрать раздел 3-ндфл (шаг восьмой). В самом низу страницы выбираем: сформировать заявление на возврат. Следующий пункт: заполнение Вашего заявления. Заранее возьмите реквизиты в банке и укажите их в последнем разделе «Указанную сумму необходимо перечислить на счет по следующим реквизитам». Затем выбираете: сохранить и продолжить.

Когда загрузится следующая страница обязательно проверьте правильно ли Вы указали свои реквизиты. Далее, в поле пароль введите данные при получении сертификата. Эти данные Вы получили при выполнении шагов No6-7. После заполнения пароля, выбираете: отправить.

После заполнения пароля, выбираете: отправить.

На этом оформление всех документов завершается. Ваша декларация и реквизиты отправлены. Теперь Вам следует ожидать принятие решения в течение 10 дней. По истечению этого срока заявление появится в списке. Денежные средства будут переведены на ваши реквизиты в течение 30 дней. Все данные Вы можете просмотреть внизу страницы.

Сколько вы должны платить подоходный налог и национальное страхование

Как сотрудник, вы платите подоходный налог и национальное страхование со своей заработной платы через систему PAYE. Важно убедиться, что у вас правильный налоговый код и вы платите правильную сумму.

Нужно ли платить подоходный налог и государственное страхование?

Вы можете получать определенную сумму дохода каждый год, называемую вашим личным пособием, до того, как вам нужно будет платить какой-либо подоходный налог.

Есть вопросы?

Наши консультанты укажут вам верное направление.

Начните онлайн-чат или позвоните нам по телефону 0800 138 1677 .

В целом, не все могут получить одинаковое личное пособие в размере 12500 фунтов стерлингов за 2020-21 налоговый год. Налоговый год длится с 6 по 5 апреля.

Персональное пособие — это фиксированная сумма, устанавливаемая против вашего валового дохода (ваш доход до налогообложения или любых других вычетов), которая позволяет вам получать такой доход без налогообложения в течение налогового года.

?Скрытые схемы премирования

Если вам платили в виде ссуды от вашего работодателя, но вы еще не уплатили задолженность по налогу или согласовали план выплат до сентября 2020 года, важно как можно скорее связаться с HMRC.

Узнайте больше о том, что вам следует делать, на веб-сайте HMRC.

Однако вы можете получить меньшее личное пособие, если ваш доход превышает 100 000 фунтов стерлингов или если вы задолжали налог за предыдущий налоговый год. Вы также можете получить большее личное пособие, если вы переплатили налог за предыдущий налоговый год.

Личное пособие также будет установлено в размере 12500 фунтов стерлингов на 2020/21 год и с этого момента будет индексироваться с помощью индекса потребительских цен (ИПЦ).

Сколько вы можете заработать до уплаты подоходного налога?

В Великобритании налоговая система основана на предельных налоговых ставках. Это означает, что он рассчитывается как процент от дохода, который вы зарабатываете в пределах определенных пороговых значений — вы не платите одинаковую сумму налога на все, что зарабатываете.

Как сотрудник:

- вы платите 0% от заработка до 12500 фунтов стерлингов * за 2020-21 год

- , то вы платите 20% на все, что заработаете от 12 501 до 50 000 фунтов стерлингов

- вы будете платить 40% подоходного налога с доходов от 50 001 до 150 000 фунтов стерлингов

- , если вы зарабатываете 150 001 фунт стерлингов и более, вы платите 45% налог.

* Предполагается, что у вас есть стандартное личное пособие в размере 12 500 фунтов стерлингов, которое представляет собой сумму, которую вы можете заработать до уплаты налогов. Ваше личное пособие может быть выше, например, если вы потребовали определенные пособия или если вы заплатили слишком много налогов. Оно также может быть ниже, например, если вы зарабатываете более 100 000 фунтов стерлингов, стандартное личное пособие в размере 12500 фунтов стерлингов уменьшается на 1 фунт стерлингов на каждые 2 фунта стерлингов дохода. Узнайте больше о том, как работают подоходный налог, национальное страхование и личное пособие.

Например, если вы зарабатываете 52 000 фунтов стерлингов в год, вы платите:

- ничего на первом £ 12500

- 20% (7 500 фунтов стерлингов) на следующие 37 500 фунтов стерлингов

- 40% (800 фунтов стерлингов) на следующие 2000 фунтов стерлингов.

Вы можете использовать инструмент GOV. uk, чтобы оценить, сколько подоходного налога и государственного страхования вы должны заплатить за текущий налоговый год. Это может помочь рассчитать получаемую вами зарплату, если у вас нет других удержаний, например пенсионных взносов или студенческих ссуд.

uk, чтобы оценить, сколько подоходного налога и государственного страхования вы должны заплатить за текущий налоговый год. Это может помочь рассчитать получаемую вами зарплату, если у вас нет других удержаний, например пенсионных взносов или студенческих ссуд.

Если вы работаете не по найму, инструмент готового счетчика для самозанятых поможет вам составить бюджет для вашего налогового счета.

С 6 апреля 2019 года ставки подоходного налога будут устанавливаться правительством Уэльса. В настоящее время они такие же, как для Англии и Северной Ирландии на 2020–21 налоговый год.

Сколько вы можете заработать до того, как вам нужно будет платить государственное страхование?

Взносы на национальное страхование (NIC) взимаются из вашего заработанного дохода и существенно помогают укрепить ваше право на получение определенных государственных пособий, таких как государственная пенсия и пособие по беременности и родам.

Если вы являетесь сотрудником, вам нужно будет оплачивать сетевые карты класса 1 со своего заработка.Кроме того, ваш работодатель должен будет вносить дополнительный взнос в размере 13,8% от заработка свыше 166 фунтов стерлингов в неделю. Нет верхнего предела для выплат работодателя по национальному страхованию (NI).

Как сотрудник:

- вы платите взносы в национальное страхование, если зарабатываете более 183 фунтов стерлингов в неделю в 2020-2021 годах

- вы платите 12% от своего дохода сверх этого лимита и до 962 фунтов стерлингов в неделю в течение 2020-21 гг.

- ставка снижается до 2% от вашего заработка свыше 962 фунтов стерлингов в неделю.

Например, если вы зарабатываете 1000 фунтов стерлингов в неделю, вы платите:

- ничего на первом £ 183

- 12% (93 фунта стерлингов.48) на следующей £ 779

- 2% (0,76 фунта стерлингов) на следующие 38 фунтов стерлингов.

В чем разница между заработной платой брутто и нетто?

Заработная плата брутто — это доход, который вы получаете до вычета налогов и вычетов. Ваша годовая валовая заработная плата — это то, что часто называют годовой зарплатой.

Ваша годовая валовая заработная плата — это то, что часто называют годовой зарплатой.

Чистая заработная плата — это то, что осталось после снятия вычетов, таких как подоходный налог и национальное страхование. Это то, что часто называют заработной платой на дому.

Вы можете увидеть, какой была ваша валовая заработная плата и сколько было снято (если есть) в вашей расчетной ведомости.

Как уплачиваются налоги и национальное страхование?

Если ваш доход превышает размер личного пособия за год, вы должны платить налог.

Как правило, ваше личное пособие равномерно распределяется между вашими пакетами заработной платы в течение года, и ваш работодатель снимает налог до выплаты вам зарплаты.

Они знают, сколько вывести через систему PAYE (Pay As You Earn). Если в конце года окажется, что вы уплатили слишком большую сумму налога, вы можете получить возврат; слишком мало, и вам придется доплачивать.

Ваш работодатель также будет производить отчисления по национальной системе страхования из вашей заработной платы.

Выплачивается еженедельно или ежемесячно, или как бы часто вам ни платили. Если не произошла ошибка, вы не сможете получить обратно выплаченную вами часть государственного страхования, даже если ваш заработок упадет позже в этом году.

Как работает PAYE

Когда вы приступите к работе, вам нужно будет либо подать форму P45 с вашей последней работы, либо заполнить новый контрольный список HMRC, который вы получите от своего работодателя.

Эти формы сообщают HM Revenue & Customs (HMRC) о том, что вы начали работу, и будут использоваться для создания налогового кода.

Затем ваш налоговый код сообщает вашему работодателю, сколько налога нужно снять с вашей зарплаты. Форма P46 больше не используется.

PAYE может использоваться для сбора налогов не только с ваших доходов от этой работы, но и с других доходов, которые у вас есть.

Что такое налоговый кодекс?

Размер налога, который вы платите, зависит от:

- какой у вас доход

- сколько налогов вы уже уплатили в году

- ваше личное пособие.

У разных людей разные налоговые коды, в зависимости от обстоятельств.

Каждый год HMRC рассылает Уведомление о кодировании, в котором сообщается, какой у вас налоговый код и сколько налогов вы заплатили.

Вы также можете найти свой налоговый код в платежной ведомости. Обычно он состоит из нескольких цифр и буквы.

Как определяется мой налоговый кодекс?

Ваш налоговый код — это обычно сумма, которую вы можете заработать без уплаты налога, разделенная на 10 с добавлением буквы.

Например:

Налоговый кодекс: 1250L

1250 становится 12 500 фунтов стерлингов до налогообложения.

Мой налоговый код начинается с BR

Вы не получаете необлагаемое налогом базовое личное пособие, что означает, что весь ваш доход облагается налогом по базовой ставке 20%.

Это может произойти, если у вашего работодателя нет всей информации, необходимой для разработки налогового кодекса.

Это не всегда означает, что вы платите неправильную сумму налога. Например, у вас может быть две работы, и HRMC выделил ваше личное пособие на одну из них.

В моем налоговом коде нет номера или он начинается с буквы D, за которой следует число

Обычно это происходит из-за того, что у вас более одного источника дохода.

Ваше личное пособие расходуется на ваш основной источник дохода, и вы платите налог со всего, что вы зарабатываете из второго источника дохода.

Например, вы можете работать в течение дня на основной работе, а по вечерам работать посменно в пабе или работать на фабрике.

Если вы зарабатываете более 12 500 фунтов стерлингов в год на своей основной работе, ваша вторая работа будет облагаться налогом по базовой ставке.Это также может относиться к пенсиям или инвестициям (дивидендам).

Мой налоговый код начинается с K

Это означает, что у вас есть прошлый налог, который вы все еще должны уплатить, или вы получаете деньги или льготы, которые не могут быть обложены налогом до их получения, например государственная пенсия или служебный автомобиль.

Исходя из этого, ваш работодатель может определить, сколько вы должны заплатить в счет вашей задолженности.

Сумма, которую вы платите, никогда не будет больше половины суммы, которую вы заработали или получили в течение платежного периода (будь то ежемесячный, еженедельный или другой период).

Что такое аварийный налоговый код?

Иногда ваш налоговый код не соответствует вашим обстоятельствам, и вам могут дать код экстренной помощи.

Кодекс чрезвычайного налогообложения предполагает, что вы имеете право только на базовое личное пособие. Это будет означать, что вы будете платить налог на весь свой доход сверх базового личного пособия (12500 фунтов стерлингов на 2020–2021 годы).

При этом не принимаются во внимание какие-либо надбавки, скидки и льготы, на которые вы можете иметь право.

Это может означать, что вы платите больше налогов, чем должны, за короткий период времени.

В период с 2020 по 21 год коды экстренного налога:

- 1250L W1

- 1250L M1

- 1250л X.

Вам могут быть введены кодекс чрезвычайного налогообложения, если вы начали новую работу, начали работать на работодателя после того, как стали заниматься индивидуальной трудовой деятельностью, или получаете корпоративные льготы или государственную пенсию.

Если ваш налоговый код является одним из них, HMRC автоматически обновит его, но это может означать, что в течение одного или двух месяцев ваша заработная плата не будет прежней, поэтому будьте осторожны с составлением бюджета.

Как мне проверить свой налоговый код?

Чтобы убедиться, что вы указали правильный налоговый код, убедитесь, что ваш код соответствует размеру личного пособия, которое вы должны получать.

Что мне делать, если я считаю, что мой налоговый код неверен?

Если вы считаете, что ваш налоговый код неверен, или если у вас есть какие-либо сомнения, обратитесь в HMRC.

Важно, чтобы вы предоставили HMRC всю информацию, которую они запрашивают, чтобы вы не ошиблись с налоговым кодексом и не заплатили слишком много или слишком мало налогов.

Если вы считаете, что заплатили слишком много налогов

Стоит проверить, сколько налогов вы заплатили со своей заработной платы.

В зависимости от ваших обстоятельств вы можете запросить возмещение, используя форму, или вам может потребоваться связаться напрямую с HMRC.

Если вы считаете, что уплатили недостаточно налогов

Если вы считаете, что недоплачили налог, возможно, вам придется заполнить налоговую декларацию.

В этом случае применяются обычные ограничения по времени для самооценки.

Чтобы заплатить сумму до 3 000 фунтов стерлингов путем корректировки налогового кода на следующий год, вы должны подать декларацию до 31 декабря, следующего за окончанием налогового года.

В противном случае налог, подлежащий уплате за последний налоговый год, необходимо уплатить до 31 января, следующего за концом налогового года, в котором возник доход.

Если вы считаете, что уплатили недостаточно налогов, обратитесь в HMRC.

Вас могут попросить заполнить налоговую декларацию. Имейте в виду, что если вы этого не сделаете, вам, как правило, придется заплатить штрафы и проценты после того, как выявляется недоплата.

Советы и бонусы

Если на работе вы получаете деньги, не являющиеся частью вашей обычной заработной платы, например годовой бонус или чаевые от клиентов, вам придется платить с них налог и, как правило, национальное страхование.

- Ваш годовой бонус , если вы его получите, рассматривается как часть вашей обычной заработной платы. Вы будете платить налоги и национальное страхование через платежную систему PAYE обычным способом.

- Если вы получаете денежные чаевые напрямую от клиентов или через систему «tronc» (где чаевые объединяются и распределяются между сотрудниками пула), вам также необходимо уплатить с них налог, но не государственное страхование, если сумма, которую вы получение чаевых не связано с вашим работодателем.

Вы обязаны сообщить HMRC об этих советах.Затем они предоставят вам новый налоговый кодекс, в котором будет указано, сколько вы получаете чаевых за каждый платежный период, и облагаем налогом эту сумму. Узнать больше о troncs от HMRC (PDF) откроется в новом окне.

Вы обязаны сообщить HMRC об этих советах.Затем они предоставят вам новый налоговый кодекс, в котором будет указано, сколько вы получаете чаевых за каждый платежный период, и облагаем налогом эту сумму. Узнать больше о troncs от HMRC (PDF) откроется в новом окне. - Если клиент дает вам чаевые через свою банковскую карту при оплате еды или услуги, и ваш работодатель решает, делиться ли ими с вами, он несет ответственность за уплату налогов и государственного страхования. Если работодатель переводит такие выплаты в tronc, то применяются вышеуказанные правила, и национальное страхование не подлежит оплате.

- Плата за обслуживание — это не то же самое, что чаевые , потому что покупатель не хочет их платить. Чаевые — это плата, которая предоставляется бесплатно.

Натуральные пособия

Иногда ваш работодатель предлагает льготы, такие как служебный автомобиль или медицинскую страховку, как часть вашего пакета вознаграждения.

Они известны как «натуральные выплаты».

Возможно, вам придется заплатить налог на стоимость этих льгот.

- Некоторые льготы всегда не облагаются налогом, например, взносы работодателя в пенсионный план для вас или купоны по уходу за детьми до предела.

- Некоторые льготы всегда облагаются налогом. Например, товары, которые работодатель разрешает вам иметь бесплатно или по цене ниже себестоимости.

- От некоторых преимуществ зависит. Например, ссуды на сезонные билеты облагаются налогом, если стоимость всех ссуд работодателя, которые вы получаете, превышает 10 000 фунтов стерлингов в год.

Налог на вторичную работу и оплата

Многие люди устраиваются на вторую работу, чтобы заработать немного денег или как ступеньку к открытию собственного дела. Но они могут не знать о своих правах в отношении второй работы и о том, как они будут платить налоги и национальное страхование. В этом руководстве вы узнаете о налоге на вторичную работу и государственном страховании, ваших правах при приеме на другую работу и о том, как это может повлиять на ваши пособия и пенсионные взносы.

Может ли мой работодатель помешать мне устроиться на вторую работу?

Один из первых вопросов, который вам нужно задать себе, — позволяет ли ваш существующий трудовой договор устроиться на вторую работу.

?Есть вопросы?

Наши консультанты укажут вам верное направление.

Начните онлайн-чат или позвоните нам по телефону 0800 138 1677 .

Вам должны были предоставить копию вашего контракта, когда вы начали работать на своего работодателя. Если у вас его нет, ваш работодатель или отдел кадров могут предоставить вам его.

Ваш работодатель может исключить возможность получения вами дополнительной работы в ситуациях, когда:

- возможен конфликт интересов, например, работа в конкурирующей компании

- Ваша вторая работа может испортить репутацию работодателя.

Если вы не уверены, проверьте свой контракт. Если в нем ничего не говорится о второй работе, ваш работодатель не может помешать вам перейти на другую работу.

Если в нем ничего не говорится о второй работе, ваш работодатель не может помешать вам перейти на другую работу.

Какие у меня права при работе на второй работе?

Права и договоры

В зависимости от вашего статуса занятости вы имеете право на работу, независимо от того, первая это ваша работа или вторая.

Независимо от вашего статуса занятости, если вы работаете у кого-то другого, у вас должен быть трудовой договор.В нем, помимо прочего, должно быть указано ваше название должности, обязанности, оплата, часы работы и какие льготы вы имеете право.

Минимальная национальная заработная плата

Почти все работники в Великобритании имеют право на получение как минимум национальной минимальной заработной платы или национального прожиточного минимума, если вам 25 лет и старше.

Рабочие часы

По закону работодатель не может требовать от вас работать в среднем более 48 часов в неделю на одной работе.

Однако, если вам больше 18 лет, вы можете выбрать больше часов, чем это, и вам может понадобиться, если вы захотите устроиться на вторую работу.

Налог на прибыль со второй работы

Если вы работаете, вы имеете право зарабатывать определенную сумму денег без уплаты подоходного налога. Это называется личным пособием и составляет 12500 фунтов стерлингов на 2020/21 налоговый год.

Вы получаете только одно личное пособие, поэтому обычно лучше применять его к работе, приносящей наибольшую прибыль.

Если вы работаете на двух работах и ни один из них не превышает 12 500 фунтов стерлингов, вы можете разделить свое личное пособие.

Пример 1: Если у вас две работы

Джейн работает на двух работах.Ее основная работа приносит 14 000 фунтов в год, а вторая — 6 000 фунтов стерлингов.

Все ее личное пособие направляется на ее основную работу. Если она живет в Англии, Уэльсе или Северной Ирландии, она платит подоходный налог по базовой ставке в размере 20% с 1500 фунтов стерлингов из ее заработной платы, превышающей размер пособия по ее основной работе и со всего ее дохода от второй работы.

Пример 2: Две работы ниже личного пособия

Ричард работает на двух работах: основная работа приносит 10 000 фунтов стерлингов в год, а вторая — 9 000 фунтов стерлингов.

Оба они ниже личного пособия, поэтому он может разделить свое пособие между двумя работами.

Он может связаться с HMRC и попросить их перевести 2500 фунтов стерлингов неиспользованного пособия с его основной работы на вторую работу, или он может дождаться конца налогового года и попросить HMRC вернуть деньги.

Вам следует просить о разделении вашего личного пособия только в том случае, если ваш доход от каждой работы является предсказуемым и стабильным. Если это не так и на одной работе вам платят больше, чем вы ожидали, вам будут недоплачены налоги.

Пример 3: Если ваш совокупный доход превышает 50 000 фунтов стерлингов

На основной работе Ребекка получает 45 000 фунтов стерлингов в год, но у нее также есть подработка с оплатой 12 000 фунтов в год. Это означает, что ее общий доход составляет 57 000 фунтов стерлингов, и все ее личное пособие направляется на ее основную работу.

Это означает, что ее общий доход составляет 57 000 фунтов стерлингов, и все ее личное пособие направляется на ее основную работу.

Если Ребекка не сообщит об этом HMRC, ее вторая работа будет полностью облагаться налогом по базовой ставке, тогда как часть ее должна облагаться налогом по более высокой ставке.

Если она не скажет об этом HMRC, ей придется заплатить дополнительный налог в конце налогового года.

Налоговый кодекс для второй работы

Чтобы убедиться, что вы платите правильную сумму налога и не столкнетесь с неожиданными налоговыми счетами, штрафами и процентами, вам следует проверить свои налоговые коды.

Ваша основная работа, при условии, что она платит вам больше, чем личное пособие, должна составлять 1250 латов на 2020/21 налоговый год.

Ваша вторая работа должна иметь налоговый код BR, D0 или D1, в зависимости от того, облагается ли она налогом по базовой, более высокой или дополнительной ставке.

Вы можете найти свой налоговый код в своей платежной ведомости и сообщить HMRC о начале второй работы, используя новый контрольный список для начинающих от вашего нового работодателя.

Государственное страхование по совместительству

Если вы зарабатываете более 183 фунтов стерлингов в неделю в 2020/21 налоговом году, вам придется платить взносы на национальное страхование класса 1 (NIC).

Если вы зарабатываете больше на обеих должностях, вы будете платить сетевые карты на обеих должностях.

Как вторая работа повлияет на мои льготы?

Получение второй работы может повлиять на ваши налоговые льготы или другие льготы, поэтому вам необходимо определить, сколько вы будете дополнительно зарабатывать.

Если вы подаете заявку на универсальный кредит и не получаете надбавку за работу, ваш платеж уменьшится на 63 пенса за каждый заработанный фунт стерлингов.

Если вы по-прежнему подаете заявку на получение действующей налоговой скидки, вам необходимо сообщить в налоговую инспекцию, если ваш доход изменится более чем на 2500 фунтов стерлингов. Но это может считаться изменением обстоятельств и означать, что вам, возможно, придется подать новое требование на Universal Credit.

Но это может считаться изменением обстоятельств и означать, что вам, возможно, придется подать новое требование на Universal Credit.

Вторая работа и пенсии

Получение второй работы может дать вам возможность платить в другую пенсионную программу на рабочем месте, но не забывайте отслеживать любые небольшие пенсии, в которые вы платили.

Если вы выплачиваете небольшую пенсию на второй работе, возможно, стоит объединить ее с более крупной пенсией при увольнении.

Если вы уже получаете государственную пенсию, или у вас есть частная пенсия или пенсия по профессии, и вы также работаете, это может иметь налоговые последствия.

Опять же, очень важно убедиться, что вы платите правильную сумму налога и имеете правильный налоговый код.

Самостоятельная работа в качестве дополнительной работы

Если вы работаете по найму на второй работе, вам необходимо:

- зарегистрироваться в качестве индивидуального предпринимателя в HMRC

- подавать налоговую декларацию самооценки до 31 января каждого года

- платить ваши собственные налоги и взносы в национальное страхование (NIC).

Поскольку вы работаете не по найму, вы не получите расчетную ведомость, поэтому вам придется соблюдать налоговый кодекс на другой работе.

Обычно наиболее оплачиваемая работа считается вашей основной работой. Однако если ваша вторая работа связана с индивидуальной трудовой деятельностью, вы можете не знать точно, сколько зарабатываете. Это потенциально затрудняет получение полного личного пособия.

Если на обеих работах вам платят ниже личного пособия, вы все равно имеете право разделить свое пособие между ними.

Если одна из ваших рабочих мест является частным предпринимателем, вы будете платить налог и NICS в течение года.Например, за деньги, заработанные в 2019/20 налоговом году, вам нужно будет уплатить оставшуюся сумму налога и сетевые карты до 31 января 2021 года.

Это означает, что вам очень важно подумать о том, как вы будете оплачивать такой крупный счет. Хорошая новость в том, что вы должны иметь представление о том, сколько налогов вы должны будете заплатить в конце предыдущего налогового года, что дает вам девять месяцев на подготовку.

Льготы по налогу на прибыль и суммы

Если вы налогоплательщик, проживающий в Великобритании, есть определенная сумма денег, которую вы можете зарабатывать каждый налоговый год, прежде чем вам придется платить подоходный налог.Эта не облагаемая налогом сумма называется вашим личным пособием. Налоговый год длится с 6 апреля одного года по 5 апреля следующего года.

Существуют дополнительные пособия, которые вы можете получить, если состоите в браке, если вы слепы или серьезно ослаблены по зрению.

Содержание

Как работают надбавки

Если вы зарабатываете деньги или получаете профессиональную пенсию, вы обычно облагаетесь налогом через систему Pay As You Earn (PAYE). Вы будете получать не облагаемый налогом доход каждый день зарплаты из-за вашего личного пособия и любых других пособий, на которые вы имеете право.Сумма, которую вы зарабатываете или получаете в качестве пенсии выше этого уровня, будет облагаться налогом.

Это означает, что ваши льготы распределяются поровну в течение года, а не вы начинаете платить налог после того, как получили весь свой не облагаемый налогом доход. Узнайте больше о системе Pay As You Earn (PAYE).

Проверьте, сколько личного пособия вы получите

Ваше личное пособие — это сумма не облагаемого налогом дохода, которую вы можете зарабатывать каждый год за счет своего заработка или пенсии. Личное пособие на 2020-2021 налоговый год составляет 12500 фунтов стерлингов.

Ваше личное пособие уменьшается на 1 фунт стерлингов на каждые 2 фунта стерлингов, если ваш скорректированный чистый доход превышает 100 000 фунтов стерлингов. Это означает, что ваше пособие равно нулю, если ваш доход составляет 125 000 фунтов стерлингов или больше.

Если вы женаты или состоите в гражданском партнерстве

Если вы женаты или состоите в гражданском партнерстве, вы можете претендовать на пособие по браку или пособие для супружеских пар. Пособие по браку позволяет вам отдать часть вашего личного пособия партнеру, а пособие для супружеских пар вычитается из вашего налогового счета.

Пособие по браку позволяет вам отдать часть вашего личного пособия партнеру, а пособие для супружеских пар вычитается из вашего налогового счета.

Возможность получения пособия по браку или пособия для супружеских пар зависит от того, родились ли вы после 6 апреля 1935 года или раньше.

Если вы или ваш партнер родились 6 апреля 1935 г. или позднее

Вы можете претендовать на пособие по браку, которое позволяет вам переводить 1250 фунтов стерлингов вашего личного пособия своему супругу или гражданскому партнеру, если:

- Ваш годовой доход не превышает 12500 фунтов стерлингов

- Доход вашего партнера составляет от 12500 до 50 000 фунтов стерлингов (или от 12 501 до 43 430 фунтов стерлингов в Шотландии)

- Вы родились 6 апреля 1935 г. или позднее

Это снизит сумму налога, которую должен платить ваш партнер, до 250 фунтов стерлингов каждый налоговый год.

Если вы или ваш партнер родились до 6 апреля 1935 года, вы, вероятно, получите больше от пособия для супружеских пар.

Вы можете подать заявление на пособие по браку на сайте GOV.UK.

Пример

Вы зарабатываете 8000 фунтов стерлингов в год, а ваше личное пособие с 2020 по 2021 налоговый год составляет 12500 фунтов стерлингов. Вы не будете платить подоходный налог с того, что зарабатываете.

Ваш партнер также имеет личное пособие в размере 12 500 фунтов стерлингов, но зарабатывает 15 000 фунтов стерлингов в год. Обычно они платят подоходный налог в размере 20% со всего, что они зарабатывают более 12500 фунтов стерлингов.

Перечисление им личного пособия в размере 1250 фунтов стерлингов приведет к увеличению его личного пособия до 13 750 фунтов стерлингов (12 500 фунтов стерлингов + 1250 фунтов стерлингов). Это означает, что они не будут платить подоходный налог со своих первых 13 750 фунтов стерлингов заработка. Это уменьшит их налоговые обязательства по подоходному налогу на 250 фунтов стерлингов.

Ваше личное пособие будет уменьшено до 11 250 фунтов стерлингов (12 500 фунтов стерлингов минус 1250 фунтов стерлингов, которые вы перечислили своему партнеру). Поскольку вы зарабатываете меньше, вы все равно не будете платить подоходный налог.

Поскольку вы зарабатываете меньше, вы все равно не будете платить подоходный налог.

Если вы или ваш партнер родились до 6 апреля 1935 г.

Вы можете претендовать на пособие для супружеских пар, если вы живете вместе как супружеская пара или как гражданские партнеры и один или оба из вас родились до 6 апреля 1935 года.

Правила выплаты пособия супружеским парам зависят от даты, когда вы вступили в брак или стали гражданскими партнерами, а также от возраста старшего партнера.

- Если вы вступили в брак до 5 декабря 2005 года, муж получает пособие для супружеской пары, и его размер зависит от дохода мужа и возраста старшего партнера.

- Если вы вступили в брак или стали гражданскими партнерами 5 декабря 2005 года или после этой даты, партнер с более высоким доходом претендует на Пособие для супружеской пары, и его сумма зависит от возраста старшего партнера и дохода партнера с более высоким доходом.

- Если вы вступили в брак до 5 декабря 2005 г.

, вы можете выбрать, чтобы к вам применялись правила, вступившие в силу 5 декабря 2005 г., чтобы партнер с более высоким доходом получал пособие для супружеской пары. Свяжитесь с HMRC, чтобы узнать о внесении изменений.

, вы можете выбрать, чтобы к вам применялись правила, вступившие в силу 5 декабря 2005 г., чтобы партнер с более высоким доходом получал пособие для супружеской пары. Свяжитесь с HMRC, чтобы узнать о внесении изменений.

Телефон доверия по налоговым и таможенным сборам

Тел .: 0300 200 3300 (с понедельника по пятницу с 8.00 до 20.00; в субботу с 8.00 до 16.00)

Текстовый телефон: 0300 200 3319

Если вы хотите изменить порядок применения вашего пособия, вы можете подать заявление в HMRC по любому из следующих номеров:

- разделить минимальное пособие супружеской пары между вами

- передать минимальное пособие для супружеской пары вашему мужу, жене или гражданскому партнеру — если вы оба согласны

Если вы получаете пособие для супружеских пар, вы все равно имеете право на получение личного пособия и пособия для слепых — если вы имеете на него право

Проверьте, сколько пособия супружеской паре вы можете получить в GOV. ВЕЛИКОБРИТАНИЯ.

ВЕЛИКОБРИТАНИЯ.

Если вы слепой или серьезно ослабили зрение

Вы можете получать пособие для слепых, что означает, что вы можете заработать больше денег до того, как начнете платить подоходный налог. Вы получаете его сверх вашего личного пособия.

Вы можете запросить пособие для слепых, если вы зарегистрированы как слепые в местном совете и у вас есть справка или документ, подтверждающий, что вы слепой или серьезно ослаблены по зрению.

HMRC может предоставить вам пособие за налоговый год до вашей регистрации в качестве слепого, если вы получили доказательства, необходимые для регистрации в течение этого налогового года.Это может помочь вам, если возникнут задержки с регистрацией слепых.

Если вы женаты или имеете гражданского партнера и не можете использовать все свое пособие для слепых, вы можете попросить HMRC передать неиспользованную часть пособия вашему мужу, жене или гражданскому партнеру. Вы можете сделать это независимо от того, слепые они или нет. Если вы также получаете пособие для супружеских пар, вы должны одновременно перечислить все излишки пособия для семейных пар. Если вы оба зарегистрированы как слепые, вы оба можете получить пособие.

Если вы также получаете пособие для супружеских пар, вы должны одновременно перечислить все излишки пособия для семейных пар. Если вы оба зарегистрированы как слепые, вы оба можете получить пособие.

Узнайте больше о пособии для слепых на GOV.UK.

Проверьте, какое пособие для слепых вы получите

В этой таблице указана ставка пособия для слепых за текущий налоговый год и за 4 года до него.

Помощь в решении проблем с налоговыми льготами

Узнайте больше о налоговых льготах на GOV.UK.

Если вы считаете, что должны получать пособие

Если вы уплатили налог на свой доход и считаете, что имеете право на пособие, но не получаете его, вам следует запросить его в Налоговой и таможенной службе (HMRC), позвонив на горячую линию по налоговым вопросам по телефону 0300 200 3300 .

Если вы не получили все положенные вам пособия, вы можете подать на них заявление задним числом. Однако на это есть ограничение по времени. Узнайте больше о подаче заявления на получение налоговых льгот задним числом.

Узнайте больше о подаче заявления на получение налоговых льгот задним числом.

Если вам больше 60 лет или вы получаете государственную пенсию

Пособия для пожилых людей могут быть сложными. Вы можете решить, стоит ли вам платить налог на пенсии на GOV.UK.

Вы также можете получить дополнительную информацию о налогах на веб-сайте Группы по реформе налогов для малоимущих.

Вы можете получить помощь и совет от налоговой помощи для пожилых людей, если вы:

- в возрасте 60 лет и старше

- имеют низкий доход У

- есть проблема с налоговыми льготами, которую вы не можете решить с помощью HMRC

Вы можете позвонить им по телефону 01308 488066 или написать по электронной почте [email protected].

Ставки индивидуального подоходного налога | Налоговое управление Австралии

Эти ставки подоходного налога показывают сумму налога, подлежащую уплате в каждом долларе для каждой категории подоходного налога, в зависимости от ваших обстоятельств.

Узнайте о налоговых ставках для индивидуальных налогоплательщиков:

Жильцов

Эти ставки применяются к физическим лицам, которые являются резидентами Австралии для целей налогообложения.

Ставки налога для резидентов 2020–21 гг.

Налогооблагаемый доход | Налог на этот доход |

|---|---|

0 — 18 200 долл. США | Нет |

18 201–45 000 | 19 центов за каждый 1 доллар сверх 18 200 долларов США |

45 001–120 000 | 5092 доллара плюс 32.5 центов за каждые 1 доллар сверх 45 000 долларов США |

120 001–180000 | 29 467 долларов плюс 37 центов за каждый 1 доллар сверх 120 000 долларов |

180 001 $ и больше | 51 667 долларов плюс 45 центов за каждый 1 доллар сверх 180 000 долларов |

Указанные выше ставки не включают сбор в размере 2% от Medicare.

Ставки налога для резидентов 2019–20

Налогооблагаемый доход | Налог на этот доход |

|---|---|

0 — 18 200 долл. США | Нет |

18 201–37 000 | 19c за каждый 1 доллар сверх 18 200 долларов США |

37 001–90 000 | 3 572 доллара плюс 32.5 центов за каждые 1 доллар сверх 37 000 долларов США |

90 001–180000 | 20 797 долларов плюс 37 центов за каждый 1 доллар сверх 90 000 долларов |

180 001 $ и больше | 54 097 долларов плюс 45 центов за каждый 1 доллар сверх 180 000 долларов |

Указанные выше ставки не включают сбор в размере 2% от Medicare.

См. Также:

Иностранные резиденты

Эти ставки применяются к физическим лицам, которые являются иностранными резидентами для целей налогообложения.

Ставки налога для иностранных резидентов 2020–21 гг.

Налогооблагаемый доход | Налог на этот доход |

|---|---|

0–120 000 | 32,5 цента за каждые $ 1 |

120 001–180000 | 39 000 долларов США плюс 37 центов за каждый 1 доллар сверх 120 000 долларов США |

180 001 $ и больше | 61 200 долларов США плюс 45 центов за каждый доллар сверх 180 000 долларов США |

Ставки налога для иностранных резидентов 2019–20

Налогооблагаемый доход | Налог на этот доход |

|---|---|

0–90 000 | 32.5c за каждые $ 1 |

90 001–180000 | 29 250 долларов США плюс 37 центов за каждый 1 доллар сверх 90 000 долларов США |

180 001 $ и больше | 62 550 долларов США плюс 45 центов за каждый 1 доллар сверх 180 000 долларов США |

Детский

Если вам меньше 18 лет и вы получаете нетрудовой доход (например, инвестиционный доход), применяются специальные ставки.

См. Также:

Работающие отдыхающие

Эти ставки применяются к доходам работающих отдыхающих независимо от места жительства для целей налогообложения.

Вы работаете в отпуске, если у вас есть подкласс визы:

- 417 (выходной)

- 462 (Работа и отпуск).

Ставки налога для работников отпускных в 2020–21 гг.

Налогооблагаемый доход | Налог на этот доход |

|---|---|

0–45 000 | 15% |

45 001–120 000 | 6750 долларов плюс 32.5 центов за каждые 1 доллар сверх 45 000 долларов США |

120 001–180000 | 31 125 долларов США плюс 37 центов за каждый 1 доллар сверх 120 000 долларов США |

180 001 $ и больше | 53325 долларов плюс 45 центов за каждый 1 доллар сверх 180 000 долларов |

Ставки налога для лиц, отпускающих отпуск, 2019–20

Налогооблагаемый доход | Налог на этот доход |

|---|---|

0–37 000 долл. США | 15c за каждые $ 1 |

37 001–90 000 | 5 550 долларов США плюс 32.5 центов за каждые 1 доллар сверх 37 000 долларов США |

90 001–180000 | 22 775 долларов плюс 37 центов за каждый 1 доллар сверх 90 000 долларов |

180 001 $ и больше | 56 075 долларов плюс 45 центов за каждый 1 доллар сверх 180 000 долларов |

Калькуляторы

Доступен простой налоговый калькулятор, который поможет вам рассчитать налог на ваш налогооблагаемый доход.

Оценщик подоходного налога дает вам приблизительную сумму вашего налогового возмещения или задолженности и принимает во внимание:

- Сбор Medicare

- Выплаты по программе кредита на высшее образование

- налоговых зачетов

- налоговых льгот.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Вы обязаны сообщить HMRC об этих советах.Затем они предоставят вам новый налоговый кодекс, в котором будет указано, сколько вы получаете чаевых за каждый платежный период, и облагаем налогом эту сумму. Узнать больше о troncs от HMRC (PDF) откроется в новом окне.

Вы обязаны сообщить HMRC об этих советах.Затем они предоставят вам новый налоговый кодекс, в котором будет указано, сколько вы получаете чаевых за каждый платежный период, и облагаем налогом эту сумму. Узнать больше о troncs от HMRC (PDF) откроется в новом окне.

, вы можете выбрать, чтобы к вам применялись правила, вступившие в силу 5 декабря 2005 г., чтобы партнер с более высоким доходом получал пособие для супружеской пары. Свяжитесь с HMRC, чтобы узнать о внесении изменений.

, вы можете выбрать, чтобы к вам применялись правила, вступившие в силу 5 декабря 2005 г., чтобы партнер с более высоким доходом получал пособие для супружеской пары. Свяжитесь с HMRC, чтобы узнать о внесении изменений.