Торговля акциями и облигациями на бирже

Акции и облигации — основные инструменты, обращающиеся на фондовом рынке. Купить их можно только через посредника – юридическое лицо, обладающее лицензией на деятельность такого рода. «Открытие Брокер» предлагает своим клиентам доступ к ценным бумагам, торгующимся на российских и ведущих иностранных биржах – США, Германии, Великобритании 1, и внебиржевом рынке.

Клиенты «Открытие Брокер» имеют возможность покупать и продавать акции и облигации:- Акции и облигации российских эмитентов

Потенциально неограниченная прибыль за счёт дивидендов, купонов и изменения стоимости ценных бумаг. - Акции зарубежных эмитентов

Доступ к самым ликвидным ценным бумагам крупнейших мировых корпораций. Высокий потенциальный доход в валюте. - Корпоративные и государственные облигации

Низкорисковые инструменты с существенной потенциальной доходностью и купонными выплатами.

- Еврооблигации

Облигации крупнейших российских эмитентов, размещённые за рубежом. Сочетают в себе низкие риски и доходность в валюте.

Преимущества инвестирования через «Открытие Брокер»:

- Открытие брокерского счёта онлайн с помощью портала Госуслуг и удобный личный кабинет клиента.

- Бесплатный доступ к популярным торговым терминалам QUIK и MetaTrader 5.

- Возможность продавать и покупать акции на фондовом рынке онлайн или по телефону.

- Выгодные тарифы для трейдеров и инвесторов с разными стратегиями и стилями торговли.

- Актуальные инвестиционные идеи от аналитиков «Открытие Брокер» и готовые портфели с рекомендациями по обновлению.

- Предоставление «плеча» для покупки ценных бумаг, торговля акциями и облигациями под обеспечение валютой.

- Работа на фондовом, срочном и валютном рынках в рамках единого брокерского счёта.

Особенности покупки акций для физических и юридических лиц

Согласно российскому законодательству, частные лица могут купить акции на бирже только через брокера. Как происходит продажа и покупка акций через брокера?

Как происходит продажа и покупка акций через брокера?

- Вы открываете счёт в «Открытие Брокер», получаете доступ к личному кабинету и торговым терминалам QUIK или MetaTrader 5.

- Совершаете сделки через торговую платформу онлайн или по телефону с помощью нашего трейдера. Для подачи заявок «с голоса» необходимо установить в личном кабинете кодовое слово.

- Как только вы совершите покупку, с вашего брокерского счёта будут списаны деньги (или наоборот зачислены в случае продажи), а в депозитарии произойдёт перерегистрация прав на ценные бумаги.

Способы покупки акций компаний — какие бывают?

Рассмотрим быстрые способы покупки акций компаний онлайнОглавление

1. Способы покупки и хранения акций.

Какие бывают способы?

- Интернет-магазин акций

- Приложение брокера

Занимает от 5 до 10 минут:

- выбираете необходимую акцию, указываете количество

- вводите свои контактные данные

- оплачиваете акции онлайн удобным для вас способоми становимся акционером выбранной вами компании

Занимает от 1 до 3 дней:

- открытие брокерского счета

- внесение депозита

- установка программы или приложения для смартфона

- покупка акций

Вывод

Через интернет-магазин акций можно быстро за 5 минут купить акции и стать акционером, но далее в течении нескольких месяцев всё равно нужно будет открыть брокерский счёт

Через приложение брокера на открытие счёта уйдет 20-30 минут и 1 день ожидания, но уже будет открыт брокерский счёт и доступно приложение для торговли со всеми инструментами и функциями

2.

Порядок действий для покупки акций через интернет-магазин акций.

Порядок действий для покупки акций через интернет-магазин акций.

Нужно совершить 3 действия:

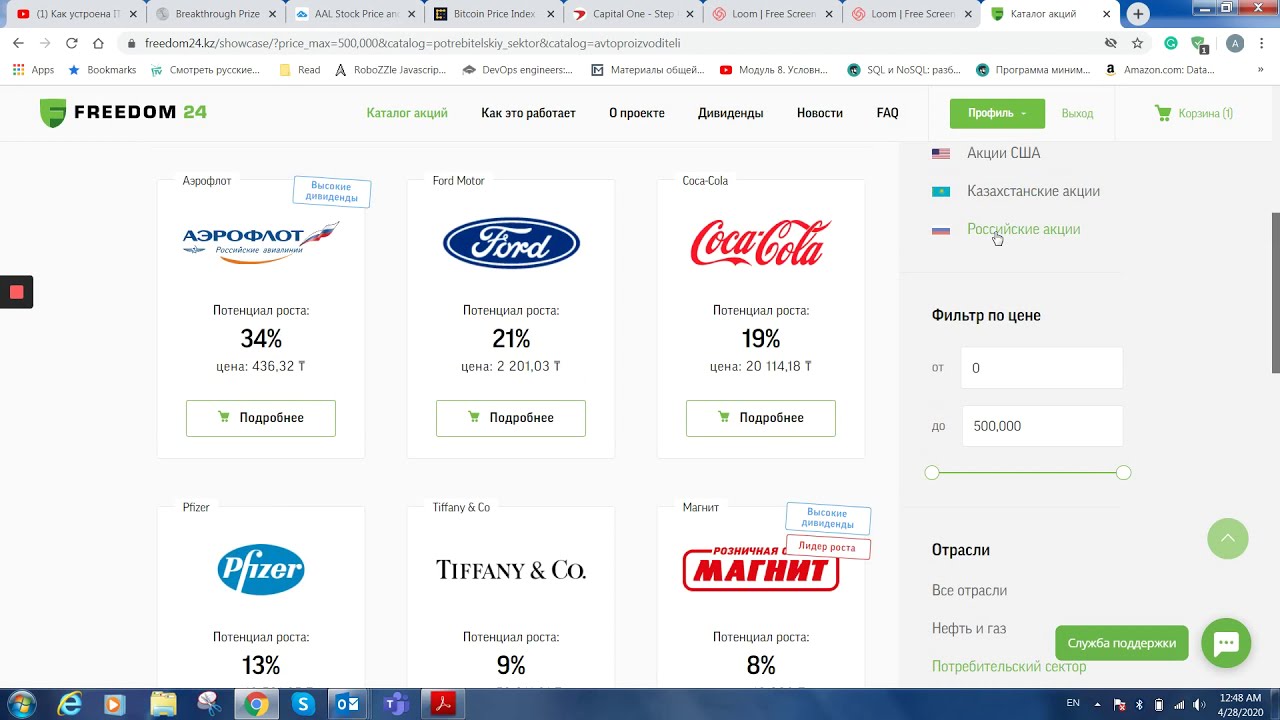

- Зайти на интернет магазин Брокера

- Выбрать акции компании

- Оплатить покупку любым удобным способом

- Для дальнейших действий с акциями в течении 90 дней удаленно открыть брокерский счёт

Выбери лучшего брокера

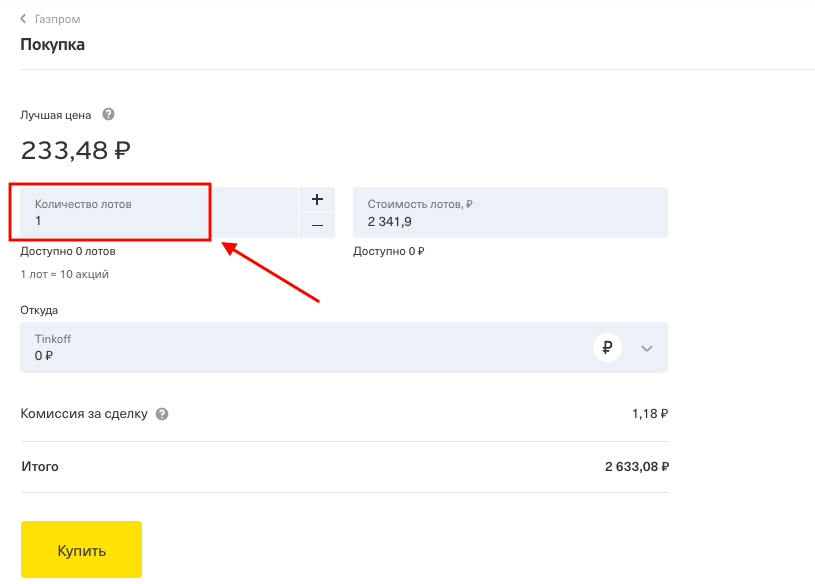

3. Порядок действий для покупки акций через приложение брокера

Для того, чтобы инвестировать в акции компаний Газпром, Сбербанк, Лукойл и других корпораций чьи акции торгуются на биржах, вам нужно будет пройти несколько простых шагов в интернете и вы станете акционером

Действия:

- Открыть брокерский счёт у Брокера. Они за это берут не большую комиссию. В среднем около 0,04% от сделки

- Установить приложение брокера (торговый терминал) через которое путём нескольких кликов можно покупать/продавать акции, вводить/выводить деньги

- Выбрать акции и совершить сделки(купить акции) через приложение в смартфоне

Описание действий на каждом этапе

1. Открыть брокерский счёт нужно у брокера. Брокер посредник между инвестором и биржей. Брокер для вас осуществляет сделки через биржу, ведёт учёт и отчётность — серьёзный брокер это большая организация, поэтому Центральный банк России ведёт лицензирование и надзор за брокерами — крупных в России не более 20 компаний

Открыть брокерский счёт нужно у брокера. Брокер посредник между инвестором и биржей. Брокер для вас осуществляет сделки через биржу, ведёт учёт и отчётность — серьёзный брокер это большая организация, поэтому Центральный банк России ведёт лицензирование и надзор за брокерами — крупных в России не более 20 компаний

Главные критерии выбора брокера

- надёжность (не обанкротится ли брокер или не отзовёт ли у него лицензию Центральный банк)

- размер комиссий (какие тарифы и сколько вы будете платить ему комиссий)

- поддержка пользователей (на сколько качественно работает консультационная и техническая поддержка у брокера)

- программное обеспечение для торговли и управления счётом (на сколько удобный и практичный торговый терминал и мобильное приложение брокера)

2. Установить приложение брокера (торговый терминал) через которое путём нескольких кликов можно покупать/продавать акции, вводить/выводить деньги

Дальше в зависимости от брокера нужно установить приложение на смартфон (или компьютер). Современные брокерские приложения имеют весь необходимый функционал по внесение и выводу денег, выбору и анализу акций, выставлению заявок для совершения сделок купли/продажи, а так же настройки личного кабинета

Современные брокерские приложения имеют весь необходимый функционал по внесение и выводу денег, выбору и анализу акций, выставлению заявок для совершения сделок купли/продажи, а так же настройки личного кабинета

3. Выбрать акции и совершить сделки(купить акции) через приложение в смартфоне

По сути осталось главное и важное — это выбрать правильные компании долю собственности которых вы хотите приобрести. Это целая наука, которую предётся постигать на собственном опыте. Существует множество книг и ресурсов об этом, но только личный опыт покупки и продажи акций для целей получения прибыли даст вам лучшее представление о механизмах работы финансовых рынков

4. Бонусы. Покупка акций в подарок и налоговый вычет

Дополнительно нужно написать о двух интересных возможностях при инвестировании в акции на биржах:

1. Покупка биржевых акций в подарок через интернет магазин акций. Купите за 5 минут, подарочный сертификат заберите в удобное время в офисе. Подробнее читайте в нашей статье:

Подробнее читайте в нашей статье:

2. Получение налогового вычета на внесение денег на индивидуальный инвестиционный счёт брокера (ИИС). 13% налоговый вычет на внесение денег на ИИС, что увеличивает итоговую доходность, но есть особенности, статью с примерами ИИС читайте здесь:

Выводы:

Купить акции онлайн можно быстро в течении 5 минут и затем открыть брокерский счёт в течении 90 дней

Купить акции через 20-30 минут предварительно открыв брокерский счёт.

все о покупке акций компаний в 2021 году

Способ первый – самый законныйСледуя букве закона, чтобы приобрести акции иностранного эмитента, до февраля-2019 года украинский инвестор был должен получить лицензию Национального Банка на инвестирование за рубеж. Для того чтобы получить такое разрешение, нужно было заранее определиться с тем, какие акции вы хотите купить, в каком количестве и на какую сумму. После этого инвестору нужно было собрать необходимый пакет документов, подать его в главный офис НБУ и ждать решения.

С вступлением в силу 7 февраля 2019 года нового Закона Украины «О валюте и валютных операциях», необходимость в получении индивидуальной валютной лицензии физлицами для инвестирования за рубеж отменена. Однако радоваться могут не все инвесторы. Лицензий теперь нет, зато есть «е-лимиты» — лимиты на суммы средств, которые можно перечислить на те или иные цели за рубеж. Физические лица могут в общей сложности инвестировать за рубеж или зачислить на иностранный счет до 200 тыс. евро в год. (согласно Постановлению Правления НБУ №5 от 02.01.2021 г.)

Преимущества способа:

- абсолютная законность,

- законная защита и гарантии имущественных прав инвестора.

Недостатки:

- наличие ограничений по сумме инвестиций.

Если ехать за границу для открытия счета не представляется возможным, можно попробовать купить иностранные акции «сидя на диване». Простой поиск в Интернете выдает достаточно большой список компаний, предлагающих всем желающим подключиться к торгам на иностранных биржах: преимущественно американских (NYSE, NASDAQ), но и здесь возможны варианты.

Простой поиск в Интернете выдает достаточно большой список компаний, предлагающих всем желающим подключиться к торгам на иностранных биржах: преимущественно американских (NYSE, NASDAQ), но и здесь возможны варианты.

Чтобы подключиться к услуге вам даже не придется выходить из дому: образец договора вам вышлют на электронную почту, после чего вам останется заполнить его и вместе со скан-копией паспорта отправить обратно. После этого нужно будет скачать с сайта компании программу по установке торгового терминала и перечислить деньги по высланным вам реквизитам. В течение нескольких дней вам откроют счет, и вы сможете приступить к торгам.

Плюс такой услуги еще и в том, что вы фактически не нарушаете закон: организация, с которой вы заключите договор, скорее всего, зарегистрирована за рубежом и имеет право приобретать иностранные ценные бумаги. В большинстве случаев используется «схема с нерезидентом», когда фактически в торгах участвует юридическое лицо-нерезидент Украины. Он же является формальным владельцем всех активов, которые приобретаются на бирже.

Однако такая простая, на первый взгляд, схема имеет ряд существенных недостатков. Во-первых, фактически вы не становитесь владельцем ценных бумаг, а значит, ваши имущественные права никак не защищены. «Такие предложения несут большой риск для инвестора. Ведь обращаясь в такие компании, вы не имеете юридической защиты. Договор обычно заключается с непонятной компанией, которая зарегистрирована, к примеру, в Новой Зеландии, и на самом деле вы не владеете ценными бумагами. Все это может привести к тому, что через некоторое время двери компании будут закрыты, и инвестор останется без своих инвестиций», — рассказывает Александр Куликов, руководитель управления брокерского обслуживания ИГ Универ.

«Юридически, человек, отдавший свои деньги такой компании, просто подарил их этой компании и может лишь рассчитывать на её «добрую волю» в вопросе их возвращения», — резюмирует Руслан Магомедов, директор компании Astrum Capital.

Но даже если «брокер» не собирается немедленно присвоить ваши деньги, нет гарантии, что ваша прибыль или убытки будут зависеть от вашего умения торговать. «За такими предложениями скрываются так называемые «кухни». По сути, это букмекерские конторы, которые принимают ставки на рост или падение бумаги конкретного эмитента, но выглядит технически так, как будто вы действительно торгуете. Правда лишь в том, что сам мнимый брокер вам транслирует котировки, которые могут быть рыночными, а могут браться «из головы» этого брокера», — комментирует Руслан Балабан.

«За такими предложениями скрываются так называемые «кухни». По сути, это букмекерские конторы, которые принимают ставки на рост или падение бумаги конкретного эмитента, но выглядит технически так, как будто вы действительно торгуете. Правда лишь в том, что сам мнимый брокер вам транслирует котировки, которые могут быть рыночными, а могут браться «из головы» этого брокера», — комментирует Руслан Балабан.

Если вы все же решитесь торговать через подобную схему, то хотя бы поищите в Интернете отзывы о компании и о выводе денег из нее. А главное – не вкладывайте больше той суммы, с которой вы готовы расстаться.

Преимущества способа:

- минимум затрат времени и усилий;

- инвестор не нарушает украинское законодательство.

Недостатки:

- права инвестора никак не защищены, огромный риск потерять весь вложенный капитал.

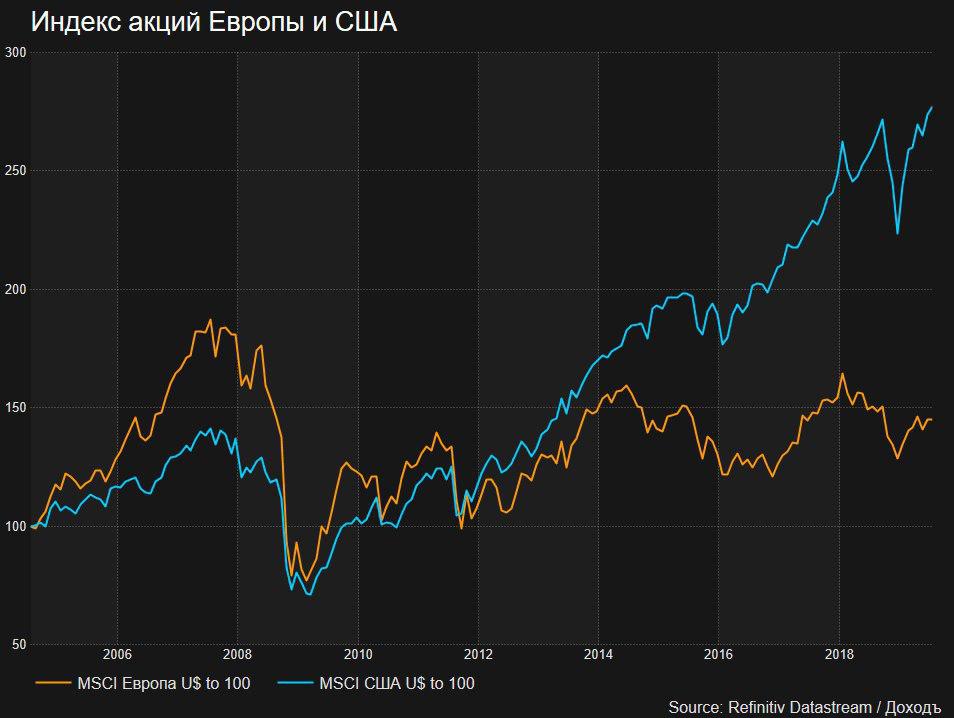

Помимо недостатков каждого из описанных выше способов, сама по себе торговля иностранными ценными бумагами может не оправдать надежд инвестора, по крайней мере – на фееричные прибыли. К примеру, после того, как польские инвесторы получили возможность выводить свой капитал на зарубежные фондовые площадки, в первое время многие пользовались этой возможностью и стали инвестировать в иностранные бумаги. Но позже оказалось, что ни на одном из развитых фондовых рынков Европы нет возможности получать такие высокие прибыли, как на польском – волатильность стабильных рынков невысока, стоимость акций изменяется медленно. В результате, через несколько месяцев большинство польских частных инвесторов вернулись обратно на «свой» рынок.

К примеру, после того, как польские инвесторы получили возможность выводить свой капитал на зарубежные фондовые площадки, в первое время многие пользовались этой возможностью и стали инвестировать в иностранные бумаги. Но позже оказалось, что ни на одном из развитых фондовых рынков Европы нет возможности получать такие высокие прибыли, как на польском – волатильность стабильных рынков невысока, стоимость акций изменяется медленно. В результате, через несколько месяцев большинство польских частных инвесторов вернулись обратно на «свой» рынок.

Как бы ни были привлекательны акции Google или Apple, получить большую прибыль при небольшом размере стартового капитала, торгуя ими, вы не сможете. А позволить себе крупные капиталовложения украинские частные инвесторы, чаще всего, не могут.

Конечно, волатильность и непредсказуемость украинского фондового рынка требует от инвестора хороших навыков торговли и профессиональной подготовки, но никто не отменял эти требования и для торговцев на американских или европейских биржах.

Руслан Балабан, старший риск-менеджер Dragon Capital

Если инвестор пытается купить акции через так называемые «кухни», то он должен понимать, что потеря инвестируемого капитала – это лишь вопрос времени. При этом не важно, как вы умеете торговать. Потом доказать будет очень сложно, ведь данные фирмы не регулируются местными органами (НКЦБФР, НБУ), а на бумаге они предоставляют лишь консалтинговые услуги по обучению.

Руслан Магомедов, директор компании Astrum Capital

За компаниями, предлагающими украинским инвесторам подключение к торгам на иностранных биржах, скрывается «схема с нерезидентом». Это чревато тем, что частный инвестор никак не защищен в рамках украинского правового поля. Компания, предоставившая ему такую услугу, может на своё усмотрение распоряжаться его активами (в том числе и деньгами) и даже отказать в возврате этих активов.

Как выгодно покупать акции? » Миллион шаг за шагом

Выгодно покупать акции и затем продавать их с прибылью — это целое искусство, которому можно научиться только самому на практике. Но если вы научитесь получать прибыль на фондовом рынке, то это будут ваши лучшие инвестиции, поскольку прибыль от этого будет намного больше, чем от банковских депозитов.

Чтобы совершить выгодную сделку с ценными бумагами, вы прежде всего должны оценить саму компанию-эмитент (то есть саму компанию, выпускающую акции). Если её выручка, её чистая прибыль увеличиваются из года в год (из квартала в квартал), то такие акции склонны увеличиваться в цене.

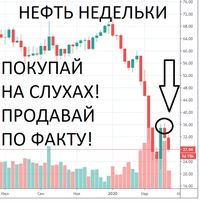

На коротких интервалах времени колебания цены акции могут быть значительны как в одну, так и в другую сторону. Это значит, что на коротком интервале у вас есть шанс как быстро заработать, так и быстро потерять вложенные деньги. Если вы новичок на фондовом рынке, то вы скорее потеряете, чем заработаете. Торговля на краткосрочных колебаниях — это дело профессиональных биржевых игроков, для этого нужен опыт, новички обычно «сливают» деньги. По неопытности вы можете купить акции на самом пике и продать на дне.

По неопытности вы можете купить акции на самом пике и продать на дне.

Краткосрочная торговля — это купля / продажа акций на несколько дней, неделю, месяц и даже несколько месяцев.

Если вы покупаете акции на долгий срок (полгода, год, несколько лет и даже десяток лет) и при этом выбираете «сильные» компании, то получить прибыль в этом случае становится намного проще. Со временем акции сильных компаний склонны расти. Прибыль при покупке акций на долгий срок может быть не меньше, а то и больше чем при игре на краткосрочных колебаниях (тем более, если это делает неискушённый игрок).

Не забывайте об опыте Уоррена Баффета (самый состоятельный в мире инвестор, миллиардер, постоянный участник топ-10 Форбс, этот человек знает толк в акциях). Баффет покупает акции на десятилетия — за это время их цена увеличивается в десятки и сотни раз.

Наступивший в 2008 году мировой финансовый кризис заставил содрогнуться многие компании. Разумеется, на рынке ценных бумаг этот кризис также отразился. На российском фондовом рынке акции большинства компаний поползли вниз и достигли своего минимума за последние несколько лет.

На российском фондовом рынке акции большинства компаний поползли вниз и достигли своего минимума за последние несколько лет.

О чём это говорит? Выгодно покупать акции можно, используя кризисную ситуацию. Сейчас в период кризиса акции стоят на порядок меньше, чем стоили ещё летом 2008 года. Нужно переждать основную бурю, подождать пока всё уляжется и когда ситуация начнёт исправляться. В это время нужно действовать, ведь финансовый кризис — лучшее время для выгодной покупки акций.

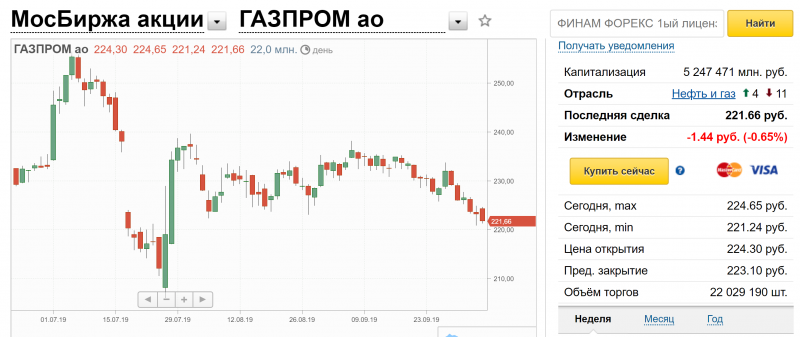

Эксперты рассказали, что будет после падения акций на российском рынке

Российский рынок акций в понедельник падал по индексу Мосбиржи ниже психологического уровня в 3700 пунктов — более чем на 2%, следует из дневной динамики торгов. Во вторник он начал постепенно восстанавливаться — к концу торгового дня индекс вернулся к отметке 3708 пунктов, подтянувшись на 0,4%. «Газета.Ru» обсудила с экспертами, означает ли такая динамика, что инвесторы дождались хорошей «точки входа» в российские активы.

Индекс Мосбиржи снижался четыре торговые сессии подряд после того, как достиг локального максимума в 3877 пунктов 13 июля. Его уверенный рост начался 30 октября прошлого года (с 2690 пунктов) до исторического максимума в 3911 пунктов 6 июля. Как отмечают специалисты по фондовому рынку, этот процесс не мог быть непрерывным вечно.

Старший аналитик «Атон» Михаил Ганелин объяснил это так: «Рынки растут и имеют право корректироваться, в данном случае российский рынок упал вместе с глобальными». Его коллега, инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев в свою очередь отмечает, что

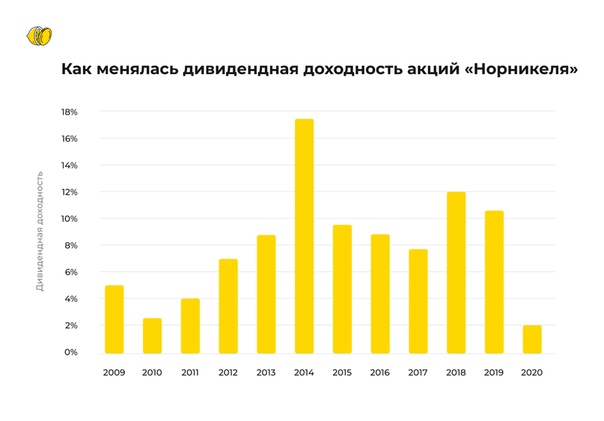

проседание в акциях российских компаний во многом связано с техническим моментом — дивидендными отсечками и общим окончанием сезона распределения прибыли между инвесторами.

Вдобавок он отметил, что скорая коррекция была усилена падением нефтяных цен после решения ОПЕК+ (в понедельник баррель Brent просел до $68,7 впервые с конца мая). Внешняя конъюнктура рынка сейчас тоже не идеальная: инвесторы опасаются усиления монетарной политики ФРС, а в Азии растет число заболевших коронавирусом.

«После столь стремительного роста всегда наступает коррекция в 8-10%, а в этом году мы видели только просадку в 4%, так что рынкам нужно выпустить пар перед ростом в четвертом квартале этого года», — успокаивает инвесторов управляющий активами «БКС Мир инвестиций» Андрей Русецкий. По его мнению,

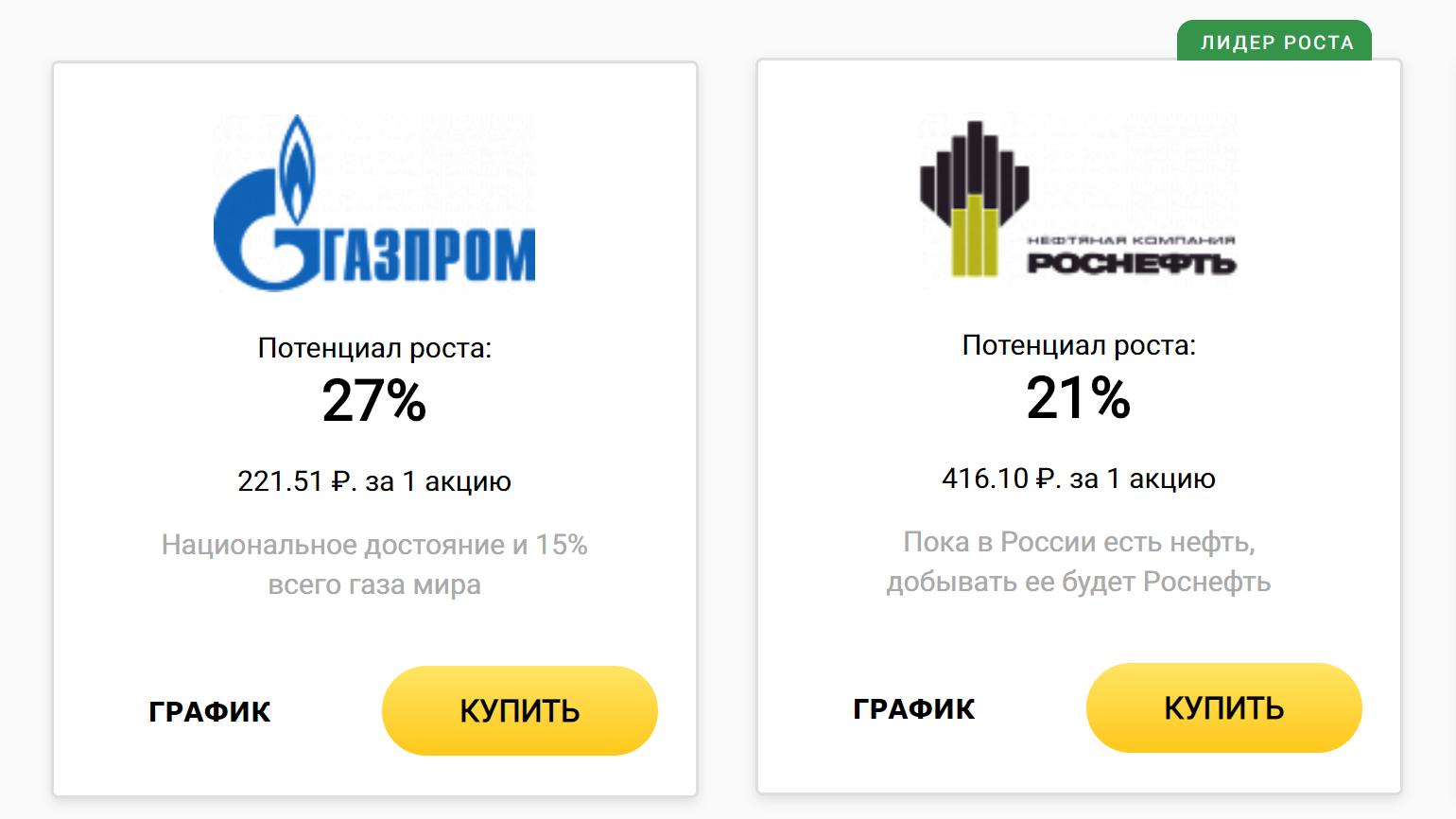

России сейчас выгодны не высокие цены на нефть, которые увеличат предложение от конкурентов, а восстановление собственных объемов добычи. Так что он ожидает дальнейшего роста акций нефтяных компаний.

Пора затаиться

Однако Михаил Ганелин из «Атон» предупреждает, что до конца года велика вероятность того, что волатильность акций возрастет и станет более серьезной, чем сейчас. Он объясняет это тем, что рынки уже закладывают ожидания ужесточения денежно-кредитной политики ФРС, что естественным образом сказывается на поведении инвесторов, увеличивая их неопределенность и настороженность.

Ганелин уточняет, что

рынки довольно стабильно росли на протяжении долгого времени, причем основным фактором этого роста являлась избыточная ликвидность. Теперь же инвесторы ожидают ее сокращения в ближайшее время, что в свою очередь тоже увеличивает волатильность и повышает уровень риска на биржах.

Теперь же инвесторы ожидают ее сокращения в ближайшее время, что в свою очередь тоже увеличивает волатильность и повышает уровень риска на биржах.

С ним в этом мнении солидарен и Станислав Клещев из «ВТБ Мои инвестиции». Он считает, что

на ближайшие 2-3 месяца инвесторам стоит занять осторожную позицию и дождаться прояснения денежно-кредитной политики ФРС США.

«Полагаем, что к началу осени американский регулятор даст более четкие сигналы относительно сворачивания программ антикризисной поддержки экономики, что может спровоцировать рост волатильности на глобальных рынках», — говорит он.

Руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров придерживается немного иной позиции. Он предполагает, что пока что это лишь страхи инвесторов и реакция на новый риск, который далеко не факт, что материализуется в ближайшем будущем. Поэтому он отмечает, что нынешняя коррекция может быть недолговечной и на самом деле является хорошей точкой входа.

Эксперт «ВТБ Мои Инвестиции» в свою очередь считает, что в текущих условиях лучше обратить внимание на европейские акции, а также что в качестве защитных активов инвесторам стоит иметь повышенную долю валюты и золота в инвестпортфелях. Старший аналитик «Атон» выразил схожее мнение по части золота, однако он заостряет внимание на предстоящей повышенной волатильности рынка и предполагает, что из-за этого

инвестпортфелям, не рассчитанным на заоблачные риски, нужна хорошая диверсификация. Свои предпочтения он больше отдает российским акциям с качественными дивидендными историями.

«Можно сказать, что все российские активы недорогие, и в основном по ним платят хорошие дивиденды, поэтому выбор на самом деле довольно широк», — уточняет он. Основными претендентами на включение в портфели, считает Ганелин, являются «Сбербанк», «Газпром», бумаги нефтегазовой отрасли.

На сырьевой рынок также обратил свое внимание и аналитик «Фридом Финанс» Евгений Миронюк. Он добавил, что от сырьевого ралли выиграет добывающая отрасль в целом, секторы металлодобычи и металлообработки, секторы драгоценных и цветных металлов, нефтегазовый и нефтехимический, а также

потребительский сектор (крупные ритейлеры). Последний, по словам аналитика, традиционно реагирует на рост индекса потребительских цен (ИПЦ) увеличением выручки, к тому же потребительские доходы и расходы активно восстанавливаются.

Последний, по словам аналитика, традиционно реагирует на рост индекса потребительских цен (ИПЦ) увеличением выручки, к тому же потребительские доходы и расходы активно восстанавливаются.

Инвестиции в «спокойный сон»: стоит ли сейчас покупать биржевые фонды и акции их провайдеров | Статьи

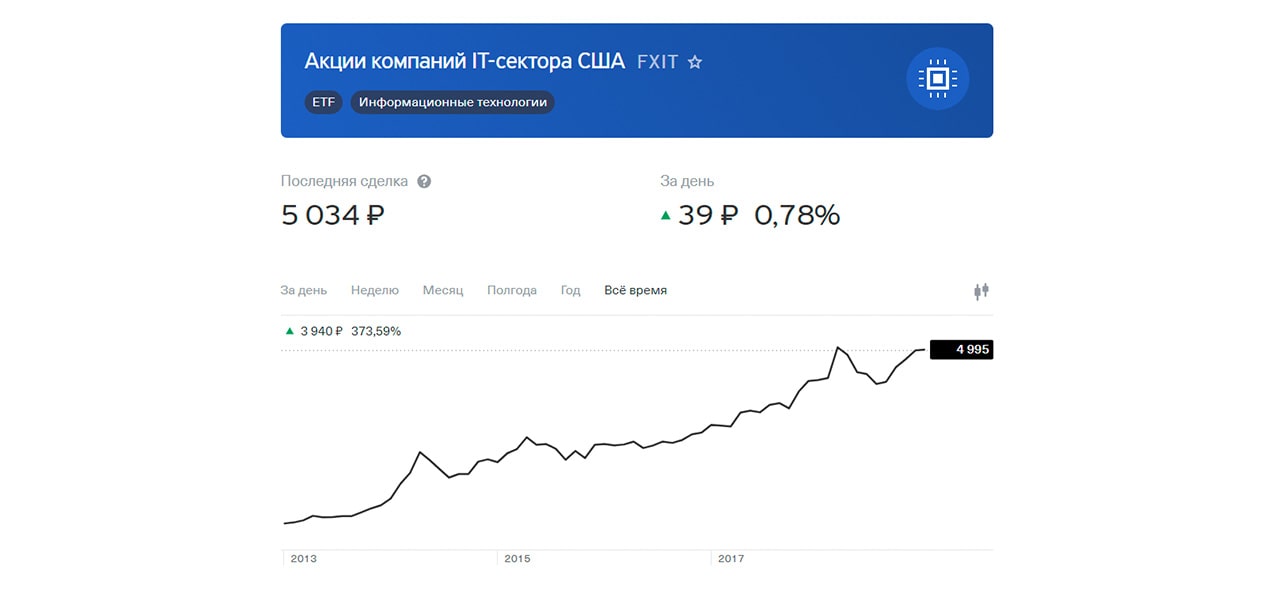

Биржевой индекс Nasdaq 100 по итогам торгов в среду 24 августа обновил исторический максимум и дорос до 15357,68 пункта — с «ковидного дна» в прошлом марте рост составил почти 120%. Его примеру последовал и S & P 500. Еще больше выросли акции многих западных управляющих компаний и провайдеров ETF (биржевые фонды). «Известия» разбирались, каким инвесторам подходят инвестиции в бизнес управляющих и фонды, основанные на показателях широкого рынка и специфических отраслях.

Близки к максимуму

Несмотря на опасения из-за распространения «Дельта»-штамма коронавируса во всем мире, многие биржевые индексы находятся вблизи своих исторических максимумов, а это значит, что инвесторы, поверившие в восстановление мировой экономики в условиях неопределенности прошлой весной, уже неплохо заработали. Но откровенно «бычьи» настроения на рынке уже в ближайшее время могут смениться, и восходящий тренд будет сломлен. Поэтому в краткосрочной перспективе «заходить» сейчас в эти индексы на все располагаемые средства — откровенно не самая лучшая идея.

Но откровенно «бычьи» настроения на рынке уже в ближайшее время могут смениться, и восходящий тренд будет сломлен. Поэтому в краткосрочной перспективе «заходить» сейчас в эти индексы на все располагаемые средства — откровенно не самая лучшая идея.

«Сейчас американские индексы Nasdaq и S&P 500 штурмуют рекордные уровни, это, естественно, привлекает внимание СМИ и инвесторов. На наш взгляд, сейчас не лучшее время для инвестиций в эти индексы, если только вы не следуете максимально пассивной стратегии вроде ежемесячных покупок ETF на небольшие суммы», — сказал в беседе с «Известиями» руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

Он объясняет, что индекс S&P 500 (отражает динамику акций крупнейших компаний США) в этом году очень силен и пока не показывал 5-процентной коррекции со своих максимумов в течение последних 200 торговых сессий. По словам аналитика, такой ситуации не наблюдалось с 2016 года, и многие инвесторы беспокоятся, что текущая динамика, в рамках которой инвесторы выкупают малейшие снижения рынка, не может долго продолжаться. И какое-то условно негативное событие может разом нейтрализовать текущий чрезмерный позитив.

И какое-то условно негативное событие может разом нейтрализовать текущий чрезмерный позитив.

Фото: Global Look Press/John Nacion/Keystone Press Agency

«Фундаментально сейчас в экономиках проходит пик по темпам восстановления после пандемии, из-за чего инвесторы сокращают ставки на акции циклических секторов. Сырьевые рынки уже начали выглядеть шатко, а инвесторы снова массово покупают акции FAANG, — объясняет Комаров. — Этому способствует и рост заражений из-за «Дельта»-штамма коронавируса. Ожидание по скорому сворачиванию стимулирования экономики в США также давит на рынки, так как все понимают, что снижение ликвидности на рынке начнет снижать как доступность кредитов, так и риск-аппетиты инвесторов. Они могут перестать выкупать падения рынка».

С ним соглашается и ведущий стратег по глобальным рынкам акций «Атон» Алексей Каминский. Эксперт уверен, что с тактической точки зрения, если охватывать динамику последних двух кварталов, конкретно Nasdaq 100 (сотня крупнейших технологических компаний) находится на пике, из-за чего весьма вероятна консолидация или коррекция. Проще говоря, инвесторы, вошедшие в такие широкие индексы, в краткосрочной перспективе только потеряют часть своих средств.

Проще говоря, инвесторы, вошедшие в такие широкие индексы, в краткосрочной перспективе только потеряют часть своих средств.

Смотрим дальше

Но в целом вложения в широкие индексы всегда остаются актуальными для тех, кто готов смириться со среднерыночной доходностью портфеля и «спать спокойно». Именно для этого и предназначен такой тип активов, как ETF — фонд, основанный на динамике акций отдельных компаний, секторов, товаров и т.д. Кирилл Комаров из «Тинькофф Инвестиций» называет такой тип инвестирования спокойным сном инвестора, так как у него не будет волнений из-за страха совершить ошибку и купить не тот актив.

«Если планируется регулярный довзнос денег на счет для покупки дополнительных паев ETF на горизонте 10 лет и более и получение среднерыночной доходности вас устраивает, то акции фонда можно начать покупать без учета текущей рыночной динамики. В этом случае лучше выбрать для инвестиций ETF на общерыночный индекс, например S&P500 (SPY). Такое инвестирование будет пассивным, анализ рынка при этом не производится», — объясняет аналитик «Фридом Финанс» Елена Беляева.

С ней соглашается и глава инвестиционного департамента inv.lu Анастасия Тарасова. В беседе с «Известиями» она отметила, что ETF, привязанные к индексам вроде Nasdaq и S&P 500, в большинстве случаев показывают неплохие результаты, и именно в долгосрочной перспективе. У них обычно наблюдаются и более низкая волатильность, и более стабильные цены.

Фото: Global Look Press/XinHua

«Основные риски несут в себе второстепенные, экзотические ETF. И важно, чтобы в структуре фонда на самом деле присутствовал весь состав индекса, который он повторяет, а не какая-то часть. Ограниченный выбор бумаг может способствовать волатильности ETF», — объясняет Тарасова.

Но если говорить об отдельных секторах, в которые можно вложиться через ETF, наиболее привлекательными Тарасова называет технологические направления вроде fintech, ed-tech и biotech.

Кирилл Комаров, в свою очередь, обращает внимание на сектор «зеленых» компаний, следующих стратегии ответственного инвестирования ESG. Такие ETF тоже можно купить на бирже.

Такие ETF тоже можно купить на бирже.

«На наш взгляд, сейчас интересно покупать ETF на «зеленую» энергетику, так как перспективы развития этой индустрии не поддаются сомнению при таком уровне огласки этой темы и кооперации правительств разных стран по борьбе с глобальным потеплением, — объясняет он. — Многие бумаги сильно подешевели после перегрева в начале 2021 года — сейчас неплохой момент, чтобы их подбирать. И лучше делать это через фонды, так как многие компании очень молоды и убыточны, а бизнес-модели хоть и перспективны, но не проверены временем. ETF снизит риски инвесторов».

Но даже такие условно низкорисковые портфели нужно защищать активами, основанными на других видах активов, то есть не на акциях. В качестве такой «защиты» Анастасия Тарасова рекомендует облигационные ETF и ETF денежного рынка. Причем если инвестор практически не склонен к риску, такие активы в его портфеле должны составлять порядка 70–80% от его общего объема.

Елена Беляева из «Фридом Финанс» приводит в пример еще один вид инструментов, которые дорожают в процессе коррекции основного рынка или ее ожидания.

«Для краткосрочных позиций можно будет рассмотреть инвертивные ETF, которые растут при снижении рынка, например SQQQ. Как инструмент для хеджирования портфеля также будет интересен ETF на индекс волатильности VXX, — говорит Беляева. — Но это не инвестиционные инструменты, позиции по ним открываются только на момент активного снижения индексов».

Разделить бизнес с управляющими

Параллельно с ростом биржевых индексов и соответствующих ETF, начавшимся после резкого падения в прошлом марте, значительно подорожали и акции многих провайдеров ETF и управляющих компаний, в числе которых — Black Rock (в 2,8 раза), Blackstone (в 2,9 раза), Invesco (в 3,3 раза), S&P Global (в 2,3 раза) и Allianz SE (в 1,7 раза).

Фото: Global Look Press/Igor Golovniov/Keystone Press Agency

Но собеседники «Известий» предупреждают, что покупка ETF и акций их провайдеров — это совершенно разные вещи с разным соотношением доходности и риска.

«Отраслевые аналитики долгосрочно позитивно смотрят на бизнес компаний, но их текущая стоимость по меньшей мере на среднем уровне по S&P 500. И, конечно, это по-прежнему акции, бизнес, который несет риски конкуренции, регуляторные и другие», — говорит эксперт по фондовому рынку «БКС Мир инвестиций» Альберт Короев.

Алексей Каминский из «Атон» объясняет, что при покупке ETF инвестор, по сути, приобретает акции определенных секторов или стран, а при покупке акций управляющих компаний — долю в их бизнесе по созданию и поддержанию функционирования индустрии ETF.

«Являясь частью финансового рынка (акций), этот бизнес подвержен всей сопутствующей цикличности и волатильности. Но в долгосрочном периоде он способен обеспечить устойчивый поток доходов от этого рода деятельности», — говорит собеседник «Известий».

С ними соглашается и Кирилл Комаров из «Тинькофф Инвестиций». Эксперт поясняет, что фонды — это такой же конкурентный бизнес, как и любой другой, и в индустрии идет сильная борьба за клиента, которая проявляется в снижении комиссий за управление, а значит, и в снижении доходов менее удачных игроков.

Мнения аналитиков, приведенные в этом материале, не являются индивидуальной инвестиционной рекомендацией (ИИР).

Руководство по торговле акциями: как покупать прибыльные акции?

Фондовый рынок — это виртуальный рынок, на котором люди покупают и продают ценные бумаги.

Кроме того, вы также можете торговать облигациями, инвестиционными сертификатами и деривативами (производными ценных бумаг).

Благодаря техническому прогрессу сегодня можно торговать акциями практически в любой точке мира, все, что вам нужно, — это доступ в Интернет.

Люди, заинтересованные в возможности инвестирования в ценные бумаги, часто задаются вопросом ‘как купить акции?’

Чтобы покупать акции, вам необходимо иметь торговый счет. Это позволяет как держать финансовые инструменты в своем портфеле, так и торговать ими, зарабатывая на колебаниях цен.

Причем большинство сделок, открываемых на фондовом рынке, — это сделки, связанные с торговлей акциями.

Что такое акция?

Проще говоря, акция — это ценная бумага, которая обозначает вашу долю в капитале акционерного общества. Доля, конечно же, будет зависеть от количества ваших акций, а также общего их количества.

Одна из самых больших ошибок, которые делают большинство людей при планировании инвестирования на фондовом рынке, — это отсутствие адекватных знаний о том, как работает рынок.

Почему же вам следует инвестировать в акции? И как торговать на бирже?

Ответы на все эти вопросы вы найдете в этой статье.

Почему вам стоит инвестировать в акции

Акции — это самые популярные финансовые инструменты, доступные на рынке.

Стоит знать, что долгосрочные вложения в акции могут принести инвесторам гораздо более высокую прибыль по сравнению с облигациями или банковскими депозитами.

Прекрасным примером этого является DAX (самый важный фондовый индекс Германии), который за последние 15 лет приносит в среднем 8-9% возврата с инвестиций в год. Не забывайте о многочисленных кризисах за последние годы, данные за более долгий срок дают еще более впечатляющие результаты.

Инвестирование в акции — это также форма экономии денег. Таким образом, деньги не теряют своей стоимости из-за инфляции, по сравнению с хранением их ‘под подушкой’.

Еще одно преимущество инвестирования в акции — диверсификация источников дохода. Необязательно вкладывать весь свой капитал в акции одной компании. Таким образом вы минимизируете риск потери капитала.

При инвестировании в недвижимость, когда арендатор не платит арендную плату, доход со сдачи ее в аренду равен 0.

Более того, прибыль от сдачи квартиры в аренду не только ниже, но и при этом на подготовку квартиры уходит гораздо больше времени, чем вы думаете. Квартира не является ликвидным активом. Продать ее в короткие сроки очень сложно.

Квартира не является ликвидным активом. Продать ее в короткие сроки очень сложно.

Депозит

Возврат с инвестиций в год

1-2%

Ликвидность

Высокая, однако вывод средств раньше окончания действия депозита означает меньшую доходность.

Порог входа

Нижний порог в случае некоторых банков составляет всего порядка 10-30$, но вклады с начислением процентов обычно имеют более высокий порог.

Риск

Низкий, банкротство банка встречается довольно редко, банки дополнительно поддерживаются национальным банком, государственной казной и, в крайнем случае, Международным Валютным Фондом или другими международными организациями.

Сдача квартиры в аренду

Возврат с инвестиций в год

4-5%

Ликвидность

Низкая, в случае кризиса актив может потерять стоимость и иногда продажа может быть невозможна даже близко к цене покупки

Порог входа

Около 30 000$, для получения более высокой прибыли обычно требуются более высокие вложения.

Риск

Средне, продажа обычно не является проблемой, вложение в хорошую недвижимость в месте с растущей экономикой и стабильной политикой почти наверняка позволит быстро продать недвижимость, и возможно по цене выше покупки, однако в ситуациях нестабильности или при ошибке в оценке реальной стоимости жилья, риски достаточно большие.

Акции/индексы

Возврат с инвестиций в год

5-20% — может значительно колебаться в случае отдельных акций, но стабилизируется, принимая среднее значение за счет диверсификации.

Ликвидность

Высокая, такие активы продаются за доли секунды. В случае значительного падения стоимости вы можете использовать ордер Stop Loss для автоматического закрытия позиций после определенного уровня убытка.

Порог входа

от 100$ — депозит для активации реального счета на торговой платформе.

Риск

От низкого до среднего, в зависимости от выбранных акций. Крупные компании обычно дают более низкую доходность, но также сопряжены с меньшим риском, тогда как инновационные стартапы могут быть очень рискованными, но в то же время могут показать 100% годового роста в цене.

Типы инвесторов

Первая группа — это краткосрочные инвесторы (скальперы, дейтрейдеры и т.п.).

Их цель — получать небольшую, но частую прибыль от сделок, открытых и закрытых в течение дня или недели, и они зарабатывают на колебаниях рынка и изменении настроения трейдеров.

Принятие решений краткосрочными инвесторами во многом основывается на техническом анализе, а также на очень развитых системах принятия решения и алгоритмах, торгующих автоматически. Также стоит знать, что краткосрочные трейдеры очень активны во время публикации макроэкономических данных.

Также стоит знать, что краткосрочные трейдеры очень активны во время публикации макроэкономических данных.

Среднесрочные инвесторы, со своей стороны, используют разные стратегии.

Обычно эта группа инвесторов торгует исходя из текущего тренда. Конечно, эта стратегия предполагает вложение больших сумм средств, что позволит им удерживать свои позиции в случае потенциальной коррекции.

Более того, среднесрочные инвесторы торгуют «против течения». Это означает, что они ищут взлеты и падения во время существующих тенденций. Это требует не только большого опыта, но также хорошего управления рисками.

Кроме того, среднесрочные игроки часто полагаются на технический анализ рынка, который представляет собой сигналы, генерируемые техническими индикаторами.

Наконец, долгосрочные инвесторы используют как технический, так и фундаментальный анализ.

Очень часто долгосрочное инвестирование влечет за собой открытие позиции, которая будет активна в течение более длительного периода времени. Следовательно, это означает использование гораздо большего капитала, чем в случае краткосрочных и среднесрочных инвестиций.

Долгосрочные инвесторы могут получать такую же прибыль, как и внутридневные трейдеры, но их вложения более стабильны и надежны.

Однако стоит знать, что их возможности значительно ограничены. Этот стиль торговли требует гораздо большей подготовки.

Где покупать акции?

Новички часто задаются вопросом: как и где покупать акции?

Один из вариантов — офисы брокерcких компаний. Это для многих очевидный вариант покупки акций через посредника, брокерскую компанию. Первый брокер появился еще в 1792 году!

Среди особенностей инвестирования через брокерскую контору следует выделить достаточно высокие комиссии, небольшую возможность собственного анализа и выбора торговых инструментов, однако высокий уровень обслуживания в офисе и в электронном виде, но ограниченное время работы.

В подавляющем большинстве случаев брокерские конторы дополнительно связаны с банками.

Гораздо лучшим и более популярным решением сегодня является покупка акций на онлайн-биржах.

Они отличаются значительно более низкими комиссиями, оплатами и спредами (разница между покупкой и продажей актива) по сравнению с брокерскими конторами. Кроме того, желающему проще войти на биржу с помощью онлайн-брокера.

Платформа Allianz Market — отличное решение для таких целей.

Это подтверждают рейтинги биржевых порталов, отзывы пользователей и обзоры отраслевых экспертов.

Как выбрать наиболее подходящие акции для инвестирования?

Выбор наиболее подходящих акций для инвестирования в данный момент возможен благодаря умелому использованию фундаментального и технического анализа.

Мы также рекомендуем регулярно отслеживать новости отрасли. Опытные инвесторы в своих блогах очень часто сообщают, какие акции стоит покупать в ближайшее время и почему.

Стоит проверить, отразятся ли предположения в реальности. Рекомендуется записывать наиболее точные анализы, потому что их можно использовать в будущем.

Также замечательно наблюдать за определенным рынком, а затем каждый день записывать, как изменилась цена и что было для этого причиной.

Таким образом, вы можете узнать, как рынок реагирует на отдельные ситуации, не вкладывая своих денег.

Как работает технический анализ?

Технический анализ — это ряд методов, которые позволяют прогнозировать ценовой тренд отдельных финансовых инструментов на основе анализа изменений цен, которые имели место в прошлом. Более того, технический анализ использует не только цену, но и множество индикаторов, задача которых — дополнить анализ графика.

Поэтому технический анализ использует цену, время и объем торговли. Согласно этому анализу можно узнать каким тенденциям подвержены цены.

Тренд — это направление, в котором движутся цены.

Это значит, что в случае роста цен продавать не рекомендуется. С другой стороны, если цены падают, не рекомендуется покупать.

Более того, согласно техническому анализу, история любит повторяться. Инвесторы не учатся на своих ошибках и очень похоже реагируют на конкретные ситуации на фондовом рынке. Следовательно, можно делать выводы на будущее из их прошлого поведения.

Как работает фундаментальный анализ?

Фундаментальный анализ в своей простейшей концепции — это исследование, направленное на оценку реальной стоимости данного финансового инструмента или актива.

Инвестор, который применит этот анализ на практике, будет не только искать активы, недооцененные рынком, но и продавать излишне переоцененные.

Анализ финансовых отчетов очень важен для точной оценки стоимости. Вы можете проверить их на Yahoo Finance.

Важнейшими показателями фундаментального анализа, которые необходимо учитывать, являются:

1 индикатор цены к прибыли (P/E ratio),

2 индикатор цены к балансовой стоимости, (P/B ratio)

3 индикатор цены к балансовой стоимости Грэма,

4 показатели движения денежных средств,

5 показатели долга и платежеспособности,

6 показатели рентабельности.

Большинство трейдеров считают технический анализ более простым и используют его для получения краткосрочной прибыли.

При инвестировании в акции на платформе Allianz Market вы автоматически получаете подсказки от Autochartist, основанные на различных анализах.

Итак, все, что вам нужно сделать, это купить или продать акции в соответствии с подсказками.

Зачем нужна диверсификация?

Важно понимать, что цель диверсификации — не максимизация прибыли, а ограничение влияния волатильности (колебаний) на портфель.

Поэтому рекомендуется покупать акции из разных стран и/или отраслей. Таким образом можно снизить диверсифицируемый риск. По мнению опытных инвесторов, вы можете получить прибыль только за счет диверсификации риска.

Как работает кредитное плечо?

Торговля с использованием кредитного плеча дает вам гораздо больше возможностей, но вам не обязательно их использовать.

Упомянутое финансовое плечо позволяет открывать позиции с более высокой стоимостью, чем вам позволяют средства на данном инвестиционном счете.

Таким образом, вы занимаете средства, по которым вам затем придется платить проценты за весь период удержания позиции.

Трейдер, решивший открыть позицию, в два раза превышающую стоимость средств на его счете, может в случае тех же движений рынка не только получить в два раза большую прибыль, но и потерять в два раза больше.

Поэтому рекомендуется умело использовать ордеры Stop Loss и Take Profit.

Что такое Stop Loss и Take Profit?

Стоит знать, что стоп-лосс и тейк-профит — это автоматические функции, доступные на большинстве трейдинговых платформ.

Их задача — установить уровень максимального убытка (Stop Loss), а также уровень закрытия с прибылью (Take Profit). Более того, это очень важные инструменты, когда речь идет об управлении эмоциями и риском.

Также стоит отметить, что Stop Loss и Take Profit исполняются автоматически. Следовательно, трейдеру не нужно контролировать, отслеживать ли позицию все время или нет.

Трейдер может установить ордер в зависимости от отношения и толерантности к риску. Нет необходимости производить сложные расчеты вручную.

В случае, если трейдер забыл установить ордера Take Profit или Stop Loss при открытии позиции, он может сделать это после входа в свои открытые позиции.

Рекомендуется устанавливать Take Profit в таком месте, чтобы в случае успешной транзакции прибыль была как минимум в два раза больше возможного убытка после закрытия позиции по Stop Loss.

Как работает ордер Stop Loss?

Stop Loss — это ордер, используемый для закрытия сделки по продаже или покупке данного финансового инструмента в случае, если цена упадет или поднимется до заданного уровня в ордере.

Для подавляющего большинства людей это способ ограничить убытки, но Stop Loss в первую очередь служит для защиты их капитала.

Механизм работы предельно прост. Когда цена достигает заданного уровня, автоматически активируется ордер на закрытие этой позиции.

Как работает ордер Take Profit?

Проще говоря, когда вы заключаете сделку на покупку, а затем устанавливаете ордер о фиксации прибыли по заданной цене, упомянутый тейк-профит будет ордером на продажу, который активируется автоматически, если цена после роста достигнет этого уровня.

Заключение

Вы можете потеряться в множестве новой информации о бирже и биржевой торговле. Индустрия огромна, есть множество инструментов для технического и фундаментального анализа, блоги трейдеров, порталы с новостями с фондового рынка и многое другое.

Однако не обязательно знать все, чтобы открыть прибыльную позицию.

Ниже краткое заключение с наиболее важной информацией, необходимой для начала торговли акциями на инвестиционной платформе как Allianz Market:

1 инвестировать на бирже не так сложно, как вы думаете,

2 инвестировать на бирже намного выгоднее и удобнее по сравнению со сдачей квартиры в аренду или банковским депозитом,

3 на фондовой бирже есть краткосрочные инвесторы (они используют технический анализ, зарабатывают на колебаниях акций за очень короткий период времени), среднесрочные инвесторы (они используют фундаментальный и технический анализ, сосредотачиваются на игре с текущим трендом) и долгосрочные инвесторы (используют технический и фундаментальный анализ, обычно выбирают акции хороших компаний с высоким потенциалом роста),

4

для ограничения возможных убытков стоит использовать ордера Take Profit, а также Stop Loss. Они используются для закрытия сделок покупки или продажи данного финансового инструмента. Таким образом инвестор может обезопасить свой капитал,

Они используются для закрытия сделок покупки или продажи данного финансового инструмента. Таким образом инвестор может обезопасить свой капитал,

5 кредитное плечо дает инвесторам множество возможностей для заработка. С его помощью можно открывать позиции с гораздо большей стоимостью, чем позволяют средства на инвестиционном счете,

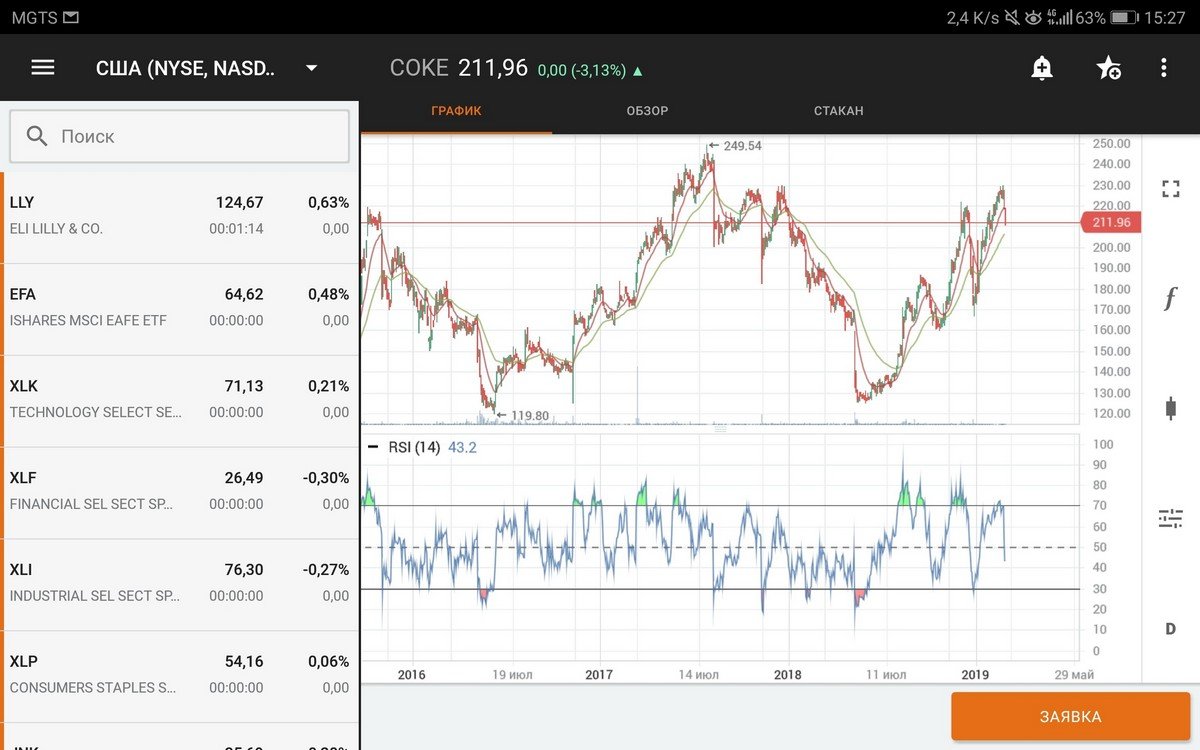

6 главный фактор, влияющий на решение инвесторов покупать акции — это когда они слишком распроданы (согласно таким инструментам, как осциллятор RSI), продажа обычно происходит в момент переоцененности цены акции. Однако от типа инвестора зависит, сколько времени пройдет от покупки до продажи.

7 торговля акциями требует определенного количества времени, которое необходимо потратить на фундаментальный и/или технический анализ,

Успешной торговли!

Как покупать и продавать акции самостоятельно

Чтобы купить акции, вам понадобится помощь биржевого маклера, поскольку обычно вы не можете просто позвонить в компанию и попросить купить их акции самостоятельно. Для неопытных инвесторов есть две основные категории брокеров на выбор: брокер с полным спектром услуг или онлайн / дисконтный брокер.

Для неопытных инвесторов есть две основные категории брокеров на выбор: брокер с полным спектром услуг или онлайн / дисконтный брокер.

Брокеры полного цикла

Брокеры с полным спектром услуг — это то, что большинство людей представляют себе, когда думают об инвестировании: хорошо одетые, дружелюбные деловые люди, сидящие в офисе и болтающие с клиентами.Это традиционные биржевые маклеры, которые найдут время, чтобы познакомиться с вами лично и в финансовом отношении. Они будут изучать такие факторы, как семейное положение, образ жизни, личность, толерантность к риску, возраст (временной горизонт), доход, активы, долги и т. Д. Узнав о вас как можно больше, эти программы с полным спектром услуг брокеры могут помочь вам разработать долгосрочный финансовый план.

Эти брокеры могут не только помочь вам с вашими инвестиционными потребностями, но они также могут предоставить помощь в планировании недвижимости, налоговых консультациях, пенсионном планировании, составлении бюджета и любых других финансовых консультациях, отсюда и термин «полный комплекс услуг». «Они могут помочь вам управлять всеми вашими финансовыми потребностями сейчас и в долгосрочной перспективе и предназначены для инвесторов, которые хотят все в одном пакете. С точки зрения комиссионных, брокеры с полным спектром услуг обходятся дороже, чем дисконтные брокеры, но ценность наличия профессиональных Инвестиционный советник с вашей стороны может окупить дополнительные расходы. Счет может быть создан всего за 1000 долларов. Большинство людей, особенно новичков, попадают в эту категорию с точки зрения типа брокера, который им нужен.

«Они могут помочь вам управлять всеми вашими финансовыми потребностями сейчас и в долгосрочной перспективе и предназначены для инвесторов, которые хотят все в одном пакете. С точки зрения комиссионных, брокеры с полным спектром услуг обходятся дороже, чем дисконтные брокеры, но ценность наличия профессиональных Инвестиционный советник с вашей стороны может окупить дополнительные расходы. Счет может быть создан всего за 1000 долларов. Большинство людей, особенно новичков, попадают в эту категорию с точки зрения типа брокера, который им нужен.

Я хочу начать покупать акции: с чего начать?

Онлайн / дисконтные брокеры

С другой стороны, онлайн-брокеры / дисконтные брокеры не дают никаких советов по инвестициям и в основном просто принимают заказы.Они намного дешевле, чем брокеры с полным спектром услуг, поскольку обычно нет офиса для посещения и сертифицированных консультантов по инвестициям, которые могли бы вам помочь. Стоимость обычно зависит от транзакции, и вы обычно можете открыть счет через Интернет с небольшими деньгами или без них. Если у вас есть учетная запись у онлайн-брокера, вы обычно можете просто войти на его веб-сайт и в свою учетную запись и иметь возможность мгновенно покупать и продавать акции.

Если у вас есть учетная запись у онлайн-брокера, вы обычно можете просто войти на его веб-сайт и в свою учетную запись и иметь возможность мгновенно покупать и продавать акции.

Помните, что, поскольку эти типы брокеров не предоставляют абсолютно никаких советов по инвестированию, советов по акциям или какой-либо инвестиционной помощи, вы сами можете управлять своими инвестициями.Единственная помощь, которую вы обычно получаете, — это техническая поддержка. Онлайн-брокеры (дисконтные) предлагают ссылки, исследования и ресурсы, связанные с инвестициями, которые могут быть полезны. Если вы чувствуете, что достаточно осведомлены, чтобы взять на себя ответственность за управление собственными инвестициями, или вы ничего не знаете об инвестировании, но хотите научиться самостоятельно, тогда это правильный путь.

Суть в том, что ваш выбор брокера должен основываться на ваших индивидуальных потребностях. Брокеры с полным спектром услуг отлично подходят для тех, кто готов платить за кого-то еще, чтобы заботиться об их финансах. С другой стороны, онлайн-брокеры / дисконтные брокеры отлично подходят для людей с небольшими стартовыми деньгами, которые хотели бы взять на себя риски и выгоды от инвестирования без какой-либо профессиональной помощи.

С другой стороны, онлайн-брокеры / дисконтные брокеры отлично подходят для людей с небольшими стартовыми деньгами, которые хотели бы взять на себя риски и выгоды от инвестирования без какой-либо профессиональной помощи.

План прямой покупки акций

Иногда компании (часто крупные фирмы) спонсируют специальный тип программы, называемой DSPP, или план прямой покупки акций. DSPP изначально задумывались несколько поколений назад как способ, позволяющий компаниям позволить более мелким инвесторам покупать собственность непосредственно у компании. .Участие в DSPP требует, чтобы инвестор взаимодействовал с компанией напрямую, а не с брокером, но система каждой компании для администрирования DSPP уникальна. Чаще всего предлагают свои DSPP через агентов передачи или другого стороннего администратора. Чтобы узнать больше о том, как участвовать в DSPP компании, инвестору следует обратиться в отдел по связям с инвесторами компании.

Советник Insight

Wyatt Moerdyk, AIF®

Evidence Advisors Investment Management, Boerne, TX

Вы можете покупать или продавать акции самостоятельно, открыв брокерский счет в одной из многих брокерских фирм. После открытия счета свяжите его со своим текущим банковским счетом для внесения вкладов, которые затем можно будет инвестировать.

После открытия счета свяжите его со своим текущим банковским счетом для внесения вкладов, которые затем можно будет инвестировать.

Однако не стоит сравнивать легкость открытия счета с легкостью принятия правильных инвестиционных решений. Как правило, новичкам рекомендуется поговорить с квалифицированным финансовым консультантом. Новым инвесторам следует прочитать «Умный инвестор» Бенджамина Грэма. Умное инвестирование может принести большое удовлетворение, поэтому не торопитесь, исследуйте и ищите советника, который учитывает ваши интересы.

Как покупать акции: 6 шагов для начинающих

Итак, вы решили инвестировать в фондовый рынок, и у вас даже есть некоторые идеи о том, какие акции вы хотите купить. Но как на самом деле купить эти акции?

Как вы на самом деле покупаете акции?

К счастью, процесс покупки ваших первых акций в Интернете относительно быстрый и простой. Вот пошаговое руководство, чтобы начать свое путешествие по инвестированию в акции.

1. Открыть брокерский счет

Во-первых, вам понадобится брокерский счет для покупки акций. При выборе брокерской онлайн-биржи учитывайте два основных фактора:

- Что предлагает брокерская компания: Предлагает ли брокерская фирма все необходимые вам продукты и услуги? Некоторые брокерские компании публикуют отличные образовательные ресурсы для новых инвесторов. Другие предоставляют доступ к биржевым исследованиям и аналитическим инструментам. Некоторые онлайн-брокеры имеют отделения, где вы можете получить рекомендации лично.Возможно, для вас важны другие функции, такие как возможность торговать международными акциями или покупать дробные акции. Не все брокерские компании предлагают их.

- Удобство брокерской платформы: Легко ли работать на брокерской платформе? Если вы хотите торговать с помощью мобильного устройства, мобильный интерфейс брокера должен быть хорошо продуман. Многие из крупнейших брокерских компаний позволяют вам использовать игровые деньги, чтобы испытать свои торговые платформы перед тем, как инвестировать, поэтому попробуйте несколько, чтобы решить, какая платформа вам больше всего нравится.

Большинство крупных онлайн-брокеров, таких как Charles Schwab (NYSE: SCHW), TD Ameritrade (NASDAQ: AMTD) и другие, недавно отменили торговые комиссии, что в значительной степени исключает затраты при выборе брокерской компании. Платформа.

Источник изображения: Getty Images.

После того, как вы выбрали брокерскую компанию, вам необходимо заполнить новую заявку на открытие счета. Обычно это происходит быстро и легко, но вам необходимо иметь под рукой удостоверение личности с фотографией, например водительские права и номер социального страхования.Вам также понадобится информация о вашем банковском счете, если вы хотите пополнить свой новый брокерский счет с помощью текущего или сберегательного счета. Вы можете открыть стандартный брокерский счет или вместо этого открыть индивидуальный пенсионный счет (IRA), который дает некоторые довольно приятные налоговые преимущества.

Еще одно решение, с которым вы можете столкнуться, — устанавливать ли маржинальные привилегии для вашего нового брокерского счета. Наличие маржинальной привилегии позволяет вам покупать акции на деньги, взятые в долг у вашего брокера.Хотя вложение на маржу, как правило, не является хорошей идеей, установление маржинальной привилегии может дать некоторые другие преимущества. Например, с привилегией маржи вы можете начать торговлю на своем брокерском счете до того, как ваши депонированные средства будут очищены.

Наличие маржинальной привилегии позволяет вам покупать акции на деньги, взятые в долг у вашего брокера.Хотя вложение на маржу, как правило, не является хорошей идеей, установление маржинальной привилегии может дать некоторые другие преимущества. Например, с привилегией маржи вы можете начать торговлю на своем брокерском счете до того, как ваши депонированные средства будут очищены.

2. Решите, какие акции вы хотите купить

Не вдаваясь слишком глубоко в множество возможных методов анализа и выбора отдельных акций для покупки, следующим шагом будет определение акций, которые вы хотели бы приобрести.

Пара указателей:

- Следуйте стратегии «покупай и держи»: Покупайте только те акции, которыми вы хотите владеть в течение многих лет.Не покупайте акции только потому, что думаете, что они будут хорошо себя вести в течение следующих нескольких недель или месяцев.

- Диверсифицируйте свои активы: Не вкладывайте все свои деньги в одну или две акции.

Даже если для начала вы инвестируете только относительно небольшую сумму денег, диверсифицируйте свой портфель, купив несколько акций нескольких разных акций. С появлением торговли без комиссии владение акциями многих различных компаний не требует дополнительных расходов.

Даже если для начала вы инвестируете только относительно небольшую сумму денег, диверсифицируйте свой портфель, купив несколько акций нескольких разных акций. С появлением торговли без комиссии владение акциями многих различных компаний не требует дополнительных расходов.

Узнайте больше о том, как выбирать, какие акции покупать, ознакомившись с нашим подробным руководством по инвестированию на фондовом рынке.

3. Решите, сколько акций покупать.

Чтобы определить, сколько акций вам следует купить, сначала решите, сколько денег вы хотите инвестировать в каждую интересующую вас акцию, а затем разделите эту сумму на текущую цену акции. Вы можете найти цены на акции на платформе своего брокера, выполнив поиск по тикеру акции или по названию компании.

Если ваша брокерская компания торгует дробными акциями, вы можете купить акцию на любую сумму в долларах независимо от ее цены.Многие брокерские компании не покупают и не продают дробные акции, поэтому в этом случае вам нужно округлить до ближайшего целого числа акций, чтобы определить, сколько вы можете купить.

В качестве примера предположим, что вы хотите инвестировать 1000 долларов в Microsoft (NASDAQ: MSFT). Вы проверяете цену акций Microsoft и обнаруживаете, что это 149,50 доллара. Разделив 1000 долларов на эту цену акции, вы сможете купить до 6,7 акций. Предполагая, что ваша брокерская компания не торгует дробными акциями, вы бы купили шесть акций Microsoft.

4. Выберите вид заказа

Существуют различные типы заказов на закупку запасов. Тип ордера, который вы размещаете на покупку акций, определяет условия, на которых вы хотите, чтобы ваш брокер совершал сделки от вашего имени. Размещение «рыночного ордера», который инструктирует вашего брокера купить акции немедленно и по наилучшей доступной цене, обычно является лучшим типом ордера для инвесторов, предпочитающих покупать и удерживать.

Однако вместо этого вы можете разместить «лимитный ордер», который указывает вашему брокеру максимальную цену за акцию, которую вы готовы заплатить. Например, если акция в настоящее время торгуется по цене 20,50 долларов за акцию, и вы хотите купить ее только тогда, когда цена меньше 20 долларов, вы должны разместить лимитный ордер. Ваш брокер будет совершать сделки от вашего имени только в том случае, если цена акции упадет ниже 20 долларов.

Например, если акция в настоящее время торгуется по цене 20,50 долларов за акцию, и вы хотите купить ее только тогда, когда цена меньше 20 долларов, вы должны разместить лимитный ордер. Ваш брокер будет совершать сделки от вашего имени только в том случае, если цена акции упадет ниже 20 долларов.

5. Разместите ордер на акции у вашего брокера

Чтобы разместить ордер на акции, войдите в соответствующий раздел своей брокерской платформы и введите необходимую информацию. Ваш брокер обычно спрашивает название компании или биржевого кода, хотите ли вы купить или продать акции, а также сумму в долларах или количество акций, которое вы хотите.

После того, как вы нажмете кнопку «разместить заказ», покупка акций должна быть выполнена в течение нескольких секунд (если тип ордера — рыночный). Ваш портфель должен немедленно обновиться, чтобы отразить ваше право собственности на недавно приобретенные акции.

6. Создайте свое портфолио

Последний шаг в этом процессе — создание вашего инвестиционного портфеля. Теперь, когда у вас есть брокерский счет и вы знаете основы покупки и продажи акций, вы можете продолжать добавлять деньги на свой брокерский счет и инвестировать в акции, которыми вы хотели бы владеть долгие годы.

Теперь, когда у вас есть брокерский счет и вы знаете основы покупки и продажи акций, вы можете продолжать добавлять деньги на свой брокерский счет и инвестировать в акции, которыми вы хотели бы владеть долгие годы.

И напоследок: хотя может быть заманчивым ежедневно следить за доходностью своих акций (особенно поначалу), важно сохранять долгосрочное мышление. Конечно, вы можете и должны читать ежеквартальные отчеты и подписываться на новости, чтобы быть в курсе всех компаний, в которых вы держите акции. Но если цены на ваши акции несколько снизятся, не паникуйте. И, если цены на ваши акции вырастут на несколько долларов, не поддавайтесь желанию обналичить их. Лучший и самый простой способ накопить богатство с течением времени — это покупать акции великих компаний и держать их до тех пор, пока они остаются великими.

▷ Как купить акции

1. Получите PAN-карту

Получите PAN-карту

Чтобы купить акции, первым делом нужно получить пан-карту. Номер постоянного счета (PAN) является основным предварительным условием для инвестирования в фондовый рынок и покупки акций.Это уникальный 10-значный буквенно-цифровой номер, присвоенный физическому лицу налоговой службой. Органы по оценке своих налоговых обязательств. В Индии вы первым делом Чтобы иметь возможность инвестировать в акции в Индии, это карта PAN, поэтому получите ее в первую очередь.

2.Найдите хорошего брокера

Второй шаг к покупке акций — это поиск брокера. Операции на фондовой бирже

без поддержки посредника не вариант. Многие фирмы предлагают

вы обслуживаете, когда дело доходит до покупки и продажи акций или акций. Стоит

потратить некоторое время на обнуление брокера, прежде чем вы начнете покупать или продавать акции.Брокер должен быть зарегистрирован и лицензирован по ценным бумагам и биржам.

Совет Индии (SEBI) — оставляет за собой право разрешать вам покупать и продавать акции сверх

фондовая биржа. Этими брокерами могут быть физические лица или другие онлайн-агентства в качестве

хорошо.

Операции на фондовой бирже

без поддержки посредника не вариант. Многие фирмы предлагают

вы обслуживаете, когда дело доходит до покупки и продажи акций или акций. Стоит

потратить некоторое время на обнуление брокера, прежде чем вы начнете покупать или продавать акции.Брокер должен быть зарегистрирован и лицензирован по ценным бумагам и биржам.

Совет Индии (SEBI) — оставляет за собой право разрешать вам покупать и продавать акции сверх

фондовая биржа. Этими брокерами могут быть физические лица или другие онлайн-агентства в качестве

хорошо.

3.Получить демо-счет и торговый счет

Третий шаг к покупке акций — это создание Демата и Торгового счета. брокер, теперь вам понадобится Demat и торговый счет. Вы не можете владеть акциями

в физической форме они должны быть в дематериализованном состоянии, таким образом, учетная запись Demat

делает это за вас.Он сохранит акции в вашей учетной записи на ваше имя. Покупка

и для продажи акций также потребуется Торговый счет. Он действует как посредник

что облегчает покупку и продажу. Обычно обо всем позаботится ваш брокер.

это. Независимо от того, обращаетесь ли вы к брокерской фирме, онлайн-агентству или к отдельному брокеру.

брокер, теперь вам понадобится Demat и торговый счет. Вы не можете владеть акциями

в физической форме они должны быть в дематериализованном состоянии, таким образом, учетная запись Demat

делает это за вас.Он сохранит акции в вашей учетной записи на ваше имя. Покупка

и для продажи акций также потребуется Торговый счет. Он действует как посредник

что облегчает покупку и продажу. Обычно обо всем позаботится ваш брокер.

это. Независимо от того, обращаетесь ли вы к брокерской фирме, онлайн-агентству или к отдельному брокеру.

4. Депозитарий Участник

Депозитарий Участник

Четвертым шагом для покупки акций является выбор участника депозитария. Там также является Участником Депозитария, о котором вам необходимо знать. Есть два хранилища в Индии: NSDL (National Securities Depository Limited) и CDSL (Центральный депозитарий). Services Limited).

Эти депозитарии имеют своих агентов в виде участников депозитариев, которые

предоставит учетную запись для хранения акций. Однако это не то же самое, что Демат.

и Торговый счет, как в Demat, показывает количество акций, которыми вы владеете, и Торговый счет. счет отражает продажи и покупки, произошедшие в вашем аккаунте.Депозитарий участников

будет удерживать купленные вами акции и выпускать те акции, которые вы продали. Депозитарий

может быть финансовое учреждение, брокер или любое другое лицо, которое несет ответственность

для возможной передачи акций.

счет отражает продажи и покупки, произошедшие в вашем аккаунте.Депозитарий участников

будет удерживать купленные вами акции и выпускать те акции, которые вы продали. Депозитарий

может быть финансовое учреждение, брокер или любое другое лицо, которое несет ответственность

для возможной передачи акций.

5.UIN — Если хотите инвестировать большие

Чтобы купить акции, пятое — получить номер UIN. Если вы хотите инвестировать

большой, например, если вы хотите торговать за рупий. 1,00,000 или более за один раз

вам понадобится UIN или уникальный идентификационный номер.

1,00,000 или более за один раз

вам понадобится UIN или уникальный идентификационный номер.

6. Выберите правильную акцию и купите

Шестым шагом для покупки акций является выбор правильных акций и покупка. Чтобы покупать и продавать акции, вам необходимо сообщить своему брокеру, какая акция, количество, и по какой цене вы хотите купить акции.

Например, если вы хотите купить 20 акций Reliance Industries Ltd, когда она достигнет

Rs. 895, вы должны сообщить брокеру: Доля: Reliance Industries Ltd., Количество:

20, Цена: 895.

895, вы должны сообщить брокеру: Доля: Reliance Industries Ltd., Количество:

20, Цена: 895.

У онлайн-брокеров обычно есть номера службы поддержки клиентов, по которым вы можете разместить свой заказ.

если у вас нет доступа в Интернет.Далее, когда доля достигает этого

цена, сделка будет совершена от вашего имени. Однако ордера на покупку и продажу

остаются действительными только до определенного периода времени, обычно в тот же день или на следующий.

Если цена покупки или продажи не достигается в течение этого периода времени, заказ отменяется.

и вам необходимо оформить новый заказ.

Покупка и продажа происходят на 2 биржах: BSE (Бомбейская фондовая биржа) и NSE (Национальная фондовая биржа) — единственные две биржи в Индии. Вы должны упомянуть обмен на вашего брокера, так как обычно существует небольшая разница в цене акций на двух биржах.

Таким образом, для покупки акций вам необходимо следовать правилам, установленным SEBI. Ты всегда должен

не забудьте выбрать надежного брокера для торговли на фондовых рынках. Выберите метод

инвестиций, исходя из ваших долгосрочных финансовых целей, и сделайте право на покупку

и решения о продаже после рассмотрения движения рынка и цены акции.

Как покупать акции — Bankrate.com

Как мне самому покупать акции?

Что означает покупка акций?

Покупка акций

означает, что вы владеете небольшой долей компании, которая, по вашему мнению, будет продолжать расти в цене.

Новичкам на фондовом рынке следует начать с открытия онлайн-брокерского счета или через личного брокера.

Вы можете не платить брокерские сборы, если покупаете акции напрямую у компании.Не все компании предоставляют такую возможность, но есть несколько сотен. Вы можете узнать, какие из них позволяют инвесторам покупать у них акции напрямую, зайдя на такие сайты, как DRIPInvestor.com.

Обзор: как покупать акции за 5 простых шагов:

# 1: Откройте брокерский счет

На рынке есть множество брокерских фирм, из которых вы можете выбирать.

Многие из этих компаний очень похожи, хотя у некоторых есть более удобные для пользователя функции или приложения, которые могут лучше соответствовать вашим потребностям.

Найдите тот, который предлагает удобное обслуживание клиентов и качественное обучение инвесторов, вместо того, чтобы иметь самые низкие торговые комиссии.

Вот еще несколько факторов, которые необходимо оценить:

- Минимум: У большинства этих брокерских компаний нет минимального или низкого порога, например 50 долларов, что позволяет вам наращивать свой инвестиционный портфель сверхурочно.

- Комиссия за торговлю: Комиссия за торговлю продолжает снижаться. Некоторые из них бесплатны, поэтому, если вы часто торгуете, вы не будете тратить столько денег на комиссии.Многие другие взимают в среднем небольшую комиссию в размере 5 долларов за сделку. В зависимости от того, как часто вы торгуете, комиссии могут быстро расти.

- Ресурсы для брокеров: Вы также захотите принять во внимание такие факторы, как советы и инструменты исследования от брокера, качество приложения для цифровой торговли и, помимо прочего, возможность быстро и надежно размещать сделки.

После того, как вы выбрали брокерскую компанию, вы можете открыть счет и пополнить его, связав свой текущий счет и переведя деньги онлайн или обычной почтой на ваш новый брокерский счет.После того, как ваш депозит будет очищен, вы можете начать покупать акции.

Ознакомьтесь с лучшими выборами Bankrate для лучших онлайн-брокеров по акциям в 2019 году:

# 2: Выберите свои акции

После того, как вы выберете брокерскую компанию, вы можете узнать, как начать инвестировать в акции.

Есть много способов провести исследование компаний, в которых вы заинтересованы в инвестировании. Один из способов — читать статьи, написанные в финансовых СМИ, и смотреть или слушать репортажи из подкастов, радио и телешоу.

Отчеты, написанные аналитиками, специализирующимися на доходах, движении денежных средств, выручке и прибыли компаний, иногда становятся публичными или освещаются журналистами.

Многие брокерские компании также предоставляют отчеты от аналитиков, СМИ и отраслевых групп.

Поскольку эти компании являются публичными, они должны предоставлять информацию акционерам на своих собственных веб-сайтах или через Комиссию по ценным бумагам и биржам. Вы можете бесплатно читать их квартальные доходы, годовые отчеты, стенограммы конференц-звонков и новости о приобретениях или финансировании.

# 3: Выберите количество акций для покупки

Эксперты советуют инвесторам, особенно новичкам, торговать осторожно. Внесение меньших инвестиций в течение определенного периода времени снижает степень риска.

Вы даже можете купить только одну или две акции компании, пока не поймете, как работает компания или как действуют разные торговые стратегии.

Когда вы освоитесь, вы можете покупать акции группами по 5 или 10 акций за раз и со временем наращивать свою позицию.

# 4: Выберите тип заказа

После оценки запасов определите цены, по которым вы хотели бы их приобрести.

Определите заранее, хотите ли вы выставить «рыночный» или «лимитный» ордер.

Рыночный ордер означает, что вы купите или продадите акции по наилучшей доступной цене. Рыночный ордер означает, что как только вы нажмете кнопку «Отправить» на своем ноутбуке или в приложении, ордер будет выполнен немедленно и будет исполнен.

Лимитный ордер означает, что вы будете покупать акции только по определенной вами цене.Если вы введете слишком маленькую сумму и нет покупателей, ваш заказ не будет выполнен.

# 5: Максимизируйте свои сделки

Покупка и продажа акций может показаться глупой затеей, но время, терпение и образование — ключи к успешному результату.

Помните о комиссиях, взимаемых каждый раз, когда вы покупаете и продаете акции.

Инвестирование в акции — хорошая стратегия для увеличения вашего богатства с течением времени и получения дохода для выхода на пенсию. После того, как вы опробовали различные торговые стратегии и разработали свою собственную инвестиционную стратегию, вы узнаете, как зарабатывать деньги на акциях.Падение многих инвесторов заключается в том, что они торгуют своими эмоциями или опасаются волатильности, но проведение исследований и принятие взвешенных решений будет иметь большое значение.

Подробнее:

Как покупать акции без брокера

Хотя многие инвесторы предпочитают покупать и продавать инвестиции через брокерский счет, вы можете задаться вопросом, как это можно сделать без брокера. В этом случае вы можете изучить план прямых инвестиций.

Если ваша основная цель — получить акции одной компании наиболее прямым способом, один из этих планов может помочь вам в достижении этой цели.Просто помните о недостатках, с которыми вы можете столкнуться, если полностью перестанете пользоваться брокерскими услугами.

Что такое планы прямых запасов?

Часто самый простой метод покупки акций без брокера — это прямой план акций компании (DSP). Эти планы были созданы много лет назад для того, чтобы предприятия могли позволить более мелким инвесторам покупать акции прямо у компании. Инвесторы вносят вклад, переводя деньги со своего текущего или сберегательного счета.

Компания предложит минимальные суммы инвестиций как для первоначальной покупки, так и для любых последующих покупок.Иногда эти минимумы ниже, чем цена отдельной акции, что может позволить инвесторам, не имеющим большого капитала, покупать небольшие доли компании.

Администраторы плана выделяют наличные из тех, кто участвует в прямом плане акций, и используют их для покупки акций компании по средней рыночной цене. Так же, как вы получаете выписку из банка, план прямой покупки акций включает в себя отчеты с важной финансовой информацией, такой как список акций, которыми вы владеете, любые полученные вами дивиденды и любые покупки или продажи, которые вы совершили.

Каковы планы реинвестирования дивидендов?

Компании также могут предложить план реинвестирования дивидендов (DRIP). Они похожи на планы прямых складских запасов, за исключением того, что они автоматизируют процесс покупки большего количества акций с годами. DRIP берут денежные дивиденды, выплачиваемые компанией, акциями которой вы владеете, и используют их для покупки дополнительных акций. В зависимости от деталей плана эта услуга может быть бесплатной или за небольшую плату.

Примечание

В США некоторые брокеры реинвестируют дивиденды в определенные выпуски бесплатно для клиентов.

DRIP часто сочетаются с вариантами денежных вложений, которые очень похожи на планы прямой покупки акций, что дает вам возможность покупать больше акций в любое время, когда вы захотите, а не только четыре раза в год, когда выплачиваются дивиденды компании.

Преимущества прямых планов

Главное преимущество покупки напрямую у компании, а не у брокера, заключается в том, насколько все это просто. Приложения и веб-сайты упростили работу брокера, но вам все равно придется выбирать между ценными бумагами и решать, какой тип ордера разместить для этих инвестиций.DSP и DRIP могут быть еще проще: все, что вам нужно сделать, это отправить деньги в нужное место, и тогда вы станете участником плана.

Прямые планы акций также позволяют улучшить взаимодействие между компанией и ее инвесторами. Когда вы инвестируете через брокерскую фирму, любые уведомления от компании будут приходить через брокерскую фирму. Если у вас много инвестиций, уведомления компании могут затеряться в вашем почтовом ящике в виде сообщений от вашего брокера, поэтому вы можете пропустить эти сообщения с потенциально полезной информацией.Лучше прямое общение между компанией и инвесторами.

Если вы институциональный инвестор, у вас может быть доступ к дополнительным преимуществам благодаря планам прямой покупки акций. Все зависит от компании, выпускающей акции. Специальные «скидки при отказе от прав» могут позволить вам покупать акции со скидкой, которая не разглашается.

Недостатки прямых планов

Простота прямых планов также может быть его основным недостатком. Например, если вы подписались на план прямой покупки акций Home Depot, у вас была бы возможность покупать только акции Home Depot.

Инвестор с брокерским счетом и инвестор с прямым планом акций могут купить одни и те же акции Home Depot по той же цене, но инвестор с брокерским счетом может также приобрести любую другую безопасность брокерских услуг.

Примечание

Для трейдеров, которые хотят изучить свои возможности, использование брокера может быть лучшим вариантом.