Как трейдеру найти инвестора. Основные заблуждения. Часть 1 / Хабр

Хотел запостить в блог о трейдинге, но не дает — мало кармыТрейдинг по сути — это очень сложный и трудоемкий вид бизнеса. Вместе с тем многие его воспринимают как путь к миллионам, работе на самого себя. Сделки можно заключать на собственной яхте на каком-нибудь Таити, жить на широкую ногу, путешествовать, гонять на крутых тачках…

В принципе это возможно, но давайте попробуем разобраться в некоторых ключевых моментах, которые вносят хаос в эту идиллию, когда речь заходит о реальном воплощении такой картинки мира в жизнь. Итак, как заработать деньги, будучи трейдером?

1. Для того, чтобы зарабатывать достаточно, занимаясь трейдингом, нужно быть специалистом в этом бизнесе. Понимать, что и как здесь все происходит, пройти огонь, воду и медные трубы и остаться в игре.

2. Следующий важный момент: нужно работать с серьезными капиталами. Говорят, что профессиональные трейдеры работают не на свои средства, а управляют средствами инвесторов. Это называется частное доверительное управление. А комиссионные и бонусы от доверительного управления и позволяют жить на широкую ногу. Инвесторы же в свою очередь также мучаются вопросами: как и куда лучше и выгодно вложить свободные деньги в кризис?

Это называется частное доверительное управление. А комиссионные и бонусы от доверительного управления и позволяют жить на широкую ногу. Инвесторы же в свою очередь также мучаются вопросами: как и куда лучше и выгодно вложить свободные деньги в кризис?

3. Помимо того, что трейдер должен уметь зарабатывать, он должен обладать и некоторыми необходимыми качествами, такими как умение подать себя и расположить к себе людей. Далее мы разберем этот момент подробнее.

Я еще раз повторю, что ВСЕ, КТО ОСТАЛСЯ В ТРЕЙДИНГЕ СПУСТЯ НЕСКОЛЬКО ЛЕТ ТОРГОВЛИ (как правило это не самый прибыльный период и для многих попросту связан с потерей средств) — МОГУТ РАССЧИТЫВАТЬ НА УСПЕХ В КАЧЕСТВЕ УПРАВЛЯЮЩИХ. Потому что они выстояли. Одному Богу известно, через что им пришлось пройти, но это их не сломало. И это показатель. У такого человека может не быть наработанного стейта, но сам факт того, что человек упорно долбит в одну точку — говорит о врожденном упорстве и целеустремленности. А это все, что нужно.

В конце концов, мое мнение заключается в том, что все беды и разочарования в среде трейдеров связаны с тем, что им приходится работать на свои средства, кои совсем невелики. А та прибыль, которую они могут получить с этих средств, не идет ни в какое сравнение с напряжением и энергозатратами. Отсюда ГЛАВНЫЕ ОШИБКИ — ЗАВЫШЕННЫЕ РИСКИ, ТОРГОВЛЯ В СТИЛЕ «ПАН ИЛИ ПРОПАЛ» И ПСИХОЛОГИЧЕСКОЕ НАПРЯЖЕНИЕ, КОТОРОЕ ВЛЕЧЁТ ОТСТУПЛЕНИЕ ОТ ПРАВИЛ ТС.

Есть ли выход из сложившегося положения дел? Безусловно. Нужно искать инвестора, который инвестирует столько, что вы сможете ставить риск на сделку в 1-3% и ясно осознавать, что даже 30% годовых позволят вам иметь все, о чем вы мечтали, придя в этот бизнес.

И вот трейдер пошел искать инвестора…

Смешно говорить, но 99% инвесторов на форумах — это болтуны, которые, зажав в потном кулаке пару тысяч долларов с умным видом объявляют тендер на трейдеров со стейтами за несколько лет, гарантиями безубыточности и чуть ли не ежемесячной прибылью в 100%. Это лол. Причем как только доходит до реального инвестирования, даже эти копейки не попадают к трейдерам. Задрав нос, наш «инвестор» гордо уходит, так как достойных он не нашел.

Это лол. Причем как только доходит до реального инвестирования, даже эти копейки не попадают к трейдерам. Задрав нос, наш «инвестор» гордо уходит, так как достойных он не нашел.

Не будем мы повторять ошибок остальных, а пойдем другим путем.

А я вам расскажу, как инвестор желал вложить в меня 100к, и почему из этого ничего не получилось.

продолжение следует…

оригинал на моем Блоге японского трейдера

Как найти инвестора для открытия бизнеса? Где они

В современном бизнесе инвестиции – один из главных вариантов хорошего заработка и продвижения бизнеса. Основная задача предпринимателя без финансовой базы заключается в том, как найти инвестора для открытия бизнеса. С помощью вложений инвестор и заинтересованное лицо без стартового капитала может обрести финансовую стабильность и независимость. Большинство людей хотят быть предпринимателями, но не располагают определённой суммой, которая и является базой для поддержания бизнес-идей. Прежде чем найти инвестора необходимо разобраться в разновидности вложений. Следует понять, какие риски существуют и для самого инвестора, и для того, кто принимает такие капиталовложения. Системы инвестирования разнообразны, но многие подбирают для себя срочное инвестирование, приносящее доход уже с первых месяцев предпринимательства.

Следует понять, какие риски существуют и для самого инвестора, и для того, кто принимает такие капиталовложения. Системы инвестирования разнообразны, но многие подбирают для себя срочное инвестирование, приносящее доход уже с первых месяцев предпринимательства.

Особенности

Если рассматривать инвестиции с финансовой точки зрения, то их можно отнести к одному из способов кредитования. Капитал выдаётся на определённые сроки, где предприниматель активно развивает и поднимает свою деятельность. Но и инвестиции и кредиты отличаются по способу возврата. Если кредит должен отдаваться в определённые установленные сроки любой финансово-кредитной организацией, то денежные средства к инвестору возвращаются только после получения установленной прибыли или полной окупаемости бизнес-проекта. Процентные инвестиционные выплаты всегда выше, чем у обычных кредиторов. Инвестор имеет полное право отслеживать реализацию деятельности.

Виды инвестиций делятся

По способу вложения

1. Материальные активы

Материальные активы

2. Нематериальные активы

3. Финансовые вложения

4. Спекулятивные вложения

По срокам окупаемости

1. Краткосрочные

2. Долгосрочные

3. Среднесрочные

По субъективности

1. Государственные

2. Частные

3. Смешанные

4. Иностранные

Как найти инвестора для открытия бизнеса?

Для осуществления предпринимательской деятельности необходимо найти частного инвестора. Суть бизнеса не всегда интересует инвесторов, но для сделки понадобится полная презентация идеи, чтобы они чётко знали о том, какой процент прибыли выйдет и насколько он будет высоким. Перед тем как найти инвестора для бизнеса с нуля понадобится составить план, раскрывающий все критерии и возможную пользу для вкладчика:

• процент уникальности и конкурентоспособности;

• потребительская база, которая будет отвечать за востребованность продукта;

• время окупаемости от первоначальных вложений;

• гарантии для инвестора и финансовая выгода.

Грамотная подача всех пунктов позволит убедить инвестора в беспроигрышной идее.

Где найти инвестора?

Экономическое развитие в разных областях позволяет начинающему предпринимателю найти инвестора в краткие сроки, что несколько лет назад являлось довольно сложной проблемой. Сейчас существуют большие и малые инвестиционные компании, которые предлагают обычным людям вложение собственных средств. При поиске инвестора необходимо задействовать несколько сфер. К ним относятся:

• бизнес-форумы;

• интернет-порталы;

• социальные сети;

• средства массовой информации;

• самостоятельный поиск в специальных организациях.

Как найти инвестора для своего бизнеса?

Подача плана – основной фактор при поиске. Помимо предоставления бизнес-плана каждый его пункт должен полностью раскрываться, чтобы убедить инвестора в прибыльности дела. Основные три критерия при просьбе вложений – количество инвестиций, дальнейшее их использование и возврат. Все пункты плана и идеи должны иметь веское статистическое основание и неоспоримые факты. Для этого можно воспользоваться аналитическими фирмами, где специалисты изучат сегмент рынка, в котором и будет фигурировать проект. Идеальных бизнес-планов не бывает! В каждом инвестиционной схеме есть определённые риски, в которых опытный инвестор полностью осведомлён.

Для этого можно воспользоваться аналитическими фирмами, где специалисты изучат сегмент рынка, в котором и будет фигурировать проект. Идеальных бизнес-планов не бывает! В каждом инвестиционной схеме есть определённые риски, в которых опытный инвестор полностью осведомлён.

После составления плана можно заняться поиском инвесторов. Изначально рекомендуется это делать в близком кругу с учётом сегмента рынка. Для поиска инвестора со стороны лучше изучить тематические ресурсы. После составления списка следует встреча, в которой предприниматель обязан выложить все факты и цифры. Инвестор будет задавать множество вопросов, поэтому понадобится чётко отвечать на них.

В нынешнее время технологии позволяют находить инвесторов через интернет. На данный момент созданы сайты, где можно поместить своё резюме, полностью раскрывающее бизнес-проект. Большая часть делового мира основана на этом. При работе с такими порталами важно подобрать раздел, отвечающий той или иной экономической схеме. Рекомендуется тщательно ознакомиться с объявлениями от инвесторов. В них обычно описывается вся информация о размере капиталовложения, периоды окупаемости и экономические понятия для партнёрства.

Рекомендуется тщательно ознакомиться с объявлениями от инвесторов. В них обычно описывается вся информация о размере капиталовложения, периоды окупаемости и экономические понятия для партнёрства.

Рекомендуется посещать различные выставки и презентации. Обычно там собирается определённый круг людей, стремящихся получить неплохую выгоду от своих инвестиций. При общении с такими людьми нужно быть подготовленным. Перед тем как найти инвестора для малого бизнеса следует уяснить, что все инвесторы руководствуются специальным финансовым образованием и имеют экономическую грамотность. Они знакомы со всеми экономическими расчётами, поэтому обман с показателями практически невозможен.

Как найти инвестора в 2018 году новому бизнесу

Время чтения ~3 мин

Автор: Сергей КлятовОпубликовано: 26 Ноя 2017

Просмотров: 1874

Комментариев: 0Открытие и развитие бизнеса требует финансовых вложений в больших или меньших масштабах. Поэтому важной задачей, связанной с созданием предприятия, будет решение вопроса, как найти инвестора.

Главные особенности поиска инвестора

Открывая бизнес или расширяя и развивая уже действующее предприятие, учредитель должен позаботиться о наличии инвестиций. Достаточное количество вложенных в предприятие денежных средств определяет его будущий успех и перспективы.

Составление бизнес-плана

Если сам создатель компании не располагает достаточным капиталом, чтобы обеспечить гарантию развития предприятия, необходимо обратиться к инвесторам, которые готовы вкладывать собственные финансовые средства. Но чтобы убедить потенциального инвестора в том, что бизнес перспективен и заслуживает инвестиций, необходимо знать, по каким критериям определяют потенциал конкретного предприятия или бизнес-идеи:

- конкурентоспособность компании;

- прибыль, которую предприятие потенциально сможет получать;

- необходимая сумма;

- срок, когда средства будут возвращены инвестору.

Чтобы заинтересовать потенциального инвестора и убедить его в перспективности будущей компании, нужно составить бизнес-план, в котором должны быть просчитаны все финансовые аспекты.

Для получения инвестиций необходимо создание специального инвестиционного предложения, в котором учредитель компании излагает как общие сведения о предприятии и ее историю, так и краткое описание создаваемой продукции или предоставляемых услуг. Важно сообщить будущему инвестору и финансовую историю компании. Кроме того, в инвестиционное предложение обязательно должны входить стратегический план, финансовый прогноз и данные о необходимых денежных вложениях.

Дополнительным преимуществом станет предоставление параллельно с инвестиционным предложением рекомендательных писем сотрудников, перечня поставщиков и покупателей, а также отчета о текущем финансовом положении компании.

Форма сотрудничества с инвестором

Существует 3 основных формы сотрудничества между инвестором и владельцем бизнеса. Заранее проанализируйте, какая из них будет эффективнее:

- Проценты от инвестиций.

- Процент прибыли в течение работы предприятия.

- Доля бизнеса.

Определившийся с приемлемым вариантом, укажите его в бизнес-плане. Зачастую начинающему предпринимателю непросто найти необходимые средства, поэтому, при не согласии инвестора с выбранной моделью финансирования и желании использовать другой вариант сотрудничества, проведите оценку этого варианта. Иногда лучше согласиться на условия инвестора, чем остаться без финансирования.

Зачастую начинающему предпринимателю непросто найти необходимые средства, поэтому, при не согласии инвестора с выбранной моделью финансирования и желании использовать другой вариант сотрудничества, проведите оценку этого варианта. Иногда лучше согласиться на условия инвестора, чем остаться без финансирования.

Встреча с инвестором и заключение договора

При получении положительного ответа не рекомендуется сразу заключать договор, лучше подождать предложений других инвесторов. Перед тем как назначить встречу, подготовьте информацию о преимуществе предприятия перед другими компаниями этого же профиля и почему инвестору стоит в него вкладывать средства.

Важно!

Ожидания инвестора на первой встрече сводятся к грамотной презентации предприятия и бизнес-плана.

Заключительный этап переговоров сводится к подписанию договора об инвестировании. В договоре важно прописать условия и нюансы сотрудничества:

- сроки;

- сумма инвестиций;

- права и обязанности сторон.

После чего деньги передаются предпринимателю на условиях, указанных в договоре. При этом денежные средства должны быть вложены строго в проект.

Помощь юриста при заключении инвестиционного договора

Источники финансирования

Бизнесменам важно знать возможные источники финансирования. К ним относятся:

- венчурные фонды;

- банки;

- родственники и друзья;

- бизнес-ангелы;

- институционные инвесторы;

- краудфандинг.

Если с инвестициями со стороны близких и знакомых, а также с существующими банковскими программами предприниматели уже знакомы, то остальные методы новы для большинства начинающих бизнесменов.

Венчурные фонды

Венчурные фонды представляют собой организации, которые специализируются на вложениях в стартапы. Если предложенный проект перспективен, фонд выделяет на развитие серьезную сумму.

Бизнес-ангелы

Бизнес-ангелами называют лиц, которые соглашаются внести конкретную сумму в развитие бизнеса. Чтобы добиться успеха во взаимодействии с ними, необходимо проводить переговоры и уметь убеждать в перспективности проекта.

Чтобы добиться успеха во взаимодействии с ними, необходимо проводить переговоры и уметь убеждать в перспективности проекта.

Институционные инвесторы

Если большинство перечисленных методов получения инвестиций больше подходят для стартапов. Для серьезных организаций, требующих больших средств для развития, лучшим выходом станут институционные инвесторы. К ним относятся:

- инвестиционные фонды;

- пенсионные фонды;

- страховые организации;

- кредитные союзы.

Этот тип инвесторов готов предоставлять большие суммы на срок 5-10 лет, но взамен требуют гарантии прибыльности компании и, возврата взятых средств.

Краудфандинг

Краудфандинг представляет собой коллективное кредитование, при этом сумма инвестирования от каждого кредитора может быть разной. По мере возможностей, кредитор предоставляет некоторое количество денег частным лицам или организациям.

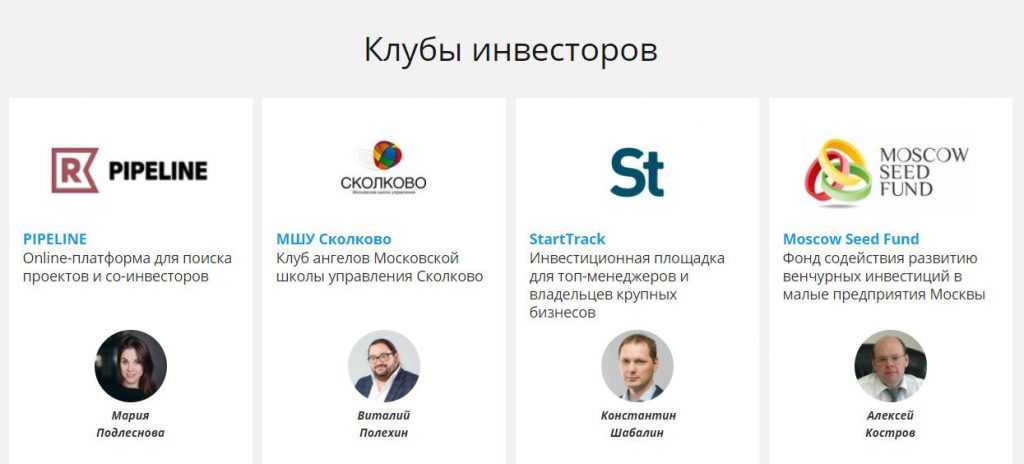

Популярные площадки для поиска инвестора

В интернете размещено большое количество сайтов, которые помогают с поиском инвестора. Вот 5 популярных площадок:

Вот 5 популярных площадок:

- Starttrack.ru — с помощью проекта инвесторы находят действительно интересные компании, а стартапы максимально быстро привлекают инвестиции.

- Ventureclub.co — приватный клуб венчурных инвестиций.

- Napartner.ru — поиск инвестиций и команды для стартап-проектов (startup), сайт финансирования бизнес стартапов.

- Mypio.ru — коллективное инвестирование в бизнес и недвижимость.

- Boomstarter.ru — российская краудфандинговая платформа.

Как найти инвестора ФОРЕКС?

— Актуальность вопроса.

— Как это выглядит?

— Поиск инвестора через интернет форумы, порталы и блоги.

— Поиск инвестиций в «реале».

— Стоит ли брать в инвесторы друзей и родственников?

— Видео.

Приветствую, уважаемые товарищи. Сегодня очень интересная тема – как найти инвестора ФОРЕКС?

1) Актуальность вопроса

2) Поиск инвестора через интернет форумы, порталы и блоги

3) Поиск инвестиций в «реале»

Актуальность вопроса.

_____________________

Большинство людей пришли на FOREX не от избытка денег. У большинства трейдеров депозиты не превышают нескольких тысяч долларов (или даже меньше). Естественно, при таких «огромных» капиталах ни о какой серьезной прибыли (в деньгах) говорить не приходится. Даже есть зарабатывать несколько сотен процентов годовых – при маленьком депозите это будет маленькая сумма.

Но выход есть – это найти инвестора ФОРЕКС!

В целом, поиск инвестиций (под любой проект) очень выгодное занятие. Специфика инвестиционного бизнеса в том, что все финансовые риски несёт инвестор. Трейдер (управляющий) не несёт никакой финансовой ответственности за деньги клиента, но в замен отдаёт инвестору большую долю прибыли.

///////////////

Узнайте о том, зачем управлять своим капиталом.

///////////////

Как это выглядит?

Например, при наличии прибыли (чистой прибыли) 30% получает управляющий (трейдер) и 70% получает инвестор. Но при наличии убытка – управляющий ничего не зарабатывает, но и не теряет.

Это может показаться несправедливым для инвестора, но так устроен данный рынок. Если вы хотите 100% гарантий защиты своих денег, то вам надо заняться не инвестированием, а ростовщичеством (отдавать деньги под проценты). Однако в этом случае, вы должны быть готовы «выбить» деньги из должника в случае не возврата займа…

В целом инвестирование очень выгодно для управляющих трейдеров (т.к. они ничем не рискуют) и может быть выгодно для инвесторов, если они разбираются в данной теме и доверят свои деньги «правильному человеку».

///////////////

Дополните свои знания об инвестировании.

///////////////

Поиск инвестора через интернет форумы, порталы и блоги

___________________________________________________

В молодые годы я только этим и занимался. Эх, были времена…

Сейчас этим не занимаюсь по причине больших временных и моральных издержек и низкой отдачи.

Дело в том, что если вы разместите свое предложение о сотрудничестве с инвесторами на тематических трейдерских ресурсах, то оно затеряется среди десятков (если не сотен) аналогичных сообщений.

Пример.

У трейдера «А» доходность за квартал составила 10%, а у трейдера «Б» 100%. Как вы думаете кому из этих двоих понесут инвесторы свои деньги? Правильно – самому успешному в текущий момент трейдеру. Если чуть-чуть пошевелить мозгами, то будет понятно, что большие прибыли ВСЕГДА означают либо везение либо большие риски (либо и то и другое). Но тем, кто инвестирует это невдомёк.

Моральные издержки.

Тут тоже всё просто. Всегда существуют завистники, форумные тролли и прочие хулиганы. Поэтому, как только вы попадёте в неудачную полосу (полосу убытков) вас тут же будут обливать грязью и всячески смаковать ваши неудачи. Это непросто выдержать.

Низкая отдача.

Трейдеров много, а инвесторов мало. Поэтому очень тяжело выиграть в конкурентной борьбе за инвесторские деньги. Даже если вы успешный трейдер.

///////////////

Вам может быть интересно почитать статью Преимущества Индивидуального инвестиционного счета.

///////////////

Поиск инвестиций в «реале»

________________________

Это лучший вариант, я им пользуюсь в данный момент весьма успешно.

Почему именно «реал», а не интернет?

Личный контакт

Я не просто аноним в интернете (коих тысячи) и не обращаетесь ко всем сразу (как это происходит на форуме или в блоге). В реале работа идёт точечно и индивидуально с каждым человеком. При личном контакте убедить легче и проще.

Конечно, надо информировать о всех рисках, которые несут в себе финансовые рынки.

Стоит ли брать в инвесторы друзей и родственников?

______________________________________________

Сложный вопрос. Я бы поостерёгся брать. Дело в том, что в случае неудачи (а они бывают у всех) вы рискуете потерять друзей и испортить отношения с родственниками. Стоят ли того потенциальные прибыли? Каждый сам должен ответить на этот вопрос, ибо у всех разные ситуации и отношения.

///////////////

Вам не помешает ознакомится с правилами инвестирования.

///////////////

Общий вывод:

1) Искать инвестиции выгодно для трейдера

2) Искать их лучше всего в реале.

3) Лучше не вовлекать это дело друзей и родственников (а если вовлекать, то очень осторожно).

Вот и всё! С вами был Артур Быков, успехов вам!

///////////////

А еще читайте статью о способах умножения своих капиталов.

///////////////

P.S. Довольно забавное видео о том как найти инвестора. Не про Форекс, но мужик рассказывает очень интересно!

Как узнать, куда вкладывают крупные игроки на рынке?

Отслеживайте, куда инвестируют крупные игроки на рынке:

Есть много инвесторов, которые внимательно следят за тем, куда крупные игроки вкладывают свой портфель акций на рынке. Имеет смысл отслеживать, куда вкладывают крупные игроки на рынке, поскольку эти игроки уже доказали свой опыт в выборе акций благодаря своему успеху на рынке акций и создали для себя огромное состояние. Более того, обычный инвестор не может сравниться с мастерством, возможностями, ресурсами и опытом, доступными этим инвесторам.

Более того, обычный инвестор не может сравниться с мастерством, возможностями, ресурсами и опытом, доступными этим инвесторам.Таким образом, розничный инвестор может извлечь максимальную пользу из своего опыта, следя за тем, куда крупные игроки вкладывают средства на рынке.

ПРИМЕЧАНИЕ. Отслеживание портфеля успешных инвесторов — хорошая идея. Однако слепое инвестирование в акции, в которые вкладывают эти крупные игроки, может вызвать у вас проблемы. Пожалуйста, внимательно изучите акции, прежде чем инвестировать.В конце концов, даже эти крупные игроки — люди и способны ошибаться. (Также прочтите: «Вредит ли вам инвестирование подражателя?»)

Как отследить , куда вкладывают крупные игроки на рынке?

Есть несколько способов отслеживать вложения крупных игроков фондового рынка в любую акцию. Давайте обсудим эти способы.

Давайте обсудим эти способы.

1. Проверить список блокированных / массовых сделок

Этот список блок-сделок и оптовых сделок ежедневно публикуется на веб-сайте NSE / BSE.Инвесторы могут проверять блочные и оптовые сделки, чтобы отслеживать, куда вкладывают крупные игроки на рынке.

В сделке блока должно быть выполнено либо минимальное количество из 5 лакхов акций , либо сумма инвестиций в размере 5 крор рупий. С другой стороны, массовая сделка происходит, когда общее количество купленных или проданных акций на превышает 0,5% от общего количества акций листинговой компании. Подробнее читайте здесь.

Вы можете использовать этот список, чтобы найти имена крупных игроков на любой бирже.Вот ссылка на массовую сделку / блокировку на сайте BSE: Bulk Deals / Block Deals

(Источник: массовые сделки / блокирующие сделки)

2. Проверить структуру владения компаниями

Каждая компания раскрывает имена инвесторов, владеющих 1% или более от общего количества акций. Вы можете проверить схему владения акциями, чтобы узнать имена крупных игроков в любой акции. Вы можете найти схему владения акциями компании на веб-сайте компании, веб-сайте NSE / BSE или финансовых веб-сайтах, таких как денежный контроль, инвестирование и т. Д.

Вы можете проверить схему владения акциями, чтобы узнать имена крупных игроков в любой акции. Вы можете найти схему владения акциями компании на веб-сайте компании, веб-сайте NSE / BSE или финансовых веб-сайтах, таких как денежный контроль, инвестирование и т. Д.

Например, вот общедоступная схема владения акциями TITAN COMPANY . Все мы знаем, кому принадлежит большая часть этих запасов (РАКЕШ ДЖУНДЖУНВАЛА) !!

(Источник: Public ShareHolder)

3. Отслеживание портфеля с помощью веб-сайтов финансовых агрегаторов

Существует множество финансовых веб-сайтов, которые отслеживают последнее портфолио этих крупных игроков. Например, TRENDLYNE- Superstar Крупные портфели акционеров . Следите за этими финансовыми веб-сайтами, чтобы узнать имена крупных игроков по любым акциям.

Краткое примечание: Ищете лучший демат-счет и торговый счет, чтобы начать свое инвестиционное путешествие? Нажмите здесь, чтобы открыть свой счет у биржевого маклера № 1 в Индии — присоединяйтесь к +3 миллионам инвесторов и трейдерам, нулевое брокерское обслуживание при инвестировании в акции и паевые инвестиционные фонды, мгновенное открытие онлайн-счета без бумаги.

Начать сейчас!!

Точно так же вы также можете использовать мобильное приложение Stockedge или веб-сайт , чтобы узнать портфель крупных инвесторов на рынке.Вот ссылка на сайт Stockedge.

Вот ссылки на портфолио нескольких самых успешных инвесторов на индийском фондовом рынке:

Это все для этой статьи. Используя эти простые стратегии, любой обычный инвестор может отслеживать, куда вкладывают крупные игроки на рынке. Надеюсь, этот пост будет полезен читателям. Если у вас возникнут какие-либо вопросы, не стесняйтесь оставлять комментарии ниже. Я очень хочу помочь. До следующего раза. Удачного инвестирования.

Сэкономьте до 90% на брокерском вознаграждении

Лучшие брокеры, рекомендованные Trade Brains для открытия демата и торгового счета в Индии Привет, я Критеш (напишите мне в Твиттере) , сертифицированный NSE фундаментальный аналитик по акциям и инженер-электрик (NIT Варангал) по квалификации. У меня есть страсть к акциям, и последние 4 года я потратил на обучение, инвестирование и обучение людей инвестированию на фондовом рынке. Итак, я рад поделиться с вами своими знаниями. #HappyInvesting

У меня есть страсть к акциям, и последние 4 года я потратил на обучение, инвестирование и обучение людей инвестированию на фондовом рынке. Итак, я рад поделиться с вами своими знаниями. #HappyInvesting

Как найти завещательную недвижимость (для инвестиций) в 2021 году

С учетом того, что большая часть нашего населения стареет, многие эксперты по недвижимости рассматривают завещательную недвижимость как одну из крупнейших и наиболее быстрорастущих ниш в отрасли для поиска инвестиционной недвижимости.

Все больше и больше людей передают дома и поместья.Вероятно, это только увеличится в течение следующих двух десятилетий. Мы видим все меньше молодых наследников, которые хотят жить в старом доме, который, возможно, даже не находится поблизости от того места, где они сейчас работают и живут. Возможно, они не захотят втиснуться в квартиру своих родителей для выхода на пенсию, а многие не захотят приобретать инвестиционную недвижимость. В других случаях оставшиеся в живых супруги могут оказаться не в состоянии поддерживать дома, которые нуждаются в ремонте, и лучше обслуживаются, продав их и сокращая размеры до чего-то более подходящего для их личных нужд.

Что такое завещание?

Investopedia определяет это так: Завещание — это юридический процесс, в ходе которого завещание проверяется на предмет его действительности и подлинности. Завещание также относится к общему управлению завещанием умершего лица или наследством умершего лица без завещания.

Для инвестора в недвижимость имущество завещания, нежелательное для наследников, может быть хорошим источником потенциальных инвестиций в недвижимость.

Как получить списки наследников

Итак, как инвесторы находят завещательную собственность, которая может быть потенциальной инвестицией?

В соответствующем сообщении блога The Balance пишет, что протоколы судебных заседаний, как правило, находятся в открытом доступе, то есть любой может просмотреть их и получить копии. Это может стоить несколько долларов за запись, хотя некоторая основная информация может быть доступна бесплатно. Сюда входит информация об исполнителях, поверенных, судьях, а иногда даже о бенефициарах и кредиторах имущества. Подобные записи можно найти в Интернете или в офисе местного клерка по наследству в округе, где находится недвижимость или где последний раз проживал умерший.

Подобные записи можно найти в Интернете или в офисе местного клерка по наследству в округе, где находится недвижимость или где последний раз проживал умерший.

Как получить заключения о завещании в суде

После того, как вы определили соответствующий округ, в котором будет осуществляться управление наследственным имуществом, можно выполнить поиск в Интернете для поиска в реестрах суда по наследственным делам или в реестрах суда этого округа.

Вот несколько поисковых запросов, которые вы можете попробовать:

«_________ (указать соответствующее имя) Записи о наследстве округа»

«_________ (указать соответствующее имя) Суд по наследственным делам»

«_________ (указать соответствующее имя) Документы о наследстве округа»

«_________ (указать соответствующее название) протоколы окружного суда» — Баланс

Часто душеприказчик умершего помещает объявление в местной газете, чтобы дать кредиторам и потенциальным наследникам возможность заявить права на любую собственность. Это еще один способ быстро найти потенциальных клиентов. Найдите контактную информацию исполнителя, и вы сможете найти потенциальных клиентов при появлении нежелательной недвижимости.

Это еще один способ быстро найти потенциальных клиентов. Найдите контактную информацию исполнителя, и вы сможете найти потенциальных клиентов при появлении нежелательной недвижимости.

Как найти свойства наследства

У большинства инвесторов в недвижимость нет времени и терпения для такого подхода. Это не самый эффективный или самый быстрый способ привлечь потенциальных клиентов и не самый лучший способ вовремя окупить инвестиции. Некоторые лиды будут очень прибыльными. Тем не менее, другим потребуется много времени на ожидание и заботу. Другие могут обнаружить, что они могут лучше всего использовать эту нишу, используя оптовых торговцев, которые вкладывают свое время и деньги в поиск и обсуждение этих возможностей.Третьи могут сосредоточиться на создании сети адвокатов и других профессионалов, у которых регулярно есть рекомендации по собственности завещания. Заблаговременное построение отношений может значительно упростить преобразование их в сделки и избежать войн между торгами с конкурирующими инвесторами в недвижимость.

Как мне найти потенциальных клиентов по завещанию и связаться с ними?

Новые инновации в области сбора данных сделали поиск владельцев и наследников недвижимого имущества и установление контактов с ними проще, чем когда-либо. Начиная с этого года, потенциальных клиентов можно будет найти, используя лучшие технологии и данные, включая контактную информацию, и это не будет стоить вам руки и ноги.Нажмите здесь

Перечень имущества завещания

Хотя некоторая часть этой информации была доступна фрагментарно в прошлом, она в значительной степени хранилась у владельцев больших данных и самых богатых организаций и корпораций. Структура новых программных инноваций и доступности обеспечивает золотую жилу данных стоимостью в миллиарды долларов для тех, кто хочет перевернуть дома, приобрести портфели аренды, зарегистрировать недвижимость или даже ссудить частный капитал передовым инвесторам, которые взаимодействуют с продавцами.

Что такое список наследников?

Хороший список завещания будет включать информацию об имуществе, включая статус собственности, информацию об ипотеке (если применимо) и, что наиболее важно, контактную информацию тех, кто может быть вовлечен в потенциальную продажу собственности.

Поставщик списка наследников

Для любого, кто хочет приобрести или даже выставить недвижимость на продажу, доступность легко доступной информации о собственности и владельце означает большую эффективность, действенность и возможность зарабатывать больше, делая меньше.Работа с владельцами недвижимости или наследственной собственности может быть беспроигрышной для обеих сторон.

Теперь инвесторы в недвижимость могут получить доступ к большим данным, которые включают не только завещание и соответствующую информацию, но теперь они могут получить доступ к исчерпывающей информации о предварительном обращении взыскания, вакансиях и других типах мотивированных продавцов по всей стране.

НАЖМИТЕ ЗДЕСЬ, чтобы увидеть, как это может сработать для вас в вопросах завещания, предварительного выкупа и даже инвестирования в свободную недвижимость.

Для получения дополнительной информации о поиске объектов инвестиционной недвижимости посетите Интеллектуальный форум Connected Investors> Форум по поиску инвестиционной недвижимости

Как инвестировать (Руководство для начинающих на 2021 год)

Наша команда ежегодно тратит сотни часов на тестирование финансовых продуктов и услуг.Наши отзывы честны и беспристрастны. Если вы воспользуетесь ссылками на этой странице для открытия учетной записи, мы можем получить компенсацию. Спасибо за поддержку! Читать больше.

Инвестирование отличается от торговли. Инвестирование ориентировано на долгосрочную перспективу, например, на годы или десятилетия, тогда как торговля — на краткосрочную перспективу, подумайте о месяцах, неделях, днях, часах или даже минутах.

Хотя я много писал о торговле акциями и дневной торговле, это руководство для начинающих конкретно посвящено тому, как инвестировать в фондовый рынок как новичок.

Лично я за свою карьеру совершил тысячи сделок. Моя повседневная работа — это руководитель компании Reink Media Group, которая владеет и управляет сайтами, включая investor.com, StockBrokers.com и ForexBrokers.com. Я по-прежнему инвестирую (и торгую), когда позволяет время.

Последнее замечание перед тем, как мы начнем. Я написал это руководство в виде серии вопросов. Таким образом, вы можете быстро прокрутить вниз и найти ответ, который ищете.

Хорошо. Давайте нырнем!

Что такое фондовый рынок?

Мне нравится думать о фондовом рынке как о торговой площадке.Продаваемый товар — это акции (собственность) компаний.

Некоторые люди являются покупателями, делая ставку на то, что акции, которые они покупают сегодня, будут стоить на больше в будущем. Остальные — продавцы, продающие принадлежащие им акции. Продавцы считают, что в будущем стоимость компании упадет на до .

Для покупки и продажи акций вы используете онлайн-брокера, который соединяет вас с фондовыми биржами и другими рыночными центрами. Две самые известные фондовые биржи здесь, в Соединенных Штатах, — это Нью-Йоркская фондовая биржа (NYSE) и NASDAQ .В совокупности эти две биржи представляют собой состояние более 30 триллионов долларов (Википедия).

Две самые известные фондовые биржи здесь, в Соединенных Штатах, — это Нью-Йоркская фондовая биржа (NYSE) и NASDAQ .В совокупности эти две биржи представляют собой состояние более 30 триллионов долларов (Википедия).

Например, компания Apple, торгующаяся под символом «AAPL», котируется на фондовой бирже NASDAQ. Тем временем Disney «DIS» котируется на NYSE.

В конечном счете, цель инвестора — купить акции, а затем продать их с целью получения прибыли, когда стоимость компании (цена акций) будет расти (расти).

Что такое S&P 500?

S&P 500 — это самый популярный индекс в мире.Из Википедии,

Standard & Poor’s 500, часто сокращенно S&P 500 или просто «S&P», представляет собой индекс американского фондового рынка, основанный на рыночной капитализации 500 крупных компаний, обыкновенные акции которых котируются на NYSE или NASDAQ. Компоненты индекса S&P 500 и их веса определяются индексами S&P Dow Jones.

Если вы хотите инвестировать в Соединенные Штаты в целом, самый простой способ сделать это — купить фонд, который копирует S&P 500.

Фактически, и Уоррен Баффет, и Джек Богл (основатель индексирования и Vanguard) считают, что S&P 500 — это все, что вам нужно для всемирной известности. Это потому, что S&P 500 генерирует чуть более 50% своей выручки внутри страны. Остальное — из-за границы.

Что такое промышленный индекс Доу-Джонса (Доу)?

Индекс Dow Jones Industrials Average или сокращенно Dow — это индекс, который отслеживает 30 крупных публичных компаний. Индекс назван в честь Чарльза Доу, который основал его в 1896 году.Как и S&P 500, Dow часто называют представителем общего фондового рынка США.

Интересный факт: Dow часто упоминается на телевидении и в СМИ просто потому, что его цена выше, чем у S&P 500. В целом, он способствует лучшему освещению заголовков, например «Dow упал на 1000 пунктов!»

В действительности же институциональные инвесторы и пассивные инвесторы не инвестируют в Dow. В подавляющем большинстве они выбирают S&P 500, потому что он гораздо более диверсифицированный.

В подавляющем большинстве они выбирают S&P 500, потому что он гораздо более диверсифицированный.

Что такое пассивное инвестирование?

Как новый инвестор, важно понимать термин «пассивный» в отношении инвестирования. Я уверен, что вы слышали фразу «пассивное инвестирование», упомянутую ранее. Если нет, не беспокойтесь, я вас прикрыл.

Основная цель пассивного инвестирования — покупка и удержание акций в течение длительного времени. После покупки акций вы не продаете их, что бы ни случилось с ценой.

Фактически, пассивные инвесторы постоянно покупают больше акций, в идеале каждый месяц.При удержании на длительный срок власть берет верх. Есть также налоговые льготы для долгосрочного владения, но это тема для другого дня.

Хотя вы можете пассивно инвестировать в любые акции, наиболее распространенной стратегией является инвестирование в общий фондовый рынок, например, в S&P 500 . Таким образом, вы диверсифицированы, что означает владение акциями в нескольких отраслях или сегментах экономики.

С исторической точки зрения, за последние 90 с лишним лет индекс S&P 500 повысился до 9.6% в среднем ежегодно. Конечно, одни годы лучше, чем другие (в 2008 году индекс S&P 500 упал на 37%!), Но в долгосрочной перспективе экономика США растет в размерах, а вместе с тем и цены на акции растут в цене.

Каковы преимущества пассивного инвестирования?

Таким образом, дает пять ключевых преимуществ пассивного инвестирования в общий фондовый рынок:

- Вы можете спать спокойно, зная, что вы диверсифицированы и владеете всем фондовым рынком, а не одной компанией.

- Покупая и удерживая в течение десятилетий, реинвестируя дивиденды, можно понять силу совокупной прибыли.

- При пассивном инвестировании в недорогие индексные фонды (ETF или паевые инвестиционные фонды) вы сохраняете комиссию на минимально возможном уровне, что максимизирует вашу прибыль.

- Вы максимизируете налоговую эффективность, покупая и храня на десятилетия, а не на дни (традиционный налогооблагаемый счет… не пенсионный счет).

- Вы избавляетесь от всех эмоций, порождающих сомнения в себе, сохраняя простой подход к инвестированию.

Как заработать 1 миллион долларов на фондовом рынке?

Чтобы проиллюстрировать, насколько мощным является пассивное инвестирование, я построил базовую электронную таблицу, которая показывает, как вкладывать 5500 долларов на индивидуальный пенсионный счет (IRA) и инвестировать всю сумму каждый год в ETF Vanguard S&P 500 (символ «VOO»).

Ежегодно инвестируя 5 500 долларов в IRA с отсроченным налогом и инвестируя в S&P 500, через 31 год у вас будет ~ 1 000 000 долларов . * ОБНОВЛЕНИЕ 2020: Теперь вы можете ежегодно вносить 6000 долларов в IRA.

Скачать электронную таблицу * электронная почта для обратной связи

Как я отмечал ранее, исторически говоря, S&P 500 приносил в среднем 9,6% годовых (источник). Кроме того, у Vanguard S&P 500 ETF (VOO) коэффициент расходов составляет всего 0,04% в год, что означает, что стоимость содержания фонда ETF составит всего 40 долларов на каждые 10 000 вложенных долларов.

Помните, что ваши ежегодные инвестиции в размере 5 500 долларов США до вычета налогов, что должно упростить экономию.Фактически, я следую именно этой стратегии в отношении Roth IRA моей жены (индивидуальный пенсионный счет после уплаты налогов).

И последнее замечание: когда вам исполнится 50 лет и старше, вы можете вносить дополнительно 1000 долларов в год (известные как «наверстывающие» взносы), то есть 7000 долларов вместо 6000 долларов.

Какой лучший онлайн-брокер для пассивного инвестирования?

Какого онлайн-биржевого брокера вы должны использовать для создания своего портфеля Уоррена Баффета? Ответ прост: это не имеет значения.

Сегодня все крупные онлайн-брокеры предлагают сделки с акциями и ETF по 0 долларов, поэтому, пока вы покупаете версию ETF, а не версию взаимного фонда, цена сделки составляет 0 долларов.

Какого бы брокера вы ни выбрали, реинвестирование дивидендов через DRIP (план реинвестирования дивидендов) также является бесплатным вариантом.

Последнее замечание. Если вы действительно хотите использовать паевые инвестиционные фонды вместо ETF, я рекомендую сразу перейти к источнику фонда и использовать Vanguard. Покупка и продажа паевых инвестиционных фондов Vanguard бесплатны с Vanguard. Просто знайте, что онлайн-брокерские услуги НЕ удобны для пользователей.

В итоге, неважно, какую брокерскую компанию вы используете для пассивного инвестирования в фондовый рынок, просто покупайте и держите до пенсии.

Спонсируемые

Что такое Робо-советник?

Возможно, вы хотите следовать принципам пассивного инвестирования: использовать долгосрочный подход, упрощать его, снижать комиссионные и инвестировать в фондовый рынок, но вы не хотите самостоятельно размещать сделки.

Если это вы, то вам следует рассмотреть возможность использования робо-советника вместо того, чтобы торговать самостоятельно. Короче говоря, робот-советник — это, по сути, автоматизированный сервис пассивного инвестирования. Затраты выше, чем при самостоятельном выполнении, но в целом работы меньше.

Затраты выше, чем при самостоятельном выполнении, но в целом работы меньше.

Лично я всегда рекомендую услуги Vanguard Personal Advisor Services (минимум 50 000 долларов США) и Betterment (минимум 0 долларов США). И заметьте, я получаю 0 долларов от этих рекомендаций.

Наконец, если вы хотите работать с финансовым консультантом, воспользуйтесь инструментом поиска по городам на сайте investor.com, чтобы найти финансового консультанта в вашем городе.

Каковы преимущества инвестирования в молодом возрасте?

Одна из самых важных вещей, которую вы можете сделать как инвестор, — это как можно раньше начать инвестировать.Вот пять важных преимуществ:

- Время на вашей стороне — Старая поговорка «ранняя пташка заболевает», безусловно, применима к инвестированию в молодом возрасте.

- Сложная доходность — Сложная доходность чрезвычайно важна в долгосрочной перспективе. Даже вложение 10, 50 или 100 долларов в месяц, когда вам 20, может оказаться огромным за десятилетия накопления сложных процентов.

- Улучшение привычки тратить — Раннее инвестирование помогает развить хорошие привычки тратить деньги.Научиться думать, как инвестор, а не как потребитель, — это мощный сдвиг мышления.

- Больше гибкости — позже — Ваши личные финансы будут время от времени сокращаться на протяжении всей вашей жизни. Начав инвестировать в молодом возрасте, вы дадите себе возможность решать жизненные проблемы.

- Качество жизни — Само собой разумеется, что чем больше денег вы откладываете на пенсию, тем меньше у вас стресс и тем лучше «фактор сна».

В общем, не ждите, чтобы начать инвестировать. Ваше будущее я скажу вам спасибо позже!

Как мне инвестировать, как Уоррен Баффет?

Уоррен Баффет признан величайшим инвестором за всю историю благодаря своей дисциплине и консервативному подходу к инвестированию.

Рекомендуемый Уорреном Баффеттом портфель пассивных инвестиций на самом деле очень прост. Фактически, существует только два холдинга: S&P 500 и фонд краткосрочных государственных облигаций США.

Фактически, существует только два холдинга: S&P 500 и фонд краткосрочных государственных облигаций США.

Какие символы у этих двух фондов Vanguard? Вы можете купить версию ETF или версию взаимного фонда. Я лично использую версию ETF, но работает любой из них.

- Индексный фонд S&P 500 — символ ETF VOO (без минимума), символы взаимных фондов VFIAX (минимум 3000 долларов США)

- Фонд краткосрочных казначейских облигаций — символ ETF VGSH , VFIRX (минимум 50 000 долларов США), VFISX (минимум 3 000 долларов США).

Баффет, которому 89 лет, раскрыл свой простой склад ума в своем ежегодном письме к акционерам компании за 2013 год (выделено мной),

Мой совет попечителю не может быть более простым: вложите 10% денежных средств в краткосрочные государственные облигации и 90% в индексный фонд S&P 500 с очень низкой стоимостью.

(Я предлагаю Vanguard.) Я считаю, что долгосрочные результаты траста от этой политики будут лучше, чем у большинства инвесторов — будь то пенсионные фонды, учреждения или частные лица — которые нанимают высокооплачиваемых менеджеров.

Баффет дал аналогичный совет после того, как Леброн Джеймс спросил его, что ему делать со своими собственными инвестициями,

«В течение остальной части своей карьеры и в дальнейшем, с точки зрения доходности, [он должен] просто ежемесячно инвестировать в индексный фонд с низкими издержками».

Причина, по которой Баффет рекомендует фонды Vanguard по сравнению с другими поставщиками, заключается в том, что фонды имеют самые низкие затраты, соответственно, для инструментов, для которых они предназначены.

Еще одна цитата Баффета о низких затратах и простоте инвестирования,

Как частных лиц, так и организации будут постоянно призывать к активности со стороны тех, кто получает прибыль от советов или совершения сделок.

В результате фрикционные издержки могут быть огромными и для инвесторов в целом лишенными выгоды. Так что игнорируйте болтовню, минимизируйте свои расходы и инвестируйте в акции, как в ферму.

Что такое распределение активов по возрасту?

Чтобы сформировать должным образом диверсифицированный портфель, сначала нужно посмотреть на свой возраст и целевой срок выхода на пенсию. В этом разделе я ссылаюсь на крупнейшего управляющего активами в мире, Vanguard, под управлением которого находятся ошеломляющие 4 триллиона долларов.

Когда вы молоды, рекомендуется больше рисковать и вкладывать больше средств в акции, а не в облигации, чтобы получить максимальную прибыль. По мере того, как вы стареете, вы хотите увеличить свои запасы облигаций, уменьшая при этом свои запасы, чтобы снизить риск. В конце концов, вы готовитесь к пенсии.

Вот хорошая шпаргалка от Vanguard о различных распределениях и исторической доходности.

Чтобы определить распределение только на основе возраста, Vanguard рекомендует начинать со сочетания 90/10 (акции / облигации) и поддерживать его до тех пор, пока вам не исполнится 20-25 лет от желаемого пенсионного возраста. Затем каждые несколько лет вы постепенно корректируете свое распределение, пока не достигнете выхода на пенсию, при котором в идеале вам было бы распределено 40/60 (акции / облигации).

Например, если ваш целевой возраст выхода на пенсию составляет 65 лет, а вам сейчас 30 лет, то вам нужно сочетание 90/10. Когда вам исполнится 40 лет, вы можете сократить до 80/20 или подождать несколько лет, чтобы начать переход. В 60 лет вы хотите быть примерно 60/40 или 50/50.

Хотя вышеизложенное, безусловно, упрощает работу, существует множество факторов, которые играют роль.Ваш текущий доход, состояние долга, текущая норма сбережений, целевой возраст выхода на пенсию и личные цели имеют большое значение.

В итоге, ваша идеальная комбинация распределения активов может не вписываться в общую упрощенную форму, и это нормально.

Я не профессиональный советник и не заинтересован в том, чтобы им стать. Тем не менее, надеюсь, что вышеизложенное может, по крайней мере, помочь предоставить простое руководство для использования в качестве отправной точки.

Что такое средства с установленной датой?

Если вы хотите пассивно инвестировать в традиционно диверсифицированный по возрасту портфель, самое простое решение — купить фонд Target Date Fund (TDF).

Имея фонд с установленной датой (Vanguard называет их целевыми пенсионными фондами), вы покупаете один недорогой паевой инвестиционный фонд, и все, что связано с портфелем, выполняется автоматически.

УVanguard есть фантастический бесплатный инструмент, позволяющий определить, какой фонд вам нужно купить, исходя из вашего текущего возраста и желаемого пенсионного возраста.

Поскольку мне 33 года, инструмент Vanguard рекомендовал мне купить Vanguard Target Retirement 2050 Fund (VFIFX), который взимает только 0,10% годовых.

Фактически, из 401k моей компании это единственный фонд, которым я владею. Я автоматически вкладываю 5% своей зарплаты каждый месяц (что соответствует 100% у нашей компании), и она автоматически покупает этот фонд.

В целом, фонды с установленной датой — еще один отличный способ пассивного инвестирования для выхода на пенсию.

Последние мысли

Инвестировать намного проще, чем многие думают, потому что лучший представитель Соединенных Штатов — это просто покупка и удержание S&P 500.

Цель пассивного инвестирования — снизить затраты на как можно более низком уровне, покупая больше по ходу дела, а затем позволяя силе совокупной прибыли работать на вас, пока вы держите ее на протяжении десятилетий.

В общем, вы можете выбрать любого онлайн-брокера для создания портфеля Уоррена Баффета и следовать советам величайшего инвестора в мире. Потрясающе.

Есть вопрос или комментарий к этой статье? Напишите мне или напишите в Твиттере!

Как найти инвестиционный клуб

- Личные финансы

- Инвестирование

- Интернет-инвестирование

- Как найти инвестиционный клуб

Мэтт Кранц

Чтобы связаться с другими онлайн-инвесторами, вы можете рассмотреть инвестиционный клуб. Инвестиционные клубы обычно представляют собой собрания инвесторов в определенном географическом районе, которые встречаются в местном ресторане или в доме члена, чтобы поприветствовать их. Члены предлагают акции, которые, по их мнению, группа должна покупать или продавать.

Инвестиционные клубы обычно представляют собой собрания инвесторов в определенном географическом районе, которые встречаются в местном ресторане или в доме члена, чтобы поприветствовать их. Члены предлагают акции, которые, по их мнению, группа должна покупать или продавать.

также вызывают у них ощущение праздника, потому что они обычно созданы для развлечения, обучения и, о да, прибыльности. Если в вашем городе нет инвестиционного клуба или если личные встречи с людьми не подходят вашему графику, появляются несколько инвестиционных онлайн-клубов.Независимо от того, проводится ли клуб, в который вы хотите вступить, в местном клубе Moose или в Интернете, вам может потребоваться внести бай-ин, добавив деньги в общую кассу.

Если вы заинтересованы в инвестиционном клубе, вот несколько онлайн-способов начать работу:

Национальная ассоциация инвесторов, корпорация : BetterInvesting — одна из ведущих ассоциаций инвестиционных клубов.

Веб-сайт BetterInvesting позволяет вам найти инвестиционные клубы в вашем районе.Вы также можете посещать онлайн-классы, чтобы улучшить свой инвестиционный успех. А если рядом с вами нет инвестиционного клуба, вы можете узнать, как создать свой собственный клуб или присоединиться к онлайн-инвестиционному клубу.

Веб-сайт BetterInvesting позволяет вам найти инвестиционные клубы в вашем районе.Вы также можете посещать онлайн-классы, чтобы улучшить свой инвестиционный успех. А если рядом с вами нет инвестиционного клуба, вы можете узнать, как создать свой собственный клуб или присоединиться к онлайн-инвестиционному клубу.The Motley Fool : На этом сайте есть доска обсуждений, где инвесторы из разных штатов могут найти инвестиционные клубы. Просто войдите в группу обсуждения вашего штата, которая называется «Безумие», и ищите сообщения. Скорее всего, вы встретите других инвесторов в ваших штатах, которые планируют встречу или обсуждают создание клуба.

Bivio : Если вам нравится дружелюбный и индивидуальный характер инвестиционного клуба, но у вас нет времени на ежемесячные встречи, попробуйте Bivio, который предлагает коллекцию инвестиционных онлайн-клубов. Вы можете выполнить поиск на домашних страницах клубов и выбрать клуб, в который хотите вступить, или даже создать свой собственный.

Клуб стоимостных инвесторов : Это избранная группа, состоящая всего из 250 членов, которые выбирают акции. Вы должны подать заявку, чтобы вас приняли, и, если вас выбрали, вы должны подавать два отбора акций в год.

Meetup.com : Этот сайт предоставляет возможность людям с общими интересами общаться лично. Люди, заинтересованные в инвестировании, часто устраивают встречи или «митапы» и указывают время и место на сайте.

Прежде чем вы броситесь вступать в инвестиционный клуб, обратите внимание на возможные недостатки:

Плохие решения других могут стоить вам. Если громкоговорящий парень в клубе уговорит группу купить вонючку, вы тоже собираетесь принять ванну.

Дают стимул повозиться. Многие инвестиционные клубы считают себя долгосрочными инвесторами, или акционерами, которые держатся на акциях не менее года, а обычно намного дольше.

Но инвестиционный клуб не принес бы большого удовольствия, если бы его члены никогда ничего не покупали и не продавали. Это означает, что у вас есть стимул постоянно покупать или продавать инвестиции.

Но инвестиционный клуб не принес бы большого удовольствия, если бы его члены никогда ничего не покупали и не продавали. Это означает, что у вас есть стимул постоянно покупать или продавать инвестиции.Компромисс может навредить. Хотя в соглашении нет ничего плохого, наличие нескольких человек, управляющих портфелем, иногда означает отсутствие единой и последовательной стратегии.

Уровни навыков инвестирования участников могут различаться. Некоторые члены инвестиционного клуба приезжают сюда только для развлечения, еды и друзей. Это может оставить большую часть тяжелой работы для нескольких членов, обладающих навыками или желанием зарабатывать деньги в клубе.

Об авторе книги

Мэтт Кранц — всемирно известный финансовый журналист, специализирующийся на вопросах инвестирования. Он редактор отдела личных финансов и управления в Investor’s Business Daily.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

(Я предлагаю Vanguard.) Я считаю, что долгосрочные результаты траста от этой политики будут лучше, чем у большинства инвесторов — будь то пенсионные фонды, учреждения или частные лица — которые нанимают высокооплачиваемых менеджеров.

(Я предлагаю Vanguard.) Я считаю, что долгосрочные результаты траста от этой политики будут лучше, чем у большинства инвесторов — будь то пенсионные фонды, учреждения или частные лица — которые нанимают высокооплачиваемых менеджеров. В результате фрикционные издержки могут быть огромными и для инвесторов в целом лишенными выгоды. Так что игнорируйте болтовню, минимизируйте свои расходы и инвестируйте в акции, как в ферму.

В результате фрикционные издержки могут быть огромными и для инвесторов в целом лишенными выгоды. Так что игнорируйте болтовню, минимизируйте свои расходы и инвестируйте в акции, как в ферму. Веб-сайт BetterInvesting позволяет вам найти инвестиционные клубы в вашем районе.Вы также можете посещать онлайн-классы, чтобы улучшить свой инвестиционный успех. А если рядом с вами нет инвестиционного клуба, вы можете узнать, как создать свой собственный клуб или присоединиться к онлайн-инвестиционному клубу.

Веб-сайт BetterInvesting позволяет вам найти инвестиционные клубы в вашем районе.Вы также можете посещать онлайн-классы, чтобы улучшить свой инвестиционный успех. А если рядом с вами нет инвестиционного клуба, вы можете узнать, как создать свой собственный клуб или присоединиться к онлайн-инвестиционному клубу.

Но инвестиционный клуб не принес бы большого удовольствия, если бы его члены никогда ничего не покупали и не продавали. Это означает, что у вас есть стимул постоянно покупать или продавать инвестиции.

Но инвестиционный клуб не принес бы большого удовольствия, если бы его члены никогда ничего не покупали и не продавали. Это означает, что у вас есть стимул постоянно покупать или продавать инвестиции.