Калькулятор НДС онлайн — расчет НДС

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом

«О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Формула как выделить ндс 18 от суммы

Понятие налога на добавленную стоимость

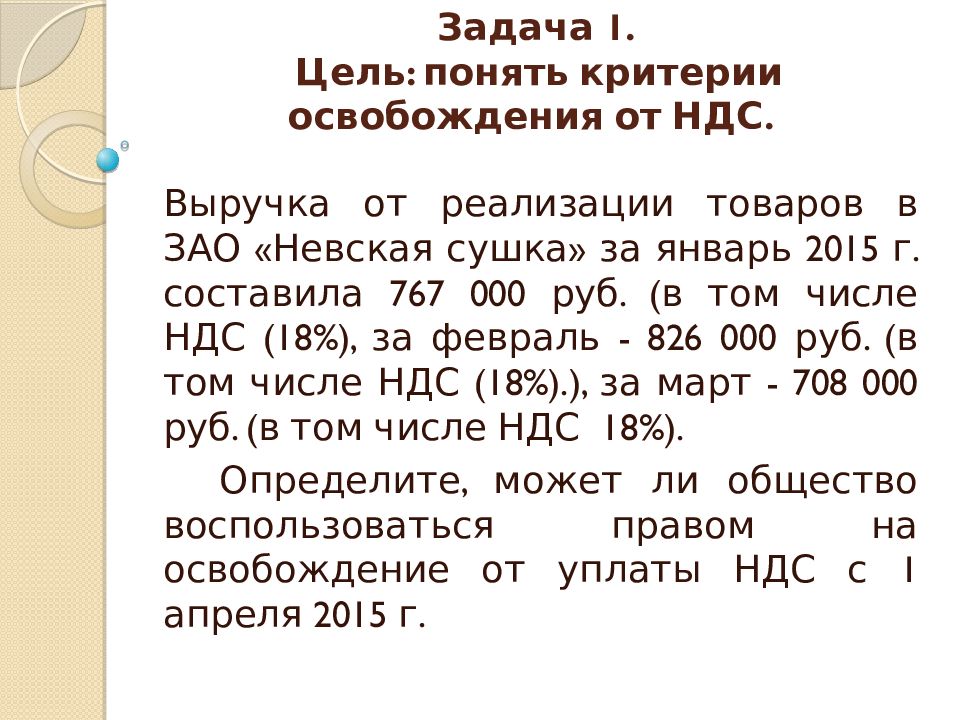

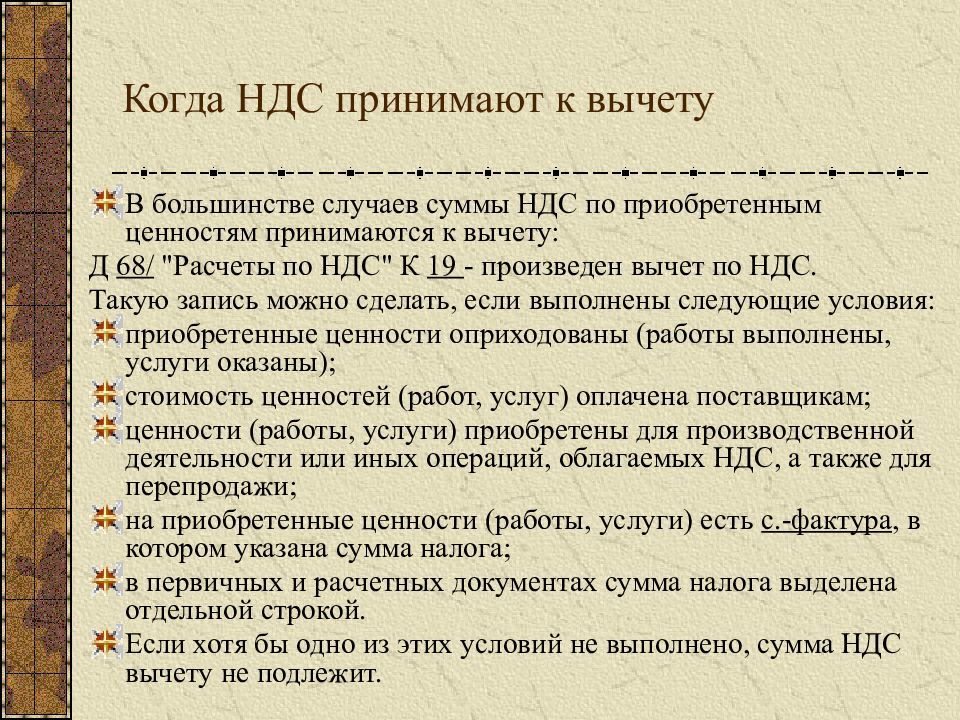

Прежде чем рассмотреть вопрос, как выделить НДС 18 от суммы, следует рассмотреть само понятие налога на добавленную стоимость (НДС).

Данный налог чаще всего составляет 18 % от стоимости продукции и вносится в бюджет страны по мере ее продажи.

Используя такой налог, как НДС, конечные потребители продукции уплачивают производителям (продавцам) налоги со всей стоимости покупаемых благ.

По положениям Налогового Кодекса (статья 164) на территории Российской Федерации действуют три ставки НДС – нулевая, в размере 10 и 18%.

Формула как выделить НДС 18 от суммы помогает рассчитать размер данного налога при соответствующей налоговой ставке в 18 процентов.

Порядок действий при расчете НДС

В процессе расчета по формулеНДС, важно выполнить три основных действия:

- Определить налоговую ставку, которая в нашем случае будет равняться 18 (нами рассматривается формула, как выделить НДС 18 от суммы). Все указания по ставкам делаются с упором на статью 164 Налогового Кодекса РФ.

- Рассчитать налоговую базу,включающую исходную стоимость реализуемой продукции (товара или услуг), которая увеличена на размер акциза (в тех ситуациях, когда расчет осуществляется по подакцизной продукции).

- Применить формулу НДС (выделить 18 % от суммы).

Величину налога, получаемую при проведении математических расчетов, обязательно необходимо внести в счет-фактуру, которая должна передаваться заказчикам (покупателям) в соответствии со способом реализации товара (оказания услуг).

Формула как выделить НДС 18% от суммы

По действующемузаконодательству (ст. 168 Налогового Кодекса РФ) налог на добавленную стоимость предъявляетсяконтрагентам в качестве дополненияк ценамреализации продукции.

Для того, что бы определить общую сумму по счету,выставленному покупателю, необходимо использовать следующую формулу НДС:

НДС = Стоимость продукции (без НДС) * Ставка НДС/100%

НДС = Ст * 18 / 100

Если же у бухгалтера нет необходимости рассчитывать размер налога, то цена товара,предъявляемая клиенту, рассчитывается следующим образом:

Окончательная сумма (при ставке 18 %) = Начальная цена продукции *1,18

Формула (как выделить НДС 18 % от суммы) может быть рассчитана на калькуляторе, в таблицах Excel, а также в специальном онлайн приложении, предназначенном для автоматизации бухгалтерской работы.

Значение НДС

Все коммерческие предприятия, работающие на общей системе налогообложения, должны правильно рассчитывать налог на добавленную стоимость, при этом своевременно отчисляя его в государственный бюджет.

Вопрос (формула), как выделить НДС 18 % от суммы, является актуальным для специалистов различных областей деятельности:

- Бухгалтер,

- экономист,

- менеджер по продажам,

- руководитель предприятия и др.

Ошибки, допущенные при расчете НДС, могут явиться основанием нарушения действующих Законов, что может привести к наложению штрафных санкций.

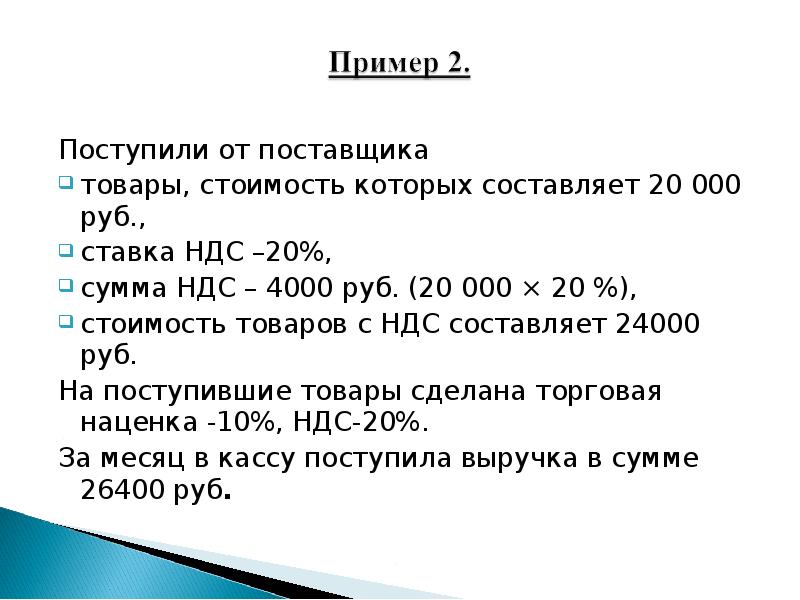

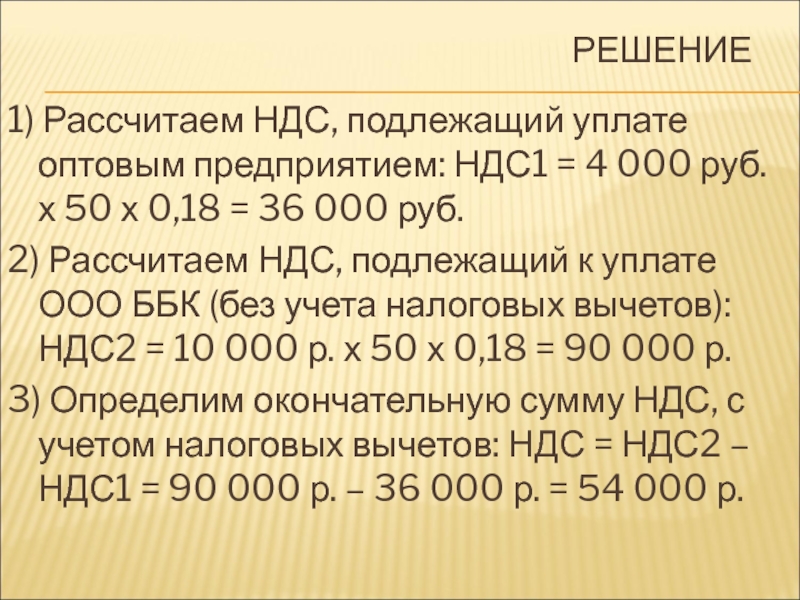

Примеры решения задач

Калькулятор НДС 20% — выделить и начислить онлайн. Суммы числом и прописью

СкопированоСумма без НДС:

0 ₽

Сумма с НДС:

0 ₽

Сумма НДС прописью:

Кто является плательщиком НДС

Все субъекты предпринимательской деятельности с общей системой налогообложения (ОСНО) являются плательщиками НДС.

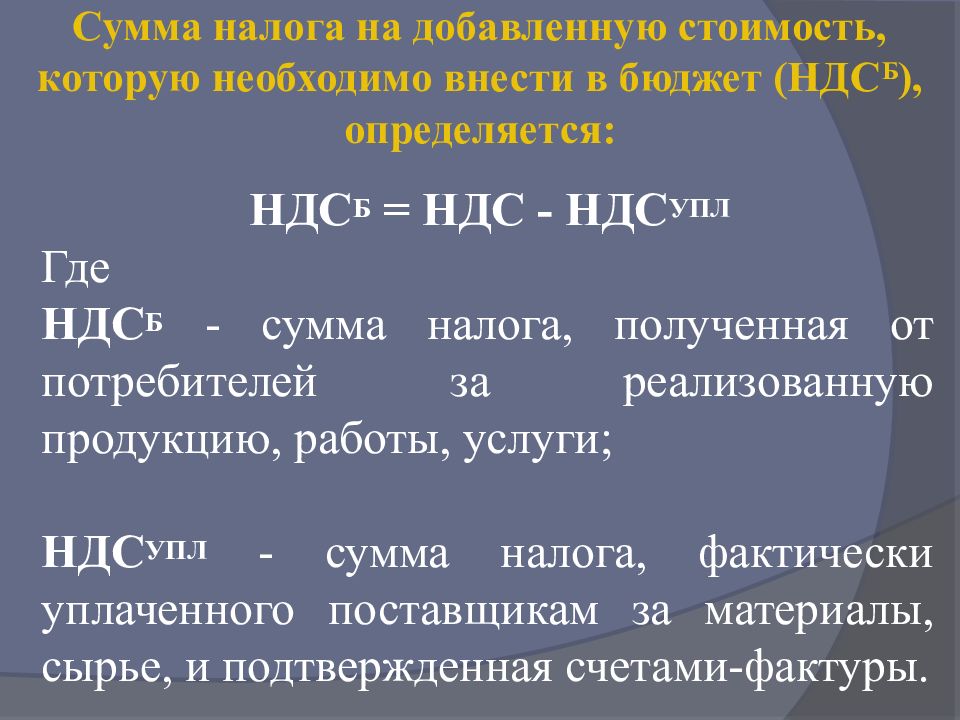

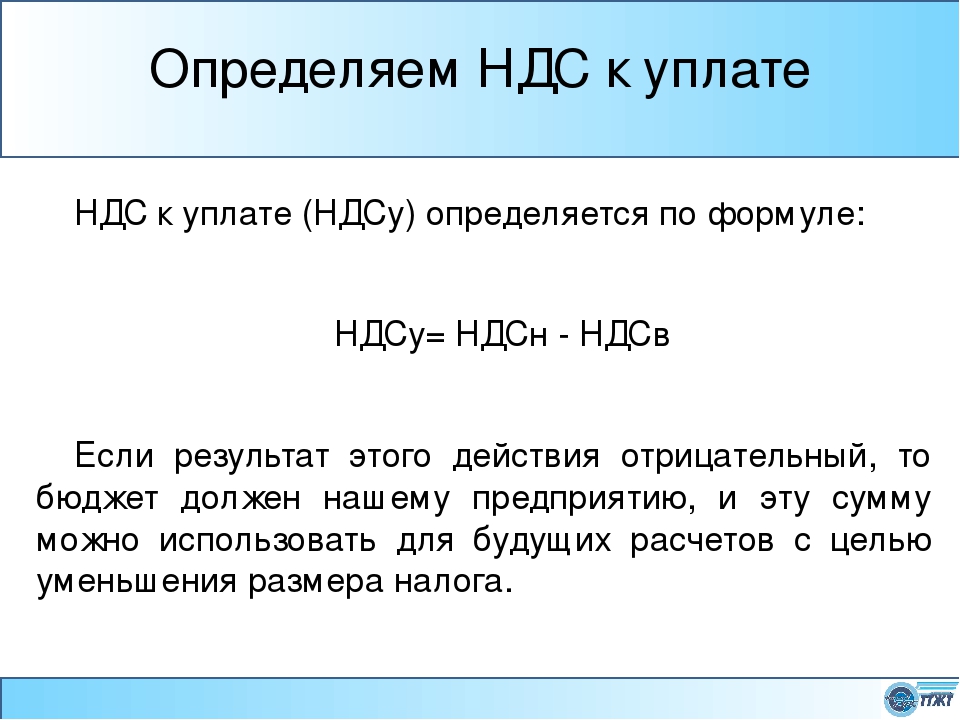

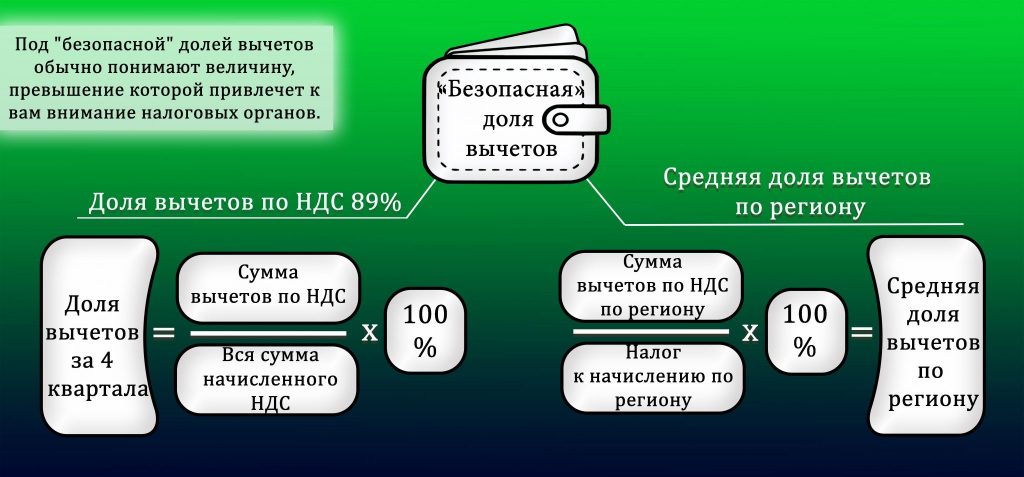

Как рассчитывается НДС и к каким товарам применяется

НДС не только самый важный налог в России, но и еще один из самых сложных для расчета, потому что является косвенным. Плательщики вносят его за счет полученных от покупателя денег. Те субъекты предпринимательской деятельности, которые покупают сырье, материалы, услуги, чтобы исключить двойное налогообложение, предъявляют этот налог, уплаченный вместе с оплатой за эти товары и услуги, к вычету. Затем, когда предприниматели производят свой товар или услугу, в ходе их реализации начисляется НДС, который выплачивает покупатель. То есть, налог на добавочную стоимость ложится на кошелек потребителя товаров и услуг.

Для справки! При экспорте товаров и услуг за пределы РФ и Таможенного союза, субъекты предпринимательской деятельности освобождаются от уплаты НДС. Если налог уплачен, его можно вернуть по специально предусмотренной процедуре и подтверждения экспортной поставки.

С 1 января 2019 года в России действуют следующие налоговые ставки НДС:

- Основная – 20%

- Пониженная – 10%

- Нулевая – 0%

Первая (20%) распространяется на большинство товаров и услуг. Пониженной ставкой в размере 10% облагаются такие товары, как:

- сельскохозяйственные продукты

- одежда и предметы быта для детей

- газеты, книги

- некоторые лекарства и медицинское оборудование

Импортные товары и услуги, которые попадают на территорию РФ, облагаются по первой ставке НДС в 20%. Некоторые из них освобождаются от этого налога. К ним, например, относятся:

- Товары (за исключением акцизов), импортируемые в качестве бесплатной помощи в РФ

- Национальная и иностранная валюта, а также ценные бумаги

- Бриллианты, которые считаются натуральными и необработанными

- Те товары, которые проходят по линии дипломатических консульств и представительств, предназначены для употребления их сотрудниками

В соответствии с требованиями законодательства, НДС необходимо перечислять за каждый налоговый период (квартал) в срок до 20 числа месяца, следующего после истечения последнего налогового периода.

Основная ставка НДС 20%: что изменилось с 1 января 2019 года и что необходимо сделать в первую очередь.

Изменения, внесенные в закон №303-ФЗ, увеличили основную ставку НДС с 18 до 20%. Несмотря на то, что они были внесены еще в августе 2018 года, положения касательно НДС применяются с 1 января 2019 года. Перерасчету подлежат все операции, по которым уплачивается основная ставка. Поэтому субъектами хозяйствования предстоит выдавать счет-фактуры и составлять шаблоны соглашений с учетом этого новшества.

Важно знать! Переходные положения законом не предусмотрены, возможны ошибки в вопросах, какой размер ставки применять по тем договорам, которые заключены до 1 января.

В связи с тем, что таких сделок и ошибок ожидается много, Министерство финансов разъяснило, как действовать в таких случаях. Так, если товар отгружен до 1 января, а получен после этой даты, применяется ставка в 20%. Кроме того, если НДС уплачен в конце 2018 года в 18%, а вычет по нему получается в 2019 году, субъект хозяйствования получит именно 18%, то есть, вернуть можно НДС, который фактически уплачен.

В министерстве обратили внимание, что повышение размера основной ставки не повлияет на порядок расчета. То есть, разница в 2% касается только тех случаев, когда применяется именно эта ставка. Для сниженных и нулевых все остается, как и прежде.

Что нужно сделать незамедлительно?

Юристы рекомендуют субъектам предпринимательской деятельности внести соответствующие исправления в шаблоны соглашений. Это касается размера основной ставки. Если этого не сделать, возможны правовые конфликты с контрагентами. Кроме того, сотрудники ФНС предъявят претензии, доначислят неуплаченный налог, назначат штраф.

Изменение нужно внести в графу налоговая ставка, поменять в ней значение с 18 на 20 процентов.

Соответствующее поручение следует дать бухгалтеру или провести самостоятельно, если такого сотрудника на предприятии нет.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка. ..

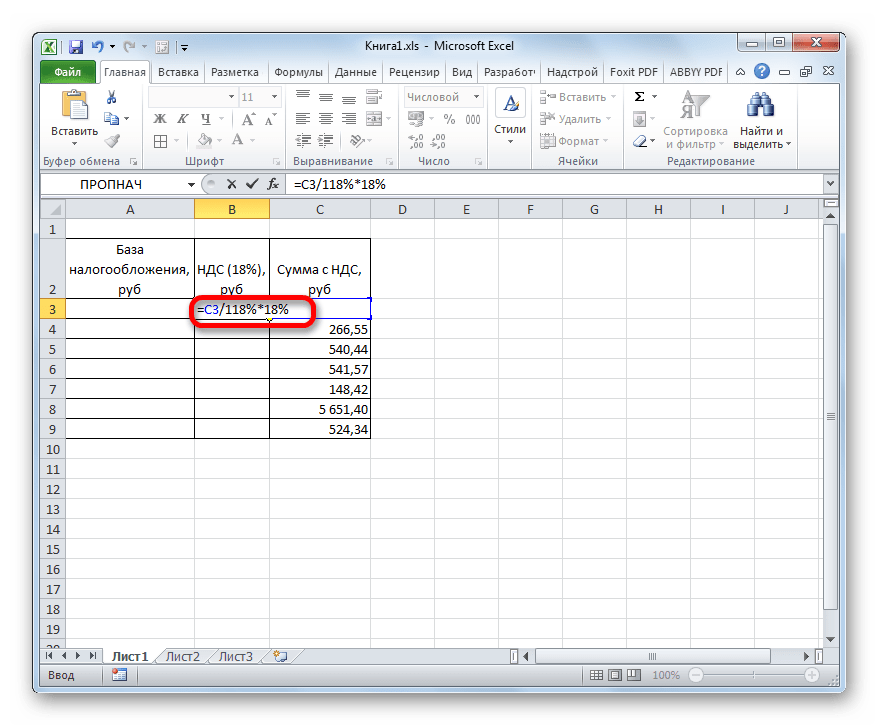

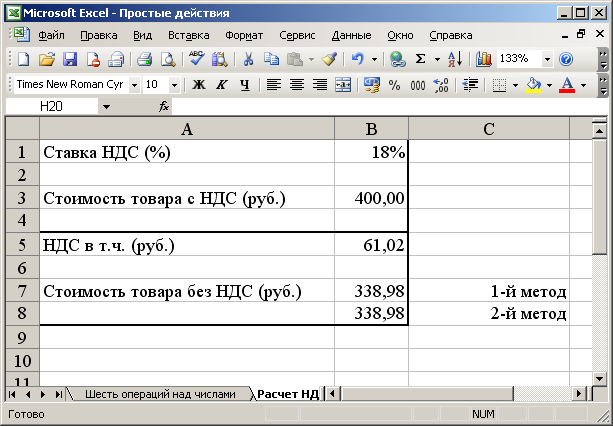

..Как рассчитать НДС в Excel | Формула НДС

Из этой статьи вы узнаете, как рассчитать НДС в Excel с помощью функции? И какую формулу мы можем использовать для расчета суммы уплаченного НДС, если единственной информацией, которой вы располагаете, является общая сумма?

Ну, рассчитать налог в excel довольно просто. НДС (налог на добавленную стоимость) — наиболее распространенный вид налога, применяемого к товарам. Теперь GST (налог на товары и услуги) применяется практически ко всем видам товаров, но для некоторых продуктов, таких как спиртные напитки, НДС все еще существует.Таким же образом можно рассчитать GST. Прочитав эту статью, вы узнаете:

- Как рассчитать отпускную цену товара.

Общая формула расчета НДС в Excel:

Общая формула для расчета продажной цены:

Сценарий:

Допустим, мы имеем дело с напитками (всех видов). Мы предполагаем, что к каждому продукту применяется разный% НДС. И этот НДС указан. Нам нужно рассчитать НДС и продажную цену.

И этот НДС указан. Нам нужно рассчитать НДС и продажную цену.

Шаг 1: Подготовьте таблицу

Ниже мы подготовили таблицу в Excel Spreadsheet.

Шаг 2: Рассчитайте сумму НДС

В ячейке E2 напишите эту формулу и нажмите Enter.

Сумма НДС на молоко будет рассчитана в E4. Перетащите формулу вниз до E10.

Примечание: в столбце% НДС обязателен символ «%». Если вам не нужен символ%, вам нужно указать процент перед цифрой «0.Потому что Excel преобразует «число%» в «число / 100».

Шаг 3: Рассчитайте продажную цену:

В ячейке F2 напишите эту формулу и нажмите Enter.

Формула продажной цены: «Затраты + налоги » (без учета прибыли). Мы предполагаем, что НДС — это единственный налог, который применяется к вашему товару. Тогда стоимость Покупка + НДС из них Налоги.

И готово. Ваш калькулятор НДС в Excel готов.

Вы можете добавлять итоги в нижнюю строку или в крайний правый столбец, как это делают большинство новичков. Но умный способ отображения итогов — это верхняя строка, прямо над заголовками, чтобы она всегда была видна (если верхняя строка заморожена).

Но умный способ отображения итогов — это верхняя строка, прямо над заголовками, чтобы она всегда была видна (если верхняя строка заморожена).

Теперь вы знаете, как рассчитать НДС в Excel. Вы можете использовать эту формулу налога в Excel для создания мгновенной электронной таблицы Excel для калькулятора НДС. Вы можете отменить процесс, чтобы создать формулу налоговой ставки в Excel.

Если вам понравились наши блоги, поделитесь ими с друзьями на Facebook. А также вы можете подписаться на нас в Twitterr и Facebook.

Мы будем рады услышать от вас, дайте нам знать, как мы можем улучшить, дополнить или усовершенствовать нашу работу и сделать ее лучше для вас.Напишите нам по адресу [email protected]

Популярные статьи:

50 ярлыков Excel для повышения производительности

Как использовать функцию ВПР в Excel

Как использовать функцию СЧЁТЕСЛИ в Excel

Как использовать функция СУММЕСЛИ в Excel

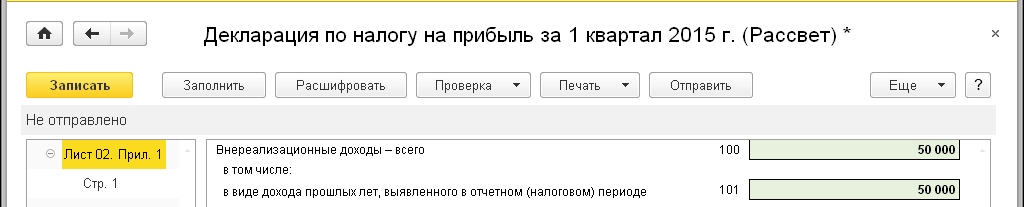

Как работать с НДС по продажам и закупкам — Business Central

- 000Z» data-article-date-source=»ms.date»> 16.06.2021

- Читать 12 минут

В этой статье

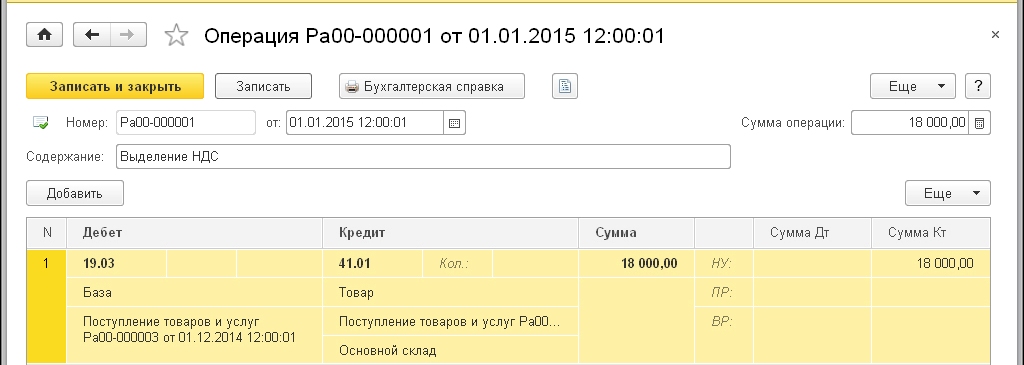

Если ваша страна или регион требуют, чтобы вы рассчитывали налог на добавленную стоимость (НДС) по операциям купли-продажи, чтобы вы могли сообщать суммы в налоговый орган, вы можете настроить Business Central для автоматического расчета НДС по документам купли-продажи.Для получения дополнительной информации см. Настройка методов расчета и проводки налога на добавленную стоимость.

Однако есть некоторые задачи, связанные с НДС, которые вы можете выполнить вручную. Например, вам может потребоваться исправить учтенную сумму, если вы обнаружите, что поставщик использует другой метод округления.

Подсказка

Вы можете позволить Business Central проверять регистрационные номера плательщиков НДС и другую информацию о компании при создании или обновлении документов. Для получения дополнительной информации см. Проверка номеров НДС.

Расчет и отображение сумм НДС в документах купли-продажи

Вы можете рассчитывать и отображать суммы НДС в документах продажи и покупки по-разному, в зависимости от типа клиента или поставщика, с которым вы имеете дело. Вы также можете переопределить рассчитанную сумму НДС, чтобы она соответствовала сумме НДС, рассчитанной вашим поставщиком для данной транзакции.

Цена за единицу и сумма строки с / без НДС по торговым документам

Когда вы выбираете номер позиции в No.Поле в торговом документе Business Central заполняет поле Цена за единицу . Цена за единицу берется либо из карточки Товар , либо из цен на товар, разрешенных для товара и клиента. Business Central вычисляет Сумма строки при вводе количества для строки.

Если вы продаете розничным потребителям, вы можете захотеть, чтобы цены в торговых документах включали НДС. Для этого установите флажок Цены с НДС в документе.

С учетом или без НДС по ценам

Если в торговом документе установлен флажок Цены с НДС , поля Цена за единицу и Сумма строки включают НДС, и имена полей также будут отражать это. По умолчанию в эти поля не включен НДС.

Если поле не выбрано, приложение заполнит поля Цена за единицу и Сумма строки без НДС, и названия полей будут отражать это.

Можно настроить настройку по умолчанию Цены с НДС для всех торговых документов для клиента в поле Цены с НДС на карточке Клиент . Вы также можете настроить цены на товары с учетом или без учета НДС. Обычно цены на товары, указанные в Карточке товаров, указаны без НДС. Приложение использует информацию из поля Цена включает НДС на карточке Позиция для определения суммы цены за единицу для торговых документов.

В следующей таблице представлен обзор того, как приложение вычисляет суммы цены за единицу для торгового документа, если вы не установили цены на странице Продажные цены :

| Поле Цена включает НДС в карточке товара | Поле «Цены с НДС» в заголовке продаж | Действие выполнено |

|---|---|---|

| Без галочки | Без галочки | Цена за единицу на карточке товара копируется в Цена за единицу без учетаПоле НДС в строках продаж. |

| Без галочки | Галочка | Приложение рассчитывает сумму НДС за единицу и добавляет к цене за единицу на карточке товара. Эта общая цена за единицу затем вводится в Цена за единицу, включая цену за единицу. Поле НДС в строках продаж. |

| Галочка | Без галочки | Приложение рассчитывает сумму НДС, включенную в цену за единицу на карточке товара, используя% НДС, относящийся к шине НДС.Проводка Gr. (Цена) и НДС Тов. Комбинация групп проводок. Цена за единицу на карточке товара, за вычетом суммы НДС, затем вводится в Цена за единицу без учета НДС. Поле НДС в строках продаж. |

| Галочка | Галочка | Цена за единицу на карточке товара копируется в Цена за единицу, вкл. Поле НДС в строках продаж. |

Исправление сумм НДС вручную в документах купли-продажи

Вы можете вносить исправления в разнесенные записи НДС. Это позволяет изменять общие суммы НДС с продаж или покупок без изменения базы НДС. Это может потребоваться, например, если вы получили счет от поставщика, который неправильно рассчитал НДС.

Это позволяет изменять общие суммы НДС с продаж или покупок без изменения базы НДС. Это может потребоваться, например, если вы получили счет от поставщика, который неправильно рассчитал НДС.

Хотя вы, возможно, настроили одну или несколько комбинаций для обработки НДС на импорт, вы должны настроить как минимум одну группу разноски товаров НДС. Например, вы можете назвать его CORRECT в целях исправления, если вы не можете использовать тот же счет главной книги в поле Счет НДС для закупок в строке настройки разноски НДС.Для получения дополнительной информации см. Настройка методов расчета и проводки налога на добавленную стоимость.

Если скидка по оплате была рассчитана на основе суммы счета-фактуры, включающей НДС, вы возвращаете часть скидки по оплате в сумме НДС при предоставлении скидки по оплате. Обратите внимание, что вы должны активировать диск Adjust for Payments. как в настройке главной книги в целом, так и в настройке разноски НДС для конкретных комбинаций бизнес-группы разноски НДС и группы разноски продукта НДС.

Для настройки системы для ручного ввода НДС в торговые документы

Ниже описано, как включить изменение НДС в торговых документах вручную. Действия аналогичны шагам на странице Настройка закупок и кредиторской задолженности .

- На странице Настройка главной книги укажите Макс. Разница в размере НДС между суммой, рассчитанной приложением, и суммой, указанной вручную.

- На странице Настройка продаж и дебиторской задолженности установите флажок в поле Разрешить разницу в НДС .

Для корректировки НДС по торговому документу

- Откройте соответствующий заказ клиента.

- Выберите действие Статистика .

- На экспресс-вкладке Фактурирование выберите значение в поле Число налоговых строк .

- Измените поле Сумма НДС .

Примечание

Общая сумма НДС для счета-фактуры, сгруппированная по идентификатору НДС, отображается в строках. Вы можете вручную изменить сумму в поле Сумма НДС в строках для каждого идентификатора НДС.При изменении поля Сумма НДС приложение проверяет, не изменили ли вы НДС больше, чем сумма, указанная вами в качестве максимально допустимой разницы. Если сумма выходит за пределы диапазона Макс. Разрешенная разница НДС , отобразится предупреждение с указанием максимально допустимой разницы. Вы не сможете продолжить, пока сумма не будет доведена до приемлемых параметров. Нажмите OK и введите еще Сумма НДС , которая находится в допустимом диапазоне.Если разница НДС равна или меньше максимально допустимого, НДС будет пропорционально разделен между строками документа, имеющими одинаковый идентификатор НДС.

Вы можете вручную изменить сумму в поле Сумма НДС в строках для каждого идентификатора НДС.При изменении поля Сумма НДС приложение проверяет, не изменили ли вы НДС больше, чем сумма, указанная вами в качестве максимально допустимой разницы. Если сумма выходит за пределы диапазона Макс. Разрешенная разница НДС , отобразится предупреждение с указанием максимально допустимой разницы. Вы не сможете продолжить, пока сумма не будет доведена до приемлемых параметров. Нажмите OK и введите еще Сумма НДС , которая находится в допустимом диапазоне.Если разница НДС равна или меньше максимально допустимого, НДС будет пропорционально разделен между строками документа, имеющими одинаковый идентификатор НДС.

Расчет НДС вручную с использованием журналов

Вы также можете корректировать суммы НДС в журналах продаж и закупок в целом. Например, вам может потребоваться сделать это, когда вы вводите счет-фактуру поставщика в свой журнал и существует разница между суммой НДС, рассчитанной Business Central, и суммой НДС в счете-фактуре поставщика.

Для настройки системы для ручного ввода НДС в общих журналах

Перед вводом НДС в общий журнал вручную необходимо выполнить следующие действия.

- На странице Настройка главной книги укажите Макс. Разница в размере НДС между суммой, рассчитанной приложением, и суммой, указанной вручную.

- На странице Общие шаблоны журнала установите флажок Разрешить разницу НДС для соответствующего журнала.

Для настройки системы для ручного ввода НДС в журналы продаж и закупок

Прежде чем вручную вводить НДС в журнал продаж или покупок, необходимо выполнить следующие действия.

На странице Настройка закупок и кредиторской задолженности установите флажок Разрешить разницу НДС .

Повторите шаг 1 для страницы Настройка продаж и дебиторской задолженности .

После завершения описанной выше настройки можно настроить поле Сумма НДС в строке общего журнала или Баланс.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.Примечание

Если разница больше, отобразится предупреждение с указанием максимально допустимой разницы. Чтобы продолжить, необходимо скорректировать сумму. Выберите OK и затем введите сумму в допустимом диапазоне. Если разница НДС равна или меньше максимально допустимой, Business Central покажет разницу в поле Разница НДС .

Проводка НДС на импорт со счетами-фактурами

Вместо использования журналов для разноски импортного счета-фактуры НДС можно использовать счет-фактуру покупки.

Чтобы настроить закупку для разноски импортных счетов-фактур с НДС

- Настройте карточку поставщика для органа импорта, который отправляет вам счет-фактуру НДС на импорт. Автобус Gen. Группа проводок и НДС Автобус. Группа разноски должна быть настроена таким же образом, как и счет главной книги для импортного НДС.

- Создайте группу разноски продуктов Gen. для НДС на импорт и настройте НДС на импорт Def. Группа разноски продуктов с НДС для связанной группы разноски продуктов Gen. .

- Выберите значок, введите План счетов , а затем выберите связанную ссылку.

- Выберите счет главной книги импорта НДС, а затем выберите действие Изменить .

- На экспресс-вкладке Posting выберите Gen. Prod.Настройка группы разноски для импортного НДС. Business Central автоматически заполняет НДС. Поле группы проводок .

- Выберите значок, введите General Posting Setup , а затем выберите связанную ссылку.

- Создайте комбинацию шины Gen. Группа разноски для органа НДС и Gen. Prod. Группа проводок по импортному НДС. Для этой новой комбинации в поле Счет закупок выберите счет главной книги импортного НДС.

Чтобы создать новый счет для поставщика полномочий на импорт после завершения настройки

- Выберите значок, введите Счета-фактуры закупок , а затем выберите связанную ссылку.

- Создайте новый счет покупки.

- В поле Покупка у поставщика № выберите поставщика полномочий на импорт, а затем нажмите кнопку OK .

- В строке покупки в поле Тип выберите Основной счет , а в строке No.В поле выберите счет главной книги импортного НДС.

- В поле Количество введите 1 .

- В Прямая себестоимость единицы искл. В поле НДС укажите сумму НДС.

- Разнесите счет-фактуру.

Обработка сертификатов поставки

Когда вы продаете товары покупателю в другой стране / регионе ЕС, вы должны отправить ему сертификат поставки, который покупатель должен подписать и вернуть вам. Следующие процедуры предназначены для обработки сертификатов поставки для торговых отправок, но те же шаги применяются для служебных отправок товаров и возврата отправлений поставщикам.

Посмотреть паспорт на детали поставки

Выберите значок, введите Проведенные отгрузки продаж , а затем выберите связанную ссылку.

Выберите соответствующую товарную отправку клиенту в другой стране / регионе ЕС.

Выберите Детальный сертификат поставки .

По умолчанию, если для настройки группы учета НДС для клиента установлен флажок Требуется сертификат поставки , в поле Статус устанавливается значение Требуется .Вы можете обновить поле, чтобы указать, вернул ли клиент сертификат.

Примечание

Если в настройке группы учета НДС не установлен флажок Требуется сертификат поставки , то создается запись, и в поле Статус устанавливается значение Неприменимо . Вы можете обновить поле, чтобы оно отображало правильную информацию о статусе. Вы можете вручную изменить статус с Неприменимо на Требуется и с Требуется на Неприменимо по мере необходимости.

Когда вы обновляете поле Status до Required , Received or Not Received , создается сертификат.

Подсказка

Вы можете использовать страницу Сертификаты поставки , чтобы просмотреть статус всех учтенных отгрузок, для которых был создан сертификат поставки.

Выберите Распечатать сертификат поставки .

Примечание

Вы можете просмотреть или распечатать документ.Когда вы выбираете Распечатать сертификат поставки и печатаете документ, автоматически устанавливается флажок Напечатано . Кроме того, если это еще не указано, статус сертификата обновляется до Требуется . При необходимости вы прилагаете распечатанный сертификат к отправке.

Распечатать акт поставки

Выберите значок, введите Проведенные отгрузки продаж , а затем выберите связанную ссылку.

Выберите соответствующую товарную отправку клиенту в другой стране / регионе ЕС.

Выберите действие Распечатать сертификат поставки .

Примечание

Вы также можете распечатать сертификат со страницы Сертификат поставки .

Чтобы включить в сертификат информацию из строк документа отгрузки, установите флажок Печатать сведения о строке .

Установите флажок Создать сертификаты поставки, если они еще не созданы , чтобы Business Central создавал сертификаты для учтенных отгрузок, которые не имеют сертификата на момент выполнения.Если вы установите этот флажок, новые сертификаты будут созданы для всех отправлений, у которых нет сертификатов в выбранном диапазоне.

По умолчанию настройки фильтра относятся к выбранному документу отгрузки. Введите информацию о фильтре, чтобы выбрать конкретный сертификат поставки, который вы хотите распечатать.

На странице Сертификат поставки выберите действие Печать , чтобы распечатать отчет, или выберите действие Предварительный просмотр , чтобы просмотреть его на экране.

Примечание

Поле Сертификат о состоянии поставки и поле Напечатано обновляются для отгрузки на странице Сертификаты поставки .

Отправьте распечатанный сертификат поставки заказчику на подпись.

Обновить статус акта поставки на партию

Выберите значок, введите Проведенные отгрузки продаж , а затем выберите связанную ссылку.

Выберите соответствующую товарную отправку клиенту в другой стране / регионе ЕС.

В поле Статус выберите соответствующую опцию.

Если клиент вернул подписанный сертификат поставки, выберите Получено . Поле Дата получения обновляется. По умолчанию дата поступления установлена на текущую рабочую дату.

Вы можете изменить дату, чтобы отразить дату, когда вы получили подписанный клиентом сертификат поставки.Вы также можете добавить ссылку на подписанный сертификат, используя стандартную привязку Business Central.

Если клиент не возвращает подписанный сертификат поставки, выберите Not Received . Затем вы должны отправить клиенту новый счет-фактуру, включающий НДС, поскольку исходный счет-фактура не будет принят налоговым органом.

Для просмотра группы сертификатов вы начинаете со страницы Certificates of Supply , а затем обновляете информацию о статусе невыполненных сертификатов по мере их получения от клиентов.Это может быть полезно, если вы хотите найти все сертификаты с определенным статусом, например, Требуется , для которых вы хотите обновить их статус до Не получен .

Обновить статус группы сертификатов поставки

Выберите значок, введите Сертификаты поставки и выберите соответствующую ссылку.

Отфильтруйте поле Status до значения, которое вы хотите, чтобы создать список сертификатов, которыми вы хотите управлять.

Чтобы обновить информацию о статусе, выберите Редактировать список .

В поле Статус выберите соответствующую опцию.

Если клиент вернул подписанный сертификат поставки, выберите Получено . Поле Дата получения обновляется. По умолчанию дата поступления установлена на текущую рабочую дату.

Вы можете изменить дату, чтобы отразить дату получения вами подписанного сертификата поставки.Вы также можете добавить ссылку на подписанный сертификат, используя стандартные ссылки на документы Business Central.

Примечание

Невозможно создать новый сертификат поставки на странице Сертификат поставки при переходе к нему с помощью этой процедуры. Чтобы создать сертификат для отгрузки, которая не была настроена требовать его, откройте учтенную продажную отгрузку и используйте любую из двух процедур, описанных выше:

- Для создания сертификата поставки сертификат вручную

- Распечатать акт поставки.

См. Также

Настройка расчетов и методов проводки для налога на добавленную стоимость

Сообщить о НДС в налоговый орган

Подтвердить регистрационный номер НДС

Онлайн 2021 | с обновленными ставками НДС

Как рассчитать НДС на нашем калькуляторе

- Выберите свою страну; Калькулятор НДС автоматически определит ставку НДС в стране.

- Введите сумму

- Добавить или удалить налог

- Нажмите кнопку расчета, чтобы увидеть результат

Imp: Эта процедура упрощена для вашей помощи.Просто следуйте инструкциям или посмотрите видео

Как известно, тарифы могут быть обновлены в любой момент. Итак, мы также дали вам возможность самостоятельно изменить ставку по умолчанию.

Мы создали этот калькулятор НДС в связи с быстрым изменением ставок НДС . Ставки по умолчанию / предварительно установленные ставки для каждой страны уже установлены, но в некоторых странах могут быть высокие или низкие налоговые ставки; поэтому мы сделали его очень гибким, чтобы пользователь мог изменять и устанавливать ставку в соответствии со своей страной.Мы расскажем, как рассчитать НДС на калькуляторе и добавить или убрать его.

Примечание : Вы можете быстро добавить НДС к сумме нетто или вычесть / удалить его из суммы брутто. Если вы не знаете, сколько НДС следует добавить или удалить, просто просмотрите нашу Таблицу ставок НДС для страны.

Использование калькулятора НДС онлайн- Убрать НДС из продажной цены

- Рассчитать НДС на цену

- Рассчитать долю с НДС для цены товара

- Рассчитать НДС с суммы брутто

- Расчет НДС в обратном направлении, а не вперед

- Расчет содержания НДС для числа

Что такое НДС — налог на добавленную стоимость | Всем нужно знать в 2021 году

НДС означает Налог на добавленную стоимость .Также называется потребительский налог. Европейский Союз облагает европейские страны налогом на добавленную стоимость. Он может взиматься с каждой услуги и продукта, предоставляемого зарегистрированным бизнесом, или с товаров, которые местные компании продают и импортируют.

Как рассчитать НДСЧтобы использовать онлайн-калькулятор, перейдите на вкладку «Сумма» калькулятора и введите сумму брутто. Выберите, хотите ли вы «Добавить налог / Удалить налог». Ставка для вашей страны автоматически появится по умолчанию.И завершите процесс, нажав кнопку «Рассчитать».

Как вручную исключить НДС из суммы:Чтобы исключить НДС из суммы, следуйте этой простой формуле:

- Разделите сумму на 1 + процент НДС.

- Вычтите из результатов сумму брутто.

- Умножьте его на -1.

- Округление окончательного значения до ближайшего значения.

Последние два шага не являются обязательными, если вы получили конкретную сумму НДС раньше.

Например:

£ 100,0 / 100 = 83,33 £

100,0 — 83,33 фунта = 16,67 фунта стерлингов

Таким образом, 16,67 фунта стерлингов — это сумма НДС для суммы с продажной ценой 100,0 фунта стерлингов.

Как вручную включить НДС в чистую сумму:Умножьте сумму нетто на Сумму (1 + НДС%), чтобы получить сумму брутто. Вы также можете умножить на процент НДС, чтобы получить значение НДС.

т.е. если ставка НДС 50%, умножьте ее на 1.50

, если ставка НДС 17%, умножьте на 1,17

Расчет итоговой цены от цены нетто:

Цена нетто — это цена товара без НДС, а Общая цена товара — это цена с НДС. Вместо того, чтобы сначала рассчитывать НДС для чистой цены товара, а затем добавлять к нему НДС, чтобы получить общую цену этого товара, мы можем напрямую рассчитать общую цену из чистой цены как по стандартной, так и по пониженной ставке, используя следующие формулы:

- Стандартная ставка:

- Итоговая цена (Цена с НДС) = (Цена нетто / 100) x 120

- Сниженная ставка:

- Итоговая цена (Цена с НДС) = (Цена нетто / 100) x 105

Расчет цены нетто от общей стоимости:

Вместо того, чтобы сначала рассчитывать НДС, а затем вычитать его из общей суммы, мы также можем рассчитать цену без налога на предмет, которая является чистой ценой непосредственно из общей цены (цена, которая включает НДС) как по стандартной, так и по сниженной ставки по этим формулам:

- Стандартная ставка:

- Цена нетто (Цена без НДС) = (Общая цена / 1.2) х 120 900 13

- Сниженная ставка:

- Цена нетто (Цена без НДС) = (Итоговая цена / 1,05) x 105

Его начали еще в 1950-х годах французы. Франция и Германия были городами стран, которые ввели налог на добавленную стоимость.

A GST ( Общий налог с продаж ) — альтернативное название налога на добавленную стоимость. Канада и некоторые европейские страны используют термин GST вместо НДС.Таким образом, оба термина могут использоваться как синонимы.

Что такое VIN или VAT-IN?Как видно из названия, идентификационный номер плательщика НДС-Vin является идентификатором налогоплательщика / юридического лица. В каждой стране есть свои правила для VIN. Однако некоторые штаты не выделяют цифры с точки зрения сложности безопасности. Номер плательщика НДС выдается каждой зарегистрированной компании. Вы можете быстро проверить действительность своего номера в Интернете; зайдите в Google и найдите «как проверить действительность ндс». Появится ряд сайтов, которые могут вам помочь в этом вопросе.

Как правило, номер НДС включает в себя конкретный идентификационный номер и идентификационные данные, такие как код страны и код языка. Таким образом, номер НДС состоит примерно из 2-13 знаков; большинство из них числовые. Однако в некоторых странах также добавляются буквы.

Распределяется в течение месяца, сразу после регистрации в качестве плательщика НДС, в качестве налогооблагаемого гражданина / предприятия. Недавно во многих странах было замечено, что номер НДС совпадает с номером компании. Этот номер также упоминается в счетах каждой компании, поэтому любой может знать, что конкретная компания не является мошеннической.Они регулярно платят свой НДС после проверки на калькуляторе.

Не путайте НДС с налоговым идентификатором. В некоторой степени он служит той же цели, но ограничивается только налогом на добавленную стоимость. Например, любая зарубежная страна, имеющая дело со странами Европейского Союза, должна иметь действующий номер плательщика НДС. В некоторых странах предприятия также обязаны иметь действующий VIN для подачи заявки на НДС по нулевой ставке. В противном случае нулевые ставки не применялись бы.

Сравнение НДС и налога с продажНалог с продаж и налог на добавленную стоимость (НДС) — это два типа налогов, которые правительство взимает с различных продуктов и услуг.Между этими двумя типами налогов есть существенные различия.

Налог с продаж сильно отличается от НДС, когда речь идет о связи с этапом разработки продукта. Налог с продаж, в отличие от НДС, связывается с продуктом только после его полной разработки. Это совершенно не касается этапов разработки продукта.

С другой стороны, правительство взимает НДС в конце каждого этапа разработки продукта. Это зависит как от цены товара, так и от применяемого процента.Общий НДС рассчитывается после того, как продукт был полностью разработан, путем добавления НДС в конце каждого этапа разработки. Затем он включается в цену продукта. Когда покупатель покупает продукт, он также платит полную сумму НДС за этот продукт.

Воспользуйтесь нашим калькулятором НДС для быстрого и удобного расчета НДС:Вы можете рассчитать НДС вручную или с помощью онлайн-калькулятора НДС. Хотя некоторые простые формулы позволяют эффективно и вручную рассчитать НДС, ручной расчет сложен, занимает много времени и подвержен человеческим ошибкам.

Поэтому при расчете НДС лучше использовать Калькулятор НДС. Наш калькулятор НДС бесплатный, быстрый, простой в использовании, надежный и не подвержен человеческим ошибкам. Кроме того, вы также можете изменить ставку НДС и использовать наш калькулятор для расчета НДС по разным ставкам, по которым он взимается в других странах мира.

Как использоватьВы можете использовать наш калькулятор НДС онлайн, не загружая никаких дополнительных инструментов, поддержки или сторонних приложений. Интерфейс калькулятора довольно прост и понятен.Вам необходимо:

- Во-первых, выберите страну, для которой вы хотите рассчитать НДС, из раскрывающегося меню.

- После того, как вы выберете страну, она автоматически введет ставку НДС для этой страны в поле «Ставка НДС».

- Затем введите сумму (Цена товара)

- Затем выберите, хотите ли вы добавить налог или удалить налог из раскрывающегося меню.

- Наконец, нажмите «Рассчитать», чтобы рассчитать НДС.

- Вы также можете нажать «Сброс», чтобы сбросить значения во всех полях до значений по умолчанию.

Процедура повторной проверки — довольно трудоемкая задача, если вы выполняете расчет НДС вручную. Расчеты НДС с помощью нашего калькулятора НДС абсолютно надежны и не требуют перепроверки или перепроверки.

Информация, которую должен знать каждый

Все акционеры, участвующие в импорте-экспорте товаров или услуг, платят НДС. Независимо от того, кто они, налог должен платить каждый, будь то поставщики или единица производственного процесса.

Например, если компании получают сырье от импортеров, они платят налоги с общей суммы продукции. Там им нужны расчеты, и мы создаем механизм, чтобы эти расчеты можно было сделать быстро.

Этот налог ежемесячно подается властям с каждого товара. Представители власти, например бухгалтеры, помогают компаниям подготовить дело для подачи налоговой декларации. Поскольку механизм сложен, никто не может легко его понять.

Итак, компании нанимают юристов, которые им помогают. Всем известно, что мы не валеты на все руки. Также считается, что мы можем делать все, если у нас есть полные знания. Кроме того, бухгалтеры помогают им с налоговыми скидками с их секретной политикой.

Более того, ставки со временем меняются, и ни у кого нет достаточно времени, чтобы прочитать и потратить свое время на эти расчеты, но некоторые компании не могли позволить себе бухгалтеров или услуги из-за высоких комиссий.

Все покупатели должны платить налог за каждый продукт или услугу при подаче деклараций властям или представителям.Можно также сказать, что это налог с продаж.

Государственные налоговые органы регулярно проверяют реквизиты всех, платит налог или нет. В настоящее время они создают и переводят свои системы в онлайн и создают алгоритмы, которые могут автоматически обнаруживать нарушения, рассчитывая налог. Они следят за тем, чтобы физические лица должны были уплатить налог в установленный срок, а если кто-то не смог уплатить налог в установленный срок, то будут добавлены дополнительные проценты за просрочку платежа.

Важность исчисления налогов.Расчет налога может оказаться полезным во многих ситуациях, например, когда вам нужно перепроверить, является ли сумма налога, рассчитанная компанией, правильной или нет, или когда вам нужно рассчитать налог для вашего счета-фактуры. Это убережет вас от переплаты.

Используя наш сайт для проверки суммы НДС, вы всегда будете уверены, что расчет налога на 100% точен. Малые предприятия сталкиваются с общей проблемой, потому что они пытаются рассчитать налог самостоятельно, либо с помощью калькулятора, либо на бумаге, хотя в этом нет ничего плохого.Тем не менее, это также не самый надежный способ и может привести к некоторым ошибкам или просчетам.

Другая проблема, с которой они сталкиваются, заключается в том, что они вынуждены создавать счет в Word, потому что хорошие бухгалтерские программы дороги. Одним из недостатков использования Word является то, что вам придется рассчитывать налог самостоятельно. Наш сайт поможет вам выйти из этой ужасной ситуации и гарантирует, что ваши расчеты всегда будут на 100% верными.

Необходимость налогообложения для счета-фактуры:Налог рассчитывается непосредственно с соответствующей продажной цены продукта или услуги.В счете должно быть указано следующее:

- Чистая продажная цена товара без налога

- Применяемая налоговая ставка

- Сумма налога, представленная этим

- Полная цена продажи с учетом налогов.

Цены на налогооблагаемые товары или услуги должны отображаться с учетом налога, за исключением следующих ситуаций:

- Поставка на экспорт:

Если получателем товара является лицо, находящееся за пределами страны, то условия НДС различаются, поскольку каждая страна взимает НДС по-разному.В случае экспорта, когда облагается НДС, цена товаров или услуг не должна включать НДС.

Когда товары поставляются другому регистранту, НДС не должен включаться в цену и должен отображаться отдельно в таких странах, как ОАЭ.

- Поставка на импорт:

В некоторых странах, например в ОАЭ, лицо, зарегистрировавшееся, должно уплатить НДС в обратном порядке при импорте. В таких случаях в счете-фактуре должен быть указан НДС отдельно.

НДС с точки зрения бизнеса:НДС — это не только уплата налогов, если вы являетесь зарегистрированным продавцом НДС. Вы получаете большие преимущества, такие как:

- Вы можете потребовать возврата уплаченного налога на приобретенный товар. Вы должны заплатить всю собранную сумму НДС за вычетом вашего вклада. Итак, как только вы получите сумму налога от своих покупателей, за вычетом вложений из общего объема производства, вы получите свои деньги обратно.

- Многие крупные предприятия работают с единственной зарегистрированной в налоговой системе компанией — это как бы открывает перед вами двери международных возможностей.

- Являясь предприятием, зарегистрированным в качестве плательщика НДС, вы заявляете о себе, что у вас высокий оборот и что вы являетесь ответственным и дееспособным лицом в своем штате. Добавляет деловой репутации.

Экономика

До введения общего налога с продаж вы не можете эффективно управлять экономикой. Но сейчас было бы неправильно, если бы я сказал, что долг является основным источником государственного дохода. Правительства всегда увеличивают пошлину. Когда их бюджет не хватает, небольшое давление может поднять ставку.

Сравнение налогов

Это привело к буму в экономике за счет повышения более низкой ставки или пунктов. По сравнению со странами Азии ставка налога в европейских странах высока, особенно в США, Канаде и Австралии. Пожалуйста, посетите нашу таблицу ставок НДС, чтобы узнать актуальные ставки.

В результате страдает закупочная способность покупателей. Возникает вопрос, совместима ли эта мера с профсоюзом.

При разработке такой политики необходимо учитывать некоторые факторы, которые помогают принимать более правильные решения.Покупательная способность и уровень потребления прямо пропорциональны друг другу. Чем меньше будет покупательное потребление потребителя, тем меньше будет уровень потребления в обществе, и наоборот. Однако влияние меньшего потребления потребителем вызовет более серьезную нагрузку на экономику.

Во время банковского кризиса, чтобы избежать катастрофы, правительству пришлось оказывать банкам финансовую поддержку. Это та ситуация, когда остается единственный вариант — повысить налоги.

Кроме того, другой вопрос заключается в том, насколько благоприятна концепция налога на добавленную стоимость, поскольку он будет уплачиваться пользователем по той же ставке в отношении продукта или услуги. Сумма налога одинакова для богатых и бедных. Такой дискриминации нет.

Однако шкала налогов зависит от дохода; поэтому учитываются социальные факторы. Следовательно, решение принято, либо НДС должен быть правильным с учетом социальных факторов.

Человек с меньшим доходом должен покупать более дешевые товары, потому что для более доступных товаров пошлина меньше.Роскошные товары будут стоить более значительного НДС, чтобы ограничить их доступ к тем, у кого более высокие доходы.

В некоторых странах ставка составляет ноль процентов. Например, детская одежда, транспорт, общежитие, лекарства, медицинские услуги, газеты, культурные товары, строительные материалы, топливо и многое другое имеют более низкие ставки.

Включая развивающиеся страны Африки, многие другие страны работают над концепцией НДС. Но вопрос в том, что если товар куплен на борту, нужно ли платить налог по возвращении в ваш родной город?

Если пошлина уплачивается там в европейских странах, возвращаться на родину не нужно.

Однако импортная пошлина будет уплачена во время импорта из европейских стран. Те же правила применяются к покупкам в Интернете. Так что не беспокойтесь об этом при покупке в Интернете.

При совершении покупок в магазинах налог на добавленную стоимость не указывается отдельно вместе с общей ценой.

Воспользуйтесь нашим онлайн-калькулятором для добавления или исключения НДС из числа

Вы можете снять калькулятор цен с включенной или исключительной ставкой налога, например.г. (5,6, 10,12,14 15, 19, 20, 21, 23) с нашим бизнесом Калькулятор НДС , потому что во многих странах разные ставки НДС.

Термины, используемые в налоге на добавленную стоимость

«Удаление», «Минус», «Исключение», «Исключение», «Вычитание» — все те же термины для исключения НДС, в то время как «Добавить», «Добавлен», «Включая», включая эти термины, относятся к включению НДС.

Наиболее часто задаваемые вопросы о НДС:

Как рассчитывается НДС?

Давайте возьмем пример. Иногда этот вопрос задает и этот вопрос. Как взимается НДС? Как мы уже обсуждали ранее, давайте обсудим еще один пример с чаной.

Если вы покупаете рубашку по цене 150 долларов, а продавец попросил вас заплатить за нее налог с продаж в размере 20%, это означает, что вы должны предварительно рассчитать общий налог, а затем оплатить сборы. Просто разделите 150 долларов на 100, а затем умножьте на 20. Вы узнаете, сколько вы заплатите. Иногда они дают вам скидку, а затем проделывают ту же процедуру и в конце вычитают итоговую сумму вывода.

Включая НДС означает: (150/100) * 20 = 30 долларов США> это налог, который вы должны заплатить дополнительно

Эксклюзивный НДС означает: 150- (150/100) * 20) = 120 долларов, после скидки вы просто платите 120 долларов.

Как получить скидку 20%?

Фактическая цена- (фактическая цена / 100) * процент со скидкой, например 20%) = чистая сумма после скидки.

Как рассчитать НДС 12,5?

Фактическая цена — (фактическая цена / 100) * ставка НДС, например, 12,5%) = сумма нетто

Как получить 5 ндс?

Фактическая цена — (фактическая цена / 100) * ставка НДС, например, 5%) = чистая сумма

Какие обновленные расценки?

В разных странах действуют свои тарифы; вы можете посетить наш веб-сайт с обновленным тарифом или перейти на официальный сайт вашей страны.Пожалуйста, ознакомьтесь с нашей таблицей ставок НДС.

Можем ли мы импортировать или загрузить ваш калькулятор НДС?

К сожалению, в настоящее время вы не можете импортировать / загрузить наш калькулятор, но вы можете получить НДС за считанные секунды на нашем веб-сайте, потому что это бесплатно. Рассчитайте ту же начальную НДС, что и в Excel, с помощью нашего конвертера калькулятора процентов по НДС.

Освобождаются ли компании из свободных зон от НДС?

В разных странах действуют свои правила и нормы, а также специальные места, где НДС может быть освобожден от уплаты налога.Более того, иногда могут вводиться специальные схемы, по которым субсидии будут предоставляться заинтересованным сторонам.

Какие товары освобождены от НДС?

Некоторые товары или услуги, представляющие общественный интерес, например, медицинские учреждения, но это может варьироваться от страны к стране.

Когда я должен платить декларацию по НДС?

Зависит от законодательства страны; Большинство стран заставляют своих граждан ежегодно подавать налоговые декларации.

Заключение

Ручной процесс расчета НДС может быть довольно напряженным и трудоемким, поэтому рекомендуется использовать наш калькулятор, потому что он бесплатный и простой.

php — Рассчитать промежуточную сумму и НДС от общей суммы

Цена с НДС состоит из двух компонентов. Фактическая цена и сумма НДС.

Для коэффициента 21% деление на 1,21 является правильным, вам нужно проверить, как округлять / обрезать (некоторые люди, по-видимому, называют последнее «округлением до нуля»). Уточните у бухгалтера, ответственного за проект, как следует относиться к рассчитанной сумме НДС.

После того, как вы его взломали, больше не делайте никакого умножения / деления или округления.Простое сложение / вычитание с фактической официальной рассчитанной суммой НДС даст вам все, что вам нужно. Умножение / деление с округлением или без него приведет к тому, что вы потеряетесь, теряя пенни / центы здесь и там, а иногда и будучи «правильным» (но только по совпадению).

При получении сумм счетов-фактур, которые включают НДС, рассчитанный выставителем счетов, внешним по отношению к вашей системе, существует два общих подхода, один из которых, как я теперь понимаю, вы используете.

Хотя НДС является стандартным расчетом, существует несколько способов, с помощью которых любая компания может производить расчет.Это означает, что НДС, который вам выставлен в счет-фактуре на , может быть рассчитан (округление / усечение) иначе, чем ваш бухгалтер хочет, чтобы это выполнялось в вашей системе, и это нормально для людей, занимающихся НДС.

Что вам нужно сделать с НДС в счете, так это обработать его как факт, но вам нужно убедиться, что он правильный или, по крайней мере, разумный (подход, который вы используете).

Чтобы убедиться, что НДС выставлен правильно, вам необходимо знать, как поставщик рассчитывает свой НДС. Существует ограниченное количество допустимых способов, поэтому это не так сложно, как кажется.В вашем «столе поставщиков» есть флажок / индикатор, который говорит, как они округляются. Как только вы это узнаете, вы можете абсолютно точно проверить, правильно ли выставлен счет по НДС.

Другой способ — это допуск. Лично мне это не нравится, но так поступали со счетами, полученными на последнем месте, где я работал. Применяемый допуск составлял сотую долю денежной единицы.

Если вы рассчитываете НДС и округляете его до ближайшей сотой единицы валюты, вы сможете проверить НДС, который взимается с вас.На этом этапе, опять же, не делайте больше умножения / деления / округления, а используйте сложение / вычитание по мере необходимости.

Я понятия не имею, как округление десятичных знаков работает в PHP.

24 / 1,21 = 19,8347 с точностью до четвертого десятичного знака. = 19,834 до трех десятичных знаков (усечение промежуточного результата)

Если вручную округлить первый десятичный знак до двух, то получится 19,84. Если округлить второе, то получится 19,83.

Хотя и отличается, но все же в пределах допуска.Однако, если вы умножите / разделите / округлите дважды, у вас может быть 0,02 (если ваш код не совпадает с кодом поставщика).

Как работает налог с продаж в Wave — Справочный центр

Как работает налог с продаж в Wave ( 1 из 1)

В этой статье объясняется, как работает налог с продаж в Wave и как регистрировать налоговую активность.

Как отслеживается налог с продаж?

Когда вы создаете налог с продаж, Wave автоматически создает счет обязательств по налогу с продаж в вашем плане счетов, названный в честь налога с продаж.Каждый раз, когда вы создаете проводку, включающую налог с продаж, сумма налога записывается на счет обязательств по налогу с продаж.

Если вам нужно установить несколько налогов с продаж, не забудьте дать каждому налогу с продаж название, которое вы легко узнаете.

Вы можете добавить налог с продаж к следующим операциям:

- Счета

- Купюры

- Доходные операции

- Расходные операции

Как рассчитывается налог с продаж?

В Wave есть два типа расчета налога с продаж: без налога и с учетом налога.

- Без налога : это означает, что налог с продаж рассчитывается на основе цены («базовая сумма»), а затем налог с продаж добавляется к базовой сумме для получения итоговой суммы транзакции. Примеры этого в Wave включают счета-фактуры и счета.

- Включая налог : это означает, что налог с продаж включен в общую сумму транзакции (или отдельную позицию). Сумма до налогообложения рассчитывается на основе общей суммы и ставки налога с продаж. Примеры этого в Wave включают операции с доходами и расходами.

Итак, как мне обрабатывать налоги с продаж в Wave?

Как добавить к счету налог с продаж

При создании счета-фактуры после добавления элемента щелкните стрелку в поле «Налог», чтобы открыть список доступных налогов с продаж и выбрать все налоги, которые необходимо применить. К счету можно добавить несколько налогов с продаж.Как добавить к счету налог с продаж

Щелкните внутри поля под заголовком «Налог»; появится список налогов с продаж. К счету можно добавить несколько налогов с продаж.Как добавить налог с продаж к проводке доходов или расходов

На странице транзакций на панели подробностей есть ссылка «включить налог с продаж» как для проводок, так и для проводок по расходам. При нажатии на эту ссылку откроется список налогов с продаж; вы можете применить к транзакции несколько налогов с продаж. Когда вы закончите добавлять налоги с продаж, нажмите Обновить , а затем Сохранить .Как записать платеж по налогу с продаж

Чтобы записать платеж по налогу с продаж, создайте или классифицируйте проводку расходов на странице Транзакции .Щелкните поле «Категория» и выберите «Уплата налога с продаж государству». Появится список налогов с продаж, установленных в вашем бизнесе; выберите тот, который вы платите, и нажмите Сохранить .Если вы платите более одного налога, вы можете разделить транзакцию и выбрать каждый налог, включенный в платеж.

Как оформить возврат налога с продаж

Чтобы записать возврат налога с продаж, создайте или классифицируйте проводку дохода на странице Транзакции . Щелкните поле «Категория» и выберите «Возврат налога с продаж от правительства».»Выберите налог, по которому вы получили возврат, в раскрывающемся списке и нажмите Сохранить .Как записать скидку по налогу с продаж

Если вашему бизнесу разрешено платить меньше налога с продаж, чем вы должны (например, скидка за досрочную оплату), вам все равно необходимо записать всю уплаченную сумму, поскольку вы больше не должны эти деньги. Это можно сделать, разделив платежную транзакцию для записи полной оплаты и скидки.

- Перейдите к Бухгалтерия> План счетов и нажмите кнопку «Добавить новую учетную запись» в правом верхнем углу.В раскрывающемся списке Тип учетной записи прокрутите вниз до раздела Доход и выберите Скидки. Назовите его «Скидки по налогу с продаж».

- Затем перейдите к Бухгалтерия> Транзакции . Найдите или создайте платежную транзакцию и откройте детали транзакции. Нажмите «Разделить этот вывод».

- В одной из строк введите полную сумму налога, подлежащего уплате в соответствии с отчетом «Налог с продаж». Отнесите эту сумму к категории «Уплата налога с продаж государству» и выберите налог с продаж из списка.

- В другой строке введите сумму скидки. Отнесите его к категории «Скидки и сборы», а затем выберите «Возврат для…» учетной записи со скидкой по налогу с продаж, которую вы создали на шаге 1.

При выборе категории «Скидки и сборы» знак станет отрицательным, так что транзакция будет сбалансирована.

- Нажмите Сохранить , и готово! Отчет по налогу с продаж показывает, что налог уплачен полностью, и правильная сумма платежа записана на ваш банковский счет.

Как просмотреть свои налоговые операции

Есть два способа просмотреть налоговые проводки для вашего бизнеса: отчет по налогу с продаж и отчет по проводкам по счету .Отчет по налогу с продаж представляет собой сводку всех налоговых операций, перечисленных по индивидуальному налогу с продаж и упорядоченных по собранным и уплаченным налогам, а также платежам или возмещениям государству и от него.

Отчет «Операции по счету» , на который можно установить ссылку из отчета «Налог с продаж», показывает начальное сальдо счета налога с продаж, все операции по счету и конечное сальдо счета.Сумма транзакций суммируется по дебету и кредиту, что не обязательно равно общей сумме налога, собранного и уплаченного в отчете по налогу с продаж.

Ищете дополнительную информацию? Ознакомьтесь с другими статьями по налогу с продаж:

Создание и управление настройками налога с продаж | Центр поддержки Square

С помощью Square вы можете создавать налоги и управлять ими из приложения Square и онлайн-панели инструментов. Комиссия Square вычитается из общей суммы каждой транзакции, включая налоги и чаевые.

Чтобы отслеживать налогооблагаемые и необлагаемые налогом продажи, посетите свою онлайн-панель Square Dashboard.

Создать товар Налог с продаж в Интернете

Посетите Налоги с продаж на своей онлайн-панели Square Dashboard.

Щелкните Создать налог в правом верхнем углу страницы.

Введите налоговую информацию и не забудьте включить Включить налог . Примечание: Вы можете выбрать Добавить налог к цене товара , который добавляет налог в качестве отдельной позиции к цене, или Включить налог в цену товара , который показывает одну сумму — объединенный налог с продаж и цену товара. .

Выберите подходящие места.

Нажмите Сохранить .

Применить налог к вашим товарам> Применить к товарам .

Выберите отдельные элементы или щелкните Выбрать все > Применить к элементам .

Вы также можете настроить налоги на уровне позиции:

Посетите Items на своей онлайн-панели Square Dashboard.

Щелкните элемент, чтобы открыть страницу сведений об элементе.В разделе «Налоги»> « Нет налогов» или выберите название, указанное для вашего налога.

Укажите налоговые ставки, которые вы хотите применить.

Примечание. Налоги будут автоматически применяться к продажам, если введена произвольная сумма. Чтобы отключить налоги для нестандартных сумм, перейдите в настройки налогов в приложении Square.

Создание налога с продаж товаров из приложения

С помощью приложения Square вы можете создать несколько налоговых ставок и настроить, как налог будет применяться к вашим товарам.

Коснитесь трех горизонтальных линий в правом верхнем углу, чтобы перейти в меню.

Нажмите Настройки > Касса > Налог .

На iPhone коснитесь значка + в правом верхнем углу. На iPad нажмите Добавить новый налог , а на устройстве Android нажмите Создать налог .

Введите налоговую информацию и включите Включено , чтобы автоматически применять этот налог при оформлении заказа.

Нажмите Применимые товары , чтобы выбрать, к каким товарам будет автоматически применяться этот налог. Включите Custom Amounts , чтобы применить этот налог к суммам, введенным во время продажи.

Коснитесь стрелки назад> Цена товара . Выберите, будет ли этот налог включен в цену товара или добавлен к цене во время продажи.

Не забудьте сохранить обновления.

Изменить налоги на момент продажи

В приложении Square коснитесь Текущая распродажа и коснитесь элемента.

В разделе «Налоги» включите или отключите применимые налоговые ставки.

Примечание: На экране «Продажа» вы также можете нажать Налог , чтобы просмотреть все налоговые ставки, применяемые к текущей продаже. Коснитесь значка с красным минусом, чтобы убрать ставку налога с применимых товаров в рамках продажи.

Вы можете разрешить своим сотрудникам редактировать налоги во время продажи с помощью разрешений вашего сотрудника.

Отключить налоговую информацию в приложении

Коснитесь трех горизонтальных линий в правом верхнем углу, чтобы перейти в меню.

Нажмите Настройки > Касса > Налог и выберите налог, который хотите удалить.

Выключить Включено или коснитесь Удалить налог , чтобы удалить его.

Сохраните изменения.

Расчет НДС — Методы расчета НДС по итоговой строке или цене за единицу

KashFlow может рассчитать НДС по вашим позициям двумя способами — либо по итоговой строке, либо по цене отдельной единицы.Оба метода признаны HMRC правильными, но важно убедиться, что вы выбрали правильный метод расчета НДС. Выбор метода и его соблюдение важны, потому что пакеты бухгалтерского учета (включая KashFlow) обычно округляют до двух десятичных знаков, а отметка неправильной опции может иногда приводить к разнице в округлении, если вы продаете товары по фиксированной цене, включая НДС.

У HMRC есть дополнительная информация о числах округления по отношению к НДС в их руководстве по НДС, которое доступно для загрузки здесь.

Вы можете выбрать правильную формулу расчета НДС, перейдя в Настройки> Темы PDF> Выберите тему> Разное> Вариант налога> Метод расчета .

Обратите внимание на : если вы выставили счет, рассчитанный по неправильному методу, вам нужно будет либо удалить элемент строки и вернуть его, либо вручную пересчитать НДС по нему — в противном случае сумма НДС не будет быть обновленным.

Рассчитать налог по строке

Это умножит количество на чистую ставку перед применением налога.Например;

Стоимость продукта 3,43 фунта стерлингов без НДС, общая сумма проданных товаров составляет 33 фунта стерлингов с НДС 20%:

113,19 фунта стерлингов (3,43 фунта стерлингов x 33) + 22,64 фунта стерлингов (22,638 фунта стерлингов округлено до ближайшего пенни, НДС 20%) = 135,83 фунта стерлингов

Рассчитать налог по цене за единицу товара

При этом к цене за единицу товара добавляется ставка НДС, а затем сумма брутто умножается на количество.

Стоимость продукта 3,43 фунта стерлингов без НДС, всего продано 33 фунта стерлингов с НДС 20%:

3,43 фунта стерлингов + 0,69 фунта стерлингов (0,686 округлено до ближайшего пенни, НДС 20%) x 33 = 135 фунтов стерлингов.96

Если вы изменили формулу расчета НДС, не забудьте нажать кнопку Обновить внизу страницы, иначе изменение не будет зарегистрировано и, как указано выше, не сохранится. переключение между двумя методами, или вы можете столкнуться с проблемами, когда округленные числа не совпадают!

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.

Поле «Сумма НДС» в строке журнала продаж или покупок. Business Central проверит, не превышает ли разница указанного максимума.