Как составить семейный бюджет, который работает?

Бюджет – это один из наиболее важных финансовых инструментов для любого человека. Любой может выиграть от адекватного бюджета, несмотря на возраст или доход. Даже самый примерный план расходов поможет вам сохранить финансовый баланс, вы сможете избежать ловушки, когда тратите больше, чем зарабатываете. Но довольно расхваливать финансовое планирование. Вот как составить личный бюджет.

1. Оцените свое финансовое состояние

Первый шаг в создании бюджета – это понять, что у вас есть сейчас. Посмотрите на ваши банковские счета, кредитные карты, долги, спрятанные в матрасе деньги и любые источники дохода.

Кроме того, по крайней мере один месяц вы должны отслеживать все свои расходы, чтобы понять, куда же уходят деньги. Если же вы последите за своими деньги два или три месяца, у вас будет больше представления о тенденциях.

Нужно следить и за наличными, которые вы тратите, а также за покупками с помощью кредитных и дебетовых карт. Каждый вид расходов нужно вносить в определённую категорию. Для записи расходов и доходов вы можете использовать простой блокнот или специальное приложение.

2. Пересмотрите свои расходы и доходы

После того, как какое-то время вы следили за своими доходами и расходами, пришло время их пересмотреть. Изучите категории, по которым вы тратите больше всего. Наверняка, вы удивитесь, что так много денег уходит на неочевидные вещи.

«Две основные области, где люди чрезмерно тратят, – это еда и развлечения вроде походов в кино», – объясняет основатель портала Savingfreak.com Пол Мойер, который специализируется на техниках экономии средств.

Проверьте, не тратите ли вы ежемесячно больше, чем зарабатываете. Если это так, не пугайтесь. Это очень распространенная проблема. Что делать в этом случае?

3. Определите свои потребности и финансовые цели

Вам обязательно нужно определить, какие ваши главные потребности. Это вещи, без которых вы просто не сможете жить. Новый телевизор, например, совершенно не попадает в эту категорию.

Вы должны убедиться, что ваш бюджет в первую очередь покрывает такие вещи как еда, жильё и одежда, а также транспорт до работы. Также подсчитаете, сколько вы платите по своим различным обязательствам и счетам. Нужно убедиться, что сделаны платежи по кредитам, по жилищно-коммунальным услугам и другим важным видам обязательств.

Вы должны также понять, каковы ваши финансовые цели. Если вы хотите создать финансовый запас на чёрный день или накопить побольше на пенсии, важно, чтобы в бюджете эти цели учитывались. У каждого человека свои финансовые цели в зависимости от их финансового положения и желаний. Свои финансовые цели стоит добавить в бюджет.

4. Определите свои приоритеты

При составлении бюджета вам придётся делать выбор. Нужно убедиться, что у вас есть деньги на все ваши потребности и реализацию финансовых целей. А затем уже можно думать о бюджете на ваши развлечения и другие желания.

Нужно составить список ваши потребностей и желаний с учётом их важности для вас. В самом верху списка должны быть еда, одежда, деньги на бензин и другие подобные вещи. Важно реально оценивать потребности.

Скачать файл для печати.

Да, еда также важна. Но вам важна именно здоровая еда. Фастфуд не является потребностью. Походы в ресторан дважды в неделю также не являются потребностью. Вы можете сократить ваши чеки в продуктовых магазинах, планируя здоровые обеды и ужины и готовя их дома.

Есть и другие потребности, которые, на самом деле, являются желаниями. Нужно быть честным в отношении того, куда вы тратите деньги и при оценке того, зачем вы это делаете. Далеко не всегда весело это делать, но это необходимо.

Некоторые финансовые эксперты полагают, что вы тратите впустую около 15% своих доходов ежемесячно. Например, правда ли, вам нужно каждое утро покупать чашку кофе?

Бюджет поможет вам лучше использовать деньги и даст вам основу к лучшему финансовому будущему.

5. Корректируйте бюджет

Скорее всего, вы справились с составлением бюджета. Это хорошо. Но есть и плохие новости: скорее всего, ваш бюджет неправильный.

Скорее всего, вы переоценили свои расходы на какие-то категории и недооценили в других. Но не волнуйтесь, чем дольше вы выполняете бюджет, тем лучше вы будете понимать, сколько вы тратите по всем категориям.

После того, как вы составили бюджет, не стоит его консервировать. Думаете о бюджете как о подвижном живом создании. Каждый месяц вашей жизни не похож не другой. Каждый месяц у вас будут новые финансовые потребности и желания. В один месяц вам придётся потратиться на новые шины или новую кухонную технику. Вы должны продолжать следить и адаптировать свой бюджет по мере того, как ваша жизнь меняется.

6. Откладывайте деньги автоматически

Если у вас проблема со сбережением денег, лучший способ добиться того, чтобы деньги сберегались, сделать это автоматически. Вы можете установить автоматический перевод денег на ваш сберегательный банковский счёт. Это отличный способ, который не позволит вам потратить деньги, которые вы должны сберечь.

Вы можете запланировать, чтобы эти переводы происходили в любое удобное для вас время. Лучше всего, чтобы переводы были примерно тогда же, когда вам приходит зарплата или другие платежи.

Чем быстрее деньги окажутся на сберегательном счету, тем менее вероятно, что вы их потратите.

7. Используйте метод конвертов

Не стоит составить бюджет, а затем забывать про него. Составление бюджета – это важно, но ещё важнее использовать его.

Поместите бюджет на место, где вы будете его видеть ежедневно. Распечатайте его и прикрепите к холодильнику или к входной двери. Вам не надо каждый день его смотреть, но вы будете помнить о том, что он важен.

Не всегда легко соблюдать бюджет. Если вы расстраиваетесь от того, что придерживаетесь бюджета, или чувствуете себя лишенными разных радостей жизни, напомните себе о ваших финансовых целях. Если вы копите на новую машину, поместите на видное место её фотографию, которая бы вас вдохновляла на то, чтобы придерживаться бюджета.

Если у вас проблемы с ограничением своих расходов, пришло время для «конвертов». Это могут быть как реальные бумажные конверты, так и банковские карточки, чтобы зарабатывать на кэшбэке. Деньги в этих «конвертах» предназначены для разных видов расходов, например, конверт на бензин, конверт на продукты, конверт на развлечения и так далее. Если вы положили деньги в каждый «конверт» – это именно та сумма денег, которые вы позволите себе потратить на эту статью расходов в этом месяце.

Если в конверте закончились деньги, значит вам больше нечего тратить на расходы в этой группе. Конверты с деньгами – это лучший способ, чтобы жить в рамках бюджета.

8. Создайте фонд на чёрный день

Одна из основных проблем, с которым сталкиваются люди при формировании бюджета, – это не включение в него денег на чрезвычайный случай. Так как вы не видите события в будущем, невозможно заложить в бюджет расходы на них.

Вы никогда не знаете, когда забьётся труба, сломается машина или система отопления. Фонд на чрезвычайный случай позволит иметь дополнительные деньги , чтобы покрыть неожиданные расходы.

Многие финансовые эксперты согласны, что чрезвычайный фонд должен составлять около 3 месячных окладов – эта сумма поможет справиться с финансовыми сюрпризами.

Для чрезвычайного фонда стоит создать отдельный счёт, чтобы вы не смогли случайно или целенаправленно потратить его.

9. Не забывайте о годовых или полугодовых расходах

Вносить в бюджет повторяющиеся платежи довольно легко. Счета за электричество, воду или платежи за бензин вы делаете каждый месяц и их сложно забыть. Но не стоит забывать о тех платежах, которые делаются раз или два в год. К таким относится, например, страховка на автомобиль, медицинское страхование, членские взносы и другие.

Если у вас есть такие статьи расходов, вам стоит внести их в свой перечень расходов и разделить платеж на ежемесячные отчисления.

Если вы платите за страховку за машину дважды в год, тогда разделите эту сумму на шесть и начинайте копить ежемесячно.

10. Выучите силу слова «нет»

Если вы соблюдаете бюджет, то вам придётся множество раз сказать «нет». Возможно, вам придётся отказаться от любимого фастфуда, похода в кино или на ланч с коллегами.

Составить бюджет – это прекрасно. Но он становится бесполезным, если вы его не придерживаетесь.

11. Отложите деньги на развлечения

Кто сказал, что бюджет должен быть невесёлым? Убедитесь, что вы включили в конец списка расходов такую графу как «деньги на веселье». Это небольшая часть вашего дохода, которую вы можете потратить на всё, что угодно.

Если у вас будет немного денег на дополнительные расходы, придерживаться бюджета станет немного проще. Научитесь радовать себя время от времени с помощью этих денег (но не тратьте больше денег, чем вы отложили).

Источник: блог Good Financial Cents

Читайте также:

Kakebo: как уже 100 лет контролируют семейные финансы в Японии

www.sravni.ru

Как правильно вести семейный бюджет как правильно распределять семейный бюджет

Ведение семейного бюджета: делаем «общий котел» и не отказываемся от личных расходов.

Начиная совместную жизнь, многие предпочитают не задумываться о денежной стороне вопроса. А ведь с этого момента двум взрослым и независимым людям придется вести совместное хозяйство, вместе оплачивать счета и откладывать деньги на общие цели. Это только на первый взгляд легко. На самом деле, большинство семейных конфликтов возникает на почве денег. Как этого избежать и на учиться правильном вместе вести семейный бюджет, мы разбирались вместе с финансовыми консультантами.

В ситуации, когда один из супругов находится на содержании другого, все намного проще. Как правило, тот, кто зарабатывает деньги, тот и решает, как ими распорядится. Второму супругу, в лучшем случае, достается участь «наемного бухгалтера». В его обязанности входит следить за соблюдением бюджета, но самостоятельно он никаких решений принимать не может.

Если же оба супруга работают и зарабатывают, ситуация значительно усложняется. Кто должен оплачивать коммунальные расходы? За чей счет приобретать бытовую технику? Как сформировать «справедливый» семейный бюджет?

Финансовые консультанты выделяют три основные модели построения семейного бюджета: независимая, солидарная и совместная.

Семейный бюджет: независимая модель

При независимой модели каждый из членов семьи распоряжается заработанными деньгами по собственному усмотрению. Такая модель подходит тем, кто имеет приблизительно равноценный доход, ценит независимость или только начинает семейную жизнь.

Если возникает необходимость покрыть общие расходы, семейная пара «скидывается» на эти нужды. Но так как это происходит ситуативно, а не систематически, часто общие расходы покрываются за счет того партнера, у которого деньги есть сейчас. В итоге, возникают недосказанности и обиды.

«Для начала молодым людям надо сесть «за стол переговоров». Они должны подсчитать сумму ежемесячных расходов и разделить напополам. Также следует поступить и с крупными общими приобретениями. При этом, пусть, как и раньше, платит тот, у кого сейчас есть деньги. Но теперь у второго партнера возникает «задолженность», которую можно «погашать» за счет осуществления следующего платежа», — советует финансовый консультант Елена Харченко.

Семейный бюджет: солидарная модель

Анна, преподаватель иностранного языка, и Александр Гудым, руководитель отдела продаж в дистрибьюторской компании, «финансовый вопрос» обсудили еще до свадьбы.

«Было решено составлять план расходов на каждый месяц и вместе их покрывать. Но через какое-то время меня повысили, я стал начальником отдела, соответственно, изменился и мой доход. Зарплата Ани осталась на прежнем уровне. Получилось, что после такого «дерибана» она оставалась совсем без копейки, а у меня — почти половина зарплаты. Поэтому все остальные наши расходы — походы в кино, покупка одежды, косметики беру на себя я. Сейчас уже не вижу смысла играть в общий семейный бюджет», — делится Александр.

Солидарная модель ведения семейного бюджета предполагает, что члены семьи формируют «общий котел». Но при этом, кто больше зарабатывает, тот должен и отчислять больше на совместные расходы. Такая модель подходит тем парам, где доходы одного из партнеров заметно превышают доходы другого. К примеру, если зарплата мужа в полтора раза больше, чем зарплата жены, то и в семейный бюджет он отчисляет в полтора раза больше.

«Применение солидарной системы позволит всем членам семьи чувствовать себя, с одной стороны, причастными к формированию семейного бюджета. С другой стороны, даст определенную степень финансовой независимости. Кстати, на принципах солидарности можно привлекать к созданию семейной казны и детей, если они имеют свой, даже небольшой, заработок. Это подготовит их к взрослой жизни», — говорит Елена Харченко.

Семейный бюджет: совместная модель

Совместная модель ведения семейного бюджета — самая привлекательная для большинства молодых семей. Все просто — все доходы складываются в общий «котел», и потом члены семьи вместе определяют, на что их потратить. Важно, что при такой модели у семьи, а не у отдельного ее члена, остаются свободные средства, которые можно пустить на накопление, формирование резервного фонда или инвестирование. То есть, фактически, такой подход более продуктивен, чем ведение семейного бюджета, исходя из потребностей, а не возможностей семьи. Но совместный семейный бюджет имеет и свои недостатки.

Переводчик Ирина Курило и специалист в области PR Вадим Вирченко сразу решили, в их семье все будет общим, и деньги в том числе. «Это казалось нам правильным. Но через какое-то время необходимость согласовывать каждую покупку с мужем начала напрягать. А потом я узнала, что Вадим начал прятать от меня деньги. Он отдавал в наш семейный бюджет не всю зарплату. Часть оставлял себе — на «мужские развлечения» — пиво с друзьями, сигары, бильярд. Было жутко обидно. Я-то во всем себе отказывала!» — рассказывает Ирина.

Совместный семейный бюджет вовсе не означает полного отречения от финансовой независимости. В конце концов, у каждого в паре есть свои маленькие желания, которые он должен иметь возможность удовлетворить без «санкции» партнера. Отсутствие личных денег лишает человека не только привычных удовольствий, но и возможности порадовать любимого человека маленьким подарком, букетом цветов или другим сюрпризом.

«В данной ситуации можно посоветовать закладывать в семейный бюджет еще одну статью расходов — на личные нужды. Это деньги, которыми члены семьи будут распоряжаться по собственному усмотрению. В идеале, личные расходы не должны превышать 20%—30% всего семейного бюджета. В таком случае, он будет более эффективным. Но все зависит от желания и уровня доходов семейной пары», — рассказывает г-жа Харченко.

Мнение экспертов

Алия Бахтина, руководитель компании «Алхимия финансов»

«Есть разные модели организации справедливого семейного бюджета. Я остановлюсь на одном из вариантов, который, на мой взгляд, наиболее подходит для семьи, где и муж и жена работают и зарабатывают деньги, что встречается сегодня наиболее часто.

Формируется общий семейный бюджет из зарплат супругов. Из «общего котла» каждому члену семьи выделяется небольшая сумма на ежедневные расходы, которой каждый может распоряжаться по собственному усмотрению. Остальные же средства распределяются на обязательные ежемесячные расходы, накопления на крупные покупки, отпуск, формирование фонда на случай рождения ребенка, отчисления на страхование жизни каждого члена семьи или в пенсионный фонд Украины и другое.

Статьи расходов могут меняться в зависимости от целей семьи. Но в результате получится упрощенная модель финансового плана, на основе которой в дальнейшем можно будет построить более детальную финансовую стратегию семьи» (составление финансового плана).

Сергей Ждан, руководитель «Центра финансового здоровья»

«В идеале заработанное в семье распределяется на несколько частей: общее потребление (включая накопления на крупные покупки), личные нужды каждого члена семьи, общие инвестиции (капитал семьи), личные инвестиции (личный капитал), инвестиции для детей. Это трудно только на первый взгляд.

На пять частей делится любой доход, все дело в привычке, которая вырабатывается со временем. При этом, личные инвестиции должны быть равные. Например, одинаковые взносы в один и тот же НПФ, накопительная страховка в пользу друг друга с одинаковой страховой суммой. Тогда при разводе не будет необходимости их делить».

Ведение семейного бюджета: учимся на чужих ошибках

Распространенные ошибки, которые допускают семейные пары при ведение семейного бюджета:

- Мнение, что разговоры о деньгах — недостойное занятие. Замалчивание денежной проблемы ведет либо к разводу, либо к «банкротству» семьи.

- Решение проблемы «по мере поступления». Намного разумнее планировать семейный бюджет наперед (как минимум, на месяц). Иначе может получиться, что денег не хватит на совершения обязательных платежей — коммуналка, счета за телефон, погашение кредита.

- Отсутствие семейного «казначея». За выполнением семейного бюджета кто-то должен следить. Иначе даже самый рациональный финансовый план рискует остаться только на бумаге (личный финансовый план).

- Все финансовые решения в семье принимаются одним человеком. Даже если один из партнеров зарабатывает намного больше другого, он не имеет права единолично принимать важные финансовые решения.

- Полный отказ от денег на личные расходы. Такой подход способен убить любые отношения. Согласитесь, это унизительно — просить у мужа деньги на новые колготки или у жены на пачку сигарет.

- Оформление всего имущества на одного члена семьи. Лучше попытаться равномерно распределить капитал между мужем и женой. Так оба будут чувствовать себя защищенными и уверенными в завтрашнем дне.

- Скрывать доходы от своей «второй половинки». Когда правда будет раскрыта, доверие в семье будет подорвано.

www.baby.ru

10 по-настоящему золотых правил, без которых сложно представить планирование семейного бюджета

У мамы праздник – папа дарит ей подарок. Папа получил зарплату – отдает ее всю маме. Мама хочет шубу, папа – новый спиннинг, а я – дорогую игрушку? Родители купят лишь что-то одно…

Хорошо, если отношения пары выстроены гармонично и грамотно, а семейный бюджет никогда не становится поводом для ссор. К сожалению, в большинстве семей все происходит иначе.

Люди склонны впадать в крайности, заявляя единоличные права на весь бюджет семьи: заработанный лично, а также второй половиной.

«Дорогая, ты уже делала маникюр в этом месяце, больше тебе денег на него не дам – лучше купим побольше овощей для консервации», – заявляет муж.

«Милый, у тебя не такая большая зарплата, чтобы ты мог ее тратить на свои увлечения охотой – эти деньги лучше потратим на 6-й кружок для сына!», – восклицает жена.

Так кто же все-таки должен править балом и как правильно планировать семейный бюджет?

Пожалуй, даже Рокфеллер не предложил бы универсального варианта распределения средств, ведь в каждой семье дело финансов построено индивидуально.

Давайте посмотрим, каким может быть планирование семейного бюджета, и рассмотрим особенности каждого из способов. Муж-кошелек

О чем мечтают все девочки? Конечно же, выйти замуж за принца и переехать к нему в роскошный замок. В реалиях взрослой жизни это значит найти богатого мужчину и наслаждаться жизнью, тратя его деньги.

Планирование бюджета семьи беспокоит далеко не всех. Тысячи девушек посвящают себя поискам не идеальных отношений, но идеального мужа-кошелька, который обеспечит им безбедную жизнь с минимумом обязанностей.

Образ так называемых содержанок воспевается в кино и литературе, искусству поиска богатого мужчины посвящают целые книги и мастер-классы. Неужели это настолько беспроигрышный вариант для любой женщины?

Не будем говорить о плюсах жизни за счет состоятельного мужчины, но обязательно рассмотрим подводные камни такой «сказочной жизни»

Жизнь женщины-домашнего питомца

Вы можете тратить его деньги на одежду, еду, новые модели iPhone или даже на автомобили. Эти покупки вы делаете себе, мужчине может быть все равно на них. Но семейный бюджет касается не только вас, но и вашей семьи, ваших детей.

Когда вы будете вместе принимать решение о том, в каком доме жить, в какую страну переехать, в какую школу пойдут ваши дети и на кого они пойдут учиться в университет – ваш голос будет иметь лишь рекомендательный характер.

Смысла ожидать большего нет, ведь фактически все это время вы были домашним животным своего мужчины, на которого тот тратил очень много денег. Но не потому что ему не жалко, а потому что он мог себе это позволить.

Вы зарабатывали эти деньги? Нет. Вы помогали ему в зарабатывании этих денег? Нет. Вы вдохновляли его на успех и мотивировали на дальнейшую работу? Снова нет.

Вдоволь наслаждаясь безбедной жизнью, вы утратили смысл самого понятия семейный бюджет. У вас есть часть денег мужа, которые он выделяет на ваши капризы. Говорить про контроль семейного бюджета в таком случае просто не имеет смысла.

Авторитетность мнения

Возможно ли заставить мужчину увидеть в вас личность? Конечно, достаточно быть этой личностью, представлять из себя не потребителя ресурсов, а полноценного партнера.

Когда вы принимаете решение о покупке дома, какие аргументы вы используете? Скорее всего «мне так больше нравится» и «наверное, так будет лучше». Но у мужа есть точно такие же аргументы, плюс ко всему – он за все платит, а потому его слово будет последним.

Теперь представим, что вы посвятили свое время изучению науки дизайна интерьера, узнали множество деталей, от которых зависит комфорт и уют в доме и можете объяснить свои предпочтения более аргументировано.

В таком случае мужчина прислушается к ваших советам. Почему? Ваши слова имеют вес, они аргументированы. Вы можете быть более компетентны в тех вещах, в которых мужчина полный аматор. И именно в этих ситуациях вы и будете принимать участие в распределении семейных средств.

Работайте над собой, изучайте вещи, на которые вашему мужчине не хватает времени. Воспитание и питание детей, психология отношений, программы по планированию интерьера, ландшафтный дизайн.

Мужчины – логичны и рациональны, а потому ваши слова станут законом, без превращения мужа в подкаблучника.

Жена-банкир

Довольно распространенная картина, которая очень часто фигурирует в анекдотах и карикатурах. Ее суть в полном женском контроле над финансами семьи..

Муж, сразу после получения зарплаты, отдает деньги жене, иногда припрятав «заначку» для себя-любимого.

Откуда пошла такая традиция, и имеет ли она смысл? Для начала обратим внимание на пары, которые чаще всего используют подобный подход.

Это мужчины, которых сложно назвать успешными и мужественными, и женщины, которые взвалили на себя всю власть в семье.

Упомянутая «заначка» чаще всего идет на посиделки с друзьями или на бутылку водки. Потому женщина выступает спасителем семейных средств от безответственного поведения мужчины.

В итоге мы видим мужа-неудачника, которому нельзя доверить его же зарплату, и жену-управительницу, которая несет ответственность за мужа, детей, дом, хозяйство и все остальное в своей жизни.

Мой личный бухгалтер

Но давайте не смотреть на ситуацию лишь с одной стороны. Есть пары, в которых муж с головой ныряет в заработок денег, не имея времени и сил на распределение полученного дохода.

В таком случае женщина действительно может выступать «секретарем» мужчины, ведя планирование домашнего бюджета, правильно расходуя общие средства.

К сожалению, чаще всего такая картинка остается утопией. Не все женщины могут правильно распоряжаться деньгами, даже имея финансовое образование.

Не все женщины понимают процесс появления в их жизни денег, ведь для них они просто появляются в кармане мужа, а не зарабатываются тяжелым трудом.

Получается, мужчине лучше нанять дворецкого или управителя, который будет вести профессиональный учет прибыли и расходов. Для вас в этой системе остается лишь роль содержанки.

Учиться никогда не поздно

Что же делать, если мужчине либо нет дела до своих денег, либо он не имеет на это времени? Прежде всего, нужно поговорить с мужчиной.

Он не должен быть просто генератором прибыли, смысл жизни не в бесконечной работе ради ценных бумажек или цифры на кредитной карте.

Разумное распределение семейного бюджета чаще всего решает уровень жизни семьи. Хорош не тот мужчина, который заработает миллион, а тот, который этим миллионом разумно распорядится.

Если же ситуацию уже не изменить – мужчина мог отправиться на заработки, отправляя вам деньги из-за границы – то единственным верным решением будет повышение вашей финансовой грамотности.

Начать можно с этой статьи, но ограничиваться ей точно не стоит. Изучите,что такое депозит, финансовая подушка, ипотека, лизинг – научитесь видеть все возможные действия, которые применимы к вашим средствам.

Не стесняйтесь просить помощи у экспертов или более опытных друзей иродственников. Главное, не обрекайте себя на роль «бухгалтера мужа» на всю жизнь.

Взяв на себя слишком многое, вы быстро утратите вкус жизни за чередой забот и обязанностей.

Полное равноправие

Мужчины и женщины находят себе партнеров в абсолютно разном возрасте. Кто-то выходит замуж в 17, а кто-то тянет со свадьбой до 40 лет.

Чем дольше мы живем в одиночестве, тем более самодостаточными личностями становимся. Карьерный рост, создание бизнеса – эти вещи не учитывают внезапное появление партнера и создание с ним общего бюджета. Каждый сам за себя.

Теперь представьте полюбивших друг друга с первого взгляда 35-летнего директора компании и 30-летнюю главу отдела продаж. Оба имеют хороший доход, достойный жизненный опыт и привыкли себя обеспечивать.

Каждый из них умеет распоряжаться деньгами, а потому в отношениях они предпочтут вести раздельные бюджеты, деля общие расходы поровну.

Но не обязательно быть состоявшимся в жизни, чтобы прийти к раздельному семейному бюджету.

Многие не вставшие на ноги мужчины будут рады разделить траты с женщиной, а мечтающие о большой карьере девушки не захотят покидать своих рабочих мест.

Есть сотни причин остановиться на раздельном бюджете, есть множество доводов в пользу этого пути. Но какие недостатки у такой «выгодной бизнес модели семьи»?

Сами по себе

Не нужно делать целый список, ведь недостаток есть лишь один – отсутствие семейного единства. Большинство пар, делящих поровну прибыль и расходы, так никогда и не приходят к пониманию слова «семья».

Соединяя доходы, пара соединяет планы на будущее, радости и заботы, неприятности и моменты торжества. Исчезает ощущение конкурентности – теперь не встанет вопрос о том, кто больше зарабатывает или имеет больше влияния.

Живущая с раздельным бюджетом пара меньше взаимодействует друг с другом в плане советов и размышлений. Общие деньги нужно тратить вместе, раздельные можно потратить и не спросив партнера.

Исчезают конфликты из-за глупого распределения средств – когда финансовое состояние семьи едино и следят за ним сразу двое, гораздо легче увидеть проблемы и вовремя их решить.

В конце концов, вы будете ощущать опору в семье. Попав в неприятность или тяжело заболев, вам не нужно будет брать кредиты или просить у кого-то деньги в долг. Семейный бюджет станет спасением даже в самых сложных ситуациях.

Если вы живете в семье с раздельным бюджетом, задумайтесь о том, что вас могло бы ожидать после развода. Квартира, автомобиль, мебель – все придется опять делить. И зная заранее, кто и сколько вложил во все эти вещи, гораздо проще смириться с расставанием.

Если все покупалось за общие средства, понятий «его» и «моя» нет, ведь все «наше». Именно это «наше» определяет подсознательное восприятие семьи как одного целого или как временного соседства в виду комфортности.

10 советов для вашего семейного бюджета: управляйте личными финансами грамотно

1. Распределяя средства, помните: все зависит от ваших отношений.

С этого правила мы начинали. Если у вас проблемы с распределением денег – вероятно,есть проблема в самих отношениях., Не ищите универсальное решение всех ваших бед. Изучите себя и свою вторую половину, поймите природу вашей проблемы и осознанно подойдите к ее решению.

2. Финансами не должен распоряжаться кто-то один.

Семья состоит как минимум из двух людей. Так почему один должен решать судьбу второго? Принимайте решения вместе, обсуждайте предстоящие траты и не берите на себя слишком много ответственности.

Финансовое планирование семейного бюджета слишком ответственное дело, чтобы браться за него в одиночку.

3. Оба партнера должны приносить семье пользу.

Задумайтесь, что дает вам право распоряжаться общими деньгами? Ваши заслуги перед семьей могут состоять не только в самом заработке, но поддержке и даже в разумном распределении средств.

4. Муж и жена должны занимать те роли в отношениях, в которых им комфортнее всего.

Если мужчина полностью погружается в работу, взваливая на вас всю ответственность за семейный бюджет, соглашайтесь на это лишь при уверенности в том, что вы справитесь.

Что нельзя допускать при планировании семейного бюджета, так это неуверенность в своих решениях.

Прислушивайтесь чаще к зову сердца. Если вы плохой работник, то можете оказаться прекрасной домохозяйкой, мамой или даже бизнес-вумен.

5. Недостаточно пополнять семейный бюджет, нужно уметь им правильно пользоваться.

Можно зарабатывать миллионы, но в старости умереть в нищите и забвении. Тогда уже будет поздно задумываться о том, что гора денег не принесет пользы. Финансы должны работать на вас, а не наоборот.

Оставшиеся полезные советы будут более практичны, потому если вы навели порядок в отношениях и семейном бюджете – возьмите на вооружение парочку следующих лайфхаков.

6. Откладывайте часть прибыли.

Не важно на что – летний отдых или новый автомобиль – откладывая деньги вы увеличиваете семейный капитал. Живя «в ноль» вы никогда не измените что-то в своем окружении к лучшему.

Ведите учет прибыли и кладите на депозит в надежном банке около 10% каждый месяц. Спустя годы у вас накопится сумма, которая вам поможет максимально повысить качество жизни.

7. Создайте финансовою подушку.

Никто не застрахован от несчастных случаев или внезапных катастроф. Пожар, увольнение, тяжелая болезнь – все это на время отрезает нас от постоянного дохода и во много раз увеличивает траты.

Живя «в ноль», вы ощутите настоящую трагедию, заставив себя на всем экономить и брать кредиты. Но имея финансовою подушку в размере хотя бы четырехмесячного дохода, вы будете себя чувствовать более комфортно в любой ситуации.

8. Имейте общие цели

Не знаете, как правильно расходовать семейный бюджет? Живя одним днем и беспокоясь лишь о мелких проблемах, вы никогда не сможете максимально увеличить размеры вашего семейного достатка.

Ставьте цель и идите к ней. «Следующий Новый год мы будем отмечать в Египте» – такие слова, записанные где-то на доске у вас дома, будут мотивировать и вдохновлять на достижение еще больших целей.

9. Составляйте четкие списки покупок

Общие деньги подразумевают повышенную ответственность. Если у вас нет времени ходить по магазинам вместе. составляйте список продуктов и не соблазняйтесь тем, чего в списке нет.

Современные технологии помогут вам в разумной экономии. Скачайте одно из многих приложений для составления списков покупок – так они точно не затеряются в в вашей сумке.

Те же технологии помогут вам рассчитать семейный бюджет на месяц, полгода или даже год.

10. Инвестируйте в детей

Если размеры вашего семейного бюджета недостаточно велики для инвестиций в бизнес или недвижимость, лучшим вложением станут дети. Их счастье, полученные возможности и амбиции станут знаком того, что вы поступили верно.

Мы верим в то, что эти секреты семейного бюджета действительно сделают вашу жизнь лучше. Достаток семьи – это ее безопасность и уверенность в завтрашнем дне. Помните это при следующем планировании семейного бюджета на месяц.

fazarosta.com

Семейный бюджет. Формирование семейного бюджета

12.10.2013 26 063 5 Время на чтение: 6 мин.

До сих пор я говорил о личных финансах и личном бюджете, теперь настало время рассмотреть и более сложную тему — семейный бюджет. В первой, вводной публикации на эту тему я объясню, что такое семейный бюджет, чем он отличается от личного бюджета и расскажу про формирование семейного бюджета и принципы его расходования. Для всех публикаций, связанных с семейным бюджетом, на Финансовом гении открывается новая рубрика — семейный бюджет.

Что такое семейный бюджет?

Итак, что такое семейный бюджет. Семейный бюджет — это совокупность денежных и материальных активов всех членов семьи, можно сказать, соединение личных бюджетов мужа и жены в один общий. Говоря о семейном бюджете, я в большинстве случаев буду иметь ввиду среднестатистическую семью, состоящую из 3 членов: муж, жена и ребенок.

Формирование семейного бюджета и расходование его средств происходит немного сложнее, чем в случае с личным бюджетом.

Главное отличие семейного бюджета от личного заключается в том, что семейный бюджет формируется из доходов двух членов семьи, а расходуется в четырех основных направлениях, в то время как личный бюджет формируется из доходов одного человека и расходуется только в одном направлении — на нужды этого же одного человека.

Схематически семейный бюджет можно представить следующим образом:

На этой иллюстрации мы видим источники формирования семейного бюджета и основные направления расходования средств.

На этой иллюстрации мы видим источники формирования семейного бюджета и основные направления расходования средств.

Доходы и расходы семейного бюджета

Доходы семейного бюджета:

- Доходы мужа;

- Доходы жены.

Расходы семейного бюджета:

- Расходы на семью;

- Личные расходы мужа;

- Личные расходы жены;

- Расходы на детей.

Именно так и происходит формирование семейного бюджета и его расходование в среднестатистической семье. В частных случаях могут присутствовать различные отклонения от этой схемы. Например, доходы семейного бюджета могут состоять из доходов только одного члена семьи, а при отсутствии детей расходы на детей могут отсутствовать. Однако, три остальных составляющих расходов семейного бюджета будут присутствовать в любом случае.

Активы и пассивы семейного бюджета

Семейный бюджет так же, как и личный бюджет состоит из активов и пассивов.

Пассивы семейного бюджета — это источники происхождения средств, которые могут быть собственными (доходы мужа и жены) или заемными (займы в кредитных учреждениях или у других людей).

Активы семейного бюджета — это способы размещения пассивов. Все активы семейного бюджета, как и в случае с личным бюджетом, можно разделить на денежные (резервы, сбережения, капитал, деньги на личные нужды) и материальные (имущество семьи).

Но здесь уже все сложнее, чем в личном бюджете: каждый вид активов может быть как общим семейным, так и принадлежать одному из членов семьи. В нормах семейного права (семейном кодексе) обычно говорится о том, что денежные и материальные активы, которые принадлежали супругам до вступления в брак, продолжают оставаться их личным имуществом, а все, что создано или приобретено в браке, считается уже имуществом семьи. Однако я в своих публикациях буду опираться не на нормы права, а на то, как распределение активов происходит фактически в повседневной жизни.

То есть, говоря о семейных активах (расходах), я буду иметь ввиду расходы семейного бюджета, совершаемые на благо семьи, которыми в равной (или примерно равной) степени будут пользоваться оба члена семьи. А под личными активами (расходами) мужа или жены буду понимать те денежные или материальные активы, которые служат на благо только одного из членов семьи. Таким же образом отдельно будут рассматриваться расходы на детей.

Это была небольшая, вводная публикация, в которой я только рассказал о том, что такое семейный бюджет в общем плане и показал основные источники формирования семейного бюджета и его расходования. В дальнейших публикациях на Финансовом гении я буду рассматривать тему семейного бюджета более подробно и досконально. Оставайтесь с нами!

fingeniy.com

Что такое семейный бюджет — определение, виды, статьи и таблицы

Зачем нужен семейный бюджет российской семье, если всё управление им сводится к установлению финансового режима, при котором расходы не должны быть выше доходов? Кажется, что семье нужно просто тратить меньше, чем она зарабатывает, – и всё. Но именно это очень непросто, поскольку нужно принять во внимание:

- тип ведения хозяйства – раздельный, общий, смешанный (долевой),

- график фактических поступлений – ежедневно, раз в месяц, сезонно,

- стратегические накопления – на отпуск, крупные или сезонные покупки и др.,

- инвестиционный капитал,

- способы реорганизации при возникновении непредвиденных расходов и т.д.

Так как правильно формировать, тратить и вообще распоряжаться семейным бюджетом в этих условиях, чтобы ничего не забыть?

Содержание статьи

Что такое семейный бюджет: определение понятия и виды – раздельный, общий, долевой

Семейным бюджетом называется финансово-экономическая схема доходов и расходов семьи, план, по которому в течение заданного периода участники процесса распоряжаются имеющими средствами с учётом постоянных или эпизодических потребностей. То есть, по сути, это учение об экономии средств в семье. И ещё – об управлении расходами и доходами в условиях, где у каждого субъекта есть личные нужды, которые необходимо согласовывать с общественными, не ущемляя прав и свобод партнёра.

Для установления структуры бюджетирования, при которой траты не превышают доходы, существует договорённость между партнёрами, которая отражает один из трёх видов взаимодействия:

- Раздельное бюджетирование.

- Общее (совместное) бюджетирование.

- Смешанный вид бюджетирования.

Раздельное бюджетирование

Каждый семьянин самостоятельно распоряжается заработанными деньгами и самостоятельно планирует личные траты. Совместные расходы делятся пополам между партнёрами. Причём, зачастую по каждому конкретному случаю стороны договариваются отдельно. Чаще всего этот вид практикуется на ранних стадиях взаимоотношений до появления детей и имущества или, наоборот, на поздних стадиях, когда дети ушли в самостоятельную жизнь, а совместное имущество по негласной договорённости условно разделилось между супругами.

В таком планировании много крайностей, при которых финансовые отношения в семье больше напоминают деловые отношения между сотрудниками или компаньонами.

При таком ведении домашнего хозяйства, бывает, что даже совместная жилплощадь оплачивается сторонами пропорционально, а за организацию учёта одна из сторон «доплачивает» другой стороне, как за работу. Например, дом делится по площади на участки, и муж рассчитывается за часть мастерской и гаража отдельно.

Общее (совместное) бюджетирование

При всей простоте и заявленной популярности ведения хозяйства с помощью «общего котла» здесь тоже возникают сложности, если одна из сторон вкладывает в него больше другой. При выборе такого вида рекомендуют сразу договариваться, что, независимо от степени участия, партнёры будут распоряжаться средствами на равных.

На практике схема нередко гласно или негласно пересматривается, а инициатором пересмотра становится зарабатывающая больше сторона. Чаще всего в роли инициатора выступает зарабатывающая больше мужа жена. Это связано ещё и с тем, что данное соотношение заработков вступает в конфликт с традиционной социально-исторической моделью семьи. Кроме того, люди определённого психотипа, выражающие стремление к независимости, при такой модели чувствуют постоянный дискомфорт, что приводит к появлению «заначек» и фактическому переходу с общего вида бюджетирования на смешанный.

Один из вариантов «совместного» ведения хозяйства – «иждивенческая модель». Однако надо учитывать, что когда одна из сторон находится на иждивении у другой, сложно соблюсти равноправие голосов. Кто зарабатывает, тот и распоряжается деньгами.

Смешанный вид бюджетирования

Предполагает одновременное существование и «общего котла», и личных финансов. Самый распространённый и жизнеспособный вид формирования домашней бухгалтерии. Часть денег партнёр оставляет себе на личные нужды, а часть отдаёт в «домашнюю казну». Данный вид финансовых взаимоотношений ещё называют солидарным или долевым бюджетированием. При этом здесь возможны две модели долевого участия в наполнении «казны»:

- пропорционально заработку, когда каждый из партнёров вносит одинаковый процент от личного дохода, но тот, кто больше зарабатывает и вкладывается, соответственно, большими суммами;

- равными долями, когда вкладывается одинаковая сумма, а у стороны, зарабатывающей меньше, просто оказывается меньше денег на личные нужды, при этом единая касса не страдает и легко поддаётся калькулированию.

Предполагается, что последняя модель при равноправии партнёров создаёт индивидуальные мотивационные условия, стимулирующие «отстающего» партнёра на поиски более высокооплачиваемой работы без ущемления его прав в доме.

Функции учёта семейного бюджета могут быть подчинены как сугубо экономическим задачам, связанным, например, с режимом жёсткой экономии в семье, так и с вопросами воспитания и дисциплины. Финансовая дисциплина сейчас начинает прививаться на уровне школы уже с третьего класса. Ученики делают проекты с картинками и презентации на тему семейный бюджет, доклады. Раннее формирование навыков бюджетного планирования позволяет избегать в будущем распространённых ошибок, связанных, например, с выбором учётного периода.

Общие принципы грамотного ведения домашней бухгалтерии

Принцип выбора учётного периода

Привыкнув мыслить в календарной размерности, большинство людей выстраивают бухгалтерию по месяцам. Это же советуют делать и в инструкциях по составлению семейного бюджета в приложениях и различных онлайн-калькуляторах. Месячный интервал, на первый взгляд, выглядит удобным и проверенным «шагом», но в среднесрочной и долгосрочной перспективах зачастую вызывает проблемы.

Привыкнув эффективно сводить «концы с концами» в течение месяца, распорядители домашних ресурсов испытывают сложности с выделением денег на отпуск (или крупные покупки). Им сложно отказаться от уже сформированного образа жизни. Выделение денег на поездку к морю становится серьёзным испытанием для финансовой гармонии. Для таких трат уже приходится менять формирование структуры семейного бюджета. Аналогичные проблемы возникают, если, например, необходимо отложить средства на платное образование, а расчёт ведётся исключительно в годовом интервале.

Поэтому грамотный подход предполагает синхронизацию:

Поэтому грамотный подход предполагает синхронизацию:

- краткосрочного планирования – на месяц с учётом ежемесячной платы за жильё, погашения кредита, ожидаемых дней рождения и т. д.,

- среднесрочного – на год, – где учитываются траты на отпуск, сезонную смену одежды, профилактическую стоматологию, косметический ремонт и подобные,

- долгосрочного прогнозирования, при котором заблаговременно создаётся материальный фонд, позволяющий обезопасить себя в случае непредвиденных ситуаций (операция, вынужденный переезд), или обеспечивающий масштабные житейские траты (свадьбы детей, платная учёба в ВУЗе, капитальное строительство).

Умелое соблюдение принципа синхронизации периодов в сочетании с расчётливыми инвестициями может гарантировать даже независимую безбедную старость в формате «европейских стариков», которые после выхода на пенсию успевают объездить полмира.

Принцип согласования графиков поступлений-расходов

Ещё на стадии построения бюджетного планирования может возникнуть перекос из-за несогласованности графика финансирования конкретной семьи и привычных для остального социума календарных ритмов, которым подчинена жизнь общества. Традиционный формат расчётов с потребителями предполагает месячный интервал. В таком интервале чаще всего взимается квартплата, погашаются проценты по кредитам, оплачиваются детские кружки и секции. Однако этот график расходов не всегда совпадает с графиком поступлений.

- Проще всего выстраивать бюджетные планы людям, у которых поступления финансов происходят раз в месяц и чаще (при условии, что объёмы поступлений известны заранее). Это относится ко всем, кто зарабатывает на «процентах» от вкладов, получает стабильную ежемесячную зарплату (пенсию) – к бюджетникам, работникам частных организаций и фирм, владельцы которых переняли государственный формат расчётов. Во всех готовых схемах бюджетирования рассматривают партнёры именно с таким – предсказуемым – графиком поступления финансов.

-

Сложнее производить даже краткосрочное планирование тем семьям, где хотя бы один семьянин получает деньги, в зависимости от объёма текущей выполненной работы (сдельная оплата труда). Это могут быть частые, но нестабильные заработки по принципу «сегодня густо – завтра пусто». В таком формате работает большинство фрилансеров, разнорабочие, грузчики и др. Общая рекомендация для таких случаев предполагает использование в качестве основного бюджетного капитала средств стабильно зарабатывающего семьянина. А деньги, которые приносит в дом нестабильно зарабатывающий семьянин, откладываются на среднесрочные и долгосрочные проекты. Эта же схема работает и при следующем графике поступлений.

Сложнее производить даже краткосрочное планирование тем семьям, где хотя бы один семьянин получает деньги, в зависимости от объёма текущей выполненной работы (сдельная оплата труда). Это могут быть частые, но нестабильные заработки по принципу «сегодня густо – завтра пусто». В таком формате работает большинство фрилансеров, разнорабочие, грузчики и др. Общая рекомендация для таких случаев предполагает использование в качестве основного бюджетного капитала средств стабильно зарабатывающего семьянина. А деньги, которые приносит в дом нестабильно зарабатывающий семьянин, откладываются на среднесрочные и долгосрочные проекты. Эта же схема работает и при следующем графике поступлений. - Гонорар – вознаграждение за выполненную работу, распространённое в среде т. н. «лиц свободных профессий»: писатели, художники, киноартисты. В данном случае, типологическое своеобразие имеет та форма оплаты труда, которая производится по итогам выполненной работы или по факту её продажи. То есть художник или писатель могут ежедневно работать в стол в ожидании покупателя, но точная цена и дата оплаты могут быть им неизвестны. Бюджетирование в таких случаях крайне затруднено, если нет другого семьянина, у которого «лицо свободной профессии» может находиться на иждивении до момента выплаты гонорара.

- Смешанный тип возникает не только при случайных заработках одного из партнёров, но и когда у всех субъектов стабильный заработок, однако каждый из них подрабатывает в свободное время. Например, муж дополнительно консультирует автолюбителей, а жена пишет и продаёт картины. Тогда эффективной считается схема, где незначительные случайные заработки откладываются на среднесрочные проекты, а значительные случайные – на долгосрочные или переводятся в инвестиционный фонд.

- Отдельный вид графика заработка – стабильное наполнение домашней «казны» раз или два в сезон. К таким относятся сдача съёмного жилья в курортных областях (периоды лета и новогодних каникул), сфера услуг в этих же районах или продажа урожая в фермерских хозяйствах. В таких специфических условиях, как правило, ориентируются на среднестатистический заработок, предполагая постепенное расходование его в течение года. В случае незапланированно увеличенного дохода (большой урожай или наплыв туристов), «излишки» переходят в долгосрочные накопления и инвестиции. Оттуда же берутся деньги в случае незапланированно низкого дохода (при условии отсутствия других источников заработка).

Из вышесказанного видно, что стабильность (предсказуемость) поступления денег в ожидаемый период для эффективного бюджетирования важнее, чем, возможно, более обильные и частые, но случайные заработки.

Принцип разделения личных финансов и общего семейного бюджета

Л. Н. Толстой определил эту дилемму так: «Для того чтобы предпринять что-нибудь в совместной жизни, необходимы или совершенный раздор между супругами, или любовное согласие». Применительно к домашнему хозяйству это означает, что проще всего планировать поступления-траты:

- либо в случае применения «независимой модели» без организации постоянного «общего котла», однако это касается только краткосрочного периода, а в среднесрочной перспективе общие траты начинают покрываться за счет того, у которого в текущий момент есть деньги, что вызывает споры;

- либо при «совместной» и «иждивенческой» моделях, когда существует единый «кошелёк», с понятной предсказуемой схемой его наполнения, что облегчает математику расчётов.

Источники формирования статей семейного бюджета: из чего он складывается, куда расходуется, как сэкономить

Сведение в общую картину доходов и расходов по всем периодам даёт возможность легко перераспределить энергоресурсы в случае возникновения непредвиденных ситуаций. В шаблонных схемах бюджетирования подробнее перечисляются элементы более стандартной расходной части, поскольку доходная часть сложнее поддаётся детализации.

Возможные источники поступлений:

- Выплаты за наёмный труд – зарплата (пенсия), бонусы и премии.

- Бизнес-прибыль от частного предпринимательства. Это может быть как основной (собственный «свечной заводик»), так и дополнительный (продажа излишков с собственного огорода) источник доходов.

- Помощь со стороны. Молодым семьям на постоянной основе часто деньгами или «консервацией» помогают родители.

- Рента. Доход с инвестиций в недвижимость (аренда), получение процентов по вкладам, ценным бумагам и т.д.

- Выигрыши. Доход от лотереи, игровых автоматов, тотализатора. На него зачастую опрометчиво рассчитывают, как на регулярный.

При этом, например, выгодная своевременная покупка валюты до «падения» национальной денежной единицы в долгосрочном смысле доходом не считается, поскольку на эти изменения тут же реагирует вся экономическая среда, относительно быстро выравнивая кажущуюся выгоду. Так что на покупке валюты можно заработать, только при системной торговле с учётом валютных скачков. Но валютные приобретения, с некоторыми оговорками, можно рассматривать как способ сохранения капитала на долгосрочный период.

Стандартные расходы в краткосрочный и среднесрочный периоды – за месяц и год:

Стандартные расходы в краткосрочный и среднесрочный периоды – за месяц и год:

- Питание. Статья расходов, которая допускает широкую вариабельность и позволяет в случае необходимости «затянуть пояса», не срывая алгоритма ведения хозяйства. Сюда же входят суммы на рабочие обеды. Как сэкономить при этом? В столовых в непопулярное время берутся экономные завтраки, в магазинах – покупки производятся во время акций и скидок, которые можно отслеживать по емейл-рассылкам.

- Бытовая химия. В этой категории – затраты на порошки, моющие средства, зубные щётки и пасты.

- Декоративная и уходовая косметика, услуги парикмахера, косметолога. Об этой затратной статье часто забывают, но шампунями, дезодорантами, туалетной водой регулярно пользуются и мужчины и женщины.

- Связь и коммуникации. Оплата телефонов, интернета, кабельного или спутникового телевидения.

- Логистика. Траты на дорогу – заправка машины или покупка билетов.

- Амортизация и устаревание. Ресурсы, затраченные на ремонт автомобиля, велосипеда, смену одежды, замену морально и технически устаревающих гаджетов, замена школьных учебников или игрушек.

- Коммунальные платежи. Сюда входит плата за съёмное или собственное жильё, расходы на воду, электроэнергию, газ и др. С наступлением отопительного сезона суммы платежей возрастают, поэтому на этот параметр необходимо обратить отдельное внимание в среднесрочной перспективе.

- Праздники, дни рождения, вечеринки. График празднований дней рождений, как правило, известен заранее. Однако тут нужно учесть как средства на подарок – при походе в гости, так и ресурсы для проведения собственных домашних мероприятий. Вечеринки «с пивом» тоже целесообразнее отнести к этой статье, поскольку потребляемые еда и алкоголь не заменяют здесь повседневного питания.

- Секции и кружки, школьные и детсадовские траты «на шторы».

- Кредитные задолженности.

Расходы долгосрочного периода:

- Фонд крупных покупок. Средства на товары, услуги, которые нужно собирать несколько лет: автомобиль, масштабная операция, длительное дорогое путешествие и др.

- Жилищный фонд. Средства, которые обычно идут на покупку жилья детям или на капитальное строительство собственного дома.

- Образование. Деньги на платное образование можно откладывать как для себя, так и для детей.

- Касса непредвиденных расходов. У неё может быть какой-то максимальный объём, при достижении которого деньги будут распределяться на другие нужды.

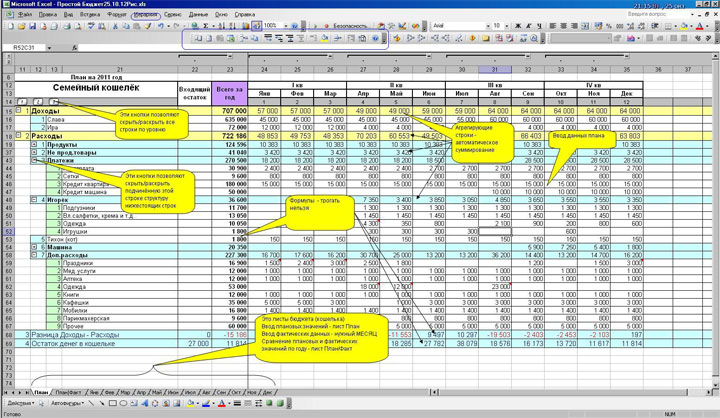

Семейный бюджет на месяц в таблице Excel: как оформить готовый шаблон

Существует ряд инструментов по ведению домашней бухгалтерии: программы (в том числе – бесплатные), мобильные приложения, калькуляторы. Так, пример расчёта семейного бюджета на месяц можно произвести с помощью онлайн-калькулятора и представить в виде таблицы.

Пример № 1 – в раскрывающихся вкладках подробно расписаны все траты по каждому разделу.

Пример № 2, который легко использовать как готовый шаблон – упрощённый вариант таблицы на месяц, однако при добросовестном заполнении его хватает для формирования хозяйственной дисциплины. Положительные отклонения можно сносить в графу «Экономия», из которой потом формировать среднесрочный и долгосрочный фонды.

Читайте далее

Оставьте комментарий и вступите в дискуссию

hitropop.com

Для чего нужно вести семейный бюджет

Для чего нужно вести семейный бюджет? Практически каждая семейная пара сталкивается с проблемой нехватки денег, порой не хватает даже средств, чтобы дожить до зарплаты. Почему так происходит? Причина одна – нет планирования семейного бюджета. Многие не принимают это во внимание, поэтому и сталкиваются с рядом неприятных проблем. Очень важно уметь правильно считать свои доходы и расходы – это поможет сэкономить на ненужных приобретениях и собрать некоторую сумму денег, например, на отдых за границей или для приобретения собственного жилья, автомобиля.

Зачем нужно планировать семейный бюджет и что это дает

Финансовой свободы и независимости может добиться каждая семья, если научится тратить средства «с умом». Планирование семейного бюджета имеет ряд весомых преимуществ.

- Контроль. Муж и жена всегда будут точно знать, когда и на что были потрачены деньги. Больше не возникнет вопросов о том, куда исчезла вся зарплата спустя неделю после получки.

- Осознанные действия. Планируя бюджет несколько месяцев, вырисовывается четкая картина доходов и расходов. Таким образом, можно будет определить ненужные растраты и свести их к минимуму.

- Отсутствие долгов. Избежать кредитов и прочих долговых обязательств – это не трудно.

- Планирование весомых покупок. Планирование бюджета и экономия на ненужных затратах поможет накопить немного денег для того, чтобы отправиться во время отпуска на отдых. Возможно, что учет доходов и расходов приведет и к более крупным приобретениям – автомобиля или собственного жилья.

- «Черный день». Никто не знает, за каким поворотом будут ждать неприятности. Возможно, что придется уволиться с работы, имея отложенные деньги, можно будет не беспокоиться о проживании до нового трудоустройства.

- Дисциплина. Планирование семейного бюджета дисциплинирует. Это касается не только ненужных затрат, но и жизненных ситуаций, с которыми человек сталкивается изо дня в день.

Важно! Не стоит превращать планирование бюджета семьи в экономию на всем. Нужно выделять средства на развлечения и приятные мелочи, иначе жизнь превратится в рутину, которая совершенно не радует.

Основные правила планирования семейного бюджета

Следуя простым правилам можно очень быстро научиться увеличивать разницу между доходами и расходами, откладывая эти деньги на более весомые нужды.

Поэтапное планирование

- Необходимо ежемесячно записывать в блокноте общий семейный доход. Сюда нужно вносить все – зарплату, дополнительный заработок.

- После того, как посчитана общая сумма денежных поступлений, необходимо записать все обязательные затраты. Это оплата коммунальных платежей, детского сада (школы), покупка продуктов питания, обслуживание автомобиля, небольшую сумму не забывать выделить на досуг.

- Из суммы доходов теперь нужно вычесть общую сумму полученных необходимых расходов.

- Далее требуется задуматься о том, что делать с остатком. Тратить все и сразу нельзя. Лучше всего будет поделить остаток на две части. Одну желательно отложить на «черный день», другую положить в другое место на непредвиденные расходы.

Ошибки семейных пар при планировании бюджета

Многие семейные пары допускают банальные ошибки при планировании своего бюджета, от этого сталкиваются с денежными трудностями задолго до следующей зарплаты.

- Нельзя решать проблемы «по мере их поступления». Если планируются затраты, деньги нужно понемногу откладывать заранее.

- Нельзя, чтобы финансовые решения принимал только один человек.

- Нельзя кардинального сокращать расходы, урезать свой досуг.

- Нельзя умалчивать о финансовых проблемах, их нужно обсуждать и искать выход из ситуации вместе с супругом.

Как уменьшить свои расходы

Есть простой способ, который поможет уменьшить семейные расходы.

Если пара поставила четкую цель – собрать определенную сумму денег на крупную покупку, нужно следовать плану. Каждый месяц можно откладывать с зарплаты 10% суммы, такой же процент откладывается с любых денежных поступлений, даже если они незначительны. Вроде мелочи, а со временем собирается внушительный бюджет.

Полезные советы по планированию семейного бюджета

- Вести учет расходов и доходов нужно каждый месяц, учитывая все мелочи, только так можно будет получить полную картину бюджета и определить ненужные растраты.

- Отбросить «мечты». Не нужно обещать себе собрать миллион, цели должны быть достижимыми.

- Важно, чтобы свой вклад в планирование бюджета вносили оба супруга, иначе сократить расходы не получится.

- Можно открыть сберегательный счет в банке и все сэкономленные деньги класть туда.

Планирование семейного бюджета – это не экономия, а реальный шанс сократить список «пустых» расходов, научиться правильно использовать полученные средства и направлять их в нужное русло.

law03.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Сложнее производить даже краткосрочное планирование тем семьям, где хотя бы один семьянин получает деньги, в зависимости от объёма текущей выполненной работы (сдельная оплата труда). Это могут быть частые, но нестабильные заработки по принципу «сегодня густо – завтра пусто». В таком формате работает большинство фрилансеров, разнорабочие, грузчики и др. Общая рекомендация для таких случаев предполагает использование в качестве основного бюджетного капитала средств стабильно зарабатывающего семьянина. А деньги, которые приносит в дом нестабильно зарабатывающий семьянин, откладываются на среднесрочные и долгосрочные проекты. Эта же схема работает и при следующем графике поступлений.

Сложнее производить даже краткосрочное планирование тем семьям, где хотя бы один семьянин получает деньги, в зависимости от объёма текущей выполненной работы (сдельная оплата труда). Это могут быть частые, но нестабильные заработки по принципу «сегодня густо – завтра пусто». В таком формате работает большинство фрилансеров, разнорабочие, грузчики и др. Общая рекомендация для таких случаев предполагает использование в качестве основного бюджетного капитала средств стабильно зарабатывающего семьянина. А деньги, которые приносит в дом нестабильно зарабатывающий семьянин, откладываются на среднесрочные и долгосрочные проекты. Эта же схема работает и при следующем графике поступлений.