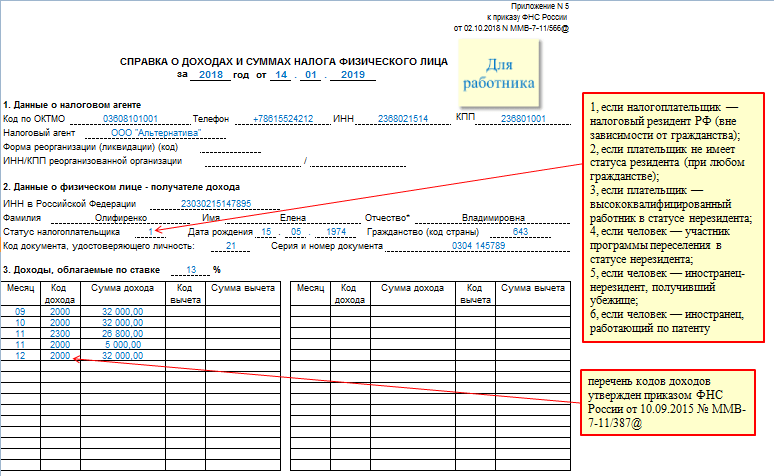

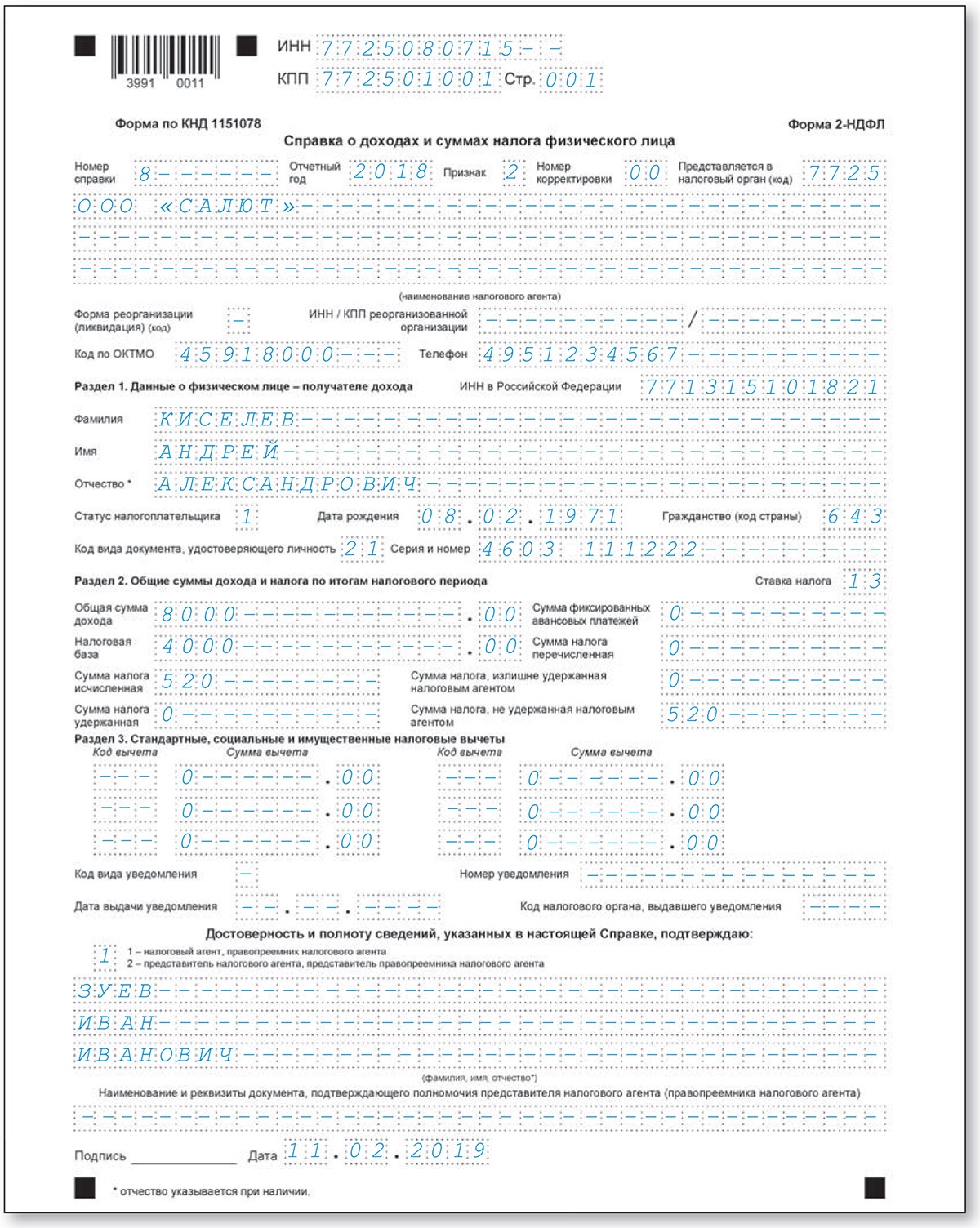

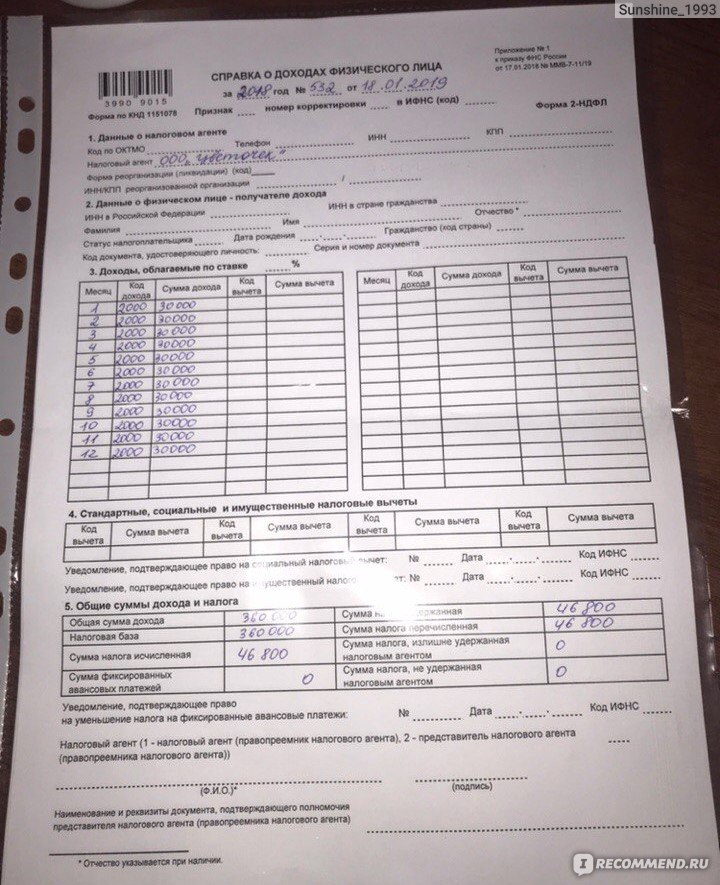

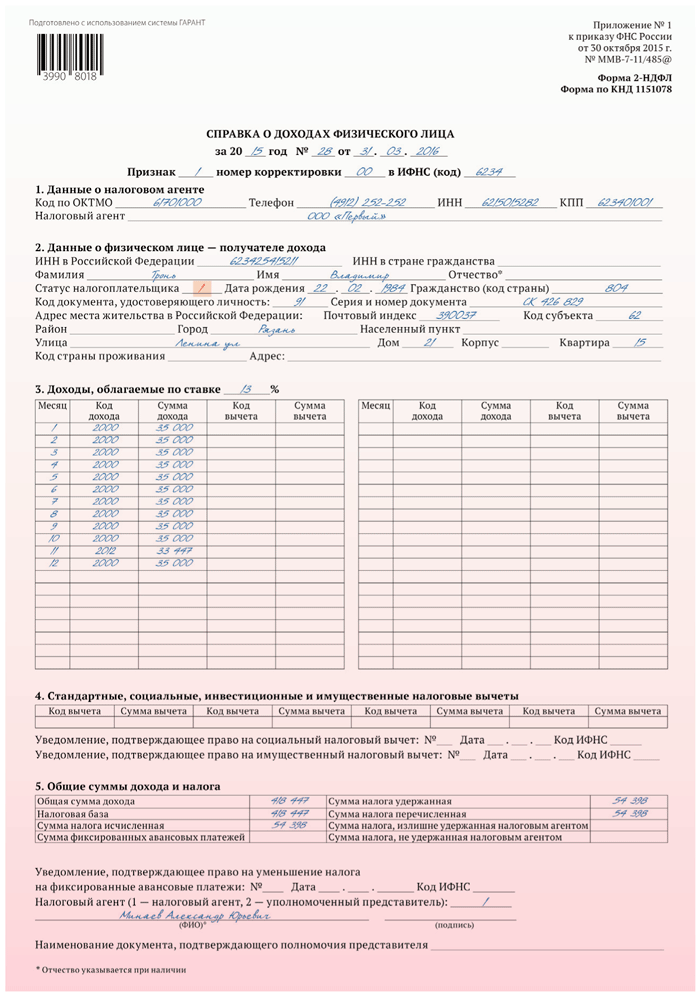

новая форма 2018, бланк, образец заполнения

НДФЛ — налог на доходы физических лиц. Его оплачивает каждый гражданин, трудоустроенный официально. Налог перечисляют с заработной платы по итогам отработанного месяца.

2-НДФЛ: форма

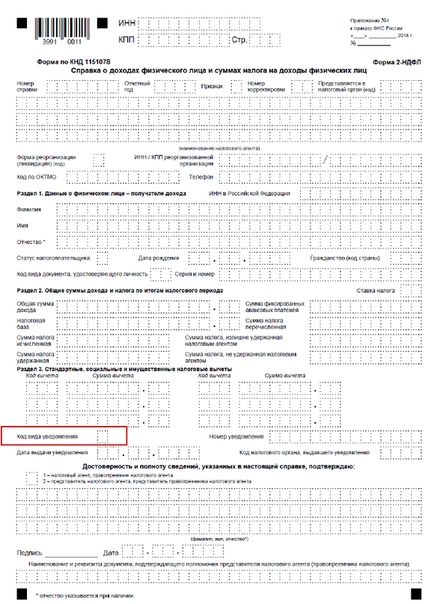

Согласно приказу ФНС от 17.01.2018 г. № ММВ-7-11/19 в форму были внесены изменения. Они позволяют подавать сведения о налоговом агенте его правопреемникам.

Чем отличается форма 2-НДФЛ за 2018 год от формы 2017 года:

- В раздел «Данные о налоговом агенте» добавлены поля о ликвидации и реорганизации, КПП и ИНН реорганизованной или ликвидированной организации.

- В разделе 4 исключено отражение инвестиционных вычетов по налоговому сбору.

- Добавлены поля для внесения информации о правопреемнике организации. В них указывают документы, подтверждающие его полномочия.

Также был изменен штрих-код справки.

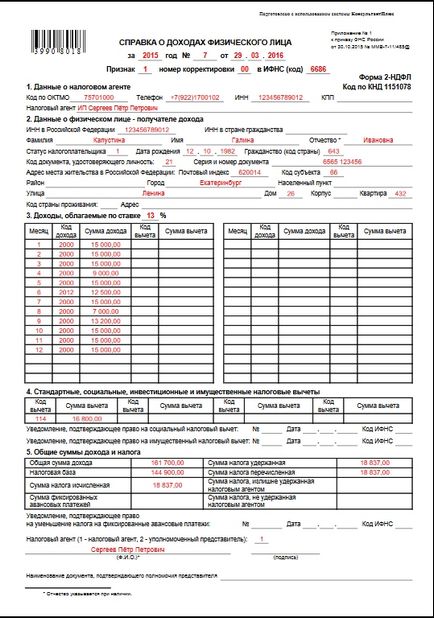

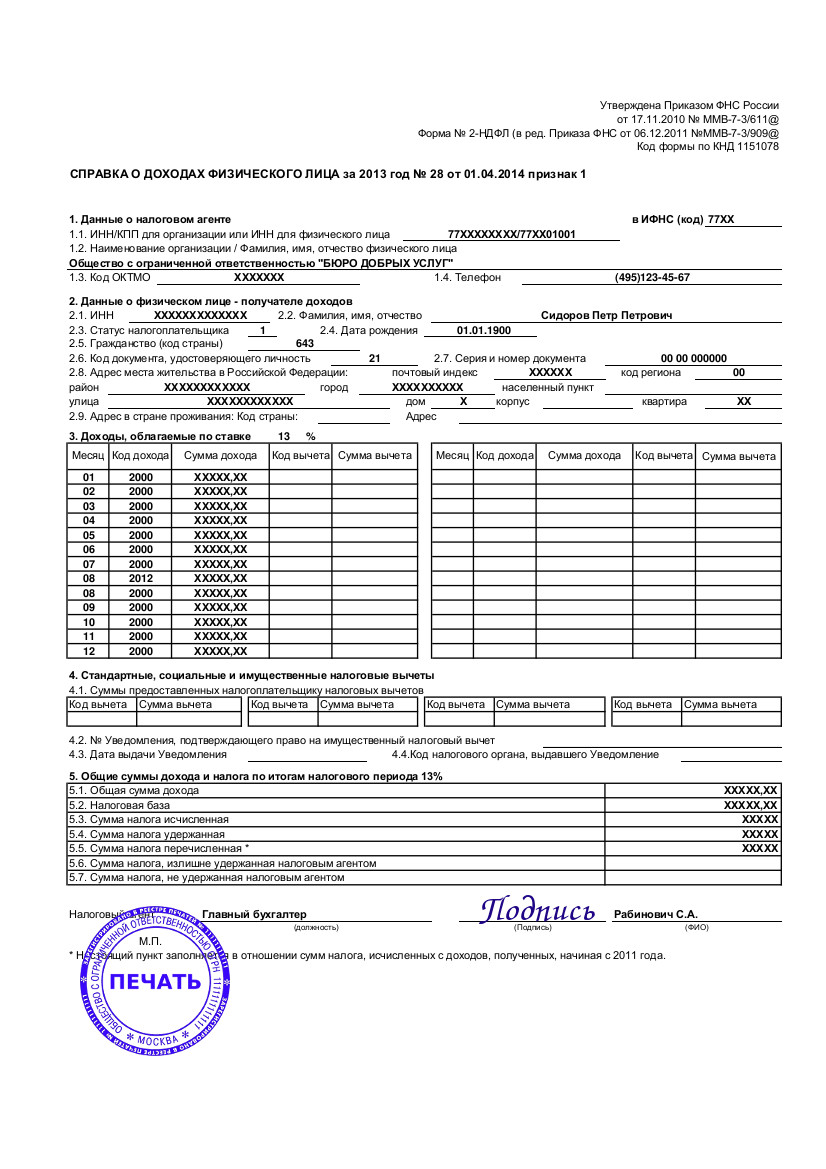

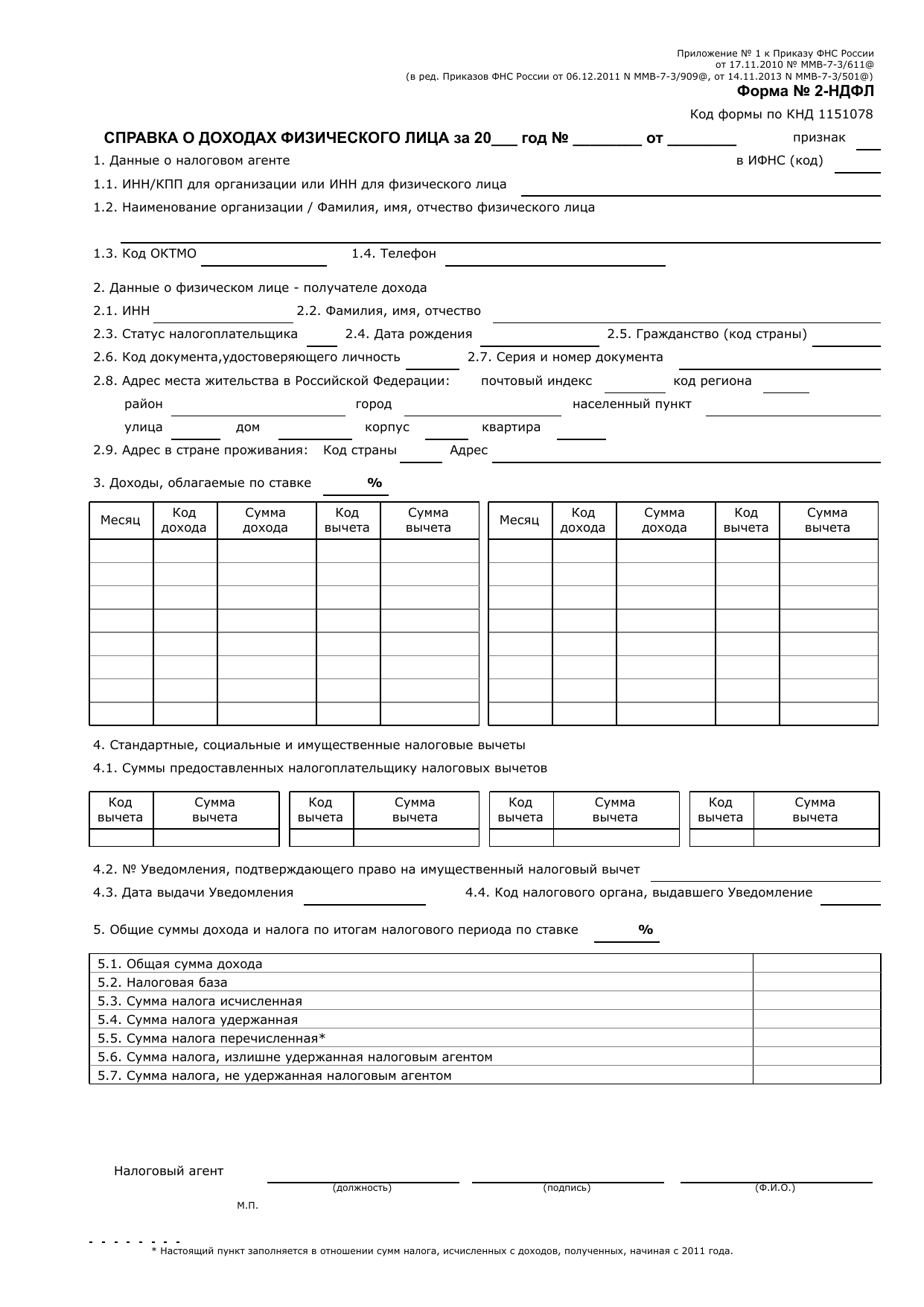

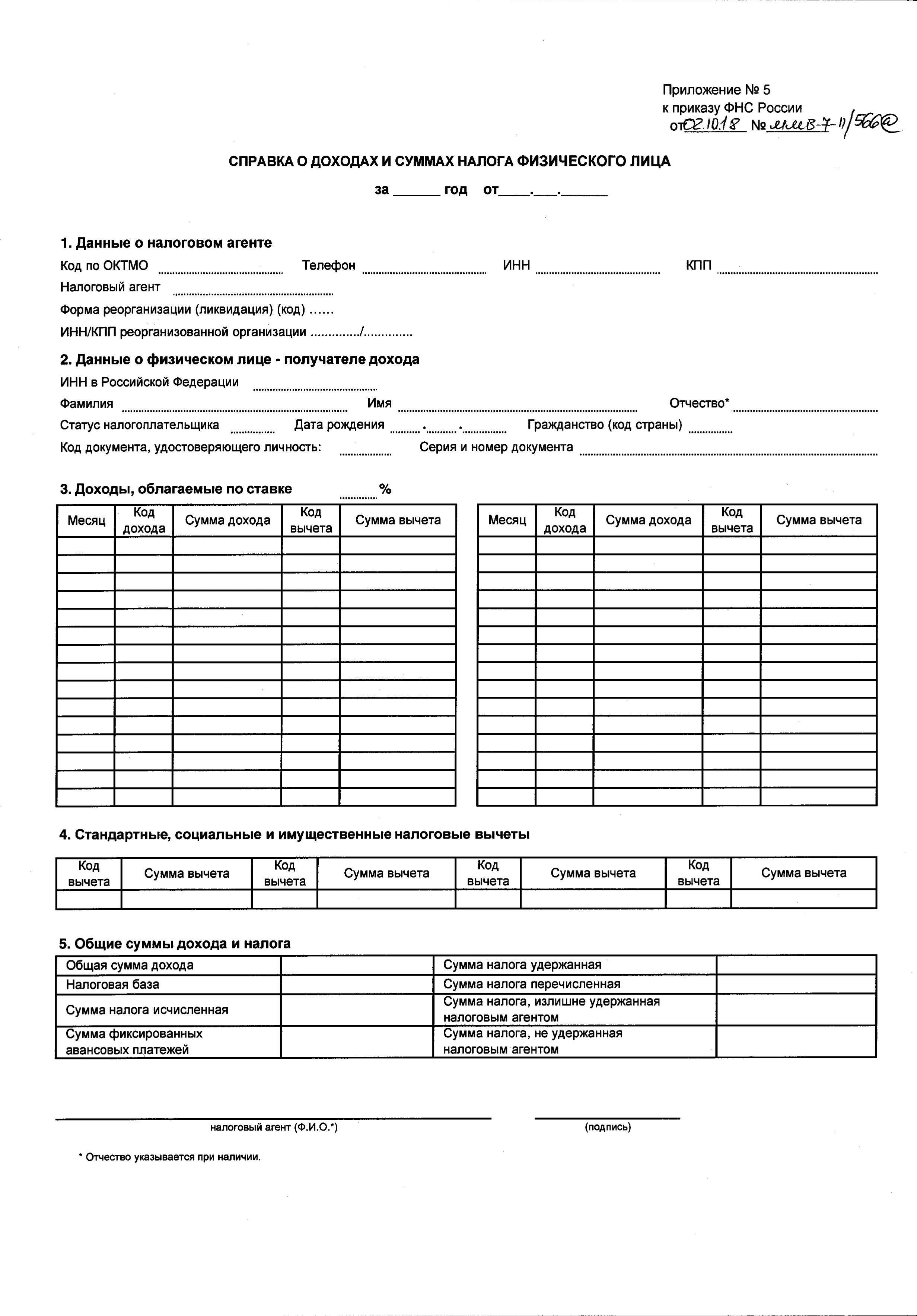

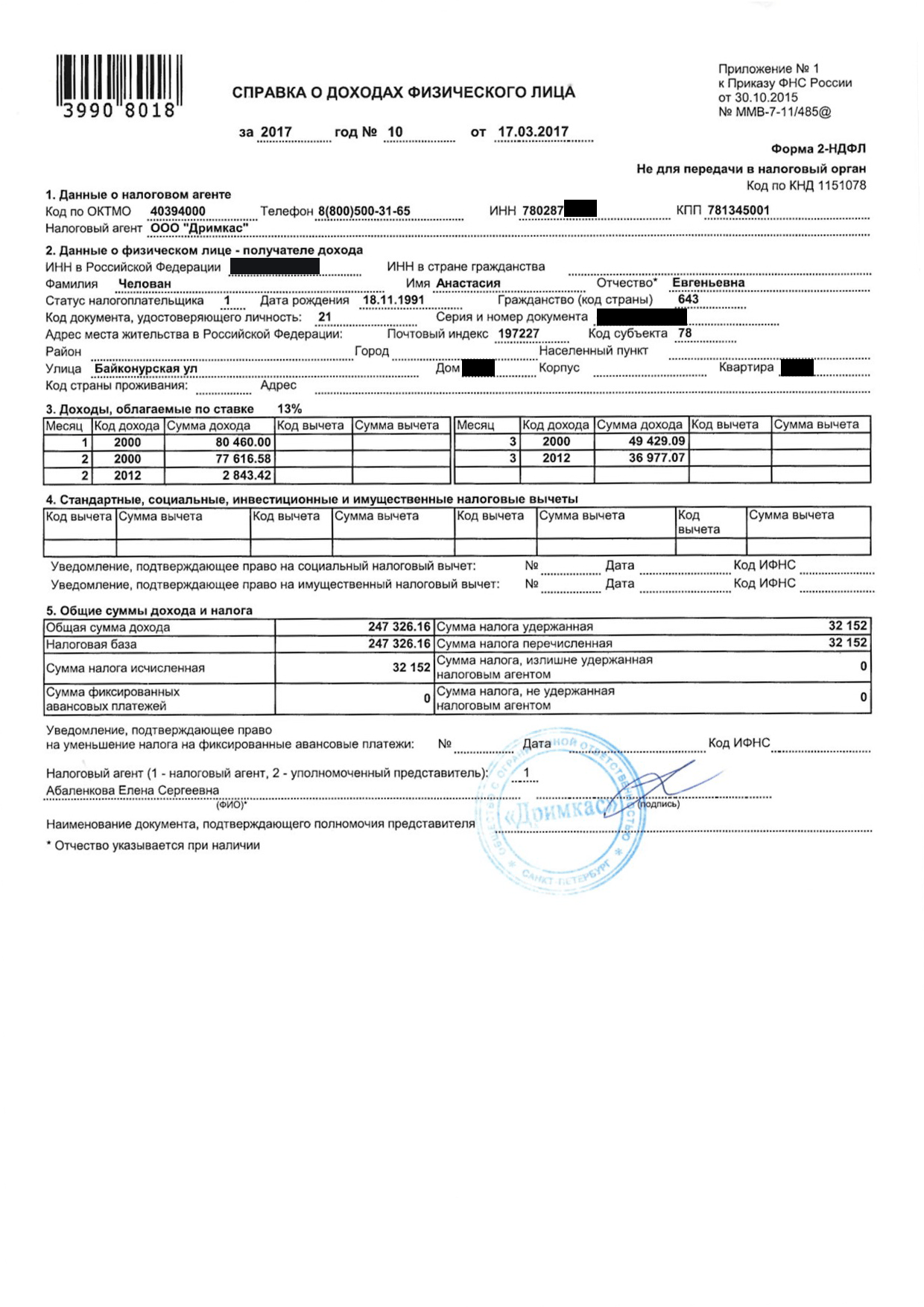

В законодательстве указано, что разработано и утверждено два бланка формы 2-НДФЛ. Один выдают сотруднику по запросу. Второй предоставляют в ИФНС.

Один выдают сотруднику по запросу. Второй предоставляют в ИФНС.

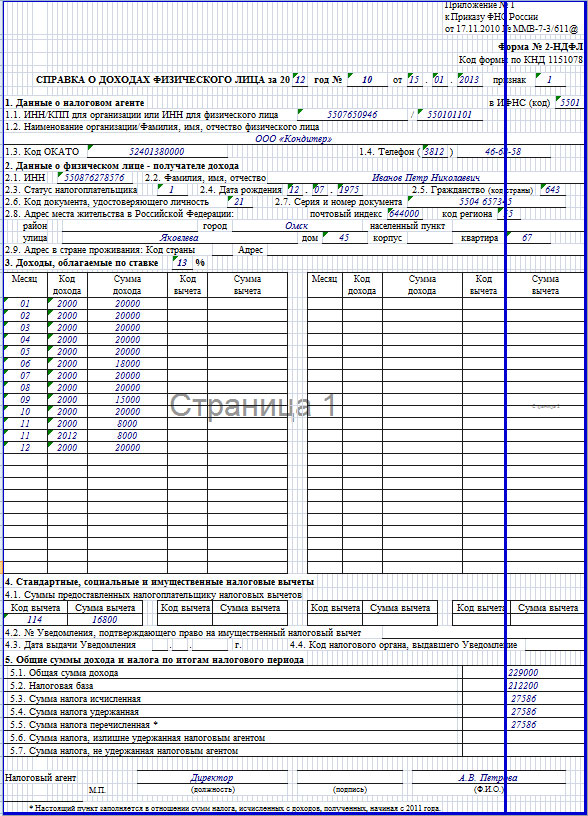

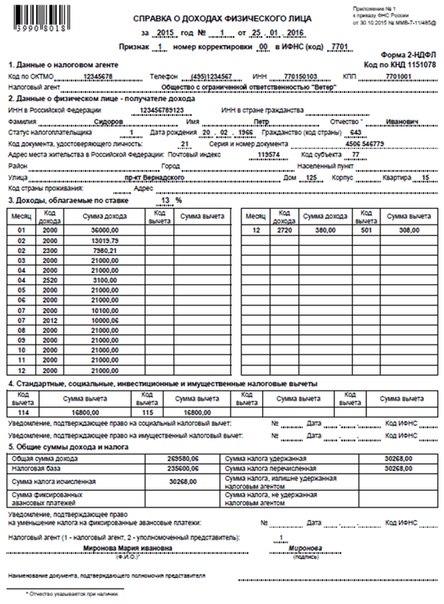

Для оформления справки 2-НДФЛ в 2017 году применялась форма, принятая приказом ФНС № ММВ-7-11/485 от 30.10.2015 года. С 2018 года форма изменилась.

Если работник получал ЗП, по которой начислялись налоги по разным ставкам, приложение и разделы 1,2,3 заполняют несколько раз (в зависимости от количества различных налоговых ставок).

Кто сдает 2-НДФЛ

Отчетность предоставляет работодатель в указанные законодательством сроки. Они, как и порядок подачи справки не изменились с 2017 года.

2-НДФЛ предоставляют в ФНС по месту нахождения (регистрации) налогового агента с помощью ТКС (телекоммуникационных каналов связи). Работодатели, у которых количество справок менее 25 шт., могут предоставить справки как на бумажных носителях, так и с помощью ТКС.

Сроки подачи 2-НДФЛ 2018:

- Если сдают отчетность о суммах НДФЛ, которые невозможно было удержать в течение отчетного года, срок подачи не позднее 1 марта года, следующего за отчетным.

Также справку предоставляют физическому лицу (работнику), с дохода которого не удерживался НДФЛ.

Также справку предоставляют физическому лицу (работнику), с дохода которого не удерживался НДФЛ. - Если в отчетности внесена информация о полученных физическим лицом доходах за отчетный год, подают ее не позднее 1 апреля года, следующего за отчетным.

За не предоставление отчетности в указанные законодательством сроки, к организации применят штрафные санкции.

Работодатель обязан по запросу физического лица (наемного сотрудника) выдать ему справку 2-НДФЛ для предоставления в ФНС, банки для оформления кредитов, открытия визы, судебные органы и другие организации. Она является подтверждением доходов.

Коды доходов и вычетов в 2-НДФЛ (новая форма)

С 01.01.2018 года начали действовать новые коды доходов и вычетов, которые нужно указывать в справке.

Коды доходов (действующие с 2018 года):

- 2013 — компенсация за неиспользованный отпуск;

- 2014 — выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю и его заместителю, главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для сотрудников, уволенных из организаций, находящихся в районах Крайнего Севера и приравненных к ним территориям.

- 2301 — штрафы и неустойки, которые оплачивает организация на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом РФ «О защите прав потребителей» №2300-1 от 07.02.1992 года.

- 2611 — сумма списанного в установленном порядке безнадежного долга с баланса предприятия.

- 3023 — сумма дохода в виде процента (купона), которую получает налогоплательщик по обращающимся облигациям российских компаний, номинированным в национальной валюте (рублях) и эмитированным после 01.01.2017 года.

Внесли изменения в коды вычетов. Теперь вычет в сумме положительного финансового результата, который получен по операциям, учитываемым на ИИС (индивидуальном инвестиционном счете) отмечается кодом «619».

Как заполнить 2-НДФЛ в 2018 году

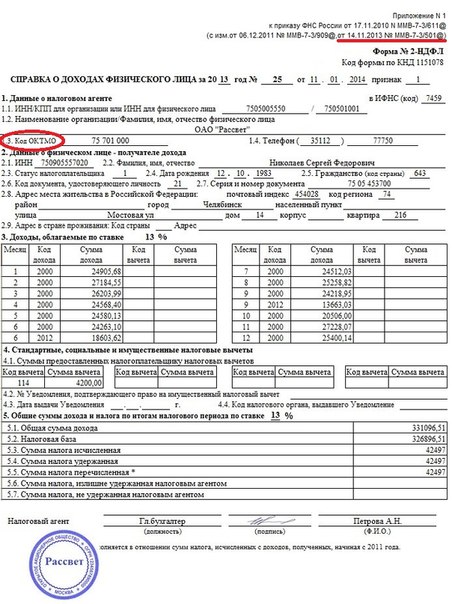

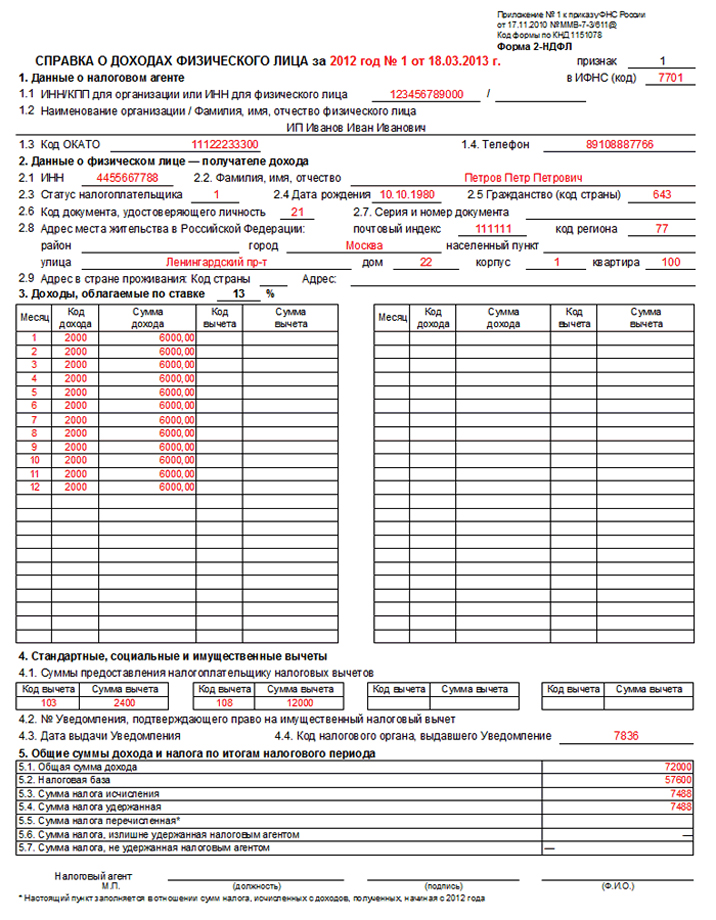

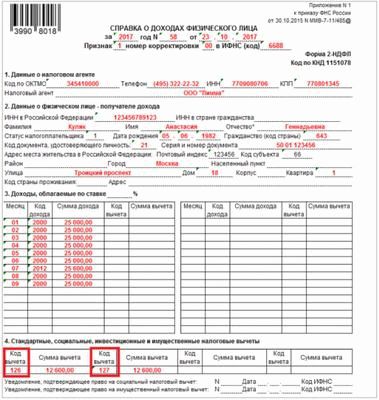

Изменилось название справки: «Справка о доходах физического лица». Под ним указывают год, за который сдается отчетность, а также номер документа и его дата в порядке составления.

Далее заполняют признак:

- «1» — при заполнении бланка в стандартной ситуации, когда налог был снят с заработка сотрудника.

- «2» — если налог не удалось снять с ЗП сотрудника.

Если работодатель подает корректирующий бланк, в поле «Признак» он указывает его порядковый номер:

- «00» — отчетность подается впервые;

- «01-98» — обозначает номер корректирующего документа по этому сотруднику;

- «99» — отмена ранее переданных данных по сотруднику.

Затем указывают код ИФНС, в который подается справка.

В разделе «Сведения о налоговом агенте» вносят информацию о работодателе, который предоставляет отчетность. Необходимо указать код ОКТМО, контактный номер телефона, ИНН и КПП, название контрагента.

Если была произведена реорганизация или ликвидация организации, это необходимо отразить в отчетности с помощью проставления специальных кодов:

- «0» — ликвидация;

- «1» — преобразование;

- «2» — слияние;

- «3» — разделение;

- «5» — присоединение;

- «6» — разделение с одновременным присоединением.

Далее указывают КПП и ИНН организации, которая была преобразована. Если никаких из вышеперечисленных действий не выполнялось, поле оставляют пустым.

После этого переходят к заполнению пункта «Данные о физическом лице — получателе дохода». В нем указывают ИНН сотрудника. Если он гражданин другого государства, рядом с полем записывают его ИНН другого государства. Также заносят ФИО работника. Отчество указывают только при его наличии.

Если во время работы сотрудник изменил свои данные ФИО, в отчетности указывают новые, а в качестве приложения предоставляют документы, подтверждающие изменения.

Следующий этап — указание статуса сотрудника. Нужно проставить код:

- 1 — резидент;

- 2 — нерезидент;

- 3 — специалист с высокой квалификацией;

- 4 — работник переселился из-за границы;

- 5 — иностранец со статусом беженца;

- 6 — иностранец, работающий по патенту.

Следующие поля предназначены для указания даты рождения сотрудника и кода страны, чье гражданство он имеет. Для россиян проставляют код «643». После этого указывают информацию о документе, который подтверждает личность сотрудника.

Для россиян проставляют код «643». После этого указывают информацию о документе, который подтверждает личность сотрудника.

Затем переходят к заполнению раздела «Доходы». В нем проставляют налоговую ставку, по которой рассчитывается НДФЛ. Для россиян она составляет 13%, для иностранцев — 30%.

Далее в документе размещена таблица. В ней указывают месяцы, за которые начислен доход, его размер и код (вид полученного дохода). Например, основной заработок будет означать код «2000», отпускные — «2012», больничные перечисления — «2300». Все коды можно уточнить на сайте ФНС.

После этого переходят к заполнению раздела №5 «Стандартные, социальные и имущественные налоговые вычеты». Как правило, здесь указывают вычеты на детей. Если же сотрудник пользовался другими вычетами, в этом разделе прописывают код, а также реквизиты уведомления, дающему ему право на вычет.

Последний раздел «Общие суммы дохода и налога». В нем указывают итоговую сумму дохода сотрудника, которая выплачена ему предприятием за год трудовой деятельности. Для этого заполняют поле «Общая сумма дохода». В поле «Налоговая база» отражают сумму без учета вычетов, указанных в разделе №4.

Для этого заполняют поле «Общая сумма дохода». В поле «Налоговая база» отражают сумму без учета вычетов, указанных в разделе №4.

«Исчисленная сумма налога» — результат умножения суммы «Налоговой базы» на действующую налоговую ставку (13% или 30%). Строку «Сумма фиксированных платежей» заполняют только в том случае, если сотрудник является гражданином другого государства и трудится на основании патента. Далее идут строки «Сумма налога удержанная» и «Сумма налога перечисленная». В них указывают какие сумма налога были удержаны и перечислены. После этого прописывают информацию о недоимке НДФЛ или об излишке его оплаты.

Затем указывают, кто подает отчетность. Проставляют код:

- 1 — налоговый агент;

- 2 — его представитель.

Справку проверяет и подписывает директор.

2-НДФЛ новая форма 2018: бланк, образец заполнения

Форма 2-НДФЛ 2018: видео

youtube.com/embed/gOiDCh-6-n8?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Образец заполнения справки 2-НДФЛ за 2020 год

Приведем образец заполнения справки 2-НДФЛ 2020 года для ИФНС в нашем материале и расскажем на примере о том, как заполнить форму 2-НДФЛ правильно. И конечно, расскажем о последнем существенном изменении, которое произошло с данным отчетом с 2021 года.

Как заполнять 2-НДФЛ за 2020 год?

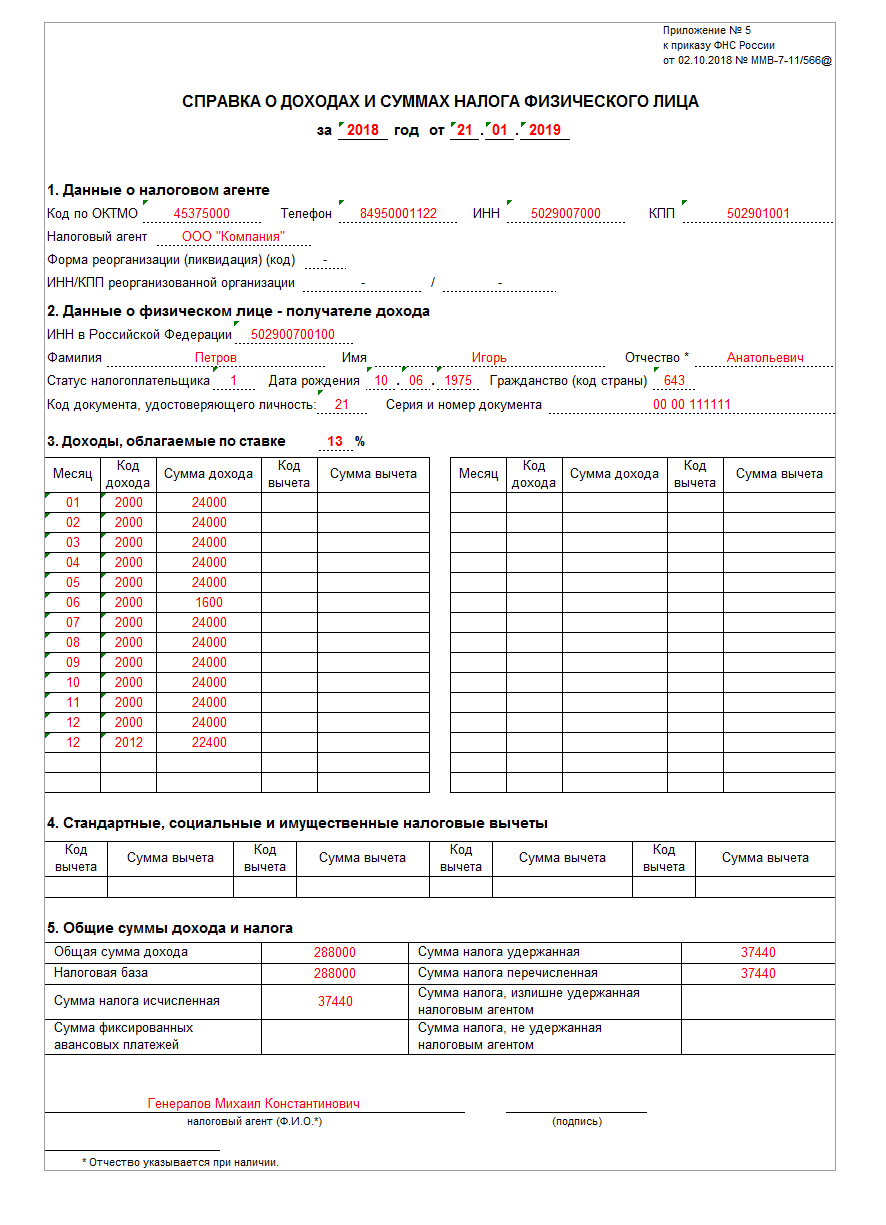

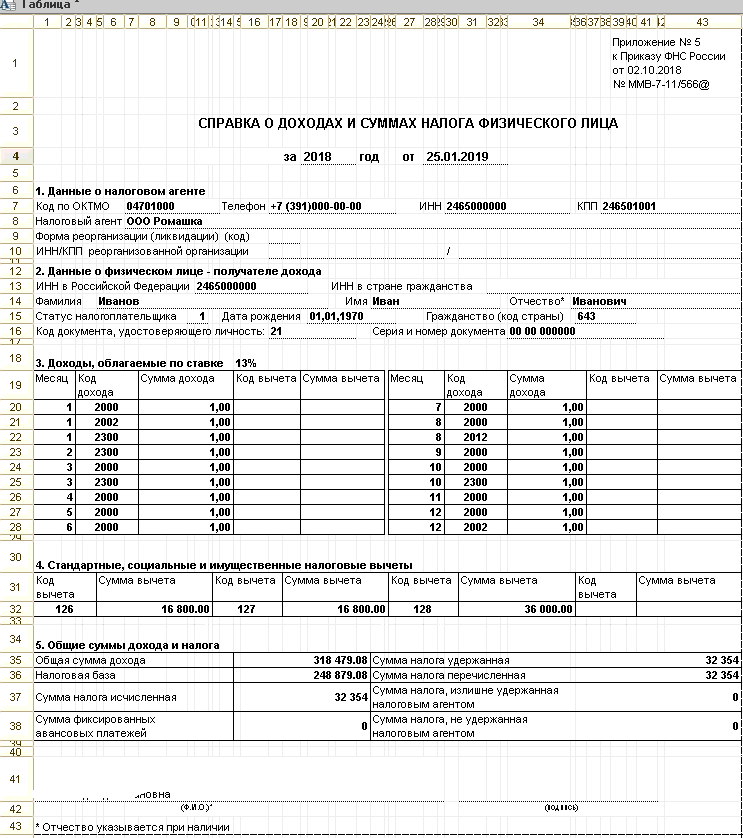

Образец заполнения 2-НДФЛ представляет собой документ, заполненный в соответствии с Рекомендациями по заполнению формы 2-НДФЛ, утвержденными приказом ФНС России от 02.10.2018 № ММВ-7-11/566@ (далее — Рекомендации по форме 2-НДФЛ). При этом для ИФНС предусмотрен свой бланк, а для выдачи работнику свой.

ВАЖНО! С 2020 года срок сдачи справок 2-НДФЛ перенесен с 1 апреля на 1 марта (п. 2 ст. 230 НК РФ в ред закона от 29.09.2019 № 325-ФЗ). 01.03.2021 — рабочий понедельник. А значит переносов не будет.

2 ст. 230 НК РФ в ред закона от 29.09.2019 № 325-ФЗ). 01.03.2021 — рабочий понедельник. А значит переносов не будет.

Справка 2-НДФЛ — образец см. ниже — заполняется отдельно для каждого лица, получающего доход от налогового агента. При этом образец справки 2-НДФЛ содержит одновременно сведения по всем налоговым ставкам, если в данном отчетном периоде налогоплательщик получал доход, облагаемый по различным ставкам. Разделы должны заполняться последовательно по каждой ставке.

С 2021 года справка 2-НДФЛ, как самостоятельный отчет, отменена. С отчетности за 1 квартал 2021 года сведения из справки подаются как приложение к форме 6-НДФЛ (приказ ФНС от 15.10.2020 № ЕД-7-11/753@).

Данное приложение будет сдаваться и как сведения о доходах физлиц и удержанном с них НДФЛ, и как сообщение о невозможности удержать налог (то есть вместо 2-НДФЛ с признаком 2).

Важно! Впервые сдать 2-НДФЛ в составе расчета 6-НДФЛ нужно будет по итогам 2021 года. За 2020 год справки 2-НДФЛ сдаем еще по-старому — отдельно от 6-НДФЛ на бланке из приказа ФНС от 02.

Также читайте материал «Где можно взять (получить) справку 2-НДФЛ».

Порядок заполнения 2-НДФЛ — 2020 в 2021 году

Образец справки 2-НДФЛ можно скачать, чтобы наглядно рассмотреть порядок ее заполнения. Налоговые агенты обязаны заполнять все разделы справки, сведения по которым у них имеются. Может оставаться незаполненным раздел 3 при отсутствии налоговых вычетов. Пример справки 2-НДФЛ для ИФНС содержит следующие сведения, составляющие структуру документа:

- титульный лист;

- разделы 1—3;

- приложение.

В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

ВАЖНО! В приложении не нужно приводить стандартные, имущественные и социальные вычеты (п. 6.4 Рекомендаций по форме 2-НДФЛ).

Подробнее о вычетах см. в этом материале.

Как отразить различные выплаты в справке 2-НДФЛ, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Справка 2-НДФЛ за 2020 год (образец)

Итак, в каком НПА искать новые бланки мы вам сообщили, о структуре новой справки рассказали. Но, как говорится, лучше один раз увидеть. Поэтому, используя новую форму и руководствуясь новыми правилами, мы заполнили справку 2-НДФЛ за 2020 год для представления в налоговую. И предлагаем вам ее образец, который вы можете скачать по ссылке ниже:

Скачать образец

Итоги

Справка 2-НДФЛ в обязательном порядке представляется в ФНС налоговыми агентами на специальном бланке. В 2021 году это нужно сделать в более краткий, чем ранее, срок — не позднее 1 марта года, идущего за отчетным.

В 2021 году это нужно сделать в более краткий, чем ранее, срок — не позднее 1 марта года, идущего за отчетным.

Полный и бесплатный доступ к системе на 2 дня.

кто и когда сдает, образец, особенности сдачи и заполнения

Справка 2-НДФЛ имеет очень простую структуру, но при этом является одним из ключевых элементов налоговой отчетности организации-работодателя. В части ее подготовки есть множество нюансов — рассмотрим их последовательно.

Что представляет собой справка 2-НДФЛ?

Справка 2-НДФЛ — это документ, который в 2018 году и ранее составлялся по форме, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. Данный приказ устанавливал одну общую форму справки, которая:

- сдавалась в ФНС налоговыми агентами в целях информирования налоговиков о факте начисления НДФЛ — в соответствии с п.

2 ст. 230 НК РФ, а также в целях информирования их о суммах не удержанного НДФЛ — в соответствии с п. 5 ст. 226 НК РФ;

2 ст. 230 НК РФ, а также в целях информирования их о суммах не удержанного НДФЛ — в соответствии с п. 5 ст. 226 НК РФ; - выдавалась получателям налогооблагаемого дохода (например, наемным работникам) по их запросу.

Начиная с 2019 года (по отчетности за 2018 год, а затем — и за последующие годы) справка составляется в соответствии с новым приказом ФНС России от 02.10.2018 № ММВ-7-11/566@.

Он устанавливает 2 отдельные разновидности справки:

Таким образом, с 2019 года используется две разные справки 2-НДФЛ: одна предназначена для сдачи в ФНС, другая — для предоставления получателю дохода (работнику). И путать их нельзя.

Перечислим ключевые особенности справки 2-НДФЛ:

- В справке доходы показываются за налоговый период — то есть, за год. Не бывает справки, выдаваемой за квартал, полугодие или месяц. Но если справка оформлена по запросу получателя дохода, в ней расписываются сведения по его доходам за месяцы года, предшествующие дате составления документа.

- Важнейший признак 2-НДФЛ — персонифицированность. Одна справка составляется в отношении одного получателя дохода.

Рассмотрим, в каком случае и перед кем возникают обязанности по составлению первой или второй разновидности новой справки.

Кто сдает 2-НДФЛ и существует ли ее «нулевая» версия?

Итак, первая разновидность справки 2-НДФЛ — та, что сдается в ФНС налоговым агентом. Таким агентом считается ИП или юридическое лицо, выплатившее облагаемый НДФЛ доход физическому лицу, не зарегистрированному как ИП или в качестве плательщика налога на профдоход. Кроме того, налоговыми агентами по НДФЛ считаются: частнопрактикующие нотариусы; адвокаты, учредившие адвокатские кабинеты; обособленные подразделения иностранных юрлиц.

Доход может быть представлен:

- зарплатой;

- оплатой работ или услуг по гражданско-правовому договору;

- дивидендами.

Если ИП или юрлицо никому из физлиц не выплачивали налогооблагаемых доходов, то и повода для составления справки не возникает. Не существует нулевой формы 2-НДФЛ (в отличие от деклараций или отчетов по страховым взносам). Не играет роли и тот факт, что у фирмы есть действующий трудовой договор с человеком: теоретически тот может быть в течение всего года в очень длинном отпуске или на больничном и не получать от работодателя каких-либо выплат.

Не существует нулевой формы 2-НДФЛ (в отличие от деклараций или отчетов по страховым взносам). Не играет роли и тот факт, что у фирмы есть действующий трудовой договор с человеком: теоретически тот может быть в течение всего года в очень длинном отпуске или на больничном и не получать от работодателя каких-либо выплат.

Если доход выплачен одним физлицом, которое не зарегистрировано как ИП, другому физлицу — то первое налоговым агентом не считается (письмо Минфина от 02.12.2010 № ШС-37-3/16768@, и с тех пор позиция ведомства не изменилась). Типичный сценарий — покупка первым физлицом у второго квартиры или машины. Получателю дохода в этом случае надо отчитываться перед ФНС самостоятельно. Причем, не с помощью справки 2-НДФЛ, а с применением декларации 3-НДФЛ.

Отметим, что физлицо, получившее доход от налогового агента, в свою очередь, не обязано составлять декларацию 3-НДФЛ, как не обязан делать этого и сам агент за получателя дохода. Эту декларацию потребуется составить, если человеку нужно оформить налоговый вычет — причем, сделать это ему придется самостоятельно либо обратившись в специализированную фирму. Основной источник данных для декларации — как раз справка 2-НДФЛ. При этом налоговый агент-работодатель может помочь работнику в составлении «добровольной» (необязательной) декларации 3-НДФЛ, но вправе и отказать в этом.

Основной источник данных для декларации — как раз справка 2-НДФЛ. При этом налоговый агент-работодатель может помочь работнику в составлении «добровольной» (необязательной) декларации 3-НДФЛ, но вправе и отказать в этом.

Вторая разновидность справки 2-НДФЛ — та, что выдается налоговым агентом непосредственно получателю дохода по его з

Актуальная информация по подоходному налогу с населения за 2018 год (статьи 22 и 30)

Выберите для просмотра другого года — Год -20202019201820172016201520142013201220112010200920082007200620052004200320022001

Следующие изменения не были отражены в формах за 2018 год, когда они пошли на печать.

Если какие-либо из следующих обновлений влияют на налоговую форму, за заполнение которой вы несете ответственность, и у вас , а не , еще не заполнившая такую форму, вы должны включить эти обновления при заполнении такой формы.

Если вы уже подали такую форму, и одно из следующих обновлений влияет на расчет, о котором сообщалось ранее, вы должны подать измененную форму, отражающую такое обновление.

Выберите налоговую форму из следующего списка, чтобы определить изменения, влияющие на эту форму. Если формы нет в списке, значит, в этой форме не было изменений.

ИТ-201, ИТ-203

Форма IT-201, строка 77 должна выглядеть следующим образом:

77 Сумма переплаты (, если строка 76 — больше, чем строка 62, вычтите строку 62 из строки 76; см. Стр. 33 )

67 Переплаченная сумма

(, если строка 66 — больше, чем строка 59, вычтите строку 59 из строки 66; см. Стр. 37IT-201-X

Форму ИТ-201-Х, строка 47а следует читать:

47a Налог для резидентов Нью-Йорка, сумма строки 47ИТ-203-И

Инструкции по форме IT-203-I, стр. 28, строка 33 должны выглядеть следующим образом:

28, строка 33 должны выглядеть следующим образом:

2.Используйте Форму IT-196, Детализированные вычеты для резидентов, нерезидентов и неполнолетних жителей Нью-Йорка, и инструкции к ней для расчета детализированных вычетов для жителей Нью-Йорка. Сравните сумму строки 49 формы IT-196 с вашей стандартной суммой вычетов в Нью-Йорке из стандартной таблицы вычетов. Для большей экономии налогов введите больших из этих сумм в строке 33 и отметьте X в соответствующем поле, Standard или Детализированный .

IT-204-I

1. На странице 8, 1 столбец st , инструкция строки 116d изменена на:

Строка 116d — Скорректированная база квалифицированной производственной собственности

Введите скорректированную базу Нью-Йорка для квалифицированной производственной собственности на конец налогового года (см. TSB-M-19 (5) C, (6) I, Скорректированная база штата Нью-Йорк для квалифицированных производителей Нью-Йорка). Термин квалифицированная производственная собственность означает собственность, которая:

TSB-M-19 (5) C, (6) I, Скорректированная база штата Нью-Йорк для квалифицированных производителей Нью-Йорка). Термин квалифицированная производственная собственность означает собственность, которая:

имеет офис в штате Нью-Йорк; и

в основном используется партнерством в производстве товаров путем производства, обработки, сборки, переработки, добычи полезных ископаемых, сельского хозяйства, сельского хозяйства, садоводства, цветоводства, виноградарства или коммерческого рыболовства.

2. На странице 19, столбец 1 st , инструкция в строке 35 изменена на:

Строка 35 — Скорректированная база квалифицированной производственной собственности

Введите скорректированную базу квалифицированной производственной собственности в Нью-Йорке на момент закрытия. налогового года (см. TSB-M-19 (5) C, (6) I) . Термин квалифицированная производственная собственность означает собственность, которая:

имеет офис в штате Нью-Йорк; и

в основном используется вами при производстве товаров путем производства, обработки, сборки, очистки, добычи полезных ископаемых, сельского хозяйства, садоводства, цветоводства, виноградарства или коммерческого рыболовства.

Примечание: См. Актуальную информацию по форме IT-225-I за 2018 г. ниже, если у вас есть какие-либо из этих вычетов:

- вычет по разделу 199A IRC;

- вычет по налогу на недвижимость за рубежом; Вычет

- налогов в соответствии с разделом 164 IRC, который был ограничен 10 000 долларов США; или

- вычетов по разным статьям, запрещенных согласно разделу 67 (g) IRC.

ИТ-225-И

1.На странице 5 выше дополнения модификации A-201 добавить следующее:

A-120 Вычет по разделу 199A IRC

Если в соответствии с разделом 199A IRC при расчете федерального налогооблагаемого дохода имуществу или трасту был разрешен вычет, введите , тогда укажите сумму этого вычета.

2. На странице 13 выше вычитания модификации S-201 добавьте следующее:

S-138 Штатные и местные налоговые вычеты, кроме государственных и местных налогов с продаж и подоходного налога

Если имущество или траст потребовали вычет налогов в соответствии с разделом 164 IRC, который был ограничен 10 000 долларов, как предусмотрено в разделе 164 (b) (6) (B) IRC, или , что было отклонено в соответствии с разделом 164 (b) IRC. ) (6) (A), , затем введите сумму государственных и местных налогов, которые имущество или траст не могло вычесть для целей федерального подоходного налога из-за такого ограничения или отказа , кроме штатов и местных налоги с продаж и налоги на прибыль, как описано в § 615 (c) (1) Закона о налогах.

) (6) (A), , затем введите сумму государственных и местных налогов, которые имущество или траст не могло вычесть для целей федерального подоходного налога из-за такого ограничения или отказа , кроме штатов и местных налоги с продаж и налоги на прибыль, как описано в § 615 (c) (1) Закона о налогах.

Примечание: При определении состава вычета в размере 10 000 долларов, заявленного наследственным имуществом или трастом в соответствии с разделом 164 IRC, предполагается, что эти 10 000 долларов в первую очередь включают государственный и местный подоходный налог (или налоги с продаж, если применимо). или траст, начисленный или выплаченный в течение налогового года.

S-139 Разные детализированные вычеты

Если имущество или траст имело различные детализированные вычеты, как описано в разделе 67 IRC и ограничено им ( за исключением вычетов, описанных в разделе 67 (e)), то имущество или траст не могли вычесть за Для целей федерального подоходного налога в соответствии с разделом 67 (g) IRC, , затем введите сумму, запрещенную в соответствии с разделом 67 (g) IRC.

3. Дополнение модификаций диаграмма, начинающаяся на странице 15, исправлена и включает:

Номер модификации | Описание | Возвращает | |||

|---|---|---|---|---|---|

ИТ-201 | ИТ-203 | ИТ-204 | ИТ-205 | ||

A-120 | Вычет по разделу 199A IRC | Х | |||

4. Изменения вычитания Таблица, начинающаяся на странице 16, исправлена и включает:

Номер модификации | Описание | Возвращает | |||

|---|---|---|---|---|---|

ИТ-201 | ИТ-203 | ИТ-204 | ИТ-205 | ||

С-138 | Штатные и местные налоги, кроме государственных и местных налогов с продаж и подоходного налога | Х | |||

С-139 | Разные постатейные вычеты | Х | |||

16 Подарки наличными или чеком (см. Инструкции)

Инструкции)

17 Кроме наличных денег или чеков (см. Инструкции)

18 Перенос с предыдущего года (см. Инструкции)

1.На странице 2, 1-й столбец, не обращайте внимания на Ноту в разделе Проценты, которые вы заплатили .

2. На странице 2, 2-й столбец, добавьте в конец строки 11 инструкции:

- Взносы по ипотечному страхованию (независимо от того, была ли предоставлена федеральная форма 1098)

- Если вы запросили детализированного вычета взносов по ипотечному страхованию в своей федеральной налоговой декларации, укажите в строке 11 сумму, указанную в вашей федеральной декларации.

- Если вы не потребовали детализированного вычета взносов по ипотечному страхованию в своей федеральной налоговой декларации, вычислите сумму, которую нужно включить в строку 11 формы IT-196 , как если бы вы имели, используя федеральные инструкции и рекомендации.

3. На страницах 3, 4 и 5 замените весь раздел Подарки на благотворительность следующим текстом:

Подарки на благотворительность

Линия 16

Если вы заявили о вычете за подарки на благотворительность наличными или чеком в своей федеральной налоговой декларации, введите сумму из федерального приложения A, строка 11.

Если вы не заявили о вычетах за подарки на благотворительность в своей федеральной налоговой декларации, вычислите сумму, которую нужно ввести в строке 16 формы IT-196 , как если бы вы имели, используя инструкции 2018 для федерального приложения A

Линия 17

Если вы заявили о вычете за подарки на благотворительность, кроме денежных средств или чеков, в своей федеральной налоговой декларации, укажите сумму из федерального приложения A, строка 12.

Если вы не заявили о детализированном вычете за подарки на благотворительность в своей федеральной налоговой декларации, вычислите сумму, которую нужно ввести в строке 17 формы IT-196 , как если бы у вас было, используя инструкции 2018 для федерального приложения A. .

Линия 18

Если вы заявили о детализированном вычете за подарки на благотворительность в своей федеральной налоговой декларации и у вас есть переход с предыдущего года, введите сумму из федерального приложения A, строка 13.

Если вы не заявили о детализированном вычете за подарки на благотворительность в своей федеральной налоговой декларации, вычислите сумму, которую нужно ввести в строке 18 формы IT-196 , как если бы у вас было, используя инструкции 2018 для федерального приложения A. .

4. Форма IT-196-I, стр. 17, строка 24b рабочего листа «Невозмещенные коммерческие расходы сотрудников» должна выглядеть следующим образом:

Строка 24b — Если вы арендовали автомобиль на срок 30 дней или более, вам, возможно, придется уменьшить вычет по платежам за аренду транспортного средства на сумму, называемую суммой включения.

Для налоговых лет, начинающихся в 2018 г., для всех транспортных средств применяется единый порог включения для легковых автомобилей, сданных в лизинг и введенных в эксплуатацию в 2018 г.

| У вас может быть сумма включения для легкового автомобиля, если: | |

|---|---|

| срок начала аренды: | , а справедливая рыночная стоимость автомобиля в первый день аренды превысила: |

| 2018 | 50 000 долл. США |

Для налоговых лет до 2018 см. Таблицы включения ниже.

| У вас может быть сумма включения для легкового автомобиля, если: | |

|---|---|

| срок начала аренды: | , а справедливая рыночная стоимость автомобиля в первый день аренды превысила: |

| 2014, 2015, 2016 или 2017 | 19 000 долл. США 90 259 США 90 259 |

| У вас может быть сумма включения для грузовика или фургона, если: | |

|---|---|

| срок начала аренды: | , а справедливая рыночная стоимость автомобиля в первый день аренды превысила: |

| 2014, 2015, 2016 или 2017 | 19 500 долл. США 90 259 |

См. Публикацию 463 IRS 2018 г., Путевые расходы, подарки и расходы на автомобиль, , чтобы определить сумму включения.

Форму ИТ-219, строку 9 следует читать:

9 Введите свой налогооблагаемый доход от:

Физические лица-резиденты Нью-Йорка, проживающие в течение всего года — Форма IT-201, строка 47

Физические лица, проживающие в Нью-Йорке неполный год — Форма IT-360. 1, строка 47

1, строка 47

Нью-Йорк, полный год Имущество или трасты резидентов — Форма IT-205, строка 5

Трасты резидентов Нью-Йорка с неполным годом — Форма IT-205-A, строка 10, столбец. (б)

Форму ИТ-222, строку 3 следует читать:

3 Введите свой налогооблагаемый доход из формы IT-201, строка 47, или

формы IT-205, строка 5.

Квалифицированный производитель в Нью-Йорке является производителем, который либо (1) имеет недвижимость в штате Нью-Йорк того типа, который описан для инвестиционного налогового кредита в соответствии с разделом 210-B.1 (b) (i) (A) * налогового законодательства, который имеет скорректированную базу для налоговых целей штата Нью-Йорк в размере не менее 1 миллиона долларов в конце налогового года или (2) имеет все свое недвижимое и личное имущество в штате Нью-Йорк

2. На странице 1 абзац 3 rd в разделе Определения изменен на:

На странице 1 абзац 3 rd в разделе Определения изменен на:

Налогоплательщиком или, в случае объединенного отчета, объединенной группой, которая не удовлетворяет критерию основного участия (см. Определение производителя ниже), может быть квалифицированный производитель в Нью-Йорке , если налогоплательщик или объединенная группа работают на не менее 2500 сотрудников в течение налогового года в производстве, переработке, сборке, переработке, горнодобывающей промышленности, добыче, сельском хозяйстве, садоводстве, цветоводстве, виноградарстве или коммерческом рыболовстве в штате Нью-Йорк, и налогоплательщик или объединенная группа имеют собственность в штате, используемую в эти виды деятельности, скорректированная база которых для целей налогообложения штата Нью-Йорк на конец налогового года составляет не менее 100 миллионов долларов.

Для получения дополнительной информации см. TSB-M-19 (5) C, (6) I, Штат Нью-Йорк, скорректированная база для квалифицированных производителей Нью-Йорка

| Номер формы | Инструкции | Название формы |

|---|---|---|

| DTF-620 | DTF-620-I (Инструкции) | Заявление на сертификацию квалифицированной компании с развивающимися технологиями |

| DTF-621 (заполняющий) | DTF-621-I (Инструкции) | Заявление о выдаче трудового кредита QETC |

| DTF-622 (заполняющий) | DTF-622-I (Инструкции) | Заявление о налоговом вычете на капитал QETC |

| DTF-624 (заполняющий) | DTF-624-I (Инструкции) | Заявление о предоставлении жилищного кредита для малоимущих |

| DTF-625 (заполняющий) | DTF-625-I (Инструкции) | Выделение и сертификация жилищных кредитов для малообеспеченных слоев населения |

| DTF-625-ATT (заполняющий) | DTF-625-ATT-I (Инструкции) | Годовой отчет по жилищному кредиту для малоимущих |

| DTF-626 (заполняющий) | DTF-626-I (Инструкции) | Возврат жилищного кредита для малоимущих |

| DTF-630 (заполняющий) | Инструкция по форме | Заявление о выдаче кредита на экологическое строительство |

| DTF-664 | Инструкция по форме | Раскрытие информации о налоговом убежище для существенных консультантов |

| DTF-686 (заполняющий) | DTF-686-I (Инструкции) | Транзакции, подлежащие отчетности в налоговом убежище — Приложение к декларации штата Нью-Йорк |

| DTF-686-ATT (заполнение) | DTF-686-ATT-I (Инструкции) | Нью-Йорк Заявление о раскрытии отчетной сделки и запрос об определении |

| ИТ-2 (заполняющий) | Инструкция по форме | Сводка заявлений W-2 |

| IT-6-SNY (заполняющий) | Инструкция по форме | Городской налог на мобильность пригородных перевозок (MCTMT) для START-UP NY |

| ИТ-59 (заполняющий) | IT-59-I (Инструкции) | Прощение налогов для жертв террористических атак 11 сентября 2001 года |

| IT-112-C (заполняющий) | IT-112-C-I (Инструкции) | Кредит резиденту штата Нью-Йорк для уплаты налогов, уплаченных в провинции Канады |

| IT-112-R (заполняющий) | IT-112-R-I (Инструкции) | Кредит резиденту штата Нью-Йорк |

ИТ-112. 1 (заполняющая) 1 (заполняющая) | Инструкция по форме | Кредит резиденту штата Нью-Йорк на уплату отдельного налога на паушальные выплаты |

| ИТ-114 (заполняющий) | Инструкция по форме | Заявление о предоставлении семейной налоговой льготы. Эта форма была прекращена. |

| ИТ-119 (заполняющий) | Инструкция по форме | Выверка авансового платежа по кредиту STAR |

| ИТ-135 (заполняющий) | Инструкция по форме | Отчет по налогу на продажи и использование для покупок товаров и услуг стоимостью 25 000 долларов США или более |

| ИТ-182 (заполняющий) | Инструкция по форме | Ограничения пассивной активности для нерезидентов и неполнолетних резидентов |

| ИТ-195 (вставной) | Инструкция по форме | Распределение возврата |

| ИТ-196 (заполняющий) | IT-196-I (Инструкции) | Постатейные вычеты для резидентов, нерезидентов и частично-летних жителей Нью-Йорка См. Обновленную информацию. Обновленную информацию. |

| ИТ-201 (вставка) | IT-201-I (Инструкции) | Налоговая декларация резидентов только для резидентов штата, проживающих полный год. Смотрите обновленную информацию. |

| IT-201-ATT (заполнение) | IT-201-I (Инструкции) (стр. 37) | Прочие налоговые льготы и налоги |

| ИТ-201-Д | IT-201-I (Инструкции) | Подробный график вычетов для жителей. Эта форма больше не поддерживается. |

| ИТ-201-В (вставка) | Инструкция по форме | Инструкции и платежный сертификат для декларации о доходах |

| IT-201-X (заполняющий) | IT-201-X-I (Инструкции) | Налоговая декларация резидентов с поправками (полная форма) за 2018 год.См. Обновленную информацию, доступную для этой формы. |

| ИТ-203 (заполняющий) | IT-203-I (Инструкции) | Налоговая декларация для нерезидентов и резидентов неполный год. Смотрите обновленную информацию. Смотрите обновленную информацию. |

| IT-203-ATT (заполнение) | IT-203-I (Инструкции) (стр. 41) | Прочие налоговые льготы и налоги |

| IT-203-A (заполняющий) | Инструкция по форме | График размещения бизнеса нерезидентов |

| IT-203-B (заполняющий) | IT-203-I (Инструкции) (страницы 42-44) | Распределение доходов нерезидентов и резидентов, проживающих неполный год, и плата за обучение в колледже Детализированная ведомость вычетов |

| IT-203-C (заполняющий) | Инструкция по форме | Свидетельство супруга-нерезидента или супруга, проживающего неполный год |

| ИТ-203-Д | IT-203-I (Инструкции) | Подробный график вычетов для жителей.Эта форма больше не поддерживается. |

| IT-203-F (заполняющий) | IT-203-F-I (Инструкции) | Форма многолетнего распределения |

| IT-203-GR (заполняющий) | IT-203-GR-I (Инструкции) | Групповой доход для партнеров-нерезидентов |

| IT-203-GR-ATT-A (заполнение) | IT-203-GR-I (Инструкции) | Приложение A — Групповой возврат штата Нью-Йорк для партнеров-нерезидентов |

| IT-203-GR-ATT-B (заполнение) | IT-203-GR-I (Инструкции) | Приложение B — Возврат Yonkers Group для партнеров-нерезидентов |

| IT-203-GR-ATT-C (заполнение) | IT-203-GR-I (Инструкции) | Приложение C — партнеры-нерезиденты, отвечающие требованиям и участвующие в уплате городского налога на мобильность пригородных перевозок (MCTMT), групповая декларация |

| IT-203-S (заполняющий) | IT-203-S-I (Инструкции) | Групповой доход для акционеров-нерезидентов New York S Corporation |

| IT-203-S-ATT (заполнение) | IT-203-S-I (Инструкции) | Приложение к форме IT-203-S |

| IT-203-TM (заполняющий) | IT-203-TM-I (Инструкции) | Групповой возврат для иногородних членов спортивной команды |

| IT-203-TM-ATT-A (заполнение) | IT-203-TM-I (Инструкции) | Приложение A — Возвращение группы штата Нью-Йорк для нерезидентов спортивной команды |

| IT-203-TM-ATT-B (заполнение) | IT-203-TM-I (Инструкции) | Приложение B — возвращение группы Йонкерс для иногородних членов спортивной команды |

| IT-203-X (заполняющий) | IT-203-X-I (Инструкции) | Налоговая декларация о доходах нерезидентов и резидентов с неполным годом обучения за 2018 год с внесенными поправками. Смотрите обновленную информацию. Смотрите обновленную информацию. |

| ИТ-204 (заполняющий) | IT-204-I (Инструкции) | Партнерский возврат. Инструкции предназначены для партнерств , заполняющих формы IT-204, IT-204-IP, IT-204.1 и IT-204-CP . См. Обновленную информацию для получения инструкций. |

| ИТ-204.1 (заполняющий) | IT-204-I (Инструкции) | График корпоративных партнеров Нью-Йорка K |

| IT-204-CP (заполняющий) | IT-204-CP-I (Инструкции) | График K-1 корпоративного партнера Нью-Йорка.(Инструкции предназначены для партнера . Инструкции по партнерству приведены в форме IT-204-I.) |

| IT-204-IP (заполняющий) | IT-204-IP-I (Инструкции) | Приложение New York Partner’s Schedule K-1. (Инструкции предназначены для партнера . Инструкции по партнерству приведены в форме IT-204-I.) |

| IT-204-LL (заполняющий) | IT-204-LL-I (Инструкции) | Форма оплаты сбора за регистрацию товарищества, общества с ограниченной ответственностью и товарищества с ограниченной ответственностью |

| ИТ-205 (вставка) | IT-205-I (Инструкции) | Фидуциарная налоговая декларация. См. Обновленную информацию, доступную для формы и инструкций. См. Обновленную информацию, доступную для формы и инструкций. |

| IT-205-A (вставка) | IT-205-A-I (Инструкции) | Фидуциарное размещение |

| IT-205-C (заполняющий) | IT-205-I (Инструкции) | Сертификат необлагаемого налогом фонда резидента штата Нью-Йорк |

| IT-205-J (заполняющий) | IT-205-J-I (Инструкции) | Распределение накоплений штата Нью-Йорк для освобожденных трастов резидентов |

| ИТ-205-Т (заполняющий) | Инструкция по форме | Распределение расчетных налоговых платежей получателям |

| ИТ-205-В (заполняющая) | Инструкция по форме | Инструкции и платежный ваучер для фидуциарных налоговых деклараций |

| ИТ-209 (заполняющий) | IT-209-I (Инструкции) | Претензия на получение кредита на заработанный доход в штате Нью-Йорк, не являющимся опекуном материнской компании. |

| ИТ-211 (заполняющий) | IT-211-I (Инструкции) | График специальной амортизации |

| ИТ-212 (заполняющий) | IT-212-I (Инструкции) | Инвестиционный кредит |

| IT-212-ATT (заполнение) | IT-212-ATT-I (Инструкции) | Заявление о выдаче кредита на восстановление исторического сарая и льготного кредита |

| ИТ-213 (заполняющий) | IT-213-I (Инструкции) | Заявление о предоставлении детского кредита от Empire State. |

| IT-213-ATT (заполнение) | IT-213-I (Инструкции) | Заявление о предоставлении детского кредита от Empire State. |

| ИТ-214 (заполняющий) | IT-214-I (Инструкции) | Заявление о налоговой скидке на недвижимое имущество для домовладельцев и арендаторов |

| ИТ-215 (заполняющий) | IT-215-I (Инструкции) | Заявление о зачете заработанного дохода. См. В форме DTF-215 предложения по ведению записей для самозанятых лиц, претендующих на получение кредита на заработанный доход. См. В форме DTF-215 предложения по ведению записей для самозанятых лиц, претендующих на получение кредита на заработанный доход. |

| ИТ-216 (заполняющий) | IT-216-I (Инструкции) | Заявление на получение кредита по уходу за ребенком и иждивенцем. См. Форму DTF-216, где приведены рекомендации по ведению учета расходов по уходу за ребенком. |

| ИТ-217 (заполняющий) | IT-217-I (Инструкции) | Заявление о налоговой льготе для фермерских школ |

| ИТ-219 (заполняющий) | IT-219-I (Инструкции) | Кредит для уплаты налога на неинкорпорированный бизнес города Нью-Йорка. См. Обновленную информацию, доступную для формы. |

| ИТ-220 | Снято с производства | Минимальный подоходный налог — эта форма была прекращена (после 2013 налогового года) |

| ИТ-221 (заполняющий) | IT-221-I (Инструкции) | Исключение из доходов по инвалидности |

| ИТ-222 (заполняющий) | Инструкция по форме | Общая корпоративная налоговая скидка для физических лиц, имуществ и трастов, постоянно проживающих в г. Нью-Йорке. См. Обновленную информацию, доступную для формы. Нью-Йорке. См. Обновленную информацию, доступную для формы. |

| ИТ-223 (заполняющий) | Инструкция по форме | Вычет из горячих точек инноваций |

| ИТ-225 (заполняющий) | IT-225-I (Инструкции) | Изменения штата Нью-Йорк. Смотрите обновленную информацию, доступную для инструкций. |

| ИТ-230 (заполняющий) | ИТ-230-И (Инструкции) | Отдельный налог на паушальные выплаты |

| ИТ-236 (заполняющий) | IT-236-I (Инструкции) | Кредит для такси и транспортных средств с ливреей, доступных для людей с ограниченными возможностями — для покрытия расходов, понесенных 1 января 2011 г. или после этой даты |

| ИТ-237 (заполняющий) | IT-237-I (Инструкции) | Требование о кредите на восстановление исторического домовладения |

| ИТ-238 (заполняющий) | IT-238-I (Инструкции) | Требование о восстановлении исторической собственности Кредит |

| ИТ-239 (заполняющий) | Инструкция по форме | Требование о возмещении расходов на такси и транспортные средства с ливреей, доступные для лиц с ограниченными возможностями — на расходы, понесенные до 1 января 2011 г. |

| ИТ-241 (заполняющий) | IT-241-I (Инструкции) | Заявление о выдаче кредита на чистое отопительное топливо |

| ИТ-242 (заполняющий) | IT-242-I (Инструкции) | Заявление о налоговой льготе за экономию средств |

| ИТ-243 (заполняющий) | IT-243-I (Инструкции) | Требование о кредите на производство биотоплива |

| ИТ-245 (заполняющий) | Инструкция по форме | Заявление о выдаче кредита добровольным пожарным и работникам скорой помощи |

| ИТ-246 (заполняющий) | IT-246-I (Инструкции) | Требование о выдаче кредита на коммерческое производство Empire State |

| IT-248 (заполняющий) | IT-248-I (Инструкции) | Требование о кредите на производство фильмов «Эмпайр Стейт» |

| ИТ-249 (заполняющий) | IT-249-I (Инструкции) | Заявление о выдаче кредита на долгосрочное медицинское страхование |

| ИТ-250 (заполняющий) | ИТ-250-И (Инструкции) | Требование о кредите на покупку автоматического внешнего дефибриллятора |

| ИТ-251 (заполняющий) | IT-251-I (Инструкции) | Кредит на трудоустройство инвалидов |

| ИТ-252 (заполняющий) | IT-252-I (Инструкции) | Инвестиционный налоговый кредит для индустрии финансовых услуг |

| IT-252-ATT (заполнение) | Инструкция по форме | Кредит по стимулированию занятости в сфере финансовых услуг. Эта форма больше не поддерживается. Эта форма больше не поддерживается. |

| ИТ-253 (заполняющий) | Инструкция по форме | Заявление о предоставлении кредита на альтернативные виды топлива |

| ИТ-255 (заполняющий) | IT-255-I (Инструкции) | Претензия на кредит на оборудование солнечной энергии |

| ИТ-256 (вставка) | IT-256-I (Инструкции) | Заявление о предоставлении специального дополнительного налогового кредита по ипотеке |

| ИТ-257 (заполняющий) | Инструкция по форме | Требование о праве кредита |

| IT-258 (заполняющий) | Инструкция по форме | Заявление на получение кредита на аттестацию в доме престарелых |

| ИТ-259 | Снято с производства | Претензия на получение кредита на электрогенерирующее оборудование на топливных элементах — рассмотрение этой формы было прекращено (после 2013 налогового года) |

| ИТ-260 (заполняющий) | IT-260-I (Инструкции) | Форма поручительства штата Нью-Йорк и города Нью-Йорка — Изменение статуса резидента — Специальные начисления |

ИТ-260. 1 (заполняющая) 1 (заполняющая) | IT-260-I (Инструкции) | Изменение статуса резидента — специальные начисления |

| ИТ-261 (заполняющий) | IT-261-I (Инструкции) | Требование о кредите «Эмпайр Стейт» для постпродакшн фильма |

| ИТ-272 (заполняющий) | IT-272-I (Инструкции) | Заявление на получение кредита на обучение в колледже или детального вычета (только для жителей штата Нью-Йорк на протяжении всего года) |

| ИТ-280 (заполняющий) | Инструкция по форме | Распределение супруга / супруги без обязательств |

| ИТ-285 (заполняющий) | IT-285-I (Инструкции) | Просьба о помощи невиновному супругу (и разделение ответственности и справедливое возмещение).См. Также Публикацию 89, Помощь невиновным супругам (Разделение ответственности и Справедливая помощь), для получения дополнительной информации. |

| ИТ-360.1 (заполняющий) | IT-360. 1-I (Инструкции) 1-I (Инструкции) | Изменение статуса резидента города |

| IT-398 (заполняющий) | Инструкция по форме | График амортизации штата Нью-Йорк для собственности | IRC, раздел 168 (k)

| IT-399 (заполняющий) | Инструкция по форме | График амортизации штата Нью-Йорк |

| ИТ-501 (заполняющий) | Инструкция по форме | Временный невозвращаемый кредит на выплату отсрочки |

| ИТ-502 (заполняющий) | Снято с производства | Временный отсроченный возвратный кредит.Эта форма больше не поддерживается. |

| IT-601 (заполняющий) | Инструкция по форме | Заявление о налоговой льготе EZ. |

| ИТ-601.1 | Снято с производства | Заявление о налоговой льготе ZEA. Эта форма была объединена с формой IT-601 |

| ИТ-602 (заполняющий) | Инструкция по форме | Заявление о налоговом зачете на капитал EZ |

| IT-603 (заполняющий) | IT-603-I (Инструкции) | Заявление о предоставлении инвестиционного налогового кредита EZ и налогового кредита для стимулирования занятости EZ |

| IT-604 (заполняющий) | IT-604-I (Инструкции) | Заявление о налоговой льготе QEZE |

| IT-605 (заполняющий) | IT-605-I (Инструкции) | Заявление о предоставлении инвестиционного налогового кредита EZ и льготного кредита EZ для индустрии финансовых услуг |

| IT-606 (заполняющий) | IT-606-I (Инструкции) | Заявление о предоставлении кредита QEZE для уплаты налогов на недвижимость |

| IT-607 (заполняющий) | IT-607-I (Инструкции) | Заявление о налоговом вычете по программе Excelsior Jobs Program |

| ИТ-611 (заполняющий) | IT-611-I (Инструкции) | Претензия на налоговую льготу на реконструкцию Браунфилда — для квалифицированных участков, принятых в программу очистки Браунфилда До 23 июня 2008 г. |

| ИТ-611.1 (заполняющая) | IT-611.1-I (Инструкции) | Заявление о налоговой льготе на реконструкцию Браунфилда — для соответствующих сайтов, принятых в Программу очистки Браунфилда 23 июня 2008 г. или позднее и до 1 июля 2015 г. |

| ИТ-611.2 (заполняющий) | IT-611.2-I (Инструкции) | Заявление о налоговой льготе на реконструкцию Браунфилда — для соответствующих сайтов, принятых в Программу очистки Браунфилда 1 июля 2015 г. или позднее |

| IT-612 (заполняющий) | IT-612-I (Инструкции) | Требование о возмещении кредита для Браунфилда для уплаты налогов на недвижимое имущество — Для соответствующих сайтов, принятых в Программе очистки Браунфилда 1 июля 2015 г. или позднее |

| ИТ-613 (заполняющий) | IT-613-I (Инструкции) | Претензия на получение страхового кредита на восстановление окружающей среды — для аттестованных площадок, принятых в программу очистки старых домов 1 июля 2015 г. или позднее или позднее |

| IT-631 (заполняющий) | Инструкция по форме | Заявление о предоставлении налогового кредита на обучение сотрудников службы безопасности |

| ИТ-633 (заполняющий) | IT-633-I (Инструкции) | Программа экономической трансформации и реконструкции объекта Налоговый кредит |

| IT-634 (заполняющий) | IT-634-I (Инструкции) | Кредит на программу удержания рабочих мест Empire State |

| IT-635 (заполняющий) | IT-635-I (Инструкции) | Налоговая скидка на программу занятости молодежи Нью-Йорка |

| IT-636 (заполняющий) | IT-636-I (Инструкции) | Кредит на производство алкогольных напитков |

| IT-637 (заполняющий) | IT-637-I (Инструкции) | Кредит на альтернативные виды топлива и подзарядку электромобилей |

| IT-638 (заполняющий) | IT-638-I (Инструкции) | START-UP NY налоговая льгота |

| IT-639 (заполняющий) | IT-639-I (Инструкции) | Кредит компенсации минимальной заработной платы |

| IT-639-ATT (заполнение) | IT- |

Последние изменения в максимальных ставках подоходного налога с физических лиц в Европе

В 2017 году поступления по налогу на доходы физических лиц составили 23. 9 процентов от общих налоговых поступлений в странах ОЭСР. Страны облагают налогом трудовой доход различными способами через налоги на заработную плату, подоходный налог с населения и, в некоторых случаях, дополнительные налоги.

9 процентов от общих налоговых поступлений в странах ОЭСР. Страны облагают налогом трудовой доход различными способами через налоги на заработную плату, подоходный налог с населения и, в некоторых случаях, дополнительные налоги.

С 2017 по 2019 год семь европейских стран в ОЭСР изменили свои максимальные ставки подоходного налога с населения. Четыре из этих семи стран снизили свои максимальные ставки подоходного налога с населения, а три других повысили свои максимальные ставки.

Латвия и Литва перешли от фиксированных налогов на доходы физических лиц к прогрессивным налоговым структурам.Польша ввела дополнительный налог на солидарность, а Португалия отменила дополнительный налог. Финляндия, Нидерланды и Норвегия несколько снизили ставки подоходного налога с населения.

Финляндия

Финляндия взимает подоходный налог центрального правительства и местный подоходный налог. В 2018 году максимальная ставка федерального подоходного налога была снижена с 31,5 до 31,25. Муниципальные налоги на доходы физических лиц взимаются по фиксированной ставке. В 2019 году ставка налога варьируется от 16,50 до 22,50 процента, при средней ставке примерно 19 процентов.86 процентов в 2018 году. Это небольшое снижение по сравнению с 2017 годом на 19,91 процента. В дополнение к снижению максимальной ставки ставки налоговой шкалы в других сегментах также были снижены на 0,25 процентных пункта.

Муниципальные налоги на доходы физических лиц взимаются по фиксированной ставке. В 2019 году ставка налога варьируется от 16,50 до 22,50 процента, при средней ставке примерно 19 процентов.86 процентов в 2018 году. Это небольшое снижение по сравнению с 2017 годом на 19,91 процента. В дополнение к снижению максимальной ставки ставки налоговой шкалы в других сегментах также были снижены на 0,25 процентных пункта.

Латвия

В 2018 году Латвия изменила свою систему с фиксированного налога на доходы физических лиц на прогрессивный налог. До этого изменения Латвия применяла фиксированный налог в размере 23%. В новой системе есть три отдельные скобки: 20 процентов, 23 процента и 31,4 процента. Наивысшая ставка применяется к доходам свыше 55 000 евро (60 821 долл. США).

Литва

Литва в 2019 году перешла в своей системе с 15-процентного фиксированного подоходного налога с физических лиц на прогрессивный подоходный налог с двумя скобками, со ставками 20 и 27 процентов. Верхняя категория относится к доходам, превышающим 120 процентов от средней заработной платы, которая в 2018 году составляла 133 334 евро (147 467 долларов США).

Верхняя категория относится к доходам, превышающим 120 процентов от средней заработной платы, которая в 2018 году составляла 133 334 евро (147 467 долларов США).

Нидерланды

Прогрессивная система налогообложения в Нидерландах переместилась из четырех групп с максимальной ставкой подоходного налога с населения 52 процента в три группы с максимальной ставкой 51.75 процентов. Ожидается, что в 2021 году в структуру брекетинга будут внесены дополнительные изменения, в результате чего будет получено два брекета с максимальной ставкой 49,5%.

Норвегия

Норвегия применяет подоходный налог с физических лиц по двум отдельным налоговым базам с отдельными ставками. Чистый обычный доход облагается налогом по комбинированной муниципальной и национальной ставке в размере 22 процентов (снижение с 23 процентов в 2018 году). Валовой личный доход облагается прогрессивным налогом в четырех скобках. Максимальный показатель личного дохода в 2019 году — 16. 2 процента (рост с 14,5 процента в 2017 году) при пороговом уровне дохода 964 800 норвежских крон (107 864 доллара США). В целом, максимальный уровень личного дохода несколько снизился с 38,4 процента в 2018 году до 38,2 процента в 2019 году.

2 процента (рост с 14,5 процента в 2017 году) при пороговом уровне дохода 964 800 норвежских крон (107 864 доллара США). В целом, максимальный уровень личного дохода несколько снизился с 38,4 процента в 2018 году до 38,2 процента в 2019 году.

Польша

В Польше действует прогрессивный налог на доходы физических лиц с максимальной ставкой 32 процента, который применяется к доходам выше 85 528 злотых (21 780 долларов США). Начиная с 2019 года, физические лица с доходом выше 1 миллиона злотых (254 860 долларов США) будут платить налог солидарности в размере 4 процентов.В совокупности налог солидарности, который действует как дополнительный налог на личный доход, и верхний уровень подоходного налога с физических лиц дают общую максимальную индивидуальную ставку в 36 процентов по сравнению с 32 процентами в 2018 году.

Португалия

В Португалии максимальная ставка налога на доходы физических лиц составляет 48 процентов. Эта ставка применяется к доходам свыше 80 640 евро (89 240 долларов США). Налог солидарности также является частью португальской системы с 2012 года, и ставка в размере 5 процентов применяется к доходам свыше 250 000 евро (276 600 долларов США).Отдельная чрезвычайная надбавка в размере 3,25 процента на доход свыше 80 640 евро (89 240 долларов США) была отменена в 2018 году. С этим изменением налог на солидарность и максимальная ставка в таблице личных доходов дает ставку в 53 процента по сравнению с 56,25 процента. в 2017 году до отмены чрезвычайной надбавки.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Пожертвовать в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Также справку предоставляют физическому лицу (работнику), с дохода которого не удерживался НДФЛ.

Также справку предоставляют физическому лицу (работнику), с дохода которого не удерживался НДФЛ.

2 ст. 230 НК РФ, а также в целях информирования их о суммах не удержанного НДФЛ — в соответствии с п. 5 ст. 226 НК РФ;

2 ст. 230 НК РФ, а также в целях информирования их о суммах не удержанного НДФЛ — в соответствии с п. 5 ст. 226 НК РФ;