ИСТОЧНИК ДОХОДА — это… Что такое ИСТОЧНИК ДОХОДА?

- ИСТОЧНИК ДОХОДА

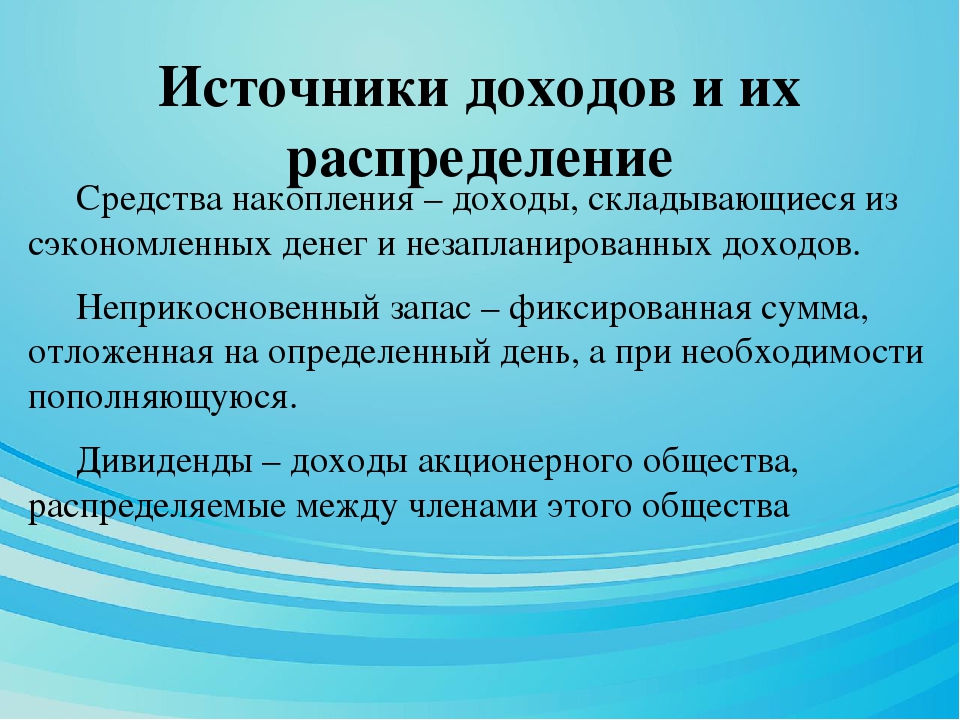

- (англ. Source of Income) — термин, применяемый в налоговых законодательствах ряда стран и в соглашениях об избежании двойного налогообложения. В зависимости от особенностей национального законодательства конкретной страны данный термин может иметь различные трактовки. В качестве источника дохода по дивидендам, распределяемым компанией, может рассматриваться либо страна, в которой зарегистрирована компания, либо страна, в которой этой компанией была получена прибыль (доход от предпринимательской деятельности). В большинстве стран и практически во всех соглашениях об избежании двойного налогообложения, составленных на основе модельного соглашения ОЭСР и Типового Соглашения, данный термин имеет то же значение, что и термин НК «источник выплаты дохода налогоплательщику», т.е. источником дохода признается страна, в которой зарегистрировано лицо, выплачивающее доход.

Энциклопедия российского и международного налогообложения. — М.: Юристъ. А. В. Толкушкин. 2003.

- ИСТОЧНИК ВЫПЛАТЫ ДОХОДА НАЛОГОПЛАТЕЛЬЩИКУ

- ИСХОДНЫЕ ЛИНИИ

Смотреть что такое «ИСТОЧНИК ДОХОДА» в других словарях:

источник дохода — — [А.С.Гольдберг. Англо русский энергетический словарь. 2006 г.] Тематики энергетика в целом EN revenue … Справочник технического переводчика

ИСТОЧНИК ВЫПЛАТЫ ДОХОДА НАЛОГОПЛАТЕЛЬЩИКУ — термин, установленный в ст. 11 НК, означающий организацию или физическое лицо, от которых налогоплательщик получает доход. В соглашениях об избежании двойного налогообложения, заключенных Российской Федерацией, используется термин «источник… … Энциклопедия российского и международного налогообложения

ИСТОЧНИК

— ИСТОЧНИК, источника, муж. 1. Струя подземной воды (или другой жидкости), вытекающая на поверхность земли; родник. Минеральный источник. Нефтяной источник. 2. перен., чего. То, из чего исходит, возникает, проистекает что нибудь; исходная причина,… … Толковый словарь Ушакова

1. Струя подземной воды (или другой жидкости), вытекающая на поверхность земли; родник. Минеральный источник. Нефтяной источник. 2. перен., чего. То, из чего исходит, возникает, проистекает что нибудь; исходная причина,… … Толковый словарь УшаковаИСТОЧНИК НАЛОГА — резерв, используемый для уплаты налога. Существуют только два источника, за счет которых может быть уплачен налог, доход и капитал налогоплательщика. Например, объектом налога с транспортных средств является право собственности на транспортное… … Юридическая энциклопедия

ИСТОЧНИК НАЛОГА — резерв, используемый для уплаты налога. Существуют только два источника, за счет которых может быть уплачен налог, доход и капитал налогоплательщика. Например, объектом налога с транспортных средств является право собственности на транспортное… … Энциклопедический словарь экономики и права

Рента, вид дохода — так называется, вообще, тот вид народного дохода, который получается в силу каких либо особенных преимуществ или благоприятных условий.

Подобными преимуществами могут быть для земледельца плодородие почвы или выгодные условия местоположения, для… … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

Подобными преимуществами могут быть для земледельца плодородие почвы или выгодные условия местоположения, для… … Энциклопедический словарь Ф.А. Брокгауза и И.А. ЕфронаКапитализация дохода — Под капитализацией дохода понимается определение на дату проведения оценки стоимости всех будущих равных между собой или изменяющихся с одинаковым темпом величин дохода за равные периоды времени. Расчет производится путем деления величины дохода… … Официальная терминология

Основным критериальным показателем эффективности МИП является дисконтированный прирост чистого дохода (ДПЧД)

— 2.8.1. Основным критериальным показателем эффективности МИП является дисконтированный прирост чистого дохода (ДПЧД) , определяемый как накопленное за весь расчетный период сальдо приростного денежного потока. Расчет производится по формуле:… … Словарь-справочник терминов нормативно-технической документацииВыплата дохода в натуральной форме — Выплатой дохода в натуральной форме в целях настоящего пункта признается передача налоговым агентом налогоплательщику ценных бумаг со счета депо (лицевого счета) налогового агента или счета депо (лицевого счета) налогоплательщика, по которым… … Официальная терминология

Коэффициент пересчета валового дохода с учетом удаленности от пункта реализации — Коэффициент пересчета ежегодного валового дохода с учетом удаленности участка земель и других природных ресурсов от пункта реализации (Кд р) коэффициент, показывающий изменения дохода Правообладателя по промысловым видам, с учетом удаленности от… … Официальная терминология

Книги

- Бизнес своими руками.

Как превратить хобби в источник дохода, Быковская Ада. Эта книга — для тех, кто чувствует порыв и готовность превратить свое увлечение в свое дело. Для тех, кто хочет заниматься творчеством и зарабатывать, а также для тех, у кого уже есть частная… Подробнее Купить за 521 руб

Как превратить хобби в источник дохода, Быковская Ада. Эта книга — для тех, кто чувствует порыв и готовность превратить свое увлечение в свое дело. Для тех, кто хочет заниматься творчеством и зарабатывать, а также для тех, у кого уже есть частная… Подробнее Купить за 521 руб - Бизнес своими руками Как превратить хобби в источник дохода, Быковская А.. Думаете, как превратить частную практику или хобби в успешный бизнес? Надоело работать «на дядю» в офисе? А, может быть, хотите с пользой для семейного бюджета занять себя в декрете? Тогда… Подробнее Купить за 504 руб

- Бизнес своими руками. Как превратить хобби в источник дохода, Ада Быковская. От издателя:О чем книгаДумаете, как превратить частную практику или хобби в успешный бизнес? Надоело работать «на дядю» в офисе? А, может быть, хотите с пользой для семейного бюджета занять… Подробнее Купить за 403 грн (только Украина)

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

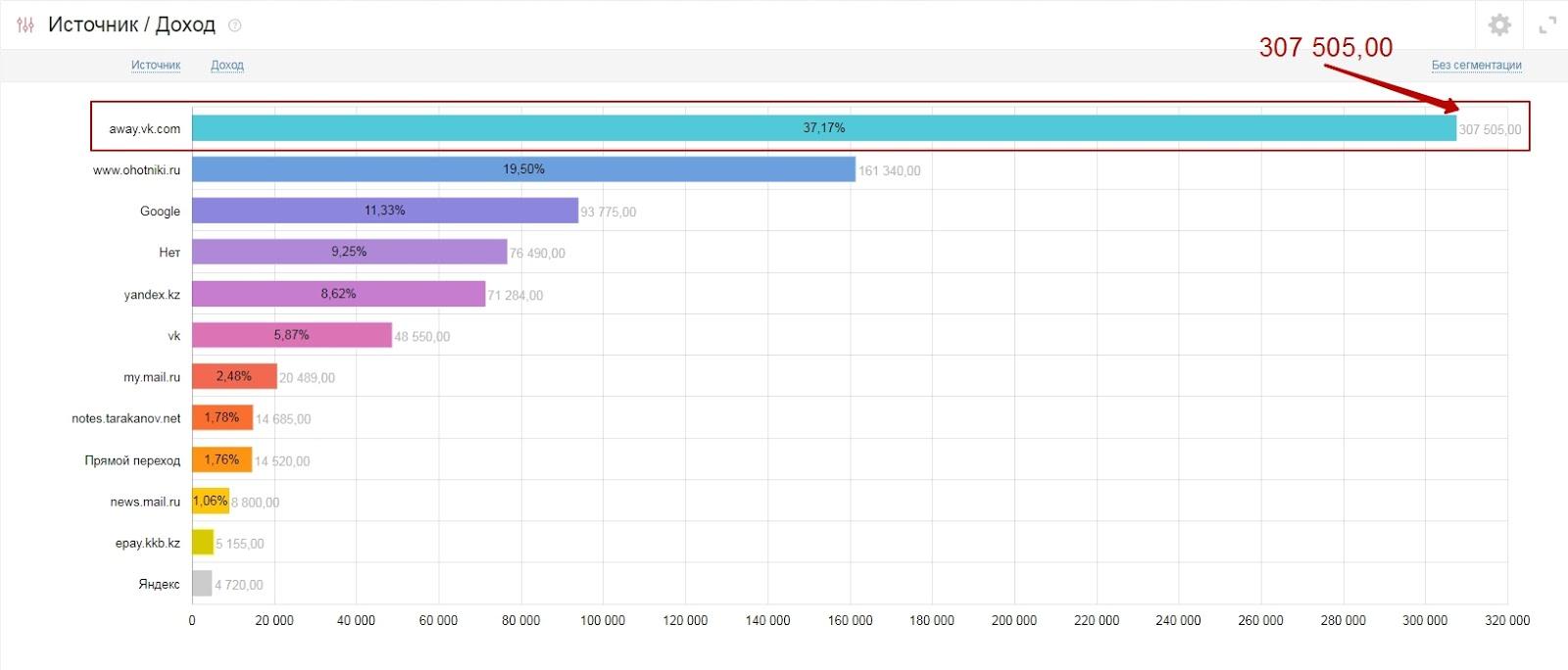

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14.03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Украине предрекли потерю очередного источника доходов: Госэкономика: Экономика: Lenta.ru

Руководитель аналитического центра CMD Ukraine Игорь Гужва предрек Украине потерю очередного источника доходов. Он отметил, что из-за низкой пошлины на экспорт металлолома страна может недополучить в бюджет около восьми миллиардов гривен. Об этом он сообщил в беседе с телеканалом «Украина 24».

По его словам, в сфере металлургии в настоящее время сложилась наиболее угрожающая ситуация за последние десять лет. Так, в последний год наблюдается рост цены на лом в мире, стоимость одной тонны увеличилась с 250-300 долларов до более чем 500. Аналитик пояснил, что это связано с тем, что большинством стран запрещается или ограничивается экспорт металлолома. «На Украине же ситуация — двадцатикратный рост экспорта металлолома. Если за весь прошлый год мы экспортировали 17 тысяч тонн металлолома, то на сегодняшний день мы экспортировали уже более 500 тысяч тонн», — отметил он.

Аналитик пояснил, что это связано с тем, что большинством стран запрещается или ограничивается экспорт металлолома. «На Украине же ситуация — двадцатикратный рост экспорта металлолома. Если за весь прошлый год мы экспортировали 17 тысяч тонн металлолома, то на сегодняшний день мы экспортировали уже более 500 тысяч тонн», — отметил он.

Материалы по теме

00:02 — 7 октября

00:02 — 30 июля

Слили в трубу.

Как сделка США и Германии по «Северному потоку-2» заставит Украину изменить отношение к России?

Гужва подчеркнул, что в случае отсутствия каких-либо изменений Киев может поставить за рубеж миллион тонн лома, в связи с чем металлургические предприятия Украины лишатся возможности произвести около десяти миллионов тонн стали. В этом случае экспортные пошлины принесут в бюджет страны только два миллиарда гривен, при этом внутреннее производство обеспечило бы около десяти миллиардов гривен поступлений.

Эксперт подчеркнул, что на Украине есть металлургические предприятия с огромными инвестициями и новыми энергосберегающими технологиями, но единственный вопрос — обеспечение ломом. «Была инициатива запретить экспорт металлолома из Украины, но о ней сейчас уже не слышно», — сказал он.

«Была инициатива запретить экспорт металлолома из Украины, но о ней сейчас уже не слышно», — сказал он.

Ранее бывший министр иностранных дел Украины Павел Климкин предрек стране очень сложную зиму. По его мнению, республика не переживет еще один отопительный сезон при текущих ценах на газ и уголь. «При таких условиях как сегодня, при цене на уголь в 300 долларов (и это исторический максимум), при цене на газ вообще непонятной, поскольку Азия просто сумасшедшими темпами развивается сейчас, мы следующий сезон точно, 100 процентов не пропетляем. И если будем жить так, как мы сегодня живем, то шансов у нас нет», — сказал Климкин

В ООН назвали главный источник доходов ИГ | Новости из Германии о событиях в мире | DW

Террористическая группировка «Исламское государство» (ИГ) получает основной доход от продажи нефти. Об этом говорится в докладе ООН, который во вторник, 9 февраля, представил заместитель генсека по политическим вопросам Джеффри Фелтман. По его словам, другими источниками доходов ИГ является сбор так называемых налогов, разграбление археологических раскопок, средства за выкуп заложников, а также сбор денег через интернет.

Как отмечается в документе, в 2015 году объем доходов террористов только от продажи нефти и нефтепродуктов составил от 400 до 500 млн долларов. При этом в ООН подчеркнули, что невозможно оценить схемы, которые ИГ использует для торговли нефтью.

Кроме того, как отметил Фелтман, в рядах ИГ предположительно служат около 30 тысяч иностранных боевиков из более чем 100 государств. В последнее время благодаря действиям международной коалиции ИГ был нанесен значительный ущерб, говорится в докладе. В 2016 году в результате воздушных ударов коалиции по нефтеперерабатывающим предприятиям и нефтехранилищам доходы террористов от нефти могут сократиться.

Смотрите также:

Трагедия Пальмиры: захваченный оазис

Бои в Пальмире

Террористы «Исламского государства» вторглись в древнюю Пальмиру. Античный город с историческими памятниками превратился в поле ожесточенных боев между войсками Ассада и исламскими боевиками. ЮНЕСКО и археологи мира в отчаянии: оазис может повторить судьбу Ниневии, Нимруда и Хатры.

Трагедия Пальмиры: захваченный оазис

Сердце пустыни

Руины древнего города расположились в центре Сирийской пустыни. На протяжении нескольких веков процветающий оазис Пальмира, «город пальм», служил местом остановки караванов, следовавших по Шелковому пути. Золотой век подошел к концу, и мегаполис засыпали пески. С самого начала гражданской войны в Сирии ЮНЕСКО беспокоится за античный город.

Трагедия Пальмиры: захваченный оазис

Храм Бэла

В I веке нашей эры обитатели Пальмиры возвели храм в честь месопотамского божества Бэла. За постройку в римском стиле должна была заплатить Римская империя в знак благодарности за присоединение города-оазиса к могущественной державе. Сейчас стены храма изрешечены пулями – последствия недавних боевых действий.

Трагедия Пальмиры: захваченный оазис

Улица изысков

Созданная во II веке колоннада протяженностью в тысячу метров открывается аркой, названной в честь римского императора Адриана.

Раньше Арка Адриана служила входом на улицу, где продавались специи, духи, драгоценные камни и другие сокровища. Эта постройка – классический пример популярного в те времена греко-римского архитектурного стиля.

Раньше Арка Адриана служила входом на улицу, где продавались специи, духи, драгоценные камни и другие сокровища. Эта постройка – классический пример популярного в те времена греко-римского архитектурного стиля.Трагедия Пальмиры: захваченный оазис

Римский памятник

Тетрапилон был построен на перекрестке четырех дорог. Стройные колонны, поддерживающие альков, выполнены из красного гранита, специально привезенного из карьеров египетского Асуана. Сегодня все колонны кроме одной полностью реконструированы.

Трагедия Пальмиры: захваченный оазис

Повелитель ветров

До сих пор неизвестно, когда именно был достроен этот храм в честь бога ветров Баалшамина. Эта постройка действительно пережила пустынне бури лучше других храмов Пальмиры. Считается, что монумент Баалшамина был построен финикицами, пришедшими в город, чтобы поселится в нем.

Трагедия Пальмиры: захваченный оазис

Восточный театр

В Пальмире, как и во многих греко-римских городах, находились портики, термальные ванны и театры.

На этой сцене игрались восточные трагедии. К сожалению, пьесы, написанные на арамейском языке, не сохранились. Арена театра также использовалась для гладиаторских боев.

На этой сцене игрались восточные трагедии. К сожалению, пьесы, написанные на арамейском языке, не сохранились. Арена театра также использовалась для гладиаторских боев.Трагедия Пальмиры: захваченный оазис

Высшее общество

Около двухсот важнейших представителей общества когда-то собирались на этом месте. Заседания городского совета проводились на юго-западе агоры, рыночной площади города. В собрании принимали участие члены высшего общества – выходцы из влиятельных купеческих семей решали судьбу оазиса в пустыне.

Трагедия Пальмиры: захваченный оазис

Загробная роскошь

За городскими воротами располагаются могильники. Знатные и богатые семьи строили башни-саркофаги, рассчитанные сразу на несколько поколений. Кроме того, сохранилось много подземных захоронений, украшенных роскошным орнаментом и фресками, которые свидетельствуют о богатой жизни этого периода.

Трагедия Пальмиры: захваченный оазис

Под угрозой уничтожения

В III веке нашей эры Пальмира превратилась в военную базу, переходившую из рук в руки.

Золотой век оазиса подошел к концу, и великолепие города покрылось песками пустыни. Сейчас Пальмира захвачена боевиками «Исламского государства», и ЮНЕСКО опасается, что это может привести к трагедии — полному уничтожению древнего оазиса.

Золотой век оазиса подошел к концу, и великолепие города покрылось песками пустыни. Сейчас Пальмира захвачена боевиками «Исламского государства», и ЮНЕСКО опасается, что это может привести к трагедии — полному уничтожению древнего оазиса.Автор: Ананда Бройнинг, Ксения Сафронова

Предпринимательский доход | Internal Revenue Service

EnglishСодержание (Table of Contents)

Введение (Introduction)

В этой главе разъясняется, что такое предпринимательский доход, как учитывать его в целях налогообложения и какие поступления не считаются доходами. Здесь также приводится руководство для лиц, занимающихся определенными видами деятельности.

Если между вашим предприятием и полученным вами доходом существует связь, этот доход считается предпринимательским. Связь существует в том случае, если очевидно, что поступлений в счет дохода не было бы, если бы вы не владели этим предприятием.

Вы можете иметь предпринимательский доход даже в том случае, если вы не принимаете регулярного участия в деятельности вашего предприятия. Поступления от работы на стороне в дополнение к вашей основной работе могут быть предпринимательским доходом.

Поступления от работы на стороне в дополнение к вашей основной работе могут быть предпринимательским доходом.

Вы указываете основную часть своего предпринимательского дохода, в частности, поступления от реализации своей продукции или услуг, в Форме С или C-EZ. В то же время доход от продажи активов предприятия, таких как земельные участки и офисные здания, указывается не в Форме С или C-EZ, а в других формах. Информация о продаже активов предприятия приводится в главе 3.

Компенсация лиц, не являющихся вашими работниками по найму (Nonemployee compensation) — Предпринимательский доход включает денежные средства, полученные вашим предприятием, которые соответственно указаны в Форме 1099-MISC. В клетке 7 этой формы проставляется сумма, декларируемая как компенсация лиц, не являющихся наемными работниками вашего предприятия. Дополнительная информация содержится в инструкциях на обороте полученной вами Формы 1099-MISC.

Вернуться к началу страницы

Виды дохода (Kinds of Income)

В своей налоговой декларации вы обязаны указать весь доход от вашего предприятия, за исключением тех случаев, когда по закону его разрешается ислючить.

Если вы являетесь гражданином США, имеющим предпринимательскй доход из источников, находящихся за пределами Соединенных Штатов (зарубежный доход), вы должны указать этот доход в своей налоговой декларации, если только он по законодательству США не освобожден от налогообложения. Если вы проживаете за пределами Соединенных Штатов, вы, возможно, имеете право полностью или частично вычесть зарубежный предпринимательский доход из налогооблагаемой базы. Подробности приводятся в Публикации 54, Tax Guide for U.S. Citizens and Resident Aliens Abroad («Налоговое руководство для граждан США и иностранцев-резидентов, проживающих за рубежом»).

Вернуться к началу страницы

1″>Бартерный обмен имущества или услуг (Bartering for Property or Services)

Бартер – это обмен имущества или услуг. Вы должны указать в своем валовом доходе справедливую рыночную стоимость на момент получения имущества или услуг, полученных вами в обмен на что-либо другое. Если вы совершили обмен услугами с другим лицом и вы оба заранее согласовали их стоимость, она будет признана справедливой рыночной стоимостью.

Пример 1: Вы юрист, работающий на себя. Вы предоставляете юридические услуги клиенту – малому предприятию. В виде платы за ваши услуги вы получаете акции этого предприятия. Вы должны включить в свой доход справедливую рыночную стоимость этих акций.

Пример 2: Вы художник и отдаете созданное вами произведение искусства домовладельцу в качестве платы за безвозмездное пользование квартирой в его доме. Вы должны включить в свой валовой доход справедливую стоимость аренды квартиры. Ваш домовладелец должен включить в свой арендный доход справедливую рыночную стоимость этого произведения искусства.

Пример 3: Вы бухгалтер, работающий на себя. Вы и маляр принадлежите к бартерному клубу – организации, которая ежегодно распространяет среди своих членов справочник, содержащий список членов клуба и описание услуг, предлагаемых каждым из них. Члены клуба напрямую связываются друг с другом и договариваются о стоимости необходимых им услуг.

В обмен на бухгалтерские услуги, которые вы предоставили малярному предприятию, маляр покрасил ваш дом. Вы должны включить в свой валовой доход справедливую рыночную стоимость услуг, полученных от маляра. А маляр должен включить в свой валовой доход справедливую рыночную стоимость услуг, полученных от вас.

Пример 4: Вы член бартерного клуба, в котором используются условные единицы для кредитования или дебетования членских счетов за полученные товары или услуги. После того, как на ваш счет была положена некая сумма условных единиц, вы можете пользоваться ею для приобретения товаров или услуг, либо продать или уступить свои условные единицы другим членам клуба.

Вы должны включить стоимость полученных вами условных единиц в свой валовой доход за тот налоговый год, в котором эта сумма условных единиц была положена на ваш счет.

Наемный работник клуба, получивший за свои услуги плату в условных единицах, которыми он вправе пользоваться наравне с членами клуба, должен включить их в денежном исчислении в свой валовой доход за тот год, в котором он их получил. Эта заработная плата подлежит налогообложению налогами в фонды социального обеспечения и программы «Медикер» (FICA), федеральным налогом в фонд пособий по безработице (FUTA) и удерживаемым подоходным налогом. См. Публикацию 15 (Циркуляр Е), Employer’s Tax Guide («Налоговое руководство для работодателей»).Пример 5: Вы владеете санитарно-техническим предприятием и пользуетесь кассовым методом бухгалтерского учета. Вы вступаете в бартерный клуб и объявляете о своей готовности предоставлять санитарно-технические услуги любому члену клуба за определенное количество часов.

Каждый член клуба имеет доступ к справочнику, содержащему список членов клуба и описание услуг, предлагаемых каждым из них.

Члены клуба напрямую связываются друг с другом с просьбами о предоставлении им тех или иных услуг. Вы не обязаны предоставлять свои услуги до тех пор, пока об этом не попросит кто-то из членов клуба, но вы вправе безвозмездно пользоваться в любом объеме услугами, предлагаемыми другими членами клуба.

Вы должны включить в свой валовой доход справедливую рыночную стоимость любых услуг, полученных вами от других членов клуба, на момент их получения, даже если вы не предоставили никаких услуг другим членам клуба.

Информационные декларации (Information returns) — Если вы участвуете в бартерной операции, вы должны подать одну из двух следующих форм..

Форму 1099-B, Proceeds From Broker and Barter Exchange Transactions («Выручка от брокерских сделок и операций бартерного обмена») .

Форму 1099-MISC, Miscellaneous Income («Прочие доходы»).

Информация об этих формах приводится в General Instructions for Certain Information Returns («Общие инструкции по определенным информационным декларациям»).

Вернуться к началу страницы

Аренда недвижимости (Real Estate Rents)

Если вы агент по недвижимости, получающий доход от сдачи в аренду недвижимости, или владелец отеля, мотеля и т.п., предоставляющий постояльцам определенные услуги (услуги горничных и т.п.), вы должны заявить свои арендные доходы и расходы в Форме С или C-EZ. Если вы не являетесь агентом по недвижимости или таким предпринимателем, как описано в предыдущем предложении, укажите свои арендные доходы и расходы в Форме Е. Дополнительная информация приводится в Публикации 527, Residential Rental Property (Including Rental of Vacation Homes) («Жилищная собственность для сдачи в аренду (включая аренду коттеджей и домов для отдыха»)).

Агент по недвижимости (Real estate dealer) — Вы являетесь агентом по недвижимости, если вы занимаетесь продажей недвижимости клиентам в целях извлечения прибыли от этих продаж. Арендная плата за недвижимость, которую вы держите для продажи клиентам, подлежит налогообложению налогом SE. Однако арендная плата за недвижимость, которую вы держите в спекулятивных целях или в качестве капиталовложения, не подлежит налогообложению налогом SE.

Владелец трейлерного парка (Trailer park owner) — Арендный доход от трейлерного парка подлежит налогообложению налогом SE, если вы являетесь самостоятельно занятым владельцем трейлерного парка, сдающим помещения и места для стоянки, и оказывающим арендаторам существенные услуги для их удобства.

Услуги, предоставляемые вами арендаторам, обычно считаются существенными в том случае, если они предназначены в первую очередь для удобства арендаторов и не предоставляются в обычном порядке в целях содержания стоянки в состоянии готовности для пользования арендаторами. Услуги считаются существенными, если их стоимость составляет существенную часть арендной платы.

Услуги считаются существенными, если их стоимость составляет существенную часть арендной платы.

К числу услуг, которые не предлагаются в обычном порядке для удобства арендаторов, принадлежат управление и содержание принадлежащего трейлерному парку зала отдыха, распространение среди арендаторов ежемесячного информационного бюллетеня, эксплуатация прачечной и оказание помощи арендаторам в покупке или продаже своих автоприцепов.

К числу услуг, которые предоставляются в обычном порядке в целях содержания стоянки в состоянии готовности для пользования арендаторами, принадлежат подключение к городской канализационной сети и энергосистеме, а также содержание дорог.

Отели, пансионаты и квартиры (Hotel, boarding houses, and apartments) — Доход от арендной платы за пользование отелями, пансионатами и квартирами, подлежит налогообложению налогом SE, если вы предоставляете услуги постояльцам или жильцам.

В принципе считается, что вы предоставляете услуги постояльцам или жильцам в том случае, если эти услуги предназначены в первую очередь для их удобства и не предоставляются в обычном порядке в целях содержания только сдаваемых в аренду жилых помещений. Примером услуг, не предстоставляемых в обычном порядке для удобства постояльцев или жильцов, могут служить услуги горничных. В то же время отопление и освещение, уборка лестничных клеток и вестибюлей, а также уборка мусора принадлежат к числу услуг, в обычном порядке предоставляемых для удобства постояльцев или жильцов.

Примером услуг, не предстоставляемых в обычном порядке для удобства постояльцев или жильцов, могут служить услуги горничных. В то же время отопление и освещение, уборка лестничных клеток и вестибюлей, а также уборка мусора принадлежат к числу услуг, в обычном порядке предоставляемых для удобства постояльцев или жильцов.

Предоплата за аренду (Prepaid rent) — Авансовые платежи по договору аренды, не накладывающие никаких ограничений на пользование сдаваемой площадью, считаются доходом в том году, когда они получены. Платежи считаются доходом независимо от того, каким методом бухгалтерского учета или учетным периодом вы пользуетесь.

Арендный бонус (Lease Bonus) — Бонус, уплачиваемый вам арендатором за подписание договора аренды, не входит в арендную плату. Вы должны включить его в свой валовой доход в год получения.

Плата за расторжение договора аренды. Плата, внесенная арендатором за расторжение договора аренды, включается в ваш валовой доход в год получения.

Платежи третьим сторонам (Lease cancellation payments) — Если арендатор производит платежи кому-то еще по соглашению о погашении ваших долгов или обязательств, то эти платежи должны включаться в ваш

валовой доход, когда арендатор уплачивает их (Payments to third parties) — Типичным примером дохода такого рода является уплата арендатором ваших налогов на арендуемую недвижимость.

Расчетные платежи (Settlement payments) — Платежи по урегулированию расчетов в связи с погашением арендатором своего обязательства восстановить исходное состояние арендованной недвижимости, считаются доходом в той степени, в какой эти платежи превышают скорректированную базу налогообложения элементов благоустройства арендованной недвижимости, уничтоженных, поврежденных, отчужденных или отсоединенных арендатором.

Вернуться к началу страницы

Аренда личной собственности (Personal Property Rents)

Если ваша предпринимательская деятельность связана со сдачей в аренду личной собственности (оборудования, автомобилей, торжественной одежды и т. п.), вы должны включить полученную арендную плату в свой валовой доход, заполняя Форму С или C-EZ. Арендная предоплата и другие платежи, описанные в предыдущем разделе «Аренда недвижимости», также могут иметь место при оплате аренды личной собственности. Если вы получаете какие-либо из этих платежей, вам следует включить их в свой валовой доход, как указано выше.

п.), вы должны включить полученную арендную плату в свой валовой доход, заполняя Форму С или C-EZ. Арендная предоплата и другие платежи, описанные в предыдущем разделе «Аренда недвижимости», также могут иметь место при оплате аренды личной собственности. Если вы получаете какие-либо из этих платежей, вам следует включить их в свой валовой доход, как указано выше.

Вернуться к началу страницы

Доход от процентов и дивидендов (Interest and Dividend Income)

Проценты и дивиденды могут считаться предпринимательским доходом.

Проценты (Interest) — Проценты на счета к получению, которые вы принимаете в порядке обычной предпринимательской деятельности, квалифицируются как предпринимательский доход. Если ваша предпринимательская деятельность связана с предоставлением ссуд, проценты на выданные вами ссуды считаются предпринимательским доходом.

Безнадежные ссуды (Uncollectible loans) — Если ваша ссуда становится безнадежной в отношении оплаты в течение налогового года и в своей учетной практике вы пользуетесь методом начисления, вы должны включить в свой валовой доход проценты, начисленные вплоть до того момента, когда ссуда стала безнадежной. Если начисленные проценты в дальнейшем станут безнадежными, вы, вероятно, получите право на вычет безнадежного долга из налогооблагаемой базы. См. раздел «Безнадежные долги» в главе 8.

Если начисленные проценты в дальнейшем станут безнадежными, вы, вероятно, получите право на вычет безнадежного долга из налогооблагаемой базы. См. раздел «Безнадежные долги» в главе 8.

Незаявленный процентный доход (Unstated interest) — Если по договору о продаже в рассрочку начисляются низкие или нулевые проценты, вы, вероятно, можете учитывать часть каждого платежа как незаявленный процентный доход. См. разделы Unstated Interest («Незаявленный процентный доход») и Original Issue Discount (OID) («Долговое обязательство со скидкой с номинальной стоимости») Публикации 537, Installment Sales («Продажа в рассрочку»).

Дивиденды (Dividends) — Дивиденды в принципе являются предпринимательским доходом дилеров ценных бумаг. Для большинства единоличных предпринимателей и законных работников по найму, однако, дивиденды представляют собой непредпринимательский доход. Если у вас есть акции как личные инвестиции, не связанные с вашей предпринимательской деятельностью, то дивиденды на акции представляют собой непредпринимательский доход.

Если вы получаете дивиденды на страховые взносы по страхованию предприятия, которые вы вычли из налогооблагаемой базы в одном из предыдущих лет, вы должны полностью или частично заявить эти дивиденды в своей налоговой декларации как предпринимательский доход. Для того, чтобы узнать, какую сумму вы должны декларировать, см. ниже параграф «Возврат ранее вычтенных статей» раздела «Прочие виды дохода».

Вернуться к началу страницы

Аннулированный долг (Canceled Debt)

Ниже разъясняется общее правило учета аннулированного долга при начислении дохода и исключений из этого правила.

Общее правило (General Rule)

Как правило, если ваш долг аннулирован или прощен, за исключением тех случаев, когда ето сделано в качестве подарка или наследства, для целей налогообложения вы должны включить списанную сумму в свой валовой доход. Если этот долг связан с предпринимательской деятельности, сумма списанной задолженности указывается в строке 6 Формы С. Если долг не имеет отношения к предпринимательской деятельности, списанная сумма указывается в строке 21 Формы 1040.

Если долг не имеет отношения к предпринимательской деятельности, списанная сумма указывается в строке 21 Формы 1040.

Исключения (Exceptions)

Ниже описываются некоторые исключения из общего правила учета списанного долга.

Снижение цены после покупки (Price reduced after purchase) — Если вы задолжали продавцу за купленное вами имущество и если продавец снизит вашу задолженность, как правило, вы можете не считать экономию от снижения долга своим доходом. За исключением тех случаев, когда вы объявили банкротство или неплатежеспособность, сумма экономии от снижения долга учитывается как корректировка покупной цены, снижающая базовую стоимость указанного имущества.

Долг, вычитаемый из налогооблагаемой базы (Deductible debt) — Вы не реализовали доход от аннулированного долга, если сумму оплаты этой задолжности можно было бы вычесть из налогооблагаемой базы.

Пример: Вашему предприятию предоставлены в кредит бухгалтерские услуги.В дальнейшем у вас возникли трудности с погашением долгов вашего предприятия, но вы не объявяляете банкроства и неплатежеспособность. Ваш бухгалтер прощает вам часть суммы, которую вы ему задолжали за его услуги. Проводка прощенного долга зависит от того, каким методом бухгалтерского учета вы пользуетесь.

- Кассовый метод — Прощенный долг не включается в доход, поскольку сумма, уплаченная в порядке погашения долга, подлежала бы вычету из налогооблагаемой базы как часть расходов, связанных с предпринимательской деятельностью.

- Метод начисления — Прощенный долг включается в доход ввиду того, что, когда у вас появился долг, ссоответствующие расходы подлежали вычету из налогооблагаемой базы.

Информация о кассовом методе бухгалтерского учета и методе начисления приводится в главе 2.

Исключения (Exclusions)

Аррулированные долги не включаются в доход в следующих ситуациях. Однако вам может потребоваться подать Форму 982, Reduction of Tax Attributes Due to Discharge of Indebtedness («Снижение налога на приписанный доход вследствие погашения задолженности»). Дополнитеьная информация приводится в Форме 982.

Однако вам может потребоваться подать Форму 982, Reduction of Tax Attributes Due to Discharge of Indebtedness («Снижение налога на приписанный доход вследствие погашения задолженности»). Дополнитеьная информация приводится в Форме 982.

Аннулирование долга происходит в ходе судебного разбирательства по делу о банкротстве в рамках раздела 11 Кодекса законов США (относящегося к процедуре банкротства). См. Публикацию 908, Bankruptcy Tax Guide («Налоговое руководство на случай банкротства»).

Аннулирование долга происходит на фоне вашей неплатежеспособности. Вы имеете право исключить списанный долг соответственно степени вашей неплатежеспособности. См. Публикацию 908.

Аннулированный долг является задолженностью квалифицированного фермерского хозяйства квалифицированному лицу. См. главу 3 Публикации 225, Farmer’s Tax Guide («Налоговое руководство для фермеров»).

Аннулированный долг является задолженностью квалифицированного предприятия по операциям с недвижимостью.

Объяснение см. ниже.

Объяснение см. ниже.Аннулированный долг является задолженностью квалифицированного основного местожительства, выплаченной после 2006 года. См. форму 982.

Если аннулированный долг исключен из дохода ввиду того, что аннулирование происходит в ходе процедуры банкротства, исключения в ситуациях 2-5 не применяются. Если аннулирование долга происходит на фоне вашей неплатежеспособности, исключения в ситуациях 3 и 4 не применяются в степени, соответствующей неплатежеспособности.

Долг (Debt) — В контексте данного материала долг включает любую вашу личную задолженность и задолженность, связанную с вашей собственностью.

Долг квалифицированного предприятия по операциям с недвижимостью (Qualified real property business debt) — Вы можете, если пожелаете, в порядке альтернативы исключить из дохода (в определенных пределах) аннулированный долг квалифицированного предприятия по операциям с недвижимостью. В таком случае вы должны снизить налогооблагаемую базу вашей амортизируемой недвижимости на сумму, исключенную из дохода. Снижение дохода должно иметь место в начале вашего налогового года после налогового года, в котором был списан долг. Если вы распорядитесь этой недвижимостью раньше указанного срока, вы должны снизить ее налогооблагаемую базу непосредственно перед тем, как вы ею распорядитесь.

В таком случае вы должны снизить налогооблагаемую базу вашей амортизируемой недвижимости на сумму, исключенную из дохода. Снижение дохода должно иметь место в начале вашего налогового года после налогового года, в котором был списан долг. Если вы распорядитесь этой недвижимостью раньше указанного срока, вы должны снизить ее налогооблагаемую базу непосредственно перед тем, как вы ею распорядитесь.

Аннулирование долга квалифицированного предприятия по операциям с недвижимостью (Cancellation of qualified real property business debt) — Долг квалифицированного предприятия по операциям с недвижимостью является задолженностью (за исключением задолженности квалифицированного фермерского хозяйства), которая удовлетворяет всем следующим условиям.

- Долг был взят или перенят в связи с недвижимостью, используемой в профессиональной или предпринимательской деятельности. Недвижимая собственность, застроенная и удерживаемая, главным образом, для продажи клиентам в ходе ведения обычной коммерческой деятельности, не входит в состав недвижимой собственности, используемой для торговли или коммерческой деятельности.

- Долг был обеспечен указанной недвижимостью.

- ОН был взят или перенят в следующие сроки.

a. До до 1 января 1993 года.

b. После 31 декабря 1992 года, если долг был взят или перенят в целях приобретения, строительства или существенного благоустройства указанной недвижимости. - Это долг, по отношению к которому вы решили применить данные правила.

Долг квалифицированного предприятия по операциям с недвижимостью включает задолженность по перефинансированию долга согласно пункту (3) выше, но лишь в том случае, если он не превышает перефинансируемую задолженность.

СОВЕТ – В случае, если вы являетесь владельцем организации, не являющейся юридическим лицом (например, общества с ограниченной ответственностью в составе одного члена), см. раздел «Коммерческая задолженность по соответствующей требованиям недвижимости» (Qualified Real Property Business Indebtedness) в Главе 1 Публикации № 4681 «Погашенная задолженность, обращение взыскания, вступление кредитора во владение имуществом должника и добровольный отказ от собственности» (Canceled Debts, Foreclosures, Repossessions, and Abandonments), чтобы удостовериться в том, имеете ли вы право на это исключение.

Не разрешается исключать из дохода сумму, превышающую любую из двух следующих статей.

- Избытка (если таковой имеется):

a. Непогашенной суммы займа за комерческую недвижимостью (непосредственно перед списанием) , сверх

b. Рыночной стоимости (непосредственно перед списанием задолженности) недвижимости, служащей обеспечением долга, за вычетом непогашенной суммы займа любого другого долга квалифицированной недвижимости обеспеченного этой недвижимостью, непосредственно перед списанием задолженности. . - Суммарную скорректированную налоговую базу амортизируемой недвижимости, находившейся в вашей собственности до списания долга. Эта суммарная скорректированная налоговая база определяется после любого снижения скорректированной налововой базы в результате списания долга в ходе процедуры банкротства, вследствие неплатежеспособности или списания задолженности квалифицированного фермерского хозяйства. Амортизируемая недвижимость, приобретенная в расчете на аннулирование задолженности, не принимается во внимание.

Выбор (Election) — Чтобы сделать выбор, заполните Форму 982 и приложите ее к декларации о подоходном налоге за налоговый год, в котором произошло аннулирование долга. Вы должны подать вашу декларацию к установленному сроку (включая продления). Если вы уже подали налоговую декларацию не сделав при этом выбора, у вас все равно существует возможность сделать его путем подачи налоговой декларации с поправками в течение 6 месяцев после истечения установленного срока (исключая продления). Дополнительная информация приводится в разделе «Когда подавать декларацию» в инструкциях к форме.

Вернуться к началу страницы

Прочие виды дохода (Other Income)

Ниже разъясняется, как следует учитывать другие виды предпринимательского дохода, которые вы можете получить.

Ограниченная собственность (Restricted property) — Ограниченной собственностью является собственность, сопряженная с определенными ограничениями, отражающимися на ее стоимости. Если в оплату за предоставленные вами услуги вы получили пакет ценных бумаг или какую-либо другую собственность с ограничением обращения, справедливая рыночная стоимость такой собственности превышающая стоимость ваших услуг включается в доход, указываемый в Форме С или C-EZ, после того, как ограничение снято. Однако вы можете, если пожелаете, заплатить налог в том году, когда вы получили эту собственность. Дополнительная информация о включении ограниченной собственности в доход приводится в Публикации 525, Taxable and Nontaxable Income («Доход подлежащий и не подлежащий налогообложению»).

Если в оплату за предоставленные вами услуги вы получили пакет ценных бумаг или какую-либо другую собственность с ограничением обращения, справедливая рыночная стоимость такой собственности превышающая стоимость ваших услуг включается в доход, указываемый в Форме С или C-EZ, после того, как ограничение снято. Однако вы можете, если пожелаете, заплатить налог в том году, когда вы получили эту собственность. Дополнительная информация о включении ограниченной собственности в доход приводится в Публикации 525, Taxable and Nontaxable Income («Доход подлежащий и не подлежащий налогообложению»).

Доходы и убытки (Gains and losses) — Доход или убыток от распоряжения имуществом, не являющимся наличным товаром и не предназначенным главным образом для продажи клиентам, не следует указывать в Форме С или C-EZ. Их нужно указывать в других формах. Дополнительная информация приводится в главе 3.

Долговые обязательства (Promissory notes) — Долговые обязательства и другие свидетельства задолженности, выданные вам при продаже или обмене собственности в виде наличных товаров или предназначенной для продажи клиентам, указывается в Форме С или C-EZ. Как правило, долговые обязательства указываются в заявленном размере их номинала (за вычетом любого незаявленного процентного дохода) на момент получения.

Как правило, долговые обязательства указываются в заявленном размере их номинала (за вычетом любого незаявленного процентного дохода) на момент получения.

Платежи на покрытие утраченного дохода (Lost income payment) — Если вы сократили объем своей предпринимательской деятельности или вообще прекратили ее, любые платежи на покрытие утраченного дохода предприятия, полученные вами от страховой компании или из другого источника, должны указываться в Форме С или C-EZ. Вы обязаны их указывать в Форме С или C-EZ даже в том случае, если ваше предприятие бездействовало, когда приходили эти платежи.

Возмещение ущерба (Damages) — В сумму валового дохода включаются суммы, полученные вами в учетном налоговом году в возмещение ущерба, понесенного вашим предприятием по следующим причинам.

- Нарушение патентных прав.

- Нарушение договора или попечительских обязанностей.

- Имущественный ущерб, понесенный вследствие нарушения антимонопольного законодательства.

.

.

Ущерб от хозяйственной деятельности (Economic injury) — Вы можете произвести вычет из дохода в возмещение фактического ущерба от хозяйственной деятельности. Вычет равен меньшей из следующих сумм.

- Суммы, полученной или начисленной вами в возмещение ущерба в учетном налоговом году за вычетом суммы, уплаченной или понесенной вами в тот же налоговом году в целях возмещения указанного ущерба.

- Утраченного дохода вследствие имущественного ущерба, сумму которого вы еще не вычли из налогооблагаемой базы..

Штрафные санкции (Punitive damages) — Вы также должны включить в свой доход сумму компенсации за моральный ущерб.

Взятки (Kickbacks) — Любые полученные вами взятки декларируются как часть дохода в Форме С или C-EZ. Однако взятки не следует включать в доход, если вы на законных основаниях проводите их как снижение соответствующей статьи расходов, как капитальные затраты или как стоимость проданных товаров.

Возврат предыдущих вычетов (Recovery of items previously deducted) — Если вам вернули безнадежный долг или любую другую сумму, которую вы уже вычли из налогооблагаемой базы в одном из предыдущих лет, вы должны включить сумму этого возврата в доход в Форме С или C-EZ. Если, однако, полная или частичная сумма вычета в предыдущие годы не снизила вашего налогового обязательства, вы имеете право исключить из дохода ту часть, которая не отразилась на вашем налоговом обязательстве. Если вы вычли из своего дохода часть возвращенной суммы, вы должны приложить к своей налоговой декларации расчет, показывающий, каким образом был исчислен вычет.

Пример: Джо Смит, единоличный предприниматель, получил валовой доход в размере 8000 долларов, вычел из него 300 долларов безнадежного долга и другие законные вычеты на общую сумму 7700 долларов. Он также заявил 2 персональных вычета, суммарно составляющих 8100 долларов.Он был бы освобожден от уплаты подоходного налога даже в том случае, если бы он не вычел из налогооблагаемой базы сумму безнадежного долга. Поэтому в этом году он не должен заявлять как доход любую часть суммы в 300 долларов, которую он может получить в любом будущем году.

Амортизационное исключение (Exception for depreciation) — Это правило не распространяется на амортизацию. Амортизация начисляется по правилам, разъясняемым ниже.

Возврат вычета по амортизации (Recapture of depreciation) — Вычет по амортизации должен быть возвращен государству в нижеприведенных ситуациях. Это означает, что вы должны включить в доход все суммы вычетов за предыдущие годы.

Реестровое или зарегистрированное имущество (Listed Property) — Если степень использования реестрового имущества (объясняемого в разделе «Амортизация» главы 8) в предпринимательских целях снизилась до 50% или ниже в налоговом году, следующим за налоговым годом, в котором вы ввели это имущество в эксплуатацию, вам, возможно, придется возвратить часть вычета по амортизации. В таком случае вы включаете в доход, заявляемый в Форме С, часть вычета по амортизации за предыдущие годы. Для начисления суммы, которую нужно заявить в Форме С, пользуйтесь Частью IV Формы 4797, Sales of Business Property («Продажа имущества предприятия”). Дополнительная информация приводится в разделе What is the Business-Use Requirement? («Каков критерий использования в предпринимательских целях?») главы 5 Публикации 946, How To Depreciate Property («Как амортизировать имущество»). В этой главе объясняется, как определить, используется ли имущество в вашем предприятии более чем на 50%.

В таком случае вы включаете в доход, заявляемый в Форме С, часть вычета по амортизации за предыдущие годы. Для начисления суммы, которую нужно заявить в Форме С, пользуйтесь Частью IV Формы 4797, Sales of Business Property («Продажа имущества предприятия”). Дополнительная информация приводится в разделе What is the Business-Use Requirement? («Каков критерий использования в предпринимательских целях?») главы 5 Публикации 946, How To Depreciate Property («Как амортизировать имущество»). В этой главе объясняется, как определить, используется ли имущество в вашем предприятии более чем на 50%.

Имущество согласно разделу 179 (Section 179 property) — Если в рамках раздела 179 (объясняемого в разделе «Амортизация» главы 8) вы производите вычет стоимости какого-то актива, а степень его использования в предпринимательских целях до окончания периода возврата упадет до 50% или ниже, вы должны будете возвратить часть вычета согласно разделу 179, включив ее в доход, заявляемый в Форме С. Для начисления суммы, которую нужно заявить в Форме С, пользуйтесь Частью IV Формы 4797. Для того, чтобы узнать, в каких случаях полагается возвратить вычет, см. главу 2 Публикации 946.

Продажа или обмен амортизируемого имущества (Sale or exchange of depreciable property) — Если вы с выгодой продали или обменяли амортизируемое имущество, вы должны полностью или частично заявить прибыль вследствие амортизации как обычный доход. О том, как начислить доход от возврата амортизации, сообщается в Части III Формы 4797. Дополнительная информация приводится в главе 4 Публикации 544, Sales and Other Dispositions of Assets (»Продажа и другие способы распоряжения активами»).

Вернуться к началу страницы

Активы, не являющиеся доходом (Items That Are Not Income)

В некоторых случаях получаемое вами имущество или денежные средства не являются доходом.

Повышение стоимости актива (Appreciation) — Повышение стоимости вашего имущества не заявляется как доход до тех пор, пока вы не реализуете его путем продажи или распоряжения пругим способом, подлежащим налогобложению.

Консигнация (Consignments) — Передача товара другому лицу для продажи от вашего имени не считается продажей. Право владения имуществом остается за комитентом, т.е. за вами, даже после того, как комиссионер вступит в обладание товаром. Таким образом, если товар отправлен для реализации на условиях консигнации, вы не можете заявить ни доход, ни убыток до тех пор, пока комиссионер не продаст товар. Товар, отгруженный на условиях консигнации, остается у вас на учете товарон-материальных запасов до тех пор, пока он не будет продан.

Товар, полученный вами на условиях консигнации, не следует включать в свои товарно-материальные запасы. Включите в свой доход прибыль или комиссионные за продажу товара, переданного вам на условиях консигнации, когда вы продадите товар или когда получите прибыль или комиссионные, в зависимости от применяемого вами метода бухгалтерского учета.

Скидки на строительство (Construction allowances) — Если вы заключили договор аренды после 5 августа 1997 года, вы можете вычесть из своего дохода скидку на строительство (в виде денежных средств или снижения арендной платы), полученной вами от хозяина, если вы получили скидку на двух следующих условиях.

- По договору краткосрочной аренды торговой площади.

- В целях строительства или благоустройства квалифицированной недвижимости для долгосрочного использования в вашей предпринимательской деятельности.

Сумма, которую можно вычесть (Amount you can exclude) — Вы можете вычесть скидку на строительство при условии, что она не превышает ваших затрат на строительство или благоустройство.

Краткосрочная аренда (Short-term lease) — Краткосрочным договором агенды считается договор (или другое соглашение о проживании или использовании) сроком на 15 лет или меньше. При определении срока на который заключен договор аренды применяются следующие правила.

- При определении того, заключен ли договор аренды на срок 15 лет или меньше, примите во внимание, предусмотрена ли в нем возможность продления. Однако не следует принимать во внимание никакое положение о возможности продления по справедливой рыночной ставке, определенной на момент продления.

- Два или более договора аренды в рамках одной операции (или серии взаимосвязанных операций) в отношении той же или в основном аналогичной торговой площади считаются одним договором.

Торговая площадь (Retail space) — Торговой площадью является недвижимость, арендованная, занятая или по-иному используемая вами в качестве арендатора в своей предпринимательской деятельности по продаже материального личного имущества или услуг предоставляемых неограниченному кругу лиц.

Квалифицированная недвижимость долгосрочного использования (Qualified long-term real property) — Квалифицированной недвижимостью долгосрочного использования является нежилая недвижимость, которая является частью вашей торговой площади и которая возвращается домовладельцу по истечении договора аренды.

Обмен однородным имуществом (Exchange of like-kind property) — Если вы обмениваете имущество, используемое в предпринимательской деятельности или в качестве капиталовложения на имущество того же рода, результаты операции не признаются ни как источник дохода, ни как источник убытка. Это значит, что доход от такого обмена не подлежит налогообложению, а убыток не подлежит вычитанию из налогооблагаемой базы. Распространенным примером обмена, не подлежащего налогообложению, является встречная продажа старого автомобиля предприятия, используемого для деловых поездок, при покупке нового автомобиля, предназначенного для тех же целей. Дополнительная информация приводится в Форме 8824.

Благоустройство арендованной недвижимости (Leasehold improvements) — Если арендатор возводит новые строения или оснащает вашу недвижимость элементами благоустройства, повышение стоимости недвижимости благодаря элементам благоустройства не является вашим доходом. Если, однако, факты свидетельствуют о том, что элементы благоустройства засчитываются в счет получаемой вами арендной платы, в таком случае повышение стоимости недвижимости заявляется как доход.

Ссуды (Loan) — Денежные средства в виде законной ссуды не являются доходом.

Налог на продажи (Sales tax) — Взимаемые с покупателя штатные и местные налоги на продажи, которые вы были обязаны взимать и уплачивать властям штатов и местных органов самоуправления, не являются доходом..

Вернуться к началу страницы

Руководство по определенным видам деятельности (Guidelines for Selected Occupations)

В данном разделе приводится информация, позволяющая определить, следует ли вам указывать ваши поступления в Форме С (к Форме 1040) или C-EZ (к Форме 1040).

Прямой продавец (Direct Seller) — Вы должны указывать весь доход, полученный от прямых продаж, в Форме С или C-EZ. В эту категорию входят любые из следующих видов дохода.

- Доход от продаж – платежи, полученные вами от клиентов за купленные у вас товары.

- Комиссионные, бонусы и проценты за ваши собственные продажи и продажи ваших подчиненных.

- Призы, награды и подарки, полученные в результате деятельности вашего торгового предприятия.

Вы должны декларировать этот доход независимо от того, заявлен он вам в информационной декларации или нет.

Вы являетесь прямым продавцом в том случае, если вы удовлетворяете всем следующим требованиям:

- Вы занимаетесь одним из следующих видов профессиональной или предпринимательской деятельности.

a. Продажей или содействием продаже потребительских товаров либо из дома, либо из другого места, не являющегося постоянным предприятием розничной торговли.

b. Доставкой или распространением газет или рекламных материалов магазинов (включая любые услуги, непосредственно относящиеся к данной профессии или области предпринимательства). - Практически вся сумма оплаты (будь то в виде денежных средств или в другом виде) описанных выше услуг, которая относится непосредственно к продаже или к другому выходу продукции (включая предоставление услуг), но не к количеству отработанных часов.

- Ваши услуги предоставляются на основе письменного договора между вами и лицом, которому вы их предоставляете, причем договор предусматривает, что для целей федерального налогообложения вы не должны считаться работником по найму.

Душеприказчик или исполнитель завещания (Executor or administrator) — Если вы исполняете чье-то завещание, выплачиваемое вам вознаграждение указывается в Форме С или C-EZ в том случае, если вы являетесь:

- Профессиональным доверенным агентом, либо

- Непрофессиональным доверенным агентом (личным представителем) при соблюдении двух следующих условий.

a. Имущество покойного включает действующее профессиональное заведение или деловое предприятие, в котором вы принимаете активное участие.

b. Ваше вознаграждение имеет отношение к деятельности указанного профессионального заведения или делового предприятия. - Непрофессиональным доверенным агентом, управляющим одним наследственным имуществом, что требует с вашей стороны интенсивной работы в течение длительного времени при условии, что это занятие занимает достаточно вашего времени, чтобы его можно было рассматривать как профессиональную или предпринимательскую деятельность.

Если вознаграждение не отвечает вышеприведенным требованиям, вы должны указать его в строке 21 Формы 1040.

Член экипажа рыболовецкого судна (Fishing crew member) — Если вы являетесь членом экипажа рыболовецкого судна, которое занимается промыслом рыбы или других водных организмов, ваш доход должен быть указан в Форме С или C-EZ, если вы удовлетворяете всем требованиям раздела Fishing crew member («Член экипажа рыболовецкого судна») главы 10.

Страховой агент, бывший (Insurance agent, former) — Платежи в связи с прекращением контракта со страховой компанией за оказанные вами услуги в качестве внештатного страхового агента не указываются в Форме С или C-EZ, если к вам относятся все из перечисленных ниже условий:

- Вы получали платежи после того, как истек срок вашего соглашения с компанией об оказании услуг.

- Вы не оказывали компании никаких услуг после прекращения контракта и до конца года, в котором вы получали платежи.

- Вы взяли на себя обязательство не конкурировать с компанией в течение как минимум 1 года, начиная с даты прекращения вашего контракта об оказании услуг.

- Суммарный размер платежей зависел главным образом от страховых полисов, проданных вами или записанных в кредит вашего счета в течение последнего года действия вашего соглашения об оказании услуг, или от степени, в какой эти полисы остаются в силе в течение какого-то срока после прекращения вашего соглашения об оказании услуг, или от того и другого.

- Размер платежа никоим образом не зависел от выслуги или от суммарных заработков за услуги, оказанные компании (независимо от того, определялось ли ваше право на платежи длительностью срока оказания услуг).

Страховой агент, на пенсии (Insurance agent, retired) — Доход, уплачиваемый страховой компанией вышедшему на пенсию внештатному страховому агенту в виде определенного процента от комиссионных, которые он получал до выхода на пенсию, указываются в Форме С или C-EZ. Комиссионные за возобновление договоров страхования и отсроченные комиссионные за продажу полисов до выхода на пенсию обычно также указываются в Форме С или C-EZ.

Однако комиссионные за возобновление договоров страхования, выплачиваемые пережившей супруге (супругу) страхового агента, не указываются в Форме С или C-EZ.

Разносчик или распространитель газет (Newspaper carrier or distributor) — Вы являетесь прямым продавцом и обязаны указывать свой доход в Форме С или C-EZ в том случае, если выполнены все следующие условия.

- Вы занимаетесь доставкой или распространением газет или торговых новостей (включая непосредственно связанные с этим услуги, в частности, вербовку новых клиентов и сбор платежей).

- Практически вся сумма платы, получаемой вами за эти услуги, непосредственно относится к продаже или к другому выходу продукции, а не к количеству отработанных часов.

- Вы предоставляете эти услуги по письменному договору, в котором указывается, что для целей федерального налогообложения вы не можете считаться работником по найму.

Это правило действует независимо от того, нанимаете ли вы других лиц для оказания вам помощи в доставке, а также от того, покупаете ли вы газеты у издателя или получаете плату в зависимости от количества доставленных вами газет.

Продавец газет или журналов (Newspaper or magazine vendor) — Если ваш возраст 18 лет или старше и вы торгуете газетами или журналами, ваши заработки указываются в Форме С или C-EZ в том случае, если выполнены следующие условия.

- Вы продаете газеты или журналы конечным потребителям.

- Вы торгуете ими по твердой цене.

- Ваши заработки базируются на разнице между продажной ценой и себестоимостью реализованной продукции.

Это правило действует независимо от того, гарантирован ли вам какой-то минимальный заработок, а также от того, получили ли вы зачет за непроданные газеты или журналы, которые вы возвратили поставщику.

Государственный нотариус (Notary public) — Гонорар, получаемый вами за услуги в качестве государственного нотариуса, указывается в Форме С или

C-EZ. Эти заработки не подлежат налогообложению налогом, взимаемым с лиц, работающих на себя (см. инструкции к Форме SE (к Форме 1040)).

Государственный чиновник (Public official) — Государственные чиновники обычно не указывают свои служебные заработки в Форме С или C-EZ. Это правило распространяется на плату из государственных средств, причитающуюся выборному сборщику налогов, которая начисляется как фиксированный процент от суммы собранных ими налогов. Государственной должностью считается любая выборная или невыборная должность в государственных органах Соединенных Штатов или их территориальных владений, Федерального округа Колумбия, штата или его политического подразделения, либо государственного органа, находящегося в полном подчинении у любого из вышеназванных административных единиц.

Государственные чиновники штатных и местных органов власти указывают свои заработки в Форме С или C-EZ в том случае, если они представлены исключительно гонорарами и если их услуги могут попадать, но не попадают под действие соглашения о социальном обеспечении между штатом и федеральным правительством.

Агент по операциям с недвижимостью или прямой продавец (Real estate agent or direct seller) — Если вы являетесь лицензированным агентом по операциям с недвижимостью или прямым продавцом, ваши заработки указываются в Форме С или C-EZ в том случае, если выполнены оба следующих условия.

- Практически все ваши заработки за услуги в качестве агента по операциям с недвижимостью или прямого продавца имеют непосредственное отношение к вашим продажам или другому выходу продукции, а не к количеству отработанных вами часов.

- Вы оказываете эти услуги в рамках письменного договора, в котором указано, что для целей федерального налогообложения вы не являетесь работником по найму.

Дилер ценных бумаг (Securities dealer) — Если вы дилер по операциям с опционами или сырьевыми товарами, ваши доходы и убытки от дилерских или трейдерских операций с контрактами согласно разделу 1256 (регулируемые фьючерсные контракты, валютные контракты, дилерские опционы на акции, опционы на другие финансовые инструменты и дилерские фьючерсные контракты на ценные бумаги), или с каким-либо другим имуществом непосредственно связанным с этими контрактами (таким как контракт на акции для хеджирования опционов), указываются в Форме С или C-EZ. Дополнительная информация приводится в разделах 1256 и 1402(i).

Трейдер ценных бумаг (Securities trader) — Вы являетесь трейдером ценных бумаг, если вы занимаетесь операциями по покупке и продаже ценных бумаг и самостоятельно управляете своими денежными средствами. В качестве трейдера ценных бумаг доходы и убытки от ваших операций не указываются в Форме С или C-EZ. Однако выше, в параграфе «Дилер ценных бумаг» приводится исключение, имеющее отношение к контрактам согласно разделу 1256. Дополнительная информация о трейдерах ценных бумаг приводится в Публикации 550, Investment Income and Expenses («Инвестиционные доходы и расходы»).

Вернуться к началу страницы

Бухгалтерский учет вашего дохода (Accounting for Your Income)

Бухгалтерский учет дохода для целей налогообложения иногда отличается от бухгалтерского учета в финансовых целях. В данном разделе обсуждаются некоторые из наиболее распространенных различий, которые могут отразиться на деловых операциях.

Исчислите свой доход от предпринимательской деятельности на налоговый год на основе принятого вами метода бухгалтерского учета (см. главу 2). Если продажа продукции представляет собой доходный аспект вашей предпринимательской деятельности, вам, как правило, нужно заявить свои товарно-материальные запасы, чтобы ясно отобразить свой доход. Дилерам по операциям с недвижимостью не разрешается включать товарно-материальные запасы. Дополнительная информация о товарно-материальных запасах приводится в главе 2.

Доход, уплаченный третьей стороне (Income paid to a third party) — Вы должны уплатить налог на весь заработанный вами доход. Вы не можете избежать налога, записав свой доход на третью сторону.

Пример: Вы сдаете свою собственность в аренду, и по договору арендатор должен платить арендную плату вашему сыну. Сумма, уплаченная вашему сыну, включается в ваш валовой доход.

Скидки при немедленной оплате (Cash discounts) — Чтобы ускорить получение платы, продавец может взять с вас цену ниже, чем указано в счете-фактуре. Для целей подоходного налогообложения вы можете учитывать скидки при немедленной оплате с помощью любого из двух следующих методов:

- Вычтя скидку из покупной цены (см. «Строка 36, Покупки за вычетом стоимости товаров, взятых в личное пользование» в главе 6).

- Записав скидку в кредит счета дисконтированного дохода.

Вы должны систематически пользоваться выбранным вами методом для учета всех полученных вами скидок на покупки.

Если вы пользуетесь вторым методом, кредитное сальдо счета на конец налогового года является вашим доходом от предпринимательской деятельности. Этот метод не позволяет вам снизить стоимость товаров, при покупке которых вы получили скидку. При оценке стоимости конечных материально-товарных запасов вы не можете снизить указанную в счете-фактуре цену товара, оставшегося у вас на конец налогового года, вычтя из нее среднюю или расчетную сумму скидок, полученных при покупке этих товаров.

Скидки с прейскурантной продажной цены (Trade discounts) — Это скидки с цен, указанных в прейскурантах или каталогах, которые обычно не фигурируют в счете-фактуре и не выставляются покупателю. Не вносите эти скидки в свои бухгалтерские книги, а указывайте только чистую сумму стоимости купленных товаров. Дополнительная информация приводится в разделе «Скидки с прейскурантной продажной цены» главы 6.

Платежи, положенные на счет эскроу (Payment placed in escrow) — Если покупатель вашего имущества полностью или частично кладет сумму покупной цены на счет эскроу, никакая часть этой суммы не может учитываться в валовом объеме продаж до тех пор, пока вы не получите ее в виде реального или предполагаемого дохода. Однако по истечении срока действия договора и соглашения о счете эскроу положенная на этот счет сумма перейдет в разряд дохода, подлежащего налогообложению, даже в том случае, если вы вступите во владение этими средствами не ранее следующего года.

Зачеты за возвращенные покупки и скидки (Sales returns and allowances) — Зачеты за возвращенные покупки и любые другие скидки, предоставляемые покупателям, подлежат вычету из валового объема продаж при исчислении чистой выручки.

Авансовые платежи (Advance payments) — Особые правила применения метода начисления при учете платежей, уплаченных авансом, приводятся в разделе «Метод начисления» главы 2.

Страховое возмещение (Insurance proceeds) — Если вы получили страховое или иное возмещение ущерба от повреждения или кражи вашего имущества, вы должны вычесть его из суммы ущерба при исчислении вычета из налогооблагаемой базы. Возмещенная часть ущерба от повреждения или кражи имущества не подлежит вычету.

Информация об ущербе от повреждения или кражи имущества приводится в Публикации 547, Casualties, Disasters, and Thefts («Повреждения, стихийные бедствия и кражи»).

Вернуться к началу страницы

Tesla лишилась ключевого источника доходов

В 2021 году концерн Stellantis сможет уложиться в европейские ограничения по выбросу вредных веществ и не станет платить компании Tesla за право приплюсовать в свою отчетность продажи ее электромобилей. Об этом заявил глава Stellantis Карлос Таверос в интервью французскому изданию Le Point.

Речь идет о том, что в Европе существуют строгие нормы по среднему выбросу углекислого газа для всего модельного ряда любого автоконцерна. Иными словами, продажи машин с высоким расходом топлива и уровнем выбросов необходимо уравновесить реализацией моделей с низким или нулевым уровнем выбросов. В противном случае автопроизводителя ждут миллиардные штрафы.

До этого года концерн FCA, объединяющий итальянский Fiat и американскую корпорацию Chrysler, не мог уложиться в нормативы и, чтобы избежать штрафов, платил компании Tesla за то, чтобы иметь возможность указывать в своих отчетах продажи американских электромобилей как свои. Это совершенно законная практика. Самой «Тесле» такая схема никак не вредит, так как компания вообще не выпускает машин с ДВС, а потому штрафы за вредные выбросы ей не грозят.

Однако в январе этого года FCA объединился с группой PSA, в результате чего и образовался концерн Stellantis. Сейчас это крупнейший автопроизводитель в Европе, в который входят такие марки как Peugeot, Citroen, DS, Opel, Fiat, Alfa Romeo, Lancia, Maserati, а также американские Chrysler, Dodge и Jeep.

По словам Тавероса, уже в 2021 году средний уровень выбросов по новому объединенному модельному ряду будет в пределах норм, так что от услуг «Теслы» компания откажется. Это может стать проблемой для самого американского автопроизводителя.

Согласно информации издания Automotive News, с 2019 по 2021 год FCA потратил на выплаты сторонним компаниям за «чистую статистику» 2,4 миллиарда долларов. При этом, согласно отчетам «Теслы», американский концерн заработал за это же время от других автоконцернов за такую эко-помощь 2,37 миллиарда. Чистая прибыль «Теслы» за тот же период составила 1,4 миллиарда долларов.

Иными словами, собственный автомобильный бизнес «Теслы» до сих пор представляется убыточным. Важно при этом отметить, что компания активно инвестирует в строительство новых заводов. То есть деньги от Stellantis шли на покрытие убытков, вызванных тратами на расширение производства. Теперь, чтобы продолжать инвестировать в будущее в том же объеме «Тесле» предстоит найти новых клиентов.

Источник дохода — доход от личных услуг

Вся заработная плата и любые другие компенсации за услуги, оказанные в Соединенных Штатах, обычно считаются полученными из источников в Соединенных Штатах. Место, где предоставляются личные услуги, обычно определяет источник дохода от личных услуг, независимо от того, где был заключен договор, или место платежа, или место жительства плательщика.

Однако при определенных обстоятельствах оплата личных услуг, оказываемых в Соединенных Штатах, не считается доходом из источников в Соединенных Штатах.Например, личные услуги, оказываемые независимым иностранным подрядчиком-нерезидентом, специально освобожденным от налогового соглашения. Дополнительные примеры см. В разделе «Оплата личных услуг» в публикации 515 «Удержание налога с иностранцев-нерезидентов и иностранных юридических лиц».

Распределение доходов от личных услуг

Если доход получен от личных услуг, оказываемых частично в Соединенных Штатах и частично за пределами Соединенных Штатов, вы должны точно распределить доход по услугам, оказываемым в Соединенных Штатах.В большинстве случаев, за исключением некоторых дополнительных льгот, вы распределяете их на временной основе. То есть доход из источника в США — это сумма, полученная в результате умножения общей суммы оплаты на долю дней, в течение которых услуги оказывались в США. Эта доля определяется путем деления количества дней оказания услуг в США на общее количество дней обслуживания, за которое выплачивается компенсация.

Пример. Жан Блан, гражданин и резидент Канады, работает профессиональным хоккеистом в U.С. хоккейный клуб. По контракту Джин он получил 150 000 долларов за 242 игровых дня в году. Сюда входят дни, проведенные в предсезонных сборах, дни регулярного сезона и игровые дни плей-офф. Из 242 дней 194 дня были потрачены на оказание услуг в Соединенных Штатах и 48 дней на оказание услуг в Канаде. Размер дохода из источника в США составляет 120 248 долларов ((194 ÷ 242) × 150 000 долларов).

Распределение дополнительных льгот

Если личные услуги предоставляются сотрудником частично в США и частично за пределами США, то получение некоторых дополнительных льгот отличается от метода распределения заработной платы, который определяется на временной основе.Следующие дополнительные льготы предоставляются по географическому принципу, как показано в следующем списке.

- Жилье — основное место работы сотрудника.

- Образование — основное место работы сотрудника.

- Местный транспорт — основное место работы сотрудника

- Возмещение налога — юрисдикция, взимающая налог.

- Оплата пошлины за опасные или тяжелые условия труда — местонахождение зоны оплаты труда.

- Компенсация расходов на переезд — новое место работы сотрудника.

Информацию о том, что входит в эти льготы, см. В разделе 1 Положений о казначействе.861-4 (b) (2) (ii) (D).

Основным местом работы сотрудника (основным местом работы) обычно является место, где работник проводит большую часть своего рабочего времени. Если нет ни одного места, где бы проводилась большая часть рабочего времени, основным местом работы является место, где сосредоточена работа, например, где сотрудник отчитывается по работе или иным образом требуется для его или ее работы.

Сотрудник может использовать альтернативную основу, основанную на фактах и обстоятельствах, а не на временной или географической основе.Работник, а не работодатель, должен продемонстрировать, что альтернативная основа более точно определяет источник оплаты или дополнительных льгот.

Территориальные ограничения

Заработная плата, полученная за услуги, оказанные в пределах территориальных границ Соединенных Штатов, а также заработная плата иностранного моряка, полученная во время плавания вдоль побережья Соединенных Штатов, считается полученной из источников в Соединенных Штатах. Заработная плата за личные услуги, оказываемые в шахте или нефтяной или газовой скважине, расположенной или разрабатываемой на континентальном шельфе Соединенных Штатов, рассматриваются как поступающие из источников в Соединенных Штатах.

Обслуживание судов или самолетов