0

В 2019 году прошло одно первичное размещение акций российской компании на бирже. Эксперты рассказали, какие компании могут провести IPO в 2020 году, на каких площадках и готовы ли инвесторы к новым публичным историям

Фото: «Яндекс»

В 2019 году на биржу планировали выйти более 15 российских компаний. Но к середине декабря только одна из них провела настоящее IPO. Это компания HeadHunter. Еще восемь сделок прошли в форме вторичного размещения — SPO. Рассказываем, что это значит и к чему готовиться в следующем году.

Год массовой отмены IPO

В апреле один из крупнейших производитель мяса и мясных продуктов в России «Черкизово» отказался от SPO и перенес его на неопределенный срок. Компания планировала предложить инвесторам 6,5 млн акции на $200 млн.

Следом за производителем колбас и сосисок об отмене IPO сообщил оператор железнодорожных перевозок зерна и леса «Рустранском». Он планировал разместить акции на $300 млн, но отказался от размещения на бирже в пользу частной сделки.

В этом году привлечь инвесторов на бирже смогла только платформа для поиска работы HeadHunter. Сервис найма разместил свои акции на бирже NASDAQ. Платформа провела IPO на американской бирже 9 мая и привлекла $220 млн, разместив 16,3 млн ADS по цене $13,5 за штуку. Всю компанию инвесторы оценили в $675 млн.

Несколько SPO были вызваны желанием действующих акционеров выйти в деньги на фоне улучшения рыночной конъюнктуры. Это относится к «Детскому миру», Evraz и «Норникелю», рассказали аналитики компании «Атон». Крупнейшие российские размещения в 2019 году:

- «Газпром» разместил в ходе SPO на Московской бирже два пакета казначейских акций в 2,9% и 3,6%. Первый пакет оценили в ₽139 млрд, второй — в ₽187,7 млрд;

- АФК «Система» продала 175 млн акций, или 23,7%, «Детского мира» на общую сумму ₽15,9 млрд;

- «Норильский никель» провел вторичное размещение акций объемом примерно $552 млн. Сделка стала крупнейшим размещением акций в горно-металлургическом секторе в 2019 году;

- норвежская телекоммуникационная компания Telenor продала свою долю в Veon. Свой последний пакет из 157 млн акций холдинг Telenor продал за $362 млн;

- «Полюс» продал около 3,84% акций по цене $38 за GDS, или $76 за акцию. Общая сумма размещения составила $390 млн;

- крупнейшие акционеры Evraz и их партнеры выставили на продажу 3,5% акций компании. В марте они продали 1,8% акций Evraz на $190 млн, а спустя три месяца после предыдущего SPO еще около 1,7% акций на $200 млн;

- крупнейший акционер НЛМК — Fletcher Group — продал пакет в 2,6% акций по цене $25,32. Стоимость выставленного на продажу пакета без дисконта к рынку составила около $425 млн, или ₽27 млрд.

Кто решится выйти на биржу в 2020 году

С начала года российский фондовый рынок вырос более чем на 27% по индексу Мосбиржи. Если тенденция сохранится в следующем году, сильный рынок может потенциально открыть двери для отложенных IPO и SPO, считают в «Атоне». Но инвесторы продолжат настороженно относиться к первичным размещениям, так как в России IPO исторически демонстрировали смешанные результаты.

В следующем году наибольшее внимание может привлечь возможное первичное размещение «Яндекс.Такси». Компания уже ведет переговоры о первичном размещении бумаг в России и США с банками, в частности с Morgan Stanley и Goldman Sachs, сообщил Bloomberg. Оба банка участвовали в IPO «Яндекса» в 2011 году.

По оценкам «Атона», справедливая стоимость «Яндекс.Такси» на IPO составит около $8–9 млрд в случае, если оно пройдет в 2020 году. По данным Bloomberg, аналитики Goldman Sachs оценили подразделение в $7,7 млрд.

О планах выйти на IPO в прошлом году сообщала сеть магазинов фиксированных цен Fix Price. Она была создана основателями «Копейки» и «Центробуви» Артемом Хачатряном и Сергеем Ломакиным. Сейчас компания управляет 3,5 тыс. магазинов в 830 населенных пунктах России. Fix Price также работает в Казахстане, Грузии, Республике Беларусь и Латвии.

В ближайший год на бирже также могут разместить акции:

- IT-компания IBS. Компания планировала выйти на биржу в 2018 году и привлечь около $100 млн, но перенесла сроки IPO после ухудшения рыночной конъюнктуры из-за санкций;

- Softline — поставщик IT-решений и сервисов, работающий на рынках Восточной Европы, Америки и Азии;

- производитель зерна и мяса Goldman Group;

- золотодобывающая компания GV Gold («Высочайший»), которая входит в десятку ведущих золотодобывающих предприятий России;

- сеть частных медцентров EMC;

- страховая компания «РЕСО-Гарантия»;

- лесопромышленный холдинг Segezha Group, управляющий 50 предприятиями в 13 странах.

О перспективах IPO или SPO в ближайшие годы также сообщили «ВкусВилл», интернет-магазин Ozon, агрохолдинг «Русагро», сеть частных медицинских клиник «Медси», туроператор «Интурист», «Совкомбанк» и сеть «Мосгорломбард».

Автор

Марина Мазина.Мечта любой компании — выйти на биржу. Это делает ее известной, придает статус, а главное — открывает доступ к капиталу. Как происходит первичное размещение акций на бирже и стоит ли инвесторам вкладываться в IPO?

Фото: uforms.ru для РБК Quote

Каждая компания стремится привлечь капитал для развития своего бизнеса. На начальном этапе — в стадии стартапа — компании сложно привлечь банковский кредит или найти «доброго ангела», готового вложиться в ее развитие. И тогда фирма выпускает акции, которые предлагаются инвесторам. Каждый, кто купит акцию стартапа, становится его совладельцем.

Если бизнес идет успешно, то у компании возникает необходимость в дополнительном капитале — на дальнейшее развитие. Конечно, можно взять кредит либо выпустить облигации , векселя. Но самый выгодный вариант — выпустить акции для обращения на фондовой бирже. Это позволяет привлечь миллионы инвесторов и миллиардные инвестиции.

Первичное публичное размещение акций, или IPO (Initial Public Offering), — первая публичная продажа акций компании неограниченному кругу лиц. Компания выпускает акции и размещает их на бирже, а любой желающий инвестор или инвестиционный фонд может приобрести бумаги. Процесс этот затратный, однако если размещение акций пройдет успешно, компания сумеет привлечь сотни тысяч, миллионы, а то и миллиарды долларов.

Правда, для того чтобы выйти на биржу, компания должна иметь хорошую историю бизнеса и подготовить прозрачную отчетность за несколько лет. Например, разместить свои акции на Нью-Йоркской фондовой бирже может только компания, предварительная стоимость которой не менее $50 млн.

После того как компания задумалась о первичном выпуске акций в обращение на бирже, начинается предварительный этап IPO.

Предварительный этап

Предварительный этап — самый продолжительный, он может длиться от нескольких месяцев до нескольких лет. За это время компания должна оценить свой бизнес, структуру активов и корпоративного управления. Тогда можно просчитать, по какой цене и сколько акций следует выпустить и, соответственно, определить будущую капитализацию компании.

Важно также оценить степень финансовой и информационной прозрачности. Это способствует росту доверия инвесторов к компании и повышает ее репутацию. К тому же будущий эмитент , по правилам биржевых торгов, обязан публично предоставлять ежеквартальную финансовую отчетность.

По результатам проведенного анализа компания решает, выгодно ли ей выводить свои акции на публичные торги. Совет директоров, взвесив все за и против, должен дать заключение, выходить на IPO или нет. Если да, то компания подписывает договор с андеррайтером — и начинается следующий, подготовительный этап IPO.

Подготовительный этап

Всей подготовительной рутиной вывода акций на биржу занимается андеррайтер — как правило, это инвестиционный банк, с которым заключает договор компания. Кроме того, выбирается фондовая биржа, где будут размещены акции, и брокеры.

Андеррайтер оценивает компанию и с учетом рыночных условий определяет параметры предстоящего IPO: сколько всего акций будет выпущено и по какой начальной цене, а также когда лучше всего выпустить бумаги на биржу.

Затем андеррайтер готовит инвестиционный меморандум для регулирующего органа той страны, в которой пройдет IPO. В России работу на фондовых биржах контролирует Банк России, в США — комиссия по ценным бумагам и биржам (SEC).

В инвестиционном меморандуме содержится подробная информация о компании: данные о руководстве и акционерах, финансовая отчетность, дивидендная политика. Компания также должна объяснить, для чего она решила привлечь средства. Если предоставленная в меморандуме информация удовлетворяет всем требованиям регулирующего органа, то назначается дата IPO.

И наконец, запускается рекламная кампания — чтобы повысить интерес инвесторов к размещаемым бумагам. Представители компании встречаются с потенциальными инвесторами и брокерами во время поездки по крупным мировым финансовым центрам, таким как Лондон, Нью-Йорк, Гонконг или Токио. В таком «дорожном шоу», или Road Show, менеджмент раскрывает инвесторам показатели компании и данные по размещению акций. Road Show обычно длится две-три недели.

Основной этап

Во время Road Show происходит сбор предварительных заявок на акции эмитента. Крупные инвесторы получают право покупки акций до их официального размещения. По собранным заявкам андеррайтер получает информацию о том, сколько акций инвесторы готовы купить и по какой цене. Андеррайтер, кстати, обладает преимущественным правом покупки акций до IPO с дальнейшей их перепродажей после размещения.

Завершающий этап

Финальный этап, или листинг, — это начало обращения ценных бумаг на бирже. Именно с началом торгов на бирже становится окончательно ясно, насколько эффективным оказалось IPO. Если цена бумаг адекватна рыночным условиям, то эмитент может рассчитывать на формирование стабильной репутации на фондовом рынке и на повышение своей капитализации.

Стоит ли покупать акции в первые дни IPO

Покупать акции в первые дни IPO очень рискованно. Частные инвесторы не владеют исчерпывающей информацией о компании. Каковы ее финансовые показатели, широкой аудитории неизвестно — ведь только после выхода на биржу эмитент обязан предоставлять свою финансовую отчетность. В этом смысле покупка акций при IPO больше похожа на лотерею.

Кроме того, в первые дни размещения котировки акций обычно подвержены сильным колебаниям. Поэтому аналитики рекомендуют покупку акций лишь спустя некоторое время после их размещения — когда цена бумаг стабилизируется.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги. Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигацииАкции на этапе IPO, как правило, покупают банки и крупные инвестфонды. Но иногда такая возможность появляется у частного инвестора

IPO Ferrari на Нью-Йоркской фондовой бирже (Фото: FA Bobo/PIXSELL/PA Images/ Van Tine Dennis)

IPO (Initial Public Offering), или первичное публичное размещение акций — это первая публичная продажа акций компании неограниченному кругу лиц.

Весь процесс IPO довольно долгий. Он делится на несколько этапов и завершается листингом — моментом, когда ценные бумаги компании попадают биржу и начинаются свободные торги. На открытых торгах акции могут как упасть в цене, так и вырасти от первоначальной стоимости. Во втором случае инвесторы, у которых была возможность купить акции на этапе IPO, увеличивают свой капитал.

Могу ли я поучаствовать в первичном размещении?

Самостоятельно купить акции в ходе IPO частный инвестор не сможет. Для этого ему нужно найти брокера — такие услуги предлагает ряд брокеров, работающих в России.

Еще во время подготовки IPO, до того, как акции попадают в открытую продажу, крупные инвестиционные фонды и банки первыми получают право на покупку акций, чтобы потом их продавать на открытом рынке.

У некоторых брокеров также есть возможность купить для своих клиентов ценные бумаги еще до их выхода на открытые торги. Чтобы этой возможностью воспользоваться, нужно открыть у брокера счет, пополнить его на ту сумму, которую хотите инвестировать, отправить брокеру заявку — и в день первичного размещения акции поступят на счет, а брокер получит за это комиссию.

Если речь идет о крупных международных компаниях, то минимальный капитал для участие в IPO может составлять десятки тысяч долларов, что делает всю процедуру бессмысленной для рядового частного инвестора. Если говорить о российских компаниях, то здесь за счет не столь высокого минимального капитала участие может быть вполне доступным. Порог входа устанавливается организаторами размещения индивидуально для каждой компании и с учетом ситуации на рынке.

Чем я рискую и какие ограничения?

Покупка акций на этапе IPO связана с повышенным риском. Цена акций, которую установила компания перед размещением, может оказаться завышенной — и тогда после начала открытых торгов существенно упасть. Последует ли за этим падением рост, зависит уже от дальнейших действий компании и того, как она ведет свой бизнес.

Некоторые брокеры устанавливают для акций, купленных на этапе первичного размещения, так называемый lock-up-период. Это время (часто от 90 до 270 дней), когда акционеры не имеют права продать свои бумаги. Правило существует для того, чтобы исключить манипуляцию с акциями в первые месяцы торгов.

Существует вероятность, что из-за большого количества желающих брокер не сможет удовлетворить вашу заявку или удовлетворит ее частично.

Еще стоит учитывать, что в процессе сбора заявок может возникнуть переподписка — это ситуация, когда спрос на акции превышает предложение. Тогда цена размещения бумаг может быть увеличена. Так было в случае с IPO сервиса Twitter. На волне высокого спроса организаторы подняли стоимость с $17–20 до $23–25, а затем до $26 за бумагу.

«Как правило, на убыточных IPO инвестор теряет значительно больше денег, чем зарабатывает на прибыльных, — объяснил инвестор и автор телеграм-канала Long Term Investments Илья Воробьев. — Одна-две неудачные инвестиции могут перечеркнуть доходы от десятка прибыльных. IPO не является легким способом получения дохода, и к анализу необходимо подходить также ответственно, как и к обычной покупке акций на бирже или любой другой инвестиции, иначе есть высокий риск потери средств».

Если столько рисков, то для чего это нужно?

Несмотря на риски, инвесторы все равно прибегают к такому способу покупки акций — компании и оценивающие их банки рассчитывают цену размещения бумаг так, чтобы на открытом рынке они как минимум не падали. Часто их расчеты оказываются верными, хотя бывают и провалы (например, акции сервиса Uber на второй день торгов падали более чем на 10%).

«Акции большинства компаний, которые выходят на IPO, имеют сильную недооценку относительно их справедливой стоимости, — отметил Воробьев. — Это происходит в результате того, что мотивация инвестиционных банков, которые организуют IPO, и менеджмента компании состоит в создании избыточного спроса на акции в момент IPO. Если у них получается это сделать, акции показывают значительный рост в первый день торгов и такое IPO считается успешным.

За последние 30 лет средняя доходность акций в первый день после IPO на американском рынке стабильно находится в интервале 10–20%».

Если вы решите в будущем купить акции компании в ходе IPO, то аналитики рекомендуют направлять на это только часть денег, которые вы готовы потратить на инвестиции. По мнению экспертов «Фридом Финанса», эти средства не должны превышать 10% вашего портфеля.

Некоторые ожидаемые IPO российских компаний

«Яндекс.Такси». Компания уже ведет переговоры о первичном размещении бумаг в России и США с банками, в частности с Morgan Stanley и Goldman Sachs, сообщил Bloomberg. Оба банка участвовали в IPO «Яндекса» в 2011 году.

Fix Price. О том, что владельцы сети магазинов фиксированных цен задумались о продаже части акций, писал «Коммерсантъ» в 2018 году.

«ВкусВилл». О планах провести первичное размещение Reuters сообщал основатель сети Андрей Кривенко. В качестве площадки для размещения «ВкусВилл» рассматривал биржу Нью-Йорка.

IBS. Российский IT-холдинг планировал выйти на биржу в 2018 году и привлечь около $100 млн, но перенес сроки IPO после ухудшения рыночной конъюнктуры из-за санкций.

Ozon. О намерении провести IPO в 2020 или 2021 году заявлял глава АФК «Система» (принадлежит 38,2% акций Ozon) Владимир Евтушенков.

«Интурист». О желании вывести туристическую компанию на биржу объявил ее новый владелец Нешет Кочкар в ноябре 2019 года. «Интурист» был российской «дочкой» британской Thomas Cook Group, ликвидированной из-за финансовых проблем.

«Мосгорломбард». Старейшая российская сеть ломбардов рассматривает для проведения IPO первый квартал 2021 года, сообщал РБК представитель компании.

«Победа». Летом 2019 года генеральный директор «Победы» Виталий Савельев рассказал «Интерфаксу», что «Аэрофлот» рассматривает продажу частным инвесторам до 25% капитала авиакомпании.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.0

На российском рынке IPO сложные времена — компании не проводили первичное размещение акций с 2017 года. РБК Quote рассказывает, как прошли три последних размещения ценных бумаг

Фото: Московская биржа

Сеть «Мосгорломбард» решила выйти на биржу в Москве в первом квартале 2021 года. Об этом РБК сообщил представитель компании. В ходе IPO компания намерена привлечь средства для расширения сети и скупки ломбардов в Москве и Подмосковье.

Подробнее о планируемом выходе на Московскую биржу «Мосгорломбарда».

Это по-настоящему громкая новость для российского фондового рынка. Дело в том, что IPO на Московской бирже не проводили с 2017 года. О планах первичного размещения акций на МосБирже за прошедшее время говорили некоторые российские компании (например, авиакомпания «Победа»), но до реальных действий с их стороны дело так и не дошло.

И пока в Нью-Йорке, Лондоне, Сингапуре и на других площадках IPO проходят одно за другим, последними размещениями на Московской бирже остаются выпуски акций Globaltruck, «Обуви России» и «Детского мира». РБК Quote посчитала, сколько эти эмитенты смогли привлечь на IPO и как менялись их котировки за последние два года.

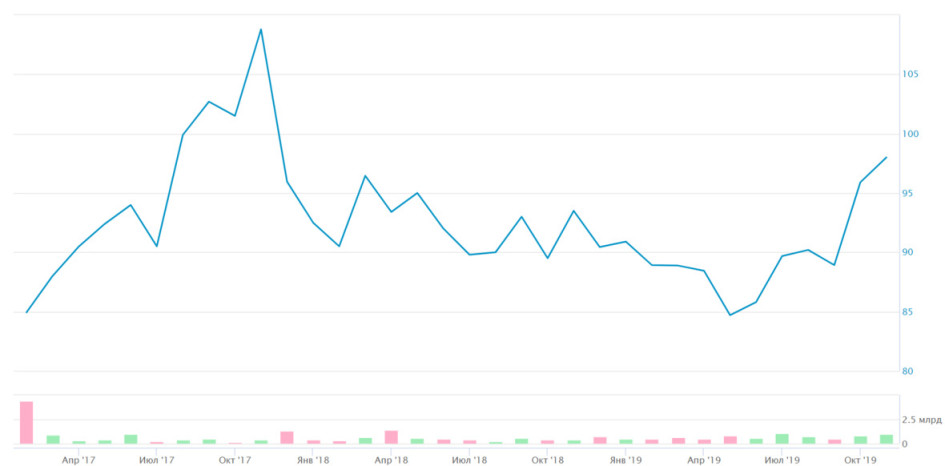

Последней на сегодняшний день компанией, которая провела первичное размещение акций на МосБирже, стал российский перевозчик Globaltruck. Globaltuck занимается перевозками по России и Европе, в числе его клиентов Metro, IKEA, «Спортмастер», «О`КЕЙ», «Детский мир», «Лента», Unilever, «Протек», MMK и «Сибур».

IPO прошло 3 ноября 2017 года. В ходе размещения компания привлекла капитал на сумму ₽2,57 млрд ($44 млн). В ноябре 2017 года акции Globaltruck оценивались выше ₽130 за штуку, однако на сегодняшний день опустились до ₽57.

Недавним существенным движением в акциях перевозчика стал ноябрьский рост почти на 40%. Он начался после одобрения советом директоров программы обратного выкупа акций на общую сумму до ₽386 млн по цене не выше ₽132 за бумагу (это цена размещения в рамках IPO).

Динамика акций компании Globaltruck на Московской бирже с момента IPO до ноября 2019 года

По итогам шести месяцев 2019 года Globaltruk сообщил инвесторам о росте выручки с ₽3,5 млрд годом ранее до ₽4,4 млрд теперь. При этом компания получила убыток в размере ₽2,3 млн.

«Обувь России»

Торговая сеть «Обувь России» провела первичное размещение акций на Московской бирже 20 октября 2017 года. В ходе IPO она привлекла ₽5,9 млрд ($103 млн). Сеть стала первой публичной компанией на российском обувном рынке.

Стоимость акций обувной сети в первый месяц после IPO приближалась к отметке ₽140, однако затем пошла вниз. В ноябре 2019 года ценные бумаги стоят около ₽44.

Динамика акций компании «Обувь России» на Московской бирже с момента IPO до ноября 2019 года

В конце ноября текущего года «Обувь России» отчиталась перед инвесторами о росте общей выручки на 11,5% и опережении планов по расширению розничной сети — за девять месяцев компания открыла 157 новых магазинов. В планах компании довести рост по итогам года до 200 торговых точек.

«Детский мир»

Первое IPO 2017 года на Московской бирже провела торговая сеть «Детский мир». Она же является единственным из трех последних новичков российского фондового рынка, акции которого сегодня торгуются выше цены размещения.

IPO «Детского мира» состоялось 8 февраля. С помощью выхода на биржу компания привлекла ₽21,1 млрд ($356 млн).

Средняя стоимость бумаг в течение первого месяца торгов составила ₽84, но затем котировки подскочили и к концу 2017-го преодолели отметку в ₽108. После этого наступил спад, но по состоянию на ноябрь 2019 года бумаги «Детского мира» держатся выше ₽90.

Динамика акций компании «Детский мир» на Московской бирже с момента IPO до ноября 2019 года

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Вместо Московской биржи российский бизнес предпочитает проводить IPO за рубежом. Последний пример — финансовый холдинг «Фридом Финанс», разместивший свои акции на Нью-Йоркской площадке NASDAQ. Вот еще несколько примеров компаний, которые решили не связываться с российской фондовой биржей:

HeadHunter и еще 5 российских компаний, которые провели IPO за границей

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигацииАвтор

Андрей Сафронов.0

Сокращение желающих выйти на биржу по всему миру, обманутые ожидания инвесторов в США и вновь ни одного первичного размещения в России — каким был 2019 год на рынке IPO

Фото: New York Stock Exchange

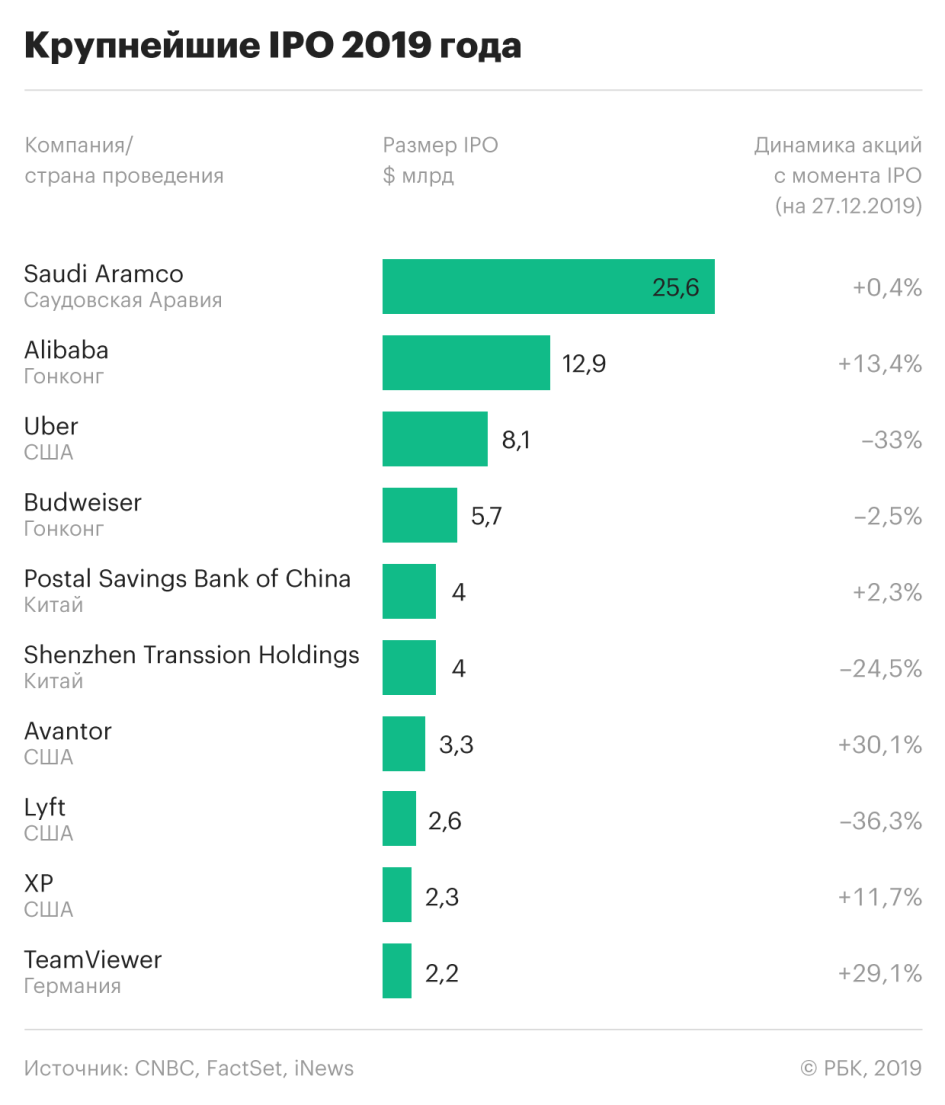

В 2019 году активность на рынке IPO снизилась. К декабрю по всему миру состоялось 1 242 первичных размещения акций, подсчитали аналитики Baker McKenzie. Это на 20% меньше, чем годом ранее. Связанная с IPO активность снизилась на фоне глобальных геополитических рисков: торговой войны между США и Китаем, протестов в Гонконге, вызванной Brexit неопределенностью в Европе.

Упали и объемы привлеченного на IPO капитала. По оценке Baker McKenzie, компании привлекли на первичных размещениях $206,1 млрд, что на 8% ниже показателей в декабре 2018 года.

Количество и внутренних, и межгосударственных IPO на фоне общего снижения активности тоже упало. Число внутренних IPO сократилось на 20%, однако привлеченный ими капитал вырос более чем на 4%. К наиболее заметным внутренним IPO относятся размещение Uber на американской бирже NASDAQ, китайского банка Postal Savings Bank в Шанхае или Saudi Aramco на саудовской бирже Tadawul.

Количество трансграничных IPO упало на 17%, и при этом сократился и привлеченный ими капитал — на 35%. В этой группе крупнейшим размещением стал выход на гонконгскую биржу китайского ретейлера Alibaba с привлеченным капиталом в размере $12,9 млрд.

В 2019 году реже проводились IPO технологических компаний, следует из отчета Baker McKenzie, но объем средств, которые привлекли состоявшиеся IPO, вырос на 12% — до $36,3 млрд.

Самой востребованной биржей для продажи акций стал NASDAQ.

Американские компании чаще разочаровывали инвесторов, чем радовали

Анализируя американский рынок акций за прошедший год в разрезе IPO, газета The Wall Street Journal (WSJ) приходит к выводу, что 2019-й стал годом несбывшихся ожиданий: IPO мега-стартапов Uber и Lyft оказались неудачными; Pinterest и Slack не смогли вызвать настоящего ажиотажа вокруг своих бумаг; IPO WeWork вовсе отменили. Большинство компаний, которые стали публичными в 2019 году, подешевели по сравнению с тем, как их оценивали в ходе раундов привлечения частного капитала до IPO.

Тем не менее, есть исключения. Например, производитель заменителя мяса Beyond Meat вышел на биржу в мае, а к декабрю не только не упал в цене, но торгуется в три раза выше своей первоначальной стоимости.

Главной приметой 2019 года стало отношение инвесторов к стартапам, объясняет WSJ. Аналитики, экономисты и люди, готовые покупать акции новых компаний, стали больше внимания обращать на то, как перспективные эмитенты собираются выходить в прибыль и каковы точные масштабы их убытков. Тенденция прослеживается по котировкам — новички на бирже с низким уровнем убытков или четкой программой выхода в прибыль торгуются в плюсе от 30% до 75%. А, например, Uber и Lyft — с большими убытками и без четкого плана заработка денег — упали более чем на 30% от своей первоначальной стоимости акций.

Российские компании если выходили на биржу, то за границей

В 2019 году на отечественных торговых площадках не было проведено ни одного первичного размещения. В последний раз IPO на Московской бирже проходило в 2017 году, и с тех пор российские компании ограничиваются только разговорами о возможном выходе на фондовый рынок.

Однако в 2019-м были случаи прихода российских компаний за капиталом на зарубежные рынки. В мае сервис по подбору персонала HeadHunter разместил депозитарные акции на бирже технологической NASDAQ. Компания направила на торги 16,3 млн ценных бумаг , что соответствовало 32% ее капитала. Начальная цена бумаг была зафиксирована на отметке $13,5. Исходя из этой стоимости рыночная капитализация рекрутингового сервиса составила $675 млн, а размер IPO — $220,1 млн.

Фото: NASDAQ

С момента выхода на биржу котировки HeadHunter успели вырасти до пика в $23,5 (+74%), а к концу года расположились на уровне $20,7 (+53%).

IPO-2020. Какие российские компании могут выйти на биржу в новом году

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги. Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигацииАвтор

Андрей Сафронов.Лонгрид рассказывает, как защитить инвестиции и получить дополнительную прибыль в pre-IPO сделках. Из материала вы узнаете, как купить акции частных компаний дешевле рынка и продать их по рыночной стоимости. Обычно этот подход применяют крупные фонды, но есть случаи, когда он доступен частным инвесторам. Дальнейшая речь пойдет именно о таких случаях.

Чтобы упростить восприятие метода, я разбил его на шаги. Получилось семь штук. Сначала идет теоретическая часть, затем более прикладные вещи. Лучше читать подряд, но если вы имеете базовое понимание о стадиях развития компании и pre-IPO сделках, то матчасть можете пропустить.

Дисклеймер: данный материал опубликован для ознакомления и не является инвестиционной рекомендацией. И руководством к действию он тоже не является. Любые операции на финансовых рынках опасны, и все читатели понимают и принимают этот факт.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Считаем обычную доходность

Шаг №3. Ищем преимущество

Шаг №4. Заходим в сделку

Шаг №5. Выходим из сделки

Шаг №6. Считаем прибыль и комиссии

Шаг №7. Резюмируем

Шаг №1. Учим матчасть

Перед рассмотрением основного материала, мы изучим матчасть. Здесь мы узнаем, как рождаются и развиваются компании. Мы разберемся, кто, на каких стадиях и зачем в них инвестирует.

Начнем с начала. Обычная компания имеет пять стадий развития:

1. Основание

2. Выход на прибыль

3. Рост

4. Экспансия

5. Стабильный бизнес

Эти стадии условны. Иногда они могут сливаться или меняться местами. Но это не важно. Принципиальный момент для нас следующий:

1. Есть периоды, когда компания не способна выжить без инвесторов и постоянно нуждается во внешних вливаниях. На этих периодах компания поднимает деньги, чтобы развивать бизнес и привлекать новых клиентов. Так она обеспечивает быстрый рост. Если в эти периоды инвесторские деньги заканчиваются, то компания умирает. Спойлер: в большинстве случаев деньги заканчиваются.

2. Если денег хватило, то начинаются периоды, когда рост останавливается, и бизнес сам себя обслуживает. А излишки реинвестирует в новые направления или отдает акционерам через дивиденды. Компания превращается в самостоятельную боевую единицу и способна выжить без «родительской» помощи. Более того, теперь она кормит своих собственников. Спойлер: обычно это происходит после IPO.

Вообще, существует классический график, который отражает этапы развития и финансирования компании. Выглядит он так:

До синей пунктирной линии компания существует на деньги инвесторов. После публичной продажи акций она живет на свои. Промежуток между ними — переходный период.

Чем ближе к левому краю графика, тем больше шансов провала. Соответственно, чем раньше инвесторы вкладывают деньги, тем больше они рискуют. Взамен они получают высокую долю за небольшую сумму. Например, когда Apple находилась в начале пути, сооснователь Рональд Уэйн продал 10% компании за $800. Сегодня стоимость этой доли превышает $90b.

Меньше всех рискуют инвесторы на IPO. Они покупают стабильный бизнес с прозрачной отчетностью. Кроме того, они имеют ликвидность: акции публичной компании можно продать на бирже в любой момент.

При этом между точками «долина смерти» и «стабильный публичный бизнес» есть много промежуточных стадий. Статья посвящена одной из них: мы говорим об инвестициях в компании, которые готовятся к IPO. Такие компании проверены рынком и временем, они имеют рабочую бизнес-модель, им платят клиенты. Оценка таких компаний превышает $300m. Хорошие примеры в момент написания статьи: Gett, Airbnb, Palantir. Эти компании уже завоевали рыночные позиции и доверие пользователей, но пока не вышли на биржу.

Плохая новость: pre-IPO компании — это все еще рискованный бизнес. Хорошая новость: он находится в шаге от преображения. Фактически, pre-IPO инвесторы последние, кто инвестирует в компанию на венчурной стадии. При этом они на полгода-год опережают широкую публику и за счет этого получают выгодные условия сделки.

Pre-IPO инвесторы вкладываются в частные компании за 6-12 месяцев до выхода на биржу. Они замораживают инвестиции, но получают качественные активы.

Еще одно отличие pre-IPO компаний от публичного бизнеса — формирование оценки. Оценка публичной компании формируется через открытый биржевой рынок. Она отражает объективную стоимость бизнеса в текущий момент времени. Другими словами: это реальная стоимость, за которую компанию можно продать.

Оценка pre-IPO компании (и любой другой частной компании) формируется по принципу «как договорились». То есть инвестор приходит к основателю компании, и они решают, сколько денег и за какую долю вкладывать. Это приводит к более субъективным результатам. Продать компанию по оценочной стоимости можно далеко не всегда.

Шаг №2. Считаем обычную доходность

Самыми громкими IPO в 2019 году были Uber, Lyft, Pinterest, Slack, Zoom. Допустим, мы зашли в каждую компанию на последнем венчурном раунде и вышли в первый день размещения. Опустим комиссии, lockup-периоды, особенности классов акций и прочие детали.

Посчитаем грубо, чтобы понять порядок цифр:

1. Оценка Uber на последнем раунде — $76b. Оценка на IPO — 82,4b. Апсайд: 8%. Срок: 8 месяцев.

2. Оценка Lyft на последнем раунде — $15b. Оценка на IPO — $24b. Апсайд: 60%. Срок: 9 месяцев.

3. Оценка Pinterest на последнем раунде — $12b. Оценка на IPO — $12,7b. Апсайд: 6%. Срок: 21 месяц.

4. Оценка Slack на последнем раунде — 7,1b. Оценка на IPO — $23b. Апсайд: 224% Срок: 9 месяцев.

5. Оценка Zoom на последнем раунде — $1b. Оценка на IPO — $9,2b. Апсайд: 820%. Срок: 27 месяцев.

Тут важно понимать два момента:

1. Пять сделок для адекватной статистики мало. Это компании, информация по которым есть в открытом доступе, и которую я привел для примера. Компаний вышедших на IPO в 2019 году значительно больше, но точных цифр по ним нет.

2. Мы не всегда можем зайти в сделку на последнем раунде и выйти из нее в момент IPO. Тот же Uber после IPO полетел вниз, и инвесторы, ограниченные lockup-периодом, потеряли деньги.

Короче говоря, реальная доходность будет другой. В целом она колеблется от 30% до 60% годовых, если брать длительный промежуток времени. Большинство брокеров в проспектах подобных сделок указывают аналогичные цифры.

В pre-IPO инвестициях вы можете рассчитывать на доходность 60% годовых. Риски тоже существенные и достигают 30%.

В целом, pre-IPO инвестиции — это агрессивный подход к управлению капиталом, поэтому нельзя грузить все деньги в одну сделку. Адекватный размер инвестиций в отдельную pre-IPO компанию составляет до 5% от общих средств. В противном случае серия неудачных инвестиций сильно ударит по счету.

Шаг №3. Ищем преимущество

Окей. Теперь мы понимаем, что можем зарабатывать, заходя в сделки на венчурных раундах и продавая акции на IPO. Но это обычные сделки, которые делают обычные инвесторы. А мы не обычные инвесторы: мы классные парни, и поэтому хотим большего. Мы хотим нечестное преимущество, с которым опередим остальных.

К счастью, оно существует. Чтобы разобраться, откуда оно возникает, вернемся к понятию оценки. А чтобы было проще, разберем все на условном примере.

Допустим, Джек управляет венчурным фондом, который инвестировал $10m в компанию на Serious А. Дела компании пошли хорошо: она показала рост, закрыла несколько следующих раундов и задумалась об IPO. Оценка компании выросла многократно.

Предположим, что теперь компания оценивается в $1b, а размер доли Джека составляет 10%. То есть Джек увеличил первоначальную инвестицию в десять раз и превратил $10m в $100m. «Какой я молодец», — подумал Джек, и повесил свои инициалы на доску почета.

Проблема в том, что $100m Джек имеет лишь на бумаге. То есть по весьма своеобразным законам венчурного мира доля Джека в компании оценивается в $100m. Но эта оценка эфемерна. Джек не имеет $100m на банковском счете. И он не имеет вторичного рынка, чтобы продать компанию и получить деньги. Он имеет инвестиционный актив, который в теории дорого стоит. Поэтому де юре Джек очень состоятельный парень, а вот де факто ему нечего есть.

Если говорить в финансовых терминах, то у Джека отсутствует ликвидность. Да, он может дождаться IPO и продать акции на бирже. Из предыдущего шага мы знаем, что так он заработает даже больше, чем $100m. Однако, это случится не раньше, чем через год.

Вопрос: что делать, если ликвидность Джеку нужна сейчас? Что делать, если есть новая перспективная компания, в которую он хочет инвестировать?

В этой ситуации вариантов немного. И самый реальный из них — продать свою текущую долю внебиржевой сделкой и получить кэш. А чтобы быстро найти покупателя, Джеку нужно предложить скидку на акции.

Чтобы получить преимущество и купить акции ниже рынка, нужно найти акционера, которому требуется ликвидность. Он продаст долю с дисконтом к оценке компании.

И здесь на белом коне появляемся мы. Мы помогаем Джеку с проблемой и выкупаем его долю. Но мы делаем это не потому, что мы добрые, белые и пушистые. Мы делаем это потому, что Джек предлагает 20-30% скидку.

В отличие от Джека, мы готовы дождаться IPO и продать акции на фондовой бирже. Поэтому для нас оценка в $100m менее эфемерна, чем для Джека. И хорошая скидка нам пригодится.

Таким образом, каждый участник сделки достигает цели. Джек получает $70m «живых» денег, которые он снова может инвестировать. А мы покупаем $100m будущего денежного потока дешевле, чем он стоит на самом деле. Фактически, мы заходим в pre-IPO сделку с подушкой безопасности. Если IPO пройдет хорошо, то дисконт обеспечит дополнительную прибыль. Если что-то пойдет не так, то дисконт защитит капитал.

Так мы оказываемся в нужное время в нужном месте и получаем нечестное преимущество перед другими участниками. С ним нам не обязательно прогнозировать биржевые курсы. Достаточно зайти в сделку, дождаться IPO и посмотреть, что произойдет дальше.

Это первая часть статьи. Продолжение выложу в виде апдейта (сюда же), если материал выйдет на главную страницу Смартлаба.

P.S. Сделал сайт, где публикую интересные собственные статьи. В том числе про инвестиции. Заходите в гости.

P.P.S. Также запустил телеграм-канал для тех, кому привычнее мессенджеры. Тоже жду в гости. Кроме статей, в канале буду публиковать полезные ссылки.

Фото: «Яндекс»

IPO – популярный инструмент привлечения инвестиций для развития компаний. Его активно используют и российские компании, которые размещают свои акции как на зарубежных биржах (последний пример – IPO HeadHunter на Nasdaq), так и на Московской бирже. Поговорим о том, какие отечественные компании могут стать публичными в 2020 году, и чьи акции вскоре можно будет купить.

Примечание: инвестиции на бирже связаны с риском, о нем следует помнить. Кроме того, для совершения операций с акциями компаний на Московской бирже вам понадобится брокерский счет. Его можно открыть в режиме онлайн. Также вы можете потренироваться в совершении операций и изучить торговый софт с помощью тестового счета с виртуальными деньгами.

Самое ожидаемое событие: IPO «Яндекс.Такси»

По сообщениям Bloomberg, компания уже ведет переговоры об организации первичного размещения акций сразу в России и США с рядом банков, включая Morgan Stanley и Goldman Sachs. Оба этих банка готовили еще IPO самого «Яндекса» в 2011 году. Ранее в «Яндекс.Такси» озвучивали планы провести IPO еще в 2019 году.

По мнению аналитиков, общая оценка «Яндекс.Такси» может находиться в промежутку от $5 млрд до $8 млрд в зависимости от рыночной конъюнктуры. Например, в Goldman Sachs оценивают компанию в $7,7 млрд.

«Яндекс.Такси» составляет единое подразделение с направлениями по доставке еды и развитию беспилотного транспорта. Во втором квартале этого года оно вышло на прибыль. В компании журналистам подтвердили планы по выходу на IPO, однако подтверждения тому, что в сделку войдут и другие направления развития бизнеса представлено не было.

Какие еще российские компании могут выйти на IPO в 2020 году

Как пишет РБК, выход на IPO и размещение акций планируют сразу несколько известных российских компаний.

Одна из самых крупных – сеть магазинов фиксированных цен Fix Price. По данным издания, сейчас этой компании принадлежат 3,5 тысячи магазинов в 830 городах. Сеть работает не только в России, но и в ряде стран бывшего СССР.

Также основной акционер Ozon «АФК Система» заявлял о планах провести IPO интернет-магазина в ближайшие два года. Таким образом, вполне вероятен выход на биржу уже в 2020 году.

В «АФК Система» (главный акционер Ozon) так комментировали вероятность IPO:

«Это [выход на IPO] зависит от целого ряда факторов. Это может быть и в следующем году, во второй половине года, а может быть через год. Есть целый ряд факторов, нужно нарастить мышцы. Площадка будет традиционной, вероятнее всего, что Лондон. Лондон и Россия, естественно».

Помимо этого, журналистам РБК стало известно о планах подготовки IPO поставщика IT-решений Softline.

Зачем компаниям IPO

Все дело в деньгах — компания хочет привлечь средства. После получения эти деньги могут использоваться для развития бизнеса или, к примеру, реинвестиций в инфраструктуру.

Еще один плюс наличия публично торгуемых акций компании — возможность предлагать топ-менеджерам опционы, переманивая лучших специалистов. Так, согласно оценкам аналитиков, только в США как минимум 5 тысяч работников технологических компаний могут стать миллионерами после выхода этих организаций на IPO.

Помимо этого, акции могут быть использованы в ходе сделок по слиянию и поглощению, покрывая часть оплаты — при покупке Facebook WhatsApp, основатели мессенджера получили значительную часть общей суммы акциями социальной сети, которая уже вышла на биржу.

Полезные ссылки по теме инвестиций и биржевой торговли:

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital

15 февраля 2013 08:50

Следуйте RT на

Объем заявок на пакет акций Московской фондовой биржи достиг около 1 млрд долларов, что вдвое больше первоначально запланированных 500 млн долларов.

Цена размещения составляет около 1,83 долл. США за акцию, в результате чего капитализация Биржи составляет около 4,2 млрд долл. США. Российские и международные инвесторы проявили большой интерес к первому размещению в России в 2013 году.Среди крупных имен — Европейский банк реконструкции и развития (ЕБРР), Китайская инвестиционная корпорация (CIC), CartesianCapital и BlackRock, которые были привлечены через Российский фонд прямых инвестиций (RDIF). Credit Suisse, JPMorgan, Сбербанк CIB и ВТБ Капитал выступал в роли координаторов и организаторов книжных операций, в то время как Deutsche Bank, Goldman Sachs, Morgan Stanley, Renaissance Capital и UBS просто руководили работой. «Интерес международных инвесторов подтверждает привлекательность как Московской фондовой биржи, так и всего российского фондового рынка», — сказал Кирилл Дмитриев, генеральный директор Российского фонда прямых инвестиций (РФПИ).Фонд также участвовал сейчас, имея около 4,5% Московской биржи. В игру также вошли розничные брокеры и отечественные игроки, такие как «Открытие» и «Финам», пишет газета «Ведомости». Эксперты сходятся во мнении, что IPO выглядит многообещающе, поскольку объемы торговли на спотовом рынке растут, а инфраструктура бизнеса активно развивается после слияния ранее разделенных Полы РТС и ММВБ. Аналитики Investcafe ожидают, что выручка будет расти примерно на 10% в год. Но этот рост может замедлиться, поскольку неопределенность вокруг фондовых операций в России сохраняется.«… Перспективы развития Московской фондовой биржи на ближайшие 2-3 года, на наш взгляд, выглядят весьма расплывчатыми, — говорит Екатерина Кондрашова из Investcafe. — В частности, нет определенности относительно периода приватизации государственных активов и обязательств компаний. разместить в России. С 2005 года около 60% эмитентов предпочитают размещать в Лондоне, и существует риск, что эта тенденция сохранится », — заключила Кондрашова.

Следуйте RT на

.

. © Reuters. Российская IBS запускает IPO на Московской бирже

© Reuters. Российская IBS запускает IPO на Московской бирже МОСКВА (Рейтер) — IBS IT Services планирует первичное публичное размещение акций (IPO) на Московской бирже (MM :), говорится в среду, так как оно направлено на то, чтобы привлечь экономическое восстановление России и возродить внутренний спрос на услуги информационных технологий.

Акции, как новые, так и существующие, будут предлагаться компанией, а также акционером IBS Holding, принадлежащим

Анатолий Карачинский и Сергей Мацоцкий.

Источники сообщили Reuters в прошлом месяце, что компания планирует привлечь около 100 миллионов долларов через IPO.

IBS не описал целевой размер предложения в заявлении в среду, объявив о своем намерении разместить.

Объявление поступило на следующий день после того, как российский производитель мяса птицы Черкизово (MM 🙂 заявил, что планирует продать новые и существующие акции на Московской бирже.

Ожидается, что ряд других российских компаний последуют их примеру, отмахнувшись от риска возможных последствий недавней дипломатической ссоры между Москвой и Западом по поводу отравления бывшего шпиона Сергея Скрипала, а также перспективы введения новых санкций.

Ожидается, что дополнительная эмиссия акций составит более 50 процентов от предложения, сообщает IBS. Citigroup (N 🙂 и Renaissance Capital выступают в качестве совместных глобальных координаторов и совместных букраннеров.

Ожидается, что после размещения акции в свободном обращении составят от 30 до 35 процентов увеличенного уставного капитала.

IBS также заявила, что намерена использовать полученные средства для укрепления и расширения своего бизнеса как за счет внутреннего развития, так и слияний и поглощений, ориентированных на стоимость.

«Мы считаем, что восстановление российской экономики, а также повышение уровня цифровизации и модернизации создадут надежную платформу для дальнейшего роста», — заявила Светлана Баланова, исполнительный директор IBS.

Баланова ранее сообщила Reuters, что IBS рассматривает вопрос о сборе средств для ускорения роста, поскольку, с одной стороны, оживляющаяся экономика стимулирует спрос на ИТ, а с другой стороны, многие компании ищут доступные альтернативы иностранному программному обеспечению.

Компания, которая была основана в 1992 году, заявила, что планирует увеличить выручку более чем на 15 процентов в 2018 году.

За год по 31 марта 2017 года чистая прибыль выросла более чем вдвое — до 1,5 миллиарда рублей (26 миллионов долларов США), а выручка выросла на 29 процентов до 21.4 млрд руб.

Отказ от ответственности: Fusion Media хотел бы напомнить вам, что данные, содержащиеся на этом сайте, не обязательно являются в реальном времени и не точными. Все CFD (акции, индексы, фьючерсы) и цены на Форекс предоставляются не биржами, а маркет-мейкерами, поэтому цены могут быть неточными и могут отличаться от реальной рыночной цены, то есть цены являются ориентировочными и не подходят для торговых целей. Поэтому Fusion Media не несет никакой ответственности за любые торговые убытки, которые вы можете понести в результате использования этих данных.Fusion Media или любое другое лицо, связанное с Fusion Media, не несет никакой ответственности за потери или ущерб в результате использования информации, включая данные, котировки, графики и сигналы покупки / продажи, содержащиеся на этом веб-сайте. Пожалуйста, будьте полностью осведомлены о рисках и расходах, связанных с торговлей на финансовых рынках, это одна из самых рискованных форм инвестиций.

Акции российской сети гипермаркетов Lenta упали в первый день торгов на Лондонской бирже. Компании удалось привлечь только 952 млн долл. В ходе IPO, если не считать 1 млрд долл. США.

Лента, торгующаяся под тикером «LNTA: LI», упала до $ 9,735 в 8:10 утра в Лондоне, прежде чем восстановиться до $ 9,94 в 11:03 утра.

В четверг, после того как компания определилась с ценой акций, было принято решение о цене 10 долларов сузили ценовой диапазон в два раза.Оригинальный глобальный депозитарий Диапазон квитанций (ГДР) был установлен на уровне $ 9,50–11,00 14 февраля, что установил бы верхнюю рыночную капитализацию в 4,95 доллара млрд. Верхний предел был уменьшен до $ 10,25 в четверг, с компания оценивается в 4,32 млрд долларов.

Торги на Московской бирже ММВБ начнутся в марте 6.

IPO «имел успех на очень бурных рынках и инвестор обеспокоен курсом рубля и Украиной », Наталья Колупаева, московский аналитик Райффайзен Банка, сказала, что цитирует Bloomberg.

Смещенный президент, беспорядки в Крыму и политическая неопределенность нанесло урон экономике Украины, которая приближается дефолт.

Ослабление рубля также является причиной Неутешительное IPO. Центробанк России остановился вмешиваясь, и вместо этого расширяет торговые коридоры рубля, который в пятницу составил 36,1327 против доллара США. 2013 разочарован ростом на 1,3 процента, который резко замедлился, но все еще намного выше, чем европейские экономики.

TPG Capital, американский инвестиционный фонд с московским офисом, является управляет IPO в Ленте, а Ротшильд выступает в роли финансового консультант.

Банки, консультирующие Лента по IPO: JP Morgan Chase & Co., Кредит

Suisse, UBS, Deutsche Bank и ВТБ Капитал.

TPG принадлежит 49,8 процента акций, Европейский банк

Реконструкция и развитие занимают 21,5 процента, а в России

Второй по величине государственный банк ВТБ имеет 11,7 процента.

Основным андеррайтерам будет предоставлен 15-процентный вариант.Вплоть до 15% размещенных ценных бумаг — вариант, который обеспечит Акционерам предлагается цена предложения книги бегунов. Компания Сам не получает средств от IPO.

Сеть Lenta была основана Олегом Жеребцовым в Санкт-Петербурге. в 1993 году и имеет 77 магазинов в России и пять дистрибьюторов центры.

Ряд российских ритейлеров готовятся к IPO в 2014 году. Россия-х крупнейший детский ритейлер «Детский мир» планирует провести IPO в Лондоне середина марта, которая может привлечь до 500 миллионов долларов, согласно директор по стратегии и анализу Алексей Воскобойников.

Российское подразделение немецкого ритейлера Metro также ожидается подать заявку на IPO в первой половине этого года.

Московская Биржа

Московская Биржа обеспечивает исчерпывающий и удобный доступ к российским финансовым рынкам. Рынки биржи предлагают клиентам торговые возможности в широком диапазоне классов активов в сочетании с лучшими в своем классе услугами после торговли.

Сегодня Московская Биржа является основным центром обнаружения ликвидности и цен на российские инструменты. Московская Биржа проводит торги акциями, облигациями, деривативами, валютами, инструментами денежного рынка и товарами.В состав Группы также входят российский центральный депозитарий ценных бумаг «Национальный расчетный депозитарий» и Национальный клиринговый центр, который выполняет функции центрального контрагента. Московская Биржа входит в число 20 ведущих мировых бирж по суммарной капитализации торгуемых акций, а также в десятку крупнейших биржевых площадок для торговли облигациями и деривативами.

Ценные бумаги более 700 эмитентов допущены к торгам на рынках акций и облигаций Московской Биржи. Биржа также является лидером в модернизации инфраструктуры финансовых рынков России и продвижении Москвы в качестве международного финансового центра.За последние два года были проведены долгожданные реформы инфраструктуры: центральный депозитарий ценных бумаг и центральный контрагент прошли квалификацию Банка России и начали работать в полную силу; Международные центральные депозитарии начали обслуживать клиентов на рынках акций и облигаций, а рынок акций был переведен в расчетный цикл T + 2 с частичным предварительным финансированием. Все эти изменения сделали торги на Московской бирже столь же удобными, как и на ведущих мировых торговых площадках, и привели к росту объемов торгов.

Московская Биржапровела реформы, которые упростили процесс листинга и полностью привели его в соответствие с международными стандартами. Не менее важно, что новые правила листинга усилили требования корпоративного управления для листинговых компаний.

Индексы РТС и ММВБ Московской Биржи являются основными ориентирами для российского фондового рынка и широко используются портфельными менеджерами для разработки инвестиционных стратегий. Биржа постоянно работает над расширением ассортимента своих индексов, улучшением поддержки продуктов и совершенствованием правил, регулирующих рыночные данные. использование для всех типов клиентов.

Московская биржастала публичной в феврале 2013 года и торгуется на собственной торговой площадке под тикером «MOEX».

Пожалуйста, прочитайте больше о Московской Бирже.

, Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …