Инвестиции в золото – 5 способов вложения в золото и серебро

Здравствуйте! В этой статье поговорим об инвестициях в золото.

Сегодня вы узнаете:

- Как осуществляются инвестиции в этот драгоценный металл;

- Какие варианты этого существуют;

- Положительные и негативные черты данного вида вложений.

Золото – металл, который не одну тысячу лет высоко ценится. В золоте всегда измерялся уровень богатства, оно играло роль денег при расчетах.

Поэтому многие эксперты считают, что инвестирование в золото – шаг, благодаря которому можно достигнуть финансовой стабильности. Так ли это поговорим сегодня.

Особенности инвестирования в золото

Золото в слитках и монетах – надежное и высокодоходное направление для вложений. И никакие экономические кризисы не снизят их стоимости. Во время кризисных явлений цена на золото не снижается, а повышается.

Вкладывать в золото сейчас столь же выгодно, как несколько лет назад. Возникает только вопрос, когда такие вложения принесут прибыль?

Но бежать в банк прямо сейчас, чтобы все наличные вложить в золотые слитки не нужно. Для начала стоит определиться со всеми нюансами до того, как принять решение об инвестировании в драгоценные металлы.

Руководство по инвестированию в золото и серебро для новичков

Допустим, что хранить деньги в чулке дома уже не хочется и вы решили вложить их в драгоценный металл (золото или серебро).

Для этого действуйте разумно, анализируя ситуацию:

- Обозначьте задачи и цели, которых нужно достигнуть. Инвестиция не должна быть абстрактной. Нужно четко понимать, для чего открывается вклад или покупается драгоценный металл. Например, в течение полутора лет вы хотите приобрести новый автомобиль. Значит, выбирать нужно максимально доходный способ инвестирования. Как только цель будет достигнута, выводите свои финансы и делайте покупку. Не гонитесь за сверхприбылью, это чревато потерей средств.

- Оцените состояние своих финансов и приведите их в порядок. Возможно, это и покажется банальным, но оценивать состояние своих финансов необходимо. Если вам нужно выплачивать большой

kakzarabativat.ru

Стоит ли вкладывать в золото?

Золото всегда занимало особое место в финансово-экономических отношениях людей. Но уже более 40 лет оно выведено из системы взаиморасчетов и торгуется на бирже. Котировки желтого металла представляют большой интерес. В данном обзоре будут даны ответы на вопросы – стоит ли вкладываться в золото, на каких уровнях следует это делать и к какому движению цен необходимо быть готовым. Но сначала разберемся с практической стороной дела.

Как можно вкладываться в золото в России?

В России вложение в золото сопряжено с определенными трудностями. При покупке физического слитка необходимо уплачивать НДС в размере 18%. На слиток дается сертификат, который нужно предъявлять в случае обратной реализации металла. Если сертификат будет утерян, то слиток можно будет разве что сдать в ломбарде по цене лома.

Инвестиционные монеты не облагаются НДС. Но спред (разница курсов купли-продажи) довольно высокий. Поэтому и в случае со слитками, и в случае с монетами покупатель теряет 30% от стоимости металла.

Налог можно не платить, если при покупке слитка у банка оставить его на хранение в ячейке (в том же банке). Но тогда придется платить за обслуживание ячейки. При этом в случае банкротства банка нет абсолютной гарантии, что слиток удастся продать и получить назад деньги.

При открытии ОМС (обезличенного металлического счета) тоже имеются риски, связанные с тем, что золото находится у банка, а не на руках у клиента. Однако операции по ОМС проходят по облегченной схеме. Такой счет в целом можно использовать для спекуляций на рынке. Но при покупке-продаже также существует спред, хотя он и значительно меньше, чем в случае с приобретением слитков и монет. В Сбербанке этот спред составляет 10%. Но ОМС даже не защищен государством, в отличие от депозита.

Альтернативным вариантом можно считать игру на бирже с золотыми деривативами (производные финансовые инструменты). Это опционы, фьючерсы, а также ETF. Однако такая игра сопряжена с определенным риском. Она требует финансовой грамотности. При этом клиент также не владеет физическим металлом, а лишь спекулирует на движении котировок.

Какой вариант вложений наиболее подходящий – каждый для себя решает сам.

Какова динамика котировок золота и когда его следует покупать?

Если посмотреть на долгосрочный график, то можно увидеть, что золото неизменно растет в своей стоимости на протяжении десятков лет. При этом существуют и периоды спада. Однако каждому такому спаду предшествует грандиозный взлет цен. Крупнейшее падение стоимости золота произошло в 80-ом году XX века – с 850 до 300 долларов. Но перед этим был рост с 35 $ до 850 $ в период 1971-1980 гг. Связано это было с отменой Бреттон-Вудской системы, которая обеспечивала привязку курса доллара к желтому металлу. После того, как курс доллара отвязали от золота – он девальвировался, а в США начался кризис. В 80-ые и 90-ые годы цена колебалась в диапазоне 250-500 долларов. Но уже в 2001 г. сформировался устойчивый тренд на повышение. Этот тренд закончился в 2011 г. на отметке 1900 $.

Читайте также: Сервис №1 сравнения вкладов

Последний 10-летний цикл повышения цен был обусловлен ростом мировой экономики и популяризацией торгов деривативными инструментами (фьючерсами, опционами и проч.). Когда мировой ВВП увеличивается – возрастает спрос на сырье, также растет инфляция. А популяризация торгов (в том числе и в золоте) обеспечивает приток на рынок большого количества денег.

Поскольку доллар сейчас мировая резервная валюта, то именно долларовая инфляция играет в ценообразовании ключевую роль.

Физические спрос и предложение тоже имеют значение. На инвестиции уходит около 40-50% желтого металла (слитки, монеты, покупки со стороны ЦБ, ETF). На ювелирное дело – 50-60%. Доля может меняться во времени. В промышленности используется менее 10%. Как видно, ювелирный спрос (половину которого обеспечивают Китай и Индия) – тоже важный фактор. Но даже дефицит в 4% в 2013 г. не смог спасти котировки желтого металла от обвала. Этому обвалу предшествовало надувание пузыря на рынке золота (2001-2011 гг.). А снижение инфляции в США послужило спусковым курком. В итоге массовый исход инвесторов из ETF привел к обвалу на бирже.

Несмотря на понижательный тренд, который сейчас сформировался, вложение в золото на текущих уровнях в целом выглядит рациональным на долгосрочном горизонте. Но дальнейшие просадки не исключены. Поэтому есть смысл дождаться оптимальной точки входа. Дело в том, что в Америке сейчас идет ужесточение монетарной политики. ФРС свернула стимулирующие программы, предполагающие вливание денег в экономику. Также начала повышать ставки, что сокращает предложение денег. Это должно привести к укреплению доллара и снижению инфляции. В таких условиях золото расти не будет.

Однако сильный доллар уже негативно сказывается на американской экономике. Прибыль компаний сокращается. А инфляция практически отсутствует. То есть ФРС ужесточает монетарную политику в то время, когда и так наблюдаются дефляционные процессы. Это может запустить настоящую дефляционную спираль. И тогда ФРС придется менять вектор своей монетарной политики, снова опускать ставки и даже запускать новые стимулирующие программы. Если это произойдет, то цена на золото устремится вверх.

В то же время согласно отчетам золотодобытчиков в ближайшие годы начнется процесс сокращения производства. Текущие цены находятся на уровнях себестоимости. Инвестиции в отрасль падают. Часть шахт закрывается. В будущем ожидается недостаток металла на рынке.

Читайте также: Сервис Капиталист(Capitalist) — что это и зачем нужен

Образование дефицита золота, а также высокая возможность смены вектора монетарной политики ФРС – вот факторы для роста котировок. Дефицит не даст ценам упасть слишком сильно. В случае дефляции ФРС вынуждена будет смягчать свою денежно-кредитную политику. А в случае позитивного развития экономики США – инфляция вернется сама собой. Поэтому текущие уровни выглядят привлекательными для долгосрочного инвестирования. Но просадки в золоте еще возможны. Вкладываться в него в 2016 г. для краткосрочной спекуляции не рекомендуется. Идеальный момент для входа в рынок – новость о смягчении ДКП Федрезервом. Также летние месяцы традиционно характеризуются снижением цен на драгметаллы и укреплением рубля для россиян. Поэтому лето может стать неплохим моментом для покупки на длительный период.

Вложение в золото в долгосрочной перспективе

Именно долгосрочное инвестирование в желтый металл как раз является рациональным. Текущие уровни довольно низкие.

Здесь стоит упомянуть про теорию суперциклов. Согласно ей цены на сырье растут в течение 10-15 лет, а потом 10-15-20 лет снижаются. Если мы посмотрим долгосрочный график цен на медь, нефть и золото, то увидим такой цикл в период 1930-1970 гг. (40 лет). А также в период 1970-2000 гг. (30 лет) и даже в период 1890-1930 гг. (40 лет). Последний суперцикл начался в 2000-ых. Значит, нас ждет 10-15 лет низких цен на сырьевые товары.

Данная теория строится на экстраполяции. Но сейчас экономика в мире другая, кое-что изменилось (отсутствует золотой стандарт) – поэтому нет гарантии, что суперциклы будут повторяться.

Кроме того, даже в самой теории есть много нюансов:1. Внутри больших 30-40 летних суперциклов наблюдаются еще кратковременные всплески активности в 3-5-10 лет (минициклы). 2. В 70-ые годы рост цен был обусловлен не ростом экономики и не повышенным спросом на сырье, а банальной девальвацией доллара – после того, как его отвязали от золота. 3. Цены при достижении пиков и последующем снижении не возвращаются в прежний диапазон, а выходят на новый уровень. То есть график имеет вид не синусоиды, а лесенки, новый цикл – следующая ступенька.

Таким образом, даже в теории суперциклов на долгосрочном горизонте вложение в золото является неплохой стратегией. Хотя небольшое снижение цен в течение следующих 2-3 лет не исключено.

Альтернатива золоту

На данный момент альтернативы золоту нет. После отказа от золотого стандарта (в 1970-ых) в мире выбрана инфляционная модель развития экономики. В такой модели инфляция в 2-3% считается желательной. Более низкая инфляция – повод для беспокойства. Для защиты сбережений от обесценивания валюты рекомендуется вложение в золото. Для этих целей можно использовать и другое сырье. Но золото – это не просто сырье. Оно выполняет монетарные функции (пусть и исключено из взаиморасчетов). Оно защищено от потери своей актуальности в промышленности.

Читайте также: Нужен ли обычному человеку биткоин

А колебания в ценах все же значительно меньше, чем на нефть и другие металлы. Заменителем золота могли бы стать алмазы. Но их уже научились выращивать искусственно. А ценообразование в них довольно сложное. Желтый металл удобен для обмена, транспортировки и хранения. В отличие от жидкой нефти он не растекается и не горит. Он не ржавеет и химически очень инертен. У него высокая температура плавления. А его цена позволяет аккумулировать в небольших слитках значительное состояние. Золоту могли бы составить конкуренцию платиноиды. Но они были открыты сравнительно недавно.

После краха Бреттон-Вуда американские власти пропагандируют идею о том, что золото – это пережиток прошлого. Но их заинтересованность в подобной риторике объяснима. Ведь доллар является мировой резервной валютой. Однако ни одна мировая валюта не может быть заменителем золота. Причина – наличие единого эмитента. Если какая-то одна страна становится хозяином мировой валюты, то все остальные страны оказываются в невыгодном положении. Риски в отношении страны эмитента ложатся на весь мир. Проблемы в экономике через угрозу инфляции и дефляции отражаются на других государствах. Также страна эмитент может манипулировать ценами на сырьевые товары.

Но кроме экономических и финансовых рисков есть еще и геополитические риски. В случае войны США с Китаем или Россией – исход неизвестен. Империи уходили и приходили. А золото выполняет монетарные функции уже тысячи лет. Оно не имеет единого эмитента. Месторождения разбросаны по всему миру. Никто не может быть хозяином желтого металла. Америка закономерно говорит о том, что доллар заменил золото. Но это очевидная ангажированная пропаганда. В США никогда не упоминают, что доллар стал мировой резервной валютой именно через привязку к золоту.

Материалы по теме

investor100.ru

Выгодно ли вкладывать деньги в золото

Доходность и ликвидность золота

Чтобы понять стоит ли вкладывать деньги в золото, необходимо оценить сколько вы сможете заработать на такой инвестиции и как просто это сделать. Для этого следует рассмотреть возможные варианты инвестирования и сравнить их с другими видами активов.

Виды инвестиций в драгметаллы

Существует целый ряд способов инвестировать в золото, каждый из которых имеет свои особенности:

- Покупка ювелирных изделий. Наименее рентабельный вариант вложения в драгоценные металлы. Украшения с течением времени значительно теряют в цене, за исключением случаев, когда они официально признаны произведением искусства. Это обусловлено вложением в начальную цену стоимости работы по изготовлению изделия. С другой стороны, ювелирные украшения обладают наибольшей ликвидностью и могут даже выступать в качестве залога по кредиту.

- Приобретение банковского золота с получением слитков на руки. В этом случае прибыль зависит от биржевого курса. При этом из ожидаемого дохода следует вычесть банковские комиссии за проведение операций и налогообложение. Физическое золото имеет среднюю ликвидность, поскольку может быть продано только банкам или как лом.

- Обезличенные металлические счета (далее ОМС). Текущий банковский счет в эквиваленте золота, выраженный в граммах. Такие счета могут пополняться и обналичиваться в любое удобное время. Доход инвестиции зависит от движения курса. Фактически сам металл владелец такого счета не получает, а лишь оформляет долгосрочный вклад в его эквиваленте. Начиная с 2007 года, помимо банков, открыть обезличенный счет в золоте также можно в системе WebM

- Оформление золотого депозита. Это наиболее рентабельный вид инвестиций в золото, поскольку предусматривает не только прибыль от роста курса, но и процент по депозиту от банка (до 5%). Такой вклад также может облагаться налогом на доход. Его ликвидность самая низкая, поскольку депозиты имеют строго оговоренные сроки, при нарушении которых существенно снижаются проценты по выплатам. Как и в случае с ОМС, физического эквивалента золота владелец депозита не получает, но по окончанию срока вклада он может потребовать его от банка.

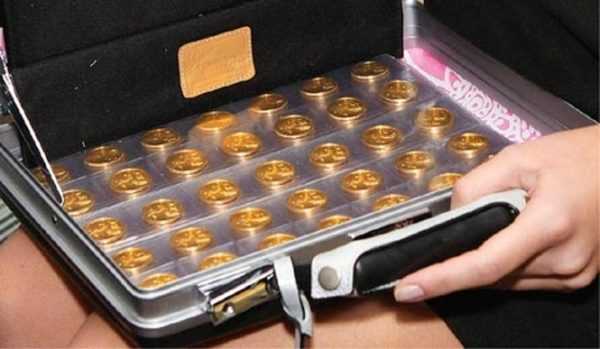

- Коллекционные монеты. Они приравниваются к банковскому золоту и не теряют в стоимости как ювелирные украшения. Наиболее редкие монеты дополнительно к росту курса могут обеспечивать повышение цены за счет спроса у коллекционеров. Начальная цена таких монет выше стоимости содержащегося в ней золота, поскольку, как и в ювелирных украшениях в них заложена стоимость чеканки оригинального дизайна. Ликвидность такого актива очень низкая.

- Инвестиционные монеты. Это монеты, не имеющие коллекционной стоимости. Они выпускаются исключительно государством из металлов наивысшей пробы. Такие монеты имеют привязку к единицам веса и при продаже не теряют своей стоимости. Последняя зависит исключительно от текущего курса. Этот тип актива имеет среднюю ликвидность.

- Фьючерсы на покупку металлов. Этот инструмент доступен профессиональным биржевым игрокам и позволяет получить прибыль от изменения курса за определенный период (с момента покупки фьючерса до момента его исполнения), без непосредственной покупки самого золота. Этот вид инвестиций относится к высокорисковым, но отличается высокими ликвидностью и доходностью.

Сравнение золота с другими видами инвестирования

По отношению к другим типам активов для инвестиций доходность золота значительно ниже. Так, например, валютный банковский вклад может обеспечивать прибыль от 7% до 16% годовых. Существенно выше золота по прибыльности и ценные бумаги. Если же сравнивать его с инвестицией в недвижимость, рентабельность последней примерно вдвое выше. Так, если вложить 30000$ в депозит, вы сможете получать порядка 1000$ в год, тогда как доход от аренды равноценной квартиры в крупном городе составит около 2000$.

С другой стороны, на валюту существенно влияет инфляция, тогда как золото, перестав быть средством для расчета в торговых отношениях, практически не подвержено ее влиянию. Чтобы это произошло необходим резкий скачок уровня добычи металла в общемировом масштабе, вероятность которого крайне низка. Помимо этого, валюта может полностью обесценится, если к примеру, произойдет государственный переворот. Аналогичная ситуация с ценными бумагами, которые относятся к наиболее рисковым инвестициям. В свою очередь для недвижимости существует вероятность обесценивания актива в результате старения объектов, что обуславливает ее низкую ликвидность.

Золото – один из наиболее универсальных активов, имеющий независимую товарную ценность (за исключением депозитов, ОМС и фьючерсов), который не обесценивается в результате краха государства или банкротства акционерного общества. Его легко транспортировать и можно реализовать в любой стране мира, а потому на сегодняшний день — это самый надежный вид инвестиций. Если вы хотите иметь по-настоящему независимый капитал, вам стоит вложить деньги в золото в его физическом эквиваленте. При этом хранить его лучше дома в сейфе или, как минимум, в банковской ячейке.

Когда выгодно вкладывать в золото

Чтобы обеспечить доходность по этому виду актива, необходимо понимать, как инвестировать в золото правильно. Для этого нужно знать, что влияет на курс и фактические цены приобретения и продажи актива.

От чего зависит курс золота

Прогнозировать движение курса достаточно сложно даже для профессионала, а потому приумножать деньги с помощью золота — это кропотливое занятие. Наибольший спрос на драгоценные металлы наблюдается в периоды экономического спада, кризисов, а также политических переворотов (революций), когда для других видов инвестиций существенно возрастает риск. Также повышает курс падение доллара, что делает золото (слитки) более привлекательным для инвесторов.

Учитывая низкую динамику курса и минимальные проценты по депозитам, инвестировать в золото рентабельно только в долгосрочной перспективе (от 5 до 10 лет). Если же дело касается покупки физического банковского золота, то при краткосрочных инвестициях вы можете даже понести убытки до 30%, что обусловлено существенной разницей между банковскими курсами на покупку и продажу.

А потому многие профессиональные инвесторы, отвечая на вопрос: как правильно вложить деньги в золото, рекомендуют в этот вид актива вкладывать только 25% сбережений. Наиболее удачным временем для покупки являются периоды стабильности в экономике, тогда как продавать лучше в периоды кризиса. Конечно, при этом следует понимать, что продавать необходимо на бирже или в банках, а не в ломбардах или точках скупки драгоценных металлов.

Помимо основных факторов, на курс золота может оказывать влияние спрос на ювелирные изделия, объемы добычи металлов в мировом и государственном масштабе (ежегодно в мире добывается в среднем 2,5 тысячи тонн руды), политика центробанков стран-лидеров, а также уровень спекуляции на бирже.

Как наиболее выгодно покупать драгметаллы

Самый лучший формат этого вида инвестиций — это золотой слиток. При этом, чем больше он будет по весу, тем выгоднее для вас окажется вложение. Как и для большинства товаров, для драгоценных металлов актуально правило «оптом дешевле». Так, Сбербанк России на январь 2018 года предлагает купить слиток весом 1 г за 58$, а слиток в 100 г обойдется вам в 5300$, что ниже на 5$ за каждый грамм.

Выгодным способом купить золото являются также инвестиционные монеты, поскольку при их покупке не требуется уплата НДС 18%, как в случае с коллекционными с монетами или слитками. Высокую популярность набирают и фьючерсные контракты, которые считаются одним из основных активов при формировании доходных инвестиционных портфелей.

Металлические счета следует использовать только в тех случаях, когда другие виды валют либо недоступны, либо испытывают серьезные колебания курса. Также они являются отличным способом диверсификации рисков, если основные сбережения хранятся в валюте или ценных бумагах.

Основные риски инвестирования в золото

Несмотря на высокую надежность, на практике вложение денег в золото может иметь определенные риски, которые прежде всего зависят от формата вклада. К ним относятся:

- Падение курса. Ощутимые потери этот вариант развития событий может нанести при покупке фьючерсов и открытии металлического счета.

- Закрытие банка, в котором оформлен ОМС или депозит. Такие типы счетов не защищены государственными программами страхования вкладов и, если у банка будет отозвана лицензия, вы полностью потеряете свои инвестиции.

- Приобретение фальшивого золота. Слитки и монеты можно купить не только в банках, но и в ломбардах, а также у частных продавцов. Последние два варианта отличаются высоким риском подделки. Настоящие слитки, продаваемые через банки, как правило, имеют штамп производителя и сертификат подлинности.

Преимущества и недостатки золота как актива

Главным достоинством золота как сырьевого актива является ограниченность его запасов в недрах земли. Ежегодно себестоимость добычи этого металла возрастает, что оказывает весомое влияние на его курс на фондовом рынке. Так, согласно прогнозам, в 2018 году биржевая цена продолжит рост и может достигнуть гораздо больших показателей, нежели в предшествующих периодах.

Еще одним важным фактором можно назвать поддержание спроса на золото за счет промышленного сектора. Драгоценные металлы активно используются в производстве электроники, а значит сокращаются не только природные запасы, но и существующие резервы государств. Это означает, что в дальнейшем стоимость золота продолжит увеличиваться. Свои плюсы имеют и физические свойства металла. В отличие от ценных бумаг и наличной валюты он не изнашивается, не может быть уничтожен в результате пожаров или наводнений.

Отрицательной стороной инвестиции в золото можно назвать монополизацию цен на драгметаллы со стороны государства и банковских организаций. Рынок драгоценных металлов лишен открытой конкуренции, что делает актив менее динамичным. Существенно усложняет процесс получения прибыли высокое налогообложение. Так, при продаже банковского металла, хранящегося у вас менее трех лет, необходимо уплатить НДФЛ, при этом если золото было приобретено в слитках или в виде ювелирных украшений, к общей сумме инвестиций необходимо будет добавить НДС, который при обратной продаже вам не возвращается.

Чтобы понять выгодно ли вкладывать деньги в золото для вас лично, необходимо определить каких целей вы хотите достичь. Если вас интересуют активные спекуляции и быстрое приумножение капитала, следует отдавать предпочтение другим видам активов. Если же главной задачей является накопление капитала, наращивание и минимизация рисков, вклады в золото станут для вас наилучшим вариантом.

ardma.ru

Как инвестировать в золото — физическому лицу

Здравствуйте, дорогие читатели. В прошлой статье мы рассматривали плюсы и минусы инвестирования в золото. Мы выделили шесть распространенных способов, в которые можно вложить деньги. Сегодня мы будем говорить о том, как инвестировать в золото физическому лицу.

Мы сделаем подробное описание каждого из вариантов и порекомендуем обучающий тренинг, который подойдет любому начинающему инвестору с небольшим капиталом.

Способы инвестирования в золото.

| Физическое инвестирование | Инвестирование через интернет | Использование производных инвестиционных продуктов |

|---|---|---|

| Покупка золотых слитков. | Торговля фьючерсами на фондовой бирже. | Открытие банковских обезличенных счетов. |

| Покупка золотых монет: инвестиционных или коллекционных. | Торговля золотовалютными котировками на форекс. | Приобретение акций действующих золотодобывающих компаний. |

| Покупка золотых драгоценностей. | Торговля золотом на бинарных опционах. | Покупка криптовалюты, подкрепленной золотом. |

Выделите час свободного времени и посмотрите документальный фильм о золоте. Из него вы узнаете, почему драгоценные металлы так ценятся инвесторами.

Физическое инвестирование

Все золотые изделия нужно покупать с расчетом на долгосрочную перспективу (от 15 лет). Если вы хотите более быстрых результатов – торгуйте на бирже или пользуйтесь производными продуктами.

Покупка золотых слитков. Этот вариант подходит для инвесторов с крупным капиталом, которые способны совершать объемные закупки, оплачивать налоги и тратить дополнительные средства за сохранность своего золота.

- Вы приходите в банк и заказываете нужное количество золотых слитков.

- Оплачиваете НДС и получаете сертификаты, доказывающие подлинность сделанной покупки.

- После этого вам нужно выбрать способ хранения слитков. Самый безопасный вариант – аренда банковской ячейки. За эту услугу банк ежемесячно будет взимать около 0,01% от стоимости всего содержимого.

- Когда покупка совершена – начинается выжидательный период, за который золото должно существенно увеличиться в стоимости.

- После получения результата нужно решить, что делать дальше. Можно продолжать содержать капитал в золоте или перевести его в деньги (полностью или частично).

Покупка монет. В первую очередь вы должны знать, что все золотые монеты делятся на две большие категории: инвестиционные и коллекционные.

| Инвестиционные монеты | Коллекционные монеты |

|---|---|

| Они общедоступны и продаются во многих банках без НДС. | Выпускаются ограниченным тиражом и стоят дорого. |

| Выпускаются в различных вариациях и доступны даже инвесторам с небольшим капиталом. | Обладают двойной ценностью: увеличиваются в стоимости вместе с ростом цены на золото и являются самостоятельным ценным предметом, пользующимся спросом у коллекционеров. |

Теперь разберем алгоритм инвестирования с помощью золотых монет.

- Вы выбираете, в какой тип монет хотите вложить деньги: в инвестиционные, коллекционные или в оба варианта сразу.

- Проводите закупку.

- Выбираете стратегию возврата инвестиций.

| Можно дождаться подорожания золота и перевести капитал в деньги. | Можно приобрести редкую монету и сразу перепродать её коллекционеру с наценкой. | Можно дождаться подорожания золота и только после этого продать редкие монеты коллекционеру. |

Если вы не хотите приобрести подделку – старайтесь не покупать золотые монеты вне банков.

Рассказ эксперта о том, почему выгодно приобретать монеты и слитки.

Покупка драгоценностей. Чтобы разобраться со стратегией инвестирования, нам нужно разделить все золотые изделия на две группы. К первой будут относиться все украшения, купленные в ювелирных магазинах. Во вторую группу входят все драгоценности, которые обладают исторической или художественной ценностью.

| Схема инвестирования в обычные драгоценности. | Схема инвестирования в коллекционные золотые изделия. |

|---|---|

| Вы покупаете золотой предмет и используете его по назначению. | Вы находите и приобретаете драгоценность, которая может заинтересовать коллекционеров. |

| Продаете через длительный временной промежуток. Если золото подорожает, то вы сможете заработать или вернуть часть сложенных средств. | Продаете купленный золотой предмет с наценкой и оставляете разницу себе. |

Мнение эксперта: стоит ли инвестировать в ювелирные изделия.

Если вы займетесь инвестированием в золотые изделия, то всегда старайтесь закрывать покупку на территории той страны, в которой вы проживаете. Это позволит в любых спорных ситуациях обратиться в суд и отстоять свои интересы. По крайней мере, в Украине и в России физическим лицам это право гарантировано.

Инвестирование через интернет

В эту группы мы отнесли три способа заработка на золоте: торговля на фондовом рынке, торговля на форекс и торговля на бинарных опционах. Все перечисленные способы объедены общими принципами и механизмом инвестирования.

- Вы регистрируетесь на сайте выбранной брокерской фирмы. Брокер – это посредническая организация, которая связывает вас и товарную биржу, на которой обращается золото.

- Далее вы пополняете свой торговый депозит, который будет использоваться во всех сделках с покупкой или продажей золота.

- После этого вы делаете прогноз относительно того, в каком направлении будет двигаться цена на золото: возрастать или убывать.

- Теперь вы активируете сделку и ждете, пока сделанный прогноз оправдается.

- В конце нужно зафиксировать результат и повторить циклу.

Инвестирование через интернет – это самый быстрый и выгодный способ заработка на золоте, для реализации которого не требуется крупный капитал. Проблема в том, что работа на каждом финансовом рынке сопряжена с множеством нюансов, в которые инвестор должен самостоятельно вникнуть. Если не пройти подготовку и не получить специальные знания, то можно очень быстро из инвестора превратиться в банкрота.

Чтобы начать обучение — посетить сайт traderfond.ru. Это профильный ресурс, на котором содержатся различные обучающие программы по трейдингу. Вам необходимо внимательно изучить все предложенные материалы, выбрать подходящий курс и приступить к торговле.

Сайт traderfond.ru – это место, где вас научат инвестировать в золото через интернет.

Производные инвестиционные продукты

Инвестирование в обезличенные металлические счета. Представьте обычный долларовый депозит, открытый в Сбербанке. А теперь предположите, что вместо долларов на счету числиться золото. Такой депозит будет называться обезличенным металлическим счетом (ОМС), который будет исчисляться в граммах и килограммах. ОМС – это виртуальное золото, которым можно обзавестись во многих крупных банках. Инвестирование в такие счета будет проходить по следующей схеме:

- Вы подписываете с банком договор и открываете ОМС;

- ждете, пока физическое золото вырастете в цене:

- закрываете ОМС и получаете разницу, которая сформировалась между начальной и конечной ценой на золото.

Обязательно посмотрите следующее видео. В нем описаны все нюансы, преимущества и недостатки ОМС.

Приобретение акций золотодобывающих компаний. В природе запасы золота крайне ограничены. Поэтому, если вы присоединитесь к бизнесу, умеющему находить и разрабатывать новые месторождения, то сможете хорошо заработать. Разберем алгоритм того, как это будет выглядеть.

- Вы находите золотодобывающую компанию и вкладываете свои средства в её акции.

- Если фирма успешно работает, то все инвесторы будут периодически получать дивиденды, — фиксированные выплаты, размер и порядок начисления которых прописывается в договоре.

- Дополнительная прибыль может получиться за счет роста акций выбранной компании: купили 1 акцию по 1000 $ и через время продали её за 5000 $. Всю полученную разницу оставили себе.

Чтобы разобраться в теме – посмотрите следующее интервью. В нем владелец гонконгской золотодобывающей компании рассказывает о том, как правильно инвестировать в акции фирм, специализирующихся на добыче драгметаллов.

Покупка криптовалюты. Криптовалюта – это виртуальная денежная единица, которая была создана для решения всех проблем, связанных с онлайн-платежами. Первая криптовалюта появилась в 2009 году и получила название «Биткоин».

В 2017 году существует несколько тысяч криптовалют, каждая из которых наделена своими уникальными особенностями. Некоторые из них подкреплены золотом. На них мы и рекомендуем обратить внимание.

Обзор золотой австралийской криптовалюты OneGram.

Инвестирование в криптовалюту будет выглядеть примерно так:

- вы покупаете цифровые монеты;

- ждете, пока они подорожают;

- забираете разницу.

На первый взгляд инвестирование в цифровые деньги кажется полным безумием. Однако, если бы вы в 2009 году купили Биткоин, то вряд ли об этом пожалели. За 7 лет стоимость одной монеты возросла с нескольких центов до 8248 $. И это не пределе. Аналитики Saxo Bank прогнозируют, что через 20 лет один биткоин подорожает до 100 000 $.

Курс биткоина по состоянию на 20.11.2017 год. Стоимость одной монеты находится на уровне 8248 $.

Заключение

Друзья, мы рассмотрели все популярные способы инвестирования в золото, которые актуальны в конце 2017 года. Если вам известен какой-то другой вариант, пожалуйста, опишите его в комментариях. Также напишите, если какой-то из способов вас особо заинтересовал, и вы хотите получить более подробную информацию о его реализации. Мы соберем информацию и сделаем по вашей просьбе отдельную публикацию. Спасибо за чтение. Желаем всем хорошего настроения и прибыльных инвестиций.

С уважением, команда блога Артема Биленко

«Твоя линия жизни в твоих руках»

artem-bilenko.com

как инвестировать, выгодно ли это

Сегодня многие задумываются о том, чтобы вложить деньги в золото, ведь оно всегда считалось стабильным инструментом, позволяющим сохранить и приумножить финансовое благополучие. Это очень выгодный источник дохода, являющийся одним из самых стабильных и надежных вариантов инвестирования денежных средств. Решив выбрать такой способ для хранения денег в золоте, очень важно учесть, что стоимость благородного металла зависит от вида поставок. Новичкам может показаться, что все предельно просто: достаточно купить золото и следить за ростом его стоимости, а затем продать по максимально выгодной цене и получить прибыль. Однако на деле золотые инвестиции имеют множество особенностей, о которых следует знать каждому начинающему инвестору.

Способы инвестирования денег в золото

Чтобы выгодно вложить деньги в золото, необходимо разобраться в основных подходах. Существует 4 способа “золотого” инвестирования:

- ОМС. Самым рентабельным считается хранение денег в золоте на обезличенном металлическом счете. Такой способ избавляет человека от необходимости оплачивать налог на покупку драгметаллов. Главное преимущество обезличенных счетов заключается в возможности проведения операций покупки и продажи в любое время, т.е. владелец счета может увеличить прибыль путем использования моментов «пика» котировок на золото. Некоторые банки, помимо ОМС-счетов, позволяют открывать срочные депозиты, подразумевающие начисление процентов. К недостаткам таких счетов нужно отнести отсутствие государственной гарантии возврата денежных средств, поскольку они не обладают статусом банковского вклада. В случае резкого повышения стоимости золота инвестор может захотеть получить прибыль до того, как завершится срок договора. Такой расклад приведет к тому, что все накопленные проценты по данному вкладу сгорят.

- Ювелирные украшения. Инвесторы этот способ хранить деньги в золоте называют довольно сомнительным и наименее выгодным. Дело в том, что большую часть стоимости изделия составляет работа ювелира (в нее включены дополнительные расходы, налоги, торговые наценки и пр.), а при продаже драгоценного металла в ломбард производится оценка лишь его веса. К тому же ювелирные изделия изготавливаются не из чистого золота, а с добавлением различных сплавов.

- Драгоценные монеты. Говоря про инвестирование в золото, нельзя обойти вниманием золотые монеты. Они бывают инвестиционными и памятными. На стоимость инвестиционных монет влияет количество металла, а цена памятных зависит исключительно от нумизматической ценности. Решив приобрести инвестиционные монеты, обратите внимание на то, что банки покупают их за более низкую стоимость, чем продают. Процесс покупки инвестиционных монет практически идентичен приобретению золотых слитков. В случае отсутствия опыта в нумизматике человеку будет трудно определить подлинность монеты без профессиональной помощи. Если вы являетесь новичком в этом деле и не можете определиться, стоит ли вкладывать в золото, вам будет полезно узнать о некоторых нюансах, которые позволят избежать попадания на удочку мошенников. Никогда не покупайте золотые монеты без упаковки. Любая монета обязательно должна быть запаяна в капсулу с символикой эмиссионного банка. Необходимо провести тщательную проверку упаковки, чтобы убедиться в отсутствии на ней следов вскрытия и перепайки.

- Золотые слитки. По мнению большинства инвесторов, самым эффективным способом вложения в золото считаются слитки. Ключевое преимущество данного вида инвестиций заключается в возможности хранения золотых слитков в огромном количестве. Наиболее выгодными являются 50-граммовые образцы, так как наценки на них минимальные. Купив в одном из банков золото в виде слитков, человек сразу может открыть золотой счет. Для этих целей рекомендуется выбирать государственные банки, поскольку они считаются самыми надежными.

Достоинства и недостатки “золотых” инвестиций

Разобравшись с тем, как вкладывать деньги в золото, поговорим о достоинствах и недостатках данной процедуры. Несмотря на то что золотой металл является самым надежным и ключевым сберегательным инструментом, не стоит мечтать о получении большой прибыли. По прогнозам экспертов, даже через 10 лет люди, конвертировавшие золото в деньги, получат номинальную стоимость своего капитала. Это будет обусловлено инфляцией и девальвацией. В то же время нестабильная экономическая ситуация вынуждает людей задумываться о вложении денег в золото. Подобные действия позволяют существенно снизить уровень риска обесценивания во времена инфляции и финансовых катастроф.

К достоинствам инвестиций в золото относят следующее:

- конфисковать физическое золото намного труднее, чем обычные вложения;

- этот драгметалл не обесценится даже в случае экономической катастрофы, поскольку он не боится гиперинфляции и прочих негативных воздействий;

- колебания стоимости золота в несколько раз превышают другие мировые валюты.

К недостаткам вложений денег в золотой металл относятся:

- отсутствие прибыли от покупки золота в краткосрочной перспективе;

- практически любой банк, занимающийся продажей золота, предлагает невыгодные условия сделки в виде НДС, закладываемого в стоимость золотого металла;

- из-за непредсказуемости современного финансового рынка крайне сложно предугадать, как будут развиваться события, поэтому при отправке золота на хранение в банк вполне вероятно, что со временем стоимость металла начнет падать и человек потеряет часть денег.

Многие инвесторы забывают, что, несмотря на всю привлекательность золота, ему присущ не только рост в цене, но и резкие падения, которые невозможно предсказать.

Выгода вложений

Все больше успешных предпринимателей начинает инвестировать в золото, что неудивительно, ведь из года в год наблюдается активный рост металлического рынка. Чтобы было проще решить, выгодно ли вкладывать деньги в золото, напомним, что оно по праву считается самой стабильной и твердой валютой в мире. Вот почему его давно стали использовать в качестве эффективного объекта инвестиционной деятельности. Исключительная ценность золота обусловлена его свойствами, сложностью добычи, дефицитом и прочими факторами. Главное достоинство драгоценных металлов заключается в том, что после добычи и переработки их можно использовать в качестве резервов центральных банков и государств. Были времена, когда происходило заметное снижение стоимости ценных металлов, вызванное улучшением инвестиционного климата, однако в долгосрочной перспективе золото продолжает считаться наилучшим объектом для вложений.

Доказательством служит то, что в течение последнего десятилетия произошло повышение стоимости 1 г металла более чем на 300%. Чтобы добиться успеха, человек должен знать не только о том, как вложить деньги в золото, но и о времени, наиболее подходящем для такого ответственного шага. Ввиду того что выгода инвестирования обуславливается экономической обстановкой, прежде чем начать вкладывать в золото, желательно проанализировать график цен на этот благородный металл.

Факторы, влияющие на изменение стоимости золота

Одним из ключевых факторов, стимулирующих рост цен, являются экономические кризисы. Золотой металл считается “тихой гаванью”, в которой можно укрыться во время рыночных бурь, сохранив максимальную часть своих сбережений. Стоимость может измениться в результате:

- политических конфликтов;

- уровня запасов золота страны и состояния ее экономики;

- законодательных проектов, касающихся торговли драгоценными металлами.

Эксперты отмечают, что цена грамма золота напрямую зависит от курса доллара: когда он начинает дешеветь, инвесторы активно скупают драгметаллы, в результате чего происходит повышение стоимости последних. Как утверждают противники золотого инвестирования, оно не способно обеспечить достойный показатель прибыльности, в отличие от ценных бумаг и финансовых инструментов, обращающихся на рынке финансов. Однако история показывает, что точный расчет и правильно выбранное время способствуют росту прибыли до 90%. Большинство предпринимателей, знающих, как инвестировать в золото, считают этот шаг очень правильным и обдуманным. Они убеждены, что золотые вложения, имеющие большие перспективы, способны обеспечить финансовую стабильность и независимость. Отличительное свойство данного металла заключается в том, что это полностью автономная валюта, не зависящая ни от какого государства или сообщества. Эта денежная единица всегда будет стоять во главе международной валютной системы.

Независимо от выбранного способа вложения в золото (слитки, ОМС, ювелирные украшения или драгоценные монеты), рекомендуется отдавать предпочтение долгосрочному характеру инвестирования. Лучше всего, если металл будет храниться в банке в течение 5 и более лет. Лишь в этом случае инвестор сможет получить хорошую прибыль. Куда бы инвестор ни решил вложить свои финансы, прежде всего нужно расставить приоритеты и определить возможности. Взвесив все за и против и набравшись терпения, можно будет грамотно распорядиться своим капиталом при выборе вариантов инвестирования.

tozoloto.ru

Как правильно вложить деньги в золото? Плюсы и минусы вложения денег в золото

Добавлено в закладки: 0

Золото – один из самых устойчивых и надежных вариантов вложения денежных средств. Такой вклад мало зависит от ликвидности банков, он не будет обесценен даже в случае глобальных кризисов как экономических, так и политических. Стоимость золота всегда будет высока.

Но, наряду с такими положительными качествами вклады в золото относительно не велики, но почему это происходит, если метал стабильнее относительно других инвестиционных активов? Что нужно знать о том как выгодно вложить деньги в золото, да и вообще стоит ли вкладывать в него свои кровные?

Что нужно знать о банковском золоте

Основной недостаток такого инвестирования заключается в том, что вложение может быть только долгосрочным. Если вы пожелаете выводить деньги быстро, то скорее всего, понесете убыток. Такое вложение не приносит дивидендов и может использоваться лишь для сохранности денежных средств. Вклады могут быть кратковременными, но лишь в том случае если вы будете играть на бирже, это потребует определенных знаний и навыков.

Способы золотого инвестирования

- покупка золота в виде банковских монет или слитков

- обезличенный металлический счет – открывается счет в банке для учета перемещения металла. Банк будет выплачивать деньги по курсу золота на заявленный период времени;

- вклады в торгующие фонды – приобретение акций фондов, вкладывающих деньги в металл или ценные бумаги. Приобретение осуществляется через брокера, потребуется открыть у него соответствующий счет, поэтому настоятельно рекомендуем узнать основные факторы выбора брокера;

- инвестирование в частные электронные средства в виде золота. Создается система платежей по выплатам фиксируемого объема металла ;

- Форекс – тоже через брокера, но инвестирование совершается в электронном виде при приобретении электронных золотых единиц.

Прежде чем вкладывать деньги в золото стоит внимательно изучить каждый из видов инвестирования, принять во внимание свои возможности и то, как часто вы планируете выводить деньги. Учтите, что с таким инвестированием вполне могут происходить и определенные затраты, и конечно же риск так же уместен.

Опытные эксперты рекомендуют инвестировать в золото не более 5% от общей суммы планируемых вкладов. Лучше совершать такие вложения планомерно, потому как единого дешевого метода приобретения золота не существует. Регулярные вложения могут происходить ежеквартально или каждый месяц, обеспечивая усреднение общей стоимости за каждый грамм купленного золота.

Важно знать, что существует обратная корреляция относительно между стоимостью грамма золота и процентными ставками. То есть чем дороже золото, тем меньше процент.

Можно подвергнуть себя серьезным убыткам вкладывая деньги в золото не на длительные сроки, потому как стоимость его может резко упасть. Золото не стабильно в цене и потому вклады должны быть долговременными, и исчисляться не одним десятилетием, тогда риск сводится к минимуму. Но все же, доходы будут не так велики как в случае иных видов инвестирования.

Какому виду золотого инвестирования отдать предпочтение

Каждый из видов имеет и положительные и отрицательные стороны. На каком из них остановиться – исключительно ваш выбор, но важно знать о каждом подробней.

Золотые монеты

Преимущества вложения в золотые монеты:

- они не зависят от надежного и стабильного банка или от изменения в государственном законодательстве

- не нужно платить НДС

Недостатки вложения в золотые монеты:

- сложно обратимы в денежные единицы;

- изначально цена на монеты завышена и при срочной необходимости продажи вкладчик потерпит убытки;

- частично в стоимость монеты заложена цена на реализацию и чеканку ;

- за хранение нужно будет платить, конечно же если вы не планируете поместить монеты в домашний сейф.

Вложение денег в золотые слитки

Преимущества золотых слитков:

- независимы от надежности и стабильности банков или от изменений в законодательстве государства

Недостатки вложения в золотые слитки:

- первоначальные инвестиции высокие

- плохо обратимы в деньги

- придется оплатить налог на добавочную стоимость

- дополнительные расходы на хранение в случае аренды ячейки

Обезличенные металлические счета

Преимущества (плюсы вложения денег в золото):

- ликвидность высокая

- нет необходимости платить НДС

- разница курса покупки и продажи не велика

- возможность начисления процента

- изначально вложение может быть минимальным

Недостатки (минусы вложения денег в золото):

- зависит от стабильности и надежности банка и от изменения законодательства государства

- такой вклад не будет застрахован

- цену продажи или покупки определяет банк

- существуют скрытые риски при заключении договора для открытия счета

Фонды торгующие на биржах

Преимущества:

- минимальный разрыв покупных курсов

- в случае неблагоприятных событий или возможного риска, позволяют своевременно, дистанционно отреагировать на ситуацию

- нет расходов на хранение

Недостатки:

- потребуются определенные навыки для работы с терминалами и торговыми площадками

- невозможно получить золото физически

- есть обязательство по уплате комиссии биржи

- с валютным переводом денег могут возникать сложности

- зависимость от брокера и торгующего фонда

Обеспеченные золотом частные электронные деньги

Плюсы:

- легко превращаются в реальные деньги

- анонимность

- нет затрат на хранение

- оборот средств происходит в интернете

Минусы:

- вклады уязвимы со стороны налоговых служб и государственного вмешательства

- напрямую зависят от надежности компании, которая их производит, поэтому надежность этого инвестирования не благоприятна

- можно попасть под орудующих мошенников

- сложности с выводом денег или переводом их в реальное золото

Золото на рынке Форекс

Преимущества:

- минимальный разрыв покупного курса

- в случае неблагоприятных событий или возможного риска, позволяют своевременно, дистанционно отреагировать на ситуацию

- не нужно тратиться на хранение

Недостатки:

- нет возможности вывести вклады в виде получения реального золота

- необходимо иметь большое кредитное плечо

- потребуются навыки и умение работать с терминалами и торговыми площадками

- все зависит от брокера и его надежности

Подведем итоги

Если учесть все перечисленные выше факты, то можно прийти к следующему заключению.

Если вы хотите получить абсолютно надежное вложение денег на долгий срок, то лучше сделать акцент на покупке золотых слитков и монет.

Вклады в обезличенные металлические счета подойдут тем инвесторам, которые заинтересованы в быстром выводе денежных средств из системы хранения.

biznes-prost.ru

выгода, плюсы и минусы, способы вложения

Золото – металл, который ценится не одно тысячелетие. Со времен фараонов оно считалось атрибутом власти и богатства, исполняя функцию денег. Так было несколько тысячелетий назад, так происходит и сейчас.

В настоящее время наличные деньги, сменившие золото, фактически не несут никакой ценности, если только они не подтверждены золотым запасом страны. Именно поэтому, инвестиции в золото считаются одним из самых безопасных и прибыльных вариантов для вложения средств.

Золото слабо подвержено воздействию кризисов и востребовано как драгоценный металл несмотря ни на что. Это позволяет утверждать, что золото является той единой мировой валютой, которая будет нужна всегда и везде.

Процесс таких вложений имеет ряд особенностей, с которыми необходимо ознакомиться перед тем, как инвестировать в золото.

Кому выгодны вклады в золото?

Что такое и зачем нужны вклады в золото? Согласно данным анализа, последние десятилетия золото слабо интересовало жителей нашей страны как инвестиция. Отчасти это связано с тем, что простые люди были лишены возможности приобретать золото для инвестирования. С другой стороны, существовали более привлекательные и перспективные области, заполучившие внимание инвесторов.

С наступлением 2000-х годов банки по всему миру повально продавали запасы золота. В тот момент сформировалось ощущение, что курс рухнет, а золото не выдержит и потеряет свой статус «гаранта». Но ожидания не оправдались.

С наступлением 2000-х годов банки по всему миру повально продавали запасы золота. В тот момент сформировалось ощущение, что курс рухнет, а золото не выдержит и потеряет свой статус «гаранта». Но ожидания не оправдались.

В тот момент, когда банковская система буквально стала разваливаться, инвестиционное золото стало как никогда привлекательно. Люди, хранящие свои сбережения в драгоценных металлах, смогли пережить трудное для всего мира время с наибольшим комфортом.

Именно после этого кризиса многие всерьёз задумались о «золотом» инвестировании для обеспечения финансовых гарантий. Такие мысли посещали как рядовых инвесторов, так и банковские системы.

Банки осознали, что существующая валютно-денежная система работает не безупречно и не застрахована от повторных обвалов. В тот момент прекратилась тотальная продажа золотых запасов, а стартовал обратный процесс – началась активная скупка золота банками, что увеличивало спрос на него ежедневно.

Увеличение спроса повлекло за собой рост цен. Такая динамика была благоприятна для инвесторов, сделавших «золотые» вложения до мирового кризиса.

Нестабильная ситуация в политической и экономической сферах является благоприятным фактором для владельцев драгоценных металлов.

На рост цен могут влиять непредвиденные результаты выборов, разлад у высших уровней власти, несвоевременное закрытие долгов по кредитным обязательствам между странами, дискуссионные вопросы в странах ЕС, инфляция и многое другое.

В период кризиса, многие поддаются панике и начинают скупать разнообразные акции или объекты недвижимости. Если нет опыта работы с фондовым рынком, от таких шагов стоит воздержаться.

Другим вариантом капиталовложений становится открытие своего бизнеса. Это тоже довольно рискованный проект, так как предугадать развитие бизнеса в условиях кризиса крайне сложно.

Поэтому инвестирование в золото станет отличным вариантом для тех, кто нацелен на стабильность и долгосрочный результат.

Плюсы и минусы инвестиций в драгоценный металл

Безусловно, как и в любом вопросе, в вопросе вложения средств в золото существуют свои положительные и отрицательные стороны.

К плюсам можно отнести следующие:

К плюсам можно отнести следующие:

- Даже глобальные изменения в мировой экономике не смогут обесценить золото.

- Вложение сбережений в золото обеспечит сохранность средств на период кризиса.

К минусам же относятся:

- Возможные потери от краткосрочного инвестирования. Такие убытки могут быть вызваны колебаниями на рынке, что делает золото не самым интересным предложением для короткого вложения средств.

- Отдельные виды вложений в золото, не дают обладания физическим металлом, следовательно, гарантией получения прибыли являются только действующие нормы права в данной области, а также репутация выбранной организации.

Рассуждать о выгодах размещения инвестиций в золоте можно весьма долго.

Кто-то может избрать такой вариант для обеспечения стабильности, не надеясь заработать.А кто-то постарается воспользоваться ситуацией и увеличить свой капитал, проанализировав текущую ситуацию.

Оба варианта имеют место быть. Лишь сам инвестор вправе решать, какой вариант окажется для него верным.

Способы вложения в золото

На текущий момент существует внушительный опыт работы с золотом. Вкупе с современными инструментами обращения с «золотыми» вкладами это дает несколько вариантов для инвестирования. Можно выделить 5 основных видов вложений в золото, о которых мы расскажем ниже.

Золотые слитки

Говоря о вложениях средств в золото, в голове сразу всплывает картинка с изображением золотых слитков.

Приобретение золотых слитков кажется самым логичным вариантом вложения и имеет ряд преимуществ.

Во-первых, покупая слитки, человек получает физическое обладание металлом и не зависит от стабильности банка. Ему не нужно следить за его репутацией и наличием лицензии после приобретения металла.

Во-первых, покупая слитки, человек получает физическое обладание металлом и не зависит от стабильности банка. Ему не нужно следить за его репутацией и наличием лицензии после приобретения металла.

Во-вторых, изменения законодательства в вопросе регулирования рынка драгоценных металлов практически не влияют на владельцев золотых слитков.

На данный момент торговлей слитками в России занимается всего несколько банков. Лидирующее место по инвестициям в золото занимает Сбербанк (проводит 65% всех операций с золотом). Также есть и другие крупные игроки этого направления, такие как ВТБ.

Несмотря на описанные выше плюсы, покупка слитков является не самым удобным вариантом, так как имеет ряд серьёзных минусов:

- Налогообложение приобретения. Согласно налоговому законодательству РФ, при покупке физического золота в его цене учтён НДС. Иными словами покупатель платит 18% поверх реальной цены металла. При возврате слитков банку этот налог не включается в цену продажи. Таким образом, если в период владения слитком ситуация на рынке оставалась спокойной и рост цены металла отсутствовал, заработать на продаже не получится.

- Не менее важным вопросом является вопрос хранения слитков. Приобретая золотые слитки необходимо заранее озаботиться этим вопросом. На текущий момент существует два варианта хранения – сейфовая ячейка в специальном учреждении или покупка сейфа в дом. Оба варианта хранения потребуют дополнительных затрат, а также дадут новый повод для тревог. Ведь учреждения, занимающиеся предоставлением ячеек, не дают 100% гарантию сохранности, так же как и хранение дома. Помимо прочего, к хранению слитков нужно относиться очень аккуратно. Одна царапина на слитке послужит поводом для отказа покупки банком либо существенно снизит его стоимость.

Несмотря на перечисленные минусы, данный способ инвестирования может работать, но требует пересмотра на законодательном уровне. Его привлекательность увеличится с отменой НДС при покупке по примеру зарубежных стран.

Таким образом, на сегодняшний день приобретение слитков является не лучшим способом инвестирования и рассмотрения заслуживают другие варианты.

Инвестиции в золотые монеты

Разделяют золотые монеты 2 видов – коллекционные и инвестиционные. Покупкой коллекционных монет, как правило, занимаются нумизматы, так как остальные люди мало понимают в их ценности. Большинство людей выбирают вложения в инвестиционные монеты. Их стоимость приближена к цене золота и не имеет привязки к номиналу монет.

Инвестирование в золотые монеты является более распространенным вариантом вложения средств в золото. В отличие от приобретения слитков, в цену монет не включается НДС, но это не означает, что здесь нет «подводных камней»:

Большая разница между ценой покупки и ценой продажи монет банком. Как правило, банки включают в стоимость покупки монет размер своих комиссионных. Эта комиссия «съедает» всю прибыль, превращая монеты в красивый сувенир или оригинальный подарок.

Большая разница между ценой покупки и ценой продажи монет банком. Как правило, банки включают в стоимость покупки монет размер своих комиссионных. Эта комиссия «съедает» всю прибыль, превращая монеты в красивый сувенир или оригинальный подарок.- Сложность продажи. На сегодняшний день большое число банков занимается продажей золотых монет, но в приобретении заинтересованы единицы. Таким образом, бывает не просто сдать монеты и получить желаемую выгоду. Но это проблема скорее небольших городов, таким мегаполисам как Москва, Уфа, Екатеринбург не стоит бояться таких сложностей.

- Вопрос безопасности. Как и с приобретение слитков, покупая монеты, необходимо продумать варианты их хранения.

Торговля на бирже

Другой вариант заработка на золоте – заняться биржевой торговлей. Но так как далеко не все люди разбираются в биржевой торговле, все чаще люди прибегают к услугам брокеров. Выбирая такой метод, стоит помнить 2 вещи:

- Рекомендуется не для новичков, а для опытных инвесторов.

- Дилер должен быть надежным и платежеспособным – именно от этого будет зависеть ваше обогащение.

Акции золотодобывающих предприятий

Инвестиции в золотодобывающий сегмент также заслуживают внимания при выборе способа инвестирования. Для приобретения акций выбирается компания, занятая добычей золота.

Прибыль получается при росте цен на само золото, а также при росте акций определенного учреждения. Таким образом, золотодобыча приносит больше прибыли, а также дополняется дивидендами от инвестирования.

Но, как и все виды вложений, покупка акций компании также подвержена риску. В данном случае риском является возможный крах компании, вероятность которого никогда нельзя исключать.

Обезличенные металлические счета

Обезличенный металлический счет (ОМС) является довольно распространенным и весьма удобным способом инвестирования. Принцип его действия — человек кладет на счет слиток или денежные средства, равные определенному количеству золота, как правило, под 1,5-2% годовых. Клиент вправе требовать от банка исполнения обязательств по выплате денег в пределах стоимости слитка.

Также он может получить на руки и сам слиток, уплатив положенный размер НДС.

Вложение средств в ОМС хорошо реализуются и не требуют хранения золотого запаса. Но выбирая данный способ инвестиций, следует серьёзно отнестись к выбору банка.

При таком виде вложений именно банк является гарантом исполнения обязательств, так как по законодательству, ОМС не подлежат страхованию как обычные денежные вклады.

Резюмируя всё написанное выше, можно сказать, что инвестиции в золото – это отличный вариант обезопасить свой капитал на случай непредвиденных ситуаций в экономической сфере.

Если рассматривать вложение средств в золото как вариант инвестирования, необходимо помнить, что это долгосрочный проект, нацеленный на стабильный и надёжный результат.

Похожие статьи

vseozolote.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Большая разница между ценой покупки и ценой продажи монет банком. Как правило, банки включают в стоимость покупки монет размер своих комиссионных. Эта комиссия «съедает» всю прибыль, превращая монеты в красивый сувенир или оригинальный подарок.

Большая разница между ценой покупки и ценой продажи монет банком. Как правило, банки включают в стоимость покупки монет размер своих комиссионных. Эта комиссия «съедает» всю прибыль, превращая монеты в красивый сувенир или оригинальный подарок.