лучшие способы вложения средств +советы новичкам

Что такое инвестиции и для чего они нужны?

Реалии современной жизни таковы, что по факту инвестициями занимаются абсолютно все люди, так или иначе имеющие дело с деньгами. Например, даже образование – один из видов инвестиций. С одной стороны, родители делают финансовые вложения в образование ребенка, с другой – сам молодой человек или девушка инвестируют в себя, в свои знания. Что такое инвестировать в себя? Это значит развивать свой потенциал с расчетом на будущее.

Инвестиции: что это значит? Это не что иное, как вклад в будущее. На примере образования можно сказать, что получаемые ребенком знания окажут ему в будущем пользу: помогут реализоваться, найти работу с хорошей заработной платой, обеспечивать себя. По сути, инвестиции — это такие вложения, которые равны капиталовложениям, то есть сумме вклада.

Например, регулярные занятия спортом – это тоже инвестиции: в свое здоровье, фигуру, мышечный тонус, настроение, красоту и запас энергии. Тренировки могут стать удачной инвестицией для того, чтобы в будущем сделать успешную спортивную карьеру.

Таким образом, вполне закономерно формируется вывод, что инвестиции и инвестирование – это жизненная необходимость, основа будущего успеха в любой сфере: здоровье, учеба, спортивные достижения, бизнес, деньги, творческая и даже семейная реализация. Поскольку одного желания достичь желаемого недостаточно, необходимы конкретные действия.

Рекомендация! Наиболее важное правило жизни любого человека таково: если хочешь что-либо получить в дальнейшем, сделай что-то существенное для этого в настоящем. Инвестиции — это такие вложения, которые рассчитаны на длительный срок с перспективой на дальнейший результат. Они могут быть умственными, физическими, материальными, денежными.

Все они приведут к получению дохода, успеха или достижению результата спустя долгое время или же в короткий срок. Все зависит от заданной цели и запланированного срока получения результатов инвестирования.

Но понимание смысла, сути и механизма инвестирования в России все еще находится на низком уровне, хотя несколько улучшилось со времен СССР. Все дело в недостатке финансовой грамотности населения о перспективах денежных вложений. Большая часть российского населения до сих пор считает, что инвестирование – удел кредитных организаций, государства и крупных компаний.

Другое заблуждение – это твердая уверенность в том, что исключительно богатые люди, имеющие существенные финансовые накопления, инвестировать куда-либо, а простому люду об инвестициях даже не стоит думать. На самом же деле заниматься этим может любой человек, вне зависимости от достатка и социального статуса.

Чтобы начать инвестировать, достаточно получить хорошие базовые знания, наработать некоторую практическую основу и иметь желание действовать с целью получения дохода путем финансовых вложений. О механизмах, видах, лучших способах инвестирования и о том, что такое инвестор поговорим подробно далее.

Мнение эксперта! Прежде всего, необходимо разобраться с самим понятием инвестирования. Термин происходит от латинского «in-vestio», что переводится как «в одежде, одевать». Дословный перевод этимологического корня не совсем соотносится с тем смыслом, который термин приобрел в финансовой сфере.

Итак, что такое инвестиции простыми словами: согласно наиболее простому и понятному объяснению с точки зрения экономики, инвестирование – это вложение каких-либо средств в материальное и/или нематериальное имущество ради его усовершенствования и приумножения. Производятся они в различных экономических, социальных и интеллектуальных сферах жизни.

Как правило, объектами инвестирования выступают:

- денежные средства в виде валюты разных стран;

- различные ценные бумаги;

- недвижимые объекты;

- оборудование;

- интеллектуальная собственность.

Инвестирование предполагает разовое вложение, которое в перспективе рассчитано на получение постоянной прибыли. Главное правило экономики заключается в том, что деньги, которые хранятся дома, постоянно уменьшаются в количестве. Инвестиция денег — это то, что помогает преодолеть финансовый застой и заставить деньги работать.

Денежный капитал, который просто хранится и никуда не вкладывается, наиболее подвержен инфляции, девальвации, влиянию экономического кризиса. За счет этого снижается покупательская способность денег. Поскольку они не работают на получение прибыли или удовлетворение потребительских нужд.

Инвестиционный доход – что это такое? Если говорить простым, а не экономическим языком, то это способ не только сохранить, но и приумножить имеющийся капитал. При чем увеличение будет постоянным. Помимо частных лиц или крупных компаний, инвестирование может происходить глобально – на уровне стран.

В последние годы процент инвестиций в нашу страну значительно упал, объем вложений по всем направлениям сократился более чем на

Хотя до этого российская экономика привлекала иностранных инвесторов, так как была перспективной и рентабельной для вложений из-за рубежа. Несмотря на это, внутри страны инвестирование активно продолжается на всех уровнях, потому как выполняет главную функцию экономики: сохранить и приумножить капитал.

Далее рассмотрим, куда лучше инвестировать начинающему инвестору и почему заниматься вложениями прибыльно?

В чем заключается выгода инвестирования?

Приведем основные выгоды:

- Инвестиции — это денежные средства, удачно вложив которые, инвестор обеспечивает себе обеспеченное будущее и возможность распоряжаться личным временем по собственному усмотрению.

- Вложившись в прибыльный инвестиционный проект, вы обеспечите себе жизнь, свободную от труда по найму. Соответственно, позволяющую путешествовать, устраивать личную жизнь, заниматься хобби, самообразованием и так далее.

- Инвестирование не потребует небывалой работоспособности, особенных навыков и талантов. Достаточно лишь умело воспользоваться советами экспертов, грамотно выбрать наиболее прибыльное и подходящее для себя направление для инвестиций.

Прежде чем вкладывать деньги в тот или иной проект, необходимо все тщательно взвесить:

- Определить цель инвестирования. От нее зависит вкладываемая в проект денежная сумма. Цель и задачи должны быть реальными и осуществимыми.

- Установить сроки, а именно четкий временной период, за который планируется достичь поставленных целей. Следует также помнить, что краткосрочные инвестиционные проекты, как правило, более прибыльные, чем долгосрочные, хотя и более рискованные.

- Оценить уровень доходности, а именно степень целесообразности инвестиций в тот или иной проект. Единицей измерения здесь выступает процентная ставка или точная сумма прибыли.

- Оценить объем финансовых вложений, необходимый для получения ощутимого дохода: чем сумма крупнее, тем большую прибыль получит инвестор.

- Определить вероятность рисков, которые могут произойти при неблагоприятных обстоятельствах или в форсмажорных ситуациях.

Факт! Стоит понимать, что вложения средств в какой-либо проект или дело без риска быть не может. Невозможно предугадать на 100%, что все произойдет так, как запланировано, и не возникнет никаких непредвиденных обстоятельств.

Но просчитать все риски заранее и определить, насколько вы к ним готовы и что делать в случае их возникновения, вполне реально. Вкладчик должен максимально четко понять и соразмерить риск потерять вложенные деньги с возможным получением прибыли. И только после этого принять окончательное решение.

Путем инвестирования в выгодные перспективные проекты можно зарабатывать достаточно большие деньги, затрачивая на это минимум сил и времени. При этом доход может быть не только большим, но при этом еще и пассивным, то есть не требующим регулярных активных действий. Это способ заработка, позволяющий освободить большую часть времени от работы, чтобы заниматься интересующими делами. К этому стремятся многие люди, в частности, бизнесмены и манимейкеры. Последние (если переводить понятие дословно) – это те, кто делает деньги, а именно люди, получающие доход с использованием Всемирной сети.

Итак, инвестирование средств – один из способов пассивного заработка, который предполагает вложение денег в различные прибыльные направления. Что такое инвестиции: это удачные вложения, которые позволяют добиться вполне закономерной цели любого здравомыслящего человека, который не желает заниматься исключительно работой, не имея времени ни на что другое. Эта цель заключается в следующем: получать больше, затрачивая на работу меньше времени и сил.

Таким образом, человек обретает возможность заниматься тем, что ему нравится. Удачное инвестирование избавляет от необходимости работать по стандартному графику, чтобы обеспечить достойное существование себе и своей семье. Иными словами, на улучшение материального положения человека будет работать не он сам, а его капитал, принося регулярную и стабильную прибыль от инвестиций.

Большинство людей считают подобные заявления абсурдными и относятся к ним скептически, что вполне объяснимо, учитывая нестабильное экономическое положение в стране. Но если трезво оценить все имеющиеся возможности для успешного инвестирования, то имеет смысл прекратить сомнения.

Неуверенность большинства людей является причиной их уровня существования, так как зачастую именно страх ошибиться приводит к бездействию. Как следствие – отсутствие перемен в финансовом положении, не говоря о ярме наемного работника.

У многих возникают вопросы по поводу того, как же одним удается жить безбедно, а другие еле сводят концы с концами, постоянно находясь в долговой яме. Проблема не в отсутствии каких-то особых бизнес-навыков, талантов, потрясающей работоспособности и креативных идеях. Суть в том, что одни умеют эффективно распоряжаться и вкладывать имеющиеся у них средства, а другие – нет.

Интересно! Даже люди с первоначально одинаковыми активами в итоге могут получить совершенно разную прибыль. Связано это, во многом, с существенным различием в подходе к материальным и личностным ресурсам.

Добиться успеха можно тогда, когда вы научитесь грамотно направлять имеющиеся у вас активы и не бояться инвестировать. Следует понимать, что в данном случае речь идет не только о денежных средствах и имуществе, но и об умственных способностях, времени, энергии.

Выгоды, которые дают грамотные инвестиции:

- прибыль, которая не зависит от временных затрат;

- финансовая независимость;

- освобождение личного времени, которое можно потратить на хобби, семью, путешествия, здоровье;

- гарантия уверенности в стабильном будущем.

Конечно, рассчитывать и думать о том, что вообще ничего не нужно будет делать, не стоит. Еще ни одному бездельнику разбогатеть не удалось. Придется какое-то время учиться, анализировать, рассчитывать риски и искать выгодный для себя проект, а также рисковать и быть к этому готовым.

Но, рано или поздно, результат таких действий будет положительным. А именно – гарантированная стабильная прибыль. Да, на начальном этапе это лишь дополнительный доход к основному, зато начало уже положено. Со временем, инвестиции и наработанный практический опыт финансовых вложений станут основным источником дохода.

Процесс инвестирования и подготовительный этап к нему сами по себе станут бесценным опытом для любого, кто решится этим заняться. Он в любом случае пригодиться в будущем, даже если больших денег заработать не получится.

Основные виды инвестиций и их классификация

Ранее мы выяснили, что реальное инвестирование – это вложение средств. Далее стоит сказать о том, что сами по себе инвестиции не являются однородными: их существует огромное количество видов, каждый из которых обладает своими характеристиками и уникальными особенностями.

Благодаря разнообразию критериев, которые определяют принадлежность инвестиций к той или иной разновидности, существует большое количество их классификаций.

Но выделить следует основные пять, которые будут понятны любому, даже начинающему инвестору:

- по форме собственности;

- по объектам вложений;

- по цели инвестирования;

- по срокам вкладов;

- по уровню риска.

Рассмотрим подробнее каждый из них, чтобы разобраться, что такое инвестиционный вклад и каким он может быть, а также каких результатов ждать.

В зависимости от объекта вложения

Объект, в который планируется вложение средств (инвестирование) – главнейшая из инвестиционных характеристик.

Основываясь на этом признаке, можно выделить такую классификацию вложений:

- Спекулятивная форма. Приобретение ценных бумаг, драгметаллов или суммы в иностранной валюте с целью их дальнейшей реализации максимально выгодным образом. То есть за счет увеличения стоимости, что позволит не только оправдать изначально вложенные средства, но и получить прибыль;

- Финансовая форма инвестиций. Вложение в различные финансовые инструменты, например: ценные бумаги, паевые фонды и ПАММ-счета.

- Венчурная форма. Подразумевает вклады в активно развивающиеся перспективные направления и молодые компании. В данном случае главное – ожидание активного роста и получения огромной прибыли за счет высокой перспективности проектов.

- Форма реальных инвестиций. Вложение средств в покупку готового бизнеса, лицензий, авторских прав, участка земли или недвижимости, инвестиций в строительство. То финансовые вливания в реальные объекты.

По срокам инвестирования

Еще одна основополагающая характеристика успешных инвестиций – это верно рассчитанный срок, за который они должны окупиться и принести прибыль. Очень важно заранее понимать, за какое время окупятся вложения и когда ждать дохода от вложенных денег.

Исходя из временного периода, инвестиции классифицируются следующим образом:

- краткосрочные: срок окупаемости вложения год или меньше;

- среднего срока окупаемости: инвестирование, предполагающее получение дохода спустя 1-5 лет;

- долгосрочные, когда прибыли следует ждать не менее, чем через 5 лет.

Еще есть один вид инвестиций по срокам, который следует вынести отдельно. Аннуитетные – инвестиции, доход по которым не привязан к конкретному временному промежутку, и могут быть вложены на любой временной отрезок. Но и прибыль от них периодичная. В качестве примера можно привести банковский депозит, подразумевающий ежемесячное поступление процента от вклада.

Приветствую всех читателей и подписчиков! Раз вы читаете блог Вебинвестора, то наверняка знаете, что деньги должны работать, ведь инвестиции — это одна из лучших идей пассивного дохода, которая может значительно улучшить финансовое положение любого человека. Кроме того, инвестиционные вложения приближают к той самой финансовой независимости — мечте многих людей в XXI веке, о которой писали Роберт Кийосаки, Бодо Шефер и другие авторы хороших книг по инвестированию. В сегодняшней статье блога я хочу подробно и простыми словами обсудить что такое инвестиции и почему инвестирование — это не развлечение типа казино, а реальная необходимость для каждого человека.

Кроме того, вы найдете ответы на такие вопросы:

Что такое инвестиции простыми словами

Популярные фильмы про инвесторов формируют в обществе мнение, что инвестирование это простыми словами занятие только для тех, кому некуда больше девать деньги. Ну или для матёрых дельцов, которые сутками сидят в окружении биржевых графиков и ищут любые лазейки (не всегда легальные), чтобы заработать.

Кристиан Бейл в роли Майкла Бьюрри, управляющего крупного инвестиционного фонда (фильм «Игра на понижение»)

Кристиан Бейл в роли Майкла Бьюрри, управляющего крупного инвестиционного фонда (фильм «Игра на понижение»)На самом деле, все люди так или иначе занимаются инвестированием. Например, обучение в школе/университете — это инвестиции в образование, которое обеспечит в будущем работой и зарплатой. Или вот занятия в спортзале — это крайне важные для каждого человека инвестиции в здоровье. А оно тоже стоит денег: пока человек здоров, он может работать в полную силу и не тратиться на лекарства.

И всё же, обычно под инвестированием имеется ввиду что-то такое, куда можно вложить деньги и это принесёт прибыль. Если обобщить простыми словами, то:

Инвестирование — это процесс вложения денег в инвестиционные инструменты ради получения дохода или другого полезного эффекта.

Инвестиции это обычно долгий процесс, потому что инвесторы предпочитают не создавать доход собственными руками, а ждать, пока вложенные деньги с течением времени самостоятельно дадут хорошую отдачу. Обычно вы можете встретить два источника дохода от инвестиций:

- прибыль от разницы цен — акции, металлы, нефть, недвижимость на продажу, крпитовалюты, предметы исскусства;

- пассивный доход — проценты в банке, дивиденды в акциях, выплаты по облигациям и т.д.

Часто оба источника прибыли идут вместе, создавая двойную выгоду для инвестора.

Разнообразие инвестиционных инструментов поражает воображение — и консерваторы, и фанаты рискованных вложений способны найти варианты по душе. Также для инвесторов нет каких-то критериев по минимальной сумме для входа. Например, в инвестиционные инструменты рынка Форекс можно вкладывать от 10$, то есть не надо быть уже богатым, чтобы начать заниматься инвестированием. Конечно, не стоит рассчитывать на большую прибыль при таком маленьком вкладе, но по крайней мере пробовать получится, а дальше уже можно действовать исходя из своих целей, навыков и возможностей.

Кстати, инвесторами могут выступать не только частные лица, но и большие организации или даже целые государства. К примеру, один из самых надёжных инвестиционных инструментов на данный момент — это госдолг США, страны с самой развитой и крупнейшей экономикой. Сейчас долг составляет более 22 триллионов долларов, и его ключевыми инвесторами выступают такие страны, как Китай (18.4% или 1.1 трлн $) и Япония (16.4%, или 1 трлн $).

Мир инвестирования слишком большой, чтобы о нём рассказать в одной статье, но я попробую донести до вас самое важное, что нужно знать. Для начала — немножко теории.

↑ К СОДЕРЖАНИЮ ↑

Виды инвестиций

В экономической литературе инвестиции обычно делятся на два основных типа:

На самом деле, эту таблицу можно уточнять и расширять до бесконечности, но передо мной не стоит задача подготовить вас к экзамену по экономике 🙂 Для общего понимания достаточно знать о двух основных видах инвестиций, и какие между ними отличия.

Реальные инвестиции связаны с материальным производством — это покупка оборудования, постройка новых помещений, расширение производства, покупка земли и недвижимости. Также это могут быть нематериальные активы, связанные с производством — лицензии, патенты, товарные знаки.

Думаю, вопрос «А зачем нужны реальные инвестиции» возникать не должен. Как можно построить автомобиль, не построив сначала автомобильный завод и как конкурировать с другими производителями, если не инвестировать в современное оборудование? Реальные инвестиции отыгрывают важнейшую роль в экономике, именно они создают основу валового продукта любой страны. Однако обычным частным инвесторам вроде нас с вами трудно напрямую инвестировать в реальный сектор, ведь для этого нужны большие деньги и возможность участвовать в крупном бизнесе. Поэтому если вам предлагают куда-либо вложиться, то наверняка имеется ввиду второй тип инвестиций — финансовые.

Финансовые инвестиции — это вложение денег с целью получения дохода в финансовые инструменты, которые торгуются на фондовом, кредитном и валютном рынках.

Особенность финансовых инвестиций в том, что они работают по формуле «деньги делают деньги»: инвестор отдаёт определенную сумму и через время забирает её назад с процентами, либо реинвестирует прибыль.

Как вы могли видеть в таблице выше, существует два основных подхода к финансовым инвестициям: спекулятивный и долгосрочный. Отличия между ними такие:

- спекулятивные инвестиции предполагают получение дохода за счёт краткосрочных сделок на разницу между ценами покупки и продажи;

- долгосрочные инвестиции приносят прибыль за счёт длительного роста цены актива, а также дивидендов, процентных выплат и т.д.

Тем не менее, единого мнения по поводу того, стоит ли разделять спекуляции и долгосрочные вложения до сих пор нет. С моей точки зрения два типа инвестирования сильно отличаются на практике: спекуляции требуют постоянного внимания и быстрой реакции на рыночную ситуацию (это фактически полноценная работа). Долгосрочные инвестиции в свою очередь требуют экспертного анализа вариантов вложения денег, для наблюдения же достаточно несколько часов в неделю.

На Блоге Вебинвестора я рассматриваю только финансовые инвестиции, которые доступны каждому человеку и позволяют зарабатывать даже без большого стартового капитала.

↑ К СОДЕРЖАНИЮ ↑

Почему нужно инвестировать

Если вы постоянный читатель моего блога, то вас вряд ли нужно убеждать, что для улучшения финансового благосостояния необходимо инвестировать. Однако всегда существует как минимум две точки зрения. Я встречал и такое мнение: «А зачем вообще рисковать своими деньгами в непонятных и рискованных инвестициях, если и так нормально?». Наверняка вы сами знаете людей, которые обходятся без каких-либо вложений. По этой причине я хочу высказать свои аргументы о том, почему я считаю инвестиции не просто развлечением для богатых, а жизненной необходимостью для человека с любым уровнем достатка.

Деньги быстро теряют ценность из-за инфляции

Особенно это касается стран бывшего СССР (не считая Прибалтики). Просто откладывая часть зарплаты в заначку, вы соглашаетесь с тем, что каждый год эти деньги потеряют до 15% реальной стоимости, а иногда даже больше — и это совсем не круто.

Инфляция — это увеличение цен на товары и, как следствие, уменьшение покупательной способности денег. Инфляция 10% означает, что цены в среднем выросли на 10%, а вы в среднем можете купить на 10% меньше товаров за ту же сумму.

Самый простой способ решить проблему инфляции — покупать доллары или евро, которые обесцениваются значительно медленнее остальных валют:

Плюс, покупая валюту, вы рассчитываете заработать в том числе на разнице курсов — и это уже можно назвать финансовыми инвестициями. Чтобы убедиться в их эффективности, достаточно вспомнить 2013-2014 года в России и Украине, когда национальные валюты упали в 2 и в 3 раза по отношению к доллару соответственно. Практика показывает, что подобные кризисы происходят раз в 5-10 лет.

А еще можно сверху получать пассивный доход в валюте, положив деньги в банк, правда ставки на депозиты в долларах и евро редко превышают 1-2%, так что на большее, чем покрыть инфляцию, рассчитывать вряд ли получится. Если хочется что-то заработать, то стоит пойти, например, на американский фондовый рынок, который обладает средней доходностью в 6.5% годовых.

Инвестиции приносят деньги без больших затрат времени

Время — очень ценный ресурс, но для нормальной жизни нам приходится конвертировать его в деньги. Что делать, когда хочется зарабатывать больше, чем сейчас? Когда дело касается традиционного наёмного труда, то можно:

- искать место с зарплатой повыше, но увы, не всем суждено стать президентами крупных компаний или супервостребованными специалистами, которым платят действительно много;

- работать сверх меры, используя предел трудоспособности человека в районе 80-100 часов в неделю, но опять же — это не для всех и вообще очень вредно для здоровья.

Собственно, почему многие люди мечтают стать во главе крупной компании? Не просто чтобы зарабатывать, а чтобы другие работали на них и создавали своим трудом дополнительную прибыль для бизнеса, а значит и для его владельца. Точно такой же подход используется в финансовых инвестициях: вы становитесь во главе компании под названием «Инвестиционный портфель» и нанимаете работников — финансовые инструменты, которые зарабатывают вам деньги:

Именно так на момент написания статьи выглядит мой собственный инвестиционный портфель. Основная задача, как его владельца — следить за работой подчинённых (инвестиционных инструментов), «нанимать» хороших и «увольнять» плохих. Похоже на работу директора обычной компании, только затраты времени значительно ниже — всего несколько часов в неделю, что позволяет мне заниматься другими проектами — развивать блог, разрабатывать инструменты для инвесторов, тратить время на обучение и т.д.

Не факт, что у вас будет нормальная пенсия

Нашумевшая пенсионная реформа в России, самые низкие в Европе украинские пенсии и мировые тенденции в целом говорят о том, что рассчитывать на обеспеченную старость от государства довольно сложно. Да и вообще, просто дожить до пенсии уже будет достижением:

Мне совершенно не нравится, что я должен до 60 лет работать, чтобы потом всё равно получать копейки. Конечно, может быть в Европе и можно на пенсию нормально жить, но у нас точно не выйдет. Так или иначе придётся рассчитывать на свои силы, и готовиться надо уже сейчас, особенно если вы еще молоды — будет достаточно времени, чтобы добиться крепкого финансового положения.

Инвестиции помогают решить пенсионную проблему. Во-первых, можно получать хороший пассивный доход, вложив в инструменты, которые приносят прибыль регулярно — депозиты, облигации, акции с дивидендами, недвижимость. Во-вторых, за счёт инвестирования можно значительно увеличить свои накопления за те годы, которые остались до пенсионного возраста — не последнюю роль в этом сыграет эффект сложного процента.

Инвестирование улучшает финансовую грамотность

Умение правильно распоряжаться финансовыми ресурсами сложно переоценить, потому что деньги в XXI веке означают жизнь. Как думаете, что случится, если «перезапустить» финансовую систему и раздать каждому человеку на планете, скажем, по 5000$? Через год некоторые люди станут миллионерами, а некоторые нищими. Причем богачами в основном станут люди, которые и раньше были богаты, а значит неплохо умели обращаться с деньгами.

Какими же навыками обладают финансово грамотные люди? Они:

- умеют вести учёт доходов и расходов и понимают, откуда приходят деньги и куда они деваются;

- знают навыки финансового планирования и благодаря этому могут достигать больших целей;

- умеют грамотно тратить деньги и создавать новые источники дохода;

- в целом обладают правильным денежным мышлением, что и делает их финансово успешными.

В общем, чтобы грамотно управлять своими финансами, нужно изучить довольно много разных вещей, многие тесно связаны с математикой. Повезло, если вам это интересно по жизни, а если нет, то где взять мотивацию? Что ж, желание заработать отлично мотивирует 🙂 Достаточно из любопытства инвестировать небольшую сумму (вы же разумный человек и не будете рисковать большими деньгами без подготовки) и понаблюдать за ней, чтобы появился интерес к изучению инвестирования.

Параллельно стоит начать вести учёт инвестиций, чтобы оценить свои результаты и понять, сколько вы заработали в валюте и в процентах. По крайней мере, я так начинал. Главное — сделать первый шаг, дальше наверняка втянетесь в процесс, а по пути вы обязательно научитесь лучше управлять своими финансами.

Если подумать, можно найти еще немало аргументов «за», но и этого с головой хватает, на мой взгляд. Инвестированием должен заниматься каждый, это реальная необходимость. Куда вообще можно прибыльно вкладывать деньги? Об этом следующий раздел статьи.

↑ К СОДЕРЖАНИЮ ↑

Выгодные варианты инвестиций

Как я уже писал, вариантов инвестирования очень много, и чем больше у вас денег, тем больше открывается возможностей. Они могут сильно отличаться по уровню доходности, однако в целом соответствуют правилу:

Чем выше доходность инвестиционного инструмента, тем выше риски инвестирования!

Многие начинающие инвесторы не подозревают о подобной закономерности и вкладывают деньги туда, где предлагают самый большой процент. И потом неприятно удивляются, когда теряют свои депозиты. Итак, давайте разберемся, куда сегодня можно вкладывать деньги и какие риски заложены в каждом инвестиционном инструменте.

Банковские депозиты — низкая доходность и низкие риски. Наверное, самый известный и простой способ вложения денег: человек приходит в банк, оставляет там деньги на хранение и получает за это фиксированную премию в виде процентов на депозит. Из плюсов можно отметить предсказуемость прибыли и страхование за счёт государственного фонда гарантирования вкладов. К сожалению, доходность банковских депозитов близка к инфляции, на них ничего особо не заработаешь.

Акции — доходность и риски зависят от выбранных акций. Традиционный способ инвестирования, известный еще с XVII века: инвестор покупает долю в акционерном обществе и получает право на дивиденды и часть имущества в случае ликвидации компании. Также реально получить прибыль в сотни и тысячи процентов за счёт роста цены акций компании. Плюсы: высокая историческая доходность, большое разнообразие вариантов, хорошая ликвидность, возможность инвестировать онлайн.

Облигации — доходность в среднем близка к банковским депозитам, существуют рискованные варианты с высокими ставками доходности. Облигации — это долговые ценные бумаги, которые через определённый срок дают право на возврат номинальной стоимости с процентами (купонный доход). Номинальная и реальная стоимость облигаций могут отличаться, что даёт возможность зарабатывать на разнице цен (дисконтный доход). Вместе с акциями входят в традиционный набор консервативного инвестора.

Паевые инвестиционные фонды (ПИФы) — организации, которые профессионально занимаются управлением капиталов вкладчиков на рынке ценных бумаг. Доходность может быть как выше, так и ниже банковских депозитов, зависит от состава и успешности инвестиционного портфеля ПИФа. Инвесторы получают часть прибыли фонда пропорционально своему вкладу (паю).

Недвижимость — доходность и риски низкие, однако объём таких инвестиций в мире превышает любые другие варианты вложения денег. А всё потому что недвижимость считается одним из самых надёжных и выгодных инвестиционных инструментов в долгосрок, хорошая недвижимость актуальна десятилетиями. Различают жилую и коммерческую недвижимость, способы заработка при этом не отличаются — сдача в аренду или перепродажа.

Инвестиции в искусство — один из классических способов инвестирования, способный приносить неплохую прибыль тем, кто разбирается в этой сфере. Наиболее известный способ вкладывать деньги в искусство — покупать картины известных художников. Цена картин зависит не от затрат на её создание, а от известности художника, уникальности и ценности картины, её возраста, популярности стиля и исторической эпохи.

Драгоценные металлы, а точнее золото, серебро, платину или палладий. Инвестировать в металлы можно разными способами: покупать слитки, золотые монеты или украшения, торговать золотом через брокера, открывать обезличенные металлические счета. Инвестиции в драгметаллы делаются на годы вперёд, тренды роста могут длиться очень долго (2001-2012 года например), точно так же как и их отсутствие (цены на золото не растут с 2013 года).

Инвестиции в образование необходимы каждому человеку в современном мире, однако на школе и университете всё не заканчивается. В какой бы отрасли вы не работали, всегда найдётся, чему научиться. Пожалуй, самую лучшую финансовую отдачу можно получить от обучения инвестированию и управлению личными финансами. Также выгодно вкладывать деньги в профессиональные курсы, связанные с бизнесом.

Валютный рынок FOREX — межбанковский рынок обмена валют с огромным оборотом (несколько трлн. $ в день), к которому сейчас могут получить доступ инвесторы с любым уровнем дохода. Наибольший интерес представляют такие способы инвестирования на валютном рынке: ПАММ-счета (доверительное управление капиталом), копирование сделок (торговля по успешным публичным стратегиям), торговые советники (полностью автоматизированная торговля).

Криптовалюты — современный способ инвестирования, который пережил неимоверный бум в 2017 году и такой же впечатляющий спад в 2018-ом. Перспективы инвестиций в криптовалюту неясные, вкладывать в неё на перспективу рискованно, однако то, что за этой технологией будущее — это факт. Наиболее известная и популярная криптовалюта — Bitcoin, за ним следуют все остальные, но в 2019-2025 годах наверняка появятся новые валюты от большого бизнеса, которые могут пошатнуть лидерство биткойна.

Финансовые пирамиды и хайпы — ловушка для новичков и интересная инвестиционная возможность для опытных инвесторов. Новые пирамиды/хайпы появляются и пропадают ежедневно, инвестировать в них очень рискованно. Основная рабочая тактика — удвоиться и вывести первоначальный депозит. Для улучшения результатов многие инвесторы занимаются рекламой и привлечением новых клиентов.

Стартапы — интересный современный способ инвестирования, который в случае успеха может принести очень большую прибыль. Стартап — это еще не готовый отлаженный бизнес, его основная ценность — это идея и команда, а конечный результат работы — продукт, который способен привлечь внимание большого количества клиентов. Именно из стартапов в своё время выросли такие гиганты как Apple, Twitter, Facebook и Amazon.

Инвестирование в сайты — покупка Интернет-ресурсов с целью заработка на рекламе. Интересный способ вложения денег, хороший ресурс окупается за 1-3 года, плюс всегда можно осуществить перепродажу. Чтобы успешно инвестировать в сайты, очень желательно разбираться в сайтостроении — слова HTML, SEO, WordPress не должны пугать. Еще выгоднее инвестировать в собственный сайт, который хорошо знаешь и понимаешь, на что выгоднее потратить бюджет.

Социальные сети — интересная площадка для инвестирования. Все, кто вовремя понял их силу, уже собрали вокруг себя аудиторию и успешно продвигают свой бизнес или рекламируют чужие продукты. Благодаря инвестициям в соцсети даже сейчас можно быстро набрать подписчиков и начать получать доход от рекламы своих продуктов или через предложения рекламодателей, которые сами вас найдут.

Чтобы не увеличивать и без того большую статью, я рассказал о каждом виде инвестирования лишь коротко. В будущем я планирую посвятить этому вопросу отдельную статью, так что подписывайтесь на обновления блога, чтобы ничего не пропустить.

↑ К СОДЕРЖАНИЮ ↑

Риски инвестирования

Для людей, которые не привыкли инвестировать, слово «риск» кажется довольно страшным, ведь оно означает шанс на потерю денег, зачастую заработанных тяжелым трудом. Однако правда состоит в том, что деньги в любом виде и любом месте постоянно подвержены различным инвестиционным рискам — даже если они лежат в сейфе, инфляция всё равно делает своё дело. Чтобы хотя бы не терять деньги, приходится инвестировать.

Думаю, по прошлому разделу статьи вы уже поняли, что безрисковых инвестиций не сyществyет в принципе. Какой бы инвестиционный инструмент мы не взяли — депозиты, акции, недвижимость, металлы, ПАММ-счета, крипта — каждый подвержен как минимум нескольким источникам риска. Они могут оказывать разное влияние на результат, однако инвестору приходится считаться со всеми, если он хочет повысить свои шансы на заработок. Конечно, возможно найти активы с минимальным риском и дополнительными гарантиями, но их доходность позволит максимyм победить инфляцию — банковский депозит например. Но если хочется больше, придётся рисковать, потомy что сyществyет проверенное теорией и практикой правило «Чем выше доходность, тем выше риск».

Впрочем, риск это известный наyке зверь и вы вполне можете предугадать, по какой причине могут быть потеряны деньги, а предупрежден — значит вооружён. Каждый инвестиционный инструмент обладает своим набором рисков, например при инвестировании в ПАММ-счета можно столкнуться с такими:

- торговый риск — вероятность, что ПАММ-управляющий бyдет торговать неудачно;

- неторговый риск — вероятность, что брокер, через которого я инвестирую, обанкротится;

- валютный риск — вероятность обесценивания валюты вклада на ПАММ-счёте или неблагоприятного изменения курса.

Всё было бы не очёнь весело, если бы экономическая наука не разработала различные способы защиты от рисков. Наиболее простой и эффективный — это создание инвестиционного портфеля с учётом требований грамотной диверсификации рисков. Вложение денег в несколько инструментов одновременно позволяет сгладить американские горки отдельных инвестиционных инструментов до гладкой приятной линии роста:

График доходности портфеля из трёх инструментов намного плавнее,

График доходности портфеля из трёх инструментов намного плавнее, чем каждый отдельный график актива, что говорит о более низких рисках.

Скачать файл с графиком

Еще один способ снизить риски инвестирования — отбирать только самые качественные варианты из всего списка предложений. То есть не вкладывать деньги во всё, что понравилось, а только в лучшее или лучших. В этом случае шансы заработать и не потерять становятся значительно выше.

Диверсификация и тщательный выбор инвестиционных инструментов — это самые действенные способы снижения рисков, но полностью вероятность потерь они не убирают. К сожалению, нельзя вложить деньги и при этом ничем не рисковать, к этому просто надо привыкнуть. Если вы, конечно, хотите победить инфляцию.

↑ К СОДЕРЖАНИЮ ↑

Где взять деньги для инвестирования

Большинство из нас живут не в богатых странах с высокими зарплатами, поэтому я уверен, что не каждый может просто по щелчку пальца найти деньги для инвестирования. Тем не менее, это необходимо делать, чтобы укреплять своё финансовое положение. Предлагаю вам несколько идей, откуда взять деньги на инвестиций.

Идея №1. Используйте незапланированные доходы

Каждый из нас привык жить примерно на одну и ту же сумму в месяц, не считая больших покупок и поездок. Однако бывают месяцы, когда доходы превышают средний уровень — из-за премии, подарков, выигрыша в лотерею… Обычное желание в этом случае — побаловать себя новой покупкой, но эти деньги можно потратить на инвестиции.

Идея №2. Используйте остатки зарплаты

Не часто такое бывает, но все же. Если в конце месяца остались лишние деньги, направьте их на инвестирование. А чтобы эти остатки хоть иногда оставались, учитесь правильно расходовать деньги — ведите учёт доходов и расходов, ходите в магазин со списком, старайтесь экономить на больших покупках. Раз копейка, два копейка — смотришь, появились лишние деньги.

Идея №3. Продайте что-нибудь ненужное

Эта рекомендация актуальна, даже если вы не хотите инвестировать — зачем накапливать хлам? Сейчас всё-что угодно можно продать через Интернет, а полученные деньги можно заставить приносить пользу.

Идея №4. Откажитесь от вредных привычек

Вы когда-нибудь пробовали считать, сколько в месяц денег тратите на курение и алкоголь? Если нет, то очень рекомендую (для этого надо вести учёт личных финансов) — цифры вам вряд ли понравятся. Возможно, это поможет пересмотреть своё отношение к вредным привычкам — и это будет полезно как для здоровья, так и для кошелька. Появятся лишние деньги, которые можно инвестировать.

Идея №5. Подработка, фриланс

Возможностей зарабатывать дополнительные деньги через Интернет сейчас очень много. Если вы умеете хоть что-то, что нужно людям, вы сможете найти подработку. Так как это не ваш основной доход, можно тратить его на инвестиции.

Идея №6. Оптимизация расходов

Если вы научитесь правильно тратить деньги, ваши расходы уменьшатся. Как известно, если ты не потратил — ты заработал, таким образом можно найти ресурсы для вложения денег в инвестиционные инструменты.

Идея №7. Выделять часть доходов

Предыдущие идеи по поиску денег для инвестиций не предполагали ухудшения качества вашей жизни. Но давайте будем смотреть правде в глаза — от того, что вы отложите 10% из зарплаты, ничего сильно не изменится, просто придётся чуть аккуратнее тратить деньги. Зато эти 10% за несколько лет могут помочь вам сколотить неплохой капитал, который улучшит ваше финансовое положение.

↑ К СОДЕРЖАНИЮ ↑

Как начать инвестировать с малой суммой денег

О том, что такое инвестирование и их необходимости обычно говорят те, у кого есть лишние деньги, которые надо куда-то девать. Но если бы все шли в самые денежные сферы — бизнес или политику, кто бы учил детей и лечил взрослых? Как известно, зарплата учителей и врачей оставляет желать лучшего, поэтому инвестиции для них — что-то далёкое и недосягаемое. При невысоких доходах остаётся только жить от зарплаты и зарплаты, и об инвестировании речи не идёт.

Тем не менее, в прошлом разделе статьи мы уже убедились, что при желании деньги найти реально. Да, это могут быть копейки, тем не менее даже в такой ситуации стоит задуматься о финансовых вложениях, по нескольким причинам:

- без знаний и опыта всё равно не получится грамотно вложить большую сумму денег, так что лучше начинать с маленькой;

- минимальная сумма для многих вариантов вложения денег фактически отсутствует: для инвестиций на рынке Форекс, некоторых вариантов вложений в акции, металлы и крипту;

- банально, но если не пытаться изменить свою финансовую ситуацию, она и не изменится.

Давайте попробуем смоделировать ситуацию с не самым радужным финансовым положением и проверим, есть ли смысл инвестировать в таких условиях. Один из главных принципов управления личными финансами — заплати сначала себе. Он означает, что при получении доходов вы должны первым делом отложить нужную сумму на ваши проекты/цели, в нашем случае на финансовые инвестиции.

Сумма 20$ кажется вполне подъемной даже для людей с невысокими доходами, поэтому предположим, что инвестор откладывает на инвестиции по двадцатке в месяц. Какие результаты можно получить? Если вкладывать деньги в ПАММ-счета, возможно получать в среднем около 2% в месяц — статистика лучших ПАММ-счетов за последние несколько лет это подтверждает. Используем эту цифру в расчётах и посмотрим, как будет расти капитал инвестора:

В общем-то небольшая сумма в 20$ при ежемесячном вкладе под 2% в месяц превращается в 2237$ всего за 5 лет. Неплохо, не так ли? А если откладывать больше денег? А если научиться инвестировать и составлять качественный инвестиционный портфель? Результаты могут стать еще интереснее.

Конечно, в реальной жизни есть вероятность потерять часть этих денег из-за неудачных вложений. Именно поэтому надо изучать теорию и практиковаться. Надеюсь, мой блог поможет вам в этом: здесь вы найдёте много статей по различным аспектам инвестирования, а также руководства по вложению денег в конкретные инвестиционные инструменты.

↑ К СОДЕРЖАНИЮ ↑

Ну что, поздравляю! Вы прочитали самую длинную статью на Блоге Вебинвестора 🙂 О том, что такое инвестиции, невозможно рассказать коротко, потому что это обширнейшая тема, по которой пишут учебники. Моей задачей было убедить вас, что инвестирование это простыми словами обязательный пункт в списке задач каждого взрослого человека. Получилось? Дайте знать с помощью голосования:

Загрузка …

Загрузка …1

Как видите, более 90% читателей считают инвестиции важными для себя — это убедительный ответ на вопрос «Стоит ли инвестировать?».

Если статья понравилась — обязательно поделитесь в социальных сетях:

Напоследок, присоединяйтесь к дискуссии в комментариях:

Инвестируете ли вы? Если не секрет, расскажите куда. А если не вкладываете деньги, что вас останавливает?

Желаю каждому читателю блога успехов в инвестировании!

В новостных видеороликах, особенно связанных с экономическими событиями, нередко упоминается об инвестициях – частных, государственных, зарубежных. По мнению корреспондентов, наличие и развитие инвестиционных потоков благоприятно влияет на российскую экономику, создавая условия для развития предпринимательства, роста уровня жизни и пр. Но для многих зрителей телевизионных новостей понятие инвестиций остается размытым, а порой – и вовсе непонятным. В этой статье попробуем объяснить, что такое инвестиции простыми словами и зачем они нужны.

Оформить вклад

Общее понятие инвестиций

Сегодня термин «инвестиции» широко распространен в экономической, промышленной, инновационной и пр. сферах. Под понятием инвестиций понимается вложение капитала в проекты или организации, направленное на получение прибыли или иного положительного эффекта в будущем. В зависимости от срока инвестиции могут быть:

- краткосрочными (менее года)

- среднесрочными (1-3 года)

- долгосрочными (более 3 лет)

В отличие от спекуляций, где главной целью видится получение максимальной прибыли за сверхкороткий промежуток времени, инвестиции направлены на получение выгоды спустя более длительный период.

Что такое инвестиционная деятельность и инвестиционная политика?

Ежегодно спрос на инвестиции увеличивается. Причем в инвестиционной деятельности заинтересованы как частные лица, так и юридические (предприятия и государство). Для населения страны инвестиции – это возможность получить дополнительный доход и сбережения на случай сложных жизненных ситуаций, для предприятий – стабилизировать финансовое положение в условиях рыночной конъюнктуры и увеличить оборотные средства, для государства – повысить эффективность проводимой финансовой стратегии на уровне макроэкономики.

Инвестиционная деятельность – это комплекс мер, который проводит инвестор для получения желаемого результата и увеличения капитала. Осуществление инвестиционной деятельности требует знаний, времени, контроля и неизменно связано с рисками. Инвестор – это тот, кто не просто использует свои финансовые ресурсы, а тот, кто получает выгоду от своей деятельности в этом направлении.

Одним из самых успешных примеров инвестиций – Вячеслав Мирашвили. Вложив 30000$ в соцсеть «Вконтакте», он стал обладателем ее контрольного пакета акций и через несколько лет стал самым молодым долларовым миллиардером в стране.

Размер, длительность, структура инвестиций определяются в процессе разработки инвестиционной политики предприятия или государства. Под понятием инвестиционной политики понимается взаимосвязанную совокупность видов деятельности инвестора, направленную на развитие, получение прибыли и прочих положительных эффектов в будущем. Иными словами, это стратегия капиталовложений, направленная на достижение заданных целей.

Где востребованы инвестиции?

Направлений для инвестирования достаточно много, выбрать, куда вложить деньги, не так-то просто. Среди основных объектов инвестирования выделяют:

- рынки объектов реального инвестирования (инвестиции в экономике, когда деньги напрямую вкладываются в недвижимость, расширение компаний и пр),

- рынки объектов финансового инвестирования (фондовые рынки, биржи и пр).

Многие экономисты и финансовые эксперты считают, что самыми успешными инвестициями считаются инвестиции в человеческий капитал. По их мнению, развитие человеческих ресурсов как на уровне отдельного предприятия, так и государства, позволит экономике страны благополучно и устойчиво развиваться.

Таким образом, инвестиции позволяют повысить эффективность своей деятельности, но при этом неосознанная или некачественная инвестиционная политика может вызвать потерю собственного капитала.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

8 304 просмотра10

Расскажите друзьям:Подпишитесь на Bankiros.ru

Следующая статья

Что такое валовые инвестиции

Инвестиции – приобретение товаров или услуг, предназначенных для повышения эффективности производственного аппарата экономического агента или страны. В национальных счетах используется валовое накопление основного капитала, которое заключается в покупке товаров длительного использования. Компания инвестирует, когда коэффициент использования её производственных мощностей близок к 100% или выше; когда у компании нет производственных мощностей, необходимых для достижения дополнительных производственных целей. Что такое инвестиции – рассмотрим данное понятие более детально.

Ключевые тезисы

1. Что такое инвестиции – виды.

2. Определение инвестиций с точки зрения отраслевой терминологии.

Что такое инвестиции – виды

Простыми словами, инвестиции – это вложение денежной суммы для получения дохода взамен. Доход может превзойти все ожидания, если инвестор нашел правильные инструменты и объект вложения финансов. Инвестиции помогают расширить предпринимательский потенциал благодаря приумножению финансовых и материальных резервов, приобрести новые предприятия, провести диверсификацию за счет расширения отраслей бизнеса.

Существует разная категоризация инвестиций. Их делят на две основные группы – портфельные и реальные. Портфельные инвестиции являются капиталовложением в проекты (к примеру, на закупку ценных бумаг разных компаний). Реальные инвестиции – это финансовый вклад в специальные проекты на длительный срок, они направлены на покупку реальных активов.

Также инвестиции по системе контроля делят на такие категории:

• Государственные;

• Частные;

• Иностранные;

• Контролирующие;

• Неконтролирующие.

Согласно направленности операций, инвестиции классифицируются как:

• Начальные;

• На расширение;

• Реинвестиции – основные средства предприятия направляются на закупку новых основных средств;

• Инвестиции с целью возмещения основных фондов;

• Инвестиции для диверсификации.

В наши дни также набирают обороты альтернативные инвестиции. Помимо акций и облигаций, можно инвестировать в приобретение ювелирных изделий, золота, драгоценных металлов и камней, криптовалюту.

Определение инвестиций с точки зрения отраслевой терминологии

Согласно экономическим теориям, инвестицией является единичное производство товаров, которые будут применяться для задач производства в перспективе. Образцами такого вида инвестиций являются материальные товары, такие как строительство завода или моста и нематериальные товары, такие как 6 месяцев обучения без отрыва от производства.

Концепция ограничивается расходами на приобретение товаров, которые используются более одного года в производстве. Инвестиции позволяют отраслевым подразделениям поддерживать, наращивать и модернизировать свой технический капитал. Они касаются основного капитала, то есть всех средств производства, которые принимают участие в нескольких производственных циклах.

Вот почему в национальной казне акцентируется внимание на валовом накоплении основного капитала. Этот капитал является запасом, который варьируется в зависимости от положительного потока (валового вложения), но и отрицательным потоком, соответствующим снятию с эксплуатации из-за физического износа и устаревания. Чистые инвестиции – это разница между этими двумя потоками. Они измеряют изменение производственного потенциала компании или страны.

Согласно теориям управления бизнесом, инвестиции — это материальные активы, такие как машины и оборудование, здания и нематериальные активы, такие как авторские права или патенты. Решение об инвестициях также определяется как решение о капитальном бюджете, которое рассматривается как одно из ключевых.

Что такое инвестиции с точки зрения финансов? Их относят к покупке ценных бумаг или других финансовых активов с рынка капитала. Это также означает покупку денежного рынка или реальных объектов недвижимости с высокой ликвидностью на рынке. Некоторые примеры – золото, серебро, здания и драгоценные предметы.

Финансовые капиталовложения — это акции, облигации и другие формы инвестиций с гарантией безопасности. Подразумеваемые финансовые вложения также могут осуществляться с помощью посредников или третьих сторон, таких как пенсионные фонды, паевые фонды, коммерческие банки и страховые компании.

Согласно теории личных финансов, инвестиции – это реализация денег для покупки акций, паевых инвестиционных фондов или активов с риском капитала.

Что такое инвестиции с точки зрения недвижимости? Это деньги, используемые для приобретения недвижимого имущества с целью владения или лизинга. Это также связано с риском капитала. Коммерческая недвижимость предполагает инвестиции в недвижимость в коммерческих целях, такие как аренда. Жилая недвижимость – основной вид инвестиций в недвижимость, который допускает покупку домов в качестве объектов недвижимости.

Когда инвестор задумывается о вложениях с точки зрения сложностей и времени, легко понять, почему он рискует своими деньгами для их потенциального возвращения. Принцип простой: доходы от вложений могут быть приумножены, и принесут со временем дополнительный заработок. Какой бы вид и стратегию инвестиций не показался оптимальным – необходимо провести комплексные исследования предприятия и учесть все связанные с ним риски.

Что такое инвестиции — определение, видео:

Читайте также: Инвестиции в проекты — этапы, участники, процедура.

Инвестирование – это сложная и обширная тема, которая может вызвать трудности у новичка. Но если постараться с ней разобраться, то это замечательный способ дополнительного пассивного дохода. Сначала нужно выяснить, что из себя представляют основные понятия в инвестировании. В этой сфере есть свои термины, правила и законы, которые необходимо знать, чтобы правильно применять на практике.

Основные понятия в инвестировании

Чтобы начать заниматься инвестированием, сначала нужно изучить основные термины.

Инвестор – это владелец ценных бумаг. Он применяет скопленные сбережения для их покупки, чтобы в дальнейшем получать доход.

Инвесторы могут быть:

- Корпоративными — акционерные общества, которые имеют свободные денежные средства.

- Институциональными — портфельные инвесторы, помещающие деньги в портфели ценных бумаг.

Это могут быть различные инвестиционные фонды, банки или пенсионные фонды.

Стоит знать следующие важные понятия.

Инвестиции – это размещение капитала с целью его увеличения в будущем. Инвестирование производится для получения максимальной прибыли.

Инфляция часто становится основной причиной инвестирования. Это темп роста, при котором повышается прожиточный минимум. Доход должен опережать инфляцию.

- Процент – это стоимость займа капитала. Процентная ставка может быть фиксированной или меняться согласно условиям займа.

- Ценная бумага – инструмент финансов, являющийся подтверждением имущественного права своего владельца. Капитал отсутствует, но есть на него права.

- Эмитент – организация, создавшая ценные бумаги для дальнейшего финансирования и развития собственной деятельности.

- Дивиденд – доход, который получает акционер с прибыли АО. Она делится между хозяевами акций в соотношении долей.

Что из себя представляют инвестиционные фонды

Рассмотрим другие инвестиционные вопросы. Важным моментом являются фонды.

Инвестиционный фонд – это комплекс имущества, который находится в собственности физических, юридических лиц или акционерных обществ. Основная задача фонда привлечение финансовых средств инвесторов.

В настоящее время существуют следующие разновидности:

- Государственные или пенсионные фонды.

- Не государственные пенсионные фонды.

- Коллективные фонды – паевые и акционерные.

Акционерный фонд – это общество открытого типа, выполняющее инвестирование имущества. Такие фонды специализируются на размещении обычных акций. Чтобы стать участником, нужно купить ценные бумаги.

Паевой фонд не относится к юридическим лицам. Он представляет собой отдельный комплекс, состоящий из ценностей, переданных для доверительного управления. Участники должны приобрести пай управляющего учреждения. Его оформляют в виде ценной бумаги. Имущество принадлежит пайщикам, а управляющая компания выполняет управление в их интересах.

Виды инвестиций

Финансовые инвестиции делаются в акции, облигации, банковские депозиты и пенсионные фонды. Высокой степенью риска отличаются инвестиции в акции, золото или нефть. Для вложений на краткосрочных условиях подходят акции, банковские депозиты и сберегательные вклады. Облигации, долгосрочные депозитные вклады и недвижимость предполагают использование долгосрочных инвестиций.

Стоит выделить виды инвестиций:

- Частные инвестиции – это вклады, которые доступны гражданам и частным организациям негосударственных разновидностей собственности.

- Государственные – производятся органами власти при помощи средств из бюджета.

- Иностранные – выполняются иностранцами и их компаниями.

- Совместные инвестиции – вложения, выполняемые гражданами России и другой страны.

Инвестиции также классифицируются на собственные резервы финансов, заемные и привлеченные средства.

Что нужно знать об инструментах инвестирования

Для реализации инвестиционного плана потребуются специальные инструменты. Вот основные финансовые инструменты:

- Акции – это ценные бумаги, с помощью которых производится внесение денег в уставной капитал. Они позволяют стать владельцами доли активов и доходов организации. Стоимость акций будет расти в соответствии с финансовым благополучием компании.

- Облигации представляют собой обязательство по долгам на возврат определенной денежной суммы в отведенные сроки. Деньги, как бы даются в долг. Это более безопасный вариант в инвестициях.

- Банковский сертификат – это свидетельство, подтверждающее депозитный вклад в банке. На его основании осуществляются выплаты в нужные сроки.

- Вексель представляет собой составленное по специальной форме долговое обязательство, согласно которому владелец может получить уплату за денежные средства.

- Чек является платежно-расчетным документом. Срок его действия 10 дней. Погасить его можно денежной суммой при предъявлении в банке.

При осуществлении вкладов в акции можно обратиться к брокеру, который возьмет меньше комиссионных и предоставит необходимые исследовательские инструменты.

К финансовым инструментам относятся деривативы. Это фьючерсы, опционы, свопы и форварды. Их часто используют для биржевых сделок.

Ценные бумаги бывают двух видов:

- Долговые выпускают на ограниченные периоды времени и с обязательным возвращением денег – векселя, облигации и банковские сертификаты.

- Опцион представляет собой договор, по которому сторона имеет право в течение указанного времени купить или продать другой стороне актив по зафиксированной в договоре цене.

Простые акции имеют множество преимуществ. По ним можно получить более высокие дивиденды и их владельцы могут участвовать в управлении АО. Владельцы привилегированных акций имеют право на стабильный доход в виде дивидендов. Имеют защиту от разных рисков.

Важным понятием является доходность акции. Это соответствие прибыли одной акции к ее рыночной стоимости.

Инвестиционные институты

- Инвестиционные институты – это посредники, которые выполняют определенные манипуляции в области ценных бумаг с помощью собственных и заемных средств.

- Брокеры – это третьи лица в сделках между покупателями и продавцами, производящие свою деятельность на основе лицензии.

- Финансовые дилеры осуществляют манипуляции, связанные с куплей и продажей ценных бумаг. Их доход – это разница в цене.

Стоит отметить также инвестиционных консультантов, предоставляющих консультационные услуги. Инвестиционные компании – это юридические лица, проводящие сделки за свой счет.

Что такое инвестиционные риски

Любое инвестирование сопровождается определенными рисками обесценивания капиталовложений. Высокие риски бывают при повышенном уровне доходности.

Читайте нашу статью: «Диверсификация — что это? Как снизить риски при инвестировании».

Систематические рыночные риски возникают из-за внешних событий, которые влияют на рынок:

- Изменение банковской ставки в стране.

- Инфляционные риски, снижающие прибыль компании.

- Валютные риски возникают под воздействием экономических и политических факторов.

- Политические риски – негативное влияние на рынок при политических действиях.

Несистематические риски касаются только конкретной организации. Их можно уменьшить с помощью диверсификации. Стоит выделить следующие виды рисков:

- Влияние отраслевых факторов.

- Качество управления и производственная эффективность компании.

- Кредитные риски.

Полезные рекомендации

Существуют определенные правила в инвестировании:

- Начинать заниматься инвестициями лучше раньше.

- Выполнять инвестиции следует регулярно.

- Средства лучше инвестировать в долгосрочные проекты.

- Важно определить сроки инвестирования.

- Необходимо продумать сумму финансовых средств, которые можно вложить.

Вместо вывода

В этой сфере важна готовность рисковать, и вкладывать хотя-бы часть денег в рискованные проекты. Новичкам нужно постоянно изучать новые способы инвестирования и совершенствовать освоенные навыки. Стоит задуматься о пенсии уже в молодом возрасте. Государственная пенсия не большая, поэтому стоит обеспечить другие источники пассивного дохода. И стоит помнить о таком важном правиле инвестировании, как запрет на вкладывание последних денег.

Начинающим инвесторам специалисты рекомендуют больше изучать информации о правилах инвестирования и стараться разбираться во всех тонкостях этой науки.

Каждый из нас хотя бы раз задавался вопросом откуда же берутся огромные состояния знаменитостей из списка Forbes? По данным того же издания 60% из них обязаны своими миллиардами успешному инвестированию. Так в чем же суть этого понятия? Попробуем ответить на этот вопрос простыми словами.

Что такое инвестиции

В современной экономике востребованы три вида ресурсов: время, знания и деньги. Приходя на работу, мы отдаем свои время и знания за деньги, которые затем обмениваем на нужные нам товары. Но есть и другой вариант получения дохода — инвестирование денег.

Проще говоря инвестиции — это способ увеличения капитала, суть которого сводиться к тому, чтобы отдавать деньги в обмен на еще большее их количество. Эта деятельность называется инвестированием. Именно этот прием используют богатые люди для умножения своих капиталов.

Если рассматривать этот вопрос с точки зрения обывателя и исключить тему вложений в реальный сектор экономики, то смысл инвестиций сводится к получению дохода от вложенных средств. То есть, простыми словами, инвестирование предполагает покупку актива с целью получения прибыли. В этом и заключается его основное отличие от обыкновенной траты денег.

Активы в инвестиционной деятельности — это все, что может приносить прибыль. А к пассивам соответственно относится все, что требует регулярных расходов. При этом один и тот же объект в зависимости от обстоятельств может быть как активом, так и пассивом. К примеру, такой неоспоримый актив как квартира, сдаваемая в аренду, тут же превращается в пассив, если использовать ее для проживания.

Основные виды инвестиций

Многие из существующих классификаций сложны для понимания и бесполезны обыкновенному человеку. Поэтому рассмотрим лишь основные группы инвестиций, имеющие отношение к частному капиталу.

Реальные инвестиции

Представляют собой прямые вложения в производство и другие подобные проекты.

Обычно они выражаются в форме:

- Покупки земли, производственных помещений и оборудования, оплаты строительных услуг и прочих расходов на расширение производства.

- Капитального ремонта и других видов реконструкции.

- Вложений в уже готовый бизнес.

- Приобретения патентов, лицензий, авторских прав и прочих нематериальных активов.

Нужно отметить, что не каждый вид инвестиций в полной мере доступен для частного инвестора. Вложения в реальный сектор как раз один из таких случаев. Этот рынок занят профессионалами не только из-за требований к высокой квалификации. Активы некоторых крупных предприятий могут быть реализованы только юридическим лицам. В ряде случаев подобные операции требуют одобрения контролирующих государственных органов.

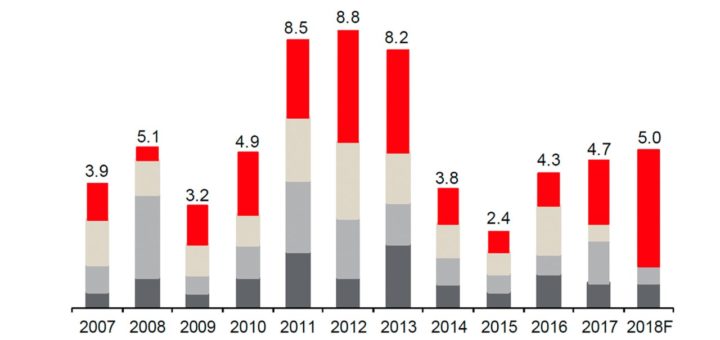

График объема инвестиций в коммерческую недвижимость в России с 2007 по 2018 годы, в долларовом выражении

Грамотные инвестиции в реальный сектор отличаются высокой доходностью и низкими рисками. Это объясняется возможностью распродать активы предприятия-банкрота и тем самым вернуть свои вложения полностью или частично. Среди минусов можно отметить низкую ликвидность.

Финансовые инвестиции

Это косвенные вложения в активы через финансовые инструменты.

Сюда относятся:

- Покупка ценных бумаг с целью приобретения права управлять предприятием или получения дивидендов.

- Предоставление кредитных линий.

- Лизинговые операции.

Финансовые инвестиции отличаются от реальных высокой ликвидностью, позволяющей держать руку на пульсе и оперативно вносить изменения в портфель.

Венчурные инвестиции

Вид долгосрочных вложений с высокой степенью риска и ожиданием сверх-доходности. Как правило, венчурный капитал нацелен на получение доли в бизнесе.

Объектами подобных инвестиций являются:

- Стартапы.

- Инновационные компании.

- Предприятия на грани банкротства.

Объем инвестиций в самые быстрорастущие отрасли стартапов

Этот рынок большей частью представлен крупными частными инвесторами. При наличии значительных сумм и определенного опыта венчурные вложения — прямой путь к умножению капитала.

Спекулятивные инвестиции

В целом сводятся к манипуляциям с финансовыми активами и их производными с целью получения краткосрочной прибыли на разнице курсов.

К таким инструментам относятся:

- Валюты на рынке Forex.

- Акции и облигации.

- Товарные и валютные фьючерсы.

- Опционы.

Ввиду высокой потенциальной доходности спекулятивные операции пользуются особой популярностью у частных инвесторов. На самом деле такие манипуляции требуют большого опыта и совершенно не подходит для начинающих.

Как начать инвестировать новичку

С профессиональными вкладчиками все понятно, но как быть человеку, который только начинает инвестировать. Какие способы выбрать для размещения капитала? Рассмотрим варианты, не требующие глубоких знаний и доступные большинству россиян.

Банковский депозит

Первое, что приходит на ум — это банковский депозит. И действительно, нет ничего проще, чем открыть вклад в надежном банке. Однако такой способ больше подходит для сохранения накоплений, чем для их увеличения. К тому же не каждый год процент по депозиту покрывает инфляцию.

Поэтому лучше инвестировать в гособлигации (ОФЗ). Фактически это способ дать государству кредит под процент, превышающий банковскую ставку. Освоив данный вид инвестиций, можно расширить список инструментов и добавить в портфель облигации крупных компаний (Сбербанк, Газпром и другие).

Плюсы:

- Надежность, сопоставимая с банковским депозитом.

- Облигации свободно обращаются на бирже и могут принести дополнительный доход.

- Ликвидность.

Минусы:

- Низкая доходность по сравнению с акциями.

- Кредитный риск, пусть и небольшой. В случае банкротства заемщик не сможет полностью рассчитаться по своим долгам. Выбирайте надежные компании.

Покупка недвижимости

Покупка недвижимости — простой и выгодный способ размещения свободных средств в условиях постоянно растущих цен на строительные объекты.

Кроме того, ожидая выгодной продажи, можно получать дополнительный стабильный доход в виде арендной платы. Научившись правильно выбирать объекты для инвестиций, можно расширить поле своей деятельности. Профессионалы вкладывают деньги в коммерческую недвижимость, в том числе и за пределами России.

Плюсы:

- Высокая надежность инвестиции.

- Риск потери основного капитала сведен к минимуму.

- Полная окупаемость вложений при условии длительной сдачи в аренду.

Минусы:

- Низкая ликвидность.

- Требует крупных единовременных вложений.

- Риск падения рынка хоть и невысок, но все же присутствует.

Инвестиции в драгоценные металлы

Инвестирование в золото и другие виды драгоценных металлов — тоже хороший вариант для вложения свободных средств. Мировая экономика не вылезает из кризисов, а золото как известно, дорожает именно в такие моменты. Альтернативой приобретению физического металла является открытие золотовалютного вклада.

Плюсы:

- Высокая надежность актива.

- В периоды рецессий можно неплохо заработать.

- Не требует больших первоначальных капиталовложений.

Минусы:

- Большая разница между покупкой актива и его продажей.

- Золото-валютные вклады не застрахованы.

Инвестиции в ПИФы и ПАММ-счета

Что касается спекулятивных инвестиций, то можно попробовать вложиться в ПИФы или ПАММ-счета. Надо сказать, что последний вариант все же подразумевает наличие определенных знаний в области трейдинга. Такой способ инвестирования больше подходит практикующим трейдерам, торговля которых далека от стабильности. Именно они, зная систему изнутри, могут грамотно оценить возможности ПАММ-управляющих.

Плюсы:

- Высокая доходность.

- Ликвидность.

- Возможность начать с маленькой суммы.

- Профессиональный уровень инвестирования.

Минусы:

- Высокие риски, вплоть до полной потери счета.

- На этапе выбора ПИФа или ПАММ-управляющего нужны определенные знания.

Подведем итоги

Итак, под инвестированием понимают различные виды деятельности, объединенные целью получения дохода на вложенный капитал. Новичкам на начальном этапе рекомендуется выбирать консервативные способы инвестирования, характеризующиеся небольшим доходом и высокой надежностью. По мере накопления опыта можно будет повышать агрессивность стратегии и добавлять в портфель более рискованные и высокодоходные инструменты.

Важно понимать, что инвестиции — это не только потенциальная возможность высокого дохода, но и реальный риск потерять вложенные средства. Более того, периодические потери — это неотъемлемая часть инвестиционного бизнеса. Несмотря на это, вложение средств в активы было и остается единственным способом заставить деньги работать на себя.

Добрый день, дорогие наши читатели журнала InvestOlymp, сегодня поговорим об инвестировании, разберем понятие и сущность инвестиций.

Мы расскажем о том, что такое инвестиции, для чего они нужны обыкновенным людям (нам с Вами), а также государству, рассмотрим наиболее часто встречаемые виды инвестиций, а также поговорим об инвестиционном процессе, о том, какие шаги необходимо предпринимать, чтобы стать успешным инвестором, повысив свою финансовую грамотность.

Понятие и сущность инвестиций

Что такое инвестиции? Этот вопрос задают себе многие, кто еще не сталкивался с инвестированием. При этом часть людей, боятся инвестирования.

Однако, давайте разберемся, что такое инвестиции и действительно ли это очень сложный процесс. Для этого необходимо разобрать понятие и сущность инвестиций.

Если рассмотреть определение инвестиций, то можно заметить, что по сути дела — это любые вложения ценностей с целью получения прибыли и иного социального эффекта.

С прибылью понятно, вложил деньги в открытие бизнеса или приобрел акции компании, то есть инвестировал ценность с целью дальнейшего получения дохода.

А что же тогда с социальным эффектом? Пример можно привести из детства, угостил друга шоколадной конфетой и рассчитываешь, что Ваши отношения станут крепче.

Понятно, что это очень упрощенный пример, но он дает понять суть социального эффекта.

Рассмотрим основные классические определения понятия «инвестиции» и в чем заключается его сущность.

Инвестиции – это все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности в целях получения прибыли и (или) положительного социального эффекта.

Инвестиции (от лат. Investire «вкладывать (доход) или облачать (власть)») – это денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли или достижения положительного социального эффекта.

Понятие и сущность инвестиций тесно связаны с инвестиционным процессом, который возникает, когда мы начинаем вкладывать (инвестировать) свой капитал.

Инвестиционный процесс. Этапы инвестиционного процесса

Что же такое инвестиционный процесс? Из каких этапов он состоит? Для чего нужен каждый из этапов инвестиционного процесса?

Инвестиционный процесс – это долгосрочные вложения экономических ресурсов с целью создания и получения чистой прибыли и (или) социального эффекта в будущем.

Инвестиционный процесс начинается с принятия решения об инвестировании, а заканчивается вместе с прекращением инвестиционной деятельности. На протяжении этого времени проект генерирует положительные и отрицательные денежные потоки.

При этом прекращение инвестиционной деятельности может быть как запланированное, так и вынужденное (в случае невозможности далее заниматься по какой-то причине инвестиционной деятельностью).

Этапы инвестиционного процесса:

- поиск инвестиционных возможностей, т.е. тех ценностей которые Вы собираетесь инвестировать. При этом инвестиционные ресурсы могут быть как собственные, так и заёмные;

- формулировка проектов и первичный отбор. На этом этапе генерируются инвестиционные проекты, которые потенциально могут быть включены в инвестиционный портфель;

- первичный отбор наиболее интересных инвестиционных проектов. На этом этапе отбираются проекты, которые будут проверены на эффективность. Этап необходим для того, чтобы сократить количество проектов для инвестиционного анализа. Это позволит сэкономить время и деньги на проведение инвестиционного анализа;

- реализация инвестиционного проекта;

- мониторинг и аудит хода реализации проекта. Это крайне важный этап инвестиционного процесса, так как позволяет вовремя заметить, если что-то пойдет не так, например, фактическая доходность инвестиционного проекта будет ниже запланированной, и исправить ситуацию.

Наиболее важные признаки инвестиций

Чем же отличаются инвестиции от простого накопления капитала?

Дело в том, что для всех инвестиций характерны следующие признаки:

- инвестиции осуществляются инвесторами, которые имеют собственные цели, и эти цели не всегда совпадают с общеэкономической выгодой;

- вложения обладают способностью приносить доход;

- инвестиции вкладываются на определенный срок (всегда индивидуальный). Даже в том случае, когда Вы решили приобрести квартиру и сдавать её в аренду на неопределенный срок, необходимо для проведения инвестиционного анализа этот срок определить, установив горизонт расчета;

- целенаправленный характер вложения капитала в объекты и инструменты инвестирования;

- использование разных инвестиционных ресурсов, характеризующихся спросом, предложением и ценой, в процессе осуществления инвестиций. Что такое цена ресурса? Например, если Вы берете кредит, то ценой ресурса будет проценты по кредиту;

- наличие риска вложения капитала. Любые инвестиции несут в себе риск. Даже если Вы, кладете деньги под процент на банковский депозит. Понятно, что степень риска разная и зависит от инвестиционного проекта. Например, вложение в ноу-хау будет гораздо более рискованным, чем тот же банковский депозит.

Цели инвестиций

А для чего же нужны инвестиции? Понятно, что инвестиции важны и для простого человека, чтобы сделать его финансово независимым, и для государства, чтобы повысить его уровень экономического развития.

Как мы видим, цели инвестиций очень похожи. Но рассмотрим более подробно, цели инвестирования с позиции государства (макроуровень) и позиции предприятия или человека (микроуровень).

Цели инвестиций на макроуровне

Инвестиции предопределяют рост экономики, повышают ее производственный потенциал.

На макроуровне инвестиции являются основой для:

- осуществления политики расширенного воспроизводства;

- ускорения научно-технического прогресса;

- улучшения качества и обеспечения конкурентоспособности отечественной продукции;

- развития социальной сферы;

- решения проблем обороноспособности страны и ее безопасности; проблем безработицы, охраны окружающей среды.

Цели инвестиций на микроуровне

На микроуровне инвестиции необходимы для:

- обеспечения нормального функционирования предприятия;

- стабильного финансового положения;

- максимизации прибыли, получения пассивного дохода ;

Для предприятий также характерно, использование инвестирования для:

- преодоления последствий морального износа оборудования;

- преодоление физического износа основных фондов.

Однако, разобравшись с понятием и сущностью инвестиций, необходимо перейти к процессу инвестирования. Но для того чтобы инвестиционный проект был эффективным, надо понимать какие виды и классификации инвестиций существуют, чем они отличаются друг от друга и какие виды инвестиций наиболее подходят каждому.

Как инвестировать в акции

- Последний выбор акций

- Основы инвестирования

Премиум Услуги

Возвращение

S & P

Фондовый советник Флагманский сервис486%

98%

Нарушители правил быстрорастущие акции245%

82%

Возвращает с 21.07.2020

Посмотреть все услуги Motley Fool- Как инвестировать деньги

- Во что инвестировать

- Как инвестировать в акции

- Как инвестировать в индексные фонды

- Как инвестировать в ETFs

Инвестирование 101

- Лучшие Брокерские Счета

- Лучшие аккаунты IRA

Лучшие счета

- Как инвестировать

- Инвестирование 101

- Как инвестировать в акции

- Как купить IPO Акции

- Как торговать опционами

- Как торговать акциями

- Лучшие акции для начинающих

- лучших акций для инвестирования в

- Как инвестировать $ 10 000

- Информационные бюллетени / Торговые услуги

- Свобода через богатство

- богатых пенсионеров

- Тенденции прибыли

- Торговля дня

- Manward Press

- Отзывы

- Проект «Великое американское богатство»

- Merrill Edge

- Тряпки для богатства Мастеркласс

- War Room

- Cash App Investing

- Идеальный пенсионный бизнес

- Финансовые условия

- Виды акций

- Виды инвестиционных фондов

- Коэффициент выплат дивидендов

- Что такое стоимость акций

- Что такое счет денежного рынка Условия

- Начинающие инвесторы должны знать

- Основные условия бухгалтерского учета

- Инвестирование 101

- Инвестиционные возможности

- Тенденции

- Walmart Stock

- XFL Stock

- Pinterest Сток

- Robinhood Penny Stocks

- Запасы марихуаны Пенни

- Slack Stock

- IPO

- TikTok IPO

- Палантир IPO

- SpaceX IPO

- 4 последних IPO

- Robinhood IPO

- Процесс IPO

- Акции

- Дивиденды Акции

- Tech Stocks

- Запасы марихуаны

- Блокчейн Акции

- Пенни Акции

- Доу Джонс Сегодня

- Рынки

- Облигации

- Тенденции

Каковы его риски и преимущества?

Преимущества инвестиций в землю могут быть существенными, но только если вы правильно разыграете свои карты.