что это такое простыми словами, значение в экономике, понятие инвестирования

Евгений Смирнов23 августа 2018

Доступно о том, что такое инвестиции

Простыми словами, инвестирование – это вложение капитала с целью заработать.

- Понятие и сущность инвестиций

- Роль инвестиций в экономике

- Признаки инвестиций

- Инвестирование – что это такое простыми словами

- Примеры инвестиционной деятельности

Грамотное распределение денежных средств является одной из важнейших составляющих деятельности как для государства, так и для компании или физического лица. Одним из способов приумножить имеющийся капитал является инвестирование.

Независимо от того, в каком контексте используется данный термин, охарактеризовать его можно следующими словами:

Инвестиции – это материальные или нематериальные затраты, целью которых является извлечение прибыли или достижение желаемого результата.

Понятие и сущность инвестиций

Введение в тему стоит начать с базовых понятий. Сам термин пришел к нам из латинского языка. В переводе на русский invest означает «вкладывать». Если давать определение простыми словами – это вложение денежных средств с целью их приумножения.

Курс по основам инвестирования

Не стоит путать краткосрочные вложения и инвестиции. Длительность последних, как правило, исчисляется годами.

Все инвестиции обязательно соответствуют определенному ряду критериев: сроки вложения, направления, риски, потенциальный доход (в том числе пассивный).

Сроки вложения. Обычно инвестиции вкладываются на определенный временной отрезок, и до тех пор, пока средства находятся в объекте инвестирования, вкладчик получает оговоренное вознаграждение – дивиденды.

Направление. Прежде чем вкладывать собственные средства в тот или иной проект, инвестор должен определить для себя направления деятельности, в которых он обладает необходимой компетенцией и, соответственно, способен правильно спрогнозировать доход, оценить риски и потенциальную выгоду.

Риск. Стоит понимать, что вкладывая в тот или иной объект, независимо от направления и финансовых показателей, инвестор подвергает свои средства риску. Его уровень может изменяться, однако вкладчик всегда рискует своими финансами в пределах вложенного капитала.

Возможный доход. Главная экономическая цель всего процесса, вне зависимости от направления вложения, – обеспечение дохода. Опираясь на данный показатель, инвестор должен принимать решение об инвестировании.

Получение пассивного дохода. Одно из основных преимуществ инвестирования заключается в получении пассивного дохода без непосредственного участия вкладчика. Эта особенность характерна для всех объектов инвестирования, от недвижимости до акций и государственных долговых облигаций.

Исходя из вышесказанного, можно сказать, что инвестициями могут быть свободные средства, имеющиеся в распоряжении физических или юридических лиц, и используемые для получения дополнительной прибыли. В качестве инвестиций могут выступать финансы, имущество, ценные бумаги и прочее.

Все инвестиции делятся на четыре вида: реальные, финансовые, валовые, частные/государственные.

- Реальные. Долгосрочные вложения в производственные отрасли.

- Финансовые. Представляют собой финансово-кредитные обязательства, ценные бумаги или деньги.

- Валовые. Средства, направленные в определенную сферу для увеличения капитала. Сюда же относятся и чистые инвестиции. Последние представляют собой вложения, направленные на увеличение размера основных средств, которые в дальнейшем будут направлены на улучшение производственного уровня.

- Частные и государственные. Вложения, владельцами которых являются частные инвесторы или государственные учреждения.

Западные учебники по экономике классифицируют инвестиции по следующим направлениям:

- государственные и частные;

- внешне- и внутриэкономические;

- финансовые или интеллектуальные;

- производственные и потребительские;

- косвенные или прямые.

Мы кратко рассмотрели основные понятия инвестиционной деятельности и экономическую сущность инвестиций, а также узнали, на какие виды они подразделяются. Теперь можно сделать вывод, что это финансовая деятельность, которая отражается на показателях как в микро-, так и в макроэкономике, а также играет важную роль в жизни частных инвесторов и всей страны в целом.

Государству инвестиции необходимы, в первую очередь, для модернизации предприятий, частным лицам они предоставляют возможность увеличить собственный капитал.

Роль инвестиций в экономике

Инвестиции выполняют важную функцию в развитии экономики страны. Они обеспечивают наличие необходимых материальных и нематериальных активов, необходимых для будущего роста.

Значение инвестиций в рыночной экономике объясняется их определением. К данному параметру можно отнести как традиционные денежные средства, как один из наиболее доступных инструментов, так и банковские вклады, технологии, производственное оборудование и прочие виды активов, которые можно вложить в объект экономической деятельности для извлечения прибыли.

Говоря о важности инвестиционной деятельности, нельзя не упомянуть о том, какова ее роль в развитии мировой экономики. Любое государство, которое хочет увеличивать текущие финансовые показатели, обязано взаимодействовать с другими странами. Сюда относится товарооборот, обмен денег, а также совместные экономические мероприятия и межправительственные проекты.

В зависимости от степени готовности к подобным процессам, государства делятся на закрытые, ограниченно закрытые и открытые. В последнем случае проще наращивать объемы торговли, поскольку в подобном процессе создается свобода предпринимательской деятельности. Это также является залогом повышения налоговых поступлений.

Кроме того, страны с открытой экономикой позволяют местным компаниям привлекать инвестиции иностранных инвесторов. В будущем такие предприятия смогут выйти на международный рынок, производить большее количество товара и тем самым улучшить общий инвестиционный климат страны.

Признаки инвестиций

Инвестициями являются те вложения, которые соответствуют следующим признакам:

- способность приносить доход инвестору;

- основная цель вложения – личный интерес инвестора;

- наличие рисков, даже если объектом инвестирования является надежный актив;

- длительный срок вложения средств – зачастую от одного года и дольше;

- четкая направленность и понимание того, куда необходимо вкладывать средства;

Главные источники для инвестирования – это собственные средства, привлеченные или заемные.

К собственным средствам относится уставной капитал, прибыль предприятия, а также специальный, целевой или резервный фонд. Заемные средства – это кредиты или займы, которые позволяют инвестору осуществлять свою деятельность. Они выдаются на определенный срок, подлежат возврату и зачастую являются платными. Размер платежа определяется процентом, установленным в рамках договора о сотрудничестве. Привлеченные средства могут быть получены на финансовых рынках за счет эмиссии ценных бумаг или внешнего капитала.

Инвестирование – что это такое простыми словами

Если говорить о том, что такое инвестирование простыми словами, можно сказать, что это вложение капитала с целью заработать. Это главная задача для данной деятельности, особенностями которой являются риск и потенциальный доход. Причем между двумя этими показателями наблюдается прямая связь – чем выше ожидаемый доход, тем выше и показатель риска.

Кроме того, под инвестициями понимается долгосрочное вложение, обычно от одного года. Это отличает их от спекулятивных действий на финансовых рынках.

В свою очередь, привлеченный капитал для эмитентов ценных бумаг имеет свое значение и цель. Дополнительное финансирование позволяет им расширять производство и выходить на новые рынки сбыта.

Подытоживая все вышесказанное, можно сделать вывод, что вся суть вложений сводится к получению дохода и наращиванию капитала.

Примеры инвестиционной деятельности

В качестве примеров инвестиционной деятельности можем рассмотреть компании, которые могут использовать имеющиеся активы и финансы для инвестирования. Например, банки и страховые компании.

Первые получают конкурентное преимущество благодаря особенностям своей деятельности, а также финансовым и другим инструментам, способным положительно влиять на результат капиталовложения.

Вторые отличаются тем, что объектами для привлечения денег являются страховые резервы. Кроме того, отдельно стоит выделить и цель, которую ставят перед собой страховые компании. Их главная задача заключается не в получении прибыли, а в сохранении финансовой стабильности благодаря успешному инвестированию.

Финансы, полученные в ходе инвестиционной деятельности, прежде всего отображают сделки предприятия в сфере купли-продажи по капитальным активам. Сюда относятся активы, внесенные на баланс компании с полезным сроком использования от одного года.

При этом стоит отметить, что руководство фирмы получает определенную свободу в принятии решений относительно того, что считать или не считать капитальными расходами. Успешность вложения средств в такую компанию напрямую зависит от владения инвестором данной информацией.

В качестве примера рассмотрим только что созданную компанию Х. В плане у нее заложена подготовка финансового отчета к концу месяца. В этом документе будут указаны размер полученной прибыли и понесенных убытков, а также баланс и сведения о движении средств.

По итогам стартового месяца компании не удалось получить доходы, но были некоторые операционные расходы. Соответственно, в итоговом отчете показатель чистой прибыли будет равен нулю. Кроме того, инвестиционная деятельность также не велась, поэтому в этом отчете показатель также равен нулю.

На протяжении второго месяца компания направляла инвестиции в землю и имущество. Подобная деятельность подразумевает собой отток капитала, что приводит к отрицательному показателю в отчете об инвестиционной деятельности.

Притоком являются финансы, вырученные в результате:

- сделок по реализации ценных бумаг, которые изначально были взяты для этой цели;

- реализации с учетом скидок;

- реализации производственных активов.

Оттоками называются средства, выплаченные:

- во время покупки ценных бумаг для их дальнейшей продажи;

- приобретение долгосрочных производственных активов;

По своей форме все инвестиции делятся на две формы. Первая — традиционная инвестиционная деятельность, вторая — альтернативная.

Используя подобное разделение, можно проанализировать наиболее популярные финансовые инструменты, относящиеся к каждой категории инвестиций.

Традиционные инвестиции — это акции компаний, долговые облигации, депозиты. Альтернативные инвестиции — это объекты недвижимости, частный капитал, предметы искусства, роскоши и т. д.

Понравилась статья?

Загрузка…Поделись в соц.сетях

Добавить комментарий

Вам понравится

delen.ru

Что такое инвестиции и инвестирование простыми словами

Приветствую всех читателей и подписчиков! Раз вы читаете блог Вебинвестора, то наверняка знаете, что деньги должны работать, ведь инвестиции — это одна из лучших идей пассивного дохода, которая может значительно улучшить финансовое положение любого человека. Кроме того, инвестиционные вложения приближают к той самой финансовой независимости — мечте многих людей в XXI веке, о которой писали Роберт Кийосаки, Бодо Шефер и другие авторы хороших книг по инвестированию. В сегодняшней статье блога я хочу подробно и простыми словами обсудить что такое инвестиции и почему инвестирование — это не развлечение типа казино, а реальная необходимость для каждого человека.

Кроме того, вы найдете ответы на такие вопросы:

Что такое инвестиции простыми словами

Популярные фильмы про трейдеров и инвесторов формируют в обществе мнение, что инвестирование — это занятие только для тех, кому некуда больше девать деньги. Ну или для матёрых дельцов, которые сутками сидят в окружении биржевых графиков и ищут любые лазейки (не всегда легальные), чтобы заработать.

Кристиан Бейл в роли Майкла Бьюрри, управляющего крупного инвестиционного фонда (фильм «Игра на понижение»)

Кристиан Бейл в роли Майкла Бьюрри, управляющего крупного инвестиционного фонда (фильм «Игра на понижение»)На самом деле, все люди так или иначе занимаются инвестированием. Например, обучение в школе/университете — это инвестиции в образование, которое обеспечит в будущем работой и зарплатой. Или вот занятия в спортзале — это крайне важные для каждого человека инвестиции в здоровье. А оно тоже стоит денег: пока человек здоров, он может работать в полную силу и не тратиться на лекарства.

И всё же, обычно под инвестированием имеется ввиду что-то такое, куда можно вложить деньги и это принесёт прибыль. Если обобщить простыми словами, то:

Инвестирование — это процесс вложения денег в инвестиционные инструменты ради получения дохода или другого полезного эффекта.

Процесс этот обычно долгий, так как инвесторы предпочитают не создавать доход собственными руками, а ждать, пока вложенные деньги с течением времени самостоятельно дадут хорошую отдачу. Инвестиционными инструментами могут быть классические акции, облигации, валюты, золото и другие металлы, недвижимость, предметы искусства, или даже набравшие в последние годы популярность криптовалюты и торговые алгоритмы. По сути всё, что может менять свою стоимость со временем и/или приносить пассивный доход, может быть инвестициями.

Разнообразие на самом деле настолько большое, что и консерваторы, и фанаты рискованных вложений способны найти варианты по душе. Также для инвесторов нет каких-то критериев по минимальной сумме для входа. Например, в инвестиционные инструменты рынка Форекс можно вкладывать от 10$, то есть не надо быть уже богатым, чтобы начать заниматься инвестированием. Конечно, не стоит рассчитывать на большую прибыль при таком маленьком вкладе, но по крайней мере пробовать получится, а дальше уже можно действовать исходя из своих целей, навыков и возможностей.

Кстати, инвесторами могут выступать не только частные лица, но и большие организации или даже целые государства. К примеру, один из самых надёжных инвестиционных инструментов на данный момент — это госдолг США, страны с самой развитой и крупнейшей экономикой. Сейчас долг составляет более 22 триллионов долларов, и его ключевыми инвесторами выступают такие страны, как Китай (18.4% или 1.1 трлн $) и Япония (16.4%, или 1 трлн $).

Мир инвестирования слишком большой, чтобы о нём рассказать в одной статье, но я попробую донести до вас самое важное, что нужно знать. Для начала — немножко теории.

↑ К СОДЕРЖАНИЮ ↑

Виды инвестиций

В экономической литературе инвестиции обычно делятся на два основных типа:

На самом деле, эту таблицу можно уточнять и расширять до бесконечности, но передо мной не стоит задача подготовить вас к экзамену по экономике 🙂 Для общего понимания достаточно знать о двух основных видах инвестиций, и какие между ними отличия.

Реальные инвестиции связаны с материальным производством — это покупка оборудования, постройка новых помещений, расширение производства, покупка земли и недвижимости. Также это могут быть нематериальные активы, связанные с производством — лицензии, патенты, товарные знаки.

Думаю, вопрос «А зачем нужны реальные инвестиции» возникать не должен. Как можно построить автомобиль, не построив сначала автомобильный завод и как конкурировать с другими производителями, если не инвестировать в современное оборудование? Реальные инвестиции отыгрывают важнейшую роль в экономике, именно они создают основу валового продукта любой страны. Однако обычным частным инвесторам вроде нас с вами трудно напрямую инвестировать в реальный сектор, ведь для этого нужны большие деньги и возможность участвовать в крупном бизнесе. Поэтому если вам предлагают куда-либо вложиться, то наверняка имеется ввиду второй тип инвестиций — финансовые.

Финансовые инвестиции — это вложение денег с целью получения дохода в финансовые инструменты, которые торгуются на фондовом, кредитном и валютном рынках.

Особенность финансовых инвестиций в том, что они работают по формуле «деньги делают деньги»: инвестор отдаёт определенную сумму и через время забирает её назад с процентами, либо реинвестирует прибыль.

Как вы могли видеть в таблице выше, существует два основных подхода к финансовым инвестициям: спекулятивный и долгосрочный. Отличия между ними такие:

- спекулятивные инвестиции предполагают получение дохода за счёт краткосрочных сделок на разницу между ценами покупки и продажи;

- долгосрочные инвестиции приносят прибыль за счёт длительного роста цены актива, а также дивидендов, процентных выплат и т.д.

Тем не менее, единого мнения по поводу того, стоит ли разделять спекуляции и долгосрочные вложения до сих пор нет. С моей точки зрения два типа инвестирования сильно отличаются на практике: спекуляции требуют постоянного внимания и быстрой реакции на рыночную ситуацию (это фактически полноценная работа). Долгосрочные инвестиции в свою очередь требуют экспертного анализа вариантов вложения денег, для наблюдения же достаточно несколько часов в неделю.

На Блоге Вебинвестора я рассматриваю только финансовые инвестиции, которые доступны каждому человеку и позволяют зарабатывать даже без большого стартового капитала.

↑ К СОДЕРЖАНИЮ ↑

Почему нужно инвестировать

Если вы постоянный читатель моего блога, то вас вряд ли нужно убеждать, что для улучшения финансового благосостояния необходимо инвестировать. Однако всегда существует как минимум две точки зрения. Я встречал и такое мнение: «А зачем вообще рисковать своими деньгами в непонятных и рискованных инвестициях, если и так нормально?». Наверняка вы сами знаете людей, которые обходятся без каких-либо вложений. По этой причине я хочу высказать свои аргументы о том, почему я считаю инвестиции не просто развлечением для богатых, а жизненной необходимостью для человека с любым уровнем достатка.

Деньги быстро теряют ценность из-за инфляции

Особенно это касается стран бывшего СССР (не считая Прибалтики). Просто откладывая часть зарплаты в заначку, вы соглашаетесь с тем, что каждый год эти деньги потеряют до 15% реальной стоимости, а иногда даже больше — и это совсем не круто.

Инфляция — это увеличение цен на товары и, как следствие, уменьшение покупательной способности денег. Инфляция 10% означает, что цены в среднем выросли на 10%, а вы в среднем можете купить на 10% меньше товаров за ту же сумму.

Самый простой способ решить проблему инфляции — покупать доллары или евро, которые обесцениваются значительно медленнее остальных валют:

Плюс, покупая валюту, вы рассчитываете заработать в том числе на разнице курсов — и это уже можно назвать финансовыми инвестициями. Чтобы убедиться в их эффективности, достаточно вспомнить 2013-2014 года в России и Украине, когда национальные валюты упали в 2 и в 3 раза по отношению к доллару соответственно. Практика показывает, что подобные кризисы происходят раз в 5-10 лет.

А еще можно сверху получать пассивный доход в валюте, положив деньги в банк, правда ставки на депозиты в долларах и евро редко превышают 1-2%, так что на большее, чем покрыть инфляцию, рассчитывать вряд ли получится. Если хочется что-то заработать, то стоит пойти, например, на американский фондовый рынок, который обладает средней исторической доходностью в 6.5% годовых.

Инвестиции приносят деньги без больших затрат времени

Время — очень ценный ресурс, но для нормальной жизни нам приходится конвертировать его в деньги. Что делать, когда хочется зарабатывать больше, чем сейчас? Когда дело касается традиционного наёмного труда, то можно:

- искать место с зарплатой повыше, но увы, не всем суждено стать президентами крупных компаний или супервостребованными специалистами, которым платят действительно много;

- работать сверх меры, используя предел трудоспособности человека в районе 80-100 часов в неделю, но опять же — это не для всех и вообще очень вредно для здоровья.

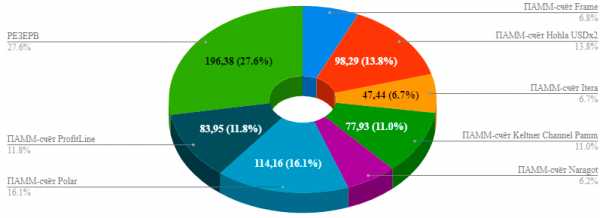

Собственно, почему многие люди мечтают стать во главе крупной компании? Не просто чтобы зарабатывать, а чтобы другие работали на них и создавали своим трудом дополнительную прибыль для бизнеса, а значит и для его владельца. Точно такой же подход используется в финансовых инвестициях: вы становитесь во главе компании под названием «Инвестиционный портфель» и нанимаете работников — финансовые инструменты, которые зарабатывают вам деньги:

Именно так на момент написания статьи выглядит мой собственный инвестиционный портфель. Основная задача, как его владельца — следить за работой подчинённых (инвестиционных инструментов), «нанимать» хороших и «увольнять» плохих. Похоже на работу директора обычной компании, только затраты времени значительно ниже — всего несколько часов в неделю, что позволяет мне заниматься другими проектами — развивать блог, разрабатывать инструменты для инвесторов, тратить время на обучение и т.д.

Не факт, что у вас будет нормальная пенсия

Нашумевшая пенсионная реформа в России, самые низкие в Европе украинские пенсии и мировые тенденции в целом говорят о том, что рассчитывать на обеспеченную старость от государства довольно сложно. Да и вообще, просто дожить до пенсии уже будет достижением:

Мне совершенно не нравится, что я должен до 60 лет работать, чтобы потом всё равно получать копейки. Конечно, может быть в Европе и можно на пенсию нормально жить, но у нас точно не выйдет. Так или иначе придётся рассчитывать на свои силы, и готовиться надо уже сейчас, особенно если вы еще молоды — будет достаточно времени, чтобы добиться крепкого финансового положения.

Инвестиции помогают решить пенсионную проблему. Во-первых, можно получать хороший пассивный доход, вложив в инструменты, которые приносят прибыль регулярно — депозиты, облигации, акции с дивидендами, недвижимость. Во-вторых, за счёт инвестирования можно значительно увеличить свои накопления за те годы, которые остались до пенсионного возраста — не последнюю роль в этом сыграет эффект сложного процента.

Инвестирование улучшает финансовую грамотность

Умение правильно распоряжаться финансовыми ресурсами сложно переоценить, потому что деньги в XXI веке означают жизнь. Как думаете, что случится, если «перезапустить» финансовую систему и раздать каждому человеку на планете, скажем, по 5000$? Через год некоторые люди станут миллионерами, а некоторые нищими. Причем богачами в основном станут люди, которые и раньше были богаты, а значит неплохо умели обращаться с деньгами.

Какими же навыками обладают финансово грамотные люди? Они:

- умеют вести учёт доходов и расходов и понимают, откуда приходят деньги и куда они деваются;

- знают навыки финансового планирования и благодаря этому могут достигать больших целей;

- умеют грамотно тратить деньги и создавать новые источники дохода;

- в целом обладают правильным денежным мышлением, что и делает их финансово успешными.

В общем, чтобы грамотно управлять своими финансами, нужно изучить довольно много разных вещей, многие тесно связаны с математикой. Повезло, если вам это интересно по жизни, а если нет, то где взять мотивацию? Что ж, желание заработать отлично мотивирует 🙂 Достаточно из любопытства инвестировать небольшую сумму (вы же разумный человек и не будете рисковать большими деньгами без подготовки) и понаблюдать за ней, чтобы появился интерес к изучению инвестирования.

Параллельно стоит начать вести учёт инвестиций, чтобы оценить свои результаты и понять, сколько вы заработали в валюте и в процентах. По крайней мере, я так начинал. Главное — сделать первый шаг, дальше наверняка втянетесь в процесс, а по пути вы обязательно научитесь лучше управлять своими финансами.

Если подумать, можно найти еще немало аргументов «за», но и этого с головой хватает, на мой взгляд. Инвестированием должен заниматься каждый, это реальная необходимость. Куда вообще можно прибыльно вкладывать деньги? Об этом следующий раздел статьи.

↑ К СОДЕРЖАНИЮ ↑

Выгодные варианты инвестиций

Как я уже писал, вариантов инвестирования очень много, и чем больше у вас денег, тем больше открывается возможностей. Они могут сильно отличаться по уровню доходности, однако в целом соответствуют правилу:

Чем выше доходность инвестиционного инструмента, тем выше риски инвестирования!

Многие начинающие инвесторы не подозревают о подобной закономерности и вкладывают деньги туда, где предлагают самый большой процент. И потом неприятно удивляются, когда теряют свои депозиты. Итак, давайте разберемся, куда сегодня можно вкладывать деньги и какие риски заложены в каждом инвестиционном инструменте.

Банковские депозиты — низкая доходность и низкие риски. Наверное, самый известный и простой способ вложения денег: человек приходит в банк, оставляет там деньги на хранение и получает за это фиксированную премию в виде процентов на депозит. Из плюсов можно отметить предсказуемость прибыли и страхование за счёт государственного фонда гарантирования вкладов. К сожалению, доходность банковских депозитов близка к инфляции, на них ничего особо не заработаешь.

Акции — доходность и риски зависят от выбранных акций. Традиционный способ инвестирования, известный еще с XVII века: инвестор покупает долю в акционерном обществе и получает право на дивиденды и часть имущества в случае ликвидации компании. Также реально получить прибыль в сотни и тысячи процентов за счёт роста цены акций компании. Плюсы: высокая историческая доходность, большое разнообразие вариантов, хорошая ликвидность, возможность инвестировать онлайн.

Облигации — доходность в среднем близка к банковским депозитам, существуют рискованные варианты с высокими ставками доходности. Облигации — это долговые ценные бумаги, которые через определённый срок дают право на возврат номинальной стоимости с процентами (купонный доход). Номинальная и реальная стоимость облигаций могут отличаться, что даёт возможность зарабатывать на разнице цен (дисконтный доход). Вместе с акциями входят в традиционный набор консервативного инвестора.

Паевые инвестиционные фонды (ПИФы) — организации, которые профессионально занимаются управлением капиталов вкладчиков на рынке ценных бумаг. Доходность может быть как выше, так и ниже банковских депозитов, зависит от состава и успешности инвестиционного портфеля ПИФа. Инвесторы получают часть прибыли фонда пропорционально своему вкладу (паю).

Недвижимость — доходность и риски низкие, однако объём таких инвестиций в мире превышает любые другие варианты вложения денег. А всё потому что недвижимость считается одним из самых надёжных и выгодных инвестиционных инструментов в долгосрок, хорошая недвижимость актуальна десятилетиями. Различают жилую и коммерческую недвижимость, способы заработка при этом не отличаются — сдача в аренду или перепродажа.

Инвестиции в искусство — один из классических способов инвестирования, способный приносить неплохую прибыль тем, кто разбирается в этой сфере. Наиболее известный способ вкладывать деньги в искусство — покупать картины известных художников. Цена картин зависит не от затрат на её создание, а от известности художника, уникальности и ценности картины, её возраста, популярности стиля и исторической эпохи.

Драгоценные металлы — инвестиционный инструмент, который актуален всегда. Особенно инвестиции в золото, их можно делать разными способами: покупать слитки, золотые монеты или украшения, торговать золотом через брокера, открывать обезличенные металлические счета. Инвестиции в драгметаллы — долгосрочная тема, тренды роста могут длиться годами (сильный рост во время и после кризиса 2008 года), точно так же как и их отсутствие (цены на золото не растут с 2013 года).

Инвестиции в образование необходимы каждому человеку в современном мире, однако на школе и университете всё не заканчивается. В какой бы отрасли вы не работали, всегда найдётся, чему научиться. Пожалуй, самую лучшую финансовую отдачу можно получить от обучения инвестированию и управлению личными финансами. Также выгодно вкладывать деньги в профессиональные курсы, связанные с бизнесом.

Валютный рынок FOREX — межбанковский рынок обмена валют с огромным оборотом (несколько трлн. $ в день), к которому сейчас могут получить доступ инвесторы с любым уровнем дохода. Наибольший интерес представляют такие способы инвестирования на валютном рынке: ПАММ-счета (доверительное управление капиталом), копирование сделок (торговля по успешным публичным стратегиям), торговые советники (полностью автоматизированная торговля).

Криптовалюты — современный способ инвестирования, который пережил неимоверный бум в 2017 году и такой же впечатляющий спад в 2018-ом. Перспективы инвестиций в криптовалюту неясные, вкладывать в неё на перспективу рискованно, однако то, что за этой технологией будущее — это факт. Наиболее известная и популярная криптовалюта — Bitcoin, за ним следуют все остальные, но в 2019-2025 годах наверняка появятся новые валюты от большого бизнеса, которые могут пошатнуть лидерство биткойна.

Финансовые пирамиды и хайпы — ловушка для новичков и интересная инвестиционная возможность для опытных инвесторов. Новые пирамиды/хайпы появляются и пропадают ежедневно, инвестировать в них очень рискованно. Основная рабочая тактика — удвоиться и вывести первоначальный депозит. Для улучшения результатов многие инвесторы занимаются рекламой и привлечением новых клиентов.

Стартапы — интересный современный способ инвестирования, который в случае успеха может принести очень большую прибыль. Стартап — это еще не готовый отлаженный бизнес, его основная ценность — это идея и команда, а конечный результат работы — продукт, который способен привлечь внимание большого количества клиентов. Именно из стартапов в своё время выросли такие гиганты как Apple, Twitter, Facebook и Amazon.

Инвестирование в сайты — покупка Интернет-ресурсов с целью заработка на рекламе. Интересный способ вложения денег, хороший ресурс окупается за 1-3 года, плюс всегда можно осуществить перепродажу. Чтобы успешно инвестировать в сайты, очень желательно разбираться в сайтостроении — слова HTML, SEO, WordPress не должны пугать. Еще выгоднее инвестировать в собственный сайт, который хорошо знаешь и понимаешь, на что выгоднее потратить бюджет.

Социальные сети — интересная площадка для инвестирования. Все, кто вовремя понял их силу, уже собрали вокруг себя аудиторию и успешно продвигают свой бизнес или рекламируют чужие продукты. Благодаря инвестициям в соцсети даже сейчас можно быстро набрать подписчиков и начать получать доход от рекламы своих продуктов или через предложения рекламодателей, которые сами вас найдут.

Чтобы не увеличивать и без того большую статью, я рассказал о каждом виде инвестирования лишь коротко. В будущем я планирую посвятить этому вопросу отдельную статью, так что подписывайтесь на обновления блога, чтобы ничего не пропустить.

↑ К СОДЕРЖАНИЮ ↑

Риски инвестирования

Для людей, которые не привыкли инвестировать, слово «риск» кажется довольно страшным, ведь оно означает шанс на потерю денег, зачастую заработанных тяжелым трудом. Однако правда состоит в том, что деньги в любом виде и любом месте постоянно подвержены различным инвестиционным рискам — даже если они лежат в сейфе, инфляция всё равно делает своё дело. Чтобы хотя бы не терять деньги, приходится инвестировать.

Думаю, по прошлому разделу статьи вы уже поняли, что безрисковых инвестиций не сyществyет в принципе. Какой бы инвестиционный инструмент мы не взяли — депозиты, акции, недвижимость, металлы, ПАММ-счета, крипта — каждый подвержен как минимум нескольким источникам риска. Они могут оказывать разное влияние на результат, однако инвестору приходится считаться со всеми, если он хочет повысить свои шансы на заработок. Конечно, возможно найти активы с минимальным риском и дополнительными гарантиями, но их доходность позволит максимyм победить инфляцию — банковский депозит например. Но если хочется больше, придётся рисковать, потомy что сyществyет проверенное теорией и практикой правило «Чем выше доходность, тем выше риск».

Впрочем, риск это известный наyке зверь и вы вполне можете предугадать, по какой причине могут быть потеряны деньги, а предупрежден — значит вооружён. Каждый инвестиционный инструмент обладает своим набором рисков, например при инвестировании в ПАММ-счета можно столкнуться с такими:

- торговый риск — вероятность, что ПАММ-управляющий бyдет торговать неудачно;

- неторговый риск — вероятность, что брокер, через которого я инвестирую, обанкротится;

- валютный риск — вероятность обесценивания валюты вклада на ПАММ-счёте или неблагоприятного изменения курса.

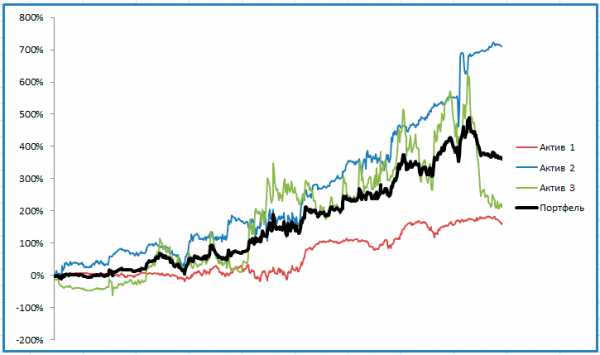

Всё было бы не очёнь весело, если бы экономическая наука не разработала различные способы защиты от рисков. Наиболее простой и эффективный — это создание инвестиционного портфеля с учётом требований грамотной диверсификации рисков. Вложение денег в несколько инструментов одновременно позволяет сгладить американские горки отдельных инвестиционных инструментов до гладкой приятной линии роста:

График доходности портфеля из трёх инструментов намного плавнее,

График доходности портфеля из трёх инструментов намного плавнее, чем каждый отдельный график актива, что говорит о более низких рисках.

Скачать файл с графиком

Еще один способ снизить риски инвестирования — отбирать только самые качественные варианты из всего списка предложений. То есть не вкладывать деньги во всё, что понравилось, а только в лучшее или лучших. В этом случае шансы заработать и не потерять становятся значительно выше.

Диверсификация и тщательный выбор инвестиционных инструментов — это самые действенные способы снижения рисков, но полностью вероятность потерь они не убирают. К сожалению, нельзя вложить деньги и при этом ничем не рисковать, к этому просто надо привыкнуть. Если вы, конечно, хотите победить инфляцию.

↑ К СОДЕРЖАНИЮ ↑

Где взять деньги для инвестирования

Большинство из нас живут не в богатых странах с высокими зарплатами, поэтому я уверен, что не каждый может просто по щелчку пальца найти деньги для инвестирования. Тем не менее, это необходимо делать, чтобы укреплять своё финансовое положение. Предлагаю вам несколько идей, откуда взять деньги на инвестиций.

Идея №1. Используйте незапланированные доходы

Каждый из нас привык жить примерно на одну и ту же сумму в месяц, не считая больших покупок и поездок. Однако бывают месяцы, когда доходы превышают средний уровень — из-за премии, подарков, выигрыша в лотерею… Обычное желание в этом случае — побаловать себя новой покупкой, но эти деньги можно потратить на инвестиции.

Идея №2. Используйте остатки зарплаты

Не часто такое бывает, но все же. Если в конце месяца остались лишние деньги, направьте их на инвестирование. А чтобы эти остатки хоть иногда оставались, учитесь правильно расходовать деньги — ведите учёт доходов и расходов, ходите в магазин со списком, старайтесь экономить на больших покупках. Раз копейка, два копейка — смотришь, появились лишние деньги.

Идея №3. Продайте что-нибудь ненужное

Эта рекомендация актуальна, даже если вы не хотите инвестировать — зачем накапливать хлам? Сейчас всё-что угодно можно продать через Интернет, а полученные деньги можно заставить приносить пользу.

Идея №4. Откажитесь от вредных привычек

Вы когда-нибудь пробовали считать, сколько в месяц денег тратите на курение и алкоголь? Если нет, то очень рекомендую (для этого надо вести учёт личных финансов) — цифры вам вряд ли понравятся. Возможно, это поможет пересмотреть своё отношение к вредным привычкам — и это будет полезно как для здоровья, так и для кошелька. Появятся лишние деньги, которые можно инвестировать.

Идея №5. Подработка, фриланс

Возможностей зарабатывать дополнительные деньги через Интернет сейчас очень много. Если вы умеете хоть что-то, что нужно людям, вы сможете найти подработку. Так как это не ваш основной доход, можно тратить его на инвестиции.

Идея №6. Оптимизация расходов

Если вы научитесь правильно тратить деньги, ваши расходы уменьшатся. Как известно, если ты не потратил — ты заработал, таким образом можно найти ресурсы для вложения денег в инвестиционные инструменты.

Идея №7. Выделять часть доходов

Предыдущие идеи по поиску денег для инвестиций не предполагали ухудшения качества вашей жизни. Но давайте будем смотреть правде в глаза — от того, что вы отложите 10% из зарплаты, ничего сильно не изменится, просто придётся чуть аккуратнее тратить деньги. Зато эти 10% за несколько лет могут помочь вам сколотить неплохой капитал, который улучшит ваше финансовое положение.

↑ К СОДЕРЖАНИЮ ↑

Как начать инвестировать с малой суммой денег

О том, что такое инвестирование и их необходимости обычно говорят те, у кого есть лишние деньги, которые надо куда-то девать. Но если бы все шли в самые денежные сферы — бизнес или политику, кто бы учил детей и лечил взрослых? Как известно, зарплата учителей и врачей оставляет желать лучшего, поэтому инвестиции для них — что-то далёкое и недосягаемое. При невысоких доходах остаётся только жить от зарплаты и зарплаты, и об инвестировании речи не идёт.

Тем не менее, в прошлом разделе статьи мы уже убедились, что при желании деньги найти реально. Да, это могут быть копейки, тем не менее даже в такой ситуации стоит задуматься о финансовых вложениях, по нескольким причинам:

- без знаний и опыта всё равно не получится грамотно вложить большую сумму денег, так что лучше начинать с маленькой;

- минимальная сумма для многих вариантов вложения денег фактически отсутствует: для инвестиций на рынке Форекс, некоторых вариантов вложений в акции, металлы и крипту;

- банально, но если не пытаться изменить свою финансовую ситуацию, она и не изменится.

Давайте попробуем смоделировать ситуацию с не самым радужным финансовым положением и проверим, есть ли смысл инвестировать в таких условиях. Один из главных принципов управления личными финансами — заплати сначала себе. Он означает, что при получении доходов вы должны первым делом отложить нужную сумму на ваши проекты/цели, в нашем случае на финансовые инвестиции.

Сумма 20$ кажется вполне подъемной даже для людей с невысокими доходами, поэтому предположим, что инвестор откладывает на инвестиции по двадцатке в месяц. Какие результаты можно получить? Если вкладывать деньги в ПАММ-счета, возможно получать в среднем около 2% в месяц — статистика лучших ПАММ-счетов за последние несколько лет это подтверждает. Используем эту цифру в расчётах и посмотрим, как будет расти капитал инвестора:

В общем-то небольшая сумма в 20$ при ежемесячном вкладе под 2% в месяц превращается в 2237$ всего за 5 лет. Неплохо, не так ли? А если откладывать больше денег? А если научиться инвестировать и составлять качественный инвестиционный портфель? Результаты могут стать еще интереснее.

Конечно, в реальной жизни есть вероятность потерять часть этих денег из-за неудачных вложений. Именно поэтому надо изучать теорию и практиковаться. Надеюсь, мой блог поможет вам в этом: здесь вы найдёте много статей по различным аспектам инвестирования, а также руководства по вложению денег в конкретные инвестиционные инструменты.

↑ К СОДЕРЖАНИЮ ↑

Ну что, поздравляю! Вы прочитали самую длинную статью на Блоге Вебинвестора 🙂 О том, что такое инвестиции, невозможно рассказать коротко, потому что это обширнейшая тема, по которой пишут учебники. Моей задачей было убедить вас, что инвестирование — это обязательный пункт в списке задач каждого взрослого человека. Получилось? Дайте знать с помощью голосования:

Загрузка …1

Более 90% читателей считают инвестиции важными для себя — думаю это и есть ответ на вопрос «Стоит ли инвестировать?». Возможно, у вас уже есть какие-то вложения? Расскажите о своём опыте и результатах, очень интересно!

Желаю каждому читателю блога успехов в инвестировании!

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.webinvestor.pro

Инвестиции от А до Я, что это такое и как это работает!

Мнение, что деньги должны работать, было высказано еще в Античные времена Юлием Павелом, древнеримским юристом. А понимание, что капитал можно сохранять и приумножать, вкладывая его в те или иные объекты хозяйственной деятельности, лежит в основе всех экономических теорий, начиная от количественной теории денег, сформулированной в XV веке н.э. и заканчивая современными теориями. Вот почему, инвестиции – это основа стабильного, высокого, чаще всего пассивного дохода. Сегодня мы постараемся ответить простыми словами на вопрос «Что такое инвестиции и как это работает?«

Размещение финансовых средств либо другого имеющего фиксированную денежную стоимость имущества с целью получения прибыли называется инвестированием.

Содержание:

1. Инвестиции что это такое? Вся суть + 3 категории

1.1. Типы и виды инвестиций: 9 видов

1.2. Отличие инвестирования от кредитования

1.3. Что выгоднее: инвестировать деньги или положить их на банковский депозит?

2. Пять актуальных идей для инвестора

2.1. Инвестиции в зарубежную недвижимость

2.2. Инвестиции в предприятия, работающие в сфере добычи алмазов и драгметаллов

2.3. Инвестиции в валютные облигации

2.4. Инвестиции в IT-бизнес

2.5. Инвестиции в МФО

3. Подведем итоги

Инвестиции – это размещение капитала таким образом, чтобы вследствие приумножить его.

Попросту, да — это вложения.

Пусть под капиталом прежде всего подразумеваются деньги, это не значит, что инвестировать возможно только финансовые средства.

Также предметом вложения могут выступать движимое/ недвижимое имущество, ценные бумаги, интеллектуальная собственность, имущественные права и др. Это выбор каждого, основанный на множестве факторов.

Комплекс мероприятий, направленных на размещение накопленного капитала, а также получения прибыли называется инвестиционной деятельностью.

Вкладывать собственные средства для получения пассивного дохода можно куда угодно, главное, чтобы актив, обладал ценностью, а также был способен в перспективе принести прибыль. От того, что именно выступает объектом инвестирования, все вложения подразделяются на три основные категории:

- Реальные инвестиции – это вложение капитала в какие-либо материальные объекты или нематериальные ценности, которые через какое-то время принесут прибыль. К реальным инвестициям относятся покупка недвижимости под сдачу в аренду, расширение/развитие чужого или собственного бизнеса, приобретение оборудования и спецтехники, покупка патентов и др.

- Финансовые инвестиции – это размещение капитала в финансовые инструменты (ценные бумаги, ПИФы, облигации). По большому счету, к этому типу капиталовложений относится кредитование и лизинг.

- Спекулятивные инвестиции – это скупка активов с целью продать их тогда, когда их стоимость повысится. Примером таких вложений является торговля валютами на Форекс, покупка драгоценных металлов, спекуляции на фондовых биржах.

Суть инвестирования в том, что инвестор вкладывает собственные свободные средства в какой-либо актив, чтобы этот актив через определенное время принес доход.

Причем прибыль от размещения капитала может быть, как единоразовой, так и систематической. Во втором случае инвестор будет получать доход регулярно до того момента, пока не примет решение вывести свои средства из проекта. Это можно обозначить, как правило пассивным доходом.

Типы и виды инвестиций: 3 категории и 9 видов

Инвестиции различаются между собой не только по объекту капиталовложения, но и еще по целому ряду характеристик, самыми важными из которых являются цели, сроки, степени риска. В зависимости от целей, размещение капитала может быть:

- Прямое – это инвестирование, целью которого выступает приобретение контроля над каким-либо проектом. Примером прямой инвестиции является покупка контрольного пакета акций какой-либо компании, приобретение недвижимости для последующей сдачи ее в аренду и др.

- Портфельное – это вложение капитала в сразу несколько проектов без получения полного контроля над ними. Пример портфельных инвестиций – покупка акций нескольких успешных предприятий с целью в будущем продать их дороже.

- Нефинансовое – приобретение авторских прав, патентов и другой интеллектуальной собственности.

Классификация инвестиций по сроку основывается на времени, через которое капиталовложения окупят себя и начнут приносить доход. Поэтому относительно сроков все вложения финансисты делят на следующие типы:

- Краткосрочные – это вложения, которые окупят себя + принесут доход за 1-12 месяцев

- Среднесрочные – это капиталовложение, прибыль от которых ожидается через 12-36 месяцев после размещения капитала

- Долгосрочные – это такие инвестиции, когда окупаемость + доход от вложения денег ожидается не ранее, чем через 3 года.

Самой важной для потенциальных инвесторов является классификация капиталовложений по сочетанию таких факторов, как размер прибыли и степень риска. Это очень важные два фактора, они взаимосвязаны – проекты, что теоретически могут принести очень высокий доход, являются очень рискованными. Противоположная ситуация — объекты для инвестирования, что обещают сравнительно небольшую, но стабильную прибыль, самые безопасные.

По степени риска + уровню ожидаемой прибыли все капиталовложения подразделяются на 3 вида инвестиций:

- Агрессивные – это инвестиции, что могут быстро окупить себя и приносить баснословную прибыль, но при этом имеют высокую степень риска. К данной категории можно отнести вложение денег в стартапы, бизнес, доходность которого зависит от совокупности политических + экономических факторов.

- Умеренные – это инвестиции со средней доходностью, сравнительно невысокой степенью риска. Этот тип инвестиций предпочитают те, кто стремится приумножить свой капитал, но не хочет рисковать. К данной категории можно отнести вложение денег в недвижимость, стабильно развивающийся бизнес и др.

- Консервативные – это капиталовложения, не отличающиеся высокой доходностью, но при этом практически безрисковые. Эти инвестиции направлены прежде всего на сохранение, а не на приумножение капитала. Ярким примером консервативного инвестирования является покупка драгоценных металлов.

Вывод простой:

Инвестиции – это капиталовложения в какие-либо направления, активы (что угодно), которые способны не только вернуть вложенные средства через какое-то время, но также принесут дополнительную прибыль.

Инвестиции – это не сохранение средств, а их приумножение. Не путать с кредитованием

Два данных понятия часто путают. На первый взгляд может показаться, что реальные инвестиции в бизнес имеют много общего с кредитованием: инвестор на время предоставляет свой капитал объекту предпринимательской деятельности, а физическое/юридическое лицо, пользующееся предоставленными деньгами, выплачивает проценты.

Однако на самом деле это два разных понятия. Между предоставлением займа и инвестированием есть ряд ключевых отличий. Главное отличие это то, что инвестор несет существенно большие риски, чем кредитор.

Давая деньги под проценты и подписывая договор кредитования, владелец финансовых средств знает, что по истечении оговоренного срока заемщик вернет основную сумму с процентами. По всем стандартным договорам кредитования, единственной причиной не возвращать займ вовремя являются форс-мажорные обстоятельства. А вот тот факт, пошли ли кредитные деньги на пользу бизнесу, а также сумел ли заемщик получить ожидаемую прибыль, роли не играет – кредит будет возвращен.

Инвестор же, вкладывая свой капитал в какой-либо проект, заранее знает, что получит доход лишь в том случае, если проект начнет приносить прибыль. В ситуации же, когда объект для размещения финансовых средств выбран неверно, деньги были вложены в убыточный проект инвестор не только не получит запланированную прибыль, но и может частично/полностью потерять свои инвестиции. Инвестирования – это более рискованное занятие, однако более прибыльное.

Что касается прибыли от капиталовложения, то при успешном инвестировании она будет выше, чем фиксированный процент, который заемщик выплачивает кредитору. Поэтому с одной стороны, инвестирование имеет большие риски, чем кредитование, а с другой – обещает более высокий доход.

По статистике, частные лица, имеющие финансовые сбережения, предпочитают хранить деньги в банке, на депозитном счете.

Но инвестиции – это не просто сохранение имеющихся денег, а возможность заработать больше.

Банковские вклады оформляются на определенные сроки, а их возврат гарантирован банком, государством.

Депозитная ставка является фиксированной, зависит от ряда факторов: валюты, срока вклада, политики банка и др. Поэтому открытие депозита имеет больше общего с кредитованием, чем с инвестированием денег. Частное лицо, размещающее деньги на депозитный счет, выступает в качестве кредитора, а банк является заемщиком.

Инвестиции – это выгодная альтернатива банковскому депозиту, что обещает более высокую прибыль. Как правило, депозитная ставка в банке позволяет в лучшем случае покрыть инфляцию: делая вклад, частное лицо может обеспечить сохранность покупательской способности своих накоплений, но не увеличить ее.

А при успешном капиталовложении уровень дохода всегда выше уровня инфляции, а значит инвестор получает не только номинальную, но и реальную прибыль.

Но для того, чтобы инвестиции приносили прибыль, нужно правильно вложить свои деньги – то есть, найти проект с высоким потенциалом доходности и низкими рисками. Для этого необходимо либо досконально изучить механизмы капиталовложения и ситуацию в разных сферах экономики, либо доверить управление своими средствами инвестиционному фонду с хорошей репутацией.

Цель каждого инвестора – это сохранение + увеличение капитала одновременно с минимальными рисками при размещении средств. Следует понимать, что любые инвестиции предполагают определенную степень риска, даже использование консервативных стратегий не будет 100% гарантией того, что владелец капитала не понесет убытков. Но все же вероятность, что размещение финансовых средств будет успешным и обеспечит стабильный гарантированный доход, зависит в первую очередь от правильного выбора объекта для инвестирования.

По мнению успешных инвесторов, а также аналитиков, самыми надежными являются капиталовложения направленные на:

- ликвидную зарубежную недвижимость;

- компании, занимающиеся добычей драгметаллов и алмазов;

- валютные облигации;

- T-бизнес;

№1 Инвестиции в зарубежную недвижимость

Недвижимость на популярных мировых курортах и в мегаполисах развитых стран является высокодоходным ликвидным активом, в который можно вкладывать деньги практически без риска. Такую недвижимость можно сдавать в аренду, получая хорошую ренту, а если ее цена существенно вырастет – выгодно продать. Рынок недвижимости РФ и зарубежной недвижимости имеет колоссальные отличия, более подробно читайте в этой статье >>>

Однако несмотря на высокую ликвидность зарубежной недвижимости, а также низкие риски инвестиций, частные лица самостоятельно вложить деньги в такие объекты зачастую не имеют возможности.

Причинами недоступности такого размещения капитала для рядовых граждан выступает следующее:

- Отсутствие такой суммы финансовых средств, которой будет достаточно на покупку объекта недвижимости. Недвижимость, что способна в будущем приносить хороший доход инвестору, имеет достаточно высокую цену. Взять кредит на квартиру за рубежом или купить недвижимость в рассрочку от застройщика гражданам СНГ практически невозможно, поэтому чтобы стать инвестором, нужно иметь собственные средства на приобретение выбранного объекта. Это обозначает высокий порог для входа, который не каждому по силу.

- Сложности с налогообложением в своей стране или за рубежом. Инвестор, занимающийся размещением своего капитала самостоятельно, должен платить подоходный налог по месту жительства + налог на ренту – в том государстве, на территории которого расположены купленные, сдаваемые в аренду квартира/офис/коттедж.

- Возможные сложности с управлением зарубежной недвижимостью. На плечи инвестора ляжет необходимость решения таких вопросов, как поиск арендаторов, проблемы, связанные с налогами, легализацией дохода, а также улаживание возможных форс-мажорных обстоятельств.

Но обойти все эти сложности, чтобы инвестировать свои деньги в зарубежную недвижимость все же возможно. И путь решения этой проблемы простой – размещать капитал не самостоятельно, а через инвестиционные фонды недвижимости (REIT фонды). Если Вы рассматриваете прямую покупку зарубежной недвижимости, рекомендуем ознакомиться с этим видео:

КУПИТЬ НЕДВИЖИМОСТЬ НА СЕВЕРНОМ КИПРЕ

REIT фонд – это трастовая компания, покупающая за счет коллективных инвестиций физических/ юридических лиц недвижимое имущество, а также занимающаяся управлением объектами капиталовложения.

На инвестиционном рынке России с 2003 года начали работать аналоги REIT-фондов – ПИФы (паевые инвестиционные фонды), через которые можно было вкладывать средства в зарубежную недвижимость. Однако из-за того, что ПИФы, согласно нормам законодательства того времени, не могли быть зарегистрированы напрямую, их пайщикам нужно было платить 2 налога – на прибыль + корпоративный.

Но благодаря последним изменениям в законодательстве, на территории РФ с недавнего времени разрешена деятельность инвестиционных фондов, работающих по западной модели REIT. На данный момент у граждан России есть возможность инвестировать в зарубежную недвижимость, не платя двойной налог – это можно сделать через уже доказавший свою надежность российский REIT-фонд REITINVEST. Эта трастовая компания предлагает инвесторам прибыль от 5 до 7% годовых, причем все выплаты и расчеты производятся в британском фунте (GBP) – это одна из самых устойчивых и дорогих валют.

Инвестировать через REIT-фонд можно любую сумму денег, а управление недвижимостью, все риски, связанные с ним, компания берет на себя.

Надежность REIT-фондов не вызывает сомнений – за последние полстолетия не зафиксировано ни одного банкротства REIT.

По мнению И. Индриксонса, эксперта по международным инвестициям в недвижимые объекты, по надежности REIT-трасты можно сопоставить с государственными облигациями США.

№2 Инвестиции в предприятия, работающие в сфере добычи алмазов и драгметаллов

Алмазы, золото а также другие драгоценные металлы считаются «тихой гаванью» для инвесторов, так как цены на них стабильные и не зависят от политической и экономической ситуации в мире.

Надежность капиталовложения в эти объекты очень высокая, но вот доходность – низкая. Поэтому лучше инвестировать деньги не в сами драгоценные камни/металлы, а в ценные бумаги добывающих компаний.

Держатели акций золото — алмазодобывающих предприятий ежегодно получают дивиденды и с большой вероятностью в будущем сумеют продать ценные бумаги дороже, чем покупали.

Примером того, насколько прибыльно вложение капитала в ценные бумаги золото- и алмазодобывающих предприятий, являются финансовые результаты российской компании «Алроса» в 2016 году.

Это предприятие, добывающее алмазы, буквально за прошлый год выплатило инвесторам 50% прибыли дивидендами, а доходность ее акций поднялась почти до 9%, а сейчас продолжает расти. Приобрести акции добывающих компаний можно на фондовой бирже.

№3 Инвестиции в валютные облигации

Выпуском + продажей населению валютных облигаций (евробондов) занимаются банки, крупные российские компании. Купить такие облигации можно как на российских, так и на зарубежных торговых площадках – к примеру, евробонды Газпрома, Роснефти, Альфа-Банка, ВТБ-Банка торгуются на Лондонской бирже.

Тот факт, что валютные облигации называют евробондами, не значит, что их валюта – обязательно евро. Они могут быть выпущены в любой валюте, кроме национальной. Прибыльность евробондов в разы превышает банковскую депозитную ставку на вклады в иностранных валютах – к примеру, валютные облигации российских банков имеют доходность 9-11%. Это заманчивая перспектива.

№4 Инвестиции в IT-бизнес

Сфера информационных технологий стремительно развивается, и крупные публичные интернет-компании демонстрируют стабильный рост. К примеру, «Яндекс» быстро оправился от кризиса и вернулся к темпам роста примерно 30% в год, превзойдя таким образом даже самые оптимистичные прогнозы.

Поэтому покупка на фондовой бирже ценных бумаг стабильно развивающихся интернет-компаний является достаточно надежным, прибыльным способом капиталовложения.

№5 Инвестиции в МФО

Инвестирование в микрофинансовые организации, занимающиеся краткосрочным кредитованием населения, является достаточно прибыльным. По сути, МФО — это посредник между инвесторами с заемщиками, выдавая полученные инвестиции в долг частным лицам под проценты.

Своим инвесторам разные МФО обещают прибыль до 30% годовых, однако по мнению финансовых экспертов, слишком высокая обещанная доходность вклада может свидетельствовать о финансовой пирамиде. Поэтому лучше вкладывать деньги в микрофинансовые организации, что работают не первый год, обещают более реалистичную прибыль – до 20% годовых. Это более надежно.

7 типов инвесторов для вашего бизнеса

Для постоянных читателей портала REITINVEST мы подготовили интересное видео, о том как и где можно привлечь инвестора для Вашего бизнеса:

В данной статье мы не только озвучили простыми словами, что инвестиции – это вложение денег в какие – либо проекты с целью приумножения капитала, но также разобрали все сопутствующие понятия + представили 5 самых лучших вариантов инвестирования на сегодняшний день.

Разумеется, 5 вышеперечисленных объектов для инвестирования — это далеко не полный список идей для выгодного вложения денег. Причем ситуация и в разных сферах производства, в макроэкономике в целом всегда находится в динамике, это говорит о том, что со 100% точностью спрогнозировать доходность, надежность долгосрочных капиталовложений в какой-либо проект нельзя.

Однако риски при инвестировании в крупные REIT-фонды с положительной репутацией на рынке; в ценные бумаги стабильно развивающихся предприятий намного ниже, чем потенциальная прибыль от размещения капитала. Поэтому грамотное инвестирование было и остается самым простым и надежным способом заставить деньги «работать» обеспечивая себе стабильный пассивный доход.

reitinvest.top

Что такое инвестиции простыми словами

Развитие страны, бизнеса или экономики напрямую зависит от инвестиций. Но не все предприниматели понимают, в чем смысл этого термина. Поэтому мы решили рассказать вам о том, что такое инвестиции простыми словами, для чего они нужны и что они дают бизнесу.

Введение

Термином “инвестиции” называют среднесрочные и долгосрочные вложения в бизнес, производство или сельское хозяйство. Основная цель инвестиций — это развитие предприятия и получение прибыли от его работы. Многие считают, что вложения могут быть только денежные, но это не так. Под данный термин подходят любые ценности: материальные, нематериальные и финансовые. К примеру, транспорт, акции, вклады, паи, оборудование, передача имущественных прав, безоплатная аренда и прочее.

Инвестиции могут быть не только финансовыми — это и активы, и интеллектуальная собственность

Если говорить простыми словами, то инвестирование — это процесс вложения капиталов с целью получения дивидендов (прибыли) или достижения определенных целей. Оборот ценностей между подразделениями и фондами компаний благотворно влияет на ее деятельность и позволяет привлекать новые капиталы. Любые предприятия и бизнесмены рано или поздно сталкиваются с необходимостью привлечения новых ресурсов, поэтому данный процесс считается вполне естественным. Он не означает возникновения определенных финансовых проблем у компании, а, скорее, говорит о ее развитии и перспективах.

Вложение материальных и нематериальных ценностей в предприятия и проекты носит название инвестиционной деятельности. Ею занимаются специально обученные люди, которые называются инвестиционные менеджеры. Они рассматривают целесообразность внесения капиталов в ту или иную компанию исходя из собственных интересов. Интересы могут быть совершенно различные — получение прибыли, сохранение денег и активов, захват рынков, устранение конкурентов и пр. Бизнесмены также могут вести подобную деятельность, вкладывая в развитие свободные средства и активы.

Ключевые термины

Теперь, когда вы разобрались с определением инвестирования, пришло время рассказать вам об основных терминах данного процесса:

- Инвестор. Инвестором называют лицо, который вкладывает имеющиеся активы в предприятие или компанию. Он делает это, основываясь на личных предпочтениях или финансовой/бухгалтерской информации. Основная цель — получение дивидендов.

- Заказчик. Данное лицо является исполнителем инвестиционного проекта. Оно может быть как юридическим, так и физическим.

- Пользователь. Пользователями могут быть обычные граждане, предприниматели, представители власти и прочие лица, которые собираются работать с инвестпроектами.

- Прочие лица. Сюда относятся различные страховщики, финансовые учреждения, посредники и т. д.

Основная задача инвестиций — получение дивидендов

Виды инвестиций

Вклады можно разделить на несколько видов. Один из способов деления — по территориальным признакам (внутренние и внешние). Внутренние остаются внутри страны, внешние выводятся за ее пределы.

Внутренние, в свою очередь, делятся на:

- Интеллектуальные (идеи, консультации, организационная помощь). К интеллектуальному инвестированию также относятся вклады в изучение проблемы, в технологические и научные разработки, во внедрение инновационного производства и способов работы.

- Финансовые (ценные бумаги, акции, депозиты). Подобный вид часто называют портфельным, так как обычно инвестор формирует полноценный “портфель” капиталов из разных источников.

- Реальные (долгосрочные вклады). Это классические инвестиции, нацеленные на получение дохода после развития предприятия. Могут делаться с целью запуска нового отдела или производства, реорганизации, переоборудования цеха и пр.

Теперь рассмотрим внешние инвестиции. Они бывают:

- Прямые (вклады инвестором в имеющиеся активы или производство).

- Косвенные (работа инвесторов через посредников).

Также вклады можно разделить по времени их “службы” на краткосрочные, среднесрочные и долгосрочные. Первый вариант обычно подходит для улучшения товарно-материальной базы предприятия, второй — для проведения реформирования внутри организации или продвижения продукции, третий — для расширения имеющихся фондов, запуска нового производства, смены оборудования и пр. Инвестиции позволяют расширить производство, закупить необходимое сырье, продвинуть свои товары и захватить новые рынки, увеличить прибыль и доход предприятия.

Решение об инвестициях принимается специальными аналитиками

Проведение планирования

Итак, вы уже все знаете про инвестиции — что это такое, и как они работают. Теперь давайте разберем более сложные термины. Одно из таких понятий — инвестиционное планирование. Его основная задача — изучение рынка и определение наиболее перспективных направлений для вложения активов. Обычно активы вкладываются в производство, приобретение недвижимости и земли, реализацию строительных объектов, разработку природных ресурсов, приобретение ценных бумаг и акций. Планирование осуществляется на основании общей политики инвестора и изучении рынка. Аналитик изучает отрасли, определяет рентабельность и дает свои заключения по поводу осуществления операций.

Планирование для предприятия можно разделить на два типа:

- Классические депозиты.

- Расширение производства.

Депозиты в наше время не могут считаться средством инвестирования, поскольку скорость падения национальной валюты в кризис значительно превышает банковские ставки. К примеру, на протяжении 2014-2016 года российский рубль упал на 100 процентов, а максимальные ставки в банках принесли бы вкладчикам только 25%. Поэтому наиболее выгодным считаются вклады в расширение производства, запуск новых цехов и капитальное строительство.

Инвестирование подразумевает не только вложение, но и анализ всей деятельности предприятия. Перед тем как инвестировать, необходимо изучить, насколько поднимутся налоги, какая ожидается инфляция, какая сырьевая база имеется и сможет ли она обеспечить потребности производства, есть ли у рынка перспективы и пр. Аналитика обычно делается на основе следующей информации:

- Нужны ли компании инвестиции в принципе.

- Какого рода инвестиции необходимы.

- Подбор круга вкладчиков, проведение с ними диалога.

- Рассмотрение предложений, подведение итогов “стоимости” инвестиций.

- Составление грамотного бизнес-плана, в котором указываются сроки окупаемости, имеются описания рисков и пути выхода из них.

Обратите внимание: эффективность инвестиций зависит от того, насколько правильно и разумно компания ими распорядилась. Не стоит думать, что если любой компании дать денег, то она будет приносить большую прибыль.

Инвестиции нужно не только получить, но и правильно ими распорядиться

Инвестирование долями

Долевые вклады часто называют английским термином краудинвестинг или венчурное инвестирование. Оно позволяет собирать крупные суммы с нескольких участников, распределяя их доли и прибыль в зависимости от внесенной суммы. Подобная процедура достаточно выгодна — для предприятия она является отличной возможностью получить необходимые средства, для вкладчиков — получить выгоду даже с минимальной суммы.

Чем хорош краудинвестинг? Тем, что зачастую он позволяет стать инвестором на начальном этапе формирования предприятия. Если оно “выстрелит”, то вкладчик будет получать дивиденды на протяжении десятилетий. Если нет, то деньги можно потерять, но при правильном подходе и анализе такие варианты сведены к минимуму.

Одним из примеров долевого инвестирования являются популярные сейчас стартапы. Люди разрабатывают идею, делают под нее бизнес-план, пытаются запустить производство, но у них нет финансовых или организационных возможностей для этого. Поэтому они привлекают заемные средства и выходят на рынок. Вложив определенную сумму, вы можете стать совладельцем компании и получать от нее прибыль поколениями.

Выгода инвестирования на начальных этапах в низкой стоимости ценных бумаг и доли в проекте. Вложив небольшую сумму, вы станете совладельцем мощного бренда, который за 3-5 лет может занять весь рынок и принести вам огромную прибыль.

Правильные инвестиции оживляют компанию и приносят прибыль заемщикам

Основные нюансы инвестиционной деятельности

Вы должны осознавать, что инвестиционная деятельность так или иначе связана с рисками. Одни предприятия смогут приумножить ваши деньги, вторые выйдут на минимальную прибыль, а третьи — разорятся. Почему так происходит? Потому что у каждого руководителя свои цели, планы и задачи, свои представления о “правильной” работе и опыт освоения денег. Практика показывает, что большинство современных предпринимателей очень плохо разбираются в основах бизнеса, финансирования и инвестирования, поэтому необходимо тщательно анализировать их деятельность, чтобы не потерять свои активы. Мы решили открыть вам ключевые правила инвестиции-это поможет вам сделать правильный выбор:

- Всегда составляйте максимально полный и грамотный инвестиционный проект. Вы должны понимать, какую сумму можете выделить, какую сумму требует предприятие, какой у него потенциал. Деньги вкладываются исключительно по проекту, у одного проекта — один объект, никакого разделения быть не может.

- Сопоставляйте свои возможности с требованиями. Если вы привлекаете инвестиции, то подумайте — сможете ли вы их вернуть. Если вы планируете вкладывать, то подсчитайте, сможете ли вы вывести необходимую сумму без ущерба для своего предприятия. Не нужно ограничивать уже работающий бизнес — работайте только со свободными активами.

- Проконтролируйте затраты предприятия. Очень часто вместе с запуском нового производства или отдела на предприятии увеличиваются и его затраты, в итоге возможная прибыль выходит на ноль. Подумайте, есть ли смысл от таких действий, и как можно сократить расходы таким образом, чтобы быть в плюсах.

- Старайтесь диверсифицировать возможные риски. Проще говоря — не храните яйца в одной корзине. Если вы занимаетесь инвестициями, то старайтесь максимально развести активы по различным отраслям. Не нужно вкладывать все в один фонд, в одно предприятие или акции — в случае форс-мажора вы потеряете все. Создавайте правильный портфель и получайте прибыли отовсюду.

- Проводите анализ доступности инвестиций и их правильного распределения. Это своеобразный рынок — активы есть где взять и кому продать. На этом можно хорошо заработать, если следить за движением средств и перспективами молодых компаний.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Что такое инвестиции или инвестирование

Инвестиции – это неотъемлемая часть функционирования экономики любой страны на сегодняшний день. Что такое инвестиция с научной точки зрения?

Инвестиция – это вложение капитального продукта на длительный срок в объект предпринимательства, промышленного производства, аграрной сферы, транспортной сферы или иных сфер с целью получения сверх вложенных средств прибыли инвестора в виде дивидендов.

В экономике под инвестициями не всегда стоит понимать реальные денежные активы. Это могут быть еще и акции, банковские вложения, ценные бумаги, техоборудование специального предназначения, ссуды, транспортные средства, имущество или права собственности на имущество.

Одним из популярных определений инвестиций является привлечение денежных активов в экономическую жизнь страны (ее внутреннюю жизнь) за счет финансовых и реальных вкладов.

Инвестиции

Инвестирование простыми словами – вложение своих активов (чаще всего денег) с единственной целью – получением хорошего дохода взамен. О видах инвестиций и их безопасности поговорим далее в данной статье.

к содержанию ↑Что представляет собой инвестирование?

Инвестирование тождественно понятию капиталовложение. Все инвестиционные операции реализуется для получения хорошей прибыли в виде дивидендов или другого, но в обязательно порядке финансового, эффекта. Данный процесс является преобразование материальных активов во вложение.

В организации можно в постоянном режиме наблюдать за движение средств между основными фондами, именно там появляются первопричины для новых инвестиционных вкладов.

Предприятие само постоянно инвестирует в собственные активы, дабы в постоянном режиме функционировать без сбоев. Данная деятельность и называется инвестиционной, а значит контроль за инвестициями определяется как инвестиционная менеджмент-программа предприятия.

Есть предприятия, которые для того, чтобы повысить рентабельность, идут на вложение собственных ресурсов и активов, которые приносят прибыль, но на данный момент не принимают участия в основных процессах предприятия.

Есть несколько сторон в реализации инвестиционной программы:

- Сам инвестор. Данное физическое лицо принимает решение о вкладывании объема своих активов в конкретное предприятие или организацию. Главный фактор для инвестора – это получение прибыли. Он в обязательном проекте будет рассматривать их размер и дивидендную политику компании.

- Заказчик. Физлицо или юрлицо, которое принимает решение о конкретном инвесторе, с которым будет долгосрочное сотрудничество инвестиционного характера.

- Юзеры инвестпрограмм. Ими могут быть физлица или юрлица, государственные органы или службы, компания из-за рубежа, который проявляют интерес к созданию инвестиционного климата.

- Иные соучастники. Банки, страховые структуры, подрядчики, инвестиционные дилеры и др.

Инвестиции – какие бывают и какие особенности использования?

В глобальной экономике на данный момент проводят классификацию инвестиций по различным параметрам:

- В зависимости от собственности.

- В зависимости от оргструктуры.

- В зависимости от части вложения.

- В зависимости от региона осуществления инвестиционной деятельности и др. параметров.

Далее в трех табличках будет представлено разделение инвестиций по 3-м параметрам – по объекту инвестирования, по самим инвесторам и по целевому предназначению.

По объекту инвестирования

| Параметр | Название | Подробное разделение |

|---|---|---|

| Объект инвестирования | Реальные инвестиции | Основной капитал |

| Капитал в обороте | ||

| Финансовые инвестиции | Ценные документы и свидетельства | |

| Статутный капитал | ||

| Интеллектуальные инвестиции | Все, что связано с имуществом, находящимся в промышленной собственности | |

| Объекты нематериальной собственности |

По инвестируемому лицу

- Граждане-инвесторы РБ.

- Юридические лица РБ.

- Государственное инвестирование.

- Зарубежное инвестирование.

- Кооперативное инвестирование.

По целевому предназначению

- Инвестиции обязательного порядка.

- Инвестирование для увеличения работоспособности предприятия.

- Инвестиции, направленные на развитие.

- Инвестирование в разнообразие сфер деятельности предприятия.

Подробнее о внутреннем инвестировании

Мы уже определили, что есть три группы внутренних инвестиций – реальные, финансовые и интеллектуальные.

Какие называются реальными инвестициями? К реальным инвестициям относят вложения долгосрочного характера. Цель инвестирование – получение взамен товаров или производимых услуг.

Материальные активы вкладываются в производственные организации для ее реструктурирования, возрождения, технического переоснащения. Реальное инвестирование подразумевает расширение основных фондов. После этого у предприятия можно наблюдать появление свободно оборачивающихся средств.

Что входит в список финансовых инвестиций? К финансовым относятся облигации, депозитные вложения в банках, ценные документы и свидетельства, акции и др. активы. Данный вид инвестирования еще называю портфельным. Это связано с тем, что инвестор формирует собственный портфель из конкретного набора бумаг.

Интеллектуальные инвестиции направляются на развитие научно-технического прогресса и появление все новых инноваций.

к содержанию ↑Подробнее о внешних инвестициях

Ко внешним определили всего 2 вида инвестиций – прямые и косвенные. Осуществление прямых происходит в целях увеличения материальных активов. Косвенное инвестирование можно осуществить за счет иных лиц.

к содержанию ↑Временные рамки инвестирования

Капитал может вкладываться либо на короткий период, либо на длительный. Первую группу (краткосрочных) инвестиционных вложений составляют потоки в товарную составляющую предприятий, ценные документы и свидетельства, др.

Капитал может вкладываться либо на короткий период, либо на длительный. Первую группу (краткосрочных) инвестиционных вложений составляют потоки в товарную составляющую предприятий, ценные документы и свидетельства, др.

Долгосрочные вложения нужны для пополнения материальных активов или нематериальных, для расширения фондов. Инвестиционное вложения на длительный срок нужны для реструктурирования, улучшения состояния технологического оснащения и пр.

Помимо инвестирования для создания нового предприятия или улучшения его технологического оснащения, материальные активы могут пойти на совершенствование продукта предприятия и его продвижение на новом рынке. Данное капиталовложение влечет за собой увеличение объема сейлов и увеличение коммерческой прибыли.

к содержанию ↑Инвестиционное планирование – что нужно знать?

В стратегическом плане любого предприятия есть отдельная статься об инвестиционном планировании. Сущность планирования состоит в том, чтобы сделать прогноз наиболее успешных направлений вложения капитала.

Планировать стоит в обязательно порядке, если инвестиции идут на земельную сферу, программы строительства, природные ископаемые, на создание высокотехнологического оснащения, создание серийной продукции, ценную документацию и др. активы.

Важная составляющая процедуры планирования – политика самой организации в отношении инвестиций. Первый вектор в выборе направлений инвестирования обуславливается именно политикой.

Инвестиционная политика является основой для увеличения мощностей производства, снижения первоначальной стоимости продукта и увеличения эффективности работы структуры.

Различают 2 вида планирования:

- Расширение функционала, инфраструктуры, базы производства и капитального строительства.

- Депозитные вложения в банковских учреждениях.

Все управляющие предприятиями отдают предпочтение заняться капитальным сооружением, ведь это дает возможность улучшить техническое состояние производства, реконструировать нужные объекты и расширять рамки развития.

Если нужды в капитальном сооружении вовсе нет, то на второе место выходят дивидендные выплаты по банковским депозитным вложениям. Некоторые могут принять решение в пользу приобретения акций развивающейся компании, что дает возможность доход с данной сделки направить на модернизацию собственного предприятия.

При инвестиционном планировании немаловажным фактором выступают экономические составляющие: выплата налогов, инфляция в стране, развитость рынка, наличие материальной базы и др.

При планировании организация выставляет ряд приоритетов, среди которых:

- Потребность в инвестировании.

- Формирование источников поступления финансов и диалога с потенциальными инвесторами.

- Расчет стоимости финансирования.

- Расчет показателей эффективности привлечения инвестиционного капитала (при условии обязательного возврата средств, если таковые имеются).

- Прописание каждого пункта по инвестированию в бизнес-плане.

Следует сказать о том, что доходность, получаемая предприятием, напрямую будет зависеть от того, на что она распределила свои материальные активы.

к содержанию ↑Краундвестинг – что мы о нем знаем

Все хотят только увеличивать собственные сбережения, но мало кто знает, как правильно это сделать. Часто можно услышать, что многие ссылаются на недостаточность денежных средств. Но практически никто не слышал о долевом инвестировании. А определение – краундвестинг – вообще можно встретить крайне редко.