Что такое ИНН? Идентификационный номер налогоплательщика :: BusinessMan.ru

Аббревиатура ИНН представляет собой идентификационный номер налогоплательщика, который присваивается ему в индивидуальном порядке. С помощью этого номера налоговые инспекции осуществляют поиск граждан в единой базе информации. Кроме того, он нужен госструктурам для контроля добросовестного выполнения налогоплательщиками и работодателями своих обязательств, а также для отслеживания пенсионных отчислений граждан. Что такое ИНН, для чего он нужен, рассмотрим подробнее.

Зачем дается ИНН физлицу?

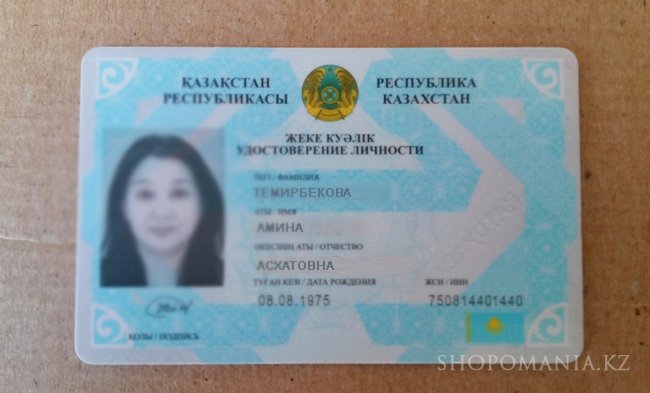

Что такое ИНН физического лица? Он предназначен для распознавания людей с одинаковыми персональными данными, а именно именем, датой, местом рождения и так далее. Номер ИНН является индивидуальным и присваивается каждому человеку с рождения, в течение всей жизни такое сочетание цифровых значений остается неизменным, независимо от произошедших изменений в жизни граждан. Даже таких, как вступление в брак, смена фамилии, места жительства и даже смена пола.

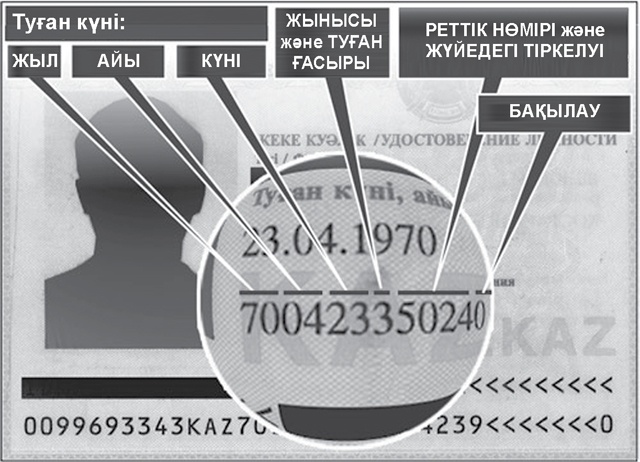

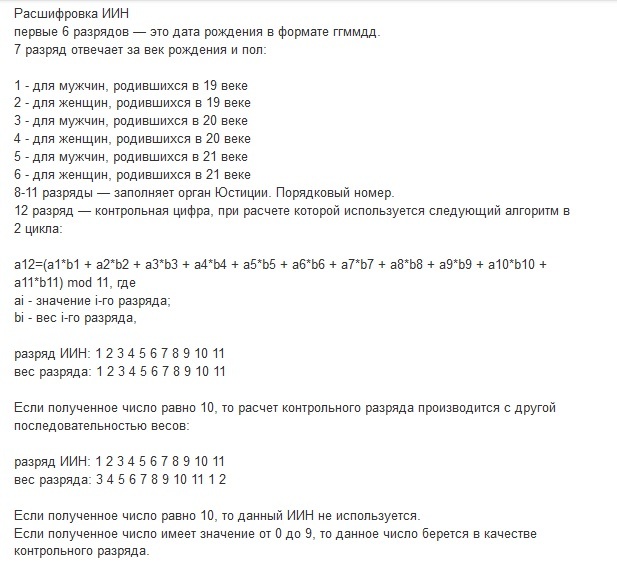

Номер ИНН физического лица — это сочетание двенадцати цифровых обозначений, каждое из которых несет определенные сведения:

- первые два значения указывают на код налоговой инспекции, присвоившей индивидуальный номер конкретному человеку;

- следующие шесть – это порядковый номер налогоплательщика, под которым находится информация о нем в списке регистрации;

- последние две цифры являются контрольными, и их предназначение — подтверждать правильность номера. Определяют две последних цифры посредством специального алгоритма.

ИНН индивидуального предпринимателя

А что такое ИНН индивидуального предпринимателя? Если гражданин решил зарегистрировать себя в качестве индивидуального предпринимателя, то его индивидуальный налоговый номер физлица становится номером ИП.

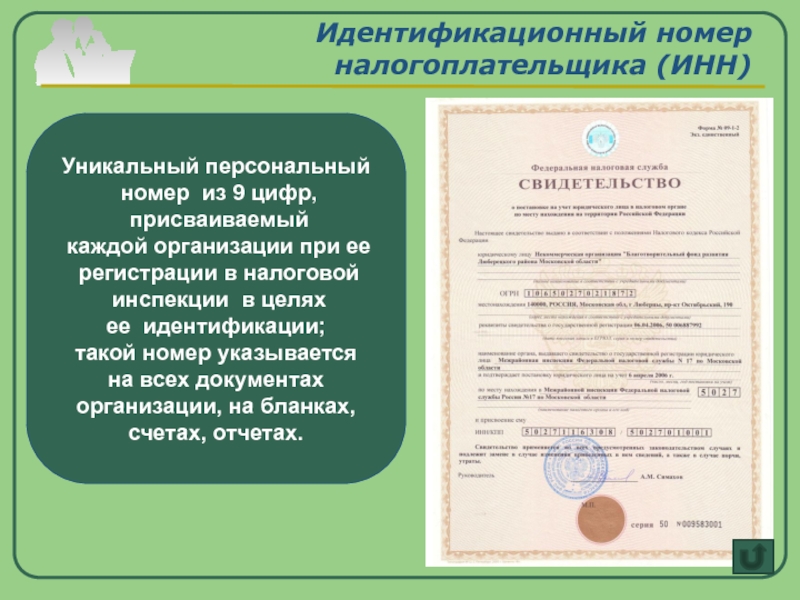

ИНН юрлица

Что такое ИНН юрлица? Он так же, как и в случае с физическими лицами, является идентификатором, но только уже предприятий, и предназначен для эффективного ведения налогового учета и корректной предпринимательской деятельности.

Свидетельство также входит в обязательный пакет документов для регистрации предприятия.

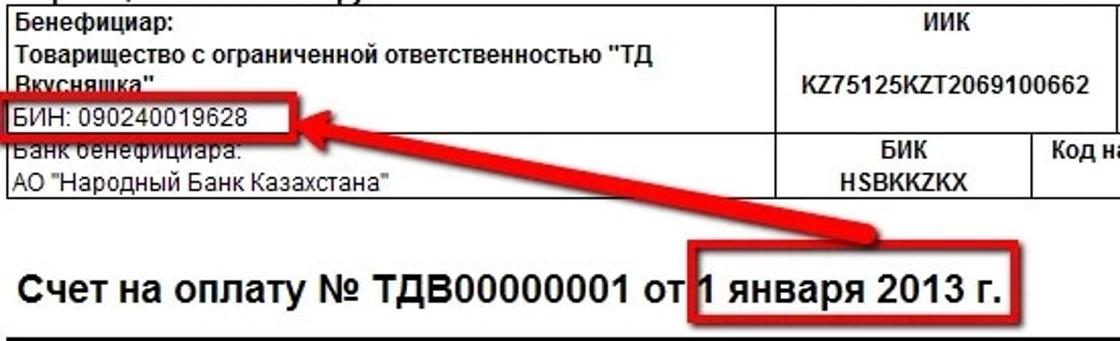

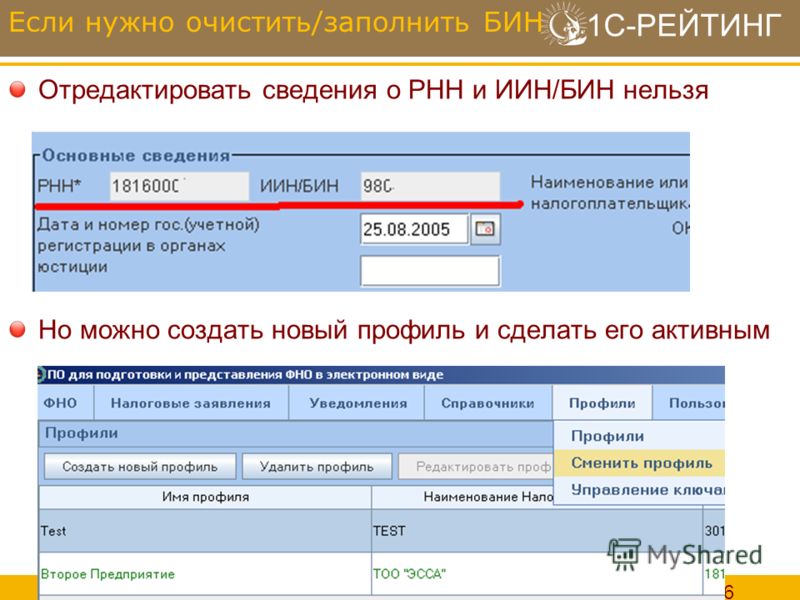

ИНН организации состоит из десяти цифр:

- первые четыре значения указывают на код налогового органа, присвоившего юрлицу индивидуальный номер;

- следующие пять – это порядковый номер организации в списке регистрации;

- последняя цифра является контрольной и предназначена для проверки правильности номера.

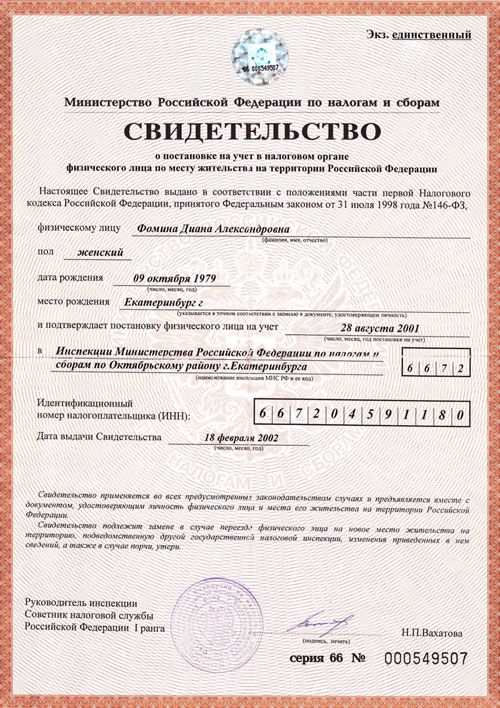

Как получить свидетельство ИНН физлицу?

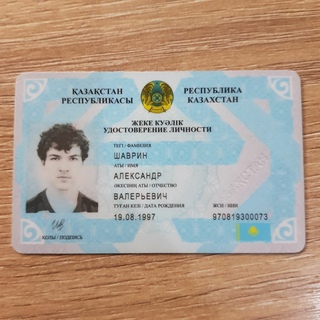

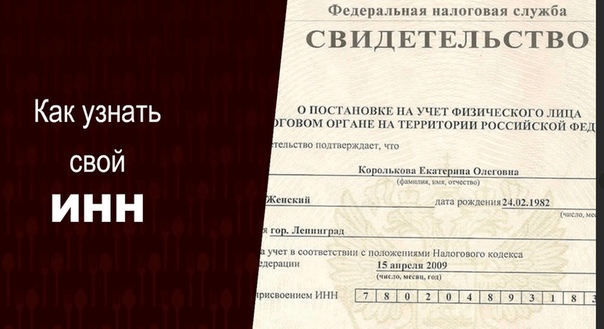

Физлицам свидетельство о постановке на налоговый учет выдается по месту регистрации. Для его получения необходимо сотруднику налогового органа предъявить паспорт и его копию, а также заполнить заявление. Срок изготовления свидетельства не превышает десяти дней.

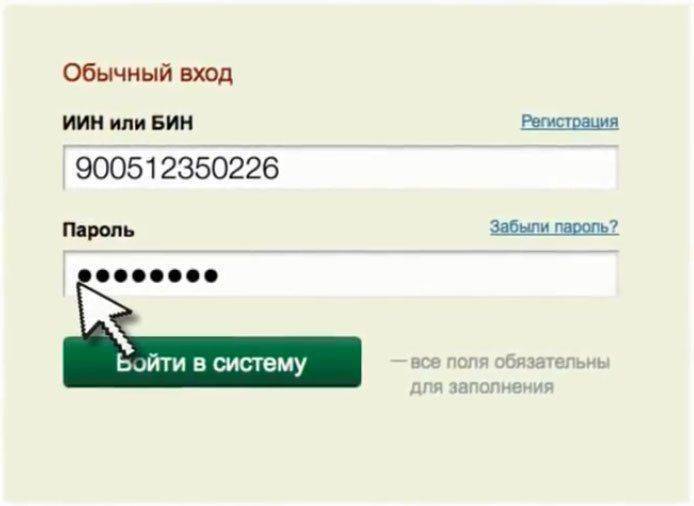

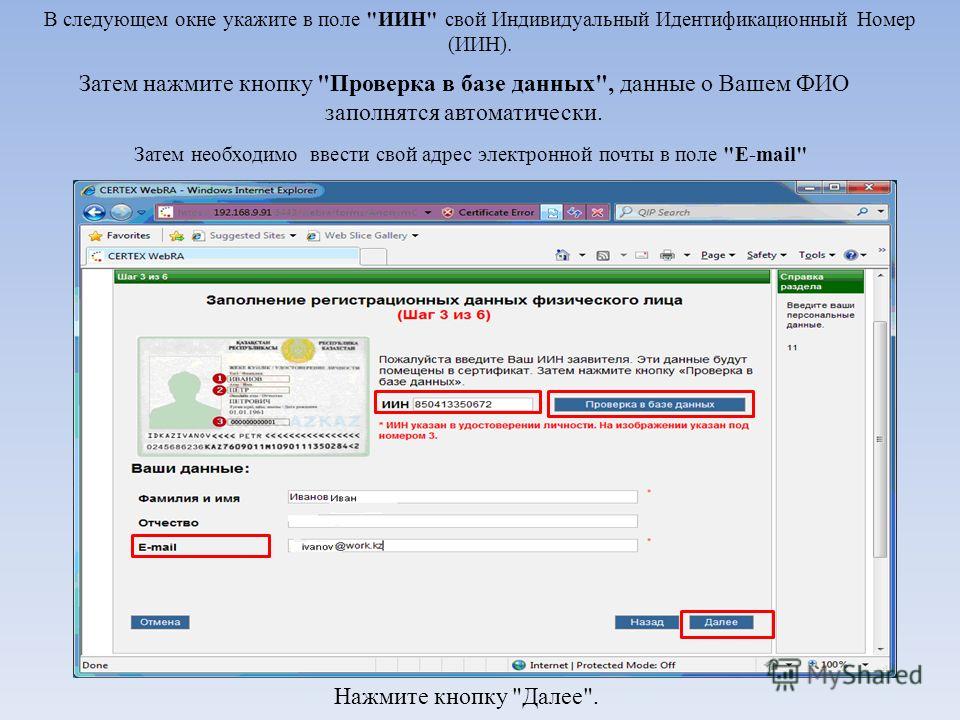

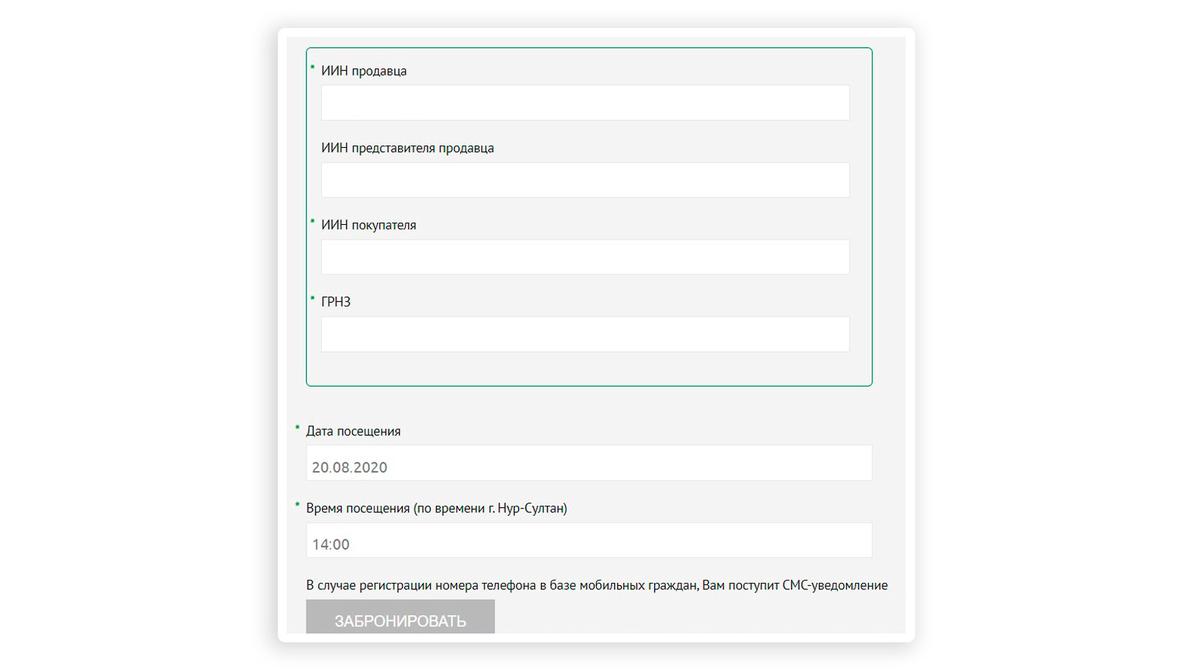

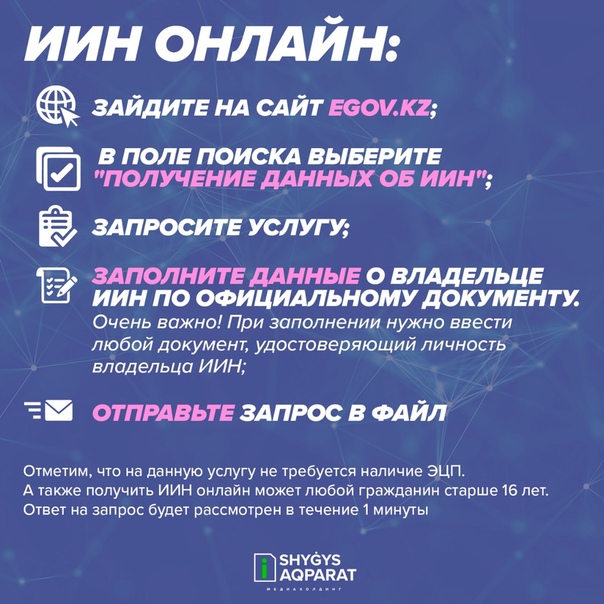

Сейчас, в век высоких технологий, заявление на получение налогового номера можно отправить с помощью сети Интернет. Для этого необходимо зайти на сайт налоговой службы и перейти в раздел «Подача заявления физического лица о постановке на учет». Затем необходимо заполнить предлагаемую сервисом форму заявления. При вводе персональных данных нужно быть внимательными, опечатки и ошибки недопустимы. Запрос может обрабатываться до пятнадцати дней. После обработки информации заявителю придет электронное письмо, содержащее информацию касательно адреса налоговой службы, в которой можно получить свидетельство ИНН.

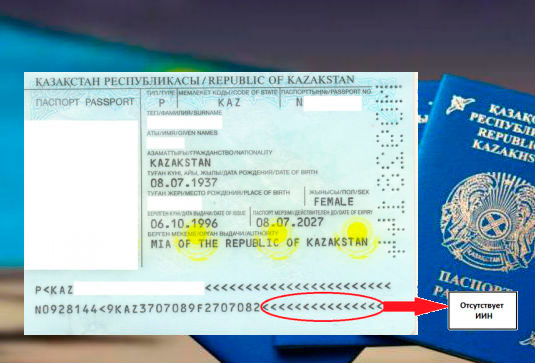

Этот документ представляет собой бланк формата А4 и содержит личные данные налогоплательщика, а именно фамилию, имя и отчество, дату и место рождения, также в нем будет указан сам ИНН.

Индивидуальным предпринимателям такое свидетельство выдается с остальными регистрационными документами.

Для получения свидетельства, подтверждающего факт постановки организации на налоговый учет, необходимо в момент ее регистрации в налоговом органе написать заявление. К ней необходимо также приложить регистрационные документы.

К ней необходимо также приложить регистрационные документы.

Как применяется ИНН?

ИНН может пригодиться в следующих ситуациях:

- при приеме на работу сейчас требуют предъявить ИНН, но в то же время его получение не является обязательным;

- при сдаче налоговой и бухгалтерской отчетности организации и ИП должны указывать в документах ИНН;

- в налоговом учете этот индивидуальный номер используется зачастую вместо персональных данных, он значительно упрощает поиск и контроль данных;

- налоговой службой этот номер используется в качестве номера учетного дела ИП и предприятий;

- при подаче физлицами, ИП и организациями в налоговые органы деклараций, отчетности, заявлений и других документов в обязательном порядке должен быть указан ИНН;

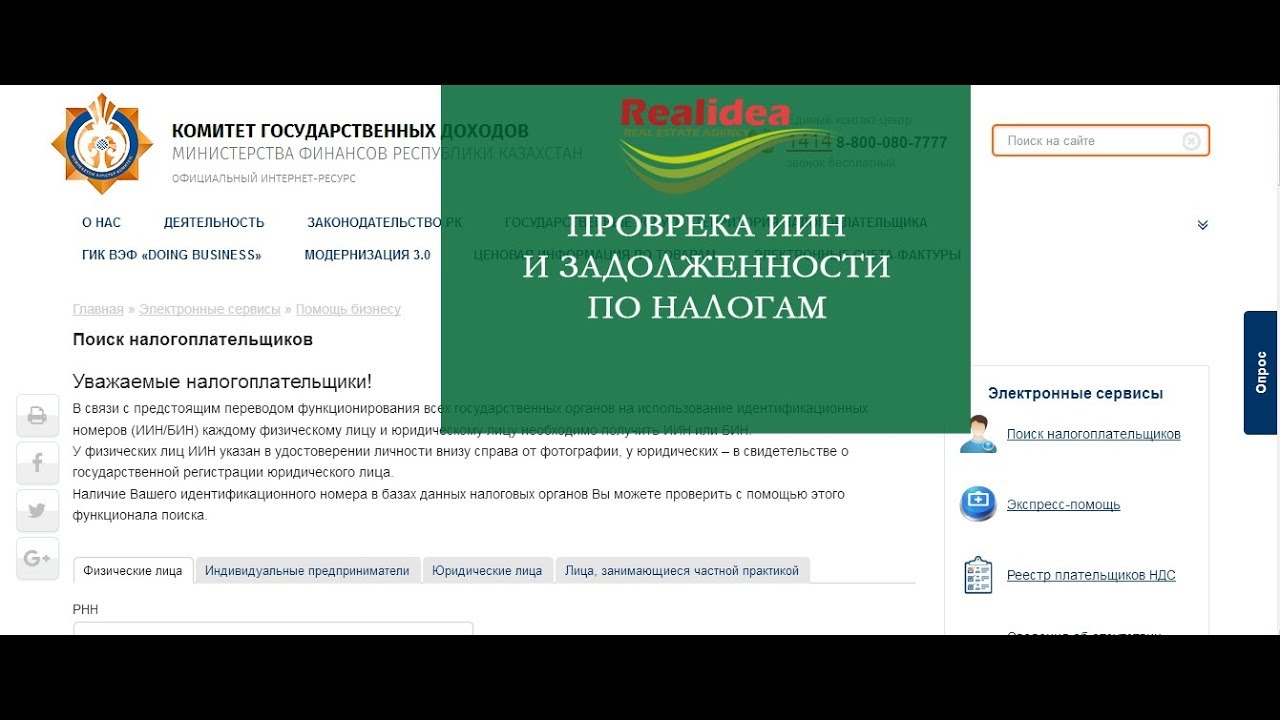

- зная данный номер, можно узнать о наличии или отсутствии долга перед бюджетом по налогам.

Главное предназначение индивидуального налогового номера – облегчить соответствующему органу обработку данных налогоплательщиков, что позволяет ему ускорить процедуру принятия решений, связанных с предоставлением различных льгот, вычетов, компенсаций.

Заключение

Выше было рассмотрено, что такое ИНН физлиц, юрлиц и ИП. В заключение можно сделать следующие основные выводы:

- ИНН присваивается один раз и считается недействительным в случае смерти его владельца, в случае с юрлицом – при прекращении деятельности предприятия.

- Налоговый номер не может передаваться другому лицу, поэтому не может быть двух налогоплательщиков, владеющих одинаковым номером.

- Изменение личных данных, а также места регистрации не является основанием для смены ИНН, поскольку налоговые органы получают все новые сведения о налогоплательщиках из других госорганов, поэтому реестр пополняется актуальной информацией, а персональный номер остается прежним.

- Граждане могут получить свидетельство о присвоении налогового номера в любом возрасте.

Идентификационный номер налогоплательщика — Taxpayer Identification Number

Идентификатор налогоплательщика в США

Эта статья об идентификационных номерах, используемых в налоговой системе США. Информацию об идентификационных номерах налогоплательщиков, используемых в других странах, см. В разделе Национальный идентификационный номер . Для других типов идентификационных номеров см. UID (значения) .

Информацию об идентификационных номерах налогоплательщиков, используемых в других странах, см. В разделе Национальный идентификационный номер . Для других типов идентификационных номеров см. UID (значения) .Типы ИНН

Любой предоставленный правительством номер, который может использоваться в США в качестве уникального идентификатора при взаимодействии с IRS, является ИНН, хотя ни один из них не упоминается исключительно как идентификационный номер налогоплательщика. ИНН может быть:

ИНН может быть:

SSN

SSN используются лицами, которые имеют (или имели) право работать в США.

ITIN

Номера ITIN используются иностранцами, которые могут иметь или не иметь право работать в США, например, иностранцы с временными визами и иностранцы-нерезиденты с доходом в США.

EIN

EIN используются работодателями, индивидуальными предпринимателями , корпорациями , ООО , товариществами , некоммерческими ассоциациями , трастами , имениями потомков, государственными учреждениями, некоторыми физическими лицами и другими коммерческими организациями.

Соответствующие разделы Кодекса внутренних доходов

Раздел 6109 (а) Налогового кодекса предусматривает (частично), что «Когда это требуется правилами, предписанными Секретарем [Казначейства или его представителем] […] Любое лицо, требуемое в соответствии с этим заголовком [т. Е., в соответствии с Налоговым кодексом], чтобы сделать отчет, заявление или другой документ, должен включать в такой отчет, заявление или другой документ такой идентификационный номер, который может быть предписан для обеспечения надлежащей идентификации такого лица «.

Раздел 6109 (d) Налогового кодекса гласит: «Номер счета социального страхования, выданный физическому лицу для целей раздела 205 (c) (2) (A) Закона о социальном обеспечении [кодифицирован как 42 USC § 405 (c) ( 2) (A) ], если иное не указано в правилах министра [Министерства финансов или его представителя], должен использоваться в качестве идентификационного номера для такого лица для целей настоящего заголовка [Налогового кодекса, заголовок 26 из кодекса Соединенных Штатов ] «.

Смотрите также

Налогообложение США

Использование номера

Рекомендации

внешние ссылки

<img src=»https://en.wikipedia.org//en.wikipedia.org/wiki/Special:CentralAutoLogin/start?type=1×1″ alt=»» title=»»>Идентификационные номера налогоплательщиков TIN для иностранных студентов и ученых

Как правило, иностранцы могут подавать заявления на получение Номера социального обеспечения (Social Security Number) (SSN) или Индивидуального идентификационного номера налогоплательщика (ITIN) для использования в налоговых документах.

Как правило, иностранцы, въезжающие в Соединенные Штаты со статусом иммигранта, который дает им право на трудоустройство в Соединенных Штатах при определенных обстоятельствах согласно иммиграционному закону США, имеют право подать заявление на получение номера социального обеспечения (SSN) в Управлении социального обеспечения.

Большинство иностранных студентов и ученых, имеющих визу типа F-1, J-1, M-1, Q-1 или Q-2, не дающую статуса иммигранта, имеют право на трудоустройство в Соединенных Штатах и поэтому имеют право подать заявление на получение номера социального обеспечения (SSN), если они, на самом деле, работают по найму в Соединенных Штатах.

Иностранцы, не имеющие права подать заявление на получение номера социального обеспечения (SSN) или не отвечающие требованиям Управления социального обеспечения к представлению доказательств, необходимых для получения этого номера, могут подать заявление на получение индивидуального идентификационного номера налогоплательщика (ITIN) в Налоговом управлении США, если у этих иностранцев имеются действительные причины для получения индивидуального идентификационного номера налогоплательщика (ITIN) в связи с налогами, как разъясняется в инструкциях по заполнению Формы W-7.

Ссылки и сопутствующие темы

Идентификационные номера налогоплательщика (TIN) | Internal Revenue Service

Идентификационный номер налогоплательщика (TIN) представляет собой идентификационный номер, используемый Налоговым управлением США при администрировании соблюдения налогового законодательства. Этот номер выдается Администрацией социального обеспечения (SSA) или Налоговым управление США (IRS). Номер социального обеспечения (SSN) выдается Администрацией социального обеспечения (SSA), а все другие идентификационные номер налогоплательщика (TIN) выдаются Налоговым управление США (IRS).

Идентификационные номера налогоплательщика

- Номер социального обеспечения SSN

- Идентификационный номер работодателя EIN

- Индивидуальный идентификационный номер налогоплательщика ITIN

- Идентификационный номер налогоплательщика для детей, удочерение или усыновление которых оформляется в США ATIN

- Идентификационный номер налогоплательщика для специалиста/организации по оформлению налоговой документации и заполнению налоговых деклараций PTIN

Нужен ли мне такой номер?

Идентификационный номер налогоплательщика (TIN) должен предоставляться в налоговых декларациях, заявлениях и других налоговых документах. Например, номер должен предоставляться в следующих случаях:

- Когда вы подаете свои налоговые декларации.

- При подаче заявления на льготы в соответствии с договорами об избежании двойного налогообложения.

TIN должен указываться в сертификате об удержаниях налогов из заработной платы, если бенефициарный владелец заявляет что-либо из следующего:

- Льготы в соответствии с договором об избежании двойного налогообложения (за исключением доходов от обращающихся на бирже ценных бумаг)

- Освобождение от уплаты налогов для фактически связанного дохода

- Освобождение от уплаты налогов для определенных аннуитетов

При заявлении об освобождении от уплаты налогов для иждивенца или супруга

Как правило, вы должны указать в своей декларации о выплате индивидуального подоходного налога номер социального обеспечения (SSN) любого лица, для которого вы указываете для освобождения от уплаты налогов. Если ваш иждивенец или супруг не имеет или и не имеет права на получение SSN, вы должны указать ITIN вместо SSN. Вам не нужен номер SSN или ITIN для ребенка, который родился и умер в этом же налоговом году. Вместо номера SSN или ITIN приложите копию свидетельства о рождении ребенка и напишите «Died» (умер) в соответствующей строке освобождения от уплаты налогов в вашей налоговой декларации.

Если ваш иждивенец или супруг не имеет или и не имеет права на получение SSN, вы должны указать ITIN вместо SSN. Вам не нужен номер SSN или ITIN для ребенка, который родился и умер в этом же налоговом году. Вместо номера SSN или ITIN приложите копию свидетельства о рождении ребенка и напишите «Died» (умер) в соответствующей строке освобождения от уплаты налогов в вашей налоговой декларации.

Как получить идентификационный номер налогоплательщика (TIN)?

Номер социального обеспечения (SSN)

Вы должны будете заполнить Форму SS-5, «Заявление на получение номера социального обеспечения» (Английский) PDF. Вы также должны представить подтверждение своей личности, возраста и гражданства США или законного статуса иностранца. Для получения дополнительной информации посетите веб-сайт Администрации социального обеспечения (Английский).

Форму SS-5 также можно получить позвонив по телефону 1-800-772-1213 или посетив местное отделение социального обеспечения. Эти услуги являются бесплатными.

Эти услуги являются бесплатными.

Идентификационный номер работодателя (EIN)

Идентификационный номер работодателя (EIN) также называется федеральным налоговым идентификационным номером и он используется для идентификации коммерческого юридического лица. Этот номер также используется наследственными имуществами и трастами, получающими доход, который должен указываться в Форме 1041, «Подоходная налоговая декларация США для наследственного имущества и трастов» (Английский). Для получения дополнительной информации смотрите Идентификационные номера работодателя.

Следующая форма доступна только для работодателей, находящихся в Пуэрто-Рико, Solicitud de Número de Identificación Patronal (EIN) SS-4PR PDF.

Индивидуальный идентификационный номер налогоплательщика (ITIN)

ITIN или индивидуальный идентификационный номер налогоплательщика представляет собой номер для обработки налоговой документации доступный только для определенных постоянно проживающих в стране иностранцев, их супругов и иждивенцев, которые не могут получить номер социального обеспечения (SSN). Это 9-значный номер, начинающийся с цифры «9» и имеющий формат аналогичный номеру социального обеспечения (SSN) (NNN-NN-NNNN).

Это 9-значный номер, начинающийся с цифры «9» и имеющий формат аналогичный номеру социального обеспечения (SSN) (NNN-NN-NNNN).

Вы можете использовать инструмент Интерактивный помощник по налоговым вопросам (Английский) Налогового управления США для помощи в определении того, нужно ли вам подавать заявление для получения индивидуального идентификационного номера налогоплательщика (ITIN).

Для получения ITIN вы должны заполнить документ Налогового управления США Форма W-7, «Заявление на получение индивидуального идентификационного номера налогоплательщика в Налоговом управлении США». Для Формы W-7 требуется документация, подтверждающая статус иностранца и подлинную личность каждого человека. Вы можете либо отправить по почте документацию вместе с Формой W-7 по адресу, указанному в Инструкции к Форме W-7, представить ее отделении Налогового управления США, не требующем предварительной записи на прием, либо обработать ваше заявление через Агента по приему заявлений, уполномоченного Налоговым управлением США. Форма W-7(SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos PDF доступна для лиц, говорящих на испанском языке.

Форма W-7(SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos PDF доступна для лиц, говорящих на испанском языке.

Агентами по приему заявлений являются юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы, и т.д.), уполномоченные Налоговым управлением США помогать заявителям при получении ITIN. Они рассматривают документацию заявителя и направляют заполненную Форму W-7 для обработки в Налоговое управление США.

ПРИМЕЧАНИЕ. Вы не можете запрашивать налоговый зачет за заработанный доход, используя ITIN.

Иностранные физические лица должны подавать заявление на получение номера социального обеспечения (SSN, если они имеют право на это) с помощью Формы SS-5, направленной в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика (ITIN) с помощью Формы W-7. С настоящего момента каждый заявитель на получение ITIN должен теперь:

- Подать заявление с использованием пересмотренной Формы W-7, «Заявление на получение индивидуального идентификационного номера налогоплательщика в Налоговом управлении США» (Английский), и

- Приложить Форме W-7 федеральную подоходную налоговую декларацию.

Заявитель, соответствующий одному из исключений требования подавать налоговую декларацию, (смотрите Инструкции к Форме W-7) должен представить документацию, подтверждающую право на это исключение.

Новые правила для W-7/ITIN были выпущены 17 декабря 2003 года. Краткая сводка этих правил приведена в новой Форме W-7 и инструкциях к ней.

Для получения дополнительной информации о ITIN см.:

Индивидуальный номер налогоплательщика для приемного ребенка (ATIN)

Индивидуальный номер налогоплательщика для приемного ребенка (ATIN) (Английский) является временным девятизначным номером, выдаваемым Налоговым управлением США физическим лицам, находящимся в законном процессе усыновления или удочерения ребенка, являющегося гражданином или постоянным жителем США, но которые не могут получить SSN для этого ребенка к моменту подачи налоговой декларации.

Форма W-7A, «Заявление на получение идентификационного номера налогоплательщика для детей, удочерение или усыновление которых оформляется в США (Английский)» используется для подачи заявления на получение ATIN. (ПРИМЕЧАНИЕ. Не используйте Форму W-7A, если ребенок не является гражданином или постоянным жителем США.)

(ПРИМЕЧАНИЕ. Не используйте Форму W-7A, если ребенок не является гражданином или постоянным жителем США.)

Индивидуальный номер составителя налоговой декларации (PTIN)

Начиная с 1 января 2011 года, если вы являетесь специалистом, предоставляющий платные услуги по подготовке налоговой декларации, вы должны использовать действительный индивидуальный номер составителя налоговой декларации (PTIN) на подготовленных вами налоговых декларациях. Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны его получить используя новую систему регистрации Налогового управления США (Английский). Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 года, вы должны подать заявление на новый PTIN или продлить срок действия имеющегося PTIN, используя новую систему. Если вся ваша подтверждающая личность информация совпадает, вам может быть выдан тот же самый номер. Вы должны иметь PTIN, если вы за плату подготавливаете все или почти все федеральные налоговые декларации или заявления на получение возврата налогов.

Если вы не хотите подавать заявление на получение PTIN по Интернету, используйте Форму W-12, «Заявление в Налоговое управление США для получения индивидуального номера платного составителя налоговой декларации (PTIN)» (Английский). Обработка бумажного заявления займет 4-6 недель.

Если вы являетесь иностранным специалистом по оформлению налоговой документации и заполнению налоговых деклараций, который не может получить номер социального обеспечения США, пожалуйста, смотрите инструкции в Новые требования для специалистов по оформлению налоговой документации и заполнению налоговых деклараций: часто задаваемые вопросы (Английский).

Иностранные физические лица и идентификационный номер работодателя Налогового управления США

Иностранные организации, не являющиеся физическими лицами (например, иностранные корпорации и т. д.), которые должны иметь федеральный идентификационный номер работодателя (EIN), чтобы претендовать на освобождение от удержания налога в соответствии с договором об избежании двойного налогообложения (заявлено в Форме W-8BEN) должны подать Форму SS-4, «Заявление на получение идентификационного номера работодателя» (Английский) в Налоговое управление США для подачи заявления на получение такого EIN. Иностранные организации, подающие Форму SS-4 с целью получения EIN для требования освобождения от уплаты налогов в соответствии с договором об избежании двойного налогообложения и которые в противном случае не должны подавать подоходную налоговую декларацию США, налоговую декларацию для налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму или налоговую декларацию для акцизного налога, должны выполнить следующие специальные инструкции при заполнении Формы SS-4. При заполнении строки 7b Формы SS-4 заявитель должен написать «N/A» (не относится) в блоке, запрашивающем SSN или ITIN, кроме случая, когда у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 Формы SS-4 заявитель должен написать «other» (другое) и написать или впечатать одну наиболее подходящую фразу из приведенных ниже:

Иностранные организации, подающие Форму SS-4 с целью получения EIN для требования освобождения от уплаты налогов в соответствии с договором об избежании двойного налогообложения и которые в противном случае не должны подавать подоходную налоговую декларацию США, налоговую декларацию для налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму или налоговую декларацию для акцизного налога, должны выполнить следующие специальные инструкции при заполнении Формы SS-4. При заполнении строки 7b Формы SS-4 заявитель должен написать «N/A» (не относится) в блоке, запрашивающем SSN или ITIN, кроме случая, когда у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 Формы SS-4 заявитель должен написать «other» (другое) и написать или впечатать одну наиболее подходящую фразу из приведенных ниже:

«For W-8BEN Purposes Only» (Только в целях W-8BEN)

«For Tax Treaty Purposes Only» (Только в целях договора об избежании двойного налогообложения)

«Required under Reg. 1.1441-1(e)(4)(viii)» (Требуется в соответствии с Правилом 1.1441-1(e)(4)(viii))

1.1441-1(e)(4)(viii)» (Требуется в соответствии с Правилом 1.1441-1(e)(4)(viii))

«897(i) Election» (897(i) выбор)

Если вопросы с 11 по 17 в Форме SS-4 не относятся к заявителю, поскольку он не должен подавать налоговую декларацию в США, такие вопросы следует отметить как «N/A» (не применимо). Иностранная организация, заполнившая форму SS-4 описанным выше способом, должна быть внесена в документацию Налогового управления США как не имеющая требования подачи каких-либо налоговых деклараций США. Однако, если иностранная организация получает письмо от налогового управления США с просьбой подать налоговую декларацию США, иностранная организация должна немедленно ответить на это письмо, заявив, что к ней не относятся требования подавать какие-либо налоговые декларации США. Отсутствие ответа на письмо Налогового управления США может привести к процессуальному определению размера налога Налоговым управлением США в отношении иностранной организации. Если иностранная организация позже становится обязанной подать налоговую декларацию США, иностранная организация не должна подавать заявку на получение нового EIN, а вместо этого должна использовать EIN, который был впервые выдан для всех налоговых декларациях США, поданных впоследствии.

Для ускорения выдачи EIN иностранному юридическому лицу, пожалуйста, звоните по телефону (267) 941-1099. Это платный телефонный звонок.

Ссылки/взаимосвязанные темы

Что такое ITIN (ИТИН)? Общая информация об ITIN в США.

Статью прочитали: 2 700

Нам часто задают вопросы: «Для чего нужен ИТИН, если у меня компания в США?» или «Почему у меня требуют ITIN? Где и как получить ITIN?»

Информация была получена с официального сайта налоговый службы США — IRS.

Индивидуальный идентификационный номер налогоплательщика – это номер, предназначенный для обработки налоговых деклараций и выданный Налоговым управлением США (Internal Revenue Service). Это – девятизначный номер, который всегда начинается с цифры 9, а четвертая и пятая цифры которого образуют число в диапазоне от 70 до 88, например: 9XX-70-XXXX. С 12 апреля 2011 года диапазон расширен за счет включения 900-70-0000 – 999-88-9999, 900-90-0000 – 999-92-9999 и 900-94-0000 – 999-99-9999. Налоговое управление США (IRS) выдает индивидуальные номера налогоплательщиков лицам, которые должны иметь идентификационный номер налогоплательщика в США, но не имеют номера социального обеспечения (Social Security Number (SSN)) и не имеют права на то, чтобы получить его в Управлении социального обеспечения ( Social Security Administration (SSA)).

Налоговое управление США (IRS) выдает индивидуальные номера налогоплательщиков лицам, которые должны иметь идентификационный номер налогоплательщика в США, но не имеют номера социального обеспечения (Social Security Number (SSN)) и не имеют права на то, чтобы получить его в Управлении социального обеспечения ( Social Security Administration (SSA)).

Индивидуальные номера налогоплательщиков выдаются независимо от иммиграционного статуса, поскольку требования к налоговой отчётности, предусмотренные Законом о налогообложении (Internal Revenue Code), распространяются как на постоянно, так и на временно проживающих в США иностранцев.

Для получения индивидуального идентификационного номера налогоплательщика необходимо соответствовать требованиям, предъявляемым к подаче налоговых деклараций, и подать действительную федеральную подоходную налоговую декларацию, если не предусмотрено исключение из этих требований.

Для чего используется индивидуальный идентификационный номер налогоплательщика? (What is an ITIN used for?)

Индивидуальный идентификационный номер налогоплательщика предназначен только для подачи федеральной налоговой декларации и не предназначен ни для какой другой цели. Налоговое управление США выдаёт индивидуальные номера налогоплательщиков для того, чтобы помочь физическим лицам соблюдать налоговое законодательство США и предоставить средство для эффективной обработки налоговых деклараций и их учёта, а также для платежей тем лицам, которые не имеют права на получение номера социального обеспечения Social Security Number.

Налоговое управление США выдаёт индивидуальные номера налогоплательщиков для того, чтобы помочь физическим лицам соблюдать налоговое законодательство США и предоставить средство для эффективной обработки налоговых деклараций и их учёта, а также для платежей тем лицам, которые не имеют права на получение номера социального обеспечения Social Security Number.

Индивидуальный номер налогоплательщика (ITIN) не даёт права:

- на работу в США,

- на получение льгот социального страхования (Social Security),

- на получение налогового зачёта за заработанный доход (Earned Income Tax Credit).

Кому необходим индивидуальный идентификационный номер налогоплательщика? (Who needs an ITIN?)

Налоговое управление США выдаёт индивидуальные идентификационные номера налогоплательщиков иностранцам и другим лицам, которые подпадают под требования к налоговой отчётности или предоставлению налоговых деклараций и не имеют права на получение номера социального обеспечения (Social Security Number (SSN)). Индивидуальный номер налогоплательщика необходим временно проживающему в США иностранцу, не имеющему права на получение номера социального обеспечения и обязанному подавать налоговую декларацию в США только для того, чтобы получить возврат переплаченных налогов согласно положениям налогового договора США.

Индивидуальный номер налогоплательщика необходим временно проживающему в США иностранцу, не имеющему права на получение номера социального обеспечения и обязанному подавать налоговую декларацию в США только для того, чтобы получить возврат переплаченных налогов согласно положениям налогового договора США.

В число других лиц, которым необходим индивидуальный идентификационный номер налогоплательщика, входят следующие:

- временно проживающий в США иностранец, который должен подавать налоговую декларацию в США,

- постоянно проживающий в США иностранец (этот статус устанавливается на основании числа дней, проведенных в США), подающий налоговую декларацию в США,

- иждивенец или супруг(а) гражданина США или постоянно проживающего в США иностранца,

- иждивенец или супруг(а) временно проживающего в США иностранца, имеющего визу.

Как узнать, необходим ли мне индивидуальный идентификационный номер налогоплательщика? (How do I know if I need an ITIN?)

Если у вас нет номера социального обеспечения и вы не имеете права на его получение, но вы обязаны предоставить федеральный налоговый идентификационный номер или подать федеральную подоходную налоговую декларацию, вы должны подать заявление на присвоение вам индивидуального идентификационного номера налогоплательщика.

Если вы подали заявление на присвоение вам номера социального обеспечения, не подавайте форму (Form) W-7. Форма (Form) W-7 заполняется только в том случае, если Управление социального обеспечения уведомит вас о том, что номер социального обеспечения (SSN) не может быть выдан.

Для получения номера социального обеспечения служит форма (Form) SS-5, «Заявление на карточку социального обеспечения» (Application for a Social Security Card). Для получения формы (Form) SS-5 или для того, чтобы установить, имеете ли вы право на получение номера социального обеспечения, обратитесь к веб-сайту Управления социального обеспечения (Social Security Administration Website) или в отделение Управления социального обеспечения (SSA). По закону иностранец не может иметь одновременно индивидуальный идентификационный номер налогоплательщика и номер социального обеспечения. Налоговое управление США обрабатывает налоговые декларации, в которых индивидуальные номера налогоплательщиков и номера социального обеспечения указываются в графах форм налоговых деклараций, отведённых для номеров социального обеспечения.

Налоговое управление США более не принимает и не обрабатывает формы, в которых указывается SSA, 205c, applied for (подано заявление), NRA (временно проживающий иностранец), оставлены пробелы и т.п.

Как подать заявление на присвоение индивидуального идентификационного номера налогоплательщика? (How do I apply for an ITIN?)

При подаче заявления пользуйтесь последней редакцией формы (Form) W-7, « Заявление о присвоении индивидуального идентификационного номера налогоплательщика Налоговым управлением США» (Application for IRS Individual Taxpayer Identification Number). Приложите действительную федеральную налоговую декларацию, если вы не имеете права на исключение из требований о её подаче, а также подлинное, нотариально заверенное или сертифицированное удостоверение личности и документы, подтверждающие ваш статус иностранца.

Поскольку вы подаёте налоговую декларацию в качестве приложения к заявлению на присвоение индивидуального номера налогоплательщика, вы не должны отправлять ее по адресу, указанному в инструкции по заполнению формы (Form) 1040, 1040A или 1040EZ. Вместо этого пошлите свою налоговую декларацию, форму (Form) W-7, удостоверение личности и документы, подтверждающие ваш статус иностранца, в Налоговое управление США по следующему адресу:

Вместо этого пошлите свою налоговую декларацию, форму (Form) W-7, удостоверение личности и документы, подтверждающие ваш статус иностранца, в Налоговое управление США по следующему адресу:

Internal Revenue Service

Austin Service Center

ITIN Operation

P.O. Box 149342

Austin, TX 78714-9342

Вы также можете подать заявление, воспользовавшись (Acceptance Agent), уполномоченного Налоговым управлением США, или обратиться лично в Центр содействия налогоплательщикам Taxpayer Assistance Center Налогового управления США вместо того, чтобы посылать информацию письмом в отделение Налогового управление США в г. Остин (Austin). Центры содействия налогоплательщикам, имеющиеся в США, оказывают помощь в составлении заявления на присвоение индивидуального номера налогоплательщика (ITIN) лицам, обратившимся туда лично, только заранее назначив собеседование. Отделение Налогового управления США в г. Остине (Austin), занимающееся вопросами, связанными с индивидуальными номерами налогоплательщиков, выдаёт их по почте.

Когда следует подать заявление на присвоение индивидуального номера налогоплательщика? (When should I apply for an ITIN?)

Вы должны заполнить форму (Form) W-7 как только вы будете готовы подавать свою федеральную подоходную налоговую декларацию, поскольку вам необходимо приложить её к своему заявлению.

Если вы соответствуете одному из исключений из требований о подаче налоговой декларации, предоставьте форму (Form) W-7 вместе с документами, удостоверяющими вашу личность и ваш статус иностранца, а также с сопроводительными документами, требуемыми для доказательства, имеющегося у вас права на исключение из требований.

Указанные документы следует предоставлять в кратчайший срок после того, как вы установите, что соответствуете исключению из требований. Вы можете подать заявление на присвоение вам индивидуального идентификационного номера налогоплательщика в течение года. Однако, если налоговая декларация, приложенная к форме (Form) W-7, подаётся после установленного для её подачи срока, вы, возможно, должны будете уплатить проценты и (или) штраф. Во избежание этого вы должны подать налоговую декларацию за текущий год в установленный срок.

Во избежание этого вы должны подать налоговую декларацию за текущий год в установленный срок.

Где я могу получить помощь в подаче заявления на присвоение индивидуального идентификационного номера налогоплательщика (ITIN)? (Where can I get help with my ITIN application?)

Вы можете позвонить в Налоговое управление США по бесплатному номеру 1-800-829-1040, если вы находитесь на территории США. Если вы находитесь за пределами США, для получения информации и помощи в заполнении Формы W-7 и налоговой декларации или для проверки статуса вашего заявления спустя шесть недель после подачи Формы W-7 звоните по тел. 267-941-1000 (платный номер).

Кроме того, Налоговое управление США предоставляет содействие по заполнению заявлений на присвоение индивидуального номера налогоплательщика в имеющихся в США Центрах содействия налогоплательщикам, куда можно обратиться лично, только заранее назначив собеседование. Вы также можете воспользоваться (Acceptance Agent), уполномоченного Налоговым управлением США.

Как и когда я могу рассчитывать получить индивидуальный номера налогоплательщика? (How and when can I expect to receive my ITIN?)

Если заявление полностью заполнено, вы получите, как правило, в течение семь недель письмо из Налогового управления США, в котором будет указан присвоенный вам индивидуальный идентификационный номер налогоплательщика (ITIN). Если вы не получили индивидуальный номер налогоплательщика (ITIN) или иную корреспонденцию в течение семь недель после подачи заявления, вы можете позвонить в Налоговое управление США по бесплатному телефону 1-800-829-1040 для того, чтобы осведомиться о статусе вашего заявления. звоните по тел. 267-941-1000 (платный номер).

Business J Jet помогает открыть компанию и сопровождать бизнес нерезиденту в любом из 50 штатов США:

Алабама, Аляска, Аризона, Арканзас, Калифорния, Колорадо, Коннектикут, Делавэр, Флорида, Джорджия, Гавайи, Айдахо, Иллинойс, Индиана, Айова, Канзас, Кентукки, Луизиана, Мэн, Мериленд, Массачусетс, Мичиган, Миннесота, Миссисипи, Миссури, Монтана, Небраска, Невада, Нью-Хэмпшир, Нью-Джерси, Нью-Мехико, Нью-Йорк, Северная Каролина, Северная Дакота, Огайо, Оклахома, Орегон, Пенсильвания, Род- Айленд, Южная Каролина, Южная Дакота, Теннесси, Техас, Юта, Вермонт, Вирджиния, Вашингтон, Западная Вирджиния, Висконсин, Вайоминг.

Google+

Мой мир

Что такое идентификационный номер банковской карты.

Пользоваться банковской картой удобно, комфортно и достаточно безопасно – большинство из нас уже давно оценили эти неоспоримые достоинства «пластика». Тем не менее, такой платежный инструмент по-прежнему вызывает у его пользователей немало вопросов. Например, что такое идентификационный номер карты, который часто запрашивают различные электронные платежные системы? Нередко эти символы необходимы при переводах с одной карты на другую, при оплате онлайн покупок через интернет-магазины. Что, собственно означает эта комбинация чисел, для чего она нужна и по какому принципу сформирована? Насколько безопасно указывать подобные данные в Сети интернет, как обезопасить указываемую информацию от мошеннических действий?

Что означает идентификационный номер карты?

Любой «пластик» имеет свой персональный номер: он может быть как просто напечатан, так и вытеснен (эмбоссирован). Цифровой набор карточек индивидуален и уникален, он присваивается при выдаче такого пластикового инструмента клиенту.Числовые значения, разумеется, не случайны, им присущи определенные значения.

Цифровой набор карточек индивидуален и уникален, он присваивается при выдаче такого пластикового инструмента клиенту.Числовые значения, разумеется, не случайны, им присущи определенные значения.

Номер, который называют идентификационным, находится на лицевой стороне банковской карты, чаще всего он состоит из 16 чисел, разделенных на четыре группы по четыре символа. Карты старого образца из 13 значений на данный момент не используются (1 группа из 4 цифр плюс 3 группы по 3 символа). Карточки с 18 и 19 цифрами также редки, но имеют место быть – обычно в качестве дополнительного «пластика» к уже выпущенным ранее платежным инструментам.

Международный стандарт ИСО/МЭК 7812-1 регламентирует присвоение номеров пластиковых банковских карточек и определяет их структуру по следующему виду:

BBBBBBNNNNNNNNNNNNL.

Что означают эти символы? Первые 6 значений (BBBBBB) – это идентификационный номер (БИН) банка, выпустившего карту. При этом первый символ обозначает принадлежность карточки к той или иной платежной системе. Так, для VISA – это цифра 4, для MasterCard -5, для American Express – 3. Следующие 3 значения хранят в себе номер банка, они формируются платежной системой. Пятая и шестая цифра BIN –дополнительный идентификатор продукта, присваивается согласно категории банковского продукта, это значение также позволяет определить по ряду дополнительных признаков банк, выдавший карточку. Таким образом, БИН дает полную и абсолютно исчерпывающую информацию о банке-эмитенте.

Так, для VISA – это цифра 4, для MasterCard -5, для American Express – 3. Следующие 3 значения хранят в себе номер банка, они формируются платежной системой. Пятая и шестая цифра BIN –дополнительный идентификатор продукта, присваивается согласно категории банковского продукта, это значение также позволяет определить по ряду дополнительных признаков банк, выдавший карточку. Таким образом, БИН дает полную и абсолютно исчерпывающую информацию о банке-эмитенте.

Принципы кодирования первых 6 символов карты (BIN), безусловно, существуют, но они тщательно охраняются от посторонних лиц финансовыми организациями и платежными системами. Прямым назначением БИН является именно идентификация определенного банка в рамках карточной системы по всему миру. Этот номер часто требуется при внутренних и внешних переводах и совершении иных операций наряду с прочими реквизитами организации.

Значения, которые мы определили, как NNNNNNNNNNNN, обычно состоят из 7, 10 или же 13 цифр, обозначают номер непосредственно пластиковой карты. 7 и 8 цифры из данного набора определяют программу, согласно которой карточка была выпущена тем или иным финансовым учреждением. Присваиваются эти символы уже в соответствии с алгоритмом выпуска банка-эмитента, не по порядку. Нумерация здесь не сквозная, возможное совпадение двух разных карт практически нереально.

7 и 8 цифры из данного набора определяют программу, согласно которой карточка была выпущена тем или иным финансовым учреждением. Присваиваются эти символы уже в соответствии с алгоритмом выпуска банка-эмитента, не по порядку. Нумерация здесь не сквозная, возможное совпадение двух разных карт практически нереально.

Некоторые специалисты полагают, что в номере карточки зашифрована информация о валюте карты, номере отделения, считывающего устройства (чип, магнитная лента, технология бесконтактных платежей pay pass). Опять же, с уверенностью об этом говорить нельзя, ведь многие банки, например, выпускают карты с возможностью открытия нескольких счетов в разных валютах.

И, наконец, L, последняя цифра в номере карты — это проверочное число, высчитанное по специальному алгоритму, которое подтверждает верность всех остальных символов.

Платежи по номеру карты и их безопасность

Для начала обозначим, что номер карты и номер счета – это абсолютно разные вещи. 20-значный номер счета никогда не указывается на пластиковой карточке. Так, номер счета при перевыпуске пластика всегда остается прежним. Однако если карточка перевыпускается по причине утери или кражи, то номер самой карты будет иным. Смена номера, однако, не предусмотрена при плановом перевыпуске по окончанию срока действия пластика. Иными словами, номер карты – это идентификатор пластикового носителя электронных средств. При повреждении номера пластиковой карты достаточно обратится в отделение банка. В этом случае возможен выпуск «пластика» с прежним номером.

Так, номер счета при перевыпуске пластика всегда остается прежним. Однако если карточка перевыпускается по причине утери или кражи, то номер самой карты будет иным. Смена номера, однако, не предусмотрена при плановом перевыпуске по окончанию срока действия пластика. Иными словами, номер карты – это идентификатор пластикового носителя электронных средств. При повреждении номера пластиковой карты достаточно обратится в отделение банка. В этом случае возможен выпуск «пластика» с прежним номером.

Читайте также: Какие данные карты нельзя передавать 3м лицам

Итак, часто эти символы требуется ввести при переводах, например, с карты на карту. В этом случае обычно требуется указать и такие дополнительные данные, как срок действия карточки (две пары цифр, которые обозначены под номером карты на лицевой стороне), ФИ владельца. При оплате онлайн покупок через Интернет часто требуется предоставить CVC2 или CVV2 коды, что присущи карточкам платежных систем MasterCard, VISA, Maestro. Этот номер располагается на обратной стороне пластика над или под магнитной линией и представляет собой трехзначный набор цифр. Бывает, что чисел обозначено 7, в этом случае для оплаты необходимо указать 3 последних значения, так как первые 4 цифры – это дубль последних символов номера самой карты.

Этот номер располагается на обратной стороне пластика над или под магнитной линией и представляет собой трехзначный набор цифр. Бывает, что чисел обозначено 7, в этом случае для оплаты необходимо указать 3 последних значения, так как первые 4 цифры – это дубль последних символов номера самой карты.

Получается, что совершить платеж или перевод через Интернет может любой, у кого в руках окажется ваша карта, даже если этому лицу не известен пин-код? А ведь еще существуют различные мошеннические схемы в Сети. Как же обезопасить себя от несанкционированных расходов по банковской карточке? Перечислим несколько действенных способов:

- Подключите услугу СМС-оповещения о совершенных транзакциях по карте. В этом случае вы будете в курсе о проводимых операциях по вашей карточке и сумеете ее во время заблокировать.

- При оплате товаров и услуг в Интернете, пользуйтесь лишь проверенными ресурсами. Следите, чтобы канал перевода был защищенный (отображался знак «замочка» перед строкой электронного адреса).

- Отдавайте предпочтения пластику с так называемой системой 3D Secure». Этот сервис делает невозможным оплату и перевод со счета карты без введения одноразовых паролей, которые поступают на мобильный телефон клиента в виде СМС. Такие коды формируются автоматически и действуют всего несколько минут.

Автор статьи

Эксперт по финансам. Более 5 лет работал в крупных банках РФ. Отлично разбираюсь в кредитах, микрозаймам и во всем, что с этим связано. Консультирую по поводу кредитного мошенничества в Интернет. По всем вопросам пишите в телеграм канал @nuzhen_kredit или на почту [email protected]Написано статей

Полезное по теме

Индивидуальный налоговый идентификационный номер (ITIN)

Перейти к основному содержанию Вашингтонский университет Вашингтонский университет- Студенты

- Родители

- Преподаватели и сотрудники

- Выпускники

- Новые студенты

- Контрольный список для новых студентов

- Контрольный список для новых студентов после прибытия

- Часто задаваемые вопросы (FAQ)

- Перевод завершен I-20

- Вернуться в UW

- Законы

- Студенты F-1

- Студенты J-1

- SEVIS

- Контроль за незаконным присутствием

- Информация о коронавирусе для студентов женского и женского пола

- Временные проездные в Интернете

- Визы

- I-94 Протокол прибытия / убытия

- FAQ от U.

S. ICE

S. ICE - Путешествие в Канаду

- Круизы

- Путешествие и ОПТ

- Новости правительства

- Варианты трудоустройства F-1 (в кампусе, CPT, OPT)

- Опции J-1 и J-2

- Номер социального страхования

- H-1B Удлинитель зазора крышки

- Письмо работодателю

- Ежегодный отпуск

- Отменить мой запрос

- Изменение адреса

- Изменение финансирования

- Изменение уровня

- Изменение статуса

- Проверить мой запрос

- Статус прекращения, вывода и увольнения

- Варианты экспресс-рассылки

- Продление формы I-20 или DS-2019

- Выпускной: Контрольный список за последний год

- Индивидуальный налоговый идентификационный номер (ITIN)

- Отпуск

- Изменение имени

- Новые Major I-20

- Разрешение на постоянное проживание: уведомить ISS

- Восстановление статуса F-1

- Замена I-20 или DS-2019

- Супруги и дети

- Перенос записи SEVIS

- Административное удержание в моем UW

- Ресурсы кампуса

- Жениться

- Медицинское страхование

- Информационные сессии

- Иностранные аспиранты

- Приглашение членов семьи посетить U.

С.

С. - Деньги имеют значение

- Учеба за границей

- Налоговая информация и семинары

- Советы по поиску адвоката

- Удостоверение личности штата Вашингтон или водительские права

- Политика и процедуры ISS

- Статистика международных студентов

Что такое номер GST? Узнайте о формате идентификационного номера GST и подробностях

Последнее обновление

На 1 января 2020 года

Новые номера GSTIN перераспределяются действующим налогоплательщикам, зарегистрированным в штате J&K ранее с кодом штата (01), имеющим основное место деятельности в юрисдикции союзной территории Ладакх (с кодом UT «38»).

1. Что такое GSTIN?

До введения налога на товары и услуги всем дилерам, зарегистрированным в соответствии с законодательством штата о НДС, соответствующие государственные налоговые органы присваивали уникальный номер ИНН. Аналогичным образом, поставщикам услуг был присвоен регистрационный номер налогоплательщика Центральным акцизным и таможенным советом (CBEC).

Аналогичным образом, поставщикам услуг был присвоен регистрационный номер налогоплательщика Центральным акцизным и таможенным советом (CBEC).

В соответствии с режимом GST, все зарегистрированные налогоплательщики объединены в единую платформу для соблюдения требований и административных целей, и им предоставляется регистрация в рамках единого органа.Около 8 миллионов налогоплательщиков перешли с различных платформ на GST.

Всем этим предприятиям будет присвоен уникальный идентификационный номер налогоплательщика на товары и услуги (GSTIN).

Проверить GSTIN можно с помощью средства поиска ClearTax GST Search Tool.

2. Структура GSTIN

Каждому налогоплательщику присваивается 15-значный идентификационный номер налогоплательщика товаров и услуг (GSTIN) на основе PAN.

Вот разбивка формата GSTIN:

- Первые две цифры представляют код штата согласно переписи населения Индии 2011 года.У каждого штата есть уникальный код.

Например,

Например,- Код штата Карнатака 29

- Код штата Дели — 07 .

- Следующие десять цифр будут PAN-номером налогоплательщика

- Тринадцатая цифра будет присвоена в зависимости от номера регистрации в штате

- По умолчанию четырнадцатая цифра будет Z

- Последняя цифра будет для контрольного кода. Это может быть алфавит или число.

3. Как подать заявку на GSTIN?

Это часть процесса регистрации GST.После утверждения заявки сотрудником GST дилеру присваивается уникальный номер GSTIN.

Есть два способа зарегистрироваться на GST:

Для подачи заявления на НДС необходимы следующие данные:

4. Сколько стоит получение GSTIN?

Получение GSTIN и регистрация для GST бесплатны.

5. Чем GSTIN отличается от GSTN?

Не путайте GSTIN и GSTN. GSTIN — это номер налоговой регистрации согласно GST.

Принимая во внимание, что Налоговая сеть товаров и услуг (или GSTN) — это организация, которая управляет всей ИТ-системой портала GST. Этот портал будет использоваться правительством Индии для отслеживания каждой финансовой транзакции и будет предоставлять налогоплательщикам все услуги — от регистрации до подачи налоговой декларации и ведения всех налоговых данных.

После получения GSTIN вам потребуется:

Использование и проверка номеров НДС

Если вы ведете бизнес в Нидерландах или у вас есть иностранная компания с голландским филиалом, вам, возможно, придется заплатить налог с оборота (НДС) в Нидерландах.Это также применимо, если ваша компания учреждена за границей, но ведет бизнес в Нидерландах. Во всех случаях вам понадобится идентификационный номер плательщика НДС ( btw-id или btw-identiftificatienummer ).

Получение номера плательщика НДС и идентификатора плательщика НДС

Если вы открываете бизнес в Нидерландах, вы должны зарегистрировать его в торговом реестре Нидерландов Торговой палаты Нидерландов ( KVK ). KVK отправит ваши данные в налоговую и таможенную администрацию Нидерландов ( Belastingdienst ).Они вышлют вам номер НДС ( omzetbelastingnummer ) и идентификатор плательщика НДС (если применимо) по почте в течение 10 дней. Если вы зарегистрировались без предоставления всей необходимой информации, налоговая и таможенная администрация Нидерландов сначала оценит, являетесь ли вы предпринимателем для целей уплаты НДС.

KVK отправит ваши данные в налоговую и таможенную администрацию Нидерландов ( Belastingdienst ).Они вышлют вам номер НДС ( omzetbelastingnummer ) и идентификатор плательщика НДС (если применимо) по почте в течение 10 дней. Если вы зарегистрировались без предоставления всей необходимой информации, налоговая и таможенная администрация Нидерландов сначала оценит, являетесь ли вы предпринимателем для целей уплаты НДС.

Ваша компания учреждена за границей и предоставляет услуги в Нидерландах или поставляет товары голландским компаниям? Затем вам необходимо зарегистрироваться непосредственно в налоговой и таможенной службе Нидерландов.

Формат номеров НДС

Все голландские частные предприятия имеют идентификационный номер плательщика НДС ( btw-id ) и номер налогоплательщика НДС ( omzetbelastingnummer ). Идентификатор плательщика НДС состоит из следующего: код страны NL, 9 цифр, буква «B» и 2 контрольные цифры. 9 цифр не связаны с вашим служебным номером гражданина, а 2 контрольные цифры случайны. Идентификатор плательщика НДС будет выглядеть, например, следующим образом: NL000099998B57.

Идентификатор плательщика НДС будет выглядеть, например, следующим образом: NL000099998B57.

Номер НДС (номер налога с оборота) состоит из информационного номера юридических лиц и партнерств (RSIN) или вашего номера для обслуживания граждан (BSN), дополненного кодом, состоящим из трех символов от B01 до B99 (например, 123456789B01) .Это номер, который вы используете во всей переписке с налоговой и таможенной администрацией Нидерландов.

Отображение вашего идентификационного номера плательщика НДС

В ваших счетах должен четко отображаться ваш идентификационный номер плательщика НДС. Если вы предлагаете услуги или продаете продукты через веб-сайт, вы также должны указать свой идентификационный номер плательщика НДС на веб-сайте (на голландском языке). Компании из ЕС также должны указывать идентификационный номер плательщика НДС своих голландских клиентов в своих счетах. Кроме того, предприятия ЕС должны указать идентификационный номер плательщика НДС в сводной ведомости для поставленных товаров и услуг.

Проверка действительности номеров НДС клиентов

Если вы хотите проверить действительность идентификационного номера НДС вашего голландского клиента или клиента, зарегистрированный офис в другой стране ЕС, вы можете использовать проверку номера НДС VIES Европейской комиссии (Система обмена информацией по НДС, VIES). С помощью VIES вы также можете проверять имена и адреса клиентов из большинства государств-членов.

Если вы хотите узнать идентификационный номер плательщика НДС компании, вам следует связаться с этой компанией, чтобы получить этот номер непосредственно от нее.

Отмена регистрации вашего номера плательщика НДС

Если вы отмените регистрацию своей компании в KVK, отмена регистрации в базе данных налоговой и таможенной службы Нидерландов произойдет автоматически. После этого регистрация вашего номера плательщика НДС будет отменена. Вы получите письменное подтверждение отмены регистрации.

Индивидуальный идентификационный номер налогоплательщика — Скачать PDF бесплатно

1 Информация о вашем индивидуальном идентификационном номере налогоплательщика в IRS ITIN

2

3 СОДЕРЖАНИЕ Важные изменения в примечании 4 Общая информация 5 Что такое ITIN? 5 Какова цель ITIN? 5 Когда IRS начала выдавать ITIN, почему? 5 Действительны ли номера ITIN для идентификации? 5 Как мне узнать, нужен ли мне ITIN? 6 Кто должен подавать заявление? 6 Как мне подать заявление на получение ITIN? 7 Где я могу получить форму W-7 / W-7 (SP)? 7 Какая информация должна быть включена в 7 Форму W-7 / W-7 (SP)? Куда мне подать форму W-7 / W-7 (SP)? 8 Куда я могу прикрепить форму W-7 / W-7 (SP)? 8 Что такое приемочные агенты? 8 Придется ли мне платить, чтобы получить ITIN? 8 Когда мне следует подавать заявление на получение ITIN? 8 Сколько времени нужно, чтобы получить ITIN? 8 Могу ли я получить ИНН, если я иностранец без документов 9? Доступна ли форма W-7 на любом иностранном 9 языке? Документация 9 Каковы требования к документации при подаче 9 заявки на ITIN? Какие документы принимаются в качестве 10 удостоверяющих личность иностранного статуса? Что такое национальная идентификационная карта? 10 Исключения 10 Каковы исключения из требования 10 прикреплять U. S. налоговая декларация? Вопросы зависимости / освобождения от уплаты налогов 12 Каковы правила для иждивенцев? 12 Вопросы трудоустройства 12 Действительны ли номера ITIN для работы? 12 Какие иностранцы имеют право на получение номеров социального страхования 12? Какие студенческие визы дают право на работу? 12 Какие иностранные студенты имеют право на получение ITIN? 12 Общая информация для заполнения 12 Форм W-7 / W-7 (SP) Построчно Инструкции по заполнению 12 Форм W-7 / W-7 (SP)? Подпись 16 Кто может подписывать форму W-7 / W-7 (SP)? 16 Кто может подписать Форму W-7 / W-7 (SP), если заявитель 16 является несовершеннолетним в возрасте до 14 лет? Кто может подписать форму W-7 / W-7 (SP), если заявителю 16 лет 14 лет и старше? Отправка заявки по почте: 16 Куда мне отправить заявку по почте? 16 Дополнительная информация 16 Куда я могу обратиться за помощью по заявлению ITIN 16? Где я могу получить дополнительную информацию 17, которая поможет мне с моим заявлением ITIN? Куда я могу позвонить, чтобы получить помощь по моему заявлению 17 W-7 / W-7 (SP)? Часто задаваемые вопросы Ответы 17 Приложения 19 Подтверждающая документация Таблица 19 Таблица критериев исключения 20 Примеры заполненной формы W-7s 24 для исключений Подготовка контрольного списка формы W-7 / W-7 (SP) 30 Сводный образец письма от налогового агента 31 / Копия формы W-7 32 для финансового учреждения, индивидуальный идентификационный номер налогоплательщика 3

S. налоговая декларация? Вопросы зависимости / освобождения от уплаты налогов 12 Каковы правила для иждивенцев? 12 Вопросы трудоустройства 12 Действительны ли номера ITIN для работы? 12 Какие иностранцы имеют право на получение номеров социального страхования 12? Какие студенческие визы дают право на работу? 12 Какие иностранные студенты имеют право на получение ITIN? 12 Общая информация для заполнения 12 Форм W-7 / W-7 (SP) Построчно Инструкции по заполнению 12 Форм W-7 / W-7 (SP)? Подпись 16 Кто может подписывать форму W-7 / W-7 (SP)? 16 Кто может подписать Форму W-7 / W-7 (SP), если заявитель 16 является несовершеннолетним в возрасте до 14 лет? Кто может подписать форму W-7 / W-7 (SP), если заявителю 16 лет 14 лет и старше? Отправка заявки по почте: 16 Куда мне отправить заявку по почте? 16 Дополнительная информация 16 Куда я могу обратиться за помощью по заявлению ITIN 16? Где я могу получить дополнительную информацию 17, которая поможет мне с моим заявлением ITIN? Куда я могу позвонить, чтобы получить помощь по моему заявлению 17 W-7 / W-7 (SP)? Часто задаваемые вопросы Ответы 17 Приложения 19 Подтверждающая документация Таблица 19 Таблица критериев исключения 20 Примеры заполненной формы W-7s 24 для исключений Подготовка контрольного списка формы W-7 / W-7 (SP) 30 Сводный образец письма от налогового агента 31 / Копия формы W-7 32 для финансового учреждения, индивидуальный идентификационный номер налогоплательщика 3

4 Лица за пределами СШАС. может обратиться за помощью (это не бесплатный звонок). Имейте в виду, что Налоговая служба проводит программу помощи иностранным налогоплательщикам в течение сезона подачи налоговых деклараций (с января по середину июня). Чтобы узнать, будет ли персонал IRS в вашем районе, обратитесь в консульский отдел ближайшего посольства или консульства США. ЗНАКОМСТВО С ИНДИВИДУАЛЬНЫМ НОМЕРОМ ИНДИВИДУАЛЬНОГО НАЛОГОПЛАТЕЛЯ IRS Помощь IRS поможет вам подготовить форму W-7 / W-7 (SP). В Соединенных Штатах позвоните: (бесплатно), посетите центр помощи налогоплательщикам или обратитесь в местный Центр помощи налогоплательщикам IRS, чтобы записаться на прием.Помощь за рубежом можно получить в следующих офисах IRS: Местоположение Адрес Телефонный номер Лондон, Посольство США [44] [207] Engl 24/31 Grosvenor Square London W1A 1AE Engl United Kingdom Paris, United States Embassy [33] (1) France 2 Avenue Gabriel Paris Cedex 08, Франция Физический адрес: Консульство США 2, Rue St. Florentin, Париж, Франция, Франкфурт, Консульство США, Франкфурт [49] (69) Германия Geissener Str, Франкфурт-на-Майне, Германия ВАЖНЫЕ ИЗМЕНЕНИЯ, КОТОРЫЕ ПРИМЕЧАНИЕ: 1.

может обратиться за помощью (это не бесплатный звонок). Имейте в виду, что Налоговая служба проводит программу помощи иностранным налогоплательщикам в течение сезона подачи налоговых деклараций (с января по середину июня). Чтобы узнать, будет ли персонал IRS в вашем районе, обратитесь в консульский отдел ближайшего посольства или консульства США. ЗНАКОМСТВО С ИНДИВИДУАЛЬНЫМ НОМЕРОМ ИНДИВИДУАЛЬНОГО НАЛОГОПЛАТЕЛЯ IRS Помощь IRS поможет вам подготовить форму W-7 / W-7 (SP). В Соединенных Штатах позвоните: (бесплатно), посетите центр помощи налогоплательщикам или обратитесь в местный Центр помощи налогоплательщикам IRS, чтобы записаться на прием.Помощь за рубежом можно получить в следующих офисах IRS: Местоположение Адрес Телефонный номер Лондон, Посольство США [44] [207] Engl 24/31 Grosvenor Square London W1A 1AE Engl United Kingdom Paris, United States Embassy [33] (1) France 2 Avenue Gabriel Paris Cedex 08, Франция Физический адрес: Консульство США 2, Rue St. Florentin, Париж, Франция, Франкфурт, Консульство США, Франкфурт [49] (69) Германия Geissener Str, Франкфурт-на-Майне, Германия ВАЖНЫЕ ИЗМЕНЕНИЯ, КОТОРЫЕ ПРИМЕЧАНИЕ: 1. описание критериев в Исключении 2 было пересмотрено.2. Изменилось количество постов IRS за границей, где можно получить помощь ITIN. 3. Формы W-7 будут обрабатываться в новом сервисном центре IRS. Есть новый адрес для отправки заявок в Остин, штат Техас. НАПОМИНАНИЕ: Каждый соискатель ITIN должен: 1. Подать заявление, используя самую последнюю версию W-7, Заявление на получение индивидуального идентификационного номера налогоплательщика в IRS или форму W-7 (SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos. 2. Прикрепите действительный оригинал U.S. Федеральная налоговая декларация. Номера ITIN больше не будут присваиваться до того, как налогоплательщик подаст действительную налоговую декларацию в США (форма 1040, 1040A, 1040EZ, 1040NR, 1040NR-EZ) для уплаты или требования удержанных налогов, кроме случаев, когда соблюдается исключение из требований к подаче налоговой декларации ( см. Исключения далее в этой публикации). 3. Предоставьте оригиналы документов, удостоверяющих личность, или нотариально заверенных / заверенных копий.

описание критериев в Исключении 2 было пересмотрено.2. Изменилось количество постов IRS за границей, где можно получить помощь ITIN. 3. Формы W-7 будут обрабатываться в новом сервисном центре IRS. Есть новый адрес для отправки заявок в Остин, штат Техас. НАПОМИНАНИЕ: Каждый соискатель ITIN должен: 1. Подать заявление, используя самую последнюю версию W-7, Заявление на получение индивидуального идентификационного номера налогоплательщика в IRS или форму W-7 (SP), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos. 2. Прикрепите действительный оригинал U.S. Федеральная налоговая декларация. Номера ITIN больше не будут присваиваться до того, как налогоплательщик подаст действительную налоговую декларацию в США (форма 1040, 1040A, 1040EZ, 1040NR, 1040NR-EZ) для уплаты или требования удержанных налогов, кроме случаев, когда соблюдается исключение из требований к подаче налоговой декларации ( см. Исключения далее в этой публикации). 3. Предоставьте оригиналы документов, удостоверяющих личность, или нотариально заверенных / заверенных копий. Допускается только 13 документов (см. Таблицу подтверждающих документов далее в этой публикации).Хотя IRS примет оригиналы документов, рекомендуется предоставить заверенные или нотариально заверенные копии. 4. Отправьте по почте форму W-7 / W-7 (SP), удостоверяющие личность документы, налоговую декларацию о доходах физических лиц в США по адресу: Internal Revenue Service ITIN Operation P.O. Box Austin, TX Индивидуальный идентификационный номер налогоплательщика

Допускается только 13 документов (см. Таблицу подтверждающих документов далее в этой публикации).Хотя IRS примет оригиналы документов, рекомендуется предоставить заверенные или нотариально заверенные копии. 4. Отправьте по почте форму W-7 / W-7 (SP), удостоверяющие личность документы, налоговую декларацию о доходах физических лиц в США по адресу: Internal Revenue Service ITIN Operation P.O. Box Austin, TX Индивидуальный идентификационный номер налогоплательщика

5 ВНИМАНИЕ: Если вы прилагаете налоговую декларацию к форме W-7, не используйте почтовый адрес в инструкциях по подаче налоговой декларации.Не отправляйте копию возврата в любой другой офис IRS. Вы можете подать заявление на получение ITIN по почте в любом центре помощи налогоплательщикам IRS в США в офисах IRS за границей (свяжитесь с офисом IRS за границей, чтобы узнать, принимает ли этот офис заявления по форме W-7 / W-7 (SP)). Вы также можете подать заявку через приемочного агента (см. Что такое приемочные агенты? Далее в этой публикации). IRS отправит ваш ITIN в виде письма-разрешения. ITIN не меняет ваш иммиграционный статус или ваше право на работу в Соединенных Штатах.ITIN используется только для налоговых целей. ОБЩАЯ ИНФОРМАЦИЯ Что такое ITIN? ITIN — это номер для налоговой обработки, который выдается Налоговой службой для определенных нерезидентов-резидентов, их супругов и иждивенцев. Это девятизначное число, начинающееся с цифры 9, имеет диапазон чисел от 70 до 88, поскольку четвертая пятая цифра отформатирована как SSN (т.е. 9XX-7X-XXXX). ITIN доступен только тем лицам, которым требуется идентификационный номер налогоплательщика для целей налогообложения, но которые не имеют, не имеют права на получение SSN от Управления социального обеспечения (SSA).Только лица, у которых есть действующие требования к подаче налоговой декларации или которые подают налоговую декларацию, чтобы требовать возмещения чрезмерно удержанного налога, имеют право на получение ITIN. Как правило, к заявке на получение ITIN должна быть приложена федеральная налоговая декларация США, если только физическое лицо не соответствует одному из исключений.

Что такое приемочные агенты? Далее в этой публикации). IRS отправит ваш ITIN в виде письма-разрешения. ITIN не меняет ваш иммиграционный статус или ваше право на работу в Соединенных Штатах.ITIN используется только для налоговых целей. ОБЩАЯ ИНФОРМАЦИЯ Что такое ITIN? ITIN — это номер для налоговой обработки, который выдается Налоговой службой для определенных нерезидентов-резидентов, их супругов и иждивенцев. Это девятизначное число, начинающееся с цифры 9, имеет диапазон чисел от 70 до 88, поскольку четвертая пятая цифра отформатирована как SSN (т.е. 9XX-7X-XXXX). ITIN доступен только тем лицам, которым требуется идентификационный номер налогоплательщика для целей налогообложения, но которые не имеют, не имеют права на получение SSN от Управления социального обеспечения (SSA).Только лица, у которых есть действующие требования к подаче налоговой декларации или которые подают налоговую декларацию, чтобы требовать возмещения чрезмерно удержанного налога, имеют право на получение ITIN. Как правило, к заявке на получение ITIN должна быть приложена федеральная налоговая декларация США, если только физическое лицо не соответствует одному из исключений. (См. Исключения). Внимание! К заявлениям для лиц, которые запрашивают ITIN в качестве супруга или иждивенца основного налогоплательщика, необходимо приложить действительную федеральную налоговую декларацию США к форме W-7. Номера ITIN выдаются независимо от иммиграционного статуса, поскольку оба иностранца-нерезидента-резидента могут иметь обязанности по подаче налоговой декларации в США в соответствии с Налоговым кодексом США.Какова цель ITIN? ITIN используются только в налоговых целях и не предназначены для других целей. IRS выдает ITIN, чтобы помочь физическим лицам соблюдать налоговое законодательство США, чтобы предоставить средства для эффективной обработки счетов для платежей по налоговым декларациям для тех, кто не имеет права на получение номеров социального страхования. ITIN: 1. Не разрешает работу в США и не дает права на получение пособий по социальному обеспечению или налоговой льготы на заработанный доход. 2. Недействителен для идентификации вне налоговой системы.3. Не устанавливает иммиграционный статус.

(См. Исключения). Внимание! К заявлениям для лиц, которые запрашивают ITIN в качестве супруга или иждивенца основного налогоплательщика, необходимо приложить действительную федеральную налоговую декларацию США к форме W-7. Номера ITIN выдаются независимо от иммиграционного статуса, поскольку оба иностранца-нерезидента-резидента могут иметь обязанности по подаче налоговой декларации в США в соответствии с Налоговым кодексом США.Какова цель ITIN? ITIN используются только в налоговых целях и не предназначены для других целей. IRS выдает ITIN, чтобы помочь физическим лицам соблюдать налоговое законодательство США, чтобы предоставить средства для эффективной обработки счетов для платежей по налоговым декларациям для тех, кто не имеет права на получение номеров социального страхования. ITIN: 1. Не разрешает работу в США и не дает права на получение пособий по социальному обеспечению или налоговой льготы на заработанный доход. 2. Недействителен для идентификации вне налоговой системы.3. Не устанавливает иммиграционный статус. Заявитель должен ввести свой ITIN в поле для SSN при заполнении федеральной налоговой декларации (формы 1040, 1040A, 1040EZ, 1040NR, 1040NR-EZ). ПРИМЕЧАНИЕ: При подаче заявления на получение ITIN с целью подачи действительной налоговой декларации заявитель должен подать налоговую декларацию с приложением формы W-7 / W-7 (SP), если специально не соблюдается исключение из требования о налоговой декларации. . (См. Исключения). Когда IRS начала выдавать ITIN, почему? В 1996 году U.S. Министерство финансов издало правила, которые вводили ITIN, требовало от иностранных лиц использовать ITIN в качестве своего уникального идентификационного номера в федеральных налоговых декларациях (T.D. 8671, C.B.314). Эти правила были призваны устранить озабоченность IRS Министерства финансов США по поводу того, что без уникального номера налогоплательщиков невозможно эффективно идентифицировать, налоговые декларации не могут быть эффективно обработаны. Действительны ли номера ITIN для идентификации? Номера ITIN не действительны для идентификации за пределами налоговой системы и не должны использоваться в качестве идентификатора в неналоговых целях.

Заявитель должен ввести свой ITIN в поле для SSN при заполнении федеральной налоговой декларации (формы 1040, 1040A, 1040EZ, 1040NR, 1040NR-EZ). ПРИМЕЧАНИЕ: При подаче заявления на получение ITIN с целью подачи действительной налоговой декларации заявитель должен подать налоговую декларацию с приложением формы W-7 / W-7 (SP), если специально не соблюдается исключение из требования о налоговой декларации. . (См. Исключения). Когда IRS начала выдавать ITIN, почему? В 1996 году U.S. Министерство финансов издало правила, которые вводили ITIN, требовало от иностранных лиц использовать ITIN в качестве своего уникального идентификационного номера в федеральных налоговых декларациях (T.D. 8671, C.B.314). Эти правила были призваны устранить озабоченность IRS Министерства финансов США по поводу того, что без уникального номера налогоплательщиков невозможно эффективно идентифицировать, налоговые декларации не могут быть эффективно обработаны. Действительны ли номера ITIN для идентификации? Номера ITIN не действительны для идентификации за пределами налоговой системы и не должны использоваться в качестве идентификатора в неналоговых целях. Поскольку номера ITIN предназначены исключительно для налоговой обработки, IRS не применяет те же стандарты, что и агентства, которые предоставляют подлинные удостоверения личности. Заявители ITIN не обязаны подавать заявку лично. Индивидуальный идентификационный номер налогоплательщика 5

Поскольку номера ITIN предназначены исключительно для налоговой обработки, IRS не применяет те же стандарты, что и агентства, которые предоставляют подлинные удостоверения личности. Заявители ITIN не обязаны подавать заявку лично. Индивидуальный идентификационный номер налогоплательщика 5

6 Как мне узнать, нужен ли мне ITIN? Если у вас нет номера социального страхования (SSN), вы не имеете права на получение SSN, но вы должны предоставить федеральный налоговый идентификационный номер, чтобы подать U.S. налоговую декларацию, вы должны подать заявление в качестве супруга или иждивенца налоговой декларации США или предоставить идентификационный номер налогоплательщика для любых других налоговых целей, вы должны подать заявление на получение ITIN. Иностранец не может иметь одновременно ITIN и SSN. Если вы имеете право на получение SSN, вы должны сначала подать заявку на его получение. Лица, имеющие право на получение номера социального страхования, не имеют права на получение ITIN. Нормы казначейства, регулирующие раздел 6109 Налогового кодекса, требуют наличия действительного идентификационного номера налогоплательщика для каждого лица, указанного в налоговой декларации.Если Управление социального обеспечения отказывает заявителю в запросе SSN, оно выдает письмо об отказе. Это письмо должно быть приложено к форме W-7, когда она отправляется в IRS. ПРИМЕЧАНИЕ. Хотя большинство заявителей должны подавать налоговую декларацию, приложив ее к форме W-7 / W-7 (SP), из этого требования есть исключения. (См. Исключения). Кто должен подать заявку? Любое физическое лицо, которое не имеет права на получение SSN, но которое должно предоставить идентификационный номер налогоплательщика в IRS, должно подать заявление на получение ITIN в форме W-7 / W-7 (SP).Не заполняйте форму W-7 / W-7 (SP), если у вас есть SSN или если вы имеете право на получение SSN (например, гражданин США или лицо, законно допущенное к постоянному проживанию или работе). Кандидаты должны иметь действующее требование к подаче документов и подать оригинальную действительную федеральную налоговую декларацию США вместе с заявками на получение номера ITIN, если они не соответствуют одному из исключений, перечисленных далее в этой публикации.

Нормы казначейства, регулирующие раздел 6109 Налогового кодекса, требуют наличия действительного идентификационного номера налогоплательщика для каждого лица, указанного в налоговой декларации.Если Управление социального обеспечения отказывает заявителю в запросе SSN, оно выдает письмо об отказе. Это письмо должно быть приложено к форме W-7, когда она отправляется в IRS. ПРИМЕЧАНИЕ. Хотя большинство заявителей должны подавать налоговую декларацию, приложив ее к форме W-7 / W-7 (SP), из этого требования есть исключения. (См. Исключения). Кто должен подать заявку? Любое физическое лицо, которое не имеет права на получение SSN, но которое должно предоставить идентификационный номер налогоплательщика в IRS, должно подать заявление на получение ITIN в форме W-7 / W-7 (SP).Не заполняйте форму W-7 / W-7 (SP), если у вас есть SSN или если вы имеете право на получение SSN (например, гражданин США или лицо, законно допущенное к постоянному проживанию или работе). Кандидаты должны иметь действующее требование к подаче документов и подать оригинальную действительную федеральную налоговую декларацию США вместе с заявками на получение номера ITIN, если они не соответствуют одному из исключений, перечисленных далее в этой публикации. Примечание. Исключения относятся только к требованиям к подаче налоговой декларации. Они не имеют отношения к цели налогообложения. Следовательно, все физические лица должны иметь налоговую цель для запроса ITIN, независимо от того, является ли U.S. Федеральная налоговая декларация подается в IRS вместе с формой W-7. Чтобы определить, есть ли у вас требование к подаче документов, см. Публикацию 17, Ваш федеральный подоходный налог или Публикацию 519, Налоговое руководство США для иностранцев. Примеры того, кому нужен ITIN: Иностранное физическое лицо-нерезидент, имеющее право на получение льготы по пониженной ставке удержания налога согласно соглашению о подоходном налоге. См. Паб. 515, Удержание налога с иностранных юридических лиц-нерезидентов. Иностранец-нерезидент, не имеющий права на получение SSN, который должен подать U.S. налоговая декларация или кто подает налоговую декларацию США только для того, чтобы потребовать возмещения. Иностранное физическое лицо-нерезидент, не имеющее права на получение SSN, которое решает подать совместную налоговую декларацию США с супругом, который является гражданином или резидентом США.

Примечание. Исключения относятся только к требованиям к подаче налоговой декларации. Они не имеют отношения к цели налогообложения. Следовательно, все физические лица должны иметь налоговую цель для запроса ITIN, независимо от того, является ли U.S. Федеральная налоговая декларация подается в IRS вместе с формой W-7. Чтобы определить, есть ли у вас требование к подаче документов, см. Публикацию 17, Ваш федеральный подоходный налог или Публикацию 519, Налоговое руководство США для иностранцев. Примеры того, кому нужен ITIN: Иностранное физическое лицо-нерезидент, имеющее право на получение льготы по пониженной ставке удержания налога согласно соглашению о подоходном налоге. См. Паб. 515, Удержание налога с иностранных юридических лиц-нерезидентов. Иностранец-нерезидент, не имеющий права на получение SSN, который должен подать U.S. налоговая декларация или кто подает налоговую декларацию США только для того, чтобы потребовать возмещения. Иностранное физическое лицо-нерезидент, не имеющее права на получение SSN, которое решает подать совместную налоговую декларацию США с супругом, который является гражданином или резидентом США. Иностранец, постоянно проживающий в США (на основании теста на присутствие), который подает налоговую декларацию в США, но не имеет права на получение SSN. Для получения информации о проверке существенного присутствия см. Pub. 519, Налоговое руководство США для иностранцев. Супруг-иностранец, заявленный в качестве освобождения от налогов в налоговой декларации США, который не имеет права на получение SSN.Иностранец, имеющий право быть заявленным в качестве иждивенца по налоговой декларации США, но не имеющий права на получение SSN. Чтобы определить, имеет ли иностранец право быть заявленным в качестве иждивенца по налоговой декларации США, см. Pub. 501, Исключения, Старшие вычеты, Информация для подачи, Pub. 519 ,. Налоговый справочник США для иностранцев. Иностранный студент, профессор или исследователь-нерезидент, который должен подавать налоговую декларацию в США, но не имеет права на получение SSN. Если у вас есть заявка на получение SSN на рассмотрении, не подавайте форму W-7 / W-7 (SP).