Сентябрь стал самым тяжелым месяцем в году для фондового рынка США

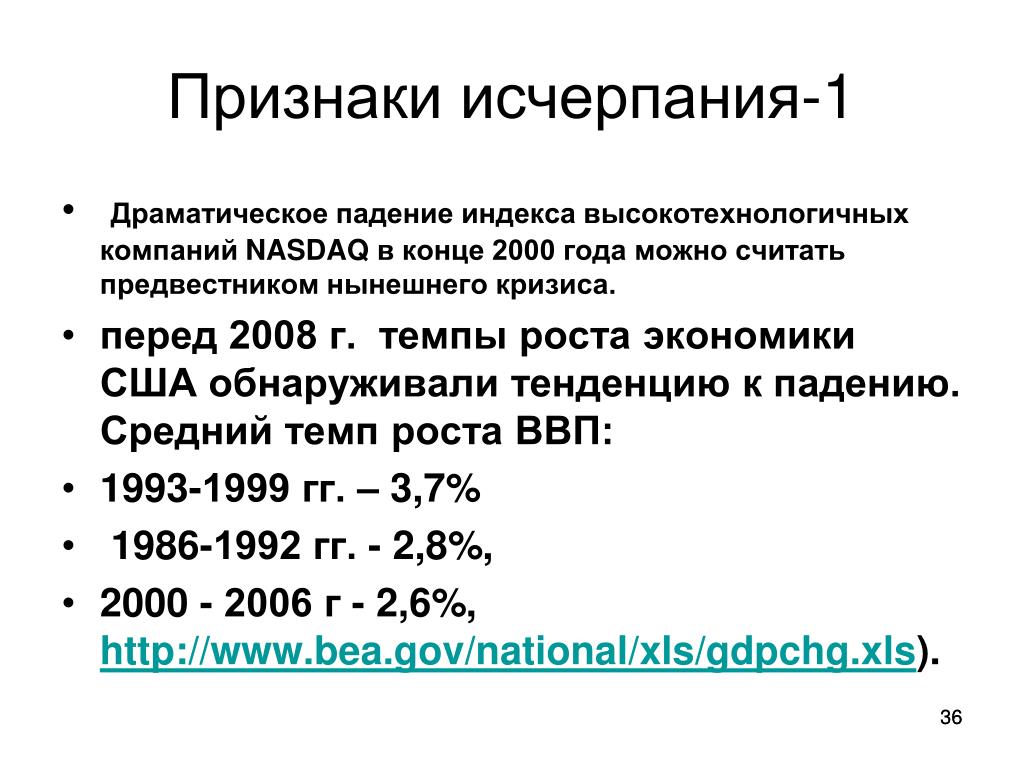

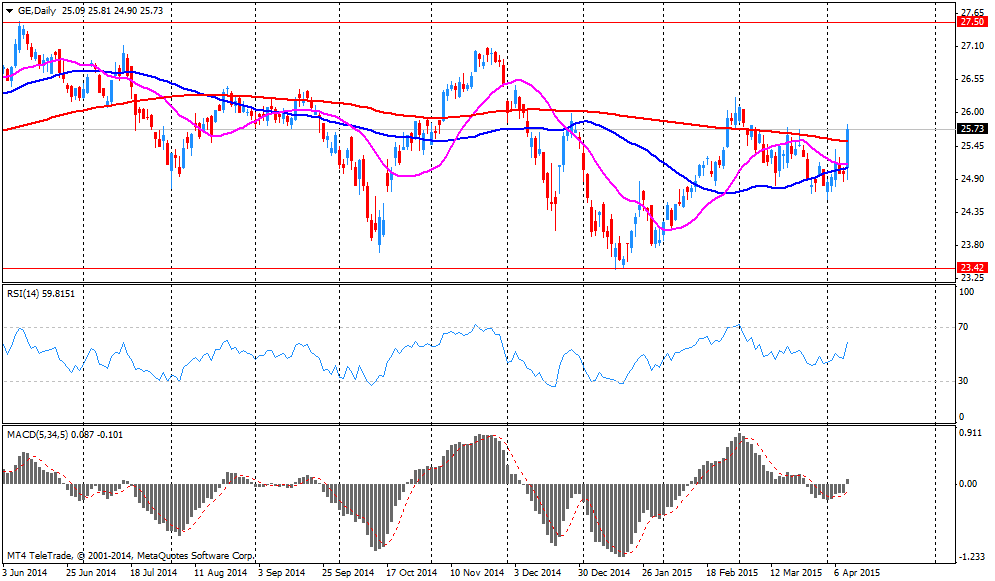

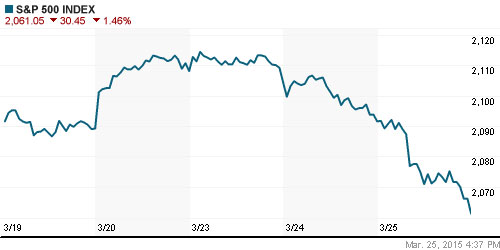

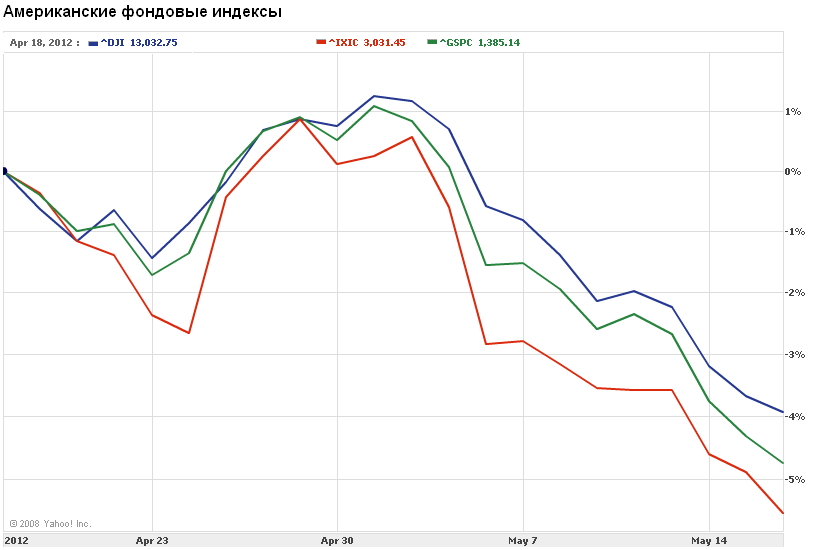

Копировать ссылкуФондовые индексы США упали в последний день сентября. Месяц стал самым худшим по снижению индексов в 2021 году и оказал влияние на результаты фондового рынка за весь квартал. Аналитики Уолл-стрит предупредили, что ближайшие недели октября будут напряженными прежде всего для акций технологических компаний, но отката рынка более чем на 10% от максимума не случится Фондовые индексы США снизились в последний день сентября. Месяц стал худшим для Уолл-стрит с начала года: индексы S&P 500 и Nasdaq продемонстрировали самое большое с марта 2020 года снижение, Dow Jones — с января 2021-го, передает CNBC. Промышленный индекс Dow Jones в четверг, 30 сентября снизился на 546,80 пункта, или на 1,59%, до закрытия на отметке 33 843,92. Индекс S&P 500 снизился на 1,19%, до 4307,54. Высокотехнологичный Nasdaq Composite упал на 0,4%, до 14 448,58. Сентябрь стал тяжелым месяцем для фондового рынка — индекс S&P 500 завершил его снижением на 4,8%, это худший результат с марта 2020 года, когда пандемия вызвала распродажу на широком рынке.

Реклама на Forbes

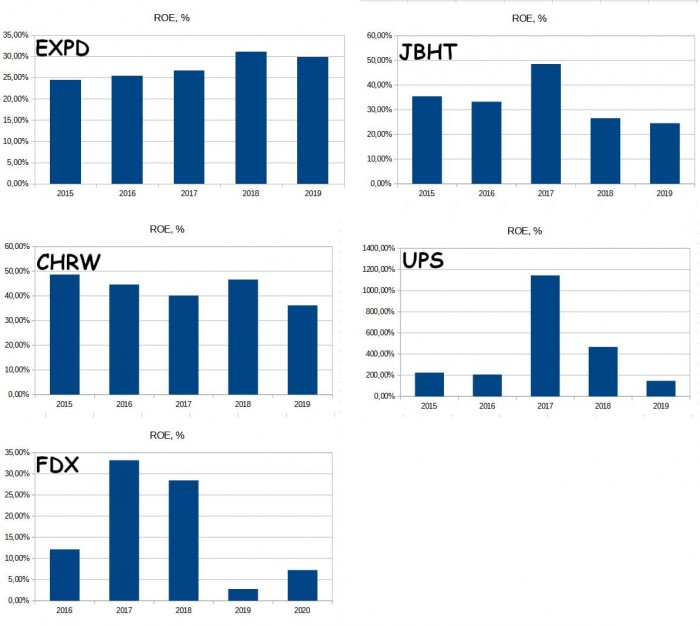

«Сентябрь оправдал свою репутацию и снизил доходность портфеля акций, но не слишком сильно», — написал Эд Ярдени из Yardeni Research. «Было много опасений, что более высокая заработная плата, более высокие цены на энергоносители и более высокие транспортные расходы будут сказываться на доходах до конца этого года и в 2022 году. Это определенно то, что мы будем отслеживать. Но пока аналитики остаются относительно оптимистичными», — сказал он. На рынок продолжали влиять инфляционные ожидания и сбои в глобальных цепочках поставок. Так, акции Bed Bath & Beyond упали на 22,1% после того, как компания заявила, что эти проблемы негативно повлияли на ее результаты во втором квартале. Эта новость, похоже, ударила по акциям других компаний розничной торговли — бумаги Walgreens Boots Alliance и Home Depot упали в цене на 3,4% и почти на 2,6% соответственно (два худших показателями в Dow Jones). Энергетические и финансовые акции, которые были одними из лучших в последние недели, также отступили. Акции Goldman Sachs упали на 1,7%, в то время как JPMorgan снизился на 1,3%. Акции технологических компаний выросли, но индекс Nasdaq проиграл пятую сессию подряд. Технологические гиганты пострадали от недавнего скачка доходности десятилетних казначейских облигаций. Она в начале недели превысила 1,567%, но немного отступила 30 сентября. Рост доходности облигаций подпитывается опасениями по поводу инфляции и сигналами Федеральной резервной системы о сворачивании скупки активов, начатой в пандемию. Для акций технологических компаний — это негативный фон, будущие прибыли на нем становятся менее привлекательными для инвесторов. «Мы говорили о жутком сезоне — сентябре и октябре — и ожидании падения примерно на 5% от максимума. … Но мы сказали, что не ожидаем коррекции», — отметил Дэвид Бьянко из DWS Group. Коррекция обычно определяется аналитиками как откат более чем на 10% от недавнего максимума.

Энергетические и финансовые акции, которые были одними из лучших в последние недели, также отступили. Акции Goldman Sachs упали на 1,7%, в то время как JPMorgan снизился на 1,3%. Акции технологических компаний выросли, но индекс Nasdaq проиграл пятую сессию подряд. Технологические гиганты пострадали от недавнего скачка доходности десятилетних казначейских облигаций. Она в начале недели превысила 1,567%, но немного отступила 30 сентября. Рост доходности облигаций подпитывается опасениями по поводу инфляции и сигналами Федеральной резервной системы о сворачивании скупки активов, начатой в пандемию. Для акций технологических компаний — это негативный фон, будущие прибыли на нем становятся менее привлекательными для инвесторов. «Мы говорили о жутком сезоне — сентябре и октябре — и ожидании падения примерно на 5% от максимума. … Но мы сказали, что не ожидаем коррекции», — отметил Дэвид Бьянко из DWS Group. Коррекция обычно определяется аналитиками как откат более чем на 10% от недавнего максимума.

Утренний обзор рынков на 29.

10.2021

Глобальные рынки

10.2021

Глобальные рынки

Индекс S&P 500 возобновил рост и установил новый максимум на закрытие на фоне отчетности корпораций и неоднозначных данных по экономике США. Индекс закрылся ростом на +1%, самый большой дневной рост за две недели. Все основные сектора рынка выросли, а лидерами стали Real Estate (+1.4%), Consumer Discretionary и Industrials (по +1.3%). Высокотехнологичный индекс 100 вырос на +1.2%, индекс голубых фишек Dow Jones Industrial Average — на +0.7%, а индекс компаний малой капитализации Russell 2000 – на +2%.

Ford Motor подскочила на +8.7% до самого высокого уровня с 2014 года после публикации результатов, в которых, по словам одного из аналитиков, были «повсюду положительные сюрпризы». Платформа электронной коммерции Shopify выросла на +7% несмотря на то, что не достигла прогнозов по результатам, в то время как EBay упала на -6.8%, поскольку ее прогнозы по выручке не оправдали ожиданий. Caterpillar (+4.1%) показала «сильный» квартал, даже несмотря на то, что у нее есть проблемы с цепочками поставок. Merck & Co (+6.1%) повысила свой прогноз по годовым результатам.

Merck & Co (+6.1%) повысила свой прогноз по годовым результатам.

«Квартальная отчетность была достаточно впечатляющей, чтобы заставить инвесторов отложить в сторону опасения, которые у них могут быть по поводу экономического роста, инфляции, препятствий в цепочке поставок или Covid», — заявил в четверг утром главный рыночный стратег National Securities Арт Хоган.

Разочарование от мега-техов. Apple и Amazon в послеторговой сессии снижаются на -3.7% и -3.3% после публикации отчетности. Квартальная выручка Apple не дотянула до прогнозов из-за Mac и iPhone, и компания не смогла дать прогнозов перед звонком с аналитиками из-за продолжающихся проблем с глобальными цепочками поставок. Прогноз продаж Amazon разочаровал рынок, а компания предупредила, что оживленный праздничный квартал может оказаться убыточным, поскольку Amazon тратит деньги на то, чтобы нанять достаточное количество рабочих и справиться с кризисом доставки. AWS стал ярким пятном, показав самый высокий рост с начала 2019 года.

Движения на рынках сигнализируют о растущей убежденности в том, что ФРС повысит ставки в конце следующего года. Однако Марко Коланович из JPMorgan считает, что это предположение неверно, и указывает на технические факторы, такие как ребалансировки в конце месяца, стоящие за сглаживанием кривой доходности и ротацией в рамках акций. «Маловероятно, что ужесточение начнется раньше, сразу же после сворачивания программы скупки активов и за несколько месяцев до важных выборов в следующем году», — написал он в записке клиентам.

Рынок акций

Основные американские индексы выросли: S &P обновил рекордный максимум, а Nasdaq показал самую сильную динамику и в итоге также достиг рекордного максимума. Инвесторы в целом проигнорировали отчет по ВВП, показавшему рост экономики на 2% против прогноза в 2.7% и значительно ниже показателя прошлого квартала (+6%) — это дало основание для надежд, что ФРС отложит начало программы сокращения объемов скупки активов, которое, как ожидается, начнется в следующем месяце.

Apple и Amazon, показавшие рост на 2.5% и 1.59%, соответственно, в ходе основной сессии, на вечерних торгах рухнули на 3.5% и 4%, соответственно, представив неутешительные данные о прибыли.

Цена на нефть корректируется, фьючерсы на Brent снизились на 0.3% до $84.32 за баррель. Золото подорожало на 0.34% до $1800.95.

На европейских рынках наблюдалась разнонаправленная, но в целом умеренно положительная динамика: Stoxx Europe 600 вырос на 0.25%, CAC40 поднялся на 0.75%, а DAX отступил на 0.06%. ЕЦБ подтвердил намерение продолжать реализацию программы экстренного выкупа (PEPP), «умеренно» снизив ее объемы; в ходе пресс-конференции Кристин Лагард выступила против ожидаемого рынком повышения процентных ставок в следующем году, даже если повышенная инфляция продлится дольше, чем первоначально предполагалось.

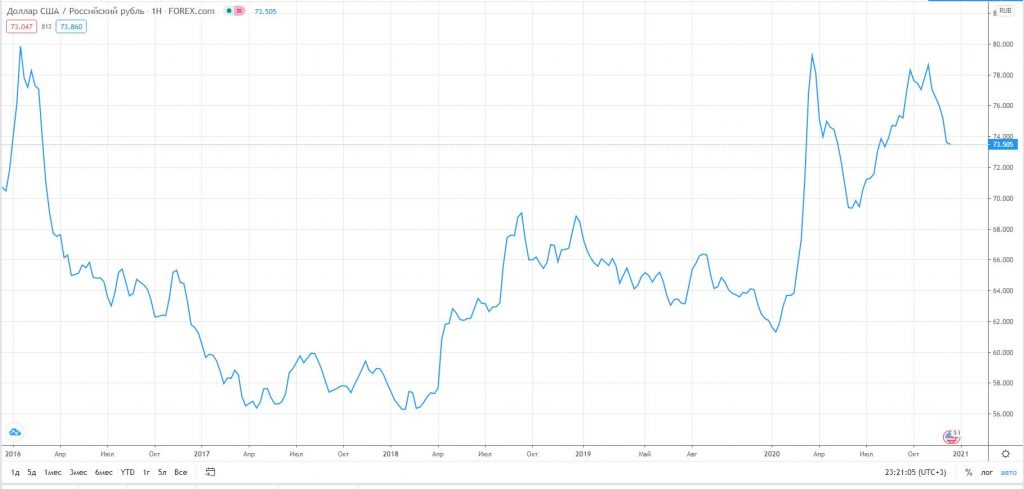

Российский рынок снова оказался под давлением: РТС в первой половине дня ушел в минус, в определенный момент падая на 1.8%, однако сумел отыграть большую часть просадки, закрывшись снижением на 0.6%. Индекс Мосбиржи упал на 0.9%.

Рубль укрепился к доллару США с 70.60 до 70.25 во время основной сессии фондового рынка.

— В недавних фаворитах рынка (таких, как Газпром, ВТБ и Сбер) прошла волна распродаж: Сбер -2.5%, Газпром -3.4%, ВТБ -3.3%. Другие голубые фишки также дешевели: Роснефть -0.16%, ЛУКОЙЛ -1.5%, НОВАТЭК -0.7%, Сургутнефтегаз рухнул на 5%.

— В горно-металлургическом секторе также наблюдалась отрицательная динамика: Норникель упал на 0.2%, РУСАЛ закрылся на 1.7% ниже, хотя на открытии рухнул почти на 6%. Северсталь, ММК и НЛМК потеряли 0.5%, 2.2% и 1.4% соответственно.

— Среди немногих компаний, показавших к закрытию рост, были Яндекс, (+5.3% в Москве, +6.5% в Нью-Йорке), TCS Group (+1. 1%), и золотодобывающие компании Полиметалл и Полюс (+2.2% и +0.8% соответственно).

1%), и золотодобывающие компании Полиметалл и Полюс (+2.2% и +0.8% соответственно).

Утренняя динамика фьючерсов указывает на открытие рынка снижением на 0.5%.

Долговой рынок

Заседание ЕЦБ: комментарий и пресс-конференция Кристин Лагард умеренно жесткие. ЕЦБ продолжит выкуп активов по программе экстренного выкупа PEPP в пониженном месячном объеме, пока инфляция не достигнет уровня 2.0%. В то же время К. Лагард подчеркнула, что, по ее мнению, инфляция носит временный характер, а повышения ставок ЕЦБ ожидать не стоит.

Президент Джо Байден представил новую программу расходов на климатические проекты и социальную поддержку объемом $1.75 трлн. Программа подразумевает финансирование за счет введения минимального налога на корпоративную прибыль, налога на выкуп акций в размере 1%, дополнительного налога в 5% на доходы физических лиц, превышающих $10 млн в год и еще 3%, если они превышают $25 млн в год. Суммарно повышение доходов бюджета от этих налоговых мер оценивается в $2 трлн, что выше объема расходов по новой программе.

Рынок отреагировал умеренным ростом доходностей бенчмарков. В то же время сегмент высокодоходных бумаг продолжил рост, а сегмент EM торговался смешанно и в среднем нейтрально, самая слабая динамика в Бразилии и Перу, где президент внес в Конгресс изменения в налоговый кодекс, предполагающие повышение налогов на добывающие компании.

По PEMEX смешанный новостной фон: с одной стороны, компания отчиталась об убытке в $3 млрд за 3К, с другой стороны, президент Мексики планирует программу погашения долга Pemex из государственного бюджета на $36 млрд (вероятно, предполагается обмен долга Pemex на государственный долг). Еврооблигации PEMEX отреагировали ростом на 7-18 бп по доходности.

Credito Real представила отчетность за 3К21, продемонстрировав незначительное улучшение финансовых показателей, выпуск CREAL 28 укрепился на фигуру.

ОФЗ продолжили падение на фоне высокой инфляции в России и жесткой политики ЦБ.

Основные фондовые индексы сша что это

Внимание трейдеров и инвесторов приковано к фондовым индексам США, способных своей динамикой «утянуть» за собой весь остальной мир. В наши дни, не имеющие отношения к биржевым торгам, люди слышали хоть краем уха об индексах Dow Jones и SnP, не говоря уж о трейдерах, постоянно отслеживающих их динамику.

В наши дни, не имеющие отношения к биржевым торгам, люди слышали хоть краем уха об индексах Dow Jones и SnP, не говоря уж о трейдерах, постоянно отслеживающих их динамику.

На заре биржевой торговли в России был даже термин «поводырь», часто используемый для индекса S&P500 и его производных инструментов. Это означает, что изменения значения указанного актива провоцируют изменения значения и стоимости торгуемых на нашем рынке активов.

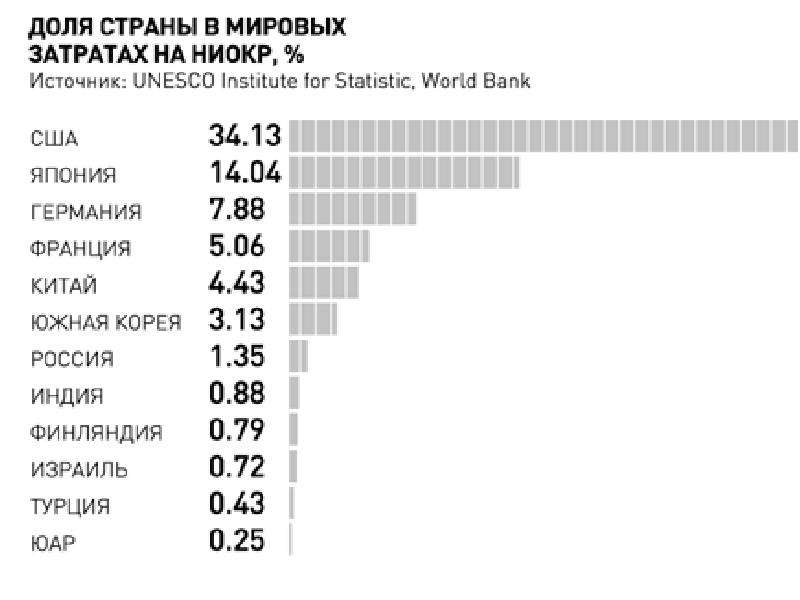

Почему же фондовый мир США так важен для фондового рынка России? Ведь, например, Европа и Китай находятся географически ближе, экономических отношений больше с Европой, в которой, кстати, и появились первые биржи (в XV веке). Дело в том, что наиболее капитализированные компании (трансатлантические гиганты) как раз находятся в США и оттуда распространяют свое влияние на весь мир. Поэтому по динамике их прибылей можно говорить об экономических процессах всех стран. Для любой компании листинг на NYSE является предметом гордости и престижа.

Почему же фондовый мир США так важен для фондового рынка России? Ведь, например, Европа и Китай находятся географически ближе, экономических отношений больше с Европой, в которой, кстати, и появились первые биржи (в XV веке). Дело в том, что наиболее капитализированные компании (трансатлантические гиганты) как раз находятся в США и оттуда распространяют свое влияние на весь мир. Поэтому по динамике их прибылей можно говорить об экономических процессах всех стран. Для любой компании листинг на NYSE является предметом гордости и престижа.

Дело в том, что наиболее капитализированные компании (трансатлантические гиганты) как раз находятся в США и оттуда распространяют свое влияние на весь мир. Поэтому по динамике их прибылей можно говорить об экономических процессах всех стран. Для любой компании листинг на NYSE является предметом гордости и престижа.

Индексов в США насчитывается свыше 1000, причем многие из них образуют целые семейства.

Условно их можно разделить на композитные, в базу расчета которых входят компании различных отраслей, и отраслевые, показывающие динамику развития определенной отрасли. Наиболее распространенные и всемирно отслеживаемые индексы фондового рынка США — Dow Jones, S&P и NASDAQ.

Самое время снова скупать акции высокотехнологичных компаний США и Китая

В январе этого года Эндрю Слиммон, управляющий активами в Morgan Stanley, продал большой пакет акции технологических компаний. Сначала инвестиционное решение казалось не слишком удачным. Однако после обвала последних нескольких дней он пожалел, что не продал больше.

«Мы продали слишком мало. Трудно угадать», — заявил Слиммон, управляющий директор и старший портфельный управляющий в Morgan Stanley Investment Management. «Но теперь мы собираемся покупать. Я не с теми, кто кричит, «О боже, ставки упадут до нуля, это начало конца».

Американские акции созрели для покупки

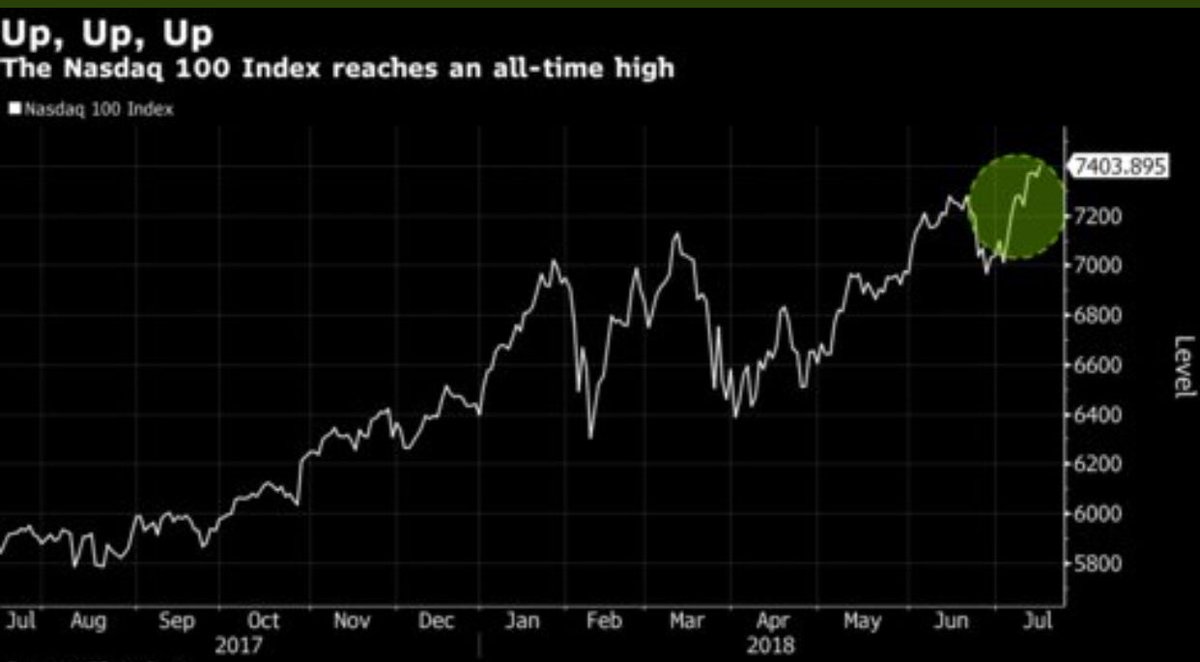

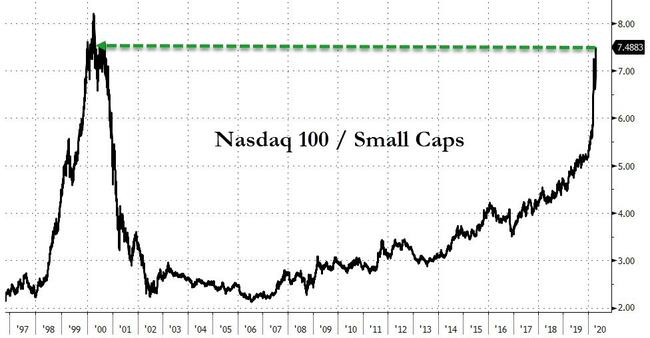

Опытный игрок на Уолл-стрит возвращается в строй после 13%-ного обвала индекса Nasdaq 100. Падение внушительное, однако за четыре месяца до этого индекс вырос на 29%.

Слиммон, который принимает решения о покупке и продаже активов в рамках портфеля общей стоимостью $5.3 млрд, в конце января решил, что сейчас самое время сократить экспозицию в сегменте американских высокотехнологичных компаний. Примерно в это время США и Китай подписали частичное торговое соглашение. Сначала акции продолжили расти, соответственно, прибыль портфеля падала.

Устойчивый рост акций таких компаний, как Amazon.com Inc., Alphabet Inc. и Facebook Inc., тревожил Слиммона, поэтому в январе он сократил свою позицию в этом сегменте. Согласно данным Bloomberg, на пике, Nasdaq торговался с коэффициентом прогнозируемой прибыли на уровне 24. Это на 41% выше 10-летнего среднего значения.

и Facebook Inc., тревожил Слиммона, поэтому в январе он сократил свою позицию в этом сегменте. Согласно данным Bloomberg, на пике, Nasdaq торговался с коэффициентом прогнозируемой прибыли на уровне 24. Это на 41% выше 10-летнего среднего значения.

«Самое сложное — продавать, когда все прекрасно», — комментирует Слиммон. «Наши индикаторы показали, что акции на самом деле переоценены. На этом уровне мы снова пересмотрим свои позиции. Когда рынок падает, приходится рисковать сильнее».

Китайские бумаги еще лучше

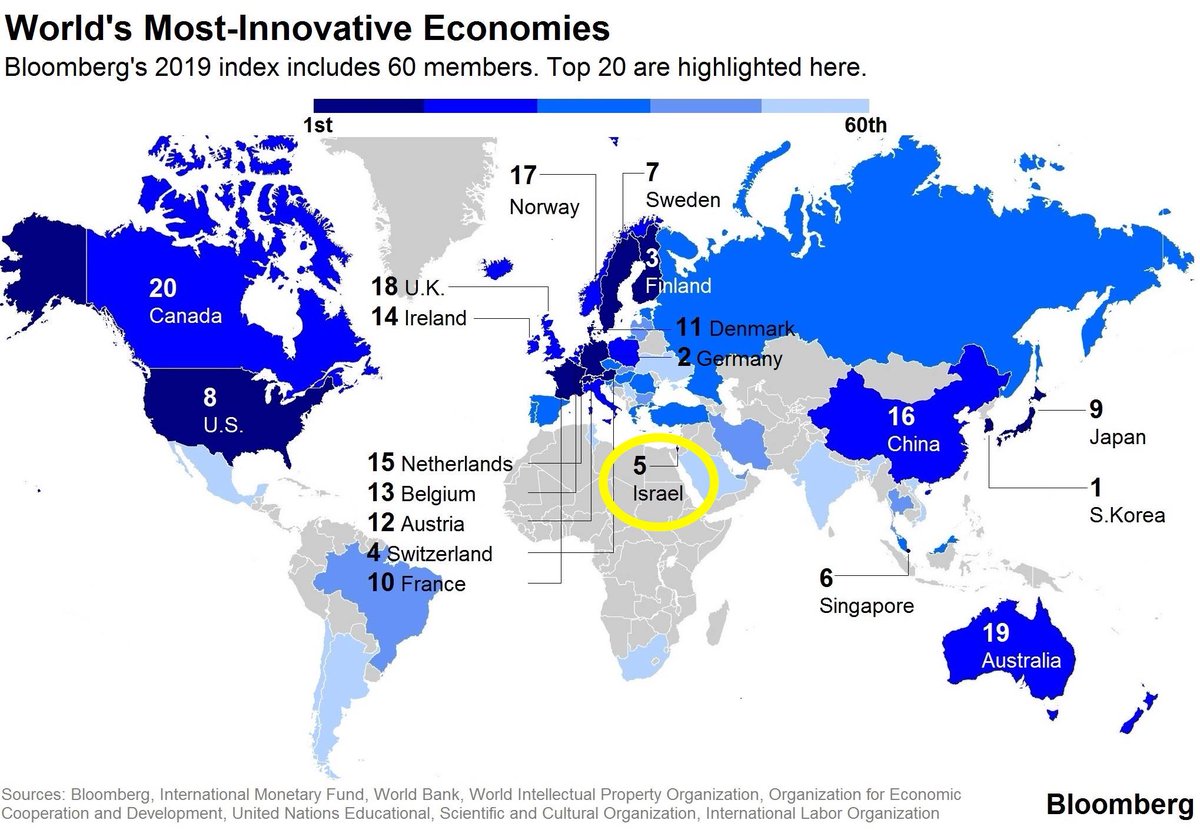

Однако сейчас Слиммону особенно нравятся акции китайского хайтека — они привлекают его даже больше, чем американские бумаги. Многие американские инвесторы стараются держаться подальше от страны, экономика которой уже сильно пострадала, он видит новые возможности.

Китай первым пострадал от коронавируса и, соответственно. первым пойдет на поправку, отметил он. Высокотехнологичный сектор, несомненно, выиграет, когда начнется восстановление. Данные по новым случаям заболевания указывают на стабилизацию в Китае, даже несмотря на то, что вирус расползается по Европе.

Данные по новым случаям заболевания указывают на стабилизацию в Китае, даже несмотря на то, что вирус расползается по Европе.

Коронавирус, убивший более 2800 человек по всему миру, поразил американские технологические компании с сильным присутствием в Азии. Акции Apple Inc., которая получает 20% своих доходов из Китая, за последние две недели упали в цене на 16%. Производитель чипов Advanced Micro Devices Inc, тоже зарабатывает 25% прибыли в Китае. Акции компании снизилась на 21% с прошлого четверга. В пятницу акции выросли на 3.3%, что помогло сегмент производителей чипов на 2.2%.

По иронии судьбы постоянная торговая война с Китаем закалила американских производителей чипов, позволив им лучше противостоять сбоям в цепочке поставок. Компании в этом секторе корректировали свои цепочки месяцами, если не годами, пытаясь свести к минимуму свою зависимость от Китая в условиях двухлетнего спада в торговле.

«Технологические компании невероятно устойчивы отчасти из-за того, что они только что пережили», — отметил Мартин Адамс, старший стратег по рынку акций в Bloomberg Intelligence.

«Если ориентироваться на пятилетнее историческое представление о цепочке поставок, можно упустить то, в каком состоянии она находится сейчас. В ней случаются сбои, но в целом она в гораздо лучшем состоянии, чем может показаться на первый взгляд».

Подготовлено Profinance.ru по материалам агентства Bloomberg

По теме:

Главые события недели со 2 по 8 марта

Мировую экономику ждет худший год за последние десять лет

Индекс Nasdaq

27.07.2015 3 880 0 Время на чтение: 5 мин.Продолжим разговор про мировые фондовые индексы и рассмотрим, что представляет собой индекс Nasdaq. Прочитав эту статью, вы получите представление о том, что такое индекс Nasdaq, как он расшифровывается, что означает, какова динамика этого индекса, о чем говорит его увеличение или снижение. Итак, обо всем этом по порядку далее.

Содержание:

- org/ListItem»> Что означает индекс Nasdaq?

- Индекс Nasdaq: график и динамика

Что означает индекс Nasdaq?

Индекс Nasdaq — один из трех основных фондовых индексов США, наряду с индексом Доу-Джонса и индексом S&P 500. Само слово NASDAQ представляет собой аббревиатуру National Association of Securities Dealers Automated Quotation, что в переводе означает «Национальная Ассоциация Дилеров по Ценным бумагам, Автоматизированные Котировки». Уже из названия понятно, что этот показатель рассчитывается автоматически.

Общий индекс Nasdaq (или Nasdaq Composite) формируется и рассчитывается на одноименной фондовой бирже, расположенной в Нью-Йорке, и зависит от стоимости акций более 5000 компаний, котирующихся на этой бирже, среди которых как американские, так и иностранные фирмы. Объединяет их то, что все они являются представителями высокотехнологичных отраслей промышленности. Сам показатель рассчитывается как средневзвешенная стоимость акций, принимаемых для расчета и отражает состояние рынка компаний, в основе работы которых лежат высокие технологии.

Если индекс Nasdaq растет — это означает, что развивается не только американский, но и мировой рынок высоких технологий, если же он снижается — это говорит о том, что предприятия высокотехнологичной сферы в США и в мире переживают определенный спад.

Биржа Nasdaq — одна из трех крупнейших фондовых бирж США (наряду с NYSE и AMEX), первая биржа, на которой начали проводиться торги в электронном режиме.

Существует несколько других вариантов индекса Nasdaq (Nasdaq-100, Nasdaq Bank Index, Nasdaq Financial Index, и другие, рассчитываемые дляразных секторов экономики), но наиболее широко используемым является именно Nasdaq Composite.

Индекс Nasdaq: график и динамика

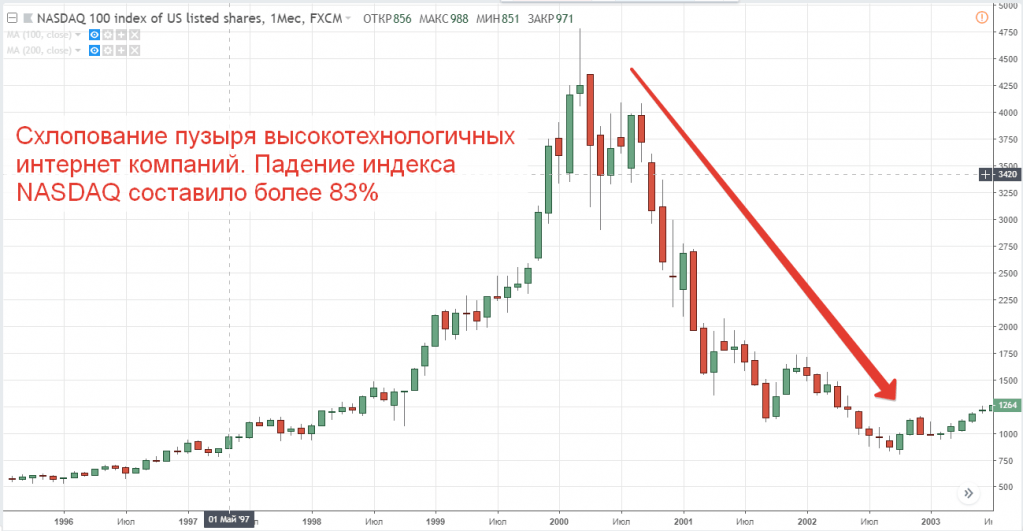

Впервые индекс Nasdaq был рассчитан в ферале 1971 года и начал свое движение с отметки 100. Затем, после снижения почти до нуля в 1974 году, начался планомерный рост показателя, который привел его к историческому максимуму более 5000 в 2000 году. После этого индекс скорректировался, опустившись до уровня около 1100, а затем волнообразными движениями поднялся до уровня около 3000, где и находится на сегодняшний день.

Далее представлен график динамики индекса Nasdaq с момента начала его существования по настоящий момент.

По своей структуре график индекса Nasdaq схож с графиками других американских индексов S&P 500 и Dow Jones, однако имеет и существенные различия. Так, например, те два индекса достигли максимума, скорректировались и снова обновили максимумы, а Nasdaq — пока еще нет, и находится достаточно далеко от своего максимального значения, достигнутого в 2000 году. Это говорит о том, что высокотехнологичные компании в последние 15 лет развиваются не такими темпами, как предприятия более традиционных отраслей промышленности, и отстают от безусловных лидеров рынка, акции которых составляют индекс Dow Jones (этот показатель демонстрирует наилучшую динамику).

Индекс Nasdaq, как и другие фондовые индексы, является популярным биржевым активом и торгуется на биржах через свои производные инструменты: опционы и фьючерсы.

Теперь вы знаете, что такое индекс Nasdaq, что он показывает и где используется. Надеюсь, что эта информация вам пригодится, хотя бы — для общего развития.

Надеюсь, что эта информация вам пригодится, хотя бы — для общего развития.

До новых встреч на Финансовом гении! Повышайте свою финансовую грамотность и берегите личные финансы!

Индекс NASDAQ-100 — Finsovetnik.com — готовые инвестиционные идеи и обучение инвестированию с нуля

На бирже ежедневно торгуется огромное количество акций: котировки одних могут расти, других падать или оставаться неизменными. Определить общую тенденцию динамики рынка поможет биржевой индекс. Его можно сравнить с термометром — ориентиром «погоды» на бирже.Что показывает NASDAQ-100

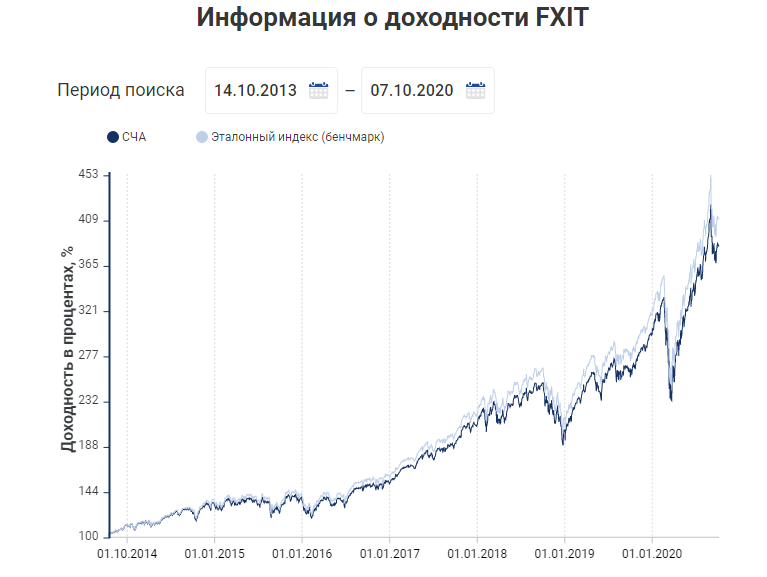

Остановимся подробнее на индексе NASDAQ-100. Как известно, NASDAQ — это крупнейшая американская биржа, на которой торгуются акции более 3200 высокотехнологичных компаний. Рассматриваемый нами индекс отражает динамику котировок 103 крупнейших по капитализации компаний этой биржи. В список входят компании различных сфер реального сектора экономики: ритейл (например, Amazon.com, Inc., eBay Inc. ), здравоохранение (AMGen, Inc.), технологии (Intel Corporation, Qualcomm Inc.), телекоммуникация (Discovery Channel), сфера услуг (Marriott International, Inc.) и др. Исключен финансовый сектор — его динамика отражается в отдельном индексе — Nasdaq Financial 100.

), здравоохранение (AMGen, Inc.), технологии (Intel Corporation, Qualcomm Inc.), телекоммуникация (Discovery Channel), сфера услуг (Marriott International, Inc.) и др. Исключен финансовый сектор — его динамика отражается в отдельном индексе — Nasdaq Financial 100.Индекс NASDAQ-100 был создан в 1985 году. Ежегодно список компаний, входящих в него, пересматривается с учетом стоимости акций за прошедший год. С момента появления индекса его значение постепенно растет, однако можно было наблюдать несколько периодов резких взлетов и глубоких падений, которые связаны с состоянием мировой экономики. Например, всем известный пузырь доткомов не мог не отразиться на NASDAQ-100: с конца 1998 года индекс постепенно рос (с 1465 на 13 ноября 1998) и достиг максимального значения — 4794 пункта к 27 марта 2000 года. NASDAQ-100 вырос на 227% менее чем за 1,5 года! Всего за 3 следующие недели индекс рухнул на 32% и достиг значения 3192 пункта к 14 апреля 2000 года. До 2002 года котировки компаний, входящих в индекс, продолжали падать./GettyImages-131076526-03aabb6fb95a4696897f1955a53773df.jpg)

В целом котировки NASDAQ-100 показывают позитивную динамику. С момента глубокого падения после кризиса 2008 года NASDAQ-100 постепенно растет. Так, с 1 января 2009 года к 1 августа 2018 года индекс возрос почти на 600% с значения 1101 до 7658 пунктов. Вложившись в индекс NASDAQ-100 1 февраля 2016 года, когда он достигал значения 4198, можно было получить доходность в 78% к 18 июня 2018 года, после роста индекса до 7277 пунктов.

Как вложиться в NASDAQ-100?

Вложиться в индекс может даже начинающий инвестор, есть несколько способов сделать это.

- Вложение в паи индексных паевых фондов (ПИФов) или ETF фондов, структура которых копирует состав фондового индекса. Для этого требуются меньшие объемы средств, чем при составлении идентичного портфеля самостоятельно.

- Покупка фьючерсов на индекс. Фьючерс — это своеобразный спор между участниками на предмет того, как будет меняться значение индекса в дальнейшем. Контракты исполняются путем денежных расчетов: если вы выигрываете в этом споре, вы получаете прибыль.

Поставка самих активов при этом не производится.

Поставка самих активов при этом не производится.

Более подробную инструкцию для начинающих инвесторов вы можете найти в нашей статье: Первые шаги на фондовом рынке.

Для тех, кто хочет не просто во что-то вкладывать, а понимать, за счет чего деньги могут приумножаться в каждом конкретном вложении, рекомендуем наш курс «Инвестиционный фундамент».

Индекс Nasdaq Composite впервые за 15 лет превысил 5000 пунктов / Хабр

Индекс NASDAQ Composite состоит из акций и других финансовых инструментов более трехсот компаний, торгующихся на бирже NASDAQ, и рассчитывается с 1971 года. Своего пика он достиг в 5048,62 пункта 10 марта 2000 года в эпоху «пузыря доткомов», после чего он рухнул на 78%. С 2003 года он начал расти, и в понедельник 2 марта 2015 года достиг 5008,1 пункта, немного не дотянув до предыдущего рекорда. К концу недели он

опустился до 4927,37.

Что это — возрождение высоких технологий или ещё один пузырь?

Индекс NASDAQ Composite в конце 1990-х годов стремительно рос на фоне мании инвесторов скупать акции технологичных компаний, цены на которые основывались на просмотрах и кликах на сайтах. В 2000 году из сотни крупнейших компаний, входивших в индекс, чистую прибыль имели шестьдесят восемь. Сегодня прибыль имеют 90 из сотни топовых компаний. После достижения пикового значения в 5048,62 в марте 2000 года, индекс упал до 1114,11 пункта 9 октября 2002 года. Акции Cisco, Intel и Microsoft упали на 50%, а многие компании потеряли всю или часть стоимости. Мода на инвестиции среди частных лиц ушла: в 1995-2000 годах американцы вложили в паевые фонды $1,05 триллиона, а за последующие 14 лет — $394 миллиарда.

В 2000 году из сотни крупнейших компаний, входивших в индекс, чистую прибыль имели шестьдесят восемь. Сегодня прибыль имеют 90 из сотни топовых компаний. После достижения пикового значения в 5048,62 в марте 2000 года, индекс упал до 1114,11 пункта 9 октября 2002 года. Акции Cisco, Intel и Microsoft упали на 50%, а многие компании потеряли всю или часть стоимости. Мода на инвестиции среди частных лиц ушла: в 1995-2000 годах американцы вложили в паевые фонды $1,05 триллиона, а за последующие 14 лет — $394 миллиарда.

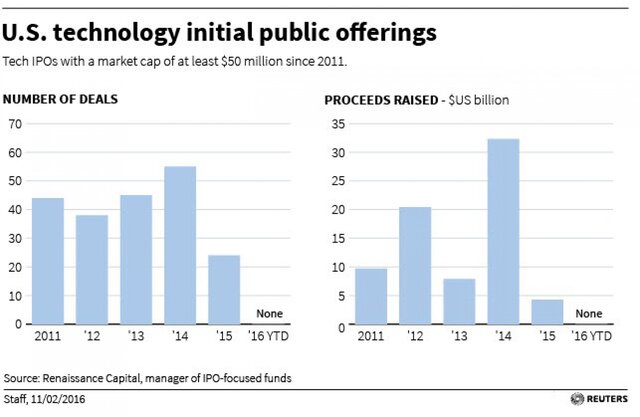

Тем не менее, сейчас наблюдается всплеск инвестиций в стартапы: частные и корпоративные инвесторы вложили в 3600 молодых компаний $47,3 миллиарда в 2014 году, в том числе несколько этапов финансирования превышали $500 миллионов. Во время «пузыря» стартапы получили $36,2 миллиарда.

Перед инвесторами встает вопрос: это очередной «пузырь» или естественный рост рынка высоких технологий?

Зак Вейсфилд, главный управляющий Microsoft Ventures Global Acceletators, после деловой поездки в Китай оценил рынок высокотехнологичных компаний в этой стране. Китайским стартапам нужны большие суммы инвестиций, так как у них нет развитой инфраструктуры масштабов США. За 2014 год в стране заключили 107 венчурных сделок на $4,66 миллиарда, а количество сделок по слиянию и поглощению в высокотехнологичном секторе — 851 на сумму $47,5 миллиарда. Вейсфилд уверен, что речь идет о «мании открывать бизнес», но не о пузыре.

Китайским стартапам нужны большие суммы инвестиций, так как у них нет развитой инфраструктуры масштабов США. За 2014 год в стране заключили 107 венчурных сделок на $4,66 миллиарда, а количество сделок по слиянию и поглощению в высокотехнологичном секторе — 851 на сумму $47,5 миллиарда. Вейсфилд уверен, что речь идет о «мании открывать бизнес», но не о пузыре.

Комментируя рост NASDAQ Composite Ричард Силла из Stern School of Business при Нью-Йоркском университете говорит об отсутствии безумия со стороны инвесторов, которое наблюдалось в конце 1990-х. Инвесторы стали осмотрительнее и смотрят на окупаемость. Топовые компании индекса в большинстве случаев получают прибыль, а не клики на сайте. Движителями рынков стали крупные инвесторы, а не частные спекулянты. Выплаты по дивидендам в 2014 году составили $1,167 триллиона — эту сумму получили 1200 крупнейших мировых компаний, включая высокотехнологичные Apple и Microsoft.

Независимый бизнес-консультант Ларри Элтон предлагает два варианта развития событий. Рынок продолжит рост благодаря венчурные капиталистам, если спрос на новые приложения и технологии будет расти. Или новый приток частного капитала — признак очередного пузыря. Какой верный? Рассудит только время.

Рынок продолжит рост благодаря венчурные капиталистам, если спрос на новые приложения и технологии будет расти. Или новый приток частного капитала — признак очередного пузыря. Какой верный? Рассудит только время.

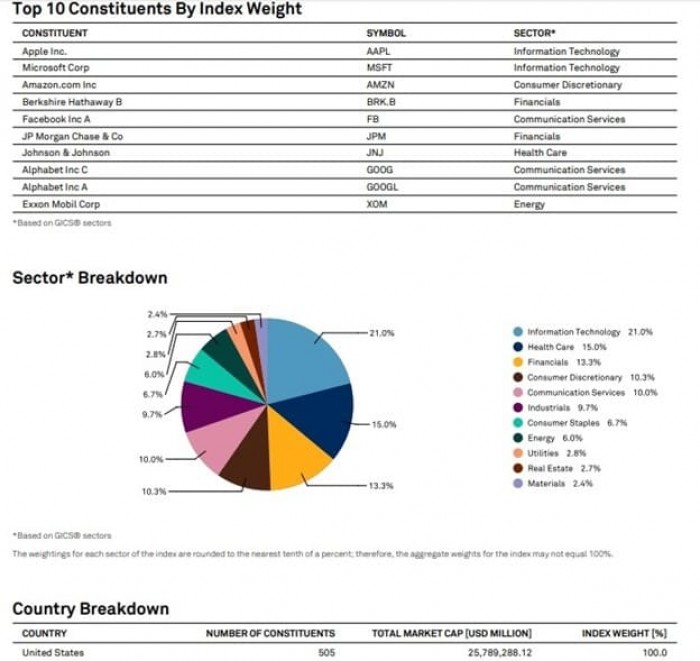

Indxx Индекс 10 лучших технологий США

Индекс Indxx US Tech Top 10 отслеживает результаты деятельности 10 крупнейших технологических компаний, котирующихся на фондовой бирже NASDAQ. Индекс был протестирован на 18 марта 2016 г., а текущая дата расчета — 5 марта 2021 г.

Питаться от Показатели, протестированные на исторических данных, являются гипотетическими и имеют определенные ограничения. Показатели, протестированные на исторических данных, отличаются от живых выступлений и включены только в информационных целях.

Показатели, протестированные на исторических данных, отличаются от живых выступлений и включены только в информационных целях.

Индекс Характеристики

| Базовая дата | 18.03.2016 |

| №избирателей | 10 |

| Дивидендная доходность * | 0,27% |

| 52 недели Максимум / минимум ** | 4751/3176 |

* Данные за 12 месяцев для портфеля текущего года

** За 12 месяцев

5 основных компонентов индекса

| Название компании | Вес (%) |

|---|---|

| Корпорация Майкрософт | 21. 69% 69% |

| Apple Inc | 18,90% |

| Алфавит Inc-cl A | 17.59% |

| Amazon.com Inc | 13,11% |

| Facebook Inc | 8. 06% 06% |

Индекс статистики риска и доходности

| Статистика | QTD | YTD | 1 год | 3 года | с базовой даты |

|---|---|---|---|---|---|

| Бета 1 | 1. 36 36 | 1,36 | 1,00 | 1,10 | 1.11 |

| Корреляция 1 | 0,83 | 0,83 | 0. 87 87 | 0,88 | 0,87 |

| Возврат 2 | 10.20% | 31,17% | 44,79% | 38. 96% 96% | 32,00% |

| Стандартное отклонение | 17,33% | 20.13% | 20.60% | 27,77% | 23,24% |

S. Technology ETF | IYW

S. Technology ETF | IYWОбсудите со своим специалистом по финансовому планированию сегодня

Поделитесь этим фондом со своим специалистом по финансовому планированию, чтобы узнать, как он может вписаться в ваш портфель.

Напишите вашему консультантуКупить через вашего брокера

средств iShares доступны через онлайн-брокерские фирмы.

Все ETFs iShares торгуются без комиссии онлайн через Fidelity.

Посетите Fidelity Прежде чем привлекать Fidelity или любого брокера-дилера, вам следует оценить общие сборы и сборы фирмы, а также предоставляемые услуги.Предложение о бесплатной комиссии распространяется на онлайн-покупки избранных ETF iShares в учетной записи Fidelity. При продаже ETF взимается комиссия за оценку деятельности (от 0,01 до 0,03 доллара за 1 000 долларов основной суммы). Для ETF iShares Fidelity получает компенсацию от спонсора ETF и / или его аффилированных лиц в связи с эксклюзивной долгосрочной маркетинговой программой, которая включает продвижение iShares ETF и включение фондов iShares в определенные платформы и инвестиционные программы Fidelity Brokerage Services. Обратите внимание, что на эту ценную бумагу не распространяется маржа в течение 30 дней с даты расчета, после чего она автоматически становится пригодной для маржинального обеспечения.Дополнительную информацию об источниках, суммах и условиях компенсации можно найти в проспекте эмиссии ETF и сопутствующих документах. Fidelity может добавлять или отменять комиссии по ETF без предварительного уведомления.

Обратите внимание, что на эту ценную бумагу не распространяется маржа в течение 30 дней с даты расчета, после чего она автоматически становится пригодной для маржинального обеспечения.Дополнительную информацию об источниках, суммах и условиях компенсации можно найти в проспекте эмиссии ETF и сопутствующих документах. Fidelity может добавлять или отменять комиссии по ETF без предварительного уведомления.

Средства распределяются компанией BlackRock Investments, LLC (вместе с ее аффилированными лицами, «BlackRock»).

© 2019 BlackRock, Inc. Все права защищены. BLACKROCK, BLACKROCK SOLUTIONS, ПОСТРОЕННЫЙ НА BLACKROCK, ALADDIN, iSHARES, iBONDS, iTHINKING, iSHARES CONNECT, FUND FRENZY, LIFEPATH, ЧТО Я ДЕЛАЮ С МОИМИ ДЕНЬГАМИ, ИНВЕСТИРОВАТЬ ДЛЯ МИРА NEWS, ВРЕМЯ СОЗДАВАЮ ЗА 90 Graphic, CoRI и логотип CoRI являются зарегистрированными и незарегистрированными товарными знаками BlackRock, Inc., или ее дочерние компании в США и других странах. Все остальные товарные знаки являются собственностью их владельцев.

ICRMH0719U-885409

Эти шесть технологических акций составляют половину стоимости Nasdaq 100

Генеральный директор Tesla Inc Илон Маск присутствует на церемонии открытия китайской программы Tesla Model Y в Шанхае, Китай, 7 января 2020 года.

Али Сонг | Reuters

Начиная со второй половины дня в среду инвесторы, входящие в индекс Nasdaq 100, будут уделять особое внимание доходам ведущих технологических компаний.

Будь то динамика фондового рынка в этом году или его динамика за год, три, пять или десять лет, Nasdaq 100 превзошел более широкий Nasdaq Composite и S&P 500.

Покупка этот индекс все чаще превращается в ставку на пакет из шести акций технологических компаний.

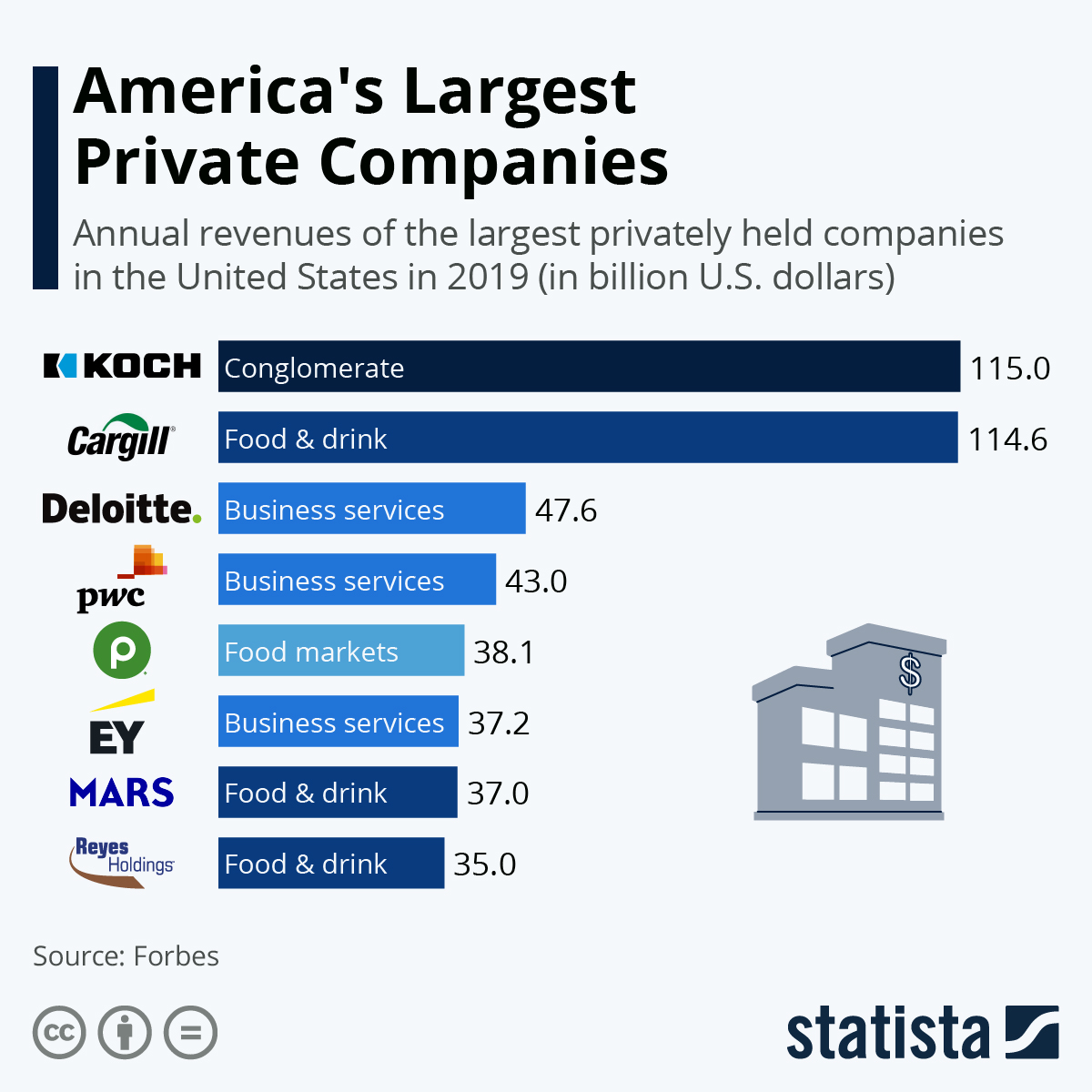

Apple, Microsoft, Amazon, Alphabet, Facebook и Tesla теперь составляют почти половину стоимости индекса, который состоит из 100 крупнейших публичных нефинансовых организаций.Даже на фоне пандемии коронавируса и стремительного роста безработицы все шестеро в этом году выросли с приростом от 16% (Alphabet) до 279% (Tesla).

Дело не только в Nasdaq 100 — : концентрация рыночной капитализации в крупнейших технологических компаниях искажает все индексы, взвешенные по капитализации. S&P 500 получает 22% своей стоимости от пяти из этих компаний по сравнению с 17,5% всего шесть месяцев назад. (Tesla не включена, потому что она еще не выполнила требования индекса по рентабельности.)

Сейчас шесть компаний составляют почти 41% Nasdaq, в которую входят более 2700 компаний-членов.

Nasdaq 100 заявляет на своем веб-сайте, что он «силен в разнообразии», и говорит, что разнообразие «имело решающее значение для высоких показателей и успеха индекса в течение последних двух десятилетий». Он превзошел S&P 500 10 за последние 11 лет, а за последнее десятилетие Nasdaq 100 вырос на 496% по сравнению с 205% для S&P 500 и 388% для Nasdaq Composite.

Хотя компоненты индекса могут отличаться друг от друга, концентрация на вершине выше, чем у любого из его основных аналогов. Это делает инвесторов в Nasdaq 100 особенно восприимчивыми к доходам, которые появятся в течение следующей недели.

Это делает инвесторов в Nasdaq 100 особенно восприимчивыми к доходам, которые появятся в течение следующей недели.

Microsoft и Tesla собираются сообщить о квартальных результатах в среду во второй половине дня. Apple, Amazon, Alphabet и Facebook последуют за ними на следующей неделе. В преддверии сезона отчетности Nasdaq 100 торгуется примерно с 30-кратной форвардной прибылью, что является самым высоким показателем с 2004 года, согласно FactSet. Его коэффициент к выручке является самым высоким с 2002 года.

Помимо шести крупнейших акций, наибольшее влияние на Nasdaq 100 в этом году оказали компании Nvidia, PayPal, Zoom и Netflix, которые выросли на 52% ( Netflix) до 284% (Zoom).Moderna была следующим крупнейшим участником, который был полон оптимизма в отношении того, что биотехнологическая компания успешно разработает вакцину против Covid-19. Акции выросли на 320% за год.

Несмотря на огромные прибыли, эти пять компаний вместе составляют лишь 6,9% от Nasdaq 100. Amazon, Apple и Microsoft составляют более 11% индекса каждая.

Amazon, Apple и Microsoft составляют более 11% индекса каждая.

СМОТРЕТЬ: Акции растут, поскольку Amazon является лидером в области технологий — три инвестора о том, как инвестировать сейчас

ETF на технологические акции

Это список всех ETF, торгуемых в США, которые в настоящее время включены в категорию базы данных ETF по технологическим акциям сотрудниками базы данных ETF.Каждый ETF помещается в единственную категорию «наиболее подходящих» баз данных ETF; если вы хотите просмотреть ETF с более гибкими критериями отбора, посетите нашу программу проверки. Чтобы увидеть дополнительную информацию об ETF на Technology Equities, щелкните одну из вкладок выше.

* Активы в тысячах долларов США. Активы и средний объем на 2021-10-28 20:19:02 -0400

В следующей таблице показаны отсортированные исторические данные о доходности для всех ETF, которые в настоящее время включены в категорию базы данных ETF для технологических акций.Чтобы получить информацию о дивидендах, расходах или технических показателях, щелкните одну из вкладок выше.

В таблице ниже приведены данные о потоках средств для всех ETF на технологические акции, котирующиеся в США. Общий поток средств — это приток капитала в ETF за вычетом оттока капитала из ETF за определенный период времени.

Движение средств в миллионах долларов США.

В следующей таблице отображается сортируемый коэффициент расходов и информация о торговле без комиссии для всех ETF, которые в настоящее время включены в категорию базы данных ETF Technology Equities.

В следующей таблице приведены оценки ESG и другая описательная информация для всех ETF технологических акций, перечисленных на биржах США, которые в настоящее время отслеживаются базой данных ETF. Легко просматривайте и оценивайте ETF, посетив наш раздел тем ESG Investing, и найдите ETF, которые соответствуют различным экологическим, социальным, управленческим и моральным темам.

В следующей таблице содержится сортируемая информация о дивидендах по всем ETF в категории базы данных ETF Technology Equities, включая доходность, дату выплаты дивидендов и бета-версию.

Следующая таблица включает основную информацию о владениях для каждого ETF в технологических акциях, включая количество холдингов и процент активов, включенных в первую десятку холдингов. Чтобы увидеть более подробную информацию о владении любым ETF, щелкните ссылку в правом столбце.

В следующей таблице показаны отсортированные налоговые данные для всех ETF, которые в настоящее время включены в категорию базы данных ETF Technology Equities. Чтобы просмотреть информацию о дивидендах, расходах или технических характеристиках, щелкните одну из вкладок выше.

Следующая таблица содержит сортируемые технические индикаторы для всех ETF в категории базы данных ETF Technology Equities. Для получения более подробных технических показателей по любому из этих ETF щелкните ссылку «Просмотр» в правом столбце.

В следующей таблице содержатся ссылки на подробный анализ каждого ETF в Technology Equities. Чтобы просмотреть фонды, официальные информационные бюллетени или домашнюю страницу ETF, щелкните по ссылкам ниже.

В следующей таблице приведены рейтинги базы данных ETF для всех ETF в технологических ценных бумагах.Рейтинги базы данных ETF — это прозрачные количественные оценки, предназначенные для оценки относительных достоинств потенциальных инвестиций. ETF оцениваются по шести показателям, а также по общему рейтингу. Некоторые показатели доступны только членам ETF Database Pro; подпишитесь на бесплатную 14-дневную пробную версию для полного доступа

Продукт, процесс или и то, и другое?

Распечатать эту статьюНе существует общепринятого определения понятия «высокие технологии» или есть ли стандартный перечень отраслей, которые считаются высокотехнологичными.Сегодня почти каждая отрасль содержит какой-то элемент технологии, и даже наиболее технологически интенсивная промышленность будет включать в себя низкотехнологичные элементы.

Тем не менее, несколько групп составили списки отраслей, которые они считают

высокие технологии с использованием Стандартных отраслевых классификаций США (SIC). Широта

составление этих списков зависит от двух факторов: 1) целей организации и

своих клиентов и 2) приписывает ли организация аргумент, что

только отрасли, производящие технологии, могут считаться высокотехнологичными или

аргумент, что отрасли, использующие передовые технологические процессы, также могут

относиться к категории высоких технологий.

Широта

составление этих списков зависит от двух факторов: 1) целей организации и

своих клиентов и 2) приписывает ли организация аргумент, что

только отрасли, производящие технологии, могут считаться высокотехнологичными или

аргумент, что отрасли, использующие передовые технологические процессы, также могут

относиться к категории высоких технологий.

Любые отраслевые определения высоких технологий будут несовершенными, но ни одно обсуждаемых здесь определений следует считать неправильными. Важный Фактор, который следует учитывать, — это точка зрения, из которой создается любой список.

Большинство классификаций высокотехнологичных отраслей имеют общие элементы, но могут различаться

значительно по объему. Рассмотрим четыре классификации высокотехнологичных производств.

разработаны следующими уважаемыми и часто цитируемыми организациями (см. таблицу 1 ): Американская ассоциация электроники (AEA), RFA (бывшая региональная финансовая

Associates), One Source Information Services Inc. (ранее Corp Tech) и

Бюро статистики труда США (BLS).

(ранее Corp Tech) и

Бюро статистики труда США (BLS).

Щелкните по таблице, чтобы увидеть увеличенную версию.

Различные миссии этих четырех организаций влияют на то, как они определяют

высокие технологии. AEA — это торговая ассоциация, состоящая в основном из электроники и информации.

технологические компании. Его члены обычно производят технологии и приписывают

к ограниченному определению высоких технологий, основанному только на характере отрасли

продукт, а не его процесс.RFA — национальная консалтинговая компания. Его клиенты

включают строителей и подрядчиков, банки, страховые компании, финансовые услуги

фирмы и правительство. Отрасли с наибольшим потенциалом роста и

те, кто отражает интересы их клиентов, включены в список RFA

высокотехнологичные отрасли. Хотя и AEA, и RFA имеют узкое определение высоких технологий,

One Source и BLS используют более широкие определения, которые включают отрасли с обоими

высокотехнологичные продукты и процессы.

One Source собирает и продает корпоративную информацию о технологических компаниях для использование в продажах и маркетинге. Создав базу данных фирм, One Source расширила список того, что следует считать высокотехнологичной отраслью. BLS является федеральным агентством, ответственным за сбор и анализ данных о национальных рабочая сила. Он определил отрасли с наибольшей концентрацией профессий, основанных на технологиях, таких как ученые и инженеры, как высокотехнологичные отрасли.

Объединив эти четыре определения, Рисунок 1 сравнивает занятость в сфере высоких технологий рост в Индиане и США.

Используя данные BLS за 10 лет (с 1989 по 1999 гг.), Мы можем проиллюстрировать, насколько разные определения высоких технологий могут показать совершенно разные результаты (см. , Таблица 2, и Рисунок 2 ). Данные отсортированы на трехзначном уровне SIC.

Щелкните по таблице, чтобы увидеть увеличенную версию.

AEA недавно выпустила Cyberstates 4.0, свой годовой отчет о занятости в сфере технологий, на основе ограниченного определения высокотехнологичных отраслей AEA, которые подпадают под три категории: 1) компьютер, связь и электрическое оборудование, 2) услуги связи и 3) компьютерные услуги.

AEA’s Список является наиболее строгим из четырех классификаций. Отсутствует в Перечислить такие области, как производство лекарств, робототехника, исследования и испытания. операции.Согласно классификации AEA, общая занятость в сфере высоких технологий в США выросла на 24% с 1989 г., в то время как Индиана понесла убыток в 8% (примерно 7000 вакансии).

Однако результаты AEA для Индианы ясно показывают капризы высоких технологий.

классификации. Результаты AEA в значительной степени продиктованы изменениями в занятости.

в секторе домашнего аудио и видео оборудования Индианы. Это частично из-за

на глобальные рынки, привлекая предприятия к менее дорогим рынкам труда. Тем не мение,

в Индиане реклассификация компаний оказала гораздо большее влияние во время

отчетный период. Самая крупная реклассификация произошла в 1995 г., когда

Delphi Delco Electronics Systems в Кокомо была выведена из производства электроники и

в автотранспортные средства BLS. Delphi Delco-Kokomo производит электронный силовой агрегат

Модуль управления, который включает в себя самые современные компьютерные технологии для

измерять и контролировать двигатель и автоматическую коробку передач. С этим

реклассификация, около 9 500 высококвалифицированных рабочих мест в области проектирования и производства

автомобильная электроника больше не отражалась в результатах AEA.Без

этой реклассификации Индиана добавила бы 2582 рабочих места в сфере высоких технологий за

темпы роста 3,2% по сравнению со снижением, показанным в исследовании AEA. В соответствии с

AEA, самая сильная отрасль высоких технологий в Индиане, с точки зрения роста, — это компьютерная

и услуги по обработке данных.

Тем не мение,

в Индиане реклассификация компаний оказала гораздо большее влияние во время

отчетный период. Самая крупная реклассификация произошла в 1995 г., когда

Delphi Delco Electronics Systems в Кокомо была выведена из производства электроники и

в автотранспортные средства BLS. Delphi Delco-Kokomo производит электронный силовой агрегат

Модуль управления, который включает в себя самые современные компьютерные технологии для

измерять и контролировать двигатель и автоматическую коробку передач. С этим

реклассификация, около 9 500 высококвалифицированных рабочих мест в области проектирования и производства

автомобильная электроника больше не отражалась в результатах AEA.Без

этой реклассификации Индиана добавила бы 2582 рабочих места в сфере высоких технологий за

темпы роста 3,2% по сравнению со снижением, показанным в исследовании AEA. В соответствии с

AEA, самая сильная отрасль высоких технологий в Индиане, с точки зрения роста, — это компьютерная

и услуги по обработке данных.

Консалтинговая группа: RFA

RFA схожи с секторами высоких технологий, выбранными AEA. Однако RFA не включает бытовую аудио- и видеоаппаратуру или телефонную связь, но добавляет лекарства и услуги исследования и тестирования.

Согласно классификации RFA, занятость в сфере высоких технологий в Индиане демонстрирует чистый рост более 6000 рабочих мест с 1989 года, в то время как AEA показала чистую потерю примерно такая же сумма за тот же период времени. По данным RFA, Indiana high-tech занятость в секторе увеличивалась каждый год, за исключением одного, начиная с 1995 года. всего в двух отраслях, данные RFA рисуют гораздо более радужную картину высокотехнологичного экономики, чем данные AEA.

Поставщик информации: один источник

В отличие от коротких списков, составленных AEA и RFA, список из одного источника классифицирует

48 секторов как высокотехнологичные.Основные дополнения включают ряд производственных

отрасли, такие как изделия из металла и транспортное оборудование, а также несколько

сфера услуг.

Используя список с таким разнообразным набором отраслей, высокие технологии в Индиане

принимает совсем другой вид. Согласно определению «Единого источника», Индиана

имеет большую долю занятости в высокотехнологичных секторах, чем США

и темп роста занятости почти равен темпам роста в США. Индиана делает

лучше всего в обрабатывающих отраслях, демонстрируя прирост в 22 из 33 секторов с

чистое увеличение на 31 287 рабочих мест в период с 1989 по 1999 год.Автомобиль и оборудование

занятость составляет наибольшую долю роста занятости (включая фирмы

ранее закодировано под электронику).

Даже без учета обрабатывающей промышленности, штат Индиана все еще имеет чистый прирост в 15 364 рабочих места,

в основном сосредоточены в компьютерных услугах и услугах обработки данных и бизнесе

Сервисы. И инженерные, и архитектурные услуги, и менеджмент, и

секторы связей с общественностью продемонстрировали уверенный рост, в результате чего было создано более 11 500 рабочих мест.

Исследовательская группа: BLS

Как и в случае с One Source, Индиана неплохо использует сектора BLS. С В 1989 г. в Индиане было создано более 40 000 рабочих мест и увеличились темпы роста. 17%, что превышает 15% в США. Индиана составляет 2,6% национального занятость в этих секторах. Сфера услуг, связанных с высокими технологиями, растет быстрее всего в Индиане и нации (см. Рисунок 3 ).

BLS дополнительно уточнил определение высокотехнологичной отрасли, выделив

секторов на две группы.Отрасли с высокой концентрацией научно-исследовательских

профессии помечены как интенсивные, а профессии с более низкой концентрацией

считаются неинтенсивными. Эта двухуровневая структура иллюстрирует

сила в отраслях, использующих высокотехнологичные процессы, по сравнению с производителями высоких

технология. Подобно Индиане, страна быстрее развивалась в неинтенсивных отраслях.

(18%), но также показывает хорошие результаты в интенсивных секторах (13%) с 1989 года. В Индиане автомобильная промышленность является источником неинтенсивных

категории, в то время как компьютерные услуги и услуги обработки данных — самые интенсивные

высокотехнологичные отрасли.

В Индиане автомобильная промышленность является источником неинтенсивных

категории, в то время как компьютерные услуги и услуги обработки данных — самые интенсивные

высокотехнологичные отрасли.

Различия, показанные здесь, показывают, почему знание того, как определяются данные, важно для понимания значения данных. Еще раз желающим простой ответ будет разочарован. Их подводили не данные, но реальность сложной системы (экономики) и человеческого фактора, которые должен определить, как лучше всего отразить эту систему с помощью данных.

ведущих технологических компаний в США

Категория компании:— Любой -Accounting и AuditingAutomobile DealersBuilding Продукты и оборудованиеВводно OperatorCoke CoalCooking OilCryptocurrencyDepartment StoresFastenersFire Защита SystemsFishingFuneral Услуги ProviderGolf RelatedGym и FitnessHealthcare технологии и InformationHome Очистка ProductsHousehold ProductsHypermarketsIndustrial Компоненты SuppliersIntegrated Нефть и Газ CompaniesInvertersLeisureMarket ResearchNon Metallic ProductsNonTech Аппаратные ProductsPassenger VehiclesPlumbing MaterialsRailway ComponentsRecreational VehiclesResearchResidential PropertiesSanitary ProductsSports RelatedSwimming Бассейны RelatedAdhesivesAdvertisingAeroplaneAerospace и DefenseAerospace ПродукцияСельскохозяйственное оборудованиеКондиционерыЗапчасти для самолетовСамолетыАвиакомпанииАэропорты ЭксплуатацияАлкогольные напиткиАлюминийАналитикаКорма для животныхЗдоровье животных МедицинаЖивотные здравоохранения КомпанииОбувь и аксессуарыИскусственный интеллектУправление активамиАудио и видео системы sAutomationAutomobileAutomobile PartsAutomobile ServiceAutos / 3 WheelersAviationAviation FuelsB2B ServicesBaby Уход ProductsBags, бумажники и BeltsBanking ServicesBasic MaterialsBatteriesBauxite MiningBeauty и личный CareBeerBettingBeveragesBicycleBig DataBikesBiopharmaceuticalBiotechnologyBoatsBooksBPO / SPOBroadcastingBrokerage ServicesBuilding AutomationBus ManufacturingBusiness ServicesCables и WiresCameras & AccessoriesCannabisCapital GoodsCarsCasinosCell Towers InfrastructureCementCeramic ProductsChemicalsChocolate & ConfectioneryCigarettesClothingCloud ServicesCoal MiningCobalt MiningCoffeeCommercial PropertiesCommercial VehiclesCommodities TradingCommunication ServicesCommunications EquipmentComputers и ComponentsComputers HardwareConglomerateConnectivity TechnologyConstructionConstruction EquipmentConstruction МатериалыКонсалтинговые услугиПотребительская цикличностьЗащита потребителейПотребительские товары длительного пользованияПотребительская электроникаПотребительские товарыПотребительские услуги недлительного пользованияУдобство StoresCopper MiningCosmeticsCoupons / Ваучеры / Подарочные CardsCourierCredit CardsDairy ProductsData CentersDebit CardsDefense ProductsDesktopsDiamondsDigital Оплата Решение ServicesDroneseCommerceEducationElectric UtilitiesElectric VehiclesElectrical ProductsElectricity GenerationElectronicsElevatorsEnergyEngineering ProductsEngineering ServicesEngines ManufacturingEntertainmentEnvironmental ServicesEscalatorsEyewearFacility Поддержка ServicesFarming / Семена / MillingFashion и Luxury GoodsFertilizersFinancial ServicesFixed Line ServiceFlavors и FragrancesFleet ServicesFMCGFood и BeverageFood Цепи / DistributorFood ProductsFood ServiceFootwearForest ProductsFreight TransportFuelsFurnitureGamblingGamingGas SupplyGas UtilitiesGlass ProductsGold Горнодобывающая промышленность talsHotelsHydro-Электрические PowerImports / Экспорт ServicesIndustrial автоматизацияПромышленная Электрические ElectronicsIndustrial GasesIndustriesIndustry MachineryInfrastructureInsuranceInterior DesignInternet из ThingsInternet или мобильных приложений на основе BusinessInternet ProvidersInvestment BankingInvestmentsIron и SteelJewelleryKitchen AppliancesLaminatesLaptopsLeadLeather ProductsLighting ProductsLogisticsLotteryLubricantsLuggage SuitcasesLuxury GoodsMachinery ManufacturingMagnesiumManufacturingMarine SystemsMarine TransportationMarketing ServicesMeat / птица / рыба / ChickenMediaMedical оборудованиеМедицинское LaboratoryMedical VentilatorsMemory ProductsMetal Изготовление ProductsMetal Продукты ManufacturingMetalsMicrowave OvensMilitary EquipmentMiningMining EquipmentMiscellaneous СекторРакетыМобильные услугиМобильные автомобилиМобильные устройства и аксессуарыМолибденИпотекаФильмы / развлеченияМногосекторная музыкаМузыка, фильмы и плакатыМузыкальные инструментыВзаимные фондыРаспределение природного газаГенерация природного газаNetwork Har оборудование и программное обеспечениеСетевые продукты / решенияНовости Газеты / ЖурналыНикельБезалкогольные напиткиНеэлектрические коммунальные услугиЯдерная энергияОфисное оборудованиеНефть и газНефть и газовое оборудованиеТранспорт нефти и газаПромысловые услугиНефть и газоборудование и услугиМаркетинг нефтиПереработка нефтиОнлайн-доставка пищевых продуктовОптические волокнаОптические продуктыПродукция упаковки Продукты по уходу НефтехимияГазетфармацевтикаФармацевтикаПластмассы / изделия из пластикаПлатинаОборудование для борьбы с загрязнениемПолимерыЭнергетическое оборудованиеЭлектроэнергетикаИнструменты управления энергопотреблениемЭнергетические системыДрагоценные металлыПринтеры нт / лизинг ServicesResortsRestaurantsRetailRide SharingRoboticsRocketsRubber ProductsSatellitesScientific Исследовательского ProductsScootersSecuritiesSecurity система и SolutionsSemiconductorsSensorsShell CompanyShip PartsShippingShips и BoatsShoesSilverSocial MediaSoftware и ITSoftware и IT InfrastructureSoftware Консалтинг ServicesSoftware Аутсорсинг ServicesTitaniumTravel AccessoriesVansTraining ServicesTransportationTravel и TransportTrucksTV’sTyresUraniumUtilitiesVideo Игра / Мобильные Игры / Технология Игры / Казино GamesTractorsVideo Создания ProductsWashing MachinesWaste и мусор ManagementWatchesWater UtilitiesWealth ManagementWeaponsWind PowerWind ТурбиныВиноДеревянные изделияТорговляПрограммное обеспечениеЧайСолнечная энергияУстройства солнечной энергииКосмические продуктыСпортивные автомобилиСпортивные товарыГосударственный банкФондовые рынки, торговля, рынки капиталаСахарСупермаркеты bacco ProductsИнструменты и оборудованиеTourismZinc

11 лучших акций технологических компаний на оставшуюся часть 2021 года

Когда дело доходит до акций технологических компаний, важно помнить, что цифры — это еще не все.

В конце концов, есть множество примеров крупных компаний, у которых не было ни копейки прибыли, о которой можно было бы говорить, но которые продолжали демонстрировать колоссальное превосходство — с Amazon.com (AMZN) и Tesla (TSLA) в качестве двух из них. самые яркие примеры.

Это потому, что технологические акции уникальны своей способностью быстро расти и иногда превращать убыточную операцию в огромную дойную корову, когда они достигают критической массы.

Дело не в том, что традиционные показатели, такие как операционная прибыль и отношение цены к прибыли (P / E), не имеют точного значения, но инвесторы должны четко осознавать ограничения, которые имеют эти цифры при выборе акций технологических компаний.

Так что же тогда смотреть?

Что ж, рост выручки или выручки является одним из важных показателей. И еще одно — сильное покупательское давление со стороны Уолл-стрит, основанное на оптимизме аналитиков.

Вот список из 11 акций технологических компаний с высоким рейтингом, основанный на оценках аналитиков S&P Global Market Intelligence. Для инвесторов, которые не привязаны к традиционным показателям прибыльности, обратите внимание на эти имена в секторе — это может быть рискованно, но все же имеет потенциал прорыва.

Для инвесторов, которые не привязаны к традиционным показателям прибыльности, обратите внимание на эти имена в секторе — это может быть рискованно, но все же имеет потенциал прорыва.

Данные на 2 июня.

1 из 11

ACI Worldwide

- Рыночная стоимость: 4,6 млрд долларов США

- Дивидендная доходность: Нет данных

- Рейтинг аналитиков: 1,20 (Сильная покупка)

ACI Worldwide (ACIW, $ 38,82) — компания, занимающаяся платежными системами, которая выступает в качестве электронного посредника между банками, выставителями счетов и продавцами.

Другими словами, ACIW заботится о том, чтобы быть в самом центре инфраструктуры мобильных платежей, вместо того, чтобы слишком беспокоиться о том, чтобы у нее было приложение для мобильных платежей, занимающее значительную долю рынка.

Это делает ACIW совершенно другим подходом к безналичным транзакциям, поскольку его инновации сосредоточены на улучшении защиты от мошенничества и сокращении «комиссий за обмен», которые выставляются продавцу каждый раз, когда он в цифровом виде снимает деньги со счета клиента.

В эпоху обработки платежей 24-7 лет и постоянного стремления уменьшить трение и неэффективность платежей, ACI Worldwide представляет невероятно интересную возможность для многих инвесторов, поскольку теперь он обеспечивает цифровые платежи для более чем 6000 фирм по всему миру, каждая из которых выполняет 14 триллионов долларов. день в сделках.

Это не просто повествование: прогноз прибыли ACIW на 2021 финансовый год составляет 1,15 доллара на акцию, что почти вдвое больше, чем 62 цента, опубликованных в 2020 финансовом году. Более того, ожидается, что в следующем году эта прибыль вырастет до 1,28 доллара.

Правда, рост выручки не такой впечатляющий. Но в начале 2020 года активисты-инвесторы в Starboard Value начали наращивать долю в технологических акциях и настаивали на том, чтобы компания максимально увеличила акционерную стоимость любым возможным способом, включая изучение потенциальной продажи.

В феврале Starboard помогла ввести двух новых независимых директоров в совет директоров ACI Worldwide, благодаря своей примерно 8% доле владения. Другие инвесторы на Уолл-стрит с энтузиазмом восприняли этот шаг, надеясь, что так или иначе эта встряска поможет акциям технологических компаний вырасти еще выше в 2021 году — либо за счет продолжающихся операционных улучшений, либо за счет крупной разовой сделки.

Другие инвесторы на Уолл-стрит с энтузиазмом восприняли этот шаг, надеясь, что так или иначе эта встряска поможет акциям технологических компаний вырасти еще выше в 2021 году — либо за счет продолжающихся операционных улучшений, либо за счет крупной разовой сделки.

2 из 11

Axcelis Technologies

- Рыночная стоимость: $ 1.4 миллиарда

- Дивидендная доходность: Нет данных

- Рейтинги аналитиков: 1,17 (Сильная покупка)

Одна из самых простых компаний в этом списке, Axcelis Technologies (ACLS, 41,20 долл. США), является полупроводниковой. сервисная компания, производящая ионные имплантаты — причудливое название оборудования, которое является основополагающим для изготовления микрочипов.

Если вас интересует наука, ионная имплантация — это своего рода высокотехнологичный процесс нанесения покрытия, при котором ионы одного материала имплантируются в другой твердый материал для изменения физических и химических свойств поверхности.

Необходимость этого процесса должна быть очевидна, если учесть крошечные, но сложные компоненты внутри современных устройств, а это значит, что собрать кучу разных частей и склеить их вместе просто не поможет.

По общему признанию, Axcelis — нишевая игра. У него нет запатентованных микрочипов или ярких потребительских товаров, так что это, по сути, прославленный посредник.

Однако, если вы посмотрите на все заголовки последних новостей о сбоях в цепочке поставок и глобальной нехватке микрочипов, которая сокращает все, от производства автомобилей до продаж бытовой техники, становится совершенно очевидно, что Axcelis Technologies — это технологическая компания, которая сейчас пользуется большим спросом. Когда-либо.

Достаточно взглянуть на основы, чтобы быстро понять этот путь роста. Выручка в текущем финансовом году вырастет на 17%, а в следующем году вырастет еще на 11%. В то же время, согласно прогнозам, прибыль на акцию (EPS) в текущем году вырастет более чем на 44% в этом году и 32% в следующем году.

Акции немного выросли в динамике за последние 12 месяцев, ACLS выросли примерно на 58% по сравнению с 37% или около того для индекса S&P 500 за тот же период. Но с учетом того, что некоторые инсайдеры отрасли прогнозируют, что перебои в работе полупроводников продлятся до двух лет, этот технологический фонд может продолжить рост в 2021 году и в последующий период.

3 из 11

Cohu

- Рыночная стоимость: 1,8 миллиарда долларов

- Дивидендная доходность: Нет данных

- Рейтинги аналитиков: 1,43 (Сильная покупка)

Cohu (COH ) — уникальный технологический фонд, обслуживающий полупроводниковую промышленность.

Однако вместо того, чтобы быть производителем чипов, он в основном специализируется на инспекционном оборудовании, обслуживающем клиентов по всему миру. Возможно, для некоторых инвесторов это не так привлекательно, как создание ярких фирменных микросхем, которые предлагают большую маржу и мощную передовую бытовую электронику.

Тем не менее, это очень прибыльный бизнес, поскольку производители создают все более сложные микросхемы, которые не имеют большого права на ошибку, поскольку клиенты требуют надежности, а также отличной производительности.

Что действительно рассказывает историю акций COHU, так это их рост прибыли, поскольку ожидается, что прибыль на акцию вырастет с 1,19 доллара в прошлом финансовом году до 3,17 доллара в 2021 году — почти трехкратный рост, обусловленный увеличением выручки примерно на 46%, если это годовые прогнозы остаются в силе.

Акции взлетели примерно на 150% в прошлом году на фоне этого импульса, но важно отметить, что при текущих ценах COHU довольно справедливо оценен, исходя из этого прогноза на акцию.

В то время как типичные акции в S&P 500 имеют форвардный P / E около 23, COHU составляет всего около 12. Это означает, что, в отличие от других высококлассных технологических акций, инвесторы могут наслаждаться перспективой значительного роста, не платя при этом значительных сумм. премия за это.

премия за это.

4 из 11

Medallia

- Рыночная стоимость: 4,3 миллиарда долларов

- Дивидендная доходность: Нет данных

- Рейтинги аналитиков: 1,17 (Сильная покупка)

Medallia .49) — компания, занимающаяся «большими данными» и искусственным интеллектом (ИИ). Он направлен на анализ данных и структурирование неструктурированной информации, которую многие компании в настоящее время не знают, как преодолеть ее самостоятельно.

Вы могли бы сказать себе, что все это просто шумиха Кремниевой долины — и вы правы!

Но рассмотрим этот практический пример: финансовая компания роется в данных своих клиентов, чтобы найти «сигналы», намекающие на то, что некоторые держатели счетов, вероятно, начнут инвестировать в акции или, возможно, возьмут ипотечный кредит в ближайшие несколько месяцев.Затем перед ними ставится своевременный и персонализированный маркетинг.

Сейчас звучит намного значительнее, чем набор модных словечек, не так ли?

Именно этим и занимается Medallia — помогает организациям максимально раскрыть потенциал своих клиентов, партнеров и сотрудников.

На случай, если вы все еще не уверены, примите во внимание тот факт, что объем продаж этой компании вырос с 402 миллионов долларов в 2020 финансовом году до 477 миллионов долларов в 2021 финансовом году, который завершился в марте (рост на 19%). Ожидается, что в этом финансовом году выручка вырастет до 560 миллионов долларов (рост еще на 17%).

Хотя акции технологических компаний застопорились после резкого роста, который длился с ноября по февраль, они по-прежнему пользуются большой популярностью среди аналитиков Уолл-стрит благодаря уникальному предложению стоимости и впечатляющей истории роста.

5 из 11

Microsoft

- Рыночная стоимость: 1,9 триллиона долларов

- Дивидендная доходность: 0,9%

- Рейтинги аналитиков: 1,33 (Сильная покупка)

Что тут плохого сказать Microsoft (MSFT, 247 долларов. 30)?

30)?

Ее масштабы не имеют себе равных, поскольку она является второй по величине корпорацией США по рыночной капитализации, уступая только Apple (AAPL). Ожидается, что в этом финансовом году он принесет более 166 миллиардов долларов годовой выручки.

Его баланс настолько же надежен, насколько и они, на данный момент 125 миллиардов долларов наличными. Кроме того, это одна из двух американских акций с кредитным рейтингом AAA от Standard & Poor’s, вторая — значок здравоохранения Johnson & Johnson (JNJ).

Однако реальная привлекательность заключается в том, что MSFT все еще растет такими темпами, которые заставляют другие компании посрамить, несмотря на свое и без того впечатляющее доминирование.В частности, выручка должна вырасти на 16% в этом году, а прибыль на акцию, согласно прогнозам, вырастет на 35% с 5,76 долларов США в 2020 финансовом году до 7,77 долларов США в 2021 финансовом году. Эта статистика обнадеживает для любой акции, не говоря уже о той, которая уже находится на вершине кучи.

Вот что делает Microsoft такой кричащей покупкой. Потому что в дополнение к своему органическому росту у него есть большие карманы, чтобы делать другие шаги, такие как выкуп акций на 7 миллиардов долларов в последнем квартале и 20 миллиардов долларов в первые девять месяцев финансового года, который заканчивается в июне.

Вдобавок к этому еще много денег осталось для быстро растущих дивидендов, которые выросли более чем в три раза с 16 центов на акцию в 2011 году до 56 центов на акцию в настоящее время. Когда вы сочетаете устойчивый рост с приверженностью акционерной стоимости за счет дивидендов и обратных выкупов, неудивительно, что сообщество Уолл-стрит почти повсеместно одобряет эти технологические акции.

6 из 11

Palo Alto Networks

- Рыночная стоимость: 34 доллара США.8 миллиардов

- Дивидендная доходность: Нет данных

- Рейтинги аналитиков: 1,44 (Сильная покупка)

Любой, кто прочитал новостные сообщения с начала мая о кибератаке, нарушившей энергетическую инфраструктуру США на северо-востоке, должен немедленно увидеть апелляция Palo Alto Networks (PANW, $ 357,67).

Эта платформа кибербезопасности предоставляет брандмауэры и другое программное обеспечение, включая фирменное решение Panorama. Программное обеспечение PANW развертывается в сети информационных технологий (ИТ) организации, чтобы попытаться защитить все ее активы независимо от того, где они находятся и как используются.

Инвесторы будут рады узнать, что продукты Palo Alto Networks предлагаются в виде услуг подписки, а это означает, что организации, которые хотят защитить себя от таких угроз, как вредоносное ПО, потеря данных и другие атаки, находятся на крючке, чтобы продолжать платить регулярно, а не просто совершать одноразовые платежи. повременная плата за развертывание.

И поскольку PANW обслуживает в основном средние и крупные предприятия, которые охватывают финансовые службы, государственные учреждения, медицинские компании и телекоммуникационные компании, здесь есть очень прочная основа для доходов.

Это не означает, что Пало-Альто просто почивает на лаврах, поскольку прогнозируется, что этот фонд кибербезопасности приведет к росту выручки примерно на 23% в этом финансовом году и еще на 18% в 2022 финансовом году. Это также удобно, поскольку ожидается, что прибыль на акцию вырастет на 20% как в этом году, так и в следующем.

Это также удобно, поскольку ожидается, что прибыль на акцию вырастет на 20% как в этом году, так и в следующем.

PANW — отличный пример акций технологических компаний, предложения которых легко масштабируются без снижения рентабельности, и инвесторы могут рассматривать это как возможность роста, так и своего рода хеджирование от угрозы постоянных кибератак в предстоящие годы.

7 из 11

PAR Technology

- Рыночная стоимость: 1,7 миллиарда долларов

- Дивидендная доходность: Нет данных

- Рейтинги аналитиков: 1,0 (Сильная покупка)

PAR Technology (PAR , 67,23 долл. США) — это поставщик технологий для торговых точек, который в основном обслуживает рестораны. Некоторые из его основных клиентов в настоящее время включают Pizza Hut, Taco Bell и Arby’s, чтобы назвать некоторых, но PAR также все чаще ведет дела с розничными торговцами и другими коммерческими предприятиями.

Рост компании во многом обусловлен ее лучшей в своем классе технологией, ориентированной на безналичные операции. Чаще всего это дебетовые и кредитные карты, но его считыватели также обрабатывают мобильные платежи, такие как Apple Pay, PayPal и другие решения. А его системы помогают интегрировать технологию заказа мобильных приложений в финансовые системы ресторана или магазина.

Излишне говорить, что PAR находится на правильной стороне потребительских тенденций, особенно после того, как пандемия коронавируса ускорила переход от традиционных транзакций к цифровым заказам.

Его выручка в последнее время демонстрирует хорошую тенденцию к росту, достигнув 214 миллионов долларов в 2020 году и, как ожидается, вырастет до 265 миллионов долларов в этом финансовом году и 318 миллионов долларов в следующем году. Это означает рост на 24% и 20% соответственно.

Более того, PAR только что сделала большой шаг вперед, недавно приобретя поставщика программы лояльности Punchh, который предоставит ей новые способы налаживания более глубоких отношений как с продавцами, так и с их клиентами.

Хотя PAR Technology по-прежнему работает в убыток, так как вкладывает значительные средства в рост, у инвесторов есть много поводов для радости в связи с тенденциями продаж и планами будущего расширения.И 165% доходности технологических акций за последние 12 месяцев тоже не так уж и плохо.

8 из 11

PayPal Holdings

- Рыночная стоимость: 308,0 миллиарда долларов

- Дивидендная доходность: Н / Д

- Рейтинги аналитиков: 1,53 (Покупать)

Возможно, вы уже знакомы со старым Компания цифровых платежей PayPal Holdings (PYPL, $ 262,17) из ваших дней рыскала по онлайн-аукционам десять лет назад. Но вы можете не знать, что эта фирма была приобретена eBay (EBAY) за 1 доллар.5 миллиардов почти 20 лет назад, а сейчас его стоимость примерно в 200 раз больше.

PYPL всегда был на шаг впереди всех, когда дело касалось мобильных платежей и безналичных транзакций.

Например, в последние годы он объединил конкурентов по цифровым платежам Venmo и Xoom, чтобы в настоящее время управлять сетью из почти 400 миллионов активных учетных записей, которые переместили общий объем платежей в размере 285 миллиардов долларов в прошлом квартале.

Более того, PYPL быстро перешла на интеграцию подающих надежды криптовалют в свою платформу — как для покупки и хранения в качестве инвестиций, так и для передачи в транзакциях.

В результате мы получим мощную систему цифровых финансов, общая выручка которой, по прогнозам, в следующем финансовом году превысит 31 миллиард долларов.

Очевидно, что когда у вас есть такой масштаб, как у этой компании, крошечные комиссионные, которые вы платите, складываются в спешке. И хотя в последние годы снижение трафика в обычных банковских отделениях уже идет полным ходом, пандемия только ускорила отход от традиционного банковского дела, что может помочь катапультировать гиганта мобильных платежей PayPal к еще большему успеху в предстоящие годы.

9 из 11

Salesforce.com

- Рыночная стоимость: $ 216,4 млрд megastocks, Salesforce.com (CRM, $ 234,62) — это компания, занимающаяся разработкой программного обеспечения для предприятий, которая занимается «управлением взаимоотношениями с клиентами» — отсюда и ее броский тикер.

Для тех, кто не работает в сфере маркетинга, это означает использование данных для мониторинга потенциальных клиентов и отслеживания прогресса продаж, а также прогнозирование возможностей на основе наблюдаемых вами тенденций.

Одна из причин, по которой Salesforce стала такой силой в деловых кругах, заключается в том, что генеральные и финансовые директора во всем мире отчаянно нуждаются в понимании тенденций развития клиентов, как для прогнозирования результатов за год, так и для определения будущих возможностей. И когда программное обеспечение Salesforce работает хорошо, оно делает все это и многое другое, чтобы легко окупить себя.

Хотя CRM уже является золотым стандартом во многих торговых и маркетинговых кругах, она еще не достигла предела своего роста. Примите во внимание, что после того, как в прошлом году выручка компании превысила 21 миллиард долларов, прогнозируется рост продаж на 22% в этом финансовом году и на 20% в следующем году.

В частности, в связи с тем, что экономика США собирается повернуть за угол после пандемии, и торговые представители снова начинают бить по тротуару, вы можете поспорить, что CRM станет более важной, чем когда-либо, в 2021 году и в последующий период.

Более того, в 2020 году Salesforce.com был включен в легендарный промышленный индекс Dow Jones. Это произошло отчасти из-за его доминирующего положения в технологическом секторе, а также из-за того, что он будет оставаться очень актуальным в течение многих лет.

Если вы ищете акции технологических компаний, которые демонстрируют впечатляющий рост, но при этом имеют прочную основу, обратите внимание на CRM.

10 из 11

ServiceNow

- Рыночная стоимость: 92,2 млрд долл. который казался специально созданным для персонала после пандемии, это ServiceNow (СЕЙЧАС, 467,01 доллара США).

Компания предоставляет решения для корпоративных облачных вычислений, ориентированные на оптимизацию и автоматизацию разрозненных рабочих процессов — от управления ИТ до человеческих ресурсов и обучения.Кроме того, его настраиваемые продукты App Engine и IntegrationHub позволяют предприятиям создавать собственные приложения, которые могут иметь наибольшее влияние.

Эта гибкость позволила СЕЙЧАС процветать, имея клиентов из правительств, финансовых служб, здравоохранения, телекоммуникаций, производства, нефти и газа, образования и потребительских товаров.

Как и в случае со многими другими техническими компаниями, повествование убедительно в вакууме, но важно раскрыть крышу над ServiceNow и взглянуть на холодные, точные цифры, чтобы получить истинное представление о возможности здесь.

И цифры говорят сами за себя: после того, как в 2020 году выручка составила 4,5 миллиарда долларов, аналитики прогнозируют рост более чем на 25% как в ФГ2021, так и в 2022 финансовом году, а СЕЙЧАС ожидается, что следующий финансовый год завершится с продажами в 7,2 миллиарда долларов. В то же время резко выросла прибыль: с 4,63 доллара на акцию в прошлом году до прогнозируемых 5,51 доллара в этом году и 7,03 доллара в следующем финансовом году — рост на 19% и 28% соответственно.

Многие работодатели недовольны тем, что необходимо по необходимости отменить тенденции удаленной рабочей силы, которые сформировали первые дни 2020 года, но будет невероятно сложно вернуть зубную пасту в тюбик, когда дело доходит до работы из дома (или где-либо еще).NOW — одна из лучших технологических компаний, способных уловить эту перспективную тенденцию.

11 из 11

Twilio

- Рыночная стоимость: 52 миллиарда долларов

- Дивидендная доходность: Н / Д

- Рейтинги аналитиков: 1,38 (Сильная покупка)

Twilio, долларов США ( ) — одна из тех компаний, которую часто называют просто платформой облачных коммуникаций или поставщиком «программного обеспечения как услуги» (SaaS), но эти описания не делают никакой пользы техническому значку Сан-Франциско.

Более точное описание состоит в том, что Twilio позволяет разработчикам программного обеспечения подключаться к современным децентрализованным коммуникационным платформам, таким как смартфоны, чтобы помочь предприятиям найти своих клиентов. Его услуги включают текстовые чат-боты для обслуживания клиентов для розничных продавцов, самостоятельную регистрацию через мобильные телефоны для отелей, интеграцию обратной связи с социальными сетями, программы лояльности на основе приложений и другие решения для взаимодействия.

Любой клиент, который томился в ожидании после звонка по номеру 1-800, знает, как мало «услуг» скрывается за некоторыми системами обслуживания клиентов.И любой бизнес, который пытался отбиться от разгневанного пользователя в социальных сетях, знает, как важно защитить свой бренд в эпоху цифровых технологий.

TWLO приняла во внимание обе стороны этого опыта в своих текущих решениях и операциях. Компания также убедительно доказала свое ценностное предложение на фоне явления социального дистанцирования, вызванного пандемией.