Виртуальные деньги. Плюсы и минусы электронных кошельков | Личные деньги | Деньги

Наличные деньги в России постепенно уступают место виртуальным – все больше соотечественников предпочитают хранить средства на кредитных карточках и электронных кошельках, считая, что так удобнее и безопаснее.Виртуальный кошелек – это, по сути, аналог банковского счета, который также можно пополнять, а электронными деньгами расплачиваться за услуги и товары в интернете и перечислять их на другие счета. Но между банковскими и цифровыми счетами все же есть различия, например, для создания электронного кошелька пользователям достаточно зарегистрироваться на сайте без предоставления каких-либо документов. Действие виртуальных платежных систем в отличие от банковских бессрочно, кроме того, за их обслуживание не надо платить. В преимуществах и недостатках электронных кошельков попробовал разобраться АиФ.ru.

Плюсы электронных платежных систем:

1. Покупки не выходя из дома

Покупки не выходя из дома

Основным преимуществом электронных денег является то, что с их помощью можно оплатить сотовую связь или товар в интернет-магазине без очередей в спокойной, домашней обстановке. Виртуальные деньги отлично подходят для мелких платежей, например, для покупки билета в кинотеатр или скидки на купонном сайте.

2. Сохранность денег

Электронные деньги являются аналогом наличных, только потерять их гораздо сложнее. И даже если кошелек взломают, есть высокая вероятность, что деньги вам будут возвращены.

3. Бесплатно

За обслуживание электронного кошелька не надо платить «абонентскую плату» в отличие от банковских карт.

4. Неограниченный срок пользования

Еще одним плюсом в пользу электронных денег является бессрочность пользования электронным кошельком. Его можно завести и забыть о проблемах ликвидации счета и его переоформления.

5. Выбор

Для пополнения электронных счетов существует несколько удобных способов: через терминалы, специальные платежные карты или отделение банка.

6. Можно приобрести то, что не купишь на наличные деньги

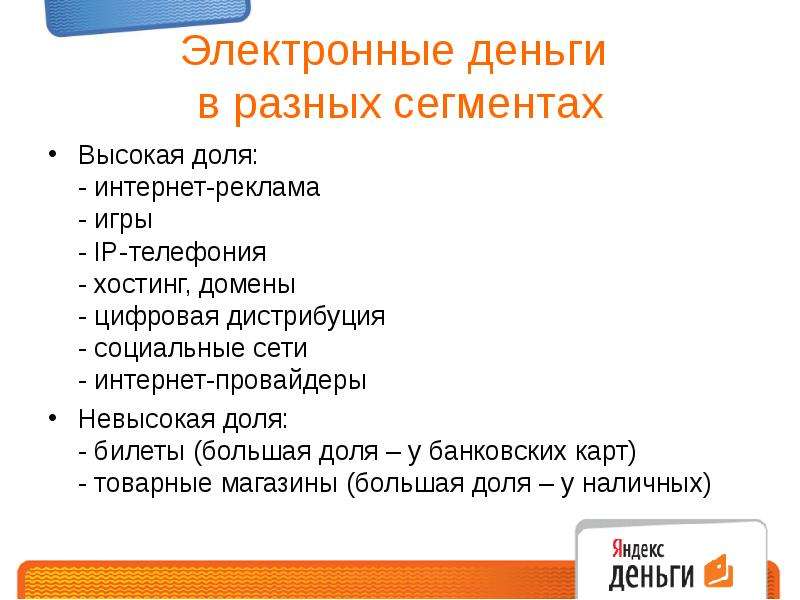

Домены, хостинг, некоторые электронные книги можно купить только за электронные деньги (для покупки вышеуказанных товаров также подходят кредитные карты).

7. Свобода действий

Деньги с электронного кошелька можно конвертировать и переводить на банковский счет. Правда, в этом случае вам придется заплатить комиссию, которая зависит от условий выбранной платежной системы.

8. Анонимность

Для своих пользователей электронные платежные системы предоставляют услуги анонимности – для открытия счета вам не придется предъявлять документы.

Минусы электронных платежных систем:

1. Ненужные траты

Ненужные траты

Другой стороной медали виртуального кошелька является то, что пользователи, не ощущая их материально, начинают относиться к деньгам менее трепетно и тратить на ненужные им вещи.

2. Не все интернет-магазины принимают электронные деньги

Несмотря на то, что рынок интернет-коммерции в России развивается достаточно активно, все же далеко не все магазины принимают к расчету виртуальные деньги. Порой пользователям электронных кошельков приходится тратить немало временив поисках места, где можно приобрести понравившуюся вещь.

3. Нужно всегда быть «он-лайн»

Для совершения покупки или оплаты услуг у вас под рукой всегда должен быть доступ во всемирную паутину. Если вы находитесь не дома, надо позаботиться о том, чтобы у вас был телефон с подключенным интернетом или ноутбук с wi-fi.

4. Проблемы с восстановлением профиля

Если вы забудете пароль или потеряете данные от виртуального счета, его восстановление будет весьма проблематичным.

5. Вопросы безопасности

Существует невысокая вероятность, что кошелек может быть взломан. Однако если обезопасить его надежным паролем, этого риска можно избежать.

виды и перспективы платежных систем

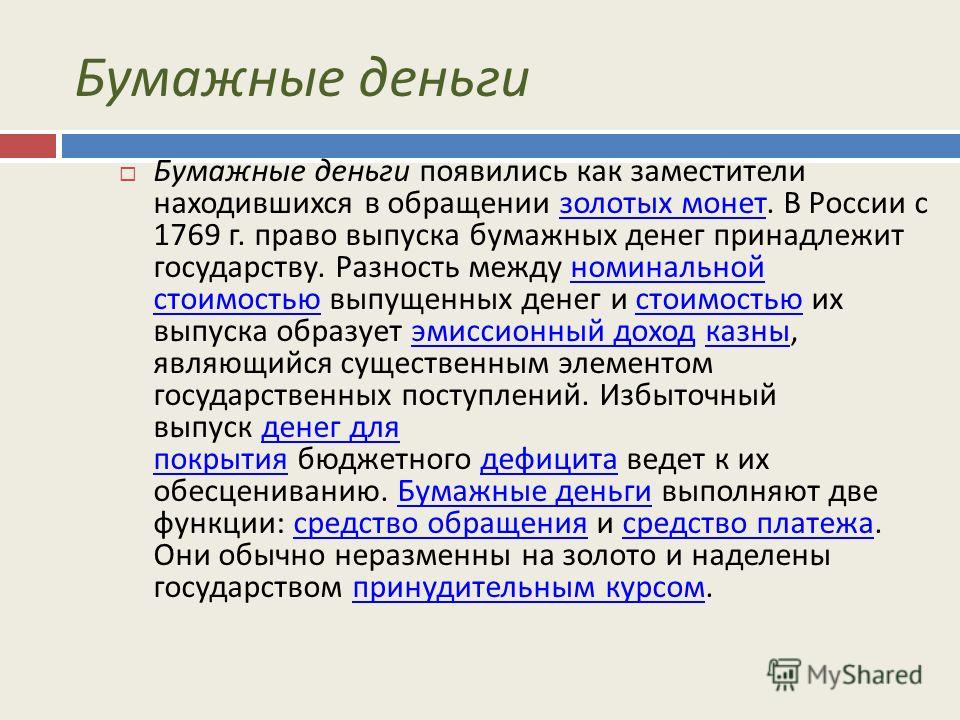

На сегодняшний день существуют различные электронные валюты, которыми удобно расплачиваться и производить обналичивание. У электронных валют существуют свои особенности, достоинства и недостатки.

Электронные деньги представляют собой валюту, которая существует только в электронном виде. Стоит отметить, что такая валюта может быть переведена на банковскую карту. Также ей можно оплачивать товары и услуги в интернете.

Существуют различные терминалы оплаты, которые работают с электронными валютами.

Что представляет собой электронная валюта

Виртуальные или электронные деньги это эквивалент обычных денег.

Данные виртуальные условные единицы приравнены к курсу реальных валют, например, к украинской гривне, российскому рублю или американскому доллару.

Сейчас в интернете встречается большое количество платежных электронных систем. Прежде чем рассматривать плюсы и минусы электронных денег, нужно назвать самые распространенные из них:

- WebMoney,

- Яндекс.Деньги,

- Qiwi,

- PayPal,

- Крипта валюты.

Нельзя утверждать, что в скором будущем, электронные деньги целиком вытеснят из оборота привычные деньги, но обыватели все чаще используют виртуальные кошельки. В большой степени этому сопутствует удобство пополнения электронного кошелька. Производить операции пополнения очень удобно и быстро.

Стоит отметить, что электронные деньги не только удобно использовать, но и пополнять. Эти деньги можно переводить на любые расстояния, при этом комиссионные очень небольшие.

Например, за свою работу компания WebMoney берет всего 0,8% от тела платежа. Пользователь, при этом, избавляется от необходимости посещать банк, стоять в очереди и производить другие утомительные операции по выводу средств.

Помимо этого, банковский перевод имеет большую комиссию, также он может «зависнуть». Переводы денег с помощью виртуальных систем, лишены таких недостатков.

Плюсы электронных платежных систем

Виртуальные платежные системы становятся обыденностью для все большего количества людей. Следует разобраться, какие минусы и плюсы есть у этого вида финансовых инструментов.

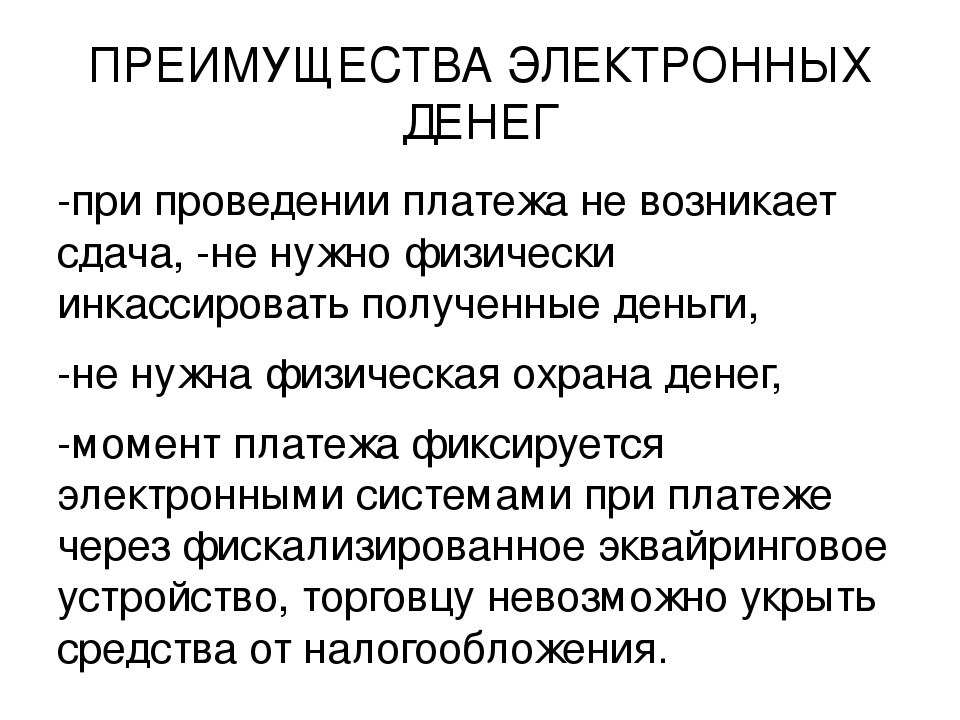

- Первым достоинством можно назвать мобильность. В электронных платежных системах нет понятия «габариты», любые суммы можно носить с собой. Виртуальные средства это удобный способ оплаты без очередей и различных задержек. Также электронные деньги можно переводить в любую точку планеты за короткое время.

- Стоит отметить автоматику, как еще один плюс виртуальных средств. При обращении с электронными деньгами отсутствует человеческий фактор. Таким образом, обычные операции не требуют сдачи, в ней можно допустить ошибку. Каждый перевод средств учитывается системой. Таким образом, человек всегда знает, куда ушли деньги.

- Третьим плюсом является сохранность. Виртуальные средства невозможно повредить либо подделать. На них не распространяется влияние времени. Эти деньги нельзя забыть дома, потерять или похитить. Можно защититься от сомнительных операций оповещениями и паролями. Есть возможность отследить свои расходы и доходы.

- Четвертым положительным моментом использования виртуальных денег является свобода. Чтобы создать счет электронной валюты не нужно прописывать личные данные, при переводе нужно лишь знать счет другого получателя.

Между счетами различных систем можно переводить любые средства. Автоматический перевод в разные валюты является еще одним несомненным плюсом.

Минусы электронных платежных систем

Из недостатков можно упомянуть правовое регулирование. Электронные валюты официально не приняты в большинстве государств, это накладывает определенные ограничения. Таким образом, нельзя приобрести автомобиль, жилье или оплатить свои счета. Виртуальные деньги могут признать незаконными в любой момент.

Виртуальные деньги могут признать незаконными в любой момент.

Рассматривая минусы электронных денег можно также упомянуть обращение. В настоящее время электронные валюты еще не полностью вошли в повседневную жизнь людей. Многие даже не подозревают о существовании такого удобного инструмента.

Хранить в электронных деньгах все свои сбережения люди рискуют нечасто, хотя бы ввиду ограниченности использования такой валюты. Например, на электронные средства не сходить в кафе и не купить воды в магазине. Свободно использовать такую валюту возможно только в интернете.

Третьим минусом является привязанность электронных валют к технологическим средствам. Другими словами, если отключат интернет или сайт будет нуждаться в ремонте, то человек останется без доступа к своим деньгам.

Также среди минусов – не очень комфортный процесс создания регистрации. Существует множество различных проверок, что вполне оправдано, поскольку для платежной системы считается существенным риском взаимодействие с любыми анонимными лицами.

Чтобы полноценно использовать все имеющиеся функции платежных систем, от человека, как правило, требуют предоставления паспортных данных или других документов, подтверждающих личность.

Нужно вспомнить, что проверка документов, в большинстве случаев занимает до нескольких суток, это приносит определенные неудобства.

Рекомендации

Пользуясь следующими советами можно избежать недоразумений при использовании электронных валют. Прежде всего, нужно понимать, что при выборе кошелька человек не всегда свободен.

Как правило, клиент использует ту систему, с которой работает биржа фриланса или интернет-магазин. Если рассматривается несколько вариантов, нужно понять, каким образом, будут выводиться деньги или оплачиваться товар.

Нужно использовать только официальные сайты, имеющие защищенное соединение. Нельзя увлекаться подозрительными обменниками, в особенности с WM деньгами. Это может быть чревато потерей денежных средств.

Никому и никогда нельзя говорить свои ключи, пароли и коды.

Заключение

Принимая во внимание все минусы и плюсы электронных валют, можно сделать заключение, что такие денежные средства являются удобным финансовым инструментом.

Электронные деньги выступают одним из самых удобных платежных средств. Как правило, этим способом расплачиваться и приобретать товары и услуги, пользуются люди, чья работа связана с интернетом.

Однако, стоит принимать во внимание различные минусы, которые осложняют использование виртуальных средств. Таким образом, не представляется возможным говорить об электронных платежных системах, как об универсальном инструменте.

Достоинств у электронных валют намного больше, чем недостатков. Электронную валюту очень удобно использовать в интернет-магазинах. Прогресс постоянно развивается, и, скорее всего, скоро функциональность электронных платежных систем возрастет еще больше.

Если человек ведет бизнес в сети, или там есть постоянный источник дохода, в этом случае применение электронных кошельков оправдано. В других случаях, как правило, это лишено смысла, поскольку практически все операции с электронными платежными системами не являются рентабельными.

Преимущества и недостатки электронных денег — Финансовые новости

20 февраля 2013, 14:29

В закладки

Поделиться

Копировать ссылкуКак работают разные системы виртуальных платежей

Если 2—3 года тому виртуальные платежи были популярны прежде всего в среде программистов, то последние годы такими услугами пользуется все больше рядовых граждан. Что понятно: в 2013 году количество сервисов, доступных при оплате с помощью электронных кошельков, расширилось десятками новых: заказом еды, покупкой билетов на поезд или автобус, одежды, книг, косметики, т.д. И все это — не отходя от компьютера.

Что понятно: в 2013 году количество сервисов, доступных при оплате с помощью электронных кошельков, расширилось десятками новых: заказом еды, покупкой билетов на поезд или автобус, одежды, книг, косметики, т.д. И все это — не отходя от компьютера.

ВИДЫ СИСТЕМ. Все системы электронных платежей условно можно разделить на два типа. Первый работает через создание виртуальных счетов. Регистрация в таких сервисах, как правило, бесплатна. Для нее требуется или э-мейл, или номер мобильного. Далее, счет нужно пополнить — с банковской карты, через платежный терминал и т.п. После этого с него можно оплачивать товары и услуги или перечислять средства своим родным и близким. Украинцы могут сегодня выбирать услуги более 5 украинских систем интернет-платежей для расчетов внутри страны (в т.ч. электронные деньги ГлобалМани и MoneXy, онлайн-расчеты W1, WebMoney и другие) и десятков зарубежных систем, для платежей за границей (Яндекс.Деньги, PayPal, MoneyBookers и т.д.).

Второй тип сервисов — это надстройки над банковскими картами, такие как «Интеркасса», «Платежка» и Portmone. Они работают через привязку к нему банковской карты клиента. Обычно они не взимают комиссии, а абонплату (может составлять около 10 грн в месяц). Основное отличие таких сервисов от э-денег и систем онлайн-платежей — в ограниченном функционале по переводу средств. Так как кошелек или виртуальный счет внутри такой системы не создается, ее пользователь может только оплачивать ряд услуг — провайдеров, кабельного телевидения, мобильной связи и т.п. А вот перечислить деньги на другой кошелек или карту уже нельзя.

Они работают через привязку к нему банковской карты клиента. Обычно они не взимают комиссии, а абонплату (может составлять около 10 грн в месяц). Основное отличие таких сервисов от э-денег и систем онлайн-платежей — в ограниченном функционале по переводу средств. Так как кошелек или виртуальный счет внутри такой системы не создается, ее пользователь может только оплачивать ряд услуг — провайдеров, кабельного телевидения, мобильной связи и т.п. А вот перечислить деньги на другой кошелек или карту уже нельзя.

ПЛЮСЫ

ЭКОНОМИЯ ВРЕМЕНИ. При онлайн-расчетах платежи проходят мгновенно. Для сравнения — платеж через онлайн-банкинг может занять до 1—3 дней.

МНОГО ФУНКЦИЙ. Системы онлайн-расчетов подключены ко всем крупным операторам связи, интернета, сотням интернет-магазинов, в том числе сервисам по доставке еды, услугам на онлайн-подписке прессы и т. д.

БЕЗОПАСНОСТЬ. «При расчете в интернете с помощью платежной карты пользователь должен ввести все свои реквизиты — ФИО, номер и срок действия карты, а также CVV номер, — рассказывает программист Дмитрий Линенко. — Существует риск, что эти данные попадут в руки хакеров — а именно этой информации достаточно для проведения покупок в Сети. В отличие от банковских карт, в системах онлайн-расчетов действуют несколько уровней защиты». Например, в качестве логина для входа в систему пользователь использует номер своего мобильного. После чего получает на телефон одноразовый динамический пароль, через который происходит авторизация на сайте.

— Существует риск, что эти данные попадут в руки хакеров — а именно этой информации достаточно для проведения покупок в Сети. В отличие от банковских карт, в системах онлайн-расчетов действуют несколько уровней защиты». Например, в качестве логина для входа в систему пользователь использует номер своего мобильного. После чего получает на телефон одноразовый динамический пароль, через который происходит авторизация на сайте.

МИНУСЫ

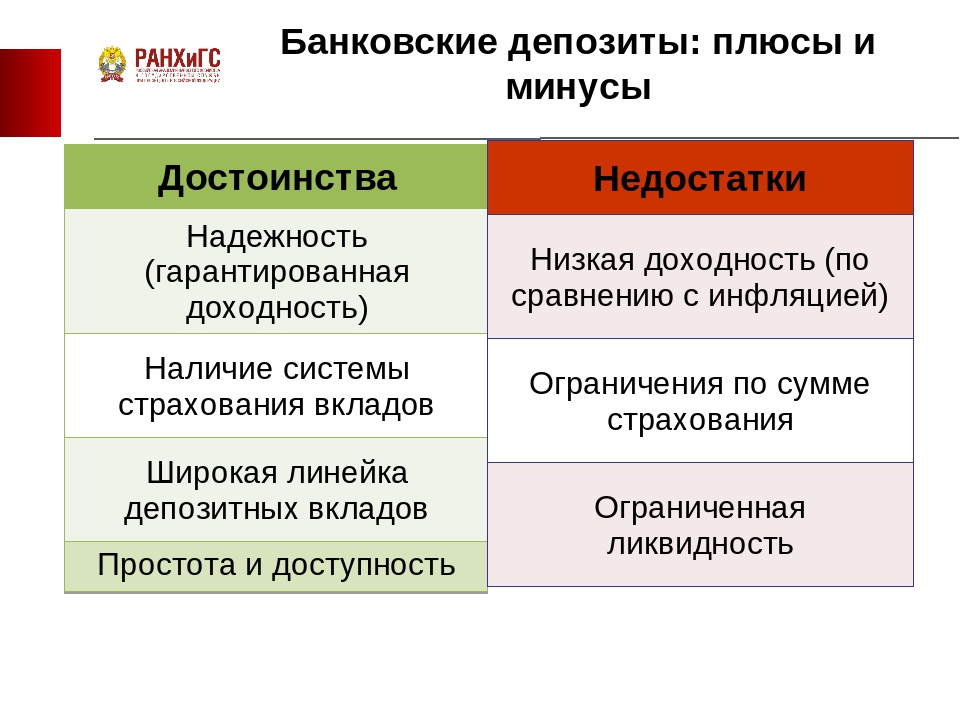

НЕТ ПРОЦЕНТОВ. Недостатки онлайн-платежей, в сравнении с банковскими расчетами — проценты на остаток на электронном кошельке не начисляются.

ЛИМИТЫ. Согласно Постановлению НБУ, для систем э-денег (к ним в Украине относятся MoneXy и платежная система ГлобалМани) размер суммы на кошельке не может превышать 8 тыс. грн. Но при этом количество транзакций не лимитировано. У сервисов виртуальных платежей (W1, LiqPay, WebMoney.ua) также есть лимиты по средствам на виртуальных счетах. Так, у гривневых WebMoney. ua месячный объем средств не может превышать 8 тыс. грн.

ua месячный объем средств не может превышать 8 тыс. грн.

КОМИССИИ. За операции по пополнению кошелька и снятию с него денег нужно платить комиссию. Она взимается, даже если вы не являетесь владельцем э-кошелька, а перечисляете деньги на чужой электронный счет.

ТРАТА ВРЕМЕНИ НА ВЫВОД СРЕДСТВ. В среднем по системам, которые работают в Украине, вывод средств из системы на банковский счет занимает 1—3 дня.

Николай Заславский

Читайте также:

Электронные деньги плюсы и минусы | ФИНАНСИсТ

Все слышали о электронных деньгах, может даже многие пользовались.

Существует множество платежных интернет систем, которые проверены временем и являются своеобразными флагманами в мире электронных денег

Изображение взято из интернетаИзображение взято из интернета

Но в чем же плюсы и минусы их использования? Об этом и поговорим.

Плюсы электронной валюты

Первым же о чем хочется сказать это мобильность, сейчас век информационных технологий и это стремительно меняет наш окружающий мир. Еще 20 лет назад вы не могли себе представить, что можно не выходя из дома заказать себе необходимую вещь с доставкой.

Возможность персональных переводов в любую точку мира. Вы можете отправлять денежные переводы на кошельки любым людям, в любую точку мира. Вы можете осуществлять операции прямиком с вашего мобильного устройства.

Сейчас существует масса интернет магазинов готовых в пару кликов доставить вам любую вещь из любой точки земли прямо к вам домой, при этом вам не нужно будет выходить даже из дома.

Электронные деньги не могут испарится вместе с банком, т.е в случае банкротства банка, в котором вы имеете вклад, вероятнее всего вы потеряете ваши деньги. С электронной валютой этого не произойдет.

Передовые системы безопасности, совершенствующиеся с каждым днем, защищают ваши сбережения.

Изображение взято из интернета

Минусы

К сожалению в странах СНГ существуют некоторые проблемы с электронной валютой, на законодательном уровне некоторые процедуры усложнены, либо запрещены. Поэтому часто, такая валюта используется для уклонения от налогов или же для нелегального бизнеса.

Необходимость интернет соединения. В нашем мире далеко не везде можно найти интернет, что и является минусом использования электронных денег.

Большие комиссии, являются главной проблемой, при обналичивании средств теряется немалый процент, что затрудняет использование валюты.

Мошенники

Хоть над безопасностью работают круглосуточно, есть вероятность, что ваши средства могут похитить недоброжелатели и вероятность их нахождения не высока.

Если понравилась статья, подписывайтесь ставьте лайк, спасибо!

Все, что вам нужно знать о цифровой валюте

Цифровая валюта, также известная как криптовалюта, является глобальной валютой во всем мире. Это независимый способ генерировать и переводить деньги без использования централизованных банков. Это означает, что все цифровые валюты освобождены от государственного вмешательства.

Это независимый способ генерировать и переводить деньги без использования централизованных банков. Это означает, что все цифровые валюты освобождены от государственного вмешательства.

Хотя звучит так, будто криптовалюты упрощают жизнь для покупки и продажи товаров, а также для перевода средств, у него есть свои недостатки. Одна из самых больших проблем, связанных с цифровой валютой сегодня, — это возможность ее взлома.

Но есть много причин, по которым цифровая валюта выгодна, поэтому мы придумали некоторые плюсы и минусы использования этого типа валюты.

Плюсы использования цифровой валюты

- Более быстрые транзакции

Когда дело доходит до совершения крупных покупок, таких как покупка автомобиля или дома, есть много шагов, которые вы должны пройти, прежде чем транзакция может быть завершена. Эти шаги могут заключаться в получении одобрения от банка или оплате услуг юриста.Но с цифровой валютой вы можете совершать такие транзакции сразу без посредников.

- Постоянное отслеживание платежей

Традиционно, когда вы используете чек для совершения покупки или перевода денег кому-либо, вы можете видеть, где находятся эти деньги, только каждые три дня, используя банковские системы. Это может быть проблемой, поскольку вы никогда не знаете, где находятся ваши деньги в данный момент. Однако с криптовалютой это постоянное недоумение не вызывает беспокойства, поскольку вы можете отслеживать свои деньги каждую секунду дня.

- Защита от мошенничества

Если вы когда-либо покупали что-либо в Интернете, скорее всего, вы использовали для этого свою кредитную карту. Это единственный способ, которым большинство людей платят за товары в Интернете, но проблема заключается в том, что вы рискуете украсть вашу личную информацию. Хотя, используя цифровую валюту, вы не подвергаетесь этому риску, поскольку можете отправлять средства напрямую кому хотите, даже не раскрывая никакой информации.

- Нулевая комиссия

Хотя деньги, которые вы храните в банках, технически ваши, банки все равно должны получать прибыль, чтобы держать их для вас.Вот почему они взимают комиссию, такую как комиссия за банкомат, комиссия за транзакцию и комиссия за закрытие; иногда взимаются так много сборов, что не кажется справедливым платить за использование собственных денег. Прелесть криптовалюты в том, что она принадлежит вам, а не банкам. Таким образом, вам никогда не придется платить за использование собственных денег при использовании цифровой валюты.

- Easy Accessibility

Возможно, лучшее в использовании цифровой валюты — это то, что она доступна каждому.По оценкам, более 2 миллиардов человек во всем мире имеют доступ к Интернету по телефону или с помощью компьютера. Это означает, что каждый из этих двух миллиардов человек может начать заниматься фермерством для биткойнов, если они того пожелают. И в отличие от банков или кредитных компаний, которые требуют, чтобы вы прошли их оценку, чтобы заработать средства, цифровая валюта не имеет таких ограничений. Так что, если вы можете его выращивать, вы можете оставить его себе.

Минусы использования цифровой валюты

- Система высокого риска / высокого вознаграждения

Хотя криптовалюта, как и биткойн, может принести кому-то много денег за короткий промежуток времени, она также имеет неприятный побочный эффект быть чрезвычайно высоким риском для тех, кто его выращивает.Причина, по которой фарм цифровой валюты представляет собой такой высокий риск, заключается в том, что цена монеты может измениться на центов. В один момент вы можете сидеть на большом состоянии, а в следующий вы едва можете заплатить за бак бензина.

- Проблемы безопасности

Несмотря на то, что цифровая валюта может лучше защитить вас от использования вашей личной информации в Интернете, сама ваша валюта по-прежнему уязвима для атак. Есть свидетельства того, что это происходит, поскольку крупные корпорации, занимающиеся производством цифровой валюты, сильно пострадали от рук хакеров.Одна такая компания пострадала от атаки настолько сильно, что потеряла почти 500 миллионов долларов. Если более крупные корпорации не в безопасности, то кто?

- Доступно для всех

Это также упоминается в нашем разделе «Плюсы», потому что универсальный доступ делает цифровую валюту палкой о двух концах. С одной стороны, приятно, что любой обладающий навыками может заработать состояние, просто выращивая цифровую валюту. Но с другой стороны, это также означает, что лица, причастные к преступной деятельности, также имеют доступ.Многие власти обеспокоены тем, что цифровая валюта используется для отмывания денег и финансирования различных преступных действий.

- Невозможно знать будущее

Поскольку цифровая валюта не контролируется центральным руководящим органом, ее судьба остается в подвешенном состоянии. Некоторые страны хотят принять это и уже начали разрабатывать свои собственные криптовалюты. В то время как другие страны хотят все вместе объявить вне закона. Поскольку рынок криптовалют подвержен стольким изменениям, невозможно предсказать, что ждет эту технологию в будущем.

Нравится нам это или нет, но похоже, что цифровая валюта может стать волной будущего. Поскольку популярность цифровой валюты растет, лучше всего знать, каковы плюсы и минусы этой новой валюты. В противном случае мы можем иметь новую форму валюты и не осознавать связанных с ней преимуществ или опасностей.

Узнайте, как работает Apple Pay

Apple Pay — это удобный способ использования денег, и многие считают его способом будущего. Если кто-то оставил свой кошелек дома или хочет сделать быструю покупку, не вынимая кошелек и не вводя пин-код, то Apple Pay — это то, что вам нужно!

Также было бы полезно иметь iPhone, отсюда и название (извините, пользователи Android), но как работает Apple Pay?

Давайте рассмотрим основы, так как Apple Pay имеет несколько компонентов и опций, которые делают Apple Pay похожим на другой иностранный язык, особенно с учетом покупок в магазине, и другие факторы, как правило, затрудняют понимание старшим поколением.Однако удобство — это то, что делает Apple Pay намного лучше в использовании, чем стандартные наличные деньги или карты.

Итак, вот новый курс терминологии Apple Pay, который послужит кратким руководством:

Apple Pay: Короче говоря, Apple Pay — это услуга мобильных платежей и цифровых кошельков, представленная компанией Apple несколько лет назад. и с тех пор стал популярным методом оплаты в магазине или онлайн через телефон!

Apple Pay Cash: Итак, пришло время отличить Apple Pay от Apple Pay Cash.Apple Pay Cash технически является частью Apple Pay, но находится в приложении Apple iMessage. Все деньги, которые человек получает через Apple Pay Cash, будут храниться на виртуальной карте под названием Apple Pay Cash card.

Кошелек: Нет, не тот, который живет в кошельке большинства людей! Вместо этого это имя цифрового кошелька, который является дополнительным приложением от Apple, в котором хранятся карты Apple Pay Cash, дополнительные кредитные карты, дебетовые карты, карты лояльности, посадочные талоны, билеты и многое другое.По сути, кожаный футляр для карт можно легко заменить, если все цифровые карты будут подключены к iPhone.

Если отбросить технический жаргон, увидеть, как работает Apple Pay, так же просто, как настроить его!

После того, как кто-то связал свой банковский счет с Apple Pay, он может использовать свою недавно созданную карту Apple Pay Cash. Как и дебетовая карта, эта виртуальная карта может принимать деньги, отправлять деньги и даже переводить эти деньги с карты Apple Pay Cash на свой банковский счет.

Благодаря дополнительной простой настройке пользователь мог также использовать функции Apple Pay с помощью приложения iMessage, Siri и на новых Apple Watch!

Помимо универсальности, существует так много возможностей и способов использования Apple Pay, что кажется, что будущее наступило прямо сейчас. Вот несколько способов получить максимальную отдачу от Apple Pay и карты Apple Pay Cash!

Как получить максимальную отдачу от Apple Pay!

Apple Pay делает стандартный кошелек и карман устаревшими из-за опций, которые можно легко интегрировать.

Допустим, кто-то путешествует по Японии и хочет иметь возможность платить без необходимости переводить наличные в другую валюту.К счастью, революция Apple Pay сделала возможным платить с iPhone!

Сообщите кассиру (можно надеяться, что один из них находится в Китае или Японии и знает некоторые основы языка или если кассир знает английский язык), чтобы узнать, платят ли они с помощью Suica, iD или QUICPay.

Просто найдите логотип на карте в бумажнике. Чтобы использовать карту Suica, установленную в качестве транспортной экспресс-карты, просто поднесите верхнюю часть iPhone к считывателю!

Для более практичного способа получить максимальную отдачу от Apple Pay, любой, у кого есть система, может поменять карту всякий раз, когда он хочет использовать определенную кредитную карту вместо дебетовой на выходных: с помощью приложения Wallet переключение с карты по умолчанию к другому просто требуется некоторая проверка и смахивание пальца, что делает перетасовку реального кошелька в прошлое!

В участвующих магазинах люди могут даже получить или обменять вознаграждения с помощью Apple Pay! Просто добавьте бонусную карту в кошелек и используйте ее для оплаты при активации Apple Pay для покупок в магазине.

Однако, если кто-то хочет, чтобы его бонусная карта отображалась автоматически для этой покупки в магазине, просто перейдите к карте, коснитесь, затем включите Автоматический выбор. После использования бонусной карты Apple Pay переключается на платежную карту по умолчанию для оплаты покупки.

В зависимости от магазина, кто-то может даже применить свою бонусную карту и платежную карту за один шаг, или им может потребоваться подождать, пока терминал или кассир не запросят оплату. Как никогда легко сохранить и заработать очки в будущем!

Те, кто хочет максимально эффективно отслеживать платежи Apple Pay, также могут просмотреть свою последнюю транзакцию для каждой кредитной или дебетовой карты в приложении Wallet.Они также могут увидеть последние десять транзакций по своим картам. Просто коснитесь карты, затем коснитесь вкладки «Транзакции».

В зависимости от банка или эмитента карты пользователи могут видеть только транзакции, совершенные с реального устройства. Или они могут видеть все транзакции, сделанные со своей учетной записи кредитной или дебетовой карты, включая все устройства Apple Pay и пластиковые карты. Это один из способов помочь в составлении бюджета.

С помощью этих советов и уловок выясните, насколько просто платить с помощью Apple Pay и карты Apple Pay Cash!

Как использовать Apple Pay Cash в магазине, в Интернете и повсюду

Теперь, когда кто-то понимает, какие возможности доступны с картой Apple Pay Cash, пора проверить покупку.Независимо от того, онлайн или в магазине, вот что нужно знать любому покупателю:

Apple Pay Cash в магазине: Всегда ищите символы, указывающие, что покупки в магазине можно совершать с помощью Apple Pay. Обычно это рядом с кассой с логотипом Apple или маленькими волнами рядом с рукой с символом карты. Последнее, что кто-то хочет сделать, — это попробовать Apple Pay в месте, где это запрещено, особенно если они решили оставить свой кошелек дома из-за этого!

Apple Pay для покупок в Интернете: Как и покупки в магазине, Apple Pay также позволяет покупателям в цифровом формате оплачивать покупки в приложениях.Просто найдите символ или опцию, которая позволяет использовать Apple Pay, и выберите карту в приложении Wallet!

Apple Pay может показаться сложной технологией, но, узнав, как Apple Pay работает и как ее использовать, этот метод становится более удобным способом оплаты , чем наличными!

Узнайте, как работает Google Pay

Несмотря на то, что у пользователей iPhone есть Apple Pay, поклонникам Android не придется беспокоиться о том, что они упустят возможность платить в будущем. Как ни странно, Google Pay изначально назывался Android Pay, но он служит динамичным и более удобным способом оплаты через сервисы Google.

Но как работает Google Pay — это один из вопросов, который могут задать люди, не использующие Apple Pay. Вот почему это подробное руководство дает ответ на этот вопрос!

Принцип работы Google Pay заключается в том, что это приложение для мобильных платежей, в котором можно хранить кредитные карты, дебетовые карты, карты лояльности и т. Д. Google Pay также сопровождается приложением Google Wallet, которое используется для отправки и запроса денег аналогичным образом. так, как это делает Apple Wallet.

Чтобы усложнить задачу, название Google Wallet было изменено на Google Pay Send, что сделано для того, чтобы он соответствовал бренду Google Pay.

Но прежде чем можно будет начать использовать Google Pay и Google Pay Send, вот что нужно кому-то для использования этой услуги:

- Кредитная карта Google / учетная запись PayPal.

- Поддерживаемое устройство Google Pay (телефоны Android без рутирования, использующие KitKat 4.4 и более поздних версий, часы Wear OS или другие устройства, например ПК или Mac).

- Подключение к Интернету.

- Аккаунт Google.

Недостатком Google Pay является то, что он не поддерживается на устройствах iOS для оплаты в магазине.Однако загрузка Google Pay Send позволяет пользователю отправлять и получать платежи с помощью Google Pay таким же образом, как и в других приложениях для одноранговых платежей, таких как Square Cash и Venmo.

Без лишних слов, вот (пошаговая инструкция), как работает Google Pay при получении через мобильное устройство Android:

- Просто скачайте приложение Google Pay из Play Store.

- Оттуда войдите в приложение Google Pay и начните добавлять предпочтительные карты в цифровом виде (обязательно знайте, какие компании и карточные службы позволяют переводить в Google Pay).

- При добавлении карт сначала нажмите кнопку выбора «Карты», затем нажмите синий знак плюса.

- С помощью камеры телефона сделайте снимок выбранной карты и попросите Google добавить ее для удобства или введите вручную.

Теперь, когда она настроена, Google Pay работает в реальном мире. легкая часть! Практически везде, где есть терминал для кредитных карт с символом Google Pay, можно упростить оплату практически всего ( кредитов, , обувь, продукты, дома)! Оттуда все, что кому-то нужно сделать, это поднести свой телефон или часы к точке контакта терминала, а затем дождаться синей галочки, указывающей, что информация об учетной записи Google Pay была получена!

Как Google Pay работает с другими устройствами, кроме смартфонов!

Использовать Google Pay для покупок в Интернете тоже просто! Просто найдите веб-сайты с символом «Купить через Google Pay» и контролируйте всю информацию о карте на странице аккаунта Google Pay. Это можно сделать не только с телефона, но и с компьютера! Преимущество и простота использования объясняются тем, что приложение Google Pay связано с учетной записью Google пользователя!

Люди могут даже связать свой PayPal с Google Pay , чтобы получить безопасность и удобство PayPal при совершении покупок с помощью Google Pay в магазине и в Интернете.

Но для того, чтобы использовать Google Pay на компьютере, может потребоваться дополнительная информация. Вот как это работает!

Использование Google Pay с компьютером для отправки денег

- С помощью компьютера перейдите на сайт pay.google.com.

- Щелкните Отправить деньги.

- Введите сумму.

- Введите имя получателя, адрес электронной почты (если применимо) или номер телефона.

- Убедитесь, что отправляемая сумма и способ оплаты указаны правильно.

- Поместите напоминание о платеже (необязательно)

- Нажмите «Отправить».

То же самое и с оплатой денежного запроса!

Использование Google Pay с компьютером для оплаты запроса денег

- Щелкните ссылку в электронном письме или уведомлении из запроса денег Google Pay или перейдите на сайт pay.google.com.

- Щелкните «Действия».

- Найдите запрос и нажмите кнопку «Оплатить».

Интегрировать Google Pay и Google Pay Send через компьютер действительно так просто, но когда дело доходит до понимания того, как работает Google Pay, некоторые могут задаться вопросом, чего ожидать с точки зрения комиссий Google Pay.

Сборы Google Pay по сравнению с другими сервисами

Конечно, PayPal может быть самой известной из этих услуг одноранговой оплаты, но это уже не единственная доступная для людей. С помощью сервисов Google Pay и Google Pay Send, а также Google Venmo, Square Cash и Apple Pay Cash.

PayPal долгое время использовался для покупок в Интернете, и тот факт, что его можно использовать для перевода денег между друзьями, является просто бонусом, который делает его явным конкурентом Google Pay, особенно с учетом того, что в некоторых случаях комиссия Google Pay существует. обстоятельства.

Однако преимущество заключается в том, что превосходит своих конкурентов. В настоящее время комиссия Google Pay составляет всего 2,9 процента, что равно или меньше, чем у Venmo, Paypal и SquareCash. Их максимальные лимиты на переводы также превышают 9 999 долларов по сравнению с 10 000 долларов PayPal.

На самом деле, глядя на Pay Pal, он не только взимает комиссию в размере 2,9% за деньги, отправленные с дебетовой или кредитной карты, но также взимает дополнительные 30 центов сверх всего этого!

В зависимости от того, какой сервис вы используете, есть много поводов для споров о том, как Google Pay держится, поэтому сборы за Google Pay могут казаться небольшой платой (каламбур), когда дело доходит до удобства и простоты использования, особенно сейчас поскольку возможности того, как работает Google Pay, были продемонстрированы!

Безопасно ли совершать электронные платежи с помощью мобильного телефона?

В современном обществе почти все можно делать в цифровом виде.Вы можете покупать вещи в Интернете, переводить деньги и даже оплачивать счета в Интернете. Но с постоянно растущим цифровым присутствием приходят хакеры, которые хотят украсть вашу информацию. Если вам интересно, безопасно ли совершать подобные цифровые платежи с помощью мобильного телефона, продолжайте читать.

К сожалению, как бы ни старались люди или компании, никто никогда полностью не застрахован от хакеров. Достаточно взглянуть на такие корпорации, как Target или Sony, это две компании стоимостью в миллиарды, и даже они не были защищены от хакеров и кибератак.Хотя вы, возможно, никогда не будете на 100% защищены от кибератак, вы все же можете предпринять шаги, чтобы помочь убедиться, что ваш риск меньше.

Риск мобильных платежей

Ни одна система полностью не защищена от хакеров. Даже самые сложные системы имеют свои уязвимости, поэтому даже если вы используете безопасный сайт, вы все равно можете подвергнуться атаке.

Следующие 3 примера показывают , насколько уязвима ваша информация , когда вы используете свой мобильный телефон для совершения платежей:

- Ваш цифровой / мобильный кошелек можно подделать: Многие люди, используя смартфоны для совершения платежей, начинают использовать мобильные кошельки для хранения своих кредитных и дебетовых карт.Это может быть разумной идеей, поскольку приложения для мобильных кошельков используют надежное шифрование и генерируемые случайным образом платежные токены для обеспечения безопасности вашей информации.

Но риск возникает, когда вы добавляете несколько карт в свой кошелек, а также используете незащищенную общедоступную сеть для совершения платежей. Используя незащищенную общедоступную сеть, хакеры, троллирующие такие сети, могут скопировать систему вашего мобильного кошелька. Таким образом, когда вы вводите данные своей карты для совершения платежа, вы непреднамеренно предоставляете хакерам свою личную и финансовую информацию.

- Вредоносное ПО может заразить ваш телефон: Обычно хакеры используют вредоносное ПО, чтобы получить контроль над компьютерами, чтобы украсть у вас пароли и другую личную информацию. Однако в последние несколько лет вредоносное ПО для мобильных устройств становится все более серьезной угрозой. Обычно вредоносное ПО отображается в виде нежелательной рекламы или ссылки, по которой вы нажимаете, но есть некоторые программы, которые настолько сложны, что их можно использовать в приложениях.

- Вы можете потерять свой телефон: Многие люди не считают это потенциальной проблемой, но, возможно, это самый простой способ получить вашу личную информацию.Если вы случайно уроните или потеряете телефон в общественном месте, вы рискуете, что кто-то его найдет. И уязвима не только ваша информация, поскольку на вашем телефоне, скорее всего, будет вся ваша контактная информация, поэтому хакеры также могут попытаться украсть у них.

Как обезопасить себя при совершении платежей с помощью мобильного телефона

Технически мобильные платежи могут быть более безопасными , чем другие традиционные способы оплаты. Это связано с тем, что при совершении платежа через большинство приложений от вас не требуется указывать номер карты или срок ее действия.Но это не значит, что вы полностью защищены от хакеров.

Таким образом, чтобы обеспечить безопасность вашей информации, мы придумали несколько вариантов, которые следует учитывать при совершении платежей с вашего мобильного телефона:

- Создайте надежные пароли: В зависимости от того, какой у вас телефон, может быть несколько способов разблокировать свой телефон. От сканеров отпечатков пальцев, распознавания лиц и даже числовых кодов. Лучше всего создать систему с двумя паролями или сложный пароль, который будете знать только вы, чтобы не допустить посторонних лиц.

- Используйте безопасные сети: Как правило, хакеры, как правило, проводят время в незащищенных сетях, таких как бесплатный Wi-Fi, предоставляемый в вестибюлях отелей или аэропортов. Из-за этого такие места считаются горячими зонами для кражи вашей информации. Если вы собираетесь совершить цифровую покупку со своего телефона, лучше подождать, пока вы не сможете подключиться к более безопасной сети, например дома или в офисе.

- Загрузите приложение для поиска телефона: Один из лучших способов украсть вашу информацию — это потерять свой телефон.Чтобы быстро найти свой телефон, если вы потеряете или потеряете его, рекомендуется установить приложение для поиска телефона. Установив этот тип приложения и предоставив к нему доступ другу, вы можете легко отследить свой телефон, прежде чем произойдет худшее.

Цифровой век, в котором мы живем, — настоящее чудо. В наши дни мы можем делать так много в Интернете, что наша жизнь никогда не была проще. Хотя совершение покупок никогда не было таким простым, воры стали более изощренными и теперь могут украсть вашу информацию прямо с вашего мобильного телефона или компьютера.

К счастью, есть несколько способов избежать такого хищнического поведения. Все дело в умении использовать цифровую информацию в мобильном телефоне.

Что такое электронные деньги (электронные деньги)? — Плюсы и минусы

Что такое электронные деньги?

Электронные деньги (e-money) — это цифровое хранилище средства обмена на компьютеризированном устройстве. Электронные деньги можно использовать для платежных операций как с банковскими счетами, так и без них. Большим преимуществом, конечно же, является система безналичных платежей, которая позволяет быстро и легко переводить деньги любого размера.Электронные деньги играют огромную роль в революции цифровых валют, которая охватила мир.

Электронные деньги: краткий обзор

Европейский центральный банк (ЕЦБ), главный денежно-кредитный орган Европейского Союза, определяет электронные деньги как:

[A] Электронное хранилище денежной стоимости на техническом устройстве, которое может широко использоваться для осуществления платежей организациям, не являющимся эмитентом электронных денег.

Переход к электронной валюте не был монолитным; вместо этого путешествие включает в себя несколько форм электронных способов оплаты, таких как криптовалюты и виртуальные валюты.Последние поддерживаются государственными фиатными валютами, а первые — нет.

Кроме того, существуют менее известные формы оплаты, которые попадают в другую категорию. Например, Ven — валюта социальной сети, стоимость которой определяется корзиной финансовых инструментов, включая углеродные фьючерсы.

Во всех случаях цель состоит в том, чтобы разработать платежный сервис, удобный для пользователя и способный отправлять средства в реальном времени кому угодно в мире.Tipalti — одна из компаний, специализирующихся на этой форме глобальных продуктов электронных денег.

В более широком смысле, цифровые валюты включают оборудование и программное обеспечение, необходимое для создания, хранения и передачи электронных платежей.

Плюсы и минусы электронных денег

С созданным новым валютным ландшафтом электронные деньги имеют несколько преимуществ, в том числе:

- Возможность перемещать деньги быстро, буквально со скоростью света.

- Лучшее ведение документации.

- Международные денежные переводы.

- Возможность перемещать крупные суммы денег без каких-либо физических нагрузок.

Но преимущества всегда имеют свои недостатки. К ним относятся:

- Киберпреступность и новые цифровые формы отмывания денег.

- Пользователи должны иметь минимальный уровень подготовки и знаний, особенно в отношении более сложных форм электронных переводов.

- Некоторые типы электронных денег, в первую очередь криптовалюты, тесно связаны с преступной деятельностью.

- Для выполнения переводов электронных денег требуется как аппаратное, так и программное обеспечение.

Криптовалюты: цифровой прорыв

Люди используют деньги, потому что чувствуют себя в безопасности, зная, что какой-то центральный банк поддерживает валюту, которую они используют; таким образом, они считают, что их деньги имеют ценность, потому что правительство где-то в мире заявляет, что они имеют ценность. Криптовалюты перевернули эту модель из-за отсутствия центрального банка. Он полностью обходит правительство, по крайней мере, на время.

По данным CNBC, некоторые центральные банки рассматривают возможность разработки собственных криптовалют. Хотя Венесуэла пыталась создать свою собственную, ее нефтедобыча не достигла успеха. Если и когда произойдет эта революция, мы получим гибридные валюты.

На данный момент у нас есть традиционные криптовалюты, которые могут функционировать как электронное средство платежа; хотя это действительно зависит от страны. В Соединенном Королевстве, например, Управление финансового надзора (FCA) постановило, что криптовалюты, такие как Биткойн, являются «обменными токенами» и не подпадают под его регулирование.

Отсутствие регулирования представляет собой новую проблему, которая на самом деле довольно старая: отмывание денег. Чтобы снизить этот риск, биткойн-транзакции записываются в блокчейн, который является публичным реестром. Транзакции невозможно стереть, что помогает создать прозрачную форму регулирования.

Электронные денежные переводы

Движение денег — вот где действительно сияют электронные деньги. Золотые слитки и даже монеты и банкноты необходимо физически перемещать и хранить, и чем больше денег нужно перемещать, тем больше это бремя.Но электронные деньги предлагают совершенно другой вид платежных услуг, с возможностью перемещать любую сумму без какого-либо фрахта.

Оплата может быть произведена несколькими способами:

- Дебетовые карты, карты предоплаты и кредитные карты позволяют быстро и просто расплачиваться в торговых точках. Чип-карты и другие виды смарт-карт делают эти электронные транзакции более безопасными.

- Виртуальные платформы, такие как PayPal, предоставляют способы перевода средств без использования банковского счета.Деньги можно отправлять физическим лицам, а не предприятиям, как в случае с кредитными картами и аналогичными платежными инструментами.

- Мобильные телефоны создали еще один способ отправки электронных денег. С помощью совместимого электронного устройства теперь можно отправлять мобильные платежи любому, у кого есть адрес электронной почты или номер мобильного телефона.

- Телефоны и карты с функцией связи ближнего поля (NFC) предоставляют возможность совершать бесконтактные платежи за считанные секунды для максимального уровня безопасности, удобства и безопасности.

Учреждения, работающие с электронными деньгами

Финансовые учреждения, работающие с электронными деньгами, включают банки, обрабатывающие транзакции, и небанковские компании, которые создают аппаратное и программное обеспечение, используемое для движения цифровых денег. Например, Ally Bank может обрабатывать электронный перевод средств, который происходит через приложение Zelle на мобильном телефоне.

Учреждения электронных денег также включают организации, как государственные, так и частные, которые создают криптовалюты.Иногда эти учреждения электронных денег остаются совершенно неизвестными.

Кроме того, существуют цифровые кошельки, в которых хранятся различные типы электронных денег, проверяются учетные данные пользователя и выполняется множество других полезных функций для повседневного управления деньгами.

Электронные деньги — будущее

Лошадь и повозка не пережили появление автомобиля. Точно так же банкноты и монеты не переживут зарождение цифровых денег. Преимущества новой технологии намного перевешивают недостатки.Переход того стоит.

Банковские и финансовые ресурсы: плюсы и минусы преобразования электронных чеков

Сегодня многие компании обрабатывают платежи по чекам как электронные чеки. Как правило, это позволяет предприятиям быстрее получить доступ к средствам на вашем текущем счете. Многие потребители могут не знать, что обычный бумажный чек, который обрабатывается как электронный чек, имеет для них разные последствия. В этой статье будут освещены некоторые плюсы и минусы способов оплаты с конвертацией электронных чеков для потребителя.

Плюсы

- Если у вас возник спор с продавцом и вы оплатили через электронную конвертацию чеков, вы имеете право потребовать от вашего финансового учреждения расследования любых переводов, которые, по вашему мнению, были несанкционированными или неправильными. Однако у вас есть только 60 календарных дней с момента отправки вам банковской выписки, чтобы уведомить банк о проблеме. Поэтому вам важно внимательно просматривать каждое полученное вами заявление.

- Торговцы обычно указывают на несколько преимуществ системы электронных платежей с конвертацией чеков.Они утверждают, что это снижает их банковские сборы, сокращает время, которое их сотрудники тратят на депозиты, и снижает вероятность мошенничества. Хотя эти выгоды напрямую приносят пользу продавцам, они могут также принести пользу потребителям, предотвращая рост цен.

- Если у вас нет дебетовой или кредитной карты, многие предприятия примут конвертацию электронных чеков в качестве формы оплаты, в то время как они могут не принимать традиционные чеки. Это может позволить вам покупать вещи, которые в противном случае вы не смогли бы сделать без кредитной или дебетовой карты, и вы можете сделать это с риском возникновения задолженности по кредитной карте, поскольку деньги снимаются непосредственно с вашего банковского счета.

Минусы

К недостаткам данного способа оплаты для потребителя можно отнести:

- Средства обычно списываются с вашего банковского счета намного быстрее, чем при оплате обычным чеком. Поэтому вы должны убедиться, что на вашем счету достаточно денег, чтобы сразу покрыть платеж.

- Вы не получите никаких копий аннулированных чеков из своего банка, даже если вы предоставили бумажный чек для оплаты.

Закон об электронных денежных переводах требует, чтобы вам было предоставлено предварительное уведомление, если ваш платеж может быть обработан как конвертация электронного чека.Уведомление может быть включено в ваш бумажный счет за товары, которые вы оплачиваете по почте или отправляете в кассу розничного магазина. Уведомление в виде подробной квитанции также должно быть предоставлено вам после транзакции. В квитанции должно быть указано название продавца, дата обработки транзакции и сумма транзакции.

Федеральная торговая комиссия рекомендует вам каждый месяц внимательно просматривать свой отчет, чтобы убедиться, что все транзакции были обработаны правильно, и чтобы вы были бдительны в защите номера вашего текущего счета и другой личной информации, поскольку эта информация может быть использована для проведения несанкционированной электронной проверки. конверсия.Если вы считаете, что ваши права не были соблюдены при транзакции конвертации электронных чеков, вы имеете право подать жалобу в Федеральную торговую комиссию (FTC), позвонив по телефону 1-877-FTC-HELP.

Поговорите с опытным адвокатом по банковским и финансовым вопросам сегодня

Эта статья предназначена быть полезной и информативной. Но даже обычные юридические вопросы могут стать сложными и вызывать стресс. Квалифицированный юрист по банковскому делу и финансам может обратиться к вашим конкретным юридическим потребностям, разъяснить закон и представить вас в суде.Сделайте первый шаг прямо сейчас и свяжитесь с юристом в вашем регионе из нашего каталога, чтобы обсудить вашу конкретную правовую ситуацию.

Ваш следующий шаг:

Укажите свое местонахождение ниже, чтобы связаться с квалифицированным юристом по банковским и финансовым вопросам сегодня.

Cash против eMoney — плюсы, минусы и прогнозы

Мы можем помочь вам открыть бизнес-счет eMoney в Европе — свяжитесь с нами

Выживут ли деньги?

Кредитные карты, появившиеся в 50-х годах, дебетовые карты в 60-х, а в последнее время — мобильные платежи, поставили под угрозу существование наличных денег.Тем не менее отчет за 2018 год показал, что наличные по-прежнему используются для 30% платежей, совершаемых в США. Пожилые люди, люди с низкими доходами, менее технически подкованные и совершающие операции на небольшие суммы с большей вероятностью будут полагаться на наличные деньги. Молодые люди, люди со средним и высоким уровнем дохода и технически подготовленные люди ищут более удобное и быстрое использование электронных денег. Основные финансовые системы, хранящие наличные деньги, могут иметь преимущество перед электронными деньгами, поскольку они могут предлагать привлекательные услуги и финансовые продукты. Эти финансовые учреждения должны знать об угрозе, которую представляют электронные деньги, и быть готовыми к сбоям, которые виртуальный банкинг может вызвать в традиционном банковском мире.Новые игроки, революционеры и проблемы могут однажды заменить традиционные банки. Чтобы выжить, банкам придется изменить свою бизнес-модель, поскольку цифровые деньги все больше угрожают им на смену.

Когда и как электронные деньги будут доминировать в финансах?

eMoney чем-то напоминает частный инвестиционный фонд, в котором вы гарантированно получите обратно внесенные вами средства по номинальной стоимости в будущем. Это сопряжено с определенным риском, поскольку вы полагаетесь на то, что эмитент сможет выплатить необходимую сумму, когда вы хотите выкупить свои средства.Прежде чем мы сможем покончить с бумажными деньгами и монетами, необходимо решить социальные проблемы. У безналичного расчета есть много преимуществ и недостатков. Для небанковского и безбанковского, малообеспеченного и старшего поколения это будет чрезвычайно сложно. Как дать нищему на улице несколько пенни с помощью электронных денег, или карманные деньги маленькому ребенку, или купить на всплывающем деревенском рынке? Хотя преступность, связанная с кражей наличных, снизится, давайте не будем забывать о киберпреступности и возможности кражи цифровых «денег».«Отмывание денег, вероятно, будет продолжаться без наличных денег.

Плюсы и минусы замены электронных денег наличными

Плюсы:

- Во многом удобнее, чем наличные

- Сокращение затрат времени на хранение и внесение средств

- Работа с электронными деньгами более рентабельна, чем обращение с наличными деньгами — требуется меньше рабочей силы, меньше времени и усилий.

- Когда путешествуете, обменять валюту становится проще в мире электронных денег

- Преступное уклонение от уплаты налогов станет практически невозможным, если все средства будут цифровыми и отслеживаемыми.

- Сделки в любое время и в любом месте.

- Снижение операционных издержек.

Минусы:

- Люди до сих пор сомневаются в долгосрочной стабильности цифровых денег.

- Персональные данные могут быть раскрыты или взломаны.

- Хакеры могут опустошить ваш цифровой банковский счет.

- Технические проблемы могут привести к прекращению доступа к учетным записям.

- Клиенты с низким доходом, без банковского обслуживания, без банковского обслуживания и пожилые клиенты столкнутся с трудностями, а то и с невозможностью управлять электронными счетами и платежами emoney.

- Для большинства людей операции с небольшими суммами более удобны с наличными деньгами.

- Контролировать расходы может быть труднее, если вы не видите, как деньги ускользают из ваших пальцев.

- Банки могут резко увеличить стоимость своих услуг, чтобы компенсировать потерю клиентуры.

Решения для наличных и электронных денег

Поставщикиэлектронных денег могут получить доступ к резервам центрального банка или сотрудничать с поставщиками электронных денег, чтобы предоставить центральному банку цифровую валюту — цифровую версию наличных денег.Это должно быть сделано при соблюдении строгих условий, поскольку это сопряжено с риском. В будущем мы можем увидеть Stablecoin, платежи через приложения для обмена сообщениями в социальных сетях и цифровые токены, подкрепленные безопасным активом, таким как казначейские векселя США, которые станут распространенными способами оплаты. Возможно, мы не совсем готовы к безналичному обществу и к тому, что цифровые фонды полностью заменят наличные, но, похоже, мы движемся в этом направлении. По мере того, как инновации продолжаются, мы уже можем видеть надпись на стене, что электронные деньги в какой-то форме однажды заменят бумажные деньги.Мы все еще можем увидеть безналичное общество в будущем, но, вероятно, не скоро. Электронные деньги и наличные, скорее всего, разделят финансовую арену на довольно долгое время.

Сегодня наличные деньги и электронные деньги — два наиболее распространенных средства платежа, хотя есть конкуренты, которые в один прекрасный день могут стать еще более распространенной валютой. Стоимость электронных денег, хранящихся в электронных деньгах, зависит от стоимости физической валюты, такой как евро или доллары США, а наличные деньги зависят от их актуальности в постоянно меняющейся, более технической и виртуальной среде.

Об авторе: Генри Кэй

Генри имеет обширный опыт работы в сфере финансов и инвестиций, а также высокотехнологичных вычислений на трех континентах. За свою карьеру он работал на нескольких крупнейших предприятиях мира, а также в нескольких стартапах. При написании контента его задача состоит в том, чтобы попытаться донести до наших читателей новые знания, уделяя должное внимание фактическим, ясным и понятным статьям.Вы можете связаться с Генри по телефону: https://www.linkedin.com/in/henry-kaye-dlc/17 Преимущества и недостатки электронного перевода денежных средств — Vittana.org

Электронный перевод денежных средств — это электронный перевод денег с одного счета на другой из одного финансового учреждения или через несколько банков или кредитных союзов. Это происходит через компьютерную систему без необходимости прямого вмешательства со стороны сотрудника.

Закон США об электронных денежных переводах 1978 года определяет электронные переводы как перевод, инициируемый телефоном, компьютером, электронным терминалом или магнитной лентой с целью заказа, указания или разрешения финансовому учреждению кредитовать или дебетовать счет.

Сегодня этот процесс носит несколько разных имен. Это может называться электронным чеком в США, банковским переводом в Великобритании или жиро-переводом в Европе. Прямые депозиты, переводы через банкоматы, прямой дебет кассира и мгновенные платежи — все это квалифицируется как EFT.

При рассмотрении этого процесса перевода средств стоит учесть несколько преимуществ и недостатков электронного перевода средств.

Список преимуществ электронных денежных переводов

1. Вы имеете право оспорить транзакцию, выполненную с помощью системы электронных платежей.

Если вы заплатили электронным переводом средств и у вас возник спор с продавцом, вы имеете право потребовать от вашего банка расследования всего, что кажется неправильным или несанкционированным. Хотя у вас есть 60-дневный крайний срок с момента выписки из банковского счета, чтобы запросить помощь с чем-то, что кажется неправильным, у вас могут быть некоторые финансовые средства защиты с этим преимуществом, которые защитят вас от потенциального мошенничества.

Убедитесь, что вы внимательно просматриваете каждую выписку из своего банка или кредитного союза, чтобы убедиться в отсутствии несанкционированных транзакций.

2. Это помогает продавцам быстрее получать доступ к средствам.

Продавцы получают несколько уникальных преимуществ, когда они завершают транзакцию с помощью электронного перевода средств. Это может снизить некоторые из их банковских комиссий, сократить время, затрачиваемое сотрудниками на вклады, а также снизить вероятность мошенничества. Это преимущество также приносит пользу клиентам, поскольку оно может предотвратить рост цен из-за подобных проблем.

Когда банковские переводы происходят в США, деньги обычно перемещаются в течение 1-2 рабочих дней. Возможны некоторые переводы в тот же день. При использовании этой технологии международные платежи могут занять 3-4 рабочих дня.

3. Вы по-прежнему можете оплачивать товары без дебетовой или кредитной карты.

Многие компании принимают конвертацию электронных чеков в качестве формы оплаты, даже если они не принимают традиционные чеки. Это означает, что у клиентов есть возможность покупать товары, которые в противном случае у них не было бы возможности сделать это, если бы у них нет кредитной или дебетовой карты.Поскольку деньги поступают напрямую со связанного банковского счета, этот процесс также не представляет угрозы возникновения задолженности.

4. Клиенты могут настроить автоматические платежи с помощью электронных переводов.

Хотя транзакции ACH являются наиболее распространенным способом создания автоматического платежа, процесс электронного перевода средств может дать тот же результат. Торговец будет снимать средства с вашего счета каждый раз, когда у вас есть подлежащий оплате счет, который обычно выставляется ежемесячно. Счетчик — это тот, кто несет ответственность за инициирование транзакции, что означает, что клиенту не нужно предпринимать никаких действий.Если вы заняты и забываете оплатить некоторые обязанности, этот вариант поможет вам поддерживать текущие счета.

Чтобы воспользоваться этим преимуществом, вам необходимо заполнить некоторые документы. Затем вы можете остановить автоматический вывод, когда это необходимо.

5. Большинство транзакций EFT не требуют удержания средств.

Поскольку при электронном переводе деньги перемещаются быстро, получателю не нужно ждать, пока какие-либо средства будут зачислены, прежде чем он сможет потребовать или использовать свои деньги.Это преимущество перед традиционным чеком, который может потребовать 14 или более дней, прежде чем средства станут доступны. Чтобы обнаружить, что платеж был плохим при использовании традиционного метода, может занять несколько недель, а иногда и больше.

Это преимущество позволяет продавцам сразу использовать свои доходы, а не ждать, пока они очистят банк.

6. Как правило, получение средств через систему банковских переводов является безопасным.

Получение денег банковским переводом наиболее безопасно.Платежи с этим процессом более надежны, потому что учреждение отправляет только те деньги, которые есть в наличии. Как только деньги поступят, их обычно можно забрать в течение рабочего дня, хотя в определенных ситуациях могут применяться некоторые исключения. Отправителю также сложно вернуть деньги после их перевода вам.

Вы должны убедиться, что банковский перевод действителен, прежде чем пытаться получить доступ к средствам. Вам нужно будет поговорить с кем-нибудь в банке, чтобы определить, были ли средства очищены.Некоторые электронные платежи могут быть отменены.

7. Эта услуга доступна практически в любой точке мира.

Многие люди используют электронные денежные переводы для отправки денег за границу. Обычно это осуществляется через такие службы, как MoneyGram или Western Union, но банки и кредитные союзы иногда также могут предлагать эту услугу. Это услуга, которую вы можете найти практически где угодно, а онлайн-провайдеры делают ее достаточно удобной, когда вам даже не нужно выходить из дома. Несколько центров принимают платежи в каждом городе, поэтому среднестатистическому человеку не нужно далеко уезжать, чтобы найти место, где можно раздать или получить наличные.Вы также получите деньги в текущей валюте.

Список недостатков электронных денежных переводов

1. Клиентам необходимо, чтобы средства были доступны немедленно.

Электронный перевод средств — это процесс, который происходит немедленно. Если клиент покупает что-то с помощью EFT, то деньги у него должны быть сразу же доступны. Это не похоже на традиционный чек, который может занять несколько рабочих дней, прежде чем банк выпустит средства. Большинство учреждений обычно снимают наличные с вашего счета намного быстрее, часто в тот же рабочий день.

2. Вы не получите копию аннулированного чека.

Когда вы платите электронным переводом, вы инициируете транзакцию, аналогичную дебетовой карте. Вы получите в кассе квитанцию об израсходованной сумме, но не получите копию аннулированного чека из банка. Этот недостаток проявляется даже в том случае, если вы выписываете бумажный чек, который продавец обрабатывает через свое торговое оборудование. Это означает, что вы должны внимательно следить за своими заявлениями, чтобы убедиться, что транзакция обрабатывается правильно.

3. Он создает возможности для покупок круглосуточно.

Удобство электронного перевода средств также может стать недостатком для некоторых потребителей. Стремление что-то купить в условиях интернет-экономики означает, что любой, у кого есть подключение к Интернету, может совершать покупки круглосуточно и без выходных. Продавцы хотят стимулировать этот процесс, устраняя любые потенциальные препятствия для возможности покупки.

Некоторые продавцы не принимают электронные денежные переводы и даже не принимают дебетовые карты.Универсального принятия может никогда не произойти, а это означает, что у потребителей должно быть несколько доступных способов оплаты, чтобы они могли покупать то, что им нужно.

4. Платежи по-прежнему могут «отклоняться» при использовании EFT.

Электронный перевод средств может быть возвращен как «возвращенный», что дает результат, аналогичный возврату чека. Клиенты должны немедленно принять меры, если платеж отклоняется или возвращается вам, чтобы платеж мог произойти. Финансовые учреждения не пытаются автоматически повторно обработать возвращенные или отклоненные транзакции.

Большинство учреждений взимают комиссию за возвращенный электронный перевод за каждый предмет, возвращаемый по любой причине. Это часто такая же комиссия, как и за возвращенный чек, хотя обычно это меньшая сумма. Продавцы передадут эту стоимость покупателю, когда это произойдет, если они виноваты в проблеме с транзакцией.

5. Банковские операции анонимно в США практически невозможны.

В некоторых странах потребители могут открывать счета анонимно, что означает, что их электронные переводы денежных средств вообще не содержат никакой личной информации.Такого процесса не происходит в Соединенных Штатах. Частные лица могут до некоторой степени скрывать свою личность от юридических и физических лиц, но это также позволяет правоохранительным органам находить вас, если в этом есть необходимость. Даже банки в Швейцарии, известные своей анонимностью, сотрудничают с американскими полицейскими силами.

6. Если вы потеряете деньги при банковском переводе, их может не вернуть.

Многие виды мошенничества связаны с электронными переводами денежных средств, потому что инициатор может не осознавать, что его деньги не идут по назначению, пока процесс не зайдет слишком далеко, чтобы его остановить.Вору достаточно взять под свой контроль учетную запись на несколько дней, чтобы отправить деньги в другое место. Электронные переводы могут поступать на зарубежные счета, где в некоторых ситуациях наличные снимаются практически сразу. Вот почему вам никогда не следует использовать электронные переводы для отправки денег кому-то, кого вы лично не знаете.

7. Вы не можете гарантировать получателя, если это не вы сами.

Если вы не инициируете электронный перевод средств для оплаты самостоятельно или не переводите деньги между счетами, невозможно проверить, получил ли предполагаемый получатель деньги.Кто-то с поддельным удостоверением личности может забрать деньги, не проходя тщательную проверку. Некоторые транзакции, в которых используется этот метод, особенно рискованны, например, перевод денег в офис, который выплачивает выручку наличными.

Первоначальные платежи по жилищным кредитам особенно уязвимы при банковских переводах. Если вы получили инструкции по электронной почте, то нетрудно изменить инструкции, чтобы отправить EFT не в то место.

8. О некоторых ETF необходимо сообщать правительству.

Любая транзакция, которая включает в себя более 10 000 долларов наличными с электронным переводом, сообщается в Налоговую службу США. Некоторые банки требуют заблаговременного уведомления, прежде чем они переведут крупную сумму денег вам или кому-либо еще, поэтому вам следует проконсультироваться со своими учреждениями, прежде чем вы окажетесь в месте, где у вас есть срочная необходимость. За день до закрытия транзакции вам может потребоваться наличие средств, чтобы убедиться, что с аккаунтом нет проблем.

9. Банковские переводы иногда теряются.

Существует множество проблем, которые могут возникнуть при использовании электронного перевода денежных средств для отправки денег. При записи информации об аккаунте числа могут меняться. Некоторые ETF могут даже потеряться между инициатором и банком. Если вы пропустите крайний срок для этого процесса, деньги не пойдут до следующего рабочего дня. Менеджер, утверждающий перевод, может быть недоступен, что создает дополнительные сложности, которые необходимо учитывать.

10. Комиссия за некоторые электронные переводы может быть довольно высокой.

Каждый поставщик услуг электронного перевода взимает комиссию за инициированную транзакцию. Обычно эту сумму платит отправитель, передавая получателю весь отправленный остаток. Некоторые компании требуют минимальную комиссию с получателя или процент от отправленной суммы в качестве компенсации за услуги. Международные транзакции обычно стоят дороже, чем местные переводы. Если вы хотите, чтобы деньги были доступны в режиме реального времени, комиссия может достигать 15% от отправляемой суммы.

Поскольку в данном случае электронный перевод денежных средств необратим, важно убедиться, что вы хотите выполнить этот процесс. Отправители не вернут свои деньги после того, как инициируют транзакцию.

Заключение

Обычный электронный перевод денежных средств обычно подключается непосредственно к банковскому счету плательщика. Перемещение денег между проверкой и сбережением может быть надежным процессом, но в этой системе есть некоторые недостатки, которые могут заставить некоторых потребителей приостановиться при работе с продавцом.Он не раскрывает много личной информации для завершения процесса, но есть также сомнения, предоставляя информацию о банковском счете, когда дебетовая карта обеспечивает еще один уровень защиты.

EFT имеет смысл, когда кто-то не хочет использовать дебетовую или кредитную карту. Некоторые люди могут не подходить для использования этих способов оплаты. Этот процесс дает им еще одну возможность стать покупателем.

Эти преимущества и недостатки электронного перевода денежных средств необходимо учитывать, поскольку продавцы и покупатели должны найти точки соприкосновения.Если мы сможем сохранить низкие затраты и при этом предоставить больше возможностей для покупок, тогда каждый сможет отказаться от сделки, чувствуя себя победителем.

Полномочия автора сообщения в блоге

Луиза Гейл является автором этого сообщения. Она получила степень бакалавра искусств. по экономике Вашингтонского университета. Помимо того, что Луиза является опытным писателем, она имеет почти десятилетний опыт работы в области банковского дела и финансов. Если у вас есть предложения, как улучшить этот пост, перейдите сюда, чтобы связаться с нашей командой.

цифровой валюты | Плюсы и минусы онлайн-денег

РесурсыНовости и аналитикаФинансы

Цифровая валюта стала намного более популярной за последние годы. Его ценность и доступность для общественности сильно выросли.

В конце 2017 года стоимость биткойнов резко возросла, что стало глобальными новостями. Это также привело к тому, что внимание привлекло множество других менее известных и более дешевых цифровых / криптовалют, поскольку люди искали следующие дешевые инвестиции, ожидая такого же роста.

Лондонский метрополитен был разорван рекламой компаний, обещающих инвестировать в крипторынок от имени пассажиров.

Однако несколько недель спустя стоимость биткойна резко упала, и современная золотая лихорадка закончилась.

Но почему люди так рвались вкладывать деньги? Кроме того, почему повышение ценности чего-то, что существует только в цифровом мире, попало в заголовки газет во всем мире?

Это может быть связано со следующими преимуществами цифровой валюты.

Плюсы Криптовалютыработают с использованием определенных технологий, которые позволяют беспрепятственно переходить с одной учетной записи на другую. Более того, это может происходить независимо от суммы денег или местоположения каждого аккаунта.

Деньги также невозможно отследить, а это означает, что люди могут перемещать свои деньги из одной страны в другую без угрозы того, что правительства будут смотреть на них подозрительно, поскольку любой, кто переводит определенную сумму из одной страны в другую, будет отмечен банки.

Из-за того, что это такая полезная технология, люди вложили тысячи фунтов своих реальных денег в цифровые валюты, чтобы без проблем переводить их.

Криминальное преследование

Отмывание денег — одна из самых больших проблем, когда дело доходит до преступной деятельности, и тот факт, что наличные деньги нельзя отслеживать в Интернете, как это может быть при переводе денег с одного счета на другой, означает, что преступники могут удерживать сотни тысяч фунтов стерлингов. без ведома об этом.

Однако, если бы Великобритания стала безналичным обществом, и только цифровая валюта использовалась бы вместе с криптовалютой, было бы невозможно скрыть или отмыть наличные.

Например, как торговцы наркотиками могут получить деньги? Они не собираются таскать с собой картридеры!

Однако появление криптовалюты на массовом рынке окажет прямое влияние на криминальный мир.

МинусыПреступники могут адаптироваться к новым технологиям

Если преступники смогли отмыть свои деньги, как уже было доказано, они часто инвестируют их в криптовалюты, поскольку ни один орган не может их отследить или отследить.

Silk Road был закрыт, однако на его пике сотни тысяч фунтов и долларов были проданы с использованием биткойнов. Наркотики, оружие и даже убийства покупались и продавались через темную сеть в период ее расцвета.

Децентрализация означает дестабилизацию

Если бы цифровые криптовалюты получили широкое распространение во всем мире завтра, произошел бы всемирный крах из-за того, что сами валюты не основаны ни на чем ценном, кроме уверенности.В конце концов, он может расти или падать, основываясь только на новостях.

Банки падут, и вся структура мировой экономики будет разрушена.

По сути, цифровые валюты чрезвычайно полезны. Однако маловероятно, что они когда-либо заменят основные мировые валюты, пока крупные банки и правительства не узнают, как их контролировать, что в любом случае фактически положит конец их обещанию быть децентрализованным от них.

Организуйте бесплатную консультацию с нашей командой опытных и доступных консультантов по налоговым льготам уже сегодня.В Kene Partners наша миссия — помочь инновационным компаниям получить доступ к миллионам фунтов государственных денег, выделенных на развитие инноваций. Ваш бизнес может быть следующим.

Что такое цифровая валюта? — Советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

Цифровая валюта может полностью изменить отношение общества к деньгам.Рост биткойнов, Ethereum и тысяч других криптовалют, существующих только в электронной форме, побудил глобальные центральные банки исследовать, как могут работать национальные цифровые валюты.

Что такое цифровая валюта?

Цифровая валюта — это любая валюта, доступная исключительно в электронной форме. Электронные версии валюты уже преобладают в финансовых системах большинства стран. В США, например, физическая валюта США в обращении составляет лишь около одной десятой общей денежной массы; остаток хранится на различных банковских депозитах в электронной форме.

Что отличает цифровую валюту от электронной валюты, которая в настоящее время находится на банковских счетах большинства американцев, так это то, что она никогда не принимает физическую форму. Прямо сейчас вы можете подойти к банкомату и превратить электронную запись о ваших валютных запасах в реальные доллары. Однако цифровая валюта никогда не принимает физической формы. Он всегда остается в компьютерной сети и обменивается цифровыми средствами.

Например, вместо обычных долларовых купюр вы будете совершать покупки, переводя цифровую валюту розничным продавцам с помощью мобильного устройства.Функционально это может не отличаться от того, как вы в настоящее время относитесь к своим деньгам с помощью платежных приложений, таких как Venmo, Paypal или Apple Pay.

После успешного запуска децентрализованных криптовалют, таких как Биткойн и Эфириум, которые хранят стоимость, но не управляются никакими центральными органами, правительства и центральные банки по всему миру изучают возможность создания своих собственных цифровых валют, широко известных как цифровые валюты центральных банков. .

Лучшие криптобиржи 2021 года

Мы проанализировали ведущие предложения по обмену и множество данных, чтобы определить лучшие криптобиржи.

Что такое цифровая валюта центрального банка (CBDC)?

Цифровая валюта центрального банка (CBDC) — это цифровая валюта, которая будет выпускаться и контролироваться центральным банком страны. Думайте об этом как о Биткойне, но если бы Биткойн управлялся Федеральной резервной системой и имел полную поддержку правительства США.

Хотя ни один национальный центральный банк еще не запустил собственную цифровую валюту, по крайней мере 80% центральных банков в настоящее время исследуют эту технологию.

В U.С., Федеральная резервная система и M.I.T. совместно проводят исследования CBDC в рамках проекта Hamilton. Помимо определения того, как цифровая валюта может работать в США и какие системы потребуются для этого, Project Hamilton стремится опубликовать исследовательскую работу и создать лицензию с открытым исходным кодом для любого кода, который они пишут, чтобы другие могли изучить и работать с этим.

Несмотря на это исследование, в недавнем выступлении перед Конгрессом председатель Федеральной резервной системы Джером Пауэлл недавно прокомментировал, что возможность существования цифрового доллара, поддерживаемого ФРС, пока остается маловероятной.

Как будет работать CBDC?

В то время как американская CBDC в настоящее время может быть далеко, Джим Кунья, старший вице-президент Федерального резервного банка Бостона, рассказал, как могут работать CBDC или цифровой доллар. По словам Куньи, CBDC будет функционировать аналогично наличным деньгам. «Если бы я дал вам CBDC, это было бы так, как если бы я вручил вам физические деньги, например, 100-долларовую банкноту. У вас были бы эти деньги на вашем счету, и они стали вашими. Я не мог забрать это обратно ».