ЕГЭ. Экономика. Тема 10. Экономический цикл |

Процессы экономики развиваются неравномерно: бывают спады и подъёмы.

Экономический цикл – это период цикличности деловой активности, период развития экономики от одного кризиса к другому.

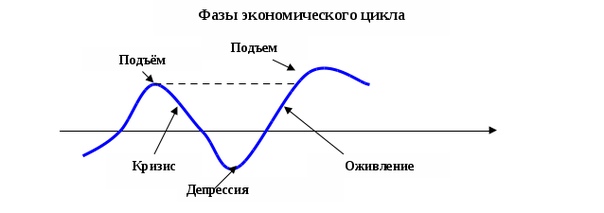

Выделяют следующие фазы (периоды) экономического цикла

- Кризис

- Депрессия

- Оживление

- Подъём

Рассмотрим особенности каждой фазы.

Кризис (спад, рецессия)

- Экономика достигла самых низких уровней развития, дна

- Резкое сокращение сбыта продукции

- Массовое банкротство, закрытие предприятий

- Безработица

- Неплатежи

- Резкое уменьшение прибыли

Депрессия

- Низкий уровень производства, но стабильный

- Высокий уровень безработицы

- Появление первых признаков экономического роста

Оживление

- Незначительное повышение спроса на потребительские товары, промышленное оборудование, инвестиции

- Рост цен

- Повышение ставки ссудного процента

- Рост доходов у населения

- Рост прибыли у предпринимателей

- Постепенное привлечение новой рабочей силы, занятость возрастает до уровня полной занятости

- Начало расширенного воспроизводства, рост выпуска продукции до уровня докризисного периода.

Подъём

- Рост уровня производства, который выше предыдущего цикла

- Рост цен

- Рост зарплат, повышение уровня жизни населения, их доходов

- Сокращение безработицы

- Повышение ставки ссудного процента

Наивысшая степень подъёма экономики — бум, процветание. Далее снова спад, кризис.

Причины кризисов

Внешние

- Нестабильность политической обстановки в мире (локальные войны, угроза войн). Необходимость увеличения военного потенциала, неравномерность развития отраслей промышленности.

- Миграция населения, освоение новых территорий, колебание численности населения.

- Дальнейшее развитие техники и технологий, что приводит в необходимости смены всего производства, его структуры.

Внутренние

- Недостаточно продуманная экономическая политика органами власти страны

- Монетарная политика, то есть денежная, когда увеличивается эмиссия ( выпуск) денег, что приводит к снижению их стоимости, инфляции.

- Изменение соотношения спроса и предложения на отдельные товары: что-то пользуется спросом, а что-то нет, необходимо перестраивать производство.

- Сокращение производства из-за низкой покупательной способности населения или снижения спроса на товары.

Виды кризисов

- Кризис перепроизводства (слишком много товаров, которые не пользуются таким спросом)

- Структурный кризис. Он связан с тем, что возникают новые, более современные, технически оснащённые производства, что приводит к отмиранию страз производств.

- Конъюктурный кризис. Его причина — колебания на рынке между спросом и предложением.

- Сезонный кризис — он связан с сезонными особенностями деятельности отдельных предприятий и отраслей.

Виды кризисов в зависимости от причин и длительности

- Краткосрочные: 3-4 года, они связаны с колебаниями мировых запасов золота, с закономерностями денежного обращения.

- Среднесрочные: 10-20 лет, возникают в связи с периодическим обновлением производственных сооружений, жилья, износом основных фондов и необходимостью их обновления.

- Долгосрочные: 48-55 лет, нарушение равновесия между накоплением капитала и его распределением.

Наряду с отрицательными последствиями

, кризис имеет и положительные черты: он заставляет предпринимателей идти в ногу со временем, внедрять новые технологии, устанавливать современное оборудование, создавать условия для повышения уровня квалификации работников. В итоге выигрывают все: предприниматели получают прибыль, а потребители- качественные товары.Материал подготовила: Мельникова Вера Александровна

Урок 4. экономический цикл — Экономика — 11 класс

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №4 «Экономический цикл»

Перечень вопросов, рассматриваемых в теме:

- Экономический цикл.

- Деловая активность.

- Фазы экономического цикла.

- Виды экономического цикла.

- Причины экономических циклов.

Глоссарий по теме: экономический рост, депрессия, кризис, подъём, пик, спад.

Теоретический материал для самостоятельного изучения

Экономический рост и экономическое развитие в стране не всегда происходят равномерно. Более того, не в каждой стране эти процессы проходят с одинаковой скоростью и успешностью. Деловая активность переживает периоды подъёма и спада в производстве валового внутреннего продукта и образует общую тенденцию экономического развития – тренд.

На рынках отдельных товаров экономическая ситуация постоянно меняется – то улучшается, то становится хуже. Меняются спрос и предложение, падает или возрастает объём продаж, которые рынок способен отрегулировать самостоятельно. В 1929-1933 гг. в США произошёл крупнейший в мире экономический кризис, получивший название Великой депрессии. Тогда в стране реальный ВВП сократился более чем на 30%, рыночные цены упали на 40%, а работу потеряли 25% трудоспособного населения.

Под экономическим циклом мы понимаем повторяемые колебания экономической или деловой активности в стране.

Экономический цикл включает фазы подъёма, пика, спада и кризиса (низшей точки спада).

Экономический цикл схематично измеряют как промежуток между двумя пиками синусоиды или как промежуток между низшими точками спада.

Рассмотрим фазы экономического цикла подробнее.

Пик экономического цикла – это период самой высокой деловой активности всех макроэкономических агентов. В области точки пика образуется экономический бум, когда промышленность выпускает максимально возможное количество продукции, инвестиции в производство, занятость населения и расходы домашних хозяйств высоки.

Спад или рецессия сопровождаются снижением деловой активности. Население, удовлетворив потребности во время бума, начинает экономить финансы и меньше тратит. Аналогично ведут себя и предприятия, затоваренные складскими запасами сырья и готовой продукции. Объёмы производства снижаются, появляются лишние рабочие. Цены стабилизируются. Экономическая ситуация усугубляется и переходит в состояние депрессии, когда закрываются предприятия, как следствие, растёт безработица, инвестиционные процессы замедляются. Наступает кризис.

Кризис – это дно экономического цикла, когда уровень производства, реальный ВВП, уровень жизни и цены падают, безработица и банковские ставки достигают предельных значений. Экономическая ситуация приобретает политический и общественный резонанс.

Экономическая ситуация приобретает политический и общественный резонанс.

Подъём как фаза экономического цикла подразделяется на оживление экономической ситуации до состояния предыдущего пика – экономика выходит из кризиса, снижается ставка рефинансирования, что оживляет предпринимательскую активность, увеличивает инвестиции в производство, возрождает рабочие места, безработица начинает снижаться, потребительский спрос возрастает. Начинается следующий этап подъёма – экспансия, когда деловая активность выходит на пиковые значения прошлого цикла и постепенно приближается к состоянию экономического бума.

Рисунок 1 – Схема экономического цикла

Почему же экономика функционирует циклично?

Рассмотрим причины, которые действуют на экономику страны как внутри, так и извне. Например, научные открытия, изобретения новых способов производства, войны, революции, международные экономические взаимодействия оказывают внешнее влияние. Изменение законодательства, потребительских расходов, инвестиционных процессов – факторы внутренних воздействий на экономические циклы. Задача государства – эффективно использовать рыночные механизмы для сглаживания экономических циклов, не допуская резких перепадов экономики из перегретого состояния в кризисное. Для предотвращения перегрева экономики государство может повысить налоги, повысить ставку рефинансирования для коммерческих банков и повысить предложение своих ценных бумаг на финансовом рынке. Для возобновления экономического роста в период спада государство, наоборот, может снизить налоги и ставку рефинансирования для банков, сократить продажу ценных бумаг, а часть ранее выпущенных – скупить.

Изменение законодательства, потребительских расходов, инвестиционных процессов – факторы внутренних воздействий на экономические циклы. Задача государства – эффективно использовать рыночные механизмы для сглаживания экономических циклов, не допуская резких перепадов экономики из перегретого состояния в кризисное. Для предотвращения перегрева экономики государство может повысить налоги, повысить ставку рефинансирования для коммерческих банков и повысить предложение своих ценных бумаг на финансовом рынке. Для возобновления экономического роста в период спада государство, наоборот, может снизить налоги и ставку рефинансирования для банков, сократить продажу ценных бумаг, а часть ранее выпущенных – скупить.

В 1980-х годах такую политику проводил в США Рональд Рейган, в результате экономический рост в стране ускорился, а мир получил название таких мер – «рейганомика».

Виды экономических циклов

С учётом долгосрочности действия выделяют следующие виды циклов:

- столетние – обусловленные такими глобальными событиями, как появление паровой машины в XVIII веке, изобретение электричества в XIX веке, научно-технической революции в XX веке – использование атомной энергии, лазеров, компьютеризации;

- пятидесятилетние или циклы Кондратьева связаны с износом промышленных сооружений и со сменой технологического уклада, совокупности производств, которые имеют один технический уровень и синхронное развитие;

- десятилетние или классические циклы связаны с физическим износом промышленного оборудования, необходимостью инвестиций в его обновление;

- краткосрочные циклы, от двух до четырёх лет, связаны с моральным устареванием промышленного оборудования, обновление которого крайне важно для развития инновационных, высокотехнологичных отраслей экономики.

Необходимо отметить, что разные по продолжительности экономические циклы могут совпасть своими кризисными областями и вызвать разрушительные последствия не только для отдельного государства, но и для мировой экономики. В 2008 году произошел всемирный финансово-экономический кризис. Обвал на рынке ипотечного кредитования США снизил на 20% цены на недвижимость, рухнули крупнейшие американские банки Bear Stearns и Lehman Brothers, тем самым вызвав кризис кредитования крупных фирм и производителей, цепную реакцию на биржах. Цена на нефть упала со 147 до 40 долларов за баррель. Экономическая ситуация приобрела глобальный масштаб.

Резюме теоретической части

Подведём итоги. Деловая активность переживает спады и подъёмы, тем самым обуславливает неравномерность экономического развития. Экономический кризис сопровождается банкротством предприятий, ростом безработицы и снижением ВВП. Экономический бум – это рост национального производства, высокая занятость населения и рост цен. На экономические циклы воздействуют как внутренние, так и внешние факторы. Четыре разных по продолжительности вида экономических циклов способны оказать катастрофическое воздействие на мировую экономику, если войдут в резонансное состояние.

Примеры и разбор решения заданий тренировочного модуля

1. Найдите 4 слова, относящихся к теме урока.

Рисунок 2 – Пример задания практического модуля

Для выполнения задания необходимо найти ключевые слова внутри квадрата из букв:

Экспансия – превышение экономического подъёма значения прошлого пика.

Рецессия – спад деловой активности.

Депрессия – предкризисное состояние экономики.

Инфляция – обесценивание национальной валюты.

Ответ: на рисунке 3.

Рисунок 3 – Пример решения задания практического модуля

2. Выберите правильные ответы.

Из предложенного перечня выберите названия видов экономических циклов:

А) пятидесятилетние;

Б) восьмидесятилетние;

В) десятилетние;

Г) однолетние.

Для выполнения задания необходимо вспомнить классификацию экономических циклов по долгосрочности действия. Определить отсутствие в классификации однолетних и восьмидесятилетних циклов и сделать выбор вариантов ответов А и В.

Ответ: А, В.

Основная и дополнительная литература по теме урока:

- Королёва, Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М. : Вентана-Граф, 2017. – 192 с. : ил. – С. 112–117.

- Бойко, М. Азы экономики / Мария Бойко – М. : Издатель «Книга по Требованию», 2015. – 470 с., ил. – С. 439–459.

- Экономика. Основы экономической теории: Учебник для 10-11 кл. общеобразоват. учрежд. Профильный уровень образования / под ред. С. И. Иванова. – в 2-х книгах. – М. : Вита-Пресс, 2016. – Кн.2 – С. 153–163.

Открытые электронные ресурсы по теме урока:

- Аргументы и факты. Экономические циклы. Теория и реальность [Электронный ресурс]. – Режим доступа: http://www.aif.ru/money/market/22169

- Экономический портал [Электронный ресурс]. – Режим доступа: http://www.economicportal.ru/ponyatiya-all/ekonomicheskij-cikl.html

- Сайт Познайка. Показатели экономического цикла [Электронный ресурс]. – Режим доступа: https://poznayka.org/s47227t1.html

Урок 4. экономический цикл — Экономика — 11 класс

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №4 «Экономический цикл»

Перечень вопросов, рассматриваемых в теме:

- Экономический цикл.

- Деловая активность.

- Фазы экономического цикла.

- Виды экономического цикла.

- Причины экономических циклов.

Глоссарий по теме: экономический рост, депрессия, кризис, подъём, пик, спад.

Теоретический материал для самостоятельного изучения

Экономический рост и экономическое развитие в стране не всегда происходят равномерно. Более того, не в каждой стране эти процессы проходят с одинаковой скоростью и успешностью. Деловая активность переживает периоды подъёма и спада в производстве валового внутреннего продукта и образует общую тенденцию экономического развития – тренд.

На рынках отдельных товаров экономическая ситуация постоянно меняется – то улучшается, то становится хуже. Меняются спрос и предложение, падает или возрастает объём продаж, которые рынок способен отрегулировать самостоятельно. В 1929-1933 гг. в США произошёл крупнейший в мире экономический кризис, получивший название Великой депрессии. Тогда в стране реальный ВВП сократился более чем на 30%, рыночные цены упали на 40%, а работу потеряли 25% трудоспособного населения. Такое снижение показателей экономики целого государства уже не объяснить изменениями на отдельных рынках, ситуация явно начинает принимать особый масштаб и системный характер. Значит, за краткосрочными изменениями спроса и предложения могут таиться более сложные и долгосрочные процессы. В связи с этими наблюдениями и появилась теория экономических или деловых циклов.

Под экономическим циклом мы понимаем повторяемые колебания экономической или деловой активности в стране.

Экономический цикл включает фазы подъёма, пика, спада и кризиса (низшей точки спада).

Экономический цикл схематично измеряют как промежуток между двумя пиками синусоиды или как промежуток между низшими точками спада.

Рассмотрим фазы экономического цикла подробнее.

Пик экономического цикла – это период самой высокой деловой активности всех макроэкономических агентов. В области точки пика образуется экономический бум, когда промышленность выпускает максимально возможное количество продукции, инвестиции в производство, занятость населения и расходы домашних хозяйств высоки. С ростом покупательской способности увеличиваются цены на товары и услуги, что порождает высокий уровень инфляции. Безработица, наоборот, находится на минимальном уровне. Такое интенсивное поглощение ресурсов частного и государственного сектора приводит к «перегреву» экономики. Начинается фаза спада.

Спад или рецессия сопровождаются снижением деловой активности. Население, удовлетворив потребности во время бума, начинает экономить финансы и меньше тратит. Аналогично ведут себя и предприятия, затоваренные складскими запасами сырья и готовой продукции. Объёмы производства снижаются, появляются лишние рабочие. Цены стабилизируются. Экономическая ситуация усугубляется и переходит в состояние депрессии, когда закрываются предприятия, как следствие, растёт безработица, инвестиционные процессы замедляются. Наступает кризис.

Кризис – это дно экономического цикла, когда уровень производства, реальный ВВП, уровень жизни и цены падают, безработица и банковские ставки достигают предельных значений. Экономическая ситуация приобретает политический и общественный резонанс.

Подъём как фаза экономического цикла подразделяется на оживление экономической ситуации до состояния предыдущего пика – экономика выходит из кризиса, снижается ставка рефинансирования, что оживляет предпринимательскую активность, увеличивает инвестиции в производство, возрождает рабочие места, безработица начинает снижаться, потребительский спрос возрастает. Начинается следующий этап подъёма – экспансия, когда деловая активность выходит на пиковые значения прошлого цикла и постепенно приближается к состоянию экономического бума.

Рисунок 1 – Схема экономического цикла

Почему же экономика функционирует циклично?

Рассмотрим причины, которые действуют на экономику страны как внутри, так и извне. Например, научные открытия, изобретения новых способов производства, войны, революции, международные экономические взаимодействия оказывают внешнее влияние. Изменение законодательства, потребительских расходов, инвестиционных процессов – факторы внутренних воздействий на экономические циклы. Задача государства – эффективно использовать рыночные механизмы для сглаживания экономических циклов, не допуская резких перепадов экономики из перегретого состояния в кризисное. Для предотвращения перегрева экономики государство может повысить налоги, повысить ставку рефинансирования для коммерческих банков и повысить предложение своих ценных бумаг на финансовом рынке. Для возобновления экономического роста в период спада государство, наоборот, может снизить налоги и ставку рефинансирования для банков, сократить продажу ценных бумаг, а часть ранее выпущенных – скупить.

В 1980-х годах такую политику проводил в США Рональд Рейган, в результате экономический рост в стране ускорился, а мир получил название таких мер – «рейганомика».

Виды экономических циклов

С учётом долгосрочности действия выделяют следующие виды циклов:

- столетние – обусловленные такими глобальными событиями, как появление паровой машины в XVIII веке, изобретение электричества в XIX веке, научно-технической революции в XX веке – использование атомной энергии, лазеров, компьютеризации;

- пятидесятилетние или циклы Кондратьева связаны с износом промышленных сооружений и со сменой технологического уклада, совокупности производств, которые имеют один технический уровень и синхронное развитие;

- десятилетние или классические циклы связаны с физическим износом промышленного оборудования, необходимостью инвестиций в его обновление;

- краткосрочные циклы, от двух до четырёх лет, связаны с моральным устареванием промышленного оборудования, обновление которого крайне важно для развития инновационных, высокотехнологичных отраслей экономики.

Необходимо отметить, что разные по продолжительности экономические циклы могут совпасть своими кризисными областями и вызвать разрушительные последствия не только для отдельного государства, но и для мировой экономики. В 2008 году произошел всемирный финансово-экономический кризис. Обвал на рынке ипотечного кредитования США снизил на 20% цены на недвижимость, рухнули крупнейшие американские банки Bear Stearns и Lehman Brothers, тем самым вызвав кризис кредитования крупных фирм и производителей, цепную реакцию на биржах. Цена на нефть упала со 147 до 40 долларов за баррель. Экономическая ситуация приобрела глобальный масштаб.

Резюме теоретической части

Подведём итоги. Деловая активность переживает спады и подъёмы, тем самым обуславливает неравномерность экономического развития. Экономический кризис сопровождается банкротством предприятий, ростом безработицы и снижением ВВП. Экономический бум – это рост национального производства, высокая занятость населения и рост цен. На экономические циклы воздействуют как внутренние, так и внешние факторы. Четыре разных по продолжительности вида экономических циклов способны оказать катастрофическое воздействие на мировую экономику, если войдут в резонансное состояние.

Примеры и разбор решения заданий тренировочного модуля

1. Найдите 4 слова, относящихся к теме урока.

Рисунок 2 – Пример задания практического модуля

Для выполнения задания необходимо найти ключевые слова внутри квадрата из букв:

Экспансия – превышение экономического подъёма значения прошлого пика.

Рецессия – спад деловой активности.

Депрессия – предкризисное состояние экономики.

Инфляция – обесценивание национальной валюты.

Ответ: на рисунке 3.

Рисунок 3 – Пример решения задания практического модуля

2. Выберите правильные ответы.

Из предложенного перечня выберите названия видов экономических циклов:

А) пятидесятилетние;

Б) восьмидесятилетние;

В) десятилетние;

Г) однолетние.

Для выполнения задания необходимо вспомнить классификацию экономических циклов по долгосрочности действия. Определить отсутствие в классификации однолетних и восьмидесятилетних циклов и сделать выбор вариантов ответов А и В.

Ответ: А, В.

Основная и дополнительная литература по теме урока:

- Королёва, Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М. : Вентана-Граф, 2017. – 192 с. : ил. – С. 112–117.

- Бойко, М. Азы экономики / Мария Бойко – М. : Издатель «Книга по Требованию», 2015. – 470 с., ил. – С. 439–459.

- Экономика. Основы экономической теории: Учебник для 10-11 кл. общеобразоват. учрежд. Профильный уровень образования / под ред. С. И. Иванова. – в 2-х книгах. – М. : Вита-Пресс, 2016. – Кн.2 – С. 153–163.

Открытые электронные ресурсы по теме урока:

- Аргументы и факты. Экономические циклы. Теория и реальность [Электронный ресурс]. – Режим доступа: http://www.aif.ru/money/market/22169

- Экономический портал [Электронный ресурс]. – Режим доступа: http://www.economicportal.ru/ponyatiya-all/ekonomicheskij-cikl.html

- Сайт Познайка. Показатели экономического цикла [Электронный ресурс]. – Режим доступа: https://poznayka.org/s47227t1.html

Экономический цикл — это… Что такое Экономический цикл?

Экономические циклы — термин, обозначающий регулярные колебания уровня деловой активности от экономического бума до экономического спада. В цикле деловой активности выделяются четыре четко различимые фазы: пик, спад, дно (или «низшая точка») и подъём.

Фазы

Подъём

Подъём наступает после достижения низшей точки цикла (дна). Характеризуется постепенным ростом занятости и производства. Многие экономисты полагают, что данной стадии присущи невысокие темпы инфляции. Происходит внедрение инноваций в экономике с коротким сроком окупаемости. Реализуется спрос, отложенный во время предыдущего спада.

Пик

Пик, или вершина цикла деловой активности, является «высшей точкой» экономического подъема. В этой фазе безработица обычно достигает самого низкого уровня либо исчезает совсем, производственные мощности работают с максимальной или близкой к ней нагрузкой, то есть в производстве задействуются практически все имеющиеся в стране материальные и трудовые ресурсы. Обычно, хотя и не всегда, во время пиков усиливается инфляция. Постепенное насыщение рынков усиливает конкуренцию, что снижает норму прибыли и увеличивает средний срок окупаемости. Возрастает потребность в долгосрочном кредитовании с постепенным снижением возможностей погашения кредитов.

Спад

Спад (депрессия) характеризуется сокращением объёмов производства и снижением деловой и инвестиционной активности. Вследствие падения конъюнктуры спад обычно сопровождается ростом безработицы и падением загрузки производственных мощностей. Официально фазой экономического спада, или рецессией, считаю ситуацию падения деловой активности, которая продолжается свыше трёх месяцев подряд.

Дно

Дном (экономический кризис) экономического цикла является «низшая точка» производства и занятости. Считается, что данная фаза цикла обычно не бывает продолжительной. Однако история знает и исключения из этого правила. Великая депрессия 1930-х годов, несмотря на периодические колебания деловой активности, длилась почти десять лет.

Причины

Хотя принято считать, что изменения деловой активности прямо или косвенно связаны с экономическим циклом, существуют и другие факторы, влияющие на состояние экономики. Важнейшими из них являются сезонные колебания и долговременные тенденции. Влияние сезонных колебаний прослеживается в определенное время года, например, незадолго перед Рождеством или Пасхой, когда резко возрастает деловая активность, особенно в розничной торговле. В других отраслях экономики, например в сельском хозяйстве, автомобильной промышленности и строительстве, также отмечаются сезонные колебания. Вековая тенденция определяют долгосрочное повышение или снижение темпов экономического роста.

Экономический цикл часто ассоциируется с изменениями объема производства. Многие экономисты полагают, что объем производства, обычно измеряемый валовым внутренним продуктом (ВВП), является самым надежным показателем состояния экономики. Важно отметить, что экономический цикл в фазе подъёма проявляется не в росте ВВП как таковом, а в темпах этого роста. Отрицательные значения темпа роста в течение определенного периода времени, как правило шести и более месяцев, рассматриваются как признак спада в экономике. Напротив, неизменно высокие из месяца в месяц темпы роста свидетельствуют о том, что экономика переживает бум. Однако, не следует забывать, что ВВП отражает рост только торгового оборота, как за счет объема, так и за счет цены. Если увеличить объем производства на 10% и ликвидировать посредников в торговле с наценкой в 10%, то при той же цене ВВП не изменится, а производство вырастет!

Экономический цикл, фондовый рынок и инвестиции. Некоторые виды деятельности имеют свойство предвосхищать смену основных фаз экономического цикла. Данное утверждение, по крайней мере, раньше, являлось справедливым для фондового рынка. В среднем, до конца 1980-х годов пик на фондовом рынке опережал наступление пика деловой активности приблизительно на шесть месяцев. С конца 1980-х годов, однако, устоявшаяся связь между поведением фондового рынка и экономики в целом стала гораздо менее очевидной по той простой причине, что фондовый рынок начал испытывать лишь незначительные колебания на фоне общей тенденции к повышению. Более того, в 1990-х годах ситуация, когда активность на фондовом рынке позволяла прогнозировать состояние экономики в целом, изменилась на противоположную. При этом расхождение в показателях фондового рынка и экономики становилось все более очевидным: отчеты о благополучном экономическом положении в стране зачастую порождали негативную реакцию на Уолл-стрит. Такое поведение фондового рынка объяснялось в основном опасениями инвесторов, что хорошие экономические новости предвещают инфляцию.

Другим фактором, коррелирующим с циклом деловой активности, является общий уровень чистых инвестиций в экономику. Действительно, до 1960-х годов повышение уровня инвестиций более или менее соответствовало фазе экономического подъема, или бума. Однако с середины 1960-х, несмотря на то, что экономический цикл не нарушался, объем чистых инвестиций, выраженный в процентах от ВВП, устойчиво сокращался, хотя и с определенными колебаниями. В период 1964—1969 чистые инвестиции составляли 4,3 % от ВВП. В дальнейшем этот показатель продолжал снижаться и в 1985—1989 упал до 2,6 %, а во время экономического спада 1990—1991 — до 1,4 %. Некоторые экономисты утверждают, что постепенное сокращение объема чистых инвестиций не привело к соответствующему снижению деловой активности лишь потому, что увеличившееся личное потребление, в значительной степени опиравшееся на кредит, и возросшие государственные расходы (в существенной мере за счет дефицитного финансирования бюджета в период с конца 1960-х годов до конца 1990-х) более чем компенсировали падение частных инвестиций. Другие экономисты считают, что, несмотря на незначительные колебания в рамках общего снижения темпов экономического роста, которые имеют вид экономического цикла, с 1960-х годов отчетливо проявилась вековая тенденция к понижению. Действительно, начиная с 1960-х годов продолжительность подъемов и пиков в экономике США последовательно сокращалась. Среднегодовые темпы экономического роста в 1960-х годах равнялись 3,8 %, в 1970-х — 2,8 %, в 1980-х — 2,5 % и в первой половине 1990-х — 1,8 %. Это падение темпов можно объяснить увеличением «спекулятивных» инвестиций (вложений в собственности на уже существующие активы или фирмы) за счет сокращения «реальных» капиталовложений (в покупку машин и оборудования и строительство новых заводов и фабрик).

Влияние на экономику

Существование экономики, как совокупности ресурсов для неуклонно растущего потребления, имеет колебательный характер. Колебания экономики выражены в экономическом цикле. «Тонким» моментом экономического цикла считается спад, который при некоторых масштабах может перейти в кризис.

Концентрация (монополизация) капитала приводит к «ошибочным» решениям в масштабе экономики страны или даже мира. Любой инвестор стремится получить доход от своего капитала. Ожидание инвестора по размеру этого дохода происходят от этапа подъем-пик, когда доходы максимальные. На этапе спада инвестор считает невыгодным для себя вкладывать капитал в проекты с доходностью ниже «вчерашней».

Без таких вложений (инвестиций) сокращается производственная деятельность, как следствие платежеспособность работников этой сферы, которые являются потребителями товаров и услуг.

Другая проблема концентрации капитала — изъятие денежной массы (денег) из сферы потребления и производства потребительских товаров (также и сферы производства средств производства этих товаров). Деньги, полученные в виде дивидендов (или прибыли), накапливаются на счетах инвесторов. Возникает нехватка денег для поддержания необходимого уровня производства, и как следствие снижение объемов этого производства. Растет уровень безработицы, население экономит на потреблении, происходит падение спроса.

Из отраслей экономики, сфера услуг и отрасли, выпускающие товары кратковременного пользования, в несколько меньшей степени затрагиваются разрушительными последствиями экономического спада. Рецессия даже способствует активизации некоторых видов деятельности, в частности повышает спрос на услуги ломбардов и юристов, специализирующихся на банкротствах. Наиболее чувствительны к циклическим колебаниям фирмы, выпускающие средства производства и потребительские товары длительного пользования.

Эти фирмы не только тяжелее других переносят деловой спад, но и больше всех выигрывают от подъема в экономике. Основные причины две: возможность откладывания покупок и монополизация рынка. Покупка капитального оборудования чаще всего может быть отложена на будущее; в тяжелые для экономики времена производители склонны воздерживаться от закупок новых машин и оборудования и строительства новых зданий. Во время продолжительного спада фирмы зачастую предпочитают ремонтировать или модернизировать устаревшее оборудование, вместо того чтобы тратить большие средства на приобретение нового оборудования. В результате инвестиции в товары производственного назначения во время экономических спадов резко сокращаются. Это же относится к потребительским товарам длительного пользования. В отличие от продуктов питания и одежды, покупку роскошного автомобиля или дорогой бытовой техники можно отложить до лучших времен. В периоды экономических спадов люди в большей степени склонны чинить, а не менять товары длительного пользования. Хотя объемы продаж продуктов питания и одежды, как правило, также сокращаются, это сокращение обычно меньше по сравнению с падением спроса на товары длительного пользования.

Монопольная власть в большинстве отраслей, выпускающих средства производства и потребительские товары длительного пользования, связана с тем, что на рынках этих товаров, как правило, господствуют немногие крупные фирмы. Монопольное положение позволяет им во времена экономических спадов сохранять цены на прежнем уровне, уменьшая производство в ответ на падение спроса. Следовательно, падение спроса в гораздо большей степени влияет на производство и занятость, нежели на цены. Иная ситуация характерна для отраслей, выпускающих товары краткосрочного потребления. На падение спроса эти отрасли обычно реагируют общим снижением цен, поскольку ни одна из фирм не обладает значительной монопольной властью.

История и длинные циклы

Экономические циклы не являются подлинно «циклическими» в том смысле, что продолжительность периода, скажем, от одного до другого пика на протяжении истории значительно колебалась. Хотя экономические циклы в США длились в среднем около пяти лет, известны циклы продолжительностью от одного года до двенадцати лет. Наиболее выраженные пики (измеренные как процентное повышение над трендом экономического роста) совпали с большими войнами 20 в., а самый глубокий экономический спад, исключая Великую депрессию, наблюдался после окончания Первой мировой войны. Следует отметить, что наряду с описанным экономическим циклом в теории выделяются также т. н. длинные циклы. Действительно, в конце 20 в. американская экономика, по-видимому, вступила в период длительного спада, о чем свидетельствуют некоторые экономические показатели, в частности уровень реальной заработной платы и объем чистых инвестиций. Тем не менее даже при наличии долгосрочной тенденции к снижению темпов роста экономика США продолжает развиваться; хотя в начале 1980-х годов в стране был зарегистрирован отрицательный прирост ВВП, во все последующие годы, кроме 1991, он оставался положительным. Симптоматичным для начавшегося в 1960-х годах долговременного спада является тот факт, что, хотя темпы роста редко оказывались отрицательными, уровень экономической активности в США с 1979 практически ни разу не превышал трендовую величину роста.

См. также

Ссылки

Wikimedia Foundation. 2010.

ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА — это… Что такое ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА?

- ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА

- ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА

фазы, которые проходит экономика в результате циклической динамики. Различают следующие фазы: пик, соответствующий периоду, в течение которого реальный выпуск достигает своего максимального значения; кризис (сокращение), в течение которого наблюдается снижение реального объема производства; дно («подошва»)

точка, в которой реальный выпуск доходит до своего минимального значения; подъем — период, характеризующийся ростом реального валового национального продукта. Сокращение общего объема производства называют также спадом или рецессией; термин депрессия используется по отношению к длительным спадам.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- ФАБРИЧНАЯ МАРКА

- ФАКСИМИЛЬНАЯ СВЯЗЬ

Смотреть что такое «ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА» в других словарях:

Фазы экономического цикла — фазы, которые проходит экономика в результате циклической динамики: Пик Кризис Дно Подъем. По английски: Phases of the business cycle См. также: Экономические циклы Финансовый словарь Финам … Финансовый словарь

фазы экономического цикла — фазы, которые проходит экономика в результате циклической динамики. Различают следующие фазы: пик, соответствующий периоду, в течение которого реальный выпуск достигает своего максимального значения; кризис (сокращение), в течение которого… … Словарь экономических терминов

ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА — экономические колебания по отношению к долговременной тенденции, распадающиеся на четыре фазы: пик (точка, в которой реальный выпуск достигает своего наивысшего значения), сокращение (период, в течение которого наблюдается снижение объема… … Большой экономический словарь

ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА — последовательность фаз, которые проходит экономика в результате цикли кой динамики: пик, соответствующий периоду, в течение которого реальный выпуск достигает своего максимального значения; кризис крашение), в рамках которого наблюдается снижение … Энциклопедический словарь экономики и права

Фазы экономического цикла — – последовательность фаз, которые проходит экономика в результате циклической динамики: пик, соответствующий периоду, в течение которого реальный выпуск достигает своего максимального значения; кризис (сокращение), в рамках которого наблюдается… … Коммерческая электроэнергетика. Словарь-справочник

ФАЗЫ ЭКОНОМИЧЕСКОГО ЦИКЛА — – кругооборот этапов, т.е. пик, спад или кризис, депрессия, оживление, подъем … Краткий словарь экономиста

ТЕОРИЯ ЦИКЛА, ПСИХОЛОГИЧЕСКАЯ — концепция, объясняющая смену фаз экономического цикла субъективно психологическими факторами. Широкое распространение концепция получила в последней трети XIX в. в работах У.Джевонса, представителей австрийской школы и М.Вальраса. Джевонс исходил … Большой экономический словарь

Мировая экономика — (World Economy) Мировая экономика это совокупность национальных хозяйств, объединенных различными видами связей Становление и этапы развития мировой экономики, ее структура и формы, мировой экономический кризис и тенденции дальнейшего развития… … Энциклопедия инвестора

Экономические циклы — Название цикла Характерный период Цикл Китчина 3 4 года Цикл Жюгляра 7 11 лет Цикл Кузнеца 15 25 лет Цикл Кондратьева 45 60 лет Экономические циклы циклические изменения экономической конъюнктуры, регулярные колебания уровня деловой… … Википедия

цикл экономический — постоянно повторяющиеся колебания экономической активности. Рост общественного производства осуществляется нелинейно и сопровождается периодическим падением. Возможные фазы экономического цикла: кризис, депрессия (стагнация), оживление, подъём.… … Энциклопедический словарь

Экономический цикл

06.08.2016 4 499 8 Время на чтение: 11 мин.Сегодня мы с вами рассмотрим одно из важнейших понятий экономики — экономический цикл. Ознакомившись с этой статьей, вы узнаете, что такое экономические циклы, каких видов они бывают, из каких фаз состоят, что представляют собой все фазы экономического цикла, какие процессы и явления происходят в каждой фазе и т.д. Думаю, что это просто необходимо знать и понимать каждому, чтобы лучше ориентироваться в экономической ситуации в которой он, непосредственно, живет. Итак, обо всем по порядку…

Что такое экономический цикл?

Экономические процессы, происходящие в отдельно взятой стране, в регионе, или даже в мире, цикличны. То есть, в экономике, как и во многих других сферах окружающего мира, действует одно важное правило: «история повторяется». Это означает, что процессы и явления, связанные с экономикой государства, оказывающие на нее влияние, периодически сменяют друг-друга, и могут носить как позитивный, так и негативный характер.

Экономический цикл — это период развития экономики страны, состоящий из нескольких фаз, сочетающий в себе чередующиеся рост и падение экономики и достижение ею своих пиковых точек.

А что есть рост и падение экономики? Это изменение ее реального ВВП, то есть, роста производства без учета роста цен. Таким образом, экономический цикл — это временной интервал между верхними или нижними пиковыми значениями реального ВВП страны.

Фактически, каждый экономический цикл сочетает в себе самые разные состояния экономики страны: очень хорошее, очень плохое, ухудшение и улучшение, происходящие между ними.

Циклы экономики могут быть восходящими и нисходящими: этот параметр определяется глобальным трендом ВВП страны.

Восходящий экономический цикл — это цикл, при котором следующий пик ВВП выше предыдущего.

Нисходящий экономический цикл — это цикл, при котором следующий пик ВВП ниже предыдущего.

Причины экономических циклов

Почему происходят экономические циклы? Есть две теории: одна из них говорит о том, что они неизбежно возникают под воздействием объективных причин, сопровождающих любой экономический рост или спад, другая — что причиной возникновения экономических циклов служат, скорее, случайные факторы. Лично я придерживаюсь первой точки зрения, и считаю, что экономические циклы неизбежны: каким бы сильным не был экономический рост, он обязательно когда-то достигнет своего пика, после чего последует падение, и наоборот.

Если рассматривать причины экономических циклов, то во многом они зависят от конкретной страны, о которой идет речь. Так, например, в странах с высоким уровнем развития промышленности экономические циклы возникают, благодаря развитию новых технологий или существенному изменению цен на энергоресурсы. А в странах с аграрным уклоном причиной возникновения нового экономического цикла могут стать банальные погодные условия и урожай/неурожай в связи с ними.

Причиной смены экономического цикла также часто являются некие форс-мажорные ситуации: войны, революции, массовые беспорядки, а также смена правительства или правящей партии, изменение политического курса, изменение экономической политики, и т.д.

Фазы экономического цикла

Схематически экономические циклы можно представить в виде графика.

В этом примере мы видим восходящий цикл, при нисходящем будет та же картина, только с трендом вниз. На графике изображены 4 основные фазы экономического цикла:

- Пик.

- Спад.

- Дно.

- Подъем.

Теперь рассмотрим каждую из них более подробно.

Пик (вершина). Это фаза экономического цикла, характеризующаяся максимальной производительностью экономики государства. На пике объемы реального ВВП экономики максимальны. Когда экономика страны достигает своего пика, безработица опускается до минимума, наблюдается максимальная активность в бизнесе, максимальный приток инвестиций в экономику, а темпы роста производства опережают темпы инфляции. При этом дальше наращивать производство по разным причинам уже просто не получается: не хватает ресурсов, мощностей или рынков сбыта. Поэтому пик экономического цикла, как правило, продолжается недолго.

Спад (рецессия). За пиком всегда неизбежно наступает следующая фаза экономического цикла — спад или, как ее еще называют, рецессия. Причем, по времени она, как правило, продолжается существенно дольше: спад может быть очень затяжным и иметь разную силу в разные временные промежутки. Во время рецессии объемы производства начинают снижаться, уменьшаются и реальный, и номинальный ВВП, растет безработица, снижается деловая активность, инвесторы выводят свои к

Как инвестировать с использованием бизнес-цикла

Ключевые выводы

|

Подход бизнес-цикла к распределению активов может добавить стоимость как часть среднесрочной инвестиционной стратегии. Хотя каждый деловой цикл индивидуален, наш исторический анализ показывает, что ритм циклических колебаний в экономике имел тенденцию следовать аналогичным моделям. Более того, эффективность по категориям активов обычно меняется в соответствии с различными фазами бизнес-цикла.

Схема распределения активов

Группа исследования распределения активов (AART) проводит экономические, фундаментальные и количественные исследования для выработки рекомендаций по распределению активов для управляющих портфелем и инвестиционных команд Fidelity.Наша концепция начинается с предпосылки, что долгосрочные исторические средние значения обеспечивают разумную основу для распределения портфеля. Однако на более коротких временных горизонтах — 30 лет или меньше — колебания цен на активы вызваны совокупностью различных краткосрочных, среднесрочных и долгосрочных факторов, которые могут привести к значительному отклонению результатов от средних исторических показателей. По этой причине включение структуры, которая анализирует основные факторы и тенденции среди следующих 3 временных сегментов, может быть эффективным подходом к распределению активов: тактический (от 1 до 12 месяцев), деловой цикл (от 1 до 10 лет) и светский (от 10 до 30 месяцев). лет).На диаграмме ниже показана наша структура распределения активов на основе дюрации.

В среднесрочной перспективе эффективность активов часто в значительной степени определяется циклическими факторами, связанными с состоянием экономики, такими как корпоративные доходы, процентные ставки и инфляция. Деловой цикл, который включает в себя циклические колебания в экономике в течение многих месяцев или нескольких лет, может поэтому быть решающим фактором, определяющим доходность рынка активов и относительную эффективность различных классов активов.

Понимание бизнес-цикла

Каждый деловой цикл отличается по-своему, но определенные закономерности имеют тенденцию повторяться с течением времени. Колебания бизнес-цикла — это, по сути, различные изменения в темпах роста экономической активности, в частности, изменения в трех ключевых циклах — цикл корпоративной прибыли, кредитный цикл и цикл запасов, а также изменения в денежно-кредитной и фискальной политике.

Эффективность активов определяется сочетанием различных краткосрочных, среднесрочных и долгосрочных факторов.

Структура распределения активов с несколькими временными горизонтами

Только для иллюстративных целей.

Источник: Fidelity Investments (Группа исследования распределения активов).

Хотя непредвиденные макроэкономические события или потрясения иногда могут нарушить тенденцию, изменения этих ключевых показателей исторически служили относительно надежным руководством для распознавания различных фаз экономического цикла.Наш вероятностный подход, основанный на количественных показателях, помогает с достаточной степенью уверенности определить состояние бизнес-цикла в разные моменты времени. В частности, есть 4 различных фазы типичного бизнес-цикла (см. Диаграмму ниже):

|

Все крупнейшие экономики мира находятся в процессе роста, хотя и находятся на разных этапах делового цикла.

Диаграмма выше представляет собой гипотетическую иллюстрацию делового цикла.Не всегда существует хронологическая линейная прогрессия между фазами бизнес-цикла, и были циклы, когда экономика пропускала одну фазу или возвращалась к предыдущей. * Спад роста — это значительное снижение активности по сравнению с долгосрочным экономическим потенциалом страны. Мы используем определение «цикла роста» для большинства развивающихся стран, таких как Китай, потому что они, как правило, демонстрируют сильные тенденции, обусловленные быстрым накоплением факторов и повышением производительности, а отклонение от тенденции имеет тенденцию иметь наибольшее значение для доходности активов.Для развитых стран мы используем классическое определение рецессии, подразумевающее полное сокращение экономической активности. Источник: Fidelity Investments (AART), по состоянию на 30 апреля 2019 г.

Шаблоны производительности классов активов

США имеют самую длинную историю экономических и рыночных данных и, таким образом, являются хорошим примером использования для иллюстрации моделей доходности классов активов в течение бизнес-цикла.Глядя на динамику акций, облигаций и денежных средств США с 1950 по 2018 год, мы видим, что сдвиги между фазами бизнес-цикла создают дифференциацию в динамике цен на активы, как показано на диаграмме ниже. В целом, показатели экономически чувствительных активов, таких как акции, имеют тенденцию быть самыми высокими, когда рост ускоряется в течение раннего цикла, а затем замедляется на других этапах до тех пор, пока доходность в целом не снизится во время спада. Напротив, защитные активы, такие как облигации инвестиционного уровня и краткосрочные долговые обязательства, подобные денежным, испытали противоположную картину, с их максимальной доходностью во время рецессии и самыми низкими относительными показателями в начале цикла.

Решения о распределении активов основываются на относительных показателях класса активов, и существует значительный потенциал для повышения эффективности портфеля за счет смещения рисков к основным классам активов на основе сдвигов в бизнес-цикле. Инвесторы могут реализовать подход бизнес-цикла к распределению активов, переоценивая классы активов, которые имеют тенденцию превосходить по доходности в течение данной фазы цикла, и недооценивая те классы активов, которые имеют тенденцию к снижению. Например, в раннем цикле инвестор, использующий этот подход, будет иметь больший вес в отношении акций и меньше веса облигаций и денежных средств.

Исторически на доходность акций и облигаций сильно влиял деловой цикл.

Прошлые результаты не являются гарантией будущих результатов. Общая доходность класса активов представлена индексами из следующих источников: Fidelity Investments, Ibbotson Associates, Barclays, по состоянию на 31 июля 2014 года. Источник: Собственный анализ Fidelity Investments исторической доходности класса активов, который не указывает на будущую доходность.

Анализ относительной эффективности классов активов

Определенные метрики помогают нам оценить историческую эффективность каждого класса активов по сравнению со стратегическим распределением, выявляя потенциальную величину отставания или отставания на каждом этапе, а также надежность этих исторических моделей производительности.

|

Этот метод в некоторой степени страдает от небольшого размера выборки, всего с 10 полными циклами в течение периода, но все же может наблюдаться постоянное превышение или недостаточная эффективность.

В последующем анализе мы рассматриваем модели эффективности классов активов на разных этапах бизнес-цикла, как на абсолютной основе, так и с использованием нескольких показателей относительно долгосрочного стратегического распределения в сбалансированный эталонный портфель, состоящий из 50% акций, 40% облигации и 10% денежных средств (см. Анализ относительных показателей класса активов).Представлены бизнес-циклы с 1950 года, и все данные приведены в годовом исчислении для целей сравнения.

По сравнению со сбалансированным эталоном, экономически чувствительные акции имели тенденцию преуспевать в фазе раннего и среднего цикла, облигации имели тенденцию преуспевать в фазе спада, а результаты были неоднозначными в фазе позднего цикла

Показатели класса активов относительно 50% акций / 40% облигаций / 10% денежных средств, 1950–2010 годы

Прошлые результаты не являются гарантией будущих результатов.Общая доходность класса активов представлена индексами из следующих источников: Fidelity Investments, Ibbotson Associates, Barclays, по состоянию на 31 июля 2014 года. Источник: собственный анализ исторической доходности класса активов Fidelity Investments, который не является индикатором будущих результатов.

Фаза раннего цикла

На начальном этапе бизнес-цикла, который длится в среднем около 1 года, всегда были самые высокие показатели складских запасов в абсолютном выражении.Акции обычно приносили больше, чем облигации и денежные средства, на фоне низких процентных ставок, первых признаков экономического улучшения и восстановления корпоративных доходов. По сравнению с долгосрочным стратегическим размещением акции показали наибольшую динамику роста в раннем цикле, в то время как облигации и денежные средства испытали самый глубокий недостаток (см. Диаграмму выше). Отличительной чертой этого этапа является то, что процент попаданий по сбалансированному эталонному показателю является наиболее определенным, что может дать инвесторам больше уверенности в необходимости переоценивать более рискованные активы и недооценивать более защитные классы активов на раннем этапе цикла.

Фаза середины цикла

В среднем почти 3 года фаза среднего цикла обычно бывает значительно дольше, чем любая другая фаза бизнес-цикла. По мере того, как экономика выходит за пределы начальной стадии восстановления и умеренные темпы роста в середине цикла, лидерство экономически чувствительных активов обычно снижается.В абсолютном выражении показатели фондового рынка были довольно высокими, хотя и не такими устойчивыми, как на ранней стадии цикла, в то время как облигации и денежные средства продолжали приносить более низкую доходность, чем акции в середине цикла. На этом этапе также происходит большинство коррекций фондового рынка. Если судить по средней и медианной разнице, а также по показателям успешности, модель производительности в середине цикла по отношению к стратегическому распределению аналогична модели раннего цикла с облигациями и остатками денежных средств.Однако как величина, так и частота неэффективности и недостаточной доходности были более приглушенными, оправдывая более умеренный наклон портфеля, чем на ранней стадии.

Фаза позднего цикла

Фаза позднего цикла длится в среднем примерно полтора года. По мере завершения экономического подъема нарастает инфляционное давление, денежно-кредитная политика становится ограничительной, и инвесторы начинают уходить из экономически уязвимых областей.В абсолютном выражении средняя доходность акций примерно соответствует наличным деньгам. Растущая инфляция, которая обычно сопровождает эту фазу цикла, имеет тенденцию оказывать давление на доходность облигаций с более длительным сроком погашения, что отстает от абсолютной доходности денежных средств с более коротким сроком погашения. По всем классам активов поздний цикл имеет наиболее смешанную производительность по сравнению со стратегическим распределением, а процент попаданий и относительная производительность являются самыми низкими из фаз расширения. В целом, акции показали несколько лучшую результативность по некоторым показателям в течение позднего цикла, а денежные средства имеют тенденцию превосходить облигации, но неопределенная частота и величина относительной доходности требуют более нейтрального распределения по сравнению с эталонным портфелем.

Фаза спада

Фаза рецессии исторически была самой короткой и длилась в среднем 9 месяцев с 1950 по 2010 год. По мере того, как экономический рост замедляется и сокращается, более чувствительные с экономической точки зрения активы теряют популярность, а те, которые ориентированы на оборону, выходят на передний план. линия производительности. На этом этапе фондовый рынок работал плохо.Наличные деньги продолжали играть защитную роль, в то время как среда падающих процентных ставок, обычно наблюдаемая во время рецессий, действует как основной попутный ветер для облигаций. Модели результатов по отношению к стратегическому размещению значительно отличались во время рецессии, чем на других трех этапах, в первую очередь из-за высокой частоты опережающих показателей для облигаций и наоборот для акций. Позиции с наличными деньгами также демонстрируют лучшую эффективность по сравнению со сбалансированным эталоном, хотя и с умеренными показателями успешности.Эта фаза делового цикла имеет тенденцию способствовать сильной убежденности в более защитных распределениях.

Ротация показателей сектора внутри классов активов

Аналогичные модели относительной производительности могут быть выявлены во всех секторах основных классов активов, таких как секторы капитала или различные кредитные качества во вселенной с фиксированным доходом.На фондовых рынках более чувствительные с экономической точки зрения сектора, как правило, показывают лучшие результаты на ранних и средних этапах цикла, в то время как более ориентированные на оборону сектора исторически демонстрировали лучшие результаты во время более вялого экономического роста на поздних этапах цикла и в фазах спада. См. Диаграмму ниже и прочтите Точки зрения на Fidelity.com: Подход бизнес-цикла к инвестированию в сектор акций).

Относительные показатели сектора акций обычно дифференцируются по фазам бизнес-цикла.

Незаштрихованные (белые) части выше указывают на отсутствие четкой картины чрезмерной или недостаточной производительности по сравнению с более широким рынком. Двойные знаки +/- указывают на то, что сектор показывает последовательный сигнал по всем трем показателям: средняя производительность за всю фазу, медианная месячная разница и частота совпадений цикла.Один +/- указывает на смешанный или менее последовательный сигнал. Годовая прибыль с 1962 по 2016 год представлена доходностью 3000 крупнейших акций США, измеренной по рыночной капитализации. Секторы определены Глобальным отраслевым классификационным стандартом (GICS ® ). Источник: Fidelity Investments (AART), обновленное по состоянию на 31 марта 2019 г., с учетом пересмотренных секторов GICS.

Секторы рынка облигаций также продемонстрировали экономическую чувствительность.Более чувствительные к кредитованию секторы с фиксированным доходом (такие как высокодоходные корпоративные облигации), как правило, преуспевали на ранней стадии цикла, в то время как менее экономически чувствительные секторы (такие как государственные и другие облигации инвестиционного уровня) имели относительно высокие показатели замедления и спады. Например, высокодоходные корпорации в среднем получали значительную годовую прибыль в начале цикла, но были слабее во время рецессий, когда чувствительные к процентным ставкам облигации инвестиционного класса демонстрировали стабильную положительную доходность.Многие категории с фиксированным доходом, которые являются довольно новыми для рынка, имеют ограниченную историю и, следовательно, меньшие размеры выборки, что делает исторический анализ эффективности менее полезным. Тем не менее, сравнение доходности кредитных облигаций и облигаций, чувствительных к процентной ставке, на разных этапах показывает, что распределение активов на основе бизнес-цикла в портфеле с фиксированным доходом имеет значительный потенциал для получения активной прибыли (см. Диаграмму ниже).

Экономическая чувствительность высокодоходных облигаций заставила их вести себя больше как акции, чем облигации инвестиционного уровня

Эффективность облигаций на разных этапах экономического цикла 1950–2010 гг.

Прошлые результаты не являются гарантией будущих результатов. Общая доходность класса активов представлена индексами из следующих источников: Fidelity Investments, Bank of America Merrill Lynch, Ibbotson Associates, Barclays, по состоянию на 31 июля 2014 г. Источник: собственный анализ исторической эффективности классов активов Fidelity Investments, который не является указывает на будущие результаты.

Преимущества подхода бизнес-цикла

Многие ученые и участники рынка согласны с тем, что экономические факторы влияют на цены активов.Однако, хотя академические исследования показали, что решения о распределении активов могут быть ответственны за от 40% до 90% изменчивости доходности между портфелями, все еще ведутся споры о том, как лучше всего включить экономические факторы в подходы к распределению активов. *

Другие подходы к деловому циклу

В некоторых подходах экономические показатели рассматриваются как важные движущие силы.Одна из наиболее широко используемых парадигм для принятия решений о распределении активов, связанных с экономикой, состоит в том, чтобы указать, что экономика находится в одном из двух состояний: расширение или сокращение. Национальное бюро экономических исследований (NBER) обычно считается официальным арбитром рецессии в США, и его методология, как правило, полностью или частично заимствуется участниками рынка. Поскольку во время рецессии, как правило, происходила значительная дифференциация показателей классов активов по сравнению с остальной частью цикла, схема датирования NBER исторически предлагала солидные возможности для активного распределения активов.

Однако многие из этих экономических подходов имеют существенные недостатки. Во-первых, некоторые из них могут иметь сильную теоретическую поддержку, но не могут быть применены на практике, часто полагаясь на данные, которые часто пересматриваются или не публикуются своевременно. Например, NBER объявил о начале последней рецессии спустя полные 12 месяцев после этого. Во-вторых, бинарный подход не является достаточно детализированным, чтобы уловить серьезные изменения в динамике цен на активы во время длительной фазы роста, что снижает возможность получения активной прибыли.

Другие парадигмы распределения активов также включают рыночные ценовые сигналы на активы. Они имеют тенденцию сдвигать идентификацию фаз быстрее, чем модели, основанные исключительно на экономике, вероятно, из-за быстрого темпа движения цен на рынке активов. Например, одна известная стратегия использует доходность — функцию корпоративной прибыли и цен на акции — и недавнюю доходность фондового рынка в качестве основных исходных данных для модели распределения активов, которая временами сдвигалась через все 4 фазы в течение одного или двух лет. период.Хотя такие стратегии могут охватывать больше торговых возможностей, чем более экономически обоснованные модели, частые изменения состава портфеля часто приводят к более высоким оборотам и транзакционным издержкам.

Эти стратегии, основанные в большей степени на движении цен на активы, также имеют большую вероятность быть сбитыми с толку волатильностью цен, и они могут быть подвержены ложным сигналам, основанным на временном оптимизме или пессимизме инвесторов.

Некоторые альтернативные подходы к распределению активов сосредоточены на прогнозировании валового внутреннего продукта (ВВП) и выводе показателей рынка активов из этих прогнозов, но исторический анализ показал относительно низкую корреляцию между темпами роста ВВП и доходностью инвестиций на рынке акций или облигаций в течение циклического времени. Рамка.

Наш подход к инвестированию бизнес-цикла

Наш вероятностный подход, основанный на количественных показателях, включает в себя ряд ключевых атрибутов:

Первый , подход фокусируется на критических факторах относительной производительности активов. Как показано выше, существует большая разница в производительности активов на разных этапах бизнес-цикла.Ключом к определению фазы цикла является сосредоточение внимания на направлении и скорости изменения ключевых показателей, а не на общем уровне активности.

Мы фокусируемся на экономических показателях, которые наиболее тесно связаны с доходностью рынка активов, таких как корпоративная прибыльность, предоставление кредитов по всей экономике, а также накопление или сокращение запасов в различных отраслях.

Второй , мы используем практичную и повторяемую основу, которая обеспечивает прочную основу и может применяться более последовательно.Наша схема датирования делового цикла измеряет высококачественные показатели, которые с большей вероятностью отражают экономическую реальность и не зависят от точного ретроспективного анализа. Например, осязаемые показатели, такие как данные инвентаризации, с меньшей вероятностью будут пересмотрены или предоставят ложные сигналы, чем другие более широкие показатели, такие как рост ВВП. Мы используем дисциплинированный подход, основанный на моделях, который помогает свести к минимуму поведенческую тенденцию уделять слишком много внимания недавним движениям цен и импульсу, называемую предвзятостью экстраполяции, которая является распространенной ошибкой, с которой сталкиваются многие инвесторы.

Третий , используемые нами фазы цикла основаны на четко выраженных среднесрочных фундаментальных тенденциях, обычно смещающихся только на периоды в несколько месяцев или дольше. Этот подход развивается медленнее, чем тактические подходы, частая смена которых может нанести удар инвесторам в периоды высокой волатильности. Наш подход лучше всего подходит для стратегий с среднесрочным временным горизонтом и меньшей способностью или желанием быстро открывать и закрывать позиции. С другой стороны, этот подход охватывает более частые фазы, чем стратегии NBER с двумя состояниями, что дает больше возможностей для получения активных доходов.

Прочие соображения

Как и любой другой подход, наш подход к бизнес-циклу имеет ограничения и требует умелой интерпретации, чтобы правильно использовать структуру как часть инвестиционной стратегии. Например, определение текущей фазы делового цикла определяет основную тенденцию экономической активности, но эта тенденция всегда может быть нарушена внешними потрясениями, такими как стихийные бедствия, геополитические события или важные меры политики.

Ряд факторов, включая относительно медленные темпы роста и сильную зависимость от других экономик или внешних факторов роста, могут сделать экономику более восприимчивой к такому шоку. Например, низкие темпы роста в Японии с 1990 года сделали ее экономику более склонной к быстрому прохождению фаз делового цикла и более частому переходу в рецессию и выходу из нее. Между тем зависимость Германии от экспорта делает ее деловой цикл более восприимчивым к изменениям глобального делового цикла.Деловые циклы Китая и других стран с формирующейся рыночной экономикой в большей степени определяются политикой, и поэтому изменения в денежно-кредитной или налогово-бюджетной политике имеют более значимое влияние на их циклы.

Также важно отметить, что мы проводим различие между развитыми и развивающимися странами при составлении карты их деловых циклов. Для таких развитых экономик, как США, мы используем классическое определение рецессии, подразумевающее полное сокращение экономической активности. Для развивающихся стран мы определяем рецессию как «спад роста».«Спад роста — это значительное снижение активности по сравнению с долгосрочным экономическим потенциалом страны. Мы принимаем это определение, потому что развивающиеся страны, как правило, демонстрируют сильные тенденции, обусловленные быстрым накоплением факторов и повышением производительности, а отклонение от тенденции имеет тенденцию имеет наибольшее значение для доходности активов — даже если не будет полного сокращения активности.

Инвестиционные последствия

В результате, дополнение подхода бизнес-цикла дополнительными стратегиями может дополнительно улучшить способность генерировать активную прибыль от распределения активов с течением времени.Например, тактические сдвиги в позиционировании портфеля могут использоваться для уменьшения рисков или возможностей, представленных либо угрозой внешних потрясений, либо крупными рыночными движениями, которые могут быть не связаны с изменениями в бизнес-цикле. Другая возможность — проанализировать внутренний деловой цикл в сочетании с деловыми циклами основных торговых партнеров или всего мира, чтобы уловить больше экзогенных рисков, с которыми сталкивается экономика.

Использование дополнительных дополнительных стратегий может быть особенно актуальным на этапах, когда относительная разница в производительности от структуры бизнес-цикла имеет тенденцию быть более приглушенной.Например, различия в производительности были менее выражены в фазе позднего цикла для акций, облигаций и денежных средств или в середине цикла для относительной производительности сектора акций. На этих этапах может иметь смысл делать меньше активных изменений распределения на основе подхода бизнес-цикла по сравнению с другими стратегиями.

Каждый бизнес-цикл индивидуален, как и модели относительной производительности среди категорий активов. Однако, используя дисциплинированный подход к экономическому циклу, можно определить ключевые фазы естественных приливов и отливов в экономике.Эти сигналы могут обеспечить потенциал для получения дополнительной прибыли в среднесрочной перспективе, и они могут быть включены в структуру распределения активов, которая анализирует основные факторы и тенденции на различных временных горизонтах.

Следующие шаги для рассмотрения

Инвестиции в исследования

Получите лучший в отрасли инвестиционный анализ.

Проанализируйте свое портфолио

Найдите инвестиционные идеи, соответствующие вашим целям.

Подробнее Смотровые площадки

Узнайте, как мы думаем об инвестировании, личных финансах и многом другом.

Определение бизнес-цикла| Фаза делового цикла

23 июля

Вернуться домой

Деловой цикл

См. Также:

Теория эффективного рынка

Экономические показатели

Добавленная экономическая стоимость

Эластичность спроса и предложения

Портеры Пять сил конкуренции

Деловой цикл относится к повторяющимся моделям расширения и сокращения экономики.Его еще называют экономическим циклом. На этапе расширения делового цикла экономика процветает и растет. В фазе спада делового цикла экономическая активность снижается. Экономисты и другие заинтересованные стороны следят за определенными макроэкономическими показателями, чтобы оценить состояние экономики и попытаться спрогнозировать изменения в цикле деловой активности.

В соответствии с этим циклом экономическая активность расширяется, пока не достигает пика, затем сокращается, пока не достигает минимума, а затем снова начинает расширяться.Измеряйте бизнес-циклы от пика до пика. Кроме того, продолжительность среднего делового цикла составляет около пяти лет. Однако они не работают как часы — продолжительность отдельных этапов, а также полных бизнес-циклов сильно различается. В США эти циклы измеряются, а пики и спады объявляются Национальным бюро экономических исследований (NBER).

Загрузить 7 навыков высокоэффективных финансовых директоров

Фазы бизнес-цикла

Бизнес-цикл состоит из четырех следующих фаз: расширение, пик, сокращение и спад.Во время фазы расширения, также называемой фазой восстановления, валовой внутренний продукт растет, деловая активность процветает, а экономика процветает. Фазы расширения обычно длятся от трех до четырех лет, но могут быть длиннее или короче. Фаза расширения заканчивается на пике, который является высшей точкой экономической активности и переходом к спаду.

Экономический спад, также называемый рецессией, часто определяется как два последовательных квартала снижения валового внутреннего продукта.Во время спада деловая активность замедляется, безработица растет, а экономика переживает тяжелые времена. Рецессия обычно длится около года, но может быть дольше или короче. Фаза сокращения бизнес-цикла следует за пиком и продолжается до минимума. Провал — это дно спада, он означает конец сокращения и переход к расширению.

4 стадии бизнес-цикла

1. Расширение

2. Пик

3.Сокращение

4. Желоб

Показатели делового цикла

Экономисты следят за определенными макроэкономическими показателями, чтобы оценить состояние экономики. В США Conference Board публикует индекс нескольких ключевых экономических показателей. Есть три основных типа экономических индикаторов, в том числе: опережающие индикаторы, запаздывающие индикаторы и совпадающие индикаторы.

Опережающие индикаторы считаются предсказателями экономических тенденций. Аналитики используют эти данные, чтобы попытаться спрогнозировать изменения в бизнес-цикле.Примеры опережающих индикаторов включают цены на акции, разрешения на строительство, средние еженедельные первоначальные требования по страхованию от безработицы и индекс ожиданий потребителей.

Совпадающие индикаторы колеблются одновременно с бизнес-циклом и отражают текущее состояние экономики. Примеры совпадающих индикаторов включают данные о промышленном производстве, данные о заработной плате в несельскохозяйственном секторе, а также данные о производственных и торговых продажах.

Запаздывающие индикаторы появляются после завершения экономической тенденции и изменения бизнес-цикла.Кроме того, их можно использовать для ретроспективного анализа экономики или для подтверждения других экономических данных. Примеры запаздывающих показателей включают следующее: средняя продолжительность безработицы, средняя начальная ставка, взимаемая банками, и изменение стоимости рабочей силы на единицу продукции.

Исторические данные

Чтобы просмотреть исторические данные о циклах деловой активности в США, перейдите по адресу: nber.org/cycles

Указатель совета конференции

Чтобы увидеть экономические показатели, выпущенные Conference Board, перейдите по ссылке: conference-board.org

Чтобы узнать больше о навыках финансового лидерства, загрузите бесплатные 7 навыков высокоэффективных финансовых директоров.

Получите доступ к вашему плану выполнения Flash-отчета в SCFO Lab. Пошаговый план управления вашей компанией до подготовки финансовой отчетности.

Щелкните здесь, чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь, чтобы узнать больше о SCFO Labs [/ box]

Какие фазы делового цикла?

Определение: Бизнес-цикл относится к взлетам и падениям экономической деятельности, которые экономика переживает в течение определенного периода времени.Как правило, деловой цикл — это движение вверх и вниз в уровне ВВП, отраженное колебаниями в совокупных экономических величинах, а именно. Общий объем производства, занятости, инвестиций, заработной платы и т. Д.

Фазы бизнес-цикла

- Процветание — расширение и пик: На рисунке выше устойчивая линия показывает рост экономики при отсутствии делового цикла. Но как только линия цикла продвигается вверх по устойчивой линии роста, экономика вступает в фазу расширения или процветания.Фаза процветания характеризуется увеличением объема производства, занятости, инвестиций, прибылей, продаж, совокупного спроса, банковского кредита, оптовых и розничных цен и повышения уровня жизни.

На более поздних стадиях процветания ресурсы начинают не соответствовать их спросу, из-за чего возрастает цена ресурсов, как рабочей силы, так и сырья. В результате увеличивается и стоимость продукции. С повышением цен на товары и услуги домохозяйства сокращают свои потребительские расходы, и, таким образом, спрос становится неизменным или снижается.Это показывает, что экономика достигла своего пика. Таким образом, пока ситуация позволяет, расширение продолжается с мультипликативным эффектом, но, тем не менее, скорость роста достигает пиковой точки, а затем в конечном итоге замедляется.

- Поворот — точка и рецессия: Когда экономика достигает пика, она начинает замедляться, а спрос снижается или становится стагнирующим. Можно сказать, что фаза спада начинается, когда падение темпов роста становится быстрым и устойчивым. Рецессия характеризуется сокращением инвестиций, банковских кредитов, цен на акции, ростом безработицы и т. Д.

Несоответствие между спросом и предложением растет, поскольку некоторые производители, не подозревая о рецессии, продолжают производить товары. Спустя какое-то время, когда они понимают, что их запасы накапливаются, они верят, что им предаются «чрезмерные инвестиции» и «сверхпроизводство». В результате они отказываются от своих будущих инвестиционных планов, заказы на сырье, оборудование и другие ресурсы аннулируются. Спрос на рабочую силу снижается, а временные и временные работники увольняются, что увеличивает безработицу в экономике.

Пока скорость роста превышает или равна устойчивой скорости роста; экономика находится в фазе процветания — высокого или низкого. Но как только темпы роста опускаются ниже устойчивых темпов роста, экономика входит в фазу депрессии.

- Депрессия и впадина: Экономика достигает фазы депрессии, когда экономическая активность падает ниже своего нормального уровня. Этот этап характеризуется резким сокращением национального дохода и других расходов, неуклонным снижением цен на потребительские товары, ростом безработицы по мере того, как рабочие теряют свои рабочие места, сокращением банковского кредита, затруднениями с выплатой долгов должникам и т. Д.

Когда экономика достигает глубины депрессии, считается, что наступила фаза впадины. На этом этапе откладываются даже расходы на техническое обслуживание из-за избыточных производственных мощностей. Более слабые фирмы вытесняются с рынка. Это знаменует конец процесса депрессии.

- Восстановление и расширение: На этапе восстановления некоторые фирмы либо планируют дополнительные инвестиции, либо проводят программы обновления, чтобы вернуться на рынок.Благодаря этому строительная деятельность получает импульс как в секторе потребительских товаров, так и в секторе капитальных товаров. Люди, которые отложили свои планы по строительству дома, берутся за задачу сейчас, в результате чего создается все больше и больше рабочих мест в строительном секторе. По мере увеличения занятости общий доход от заработной платы также увеличивается более высокими темпами, чем уровень занятости. Таким образом, с ростом доходов от заработной платы возрастают и потребительские расходы, а в ответ бизнесмен увеличивает производство, чтобы получить более высокую прибыль от продажи своих товаров.

С течением времени факторы производства используются в полной мере, заработная плата и цены на другие ресурсы быстро растут, и инвесторы ищут наилучшие альтернативные инвестиционные возможности. С повышением цен на производственные ресурсы также происходит ряд связанных с этим изменений, например, бизнесмены начинают увеличивать свои запасы; потребитель начинает покупать все больше и больше товаров длительного пользования. Таким образом, по мере того, как процесс догоняет, экономика снова вступает в фазу процветания и расширения.

Таким образом, деловой цикл — это непрерывный процесс, который происходит периодически, более или менее регулярно.

экономический цикл — Traduzione in italiano — esempi inglese

В основе al termine ricercato questi esempi potrebbero context parole volgari.

В base al termine ricercato questi esempi potrebbero context parole colloquiali.

ЕЦБ будет способствовать периодическому мониторингу возможного воздействия директив на экономический цикл .

La BCE contribuirà al monitoraggio periodico dei possible effetti della nuova direttiva sul ciclo Economico .Это должно позволить автоматическим стабилизаторам работать в течение всего экономического цикла .

Ciò dovrebbe permettere agli стабильные автоматические операторы nell’arco dell’intero ciclo Economico .Изменяющиеся требования к капиталу в течение экономического цикла .

Во-первых, он нацелен на сбалансированный бюджет на период экономического цикла .

Innanzitutto, essa è finalizzata al raggiungimento dell’equilibrio di bilancio sull’intero ciclo Economico .Колебания являются неотъемлемой частью экономического цикла .

Более короткие периоды анализа могут учитывать только определенные фазы экономического цикла .

Un arco temporale di analisi pi breve rischia di prendere in considerazione solo una singola fase del ciclo Economico .Действительно, они еще больше увеличили профицит текущего счета за вычетом влияния экономического цикла .

Hanno anzi ulteriormente ampiato gli avanzi delle partite correnti al netto dell’influenza del ciclo Economico .В этих странах пособия по безработице, как правило, покрывают многих безработных, связаны с активацией и зависят от экономического цикла .