Доходность ценных бумаг

Доходность ценной бумаги – это отношение рыночной цены акций (и других бумаг) к годовой прибыли акционера. Главная цель инвестирования в ценные бумаги – это извлечение максимального дохода одновременно с сохранением допустимой степени риска. Доходность не зависит от вида бумаг, она зависит непосредственно от инвестиционных рисков. Чем выше риски, тем выше доходность актива.

Доходы по различным активам делятся на следующие категории:

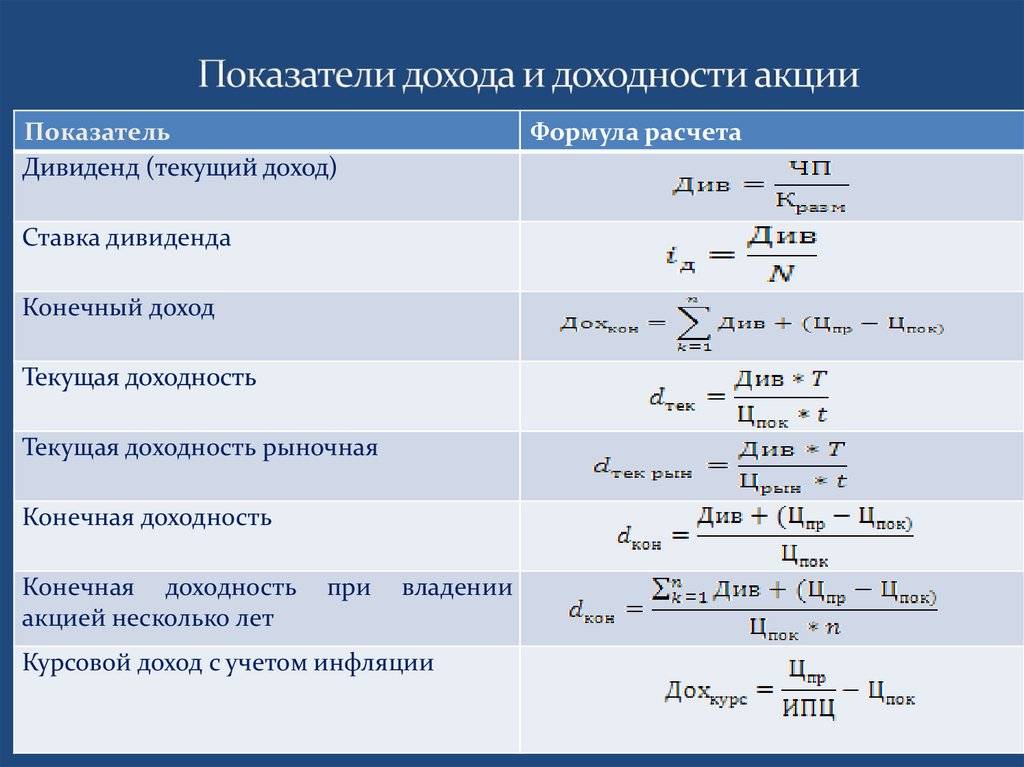

- дивидендные выплаты по акциям – это доля прибыли акционерного общества, получаемая акционерами. Величина выплат зависит от вида акций, финансовых результатов организации, а также решений общего собрания акционеров. Дивидендные выплаты, как правило, осуществляются раз в год, каждые полгода или поквартально;

- купонный доход – это доход держателей облигаций, который выплачивает компания, выпускающая их. Он представляет собой определенный процент по заемным средствам, полученным компанией-эмитентом от держателя бумаг во время их продажи.

- спекулятивный доход – это прибыль, которая образуется от перепродажи бумаг, то есть от спекуляции в период закрытия сделки. Для этого необходимо иметь доступ к фондовой бирже.

Рассмотрим, какие бумаги являются самыми прибыльными, из чего состоит доходность ценной бумаги и как ее рассчитывать. Также выясним, как проводится их предварительная оценка и вычисляется ожидаемая прибыль еще на стадии выбора ценной бумаги для инвестирования.

Какие бумаги являются самыми доходными

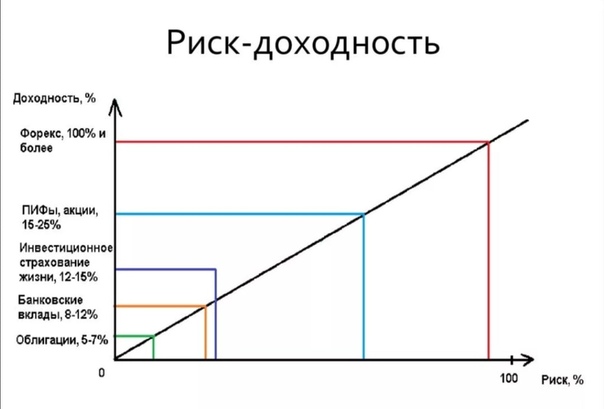

Как было сказано выше, наиболее прибыльными являются бумаги с высокой степенью риска для инвестора. Чем он выше, тем больше прибыли он сможет извлечь при успешном развитии ситуации. Здесь ключевым словом является «сможет», так как по мере роста уровня риска возможность получения прибыли пропорционально снижается.

Таким образом, увеличивая риски, инвестор в то же время увеличивает потенциальную прибыль, но и уменьшает шансы ее извлечения. По этой причине, занимаясь инвестированием, важно придерживаться золотой середины, то есть выбрать такую степень риска, при котором ожидаемая норма доходности будет соответствовать возможности получения дохода.

Самым низким уровнем рискованности, но вместе с тем и минимальной прибыльностью отличаются гособлигации. Как правило, проценты по этим бумагам можно сопоставить с уровнем доходности депозитов банка, то есть, он лишь незначительно выше текущего уровня инфляции. Вложение инвестиций в государственные облигации имеет смысл в случае, если главная задача инвестора – это сохранить собственный капитал, а не приумножить его.

Немного большей доходностью обладают корпоративные облигации крупных предприятий. Они являются довольно надежными с точки зрения инвестирования, но, в отличие от гособлигаций, позволяют получить немного больше прибыли. Еще большей доходностью обладают акции этих же предприятий, соответственно, и уровень риска по ним также немного больше. По своей сути облигации являются долговыми бумагами. Они предусматривают гарантированный возврат долга вместе с процентами. Акции являются долевыми ценными бумагами и предоставляют акционеру долю прибыли компании-эмитента, однако, вместе с этим, держатель акций берет на себя некоторые риски, например, потерю капитала вследствие падения цены бумаг.

Еще большей доходностью обладают акции этих же предприятий, соответственно, и уровень риска по ним также немного больше. По своей сути облигации являются долговыми бумагами. Они предусматривают гарантированный возврат долга вместе с процентами. Акции являются долевыми ценными бумагами и предоставляют акционеру долю прибыли компании-эмитента, однако, вместе с этим, держатель акций берет на себя некоторые риски, например, потерю капитала вследствие падения цены бумаг.

Еще с большими рисками сопряжены перечисленные ценные бумаги, эмитенты которых малоизвестны и недостаточно крупны. Причем чем меньше известен эмитент, тем больший размер дохода он вынужден пообещать по выпущенным им бумагам. В противном случае их никто не захочет купить. Однако, тем самым увеличивается возможность акций «выстрелить» в определенный момент.

Осуществляя анализ доходности ценных бумаг, не стоит забывать о фьючерсах и опционах. В процессе торговли ими используется кредитное плечо. Следовательно, потенциально возможный доход в этом случае будет намного больше, поскольку он увеличивается прямо пропорционально кредитному плечу. Вместе с тем увеличиваются и риски.

Вместе с тем увеличиваются и риски.

Допустим, участник торговли решил приобрести фьючерсный контракт на акции крупной известной компании. Спецификация этого фьючерса предусматривает торговлю с использованием кредитного плеча, размер которого составляет 1:10. Таким образом, с учетом того, что стоимость одной бумаги составляет 125 $, имея в распоряжении 1250 $, инвестор может купить не 10, а 100 акций. Если быть точнее, в этом случае инвестор приобретет не сами бумаги, а фьючерс на их покупку. Однако это не меняет сути, поскольку в момент экспирации фьючерсного контракта он извлечет прибыль, равноценную той же, которую бы получил при продаже ценных бумаг. Стоит учесть, что потенциальный убыток будет равноценный тому убытку, который мог бы возникнуть при владении 100 бумагами, если бы упала их цены.

Формулы, по которым вычисляется доходность

Основными составляющими в расчете доходности являются:

- спекулятивный доход, который трейдер извлекает за счет разницы курсов при покупке/продаже акций;

- доход, извлекаемый за счет дивидендных выплат (для облигаций – купонный доход).

Помимо того, стоит учитывать такие понятия, как фактическая и прогнозируемая доходность. Первая является отражением размера прибыли, полученной по факту. Ожидаемая норма доходности, формула которой будет рассмотрена немного позже, означает ту прибыль, получение которой возможно в будущей перспективе.

Сначала разберем подробно, как вычислить фактическую доходность инвестирования в ценные бумаги. Спекулятивная доходность, которая получается за счет курсовой разницы покупки и продажи активов, вычисляется по формуле:

Если же трейдер, кроме дохода от разницы курсов получил купонный доход или дивидендные выплаты, следует применить следующую формулу:

Как правило, единицей измерения доходности являются проценты годовых. Чтобы перевести вычисленные из данных формул значения в доходность за год, можно воспользоваться указанной ниже формулой:

Как оценить ожидаемую доходность

Чтобы правильно вкладывать инвестиции в фондовый рынок, необходимо грамотно оценить потенциальные риски и возможности, а затем выбрать оптимальный уровень риска и соответствующую ему вероятную доходность.

Это можно выполнить двумя разными способами. Первый способ базируется на математическом ожидании, то есть на вероятности. Второй способ – это оценка по историческим данным. Рассмотрим их поочередно.

Как произвести оценку доходности на основании математического ожидания

При оценке данным методом в учет берутся всевозможные значения ожидаемой доходности вместе с их вероятностью, при этом приоритет отдается тем показателям, которые будут получены с большей степенью вероятности.

Вычисления выполняются по следующей формуле:

Чтобы сделать расчеты более наглядными, рассмотрим следующий пример. Предположим, инвестор должен сделать выбор одной из двух акций с учетом указанного ниже распределения вероятности дохода по ним:

- Акция X, согласно ожиданиям, должна принести прибыль в размере 11 процентов с вероятностью 51 процентов, а также 8 % с вероятностью в 31 %, 5 % с вероятностью в 21 %;

- Акция Y, согласно ожиданиям, должна принести прибыль в размере 13 процентов с вероятностью 31 процентов, а также 9 % с вероятностью в 36 %, 6 % с вероятностью в 36 %.

Начать стоит с вычисления вероятной доходности для акции X:

ОД = (0,11 х 0,51) + (0,08 х 0,31) + (0,05 х 0,21) = 0,056 + 0,025 + 0,011 = 0,092 = 9,2 %

Далее вычислим этот же показатель для акции Y:

ОД = (0,13 х 0,31) + (0,09 х 0,36) + (0,06 х 0,36) = 0,04 + 0,032 + 0,022 = 0,094 = 9,4 %

Стоит отметить, что фактический показатель будет немного отличаться от ожидаемой доходности, расчет которой приведен выше. Выполнить оценку расхождения фактических и расчетных показателей можно, вычислив дисперсию по следующей формуле:

Подставим в формулу полученные значения. Для акции X дисперсия будет равна:

0,51 (0,11 — 0,092) 2 + 0,31 (0,08 — 0,092) 2 + 0,21 (0,05 — 0,092) 2 = 0,018 + 0,007 + 0,018 = 0,043

Для акции Y вычисления будут следующими:

0,31 (0,13 — 0,081) 2 + 0,36 (0,09 — 0,081) 2 + 0,36 (0,06 — 0,081) 2 = 0,030 + 0,007 + 0,015 = 0,052

Показатель дисперсии демонстрирует нам степень риска, сопровождающего вложение инвестиций в ценную бумагу, для которой производился расчет прогнозируемой доходности, основанной на математическом ожидании. По мере увеличения данного показателя увеличивается расхождение ожидаемых и фактических показателей доходности.

По мере увеличения данного показателя увеличивается расхождение ожидаемых и фактических показателей доходности.

В рассмотренном примере показатель дисперсии для акции Y немного больше такого же параметра для акции X. При этом, расхождение совершенно несущественное, в связи с чем, можно полагать, что риски приведенных акций приблизительно одинаковы. Однако, несмотря на почти равные показатели, предпочтительнее вкладывать инвестиции в акцию Y.

Как оценить доходность на основании исторических данных

Стоит отметить, что возможность правильной и объективной оценки потенциальной доходность какой-либо ценной бумаги, существует не всегда. По этой причине, на практике зачастую руководствуются другим способом оценки ожидаемого уровня доходности. Суть этого метода заключается в том, что расчеты предусматривают наличие информации по прибыли, которую приносит инвестирование в конкретную ценную бумагу, за несколько периодов времени, равных между собой.

Доходность, рассчитываемая на основании исторических данных, может быть получена после следующих вычислений по формуле:

В качестве примера сопоставим снова ценные бумаги двух эмитентов X и Y. Для наглядности используем исторические данные годовой доходности за трехлетний период. Допустим, бумаги эмитента X приносили прибыль, которая составила:

Для наглядности используем исторические данные годовой доходности за трехлетний период. Допустим, бумаги эмитента X приносили прибыль, которая составила:

1-й год — 11 %;

2-й год — 9 %;

3-й год — 16 %.

В то же время бумаги эмитента Y приносили доход в размере:

1-й год — 6 %;

2-й год — 16 %;

3-й год — 11 %.

Подставим эти данные в формулу. Таким образом, для бумаг X:

ОД = (11 + 9 + 16) / 3 = 12 %

Для бумаг Y:

ОД = (6 + 16 + 11) / 3 = 11 %

Как можно заметить из приведенных примеров, ценные бумаги эмитента Y оказались менее выгодными, хоть и незначительно. При этом важно учесть, что прошлые показатели прибыли не являются гарантией, что в будущем прибыль останется на том же уровне. Например, на 3-й год показатель прибыли второго эмитента немного упала. Причиной тому могли быть временные финансовые сложности, однако, преодолимые. Они могли быть спровоцированы изменением рыночной конъюнктуры и прочими причинами. Но также это могли быть и более серьезные трудности эмитента, которые могут повлечь за собой падение цены акций в дальнейшей перспективе.

Но также это могли быть и более серьезные трудности эмитента, которые могут повлечь за собой падение цены акций в дальнейшей перспективе.

Следует отметить, что для успешного инвестирования на фондовом рынке важно не только уметь правильно спрогнозировать и оценить доходность актива. Необходимо также руководствоваться методами фундаментального анализа. Ценность его заключается в том, что он исследует факторы, создающие движение цены. К ним можно отнести настроение участников торговли, соотношение спроса и предложения, денежные потоки, взаимодействие финансовых рынков между собой и другие.

Вконтакте

Google+

ДОХОДНОСТЬ ЦЕННЫХ БУМАГ — это… Что такое ДОХОДНОСТЬ ЦЕННЫХ БУМАГ?

- ДОХОДНОСТЬ ЦЕННЫХ БУМАГ

- ДОХОДНОСТЬ ЦЕННЫХ БУМАГ

отношение годового дохода по ценной бумаге к ее рыночной цене; норма прибыли, получаемой владельцем ценной бумаги.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- ДОХОД ЗАЯВЛЕННЫЙ

- ДОХОДЫ ПЕРВИЧНЫЕ

Смотреть что такое «ДОХОДНОСТЬ ЦЕННЫХ БУМАГ» в других словарях:

Доходность ценных бумаг — доход по ценной бумаге, выраженный в форме процентной ставки. Ставка дохода по ценной бумаге определяется как годовой доход (дивиденд или сумма процентов) в процентном отношении к рыночной цене актива. По английски: Yield Синонимы: Ставка дохода… … Финансовый словарь

Доходность Ценных Бумаг — отношение годового дохода по ценной бумаге к ее рыночной цене, рассчитанная в процентах за год. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ДОХОДНОСТЬ ЦЕННЫХ БУМАГ — отношение годового дохода по ценной бумаге к ее рыночной цене; норма прибыли, получаемой владельцем ценной бумаги … Энциклопедический словарь экономики и права

ДОХОДНОСТЬ ЦЕННЫХ БУМАГ — отношение годового дохода по ценной бумаге к ее рыночной цене; норма прибыли, получаемой владельцем ценной бумаги … Большой экономический словарь

доходность ценных бумаг — отношение годового дохода по ценной бумаге к ее рыночной цене; норма прибыли, получаемой владельцем ценной бумаги … Словарь экономических терминов

ДОХОДНОСТЬ МУНИЦИПАЛЬНЫХ ЦЕННЫХ БУМАГ — YIELD ON MUNICIPALSПосле исчисления ДОХОДА ДО СРОКА ПОГАШЕНИЯ по облигациям штатов и подразделений штатов (включая муниципалитеты) требуется дальнейшее регулирование для приведения не облагаемых налогом доходов в соответствие с облагаемым доходом … Энциклопедия банковского дела и финансов

Рынок ценных бумаг — Рынок ценных бумаг, фондовый рынок (англ.

stock market, англ. equity market) составная часть финансового рынка, на котором оборачиваются ценные бумаги. Содержание 1 История … Википедия

stock market, англ. equity market) составная часть финансового рынка, на котором оборачиваются ценные бумаги. Содержание 1 История … ВикипедияКлассификация ценных бумаг — Ценные бумаги Акция Обыкновенная Привилегированная Голосующая Вексель Депозита … Википедия

Биржа ценных бумаг — Фондовая биржа организация, предметом деятельности которой являются обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, поддержание высокого уровня профессионализма… … Википедия

Портфель ценных бумаг — (PORTFOLIO OF SECURITIES) Набор ценных бумаг, обеспечивающий удовлетворительные для инвестора качественные характеристики входящих в него финансовых инструментов. Критериями качества ценных бумаг являются их доходность, ликвидность, надежность и… … Финансы и биржа: словарь терминов

Книги

- Основы финансового менеджмента, Ван Хорн Джеймс С.

, Вахович Джон М. мл. Книга «Основы финансового менеджмента» — одно из самых популярных изданий по финансовому менеджменту. От аналогичных изданий ее отличает практическая направленность, поэтому… Подробнее Купить за 6050 руб

, Вахович Джон М. мл. Книга «Основы финансового менеджмента» — одно из самых популярных изданий по финансовому менеджменту. От аналогичных изданий ее отличает практическая направленность, поэтому… Подробнее Купить за 6050 руб - Финансы и Кредит № 28 (556) 2013, Отсутствует. В журнале раскрываются современные проблемы теории и практики финансов, денежного обращения и кредита, банковского и страхового дела, рынка ценных бумаг, налоговой политики и финансового… Подробнее Купить за 750 руб электронная книга

- Финансовая аналитика: проблемы и решения № 22 (256) 2015, Отсутствует. Научно-практический журнал – информационно-аналитическое издание, посвященное вопросам повышения эффективности управления финансами как на макро-, так и на микроуровнях экономики.… Подробнее Купить за 750 руб электронная книга

Как рассчитывается доходность ценных бумаг: акций, облигаций

Ценным бумагам присущи разнообразные характеристики, функции и показатели, но самым главных держатели ценных бумаг считают их доходность. Доходность ценных бумаг – это сравнительная величина, характеризующая отношение дохода, полученного с нее, к базовому показателю или рыночной цене данной ценной бумаги.

Доходность ценных бумаг – это сравнительная величина, характеризующая отношение дохода, полученного с нее, к базовому показателю или рыночной цене данной ценной бумаги.

Виды доходности ценных бумаг

Ценность для участников финансового рынка (держателя или потенциального покупателя ценной бумаги – возможного инвестора) определяет именно показатель ее доходности. Еще одной характерной особенностью является то, что доходность ценной бумаги находится в прямой взаимосвязи с повышением риска – высокий доход редко является стабильным. Кроме того, существует несколько видов доходности ценных бумаг, которые связаны с системой подсчета, использованными финансовыми инструментами, а также могут зависеть от типа самих ценных бумаг.

Существует понятие – внутренняя норма доходности или процентная ставка, чистый дисконтированный доход при которой приравнивается к нулю. Внутреннюю доходность рассчитывают на основании потока платежей, дисконтированного к настоящему моменту.

Ставка дохода отражает годовую процентную доходность, которая получается путем приложения сложных процентов к инвестиционным продуктам и депозитам. Годовая процентная активность отражает ситуацию, при которой сложный процент начисляется раз в год и условно выдает такую же наращенную стоимость, которая получается при начислении такого же годового сложного процента с несколькими выплатами в течение года.

Годовая процентная активность отражает ситуацию, при которой сложный процент начисляется раз в год и условно выдает такую же наращенную стоимость, которая получается при начислении такого же годового сложного процента с несколькими выплатами в течение года.

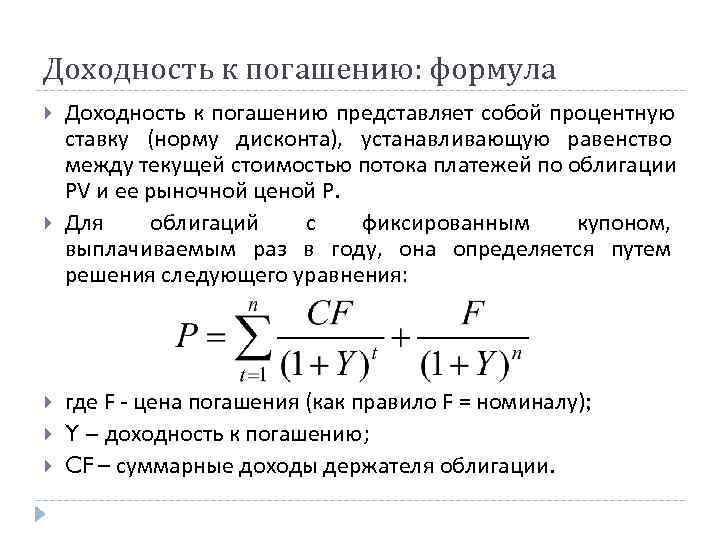

Доходность к погашению является ставкой внутренней доходности денежного потока по ценной бумаге, с намерением покупателя удерживать ее цену до погашения бумаги. Кроме того, существует текущая доходность процентной облигации, выражающаяся в сумме купонных платежей за весь год, разделенной на текущую рыночную стоимость облигации. Также есть понятие дивидендная доходность – процентное соотношение величины годового дивиденда на акцию к ее стоимости.

Выплата доходов по ценным бумагам

Если после всех сложных и запутанных расчетов получается, что ценная бумага принесла своему держателю какой-то доход, начинается следующий этап – процесс выплаты процентов по облигациям или дивидендов по акциям.

Как правило, доход по облигациям является гораздо ниже доходов по прочим ценным бумагам, изменение из курса зависит как от ситуации на рынке, так и вообще в экономике. Проценты по облигациям рассчитываются по отношению к их номинальной стоимости, невзирая на их курс. Держатели получают проценты по облигациям за счет чистой прибыли, которую получает общество, а если ее не хватает, то выплаты производятся за счет резервного фонда, созданного акционерным обществом.

Проценты по облигациям рассчитываются по отношению к их номинальной стоимости, невзирая на их курс. Держатели получают проценты по облигациям за счет чистой прибыли, которую получает общество, а если ее не хватает, то выплаты производятся за счет резервного фонда, созданного акционерным обществом.

Дивиденды – это часть чистой прибыли, полученной акционерным обществом. Другую часть этой прибыли (нераспределенную прибыль) общество может использовать для развития производства, финансирования вложений, организации резервного фонда и т.д. Чистая прибыль, которая идет на выплату дивидендов распределяется между всеми акционерами пропорционально числу и виду акций, держателями которых они являются. В случае если акционерное общество неплатежеспособно (или убыточно) или же может стать таковым после выплаты дивидендов, их нельзя ни объявлять, ни выплачивать. Дивиденды не выплачиваются по акциям, находящимся на балансе акционерного общества и не выпущенным в обращение. Любой держатель акций, вступивший в их владение не позднее, чем за 30 дней до официально провозглашенной даты выплат, имеет право их получить.

В случае если средства акционерного общества не позволяют одновременно выплатить дивиденды по акциям и проценты по облигациям, преимущество у владельцев облигаций. Если компания признается неплатежеспособной, ее имущество может быть обращено для погашения выплат по облигациям. В случае если проценты по облигациям не выплачены в срок, общество может быть объявлено неплатежеспособным. Владельцы облигаций имеют право на получение процентов, если приобрели их не позднее, чем за 30 дней до выплаты.

Доходность ценных бумаг (как рассчитывать и прогнозировать)

olegasИюн 21, 2019 / 126 Views

Ни для кого не секрет,

что основной целью инвестиций в ценные

бумаги является получение максимально

возможной прибыли при сохранении

приемлемого уровня риска. В этой статье

я расскажу вам о том, какие виды ценных

бумаг обладают потенциально большим

потенциалом доходности. Вы узнаете о

том из чего складывается их доходность

и каким образом она вычисляется. Наконец,

мы с вами подробно поговорим о том, как

можно провести предварительную оценку

и рассчитать ожидаемую доходность

ценных бумаг ещё на этапе их выбора.

Наконец,

мы с вами подробно поговорим о том, как

можно провести предварительную оценку

и рассчитать ожидаемую доходность

ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходностиТо есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми,

но и потенциально более доходными

являются акции и облигации выпущенные

не столь известными и не столь крупными

компаниями. При этом, чем менее известна

компания, тем большую прибыль она

вынуждена обещать по своим облигациям

(иначе никто не захочет их покупать) и

тем сильнее могут в итоге «выстрелить»

её акции. Ведь согласитесь, что у

автосервиса за углом вашего дома,

потенциал к возможному росту куда выше

чем, например, у Газпрома или Сбербанка.

Автосервис может увеличиться в тысячи

раз развивая свой бизнес в сеть по всему

городу, по всей стране или, в конце

концов, даже по всему миру (вовсе не

обязательно что он это сделает, но, тем

не менее, теоретическая возможность

этого ведь существует). А вот Газпром

это уже и так достаточно крупная

организация и вряд ли он сможет увеличить

свою рыночную капитализацию даже в 5-10

раз.

При этом, чем менее известна

компания, тем большую прибыль она

вынуждена обещать по своим облигациям

(иначе никто не захочет их покупать) и

тем сильнее могут в итоге «выстрелить»

её акции. Ведь согласитесь, что у

автосервиса за углом вашего дома,

потенциал к возможному росту куда выше

чем, например, у Газпрома или Сбербанка.

Автосервис может увеличиться в тысячи

раз развивая свой бизнес в сеть по всему

городу, по всей стране или, в конце

концов, даже по всему миру (вовсе не

обязательно что он это сделает, но, тем

не менее, теоретическая возможность

этого ведь существует). А вот Газпром

это уже и так достаточно крупная

организация и вряд ли он сможет увеличить

свою рыночную капитализацию даже в 5-10

раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход

получаемый в виде дивидендов по акциям

или в виде процентов по облигациям

(купонный доход).

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

Оценка доходности на основе математического ожидания

В данном случае

учитываются все возможные варианты

размера предполагаемой доходности

вкупе с их вероятностью. Причём наибольший

вес придаётся тем значениям, вероятность

получения которых выше.

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

Очевидно, что фактическое

значение доходности, скорее всего, будет

несколько отличаться от рассчитанного

по вышеприведённой формуле. Оценить

разброс значений фактических, относительно

значений расчётных, можно рассчитав

величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079)2 + 0,3(0,07 — 0,079)2 + 0,2(0,04 — 0,079)2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081)2 + 0,35(0,08 — 0,081)2 + 0,35(0,05 — 0,081)2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

Оценка доходности на основе исторических данных

Как вы понимаете, не

всегда есть возможность объективно

оценить вероятности получения того или

иного размера прибыли. Поэтому, на

практике часто используют второй метод

оценки ОД. Для второго способа расчёта

ОД предполагается наличие данных по

доходности за несколько равных временных

периодов (например, за несколько лет).

Поэтому, на

практике часто используют второй метод

оценки ОД. Для второго способа расчёта

ОД предполагается наличие данных по

доходности за несколько равных временных

периодов (например, за несколько лет).

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

ОД = (10+8+15)/3 = 11%

Для акций компании Б:

ОД = (5+15+10)/3 = 10%

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Оценка доходности ценных бумаг для определения эффективности ведения бизнеса

Для целей оценки ценных бумаг, стоит понять, что такое доход. Доход можно определить как регулярный приток денежных средств, необходимых для покрытия расходов. Как правило, этот денежный поток имеет форму процентов (от облигаций) или дивидендов (от акций), но также доход может быть получен от капитала в случае ликвидации. Оценка доходности ценной бумаги определяется как процентное отношение полученного по ней дохода с учетом изменения курсовой цены за период держания её инвестором — к затратам на её покупку, приведенное к годовому исчислению.

Например, в целях определения доходности облигаций, стоит обратить внимание на то, что с точки зрения выплаты дохода различают купонные и дисконтные облигации. Соответственно, в зависимости от её вида, облигация может приносить доход двумя способами:

1) в форме процентной ставки по займу, который в большинстве случаев представляет собой фиксированную годовую сумму, которая выплачивается либо раз в полгода, либо один раз в конце года.

2) в форме прироста капитала. Он выражается разницей между ценой покупки облигации и ценой, по которой инвестор продает облигацию (которая может представлять собой сумму погашения датированной облигации).

Процентная ставка или купон представляет собой талон с указанной на нем цифрой купонной (процентной) ставки. По способам выплаты купонного дохода облигации подразделяются на: облигации с фиксированной купонной ставкой; облигации с плавающей купонной ставкой, когда купонная ставка зависит от уровня ссудного процента; облигации с равномерно возрастающей купонной ставкой по годам займа. Купонная облигация может продаваться ниже номинала – с дисконтом, или выше номинала – с премией.

Важное значение для целей формирования курсовой цены облигации и, следовательно, оценки доходности ценной бумаги данного вида имеет уровень банковской ставки по депозитам, т.к. с точки зрения инвестора банковский депозит представляет наиболее вероятную альтернативу вложений в доходные активы. Цена облигации связана её номиналом, т.к. погашена будет исключительно по номинальной стоимости

Для целей оценки ценных бумаг, следует пояснить, что надежность ценных бумаг — один из основных показателей, характеризующих качество ценных бумаг. Надежность означает способность ценных бумаг сохранять свою рыночную стоимость при изменении конъюнктуры рынка ссудных капиталов, при этом надежность ценной бумаги находится в обратном отношении к её доходности.

Чем выше надежность бумаги, тем меньше выплачиваемый по ней доход и наоборот, повышенный риск, связанный с вложением средств в конкретный вид бумаг должен компенсироваться повышенной доходностью. Это общее правило вытекает не только из нежелания эмитентов платить повышенный доход по надежным обязательствам, оно устанавливается условиями рынка.

доход — Финансовый словарь смарт-лаб.

Доход (return)Финансовые активы генерируют 2 вида дохода:

1. периодический доход (дивиденды, купонные выплаты, процентные платежи)

2. увеличение цены активаи (capital gain).

Различают:

- доход за время удержания актива (holding period return) — изменение цены актива за выбранный период времени

- средний доход или арифметический доход (arithmetic or mean return) — простое среднее арифмитическое доходностей.

- средний геометрический доход (geometric mean return) — учитывает реинвестирование доходов предыдущих периодов (см. формулу ниже)

- доход, взвешенный по деньгам или внутренняя норма доходности (money weighted Return or Internal Rate of Return) — доход с учетом количества инвестированных денег. Доход, когда на счете было существенно меньше денег, будет иметь намного меньшее значение, чем доход, когда на счет была добавлена большая сумма.

- среднегодовой доход (annualized return) — приведение имеющейся доходности к показателю средней доходности за год.

- доход портфеля ценных бумаг (Portfolio return) — сумма взвешенных доходностей ценных бумаг, составляющих портфель.

Доход также бывает:

- валовый доход (gross return) — доход без учета расходов (например, вознаграждение управляющему и расходы на содержание фонда, комиссия брокеру)

- чистый доход (net return) — чистый доход после учета всех расходов, приходящийся на инвестора (акционера)

- доход до налогов (pre-tax return)

- доход после налогов (after-tax return)

Различают номинальный и реальный доход.

Реальный доход — доход скорректированный на инфляцию. Реальный доход полезен для сравнения доходности активов при различных темпах роста инфляции.

По использованию заемных средств различают:

- доход базового актива

- доход, полученный с использованием кредитного плеча (leveraged return)

- исторический (historical return) — уже реализованный, фактический.

- ожидаемый (expected return) — тот, который ожидает увидеть инвестор.

Формулы

3. средний геометрический доход вычисляется по формуле:

4. Внутренняя норма доходности вычисляется по формуле:

Ci — это денежный поток за i-й период

5. формула для среднегодового дохода, при периоде больше 1 года

Если к примеру у нас есть доходность за неделю, то формула такая среднегодовой доходности будет выглядить так:

Rannual=(1+rweekly)52

6. доход портфеля ценных бумаг:

это… Что такое доходность: определение понятия, расчет доходности, классификация инвестиционных продуктов по риску, эффективное управление капиталом, взаимосвязь доходности и риска

Добавлено в закладки: 0

Что такое доходность? Описание и определение понятия.

Доходность – это способность ценной бумаги или бизнеса приносить прибыль. Под доходностью ценных бумаг подразумевается качественная характеристика, которая определяет привлекательность для инвестора бумаги. Доходность всегда связана линейно с риском.

Прибыльность ценной бумаги определяют в процентах меж доходом и капиталом, вложенным на её приобретение. Стоит различать понятия доходность и доход.

Доход выражают в денежном эквиваленте. Он является абсолютной величиной, в то время как доходность является относительным параметром, определяющимся в процентах от деления прибыли на капиталовложения.

Рассмотрим, более детально, что значит доходность.

Ставка доходности или доходность (англ. Rate of return) — используемый в финансах (в экономике) относительный показатель эффективности вложений в определенные активы, финансовые инструменты, бизнес в целом или проекты. Доходность можно часто оценить, как отношение абсолютной величины дохода к определенной базе, которая являет, обычно, сумму начальных вложений или вложений, которые нужно осуществить для получения данного дохода.

При сравнении рациональных стратегий инвестирования риск и доходность меняются в одном направлении, при прочих одинаковых условиях: чем больше средняя доходность ценной бумаги. Сам высокий уровень риска является непривлекательным для инвесторов, а доходность — плата за риск.

Доходность определяется обычно в процентах.

Различают такие типы доходности:

- Текущая доходность (для облигаций и акций)

- Доходность к погашению (для облигаций)

- Годовая процентная доходность

- Дивидендная доходность (для акций)

- Внутренняя доходность

Доходность – это один из главных показателей инвестиций в разные ценные бумаги, бизнес-проекты или финансовые инструменты, который характеризует финансовую привлекательность вложений для инвестора.

Показатель доходности определяет способность ценной бумаги, финансового инструмента или предпринимательской деятельности приносить прибыль.

Доходность является экономическим показателем, иллюстрирующим эффективность вложений в определенные финансовые инструменты. Таковыми могут быть:

- ценные бумаги;

- акции предприятий;

- векселя;

- банковские депозиты.

Также доходность говорит о прибыльности компании либо бизнес-проекта. Этот показатель позволяет сравнивать те или другие ценные бумаги, привлекательные для инвестиций, и выбрать из них наиболее лучшие.

Иногда для правильной оценки выгодности инвестиций используют связку риск-доходность. Вся суть в том, что сами по себе такие показатели доходности и риска несут в себе не много информации. Нет смысла инвестировать средства в инструменты с высоким уровнем риска и низкой потенциальной доходностью. Когда существует высокий риск убытков, то и ожидаемое вознаграждение должно быть соответственным.

Говоря о доходности ценных бумаг, имеется в виду качественная характеристика, которая определяет привлекательность бумаги для инвестора. То, насколько прибыльными являеются ценные бумаги можно определяеться в процентом соотношении между суммой средств потраченных на её приобретение и прибылью, которую она в итоге принесла.

Под доходностью также стоит понимать оценку того, какой доход принесли акции с момента их покупки. В общем случае рассчитывается как разница между полученным капиталом и первоначальным, деленная на первоначальный капитал. Высокая доходность характеризует во многом высокие риски. Более высокий уровень доходности означает лучшие результаты для инвестора.

Эффективное управление капиталомЭффективно управляет капиталом тот предприниматель, который способен и рассчитать фактические показатели по уже проделанным операциям, но что более важно, предвидеть результаты планируемых финансовых операций в будущем. Как ориентир для прогнозирования берут будущие денежные потоки, наличие которых планируется от того или иного способа инвестирования либо привлечения капитала. Ценные бумаги, а это акции и облигации есть главными финансовыми инструментами при проведении капиталовложений либо получения нового капитала. Нужным условием выработки и обоснования эффективных управленческих решений является навык правильно определять планируемую доходность этих инструментов.

Расчет доходности проектаОблигации являются более прогнозируемым инструментом, и именно по ним выплачивается фиксированный доход. Это облегчает планирование будущих денежных потоков и расчет ожидаемой доходности облигаций. Доход от владения облигацией может быть:

- текущим, в виде ежегодных купонных выплат;

- капитализированный, возникающий в результате превышения выкупной стоимости от стоимости покупной.

Облигации, приносящие такого вида доход, принято называть купонными. Благодаря ним появляется возможность рассчитать несколько показателей доходности. Показатель купонной доходности определяется отношением величины годового купона к номинальной стоимости облигации.

Показатель текущей доходности можно определить как отношение годовой купонной выплаты к цене покупки облигации.

Оба показателя имеют такой существенный недостаток. При их расчете не учитывается влияния на доходность количества купонных выплат в течение года. Обычно такие выплаты производятся 2 раза в год. Держатель облигации получает возможность реинвестирования суммы купона за первое полугодие.

Наиболее совершенным показателем, является средняя доходность за весь ожидаемый период владения облигацией. Чтобы рассчитать среднюю доходность необходимо вычислить значение доходности к погашению. Все показатели, рассмотренные выше, строились на предположении об определенности потоков будущих доходов, выплачиваемых владельцам ценных бумаг. Но нас самом деле гарантированной максимальной определенности не существует. Речь идет, в том числе, и о самых надежных инструментах, включая и правительственные облигации. Риск того, что фактический результат может существенно не совпадать с ожидаемым, всегда остается. Например, высокий показатель инфляции может поглотить весь фиксированный доход по облигации, несмотря на четкое выполнение номинальных обязательств всеми участниками. Итак, во всех финансовых расчетах должен присутствовать немаловажный параметр характеризующий степень неопределенности, связанной с получением ожидаемой прибыли. С точки зрения финансов, данная неопределенность обозначается понятием риск, который отражает вероятность отличия итогового результата, от ожидаемого. Так как главной задачей любой финансовой операции является получение дохода на инвестиции, величина риска отождествляется со степенью разброса фактической доходности операции вокруг ее запланированной величины. Чем больше разброс данных, тем рискованнее финансовая операция. Таким образом доказывается взаимозависимость и прямо пропорциональность риска и доходности. Их соотношение должно быть оптимальным, поэтому следует увеличивать доходность и уменьшать риск.

Классификация инвестиционных продуктов по рискуВсе инвестиционные продукты условно можно разделить на классы исходя из их риска. К первому классу относятся следующие виды ценных бумаг:

Долговые финансовые инструменты. Сюда включаются: государственные и корпоративные облигации, а также банковские депозиты и векселя. Доходность по долговым инструментам зависит от двух составляющих: вероятности дефолта заемщика и срок обращения;

Государственные ценные бумаги. Принято считать, что это самые надежные инвестиционные продукты. За стартовый показатель доходности принято брать краткосрочные облигации казначейства США, которые выпускаются в форме векселей со сроком обращения до одного года. Доходность от них практически равна нулю. Однако, это не гарантирует, что эти ценные бумаги не несут в себе риска. Они просто являются базовой точкой отсчета мировой финансовой системы на сегодняшний день. Кроме того, казначейство выпускает среднесрочные облигации сроком от одного до десяти лет, а также и долгосрочные, сроком более десяти лет. Облигации других государств заинтересовывают инвесторов большей доходностью. Так как вероятность дефолта в некоторых странах очень высока, а валютные риски связаны с базовой мировой валютой – долларом США;

Банковские депозиты. Их показатель надежности выше, чем по бумагам корпоративных заемщиков, из-за госнадзора за ведением банковской деятельности. В свою очередь это уменьшает вероятность дефолта. В определенной мере это обеспечено государственными гарантиями вкладов;

Корпоративные ценные бумаги. Имеют еще большую доходность, из-за того, что имеют собственный риск возможных проблем в сфере бизнеса и к тому же риск государства и обслуживающего компанию банка.

Ко второму классу ценных бумаг относятся акции. Гарантий доходности по ним нет. Значит, инвесторы ожидают от этого большую доходность, которая в свою очередь состоит из дивидендов и ожидаемого роста курсовой стоимости.

К третьему классу ценных бумаг относят производные финансовые инструменты. Доходы от них так же не гарантированы. Принято полагать, что торговля производными ценными бумагами является сделками не с самими активами, а с рисками, которые связаны с ценами на эти же активы и соответствующих им страховыми премиями.

Взаимосвязь доходности и рискаСравнивая доходности по разным инструментам, при условии сопоставимых сроков обращения, можно определить степень риска рассматриваемых ценных бумаг. Однако, существует вариант безрисковой ставки, кода доход в конкретной экономике можно получить без риска. Из-за ее предсказуемости она и имеет низкие показатели прибыли. Это может быть ставка на государственные облигации, потому что вероятность дефолта правительства сводится к нулю, можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль. Вопрос, какая доходность приоритетнее, конечно с поправкой на рискованность, всегда индивидуальный. Для оценки выгодности определенной ценной бумаги относительно ее риска, как раз и необходимо правильно посчитать среднюю доходность. Учитывая текущий риск и прибыль, можно оценивать эффективность ведения инвестиционной деятельности. Согласно одной теории: прирост к доходности сопровождается большим приростом к риску. Итак, соотношение риска и доходности должно быть оптимальным, а задачей на будущее должно быть увеличение доходности при уменьшении риска.

Мы коротко рассмотрели понятие доходности, расчет доходности и взаимосвязь доходности с риском. Оставляйте свои комментарии или дополнения к материалу.

Разница между рентабельностью и прибылью

Хотя эти два термина используются как синонимы, прибыль и рентабельность — не одно и то же. Оба показателя являются учетными метриками при анализе финансового успеха компании, но между ними есть явные различия. Чтобы правильно определить, является ли компания финансово устойчивой или готовой к росту, инвесторы должны сначала понять, что отличает прибыль компании от ее прибыльности.

Определение прибыли

Прибыль — это абсолютное число, определяемое суммой дохода или дохода сверх затрат или расходов, которые несет компания.Он рассчитывается как общая выручка за вычетом общих расходов и отображается в отчете о прибылях и убытках компании. Независимо от размера или масштабов бизнеса или отрасли, в которой она работает, цель компании — всегда получать прибыль.

Определение прибыльности

Прибыльность тесно связана с прибылью, но с одним ключевым отличием. В то время как прибыль — это абсолютная величина, рентабельность — относительная. Это показатель, используемый для определения размера прибыли компании по отношению к размеру бизнеса.Прибыльность — это показатель эффективности — и, в конечном итоге, ее успеха или неудачи. Еще одно определение прибыльности — это способность бизнеса обеспечивать возврат инвестиций на основе имеющихся ресурсов по сравнению с альтернативными инвестициями. Хотя компания может получать прибыль, это не обязательно означает, что компания прибыльна.

Реальные приложения

Чтобы определить стоимость инвестиций в компанию, инвесторы не могут полагаться только на расчет прибыли.Вместо этого необходим анализ прибыльности компании, чтобы понять, эффективно ли компания использует свои ресурсы и свой капитал.

Если предполагается, что компания имеет прибыль, но убыточна, существуют инструменты для увеличения прибыльности и общего роста компании. Неудачные проекты могут быстро погубить компанию, что напрямую приведет к невозвратным затратам. Компании могут изучить индекс рентабельности, чтобы определить, стоит ли продолжать проект, чтобы уменьшить количество неудачных проектов.Этот показатель дает руководству компании представление о затратах в сравнении с выгодами проекта и рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальные инвестиции в проект.

Компания также может увеличить прибыльность с помощью теории предельной прибыли. Одним из первых шагов компании к увеличению прибыльности является увеличение продаж, что требует увеличения производства. Предельная отдача, также известная как предельный продукт, — это теория, которая утверждает, что добавление рабочих до определенного момента увеличивает использование капитала эффективным способом; превышение этого числа рабочих ведет к уменьшению прибыли и, в конечном итоге, к снижению прибыльности.Чтобы быть прибыльной, компании необходимо применить эту теорию к своему конкретному бизнесу, а производственные потребности должны расти эффективным и рентабельным образом.

Итог

Хотя они кажутся похожими, прибыль и рентабельность связаны почти исключительно с инвестициями и управлением бизнесом. Изменение ассортимента продуктов и повышение цен — это две теории, которые больше всего влияют на то, имеет ли компания прибыль или может ли она получить прибыль в будущем.

Руководство по финансовой отчетности для новичков

Основы

Если вы умеете читать этикетку с питанием или счет на бейсбольной коробке, вы можете научиться читать основные финансовые отчеты. Если вы можете следовать рецепту или подать заявку на ссуду, вы можете изучить основы бухгалтерского учета. Основы несложные, и это не ракетостроение.

Эта брошюра призвана помочь вам получить базовое представление о том, как читать финансовую отчетность. Подобно тому, как класс СЛР учит вас выполнять основы сердечной легочной реанимации, эта брошюра объяснит, как читать основные части финансового отчета.Он не научит вас быть бухгалтером (точно так же, как курс СЛР не сделает вас кардиологом), но он должен дать вам уверенность в том, что вы сможете взглянуть на финансовую отчетность и разобраться в ней.

Давайте начнем с рассмотрения того, что делает финансовая отчетность.

«Покажи мне деньги!»

Все мы помним бессмертную фразу Кубы Гудинга-младшего из фильма « Джерри Магуайр »: «Покажи мне деньги!» Что ж, это то, что делает финансовая отчетность.Они показывают вам деньги. Они показывают вам, откуда пришли деньги компании, куда они пошли и где находятся сейчас.

Есть четыре основных финансовых отчета. Это: (1) балансы; (2) отчеты о прибылях и убытках; (3) отчеты о движении денежных средств; и (4) отчеты о собственном капитале. Балансовые отчеты показывают, чем компания владеет и что она должна в определенный момент времени. Отчеты о прибылях и убытках показывают, сколько денег компания заработала и потратила за определенный период времени. Отчеты о движении денежных средств показывают обмен деньгами между компанией и внешним миром также в течение определенного периода времени.Четвертый финансовый отчет, называемый «отчет об акционерном капитале», показывает изменения интересов акционеров компании с течением времени.

Давайте рассмотрим каждую из первых трех финансовых отчетов более подробно.

Бухгалтерский баланс

Бухгалтерский баланс содержит подробную информацию об активах компании , обязательствах и собственном капитале .

Активы — это вещи, принадлежащие компании и имеющие ценность.Обычно это означает, что они могут быть проданы или использованы компанией для производства продуктов или предоставления услуг, которые могут быть проданы. Активы включают физическое имущество, такое как заводы, грузовики, оборудование и инвентарь. Сюда также входят вещи, которые нельзя трогать, но которые тем не менее существуют и имеют ценность, например товарные знаки и патенты. А наличные деньги сами по себе являются активом. То же самое и с инвестициями, которые делает компания.

Обязательства — это денежные суммы, которые компания должна другим. Сюда могут входить все виды обязательств, такие как деньги, взятые в долг у банка для запуска нового продукта, арендная плата за использование здания, деньги, причитающиеся поставщикам за материалы, заработная плата, которую компания должна своим сотрудникам, затраты на очистку окружающей среды или налоги, причитающиеся с. правительство.Обязательства также включают обязательства по предоставлению товаров или услуг покупателям в будущем.

Собственный капитал иногда называют капиталом или чистой стоимостью. Это деньги, которые остались бы, если бы компания продала все свои активы и выплатила все свои обязательства. Эти оставшиеся деньги принадлежат акционерам или владельцам компании.

Активы компании должны равняться или «балансировать» сумму ее обязательств и собственного капитала. |

Баланс компании составлен так же, как и в приведенном выше базовом уравнении бухгалтерского учета. В левой части баланса компании указывают свои активы. Справа они перечисляют свои обязательства и акционерный капитал. Иногда в балансовых отчетах вверху показаны активы, за которыми следуют обязательства, а внизу — собственный капитал.

Активы обычно указываются в зависимости от того, как быстро они будут конвертированы в наличные. Текущие активов — это вещи, которые компания планирует преобразовать в денежные средства в течение одного года.Хороший пример — инвентарь. Большинство компаний рассчитывают продать свои запасы за наличные в течение одного года. Нетекущие активы — это вещи, которые компания не ожидает преобразовать в денежные средства в течение одного года или для продажи которых потребуется больше одного года. К внеоборотным активам относятся основных средств, единиц. Основные средства — это активы, используемые для ведения бизнеса, но недоступные для продажи, такие как грузовики, офисная мебель и другое имущество.

Обязательства обычно указываются по срокам их погашения.Обязательства считаются либо текущими , либо долгосрочными . Краткосрочные обязательства — это обязательства, которые компания ожидает погасить в течение года. Долгосрочные обязательства — это обязательства со сроком погашения более одного года.

Акционерный капитал — это сумма, вложенная владельцами в акции компании плюс или минус прибыль или убытки компании с момента создания. Иногда компании распределяют прибыль, а не удерживают ее. Эти распределения называются дивидендами.

Баланс показывает состояние активов, пассивов и акционерного капитала компании на конец отчетного периода. Он не показывает поступления и списания со счетов за период.

Отчет о прибылях и убытках

Отчет о прибылях и убытках — это отчет, который показывает, какой доход компания получила за определенный период времени (обычно за год или некоторую часть года). В отчете о прибылях и убытках также показаны затраты и расходы, связанные с получением этого дохода.Буквальная «нижняя строка» отчета обычно показывает чистую прибыль или убытки компании. Это говорит вам, сколько компания заработала или потеряла за период.

В отчетах о прибылях и убытках также указывается прибыль на акцию (или «прибыль на акцию»). Этот расчет показывает, сколько денег получат акционеры, если компания решит распределить всю чистую прибыль за период. (Компании почти никогда не распределяют всю свою прибыль. Обычно они реинвестируют ее в бизнес.)

Чтобы понять, как составляются отчеты о доходах, представьте их как лестницу.Вы начинаете сверху с общей суммы продаж, осуществленных за отчетный период. Затем вы спускаетесь, шаг за шагом. На каждом этапе вы вычитаете определенные затраты или другие операционные расходы, связанные с получением дохода. Внизу лестницы после вычета всех расходов вы узнаете, сколько компания фактически заработала или потеряла за отчетный период. Люди часто называют это «чистой прибылью».

В верхней части отчета о прибылях и убытках указывается общая сумма денег, полученная от продажи товаров или услуг.Эту выручку часто называют валовой выручкой или продажами. Он называется «брутто», потому что из него еще не списаны расходы. Таким образом, число бывает «грубым» или неочищенным.

Следующая строка — это деньги, которые компания не ожидает получить от определенных продаж. Это может быть связано, например, со скидками при продаже или возвратом товаров.

Когда вы вычитаете прибыль и надбавки из валовой выручки, вы получаете чистую выручку компании. Он называется «чистым», потому что, если вы можете представить чистую прибыль, эти доходы остаются в ней после того, как были произведены отчисления на прибыль и надбавки.

Спускаясь по лестнице от линии чистой выручки, есть несколько линий, которые представляют различные виды операционных расходов. Хотя эти строки могут быть представлены в различных заказах, следующая строка после чистой выручки обычно показывает затраты на продажи. Это число показывает сумму денег, которую компания потратила на производство товаров или услуг, которые она продала в течение отчетного периода.

В следующей строке вычитаются затраты на продажу из чистой выручки, чтобы получить промежуточный итог, называемый «валовой прибылью» или иногда «валовой прибылью».Он считается «валовым», потому что есть определенные расходы, которые еще не были вычтены из него.

В следующем разделе рассматриваются операционные расходы. Это расходы, которые идут на поддержку деятельности компании в течение определенного периода — например, зарплата административного персонала и затраты на исследование новых продуктов. Другой пример — маркетинговые расходы. Операционные расходы отличаются от «затрат на продажу», которые были вычтены выше, поскольку операционные расходы не могут быть напрямую связаны с производством продаваемых продуктов или услуг.

Амортизация также вычитается из валовой прибыли. Амортизация учитывает износ некоторых активов, таких как машины, инструменты и мебель, которые используются в течение длительного времени. Компании распределяют стоимость этих активов по периодам их использования. Этот процесс распределения этих затрат называется амортизацией. «Плата» за использование этих активов в течение периода составляет часть первоначальной стоимости активов.

После вычета всех операционных расходов из валовой прибыли вы получите операционную прибыль до вычета процентов и расходов по налогу на прибыль.Это часто называют «доходом от операционной деятельности».

Следующие компании должны учитывать процентный доход и процентные расходы. Процентный доход — это деньги, которые компании зарабатывают на хранении своих денежных средств на процентных сберегательных счетах, фондах денежного рынка и т.п. С другой стороны, процентные расходы — это деньги, которые компании выплачивают в виде процентов за деньги, которые они занимают. В некоторых отчетах о прибылях и убытках отдельно показаны процентные доходы и процентные расходы. В некоторых отчетах о прибылях и убытках эти два числа объединены. Затем процентные доходы и расходы добавляются или вычитаются из операционной прибыли, чтобы получить операционную прибыль до уплаты налога на прибыль .

Наконец, вычитается подоходный налог, и вы получаете результат: чистая прибыль или чистые убытки. (Чистая прибыль также называется чистой прибылью или чистой прибылью.) Это говорит вам, сколько компания фактически заработала или потеряла за отчетный период. Получила ли компания прибыль или потеряла деньги?

Прибыль на акцию или EPS

Большинство отчетов о прибылях и убытках включают расчет прибыли на акцию или прибыль на акцию. Этот расчет показывает, сколько денег акционеры получили бы за каждую принадлежащую им акцию, если бы компания распределила всю свою чистую прибыль за период.

Чтобы рассчитать прибыль на акцию, вы берете общую чистую прибыль и делите ее на количество акций компании в обращении.

Отчет о движении денежных средств

В отчетах о движении денежных средств отражаются приток и отток денежных средств компании. Это важно, потому что у компании должно быть достаточно наличных денег для оплаты своих расходов и покупки активов. В то время как отчет о прибылях и убытках может сказать вам, получила ли компания прибыль, отчет о движении денежных средств может сказать вам, генерировала ли компания денежные средства.

Отчет о движении денежных средств показывает изменения во времени, а не абсолютные суммы в долларах на определенный момент времени. Он использует и переупорядочивает информацию из баланса и отчета о прибылях и убытках компании.

В нижней строке отчета о движении денежных средств показано чистое увеличение или уменьшение денежных средств за период. Как правило, отчеты о движении денежных средств делятся на три основные части. В каждой части рассматривается денежный поток от одного из трех видов деятельности: (1) операционная деятельность; (2) инвестиционная деятельность; и (3) финансовая деятельность.

Операционная деятельность

В первой части отчета о движении денежных средств анализируется движение денежных средств компании от чистой прибыли или убытков. Для большинства компаний этот раздел отчета о движении денежных средств сверяет чистую прибыль (как показано в отчете о прибылях и убытках) с фактическими денежными средствами, которые компания получила или использовала в своей операционной деятельности. Для этого он корректирует чистую прибыль по любым неденежным статьям (например, добавляет обратно амортизационные расходы) и корректирует любые денежные средства, которые были использованы или предоставлены другими операционными активами и обязательствами.

Инвестиционная деятельность

Вторая часть отчета о движении денежных средств показывает движение денежных средств от всей инвестиционной деятельности, которая обычно включает покупку или продажу долгосрочных активов, таких как основные средства, а также инвестиционных ценных бумаг. Если компания покупает оборудование, отчет о движении денежных средств отразит эту деятельность как отток денежных средств в результате инвестиционной деятельности, поскольку она использовала денежные средства. Если компания решила продать часть инвестиций из инвестиционного портфеля, выручка от продаж будет отображаться как приток денежных средств от инвестиционной деятельности, поскольку она предоставила денежные средства.

Финансовая деятельность

Третья часть отчета о движении денежных средств показывает движение денежных средств от всей финансовой деятельности. Типичные источники денежных потоков включают денежные средства, полученные от продажи акций и облигаций или займов в банках. Точно так же погашение банковской ссуды проявится как использование денежного потока.

Прочтите сноски

Лошадь под названием «Прочтите сноски» участвовала в Дерби Кентукки в 2004 году. Он финишировал седьмым, но если бы он выиграл, это была бы победа для сторонников финансовой грамотности во всем мире.Так важно, чтобы прочитал сноски . Сноски к финансовой отчетности наполнены информацией. Вот некоторые из основных моментов:

- Основные принципы учетной политики и практики — Компании должны раскрывать информацию об учетной политике, которая является наиболее важной для отражения финансового состояния и результатов компании. Это часто требует от руководства самых сложных, субъективных или сложных суждений.

- Налог на прибыль — В сносках представлена подробная информация о текущих и отложенных налогах на прибыль компании.Информация разбита по уровням — федеральный, штат, местный и / или иностранный, и описаны основные элементы, которые влияют на эффективную налоговую ставку компании.

- Пенсионные планы и другие пенсионные программы — В сносках обсуждаются пенсионные планы компании и другие программы пенсионного обеспечения или вознаграждения по окончании трудовой деятельности. В примечаниях содержится конкретная информация об активах и затратах этих программ, а также указывается, насколько эти планы профинансированы или недостаточно.

- Опционы на акции — Примечания также содержат информацию об опционах на акции, предоставленных должностным лицам и служащим, включая метод учета компенсации, основанной на акциях, и влияние этого метода на отчетные результаты.

Прочитать MD&A

Вы можете найти подробное объяснение финансовых результатов компании в разделе ежеквартального или годового отчета, озаглавленном «Обсуждение и анализ руководством финансового состояния и результатов деятельности.«MD&A — это возможность руководства предоставить инвесторам свое мнение о финансовых результатах и состоянии компании. У руководства есть возможность рассказать инвесторам, что отражено в финансовой отчетности, а что не отражено, а также о важных тенденциях и рисках, которые сформировали прошлое или с большой вероятностью будут определять будущее компании.

Правила Комиссии по ценным бумагам и биржам, регулирующие MD&A, требуют раскрытия информации о тенденциях, событиях или неопределенностях, известных руководству, которые могут оказать существенное влияние на представленную финансовую информацию.Целью MD&A является предоставление инвесторам информации, которую руководство компании считает необходимой для понимания ее финансового состояния, изменений финансового состояния и результатов деятельности. Он призван помочь инвесторам увидеть компанию глазами менеджмента. Он также предназначен для предоставления контекста финансовой отчетности и информации о доходах и денежных потоках компании.

Показатели финансовой отчетности и расчеты

Вы, наверное, слышали, как люди шутят над такими фразами, как «коэффициент P / E», «коэффициент текущей ликвидности» и «операционная маржа».«Но что означают эти термины и почему они не появляются в финансовой отчетности? Ниже перечислены лишь некоторые из многих коэффициентов, которые инвесторы рассчитывают на основе информации о финансовой отчетности и затем используют для оценки компании. Как правило, желательные коэффициенты различаются в зависимости от отрасли.

Отношение долга к собственному капиталу = общая сумма обязательств / собственный капитал

Если у компании отношение долга к собственному капиталу 2: 1, это означает, что у компании есть два доллара долга на каждый доллар, который акционеры инвестируют в компанию.Другими словами, компания берет в долг в два раза больше, чем ее владельцы инвестируют в компанию.

Коэффициент оборачиваемости запасов = себестоимость продаж / средний запас за период

Если у компании коэффициент оборачиваемости запасов 2: 1, это означает, что запасы компании оборачивались дважды за отчетный период.

Операционная маржа = операционная прибыль / чистая прибыль

Операционная маржа обычно выражается в процентах.Он показывает процент прибыли на каждый доллар продаж.

Коэффициент P / E = Цена на акцию / Прибыль на акцию

Если акции компании продаются по цене 20 долларов за акцию, и компания получает 2 доллара на акцию, то коэффициент P / E компании составляет 10: 1. Акции компании продаются по цене, в 10 раз превышающей ее прибыль.

Оборотный капитал = Оборотные активы — Краткосрочные обязательства

- Отношение долга к собственному капиталу сравнивает общий долг компании с собственным капиталом.Оба эти числа можно найти в балансе компании. Чтобы рассчитать отношение долга к собственному капиталу, вы делите общие обязательства компании на ее акционерный капитал, или

- Коэффициент оборачиваемости запасов сравнивает себестоимость продаж компании в ее отчете о прибылях и убытках со средним остатком запасов за период. Чтобы рассчитать средний остаток запасов за период, посмотрите инвентарные номера, указанные в балансе. Возьмите остаток, указанный за период отчета, и добавьте его к остатку, указанному за предыдущий сопоставимый период, а затем разделите на два.(Помните, что балансы — это моментальные снимки во времени. Таким образом, баланс запасов за предыдущий период — это начальный баланс для текущего периода, а баланс запасов за текущий период — это конечный баланс.) Чтобы рассчитать коэффициент оборачиваемости запасов, вы делите себестоимость продаж компании (чуть ниже чистой выручки в отчете о прибылях и убытках) по средним запасам за период, или

- Операционная маржа сравнивает операционную прибыль компании с чистой выручкой.Оба эти числа можно найти в отчете о прибылях и убытках компании. Чтобы рассчитать операционную маржу, вы делите операционную прибыль компании (до уплаты процентов и налогов на прибыль) на ее чистую выручку, или

- Коэффициент P / E При сравнивается цена обыкновенных акций компании с ее прибылью на акцию. Чтобы рассчитать коэффициент P / E компании, вы делите цену акций компании на ее прибыль на акцию, или

- Оборотный капитал — это деньги, оставшиеся, если компания выплатила свои текущие обязательства (то есть свои долги, подлежащие погашению в течение одного года с даты составления баланса) из своих оборотных активов.

Собираем все вместе

Хотя в этой брошюре каждый финансовый отчет обсуждается отдельно, имейте в виду, что все они взаимосвязаны. Изменения в активах и обязательствах, которые вы видите в балансе, также отражаются в доходах и расходах, которые вы видите в отчете о прибылях и убытках, что приводит к прибылям или убыткам компании. Денежные потоки предоставляют больше информации о денежных активах, перечисленных в балансе, и связаны, но не эквивалентны, с чистой прибылью, показанной в отчете о прибылях и убытках.И так далее. Ни один финансовый отчет не дает полной картины. Но в совокупности они предоставляют очень важную информацию для инвесторов. Информация — лучший инструмент инвестора, когда дело доходит до разумного инвестирования.

Каковы коэффициенты рентабельности? | Пестрый дурак

Прирост доходов для компаний велик, но они могут не иметь большого значения, если компания тратит весь этот доход на свои расходы. Инвесторы используют коэффициенты рентабельности, чтобы лучше понять, как компании тратят деньги, и узнать о способах улучшения.

Источник изображения: Getty Images.

Виды коэффициентов рентабельности

Прибыльность компании можно измерить по ее валовой марже, операционной марже, чистой марже, а также по доходам, которые она получает от своих активов и акционерного капитала.

Валовая прибыль

Валовая прибыль компании в процентах равна 100-кратной валовой прибыли, деленной на ее выручку. Валовая прибыль компании равна ее выручке за вычетом стоимости проданных товаров (COGS). Если выручка компании составляет 100 миллионов долларов, а себестоимость — 90 миллионов долларов, то ее валовая прибыль составляет 10 миллионов долларов, а валовая прибыль — 10%.

Операционная маржа

Операционная маржа компании равна 100-кратной операционной прибыли, деленной на ее выручку. Операционная прибыль компании равна ее валовой прибыли за вычетом постоянных расходов, таких как аренда, исследования и разработки и маркетинг. Если у той же компании постоянные затраты в размере 5 миллионов долларов, то ее операционная прибыль составляет 5 миллионов долларов, а операционная маржа — 5%.

Чистая маржа

Чистая прибыль компании равна 100-кратной чистой прибыли, деленной на ее выручку.Чистая прибыль компании равна ее операционной прибыли за вычетом всех внереализационных расходов, таких как процентные расходы и налоги. Компания с выручкой 100 млн долларов, операционной прибылью 5 млн долларов и внереализационными расходами 1 млн долларов имеет чистую маржу 4%.

Рентабельность активов

Рентабельность активов компании в процентах равна 100-кратной чистой прибыли компании, деленной на стоимость активов на ее балансе. Компания с чистой прибылью в 4 миллиона долларов и активами на 80 миллионов долларов имеет рентабельность активов 5%.

Рентабельность капитала

Рентабельность собственного капитала компании равна 100-кратной чистой прибыли компании, деленной на стоимость акционерного капитала на ее балансе. Компания с чистой прибылью в 4 миллиона долларов и 26,6 миллионами долларов акционерного капитала имеет рентабельность собственного капитала 15%.

Как интерпретировать коэффициенты рентабельности

Вы можете не только вычислять и анализировать текущие коэффициенты рентабельности, но также можете сравнивать текущие значения компании с историческими цифрами и средними отраслевыми показателями.

Если компания имеет высокую валовую прибыль, то ее способность устанавливать надбавку к цене высока или прямые издержки низкие, что делает ее успешной на рынке. Если у компании низкая валовая прибыль, у нее может быть слабая ценовая политика или высокие прямые затраты. Ассортимент продукции компании также может измениться, поскольку новый продукт будет иметь более низкую валовую прибыль.

Если валовая прибыль компании привлекательна, но операционная маржа низкая, значит, компания тратит слишком много денег на постоянные расходы.Арендная плата может расти, или в отрасли становится все труднее удерживать талантливых сотрудников, не выплачивая более высокие зарплаты.

Компания с высокой чистой маржой хорошо управляет как своими операционными, так и внеоперационными расходами. Компания с относительно низкой чистой маржой из-за относительно низкой чистой прибыли может выплачивать процентные расходы по возникшим долгам. Долг на балансе компании — не обязательно плохо, особенно если процентные ставки низкие, а денежные потоки компании достаточно сильны, чтобы надежно позволить себе выплату процентов.

Если чистая маржа компании снижается, а другая маржа остается стабильной, это, вероятно, связано с ростом налогов или процентных расходов компании. Налоги могут возрасти по разным причинам, включая продажу в областях с более высокими налогами или потерю возможности перенести налоговые убытки прошлых лет.

Инвесторы рассчитывают рентабельность собственного капитала и рентабельность активов, чтобы понять, насколько эффективно компания извлекает прибыль из своих ресурсов. Рентабельность собственного капитала показывает прибыльность активов компании, в то время как рентабельность активов показывает, насколько хорошо компания использует инвестиции акционеров для зарабатывания денег.

Почему важны коэффициенты рентабельности

Легенда инвестирования Бенджамин Грэм сказал: «В краткосрочной перспективе рынок — это машина для голосования, а в долгосрочной — это машина для взвешивания». Наиболее прибыльные компании могут лучше всего со временем повышать цены на свои акции.

4 Прибыльные акции для увеличения доходности с использованием коэффициента чистой прибыли

Инвесторы всегда ищут компании с высоким уровнем прибыльности независимо от состояния рынка.В этом контексте анализ прибыльности используется для определения прибыльной компании по сравнению с убыточной. Анализ прибыльности — лучший инструмент для измерения способности компании предлагать инвесторам стабильную прибыль после покрытия всех операционных и внереализационных расходов.

Здесь мы использовали концепцию бухгалтерских коэффициентов для оценки прибыльности компании. Существует множество коэффициентов рентабельности, из которых мы выбрали наиболее успешный и часто используемый показатель рентабельности для определения итоговых показателей компании.

Коэффициент чистой прибыли

Коэффициент чистой прибыли дает нам точный уровень прибыльности компании. Он отражает процентное соотношение чистой прибыли к общей выручке от продаж. Используя коэффициент чистой прибыли, можно определить эффективность компании в покрытии операционных и внереализационных расходов за счет выручки. Более высокий коэффициент чистой прибыли обычно подразумевает способность компании генерировать значительную прибыль и успешно управлять всеми бизнес-функциями.

Параметры скрининга

Коэффициент чистой прибыли — один из наших ключевых параметров скрининга.Однако, чтобы выявить верных победителей, мы добавили несколько дополнительных критериев, чтобы выработать эффективную стратегию.

Рейтинг Zacks равен # 1: Независимо от того, хороший рынок или плохой, акции с рейтингом Zacks # 1 (сильная покупка) имеют доказанную историю превосходства. Вы можете увидеть , полный список сегодняшних акций Zacks # 1 Rank .