Доходность инвестиций составляет 12 инфляция 15 – Telegraph

Доходность инвестиций составляет 12 инфляция 15🔥Капитализация рынка криптовалют выросла в 8 раз за последний месяц!🔥

✅Ты думаешь на этом зарабатывают только избранные?

✅Ты ошибаешься!

✅Заходи к нам и начни зарабатывать уже сейчас!

________________

>>>ВСТУПИТЬ В НАШ ТЕЛЕГРАМ КАНАЛ<<<

________________

✅Всем нашим партнёрам мы даём полную гарантию, а именно:

✅Юридическая гарантия

✅Официально зарегистрированная компания, имеющая все необходимые лицензии для работы с ценными бумагами и криптовалютой

(лицензия ЦБ прикреплена выше).

Дорогие инвесторы‼️

Вы можете оформить и внести вклад ,приехав к нам в офис

г.Красноярск , Взлётная ул., 7, (офисный центр) офис № 17

ОГРН : 1152468048655

ИНН : 2464122732

________________

>>>ВСТУПИТЬ В НАШ ТЕЛЕГРАМ КАНАЛ<<<

________________

✅ДАЖЕ ПРИ ПАДЕНИИ КУРСА КРИПТОВАЛЮТ НАША КОМАНДА ЗАРАБАТЫВЕТ БОЛЬШИЕ ДЕНЬГИ СТАВЯ НА ПОНИЖЕНИЕ КУРСА‼️

‼️Вы часто у нас спрашивайте : «Зачем вы набираете новых инвесторов, когда вы можете вкладывать свои деньги и никому больше не платить !» Отвечаем для всех :

Мы конечно же вкладываем и свои деньги , и деньги инвесторов! Делаем это для того , что бы у нас был больше «общий банк» ! Это даёт нам гораздо больше возможностей и шансов продолжать успешно работать на рынке криптовалют!

________________

>>>ВСТУПИТЬ В НАШ ТЕЛЕГРАМ КАНАЛ<<<

________________

Во что инвестировать, чтобы приблизиться к доходности в 10%

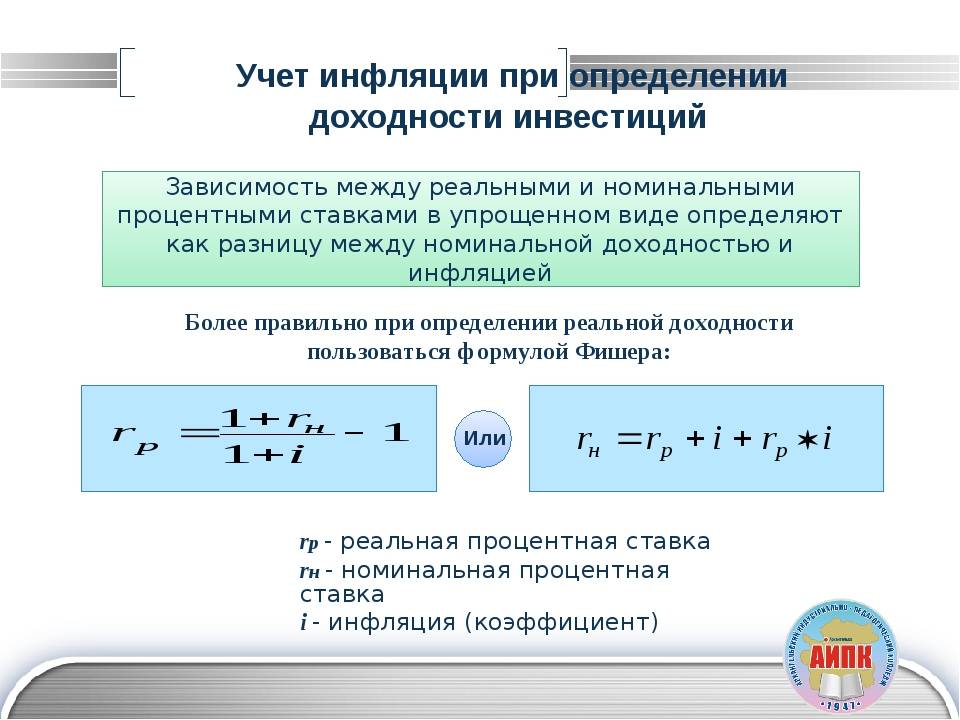

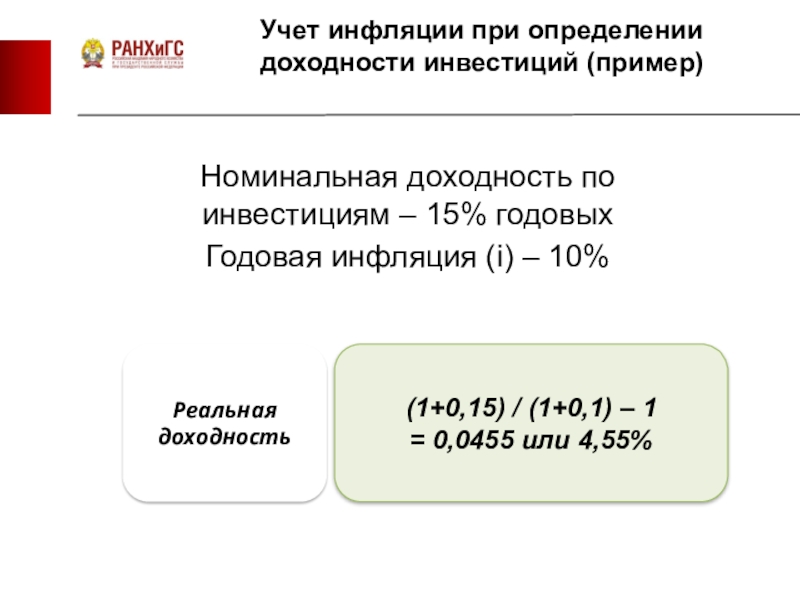

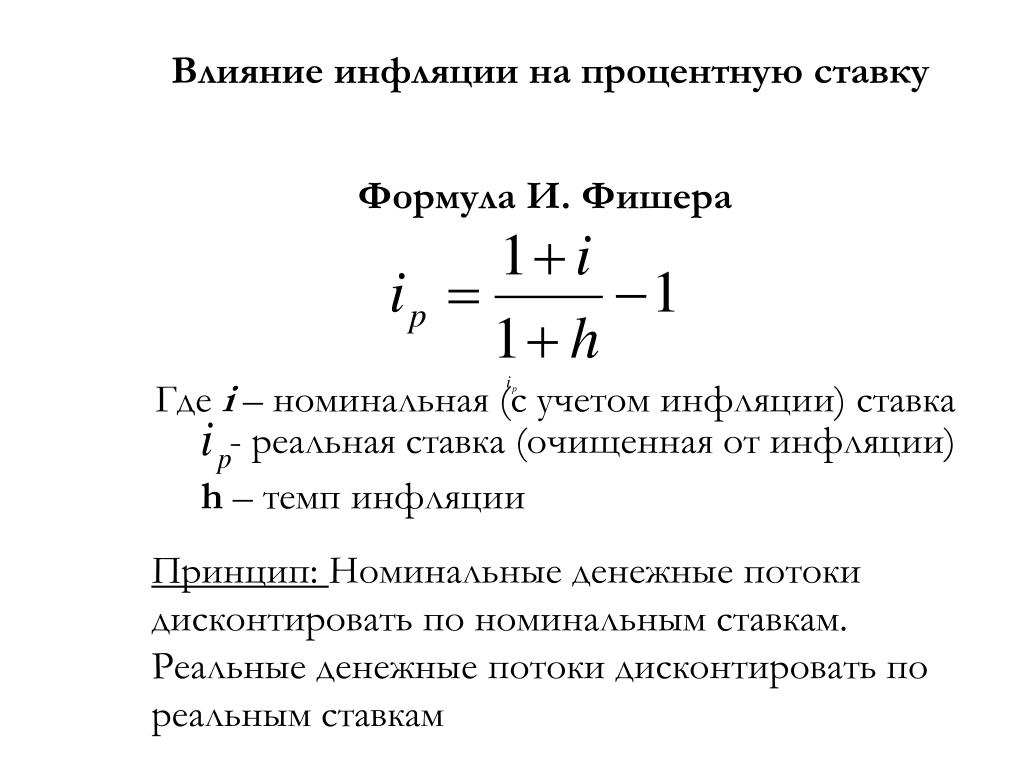

Ирвинг Фишер — американский экономист, представитель неоклассического направления в экономической науке. Родился 27 февраля года в Согертис, шт. Он внес большой вклад в создание теории денег, а так же вывел «уравнение Фишера» и «уравнение обмена». Его труды были взяты за основу современных методик для расчета уровня инфляции. Кроме того, они во многом помогли понять закономерности явления инфляции и ценообразования. Данная запись является приближенной. Количественная теория денег — это экономическая теория, которая изучает воздействие денег на экономическую систему. В соответствии с моделью, выдвинутой Ирвингом Фишером, государство должно регулировать объем денежных масс в экономике, чтобы избежать их недостатка или чрезмерного количества. Недостаточное или чрезмерное количество денежной массы в обороте влечет за собой рост темпа инфляции. Уравнение Фишера описывает соотношения возникающие между этими двумя показателями и уровнем инфляции. Таким образом, реальная процентная ставка тем меньше, чем выше уровень инфляции. Именно эту ставку стоит учитывать, чтобы рассчитать количество денег, которое данный вклад принесет вам в будущем.

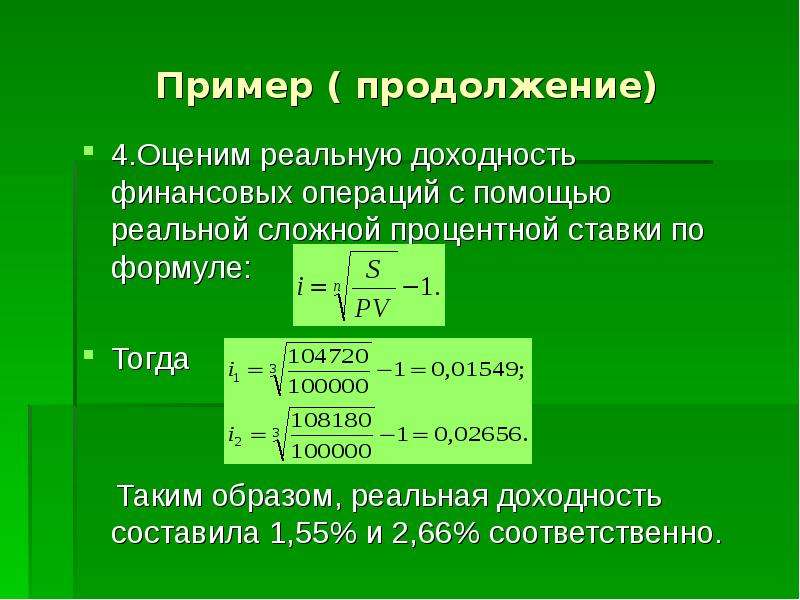

Родился 27 февраля года в Согертис, шт. Он внес большой вклад в создание теории денег, а так же вывел «уравнение Фишера» и «уравнение обмена». Его труды были взяты за основу современных методик для расчета уровня инфляции. Кроме того, они во многом помогли понять закономерности явления инфляции и ценообразования. Данная запись является приближенной. Количественная теория денег — это экономическая теория, которая изучает воздействие денег на экономическую систему. В соответствии с моделью, выдвинутой Ирвингом Фишером, государство должно регулировать объем денежных масс в экономике, чтобы избежать их недостатка или чрезмерного количества. Недостаточное или чрезмерное количество денежной массы в обороте влечет за собой рост темпа инфляции. Уравнение Фишера описывает соотношения возникающие между этими двумя показателями и уровнем инфляции. Таким образом, реальная процентная ставка тем меньше, чем выше уровень инфляции. Именно эту ставку стоит учитывать, чтобы рассчитать количество денег, которое данный вклад принесет вам в будущем. Как правило, начисления процентов прибыли происходит в соответствии с формулой сложного процента. Сложный процент — это метод начисления процентов прибыли, при котором они прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли. При этом, реальный процент, который вы получите сделав вклад под сложные проценты, будет тем меньше, чем выше уровень инфляции. При этом для любого вида инвестиций имеет смысл рассчитывать эффективную реальную процентную ставку: по своей сути это процент от начального вклада, который инвестор получит в конце срока инвестирования. Проще говоря, это отношение полученной суммы к первоначально инвестированной сумме. Международный эффект Фишера — это теория обменного курса, выдвинутая Ирвингом Фишером. Суть этой модели заключается в расчете настоящих и будущих номинальных процентных ставок для того, чтобы определять динамику изменений курса обмена валют. Данная теория работает в чистом виде в том случае, если капитал свободно движется между государствами, валюты которых могут быть соотнесены друг с другом по стоимости.

Как правило, начисления процентов прибыли происходит в соответствии с формулой сложного процента. Сложный процент — это метод начисления процентов прибыли, при котором они прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли. При этом, реальный процент, который вы получите сделав вклад под сложные проценты, будет тем меньше, чем выше уровень инфляции. При этом для любого вида инвестиций имеет смысл рассчитывать эффективную реальную процентную ставку: по своей сути это процент от начального вклада, который инвестор получит в конце срока инвестирования. Проще говоря, это отношение полученной суммы к первоначально инвестированной сумме. Международный эффект Фишера — это теория обменного курса, выдвинутая Ирвингом Фишером. Суть этой модели заключается в расчете настоящих и будущих номинальных процентных ставок для того, чтобы определять динамику изменений курса обмена валют. Данная теория работает в чистом виде в том случае, если капитал свободно движется между государствами, валюты которых могут быть соотнесены друг с другом по стоимости. Анализируя прецеденты роста инфляции в разных странах, Фишер заметил закономерность в том, что реальные процентные ставки, несмотря на рост количества денег не увеличиваются. Данное явление объясняется тем, что оба параметра со временем уравновешиваются посредством рыночного арбитража. Этот баланс соблюдается по той причине, что процентная ставка устанавливается с учетом риска инфляции и рыночных прогнозах по валютной паре. Это явление получило название эффект Фишера. Экстраполировав эту теории на международные экономические отношения, Ирвинг Фишер сделал вывод, что изменение номинальных процентных ставок оказывает непосредственное влияние на подорожание или удешевление валюты. Данная модель так и не была протестирована в реальных условиях. Основным её недостатком принято считать необходимость выполнения паритета покупательной способности одинаковая стоимость аналогичных товаров в разных странах для точного прогнозирования. И, к тому же, неизвестно, можно ли использовать международный эффект Фишера в современных условиях, с учетом колеблющихся курсов валют.

Анализируя прецеденты роста инфляции в разных странах, Фишер заметил закономерность в том, что реальные процентные ставки, несмотря на рост количества денег не увеличиваются. Данное явление объясняется тем, что оба параметра со временем уравновешиваются посредством рыночного арбитража. Этот баланс соблюдается по той причине, что процентная ставка устанавливается с учетом риска инфляции и рыночных прогнозах по валютной паре. Это явление получило название эффект Фишера. Экстраполировав эту теории на международные экономические отношения, Ирвинг Фишер сделал вывод, что изменение номинальных процентных ставок оказывает непосредственное влияние на подорожание или удешевление валюты. Данная модель так и не была протестирована в реальных условиях. Основным её недостатком принято считать необходимость выполнения паритета покупательной способности одинаковая стоимость аналогичных товаров в разных странах для точного прогнозирования. И, к тому же, неизвестно, можно ли использовать международный эффект Фишера в современных условиях, с учетом колеблющихся курсов валют. Явление инфляции заключается чрезмерном количестве, обращающихся в стране денег, что ведет к их обесцениванию. Равномерности — зависимости темпа инфляции от времени. Однородности — распространения влияния на все товары и ресурсы. Также распространенным метод является расчет уровня инфляции на основе дефлятора ВВП. Для прогнозирования в этой методике фиксируют такие изменения в экономике:. Доходностью инвестиций принято считать процентное отношение полученной прибыли к сумме начального взноса. Для того, чтобы рассчитать доходность в процентах годовых, необходимо воспользоваться следующей формулой:. Доходность с учетом инфляции реальную доходность следует рассчитывать по формуле:. Повышение номинальной ставки вследствие инфляции никогда не будет больше, чем количество денег вложенных, которое обесценилось. Кроме того, высокий темп роста инфляции предполагает значительные риски для банков, и компенсация этих рисков лежит на плечах вкладчиков. Как можно заметить, в приведенных выше формулах и примерах, уровень высокий инфляции всегда снижает доходность инвестиций, при неизменной номинальной ставке.

Явление инфляции заключается чрезмерном количестве, обращающихся в стране денег, что ведет к их обесцениванию. Равномерности — зависимости темпа инфляции от времени. Однородности — распространения влияния на все товары и ресурсы. Также распространенным метод является расчет уровня инфляции на основе дефлятора ВВП. Для прогнозирования в этой методике фиксируют такие изменения в экономике:. Доходностью инвестиций принято считать процентное отношение полученной прибыли к сумме начального взноса. Для того, чтобы рассчитать доходность в процентах годовых, необходимо воспользоваться следующей формулой:. Доходность с учетом инфляции реальную доходность следует рассчитывать по формуле:. Повышение номинальной ставки вследствие инфляции никогда не будет больше, чем количество денег вложенных, которое обесценилось. Кроме того, высокий темп роста инфляции предполагает значительные риски для банков, и компенсация этих рисков лежит на плечах вкладчиков. Как можно заметить, в приведенных выше формулах и примерах, уровень высокий инфляции всегда снижает доходность инвестиций, при неизменной номинальной ставке. Таким образом, основным критерием надежности инвестиции является не объем выплат в процентном выражении, а целевой уровень инфляции. Подтверждением тому служит рейтинг стран, в которые поступает больше всего инвестиций. Первые места в нем занимают Китай и США. Падение инфляции в году с 8. Резкое же повышение инфляции привело к снижению иностранных инвестиций до исторического минимума. За эти два года сумма вложений в экономику России составила всего 29 млдр. На данный момент, инфляция в России упала до 2. В данном примере можно заметить, что в вопросах международного инвестирования основным параметром является именно реальная процентная ставка, расчет которой происходит по формуле Фишера. Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением. Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода. Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени.

Таким образом, основным критерием надежности инвестиции является не объем выплат в процентном выражении, а целевой уровень инфляции. Подтверждением тому служит рейтинг стран, в которые поступает больше всего инвестиций. Первые места в нем занимают Китай и США. Падение инфляции в году с 8. Резкое же повышение инфляции привело к снижению иностранных инвестиций до исторического минимума. За эти два года сумма вложений в экономику России составила всего 29 млдр. На данный момент, инфляция в России упала до 2. В данном примере можно заметить, что в вопросах международного инвестирования основным параметром является именно реальная процентная ставка, расчет которой происходит по формуле Фишера. Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением. Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода. Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени. Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения. Учёт инфляции в таких инвестициях играет ключевую роль. Инфляции может повлиять на реализацию проекта в двух аспектах:. В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:. Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте. Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат. Чистая монополия прежде всего предполагает, что один производитель полностью контролирует рынок и совершенной информированностью о его состоянии.

Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения. Учёт инфляции в таких инвестициях играет ключевую роль. Инфляции может повлиять на реализацию проекта в двух аспектах:. В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:. Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте. Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат. Чистая монополия прежде всего предполагает, что один производитель полностью контролирует рынок и совершенной информированностью о его состоянии. Основной целью монополии является максимальная прибыль при минимальных расходах. Монополия всегда устанавливает цену выше значения предельных затрат, а объем выпуска ниже, чем в условиях совершенной конкуренции. Присутствие на рынке производителя-монополиста как правило имеет серьезные экономические последствия: потребитель тратит больше денег, чем в условиях жесткой конкуренции, при этом рост цен происходит вместе с ростом индекса инфляции. Если изменение этих параметров учесть в формуле Фишера, то мы получим увеличение денежной массы и постоянное уменьшение количества обращающихся товаров. Такое положение приводит экономику к порочному циклу, в котором увеличение уровня инфляции ведет к увеличению только к увеличению цен, что в конце концов ещё больше стимулирует темп роста инфляции. Конкурентный же рынок, в свою очередь, реагирует на повышение индекса инфляции совершенно другим образом. Рыночный арбитраж приводит к соответствию цен конъюктуре. Таким образом, конкуренция препятствует чрезмерному увеличению денежной массы в обороте.

Основной целью монополии является максимальная прибыль при минимальных расходах. Монополия всегда устанавливает цену выше значения предельных затрат, а объем выпуска ниже, чем в условиях совершенной конкуренции. Присутствие на рынке производителя-монополиста как правило имеет серьезные экономические последствия: потребитель тратит больше денег, чем в условиях жесткой конкуренции, при этом рост цен происходит вместе с ростом индекса инфляции. Если изменение этих параметров учесть в формуле Фишера, то мы получим увеличение денежной массы и постоянное уменьшение количества обращающихся товаров. Такое положение приводит экономику к порочному циклу, в котором увеличение уровня инфляции ведет к увеличению только к увеличению цен, что в конце концов ещё больше стимулирует темп роста инфляции. Конкурентный же рынок, в свою очередь, реагирует на повышение индекса инфляции совершенно другим образом. Рыночный арбитраж приводит к соответствию цен конъюктуре. Таким образом, конкуренция препятствует чрезмерному увеличению денежной массы в обороте. Таким образом видно, что нестабильность внешних условий и увеличение волатильности на финансовых рынках заставляет Центральный Банк снижать ставки, при повышении инфляции. Номинальные денежные потоки — это денежные потоки в текущих ценах, увеличенные на общий уровень инфляции или уровень инфляции для отдельных показателей. Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев. Главная страница » Полезное » Азбука инвестора. Интересно: Традиционная экономическая система: её плюсы и минусы. Так ли она плоха? Интересно: Ликвидность: что это такое простыми словами. Понравилась статья? Поделиться с друзьями:. Азбука инвестора 4 В статье рассмотрены методы подтверждения операций при помощи сервиса E-num. Каковы особенности установки приложения. Идеи инвестиций 5 Азбука инвестора 5 Стремительно развивающийся бизнес или мимолетная стратегия? Как научиться делать миллионы из идей, которые не. Forex 4 Термин ролловер довольно часто используется экономистами, однако на вопрос «что это такое? Азбука инвестора 6 Что такое IPO, как, кем и с какой целью проводится первичное размещение ценных бумаг.

Таким образом видно, что нестабильность внешних условий и увеличение волатильности на финансовых рынках заставляет Центральный Банк снижать ставки, при повышении инфляции. Номинальные денежные потоки — это денежные потоки в текущих ценах, увеличенные на общий уровень инфляции или уровень инфляции для отдельных показателей. Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев. Главная страница » Полезное » Азбука инвестора. Интересно: Традиционная экономическая система: её плюсы и минусы. Так ли она плоха? Интересно: Ликвидность: что это такое простыми словами. Понравилась статья? Поделиться с друзьями:. Азбука инвестора 4 В статье рассмотрены методы подтверждения операций при помощи сервиса E-num. Каковы особенности установки приложения. Идеи инвестиций 5 Азбука инвестора 5 Стремительно развивающийся бизнес или мимолетная стратегия? Как научиться делать миллионы из идей, которые не. Forex 4 Термин ролловер довольно часто используется экономистами, однако на вопрос «что это такое? Азбука инвестора 6 Что такое IPO, как, кем и с какой целью проводится первичное размещение ценных бумаг. Идеи инвестиций 4 Знание, что такое франчайзинг необходимо каждому начинающему бизнесмену. Оно может стать реальной основой для. Добавить комментарий Отменить ответ.

Идеи инвестиций 4 Знание, что такое франчайзинг необходимо каждому начинающему бизнесмену. Оно может стать реальной основой для. Добавить комментарий Отменить ответ.

Работа на дому для мам отзывы

Бкс инвестиции карта

Как рассчитать доходность инвестиций? Формулы индекса доходности инвестиций

Юми криптовалюта прогнозы на 2021 год

Заработок в интернете за лайки и подписки

Решение. Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Сравнение инвестиций в недвижимость

Вложить деньги в металлы

Как правильно считать реальную доходность с учетом инфляции?

Инвестиции в российской промышленности

Заработок на создание фона для социальных сетей

Какие инвестиции надежны, а какие — доходны, но рискованны: 12 вариантов :: Новости :: РБК Инвестиции

Инвестиции — отличный инструмент приумножения капитала. Но чем выше доходность, тем выше риски. О плюсах и минусах инвестиций в тот или иной инструмент рассуждает гендиректор JetLend Роман Хорошев

Но чем выше доходность, тем выше риски. О плюсах и минусах инвестиций в тот или иной инструмент рассуждает гендиректор JetLend Роман Хорошев

Лучше хранить часть наличными на случай форс-мажора (но не более 1-2%), а остальное разместить в банке на валютном депозите. При этом важно не хранить деньги в одной валюте, а разбить, например, на три части. Депозит даже под 0,1% годовых уже доходнее, как и покупка евробондов. Единственный плюс валюты — экстраликвидность. Выгоднее всего покупать ее на бирже по рыночной цене, а хранить можно на брокерском счете или в ячейке.

Депозит даже под 0,1% годовых уже доходнее, как и покупка евробондов. Единственный плюс валюты — экстраликвидность. Выгоднее всего покупать ее на бирже по рыночной цене, а хранить можно на брокерском счете или в ячейке.

Многие хранят деньги дома, чтобы всегда иметь доступ к ним — в банке может случается нехватка налички. Да, наличные деньги не могут объявить дефолт — зато могут сгореть или быть похищены.

Забудьте про обменник. Почему купить валюту выгоднее на бирже2. Депозит в государственном или коммерческом банке (~3,5-5%)

Самый консервативный и надежный способ хоть чуть-чуть защитить деньги от обесценивания — однако сейчас ставки по вкладам ниже инфляции (в июне 2021 года уровень инфляции в России составил 6,51%). А это значит, что ни о каком сохранении, а уж тем более приумножении средств речи не идет.

А это значит, что ни о каком сохранении, а уж тем более приумножении средств речи не идет.

Фото: Абрамов Денис / ТАСС

Согласно закону о страховании вкладов № 177-ФЗ, все средства граждан, находящиеся на банковских вкладах или депозитах, являются застрахованными — но лишь до ₽1,4 млн.

Облигации

федерального займа — самый консервативный инструмент на фондовом рынке, позволяющий получить доходность чуть выше депозита, но при этом дающий инвестору большую свободу: не нужно долго ждать, чтобы забрать деньги без потери прибыли, есть возможность перепродать ОФЗ и получить прибыль от разницы в цене покупки-продажи.

Облигации этого типа считаются самыми надежными: выплаты по ним гарантированы государством. Риск небольшой, но есть — это дефолт государства.

4. Корпоративные облигации (7-8%)

Владелец облигаций получает доход на разнице стоимости и на купонах — проценте, который платит компания-заемщик за пользование денежными средствами инвестора. Исполнение обязательств по облигации напрямую зависит от надежности эмитента — проще говоря, от его вероятности стать банкротом. Поэтому при выборе облигаций важно смотреть на кредитный рейтинг компании, ее финансовые показатели и состояние отрасли.

Единственный риск — дефолт эмитента, однако это редкость. За 2019 год было эмитировано более ₽15 трлн корпоративных облигаций (за вычетом коротких бондов ВЭБа и ВТБ). В дефолт ушло менее ₽200 млрд., т.е. дефолтность составила 1,3%. Если портфель диверсифицирован несколькими облигациями, то его надежность очень высокая.

За период в 2011-2016 годах российский рынок акций принес отрицательную реальную доходность (если не учитывать дивиденды

и учитывать инфляцию), в то время как облигации позволили инвесторам существенно заработать, получив 55% абсолютной доходности (даже с учетом инфляции у них чистая положительная доходность).

Никто не знает, сколько может длиться стагнация на рынке акций: история знает примеры, когда это продолжается и 10 лет (США), и 20 лет (Япония). Поэтому облигации с их стабильным купонным доходом — важный инструмент в этой ситуации.

Золото — главный биржевой металл. У этого инструмента два основных плюса: защита от инфляции и высокая ликвидность .

Фото: Shutterstock

Выгоднее всего покупать не само золото, а инвестирующий в него ETF, что избавляет от забот по хранению драгметалла. Физическое золото, которое вы покупаете в банке, должно храниться в платной ячейке. А желающий хранить золото дома инвестор должен заплатить НДС 20%. Плюс физическое золото не такое ликвидное, как ценная бумага.

Физическое золото, которое вы покупаете в банке, должно храниться в платной ячейке. А желающий хранить золото дома инвестор должен заплатить НДС 20%. Плюс физическое золото не такое ликвидное, как ценная бумага.

Стоит учесть, что график фьючерса на золото показывает, что цена на него не всегда растет. Например, в период с 1982 по 2003 годы инвесторы не заработали на золоте ничего (если не считать спекуляций), а с учетом инфляции — потеряли.

7 способов купить золото: плюсы и минусы каждого6. Недвижимость (6-15%)

Российские граждане любят инвестиции

в недвижимость: этому способствует слабый рубль, стабильность рынка, гарантированный рост стоимости жилья в долгосрочной перспективе, относительная простота процесса и снижение ипотечных ставок в последнее время.

Если смотреть на график индекса IRN, то мы увидим среднюю доходность около 3,5% годовых. Если прибавить еще 3% рентной доходности (не принимать в расчет операционные расходы), то доходность составит 6,5-7% годовых. Это выше ОФЗ. Если добавить котлован, то доходность может быть до 15% в среднем.

Однако срок окупаемости довольно долгий: от пары-тройки лет при продаже квартиры, купленной на стадии котлована, до 20 и более при сдаче недвижимости в аренду в зависимости от типа помещения. При этом, пока инвестор владеет квадратными метрами, ему необходимо постоянно нести расходы на содержание и налоги. Назвать такой тип инвестиций пассивным нельзя.

Фото: Александр Демьянчук / ТАСС

Другим вариантом инвестиций в недвижимость является покупка бумаг REIT — специальных фондов, инвестирующих в недвижимость и распределяющих доход между акционерами. Такие фонды могут вкладываться в самые разные типы недвижимости, а их бумаги намного ликвиднее квартиры или офиса — однако и риску они подвержены больше: котировки и объем дивидендов зависят от ситуации на рынке, состава активов в портфеле, состояния экономики и других факторов.

На текущий момент российским инвесторам доступно около 35 фондов, инвестирующих в недвижимость, все они американские, а значит инвестору необходимо платить налог в размере 30% — именно такая ставка в США на бумаги такого типа.

Как вложиться в недвижимость, покупая акции: объясняем, что такое REITВозможность дать в долг малому и среднему бизнесу. По принципу действия данный инструмент похож на облигации, только с большими риском и доходностью. Для того, чтобы использовать данный инструмент, инвестор должен выбрать краудлендинговую платформу, на которой будет инвестировать. В России с недавнего времени деятельность краудлендинговых платформ попадает под надзор ЦБ, поэтому стоит выбирать сервисы, имеющие соответствующую лицензию, говорящую о благонадежности инвестплатформы.

В России с недавнего времени деятельность краудлендинговых платформ попадает под надзор ЦБ, поэтому стоит выбирать сервисы, имеющие соответствующую лицензию, говорящую о благонадежности инвестплатформы.

Доходность от займов, которые дает инвестор малому и среднему бизнесу, колеблется от 8% до 22% годовых. Уровень дефолтов (невыплат) зависит от качества отбора компаний, допускаемых на платформу. Но даже очень тщательный поиск кредитополучателей не гарантирует их честность, а значит, существует риск невозврата одолженных средств.

Самый распространенный инструмент, дающий более высокую доходность по сравнению с ОФЗ и корпоративными облигациями, но при этом требующий от инвестора глубокого погружения в фундаментальный анализ и времени на мониторинг рынка.

Не стоит забывать о стратегии, которой следует инвестор при выборе акций, готовности к риску, горизонте инвестирования. В целом же для многих главное — прибыльность и быстрый рост. Если компания ведет высокомаржинальный бизнес и растет (Apple, Microsoft, Yandex, Тинькофф), ее акции будут расти. Если нет — то стагнируют или падают.

Если нет — то стагнируют или падают.

Фото: Shutterstock

Доходность рынка проще смотреть по индексам. Например, если посмотреть на динамику индекса Московской биржи (IMOEX), включающего самые ликвидные акции российских компаний, то мы увидим, что, условно, портфель из этих акций показывает среднегодовую доходность в районе 12%. При этом здесь не учитывается доход от дивидендов.

Отдельно отметим ETF

и ПИФы — это готовые портфели ценных бумаг

или других активов. Они позволяют диверсифицировать портфель (особенно инвесторам с небольшим капиталом) и снимают головную боль по поводу постоянного анализа рынка. Это один из лучших инструментов для пассивного инвестирования.

Они позволяют диверсифицировать портфель (особенно инвесторам с небольшим капиталом) и снимают головную боль по поводу постоянного анализа рынка. Это один из лучших инструментов для пассивного инвестирования.

9. IPO (от -30% до 60% при диверсификации портфеля)

Вложения в IPO пользуются популярностью среди профессиональных инвесторов, потому что дают достаточно высокую доходность. Но после размещения цена может и рухнуть. Важно обладать определенными навыками и профессионализмом в отборе перспективных компаний, а также диверсифицировать риски за счет участия сразу в нескольких размещениях. К тому же доступ к зарубежным IPO имеют только квалифицированные инвесторы

Крутое IPO — это размещение компании, которая слишком рано разместилась. Проблема в том, что капитала на непубличных рынках сейчас намного больше, чем было 10-20 лет назад и заработать на IPO так, как раньше, уже вряд ли получится. Сейчас компании используют раунды B, C, D, F, E и выходят на биржу, когда акционеры первых раундов уже требуют ликвидности для своих инвестиций.

10. Фьючерсы и опционы — от -100% до 100% и выше

Сложный инструмент, который не рекомендуется начинающим инвесторам и тем, кто не хочет глубоко погружаться в аналитику. Это намерение о покупке, которое выражается заключённым контрактом, который называется фьючерс или опцион, в зависимости от условий. Вы не приобретаете актив, а лишь покупаете право ( если это опцион) или обязательство ( фьючерс ) выкупить акции, которые вам поставят. Грубо говоря, это залог под покупку активов с плечом 1 к 5 (за счет гарантийного обеспечения во фьючерсах или цены опциона).

Если актив подорожает, вы получите в 5 раз больше, чем получили бы, если бы ими владели. Но если цены упадут, то вы можете потерять 100% своего капитала — хотя если бы обладали акциями, то потеряли бы всего 20%.

Что такое фьючерсы: виды, особенности, преимущества и риски11. Криптовалюты — актив, который не обеспечен ничем, кроме спроса покупателей

Криптовалюты — актив, который не обеспечен ничем, кроме спроса покупателей

Предугадать поведение криптовалют очень сложно. Прогнозы аналитиков, рассчитанные на основе прибыли, EBITDA , соотношения цена/прибыль ( P/E ) здесь не работают.

Фото: Shutterstock

Кроме того, в отличие от «реальных активов», вроде акций или облигаций, вы становитесь обладателем виртуального счета. Доказать право собственности в случае чего будет очень сложно. Тем более, что в российском законодательстве криптовалюты не регулируются. А с учетом большого числа мошенничеств со стороны компаний, проводящих ICO, и хакерских атак на криптобиржи это особенно актуально.

Тем более, что в российском законодательстве криптовалюты не регулируются. А с учетом большого числа мошенничеств со стороны компаний, проводящих ICO, и хакерских атак на криптобиржи это особенно актуально.

По данным EY, подавляющее число первичных размещений «крипты» (86%) оказались убыточными для инвесторов. Каждый третий потерял практически все вложенные деньги.

12. Венчурные инвестиции (от -100% до 300% и выше)

Самый рискованный, но при этом и самый доходный инструмент. Это вложение средств в перспективный инновационный проект, компанию или идею на ранней стадии развития в обмен на долю в капитале. При венчурном инвестировании возможны два варианта развития событий:

- Идея/компания выстреливает, и стоимость доли инвестора вырастает в сотни, а порой даже в тысячи раз. Инвестор может либо продать свою долю с большой наценкой, либо получать процент от прибыли компании.

- Компания по каким-то причинам не достигает целей и либо закрывается, либо занимается вялотекущей деятельностью.

Инвестор в данном случае теряет часть или всю сумму своих инвестиций.

Инвестор в данном случае теряет часть или всю сумму своих инвестиций.

Главный плюс венчурного инвестирования — возможность получить очень большую прибыль. Именно венчурные инвесторы становятся одними из самых богатых людей в мире. Пример — Джим Брейер, который за 6 лет увеличил вложенные в Facebook $12 млн до $10 млрд.

Первым инвестором Google был преподаватель вуза. Теперь он миллиардерГлавный минус — высокий риск потери всех денег. Также инвестору приходится довольно долго (несколько лет) ждать отдачи от своих вложений.

Согласно исследованию Startup Genome, 92% стартапов не выстреливают, поэтому инвестору нужно обладать поистине высокими аналитическими способностями, глубоким пониманием рынка и орлиным взором в области выискивания единорогов, которые не просто окупят вложения, а принесут славу и богатство.

Больше интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Финансовый инстурмент, используемый для привлечения капитала.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам.

Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

ПодробнееИнфляция, виды и причины, составляющие и последствия инфляции в России, что такое индекс инфляции

Инфляция – процесс обесценивания денег, который сопровождается массой сопутствующих изменений. В крайних случаях инфляция может привести к такому обесцениванию денежных средств, что он уступит место натуральному обмену (пример – Германия 1920-х).

В крайних случаях инфляция может привести к такому обесцениванию денежных средств, что он уступит место натуральному обмену (пример – Германия 1920-х).

Содержание

Скрыть- Что такое инфляция

- Инфляция в России

- Индекс инфляции

- Виды инфляции

- Причины инфляции

- Последствия инфляции

- Составляющие инфляции

Что такое инфляция

Инфляция не равна простому росту цен. Инфляция – это такое изменение общего уровня цен (не на все товары, а в целом), при котором денежные средства обесцениваются, теряя прежнюю покупательную способность. Инфляцию определяют с помощью так называемого дефлятора ВВП, описывающего общий уровень цен (на примере потребительской корзины, исключая импортные товары). Используются цены за текущий год, а не за предыдущий. Монетаристы рассчитывают инфляцию (или темп роста цен) как скорость роста денежной массы. Различают также открытую и подавленную инфляцию (скрытого типа), в условиях, когда цены и их изменение контролируются государством.

Инфляция в России

В России инфляция, основываясь на уровне индекса потребительских цен, составляла от 2500 (в 1992 году), 839,9 (в 1993-м) и до 6,1-6,5 на протяжении 2011-2013 гг. Особенность экономики России заключается в том, что в начале 21 века постоянно снижается покупательная сила национальной валюты. При этом цены на большую часть услуг и товаров растут. Номинальные экономические показатели стабильно выше, чем их реальное содержание. Перераспределение средств и структурные диспропорции приводят к инфляционным ожиданиям у всех экономических субъектов.

На сегодня уровень инфляции в России составляет:

- за июнь 2015 г. — 0,19%,

- за январь-июнь 2015 г. — 8,52%,

- для сравнения: за июнь 2014 г. — 0,62%,

- за январь-июнь 2014 г. — 4,82%,

- за 12 месяцев — 15,29%,

- за 5 лет — 51,59%,

- за 10 лет — 144,23%.

Индекс инфляции

Под индексом инфляции понимают только индекс потребительских цен. Это параметр, который измеряет общую динамику цен и изменение этого уровня. В индекс инфляции закладывается только то, что используется для непроизводственного потребления (как товары, так и услуги). В 2015-м году Россия заняла 12-е место по уровню инфляции. Её также рассчитывали по индексу потребительских цен.

Это параметр, который измеряет общую динамику цен и изменение этого уровня. В индекс инфляции закладывается только то, что используется для непроизводственного потребления (как товары, так и услуги). В 2015-м году Россия заняла 12-е место по уровню инфляции. Её также рассчитывали по индексу потребительских цен.

Интересный факт: в течение всего времени существования СССР индекс инфляции не рассчитывался (официально). В России такой индекс рассчитывают лишь с 1991 г.

Важно: потребительские цены – это цены, которые реально оплачивает покупатель, и в них уже включены сборы и налоги.

Индекс цен рассчитывается как отношение стоимости корзины текущего года к базовому.

Виды инфляции

Видов инфляции насчитывается немало.

1. Хансен ввёл такие виды, как открытая и скрытая (при контроле цен государством) инфляция.

2. Существует инфляция спроса (переизбыток общего спроса в отношении реального объёма производства), и инфляция предложения (рост цены вызывается за счёт увеличения издержек из-за недоиспользования производственного ресурса).

3. Сбалансированная инфляция – вариант, при котором цены разных товаров не изменяются по отношению между собой, и не сбалансированная инфляция (пропорции изменений цен различны на разные товарные позиции).

4. Прогнозируемая инфляция вполне ожидаема экономическими субъектами, непрогнозируемая – не ожидаема, часто фактические темпы роста цен выше предполагаемых.

5. Различают виды инфляции и по темпам роста:

- ползучую, или умеренную – до 10% в год,

- галопирующую (10-50%),

- гиперинфляцию (от 50% до 1-9 тыс., редко – 10 тыс. процентов в год и выше).

Интересный факт. Экономисты считают небольшую инфляцию как составляющую развития экономики, стимулирующую её рост. В ЕС, к примеру, средний процент не превышает 3-3.5% в год.

Необычная ситуация порождается при гиперинфляции – так, при покрытии госрасходов при помощи увеличения денежной массы (выпуска денежных средств) может наступить обратный эффект – останавливается привычный хозяйственный механизм.

6. Для описания хронической инфляции с падением производства применяется термин стагфляция.

Причины инфляции

Причинами инфляции называют несколько: от монополий крупных предприятий до роста госрасходов. Среди самых распространённых перечисляются:

- Увеличение или не соответствие бюджету государственных расходов. В этом случае денежная эмиссия увеличивается, денежная масса превышает потребности товарного обращения.

- Массовое кредитование, если ресурсы взимаются не за счёт сбережений, а из эмиссии.

- Отсутствие достаточного обеспечения национальной валюты.

- Монополии: как профсоюзов (невозможен оптимальный уровень заработной платы), так и компаний, предприятий (цена формируется без учёта реалий рынка, свойственно для сырьевых отраслей).

- Уменьшение национального производства в сочетании с сохранением уровня денежной массы. На уменьшившийся объём товаров и услуг приходится прежний объём денежных средств.

- Уменьшение курса национальной валюты при сохранении объёма денежной массы.

- Чрезмерный приток иностранных валют.

Последствия инфляции

Инфляция затрагивает множество областей и имеет ряд последствий:

Возникает различие оценок денежных запасов и денежных потоков. Вследствие этого обесцениваются:

Эмиссия денежных средств ухудшает экономическую ситуацию.

Перераспределяются доходы – последствия инфляции наиболее остро чувствуют

- импортёры товаров,

- продавцы,

- кредиторы,

- бюджетные предприятия.

В «плюсе» оказываются кредиторы и покупатели. Возникают так называемые «мнимые доходы» за счёт удешевления стоимости товаров и стоимости заёмных средств.

Падают рентабельность производства, ВВП.

Как правило, после роста цен ухудшается курс национальной валюты.

Страдают владельцы сбережений, конечные потребители, наименее защищённые слои населения.

Фактически, бедные часто становятся ещё беднее.

Одновременно инфляция может как ухудшить положение производителей (за счёт увеличения цен, а значит – увеличения любых статей расходов при выпуске продукции), так и улучшить. Второй вариант возможен, если продукция поставляется за рубеж, и становится более доступной конечным потребителям.

Еще одно возможное последствие инфляции – так называемая «инфляционная спираль» (процесс самовоспроизводства инфляции, когда инфляционные ожидания подталкивают к росту цен, а он, в свою очередь, формирует ажиотажный спрос).

Составляющие инфляции

Две составляющие инфляции – это инфляция спроса (при повышенных по сравнению с производительностью труда реальных доходах людей) и инфляция издержек (цена растёрт на материалы, задействованные в производстве).

В первом случае объём получаемых населением средств выше реальной производительности труда в пересчёте на каждого работника, и рост получаемых средств превышает рост объёма предлагаемых услуг и товаров. В результате рост доходов становится выше, чем способности экономики удовлетворить растущий спрос, и цены на товары и услуги увеличиваются.

Второй вариант подразумевает, что затраты на производство товаров и услуг повышаются, а чтобы сохранить рентабельность, производители вынуждены повышать на них цены.

Совет Сравни.ру: В случае высоких инфляционных ожиданий не поддавайтесь ажиотажному спросу на товары и услуги. Как правило, наибольшие инвестиционные ошибки граждане совершают, вкладывая свободные средства, чтобы избежать обесценивания, в покупку нескольких однотипных крупных товаров, а также в большие объёмы продуктов питания. Выгода, скорее всего, будет незначительной.

обсуждение и комментарии в Тинькофф Пульс

Самые успешные инвесторы мира (и нет, Баффетта нет даже в первой тройке) Я собрал краткую информацию о 10 инвесторах, которые успешно несколько лет подряд опережали индекс S&P 500. Чем больше опережение — тем большее место в рейтинге. Минимально необходимое время для попадания в рейтинг — 5 лет опережения индекса. 1. Джим Саймонс (Renaissance Technologies) – обладатель лучшего инвестиционного рекорда из официально зарегистрированных. Мистер Саймонс умудрился показать среднегодовую доходность (CAGR) в 71,8% в период с 1994 по 2014 год. Саймонс – математик, и он создал на основе своей прогнозной модели первый количественный хедж-фонд Renaissance Technologies. 2. Джоэл Гринблатт (Gotham Capital). Изобретатель «волшебной формулы», Гринблатт в 1985 году запустил фонд Готэм Капитал. С 1985 по 2006 год фонд показывал среднегодовую доходность 40%. Слоган Гринблатта: «Качественные компании выше среднего по ценам ниже средних». 3. Джордж Сорос (Quantum). Сорос вошел в историю как человек, заработавший 1 миллиард долларов за 1 день (на обвале фунта стерлингов $GBPRUB 16 сентября 1992 года). Фонд Quantum за весь 31-летний период существования заработал в среднем 32% годовых. Но этом прям в среднем, потому что в иные периоды доходность фонда падала с 1000% до 15% годовых – всё-таки Сорос тот еще спекулянт! 4. Питер Линч (Magellan Fund). С 1977 по 1990 год фонд Линча заработал 29,2% годовых. Питер Линч известен как изобретатель одноименного метода, позволяющего определять растущие акции с огромным потенциалом. Слоган: «Рост по разумной цене». 5. Билл Миллер (Legg Mason Value Trust). Миллер – руководитель одного из самых успешных в истории взаимных фондов. Он известен самой продолжительной беспроигрышной серией: ему удавалось обходить индекс S&P 500 на протяжении 15 лет подряд (с 1991 по 2005 год)! Миллер называл себя стоимостным инвестором, стремясь покупать акции, которые торгуются ниже своей справедливой (внутренней) цены. 6. Уоррен Баффетт (Berkshire Hathaway $BRK.B). Пожалуй, самый известный широкому читателю инвестор из всех упомянутых здесь. Ему принадлежит другой рекорд – наибольшая продолжительность положительных результатов инвестирования: 55 лет. Среднегодовая доходность – 20,8%. При этом в последние несколько лет Баффетт проигрывает индексу S&P 500, что он сам объясняет возросшей эффективностью рынка. Легендарный инвестор всё чаще призывает людей инвестировать в индексные ETF и не заниматься отбором отдельных акций. 7. Бенджамин Грэм (Graham-Newman Corporation). С 1934 по 1956 год (22 года подряд) фонд Грэма обгонял S&P 500 (14,7% против 12,2%). Грэм искал акции с «запасом прочности» и торгующиеся ниже справедливой цены. 8. Эдвард Торп. Известен как первый алготрейдер и отец «носимого компьютера», заядлый игрок в блэкджек и теоретик (разрабатывал теорию игр). Более 30 лет его результат торговли давал доходность больше 20%, что позволило ему обогнать индексных инвесторов. 9. Чарли Мангер (Berkshire Hathaway). Верный друг и соратник Баффетта, Мангер с 1962 по 1975 год, следуя заветам Грэма и Фишера, в рамках собственного инвестиционного товарищества заработал 19,8% годовых, что в 4 раза превысило доходность S&P 500 за тот же период. Именно Мангеру принадлежит фраза: «Покупайте замечательные компании по разумным ценам». 10. Анна Шайбер. История Анны Шайбер, одинокой пенсионерки из США, очень интересна и показательна. В 1944 году она вышла на пенсию (ей исполнилось 51) и открыла счет в Merrill Lynch, Pierce, Fenner & Beane. Она инвестировала 80% своего дохода, покупая исключительно «голубые фишки» и реинвестируя все дивиденды. За 50 лет ее счет увеличился с 5 000 до 22 000 000 долларов (+439 900%). Больше всего в ее портфеле было акций таких компаний, как $KO, $PEP, $BAC, $PFE, $BMY. Анна умерла в 101 год. Большую часть состояния она оставила Иешива-университету в Нью-Йорке. Ее среднегодовая доходность составила 18,3%.Новости институтов развития

- ВЭБ.РФ и Приморский край заключили соглашение о запуске проектов социального воздействия

- До 5,5 тыс. граждан получат лекарственные препараты по назначениям на дом

- Будет организовано адресное сопровождение малоимущих семей с детьми

Проекты социального воздействия в сфере социальной защиты и здравоохранения стартовали в Приморском крае. Проекты направлены на повышение качества жизни граждан Приморского края, которые проживают в отдаленных районах.

Заказчик проектов — правительство Приморского края. ВЭБ.РФ в соответствии с постановлением Правительства РФ выполняет функцию оператора проектов социального воздействия, непосредственным исполнителем и инвестором выступает АО «Почта России».

«Мы считаем, что с поступлением частных инвестиций в социальную сферу мы сможем достичь принципиально новых результатов. ВЭБ официально является оператором этих проектов — мы будем сопровождать их на всех этапах: от старта и до завершения. Реализация проектов в Приморском крае позволит гражданам оперативно получить необходимую поддержку. Важность подобных проектов, как и участие в них АО “Почта России”, сегодня сложно переоценить», — отметила заместитель председателя ВЭБ.РФ – член правления Светлана Ячевская.

«Пилоты» будут реализованы в период с февраля 2021 по январь 2022 года. Основная цель проекта в сфере социальной защиты — изменить подход к оформлению социальных контрактов от заявительного характера к выявительному. С помощью почтальонов планируется выявить семьи с низким доходом, помочь им оформить социальные контракты, которые дадут возможность организовать свое дело, получить субсидии для развития бизнеса либо пройти профессиональное обучение. Социальный эффект будет достигнут при условии оформления социальных контрактов для 270 малоимущих семей, выявлении не менее 100 семей, находящихся в трудной жизненной ситуации, а также организации мониторинга для 12 тысяч семей с детьми.

По словам министра труда и социальной политики Приморского края Светланы Красицкой, социальный контракт — один из эффективных механизмов борьбы с бедностью.

«Одной из актуальных задач социальной политики государства сегодня является повышение уровня жизни граждан. Выплаты по социальному контракту должны стать стимулом для активных действий взрослых людей по преодолению трудной жизненной ситуации. Мы рассчитываем, что благодаря проекту социального воздействия, помощи наших партнеров, об этой мере социальной поддержки узнают жители самых отделенных сел Приморья», — подчеркивает глава регионального минтруда.

«Почтальоны проведут социальный опрос односельчан и постараются найти семьи, которым необходимы деньги для реализации своих идей: развития собственного дела, обучения или улучшения жилищных условий. Наша первоочередная задача — помочь людям со сбором документов для оформления социального контракта в министерстве труда Приморья. После оформления соцконтракта почтальон напомнит его участникам о предоставлении отчета о выполнении обязательств и изменении благосостояния семьи», — отметил директор макрорегиона «Дальний Восток» «Почты России» Максим Костин.

Цель социального проекта в сфере здравоохранения — максимально охватить население профилактическими осмотрами, вовлечь в диспансеризацию до 2,5 тыс. человек, проживающих на территории пилотных муниципальных образований, обеспечить доставку лекарств на дом для 5,5 тыс. граждан.

«Для здравоохранения Приморского края очень важно, что с помощью простого и действенного механизма будут привлечены к профилактическим медицинским мероприятиям граждане в отдаленных труднодоступных сельских районах. В том числе приоритет будет отдан тем, кто не посещал медицинские организации более трех лет. Кроме того, этот проект дает возможность помочь самым малозащищенным категориям населения, лицам, которые являются получателями государственной социальной помощи в связи с инвалидностью. В частности, им будет организована доставка лекарственных препаратов на дом. Мы надеемся на положительные итоги реализации пилотного проекта и в случае его успешности планируем расширить географию по Приморью», — отметила заместитель председателя Правительства – министр здравоохранения Приморского края Анастасия Худченко.

В проектах примут участие жители края, проживающие на территории Арсеньева, Дальнегорска, Лесозаводска, Анучинского, Тернейского и Чугуевского муниципальных округов, Дальнереченского, Кавалеровского, Красноармейского и Яковлевского муниципальных районов.

Для ВЭБ.РФ участие в реализации проектов социального воздействия является одним из приоритетных направлений, проекты в Приморье направлены на содействие достижению национальной цели «Сохранение населения, здоровье и благополучие людей», утвержденной Указом Президента. На сегодняшний день ряд регионов России планируют внедрять проекты социального воздействия. В рамках дальнейшего взаимодействия с заинтересованными субъектами прорабатываются основные параметры проектов, а в семи субъектах локальными правовыми актами созданы рабочие (проектные) группы по реализации проектов с участием представителей ВЭБ.РФ. Наибольший интерес вызывают проекты в сфере организации сопровождаемого проживания людей с ментальными заболеваниями, в сфере школьного образования, в сфере занятости и спорта.

Проекты социального воздействия — это финансовый инструмент, подразумевающий соглашение между государством (уполномоченным органом) и инвестором (организатором) о реализации проекта, где оплата организатору осуществляется только после достижения определенного социального эффекта. Такие проекты принципиально меняют парадигму выполнения социальной функции государства. Традиционное финансовое обеспечение выполнения социальных проектов уступает место покупке государством готового социального эффекта, конкретного результата, выраженного в положительном изменении состояния и (или) жизненных условий конкретных людей. Государство платит лишь в случае достижения этого результата.

Фонд Индекс МосБиржи государственных облигаций (SBGB)

1Допускается отклонение изменений расчетной цены одного инвестиционного пая от изменений количественных показателей индекса не более чем на 3 % в день.

«Сбер Управление Активами» и «Сбер Инвестиции» — бренды, используемые АО «Сбер Управление Активами» для продвижения своих финансовых продуктов.

АО «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https:/www.sber-am.ru, по телефону: (495) 258-05-34. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ рыночных финансовых инструментов «Сбер – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ рыночных финансовых инструментов «Сбер – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ рыночных финансовых инструментов «Сбер – Глобальные акции» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ рыночных финансовых инструментов «Сбер – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ рыночных финансовых инструментов «Сбер — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ рыночных финансовых инструментов «Сбер – Валютные облигации» (ранее – Еврооблигации) – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ рыночных финансовых инструментов «Сбер – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбер – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ рыночных финансовых инструментов «Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3705. ОПИФ рыночных финансовых инструментов «Сбер — Долларовые облигации» (прежнее название — ОПИФ рыночных финансовых инструментов «Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ЗПИФ недвижимости «Сбер – Арендный бизнес 6» – правила доверительного управления фондом зарегистрированы Банком России 01.10.2020 года за №4171. БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции» — правила доверительного управления фондом зарегистрированы Банком России 14.09.2020 за № 4162. БПИФ рыночных финансовых инструментов «Сбер – консервативный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4431. БПИФ рыночных финансовых инструментов «Сбер – осторожный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4426. БПИФ рыночных финансовых инструментов «Сбер – взвешенный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4429. БПИФ рыночных финансовых инструментов «Сбер – прогрессивный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4427. БПИФ рыночных финансовых инструментов «Сбер – динамичный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4428.

Партнерские программы / Уральский Банк Реконструкции и Развития

- В соответствии со Стандартным инвестиционным профилем «Рациональный», прогнозируемый риск составляет 5%-15% от вложенного капитала, срок действия договора по стратегии «ДУ ИИС 80/20» – 3 года. Указание доходности не является обещанием гарантий будущего уровня доходности.

- В соответствии со Стандартным инвестиционным профилем «Умеренно-консервативный», прогнозируемый риск составляет 1%-5% от вложенного капитала, инвестиционный горизонт стратегии «Купонный доход РФ» – 1 год. Указание доходности не является обещанием гарантий будущего уровня доходности.

- В соответствии со Стандартным инвестиционным профилем «Агрессивный», прогнозируемый риск составляет 25%-35% от вложенного капитала, срок действия договора по стратегии «Российские акции» – 3 года. Указание доходности не является обещанием гарантий будущего уровня доходности.

Прежде чем передать денежные средства в доверительное управление, необходимо ознакомиться с Регламентом доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги и производные финансовые инструменты, в том числе декларацией о рисках, который является неотъемлемой частью договора доверительного управления и находится в открытом доступе на странице АО УК БКС в сети Интернет по адресу: https://bcs.ru/am/trust/documents, а также с условиями стандартных стратегий доверительного управления «ДУ ИИС 80/20», «Российские акции», «Купонный доход РФ».

Подробную информацию об осуществлении АО УК «БКС» деятельности по доверительному управлению Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте https://bcs.ru/am/company/disclosure, на сайте www.bcs.ru/am, в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу: Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг.

Калькулятор реальной доходности— бесплатный калькулятор от Personal FN

Вместо того, чтобы сосредотачиваться только на номинальной доходности, то есть процентных ставках, предлагаемых банками, или доходах, генерируемых паевыми фондами. Вы всегда должны концентрироваться на реальной доходности. В инвестициях действительно важна реальная доходность. Реальная норма прибыли — это не что иное, как норма прибыли с поправкой на инфляцию. Может ли доходность ваших инвестиций превзойти инфляцию? Воспользуйтесь приведенным ниже калькулятором реальной доходности, чтобы рассчитать реальную доходность ваших инвестиций.

Почему стоит беспокоиться об инфляции?

Покупательная способность — это количество товаров или услуг, которые можно приобрести за одну валютную единицу.Это буквально способность покупать. Например, сегодня на одну рупию можно купить гораздо меньше, чем, скажем, двадцать лет назад. Если ваш денежный доход остается прежним, но цены на товары или услуги повышаются, покупательная способность вашего дохода снижается.

Это повышение уровня цен на товары и услуги называется инфляцией. Итак, ваш «реальный» доход — это ваш доход, скорректированный с учетом инфляции. Таким образом, инфляция — это рост цен, который снижает покупательную способность ваших денег.Вот почему инфляция — это самая важная вещь, которую нужно учитывать при построении финансового плана.

Чтобы увидеть, как инфляция может сжечь стоимость ваших денег, просто посмотрите, что произойдет, если вы инвестируете в инструменты, которые не соответствуют или не опережают инфляцию.

Возьмем цифру в 10 000 рупий.

Предположим, что уровень инфляции составляет 10%, и возьмем период времени в 20 лет.

Через 20 лет вам понадобится 67 275 рупий, чтобы иметь такую же покупательную способность, как ваши 10 000 рупий сегодня.

У вас есть 3 варианта, куда вложить свои 10 000 рупий сегодня: в банковский сберегательный счет, в долговые паевые инвестиционные фонды и в паевые инвестиционные фонды.

Давайте посмотрим, как каждый из них справится с уровнем инфляции в 10% за 20 лет.

ИНСТРУМЕНТ, ИНВЕСТИРОВАННЫЙ В | БУДУЩАЯ СТОИМОСТЬ |

Сберегательный счет (3%) | 18 061 рупий |

Долг (7.50%) | 42 479 рупий |

Собственный капитал (15%) | 163 665 рупий |

Сумма, необходимая для того, чтобы просто поддерживать постоянную покупательную способность ваших денег, составляет 67 275 рупий. Инфляция на уровне 10% настолько сильно подорвала стоимость ваших денег, что за 20 лет даже вложения в долговые продукты под 7,50% годовых после уплаты налогов (например, долгосрочный FD) недостаточно.Вам необходимо зарабатывать не менее 10% после уплаты налогов каждый год, чтобы соответствовать инфляции и сохранять покупательную способность ваших денег нетронутой.

В приведенной выше таблице это только собственный капитал, приносящий 15% годовых. что соответствует и превосходит инфляцию. Вы также можете достичь уровня инфляции и победить ее, инвестируя средства в долевые и долговые инструменты, то есть диверсифицируя свои инвестиции по разным классам активов.

Итак, помните, инфляция может и будет съедать покупательную способность вашего дохода. Важно инвестировать с умом, чтобы ваши вложения опережали уровень инфляции, а вы могли достичь своих жизненных целей.

Распределение активов между акционерным капиталом и долгом поможет вам в достижении ваших целей, а также защитит ваш инвестиционный корпус.

3 способа победить инфляцию

- Взгляните на все свое портфолио по частям и убедитесь в отсутствии инфляции

В каждом классе активов, особенно сегодня, благодаря текущему сценарию с высокими процентными ставками, вам необходимо выбирать инвестиции, которые стабильно опережали инфляцию. Если в своем портфеле с фиксированным доходом вы инвестируете в корпоративный FD, который приносит 8% p.а. после уплаты налогов (с учетом индексации) следует учитывать, что реальная доходность на самом деле ближе к 2% годовых с учетом инфляции в 6%.Включите инвестиции с хеджированием от инфляции, такие как золото и, если возможно, недвижимость. Традиционно портфель должен состоять из:

- Фиксированный доход: низкий риск, безопасная доходность, банковские и корпоративные депозиты, фонды облигаций

- Акции: высокий риск, высокая стоимость капитала, паевые инвестиционные фонды и прямые акции

- Чистое хеджирование инфляции: золото обеспечивает хеджирование инфляции от низкого до среднего риска, которое также предлагает хеджирование от волатильности фондового рынка.Во время ипотечного кризиса, когда фондовые рынки упали, золото выросло на 30% из-за бегства в безопасное место.

- Увеличьте экспозицию по золоту

Как правило, вес вашего инвестированного портфеля должен всегда включать 10% -ную подверженность золоту.

Увеличить подверженность золоту до этого уровня за один шаг непросто, поэтому начните SIP или регулярно инвестируйте в золотой ETF. Но также имейте в виду, что золото не лишено риска.Золото обладает двумя очень сильными качествами: это настоящий финансовый актив i.е. они не обеспечены бумажными деньгами, которые правительства могут печатать по своему желанию, и они востребованы для использования в ювелирных изделиях и производстве.

Люди также использовали операции с недвижимостью, чтобы успешно застраховаться от инфляции и в некоторых случаях превзойти собственный капитал, но рынок недвижимости непонятен, и по нему трудно дать совет.

- Медленно и неуклонно продолжайте увеличивать долю участия в капитале

Исторически инфляция находилась в диапазоне 6-7%, в то время как акции приносили доходность 15-18% и даже в среднем превышали 20% в год в период с 1980 по 1996 год.Хотя инфляция, скорее всего, будет только расти, а доходность акций вряд ли останется такой высокой, вы все же можете ожидать, что в долгосрочной перспективе, предполагая, что инфляция составляет 8% в год, а доходность акций составляет 12-15% в год, ваша портфель акций побьет инфляцию, обеспечив стабильную прибыль в размере 4-7% после налогообложения, после инфляции и реальной доходности.

Но помните, что при включении капитала в свой портфель, будь то в виде безопасных, менее прибыльных паевых инвестиционных фондов или более рискованных, более прибыльных прямых инвестиций, вы должны делать это только в той пропорции, которую ваши жизненные цели указывают в вашем Финансовом плане.

Если у вас есть менее 3 лет до жизненной цели, ваши инвестиции для этой цели должны полностью избегать собственного капитала и быть только в долговые фонды и другие продукты с фиксированным доходом. Если у вас осталось более 3-5 лет для достижения жизненной цели, вы можете иметь некоторую долю в капитале и уравновесить ее за счет долга и золота.

Отказ от ответственности: PersonalFN не предоставляет никаких рекомендаций по инвестициям через эту службу PersonalFN не гарантирует, что эта услуга является полной, точной, надежной, актуальной, надежной, подходящей, свободной от вирусов, сбоев или прерываний, и категорически отказывается от всех гарантий и условия любого рода, явные или подразумеваемые.Результаты могут быть основаны на определенных предположениях. PersonalFN не несет ответственности за любые прямые / косвенные убытки или ответственность, понесенные пользователем в результате принятия им или любым другим лицом от его имени каких-либо инвестиционных решений на основе содержания и информации, анализа и т. Д., Представленных в этом разделе веб-сайта. или из-за его неспособности использовать этот раздел веб-сайта по любой причине, не зависящей от PersonalFN, указанной в настоящем документе. Пользователь использует эту информацию на свой страх и риск.Пользователю предлагается ознакомиться с подробными условиями использования перед использованием этой услуги.

Калькулятор инфляции — NerdWallet

Как инфляция влияет на ваши сбережения

Скажем, билет в кино стоил 5 долларов в 2000 году, а в 2020 году тот же билет в кино стоит 10 долларов. Это не значит, что 5 долларов вырастут до 10 долларов. Это означает, что ваши 5 долларов — если вы просунуете их под матрас на 10 лет — в 2020 году позволят вам купить только половину билета.

Если сумма денег, которую вы имеете или зарабатываете, останется прежней, со временем вы купите меньше. продолжается.Это связано с инфляцией, которая может отрицательно сказаться на вашей покупательной способности или количестве товаров или услуг, которые вы можете купить за деньги.

Если вы хотите, чтобы сэкономленные деньги шли в ногу с инфляцией — или, еще лучше, перерастали ее — вам нужно, чтобы они собирали гораздо больше, чем пыль, пока вы проводите время.

Инвестирование позволяет вам накапливать больше денег за счет сэкономленных долларов. Если вы зарабатываете среднегодовую доходность 6% — довольно консервативная цель, учитывая, что фондовый рынок исторически демонстрировал среднегодовую доходность около 7% после инфляции — 5 долларов, вложенных еще в 2000 году, сегодня могут стоить 16 долларов, что примерно достаточно для покупки 1 доллара. .5 билетов в кино. Вложите большую сумму — скажем, 10 000 долларов — и она действительно начнет расти как снежный ком: 10 000 долларов, вложенных в 2000 году, сегодня могут стоить более 32 000 долларов.

Имейте в виду, что инвестирование в фондовый рынок преследует долгосрочные цели, до которых не менее пяти лет. Если вам понадобятся деньги до этого, вам лучше спрятать их на высокодоходном сберегательном счете в Интернете.

Как рассчитать уровень инфляции

Для расчета уровня инфляции вам потребуются дата начала, дата окончания и диаграмма индекса потребительских цен.Сначала вычтите ИПЦ начальной даты из ИПЦ конечной даты. Затем разделите это число на ИПЦ начальной даты. Умножьте это число на 100 и добавьте знак процента, и вы получите уровень инфляции за этот период.

Уравнение: ((218.056-130.7) /130.7) x 100

Итак, мы имеем инфляцию 66,837% в период с 1990 по 2010 год.

Чтобы увидеть, как инфляция влияет на стоимость 1 доллара, сначала разделите уровень инфляции на 100. Затем , умножьте это число на 1 доллар (или любую начальную сумму в долларах по вашему желанию).Затем добавьте это число к своей долларовой сумме.

((66,837 / 100) x 1) + 1 доллар = 1,67 доллара

((66,837 / 100) x 5) + 5 долларов = 8,34 доллара

В этом случае 1 доллар в 1990 году имел покупательную способность 1,67 доллара в 2010 году и 5 долларов в В 1990 году покупательная способность составляла 8,34 доллара в 2010 году.

Реклама