Что такое доход для ИП|Доход ИП на ЕНВД и ПСН|Доход ИП на УСН, ЕСХН и ОСНО

Доброго времени суток! Сегодня я решил написать статью о том что такое доход для ИП и оборот денежных средств.

Написать такую статью пришла идея после того как получил множество вопросов на эту тему.

И так, рассмотрим доход ИП с точки зрения разных систем налогообложения:

Что такое доход ИП

Доход – он же общий денежный оборот денег которые получает предприниматель за определенный промежуток времени.

Общий оборот денег у предпринимателя – тут имеется ввиду все денежные поступления которые получает предприниматель занимаясь своей деятельностью (приход денег через кассу магазина+ приход денег за оказание услуг + конечно поступления на расчетный счет от контрагентов).

Многие путают доход ИП с чистой прибылью которую получает предприниматель.

Чистая прибыль ИП = Доход ИП минус Расход ИП

Расход ИП – это все расходы которые понес ИП занимаясь своей предпринимательской деятельностью.

Для некоторых налоговых спецрежимов понятие дохода ИП определено отдельно.

Рассмотрим что такое доход ИП для налоговых спецрежимов:

Доход ИП для налога ЕНВД

ЕНВД (Единый налог на вмененный доход), как видно из расшифровки для налога ЕНВД существует специальный вмененный доход с которого он платит налог.

Для каждого вида деятельности в случае ЕНВД вмененный доход будет своим.

Вмененный доход – это предположительный государством доход который получит предприниматель занимаясь своей деятельностью.

Рассчитывается вмененный доход по формуле БД*ФП*К1*К2 где;

БД – это базовая доходность вида деятельности которым занимается ИП;

ФП — это размер физического показателя для данной базовой доходности;

К1 – это коэффициент дефлятор который принимается на уровне правительства и должен отражать инфляцию, хотя в этом году было принято решение оставить размер К1 на уровне 2015 года и равен К1 = 1,798;

К2 – это коэффициент дефлятор который принимается на региональном уровне и указывает то, на сколько выгодно заниматься выбранной деятельностью. Его максимальное значение = 1. И довольно часто он действует на понижение.

Вот что из себя представляет доход для ИП вмененный налогообложением ЕНВД. Как видите никакого отношения реальный оборот денег на доход ЕНВД не влияет.

Доход ИП для налога ПСН

У налога ПСН так же идет фиксированный доход. Чтобы получить размер дохода ИП на ПСН за 1 месяц необходимо БД(ПД):12.

Дело в том что у ПСН указывается потенциальный доход или другими словами базовая доходность сразу за год и как видно из абзаца выше (этот размер потенциального дохода принимается на местном уровне и для каждого вида деятельности к которому можно применять налог ПСН потенциальный доход будет свой).

Получаем Доход ИП на ПСН (за 1 месяц) = БД (годовая базовая доходность):12 (количество месяцев в году).

Доход ИП на ЕСХН, УСН, ОСНО

Для перечисленных систем налогообложения доходом является фактический оборот денег (то есть, полностью все деньги которые поступают к предпринимателю, как наличные так и безналичные.

Доход ИП учитывается и фиксируется в книге КУДИР. На перечисленных системах обложения фактический доход ИП имеет большое значение, ведь именно он фигурирует при расчетах размера налогов подлежащих уплате государству.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Вот собственно и все! Надеюсь Вы поняли, что обозначает доход у ИП для каждого налогообложения.

И напомню новичкам, что доход и прибыль – это совершенно разные понятия и путать их не следует. Все вопросы задавайте в мою группу социальной сети в контакте » Секреты бизнеса для новичка», или в комментарии к статье.

Всем удачного бизнеса! Пока!

biz911.net

Доходы ИП

Люди, которые желают работать на себя, то есть стать индивидуальным предпринимателями, должны знать, что такое доход для ИП. Первое, с чего стоит начать — это составить свой бизнес-план. В него входят все расчеты, которые касаются как расходов, так и доходов. Если вложения и расходы предпринимательской деятельности вычитать довольно просто, то чистую прибыль, ради которой собственно и работает человек, определить бывает сложно.

Чтобы разобраться во всех нюансах ИП, необходимо четко понимать, что представляют собой такие понятия, как доход, прибыль и выручка. При подробном изучении данного вопроса появятся и такие определения, как чистая и валовая прибыль. Все работники статистических служб, а также бухгалтеры и экономисты используют в своих расчетах и при их публикации лишь четкие термины, которые имеют определенные значения. Каждый отчетный работник обязан знать все обозначения. Не помешает изучить подобные понятия и непрофессионалам, деятельность которых лишь немногим связана с бухгалтерией и отчетной деятельностью.

Выручка для ИП

Самым простым и понятным термином для любого индивидуального предпринимателя либо юридического лица является понятие выручки. В современной экономике именно так именуют денежные средства, полученные лицом либо организацией за продажу товара или предоставление услуг.

Однако сама по себе выручка имеет некоторые особенности. В большинстве случаев выручкой называют исключительно реальные денежные средства, которые получил продавец и поместил их в кассу. Подобный способ учета так и именуют — кассовым.

Однако сама по себе выручка имеет некоторые особенности. В большинстве случаев выручкой называют исключительно реальные денежные средства, которые получил продавец и поместил их в кассу. Подобный способ учета так и именуют — кассовым.

Если же товар предоставляется покупателю с отсрочкой платежа, деньги в кассу поступят значительно позже. По этой причине, в тех компаниях, где используется подобный метод расчета с клиентами, учитываются доходы по начислению. Таким образом, вне зависимости от того, когда реальные деньги поступят в кассу, они считаются зачисленными. Выручку признают реальной в тот момент, когда происходит подписание документа о продаже товара. В этом случае в дневной доход засчитывается не сумма внесенного аванса, а вся цена покупки.

Выручка при индивидуальной предпринимательской деятельности может быть валовой и чистой. Первый вариант предполагает всю сумму денежных средств, которая поступила при оплате товара или услуги. Сюда входят и акциз, и налог, и пошлина. Эти средства выделяются из общей суммы и отдаются государству в виде налогов. В результате у предпринимателя на руках остается его чистая выручка, то есть прибыль или доход. Именно эти цифры должны вноситься в журнал отчета убытков и прибыли, который является одним из важнейших бухгалтерских документов ИП.

Доход и прибыль ИП

Чтобы рассчитать валовую прибыль предприятия, необходимо определить доходы компании, которые будут состоять из общей выручки ИП и вложений, а после вычесть из этой суммы затраты, связанные с индивидуальной предпринимательской деятельностью. Валовую прибыль можно определить по простой схеме, если в качестве дохода взять выручку за реализацию товара либо предоставление услуги, а после вычесть себестоимость продукта.

Если в индивидуальной предпринимательской деятельности главную роль играют продажи, валовая прибыль высчитывается в виде разницы между доходами, то есть продажной ценой товаров и себестоимостью. Для промышленных предприятий и компаний, которые предоставляют различные услуги, все значительно сложнее. В данном случае определить уровень затрат будет непросто, поэтому компания создает свою схему расчета.

Показатели валовой прибыли очень важны для компаний, которые имеют несколько филиалов. К примеру, если у индивидуального предпринимателя имеется несколько магазинов, по уровню валовой прибыли каждого из них можно определить эффективность работы той или иной торговой точки.

Не менее важна валовая прибыль и для тех бизнесменов, которые планируют расширить свое дело, но нуждаются в кредитовании. Банковские работники используют показатели валовой прибыли предприятия для определения его кредитоспособности.

Не менее важна валовая прибыль и для тех бизнесменов, которые планируют расширить свое дело, но нуждаются в кредитовании. Банковские работники используют показатели валовой прибыли предприятия для определения его кредитоспособности.

Чистая прибыль ИП является результатом деятельности компании за определенный отрезок времени. Для вычисления этого показателя берется валовая прибыль, а из нее вычитаются всевозможные затраты, без которых деятельность любого ИП невозможна. В данном случае речь может идти о кредитных процентах, штрафах, налоге на прибыль физических лиц и иных видах операционных расходов.

Именно из чистой прибыли предприятия начисляются дивиденды собственнику либо акционерам, если таковые имеются. Этот показатель является результатом эффективности работы ИП, поэтому ее необходимо фиксировать бухгалтеру в отчетном балансе.

Как высчитать доход компании?

Человеку, который собирается стать бизнесменом и открыть собственное ИП, необходимо знать, насколько будет выгодна его затея. Для этого нужно собрать немало информации и высчитать примерную сумму дохода. Расчет прибыли будет полезен и для тех, кто уже занимается индивидуальной предпринимательской деятельностью. Ведение бухгалтерских книг сегодня не является обязательным условием, поэтому от них многие отказываются. В результате узнать точную сумму своего дохода может не каждый предприниматель.

Для того чтобы разобраться в вопросе прибыли, необходимо запастись калькулятором либо бухгалтерской программой и подготовить книгу учета доходов и расходов предприятия.

Чтобы высчитать чистый доход от деятельности предприятия, нужно для начала определиться с конкретным периодом, далее складывается вся выручка за эти дни и вычитаются расходы.

В последнюю категорию входят и затраты на организацию работы, и себестоимость товаров, и налоговые отчисления. Если фирма осуществляет всего по 2-3 продажи в день, то с определением выручки проблем не будет.

Другое дело, когда речь идет об активной торговле. В данном случае одним калькулятором и листом бумаги не обойтись. Для таких ситуаций были придуманы простые и удобные программы бухгалтерского учета. Принцип их работы совершенно несложный. Для начала создается новая информационная база. Эта работа выполняется при помощи мастера установки. Далее заполняются разделы прибыли и расходов, а после программа в автоматическом режиме начинает вести учет данных и при необходимости предоставляет данные бухгалтерской отчетности.

Индивидуальным предпринимателям, которые используют упрощенную систему налогообложения, несколько проще с расчетом доходов и прибыли своего бизнеса. В данном случае необходимо вести специальную книгу бухгалтерского учета, которая заполняется строго в соответствии с правилами, обозначенными российским законодательством. При нарушении порядка отчетности у ИП могут возникнуть проблемы с ФНС. Вносить записи в книгу необходимо в строгом хронологическом порядке, а для суммы доходов и расходов имеются определенные графы.

Окончание некоторого отрезка времени говорит о необходимости вывести итоговое значение. Эти цифры после указываются в налоговой декларации. Допускается ведение бухгалтерской книги в бумажной и электронной форме. Очень важно хранить документ, чтобы он ни в коем случае не потерялся и не удалился. Потеря информации и невозможность предоставить отчетные данные станет причиной больших проблем с налоговой службой.

Индивидуальному предпринимателю стоит помнить, что для того чтобы определить доходы ИП, нужно уметь грамотно вести учет денежного потока. Если навыков для этого недостаточно, стоит доверить эту работу профессиональному бухгалтеру.

vseobip.ru

собственность владельца, не облагается налогом

Добавлено в закладки: 0

Индивидуальное предпринимательство является самой распространенной формой организации бизнеса. Для физического лица, не имеющего специального образования, предлагается относительно простое ведение управленческого и налогового учета, а также более выгодный режим проведения оплаты. Остается открытым вопрос: как ИП может использовать прибыль? Для выяснения всех нюансов важно четко разграничить основные понятия. К примеру, что такое выручка, доход и прибыль ИП в году.

Выручка

Выручка – средства, которые получает хозяйствующий субъект за реализацию товара или предоставленные услуги. Часто под этим термином подразумевают реальные деньги, полученные продавцом и помещенные в кассу.

Выручка – средства, которые получает хозяйствующий субъект за реализацию товара или предоставленные услуги. Часто под этим термином подразумевают реальные деньги, полученные продавцом и помещенные в кассу.

Когда покупатель приобретает продукцию с отсрочкой платежа, тогда деньги в кассу наступят немного позже. При этом доходы учитываются по факту зачисления. Деньги считают зачисленными с момента подписания договора о продаже. Таким образом, дневной доход увеличивается на полную стоимость товара, а не на сумму зачисленного аванса.

Кроме того, выручка бывает валовой и чистой. Первая включает весь объем средств, поступивших во время оплаты. Чистая выручка предполагает деньги, оставшиеся у ИП на руках после уплаты налогов, акцизов и пошлины.

Доход или прибыль

Доходом называют величину, на которую повышается капитал фирмы. При этом не учитываются взносы учредителей. Увеличение чистого дохода является основной задачей предпринимателя. Чистая прибыль ИП определяется путем вычитания от общей (валовой) прибыли всех возможных затрат.

В их число входят:

Какие налоги должен платить предприниматель напрямую зависит от выбранной им системы налогообложения.

Какие налоги должен платить предприниматель напрямую зависит от выбранной им системы налогообложения.

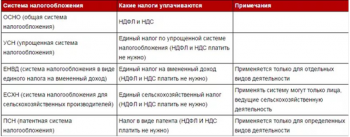

Российская Федерация предоставляет широкий перечень возможных вариантов:

- ОСНО – общий вид налогообложения.

- УСН – упрощенная схема.

- ЕНВД – единый налог на вмененный доход.

- ЕСХН – при сельскохозяйственной деятельности.

- Патентный.

Платит ли ИП налог на прибыль? Нет. Обязательными плательщиками являются юридические лица. В свою очередь предприниматели делают взносы по НДФЛ. При этом декларация на прибыль для ИП не подается только при патентном варианте уплаты налогов, поскольку все требуемые для определения его размера показатели предприниматель предоставляет при подаче заявки. В остальных случаях отчет о прибыли ИП зависит от выбранного способа налогообложения.

На видео: Прибыль в розничной торговле (Управление ассортиментом)

Система уплаты налогов

При использовании предпринимателем общей системы требуется осуществлять уплату некоторых налогов. Например: НДС и 13% НДФЛ. Также необходимо выполнять плату за имущество ИП, транспорт, а также земельные ресурсы. Упрощенная схема включает сдачу необходимых деклараций и уплату налога согласно ставкам: 15% и 6% от дохода. Такая система обладает рядом преимуществ.

При УСН доходы налогоплательщики освобождаются от сбора:

- НДС.

- НДФЛ.

- Имущественного налога, если в бизнесе не использовались транспорт или земля.

Кроме того, при УСН налог насчитывается при условии наличия фактического дохода. Это правило не действует, если предприниматель находится на ОСНО. Сбор не производится в случае приостановки бизнеса и отсутствии дохода. К примеру, когда была прекращена торговля или предоставление каких-либо услуг.

Используя ЕНВД в году, бизнесмен должен платить налог по ставке 15%. Вмененный доход насчитывается соответственно примерной выручке от конкретного вида деятельности. Патентный вид включает уплату 6% от суммы вероятного дохода за год. Размер годовой суммы для бизнеса, находящегося на ЕНВД, рассчитывается с учетом специфики региона и рода деятельности.

Поскольку налог при использовании ЕНВД и патента исчисляется с учетом будущего дохода, то производить его уплату необходимо при любых обстоятельствах, даже при остановке бизнеса в период отчетного времени. Своевременные взносы в налоговую службу, сдача квартальных и годовых отчетов позволят избежать штрафных санкций или заморозки счетов.

Порядок использования прибыли

Как рассчитать прибыль ИП? Чистую прибыль можно высчитать путем определения разницы между доходом и расходом. При этом издержки – все траты бизнесмена, связанные с ведением бизнеса.

Как рассчитать прибыль ИП? Чистую прибыль можно высчитать путем определения разницы между доходом и расходом. При этом издержки – все траты бизнесмена, связанные с ведением бизнеса.

Некоторые специальные налоговые режимы изначально обладают определенным понятием дохода.

Распределение прибыли ИП происходит таким образом:

- проводятся отчисления всех необходимых налогов;

- оставшаяся сумма используется на усмотрение владельца фирмы.

Иногда требуется раздел прибыли, если в организации бизнеса принимали участие несколько учредителей. Операция снятия прибыли повторно налогом не облагается. ИП может взять требуемую сумму в любое время и осуществлять расходную операцию хоть ежедневно. Для этого не нужно оформлять какие-либо дополнительные документы.

На видео: Расчет прибыли

Снятие наличными

При условии поступления преимущественно наличных средств от клиентов, предприниматель может накопить в кассе немалую сумму, особенно учитывая снятие требований соблюдения ее лимита. Собравшиеся деньги владелец может забрать в качестве прибыли. При этом нет необходимости вносить информацию в кассовую книгу или оформлять расходный ордер. Впрочем, как напоминание, уместно его все же выписать на свое имя с соответствующей отметкой.

Снятие с расчетного счета

Как снять прибыль с расчетного счета в году?

Как снять прибыль с расчетного счета в году?

Для получения денег индивидуальному предпринимателю доступно два способа:

- просто обналичить определенную сумму. Выполнить расходную транзакцию можно в любое время по чековой книжке. В квитанции требуется указать снятие прибыли или на личные расходы;

- перевести необходимые средства с предпринимательского счета на личный, открытый в любом банковском учреждении. В назначении платежа уместно указать: перевод на личную карту. Деньги, поступившие на личный счет бизнесмена уже можно использовать по своему усмотрению.

При проведении расходных операций банки взимают дополнительные комиссии. Их размер зависит от тарифов конкретной финансовой организации. Часто сбор за перевод на другой счет и за обналичивание средств отличается. Кроме того, банки могут устанавливать ограничения на размер сумм указываемых при расходных операциях.

Напоминание

Начинающему предпринимателю следует рассчитать прибыль и убытки ИП, взвесить рентабельность той или иной формы деятельности. Поскольку наличие бухгалтерских книг для индивидуального предпринимательства в настоящее время необязательно, многие от них отказались. Таким образом, точная сумма выручки контролируется не каждым владельцем.

Однако полезно проводить расчеты прибыли ИП от действующего бизнеса. Например, если деятельность затрагивает сферу услуг, можно высчитать примерную прибыль с одного договора с учетом всех расходов. Чтобы фирма была доходной, важно анализировать все движения средств на каждом этапе ее развития.

biznes-prost.ru

Распоряжение личными деньгами предпринимателя. Их налогообложение

Содержание страницы

Деятельность ИП и ЮЛ существенно отличается. Отличия затрагивают и распоряжение финансами. ЮЛ обязано открыть р/с для ведения бизнеса. ИП же открывать счет не обязан. То есть он не должен уведомлять налоговую об открытии счета. В законах нет никаких запретов касательно использования ИП личных средств в рамках коммерческой работы. Следовательно, личные деньги ИП могут быть задействованы в бизнесе. Но что будет с налогами в этом случае? Рассмотрим в этой статье.

Особенности распоряжения средствами на р/с

ИП для осуществления предпринимательской деятельности может открыть р/с. Из статьи 128 и пункта 2 статьи 130 ГК РФ можно сделать вывод о том, что деньги предпринимателя – это его имущество. В постановлении Конституционного суда №20-П от 17 декабря 1996 года указано, что имущество может использоваться ИП не только в целях бизнеса, но и в личных целях. То есть отсутствует разграничение личного и предпринимательского имущества. Следовательно, даже если ИП открыл р/с, он может использовать деньги в личных целях.

Лицо может распоряжаться финансами по собственному усмотрению. С деньгами могут совершаться любые действия, если они не запрещены законом и не нарушают прав третьих лиц. Основание – пункт 2 статьи 209 ГК РФ. То есть допускается снятие денег с р/с в личных целях, перевод финансов на личный счет. Рассмотренная позиция подтверждается письмом Минфина №03-11-11/24221 от 2 августа 2012 года. Аналогичное мнение изложено в письме ЦБ №29-1-2/5603.

Но нужно обратить внимание на один момент. В нормативных актах говорится об использовании денег, которые остались на р/с после выплаты налогов. Указание на это содержится в письме Минфина №03-04-05/39905 от 11 августа 2014 года. Но это не значит, что до перечисления налогов нельзя использовать финансы в личных целях. Подобного ограничения нет в нормативных актах.

В пункте 1 статьи 845 ГК РФ указано, что банк должен исполнять распоряжение лица о выдаче денег с р/с. Банковское учреждение не в праве вводить ограничение по использованию счета.

Но предприниматель должен учитывать необходимость уплаты налогов. Если денег для уплаты не будет в положенный срок, предприниматель привлекается к ответственности. Основание для наложения наказания – статья 122 НК РФ. То есть ИП привлекается к ответственности именно за неуплату налогов, а вовсе не за использование денег в личных целях. Следовательно, предприниматель может использовать средства в личных целях практически без ограничений. Главное — уплачивать налог своевременно.

Особенности использование р/с в качестве личного счета

Следует различать налоговое и банковское законодательство. В налоговом законе практически нет разграничения на личные и предпринимательские счета ИП. Законодательство не отражает различные нюансы. Но есть банковское законодательство. В нем как раз есть и разграничения, и нюансы.

Так следует изучить главу 2 Инструкции ЦБ №153-И от 30 мая 2014 года. В ней содержатся эти правила:

- Счета открываются ФЛ для действий, не связанных с бизнесом (пункт 2.2).

- Р/с открываются ИП для действий, нужных для осуществления предпринимательской работы (пункт 2.3).

Но это нормативные акты. А есть практика. В большинстве своем предпринимательские и личные финансы смешиваются. Связано это с расплывчатостью определения «личные деньги ИП». По сути средства, размещенные на любых счетах, признаются собственностью предпринимателя. А потому, если денег на р/с не хватает, можно пополнить счет личными деньгами. К примеру, ИП может профинансировать выплаты ЗП сотрудникам, погашение займов. Р/с, используемый для коммерческой деятельности, может пополняться личными деньгами в неограниченных размерах.

Риски

Смешивание предпринимательских и личных денег чревато многочисленными рисками. Дело в том, что все поступления на р/с могут быть признаны доходом, облагаемым налогом. В этом случае производится доначисление налогов. Попутно начисляются также пени, штрафы.

И под этим риском есть основания. Средства, поступающие на р/с, не считаются доходом. Они не соответствуют критериям, оговоренным в статье 41 НК РФ. То есть для признания денег налогооблагаемым доходом просто нет оснований. Но нужно учитывать, что пополнение р/с автоматически не обозначает, что вносимые средства будут признаваться личными.

Рассмотрим все риски использования личного счета в коммерческих целях:

- Банковское учреждение иногда не зачисляет деньги, если в платежном поручении вместо «Петров» указано «ИП Петров». Отклонить средства может и банк партнера.

- Если ИП указывает для проведения расчетов свой личный счет, покупатели и контрагенты могут отказаться от сделки. Связано это с наличием ряда рисков, сопровождающих сделку. К примеру, налоговая может признать партнера налоговым агентом. В этом случае накладывается ответственность за неуплату НДФЛ.

- Банк может отказать в перечислении денег контрагенту ИП. Учреждение может сослаться на то, что ГК РФ обязывает его осуществлять только операции, предусмотренные для конкретного вида счета. А личные счета не предназначены для расчетов, связанных с предпринимательством. Если с помощью личных счетов регулярно производят бизнес-операции, счета могут быть временно заблокированы на основании законов, борющихся с отмыванием средств. Личные счета, которые используются в предпринимательской деятельности, могут быть признаны подозрительными. И это тоже не влечет ничего хорошего. Предпринимателя могут попросить закрыть счет на основании существенных нарушений соглашения с банком.

- Налоговая может поставить под сомнение то, что траты с личного счета связаны с предпринимательской деятельностью. Она также может поставить под сомнение личный характер пополнения счета. Это влечет за собой необходимость отправлять пояснение в налоговую о том, почему поступления не вошли в состав налогооблагаемых доходов.

- У ИП может возникнуть необходимость в получении денег из госорганов. И, вероятнее всего, госорганы откажутся делать перевод на личный счет.

Предприниматель практически неограничен в использовании личных средств. Однако применение личного счета сопровождается многочисленными рисками.

Судебная практика по налогообложению личных средств ИП

Налогообложение личных средств ИП – вопрос, который пока не полностью урегулирован законами. А потому стоит ориентироваться на судебную практику.

ИП в Волгоградской области доначислили налог по УСН на деньги, помещенные на р/с его женой. Но предприниматель начал оспаривать это решение. Судебные органы 3 инстанций пришли к выводу о необоснованности решения налоговой. Аргументация судов:

- Налоговая ничего не сделала для выяснения причин расхождения дохода по р/с и данных из книги доходов.

- ИП не был вызван в налоговую для дачи показаний.

- Не было предоставлено доказательств того, что деньги, поступившие на р/с, можно считать выручкой.

- Необходимость в налогообложении возникает только в том случае, когда присутствует факт получения дохода от определенной деятельности. Факт того, что средства внесены на р/с, не может сам по себе считаться основанием для начисления налогов.

Арбитражный суд в своем постановлении №А12-25005/2017 от 1.06.18 отказал налоговой в ее требованиях.

Однако в теории дело могла выиграть и налоговая. Для этого ей требовалось выполнить детальный анализ работы ИП, собрать данные о доходах предпринимателя. Решение по делу во многом обусловлено неверной стратегией представителей налоговой. То есть полностью рассчитывать на решение суда при возникновении споров нельзя.

Облагаются ли налогом личные деньги ИП?

Деньги, оставшиеся после выплаты налогов, снятые с р/с для личных целей налогом не облагаются. Связано это с тем, что данные средства не являются доходом. То есть они не могут считаться налогооблагаемой базой.

Рассмотрим другую ситуацию. ИП, использующий УСН, внес в кассу личные деньги. Будут ли они считаться доходом в рамках начисления налога на доход ФЛ и единого налога? Нет, доходом они не признаются. Следовательно, и налогооблагаемой базы не возникает.

К СВЕДЕНИЮ! Несмотря на то что личные деньги налогом не облагаются, ИП должен учитывать сопутствующие риски. В частности, риск того, что налоговая примет решение о доначислении налога. В этом случае придется, скорее всего, решать вопрос в судебном порядке.

assistentus.ru

Финансы индивидуальных предпринимателей: налоги и прибыль

Добавлено в закладки: 0

Финансы индивидуальной предпринимательской деятельности – это доходы, приток средств и сбережения, которые являются собственностью физического лица, имеющего свой бизнес.Они необходимы для исполнения обязательств перед кредитно-финансовой системой, а так же для модернизации и расширения своего бизнеса. Финансы индивидуального предпринимателя вкладываются в предприятие и содействуют получению новых средств для финансового обеспечения жизнедеятельности предпринимателя. Главная цель предпринимательства – это прибыль и извлечение процентов от ее применения.

Виды доходных статей ИП

Доходы ИП формируются из нескольких источников:

- прибыль от товарооборота, проведение работ, предоставление услуг;

- финансовые средства, заработанные от продажи активов, материального имущества, находящегося в собственности ИП и основных ценных бумаг;

- прибыль внереализационная.

Доходом ИП являются средства, которые извлекает от своего бизнеса предприниматель, в т.ч. и доходы от сбыта активов, персональных средств и основных ценных бумаг.

Любая прибыль предпринимателя в любом случае должна быть зафиксирована в бухгалтерских документах и отчетности, которую предприниматель сдает в налоговый орган. В некоторых системах налогообложения предполагается налог на доход индивидуального предпринимательства, как и в общепринятой системе налогообложения.

Иногда предметом налогообложения может быть условный доход, который предприниматель в теории имеет возможность получить, ведя свою деятельность на конкретных условиях. Этот доход называется вмененным, налог на вмененный доход (ЕНВД) налогоплательщика – это возможный доход, просчитанный с учетом объединяющих факторов, напрямую имеющих влияние на получение этого дохода. Налоги индивидуальных предпринимателей практически не имеют различия с налогами для юридических лиц. ИП не оплачивает налог на прибыль, а оплачивается только НДФЛ.

Показатель прибыль в налоговой отчетности

Прибыль – это основа труда предпринимателя. Предприниматель с большим удовольствием займется каким-либо направлением в бизнесе, если размер прибыли будет соответствовать его ожиданиям. Термин «прибыль» у экономистов используется для подсчитывания разницы между общим доходом компании и ее издержками. Это и составляет компенсацию предпринимателя за его руководящий труд.

Предпринимательская деятельность строится таким образом, чтобы вся работа осуществлялись в намеченное время, а для этого необходим высочайший уровень организации, что оказывает ощутимое влияние на ее эффективность и прибыльность.

Один из важнейших вопросов для предпринимателей – это подтверждение дохода. В случае, если потребуется получить кредит, то этот вопрос встанет в первую очередь. В этой ситуации предъявляется налоговая декларация о прибыли, и, естественно, эти данные должны быть максимально правильными.

Стоит заметить, что декларация о доходах индивидуального предпринимателя может иметь разную форму, как и правило внесения в нее доходов. Это зависит от системы налогообложения. Об этом необходимо помнить при предъявлении декларации во все учреждения, которые в этом заинтересованы, финансовые, страховые учреждения и т.д.

Прибыль и активы

Самым рациональным размещением прибыли будет, если ее значительная часть будет уходить на модернизацию и образование новых мощностей, необходимых для развития предприятия. Все средства индивидуального предпринимателя принадлежат владельцу, и он имеет возможность управлять ими самостоятельно. В том числе основные средства являются первоисточником получения прибыли, к примеру, при реализации их переизбытка.

Прибыльность, это основной критерий, указывающий на результативность функционирования компании, поэтому крайне важно вести безупречные финансовые расчеты. Также подсчет прибыли необходим для инвестиций в производство предпринимателя, а вложенные средства, как правило, приносят дивидендную доходность.

Прибыль ИП – основной ресурс пополнения оборотных и личных средств для предприятия. Распределение прибыли нуждается в разумном подходе, важно исключить вероятность направлять заработанные финансовые доходы на личные нужды, в противном случае бизнес может остаться без необходимых денежных вливаний, что может быть губительно для бизнеса, особенно в начале его существования.

Расходная часть бизнеса

Расходы индивидуального предпринимателя, это издержки, которые выплачены фактически, подтверждены документально и непосредственно взаимосвязанные с извлечением прибыли от предпринимательской деятельности. Существующее законодательство обязывает предпринимателя учитывать свои доходы и расходы для проверки соблюдения безупречного налогообложения. Это удобно и для предпринимателя, которому эта проверка необходима для отслеживания производительности компании.

Через год после открытия бизнеса будет не лишним произвести оценку финансового положения индивидуального предпринимателя. Такая оценка является альтернативой аудиторского контроля юридического лица. Правильнее всего проводить такой анализ каждый год. Такая периодичность позволит заблаговременно выявить проблемы в бизнесе и провести необходимые действия для их урегулирования, а благодаря анализу поможет определить точные сферы, требующие быстрого реагирования и четкого контроля в сложившейся ситуации.

Уставной капитал как основа финансовой безопасности

Индивидуальный предприниматель отвечает по своим обязательствам всей собственностью, которая принадлежит ему по закону, исключая собственность, на которую по закону не может быть направлено взыскание. Действующий закон не обязывает иметь уставной капитал для индивидуального предпринимателя, но создать аналог такого капитала самостоятельно желательно для любого серьезного предпринимателя.

Финансовый резервный капитал может быть употреблен только на конкретные нужды, к примеру, на компенсацию убытков, которые могут образовываться в процессе ведения бизнеса или для покупки основных средств. Законодательно такого распоряжения нет, но каждый предприниматель вправе решить основать свой резервный капитал, в будущем такие шаги могут позволить успешно работать даже в сложный экономический период.

Таким образом, финансы индивидуального предпринимателя – это система взаимосвязанных показателей прибыли, расходов и налогообложения. ИП, в отличие от ООО, не обязан иметь уставный капитал. Но создание резерва финансовых ресурсов позволит ему “оставаться на плаву” в любых экономических условиях.

biznes-prost.ru

Что включается в доход ИП на «упрощенке»?

Автор: С. Осмехина, бухгалтер-практик, САР

Продолжаем разъяснять, что входит в доход субъекта малого и среднего бизнеса в зависимости от выбранного режима налогообложения. Данная статья – про доход индивидуального предпринимателя (ИП), применяющего специальный налоговый режим (СНР) на основе упрощенной декларации.

Преимущества СНР на основе упрощенной декларации в том, что налоговая ставка составляет всего 3 % от суммы налогооблагаемого дохода, при этом социальный налог за работников не уплачивается, а отчетность представляется 1 раз в полугодие (ИП, применяющие данный СНР, осуществляют расчет налогов и обязательств в упрощенной декларации для субъектов малого бизнеса (ф. 910.00, приложение 66 к приказу министра финансов РК от 12 февраля 2018 года № 166)).

Кроме того, СНР на основе упрощенной декларации позволяет иметь наемных работников – до 30 человек.

Согласно подпункту 2 пункта 2 статьи 683 Налогового кодекса, при применении СНР на основе упрощенной декларации доход за налоговый период (календарный год) не должен превышать 24 038-кратный размер месячного расчетного показателя (МРП), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года (в 2019 году – 60 695 950 тенге).

На основании статьи 681 Налогового кодекса объектом налогообложения для налогоплательщика, применяющего СНР на основе упрощенной декларации, является доход, полученный за налоговый период (полугодие).

В соответствии с пунктом 5 статьи 683 Налогового кодекса предельный доход ИП состоит из:

– объекта налогообложения, определяемого в соответствии со статьей 681 Налогового кодекса;

– доходов в виде прироста стоимости, указанных в статье 330 Налогового кодекса, возникающих в связи с реализацией и передачей в уставный капитал имущества, являющегося основными средствами ИП;

– дохода, определяемого в соответствии со статьей 366 Налогового кодекса.

Что включается в доход

Порядок определения размера налогооблагаемого дохода при применении СНР на основе упрощенной декларации установлен статьей 681 Налогового кодекса, согласно которой объектом налогообложения является доход …

cdb.kz

Доходы индивидуального предпринимателя

Сущность понятия «индивидуальный предприниматель»

В конце 80-х годов ХХ века в связи с попытками реформ Горбачева М.С. в экономике Советского Союза появились слова «предприниматель», «частный предприниматель», «предпринимательская деятельность». Эти термины совершенно не новы. Они появились одновременно с развитием товарно-денежных отношений.

Но для большинства советских граждан они были новинкой. Ведь долгое время в стране царила командно-административная система на основе государственной собственности на средства производства. И лишь с изменением политического курса руководства страны стало возможным индивидуальное предпринимательство.

Определение 1

Предпринимателем называют человека, соединившего все ресурсы для производства товаров и услуг с целью удовлетворения потребительского спроса и получения прибыли.

Для того чтобы стать предпринимателем, нужны определенные качества:

- ориентирование в конъюнктуре рынка;

- умение принимать быстрые и ответственные решения;

- склонность к финансовому риску;

- организаторские способности.

Индивидуальный предприниматель – это человек. работающий на себя. Он принимает решения о производстве, его объемах и способах реализации продукции на свой страх и риск. В случае успеха своего дела предприниматель получает прибыль. В противном случае – терпит убытки.

Доходы и прибыль индивидуального предпринимателя

Замечание 1

Конечной целью деятельности предпринимателя является получение прибыли. Но для этого начинающий бизнесмен должен иметь четкий бизнес-план с детальными расчетами предстоящих расходов и вероятных доходов.

Объемы расходов (вложений) учесть довольно легко. Это будет вся сумма предстоящих затрат на организацию производства и реализацию продукции.

Куда сложнее определить возможный размер чистой прибыли. Ведь именно ради нее и налаживается производство. В обиходе обыкновенные граждане часто путают понятия «выручка», «доход», «чистая прибыль», «валовая прибыль».

Определение 2

Выручкой называют денежные средства, полученные в результате продажи товара или услуги.

Выручку получает продавец (реализатор) и помещает ее в кассу. Поэтому и способ учета выручки называется кассовым.

Определение 3

Вся сумма, поступившая при оплате товара или услуги, составляет валовую выручку.

Она включает в себя налоги, акцизный сбор, пошлины. Все эти платежи предаются государству. После их вычета остается чистая выручка. Ее жен еще называют прибылью или доходом. Размеры чистой выручки (прибыли, дохода) должны указываться в книге учета расходов и доходов индивидуального предпринмателя.

Определение 4

Доходом называются полученные материальные или денежные ценности, которые выручены от реализации произведенных товаров или услуг.

Выражается доход в денежном эквиваленте. Но предпринимателя главным образом интересует не просто доход, а чистая прибыль.

Определение 5

Чистой прибылью называют разность между размером полученных доходов и общим объемом понесенных расходов в денежном эквиваленте.

Доход формируется по следующим направлениям:

- выполнение определенных работ или оказание услуг;

- получение прибыли от товарооборота;

- поступления от продажи активов и ценных бумаг;

- поступления от реализации имущества индивидуального предпринимателя;

- внереализационная прибыль.

Доход индивидуального предпринимателя является объектом налогообложения. Согласно ныне действующей на территории России системе упрощенного налогообложения, индивидуальный предприниматель обязан уплатить $6$% с дохода от своей деятельности. Это фиксированная ставка, и она не подлежит корректировке. Как и доходы. Расходы подлежат обязательному учету в книге учета расходов и доходов Индивидуального предпринимателя.

Предприниматель обязан вести и книгу покупок и продаж, журнал счетов-фактур. Благодаря этой документации высчитывается налог на добавленную стоимость. Он также отражается в статье расходов и учитывается при исчислен чистой прибыли предпринимателя.

spravochnick.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …