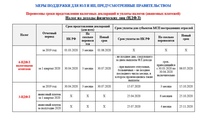

Таблица сроков уплаты налогов в 2021 году

Сроки уплаты налогов в 2021 году таблица, представленная в нашей статье, отражает в наиболее удобном для налогоплательщика виде. Мы свели в таблицы с поквартальной разбивкой налоговые платежи, которые нужно сделать организациям, работающим на ОСНО и УСН, в течение 2021 года.

Системы налогообложения организаций

Организации в целях налогообложения применяют одну из систем, установленных НК РФ. Если юрлицо не проявляет желания использовать спецрежим, то ему придется работать на ОСНО и уплачивать все налоги, установленные НК РФ при наличии базы налогообложения по ним.

Виды налогов и сборов, уплачиваемых юрлицами

Организации, использующие ОСНО, являются плательщиками налогов:

- на прибыль;

- имущество;

- воду;

- землю;

- транспорт;

- игорный бизнес;

-

использование объектов животного мира.

Кроме того, они уплачивают НДС, НДФЛ, акцизы, НДПИ, торговый сбор, госпошлины и страховые взносы, платежи за негативное воздействие на окружающую среду, экологический сбор.

Применение спецрежимов (УСН, ЕСХН, соглашение о разделе продукции) либо освобождает организацию от уплаты основных налогов (прибыль, НДС, имущество), заменяя их единым соответствующим налогом (УСН, ЕСХН), либо позволяет использовать систему льгот, относящуюся практически ко всем уплачиваемым организацией налогам (соглашение о разделе продукции). Спецрежим ПСН могут применять только ИП.

При применении УСН юрлицо должно (при наличии оснований) платить все налоги, кроме тех, которые заменены единым налогом. По ЕСХН ситуация несколько иная. При нем не уплачивается торговый сбор (п. 2 ст. 411 НК РФ), а акцизы, НДПИ, налог на игорный бизнес и сбор за использование объектов животного мира несовместимы с этим режимом по определению.

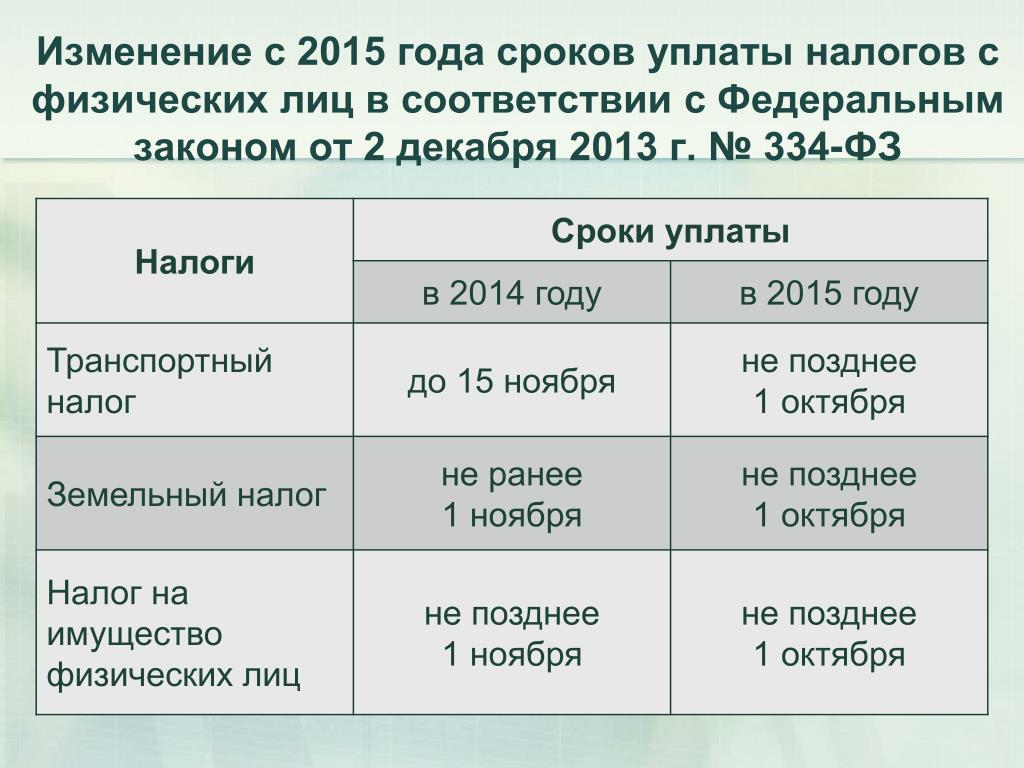

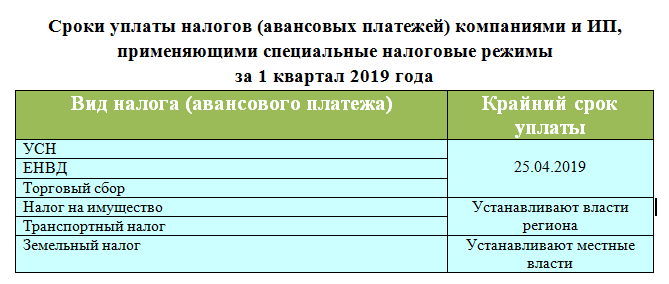

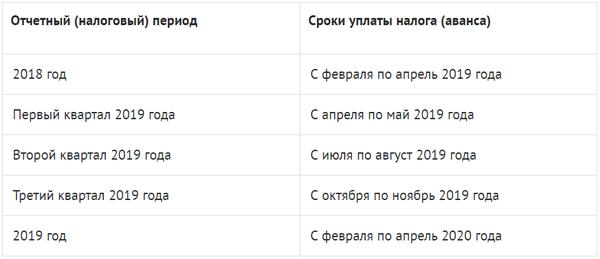

Сроки уплаты налогов устанавливаются либо НК РФ (налоги федерального уровня, налоги при спецрежимах, торговый сбор, налог на игорный бизнес, с 2021 года — транспортный и земельный налоги), либо законами регионов (налог на имущество).

Однако в любом случае они подчиняются правилу п. 7 ст. 6.1 НК РФ: если установленный срок уплаты приходится на выходной день, то он переносится на ближайший к нему следующий рабочий день. В соответствии с этим правилом отражены последние дни сроков оплаты налогов в 2021 году в наших таблицах.

В нашей статье мы не будем рассматривать достаточно редко встречающиеся среди обычных организаций платежи: налог на игорный бизнес, налог с доходов по государственным и муниципальным ценным бумагам, сбор за использование объектов животного мира и систему налогов при выполнении соглашения о разделе продукции.

Особенности уплаты налога на прибыль

Налог на прибыль — единственный налог, который имеет достаточно сложную систему определения и уплаты авансовых платежей для организации-плательщика. Возможные варианты по авансам для прибыли следующие:

- квартальные авансы с уплатой ежемесячных авансовых платежей;

- только квартальные авансы — при соблюдении определенных требований;

-

ежемесячные авансовые платежи от фактически полученной прибыли.

Особенности уплаты НДФЛ

Срок уплаты НДФЛ, в отношении которого юрлица являются налоговыми агентами, увязан со сроком выплаты дохода работникам (п. 6 ст. 226 НК РФ). Поэтому конкретизировать сроки его уплаты невозможно и в наших таблицах он не отражается. Показан там только срок, установленный для уплаты этого налога с отпускных и больничных, соответствующий последнему дню месяца, в котором произведена выплата соответствующего дохода.

Особенности уплаты региональных и местных налогов

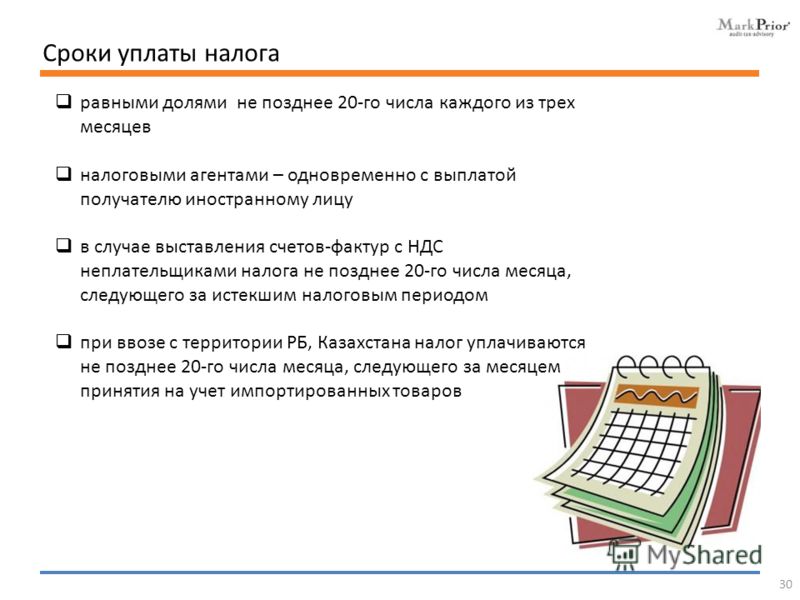

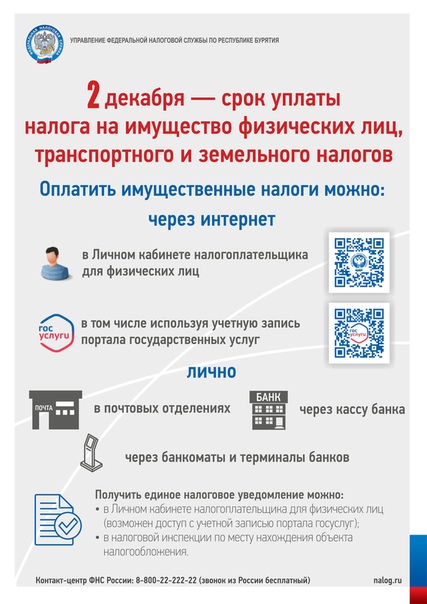

Сроки уплаты налога на имущество, так же как и обязательность (или необязательность) начисления и уплаты авансовых платежей по нему, устанавливаются законами регионов. Организациям, имеющим обязанность уплаты налога на имущество, нужно ознакомиться с соответствующими законами субъектов РФ, поскольку сроки уплаты этих налогов по регионам могут существенно различаться. В наших таблицах, имеющих общий характер, мы по этой причине их не приводим.

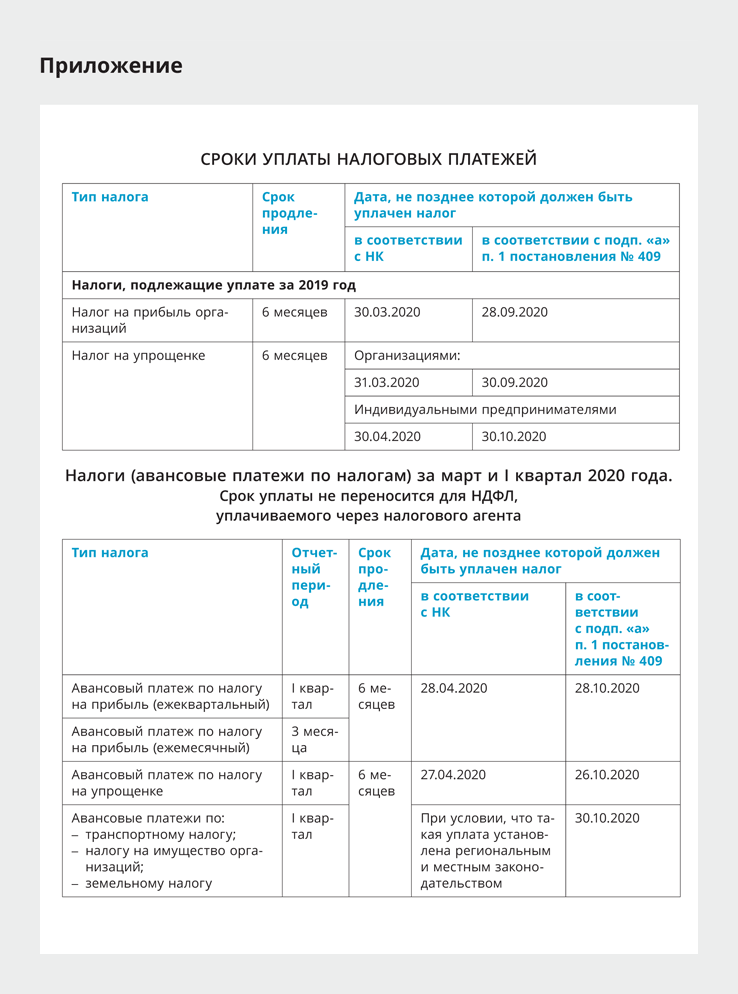

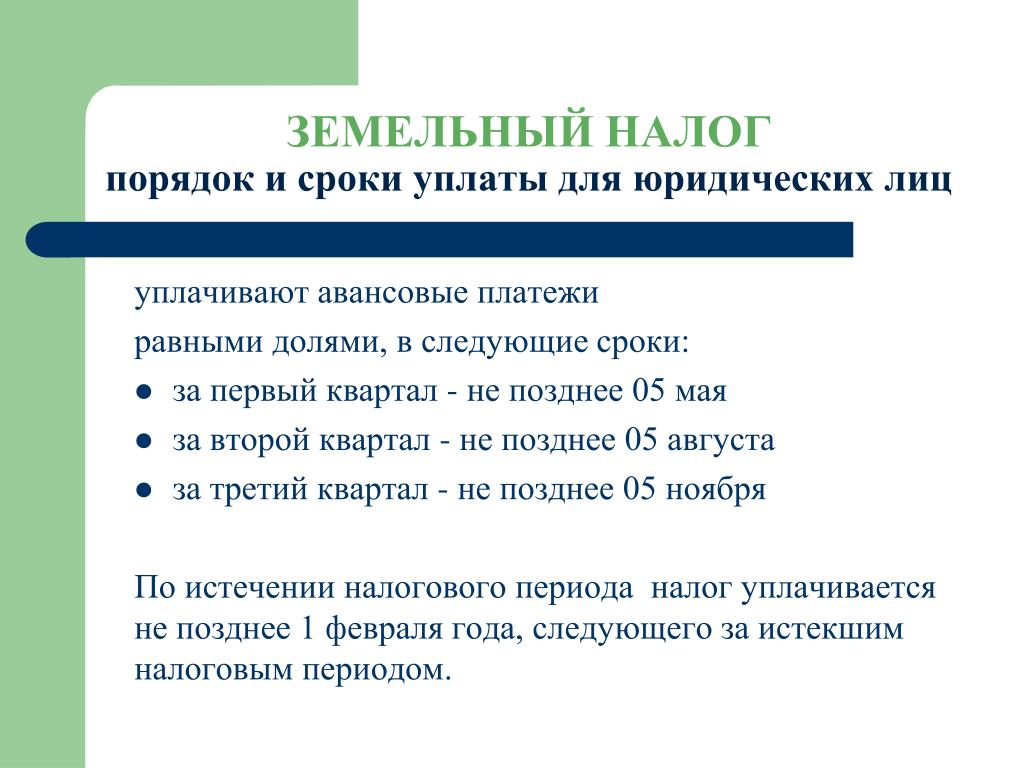

Что касается транспортного и земельного налогов, то с 01. 01.2021 сроки их уплаты являются едиными для всех территорий и закреплены на федеральном уровне. У региональных и местных властей полномочий по определению платежных дат больше нет. Налоги по итогу года нужно уплачивать не позднее 1 марта следующего года, а авансы — не позднее последнего числа месяца, следующего за отчетным периодом. Новый порядок применяется начиная с годовых платежей по итогам 2020 года.

01.2021 сроки их уплаты являются едиными для всех территорий и закреплены на федеральном уровне. У региональных и местных властей полномочий по определению платежных дат больше нет. Налоги по итогу года нужно уплачивать не позднее 1 марта следующего года, а авансы — не позднее последнего числа месяца, следующего за отчетным периодом. Новый порядок применяется начиная с годовых платежей по итогам 2020 года.

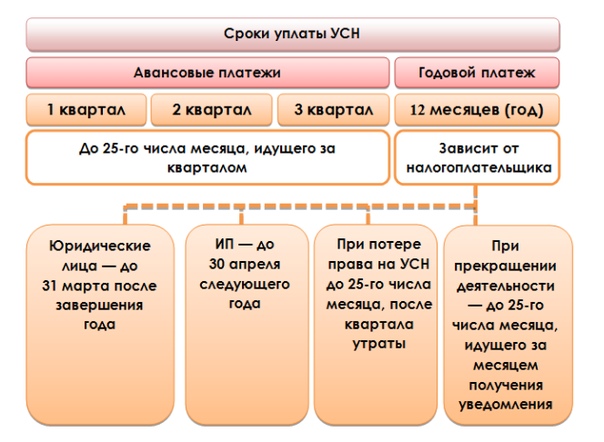

Особенности уплаты единого налога при УСН и ЕСХН

Сроки уплаты УСН и ЕСХН, установленные НК РФ, применяются с одной оговоркой: если юрлицо утратило право на применение этих спецрежимов или добровольно отказалось от них, то оно в месяце, следующем за месяцем прекращения применения спецрежима, до 25-го числа должно рассчитаться по единому налогу.

Таблица уплаты налогов за 1-й квартал 2021 года

Дата | Налог | Платеж | ОСНО | УСН |

15. | Страховые взносы | Платежи за декабрь 2020 года | + | + |

| Акцизы | Аванс за январь 2021 года | + | + |

21.01.2021 | Водный | Налог за 4-й квартал 2020 года | + | + |

| Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за декабрь 2020 года | + | |

25. | НДС | Налог (1/3) за 4-й квартал 2020 года | + | — |

| Акцизы | Налог за декабрь 2020 года | + | + |

|

| Налог (спирт) за октябрь 2020 года | + | + |

|

| Налог (бензин) за июль 2020 года | + | + |

| НДПИ | Налог за декабрь 2020 года | + | + |

| Торговый сбор | Платеж за 4-й квартал 2020 года | + | + |

28. | Прибыль | Аванс (1/3) за 1-й квартал 2021 года | + | — |

01.02.2021 | НДФЛ | Налог с отпускных и больничных за январь 2021 года | + | + |

| Пользование недрами | Платеж за 4-й квартал 2020 года | + | + |

15.02.2021 | Страховые взносы | Платежи за январь 2021 года | + | + |

| Акцизы | Аванс за февраль 2021 года | + | + |

20. | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за январь 2021 года | + | + |

25.02.2021 | НДС | Налог (1/3) за 4-й квартал 2020 года | + | — |

| Акцизы | Налог за январь 2021 года | + | + |

|

| Налог (спирт) за ноябрь 2020 года | + | + |

| Налог (бензин) за август 2020 года | + | + | |

| НДПИ | Налог за январь 2021 года | + | + |

01. | НДФЛ | Налог с отпускных и больничных за февраль 2021 года | + | + |

| Прибыль | Аванс (1/3) за 1-й квартал 2021 года | + | — |

|

| Аванс (факт) за январь 2021 года | + | — |

| Плата за негативное воздействие | Платеж за 2020 год | + | + |

15.03.2021 | Страховые взносы | Платежи за февраль 2021 года | + | + |

| Акцизы | Аванс за март 2021 года | + | + |

22. | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за февраль 2021 года | + | + |

25.03.2021 | НДС | Налог (1/3) за 4-й квартал 2020 года | + | — |

| Акцизы | Налог за февраль 2021 года | + | + |

|

| Налог (спирт) за декабрь 2020 года | + | + |

|

| Налог (бензин) за сентябрь 2020 года | + | + |

| НДПИ | Налог за февраль 2021 года | + | + |

29. | Прибыль | Налог за 2020 год | + | — |

|

| Аванс (1/3) за 1-й квартал 2021 года | + | — |

|

| Аванс (факт) за февраль 2021 года | + | — |

31.03.2021 | НДФЛ | Налог с отпускных и больничных за март 2021 года | + | + |

| УСН | Налог за 2020 год (организаии) | — | + |

Таблица уплаты налогов за 2-й квартал 2021 года

Дата | Налог | Платеж | ОСНО | УСН |

14. | Экологичес-кий сбор | Экологический сбор | + | + |

15.04.2021 | Страховые взносы | Платежи за март 2021 года | + | + |

| Акцизы | Аванс за апрель 2021 года | + | + |

20.04.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за март 2021 года | + | + |

Вода | Налог за 1-й квартал 2021 года | + | + | |

| Негативное воздействие | Платеж за 1-й квартал 2021 года | + | + |

26. | НДС | Налог (1/3) за 1-й квартал 2021 года | + | — |

| УСН | Аванс за 1-й квартал 2021 года | — | + |

| Акцизы | Налог за март 2021 года | + | + |

|

| Налог (спирт) за январь 2021 года | + | + |

|

| Налог (бензин) за октябрь 2020 года | + | + |

| НДПИ | Налог за март 2021 года | + | + |

| Торговый сбор | Платеж за 1-й квартал 2021 года | + | + |

28. | Прибыль | Налог за 1-й квартал 2021 года | + | — |

|

| Аванс (1/3) за 2-й квартал 2021 года | + | — |

|

| Аванс (факт) за март 2021 года | + | — |

| Пользование недрами | Платеж за 1-й квартал 2021 года | + | + |

30.04.2021 | НДФЛ | Налог с отпускных и больничных за апрель 2021 года | + | + |

17. | Страховые взносы | Платежи за апрель 2021 года | + | + |

| Акцизы | Аванс за май 2021 года | + | + |

20.05.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за апрель 2021 | + | + |

25.05.2021 | НДС | Налог (1/3) за 1-й квартал 2021 года | + | — |

| Акцизы | Налог за апрель 2021 года | + | + |

|

| Налог (спирт) за февраль 2021 года | + | + |

|

| Налог (бензин) за ноябрь 2020 года | + | + |

| НДПИ | Налог за апрель 2021 года | + | + |

28. | Прибыль | Аванс (1/3) за 2-й квартал 2021 года | + | — |

|

| Аванс (факт) за апрель 2021 года | + | — |

31.05.2021 | НДФЛ | Налог с отпускных и больничных за май 2021 года | + | + |

15.06.2021 | Страховые взносы | Платежи за май 2021 года | + | + |

| Акцизы | Аванс за июнь 2021 года | + | + |

21. | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за май 2021 года | + | + |

25.06.2021 | НДС | Налог (1/3) за 1-й квартал 2021 года | + | — |

| Акцизы | Налог за май 2021 года | + | + |

|

| Налог (спирт) за март 2021 года | + | + |

|

| Налог (бензин) за декабрь 2020 года | + | + |

| НДПИ | Налог за май 2021 года | + | + |

28. | Прибыль | Аванс (1/3) за 2-й квартал 2021 года | + | — |

|

| Аванс (факт) за май 2021 года | + | — |

30.06.2021 | НДФЛ | Налог с отпускных и больничных за июнь 2021 года | + | + |

Таблица уплаты налогов за 3-й квартал 2021 года

Дата | Налог | Платеж | ОСНО | УСН |

15. | Страховые взносы | Платежи за июнь 2021 года | + | + |

| Акцизы | Аванс за июль 2021 года | + | + |

20.07.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за июнь 2021 года | + | + |

Вода | Налог за 2-й квартал 2021 года | + | + | |

| Негативное воздействие | Платеж за 2-й квартал 2021 года | + | + |

26. | НДС | Налог (1/3) за 2-й квартал 2021 года | + | — |

| УСН | Аванс за 2-й квартал 2021 года | — | + |

| Акцизы | Налог за июнь 2021 года | + | + |

|

| Налог (спирт) за апрель 2021 года | + | + |

|

| Налог (бензин) за январь 2021 года | + | + |

| НДПИ | Налог за июнь 2021 года | + | + |

| Торговый сбор | Платеж за 2–й квартал 2021 года | + | + |

28. | Прибыль | Налог за 2-й квартал 2021 года | + | — |

|

| Аванс (1/3) за 3-й квартал 2021 года | + | — |

|

| Аванс (факт) за июнь 2021 года | + | — |

02.08.2021 | НДФЛ | Налог с отпускных и больничных за июль 2021 года | + | + |

| Пользование недрами | Платеж за 2-й квартал 2021 года | + | + |

16. | Страховые взносы | Платежи за июль 2021 года | + | + |

| Акцизы | Аванс за август 2021 года | + | + |

20.08.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за июль 2021 года | + | + |

25.08.2021 | НДС | Налог (1/3) за 2-й квартал 2021 года | + | — |

| Акцизы | Налог за июль 2021 года | + | + |

|

| Налог (спирт) за май 2021 года | + | + |

|

| Налог (бензин) за февраль 2021 года | + | + |

| НДПИ | Налог за июль 2021 года | + | + |

30. | Прибыль | Аванс (1/3) за 3-й квартал 2021 года | + | — |

|

| Аванс (факт) за июль 2021 года | + | — |

31.08.2021 | НДФЛ | Налог с отпускных и больничных за август 2021 года | + | + |

15.09.2021 | Страховые взносы | Платежи за август 2021 года | + | + |

| Акцизы | Аванс за сентябрь 2021 года | + | + |

20. | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за август 2021 года | + | + |

27.09.2021 | НДС | Налог (1/3) за 2-й квартал 2021 года | + | — |

| Акцизы | Налог за август 2021 года | + | + |

|

| Налог (спирт) за июнь 2021 года | + | + |

|

| Налог (бензин) за март 2021 года | + | + |

| НДПИ | Налог за август 2021 года | + | + |

28. | Прибыль | Аванс (1/3) за 3-й квартал 2021 года | + | — |

|

| Аванс (факт) за август 2021 года | + | — |

30.09.2021 | НДФЛ | Налог с отпускных и больничных за сентябрь 2021 года | + | + |

Таблица уплаты налогов за 4-й квартал 2021 года

Дата | Налог | Платеж | ОСНО | УСН |

15. | Страховые взносы | Платежи за сентябрь 2021 года | + | + |

| Акцизы | Аванс за октябрь 2021 года | + | + |

20.10.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за сентябрь 2021 года | + | + |

Вода | Налог за 3-й квартал 2021 года | + | + | |

| Негативное воздействие | Платеж за 3-й квартал 2021 года | + | + |

25. | НДС | Налог (1/3) за 3-й квартал 2021 года | + | — |

| УСН | Аванс за 3-й квартал 2021 года | — | + |

| Акцизы | Налог за сентябрь 2021 года | + | + |

|

| Налог (спирт) за июль 2021 года | + | + |

|

| Налог (бензин) за апрель 2021 года | + | + |

| НДПИ | Налог за сентябрь 2021 года | + | + |

| Торговый сбор | Платеж за 3-й квартал 2021 года | + | + |

28. | Прибыль | Налог за 3-й квартал 2021 года | + | — |

|

| Аванс (1/3) за 4-й квартал 2021 года | + | — |

|

| Аванс (факт) за сентябрь 2021 года | + | — |

01.11.2021 | НДФЛ | Налог с отпускных и больничных за октябрь 2021 года | + | + |

| Пользование недрами | Платеж за 3-й квартал 2021 года | + | + |

15. | Страховые взносы | Платежи за октябрь 2021 года | + | + |

| Акцизы | Аванс за ноябрь 2021 года | + | + |

22.11.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за октябрь 2021 года | + | + |

25.11.2021 | НДС | Налог (1/3) за 3-й квартал 2021 года | + | — |

| Акцизы | Налог за октябрь 2021 года | + | + |

|

| Налог (спирт) за август 2021 года | + | + |

|

| Налог (бензин) за май 2021 года | + | + |

| НДПИ | Налог за октябрь 2021 года | + | + |

29. | Прибыль | Аванс (1/3) за 4-й квартал 2021 года | + | — |

|

| Аванс (факт) за октябрь 2021 года | + | — |

30.11.2021 | НДФЛ | Налог с отпускных и больничных за ноябрь 2021 года | + | + |

15.12.2021 | Страховые взносы | Платежи за ноябрь 2021 года | + | + |

| Акцизы | Аванс за декабрь 2021 года | + | + |

20. | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за ноябрь 2020 года | + | + |

27.12.2020 | НДС | Налог (1/3) за 3-й квартал 2021 года | + | — |

| Акцизы | Налог за ноябрь 2021 года | + | + |

|

| Налог (спирт) за сентябрь 2021 года | + | + |

|

| Налог (бензин) за июнь 2021 года | + | + |

| НДПИ | Налог за ноябрь 2021 года | + | + |

28. | Прибыль | Аванс (1/3) за 4-й квартал 2021 года | + | — |

|

| Аванс (факт) за ноябрь 2021 года | + | — |

Итоги

Информация, приведенная в этой статье, позволит своевременно подготовить платежи по основным федеральным налогам и взносам и избежать финансовых санкций, взимаемых за нарушение сроков уплаты налогов и сборов в 2021 году.

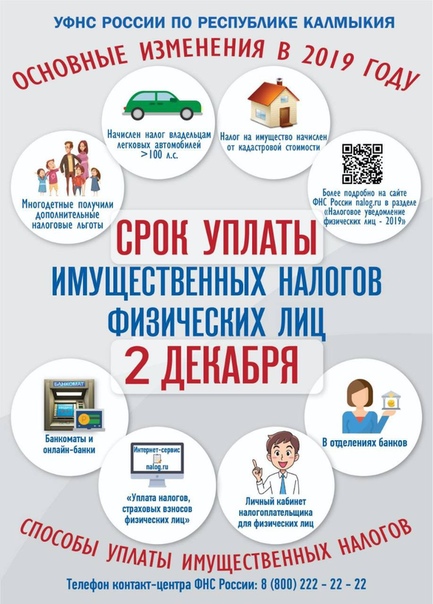

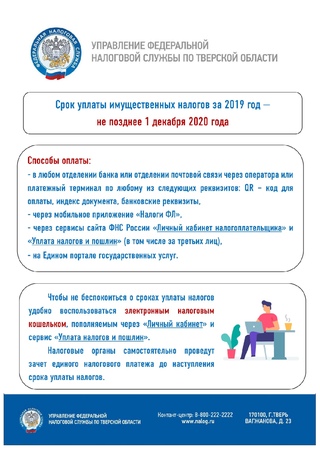

Налоговые уведомления 2020

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие

регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет

и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать

нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для пользователей «Личного кабинета налогоплательщика» — через личный кабинет налогоплательщика;

для иных лиц: посредством личного обращения в любую налоговую инспекцию либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен

не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение

(разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

Почему важно соблюдать сроки уплаты налогов

О том, что сроки уплаты налогов надо соблюдать, знают все. Этот элемент фискальной дисциплины для организаций и юридических лиц является базовым. Халатное отношение к нему грозит неприятностями в виде штрафов и пени. В этой статье мы поговорим о том, что именно нужно знать о сроках уплаты налогов организациями.

Факторы формирования срока

Как и все в финансовой сфере, термин «сроки уплаты налогов» имеет четкое объяснение. Под ним понимается определенный отрезок времени, в течение которого любое юридическое или физическое лицо обязано внести средства в государственный бюджет. Эти средства могут быть соответствующим налогом либо страховым сбором.

Во всем мире, включая Российскую Федерацию, существует целая система определения сроков уплаты обязательных сборов. Основой для такой системы являются календарные даты, обозначающие окончание определенного временного отрезка, в течение которого должны быть уплачены налоги – день, месяц, квартал, год.

Основой для такой системы являются календарные даты, обозначающие окончание определенного временного отрезка, в течение которого должны быть уплачены налоги – день, месяц, квартал, год.

Также важным элементом системы определения сроков являются запланированные (или неизбежные) события, наступающие в течение года, в том числе праздничные и выходные дни. Еще один фактор, влияющий на сроки, – обязательное действие, которое организация запланировала выполнить в установленное время. Например, перерыв в работе.

Отсчитывать срок уплаты налогов, как правило, начинают после того, как закончен предыдущий налоговый период.

Как узнать налоговый период?

Налоговый период (не путать с отчетным периодом) – это временное определение, без которого разговор о сроках уплаты налогов невозможен. По окончании периода устанавливается налоговая база, являющаяся основой для определения размера суммы сбора. Эта сумма и является обязательной к уплате и должна быть задекларирована в отчетной документации, подаваемой в инспекцию.

Предприниматели должны самостоятельно выбрать наиболее подходящий налоговый период. Выдумывать тут ничего не нужно – порядок прописан в Налоговом кодексе РФ. В нем каждому сбору в госбюджет отведен отдельный раздел, где есть указание по периодам для налога, которому посвящен раздел. Впрочем, разнообразие в разделах небольшое. Чаще всего речь идет о календарном месяце, квартале или о годовом исчислении. Иной период времени устанавливается индивидуально и в зависимости от обстоятельств. То есть налоговый период может состоять из нескольких отчетных бухгалтерских периодов, включающих факты по хозяйственной деятельности конкретной организации.

Для примера скажем, что стандартным вариантом для внесения налога на добавленную стоимость (НДС) является квартал. В свою очередь, для налога на имущество (ННИ) и налога на прибыль (ННП) это год. Причем календарный, то есть с 1 января по 31 декабря. То же самое относится к упрощенной системе налогообложения, для которой выбран годовой вариант периода. По окончании такого периода наступает срок платежей.

По окончании такого периода наступает срок платежей.

Причины для переноса уплаты

Как бы парадоксально это ни прозвучало, но при всей строгости системы уплаты налогов срок их взноса может меняться. И это допущение предусмотрено и прописано в российском законодательстве. Есть тут, конечно, и одно существенное «но» – в некоторых случаях за такой перенос могут взиматься проценты. Кроме того, в законах также указаны формы изменения сроков уплаты налогов. Их немного – всего три, поэтому кратко расскажем о каждой из них.

Первая форма – это рассрочка. Решение о ней принимается после документального заявления плательщика налогов. В нем, как правило, говорится о том, что финансовое состояние организации не позволяет внести тот или иной сбор (либо несколько налогов) вовремя, то есть в установленные сроки. В то же время предприятие уверено, что такая возможность появится позже, что позволит погасить всю сумму по налоговой задолженности. Причем в случае с рассрочкой эту сумму можно вносить поэтапно.

Вторая форма изменения сроков уплаты налогов – отсрочка. К ней относится все то же самое, что и к рассрочке, за исключением одного момента. При отсрочке сумму налоговой задолженности надо будет погасить не поэтапно, а сразу – единовременно.

Причиной для переноса сроков уплаты налога могут стать любые форс-мажорные ситуации. Причем это относится не только к стихийным бедствиям. Таковыми, например, могут считаться внезапное прекращение бюджетного финансирования, вероятность неплатежеспособности в случае уплаты налогов, сезонность бизнеса, задержка товара при пересечении границы таможенного союза. И это далеко не полный перечень оснований для получения рассрочки или отсрочки.

Инвестиционный налоговый кредит

Третья форма изменения срока уплаты сборов называется «инвестиционный налоговый кредит» (ИНК). На ней стоит остановиться чуточку подробнее.

Этому способу посвящена отдельная статья Налогового кодекса РФ – 66-я. При предоставлении ИНК налогоплательщику (в данном случае речь о коммерческой структуре) определяется период времени, на протяжении которого он может сокращать размер своих взносов по налогам в госбюджет. При этом данная сумма считается кредитом, на нее начисляются проценты, но вносится она по частям, то есть поэтапно.

При этом данная сумма считается кредитом, на нее начисляются проценты, но вносится она по частям, то есть поэтапно.

Подобный налоговый режим предоставляется далеко не всем, кто о нем просит. Он является выгодным для компаний, которые занимаются важными с государственной точки зрения видами деятельности. Таковыми, например, являются научные, исследовательские, конструкторские работы. Претендовать на ИНК могут также предприятия, которые занимаются техническим перевооружением. Иными словами, внедряют на своем производстве более современные и совершенные технологии, обновляя таким образом свое оборудование и повышая уровень энергоэффективности и экологической безопасности.

Кроме того, на ИНК могут рассчитывать также разработчики инноваций и методов работы в области информационных технологий. Относится это и к создателям совершенно новых видов материалов и сырья для дальнейшего применения в производстве. Ну и конечно, при необходимости претендовать на ИНК могут компании, выполняющие госзаказ, считающийся важным с точки зрения социально-экономического развития отдельно взятого региона или страны. В том числе предприятия оборонной сферы.

В том числе предприятия оборонной сферы.

Всегда актуально

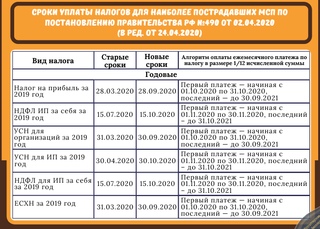

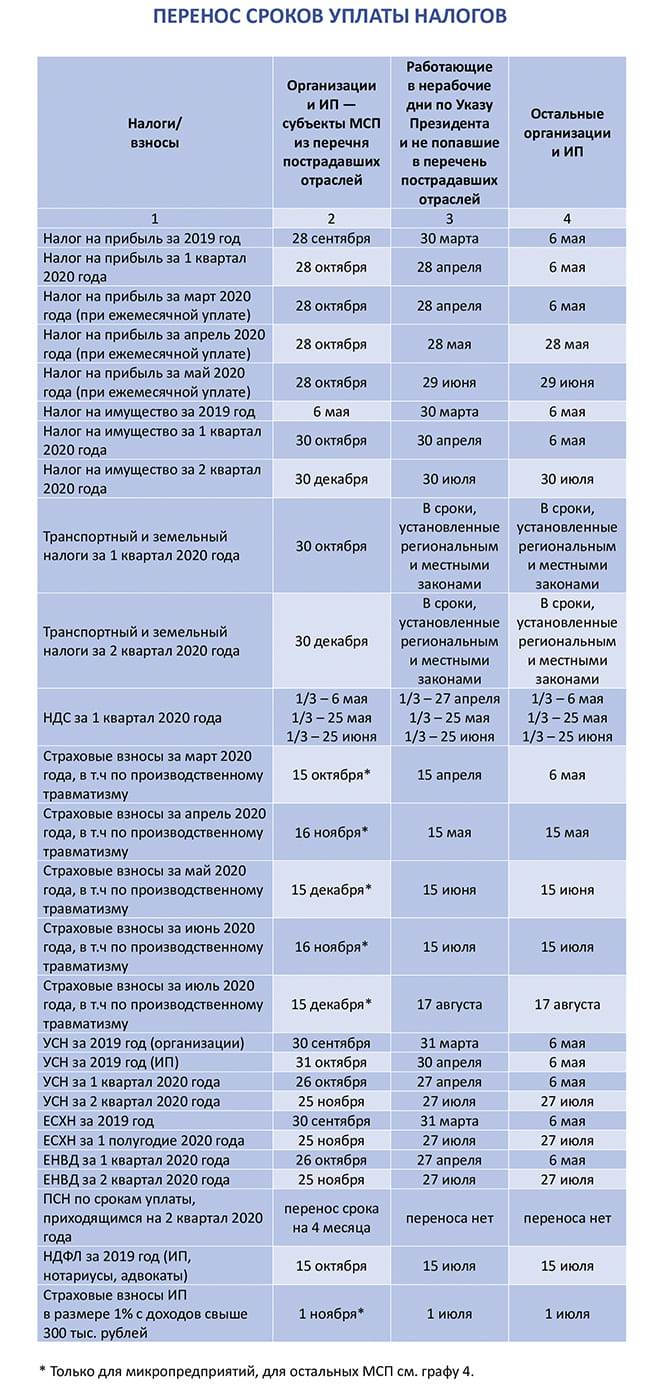

Напоследок нельзя не сказать об актуальных переменах в сроках уплаты налогов. О том, что в этом году Правительство РФ приняло решение их перенести, сказано много. Это было сделано из-за неблагоприятной экономической ситуации в стране, возникшей вследствие объявления чрезвычайной ситуации, вызванной пандемией коронавируса. Поэтому представителям малого и среднего бизнеса в 2020 году предоставлена отсрочка по уплате налогов.

Перечислять все изменения нет смысла. Информация постоянно добавляется и меняется. Более подробно о сроках уплаты налогов и мерах поддержки предпринимателей можно узнать в интернете, на сайте Федеральной налоговой службы РФ, в разделе «Меры поддержки бизнеса».

В любом случае ознакомиться с этими сведениями будет полезно даже начинающим на финансовом рынке специалистам. Будущим экспертам нужно научиться разбираться в налогах. И впоследствии вопросов о том, как работает эта система, возникать не должно. Но начинать нужно с создания финансовых инструментов, без которых стать предпринимателем невозможно. Одним из них является расчетный счет, который будет использоваться в работе. Наилучшим вариантом является счет в европейской компании, например в Bilderlings. Открыть его можно быстро, удобно и, что немаловажно, – удаленно.

Но начинать нужно с создания финансовых инструментов, без которых стать предпринимателем невозможно. Одним из них является расчетный счет, который будет использоваться в работе. Наилучшим вариантом является счет в европейской компании, например в Bilderlings. Открыть его можно быстро, удобно и, что немаловажно, – удаленно.

Средняя налоговая ставка | Какая средняя налоговая ставка?

Средняя ставка налога — это сумма уплаченного налога, деленная на налогооблагаемую прибыль. В то время как предельные налоговые ставки показывают сумму налога, уплаченного на следующий заработанный доллар, средние налоговые ставки показывают общую долю дохода, уплаченного в виде налогов.

Как рассчитываются средние налоговые ставки?

Для доходов физических лиц средняя налоговая ставка — это сумма уплаченных налогов, деленная на доход. Единый налогоплательщик с валовым доходом 45 000 долларов США платит около 3 700 долларов США в виде подоходного налога. Это приводит к средней налоговой ставке 8,2 процента. Налоговое обязательство исходит из налоговой категории, в которой находится физическое лицо, и предельных ставок, применяемых к его доходу. Часть дохода налогоплательщика облагается налогом по предельной ставке 10 процентов, часть облагается налогом по предельной ставке 12 процентов, а другая часть не облагается налогом в связи со стандартным вычетом.

Это приводит к средней налоговой ставке 8,2 процента. Налоговое обязательство исходит из налоговой категории, в которой находится физическое лицо, и предельных ставок, применяемых к его доходу. Часть дохода налогоплательщика облагается налогом по предельной ставке 10 процентов, часть облагается налогом по предельной ставке 12 процентов, а другая часть не облагается налогом в связи со стандартным вычетом.

Кто платит более высокие средние налоговые ставки?

Из-за прогрессивности федеральной налоговой системы США налогоплательщики с высоким доходом платят самую высокую среднюю ставку подоходного налога.Согласно данным IRS за 2016 год, средняя ставка налога на прибыль для верхнего 1 процента составляла 26,9 процента, а у нижних 50 процентов налогоплательщиков средняя ставка налога составляла всего 3,7 процента.

Как со временем менялись средние налоговые ставки?

Средние налоговые ставки, с которыми сталкиваются 0,1% самых богатых семей США, со временем менялись. Это связано с изменениями налогового законодательства США на федеральном, государственном и местном уровнях. Пока средние ставки по совокупным налогам наверху 0.1 процент упал на 10,8 процентных пункта по сравнению с 1950-ми годами (синяя линия на рисунке ниже), средние ставки подоходного налога остались относительно стабильными (фиолетовая линия на рисунке ниже). В 1950-х годах верхние 0,1 процента домашних хозяйств сталкивались со средней эффективной ставкой налога на доход в размере 21,0 процента по сравнению с 20,7 процента в 2014 году.

Это связано с изменениями налогового законодательства США на федеральном, государственном и местном уровнях. Пока средние ставки по совокупным налогам наверху 0.1 процент упал на 10,8 процентных пункта по сравнению с 1950-ми годами (синяя линия на рисунке ниже), средние ставки подоходного налога остались относительно стабильными (фиолетовая линия на рисунке ниже). В 1950-х годах верхние 0,1 процента домашних хозяйств сталкивались со средней эффективной ставкой налога на доход в размере 21,0 процента по сравнению с 20,7 процента в 2014 году.

Максимальная ставка налога на предельный доход в 91 процент 1950 года применялась только к домохозяйствам с доходом более 200 000 долларов (или около 2 миллионов долларов в сегодняшних долларах).Согласно статье в The Wall Street Journal , лишь небольшое количество налогоплательщиков имело бы достаточный доход, чтобы попасть в верхнюю группу — менее 10 000 семей.

Даже среди домохозяйств, попавших в группу 91%, большая часть их доходов не попадала в эту группу. В конце концов, планка в 91 процент применяется только к доходу выше 200 000 долларов, а не к каждому доллару, заработанному домашними хозяйствами. Таким образом, несмотря на верхнюю группу с очень высокой ставкой, средняя налоговая ставка была намного ниже.

В конце концов, планка в 91 процент применяется только к доходу выше 200 000 долларов, а не к каждому доллару, заработанному домашними хозяйствами. Таким образом, несмотря на верхнюю группу с очень высокой ставкой, средняя налоговая ставка была намного ниже.

Был ли задержан крайний срок уплаты налогов в 2019 году? Что нужно знать о коронавирусе (COVID-19) и ваших налогах

Этот контент предназначен для первого пакета помощи в связи с коронавирусом, Закона о помощи при коронавирусе, помощи и экономической безопасности (Закон CARES), который был подписан в марте 2020 года. Для получения информации о Законе о реагировании на коронавирус и дополнительных ассигнованиях на помощь от 2021 года, Закон о втором пакете помощи в связи с коронавирусом, подписанный 27 декабря 2020 года, можно найти в записи блога «Новый пакет помощи от коронавируса : что это значит для вас и вторая проверка стимулов».

Федеральные налоговые новости (последнее обновление: 27. 03.20, )

03.20, )

В ответ на коронавирус Казначейство, IRS и федеральное правительство объявили о нескольких изменениях в сезоне подачи налоговой декларации, а также в пакетах льгот и стимулов для лечения коронавируса. Вот все, что вам нужно знать.

Крайний срок подачи налоговой декларации продлен до 15 июля 2020 г. Налогоплательщикам, получающим возмещение, рекомендуется подавать налоговую декларацию сейчас, чтобы получить свои деньги.

В прошлом налоговом сезоне около 72% налогоплательщиков получили возврат налога на сумму около 3000 долларов, что для многих налогоплательщиков является их крупнейшей зарплатой в году.В такие времена многим семьям очень нужны деньги. IRS рассчитывает продолжить обработку возврата в обычном режиме. IRS обычно выдает девять из 10 налоговых возмещений в течение 21 дня или меньше с момента принятия с электронным файлом и прямым переводом — самый быстрый способ получить возмещение.

- Нужно ли мне подавать расширение для файла после 15 апреля? Нет, никаких действий предпринимать не нужно.

Продление 15 июля автоматически распространяется на всех налогоплательщиков.

Продление 15 июля автоматически распространяется на всех налогоплательщиков. - Задержит ли продление крайнего срока выплаты моего налогового возмещения? Нет, IRS ожидает продолжения обработки возмещения в обычном порядке, но призывает всех налогоплательщиков подать заявку сейчас.

- Есть ли у меня больше времени, чтобы внести свой вклад в IRA? Да, теперь у вас есть время до 15 июля, чтобы внести взнос в свой IRA за 2019 год.

- Будет ли продлен крайний срок уплаты государственных налогов? Большинство штатов соблюдают новый крайний срок налогообложения — 15 июля.Однако в некоторых штатах установлены другие сроки и инструкции. Чтобы узнать крайний срок в вашем штате, нажмите здесь.

Пакет стимулов для коронавируса

В пятницу, 27 марта 2020 года, президент подписал Закон о помощи в связи с коронавирусом, чрезвычайной помощи и экономической безопасности (CARES) — пакет стимулов на 2 триллиона долларов, который обеспечит финансовую помощь отдельным лицам, семьям и предприятиям — в качестве закона. Пакет мер по стимулированию распространения коронавируса на 2020 год принесет облегчение за счет ряда мер, включая расширенную налоговую скидку для налогоплательщиков.

Пакет мер по стимулированию распространения коронавируса на 2020 год принесет облегчение за счет ряда мер, включая расширенную налоговую скидку для налогоплательщиков.

Правомочные налогоплательщики получат стимулирующие чеки на сумму до 1200 долларов для физических лиц, 2400 долларов для совместных налогоплательщиков и дополнительно 500 долларов за каждого ребенка, отвечающего требованиям.

Стимулирующие платежи в размереCOVID-19 будут основаны на информации из ваших последних налоговых деклараций за 2019 или 2018, если вы еще не подали их в этом сезоне. Однако сумма, выплаченная вам сейчас, будет выверена в налоговой декларации следующего года с учетом вашей текущей ситуации за 2020 год.

Закон CARES также позволяет правительству использовать информацию о прямом депозите в вашей налоговой декларации за 2019 или 2018 налоговый год для электронного депозита этих стимулирующих средств на ваш счет.Так что же все это значит?

Первый шаг, который вам следует сделать прямо сейчас, — это подать налоговую декларацию за 2019 год, если вы еще этого не сделали. И, если вы получаете возмещение налога, выберите получение этого возмещения посредством прямого депозита. Это гарантирует, что IRS будет располагать для вас самой последней информацией о налоговых декларациях и прямым депозитом, которую они будут использовать для определения индивидуальных сумм стимулирования.

И, если вы получаете возмещение налога, выберите получение этого возмещения посредством прямого депозита. Это гарантирует, что IRS будет располагать для вас самой последней информацией о налоговых декларациях и прямым депозитом, которую они будут использовать для определения индивидуальных сумм стимулирования.

Здесь вы можете получить самую последнюю информацию и обновления о пакете стимулов на 2020 год и его значении для вас, включая информацию о том, сколько денег на стимулирование вы имеете право получить и сколько времени потребуется, чтобы получить ваш стимулирующий чек.

Льготы для физических и юридических лиц при уплате налогов

Продление срока подачи федеральной налоговой декларации также распространяется на налоговые платежи. Налогоплательщики, имеющие задолженность, могут отсрочить уплату федеральных налогов без процентов и штрафов до 15 июля. Эта отсрочка применяется ко всем налогоплательщикам, включая физических лиц, трасты и поместья, корпорации и других лиц, подающих налоги, а также тех, кто оплачивает самозанятость. налог. Налогоплательщики могут отсрочить уплату федеральных налогов за 2019 налоговый год независимо от суммы задолженности.Эта отсрочка также применяется к расчетным налоговым платежам в первом и втором кварталах 2020 налогового года, ранее подлежащим уплате 15 апреля и 15 июня.

налог. Налогоплательщики могут отсрочить уплату федеральных налогов за 2019 налоговый год независимо от суммы задолженности.Эта отсрочка также применяется к расчетным налоговым платежам в первом и втором кварталах 2020 налогового года, ранее подлежащим уплате 15 апреля и 15 июня.

Отсрочка уплаты федеральных налогов означает, что если вы задолжали деньги по федеральным налогам, у вас будет больше времени, чтобы уплатить свою задолженность.

- Как мне узнать, имею ли я право на продленный срок оплаты? И нужно ли мне подавать расширение, чтобы его получить? По словам министра финансов, любой, у кого есть федеральный налоговый платеж, связанный с его налогами за 2019 год и расчетными налоговыми платежами за 2020 налоговый год, подлежащими уплате 15.04.2020, может отсрочить свой налоговый платеж без штрафов и процентов на 90 дней за цели помощи.

- Что мне делать, если я уже подал налоговую декларацию и запланировал платеж на 15 апреля? Если вы уже подали заявку и запланировали платеж на 15 апреля, вам нужно будет отменить платеж и перенести его.

Если вы подали заявку в TurboTax, вам нужно будет связаться с финансовым агентом Казначейства США по телефону 888-353-4537, чтобы внести это изменение. Изменения в платежах необходимо внести не позднее 23:59. ET за два рабочих дня до запланированной даты платежа.

Если вы подали заявку в TurboTax, вам нужно будет связаться с финансовым агентом Казначейства США по телефону 888-353-4537, чтобы внести это изменение. Изменения в платежах необходимо внести не позднее 23:59. ET за два рабочих дня до запланированной даты платежа. - Распространяется ли это продление на квартальные расчетные налоговые платежи за 2020 год? Ориентировочные сроки уплаты налога на прибыль в первом и втором квартале 2020 года продлены до 15 июля 2020 года.

- Что, если мне нужно больше времени после крайнего срока 15 июля для оплаты? Если вам потребуется дополнительное время после 15 июля, вам нужно будет подать заявление о расширении. Благодаря продлению вы сможете подать налоговую декларацию до 15 октября 2020 года, но вам все равно нужно будет уплатить все налоги до 15 июля.Платежи после 15 июля будут подлежать пени и пени.

Новости Федеральной налоговой службы относительно Закона о реагировании на семейный коронавирус в первую очередь

В среду, 18 марта, президент Трамп подписал закон о предоставлении дополнительных льгот для налогоплательщиков, пострадавших от коронавируса (COVID-19).

Закон о COVID-19, называемый Законом Families First Coronavirus Response Act или H.R. 6201, включает помощь для физических лиц, самозанятых и предприятий.Получите самую свежую информацию о Законе о борьбе с коронавирусом в первую очередь для семей и о том, что он значит для вас здесь.

Мы вас обслужили

Налогоплательщики могут быть уверены, что TurboTax готов помочь им подать заявку до продленного срока до 15 июля. Если у вас возникнут какие-либо вопросы, наша команда сертифицированных CPA и экспертов TurboTax Live доступна по запросу, чтобы помочь вам.

Если вы работаете не по найму, посетите наш Центр помощи самозанятым в связи с коронавирусом, чтобы получить актуальную информацию, налоговые консультации и инструменты, которые помогут вам понять, что для вас означает помощь в связи с коронавирусом.

Продолжайте проверять здесь самую последнюю налоговую информацию и изменения в связи с коронавирусом.

Новости государственного налога (последнее обновление: 07. 08.20)

08.20)

Получите самую свежую информацию о сроках налогообложения и инструкции для вашего штата ниже.

Алабама

- Объявлено, что срок подачи налоговой декларации штата продлен до 15 июля 2020 г. Налогоплательщики также могут отложить уплату подоходного налога штата, подлежащую уплате 15 апреля 2020 г., до 15 июля 2020 г. без штрафов и процентов, независимо от суммы задолжал.Эта отсрочка применяется ко всем налогоплательщикам, включая физических лиц, трасты, поместья, корпорации и других лиц, подающих налоговые декларации, не являющиеся корпоративными. Объявление о чрезвычайном положении можно найти здесь.

- Другие налоги, включенные в продление крайнего срока, включают корпоративный подоходный налог, акцизный налог на финансовые учреждения (FIET) и налог на бизнес-привилегии (BPT).

- Налогоплательщикам не нужно заполнять дополнительные формы, чтобы иметь право на эту автоматическую подачу государственной налоговой декларации / освобождение от уплаты.

Индивидуальные налогоплательщики, которым требуется дополнительное время для подачи документов сверх крайнего срока 15 июля, могут запросить продление срока подачи документов обычными способами.

Индивидуальные налогоплательщики, которым требуется дополнительное время для подачи документов сверх крайнего срока 15 июля, могут запросить продление срока подачи документов обычными способами. - Отдельным распоряжением срок платежа продлевается для сквозных организаций для подачи составных отчетов и совершения составных платежей от имени своих членов-нерезидентов.

- Другая помощь может быть доступна в каждом конкретном случае физическим и юридическим лицам, которые не могут подать свои налоговые декларации вовремя из-за COVID-19, связавшись с Департаментом

- Департамент поощряет всех налогоплательщиков вести свой бизнес в режиме онлайн с My Alabama Taxes (MAT) для подачи и уплаты налогов; или позвоните по телефону 334-242-1170, чтобы получить дополнительную помощь.

Аризона

- Налоговое управление штата Аризона объявило, что оно перенесло крайний срок подачи и уплаты подоходного налога штата на 15 июля 2020 года.

Налогоплательщики, подающие государственные декларации или отправившие платеж после предыдущего срока, 15 апреля, не будут оцениваться поздняя подача, просроченная оплата пени или пени ..

Налогоплательщики, подающие государственные декларации или отправившие платеж после предыдущего срока, 15 апреля, не будут оцениваться поздняя подача, просроченная оплата пени или пени .. - Налогоплательщикам, которым после 15 июля требуется больше времени для подачи налоговой декларации штата, следует рассмотреть возможность подачи заявления о продлении срока, подав форму 204 штата Аризона до 15 июля, если они еще не получили федеральное продление от IRS.

- Этот продленный срок включает индивидуальные, корпоративные и фидуциарные налоговые декларации.

- Для получения дополнительной информации перейдите в Общее налоговое уведомление штата Аризона (GTN 20-1

Арканзас

- Объявлен крайний срок налогообложения штата Арканзас для индивидуальных заявителей, включая штрафы и проценты, будет продлен до 15 июля 2020 года.

- Это расширение включает в себя доходы корпораций, доверительных управляющих и имущества, партнерства и композитные доходы за 2019 год.

- Заявители корпоративного налога и предполагаемые сроки уплаты останутся прежними, 15 апреля 2020 г.

Калифорния

- FTB переносит до 15 июля 2020 года крайние сроки подачи и оплаты для всех физических и юридических лиц:

- Налоговые декларации 2019 г.

- Платежи налоговой декларации за 2019 год

- Расчетные выплаты за 1 и 2 квартал 2020 года

- 2020 ООО Налоги и сборы

- 2020 Выплаты вне заработной платы

Полный список дат для физических и юридических лиц: FTB

Колорадо

- Департамент доходов продлил крайний срок уплаты подоходного налога для всех налогоплательщиков штата Колорадо до 15 июля 2020 года без пени или процентов независимо от суммы.

- Всем налоговым декларациям, которые требовалось подать до 15 апреля 2020 г., предоставляется продление на шесть месяцев, и они должны быть поданы не позднее 15 октября 2020 г.

- Штат устанавливает продленный срок для налогоплательщиков, которые должны уплатить расчетный подоходный налог за 2020 налоговый год. Расчетные платежи за первый и второй кварталы теперь должны быть произведены до 15 июля 2020 года без штрафа.

- Департамент доходов (DOR) для координации с местными органами власти, которые решили продлить сроки уплаты налогов на недвижимость, налоги с продаж и использования.Ознакомиться с распоряжением можно здесь.

Коннектикут

- Налоговое управление Коннектикута объявило о продлении крайнего срока подачи декларации плательщиками налога на доходы физических лиц до 15 июля 2020 г. .

- Первый и второй квартальные налоги на прибыль за 2020 налоговый год продлены до 15 июля 2020 года.

- Некоторые налоги на бизнес продлеваются как минимум на 30 дней (даты могут быть разными). Кроме того, выплаты, связанные с этими возвратами, также продлеваются до соответствующего срока в июне.

- См. Раздел часто задаваемых вопросов для получения дополнительной информации о сроках уплаты налогов и освобождении от уплаты налогов.

Делавэр

- Департамент доходов штата Делавэр объявил, что все окончательные налоговые декларации по корпоративному подоходному налогу должны быть поданы на дату соответствующей федеральной декларации. Корпорации могут запросить дополнительное продление времени для подачи заявки в IRS, и Делавэр предоставит такое же продление, если копия федерального запроса о продлении будет включена в окончательный корпоративный отчет Делавэра при подаче.

- Налоговые декларации по подоходному налогу с населения, подлежащие сдаче 30 апреля 2020 г., теперь подлежат подаче 15 июля 2020 г. .

- Расчетные выплаты по подоходному налогу с населения, подлежащие уплате 30 апреля 2020 г., продлены до 15 июля 2020 г. Платежи за второй квартал остаются до уплаты 15 июня 2020 г. .

- Если налогоплательщику требуется дополнительное время сверх продленного срока платежа, он может запросить продление через онлайн-систему Revenue.

Это обеспечит автоматическое продление времени подачи заявки до 15 октября 2020 г.

Это обеспечит автоматическое продление времени подачи заявки до 15 октября 2020 г.

- Если налогоплательщику требуется дополнительное время сверх продленного срока платежа, он может запросить продление через онлайн-систему Revenue.

- Продление продлевает срок только для подачи, но не для оплаты. Крайний срок оплаты — 15 июля 2020 г., с этой даты будут рассчитываться штрафы и проценты за недоплату.

- Дополнительная информация о сроках уплаты или другие вопросы, касающиеся налогов, доступны здесь.

Округ Колумбия

- Объявлено, что установлен крайний срок для налогоплательщиков для подачи и оплаты своих индивидуальных и фидуциарных налоговых деклараций округа Колумбия за 2019 год (D-40, D-41 и D-40B), налоговых деклараций партнерств (D-65) и налога на франшизу. Возвращение (D-20, D-30) продлено до 15 июля 2020 г.

- Налоговое и налоговое управление (OTR) поощряет налогоплательщиков, которые могут подавать свои налоговые декларации в электронном виде, делать это.

Флорида

- Департамент доходов Флориды продлил определенные сроки подачи документов для предприятий Флориды.

Это касается отчетных периодов в феврале и марте по следующим налогам и сборам:

Это касается отчетных периодов в феврале и марте по следующим налогам и сборам:- Налог с продаж и использования, включая дополнительный налог с продаж

- Налог на развитие туризма

- Плата за твердые отходы, включая плату за новые шины, плату за свинцово-кислотную батарею, валовой доход за химчистку и надбавку за аренду автомобиля

- Плата за беспроводную связь E911 по предоплате

- Департамент создал ответы на часто задаваемые вопросы о COVID-19 и специальную группу для решения налоговых вопросов по электронной почте COVID19TAXHELP @ FloridaRevenue.com.

Грузия

- Департамент доходов Джорджии автоматически продлевает крайний срок подачи и уплаты подоходного налога в 2019 году до 15 июля , 2020 без штрафов и процентов.

- Сюда входят ориентировочные платежи штата по подоходному налогу, подлежащие уплате 15 апреля 2020 года за 2020 налоговый год налогоплательщика.

- Не предусмотрено продление для подачи, уплаты или депозита любого другого вида государственного налога (включая удержание налога с работников и налог с продаж) или для подачи каких-либо государственных информационных деклараций.

Гавайи

- Налоговый департамент Гавайев расширяет регистрацию подоходного налога штата на 2019 год и выплаты для следующего:

- Индивидуальные и корпоративные налоговые декларации за 2019 налоговый год, подлежащие оплате с 20 апреля 2020 года по 20 июня 2020 года, продлены до 20 июля 2020 года .

- Налогоплательщики, которые имеют право на возврат или уплату подоходного налога за 2019 г., подлежащего уплате до 20 июля 2020 г., получают автоматическое продление для подачи соответствующей декларации до 20 октября 2020 г.

- Для участия в данной программе налоговых льгот от налогоплательщиков не требуется никаких действий.

- Резиденты Гавайев могут бесплатно подать налоговую декларацию о подоходном налоге на Гавайях на сайте hitax.hawaii.gov.

- Даты подачи и уплаты всех налогов, не связанных с прибылью (удержание, общий акциз, временное размещение и т. Д.), Не изменились.

Айдахо

- Налоговая комиссия штата Айдахо продлила крайние сроки подачи и уплаты подоходного налога в Айдахо за 2019 год с 15 апреля 2020 года до 15 июня 2020 года.

Расширение распространяется на всех налогоплательщиков, включая физических, юридических и юридических лиц, независимо от суммы задолженности. Пени и пени не будут применяться, если налогоплательщики подадут декларацию и уплатят причитающийся им подоходный налог до 15 июня.

Расширение распространяется на всех налогоплательщиков, включая физических, юридических и юридических лиц, независимо от суммы задолженности. Пени и пени не будут применяться, если налогоплательщики подадут декларацию и уплатят причитающийся им подоходный налог до 15 июня. - Крайний срок подачи заявок на льготы по налогу на имущество продлен с 15 апреля до 15 июня 2020 года . В программы входят:

Иллинойс

- Департамент доходов штата Иллинойс (IDOR) расширил налоговые декларации штата и освобождает от уплаты штрафа с 15 апреля 2020 года по 15 июля 2020 года.

- Сроки подачи и уплаты подоходного налога в 2019 году для всех налогоплательщиков, которые подают и уплачивают свои подоходные налоги в штате Иллинойс 15 апреля 2020 года, автоматически продлеваются до 15 июля 2020 года.

- Эта компенсация применяется ко всем индивидуальным возвратам, трастам и корпорациям и осуществляется автоматически.

Налогоплательщикам не нужно заполнять какие-либо дополнительные формы или звонить в IDOR, чтобы пройти квалификацию.

Налогоплательщикам не нужно заполнять какие-либо дополнительные формы или звонить в IDOR, чтобы пройти квалификацию. - По состоянию на 16 июля 2020 г. начнут начисляться штрафы и пени на оставшиеся невыплаченные остатки. Вы автоматически избежите пени и штрафов по уплаченным налогам до 15 июля 2020 г.

- Эта компенсация применяется ко всем индивидуальным возвратам, трастам и корпорациям и осуществляется автоматически.

- Налогоплательщики, которые уже подали декларацию, могут проверить статус своей декларации или произвести платеж на сайте mytax.illinois.gov.

- Это НЕ влияет на первую и вторую часть расчетных платежей по налогам на 2020 год, которые должны быть произведены 15 апреля 2020 года и 15 июня 2020 года.

- Для получения дополнительной информации или вопросов посетите tax.illinois.gov.

Индиана

- Продлены определенные государственные сроки подачи и оплаты в соответствии с IRS для поддержки Hoosiers во время COVID-19.Индивидуальные налоговые декларации и платежи, а также расчетные платежи, первоначально подлежащие уплате до 15 апреля 2020 г.

, теперь должны быть поданы не позднее 15 июля 2020 г. .

, теперь должны быть поданы не позднее 15 июля 2020 г. . - Возврат включает IT-40, IT-40PNR, IT-40RNR, IT-40ES, ES-40 и SC-40.

- Корпоративные налоговые декларации и платежи, а также расчетные платежи, первоначально подлежащие уплате до 15 или 20 апреля, теперь подлежат оплате до 15 июля 2020 г. это IT-20, IT-41, IT-65, IT-20S, FIT-20, URT-1, IT-6, FT-QP и URT-Q.

- Все остальные налоговые декларации и сроки оплаты остаются без изменений.

- Если вам нужно дополнительное время для подачи документов, вы можете запросить продление. Инструкции можно найти на сайте DOR. Если человек запрашивает федеральное продление, Индиана автоматически продлевает крайний срок штата, и нет необходимости подавать что-либо дополнительно.

Клиенты могут получить дополнительную информацию, если у них есть вопросы, по индивидуальной линии обслуживания клиентов по телефону 317-232-2240. или отправив электронное письмо в DOR, используя форму на dor. in.gov/3392.htm.

in.gov/3392.htm.

Айова

- Налоговое управление штата Айова продлило крайний срок подачи и оплаты для нескольких видов налогов штата, включая подоходный налог, предложенный COVID19, чтобы обеспечить гибкость.

- Приказ продлевает сроки подачи и уплаты налогов на прибыль, франшизу, денежные средства и кредиты со сроком уплаты 19 марта 2020 г.или позднее и до 31 июля 2020 г. до нового крайнего срока 31 июля 2020 г. .

- Никакие штрафы за просрочку или недоплату не взимаются с квалифицированных налогоплательщиков, которые соблюдают сроки подачи и оплаты.Проценты по неуплаченным налогам, предусмотренным настоящим приказом, подлежат уплате с 1 августа 2020 г. .

- В частности, в заказ входят:

- Индивидуальная налоговая декларация и все подтверждающие формы и таблицы

- Составной возврат и все вспомогательные формы и графики

- Фидуциарный возврат и все подтверждающие формы и графики

- Налоговая декларация корпорации и все подтверждающие формы и таблицы

- Налоговая декларация франшизы для финансовых учреждений и все вспомогательные формы и таблицы

- Iowa Partnership Return и все подтверждающие формы и графики

- Корпорация Возврат и все подтверждающие формы и графики

- Конфиденциальный отчет о налоге на денежные средства и кредиты кредитного союза

- Налогоплательщики могут проверить статус своих возвратов на сайте Департамента, где находится моя страница возврата.

- Налогоплательщики и налоговые специалисты, которым требуется помощь, могут связаться с Департаментом по электронной почте [email protected] или позвонить в службу поддержки налогоплательщиков по телефону 515-281-3114 или 1-800-367-3388.

Канзас

- Налоговое управление Канзаса объявило о следующих налоговых расширениях:

- Претензии на возмещение налога на усадьбу или имущество были продлены для подачи исков за 2019 год до 15 октября 2020 года . Необходимо подавать только обычные формы претензий; никаких специальных форм не потребуется.

- Срок подачи налоговых деклараций 2019 года по индивидуальному подоходному налогу, фидуциарному подоходному налогу, корпоративному подоходному налогу и налогу на привилегии продлен до 15 июля 2020 года . Это означает, что если остаток будет выплачен до 15 июля 2020 г. или ранее, штрафы и проценты взиматься не будут. Необходимо подавать только обычные формы возврата; никаких специальных форм не потребуется.

- Если у вас есть вопросы, посетите сайт www.ksrevenue.org или свяжитесь с Налоговым управлением Канзаса в Центре помощи налогоплательщикам по адресу kdor_tac @ ks.губ.

Кентукки

- Департамент доходов продлевает срок подачи налоговой декларации о доходах штата Кентукки за 2019 год с 15 апреля 2020 года до 15 июля 2020 года.

- Штрафы за просрочку платежа будут отменены для платежей по налогу на прибыль, отложенных с 15 апреля 2020 года по 15 июля 2020 года. Однако проценты по-прежнему применяются к отложенным платежам по налогу на прибыль.

- Дополнительные инструкции по освобождению от подоходного налога в Кентукки в связи с COVID-19 будут доступны на веб-сайте DOR.

Луизиана

- Предлагает руководство по подаче и отсрочке выплаты налоговых деклараций и платежей, подлежащих уплате 15 апреля и 15 мая 2020 г.

- Департамент предоставляет отсрочки для подачи и уплаты всех налоговых деклараций и платежей

, подлежащих уплате с 15 июля 2020 г. , до 17 июля 2020 г.

, до 17 июля 2020 г. - Это расширение подачи и / или платежа включает в себя

налоговых деклараций и платежей по доходам и франшизе, удерживаемые платежи Луизианы (L-1) для

тех, кто платит раз в полмесяца, напитки с высоким содержанием алкоголя - Это автоматическое расширение, запрос на продление не требуется.

Мэн

- Департамент административно-финансовой службы продлил срок уплаты государственного подоходного налога с 15 апреля до 15 июля 2020 года.

- Сюда входят любые окончательные и расчетные платежи по подоходному налогу штата Мэн, подлежащие уплате до 15 апреля 2020 г. Любые штрафы и проценты за неуплату будут отменены в период с 16 апреля 2020 г. по 15 июля 2020 г.

- Продленный срок подачи налоговых деклараций штата Мэн автоматически привязан к любому федеральному продлению. Таким образом, крайний срок подачи налоговых деклараций штата Мэн за 2019 год до 15 апреля 2020 г.

автоматически продлевается до 15 июля 2020 г. .

автоматически продлевается до 15 июля 2020 г. . - Сюда входит форма 1040ME (индивидуальная налоговая декларация штата Мэн), форма 1041ME (налоговая декларация штата штата Мэн для имущества и трастов) и форма 1120ME (декларация корпоративного подоходного налога штата Мэн).

- Налог с продаж и выплаты заработной платы продолжатся в обычном режиме. С вопросами о подоходном налоге штата Мэн обращайтесь в Службу доходов штата Мэн (MRS) по телефону (207) 626-8475 или посетите веб-сайт MRS по адресу www.maine.gov/revenue.

Мэриленд

- Контроллер Мэриленда объявил, что дата подачи налоговой декларации штата продлена до 15 июля 2020 года . Льгота автоматически продлевается по налоговым декларациям штата Мэриленд .

- Никаких дополнительных форм не требуется.Заявители финансового года с налоговыми годами, заканчивающимися с 1 января 2020 года по 31 марта 2020 года, имеют право на продление от 15 июля 2020 года

- Расширенные сроки подачи налоговой декларации, связанной с бизнесом, теперь 1 июня 2020 года .

- Продление распространяется на определенные бизнес-декларации со сроками подачи в течение марта, апреля и мая 2020 года для предприятий, подающих налоги с продаж и использования, удерживаемый налог, входной налог и налог на развлечения, акцизы на алкоголь, табак и моторное топливо, сбор за переработку шин. и возврат платы за восстановление отсека.Бизнес-налогоплательщики, которые подадут и заплатят до продленного срока, получат отказ от пени и штрафов.

Мичиган

- Министерство финансов штата Мичиган продлило крайние сроки для всех налогоплательщиков, которые должны подать налоговую декларацию штата и города:

- Годовая государственная налоговая декларация, в противном случае подлежащая оплате 15 апреля 2020 года, теперь должна быть подана 15 июля 2020 года; те , которые в противном случае должны были быть выплачены 30 апреля 2020 г., вместо этого должны быть оплачены 31 июля 2020 г. Даты такие же для уплаты государственного подоходного налога.

- Крайний срок для всех налогоплательщиков, требующих уплаты ориентировочного государственного подоходного налога, продлен до 15 июля 2020 года . Пени и проценты не начисляются до 16 июля 2020 г. за невыплаченные остатки, подлежащие оплате 15 июля 2020 г., и не начисляются до 1 августа 2020 г. за невыплаченные остатки, подлежащие уплате 31 июля 2020 г.

- Годовая декларация по городскому подоходному налогу должна быть подана 15 апреля 2020 года, а любой другой городской подоходный налог — до 15 июля 2020 года.Те, которые подлежат оплате 30 апреля 2020 г., теперь подлежат оплате 31 июля 2020 г. . Подробнее о расширении городских налогов см. Здесь.

- Расширения автоматические. Налогоплательщикам не нужно заполнять новые формы.

- Министерство финансов штата Мичиган отказывается от пени и пени за несвоевременную уплату налога или несвоевременную подачу налоговой декларации 20 марта 2020 г.

- Вопросы можно направлять в Департамент по телефону (517) 636–6925.

Миннесота

- Департамент доходов Миннесоты объявил, что налогоплательщики, подающие годовую декларацию о подоходном налоге с населения штата Миннесота за 2019 налоговый год, теперь должны до 15 июля 2020 года подать и произвести платежи без каких-либо штрафов или процентов.

- Сюда входят расчетные налоговые платежи по индивидуальному подоходному налогу за 2019 налоговый год.

- Этот льготный период не включает расчетные налоговые платежи по индивидуальному подоходному налогу с 15 апреля 2020 года за 2020 налоговый год.

- Налог на прибыль предприятий

- Срок уплаты в Миннесоте не изменился для корпоративных франчайзинговых, корпоративных, партнерских или фидуциарных налогов. Однако по законам штата: Корпорации

- C получают автоматическое продление для подачи декларации в Миннесоте на срок, превышающий 7 месяцев после установленного срока или даты любого федерального продления для подачи. Корпорации, товарищества и доверенные лица

- S получают автоматическое продление для подачи декларации штата до даты любого федерального расширения для файла.

- Срок оплаты не изменился. Налогоплательщики могут потребовать освобождения от штрафов и пени за просрочку или просрочку платежа по разумной причине.

Миссисипи

- Налоговое управление штата Миссисипи предоставило налоговые льготы физическим и юридическим налогоплательщикам в связи с COVID ‐ 19.

- Миссисипи также продлила новый срок подачи налоговых деклараций и выполнения расчетных платежей за первый и второй кварталы до 15 июля 2020 года .

- Они также приостановили начисление процентов и штрафов по всем новым оценкам и всем предыдущим обязательствам. Начисление пени и процентов приостановлено с 15 марта 2020 г. и будет продолжаться до окончания чрезвычайного положения в стране.

Миссури

- Налоговое управление штата Миссури (DOR) предоставит частным лицам и корпорациям специальные льготы по подаче документов и выплате:

- Крайний срок подачи налоговой декларации продлен с 15 апреля до 15 июля 2020 года.

- Сроки уплаты подоходного налога для деклараций о доходах физических и юридических лиц со сроком подачи 15 апреля 2020 г. продлены до 15 июля 2020 г.

- Это освобождение от уплаты применяется ко всем декларациям по индивидуальному подоходному налогу, декларациям о подоходном налоге, поданным корпорациями C, и декларациям о подоходном налоге, поданным трастами или имениями. DOR автоматически предоставит это облегчение, поэтому подателям заявок не нужно предпринимать никаких дополнительных действий для получения права.

- Эта льгота для физических и юридических лиц также будет включать расчетные налоговые платежи за 2020 налоговый год, которые должны быть уплачены 15 апреля 2020 года.

- По состоянию на 16 июля 2020 г. начнут начисляться штрафы и проценты по оставшимся неоплаченным остаткам. Физические лица и корпорации, которые подадут декларацию или запросят продление срока подачи до 15 июля 2020 г., автоматически избегут пени и штрафов по налогу.

оплачено до 15 июля.

оплачено до 15 июля.

- Крайний срок подачи налоговой декларации продлен с 15 апреля до 15 июля 2020 года.

Монтана

Небраска

Нью-Гэмпшир

- Льгота штата Нью-Гэмпшир позволяет 98% налогоплательщиков подавать и платить за 2019 налоговый год до 15 июня 2020 года без штрафов или процентов.

- Налоговое управление штата Нью-Гэмпшир предоставит автоматическое освобождение налогоплательщикам

налога на прибыль предприятий (BPT), налога на коммерческие предприятия (BET) и налога на проценты и дивиденды (I&D) в форме освобождения от уплаты и расширения возможностей автоматической подачи заявок и

штрафных убежищ. Помощь - доступна для некоторых налогоплательщиков BPT, BET и I&D, которые пострадали от пандемии COVID-19

и не могут выплатить сумму, причитающуюся 15 апреля 2020 года.Эти подходящие налогоплательщики должны будут до 15 июня произвести платеж без типичных штрафов и процентов. - Налогоплательщиками, имеющими право на эту особую льготу, являются налогоплательщики налога на бизнес, которые задолжали по налогам 50 000 долларов или на 90 519 меньше налогов (общая сумма налоговых обязательств по BPT и BET) за 2018 налоговый год, и налогоплательщики I&D, которые задолжали 90 519 долларов или меньше 10 000 долларов по налогам за 2018 налоговый год.

Нью-Джерси

Нью-Мексико

- Новым мексиканцам будет предоставлено освобождение от пени или пени по налогам, подлежащим уплате в 2020 году.Налоги по-прежнему подлежат уплате до 15 июля 2020 года, но индивидуальные налогоплательщики должны будут заплатить до следующего года.

- См. Объявление о ключевых датах платежей для физических и юридических лиц, налога на имущество, брутто-квитанции и удерживаемых налогов.

- Департамент налогообложения и доходов объявил, что у жителей Новой Мексики будет еще 90 дней для подачи и уплаты подоходного налога с населения за 2019 год. Налогоплательщики должны до 15 июля 2020 года подать и уплатить причитающиеся налоги.

- Крайний срок уплаты корпоративного подоходного налога на 2019 год будет продлен до 15 июля 2020 года .

- Штат продлевает крайние сроки для работодателей по уплате налогов у источника выплаты до 15 июля 2020 года .

- Подоходный налог удерживается с заработной платы сотрудников и ежемесячно перечисляется государству. Налог у источника выплаты, обычно подлежащий уплате 25 марта, апреля, мая и июня, теперь подлежит уплате 25 июля 2020 г.

- Любой, кто подал декларацию и подлежит возмещению, может проверить статус этого возмещения через точку доступа налогоплательщиков (TAP) на tax.newmexico.губ.

- Налогоплательщикам рекомендуется подавать документы в электронном виде или через систему TAP, если это возможно, чтобы ускорить возврат.

Нью-Йорк

- Департамент налогов и финансов объявил, что крайний срок подачи налоговой декларации штата переносится на 15 июля 2020 года.

- Новые сроки распространяются на физических и юридических лиц. Новый крайний срок будет заключаться в подаче налоговых деклараций и уплате налогов. Никакие проценты или штрафы не взимаются ни с государственных, ни с федеральных заявителей.

- Если вы являетесь поставщиком ежеквартального или ежегодного налога с продаж и не смогли подать или оплатить свою налоговую декларацию 20 марта 2020 г. из-за COVID-19, вы можете иметь право подать заявление об отмене пени и процентов. Чтобы определить, имеете ли вы право на участие, см. N-20-1.

г. Нью-Йорк

- Разрешение на отказ от штрафов за бизнес, администрируемый DOF, и акцизных сборов, подлежащих уплате в период с 16 марта 2020 года по 25 апреля 2020 года . Налогоплательщики могут потребовать отмены штрафов при поздней подаче заявления о продлении срока или возврате либо отдельный запрос.

- Если вы подадите продление, возвратите или произведете налоговый платеж в соответствии с этими правилами, вы не будете подвергаться штрафам за просрочку подачи, просрочку платежа или недоплату. Хотя штрафы за просрочку подачи и просрочку платежа отменяются, проценты, где это применимо, по соответствующей ставке недоплаты должны быть уплачены на все налоговые платежи, полученные после первоначального срока платежа, рассчитанного с первоначального срока платежа до даты платежа.

- Все бумажные документы должны иметь пометку «COVID-19» вверху по центру первой страницы.Такое же облегчение будет предоставлено подателям электронных документов, на которые нанесен ущерб.

- Вы можете запросить снижение штрафа, написав по адресу: NYC Department of Finance P.O. Box 5564 Binghamton, NY 13902-5564 или онлайн-портал по адресу www.nyc.gov/dofaccount, или отправьте электронное письмо по адресу [email protected]. Пожалуйста, укажите в уведомлении идентификационный номер письма или свой EIN. 20–2 19 марта 2020 г. ДЕПАРТАМЕНТ ФИНАНСОВ ФИНАНСЫ г. Нью-Йорка ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ О расширении налоговой отчетности и вспышке COVID-19.

Северная Каролина

- Налоговое управление Северной Каролины продлило крайний срок подачи налоговых деклараций для физических и юридических лиц и франчайзинговых компаний до 15 июля 2020 года. Они отменяют штрафы для тех, кто подает и платит налоги после 15 апреля, если они подают и уплатить налог до обновленного срока.

- Расширение применяется к декларациям о доходах и налогах на франшизу, которые должны быть первоначально поданы 15 апреля 2020 г. от физических лиц, корпораций, товариществ, трастов и владений.

- Проценты будут начисляться за регистрацию после 15 апреля до даты платежа.

- Большинство налогоплательщиков могут бесплатно подать онлайн-заявку на сайте www.NCDOR.gov/NCfreefile

- Для получения общей информации перейдите на сайт NCDOR.gov или позвоните по телефону 1-877-252-3052. По вопросам возврата индивидуального подоходного налога звоните по телефону 1-877-252-4052.

Северная Дакота

- Офис государственного уполномоченного штата Северная Дакота объявил, что физические и юридические лица, которые не могут подать декларацию о доходах или уплатить налог до 15 апреля, могут подать заявку и произвести платеж до 15 июля 2020 года без пени и процентов.

- Руководство для налогоплательщиков Северной Дакоты в отношении мер предосторожности в связи с COVID-19 можно найти на сайте www.nd.gov/tax.

- Как налогоплательщик Северной Дакоты, у вас есть возможность запросить дополнительное время, если вы считаете, что не сможете своевременно подать декларацию или уплатить любые другие налоги из-за ситуации, связанной с COVID-19, пожалуйста, свяжитесь с Государственным управлением Налоговый комиссар.

- Налогоплательщики также могут подавать электронные документы, приобретая программное обеспечение для подготовки налогов, работая с налоговым специалистом или используя автономные бесплатные заполняемые формы ND (только для деклараций ND) Управления государственного налогового комиссара. Налоговые буклеты

- Северной Дакоты, формы и платежные ваучеры можно найти на веб-сайте Управления налогового комиссара штата www.nd.gov/tax/forms.

Огайо

- Департамент по налогам и сборам штата Огайо объявил, что сроки подачи и уплаты подоходного налога штата были продлены до 15 июля 2020 года.

- Продление срока подачи и отказ от штрафа и пени будут доступны для тех, кто подает в Огайо индивидуальный подоходный налог, подоходный налог школьного округа, сквозной налог на юридические лица, а также налогоплательщикам, которые решили, что комиссар будет управлять муниципальной чистой прибылью налог через централизованную файловую систему штата.

- Физическим лицам, имениям, трастам и определенным предприятиям, производящим ежеквартальные расчетные платежи по подоходному налогу, было предоставлено дополнительное время для подачи и оплаты без пени или процентов.

- Первый и второй квартальные платежи, обычно запланированные на 15 апреля и 15 июня, будут продлены до 15 июля.

Оклахома

- Налоговая комиссия Оклахомы (OTC) объявила, что жители штата Оклахома теперь должны до 15 июля 2020 года подать и оплатить свою налоговую декларацию штата за 2019 год.

- Это применимо к подоходному налогу, подлежащему уплате с 2019 налогового года, и к платежу за первый квартал за налоговый год 2020, которые обычно должны быть уплачены 15 апреля 2020 года.

- Проверяйте статус вашего возврата, завершайте процессы проверки личности, совершайте платежи и многое другое, не выходя из дома через OkTAP.

- Многие налогоплательщики уже запланировали отозвать уплату налога на прибыль за 2019 год в будущем. Налогоплательщикам, возможно, придется отменить и перенести эти платежи на более поздний срок.Нажмите здесь, чтобы заполнить форму, позволяющую отменить ранее запланированный платеж.

- Следуйте инструкциям в форме для отправки. не отправляйте форму по почте в Налоговую комиссию Оклахомы — вам нужно будет отправить ее по электронной почте на адрес [email protected].

Орегон

- Департамент доходов штата Орегон объявил о продлении сроков подачи налоговых деклараций и уплаты подоходного налога с физических лиц и других налогов в штате Орегон до 15 июля 2020 г. и отсрочки всех платежей, подлежащих уплате в этот день, до 15 июля 2020 г. , без штрафов и процентов.

- Это автоматическое продление сроков подачи и уплаты налогов в 2019 налоговом году для некоторых затронутых налогоплательщиков.

Пенсильвания

- Департамент доходов объявил, что крайний срок подачи налогоплательщиками налоговых деклараций штата Пенсильвания за 2019 год продлен до 15 июля 2020 года.

- Налогоплательщики могут бесплатно подавать свои налоговые декларации в Пенсильвании в электронном виде через Padirectfile, безопасную электронную систему подачи налоговых деклараций только для штата.Для получения дополнительной информации или файла посетите Padirectfile.

- Все налогоплательщики, получившие общий валовой налогооблагаемый доход более 33 долларов США в 2019 году, должны подать налоговую декларацию о доходах физических лиц в Пенсильвании до 15 июля 2020 года.

- Крайний срок для расчетных квартальных выплат по подоходному налогу с населения продлен до 15 июля 2020 года. Это означает, что расчетные платежи за первый и второй кварталы 2020 года должны быть произведены до 15 июля 2020 года.

- Любое физическое лицо, которое ожидает получить более 8000 долларов налогооблагаемого дохода в Пенсильвании, не подлежащего удержанию работодателем Пенсильвании, должно рассчитывать и платить подоходный налог с населения ежеквартально.Расчетные даты уплаты налогов для физических лиц обычно: 15 апреля, 15 июня, 15 сентября и 15 января.

- Если требуется дополнительное время для подачи налоговой декларации, налогоплательщики имеют возможность подать запрос на продление срока подачи своей декларации по личному подоходному налогу в Пенсильвании. Продление доступно на срок до шести месяцев. Продление срока подачи документов не продлевает крайний срок для совершения платежа, если вы задолжали налоги.

- Корпорации:

- DOR продлевает срок уплаты налогов для корпораций с 15 мая 2020 года до 14 августа 2020 года .

- Предполагаемый срок платежа для корпораций 15 июня 2020 г. не продлен. Для получения дополнительной информации о корпоративных налогах и сроках щелкните здесь.

Род-Айленд

- Объявлен 15 апреля 2020 года, крайний срок для определенных налоговых деклараций и налоговых платежей, налоговый отдел отражает федеральные расширения до 15 июля 2020 года для индивидуальных подателей.

- Налог с продаж:

- Торговая корпорация Род-Айленда располагает информацией о льготных федеральных займах на случай стихийных бедствий для пополнения оборотного капитала малым предприятиям Род-Айленда, которые понесли значительный экономический ущерб в результате коронавируса.Для получения подробной информации, включая ссылки на приложения, горячие линии и другие ресурсы.

- Подразделение напоминает компаниям и другим налогоплательщикам, что в соответствии с Положением 280-RICR-20-00-4 они имеют прямое право потребовать смягчения штрафных санкций в случае отсутствия халатности или преднамеренного игнорирования закона.

Южная Каролина

- Предлагает расширение для государственных налоговых деклараций и платежей. Возврат и платежи с 1 апреля по 1 июня теперь подлежат сроку 15 июля 2020 года. При оплате до 15 июля пени и пени не взимаются.

- Сюда входят индивидуальные подоходные налоги SC, корпоративные подоходные налоги, налог с продаж и использования, вступительный налог, подоходный налог и другие налоги, администрируемые SCDOR. Ограничений по сумме отложенного платежа нет

- Прочие государственные возвраты и платежи, подлежащие оплате с 1 апреля по 1 июня, теперь подлежат оплате. 1 июня 2020 г. .

- При оплате до 1 июня пеня и пени не взимаются.Сюда входят налог с продаж и использования, налог на допуск, подоходный налог и другие налоги, которые регистрируются и / или уплачиваются в SCDOR.

Теннесси

- Налоговое управление штата Теннесси продлило срок подачи и уплаты налога на прибыль Холла с 15 апреля 2020 года до 15 июля 2020 года.

- Налогоплательщики должны будут до 15 июля 2020 г. подать декларацию и произвести любые платежи, первоначально подлежащие оплате 15 апреля 2020 г.

- Проценты и штрафы за просрочку подачи заявки не будут применяться к поданным декларациям и платежам, произведенным в этот продленный срок или ранее.

- 15 октября 2020 года, дата продления на шесть месяцев налоговой декларации 2019 календарного года остается без изменений.

- Для получения дополнительной информации посетите www.tn.gov/revenue. Отправьте запрос о помощи или информации одному из их агентов.

Техас

- Контролер государственных счетов Техаса автоматически продлевает срок подачи налоговых отчетов по франшизе в Техасе за 2020 год до 15 июля 2020 г .; , дополнительные формы заполнять не нужно.

- Для получения дополнительной информации Taypayers EFT и Non-EFT Franchise о дополнительных продлениях, штрафах и сроках оплаты щелкните здесь.

Юта

- Налоговая комиссия штата Юта намерена следить за действиями федерального правительства по подаче налоговых деклараций и уплате налогов и планирует продлить крайний срок уплаты налогов для физических лиц до 15 июля без каких-либо штрафов или процентов.

- Для наиболее эффективной налоговой помощи воспользуйтесь точкой доступа налогоплательщика (TAP).

- Налоговая комиссия в настоящее время проводит все апелляционные мероприятия в соответствии с графиком только посредством телефонной конференции, а не личного слушания, звоните по телефону 801-297-2282.

Вермонт

- Департамент налогов штата Вермонт перенес крайний срок подачи налоговой декларации штата Вермонт с 15 апреля на 15 июля 2020 г.