Как стать венчурным инвестором в пяти шагах

Венчурными инвестициями в основном занимаются фонды или именитые бизнес-ангелы. Но может ли человек без опыта начать вкладывать в развивающиеся компании и получать большой доход?

Об эксперте: Виктор Орловский, основатель и управляющий партнер венчурного фонда Fort Ross Ventures.

Что такое венчурные инвестиции

Глагол venture в переводе с английского означает «рисковать или на что-то решаться».

Венчурный капиталист — это инвестор, поддерживающий молодые проекты — стартапы — на ранних стадиях. Как правило, речь идет о высокорисковых сделках, в которых можно как увеличить вложенную сумму в десятки раз, так и потерять все до копейки. Большинство успешных предпринимателей рассматривают данный способ финансирования из-за большой доходности в случае успеха проекта.

Главное, что вы должны знать о венчурных инвестициях, — большинство новых компаний прогорают, 90 из 100 вновь созданных стартапов не выживут.

Кто может стать венчурным инвестором

Сначала нужно разобраться, зачем вы хотите инвестировать. Если вы инвестируете для заработка, вы должны понимать, что риски тут очень высоки. Если вы инвестируете для удовольствия — это другая история. Мои советы:

- посмотрите на ваш ликвидный капитал (кэш и другие активы), вычтите из него то, что вы тратите на жизнь, и 15% из оставшейся суммы вложите в венчурные инвестиции;

- ваша ожидаемая доходность должна быть не меньше 15% годовых, потому что примерно столько же (максимум) вы можете заработать на менее рискованных инструментах на организованной бирже;

- не сравнивайте эту доходность с тем бизнесом, которым вы управляете — для венчурных проектов ваша доходность на взвешенный риск в любом случае максимальная;

- вы должны понимать, что венчурный капитал — это не ликвидный актив.

Приготовьтесь долго ждать. А еще лучше — приготовьтесь активно помогать компании расти и решать проблемы, которых, поверьте, будет очень много;

Приготовьтесь долго ждать. А еще лучше — приготовьтесь активно помогать компании расти и решать проблемы, которых, поверьте, будет очень много; - будьте готовы поймать момент, когда вы должны сказать себе «стоп» и дать стартапу умереть, как бы это ни было тяжело.

Пять шагов к построению правильной инвестиционной стратегии

Хороший венчурный инвестор первым получает доступ к любому стартапу, который пытается поднять деньги, и умеет выбрать из них лучший.

1. Поставьте перед собой цель стать хорошим инвестором

Хороший инвестор — тот, к которому стартапы приходят первым, до того, как покажут свою презентацию другим. Хорошему инвестору доверяют стартапы и другие инвесторы, если мы говорим о фонде. Чтобы стать хорошим инвестором, необходимо выстраивать свой бренд (личный или фонда), а также глубоко разбираться в предмете (то есть, в том, куда вы вкладываете).

Вы должны видеть всех, кто ищет инвестиций на той стадии развития, той географии и в той области, которой хотите заниматься вы. Например, если вы собираетесь вкладывать в стартапы ранних стадий с русскими основателями в области ИИ, и на рынке есть 500 таких стартапов, ваша задача — получить доступ ко всем этим 500 компаниям. Для этого следует заниматься нетворкингом — налаживайте доверительные связи в сообществе стартаперов и максимально широко распространяйте информацию о себе как об инвесторе.

Например, если вы собираетесь вкладывать в стартапы ранних стадий с русскими основателями в области ИИ, и на рынке есть 500 таких стартапов, ваша задача — получить доступ ко всем этим 500 компаниям. Для этого следует заниматься нетворкингом — налаживайте доверительные связи в сообществе стартаперов и максимально широко распространяйте информацию о себе как об инвесторе.

Когда вы видите стартап, задавайте себе вопрос — вы первый, к кому он пришел, или нет? Если да — замечательно, это позволит вам выбрать более качественные проекты для инвестиций.

Именно так работают венчурные фонды и частные инвесторы — сначала они строят собственный бренд, потом этот бренд работает на них. Конечно, если у вас есть десять экзитов (выход, выведение компании на биржу. — РБК Тренды), и все они — как Facebook, к вам выстроится очередь. Построить бренд, не имея хороших экзитов — большая проблема. Пусть у вас их не было, но все, кого вы проинвестировали, должны говорить, что вы — лучший инвестор, потому что вы вкладываетесь не только деньгами, но и советами, связями и так далее. Хороший инвестор — это постоянная работа на собственную идеальную репутацию. Чтобы построить хороший бренд, вы должны быть полезными сообществу. Если вы помогли и тем компаниям, в которые вложились, и даже тем, в кого инвестировать не удалось, у вас все равно появится хорошая база связей, и о вас будут хорошо отзываться. К вам придут за деньгами лучшие, в надежде, что и им вы сможете помочь так же, как помогали другим.

Хороший инвестор — это постоянная работа на собственную идеальную репутацию. Чтобы построить хороший бренд, вы должны быть полезными сообществу. Если вы помогли и тем компаниям, в которые вложились, и даже тем, в кого инвестировать не удалось, у вас все равно появится хорошая база связей, и о вас будут хорошо отзываться. К вам придут за деньгами лучшие, в надежде, что и им вы сможете помочь так же, как помогали другим.

2. Научитесь разбираться в людях

Когда вы разговариваете со стартапером (особенно если его бизнес находится на ранней стадии), последите за ним как за человеком. Что и как он делает, что говорит, как излагает свои идеи. Наводите справки, звоните его преподавателям и друзьям, поймите, как он преодолевает трудности. Любой стартап проходит через «зону смерти» — даже Google, еще не родившись, был в шаге от провала. Сильная, смелая, волевая команда, готовая бороться, не падать духом, подниматься после поражений, набирать и удерживать таланты, обязательно победит.

3. Научитесь разбираться в трендах

Если вы поговорите с любым стартапером или инвестором из Кремниевой долины, они скажут, что на самом деле им просто повезло. Что значит повезло? Это не просто стечение обстоятельств, везение — это тренд. Представьте себя серфером. Вы ловите волну: чем она больше, тем больше заработок, но и тем сложнее на ней удержаться. Тренд — это длинная волна. Например, тренды в COVID-19 — это удаленная работа, доставка, онлайн-образование, e-commerce и т.д. Одним людям просто повезло, что они уже были в этой волне, другие быстро в него влились.

Важно поймать тренд вовремя, а для этого нужно понимать, как будет выглядеть будущее. Многие компании ловили его на той стадии, когда он еще не был по-настоящему серьезным. Например, в 1980-х годах инвесторы потратили миллиарды на алгоритмы, похожие на нынешний ИИ. Но ничего не получилось. Во-первых, оказалось, что на тот момент еще слишком мало данных было в цифровом виде. Во-вторых, было недостаточно программных ресурсов — никто не мог себе представить, сколько времени и вычислительных мощностей потребуется на обработку таких массивов информации.

Еще один хороший пример — NVIDIA. В 1990-х годах группа инженеров предположила, что современные компьютеры и графические интерфейсы потребуют совершенно других скоростей обработки и качества. И они не ошиблись, создавая процессор для обработки графики (GPU). Они, конечно, и представить себе не могли, что их процессоры будут обрабатывать и тренировать алгоритмы машинного обучения, производить биткоины и что кто-то попытается на их основе делать аналитические и даже операционные базы данных. Но и одной угаданной правильно области было достаточно.

Поэтому ваша задача — поймать волну в правильное время и в правильном месте.

4. Научитесь находить новых инвесторов

Есть такая шутка: главная задача инвестора — найти следующего инвестора.

5. Не вкладывайте плохие деньги после хороших

Стартап на ранней стадии продает вам будущее — у компании пока ничего нет, и будущее нарисовать легко, и несложно его протестировать на потенциальных инвесторах. Не покупают? Тогда мы будем перерисовывать будущее до тех пор, пока не найдем человека, который в это будущее поверит до той степени, что вложит свои деньги. Допустим, этим инвестором стали вы. Ваша следующая задача как инвестора — помочь стартапу этого будущего достичь. Но как долго вам нужно поддерживать стартап? Скажем, через полгода деньги закончились. За это время вы должны очень хорошо узнать компанию и оценить команду. Способны ли эти ребята достичь того будущего, которое они вам нарисовала?

Совет простой — отложите все, что вы делали, и забудьте о том, сколько денег вы вложили.

Как выбрать проекты для инвестирования

Старайтесь инвестировать с опытными людьми — с теми, кто уже разбирается в теме. Общайтесь с командами. Рассматривайте как можно больше проектов, не углубляясь в первый попавшийся. Не поддавайтесь на FOMO (fear of missing out, «страх упустить что-то важное». — РБК Тренды) — стартапы в своих презентациях подпитывают этот страх великолепно. При этом они не обманывают вас, а создают то будущее, в которое вы хотите верить, и делают это профессионально. Так они создают у вас страх, что вы что-то упустите. Но от него вам следует избавляться.

Подписывайтесь также на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Кто такой венчурный инвестор и как он зарабатывает?

У слова venture (англ.) есть несколько значений: «рисковать», или «рискованное предприятие», или «отваживаться». В общем, все его смыслы так или иначе связаны со смелостью и даже авантюрностью.

Венчурные инвестиции — это вложения с высокой долей риска, которые инвестор делает в растущие или новые проекты и компании. Это потенциально перспективные фирмы, которые не имеют средств, чтобы самостоятельно воплотить необычный проект.

А кто такой венчурный инвестор? Это участник рынка, который имеет необходимые новичку средства и стремление вложить их на длительный срок в стартап или начинающую компанию, если считает их деятельность перспективной. Взамен инвестор обычно получает либо акции, либо просто долю в компании. Потому его ожидаемая доходность — выше среднерыночной по данной отрасли.

Подробнее о том, что такое венчурные инвестиции

Этот инструмент используется для финансирования компаний, которые делают нечто нехарактерное для рынка. Они применяют новые подходы, инструменты, свежайшие научные разработки, которые еще не применялись для этой сферы. В идеальном варианте такие начинания должны быть воплощены в услуги либо решения, которые окажутся востребованы рынком, выведут его на новый виток развития.

Они применяют новые подходы, инструменты, свежайшие научные разработки, которые еще не применялись для этой сферы. В идеальном варианте такие начинания должны быть воплощены в услуги либо решения, которые окажутся востребованы рынком, выведут его на новый виток развития.

Не требуется глубокий анализ, чтобы понять: подобные начинания имеют повышенный риск оказаться неуспешными, и потому получить банковский кредит под развитие им сложно. Зато профессиональные частные инвесторы и специализированные венчурные фонды внимательно присматриваются к подобным проектам. Обычно у инвесторов (фондов) есть предпочтительные направления или рынки, с которыми они готовы работать и которые хорошо понимают. Ведь любой предприниматель-капиталист, заинтересованный в прибыли, должен уметь оценить перспективы развития стартапа не только на основе презентации и не только в разрезе сегодняшнего дня. Нужно глубоко понимать реальные потребности рынка, знать про уже существующие решения, трезво оценивать активность других компаний, которые работают в том же направлении.

Основные принципы венчурного инвестирования

Средства вкладывают на начальных этапах, когда уставной капитал еще не сформирован. Возможно даже, что частично средства вносят до регистрации компании, только на основе бизнес-плана.

Если проект рухнет, инвестор не сможет вернуть свои деньги, у него нет никаких гарантий от создателя компании.

Венчурный инвестор официально становится соучредителем проекта, что указывает в соответствующем договоре. Потому в случае успеха инвестор гарантированно получает долю прибыли, которая может и зависеть, и не зависеть от размера инвестиций.

Максимальная доля проекта, которая может принадлежать инвестору, — 50%. У него нет цели получить контроль над компанией.

Одна удачная инвестиция может перекрыть ряд неудачных. Но могут уйти годы на то, чтобы довести начинание до релиза.

У инвестора может быть и расширенная роль, определенная договором или личными договоренностями, например, консультанта по ряду вопросов, в которых он компетентен.

Мировой опыт

В Соединенных Штатах это явление имеет довольно долгую историю — более полувека. И каждый год венчурные инвесторы тратят до 30 млрд долларов на вложения в перспективные стартапы. Это впечатляющая цифра: совокупные венчурные инвестиции четырех следующих за США стран-лидеров составляют примерно половину этой суммы. В Европу венчурные инвестиции пришли позднее, однако тоже успели показать себя как действенный инструмент для участника рынка, готового на риск ради высокой прибыли. Этот вид инвестирования по-разному представлен в большинстве развитых и развивающихся стран. Можно привести в пример множество успешных проектов, которые начались с венчурных инвестиций — от Alibaba до Яndex и отечественного Eda.ua.

Украина и венчурные инвестиции

В нашей стране функционирует около десятка венчурных фондов. Однако они сталкиваются с целым рядом трудностей: и законодательная база пока не совершенна, и регулирование всех видов инвестиций пока плохо налажено. В частности, высокие ставки налогообложения сильно снижают эффективность этого инструмента для инвестора.

Однако они сталкиваются с целым рядом трудностей: и законодательная база пока не совершенна, и регулирование всех видов инвестиций пока плохо налажено. В частности, высокие ставки налогообложения сильно снижают эффективность этого инструмента для инвестора.

Однако движение есть: до десяти украинских венчурных фондов готовы вложить в стартапы до 2 млн долларов. Также приходят западные венчурные инвесторы, вкладывающие средства в молодые украинские hi-tech-компании. Да, таких инвесторов единицы, но в случае успеха на рынок придут и другие. По данным UVCA, в 2018 году только отечественный IT-рынок привлек более 330 млн долларов венчурных инвестиций, и это почти в полтора раза больше, чем было в 2017-м.

Сейчас активы находятся главным образом в IT-секторе, машиностроении, телекоммуникациях, ритейле, e-commerce.

Кем проводятся венчурные инвестиции? Кто такой венчурный инвестор в широком понимании?

Это тот, кто имеет средства и готов рискнуть ради перспективы получить высокий уровень доходности. Полная противоположность традиционному подходу к прямым инвестициям, которые предполагают относительно невысокий доход при невысоком же риске.

Полная противоположность традиционному подходу к прямым инвестициям, которые предполагают относительно невысокий доход при невысоком же риске.

Венчурный инвестор — обособленный участник рынка либо один из участников венчурного фонда, который заключает сделки. Такие фонды инвесторы создают, формируя общий портфель и воплощая в жизнь политику диверсификации рисков.

Благодаря венчурным компаниям и инвесторам инновационное развитие не стоит на месте. Хотя, конечно, это не единственный способ привлечь средства в развивающийся бизнес.

Нередко приход венчурного инвестора в компанию изменяет ее внутреннюю организацию. Ведь придется пойти на ряд изменений в области управления. Это нужно, чтобы сделать организацию известной, понятной, открытой для других инвесторов, желающих принять участие в проекте, и для потенциальных клиентов. Для организации таких изменений фонды могут привлекать профессиональных финансистов, юристов, управленцев, маркетологов, которые помогут довести до релиза создание продукта и организовать его эффективный вывод на рынок.

Если все пройдет удачно на ранних этапах, то риск вложений в проект снизится настолько, что он станет привлекать и прямых инвесторов. Так что венчурный инвестор — в определенном смысле первопроходец, закрашивающий белые пятна на карте, чтобы по его следам могли прийти и другие. Но, конечно, максимальная прибыль останется за тем, кто рисковал больше всех.

Куда вкладываются фонды?

У каждого из них свои требования и приоритеты. Некоторые желают работать в определенных направлениях, других интересует исключительно направленность стартапа на внешние или глобальные рынки. Вот направления, которые украинские венчурные фонды чаще всего называют интересными для себя:

IT, AR/VR, кибербезопасность и машинное обучение;

маркетплейсы;

медицина;

мобильные приложения;

образование;

e-commerce;

финтех.

При этом отечественные венчурные фонды нередко ожидают, что у стартапа уже есть сильная команда, умение ею управлять, хорошие бизнес-показатели, стратегия для развития бизнеса в ближайшие годы, понимание того, как выводить на рынок и продавать свой продукт. То есть инвестору ничего не нужно менять во внутренней организации предприятия — у того уже есть все, кроме денег, чтобы проект получил признание.

Как проходит инвестирование?

У каждого фонда свои требования. Если усреднять: нужно отправить ему презентацию-заявку, в которой объяснить, что это за продукт, на решение каких задач он нацелен и на каких рынках, почему ищут инвесторов, какая работа уже была проделана. А также кто основатели, какие перспективы они видят для себя, каких сумм вложений ожидают. Может потребоваться дополнительная документация.

Уже было сказано, что инвестор должен очень хорошо ориентироваться в ситуации на рынке и уметь строить прогнозы, чтобы его вложения себя оправдывали. Инвестор, помимо основной деятельности, может плотно заниматься формированием собственной команды для работы со стартапами, исследованиями отдельных сегментов рынка, поиском каналов сбыта и так далее. Все эти процессы — системные и организованные, и такой же системный подход используется при определении направлений для вложения средств.

Инвестор, помимо основной деятельности, может плотно заниматься формированием собственной команды для работы со стартапами, исследованиями отдельных сегментов рынка, поиском каналов сбыта и так далее. Все эти процессы — системные и организованные, и такой же системный подход используется при определении направлений для вложения средств.

Фонд всесторонне анализирует полученную заявку и определяет потенциал компании. На основании этого решает, будет ли инвестировать в проект, а если будет — какие суммы, на каких этапах и на каких условиях.

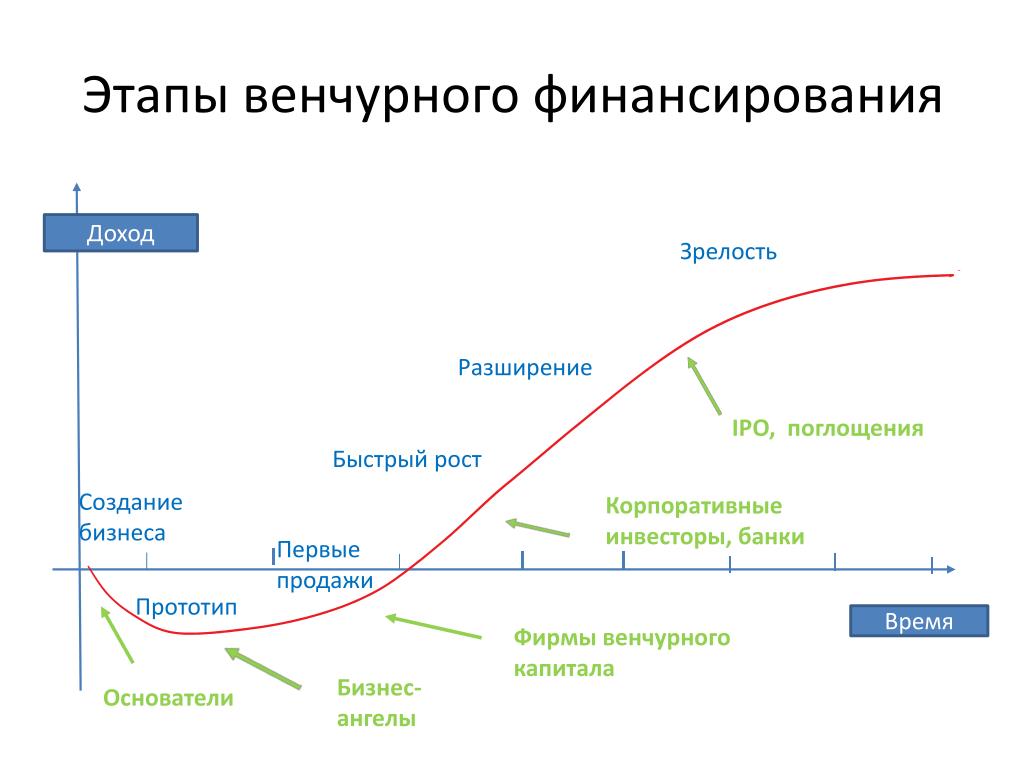

Этапы инвестирования

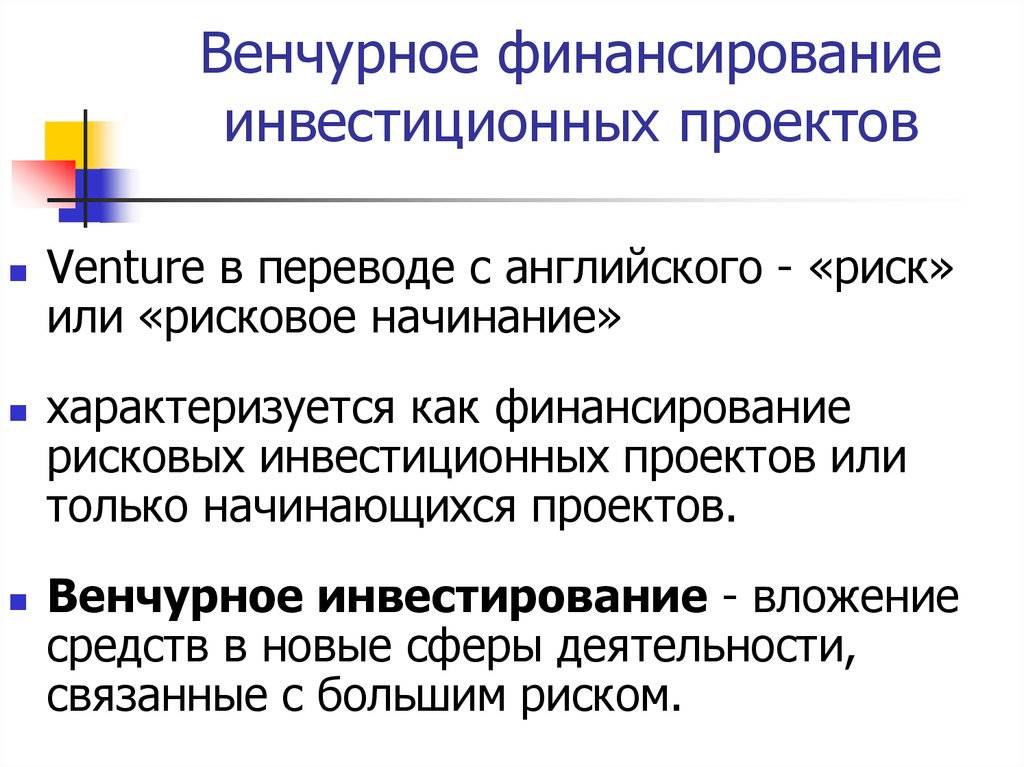

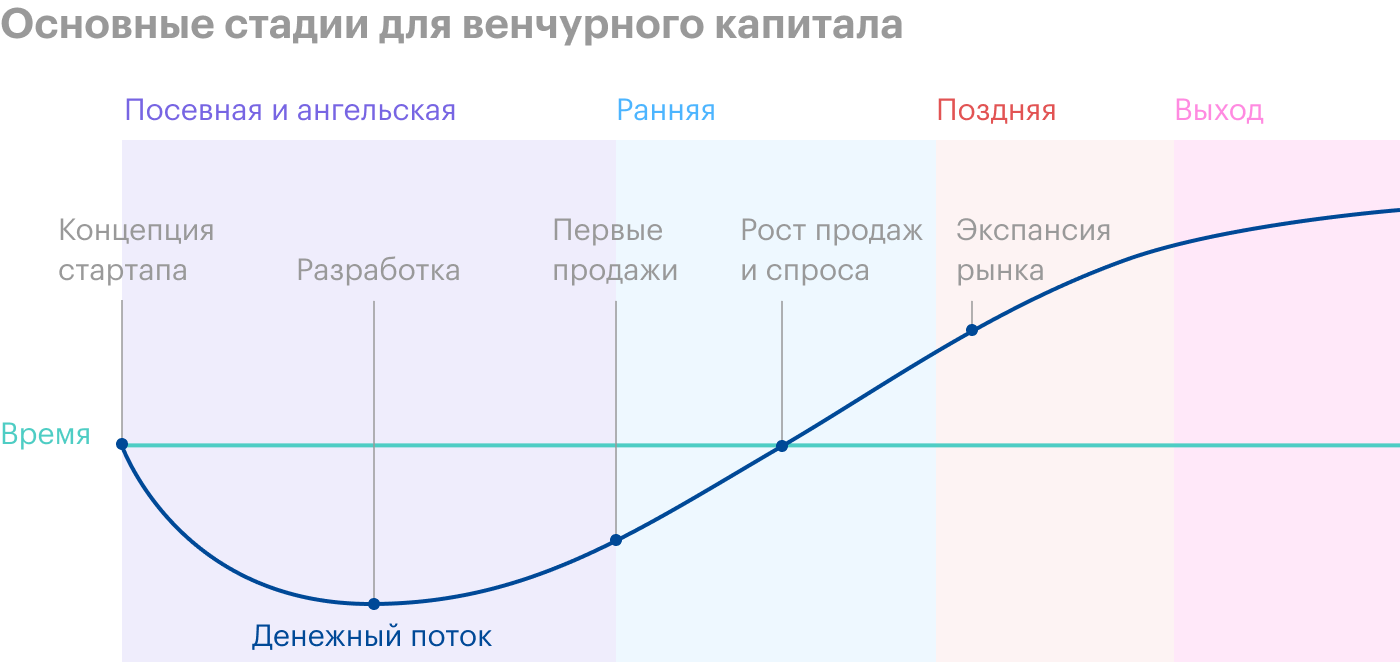

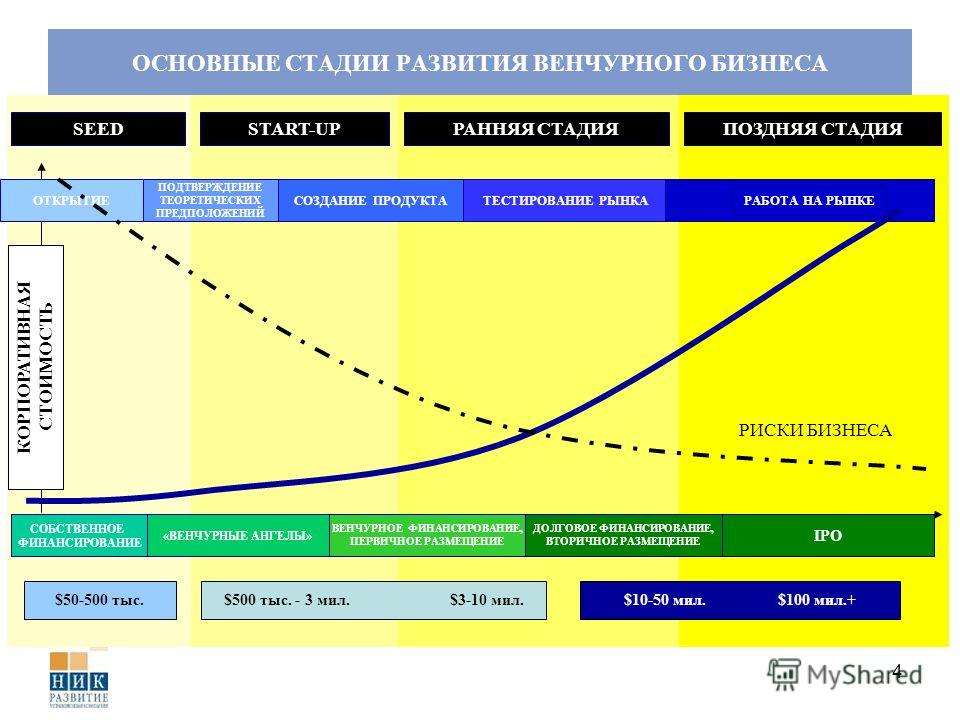

Различают несколько стадий венчурного инвестирования, каждая из которых предполагает достижение заранее обозначенных промежуточных целей.

«Предпосев» (pre-seed). Относительно скромные средства направляют на разработку продукта либо формирование команды или на исследования рынка. Инвестируют на основании лишь теоретических выкладок.

«Посев» (seed).

Выпускают экспериментальную партию продукта.

Выпускают экспериментальную партию продукта.Стадия А. На этом этапе уже имеются продукт и стабильные продажи. Требуются дозированные и постоянные вложения в производство по мере того, как выделенные ранее средства расходуются. Это этап повышенного риска (активизируются конкуренты, меняются процессы внутри компании), но и с большими возможностями для заработка.

Стадия B. Инвестирование в рост производственных объемов и запасов. Развитие бизнеса. Увеличивается рынок сбыта, инвестиции требуются на расширение бизнес-модели.

Инвестор осуществляет докапитализацию, либо проект выходит на уровень, на котором уже может привлекать классических инвесторов.

Очень важно именно последовательное вложение средств, чтобы молодая компания постепенно решала свои задачи и поэтапно преобразовывала бизнес-процессы. Потому одна из ключевых задач инвестора — предоставлять каждый следующий инвестиционный пакет не раньше и не позже, чем это объективно потребуется.

виды, стадии финансирования, плюсы и минусы, возможные риски, как инвестировать

Виктор Джин

частный инвестор

Профиль автораВенчурные инвестиции — это финансирование молодых и перспективных проектов.

Как правило, речь идет об инновационных стартапах, представляющих технологические отрасли, такие как разработка ПО, облачные вычисления, искусственный интеллект и биофарма.

С точки зрения инвестиций это наиболее рискованный вид вложений: по статистике, 75% стартапов не оправдывают вложения. В 30—40% случаев проект банкротится, а инвесторы теряют все вложенные в него деньги. В большинстве случаев результат хуже запланированного. Но если вдруг компания «выстреливает», доход от такого вложения может составлять тысячи процентов.

Рассмотрим подробнее, как работают венчурные инвестиции и кому они подходят.

Что вы узнаете

Что такое венчурный проект

В широком смысле слова стартап — это любой новый бизнес, однако для венчурного капитала подходят только проекты со взрывным потенциалом. Например, если кто-то открыл новую парикмахерскую — это также молодой бизнес, но он не будет считаться венчурным.

Например, если кто-то открыл новую парикмахерскую — это также молодой бизнес, но он не будет считаться венчурным.

Венчурный стартап должен обладать следующими характеристиками.

Инновационность. Проект предлагает что-то новое, чего еще нет на рынке. В идеале — какая-то прорывная технология, способная изменить облик будущего. Например, компания Novartis разрабатывает клеточную терапию CAR-T для борьбы с раковыми образованиями. Эта технология способна положить конец онкологическим болезням и преобразить облик медицины в ближайшие десятилетия: инвазивные методы лечения и химиотерапия уйдут в прошлое.

Технологичность. Продукт или услуга компании вписывается в новый технологический уклад. С момента первой промышленной революции в 18 веке человечество прошло через пять сменяющих друг друга технологических циклов. Сейчас мы находимся в начале шестого, движущими факторами которого выступают: био- и нанотехнологии, генная инженерия, искусственный интеллект, возобновляемая энергетика. Между тем отрасль, которая занимается традиционными способами добычи углеводородов, уже не считается технологичной, хотя век назад была таковой.

Между тем отрасль, которая занимается традиционными способами добычи углеводородов, уже не считается технологичной, хотя век назад была таковой.

Помимо всего прочего, технологичная продукция имеет большую добавленную стоимость, что определяет высокую маржинальность бизнеса — то есть высокую прибыль при малых издержках. Недаром два самых технологичных сектора в индексе S&P 500 — IT и Healthcare — были локомотивом индекса в последнем десятилетии и в сумме занимают более 40% его капитализации.

Масштабируемость. Такие компании способны к активной экспансии, захватывая новые рынки вплоть до общемирового. А получение новых клиентов не связано с новым циклом затрат. Это обеспечивает бизнесу экспоненциальную выручку. Например, в случае с парикмахерской весьма сложно и дорого открыть вторую такую же в другом городе и тем более стране или континенте. Иное дело — быстрорастущая социальная сеть, которая не имеет физической привязки и способна охватить глобальную мультиязычную аудиторию.

Таким образом, венчурный капитал объединяет носителей технологий и инвесторов. Именно венчурный капитал решает проблему финансирования стартапов, и благодаря ему увидели свет такие компании, как «Гугл» и «Фейсбук».

Шесть технологических укладов человечества и их свойстваМеханизм венчурного инвестирования

Венчурный капитал поступает от состоятельных частных инвесторов и венчурных фондов. Для молодых проектов он часто является единственным источником финансирования. Ведь традиционные способы кредитования им недоступны: банки не готовы выдавать займы на такие рисковые предприятия либо соглашаются дать деньги только под залог материальных активов. Но у технологических компаний они, как правило, отсутствуют, а их основные активы — интеллектуальные.

Тогда на помощь стартапам приходит венчурный капитал. Основная идея венчурного инвестирования состоит в том, чтобы вкладывать деньги в перспективную компанию до тех пор, пока она не достигнет достаточного размера и привлекательности, чтобы ее поглотила большая корпорация. Или пока не произойдет ее публичное размещение на фондовом рынке — IPO. При этом среднее время созревания стартапа составляет 5—8 лет.

Венчурный инвестор не скован законодательным регулированием, под которое подпадают банки. Ему не нужно лицензирование для ведения деятельности, нет контроля со стороны ЦБ, не надо поддерживать кредитный рейтинг и финансовую ликвидность, чтобы исполнять обязанности перед вкладчиками.

Венчурный инвестор обладает свободой распоряжаться финансами по своему усмотрению и брать на себя высокие риски — он изначально понимает, что большинство стартапов, в которые он вкладывает, не оправдает себя. Банки не могут себе позволить подобную бизнес-модель, их принцип работы строится на получении процентов с кредитования, поэтому выдаваемые займы должны быть обеспеченными и надежными.

Главным же недостатком такого способа финансирования для молодых проектов является то, что венчурные инвесторы обычно получают долю в компании. Таким образом, они имеют право на часть будущей прибыли, получают голос при принятии решений и влияют на дальнейшее развитие проекта. С другой стороны, венчурный инвестор привносит в стартап свой опыт, связи, навыки управления бизнесом, что зачастую становятся подспорьем и дает толчок к эффективному развитию.

Специфика. По статистике, 20% всех стартапов терпят неудачу к концу первого года, 50% к концу пятилетки и 70% в десятилетний период. Так как риски в венчурном сегменте гораздо выше традиционных инструментов, венчурный инвестор обычно делает ставку сразу на несколько десятков компаний. Большинство из его ставок прогорит, но прибыль по той из них, которая окажется выигрышной, с лихвой покроет все убытки.

20 %всех стартапов терпят неудачу к концу первого года

По словам Марка Састера, управляющего венчурным фондом Upfront Ventures, его матрица показателей для ранних этапов венчурного инвестирования выглядит как «⅓, ⅓, ⅓». Он ожидает, что одна треть его инвестиций будет полной потерей, вторая треть частично вернет вложенную сумму, а оставшаяся треть принесет львиную долю прибыли.

Если же взять портфель из 100 стартапов, включая традиционные, то лишь 10 из них добиваются успеха. В идеале, когда среди этих 10 попадается один «единорог» — компания, чья стоимость достигает 1 000 000 000 $ (74 039 300 000 Р).

75% венчурных стартапов не возвращают деньги своим инвесторам, а в 30—40% случаев инвесторы теряют все вложенные деньги

Причины, по которым венчурные стартапы прогорают

| Продукция не занимает свою нишу | 34% |

| Проблема маркетинга | 22% |

| Проблема в команде | 18% |

| Финансовые перебои | 16% |

| Технологические проблемы | 6% |

| Операционные и законодательные сложности | по 2% |

Продукция не занимает свою нишу

34%

Проблема маркетинга

22%

Проблема в команде

18%

Финансовые перебои

16%

Технологические проблемы

6%

Операционные и законодательные сложности

по 2%

Источник: Failory

Плюсы, минусы и риски венчурных инвестиций

Помимо экстраординарной прибыли, которую венчурные инвесторы получают в случае, если угадали «единорога», дополнительной мотивацией для них выступает драйв от участия в проекте. Ведь они становятся патронами начинающего инновационного бизнеса, а значит, это возможность менять мир. Благодаря их участию человечество вскоре может увидеть очередные «Амазон» или «Теслу», а значит, эти люди могут вписать себя в историю.

Из минусов венчурного инвестирования можно назвать высокие риски, необходимость управленческих и финансовых знаний, а также понимание специфики бизнеса. Также венчурный инвестор должен иметь устойчивый психологический профиль, чтобы справляться с частыми случаями убытков.

И пожалуй, самое ключевое — необходим большой капитал — от 100 000 $ (7 426 402 Р). Ведь зачастую приходится инвестировать в десятки проектов параллельно. Поэтому довольно часто это прерогатива фондов, представляющих объединенный капитал многих инвесторов, а не частные лица.

УЧЕБНИК

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Начать учитьсяСубъекты рынка

Венчурный инвестор — это частное лицо, корпорация или фонд, работающий в сфере венчурных инвестиций. Корпорация и фонд представляют из себя разные юридические образования — корпорация является более широким понятием. Часто фонд и управляющая им компания выделяются в рамках корпорации.

Список частных венчурных фондов в РФ

В топ-5 самых активных корпораций на венчурном рынке РФ в 2019 году попали:

- «Сбербанк» — 26 сделок.

- АФК «Система» — 17 сделок.

- Mail.ru Group — 13 сделок.

- «Лаборатория Касперского» — 10 сделок.

- S7 Group — 8 сделок.

Фонд венчурных инвестиций управляет объединенным капиталом многих частных инвесторов и считается одним из самых рискованных видов коллективных инвестиций, наравне с хедж-фондами. Поэтому российское законодательство относит их к инструментам, которые подходят исключительно квалифицированным инвесторам.

Венчурным фондам разрешено вести рискованную инвестиционную деятельность, покупать долю в бизнесе, а также кредитовать компании, например через покупку векселей. Единственное, что им запрещается, — вкладывать средства в банковскую и страховую отрасли.

Доходность инвестиций. Так как венчурные фонды являются инструментом для квалифицированных инвесторов, информация об их доходности не распространяется в открытом доступе — управляющие компании не обязаны ее публиковать. По данным Российской венчурной компании, в общемировой практике средняя доходность вложений в венчурные проекты от 20 до 35% годовых.

Компания The Cambridge Associates ведет специальный индекс US Venture Capital Index, который объединяет данные 1974 американских венчурных фондов. Ниже я привел сравнение среднегодовой доходности данного индекса с основными бенчмарками акций — S&P 500, Nasdaq и Dow Jones. Подробно про эти индексы я рассказывал в другой своей статье.

US Venture Capital Index and Selected Benchmark StatisticsPDF, 1.1 МБ

Как видим, на разных исторических отрезках среднегодовая доходность венчурных фондов сильно варьируется: на пятилетнем отрезке они показали 15,3%, а за периоды 10 и 20 лет — 9,04% и 22,9% соответственно. В некоторые периоды индексы акций обгоняли венчурные фонды, например на дистанции 5 и 15 лет.

Сравнение среднегодовой доходности индексов акций США с индексом венчурных фондов, данные на конец 2017 года

| 5 лет | 10 лет | 15 лет | 20 лет | 25 лет | |

|---|---|---|---|---|---|

| Venture Capital Index | 15,3% | 9,04% | 9,45% | 22,9% | 27,99% |

| S&P 500 | 15,79% | 8,5% | 9,92% | 7,2% | 9,69% |

| Nasdaq | 17,98% | 10,04% | 11,57% | 7,68% | 9,73% |

| Dow Jones | 16,37% | 9,28% | 10,25% | 8,36% | 10,96% |

Источник: US Venture Capital Index and Selected Benchmark Statistics, с. 7, 8.

Отличия простого инвестора от венчурного. Традиционный инвестор работает в более консервативном поле, зачастую формируя стратегический портфель из различных классов активов. В качестве оценки риска при этом рассматриваются рыночная волатильность, то есть степень изменчивости доходности, и цены на актив. Венчурный же инвестор рассматривает только технологичные проекты, а за риски принимается частичная потеря капитала.

Основные отличия венчурного подхода перед традиционным:

- Высокие риски и сложность прогнозирования.

- Высокая прибыль успешных кейсов.

- Личное участие инвестора в развитии стартапа.

- Вложения полностью выводятся, когда компания достигает зрелости.

- Это стартапы со взрывным потенциалом. Иногда — талантливые люди, которые имеют собственные проекты и нуждаются в покровителях.

В одной из своих статей я приводил пример, как можно применить венчурную философию в традиционном инвестировании. Например, с целью диверсификации портфеля или поиска «растущих историй» среди перспективных компаний, вышедших на рынок через IPO.

Бизнес-ангелы как разновидность венчурных инвесторов. Бизнес-ангелы — это частные венчурные инвесторы, которые вкладывают в проекты на зачаточных этапах развития — когда они еще на уровне идеи или прототипа. Риски инвестирования на этой стадии максимальные, а суммы вложения обычно составляют 50 000—300 000 $ (3 713 201 —22 279 207 Р).

Поэтому бизнес-ангелы одновременно занимаются многими проектами, чтобы увеличить шансы поймать «единорога». Так, одним из самых успешных бизнес-ангелов считается Энди Бехтольшайм, который в августе 1998 года вложил 100 000 $ (7 426 402 Р) в проект «Гугл». Эта ставка сделала его миллиардером.

Другим известным венчурным игроком является Питер Тиль, который вложил 500 000 $ (37 132 012 Р) в «Фейсбук» в августе 2004 года, став бизнес-ангелом начинающего проекта. Взамен он получил 10,2% компании и членство в совете директоров. Через 8 лет, в 2012 году, его прибыль от продажи доли превысила 1 000 000 000 $ (118 462 880 000 Р). Он тоже угадал «единорога».

Большинство людей слышали об Илоне Маске как об известном управленце, но он также является венчурным инвестором. После ухода из Стэнфорда в 1995 году Маск основал проект Zip2, взяв у отца взаймы 28 000 $ (2 079 392 Р). Стартап представлял из себя онлайн-версию «желтых страниц». Затем в проект пришел крупный венчурный инвестор Мор Давидов, вложивший 3 000 000 $ (222 792 074 Р). В результате доля Илона в компании размылась до 7%. В 1999 году Zip2 был продан за 307 000 000 $ (22 799 055 658 Р), из которых Маск получил 22 000 000 $ (1 633 808 548 Р)

В том же году Маск инвестирует 10 000 000 $ (742 640 249 Р) от вырученного в компанию X.com, предоставляющую услуги в сфере интернет-банкинга. В марте 2000 года она объединилась с платформой Confinity, которую основал Питер Тиль. В 2001 году бизнес пережил ребрендинг, получив название «Пэйпэл». К февралю 2002 года компания провела IPO, и спустя восемь месяцев ее поглотила «Ибэй» за 1 500 000 000 $ (111 058 950 000 Р). Маск выручил 180 000 000 $ (13 367 524 490 Р).

Что касается российского венчурного рынка, всего, по данным РВК, в 2019 году активность проявили 89 бизнес-ангелов, которые заключили в общей сумме 170 сделок.

Топ-5 самых активных бизнес-ангелов в России в 2019 году:

- Богдан Яровой — 13 сделок.

- Александр Румянцев — 9 сделок.

- Сергей Дашков — 6 сделок.

- Дмитрий Шурыгин — 6 сделок.

- Алексей Карлов — 5 сделок.

Стадии венчурного инвестирования

Посевная стадия, она же seed stage: у компании есть концепция, но готовый продукт отсутствует. Работа над прототипом только ведется. На этом этапе предприниматель должен убедить инвесторов в том, что его стартап будет жизнеспособным и успешным на рынке. Затем потенциальный инвестор исследует технические аспекты продукта и экономическую целесообразность вложения.

На этой стадии предприниматель нередко сам собирает начальный капитал у знакомых, родственников или с помощью краудфандинга — такой капитал называется посевным. Если же удается найти профессионального инвестора, то есть бизнес-ангела, такой капитал называют ангельским. Он обычно не превышает 300 000 $ (22 279 207 Р).

Стадия стартапа, то есть start-up stage. Этот этап отличается от посевного, ведь у компании появляется пилотная версия продукта, и осуществляется его тестирование. Но для дальнейшей разработки требуется финансирование. Оно также необходимо для исследования рынка и доработки характеристик продукта. Деньги также направляются на привлечение дополнительного управленческого персонала. Венчурные вложения на этой стадии могут достигать 1 000 000 $ (74 264 024 Р). Но это все равно скромнее, чем на последующих стадиях.

Ранняя стадия, или early stage — продукт компании выходит на рынок. Это первая возможность для инвесторов увидеть, как товар конкурирует на рынке. Бизнес уже имеет эмпирически подтвержденные данные, поэтому риски вложения на этой стадии гораздо меньше, чем на предыдущих, но и минимальный порог для венчурного капитала выше — от 10 000 000—30 000 000 $ (742 640 249 —2 227 920 748 Р).

Финансирование, полученное на этом этапе, часто идет на увеличение производства и дополнительный маркетинг.

Стадия расширения, expansion stage: продукт принят рынком, наблюдается быстрый рост продаж и спроса. У компании есть устойчивая бизнес-модель, база клиентов и растущая выручка. Цель финансирования на этом этапе — экспансия рынка. Суммы венчурных вложений могут достигать 100 000 000 $ (7 426 402 494 Р). Инвестиции на данном этапе обычно идут на масштабирование бизнеса. Средства направляются, например, на создание производственных мощностей за рубежом, запуск новой маркетинговой кампании и новых линеек продукции.

Поздняя стадия, она же late stage или стадия пред-IPO. Компания трансформируется в крупную организацию и демонстрирует признаки публичной компании. Обычно это последний этап венчурного капитала. Основная его цель — сделать компанию публичной, чтобы венчурные инвесторы могли выйти из проекта, получив свою прибыль. Венчурные инвестиции на этой стадии направляются на подготовку слияния, принятие мер по поглощению конкурентов или на финансирование шагов, связанных с IPO.

В поздней стадии своего развития происходит выход венчурного капитала. Он может произойти тремя способами:

- Поглощение проекта со стороны другой корпорации.

- Выход на фондовый рынок через IPO, то есть публичное размещение.

- Продажа внебиржевой сделкой — самый редкий вариант.

Условия на территории России

По данным РВК, за первое полугодие 2020 года суммарный объем венчурной экосистемы составил 567 000 000 $ (42 107 702 144 Р), что на 67% ниже уровня первого полугодия 2019 года — 1 700 000 000 $ (126 248 842 409 Р). Суммарный объем венчурной экосистемы в 2019 году по сравнению с предыдущим 2018 годом существенно увеличился и достиг 2 300 000 000 $ (170 807 257 377 Р) — рост в 3,4 раза от 661 900 000 $ (49 155 358 112 Р). При этом количество сделок выросло с 684 до 776, а количество выходов — с 48 до 82.

В то же время средний размер сделки в 2019 году уменьшился по отношению к 2018 году на 9% — с 3 000 000—2 700 000 $ (222 792 074 —200 512 867 Р). Наибольшей просадке — на 67% — подвергся средний размер инвестиции на посевной стадии, сократившись c 1 200 000—400 000 $ (89 116 829 —29 705 609 Р). С подробным исследованием можно ознакомиться в отчете РВК.

Обзор венчурной индустрии в РоссииPDF, 5.1 МБ

Серьезный удар по состоянию венчурного рынка в РФ нанесли санкции в период после 2014 года, что способствовало оттоку иностранного капитала. В целом, сфера венчурных инвестиций в каждой стране зависит от условий предпринимательской среды. Количество стартапов будет больше, а процент неудач меньше в тех странах, где создан благоприятный фон для бизнеса.

Организация Global Entrepreneurship Monitor провела анализ предпринимательского фона в различных странах на основе статистических данных и общих критериев, таких как государственная политика, образование, R&D, инфраструктура и т. д. Оказалось, что Россия опережает другие страны только по одному показателю — динамика внутреннего рынка. Для сравнения, Индия обгоняет общемировые метрики по всем характеристикам — там наилучшая почва для стартапов.

Распределение инвесторов в 2019 году

| Доля | Количество сделок | Количество выходов из сделок | |

|---|---|---|---|

| Венчурные фонды | 42% | 473 | 61 |

| Бизнес-ангелы | 43% | 170 | 14 |

| Корпорации | 15% | 133 | 7 |

Венчурные фонды

Количество сделок

473

Количество выходов из сделок

61

Бизнес-ангелы

Количество сделок

170

Количество выходов из сделок

14

Количество сделок

133

Количество выходов из сделок

7

Как стать венчурным инвестором

Обычно в венчурные инвестиции идут успешные предприниматели, бизнес которых достиг потолка в своем развитии, а покупать конкурентов из смежных сегментов не получается. Также, когда бизнес традиционный, невозможно произвести его экспансию за рубеж. Тогда предприниматели обращают внимание на венчурные проекты. Но самым популярным и удобным вариантом для них обычно является соинвестирование в рамках венчурных фондов.

Чтобы стать самостоятельным игроком, необходимо методично работать на свою репутацию, заниматься налаживанием связей и глубоко разбираться в предмете. Тогда о вас постепенно узнают, и все больше стартаперов будет обращаться к вам с предложениями финансировать их. Придется уделять процессу полноценное время — вряд ли получится заниматься венчурными инвестициями в режиме хобби.

Стать бизнес-ангелом. Самый простой и очевидный способ — инвестировать небольшие суммы в стартапы знакомых. А также постоянно мониторить инфополе и специализированные сообщества. Имеет смысл обратить внимание на технопарки и бизнес-инкубаторы, такие как «Сколково», Фонд развития интернет-инициатив и другие. Создание положительной репутации как инвестора и обширные контакты увеличивают шансы того, что молодая команда обратится к вам за финансированием. Также начинающим бизнес-ангелам имеет смысл присоединиться к клубам инвесторов, таким как Angelsdeck, и попробовать вложить капитал в 10—20 проектов на краудфандинговых платформах.

Краудфандинг. На международных платформах для венчурных инвесторов MicroVentures и Angellist или российской StartTrack можно найти и выбрать проекты, в которые вкладываются более опытные инвесторы. Сделки происходят в онлайн-режиме. В отличие от вложения через фонды не нужно платить комиссию за управление. Проекты публикуют отчетность о своей деятельности, что обеспечивает прозрачность вложений. Это один из самых недорогих способов попробовать себя в венчурных инвестициях и начать ориентироваться в этом мире.

Даже опытные инвесторы периодически вкладывают незначительные суммы через краудфандинговые платформы в разных странах, чтобы мониторить общую ситуацию на рынке.

Список доступных венчурных проектов для вложения на платформе MicroVenturesСовместные инвестиции. Клубы инвесторов — это сообщества бизнес-ангелов, которые позволяют осуществлять совместные вложения в стартапы. Один из вариантов взаимодействия — когда инвестор поручает клубу найти подходящий проект для его вложений, за что отчисляет небольшой процент в виде комиссии. Выгода такого варианта в том, что не приходится самостоятельно считать перспективы и прибыльность проекта — это делают аналитики и экономисты клуба.

Нередко в рамках клуба инвесторов приглашают к соинвестированию — это прекрасная возможность начинающему венчурному инвестору войти в хороший проект с минимальными вложениями. В этих целях нередко создается синдикат.

Синдикат — это венчурный фонд, созданный для инвестирования в один конкретный стартап. В этом случае сделку возглавляет лид-инвестор, представляющий группу соинвесторов.

Синдикаты образуются как на краудфандинговых платформах, так и при посевных фондах. Например, можно проводить синдицированные сделки вместе с Angellist или в рамках отечественных клубов инвесторов. Этот способ снижает риски, так как дает возможность инвестировать вместе с опытными инвесторами. Но он подразумевает дополнительные затраты — сборы за административные и юридические услуги, а также вознаграждения менеджера за успех.

Передача ответственности. При капитале от 1 000 000 $ (74 264 024 Р) можно спокойно обращаться в венчурный фонд. В венчурном фонде уже есть своя команда опытных экспертов, аналитиков и подготовленный пул проектов. Также не придется принимать личное участие в жизни стартапов. Вложение через фонд подразумевает плату за управление, которая взимается вне зависимости от результата. При этом нужно быть готовым вложить всю свою сумму и забыть на 5—7 лет.

Как заработать на венчурных инвестициях

Сбор необходимой суммы. Венчурные инвестиции необходимо делать из своего свободного финансового потока, при этом капитал должен быть достаточным, чтобы делать вложения в несколько проектов одновременно. Начать можно с 10 000—20 000 $ (742 640 —1 485 280 Р), инвестируя совместно с другими бизнес-ангелами. Но не вкладывайте в венчурные проекты больше, чем можете позволить себе потерять. Хорошо, когда сумма на венчурные инвестиции не превышает 5% от общего капитала — тогда заниматься этим относительно безопасно.

Обучение инвестированию. Для получения знаний в венчурной области стоит постоянно держать руку на пульсе, изучать материалы, общаться с другими инвесторами, проходить курсы. Например, венчурным инвестициям обучают ФРИИ и «Сколково».

Определение направления. Частным инвесторам ввиду малого капитала придется сфокусироваться на посевной и ангельской стадиях проекта, когда риски максимальны. До того как начать инвестировать, потребуется уделить время накоплению знаний и погрузиться в специфику бизнеса. Первые шаги в венчурных инвестициях лучше делать совместно с опытными бизнес-ангелами.

Поиск проекта. При выборе стартапа следует руководствоваться следующими критериями: предприятие в научно-технической сфере, наличие продуманного бизнес-плана, а время на воплощение проекта — не более шести лет. Также стоит тщательно проверить наличие прав интеллектуальной собственности, патентов и авторских прав в рамках реализуемого проекта или предусмотреть возможность их получения.

Подписание контракта. Перед тем как вкладывать деньги, обязательно стоит провести исследование перспектив и целей проекта. Главным вопросом на этапе переговоров является оценка стоимости проекта. Инвестор и стартаперы должны договориться о стоимости проекта.

Как правило, на данном этапе не существует объективной оценки стоимости предприятия, поэтому сойтись на цене может оказаться непросто. Цена предприятия формируется непосредственно в ходе переговорного процесса между руководством стартапа и инвестором. Как правило, она ближе к цене, предложенной последним. Это связано с тем, что профессиональный венчурный инвестор — гораздо более опытный переговорщик и, как обладатель капитала, имеет более сильную переговорную позицию.

Руководство по подготовке Term sheetPDF, 188 КБ

После определения стоимости компании стороны договариваются об условиях инвестирования, составляя предварительное соглашение Term sheet — документ, в котором оговариваются все основные детали предстоящего финансирования. Оно является промежуточным шагом к окончательному оформлению венчурной сделки путем заключения договора.

Образец договора венчурного инвестирования

Стратегия развития. Выбирается в зависимости от характера проекта, его целей и финансирования. Нередко руководство проектом берет на себя сам бизнес-ангел.

Продажа акций на открытом рынке. Первую публичную продажу акций венчурный инвестор может осуществить после выхода компании на открытый рынок через IPO — первичное размещение. Акции на этом этапе предлагаются для покупки неограниченному кругу лиц, и венчурный инвестор имеет возможность выйти из сделки, зафиксировав свою прибыль.

Крупные венчурные фонды в России

Приведем топ самых крупных и активных фондов в 2019 году по данным РВК.

Классические фонды:

- AltaIR Seed Fund — 38 сделок.

- Day One Ventures — 27 сделок.

- Runa Capital I & II & III — 20 сделок.

- Target Global — 19 сделок.

- DST Global — 19 сделок.

Новые фонды:

- Sberbank-500 — 15 сделок.

- TealTech Capital — 9 сделок.

- A&A Capital — 8 сделок.

- Digital Horizon — 7 сделок.

- Alpha Accelerator — 7 сделок.

Посевные фонды:

- ФРИИ — 45 сделок.

- Starta Ventures — 26 сделок.

- Startup Lab — 19 сделок.

- TealTech Capital — 9 сделок.

- Фонд развития венчурного инвестирования Москвы — 8 сделок.

- A&A Capital — 8 сделок.

Иностранные фонды, совершившие сделки в РФ:

- Day One Ventures — 27 сделок.

- Starta Ventures — 26 сделок.

- Target Global — 19 сделок.

- DST Global — 19 сделок.

- Sistema Asia Fund — 9 сделок.

Управляющие компании:

- ФРИИ Инвест — 45 сделок.

- Altair Capital — 38 сделок.

- TealTech Capital — 35 сделок.

- Starta Ventures — 26 сделок.

- Runa Capital — 20 сделок.

Успешные венчурные инвесторы

Журнал «Форбс» ежегодно формирует список самых успешных венчурных инвесторов. Этот рейтинг известен как список Мидаса. Журнал также публикует рейтинги успешных венчурных инвесторов Европы и женщин — венчурных инвесторов.

Список Мидаса третий год подряд возглавляет китайский венчурный инвестор Нил Шен. На его счету удачная инвестиция в компанию ByteDance, известную разработкой приложения TikTok. Состояние Шена оценивается в 1 600 000 000 $ (118 462 880 000 Р). До занятия венчурным инвестированием он был успешным предпринимателем, основавшим несколько компаний, например сайт для путешественников ctrip.com. Кроме того, Шен имеет богатый опыт работы в инвестиционных подразделениях банков Deutsche Bank, Chemical Bank, Lehman Brothers и Citibank.

Кратко о венчурных инвестициях

- Венчурные инвестиции — это вложения в инновационные стартапы. Такие вложения несут высокие риски, но и доходность в отдельных случаях может составлять тысячи процентов.

- Бизнес-ангелы — это разновидность венчурных инвесторов, которые являются частными лицами и вкладывают свои средства в стартап на ранних стадиях его развития. Они привносят в проект не только свой капитал, но и опыт, управленческие навыки и личное участие.

- Для венчурного инвестирования нужен большой капитал — от 100 000 $ (7 426 402 Р). Более мелкие суммы можно инвестировать в стартапы знакомых, через краудфандинговые платформы и клубы инвесторов.

- Чем на более поздней стадии становления находится компания, тем риски вложения в нее ниже, но и порог входа для венчурного капитала выше. Потенциальная доходность также ниже. Таким образом, наибольший потенциал доходности имеют ангельские и посевные инвестиции.

- Выход венчурного капитала из стартапа, как правило, происходит двумя способами — через поглощение или IPO. В этот момент венчурный инвестор выходит из сделки, фиксируя прибыль.

Венчурные Инвестиции

Если же вы собираетесь реализовать стартап с позиции предпринимателя, то нужно иметь в виду, что основой привлечения инвестиций является гарантия получения прибыли инвестору.

Для этого необходимо:

- четко осветить, что в будущем сможет обеспечить рост проекта, его масштабирование;

- составить четкий и исперпывающий бизнес – план;

- максимально подробно указать цели, задачи и объем финансирования;

- указать профессиональные компетенции команды;

- составить хороший маркетинговый анализ;

- подробно рассказать о материальном положении и истории стартапа;

- рассказать о продукте;

- четко укажите часть будущей собственности инвестора в зависимости от инвестиций, размер необходимых инвестиций, способы финансирования и защиты инвесторов.

Сегодня существует возможность получить поддержку у акселераторов – компаний, которые упрощают взаимодействие инвесторов и стартапов, отсеивая слабые проекты и выводя на рынок сильные.

В завершении приведем немного информации по ситуации с развитием венчурных инвестиций в России. Пока российский рынок еще очень молодой, но стремительно развивающийся: до 80 % роста объемов венчурного инвестирования в год, появляются все больше новых участников и развивается глобализация. Что касается прогнозов дальнейшего роста, они противоречивы и различные агентства дают совершенно противоположные данные, от самых пессимистичных до продолжающегося бурного роста.

Таким образом, венчурные инвестиции – это поле больших рисков с большими выигрышами. При этом ждать победы можно долго, а понести потери – очень просто. Однозначно сказать, что принесет вам участие в этой игре, до конца невозможно. Вплоть до прогноза дальнейшего развития этого рынка. Однако, если все же вы уже являетесь его участником, или же планируете стать, то главное помнить, что риск – это дело благородное, а удача здесь – это результат глубокого анализа и высокого профессионализма.

Венчурный инвестор: особенности капитала, фонды, защита

Инновационные разработки навсегда останутся лишь проектами и чертежами, если не внедрять их в реальное производство. Однако ключевой особенностью изобретений является их принципиальная новизна и непредсказуемая судьба на рынке, поэтому вложение капитала в инновационные проекты осуществляется по особой модели. Она называется венчурным инвестированием. Понятие происходит от английского слова venture, которое означает что-либо, связанное с риском.

Кого называют венчурными инвестором

Венчурный инвестор — предприниматель, готовый рискнуть своими средствами при их вложении в новую форму деятельности. Он осознаёт, что рискует капиталом, делая ставку на «кота в мешке», однако рассчитывает на повышенную прибыль от участия в проекте.

Такое финансирование инновационной деятельности невозможно без предварительной оценки вкладчиком перспектив конкретного начинания. Ключевую роль в принятии решения играет уверенность предпринимателя в том, что он хотя бы получит назад затраченные деньги. Чаще всего готовый к риску инвестор вкладывает средства в форме акционирования.

Куда вкладывается венчурный капитал

Рассчитывать на финансирование со стороны венчурных инвесторов могут малые инновационные предприятия (МИП), которые в последнее время модно именовать стартапами. Такие предприятия часто базируются в университетах, институтах, технопарках и аналогичных площадках, а их создателями, по большей части, являются молодые специалисты технической отрасли. В ряде научных и образовательных учреждений развитие МИПов декларируется в числе приоритетных направлений.

На момент получения первых инвестиционных средств изобретатели, как правило, имеют на руках лишь опытные образцы, далёкие от массового выпуска и освоения рынка.

Даже если разработка признаётся экспертами стоящей внимания и находит отклик у потенциальных потребителей, с момента первичного финансирования до выхода на рынок проходит не меньше 5-7 лет.

Это позволяет отнести венчурный капитал к разряду долгосрочных инвестиций.

Венчурное финансирование инновационных проектов сопровождается тщательным отбором объектов для вложения денег. При ознакомлении с проектом предприниматель оценивает возможность капитализации тех или иных идей, а также качество управленческого персонала предприятия. Зачастую молодые инноваторы на переговорах с инвесторами делают упор на уникальность и неповторимость своих разработок, забывая, что предпринимателя, прежде всего, волнует судьба его средств.

На первом этапе венчурный инвестор даёт деньги на работу команды инноваторов в течение двух-трёх лет. При этом он может привлечь к организации дел на предприятии собственных юристов, менеджеров, экспертов и других профильных специалистов. Если по прошествии указанного срока наметятся положительные результаты, а условия бизнес-плана будут соблюдены, то МИП получает возможность рассчитывать на дальнейшее субсидирование.

В каких отраслях создаются наиболее востребованные и успешные стартапы:

- Информационные технологии.

- Геология.

- Медицина.

- Робототехника

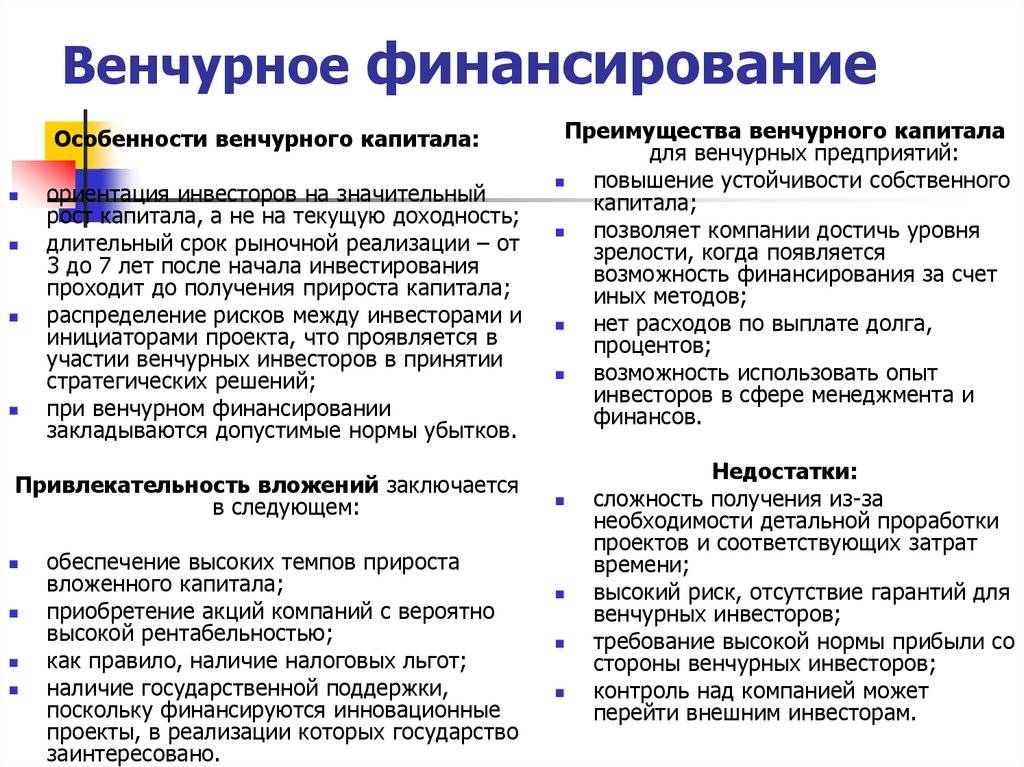

Особенности венчурных инвестиций

Доверяя немалые средства группе технических специалистов, инициатор финансирования рассчитывает, что они вернутся к нему через определённый промежуток времени в многократном размере.

Обычным ожидаемым эффектом от венчурного инвестирования является рост капитала в 5-10 раз и больше. В силу высоких рисков и длительных сроков такая планируемая прибыль оправдана.

До истечения даты, указанной в первоначальном соглашении, венчурные инвестиции не могут быть изъяты из обращения, поэтому их принято считать беззалоговой формой кредита на долгосрочный период без гарантий на возврат средств. Юридически это оформляется в виде паевого вложения в акции компании. На этапе венчурного финансирования акции компании не котируются на биржах, а начало их продаж на фондовых рынках позволяет вкладчикам вывести свой капитал, чтобы вложить его в другие инновационные предприятия. Иным вариантом возврата средств может стать полная продажа компании.

Венчурные фонды

Высокие риски, а порой и нехватка компетенций для оценки перспективности тех или иных новых идей побуждают инвесторов передавать деньги в венчурные фонды. Фонд распределяет свои средства между многими проектами в разных отраслях, чтобы уменьшить потенциальные риски. Если какой-то из них «не выстрелит», вкладчики, доверившие деньги фонду, теряют лишь часть капитала, разделив убытки с другими предпринимателями. Но и сверхприбыль от особенно успешных проектов распределяется между основателями фонда пропорционально их вложениям.

Появление венчурных фондов в США и Европе способствовало развитию венчурных инвестиций. Американец Артур Рок, основавший первый фонд в 1961 году, смог привлечь 5 миллионов долларов, из которых на финансирование проектов ушло три миллиона. Поддержанный им стартап в сфере телекоммуникаций Cisco Systems круто стартовал на рынке, что позволило вернуть инвесторам в скором времени 90 миллионов долларов. В настоящее время на Западе насчитываются сотни венчурных фондов, двигающих экономический прогресс и имеющих сеть бизнес-акселераторов. Их услугами часто пользуются и российские инноваторы.

Венчурное финансирование инноваций бизнес-ангелами

Альтернативой фондам стало появление института «бизнес-ангелов». Так называют состоятельных людей из «традиционного» бизнеса, которые занимаются финансированием инноваций на условиях анонимности и непосредственного допуска к рычагам управления компаниями.

Одна из крупнейших корпораций в области компьютерной техники и мобильных устройств Apple начиналась как проект бизнес-ангела, который вложил в компанию 91 тысячу долларов, а через некоторое время получил 154 миллион долларов. В силу того, что бизнес-ангелы предпочитают оставаться в тени, степень их участия в финансировании изобретений не учитывается статистикой. В России в 2006 году было создано «Национальное содружество бизнес-ангелов», работающее на правах некоммерческого партнёрства.

Способы защиты венчурного капитала

Обеспокоенные судьбой своих вложений венчурные предприниматели, а также уполномоченные ими представители могут непосредственно участвовать в управлении малым предприятием, например, в качестве членов Совета директоров. Как правило, они не владеют контрольными пакетами акций, но их опыт и деловые связи способны удержать компанию на плаву даже в случае явных промахов её основателей.

Защищая свои средства, инвесторы покупают привилегированные акции, которые в критической ситуации можно обменять на обыкновенные, чтобы получить полный контроль над предприятием.

Другим способом минимизировать риски может быть страхование инвестиций, однако сейчас страховые компании не всегда заинтересованы в предоставлении бизнесу таких услуг, специализируясь на защите от традиционных рисков – пожаров и землетрясений. Эксперты указывают на необходимость государственного участия в страховании венчурных рисков. Подобная инициатива со стороны государства могла бы ускорить научно-технический прогресс в стране и подтолкнуть бизнес к более активному созданию венчурных фондов и других механизмов финансирования отрасли.

кто это такой, как им стать в России

Обновлено: 3 февраля 2021

- Кто такой венчурный инвестор

- Главные отличия венчурного инвестора от традиционного

- Как стать венчурным инвестором

- Стать бизнес-ангелом

- Краудфандинг

- Совместные инвестиции

- Передача ответственности

- Обучение инвестированию

- Как на этом заработать

- Венчурные инвесторы в России

Для развития любого стартапа необходимо финансирование – деньги, которые помогут стартовать или же ускорить темпы роста. Однако большинство предпринимателей не до конца понимают, как работает система венчурного инвестирования.

Венчурный инвестор – это лицо, занимающееся инвестициями в инновации с высокими рисками. Отличие венчурных инвестиций от других заключается как раз в повышенном уровне инвестиционных рисков.

Кто такой венчурный инвестор

Одной из характеристик современной инвестиционной деятельности считается надежность. Что касается венчурного инвестирования, то в нем данная характеристика играет второстепенную роль и не принимается во внимание при отборе проектов. При выборе определенного актива для вложения, венчурный инвестор отдает предпочтение высокотехнологичным, абсолютно новым проектам с повышенным риском ради получения большой прибыли.

У каждого типа инвесторов есть свои характеристики и особенности, присущие исключительно ему. Среди уникальных признаков венчурного инвестора будут:

- высокий уровень риска и возможность получить большие прибыли от вложений;

- в качестве объекта инвестиций рассматриваются стартапы, молодые компании или инновационные продукты;

- роль катализатора в появлении и продвижении инновационных технологий;

- множество методов инвестирования;

- в большинстве случаев они принимают активное участие в процессе управления компанией на всех этапах ее жизни.

Другими словами, венчурный инвестор – это лицо, предоставляющее долевое финансирование компаниям с большим потенциалом развития. Средства, вкладываемые в предприятия, называются венчурным капиталом.

Главная цель венчурного инвестора состоит в том, чтобы управлять фондом компании и гарантировать финансирование. Сотрудничество проводится обычно с фирмами, обладающими большим потенциалом роста и возможностью быстрого получения прибыли.

Получение прибыли происходит по следующей схеме: венчурный инвестор покупает обычные или привилегированные акции, чтобы помочь компании расти. Таким образом он превращается в акционера и получает право принимать участие в работе предприятия. Если же компания станет банкротом, то вложенные средства пропадут. Предприниматель не должен возвращать средства, так как инвестор в данном случае приобрел акции и стал партнером.

Для обычного человека подобное вложение средств кажется чем-то ужасным и нерентабельным, однако все эти моменты принимаются во внимание венчурным инвестором еще на этапе формирования своего портфеля. Опыт работы и наличие специальных знаний позволяет ему умело разрешать подобные рискованные ситуации, вкладывая средства в фирмы, имеющие потенциал развития.

Основная логика заключается в том, что потери от убыточной компании будут компенсированы прибылью от успешных портфельных проектов. Другими словами, если венчурный инвестор вкладывает средства в десять предприятий, то он рассчитывает на то, что половина может объявить себя банкротом, две фирмы дадут лишь небольшой доход и только три будут по-настоящему успешными.

Главные отличия венчурного инвестора от традиционного

Основная цель обычного инвестора состоит в том, чтобы снизить до минимума инвестиционные риски, которые играют определяющую роль при формировании портфеля. А вот венчурный инвестор принимает на себя огромные риски ради большой прибыли, поэтому уровень риска не учитывается при вкладывании средств.

Обычно подобные бизнесмены находятся в поиске перспективных проектов, которые способны принести сотни или даже тысячи процентов. Большинство предпочитают покупать контрольные пакеты акций компаний, чтобы иметь возможность единолично контролировать ее деятельность.

Такие партнеры крайне щепетильны: для них имеет значение любой нюанс инвестиционного проекта, а из-за высоких потенциальных рисков они напрямую управляют проектом.

Как стать венчурным инвестором

В основе подобного приумножения капитала лежит получение дохода от вложений в компанию, которая имеет все перспективы для быстрого роста. Для этого приобретаются обычные или привилегированные акции организации, после чего инвестор входит в управляющий совет предприятия.

Попробовать себя в роли венчурных инвесторов могут люди, у которых есть свободные деньги, любовь к высоким технологиям и стойкость к рискам.

Стать бизнес-ангелом

Наиболее простой и распространенный способ. Для начала возможно инвестирование небольших сумм в стартапы родственников, друзей или знакомых. Как только они узнают, что у вас есть свободные средства и вы рассматриваете возможность инвестиций, то они сами сразу же обратятся к вам.

По данным НАБА (Национальной ассоциации бизнес-ангелов), в Российской Федерации насчитывается около 3000 таковых. При этом доля активных ангелов не превышает 10%, что связано с большими рисками и отсутствием практического опыта по ведению подобного бизнеса. Начинающие инвесторы не понимают, каким образом следует осуществлять оценку стартапов, с чего должны начинаться переговоры и как правильно определить размер оптимальной инвестиции.

Пол Грэм, известный американский инвестор, утверждает, что начинать нужно с инвестиции как минимум в 10 стартапов. В противном случае шанс получить прибыль не больше, чем возможность выиграть в лотерею. Найти столько потенциальных проектов на российском рынке довольно тяжело. Лучший способ сделать это – организовать конкурс стартапов. Но даже после этого провести анализ потенциальных проектов сложно: необходимо иметь хорошие навыки для профессионального отделения зерен от плевел. Основная проблема заключается в том, что без личного общения с владельцем стартапа понять его перспективность крайне сложно.

Краудфандинг

При наличии желания стать венчурным инвестором, можно выделить около 10 000 долларов и «поиграться» с вложениями в краудфандинговые платформы. Существует множество площадок (Angellist, StartTrack), где можно подбирать проекты и вкладывать в них средства. Главное преимущество площадок состоит в том, что нет необходимости платить средства за управление фондом, а сделки можно провести в онлайн-режиме.

В процессе инвестирования нужно учитывать, что нет никаких гарантий того, что проект выстрелит и принесет прибыль. Статистика показывает, что большая часть стартапов терпит фиаско уже в первый год существования.

Совместные инвестиции

Третьим распространенным вариантом является создание синдикатов. Партнера можно выбрать как среди знакомых, так и на Angellist. Учитывая большие риски, подобный вариант инвестирования предоставляет доступ к качественным и надежным стартапам. Синдикаты дают возможность снизить риски благодаря тому, что вкладывание средств происходит при помощи профессиональных инвесторов.

Передача ответственности

При наличии капитала от миллиона долларов, можно обратиться в специализированный венчурный фонд, который занимается инвестированием на ранней стадии. Такие фонды за несколько лет вкладывают средства инвесторов в 10–15 портфелей, что обеспечивает оптимальную диверсификацию.

Инвестиции с фондом предполагают уплату вознаграждения за управление, независимо от его конечных результатов. Партнеры обычно не принимают участие в жизни фонда или отборе стартапов.

Обучение инвестированию

Еще один способ стать инвестором на стадии «А» – участие в сделке с правом самостоятельно принимать решения. Но для этого необходимо обладать специальными знаниями в области финансов, трейдинга и инвестирования. Достоинство в том, что инвестору не нужно платить за управление своими средствами, также есть возможность самостоятельно осуществлять свою операционную работу.

Средства в фонде не замораживаются, а инвестор сам принимает решение о вкладывании средств в определенный проект.

Как на этом заработать

Успех в венчурном инвестировании зависит от системности проводимых действий, поэтому крайне важно разработать план и четко следовать ему в дальнейшем. Эффективное венчурное инвестирование включает в себя следующие шаги:

- Сбор нужной суммы. Без этого условия не будет никакого дела.

- Определение направления для инвестирования. Делать это следует в зависимости от ситуации на фондовом рынке. Старайтесь найти свободную нишу в сфере экономики или же вложиться в полностью инновационное направление.

- Поиск перспективной компании и определение стратегии развития. После подбора определенного проекта обязательно разработайте пошаговый путь деятельности. Здесь лучше изначально все обдумать, чтобы не было никаких проблем в будущем.

- Подписание контракта. При отсутствии знаний юридических нюансов, лучше нанять специалиста, который внимательно изучит документы и даст добро на подписание сделки. Изначально правильное оформление позволяет избавить себя от необходимости исправлять ошибки в будущем.

- Контроль деятельности проекта. Чтобы компания приносила прибыль, необходимо вкладывать в ее развитие знания и принимать активное участие в управлении.

- Продажа акций. Как только стартап станет успешным и стабильным, то можно продавать акции другим партнерам, желающим зарабатывать с минимальными рисками.

Венчурные инвесторы в России

Венчурное инвестирование в России распространено не так сильно, как в США или Европе. Сегодня подобную деятельность ведут несколько крупных компаний, среди которых:

- Softline Venture Partners – компания основана в 2008 году и имеет свои финансовые ресурсы в 20 млн долларов. Ориентирована на область инновационных технологий. Вкладывает средства в новые стартапы, выводя в будущем их на уровень стабильного роста.

- ABRT – фонд работает с 2006 года и делает упор на бизнес, связанный с разработкой и продажей программного обеспечения. Вкладывает собственные средства в стартапы как на посевной стадии, так и во время роста.

- Prostor Capital – фонд работает на рынке с 2011 года и считается одним из самых передовых. Финансируют в основном интернет-проекты.

Частных инвесторов на рынке также немного. Самым известным и активным является Александр Румянцев. Он занимает первое место в рейтинге российских бизнес-ангелов. Только за 2016 год он вложил средства в более чем 10 технологических стартапов. Все инвестпроекты он выбирает самостоятельно и предпочитает покупать акции новых компаний, которые находятся на ранней стадии своего развития. Инвестор вкладывает деньги только в бизнес-проекты, которые отличаются потенциалом многократного роста.

кто это такой, как им стать в России

Обновлено: 3 февраля 2021

- Кто такой венчурный инвестор

- Главные отличия венчурного инвестора от традиционного

- Как стать венчурным инвестором

- Стать бизнес-ангелом

- Краудфандинг

- Совместные инвестиции

- Передача ответственности

- Обучение инвестированию

- Как на этом заработать

- Венчурные инвесторы в России

Для развития любого стартапа необходимо финансирование – деньги, которые помогут стартовать или же ускорить темпы роста. Однако большинство предпринимателей не до конца понимают, как работает система венчурного инвестирования.

Венчурный инвестор – это лицо, занимающееся инвестициями в инновации с высокими рисками. Отличие венчурных инвестиций от других заключается как раз в повышенном уровне инвестиционных рисков.

Кто такой венчурный инвестор

Одной из характеристик современной инвестиционной деятельности считается надежность. Что касается венчурного инвестирования, то в нем данная характеристика играет второстепенную роль и не принимается во внимание при отборе проектов. При выборе определенного актива для вложения, венчурный инвестор отдает предпочтение высокотехнологичным, абсолютно новым проектам с повышенным риском ради получения большой прибыли.

У каждого типа инвесторов есть свои характеристики и особенности, присущие исключительно ему. Среди уникальных признаков венчурного инвестора будут:

- высокий уровень риска и возможность получить большие прибыли от вложений;

- в качестве объекта инвестиций рассматриваются стартапы, молодые компании или инновационные продукты;

- роль катализатора в появлении и продвижении инновационных технологий;

- множество методов инвестирования;

- в большинстве случаев они принимают активное участие в процессе управления компанией на всех этапах ее жизни.

Другими словами, венчурный инвестор – это лицо, предоставляющее долевое финансирование компаниям с большим потенциалом развития. Средства, вкладываемые в предприятия, называются венчурным капиталом.

Главная цель венчурного инвестора состоит в том, чтобы управлять фондом компании и гарантировать финансирование. Сотрудничество проводится обычно с фирмами, обладающими большим потенциалом роста и возможностью быстрого получения прибыли.

Получение прибыли происходит по следующей схеме: венчурный инвестор покупает обычные или привилегированные акции, чтобы помочь компании расти. Таким образом он превращается в акционера и получает право принимать участие в работе предприятия. Если же компания станет банкротом, то вложенные средства пропадут. Предприниматель не должен возвращать средства, так как инвестор в данном случае приобрел акции и стал партнером.

Для обычного человека подобное вложение средств кажется чем-то ужасным и нерентабельным, однако все эти моменты принимаются во внимание венчурным инвестором еще на этапе формирования своего портфеля. Опыт работы и наличие специальных знаний позволяет ему умело разрешать подобные рискованные ситуации, вкладывая средства в фирмы, имеющие потенциал развития.

Основная логика заключается в том, что потери от убыточной компании будут компенсированы прибылью от успешных портфельных проектов. Другими словами, если венчурный инвестор вкладывает средства в десять предприятий, то он рассчитывает на то, что половина может объявить себя банкротом, две фирмы дадут лишь небольшой доход и только три будут по-настоящему успешными.

Главные отличия венчурного инвестора от традиционного

Основная цель обычного инвестора состоит в том, чтобы снизить до минимума инвестиционные риски, которые играют определяющую роль при формировании портфеля. А вот венчурный инвестор принимает на себя огромные риски ради большой прибыли, поэтому уровень риска не учитывается при вкладывании средств.

Обычно подобные бизнесмены находятся в поиске перспективных проектов, которые способны принести сотни или даже тысячи процентов. Большинство предпочитают покупать контрольные пакеты акций компаний, чтобы иметь возможность единолично контролировать ее деятельность.

Такие партнеры крайне щепетильны: для них имеет значение любой нюанс инвестиционного проекта, а из-за высоких потенциальных рисков они напрямую управляют проектом.

Как стать венчурным инвестором

В основе подобного приумножения капитала лежит получение дохода от вложений в компанию, которая имеет все перспективы для быстрого роста. Для этого приобретаются обычные или привилегированные акции организации, после чего инвестор входит в управляющий совет предприятия.

Попробовать себя в роли венчурных инвесторов могут люди, у которых есть свободные деньги, любовь к высоким технологиям и стойкость к рискам.

Стать бизнес-ангелом

Наиболее простой и распространенный способ. Для начала возможно инвестирование небольших сумм в стартапы родственников, друзей или знакомых. Как только они узнают, что у вас есть свободные средства и вы рассматриваете возможность инвестиций, то они сами сразу же обратятся к вам.

По данным НАБА (Национальной ассоциации бизнес-ангелов), в Российской Федерации насчитывается около 3000 таковых. При этом доля активных ангелов не превышает 10%, что связано с большими рисками и отсутствием практического опыта по ведению подобного бизнеса. Начинающие инвесторы не понимают, каким образом следует осуществлять оценку стартапов, с чего должны начинаться переговоры и как правильно определить размер оптимальной инвестиции.

Пол Грэм, известный американский инвестор, утверждает, что начинать нужно с инвестиции как минимум в 10 стартапов. В противном случае шанс получить прибыль не больше, чем возможность выиграть в лотерею. Найти столько потенциальных проектов на российском рынке довольно тяжело. Лучший способ сделать это – организовать конкурс стартапов. Но даже после этого провести анализ потенциальных проектов сложно: необходимо иметь хорошие навыки для профессионального отделения зерен от плевел. Основная проблема заключается в том, что без личного общения с владельцем стартапа понять его перспективность крайне сложно.

Краудфандинг

При наличии желания стать венчурным инвестором, можно выделить около 10 000 долларов и «поиграться» с вложениями в краудфандинговые платформы. Существует множество площадок (Angellist, StartTrack), где можно подбирать проекты и вкладывать в них средства. Главное преимущество площадок состоит в том, что нет необходимости платить средства за управление фондом, а сделки можно провести в онлайн-режиме.

В процессе инвестирования нужно учитывать, что нет никаких гарантий того, что проект выстрелит и принесет прибыль. Статистика показывает, что большая часть стартапов терпит фиаско уже в первый год существования.

Совместные инвестиции

Третьим распространенным вариантом является создание синдикатов. Партнера можно выбрать как среди знакомых, так и на Angellist. Учитывая большие риски, подобный вариант инвестирования предоставляет доступ к качественным и надежным стартапам. Синдикаты дают возможность снизить риски благодаря тому, что вкладывание средств происходит при помощи профессиональных инвесторов.

Передача ответственности

При наличии капитала от миллиона долларов, можно обратиться в специализированный венчурный фонд, который занимается инвестированием на ранней стадии. Такие фонды за несколько лет вкладывают средства инвесторов в 10–15 портфелей, что обеспечивает оптимальную диверсификацию.

Инвестиции с фондом предполагают уплату вознаграждения за управление, независимо от его конечных результатов. Партнеры обычно не принимают участие в жизни фонда или отборе стартапов.

Обучение инвестированию

Еще один способ стать инвестором на стадии «А» – участие в сделке с правом самостоятельно принимать решения. Но для этого необходимо обладать специальными знаниями в области финансов, трейдинга и инвестирования. Достоинство в том, что инвестору не нужно платить за управление своими средствами, также есть возможность самостоятельно осуществлять свою операционную работу.

Средства в фонде не замораживаются, а инвестор сам принимает решение о вкладывании средств в определенный проект.

Как на этом заработать

Успех в венчурном инвестировании зависит от системности проводимых действий, поэтому крайне важно разработать план и четко следовать ему в дальнейшем. Эффективное венчурное инвестирование включает в себя следующие шаги:

- Сбор нужной суммы. Без этого условия не будет никакого дела.

- Определение направления для инвестирования. Делать это следует в зависимости от ситуации на фондовом рынке. Старайтесь найти свободную нишу в сфере экономики или же вложиться в полностью инновационное направление.