Приходный кассовый ордер: понятие, порядок заполнения, образец

Одним из важных документов первичной учетной документации среди кассовых операций является кассовый приходный ордер или, как его еще называют, форма КО-1. С его помощью реализуется прием поступающих в кассу предприятия средств. Главной задачей бухгалтера при этом становится правильное заполнение кассового приходного ордера.

Особенности приходного кассового ордера

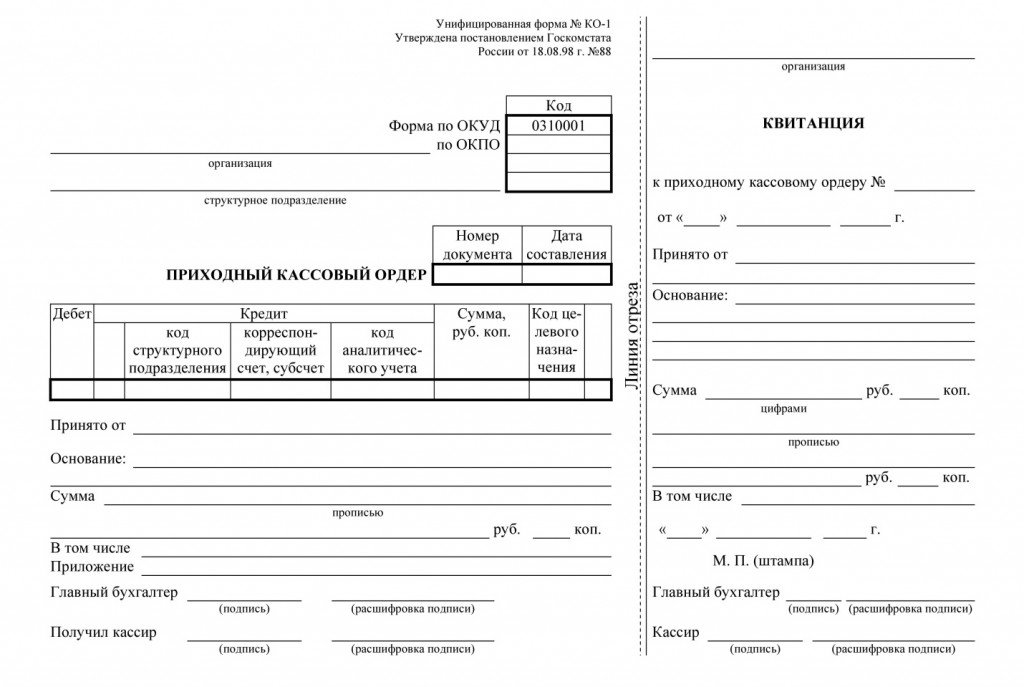

В первую очередь, отметим, что документ может быть подписан как главным бухгалтером, также и уполномоченным лицом. Заполняться ордер может только штатным или главным бухгалтером. Если в организации отсутствует бухгалтер, то заполнять ордер потребуется руководителю. Документ выглядит следующим образом:

Рассмотрим основные особенности, которыми обладает данный документ:

- Приходный ордер состоит из двух элементов. Первая часть представляет собою непосредственно сам ордер, а вторая – отрывную квитанцию.

- Кассовая книга может не вестись индивидуальными предпринимателями. Для ООО же ведение этого документа обязательно.

- Приходный ордер может создаваться от руки либо в печатном формате, это не имеет принципиального значения.

- Для его заверения необходимо применять специальную печать или штамп, содержащий информацию о реквизитах предприятия.

- Для проверки подписей, указанных в документе, кассир должен иметь свободный доступ к образцам подписей всех лиц, подписавших документ.

- При заполнении приходного ордера не допускаются помарки или исправления. В случае допущения таковых весь документ целиком придется переписать.

- После того как ордер будет правильно и начисто заполнен, факт его регистрации вносят в регистрационный журнал приходных и расходных кассовых документов, соответствующий форме N КО-3.

Как правило, бланк приходного кассового ордера изготавливается в единственном экземпляре бухгалтером организации. Заполненный и зарегистрированный ордер организация оставляет у себя, а квитанцию, которую прилагают к оплате, отдает лицу, сдавшему деньги.

Последовательность заполнения приходного кассового ордера

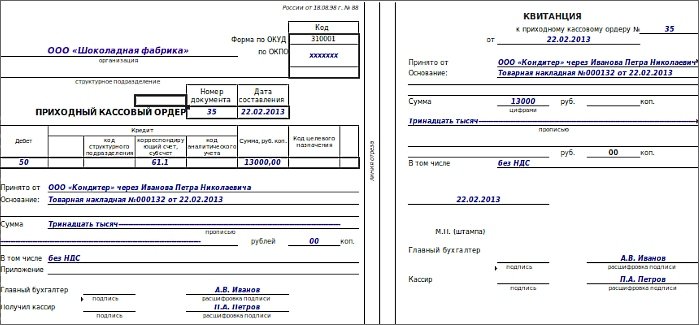

Для того чтобы безошибочно заполнить приходный кассовый ордер, необходимо заполнять его последовательно, начиная с верхних строк и заканчивая нижними полями. Сначала заполняется сам кассовый ордер, после этого вносится вся необходимая информация в квитанцию. Вот образец заполнения приходного кассового ордера:

Рассмотрим более подробно последовательность заполнения ордера:

- Заполнение начинается с вводной строки. Здесь необходимо указывать полное наименование организации, а еще название её структурного подразделения. В случае если структурного подразделения нет, в графе ничего указывать не нужно. Также необходимо написать код ОКПО.

- Графа “Коды” заполняется в соответствии с данными Госкомстата. Графа “Номер документа” заполняется в соответствии со следующей далее цифрой в журнале регистраций. Обратите внимание, что все регистрируемые кассовые документы нумеруются по порядку от начала года.

- Дата составления. Здесь важна последовательность: сначала пишем день, затем месяц и год. Все данные заполняются арабскими цифрами. Если необходимо вписать однозначную цифру, то она прописывается вместе с нулем, например, 01.03.2016. Указываемая дата должна соответствовать оприходованию денег.

- Дебет. Здесь потребуется указать номер счета, на который поступают средства.

- Кредит. Графы с информацией по кредитам заполняются только ООО в соответствии с их бухгалтерским учетом. ИП эти графы могут не заполнять, т.к. бухгалтерского учета они не ведут.

- Код целевого назначения заполняют исключительно в том случае, если организация применяет такую систему кодирования.

- Далее переходим к квитанции. Здесь вначале заполняется графа “Принято от”. В неё вписывают либо ФИО того, кто вносил деньги, либо полное наименование организации, если деньги поступили от неё.

- Основание. Графа основание заполняется указанием источника поступления средств с отражением содержания финансовой операции.

- Сумма. Тут необходимо написать принятую сумму цифрами и прописью. Как правило, указываются и рубли, и копейки.

- Строка “в том числе” заполняется информацией об НДС. Если НДС включен, то нужно указать сумму, если нет – прописать, что НДС отсутствует.

Последняя информация, указываемая в ордере, это “Приложение”. Здесь потребуется перечислить по порядку все документы, прилагаемые к ордеру, в том числе и квитанцию.

Видео: Для чего нужен приходно-кассовый ордер?

Можно ли успешно вести документооборот кассы предприятия, не используя при этом приходный кассовый ордер? Для чего нужен ПКО? Попробуем разобраться в этих вопросах со специалистом по финансам:

Итак, индивидуальный предприниматель может не вести документ, а вот ООО – обязаны это делать. При этом стоит помнить, что перед сдачей в кассу ордер проходит повторную проверку на предмет правильности заполнения всех граф.

Приходный ордер. Образец и бланк формы М-4 2020 года

Короткое обозначение М-4 скрывает за собой бланк приходного ордера. Этот документ относится к документам первичного учета и выписывается тогда, когда на склад предприятия поступает какая-либо продукция от поставщиков, которую необходимо приходовать.

Кто оформляет приходный ордер

Поскольку непосредственный прием поступающих товаров происходит на складе, то и заполнением документа занимается работник склада – кладовщик или его начальник, т.е. лицо материально-ответственное. Приходный ордер является документальным подтверждением факта передачи товарно-материальных ценностей от одной стороны договора к другой.

ФАЙЛЫ

Скачать пустой бланк приходного ордера по форме М-4 .docСкачать образец заполнения приходного ордера по форме М-4 .doc

Основные правила по заполнению формы М-4

С 2013 года данная форма не является строго обязательной к применению, тем не менее, она по-прежнему широко используется на предприятиях и в организациях.

Приходный ордер имеет две стороны и содержит все необходимые сведения, касаемо поставщика, потребителя и самой продукции: ее наименование, сорт, размер, количество, стоимость и т. д. (при этом следует отметить, что часть ячеек можно оставлять пустыми). Если в составе товарно-материальных ценностей имеются драгоценные металлы или камни, то в данном документе необходимо указать сведения из сопроводительного техпаспорта.

При оформлении ордера следует избегать ошибок и помарок, а в случае допущения неточностей лучше заполнить новый бланк.

По правилам бланк можно заполнять как от руки, так и на компьютере, но в любом случае, документ должен обязательно содержать «живые» подписи представителя поставщика и потребителя.

После оформления, номер приходного ордера необходимо зарегистрировать в карточке учета материалов и передать на хранение в бухгалтерию предприятия, где он, как и другие первичные документы должен храниться не менее пяти лет.

Выписывается документ точно в день поступления товаров и отражает фактический приход. Оформляется приходный ордер в одном экземпляре, а если от одного и того же поставщика в течение одного дня бывает несколько поставок, их все можно вносить в один документ.

Инструкция по заполнению приходного ордера

Сказать, что данный вид документа может вызвать какие-то сложности при заполнении, нельзя, поскольку он имеет вполне простую и понятную форму. Стандартный бланк приходного ордера условно можно разделить на несколько частей, в которых содержится три таблицы.

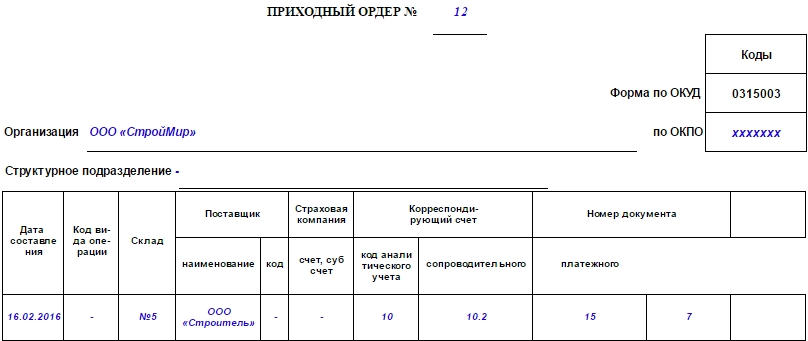

Заполнение «шапки» и первой таблицы формы М-4

Первая таблица – это «шапка» документа. Сначала в ней указывается номер ордера по внутреннему документообороту компании. Затем вписывается наименование организации, принимающей товар, с указанием ее организационно-правовой формы (ИП, ООО, ОАО, ЗАО), код ОКПО (Общероссийский классификатор предприятий им организаций – код содержится в учредительных бумагах фирмы), а также (по необходимости) структурное подразделение, которое выписывает ордер.

Далее в таблицу вносится дата составления документа, код вида операции (при использовании такого кодирования), номер склада поставщика, его полное наименование, код (при наличии) и страховщик (если товарно-материальные ценности застрахованы). Затем здесь же указываются номера бухгалтерского счета, кода аналитического учета (если таковая система применяется), номера сопроводительного и платежного документов.

Заполнение второй таблицы формы М-4

Вторая таблица приходного ордера относится непосредственно к приходуемой продукции. Сначала указывается наименование товара и его номенклатурный номер, затем единица измерения: ее код — в соответствии с Единым классификатором единиц измерения, и наименование (штуки, килограммы, кубы, метры и т.п.). Далее вносятся сведения о количестве принятых товарно-материальных ценностей (по документам и фактически) – они должны совпадать.

После этого идет информация о стоимости: в седьмой столбик вносится цена за штуку, потом — общая стоимость без учета НДС, затем — выделенный НДС, а потом общая цена уже с учетом НДС. Номер паспорта указывается, если товарно-материальные ценности имеют данный сопроводительный документ (например, ювелирные изделия). В последнюю очередь в таблицу вписывается номер карточки по складской картотеке.Оставшиеся незаполненными строки необходимо перечеркнуть (в виде буквы Z или крест накрест).

Заполнение оборотной стороны формы М-4

На обратной стороне документа подводится итог по приходу: общее количество принятого товара, его общая стоимость без НДС, размер НДС и стоимость с НДС. Письменно расшифровывать суммы не нужно.

В завершение на приходном ордере должны быть поставлены подписи непосредственного приемщика товара (в данном случае, кладовщика) и представителя поставщика (в данном случае, экспедитора) с обязательной расшифровкой. Заверять ордер печатью нет необходимости, т.к. с 2016 года юридические лица могут не проштамповывать свои документы.

Приходный кассовый ордер — это… Что такое Приходный кассовый ордер?

- Приходный кассовый ордер

ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР (форма № КО-1) — применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники; выписывается в одном экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом, на это уполномоченным; квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма № КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе; по строке “Основание” указывается содержание хозяйственной операции; по строке “В том числе” указывается сумма НДС, которая записывается цифрами, а в случае, если продукция, работы, услуги не облагаются налогом, делается запись “без налога (НДС)”; по строке “Приложение” перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления; в графе “Кредит, код структурного подразделения” указывается код структурного подразделения, на которое приходуются денежные средства. Квитанция к приходному кассовому ордеру подписывается главным бухгалтером (или лицом, на это уполномоченным) и кассиром, заверяется печатью (штампом) кассира, регистрируется в журнале регистрации приходных и расходных кассовых документов (форма № КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

Энциклопедический словарь-справочник руководителя предприятия. — М.: Книжный мир. Лукаш Ю.А.. 2004.

- Курсовая разница

- Расходный кассовый ордер

Смотреть что такое «Приходный кассовый ордер» в других словарях:

Приходный кассовый ордер — документ, по которому касса предприятия принимает деньги. Приходный кассовый ордер должен быть подписан главным бухгалтером. См. также: Кассовые операции Финансовый словарь Финам. Приходный кассовый ордер Первичный документ, подтверждающий… … Финансовый словарь

ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР — документ, по которому деньги приходуются в кассу. Экономический словарь. 2010 … Экономический словарь

ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР — денежный документ, которым оформляется кассовая операция по приему комиссионных денег предприятиями, организациями, учреждениями … Энциклопедический словарь экономики и права

приходный кассовый ордер — документ, по которому деньги приходуются в кассу … Словарь экономических терминов

Ордер Приходный Кассовый — ордер, фиксирующий поступление денег в кассу. Состоит из самого ордера и квитанции. Ордер после оформления остается у кассира, а квитанция остается у лица, сдавшего деньги в кассу. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ОРДЕР ПРИХОДНЫЙ КАССОВЫЙ — (см. ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР) … Энциклопедический словарь экономики и права

ОРДЕР ПРИХОДНЫЙ КАССОВЫЙ — денежный документ, которым оформляется кассовая операция по приему наличных денег предприятиями, организациями, учреждениями. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с … Экономический словарь

ОРДЕР, ПРИХОДНЫЙ КАССОВЫЙ — первичный документ, подтверждающий поступление денег в кассу. Состоит из двух частей непосредственно из ПКО и квитанции к ПКО. Первая часть после оформления остается у кассира, а квитанция вручается лицу, сдавшему в кассу деньги. ПКО… … Большой бухгалтерский словарь

ОРДЕР, ПРИХОДНЫЙ КАССОВЫЙ — первичный документ, подтверждающий поступление денег в кассу. Состоит из двух частей – непосредственно из П.к.о. и квитанции к П.к.о. Первая часть после оформления остается у кассира, а квитанция вручается лицу, сдавшему в кассу деньги. П.к.о.… … Большой экономический словарь

ордер приходный кассовый — денежный документ, которым оформляется кассовая операция по приему комиссионных денег предприятиями, организациями, учреждениями … Словарь экономических терминов

Приходный кассовый ордер — это… Что такое Приходный кассовый ордер?

- Приходный кассовый ордер

- Приходный кассовый ордер

- Приходный кассовый ордер — документ, по которому касса предприятия принимает деньги. Приходный кассовый ордер должен быть подписан главным бухгалтером.

Финансовый словарь Финам.

- Приходный кассовый ордер

- Первичный документ, подтверждающий поступление денег в кассу. Состоит из двух частей — непосредственно из ордера и квитанции к ордеру. Первая часть после оформления остается у кассира, а квитанция вручается лицу, сдавшему в кассу деньги. Приходный кассовый ордер подписывается главным бухгалтером и кассиром.

Терминологический словарь банковских и финансовых терминов. 2011.

- Притягательная прибыль

- Причины инфляции

Смотреть что такое «Приходный кассовый ордер» в других словарях:

Приходный кассовый ордер — (форма № КО 1) применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники; выписывается в одном экземпляре… … Энциклопедический словарь-справочник руководителя предприятия

ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР — документ, по которому деньги приходуются в кассу. Экономический словарь. 2010 … Экономический словарь

ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР — денежный документ, которым оформляется кассовая операция по приему комиссионных денег предприятиями, организациями, учреждениями … Энциклопедический словарь экономики и права

приходный кассовый ордер — документ, по которому деньги приходуются в кассу … Словарь экономических терминов

Ордер Приходный Кассовый — ордер, фиксирующий поступление денег в кассу. Состоит из самого ордера и квитанции. Ордер после оформления остается у кассира, а квитанция остается у лица, сдавшего деньги в кассу. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ОРДЕР ПРИХОДНЫЙ КАССОВЫЙ — (см. ПРИХОДНЫЙ КАССОВЫЙ ОРДЕР) … Энциклопедический словарь экономики и права

ОРДЕР ПРИХОДНЫЙ КАССОВЫЙ — денежный документ, которым оформляется кассовая операция по приему наличных денег предприятиями, организациями, учреждениями. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с … Экономический словарь

ОРДЕР, ПРИХОДНЫЙ КАССОВЫЙ — первичный документ, подтверждающий поступление денег в кассу. Состоит из двух частей непосредственно из ПКО и квитанции к ПКО. Первая часть после оформления остается у кассира, а квитанция вручается лицу, сдавшему в кассу деньги. ПКО… … Большой бухгалтерский словарь

ОРДЕР, ПРИХОДНЫЙ КАССОВЫЙ — первичный документ, подтверждающий поступление денег в кассу. Состоит из двух частей – непосредственно из П.к.о. и квитанции к П.к.о. Первая часть после оформления остается у кассира, а квитанция вручается лицу, сдавшему в кассу деньги. П.к.о.… … Большой экономический словарь

ордер приходный кассовый — денежный документ, которым оформляется кассовая операция по приему комиссионных денег предприятиями, организациями, учреждениями … Словарь экономических терминов

Что такое кассовые чеки? — Определение | Значение

Определение: Денежные поступления — это сбор денег, обычно от клиента, который увеличивает (дебетует) остаток денежных средств, признанный на балансе компании.

Что означают денежные поступления?

Что такое кассовый чек? Проще говоря, получение денежных средств признается, когда организация получает денежные средства из любого внешнего источника, такого как покупатель, инвестор или банк. Обычно эти денежные средства признаются, когда деньги поступают от покупателя для компенсации сальдо дебиторской задолженности, образовавшегося при совершении сделки продажи.

Предприятия могут работать по-разному, некоторые из них продают товары и услуги в кредит (ожидая оплаты наличными позже), а некоторые требуют немедленной оплаты наличными при продаже товара или услуги (продажа за наличные). Независимо от типа операции продажи кассовый чек происходит, когда покупатель предоставляет наличные или чек предприятию в качестве оплаты за полученный товар или услугу.

Давайте взглянем на два быстрых примера и определим, когда происходит получение:

Пример

Пример кассового чека, связанного с продажей за наличные

Прекрасный пример сделки по продаже за наличные происходит в киоске с лимонадом, который ребенок вашего соседа Тимми устанавливает каждые выходные в течение лета.Это простая операция — продажа простого продукта по простой цене. Тимми продает стакан лимонада за 1 доллар, и, естественно, ожидается, что вы должны немедленно заплатить Тимми 1 доллар, чтобы получить стакан лимонада. В этом примере каждая продажа, произведенная киоском Тимми с лимонадами, генерирует кассовый чек на 1 доллар. Тимми не продает вам стакан лимонада в кредит со сроком оплаты через месяц, скорее, немедленное получение наличных является записью с признанием продажи (дебетовать денежный счет, кредитовать счет продажи).

Пример кассового чека, связанного с продажей кредита (дебиторской задолженности)

Допустим, у вас есть крупный дистрибьютор телевизоров, и вы продаете множество различных брендов. Вы постоянно покупаете телевизоры у нескольких разных производителей, и каждый из них продлил вам кредитные условия, которые позволяют вам заказывать телевизоры, когда они вам нужны, позволяя оплатить счет в течение 30 дней. Хотя производители признают продажу вашему бизнесу при отправке телевизоров вам, это не тогда, когда они будут регистрировать кассовый чек.Напротив, производитель должен регистрировать продажу и записывать остаток дебиторской задолженности, подлежащий выплате через 30 дней (дебетует счет дебиторской задолженности, кредитует счет продаж). Квитанция будет записана, когда вы фактически заплатите наличными или чеком производителю. Они уменьшили бы остаток непогашенной дебиторской задолженности и увеличили бы остаток денежных средств (дебетирование денежного счета, кредитование остатка дебиторской задолженности).

Краткое определение

Определить денежные поступления: Денежные поступления — это когда деньги собираются из внешнего источника и записываются как увеличение на счет денежных средств.

,

Процедура поступления денежных средств — AccountingTools

Процесс получения наличных денежных средств строго регламентирован, поскольку задача обработки чеков загружена средствами контроля. Они необходимы для того, чтобы чеки регистрировались правильно, своевременно депонировались и не были украдены или изменены где-либо в процессе. Порядок обработки чеков описан ниже:

Учет чеков и наличных . Когда придет ежедневная почта, занесите все полученные чеки и наличные в список чеков почтового отделения.Для каждого полученного чека укажите в форме имя плательщика, номер чека и уплаченную сумму. Если квитанция была наличной, укажите имя плательщика, проверьте «наличными?» поле и уплаченная сумма. После того, как все позиции будут заполнены, введите общую сумму в поле «Общие поступления» внизу формы. Подпишите форму и укажите дату получения чеков и наличных денег. Кроме того, на каждом полученном чеке ставьте штамп «только для депозита» и номер банковского счета компании; это затрудняет извлечение чека и внесение его на какой-либо другой банковский счет.

Форвардные платежи . Поместите все чеки, наличные деньги и копию списка квитанций почтового отделения в безопасную внутреннюю почту. Доставьте его кассиру в бухгалтерии. Кассир сопоставляет все предметы в сумке со списком квитанций почтового чека, подписывает копию списка и возвращает копию по внутренней почте в почтовое отделение. Затем сотрудники почтового отделения отправляют заверенную копию по дате.

Применять наличные к счетам .Получите доступ к бухгалтерскому программному обеспечению, вызовите неоплаченные счета для соответствующего клиента и примените наличные к счетам, указанным в уведомлении о переводе, которое сопровождает каждый платеж от клиента. Если нет указания на то, какой счет должен быть зачислен, запишите платеж либо на отдельный счет отсрочки платежа, либо как непримененный, но в рамках счета клиента, от которого он поступил. В последнем случае сделайте ксерокопию чека и сохраните ее для подачи заявки на более поздний срок, чтобы чек можно было депонировать в текущую дату.

Учет прочих денежных средств (необязательно) . Иногда будут приходить наличные или чеки, не связанные с неоплаченной дебиторской задолженностью. Например, это может быть предоплата покупателем или возврат депозита. В этих случаях запишите квитанцию в бухгалтерской системе вместе с надлежащим документированием причины платежа.

Залог наличными . Запишите все чеки и наличные в депозитной квитанции. Сравните итоговую сумму на квитанции о депозите с суммой, указанной в списке квитанций почтового отделения, и сопоставьте любые расхождения.Затем храните чеки и наличные деньги в закрытой сумке и отнесите их в банк.

Соответствие банковской квитанции . При получении чеков и наличных денег банк выдает на них квитанцию. Кто-то, кроме кассира, должен сравнить эту квитанцию с суммой в депозитной квитанции и согласовать любые расхождения. Может быть полезно прикрепить квитанцию к копии депозитной квитанции и подать документы в качестве доказательства того, что этап сопоставления был завершен.

Сопутствующие курсы

Справочник по бухгалтерскому учету

Оптимальный учет денежных средств

Учет кассовых операций

Майк Энрайт, операционный менеджер, BizFilings

Отслеживать свои денежные средства, кредиторскую задолженность и записи может быть непросто. Найдите наиболее эффективные способы держать свои деньги и записи в порядке и обновлять соответствующим образом.

Если ваша компания представляет собой типичный бизнес, вы имеете дело с различными кассовыми операциями. Объединение всех этих транзакций в одну запись может показаться заманчивым, но почти всегда это плохая идея.

В зависимости от характера вашего бизнеса вы захотите записывать свои операции с наличными разными способами.

- Журнал продаж и денежных поступлений : Чтобы упростить ведение учета, мы рекомендуем объединить ваши продажи и кассовые поступления в один журнал.

- Ежедневный кассовый лист : Если кассовые операции составляют значительную часть вашего бизнеса, вам также следует подготовить ежедневный кассовый лист для сверки полученных и выплаченных денежных средств за день. Если вы используете ежедневный кассовый лист, вы можете сверять свои денежные поступления с ежедневным депозитом на свой банковский счет.

- Журнал денежных выплат : Здесь должны регистрироваться ваши ежедневные выплаты наличными.

- Выверка банка : Выверка ваших записей с ежемесячной выпиской из банковского счета подтверждает сумму, имеющуюся на вашем текущем счете. Это также поможет вам найти бухгалтерские ошибки. Это также может позволить вам обнаружить (и исправить) нарушения, такие как кража сотрудников.

- Мелкая кассовая касса : Если ваши клиенты обычно платят чеком, наличие мелкой кассы обеспечит вас наличными для оплаты различных мелких расходов.Фонд мелкой наличности не нужен, если вы используете кассовый аппарат и всегда имеете под рукой валюту, если вы отслеживаете эти небольшие покупки.

Ежедневное ведение кассовых листов

Кассовый лист — это ежедневная сверка полученных и выплаченных денежных средств. Если значительная часть вашего бизнеса осуществляется наличными, например, в розничном магазине, вам следует готовить кассовый лист в конце каждого дня. Это разумная практика — ежедневно вносить все денежные чеки на свой банковский счет.

Ваши ежедневные денежные поступления обычно должны соответствовать сумме ежедневного банковского депозита. Любые причины разницы должны быть указаны в вашей кассовой ведомости, например как небольшую сумму наличных, выплачиваемую по разным расходам. Если они не совпадают, вам следует изучить и согласовать любые расхождения между двумя суммами.

Ведение кассовых ведомостей предупреждает о любой нехватке или избытке наличности в течение дня. Некоторые предприятия предпочитают просто считать наличные в кассе в конце дня, не ведя кассовый лист, что делает их невежественными в отношении каких-либо дефицитов или излишков.Дефицит может быть результатом кражи, или он может быть просто результатом того, что вы не зарегистрировали особую транзакцию, например, расходы, которые вы оплатили наличными, — но без кассовой ведомости вы никогда не узнаете.

Среди Tools & Forms — это кассовый лист для вашего использования. Просто введите свои дневные суммы, чтобы сразу увидеть, есть ли у вас дефицит или избыток наличных в конце дня. Вы можете использовать электронную таблицу снова и снова для повседневных нужд.

Подготовка банковской выверки

Подготовка банковской выверки при получении ежемесячной выписки по счету помогает вам проверять сумму наличных на текущем счете.

Эта выверка необходима, поскольку остаток денежных средств в ваших книгах никогда не будет совпадать с остатком, указанным в выписке из банка. Задержка с расчетом по чекам и депозитам, автоматические банковские сборы и кредиты, которые вы не зарегистрировали, и ошибки, которые вы могли допустить в своих бухгалтерских книгах, делают идеал невозможным.

После подготовки банковской выверки вы можете быть уверены, что баланс счета, указанный в ваших бухгалтерских книгах, актуален, и получите представление о любых нарушениях, таких как кража средств сотрудниками.

Пошаговые инструкции по подготовке выверки банковских счетов

- Подготовьте список депозитов в пути. Сравните депозиты, указанные в вашей банковской выписке, с банковскими депозитами, указанными в журнале денежных поступлений. В своей банковской выверке укажите все депозиты, по которым еще не была подтверждена выписка по счету. Посмотрите на выверку банковских счетов, которую вы подготовили в прошлом месяце. Все ли транзитные депозиты за последний месяц отражены в банковской выписке за этот месяц? Если нет, вы узнаете, что с ними случилось.

- Подготовьте список непогашенных чеков. В журнале выплат наличных отметьте каждый чек, по которому выписка из банковского счета была подтверждена в этом месяце. В своей банковской выверке перечислите все непроверенные чеки из журнала выплат. Посмотрите на выверку банковских счетов за последний месяц. Существуют ли какие-либо чеки, которые не были оплачены в прошлом месяце, но еще не погашены банком? Если да, убедитесь, что они находятся в вашем списке непогашенных чеков в этом месяце. Если чек выпущен несколько месяцев назад и еще не был оплачен банком, вы можете провести дальнейшее расследование.

- Запишите все банковские комиссии или кредиты. Изучите свою банковскую выписку. Существуют ли какие-либо специальные комиссии, взимаемые банком, которые вы не записали в своих бухгалтерских книгах? Если да, запишите их сейчас, как если бы вы выписали чек на эту сумму. Точно так же, если на ваш счет есть какие-либо кредиты, сделанные банком, они также должны быть записаны. Разместите записи в своей главной книге.

- Рассчитайте остаток денежных средств по своим книгам. Рассчитайте кассовый счет главной книги, чтобы получить конечный остаток денежных средств.

- Введите сальдо по выверке. В верхней части банковской выверки введите конечный баланс из банковской выписки.

- Итого депозиты в пути. Сложите депозиты в пути и введите общую сумму при выверке. Добавьте общую сумму вкладов в пути к банковскому балансу, чтобы получить промежуточный итог.

- Итого непогашенных чеков. Сложите непогашенные чеки и введите сумму выверки.

- Вычислить остаток книги по выверке. Вычтите общую сумму непогашенных чеков из промежуточной суммы на шаге 6 выше. Результат должен быть равен остатку, указанному в вашей главной книге.

| Альфа Компания Выверка банка 31 марта 2016 г. | ||

| Остаток по выписке из банка | 4 672,98 долл. США | |

| Депозиты в пути | ||

| Дата | Сумма | |

| 3/30 | 500 долларов США.25 | |

| 31/3 | $ 1,890,33 | $ 2 390,58 |

| Итого | $ 7 063,56 | |

| Непогашенные чеки | ||

| Контрольный номер | Сумма | |

| 1656 | 22 руб.50 | |

| 1693 | 150,00 $ | |

| 1696 | 32,00 | |

| 1697 | $ 1 902,00 | |

| 1698 | 1 105 долл. США.80 | 3 212,30 долл. США |

| Остаток по книгам | 3 851,26 долл. США | |

В приведенном выше примере, если на кассовом счете главной книги не отображается сальдо в размере 3 851,26 доллара США, вы должны отследить причину разницы.

Если ваша банковская выверка не сбалансирована, вам необходимо найти ошибку или ошибки. Возможные причины ошибки банковского баланса:

- Сумма непогашенных чеков добавлена неправильно. Дважды проверьте добавленную вами сумму неоплаченных чеков.

- Сумма депозитов в пути добавлена неправильно. Еще раз проверьте добавление депозитов в пути.

- Банковский баланс перенесен. Вы начали с правильной суммы в верхней части сверки? Дважды проверьте, сравнив его с остатком на конец месяца в своей банковской выписке.

- Невозможность записи всех позиций выравнивания выписки по счету. Внимательно посмотрите на свою банковскую выписку.Есть ли какие-либо элементы, такие как различные банковские комиссии или автоматические депозиты или снятие средств, которые не были зарегистрированы в ваших книгах?

- Журналы добавлены неправильно. Дважды проверьте добавленные вами кассовые чеки и выплаты наличными.

- Не удалось записать чек или депозит. Вы записывали все чеки и депозиты в свои журналы? Это должно было быть очевидно, когда вы составляли списки транзитных депозитов и неоплаченных чеков.

- Неверно записана сумма. Сравните каждую позицию в банковской выписке с записью в журнале по этой позиции. Вы ввели правильную сумму?

Ведение журнала денежных выплат

Журнал выплат наличных — это место, где вы записываете свои выплаченные операции наличными (или чеками). Это также может быть журнал покупок или журнал расходов.

Хотя вы можете, если вы достаточно наслышаны, найти печатные журналы по выплате наличных, мы настоятельно рекомендуем хранить этот журнал на вашем компьютере или в облаке, как и большинство ваших финансовых журналов.Ваше бухгалтерское программное обеспечение, вероятно, будет включать в себя какие-либо журналы выплат и покупок, настраиваемые в соответствии с потребностями вашего бизнеса.

Использование учета по методу начисления и журналов выплаты денежных средств

Если вы используете метод начисления, как мы рекомендуем, вы записываете расходы в журнале выплат наличных во время оплаты товаров или услуг или в журнале покупок, если вы покупаете в кредит.

У вас есть разнообразный магазин. Вы покупаете у основного поставщика товары на общую сумму 7800 долларов США.Большая часть покупки — это инвентарь для перепродажи, но также включены канцелярские товары на 100 долларов. Сделайте следующую запись в журнале покупок:

| Дебет | Кредит | |

| Покупок | 7,700 | |

| Расходы на канцелярские товары | 100 | |

| Кредиторская задолженность | | 7,800 |

В следующем месяце после получения выписки от поставщика вы выписываете чек для оплаты вашего счета.Сделайте следующую запись в журнале покупок:

| Дебет | Кредит | |

| Кредиторская задолженность | 7,800 | |

| Наличные | 7,800 |

Примеры журнала денежных выплат

Если ваша компания — магазин розничной торговли, записи в журнале могут выглядеть примерно так:

(Примечание: все суммы в долларах округлены до ближайшего доллара.)

- 2 февраля вы оплатили счет за электричество в размере 177 долларов.

- Также 2 февраля вы купили товарный инвентарь на счете у Ash Wholesale по цене 9 500 долларов.

- 5 февраля вы потратили 82 доллара на СТО Аткинса, чтобы заправить свои транспортные средства газом. Вы берете все это со счета, который ведете в Аткинсе.

- 8 февраля вы выписываете чек на 9 500 долларов в счет оплаты счета, полученного от Эша.

- 10 февраля вы выписываете чек на 82 доллара на станцию обслуживания Atkins, чтобы оплатить там свой счет.

- По завершении этой страницы журнала вы должны пройти все семь столбцов суммы. Поскольку вы используете систему бухгалтерского учета с двойной записью, вы можете увидеть, все ли записи были записаны правильно. Проверьте, равна ли сумма дебетов сумме кредитов. Итого дебеты: 0 + 9 582 + 9500 + 82 + 177 = 19 341. Всего кредитов: 9 759 + 9 582 = 19 341.

| ЖУРНАЛ ПОКУПОВ ЗА: ФЕВРАЛЬ 2016 | ||||||||

|---|---|---|---|---|---|---|---|---|

| Денежные средства | Счета к оплате | |||||||

| Дата | Описание. | Др. | Кр. | Др. | Кр. | Purch. Д-р | Расходы на доставку Др. | Утилиты Exp. Д-р |

| 2 | Edison Util. — электричество | 177 | 177 | |||||

| 2 | Ash Whlsle — инвентарь | 9 500 | 9 500 | |||||

| 5 | Atkins Serv.Станция — газ | 82 | 82 | |||||

| 8 | Ash Whlsle — в счету | 9 500 | 9 500 | |||||

| 8 | Atkins Serv.- на счете | 82 | 82 | |||||

| Итого | 0 | 9 759 | 9 582 | 9 582 | 9 500 | 82 | 177 | |

Если сумма столбцов дебета не равна сумме столбцов кредита, у вас есть проблема, которую вы должны немедленно отследить.Возможно, вы ввели одну из сумм не в тот столбец. Возможно, при подсчете итогов вы просто неправильно добавили. Обычно ошибку легко определить, потому что дебеты должны равняться кредитам для каждой транзакции.

В вашем журнале покупок может быть намного больше столбцов, чем в этом примере, потому что у вас, вероятно, будет больше классификаций расходов.

Ведение фонда мелкой наличности и работа с дебиторской задолженностью

Почти все предприятия нуждаются в наличных деньгах, чтобы оплачивать мелкие разные расходы.Самый простой способ сохранить эти деньги доступными — через фонд мелкой наличности, если только у вашего бизнеса нет наличных денег от ежедневных транзакций.

Если вы используете наличные деньги из дневных чеков для небольших расходов, необходимо точно регистрировать всю кассу, взятую из кассового аппарата, и подготовить кассовый лист в конце дня, чтобы помочь контролировать наличные, выплаченные из кассы.

Шаги по созданию фонда мелкой наличности

- Начните создание фонда мелкой наличности, выписав чек в «Petty Cash».»Обналичить чек.

- Физически поместите наличные деньги в ящик для мелкой наличности или ящик для мелкой наличности.

- Когда вы оплачиваете расходы из мелкой кассы, ведите подробный список всех расходов.

- Когда деньги почти закончатся, сложите расходы в подробном списке.

- Напишите еще один чек в «Мелкую кассу» на сумму расходов. Этот чек должен пополнить фонд до первоначального баланса.

Как пользоваться фондом мелких наличных

Предположим, вы решили создать фонд мелкой наличности для оплаты небольших расходов, которые вы не оплачиваете чеком или дебетовой картой.Вы чувствуете, что необходим фонд мелкой наличности в размере 100 долларов, поэтому вы выписываете чек на 100 долларов, подлежащий оплате в «Мелкую наличность». Вы физически кладете 100 долларов в ящик для мелких денег. Сделайте следующую запись в журнале денежных выплат:

| | Дебет | Кредит |

| Мелкая наличность | 100 | |

| Наличные | | 100 |

Две недели спустя вы просматриваете ящик для мелкой наличности и находите 25 долларов.00 осталось. Вы добавляете предметы, перечисленные в списке расходов, и с радостью обнаруживаете, что они в сумме составляют 75,00 долларов (25 + 75 = 100). Вы выписываете чек на сумму 75 долларов США на счет «Petty Cash». Денежные средства помещаются в кассу. Это пополнит фонд обратно до 100 долларов. Используя список мелких денежных расходов в качестве исходного документа, сделайте следующую запись в своем журнале денежных выплат:

| | Дебет | Кредит |

| Канцелярские товары | 13.20 | |

| Авторасходы | 39,00 | |

| Разное. труд | 15,00 | |

| Разное. расходы | 7,80 | |

| Наличные | | 75.00 |

Ящик для мелкой наличности или ящик должны быть заперты, когда они не используются. Только один человек должен иметь доступ к мелкой наличности, поэтому один человек несет за нее ответственность.

Понимание дебиторской задолженности

Дебиторская задолженность (часто сокращенно A / R) — это просто неоплаченные счета клиентов и любые другие деньги, которые должны вам ваши клиенты. Сумма всей вашей дебиторской задолженности указана в качестве текущих активов в вашем балансе.

Ваша бухгалтерская программа должна автоматически вести учет дебиторской задолженности для каждого клиента. Книга счетов дебиторской задолженности, которая также может использоваться как выписка по клиенту, служит для записи сборов и платежей каждого клиента.

Ведение записей дебиторской задолженности

Когда клиент что-то покупает, вам нужно:

- Запишите продажу в журнал продаж и денежных поступлений. Этот журнал будет включать столбцы дебиторской и кредитной дебиторской задолженности.Начисленные продажи и платежи по счету вводятся в эти два столбца соответственно.

- Каждый день продажи в кредит, зарегистрированные в журнале продаж и кассовых поступлений, разносятся на соответствующие счета клиентов в книге счетов дебиторской задолженности. Это позволяет вам узнать не только общую сумму, которую должны вам все кредитные клиенты, но и общую сумму, которую должны каждому клиенту .

- Записи, сделанные в журнале продаж и денежных поступлений, также суммируются в конце месяца, а результаты разносятся на счет дебиторской задолженности в вашей главной книге.Этот счет является «контрольным счетом» вашей дебиторской задолженности. «Контроль» означает, что после того, как вся ваша проводка будет завершена, общая сумма остатков по клиентам в книге счетов дебиторской задолженности будет такой же, как и баланс на контрольном счете в главной книге. Если они не совпадают, вы можете сказать, что где-то в процессе вы допустили ошибку.

Если вы предоставляете кредит своим клиентам и ведете журнал продаж и денежных поступлений вручную, убедитесь, что ваше бухгалтерское программное обеспечение интегрирует проводку в бухгалтерские книги дебиторской задолженности с автоматической записью транзакций продаж и денежных поступлений.Эта система, которая позволяет сэкономить время, также снижает вероятность ошибок при публикации.

Ведение книги дебиторской задолженности

Вы должны вести счет ГК дебиторской задолженности для каждого клиента, которому вы предоставляете кредит. Разносите расходы по счетам-фактурам из журнала продаж и денежных поступлений в бухгалтерские книги клиентов в конце каждого дня. Кроме того, независимо от того, используете ли вы кассовый аппарат или отдельную книгу кассовых чеков, обязательно проводите кассовые чеки на счете в соответствующие бухгалтерские книги в конце дня.Конечно, ваше программное обеспечение должно уметь заботиться об этом автоматически.

Если вам нравится бумажный след, храните все бухгалтерские книги дебиторской задолженности в одном подшивке и пусть копии книг дебиторской задолженности также служат в качестве выписок, которые вы отправляете своим клиентам по почте с просьбой об оплате. Если рассылать их по почте в виде выписок, каждый месяц составляйте новый лист бухгалтерской книги.

Ежемесячный лист бухгалтерской книги должен начинаться с форвардного сальдо, которое представляет собой конечный баланс предыдущего месяца.Если ваши бухгалтерские листы не будут дублироваться как ваши отчеты о клиентах, вам не нужно начинать новый лист каждый месяц. Просто ведите постоянную бухгалтерскую книгу для каждого клиента, которая поддерживает текущую сумму баланса клиента.

Для большинства предприятий выписки следует отправлять один раз в месяц всем клиентам, имеющим остаток на счете, и включать:

- начальное сальдо (конечное сальдо предыдущего месяца)

- все счета, выставленные в течение месяца

- платежей на счету в течение месяца

- любые дебетовые или кредитовые авизо

- конечное сальдо

- в срок

Отслеживание вашего контрольного счета

Когда вы ежемесячно отправляете выписки своим клиентам по почте, вы должны сверять бухгалтерские книги дебиторской задолженности с контрольным счетом дебиторской задолженности.Контрольный счет — это общий остаток дебиторской задолженности из вашей главной книги.

Начальная сумма дебиторской задолженности плюс начисленные продажи за месяц минус платежи по счету за месяц должна равняться конечной сумме дебиторской задолженности. Сравните эту сумму с суммой регистров дебиторской задолженности отдельных клиентов. Это поможет вам обнаружить любые ошибки в выписках клиентов, прежде чем отправлять их по почте. Ваша бухгалтерская программа должна автоматически уведомлять вас о расхождениях.

Работа с кредиторской задолженностью

Дебиторская задолженность может быть немного забавной — в конце концов, все дело в том, чтобы загребать с трудом заработанные деньги. Счета к оплате (часто называемая A / P), с другой стороны, фокусируется на неоплаченных счетах бизнеса, то есть деньгах, которые вы должны своим поставщикам и другим кредиторам. Сумма вашей задолженности перед поставщиками указана в качестве текущего обязательства в вашем балансе.

Подготовка документов о кредиторской задолженности

Если вы используете метод начисления, как мы рекомендуем, расходы регистрируются в журнале выплат наличными в момент оплаты товаров или услуг или в журнале покупок, если вы покупаете в кредит.Если вы имеете дело с определенным поставщиком много раз в течение месяца, вам не нужно регистрировать каждую покупку. Вы можете накапливать все счета за месяц от этого поставщика, а затем записывать одну транзакцию в журнал покупок в конце месяца.

Вы должны вести бухгалтерский учет кредиторской задолженности для каждого поставщика. Расходы из журнала денежных выплат в конце каждого дня проводятся в соответствующую книгу счетов кредиторской задолженности. Книга счетов к оплате — это запись того, что вы должны каждому поставщику.Убедитесь, что ваше бухгалтерское программное обеспечение автоматически ведет как отдельные бухгалтерские книги, так и главную книгу.

Главная книга содержит счет кредиторской задолженности, который является вашим контрольным счетом кредиторской задолженности. Журнал выплат денежных средств содержит столбцы кредиторской и дебетовой задолженности. Покупки в кредит и платежи по счету вводятся в эти два столбца соответственно. В конце месяца они суммируются и проводятся на контрольный счет в главной книге.

Следите за своими бухгалтерскими книгами

Книги счетов к оплатепомогут вам контролировать свои расходы и кредиторскую задолженность.Если вы ведете точные бухгалтерские книги о платежах, вам будет легко дважды проверять счета, которые вы получаете от своих поставщиков.

В конце месяца сверьте бухгалтерские книги кредиторской задолженности с контрольным счетом кредиторской задолженности. Контрольный счет — это общий остаток кредиторской задолженности из вашей главной книги. Начальная сумма кредиторской задолженности плюс покупки на счету в течение месяца минус платежи на счету в течение месяца должны равняться конечной сумме кредиторской задолженности.Сравните эту сумму с суммой отдельных регистров кредиторской задолженности. Это поможет вам обнаружить любые ошибки, допущенные вами при учете своей кредиторской задолженности. Сверка также может помочь вам выявить любые ошибки в счетах поставщика.

Отчет о сроках погашения кредиторской задолженности является хорошим инструментом управления денежными средствами, который необходимо периодически составлять. Это поможет вам спланировать время и сумму выплат наличными.

,Как работают денежные переводы?

Денежный перевод — это небольшой листок бумаги, похожий на чек, который позволяет указанному лицу получить указанную сумму наличных денег. Денежные переводы широко доступны, дешевы и предлагают более безопасный способ совершить крупную покупку, чем оплата наличными. Денежные переводы также являются хорошей альтернативой для оплаты, если у вас нет собственного текущего счета.

Сколько стоит денежный перевод?

Денежные переводы недороги в зависимости от того, где вы их покупаете.По иронии судьбы, банки на самом деле могут быть вашей худшей ставкой , потому что комиссии повсюду.

Ваш местный Wal-Mart, который взимает максимальную комиссию в размере 0,88 доллара США, является одним из наименее дорогих доступных вариантов. Почтовое отделение США взимает разумную сумму в 1,25 доллара за денежные переводы на сумму до 500 долларов или от 1,70 доллара до 1000 долларов. Наконец, в Western Union нет фиксированной комиссии, но вы можете заплатить до 1 доллара за денежные переводы на сумму до 1000 долларов. Если вам нужно отправить больше денег, вам придется оплатить несколько денежных переводов, что приведет к увеличению стоимости вашего денежного перевода.

Фото: Random Retail

Как использовать денежный перевод?

При покупке денежного перевода вы платите полную сумму вперед плюс небольшую комиссию. Убедившись, что сумма верна, вам необходимо указать свое имя и контактную информацию на лицевой стороне денежного перевода, а также имя получателя и его контактную информацию.

Строка для заметок позволяет указать, для чего предназначен денежный перевод. Затем вы подписываете лицевую сторону, как если бы это был личный чек.Обязательно сохраните квитанцию на случай, если вам понадобится подтверждение оплаты или вы хотите отслеживать, когда будет получен заказ.

Например, предположим, что вы задолжали 800 долларов за аренду 1-го числа месяца и у вас нет текущего счета. Вы отправитесь в магазин, который продает денежные переводы, купите один за 800 долларов, а затем отдадите его домовладельцу для оплаты аренды. После этого арендодатель сможет положить деньги на свой банковский счет, как если бы вы заплатили наличными или личным чеком.

Денежные переводы полезны в любое время, когда вы не хотите (или вам не разрешается) использовать чек или наличные для совершения платежа.Вот несколько ситуаций, в которых вы можете использовать денежный перевод:

4 использования денежного перевода

- Вам необходимо отправить безопасный платеж по почте: Отправлять наличные по почте неразумно по понятным причинам. Чек может быть лучшим вариантом, но, возможно, вы не доверяете получателю платежа номер своего банковского счета. Денежный перевод снижает этот риск.

- Вы что-то покупаете, и продавец требует денежный перевод: Может быть, вы покупаете подержанный автомобиль у частного продавца за несколько тысяч долларов.Этот человек может захотеть, чтобы вы заплатили денежным переводом, потому что ему не придется беспокоиться о возврате вашего личного чека.

- Вам нужно оплатить некоторые счета, но у вас нет банковского счета: Денежные переводы требуют предоплаты. Какой бы ни была причина, по которой у вас нет банковского счета, денежные переводы все еще возможны.

- Вы делаете крупную покупку и не хотите носить с собой большую сумму наличных: Если вы покупаете что-то у другого человека и это дорого, использование денежного перевода вместо наличных поможет вам избежать переноски около крупных сумм денег.По этой причине денежные переводы часто используются, когда люди покупают автомобили у других людей через такие сайты, как craigslist.org.

Как получить денежный перевод и где его обналичить

Вы можете получить денежный перевод в нескольких местах, где часто бываете. Ваш банк может быть наиболее очевидным, но почтовое отделение, круглосуточные магазины, продуктовые магазины, пункты обналичивания чеков, Western Union и Wal-Mart также продают денежные переводы.

Если вы получили денежный перевод, в большинстве перечисленных выше мест он также будет обналичен.Лучше всего отнести его в учреждение, которое его выпустило — например, если это денежный перевод Почтовой службы США, отнесите его в почтовое отделение, чтобы обналичить. Вы также можете положить денежный перевод на свой банковский счет.

Недостатки использования денежного перевода

- Сборы могут складываться: Денежные переводы дешевы, а это значит, что сборы могут не беспокоить вас, если вы не используете их очень часто. Если вы регулярно используете денежные переводы, потому что у вас нет текущего счета, комиссии будут быстро расти, особенно если вам придется совершать крупные платежи, требующие нескольких денежных переводов.

- Большая цель для мошенников: К сожалению, денежные переводы известны тем, что привлекают мошенников и воров, и иногда они запрещены в качестве формы оплаты из-за этого риска. Кража денежного перевода может быть такой же простой, как если бы кто-то перехватил денежный перевод и попытался передать свою собственную информацию получателю. Или мошенник может заплатить кому-то денежным переводом на сумму, превышающую запрошенную, а затем потребовать возмещения разницы. Денежный перевод оказывается поддельным, и получатель на крючок.

- Не так удобно, как чеки: Получить денежный перевод легко, поскольку они широко доступны, но часто приходится совершать особую поездку и платить лично. Сравните это с выпиской чека, оплатой счетов через Интернет или службой личных платежей, где вам, возможно, даже не придется снимать пижаму.

Альтернативные денежные переводы

Если вы решили, что денежный перевод — не то, что вам нужно, есть несколько вариантов, которые могут лучше соответствовать вашей ситуации без использования наличных денег.Некоторые финансовые инструменты, которые вы можете использовать для оплаты без получения денежного перевода, включают:

Персональные чеки

Персональные чеки — наиболее очевидная альтернатива денежному переводу. Конечно, бывают ситуации, когда оплата чеком просто невозможна. Возможно, продавец не примет чек, или вы не хотите, чтобы продавец имел вашу банковскую информацию. Возможно, у вас нет текущего счета, поэтому вы в первую очередь рассматриваете возможность денежного перевода.

Однако, если ни одна из этих ситуаций не подходит, вы, вероятно, захотите воспользоваться уже имеющимся текущим счетом (и, возможно, заплатить за него в виде ежемесячной платы).Если у вас есть текущий счет, у вас также может быть доступ к онлайн-оплате счетов, позволяющей оплачивать счет, не беря ручку.

Ищете лучшие текущие счета? Не хотите платить ни цента за один? Ознакомьтесь с нашими рекомендациями здесь: Как найти лучший бесплатный текущий счет.

Кассовые чеки

Если вам нужно что-то более надежное, чем личный чек, кассирский чек также может быть хорошей альтернативой денежному переводу. Кассовый чек подписывается представителем банка и выписывается со счета банка после перевода средств с вашего собственного.В отличие от денежного перевода, сумма не ограничена, если у вас есть необходимые средства.

Кассирский чек может быть предпочтительнее с точки зрения получателя, поскольку он поступает непосредственно из банка, а это может означать, что они получают деньги быстрее и с меньшей вероятностью мошенничества. Однако кассовый чек стоит намного дороже, чем денежный перевод — в среднем от 7 до 10 долларов — и вам может понадобиться счет в банке, в котором вы получаете чек.

Банковские переводы

Банковский перевод — хорошая альтернатива денежному переводу, если вам нужно отправить деньги как можно быстрее.Как и в случае с кассовым чеком, вам часто придется лично посетить свой банк (или магазин, например Western Union или MoneyGram). Убедитесь, что вы знаете банковский счет и номера маршрутов получателя, и будьте готовы к относительно высокой комиссии в размере от 25 до 30 долларов (или даже выше, если ваши деньги уходят за границу).

Банковские переводы дороги, поэтому вы, вероятно, захотите пойти по этому маршруту только в том случае, если вам это необходимо, или если вы хотите, чтобы получатель получил наличные как можно быстрее. Поскольку переводимые вами средства обычно не удерживаются, после завершения перевода они поступают на счет получателя.Убедитесь, что вы переводите средства кому-то, кому доверяете, иначе у вас будет мало средств, потому что транзакция выполняется очень быстро.

Предоплаченные дебетовые карты

Если вам не нужно отправлять платеж и вы просматриваете денежные переводы просто потому, что у вас нет банковского счета, рассмотрите возможность использования предоплаченной дебетовой карты. Эти карты предлагают удобство пластика, но вместо того, чтобы подключаться к кредитному счету, вы загружаете их своими собственными деньгами, обычно онлайн или в различных точках розничной торговли.

Предоплаченные дебетовые картытакже могут быть отличным вариантом, если вы не хотите сталкиваться с соблазном перерасхода средств по кредитной карте или хотите сохранить информацию о кредитной карте или банковском счете в максимальной безопасности. Но обратите внимание, что многие из этих карт имеют ряд комиссий, которые по-прежнему делают традиционную дебетовую карту, привязанную к текущему счету, более выгодным вариантом.

Если вас интересуют предоплаченные дебетовые карты и вам нужны рекомендации, ознакомьтесь с лучшими ставками в этом руководстве: Лучшие предоплаченные дебетовые карты

Итог

Денежные переводызанимают довольно определенную нишу в мире личных финансов: когда вам нужна более безопасная альтернатива отправке наличных, но вы не можете использовать чек, они могут быть вашим лучшим выбором.Стоимость денежных переводов невысока, и они широко доступны в местах, которые вы посещаете каждый день.

Однако не забудьте оценить альтернативы денежным переводам, особенно если вы часто их используете. Кассовые чеки и банковские переводы могут добавить дополнительный уровень безопасности, если это ваша основная забота, но комиссии выше. Возможно, стоит обратить внимание на предоплаченные дебетовые карты, если вы используете денежные переводы, потому что у вас нет банковского счета.

Если вам отказали в открытии текущего счета из-за предыдущего неправильного управления, обязательно изучите второстепенные текущие счета.Это может вернуть вам благосклонность банка, а это значит, что вам больше никогда не придется платить за денежный перевод.

Статьи по теме:

От редакции: компенсация не влияет на наши рекомендации. Однако мы можем получать комиссию с продаж от компаний, представленных в этом посте. Чтобы просмотреть список партнеров, щелкните здесь. Мнения, выраженные здесь, принадлежат только автору и не были рассмотрены, одобрены или иным образом подтверждены нашими рекламодателями.Предпринимаются разумные усилия для предоставления точной информации, однако вся информация предоставляется без гарантии. Ознакомьтесь с условиями и положениями на странице нашего рекламодателя.

, Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …