Чем отличаются маржинальный доход и прибыль.

Сегодня у нас предприниматели редко считают свой маржинальный доход. Исключение составляет торговля, где маржинальный доход – это фактически торговая наценка.

Вместе с тем, в странах с устоявшейся экономикой, маржинальный доход – это не только важный показатель работы предприятия, но и показатель, который отслеживается статистикой и имеет свои сложившиеся рынком средние показатели по разным направлениям деятельности, отраслям и видам продукции. При этом прибыльность работы предприятия определяется суммой общих затрат, которая выплачивается из маржинального дохода.

Этот среднеотраслевой показатель вполне может использоваться для финансовых прогнозов, и отклонение относительного маржинального дохода от среднеотраслевых значений вызывает много вопросов, особенно при проектировании бизнеса.

Что же такое маржинальный доход?

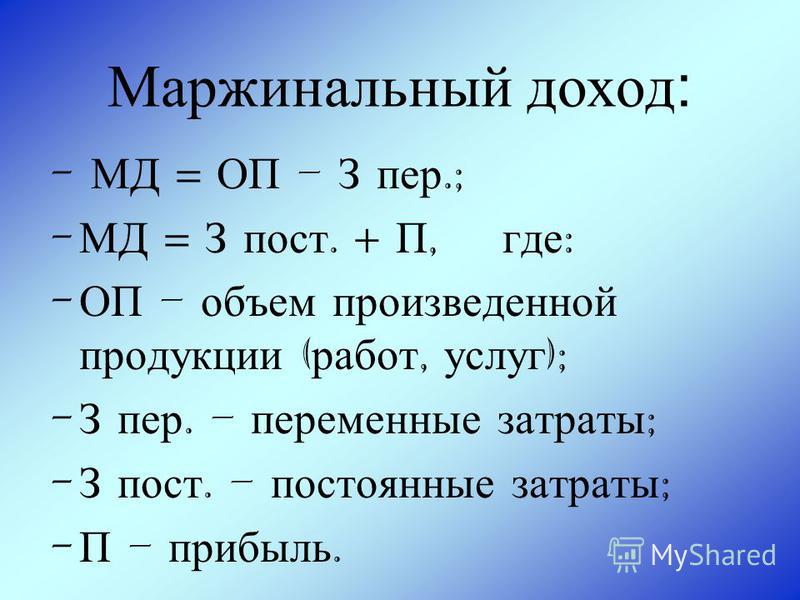

Сумма маржинального дохода = цена продажи * объем продажи – стоимость прямых затрат на единицу продукции * объем продажи.

Соответственно, маржинальный доход на единицу продукции = цена продажи — стоимость прямых затрат на единицу продукции.

А относительный маржинальный доход, или норма маржинального дохода =

Маржинальный доход / Прямые затраты *100% .

Зная отраслевую норму маржинального дохода и планируемый объем продаж, можно рассчитать и выручку, и прямые затраты, и сумму маржинального дохода.

Сумма маржинального дохода должна покрыть общие затраты и налоги, а разница составит прибыль предприятия.Отсюда видно, что при одном и том же маржинальном доходе можно получить и прибыль, и убытки, так как маржинального дохода может не хватить на покрытие общих затрат.

Осталось разобраться с прямыми затратами. Это затраты, которые можно прямо привязать к единице продукции, например, стоимость материалов по нормам расхода на единицу продукции, или сдельная оплата труда по расценкам на единицу продукции, или другие затраты, которые можно прямо привязать к единице продукции.

Все остальные затраты будут относиться к общим затратам и покрываться из маржинального дохода. При правильной разбивке затрат на общие и прямые сумма общих затрат будет носить условно-постоянный характер и не зависеть от объема производства и продаж, например, стоимость аренды, коммунальные услуги, зарплата административного персонала и штатных работников.

При правильной разбивке затрат на общие и прямые сумма общих затрат будет носить условно-постоянный характер и не зависеть от объема производства и продаж, например, стоимость аренды, коммунальные услуги, зарплата административного персонала и штатных работников.

В следующем выпуске будем говорить о точке безубыточности.

Экспресс-консультации для предпринимателей

Консультационный курс для предпринимателей «Экономический язык Вашего бизнеса»

Интернет-тренинг «Инструменты интернет для традиционного бизнеса»

Увеличение маржинального дохода

Увеличение маржинального дохода – один из основных приоритетов любого развивающегося предприятия. Маржинальный доход является базовым показателем финансовой деятельности. Рассчитывается этот показатель как разница между общей выручкой от продажи товара и переменными издержками.

Переменные издержки – это затраты, которые прямо пропорционально зависят от объема выпускаемой продукции. Следовательно, если производство прекращается, пропадают и переменные затраты. В них входят закупка сырья для производства товаров и заработная плата рабочим (если она нефиксированная и зависит от объема выпущенной продукции).

В них входят закупка сырья для производства товаров и заработная плата рабочим (если она нефиксированная и зависит от объема выпущенной продукции).

Также можно рассчитать средний маржинальный доход предприятия. Для этого из цены продукции вычитают среднюю величину переменных затрат. Средняя маржинальная прибыль определяет долю замещения удельной единицы продукции постоянных издержек.

От чего зависит величина маржинального дохода?

Несмотря на факторы, которые не зависят от предпринимателя, существует не меньше способов увеличить маржинальный доход. Сама же маржа определяется двумя показателями – это стоимость реализации продукта и величина переменных затрат.

Маржинальную прибыль возможно максимизировать такими методами:

- Увеличение объема продаж путем снижения цены.

- Снижение уровня затрат путем увеличения объема реализации.

- Изменять объем выпуска продукции, соответственно регулируя величину постоянных и переменных издержек.

Несмотря на кажущуюся простоту, решение данной проблемы является нелегкой задачей. Учитывая большое количество факторов, очень трудно отыскать оптимальный метод, позволяющий максимизировать КПД предприятия.

Экономика знает три рычага воздействия, которые позволяют влиять на увеличение маржинального дохода. Для того чтобы найти рациональное решение, следует использовать их все: это управляющий персонал, продукция и работа с покупателями (клиентами).

Маржинальная прибыль находится в прямой зависимости от эффективности работы менеджеров по продажам. Анализ результатов их труда позволяет легко определить сильных и слабых игроков в команде. Рациональным выводом из сложившейся картины будет решение о перераспределении сил. Наиболее эффективных сотрудников следует закрепить за трудными участками, чтобы увеличить объем продаж. Слабых же сотрудников следует направить на курсы повышения квалификации или уволить.

Наиболее эффективных сотрудников следует закрепить за трудными участками, чтобы увеличить объем продаж. Слабых же сотрудников следует направить на курсы повышения квалификации или уволить.

В процессе анализа нужно учесть, что условия работы сотрудников могут значительно отличаться. Опыт работы, конечно, тоже играет немаловажную роль, но распределение клиентуры, в первую очередь, будет влиять на результативность работы любого менеджера. Очевидно, что продавец, работающий с VIP-клиентами, имеет значительные шансы на успех по сравнению с коллегой, которому повезло меньше.

На практике

Для предприятия, выпускающего разные виды продукции, важно распределить весь ассортимент товаров в соответствии с коэффициентом маржинальной прибыли каждого. Коэффициент прибыли определяется как отношение удельной маржинальной прибыли от единицы определенного товара к выручке от продажи единицы того же самого товара.

Другими словами, коэффициент маржинальной прибыли является одним из важнейших инструментов в арсенале любого предпринимателя, так как определяет процент от общей суммы выручки, которую бизнесмен получит как маржу.

Чем выше коэффициент маржинальной прибыли, тем выгоднее предприятию этот товар реализовывать.

Однако, прежде чем определиться с выбором, на производство какого товара делать ставку, полезно сопоставить продукцию с ее рыночным рейтингом. Не всякий товар с высоким коэффициентом маржинального дохода является прибыльным, так как может не отвечать стандартам конкурентоспособности. Две важнейшие характеристики реализуемой продукции – конкурентоспособность и маржинальный индекс – являются определяющими при принятии решения, какой вид товара наиболее выгоден для продаж.

Из этого можно сделать ряд выводов:

- Исключается из производства продукция неконкурентоспособная, с низким коэффициентом маржинальной прибыли.

- Имеет смысл выяснить и устранить причины низкого маржинального коэффициента других конкурентоспособных товаров.

- Актуален анализ продукции со средними показателями с целью разработки способов по их увеличению.

Работа с клиентами

Не менее важно разработать стратегию работы с клиентами. Сумма совокупностей различных показателей может оказаться определяющей для избрания наиболее выгодного характера дальнейших рабочих отношений:

- При работе с клиентом в невыгодных для компании условиях следует искать пути для максимизации маржинальной рентабельности или прервать отношения с данным лицом.

- Клиентов, поставки которым характеризуются высокой маржинальной рентабельностью, но отличаются малыми объемами, следует стимулировать на приобретение больших партий готовой продукции.

- Круг клиентов, характеризующийся большим объемом закупок, нуждается в повышенном внимании.

Следует увеличивать количество клиентов с большими объемами заказов и удерживать уже имеющихся. Увеличение маржинального дохода обеспечивает не только рост общей валовой прибыли компании, но и наиболее рационально систематизирует весь ход работы предприятия. Это позволяет не только значительно понизить постоянные затраты, но и максимизировать КПД всего производства в целом.

Это позволяет не только значительно понизить постоянные затраты, но и максимизировать КПД всего производства в целом.

Что такое маржинальная прибыль? :: SYL.ru

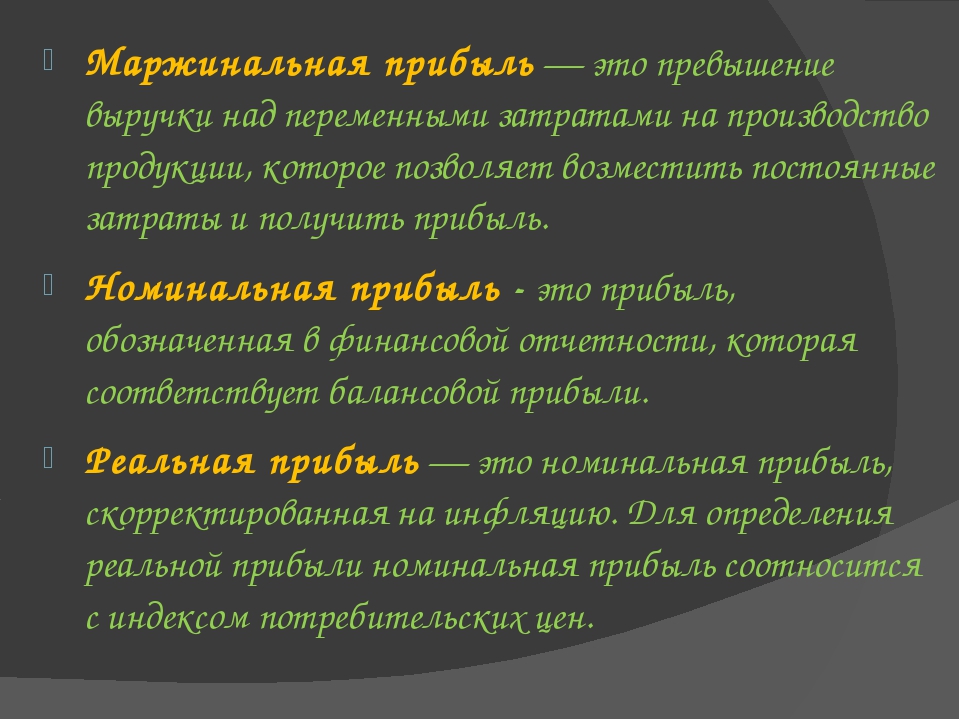

Маржинальная прибыль — это прирост к общей сумме прибыли, которая была получена предприятием в результате реализации каждой дополнительной единицы товара. С другой стороны, подобный экономический термин можно охарактеризовать как разность между прибылью, полученной от продажи и сбыта продукции или оказания каких-либо услуг, и издержками процесса производства. Таким образом, маржинальная прибыль выступает в роли так называемой суммы покрытия. Данное понятие наглядно иллюстрирует часть доходов, которая удерживается с намерением формирования выгоды в будущем. Кроме того, вышеописанная величина может расходоваться на покрытие объема постоянных издержек. Следовательно, чем больше маржинальная прибыль, тем эффективнее и быстрее может проходить процесс возврата затраченных средств. В результате этого наблюдается увеличение дохода, который имеет рассматриваемое предприятие.

Валовая прибыль

На территории Российской Федерации этот термин с натяжкой можно считать аналогичным понятию «маржинальная прибыль». Оба эти определения характеризуют получение достоверной информации о приумножении выгоды организации. Вычисление вышеописанной величины позволяет также почерпнуть сведения о том, насколько увеличивается сумма дохода по отношению к каждому новообразованному наименованию товара или разработанной услуге.

Маржинальная прибыль: формула вычисления

Данный экономический показатель может быть рассчитан как для определения общей выгоды предприятия в целом, так и для каждой выпускаемой единицы товара. Выражение, посредством которого вычисляется искомая величина, является достаточно простым. Так, эта формула может быть представлена в следующем виде: маржинальная прибыль вычисляется из суммы общего дохода за вычетом переменных издержек.

Три состояния

Из анализа представленной выше формулы можно сделать вывод о наличии маржинальной прибыли, а также о ее размере. Это возможно потому, что результат выражения однозначно указывает на состояние рассматриваемого экономического показателя. Рассмотрим случай, когда вследствие вычитания было получено отрицательное число. Следовательно, маржинальная прибыль отсутствует, а вырученного дохода недостаточно для покрытия переменных издержек. Во втором случае вычисления дали положительный результат. Это означает, что приобретенного дохода не только хватает на покрытие затрат, но и остается излишек, который можно использовать для повышения эффективности производственного процесса. Третья ситуация рассматривает вариант, когда в результате вычитания получается ноль. Это свидетельствует о том, что объем реализованной продукции полностью покрывает затраченные в процессе изготовления ресурсы, однако не приносит прибыли. Данное состояние современные ученые называют точкой безубыточности, поскольку подобный результат является достаточным для поддержания предприятия на плаву.

Это возможно потому, что результат выражения однозначно указывает на состояние рассматриваемого экономического показателя. Рассмотрим случай, когда вследствие вычитания было получено отрицательное число. Следовательно, маржинальная прибыль отсутствует, а вырученного дохода недостаточно для покрытия переменных издержек. Во втором случае вычисления дали положительный результат. Это означает, что приобретенного дохода не только хватает на покрытие затрат, но и остается излишек, который можно использовать для повышения эффективности производственного процесса. Третья ситуация рассматривает вариант, когда в результате вычитания получается ноль. Это свидетельствует о том, что объем реализованной продукции полностью покрывает затраченные в процессе изготовления ресурсы, однако не приносит прибыли. Данное состояние современные ученые называют точкой безубыточности, поскольку подобный результат является достаточным для поддержания предприятия на плаву.Маржинальный доход и маржинальная себестоимость — Мегаобучалка

Ответ: Маржинальный доход — это разница между выручкой хозяйствующего субъекта, которую он получает от реализовываемой им продукции (услуг, работ), и общей суммой его переменных затрат.

Переменные затраты — те, которые напрямую зависят от оборота. Нет продаж — нет и переменных затрат. Например: затраты на закупку товара, налоги с оборота и прибыли, бонусная часть оплаты труда (завязанная на оборот или прибыль) и т. п. Постоянные затраты — те, которая компания несет в любом случае, даже если ничего не продает. Например: аренда помещений, постоянная (окладная) часть оплаты труда сотрудников, ЕСН и т. п. В состав маржинального дохода входят прибыль и постоянные затраты предприятия. После вычитания из маржинального дохода постоянных издержек формируется показатель операционной прибыли. В отчете о финансовых результатах, составляемом по такой схеме, видно изменение прибыли вследствие изменения переменных расходов, цен реализации и структуры выпускаемой продукции.

Маржинальная себестоимость – это себестоимость дополнительной серии, партии или изделия по сравнению с себестоимостью на заданный объем производства. Она представляет собой разность между суммой затрат на данный объем производства и затратами на производство одной дополнительной партии или затратами при уменьшении производства на одну партию.

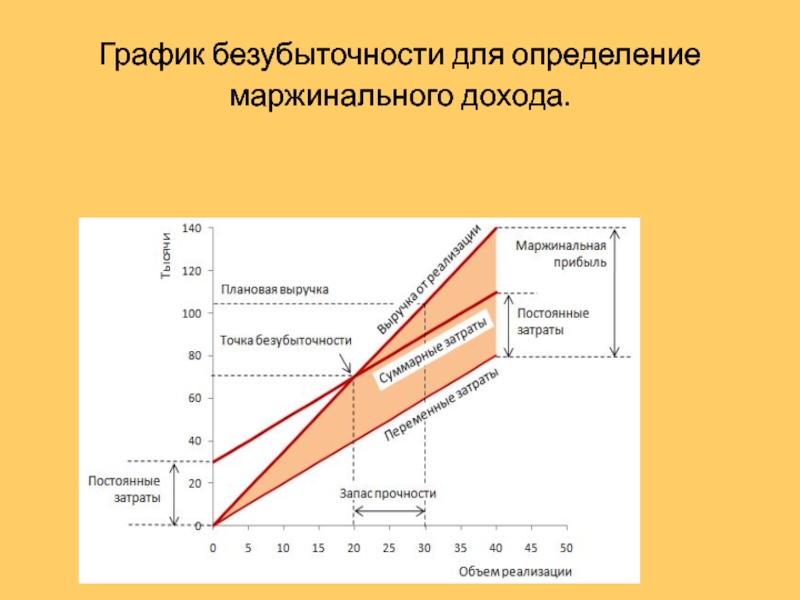

Маржинальный доход — это разница между выручкой предприятия от реализации прод-ции (работ, услуг) и суммой переменных затрат. Порог рентабельности (точка безубыточности) — это показатель, хар-ризующий объем реализации прод-ции, при котором выручка предприятия от реализации прод-ции (работ, услуг) равна всем его совокупным затратам, т.е. это тот объем продаж, при котором предприятие не имеет ни прибыли, ни убытка. Производственный леверидж — это механизм управления прибылью предприятия в зависимости от изменения объема реализации прод-ции (работ, услуг). Маржинальный запас прочности — это процентное отклонение фактической выручки от реализации прод-ции (работ, услуг) от пороговой выручки (порога рентабельности). Величина маржинального дохода показывает вклад предприятия в покрытие постоянных затрат и получение прибыли. Существует два способа определения величины маржинального дохода. При первом способе из выручки предприятия за реализованную продукцию вычитают все переменные затраты, т.

74. Инвестиционный портфель: принципы формирования, типы портфелей. Под инвестиционным портфелем понимается совокупность ценных бумаг, принадлежащая инвестору (владельцу капитала) на правах собственности или долевого участия и выступающая как объект управления. Совокупность всех капиталовложений сформированных инвестором и распределенных в разные инвестиционные инструменты для минимизации рисков и называется «инвестиционный портфель». А инвестиционный инструмент это обьект — все компании, акции, депозиты, памм счета, в которые мы вкладываем свои деньги. Чем таких обьектов больше, тем меньше вероятность потерять деньги. К примеру если обанкротится один банк из 10, то потерю понесет не весь капитал, а лишь его десятая часть. Для этого был придуман специальный финансовый термин. Диверсификация — рассредоточение капитала между различными обьектами вложения с целью минимизировать риски потери всего капитала. Основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности. Принцип консервативности Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов. Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода. Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.Принцип диверсификации Диверсификация вложений — основной принцип портфельного инвестирования. Идея этого принципа хорошо проявляется в старинной английской поговорке: do not put all eggs in one basket — «не кладите все яйца в одну корзину». На нашем языке это звучит — не вкладывайте все деньги в одни бумаги, каким бы выгодным это вложением вам ни казалось. Только такая сдержанность позволит избежать катастрофических ущербов в случае ошибки. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина -от 8 до 20 различных видов ценных бумаг. Распыление вложений происходит как между теми активными сегментами, о которых мы упоминали, так и внутри них. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг — между акциями различных эмитентов. Упрощенная диверсификация состоит просто в делении средств между несколькими ценными бумагами без серьезного анализа. Достаточный объем средств в портфеле позволяет сделать следующий шаг — проводить так называемые отраслевую и региональную диверсификации. Принцип отраслевой диверсификации состоит в том, чтобы не допускать перекосов портфеля в сторону бумаг предприятий одной отрасли. Дело в том, что катаклизм может постигнуть отрасль в целом. Например, падение цен на нефть на мировом рынке может привести к одновременному падению цен акций всех нефтеперерабатывающих предприятий, и то, что ваши вложения будут распределены между различными предприятиями этой отрасли, вам не поможет. То же самое относится к предприятиям одного региона. Одновременное снижение цен акций может произойти вследствие политической нестабильности,забастовок, стихийных бедствий, введения в строй новых транспортных магистралей, минующих регион, и т.п. Представьте себе, например, что в октябре 1994 года вы вложили все средства в акции различных предприятий Чечни. Еще более глубокий анализ возможен с применением серьезного математического аппарата. Статистические исследования показывают, что многие акции растут или падают в цене, как правило, одновременно, хотя таких видимых связей между ними, как принадлежность к одной отрасли или региону, и нет. Изменения цен других пар ценных бумаг, наоборот, идут в противофазе. Естественно, диверсификация между второй парой бумаг значительно более предпочтительна. Методы корреляционного анализа позволяют, эксплуатируя эту идею, найти оптимальный баланс между различными ценными бумагами в портфеле. Принцип достаточной ликвидности Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме Если рассматривать типы инвестиционных портфелей в зависимости от степени риска, приемлемого для инвестора, то надо учитывать тип инвестора. Консервативный тип инвестора характеризуется склонностью к минимизации риска, к надежности вложений.Умеренно агрессивному типу инвестора присущи такие черты, как склонность к риску, но не очень высокому, предпочтение высокой доходности вложений, но с определенным уровнем защищенности. Агрессивный инвестор готов идти на риск ради получения высокой доходности. Примерная структура портфелей разных типов приведена в таблице

Совокупность всех капиталовложений сформированных инвестором и распределенных в разные инвестиционные инструменты для минимизации рисков и называется «инвестиционный портфель». А инвестиционный инструмент это обьект — все компании, акции, депозиты, памм счета, в которые мы вкладываем свои деньги. Чем таких обьектов больше, тем меньше вероятность потерять деньги. К примеру если обанкротится один банк из 10, то потерю понесет не весь капитал, а лишь его десятая часть. Для этого был придуман специальный финансовый термин. Диверсификация — рассредоточение капитала между различными обьектами вложения с целью минимизировать риски потери всего капитала. Основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности. Принцип консервативности Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов. Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода. Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.Принцип диверсификации Диверсификация вложений — основной принцип портфельного инвестирования. Идея этого принципа хорошо проявляется в старинной английской поговорке: do not put all eggs in one basket — «не кладите все яйца в одну корзину». На нашем языке это звучит — не вкладывайте все деньги в одни бумаги, каким бы выгодным это вложением вам ни казалось. Только такая сдержанность позволит избежать катастрофических ущербов в случае ошибки. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина -от 8 до 20 различных видов ценных бумаг. Распыление вложений происходит как между теми активными сегментами, о которых мы упоминали, так и внутри них. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг — между акциями различных эмитентов. Упрощенная диверсификация состоит просто в делении средств между несколькими ценными бумагами без серьезного анализа. Достаточный объем средств в портфеле позволяет сделать следующий шаг — проводить так называемые отраслевую и региональную диверсификации. Принцип отраслевой диверсификации состоит в том, чтобы не допускать перекосов портфеля в сторону бумаг предприятий одной отрасли. Дело в том, что катаклизм может постигнуть отрасль в целом. Например, падение цен на нефть на мировом рынке может привести к одновременному падению цен акций всех нефтеперерабатывающих предприятий, и то, что ваши вложения будут распределены между различными предприятиями этой отрасли, вам не поможет. То же самое относится к предприятиям одного региона. Одновременное снижение цен акций может произойти вследствие политической нестабильности,забастовок, стихийных бедствий, введения в строй новых транспортных магистралей, минующих регион, и т.п. Представьте себе, например, что в октябре 1994 года вы вложили все средства в акции различных предприятий Чечни. Еще более глубокий анализ возможен с применением серьезного математического аппарата. Статистические исследования показывают, что многие акции растут или падают в цене, как правило, одновременно, хотя таких видимых связей между ними, как принадлежность к одной отрасли или региону, и нет. Изменения цен других пар ценных бумаг, наоборот, идут в противофазе. Естественно, диверсификация между второй парой бумаг значительно более предпочтительна. Методы корреляционного анализа позволяют, эксплуатируя эту идею, найти оптимальный баланс между различными ценными бумагами в портфеле. Принцип достаточной ликвидности Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме Если рассматривать типы инвестиционных портфелей в зависимости от степени риска, приемлемого для инвестора, то надо учитывать тип инвестора. Консервативный тип инвестора характеризуется склонностью к минимизации риска, к надежности вложений.Умеренно агрессивному типу инвестора присущи такие черты, как склонность к риску, но не очень высокому, предпочтение высокой доходности вложений, но с определенным уровнем защищенности. Агрессивный инвестор готов идти на риск ради получения высокой доходности. Примерная структура портфелей разных типов приведена в таблице

Маржинальный анализ — Википедия. Что такое Маржинальный анализ

Материал из Википедии — свободной энциклопедии

Маржинальный анализ — анализ соотношения объёма продаж (выпуска продукции), себестоимости и прибыли на основе прогнозирования уровня этих величин при заданных ограничениях[1].

В основе маржинального анализа лежит деление затрат на переменные и постоянные. Основной категорией маржинального анализа является маржинальный доход, который представляет собой разность между выручкой от реализации продукции и переменными затратами. Маржинальный доход называют также суммой покрытия, то есть той частью выручки, которая покрывает постоянные затраты и формирует прибыль. Чем больше маржинальный доход, тем быстрее будут перекрыты постоянные затраты и тем быстрее организация, предприятие начнёт получать прибыль[2].

Маржинальный доход на весь объём продукции рассчитывается по формуле: M=S−V{\displaystyle M=S-V}

где S{\displaystyle S} — выручка от реализации продукции, услуг; V{\displaystyle V} — совокупные переменные затраты.

Маржинальный доход на единицу продукции рассчитывается по формуле: M=(S−V)/Q=p−v{\displaystyle M=(S-V)/Q=p-v},

где Q{\displaystyle Q} — объём реализации продукции в натуральном выражении; p{\displaystyle p} — цена единицы продукции; v{\displaystyle v} — переменные затраты на единицу продукции.

Анализируя удельные маржинальные доходы по различным видам продукции, выпускаемой на предприятии, можно оценить возможность получения прибыли от производства и реализации данного вида продукции. Если p−v<0{\displaystyle p-v<0}, то это свидетельствует о том, что выручка не покрывает даже переменных затрат и если выпускать продукцию дальше, то убыток будет нарастать с каждой выпущенной единицей продукции.

В рамках маржинального анализа модели безубыточности (системы «Затраты-объём производства-прибыль») можно определить влияние объёма производства и реализации продукции на величину прибыли, а также определить объём продаж, начиная с которого возможно получение прибыли, и величины постоянных и переменных затрат, при которых возможно рентабельное производство продукции на предприятии[2].

Примечания

См. также

Литература

Использование переменных затрат для принятия решений

В главе 2 «Как расчет стоимости работ используется для отслеживания производственных затрат?» Мы обсудили, как составлять отчеты о производственных и непроизводственных затратах в соответствии с общепринятыми принципами бухгалтерского учета США (US GAAP). Согласно ОПБУ США, все непроизводственные затраты (коммерческие и административные расходы) рассматриваются как затраты периода, поскольку они относятся на расходы в отчете о прибылях и убытках в том периоде, в котором они были понесены. Все затраты, связанные с производством, рассматриваются как затраты на продукцию, включая прямые материалы, прямые затраты на оплату труда, а также постоянные и переменные накладные расходы на производство.Эти затраты прикрепляются к запасам как актив в балансе до тех пор, пока товары не будут проданы, после чего затраты переносятся в себестоимость проданных товаров в отчете о прибылях и убытках как расходы. Этот метод учета называется абсорбционной калькуляцией — это метод калькуляции затрат, который включает все производственные затраты (постоянные и переменные) в запасах до продажи товаров. потому что все производственных накладных расходов (постоянных и переменных) поглощаются в запасы, пока товары не будут проданы.(Термин полная калькуляция также используется для описания адсорбционной калькуляции.)

Вопрос: Хотя адсорбционная калькуляция используется для внешней отчетности, менеджеры часто предпочитают использовать альтернативный метод калькуляции затрат для целей внутренней отчетности, называемый переменными издержками. Что такое переменные затраты и как они соотносятся с калькуляцией абсорбционных затрат?

Ответ: Переменная калькуляция Метод калькуляции, который включает в себя все переменные производственные затраты в запасах до продажи товаров (как и калькуляция абсорбции), но все фиксированные производственные затраты отражаются как расходы в отчете о прибылях и убытках по мере их возникновения.требует, чтобы все переменных производственных затрат были включены в запасы, а все постоянных производственных затрат (постоянные производственные накладные расходы) отражались как затраты периода. Таким образом, все постоянные производственные затраты относятся на расходы по мере их возникновения.

Единственное различие между абсорбционной калькуляцией и переменными затратами заключается в учете постоянных производственных накладных расходов. При использовании абсорбционной калькуляции фиксированные накладные расходы на производство представлены как себестоимость продукции . При использовании переменных затрат фиксированные накладные расходы на производство отражаются как затрат периода .На рисунке 6.8 «Абсорбционная калькуляция в сравнении с переменной калькуляцией» суммируются сходства и различия между абсорбционной калькуляцией и переменной калькуляцией.

Влияние абсорбционной и переменной затрат на прибыль

Вопрос: Если компания использует своевременные запасы и, следовательно, не имеет начальных или конечных запасов, прибыль будет точно такой же, независимо от используемого подхода к калькуляции. Однако у большинства компаний на конец отчетного периода на складе есть единицы продукции. Как использование абсорбционной калькуляции влияет на стоимость конечных запасов?

Ответ: Поскольку абсорбционная стоимость включает фиксированные накладные расходы на производство как стоимость продукта, все продукты, которые остаются в конечных запасах (т.е. непроданные в конце периода), включают в себя часть фиксированных накладных производственных затрат в качестве актива в балансе. Поскольку при переменных издержках фиксированные накладные расходы на производство рассматриваются как затраты периода, все фиксированные накладные расходы на производство относятся на расходы в отчете о прибылях и убытках по мере их возникновения.Таким образом, если количество произведенных единиц превышает количество проданных единиц, абсорбционная калькуляция приведет к более высокой прибыли.

Проиллюстрируем эту концепцию на примере. Следующая информация предназначена для компании Bullard, производителя радиочасов:

Предположим, что в начале месяца 1 у Балларда нет запасов готовой продукции. Мы рассмотрим абсорбционные затраты в сравнении с переменными затратами для трех различных сценариев:

- Сценарий 1 месяца: произведено 10 000 единиц равно Продано 10 000 единиц

- Сценарий 2 месяца: произведено 10 000 единиц — это больше, чем Продано 9 000 единиц

- Сценарий 3 месяца: произведено 10 000 единиц — это менее Продано 11 000 единиц

Месяц 1: Количество произведенных единиц равно количеству проданных единиц

Вопрос: В течение первого месяца компания Bullard продает все 10 000 единиц, произведенных в течение месяца. Как соотносится операционная прибыль с использованием абсорбционной калькуляции и переменных затрат, когда количество произведенных единиц равно количеству проданных единиц?

Ответ: Рисунок 6.9 «Количество произведенных единиц равно количеству проданных единиц» представляет результаты для каждого метода калькуляции. Обратите внимание, что отчет о прибылях и убытках называется традиционным отчетом о прибылях и убытках, а отчет о прибылях и убытках называется отчетом о прибылях и убытках.

При просмотре рисунка 6.9 «Количество произведенных единиц равно количеству проданных единиц», обратите внимание, что когда количество произведенных единиц равно количеству проданных, прибыль в сумме 90 000 долларов идентична для обоих методов калькуляции. При абсорбционной калькуляции фиксированные накладные расходы на производство полностью относятся на расходы, поскольку все произведенные единицы продукции продаются (конечные запасы отсутствуют). При использовании переменных затрат фиксированные накладные расходы на производство рассматриваются как затраты периода и, следовательно, всегда относятся на расходы в периоде возникновения.Поскольку все другие затраты учитываются одинаково независимо от используемого метода калькуляции, прибыль идентична, когда количество произведенных и проданных единиц одинаково.

Рисунок 6.9 Количество произведенных единиц равно количеству проданных единиц

a 250 000 долл. США = 25 долл. США × 10 000 проданных единиц.

b 110 000 долларов = (4 доллара на единицу фиксированных производственных затрат × 10 000 проданных единиц) + (7 долларов на переменные производственные затраты на единицу × 10 000 проданных единиц).

c 70 000 долларов = 7 долларов на единицу переменных производственных затрат × 10 000 проданных единиц.

d 50 000 долларов = 20 000 долларов с фиксированными продажами и администрированием. Стоимость + (3 доллара за штуку, переменные продажи и админ. стоимость × 10 000 проданных единиц).

e 30 000 долл. США = 3 долл. США за единицу переменной продажи и администрирования. стоимость × 10000 проданных единиц.

f При переменных затратах фиксированные производственные накладные расходы рассматриваются как периодические затраты.Таким образом, все постоянные накладные расходы на производство относятся на расходы в периоде их возникновения независимо от уровня продаж.

г Дано.

Месяц 2: Количество произведенных единиц больше, чем количество проданных единиц

Вопрос: В течение 2-го месяца компания Bullard производит 10 000 единиц, но продает только 9 000 единиц. Как соотносится операционная прибыль с использованием абсорбционной и переменной затрат, когда количество произведенных единиц превышает количество проданных единиц?

Ответ: Рисунок 6.10 «Количество произведенных единиц больше количества проданных единиц» представляет результаты для каждого метода калькуляции. Обратите внимание, что затраты на поглощение приводят к более высокой прибыли. При использовании абсорбционной калькуляции часть фиксированных накладных расходов на производство остается в конечных запасах в качестве актива в балансе до тех пор, пока товары не будут проданы. Однако переменная калькуляция требует, чтобы все фиксированные накладные расходы на производство относились на расходы по мере их возникновения, независимо от уровня продаж. Таким образом, когда производится больше единиц, чем продается, переменная калькуляция приводит к увеличению затрат и снижению прибыли.

Разница в прибыли между двумя методами в 4000 долларов (= 79000 — 75000 долларов) связана с фиксированными производственными накладными расходами в размере 4 долларов на единицу, назначенными 1000 единиц в конечном запасе с использованием абсорбционной калькуляции (4000 долларов = 4 × 1000 единиц).

Рисунок 6.10 Количество произведенных единиц больше, чем количество проданных единиц

a 225 000 долл. США = 25 долл. США × 9 000 проданных единиц.

b 99 000 долларов = (4 доллара на единицу фиксированных производственных затрат × 9000 проданных единиц) + (7 долларов на единицу переменных производственных затрат × 9000 проданных единиц).

c 63000 долларов = 7 долларов на единицу переменных производственных затрат × 9000 проданных единиц.

d 47 000 долларов = 20 000 долларов с фиксированной продажей и администрированием. Стоимость + (3 доллара за штуку, переменные продажи и админ. стоимость × 9000 проданных единиц).

e 27 000 долл. США = 3 долл. США за единицу переменной продажи и администрирования. стоимость × 9000 проданных единиц.

f При переменных затратах постоянные производственные накладные расходы всегда рассматриваются как периодические затраты.Таким образом, все постоянные накладные расходы на производство относятся на расходы в периоде их возникновения независимо от уровня продаж.

Что такое маржинальная торговля? Определение маржинальной торговли, значение маржинальной торговли

Определение: На фондовом рынке маржинальная торговля относится к процессу, при котором отдельные инвесторы покупают больше акций, чем они могут себе позволить. Маржинальная торговля также относится к внутридневной торговле в Индии, и различные биржевые брокеры предоставляют эту услугу. Маржинальная торговля предполагает покупку и продажу ценных бумаг за одну сессию.Со временем различные брокерские компании смягчили подход к продолжительности. Процесс требует, чтобы инвестор спекулировал или угадывал движение акций в конкретную сессию. Маржинальная торговля — это простой способ быстро заработать. С появлением электронных фондовых бирж некогда специализированная область теперь доступна даже мелким трейдерам.Описание: Процесс довольно прост. Маржинальный счет предоставляет вам ресурсы для покупки большего количества акций, чем вы можете себе позволить в любой момент времени.С этой целью брокер ссужает деньги на покупку акций и хранит их в качестве залога.

Для того, чтобы торговать с маржинальным счетом, вам сначала необходимо отправить запрос вашему брокеру на открытие маржинального счета. Это требует, чтобы вы заплатили определенную сумму денег брокеру наличными, что называется минимальной маржей. Это поможет брокеру вернуть часть денег путем возведения в квадрат, если трейдер проиграет ставку и не сможет вернуть деньги.

Как только счет открыт, вы должны заплатить начальную маржу (IM), которая представляет собой определенный процент от общей торгуемой стоимости, предварительно определенной брокером.Прежде чем начать торговать, вам нужно запомнить три важных шага. Во-первых, вам необходимо поддерживать минимальную маржу (MM) в течение сессии, потому что в очень нестабильный день цена акций может упасть больше, чем ожидалось.

Например, если акции Tata Steel по цене 400 рупий упадут на 4,25%, а IM и MM составляют 8% и 4% от общей стоимости купленных акций, соответственно, то компромисс 8% — 4,25% = 3,75% будет меньше ММ. В этом случае вам либо придется отдать больше денег брокеру для поддержания маржи, либо брокер автоматически урегулирует сделку.

Во-вторых, вам нужно откорректировать свою позицию в конце каждой торговой сессии. Если вы купили акции, вы должны их продать. А если вы продали акции, их придется покупать в конце сессии.

В-третьих, преобразуйте его в заказ на поставку после сделки, и в этом случае вам нужно будет держать наличные наготове, чтобы купить все акции, которые вы купили во время сеанса, и оплатить комиссионные брокеру и дополнительные сборы.

Если хотя бы один из этих шагов пропущен, брокер автоматически откорректирует позицию на рынке.

Что идет в отчете о доходах

Отчет о прибылях и убытках кажется достаточно простым: выручка вверху, расходы в середине и прибыль внизу, верно? К сожалению, старый добрый отчет о прибылях и убытках оказывается ошибочным больше, чем любой другой финансовый отчет.

Если у вас есть собственный бизнес, важно знать, что и куда идет. А если вы когда-нибудь захотите купить или продать магазин, еще более важно понимать, что входит в отчет о прибылях и убытках и как он должен быть структурирован, чтобы вы могли отслеживать финансовые махинации и не переплачивать за бизнес.

К счастью, вам нужно знать всего несколько важных вещей, и все они могут быть усвоены быстро, даже если вы съежитесь при слове «бухгалтерский учет».

Сегодня я покажу вам, как правильно форматировать отчет о доходах, используя Phil’s Parachute Palace (не настоящий), где мой друг Фил сбрасывает парашюты для прыжков с парашютом (не рекомендуется). Посмотрим, как дела у Фила за последние несколько лет:

Две концепции для понимания

1) Отчет о прибылях и убытках всегда представляет собой период времени, например месяц, квартал или год.Это контрастирует с балансом, который показывает остатки на счетах на одну точную дату. Приведенный выше отчет о прибылях и убытках показывает пять полных календарных лет плюс последние двенадцать месяцев (LTM) по состоянию на 30.09.13.

2) Отчеты о прибылях и убытках могут быть созданы с использованием метода учета по кассовому методу или по методу начисления.

Кассовый учет означает, что вы рассчитываете свою прибыль (или убыток) на основе того, когда доходы и расходы поступают на ваши банковские счета. Бухгалтерский учет по методу начисления рассчитывает ваш доход на основе того, когда фактически была совершена продажа, независимо от оплаты.Поэтому, если вы совершили продажу в январе, но не получили средства до февраля, выручка будет отображаться в вашем отчете о прибылях и убытках за январь с учетом метода начисления.

Учет по методу начисления является наиболее точным, но его правильное выполнение может оказаться большой головной болью. Вот почему большинство мелких независимых продавцов предпочитают учет по кассовому принципу.

Расчет валовой прибыли

Уравнение валовой прибыли:

Валовая прибыль = Выручка — Себестоимость проданных товаров — Прочие прямые расходы

Валовая прибыль — это прибыль, остающаяся после оплаты ваших прямых затрат на продукт и до оплаты ваших накладных и общих расходов.Итак, для Parachute Palace это прибыль, которую Фил получил после оплаты оптовой стоимости проданного парашюта.

Оптовая стоимость парашютов на жаргоне бухгалтерского учета называется «Стоимость хорошо проданных». Если вы хотите по-настоящему заинтересоваться и произвести впечатление на некоторых CPA, вы можете даже сократить его до COGS, термин, который вы, возможно, видели раньше.

При расчете валовой прибыли также важно учитывать любые другие расходы, непосредственно связанные с продажей продукта. Для продавца электронной коммерции очевидными расходами являются сборы за обработку кредитной карты.Эти комиссионные являются прямым результатом каждой продажи и должны включаться в валовую прибыль.

Расчет операционной прибыли

Операционная прибыль используется для определения того, сколько денег компания получает от обычных текущих операций. Формула прибыли от операции:

Операционная прибыль = Валовая прибыль — накладные расходы

Накладные расходы включают в себя все расходы, которые не могут быть напрямую связаны с созданием / покупкой продукта, но необходимы для ведения бизнеса: такие вещи, как Интернет, веб-хостинг, заработная плата, поставщики офисов и мини-офисные баскетбольные кольца.Все это в кучу.

Большинство статей не требуют пояснений, за исключением амортизации. Когда вы совершаете крупную покупку, которая будет использоваться в бизнесе в течение многих лет — например, парк автомобилей — вы не относите всю стоимость к расходам в первый год. Вместо этого вы ежегодно списываете часть стоимости, называемую амортизацией.

Амортизация помогает компаниям распределить стоимость крупных покупок на длительный период времени, чтобы сопоставить расходы на актив со сроком его полезного использования.Фил отправляет все свои парашюты, и у него нет крупных покупок, которые можно было бы амортизировать, поэтому его расходы на амортизацию равны нулю.

Реальность такова, что у большинства независимых продавцов электронной коммерции не будет расходов на амортизацию. Даже те, у кого более крупные покупки могут обесцениться, могут решить потратить их все в течение одного года из-за Раздела 179 IRS, который допускает исключение до 500000 долларов — по крайней мере, в 2013 году. Но это хорошая концепция, которую следует знать и понимать независимо.

Расчет общего дохода

Наш последний раздел — расчет общего дохода — учитывает, как все непрофильные аспекты бизнеса влияют на чистую прибыль.

Процентные расходы — Фил взял ссуду, чтобы начать продавать свои парашюты, поэтому ежегодно ему выплачиваются проценты. Но проценты не включаются в операционные расходы, потому что они не являются основными расходами на ведение бизнеса. Это связано с тем, как финансируется бизнес, но не влияет на способность бизнеса приносить доход.

Если бы бизнес был куплен кем-то другим, таких расходов на финансирование и процентов не было бы; они были бы другими в зависимости от нового финансирования или отсутствовали бы, если бы новый владелец купил бизнес сразу.Поэтому мы хотим изолировать их, поскольку они не имеют отношения к основным операциям.

Процентный доход — По тем же причинам мы хотим исключить любой процентный доход, который генерирует бизнес.

Большая часть бизнеса приобретается на безналичной / беззалоговой основе, что означает, что у проданного бизнеса не будет излишков денежных средств или долгов. Владелец выплатит ссуду перед передачей бизнеса и снимет любые лишние денежные депозиты до завершения продажи.

Итак, если бизнес получает большой процентный доход от избыточных депозитов (маловероятно, спасибо, Бен!), Нет смысла включать эти доходы в операционный доход.Новый владелец не ожидал бы получить те же процентные платежи, поскольку генерирующие их денежные запасы, вероятно, не будут включены в продажу.

Непериодические расходы — Аналогичным образом, мы хотим исключить любые необычные прибыли или расходы из нашего операционного дохода, поэтому мы включаем их в этот раздел.

В 2010 году Фил, к сожалению, потерял 5000 долларов из-за мошенничества, когда кто-то, назвавшийся Эвелом Книвелом, купил кучу парашютов по некачественному чеку. А в 2012 году Филу пришлось заплатить 20 тысяч долларов, чтобы избежать судебного процесса, когда чей-то парашют не раскрылся сразу, что вызвало ужас и страдания.(Как я уже упоминал, вероятно, не лучший нишевый рынок, на который можно попасть, если вы обдумываете идеи.)

В конечном итоге, в этом разделе неоперационные расходы изолированы от операционных доходов. Поскольку компания оценивается по величине, кратной их основной операционной прибыли, правильное распределение этих расходов по категориям может помочь вам получить гораздо больше для вашего бизнеса при продаже или предотвратить переплату при покупке.

Налог на прибыль и чистая прибыль

Последняя статья до чистой прибыли — налог на прибыль.Налоги — это неизбежный аспект жизни и бизнеса, но вы почти никогда не увидите их в декларации о доходах независимого предприятия электронной коммерции.

Почему? Потому что большинство независимых предпринимателей в сфере электронной коммерции (по крайней мере, в США) будут созданы как LLC или S-Corp, где доход от бизнеса поступает в отчет о личных доходах владельца для налогообложения. Эти налоговые ставки будут широко варьироваться от человека к человеку, поэтому нет смысла включать эти цифры вместе с финансовыми показателями бизнеса.

Обнаружение проблем

Если вы когда-либо задумывались о покупке компании, процесс комплексной проверки, то есть копание в финансовой и банковской документации, чтобы убедиться, что все выглядит законно, всегда требует значительных усилий. Но вы можете многому научиться, просто быстро просмотрев отчет о прибылях и убытках.

Самое главное, на что вы хотите обратить внимание, — это сломанные устоявшиеся тенденции. Например, в приведенных ниже книгах Фила резкое увеличение расходов на телефонную связь и Интернет с 1000 до 8000 долларов в год выделяется как больной палец.Кроме того, мне было бы очень любопытно узнать, почему после пяти лет устойчивого роста доходы за последние двенадцать месяцев (LTM) значительно упали.

Некоторые элементы, например резкое увеличение расходов на Интернет, довольно легко обнаружить. Но выявить более глубокие тенденции по необработанным данным может быть труднее, если вы не рассчитаете несколько показателей. Два моих любимых показателя: валовая прибыль и операционная маржа :

.Валовая прибыль = Валовая прибыль / выручка.Этот показатель даст вам представление о том, насколько хорошо компания контролирует прямые затраты. Если число постоянно или постоянно увеличивается с течением времени, это хороший знак. Но если он упал, убедитесь, что вы понимаете, почему.

Операционная маржа = Операционная прибыль / Выручка. Возможно, самая важная маржа для бизнеса, она показывает, насколько хорошо компания контролирует все свои расходы, включая накладные. Бизнес может увеличить прибыль при снижении операционной маржи просто за счет достаточно быстрого роста доходов.Без анализа операционной маржи вы никогда не узнаете, что что-то пошло не так.

Еда на вынос

Итак, каковы самые важные выводы?

Убедитесь, что переменные затраты всегда включаются в валовую прибыль. Вычеркните из операционных доходов любые процентные или единовременные расходы. И обязательно обратите внимание на необычные тенденции и изменения валовой и операционной маржи, чтобы выявить красные флажки.

В следующий раз я займусь еще более непонятым финансовым документом: балансом! А пока я буду рад ответить на любые вопросы в комментариях ниже.

Что такое маржа на Форекс?

- Новости

- Облигации

- Сырьевые товары

- Краудфандинг

- Криптовалюта

- Цифровые ценные бумаги

- Форекс

- Фонды

- Интервью

- Ежемесячные отчеты

- Недвижимость

- Регламент

- Лидеры идей

- Золото

- Цены на золото

- Золото по сравнению с серебром

- Как купить физическое золото

- Инвестирование в золото

- Какова спотовая цена на золото

- Что делает золото ценным

- Инвестиции в палладий

- Инвестиции в платину

- Инвестиции в драгоценные металлы

- Инвестиции в серебро

- Цены на палладий

- Цены на платину

- Цены на серебро

- Лучшие брокеры по копированию

- Лучшие торговые платформы для копирования

- Лучшие брокеры социальной торговли 9004 5 лучших социальных торговых платформ

- Лучшие брокеры CFD

- Торговые платформы CFD

- Что такое торговля CFD?

- Что такое CFD?

- Биткойн (BTC)

- Как избежать мошенничества с биткойнами

- Купить биткойн

- Биткойн ETF

- Биткойн-фьючерсы

- Биткойн-майнинг

- Биткойн против Litecoin

- Облачный майнинг

- Инвестиции в биткойн

- Как работает биткойн

- Как продать биткойн

- Зачем инвестировать в биткойн

- Купить криптовалюту

- Купить Binance (BNB)

- Купить биткойн наличными (BCH)

- Купить Cardano (ADA)

- Купить Dash ( DASH)

- Купить Ethereum (ETH)

- Купить EOS (EOS)

- Купить Litecoin (LTC)

- Купить Monero (XMR)

- Купить Ripple (XRP)

- Купить Stellar Lumens (XLM)

- Купить Tezos ( XTZ)

- Купить Tron (TRX)

- Обмен криптовалюты

- Обзор Binance

- Обзор eToro

- Обзор Kucoin

- Обзор Paybis

- Обзор Poloniex

- Цифровые активы 101

- Криптовалюты

- Торговля криптовалютой

- Цифровые активы

- Цифровая валюта

- Технический анализ

- Аппаратные кошельки

- Лучшие аппаратные кошельки

- Аппаратные кошельки 101

- Ledger Nano Обзор S

- Обзор Ledger Nano X

- Обзор Trezor Model T

- Обзор Trezor Model One

- Инвестиции в токены

- Binance (BNB)

- Bitcoin Cash (BCH)

- Cardano (ADA)

- Chainlink ( LINK)

- Cosmos (ATOM)

- Compound (COMP)

- Dash (DASH)

- Ethereum (ETH)

- EOS (EOS)

- Filecoin (FIL)

- IOTA (MIOTA)

- Kava (KAVA)

- Litecoin (LTC)

- Monero (XMR)

- NEM (XEM)

- NEO (NEO)

- OmiseGo (OMG)

- P olkadot (DOT)

- Ripple (XRP)

- Stellar Lumens (XLM)

- Theta (THETA)

- Tether (USDT)

- Tezos (XTZ)

- TRON (TRX)

- Uniswap (UNI)

- VeChain (ПОО)

- Год.финансы (YFI)

- Zcash (ZEC)

- Цифровые биржи ценных бумаг

- Bitcoin ETF

- Bond ETFs

- Товарные ETFs

- Обратные ETFs

- Индексные фонды по сравнению с ETF

- Инвестиции в ETF

- ETF с кредитным плечом

- Паевые инвестиционные фонды и ETF

- Фондовые ETF

- Что такое ETF?

- Биткойн и криптовалюта

- Цифровые ценные бумаги

- Fintech Conferences

- Forex Conferences

- Лучшие брокеры Forex

- Австралия

- Канада

- Новая Зеландия

- Нигерия

- Южная Африка

- Великобритания

- США

- Обзоры Forex

- Admiral Markets Review

- AvaTrade Review

- BDSwiss Review

- Capital.com Обзор

- Обзор CityIndex

- Обзор eToro

- Обзор Forex.com

- Обзор FXCM

- Обзор FXTM

- Обзор Pepperstone

- Обзор XM

- Обзор ZuluTrade

- Кросс-курсы Forex

- Экономический календарь Forex

- События Форекс

- Тепловая карта Форекс

- Новости Форекс

- Курсы Форекс

- Торговля на Форекс

- Технический анализ Форекс

- Алгоритмическая торговля

- Перенос сделок

- Валютные фьючерсы

- Валютные пары

- Валютные свопы

- Обменные курсы

- Рынок Форекс

- Торговля на Форекс

- Хеджирование

- Паритет процентной ставки

- Кредитное плечо

- Лот

- Маржа

- Скальпинг

- Проскальзывание

- Спред

- Робо-советник — Что это?

- Робо-советник — Как это работает

- Блокчейн

- Биткойн ETF

- Биткойн-фьючерсы

- CBDC (цифровые валюты Центрального банка)

- Товары

- Криптовалюты

- Dapps (децентрализованные приложения)

- Дневная торговля

- DeFi (децентрализованные финансы)

- Цифровые активы

- Цифровой банкинг

- Цифровая валюта

- Цифровые ценные бумаги

- Цифровой кошелек

- Технология распределенной книги (DLT)?

- Краудфандинг акций

- Акции и токены безопасности

- Финансовый консультант (что такое)

- Финансовый консультант (выбор)

- FinTech

- Обозначения отрасли

- Торговля опционами

- Токены безопасности

- Предложения токенов безопасности

- Смарт-контракты

- Социальная торговля

- Ставки на спред

- Стейблкоины

- Стратегии запуска STO

- Термины и определения

- Токенизированные и ценные бумаги

- Утилиты и токены безопасности

- Где купить токены

- Лучшие брокеры бинарных опционов

- Брокеры по ставкам на спред

- Что такое бинарные опционы?

- Что такое ставки на спред?

- 3D-печать

- Искусственный интеллект (AI)

- Геномика и CRISPR

- Торговля фьючерсами

- Как покупать акции

- Как инвестировать в акции

- Как заработать на акциях

- Брокеры / дилеры

- Платформы для краудфандинга

- Токены безопасности

- Все

- Игры

- Здоровье

- Горнодобывающая промышленность

- Недвижимость

- Технологии

- Токеномика

- Путешествия

- Венчурные фонды

- Токен безопасности Эмитенты

- Обмен токенов безопасности

- Консультанты STO

- Юридические услуги STO

- Соблюдение требований STO и KYC

- Маркетинг STO

- Венчурный капитал

- Компании по ремонту кредитов

- Мошенничество по ремонту кредитов

- Восстановление кредита

- Что такое кредитный ремонт?

Ценные бумаги.io

Что такое маржа на Форексе?

- Новости

- Популярные

- Краудфандинг

- Криптовалюта

- Цифровые ценные бумаги

- Forex

- Регулирование

- Функции

- Интервью

- Лидеры мышления

- Другие

- Облигации

- Товары

- Ежемесячные отчеты

- Недвижимость

- Популярные

- Криптовалюта

- Биткойн (BTC)

- Биткойн ETF

- Фьючерсы на биткойны

- Майнинг биткойнов

- Биткойн против Litecoin

- Купить биткойн

- Купить биткойн (Канада)

- Cloud Mining

- Фьючерсные стратегии

- Как работает биткойн

- Как продать биткойн

- Инвестирование в биткойн

- Технический анализ

- Зачем инвестировать в биткойн

- Биржи

- Обзор Binance

- Обзор eToro 9 0045 Обзор Kucoin

- Обзор Paybis

- Обзор Poloniex

- Биткойн (BTC)

- Руководства

- Binance (BNB)

- Bitcoin Cash (BCH)

- Cardano (ADA)

- Chainlink (LINK)

- Ethereum (ETH)

- EOS (EOS)

- Litecoin (LTC)

- Monero (XMR)

- Polkadot (DOT)

- Ripple (XRP)

- Stellar Lumens (XLM)

- Tether (USDT)

- Tezos (XTZ)

- Tron ( TRX)

- VeChain (VET)

- Кошельки

- Лучшие аппаратные кошельки

- Аппаратные кошельки 101

- Ledger Nano S

- Ledger Nano X

- Trezor Model One

- Trezor Model T

- Золото

- Как купить физическое золото

- Золото по сравнению с серебром

- Инвестиции в золото

- Какова спотовая цена на золото

- Что делает золото таким ценным 900 57

- Драгоценные металлы

- Инвестиции в палладий

- Инвестиции в платину

- Инвестиции в драгоценные металлы

- Инвестиции в серебро

- Графики цен

- Цены на золото

- Цены на палладий

- Цены на платину

- Цены на серебро

- Forex 101

- Алгоритмическая торговля

- Carry Trades

- Валютные фьючерсы

- Валютные свопы

- Валютные пары

- Обменные курсы

- Рынок Forex

- Хеджирование

- Паритет процентной ставки

- Кредитное плечо

- Лот

- Маржа

- Скальпинг

- Проскальзывание

- Спред

- Брокеры

- Обзор Admiral Markets

- Обзор AvaTrade

- Обзор BDSwiss

- Capital.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …