О чем можно будет узнать на Фестивале финансовой грамотности и предпринимательской культуры

В информационном центре Правительства Москвы прошла пресс-конференция, на которой организаторы Фестиваля финансовой грамотности и предпринимательской культуры рассказали, чем он в этом году запомнится жителям, и что полезного, интересного можно узнать, посетив его площадки.

Открывая пресс-конференцию, министр Правительства Москвы, руководитель Департамента образования и науки города Александр Молотков отметил, что 25 сентября фестиваль состоится уже в пятый раз. Он востребован горожанами, в прошлом году его посмотрело в сети более 144 тысяч человек. Второй год подряд мероприятие проходит в онлайн-формате. Это позволяет участвовать в нем жителям разных регионов России и перемещаться между различными фестивальными событиями.

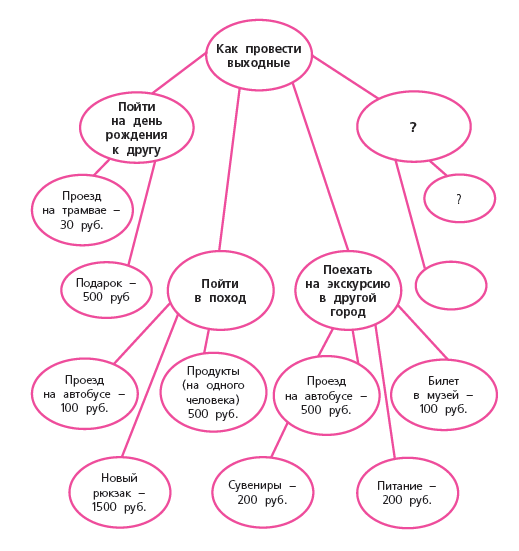

По словам руководителя Департамента образования и науки города Москвы, программа фестиваля составлена с учетом мнений и интересов всех групп населения: «Для горожан разных возрастов подготовлены мастер-классы и лекции, и интеллектуальные состязания.

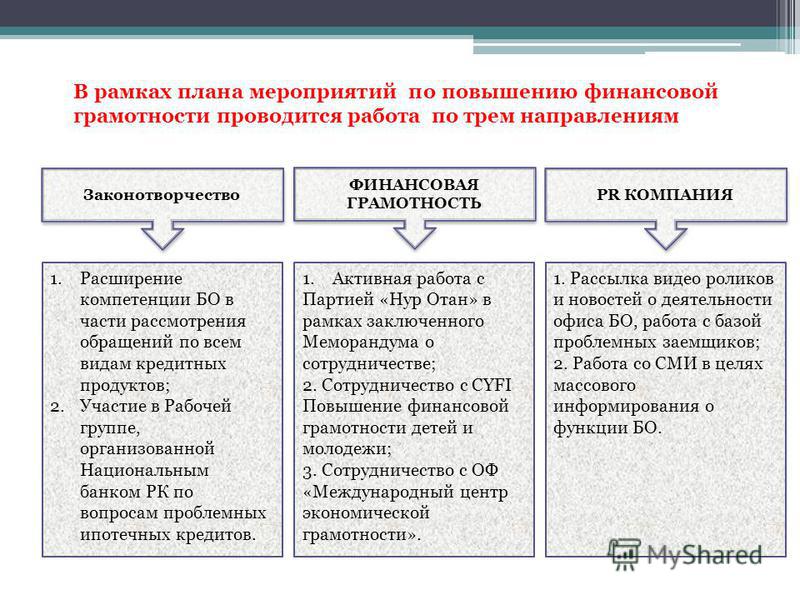

Заместитель начальника Управления экономического анализа и долгосрочного бюджетного прогнозирования Департамента финансов города Москвы Елена Зюнина подчеркнула, что уникальность и востребованность фестиваля определяется тем, что на его площадках жители могут получить самую разнообразную финансовую информацию: «Фестиваль изначально и задумывался как площадка, на которой мы вместе с коллегами смогли бы объединить имеющиеся ресурсы и наработки в целях финансового просвещения жителей города. И с самого первого фестиваля эта идея успешно реализуется, с каждым годом увеличивается число его партнеров и участников».

И с самого первого фестиваля эта идея успешно реализуется, с каждым годом увеличивается число его партнеров и участников».

По словам Елены Зюниной, фестиваль позволяет жителям не только получить ответы на интересующие вопросы, но и способствует повышению финансовой осведомленности в целом.

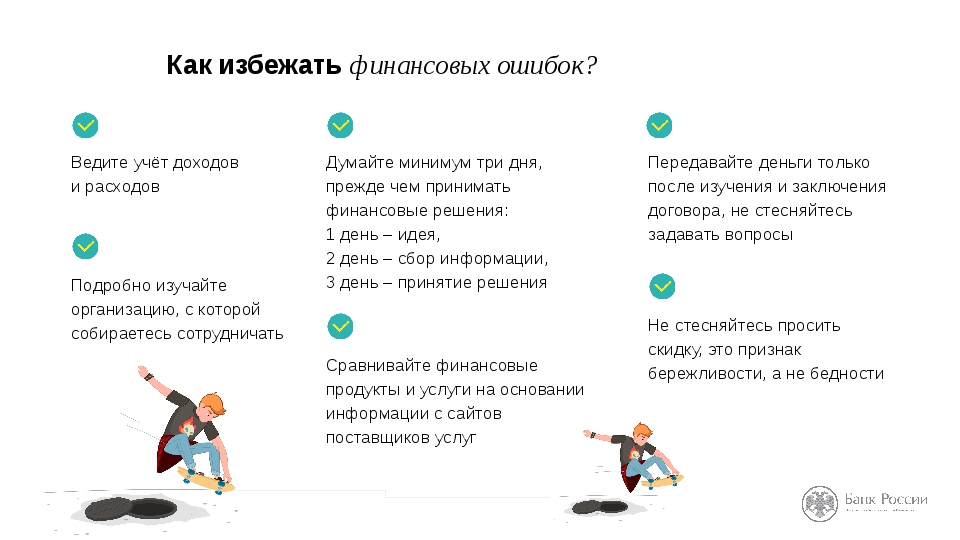

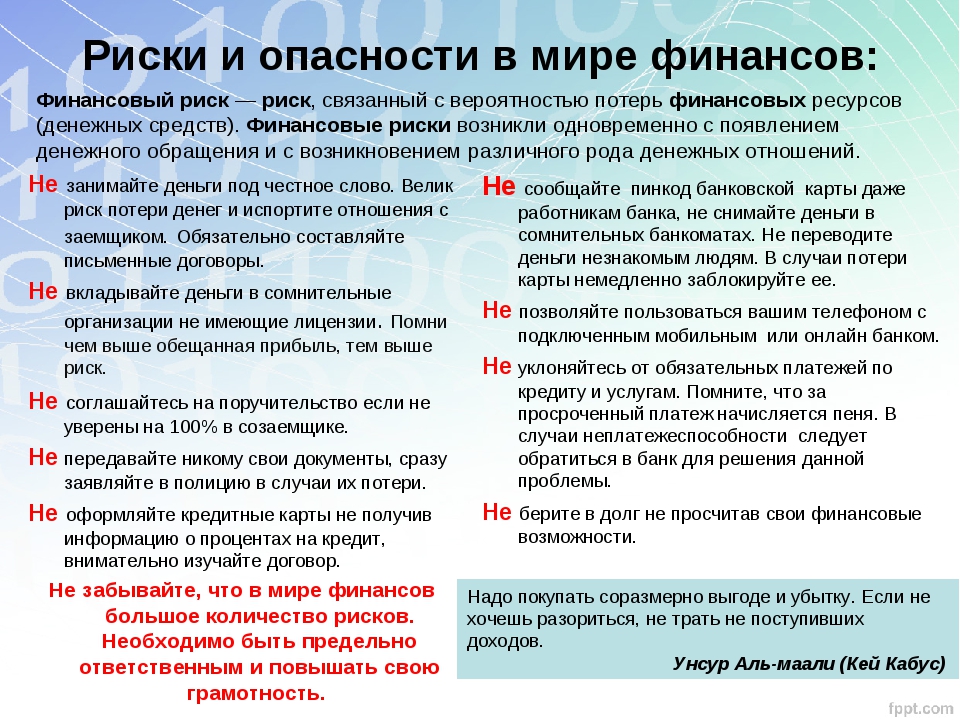

«На фестивале мы познакомим участников с важными событиями в сфере городских финансов и мероприятиями, которые Департамент финансов проводит для москвичей. В этом году в рамках темы инвестиций поговорим о таком инструменте рынка, как зеленые облигации. Расскажем, как внести свой вклад в улучшение экологической ситуации в городе и одновременно надежно, выгодно инвестировать собственные средства. Обсудим вопросы безопасности при использовании современных финансовых инструментов, ответственное потребительское поведение, и как обойти уловки маркетологов, пытающихся побудить нас совершать спонтанные покупки»

Заместитель руководителя Службы – начальник Управления финансовой грамотности Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Татьяна Руссинова отметила, что подобные мероприятия позволяют не только научить людей эффективному финансовому поведению, но и повысить их доверие к финансовым институтам.

Уполномоченный по защите прав предпринимателей в городе Москве Татьяна Минеева обратила внимание, что на площадках фестиваля большое внимание уделяется вопросам предпринимательской культуры: «Мы общаемся со школьниками и видим, что все занимаются предпринимательством, только не знают, каким образом заплатить налоги, зачем регистрироваться. Фестиваль еще раз подчеркнёт важность финансовой и юридической грамотности. Мы стараемся изменить сознание людей, особенно молодого поколения, популяризируя предпринимательскую деятельность».

Завершая пресс-конференцию Елена Зюнина отметила, что «повышение финансовой грамотности – непрерывный процесс, он не ограничивается рамками даже такого большого и многогранного фестиваля. Он не только дает знания, но и учит тому, как получить актуальную и полезную информацию и быть в курсе последних новаций в области финансов».

Подробное расписание всех мероприятий Фестиваля финансовой грамотности и предпринимательской культуры смотрите на официальном сайте.

Жители любой точки страны смогут принять участие в Фестивале финансовой грамотности

Бессменными организаторами образовательно-просветительского мероприятия являются Департамент финансов Москвы, столичный Департамент образования и науки, Банк России.

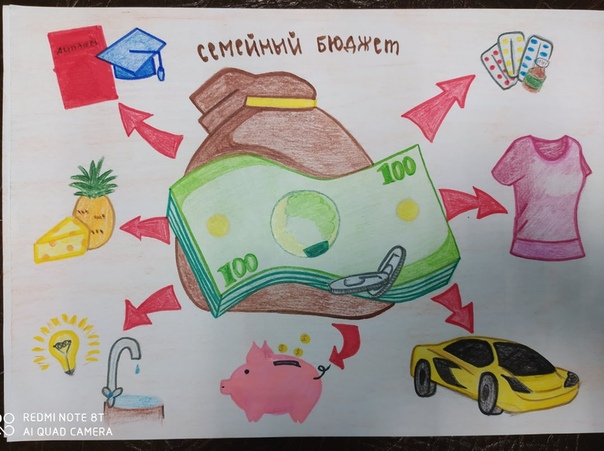

В этом году Фестиваль финансовой грамотности и предпринимательской культуры пройдет в онлайн-формате. Из любой точки страны слушатели смогут получить актуальную информацию об основных финансовых инструментах, узнать о тонкостях планирования личного и семейного бюджетов, разобраться в банковских услугах и изменениях в налоговом законодательстве.

Торжественное открытие социально-просветительской акции состоится в 10.00 по московскому времени. Старт работы всех онлайн-площадок будет дан в 11.00 на сайте.

Для людей разных возрастов на фестивале представлен широкий спектр тем и активностей. Обучающие вебинары, лекции и мастер-классы разработаны на основе современных образовательных технологий и интерактивных методик.

Для граждан старшего поколения Департамент финансов Москвы подготовил отдельную тематическую онлайн-площадку на базе портала городских новостей «Вечерка ТВ». Эксперты расскажут, как избежать хищения денежных средств с банковской карты и не попасть на уловки мошенников при трудоустройстве, как выглядят современные финансовые пирамиды и почему граждане все еще вкладывают в них сбережения, обсудят новые финансовые технологии и подскажут, как определить подлинность банкнот.

В качестве спикеров фестиваля выступят сотрудники и приглашенные эксперты Департамента финансов Москвы, Банка России, кандидаты и доктора наук, преподаватели ведущих вузов столицы, а также предприниматели и общественные деятели.

Профильные эксперты дадут советы, как защитить свои права на финансовом рынке, помогут разобраться с налоговыми вычетами, расскажут, как открыть собственное дело, стать предпринимателем и грамотным инвестором.

Интересным, как для детей, так и для их родителей будут и видеофильмы по истории денежных реформ в России, онлайн-лекторий, тематический эфир Московского образовательного телеканала с экспертными обсуждениями и обучающими программами. Слушатели узнают, что такое зеленые облигации, как реклама влияет на финансовое поведение и какие существуют финансовые инструменты для приумножения сбережений.

Для школьников и студентов на фестивале будут проводиться финансовые диктанты, увлекательные web-квесты, квизы по финансовой грамотности и олимпиады по основам предпринимательства. Участники онлайн-площадок смогут проверить свои знания в области экономики и финансов путём выполнения заданий разных уровней сложности. Кроме этого, Департамент финансов Москвы организует онлайн-площадки на сайтах четырех ведущих вузов столицы. Интерактивные викторины, вебинары, семинары и видеоуроки слушатели найдут на официальных страницах Российского экономического университета имени Г.В. Плеханова, Московского Городского университета Управления Правительства Москвы, Финансового университета при Правительстве РФ и Академии народного хозяйства и госслужбы при Президенте РФ.

Напомним, в 2020 году число участников Фестиваля финансовой грамотности и предпринимательской культуры в Москве превысило 144 тысячи человек. Слушателями онлайн-площадок стали жители из 18 регионов страны.

Финансовая грамотность за школьной партой

Стратегия — научить

Обновление государственных образовательных стандартов стало следствием масштабной работы многих федеральных министерств и ведомств и Банка России, начало которой заложил в 2010 году Минфин России в проекте «Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации».

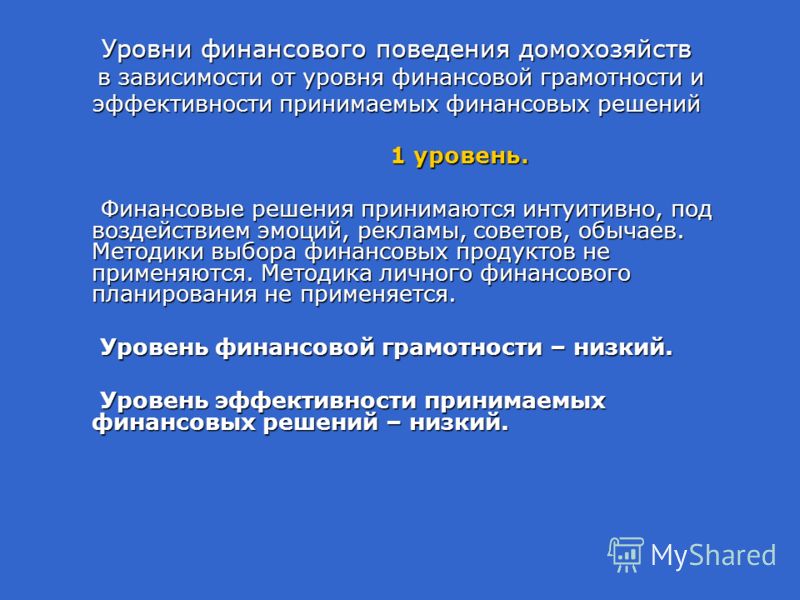

Умение людей распоряжаться своими финансами, овладевать базовыми экономическими навыками — залог и неотъемлемая часть политики устойчивого экономического развития целой страны. При этом социологические исследования того времени демонстрировали низкую финансовую культуру и недостаточный уровень финансовой грамотности россиян.

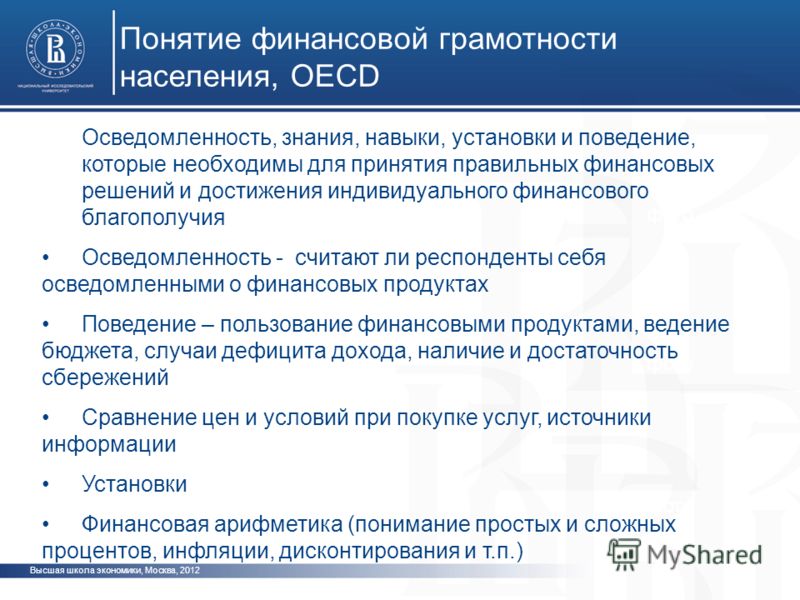

Так, в 2011 году мониторинг уровня финансовых знаний показал, что более половины опрошенных не готовы к ответственности за собственные финансовые решения, не осознают важности материальной подушки безопасности. 38% граждан не сравнивали финансовые предложения перед подписанием договора и считали, что в принципе не способны разобраться в сути предлагаемых финансовых услуг. С базовым тестом по финансовой арифметике справились тогда лишь 33% россиян, участвовавших в исследовании.

38% граждан не сравнивали финансовые предложения перед подписанием договора и считали, что в принципе не способны разобраться в сути предлагаемых финансовых услуг. С базовым тестом по финансовой арифметике справились тогда лишь 33% россиян, участвовавших в исследовании.

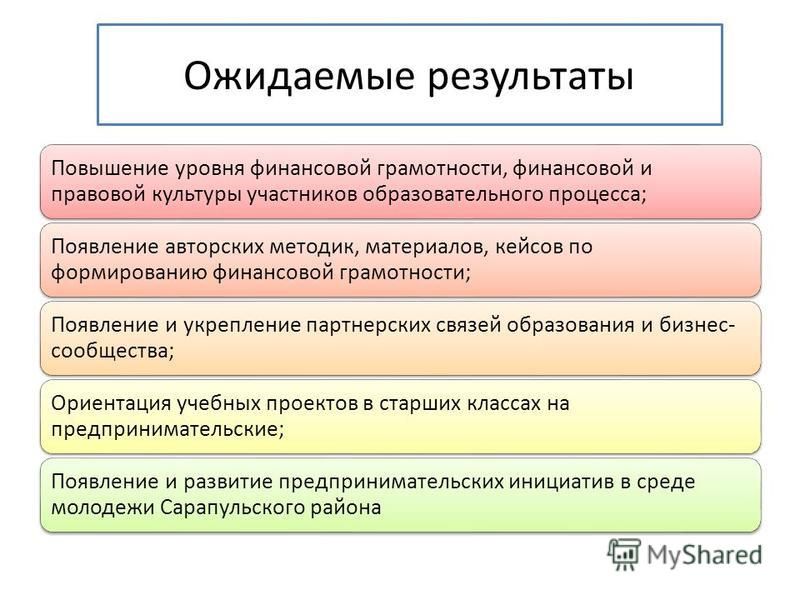

На основе статистических данных и общей картины тотального игнорирования большинством россиян роли финансовой грамотности в повышении уровня их жизни выявилась необходимость в последовательном формировании системы финансового образования. Логичным продолжением начатой работы стало появление в 2017 году Стратегии повышения финансовой грамотности в Российской Федерации до 2023 года (далее — Стратегия). В разработку и реализацию Стратегии активно включились не только представители Минфина России и Банка России, но и органы управления образованием, региональные власти, бизнес, педагогическое сообщество и многие другие стейкхолдеры.

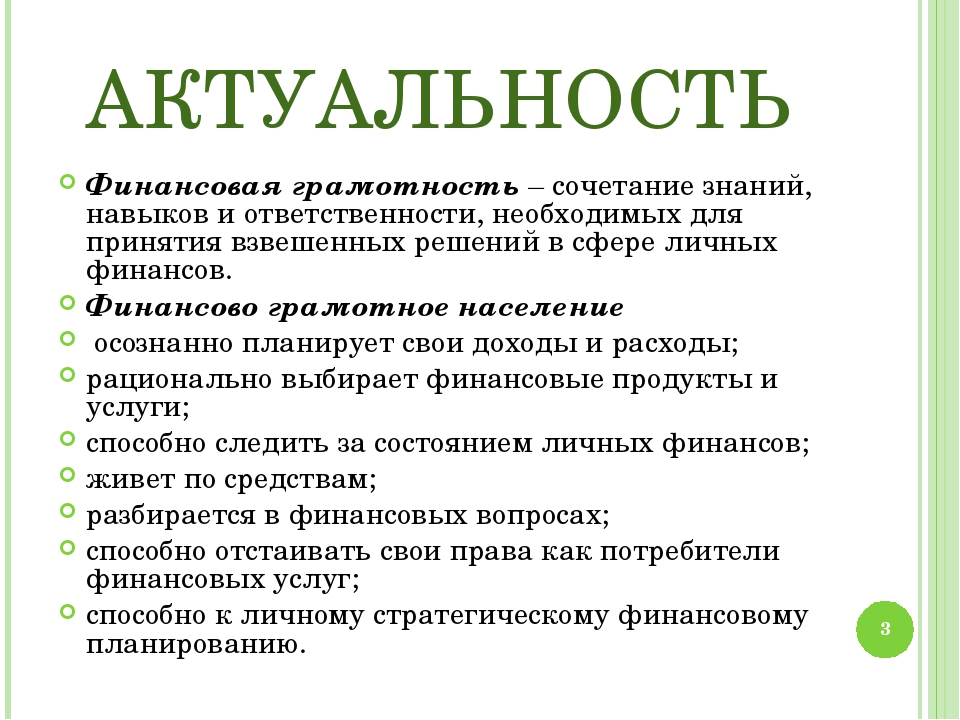

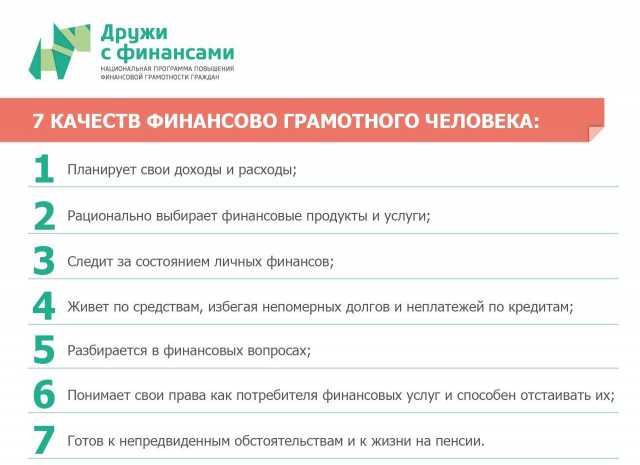

Одна из задач новой политики — повышение качества финансового образования людей и пропаганда финансово здорового образа жизни. Финансово грамотный россиянин должен уметь осознанно выбирать товары и услуги, управлять своими доходами и расходами, знать об уловках мошенников и уметь им противостоять, добросовестно исполнять кредитные обязательства, формулировать цели личных сбережений. Важно не только дать знания, рассказать и предупредить, но и помочь людям научиться жить по правилам финансового ЗОЖ. И развивать эти навыки нужно с самого детства.

Финансово грамотный россиянин должен уметь осознанно выбирать товары и услуги, управлять своими доходами и расходами, знать об уловках мошенников и уметь им противостоять, добросовестно исполнять кредитные обязательства, формулировать цели личных сбережений. Важно не только дать знания, рассказать и предупредить, но и помочь людям научиться жить по правилам финансового ЗОЖ. И развивать эти навыки нужно с самого детства.

Чему научат в школе

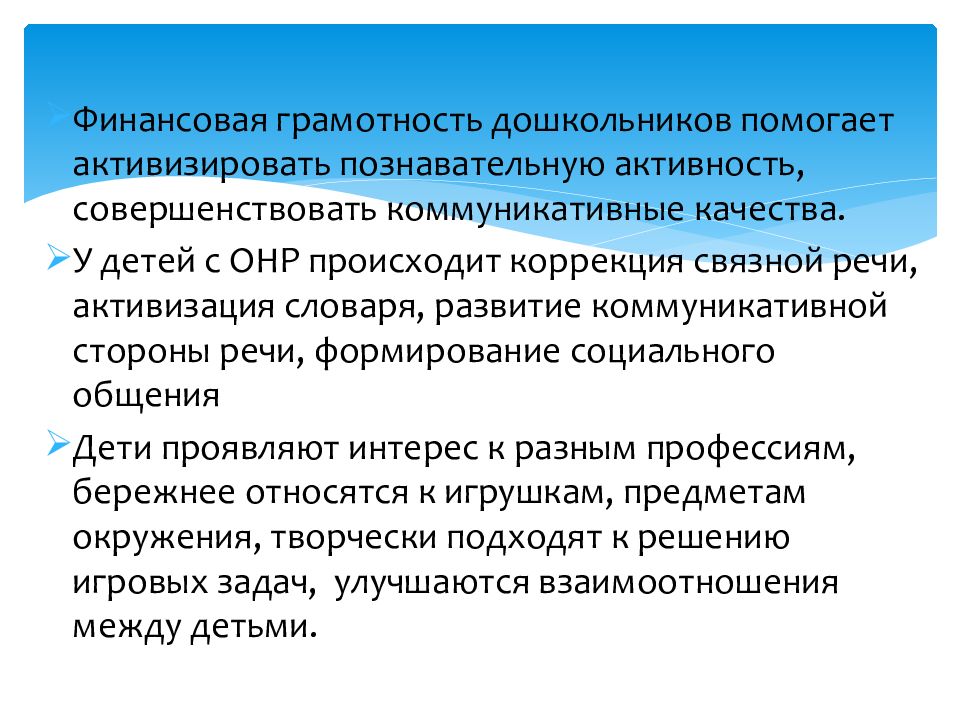

Формирование базовых поведенческих навыков, в том числе навыков финансового поведения, происходит в детстве. Именно поэтому одним из векторов работы в рамках Стратегии стало введение элементов финансовых знаний в школьную программу.

Изменения федеральных государственных образовательных стандартов (ФГОС) открывает перед государством новые возможности и дает учителям дополнительные инструменты для работы по воспитанию финансово грамотного поколения. Восполнять недостаток финансовых знаний школьники будут в рамках классического образовательного процесса — в рамках учебных часов и привычных им предметов.

Первые знания о финансах младшие школьники получат на уроках математики и окружающего мира. Они будут учиться проецировать простейшие математические схемы на типичные жизненные ситуации, составлять личный и семейный финансовые планы. Узнают, что такое личная и финансовая информация и как ее хранить, научатся соблюдать правила безопасного финансового поведения и формирования личных сбережений.

В 5–9-х классах азы финансовой грамотности ученики освоят на уроках обществознания, математики и географии. Их будут обучать рациональному отношению к личным финансам, научат оценивать риски, связанные с предпринимательской деятельностью, покажут примеры финансового мошенничества, ознакомят с правами потребителей финансовых услуг, расскажут о том, как составлять личный финансовый план. Ученики попробуют свои силы в заполнении электронных форм документов, составлении простейших заявлений, обращений, деклараций, доверенностей и других документов, связанных с проведением финансовых операций.

Изучение финансовой грамотности на уроках географии поможет детям расширить кругозор на мировом экономическом пространстве. Школьники откроют для себя такое понятие, как качество жизни человека, и научатся определять уровень финансового благополучия.

МНЕНИЕ ЭКСПЕРТА

Анна Горелик, замруководителя Центра финансовой грамотности НИФИ Минфина России

По сути, на наших глазах создается новая информационная среда. На примере элективных занятий по финансовой грамотности мы уже наблюдаем позитивную картину: многие школы, ученики и родители заинтересованы в этих знаниях.

Элементы финансовой грамотности в новых ФГОС распространяются на предметы, напрямую связанные с вычислениями и экономической сферой. Наиболее гармонично они вписываются в математику и обществознание. Например, на уроках математики, изучая проценты, можно вместо решения задач с кусочками пирога планировать личный или семейный бюджет либо изучать пользование кредитами.

Именно эти школьные предметы позволяют внедрить базовые финансовые знания в школьную программу наиболее естественным образом. Но Минфин России разработал рекомендации по встраиванию элементов финансовой грамотности и в другие дисциплины. Мы надеемся, что в обозримом будущем финансовая грамотность найдет точки соприкосновения с такими предметами, как информатика, основы безопасности жизнедеятельности, история, литература, иностранные языки, — ведь финансы пронизывают всю нашу жизнь.

Все методические и обучающие материалы по финансовой грамотности — учебники, поурочные презентации, игровой и видеоконтент — созданы за счет средств федерального бюджета и безвозмездно передаются в российские школы или публикуются в открытом доступе.

Уметь научить

Безусловно, большая роль в популяризации финансовой грамотности в школе отводится педагогам. Профессиональные компетенции современных учителей позволяют им быстро осваивать новый материал и методики преподавания, но важно, чтобы педагог осознавал свое место и новую роль в учебном процессе.

Чтобы образование как можно более просто, безболезненно и быстро «подружилось» с основами финансовых знаний, для всесторонней поддержки учителей, методистов, преподавателей, консультантов на базе ведущих вузов России — МГУ имени М.В. Ломоносова, НИУ «Высшая школа экономики» (ВШЭ), РАНХиГС и Финансовый университет при Правительстве РФ — были созданы четыре федеральных методических центра. Два из них — на базе ВШЭ и РАНХиГС — специализируются именно на повышении квалификации в области финансовой грамотности педагогов российских школ.

При поддержке Минфина России федеральные методические центры развивают образовательные практики и современные обучающие программы, необходимые контрольно-измерительные материалы, проводят занятия по подготовке и переподготовке педагогов.

МНЕНИЕ ЭКСПЕРТА

Николай Иосифович Берзон, руководитель Федерального методического центра по финансовой грамотности системы общего и среднего профессионального образования Высшей школы экономики, доктор экономических наук, профессор

При введении элементов финансовой грамотности в школьную программу мы сталкиваемся как минимум с двумя проблемами.

Первая проблема заключается в том, что на сегодняшний день в школе нет отдельного обязательного предмета, посвященного финансовой грамотности (только элективный курс), а в масштабах целой страны недостаточно школ с подобным опытом. Вторая проблема — в школах недостает подготовленных учителей, которые могли бы преподавать этот предмет или его элементы внутри других дисциплин. Педагогические вузы готовят учителей русского языка, математики и других предметов, но не финансовой грамотности. Поэтому наша задача — обучать учителей и помогать им транслировать полученные знания своим ученикам.

Кроме обозначенной проблематики можно отметить, что на предыдущем этапе введения финансовой грамотности в школьную программу мы столкнулись с проблемой непонимания со стороны некоторых директоров и администраторов школ. Курсы по выбору могут занимать до 30% учебного времени; какие из них выбрать, решает школа. Там, где администрация региона рекомендует изучать финансовую грамотность, этот курс читается, там же, где идеей экономического просвещения пока не прониклись, предпочтение отдается другим областям знаний.

Проблема в том, что, прослушав наши курсы, учителя повышают личные экономические знания, а донести их до учеников иногда не имеют возможности: в школе нет такого элективного курса. То есть учителей мы обучили, но над учителем стоит директор. Чтобы содействовать распространению в школах идеи финансовой грамотности, мы организовали короткий обучающий семинар для директоров и администраторов школ. Похожая система уже используется, например, Федеральным методическим центром для высшей школы на базе МГУ имени М.В. Ломоносова: он обучает как вузовских преподавателей, так и администраторов. После прохождения обучения функционеры от образования осознают, что есть национальная Стратегия, что они — участники глобального проекта по повышению финансовой грамотности в стране, что губернаторы их регионов отчитываются за реализацию задач по повышению финграмотности, в том числе и в образовательных организациях. Таким образом, понемногу руководители на местах начинают иначе относиться к предложениям учителей или родителей ввести в школе курс по финансовой грамотности.

Реализация этой задачи выглядит весьма глобально. С 2018 года по заказу Минфина России было разработано семь 24-часовых программ повышения квалификации педагогов по методике преподавания финансовой грамотности в рамках школьных предметов, а также 36-часовая программа продвинутого уровня для педагогов, которые уже преподают финансовую грамотность.

Сейчас региональные и межрегиональные методические центры созданы по всей России. В 81 регионе уже ведется работа с педагогами. В планах к началу 2022 года охватить все 85 субъектов Российской Федерации.

С 2016 по 2020 год подготовку по различным программам повышения финансовой грамотности прошли более 33 тыс. человек — в частности, по базовой 72-часовой программе повышения квалификации и программам внедрения элементов финграмотности в обязательные школьные дисциплины. В этом году переподготовку на базе РАНХиГС прошли 2 735 учителей, на базе Высшей школы экономики — 4 849 учителей, в процессе учебы — еще 680 человек. А в общей сложности до конца 2021 года РАНХиГС обучит 12 550, а ВШЭ — 10 200 учителей.

А в общей сложности до конца 2021 года РАНХиГС обучит 12 550, а ВШЭ — 10 200 учителей.

При поддержке Минфина России разработаны методики и методические пособия для преподавания финансовой грамотности в начальных, средних и старших классах в качестве отдельной дисциплины по выбору (12–16 академических часов), а также краткосрочная программа повышения квалификации педагогов по курсу повышения финансовых компетенций (24 академических часа). Кроме того, в этом году в РАНХиГС разработаны две полностью дистанционные 36-часовые программы по обучению финансовой грамотности учителей. На подходе еще две заочные программы по методике преподавания финансовой грамотности в основной и средней школе. Подобный формат ориентирован прежде всего на учителей из отдаленных уголков страны, куда ранее не доходили программы федеральных методических центров, а также на тех учителей, которые по разным причинам не могут проходить обучение в очном формате.

17 млн учебно-методических комплектов по финансовой грамотности для учеников, учителей и родителей в течение 2020-2021 годов уже поступили в 51 российский регион. Это самый большой печатный тираж учебников в истории современной России.

Это самый большой печатный тираж учебников в истории современной России.

К работе в рамках Стратегии активно подключился и Центральный банк Российской Федерации. По его заказу была разработана еще одна линейка учебников по финансовой грамотности для младших и для средних классов, сборники математических задач по финграмотности, а также электронные материалы — онлайн-уроки и игра. Таким образом, у школ появился выбор между учебно-методическими комплектами и дополнительными материалами, которые разработаны Банком России и Минфином России, а вместе с тем появилась возможность комбинировать учебные материалы для создания максимально эффективной среды по внедрению финансовой грамотности в школах.

Однако даже при таком, казалось бы, фундаментальном и всестороннем подходе полностью избежать трудностей в работе по внедрению в российские школы финансовой грамотности пока не удается. Огромная территория страны, удаленность отдельных регионов, региональная специфика и глобальные задачи программы пока еще ставят все новые задачи, которые непременно нужно решать.

МНЕНИЕ ЭКСПЕРТА

Михаил Чесноков, директор Федерального методического центра повышения финансовой грамотности населения РАНХиГС

Включение финансовой грамотности в ФГОСы — это то, что мы,вузы, которые готовят учителей, ждали последние пять лет. Действительно, основные проблемы, с которыми мы сталкивались при обучении, — нежелание руководства школ включать курс в программу и загруженность учителей. Сейчас наконец-то мы сможем увидеть плоды своей деятельности в реальной школьной практике.

Ближайший шаг, который необходимо сделать федеральным центрам по подготовке учителей, — это обратить свое внимание на студентов педагогических вузов: магистров и старших бакалавров, будущих педагогов. Их нужно не переучивать по финансовой грамотности в статусе учителя, а направлять в школу уже подготовленными специалистами. Рассчитываем, что такая работа будет начата в будущем году.

Финансовая грамотность не должна стать скучным школьным предметом, она как раз во многом призвана «расшевелить» и наполнить жизнью классические школьные дисциплины: математику, географию, литературу. Поэтому мы предлагаем школам множество качественных активностей, созданных и успешно апробированных под эгидой Минфина России: фестивали, чемпионаты, викторины, брейн-ринги и т.д. — все это найдет свое место в жизни школьника, повышающего свою финансовую грамотность. За счет таких мероприятий можно прививать интерес к повышению финансовой культуры как подрастающему поколению, так и родителям. И этим тоже необходимо заниматься!

Поэтому мы предлагаем школам множество качественных активностей, созданных и успешно апробированных под эгидой Минфина России: фестивали, чемпионаты, викторины, брейн-ринги и т.д. — все это найдет свое место в жизни школьника, повышающего свою финансовую грамотность. За счет таких мероприятий можно прививать интерес к повышению финансовой культуры как подрастающему поколению, так и родителям. И этим тоже необходимо заниматься!

Знания — из семьи

Сегодня перед российским образованием стоит много новых нетривиальных вызовов, учиться приходится всем: не только на каждом уровне образовательной системы, но и на разных уровнях социума. Конечно, огромная роль в воспитании финансово грамотного поколения отводится семье. Именно родители поддерживают стремления своих детей, направляют их, дают необходимые ресурсы для развития, вдохновляют своим примером.

Для семейного обучения при поддержке Минфина России был создан ряд практических материалов, игровых программ, видеокурсов по финансовой грамотности, тематических мультфильмов, сказок и др. — целый комплект материалов для укрепления «финансового иммунитета» всей семьи.

— целый комплект материалов для укрепления «финансового иммунитета» всей семьи.

Школа всегда обеспечивала целостность отечественной системы образования и чутко реагировала на изменения в обществе. Глобальные мировые потрясения, развитие технологий, экономические колебания заставляют государство обеспечивать новые условия для благополучия своих граждан. Сегодня это условие — высокий уровень финансовой грамотности. И в воспитании уверенных, знающих, экономически активных пользователей финансовых услуг большие надежды возлагаются именно на школу.

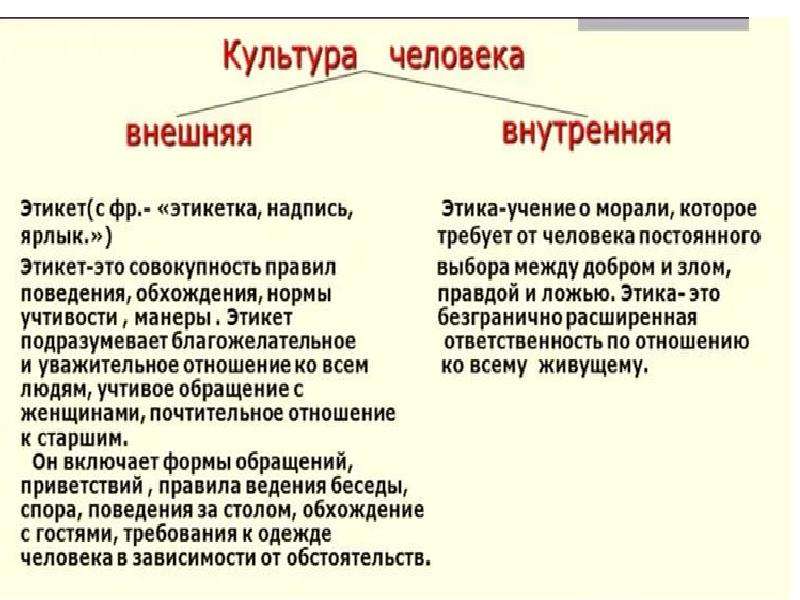

Развитие культуры финансовых отношений — www.iccapital.com.ua

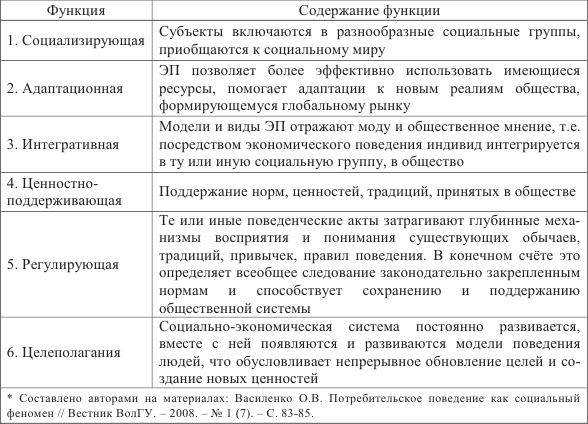

Культура финансовых отношений — это синергия общечеловеческих и духовных ценностей, которые должны быть положены в основу деловых отношений, строящихся на взаимном уважении участников финансовых отношений и исключающих злоупотребление возможными преимуществами со стороны кого-либо из участников таких отношений, а также уклонение от взятых на себя обязательств, поскольку такае финансовое поведение неизбежно приводит к обоюдным потерям субъектов финансовых отношений.

Культура финансовых отношений предполагает наличие добровольного поиска оптимальных решений в процессе реализации финансовых отношений.

Культура финансовых отношений предусматривает, что базовым условием построения эффективных финансовых отношений является понимание, что решение в любой спорной ситуации находится без принижения достоинства любой стороны. Культура финансовых отношений может существовать только в обществе с достаточным уровнем развития ценностей, позволяющих формировать и строить финансовые отношения. Чем серьезнее в обществе будет культивироваться понятие взаимоуважения среди участников финансовых отношения, тем больше благ это будет приносить всем.

Культура финансовых отношений — это понятие более широкое, чем понятие «финансовая культура» и «финансовая грамотность». Однако оно содержит в себе эти два понятия. Человечество пребывает в финансовых отношениях с тех времен, когда появились первые финансовые операции, такие как, например, примитивный обмен. Эволюция финансовых отношений способствовала появлению таких понятий, как финансовая культура и финансовая грамотность. Сегодня нам уже необходимо говорить о культуре финансовых отношений. А для финансово стабильного будущего нам необходимо обучать финансовой грамотности наших детей и молодежь, прививать им понимание финансовой культуры и формировать культуру финансовых отношений.

Эволюция финансовых отношений способствовала появлению таких понятий, как финансовая культура и финансовая грамотность. Сегодня нам уже необходимо говорить о культуре финансовых отношений. А для финансово стабильного будущего нам необходимо обучать финансовой грамотности наших детей и молодежь, прививать им понимание финансовой культуры и формировать культуру финансовых отношений.

Культура финансовых отношений в обществе зависит от участников финансовых отношений: государства, учреждений, предоставляющих финансовые продукты и услуги, а также потребителей этих продуктов и услуг.

Государство обязано создать надлежащие условия для формирования культуры финансовых отношений между участниками таких отношений (учреждениями, предоставляющими финансовые продукты и услуги, и потребителями таких продуктов и услуг).

Финансовые учреждения обязаны предлагать потребителю честные и прозрачные условия финансовых продуктов и услуг, еще на этапе ознакомления с их условиями (перед юридически закрепленным началом финансовых отношений) предупреждать их обо всех возможных негативных последствиях в случае нарушения потребителями взятых на себя обязательств, а также добросовестно выполнять собственные обязательства перед потребителем.

Потребители, в свою очередь, обязаны ответственно относиться к взятым на себя обязательствам и понимать собственную ответственность за принимаемые решения.

Только добросовестное выполнение всеми участниками финансовых отношений взятых на себя обязательств, осознание ими взаимной ответственности позволит сделать обыденным понятие «культура финансовых отношений» и достичь финансовой стабильности в государстве.

День финансовой грамотности пройдет в Добролюбовке 30 октября · Новости Архангельска и Архангельской области. Сетевое издание DVINANEWS

В рамках Всероссийской недели финансовой грамотности областная библиотека проводит акцию «День финансовой грамотности в Добролюбовке». Мероприятие пройдет в онлайн-формате, встречи со специалистами можно будет увидеть в группе библиотеки в соцсети.

Задача акции – формирование финансовой культуры горожан, информационная поддержка их осознанного поведения на рынке финансовых продуктов и услуг. В этом году событие будет посвящено финансовому мошенничеству и проблемам борьбы с ним, а также безопасному выбору финансовых организаций, которым граждане доверяют сохранность своих сбережений.

В этом году событие будет посвящено финансовому мошенничеству и проблемам борьбы с ним, а также безопасному выбору финансовых организаций, которым граждане доверяют сохранность своих сбережений.

Читатели библиотеки, а также все заинтересованные интернет-пользователи встретятся с главным экономистом Центрального Банка Еленой Плющевой, финансовым консультантом Ларисой Кармакуловой, начальником отдела информации и общественных связей Управления МВД по Архангельской области Иваном Распутиным.

Специалисты расскажут, как распознать приемы телефонного мошенничества, усилившегося в период пандемии, а также о способах обмана граждан в социальных сетях. Это особенно актуально, так как эксперты в области кибербезопасности сообщают о росте числа краж персональных данных и денежных средств. Как бы часто ни звучала предостерегающая информация, как бы ни были очевидны методы обмана, число жертв мошенников не снижается, на их уловки попадаются люди разного возраста и уровня образования.

Слушатели акции узнают и о том, как получить корректную информацию в интернете при выборе банка, страховой компании, другой финансовой организации. Как банки, оказывая удаленные услуги по телефону и через интернет, проводят идентификацию клиента, почему, к примеру, загримированный актер не способен обмануть банк.

Как банки, оказывая удаленные услуги по телефону и через интернет, проводят идентификацию клиента, почему, к примеру, загримированный актер не способен обмануть банк.

Начало трансляции – в 14:00. Программа мероприятия опубликована здесь.

Архангельская областная библиотека им. Н.А. Добролюбова

Эксперты заявили, что большинство подростков в РФ хотят повысить финансовую грамотность — Экономика и бизнес

МОСКВА, 9 июля. /ТАСС/. Большинство российских подростков (75%) хотят повысить финансовую грамотность, при этом почти половина (42%) считают, что умеют распоряжаться деньгами. Об этом свидетельствуют результаты исследования Аналитического центра НАФИ (есть в распоряжении ТАСС).

«Подростки — активные участники современной экономики. Большинство получают от родителей деньги на регулярные траты, каждый третий имеет самостоятельный источник дохода. При этом только 42% подростков заявляют о достаточности навыков для распоряжения деньгами. 75% хотели бы повышать свою финансовую грамотность», — указывается в исследовании.

При этом каждый четвертый (24%) заявил, что обучение в этой сфере не требуется.

Эксперты поясняют, что финансовое поведение подростков отличается от финансового поведения совершеннолетних граждан. Как правило, большинство финансовых решений за школьников 14-17 лет принимают их родители. Сами подростки могут пользоваться лишь ограниченным набором финансовых продуктов и услуг.

По данным исследования, денежные средства в личном распоряжении имеют 82% подростков. Основной источник дохода для большинства подростков — семья. 89% школьников 14-17 лет получают от родителей денежные средства на регулярные расходы, такие как покупка еды, оплата проезда и мобильной связи, факультативные занятия и занятия в кружках по интересам.

82% подростков получают от родителей деньги и на карманные расходы на различные цели. Более трети школьников сами сообщают родителям, сколько денег им требуется на карманные расходы, а каждый пятый подросток получает ту сумму, которую устанавливают родители.

33% имеют не зависящий от семьи источник дохода — подработку.

Самые распространенные «статьи расходов» для подростков — покупка продуктов питания (67%), покупка билетов на развлекательные мероприятия (40%), оплата услуг мобильной связи (38%) и проезда (29%). Около четверти школьников тратят деньги на покупку косметики и парфюмерии (26%), подарков друзьям (23%), модной одежды и аксессуаров (24%). При этом 23% подростков откладывают часть получаемых денежных средств на будущее.

Накануне ЦБ РФ сообщил, что российские школы начнут преподавать финансовую грамотность в 1-9 классах. Обучение в 1 и 5 классах по новым образовательным стандартам начнется с 1 сентября 2022 года, по согласованию с родителями школьные программы могут быть изменены в 2021 году.

Вкус денег: умение правильно тратить станет обязательным | Статьи

Уроки финансовой грамотности для 1–9 классов войдут в обязательную школьную программу через год — с 1 сентября 2022 года. Это будет сделано в соответствии с новыми федеральными государственными образовательными стандартами начального и основного общего образования, которые были утверждены этим летом. Однако по согласованию с родителями программу можно изменить уже с 1 сентября нынешнего года, сообщает Банк России. В отдельный предмет финансовую грамотность не выделят, она будет интегрирована в некоторые общешкольные предметы. Но многие школы уже и ранее обучали — и продолжают обучать — финансовой грамотности, подчеркивают эксперты.

Однако по согласованию с родителями программу можно изменить уже с 1 сентября нынешнего года, сообщает Банк России. В отдельный предмет финансовую грамотность не выделят, она будет интегрирована в некоторые общешкольные предметы. Но многие школы уже и ранее обучали — и продолжают обучать — финансовой грамотности, подчеркивают эксперты.

Через год, но можно и сейчас

В наступивший 1 сентября новый 2021–2022 учебный год российская школа вошла с новыми федеральными государственными образовательными стандартами (ФГОС) начального и основного общего образования, которые были утверждены летом. Правда, вступят они в силу только через год, 1 сентября 2022-го.

Тем не менее уже сейчас в обучении подрастающего поколения на основе этих ФГОС могут произойти изменения. Так, в частности, согласно новым стандартам в школах России с 1-го по 9-й класс будет обязательное преподавание финансовой грамотности. Но по согласованию с родителями ту же финграмотность можно ввести уже с этого учебного года. Об этом сообщил Банк России, участвовавший в разработке новых ФГОС.

Об этом сообщил Банк России, участвовавший в разработке новых ФГОС.

Фото: ИЗВЕСТИЯ/Павел Бедняков

Финансовая грамотность, согласно ФГОС, не будет выделена в отдельный предмет. В начальной школе элементы знаний по этой тематике будут интегрированы в такие предметы, как «Математика» и «Окружающий мир», а в 5–9 классах финграмотность будет составной частью математики, обществознания и географии.

— Элементы финансовой грамотности также добавлены в состав универсальных учебных действий (УУД), — рассказал «Известиям» директор Ассоциации развития финансовой грамотности (АРФГ) Вениамин Каганов.

Если финансовая грамотность прописана в требованиях к результатам освоения какого-либо предмета, то это означает, что в рамках предмета должна присутствовать такая тема и по ней учителю нужно провести контроль — устный опрос или письменную работу, пояснила редакционный директор группы «Актион Образование» Анна Рыжкова.

Она уточнила, что ранее требования об изучении основ финансовой грамотности были разрозненны, а теперь они наконец включены во ФГОС — главный документ, который регулирует качество образования.

Уже обучают

Революции не случится, уверен Вениамин Каганов: включение элементов финансовой грамотности в школьное образование — процесс не одного дня, и большинству педагогов не придется в срочном порядке составлять учебные планы. А часть школ осваивают новую дисциплину уже несколько лет.

— В некоторых школах существуют отдельные курсы, но чаще эту тему интегрируют в другие предметы или же преподают внеурочно, — пояснил Вениамин Каганов.

Банк России подтверждает, что финансовая грамотность уже активно изучается. Согласно данным мониторинга, проведенного по его заказу в 2020 году, по итогам 2019–2020 учебного года 85% школ уже изучали финансовую грамотность в том или ином формате, а каждая пятая школа — в обязательном режиме.

Фото: РИА Новости/Валерий Мельников

— В большинстве это практические занятия, деловые игры, проектная деятельность и онлайн-уроки, — рассказали «Известиям» в Банке России.

По данным регулятора, за два последние года число образовательных организаций, где в программы уже включена финансовая грамотность, выросло с 29 561 до 32 110. Количество школ, где финграмотность преподается как отдельный предмет, увеличилось почти вдвое — с 4472 до 7946. Онлайн-уроками для старшеклассников, разработанными Банком, в 2020–2021 учебном году, воспользовались 15 927 школ.

Вениамин Каганов рассказал «Известиям», что для преподавателей и организаторов финансового просвещения в 2021–2022 учебном году будут проведены методические семинары, на которых эксперты из разных регионов поделятся своими лучшими практиками и покажут конкретные примеры, как можно интегрировать тему финансовой грамотности для разных уровней образования.

— На конкурс программно-методических комплексов, проводимый в этом году при поддержке Банка России, Минпросвещения и Всероссийского центра художественного творчества, было подано более 2 тыс. заявок. Это значит, что педагоги готовы делиться своими наработками с коллегами по всей стране, — подчеркнул директор Ассоциации развития финансовой грамотности.

Оценить и рассчитать

В начальной школе на уроках по математике и окружающему миру учащимся будут прививать «навыки безопасного поведения в интернете, в том числе при совершении финансовых операций», а также научат «анализировать доходы и расходы семьи, составлять личный финансовый план». Затем в 5–9 классах ученики перейдут к оценке рисков предпринимательской деятельности, недобросовестных практик финансовых организаций и различных видов финансового мошенничества. Кроме того, часть математических заданий будет посвящена расчету цен товаров, стоимости покупок и услуг, налогов, а уроки географии дадут определения качества жизни человека, семьи и финансового благополучия, разъяснили в Банке России.

Встраивание обучения финграмотности в другие курсы, а не вынесение этой дисциплины в качестве отдельного предмета — правильное решение, считает директор Центра исследования финансовых технологий и цифровой экономики Сколково-РЭШ Олег Шибанов.

— Так школьники будут получать прикладные знания вместе с теоретическими. К примеру, на уроках математики обучают сложным процентам. Но не все школьники способны эти знания потом применить к кредитам и заработку на депозитах, — отметил эксперт.

Директор по развитию общероссийской общественной организации «Национальная родительская ассоциация» Марианна Шевченко согласна с Олегом Шибановым.

— Наши дети страдают от большого количества учебников, от тяжести в рюкзаках. Еще одну книгу носить нежелательно, — пояснила она.

Фото: РИА Новости/Максим Богодвид

Один из недостатков нашей системы образования — ее некоторая оторванность от жизни, указала Марианна Шевченко. Собеседница «Известий» убеждена, что для преподавания достаточно пособий, распечаток или материалов в электронном формате.

Собеседница «Известий» убеждена, что для преподавания достаточно пособий, распечаток или материалов в электронном формате.

Учитель математики из Оренбурга Елена Щукина напоминает, что у школьников — 37 часов занятий в неделю, и нагружать их отдельным предметом «Финансовая грамотность» не стоит.

— Добавляя новый предмет — пусть это будет даже самым блестящим начинанием, — надо подумать о том, что неделя не бесконечна, у детей есть интересы помимо школы, — убеждена Елена Щукина.

Она также отметила, что, по ее мнению, вообще давать азы финансовой грамотности с первого класса — слишком рано.

— Мой ребенок пойдет во второй класс. Да, он ходит в магазин за хлебом, но обучать его управлять финансами еще рано. Пусть хотя бы научится хорошо считать, освоит дроби, проценты. Такие уроки нужно вводить хотя бы с четвертого класса, — рассуждает учитель математики. По ее мнению, в 6–9 лет объяснять детям, как распоряжаться карманными деньгами, должны родители и классные руководители.

Научить учителя

В 2020 году Банк России подготовил для преподавания новой дисциплины 2674 педагога, а за первую половину 2021 года — 3046 человек.

— Наши педагоги не всегда сами грамотны с точки зрения финансов, у многих нет своего жилья, невысокие зарплаты. Предмет должны вести специалисты, продвинутые в этой сфере, — отметила учитель истории и обществознания одной из школ в Свердловской области Марина Шарапова. Ей самой предстоит преподавать финансовую грамотность в курсе обществознания в 10 и 11 классах.

Финансовая грамотность — очень важный курс, так как отвечает запросам времени и развивает функциональную компетентность детей, подчеркнула Марина Шарапова.

По ее мнению, финграмотность нужно выделить в отдельный предмет.

— Ребята изучают семейный бюджет, страхование, кредитование. Вне уроков мы проводим встречи со специалистами банков. Они раскрывают такие темы: «Как узнать полную стоимость кредита?», «Как сравнить кредитное предложение?», «Низкий процент по кредиту: обман или удача?» — говорит учитель.

Марина Шарапова призналась, что многое из того, о чем узнала от специалистов, она сама применяет в жизни.

Фото: ИЗВЕСТИЯ/Константин Кокошкин

— Важно, чтобы учителя знали, как обращаться со своими финансами, имели навыки финансово безопасного поведения. Не секрет, что личные, в том числе финансовые, проблемы могут негативно сказаться и на рабочих процессах, — сказал директор АРФГ Вениамин Каганов.

Однако обладание знаниями о финансах не всегда приводит к правильному финансовому поведению как детей, так и взрослых, предупредил Олег Шибанов.

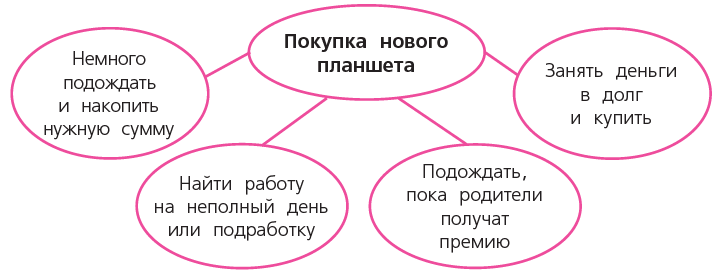

— Опыт показал, что детей нужно ловить за руку, когда они принимают финансовое решение. Когда у них появляется выбор, куда потратить деньги — на депозит положить или пойти купить смартфон, именно в момент принятия решения нужно помочь советом, как приумножить состояние, а не спустить его. Но именно такое обучение невозможно включить в школьную программу. Поэтому школьный курс всё же не сделает из детей экспертов в области личных финансов, — отметил Олег Шибанов.

Поэтому школьный курс всё же не сделает из детей экспертов в области личных финансов, — отметил Олег Шибанов.

При этом появление новой дисциплины, по его мнению, — все-таки эффективный способ дать детям базовые знания о финансовой грамотности.

Культура и финансовая грамотность: данные о языковой границе внутри страны

https://doi.org/10.1016/j.jebo.2018.03.011 Получить права и контентОсновные моменты

- •

Мы изучаем влияние культурных фон финансовой грамотности.

- •

Мы сравниваем учащихся средних школ вдоль немецко-французской языковой границы в одной и той же институциональной среде в Швейцарии.

- •

Мы документально подтверждаем, что студенты из франкоговорящих стран имеют гораздо более низкий уровень финансовой грамотности, чем студенты из немецкоязычных регионов.

- •

Мы показываем, что культурный разрыв в финансовой грамотности связан с систематическими различиями в финансовой социализации родителей (например, карманные деньги).

Реферат

Мы изучаем влияние культуры на финансовую грамотность, сравнивая учащихся средних школ вдоль немецко-французской языковой границы в Швейцарии. Мы обнаружили, что студенты из франкоговорящего региона имеют более низкий уровень финансовой грамотности, чем студенты из немецкоязычного региона.Разница в уровне финансовой грамотности в языковых группах сильнее у студентов-носителей языка и студентов, говорящих на одном языке, чем среди студентов-иммигрантов и студентов-билингвов. Это подтверждает гипотезу о том, что в основе эффекта лежат укоренившиеся культурные различия, а не ненаблюдаемая неоднородность школьного образования. Посреднический анализ предполагает, что культурные различия в финансовой грамотности связаны с систематическими различиями в финансовой социализации между языковыми группами. Студенты из немецкоязычного региона с большей вероятностью получат карманные деньги в раннем возрасте и с большей вероятностью будут иметь независимый доступ к банковскому счету, чем студенты из франкоговорящего региона.

Ключевые слова

Культура

Финансовая грамотность

Финансовая социализация

Классификация JEL

D03

D14

Z10

Рекомендуемые статьиЦитирующие статьи (0)

© 2018 Автор (ы). Опубликовано Elsevier B.V.

Рекомендуемые статьи

Цитирование статей

Семь способов обмануть себя, чтобы сделать правильный финансовый выбор

Мы тратим слишком много и мало копим.Выплачиваем проценты по кредитным картам. Мы покупаем акции GameStop Corp. на вершине рынка. Короче говоря, мы люди. К счастью, есть уловки, которые могут помочь нам взять под контроль нашу финансовую жизнь с минимальными затратами времени и усилий. Вот хитрости для новичков:

Используй свой день рождения. Люди часто оценивают свою жизнь и берут на себя новые обязательства в дни рождения, поэтому это «прекрасная возможность» внести изменения, которые раздражают в краткосрочной перспективе, но приносят пользу в долгосрочной перспективе, говорит Кэти Милкман, профессор Wharton School Университета Пенсильвании и автор готовящейся к выходу книги Как измениться: наука добраться от того места, где вы находитесь, туда, где вы хотите быть .

Экономьте несколько долларов каждый день. Согласно исследованию поведенческого ученого Шломо Бенарци и других исследователей, проведенного в сотрудничестве с роботизированным приложением Acorns, люди охотнее откладывают 5 долларов в день, чем 150 долларов в месяц, даже если это такая же сумма денег.

Представьте себя в воздушном шаре. Когда вы летите на воздушном шаре, вы видите дальше, верно? Вы не поверите, но после того, как люди визуализируют себя в воздушном шаре, они склонны принимать более дальновидные финансовые решения, предпочитая большие, отложенные выгоды маленьким, немедленным, согласно исследованиям Панкаджа Аггарвала из Университета Торонто и Мин Чжао из Университета Торонто. Бостонский колледж.

Превратите инерцию из обязательства в актив. Как только вы начнете делать взносы 401 (k), они будут продолжаться, пока вы их не остановите. Точно так же вы можете автоматизировать отчисления на другие счета, например, в фонд на черный день, — говорит Алин Хольцварт, директор Центра перспективного ретроспективного анализа в Университете Дьюка.

Получите мгновенную обратную связь. Вы можете настроить приложения для составления бюджета, такие как Intuit Inc. Mint, для отправки предупреждений, когда вы тратите больше, чем планировали в определенной категории.Иногда все, что нужно, чтобы изменить свое поведение, — это толчок.

Разделить. Стандартная финансовая теория утверждает, что бессмысленно мысленно разделять ваши расходы или сбережения, поскольку деньги взаимозаменяемы. Но в реальном мире это работает. Поместите свой сберегательный счет в другой банк, чтобы было труднее перекачивать деньги с него на текущий счет, или переименуйте его в «чрезвычайный фонд», чтобы вы с меньшей вероятностью прикоснулись к нему, предлагает Центр финансового планирования Inc.

Cool выключенный. Прежде чем совершить импульсивную покупку, выйдите из магазина или веб-сайта и прогуляйтесь. (Или прокатитесь на воздушном шаре.) Как инвестор, вы можете заключить «контракт на самоконтроль» с периодом обдумывания, чтобы уберечь себя от своих худших инстинктов, — пишет Дэниел Иган, директор по поведенческим финансам. и инвестирование в инвестиционном консультанте Betterment LLC.

и инвестирование в инвестиционном консультанте Betterment LLC.

Повышение финансовой стабильности за счет повышения культуры в отрасли финансовых услуг

Повышение финансовой стабильности за счет повышения культуры в отрасли финансовых услуг

Выступления на семинаре по реформированию культуры и поведения в сфере финансовых услуг, Федеральный резервный банк Нью-Йорка, г. Нью-Йорк.

Как я отмечал ранее в начале сегодняшнего семинара, повышение культуры в индустрии финансовых услуг является императивом.Это стремление важно для обеспечения финансовой стабильности с течением времени, а также для обеспечения доверия общества к нашей финансовой системе. В своем сегодняшнем выступлении я сначала расскажу о том, что я считаю проблемой культуры. Затем я сосредоточусь на том, как можно улучшить стимулы в индустрии финансовых услуг для поощрения лучшей культуры и поведения. Это включает в себя то, как мы компенсируем сотрудникам финансового учреждения, но это также распространяется на то, как эти фирмы выявляют правонарушителей и наказывают их. Как всегда, то, что я должен сказать сегодня, отражает мои собственные взгляды и не обязательно точку зрения Федеральной резервной системы. 1

Как всегда, то, что я должен сказать сегодня, отражает мои собственные взгляды и не обязательно точку зрения Федеральной резервной системы. 1

Проблема существующей культуры

В последние годы в финансовых учреждениях продолжаются случаи серьезных профессиональных проступков, этических нарушений и несоблюдения нормативных требований. Это привело к длинному списку крупных штрафов и штрафов, и, в меньшей степени, чем я бы хотел увольнения и наказания сотрудников.С 2008 года штрафы, наложенные на крупнейшие банки страны, намного превысили 100 миллиардов долларов. 2 Модель плохого поведения не закончилась с финансовым кризисом, но продолжилась, несмотря на значительное вмешательство государственного сектора, которое было необходимо для стабилизации финансовой системы. Как следствие, финансовая индустрия в значительной степени потеряла общественное доверие. Чтобы проиллюстрировать это, опрос Harris 2012 года показал, что 42 процента людей ответили «частично» или «много» на заявление о том, что Уолл-стрит «вредит стране»; более того, 68 процентов не согласились с утверждением: «В целом люди на Уолл-стрит так же честны и нравственны, как и другие люди. ”

”

Я отвергаю версию о том, что текущее положение дел является просто результатом действий отдельных трейдеров-мошенников или нескольких злоумышленников в этих фирмах. Как отметили Джеймс О’Тул и Уоррен Беннис в своей статье Harvard Business Review о корпоративной культуре: «Этические проблемы в организациях происходят не от« нескольких плохих яблок », а от« производителей бочек »». 3 То есть проблемы проистекают из культуры фирм, и эта культура в значительной степени формируется руководством фирм.Это означает, что решение должно исходить от самих фирм, от их руководителей.

Что я имею в виду под корпоративной культурой? Культура относится к неявным нормам, которые определяют поведение в отсутствие нормативных требований или правил соблюдения, а иногда даже несмотря на эти явные ограничения. Культура существует внутри каждой фирмы, независимо от того, признается она или игнорируется, поощряется она или игнорируется, принимается она или отвергается. Культура отражает преобладающие отношения и поведение внутри фирмы.Так люди реагируют не только на черный и белый, но и на все оттенки серого. Культуру трудно увидеть, как легкий ветерок, но ее можно почувствовать. Культура относится к тому, что «должен» я делать, а не к тому, что «могу» я делать.

Культура отражает преобладающие отношения и поведение внутри фирмы.Так люди реагируют не только на черный и белый, но и на все оттенки серого. Культуру трудно увидеть, как легкий ветерок, но ее можно почувствовать. Культура относится к тому, что «должен» я делать, а не к тому, что «могу» я делать.

Ряд факторов способствовал культурным неудачам, которые мы наблюдали. Важный вопрос заключается в том, не сделали ли сегодня огромные размеры, сложность и глобальный охват крупных финансовых компаний «слишком большими, чтобы ими можно было управлять». Крупные проблемы могут возникать в маленьких уголках этих фирм, как показывает опыт группы финансовых продуктов в AIG и эпизод «Лондонский кит» в JPMorgan.Различия в подходах и деловой практике в разных странах также может быть трудно согласовать в рамках общей функции комплаенса фирмы. Недавние штрафы против BNP Paribas за нарушение программ санкций США и предоставление долларового финансирования стране, участвующей в геноциде, и против Credit Suisse за содействие уклонению от уплаты налогов гражданами США, указывают на эти проблемы. Еще одним важным элементом, влияющим на культуру, стал сдвиг в преобладающей бизнес-модели от традиционных коммерческих и инвестиционных банковских операций к торговле; то есть от деятельности, ориентированной на клиента, к деятельности, ориентированной на транзакцию.Клиенты стали контрагентами — обратной стороной сделки — а не партнерами в долгосрочных деловых отношениях. В целом, взаимодействия стали более обезличенными, что упростило рационализацию плохого поведения и затруднило определение того, кому могут причинить вред любые неэтичные действия.

Еще одним важным элементом, влияющим на культуру, стал сдвиг в преобладающей бизнес-модели от традиционных коммерческих и инвестиционных банковских операций к торговле; то есть от деятельности, ориентированной на клиента, к деятельности, ориентированной на транзакцию.Клиенты стали контрагентами — обратной стороной сделки — а не партнерами в долгосрочных деловых отношениях. В целом, взаимодействия стали более обезличенными, что упростило рационализацию плохого поведения и затруднило определение того, кому могут причинить вред любые неэтичные действия.

Мощные стимулы к заработной плате, связанные с краткосрочной прибылью, в сочетании с гибким и подвижным рынком труда, также способствовали снижению лояльности фирм — а иногда и пренебрежению законом — с целью получения более крупных бонусов. .Часто преданность внешней сети трейдеров была важнее, чем связи трейдера с его или ее конкретным работодателем. Это особенно очевидно в незаконных манипуляциях со ставкой лондонского межбанковского предложения (LIBOR), а также с справочными ставками на валютных рынках.

Хотя культурные и этические проблемы присущи не только финансовой отрасли, финансовые фирмы во многом отличаются от других фирм. Во-первых, финансовый сектор играет ключевую общественную роль в распределении ограниченного капитала и поддержании рыночной дисциплины в сложной глобальной экономике.Чтобы экономика достигла своего долгосрочного потенциала роста, нам нужен здоровый и динамичный финансовый сектор. Финансовые фирмы существуют отчасти для того, чтобы приносить пользу общественности, а не только своим акционерам, сотрудникам и корпоративным клиентам. Если финансовая отрасль не сможет восстановить общественное доверие, она не сможет эффективно выполнять свои основные функции. Уже по одной этой причине отрасль должна работать намного лучше.

Как обсуждалось ранее, в Великобритании семь крупнейших банковских учреждений недавно основали Совет по анализу банковских стандартов под руководством сэра Ричарда Ламберта, который присоединился к нам сегодня.Я настоятельно рекомендую крупнейшим организациям, базирующимся здесь, в Соединенных Штатах, работать над разработкой совместных решений, направленных на улучшение культуры и восстановление общественного доверия.

Ключевая роль высшего руководства

Исправление этой проблемы должно начинаться с высшего руководства фирмы. «Тон наверху» и пример, который подает высшее руководство, имеют решающее значение для культуры организации — он во многом определяет «качество ствола». В качестве первого шага старшие руководители должны стать зеркалом своего поведения и критически изучить поведенческие нормы в своей фирме.Устойчивые изменения в любой фирме потребуют времени. Изменение корпоративной культуры — это марафон, а не спринт. Руководители высшего звена должны взять на себя ответственность за решение и часто, достоверно и последовательно сообщать о важности культуры. Советам директоров принадлежит решающая роль в том, чтобы задавать тон и обеспечивать подотчетность высшего руководства за обеспечение устойчивых изменений. Здоровая культура должна быть тщательно взращена, чтобы у нее были шансы стать самодостаточной.

Фирмы должны применять комплексный подход к совершенствованию своей культуры, который включает набор, адаптацию, развитие карьеры, оценку эффективности, оплату и продвижение по службе. Все эти элементы должны соответствовать желаемой культуре. Благодаря нашему процессу надзора мы увидели, что ряд фирм начали этот процесс с разработки или уточнения опросов сотрудников и процессов обратной связи 360 для решения проблем поведения и культуры. Некоторые фирмы включают обсуждение тематических исследований в учебные программы, чтобы выявить этические дилеммы и процесс принятия решений. Некоторые пересматривают критерии продвижения по службе на высшем уровне, чтобы усилить желаемые характеристики и поведение лидеров.Эти усилия находятся на разных этапах с точки зрения их глубины, масштабности и зрелости. Надзорным органам необходимо будет увидеть, как развиваются эти структуры, и, что более важно, увидеть доказательства того, как эти усилия приносят результаты в виде более открытого и рутинного эскалации проблем, последовательного применения «должны ли мы» или «можем ли мы» в бизнес-решениях. строгость при выявлении и контроле рисков поведения, а также того, как нарушения нормативных требований учитываются при компенсации.

Все эти элементы должны соответствовать желаемой культуре. Благодаря нашему процессу надзора мы увидели, что ряд фирм начали этот процесс с разработки или уточнения опросов сотрудников и процессов обратной связи 360 для решения проблем поведения и культуры. Некоторые фирмы включают обсуждение тематических исследований в учебные программы, чтобы выявить этические дилеммы и процесс принятия решений. Некоторые пересматривают критерии продвижения по службе на высшем уровне, чтобы усилить желаемые характеристики и поведение лидеров.Эти усилия находятся на разных этапах с точки зрения их глубины, масштабности и зрелости. Надзорным органам необходимо будет увидеть, как развиваются эти структуры, и, что более важно, увидеть доказательства того, как эти усилия приносят результаты в виде более открытого и рутинного эскалации проблем, последовательного применения «должны ли мы» или «можем ли мы» в бизнес-решениях. строгость при выявлении и контроле рисков поведения, а также того, как нарушения нормативных требований учитываются при компенсации.

Измерение и ответственность за прогресс в развитии более здоровой культуры в отрасли имеют первостепенное значение для нас как надзорных органов и руководителей центральных банков.Важным показателем прогресса является оценка сотрудниками культуры своей фирмы. С этой целью мы призываем отрасль использовать различные индивидуальные усилия, которые были инициированы рядом фирм, для разработки всеобъемлющего исследования культуры. Этот анонимный опрос будет ежегодно рассылаться по компаниям независимой третьей стороной, а результаты сообщаться руководителям. Наличие общего инструмента обследования будет способствовать сравнительному анализу и подотчетности за прогресс в области культуры и поведения.

Основным элементом миссии и культуры любой фирмы должно быть уважение к закону. Руководство Федеральной резервной системы советует банкам стремиться «[сохранить] корпоративную культуру, которая подчеркивает важность соблюдения законов и правил и защиты потребителей». 4 Для поддержания такой культуры высшее руководство должно способствовать эффективному самоконтролю. Если аудит выявляет факт мошенничества в одном подразделении, руководство фирмы должно спросить: «Где еще могло произойти такое поведение?» Если пресса сообщает о мошенничестве со стороны конкурента в определенной сфере бизнеса, должна применяться такая же самооценка.«Может ли такое случиться с нами, может ли у нас здесь такая же проблема?» При обнаружении мошенничества советы директоров и старшие руководители должны обеспечить их своевременное информирование и незамедлительно провести тщательное расследование. Высшее руководство финансовых компаний и те, кто им подчиняется, также должны активно сообщать о незаконных или неэтичных действиях. Своевременная самооценка является мощным сигналом для сотрудников и регулирующих органов о соблюдении компанией закона. Это одна из важных причин, по которой следует отдавать предпочтение тем, кто своевременно сообщает о себе, по сравнению с теми, кто медлит и чье плохое поведение выявляется только в ходе принудительных расследований.

Если аудит выявляет факт мошенничества в одном подразделении, руководство фирмы должно спросить: «Где еще могло произойти такое поведение?» Если пресса сообщает о мошенничестве со стороны конкурента в определенной сфере бизнеса, должна применяться такая же самооценка.«Может ли такое случиться с нами, может ли у нас здесь такая же проблема?» При обнаружении мошенничества советы директоров и старшие руководители должны обеспечить их своевременное информирование и незамедлительно провести тщательное расследование. Высшее руководство финансовых компаний и те, кто им подчиняется, также должны активно сообщать о незаконных или неэтичных действиях. Своевременная самооценка является мощным сигналом для сотрудников и регулирующих органов о соблюдении компанией закона. Это одна из важных причин, по которой следует отдавать предпочтение тем, кто своевременно сообщает о себе, по сравнению с теми, кто медлит и чье плохое поведение выявляется только в ходе принудительных расследований.

Как фирма узнает, что она добивается реального прогресса? Отсутствие признания себя виновным в совершении уголовного преступления или наложения крупных штрафов — хорошее начало. Фирмы также должны уделять больше внимания тому, как они и отрасль широко рассматриваются публикой. На внутреннем уровне одним из важных показателей прогресса является частота проблем, а также то, остаются ли маленькие проблемы маленькими или, наоборот, перерастают в большие проблемы. Здоровая культура — это культура, в которой проблемы выявляются на раннем этапе и оперативно решаются.

Фирмы также должны уделять больше внимания тому, как они и отрасль широко рассматриваются публикой. На внутреннем уровне одним из важных показателей прогресса является частота проблем, а также то, остаются ли маленькие проблемы маленькими или, наоборот, перерастают в большие проблемы. Здоровая культура — это культура, в которой проблемы выявляются на раннем этапе и оперативно решаются.

В дополнение к строгой комплаенс-функции компаниям необходимо создавать среду, которая поощряет свободный обмен идеями и взглядами. Люди должны чувствовать, что они могут выразить озабоченность, и быть уверенными в том, что проблемы будут переданы и всесторонне рассмотрены. Это важнейший элемент профилактики. Сотрудники фирмы являются ее лучшими наблюдателями, но это хорошо работает только в том случае, если они чувствуют общую ответственность за высказывание, ожидают, что их услышат, и их усилия поддерживаются высшим руководством.

Позвольте мне привести пример, чтобы перейти от абстрактного к более конкретному. Как я отмечал несколько недель назад в своей речи по вопросу о реформе базовой ставки, в случае процесса установления LIBOR информационные барьеры между трейдерами и подателями LIBOR были тонкими и пористыми. 5 Иногда трейдеры и лица, предоставляющие LIBOR, вступали в сговор, чтобы манипулировать LIBOR в интересах трейдеров и фирмы.

Как я отмечал несколько недель назад в своей речи по вопросу о реформе базовой ставки, в случае процесса установления LIBOR информационные барьеры между трейдерами и подателями LIBOR были тонкими и пористыми. 5 Иногда трейдеры и лица, предоставляющие LIBOR, вступали в сговор, чтобы манипулировать LIBOR в интересах трейдеров и фирмы.

Вместо этого должно было произойти следующее: трейдер просит подателя ставки LIBOR скорректировать заявленную ставку.Отправитель говорит «нет пути», сообщает трейдеру, что этот запрос неуместен и что трейдер будет уведомлен о его соблюдении. Отправитель сообщает о попытке торговца манипуляциями в соответствии с законодательством. Комплаенс проводит расследование для подтверждения фактов. Трейдер уволен и привлечен к уголовной ответственности за любые преступные действия. Чтобы все это произошло, фирме не просто нужно иметь правильные правила и процедуры, но ей также нужна правильная культура, чтобы гарантировать, что эти правила и процедуры соблюдаются, а плохое поведение сразу же увидит свет. и что нарушители наказываются способом, который широко известен всей фирме, то есть наглядный пример последствий демонстрируется другим.

и что нарушители наказываются способом, который широко известен всей фирме, то есть наглядный пример последствий демонстрируется другим.

Чем могут помочь более эффективные стимулы?

В моем примере, для того, чтобы все работало должным образом, я думаю, что важно, чтобы все участники — трейдеры, комплаенс, риск и юристы — имели правильные стимулы для того, чтобы вести себя надлежащим образом и согласовывать их интересы с более широкими интересами. фирмы в искоренении плохого поведения. Один из способов формирования стимулов — это структура компенсации. Я считаю, что надлежащая система вознаграждения может стать важным инструментом повышения культуры, содействия финансовой стабильности и восстановления общественного доверия к финансовой индустрии.

Стимулы имеют значение для индивидуального поведения и решений во всех отраслях, включая финансовую. Однако некоторые могут возразить, что любители риска тянутся к финансам так же, как их тянет к гонкам Формулы-1, и что, независимо от риска или вознаграждения, эти типы людей всегда будут стремиться раздвинуть границы. Эта логика может привести к выводу, что стимулы вряд ли будут эффективным инструментом для ограничения чрезмерного принятия рисков и поощрения более этичного поведения в финансовом секторе.Я не согласен. Во-первых, степень, в которой отрасль привлекает лиц, склонных к принятию риска, не предопределена заранее, а отражает преобладающие в отрасли стимулы. В конце концов, у любителей риска есть варианты. Во-вторых, что более важно, стимулы важны даже для тех, кто любит рисковать.

Эта логика может привести к выводу, что стимулы вряд ли будут эффективным инструментом для ограничения чрезмерного принятия рисков и поощрения более этичного поведения в финансовом секторе.Я не согласен. Во-первых, степень, в которой отрасль привлекает лиц, склонных к принятию риска, не предопределена заранее, а отражает преобладающие в отрасли стимулы. В конце концов, у любителей риска есть варианты. Во-вторых, что более важно, стимулы важны даже для тех, кто любит рисковать.

В своем выступлении на тему «Слишком большой, чтобы потерпеть неудачу», я подчеркнул важность снижения вероятности того, что крупные финансовые компании столкнутся с неплатежеспособностью, а также необходимость в надежном плане урегулирования несостоятельности, который не требует денег налогоплательщиков.Компенсационная политика может сыграть полезную роль в снижении чрезмерного риска. Точно так же политика компенсации может дополнять улучшенную культуру и играть роль в сокращении неэтичного и мошеннического поведения. Лица, решившие нарушить правила или переступить черту, обычно делают это в контексте оценки ожидаемых рисков и выгод от своих действий.

Лица, решившие нарушить правила или переступить черту, обычно делают это в контексте оценки ожидаемых рисков и выгод от своих действий.

Это означает, что одной из целей должно быть изменение баланса так, чтобы ожидаемые риски от нежелательного поведения с большей вероятностью перевешивали ожидаемые выгоды.Ожидаемые риски являются функцией вероятности того, что человек (или группа лиц) будет пойман, и сопутствующих последствий. Ожидаемые вознаграждения включают любые финансовые и психические выгоды для человека от поведения, если они не обнаружены. Повышение культуры помогает склонить чашу весов в пользу более совершенного поведения, увеличивая вероятность того, что человек будет чувствовать себя обязанным вести себя должным образом, а другие будут препятствовать его плохому поведению. Кроме того, сильная культура также может снизить вознаграждение, которое некоторые сотрудники могут надеяться получить.В простейшей форме сильная культура означает, что люди, которым сходит с рук неэтичная или незаконная деятельность, не будут иметь удовлетворения от «хвастовства» своими действиями, потому что нет никаких поздравлений за нарушение закона или перехитрить его соблюдение. Сильная культура подкрепит простую награду за правильные поступки. Чистая совесть может быть сильной наградой.

Сильная культура подкрепит простую награду за правильные поступки. Чистая совесть может быть сильной наградой.

Хорошо продуманная структура компенсации также может помочь положительно повлиять на баланс, эффективно увеличивая временной горизонт для высшего руководства и лиц, принимающих материальный риск, и заставляя их более полно осознавать последствия своих действий.В структуре компенсации есть два важных аспекта: во-первых, размер компенсации, выплачиваемой немедленно, по сравнению с отложенной выплатой в будущем, и, во-вторых, форма отсроченной компенсации — денежные средства, акции, опционы на акции или заем. Что касается отсроченной компенсации, важны правила ее передачи и условий, при которых она может быть лишена. Правильный баланс имеет решающее значение. Со своей стороны, я считаю, что для повышения финансовой стабильности и восстановления общественного доверия необходимо отложить получение большей финансовой компенсации на более длительные периоды.Кроме того, я думаю, что должен быть сдвиг в сочетании отсроченной компенсации с капитала на долг.

Оптимальная структура отсроченной компенсации, вероятно, будет отличаться в зависимости от целей создания стимулов для поддержки осмотрительного принятия риска по сравнению с поощрением правильной культуры. Например, рассмотрим сделки, которые могут показаться очень прибыльными с точки зрения рыночной стоимости, но для их закрытия и получения прибыли требуется определенное время, а не только на бумаге.В этом случае, если отсроченная компенсация установлена на горизонте, превышающем срок действия сделки, это может гарантировать, что стимулы фирмы и трейдера согласованы, а «выбор трейдера» эффективно смягчен. Этот компонент отсроченной компенсации может принимать форму денежных средств или капитала.

Однако, в отличие от проблемы торгового риска, неэтичное и незаконное поведение может занять гораздо более длительный период времени — измеряемый многими годами — для проявления и полного решения.По этой причине я считаю, что также важно иметь компонент отсроченной компенсации, который не начнется в течение нескольких лет. Например, период отсрочки может составлять пять лет с единым переходом прав на дополнительные пять лет. Учитывая недавний опыт, десятилетие представляется разумным сроком, чтобы предоставить достаточно времени и пространства для осуществления любых незаконных действий или нарушений корпоративной культуры и реализации штрафов и юридических санкций. Как я буду доказывать ниже, я также считаю, что эта более длительная часть отсроченной компенсации должна быть долгом, а не капиталом. 6

Например, период отсрочки может составлять пять лет с единым переходом прав на дополнительные пять лет. Учитывая недавний опыт, десятилетие представляется разумным сроком, чтобы предоставить достаточно времени и пространства для осуществления любых незаконных действий или нарушений корпоративной культуры и реализации штрафов и юридических санкций. Как я буду доказывать ниже, я также считаю, что эта более длительная часть отсроченной компенсации должна быть долгом, а не капиталом. 6

Ранее я отмечал, что улучшение культуры финансовой компании потребует постоянной решимости и приверженности со стороны ее высшего руководства. Отсроченная компенсация может сыграть полезную роль в повышении заинтересованности высшего руководства в этом начинании. Как я обсуждал в ноябре прошлого года, важным элементом резолюции по Разделу II при Додде-Франке является наличие достаточного долгосрочного необеспеченного долга на уровне холдинговой компании для рекапитализации обанкротившегося банка. В своих замечаниях я указал, что было бы полезно, если бы значимая часть этого долга вносилась высшим руководством и лицами, принимающими существенные риски в фирме.То есть, если у банка возникнут проблемы с платежеспособностью, этот компонент отсроченной компенсации будет использован для рекапитализации реструктурированного банка. Цель состоит в том, чтобы побудить высшее руководство и лиц, принимающих материальный риск, сосредоточиться на максимальном увеличении долгосрочной «корпоративной» стоимости фирмы, а не только на краткосрочной цене акций. В этом контексте я ожидал бы, что относительный размер долговой составляющей отсроченной компенсации будет увеличиваться по мере продвижения одного из управленческих званий к высшему руководству фирмы.То есть люди, которые оказывают наибольшее влияние на стратегическое направление фирмы, должны иметь самые сильные стимулы для максимизации долгосрочной стоимости предприятия.

В своих замечаниях я указал, что было бы полезно, если бы значимая часть этого долга вносилась высшим руководством и лицами, принимающими существенные риски в фирме.То есть, если у банка возникнут проблемы с платежеспособностью, этот компонент отсроченной компенсации будет использован для рекапитализации реструктурированного банка. Цель состоит в том, чтобы побудить высшее руководство и лиц, принимающих материальный риск, сосредоточиться на максимальном увеличении долгосрочной «корпоративной» стоимости фирмы, а не только на краткосрочной цене акций. В этом контексте я ожидал бы, что относительный размер долговой составляющей отсроченной компенсации будет увеличиваться по мере продвижения одного из управленческих званий к высшему руководству фирмы.То есть люди, которые оказывают наибольшее влияние на стратегическое направление фирмы, должны иметь самые сильные стимулы для максимизации долгосрочной стоимости предприятия.

Если у нас будет такая структура отложенного вознаграждения для финансовых компаний, то мы сможем использовать ее, чтобы усилить стимулы для руководителей высшего звена к разработке и внедрению необходимых изменений для улучшения корпоративной культуры. То есть эту отсроченную компенсацию долга можно использовать в качестве «залога исполнения». Гарантийные обязательства используются во многих ситуациях, например, при залоге арендуемой собственности.Сегодня, когда на финансовую фирму налагается крупный штраф, его платят акционеры фирмы. Хотя высшее руководство может владеть акциями фирмы, их совокупная доля владения, вероятно, невелика, и поэтому руководство несет лишь небольшую часть штрафа. Теперь, когда акционеры платят, это может создать рыночную дисциплину, поскольку у них появится стимул лучше контролировать действия фирмы. Однако финансовые компании не являются прозрачными предприятиями, и даже прилежному акционеру будет сложно узнать, когда имеет место такое плохое поведение, не говоря уже о том, чтобы принять меры для его предотвращения.Это ограничивает потенциальную эффективность рыночной дисциплины со стороны акционеров.

То есть эту отсроченную компенсацию долга можно использовать в качестве «залога исполнения». Гарантийные обязательства используются во многих ситуациях, например, при залоге арендуемой собственности.Сегодня, когда на финансовую фирму налагается крупный штраф, его платят акционеры фирмы. Хотя высшее руководство может владеть акциями фирмы, их совокупная доля владения, вероятно, невелика, и поэтому руководство несет лишь небольшую часть штрафа. Теперь, когда акционеры платят, это может создать рыночную дисциплину, поскольку у них появится стимул лучше контролировать действия фирмы. Однако финансовые компании не являются прозрачными предприятиями, и даже прилежному акционеру будет сложно узнать, когда имеет место такое плохое поведение, не говоря уже о том, чтобы принять меры для его предотвращения.Это ограничивает потенциальную эффективность рыночной дисциплины со стороны акционеров.

Как мы можем улучшить эту ситуацию? Предположим вместо этого, что значительная часть штрафа теперь выплачивается из компенсации отсроченного долга фирмы, а акционеры оплачивают только оставшуюся часть суммы. Другими словами, в случае наложения крупного штрафа высшее руководство и лица, принимающие существенный риск, лишатся своей гарантии исполнения. Это повысило бы финансовый стимул для тех людей, которые лучше всего могут выявлять плохие действия на ранней стадии или вообще предотвращать их.Кроме того, если выплата штрафа приведет к истощению пула отсроченного долга ниже минимально необходимого уровня, решением может быть уменьшение отношения текущей выплаты к отсроченной выплате до тех пор, пока требование минимальной отсроченной компенсации по долгу не будет снова удовлетворено, то есть до тех пор, пока размещена новая гарантия исполнения.

Другими словами, в случае наложения крупного штрафа высшее руководство и лица, принимающие существенный риск, лишатся своей гарантии исполнения. Это повысило бы финансовый стимул для тех людей, которые лучше всего могут выявлять плохие действия на ранней стадии или вообще предотвращать их.Кроме того, если выплата штрафа приведет к истощению пула отсроченного долга ниже минимально необходимого уровня, решением может быть уменьшение отношения текущей выплаты к отсроченной выплате до тех пор, пока требование минимальной отсроченной компенсации по долгу не будет снова удовлетворено, то есть до тех пор, пока размещена новая гарантия исполнения.

Эта отсроченная компенсация долга не только будет дисциплинировать индивидуальное поведение и принятие решений, но и создаст сильные стимулы для людей, чтобы отмечать проблемы при их возникновении.Способность каждого человека реализовать свою отсроченную компенсацию долга будет зависеть не только от его собственного поведения, но и от поведения его коллег. Это создаст сильный стимул для людей следить за действиями своих коллег и привлекать внимание к любым проблемам. Можно ожидать, что это поможет предотвратить перерастание мелких проблем в более крупные. Важно отметить, что люди не смогут «отказаться от участия» в фирме, чтобы избежать проблемы. Если бы человек знал, что что-то не так, и решил покинуть фирму, его отсроченная компенсация долга все еще была бы под угрозой.Это усилит стимул для человека остаться в фирме и попытаться решить проблему.

Это создаст сильный стимул для людей следить за действиями своих коллег и привлекать внимание к любым проблемам. Можно ожидать, что это поможет предотвратить перерастание мелких проблем в более крупные. Важно отметить, что люди не смогут «отказаться от участия» в фирме, чтобы избежать проблемы. Если бы человек знал, что что-то не так, и решил покинуть фирму, его отсроченная компенсация долга все еще была бы под угрозой.Это усилит стимул для человека остаться в фирме и попытаться решить проблему.