Как правильно распределить прибыль ООО

Рассказываем, как правильно сформировать и использовать нераспределенную прибыль для общества с ограниченной ответственностью. Рассматриваем распространенные варианты с точки зрения пользы для бизнеса, правомерности и налогообложения. Затрагиваем вопросы распределения прибыли при ликвидации предприятия.

Нераспределенная прибыль — это доход после уплаты налогов, который участники общества должны распределить на какие-либо цели. Например, погашение убытков прошлых лет, создание резервного фонда или вывод данных средств из оборота.

Описанная прибыль аккумулируется на счете 84 «Нераспределенная прибыль (непокрытый убыток)», и под этим понятием могут подразумевать не только доход, но и убыток компании. В этой статье мы рассмотрим именно вариант с прибылью.

Нераспределенная прибыль — это фактически чистая прибыль организации, но в годовой отчетности они будут равны, только если в течение года не было распределения прибыли собственниками и у компании нет отложенных налоговых обязательств.

Плюс нераспределенная прибыль считается не только за год, но и за все время работы ООО.

Прибыль по итогам года

Результат деятельности компании за год отражается на активно-пассивном счете 90 «Продажи». Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

Проводка: Дт 90 Кт 99 — в случае прибыли / Дт 99 Кт 90 — в случае убытка.

Все основные операции ООО должны проходить по счету 91 «Прочие доходы и расходы». Итог также переносится на счет 99.

Проводка: Дт 91 Кт 99 — в случае прибыли / Дт 99 Кт 91 — в случае убытка.

Таким же образом на счет 99 переносятся доходы и расходы, проходящие по другим счетам, например, это могут быть показатели со счетов 76 «Чрезвычайные доходы и расходы» и «Материалы», потом вычитается налог на прибыль (проводка Дт 99 Кт 68). Последней проводкой года итоговое сальдо (прибыль или убыток) со счета 99 списывается на счет 84 «Нераспределенная прибыль».

Проводка: Дт 99 Кт 84 — в случае прибыли / Дт 84 Кт 99 — в случае убытка.

Прибыль прошлых лет

По умолчанию нераспределенная прибыль прошлых лет также аккумулируется на счете 84 (копится там с открытия предприятия). Накопительный учет удобен тем, что при нем убыток автоматически покрывается прибылью прошлых лет, но с ростом бизнеса собственникам может потребоваться больше наглядности. Тогда можно использовать погодовой: открыть субсчета и добавить строки в баланс. Субсчета могут быть разными, в зависимости от потребностей.

При этом прибыль прошлых лет в любом случае учитывается при расчете итогов за текущий год, и если в расчетах за прошлые годы были ошибки, их учитывают в итоге за отчетный год.

Как ее потратить

По закону об ООО ( 08.02.1998 N 14-ФЗ (ред. от 31.07.2020) «Об обществах с ограниченной ответственностью») решать, как распределить прибыль, могут только владельцы компании на общем собрании.

Собрание по итогам года проводят в период с 1 марта до 30 апреля (совещания по распределению прибыли прошлых лет можно провести и в другое время). По итогам встречи оформляется протокол.

По итогам встречи оформляется протокол.

Чаще всего прибыль распределяется по следующим статьям:

- распространение между участниками;

- пополнение или создание резервного фонда;

- увеличение уставного капитала;

- погашение убытков прошлых лет;

- приобретение новых основных средств.

Распределение между участниками

Самый популярный вариант. Главное условие, которое должно быть соблюдено, чтобы на момент распределения стоимость чистых активов общества была не меньше его уставного капитала и резервного фонда (ст. 29 Закона об ООО).

Выплаты владельцам компании облагаются НДФЛ, если участники — физлица, и налогом на прибыль, если участники — юрлица. Прибыль им можно выплачивать деньгами или имуществом (в законе об ООО на это запрета нет).

Если недостаточно денежных средств, то порой это идет вам на руку: не нужно предварительно реализовывать имущество и платить НДС с реализации. И в судебной практике были случаи, когда передача имущества в качестве дивидендов действительно не признавалась реализацией (например, Постановление ФАС Уральского округа от 23. 05.2011 по делу N А07-14871/2010). Но, согласно более позднему «Письму ФНС России от 15.05.2014 N ГД-4-3/9367», выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

05.2011 по делу N А07-14871/2010). Но, согласно более позднему «Письму ФНС России от 15.05.2014 N ГД-4-3/9367», выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

Выбирая такой способ и не включая стоимость передаваемого имущества в базу по НДС, компания должна понимать, что действует на свой страх и риск. Провести следующим образом:

дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 75 «Расчеты с учредителями».

Какие варианты можно рассмотреть:

- Если выплачивается деньгами.

При безналичном расчете: Дебет 75 «Расчеты с учредителями» — Кредит 51 «Расчетные счета». Наличными: Дебет 75 «Расчеты с учредителями» — Кредит 50 «Касса»

- Если товарами или готовой продукцией.

- Если основными средствами.

Резервный фонд

Резервный фонд — это финансовая «подушка безопасности» компании. Из него выплачивают долги, покрывают убытки, выкупают доли у участников и облигации у инвесторов, совершают сделки.

ООО не обязано его иметь, но может при необходимости создать. Размер фонда и ежегодных отчислений в него, их порядок и процедура использования средств фонда прописываются в уставе. После внесения изменений в устав их нужно зарегистрировать в ЕГРЮЛ (п. 4 ст. 12 Закона об «ООО»).

В балансе резервный фонд отражается в разделе III «Капитал и резервы» по стр. 1360, то есть при его создании часть прибыли переходит на другую статью капитала. Это улучшает структуру баланса, потому что собственники не смогут вывести эти средства из оборота предприятия. И никакими налогами такая операция не облагается. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 82 «Резервный капитал».

Увеличение уставного капитала

С развитием компании размер уставного капитала может перестать отвечать требованиям бизнеса, например, он может оказаться недостаточным для привлечения инвестиций. Если у общества достаточно прибыли, которую собственники готовы на это потратить, можно ее использовать, не прибегая к дополнительным вкладам участников и привлечению новых людей в организацию.

При увеличении УК ООО за счет имущества, номинальная стоимость долей всех участников возрастает пропорционально (п. 3 ст. 19 Закона об «ООО»).

При этом участники фактически не получают имущества, поэтому прибыли, которая облагается НДФЛ, возникать не должно. Например, в судебной практике были случаи, когда рост номинальной стоимости доли в ООО действительно не признавался доходом, пока участник не реализовывал свое имущественного право. Но, согласно Письму Минфина РФ от 22.05.2017 N 03-04-06/31351, основанному на ст. 217 НК РФ, если номинальная стоимость увеличивается за счет нераспределенной прибыли, а не за счет переоценки, это считается прибылью и должно облагаться НДФЛ.

Если организация решает следовать указаниям Минфина РФ, то для каждого участника она должна рассчитать сумму налога, удержать ее из доходов при их фактической выплате и перечислить в бюджет (п. 1, 2, 4 ст. 226 НК РФ). Но в таком случае ООО не выплачивает участнику денежных средств в текущем году, поэтому удержать НДФЛ невозможно. Тогда, согласно п. 5 той же статьи, нужно в письменной форме сообщить участнику ООО и в налоговую по месту учета о невозможности удержать налог, при этом указать сумму самого налога и сумму дохода, с которого он не удержан. Сделать это компания обязана до 1 марта года, идущего за тем годом, в котором возникли такие обстоятельства.

Тогда, согласно п. 5 той же статьи, нужно в письменной форме сообщить участнику ООО и в налоговую по месту учета о невозможности удержать налог, при этом указать сумму самого налога и сумму дохода, с которого он не удержан. Сделать это компания обязана до 1 марта года, идущего за тем годом, в котором возникли такие обстоятельства.

При увеличении уставного капитала, как и при создании резервного фонда, изменения также нужно внести в устав и зарегистрировать. И только после этого создавать запись в бухучете. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 80 «Уставный капитал».

Другие варианты

Инструкция по применению плана счетов ограничивает возможности распределения прибыли со счета 84, поэтому, если собственники решили ее использовать на приобретение имущества, выплату премий сотрудникам или социальные расходы, то профинансировать такие расходы из прибыли можно, но распределять ее на них в бухучете неправильно. Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

Если участники общества решили покрыть прибылью убытки прошлых лет, и в организации ведется накопительный учет прибыли, то это произойдет автоматически. Если ведется погодовой учет с субсчетами к счету 84, то нужно перевести прибыль с одного субсчета на другой, например: «Дебет 84 субсчет „Нераспределенная прибыль отчетного года“ — Кредит 84 субсчет „Непокрытый убыток прошлых лет“ — направлена чистая прибыль на погашение убытков прошлых лет».

Куда направить прибыль при ликвидации ООО

Когда компания закрывается, ее прибылью считаются все денежные средства, отраженные в ликвидационном балансе.

Сначала из прибыли нужно заплатить зарплату и выходные пособия сотрудникам, произвести обязательные отчисления в бюджет, погасить долги перед остальными кредиторами (обычно контрагентами). Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

- учредителям выплачиваются средства, которые были ранее распределены;

- между участниками, согласно размеру их долей в уставном капитале.

Если денег не осталось, нераспределенная прибыль выплачивается участникам общества в виде имущества (п. 1 ст. 8 Закона об ООО и ст. 58 Закона об ООО). Без этого не получится сдать в ФНС нулевой ликвидационный баланс, который требуется для завершения процедуры ликвидации.

Выплатить распределенную прибыль имуществом нужно в стандартные для ООО сроки — в течение 60 дней. Если за этот период участник не получил, что ему причиталось, он может потребовать выплату еще в течение трех лет (п. 3 ст. 28 Закона об ООО).

Имущество, стоимость которого равна стоимости доли в уставном капитале, не облагается налогами. Если оценка имущества выше, то разница в суммах считается дивидендами и облагается соответствующими налогами. Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Распределение чистой прибыли — Студопедия

Факторы, влияющие на прибыль.

Источником получения прибыли является:

1. Производственная и предпринимательская деятельность

2. Инновационная деятельность.

3. Монопольное положение предприятий.

Все факторы, влияющие на прибыль, делятся на внешние и внутренние.

К внутренним факторам (зависящим от предприятия) относятся:

— изменение остатков непроданной продукции;

— изменение объема производства и продаж;

— изменение себестоимости;

— соблюдение производственной и технологической дисциплин;

— ускорение оборачиваемости оборотных средств;

— структурные сдвиги в составе продукции;

— конкурентоспособность продукции;

— компетентность руководителя, состояние и эффективность внутрифирменного планирования;

— величина условно-постоянных и переменных расходов, т. е. «эффект производственного рычага» – это такое явление, когда с изменением объема продаж происходит более интенсивное изменение прибыли.

е. «эффект производственного рычага» – это такое явление, когда с изменением объема продаж происходит более интенсивное изменение прибыли.

К группе внешних факторов относятся:

— уровень цен на материальные ресурсы, тарифы на перевозки;

— норма амортизационных отчислений;

— конъюнктура рынка, спрос на продукцию;

— выполнение поставщиками обязательств договора.

«Виды прибыли и распределение чистой прибыли»

1. Виды прибыли

2. Порядок распределения чистой прибыли

3. Рентабельность и ее виды

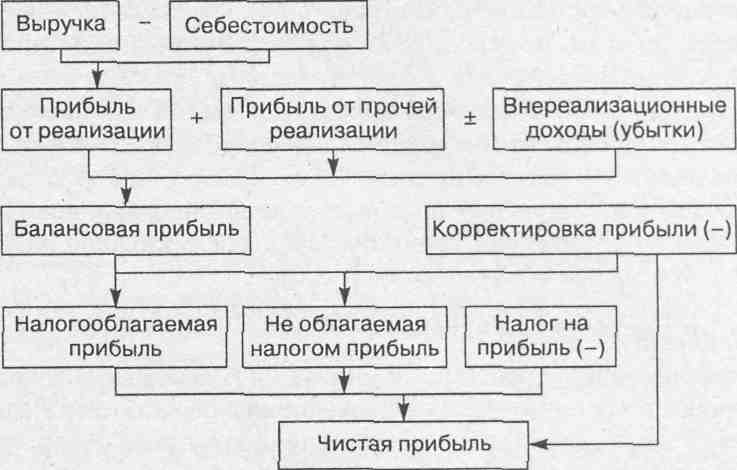

Валовая прибыль определяется как разница между выручкой от продажи продукции (работ, услуг) без НДС и акцизов и затратами на производство и реализацию продукции за минусом управленческих и коммерческих расходов

Прибыль от продажи продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) без НДС и акцизов и затратами на производство и реализацию продукции

Прибыль до налогообложения включает:

1. Прибыль от реализации продукции (работ, услуг)

Прибыль от реализации продукции (работ, услуг)

2. Прочие доходы за минусом прочих расходов (см. вопрос доходы организации)

Прибыль до налогообложения служит базой для расчета налога, подлежащего внесению в бюджет, ставка которого, согласно Налогового Кодекса 24%

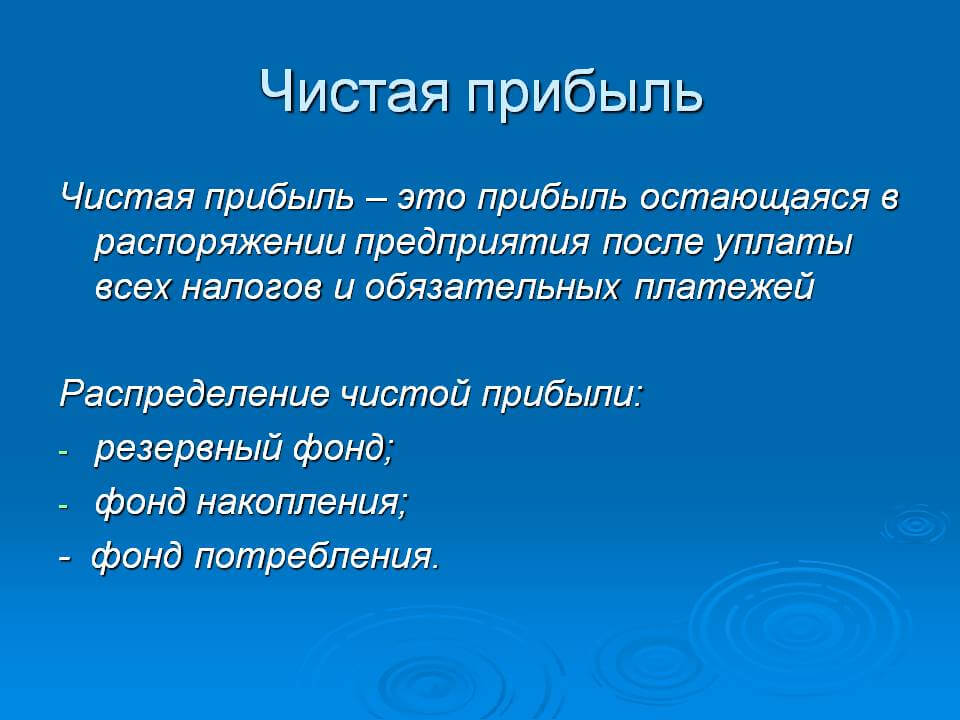

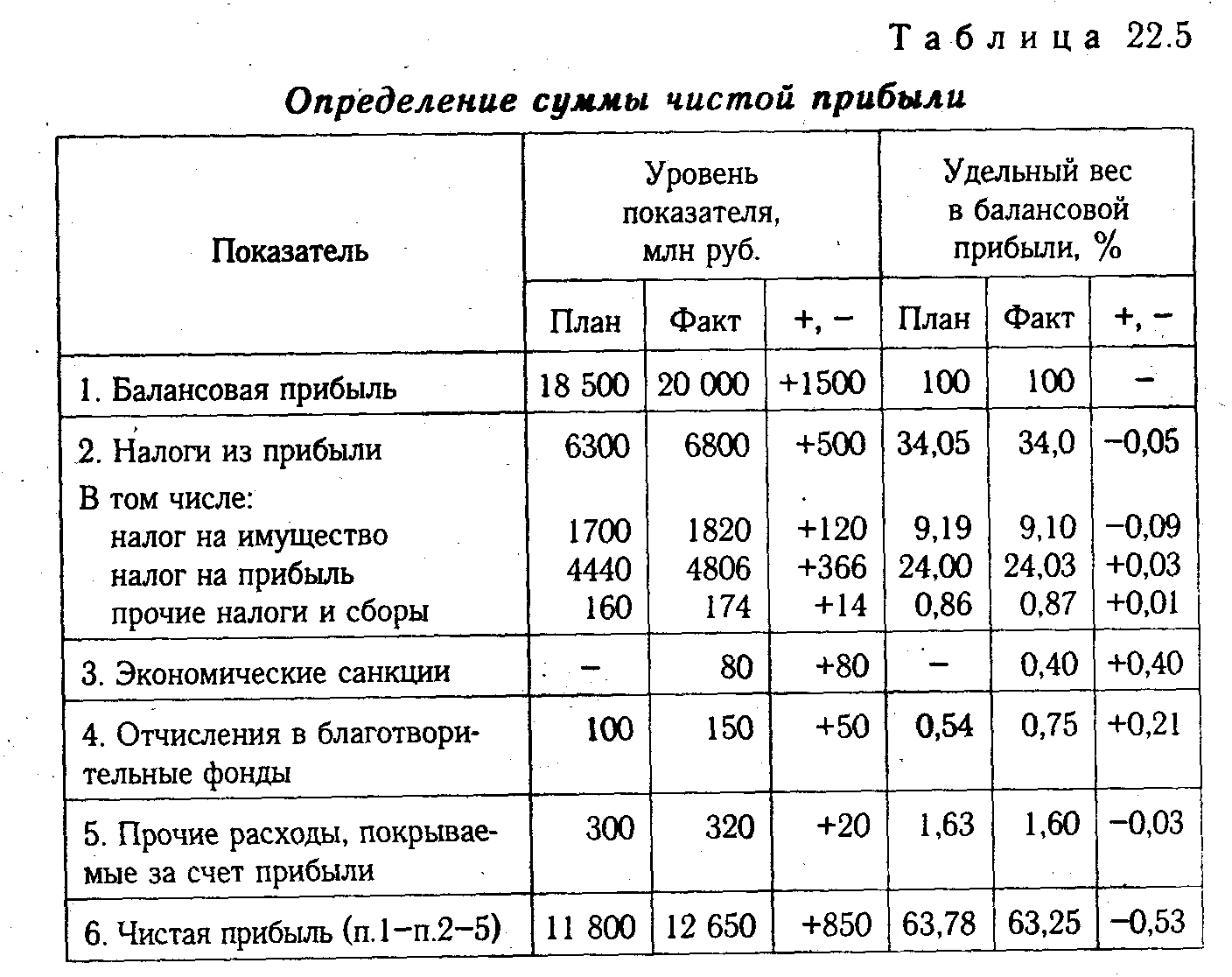

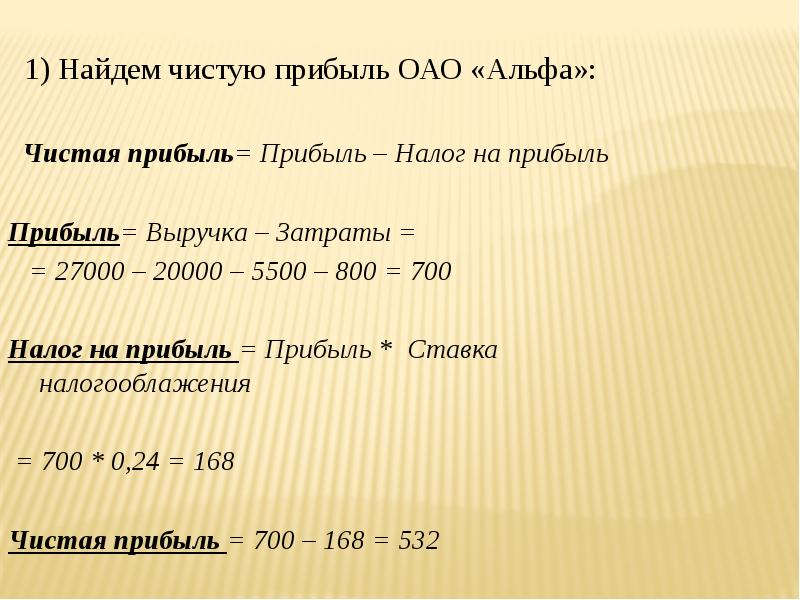

Чистая прибыль определяется как разница между прибылью до налогообложения и налогом на прибыль

Монопольная прибыль – это прибыль, полученная предприятиями-монополиями. Формой реализации монопольной прибыли является монопольная цена. Отсутствие конкуренции позволяет получать монополиям прибыль сверхкрупных размеров. Ее источником является прибавочная стоимость,

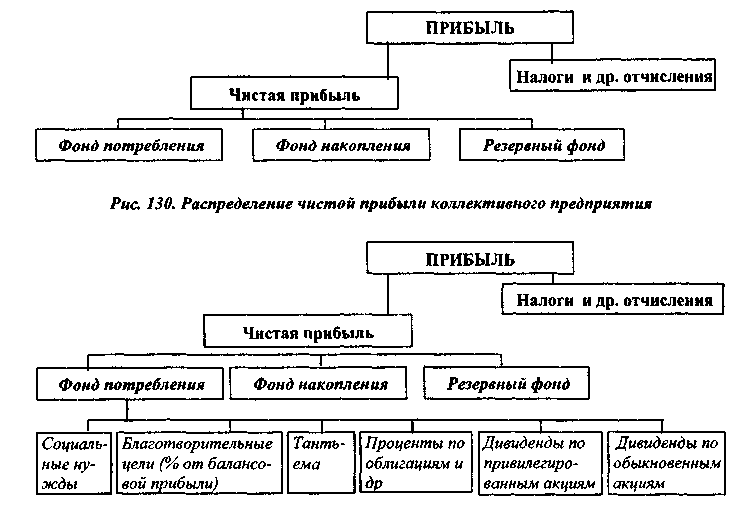

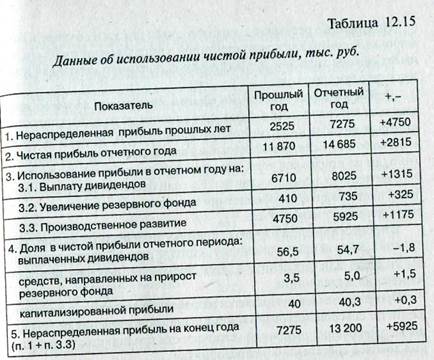

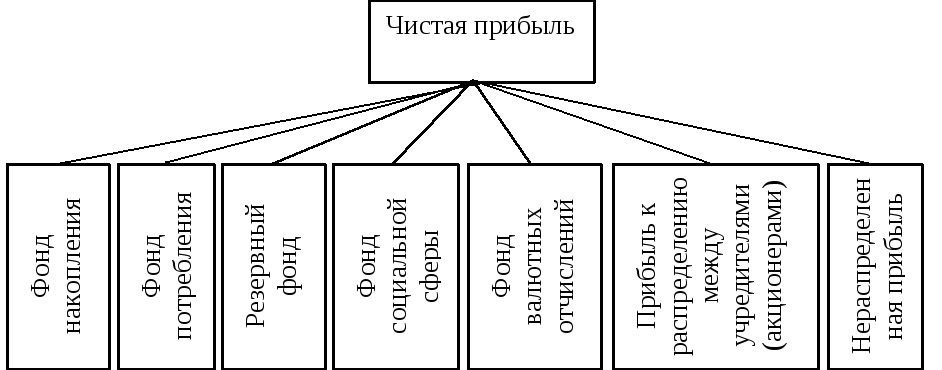

Распределение прибыли – это процесс формирования фондов и резервов. Порядок распределения прибыли фиксируется в уставе и определяется положением, которое разрабатывается экономическими службами предприятия.

Распределению на предприятии подлежит чистая прибыль.

Распределение прибыли предприятия осуществляют самостоятельно путем образования фондов специального назначения. Количество фондов, их названия определяются самостоятельно. Никаких нормативов не существует.

Количество фондов, их названия определяются самостоятельно. Никаких нормативов не существует.

За счет чистой прибыли образуются следующие фонды и резервы:

— фонд накопления, т.е. средства расходуются на создание, внедрение и освоение новой техники, совершенствование технологий, модернизацию оборудования, реконструкцию действующего производства, пополнение норматива оборотных средств. Кроме того, часть прибыли направляется на уплату процентов по просроченным банковским ссудам.

— фонд потребления, т.е. производится выплата единовременных поощрений, пособий, уходящим на пенсию, надбавки к пенсиям, материальная помощь всем или большинству работников, премии по итогам работы за год

— фонд развития социальной сферы. Средства расходуются на строительство жилья, детских учреждений и других объектов социальной сферы. Это накопительный фонд.

За счет чистой прибыли уплачиваются штрафы за несвоевременную и неполную уплату налогов в бюджет;

— резервный капитал — используется при неблагоприятной конъюнктуре рынка – это страховой капитал, предназначенный для возмещения убытков от хозяйственной деятельности, для выплаты доходов инвесторам и кредиторам, если на эти цели не хватает прибыли, при задержке платежей за поставленную продукцию, а также для покрытия непредвиденных расходов без риска потери финансовой устойчивости.

Образование резервного капитала носит добровольный и, в некоторых случаях, обязательный характер.

С 1 января 1996 г. в соответствии с Законом об Акционерных обществах он должен быть не менее 15% Уставного капитала (для совместных предприятий – не менее 25% Уставного капитала). Резервный капитал пополняется путем отчислений не менее 5% от чистой прибыли.

После формирования фондов и резервов часть чистой прибыли идет на выплату дивидендов по акциям, на благотворительные цели.

Рентабельность – важнейший показатель эффективности предпринимательской деятельности.

Абсолютный размер прибыли характеризует экономический эффект, но не эффективность, т.к. та или иная сумма прибыли может быть получена с большим или меньшим размером средств, вложенных в производство. Для определения эффективности надо сопоставить финансовый результат с затратами или ресурсами, которые обеспечили этот результат.

Рентабельность – это относительный показатель, который характеризует эффективность работы предприятия, доходность различных видов деятельности. (производственной, предпринимательской, инвестиционной).

(производственной, предпринимательской, инвестиционной).

Все показатели рентабельности могут быть рассчитаны на основе прибыли до налогообложения, чистой прибыли, прибыли от продажи продукции (работ, услуг).

Предприятие рентабельно, если выручки от реализации достаточно не только для покрытия затрат на производство и реализацию, но и для получения прибыли.

Показатели рентабельности можно объединить в несколько групп:

1. Рентабельность затрат или рентабельность продукции

2. Рентабельность продаж

3. Рентабельность капитала (активов) и его частей

4. Рентабельность инвестиционных проектов.

5. Фондорентабельность

Рентабельность издержек производства показывает, сколько прибыли получает предприятие с каждого рубля, затрат на производство и продажу продукции.

Рентабельность пределяется в целом по предприятию, цехам и отдельным видам продукции.

Прибыль от реализации продукции Р.затрат = * 100% (отдельных видов ) себестоимость отдельных видов продукции

Прибыль от реализации товарной продукции

Р затрат = * 100%, где

Р — рентабельность (всей продукции. ) себестоимость реализованной продукции

) себестоимость реализованной продукции

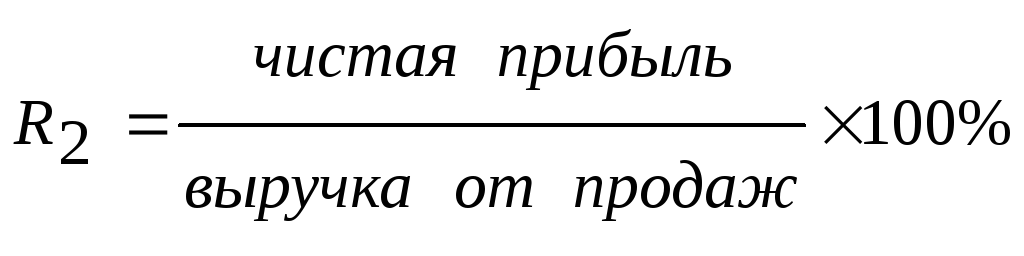

2. Рентабельность продаж характеризует эффективность предпринимательской деятельности и показывает, сколько прибыли получило предприятия с рубля продаж.

Прибыль от реализации продукции

Р продаж = *100%

Выручка от реализации продукции

Определяется по предприятию, цехам, изделиям.

Снижение этого показателя свидетельствует о снижении спроса на продукцию.

При планировании ассортимента учитывают, насколько рентабельность отдельных видов продукции будет влиять на рентабельность всей продукции, поэтому предприятию необходимо сформировать ассортимент своей продукции.

На рентабельность продукции влияют снижение себестоимости, экономия материалов, стабилизация расчетов, совершенствование системы управления.

3. Рентабельность (доходность) капитала – это способность предприятия к приросту вложенного капитала. Она показывает эффективность использования всего имущества предприятие, т.е. сколько прибыли получит предприятие на 1 рубль вложенного капитала.

сколько прибыли получит предприятие на 1 рубль вложенного капитала.

Рентабельность капитала определяется отношением валовой, чистой прибыли к среднегодовой стоимости инвестированного капитала или его отдельных частей: собственного (акционерного), заемного, основного, оборотного.

Рентабельность собственного и основного капитала:

ПД ЧП

Рсобств. = * 100% или * 100%

капитала основной капитал собств. капитал

где ПД – прибыль до налогообложения; ЧП – чистая прибыль

Таким же образом определяется рентабельность основного капитала.

ПД ЧП

Росновного = *100%, или *100%, капитала основной капитал основной капитал

Рентабельность капитала служит для определения эффективности использования капитала на разных предприятиях, поскольку дает общую оценку доходности вложенного в производство капитала, как собственного, так и заемного.

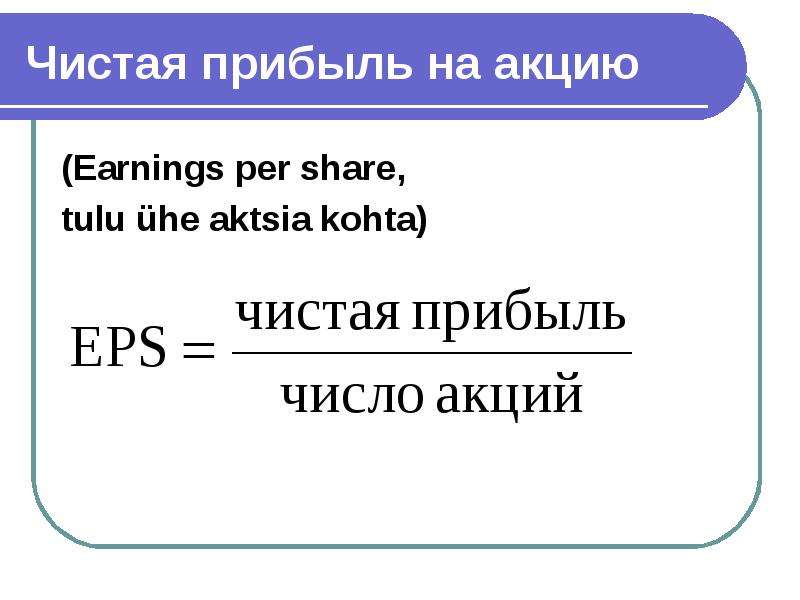

От уровня рентабельности капитала зависит размер дивидендов на акции. Определение дивидендов на 1 акцию производится, исходя из чистой прибыли, остающейся в распоряжении предприятия.

Финансовый результат уменьшается, если повышается доля собственных средств и снижается доля заемных.

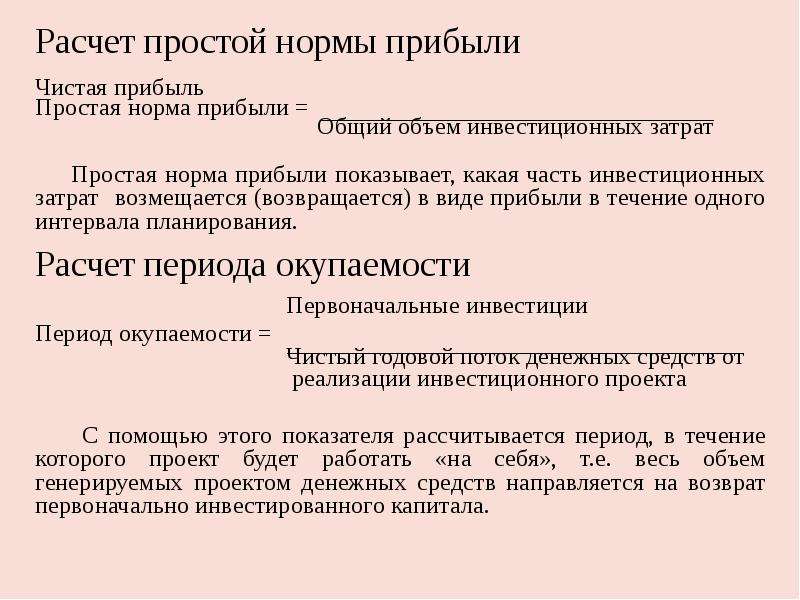

4. Рентабельность инвестиций – показатель эффективности инвестиций в расширенное производство, новую технику.

Ринвестиций = Сумма прибыли \ Сумма инвестиций в проект

Рентабельность инвестиций характеризует размер прироста прибыли на один рубль инвестиций (вложений). Коэффициент необходимо сопоставлять с банковским процентом по долгосрочным депозитам.

5. Рентабельность основных фондов характеризует эффективность использования основных фондов.

прибыль

ФР = , где

С о.ф.

С.о.ф. – среднегодовая стоимость основных фондов.

ФР — фондорентабельность

В зарубежной практике прибыль, исчисленная в % к объему продаж или капиталу, называется маржой (нормой) прибыли.

Показатели рентабельности активно используются в процессах анализа, финансовом планировании, принятии решений потенциальными кредиторами и инвестора

Какой порядок распределения чистой прибыли (нюансы)?

Распределение чистой прибыли — важный хозяйственный процесс, который должен быть построен так, чтобы способствовать увеличению эффективности деятельности компании. На что обратить внимание при распределении чистой прибыли предприятия, расскажем в нашей статье.

На что обратить внимание при распределении чистой прибыли предприятия, расскажем в нашей статье.

Как можно распределить чистую прибыль?

Чистая прибыль (далее — ЧП) — это прибыль после оплаты всех налогов и прочих обязательных платежей. Распределять ее имеют право собственники компании. Для этого проводится общее собрание, составляется протокол и выносится решение о распределении чистой прибыли.

Возможные направления распределения ЧП должны быть указаны в уставе компании. Там же необходимо зафиксировать сроки распределения и размер направляемой прибыли — это может быть четко оговоренный процент нераспределенной прибыли либо указание на то, что сумма будет определяться при вынесении решения.

Распределение прибыли в ООО и АО имеет свои особенности. Какие именно, в деталях разъяснили эксперты КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Если вы распределяете прибыль в ООО, вам поможет это Готовое решение, а если АО — тогда вам в этот материал.

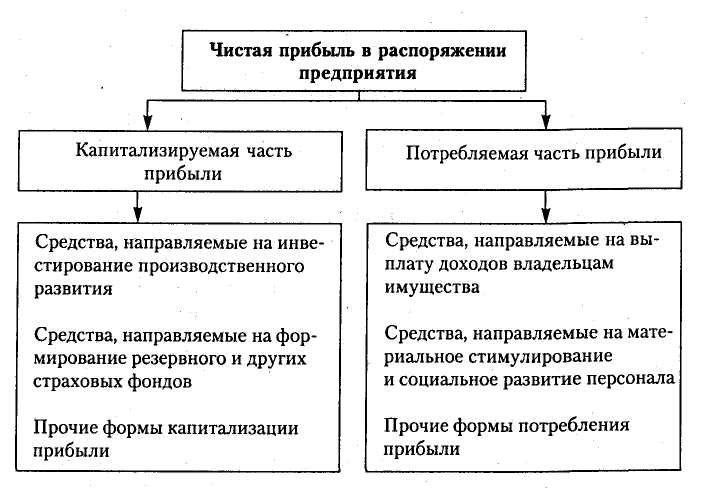

На основании решения учредителей ЧП можно направить на:

- Дивидендные выплаты — это наиболее распространенный способ распределения ЧП. Ограничения на начисление и выплату дивидендов прописаны в ст. 29 ФЗ от 08.12.2008 № 14-ФЗ «Об обществах с ограниченной ответственностью» и в ст. 43 ФЗ от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

О налоге на прибыль с дивидендов см. в материале «Как правильно рассчитать налог на дивиденды?».

- Погашение прошлогодних убытков.

- Наращивание уставного капитала (УК).

Решение увеличить УК предприятия может быть принято только на основании годовой отчетности. После вынесения такого решения необходимо зарегистрировать изменения в учредительных документах. На основании свидетельства о госрегистрации изменений отражается увеличение УК в бухучете предприятия.

- Создание или пополнение резервного капитала и прочих фондов.

На основании п. 1 ст. 35 закона № 208-ФЗ акционерные общества обязаны создавать резервный фонд размером не менее 5% УК. Право не делать этого имеют лишь ООО (п. 1 ст. 30 закона № 14-ФЗ).

1 ст. 35 закона № 208-ФЗ акционерные общества обязаны создавать резервный фонд размером не менее 5% УК. Право не делать этого имеют лишь ООО (п. 1 ст. 30 закона № 14-ФЗ).

Также общества могут создавать фонды накопления, потребления, социальной сферы, благотворительные и другие.

Возникли сомнения в ходе распределения чистой прибыли? Найдите ответ на нашем форуме! Например, здесь можно узнать, как быть с начисленными, но не выплаченными дивидендами.

Нюансы при начислении дивидендов

Общество имеет право принимать решение о распределении чистой прибыли между участниками ежеквартально, каждое полугодие или ежегодно. При этом выплата промежуточных дивидендов должна быть тщательно продумана и просчитана. В противном случае возможна ситуация, когда в следующем после дивидендных выплат отчетном периоде ЧП окажется ниже, чем в предыдущем.

ВАЖНО! Промежуточные дивиденды остаются дивидендами и в том случае, если прибыль по итогу года окажется меньше, чем уже выплаченные в виде дивидендов суммы. Переквалифицировать их в иные доходы не нужно. Это важно для налогообложения. Подробнее см. здесь.

Переквалифицировать их в иные доходы не нужно. Это важно для налогообложения. Подробнее см. здесь.

Согласно п. 2 ст. 28 закона № 14-ФЗ ЧП, направленная на дивидендные выплаты участникам ООО, распределяется в соответствии с их долями в УК данного общества. При этом уставом может быть предусмотрен и другой порядок ее распределения. Но этот пункт закона противоречит п. 1 ст. 43 НК РФ, в котором дивиденды определены как доход, полученный акционером (участником) при распределении прибыли пропорционально его доле в уставном капитале. Поэтому при получении организацией-участником большей суммы дивидендов сверхпропорциональная часть облагается налогом на прибыль по ставке 20%. Эта позиция подтверждена в письме Минфина РФ от 24.06.2008 № 03-03-06/1/366.

О том, когда можно не платить налог на прибыль с дивидендов, см. в материале «Условия применения нулевой ставки по налогу на прибыль при получении дивидендов».

Итоги

Решение о распределении чистой прибыли принимают собственники компании на общем собрании. Законодательством не установлено, на что конкретно можно расходовать чистую прибыль, поэтому акционеры (участники) вправе направлять ее на любые цели. Однако для этого эти цели необходимо указать в уставе.

Законодательством не установлено, на что конкретно можно расходовать чистую прибыль, поэтому акционеры (участники) вправе направлять ее на любые цели. Однако для этого эти цели необходимо указать в уставе.

Полный и бесплатный доступ к системе на 2 дня.

Что такое затраты на прибыль? (с иллюстрациями)

Расходы на прибыль представляют собой стоимость товаров по отношению к продажам компании. Затраты могут быть прямыми или косвенными. Прямые затраты обычно включают сырье, рабочую силу и производственные накладные расходы. Косвенные затраты включают коммерческие, общехозяйственные и административные расходы, понесенные в течение определенного периода времени. Косвенные затраты на прибыль часто связаны с несущественными услугами, которые компания использует при производстве товаров. У всех компаний есть определенные виды затрат, связанных с их деятельностью, приносящей прибыль.Производственные и производственные компании часто несут самые высокие прямые затраты на прибыль.

У всех компаний есть определенные виды затрат, связанных с их деятельностью, приносящей прибыль.Производственные и производственные компании часто несут самые высокие прямые затраты на прибыль.

Расходы на прибыль обычно указываются в отчете о прибылях и убытках компании. Отчет о прибылях и убытках включает выручку, стоимость проданных товаров и расходы за отчетный период. Себестоимость проданных товаров — это более общий термин для обозначения прямых затрат компании на прибыль. Большинство компаний составляют отчеты о прибылях и убытках ежемесячно. Квартальные и годовые отчеты о прибылях и убытках довольно распространены в крупных или публичных компаниях. Два важных числа рассчитываются на основе информации в отчете о прибылях и убытках компании: валовая прибыль и чистая прибыль.

Квартальные и годовые отчеты о прибылях и убытках довольно распространены в крупных или публичных компаниях. Два важных числа рассчитываются на основе информации в отчете о прибылях и убытках компании: валовая прибыль и чистая прибыль.

Валовая прибыль представляет собой разницу между выручкой компании от продаж и стоимостью проданных товаров. Этот расчет дает владельцам и менеджерам бизнеса сумму в долларах, показывающую, сколько денег было получено от продажи продукции. Владельцы и менеджеры бизнеса также могут использовать коэффициент валовой прибыли, чтобы установить ориентир для этой суммы в долларах. Коэффициент валовой прибыли представляет собой выручку от продаж за вычетом стоимости проданных товаров, деленную на стоимость проданных товаров. Полученный процент является эталоном компании по сравнению с конкурирующей компанией или отраслевым стандартом. Владельцы бизнеса используют процент валовой прибыли для сравнения своей информации с данными компании, у которой может не быть аналогичных деловых операций.

Этот расчет дает владельцам и менеджерам бизнеса сумму в долларах, показывающую, сколько денег было получено от продажи продукции. Владельцы и менеджеры бизнеса также могут использовать коэффициент валовой прибыли, чтобы установить ориентир для этой суммы в долларах. Коэффициент валовой прибыли представляет собой выручку от продаж за вычетом стоимости проданных товаров, деленную на стоимость проданных товаров. Полученный процент является эталоном компании по сравнению с конкурирующей компанией или отраслевым стандартом. Владельцы бизнеса используют процент валовой прибыли для сравнения своей информации с данными компании, у которой может не быть аналогичных деловых операций.

Компании также используют коэффициент чистой прибыли для расчета своей рентабельности после вычета всех прямых и косвенных затрат на прибыль из продаж. Коэффициент чистой прибыли — это отношение чистой прибыли к чистым продажам. Чистая прибыль — это результат отчета о прибылях и убытках компании. Чистые продажи — это общий доход от продаж за вычетом любых возвратов, скидок или надбавок для потребителей. Коэффициент чистой прибыли дает владельцам бизнеса процент, аналогичный коэффициенту валовой прибыли. Процент чистой прибыли показывает, сколько денег компания может рассчитывать получить от продаж выручки после вычета стоимости проданных товаров и ежемесячных расходов.

Коэффициент чистой прибыли — это отношение чистой прибыли к чистым продажам. Чистая прибыль — это результат отчета о прибылях и убытках компании. Чистые продажи — это общий доход от продаж за вычетом любых возвратов, скидок или надбавок для потребителей. Коэффициент чистой прибыли дает владельцам бизнеса процент, аналогичный коэффициенту валовой прибыли. Процент чистой прибыли показывает, сколько денег компания может рассчитывать получить от продаж выручки после вычета стоимости проданных товаров и ежемесячных расходов.

Владельцы бизнеса часто используют коэффициенты валовой прибыли и чистой прибыли, чтобы определить, возможно ли сокращение прямых или косвенных затрат на прибыль. Сравнение этих тестов с отраслевыми стандартами предоставляет менеджерам ценный инструмент для анализа производительности. Владельцы и менеджеры бизнеса также могут создать исторический тренд контрольных показателей процента прибыли для сравнения предыдущих отчетных периодов с текущим отчетным периодом. Этот анализ позволяет компаниям сосредоточиться на том, почему они могут зарабатывать меньше денег от текущих деловых операций.

Сравнение этих тестов с отраслевыми стандартами предоставляет менеджерам ценный инструмент для анализа производительности. Владельцы и менеджеры бизнеса также могут создать исторический тренд контрольных показателей процента прибыли для сравнения предыдущих отчетных периодов с текущим отчетным периодом. Этот анализ позволяет компаниям сосредоточиться на том, почему они могут зарабатывать меньше денег от текущих деловых операций.

Что такое отчет о прибылях и убытках, цели и компоненты

Что такое прибыль и убыток A / C

Счет прибылей и убытков — это вид финансового отчета, который отражает результаты хозяйственной деятельности в течение отчетного периода (т. е. Прибыль или убыток). Сообщаемые доходы и расходы напрямую связаны с деятельностью организации и используются для измерения результатов деятельности с точки зрения прибыли и убытков.

е. Прибыль или убыток). Сообщаемые доходы и расходы напрямую связаны с деятельностью организации и используются для измерения результатов деятельности с точки зрения прибыли и убытков.

Расчет прибылей и убытков широко известен как расчет прибылей и убытков. Его также называют отчетом о прибылях и убытках или отчетом о прибылях и убытках. Независимо от того, как вы называете отчет о прибылях и убытках, в нем отражаются деньги, потраченные или понесенные в связи с усилиями организации по получению дохода, представляющими собой затраты на ведение бизнеса.

Цель отчета о прибылях и убытках A / c

Сама цель отчета о прибылях и убытках — установить, приносит ли бизнес прибыль или убыток за данный период. Другими словами, Счет прибылей и убытков показывает деньги, потраченные или понесенные в результате усилий организации по получению дохода, представляющие собой затраты на ведение бизнеса.

Структура отчета о прибылях и убытках

Структура отчета о прибылях и убытках разделена на 2 широкие категории: одна — дебетовая, а другая — кредитная, как показано ниже:

Отчет о прибылях и убытках | |||||

Др | Кр | ||||

Сведения | Сумма | Сведения | Сумма | ||

Начальный запас |

| ————— | Счета продаж | ————— | |

XXXX | —— |

| Продажи | —— |

|

XXXXXXXX | ———— |

| Закрытие запасов | ————— | |

Счета закупок | ————— | XXXXXX | —— |

| |

XXXXXXXXX | —— |

| XXXXXXXX | —— |

|

Валовая прибыль с / о | ————— | ————— | |||

| 6276700. | Валовая прибыль б / у | ————— | ||

Косвенные расходы | ————— | Косвенные доходы | ——— | ||

XXXXXX | —— |

|

| —— |

|

XXXXXXXX | —— |

| —— | ||

Чистая прибыль | ————— | ||||

Всего |

| ————— | Всего |

| ————— |

Левая часть называется «Dr», которая представляет все прямые и косвенные расходы, а правая часть называется «Cr» стороной, которая показывает прямые и косвенные доходы от деловых операций.

Компоненты отчета о прибылях и убытках A / C

Отчет о прибылях и убытках состоит из двух основных компонентов, указанных ниже

- Торговый счет

- Отчет о прибылях и убытках.

Торговый счет

Торговый счет— это счет, созданный производственным / товарным предприятием. Цель торгового счета или этого финансового отчета — узнать валовую прибыль или валовой убыток, которые являются важным показателем эффективности бизнеса.Учитываются все расходы и доходы прямого характера.

Компоненты торгового счета:

| Дебет Торгового счета | |

| Артикулы | Описание |

| Начальный запас | Сюда входят запасы на конец периода, перенесенные из предыдущего периода. В случае торгового предприятия начальный запас включает только готовую продукцию.Сумма начального запаса должна быть взята из пробного баланса. |

| Покупки | Сумма покупок, совершенных в течение года. Покупки включают наличные, а также покупку в кредит. Вычеты могут производиться из покупок, связанных с возвратом покупок, товаров, изъятых владельцем, товаров, распространяемых в виде бесплатного образца и т. Д. |

| Прямые расходы | Означает все те расходы, которые понесены с момента покупки до приведения товара в надлежащее состояние.Эти расходы включают фрахт, стоимость упаковки, заработную плату и т. Д. |

| Валовая прибыль | Если кредитная сторона торговли A / c больше, чем дебетовая сторона торговли A / c, возникнет валовая прибыль. |

| Кредитная сторона торгового счета | |

| Артикул | Описание |

| Выручка от продаж | Обозначает доход, полученный от основной коммерческой деятельности или деятельности. Доход получается, когда товары или услуги продаются покупателям. Если есть возврат, его следует вычесть из продажной стоимости. Доход получается, когда товары или услуги продаются покупателям. Если есть возврат, его следует вычесть из продажной стоимости. |

| Закрытие запасов | Сюда включается вся стоимость запасов на дату закрытия бухгалтерских книг. В случае торговли будут закрывающиеся запасы только готовой продукции. В соответствии с традициями консерватизма запасы оцениваются по себестоимости или чистой цене реализации, в зависимости от того, что меньше. |

| Валовой убыток | Если дебетовая сторона торгового A / c больше, чем кредитная сторона торгового A / c, появится валовой убыток. |

Отчет о прибылях и убытках

Этот компонент учитывает все косвенные расходы и доходы, включая валовую прибыль / убыток, чтобы получить чистую прибыль или убыток.

| Дебетовая сторона счета прибылей и убытков | |

| Артикул | Описание |

| Себестоимость | Этот термин относится к стоимости проданных товаров. Товар можно было производить и продавать. Товар можно было производить и продавать. |

| Прочие расходы | Все расходы, не связанные напрямую с основной хозяйственной деятельностью, будут отражены в компоненте прибылей и убытков. Затраты, покрываемые здесь, в основном связаны с административными расходами, расходами на продажу и распространение. Примерами являются заработная плата офисного персонала, комиссионные продавцам, страхование, судебные издержки, плата за аудит, реклама, бесплатные образцы, безнадежные долги и т. Д. Сюда также входят такие статьи, как убыток от продажи основных средств, проценты и резервы, а также начисленные расходы. |

| Чрезвычайные потери | Все ненормальные убытки относятся на счет прибылей и убытков. Сюда входят запасы, уничтоженные пожаром, товары, потерянные в пути и т. Д. |

| Кредитная сторона счета прибылей и убытков | |

| Артикул | Описание |

| Выручка Доходы | Эти доходы возникают в ходе обычной деятельности, включая полученные комиссионные, полученные скидки и т..png) Д. Д. |

| Прочие доходы | Предприятие будет приносить доходы, отличные от его основной деятельности. Это чисто случайно. Он включает такие элементы, как полученные проценты, полученные дивиденды и т. Д. |

Пример отчета о прибылях и убытках

Ниже приведен пример отчета о прибылях и убытках Max Electronics за текущий 2020-21 финансовый год.

Если вы посмотрите на приведенный выше пример отчета о прибылях и убытках, общая сумма прямого дохода уменьшается на прямые расходы, чтобы получить валовую прибыль.Затем валовая прибыль добавляется к косвенным доходам и уменьшается на косвенные расходы, чтобы получить чистую прибыль.

Как подготовить отчет о прибылях и убытках

Обычно для подготовки отчета о прибылях и убытках подготавливается набор других отчетов, которые помогут вам собрать данные для подготовки этого отчета. Ниже приведены шаги по составлению отчета о прибылях и убытках

.

- Подготовка счетов главной книги : Из книги журналов необходимо подготовить выписку по счетам для каждой книги, чтобы определить конечный баланс.

- Создать пробный баланс : Пробный баланс — это сводка всех счетов главной книги. В нем перечислены все счета главной книги с заключительным сальдо, разнесенным из выписки по счетам отдельной книги .

- Подготовка отчета о торговых операциях и отчете о прибылях и убытках : Здесь все счета главной книги, имеющие характер покупок, продаж, прямых расходов и доходов, косвенных расходов и доходов, проводятся в отчет о прибылях и убытках в структуре, которую мы обсуждали выше.

Отчет о прибылях и убытках, являющийся важным финансовым отчетом и наиболее востребованным для принятия решений, требование просматривать отчеты встречается чаще, чем традиционная необходимость просматривать его ежегодно или раз в полгода. В результате большинство предприятий автоматизировали процесс подготовки отчета о прибылях и убытках с помощью программного обеспечения для управления бизнесом.

Используя TallyPrime, мощную систему управления бизнесом, вы можете автоматически создавать все финансовые отчеты одним нажатием кнопки.Его мощные аналитические данные помогут вам получить больше информации, чтобы лучше управлять своим бизнесом.

Сравнительный отчет о прибылях и убытках в TallyPrime

Вертикальный расчет прибыли и убытков в TallyPrime

Мобильная SMS прибыль | Заработок в Интернете

Как часто я буду получать SMS?

Если вы постоянно в сети, вы обычно будете получать как минимум одно SMS за 24 часа.

Что мне делать с полученным SMS?

Вы получите SMS-тесты со случайными цифрами и буквами в содержании. Помимо случайных букв и цифр, контент может включать в себя что угодно, включая ссылки. Пожалуйста, полностью игнорируйте все наши тестовые SMS и не отвечайте ни на одно из них. Мы отправляем SMS только для того, чтобы проверить, были ли они доставлены на ваш телефон и если да, то в какой форме. Наши тестовые сообщения пересылаются на наши серверы после того, как вы их автоматически получите.После обновления баланса, пожалуйста, удалите сообщения.

Мы отправляем SMS только для того, чтобы проверить, были ли они доставлены на ваш телефон и если да, то в какой форме. Наши тестовые сообщения пересылаются на наши серверы после того, как вы их автоматически получите.После обновления баланса, пожалуйста, удалите сообщения.

Сколько денег я зарабатываю и как?

Вам будут платить за каждое полученное тестовое SMS-сообщение, которое будет успешно отправлено на наш сервер. Одно SMS может стоить от 0,01 доллара до 0,06 доллара. Для одной учетной записи вы можете использовать несколько устройств, в том числе две sim-карты. Чем больше телефонных номеров вы зарегистрируете, тем больше денег вы заработаете.

Могу ли я получить более выгодную цену за полученное SMS?

Свяжитесь с нами для получения специальных условий и акций!

Ты можешь читать мои личные сообщения?

Нет, мы не пересылаем информацию о ваших личных сообщениях на наши серверы. Приложение отправляет на наш сервер только сообщения, которые содержат наш уникальный тестовый идентификатор, созданный нашей системой. Для получения дополнительной информации ознакомьтесь с нашей Политикой конфиденциальности.

Приложение отправляет на наш сервер только сообщения, которые содержат наш уникальный тестовый идентификатор, созданный нашей системой. Для получения дополнительной информации ознакомьтесь с нашей Политикой конфиденциальности.

Я хочу удалить свою учетную запись. Что я должен делать?

Если вы хотите удалить свою учетную запись, вы можете сделать это с помощью приложения. Перейдите в раздел «Учетная запись» и выберите «Удалить учетную запись». После удаления вы не сможете использовать этот адрес электронной почты для входа или повторной регистрации. Для получения дополнительных вопросов свяжитесь с нами по адресу info @ smsprofit.сеть.

Почему вы платите деньги за получение SMS?

Причина в том, что многим поставщикам SMS и операторам мобильной связи необходимо отправлять тестовые SMS-сообщения в зарубежные страны, чтобы проверить и обеспечить правильную доставку своих SMS-маршрутов. Вам фактически платят, потому что мы используем ваш номер телефона для предоставления таких услуг тестирования.

Вам фактически платят, потому что мы используем ваш номер телефона для предоставления таких услуг тестирования.

Как можно увеличить количество тестов?

Поддерживайте постоянную работу приложения и стабильное подключение к Интернету.Иногда ОС Android автоматически закрывает некоторые приложения, поэтому вам нужно убедиться, что наше приложение снова открывается в таких случаях. Ваша основная цель — обеспечить постоянную работу приложения, наша система увидит, что ваш телефон доступен для тестирования, и у вас будет больше шансов получить тестовые сообщения.

.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

05

05