что это такое простым языком, понятие офшор (офшорная зона) простыми словами

Понятие «офшоры» часто связывается с компаниями, непопадающими под юрисдикцию органов власти России, но имеющими право вести хозяйственную деятельность почти без ограничений. Такие фирмы обычно работают в финансовой и консалтинговой сфере, где фактически отсутствует товарооборот, но преобладают услуги для юридических и физических лиц.

Что такое «офшор» простыми словами

Термин «офшор» (от англ. offshore — «вне берега»). Дословный перевод хорошо отражает сущность бизнеса, зарегистрированного таким способом. Бизнес «выводится на острова» и становится недосягаемым для надзорных органов Российской Федерации. В странах, предоставляющих возможность регистрации компаний, государственные пошлины оказываются основным источником пополнения бюджета. Это характерно для островных карликовых государств.

«Офшоры» способны снизить налоговую нагрузку на предприятие.

Понять, в чем смысл «офшоров» станет проще, если ознакомиться с перечнем ключевых преимуществ:

- Низкий уровень налогообложения вплоть до работы без оплаты налогов.

- Возможность сохранить анонимность настоящего владельца предприятия.

- Независимость от политического строя государства, где ведется деятельность.

Государству не очень интересна деятельность подобных структур, ведь налоги платятся в той стране, где зарегистрировано предприятие. Если фирма создана на Кипре, то платить их она будет там же. Это и есть главная особенность «офшорных зон».

Функции «офшорных зон»

Вынуждает регистрировать бизнес в «офшорах», как правило, нежелание его владельцев соглашаться с условиями, предлагаемыми государством. Мотивация может быть разной — от попытки уйти от высоких налогов до стремления обеспечить максимальную закрытость коммерческой информации.

Большинство предпринимателей ждут от «офшоров» повышения рентабельности бизнеса.

Типовые функции «офшорных зон»:

- Инвестирование. Создаются инвестиционные каналы в рискованные рынки.

- Международная торговля. Минимальное налогообложение создает благоприятную почву для привлечения больших потоков денежных средств и дешевых кредитов.

- Регистрация воздушных/водных судов. Особой популярностью пользуются Панама, Сейшелы, Бермуды, Багамы.

- Банкинг. Многие «офшорные зоны», например, Каймановые острова или Багамы, предоставляют услуги банковского лицензирования.

- Страхование. В этой сфере деятельности лидером являются Бермуды. Значительное снижение налоговой нагрузки делает перевод страховых фирм в «офшоры» весьма популярным.

Регистрируют организации в той зоне, где предоставляются более благоприятные условия по ведению конкретного бизнеса, но следует иметь в виду возможность настороженного отношения партнеров к такому способу ведения бизнеса. В некоторых случаях «офшоры» способны навредить совместному делу, если, например, определенный регистратор попал в черные списки.

Классификация «офшорных зон»

«Офшорные юрисдикции» разнообразны. Предлагаются варианты практически для любых видов деятельности. Иногда связывают анонимность бизнеса с вероятностью нелегальной деятельности, что отпугивает потенциальных партнеров. Но грамотный подход к выбору «офшорной компании» позволяет избегать большинства «подводных камней».

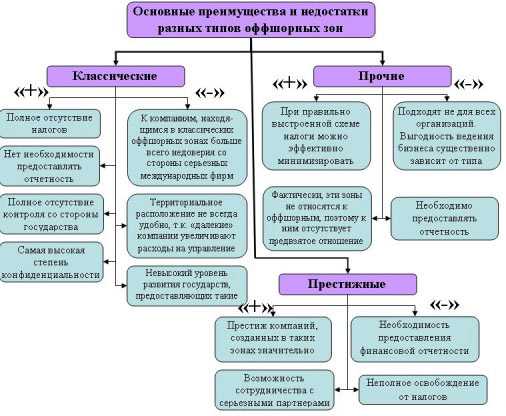

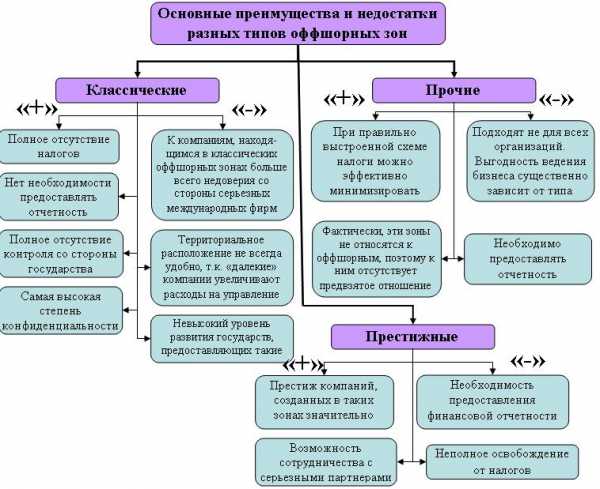

Все «офшорные зоны» принято разделять на следующие категории:

- Классические. Обеспечивают полное освобождение от налогов на доходы, которые получены вне «государства-регистратора». Классические примеры — Сейшелы, Белиз, Панама. При ведении деятельности на территории Российской Федерации в «офшорах» не требуется предоставлять отчеты.

- С пониженным налогообложением. Популярны для регистрации бизнеса тех стран, где налогообложение значительно превышает ставку в 10%. Такие «офшоры» требуют ведения бухгалтерского учета, поэтому репутация фирм, созданных в них, выше.

Существует еще одна категория государств, формально не являющихся «офшорами», но предоставляющих налоговые льготы юридическим лицам. Типичный пример такой зоны — Кипр, Великобритания. Благодаря высоким требованиям по предоставляемой отчетности организаций, зарегистрированным в них, уровень доверия высокий.

Классические «офшорные схемы»

Популярность перевода бизнеса в «офшорные зоны» связана с простотой применения этих фирм в различных направлениях деятельности. Независимо от того, выбрана ли торговая сфера или консалтинг, работа компании способна принести заметно больше прибыли, чем при традиционной регистрации на территории Российской Федерации.

От грамотного применения возможностей «офшоров» зависит прибыльность бизнеса.

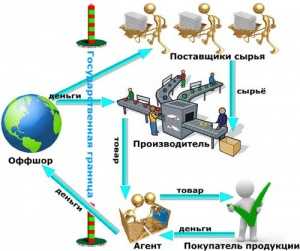

Типовые схемы использования «офшоров» выглядят так:

- «Офшорная» компания является учредителем/акционером еще одной организации. На условиях выплат дивидендов второе юридическое лицо может располагаться и вести предпринимательскую деятельность в любой стране мира.

- Торговля в сфере импорта/экспорта. Несмотря на наличие наценки на реализуемые товары, организация не оплачивает налоги, т. к. основной бизнес локализуется вне «государства-регистратора».

- Инвестиционная сфера. Привлеченные денежные средства могут вкладываться без ограничений в любое направление бизнеса (собственное или стороннее).

Сюда же можно отнести судовладельцев и собственников парка авиатранспорта. Перевод в «офшоры» таких компаний упрощает выход на международный рынок, получение дешевых кредитов на закупку новых судов и самолетов. При работе в сфере услуг для предприятия открываются горизонты по снижению налогов даже в условиях «офшоров» вроде Кипра. На выполненные работы их уровень можно значительно снизить за счет учета затрат конкретной фирмы.

Подводные камни «офшоров»

При выборе места регистрации новой компании или подборе варианта для перевода давно существующей фирмы стоит предварительно обдумать целый перечень вопросов. Один из них — наличие «черных списков» «офшоров» в Министерстве налогов и сборов России в иных государствах. Следует сразу определить, где будет развиваться бизнес. Если не предусмотреть этого, можно столкнуться с отказами банков в кредитовании и в других моментах.

Бизнес может оказаться убыточным, если выбрать неудачную «офшорную юрисдикцию».

Неблагоприятными странами для регистрации предприятия, с точки зрения Минфина, считаются:

- Либерия.

- Лихтенштейн.

- Андорра.

- Анжуйские острова.

- Аруба.

- Вануату.

- Науру.

В этих странах не стоит регистрировать компанию, если планируется поддержка банков. Если владельцу предприятия важна высокая репутация его бизнеса, стоит заострить свое внимание на следующих респектабельных «офшорных зонах» — Гонконг, Сингапур, остров Мэн, Черногория, Швейцария, Ирландия, Мальта, Нормандские острова.

На уровне международной политики выделяют иные категории стран. Преимущественно акцентируют внимание на вопросах принятия мер по борьбе с «отмыванием» денег или по воспрепятствованию финансирования терроризма. Формально перечень этих стран нельзя считать «черным списком», он лишь разделяет государства в соответствии с имеющимся в них законодательством в отношении «офшоров» и нелегальной деятельности.

Как открыть компанию в «офшоре»

Если все риски и преимущества взвешены, можно начинать регистрационные действия в отношении собственного бизнеса. Первым этапом станет подбор названия предприятия с уникальным написанием и произношением. Высокая популярность «офшоров» затрудняет этот процесс из-за большого количества зарегистрированных фирм. При совпадении либо придется придумать иное название, либо подобрать другую юрисдикцию.

Помимо озвученных, существует еще несколько обязательных моментов:

- Наименование организации должно прямо указывать на форму собственности или наличие/отсутствие ограничений в ответственности.

- Нельзя применять в названии слова, указывающие на банковскую, фондовую или страховую деятельность, если создается бизнес в иных сферах.

- При изменениях названия сначала потребуется одобрение регистратора, после чего можно проводить собрание учредителей и менять документацию.

- Размер уставного капитала напрямую влияет на сумму регистрационной пошлины, поэтому его стараются заявлять большим, чтобы уменьшить ежегодную оплату.

- Подготовку учредительных документов обычно доверяют сервисным компаниям, устав оформляется в печатном виде, остальные детали зависят от юрисдикции.

- Бухгалтерская отчетность в большинстве «офшорных зон» допускается в свободной форме.

Необходимо позаботиться о наличии юридического адреса, на который будут направляться запросы налоговых органов и других инстанций. Наиболее простым вариантом создания предприятия считается обращение в специализированные фирмы, оказывающие данные услуги. После регистрации компании можно вести самостоятельную деятельность без обращения к ним вплоть до решения перерегистрации/ликвидации юридического лица.

Законодательство РФ и «офшоры»

Существует статистика — более половины частного капитала размещено в «офшорных зонах». Такая тенденция вынуждает страны, включая Россию, предпринимать попытки по контролю деятельности граждан, которые становятся владельцами такого бизнеса, ведь налог на прибыль они платят вне государства, а проживают в нем, претендуя на социальные гарантии.

Отдельного закона об «офшорах» не существует. Регулирование налогообложения компаний с иностранной юрисдикцией происходит по №376-ФЗ от 24.11.2014 года, в котором определены понятия контролируемой иностранной организации и контролирующего лица. Если фирма не может причисляться к налоговым агентам РФ, то в качестве «вторых» в обязательном порядке признается физическое лицо или организация (оба резиденты России).

Помимо налогового законодательства, к деятельности «офшорных» организаций в полной мере применяются нормативные акты по противодействию легализации тех прибылей, которые, по предположению государства, могут быть получены преступным путем. Это также относится к контролю оборота валютных средств.

Избежать двойного налогообложения позволяет наличие заключенного соглашения между РФ и 80 странами. На территории Российской Федерации действует приказ Минфина №108н о внесении ряда «офшорных зон» в «черный список», на деле это юрисдикции, скрывающие данные о финансовых операциях любых компаний, зарегистрированных на их территории. Текст документа постоянно обновляется, как и перечень внесенных в него «офшоров».

alpari.com

Список стран оффшорной зоны в 2019 году

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Но многие его попросту не понимают. И это неудивительно. Ведь люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Содержание материала

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане. Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре. Другими словами компания зарегистрирована на Кипре и платит налоги именно Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания — офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

- Все денежные средства компании и активы не подпадают под мировой валютный контроль и валютное регулирование.

- Низкий уровень налогообложения.

- Все активы компании в этой стране находятся «в безопасности».

- Возможность хранения финансовых средств и активов в самых крупных и стабильных банках мира. Отметим, что это преимущество весьма весомое. Так как крупные мировые банки в большей степени защищены от банкротства.

- Вся информация относительно владельцев компании, активов и акционеров сохраняется в тайне.

- Компаниям предоставляется свобода в ведении бухгалтерского учёта.

- Компании имеют полное право проводить любые финансовые операции с другими участниками оффшорной зоны.

- Конфиденциальность проводимых сделок.

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

- Упрощённая и ускоренная процедура регистрирования организаций. При регистрации потребуется заплатить определённый взнос. В каждой стране сумма «взноса» несущественно отличается.

- Оплата подоходного налога и налога с прибыли осуществляется по заниженным тарифам.

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии. Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации. Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Вернуться к оглавлениюСписок оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50. Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2016 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Звание мировых классических юрисдикций в 2016 году заслужили такие страны, как:

- Сейшелы.

- Маврикий.

- Доминика.

- Сент Китс.

- Невис.

- Ангилья.

- Британские Виргинские острова.

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

- Латвии.

- Голландии.

- Швейцарии.

- Словакии.

- Польши.

- Великобритании.

- Чехии.

- Эстонии.

- Болгарии.

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий. Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

- Китай.

- Гонконг.

- Сингапур.

Гонконг

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

- В первой разновидности иностранные компании освобождаются от уплаты всех налогов с прибыли организации или компании. Взамен на «освобождение» организации ежегодно обязуются платить фиксированную стоимость.

- Во втором типе, зона предоставляет льготные условия для организаций. Этот тип называется в экономике финансовым центром. Уменьшение налоговой ставки позволяет более успешно вести бизнес.

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Классификация оффшоров

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

- Налог на наследование.

- Налог на прирост капитала.

- Корпоративный.

- Подоходный.

- Налог на продажу.

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность. Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность. Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции. Такими странами мира являются Объединённые Арабские Эмираты, Алжир, Бразильская республика, Марокко.

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

Оффшорные зоны

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям. Согласно этому списку, крайне нежелательно регистрировать компанию в:

- Бахрейне.

- Кайкосе.

- Ангильи.

- Барбуде.

- Барбадосе.

- Арубе.

- Антигуа.

- Гренаде.

- Монтсеррате.

- Пуэрто – Рико.

- Невисе.

- Либерии.

- Науру.

- Самоа.

- Мальдивской Республике.

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании. Так, для регистрации организации в Бейлизе придётся заплатить 900 долларов. Ежегодно в бюджет этой страны нужно отчислять 950 долларов. Регистрация в Великобритании стоит 1250 долларов, а ежегодный налог составляет 1300 долларов. Для регистрирования компании в Панаме придётся изначально заплатить 1250 долларов, но ежегодный налог равен 1350 долларам. Регистрация на Кипре обойдётся в 3000 долларов. Каждый последующий год существования компании придётся платить по 3200 долларов. В Гонконге цена регистрации равняется 2100 долларам, а налог – 2250 долларам. В Объединённых Арабских Эмиратах регистрация стоит 2900, а ежегодный взнос равен 3800 долларам. Поставить на учёт компанию на Виргинских островах возможно за 1250 долларов. Ежегодный взнос – 1480 долларов.

Налоговые ставки:

- Великобритания – 20 %.

- Кипр – 12 %.

- Дания – 25 %.

- Нидерланды – 25.5 %.

- Лихтенштейн – 12 %.

- Барбадос – от 1 до 2 %.

- Маврикий – максимальная ставка равна 3 %.

- Венгрия – 10 %.

- Латвия – 15 %.

- Остров Мэн – от 0 до 10 %.

- Чехия – от 10 до 15 %.

- Австралия – 30 %.

- Канада – от 4 до 12%.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:- Экспортирование товаров.

- Импортирование товаров. Благодаря офшору можно значительно снизить налоги. Работая в этой сфере бизнеса, лучше заключать контракты с датскими, кипрскими и британскими организациями.

- Разработка программного обеспечения. Этой сферой бизнеса лучше заниматься при помощи панамской или доминиканской юрисдикции.

- Недвижимость.

- Сфера шоу-бизнеса.

visasam.ru

Зачем нужен оффшор простыми словами » Notagram.ru

Часто, когда нам встречается в СМИ термин — оффшор, в нашем воображении рисуется какая-то громкая финансовая афера, сенсация или скандал. Зачем нужны оффшорные компании и почему их создают? Неужели они так необходимы?

Тем кто серьезно занимается бизнесом, постоянно приходится сталкиваться с трудностями. Самые актуальные из них: постоянно меняющееся нормы ведения налогового учета, сложные механизмы ведения финансовой и управленческой отчетности.

Это далеко не полный список трудностей, с которыми сталкиваются владельцы среднего и крупного бизнеса. И чем крупнее бизнес или компания, тем актуальнее становятся эти вопросы.

Зачем нужен оффшор простыми словами

Самая популярная цель использования оффшорной компании, это оптимизация налогов. С помощью оффшорной компании можно получить: оптимизацию расходов, облегчить ведение налоговой, финансовой и корпоративной отчетности, а также получить защиту прав собственности, анонимность и конфиденциальность при ведении бизнеса. Использование оффшоров — один из самых известных и эффективных методов оптимизации налогов. Занимаются этим вполне легально такие мировые гиганты как Apple, Google, Microsoft, General Electric, Pfizer, BMW и General Motors.

Наших бизнесменов оффшоры привлекают прежде всего возможность минимизации налогов. А также защитой своих активов от: незаконной экспроприации; валютных рисков; нестабильной финансовой и политической ситуации. Так же следует отметить, что подобные зоны являются отличным способом выхода на международный инвестиционный и финансовый рынки.

Что такое оффшорная компания

Оффшорная компания является юридическим лицом, зарегистрированным в соответствии с правилами конкретной страны или юрисдикции, и осуществляет свою деятельность за пределами страны или юрисдикции, в которой она зарегистрирована. На сегодняшний день стать владельцем оффшорной компании можно не выходя из дома.

Существует также возможность приобретения готового оффшора — на такую процедуру уходит не более 1 часа. Стоимость предложения по созданию или продаже готовой оффшорной компании может достигать 10 тысяч американских долларов в зависимости от того набора услуг, который обеспечивают подобные специалисты. Оффшорная компания может быть зарегистрирована в качестве международной коммерческой компании (IBC).

Что нужно чтобы открыть оффшор

Для того, чтобы получить готовую оффшорную компанию, достаточно выполнить ряд простых, но важных условий:

- организовать секретарское бюро;

- оплатить пошлину за первоначальную регистрацию и последующую ежегодную (при необходимости) перерегистрацию;

- арендовать помещение под постоянное представительство оффшорной компании (секретарское бюро) в зоне регистрации.

Где открыть оффшор

Наиболее стабильными оффшорными юрисдикциями для ведения международного бизнеса являются:

Невис – гарантирует один из высочайших уровней конфиденциальности и подходит практически для любой бизнес деятельности;

Панама – привлекательные условия для учреждения оффшорных компаний и открытия банковских счетов с личным визитом в Панаму;

Белиз – достойный оффшорной сектор, но имеет потенциальные проблемы дестабилизации банковского сектора, по причине требуемого уровня прозрачности от США;

Гонконг – универсальный оффшор с территориальным налогообложением;

Сингапур – современная азиатская Швейцария, для защиты и хранения активов в тандеме с оффшорными компаниями в Сингапуре.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

notagram.ru

Что такое оффшор — выбор оффшорных зон, процесс регистрации компании

Здравствуйте! Слово «оффшоры» слышал, наверное, каждый человек. Но многие не имеют представления, что это такое на самом деле. Поэтому сегодня мы решили поведать простым людям, что скрывается под этим понятием, кто пользуется оффшорными счетами и как к этому относится наше государство.

Что такое «оффшор»

Бюджет каждой страны формируется по-разному. Страны с богатой промышленностью наполняют казну с помощью налоговых отчислений крупных предприятий, государства с развитым туризмом функционируют за счет отчислений туристической сферы. Но некоторые страны выживают за счет иностранных предпринимателей. Речь идет об оффшорах.

Оффшоры – это финансовая зона, где резиденты (граждане другой страны) регистрируют свой бизнес на льготных условиях.

Простым языком говоря, оффшоры – это деятельность, которая только регистрируется иностранцем в определенной стране. Фактически предприниматель работает на территории своей страны.

Определенные страны разрешают зарегистрировать бизнес в своей стране на льготных условиях в плане уплаты налогов и анонимности учредителей. Благодаря этому владельцы, создающие оффшорные компании, законно уклоняются от уплаты больших налогов, а страны с оффшорной зоной пополняют бюджет благодаря минимальным налогам.

Для того чтобы было более понятно зачем это все делать и как работают оффшоры, рассмотрим следующий пример:

Владелец крупного бизнеса, который зарегистрирован в Российской Федерации, обязан ежемесячно выплачивать налог в размере 15% от своего дохода. В случае если он сделает свою компанию оффшорной, он будет выплачивать 5% стране, где она зарегистрирована (например, Панаме). Фактически он как работал, так и будет работать на просторах нашей родины, но по документам его компания будет иностранной. Цифры налогов приведены примерные.

Зачем это нужно

kakzarabativat.ru

Что такое оффшоры? Деньги в оффшорах :: BusinessMan.ru

Практически каждый из нас слышал о существовании такого понятия, как оффшоры, однако не каждый понимает смысл данного термина. Что такое оффшоры в экономическом плане? Это финансовые центры, которые привлекают зарубежный капитал с помощью предоставления различных налоговых льгот и специальных предложений.

Среди правоведов идут споры, что именно можно считать оффшором, поэтому на этот счет еще нет единого мнения.

Понятие оффшора

Первой страной, где начали применять названный термин, были Соединенные Штаты Америки. Еще в 50-е годы прошлого столетия в газетах стали писать об этом новом веянии, хотя люди в то время еще понятия не имели, что такое оффшоры.

В газетных статьях повествовалось о финансовой компании, которой удалось избежать контроля со стороны государства. Руководители фирмы просто выбрали для себя другую местность с более благоприятным налоговым климатом. С тех пор понятие «оффшор» имеет как юридический смысл, так и экономико-географический.

История появления оффшоров

Что касается оффшорных схем, то они имели место еще во времена Древней Греции. Тогда на территории Афин ввели налог в размере двух процентов на импорт и экспорт различных товаров. Купцы в этой ситуации не растерялись и объезжали город десятой дорогой, чтобы избежать налогообложения. Размещать продукцию стали на территории мелких островов, куда можно было без пошлин ввозить и вывозить контрабанду.

Существует еще много примеров подобных схем, в которых участвовали страны-оффшоры. Так, в XV веке английские торговцы возили продавать шерсть во Фландрию, где налоги были значительно ниже, нежели в Англии. А в XVIII столетии предприниматели США пытались уклониться от налогов, налагаемых Англией на ввоз продукции, через торговлю с Латинской Америкой.

Юрисдикции оффшоров

Зоны оффшоров – это определенные державы или части стран, где установлен особый режим регистрации и ведения бизнеса для компаний, не являющихся резидентами. На сегодня существует множество оффшоров, где есть возможность зарегистрировать фирму. Условно оффшорные юрисдикции разделяют на несколько групп:

- Европейские. Здесь достаточно высокий статус и, соответственно, высокая стоимость содержания оффшора. В этих оффшорных зонах имеются налоговые льготы лишь на некоторые виды бизнесов. Не все финансовые аналитики называют эти территории оффшорами, потому как здесь нет черной бухгалтерии, а наоборот – проводится аудит, данные о собственниках бизнесов открыты и доступны.

- Островные. В этом случае предприниматели могут открыть оффшор на небольших островах. В частности на архипелагах Карибского моря, островах Тихого и Индийского океанов отсутствует понятие налогов. Бухучет практически не ведется, а сведения о владельцах фирм закрыты, то есть можно сохранять анонимность. Минусом в этой ситуации является сомнительная репутация и недоверие со стороны партнеров и потребителей.

- Образования административно-территориального характера, где существует особый налоговый режим. К таким территориям относятся некоторые штаты США, Лабуан в Малайзии, а также российские местности: Алтай, Калмыкия, Углич и др.

Оффшорные организации

Компании-оффшоры представляют собой зарубежные фирмы, которые зарегистрированы в одноименной зоне государства, предоставляющего налоговые льготы. Такие компании имеют право вести деятельность лишь за границей, а не по месту регистрации.

Каким странам выгодно иметь на своей территории такие оффшоры? В основном их создание поощряют мелкие государства, которые за счет данных схем находят дополнительные статьи доходов в свой бюджет.

Что такое оффшоры, и для чего они нужны владельцам предприятий? Самой главной целью их использования является оптимизация налогов и пошлин. Если правильно структурировать названную организацию, то можно получить немаловажные преимущества: конфиденциальность данных, оптимизацию расходов, отсутствие каких-либо требований к ведению бухгалтерии и т. д.

Давно не тайна, что многие известные компании пользуются оффшорами для того, чтобы снизить выплаты налогов. Среди них: BMW, General Electric, Microsoft, Pfizer и др.

Особенности компаний-оффшоров

Одной из важнейших характеристик оффшорных компаний является тот факт, что они нерезидентные по отношению к государству, в котором зарегистрированы. Это означает, что весь контроль, управление и деятельность ведется в другой стране. Как правило, данные фирмы имеют налоговые льготы либо освобождены от налогов вообще. Бывает, что им приходится выплачивать лишь ежегодный регистрационный сбор, что составляет некрупную сумму.

Сам процесс регистрации значительно проще в странах-оффшорах. Здесь нет необходимости постоянно собирать совет директоров, а разрешается использование номинальных собственников. Кроме того, не проводятся аудиторские проверки и валютный контроль.

Одним из специфических качеств оффшора является возможность максимально скрыть данные владельца, который обычно находит местных наемных лиц для регистрации компании. Однако в большинстве случаев полностью скрыть имя бенефициара невозможно, так как эти наемные директора должны знать, на кого работают, чтобы обеспечить свою финансовую и правовую безопасность.

Как открыть оффшор?

Существует два основных способа зарегистрировать оффшорную компанию: поехать лично в страну, где находится упомянутая зона либо обратиться в фирму, помогающую с регистрацией подобных организаций.

Лица, которые знакомы с тем, что такое оффшоры, обязательно владеют информацией и о способах их открытия. А фирмы, занимающиеся этим, обычно предоставляют перечень определенных услуг. К ним относятся:

- Помощь в регистрации компании, включая полный регистрационный пакет и получение сертификатов.

- Продажа уже готовой оффшорной фирмы, зарегистрированной ранее.

- Открытие счета в банке с целью разместить деньги в оффшорах.

- Помощь в ведении деятельности, включая секретарское обслуживание, телефонные номера.

- Предоставление номинальных руководителей и акционеров.

Основные оффшорные схемы

На сегодняшний день существует великое множество схем, помогающих уклоняться от налогов и обеспечивать более высокую прибыль. Экономисты выделяют самые распространенные оффшорные схемы:

- агентская, при которой компания-оффшор находит любую фирму, нанимает ее в качестве своего агента и через нее осуществляет деятельность;

- строительная — в этом случае оффшорная организация является подрядчиком и получает оплату за строительные услуги;

- транспортная, которая имеет место при международных перевозках;

- производственная — компания-оффшор по мизерным ценам оплачивает производственные услуги и сырье фирмы-производителя.

Кроме вышеперечисленных, также пользуются популярностью схемы трансфертного ценообразования, оказания услуг, регистрации новых предприятий, поставки сырья и проч. Выбор той или иной оффшорной схемы зависит от задач и целей, которые ставит перед собой фирма.

businessman.ru

что это такое простым языком? Разбираемся в причинах скандала

СправкиПолучить короткую ссылку

884221

Самый крупный в мировой истории скандал с офшорами разгорается в мире в эти дни. Читайте в справке Sputnik что такое офшоры и почему это может быть незаконно.

СМИ получили доступ к огромному архиву панамской юридической фирмы Mossack Fonseca, которая десятки лет занималась регистрацией офшорных компаний. В документах говорится о компаниях, связанных с мировыми лидерами, бизнесменами и знаменитостями, которые выводили свои капиталы в офшорные зоны. Что же это такое, офшор?

Вне границ. Что такое офшор

Слово Офшор происходит от английского offshore — «вне берега». Это финансовые центры, привлекающий иностранный капитал через специальные налоговые и административные льготы. Такие страны и зоны называют «финансовым раем» для бизнеса.

Офшорная компания — это фирма, зарегистрированная иностранными гражданами в государстве с благоприятным налоговым климатом.

Всего офшорных зон в мире насчитывается около полусотни.

По приблизительным подсчетам, около десяти процентов всех средств на планете сконцентрированы именно там. Общая сумма, хранящаяся в офшорных зонах, по некоторым оценкам, может достигать 32 триллионов долларов — это больше ВВП США и Японии вместе взятых.

От древности до наших дней

Впервые понятие «офшор» вошло в практику в середине двадцатого века — одна находчивая фирма ушла от американской налоговой инспекции, зарегистрировавшись в другой стране — с более низкими налогами. Но по сути — все началось намного раньше. Еще древние греки избегали уплаты налогов, делая крюк вокруг Афин и везли товары на многочисленные беспошлинные острова.

А в XV веке во Фландрии были очень низкие торговые ограничения и налоги, из-за этого английским купцам было выгоднее возить и продавать шерсть именно сюда.

Оффшоры бывают разные

Офшорные зоны принято делить на две группы: с полной и с налоговой офшоризацией.

Полная — это освобождение от любой отчетности, а предприниматели платят очень низкий процент в виде налогов или фиксированную сумму. В некоторых зонах предприниматель даже может получить полное освобождение от уплаты налогов.

К зонам этой группы относятся: Доминика; Кипр; Британские Виргинские острова; Белиз; Сейшелы; Федерация Сент Китс и Невис.

Налоговая офшорная зона — это пониженные ставки, но без освобождения компаний от ведения учета и сдачи отчетности. К этой группе относятся Гонконг; Шотландия; Панама.

Есть еще так называемые «налоговые оазисы» — офшоры, расположенные внутри государства.

Наиболее популярной оффшорной зоной среди предпринимателей всего мира являются Виргинские острова. Это связано с простотой регистрации и ведения бизнеса на их территории, отсутствием налоговых сборов, а также обеспечением полной конфиденциальности всех сведений, касающихся финансовых операций, получаемого дохода и личности предпринимателя.

Что законно и что нет

Сами по себе офшоры — это не преступление. Но они часто используются для преступлений — отмывания криминальных денег и разных мошеннических схем и «отмывания» денег.

Нарушением является, когда офшорные компании заводят государственные чиновники, которым закон запрещает владеть бизнесом. Скандалы вокруг «Панамского досье» во многом связаны именно с тем, что в связи с офшорами упоминаются имена многих политиков и госчиновников из различных стран.

Международные организации — ОЭСР, FATF и другие, выпускают рекомендации для государств о том, как строить политику и законодательство в области офшоров.

sputnik-georgia.ru

общие понятия и схема работы

В юридической терминологии определение оффшора стало использоваться в 50-х годах XX века в США с момента публикации статьи об одной известной в то время компании, которая переместила свой главный офис в другую страну и тем самым избежала повышенного внимания со стороны правительства США.

В юридической терминологии определение оффшора стало использоваться в 50-х годах XX века в США с момента публикации статьи об одной известной в то время компании, которая переместила свой главный офис в другую страну и тем самым избежала повышенного внимания со стороны правительства США.

В статье мы расскажем о том, что это такое и о принципах работы с ним.

Содержание статьи

Основные термины и определения

Дословно термин оффшор переводится с английского как «вне берега», то есть вне данной страны, поэтому он носит экономико-географический характер.

Оффшорной зоной называют государство или его часть — область, штат, на территории которого действуют особые условия для регистрации и ведения бизнеса нерезидентами, то есть гражданами других стран.

Возникновение данных зон обусловлено различными подходами в налоговой политике государств, отсутствием унифицированных международных законов. Оффшорной зоной для ведения хозяйственной деятельности нерезидента по сути может быть любое государство, чья налоговая политика выгодно отличается от политики родной страны.

Как экономическое явление такие схемы появились еще в Древнем Риме, когда торговцы, пытаясь снизить свои налоговые расходы, обходили или объезжали территории с высокими пошлинами, ведя торговлю на соседних островах.

Сегодня оффшорной компанией считается та, которая не ведет свою хозяйственную деятельность в стране фактической регистрации, и ее собственник является нерезидентом, то есть гражданином другого государства. Например, американец, зарегистрировавший свое предприятие на Кипре, но ведущий основную деятельность в США, становится владельцем оффшора.

Оффшорный бизнес включает в себя компании, которые занимаются разнообразной деятельностью — торговой, финансовой, строительной, производственной. Можно выделить основные характеристики, которые отнесут предприятие к данной категории:

- нерезидентность владельца по отношению к стране регистрации;

- коммерческая деятельность ведется за пределами страны регистрации;

- упрощенная процедура регистрации;

- конфиденциальность и анонимность по отношению к владельцу компании;

- отсутствие или значительное упрощение валютного и финансового контроля деятельности, бухгалтерского учета и аудита;

- низкое налогообложение или замена его на единый фиксированный сбор.

Оффшорные зоны

Оффшорные зоны или, как их более правильно называть, юрисдикции — это государство или территория, на которой действуют налоговые льготы для нерезидентов и упрощена регистрация юридического лица. Условно их разделяют на три категории:

- островные территории — как правило, небольшие острова в Карибском море, Индийском и Тихом океанах;

- европейские государства;

- административно-территориальные образования в США, Малайзии и некоторых других странах. Некоторые специалисты относят сюда российские территории — Калмыкию и Алтайский край.

Возникновение оффшорных зон было исторически и географически обусловлено. В 1970-х годах островные колонии Великобритании обрели независимость и стали самостоятельными государствами. Но одновременно они столкнулись с проблемой недостаточного финансирования бюджета.

Поскольку все эти государства островные и часто имеют небольшую территорию, их экономика и промышленность слабо развиты, добыча природных ископаемых очень ограничена. Будучи колонией, они получали субсидированную помощь. Лишившись ее, правительства должны были думать об альтернативных источниках наполнения государственной казны, приемлемым решением и стала регистрация компаний в оффшоре.

Многие европейские страны также имеют подобные проблемы финансирования бюджета и в целях привлечения иностранного капитала упрощают систему налогообложения и регистрации предприятий.

К ним относят Швейцарию, Австрию, Лихтенштейн. Компании, зарегистрированные в этих государствах, имеют положительную репутацию и высокий уровень доверия клиентов. Однако в этих странах действуют более жесткие в сравнении с островными налоговые системы, обязательный бухгалтерский учет и аудит.

К островным зонам относят Сейшелы, Багамы, Виргинские острова, Бермуды, Каймановы острова, Кипр, Панаму, Тринидад и Тобаго, Доминикану и другие. Особенностью островных зон является полное отсутствие налога на прибыль и дивиденды, дешевая и простая процедура регистрации, полная конфиденциальность владельцев, но вместе с тем и сомнительная репутация компании.

Регистрация фирмы в оффшоре

Как уже отмечалось выше, открытие фирм в свободных экономических зонах очень простое, для этого даже не обязательно пребывание в данной стране. Сейчас этими вопросами заминаются специализированные фирмы, которые проводят анализ таких зон, составляют сравнительную характеристику для упрощения выбора страны, занимаются юридическими и финансовыми вопросами — в итоге клиент получает готовое предприятие всего за неделю. В таких фирмах можно приобрести уже существующее оффшорное предприятие с историей и «стажем» работы.

Экономные владельцы могут также без труда зарегистрировать компанию самостоятельно, для этого необходимо:

- Во-первых, провести анализ стран и определить наиболее выгодные налоговые условия для своего рода деятельности.

- Во-вторых, организовать секретарское бюро, которое будет выполнять представительскую роль, и арендовать для него помещение, тем самым получив юридический адрес предприятия. Если собственник желает совсем остаться в тени, он может в качестве акционеров компании привлечь местных жителей, которые охотно соглашаются за небольшую плату.

- В-третьих, необходимо уплатить государственную регистрационную пошлину, размер которой на островных зонах варьируется от 50 до 800 долларов США, а в европейских странах может достигать нескольких тысяч.

Готовую компанию можно приобрести за 300 долларов США, но ценовой максимум может превышать и 10 000 долларов. Регистрационный сбор нужно уплачивать ежегодно, помимо этого в некоторых странах применяется система единого фиксированного налога. Поэтому содержать оффшорную фирму предпринимателю среднего звена нет никакой экономической выгоды.

Существуют также определенные ограничения на деятельность, среди которых можно выделить запрет на ведение хозяйственной деятельности внутри страны регистрации. Это обеспечивает некоторую финансовую стабильность государству и исключает риск экономического поглощения международными компаниями.

Преимущества и недостатки работы в оффшоре

Оффшорные компании создаются для достижения определенных целей:

- минимизация суммы налогов и сборов;

- сокрытие финансовой сделки;

- сокрытие владельцев компании;

- выведение из страны «криминального» капитала;

- сокрытие реальных доходов владельца;

- отсутствие валютного и финансового контроля.

Схема минимизации суммы уплачиваемых налогов проста — предположим, что в стране Х величина налога на прибыль равна 20%. Предприятие в стране Х, осуществляя торговую деятельность, получает 1 миллион долларов США чистой прибыли, из которых уплачивает 200 тысяч долларов в государственную казну.

Это же предприятие может осуществить продажу товаров оффшорной компании по более низкой цене, получив прибыль 200 тысяч долларов, а оффшор, перепродав эту же продукцию, получает оставшуюся часть прибыли — 800 тысяч долларов. Налог на прибыль в стране Х уплачивается в размере 40 тысяч долларов, в оффшорных зонах он равен нулю. Итог — у предприятия экономия 160 тысяч долларов, которые оно может получить в виде кредита от зарубежной компании.

Такие же схемы применяются для уклонения от уплаты налога на добавленную стоимость, подоходного налога с физических лиц, различных пошлин и акцизов.

Страховую схему можно рассмотреть на реальном примере всем известной транснациональной корпорации «Phillips». На Бермудских островах была зарегистрирована страховая компания “Kingstone Captive Insurence”, основным направлением деятельности которой стало страхование операций «Phillips».

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Большим преимуществом оффшоров выступает секретность сделок и конфиденциальность информации о владельцах. Во многих странах государственным деятелям запрещено заниматься предпринимательской деятельностью во избежание лоббирования сомнительных и невыгодных стране законодательных проектов.

Регистрируя компанию на Сейшельских островах, депутат или чиновник получает гарантии полной анонимности и может спокойно продвигать свою коммерческую деятельность, при этом уклоняться от налогов и от декларирования своих доходов как физическое лицо.

По примерным подсчетам экспертов более 12 триллионов долларов хранится на счетах оффшорных банков, это примерно одна треть общего состояния всех миллионеров в мире.

Отсутствие валютного контроля позволяет выгодно проводить сделки на рынке ценных бумаг и валютных биржах, примерно 80% таких сделок проводится в оффшорных зонах. Отсутствие бухгалтерского учета и обязательных аудиторских проверок приводит к полной дезинформации о характере деятельности компании и готовит благоприятную почву для проведения криминальных операций и сделок. Недостатки ведения бизнеса в оффшорных зонах для компаний сводятся к ограничению такой деятельности со стороны государства.

Влияние на оншоры

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор — это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор — это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Многие эксперты склонны утверждать, что мировой экономический кризис возник именно из-за распространения деятельности оффшорных компаний. Примерно 90% российского крупного бизнеса переведено в свободные экономические зоны.

С возрастанием финансовой нестабильности в США и дефицита национального бюджета правительство приняло антикризисные меры, которые привели к росту налогов. Крупные компании, отреагировав на эти меры, перевели свой бизнес в оффшорные зоны, в основном на Британские Виргинские острова, где зарегистрировано более 800 тысяч предприятий.

Законность работы в оффшоре

С точки зрения деятельности компании в пределах оффшорной зоны можно сказать о законности ее экономических и финансовых операций. Но с точки зрения государства, из которого ушел данный бизнес, наблюдается полная противоположность.

Как было описано выше, государство теряет огромные суммы неуплаченных налогов, кроме того, наблюдается существенный отток капитала и реальных инвестиций в другие страны, что не поддерживает и не развивает национальную экономику.

Множество оффшорных компаний ведут незаконную деятельность по финансированию терроризма, благодаря тому, что в свободных юрисдикциях нет финансового контроля сделок и нет механизма открытых договорных отношений, вся деятельность находится в полной секретности.

С этой точки зрения оффшоры представляют большую угрозу всему обществу, поэтому созданы специальные организации, которые разрабатывают меры по предотвращению развития такого бизнеса:

- Одной из таких всемирных организация является FATF. Ее рекомендации по предупреждению финансирования терроризма и отмывания нелегальных доходов приняты правительствами большинства стран.

- ОЭСР – организация экономического развития и сотрудничества — также ведет списки стран и территорий с упрощенной налоговой системой и непрозрачными финансовыми и экономическими законами.

Государства, поддерживающие рекомендации данных организаций, более пристально следят за фирмами, которые сотрудничают в своей хозяйственно-экономической деятельности с компаниями из общепризнанных оффшорных зон, ограничивают суммы их сделок, проводят полную идентификацию предприятий и их владельцев, осуществляют контроль за ценообразованием продукции во избежание необоснованного занижения цен.

Сюжет о том, как подобрать оффшор

На видео — процесс выбора экономической зоны для ведения бизнеса:

znaydelo.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …