Акт на списание материалов: образец

Автор статьи: Судаков А.П.

Любая современная компания в той или иной степени владеет различными материальными ценностями, которые стоят у нее на балансе и позволяют осуществлять производство или сбыт товаров/услуг. Что входит в эти ценности? Не только здание, оборудование и транспорт, но и закупленные для работы материалы. Данные материалы могут быть приобретены на свободном рынке или получены от компаньонов/учредителей, они отражаются в балансе предприятия и являются его активами. Но их качество не всегда может быть высоким или же в процессе хранения материалы могут прийти в негодность. В этом случае вам придется составить акт списания материалов и вывести их из актива и бухгалтерских документов. Как это правильно сделать? Об этом вы узнаете в нашей статье.

Что такое акт списания

Акт представляет собой документ строгой отчетности, благодаря которому можно сократить размер активов предприятия и его базу налогообложения. Вывести из баланса какие-то материалы или оборудование можно только составив данный документ – в остальных случаях у контролирующих органов наверняка возникнут к вам ненужные вопросы.

Вывести из баланса какие-то материалы или оборудование можно только составив данный документ – в остальных случаях у контролирующих органов наверняка возникнут к вам ненужные вопросы.

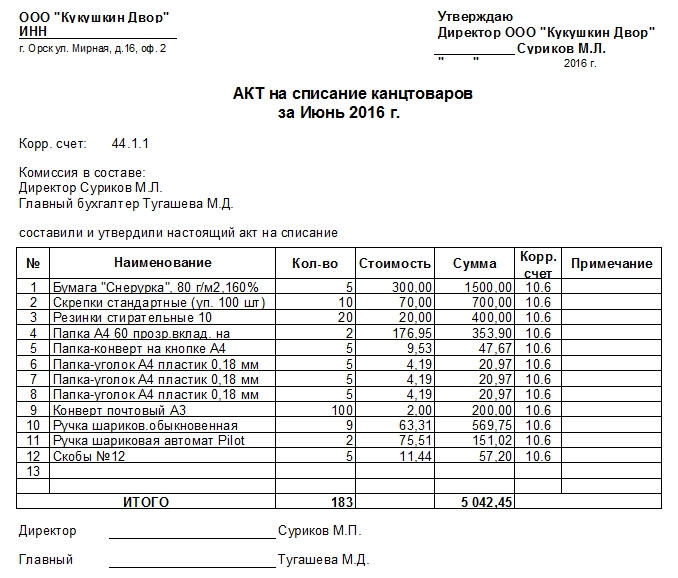

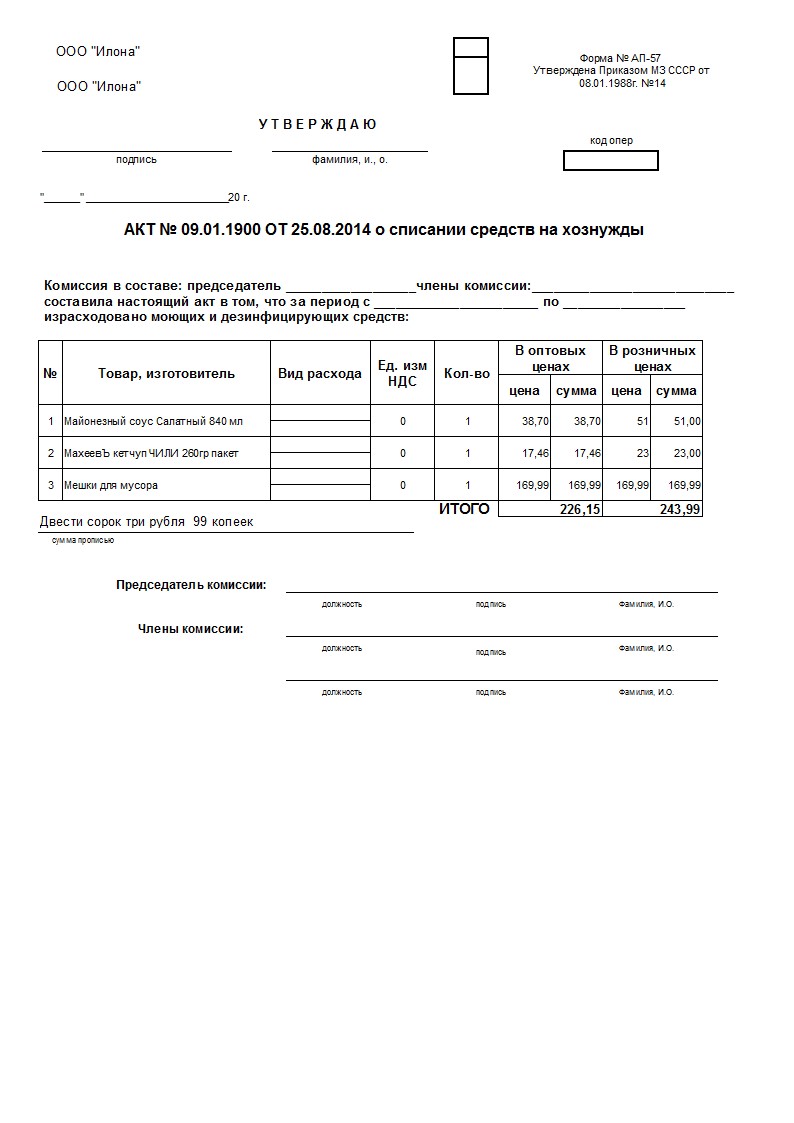

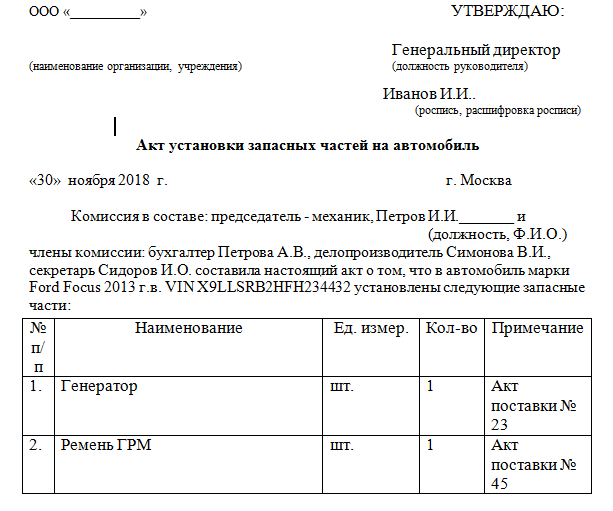

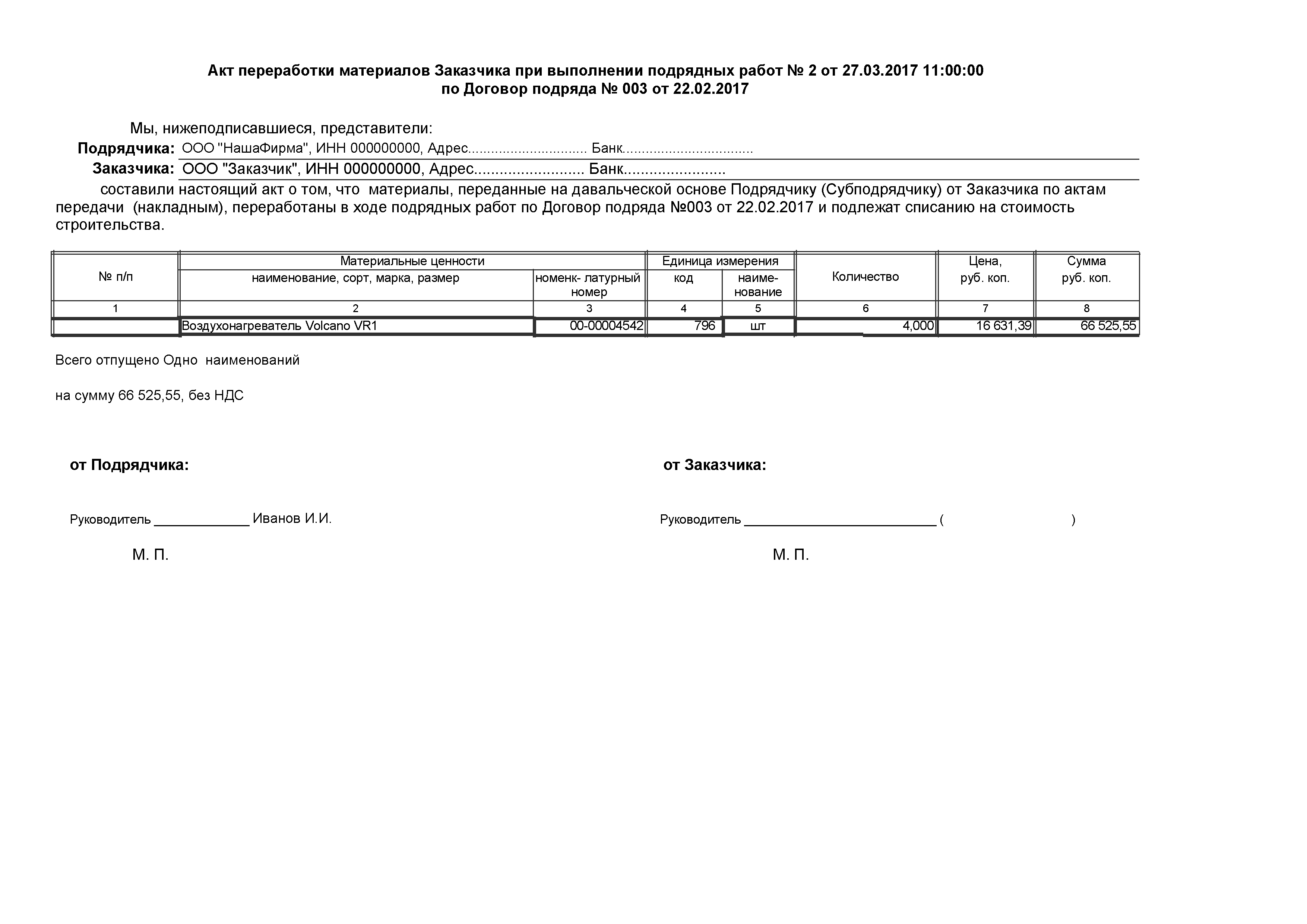

Образец акта на списание в электронном виде

Составлять данную бумагу может ответственное лицо, которое отвечает за хранение и сохранность материальных ценностей. Сначала ответственный составляет записку на имя главы компании, в которой просит списать некоторое оборудование или запасы на таком-то основании. Глава компании инициирует проверку – действительно ли оборудование/материалы уже вышли из строя или не соответствуют действующим нормативам. Затем, если факт подтверждается, руководитель готовит приказ на списание. На основе данного приказа собирается комиссия, в которую обязательно входит работник бухгалтерии (он может быть единственным в комиссии). Все имеющиеся матценности описываются и готовится акт на списание.

Обратите внимание: акт заполняется в произвольной форме, поскольку законодательство строго не регулирует данный процесс.

Но в нем обязательно указываются все необходимые данные о списываемых ценностях.

В акте в обязательном порядке указывается:

- Полное название компании.

- Дата заполнения бланка.

- Номер приказа, согласно которому делается опись.

- ФИО каждого члена комиссии, их реальные должности в компании.

- Наименование списываемого товара.

- Количество единиц/вес/стоимость.

- Детальное описание причины списания материалов в акте на списание.

Внизу акта прописывается, сколько всего товара было списано и на какую сумму, после чего каждый член комиссии ставит свою подпись. После этого товар вывозится и утилизируется согласно общепринятым требованиям.

Как происходит списание

Необходимо понимать, что вывести с баланса вы можете только то, что на нем записано (матценности прописываются в счете №10).

Принципы оформления акта на списание

В документах процесс будет выглядеть следующим образом:

| Счет по ДТ | Счет по КТ | Описание процедуры | Обоснование | |

| 94 | 10 | Списание материалов с балансовой стоимости на основании приказа и соответствующего акта. | Номер приказа и акта. | |

| 91.2 | 10 | Вывоз матценностей | Накладная по форме М-15 | |

| Заполненная счет-фактура | ||||

| 91.2 | 68.2 | Начисление налога на добавочную стоимость | Накладная | |

| Книга продаж | ||||

| Счет-фактура | ||||

Как происходит вся процедура

Первым делом проводится детальная ревизия: все поврежденные или бракованные товары заносятся в ведомость М-29. Затем данная ведомость передается в бухгалтерию, которая проводит детальный учет всех материалов и оценивает их. Затем все, что должно быть списано, складывается в отдельном помещении и опечатывают. Следующий этап: определение реальной себестоимости этих предметов. Обычно определение стоимости делается несколькими способами:

- Проводится оценка каждого товара.

Обычно такой способ применяют, если он достаточно ценен.

Обычно такой способ применяют, если он достаточно ценен. - Оценка проводится на основе первичного документа. Для этого сумму, потраченную на закупку товара, делят на количество списываемых единиц.

Чтобы правильно заполнить бланк акта списания, вам нужно будет получить отчет материально ответственного лица и докладную записку о количестве подобного товара на складе.

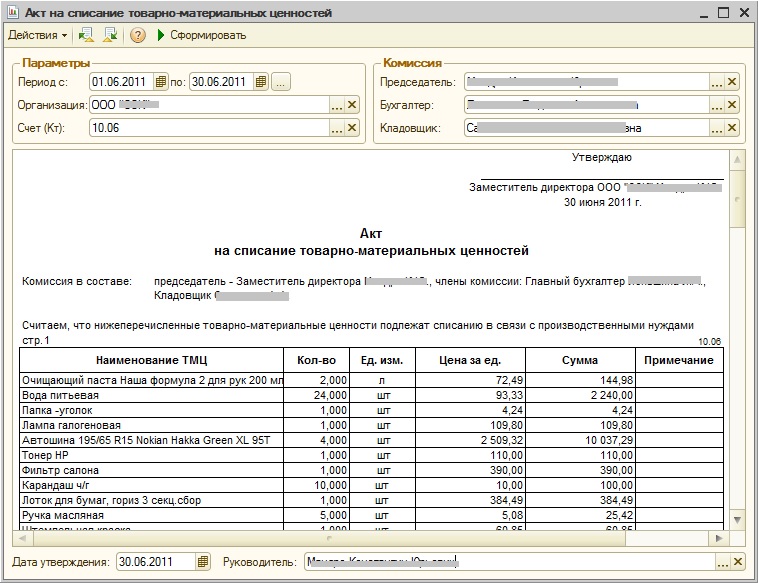

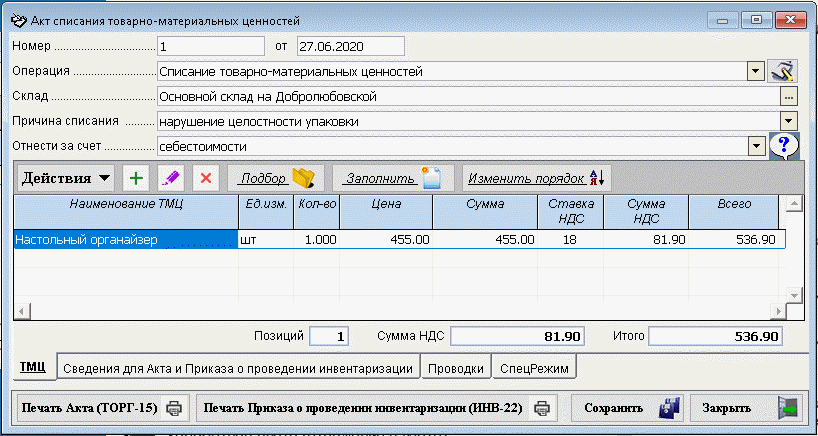

Списание материалов в электронной форме

Кто имеет право оформлять

Обычно оформлением бланка занимается сотрудник бухгалтерии, который был назначен в комиссию. Данный документ не имеет установленной законом формы, поэтому может заполняться в произвольном виде. Скачать его можно по этой ссылке. Заполнение документа проводится в присутствии главы компании, кладовщика, главного инженера или других ответственных лиц. Данные сотрудники должны присутствовать при процессе заполнения, следить за его правильностью, а после окончания – скрепить его своими подписями. Затем акт поступает в бухгалтерию, которая выводит с баланса компании данное имущество.

Оформление документа достаточно простое. Сначала ответственный работник проставляет дату проведения операции и название компании. Затем ставится номер акта. После этого в «тело» документа вписывают материалы (каждое наименование – в новой строке). После названия вписывают количество и стоимость единицы. В конце складывают количество товаров и выводят общую сумму. Под этой строкой указывается причина списания, ставятся подписи присутствующих лиц и главы компании.

Последний этап – физическое списание. Готовый акт передаются главе компании, он отсылает его в бухгалтерию. Там происходит проводка по отчетности Д94-К10, в которой указывается общая сумма товаров. Затем в ведомость Д20-К94 вносится общая сумма убытков и проставляется причина их возникновения. Помните, что убыток не может быть больше, чем допустимая максимальная убыль. После того как все ведомости заполнены, материалы считаются списанными и подлежат утилизации. Образец акта на списание материалов вы можете скачать по данной ссылке.

Вконтакте

Одноклассники

Google+

Акт списания материалов в производство » SpecAvto — Спецавто — Бетононасосы

Акт списания материалов на производство, это документ, который подтверждает расход материальных ценностей. На основании данного материала производится списание используемых материалов. Принятой формы для такого документа нет, списание осуществляется в произвольной форме. Форма документа, разрабатывается бухгалтером организации, с учетом ее особенностей. Документ составляется в единственном экземпляре.

Несмотря на тот факт, что упрощение документооборота организации позволяет не составлять акт списания материалов, налоговая тщательно проверяет документированное подтверждение материальных расходов.

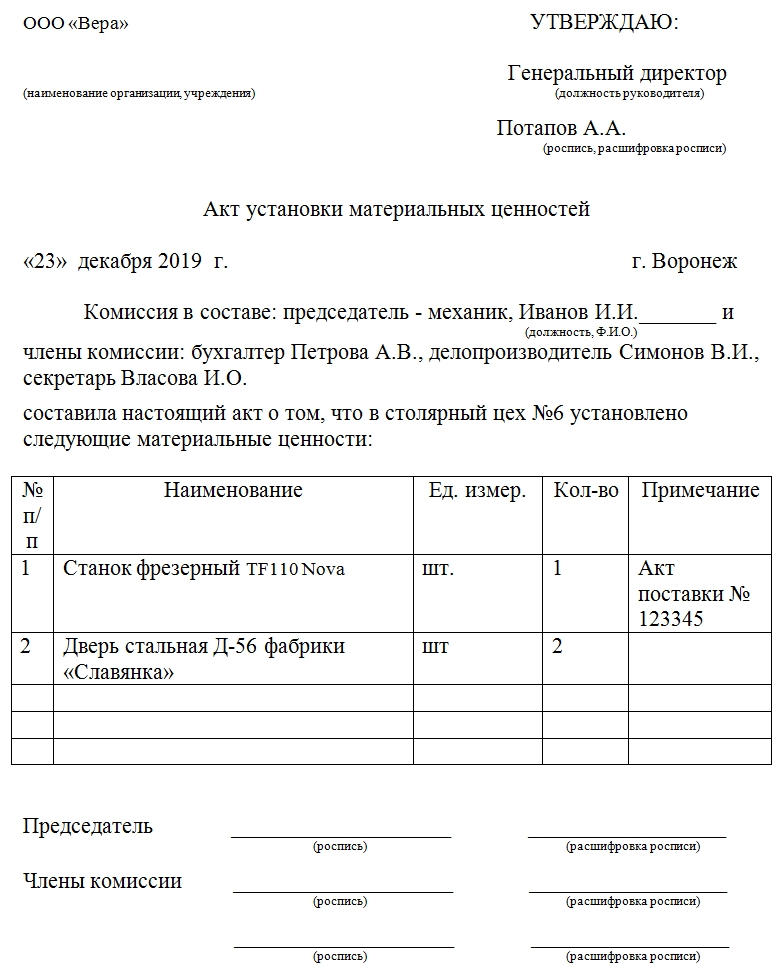

Требования к составлению акта списания материалов на производство

В первую очередь бухгалтерией оформляется требование – накладная, согласно которой материалы поступают на склад. Со склада материалы передаются другому ответственному лицу, который осуществляет их расход. Если материально – ответственное лицо это один сотрудник, то можно сразу составлять акт, без оформления накладной.

Документ заверяется подписью руководителя организации. В правом верхнем углу указывается его должность, дата утверждения, дата составления акта и место составления документа. Ниже указывается причина списания материалов, в данном случае – для использования в производстве.

Затем в табличной части документа перечисляются наименования списываемых материалов и их количество и стоимость. Ниже указывается общая списываемая сумма прописью.

Если на производстве не лимитируется расходование материалов или необходимость в них возникает периодически, то материалы отпускаются по накладным – требованиям по форме N М-11..png) Эта же форма применяется для оформления движения материалов внутри организации между материально ответственными лицами или между структурными подразделениями. Так же накладная используется при сдаче остатков неизрасходованных материалов, отходов от брака и возвратного материала на склад, в случае если не применяются лимитно-заборные карты.

Эта же форма применяется для оформления движения материалов внутри организации между материально ответственными лицами или между структурными подразделениями. Так же накладная используется при сдаче остатков неизрасходованных материалов, отходов от брака и возвратного материала на склад, в случае если не применяются лимитно-заборные карты.

Следовательно, акт списания – это документ, удостоверяющий факт использования материала в целях производства. Точный порядок составления акта списания материалов, а так же список структурных подразделений для которых он применим, устанавливается организацией самостоятельно и прописывается в учетной политике организации.

Для работы с актом на списание материалов можно использовать любой вид электронной подписи

Вопрос от читателя Клерк.Ру Дмитрия (г. Краснодар)

Есть внутренний документ — акт списания материалов на производство. Таких документов в нашей организации генерируется очень много.

1. Возможно ли использовать неквалифицированную ЭП (сгенерированную собственным сервером с установленным центром сертификации)?

2. Какими внутренними актами надо ввести порядок формирования этого вида документов в электронном виде, чтобы потом у налогового инспектора не возникло вопросов?

Действующее законодательство РФ в области бухгалтерского учета не содержит требований по использованию определенного вида электронной подписи (далее – ЭП) для работы с актом на списание материальных ценностей, в отличие, например, от счетов-фактур. В связи с этим вы вправе использовать любую электронную подпись в соответствии с Федеральным законом N 63 «Об электронной подписи» (далее – Закон).

Таким образом, отвечая на ваш вопрос, использовать неквалифицированную ЭП, сгенерированную с помощью ключей ЭП, выпущенных вашим Центром сертификации, можно.

В Регламенте описывается порядок разрешения конфликтных ситуаций, с которым должны согласиться все участники взаимодействия. Также определяется перечень программного обеспечения (вплоть до версий), с помощью которого могут создаваться электронные подписи. На практике в таком Регламенте также приводится перечень документов (типов, наименований), которые могут подписываться ЭП, с описанием их форматов и, если требуется, правил оформления.

Кроме определения документов, в Регламенте определяются:

● формат сертификата ЭП;

● используемые средства электронной подписи;

● условия равнозначности ЭП и собственноручной подписи.

Документ, вводящий в работу компании использование неквалифицированной подписи должен соответствовать требованиям статьи 9 Закона. При соблюдении всех этих правил вопросов у налогового инспектора появиться не должно.

Также напоминаем вам, что согласно п. 1 ст. 6 ФЗ 63 усиленная квалифицированная подпись признается равнозначной собственноручной. Введение в работу этого вида подписи не требует никакого документального оформления. Документы, подписанные квалифицированной подписью не вызовут дополнительных вопросов со стороны контролирующих органов в части подписания. Единственный нюанс работы с квалифицированной подписью заключается в том, что сертификат выдается исключительно на платной основе.

Получить персональную консультацию Карины Кассис в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

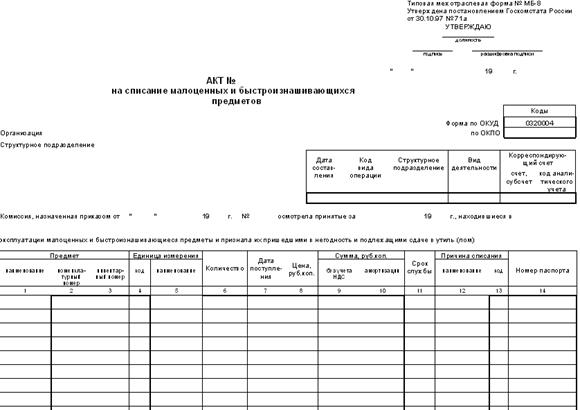

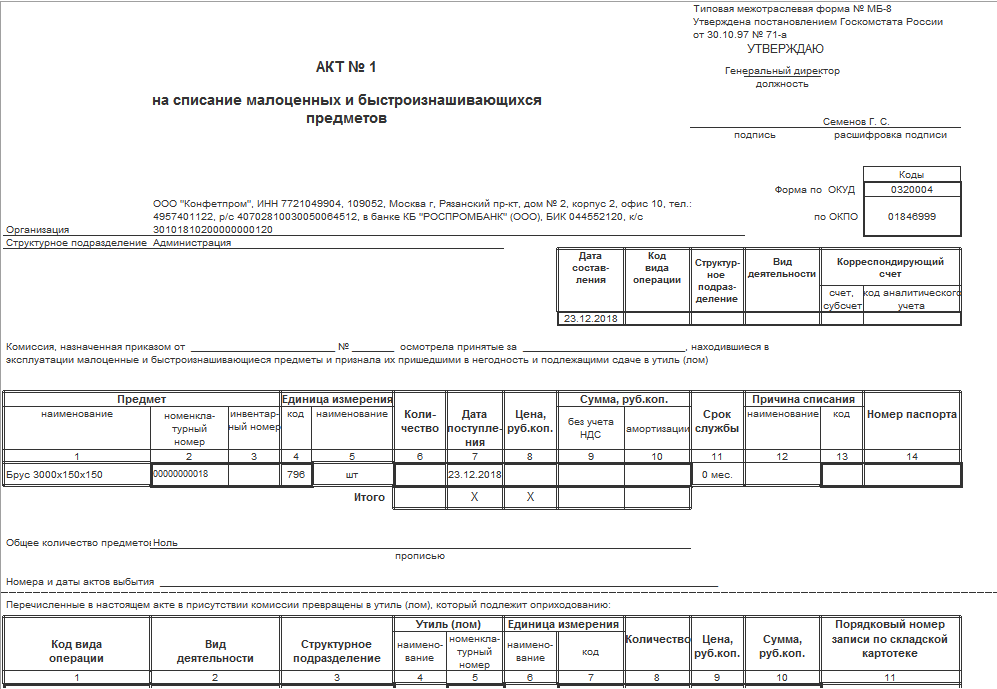

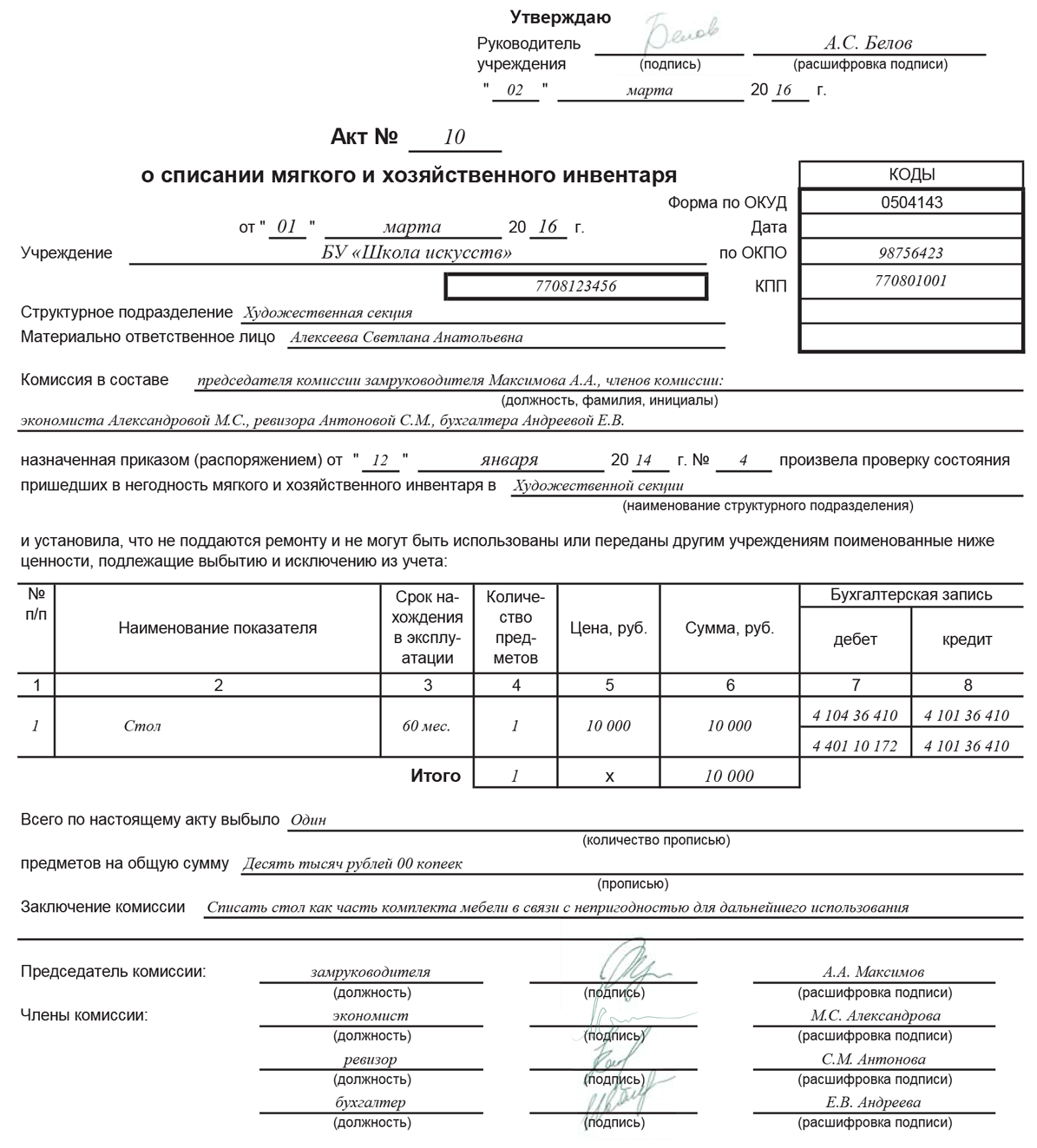

Акт списания материальных ценностей, пришедших в негодность

7 сентября 2017 АктыРано или поздно каждая компания сталкивается с такой проблемой, как износ материальных ценностей и запасов. В соответствии с действующим законодательством, при возникновении такой проблемы руководство предприятия должно принять меры по снятию товарно-материальных ценностей с учета. Для осуществления этой процедуры необходимо составить специальный акт списания ТМЦ, который должен быть оформлен соответствующим образом, образец акта можно скачать внизу статьи.

В соответствии с действующим законодательством, при возникновении такой проблемы руководство предприятия должно принять меры по снятию товарно-материальных ценностей с учета. Для осуществления этой процедуры необходимо составить специальный акт списания ТМЦ, который должен быть оформлен соответствующим образом, образец акта можно скачать внизу статьи.

Виды товарно-материальных ценностей

В зависимости от характера трудовой деятельности, компания может располагать следующими материалами:

- запасы;

- сырье;

- производство незавершенного типа;

- готовые изделия.

В большинстве случаев ТМЦ подлежат списанию по следующим причинам:

- износ;

- повреждение;

- передача сырья в сферу производства;

- снижение качества материалов;

- порча имущества с помощью воздействий различного характера;

- утрата своих основных свойств.

Вышеуказанный список может добавляться по инициативе руководства компании, а так же лиц, несущих ответственность за имеющиеся на предприятии материальные ценности.

Особенности оформления акта списания ТМЦ

Законом не предусмотрена унифицированная форма бланка документа, поэтому он может быть составлен в свободном стиле.

Правильно оформленный акт списания должен содержать информацию следующего характера:

- наименование бумаги;

- дата и место создания;

- названия списываемых ценностей;

- инвентаризационный номер ТМЦ – при наличии;

- объем и стоимость списания материалов;

- дата приемки запасов;

- срок хранения – при необходимости;

- основания для списания ТМЦ;

- подписи лиц, составивших акт.

Если причиной повреждений материальных ценностей является воздействие сотрудника компании, руководство имеет право назначить ему штраф, которым он компенсирует ущерб.

Перед тем как руководящее лицо фирмы принимает решение о списании товарно-материальных ценностей, подтвердить необходимость этого действия должна специальная комиссия. Ее участники оценивают состояние предметов. В большинстве случаев членами комиссии является главный бухгалтер и другие сотрудники, несущие ответственность за материальные ценности компании.

Основными целями комиссии по списанию ТМЦ считаются:

- изучение состояния имущества;

- определение причин, по которым возникла необходимость списания материалов и товаров;

- установка виновных лиц, если повреждения имущества возникли по причине воздействия работников компании;

- заполнение акта списания;

- передача документа на утверждение к уполномоченному сотруднику;

- оценка стоимости товарно-материальных ценностей;

- мониторинг процесса утилизации.

Акт на списание ТМЦ – достаточно важный документ. На основании этой бумаги могут быть совершены следующие действия:

На основании этой бумаги могут быть совершены следующие действия:

- отнесение установленной стоимости материальных ценностей на расходы в сфере производства;

- отправка на склад тех материалов, которые пригодны для использования в хозяйственных целях.

Следует отметить, что компания имеет право не составлять данный акт. В этом случае необходимо подготовить другую документацию – накладную или лимитно-заборную карту. При этом нужно учесть, что такие бумаги сотрудники налоговой службы будут проверять с особым вниманием, поэтому для снижения вероятности возникновения различных проблем, рекомендуется составить акт списания.

Образец оформления

Образец акта списания материальных ценностей, пришедших в негодность — скачать.

Акт на списание товарно-материальных ценностей в 1С:Бухгалтерия (8.3 редакция 3.0, 8.2 редакция 2.0)

Акт на списание товарно-материальных ценностей в 1С:Бухгалтерия (8. 3 редакция 3.0, 8.2 редакция 2.0)2016-12-01T11:55:29+00:00

3 редакция 3.0, 8.2 редакция 2.0)2016-12-01T11:55:29+00:00Бухгалтеру периодически нужно списывать материалы и товары на расходы организации.

В 1С:Бухгалтерия для этого оформляется документ «Требование-накладная». Первичным документом этой операции является «Акт на списание товарно-материальных ценностей», форма которого должна быть разработана и закреплена в учетной политике организации.

К сожалению, в типовой бухгалтерии данная форма отсутствует и разработанная мною обработка восполняет этот недостаток. Есть возможность указать состав комиссии и причину списания.

Для 1С:Бухгалтерия 8.3 (редакция 3.0 такси)Cкачать для тройки Важно#1! Если при открытии обработки возникнет ошибка «Нарушение прав доступа» — здесь инструкция о том, что нужно делать. Важно#2! При возникновении любой другой ошибки после открытия или в процессе работы обработки — следуйте вот этим шагам.

Скачать обработку «Акт на списание ТМЦ в 1С:Бухгалтерия 8.3 (редакция 3.0)»

Полезно! Я скачал обработку, как мне её открыть в бухгалтерии?С уважением,

Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Скачать обработку «Акт на списание ТМЦ в 1С:Бухгалтерия 8.2 (редакция 2.0)»

Полезно! Я скачал обработку, как мне её открыть в бухгалтерии?С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

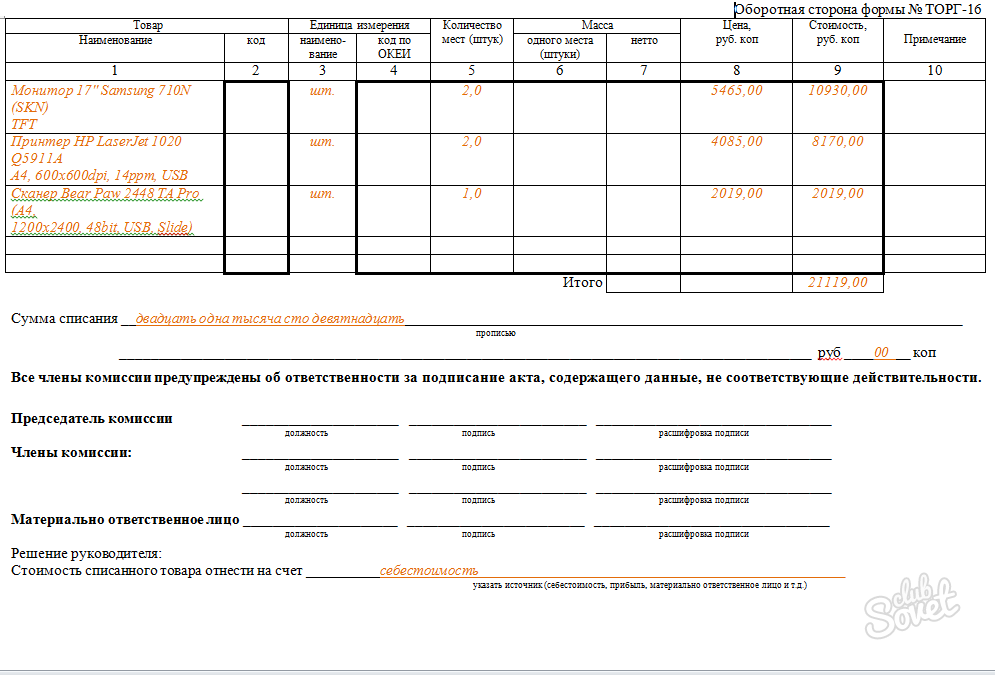

Образец акта на списание материалов

Акт списания — образец представлен на нашем сайте — подтверждает факт использования для нужд производства товарно-материальных ценностей. Кроме самого образца акта списания приведем в нашей статье и подробное описание этого документа.

Кроме самого образца акта списания приведем в нашей статье и подробное описание этого документа.

Как и в какой момент определяются размеры материальных расходов

Передача материалов в производство — какие документы требуются

Чем подтверждается фактическое использование материалов

Акт списания материалов — образец в помощь бухгалтеру

Как и в какой момент определяются размеры материальных расходов

Одним из основных факторов, формирующих налог на прибыль, являются расходы. Согласно нормам, содержащимся в п. 2 ст. 272 НК РФ, большинство материальных расходов считается состоявшимися в тот момент, когда материалы или сырье передаются в производство. При этом следует учитывать, что весь остаток материалов, хранящийся в конце месяца непосредственно при объектах или на рабочих местах, должен быть вычтен из состава затратных сумм. Об этом говорится в п. 5 ст. 284 НК РФ.

5 ст. 284 НК РФ.

Предприятие, чтобы наладить учет тех материалов, которые переданы в производство, и тех, которые остались неиспользованными, применяет целый набор документов. Это как унифицированные бланки, так и самостоятельно созданные формы:

- требования-накладные,

- накладные на внутреннее перемещение,

- лимитно-заборные карты.

Все они служат одной цели — показать в денежном выражении перемещение материалов со склада.

Однако на предприятиях материальные ценности совсем необязательно проходят через склад. Они могут прийти в цех или на объект сразу от поставщика (например, при срочных работах). В подобных обстоятельствах оформление документов на внутреннее перемещение — лишняя бюрократия. Как раз для таких случаев и предназначен акт на списание материалов.

Этот документ способен подтвердить, что полученные ТМЦ действительно сданы в производство.

Чем подтверждается фактическое использование материалов

Как правило, для того чтобы правильно оценить стоимость материальных расходов, бухгалтерия ориентируется на размер остатков, выявленных в ходе инвентаризационной работы. В оформляемых ведомостях приводятся все необходимые сведения: наименование материала, количество и стоимость.

Однако может так случиться, что остатки отсутствуют в связи с тем, что переданные материалы использованы в производстве полностью. В таких случаях тоже удобно применить акт списания материалов.

Акт списания материалов — образец в помощь бухгалтеруДля того чтобы продемонстрировать, что собой представляет этот документ и как его правильно заполнять, мы подготовили образец акта списания, который вы можете скачать по следующей ссылке:

Скачать образец

Бланк предназначен для внутреннего пользования, поэтому содержит минимум реквизитов. В шапке акта приводится:

- наименование компании, проводящей учет;

- наименование подразделения, составляющего документ;

- материально ответственное лицо, отвечающее за внесение сведений в графы;

- дата составления и за какой период произведено списание.

СЛЕДУЕТ ОТМЕТИТЬ! Бухгалтерское законодательство не ограничивает предприятие временными рамками при составлении акта. Его можно оформлять за любой удобный период, но желательно не превышающий месяца.

Далее идет основная табличная форма, содержащая название ТМЦ, их количество, цену за единицу и общую стоимость каждой позиции. В последних двух столбцах указывается вид документа, сопровождающего каждую позицию, и его реквизиты (номер накладной, платежной квитанции и пр.).

Акт заверяется подписями материально ответственного лица, начальника производственного участка или подразделения компании, руководителя и главного бухгалтера.

IRS высекает обратно TCJA Inventory Relief

getty

Тщательное изучение Закона о сокращении налогов и занятости, казалось, дало фантастический шанс компаниям с валовой выручкой менее 25 миллионов долларов. Оказалось, что они могут изменить методы учета и списать свои запасы. Люсьен Готье из Бостонского налогового института продвигал эту концепцию, как я объяснил в com/tax-cut-bonanza-for-retailers-and-wholesalers/»> Tax Cut Bonanza For Retailers And Wholesalers в декабре 2018 года. (Полное раскрытие информации Я работаю на факультете Бостонского налогового института.)

На двухчасовом семинаре Zoom ранее на этой неделе мы обсудили, как недавно выпущенные правила повлияли на жизнеспособность концепции. IRS, похоже, пытается отбросить то, что, казалось, позволяло законодательство. Очень весело слушать Лу в компании других хардкорных налоговиков, поскольку он может сказать: «Ну, при двойном i …», и мы довольно хорошо знаем, что он имеет в виду. Я собираюсь немного упростить ссылки на Code и Reg, но может быть пара.

Закон дает

Закон о сокращении налогов и рабочих местах освободил от ведения инвентарных запасов «определенные малые предприятия», которые не являются налоговыми убежищами.

Выхода было три. Один заключался в том, чтобы относиться к инвентарю как к «непредвиденным материалам и расходным материалам». Следующим шагом было обращение с товарами так же, как вы относитесь к ним в «применимом финансовом отчете». Третий вариант для тех, кто не имел соответствующей финансовой отчетности, заключался в том, чтобы соответствовать «бухгалтерским книгам и записям налогоплательщика, подготовленным в соответствии с процедурами бухгалтерского учета налогоплательщика» (BRAP).

Дверь номер 3 была захватывающей. Я пропущу обсуждение применимых финансовых отчетов, поскольку они довольно необычны в кругах, в которые я нахожусь.Давайте посмотрим, что вы получаете, если относитесь к своим покупкам как к не случайным материалам и расходным материалам — менее увлекательному выбору за дверью № 1.

Непредвиденные материалы и принадлежности

Вспомогательные материалы и расходные материалы — это вещи, которые вы покупаете, но не отслеживаете. Вы можете расходовать их при оплате, если вы используете кассовый метод, или когда вы принимаете на себя обязательства, если вы используете метод начисления.

Непредвиденные материалы и принадлежности (NIMS) — это не инвентарь, который вы отслеживаете.Интересно отметить, что это может вызвать некоторые вариации в результате в зависимости от того, насколько вы интенсивны. Отец нашего президента был известен тем, что подбирал гвозди, упавшие на стройки. Возможно, для Фреда Трампа все не было случайным.

Общее правило заключается в том, что вы можете расходовать на непредвиденные материалы и расходные материалы только после их использования. Однако есть большое исключение, которое было отмечено в сноске 465 Синей книги TCJA (ссылка для загрузки ).

В сноске отмечен выбор, который может быть сделан в отношении NIMS:

…налогоплательщик также может принять решение о вычете таких непредвиденных материалов и поставок в налоговом году, сумма которых выплачивается в соответствии с выборами казначейства de minimis в безопасной гавани. Рег. сек. 1.263 (а) –1 (е). При таком выборе налогоплательщик, имеющий соответствующий финансовый отчет, в котором имеются письменные процедуры бухгалтерского учета, учитывающие как расходы, суммы, уплаченные за имущество, стоимость которого меньше указанной суммы в долларах, может вычесть суммы, уплаченные за непредвиденные материалы и материалы во время платежа.

Вы должны использовать тот же порядок учета расходов в применимой финансовой отчетности или бухгалтерских книгах и записях.Указанная сумма в долларах составляет 5000 долларов, если у вас есть соответствующий финансовый отчет. Если у вас нет соответствующего финансового отчета, в сноске указана исходная сумма в размере 500 долларов США, но в Уведомлении 2015-82 эта сумма увеличена до 2500 долларов.

Этот лимит фактически позволил бы многим предприятиям расходовать свои запасы, когда затраты были понесены или оплачены (в зависимости от метода бухгалтерского учета), а не когда они были проданы.

Бухгалтерский учет налогоплательщика

«Бухгалтерские книги и записи налогоплательщика, подготовленные в соответствии с процедурами бухгалтерского учета налогоплательщика», которые я буду называть BRAP, была действительно захватывающей концепцией для налогоплательщиков, продающих более дорогие предметы.

Идея заключалась в том, чтобы просто перестать регистрировать инвентарь и расходы всех покупок по мере их возникновения, независимо от их размера. Это позволило бы воспользоваться преимуществами не только для винных и сувенирных магазинов, но и для автосалонов.

В чем ваше оправдание? Так вы ведете свои книги и записи.

Постановление отменено

Третий закон налогового планирования Рейли — Любая умная идея, которая приходит вам в голову, вероятно, имеет (или будет иметь) соответствующее правило, которое делает ее неработающей — подтверждается предложенным положением о запасах.

Когда дело доходит до безопасных выборов в рамках NIMS, мы получаем:

Материалы и принадлежности Раздела 471 используются или потребляются в том налоговом году, в котором налогоплательщик предоставляет товары своему покупателю. Инвентарь, рассматриваемый как непредвиденные материалы и запасы в соответствии с настоящим параграфом (b) (4), не соответствует критериям выбора минимальной безопасной гавани в соответствии с параграфом 1.263 (a) -1 (f) (2).

В нашем обсуждении Лу указал, что это, по-видимому, прямо противоречит намерениям Конгресса, о чем свидетельствует сноска к Синей книге.Я склонен согласиться, но сноска была немного скучной:

… налогоплательщик может также иметь возможность выбрать вычет таких непредвиденных материалов и материалов в налоговом году, сумма выплачивается в соответствии с выборами минимальной безопасной гавани. .. (выделено автором)

Бухгалтерские книги и записи пасмурны

До TCJA, BRAP (как прописано) ни разу не фигурировал в налоговых органах более ста лет.Так что есть некоторые сомнения в том, что именно это означает. IRS даже попросило помощи у комментаторов, чтобы понять, что это означает. Думаю, коллективно мы их подвели, потому что в регламенте сказано:

« Казначейство и IRS отказываются определять бухгалтерские книги и записи в предлагаемых правилах. В соответствии с действующим законодательством четко установлено, что бухгалтерские книги и записи налогоплательщика включают в себя все документы налогоплательщика и данные, хранящиеся в электронном виде. ”

Итак, если вы зададите вопрос о том, является ли какая-либо вещь частью ваших бухгалтерских книг и записей, ответ будет положительным.Думаю, лучше не спрашивать. В широкое «определение» BRAP будет включена инвентарная запись, даже если она не записана в «бухгалтерских книгах», как бы их подумал бухгалтер

Они приводят нам пример магазина спиртных напитков, но похоже, что тот же принцип применим к более назидательному бизнесу, например, к книжному магазину.

« В программном обеспечении электронного бухгалтерского учета E все затраты, оплаченные в течение налогового года, учитываются как вычитаемые в настоящее время . В рамках своей обычной деловой практики сотрудники E производят физический подсчет запасов на торговом зале и на складе E 31 декабря 2019 г., а E также представляет кредитору информацию о количестве имеющихся запасов для определенных категорий продуктов. он продает.Компания E не может отнести на счет все свои затраты, уплаченные в течение 2019 налогового года, поскольку ее бухгалтерские книги и записи не отражают точно инвентарные записи, используемые в неналоговых целях в ее обычной коммерческой деятельности. Компания E должна использовать инвентарный подсчет, проведенный в конце 2019 года, для определения своей конечной инвентаризации. ”

Некоторым предприятиям, возможно, удастся избежать необходимости в таких отчетах, но похоже, что это может быть фатальным для автосалона, занимающегося планировкой этажей.

Предлагаются

Новые правила еще не вступили в силу.Они будут действовать в течение многих лет после того, как они будут выпущены в качестве окончательных. И окончательный регламент может быть другим. Мы мучились из-за того, что произойдет с налогоплательщиком, который внесет изменения на 2018 или 2019 год.

Есть некоторая надежда, что IRS выпустит процедуру, которая позволит перейти на разрешенный тогда метод с разбросом на четыре года для увеличения дохода. Даже если это не так, налогоплательщики, которые перешли или перешли на 2018 или 2019 год, могут выйти вперед, поскольку возникшие убытки могут быть перенесены на пять лет назад.

Несмотря на это, IRS взяла часть удовольствия от TCJA, но, конечно, это предсказал Третий закон.

Определено списание запасов| NetSuite

Когда дело доходит до товарно-материальных запасов, такие события, как порча, повреждение или устаревание, наряду с кражей и потерей рыночной стоимости, могут снизить или даже устранить его стоимость. Когда предприятия испытывают эти убытки, правильное их списание для целей бухгалтерского учета может снизить их общие налоговые обязательства и помочь им соблюдать правила и передовые методы бухгалтерского учета.

Запасы — это актив, и его списание влияет на ваш баланс и отчет о прибылях и убытках, в конечном итоге снижая чистую прибыль и нераспределенную прибыль. Однако некоторые списания могут иметь право на налоговый вычет для уменьшения убытков.

Что такое списание запасов?

Во-первых, что такое инвентарь? Запасы — это сырье, комплектующие или готовый продукт компании. Если запасы теряют всю свою ценность из-за того, что они испорчены, повреждены, устарели или украдены, процесс бухгалтерского учета, необходимый для отражения такой потери, называется списанием.

Когда стоимость запасов полностью исключена, этот убыток регистрируется в контрасчете или в учете себестоимости проданных товаров (COGS), в зависимости от значимости списания. Контрольный счет — это запись в вашей главной книге, которая показывает исходную стоимость и новую уменьшенную стоимость. Вместо того, чтобы просто изменить исходную запись, это более четкий способ показать снижение стоимости и может быть полезен для отслеживания исторических затрат. Это особенно полезно при расчете налогооблагаемого дохода.А COGS — это учет всех косвенных и прямых затрат, связанных с производством продукта.

Пример списания запасов

У продавца мяса есть много дорогих кусков мяса в морозильной камере. К сожалению, морозильная камера ломается, и мясо портится, что делает его непригодным для продажи и восстановления. Поскольку мясо полностью обесценилось, его нужно списать. Это можно сделать одним из двух способов.

Допустим, убыток считается незначительным, в данном случае 500 долларов.Сломалась только одна морозильная камера, и в ней было не так много мяса — большая часть инвентаря не пострадала. В процессе списания запасов будут списаны COGS и зачислены запасы. Обычно убыток считается несущественным, если он составляет менее 5% от общего количества наличных запасов. Запись в журнале будет выглядеть так:

| Дебетовая запись | Кредитная запись | |

| Себестоимость проданной продукции | 500 | |

| Опись | 500 |

Чтобы рассчитать COGS, воспользуйтесь следующей формулой:

COGS = Начальный запас + покупки — конечный запас

Если конечная стоимость запасов уменьшается, как при списании, COGS увеличится.

С другой стороны, допустим, потеря запасов считается существенной. Это было несколько морозильников с самыми дорогими кусками мяса. Ущерб составляет 5000 долларов. В этом случае списание крупных запасов приведет к списанию убытков по отдельному счету списания запасов и кредитованию запасов. Такой подход вызван тем, что большие расходы на COGS исказят валовую прибыль бизнеса.

| Дебетовая запись | Кредитная запись | |

| Списание запасов | 5 000 | |

| Опись | 5 000 |

Списание запасов vs.Списание

Списание запасов практически идентично списанию запасов — оно отличается только серьезностью убытков. Когда запасы падают в цене, но не теряют всей своей ценности, они списываются. Его еще можно было продать — только не по такой высокой цене. Списание происходит, когда товарно-материальные запасы потеряли всех своей стоимости. Хотя степень убытков различается, фактические обстоятельства, вызывающие убытки, и порядок бухгалтерского учета, который должен произойти, остаются неизменными.

Когда следует списывать запасы?

предметов инвентаря могут потерять всю свою ценность из-за множества обстоятельств, в том числе:

- Изменение рыночного спроса

- Внутренняя или внешняя кража

- Урон

- Устаревание

- Порча

- Смещение

Многие из этих ситуаций представляют собой сокращение запасов, что означает потерю запасов из-за таких проблем, как кража, повреждение, административная ошибка и мошенничество.

Во всех случаях должно производиться списание, чтобы удалить бесценные запасы из бухгалтерских записей, чтобы отразить убыток.

Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы запасы списывались как расходы, как только будет установлено, что они потеряли всю ценность. Компаниям не разрешается ждать, пока не станет более выгодным решить эту проблему или распределить ее на несколько периодов, как если бы они могли обращаться с обесценивающимся активом.

5 этапов списания товарно-материальных запасов

- Оцените потерю стоимости: Определите, есть ли у запасов остаточная рыночная стоимость. Если да, то это можно рассматривать как списание. Если вся стоимость была потеряна, переходите к списанию запасов.

- Определить значимость убытка: Если списание запасов считается несущественным для компании, оно будет отражено в COGS.Если он значительный, он будет задокументирован в отдельной учетной записи для целей отслеживания и во избежание искажения валовой прибыли.

- Создайте запись журнала: В зависимости от значимости убытка, определенной на предыдущем шаге, предприятие либо дебетует COGS и кредитует запасы , либо дебетует убыток на отдельном счете списания запасов и кредитует запасы. Этот шаг необходимо предпринять немедленно, потому что, согласно GAAP, запасы нельзя списать в будущем или распределить на несколько периодов.Все списание должно быть сразу признано и задокументировано как расход. Программное обеспечение для управления запасами может помочь вам правильно списать потерянные товары и поддерживать соответствие GAAP.

- Определите лучший способ утилизации: Предприятиям не нужно сразу избавляться от списанных запасов. Но важно следовать IRS-методам утилизации.

- Удаление документов: Независимо от того, ликвидирует ли компания, передает или уничтожает списанные запасы, она должна обеспечить надлежащую документацию (т.е. квитанции, фотографии и т. д.), чтобы при необходимости предоставить в IRS доказательства.

Как списать поврежденные запасы

Неработающие или поврежденные запасы можно списать или списать. Но лучше всего поймать его как можно раньше и сразу предпринять соответствующие шаги.

Тщательно проверяйте инвентарь по мере его поступления и хранения на складе. Если вы обнаружите поврежденный инвентарь, начните с того, что отложите его в сторону, чтобы его не приняли за целые товары.Осмотрите поврежденный инвентарь и подготовьте отчет о повреждениях для каждого сломанного предмета. Можно ли продать его по сниженной цене? Или ценность полностью потеряна? Примите меры, чтобы записать убыток в свои COGS или в главную бухгалтерскую книгу.

Ищите тенденции в повреждении инвентаря. Есть ли конкретные области или продукты, с которыми вы могли бы часто сталкиваться? Изучите каждый этап процесса, от получения и размещения до комплектования и выполнения заказа, чтобы найти недостатки и проблемные области, которые могут уменьшить количество поврежденных запасов.Программное обеспечение для управления запасами может помочь на каждом этапе этого процесса, а также провести необходимый анализ для поиска и устранения проблемных областей.

Как списание влияет на отчет о прибылях и убытках?

При списании запасов конкретные эффекты зависят от того, где это списание указано. Если списание незначительно, оно будет включено в состав COGS. В этом случае компания дебетует общий счет COGS в отчете о прибылях и убытках и кредитует запасы.Такой подход увеличит себестоимость.

Однако, если списание запасов является значительным, компания будет отражать расходы в отдельной строке убытков от обесценения (списание запасов), чтобы можно было отслеживать совокупный размер и не искажать валовую прибыль.

Учет списания как расхода означает уменьшение как чистой прибыли, так и налогооблагаемой прибыли.

Как уменьшить списание запасов

- Избегайте избыточных запасов: Товары более подвержены порче, устареванию и повреждению при заказе и хранении в больших количествах в течение длительного времени.

- Защитить товарно-материальные ценности: Потребность в списании товарно-материальных запасов можно предотвратить, приняв меры по предотвращению кражи, повреждения или неправильного размещения товаров. Реализуйте защитные меры, такие как установка замков, защитных каркасов, видеонаблюдение, детекторы дыма, охранная сигнализация, отслеживание и т. Д. Кроме того, внедрите политику интенсивного инвентарного контроля и аудита, чтобы помочь отслеживать и предотвращать мошенничество и кражи.

- Сначала рассмотрим списание: Есть вероятность, что запасы имеют некоторую стоимость, даже если это не первоначальная балансовая стоимость.Проверьте возможности продажи товаров со скидкой, ремаркетинга или пакетных товаров. В случаях, когда часть стоимости может быть сохранена, компании могут добиваться списания, а не списания.

- Пересмотрите циклы и размеры заказов: Периодически пересматривайте размер и частоту заказов на запасы, чтобы определить, соответствует ли сумма спросу. Многие компании считают, что более мелкие и более частые заказы помогают снизить потери стоимости запасов по сравнению с более крупными и менее частыми заказами.

- Отслеживание рыночного спроса и тенденций: Некоторым компаниям приходится списывать товарно-материальные запасы, потому что продукт на рынке устарел. Отслеживание предыдущих продаж и отслеживание тенденций на рынке продукта может помочь компаниям принять упреждающие меры, такие как корректировка размера и частоты заказов, чтобы избежать застревания с избыточными, устаревшими и непродаваемыми товарами.

- Отслеживание уровней запасов: Программное обеспечение для управления запасами показывает уровни запасов в реальном времени, что помогает вам принимать более обоснованные решения о закупках и управлении.

- Внедрить систему управления запасами: Инвестиции в программное обеспечение для управления запасами могут помочь компаниям избежать списания запасов с помощью таких функций, как подсчет циклов, отслеживание запасов в нескольких местах и планирование спроса.

Управление процессами учета утерянных или поврежденных товаров помогает соблюдать нормативные требования при одновременном снижении общего налогооблагаемого дохода. Есть шаги, которые вы можете предпринять, чтобы попытаться уменьшить количество запасов, которые должны быть списаны или списаны, например, мониторинг уровней запасов и циклов заказов.А программное обеспечение для управления запасами может помочь вам на каждом этапе пути. Программное обеспечение для управления запасами может снизить затраты, одновременно повышая эффективность, от отслеживания исторических тенденций и прогнозирования необходимых запасов до правильного учета потерь запасов.

Часто задаваемые вопросы о списании запасов

Могу ли я списать просроченные запасы?

Запасы с истекшим сроком годности могут быть списаны, как если бы они были потеряны или повреждены, потому что они потеряли свою рыночную стоимость и больше не могут использоваться по нормальному назначению.

Вычитается ли налог на списание запасов?

Списание товарно-материальных запасов может рассматриваться как подлежащее налоговому вычету при соблюдении определенных критериев. Чтобы доказать IRS, что товарные запасы на самом деле не были проданы, компании должны предоставить доказательства следующего:

- Добросовестная продажа: Списанные товарно-материальные запасы могут быть проданы на склад утилизации или ликвидатору и при этом имеют право на налоговый вычет от IRS.Затем компания вычитала полученную прибыль из первоначальной справедливой рыночной стоимости запасов и могла требовать оставшиеся затраты в качестве налоговой выгоды.

- Пример. Компания имеет обесцененные запасы на сумму 10 000 долларов и продает их ликвидатору за 1 000 долларов. Тогда компания могла бы списать 9000 долларов.

- Пожертвование: Другой вариант — пожертвовать списанные запасы на благотворительность, что даст право на налоговый вычет.Дополнительные налоговые вычеты могут быть доступны, если пожертвованные запасы напрямую помогают обнищавшим, больным или младенцам. Если вы делаете пожертвование, обязательно получите квитанцию на случай проверки.

- Уничтожить: Когда ничего не помогает, инвентарь, который потерял свою ценность, может быть уничтожен. Это должно быть крайней мерой, поскольку она не дает такого вычета, как другие варианты. Сделайте снимки до и после того, как инвентарь будет уничтожен, на случай, если вам нужно показать IRS, что с продуктов не было получено никакой прибыли.

Является ли списание запасов расходом?

Запасы изначально считаются активом компании, потому что они имеют экономическую ценность и потенциальную выгоду в будущем. Когда товарные запасы списываются, этот процесс подтверждает, что товар больше не имеет экономической ценности и не будет обеспечивать будущую ценность для компании, что превращает его в расходы.

Влияние налоговой реформы на вычеты из запасов

Изменения, внесенные в Правила инвентаризации §471 Налогового кодекса (IRC) Закона о сокращении налогов и рабочих местах («Закон»), предоставляют некоторые возможности экономии налогов для «небольших» цехов по производству пресс-форм.Правила определяют малые предприятия как предприятия со средней валовой выручкой менее 25 миллионов долларов за последующий трехлетний период. Магазины, которые не работали в течение трех лет, должны использовать среднюю валовую выручку за годы работы.

Первым шагом к оценке изменения обращения с товарно-материальными запасами является понимание того, как магазин обрабатывал запасы до принятия Закона. Актив — это «ресурс, принадлежащий компании, который имеет будущую экономическую стоимость, которую можно измерить и выразить в долларах».«Запасы — это самый важный актив в отношении операций. IRC §471 и основной принцип бухгалтерского учета, известный как принцип« соответствия », требуют от производителей запасов капитализировать сырье, незавершенное производство (НЗП), готовую продукцию, сопутствующий труд и прочее. второстепенные затраты, известные как накладные. Причина, по которой магазины должны капитализировать запасы, оплату труда и накладные расходы, заключается в том, чтобы «сопоставить» расходы на производство (или приобретение) запасов с доходом, полученным от продажи запасов. Эта концепция была верна для бухгалтерский и налоговый учет с возможными незначительными корректировками в налоговой сфере.

3 августа 2018 года Служба внутренних доходов (IRS) выпустила руководство, чтобы предоставить малым предприятиям процедурные инструкции по методам бухгалтерского учета, подпадающим под действие Закона. Это руководство также обеспечивает «автоматическое согласие», если магазин изменяет метод учета. Сделав изменение автоматическим, цеха по изготовлению пресс-форм не должны будут запрашивать разрешение у IRS или вносить плату за изменение своего метода.

Одно из этих положений разрешало малым предприятиям избегать применения IRC §471, как описано выше.Вместо капитализации затрат на товарно-материальные запасы при их покупке и производстве малым предприятиям разрешается рассматривать товарно-материальные запасы как непредвиденных материалов и поставлять в соответствии с положениями казначейства. Эти правила разъясняют, что непредвиденные материалы и расходные материалы подлежат вычету в то время, когда магазин «использует или потребляет» их, а не в то время, когда магазин покупает, передает или продает их следующему пользователю цикла продаж. Кроме того, цеха по изготовлению пресс-форм могут избрать исключение «de minimis» для сырья в безопасной гавани, что отражает закон о выборах в безопасной гавани de minimis, введенный в действие нормативными актами о материальном имуществе.

Эта инвентаризационная корректировка прошла через пресловутую трещину из-за большей части охвата Закона, касающегося изменений индивидуального подоходного налога, 20-процентного сквозного вычета и 100-процентного ускоренного вычета амортизации бонусов. Для небольших магазинов это, казалось бы, нетронутое изменение может привести к значительной экономии налогов.

Воздействие на небольшие цеха пресс-форм

Небольшие цеха по изготовлению пресс-форм должны незамедлительно списать расходы на сырье после покупки, в отношении которых действуют ограничения и немедленное списание с текущих капитализированных запасов незавершенной продукции и готовой продукции.Вот двухэтапный процесс, которому должны следовать цеха пресс-форм:

1. De Minimis Inventory Purchases

Правила казначейства разрешают всем цехам по производству пресс-форм немедленно списывать расходы на имущество, используемое в торговле или бизнесе, если стоимость собственности не превышает 2 500 долларов за единицу . Если у магазина есть «применимый финансовый отчет» (AFS), это ограничение составляет 5000 долларов за товар. Наиболее распространенная финансовая отчетность малого бизнеса — это финансовая отчетность, проверенная независимой фирмой CPA, используемая для целей кредитования, отчетности акционеров или других важных неналоговых целей.

Производители, которые соответствуют определению малого бизнеса, теперь имеют право немедленно оплачивать закупку сырья на сумму менее 2500 долларов США за единицу по счету на ежегодной основе. Однако есть небольшая оговорка в том, что выборы de minimis связывают как финансовую, так и налоговую отчетность, а это означает, что если цех пресс-форм капитализирует квалифицируемые запасы de minimis для финансовых целей, магазин также должен капитализировать запасы для налоговых целей. .

Малые предприятия могут не принять решение о немедленном финансировании товарно-материальных запасов, поскольку многие магазины имеют условия, связанные с долгосрочным финансированием, на которые сокращение товарных запасов может отрицательно повлиять.Кроме того, индивидуальные налогоплательщики не могут вычесть сверхнормативные убытки от этих изменений. Вместо этого магазин должен оценивать каждую в индивидуальном порядке.

2. Непредвиденные материалы и принадлежности

Магазины теперь могут вычитать непредвиденные материалы и расходные материалы, когда магазин использует или потребляет эти материалы. Это изменение приводит к исключению запасов незавершенной продукции и готовой продукции для целей налогообложения. В отличие от правила de minimis на первом этапе, налоговый режим для материалов и расходных материалов не должен соответствовать порядку ведения финансового учета, который требует корректировки бухгалтерского налога в годовой налоговой декларации магазина.

Затем магазин должен учитывать незавершенное производство и готовую продукцию, которые все еще находились в запасах на 31 декабря предыдущего и текущего года, а также готовую продукцию, полученную в результате производства сырья, которое не могло быть отнесено на расходы согласно правилу минимума. Магазин должен определить, к какому году отнесен инвентарь, чтобы обеспечить правильную корректировку налогов. Кроме того, если магазин решит рассматривать определенные затраты на инвентаризацию как непредвиденные материалы и материалы, прямые затраты на рабочую силу и накладные расходы, связанные с производством запасов, будут полностью вычитаться по мере возникновения.

Внесение изменений

Магазин может списать сырье согласно соответствующему выбору de minimis safe harbor при составлении налоговой декларации. Однако изменение должно быть отражено в финансовой отчетности. Магазины должны сообщать об изменении товарно-материальных запасов согласно §471 в федеральной форме 3115: Заявление об изменении метода бухгалтерского учета в соответствии с процедурами автоматической смены метода. Магазин должен указать, какое незавершенное производство и готовая продукция присутствовали на 1 января предыдущего налогового года, и указать сумму, известную как корректировка 481 (a), как дополнительная статья расходов в Себестоимость проданных товаров.

После выбора этого изменения метода магазин должен зарегистрировать совокупное увеличение или уменьшение количества незавершенного производства и готовой продукции за два налоговых года в качестве корректировки налога на бухгалтерский учет в своей налоговой декларации.

Эта инвентаризационная корректировка прошла через пресловутую трещину из-за большей части охвата Закона, касающегося изменений индивидуального подоходного налога, 20-процентного сквозного вычета и 100-процентного ускоренного вычета амортизации бонусов. Для небольших магазинов это, казалось бы, нетронутое изменение может привести к значительной экономии налогов.

Для получения дополнительной информацииМюллер Прост

314-862-2070

[email protected]

muellerprost.com

Об авторахМайкл Дж. Деверо II, CPA, CMP — партнер и директор по производству, сбыту и услугам индустрии пластмасс, Джоэл Хандельт, CPA — старший налоговый менеджер, а Тимоти О’Нил CPS — налоговый инспектор в Mueller Prost.

Может ли инвентарь действительно подлежать вычету при покупке ??

Спойлер: возможно. Но только если у тебя стальные нервы… а у меня нет.

Если вы предпочитаете смотреть, а не читать, вы можете посмотреть наше видео на YouTube.

В противном случае читайте дальше!

ПОЛНЫЙ ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Итак, прежде чем я углублюсь во все это, я собираюсь выпустить большой старый жирный отказ от ответственности, что я больше не являюсь налоговым профессионалом.За последние 7 лет я потратил все свои свободные клетки мозга на изучение всего, что нужно знать об учете электронной торговли, так что у меня осталось всего около двух клеток мозга, чтобы потратить на налоги. НО… Раньше я платил налоги, и я говорю о налогах. Итак, я собираюсь перевести все это для вас, но это не значит, что вам не следует нанимать собственный налоговый CPA, чтобы увидеть, как все применимо к вашей личной налоговой ситуации. Вам следует.

(И, пожалуйста, не ходите в H&R Block или Liberty Tax … у них было около 6 недель обучения.Пожалуйста, обратитесь к действующему опытному CPA, желательно к тому, у кого есть другие розничные клиенты электронной коммерции. Стоит каждой копейки.)

Хорошо, сначала позволь мне выложить все это для тебя.

Закон о сокращении налогов и занятости (TCJA) вступил в силу 22 декабря 2017 года. Большинство людей думают о том, о чем они слышат по телевизору, — об изменениях индивидуальных или корпоративных налоговых ставок или экономических последствиях снижения налогов. . Но в него встроена ТОННА изменений, и было одно изменение, которое вызвало много разговоров внутри и за пределами eCommerceFuel.

Это изменение позволяет «налогоплательщикам малого бизнеса со средней годовой валовой выручкой в размере 25 миллионов долларов или меньше за предыдущий трехлетний период использовать кассовый метод учета».

Сексуально, правда?

Давайте разберемся с этим.

Методы учета наличными и начисленными

Короче говоря, если вы используете метод начисления, вы должны регистрировать свои доходы и расходы, когда они заработаны или понесены, независимо от того, когда деньги поступили или ушли.

А, а вот видео на YouTube о кассовом методе и методе начисления на случай, если вам нужна дополнительная информация.

Так, например, если у вас был адвокат, работавший на вас в декабре, но вы оплатили счет в январе, вы получите вычет в декабре еще до того, как потратите деньги. И наоборот, если вы продавали продукты оптовым покупателям в декабре, но они не платили вам до января, вам нужно будет включить этот доход в свои бухгалтерские книги, прежде чем вы получите какие-либо наличные.Теоретически это может стать серьезной проблемой, если у вас очень медленно платят клиенты; возможно, вам придется заплатить налоги еще до того, как вы получите деньги от продаж.

Кассовая основа, с другой стороны, следует за деньгами. Вы включаете доход, когда вам платят; вы включаете расходы, когда кому-то платите. Это просто для понимания и «справедливо» в том смысле, что вы будете платить налог только с денег, которые вы фактически получили.

Метод начисления обычно предпочтительнее, когда вы управляете своим бизнесом, потому что все ваши доходы и расходы совпадают с соответствующими периодами.Таким образом, вы можете видеть тенденции развития бизнеса с течением времени от месяца к месяцу и из года в год. Это удобно.

Кассовый метод обычно предпочтительнее для целей налоговой отчетности, потому что вы, как правило, лучше контролируете сроки расходов, тем самым сводя к минимуму ваши налоги.

ПРИМЕЧАНИЕ. Также вполне допустимо вести финансовую отчетность по методу начисления для управления своим бизнесом, но в налоговых целях вести учет по кассовому методу. Налоговый CPA может внести соответствующие корректировки, чтобы сделать это за вас.

Pre-TCJA / «Налог на товарно-материальные запасы»

До того, как этот новый налоговый закон вступил в силу, правила заключались в том, что если вы получили в среднем более 5 миллионов долларов валовой выручки за предыдущие три года, вам ТРЕБУЕТСЯ подавать налоговые декларации в качестве налогоплательщика по методу начисления. Но если вы занимались инвентаризацией, этот порог упал до 1 миллиона долларов.

Облом. Отсутствие вариантов.

Другая проблема заключалась в том, что независимо от того, ведете ли вы бизнес по кассовому методу или по методу начисления, вы должны относиться к запасам как к запасам.Другими словами, вам было разрешено вычесть только те запасы, которые действительно были ПРОДАНЫ. Если у вас все еще был инвентарь, вам приходилось ждать, чтобы вычесть его, пока вы не продадите его.

Этот «налог на товарные запасы» является основной проблемой для продавцов электронной торговли. Короче говоря, этот большой отток денежных средств на инвентарь не рассматривается как уменьшение вашего налогооблагаемого дохода в то время, когда вы тратите деньги, а это отстой для большинства предприятий.

Бизнес, основанный на товарных запасах, постоянно нуждается в пополнении своих складских запасов, но если вы тратите все свои деньги на товарно-материальные запасы — НО ЭТО НЕ ВЫВОДИТСЯ, когда вы его покупаете — вы можете почувствовать, что находитесь в постоянном денежном потоке. хруст, не говоря уже о супер раздражении при уплате налогов.

Пост-TCJA / До руководства IRS

Когда этот законопроект о налогах был принят, одним из последствий стало то, что предыдущий порог в 5 миллионов долларов (1 миллион долларов для розничных торговцев товарными запасами) был повышен до 25 миллионов долларов. Таким образом, продавцам в диапазоне нескольких миллионов долларов теперь внезапно разрешается подавать документы на кассовой основе. Ура!

В сообществе электронной коммерции это изменение вызвало большую радость, и многие люди предположили, что теперь они могут вычитать свои запасы при покупке, а не при продаже.

Однако сообщество CPA раскололось. Я лично придерживался мнения, что это действительно никому не помогло, потому что повышение порога не изменило основную природу инвентаря. Если вы не можете вычесть запасы, пока они не будут проданы, извините, но вам все еще не повезло, и это не та удивительная налоговая перемена, о которой все думали.

23 июля 2018 года Американский институт сертифицированных бухгалтеров (AICPA), группа по защите интересов бухгалтерской отрасли, направила в IRS письмо с просьбой разъяснить стандарты.Помимо прочего, они специально искали руководство по «налоговым последствиям перехода на кассовый метод учета».

Они также искали возможность автоматического принятия перехода с метода начисления на кассовый метод для всех, кто отвечал требованиям.

Post-TCJA / After IRS Guidance (Revenue Procedure 2018-40) — выпущено 8/3/18

Вот (часть) того, что IRS должно было сказать об этом изменении.

Rev Proc 18-40 3.19 Исключение для налогоплательщиков малого бизнеса из требования к учету запасов в соответствии с § 471.8 (1)

Описание изменения.

Это изменение применяется к налогоплательщику малого бизнеса, как определено в разделе 15.18 (5) (a) этой процедуры получения доходов, который хочет изменить свой метод учета предметов запасов согласно § 471 на один из следующих: (a) учет запасов в качестве вспомогательных материалов и принадлежностей согласно § 1.162-3; или (b) соответствие методу бухгалтерского учета налогоплательщика, отраженному в его применимой финансовой отчетности, как это определено в § 451 (b) (3), в отношении налогового года, или если у налогоплательщика нет применимого финансового отчета для налоговый год, бухгалтерские книги и записи налогоплательщика, подготовленные в соответствии с порядком ведения бухгалтерского учета налогоплательщика.

Получить все это?

Хорошо, поэтому вместо того, чтобы рассматривать свой инвентарь как инвентарь, вы можете:

- Считать это «непредвиденными материалами и расходными материалами» ИЛИ

- Учет должен соответствовать методике бухгалтерского учета налогоплательщика

Вспомогательные материалы и принадлежности

Учет запасов как непредвиденных материалов и расходных материалов означает, что вы можете вычесть свои затраты на более позднюю из : когда вы купили продукт или когда он был использован или потреблен.

Это полная противоположность * случайным * материалам и расходным материалам, позволяющая списать все сразу.

Так это только у меня, или не так всегда? Эмм… да.

Это хорошо согласуется с существующим подходом к списанию затрат на расходы во время продажи, поэтому давайте перейдем ко второму варианту.

Методика бухгалтерского учета налогоплательщика

Никто не должен быть в восторге от применимой финансовой отчетности.Вообще говоря, это означает, что если ваши финансовые отчеты проверены или поданы в SEC или правительство и приняты ими, хорошо, IRS тоже примет их. Но не только у немногих малых предприятий они есть, но и у тех, у кого они есть, почти все будут использовать общепринятые принципы бухгалтерского учета (GAAP), которые не включают списание ваших запасов, как только вы их купите.

Язык, который вас действительно интересует, сверхчеткий и широко открытый для интерпретации язык, который вы искали, таков: «соответствует методу учета налогоплательщика, в котором отражено… бухгалтерские книги и записи налогоплательщика, подготовленные в соответствии с процедурами бухгалтерского учета налогоплательщика ».

Это то, на что похоже большинство людей вешают шляпу.

Аргумент состоит в том, что если вы не отслеживаете свои запасы в текущих бухгалтерских книгах и записях, то совершенно законно относиться к ним таким же образом в налоговых целях. Неважно, отстойна ли ваша бухгалтерия. Просто важно, чтобы вы последовательно обрабатывали свои отстойные записи в бухгалтерских книгах и налоговых декларациях.

Теперь я вполне уверен, что это не то, что IRS имела в виду, говоря об этом языке, но, тем не менее, эта в высшей степени неоднозначная формулировка присутствует. Каждый налогоплательщик должен решить, насколько он предприимчив, чтобы воспользоваться этой двусмысленностью.

Есть две другие серые зоны, о которых я споткнулся, и которые также заслуживают внимания:

- De minimis — поскольку обработка может осуществляться как непредвиденные материалы и расходные материалы, а не запасы, на самом деле существует минимальный порог, который вы можете использовать.Если стоимость составляет менее 500 долларов за единицу, технически вы сможете списать ее (слишком маленькая, чтобы о ней беспокоиться или отслеживать).

- Использовано или потреблено — в отличие от запасов, которые требуют продажи предметов до их списания на расходы, в непроизвольных материалах и расходных материалах указано, что предметы должны списываться на расходы, когда они «использовались или потреблялись».

Теперь все и их дядя придумывают интересные интерпретации того, что это может означать. Разве сырье не используется, когда оно превращается в готовую продукцию? Используются ли продукты при передаче на Amazon?

Я бы посоветовал поступить осторожно, когда придумываете ваши собственные необузданные интерпретации правил, потому что IRS включил в свое руководство вопиющее предупреждение о том, что только то, что вы выбираете альтернативный метод учета, не означает, что он обязательно будет быть принятым IRS.Они оставляют за собой право проверять вас, не соглашаться с вами, а затем взимать с вас проценты и штрафы, если вы все сделаете неправильно.

Я также хотел бы отметить, что IRS исторически было довольно ясно, что затраты на товарно-материальные запасы обычно должны совпадать с соответствующим доходом. Это должно быть для вас подсказкой о том, что им было бы наиболее приемлемо для просмотра. Вероятно, неплохо не уходить слишком далеко от этого лечения.

Вам следует обсудить все эти вопросы с вашим CPA, если вы планируете внести изменения в свой метод учета.

Вот еще отличное письмо, которое поможет вам его разобрать. Я думаю, это круто.

https://www.ipbtax.com/media/news/428_09_12_2018%20LJS-PJS%20IRS%20Rev%20Proc%202018-40%20comments.pdf

Надеюсь, эта статья оказалась для вас полезной. Для получения дополнительной информации по текущим темам посетите наш канал YouTube.

Могу ли я вычесть товарно-материальные запасы при покупке?

Новые правила списания запасов

Исторически руководство указывало, что если у вашего предприятия есть запасы, вы должны использовать метод начисления (поясняется ниже) для налоговых целей, если только ваши валовые поступления (в основном ваши продажи) не были ниже определенного уровня.

Если бы вы были ниже этого порога, вы могли бы использовать кассовый метод для учета всего , кроме , вашего инвентаря. TCJA, кажется, меняет это.

Вкратце, TCJA утверждает, что налогоплательщики малого бизнеса (в основном любой бизнес с объемом продаж менее 25 миллионов долларов) могут учитывать товарно-материальные запасы для целей налогообложения:

- в качестве вспомогательных материалов и расходных материалов (это не ново и описано ниже… подсказка: от этого мало пользы) * OR *

- как соответствует методике бухгалтерского учета налогоплательщика

TCJA повысил порог до 25 миллионов долларов (до 2018 года он составлял 1 миллион долларов для розничных продавцов) и теперь позволяет налогоплательщику малого бизнеса сообщать о запасах для налоговых целей в соответствии с его или ее методом бухгалтерского учета .

Довольно ясно? Прочтите, чтобы узнать контекст.

Кассовый метод и метод начисления

Сначала нам нужно провести различие между бизнесом, основанным на кассовом методе, и бизнесом, основанным на начислении. Люди нервничают, когда слышат такие слова, как «метод начисления» или «кассовый метод», но идея проста. Разница между этими двумя методами заключается в сроках.

Кассовая

Бизнес, работающий на кассовой основе, признает (или «считает») выручку при получении денежных средств от покупателя.Он признает расходы, когда деньги фактически израсходованы.

По методу начисления

При использовании метода начисления выручка признается, когда она составляет заработанных. Вы признаете расходы, когда они понесены, что часто не совпадает с моментом совершения платежа. Если вы используете кредиторскую или дебиторскую задолженность, вы, вероятно, ведете бизнес, основанный на начислении.

Правила инвентаризации до TCJA (до 2018 г.)

Большинство малых предприятий для простоты используют кассовый метод.Однако компании, располагающие товарно-материальными запасами, обычно должны были учитывать товарно-материальные запасы по методу начисления.

Это означает, что вы можете вычесть стоимость инвентаря только при продаже инвентаря, а не при его покупке.

Если бы это было не так, было бы очень легко манипулировать доходами от бизнеса за любой год. Если бы я хотел уменьшить свою прибыль, чтобы снизить налоги, все, что мне нужно было бы, это купить кучу запасов до конца года.Налоговое управление США обычно не является сторонником такого типа бухгалтерского учета, который четко не отражает доход.

Что сбивало с толку, так это то, что IRS предоставило параметры предприятий, которые были освобождены от учета запасов по методу начисления. Основным условием является то, что такие предприятия должны иметь среднюю валовую выручку менее 1 миллиона долларов. (TCJA увеличивает этот порог до 25 миллионов долларов.)

Если вы соответствуете критериям альтернативного режима, который включал большинство малых предприятий, вам не требовалось учитывать свои запасы с использованием метода начисления.

Но подождите!

Это не обязательно означало, что для инвентаризации можно использовать кассовый метод.

Это позволяло вам учитывать «предметы, подлежащие инвентаризации, как материалы и принадлежности, которые не являются случайными».

Довольно просто, правда?

Я малыш. Вот что об этом сказала IRS:

Если вы производите, покупаете или продаете товары в своем бизнесе, вы должны вести инвентаризацию и использовать метод начисления для покупок и продаж товаров.Однако следующие налогоплательщики [1 миллион долларов или меньше среднегодовой валовой выручки] могут использовать кассовый метод учета, даже если они производят, покупают или продают товары. Эти налогоплательщики могут также учитывать поддающиеся инвентаризации предметы как материалы и принадлежности, которые не являются случайными .

Люди истолковали это так, что если они заработали меньше 1 миллиона долларов, им не нужно было отслеживать запасы, но это было не так.

Мы должны пояснить, что имеется в виду под «инвентаризуемыми предметами» как материалами и расходными материалами, которые не являются случайными.”

Учет инвентаризационных объектов как материалов и принадлежностей, не являющихся случайными

Попробуйте сказать, что 3 раза быстро.

«Непредвиденные» материалы — это те материалы, которые необходимы для производства вашей продукции. Они необходимы для создания и продажи вашего продукта.

«Случайные» материалы, с другой стороны, — это материалы, которые не участвуют напрямую в производстве вашего готового продукта.

В руководстве IRS указано, что «не случайных» материалов и расходных материалов подлежат вычету в том году, в котором они были использованы или оплачены , в зависимости от того, что наступит позже.

Да, вы правильно прочитали.

Это означает, что все материалы и материалы, которые непосредственно используются для производства ваших товаров, должны быть учтены:

- В том году, в котором вы предоставили их клиентам в качестве готовой продукции, или

- В том году, в котором вы первоначально заплатили за материал

Что будет позже.

Так что, если вы опускаетесь ниже порога и хотите рассматривать свой инвентарь как непредвиденные материалы и припасы, выбейте себя.

Большинство знакомых мне компаний оплачивают свои товары , прежде чем продадут их. В этом случае от вас требовалось учитывать свои запасы по методу начисления — признавая стоимость при их продаже (№1).

Но если по какой-то причине вы не платите за свои товары до тех пор, пока не продадите их (№ 2), вы можете распознать стоимость при оплате. Я не знаю многих розничных продавцов, которые на самом деле это делают, поэтому весь вариант — это, по сути, большое «спасибо ни за что IRS», по крайней мере, для нас, онлайн-продавцов.

TCJA: «Метод бухгалтерского учета налогоплательщика»

Язык TCJA дал вам возможность сообщать о своих запасах по налогам, используя «метод бухгалтерского учета, используемый в бухгалтерских книгах и записях налогоплательщиков, подготовленных в соответствии с процедурами бухгалтерского учета налогоплательщиков».

Один из главных вопросов, который начали задавать люди, был Что подразумевается под «методом налогообложения налогоплательщика»? и Что подразумевается под «бухгалтерскими книгами и записями»?

Я знаю, что многие из вас думают: «Что, если у меня даже нет метода бухгалтерского учета?»

Или что делать, если у вас вообще неправильный метод учета?

Давайте сделаем еще один шаг: что, если ваш метод бухгалтерского учета вычитает 20% из всех продаж … увеличивает покупки на 50% … округляет до ближайших 10 … и добавляет 1 доллар.00 просто так?

Согласно TCJA, поскольку это ваш «метод бухгалтерского учета», можете ли вы просто использовать те же цифры для своей налоговой отчетности?

По словам налогового поверенного IRS, я попросил разъяснений по этому поводу, да.

Я пытаюсь подчеркнуть здесь одну точку. IRS явно не приемлет поддельные налоговые декларации. Я просто демонстрирую двусмысленность, введенную TCJA в отношении учета запасов для целей налогообложения.

Если ваш метод бухгалтерского учета предполагает бросание всех ваших квитанций в обувную коробку, а затем включение всех этих квитанций в вашу налоговую декларацию в конце года, вы можете утверждать, что действовали в рамках TCJA.

По словам налогового юриста IRS, с которым я разговаривал, нет ничего, что говорило бы о том, что вы не можете этого сделать.

Четко отражают доход

Налоговое управление США обычно хочет, чтобы порядок бухгалтерского учета «четко отражал доход». Исторически это означало, что вычет товарно-материальных запасов должен признаваться одновременно с продажей.

Я был бы склонен утверждать, что, поскольку IRS выступает за четкое отражение дохода, метод налогообложения налогоплательщика должен вычитать запасы только при продаже.

Тем не менее, в формулировке TCJA прямо говорится, что «метод налогоплательщика для учета запасов за такой налоговый год не должен рассматриваться как неспособный четко отразить доход , если такой метод либо 1) рассматривает запасы как не связанные с непредвиденными расходами материалы и материалы ИЛИ 2 ) соответствует такой методике бухгалтерского учета налогоплательщика.

Обновленное налоговое руководство (январь 2021 г.)

IRS наконец опубликовал окончательные правила TCJA в январе 2021 года, с которыми вы можете побить себя здесь.

Новое руководство дало нам дополнительные указания относительно случаев, в которых налогоплательщик малого бизнеса мог отклониться от традиционного метода учета запасов. Опять же, те экземпляры, представленные TCJA 2017 года, включали:

- Классификация ваших запасов как непредвиденных материалов и материалов (NIMS). Помните, что нас это не волнует, потому что обычно он ничего не меняет, см. Выше.

- Учет ваших запасов в налоговой декларации так же, как вы относитесь к ним в соответствующем финансовом отчете. У большинства из нас нет «применимых финансовых отчетов».

- Или с использованием метода бухгалтерского учета, используемого в бухгалтерских книгах и записях налогоплательщиков, подготовленных в соответствии с процедурами бухгалтерского учета налогоплательщика. Это тот, о котором мы заботимся!

Одно новое руководство сообщило нам, что квалифицируется как «бухгалтерские книги и записи, подготовленные в соответствии с процедурами бухгалтерского учета налогоплательщика».

IRS подтвердила, что бухгалтерские книги и записи означают «совокупность документов налогоплательщика и данных, хранящихся в электронном виде.

До этого руководства многие считали, что, если бухгалтерские процедуры владельца бизнеса налогоплательщика включают немедленное вычитание запасов из бухгалтерских книг, это все, что вам нужно, чтобы иметь право использовать кассовый метод для инвентаризации ваших налогов. И это, по сути, то, что мне сказал налоговый поверенный, с которым я тогда разговаривал в IRS. Он сказал, что до тех пор, пока IRS не выпустит больше рекомендаций, вам в значительной степени нужно будет придумать свою собственную интерпретацию.

Но в новом руководстве IRS говорит, что если вы определенным образом учитываете свои запасы в ЛЮБЫХ книгах или записях, а не только в бухгалтерских книгах или финансовых отчетах, это может считаться «хранением и инвентаризацией» и поэтому вам нужно будет показать инвентарь по своим налогам, что в основном означает, что вам придется использовать традиционный метод начисления для инвентаря.

Итак, я начал думать, что реселлеры в значительной степени будут лишены права использовать кассовый метод для инвентаризации, потому что у большинства из нас действительно есть какие-то записи, которые содержат информацию о нашем инвентаре, будь то фактические активные списки инвентаря, которые мы разместили в Интернете. , электронные таблицы, которые мы используем для отслеживания нашего инвентаря, записи инвентаризации и т. д.

Мой дубль

В некоторых примерах, которые они приводят в новом руководстве, они говорят о проведении инвентаризационных подсчетов и о том, как это может повлиять на то, считается ли вас «ведением инвентаризации».

Простой подсчет количества ваших запасов для хранения или повторного заказа, похоже, не лишает вас права использовать кассовый метод. Но распределение затрат на инвентарь, или оценка инвентаря, или представление о стоимости инвентаря в наличии, все означает для IRS, что вы «ведете инвентаризацию и инвентаризацию» и, следовательно, являетесь частью бухгалтерского учета, используемого в ваших бухгалтерских книгах и записях. , и, следовательно, также должны быть приняты во внимание в вашей налоговой декларации, а это означает, что вам необходимо использовать метод начисления для инвентаризации или вычесть его при продаже.

Таким образом, даже если в своей официальной бухгалтерской отчетности вы вычитаете свои запасы при покупке, тот факт, что у вас есть другие записи, в которых вы показываете свои затраты на запасы, квалифицируется как «ведение инвентаря» и заменяет то, что вы делаете в своих бухгалтерских книгах, и требует, чтобы вы использовали метод начисления запасов по вашим налогам.

Итак, это итоги, и опять же это моя интерпретация: Если вы не оцениваете свои запасы, или, другими словами, если вы не определяете остаток конечной стоимости запасов, и он не отражается в ваших книгах и записи, то оказывается, что вы можете использовать или продолжать использовать метод наличных запасов, что означает вычет ваших запасов при их покупке, а не при продаже.

Но если вы отслеживаете общий баланс запасов, то есть общую стоимость всего, что у вас есть под рукой, или делаете представления об этом, тогда вам необходимо использовать метод начисления запасов, что означает, что вы вычтете свои запасы. при продаже.

Моя рекомендация

В моем личном бизнесе онлайн-продаж я всегда использовал и буду использовать метод начисления для инвентаризации. Поступая таким образом, я получаю лучшее представление о том, как работает мой бизнес, что для меня гораздо ценнее, чем любое время, которое я мог бы сэкономить за счет учета запасов на кассовой основе.

Это метод, который я рекомендую, если вы растете и заботитесь о том, чтобы хорошо понимать свои цифры, и тогда вопрос об инвентаризации на кассовой основе становится неактуальным.

Консультации по инвентаризации расходов в рамках исключения для малого бизнеса

В сноске 465 Синей книги JCT (Объединенного комитета по налогообложению) к Закону о налоговой реформе) говорится, если вы соответствуете исключению для валовой выручки в размере 25 миллионов долларов и используете минимальную безопасную гавань Казначейства. Рег. сек. 1.263 (a) –1 (f), вы можете расходовать «инвентарные» предметы при оплате.Вам нужно будет отразить тот же метод учета для применимого финансового отчета для порогового значения 5000 долларов или записать их как расходы в бухгалтерских книгах / записях для порогового значения 500 долларов (теперь 2500 долларов), когда нет применимых финансовых отчетов. ОБЫЧНЫЙ АНГЛИЙСКИЙ: Если вы соответствуете исключению в размере 25 миллионов долларов, делаете выбор и согласны между вашим подходом к налоговым декларациям и с вашими финансовыми записями, вы должны иметь возможность расходовать предметы инвентаря, когда производится оплата, а не ждать, пока они будут проданы.

Обратите внимание: это относительно новая концепция. IRS предоставило очень мало указаний по этому поводу и, по своему усмотрению, может отказать в таком методе учета запасов в будущем.

Имейте в виду следующее: вам, скорее всего, придется подать форму 3115, так как это изменение в методе учета. Это будет включать изменение общего кассового метода учета (изменение 233) и исключение из требования к учету запасов в соответствии с IRC Sec. 471 (изменение 235).

Налогоплательщикам необходимо понимать, что это ускоряет списание затрат на закупку и не создает новых вычетов, поэтому последствия этого могут меняться из года в год, в зависимости от уровня запасов.