Аккредитив: расчеты по аккредитиву в банке при покупке квартиры

Аккредитивный договор – гарантия исполнения поставщиком своих обязательствЧто такое аккредитивС тех пор, как «лихие девяностые» круто изменили жизнь российского человека, недоверие к незнакомым людям, к сожалению, укоренилось в нашем обществе. В надежности бизнес-партнеров сегодня можно убедиться лишь после долгого продуктивного сотрудничества.

А как быть, если вы планируете работать с новой организацией или малознакомым человеком? Еще хуже, если они имеют сомнительную репутацию, а обстоятельства не оставляют вам выбора.

Банкиры предложили свой эффективный ответ на этот насущный вопрос – в такой ситуации и бизнесмену, и обычному человеку поможет посредник.

Для большинства аккредитив – непонятный финансовый термин. Его сухость слегка отталкивает, однако он может значительно упростить бизнесмену взаимоотношения с контрагентами. Аккредитив станет полезным даже обычному человеку, если речь идет о покупке-продаже недвижимости.

Посредником выступает банк, причем в некоторых случаях их может быть два – по одному для каждой стороны. Аккредитивный договор используют в тех случаях, когда сделка не может быть осуществлена одномоментно.

Представим, что Роман, руководитель отдела закупок компании-производителя деревянной мебели премиум-класса, нашел нового поставщика элитного сырья. Отечественная фирма «Буратино» по выгодной цене предлагает дорогую на рынке карельскую березу, но с отсрочкой в два месяца.

Роман убедил руководство, что несмотря на малую известность поставщика на рынке, с помощью аккредитива можно минимизировать риск неисполнения обязательств. Партнеры заключают сделку.

Покупатель переводит в банк оговоренную сумму. Финансовая организация «замораживает» деньги на счете, о чем уведомляет поставщика. Компания «Буратино» приступает к выполнению заказа – у ее руководства не остается сомнений в том, что контрагент оплатит поставку.

Компания «Буратино» приступает к выполнению заказа – у ее руководства не остается сомнений в том, что контрагент оплатит поставку.

После выполнения своих обязательств в полном объеме поставщик представляет в банк подтверждающие документы, и ему открывается доступ к деньгам на счете. Все стороны договора удовлетворены с минимальными рисками. Банк получил свою комиссию, а Роман – хорошую премию.

Аналогично проводятся сделки по купле-продаже недвижимости. В отличие, скажем, от покупки автомобиля, быстро переоформить жилье не получится. После перевода денежных средств на счет получателя запускается процесс перерегистрации права собственности в Росреестре. Процедура занимает не один день, и до ее завершения владельцем недвижимости формально будет считаться продавец.

В такой ситуации аккредитивный договор избавит покупателя от опасений потерять свои деньги, так и не вступив в законное владение квартирой, домом или дачным участком.

Аккредитивные договоры на территории нашей страны регулируются:

Международная торговая палата регулирует трансграничные аккредитивы в соответствии с общими правилами.

Преимущество аккредитивов по сравнению с другими видами банковских договоров явное и несомненное – безопасность сделки для обеих сторон.

Безотзывный договор гарантирует, что в случае надлежащего исполнения поставщиком своих обязательств покупатель не сможет отказаться от оплаты. И наоборот, он без проблем вернет свои деньги, если продавец в оговоренный срок не представил товар.

При всех обозначенных плюсах такие договоры обладают и рядом недостатков:

- комиссия банка – за услугу посредничества с вас возьмут от 0,1% до 0,6% договорной суммы, в зависимости от условий;

- юридические нюансы – бенефициар должен в точности соблюсти все пункты договора, иначе может остаться без денег, с забитыми товаром складами;

- «горы бумаги» – торговые операции в рамках аккредитива часто сопровождаются большим объемом документов.

К счастью для банкиров, большинству людей эти недостатки кажутся несущественными, поскольку, как минимум, не стоят потраченных нервных клеток и седых волос на голове.

Аккредитив можно сравнить с сейфом, который откроется, когда поставщик исполнит свои обязательстваГде применяется аккредитивОбласть применения аккредитивных договоров обширна:

- Сделки между физическими лицами.

Чаще всего к ним обращаются, если покупают недвижимость или другие крупные объекты. Аккредитивный договор в этом случае будет иметь довольно простую форму.

- Операции купли-продажи в пределах одного государства.

Помимо классических торговых сделок к ним относятся взаимоотношения коммерческих организаций с акционерами. Например, покупка доли в ООО или операции с акционерным капиталом.

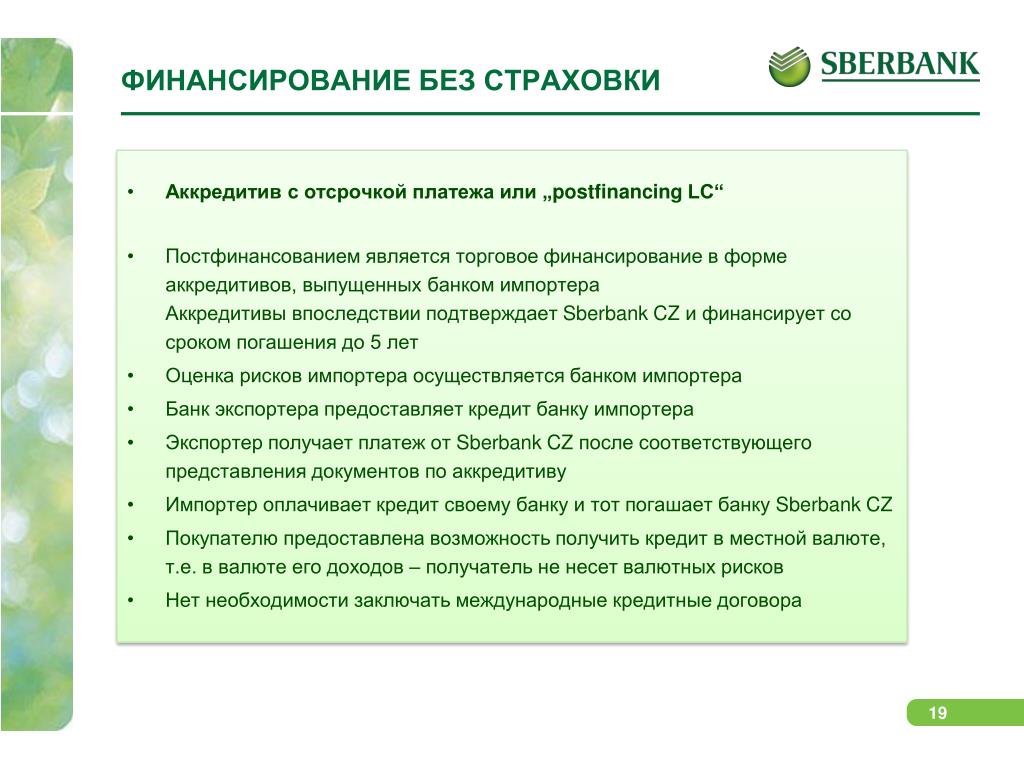

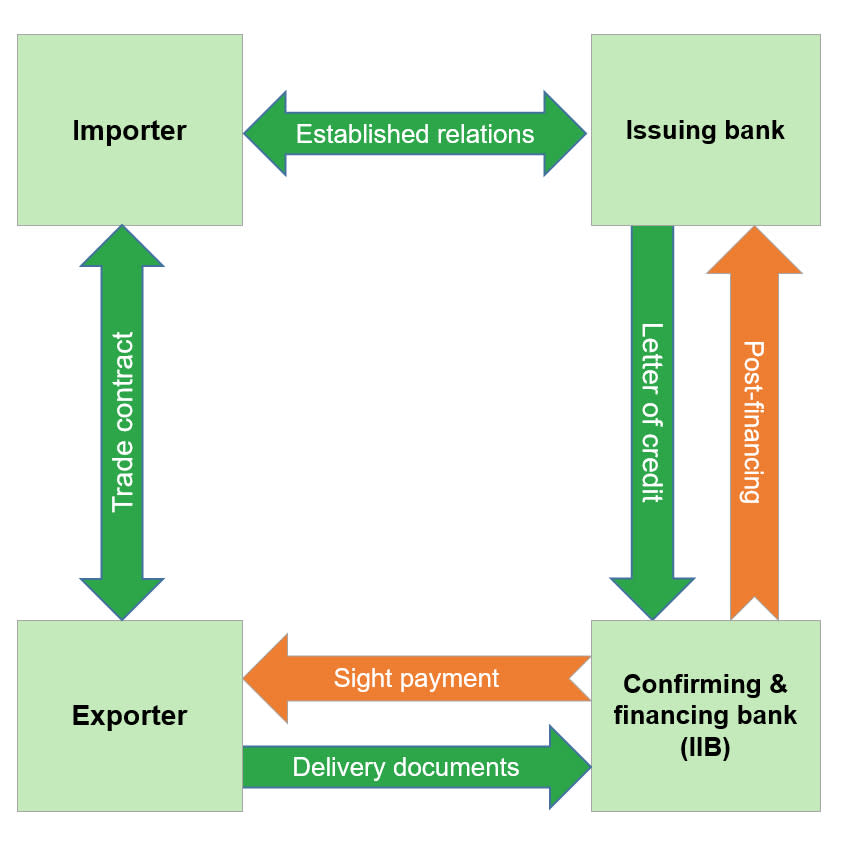

- Экспортно-импортные торговые соглашения.

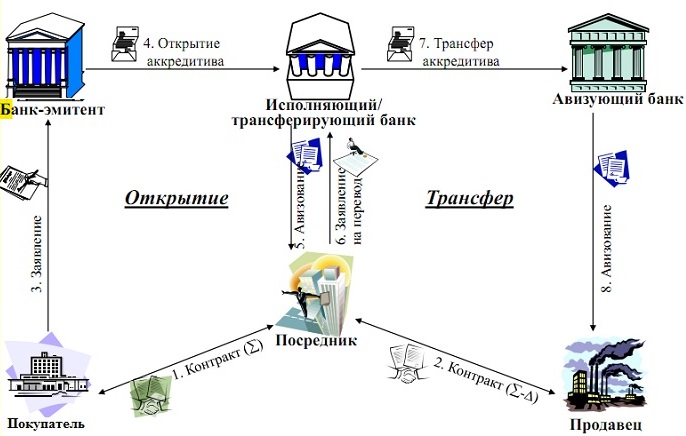

Это особый вид аккредитива, потому что посредниками в нем выступают сразу два банка – один на стороне экспортера (бенефициара сделки), второй представляет интересы импортера. Этот вид договора заслуживает отдельного внимания.

Этот вид договора заслуживает отдельного внимания.

Рассмотрим, каким образом можно безопасно осуществлять сделки на международном рынке. В таком случае у контрагентов – граждан различных государств или юрлиц, зарегистрированных на территории разных стран, – возникает дополнительная сложность.

Банк может находиться под юрисдикцией только одного государства. Процедура заключения аккредитивного договора и так довольно сложна. Дополнительные бюрократические проволочки, связанные с необходимостью иметь дело с иностранным банком, могут отбить желание ввязываться в подобную «авантюру» у одного из контрагентов.

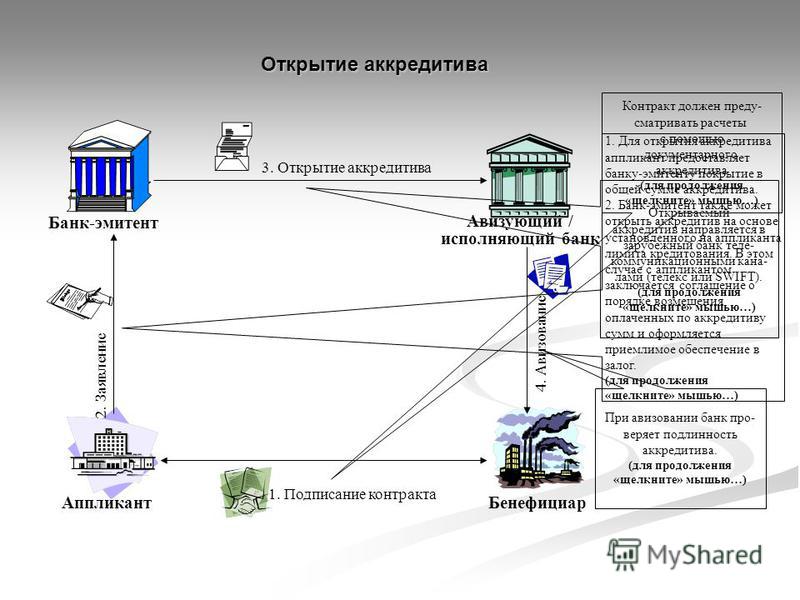

Но банкиры не были бы банкирами, если бы не смогли найти выход из подобного затруднительного положения. Посовещавшись в международном финансовом кругу, они придумали экспортно-импортную схему, добавив в нее нового участника. Их стало четыре:

- импортер-покупатель;

- банк-эмитент – организация на стороне плательщика;

- авизирующий банк – представитель поставщика товара или услуги;

- экспортер (бенефициар сделки).

Компания-производитель, желая повысить статус производимой мебели, ищет способы завоевать благосклонность самых привередливых клиентов. В поисках еще более изысканных сортов дерева Роман наткнулся на итальянскую фирму

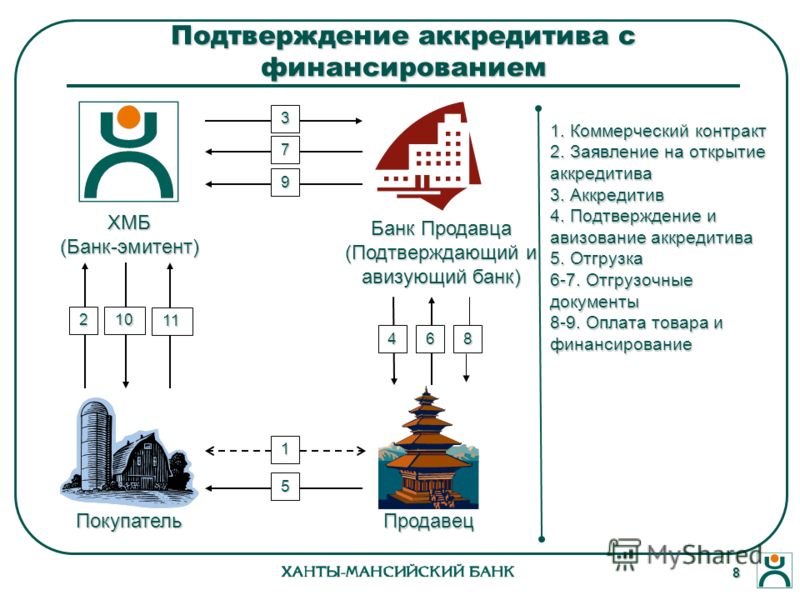

Договорившись, компания переводит всю сумму на счет банка-эмитента «РусБанк». Тот в свою очередь уведомляет об этом авизирующий «ItalianoBank». Итальянский банк сообщает бенефициару – фирме «Пиноккио», что аккредитив открыт. Экспортер приступает к исполнению заказа.

После доставки продукции в определенное место компании совместно оформляют подтверждающие документы. А процесс продолжается в обратном направлении.

Агенты «Пиноккио» предоставляют документы в авизирующий банк, а тот в свою очередь проверяет их соответствие требованиям аккредитивного договора. Если расхождений нет, «ItalianoBank» направит документы в банк-эмитент. «Русбанк», также удостоверившись в их правильности, перечислит оговоренную сумму на расчетный счет компании «Пиноккио» в авизирующем банке.

Если расхождений нет, «ItalianoBank» направит документы в банк-эмитент. «Русбанк», также удостоверившись в их правильности, перечислит оговоренную сумму на расчетный счет компании «Пиноккио» в авизирующем банке.

Сложность документооборота, присущая аккредитивным договорам, в большей степени связана с разнообразием подходов и нюансами всевозможных рыночных ситуаций и кейсов. По этой причине классификаций в сфере подобных банковских услуг множество. Рассмотрим основные виды аккредитивных договоров.

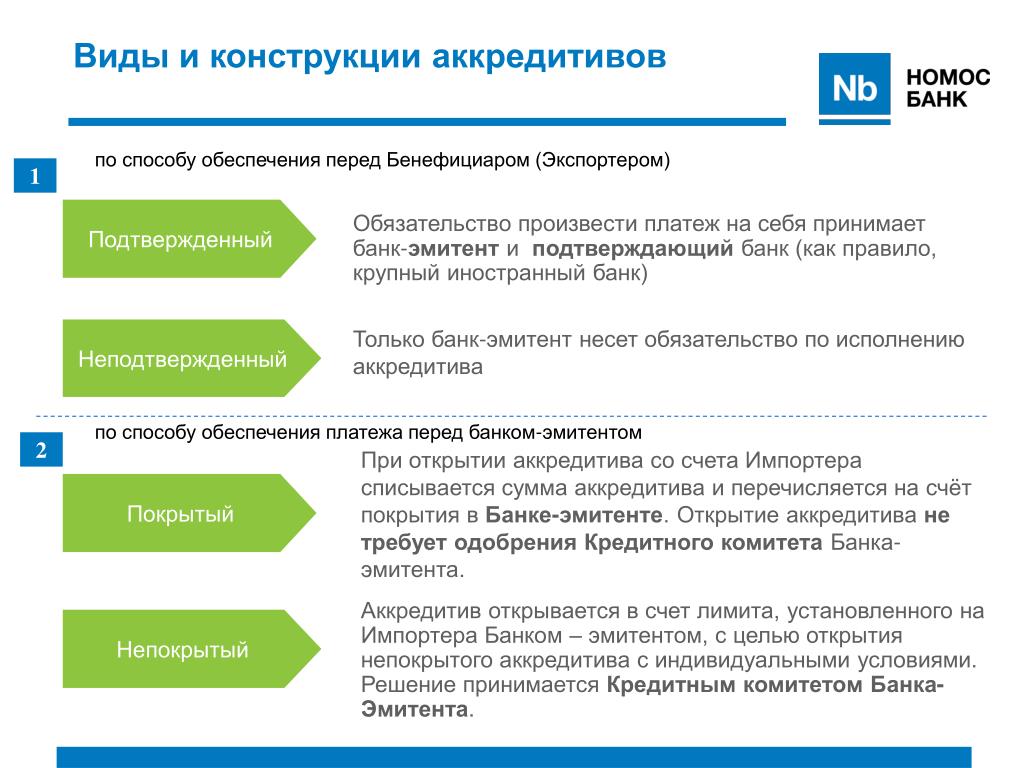

Отзывный и безотзывныйБезотзывный аккредитив наиболее распространен. В рамках такого договора покупатель (импортер) обязан уведомить бенефициара и его авизирующий банк перед отзывом средств со счета банка-эмитента. Такие действия автоматически прекращают действия договора и обязательства сторон друг перед другом.

В случае с отзывным аккредитивом

Этот вид договора слабо распространен из-за того, что для продавца теряется главный плюс аккредитива – он не получает гарантий оплаты своего труда. Такие договоры применяются крайне редко, а кроме того, они запрещены в экспортно-импортных отношениях международным законодательством.Подтвержденный и неподтвержденный

Этот вид договора слабо распространен из-за того, что для продавца теряется главный плюс аккредитива – он не получает гарантий оплаты своего труда. Такие договоры применяются крайне редко, а кроме того, они запрещены в экспортно-импортных отношениях международным законодательством.Подтвержденный и неподтвержденныйВ случае с подтвержденным аккредитивом сторонняя кредитная организация может подтвердить договор по просьбе банка-эмитента. Это означает, что с настоящего момента она берет на себя обязательства перед бенефициаром независимо от того, поступили ли на счет деньги от банка-эмитента.

Подтвержденные аккредитивы популярны в трансграничных сделках.

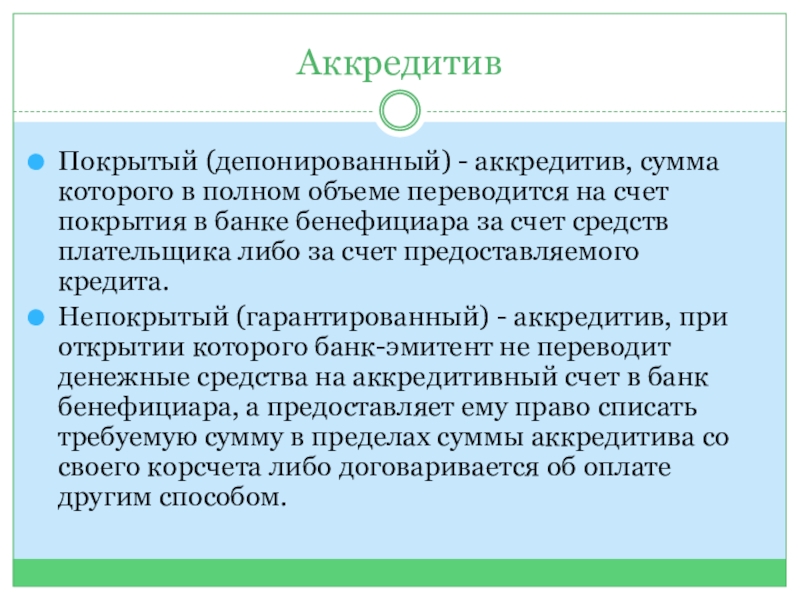

Покрытый (депонированный) и непокрытыйПри депонированном аккредитиве банк-эмитент сразу переводит средства на счет исполняющего банка. Покрытые договоры распространены на территории России, в отличие от непокрытых (гарантированных), сфера применения которых смещена в сторону экспортно-импортных аккредитивов.

После завершения сделки покупатель может оставить неиспользованные деньги на счете банка-эмитента для следующего аккредитива, то есть аккумулировать средства. Таким образом банки удерживают клиентов, повышая их лояльность.

РевольверныйАккредитив с таким символическим названием применяют в случаях, когда исполнение обязательств по договору сильно растянуто по времени. Например, если бенефициар поставляет товар партиями. Параллельно и банк перечисляет ему денежные средства по частям.

Постигнув все тонкости аккредитивных договоров, Роман вправе рассчитывать на повышение по карьерной лестнице. Такой ценный навык будет востребован в любой активно развивающейся компании.

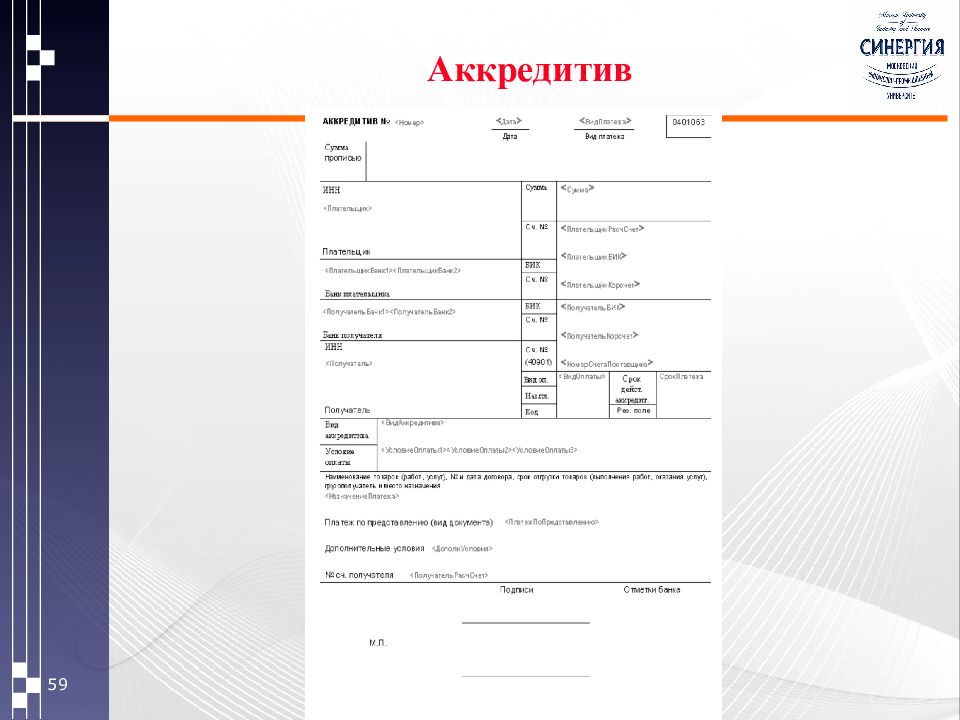

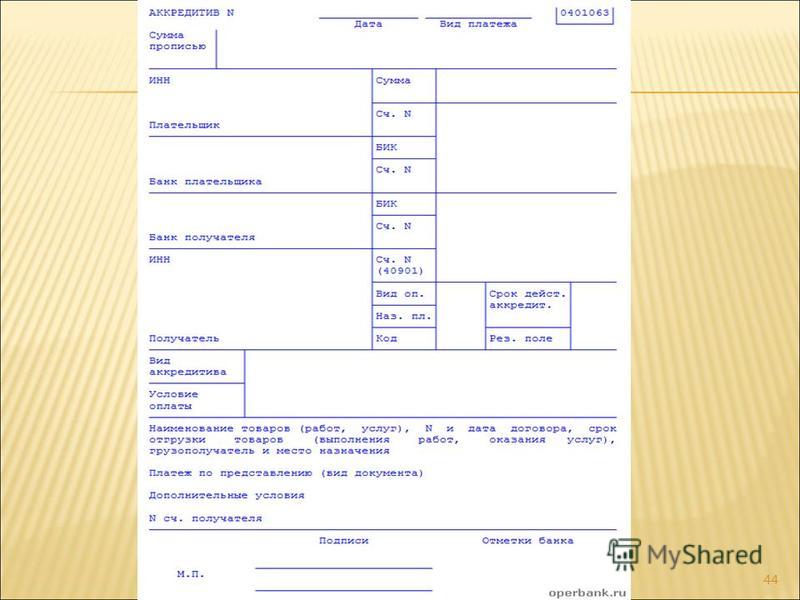

Аккредитив

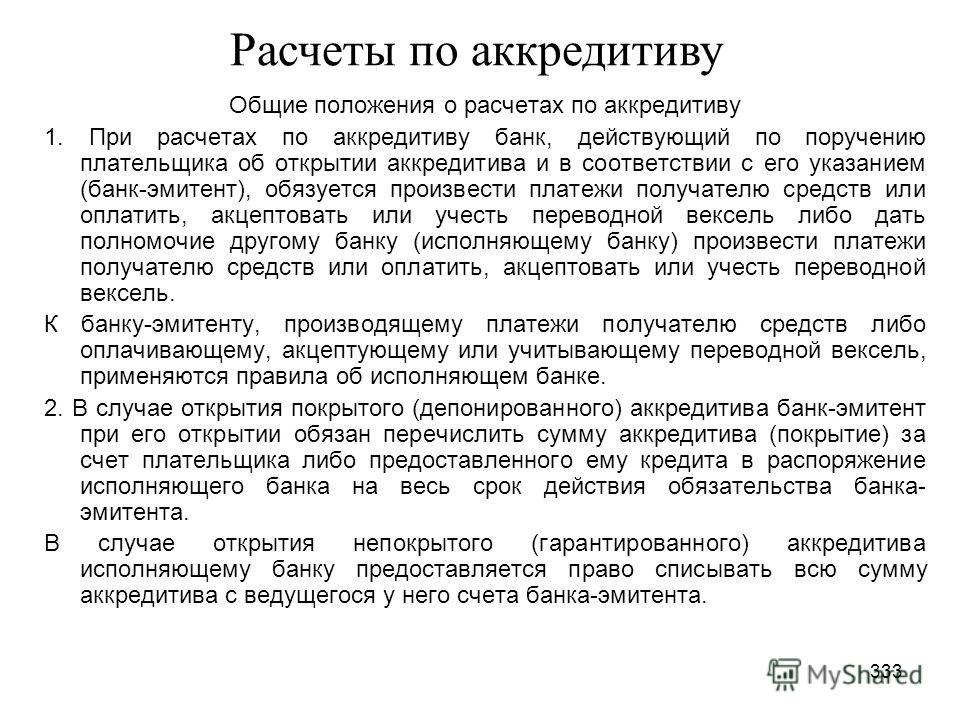

Аккредитив представляет собой обязательство, принимаемое банком (далее-банк-эмитент) по поручению плательщика,произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее-исполняющий банк) произвести такие платежи.

Аккредитив предназначен для расчётов с одним поставщиком по конкретной сделке. Срок действия и порядок расчётов по аккредитиву устанавливаются в договоре между плательщиком и поставщиком, поэтому аккредитив всегда ограничен сроком использования средств.

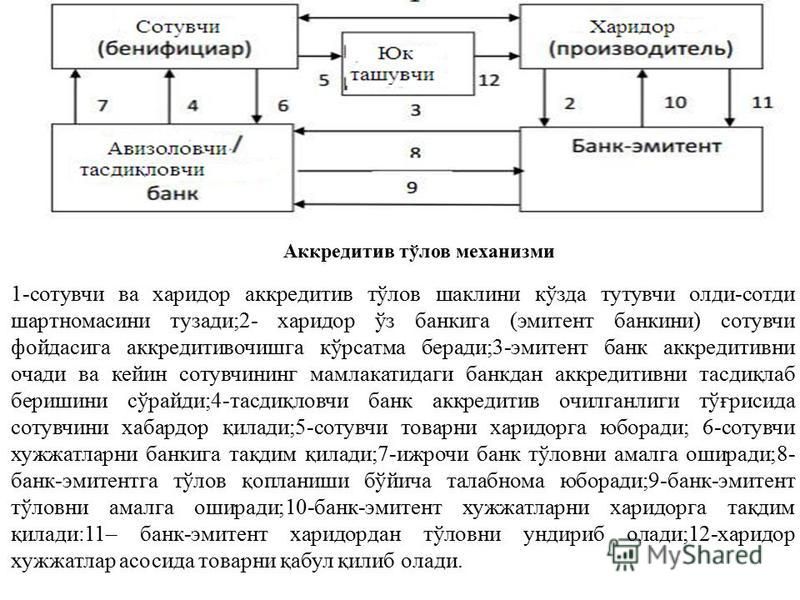

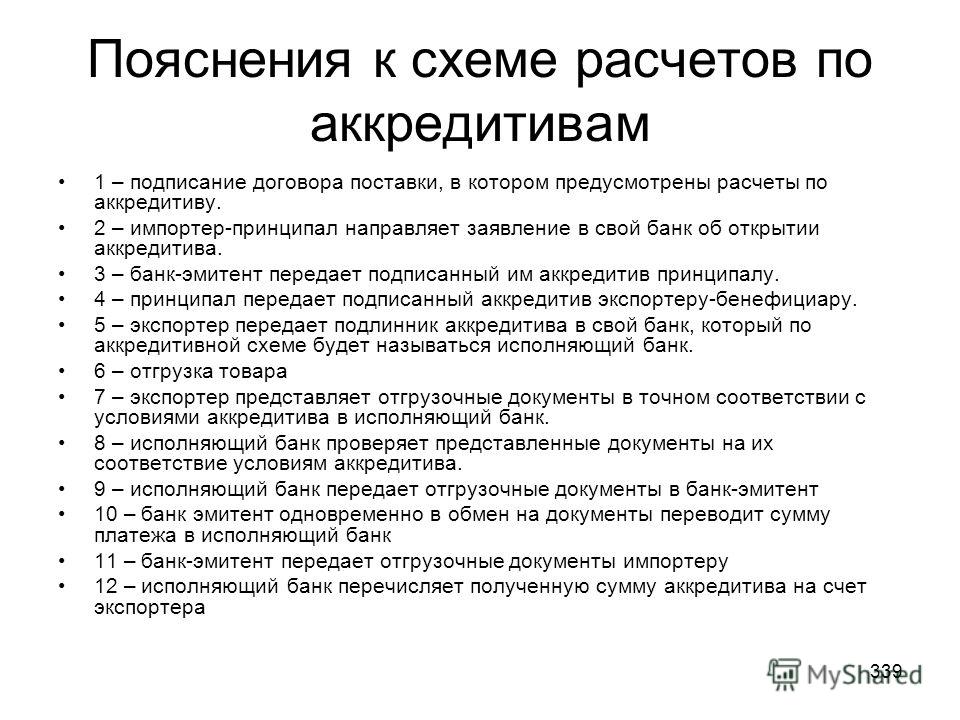

Общая схема расчётов аккредитивами выглядит следующим образом :

- Сначала покупатель подаёт в свой банк заявление на открытие аккредитива.

- Далее банк покупателя (банк-эмитент) депонирует соответствующую сумму на отдельный счёт для учёта аккредитива.

- Банк покупателя поручает банку поставщика открыть аккредитив в пользу данного поставщика, банк поставщика (исполняющий банк ) зачисляет соответствующую сумму на отдельный счёт для учёта аккредитивов.

- Банк поставщика извещает поставщика об открытии аккредитива.

- Пoставщик отгружает покупателю соответствующие ценности ( оборудование,товары, материалы и т.д. ) и отправляет с ними соответствующие документы (накладные, счета-фактуры, товарно-транспортные документы и т.д.)

- Поставщик предъявляет в свой банк реестр счетов ( с приложением к нему документов,подтверждающих отгрузку ) для немедленной оплаты за счёт аккредитива.

- Если предъявленные документы соответствуют условиям акредитива, банк поставщика (исполняющий банк ) зачисляет соответствующие суммы на расчётный счёт поставщика, списывая их с отдельного счёта для учёта аккредитива.

Поскольку аккредитив гарантирует немедленную оплату счетов поставщиков после отгрузки товара , это способствует соблюдению расчётно-платёжной дисциплины и существенно снижает риски поставщика ( ещё до отгрузки товара он знает, что точно получит за него деньги, как только товар будет отгружен).

Аккредитивы | Расчеты по аккредитиву

Документарный аккредитив — это твердое обязательство банка-эмитента выплатить продавцу (бенефициару) определенную сумму при своевременном предоставлении документов, соответствующих условиям аккредитива.

Схема расчетов аккредитивами

ОАО «АСБ Беларусбанк» разбивает мифы об аккредитивах.

Миф № 1. Аккредитив – это дорого.

При экспорте товаров (работ, услуг) неисполнение контрагентом своих обязательств по оплате предмета контракта приводит к возникновению дебиторской задолженности. При этом стоимость отвлеченных ресурсов на рынке банковского кредитования значительно превышает размер возникающих по аккредитиву комиссий.

При импорте товаров (работ, услуг) нарушение поставщиком сроков поставки, поставка некачественного товара или товара меньшего количества влечет огромные убытки, связанные со срывом производственного процесса, несопоставимые со стоимостью аккредитивной формы расчетов.

Кроме того, необходимо учитывать высокую стоимость юридических услуг в случае возникновения судебных споров.

Миф № 2. Аккредитив – это сложно.

Квалифицированные сотрудники ОАО «АСБ Беларусбанк» помогут в составлении платежной части контракта, а также в заполнении заявления на открытие аккредитива. Будут рады ответить на любой вопрос, возникающий в процессе открытия и сопровождения аккредитива. С ОАО «АСБ Беларусбанк» аккредитив – это просто.

Будут рады ответить на любой вопрос, возникающий в процессе открытия и сопровождения аккредитива. С ОАО «АСБ Беларусбанк» аккредитив – это просто.

Миф № 3. На срок действия аккредитива средства покупателя в сумме аккредитива обязательно отвлекаются из его хозяйственного оборота.

ОАО «АСБ Беларусбанк» предлагает услугу открытия аккредитива без предоставления денежного покрытия.

Миф № 4. Промедление в получении платежа вследствие длительности проверки документов банками.

ОАО «АСБ Беларусбанк» предлагает услугу проверки документов за 1 день, что значительно ускоряет время получения экспортной выручки.

Преимущества аккредитивной формы расчетов для импортера:

- Документарный аккредитив помогает импортеру существенно снизить риск, связанный с невыполнением продавцом обязательств по поставке.

- Аккредитив дает уверенность в том, что оплата будет произведена только после предоставления документов, подтверждающих отгрузку товара.

- Наличие аккредитива позволяет полностью или частично избежать предоплаты.

- Аккредитив дает возможность импортеру структурировать схемы платежей по контракту с учетом своих интересов.

- Открывая аккредитив, импортер подтверждает свою платежеспособность и может рассчитывать на более благоприятные условия платежа в будущем.

Преимущества аккредитивной формы расчетов для экспортера:

- Гарантия оплаты по предъявлению документов, оговоренных условиями аккредитива.

- Снижение производственного риска, в первую очередь, в отношении тех случаев, когда покупатель аннулирует или изменяет заказ.

- Возможность структурирования графика поставки с учетом своих интересов.

- Покупатель не может отказать в платеже при любой претензии к товару.

- Все претензии к поставленному товару импортер должен предъявить отдельно от аккредитива и выполненного по нему платежа, что дает экспортеру большое преимущество при урегулировании подобных вопросов.

Аккредитивы — Банк Интеза

Аккредитив — это форма безналичных расчетов, которая представляет собой безотзывное обязательство банка оплатить соответствующие условиям аккредитива документы, представленные Бенефициаром.

Банк Интеза работает с любыми видами аккредитивных операций, применяемых в международной (UCP 600) и российской практике (383-П).

Преимущества использования документарного аккредитива:

|

Для Импортера/Покупателя: |

Для Экспортера/Продавца: |

|

|

|

|

|

|

|

|

Стоимость* аккредитивов для клиентов Банка Интеза

* Выбор структуры операции, размера комиссий зависит от условий заключенного контракта и финансового состояния Клиента

Тарифы

Контакты

Для получения более подробной информации по вопросам торгового финансирования и проведения документарных операций, пожалуйста, направляйте Ваш запрос на следующий адрес электронной почты: trade_finance@bancaintesa. ru.

ru.

Аккредитив: что такое аккредитивная форма оплаты простыми словами

Ведение бизнеса подразумевает тесное взаимодействие с поставщиками и покупателями. При заключении сделок купли-продажи с новыми поставщиками нужны гарантии, что партнер окажется надежным. Для подстраховки часто используется аккредитивная форма оплаты услуг.

Что такое аккредитив простыми словами

Аккредитив — это услуга банков по проведению расчета между участниками сделки. Простыми словами аккредитив — это инструмент безналичного расчета, предлагаемый банками. Главная функция оплаты через аккредитивный счет – это безопасность. Банк выступает в роли гаранта. Предварительно проверив все пункты договора, юридическую чистоту контрагентов, их платежеспособность, берет на себя материальное обязательство, подтверждающее надежность сделки. Банк выполнит роль поручителя для обеих сторон. При этом поставщик уверен в получении денег, а покупатель платит деньги за качественный товар, а не за «мыльный пузырь».

Стороны сделки

- покупатель (аппликант) – свершает покупку, инициирует расчет через аккредитив в банке;

- продавец (бенефициар) – поставляет товар или услугу и получает за это оплату от покупателя через аккредитив.

В качестве продавца и покупателя выступают физлица, ИП, организации.

- Банк-эмитент – посредник между продавцом и покупателем, в котором открывается аккредитивный счет. Уполномочен совершать денежные операции по условиям сделки.

- Исполняющий (авизирующий) банк – выбирается продавцом и также выступает посредником между участниками сделки. Он же выплачивает деньги бенефициару после того, как проверит подтверждающие документы.

В основном эмитента и исполнителя представляет одна и та же банковская организация. Второй банк привлекается чаще в международных сделках.

Коммуникации в обоих банках-посредниках происходят без участия сторон, на основе договора сделки купли-продажи.

Для каких сделок подойдет

Аккредитив открывается для операций, связанных с оборотом крупных денег, как на международном уровне, так и внутри страны.

Это может быть:

- экспорт, импорт, товаров;

- сделки с недвижимостью на первичном и вторичном рынке;

- купля-продажа техники — авто, яхты, производственного оборудования;

- оплата дорогих услуг. Например, услуги адвоката, или консалтинговые услуги;

- реализация долей бизнеса, ценных бумаг на фондовом рынке;

- расчеты по купле-продаже дорогих ювелирных изделий, произведения искусства;

- другие операции.

Для недорогих товаров этот вид расчета неудобен из-за высоких банковских комиссий, и оформление занимает неоправданно много времени.

Виды аккредитивов

Чтобы привлечь больше клиентов, Положением Центрального Банка утверждены несколько форм аккредитива.

Популярные формы аккредитива | |

Отзывной | Ненадежен, так как допустимы изменения условия расчета покупателем или его отмена без согласования с продавцом (ст. |

Безотзывной | Изменения условий возможны с согласования обеих сторон, а также с банками, которые не всегда дают согласия на внесение корректировок. |

Неподтвержденный | В этом случае ответственность по оплате денег по договору лежит на банке-эмитенте, а банк исполнитель только авизует, т.е. участвует в переводе денег. |

Подтвержденный | Исполнительный банк также принимает на себя материальную ответственность за выплату. Если по непредвиденным обстоятельствам продавец не получит денег по вине банковских организаций, то претензии выставляются любому из них. |

Покрытый | При оформлении, банк эмитент перечисляет исполняющему банку деньги еще до завершения сделки. |

Непокрытый | Деньги числятся на счете банка-эмитента, но у банка исполнителя есть право самостоятельного списания, после предоставления продавцом подтверждающих документов. В этом случае оплата затянется. |

Менее популярные формы | |

Кумулятивный | Деньги, оставшиеся после завершения сделки, зачисляются в счет другого аккредитива. |

Некумулятивный | Денежные остатки возвращаются на счета покупателя. |

Револьверный | Используется в случае долгосрочных отношений, когда поставки товара и расчет по ним проводятся последовательно с определенной периодичностью. |

Аккредитив с красной оговоркой | Банк перечисляет на счета продавца аванс, после этого тот начинает процедуру отгрузки товара или оказания услуги, остальные деньги перечисляются после полного выполнения сделки. |

При выборе покупателем вида аккредитивного счета, его необходимо согласовать с продавцом и прописать в договоре купли-продажи.

Операции по аккредитивным сделкам

Для сделок на международном уровне расчет через счет аккредитив максимально снижает риски связанные с:

- колебаниями валюты и нестабильной экономической ситуацией;

- сложностями с проверкой информации о юридической чистоте и платежеспособности контрагента.

Спорные судебные вопросы на международном уровне вести тяжелее из-за различия в прописанном законодательстве каждой страны. Основным законодателем в процедурах международного аккредитива считается Международная Торговая Палата.

Внутри России этот инструмент менее популярен. Но из-за надежности число пользователей растёт.

Лидер рынка в данном сегменте – Сбербанк именно он больше всех заинтересован тем, как выглядит аккредитив на Российском рынке по сравнению с другими странами. Банк активно участвует в коррективах законодательства относительно аккредитивов и приближения их к мировым стандартам.

Количество сделок с расчетом через аккредитив за последние пять лет увеличились более чем на 10%. Это свидетельствует о стабильном росте направления рынка.

На территории РФ регулируется нормативами:

- Гражданский кодекс РФ, Глава №46, ст. 867-873;

- Положения ЦБ РФ № 2-П от03.10.2002; № 222-П от 01.04.2003; № 205-П от 5 декабря 2002 г.

Аккредитивы для физических лиц пока мало распространены, отчасти из-за новизны процедуры, сложности оформления, и высоких комиссий.

Успехом пользуется покупка недвижимости через аккредитив. В отличие от расчета через банковскую ячейку, все операции производятся безналичным путем.

Услуга разрешена при оформлении ипотеки. Также для приобретения недвижимости на этапе строительства, в этом случае застройщик получит деньги только после сдачи объекта в эксплуатацию.

Основные этапы в процедуре аккредитования

Последовательность открытия аккредитива и расчеты по этой системе схожи как для организаций и ИП, так для физлиц.

Договор купли-продажи

Это основной документ для участников. В договоре обязательно прописывается:

- предмет договора, сроки выполнения и цена;

- вид аккредитива, как способ расчета;

- реквизиты сторон, включая банки эмитента и исполнителя;

- условия окончательного расчета с поставщиком;

- права и ответственность сторон.

На основании подписанного договора аппликант оформляет заявление в банке-эмитенте на открытие аккредитивного счета. Зачисляет деньги, оплачивает комиссию за услугу. Для наполнения аккредитивного счета бенефициант может воспользоваться кредитными средствами банка, c меньшей процентной ставкой.

Авизование аккредитива

По инициативе бенефициара привлекается исполняющий или авизирующий банк, выступающий в качестве дополнительного контролера и гаранта сделки.

При непокрытом аккредитиве на банке исполнителе нет материальной ответственности, но вместе с банком-эмитентом он дает продавцу гарантии юридической чистоты сделки.

При покрытом аккредитиве деньги числятся на счетах исполняющего банка, поэтому материальная ответственность лежит на обеих финансовых организациях.

Процедура привлечения авизирующего банка требует времени и оплачивается дополнительно. Коммуникации между банками проходят без участия сторон сделки.

После проверки банк исполнитель уведомляет поставщика о зачислении денег, и тот приступает к выполнению своей части договора.

Исполнение аккредитива

Обязательства поставщика считаются выполненными, когда банку предоставлены подтверждающие документы, на обработку и проверку которых уйдет некоторое время.

Если процедуры не нарушены, банк перечислит деньги в оговоренные в договоре сроки. С привлечением авизующего банка понадобится больше времени.

С привлечением авизующего банка понадобится больше времени.

Платеж переводится сразу после проверки документации банком или с отсрочкой, оговорённой при оформлении аккредитива.

Возможна оплата по предъявлении векселя, выписанного банком на тот момент, когда открывался аккредитив. Это ценная бумага, в которой прописано долговое обязательство векселедателя. Банковская организация обязуется выплатить прописанную в нем сумму предъявителю. После окончания расчета с поставщиком аккредитива считается выполненным.

Преимущества и недостатки аккредитива

Открытие аккредитива требует времени и ответственного подхода, отнестись к заполнению документов нужно скрупулёзно.

Рассмотрим достоинства аккредитивной системы оплаты.

- Прежде всего, это безопасность. Сделка юридически защищена, значит, нарушения могут быть обжалованы в суде.

- Оплата товара или услуги осуществляется безналичным путем. Для этого нужны только правильно оформленные документы.

- Иностранных партнеров аккредитив страхует от рисков, таких как скачки валют, нестабильность экономической ситуации в странах.

- Сохраняется гарантия оплаты товара, так как деньги уже внесены на аккредитивный счет.

- Своевременность оплаты – банки заинтересованы в выполнении обязательств в оговоренные сроки, от этого зависит их репутация.

- Покупатель получает товар максимально быстро, так как задержки со стороны продавца вдут к нарушениям договора, и как следствие к штрафам и отсрочкам оплаты.

- При кредитовании сделки проценты по кредиту ниже.

Если сделка не состоится, деньги возвращаются на счет покупателя.

Недостатки тоже присутствуют.

- длительность оформления сделки посредством услуги через аккредитив;

- возможны сбои в работе банковских систем, удлиняющие проверки и переводы;

- бумажная волокита, требуется оформить много документов;

- высокая комиссия, которую взимают банки;

- для отражения в бухучете нужен бухгалтер высокой квалификации, это требует увеличения расходов на выплату ЗП.

Тем не менее, аккредитив надежен! Его популярность в России растет с каждым годом.

| Банк/Операция | Беларусбанк |

| Открытие аккредитива | 0,15 % от суммы, мин. 50 USD |

| Авизование аккредитива | 0,1 % от суммы, мин. 50 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15 % от суммы, мин. 50 USD, макс. 500 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | 0,15 % от суммы, мин. 50 USD, макс. 500 USD |

| Банк/Операция | Белагропромбанк |

| Открытие аккредитива | 0,15% от суммы, мин. 50 USD |

| Авизование аккредитива | 0,1 % от суммы, мин. 50 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 40 USD, макс. 1 500 USD 40 USD, макс. 1 500 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | 0,15% от суммы, мин. 40 USD, макс. 500 USD |

| Банк/Операция | Белинвестбанк |

| Открытие аккредитива | 0,15 % от суммы |

| Авизование аккредитива | 0,1 % от суммы, мин. 50 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15 % от суммы, мин. 50 USD, макс. 500 USD |

| Изменения условий | 40 USD |

| Аннулирование | 30 USD |

| Платеж по аккредитиву | 0,15 % от суммы, мин. 30 USD, макс. 500 USD |

| Банк/Операция | БПС-Сбербанк |

| Открытие аккредитива | 0,15% от суммы, мин. 40 USD |

| Авизование аккредитива | 0,1 % от суммы, мин. 50 USD, макс. 200 USD 200 USD |

| Проверка документов по аккредитиву | 0,15 % от суммы, мин. 50 USD, макс. 500 USD |

| Изменения условий | 40 USD |

| Аннулирование | Не указано |

| Платеж по аккредитиву | 0,15 % от суммы, мин. 50 USD, макс. 500 USD |

| Банк/Операция | Приорбанк |

| Открытие аккредитива | 0,05 % от суммы аккредитива за месяц, мин. 50 EUR в месяц |

| Авизование аккредитива | 0,15% от суммы аккредитива мин. 50 EUR, макс. 250 EUR |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 50 EUR, макс. 500 EUR |

| Изменения условий | 50 EUR |

| Аннулирование | 50 EUR |

| Платеж по аккредитиву | 0,15 % от суммы, мин. 12 EUR, макс. 150 EUR |

| Банк/Операция | БелВЭБ |

| Открытие аккредитива | 0,5 % годовых от суммы аккредитива за фактический срок действия, мин. 50 USD в месяц 50 USD в месяц |

| Авизование аккредитива | 0,2 % от суммы аккредитива, мин. 50 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15 % от суммы пакета документов, мин. 50 USD, макс. 750 USD |

| Изменения условий | 50 USD |

| Аннулирование | 50 USD |

| Платеж по аккредитиву | 0,1 % от суммы платежа, мин. 50 USD, макс. 250 USD |

| Банк/Операция | Белгазпромбанк |

| Открытие аккредитива | 0,15% от суммы, мин. 50 USD, макс. 750 USD |

| Авизование аккредитива | 0,1% от суммы, мин. 40 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 70 USD, макс. 400 USD |

| Изменения условий | 50 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | 0,15% от суммы, мин. 70 USD, макс. 250 USD 250 USD |

| Банк/Операция | Банк ВТБ (Беларусь) |

| Открытие аккредитива | 0,2% от суммы аккредитива мин. 100 USD |

| Авизование аккредитива | 0,1%, мин. 40 USD, макс. 500 USD |

| Проверка документов по аккредитиву | 0.15% мин. 40 USD, макс. 1 000 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | 0.15% мин. 40 USD, макс. 1 000 USD |

| Банк/Операция | Альфа-Банк |

| Открытие аккредитива | 0,2% от суммы, мин. 50 USD |

| Авизование аккредитива | 0,15% от суммы аккредитива, минимум 50 USD, макс. 300 USD |

| Проверка документов по аккредитиву | 0,15 % от суммы, мин. 25 USD, макс. 700 USD |

| Изменения условий | 50 USD |

| Аннулирование | 50 USD |

| Платеж по аккредитиву | 0,15 % от суммы платежа, мин. 25 USD, макс. 150 USD 25 USD, макс. 150 USD |

| Банк/Операция | Банк Дабрабыт |

| Открытие аккредитива | 0,15 % от суммы, мин. 40 USD, макс. 900 USD |

| Авизование аккредитива | 0,1 % от суммы, мин. 40 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15 % от суммы, мин. 40 USD, макс. 400 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | Не указано |

| Банк/Операция | БНБ–Банк |

| Открытие аккредитива | 0,15% от суммы аккредитива, мин. 40 USD, макс. 500 USD |

| Авизование аккредитива | 0,1% от суммы аккредитива, мин. 30 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 40 USD, макс. 500 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | По тарифам, установленным за исполнение платежных инструкций для осуществления банковских переводов |

| Банк/Операция | Паритетбанк |

| Открытие аккредитива | 0,2% от суммы, мин. 50 USD, макс. 250 USD 50 USD, макс. 250 USD |

| Авизование аккредитива | 0,1% от суммы, мин. 50 USD, макс. 250 USD |

| Проверка документов по аккредитиву | 50 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | 0,1% от суммы платежа, мин. 50 USD, макс. 250 USD |

| Банк/Операция | Абсолютбанк |

| Открытие аккредитива | 0,15% от суммы аккредитива, мин. 100 USD, макс. 1 500 USD |

| Авизование аккредитива | 0,1% от суммы аккредитива, мин. 100 USD, макс. 1 000 USD |

| Проверка документов по аккредитиву | 0,15% от суммы аккредитива, мин 100 USD, макс. 1500 USD |

| Изменения условий | 50 USD |

| Аннулирование | 50 USD |

| Платеж по аккредитиву | Не указано |

| Банк/Операция | РРБ–Банк |

| Открытие аккредитива | 0,2% от суммы, мин. 40 USD, макс. 300 USD 40 USD, макс. 300 USD |

| Авизование аккредитива | 0,1% от суммы, мин. 40 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 40 USD |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | 0,15% от суммы, мин. 40 USD |

| Банк/Операция | МТБанк |

| Открытие аккредитива | 0,15% от суммы, мин. 50 USD, макс. 850 USD |

| Авизование аккредитива | 0,1% от суммы, мин. 50 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 50 USD, макс. 500 |

| Изменения условий | 40 USD |

| Аннулирование | 40 USD |

| Платеж по аккредитиву | Не указано |

| Банк/Операция | Технобанк |

| Открытие аккредитива | 0,15 % от суммы, мин. 40 USD, макс. 300 USD 40 USD, макс. 300 USD |

| Авизование аккредитива | 0,1 % от суммы, мин. 50 USD, макс. 200 USD |

| Проверка документов по аккредитиву | 50 USD |

| Изменения условий | 30 USD |

| Аннулирование | 30 USD |

| Платеж по аккредитиву | 0,1 % от суммы, мин. 25 USD, макс. 150 USD |

| Банк/Операция | Франсабанк |

| Открытие аккредитива | 0,2% от суммы, мин. 50 USD |

| Авизование аккредитива | 0,1% от суммы, мин. 40 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 40 USD |

| Изменения условий | 30 USD |

| Аннулирование | 50 USD |

| Платеж по аккредитиву | 30 USD |

| Банк/Операция | Решение |

| Открытие аккредитива | 0,15 % от суммы, мин. 50 USD 50 USD |

| Авизование аккредитива | 0,1 % от суммы, мин. 100 USD |

| Проверка документов по аккредитиву | 0,15% от суммы пакета документов, мин. 50 USD |

| Изменения условий | 40 USD |

| Аннулирование | 100 USD |

| Платеж по аккредитиву | 0,15% от суммы платежа, мин. 50 USD |

| Банк/Операция | Статус Банк |

| Открытие аккредитива | 0,2% от суммы, мин. 100 BYR, макс. 1 000 BYR |

| Авизование аккредитива | 0,15% от суммы, мин. 100 BYR, макс. 1000 BYR |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 100 BYR, макс. 1 000 BYR |

| Изменения условий | 100 BYR |

| Аннулирование | 100 BYR |

| Платеж по аккредитиву | 0,2 % от суммы, мин. 50 BYR, макс. 500 BYR |

| Банк/Операция | БТА Банк |

| Открытие аккредитива | 0,15% от суммы, мин. 50 USD, макс. 400 USD 50 USD, макс. 400 USD |

| Авизование аккредитива | 50 USD |

| Проверка документов по аккредитиву | 0,1 % от суммы, мин. 50 USD, макс. 200 USD |

| Изменения условий | 40 USD |

| Аннулирование | 30 USD |

| Платеж по аккредитиву | Не указано |

| Банк/Операция | БСБ Банк |

| Открытие аккредитива | 0,15% от суммы, мин. 90 BYR, макс. 1 100 BYR |

| Авизование аккредитива | 0,1% от суммы, мин. 110 BYR, макс. 1 100 BYR |

| Проверка документов по аккредитиву | 0,2% от суммы, мин. 90 BYR, макс. 650 BYR |

| Изменения условий | 65 BYR |

| Аннулирование | 65 BYR |

| Платеж по аккредитиву | Не указано |

| Банк/Операция | Идея Банк |

| Открытие аккредитива | 0,15% от суммы, мин. 50 USD, макс. 500 USD 50 USD, макс. 500 USD |

| Авизование аккредитива | 0,1% от суммы, мин. 50 USD, макс. 300 USD |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 50 USD, макс. 500 USD |

| Изменения условий | 50 USD |

| Аннулирование | 50 USD |

| Платеж по аккредитиву | 0,15% от суммы, мин. 25 USD, макс. 150 USD |

| Банк/Операция | ТК Банк |

| Открытие аккредитива | 0,15 % от суммы, мин. 80 EUR, макс. 550 EUR |

| Авизование аккредитива | 0,2 % от суммы, мин. 150 EUR, макс. 400 EUR |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 80 EUR, макс. 400 EUR |

| Изменения условий | 35 EUR |

| Аннулирование | 20 EUR |

| Платеж по аккредитиву | 0,15% от суммы, мин. 80 EUR, макс. 400 EUR |

| Банк/Операция | Цептер Банк |

| Открытие аккредитива | 0,15% от суммы, мин. 40 USD |

| Авизование аккредитива | 0,2% от суммы, мин. 50 USD |

| Проверка документов по аккредитиву | 0,2% от суммы, мин. 50 USD |

| Изменения условий | 30 USD |

| Аннулирование | 30 USD |

| Платеж по аккредитиву | 0,1% от суммы, мин. 20 USD |

Документарные аккредитивы: документарные операции для юридических лиц

Банк открывает аккредитив по поручению клиента-покупателя (приказодателя аккредитива) в пользу его контрагента-продавца (бенефициара аккредитива), если контракт, подписанный между покупателем и продавцом, предусматривает расчеты в форме документарного аккредитива. По результатам использования аккредитивной формы расчетов банк осуществляет оплату в пользу бенефициара в случае надлежащего представления им документов по аккредитиву, то есть, как правило, после отгрузки товара/оказания услуг. При осуществлении операций по аккредитивам все стороны имеют дело только с документами (против которых будет осуществляться платеж), а не с товарами, услугами или работами, которых могут касаться такие документы. Аккредитив является сделкой, отделенной от контракта, на котором она базируется.

Аккредитив используется для обеспечения надежности выполнения обязательств сторонами контракта и увеличения оборотных средств компании (в случае непокрытого аккредитива) без привлечения финансирования в виде кредита.

Преимущества аккредитивов:

- Для продавца — минимизация риска неуплаты покупателем по контракту в случае выполнения продавцом своих обязательств.

- Для покупателя — минимизация риска невыполнения продавцом своих обязательств в полном соответствии с условиями контракта.

- Для продавца и покупателя — если договор предусматривает поставку товара/выполнение работ на условиях отсроченного платежа, а именно

в случае аккредитива с отсрочкой платежа:

- для покупателя — возможность получения отсрочки платежа (товарный кредит) по контракту под обязательство банка-эмитента по аккредитиву;

- для продавца — возможность получить оплату по контракту (в случае негоциации документов уполномоченным банком) в срок до дня возмещения такому уполномоченному банку со стороны банка-эмитента (то есть в срок до выполнения покупателем своих платежных обязательств согласно условиям контракта).

Банк «Пивденный» предоставляет клиентам следующие виды аккредитивов:

Покрытый документарный аккредитив — для открытия и дальнейшего осуществления платежей по нему клиент заранее бронирует средства в полной сумме и валюте аккредитива на отдельном счете покрытия в банке.

Непокрытый документарный аккредитив — для открытия клиент предоставляет банку обеспечение (недвижимость, оборудование, товары в обороте и т. д.) и обязуется обеспечить по требованию банка об оплате по аккредитиву (путем формирования на счете покрытия) необходимую сумму к моменту платежа по аккредитиву.

Аккредитив — Разъяснение

Аккредитив — это документ, предоставляемый кредитоспособным банком для подтверждения платежа продавцу товаров при условии, что продавец представляет его вместе с правильной документацией.

В основном эти письма используются в международной торговле, где они регулируются правилами Международной торговой палаты в форме Единых обычаев и практики для документарных аккредитивов (UCP).

Назад к : КОММЕРЧЕСКОЕ ЗАКОНОДАТЕЛЬСТВО: ДОГОВОРЫ, ПЛАТЕЖИ, ПРОЦЕНТЫ ПО БЕЗОПАСНОСТИ И БАНКРОТСТВОКто участвует в операции с аккредитивом ?

Аккредитив состоит из трех сторон:

- Получатель — Получатель (обычно продавец), получающий платеж,

- Заявитель — Заявитель (покупатель товаров) открывает аккредитив, и

- Банк-эмитент — Учреждение, выпускающее аккредитив.

- Авизующий банк — Банк, получающий аккредитив и производящий платеж по письму получателю. Также известен как подтверждающий банк, исполняющий банк или Prime Bank.

- Бенефициар (продавец) и заявитель (покупатель) заключают договор купли-продажи соответствующих товаров.

- Заявитель (покупатель) обращается в финансовое учреждение (банк-эмитент) с просьбой о создании аккредитива.

- Покупатель обычно имеет банковский счет в учреждении.

- Покупатель указывает, что требуется банку для оплаты аккредитива (как правило, получение документов о праве собственности — таких как коносамент — на определенные товары).

- Заявитель отправляет аккредитив в финансовое учреждение Получателя (Авизующий банк).

- Авизующий банк предоставит авизующий аккредитив бенефициару.

- Это позволяет бенефициару получить платеж при предъявлении подтверждения отгрузки и документов о праве собственности (таких как коносамент).

- Бенефициар отправляет товары заявителю (покупателю) и получает документы о собственности.

- Эти документы позволяют владельцу вступить во владение товарами по прибытии.

- Получатель передает Документы собственности Авизующему банку.

- Авизующий банк отправляет документы в банк-эмитент.

- Банк-эмитент предоставляет Документы Продавцу-заявителю и производит платеж по аккредитиву Авизующему банку.

- Авизующий банк затем производит платеж по авизующему аккредитиву бенефициару.

Есть разные категории этих писем. Примеры этих категорий включают следующее:

- Импорт / экспорт : один аккредитив может быть либо импортным, либо экспортным, в зависимости от точки зрения пользователя (который может быть либо импортером, либо экспортером)

- Отзывный / Безотзывный : определяет, могут ли покупатель и банк-эмитент контролировать аккредитив без разрешения продавца.В отзывном письме изменения или расторжение направляются заявителем через банк-эмитент с одобрения и аутентификации получателя. Однако эта категория становится неактуальной, поскольку UCP 600 считает все аккредитивы безотзывными.

- Подтверждено / Неподтверждено : Аккредитив (LC) подтверждается, когда Авизующий банк гарантирует выполнение презентации, представленной в качестве запроса банка-эмитента. В случае неподтверждения авизующий банк будет производить платежи по документам только после того, как платеж будет получен от банка-эмитента.

- Ограниченный / неограниченный : В случае ограниченного аккредитива авизующий банк может купить переводной вексель у продавца. Если банк подтверждения не указан, экспортер может предъявить переводной вексель в любой банк для оплаты по неограниченному аккредитиву.

- Отложенный / Использование : Это кредит, который назначается после оговоренного периода, принятого покупателем и продавцом, а не сразу после представления. Продавец дает покупателю право произвести оплату после того, как он заберет и продаст соответствующие товары.

Ниже приведены некоторые уникальные условия аккредитива, которые связаны с условиями платежа в базовых справочных документах.

- At Sight : Это кредит, который выплачивается Консультирующим банком в кратчайшие сроки после проверки документов продавца.

- Акцепт — Если аккредитив против акцепта, банк-эмитент предоставит покупателю документы о праве собственности после получения обещания (акцепта) произвести оплату.Это альтернатива наличным деньгам против документов.

- Красная статья : Это ситуация, когда продавец может внести предоплаченные деньги в банк до того, как он отправит товары.

- Back to Back : Выдается с целью содействия посреднической торговле.

- Резервный аккредитив : Это аккредитив с целью предоставления источника платежа в случае неисполнения контракта. Он используется как средство защиты от невыполненных обязательств.

Академические исследования по аккредитиву (L / C)

- The Law Merchant и аккредитив , Trimble, R.J. (1948). Harvard Law Review , 61 (6), 981-1008. В этом документе говорится, что путаница и неточности присутствуют в решениях, вытекающих из обсуждения закона, регулирующего ТК, многими авторами и исполнения многими судьями.

- Аккредитив транзакций, Harfield, H.(1978). Банковское дело LJ , 95 , 596. В этой статье анализируются недавние дела, чтобы подтвердить независимость договоров с аккредитивами и оправдать судебный запрет только в тех случаях, когда имеет место вопиющее мошенничество и не наносит ущерба права невиновных сторон.

- Получение платежа по аккредитиву в банкротстве: буря в закручивающейся крышке, Чайтман, Х. Д. и Соверн, Дж. (1982). Автобус.Закон. , 38 , 21. В этом документе исследуется решение Twist Cap, а также теории преференциальных и исполнительных контрактов, которые должник выдвигает с целью создания основы для отказа судов о банкротстве в судебной защите, такой как предоставленная в крышке Twist Cap.

- Правило отсутствия гарантий и резервный аккредитив Противоречие . Лорд Р. А. (1979). Банковское дело lJ , 96 , 46. В этой статье представлен аргумент, согласно которому правило отсутствия гарантий не может сосуществовать с законом, разрешающим резервные аккредитивы намного дольше.

- Кризисы идентичности в законе об аккредитиве ,. Харфилд, Х. (1982). Ariz. L. Rev. , 24 , 239. В этом документе утверждается, что основным компонентом полезности аккредитива является его независимость от других контрактов, договоренностей и отношений. которые являются частью операции, в результате которой открывается аккредитив.

- Правовая природа безотзывного коммерческого аккредитива . Козольчик Б. (1965). Американский журнал сравнительного права , 395-421. В этой статье дается краткий обзор истории, за которым следует изучение различных теорий, которые пытаются объяснить природу безотзывного коммерческого аккредитива.

- Использование международного резервного аккредитива : Иранского аккредитива случаев, Getz, H.А. (1980). Харв. Int’l. LJ , 21 , 189. В данной статье рассматриваются вопросы, связанные с операциями резервных аккредитивов, в которых суверенное государство считается бенефициаром платежа.

- Сертификация третьей стороной в новых выпусках корпоративных облигаций, освобожденных от налогообложения: резервный аккредитив и взаимодействие рейтингов облигаций. Стовер Р. Д. (1996). Финансовый менеджмент , 62-70. Этот документ дополняет литературу по сертификации коммерческих банков путем изучения роли банков в выдаче резервных аккредитивов на рынке корпоративного долга, который не облагается налогом.

- Безбумажный аккредитив и соответствующие правоустанавливающие документы. Козольчик Б. (1992). Право и современные проблемы , 55 (3), 39-101. В данной статье исследуется представление безбумажных правоустанавливающих документов для выполнения условия платежа, поскольку приближается время, когда безбумажные документы будут представлены в банки.

- Практическое влияние единого торгового кодекса на документарный аккредитив Сделки, Чадси, Х. М. (1954). Юридический обзор Пенсильванского университета , 102 (5), 618-628. Этот документ кодифицирует практику аккредитивов в том виде, в каком они существуют в Соединенных Штатах, и не меняет их.

- Сравнительный анализ стандарта мошенничества, требуемого в соответствии с правилом о мошенничестве в законе об аккредитиве . Сян Г. и Бакли Р. П. (2003). Duke J. Comp. & Int’l L. , 13 , 293. В этой статье представлен четкий стандарт как усовершенствование тех, что применяются во всем мире, и предложен метод его внедрения после анализа законодательства в нескольких странах. .

- Фундаментальные вопросы унификации и согласования аккредитива Закон , Бирн, Дж. Э. (1991). Лой.L. Rev. , 37 , 1. В этой статье задаются направленные вопросы с целью выявления точек, которые могут быть полезны при построении курса, который будет использоваться для унификации и гармонизации закона буквы. кредита.

- Оценка прямого воздействия шоков банковской ликвидности на реальную экономику: данные из письма — кредита — импортных операций в Колумбии, Ahn, J., & Sarmiento, M.(2013). Вашингтон, округ Колумбия: Международный валютный фонд . В данном исследовании изучаются импортные операции по аккредитиву в Колумбии, чтобы дать точную оценку прямого воздействия шока банковской ликвидности на фактическую экономическую деятельность.

Была ли эта статья полезной?

Аккредитив: что такое аккредитив?

Если у вас успешный малый бизнес, клиенты будут регулярно получать выплаты от клиентов.Мы знаем о большинстве распространенных способов получения платежей, таких как кредитные карты, наличные и даже банковские переводы. Однако один метод, который может быть незнаком многим владельцам малого бизнеса, — это аккредитив. Хотя этот механизм оплаты не так часто используется небольшими местными компаниями в Соединенных Штатах, вы должны понимать, как он работает. Если вы экспортер, включение его в набор инструментов для работы с дебиторской задолженностью может обеспечить своевременные и надежные переводы от покупателей со всего мира.

Что такое аккредитив?Проще говоря, аккредитив (LC) — это обещание произвести оплату, обеспеченное финансовым учреждением и являющееся важной частью торгового финансирования.Если по какой-либо причине покупатель или покупатель (также известный как «заявитель») не может предоставить деньги, банк все равно должен выполнить свою гарантию продавцу. В связи с различными законами международной торговли и возрастающими трудностями в получении своевременной оплаты после отгрузки товаров аккредитив играет важную роль в движении денежных средств экспортера или глобального бизнеса.

В зависимости от того, из какой части мира вы приехали, его также можно назвать «документарный аккредитив» или просто «документарный аккредитив».”

Как работает аккредитив?Думайте об аккредитиве как об оборотном инструменте. Когда банк выдает один продавцу, он гарантирует средства. Как и чек или денежный перевод, письмо обычно можно передать другому лицу. Продавец (или получатель письма) может получить от него средства или передать выгоды кому-либо еще в так называемом «переводном аккредитиве». Они могут передать проценты своему корпоративному офису, кредитору или кому-то еще, кому они хотят передать средства.Тот, кто в конечном итоге получит подтвержденный аккредитив, может получить денежную сумму из банка-эмитента, например, обналичивая чек.

Какая выгода для банка? Как эмитент, они взимают деньги с покупателя, обычно в процентах от общей гарантированной суммы. Однако, чтобы гарантировать, что они получат оплату от покупателя (или заявителя), банк, скорее всего, попросит внести залог или залог, чтобы гарантировать, что они не сгорят от гарантии. Залог ценных бумаг или денежных средств покупателем является обычным делом, особенно при международных сделках.

Не хватает?

У нас есть множество БЕСПЛАТНЫХ бизнес-инструментов и ресурсов.

Учить большеСвязанные ресурсы:

Процесс аккредитиваХотя процесс может немного отличаться, в зависимости от ваших конкретных потребностей, основные сведения выглядят следующим образом:

- Вы, как экспортер, соглашаетесь предоставлять товары или услуги покупателю или заявителю, обычно находящемуся в другой стране.

- Работая с банком в той же стране, заявителю выдается аккредитив, в котором точно указываются ожидания от покупателя. Это может включать сумму покупки и время, когда вы ожидаете получить средства. Деньги можно было ожидать при отгрузке, в пункте доставки или где-то посередине.

- В течение этого времени банк, который выдает письмо, будет следить за тем, чтобы покупатель выполнил свое обещание заплатить. Они могут проводить проверку биографических данных, кредитоспособность, запрашивать депозиты и другие необходимые меры риска, чтобы убедиться, что отсрочка платежа произойдет.Они также сделают тяжелую работу по переводу средств от покупателя в банк.

- После того, как условия соглашения будут соблюдены и проверены, средства могут быть отправлены. Для проверки используется документация транспортной компании или покупателя, включая коносамент, счет-фактуру и страховой полис.

Если все это звучит знакомо, это потому, что он работает как счет условного депонирования. Например, когда вы покупаете дом, банк может держать депозит на отдельном счете до завершения продажи.Это гарантирует, что продавец получит деньги и что между покупателем и продавцом не возникнет никаких сложностей.

Конечно, это упрощенное объяснение. Все может быть сложнее, в зависимости от типа выданного аккредитива, суммы и страны, в которой вы ведете бизнес. Международное право может быть непростым, поэтому банки, предлагающие аккредитивы, известны своей смекалкой и пониманием требований.

Они могут работать только с предприятиями, которые ведут значительный объем бизнеса, и они могут ограничить страны, с которыми имеют дело, только теми, которые находятся под их зонтиком знаний.Если вам не нравится то, что предлагает предпочитаемое вами кредитное учреждение, вы всегда можете присмотреться к ним. У разных берегов разные обручи, через которые нужно прыгать.

Процесс — это не только получатель и покупатель. Другие люди, участвующие в получении аккредитива, могут включать юристов или юрисконсультов, которые могут помочь обеспечить защиту ваших интересов с помощью языка, указанного в документе. Также может быть задействовано несколько банков: банк, ведущий переговоры (который работает на стороне продавца), подтверждающий банк (который гарантирует денежные средства), банк-посредник и авизующий банк.

Однако все эти роли могут обслуживать один или два банка. Также могут быть задействованы грузоотправитель и экспедитор; их могут попросить предоставить товаросопроводительные документы в качестве подтверждения того, что условия были соблюдены и что оплата должна быть инициирована в соответствии с условиями письма.

Пример аккредитиваЕсть много банков и финансовых учреждений, предлагающих аккредитивы, но они чаще всего встречаются среди тех, у которых есть солидный набор услуг для международного бизнеса.В настоящее время Wells Fargo предоставляет бенефициарам выбор между коммерческим аккредитивом и резервным аккредитивом.

В обоих этих письмах предлагается:

- Суммы до 250 000 долларов США

- Доступно для предприятий с годовым доходом 2-5 миллионов долларов

- Годен на год с возможностью продления

- Срок рассмотрения составляет две недели с даты подачи заявки

Коммерческий аккредитив лучше всего подходит для зарубежных закупок, которые будут оплачены после отгрузки, в то время как резервный аккредитив используется в случае неисполнения контракта.Средства обеспечены депозитами, сделанными в Wells Fargo.

Кредитор взимает 2% плюс сборы за документацию, уплачиваемые заемщиком при закрытии сделки — или 2,5% для сумм ниже 50 000 долларов — для резервных аккредитивов. (Плата за коммерческие письма варьируется.) Wells Fargo также выдает более высокие суммы через свой отдел международного бизнеса.

Виды аккредитивовХотя мы объяснили аккредитив, транзакция не всегда обрабатывается одинаково.На самом деле существует несколько различных вариантов этого процесса.

Коммерческий аккредитивБанк несет ответственность за платеж получателю. Они не только гарантируют средства, но и занимаются выплатой.

Резервный аккредитивЭто противоположность коммерческого аккредитива. Покупатель (или держатель) несет ответственность за оплату продавцу (или получателю), а банк вмешивается для осуществления платежа только в том случае, если покупатель не может.Считайте это запасным планом.

Дорожный аккредитивСобираетесь за границу? Возьмите его с собой, чтобы убедиться, что банк-эмитент разрешит вам снимать деньги в утвержденных банках. Получите доступ к причитающимся средствам, куда бы вы ни пошли.

Возобновляемый аккредитивЕсли вы, как бенефициар, поддерживаете постоянные отношения с иностранным покупателем, возобновляемый аккредитив позволяет им совершать покупки снова и снова, без выдачи нового письма для каждой транзакции.Как только они заплатят сумму письма, они могут снова использовать ее для другой покупки. Это создает меньше хлопот, если у вас есть долгосрочная серия покупок у одного и того же иностранного покупателя.

Безотзывный аккредитивКак следует из названия, безотзывный аккредитив (ILOC) не может быть отменен или изменен после выдачи, если все участники не заявят, что это нормально. Даже банк не может изменить условия. Отзывный аккредитив позволяет банку изменить условия или полностью отменить письмо без предварительного уведомления получателя.

Подтвержденный аккредитивНаконец, у вас есть подтвержденный аккредитив. Это происходит, когда на стороне покупателя задействованы два банка. Первый банк, или банк покупателя, является банком-эмитентом. Второй — это банк продавца, который может произвести платеж, если покупатель и банк-эмитент не выполнят его. Хотя это не так часто, это может потребовать банк-эмитент.

Аккредитив и банковская гарантияВ то время как и банковская гарантия, и аккредитив — это обещания банка или кредитора, которые обеспечивают выплату долга — независимо от того, может ли заплатить покупатель или должник.Аккредитивы чаще всего используются при зарубежных сделках и отгрузке товаров в экспортно-импортной отрасли. Банковская гарантия, с другой стороны, обычна для контрактов на недвижимость за рубежом и внутри страны.

Еще одно важное отличие состоит в том, что банковская гарантия считается имеющей обязательную силу по договору и используется, когда одна из двух сторон не выполняет условия договора. Это помогает снизить риск, гарантируя возмещение убытков или убытков при несоблюдении договорных обязательств.

Если подрядчик поставляет материалы, не соответствующие согласованным стандартам, например, банковская гарантия может иметь значение. Покупатель материала может запросить оплату, чтобы покрыть любые убытки, по заранее определенной ставке, установленной банковской гарантией.

Если вы экспортер или хотите скоро туда попасть, аккредитив — это надежный способ получить некоторую уверенность в том, что вам заплатят. Может быть неприятно задаться вопросом, воспользуются ли вами преимуществами, особенно когда вы не видите своего покупателя лицом к лицу и сталкиваетесь с дополнительными факторами, такими как законы о доставке и обменные курсы.Если позволить банку заботиться о платежах, вы сможете сосредоточиться на том, что вы делаете лучше всего в своем бизнесе.

Совет от профессионалов: то, чего вы не знаете, может убить ваш бизнес

Позаботьтесь о своем финансовом здоровье сегодня с БЕСПЛАТНОЙ учетной записью Nav.Мы будем защищать и контролировать ваш личный и деловой кредит, поэтому, когда придет время искать финансирование, вы будете готовы ко всем аспектам.

Войти СейчасЭта статья была первоначально написана 19 августа 2019 г. и обновлена 10 декабря 2020 г.

Оценить эту статью

В настоящее время эта статья имеет 21 оценку со средним значением 3.5 звезд.

class = «blarg»>Что такое коммерческий аккредитив?

«Что такое коммерческий аккредитив» — частый вопрос владельцев бизнеса. 3 мин. Чтения

1. Коммерческий аккредитив2. Защита, предоставляемая коммерческим аккредитивом

3. Типы аккредитивов

«Что такое коммерческий аккредитив» — частый вопрос владельцев бизнеса. Коммерческий аккредитив — это договорное соглашение между банками, выдающими кредит, которое разрешает другому банку производить платежи бенефициару от имени клиента.

Коммерческий аккредитив

Коммерческий аккредитив создается от имени клиента и позволяет банку, отличному от банка, выдающего кредит, произвести платеж бенефициару. В письме банк-эмитент обещает разрешить использование кредита. Идея аккредитива аналогична условному депонированию. Банк действует как нейтральная сторона и высвобождает средства только после того, как стороны выполнят определенные требования. В большинстве случаев продукты или услуги предоставляет получатель.По аккредитиву банк-эмитент принимает на себя роль получателя платежа от клиента банка.

Коммерческие аккредитивы имеют давнюю историю в международной торговле. В международных делах за письмами курирует Единая система обычаев и практики Международной торговой палаты для документарных аккредитивов. Положения этой группы обязательны для всех сторон. В США внутренние коллекции регулируются Единым торговым кодексом.

Защита по коммерческому аккредитиву

Коммерческий аккредитив обеспечивает защиту обеим сторонам.Продавец защищен, потому что, если он не получает платеж от покупателя, банк, выпустивший аккредитив, несет ответственность за платеж продавцу. Это означает, что продавец знает, что он всегда получит какой-либо платеж. Это особенно полезно для международных сделок, когда покупатель и продавец находятся в разных странах.

Покупатели защищены, потому что, если они платят за продукт или услугу, которые не получают, покупатель может получить назад часть денег через резервный аккредитив.Платеж аналогичен возмещению и позволяет покупателю затем найти другую компанию для покупки продукта или услуги.

Виды аккредитивов

Существует несколько видов аккредитивов, каждый из которых лучше всего использовать в определенных ситуациях.

- Коммерческий аккредитив предлагает прямые платежи из банка получателям платежей.

- Возобновляемый аккредитив позволяет клиенту получать деньги из банка в неограниченном количестве транзакций в течение определенного периода времени.

- Туристический аккредитив обещает, что банк будет принимать тратты через принятые иностранные банки.

- Подтвержденный аккредитив включает второй банк, который гарантирует аккредитив. Этот банк обычно является банком продавца и известен как подтверждающий банк. В случае, если и банк-эмитент, и клиент не могут производить платежи, подтверждающий банк вмешается, чтобы произвести платеж. Такой тип договоренности обычно запрашивается банком-эмитентом в международных сделках.

- Резервный аккредитив работает как вторичный платежный инструмент. Банк выдает резервный аккредитив, чтобы показать, что клиент может производить платежи в соответствии с условиями соглашения. Обе стороны рассчитывают, что им никогда не придется использовать этот тип аккредитива; письмо просто для того, чтобы оказать дополнительную поддержку финансовому положению клиента. Однако, если клиент не выполняет свои обязательства, бенефициар может предоставить доказательства и использовать кредит.

Резервные аккредитивы имеют даты истечения срока действия и используются для резервного копирования денежных обязательств, обеспечения возврата авансового платежа и выполнения контракта на продажу. Эти типы писем обычно используются для повышения кредитоспособности клиента. В большинстве случаев резервный аккредитив фактически никогда не используется, особенно если покупатель производит платежи в соответствии с условиями, установленными продавцом.

Однако, если продавец хочет получить оплату напрямую, а покупатель не может заплатить, продавец может предоставить доказательства и использовать аккредитив.Во внутренних условиях Единый торговый кодекс гласит, что у банков есть три рабочих дня для принятия доказательств того, что платеж не был произведен, чтобы затем оплатить получение продавцом кредита.

Если вам нужна помощь в понимании того, что такое коммерческий аккредитив, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

12 CFR § 208.24 — Аккредитивы и акцепты. | CFR | Закон США

§ 208.24 Аккредитивы и акцепты.

(а) Резервные аккредитивы. Для целей этого раздела резервные аккредитивы включают каждый аккредитив (или аналогичное соглашение, как бы оно ни было названо или обозначено), которое представляет собой обязательство перед бенефициаром со стороны эмитента:

(1) Для возврата денег, взятых взаймы или авансированных на счет стороны или за счет стороны; или

(2) Произвести оплату в счет любых доказательств наличия задолженности, взятой на себя стороной по счету; или

(3) Для осуществления платежа в связи с неисполнением обязательств стороной, обеспечивающей открытие аккредитива, во исполнение обязательства.6

6 Резервный аккредитив не включает: (1) коммерческие аккредитивы и аналогичные инструменты, в которых банк-эмитент ожидает, что бенефициар будет использовать средства эмитента, и которые не гарантируют оплату денежного обязательства; или (2) гарантия или аналогичное обязательство, выданное иностранным филиалом в соответствии с ограничениями 12 CFR часть 211 (Правило K).

(b) Неправомерное принятие. Недопустимый акцепт — это временной тратт, принятый банком, который не соответствует требованиям для предоставления скидки в Федеральном резервном банке.

(c) Лимиты кредитования банка. Резервные аккредитивы и неприемлемые акцепты засчитываются в лимиты кредитования банков-участников, установленные законодательством штата.

(d) Исключения. Резервный аккредитив или неприемлемый акцепт не подлежат ограничениям, изложенным в пункте (c) настоящего раздела, если до или во время выдачи кредита:

(1) Банку-эмитенту выплачивается сумма, равная максимальной сумме обязательств банка по резервному аккредитиву; или

(2) Сторона, обеспечивающая выпуск аккредитива или неприемлемого акцепта, зарезервировала достаточные средства на отдельном, четко обозначенном депозитном счете для покрытия максимальной суммы обязательств банка по резервному аккредитиву или неприемлемому акцепту.

Экспортный аккредитив — HAB Bank

Когда HAB получает экспортный аккредитив для подтверждения, уведомления или скидки, наша команда гарантирует, что мы обработаем вашу транзакцию как можно быстрее, чтобы вы могли развивать свой бизнес.

HAB Bank обрабатывает сотни экспортных аккредитивов в год.

Наши услуги включают:

- Уведомление в тот же день

- Конкурентные консультации и договорные ставки

- Подтверждения по конкурентоспособным ценам

- Помощь с техническими особенностями аккредитива.

Что такое экспортный аккредитив? Это метод платежа, обычно используемый в международных торговых сделках, при котором авизующий банк (HAB Bank) облегчает оплату экспортеру при условии, что экспортер соблюдает условия аккредитива. Экспортные аккредитивы несут кредитный риск банка-эмитента и политический риск страны-эмитента. Аккредитив также может называться документарным аккредитивом.

Характеристики

- Безотзывные аккредитивы не могут быть отменены или изменены без согласия всех вовлеченных сторон (импортера, экспортера и банка-эмитента)

- Иностранный банк-эмитент и страновой риск могут быть снижены путем подтверждения аккредитива

- Может быть оплачен при предъявлении определенных документов (по предъявлении) или в будущем после принятия документов по аккредитиву (срок или использование)

- Может быть передан третьей стороне, если это предусмотрено в аккредитиве

- Аккредитив должен соответствовать условиям коммерческого контракта.

- Аккредитивы можно авизовать в электронном виде через Торговую службу HAB Bank.

Льготы

- Экспортер гарантированно получит платеж, если он соблюдает все условия аккредитива

- По аккредитиву экспортер полагается на кредитоспособность банка-эмитента, а не на кредитоспособность импортера

- Срок действия / использования аккредитивов может быть дисконтирован при акцепте тратт, что ускоряет движение денежных средств

- Экспортеры могут предлагать продленные условия оплаты, если оплата осуществляется через аккредитив

- Электронное уведомление об аккредитивах через HAB Bank Trade удаляет неразборчивые копии аккредитивов и обеспечивает централизованную базу данных

Коммерческие аккредитивы | Первый Гражданский Банк

Очки заработка

С Travel Rewards вы получите три (3) балла за путешествия, два (2) балла за питание и полтора (1.5) баллы за каждый потраченный чистый доллар (валовая покупка за вычетом возвратов или кредитов). Заработанные баллы рассчитываются на основе фактически потраченных долларов с округлением до ближайшего значения в большую или меньшую сторону. Баллы будут вычтены из доступного баланса бонусного счета за все возвращенные покупки.

Нет ежемесячного лимита баллов, и баллы не истекают.

Бонусные баллы

Каждое очко стоит 0,01 доллара, что означает, что 100 баллов равняются 1 доллару в погашении. Погашения начинаются от 10 000 баллов.Могут применяться некоторые ограничения.

Вы можете обменять баллы обратно на другие банковские продукты First Citizens:

- Возврат денежных средств на текущий текущий счет, сберегательный счет или счет кредитной карты First Citizens Bank

- Кредиты на счет в счет личной ссуды или ипотеки First Citizens

Возврат кэшбэка и погашение кредита счета должно быть выполнено через веб-сайт программы, однако выписку по возврату кредита на вашу карту First Citizens Card также можно погасить через информационный центр First Citizens Rewards.Погашения будут отправлены в течение 2-8 рабочих дней. Никакая карта First Citizens или кредит на ипотечный счет не будет использоваться, полностью или частично, против любого ежемесячного минимального платежа, однако кредиты на ваш потребительский кредит First Citizens будут сначала зачислены на ваш непогашенный процент, а оставшаяся сумма будет применена. вашему директору.

Бонусытакже доступны для путешествий, включая авиабилеты, отели, аренду автомобилей, круизы и туры, розничные подарочные карты и сертификаты, пожертвования и товары.

Вы можете использовать баллы для погашения Pay Me Back®, то есть кредит на соответствующую сумму в долларах будет зачислен на вашу карту First Citizens Travel Rewards, которая использовалась для покупок на сумму более 100 долларов. Некоторые исключения относятся к определенным категориям транзакций. Кредит по выписке не будет полностью или частично зачислен в счет любого минимального ежемесячного платежа.

Кредит на дополнительные сборы авиакомпании

Вы имеете право на получение одного кредита в размере до 100 долларов США каждый календарный год, если вы совершаете соответствующие транзакции по дополнительным сборам авиакомпаний с помощью карты First Citizens Travel Rewards.Соответствующие требованиям транзакции — это покупки, совершенные на выбранных рейсах US внутренних рейсов определенных внутренних авиакомпаний US , которые включают повышение категории сидений, сборы за изменение или отмену билетов, сборы за зарегистрированный багаж, развлечения на борту, плату за еду и напитки на борту, а также сборы за залы ожидания в аэропортах, связанные с соответствующими критериями авиаперевозчиками. Покупка авиабилетов, покупка баллов за мили, сборы за перевод баллов, подарочные карты, покупки в магазинах беспошлинной торговли, премиальные билеты и сборы, взимаемые с партнерами по альянсу авиакомпаний, не учитываются.

Эти термины являются лишь кратким изложением. Действуют другие ограничения и требования. Полные правила программы First Citizens Rewards® будут предоставлены после регистрации и доступны на веб-сайте программы FirstCitizensRewards.com.

Правила программы могут быть изменены или отменены без предварительного уведомления.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов.Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, в том числе о передовых методах, которые делают загрузку данных более эффективной, и о SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.14ecef50.1637120161.12c6c5df

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности.В целях безопасности и обеспечения того, чтобы общедоступная служба оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

д.)

д.) 868 ГК РФ).

868 ГК РФ). Продавец сможет их получить только после окончательной отгрузки товара или проведения сделки. В этом случае сроки поступления денег на счет продавца сокращаются.

Продавец сможет их получить только после окончательной отгрузки товара или проведения сделки. В этом случае сроки поступления денег на счет продавца сокращаются. Он сложен в плане оформления, чаще используется зарубежными партнерами.

Он сложен в плане оформления, чаще используется зарубежными партнерами.