Какой налог по КБК 18210604011021000110: расшифровка 2019 года

При зачислении средств на счет, нужно заполнять платежное поручение, в котором есть реквизит обозначающий платеж. Информация о том, что значит реквизит 18210604011021000110 КБК, расшифровка 2019, какой налог оплачивают по этому номеру, приведена в этой статье.

Расшифровка КБК 18210604011021000110

Транспортный сбор — региональный налог, который вводят в области власти региона. Сбор обязателен к уплате как физическими, так и юридическими лицами. Каждая из категорий плательщиков вносит налоговые средства по соответствующему коду. КБК по транспортному налогу в 2018 году для юридических лиц действительны и в текущем 2019 году. Организации уплачивают этот сбор только по тем транспортным средствам, которые зарегистрированы и учитываются в бухгалтерии как основные.

КБК 18210604011021000110 — это код по уплате транспортного налога для юридических лиц. Шифр состоит из 20 цифр, разделенных на семь комбинаций, каждая из которых определяет:

- 182 — ведомство, администрирующее платеж: налоговая инспекция.

- 1 — категория поступлений: платежи.

- 06 — тип сборов: налоги на имущество.

- 04011 — подкатегория налога, бюджет, в который средства направлены: транспортный сбор для юридических лиц в региональный бюджет.

- 02 — конкретный бюджет: бюджет субъекта РФ.

- 1000 — определение поступлений: стандартный платеж.

- 110 — уточнение дохода: поступления от налогов. К этой категории также относят таможенные платежи.

КБК для уплаты пени и штрафов

Кроме кодов, для стандартной суммы налога разработаны КБК для уплаты пени и штрафов по транспортному налогу с юрлиц. Каждая из санкций рассчитывается, начисляется по разной схеме и направлена на различные счета, так что коды индивидуальны.

Налоговые правонарушения наказываются не только пенями и штрафами, но и административными взысканиями. При более тяжких преступлениях действует УК РФ. Полный перечень преступлений и наказаний указан в гл. 16 НК РФ.

Пени

Пени — это начисление дополнительных сумм к основному размеру сбора за нарушения законодательства. Частичная или полная неуплата налога на транспорт, несвоевременная подача отчетности в первый раз наказывается пени. Санкция рассчитывается не в фиксированном размере, а увеличивается с каждым просроченным днем. Вместо фиксированного процента налоговая использует при расчете часть ставки рефинансирования по Центробанку РФ:- в первые 30 день просрочки — 1/300;

- с 31-го дня и больше — 1/150.

Но размер пени нельзя увеличивать свыше размера неуплаченного налога. Эти правила регламентирует ст. 75 НК РФ.

Чтобы оплатить взыскание в виде пени, в квитанции указывают КБК 18210604011022100110.

Штрафы

Чаще штрафы начисляются за преступления против налоговых органов, неуплату налога на транспорт, непредоставление отчетной декларации. В зависимости от преступления, денежное взыскание начисляется в фиксированном размере или процентном соотношении.

Если плательщик вовремя не оплатил налог умышленно или это повторное нарушение, то штраф начислят сразу. Нарушителю придется платить: сумму налога, пени и штраф. За повторное правонарушение штраф увеличивается двукратно.

Если при заполнении платежки резидент написал неправильный КБК в квитанции, то нужно отправить заявку на уточнение платежа. Если этого не сделать, платеж будет невыясненным, ИФНС не получат средства на соответствующий счет – будут начисляться штрафы.

nalogobzor.info

Какой налог по КБК 18210604011021000110: расшифровка 2018 года

Предприятия уплачивают три типа имущественных сборов: на имущество, транспорт и землю. Для оплаты каждого разработаны коды бюджетной классификации. В статье представлена информация о том, что такое 18210604011021000110 КБК, расшифровка 2018, какой налог уплачивается по этому коду.

Расшифровка КБК 18210604011021000110

Транспортный сбор — это региональный налог, который вводят власти региона. Организации, учитывающие транспорт как основные средства, оплачивают сбор на зарегистрированные ТС. Чтобы определить в платежном документе транспортный налог для юридических лиц, нужно указать КБК 18210604011021000110. Налоговая база для исчисления суммы налога на ТС состоит из мощности двигателя, валовой вместимости и количества транспорта. Соответственно, сбор уплачивают не за каждую единицу, а суммарный размер.

Код бюджетной классификации для уплаты транспортного налога организаций состоит из 20 цифр, которые делятся на семь блоков. Каждая комбинация соответствует отдельному значению:

- 182 — ведомство, которое контролирует поступление средств: налоговая инспекция региона.

- 1 — категория поступлений: платежи по налогам.

- 06 — категория: налоги на имущество.

- 04011 — комбинация конкретизирует бюджет и вид сбора: налог на транспорт юридических лиц, который перечисляется в региональный бюджет.

- 02 — уточняет категорию бюджета: бюджет субъекта РФ.

- 1000 — уточняет вид оплаты: стандартный платеж.

- 110 — определяет вид поступлений: доходы от платежей, также к этой группе относят таможенные платежи.

КБК для уплаты пени и штрафов

КБК по транспортному налогу в 2018 году для юридических лиц бывают не только для стандартных платежей по сбору. Если плательщик нарушил налоговое законодательство, то ему начисляются пени и штрафы. Для каждой из санкций разработаны отдельные коды бюджетной классификации.

Пени

Пени начисляют плательщику, если тот вовремя не внес средства или вообще не оплатил сбор. Денежное взыскание не фиксируется в конкретном размере, а увеличивается с каждым днем просрочки. На законодательном уровне ИФНС не вправе превышать размер пеней больше суммы просроченного налога.

Сумма взыскания исчисляется согласно ст. 75 НК РФ:

- первые 30 дней просрочки с учетом 1/300 ставки рефинансирования Центробанка РФ на день начисления пени;

- с 31-го дня ставка увеличивается — 1/150.

Чтобы заплатить пени, в платежной квитанции указывают КБК 18210604011022100110.

Штрафы

Штраф — это денежное взыскание, которое возлагается на плательщика, если тот вовремя не уплатил сумму сбора, начисленные пени или не предоставил отчетную декларацию. Также налоговики вправе назначить штраф, а не пени, если резидент нарушил законодательство не в первый раз или умышленно. В отличие от пени, штраф начисляется в фиксированном размере или в процентном соотношении. Ставка санкции фиксирована. Также штраф начисляется за неуплату пени. Если плательщик отказывается платить налог и пени, то директора вправе лишить руководящей должности либо закрыть компанию. Полный перечень налоговых правонарушений и наказания указаны в гл. 16 НК РФ.

Если при оплате налога плательщик ошибся в коде бюджетной классификации, то нужно отправить в налоговую заявление на уточнение платежа. Без уведомления налоговой об ошибке, платеж останется невыясненным и средства не поступят на соответствующий счет – возникнет просрочка.

nalogobzor.info

КБК транспортный налог 2018 для юридических лиц

КБК транспортный налог 2018 для юридических лиц

Важно при подготовке платежного поручения на транспортный налог, который перечисляет организация, правильно указать КБК. В этом году действует только один КБК транспортный налог 2018 для юридических лиц.

В 2018 году все юридические лица, на которые зарегистрированы транспортные средства, обязаны платить налог, а также авансовые платежи по налогу в течение года. Чтобы избежать невыясненных перечислений, надо заранее сверить реквизиты, и прежде всего проверить КБК по транспортному налогу, чтобы не перепутать код для организаций с кодом для «физиков».

КБК по транспортному налогу 2018 для юридических лиц

Заполняя в 2018 году поручение на перечисление транспортного налога, нужно руководствоваться справочником кодов. Порядок применения кодов бюджетной классификации Минфина установил приказом от 01.07.2013 № 65н.

По транспортному налогу юридических лиц в 2018 году действуют три разных КБК. Ключевой код для уплаты транспортного налога состоит из 20 цифр, которые сгруппированы по разрядам. Эти разряды позволяют определить, какой именно платеж и куда вносит плательщик. В КБК транспортного налога различаются 14-17 цифры. Для налога в этих разрядах должны быть цифры «1000», для пени — «2100», для штрафа — «3000».

КБК транспортного налог для юридических лиц в 2018 году — 18210604011021000110. Это единый код для всех организаций. Отдельных кодов для спецрежимников не предусмотрено. По этому же коду необходимо платить авансы по транспортному налогу.

Обязанность по уплате авансов и сроки уплаты устанавлены региональными законами. Если в регионе действует такой закон, организация обязана платить аванс по транспортному налогу по итогам каждого квартала.

КБК для уплаты авансов по транспортному налогу 2018 — 18210604011021000110.

Важное отличие этих кодов от кодов «физиков» — в 7-11 разрядах. Для организаций это » 04011″, для «физиков» — «04012». Если ошибиться в платежке на одну цифру, платеж потеряется. Поэтому сверьте, на указали ли вы по ошибке КБК транспортного налога физических лиц в 2018 году — 18210604012021000110.

Если заплатить налог, или авансы на другой КБК, деньги не посчитают неуплаченными. Но при этом организации необходимо будет уточнить платеж.

КБК пени по транспортному налогу 2018 для юридических лиц

Если просрочить уплату транспортного налога или авансов, налоговики начислят пени и штраф. Для перечисления пеней и штрафов по транспортному налогу предусмотрены отдельные КБК.

КБК пени по транспортному налогу 2018 для организаций — 18210604011022100110.

КБК для перечисления юридическими лицами штрафа за неуплату транспортного налога — 18210604011023000110.

Правильное указание кодов — это гарантия того, что можно избежать проблем с инспекцией, платеж не придется уточнять.

Ошибка в КБК транспортного налога 2018 для организаций

Для заполнения платежного поручения на перечисление транспортного налога в 2018 году юридическим лицам следует использовать только действующие КБК. При неправильном указании КБК транспортного налога налог все равно будет считаться уплаченным: налоговики не смогут доначислить пени и штраф за ошибку в КБК. Однако, если в платежке указать неверный код бюджетной классификации, с платежом могут возникнуть проблемы. Потребуется уточнить платеж.

Датой платежа считается первоначальная уплата налога. Если срок для первоначальной уплаты соблюден, пеней не должно быть. Уже начисленные пени должны быть аннулированы с момента получения налоговой инспекцией заявления от организации-налогоплательщика. Чтобы подобных проблем не возникло, при заполнении платежки проверяйте КБК.

Источник

КБК транспортного налога в 2018 году для юридических лиц, штрафы и пени

В 2018 году по транспортному налогу для юридических и физлиц применяются различные КБК. Рассмотрим подробнее, какой код для основного налога, пеней и штрафов должна указывать организация в платежном поручении.

Все коды бюджетной классификации утверждены на законодательном уровне и прописаны в приказе Минфина РФ №65н от 01.07.2013. Текст приказа с последними изменениями смотрите в правовой базе журнала Учет в учреждении.

КБК по транспортному налогу для юрлиц

Транспортный налог должны платить как юридические, так и физические лица, которые владеют движимым имуществом. Базой для расчета налога является мощность транспорта, измеряемая в лошадиных силах. Если региональные законодательные акты предусматривают перечисление авансовых платежей по налогу на транспортное средство, то юридическое лицо должно:

- Рассчитывать и уплачивать авансовые платежи;

- Рассчитывать и уплачивать итоговую сумму налога за отчетный период;

- Подавать декларацию с информацией о транспортном средстве и уплаченном налоге.

Организация самостоятельно рассчитывает сумму налога на движимое имущество. Оплата производится частями ежеквартально (если в регионе принят такой порядок) или разово до 1 февраля года, следующего за отчетным.

КБК транспортного налога в 2018 году для юридических лиц

| Выплата | КБК |

| Транспортный налог для юрлиц | 182 1 06 04011 02 1000 110 |

КБК 18210604011021000110 применяется для оплаты налога как авансовыми платежами, так и единоразово.

Налогоплательщику, который просрочил или вообще не произвел перечисление по налогу, будет начислена пеня или применены штрафные санкции. Размер наказания зависит от вида нарушения. При установлении злого умысла в действиях юридического лица, штраф составит 40% от долга. Если платеж не был перечислен по неосторожности, то размер штрафа будет 20%.

При получении организацией уведомления о наличии задолженности, где указано, что требуется оплатить средства по КБК 18210604011022100110, узнать какой налог нужно перечислять по данному коду легко.

КБК пени по транспортному налогу отличается от кода основного платежа двумя знаками. 14-17 позиция принимает значение 2100.

В КБК для штрафов по транспортному налогу в 14-17 позиции предусмотрено значение 3000.

КБК пеней и штрафов

| Налог | КБК | |

| Пени, штрафы по транспортному налогу для организаций | пени | 182 1 06 04011 02 2100 110 |

| штрафы | 182 1 06 04011 02 3000 110 | |

Если у Вас возникли вопросы по применению кодов КБК, воспользуйтесь сервисом от Системы Госфинансы. В сервисе можно определить КБК по платежу или узнать вид платежа по конкретному КБК.

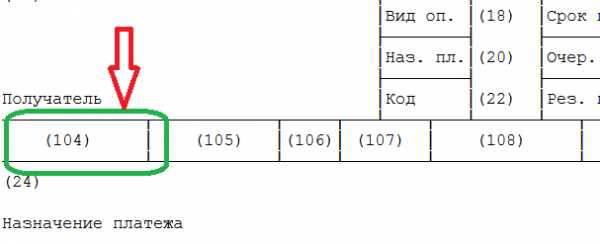

Заполнение платежного поручения

При перечислении организацией средств заполняется платежное поручение. Назначение платежа указывается в графе 104, поэтому при переводе денежных средств по транспортному налогу, пеней и штрафов в данном поле документа нужно прописывать соответствующий код, например, КБК 18210604011022100110 (пени).

При неправильном указании КБК платежа в поручении налог все равно будет считаться уплаченным, штрафы и пени применяться не будут. Но потребуется уточнить реквизиты перечисления. Для этого налогоплательщик должен направить в налоговые органы заявление по корректировке кодов.

www.budgetnik.ru

КБК транспортного налога 2019 для юридических лиц (организаций)

Важно при подготовке платежного поручения на транспортный налог, который перечисляет организация, правильно указать КБК. В этом году для юридических лиц действует только один КБК на транспортный налог 2019.

В 2019 году все юридические лица, на которые зарегистрированы транспортные средства, обязаны платить налог, а также авансовые платежи по налогу в течение года. Чтобы избежать невыясненных перечислений, надо заранее сверить реквизиты, прежде всего проверить поменялись ли КБК 2019 году по транспортному налогу, чтобы не перепутать код для организаций с кодом для «физиков».

Важно! Для компаний появятся новые КБК. Редакция «УНП» выяснила, к каким изменениям подготовиться главбуху

Транспортный налог 2019: КБК

Заполняя в 2019 году поручение на перечисление транспортного налога, нужно руководствоваться справочником кодов. Порядок применения кодов бюджетной классификации Минфина установил приказом от 01.07.13 № 65н.

По транспортному налогу в 2019 году КБК состоит из 20 цифр, которые сгруппированы по разрядам. Эти разряды позволяют определить, какой именно платеж и куда вносит плательщик. В кодах транспортного налога различаются 14-17 цифры. Для налога в этих разрядах должны быть цифры «1000», для пени — «2100», для штрафа — «3000».

КБК транспортного налога для юридических лиц в 2019 году

| Плательщики | КБК транспортного налога | КБК пени | КБК штрафы |

|---|---|---|---|

|

Юридические лица (организации) |

18210604011021000110 | 18210604011022100110 | 18210604011023000110 |

КБК транспортного налог для юридических лиц в 2019 году — 18210604011021000110. Это единый код для всех организаций. Отдельных кодов для спецрежимников не предусмотрено. По этому же коду необходимо платить авансы по транспортному налогу.

Обязанность по уплате авансов и сроки уплаты установлены региональными законами. Если в регионе действует такой закон, организация обязана платить аванс по транспортному налогу по итогам каждого квартала.

КБК для уплаты авансов по транспортному налогу 2019 — 18210604011021000110.

Важное отличие этих кодов от кодов «физиков» — в 7-11 разрядах. Для организаций это «04011», для «физиков» — «04012». Если ошибиться в платежке на одну цифру, платеж потеряется. Поэтому сверьте, на указали ли вы по ошибке КБК транспортного налога физических лиц в 2019 году — 18210604012021000110.

Если заплатить налог, или авансы на другой КБК, деньги не посчитают неуплаченными. Но при этом организации необходимо будет уточнить платеж.

КБК пени по транспортному налогу 2019 для юридических лиц

Если просрочить уплату транспортного налога или авансов, налоговики начислят пени и штраф. Для перечисления пеней и штрафов по транспортному налогу предусмотрены отдельные КБК.

КБК пени по транспортному налогу 2019 для организаций — 18210604011022100110.

КБК для перечисления юридическими лицами штрафа за неуплату транспортного налога — 18210604011023000110.

Правильное указание кодов — это гарантия того, что можно избежать проблем с инспекцией, платеж не придется уточнять.

Ошибка в КБК транспортного налога в 2019 году для юридических лиц

Для заполнения платежного поручения на перечисление транспортного налога в 2019 году юридическим лицам следует использовать только действующие КБК. При неправильном указании КБК транспортного налога налог все равно будет считаться уплаченным: налоговики не смогут доначислить пени и штраф за ошибку в КБК. Однако, если в платежке указать неверный код бюджетной классификации, с платежом могут возникнуть проблемы. Потребуется уточнить платеж.

Датой платежа считается первоначальная уплата налога. Если срок для первоначальной уплаты соблюден, пеней не должно быть. Уже начисленные пени должны быть аннулированы с момента получения налоговой инспекцией заявления от организации-налогоплательщика. Чтобы подобных проблем не возникло, при заполнении платежки проверяйте КБК.

www.gazeta-unp.ru

Новые КБК — WWW.NEWORG.RU — Марина Тимошенко Юридические услуги для бизнеса

Originally published at Услуги для бизнеса. You can comment here or there.

Реквизиты для уплаты налогов в бюджетную систему Российской Федерации

Согласно Приказу Федеральной Налоговой Службы от 13.01.2010 г. утверждены Коды Бюджетной Классификации (КБК), в том числе установлены новые КБК для уплаты Единого Социального налога и страховых взносов на обязательное пенсионное страхование.

Будьте внимательны, 14-й знак в коде бюджетной классификации меняется в зависимости от того, какой платеж определен:

1 – означает текущий налог – ТП НС,

2 – означает уплату пени – ЗД ПЕ,

3 – означает уплату штрафов по налогу – ЗД (СА – налоговые санкции),

0 – (АШ – Административные Штрафы).

18210101011011000110 — Налог на прибыль организаций, зачисляемый в федеральный бюджет.

18210101012021000110 — Налог на прибыль организаций, зачисляемый в бюджеты субъектов Российской Федерации.

18210102021011000110 Статус 02 — Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 Налогового Кодекса Российской Федерации, за исключением доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся частной практикой.

18210909010011000110 — Единый Социальный налог, зачисляемый в федеральный бюджет статус 14.

18210909020071000110 — Единый Социальный налог, зачисляемый в Фонд социального страхования Российской Федерации, статус 14.

18210909030081000110 — Единый Социальный налог, зачисляемый в Федеральный Фонд обязательного медицинского страхования, статус 14.

18210909040091000110 — Единый Социальный налог, зачисляемый в Территориальные фонды обязательного медицинского страхования, статус 14.

18210202010061000160 — Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный Фонд Российской Федерации на выплату страховой части трудовой пенсии, статус 14.

18210202020061000160 — Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный Фонд Российской Федерации на выплату накопительной части трудовой пенсии, статус 14.

18210301000011000110 — Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации.

18210401000011000110 — Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь.

18210501010011000110 — Единый налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы.

18210501020011000110 — Единый налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

18210601010031000110 — Налог на имущество физических лиц, взимаемый по ставкам, применяемые к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга.

18210602010021000110 — Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения.

18210604011021000110 — Транспортный налог с организаций.

18210604012021000110 — Транспортный налог с физических лиц.

18210904010021000110 — Налог на имущество предприятий.

18210102011011000110 — Налог на доходы физических лиц с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации в виде дивидендов от долевого участия в деятельности организаций.

18210102060021000110 — Налог на доходы физических лиц с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации, в отношении которых применяются налоговые ставки, установленные в Соглашениях об избежание двойного налогообложения.

18211302010010000130 — Сборы за выдачу федеральным органом исполнительной власти лицензий на осуществление видов деятельности, связанных с производством и оборотом этилового спирта, алкогольной и спиртосодержащей продукции.

marina-neworg.livejournal.com

| Расшифровка кода | Код бюджетной классификации |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06041 03 1000 110 (оригинальный код) 18210606041031000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (пени по соответствующему платежу) | 182 1 06 06041 03 2100 110 (оригинальный код) 18210606041032100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (проценты по соответствующему платежу) | 182 1 06 06041 03 2200 110 (оригинальный код) 18210606041032200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06041 03 3000 110 (оригинальный код) 18210606041033000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06042 04 1000 110 (оригинальный код) 18210606042041000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов (пени по соответствующему платежу) | 182 1 06 06042 04 2100 110 (оригинальный код) 18210606042042100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов (проценты по соответствующему платежу) | 182 1 06 06042 04 2200 110 (оригинальный код) 18210606042042200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06042 04 3000 110 (оригинальный код) 18210606042043000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06042 11 1000 110 (оригинальный код) 18210606042111000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением (пени по соответствующему платежу) | 182 1 06 06042 11 2100 110 (оригинальный код) 18210606042112100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением (проценты по соответствующему платежу) | 182 1 06 06042 11 2200 110 (оригинальный код) 18210606042112200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06042 11 3000 110 (оригинальный код) 18210606042113000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06042 12 1000 110 (оригинальный код) 18210606042121000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов (пени по соответствующему платежу) | 182 1 06 06042 12 2100 110 (оригинальный код) 18210606042122100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов (проценты по соответствующему платежу) | 182 1 06 06042 12 2200 110 (оригинальный код) 18210606042122200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06042 12 3000 110 (оригинальный код) 18210606042123000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06043 05 1000 110 (оригинальный код) 18210606043051000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий (пени по соответствующему платежу) | 182 1 06 06043 05 2100 110 (оригинальный код) 18210606043052100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий (проценты по соответствующему платежу) | 182 1 06 06043 05 2200 110 (оригинальный код) 18210606043052200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06043 05 3000 110 (оригинальный код) 18210606043053000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06043 10 1000 110 (оригинальный код) 18210606043101000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений (пени по соответствующему платежу) | 182 1 06 06043 10 2100 110 (оригинальный код) 18210606043102100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений (проценты по соответствующему платежу) | 182 1 06 06043 10 2200 110 (оригинальный код) 18210606043102200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06043 10 3000 110 (оригинальный код) 18210606043103000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 06043 13 1000 110 (оригинальный код) 18210606043131000110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений (пени по соответствующему платежу) | 182 1 06 06043 13 2100 110 (оригинальный код) 18210606043132100110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений (проценты по соответствующему платежу) | 182 1 06 06043 13 2200 110 (оригинальный код) 18210606043132200110 (сокращенный код) |

| Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06043 13 3000 110 (оригинальный код) 18210606043133000110 (сокращенный код) |

www.taxinspections.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …