Как узнать задолженность по кредиту – бесплатная проверка по фамилии

Автор Роман Абдрахманов На чтение 11 мин. Просмотров 4.2k. Опубликовано Обновлено

Каждому заемщику следует внимательно следить за финансами, своевременно вносить платежи, проверять остаток ссудной задолженности. Но иногда жизненные обстоятельства складываются так, что платежи вовремя вносить не удается. Долг накапливается, и заемщик уже не может точно сказать, сколько должен банку. Возможна и другая ситуация, когда интересует размер задолженности другого человека, чтобы проверить его деловую репутацию, надежность и платежеспособность. В статье рассмотрены способы, позволяющие узнать размер кредитной задолженности. Отдельное внимание уделено законности такой проверки.

Фасахова Елена

Ведущий юрист.

Позвонить

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-57-94 (Бесплатная горячая линия).

Это быстро и бесплатно!

Нормы закона

В правовом поле РФ существует два основополагающих законопроекта, регулирующих порядок предоставления любой информации по кредиту, в том числе о наличии задолженности.

1. Статья 10 ФЗ №353 обязывает кредитора предоставлять заемщику информацию о сумме текущего долга, размере и дате предыдущего и следующего платежа, по крайней мере, один раз в месяц на бесплатной основе. Предоставляемая информация относится к персональной информации и не подлежит разглашению третьим лицам. Исключения:

Исключения:

- доверенное лицо заемщика при предъявлении нотариальной доверенности;

- нотариус в случае открытия наследственного дела;

- судебные приставы-исполнители если есть судебное решение или приказ.

2. ФЗ №218 регулирует порядок предоставления консолидированной информации о своевременности и полноте исполнения заемщиков взятых на себя кредитных обязательств. Согласно этому закону физическое лицо вправе ежегодно бесплатно получить отчет по собственным долговым обязательствам в одном или нескольких бюро кредитных историй. Субъект может получить информацию только лично, без передоверия другому физическому лицу. Банки и МФО получают такую информацию только с письменного согласия этого субъекта.

Читайте также: Кредитные каникулы: кто может рассчитывать на банковскую отсрочку?

Бесплатные способы проверки

Через бюро кредитных историй

В России зарегистрировано более десятка Бюро кредитных историй, офисы большинства из них открыты в Москве. Для получения информации о своих задолженностях и в целом о наличии займов нужно:

Для получения информации о своих задолженностях и в целом о наличии займов нужно:

- Обратиться в Центральный банк, ведущий реестр всех БКИ, с запросом в каком именно бюро хранится кредитное досье – сделать это можно на сайте Госуслуги, в любом банке и МФО, через нотариуса.

- Запросить содержание КИ в нужном БКИ, направив письмо с удостоверенной нотариусом подписью. Большинство БКИ внедряют интеграцию с Госуслугами и предоставляют отчеты в тот же день в электронном виде.

Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.

Задать вопрос

Два раза в год, причем только один раз на бумаге, субъект может получить выписку из кредитной истории бесплатно. Этот отчет по КИ даст ему исчерпывающую информацию о текущей задолженности по кредиту, о наличие просроченных платежей и об общей сумме долга.

Через судебных приставов

Задолженность по кредитным платежам, по которым судом выпущен приказ или вынесено решение о взыскании, можно найти в каталоге на сайте ФССП. Информация об исполнительных производствах является общедоступной и для поиска необходимо указать только Ф. И. О. Даже дата рождения является необязательным полем, а служит только для уточнения информации. В предоставляемых на сайте сведениях будет указана сумма долга и указание на причину возникновения: потребительский кредит, ипотека и т. д.

Информация об исполнительных производствах является общедоступной и для поиска необходимо указать только Ф. И. О. Даже дата рождения является необязательным полем, а служит только для уточнения информации. В предоставляемых на сайте сведениях будет указана сумма долга и указание на причину возникновения: потребительский кредит, ипотека и т. д.

Бесплатно узнать долги любого человека по фамилии без паспорта, можно только через онлайн-сервис ФССП в случае, если долг по кредиту уже у судебных приставов.

Читайте также: Что будет если не платить микрозаймы

Проверка долгов в банке

Визит в отделение банка, где оформлялся договор – гарантированный способ, как узнать свою задолженность. Сложности возникают, если займы делались в нескольких кредитных организациях — обращаться придется в каждый банк по отдельности. Для обслуживания необходимо предъявить паспорт. Некоторые банки предлагают отслеживать задолженность в личном кабинете или приложении. В этом случае после успешной идентификации у заемщика появляется современный способ отслеживать состояние своих долговых обязательств в режиме онлайн.

В этом случае после успешной идентификации у заемщика появляется современный способ отслеживать состояние своих долговых обязательств в режиме онлайн.

Проверить состояние основного долга, суммы начисленных процентов, наличие просрочки по договору другого лица можно в офисе банке по нотариальной доверенности.

Проверка КИ по номеру карты

Банковская карта поможет проверить данные о кредитной задолженности только в том смысле, что с помощью ее номера и СМС-пароля или самого пластика и ПИН-кода к нему клиент может осуществить регистрацию в Личном кабинете. Например, в Сбербанке после упрощенной регистрации в онлайн-системе, клиенту доступна вкладка «Кредиты», содержащая сведения обо всех займах, их суммах и размере регулярного платежа. ВТБ предлагает проверять ссудную задолженность в банкоматах, вставив карту, введя ПИН и перейдя в раздел «Мой банк».

Предложения в сети, обещающие по номеру карты представить отчет о КИ, являются мошенническими.

Их цель – выудить конфиденциальную информацию по карте: ее номер и CVV2/CVC2 код, а затем списать деньги через интернет-магазин.

Как узнать по номеру кредитного договора

Имея на руках только кредитный договор, можно узнать остаток долга в банкомате. Для этого нужно поднести штрих-код, расположенный на первой или последней странице договора, к сканеру. После считывания на экране появится информация с основными параметрами по кредиту, в том числе остаток задолженности. В некоторых устройствах самообслуживания необязательно подносить штрих-код, достаточно набрать номер кредитного договора в соответствующем пункте меню.

Читайте также: Заявление об отмене судебного приказа: последовательность действий, основания для отмены

Как узнать о задолженности умершего

Наследникам полезно знать сумму задолженности умершего для оценки экономической целесообразности вступления в наследство. Хотя наследники отвечают по долгам наследодателя только в пределах полученного имущества, переоформление права собственности часто связано с большими финансовыми затратами.

Для возможности оглашения полного списка наследства, нотариус имеет право отправить запрос в ЦБКИ о местонахождении кредитного досье умершего, а затем обратиться за информацией об объемах долга в нужные бюро. Нотариусы часто отказываются делать такие запросы, ссылаясь на то, что за полгода кредиторы сами объявятся. В интересах наследников настоять на соблюдении процедуры нотариальных действий.

Некоторые банки идут на уступки и предоставляют график платежей родственникам умерших до завершения процесса вступления в наследство. Им достаточно предъявления Свидетельства о смерти и ДУЛ обратившегося. Этот способ полезен, если предполагаемые наследники знают о взятом кредите и хотят проверить его состояние. Иначе этот метод неэффективен, т. к. обратиться во все отделения всех банков в регионе проживания просто невозможно. Кроме того, следует помнить, что кредитором может являться любое юридическое и физическое лицо.

Читайте также: Кто выплачивает кредит в случае смерти заемщика

Проверка чужих долгов

Законно узнать задолженность по кредиту третьего лица без доверенности невозможно. Попытка обходными путями получить такую информацию может расцениваться как мошенничество. Финансовые организации внимательно следят за конфиденциальностью персональных данных, к которым относится сумма задолженности по кредиту. Ни один банк или МФО не предоставит выписку по кредиту постороннему лицу без предъявления доверенности.

Попытка обходными путями получить такую информацию может расцениваться как мошенничество. Финансовые организации внимательно следят за конфиденциальностью персональных данных, к которым относится сумма задолженности по кредиту. Ни один банк или МФО не предоставит выписку по кредиту постороннему лицу без предъявления доверенности.

Обычно злоумышленники пытаются овладеть доступом в личный кабинет заемщика или на портал Госуслуг. Предложения интернет-сайтов о предоставлении таких услуг – в 99% уловка мошенников, а оставшийся процент приходится на противозаконные действия сотрудников кредитных организаций.

Единственный законный способ проверить наличие просроченной задолженности по кредитам и деловую репутацию человека – осуществить поиск по Ф. И. О. в реестре должников Службы судебных приставов.

Читайте также: Как проверить запрет на выезд за границу — бесплатно и онлайн

Можно ли узнать задолженность через интернет

Как было упомянуто выше, попытка узнать чужую задолженность по кредиту через интернет грозит большими проблемами:

- подобный запрос можно расценить, как попытку мошенничества;

- сайты, предлагающие такую услугу, обычно воруют личные данные ДУЛ и карт с целью получения онлайн-займов по подложным документам и списания чужих денег со счетов.

Легальных и надежных сервисов для получения информации по чужому кредитному договору нет. Если же кредитор уже обратился в суд и получил исполнительный лист, то информация о таком неблагонадежном заемщике обязательно отображается на сайте ФССП.

Как выяснить о долгах инкогнито

К персональной информации относится: сумма долга, сведения о его реструктуризации или досрочном взыскании, личные данные заемщика. Банк не имеет права предоставлять такую информацию третьим лицам. Поэтому прежде чем предоставить выписку, содержащую кредитную историю, кредитор или БКИ сначала проводят идентификацию лица, подающего запрос. Инкогнито выяснить информацию о долгах не получится.

Читайте также: Как узнать задолженность по номеру исполнительного производства: возможные способы

Как этим пользуются мошенники

Сайты, обещающие предоставить конфиденциальную информацию о кредитных долгах по фамилии, не что иное, как мошенничество. В лучшем случае речь идет просто об обмане и сборе денег за услугу, которую невозможно оказать. В худшем, обращаясь к такому серверу, клиент «сливает» свои конфиденциальные данные: ДУЛ, карт, счетов и прочее. В дальнейшем мошенники могут оформить онлайн-займ по подложным копиям документов или списать деньги с карты.

В лучшем случае речь идет просто об обмане и сборе денег за услугу, которую невозможно оказать. В худшем, обращаясь к такому серверу, клиент «сливает» свои конфиденциальные данные: ДУЛ, карт, счетов и прочее. В дальнейшем мошенники могут оформить онлайн-займ по подложным копиям документов или списать деньги с карты.

В завершение хочется подчеркнуть, что банки предоставляют заемщикам много удобных способов отслеживать размер текущих долговых обязательств. Бюро кредитных историй ведут деятельность открыто и по требованию субъектов КИ оперативно формируют отчеты. Проверить же наличие долгов по кредиту постороннего человека не получится, т. к. это противозаконно. Можно лишь убедиться в отсутствии судебных взысканий на его имущество.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:8 (800) 350-57-94 (ГОРЯЧАЯ ЛИНИЯ)8 (499) 938-59-62 (Москва)8 (812) 467-31-92 (Санкт-Петербург)Это быстро и бесплатно!Мне нравитсяНе нравится1

Как узнать, есть ли долги по займам — способы для проверки и инструкция

Взаимоотношения с микрокредитными компаниями нередко оборачиваются финансовыми проблемами заемщика. Тем более, что условия работы большей части МФО предусматривают существенные штрафные санкции за любые просрочки. Поэтому вопрос частного лица, как узнать в каких микрозаймах я должен, вполне логичен и не вызывает удивления. Получение правильного и своевременного ответа на него нередко позволяет избежать серьезных дополнительных расходов со стороны клиента микрокредитной компании. Кроме того, удается оперативно выявить микрозаймы, оформленные мошенниками без ведома человека.

Тем более, что условия работы большей части МФО предусматривают существенные штрафные санкции за любые просрочки. Поэтому вопрос частного лица, как узнать в каких микрозаймах я должен, вполне логичен и не вызывает удивления. Получение правильного и своевременного ответа на него нередко позволяет избежать серьезных дополнительных расходов со стороны клиента микрокредитной компании. Кроме того, удается оперативно выявить микрозаймы, оформленные мошенниками без ведома человека.

Содержание

Скрыть- Запросить через БКИ

- Проверка кредитной истории через Госуслуги

- Обратиться в сервисы онлайн-проверки кредитной истории

- Проверить себя на сайте ФССП

- Можно ли проверить стороннего человека

Запросить через БКИ

Самый простой способ узнать задолженность по микрозайму по фамилии или другим персональным данным человека – это оформление запроса в бюро кредитных историй (сокращенно – БКИ). Полный перечень подобных организаций, отслеживающих взаимоотношения между заемщиками и финансовыми организациями, размещается на официальном сайте Центробанка РФ, который выступает в качестве надзорного органа. Адрес расположения государственного реестра БКИ — https://www.cbr.ru/ckki/restr/.

Адрес расположения государственного реестра БКИ — https://www.cbr.ru/ckki/restr/.

Непосредственное обращение заемщика в любое бюро кредитных историй позволяет получить необходимую информацию. Причем БКИ обязаны два раза в год предоставлять данные совершенно бесплатно. Взимание оплаты допускается только в случае более частого оформления заемщиком соответствующих запросов.

Проверка кредитной истории через Госуслуги

Еще один ответ на вопрос, как узнать задолженность по микрозайму по фамилии должника, предусматривает посещение официального сайта ЕПГУ Госуслуги. В этом случае для получения необходимой информации пользователь информационного портала должен осуществить такие действия:

- зайти на сайт, расположенный по адресу https://www.gosuslugi.ru/;

- авторизоваться в личном кабинете, предварительно пройдя процедуру регистрации. Для входа в систему используются различные способы – СНИЛС, телефон или e-mail, а также электронная цифровая подпись;

- ввести в строку поиска запрос типа «Бюро кредитных историй», в результате чего на экран компьютера или мобильного устройства выводится перечень доступных услуг, касающихся БКИ;

- следовать указаниям сервиса, вводя запрашиваемые программой данные.

Результатом выполнения описанных операций становится оформление запроса в БКИ о наличии задолженность конкретного физического лица перед микрофинансовыми организациями. Также пользователю предоставляется информация о сроке получения ответа, который направляется на электронную почту или телефон клиента, а также доступен в личном кабинете портала Госуслуги. Любому гражданину РФ имеет право воспользоваться такой возможностью бесплатно один раз каждые полгода.

Обратиться в сервисы онлайн-проверки кредитной истории

Помимо официальных ресурсов – сайта Центробанка или портала ЕПГУ Госуслуги, информация о состоянии кредитной истории заемщика предоставляется многочисленными онлайн-сервисами. Их количество постоянно увеличивается, что наглядно демонстрирует актуальность рассматриваемой проблемы.

Найти подобные интернет-ресурсы несложно – для этого достаточно вбить в строку любого поискового сервиса запрос «получить кредитную историю» или аналогичный по смыслу. Программа отыщет самые популярные сайты, предоставляющие подобные услуги. При этом необходимо учитывать, что многие из них предусматривают взимание платы, независимо от количества и периодичности обращений конкретного клиента.

Важно отметить, что для онлайн-проверки текущей задолженности целесообразно использовать личный кабинет микрокредитной компании, с которой человек уже сотрудничал. Доступ к интернет-ресурсу предоставляется МФО в обязательном порядке.

Единственный минус такого способа – наличие информации только о долгах перед конкретной микрофинансовой организации. С другой стороны, не составляет труда посетить сайты всех МФО, с которыми конкретное физлицо работало ранее.

Проверить себя на сайте ФССП

При ответе на вопрос, как узнать, есть ли микрозаймы на человека, следует обязательно отметить еще один официальный интернет-ресурс – сайта ФССП или Федеральной службы судебных приставов. На нем размещается база всех открытых исполнительных производств. Поэтому любой пользователь имеет возможность совершенно бесплатно получить исчерпывающие сведений о тех долгах перед микрокредитными компаниями, по которым приняты судебные решения.

Узнать необходимую информацию предельно просто. Для этого требуется:

- зайти на сайт ФССП, который располагается на https://fssprus.ru/;

- ввести данные для поиска – проще всего использовать ФИО и дату рождения заемщика, так как номер исполнительного производства есть далеко не у каждого;

- изучить список исполнительных листов, выданных судебными органами и находящихся на исполнении в ФССП.

Своевременное получение информации об открытых исполнительных производствах предоставляет возможность предпринять меры, исключающие малоприятный визит судебных приставов в квартиру или на работу должника. Намного правильнее самому выйти на связь с ответственным сотрудником ФССП и оперативно предпринять меры для максимально безболезненного урегулирования проблемы.

Можно ли проверить стороннего человека

Ответ на указанный выше вопрос зависит от способа оформления запроса. Некоторые ресурсы, например, сайт ФССП предусматривают введение самых общих данных о заемщике – ФИО и даты рождения, для ряда сервисов потребуется указать паспортные данные. При наличии подобной информации о физическом лице получить сведения о полученных им микрозаймах вполне реально.

При использовании портала Госуслуги или сайта ЦБ РФ требуется прохождение более сложной процедуры идентификации. Поэтому для получения кредитной истории при помощи данных сервисов потребуется письменное согласие стороннего человека, оформленное соответствующим образом.

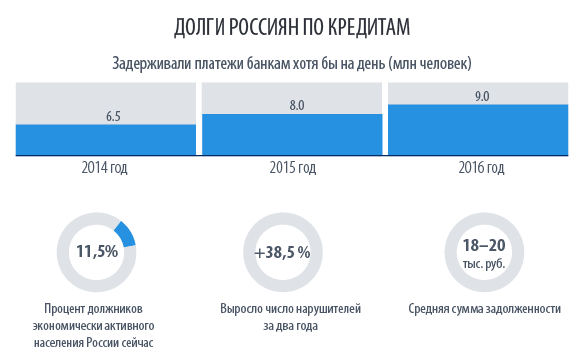

Долги по кредитам: последствия задолженности банкам

Исходя из статистических данных, почти 80% россиян хотя бы раз в жизни брали банковские кредиты для личных нужд. Немалая часть из них по различным причинам, независимо от своего финансового положения, попадает в долги по кредитам. После этого возникает ответственность за задержку возврата взятых денег, которая для всех должников одинаковая и зависит от методов, используемых банками.

Что предпринимает банк для возврата?

Чтобы вернуть свои деньги, банковское учреждение может пойти двумя путями: обратиться с исковым заявлением в суд и передать долг коллекторской компании.

Передача долга коллекторской компании

Теоретически, не получив согласия своего клиента, сотрудники банка не вправе предпринять такие действия даже, если возникла задолженность по кредиту. Поэтому перед подписанием договора о выдаче кредита в самом соглашении указаны условия возможной передачи долгов третьим лицам. При несогласии с таким предложением, физическое лицо может не получить нужной суммы.

Переуступка права взыскания долга коллеторскому агентству возможна на основании ст. 382 Гражданского кодекса.

Если это произошло, то предпринимаются следующие шаги:

- письменно потребовать у банка копии договора, на основании которого долговые обязательства были переданы коллекторам. Без наличия агентского договора или договора цессии банк не имеет права продать долги своего клиента. В этом случае пока договор будет передан банком, будет пару недель, чтобы найти деньги для погашения долгов;

- поторговаться с коллекторами о списании части долга, так как с целью скорейшего возврата они достаточно часто даже сами предлагают вариант списания определённой суммы;

- в процессе «выбивания» долга коллекторы могут пугать должника возбуждением в отношении него уголовного дела по статьям о мошенничестве, присвоении или растрате, причинении имущественного ущерба путем обмана или злоупотребления доверием, злостном уклонении от погашения кредитной задолженности, незаконном получении кредита или же привлечением к материальной ответственности по Гражданскому или Семейному кодексу. По этой причине, предварительно можно ознакомиться с этими статьями самостоятельно или же привлечь для разъяснения юриста сервиса Правовед.ru.

Если сотрудники банка или коллекторы начали необоснованно угрожать должнику или членам его семьи привлечением к уголовной ответственности, то можно подать жалобу в Роспотребнадзор.

Обращение банковского учреждения в суд

Долг банку по кредиту взыскивается по решению суда. Если это произошло, то не нужно паниковать. Несмотря на то что судебное заседание проходит без участия ответчика, можно попытаться отменить судебный приказ. Для этого нужно прийти в суд, рассматривавший дело, и написать заявление об отмене судебного приказа, обосновав свою просьбу соответствующими доказательствами. После этого приказ отменяется и назначается дата нового заседания, до начала которого должник должен подать в суд встречный иск, изложив в нем причины невозможности погашения банковской задолженности и попросив отменить неустойку, пени и штрафы.

Старый долг, срок которого более трех лет, можно списать с учётом истечения срока исковой давности.

Если же, несмотря на все попытки затормозить процесс, делом начали заниматься судебные приставы, то их действия также можно оспорить. Максимум на что способен судебный пристав, это списывать до 50% от официального дохода должника. Главное в этом случае – вовремя и правильно написать жалобу или возражение на действие судебного исполнителя.

Что делать, если не можешь выплатить кредит?

Если заёмщик не способен своевременно погашать свои долги, ему не нужно метаться от банка к банку в поисках свободных денег, лучше спокойно вести переговоры с кредиторами. Объяснив образовавшуюся причину долга, можно попробовать найти компромиссный вариант, написав заявление в произвольной форме о реструктуризации долга и невозможности погашения по старому графику.

Вторым вариантом может быть рефинансирование или переаккредитация долга.

В некоторых случаях перед передачей долга коллекторам, банковские учреждения могут предложить заемщику, списание основной части возникших штрафов, что поможет выбраться из долговой ямы.

Оформление страховки

В случае возникновения заболевания или потери трудоспособности помочь выплатить образовавшиеся долги может оформленная до начала кредитования страховка.

При возникновении болезни или несчастного случая, долги по кредитам погашает страховая компания.

Если же какой-то из непредвиденных случаев не входит в перечень страховых, то следует сразу же уведомить о проблемах банковское учреждение, которое в большинстве случаев может пойти на встречу и увеличить срок погашения кредита. Причина финансовых затруднений должна быть подтверждена такими документами, как:

- справка о снижении зарплаты;

- копия трудовой книжки, в которой отражен факт увольнения с работы;

- справка о постановке на учет на Бирже труда в качестве безработного;

- справка из медучреждения, подтверждающую ухудшение состояния здоровья.

Попав в трудную ситуацию, не следует отчаиваться и предпринимать неправильные шаги, а лучше всего обратиться за телефонной консультацией к юристам онлайн-сервиса Правовед.ru или задать свои вопросы в размещённой на сайте электронной форме.

Задолженность по кредиту: возможные последствия и что делать

Хорошие отношения между заемщиком и банком складываются прежде всего благодаря тому, что первый исправно выполняет свои долговые обязательства. Но может случиться так, что привычный график погашения долга сбивается.

Банковские служащие начнут нервничать, на заемщика будет оказываться воздействие. Вначале будут телефонные звонки, затем будут приходить письменные обращения. Все может закончиться судебными разбирательствами. Как следует вести себя заемщику, у которого пошла просрочка по кредиту?

Стоимость просрочки

Следует знать, что за каждый просроченный день необходимо будет платить. Санкции в разных банках отличаются. В основном, за просрочку очередного платежа необходимо будет заплатить штраф и пеню, процент которой рассчитывается от суммы просрочки. Некоторые банки устанавливают фиксированные размеры неустойки. Кроме того, может быть начислен новый процент на ту сумму, которая не была своевременно внесена.

Каждый кредитный договор содержит в себе пункт, в котором сказано, что банк имеет полное право потребовать вернуть остаток долга в полном его объеме при нарушении условий. Несвоевременная оплата обязательных платежей как раз и относится к таким нарушениям.

В этой ситуации банк может обратить в суд за взысканием долга. Судебным приставам придется решать как вытребовать долг. Может быть несколько вариантов решения: из зарплаты ежемесячно будет высчитываться часть в счет погашения долга или же произойдет опись имущества должника и продажа его с молотка. Не стоит забывать, что в этой ситуации должник обязан будет оплатить судебные издержки и работу судебных приставов.

Что такое срочная задолженность по кредиту? Этим термином называют долг по телу кредита и процентам. Иными словами – это плата, находящаяся за сроками платежа, когда оплата была произведена не вовремя. Дальше уже задолженность переходит в просроченную, с начислением неустойки, штрафов, повышенных процентов.

А может лучше спрятаться?

Должник, имея задолженность по кредиту, начинает думать: что же делать? Ответ один – следует обратиться в банк, чтобы принять обоюдное решение по задолженности по кредиту. Попытки скрываться приведут лишь к ухудшению ситуации. Если должник не идет на контакт с банком, то не стоит ожидать снисходительности. Несколько месяцев просрочки платежей и игнорирование банковских работников приведут к тому, что должник будет состоять в «черном списке».

Злостные неплательщики имеют ничтожные шансы на свое оправдание в глазах банка. А к тем, кто не прячется, попав в трудную ситуацию, банки относятся лояльней.

Если должник сможет доказать то, что потеря платежеспособности временная, то можно рассчитывать на отсрочку кредитных платежей или даже снижение их размера на некоторый срок. Более того, возможно, что и не нужно будет платить неустойку, штрафы, только небольшую пеню.

Наихудший вариант

Если же не получилось решить проблему мирным способом, то возможно несколько вариантов развития событий. Если остаток долга не слишком велик, то с долей вероятности период до конкретных действий будет большим. В это время должник сможет даже улучшить свое материальное положение и у него хватит средств оплатить просрочки. Штраф вряд ли превысит размер основного долга.

Если же размер штрафных санкций велик, то можно попробовать поговорить с банком и снизить эту сумму, так как она несоразмерна причененному ущербу. Возможно ли убедить банковских работников, если размер штрафа прописан в договоре? Ведь, подписывая его, заемщик давал свое согласие на все условия?

Оказывается, есть лазейка. Как сказано в Гражданском кодексе: штраф или пеня должны быть соизмеримы с причиненным ущербом. И если банк обратиться в суд за взысканием долга, то должник может обратиться с встречным обращением и снизить размер неустойки. Кстати, суды в этом плане часто оказываются на стороне должника и снижают ее размер.

Только стоит помнить, что если кредит был взят под залог чего-либо, то банк может залоговое имущество оставить себе и реализовать. В этой ситуации банк заберет себе сумму долга, а остаток перечислит на счет заемщика.

Взыскание задолженности по кредиту: как все происходит

Если клиент не оплачивает кредит, то банк обращается к коллекторам или передает дело в суд, чтобы получить взыскание задолженности по кредиту. Если все документы от банка оформлены согласно закону, то через несколько месяцев судебных разбирательств выносится решение о принудительном взыскании долга. Процедура эта выполняется судебными приставами.

Спустя 4 недели в силу вступит постановление суда. Истец сможет передать дело в Федеральную службу судебных приставов. В течение 3 суток будет оглашено решение о возбуждении дела и начнется работа судебных приставов, на основании федеральных законов №118 и №229.

Судебным приставам разрешается собирать информацию в банках, обращаться по месту работы должника, приходить к нему домой в будни с 6 до 22.

Им лучше не оказывать препятствие, так как в противном случае пристав будет иметь все документы и с сотрудником МЧС выбьет дверь. Судебный пристав также может изъять имущество, временно его хранить, на машине должника вывести это имущество.

Если судебный пристав не допустил нарушения прав заемщика, то, скорей всего, органы власти будут на его стороне. Если коллекторы при попытке вернуть долг используют незаконные способы, то можно подать обращение в соответствующие органы.

После того, как было возбуждено дело о взыскании просрочки, пристав должен прислать должнику копию решения суда. После этого заемщик в течение 5 рабочих суток может самостоятельно добровольно погасить свою задолженность после того, как получит уведомление.

В нем будут указаны все реквизиты. Если долг по-прежнему не возвращен, то через 2 месяца с момента отправки письма придет исполнительный пристав, у которого должны быть подтверждающие его полномочия документы.

Не следует избегать встреч или некорректно вести себя с приставом, так как в таком случае может быть применена статья 17.8 КоАП, по которой полагается либо штраф, либо уголовная ответственность. При некорректном поведении с приставом-исполнителем может быть применена статья 319 УК РФ и наказание 180 часов исправительных или принудительных работ.

С приставом следует вести себя доброжелательно. Таким образом есть шанс получить продление срока взыскания долга. Необходимо будет подать в суд заявление о предоставлении отсрочки. Если в момент принятия постановления исполнительная служба не будет препятствовать, то решение, скорей всего, будет положительным. С этого момента судебные приставы не будут беспокоить должника, так как не имеют права.

Возможные последствия при просрочке

Следует знать, какие возможны последствия при задолженности по кредиту. В первый день после просрочки банк начислит штраф или пеню в том размере, в каком указано в кредитном договоре. Это не особо опасно, только несет дополнительные финансовые затраты. Банк сообщит должнику о начислении штрафа.

Клиенту дается 2 месяца на то, чтобы собрать нужную сумму и внести ее на счет банка. В сумму платежа будет включен обязательный платеж, штраф, 2 процентные ставки за пропущенные месяцы.

В течение этих 60 дней банки не напоминают должникам о долгах. Однако в разных учреждениях различна и политика за контролем возврата, поэтому звонки, письма все-таки могут быть.

Если за отведенный промежуток времени кредит не был возвращен, должник сменил номера телефонов, переехал, то это никак не будет способствовать разрешению конфликта. Наилучшее решение – появиться в банке и поговорить с его представителями. Возможно получится договориться об отсрочке возврата задолженности еще на 30 дней. Будет составлено новое расписание платежей.

Более того, управляющий банком может пойти навстречу, продлив срок возврата задолженности на 365 дней. В такой ситуации обязательный ежемесячный платеж будет меньшим, а ставка по кредиту останется такой же.

В качестве наказания за несвоевременный возврат может быть единовременная выплата всего долга. В этом случае любыми усилиями нужно будет доставать сумму.

Банк может предложить пересмотреть условия договора по кредиту или реструктуризировать его, откорректировать в связи со сложившейся ситуацией. Таким образом можно срок возврата кредита сделать большим и уменьшить ежемесячный платеж.

Если финансовое положение должника слишком затруднительно, то и реструктуризация долга не поможет. Может быть предложен другой вариант – возврат основного долга откладывается, заемщик должен будет платить проценты.

Между учреждением и заемщиком будет заключен договор об отсрочке возврата основного долга на конкретный срок. За это время клиент сможет улучшить свое материальное состояние и начать погашать кредит.

Просроченный кредит может быть также передан другому банковскому учреждению. Для должника в этом случае не наступает никаких изменений.

Банк также может передать в суд дело о задолженности по кредиту. Пристав может не только регулярно навещать должника дома или на работе, но и запретить ему выезд за границу, провести арест других платежных счетов, отправить запрос в налоговую, сделать опись имущества, обратиться к коллекторам и предоставить другие неприятные ситуации.

Если все перечисленные действия не приносят результата, то на должника налагается обязательство. При не выплате им долга ему грозит уголовная ответственность по нескольким статьям УК РФ.

В зале заседания суда должен лично присутствовать должник. При нем будет вынесено постановление о возврате задолженности. Если неплательщик будет отсутствовать, то будет подписан приказ и его действие начнется с этого же момента.

Есть ряд законов о задолженностях по кредитам. Если было вынесено постановление об аресте имущества, то выбора у должника нет. Банк имеет право потребовать досрочно взыскать долг даже без судебного заседания (ст 33. Закона о банках).

Если же все это не принесло результата и должник надеется на чудо, то есть еще одна ст. 68 о мере принудительного исполнения. В каждом пункте этой статьи указано, что банк имеет право взимать долг, арестовать имущество, обратиться в органы регистрации за переходом права на имущество.

Многим интересно, а могут ли посадить за долг по кредиту? Даже за злостное уклонение от возврата долга такое наказание не предусмотрено. Тем не менее, отправить на принудительные работы сроком до 2 л. могут. (ст.177 УК).

Если же у должника огромная сумма долга и он является злостным неплательщиком, то может быть использована крайняя мера – до 6 мес. срок лишения свободы. Правда, подобное наказание вряд ли возможно за невозврат потребительского кредита, но лучше не пробовать убеждаться в этом.

Если же срок невозврата долга превзошел все возможные нормы, то следует обратиться в банк и на месте решать проблему. Судебные тяжбы не интересны ни той, ни другой стороне.

Обращение к коллекторам считается одним из самых жестких методов требования возврата долга. Такие компании получают до 50% от суммы долга по кредиту. Соответственно их действия полны агрессии, жестокости, неправомерности. Чаще всего применяется стратегия активного и агрессивного прессинга.

Вначале поступают регулярные напоминания о долге. Могут приходить смс-сообщения, письма, поступать звонки. Если должник никак не отвечает на эти действия, коллекторы начинают звонить в любое время. Представители коллекторской организации могут приехать на работу к должнику или же по адресу прописки, обнародуют информацию о непогашенном долге. Такие действия могут быть более эффективными, чем простое обращение в суд, особенно если меры переходят дозволенные грани.

Если запугивание не принесло желаемых результатов, то коллекторы могут дело передать в суд. Правда, это в крайнем случае происходит. Судебные тяжбы не выгодны таким компаниям, так как они затратны и необходимо некоторое время.

Как быть, если просрочен не один кредит, а несколько в разных банках?

Приведем несколько рекомендаций, которые позволят справиться с ситуацией, когда сразу в нескольких банках есть задолженность по кредитам:

- Следует погасить наименьшие кредиты.

- Попросить реструктуризировать другие кредиты. Даже если будет получен отказ, то будут доказательства того, что должник – не злостный неплательщик, а жертва обстоятельств.

- Получить требование о немедленном досрочном возврате кредита. Так можно узнать насчитанный размер долга, через сколько придет судебная повестка, сроки на закрытие долга.

- Проверить наличие подсудности в кредитных договорах, чтобы это не оказалось неприятным сюрпризом.

- Интересоваться в банковских учреждениях о нынешнем положении дел: был ли подан иск в суд.

- Если должник не получал из банка или суда никаких уведомлений, но пришли исполнительные приставы, то у них нужно получить постановление о том, что было возбуждено исполнительное производство. В постановлении будет указано основание для его возбуждения. Если это был судебный приказ или заочное решение, то их можно отменить.

- Взять исковые заявления по всем займам.

- Сделать все, чтобы долг уменьшился.

- Взять рассрочку исполнения судебного решения или отсрочку.

- Исполнительное производство. Если судом была предоставлена отсрочка, то необходимо исполнять решение суда. В этом случае никаких санкций от приставов не будет. Если рассрочка не была получена, можно ее попросить еще раз.

Списание кредитного долга банком

Возможно, что банк примет решение списать задолженности по кредиту. Однако перед этим финансовым учреждением будут предприняты определенные действия:

- При наличии задолженности по кредитке, потребительскому займу, кредиту наличными будет начисляться за каждый просроченный месяц определенные штрафы и пеня.

- Работники банка будут пытаться выяснить у должника, почему по кредиту не платятся проценты.

- Если по этой ситуации возникли весомые причины и должник сможет убедить работников банка в своем тяжелом финансовом положении, а также официально объявит о желании снова делать выплаты по кредиту, то банк может пойти навстречу и предложить отмену уже начисленных штрафов, рефинансирование, определить персональный льготный период кредита, на протяжении которого не нужно будет платить проценты.

- Если между должником и банком не будет найдена договоренность, то банк обратится в суд или продаст долг коллекторам.

Будет ли списан долг – решается индивидуально. Но следует выделить несколько причин для списания:

- Смерть должника, либо с него нечего взять. Единственную квартиру изъять невозможно.

- Если сумма долга не слишком велика и банковские потери превысят прибыль, то долг также может быть списан.

- По истечению срока исковой давности. Работа с должником может затянуться настолько, что банк может обратиться в суд через 3 года после последнего платежа, что является сроком взыскания. При такой ситуации должник может заявить о своем праве по истечению срока исковой давности, и таким образом задолженность по кредиту будет прощена.

Стоит отметить, что на практике количество случаев, когда долг был списан, ничтожно мало. Они, скорей всего, исключения из правил. Не стоит надеяться на то, что банк простит долг. Более того, учреждением будут предприняты все усилия к тому, чтобы должник еще и заплатил за возникшие проблемы.

Как бесплатно узнать в каком банке задолженность по кредиту

Автор Нина Ветрова На чтение 6 мин. Просмотров 134

Когда дело касается заемных средств, то необходимо соблюдать предельную осторожность. Ведь любая просрочка или неверная сумма внесенного платежа способны повлечь за собой штрафы. Оставаться вечным должником никому не хочется, поэтому необходимо ответственно относиться к денежным средствам. Узнать, в каком банке есть задолженность по кредиту, можно бесплатно.

Способы проверки задолженности

Существует немало способов узнать задолженность по банкам. Проверить такую информацию может абсолютно любой человек, оформивший кредит, предоставляется она бесплатно. Посторонние же лица не могут узнать о сумме задолженности конкретного лица. Это возможно только через суд.

Бюро кредитных историй

Бюро кредитных историй способно предоставить информацию о сумме долга перед банком по кредиту, а также о кредитной истории заемщика в целом.

Проверка всех данных производится в автоматическом режиме. Стороннему лицу необходимо отправить запрос в режиме онлайн или письмо, в котором указаны паспортные и контактные данные.

Информацию по кредитной истории Бюро предоставляет 1 раз в 12 месяцев бесплатно. При этом проходить процесс регистрации необязательно.

На сегодняшний день действуют три Бюро кредитных историй:

- Эквифакс.

- Объединенное (ОКИ).

- Национальное (НКБИ).

Информация по кредитному досье не всегда дублируется во всех трех организациях. Поэтому для получения наиболее достоверной информации рекомендуется отправить запрос во все Бюро.

Судебные приставы и банк

Судебные приставы предъявляют информацию о сумме задолженности только в случае, если на заемщика открыто судебное дело. Если оно находится на стадии рассмотрения, и решение не вынесено, то взимать задолженность судебные приставы не имеют права. Это действие осуществляется только по завершении судебного производства и вынесения решения о взыскании задолженности с должника.

Получить информацию у судебных приставов могут только заинтересованные стороны (кредитная организация и должник). Сторонним лицам получить информацию по задолженности не представляется возможным.

Чтобы узнать о сумме задолженности, можно также обратиться с паспортом в кредитную организацию, в которой оформлялся кредит. Если у заемщика имеется несколько кредитов в разных банках, то для получения информации нужно обращаться в каждый из них.

Заемщику доступны сведения о собственных кредитах. Если банку предоставить кредитный договор вместе с паспортом, то это ускорит процедуру проверки задолженности по займам. Такая услуга предоставляется бесплатно.

Проверка по фамилии

Существует возможность проверить задолженность перед банками по фамилии через интернет. Для этого потребуется отправить запрос в дистанционном режиме в банковскую организацию, в которой ранее был взят кредит. Но для этого нужно быть зарегистрированным в Личном кабинете банка.

Стоит отметить, что некоторые банки не предоставляют информацию о сумме задолженности в режиме онлайн. Так как узнать задолженность перед банком по фамилии достаточно сложно, то стоит воспользоваться иным способом, чтобы получить справку по кредитам.

Номер карты или договора

С помощью интернет-банкинга, который предоставляют многие банки, можно узнать о долгах по кредитам, а также проверить кредитную историю.

Помимо этого, на официальном сайте госуслуги можно посмотреть долги по тому или иному займу. Но предварительно требуется зарегистрироваться на ресурсе. Платить за предоставление информации не требуется.

Для того получить информацию по номеру договора, можно посетить отделение банковской организации с соответствующим заявлением. Важно взять с собой паспорт.

Подобную услугу предоставляет не только банковская организация, но и банки-парнеры кредитного учреждения, где был оформлен кредит. Процедура проверки осуществляется в электронном виде. После получения необходимых сведений они предоставляются клиенту. Весь процесс занимает не более 5 минут.

Если должник умер

Наследники вправе проверять кредитное досье и узнавать о сумме задолженности умершего родственника. Чтобы запустить такой, процесс потребуются такие документы:

- паспорт обратившегося родственника;

- свидетельство о смерти должника;

- завещание или другой документ, подтверждающий право о наследовании.

Проверка задолженности по кредиту умершего человека необходима, так как банк может насчитать штрафы, пени по взятым заемным средствам. Особенно если человек при оформлении не страховал кредит. Поэтому перед принятием наследства требуется в обязательном порядке узнать задолженность по банкам по фамилии умершего человека.

Также во время чтения завещания нотариусом человек может отказаться от наследства, если у умершего родственника есть много долгов перед банками. Важно помнить, что судебные приставы не вправе заставлять платить долг наследника, если он отказался принимать наследство.

Способы погашения

Если после проверки были обнаружены долги по действующим кредитам, то лучше всего без задержек их погасить. Если плата не будет внесена, то штрафы и пени будут только увеличиваться, что повлечет за собой принудительное взыскание. Многие банковские учреждения прибегают к помощи коллекторских служб, которые взимают долги с безответственных клиентов.

Чтобы погасить долг или начать частично вносить деньги, обязательно необходимо посетить банк, в котором оформлялись заемные средства. Также можно воспользоваться онлайн-сервисами для внесения денег по банковским реквизитам.

Многие банки идут навстречу клиенту и если последний изъявит желание погашать кредит, по которому уже есть штрафы, то кредитная организация может предоставить услугу реструктуризации кредита. Такое преимущество дает право реабилитироваться должнику перед банком.

Если же было вынесено решение суда, то судебные приставы могут в принудительном порядке взимать деньги с недобросовестного клиента.

Большая сумма долга

Если есть подозрения, что банковское учреждение неоправданно наложило пеню или штраф, то нужно узнать о сумме задолженности, посетив один из офисов банка. Если такая возможность отсутствует, то можно воспользоваться любым из приведенных выше способов.

Важно получить выписку по кредиту, чтобы подтвердить банку свою добросовестность. Если платежи были внесены вовремя, а просрочки отсутствовали, то нужно срочно обратиться в банк для выяснения подробностей о начислении неправомерных штрафов.

Если банк не пойдет навстречу, то нужно взять копии чеков, которые имеются, договор и подавать иск в суд на финансовое учреждение. Такие случаи нередки. Возникают они по причине недобросовестной работы сотрудников банка или ошибок в программе ведения отчетности по кредитам. Если ошибка произошла по причине сбоя системы, то зачастую ситуация решается только через суд.

Если есть подозрения, что злоумышленники воспользовались паспортом, то необходимо также подавать в суд и доказывать свое отсутствие в момент подписания кредитного договора. Звонки о наличии долга от злоумышленников не должны восприниматься серьезно. Если же мошенники активно атакуют телефонными звонками и угрозами о несуществующей (или имеющейся) задолженности, то можно обратиться в полицию и написать заявление. В качестве доказательства можно указать телефонные номера, с которых поступали звонки или запись разговора.

Сегодня существует много способов узнать о наличие долга по кредиту. Если есть задолженность, на которую финансовое учреждение наложило штрафы, то наилучший вариант — погасить ее как можно раньше. Это убережет клиента от еще более негативных последствий невозврата кредита банку.

Как узнать задолженность по кредиту: 4 надежных способа

Как узнать задолженность по кредиту?

Ответ на этот вопрос лучше всего знать заранее, ведь в жизни бывают разные ситуации, которые могут влиять на выплату долгов кредитным учреждениям.

И в случае несвоевременной выплаты, помимо самого тела кредита и процентов, придется платить пеню и штраф за просрочку.

Узнать о своих долгах не так просто, как кажется на первый взгляд.

Это связано с конфиденциальностью финансовой информации граждан и предприятий.

Поэтому не рекомендуем вам связываться с различными сервисами, которые за отдельную плату предлагают узнать о задолженности.

Давайте разберем 4 надежных способа выяснения задолженности по кредиту.

Как может возникнуть задолженность по кредиту?

Существует несколько источников возникновения долгов.

В зависимости от этого будет зависеть характер возвращения накопленной задолженности.

В силу непредвиденных обстоятельств клиент не может вносить регулярные платежи.

В этом случае можно обратиться в финансовое учреждение с просьбой реструктуризовать долг или воспользоваться программами рефинансирования у других банков.

Просрочка может возникнуть из-за человеческого фактора — невнимательности.

Клиент неправильно трактует сроки льготного периода по кредиту, а также не обращает внимания на взимаемую комиссию при внесении платежей через терминалы, кассы или личный кабинет.

В итоге сумма долга «капает», на нее начисляются дополнительные проценты.

Вы должны понимать, что ваша невнимательность — это только ваша вина.

Поэтому нужно выплатить все долги и впредь быть внимательнее.

Также не забывайте, что платежи могут «идти» по три дня, поэтому не оттягивайте их выплату до последнего.

Мошеннические действия третьих лиц.

При возникновении такой ситуации необходимо сразу обратиться в службу безопасности финансового учреждения с заявлением о проведении экспертизы документов.

1. Воспользуйтесь сервисами банка, чтобы узнать задолженность по кредиту

Самым «ленивым» способом узнать о состоянии своего долга является использование сервисов банка.

Сюда относятся:

- интернет-банкинг;

- sms-банкинг.

Первый способ подойдет вам, если вы регистрировали личный кабинет.

После авторизации в системе вы получите доступ к информации о взятом долге.

Там должны отображаться все внесенные платежи и остаток.

Также вы можете распечатать все выписки, а также график погашения задолженности.

Если у вас возникнут вопросы, то воспользуйтесь онлайн-помощью.

Консультант сверит данные и укажет сумму задолженности.

Если во время заключения кредитного договора, вы подключили слугу sms-банкинга, то каждый месяц вы будете получить сообщение о том, что нужно внести платеж.

Если он не будет осуществлен, то вам будет приходить напоминание о том, что нужно внести денежные средства.

Там же будет указана сумма задолженности.

Как законно не платить кредит?

2. Для того, чтобы узнать задолженность по кредиту — обратитесь напрямую в банк

За выяснением задолженности по кредиту можно обратиться в банк.

У вас есть три варианта, как это сделать:

- визит в отделение банка;

- звонок на горячую линию;

- запрос по электронной почте.

Отправиться в банковское учреждение — это самое правильное решение при желании выяснить размер долга.

С собой нужно иметь паспорт, документы предприятия и кредитный договор.

С этими документами вам нужно обратиться к специалисту, который предоставит информационные данные о размере задолженности.

Также вы можете запросить выписку с графиком внесения платежей.

Несмотря на то, что вам понадобиться потратить время на визит в отделение, это самый надежный способ узнать задолженность по кредиту.

Еще одним вариантом является обращение по номеру горячей линии.

Его можно найти на сайте банка или прямо на договоре.

Звонки, как правило, бесплатные.

Оператор задаст вам контрольные вопросы, а затем предоставит вам всю необходимую информацию.

Также вы можете обратиться в банк по электронной почте.

И тогда остается ждать ответ с выпиской по кредиту.

Этот способ подойдет тем, кто не может отправится в банк или же не хочет общаться с операторами.

Совет:

Перед внесем последнего платежа, независимо от того, как исправно вы погашаете задолженность, лично обратитесь в банк, чтобы узнать остаток. Даже невыплаченные копейки будут тянуться за вами в виде долга, пени и штрафа. Также возьмите справку о закрытии кредита после того, как вы осуществите последнюю выплату.

3. Как узнать задолженность по кредиту — воспользуйтесь услугами бюро кредитных историй

Еще одним способом, как узнать задолженность по кредиту, является обращение в бюро кредитных историй (БКИ).

Это коммерческая организация, которая занимается сбором систематизацией информации по кредитам.

С согласия клиента банки передают в БКИ персональную информацию, которая содержит данные заемщика и сведения по кредитным договорам.

В свою очередь, все БКИ предоставляют полученные данные в Центральный каталог кредитных историй (ЦККИ) при Центральном банке РФ.

Так как на территории России действуют десятки различных бюро, с которыми сотрудничают финансовые учреждения, в первую очередь вам нужно выяснить, в каком из них хранится информация по вашему долгу.

Как открыть счет в швейцарском банке: пошагово

Алгоритм действий, чтобы узнать задолженность по кредиту:

Узнать код субъекта кредитной истории.

Этот код вы получаете, когда берете первый кредит.

Его можно найти на договоре.

Если он утерян, то придется обращаться в банк, чтобы его выдали повторно.

Такая процедура является платной.

Сделать запрос в ЦККИ.

Для этого вам понадобиться перейти на официальный сайт Центрального банка РФ, найти там раздел «Запрос на предоставление сведений о бюро кредитных историй» и ввести свой код субъекта.

Правильно заполните форму запроса и ожидайте ответ.

Ждать ответа от ЦККИ.

ЦККИ пришлет вам ответ на указанную в заявке электронную почту со сведениями в каком БКИ хранится информация о вашем кредите.

После того, как вы узнаете свое БКИ, вам необходимо подать туда запрос.

Что такое эквайринг?

Это вы можете сделать тремя способами:

обратиться лично

Для этого отправляйтесь в отделение БКИ с паспортом для идентификации личности.

Составьте там запрос и ознакомьтесь с состоянием своей задолженности.

отправить запрос по почте

Если вы не можете лично обратиться в бюро, то отправьте заявку по почте.

Для этого вам необходимо заверить документы нотариально.

С момента получения бюро письма, у него есть 10 дней на то, чтобы отправить вам ответ о состоянии вашего долга.

заполнить заявку на сайте

Некоторые БКИ, такие как Национальное бюро кредитных историй и «Эквифакс», могут принять у вас заявку прямо у себя на сайте.

Примечание:

Один раз в год вы можете бесплатно воспользоваться услугами БКИ. Поэтому если вы посылаете запрос впервые, или же не обращались в такие организации больше года, то вы имеете право требовать от них бесплатного предоставления информации.

4. Можно узнать задолженность по кредиту — запросив данные у Федеральной службы судебных приставов

Это способ является крайней мерой, когда дело заемщика уже передано в суд по причине не уплаты кредита.

В базу данных судебных приставов вы можете попасть, если уже давно просрочили выплату долга, и по вам было возбуждено исполнительное производство.

- Чтобы узнать задолженность по кредиту в ФССП, необходимо зайти на их официальный сайт и выбрать свой регион.

- Затем нужно найти вкладку «Поиск» и ввести свои данные.

- Если система найдет совпадения, то сразу оповестит вас об этом.

- Там будет указана сумма долга и сроки его погашения.

Если вы нашли себя в базе должников, то вам немедленно стоит обратить в свое региональное подразделение судебных приставов.

Что же делать, если вы не можете оплатить кредит, узнаете из видео:

Предложенные способы, как узнать задолженность по кредиту, являются надежными и точными, поэтому выбирайте тот, который для вас будет самым удобным.

Но лучше всего не допускать просрочки и следовать графику платежей.

И тогда вам не придется думать о том, сколько долгов у вас накопилось.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

Программы консолидации долга: как консолидировать долг

Получите ответы на свои вопросы по консолидации долга

Может ли консолидация долга помочь мне быстрее выплатить долг?

Консолидация долга может помочь вам снизить ежемесячный платеж или, при определенных обстоятельствах, уменьшить сумму выплачиваемых вами процентов, но это зависит от вашего финансового положения и вашей способности производить ежемесячные платежи.

Какую задолженность я могу консолидировать?

Выбираете ли вы ссуду или перевод баланса, вы можете объединить кредитные карты, карты магазина и карты газа; ссуды под высокие проценты; медицинские счета и многое другое.Отдельно вы также можете объединить свои студенческие ссуды, рефинансировав федеральные и частные студенческие ссуды в одну ссуду с одним ежемесячным платежом.

Как объединить кредитные карты?

Вы можете консолидировать задолженность по кредитной карте двумя способами. Вы можете перевести остатки на другой кредитной карте на одну кредитную карту с переводом остатка, или вы можете получить ссуду на консолидацию долга для погашения остатков.

Насколько я могу консолидироваться с помощью частной консолидированной студенческой ссуды?

При условии утверждения кредита вы можете консолидировать до общей суммы задолженности по кредиту на образование.Могут применяться максимальные ограничения. Минимальная сумма консолидирующего кредита составляет 5000 долларов США.

Если я консолидирую свой долг, можете ли вы заплатить моим кредиторам напрямую?

Да, в большинстве случаев с помощью ссуды на консолидацию долга мы можем отправить средства непосредственно вашим кредиторам или вы можете получить чек по почте, чтобы выплатить их самостоятельно. С помощью студенческой консолидированной ссуды мы отправим средства напрямую вашим текущим кредиторам. Балансный перевод также может отправлять средства большинству кредитных карт или кредитных компаний.

Какие процентные ставки я могу получить при переводе баланса?

Предложение о переводе баланса имеет низкую рекламную или вводную ставку. Ставки могут составлять всего 0%, в зависимости от доступных вам предложений.

На что следует обратить внимание, прежде чем брать дополнительный долг

У вас есть задолженность по студенческой ссуде, но вы также мечтаете о собственном доме, поступить в аспирантуру, выйти замуж или купить новую машину.Если у вас нет денег, выделенных для оплаты этих вещей наличными, вам, вероятно, придется занять.

Как ваша задолженность по студенческим ссудам повлияет на ваше решение взять еще?

«Очень важно тщательно подумать о том, чтобы взять больше долга, потому что долговые обязательства длятся годами, а не месяцами», — говорит Кайл Крегер, основатель блога о личных финансах Millionaire Mob. «Дополнительный долг может изменить ваш образ жизни, а иногда и вашу жизнь».

По этой причине Крёгер предлагает, чтобы, прежде чем увеличивать свое долговое бремя, вы нашли время подумать о таких вещах, как, можете ли вы себе это позволить, одобрят ли кредиторы вам заем и как новый долг вписывается в ваш долгосрочный финансовый план. .

Вы можете себе это позволить?

Самый важный вопрос, который следует задать, прежде чем брать на себя дополнительные долги, когда у вас есть задолженность по студенческим ссудам, — это можете ли вы себе это позволить. Но как определить, что вы можете себе позволить?

Лу Хаверти, сертифицированный финансовый консультант и основатель Financial Analysis Insider, считает, что лучший способ выяснить это — создать бюджет и отслеживать свои расходы в течение нескольких месяцев. Сумма, оставшаяся в конце месяца после оплаты всех необходимых расходов и задолженности по студенческому кредиту, может быть частично использована для нового ежемесячного платежа по долгу.

«Вы можете взять остаток дохода после расходов и сказать, что 50 процентов могут быть доступны для ежемесячного платежа по долгу, а остальные 50 процентов пойдут на сбережения, так что вы будете покрыты, если ваши будущие расходы будут выше в данном месяце», — он говорит. «Эти проценты могут незначительно отличаться в зависимости от вашей личной ситуации, но это хорошая отправная точка для размышлений о том, что вы можете себе позволить в качестве ежемесячного платежа».

Хотя кредиторы могут одобрять заемщиков на максимальную сумму, которую, по их мнению, они могут себе позволить, вы можете не брать взаймы всю эту сумму, поскольку в вашем личном бюджете может не быть места для такого большого долгового обязательства.Вы также можете столкнуться с трудностями при оплате повседневных расходов и прибегнуть к помощи кредитных карт.

«Если вы не в состоянии справиться с новыми выплатами по долгу, — говорит Хаверти, — это может привести к спирали финансирования ваших ежемесячных расходов за счет кредита под высокие проценты».

Ссудят ли они вам?

Прежде чем вы начнете выбирать цвет автомобиля, который хотите профинансировать, вам необходимо знать, действительно ли кредиторы дадут вам деньги на его покупку, несмотря на вашу задолженность по студенческим ссудам.Как кредиторы решают, давать ли вам ссуду?

Хэверти объясняет, что процесс может отличаться в зависимости от того, к какому типу кредита вы пытаетесь получить доступ.

«В случае ипотеки кредитор рассмотрит ваш кредитный рейтинг, но также внимательно изучит вашу способность выполнять ежемесячные платежи по ипотеке, которые измеряются с использованием отношения долга к доходу».

Отношение вашего долга к доходу может быть слишком высоким, чтобы претендовать на получение некоторых займов, если у вас есть задолженность по студенческому кредиту.Он рассчитывается путем деления ваших ежемесячных долговых обязательств на ваш валовой доход. Как правило, ипотечные кредиторы не будут предоставлять вам ипотечный кредит, если сумма, которую вы должны будете платить каждый месяц, в дополнение к сумме, которую вы уже платите в счет долга, составляет более 43 процентов вашего валового дохода.

Есть способы изменить отношение долга к доходу, если оно слишком велико из-за задолженности по студенческой ссуде. Одна из стратегий состоит в том, чтобы зарабатывать больше дохода, что вы могли бы сделать, подав заявку на более высокооплачиваемую работу или взявшись за подработку.Вы также можете погасить существующую задолженность, чтобы уменьшить ежемесячные выплаты по долгу.

Однако самый простой способ изменить коэффициент — снизить стоимость ежемесячных выплат по кредиту — что вы могли бы сделать, рефинансировав задолженность по студенческой ссуде или рефинансируя другую задолженность по более низкой процентной ставке или на более длительный срок, — говорит Хаверти. Однако если вы продлите срок ссуды, вы можете платить больше процентов в течение срока ссуды.

Наконец, вы захотите улучшить свой кредитный рейтинг.Хорошая новость заключается в том, что получение студенческой ссуды уже могло помочь вам в этом. Если вы вовремя выплатили ссуды, вы, вероятно, повысили свой кредитный рейтинг.

- Своевременная оплата долгов

- Использование менее 30 процентов доступного кредита

- Диверсификация имеющихся у вас кредитов

- Ограничение количества обращений за новым кредитом

Улучшение вашего кредитного рейтинга в конечном итоге поможет вам получить больше денег (например, для дома) и поможет вам получить более низкую процентную ставку, что сэкономит вам деньги.Однако рефинансирование вашего долга может привести к небольшому снижению вашего кредитного рейтинга, так как вы будете делать жесткое кредитное расследование, что приведет к потере баллов.

«Ваш кредитный рейтинг чрезвычайно важен для определения того, насколько доступным будет ваш кредит с точки зрения вашей процентной ставки и других условий, а также того, как быстро вы сможете получить заем», — говорит Крёгер. «Наличие непогашенного кредитного рейтинга может сэкономить вам тысячи».

Подходит ли это вашему финансовому плану?

Если у вас нет финансового плана, вы должны это сделать.Когда у вас есть студенческие ссуды, ваши финансы могут быть более напряженными, чем у тех, кто уже выплатил свои ссуды или никогда не имел их, потому что вам нужно делать платежи каждый месяц. Наличие четких финансовых целей поможет вам решить, имеет ли смысл брать больше долгов, что вкладывать в сбережения и пенсию и как погасить свой долг за счет студенческих ссуд.

«Решения, которые вы принимаете в отношении привычек в расходах, инвестиций, сбережений и пенсионных планов, существенно влияют на ваше финансовое положение в долгосрочной перспективе», — говорит Крегер.

Хотя вы можете составить финансовый план с помощью профессионального финансового планировщика, вы также можете использовать онлайн-ресурсы, которые помогут вам составить его самостоятельно. Знание того, что вы хотите делать со своей жизнью и своими деньгами, поможет вам принять решение о том, брать ли в долг в дополнение к ссуде на обучение.

Меньше сожалений позже

Хотя вы, возможно, захотите занять деньги, чтобы заменить старый автомобиль на новую модель или купить новую квартиру, осторожность и продумывание своего выбора — особенно если у вас уже есть задолженность по студенческому кредиту — могут помочь вам принять обоснованное решение.

«Рассматривая свое личное финансовое положение перед тем, как брать дополнительный долг, вы позиционируете себя как более успешный заемщик», — говорит Хаверти.

Справочник по долговым обязательствам и кредитные справочники

Термин «Облегчение долгового бремени» охватывает настолько большую территорию, что необходимо разбить его на мелкие кусочки. В простейшей форме «облегчение долгового бремени» означает избавление от долгов и, для большинства, означает новую жизнь. Я запустил CRN и этот сайт, потому что, к сожалению, это не всегда простой путь для определения следующих шагов по освобождению от долгов.

Я работаю в сфере кредитов и займов более 20 лет, и многие считают, что я помешан на этой теме. У меня есть много полезной информации, которой я хочу поделиться с людьми. Вы можете найти меня в таких изданиях, как The Wall Street Journal, USA Today, Credit.com, Huffington Post и Mashable, и это лишь некоторые из них.

Я освещаю здесь много полезных тем в своих ответах на вопросы людей о долге, комментариях и сообщениях в блогах — настолько много, что мне пришлось стать организованным.

Меню выше и под логотипом скоро будет перезапущено, так что вы сможете щелкать каждую из перечисленных тем и получать доступ к обзору, который также может помочь вам определить, какие ресурсы на сайте лучше всего вам помогут, и как к ним быстро добраться.

Списание долгов может быть действительно быстрой темой для некоторых, а для других — своего рода путешествием. Но не беспокойтесь, я могу помочь вам преодолеть все трудности.

Если вы не можете найти, где я рассказал о чем-то, что связано с вашей ситуацией, вы можете задать свои вопросы о долге и кредите, чтобы я мог ответить по электронной почте. Просто нажмите на ссылку «задать вопрос» ниже. Я могу указать вам на существующие ресурсы здесь или на нашем канале YouTube.

У вас есть возможность поговорить со мной по телефону, щелкнув ссылку «Начать» ниже.Я помогаю тысячам людей каждый год с помощью преданных и индивидуальных отзывов. Я тоже могу тебе помочь!

У нас есть специализированные поставщики услуг и партнеры в сети, которые могут помочь вам реализовать ваши стратегии по облегчению долгового бремени. Вы даже можете поработать со мной один на один.

Надеюсь, вам понравятся ресурсы, доступные на этом сайте, и более 100 видеороликов «Сделай сам», которые у меня есть на YouTube. Если вам нужна помощь или вы застряли, не стесняйтесь! Я доступнее, чем вы думаете!

Успехов!

Майкл Бови — основатель CRN

Учет долга: сборы за финансирование — Wall Street Prep

Введение в сборы за финансирование

Когда компания заимствует деньги посредством срочной ссуды или облигации, она обычно несет комиссию за финансирование третьей стороны (так называемые затраты на выпуск долга).Это гонорары, которые заемщик уплачивает банкирам, юристам и всем, кто участвует в организации финансирования.

До апреля 2015 года комиссии за финансирование рассматривались как долгосрочные активы и амортизировались в течение срока кредита с использованием линейного метода или метода начисления процентов («комиссии за отсроченное финансирование»).

В апреле 2015 года FASB выпустил ASU_2015-03, обновленную информацию, которая меняет способ учета затрат на выпуск долговых обязательств. С 15 декабря 2015 г. актив больше не будет создаваться, а комиссия за финансирование будет вычитаться из долгового обязательства напрямую в качестве контр-обязательства:

Таким образом, компанииЧтобы упростить представление затрат на выпуск долговых обязательств, поправки в этом Обновлении требуют, чтобы затраты на выпуск долговых обязательств, связанные с признанным долговым обязательством, представлялись в балансе как прямой вычет из балансовой стоимости этого долгового обязательства в соответствии с дисконтами по долговым обязательствам.

— Источник: ФАС АСУ 2015-03

будут указывать данные о долге в своем балансе за вычетом затрат на выпуск долговых обязательств, как показано ниже для Sealed Air Corp:

Источник: Sealed Air 10.05.2017 10-Q

Это не меняет классификации или представления соответствующих расходов на амортизацию, которые в течение срока заимствования будут по-прежнему классифицироваться в составе процентных расходов в отчете о прибылях и убытках:

Амортизация затрат на выпуск долговых обязательств отражается как процентные расходы

Источник: ФАС АСУ 2015-03

Обновление затрагивает как частные, так и государственные компании и применяется к срочным кредитам, облигациям и любым займам, для которых установлен определенный график платежей.Ниже приведен пример учета затрат на выпуск долговых обязательств до и после ASU 2015-03.

Пример комиссии за финансирование

Компания берет 100 миллионов долларов в виде ссуды сроком на 5 лет и получает 5 миллионов долларов в качестве комиссии за финансирование. Ниже представлена отчетность на дату заимствования:

Ниже приведены записи журнала, явно указанные на следующие 5 лет:

Скачать файл Excel

Револьвер c Комиссионные за невыполнение обязательств по-прежнему считаются капитальным активом

Изменения, предписанные ASU 2015-03 для затрат на выпуск долговых обязательств, связанных со срочными займами и облигациями, не применяются к комиссиям за обязательство, выплачиваемым возобновляемым кредитным кредиторам, и по-прежнему рассматриваются как капитальный актив.Это связано с тем, что FASB рассматривает комиссию за обязательство как выгоду от возможности использовать револьвер в будущем, в отличие от комиссии, связанной с третьей стороной, без заметной долгосрочной выгоды. Это означает, что комиссия за обязательство по-прежнему капитализируется и амортизируется, как и в прошлом.

Цель изменения

Цель изменения — часть более широких усилий FASB по упрощению правил бухгалтерского учета. Новые правила теперь согласуются с собственными правилами FASB для дисконтов по долговым обязательствам (OID) и премий (OIP), а также с учетом требований МСФО к расходам на выпуск долговых обязательств.До обновления затраты на выпуск долговых обязательств рассматривались как актив, в то время как скидки и премии по долговым обязательствам напрямую компенсировали соответствующее обязательство:

Правление получило отзывы о том, что различные требования к представлению баланса для затрат на выпуск долговых обязательств, а также дисконта и премии по долгу создают ненужные сложности.

— Источник: ФАС АСУ 2015-03

Концептуально, поскольку сборы за выпуск долговых обязательств не приносят будущих экономических выгод, их рассмотрение как актив до обновления противоречило базовому определению актива:

Кроме того, требование о признании затрат на выпуск долговых обязательств в качестве отсроченных платежей противоречит указаниям в Положении о концепциях FASB No.6 «Элементы финансовой отчетности», в котором говорится, что затраты на выпуск долговых обязательств аналогичны дисконтам по долговым обязательствам и, по сути, сокращают поступления по займам, тем самым повышая эффективную процентную ставку. В Заявлении 6 о концепциях далее говорится, что затраты на выпуск долговых обязательств не могут быть активом, поскольку они не приносят экономической выгоды в будущем.

— Источник: ФАС АСУ 2015-03

В этом отношении изменение также приводит ОПБУ США в соответствие с МСФО:

Признание затрат на выпуск долговых обязательств в качестве отсроченных платежей (то есть актива) также отличается от руководства в Международных стандартах финансовой отчетности (МСФО), которое требует, чтобы затраты по сделке вычитались из балансовой стоимости финансового обязательства и не учитывались. как отдельные активы.- Источник: ФАС АСУ 2015-03

Последствия для моделирования транзакций

Те, кто участвует в моделировании сделок M&A и LBO, помнят, что до обновления комиссии за финансирование капитализировались и амортизировались, а комиссии за транзакции относились на расходы по мере их возникновения.

В дальнейшем профессионалы в области транзакций должны принять к сведению, что теперь существует три способа моделирования комиссий:

- Комиссия за финансирование (срочные займы и облигации): Прямое уменьшение балансовой стоимости долга

- Комиссия за финансирование (для револьверов): Капитализированные и амортизированные

- Комиссия за транзакцию: Расходы по мере возникновения

Достаточно для упрощения.Как бы то ни было, FASB действительно рассматривал возможность списания комиссий за финансирование на расходы, согласовав учет комиссий за финансирование с комиссиями за транзакции, но отказался от этого:

Правление сочло, что требуется, чтобы затраты на выпуск долговых обязательств признавались расходами в периоде заимствования, что является одним из вариантов учета этих затрат в Положении о концепциях 6.… Правление отклонило альтернативу расходам на выпуск долговых обязательств в срок заимствования. Правление пришло к выводу, что это решение соответствует порядку учета затрат на выпуск, связанных с долевыми инструментами, как указано в предыдущем абзаце.

— Источник: ФАС АСУ 2015-03

Краткое изложение платы за финансирование

С 15 декабря 2015 года ФАС изменила порядок учета затрат на выпуск долговых обязательств, и теперь вместо капитализации комиссионных в качестве актива (комиссионных за отложенное финансирование) комиссионные уменьшают балансовую стоимость ссуды при заимствовании. В течение срока кредита комиссии продолжают амортизироваться и классифицироваться как процентные расходы, как и раньше. Новые правила не распространяются на комиссию за обязательство по револьверам.Как практическое следствие, новые правила означают, что финансовые модели должны изменить порядок прохождения комиссий через модель. Это особенно влияет на модели M&A и LBO, для которых финансирование представляет собой значительную часть покупной цены.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Их цель – выудить конфиденциальную информацию по карте: ее номер и CVV2/CVC2 код, а затем списать деньги через интернет-магазин.

Их цель – выудить конфиденциальную информацию по карте: ее номер и CVV2/CVC2 код, а затем списать деньги через интернет-магазин.