Хеджирование рисков простыми словами — PFL Advisors

Популярный современный финансовый термин «хеджирование» имеет (как и многие другие) английские корни. Первоначальное значение слова hedge — защита, барьер, живая изгородь. Применялось, скорее в сельском хозяйстве. Забор, предназначенный для содержания кроликов, овец, лошадей. Главная цель — сохранить поголовье, не дать ему разбежаться.

В ХХ веке в финансовой среде слово приобрело другой оттенок. Хеджированием стали называть механизм сбережения капитала на товарных, фондовых и валютных рынках. Своего рода, гарантия, страховка. Главным словосочетанием с hedge для финансистов стало: «to hedge risk». Хеджирование рисков.

Начало. Как это было. Форвард

Одним из центров зарождения механизма страхования от возможных потерь в коммерческих операциях стала древняя Япония, город Осака. Речь шла о торговле рисом, главной аграрной продукцией Страны восходящего солнца. Хеджирование сделок по рису проходило по методу простейшей форвардной торговли.

В рисоторговле феодальной Японии четко прослеживаются преимущества срочных (с отсрочкой в исполнении) договоров. Продавец получает гарантированный рынок сбыта и оборотные средства под сельхозработы. Покупатель имеет четкую поставку в установленные сроки по оговоренной цене.

Так происходило (и происходит) страхование бизнеса у обеих сторон соглашения.

Развитие инструментария. Фьючерсы

Недостатком форвардов был (и остается) сложный процесс их разрыва или переуступки. Выйти из договора одна сторона могла только при согласии второй, возникали вопросы неустойки, ввода нового контрагента и пр. О быстроте смене владельцев форвардов речь вообще не идет.

С XVI века начинается бурное развитие биржевой торговли. Время требовало новых срочных инструментов. И они появились.

Вначале методы хеджирования пополнились операциями с фьючерсами. Фьючерс — стандартизированный форвардный контракт. Унификация позволяет ему широко и быстро обращаться на биржевой площадке. Котировки фьючерсов — неотъемлемый атрибут фондовых и срочных бирж.

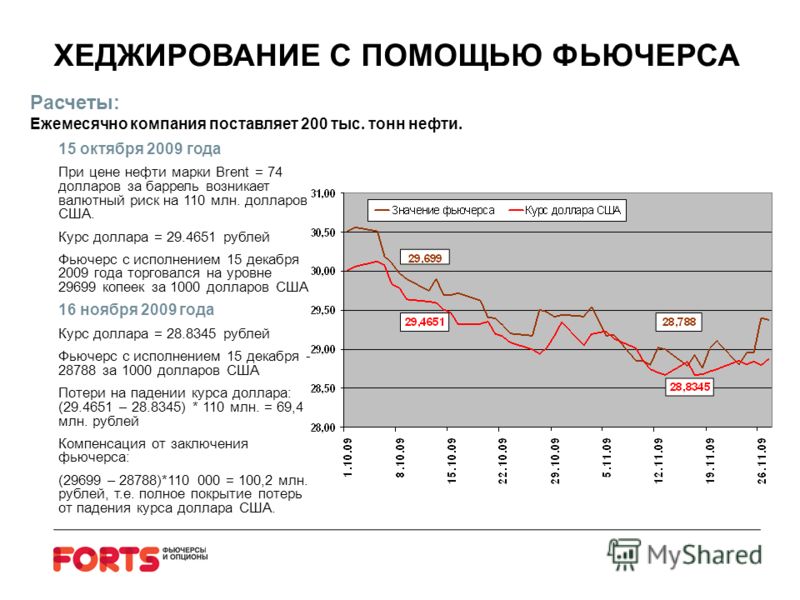

Природа инструмента разрешает использовать в качестве базового актива совершенно «непоставочные товары» — цену акции или облигации, фондовый индекс или валютную пару. Это дает возможность проводить эффективное валютное хеджирование и страхование от потерь на рынках ценных бумаг.

Развитие инструментария. Опционы

Больше возможностей участникам финансовых рынков может дать другой срочный инструмент — опционный контракт. Термин имеет латинское происхождение. Optio означает выбор, желание, усмотрение.

Опцион, как и фьючерс унифицированный биржевой контракт. На этом их сходство и заканчивается. Владелец опциона имеет право (но не обязанность) приобрести или продать в обусловленную дату (или в течение определенного периода) базовый актив по данной цене.

У каждого опциона есть цена (котировка) — премия. И чем вероятнее событие, под наступление которого вы покупаете опцион, тем выше его премия.

Актуальность хеджирования рисков

Современная линейка инструментов хеджирования рисков далеко не исчерпывается форвардами, фьючерсами и опционами. Финансовая изгородь, финансовый hedge становится все более плотным и труднопреодолимым.

Вот лишь несколько современных примеров управления рисками с помощью различных хедж-стратегий.

Товарный рынок.

Американские нефтяники — добытчики сланцевой нефти успешно конкурируют на мировых сырьевых рынках с представителями традиционного нефтяного бизнеса. Одно из их главных преимуществ — рентабельность на очень низких ценовых уровнях. Эксперты отмечают, что сланцевики не уйдут в минус даже при $30 за баррель. Причина — невысокая себестоимость добычи плюс активная работа на срочном рынке нефтяных контрактов.

Фондовый и валютный рынки.

Держателям портфеля акций, входящих в корзину индекса данной биржи (индексного портфеля) нет необходимости срочно продавать свои бумаги при проседании рынка. Они могут хеджироваться короткими позициями по фьючерсу на индекс. Аналогично поступают валютные игроки для страховки от потерь на курсовых разницах по активам в инвалюте.

Кредитный рынок. Секьюритизация.

Обычно рассматривается как фондирование (привлечение средств для их дальнейшего размещения). Но вполне вписывается в хедж-методики. Финансовые потоки по одним инструментам обеспечиваются (гарантируются) поступлениями по другим активам. Классический пример: под пул однородных кредитов (ипотека, розница, автокредиты) выпускаются облигации на те же сроки, но с меньшей ставкой доходности. Финорганизация (банк) зарабатывает на разнице.

Вместо заключения

В данной статье мы начали знакомить вас с термином хеджирование и кратко рассказали о инструментах хеджирования рисков. В следующих статьях мы углубимся в тему защиты от рисков, подробно расскажем о том кому в первую очередь необходимо хеджироваться, какие бывают инструменты и какой выгоды для бизнеса можно достичь.

В следующих статьях мы углубимся в тему защиты от рисков, подробно расскажем о том кому в первую очередь необходимо хеджироваться, какие бывают инструменты и какой выгоды для бизнеса можно достичь.

Хеджирование рисков, что это такое и примеры использования

Процесс хеджирования – это такой метод использования инструмента (валюты, металлов, сырья), при котором снижается риск и неблагоприятное влияние рыночных событий на цену инструмента. Не каждый инструмент подойдёт для такого метода работы, поэтому важно изучить данные о них и то, какой взаимосвязью они обладают и обладают ли вообще.

Пример хеджирования

Как пример, приведём следующую ситуацию – есть некоторое предприятие на территории России, и ему необходимо взять кредит на несколько миллионов долларов США.

Прибыль этого предприятия идёт в рублях, значит, для него будет невыгодно, если курс доллара будет расти. Соответственно дальнейшее повышение доллара по отношению к рублю крайне негативно отразится на прибыли предприятия.

Предприятие получит прибыль с производственных инструментов и сможет получить компенсацию убытков от роста доллара.

Разберём значение фьючерса и опциона, чтобы понять суть метода.

Фьючерс – это соглашение, которое заключается о покупке либо продаже актива в заданном количестве в заранее определённый срок в будущем, по уже оговорённой цене.

Опцион – это двухсторонний договор, который передаёт права покупателю опциона купить при покупке опциона CALL или продать при покупке опциона PUT, некоторый актив по определённому курсу, в заранее обозначенную дату либо в течение определённого промежутка времени.

Хеджирование — это минимизация риска, своего рода страховка от потерь.

То есть хеджирование — это процесс, направленный на снижение риска по основной инвестиции. А диверсификация рисков — это распределение средств по инвестициям с целью сокращения риска.

При разумном управлении рисками и инвестиционными инструментами никакой дефолт вам не грозит. Что такое дефолт, читайте на этой странице.

Стратегии хеджирования

Есть множество стратегий с применением хеджирования, которые основаны на возможности возмещения потерь, понесённых на товарном рынке при однонаправленных движениях цены спот (цена, по которой идёт продажа валюты либо товара с быстрой поставкой) и цены фьючерса на рынке срочных контрактов.

Рассмотрим некоторые стратегии с применением этой методики:

1. Хеджирование продажей фьючерсов. Оно заключается в осуществлении продаж фьючерсов на рынке срочных контрактов, в количестве, которое сопоставимо с объёмом хеджируемой партии товара.

2. Хеджирование покупкой «пут» опциона. Если приобрести опцион этого типа, то имеется возможность в любое время продать фьючерс по определённой цене. При покупке этого типа опциона, продавец товара осуществляет фиксацию минимальной цены продажи, имея при этом возможность, использовать выгодный рост цены в перспективе.

3. Хеджирование продажей «колл» опциона. Если же приобрести опцион этого типа, то имеется возможность в любое время купить фьючерс по обозначенной цене. При продаже опциона, продавец даёт обязательство осуществить продажу фьючерса по цене исполнения, если этого потребует покупатель опциона. Продавец получает премию с продажи опциона.

4. Различные инструменты хеджирования. Существует множество различных методик применения хеджирования, основанных на операциях с опционами. Чтобы выбрать определённые инструменты хеджирования, необходимо провести тщательный анализ нужд лица, которое занимается хеджированием, текущей ситуации в экономике, перспектив отрасли.

Несмотря на наличие сложностей разработки и применения стратегий хеджирования, они имеют очень важную роль в возможности обеспечить стабильность в развитии.

Необходимо понимать то, как и где применять эти методы, ведь хеджирование – это, прежде всего, снижение рисков, а прибыль должна поступать, в первую очередь, с производственной деятельности.

Видео про хеджирования валютных рисков

Основы хеджирования для начинающих

Слабость нефтяных котировок, «трампономика», риски Brexit… Иногда подобное может повергнуть инвесторов в уныние.

В современном мире многие экономические агенты, включая участников рынка, обеспокоены колебаниями цен на различные активы. Помочь минимизировать финансовые риски может хеджирование позиций.

Что это такое?

Первое, что приходит на ум это страховка. Путем хеджирования инвесторы и представители реального сектора страхуются от возможных убытков, минимизируют потери в результате неблагоприятных событий. Термин произошел от английского hedge — огораживать изгородью, ограничивать. При этом речь идет об открытии соответствующих противоположных (хеджирующих) позиций по схожим финансовым инструментам, зачастую при помощи деривативов. Хеджировать можно риски изменения цены актива, валютного курса, процентных ставок.

Путем хеджирования инвесторы и представители реального сектора страхуются от возможных убытков, минимизируют потери в результате неблагоприятных событий. Термин произошел от английского hedge — огораживать изгородью, ограничивать. При этом речь идет об открытии соответствующих противоположных (хеджирующих) позиций по схожим финансовым инструментам, зачастую при помощи деривативов. Хеджировать можно риски изменения цены актива, валютного курса, процентных ставок.

Ниже мы рассмотрим базовые варианты хеджирования для инвесторов на примере рынка акций.

Как это работает?

Основной принцип таков — неблагоприятное изменение цены хеджируемого актива компенсируется прибылью, получаемой по другому инструменту. Классикой является использование деривативов. Среди производных инструментов хеджирования ключевыми являются фьючерс, форвард, опцион, своп.

Предположим, инвестор вложился акции нефтегазовых компаний, но опасается, что цена черного золота может снизиться, утянув за собой бумаги. Для минимизации рисков возможно открытие коротких позиций по нефтяным фьючерсам. В случае падения котировок черного золота владелец портфеля может потерять на акциях, но компенсировать потери за счет прибыли по фьючерсам.

Для минимизации рисков возможно открытие коротких позиций по нефтяным фьючерсам. В случае падения котировок черного золота владелец портфеля может потерять на акциях, но компенсировать потери за счет прибыли по фьючерсам.

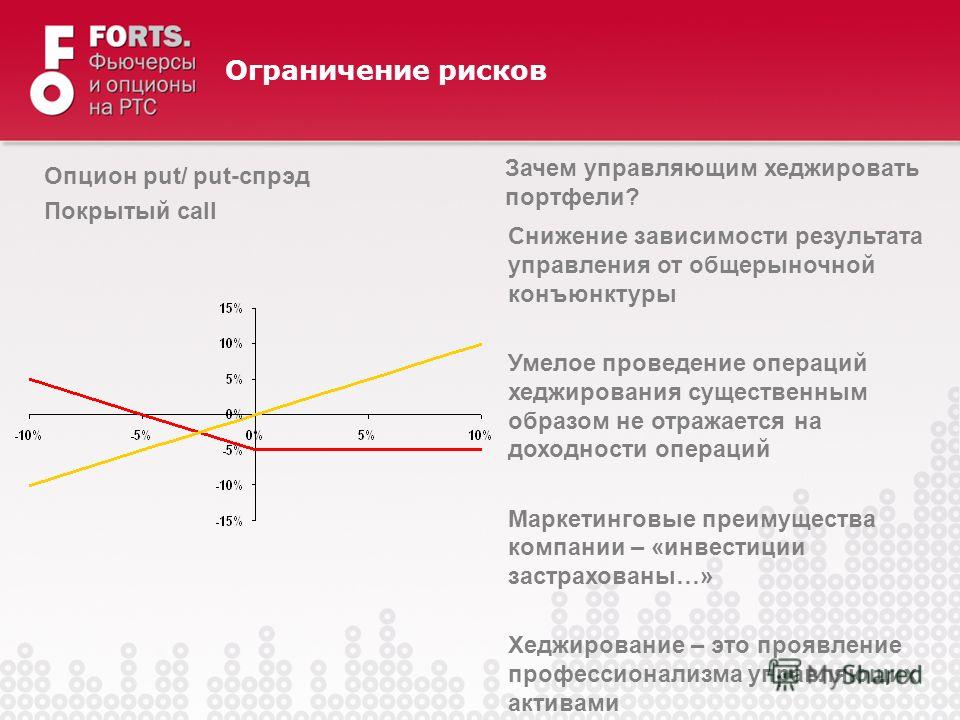

Более сложным приемом может стать хеджирование посредством опционов. В аналогичной ситуации может быть куплен опцион put, который дает право на продажу актива по заранее оговоренной цене. Если нефть упадет, то покупатель опциона сможет его реализовать с выгодой для себя.

Возможно хеджирование и от роста актива посредством покупки соответствующего фьючерса или опциона call. Например, шорт по акциям Полюс Золото можно сбалансировать длинной позицией во фьючерсах на «желтый металл».

Допустим и такой вариант. Портфель состоит из сильных акций, которые предположительно будут опережать рынок. В этом случае для хеджирования именно рыночной компоненты риска возможна продажа соответствующего биржевого индекса. Так, для операций на рынке США с этой целью можно использовать фьючерсы на S&P 500.

Также речь может идти неклассических методах, например, об открытии противоположных позиций по спот-активам с высокой положительной корреляцией, а также однонаправленных — по отрицательно коррелируемым спот-активам. Таким образом, акции могут балансироваться облигациями или акциями другого эмитента. Для примера, лонг по Ford и шорт по General Motors. Отметим, что это может быть не хедж, а скорее парный арбитраж. Стратегия парного арбитража позволяет играть на расхождении в стоимости активов, сужении или расширении существующих спредов. Также речь может идти о диверсификации.

Отрицательные моменты

Хеджирование может быть затратным. Следует оценить, стоит ли игра свеч. Надо понимать, что целью хеджирования является минимизация рисков, конкретно — убытков. Вы можете понапрасну заплатить за премию опциона или пожертвовать частью прибыли из-за потерь по хеджирующей позиции. Это цена, заплаченная за снижение неопределенности.

По сравнению со страхованием, хеджирование — это более сложная техника с менее гарантированным исходом. Цены используемых инструментов могут нести в себе дополнительные риски, что приведет к неравноценным движениям, учитывая стандартизированность многих деривативов. Фьючерсные контракты периодически необходимо заменять в связи с истечением срока действия. И это только основные факторы. Форварды могут быть более гибкими и разнообразны по сравнению с фьючерсами, но несут риск контрагента.

Цены используемых инструментов могут нести в себе дополнительные риски, что приведет к неравноценным движениям, учитывая стандартизированность многих деривативов. Фьючерсные контракты периодически необходимо заменять в связи с истечением срока действия. И это только основные факторы. Форварды могут быть более гибкими и разнообразны по сравнению с фьючерсами, но несут риск контрагента.

Насколько необходимо хеджирование?

Это решать вам. Кому-то подобные техники могут показаться слишком сложными. Кто-то не готов жертвовать предполагаемой прибылью. Многие настроены на долгосрочное инвестирование. Логично, что процесс длиною в жизнь зачастую не требует хеджирования. Тем не менее, понимание основ хеджирования может быть все равно полезным.

Бизнес многих эмитентов зависит от цен на сырьевые активы. Вышеупомянутые нефтегазовые компании зависят от цен на черное золото, также оно влияет и на авиакомпании. Другой пример — Starbucks связан с рынком кофе. Подобные компании часто хеджируют свой бизнес посредством деривативов. Как результат, знание основ хеджирования может быть полезным для анализа различных эмитентов, что благоприятно скажется на инвестиционном процессе.

Как результат, знание основ хеджирования может быть полезным для анализа различных эмитентов, что благоприятно скажется на инвестиционном процессе.

Открыть счет

Оксана Холоденко, эксперт БКС Экспресс

СБЕР Про | Медиа

Данная информация доводится до вашего сведения исключительно в информационных целях, и никакая её часть, включая описание финансовых инструментов, продуктов и услуг, не рассматривается и не должна рассматриваться как рекомендация или предложение совершить какую-либо сделку, в том числе покупку или продажу каких-либо финансовых инструментов, продуктов или услуг.

Никакие положения настоящего материала не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение ПАО «Сбербанк» (далее — Сбербанк) предоставлять услуги инвестиционного советника. Сбербанк не может гарантировать, что инвестирование в какие-либо финансовые инструменты, описанные в настоящем материале, подходит лицам, которые ознакомились с ним. Сбербанк не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Сбербанк не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. В частности, стоимость любых базовых активов производных финансовых инструментов может уменьшаться или увеличиваться, а результаты инвестирования в прошлом не определяют доходов в будущем. Настоящий материал не содержит описания таких рисков, равно как и информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Вы должны производить свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой вы были ознакомлены в рамках настоящего материала. До совершения какой-либо инвестиции или сделки, в том числе со Сбербанком, вам следует получить независимые инвестиционные, правовые, налоговые, финансовые, бухгалтерские и другие необходимые профессиональные консультации в целях обеспечения того, что сделка, продукт, финансовый инструмент или услуга подходят для вашей ситуации и соответствуют вашему инвестиционному профилю. Перед заключением сделки вы должны самостоятельно прийти к выводу о том, что она отвечает вашим целям. Вам необходимо убедиться, что вы полностью понимаете как условия соответствующего финансового инструмента, так и условия сделки с таким финансовым инструментом. Вы должны полностью понимать природу и суть договорных отношений, в которые вы намерены вступить, а также полностью осознавать риск убытков, которые могут значительно превышать размер инвестированных средств или ожидаемого положительного экономического эффекта от сделки (потенциально такие убытки могут быть ничем не ограничены), и степень такого риска, а также иные юридические, налоговые, финансовые и прочие возможные риски.

Перед заключением сделки вы должны самостоятельно прийти к выводу о том, что она отвечает вашим целям. Вам необходимо убедиться, что вы полностью понимаете как условия соответствующего финансового инструмента, так и условия сделки с таким финансовым инструментом. Вы должны полностью понимать природу и суть договорных отношений, в которые вы намерены вступить, а также полностью осознавать риск убытков, которые могут значительно превышать размер инвестированных средств или ожидаемого положительного экономического эффекта от сделки (потенциально такие убытки могут быть ничем не ограничены), и степень такого риска, а также иные юридические, налоговые, финансовые и прочие возможные риски.

Сбербанк не предоставляет гарантий в отношении доходности инвестиций, инвестиционной деятельности или финансовых инструментов, что соответствует действующему законодательству. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Адреса для раскрытия информации: http://www.e-disclosure.ru/portal/company.aspx?id=3043, www.sberbank.com.

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Лицензии профессионального участника рынка ценных бумаг Банка России: на осуществление брокерской деятельности № 077-02894-100000 от 27.11.2000; на осуществление дилерской деятельности № 077-03004-010000 от 27.11.2000; на осуществление депозитарной деятельности № 077-02768-000100 от 08.11.2000.

117997, Россия, Москва, ул. Вавилова, д. 19, тел.: +7 495 500-55-50, 8 800 555-55-50.

Что такое хеджирование рисков | Биржевой навигатор

Хеджирование рисков с точки зрения экономики это перемещение вероятности изменения стоимости актива от одного участника торгов (хеджера) на другого субъекта торгов.

С практической точки зрения хеджирование рисков есть ни что иное как срочная сделка, заключенная в целях защиты от возможного невыгодного изменения цены актива, лежащего в основе сделки.

Цель хеджирования – зафиксировать особую цену актива, при этом понеся дополнительные финансовые расходы, чтобы обеспечить защиту от возможных еще больших расходов в будущем ввиду изменения стоимости биржевого инструмента в неблагоприятную для игрока сторону. В результате такой операции увеличивается успех хозяйственных сделок, подверженных влиянию ценовых колебаний биржевого актива, являющегося предметом сделки.

Суть сделки хеджирования заключается в том, что происходит покупка (продажа) какого-либо биржевого актива (например, акции) с параллельной продажей (покупкой) срочного контракта на данный актив (т.е. фьючерсов или опционов на эти же акции). При этом предполагается, что по итогам данной операции хеджер одновременно закроет открытые ранее позиции на разных рынках путем проведения обратных сделок. Таким образом, хеджирование рисков подразумевает синхронность сделок на срочном рынке и на рынке реального товара (т.е. спотовом), а также их противоположная направленность.

Типы хеджирования

1. По характеру операций

- Длинный хедж (хеджирование покупкой) применяется в том случае, когда инвестор собирается открыть короткую позицию на спотовом рынке, т.е. желает открыть шорт по акциям. При этом в будущем он намеревается купить базовый актив.

- Короткий хедж (хеджирование продажей) используется тогда, когда игрок планирует открыть длинную позицию long на спот-рынке, т.е. желает купить акции. В будущем такой субъект продаст базовый актив.

2. В зависимости от хеджирующего инструмента

3. В зависимости от базового инструмента

- Прямой хедж, имеет место в том случае, если на спотовом рынке операция страхуется фьючерсом с тем же базовым активом. Например, куплены акции Сбербанка, при этом хеджирование рисков осуществляется с использованием фьючерса на акции Сбербанка.

- Перекрестный хедж (кросс-хеджирование) возникает тогда, когда страхование позиции осуществляется фьючерсом на родственный актив. Например, в портфеле имеются акции нефтяной компании ЛУКОЙЛ, при этом позиция хеджируется фьючерсом на нефть Brent.

4. В зависимости от итоговых результатов

- Полный хедж наблюдается в том случае, когда стоимость базисного актива с момента открытия фьючерсной позиции и до момента ее закрытия, меняется на ту же величину, что и фьючерсная цена. Такое хеджирование рисков приводит к нулевому финансовому результату, т.е. убыток (доход) на спот-рынке будет полностью скомпенсирован доходом (убытком) на фьючерсном рынке.

- Неполное хеджирование рисков встречается, когда цены закрытия на разных рынках оказываются отличными. В данном случае инвестор получит либо дополнительный доход, либо непредвиденный убыток, поэтому данная операция носит элемент спекуляции.

Хеджирование рисков фьючерсами и опционами

В периоды высокой неопределенности многие ищут возможность снизить риск по существующим активам. В частности, портфелям из акций. Делается это либо путем простого закрытия части позиций, либо путем так называемого хеджирования (страхования) фьючерсами или опционами.

Если вы используете в такой ситуации фьючерсы, а фьючерс – это контракт на тот или иной базовый актив, который, как правило, движется с этим базовым активом абсолютно одинаково, то вы по сути просто перекрываете позицию, что не сильного отличается от полного или частичного закрытия самой позиции.

При этом опцион многие ассоциируют исключительно со спекуляциями, но его можно также использовать и для хеджирования, что, собственно, первоначально и было его основной функцией. Для начала пару слов о самих опционах…..

Если рассказывать о данном инструменте простыми словами, то опцион можно представить в виде некоторой страховки, где покупатель выступает в роли того, кто хочет избежать определенных рисков (предполагает, что то или иное событие может с большой вероятностью произойти), а продавец не верит в реализацию этих рисков и продает ему страховку, взамен получая премию.

Премия – это и есть цена опциона. Цена опциона представляет собой комбинацию факторов, таких как время, до истечения срока действия опциона, цену, по которой можно продать опцион, а также текущую волатильность и величину процентных ставок.

Следует отличать опционы пут и опционы колл. Первоначально пут был придуман, чтобы страховать определенные активы от снижения. Т.е. покупатель опциона пут зарабатывает в случае снижения базового актива, а продавец в тоже самое время теряет. Исходя из этого график прибылей и убытков продавца и покупателя опционов пут выглядят следующим образом:

Далее, пожалуй, в понятие опционов глубоко углубляться все-таки не будем.

Итак, как происходит хеджирование опционами:

Если вы хотите застраховать все акции определенного актива в портфеле, то, по сути, просто покупаете эквивалентное количество опционов. Например 10 открытых акций Amazon можно застраховать 10 put опционами. При этом для хеджирования нам также понадобится понимание срока на который мы планируем страховать позицию.

Т.е. если мы думаем, что максимальные риски сосредоточены в ближайшие 2-3 месяца, то и срок экспирации опционов оптимально выбирать через данное время. Срок экспирации – это дата истечения опционов. В качестве примера в текущей ситуации возьмем экспирацию через 3 месяца.

Следующим шагом для нас будет выбор необходимого страйка опциона. Страйк – это цена исполнения. Т.е. в данном случае цена ниже которой при реализации рисков наши акции с большой степенью вероятности опустятся.

Исходя из собственного опыта, рекомендую здесь просто выбирать ближайший к текущей цене страйк. Например, сейчас акции Амазон стоят 1817,27 долларов, тогда мы выбираем страйк 1820. Стоит он 85 долларов. Получается за хеджирование 1 акции на 3 месяца мы заплатим 4,6% ее стоимости.

Ключевым риском в такой ситуации является временной распад опциона, т.е. если акция останется торговаться вблизи текущих значений, то мы потеряем всю премию по опциону, а на акции также ничего не заработаем. Впрочем, за любую страховку надо что-то платить и если риски действительно реализовываются, то опцион здесь нас очень сильно выручит. Т.к. при снижении он компенсирует нам потери по базовому активу. В результате получается у нас вот такая позиция (график ниже), ось x – прибыли/убытки, ось y – цена.

В свою очередь в случае продолжения уверенного роста акции, мы потеряем лишь стоимость опциона и спокойно продолжим участвовать в движении актива. В отличии от варианта с фьючерсом, где мы просто перестаем участвовать в восходящем движении.

Сегодня я рассказал вам о самых простых способах хеджирования, но их на самом деле довольно много и выбор того или иного способа сильно зависит от ситуации. В случае с фьючерсами возможно также частичное хеджирование, а с опционами использование также различных комбинаций, типа медвежьего спрэда или пропорционального спрэда, а также управление позицией исходя из фундаментальных и технических факторов.

Хеджирование рисков

Для планирования и ведения хозяйственной деятельности, компаниям важно иметь определенность в таком ключевом вопросе как цена на базовый актив. Изменение цены на основные для производства сырьевые продукты – нефть, зерно, какао, металлы – повлияет на бюджет и финансовые результаты. Негативное изменение курса доллара или евро также скажется на деятельности компаний, импортирующих или экспортирующих продукцию или товары. Резкое увеличение процентных ставок по кредитам в будущем может свести на нет экономическую целесообразность многих крупномасштабных и долгосрочных инвестиционных проектов в инфраструктурном строительстве и девелопменте.

Риск изменения цены на базовый актив можно застраховать.

КИТ Финанс Брокер обладает надлежащей экспертизой и предлагает комплексные решения для хеджирования товарных и валютно-процентных рисков.

Какие компании заинтересованы в хеджировании цены на базовый актив:

- нефтеперерабатывающие заводы: нефть и нефтепродукты, «крэк-спрэды»

- авиакомпании: авиакеросин, курс доллара США, евро

- судоходные и транспортные компании: мазут и дизельное топливо

- экспортеры или импортеры: курс доллара США, евро, юаня

- сельхозпроизводители: зерновые и масличные культуры, некоторые типы удобрений, дизельное топливо, погодные риски

- предприятия пищевой промышленности: сахар, какао, кофе, растительное масло

- туроператоры: курс доллара США, евро

- строительные и девелоперские компании, банки: процентные ставки

Комплексные продукты хеджирования обеспечивают снижение риска от неблагоприятного изменения цены на базовый актив. С хеджированием вы точно знаете, по какой цене в будущих периодах вы будете закупать или продавать сырье или валюту.

Определение, как это работает и примеры стратегий

Что такое хеджирование?

Хеджирование — это финансовая стратегия, которую должны понимать и использовать инвесторы Частный капитал и венчурный капитал, бизнес-ангелы / посевные инвесторы Сравните частный капитал с венчурным капиталом и бизнес-ангелами и посевными инвесторами с точки зрения риска, стадии бизнеса, размера и типа инвестиций, показателей , управление. В этом руководстве приводится подробное сравнение частного капитала с венчурным капиталом и бизнес-ангелами и посевными инвесторами.Эти три класса инвесторов легко спутать из-за преимуществ, которые он предлагает. В качестве инвестиции он защищает финансы человека от рискованной ситуации, которая может привести к потере стоимости. Однако хеджирование не обязательно означает, что инвестиции вообще не потеряют в цене. Скорее, в этом случае убытки будут компенсированы прибылью от других инвестиций.

Хеджирование — это признание опасностей, которые сопряжены с каждым вложением, и выбор защиты от любых неблагоприятных событий, которые могут повлиять на свои финансы.Ярким примером этого является страхование автомобиля. В случае автомобильной аварии страховой полис покроет хотя бы часть затрат на ремонт.

Как работают стратегии хеджирования?

Хеджирование — это баланс, поддерживающий любой тип инвестиций. Распространенной формой хеджирования является дериватив. Опцион. Греки. Опцион. Греки — это финансовые меры чувствительности цены опциона к его базовым определяющим параметрам, таким как волатильность или цена базового актива.Греки используются при анализе портфеля опционов и анализе чувствительности опциона или контракта, стоимость которых измеряется базовым активом. Скажем, например, инвестор покупает акции компании в надежде, что цена на такие акции вырастет. Однако, наоборот, цена резко падает и оставляет инвестора в убытке.

Такие инциденты могут быть смягчены, если инвестор использует опцион, чтобы гарантировать, что влияние такого негативного события будет уравновешено.Опционы: колл и пут Опцион — это форма производного контракта, который дает держателю право, но не обязанность, купить или продать актив к определенной дате (дате истечения срока действия) по указанной цене (цене исполнения). Есть два типа опционов: колл и пут. Опционы США могут быть исполнены в любое время — это соглашение, которое позволяет инвестору покупать или продавать акции по согласованной цене в течение определенного периода времени. В этом случае пут-опцион позволит инвестору получить прибыль от падения цены акций.Эта прибыль компенсировала бы, по крайней мере, часть его убытков от покупки акций. Это считается одной из самых эффективных стратегий хеджирования.

Примеры стратегий хеджирования

Существуют различные стратегии хеджирования, и каждая из них уникальна. Инвесторам рекомендуется использовать не одну стратегию, а разные для достижения наилучших результатов. Ниже приведены некоторые из наиболее распространенных стратегий хеджирования, которые следует учитывать инвесторам:

1. Диверсификация

Поговорка «не кладите все яйца в одну корзину» никогда не устареет, и на самом деле она имеет смысл даже в финансы.Диверсификация — это когда инвестор вкладывает свои финансы в инвестиции, которые не двигаются в одном направлении. Проще говоря, это инвестирование в различные активы, которые не связаны друг с другом, так что, если один из этих активов упадет, другие могут вырасти.

Например, бизнесмен покупает акции гостиницы, частной больницы и сети торговых центров. Если туристическая отрасль, в которой работает отель, пострадает от негативного события, другие инвестиции не пострадают, потому что они не связаны.

2. Арбитраж

Арбитраж Арбитраж Арбитраж — это стратегия использования разницы в ценах на разных рынках для одного и того же актива. Для того, чтобы это произошло, должна быть ситуация, по крайней мере, с двумя эквивалентными активами с разными ценами. По сути, арбитраж — это ситуация, когда трейдер может получить прибыль от стратегии, очень простой, но очень умной. Он включает в себя покупку продукта и немедленную продажу его на другом рынке по более высокой цене; таким образом, получение небольшой, но стабильной прибыли.Стратегия чаще всего используется на фондовом рынке.

Давайте рассмотрим очень простой пример, когда ученик младших классов средней школы покупает пару обуви Asics в магазине, который находится недалеко от его дома, всего за 45 долларов и продает их своему однокласснику за 70 долларов. Одноклассник счастлив найти гораздо более дешевую цену по сравнению с универмагом, который продает его за 110 долларов.

3. Среднее снижение

Стратегия среднего снижения предполагает покупку большего количества единиц определенного продукта, даже если себестоимость или продажная цена продукта снизились.Инвесторы в акции часто используют эту стратегию хеджирования своих вложений. Если цена ранее приобретенных акций значительно снижается, они покупают больше акций по более низкой цене. Затем, если цена вырастет до уровня между двумя ценами покупки, прибыль от второй покупки может компенсировать убытки по первой.

4. Оставаться наличными

Эта стратегия настолько проста, насколько это звучит. Инвестор хранит часть своих денег в наличных, застрахованных от потенциальных убытков от своих инвестиций.

Области хеджирования

Хеджирование может использоваться в различных областях, таких как сырьевые товары, включая газ, нефть, мясные продукты, молочные продукты, сахар и другие.

Другая область — ценные бумаги, которые чаще всего встречаются в форме акций и облигаций. Облигации — это ценные бумаги с фиксированным доходом, которые выпускаются корпорациями и правительствами для привлечения капитала. Эмитент облигаций заимствует капитал у держателя облигаций и производит им фиксированные платежи по фиксированной (или переменной) процентной ставке в течение определенного периода.. Инвесторы могут покупать ценные бумаги, не вступая во владение чем-либо физическим, что делает их легко продаваемой собственностью. Также можно хеджировать валюту, процентные ставки и погоду.

Заключительные мысли

Хеджирование — важная защита, которую инвесторы могут использовать для защиты своих инвестиций от внезапных и непредвиденных изменений на финансовых рынках.

Дополнительные ресурсы

Спасибо за то, что прочитали объяснение хеджирования CFI.CFI является официальным поставщиком программы сертификации аналитиков по финансовому моделированию и оценке (FMVA) ™. Стань сертифицированным аналитиком по финансовому моделированию и оценке (FMVA) ®, призванной превратить любого в финансового аналитика мирового уровня. Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы, указанные ниже:

- Покупка с маржей Покупка с маржей Торговля с маржей или покупка с маржей означает предоставление залога, обычно у вашего брокера, для заимствования средств для покупки ценных бумаг.В случае акций это также может означать покупку с маржой за счет использования части прибыли по открытым позициям в вашем портфеле для покупки дополнительных акций.

- Длинные и короткие позиции Длинные и короткие позиции При инвестировании длинные и короткие позиции представляют собой направленные ставки инвесторов на то, что ценная бумага будет расти (при длинной позиции) или вниз (при короткой). При торговле активами инвестор может занимать два типа позиций: длинную и короткую. Инвестор может либо купить актив (открывая длинную позицию), либо продать его (открывая короткую позицию).

- Опцион на акции Опцион на акции Опцион на акции — это контракт между двумя сторонами, который дает покупателю право покупать или продавать базовые акции по заранее определенной цене и в течение определенного периода времени. Продавец опциона на акции называется автором опциона, при этом продавцу выплачивается премия по контракту, приобретенному покупателем опциона на акции.

- Инвестирование: руководство для начинающихИнвестирование: руководство для новичков Руководство CFI «Инвестирование для начинающих» научит вас основам инвестирования и научит, как начать.Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, в которые вы можете инвестировать.

Хеджирование — обзор, типы, примеры Как они работают

Что такое хеджирование?

Соглашение о хеджировании относится к инвестициям, целью которых является снижение уровня будущих рисков. Риск и доходность При инвестировании риск и доходность сильно взаимосвязаны. Повышенная потенциальная отдача от инвестиций обычно идет рука об руку с повышенным риском.Различные типы рисков включают риск, связанный с конкретным проектом, отраслевой риск, риск конкуренции, международный риск и рыночный риск. в случае неблагоприятного движения цены актива. Хеджирование обеспечивает своего рода страховое покрытие для защиты от убытков от инвестиций. Как правило, он состоит из защиты портфеля с помощью одного финансового инструмента. Рыночные ценные бумаги. Рыночные ценные бумаги — это неограниченные краткосрочные финансовые инструменты, которые выпускаются либо для долевых ценных бумаг, либо для долговых ценных бумаг компании, акции которой котируются на бирже.Компания-эмитент создает эти инструменты специально для сбора средств для дальнейшего финансирования коммерческой деятельности и расширения. инвестиции, чтобы компенсировать риск другого вложения.

Что влечет за собой успешное хеджирование

Хотя хеджирование не устраняет риски полностью, оно может успешно уменьшить убытки. Если хеджирование работает эффективно, прибыль инвестора будет защищена или убытки уменьшены, по крайней мере частично.

Соглашение о хеджировании производных финансовых инструментов

Управляющие портфелем и другие инвесторы иногда предпочитают использовать финансовые инструменты, известные как производные инструменты, для хеджирования других активов. Инструменты могут быть условными или форвардными. Условные требования включают опционные и фьючерсные контракты.

Опционные контракты

Опционы дают инвесторам право покупать (с опционами колл) или продавать (с опционами пут) ценные бумаги по указанной цене, известной как цена исполнения.Опционные контракты включают опционов пут , в которых покупатель спекулирует на падении цен, а продавец опциона спекулирует на росте цен. Имея опционы колл , покупатель предполагает, что цены вырастут, а продавец предполагает, что цены снизятся.

Фьючерсный контракт

Фьючерсный контракт — это договор между покупателем и продавцом о покупке и продаже данного актива в будущем по заранее определенной цене. Как производители (например, фермеры), так и покупатели на наличном рынке могут застраховаться от возможных колебаний цен путем покупки или продажи фьючерсных контрактов.Мы надеемся, что изменения цены на наличном рынке будут компенсированы соответствующими изменениями цены фьючерса.

Обзор форвардных требований

Форвардные требования включают свопы и форвардные контракты.

Свопы

Свопы — это производные финансовые контракты между двумя сторонами для обмена наборами денежных потоков, определяемых неопределенными переменными, такими как процентные ставки или цены на товары, в течение заданного заранее определенного периода времени. Общие типы свопов включают процентные свопы, валютные свопы, товарные свопы и свопы по кредитным дефолтам (CDS).

Форвардные контракты

Форвардный контракт — это настраиваемое соглашение для сторон, участвующих в покупке и продаже данного актива. Обычно он основан на дате и цене в будущем. Поскольку это нестандартный контракт, он может быть предпочтительнее обычных фьючерсных контрактов. Основное преимущество форвардного контракта заключается в возможности его настройки с учетом различных товаров, сроков поставки и количества.

Пример соглашения о хеджировании

Предположим, Джо владеет некоторыми акциями Oil Exploration Corporation (OEC).В последнее время компания демонстрирует постоянный рост и стабильность на рынке. Руководство полагает, что цена на нефть сохранит тенденцию к росту, продолжая увеличивать стоимость акций компании. Однако Джо настроен немного скептически. Он думает, что цена на нефть упадет. Поэтому, чтобы хеджировать свои инвестиции в акции OEC, он продает короткие нефтяные фьючерсы. Если цены на нефть упадут, его фьючерсные инвестиции принесут прибыль, которая может компенсировать возможные убытки от падения курса акций OEC.

Диверсификация при хеджировании

При хеджировании некоторые инвесторы иногда просто хотят диверсифицировать свои портфели, чтобы снизить общую подверженность риску.Общая диверсификация отличается от прямого хеджирования тем, что обычно оно не состоит из конкретных инвестиций для уравновешивания других конкретных инвестиций. Напротив, это просто вопрос распределения инвестиций по разным секторам рынка или активам.

Дополнительная литература

Спасибо за то, что прочитали объяснение CFI о договоренности о хеджировании. CFI предлагает обучение и карьерный рост для специалистов в области финансов, включая программу сертификации аналитика финансового моделирования и оценки (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®.Чтобы узнать больше и расширить свою карьеру, изучите дополнительные соответствующие ресурсы ниже:

- Премия за рыночный риск Премия за рыночный риск Премия за рыночный риск — это дополнительная прибыль, которую инвестор ожидает от владения рискованным рыночным портфелем вместо безрисковых активов.

- Межкредиторское соглашение Межкредиторское соглашение Межкредиторское соглашение, обычно называемое межкредиторским соглашением, представляет собой документ, подписанный между одним или несколькими кредиторами, в котором заранее оговаривается, как разрешаются их конкурирующие интересы и как работать в тандеме в обслуживании их общего заемщика.

- Ковенанты по долгу Ковенанты по долгу Ковенанты по долгу — это ограничения, которые кредиторы (кредиторы, держатели долга, инвесторы) налагают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- Руководство по торговле CFDCFD TradingCFD (Контракты на разницу) становятся все более популярными среди опытных инвесторов, но любой может попробовать это. Большинство торговых онлайн-платформ предлагают своим клиентам контракты на различные варианты торговли. Это потенциально рискованная стратегия, но до тех пор, пока вы понимаете, как работает торговля CFD,

Хеджирование портфеля — 10 способов застраховать свой портфель акций от риска

Как мы упоминали в посте о риске портфеля, любой инвестиционный портфель уязвим перед целым рядом различных рисков.Никто не знает наверняка, может ли наступить крах рынка и когда, но мы можем снизить риск с помощью хеджирования и диверсификации портфеля.

Источник изображения: Bro Crock / Shutterstock.comНезависимо от того, выбираете ли вы отдельные акции или инвестируете в ETF, можно использовать различные стратегии хеджирования для снижения риска падения, а также других рисков. В этом посте мы рассмотрим различные способы хеджирования портфеля.

Что такое хеджирование портфеля?

Источник изображения: qimono — Pixabay.com / License: CC0 Public DomainХеджирование — это стратегия, которая снижает риски для инвестиций. Во многих случаях хеджирование — это инструмент или стратегия, стоимость которых повышается, когда ваш портфель теряет ценность. Таким образом, прибыль от хеджирования компенсирует часть или все убытки портфелю.

Есть несколько различных рисков, которые можно хеджировать. Более того, существует множество стратегий хеджирования этих рисков. Некоторые стратегии хеджирования портфеля компенсируют определенные риски, в то время как другие компенсируют ряд рисков.В этой статье мы сосредоточимся на хеджировании портфелей акций от волатильности и потери капитала. Однако портфельное хеджирование также можно использовать для хеджирования других рисков, включая инфляцию, валютный риск, риск процентной ставки и риск продолжительности.

Как работает портфельное хеджирование

Источник изображения: Уильям Поттер / Shutterstock.comВы можете создать хеджирование для защиты отдельной ценной бумаги. Однако, если отдельные ценные бумаги несут риск, имеет смысл сократить или закрыть позицию.Инвесторы обычно хотят защитить весь свой портфель акций от рыночного риска, а не от конкретных рисков. Следовательно, вы будете хеджировать на уровне портфеля, обычно используя инструмент, связанный с рыночным индексом.

Вы можете реализовать хеджирование путем покупки другого актива или короткой продажи актива. Покупка актива, такого как опцион, передает риск другой стороне. Короткие продажи — это более прямая форма хеджирования. Хеджирования очень редко бывают идеальными, и если бы они были таковыми, они не выполняли бы никакой реальной функции, поскольку не было бы потенциала для роста или падения.Во многих случаях хеджируется только часть портфеля. Цель состоит в том, чтобы снизить риск до приемлемого уровня, а не устранить его.

Способы хеджирования портфеля акций

Источник изображения: Standret / Shutterstock.comКак уже упоминалось, существует множество различных способов хеджирования акций. Мы начнем с пяти подходов с использованием опционов, а затем рассмотрим пять других подходов к хеджированию портфеля. Опционный контракт — это соглашение, которое дает покупателю право, но не обязанность купить или продать актив по определенной цене.В некоторых случаях опцион может быть исполнен в любое время до даты истечения срока, а в других он может быть исполнен только в дату истечения срока.

Опцион колл дает держателю право купить базовый инструмент по цене исполнения. Опцион пут дает держателю право продать базовый актив по цене исполнения и поэтому чаще всего используется для целей хеджирования. Для опционов пут считается, что опцион составляет в деньгах , если текущая спотовая цена ниже цены исполнения.Опцион — из денег , если цена исполнения ниже спотовой цены.

Цена, уплаченная за опцион, — это премия. Опционы с очень низкой ценой более дорогие, поскольку имеют внутреннюю ценность. Опционы, которые очень долго не приносят прибыли, имеют очень небольшую ценность, так как маловероятно, что срок их действия истечет с какой-либо внутренней стоимостью. Цель хеджирования опционов — уменьшить влияние падения рынка на портфель. Этого можно достичь несколькими способами — используя только один вариант или комбинацию двух или трех вариантов.Ниже приведены пять опционных стратегий хеджирования, которые обычно используются управляющими портфелями для снижения риска.

Длинная позиция

Источник изображения: OHishiapply / Shutterstock.comДлинная позиция пут — самый простой, но и самый дорогой вариант хеджирования. Обычно используется опцион со страйк-ценой на 5 или 10% ниже текущей рыночной цены. Эти опционы будут дешевле, но не защитят портфель от первых 5 или 10%, когда индекс упадет.

Ошейник

Ошейник подразумевает покупку опциона пут и продажу опциона колл.Продажа опциона колл покрывает часть стоимости опциона пут. Компромисс заключается в том, что потенциал роста будет ограничен. Если индекс поднимется выше цены исполнения опциона колл, опцион колл приведет к убыткам. Это будет компенсировано прибылью портфеля.

пут спред

Спрэд пут состоит из длинной и короткой позиции пут. Например, управляющий портфелем может купить пут со страйком 95% от спотовой цены и продать пут со страйком 85%. Опять же, продажа оферты компенсирует часть стоимости купленной оферты.В этом примере портфель будет хеджироваться только тогда, когда рынок упадет с 95% до 85% от первоначального страйка. Если спотовая цена упадет ниже нижнего страйка, прибыль по длинной пут будет компенсирована убытками по короткой пут.

Забор

Источник изображения: ImageFlow / Shutterstock.comЗабор представляет собой комбинацию воротника и разворота. Это влечет за собой покупку пут с ценой исполнения чуть ниже текущего рыночного уровня и продажу пут с более низкой ценой исполнения и колл с гораздо более высокой ценой исполнения.В результате получается недорогая структура, которая частично защищает от недостатков, но допускает некоторый рост.

Крытый вызов

Стратегия покрытого колла предполагает продажу опционов колл на деньги против длинной позиции по акциям. На самом деле это не снижает риска ухудшения ситуации, но полученная премия в некоторой степени компенсирует потенциальные убытки. Эта стратегия обычно используется для отдельных акций. Если цена акции поднимается выше цены исполнения, убытки по позиции опциона компенсируют прибыль по позиции по собственному капиталу.

Теперь мы подошли к другим подходам к хеджированию акций без использования опционов:

Наличие денежных средств

Источник изображения: FabreGov / Shutterstock.comХранение наличных денег — один из способов снизить волатильность и риск убытков. Чем меньше портфель выделил на рискованные активы, такие как акции, тем меньше он может потерять во время краха фондового рынка. Компромисс заключается в том, что наличные деньги приносят мало прибыли и теряют покупательную способность из-за инфляции.

Диверсификация

Диверсификация — один из наиболее эффективных способов хеджирования портфеля в долгосрочной перспективе.Держа в портфеле некоррелированные активы, а также акции, общая волатильность снижается. Альтернативные активы обычно теряют меньшую стоимость во время медвежьего рынка, поэтому диверсифицированный портфель будет нести более низкие средние потери.

В отличие от наличных денег, альтернативные активы со временем приносят положительную прибыль, поэтому они меньше влияют на производительность. Хедж-фонды также могут приносить положительную прибыль во время медвежьего рынка, поскольку они удерживают длинные и короткие позиции. Фонд Data Intelligence Fund Catana Capital использует данные в реальном времени, чтобы реагировать на изменения настроений рынка.Поскольку этот фонд очень быстро реагирует на изменение рыночных условий и удерживает длинные и короткие позиции, он действует как хеджирование от волатильности и риска падения.

Короткая продажа акций или фьючерсов

Источник изображения: REDPIXEL.PL / Shutterstock.comКороткие продажи акций или фьючерсов — это экономичный способ хеджирования акций от ожидаемого краткосрочного падения. Продажа и последующая выкуп акций могут повлиять на цену акций, в то время как торговля фьючерсами оказывает минимальное влияние на рынок.Продажа фьючерсного контракта — более дешевый и более эффективный способ уменьшения подверженности капиталу.

Покупка товаров с обратным возвратом

Покупка продуктов с обратной доходностью — относительно новый метод хеджирования акций. Теперь вы можете покупать ETF и другие ценные бумаги, которые дорожают, когда широкий фондовый рынок теряет деньги. Некоторые из этих инструментов используют заемные средства, что требует меньшего капитала для реализации хеджирования. Преимущество этих ценных бумаг заключается в том, что ими можно торговать на обычном торговом счете для акций без необходимости в фьючерсном или опционном счете.Однако перед их использованием их следует тщательно проверить, чтобы убедиться, что они в обратном порядке внимательно отслеживают лежащую в основе безопасность.

Волатильность при покупке

Источник изображения: Петр Сват / Shutterstock.comВолатильность покупок — еще один способ хеджирования акций, который стал доступным недавно. Индекс VIX — это индекс подразумеваемой волатильности для ряда опционов S&P. Существует активный рынок фьючерсов на основе индекса VIX, а также существуют ETF и опционы, основанные на этих фьючерсах.Поскольку волатильность обычно возрастает во время рыночных коррекций, эти инструменты приобретают ценность, когда длинная позиция по акциям теряет ценность. Покупка ETF волатильности, когда VIX находится на исторически низком уровне, является эффективным методом хеджирования. Следует отметить, что продукты волатильности обычно со временем теряют ценность.

Как выбрать подходящую хеджирование для своего портфеля

Источник изображения: Jirsak / Shutterstock.comНе существует надежного способа выбрать наилучшие доступные варианты при хеджировании акций.Однако вы можете рассмотреть плюсы и минусы доступных вариантов и сделать осознанный выбор. При рассмотрении альтернатив вам нужно будет учесть несколько факторов. Первое решение будет заключаться в том, чтобы решить, какую часть портфеля хеджировать. Если вы хеджируете портфель акций, который является частью диверсифицированного портфеля, весь ваш портфель уже в определенной степени хеджирован. В этом случае потребуется меньшая хеджирование.

С другой стороны, если все ваше состояние вложено в акции, вы, вероятно, захотите хеджировать как минимум 50% его.Вам также необходимо будет рассмотреть портфель и определить, каким рыночным индексам он наиболее точно соответствует. Более того, вы должны рассчитать среднюю бета-версию акций, которыми он владеет. Более высокая бета потребует большего хеджирования. Также стоит задуматься о том, какой потенциал роста вы готовы упустить. Продажа опционов колл может снизить стоимость хеджирования, но ограничит прибыль. Продажа фьючерсных контрактов также ограничит вашу прибыль.

Как только у вас появится представление о том, какой тип хеджирования будет иметь смысл, вам следует взглянуть на некоторые ориентировочные цены, чтобы определить, сколько будут стоить соответствующие стратегии.Для опционов S&P вы можете увидеть список ликвидных опционных контрактов здесь. Для других индексов вы можете выполнить поиск по запросу «X index option chain» , чтобы получить представление о ценах. Как только вы получите представление о затратах, вы можете взвесить различные стратегии, сколько они будут стоить и какой уровень защиты они предлагают.

Сколько стоит хеджирование портфеля акций?

Источник изображения: wrangler / Shutterstock.comДля хеджирования акций с опционами требуется уплата премий. Премия по опциону зависит от нескольких переменных, включая текущую цену базового инструмента, цену исполнения, текущую процентную ставку, время истечения срока, ожидаемые дивиденды и ожидаемую волатильность.Хотя большинство этих исходных данных довольно статичны, волатильность зависит от спроса и предложения.

Ниже приведены приблизительные премии, которые инвестор заплатил бы за опционы на индекс S&P 500, который является самым активным рынком опционов в мире. В данном случае используется средний уровень волатильности за последние 10 лет 17,8%. В этих примерах мы предполагаем, что хеджируемый портфель содержит только биржевые фонды S&P 500.

При уровне индекса 2 950 опцион пут со страйком 2 950 и 180 днями до истечения будет стоить 132 индексных пункта.Это эквивалентно 4,4% индекса, но защищает 100% значения индекса. Минимальный и максимальный убыток на следующие 100 дней будет равен премии в 4,4%.

Если цена исполнения была понижена до 90% уровня индекса на уровне 2 655, стоимость опциона упала бы до 61 пункта индекса или 2% индекса. У длинной позиции теперь будет минимальный убыток 2% и максимальный убыток 12% в течение следующих 100 дней. Страйк на уровне 80% от стоимости индекса будет стоить всего 0,8% от стоимости индекса, но все равно оставит портфель уязвимым для первых 20% спада.

Если бы мы продлили срок опциона до 360 дней, опцион пут при деньгах увеличился бы до 6%, пут-опцион 90% увеличился бы до 4%, а пут-опцион 80% увеличился бы до 2% индекса. значения. Для рынков США вы можете просмотреть калькулятор хеджирования на веб-сайте CBOE здесь. Перечисленные выше примеры — лишь один из аспектов стоимости хеджирования портфеля. Другие расходы включают комиссионные за транзакцию. Еще одна цена возникает, когда потенциальная прибыль упускается из-за стратегий, ограничивающих потенциал роста.

Пример хеджирования портфеля

Источник изображения: REDPIXEL.PL / Shutterstock.comВ качестве примера хеджирования рассмотрим портфель стоимостью 1 миллион долларов. В этом случае индекс S&P 500 был выбран в качестве наиболее подходящего индекса, но средняя бета-коэффициент портфеля рассчитывается как 0,8. Это означает, что для полного хеджирования потребуется всего лишь номинальная стоимость 800 000 долларов. Управляющий портфелем не хочет, чтобы портфель потерял более 5% в следующем году. Менеджер не ожидает, что индекс вырастет более чем на 8% за это время.

При индексе 2950 опцион пут со страйком 2680 ограничит убытки до 4%. Эти варианты стоят 116 индексных пунктов. Также менеджер может продать опционы колл со страйком 3200 за 91 пункт. Эти опционы ограничат доходность на уровне 8,5% в следующем году. Управляющий покупает 3 пут и продает 3 колла, выплачивая чистую премию в 22 пункта. Три пут обеспечивают защиту от $ 268 000 x 3, что в сумме составляет 804 000 долларов. Общая выплачиваемая страховая премия составляет 22 x 3 x 100 долларов США или 6600 долларов США. Эта премия составляет 0,8% от защищаемой суммы и является минимумом, который будет стоить стратегия.

Максимальный убыток для портфеля в следующем году составит 4,8%, поскольку стоимость опционов составляет 0,8% и защищает портфель на 4% ниже текущего рыночного уровня. Максимальный прирост составит 7,7%, при этом прирост будет ограничен 8,5% и уменьшен на выплаченные 0,8%.

Недостатки хеджирования портфеля

Источник изображения: T.Dallas / Shutterstock.comПроцесс хеджирования портфеля или хеджирования акций — это компромисс. Обычно это связано с затратами, и нет никакой гарантии, что хеджирование будет работать в соответствии с планом.Существенный риск хеджирования может исходить из несоответствия между хеджируемым портфелем и инструментом, используемым для хеджирования. Построение хеджирования, которое точно соответствует портфелю, очень дорого, поэтому необходимо принять несоответствие.

Хеджирование акций возможно только один или два раза в год. Если рынок вырастет после внедрения хеджирования, новая прибыль не будет защищена. Кроме того, временная убыль обесценивает опционы по мере приближения срока их действия. Цена, по которой оцениваются опционы в портфеле, основана на дневной рыночной цене.Эти цены подвержены влиянию рыночных сил и увеличивают волатильность портфеля, даже если они защищают его окончательную стоимость. Для покупки опционов требуется выплата маржи. Для этого необходимо заимствовать денежные средства с использованием портфеля в качестве обеспечения. Обычно за это приходится платить.

Заключение: Хеджируйте свой портфель акций, чтобы снизить рыночный риск

Риск и неопределенность — это данность, когда речь идет о финансовых рынках. Хотя риски редко удается полностью избежать, хеджирование портфеля является одним из способов защиты портфеля от потенциальных убытков.Акции хеджирования обходятся дорого, но могут успокоить инвесторов. Это может помочь инвесторам взять на себя достаточный риск для достижения долгосрочных инвестиционных целей. Хеджирование также может предотвратить катастрофические убытки, если произойдет событие «черный лебедь».

Что такое хеджирование? | Продвинутые торговые стратегии и управление рисками

Инвестирование сопряжено с риском потери. Но есть возможность застраховать или снизить риск потери.Вот что вам нужно знать о хеджировании позиций по акциям с помощью опционов и других инвестиций.

Что такое хеджирование?

Хеджирование — это расширенная стратегия управления рисками, которая включает покупку или продажу инвестиции, чтобы потенциально помочь снизить риск потери существующей позиции. Хеджирование не является широко используемой торговой стратегией среди индивидуальных инвесторов, и в тех случаях, когда оно используется, оно обычно реализуется в какой-то момент после первоначальных инвестиций.То есть вы не будете хеджировать позицию в самом начале покупки или продажи акций.

Давайте рассмотрим гипотетический пример хеджирования. Предположим, вы приобрели 100 акций XYZ по цене 30 долларов за акцию в январе. Несколько месяцев спустя акция торгуется по 25 долларов. Предположим, что вы не хотите продавать акции (возможно, потому, что все еще думаете, что они могут со временем вырасти, и вы не хотите облагаться налогом), но вы хотите уменьшить свою подверженность дальнейшим убыткам. Чтобы застраховать эту позицию, вы можете рассмотреть защитную стратегию пут — покупку опционов пут по принципу «акция за акцию» на ту же акцию.Puts дает право, но не обязанность, продать акции по заданной цене в течение определенного периода времени. Предположим, вы приобрели опционы пут, достаточные для хеджирования существующей позиции с ценой исполнения в 20 долларов. В этом сценарии вы будете защищены от дополнительных убытков ниже 20 долларов (на время владения опционом пут). Вы можете узнать больше о вариантах торговли здесь.

Какие есть причины для хеджирования?

Основная мотивация хеджирования состоит в том, чтобы уменьшить потенциальные убытки для существующей сделки в случае, если она движется в противоположном направлении, чем вы хотите.Предполагая, что вы думаете, что ваша сделка пойдет в противоположном направлении, в течение некоторого периода времени, может быть множество причин, по которым вы можете захотеть хеджировать, а не закрывать ее, в том числе:

- Чрезмерная концентрация . Вы можете иметь значительную подверженность определенным инвестициям (например, акции компании), и вы хотите хеджировать часть риска.

- Налоговые последствия . Возможно, вы не захотите, чтобы в результате продажи позиции возникло налогооблагаемое событие.

Не связанное с индивидуальными инвесторами хеджирование, осуществляемое компаниями, может помочь обеспечить большую уверенность в будущих расходах. Типичный пример такого типа хеджирования — это покупка авиакомпаниями нефтяных фьючерсов на несколько месяцев вперед. Авиакомпании по большей части хеджируют расходы, чтобы они могли лучше планировать будущие расходы. Без хеджирования операторы авиакомпаний будут в значительной степени подвержены волатильности изменений цен на нефть.

Какие инвестиции используются для хеджирования?

Хеджирование может включать в себя множество стратегий, но чаще всего осуществляется с помощью опционов, фьючерсов и других производных инструментов.Действительно, опционы являются наиболее распространенными инвестициями, которые индивидуальные инвесторы используют для хеджирования. Обратите внимание, что торговля опционами и фьючерсами требует заключения отдельного соглашения о торговле опционами / фьючерсами и подчиняется определенным квалификационным требованиям.

Компромисс для хеджирования — это стоимость входа в другую позицию и возможную потерю части потенциального повышения базовой позиции из-за хеджирования.

Стоит ли хеджировать?

Для многих предприятий и профессиональных инвесторов хеджирование может быть важным инструментом, помогающим достичь их целей, особенно для тех, у кого есть необходимые ресурсы (например,g., сотрудники, обладающие навыками и опытом, необходимыми для понимания и выполнения хеджирования). Но важно знать, что хеджирование может быть палкой о двух концах, особенно если инвестиции, используемые для хеджирования, теряют ценность или сводят на нет выгоду от увеличения стоимости базового актива.

Для индивидуальных инвесторов хеджирование может быть не лучшим решением по нескольким причинам:

- Сложность . Хеджирование обычно включает передовые инвестиционные инструменты (по сравнению с традиционными инвестициями, такими как акции и облигации).Вам необходимо полностью понять инструмент хеджирования, чтобы рассмотреть возможность использования хеджирования. И даже тогда он может не подойти.

- Стоимость . Хеджирование связано с дополнительными расходами. Занятие другой позиции (например, покупка опционов) требует затрат.

- Эффективность . Хеджирование может быть неэффективным, даже если оно осуществляется так, как задумано хеджером. Рассмотрим пример авиакомпании, которая хеджирует расходы на авиакеросин только для того, чтобы в будущем авиакеросин стал дешевле после того, как хеджирование будет реализовано.Также рассмотрите инвестора, который покупает диверсифицированный паевой инвестиционный фонд или ETF: если вы считаете, что компоненты фонда могут подвергаться риску убытков, возможно, вы не сможете легко хеджировать только эти компоненты фонда.

- Пригодность . Хеджирование может не иметь смысла для долгосрочных инвесторов. Например, предположим, что вы покупаете акцию с намерением владеть ею в течение длительного времени (то есть более года). По прошествии пары месяцев вы полагаете, что акция может подвергнуться риску потери в краткосрочной перспективе.Хеджирование этого риска может не иметь смысла из-за затрат, связанных с хеджированием, если вы намерены удерживать акции в течение длительного времени.

Следовательно, вы можете захотеть управлять своими инвестициями так, чтобы у вас было диверсифицированное сочетание, соответствующее вашим инвестиционным целям и ограничениям риска. Диверсификация может помочь защитить вас от идиосинкразических рисков, связанных с отдельными акциями. Хотя диверсификация не гарантирует от убытков, для большинства постоянных инвесторов это, вероятно, более эффективный инструмент управления рисками по сравнению с хеджированием.

Следующие шаги для рассмотрения

Найти акции

Сопоставьте идеи с потенциальными инвестициями с помощью нашего скринера акций.

Пятиступенчатое руководство по торговле

Узнайте, что вам нужно знать, прежде чем торговать на рынке.

Варианты хеджирования

Узнайте, как можно использовать опционы для хеджирования позиций по акциям.

Что такое хеджирование в финансах? Изучите основы с примерами

Каждая инвестиция подвержена риску.Правильное управление рисками всегда должно быть важной частью вашей стратегии при работе с финансовыми рынками. По мере того как современные рынки продолжают развиваться и открывать новые возможности, возрастает необходимость в осторожности и эффективном управлении рисками. Именно здесь на сцену выходит хеджирование. В этой статье мы узнаем, что такое хеджирование в финансах. Мы также рассмотрим некоторые из них, чтобы вы могли лучше использовать их в своих инвестициях.

Что такое хеджирование?Давайте посмотрим на , что такое хеджирование , когда речь идет об инвестициях и финансах. Хеджирование в финансах — это стратегия, используемая инвесторами для страхования себя от риска ухудшения инвестиционной позиции. Они делают это, совершая еще одну сделку, чтобы компенсировать возможные убытки.

По сути, инвестор хеджирует один актив, торгуя другим. Это ограничивает риск более существенного неблагоприятного воздействия на его или ее финансы. Конечно, это не значит, что он может помочь инвестору вообще избежать негативного воздействия. Однако это эффективный способ минимизировать любые понесенные убытки.

При правильном исполнении финансовые, операционные и стратегические преимущества хеджирования могут быть шире, чем просто избежать финансовых затруднений. Это также может открыть для инвестора возможности сохранить ценность и даже создать больше с течением времени.

Однако, если все сделано неправильно, хеджирование может привести к сценарию, в котором выгоды, полученные от компенсирующего актива, недостаточно для оправдания затрат. Это разрушит большую ценность вашего портфеля, чем изначально подвергалось риску.

Вам также может понравиться:

Краткая история хеджирования как финансовой концепцииХотя за последние пару десятилетий было несколько ссылок на хеджирование , термин «хедж-фонд» появился только в 1949 году. Это было тогда, когда почти все инвестиционные стратегии предполагали открытие только длинных позиций. Затем репортер журнала Fortune по имени Альфред Уинслоу Джонс опубликовал статью, в которой подчеркивал, как инвесторы могут добиться более высокой прибыли.Его предложение заключалось в том, чтобы внедрить хеджирование в качестве инвестиционной стратегии. Так родилась инвестиционная модель Джонса.

Чтобы доказать свою гипотезу, Джонс начал инвестиционное партнерство. В рамках своей стратегии он использовал как короткие продажи, так и кредитное плечо. Целью было одновременно ограничить риск и повысить доходность. Джонс получил исключительные результаты благодаря такому подходу хеджирования. В итоге он обошел лучший паевой инвестиционный фонд того времени более чем на 85%.

Этот успех привлек внимание состоятельных людей.Они начали изучать хеджирование и хедж-фонды, чтобы получить часть этой прибыли для себя. С годами концепция хеджирования в финансах развивалась. Он даже расширился, включив в него систему, с помощью которой глобальные биржи могут совершенствовать, улучшать и сохранять целостность обязательств, взятых в форвардных контрактах.

Как работает хеджирование?Давайте рассмотрим простую, но очень подходящую аналогию: кто-то только что купил машину и решил приобрести ее страховку.Это не предотвращает их попадание в аварию, но снижает негативные финансовые последствия в случае аварии.

В целом, это значительно лучший результат, чем полное отсутствие. Даже если вам придется заплатить страховой взнос и франшизу по мере необходимости. Лучше всего думать о страховых взносах как о затратах на снижение риска, а не на его устранение.

Так работает хеджирование . Допустим, вы владеете акциями XYZ в своем портфеле, потому что считаете, что у компании отличный долгосрочный потенциал.Однако вас беспокоят потенциальные убытки в краткосрочной перспективе. Один из способов снизить риск — это купить актив с отрицательной корреляцией. Таким образом, вы покупаете акции ABC, которые обратно коррелируют с XYZ. Таким образом, если XYZ понижается, ABC повышается. Таким образом, ваш портфель не полностью компенсирует убытки, понесенные XYZ, поскольку растущая стоимость ABC может их компенсировать.

Инвесторы используют хеджирование, когда не уверены в том, куда рынок пойдет дальше. Так что почти все время. Управляющие портфелем и крупные институциональные инвесторы используют различные методы, чтобы уменьшить свою подверженность различным рыночным рискам.Конечная цель, хотя и труднодостижимая, — это совершенное хеджирование, которое полностью исключает вашу подверженность риску (за исключением первоначальной стоимости приобретения контракта).

В каких сферах используется хеджирование в финансах?Существуют классы активов, для которых хеджирование используется на практике. К ним относятся:

- Товары — Любые торгуемые товары, такие как энергоносители, сельскохозяйственная продукция, драгоценные металлы и т. Д.

- Ценные бумаги — Обычно в форме акций, обыкновенных акций, индексов и фондов. Инвесторы могут приобретать ценные бумаги, даже не вступая в физическое владение, что делает их легко продаваемыми.

- Валюты — Это касается иностранных валют и может включать использование одной сделки для хеджирования другой.

- Процентная ставка — Хеджирование также может включать ставки по кредитам и займам.

- Погода — Это касается рынка производных финансовых инструментов с относительно низким риском и высокой вероятностью событий.

Теперь, когда у вас есть общее представление, давайте рассмотрим несколько реальных примеров хеджирования :

Производные инструментыЭто ценные бумаги, соответствующая стоимость которых определяется базовыми активами. Производные инструменты, такие как фьючерсы и опционы, действительно хороши для хеджирования. Вот как:

Хеджирование фьючерсамиПредположим, у вас есть успешная пекарня. Вы очень обеспокоены ростом цен на масло, которое вы используете в своей восхитительной выпечке.Вы можете застраховаться от этой непредсказуемости, заключив фьючерсный контракт, позволяющий покупать масло по определенной цене в согласованный срок в будущем.

Если цена значительно вырастет к истечению срока действия контракта, то хеджирование фьючерсного контракта окупится. Это потому, что вы сможете получить масло по цене, по которой вы заключили фьючерсный контракт, которая ниже рыночной.

То, что происходит, когда цена снижается, ясно демонстрирует один из недостатков хеджирования.Если стоимость масла снизилась до истечения срока действия контракта, вы снова обязаны заплатить цену, изначально указанную в контракте. Это означает, что вам было бы лучше вообще не хеджировать.

По сути, такой способ хеджирования позволяет вам не беспокоиться о том, что произойдет с ценой на масло, пока вы держите фьючерсный контракт.

Хеджирование с опционамиОпционный контракт не слишком отличается от фьючерсного контракта.Основное отличие заключается в том, что в опционном контракте вы не обязаны выполнять контракт по истечении срока его действия. У вас есть возможность купить или продать этот актив в установленную дату в будущем.

Например, допустим, вы владеете акциями Amazon (AMZN). Вы разумно оптимистично оцениваете рост компании, но относитесь к сфере электронной коммерции с медвежьей стороны. Что вы можете сделать, чтобы защититься от снижения доходности ваших акций, так это приобрести опцион пут на акции Amazon. Это дает вам право продать акции Amazon по указанной цене, называемой страйк-ценой, в согласованное позднее время.

Таким образом, если рыночная стоимость снизится, как вы опасались, и опустится ниже цены исполнения опциона, вы получите обратно некоторую прибыль за счет прибыли от продажи опциона пут. Это потому, что он будет расти в цене. В качестве альтернативы вы можете воспользоваться опцией. Это позволит вам продать свои акции по цене исполнения, которая сейчас выше рыночной.

Распределение активов (диверсификация)«Не кладите все яйца в одну корзину.«Вы, наверное, слышали это высказывание снова и снова, но оно никогда не устареет. Распределение активов — это когда вы вкладываете свои финансы в инвестиции, которые не движутся в одном направлении.

Допустим, вам принадлежат акции частных больниц, отелей и сети торговых центров. Предположим также, что вы владеете другими активами, такими как золото, сельскохозяйственные товары и облигации. Однажды неблагоприятное событие повлияет на индустрию туризма, где работает отель вашей компании. Поскольку вы были диверсифицированы, ваше портфолио по-прежнему будет в хорошей форме.На другие акции и активы в вашем портфеле не повлияет падение стоимости акций отелей, поскольку они не связаны между собой.

Таким образом, диверсификация работает как эффективная стратегия хеджирования для распределения риска между несколькими классами активов. Если одна категория активов несет убытки, другая категория может их компенсировать.

Среднее снижениеЭта стратегия проста, но довольно эффективна. Он включает в себя покупку дополнительных единиц ранее купленной ценной бумаги или продукта даже после того, как их рыночная цена еще больше упала.Это снижает средний курс, по которому вы купили акции.

Предположим, вы купили 100 единиц акций по 50 долларов за акцию, но затем цена упала до 40 долларов за акцию. Вместо того, чтобы вздрогнуть от потери, вы решаете приобрести дополнительные 100 единиц, что затем снижает вашу среднюю цену до 45 долларов за акцию. Теперь цена должна достичь 45 долларов вместо 50, чтобы вы могли выйти на уровень безубыточности.

Средняя стоимостьЭто инвестиционная стратегия, которая предполагает инвестирование одной и той же фиксированной суммы в течение длительного периода.Инвесторы часто используют усреднение затрат для хеджирования своих инвестиций на нестабильном рынке. Вкладывая одну и ту же сумму денег каждую неделю или месяц, они страхуются от потенциальных убытков в неблагоприятных рыночных условиях.

Если цена ценной бумаги значительно снизится в следующем месяце, то они в конечном итоге купят больше единиц по более низкой цене. И наоборот, если цена значительно вырастет, усреднение затрат снижает риск инвестирования единовременной суммы денег в то время, когда цены могут быть завышены.

Остаточная ликвидность (денежный резерв)Эта стратегия довольно проста. Наличие денежного резерва — отличный способ застраховаться от потенциальных убытков в ваших инвестициях. Тем более во времена финансовой нестабильности.

Виды хеджированияЕсть три основных типа хеджирования , о которых вы должны знать:

- Форвардные контракты — Это нестандартное соглашение о торговле конкретным активом по определенной цене в дату, согласованную двумя независимыми сторонами.Форвардные контракты используются для различных типов торгуемых активов, включая валюты и товары.

- Фьючерсный контракт — Как упоминалось ранее, фьючерсный контракт представляет собой стандартизированное соглашение о торговле определенным активом по определенной цене в будущую дату, согласованную двумя независимыми сторонами.

- Денежные рынки — Они охватывают несколько видов финансовой деятельности, относящейся к валютам и другим операциям на денежном рынке.

Сегодня существует несколько типов хеджирования, стратегий, и хотя могут быть некоторые совпадения, каждая из них заметно отличается.Рассмотрите возможность использования нескольких подходов, чтобы вы могли смешивать разные для достижения наилучших возможных результатов.

Риски хеджированияНесмотря на все свои многочисленные преимущества, хеджирование не лишено недостатков даже в качестве инструмента снижения рисков. К ним относятся:

Это не бесплатноПомимо первоначальных затрат на покупку компенсирующего актива, существуют другие затраты, связанные с хеджированием. Например, если вы хеджируете деривативы, вам может потребоваться сначала внести крупную сумму капитала и заплатить брокерские сборы.Оба они могут съесть вашу прибыль.

Может оказаться ненужнымНа хорошо работающем рынке или на рынке, который движется вбок, хеджирование не дает особых преимуществ. В таких случаях вряд ли нужно хеджировать. По этой причине некоторые инвесторы считают хеджирование ненужными расходами.

Опасность хеджирования от неправильных рисковИнвесторы и управляющие портфелями иногда могут тратить слишком много времени и усилий, пытаясь хеджировать риски, которые не обязательно имеют значение для их портфеля или финансового здоровья компании.

Преимущества и недостатки хеджированияУ хеджирования ваших инвестиций есть ряд заметных преимуществ: например:

- Ограничивает потенциальные убытки — Основным преимуществом хеджирования является то, что оно помогает вам ограничить или уменьшить ущерб.

- Защищает прибыль — Помимо уменьшения потерь, хеджирование также может помочь защитить вашу прибыль путем заключения фьючерсного контракта.