Взять Микрозайм Без Карты, Займ На Киви Без Привязки Карты

Главные темы статьи

Изучите условия микрофинансовых организаций и подберите выгодный займ без привязки карты. Веббанкир – надежная микрофинансовая компания, которая работает уже более 5 лет. В 2017 году компания стала лауреатом премии “Прометей” за качественные микрофинансовые услуги, и премии “Финансовая элита Казахстана” за вклад в развитие микрозаймов. С помощью приложения от этой МФК можно не только оформить займ, но и сразу оплатить им интернет, коммунальные услуги или налоги. Когда нет времени ждать решения банка, на помощь приходят микрофинансовые организации.

- Для этого нужно просто зарегистрироваться в системе по номеру телефона.

- С помощью приложения от этой МФК можно не только оформить займ, но и сразу оплатить им интернет, коммунальные услуги или налоги.

- В этот момент легко увеличить срок займа или количество предоставляемых денежных средств.

- Мы применяем самые передовые технологии, чтобы вы могли за 15 минут получить займ на карту или наличными.

- Каждый Казахстаннин может столкнуться с финансовыми трудностями.

- Все удобно и прозрачно, не высокий процент за услуги по займу.

Менеджер вежливо объяснил мне условия займа, на которые я согласился. Далее все кредит онлайн было сделано быстро и качественно, деньги были доставлены в указанное время.

Отправьте Заявку На Получение Кредитной Карты

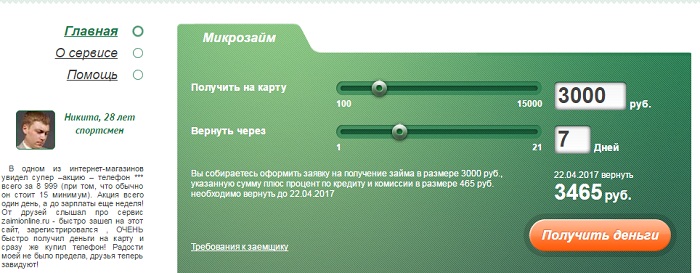

Погашение займа производится онлайн, на карты VISA и MasterCard. Можно использовать системы электронных денег QIWI или ЭЛЕКСНЕТ. Платежи принимаются также наличными через терминалы МКБ, ЭЛЕКСНЕТ, Conact и QIWI.

Займы Без Карты В Других Городах

Получить микрозайм без привязки именной или неименной карточки на счет, электронный кошелек (ЮМани (Яндекс.Деньги), Киви, Вебмани), переводом через систему Контакт или наличными. Лучшие компании, выдающие деньги без отказа и подтверждения карты. Сегодня многие люди Тоо займер оказываются в сложных финансовых ситуациях и прибегают к помощи специализированных организаций.

Например, через электронный кошелек, денежным переводом или в офисе микрофинансовой организации. Обладает большой сетью отделений – более 100 офисов в 15 крупных городах Казахстана. Получить деньги можно как в офисе наличными, так и на банковскую карту. Для более удобного оформления и погашения есть мобильное приложение для iOS и Android – с помощью него можно в любое время отправить заявку или проследить за статусом выплат.

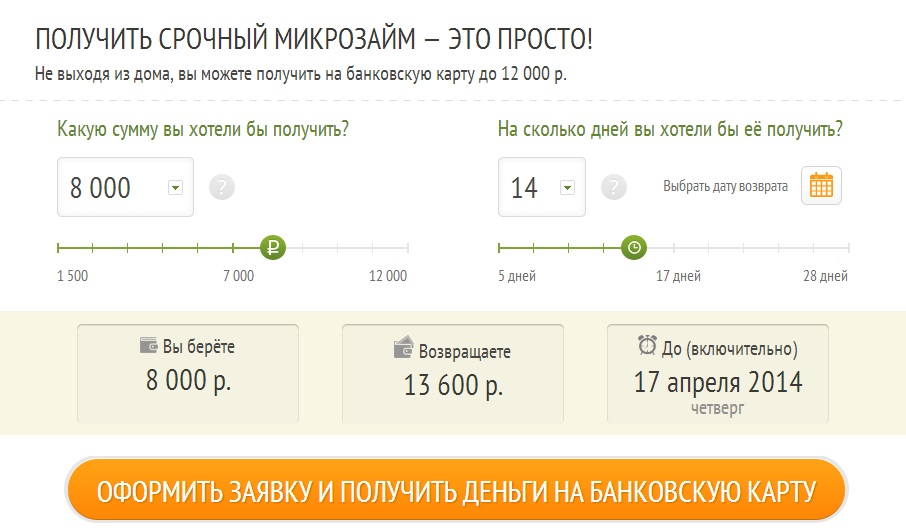

Екатерина Бугаева Назначена Финдиректором Росбанка

Микрокредиты чаще всего перечисляются на банковскую карту заемщика. Однако, в некоторых случаях потенциальному клиенту неудобна привязка карты при оформлении договора (например, она отсутствует или по счету есть арест, и сумма спишется в погашение долга). Срочный заем от Turbomoney В этом случае можно взять займ без привязки карты, с использованием других финансовых инструментов.

Кредиты

По истечению месяца просрочки, прислали смс, что передают в коллекторское агенство. Были проблемы с кредитной историей Кредитный скоринг и поверив обещаниям МФО ТУРБОЗАЙМ ООО, что взяв займ у них я улучшу кредитную историю -я так и сделала.

Срочно Взять Займ Без Снилс Можно Онлайн:

Учреждения часто проводят акции, в период которых увеличивается шанс на выгодную сделку как для клиентов, обратившихся впервые, так и для опытных заемщиков. В этот момент легко увеличить срок займа или количество предоставляемых денежных средств. Однако для многих важен формат получения суммы — не всем удобно пользоваться карточкой.

Информация о ставках и условиях микрозаймов в Казахстана предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Номер телефона становится номером виртуального кошелька, с помощью которого можно оплачивать любые покупки в интернет-магазинах и оплачивать виртуальные услуги. Выберу.ру собрал на одной странице 5 займов на электронный кошелек онлайн от 4 МФО. Все представленные на портале организации прошли проверку и имеют соответствующие лицензии. Деньги в займ под огромные проценты, дают без задержек. Но служба взыскания долгов наглая и хамовитая группа лиц.

Отдельное спасибо за возможность досрочного погашения займа с перерасчетом процентов. И теперь в будущем я буду выбирать только данную организацию и советовать ее людям в трудной ситуации. В случае, если привязка карты невозможна или нежелательна, первым параметром, по которому стоит выбирать МФО, – наличие займ онлайн без карты других способов получения денег. Если компания выдает средства наличными, выбрать стоит ту, офис которой удобен территориально. Если заемщик планирует получить займ другими способами, стоит оценить дополнительные расходы на обналичивание и удобство получения денег в конкретной сторонней организации.

И теперь в будущем я буду выбирать только данную организацию и советовать ее людям в трудной ситуации. В случае, если привязка карты невозможна или нежелательна, первым параметром, по которому стоит выбирать МФО, – наличие займ онлайн без карты других способов получения денег. Если компания выдает средства наличными, выбрать стоит ту, офис которой удобен территориально. Если заемщик планирует получить займ другими способами, стоит оценить дополнительные расходы на обналичивание и удобство получения денег в конкретной сторонней организации.

Главная страница

Настоящий сайт принадлежит и управляется:

Общество с ограниченной ответственностью «МИКРОКРЕДИТНАЯ КОМПАНИЯ СКОРОСТЬ ФИНАНС» (ООО «МКК СКОРФИН»), ИНН 3664223480, ОГРН 1163668109428, является членом Саморегулируемой организации Союз Микрофинансовых организаций «Микрофинансирование и развитие» (СРО «МиР»). Номер записи в реестре членов СРО 36 000872, дата вступления в СРО 31.07.2017 г. Адрес (место нахождения) СРО «МиР» 107078, г. Москва Орликов переулок, д.5, стр.1, этаж 2, пом.11 Адрес официального сайта СРО «МиР» в информационно-телекоммуникационной сети Интернет: https://npmir.ru. Регистрационный номер записи в государственном реестре микрофинансовых организаций – 1703020008232; дата внесения сведений в государственный реестр микрофинансовых организаций 27 апреля 2017 г.

Номер записи в реестре членов СРО 36 000872, дата вступления в СРО 31.07.2017 г. Адрес (место нахождения) СРО «МиР» 107078, г. Москва Орликов переулок, д.5, стр.1, этаж 2, пом.11 Адрес официального сайта СРО «МиР» в информационно-телекоммуникационной сети Интернет: https://npmir.ru. Регистрационный номер записи в государственном реестре микрофинансовых организаций – 1703020008232; дата внесения сведений в государственный реестр микрофинансовых организаций 27 апреля 2017 г.

Директор ООО «МКК СКОРФИН»: Житова Нарина Сергеевна, дата назначения на должность 30.05.2018 г

Ссылка на официальный сайт Банка России в информационно-телекоммуникационной сети Интернет — https://www.cbr.ru

Ссылка на страницу сайта Банка России, содержащая государственный реестр микрофинансовых организаций — https://cbr.ru/microfinance/registry/

Ссылка на страницу интернет-приемной Банка России на сайте Банка России: https://www.cbr.ru/reception/

Потребитель вправе направить обращение финансовому уполномоченному.

Адрес (местонахождения/почтовый): 119017, г. Москва, Старомонетный пер., дом 3;

Номер телефона службы обеспечения деятельности финансового уполномоченного:

8 (800) 200-00-10 (бесплатный звонок по России).Официальный сайт финансового уполномоченного в информационно-телекоммуникационной сети Интернет: https://finombudsman.ru

*Компания ведет свою деятельность на территории и в соответствии с законодательством Российской Федерации.

Онлайн-микрозаймы предоставляет:

Общество с ограниченной ответственностью «МИКРОФИНАНСОВАЯ КОМПАНИЯ НОВОЕ ФИНАНСИРОВАНИЕ» (ООО «МФК НОВОЕ ФИНАНСИРОВАНИЕ»), ИНН 6162073437, ОГРН 1166196099057, является членом Саморегулируемой организации Союз Микрофинансовых организаций «Микрофинансирование и развитие» (СРО «МиР»). Номер записи в реестре членов СРО 61 001174, дата вступления в СРО 27. 08.2020 г. Адрес (место нахождения) СРО «МиР» 107078, г. Москва Орликов переулок, д.5, стр.1, этаж 2, пом.11 Адрес официального сайта СРО «МиР» в информационно-телекоммуникационной сети Интернет: https://npmir.ru.

08.2020 г. Адрес (место нахождения) СРО «МиР» 107078, г. Москва Орликов переулок, д.5, стр.1, этаж 2, пом.11 Адрес официального сайта СРО «МиР» в информационно-телекоммуникационной сети Интернет: https://npmir.ru.

Регистрационный номер записи в государственном реестре микрофинансовых организаций – 1603760008057; дата внесения сведений в государственный реестр микрофинансовых организаций 22 декабря 2016 г.

Директор ООО «МФК НОВОЕ ФИНАНСИРОВАНИЕ»: Лагутенко Анна Николаевна, дата назначения на должность 26.01.2018 г.

Ссылка на официальный сайт Банка России в информационно-телекоммуникационной сети Интернет — https://www.cbr.ru

Ссылка на страницу сайта Банка России, содержащая государственный реестр микрофинансовых организаций — https://cbr.ru/microfinance/registry/

Ссылка на страницу интернет-приемной Банка России на сайте Банка России: https://www.cbr.ru/reception/

Потребитель вправе направить обращение финансовому уполномоченному.

Адрес (местонахождения/почтовый): 119017, г. Москва, Старомонетный пер., дом 3;

Номер телефона службы обеспечения деятельности финансового уполномоченного:

8 (800) 200-00-10 (бесплатный звонок по России).

Официальный сайт финансового уполномоченного в информационно-телекоммуникационной сети Интернет: https://finombudsman.ru

*Компания ведет свою деятельность на территории и в соответствии с законодательством Российской Федерации.

* Предоставление онлайн-микрозаймов на сайте www.dengisrazy.online осуществляется ООО «МФК НОВОЕ ФИНАНСИРОВАНИЕ» в рамках партнерской программы, действующей в соответствии с соглашением, заключённым между ООО «МКК СКОРФИН» и ООО «МФК НОВОЕ ФИНАНСИРОВАНИЕ

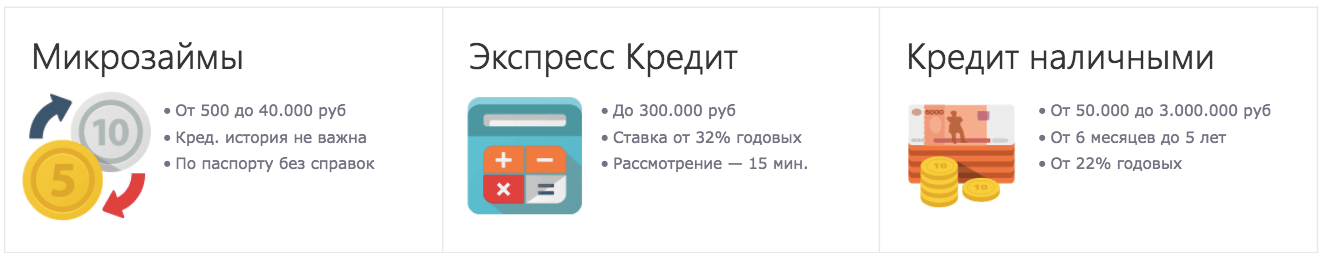

Микрозаем на карту простой и быстрый способ решить временные финансовые трудности

Потребители с большим интересом отнеслись к появлению на рынке микрофинансовых организаций.

Потребность в небольшой сумме средств для решения временных финансовых трудностей может поставить человека в тупик. Если есть возможность одолжить у родственников или друзей, это может стать отличным выходом из ситуации.

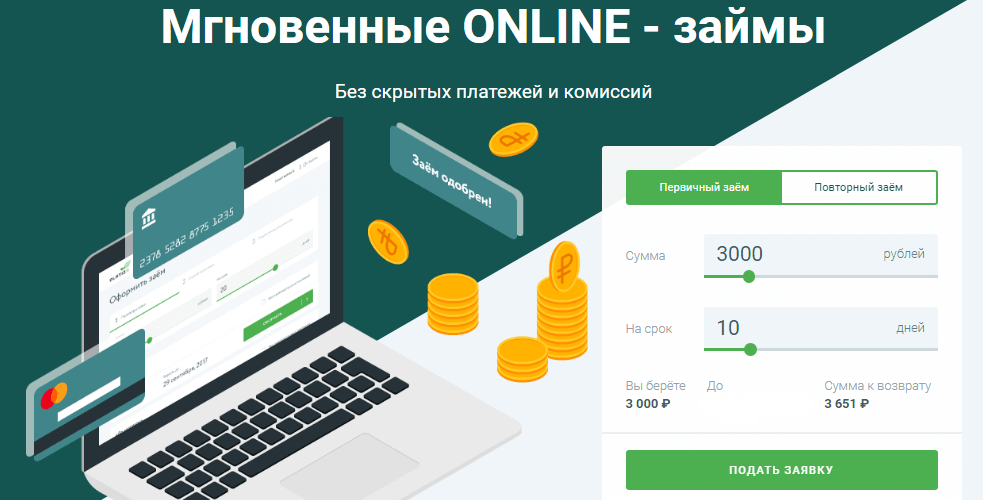

В противном случае можно микрозайм без отказа на карту срочно взять, не обращаясь с просьбами к другим людям. Такой вариант экономит ваше время, не требует особых усилий и позволяет получить средства максимально быстро, к примеру, на банковскую карту.

ПРЕИМУЩЕСТВА КРЕДИТА НА КАРТУ

Микрозаймы предусматривают несколько способов получения денег, однако одним из самых популярных является зачисление на карточный счет. В этом случае средства поступают максимально быстро и буквально в день оформления доступны к использованию. При этом не обязательно снимать наличные деньги с карты, можно пользоваться ею для расчетов через терминал, экономя на комиссии за обналичивание.

Кредит на карту также дает заемщику и другие преимущества:

● возможность пользоваться деньгами в любое удобное время, когда они понадобились;

● удобный способ контроля расходов и задолженности;

● безопасность в использовании.

К тому же многие виды микрозаймов на банковскую карту имеют дополнительные плюсы, к примеру, более низкую процентную ставку или бонусы при следующем обращении. Выгодные условия для таких заемщиков предлагает и сервис Moneyman.

БЫСТРОЕ ПОЛУЧЕНИЕ КРЕДИТА НА КАРТУ

Если средства понадобились срочно, то пользователя заинтересуют программы МФО с максимально простыми условиями и оперативной выдачей ссуды. На сайте Moneyman.ru (https://moneyman.ru/products/mikrozajmy-na-kartu-bez-otkaza-srochno/) можно подобрать подходящий вид кредита в зависимости от своих запросов. При выборе ссуды обращайте внимание на максимально доступную сумму, процентную ставку, срок и условия погашения.

Важным моментом является также скорость получения решения и зачисления средств. Как правило, большинство МФО действует по алгоритмам, позволяющим им максимально оперативно анализировать потенциальных заемщиков. Ответ по заявке приходит в среднем за 5-15 минут. При этом для большинства заявителей он будет положительным. На такой результат могут рассчитывать даже пользователи с плохой кредитной историей. Сразу же после подтверждения положительного решения средства могут быть перечислены заемщику в удобной для него форме, в том числе на банковскую карту.

Как правило, большинство МФО действует по алгоритмам, позволяющим им максимально оперативно анализировать потенциальных заемщиков. Ответ по заявке приходит в среднем за 5-15 минут. При этом для большинства заявителей он будет положительным. На такой результат могут рассчитывать даже пользователи с плохой кредитной историей. Сразу же после подтверждения положительного решения средства могут быть перечислены заемщику в удобной для него форме, в том числе на банковскую карту.

Удобство сотрудничества с микрофинансовыми организациями обусловлено еще и тем, что человеку нет необходимости посещать офис кредитора. Все операции – от подачи заявки до возвращения долга – выполняются в Интернете. Благодаря этому значительно расширилась аудитория клиентов МФО. Вне зависимости от места проживания они могут обратиться за помощью в организацию и рассчитывать на лояльное отношение.

Источник: «Чечня Сегодня»

Больше новостей

Заметили ошибку или опечатку? Материал нуждается в исправлении? Будем рады Вашей помощи! Пишите на на адрес Chechnya[email protected].

Как получить бизнес-кредит за 5 шагов — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Бизнес-кредит может предоставить средства, необходимые для расширения операций, покрытия повседневных расходов и приобретения оборудования или инвентаря. Если вы никогда не подавали заявку на получение бизнес-кредита, возможно, вы не знаете, с чего начать и какие документы требуются.

Вот простое руководство, которое проведет вас через процесс оценки возможных вариантов и подготовки заявки на получение бизнес-кредита за пять простых шагов.

1. Решите, зачем вам нужно финансирование

Существует более одного вида ссуд для малого бизнеса. Решение, зачем вам нужно финансирование, поможет вам выбрать правильный вид кредита. Вот несколько распространенных сценариев:

- Купить новое оборудование Некоторые кредиторы предлагают ссуды на приобретение оборудования.

Этот вид ссуды предназначен для того, чтобы помочь вам приобрести бизнес-оборудование, такое как оборудование или офисную мебель.Обеспечением ссуды является оборудование, поэтому кредитор может конфисковать ее, если вы не вернете ссуду.

Этот вид ссуды предназначен для того, чтобы помочь вам приобрести бизнес-оборудование, такое как оборудование или офисную мебель.Обеспечением ссуды является оборудование, поэтому кредитор может конфисковать ее, если вы не вернете ссуду. - Занять небольшую сумму денег . Если вам нужно занять небольшую сумму денег, подумайте о подаче заявки на микрозайм. Управление малого бизнеса США (SBA) имеет программу микрозаймов, которая позволяет квалифицированным кандидатам брать займы на сумму до 50 000 долларов. Кроме того, существуют некоммерческие организации, предлагающие микрозаймы, такие как Kiva и Женская микрофинансовая инициатива.

- Основать бизнес .Поскольку у большинства кредиторов минимальное время для выполнения бизнес-требований, может быть сложно найти того, кто предоставит вам стартовый кредит для нового бизнеса. Если вы только начинаете, возможно, вам придется подать заявку на получение микрозайма или бизнес-кредитной карты.

Возможно, вам будет легче получить квалификацию кредитной карты для бизнеса, чем для других типов бизнес-ссуд, поскольку утверждение основывается на вашем личном кредитном рейтинге.

Возможно, вам будет легче получить квалификацию кредитной карты для бизнеса, чем для других типов бизнес-ссуд, поскольку утверждение основывается на вашем личном кредитном рейтинге. - Оплата повседневных операций . Ссуда на пополнение оборотного капитала — краткосрочная ссуда, используемая для покрытия повседневных расходов, таких как аренда и платежная ведомость, — может помочь вам покрыть временные проблемы с движением денежных средств.

- Занять деньги по мере необходимости . Если вы не знаете точную сумму, которую вам нужно заимствовать, кредитная линия для бизнеса может быть хорошим вариантом. После того, как кредитор предоставит вам кредитную линию, вы можете снять средства до определенной суммы для покрытия деловых расходов и выплачивать проценты только с суммы, которую вы заимствуете.

2. Проверьте свое право на участие

Хотя требования к бизнес-кредитам различаются, вот четыре вещи, которые кредиторы могут учитывать при рассмотрении вашей заявки на кредит для малого бизнеса:

- Кредитный рейтинг .

Когда вы подаете заявку на ссуду для бизнеса, кредитор проверяет ваши личные и бизнес-кредитные рейтинги. Они помогают кредитору оценить вероятность того, что вы вернете ссуду. В целом, чем выше ваш кредитный рейтинг, тем выше ваши шансы на одобрение кредита и получение низкой процентной ставки.

Когда вы подаете заявку на ссуду для бизнеса, кредитор проверяет ваши личные и бизнес-кредитные рейтинги. Они помогают кредитору оценить вероятность того, что вы вернете ссуду. В целом, чем выше ваш кредитный рейтинг, тем выше ваши шансы на одобрение кредита и получение низкой процентной ставки. - Залог и / или личная гарантия . Некоторые кредиторы требуют, чтобы вы заложили залог — что-то ценное, например оборудование или инвентарь, — которое может быть конфисковано, если вы не выплатите ссуду. Некоторые кредиторы могут также потребовать личную гарантию, то есть вы должны обеспечить ссуду личными активами, такими как ваши сбережения, дом или другое ценное имущество.

- Время в работе . Традиционный банк обычно требует, чтобы бизнес работал не менее двух лет, в то время как онлайн-кредитору требуется всего один год. Если вы ведете свой бизнес менее года, не расстраивайтесь. Некоторые онлайн-кредиторы одобряют квалифицированных кандидатов, которые занимаются бизнесом всего шесть месяцев.

- Годовая выручка . Ваш общий годовой объем продаж также является важным фактором. Перед подачей заявки спросите кредитора, каковы требования, и проверьте финансы своего бизнеса, чтобы узнать, соответствуете ли вы им.

3. Сравните варианты кредитования бизнеса

Есть несколько мест, где можно получить ссуды для малого бизнеса. Вот три наиболее распространенных типа кредиторов.

Интернет-кредиторы

Онлайн-кредиторы предлагают владельцам малого бизнеса разнообразные ссуды, включая срочные ссуды, денежные авансы торговцам, кредитные линии и микрозаймы. Уровень одобрения кредитов для онлайн-кредиторов был выше, чем у традиционных банков, по состоянию на 2019 год — 80% против 74%, соответственно, согласно исследованию кредитования малого бизнеса, проведенному Федеральной резервной системой за 2019 год.

Одна из причин этого заключается в том, что у онлайн-кредиторов часто менее строгие требования, чем у традиционных банков. В результате вам может быть легче получить одобрение на бизнес-ссуду у онлайн-кредитора, если у вас менее чем звездный кредит. Кроме того, онлайн-кредиторы часто имеют гораздо более быстрый оборот — некоторые могут выпустить средства в тот же рабочий день.

В результате вам может быть легче получить одобрение на бизнес-ссуду у онлайн-кредитора, если у вас менее чем звездный кредит. Кроме того, онлайн-кредиторы часто имеют гораздо более быстрый оборот — некоторые могут выпустить средства в тот же рабочий день.

Однако серьезным недостатком получения бизнес-кредита у онлайн-кредитора является то, что он часто взимает более высокие процентные ставки, чем традиционный банк.

Связано: Средние ставки ссуд для бизнеса: сколько с вас будет взиматься плата?

Традиционные банки

Традиционные банки предоставляют многие из тех же типов бизнес-кредитов, что и онлайн-кредиторы. Основное преимущество подачи заявки на ссуду для малого бизнеса в банке по сравнению с онлайн-кредитором или микрокредитом заключается в том, что она обычно предлагает более низкие ставки для высококвалифицированных соискателей.

Одним из недостатков подачи заявки на ссуду для бизнеса в банке является то, что к ней часто предъявляются более строгие требования. Если у вас плохой личный кредитный рейтинг (оценка FICO менее 580), вам, вероятно, будет сложно пройти квалификацию без соподписавшегося лица — того, кто соглашается выплатить ссуду, если вы не выполните свои платежные обязательства.

Если у вас плохой личный кредитный рейтинг (оценка FICO менее 580), вам, вероятно, будет сложно пройти квалификацию без соподписавшегося лица — того, кто соглашается выплатить ссуду, если вы не выполните свои платежные обязательства.

Традиционные банки также могут быть не лучшим вариантом, если вам нужен быстрый доступ к средствам — согласно опросу SBCS 2019 года, кандидаты были больше всего разочарованы длительным временем ожидания. Например, обработка ссуд SBA через банк может занять от нескольких недель до месяцев.

Микролендеры

Микрокредиторы— это, как правило, некоммерческие организации, которые выдают микрозаймы на сумму до 50 000 долларов квалифицированным кандидатам, часто предназначенные для предоставления финансирования владельцам бизнеса, которые не имеют права на получение традиционных бизнес-займов.У микрокредитов обычно менее строгие требования к участию.

Например, микролендер Kiva не требует минимального кредитного рейтинга. Вместо этого он утверждает кандидатов на основе «социального капитала». Чтобы получить право, вы должны убедить определенное количество людей ссудить вам деньги через платформу Kiva, прежде чем ваш запрос на ссуду станет общедоступным на их веб-сайтах.

Чтобы получить право, вы должны убедить определенное количество людей ссудить вам деньги через платформу Kiva, прежде чем ваш запрос на ссуду станет общедоступным на их веб-сайтах.

Связано: Калькулятор бизнес-ссуды: оцените платежи

4. Собрать необходимые документы

Когда вы разберетесь со своими вариантами кредитования, соберите необходимые документы.Кредитор, скорее всего, попросит следующие предметы:

- Налоговые декларации физических лиц и предприятий

- Бизнес-лицензии

- Учредительный договор

- Выписки по счетам физических лиц и предприятий

- Отчет о прибылях и убытках

- Финансовая отчетность

- Бизнес-план

- Аренда здания

Если вы не знаете, какие документы необходимы, обратитесь к кредитору перед подачей заявления.

5. Подайте заявку

Последний шаг — подать заявку на получение кредита для малого бизнеса.В зависимости от того, с каким кредитором вы решили работать, вы можете сделать это онлайн или лично.

Вот некоторая информация, которую может запросить кредитор:

- Ваше имя

- Название компании

- Номер социального страхования (SSN)

- Желаемая сумма кредита

- Цель кредита

- Налоговый номер компании

- Годовая выручка

После подачи заявки вам придется дождаться решения об одобрении. Если ваш заем будет одобрен, кредитор отправит вам кредитное соглашение для подписания перед выдачей ваших средств или кредитной линии, из которой вы можете воспользоваться.

Часто задаваемые вопросы (FAQ)

Какой кредитный рейтинг необходим для бизнес-кредита?

Поскольку кредиторы предъявляют разные требования к приемлемости, личный кредитный рейтинг, необходимый для получения бизнес-ссуды, различается. При этом минимальные требования к кредитному баллу могут варьироваться от 500 до 680.

Кредитный рейтинг бизнеса, необходимый для квалификации, также варьируется от кредитора к кредитору. Кроме того, это зависит от типа ссуды, на которую вы подаете заявку, и от того, какой бизнес-рейтинг использует кредитор.Например, когда дело доходит до ссуд SBA, вам, как правило, требуется минимальный кредитный рейтинг компании 155, чтобы пройти предварительную проверку SBA. Однако большинство кредиторов устанавливают минимальные требования к количеству баллов от 160 до 165.

Кроме того, это зависит от типа ссуды, на которую вы подаете заявку, и от того, какой бизнес-рейтинг использует кредитор.Например, когда дело доходит до ссуд SBA, вам, как правило, требуется минимальный кредитный рейтинг компании 155, чтобы пройти предварительную проверку SBA. Однако большинство кредиторов устанавливают минимальные требования к количеству баллов от 160 до 165.

Как я могу получить бизнес-ссуду без денег?

Хотя большинство кредиторов предъявляют требования к годовому доходу, можно получить бизнес-ссуду, если у вашего бизнеса нет денег. Некоторые кредиторы предлагают бизнес-ссуды без документов — ссуды, не требующие подтверждения дохода от бизнеса.Чтобы получить квалификацию, вам, вероятно, потребуется иметь отличную репутацию и предоставить личную гарантию.

Могу ли я получить бизнес-ссуду с плохой кредитной историей?

Хотя вам, вероятно, будет сложнее получить одобрение на ссуду для малого бизнеса с плохой кредитной историей, это возможно. Некоторые кредиторы специализируются на предоставлении бизнес-ссуд заемщикам с плохой кредитной историей. Однако в случае одобрения кредитор, скорее всего, взимает с вас более высокую процентную ставку.

Некоторые кредиторы специализируются на предоставлении бизнес-ссуд заемщикам с плохой кредитной историей. Однако в случае одобрения кредитор, скорее всего, взимает с вас более высокую процентную ставку.

Чтобы получить более низкую процентную ставку и повысить свои шансы на одобрение, рассмотрите возможность подачи заявки с подписавшимся лицом, которое имеет хороший кредитный рейтинг (не менее 670, согласно FICO) и приличный доход, если это возможно.Совместное подписание — это тот, кто соглашается выплатить ваш заем в случае невыполнения обязательств. Прежде чем попросить кого-то подписать за вас совместную подписку, убедитесь, что он понимает, что пропущенный платеж может нанести ущерб его кредитному счету.

Микрокредитование и ваш малый бизнес

Небольшие суммы денег могут помочь в реализации больших мечтаний. Если вы владелец малого бизнеса или подающий надежды предприниматель, вы можете получить микрозайм, чтобы начать или развивать свой бизнес. Вот что вам следует знать о микрозаймах, как их найти и как на них подать заявку.

Вот что вам следует знать о микрозаймах, как их найти и как на них подать заявку.

Что такое микрозайм?

Микрозайм — это краткосрочная ссуда (от шести месяцев до пяти лет) до 50 000 долларов США. Существует много типов микрозаймов, но в этой статье мы сосредоточимся на тех, которые финансируются Управлением малого бизнеса (SBA), поскольку они, как правило, предлагают более выгодные условия и большую защиту для заемщиков.

Имейте в виду, что SBA предлагает «традиционные» ссуды по размеру и срокам через таких кредиторов, как Wells Fargo.

SBA также помогает финансировать микрозаймы, которые обычно предлагаются через некоммерческие общественные группы, которые часто предлагают управление и техническую помощь для владельцев бизнеса.

Чтобы получить микрозайм, финансируемый SBA, малый бизнес должен соответствовать определенным критериям.

Каковы критерии получения микрозайма для вашего бизнеса?

Микрокендеры обычно предлагают более гибкие условия. Например, микрокредитор может финансировать ваш бизнес на основе бизнес-плана и ваших прогнозов движения денежных средств.Однако они часто требуют залога в той или иной форме, а также личной гарантии владельца бизнеса.

Например, микрокредитор может финансировать ваш бизнес на основе бизнес-плана и ваших прогнозов движения денежных средств.Однако они часто требуют залога в той или иной форме, а также личной гарантии владельца бизнеса.

Каждый микролендер ищет человека с хорошей бизнес-идеей, который по тем или иным причинам не может получить доступ к капиталу. Хотя микрозаймы могут быть подходящими для некоторых предприятий, они, как правило, лучше всего подходят для заемщиков с ограниченным оборотным капиталом и практически без кредитной истории. Часто они предлагаются специально для заемщиков из слаборазвитых сообществ и стран или имеют приоритетное значение для владельцев бизнеса из числа меньшинств, женщин-владельцев бизнеса и соискателей с низким доходом.

При принятии решения о предоставлении кредита наиболее важными критериями, которые будет искать микрокредитор, являются четкое видение бизнеса, понимание рынка и конкурентной среды, а также финансовый план. Поскольку многие микрокредиты также предлагают поддержку владельцам бизнеса, незнание этих вещей может не помешать сделке. Микролендер также может помочь вам разработать бизнес-планы, понять, сколько вам нужно заимствовать, и даже поможет вам разобраться в приложении.

Микролендер также может помочь вам разработать бизнес-планы, понять, сколько вам нужно заимствовать, и даже поможет вам разобраться в приложении.

На что можно использовать микрозаймы?

В зависимости от того, как финансируется микрокредитор, микрозайм может использоваться для пополнения оборотного капитала, инвентаря или материалов, мебели или приспособлений, машин или оборудования или недвижимости.Их нельзя использовать для рефинансирования существующей задолженности.

Как найти и подать заявку на микрозайм

Сначала найдите организацию. SBA предоставляет инструмент, который может помочь вам в поиске микрокредиторов в вашем районе. (Wells Fargo поддерживает многие из этих микрокредитных организаций.)

Как только вы найдете организацию, которая соответствует вашим потребностям, выясните, что ей требуется для подачи заявки на микрозайм. Большинство микрокредитов требуют, чтобы вы собирали финансовую информацию, включая личную и коммерческую кредитную историю, банковские выписки и налоговые декларации. Список должен быть доступен на сайте микролендера.

Список должен быть доступен на сайте микролендера.

Для микрокредитов также потребуется бизнес-план. Некоторые предлагают ресурсы о том, как его разработать.

Начав с малого и предприняв все необходимые шаги, вы можете превратить свой бизнес — или даже свою бизнес-идею — в успешное предприятие.

Информация и обзоры носят общий характер и не являются юридическими, налоговыми или инвестиционными советами. Wells Fargo не дает никаких гарантий относительно точности или полноты информации, включая, помимо прочего, информацию, предоставленную третьими сторонами; не поддерживает описанные здесь компании, продукты или услуги, не принадлежащие Wells Fargo; и не несет ответственности за использование вами этой информации.Информация и предложения относительно управления бизнес-рисками и защитных мер не обязательно отражают деловую практику или опыт Wells Fargo. Пожалуйста, свяжитесь с вашим собственным юридическим, налоговым или финансовым консультантом относительно конкретных потребностей вашего бизнеса, прежде чем предпринимать какие-либо действия на основе этой информации.

Все кредитные решения подлежат утверждению. Для кредитных продуктов SBA также требуется право на участие в программе SBA.

Кредитор равного жилищного строительства

микрозаймов для владельцев малого бизнеса и стартапов с плохой кредитной историей

Микрозаймы обслуживают предпринимателей, которым требуется финансовая помощь для начала или расширения своего бизнеса, но которые не могут претендовать на получение традиционных банковских кредитов из-за прошлых проблем с кредитами.Организации микрозайма предоставляют финансирование начинающим предпринимателям, домашнему бизнесу, существующим и растущим владельцам малого бизнеса.

Владельцы малого бизнеса, ищущие плохой кредитной ссуды для бизнеса, могут найти микрозайм, соответствующий их потребностям, потому что вы можете претендовать на получение неидеального кредита, с небольшими активами или даже без него и даже с ограниченным опытом ведения бизнеса.

Владельцы бизнеса с плохой кредитной историей или без кредитной истории могут претендовать на ссуду, которая позволяет вам получить небольшую краткосрочную ссуду от микрокредитора, которая поможет вам создать и построить кредит.

Микрозаймы предоставляются женщинам, малообеспеченным, ветеранам, предпринимателям из числа меньшинств и другим лицам, имеющим возможность владеть малым бизнесом и управлять им. Это означает, что программа Mircroloan может быть ответом на ваши краткосрочные финансовые потребности для стартапов, вновь созданных, домашних и растущих предприятий.

Сумма кредита для микрозайма Владельцы малого бизнеса могут занять до 50 000 долларов в рамках программы микрозаймов SBA, но средняя сумма займа составляет около 13 000 долларов.Вы можете занять всего 500 долларов. Заемщик может использовать полученные средства для оборотного капитала и приобретения материалов, инвентаря, принадлежностей, мебели, приспособлений, машин и оборудования. Микрозаймы нельзя использовать на недвижимость. Микрозаймы — это не разовая сделка. Большинство программ микрозаймов позволяют вам вернуться и занять более крупные суммы, как только первая сумма кредита будет выплачена вовремя.

Сотни программ микрозаймов существуют по всей территории Соединенных Штатов.Некоммерческие агентства, частные фонды и Управление малого бизнеса (SBA) осуществляют программы микрозаймов.

SBA дает посредникам право выдавать микрозаймы. Эти ссуды имеют определенные условия между SBA и посредниками и определенные условия между посредниками и заемщиками.

Микрокредиты — это обычно небольшие некоммерческие организации, основанные на сообществах. SBA использует микрокредитов по всей стране в качестве посредников для предоставления кредитов SBA малому бизнесу.В рамках программы микрозаймов SBA предоставляет прямые ссуды посредникам, которые, в свою очередь, используют вырученные средства для предоставления небольших ссуд соответствующим заемщикам. Найдите ближайший к вам авторизованный микролендер.

Общие принципы кредитования устанавливаются агентством-посредником, и все кредитные решения принимаются на местном уровне. Владельцы бизнеса, вероятно, должны будут предоставить бизнес-план. Если у вас нет бизнес-плана, большинство посредников предлагают курсы бизнес-планирования и другие тренинги. В SBA-Write Your Business Plan также есть шаблоны, которые могут помочь вам в подготовке бизнес-плана.

Владельцы бизнеса, вероятно, должны будут предоставить бизнес-план. Если у вас нет бизнес-плана, большинство посредников предлагают курсы бизнес-планирования и другие тренинги. В SBA-Write Your Business Plan также есть шаблоны, которые могут помочь вам в подготовке бизнес-плана.

Максимальный срок микрозайма — шесть лет. Однако условия ссуды различаются в зависимости от размера ссуды, планируемого использования средств, требований кредитора-посредника и потребностей заемщика из малого бизнеса. Процентная ставка по микрозаймам может быть ниже, чем при традиционном финансировании малого бизнеса, и часто намного ниже, чем ставки по банковским кредитным картам.

Могу ли я получить микрозайм с плохой кредитной историей Посредник на базе общины устанавливает свои собственные требования к ссуде и кредитованию.Маловероятно, что для микрозайма SBA потребуется обеспечение. Но владелец бизнеса должен будет лично гарантировать возврат кредита. Кредитный отчет выдается владельцу малого бизнеса, но это не единственный критерий, который учитывается.

Но владелец бизнеса должен будет лично гарантировать возврат кредита. Кредитный отчет выдается владельцу малого бизнеса, но это не единственный критерий, который учитывается.

Владельцы бизнеса с плохой кредитной историей часто утверждаются с твердым бизнес-планом и бизнес-обучением. Хотя определение критериев андеррайтинга полностью зависит от микрозаймовой организации, они привыкли иметь дело с начинающими предприятиями, у которых мало залога и недостаточно совершенный кредит.

Обучение и помощьПосредник должен обеспечить обучение малого бизнеса и техническую помощь заемщику, если это необходимо. Владельцам малого бизнеса может потребоваться пройти серию тренингов или курс бизнес-планирования в качестве предварительного условия до утверждения кредитной заявки.

Куда подавать заявление о ссуде для микробизнеса Владельцы малого бизнеса должны подать заявку на получение микрозайма в своей общине, городе или округе. Посетите SBA, чтобы найти список микрокредитных посредников по всей стране. Хотя микрозаймы являются хорошим источником средств для малых предприятий, которые не могут брать займы в традиционных банках, получение микрозайма может быть обременительным, если требуются курсы обучения и бизнес-планирования.

Посетите SBA, чтобы найти список микрокредитных посредников по всей стране. Хотя микрозаймы являются хорошим источником средств для малых предприятий, которые не могут брать займы в традиционных банках, получение микрозайма может быть обременительным, если требуются курсы обучения и бизнес-планирования.

Другая проблема с микрозаймами заключается в том, что посредники распределяют ссуды в своих сообществах, и если вы не живете в районе посредника, микрозайм может быть для вас недоступен. В этом случае вы можете изучить альтернативные источники в государственных и местных правительственных учреждениях, поскольку некоторые из них предлагают ссуды, аналогичные программе микрозаймов.

Альтернативные безнадежные бизнес-ссуды Accion USA Отличной альтернативой посредникам по микрозаймам SBA является общенациональный микрозайм под названием Accion USA. Accion USA специализируется на работе с владельцами малого бизнеса, которые могут не соответствовать требованиям традиционных банковских кредитов. Accion USA действительно может помочь вам создать положительную кредитную историю, поскольку они сообщают о выплатах по кредиту в основные кредитные бюро. Начинающие и существующие малые предприятия, а также компании, созданные в зонах экономических возможностей, могут претендовать на получение ссуд в размере от 500 до 50 000 долларов США на срок от двух до 72 месяцев.Accion предлагает быстрый оборот и гибкие требования.

Accion USA действительно может помочь вам создать положительную кредитную историю, поскольку они сообщают о выплатах по кредиту в основные кредитные бюро. Начинающие и существующие малые предприятия, а также компании, созданные в зонах экономических возможностей, могут претендовать на получение ссуд в размере от 500 до 50 000 долларов США на срок от двух до 72 месяцев.Accion предлагает быстрый оборот и гибкие требования.

Если ваши кредитные рейтинги неидеальны, Кэббидж может быть хорошим вариантом для владельцев малого бизнеса, которым нужен быстрый доступ к наличным деньгам. Процесс кредитования происходит онлайн и управляется данными. Для принятия решения собирается информация, включая данные банковского счета, данные обработки платежей, социальные данные, данные о доставке, данные транзакций по кредитной карте и учетную информацию. Это займет около 10 минут без вмешательства человека.

Вот краткое описание того, как подать заявку на получение кредитной линии для бизнеса Kabbage и что требуется:

- Что необходимо для квалификации. Вашему предприятию должен быть не менее одного года, и его годовой доход должен составлять не менее 50 000 долларов США или 4200 долларов США в месяц за последние три месяца.

- Подать заявку онлайн. Создайте учетную запись в Интернете, указав свой адрес электронной почты и придумав пароль. Скажите Кэббиджу название вашего бизнеса и его отрасль.

- Подача заявки не повредит вашей кредитной истории. Kabbage выполнит жесткий запрос кредита только в том случае, если вы примете предложенную кредитную линию. Подача заявки не повлияет на ваш кредитный рейтинг.

- Свяжите информацию о своей компании. Свяжите текущий счет своей компании с любыми другими учетными записями, включая PayPal, QuickBooks или Amazon. Чем больше бизнес-счетов вы предоставите Kabbage, тем выше ваши шансы на получение необходимой ссуды.

- Каббажная карта. В случае одобрения, вы получите Kabbage Card для доступа к вашей кредитной линии.

- Панель приборов. Используйте панель управления Kabbage, чтобы получать средства, зачисленные непосредственно на ваш текущий счет или счет PayPal. Вы можете снимать деньги каждые 24 часа.

Узнайте, имеете ли вы право на получение кредитной линии Kabbage.

лучших займов для малого бизнеса в 2021 году

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, как мы думаем, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Кредиты для малого бизнеса могут помочь вам получить доступ к наличным деньгам для открытия, расширения или поддержания вашего бизнеса в рабочем состоянии. Существует несколько типов ссуд для малого бизнеса, которые поддерживают различные потребности, такие как открытие франшизы, покупка недвижимости или получение наличных, когда у вас есть пачка неоплаченных счетов.

При таком большом выборе и таком большом количестве видов бизнеса не существует универсального ответа на вопрос о наилучшем варианте финансирования.Чтобы помочь вам найти лучший кредит для ваших нужд, Select проверил пять различных типов ссуд: срочные ссуды, ссуды на оборудование, ссуды на коммерческую недвижимость, микрозаймы и ссуды по франшизе.

Мы оценивали каждую ссуду для малого бизнеса по ряду характеристик, включая: минимальную и максимальную суммы ссуды, период времени для погашения ссуды, необходимый личный кредитный рейтинг, рейтинг Better Business Bureau и бизнес-требования, которые необходимо применить. (Подробнее о нашей методологии см. Ниже.)

Все ссуды в этом списке предоставлены частными кредиторами, которые могут быть организацией или физическим лицом, не привязанными к конкретному банку или кредитному союзу.В целом, многие кредиторы приостанавливают рассмотрение традиционных заявок на получение ссуд и сосредотачиваются на ссудах в рамках Программы защиты зарплаты, поэтому вариантов меньше, чем обычно.

Вот четыре ссуды для малого бизнеса, которые помогут вам получить деньги, необходимые для открытия или расширения вашего бизнеса.

Лучшие кредиты для малого бизнеса

Часто задаваемые вопросы по бизнес-кредитам

Лучшее для нескольких типов кредитов

Biz2Credit

Информация о Biz2Credit была собрана CNBC независимо и не проверялась и не предоставлялась компанией до публикации.

Типы ссуд

Оборотный капитал, срочная ссуда и ссуда на коммерческую недвижимость (CRE)

Рейтинг Better Business Bureau (BBB)

Сумма ссуды

От 25000 до 2 миллионов долларов + (оборотный капитал), От 25 000 до 250 000 долларов (срок), от 250 000 до 6 миллионов долларов (CRE)

Условия

Ежедневные, еженедельные или двухнедельные платежи из доходов вашего предприятия (оборотный капитал), от 12 до 36 месяцев (срок, CRE)

Минимум необходим кредитный рейтинг

575 (оборотный капитал), 660 (срок, CRE)

Минимальные требования

Типичные заемщики: в бизнесе не менее 6 месяцев (оборотный капитал) или 18 месяцев (срок, CRE), годовой доход больше более $ 250 000 (все), уже владеет коммерческой недвижимостью (CRE)

Плюсы

- Рейтинг A + высшего уровня с BBB

- Разнообразие типов кредитов для различных бизнес-нужд

- Низкий c Требование redit для кредитов на оборотный капитал

- Гибкие ежедневные, еженедельные, двухмесячные или ежемесячные платежи, в зависимости от типа кредита

- Кредиты на оборотный капитал и коммерческую недвижимость могут позволить вам взять большую сумму денег

Консультации

- Минимальная сумма кредита относительно высока

Лучше всего для финансирования в тот же день

OnDeck

Информация о OnDeck была собрана CNBC независимо и не проверялась и не предоставлялась компанией до публикации.

Типы ссуд

Рейтинг Better Business Bureau (BBB)

Суммы ссуд

Условия

Минимальный кредитный рейтинг

Минимальные требования

1 год работы, Годовой доход 100000 долларов США, счет в коммерческом банке

Плюсы

- Возможность выплаты наличных в тот же день (доступно только в определенных штатах для срочных кредитов до 100000 долларов США)

- Рейтинг A + высшего уровня с BBB

- Низкий минимум кредитный рейтинг

- Фиксированные ежемесячные платежи

- Опция 100% предоплаты, позволяющая досрочно погасить ссуду без каких-либо штрафов или комиссий

Минусы

- Не ссужает предприятиям в Неваде, Северной Дакоте или Южной Дакоте

- Комиссия за досрочное погашение, если вы не имеете права на получение льготы за 100% предоплату

Лучшее без комиссии за предоплату

Funding Circle

Информация о Funding Circle была собрана CNBC независимо и не проверялась и не предоставлялась компанией до публикации.

Типы ссуд

Рейтинг Better Business Bureau (BBB)

Суммы ссуд

Условия

Минимальный кредитный рейтинг

Минимальные требования

Минимум 2 лет, банкротств в течение последних 7 лет не было

Плюсы

- Рейтинг A + высшего уровня с BBB

- Отсутствие штрафов за досрочное погашение

- Финансирование на следующий день после принятия предложения

Консультации

- Не ссужает предприятиям в Неваде из-за государственных правил коммерческого кредитования.

- Вы должны быть в бизнесе не менее 2 лет, чтобы получить право

Лучшее для микрозаймов

Kiva

Информация о Kiva была собрана CNBC независимо и не были рассмотрены или предоставлены компанией до публикации.

Типы займов

Одноранговый краудфандинговый заем

Рейтинг Better Business Bureau (BBB)

Суммы займа

Условия

Требуется минимальный кредитный рейтинг

Нет минимум Требуется кредитный рейтинг

Минимальные требования

Вам должно быть 18 лет, вы проживаете в США, используете этот заем для деловых целей, в настоящее время не взыскивают закладную, не имеют банкротства или залогового права, и небольшое количество ваших друзей и родственников готовы предоставить вам ссуду

Профи

- Возможность беспроцентного заимствования

- Ссуды предназначены для заемщиков, которые не имеют доступа к банковским услугам и имеют проблемы с квалификацией на финансовые продукты

- Возможность продавать свой продукт до 1.

6 миллионов кредиторов на Kiva

6 миллионов кредиторов на Kiva

Минусы

- Вам необходимо подтвердить свою кредитоспособность, пригласив друзей и родственников ссудить вам

- Получение кредита может занять некоторое время, поскольку инвесторам необходимо собрать деньги

- Нет рейтинга BBB

Часто задаваемые вопросы

Какие бывают типы ссуд для малого бизнеса?

Существует множество вариантов ссуды, которые подходят для различных бизнес-потребностей. Вот обзор девяти типов ссуд для малого бизнеса.

1. Срочные ссудыСрочные ссуды являются одним из наиболее распространенных типов ссуд для малого бизнеса и представляют собой единовременную денежную сумму, которую вы выплачиваете в течение определенного срока. Ежемесячные платежи обычно являются фиксированными и включают проценты сверх основного баланса. Вы можете гибко использовать ссуду на различные нужды, например на повседневные расходы и оборудование.

2. Ссуды SBA

Ссуды SBA Ссуды Управления малого бизнеса (SBA) привлекают владельцев бизнеса, которые хотят получить недорогую ссуду, обеспеченную государством.Однако ссуды SBA печально известны длительным процессом подачи заявки, который может задерживать получение вами финансирования. Утверждение и получение ссуды может занять до трех месяцев. Если вам не нужны деньги быстро и вы хотите получить выгоду от более низких процентных ставок и комиссий, ссуды SBA могут быть хорошим вариантом.

3. Кредитные линии для бизнеса Подобно кредитной карте, кредитные линии для бизнеса предоставляют заемщикам возобновляемый кредитный лимит, доступ к которому обычно можно получить через текущий счет.Вы можете потратить до максимального лимита кредита, погасить его, а затем снять больше денег. Эти варианты хороши, если вы не уверены в точной сумме денег, которая вам понадобится, поскольку вы платите проценты только на сумму, которую вы снимаете. Это по сравнению с ссудой на срок, которая требует, чтобы вы выплачивали проценты по всей ссуде — независимо от того, используете ли вы ее частично или полностью. Многие кредитные линии являются необеспеченными, а это означает, что вам не нужно залог.

Многие кредитные линии являются необеспеченными, а это означает, что вам не нужно залог.

Если вам необходимо профинансировать крупные закупки оборудования, но у вас нет капитала, вам следует рассмотреть ссуду на оборудование.Эти ссуды предназначены для того, чтобы помочь вам оплачивать дорогостоящие машины, автомобили или оборудование, которое сохраняет ценность, например компьютеры или мебель. В большинстве случаев приобретенное вами оборудование будет использоваться в качестве залога на случай, если вы не сможете погасить ссуду.

5. Факторинг по счетам и финансирование по счетам Владельцы бизнеса, которым трудно получить своевременные платежи, могут захотеть выбрать факторинг по счетам или финансирование по счетам (также известное как финансирование под дебиторскую задолженность). Посредством факторинга счетов-фактур вы можете продавать неоплаченные счета-фактуры кредитору и получать процент от суммы счета-фактуры авансом. При финансировании по счетам вы можете использовать неоплаченные счета в качестве залога для получения аванса на сумму вашей задолженности. Основное различие между ними заключается в том, что факторинг дает компании, покупающей ваши счета-фактуры, контроль над сбором платежей, в то время как финансирование по-прежнему требует, чтобы вы собирали платежи, чтобы вы могли погасить заемную сумму.

При финансировании по счетам вы можете использовать неоплаченные счета в качестве залога для получения аванса на сумму вашей задолженности. Основное различие между ними заключается в том, что факторинг дает компании, покупающей ваши счета-фактуры, контроль над сбором платежей, в то время как финансирование по-прежнему требует, чтобы вы собирали платежи, чтобы вы могли погасить заемную сумму.

Ссуды на коммерческую недвижимость (также известные как коммерческая ипотека) могут помочь вам профинансировать новую или существующую недвижимость, такую как офис, склад или торговое помещение.Эти ссуды действуют как срочные ссуды и могут позволить вам приобрести новую коммерческую недвижимость, расширить местоположение или рефинансировать существующую ссуду.

7. Микрозаймы Микрозаймы — это небольшие займы, которые могут предоставить вам финансирование в размере 50 000 долларов США или меньше. Поскольку суммы ссуд относительно невелики, эти ссуды могут быть хорошим вариантом для новых предприятий или тех, которым не нужно много денег. Многие микрозаймы предлагаются через некоммерческие организации или государство, например SBA, хотя вам может потребоваться предоставить залог (например, бизнес-оборудование, недвижимость или личные активы), чтобы претендовать на эти кредиты.

Поскольку суммы ссуд относительно невелики, эти ссуды могут быть хорошим вариантом для новых предприятий или тех, которым не нужно много денег. Многие микрозаймы предлагаются через некоммерческие организации или государство, например SBA, хотя вам может потребоваться предоставить залог (например, бизнес-оборудование, недвижимость или личные активы), чтобы претендовать на эти кредиты.

Как и традиционные авансы наличными, выдачи наличных торговцев связаны с высокими затратами. Этот тип денежного аванса требует, чтобы вы занимали под ваши будущие продажи. В обмен на единовременную сумму наличными вы погасите ее либо частью своих ежедневных продаж по кредитной карте, либо еженедельными переводами со своего банковского счета. Хотя часто можно быстро получить ссуду от продавца, высокие процентные ставки делают этот вид ссуды большим риском. В отличие от финансирования / факторинга по счетам-фактурам, при выдаче наличных торговцам в качестве залога используются продажи по кредитным картам, а не неоплаченные счета.

9. Франчайзинговые ссуды

Стать владельцем франшизы может помочь вам достичь своей цели владения бизнесом быстрее и проще, чем начинать с нуля, хотя вам все равно понадобится капитал. Ссуды по франшизе могут предоставить вам деньги для оплаты авансового платежа за открытие франшизы, чтобы вы могли приступить к работе. Хотя вы берете ссуду через кредитора, некоторые франчайзеры могут предлагать финансирование новым франчайзи.

Какая информация мне нужна, чтобы подать заявку на ссуду для малого бизнеса?

Когда вы подаете заявку на ссуду для малого бизнеса, вам понадобится как личная, так и деловая информация.Ожидайте ввода некоторой или всей следующей информации:

- Личная информация (например, ваше имя и адрес)

- Идентификационный номер налогоплательщика (который является либо идентификационным номером вашего работодателя (EIN), либо номером социального страхования (SSN), а иногда и тем и другим. )

- Название компании

- Адрес и номер телефона

- Тип отрасли и структура компании

- Годы работы

- Количество сотрудников

- Годовой доход от бизнеса

- Расчетные ежемесячные расходы

В процессе подачи заявки вам могут понадобиться для подачи документации, такой как бизнес-план, финансовая отчетность, банковские выписки и налоговые декларации. Также велика вероятность того, что ваш личный кредитный рейтинг будет изменен, чтобы кредитор мог оценить вашу кредитоспособность.

Также велика вероятность того, что ваш личный кредитный рейтинг будет изменен, чтобы кредитор мог оценить вашу кредитоспособность.

Какой кредитный рейтинг требуется для ссуды для малого бизнеса?

Для получения ссуды для малого бизнеса обычно требуется как минимум справедливый / средний кредитный рейтинг (от 580 до 669), но он будет варьироваться в зависимости от кредиторов.

Если ваш личный кредитный рейтинг хороший / очень хороший (от 670 до 799) или отличный (от 800 до 850), ваши шансы будут еще выше. Как и в случае с большинством финансовых продуктов, чем выше ваш кредитный рейтинг, тем выше процентные ставки и комиссии.

Кредиторы ориентируются на ваш личный кредитный рейтинг при установлении минимальных требований к кредитному баллу, однако они также могут проверить кредитный рейтинг вашего бизнеса. Но кредиторы не предъявляют никаких требований к кредитным рейтингам бизнеса.

Несу ли я личную ответственность по ссуде для малого бизнеса?

Да, в большинстве случаев вы, как владелец бизнеса, несете личную ответственность за ссуду для бизнеса. Когда вы берете ссуду для бизнеса, вам, как правило, необходимо предоставить залог, который может варьироваться от служебной собственности и транспортных средств до личных активов, таких как ваш собственный автомобиль или дом.В случае, если ваш бизнес обанкротится и вы не сможете погасить ссуду, вы также можете потерять личные активы.

Когда вы берете ссуду для бизнеса, вам, как правило, необходимо предоставить залог, который может варьироваться от служебной собственности и транспортных средств до личных активов, таких как ваш собственный автомобиль или дом.В случае, если ваш бизнес обанкротится и вы не сможете погасить ссуду, вы также можете потерять личные активы.

Наша методология

Чтобы определить, какие ссуды для малого бизнеса предлагают наилучшие условия финансирования, Select проанализировал дюжину ссуд в США, предлагаемых как онлайн, так и обычными кредиторами. Мы сузили наш рейтинг, рассматривая только традиционные займы, включая срочные займы, займы на оборудование, займы на коммерческую недвижимость, микрозаймы и франшизные займы. В этом обзоре мы не оценивали ссуды SBA, кредитные линии, факторинг / финансирование счетов-фактур, денежные авансы торговым предприятиям, поскольку они либо имеют длительный процесс подачи заявки (например, ссуды SBA), либо действуют иначе, чем традиционные срочные ссуды, которые дают вам единовременная выплата, которую вы выплачиваете в течение определенного периода времени.

Мы сравнили каждый кредит для малого бизнеса по ряду характеристик, в том числе:

- Минимальная и максимальная суммы кредита

- Срок действия

- Требуется кредитный рейтинг

- Требования к подаче заявки

- Оптимизированный процесс подачи заявки

- Выплата средств

- Клиент поддержка

- Рейтинг Better Business Bureau

- Отзывы клиентов, если таковые имеются

После изучения вышеуказанных функций мы систематизировали наши рекомендации в соответствии с общими потребностями в финансировании, финансированием в тот же день, отсутствием предоплаты и микрозаймов.

Ставки и структура комиссионных по ссудам для малого бизнеса могут быть изменены без предварительного уведомления, и они часто колеблются в соответствии с основной ставкой. Однако, как только вы примете кредитное соглашение, фиксированная годовая процентная ставка будет гарантировать, что процентная ставка и ежемесячный платеж останутся неизменными на протяжении всего срока кредита. Ваша годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности.

Ваша годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности.

Чтобы взять ссуду малому бизнесу, кредиторы проведут жесткое кредитное расследование и запросят полную заявку, которая может потребовать как личное, так и коммерческое подтверждение дохода, подтверждение личности, подтверждение адреса и многое другое.Скорее всего, вам также потребуется внести залог, который может включать в себя бизнес-оборудование, недвижимость или личные активы.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом подтверждены какой-либо третьей стороной.

Подача заявки на микрозайм для вашего стартапа

Фонарь от SoFi: Этот веб-сайт фонаря принадлежит SoFi Lending Corp., кредитор, лицензированный Департаментом финансовой защиты и инноваций в соответствии с Законом о финансах Калифорнии, номер лицензии 6054612; Номер NMLS 1121636. (www.nmlsconsumeraccess.org)

(www.nmlsconsumeraccess.org)

Все тарифы, сборы и условия представлены без гарантии и могут быть изменены по усмотрению каждого провайдера. Нет никакой гарантии, что вы будете одобрены или будете соответствовать заявленным тарифам, комиссиям или представленным условиям. Фактические условия, которые вы можете получить, зависят от таких вещей, как запрашиваемые льготы, ваш кредитный рейтинг, использование, история и другие факторы.

* Проверьте свою ставку: Чтобы проверить ставки и условия, на которые вы имеете право, Lantern проводит мягкий кредитный сбор, который не повлияет на ваш кредитный рейтинг. Однако, если вы выберете продукт и продолжите подавать заявку, выбранные вами кредиторы запросят ваш полный отчет о кредитных операциях в одном или нескольких агентствах по предоставлению информации о потребителях, что считается жестким кредитным сбором и может повлиять на ваш кредит.

Все условия займа, включая процентную ставку, годовую процентную ставку (APR) и ежемесячные платежи, показанные на этом веб-сайте, предоставлены кредиторами и являются приблизительными, основанными на ограниченной информации, которую вы предоставили, и предназначены только для информационных целей. Ориентировочная годовая процентная ставка включает все применимые сборы в соответствии с требованиями Закона о предоставлении правды. Фактические условия получения кредита, включая годовую процентную ставку, будут зависеть от выбранного вами кредитора, его критериев андеррайтинга и ваших личных финансовых факторов. Представленные условия и ставки ссуды предоставляются кредиторами, а не SoFi Lending Corp. или Lantern. Для получения дополнительных сведений ознакомьтесь с Условиями использования каждого кредитора.

Ориентировочная годовая процентная ставка включает все применимые сборы в соответствии с требованиями Закона о предоставлении правды. Фактические условия получения кредита, включая годовую процентную ставку, будут зависеть от выбранного вами кредитора, его критериев андеррайтинга и ваших личных финансовых факторов. Представленные условия и ставки ссуды предоставляются кредиторами, а не SoFi Lending Corp. или Lantern. Для получения дополнительных сведений ознакомьтесь с Условиями использования каждого кредитора.

Если вы соответствуете условиям одного или нескольких кредиторов и / или партнеров, предварительно квалифицированные и предварительно утвержденные предложения от одного или нескольких кредиторов / партнеров будут представлены вам здесь, на веб-сайте Lantern.Более подробная информация о Even, процессе и его кредиторах / партнерах описана в форме запроса ссуды, которую вы получите, посетив нашу страницу «Личные ссуды», а также страницу «Рефинансирование студенческой ссуды». Нажмите, чтобы узнать больше о лицензиях и раскрытии информации, Условиях обслуживания и Политике конфиденциальности Even. Рефинансирование студенческой ссуды:

Если вы соответствуете условиям одного или нескольких кредиторов и / или партнеров, предварительно квалифицированные и предварительно утвержденные предложения от одного или нескольких кредиторов / партнеров будут представлены вам здесь, на веб-сайте Lantern.Более подробная информация о Even, процессе и его кредиторах / партнерах описана в форме запроса ссуды, которую вы получите, посетив нашу страницу «Личные ссуды», а также страницу «Рефинансирование студенческой ссуды». Нажмите, чтобы узнать больше о лицензиях и раскрытии информации, Условиях обслуживания и Политике конфиденциальности Even. Рефинансирование студенческой ссуды: SoFi Lending Corp. («SoFi») управляет этим продуктом рефинансирования студенческой ссуды в сотрудничестве с Even Financial Corp. («Even»). Если вы отправите запрос на получение кредита, SoFi предоставит вашу информацию компании Even, а Even доставит ее сети кредиторов / партнеров для проверки, чтобы определить, имеете ли вы право на получение предварительно отобранных или предварительно утвержденных предложений. Кредитор, получив вашу информацию, также получит вашу кредитную информацию от агентства кредитной информации. Если вы соответствуете условиям одного или нескольких кредиторов и / или партнеров, предварительно квалифицированные и предварительно утвержденные предложения от одного или нескольких кредиторов / партнеров будут представлены вам здесь, на веб-сайте Lantern. Более подробная информация о Even, процессе и его кредиторах / партнерах описана в форме запроса ссуды, которую вы получите, посетив нашу страницу «Личные ссуды», а также страницу «Рефинансирование студенческой ссуды».Нажмите, чтобы узнать больше о лицензиях и раскрытии информации, Условиях обслуживания и Политике конфиденциальности Even.

Кредитор, получив вашу информацию, также получит вашу кредитную информацию от агентства кредитной информации. Если вы соответствуете условиям одного или нескольких кредиторов и / или партнеров, предварительно квалифицированные и предварительно утвержденные предложения от одного или нескольких кредиторов / партнеров будут представлены вам здесь, на веб-сайте Lantern. Более подробная информация о Even, процессе и его кредиторах / партнерах описана в форме запроса ссуды, которую вы получите, посетив нашу страницу «Личные ссуды», а также страницу «Рефинансирование студенческой ссуды».Нажмите, чтобы узнать больше о лицензиях и раскрытии информации, Условиях обслуживания и Политике конфиденциальности Even.

Ссуды рефинансирования студенческой ссуды, предлагаемые через Lantern, являются частными ссудами и не имеют вариантов прощения или погашения долга, которые предлагает федеральная ссудная программа или которые могут стать доступными, включая погашение на основе дохода или погашение условного дохода или оплату по мере зарабатывания ( PAYE).

Уведомление: Недавние законодательные изменения приостановили все выплаты по федеральным студенческим ссудам и отменили процентные сборы по федеральным ссудам до 31.01.22.Пожалуйста, внимательно рассмотрите эти изменения перед рефинансированием ссуд, находящихся в федеральном владении, поскольку при этом вы больше не будете иметь права на эти изменения или другие будущие преимущества, применимые к ссудам, находящимся в федеральном владении.

Рефинансирование автокредита: Информация о займе рефинансирования автокредитования, представленная на этом веб-сайте Фонаря, предоставлена MotoRefi. Информация о рефинансировании автокредита, представленная на этом сайте Lantern, является ориентировочной и зависит от того, выполняете ли вы требования кредитора, в том числе: вы должны соответствовать кредитным стандартам кредитора, сумма ссуды должна составлять не менее 10 000 долларов США, а возраст транспортного средства — не более 10 лет. показания одометра не более 125 000 км.Ставки и условия ссуды, представленные на этом сайте Lantern, могут быть изменены при обращении к кредитору и могут зависеть от вашей кредитоспособности. Могут применяться дополнительные условия, и все условия могут отличаться в зависимости от штата вашего проживания.

показания одометра не более 125 000 км.Ставки и условия ссуды, представленные на этом сайте Lantern, могут быть изменены при обращении к кредитору и могут зависеть от вашей кредитоспособности. Могут применяться дополнительные условия, и все условия могут отличаться в зависимости от штата вашего проживания.

Применяются условия, ограничения штата и минимальные суммы кредита. Прежде чем подавать заявление на получение обеспеченного кредита, мы рекомендуем вам тщательно обдумать, подходит ли вам этот тип кредита.Если вы не можете производить платежи по обеспеченному личному кредиту, вы можете в конечном итоге потерять активы, предоставленные в качестве обеспечения. Не все заявители будут иметь право на получение более крупных сумм займа или наиболее выгодных условий займа. Утверждение ссуды и фактические условия ссуды зависят от способности выполнить требования андеррайтинга (включая, но не ограничиваясь, ответственную кредитную историю, достаточный доход после ежемесячных расходов и наличие обеспечения), которые будут варьироваться в зависимости от кредитора.

Информацию о страховании на Фонарь предоставляет ООО «Софи Страховое Агентство Жизни».Щелкните здесь, чтобы просмотреть наши лицензии.

Как микрокредитование может помочь вам начать бизнес — BCL Circle — Business & Community Lenders of Texas

Как микрокредитование может помочь вам начать бизнес

27 нояб.2017 г. • Брайан К. МаршаллЕсли вы хотите начать бизнес, вы, вероятно, думали об использовании своих сбережений, об обращении за помощью к друзьям и семье, о покрытии расходов по кредитной карте и подаче заявления на получение традиционной банковской ссуды.Первые два варианта работают хорошо, при условии, что вы немного отстали и ваши родные и близкие верят в ваши мечты так же сильно, как и вы. Третий вариант может поставить под серьезную угрозу ваш личный кредит, не говоря уже о сумасшедших начислениях процентов. Четвертое, традиционные банковские ссуды, не всегда легко получить, когда вы предприниматель (что, возможно, удивительно). Именно здесь на сцену выходят микрозаймы.

BCL of Texas здесь, чтобы помочь выровнять правила игры с помощью индивидуального плана кредитования, который поможет вам стратегически развивать свой бизнес.Наш фонд малого и разнообразного роста для предприятий, принадлежащих меньшинствам и женщинам, предлагает более гибкие требования к андеррайтингу и залоговому обеспечению, чем традиционные программы кредитования, и разработан специально для удовлетворения ваших потребностей как владельца малого бизнеса.

Как работают микрозаймы?

Если вы находитесь на начальной стадии финансирования своего бизнеса, вы можете занять до 35-50 000 долларов в небольшой общественной некоммерческой организации, называемой микрокредитом. Они работают с SBA (Ассоциация малого бизнеса), а их около 160 по всей стране.Думайте о них как о посредниках, контролируемых SBA. Конечно, есть также микрокредиторы, которые получают финансирование от правительства штата или местного самоуправления, а не от SBA, и есть еще другие, которые действуют через благотворительность. Вы можете выполнить поиск по вашему географическому региону или другим критериям, характерным для вашего бизнеса. Получив микрозайм с коротким периодом времени и низкой процентной ставкой, вы готовы позаботиться о начальных расходах и начать получать прибыль, чтобы выплатить ссуду.Даже те, кому нужен небольшой капитал или у кого ограниченная кредитная история, имеют право подать заявку — на самом деле, эти описания применимы к большинству тех, кто выбирает микрозаймы в первую очередь.

Как мне начать?

Начните с определения ваших расходов. Вы можете поговорить с бухгалтером, чтобы он ознакомился с вашим бизнес-планом и помог спрогнозировать затраты на начальном этапе запуска. Как только вы узнаете, сколько денег вам понадобится, важно убедиться, что прогнозируемая прибыль позволит вам ежемесячно платить по кредиту.Даже если вы не хотите работать с бухгалтером, вам все равно нужно создать бизнес-план, используя шаблон. Затем вам нужно будет начать поиск микролендера, который вам подходит. Вы можете найти его в своем районе, поговорив с другими владельцами бизнеса или бизнес-группами, а также можете проверить онлайн-справочник по микрокредитованию SBA. Будьте готовы внести залог, например машину или дом, и вложить часть собственных денег. Большинству кредиторов потребуется приличный кредитный рейтинг — меньше 575 баллов, вероятно, не поможет.

На что следует обратить внимание при микрозайме?

Убедитесь, что микрозайм, который вы подписываете, не требует, чтобы микрокредитор подписывал каждое принятое вами бизнес-решение. Хотя они заслуживают понимания вашего бизнес-плана и своевременной оплаты, то, как вы будете вести свой бизнес, в конечном итоге должно зависеть от вас. Конечно, процентная ставка должна быть значительно ниже, чем вы ожидаете от кредитной карты — подумайте, менее 12%. Вам также необходимо взвесить риски и преимущества подписания, прежде чем вы действительно начнете рисовать на бумаге.Если вы не в состоянии выплатить ссуду, вполне возможно, что вам придется подать заявление о банкротстве, чтобы сохранить залог, который испортит ваш кредитный рейтинг на долгие годы. Микрозаймы могут быть фантастическим вариантом для деловых людей; просто не откусывай больше, чем можешь прожевать.

Если вы представляете малый и разнообразный бизнес и рассматриваете возможность кредитования, свяжитесь с нами по телефону 512-912-9884, чтобы поговорить с одним из моих консультантов.

Могу ли я получить ссуду для малого бизнеса без залога?

Планируя начать или развивать бизнес, многие владельцы стремятся узнать, как получить ссуды для малого бизнеса без залога для финансирования своих идей.Что касается ссуд, то есть два основных типа: необеспеченные и обеспеченные.

Основное различие между обеспеченными и необеспеченными ссудами состоит в том, что обеспеченная ссуда требует, чтобы актив действовал в качестве обеспечения. Другими словами, это бизнес-кредит под залог, который требует от вас предоставить что-то в обмен на финансирование (например, коммерческую недвижимость или служебный автомобиль).

Необеспеченная ссуда — это беззалоговая ссуда, для которой нет таких требований. Хотя есть некоторые бизнес-ссуды, которые не требуют залога, их не так легко найти и не так легко получить, как стандартные обеспеченные ссуды.

Хотя мы не можем посоветовать, какой из них лучше для вас, полезно понимать оба варианта, если вы ищете финансирование для бизнеса.

Как работают традиционные обеспеченные кредиты?

Большинство людей знакомы с идеей обеспеченного кредита, поскольку они, возможно, уже используют кредитование этого типа как потребители.

Ипотека, например, является наиболее известной обеспеченной ссудой, в качестве залога которой используется ваш дом. Если вы не сможете произвести платежи по ипотеке, в конечном итоге кредитор сможет вернуть собственность в собственность.

Весь смысл создания обеспеченного кредита состоит в том, чтобы снизить риск кредитора. Вот почему так много кредиторов предпочитают предлагать только этот тип ссуды, особенно новым стартапам, которые по своей природе являются более рискованными.

Альтернативы залогу или залог под другим именем?

Если вы ищете беззалоговую ссуду, есть ограниченные возможности. И даже в этом случае многие кредиторы по-прежнему снижают свой риск за счет других требований, которые дают им кредитное плечо в случае дефолта, в том числе:

- Личная гарантия: если вы берете ссуду с личной гарантией вместо определенного предмета залога, вы даете гарантию, что вы, как физическое лицо, выплатите долг, если ваша компания не выплатит кредит.

- Общее удержание UCC: это еще один вариант, когда кредиторы не запрашивают конкретный предмет залога. На бизнес может быть наложено полное удержание UCC. Это означает, что в случае дефолта по платежам кредитор может потребовать активы компании в качестве компенсации оставшейся невыплаченной суммы.

Хотя ни один из этих вариантов нельзя полностью исключить из уравнения, важно иметь полное представление о том, что они влекут за собой для вас и вашей компании, прежде чем подписывать пунктирную линию.

Насколько сложно получить ссуду малому бизнесу без залога?

Если вы хотите получить беззалоговую ссуду для своего стартапа или основанного малого бизнеса, есть несколько вариантов, которые стоит рассмотреть. К ним относятся:

Кредиты SBA

Ссуду SBA предоставляет федеральное агентство, Управление малого бизнеса. Этот тип ссуды может потребовать или не потребовать обеспечения, и даже новые стартапы могут получить ссуду без необходимости обеспечения через утвержденного кредитора SBA (например,g., Примерно 7 (а) ссуд на сумму менее 25000 долларов США)). Однако есть и другие ссуды SBA, которые потребуют залога, поэтому важно проверить их перед подписанием.

Трудно ли получить ссуду SBA?

Могут быть. Если вы ищете относительно доступную форму кредитования, вам могут помочь ссуды SBA. Помните, однако, что на получение ссуд SBA может потребоваться больше усилий, чтобы подать заявку, больше времени на обработку и, как правило, они имеют строгие квалификационные требования для утверждения.

Чтобы узнать больше о ссудах SBA и о том, как подать заявку, ознакомьтесь с нашим подробным руководством по ссудам SBA.

Долгосрочные онлайн-займы

Есть много онлайн-кредиторов, которые предлагают краткосрочные и долгосрочные ссуды компаниям. Хотя обе являются « срочных займов », есть некоторые ключевые различия, о которых следует помнить.

Для начала более традиционен долгосрочный кредит. Кредитор будет авансировать определенную сумму, которая будет выплачиваться ежемесячно в течение установленного периода времени. Хотя, как правило, они не такие доступные, как ссуды SBA, они относительно доступны, и подача заявки часто выполняется быстрее и проще.

Краткосрочная ссуда, с другой стороны, также включает в себя единовременную ссуду заемщику, но затем она выплачивается еженедельными или ежедневными платежами в течение короткого периода от трех до 18 месяцев. Этот тип ссуды обычно дороже, хотя и имеет более мягкие требования. Также очень легко подать заявку на получение по сравнению с традиционными банковскими кредитами.

Денежные авансы торговцам (MCA)

Хотя коммерческие денежные авансы, кажется, требуют залога, на самом деле это не так.Фактически, финансирующая компания будет покупать только ваши будущие активы — ничего, чем вы сейчас владеете.

Когда бизнес получает от продавца денежный аванс, финансирующая компания авансирует определенную сумму, которая затем возвращается с использованием определенного процента от продаж. По сути, это покупка части будущих продаж компании.

Квалификационные требования для этого типа кредитования сравнительно слабые, но может существовать риск для денежного потока. При выборе этого варианта важно проявлять осторожность, поскольку многие MCA включают сложные контракты и различные комиссии.

Перед тем, как выбрать MCA, прочтите эту статью, в которой сравнивается MCA с ссудами SBA и бизнес-линиями.

Кредитные карты для бизнеса

Кредитные картыBusiness — это наверняка то, с чем вы уже знакомы, и на самом деле они являются удивительно хорошим способом финансирования бизнеса, особенно при пополнении традиционного кредита.

Начальная годовая карта с нулевой процентной ставкой обычно является лучшим вариантом, поскольку по сути это беспроцентная ссуда, которая длится в течение указанного вступительного периода.Срок зависит от карты и может составлять до 15 месяцев.

Если вы выберете этот вариант, важно иметь четкий план погашения, поскольку вам нужно будет выплатить остаток до окончания вводного периода и вступления в силу обычного годового процентного дохода.

Частные кредиторы и финтех-фирмы

В наши дни есть много частных кредиторов, которые готовы предлагать ссуды без залога, если владелец бизнеса предлагает личную гарантию. Это может быть в форме соавтора, актива или товара.Хотя, строго говоря, это не совсем необеспеченный заем, существует гораздо больше вариантов для товаров или активов, которые вы можете использовать.

Инновации в технологиях способствовали появлению новых финтех-компаний, способных быстро и с относительно небольшим объемом документов предоставлять доступ к финансированию.

С помощью Fundbox вы можете подать заявку на финансирование онлайн без какого-либо конкретного залога и ожидать решения по кредиту всего за несколько минут (фактически 3 минуты, исходя из среднего времени принятия решения для клиентов Fundbox).Все клиенты Fundbox подпадают под действие общего залога UCC-1. Узнайте больше о том, как работают ссуды Fundbox.

Взвешивание опционов

Взяв ссуду для финансирования своего бизнеса, подумайте, действительно ли вы предпочитаете вариант, не требующий залога, и почему. Если вы обеспокоены своим дефолтом, и в конечном итоге ваши активы будут конфискованы кредитором, возможно, сейчас неподходящее время для поиска финансирования.

Как вы думаете, ваше финансовое положение скоро станет более надежным? Или вам действительно нужно это финансирование сейчас, чтобы улучшить свое положение и спасти свой бизнес? Если вы уверены в успехе своей деятельности в будущем, вы можете подождать и подать заявку на получение беззалогового кредита.

С другой стороны, иногда вы вообще не беспокоитесь о потере своих активов. Вместо этого вас может больше беспокоить скорость и легкость получения финансирования. Некоторые владельцы тратят 30 или более часов на оформление документов, чтобы подать заявку на получение обычного срочного кредита для финансирования своего бизнеса, в то время как другие решают, что у них просто нет лишнего времени.