Как рассчитать НДФЛ и страховые взносы

Как рассчитать НДФЛ и страховые взносыНалог на доходы физических лиц (НДФЛ) удерживается с доходов, полученных физлицом: зарплата, дивиденды учредителям или материальная выгода от экономии на процентах по займу и других. Организации или индивидуальные предприниматели удерживают НДФЛ со своих работников и перечисляют его в налоговую.

Расчет страховых взносов

Для расчета НДФЛ используются различные налоговые ставки. Они зависят от видов доходов и налогового статуса работника: резидент РФ или нерезидент.

Ставки для резидентов

- 13% — от зарплаты и других доходов, кроме облагаемых по ставке 15% и 35%;

- 15% — от зарплаты и других доходов более 5 млн., кроме облагаемых по ставке 35%;

- 35% — от материальной выгоды, призов и выигрышей.

Ставки для нерезидентов

- 13% — от зарплаты не более 5 млн. для иностранцев на патенте, высококвалифицированных специалистов, беженцев и получивших временное убежище в РФ, граждан из ЕАЭС, членов экипажей судов под Государственным флагом РФ, участников Государственной программы по оказанию создействия добровольному переселению в Россию соотечественников;

- 15% — от зарплаты более 5 млн.

для вышеперечисленных категорий иностранцев;

для вышеперечисленных категорий иностранцев; - 30% — для других категорий иностранцев и для других доходов нерезидентов.

Дивиденды резидентов до 5 млн. облагаются по ставке 13%, свыше 5 млн. по ставке 15%. Для нерезидентов вся сумма дивидендов облагается по ставке 15%.

В СБИС НДФЛ рассчитывается автоматически по данным о доходах, налоговых вычетах и налоговых льготах по каждой налоговой базе отдельно. В расчетном листке сотрудника будет указана сумма дохода, облагаемая налогом, объем и виды предоставленных льгот и вычетов, а также сумма удержания по НДФЛ.

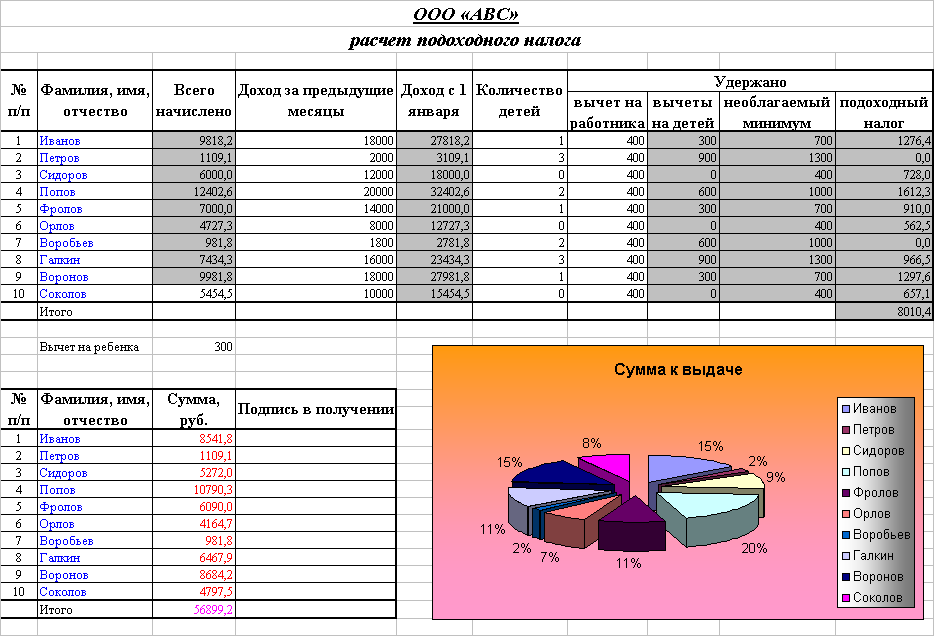

Рассмотрим, как рассчитывается НДФЛ:

Страховые взносы — это обязательные платежи в бюджет по всем видам обязательного социального страхования ваших работников. Сотрудники, за которых уплачены страховые взносы, могут обратиться к врачу, получить компенсацию за больничный или декрет, а по окончании трудоспособного возраста получать пенсию.

Работодатели должны ежемесячно рассчитывать страховые взносы по каждому сотруднику. Индивидуальные предприниматели платят страховые взносы сами за себя.

Индивидуальные предприниматели платят страховые взносы сами за себя.

Порядок расчета взносов по всем видам страхования общий.

- По каждому виду соцстрахования СБИС ежемесячно определяет базу нарастающим итогом. Она рассчитывается как сумма выплат в пользу работника минус суммы, не подлежащие обложению взносами.

- База умножается на тариф при условии, что лимит не превышен.

- Из получившейся суммы СБИС вычитает взносы, начисленные ранее в этом году. Разница перечисляется в бюджет.

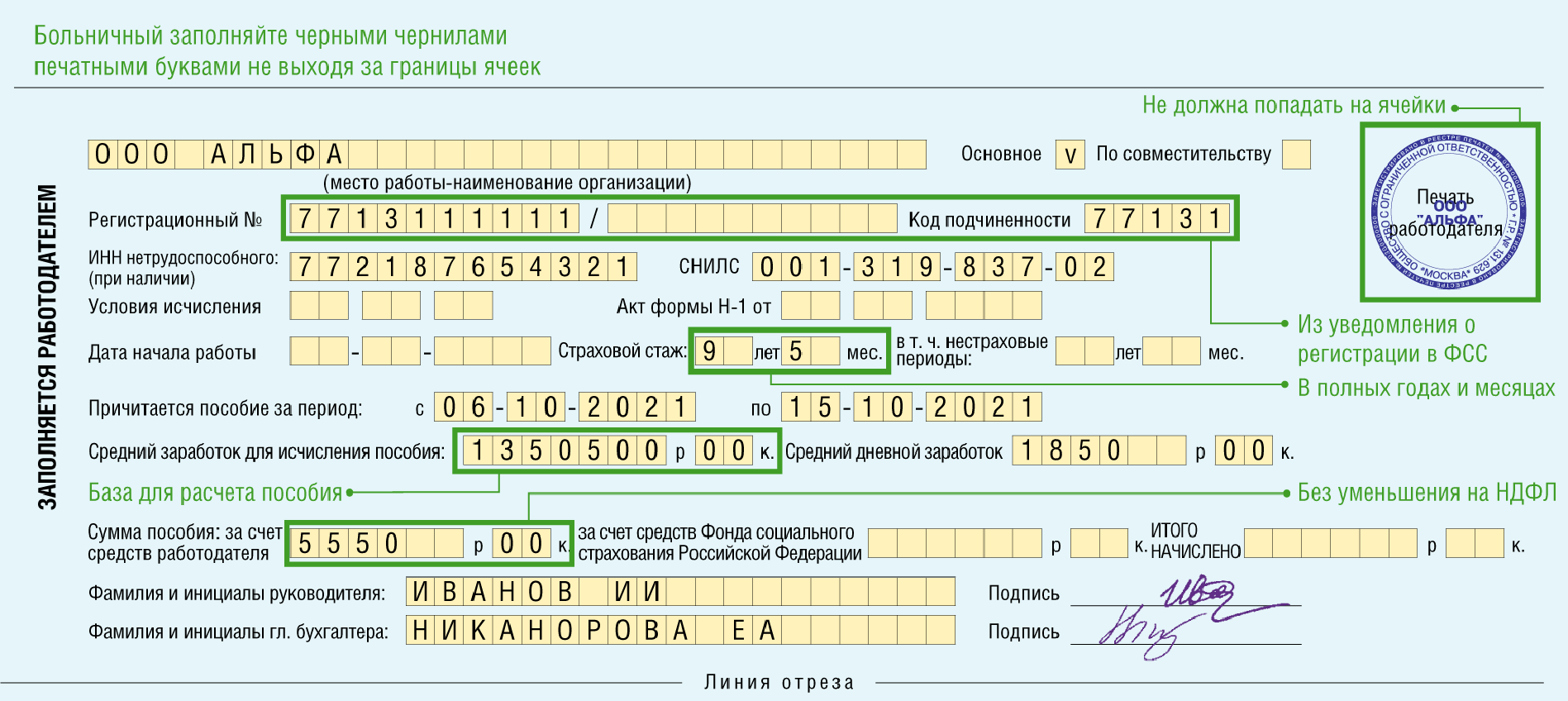

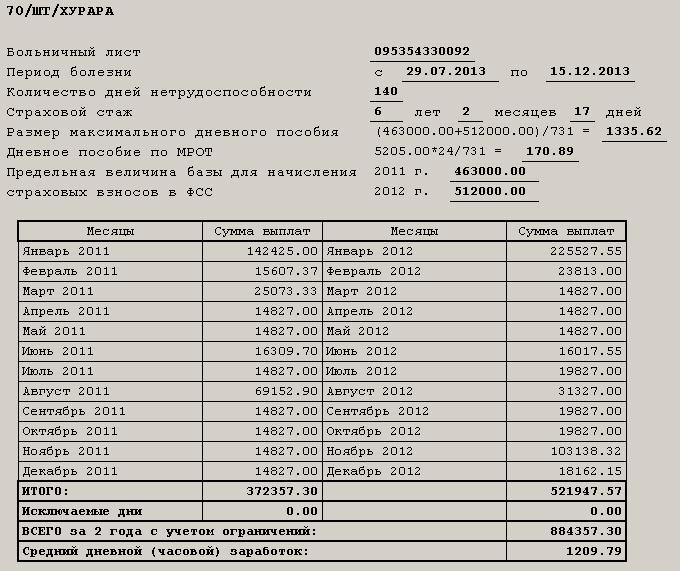

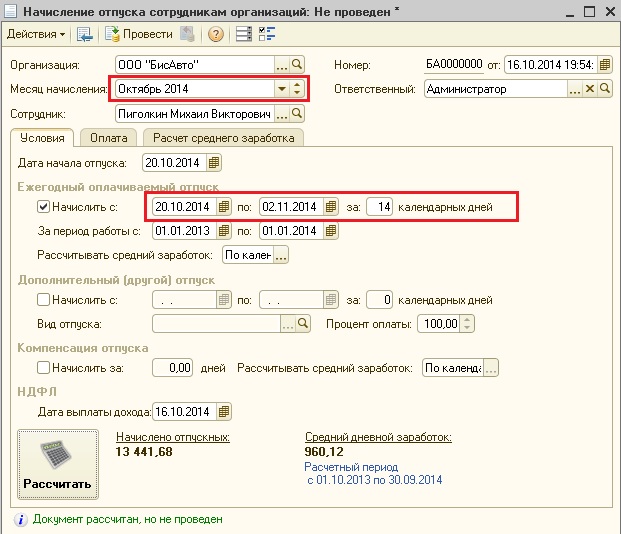

Рассмотрим расчет страхового взноса на примере.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Подоходный налог на пособия и пенсии

Для определения минимума, не облагаемого подоходным налогом, работающий пенсионер должен следить за своим ежемесячным брутто доходом (пенсия, заработная плата, дивиденды и т.д.)

Работающий пенсионер должен решить куда он подаст заявление об учете необлагаемого подоходным налогом минимума:

- работодателю

- Департамент социального страхования

- работодателю и Департамент социального страхования

Если на данный момент пенсионер уже подал заявление об учете необлагаемого подоходным налогом минимума в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялся минимум освобождений от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если в настоящее время пенсионер подал заявление об освобождении от подоходного налога в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялось освобождение от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если человек применяет минимум, не облагаемый подоходным налогом только с пенсии, то заработная плата будет облагаться подоходным налогом с первого евро.

Если на данный момент пенсионер предоставил заявление об учете необлагаемого подоходным налогом минимума работодателю, и в дальнейшем желает применять его только у работодателя, то пенсионер должен связаться с работодателем и уточнить нужно ли предоставлять новое заявление.

Если человек применяет минимум не облагаемый подоходным налогом только с заработной платы, то пенсия будет облагаться подоходным налогом с первого евро.

Если пенсионер желает, чтобы минимум не облагаемый подоходным налогом применялся как с пенсии, так и с заработной платы, необходимо предоставить заявление с указанием конкретной суммы, не облагаемой налогом, как в Департамент социального страхования, так и работодателю.

NB! Каждый работающий пенсионер должен сам следить за тем, чтобы его минимум не облагаемый подоходным налогом в месяц не превышал установленную сумму. Департамент социального страхования не может проверить, использует ли человек минимум не облагаемый подоходным налогом в месяц и у работодателя.

ПРИМЕР 1: Пенсионер получает ежемесячно пенсию в размере 300 евро и зарплату 300 евро. Общий доход пенсионера составляет 600 евро в месяц, у него есть право на учет минимума, освобожденного от подоходного налога — 500 евро в месяц. Пенсионер подает заявление об учете минимума, свободного от налога в размере 300 евро в Департамент социального страхования и в размере 200 евро работодателю. Таким образом, пенсионер получит пенсию в полном размере и будет полностью использовано освобождение от налога для пенсионера.

ПРИМЕР 2: человек получает зарплату в размере 800 евро в месяц, пенсию в размере 380 евро в месяц и выплату пенсии II ступени в размере 50 евро в месяц. Суммарный доход человека, облагаемый подоходным налогом, составляет 1230 евро в месяц (800+380+50). Поскольку месячный доход человека превышает 1200 евро, он имеет право на освобождение от налога в размере 483 евро в месяц (500-500/900*(1230-1200)).

Человек подает заявление об освобождении от подоходного налога в ДСС | Человек подает заявление об освобождении от подоходного налога работодателю | Человек подает заявление об освобождении от подоходного налога в ДСС и работодателю | |||||

Применяется освобождение от подоходного налога с пенсии в размере 483 евро в месяц. Человек получает всю назначенную пенсию в размере 380 евро на руки.

Человек имеет право подать декларацию о доходах, с помощью которой он может вернуть себе переплаченный в течение года подоходный налог.подоходныiйgak

|

|

На основании заявления человек желает, чтобы минимум, не облагаемый подоходным налогом в сумме 236 евро в месяц, был применен с пенсии (380-236) x20%=28,8 Человек желает, чтобы минимум не облагаемый подоходным налогом в сумме 247 евро в месяц был применен с заработной платы (800-247)x20%=110,6) Выплата накопительной пенсии II ступени облагается подоходным налогом с первого евро. Ежемесячная выплата человеку в общей сложности составляет 1080,6 евро в месяц (зарплата 689,4, пенсия 351,2, выплата накопительной пенсии II ступени 40). |

Пенсионеру следует учесть, что если он получает доход из нескольких мест (пенсия, заработная плата или иной доход), превышающий 1200 евро в месяц, не факт, что помесячное начисление налога даст тот же результат, что и годовое начисление.

ПРИМЕР: человек, получающий в течение всего года зарплату брутто в размере 1200 евро в месяц, к которому применяется сумма дохода, не облагаемого налогом, в размере 500 евро в месяц, в феврале продаст недвижимость и заработает прибыль 12 000 евро, а в июне получит выплату дивидендов в размере 3000 евро. В общей сложности годовой доход человека составит 29 400 евро ((1200X12)+12 000+3000). Поскольку работодатель в течение всего года применял сумму дохода, не облагаемого налогом, теперь человеку следует доплатить подоходный налог на основании декларации о доходах.

Пособие по беременности и родам облагается НДФЛ

Пребывание женщины в отпуске по БиР оплачивается из расчета среднего заработка.

Облагаются ли декретные НДФЛ?

Длительность декрета составляет в общих случаях 70 дн. до момента родов и 70 дн. непосредственно после. Оформление периода нетрудоспособности выполняется при наличии и на основании больничного листка, который сотруднице выдает наблюдающий врач. Порядок расчета состоит из определения среднего заработка за 2 предшествующих года. Сумма выплачивается работодателем, если регион не входит в пилотный проект ФСС.

Чтобы узнать, облагаются ли декретные налогом НДФЛ в 2017 г., обратимся к ст. 217 НК, а именно п. 1. В этом разделе четко указано, что с пособий по БиР, в отличие от обычных случаев нетрудоспособности, подоходный налог не взимается. Право на получение декретных выплат имеют работающие сотрудницы; жены военных по призыву; студентки; военнослужащие-контрактники; а также беременные, уволенные по причине ликвидации компании.

Как видим, никаких изменений в законодательстве в этом году не произошло. И если бухгалтер работодателя сообщает, что пособие по беременности и родам облагается НДФЛ, это говорит о неверной трактовке НК РФ. Безусловно, положение работницы при удержании налога ухудшается, следовательно, предприятию грозят штрафные санкции за нарушения норм трудового законодательства. Кроме того, специалисты ФСС тщательно проверяют начисленные суммы пособий и при выявлении ошибок могут отказать работодателю в возмещении выданных сумм пособий.

Декретные и страховые взносы

Помимо вопроса: Пособие по БИР облагается НДФЛ?, сотрудников зачастую волнует момент налогообложения взносами в части ФСС, ОМС и ПФР. С сумм таких выплат исчислять и удерживать страховые взносы не требуется. ОБ этом говорит п. 1 ст. 422 новой главы 34 НК.

Отражение декретных в 2-НДФЛ

Для беременной сотрудницы получение пособий по БиР является доходом. А вот следует ли налоговому агенту-работодателю включать подобные суммы в справку по форме 2-НДФЛ? Поскольку декретные исключаются из выплат, подлежащих обложению подоходным налогом, вносить сведения о пособиях по БиР в 2-НДФЛ не нужно. В ряде случаев, по решению администрации предприятия, осуществляется доплата до среднего уровня заработка сотрудницы: такие суммы следует отражать в справке 2-НДФЛ, так как они не освобождаются от удержания налога.

В ряде случаев, по решению администрации предприятия, осуществляется доплата до среднего уровня заработка сотрудницы: такие суммы следует отражать в справке 2-НДФЛ, так как они не освобождаются от удержания налога.

Если беременная женщина в отчетном году не получает в организации никаких других видов выплат, за исключением декретных пособий, сдавать справки в ФНС бухгалтерской службе не требуется. Но если работница трудится на условиях неполного рабочего дня, нужно сделать выбор между зарплатой и пособием, так как по требованиям соцстраха запрещается одновременное получение заработной платы и декретного пособия.

Вывод – ответ на вопрос: пособие по беременности и родам облагается НДФЛ? – будет отрицательным. Как следует из норм налогового законодательства, данный вид доходов не попадает под налогообложение подоходным налогом и страховыми взносами, что, безусловно, выгодно беременной сотруднице. При оформлении декрета рекомендуется не затягивать с представлением подтверждающей документации в бухгалтерию работодателя: установленный официально срок для расчета пособия по БиР – 6 мес.

с момента окончания отпуска по беременности.

Белая, серая и черная зарплата. Преимущества и последствия | ФНС России

21 Чувашская РеспубликаДата публикации: 26.03.2020

Издание: Газета «Спутник АСТ» от 24.03.2020, №13Тема: Неформальная занятость

Источник:  /html/sites/www.rn21.nalog.ru/press/31212.pdf

Главная причина, по которой работодатели опасаются полностью раскрывать свои зарплатные схемы, — это стремление избежать налогового бремени. При официальной схеме это бремя значительно выше.

Практически каждый работающий знаком с понятиями «белой», «серой» и «черной» зарплат. Не являясь официальными, эти понятия тем не менее получили широкое распространение, как отражение существующих легальных и полулегальных зарплатных схем. Рассмотрим плюсы и минусы каждой.

«Белая» зарплата

Что касается первого понятия — «белой» зарплаты, то это, пожалуй, идеальный вариант не только с точки зрения фискальных органов, но и получающего такую зарплату работника.

«Белая» или, правильнее сказать, официальная зарплата полностью отражается в бухгалтерии и финансовой отчетности; с нее платятся все налоговые отчисления. Причем, платятся как самим работником (за него эти перечисления осуществляет работодатель), так и организацией. Работник при этом официально трудоустроен со всеми вытекающими из этого статуса преференциями.

Преимущества «белой» зарплаты для персонала:

— защищенность: деньги выплачиваются вовремя и в фиксированном объеме, так как это оговоренная законом обязанность работодателя;

— социальная сфера: многие выплаты, рассчитываются на основании именно «белой» зарплаты;

— кредитование: легко подтвердить официальный доход;

— налоговая: легко объяснить приобретенные блага;

— пенсионные отчисления: напрямую зависят от величины зарплаты.

Последствия для работодателя

Для компании, выплачивающей зарплату «в белую», работник обходится значительно дороже. Помимо 13% подоходного налога, который за него переводит в фискальные органы сам работодатель, последний также обязан перечислять в государственные внебюджетные фонды сверх этого определенную сумму, которая рассчитывается на каждого работника отдельно.

Поскольку, для работодателя финансовые выгоды при официальной схеме, как таковые отсутствуют, главный стимулирующим фактором для него полностью выплачивать «белую» зарплату — угроза возможной административной и даже уголовной ответственности.

«Черная» зарплата

Эта схема, по которой сотрудники, получающие денежное вознаграждение не числятся в штате компании и не проходят ни по каким документам. Иными словами, для фискальных органов таких сотрудников как бы не существует. Вследствие чего работодатель полностью освобождается от каких-либо обязательств со своей стороны.

При этом права сотрудника, получающего «черную» зарплату, никак не защищены. Он не вправе взять больничный, оплачиваемый или неоплачиваемый отпуск. И даже выплата зарплаты в оговоренном сторонами объеме зависит лишь от добросовестности работодателя. Более того, такой работник официально будет считаться безработным.

Очевидно, что последняя схема наиболее выгодна лишь работодателю, для которого получаемые выгоды перевешивают страх перед законом.

Предприятия, выплачивающие зарплату по «черной» схеме, преследуют цель полностью уйти в тень и не раскрывать масштаб своей деятельности перед налоговиками.

«Серая» зарплата

Это так называемый промежуточный вариант. Попытка усидеть на двух стульях одновременно. Причем, этот вариант распространен как на мелких, так на крупных предприятиях. Размер, как говорится, не имеет значения.

Суть схемы — в разделении зарплаты на две составляющие: официальную, с которой идут все обязательные отчисления, и неофициальную, проходящую «мимо кассы».

Такая схема наиболее выгодна для работодателя: выдавая часть зарплаты «в конверте», он значительно экономит на страховых взносах.

Последствия для персонала

Выгода от «серой» схемы для персонала — оплата НДФЛ, а также других удержаний (например, алиментов) только с официальной, как правило, небольшой части заработка.

Однако такая выгода оборачивается минусом:

— при оплате больничного: учитываются только официальные выплаты, которые будут минимальными при «серой» схеме;

— при выплате различных пособий, отпускных: учитывается только официальная часть зарплаты;

— при расчете будущей пенсии: будет минимальным, так как пенсионные выплаты осуществляются опять-таки с «белой» части зарплаты;

— проблема с получением кредита из-за маленькой официальной части.

Контактные телефоны инспекции: 8 (83531)2-52-54, 8 (83531)2-10-45.

Телефон доверия: 8(83531)2-17-58.

Телефон Единого Контакт-центра ФНС России: 8(800)222-22-22.

Советник государственной гражданской службы

Российской Федерации 3 класса

Е.Н.Куделькина

Оплачиваемый отпуск по болезни и семейный отпуск: налоговые правила

На момент написания данной статьи в 15 штатах и Вашингтоне, округ Колумбия, требовался оплачиваемый отпуск по болезни, а в восьми штатах и Вашингтон, округ Колумбия, требовался оплачиваемый отпуск по семейным обстоятельствам. Многие местные органы власти также предписывают оплачиваемый отпуск по болезни или отпуск по семейным обстоятельствам.

Кроме того, исследования показывают, что большинство работодателей предлагают оплачиваемый отпуск по болезни, даже если это не требуется по закону, и работодатели все чаще предпочитают предоставлять оплачиваемый отпуск по семейным обстоятельствам.

Поэтому крайне важно, чтобы работодатели понимали свои обязанности по удержанию налогов, когда речь идет об оплачиваемом отпуске по болезни и семейном отпуске.

Удержание налога за оплачиваемый отпуск по болезни

Если вы добровольно предлагаете оплачиваемый отпуск по болезни и производите выплаты непосредственно сотрудникам — через систему расчета заработной платы или вашего поставщика платежных ведомостей — тогда заработная плата за отпуск по болезни обычно облагается налогом для федеральных, государственных и местных целей . Выплаты обычно облагаются налогом так же, как и обычная заработная плата — это означает, что следует удерживать федеральный подоходный налог, налог на социальное обеспечение, налог на медицинское обслуживание, а также применимые государственные и местные налоги.

Однако накопленных выплат по отпуску по болезни следует рассматривать как дополнительную заработную плату, как это определено Налоговой службой.

Выплата отпуска по болезни третьей стороне

Ситуация немного сложнее, когда выплаты отпуска по болезни производятся третьей стороной, например страховой компанией.

Как правило, если оплата отпуска по болезни производится третьей стороной, которая не является агентом работодателя, удержание налогов является добровольным, то есть работодатель не обязан автоматически удерживать налоги. Однако работник может попросить работодателя удержать федеральный подоходный налог, заполнив форму IRS W-4S.

Однако в целом сторонний плательщик несет ответственность за удержание соответствующих федеральных, государственных и местных налогов.

Обратите внимание, что выплаты по больничному листу облагаются налогами на социальное обеспечение и медицинскую помощь только в течение первых шести месяцев после начала отпуска по болезни. Хотя платежи освобождаются от налогов на социальное обеспечение и медицинскую помощь через шесть месяцев, они по-прежнему подлежат федеральному подоходному налогу.

Обязательный оплачиваемый отпуск по болезни

Оплачиваемый отпуск по болезни, требуемый государством или местным правительством, обычно считается «заработной платой», из которой должны удерживаться применимые налоги на трудоустройство.Работодатели могут связаться с государственным или местным налоговым агентством для получения инструкций по удержанию налогов. Взносы сотрудников в установленную государством программу оплачиваемых отпусков по семейным обстоятельствам являются вычетами после уплаты налогов, то есть из взносов должны удерживаться применимые налоги.

Как видите, совокупность выплачиваемых пособий сложна, и есть вопросы, выходящие за рамки того, что здесь обсуждалось. Свяжитесь с нами, и мы будем работать с вами в вашей конкретной ситуации.

Свяжитесь с консультантом MCB по телефону 703-218-3600 или щелкните здесь.Чтобы просмотреть наши статьи по бизнес-планированию, щелкните здесь. Чтобы узнать больше о налоговой практике MCB и наших налоговых экспертов, нажмите здесь.

Подпишитесь на блог MCB и получайте все новые сообщения блога MCB, отправленные прямо на ваш почтовый ящик.

© 2021

Просмотры: 132

26 CFR § 31.3402 (o) -3 — Продление удержания на пособие по болезни. | CFR | Закон США

(а) В целом. Согласно разделу 3402 (o) Налогового кодекса 1954 года и этому разделу, получатель (как определено в параграфе (h) (2) этого раздела) пособия по болезни (как определено в параграфе (h) (1) настоящего документа) раздел) может потребовать от плательщика (как определено в параграфе (h) (3) данного раздела) удержания подоходного налога в отношении выплат по больничному, произведенных 1 мая 1981 г. или после этой даты.Если такой запрос сделан, плательщик должен вычесть и удержать в соответствии с запросом.

(b) Способ подачи запроса. Получатель платежа, который желает, чтобы плательщик вычитал и удерживал подоходный налог из выплаты по болезни, должен подать письменный запрос плательщику о вычитании и удержании определенной суммы в долларах (с учетом ограничений параграфа (c) этого раздела) из каждой выплаты по болезни. оплата. Запрос должен быть оформлен в форме W-4S в соответствии с применимыми к ней инструкциями и должен содержать полностью и четко запрашиваемые в ней данные.Вместо формы W-4S плательщики могут подготовить и использовать форму, положения которой идентичны положениям формы W-4S. Получатель платежа должен указать в запросе номер своего счета социального страхования.

(c) Сумма, запрашиваемая к удержанию. Получатель платежа должен потребовать, чтобы плательщик удержал определенную сумму в долларах. Конкретная общая сумма в долларах должна составлять не менее 20 долларов за еженедельную выплату по больничному листу. Если получателю платежа выплачивается пособие по болезни, рассчитываемое на ежедневной основе, конкретная общая сумма в долларах должна составлять не менее 4 долларов на ежедневную выплату по больничному.Если получателю пособия выплачивается больничное пособие раз в две недели, конкретная общая сумма в долларах должна составлять не менее 40 долларов за двухнедельный платеж по больничному. Если получателю пособия выплачивается больничный лист на полумесячной основе, конкретная полная сумма в долларах должна составлять не менее 44 долларов за полумесячный платеж по больничному листу. Если получателю платежа выплачивается пособие по болезни на ежемесячной основе, конкретная общая сумма в долларах должна составлять не менее 88 долларов за ежемесячный платеж по больничному. Если получателю платежа выплачивается пособие по болезни на иной основе, кроме еженедельной, ежедневной, двухнедельной, полумесячной или ежемесячной, конкретная полная сумма в долларах должна быть эквивалентна не менее 4 долларов в день, при условии, что 5-дневная рабочая неделя составляет 8 часов. в день (всего 40 часов) в каждую 7-дневную календарную неделю.В случае платежа, который больше или меньше полного платежа, удержанная сумма должна иметь такое же отношение к определенной целой долларовой сумме, которую требуется удержать, как такой платеж относится к полному платежу. Например, предположим, что человек получает пособие по болезни в размере 100 долларов в неделю и просит удержать 25 долларов в неделю в счет уплаты налогов. После 4 полных недель отсутствия человек возвращается на работу в среду (отсутствовал в отпуске по болезни в понедельник и вторник). В течение недели, когда человек возвращается на работу, он будет иметь право на выплату пособия по болезни в размере 40 долларов, из которых 10 долларов будут удержаны в счет уплаты налогов.Плательщик может, по своему усмотрению, разрешить получателю платежа требовать от плательщика удержания определенного процента с каждого платежа. Конкретный процент должен составлять не менее 10 процентов. Если плательщик так решает, плательщик также должен принимать запросы по методу всего доллара. Если сумма, запрашиваемая для удержания по методу целых долларов или дополнительному процентному методу, снижает чистую сумму выплаты по болезни, полученной получателем, до уровня ниже 10 долларов, с этого платежа плательщиком не удерживается подоходный налог.

(d) Когда запрос вступит в силу. Плательщик должен вычесть и удержать сумму, указанную в запросе, в отношении платежей, произведенных более чем через 7 дней после даты получения запроса плательщиком. При выборе плательщика запрос может вступить в силу до этого срока.

(e) Срок действия и прекращение запроса. Запрос в соответствии с этим разделом остается в силе до тех пор, пока не будет изменен или прекращен. Получатель может изменить запрос, подав новый письменный запрос, отвечающий всем требованиям пунктов (b) и (c) этого раздела.Новый запрос вступает в силу, как указано в пункте (d) настоящего раздела, а старый запрос считается прекращенным, когда новый запрос вступает в силу. Получатель может прекратить запрос, предоставив плательщику подписанное письменное уведомление о расторжении, содержащее как запрос о прекращении удержания, так и всю информацию, содержащуюся в запросе об удержании. Это письменное уведомление о расторжении вступает в силу в отношении платежей, произведенных более чем через 7 дней после даты получения уведомления о расторжении плательщиком.При выборе плательщика запрос может вступить в силу до этого срока.

(f) Особые правила. Для целей главы 24 подзаголовка C Налогового кодекса 1954 года (касающейся взимания подоходного налога с заработной платы у источника) и подзаголовка F Кодекса (касающегося процедуры и администрирования), а также соответствующих положений:

(1) Сумма, удерживаемая в соответствии с настоящим разделом, считается налогом, подлежащим вычету и удержанию в соответствии с разделом 3402.

(2) Сумма, удерживаемая и удерживаемая в соответствии с данным разделом, считается суммой, удерживаемой и удерживаемой в соответствии с разделом 3402.

(3) Термин «заработная плата» включает в себя общую сумму выплаты по болезни, в отношении которой существует требование об удержании в соответствии с данным разделом. Однако ссылки на определение заработной платы в разделе 3401 (a), которые сделаны в разделе 6014 (в отношении выбора налогоплательщиком не рассчитывать налог по его годовой декларации) и в разделе 6015 (а) (в отношении декларирования расчетного налога) физическими лицами) не считаются включенными в какую-либо часть такой выплаты по болезни.

(4) Термин «работодатель» включает плательщика, в отношении которого действует требование об удержании налога в соответствии с данным разделом.

(5) Термин «сотрудник» включает получателя платежа, в отношении которого действует требование об удержании налогов в соответствии с данным разделом.

(6) Термин «период заработной платы» включает период начисления, в отношении которого обычно производятся выплаты по больничному, которые подлежат удержанию в соответствии с данным разделом.

(g) Отчетность, которую необходимо предоставить получателям платежа.См. Раздел 6051 (f) и соответствующие правила, чтобы узнать о требованиях, касающихся отчетов, которые должны быть предоставлены получателям платежа.

(h) Определения.

(1) (i) Термин «пособие по болезни» означает любую выплату физическому лицу, которая не является заработной платой (определяется без учета раздела 3402 (o) и данного раздела), которая выплачивается сотруднику в соответствии с планом. участником которой является работодатель, и которая представляет собой вознаграждение или выплату вместо вознаграждения за любой период, в течение которого работник временно отсутствует на работе из-за травм или болезни.Термин «телесные повреждения или болезнь» имеет то же значение, что и приписывается ему разделом 105 (а) и соответствующими правилами. Термин «пособие по болезни» не включает какие-либо суммы, которые либо исключаются из валового дохода в соответствии с разделом 104 (a) (1), (2), (4) или (5), либо разделом 105 (b) или (c), либо выплачиваются в соответствии с раздел 3402 (o) (1) (B). Термин «пособие по болезни» не включает суммы, выплачиваемые по плану, если все суммы, выплачиваемые по плану, выплачиваются лицам, которые описаны в первом предложении статьи 105 (d) (4) (относящейся к определению постоянного и полного нетрудоспособность) и правила в соответствии с ним.Суммы, выплаченные по любому другому плану, считаются выплаченными за период, в течение которого работник временно отсутствует на работе. Однако в случае выплаты по болезни, выплаченной только в 1981 году, плательщик может выбрать не следовать правилам двух предыдущих предложений, а вместо этого следовать правилу о временном отсутствии работника, если его отсутствие не описано в разделе 105 (d) (4). ) (в отношении определения постоянной и полной нетрудоспособности) и соответствующих правил. Работодатель не является стороной плана, если план представляет собой контракт только между работниками и сторонним плательщиком или работодатель не делает взносов для выплаты пособий по болезни в соответствии с планом, даже если работодатель удерживает суммы из заработной платы сотрудников и выплачивает суммы третьему плательщику.

(ii) Этот пункт (h) (1) можно проиллюстрировать следующими примерами:

Пример 1.

Сотрудник A работает в компании P, а сотрудник B работает в компании Q. Компания P заключила договор со страховой компанией R, чтобы компания R выплачивала сотрудникам P сумму, эквивалентную их обычной заработной плате, в случае их временного отсутствия на работе из-за болезни или травмы. Q Компания не заключала таких контрактов и не будет производить такие платежи непосредственно из собственных средств.Следовательно, B идет в страховую компанию S и приобретает непосредственно страховой полис, который будет выплачивать ему эквивалент его обычной заработной платы, если он не может работать из-за болезни или травмы. Оба A и B впоследствии временно отсутствуют на работе из-за болезни или травм. A получает платежи от R, а B получает платежи от S. Ни платежи, произведенные R для A, ни платежи, произведенные S для B, не составляют заработную плату (определяется без учета раздела 3402 (o) и этого раздела).A может потребовать, чтобы R удерживал подоходный налог в соответствии с разделом 3402 (o) и этим разделом из получаемых им платежей, потому что это пособие по болезни, как определено в разделе 3402 (o) и этом разделе. B не может требовать, чтобы S удерживал подоходный налог в соответствии с разделом 3402 (o) и данным разделом из получаемых им платежей, потому что платежи не выплачиваются в соответствии с планом, стороной которого является Q Company, и, следовательно, не являются пособиями по болезни, как определено в разделе 3402 (o) и этот раздел.

Пример 2.

Сотрудники C и D работают в компании T Company, которая заключила договор со страховой компанией U о выплате U выплат сотрудникам T по всем претензиям по болезни или травмам. Сотрудник C болен и не работает в течение месяца.U выплачивает C сумму, эквивалентную обычной зарплате C. Сотрудник D теряет руку в результате несчастного случая, а U платит 10 000 дирхамов. C может потребовать, чтобы U удерживал подоходный налог в соответствии с разделом 3402 (o) и данным разделом из получаемых им платежей, поскольку эти платежи представляют собой вознаграждение или выплату вместо вознаграждения за любой период, в течение которого сотрудник временно отсутствует на работе по причине болезни. или телесные повреждения. D не имеет права требовать от U удержания подоходного налога с получаемых им платежей, поскольку эти выплаты не являются вознаграждением или выплатой вместо вознаграждения за любой период, в течение которого сотрудник временно отсутствует на работе из-за болезни или травм.

(2) Термин «получатель» означает физическое лицо, которое является гражданином или резидентом США и которое получает пособие по болезни.

(3) (i) Термин «плательщик» означает любое лицо, выплачивающее пособие по болезни, которое не является работодателем (как определено в статье 3401 и в § 31.3401 (d) -1 (кроме параграфа (f))) получатель платежа. Однако, если лицо, производящее платеж, действует исключительно как агент другого лица, термин «плательщик» будет означать это другое лицо, а не лицо, фактически производящее платеж.

(ii) Этот пункт (h) (3) можно проиллюстрировать следующими примерами:

Пример 1.

X Компания заключает договор со страховой компанией Y о выплате Y сотрудникам X эквивалента их обычной заработной платы, когда они временно отсутствуют на работе из-за болезни или травмы. Y вычисляет сумму, подлежащую выплате, и определяет дату, когда платеж должен быть произведен для каждого из сотрудников X. Затем Y инструктирует Z Bank выписать чек на эту сумму в этот день. Y возмещает Z сумму чека плюс административные расходы Z.В этих обстоятельствах Z является агентом Y, а Y — плательщиком согласно разделу 3402 (o) и этому разделу.

Пример 2.

V Company заключает договор с W Company о выплате W сотрудникам V эквивалента их обычной заработной платы, когда они временно отсутствуют на работе по причине болезни или травмы. По условиям контракта V сообщает W размер заработной платы, обычно выплачиваемой каждому из сотрудников V. V сообщает W, когда сотрудник V временно отсутствует на работе из-за болезни или травмы, а W вычисляет сумму, которая должна быть выплачена сотруднику, и выплачивает ему пособие по болезни в течение периода отсутствия сотрудника.Впоследствии V возмещает W сумму этих платежей и выплачивает W плату за услуги W. В этих обстоятельствах W действует исключительно как агент V, и получатель платежа не может требовать в соответствии с разделом 3402 (o) и настоящими правилами, что W удерживает подоходный налог со своих платежей. Тем не менее, см. Раздел 3401 и соответствующие правила в отношении обязательства V удерживать подоходный налог из платежей, которые W производит как агент V, которые не исключаются из дохода в соответствии с разделом 105 и положениями к нему и которые являются заработной платой в соответствии с разделом 3401. и соответствующие правила.См. Также § 31.3402 (g) -1 (относящийся к дополнительным выплатам заработной платы) для получения информации об условиях, при которых может использоваться фиксированная процентная ставка удержания.Пример 3.

Предположим те же факты, что и в Примере 2, за исключением того, что вознаграждение за услуги W представляет собой установленный страховой взнос, а не возмещение затрат плюс вознаграждение. В этих обстоятельствах W является плательщиком, а не действует исключительно как агент V. Сотрудник V, которому W производит платежи в соответствии с соглашением, может запросить в соответствии с разделом 3402 (o) и положениями, согласно которым W удерживает подоходный налог с этих платежей. .

(i) Особые правила выплаты больничных листов в соответствии с некоторыми коллективными договорами.

(1) Специальные правила (перечисленные в подпункте (2)) применяются к выплате по болезни, если выполняются все следующие критерии.

(i) Оплата по болезни должна выплачиваться в соответствии с коллективным соглашением между представителями работников и одним или несколькими работодателями.

(ii) Соглашение должно содержать положение о том, что раздел 3402 (o) (5) должен применяться к выплате по болезни, выплачиваемой в соответствии с соглашением.

(iii) Соглашение должно содержать положение об определении суммы, которая будет вычитаться и удерживаться из каждой выплаты пособия по болезни.

(iv) Плательщику должен быть предоставлен номер социального страхования получателя. В соглашении может быть предусмотрено, что работодатель предоставит его или получатель может предоставить свой номер социального страхования непосредственно плательщику.

(v) Плательщику должна быть предоставлена информация, необходимая плательщику для определения того, осуществляется ли платеж в соответствии с соглашением, и для определения суммы, подлежащей вычету и удержанию.В соглашении может быть предусмотрено, что работодатель будет предоставлять эту информацию непосредственно плательщику.

(2) Следующие специальные правила применяются к выплате по болезни, если выполняются все критерии подпункта (1).

(i) Требование раздела 3402 (o) (1) (c) и этого раздела о том, что запрос на удержание будет в силе, не применяется.

(ii) Сумма, подлежащая вычету и удержанию из пособия по болезни, должна определяться в соответствии с положениями соглашения, а не в соответствии с данным разделом.Однако это правило не применяется —

(A) На выплаты, перечисленные в разделе 3402 (n) (в отношении сотрудников, не несущих обязательств по подоходному налогу) и в соответствии с правилами, или

(B) На платежи, произведенные получателю платежа более чем через 7 дней после даты получения плательщиком заявления от получателя платежа о том, что получатель ожидает потребовать исключения из валового дохода в соответствии с разделом 105 (d). Такое заявление должно включать в себя соответствующее подтверждение инвалидности. Справка от квалифицированного врача, подтверждающая, что работник постоянно и полностью нетрудоспособен (в значении раздела 105 (d)), считается адекватной проверкой.Если плательщик получает такое заявление, он не должен удерживать подоходный налог с платежей, произведенных получателю, независимо от положений коллективного договора. Это исключение из удержания не влияет на требования § 31.6051-3.

Выдан оплачиваемый отпуск по болезни и семейный отпуск по коронавирусу

В соответствии с недавно принятым законом , подходящие малые и средние работодатели могут потребовать два новых возмещаемых налоговых кредита на фонд заработной платы, предназначенных для возмещения им, доллар за долларом, затрат на предоставление своим сотрудникам отпуска в связи с коронавирусом.Облегчение было введено в действие в соответствии с Законом о реагировании на коронавирус в первую очередь для семей, P.L, 116-127, подписанным президентом Дональдом Трампом 18 марта 2020 года.

Закон требует оплачиваемого отпуска по болезни и расширенного семейного отпуска, а также отпуска по болезни для работников, пострадавших от коронавируса, и создает возмещаемые кредиты для правомочных работодателей. Приемлемые работодатели — это предприятия и освобожденные от налогов организации с численностью менее 500 сотрудников, которые обязаны предоставлять оплачиваемый отпуск по болезни и отпуск для семьи и по болезни в соответствии с законом.Правомочные работодатели смогут претендовать на эти кредиты на основании отпуска, который они предоставят в период с 1 апреля 2020 г. по 31 декабря 2020 г.

Эквивалентные кредиты доступны самозанятым лицам при аналогичных обстоятельствах. Частные предприниматели будут требовать скидку в своей налоговой декларации и уменьшат расчетные налоговые платежи.

Малые предприятия с менее чем 50 сотрудниками имеют право на освобождение. Чтобы снизить нагрузку на бизнес во время пандемии, новые требования подлежат 30-дневному неисполнению со стороны Министерства труда (DOL), если работодатели приложат добросовестные усилия для их соблюдения.IRS обозначило контуры этого облегчения в IR-2020-57 и указало даты вступления в силу в Уведомлении 2020-21.

Для немедленного использования льгот по оплачиваемым отпускам и для облегчения движения денежных средств работодателей, IRS сообщает, что правомочные работодатели, которые оплачивают отпуск по болезни или по уходу за ребенком, смогут удерживать сумму налога на заработную плату, равную сумме квалифицируемых по болезни и уходу за ребенком. отпуск по уходу за ребенком, который они оплачивали, а не депонировали в IRS.

Налоги на заработную плату, которые доступны для удержания, включают удержанные федеральные подоходные налоги, долю работника в налогах на социальное обеспечение и медицинскую помощь, а также долю работодателя в налогах на социальное обеспечение и медицинскую помощь для всех сотрудников.

Если вкладов работодателя по налогу на заработную плату недостаточно для покрытия расходов на оплачиваемый отпуск по болезни и уходу за ребенком, работодатели смогут подать запрос об ускоренной выплате в Налоговое управление США, подав упрощенную форму заявки, которая не была опубликована как этого письма. IRS заявляет, что рассчитывает обработать эти запросы в течение двух недель или меньше. Подробности этой новой ускоренной процедуры будут объявлены на следующей неделе.

Освобождение от налогов для малых предприятий

Малый бизнес с менее чем 50 сотрудниками будет иметь право на освобождение от требований об отпуске, связанных с закрытием школ или недоступностью ухода за детьми, когда требования могут поставить под угрозу способность бизнеса продолжать работу.IRS заявляет, что освобождение от налогов будет доступно «на основе простых и четких критериев, которые сделают его доступным в обстоятельствах, представляющих угрозу для жизнеспособности бизнеса работодателя как непрерывного предприятия». DOL призван предоставить руководство по чрезвычайным ситуациям для объяснения этого стандарта.

Срок неисполнения

DOL издаст временную политику неисполнения, которая предоставляет работодателям период времени для соблюдения закона. В соответствии с этой политикой DOL не будет возбуждать принудительные меры против любого работодателя за нарушение закона, если работодатель действовал разумно и добросовестно в соответствии с законом.Вместо этого DOL сосредоточится на оказании помощи работодателям в соблюдении требований в течение 30-дневного периода.

Даты вступления в силу

Налоговые льготы для оплаты квалифицированных отпусков по болезни и отпусков по семейным обстоятельствам будут применяться к заработной плате, выплаченной за период, начинающийся 1 апреля 2020 г. и заканчивающийся 31 декабря 2020 г. Кроме того, дни, приходящиеся на период, начинающийся 1 апреля 2020 г., и заканчивающиеся 31 декабря 2020 г., будут учитываться при начислении эквивалентных сумм квалифицированного отпуска по болезни и эквивалентных сумм квалифицированного отпуска по семейным обстоятельствам для определенных самозанятых лиц.

Примеры

IRS предоставило следующие примеры того, как удержание налогов на заработную плату будет работать:

Если правомочный работодатель заплатил 5000 долларов за отпуск по болезни и в противном случае должен внести 8000 долларов в качестве налога на заработную плату, включая налоги, удерживаемые со всех его сотрудников, работодатель может использовать до 5000 долларов из 8000 долларов налогов, которые он собирался внести для оформления отпуска с установленным требованием. платежи. По закону работодатель должен будет внести оставшиеся 3000 долларов только в день следующего обычного депозита.

Если правомочный работодатель заплатил 10 000 долларов по больничному листу и должен был внести 8 000 долларов в виде налогов, работодатель мог бы использовать все 8 000 долларов налогов, чтобы уплатить квалифицированный отпуск и подать запрос на ускоренный кредит на оставшиеся 2 000 долларов.

Для получения дополнительных новостей и сообщений о коронавирусе и о том, как CPA могут справиться с проблемами, связанными со вспышкой, посетите страницу JofA ресурсов по коронавирусу, страницу .

— Салли П.Шрайбер , J.D., ( [email protected] ) — старший редактор JofA .

Налоги — Часто задаваемые вопросы о подаче и платежах

Часто задаваемые вопросы о подаче документов и платежах — Подоходный налог с работодателя

1. Кто должен удерживать?

а. Каждый работодатель, который имеет офис в городе Детройт или ведет бизнес в городе

Детройта, даже если он не находится в городе Детройт, обязан удерживать доход

налог для своих сотрудников.

г. Работодатель имеет налоговое обязательство, если у него есть сотрудники, которые работают удаленно

(удаленная работа) из Детройта.

г. Если работодатель, не имеющий иных обязательств по удержанию, добровольно

регистры для удержания, работодатель должен удерживать у всех сотрудников, которые являются резидентами

Детройта.

Примечание: Работодатель — это любое индивидуальное товарищество, ассоциация, корпорация, некоммерческая организация, правительственный орган, подразделение или агентство, или любое другое юридическое лицо, которое нанимает одного или нескольких лиц на заработную плату, премию, заработную плату, комиссию или на другой основе, независимо от того, не работодатель занимается бизнесом.

2. Когда я должен возвращать свои ежемесячные или ежеквартальные отчеты?

Ежемесячные отчеты подлежат оплате 15 -го числа месяца, следующего за месяцем удержания налога.

Квартальные отчеты подлежат оплате 15 -го числа месяца, следующего за кварталом.

Если 15-е число выпадает на праздничный или выходной день, возврат осуществляется на следующий рабочий день.

3. Как мне узнать, следует ли мне подавать ежемесячную или ежеквартальную декларацию?

Работодатели обязаны подавать ежемесячно, если их годовая сумма удержания составляет 1200 долларов или более в год.Работодатели, удерживающие $ 1,199 или меньше, должны подавать заявление ежеквартально.

4. Когда должен быть мой годовой отчет?

Ежегодная выверка налоговых деклараций города Детройт, подлежащая уплате, должна состояться 28 февраля. Для этой формы нет расширения для файла.

Посетите страницу «Формы подоходного налога у работодателя», чтобы выбрать форму 5321 для соответствующего налогового года.

5. Если я подал все свои ежемесячные или квартальные отчеты, нужно ли мне подавать годовой отчет?

Да, все работодатели, зарегистрированные для удержания городского подоходного налога, должны подавать форму 5321 «Ежегодная сверка удержания подоходного налога города Детройта», даже если налог не взимается.

Посетите страницу «Формы подоходного налога работодателя», чтобы выбрать форму 5321 для соответствующего налогового года.

6. Если мой ежемесячный или квартальный доход равен нулю, нужно ли мне его подавать?

Да, декларацию необходимо подавать даже при отсутствии налоговых обязательств за период.

7. Буду ли я платить штраф за просрочку, если я буду платить свой ежемесячный или квартальный доход после установленной даты?

Да, если платеж осуществляется после установленного срока, включите в сумму платежа начисленный штраф и проценты.Если штраф и проценты не включены, вы можете получить счет на любую причитающуюся дополнительную сумму.

8. Я являюсь некоммерческой организацией, нужно ли мне удерживать удержание для моих сотрудников?

Да, некоммерческая организация в городе Детройт обязана удерживать подоходный налог со своих сотрудников. Посетите страницу «Формы подоходного налога у работодателя», чтобы выбрать соответствующий налоговый год.

9. В какой компенсации я должен удержаться?

Подоходный налог города Детройта необходимо удерживать из:

- Все компенсации (оклады, оклады, комиссионные, выходное пособие, премии и т. Д.)) жителя города Детройта за оказанные услуги или выполненную работу независимо от того, выполняются ли такие услуги или работа в городе или за его пределами; и

- Вся компенсация нерезидента за оказанные услуги или выполненную работу в городе Детройт, где город Детройт является преобладающим местом работы.

Отпуск, отпуск, больничный, выходное пособие и бонусные выплаты нерезидентам, которые выполняют часть, но не всю свою работу или услуги в городе Детройт, облагаются налогом в той же пропорции, что и их обычная деятельность.

Пример: Сотрудник-нерезидент, которому удерживается 60% его заработка, поскольку 60% его работы выполняется в городе Детройт, также подлежит удержанию 60% из суммы отпуска, отпуска, выплаты по болезни, выходного пособия. оплата труда, премии или выплаты заработной платы во время болезни.

10. Какой вид компенсации не подлежит удержанию?

Удержание не применяется к:

- Заработная плата домработниц;

- Вознаграждения, выплачиваемые независимым подрядчикам, не являющимся сотрудниками;

- Выплата работнику-нерезиденту за работу или услуги, выполненные в городе Детройт, если основным местом работы не является город Детройт;

- Выплата работнику-нерезиденту за работу или услуги, оказанные за пределами Детройта;

- Пенсии и аннуитеты, компенсации работникам и аналогичные пособия;

- Сумма, уплаченная по болезни, травме или инвалидности в той же степени, в какой эти суммы освобождены от федерального подоходного налога, но работодатель должен удержать из таких платежей, если удерживается федеральный налог.

- Суммы, выплаченные работнику в качестве возмещения расходов, понесенных при оказании услуг.

11. Куда мне отправлять ежемесячные / ежеквартальные отчеты и любые применимые платежи?

Министерство финансов штата Мичиган

P.O. Box 30812

Лансинг, Мичиган 48909

Чтобы обеспечить правильное внесение платежа, следуйте всем инструкциям, приведенным на возврате.

12.Куда я могу отправить свой годовой отчет о сверке и любые применимые платежи?

Министерство финансов штата Мичиган

P.O. Box 30812

Лансинг, Мичиган 48909

Чтобы обеспечить правильное внесение платежа, следуйте всем инструкциям, приведенным на возврате.

13. Как мне изменить свой ежемесячный / квартальный отчет?

Ежемесячные / квартальные отчеты не могут быть изменены.

14.Как мне зарегистрироваться для уплаты подоходного налога города Детройт?

До тех пор, пока бизнес зарегистрирован для уплаты налогов штата Мичиган, отдельного процесса регистрации для удержания налогов города Детройт не существует. Отправляйте декларации, используя федеральный идентификационный номер работодателя.

Если бизнес не зарегистрирован для уплаты налогов штата Мичиган, но обязан это сделать, обратитесь в Департамент регистрации штата Мичиган по телефону 517-636-6925.

15. Как мне отказаться от удержания налога у источника выплаты города Детройта?

Продажа или прекращение деятельности: Работодатель, который продает, прекращает деятельность или прекращает деятельность навсегда

чтобы стать работодателем, необходимо заполнить форму W-2 и подать годовой налоговый сбор

города Детройта.

Сверка (форма 5321) до даты, когда должен быть произведен последний удерживаемый платеж.Вы должны

укажите в форме 5321 дату и код причины прекращения участия. Не

используйте Уведомление об изменении города Детройта (форма 5439), чтобы сообщить о продаже или прекращении продажи.

16. Как мне исправить ошибки в моей ежемесячной / квартальной декларации городского подоходного налога (форма 5323)?

Ошибки работодателя в отношении чрезмерного или недостаточного удержания должны быть исправлены следующим образом:

• Если ошибка обнаружена в том же периоде (месяце или квартале), в котором она была сделана,

работодатель вносит необходимые корректировки в последующий платеж.Только

исправленная сумма должна быть включена в возврат в город;

• Если ошибка обнаруживается в последующем периоде того же календарного года,

Работодатель должен внести необходимые корректировки в последующий платеж и сообщить об этом

в качестве корректировки при следующем возврате;

• Если ошибка обнаруживается в следующем календарном году, работодатель должен уведомить об этом

Городской отдел подоходного налога Министерства финансов штата Мичиган ошибки, подавая

измененная форма 5321, включая исправленные формы W-2 (W-2C), если применимо, и:

○ уплатить причитающийся дополнительный налог; или

○ Подайте письменный запрос на возврат переплаты, включая конкретный

объяснение ошибки.

ПРИМЕЧАНИЕ: Переплата удерживаемого дохода не будет зачтена в счет налога, подлежащего уплате в будущие годы.

Для получения дополнительной информации посетите страницу форм подоходного налога с работодателя, чтобы просмотреть город

.

Руководство по удержанию подоходного налога в Детройте (форма 5469) за соответствующий налоговый год.

17. Как исправить слишком большие / слишком маленькие удержания из заработной платы сотрудника?

Если ошибка произошла в том же налоговом году, см. Ответ на вопрос «Как исправить ошибки на

Ежемесячная / ежеквартальная декларация моего городского подоходного налога (форма 5323)? «

Если ошибка была обнаружена после годового удержания подоходного налога города Детройта

Сверка (форма 5321) подана, сотрудник сверяет свои годовые

удержание при подаче городской декларации о подоходном налоге.Любой

переплата будет возвращена, и ответственность за любую установленную ответственность составляет

работник.

IRS предоставляет руководство по надлежащему удержанию подоходного налога для девяти общих сценариев выплаты дополнительной заработной платы

В Постановлении о доходах от 2008-29 гг. IRS предоставило конкретное руководство по надлежащей сумме федерального подоходного налога, которую работодатель должен удерживать в девяти различных ситуациях в соответствии с дополнительным положения о заработной плате 1 , вступившие в силу 1 января 2007 года.Как правило, штаты, в которых действуют подоходные налоги, не соблюдают принципы федерального регулирования в отношении разграничения регулярной и дополнительной заработной платы. Помимо удержаний федерального подоходного налога, штаты также ищут надлежащие удержания из дополнительной заработной платы для целей подоходного налога штата.

Постановление о доходах рассматривает следующие девять сценариев:

- Комиссионные, выплачиваемые через определенные промежутки времени, без регулярной выплаты заработной платы работнику;

- Комиссионные, выплачиваемые через определенные промежутки времени, в дополнение к регулярной заработной плате, выплачиваемой через разные промежутки времени;

- Розыгрыши выплачены в счет комиссионных;

- Комиссионные, выплачиваемые сотруднику только тогда, когда накопленный комиссионный кредит сотрудника достигает определенного числового порога;

- Премия за подписание контракта, выплачиваемая до начала работы;

- Выходное пособие, выплачиваемое после увольнения;

- Единовременные выплаты накопленного ежегодного отпуска, оплачиваемого при увольнении;

- Ежегодные выплаты наличных отпускных и больничных; и

- Выплата по болезни отличается от обычной ставки.

Для каждой из обсуждаемых ситуаций IRS предполагает, что нет никаких конструктивных квитанций или конструктивных выплат заработной платы до фактической выплаты заработной платы, что никакие суммы не требуется включать в доход согласно разделу 409A до фактической выплаты заработной платы, и что все выплаты производятся 1 января 2007 г. или после этой даты. Кроме того, за исключением Ситуации 5, ни одному из перечисленных ниже не выплачивается дополнительная заработная плата более 1 000 000 долларов США в течение любого календарного года.

Это последнее руководство IRS делает устаревшим руководство согласно Постановлению о доходах 67-131, 1967-1 C.B. 291 и Постановление о доходах 66-294, 1966-2 C.B. 459.

Регулярная заработная плата

Выплачивает ли работодатель «обычную заработную плату» или «дополнительную заработную плату», влияет на размер подоходного налога, который должен удерживаться. Регулярная заработная плата означает заработную плату, выплачиваемую работодателем за период заработной платы либо по обычной почасовой ставке, либо в заранее определенной фиксированной сумме. Сумма, которая должна удерживаться в случае регулярной заработной платы, основана на налоговой таблице за период оплаты ( e.грамм. , раз в две недели) и количество освобождений, заявленных в форме W-4 IRS сотрудника.

Доплата

Дополнительная заработная плата — это заработная плата, не являющаяся обычной. Другими словами, дополнительная заработная плата — это заработная плата, которая варьируется от периода выплаты заработной платы к периоду выплаты заработной платы в зависимости от факторов, отличных от количества отработанного времени. Примерами дополнительной заработной платы являются сверхурочная работа, бонусы, задолженность, комиссионные, заработная плата, выплачиваемая в рамках возмещения или других договоренностей о надбавках, неквалифицированная отсроченная компенсация, дополнительные безналичные выплаты, выплаты по болезни, выплачиваемые третьей стороной в качестве агента работодателя, суммы, включаемые в валовой доход согласно разделу 409A IRC, доход, признанный при исполнении опциона на неустановленные акции, и вмененный доход на медицинское страхование для независимого лица.

Если сумма дополнительной заработной платы, выплачиваемой в любом календарном году, превышает 1 миллион долларов в совокупности, удержание осуществляется по обязательной 35% ставке с суммы, превышающей 1 миллион долларов, и необязательно для выплаты, которая приводит к общей сумме всей дополнительной заработной платы за год. преодолеть порог в 1 миллион долларов. Если дополнительная заработная плата меньше 1 миллиона долларов, работодатель обычно может использовать:

- необязательная (25%) фиксированная ставка; или

- агрегатный метод.

Дополнительный метод единой 25% ставки не может использоваться, однако, если подоходный налог не был удержан из регулярной заработной платы работника в течение календарного года выплаты дополнительной заработной платы или за предыдущий календарный год, и дополнительная заработная плата не взимается отдельно. заявлено из обычной заработной платы (помимо того, что она составляет менее 1 миллиона долларов).

Если все требования для необязательного метода единой ставки 25% не выполняются, необходимо использовать агрегированный метод. Для расчета агрегированного метода дополнительная заработная плата добавляется к обычной заработной плате за последний расчетный период в этом году, как если бы это была единовременная выплата. Затем размер налога определяется для единовременного платежа на основе налоговых таблиц за соответствующий период расчета и с использованием формы W-4 IRS сотрудника. Налог, уже удержанный из обычной заработной платы, затем вычитается, а оставшийся налог вычитается из дополнительной заработной платы.IRS сообщило, что, когда нет регулярной заработной платы, а дополнительная заработная плата должна выплачиваться агрегированным методом, следует использовать дневную / разную таблицу, когда в том же году не выплачивается никакая другая регулярная заработная плата. Это обычное дело, например, когда бывшему сотруднику выплачивается задолженность по урегулированию судебного спора.

Ситуации 1 и 2: Комиссионные с продаж с регулярной заработной платой и без нее

В Ситуации 1 сотрудник ежемесячно получает только комиссионные.Поскольку не существует регулярной заработной платы, из которой удерживаются подоходные налоги, работодатель должен использовать совокупный метод удержания и не может использовать метод единой ставки 25%.

В Ситуации 2 сотрудник получает зарплату первого числа каждого месяца, из которой удерживается подоходный налог, и еженедельные комиссии, основанные на продажах. Здесь, в отличие от ситуации 1, поскольку выплачивалась обычная заработная плата, из которой удерживались налоги на прибыль, работодатель может выбрать использование либо необязательного удержания 25% фиксированной ставки, либо агрегированной процедуры.

Ситуация 3: ничья против комиссионных

В Ситуации 3 служащий работает в качестве уполномоченного продавца, который получает розыгрыш 5000 долларов раз в полмесяца. Комиссионные работнику выплачиваются во втором розыгрыше каждого месяца. Если сумма начисленных комиссий меньше общей суммы розыгрышей (10 000 долларов США) за месяц, розыгрыш уменьшается на эту сумму в следующем месяце. Сотрудник обязан выплатить любые выплаты, полученные сверх заработанных комиссионных, в случае увольнения по какой-либо причине.Другой компенсации работник не получает.

Здесь розыгрыши представляют собой выплаты комиссионных, которые являются дополнительной заработной платой, а не заработной платой, потому что они списываются с комиссионных, и работодатель уменьшает сумму розыгрыша, если она превышает комиссионные. Следовательно, поскольку работодатель выплачивает только дополнительную заработную плату, он должен использовать совокупный метод удержания. Кроме того, поскольку выплаты производятся каждые полгода, работодатель должен использовать полумесячные таблицы заработной платы.

Ситуация 4: Комиссии с неравными периодами расчета

В Ситуации 4 работник получает вознаграждение исключительно за счет комиссии. Работодатель выплачивает комиссионные всякий раз, когда накопленные чистые комиссионные работника равны 1000 долларов США или более. Согласно этим фактам, первым днем календарного года выплачивается накопленная прибыль 15 января. 2 Второй день выплаты накопленной прибыли — 1 февраля.

Здесь, поскольку выплачивается только дополнительная заработная плата, должен использоваться совокупный метод удержания.Однако, поскольку заработная плата не выплачивается через регулярные промежутки времени, подоходный налог, удерживаемый из заработной платы, рассчитывается на основе дневной / разной таблицы. Для первого платежа период заработной платы должен составлять 15 дней, количество дней между 1 января (или первым днем приема на работу) и первым днем выплаты заработной платы. Удержание по второй выплате заработной платы определяется исходя из различного периода расчета заработной платы продолжительностью 17 дней, с 16 января (день после последней выплаты заработной платы) по 1 февраля, следующего дня выплаты заработной платы.

Ситуация 5: Бонус свыше 1 миллиона долларов

В Ситуации 5 сотрудник получает 2,1 миллиона долларов подписного бонуса за пять месяцев до начала оказания услуг. Как только сотрудник начнет оказывать услуги, он будет получать регулярную заработную плату в размере 75 000 долларов в месяц. Что касается суммы подписного бонуса более 1 миллиона долларов, работодатель должен использовать метод обязательного 35% фиксированного удержания. Для суммы подписного бонуса менее 1 миллиона долларов работодатель может использовать либо метод обязательного фиксированного удержания 35%, либо совокупный метод.Если работодатель использует агрегированный метод, он должен использовать ежемесячный период оплаты труда, который представляет собой запланированный период выплаты заработной платы для регулярной заработной платы.

Ситуация 6: Выходное пособие

В Ситуации 6 сотрудник был уволен принудительно. У работодателя есть план выходного пособия для сотрудников, в котором указано, что в случае принудительного увольнения сотрудника он будет получать еженедельное выходное пособие, равное его или ее законной регулярной еженедельной зарплате. Выходное пособие будет продолжаться после увольнения в течение количества недель, равного количеству полных лет, в течение которых работник выполнял услуги в качестве сотрудника для работодателя, умноженному на 3.Согласно этому плану, сотрудник получит 51 неделю увольнения, начиная с 30 июня и продолжаясь до следующего года.

IRS рассматривает выходное пособие как дополнительную заработную плату, потому что это не плата за услуги в текущем периоде заработной платы, а выплата, произведенная после или после увольнения в связи с прекращением трудовых отношений, даже если выплачивается в течение фиксированной 51 недели. Таким образом, поскольку выходное пособие рассматривается как дополнительная заработная плата, работодатель может выбрать использование либо необязательного удержания 25% фиксированной ставки, либо совокупного метода для всех выплат.

Ситуация 7: Выплата накопленных отпускных при увольнении

В Ситуации 7 у сотрудника накопился, но не использовался ежегодный отпуск, который выплачивается единовременно при увольнении либо в том же чеке, что и окончательная заработная плата, либо в виде отдельного чека. Единовременная выплата за накопленный ежегодный отпуск представляет собой дополнительную выплату заработной платы, поскольку это не выплата по обычным ставкам для текущего периода заработной платы. Предполагая, что подоходный налог был удержан из регулярной заработной платы в текущем или предыдущем году, работодатель может использовать либо необязательную фиксированную ставку 25%, либо совокупную ставку для удержания при оплате накопленного ежегодного отпуска.

Ситуация 8: Ежегодная выплата единовременного отпуска и пособия по болезни

У работодателя есть план, по которому его работники выплачиваются примерно в конце каждого 12-месячного периода единовременной выплаты, известной как отпуск и пособие по болезни. Работник получает эту оплату независимо от того, отсутствовал ли он на работе из-за отпуска или болезни. Однако, если работник отсутствует в связи с отпуском или по болезни, он не получает регулярной оплаты за период отсутствия.

Ежегодная выплата отпускных и пособий по болезни является дополнительной выплатой заработной платы, поскольку это не выплата по регулярной ставке для текущего периода заработной платы. Работодатель может использовать совокупный метод удержания или может использовать необязательную фиксированную ставку 25%, предполагая, что подоходный налог удерживался из обычной заработной платы в текущем или предыдущем году.

Ситуация 9: Выплата по болезни по ставке, отличной от обычной ставки

В Ситуации 9 работодатель платит своим работникам по одной ставке, когда работник присутствует и работает, и по другой ставке, когда работник отсутствует по болезни.Работодатель ведет записи о заработной плате, в которых отдельно указывается сумма заработной платы, выплачиваемой за рабочие дни, и суммы заработной платы, выплачиваемой по больничному, но производит единовременную выплату заработной платы работнику за период расчета, который включает обе выплаты. Поскольку пособие по болезни представляет собой дополнительную заработную плату, при условии, что она не выплачивается через регулярные промежутки времени (поскольку сотрудники не болеют через определенные промежутки времени), работодатель может использовать дополнительный метод удержания фиксированной ставки, если подоходный налог был удержан из регулярной заработной платы в текущем году. или предыдущий год, или может иным образом использовать совокупную ставку.

Консультации для работодателей

Это Постановление о доходах не является исчерпывающим списком всех возможных сценариев дополнительной заработной платы. Тем не менее, он предоставляет руководство по типичным сценариям, и работодатели могут просмотреть результаты, изложенные в этом Постановлении, чтобы определить, как удерживать в других конкретных ситуациях. Например, работодатель, который платит комиссионные на нерегулярной основе в дополнение к регулярной заработной плате, может ознакомиться с примерами 2 и 4, чтобы узнать о возможных вариантах удержания.

В свете вышеизложенного Постановления работодатели должны обеспечить, чтобы их отделы заработной платы или сторонние обработчики заработной платы правильно кодировали платежи, которые представляют собой дополнительную заработную плату, и использовали надлежащий метод удержания для этих платежей. Если вы сомневаетесь в правильности метода удержания, работодатели должны обратиться за советом к своим налоговым специалистам.

1 Казначейство. Рег. § 31.3402 (g) -1.

2 Постановление о доходах гласит, что 14 января является первой датой выплаты заработной платы в рассматриваемой части, но для целей анализа используется 15 января.Поэтому мы используем дату 15 января.

Г.Дж. Стиллсон МакДоннелл — акционер и председатель Группы Литтлера Мендельсона по вопросам налогообложения занятости. Уильям Хейс Вайсман — акционер Группы Литтлера Мендельсона по вопросам налогообложения занятости. Если вам нужна дополнительная информация, свяжитесь с вашим адвокатом Littler по телефону 1.888.Littler, [email protected], г-же MacDonnell по [email protected] или г-ну Вайсману по [email protected].

COVID-19 Налог на работу и отпуск для работодателей

Черезмесяцев после начала пандемии COVID-19 многие договоренности о дистанционной работе с работодателями остаются в силе, и несколько крупных корпораций решили продлить эти договоренности до 2021 года.Преимущества таких мер были очевидны для многих работодателей во время пандемии, в том числе то, что они позволяют поддерживать производительность труда при сохранении безопасности сотрудников. Однако чем дольше сотрудники остаются вне офиса, тем больше возникает проблем, связанных с удаленной работой, в том числе в отношении налогообложения доходов сотрудников и требований к отпускам, которые мы обсуждаем ниже.

Налоговые последствия удаленной работы сотрудника в связи с пандемией COVID-19

Как правило, работники платят подоходный налог в том государстве, в котором они предоставляют услуги работодателю.Например, если удаленный сотрудник живет и работает полностью в Нью-Джерси, несмотря на то, что ее работодатель находится во Флориде, подоходный налог с работника будет удерживаться в соответствии с законодательством Нью-Джерси и выплачиваться в штат Нью-Джерси. Многие штаты имеют взаимные соглашения о порядке налогообложения, когда работник работает в одном штате, а живет в другом. Два соседних штата соглашаются, что работник, который работает в штате A, может платить подоходный налог в своем родном штате B, позволяя сотруднику подавать одну налоговую декларацию каждый год.При отсутствии соглашений о взаимности налогов между соседними штатами сотрудники могут облагаться подоходным налогом в двух штатах (например, в Нью-Йорке и Нью-Джерси). В связи с тем, что масса сотрудников удаленно работает в другом штате, чем их типичный рабочий режим, когда работник должен платить подоходный налог, становится все более сложным.

Некоторые штаты решили эту проблему и другие налоговые последствия для бизнеса, вызванные COVID-19. Например, 22 октября 2020 года Массачусетс принял правило подоходного налога с физических лиц, в котором говорится, что работодатели должны выплачивать компенсацию Массачусетсу (и, следовательно, удерживать подоходный налог) за личные услуги, оказываемые нерезидентом, который: (1) непосредственно перед Массачусетсом COVID-19 Emergency, был сотрудником, оказывающим эти услуги в штате; и (2) кто предоставляет эти услуги за пределами штата в связи с обстоятельствами, связанными с пандемией.Массачусетс также предоставит кредит на подоходный налог, уплачиваемый другому штату резидентами, которые выполняли работу за пределами Массачусетса непосредственно перед пандемией COVID-19 и начали работать в Массачусетсе из-за пандемии COVID-19. Последнее правило применяется к доходам от услуг, оказанных сотрудникам с 10 марта 2020 года до 31 декабря 2020 года, или через 90 дней после того, как губернатор Бейкер уведомит о том, что чрезвычайное положение больше не действует. Примечательно, что губернатор штата Нью-Гэмпшир Крис Сунуну поручил Министерству юстиции штата Нью-Гэмпшир подать иск в США.S. Верховный суд оспаривает постановление Налогового управления штата Массачусетс о введении подоходного налога штата Массачусетс для жителей Нью-Гэмпшира, работающих на дому.

Нью-Джерси также выпустил FAQ, посвященный налоговым последствиям для удаленной работы. Налоговое управление штата отказалось от воздействия, связанного с созданием взаимосвязей, на предприятия за пределами штата, где сотрудники в настоящее время работают в Нью-Джерси из-за COVID-19. Управление налогов и доходов Вашингтона опубликовало аналогичную информацию, в которой говорится, что оно не будет налагать на работодателей систему налогообложения корпоративной франшизы, поскольку сотрудники работают на дому во время чрезвычайного положения, вызванного COVID-19.

Ввиду отсутствия указаний от каждого штата относительно налоговых последствий удаленной работы работодателям рекомендуется проконсультироваться с юрисконсультом или своими бухгалтерами о том, как удаленные работники за пределами штата влияют на налоговые обязательства компании.

Последствия удаленной работы сотрудника в соответствии с законом об отпуске

Это было достаточно сложно до того, как пандемия начала распутывать сложную сеть разрешений на отпуск, которые могут применяться к рабочей силе работодателя в разных штатах. Однако эта сеть законов об отпусках становится еще более сложной, когда сотрудники, работающие на дому в другом штате, из которого они обычно работают, начинают влиять на право сотрудника на получение местного отпуска.

Например, как сотрудник, который регулярно работает в Нью-Йорке, но теперь работает удаленно из Нью-Джерси, получает отпуск по болезни? Имеет ли сотрудник право на отпуск по болезни и / или отпуск по болезни в Нью-Джерси? В конечном итоге (и при отсутствии дополнительных указаний) ответ будет зависеть от требований, предъявляемых к отпуску, и от особенностей трудовой истории сотрудника.

В этом сценарии часто задаваемые вопросы Нью-Джерси о больничном времени гласят, что «надомный работник, который обычно выполняет некоторую работу в Нью-Джерси, имеет право на полностью заработанный отпуск по болезни, покрываемый в соответствии с Законом о заработанном отпуске по болезни [Нью-Джерси], при условии, что база работника составляет операции или место, откуда такая работа направляется и контролируется, находится в Нью-Джерси.”Основываясь на этом руководстве, будет ли сотрудник, который обычно работает в Нью-Йорке, но который в настоящее время работает удаленно в Нью-Джерси в результате пандемии, имеет право на отпуск по болезни в соответствии с законодательством штата Нью-Джерси? Поскольку пандемия и, в свою очередь, эта договоренность о дистанционной работе продолжается, в какой момент рабочая база сотрудника перемещается в Нью-Джерси, требуя от работодателя предоставления отпуска по болезни?

В то же время, будет ли этот сотрудник по-прежнему иметь право на получение отпуска по болезни в соответствии с законодательством города Нью-Йорка (и новым законом штата Нью-Йорк, который обсуждался в нашей предыдущей публикации)? Закон города Нью-Йорка, в который недавно были внесены поправки, содержит инструкции по толкованию (применимые в соответствии со старым законом), согласно которым сотрудник получает отпуск по болезни в соответствии с законодательством города Нью-Йорка только тогда, когда он оказывает услуги в городе Нью-Йорк.Если они подпадают под временное соглашение о работе на дому, теряют ли они право на получение отпуска по болезни в Нью-Йорке? Обновит ли Нью-Йорк свои инструкции по решению этой проблемы? Выдаст ли штат Нью-Йорк руководящие указания в соответствии со своим новым законом также для решения этой проблемы? Работодатели также должны помнить о том, что сотрудники могут иметь возможность вести множественные начисления в зависимости от того, где они предоставляют услуги.

В штате Массачусетс, к счастью, разъяснили, как относиться к работникам, имеющим право на участие в Законе штата Массачусетс об оплачиваемых семейных и медицинских отпусках.Работодатели и сотрудники начали вносить свой вклад в доверие Содружества к оплачиваемым семейным и медицинским отпускам еще в 2019 году, и большинство отпусков станут доступны через несколько коротких месяцев 1 января 2021 года (см. Сообщения в нашем блоге о подготовке к оплачиваемым семейным и медицинским отпускам в штате Массачусетс. Оставьте здесь и здесь). Однако многие сотрудники, регулярно работающие в Массачусетсе, приезжают из соседних штатов, включая Род-Айленд и Нью-Гэмпшир. Теперь, когда такие сотрудники живут и работают удаленно за пределами Массачусетса, должны ли работодатели по-прежнему вычитать взносы из зарплаты сотрудников? К счастью, DOR штата Массачусетс рассмотрел эту проблему в выпуске технической информации: сотрудник, который ранее оказывал услуги за пределами штата Массачусетс и не подпадал под действие PFML, не будет подпадать под действие PFML только потому, что сотрудник временно работает из дома в Массачусетсе.Аналогичным образом, сотрудник, который ранее оказывал услуги в Массачусетсе, но временно работает из дома за пределами Массачусетса исключительно из-за COVID-19, продолжает подпадать под действие правил PFML. Однако, если работодатели решат расширить возможности удаленной работы за пределами пандемии, это руководство больше не будет применяться. Работодателям необходимо будет определить, будет ли и когда сотрудник подлежит (или больше не подлежит) оплачиваемому отпуску по семейным обстоятельствам и медицинскому отпуску в Массачусетсе.

Работодатели могут провести быстрый анализ, чтобы определить, имеет ли сотрудник право на определенный отпуск, в то время как чрезвычайное положение в связи с COVID-19 сохраняется во многих штатах.Однако, если долгосрочная работа на дому станет нормой после окончания пандемии, работодатели должны пересмотреть применимые правила отпусков, чтобы обеспечить их соответствие их новой удаленной рабочей силе.

Разделительный выстрел

Как нас научили последние несколько месяцев удаленной работы, работа на дому может иметь как преимущества, так и недостатки. Работодателям рекомендуется проконсультироваться с юристом перед принятием решений, касающихся налогов и отпусков, которые влияют на сотрудников, поскольку они касаются удаленной работы во время пандемии COVID-19.

Подписаться на точки обзора

IRS выдает 66 часто задаваемых вопросов о налоговых льготах, связанных с COVID-19

Закон о реагировании на коронавирус в первую очередь для семей (FFCRA) предусматривает новые обязательные оплачиваемые отпуска по болезни и оплачиваемый отпуск по семейным обстоятельствам для сотрудников работодателей со штатом менее 500 человек. С 1 апреля 2020 года работодатель может быть обязан предоставить оплачиваемый отпуск сотрудникам, пострадавшим от различных проблем пандемии COVID-19. Работодатели, выплачивающие такой обязательный отпуск работникам, имеющим на это право, имеют право на налоговые льготы в соответствии с положениями о специальных отпусках.

Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), вступивший в силу 27 марта 2020 года, призван побудить правомочных работодателей удерживать сотрудников на зарплате, несмотря на экономические трудности, связанные с COVID-19, с удержанием сотрудников. налоговый кредит (удержание сотрудников). По обоим кредитам нельзя рассчитывать одинаковую заработную плату.

27 марта 2020 года IRS выпустило документ с вопросами и ответами (Q&A), в котором обсуждались налоговые льготы и отношение работодателя и работника к положениям об обязательном оплачиваемом отпуске.Министерство труда (DOL) также разместило на своем веб-сайте серию часто задаваемых вопросов, которая начиналась с 14 вопросов и ответов, а сейчас на момент написания этой статьи выросла до 79 вопросов и ответов. Это налоговое уведомление будет посвящено только часто задаваемым вопросам IRS, которые являются уникальными и не дублируются в часто задаваемых вопросах DOL. Уведомление RSM Tax Alert с кратким изложением часто задаваемых вопросов о DOL.

Основные вопросы и ответы

Когда требовать кредиты (Q&A 2)

Налоговые льготы для соответствующей критериям заработной платы в связи с COVID-19 для семьи или отпуска по болезни могут быть востребованы соответствующими работодателями для отпуска, взятого с 1 апреля 2020 г. до конца декабря.31, 2020. Новая форма 7200 может использоваться правомочными работодателями для запроса любого авансового возмещения кредитов работодателя из-за COVID-19. Сюда входят кредиты на оплачиваемый отпуск по болезни и оплачиваемый отпуск по семейным обстоятельствам в соответствии с FFCRA и кредит на удержание сотрудников в соответствии с законом CARES.

Каким образом правомочные работодатели могут претендовать на кредиты (вопросы и ответы 12-15)