Возвратность Инвестиций — это… Что такое Возвратность Инвестиций?

- Возвратность Инвестиций

-

принцип инвестиционных отношений, подразумевающий обязательность возврата инвестированных средств.

Словарь бизнес-терминов. Академик.ру. 2001.

- Возвратность

- Воздействие Возмущающее

Смотреть что такое «Возвратность Инвестиций» в других словарях:

возвратность инвестиций — Принцип инвестирования, предполагающий обязательную возможность возврата инвестированных средств в полном объеме. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

ВОЗВРАТНОСТЬ ИНВЕСТИЦИЙ — принцип инвестирования, предполагающий обязательную возможность возврата инвестированных средств в полном объеме … Большой бухгалтерский словарь

ВОЗВРАТНОСТЬ ИНВЕСТИЦИЙ — принцип инвестирования, предполагающий обязательную возможность возврата инвестированных средств в полном объеме … Большой экономический словарь

Прибыль от страховых инвестиций — прибыль страховой организации от участия в хозяйственной деятельности нестрахового характера.

Инвестиционная деятельность проводится путем вложения средств страховых фондов и резервов в те отрасли хозяйственной деятельности, в которых существует… … Финансовый словарь

Инвестиционная деятельность проводится путем вложения средств страховых фондов и резервов в те отрасли хозяйственной деятельности, в которых существует… … Финансовый словарьПРИБЫЛЬ ОТ ИНВЕСТИЦИЙ — Прибыль страховой организации от участия в хозяйственной деятельности нестрахового характера. П. от и. предоставляет широкие возможности в расширении страховой ответственности и снижении тарифов по отдельным видам страхования, укреплении… … Экономика и страхование : Энциклопедический словарь

Инновация — (Innoatsiya) Определение инноваций, инновационная деятельность Определение инноваций, инновационная деятельность, инновационная политика Содержание Содержание Общее определение новаций Инновация и др. похожие понятия Что такое новация Основы… … Энциклопедия инвестора

Международная финансовая помощь — (International financial assistance) Международная финансовая помощь это помощь, которая предоставляется государствам при соблюдении определенных экономических условий Международная финансовая помощь государству предоставляется для развития… … Энциклопедия инвестора

Банк — (Bank) Банк это финансово кредитное учреждение, производящее операции с деньгами, ценными бумагами и драгоценными металлами Структура, деятельность и денежно кредитной политика банковской системы, сущность, функции и виды банков, активные и… … Энциклопедия инвестора

Финансовая пирамида — (Financial Pyramid) Финансовая пирамида это денежная структура, которая аккумулирует денежные средства путем постоянного привлечения новых инвесторов Финансовая пирамида: список финансовых пирамид, борьба с финансовыми пирамидами, финансовые… … Энциклопедия инвестора

Банковская система — (Banking System) Банковская система это совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, которые действуют по единым правилам денежно кредитной политики страны Определение банковской системы,… … Энциклопедия инвестора

Варианты инвестиций для получения гражданства на Карибах

Экономический тип гражданства, которое можно получить в странах Карибского бассейна, предполагает инвестиции в экономику отдельно взятого государства. Какие варианты инвестиций помогут получить гражданство в карибских странах?

Какие варианты инвестиций помогут получить гражданство в карибских странах?

Безвозвратные инвестиции

Безвозвратные инвестиции в экономику страны – это единоразовый денежный взнос в государственный фонд, из которого финансируются социально или экономически значимые проекты. В каждом государстве есть свой фонд или список фондов, инвестиции в которые дают право на получение гражданства. Деньги вносятся один раз и не возвращаются, поэтому инвестиция называется безвозвратной. Минимальная сумма инвествзноса в каждой стране различна.

- Антигуа и Барбуда. Взнос делается в Национальный фонд преобразования, который финансирует проекты национальной экономики. Минимальная сумма взноса – $100 000.

- Сент-Китс и Невис. Безвозвратный взнос делается в Фонд помощи пострадавшим от ураганов. Минимальная сумма – от $150 000.

- Гренада. Сумма безвозвратной инвестиции в Фонд национальной трансформации составляет от $200 000.

- Доминика. Взнос делается в Фонд диверсификации экономики Доминики.

Минимальная сумма – от $100 000.

Минимальная сумма – от $100 000. - Сент-Люсия. Единоразовый взнос в Национальный экономический фонд Сент-Люсии. Минимальная сумма – $100 000.

Особенности безвозвратных инвестиций:

- Они являются одноразовыми взносами.

- Сумма взносов изменяется в зависимости от количества дополнительных заявителей.

- Дополнительно оплачиваются административные сборы и затраты на проверку благонадежности.

Почему выбирают безвозвратные инвестиции?

- Простота и доступность. Инвестор один раз платит деньги и получает паспорт, с которым можно путешествовать, вести дела, оптимизировать налогообложение или просто несколько раз в год отдыхать в тропическом раю.

- Стоимость ниже, чем возвратных инвестиционных проектов.

- Они не влекут дополнительных обязательств в противоположность возвратным инвестициям: не нужно содержать и обслуживать недвижимость или развивать бизнес-проекты.

Для получения гражданства заявителю бывает необходимо получить местные документы: карточку социального страхования, адрес регистрации, водительские права. Все это мы оформляем для своих клиентов дистанционно, им нет необходимости выезжать на Карибы.

Все это мы оформляем для своих клиентов дистанционно, им нет необходимости выезжать на Карибы.

Возвратные инвестиции

Они подразумевают частичное или полное возвращение вложенных средств через определенный промежуток времени. В странах Карибского бассейна самый популярный вид возвратных инвестиций – покупка недвижимости. Заявитель должен приобрести недвижимость на определенную сумму из списка, утвержденного государством.

- Антигуа и Барбуда. Покупка недвижимости на сумму от $400 000. Возврат инвестиций возможен через пять лет.

- Сент-Китс и Невис. Покупка недвижимости на сумму от $400 000. Сумма минимального вложения остается неизменной и не зависит от количества членов семьи, возрастает лишь сумма административных сборов. Возврат инвестиций – через пять лет.

- Гренада. Покупка недвижимости на сумму от $350 000. Возврат инвестиций возможен через четыре года.

- Доминика. Покупка недвижимости на сумму от $200 000. Возврат инвестиций возможен через три года.

- Сент-Люсия. Покупка недвижимости на сумму от $300 000. Возврат инвестиций возможен через пять лет.

Особенности возвратных инвестиций в виде покупки недвижимости:

Приобретать придется только объекты из утвержденного государством перечня. Это может быть жилая или коммерческая недвижимость, например доля в строительстве отеля.

- Инвестор на несколько лет отказывается от получения прибыли от недвижимости.

- После наступления срока возврата инвестиций инвестор может продать недвижимость или начать получать с нее доход. Например, сдавать в аренду через управляющую компанию или участвовать в распределении прибыли, если инвестиции были в коммерческую недвижимость.

- Минимальная сумма приобретения недвижимости не меняется в зависимости от количества членов семьи. Изменяются только размеры административных платежей.

- Инвестора могут обязать платить дополнительные налоги на недвижимость или ее содержание.

Покупка недвижимости на Карибах подходит тем, кто планирует регулярно или постоянно проживать в стране. Недвижимость – это хороший способ выгодно разместить свободные средства, а не просто приобрести гражданство.

Недвижимость – это хороший способ выгодно разместить свободные средства, а не просто приобрести гражданство.

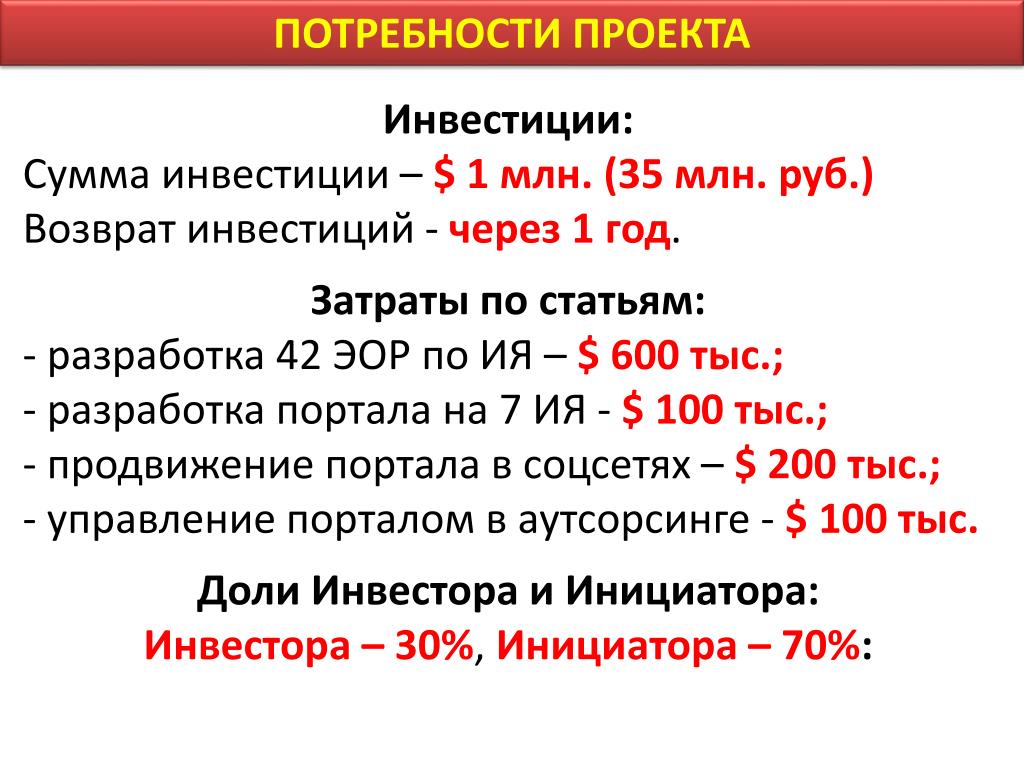

Вложение в бизнес

Эта форма возвратных инвестиций предлагается серьезным инвесторам, которые заинтересованы не только в гражданстве, но и в развитии бизнеса. Программа бизнес-инвестиций есть не во всех странах, предлагающих программу экономического гражданства.

- Сент-Люсия. Государство предлагает вложить в бизнес-проект сумму от $3,5 млн. Выбор проекта ограничен утвержденным списком направлений инвестирования.

- Антигуа и Барбуда. Заявитель может инвестировать в проект, одобренный Отделом по гражданству через инвестиции. Минимально допустимая сумма составляет $1,5 млн. Допускается совместное инвестирование нескольких инвесторов в один проект. Доля каждого должна составить не менее $400 000, а общая сумма проекта – не менее $5 млн.

Участие в бизнес-проектах может быть интересно для тех, кто ищет возможность вложить капиталы или вывести бизнес на международный уровень.

Мы найдем для вас и вашей семьи индивидуальное решение, поможем выбрать подходящий вид инвестиций и окажем весь комплекс услуг по оформлению программы «Гражданство через инвестиции» на Карибских островах.

Инвестиционные расходы — что это? Объясняю на морковках

Приветствую вас, читатель!

Сегодня расскажу про экономический термин под названием «инвестиционные расходы». Вы узнаете, что это такое и в каких случаях с ним сталкиваются. Также познакомлю с традиционной классификацией издержек. Если вы решили начать собственное дело, эта статья поможет определить, какие виды затрат вас ожидают на этапе планирования.

Давайте приступим.

Что это такое

Под термином «инвестиции» подразумевают как вложения, так и издержки.

Инвестиционные расходы — это затраты на запуск и дальнейшее развитие какого-либо бизнеса с целью извлечения максимальной прибыли. Однако в это понятие нельзя включать абсолютно все издержки предприятия. Оно представляет собой лишь часть общих затрат.

Классификация

По структуре, особенностям вложения, времени возврата и прочим характеристикам инвестиционные расходы делятся на различные категории.

Постоянные и переменные

В рыночной экономике любая цена меняется на долгой дистанции. Но в краткосрочной перспективе все издержки делят на постоянные и переменные:

- Размер постоянных издержек строго фиксируется. К ним относятся плата за аренду помещения, ежегодный ремонт и повседневные расходы для поддержки бизнеса.

- Переменные же издержки прямо пропорциональны по отношению к текущим объемам производства, то есть растут параллельно с ними. В эту группу входят затраты на приобретение сырья, оплату коммунальных услуг и транспортировку.

Прямые и косвенные

Прямые инвестиционные расходы представляют собой затраты непосредственно на запуск и поддержание бизнеса. Это издержки на приобретения различных основных активов, выплату заработной платы, реструктуризацию предприятия.

Косвенными называют инвестиционные траты, напрямую не относящиеся к проекту. Среди них отметим платежи за аренду и коммунальные услуги, траты на организацию различных мероприятий и т. д.

Чистые и валовые

Валовыми называют расходы на поддержание текущей деятельности: траты на сырье, оплата труда, аренда и пр. Под чистыми инвестиционными расходами подразумевают траты на расширение бизнеса и приобретение дополнительных активов, которые будут генерировать прибыль на длинной дистанции.

Контролируемые и неконтролируемые

Контролируемые затраты могут регулироваться инвестором. Они поддаются прогнозу. Например, руководитель бизнеса точно знает, сколько он потратит на оплату труда сотрудников или на капитальный ремонт.

Существует другая группа инвестиционных расходов, не подверженных контролю со стороны руководства. Их уровень определяет рынок. Речь идет о цене на сырье, коммунальные услуги и налоги.

Возмещаемые и невозмещаемые

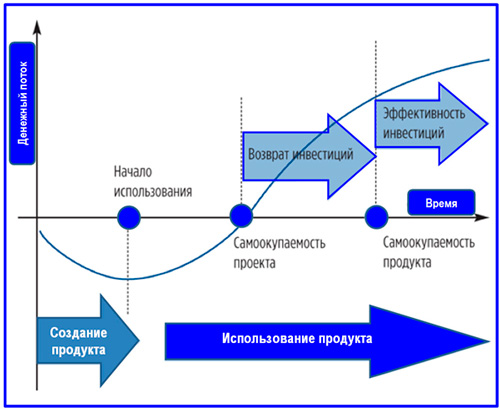

В большинстве своем издержки являются невозмещаемыми. Потому как любое вложение средств сопровождается рисками. Возврат инвестиций никому не гарантирован.

Возмещаемые расходы прописываются в договоре между сторонами, на основе которого инвестору полагается компенсация.

Возвратные и невозвратные

Невозможно вернуть назад затраты на фонд заработной платы, строительство здания или на юридическую регистрацию предприятия. Такие виды затрат называют невозвратными.

В случае консервации бизнеса инвестор может вернуть часть средств путем распродажи основных активов: зданий и сооружений, техники и оборудования, инвентаря. Эти виды издержек принято относить к возвратным.

Явные и неявные скрытые

Явные расходы учитываются на этапе открытия дела. Эти прозрачные и прогнозируемые затраты вносятся в бизнес-план. Это опять-таки аренда, заработная плата, себестоимость и пр.

Эти прозрачные и прогнозируемые затраты вносятся в бизнес-план. Это опять-таки аренда, заработная плата, себестоимость и пр.

К скрытым относятся издержки, которые невозможно предугадать при запуске проекта. Сюда входят форс-мажорные обстоятельства.

Для их преодоления обычно принято держать резервный фонд, со средств которого руководство будет покрывать непредвиденные расходы.

Бюджет инвестиционных затрат

Важный для инвестора документ, содержащий все прогнозы по тратам и срокам возмещения средств, называется бюджетом инвестиционных затрат. В нем указывают размеры прибыли и убытков, а также другие не менее важные цифры: количество покупателей, их средний возраст и др.

Если инвестор учтет все виды инвестиционных расходов на этапе планирования, то во время запуска процесса это убережет его от необязательных ошибок.

Заключение

Каждый инвестор вкладывает деньги для того, чтобы получить максимальную прибыль. Поэтому важно уметь предвидеть все инвестиционные расходы, ожидающие его при финансировании проекта. Структура затрат зависит от конкретного вида бизнеса и отрасли.

Структура затрат зависит от конкретного вида бизнеса и отрасли.

Надеюсь, что из этой небольшой статьи вы почерпнули для себя много полезной информации. Подписывайтесь на наш ресурс. Здесь вас всегда ждут актуальные и свежие новости в сфере инвестиций.

Инвестиционная иммиграция: что это такое?

В нашей практике мы столкнулись с тем, что многие наши клиенты достаточно настороженно относятся к слову «иммиграция». Некоторые по старинке связывают это понятие с отъездом за рубеж на ПМЖ. Однако современные инвестиционные программы разрушают мифы об иммиграции, открывая участникам широкие возможности. Именно об этих возможностях мы и расскажем в сегодняшней статье.

В чем отличия инвестиционной иммиграции?

Иммиграция – это въезд граждан одной страны на территорию другой с целью временного или постоянного проживания. Любая страна ограничивает въезд для иностранцев посредством визового режима. Виза дает возможность пребывать в стране лишь ограниченный срок. Для того чтобы находиться на ее территории дольше действия визы, необходимо оформить официальный статус – вид на жительство или гражданство.

Важно понять, что без официального статуса (ВНЖ, ПМЖ, гражданства) проживать в той или иной стране нельзя. Существует множество способов оформления данных статусов: через брак, рабочий контракт, учебу, воссоединение семьи, инвестиции в экономику или бизнес.

В своем блоге мы уже рассказывали о том, что такое вид на жительство, как его получить в странах Европы и в чем его отличия от второго гражданства. Тем, кто путается в понятиях ВНЖ и ПМЖ, предлагаем ознакомиться с нашим обзором всех способов получения ПМЖ в Европе, а также со статьей об отличиях между данными понятиями.

Инвестиционная иммиграция – это лишь один из способов оформить ВНЖ, ПМЖ или второе гражданство в другой стране. Упрощенно эта процедура выглядит так:

- вы инвестируете собственные средства в экономику государства

- взамен правительство выдает вам соответствующий статус и гарантирует права

Вся процедура абсолютно официальная и регулируется государственными программами.

Таким образом, инвестиционная иммиграция – это получение официального статуса для временного или постоянного проживания в стране в обмен на определенную сумму инвестиций.

Зачем нужны ВНЖ, ПМЖ или гражданство в другой стране?

Наиболее частая причина, по которой наши клиенты оформляют статус в другом государстве – это желание иметь «запасной аэродром» на случай экономических, политических потрясений в своей стране. Для многих это залог личной безопасности.

Вторая по распространенности причина – это возможность посещать практически любую страну мира без оформления визы. К примеру, обладание гражданством Сент-Китс и Невис открывает путь более чем в 110 стран, а гражданством Мальты – более чем в 150 стран.

Преимущества ВНЖ в Европе за инвестиции

Вид на жительство остается самым популярным, востребованным статусом, который жители стран СНГ оформляют в Европе. Это оптимальный вариант для состоятельных людей.

- Он дает право проживать на территории страны неограниченное количество времени.

Можно приезжать и выезжать когда угодно и сколько угодно раз

Можно приезжать и выезжать когда угодно и сколько угодно раз - В некоторых странах (Австрия, Швейцария, Великобритания) существуют сроки обязательного проживания (обычно это 183 дня в году). Однако есть страны, вообще не выдвигающие такого требования (Испания, Мальта). То есть в них можно вообще не жить, приезжая на отдых или используя как запасное место жительства.

- На данный документ можно оформлять недвижимое и движимое имущество, открывать банковские счета

- Через 6-10 лет можно получить гражданство Евросоюза, не вкладывая в это ни копейки. Достаточно продлевать статус ВНЖ, получить ПМЖ, а затем подать заявление на гражданство и стать обладателем второго паспорта.

Кроме того, существует еще ряд преимуществ.

| Обычный ВНЖ | ВНЖ инвестора |

| Оформление в общей очереди | Оформление по упрощенной процедуре |

| Сроки оформления могут растянуться на долгие месяцы | Обычно 3-6 месяцев |

| Статус оформляется индивидуально на каждого человека | Статус можно оформить на всю семью, включая детей до 27 лет и родителей |

| Нужно сдавать экзамен на знание языка и истории страны | Никаких экзаменов |

| Вероятность в отказе высокая | Вероятность в отказе крайне низкая |

Важно! У инвестиционного ВНЖ есть лишь один минус – он не дает права работать в стране и иметь на ее территории какой-либо доход (кроме варианта, когда вы инвестируете в бизнес-проект).

Где можно оформить вид на жительство за инвестиции?

В ряде европейских стран действуют официальные программы инвестиционной иммиграции.

- ВНЖ Португалии. Правительство предлагает около 10 способов получить ВНЖ через инвестиции. Проще всего купить жилую недвижимость на сумму 350-500 тыс. евро. Также можно инвестировать в научно-исследовательскую деятельность, инвестиционные фонды, культурное наследие, покупку государственных ценных бумаг

- ВНЖ Испании. Популярный путь – покупка жилой недвижимости на сумму от 500 тыс. евро. Также можно инвестировать в государственные облигации 2 млн. евро или открыть банковский депозит на 1 млн. евро

- ВНЖ Великобритании. Несмотря на сложности, которые возникли в работе программы вместе с выходом страны из ЕС, саму программу пока еще не отозвали, она работает. Инвестору нужно выкупить государственные облигации или инвестировать в компании, которые зарегистрированы в Великобритании не менее 2 млн. фунтов

- ВНЖ Швейцарии.

Уникальное предложение по оформлению ВНЖ за инвестиции в виде уплаты налога. Причем налогообложению подлежат не ваши доходы (они в данном случае швейцарцев не интересуют), а расходы на территории Швейцарии. Минимальная сумма налога – 250 тыс. франков в год

Уникальное предложение по оформлению ВНЖ за инвестиции в виде уплаты налога. Причем налогообложению подлежат не ваши доходы (они в данном случае швейцарцев не интересуют), а расходы на территории Швейцарии. Минимальная сумма налога – 250 тыс. франков в год - ВНЖ Греции. Самый востребованный путь – покупка недвижимости на сумму от 250 тыс. евро. Также можно инвестировать более 300 тыс. евро в ведение экономической деятельности на территории страны

- ВНЖ Мальты. Вы можете стать налоговым резидентом этой страны. Инвестиции имеют вид налога, который вы уплачиваете ежегодно. Его минимальная сумма составляет 15 тыс. евро в год. Среди условий – финансовая независимость заявителя и аренда/покупка недвижимости на Мальте

- ПМЖ Мальты. Есть вариант с получением сразу постоянного вида на жительства (статус дает вам права практически как у граждан). По условиям нужно инвестировать 250 тыс. евро в государственные облигации, а также арендовать/купить недвижимость в стране

Где оформить гражданство за инвестиции?

В Европе только 3 страны предлагают оформить второй паспорт за инвестиции. Вы получаете те же права, что и остальные граждане европейских государств. В частности, сможете проживать в любой стране Евросоюза, зарегистрировавшись по упрощенной процедуре.

Вы получаете те же права, что и остальные граждане европейских государств. В частности, сможете проживать в любой стране Евросоюза, зарегистрировавшись по упрощенной процедуре.

- Гражданство Мальты. Программа сочетает возвратные и невозвратные инвестиции. Вы жертвуете от 650 тыс. евро в Национальный фонд развития, покупаете недвижимость на сумму от 350 тыс. евро (можно арендовать), а также инвестируете 150 тыс. евро в ценные бумаги с возможностью продажи через 5 лет

- Гражданство Кипра. Второй паспорт здесь можно получить через инвестиции в недвижимость стоимостью 2 млн. евро. При этом программа имеет простые и прозрачные условия

– Гражданство Болгарии. Инвестиции в государственные бумаги составляют более 1 млн. евро, однако ждать второго паспорта необходимо 2 года[/list_item]

Большой популярностью пользуются программы оформления гражданства Карибов. Их оформляют ради передвижения по миру без виз, налогового резидентства (здесь самые низкие налоговые ставки в мире). Среди вариантов:

Среди вариантов:

Все эти программы включают 2 пути к получению второго гражданства: безвозвратные инвестиции в фонд национального развития или покупку доли в туристической недвижимости.

Мы не раз сообщали читателям блога о снижении цен на паспорта Карибов. Прочитать об условиях их получения и сравнить выгодные варианты можно в нашей статье «Гражданство на Карибах: как изменились программы».

Самый популярный путь инвестиционной иммиграции

Как вы наверняка заметили, наиболее востребованный путь получения ВНЖ за инвестиции – покупка жилой недвижимости (при наличии в программе такой опции). Недвижимость в Европе – это действительно наименее рискованные инвестиции. Если речь идет о жилье в курортных городах, то она только растет в цене. Поэтому при продаже вы не только вернете вложенные средства, но и покроете часть расходов на административные услуги по оформлению ВНЖ.

Купить можно далеко не любой объект. Он должен соответствовать требованиям программы. Однако не стоит думать, что вас заставят купить многомиллионные виллы или полуразрушенные замки, заставив их реставрировать. Вы сможете выбрать из сотен объектов как на первичном, так и на вторичном рынке. Это может быть одна вилла стоимостью 500 тыс. евро или несколько мелких апартаментов, которые в совокупности будут стоить столько же. Главное, чтобы их суммарная стоимость была не ниже той, что заявлена в программе.

Вы сможете выбрать из сотен объектов как на первичном, так и на вторичном рынке. Это может быть одна вилла стоимостью 500 тыс. евро или несколько мелких апартаментов, которые в совокупности будут стоить столько же. Главное, чтобы их суммарная стоимость была не ниже той, что заявлена в программе.

Важно! Вернуть инвестиции вы сможете только через 5 лет. Таковы условия программ. Зато спустя этот срок вы получаете полное право расстаться с купленной недвижимостью, ценными бумагами, закрыть депозит.

Многие состоятельные люди, достигшие успеха в бизнесе, стараются перевести свои активы в безопасные страны, устойчивую валюту. Инвестиционная иммиграция – отличный способ достижения этой цели. Ее преимущество в том, что вам не нужно никуда переезжать (вы можете жить в России, Украине, Белоруссии, Казахстане и т.д.), а вот ваши активы будут в безопасности в новой стране.

Гражданство за инвестиции: 10 лучших программ

По версии агентства Bloomberg, программы оформления гражданства Кипра и Мальты наиболее востребованы среди состоятельных людей всего мира. Именно они признаны самыми безопасными и привлекательными. Всего в рейтинг вошли 10 программ стран Европы и Карибского бассейна.

Именно они признаны самыми безопасными и привлекательными. Всего в рейтинг вошли 10 программ стран Европы и Карибского бассейна.

Гражданство Австрии

Концепция «Гражданство через инвестиции» (встречаются также понятия «экономическое» или «альтернативное» гражданство) развивается с 80-х годов XX века. В 1984 году Сент-Киттс и Невис принял закон, который позволил иностранцам в обмен на значительный вклад в экономику становиться гражданами страны.

Наиболее притягательной является программа по оформлению паспортов Австрии. Не удивительно, ведь эта страна регулярно входит в топ наиболее развитых стран Европы и мира. Стать ее гражданами желают десятки тысяч состоятельных людей, однако австрийское правительство жестко квотирует заявки, а требуемая сумма инвестиций в экономику достигает 25 млн евро.

Программа существует еще с 1985 года, однако за это время немногие смогли результативно воспользоваться ею. Мы рекомендуем обратить внимание на другую программу – ВНЖ Австрии для финансово независимых лиц. Шансы получить вид на жительство по ней в разы выше.

Шансы получить вид на жительство по ней в разы выше.

Гражданство Кипра

Еще одна авторитетная программа, работающая с 2002 года. Ее условия неоднократно менялись, страну обвиняли в оффшорных махинациях. Однако всё это в прошлом. Сейчас кипрское правительство достигло полной договоренности и взаимопонимания с европарламентом, поэтому в ЕС не возражают против того, что сотни состоятельных людей со своими семьями получают на Кипре второе гражданство.

Сумма инвестиций здесь составляет 2-2,5 млн евро. На эту сумму необходимо приобрести жилую или коммерческую+жилую недвижимость. Лояльные условия программы, выгодное инвестирование, короткий срок обязательного владения объектами (3 года) привлекают иностранцев.

Гражданство Мальты

Замыкает тройку наиболее желанных относительно молодая программа Мальты. Она работает с 2014 года, однако уже завоевала авторитет. В основном, благодаря достаточно жесткой системе проверки кандидатов на получение паспортов. Инвесторам предлагают сделать безвозвратный взнос в национальный фонд в размере 650 тыс. евро. Плюс купить государственные ценные бумаги на 150 тыс. евро (их можно продать через 5 лет) и приобрести/арендовать недвижимость на Мальте. При покупке объект должен стоить минимум 350 тыс. евро, стоимость годовой аренды не должны быть менее 12 тыс. евро.

Инвесторам предлагают сделать безвозвратный взнос в национальный фонд в размере 650 тыс. евро. Плюс купить государственные ценные бумаги на 150 тыс. евро (их можно продать через 5 лет) и приобрести/арендовать недвижимость на Мальте. При покупке объект должен стоить минимум 350 тыс. евро, стоимость годовой аренды не должны быть менее 12 тыс. евро.

Средняя сумма инвестиций по программе гражданства Мальты составляет 1 млн 65 тыс. евро (по подсчетам Bloomberg). Однако львиная доля – это невозвратный дар государству.

Гражданство Турции

Программа работает только с начала 2017 года, поэтому сложно говорить о заметных результатах ее работы. Тем не менее, Bloomberg поставил ее на 4-е место в мире. Здесь можно инвестировать 2 млн. долл. США в турецкую компания или создать предприятие с сотней рабочих мест. Есть опции с банковским депозитом и покупкой государственных облигаций – оба варианта предполагают инвестиции в 3 млн. долл.

Самая востребованная опция – это, конечно, покупка недвижимости в Турции на сумму от 1 млн. долл. Сохранять инвестиции в экономике нужно 3 года.

долл. Сохранять инвестиции в экономике нужно 3 года.

Гражданство на Карибах

Программы стран Карибского моря отличаются значительно меньшими суммами инвестиций и большей степенью лояльности к кандидатам. В каждой стране действует обязательная проверка благонадежности Due Diligence, однако аналогичная проверка на Мальте проходит гораздо жестче. Самая молодая программа – у Вануату, существует только с 2017 года, кроме того, количество заявок квотировано (уже подано 150 из 300 требуемых).

Программы Карибов востребованы у людей, которые хотят путешествовать без виз по всему миру, включая Великобританию и Шенген. С паспортами отдельных стран можно ускоренно получить визу в США. Также можно оптимизировать налогообложение, вести выгодный международный бизнес. С карибским паспортом не возникает проблем с открытием счета в любом банке мира, регистрацией движимого и недвижимого имущества.

Немаловажно, что недавно отдельные страны (Антигуа и Барбуда, Вануату) заявили об открытии опции оформления гражданства за биткоины и другие криптовалюты. Почти в каждой программе есть опции безвозвратного взноса в национальный фонд или возвратных инвестиций в туристическую инфраструктуру (отели).

Почти в каждой программе есть опции безвозвратного взноса в национальный фонд или возвратных инвестиций в туристическую инфраструктуру (отели).

| Программа | Безвозвратный взнос, долл. США | Инвестиции в недвижимость, долл. США |

| Гражданство Вануату | От 150 тыс. | – |

| Гражданство Гренады. | От 200 тыс. | 350 тыс. |

| Гражданство Сент-Китс и Невис | От 150 тыс. | 400 тыс. |

| Гражданство Сент-Люсии | От 100 тыс. | 300 тыс. |

| Гражданство Доминики | От 100 тыс. | 200 тыс. |

| Гражданство Антигуа и Барбуда | От 100 тыс. | 400 тыс. |

Следует учитывать также административные расходы, сумма которых зависит от количества членов семьи, включенных в заявку. В среднем нужно рассчитывать на 5-7,5 тыс. долл. США на человека.

Агентство Bloomberg перечислило 10 стран, в которых действуют государственные программы оформления гражданства за инвестиции. Две из них открылись совсем недавно, а остальные уже заслужили достойную репутацию. Поэтому если вы планируете оформить второе гражданство, обратите внимание на предложения Кипра, Мальты, Гренады, Сент-Китса, Доминики и Антигуа. А мы поможем вам разобраться в условиях программ и подберем оптимальный вариант для решения ваших жизненных задач.

Две из них открылись совсем недавно, а остальные уже заслужили достойную репутацию. Поэтому если вы планируете оформить второе гражданство, обратите внимание на предложения Кипра, Мальты, Гренады, Сент-Китса, Доминики и Антигуа. А мы поможем вам разобраться в условиях программ и подберем оптимальный вариант для решения ваших жизненных задач.

ВНЖ и ПМЖ Панамы за возвратные инвестиции

Self economic solvency residency programm или резиденция за возвратные инвестиции.

Несмотря на то, что сама я получила резиденцию Республики Панама по программе friendly nations, о чем есть отдельная публикация. Основной путь получения резиденции Панамы, который доступен для большинства граждан, не входящих в перечень friendly nations — это виза инвестора. Привлекательность именно этой программы в отличие от многих других – это возвратность инвестиций.

Краткая суть. Инвестиции в размере $300 000 помещаются в один из банков Панамы или инвестируются в недвижимость. Куда именно инвестировать — зависит от ваших целей. Преимущество денежных инвестиций в банк в том, что через 3 года эту сумму можно будет полностью вернуть и распоряжаться ей по своему усмотрению, в случае инвестиций в недвижимость, это более долгий процесс, купить можно быстро, а вот на продажу требуется иногда время, к тому же управлять недвижимостью издалека (при условии то вы пока не планируете перебираться в Панаму на постоянное место жительство) не всегда просто и может оказаться не столь прибыльно как это виделось в самом начале.

Куда именно инвестировать — зависит от ваших целей. Преимущество денежных инвестиций в банк в том, что через 3 года эту сумму можно будет полностью вернуть и распоряжаться ей по своему усмотрению, в случае инвестиций в недвижимость, это более долгий процесс, купить можно быстро, а вот на продажу требуется иногда время, к тому же управлять недвижимостью издалека (при условии то вы пока не планируете перебираться в Панаму на постоянное место жительство) не всегда просто и может оказаться не столь прибыльно как это виделось в самом начале.

Открытие расчетного счета в банке, равно как и получение резиденции требует личного присутствия в Панаме (срок пребывания обычно не более 7-10 дней). Счет этот позволит осуществлять любые операции по всему миру. Обмена финансовой информацией у Панамы с Россией не существует. Так что если вы, например, перечислите денежные средства на вновь открытый счет со счета юридического лица без связи с вами, то о существовании счета в Панаме правительство РФ не узнает, если на то не будет вашего собственного желания.

Стоимость оформления данного вида на жительство складывается из гонораров юристов, занимающихся непосредственным оформлением, а также из официальных платежей, которые необходимо оплатить в казну страны, плюс небольшие суммы на перевод, нотариальное удостоверение и некоторые другие накладные расходы. В общем и целом калькуляция выглядит следующим образом:

Этап 1: Оформление временной резиденции Республики Панама.

Гонорар юристов составляет порядка $2000 за основного заявителя и $ 1500 За одно зависимое лицо, к коим могут относиться дети или супруг/супруга основного заявителя. Дополнительные издержки на нотариуса, перевод и некоторые другие составляют порядка $350.00 за одного заявителя, государственная пошлина называемая «National Treasury Check» составит $250.00, еще одна пошлина «Immigration Check» — $800.00

Итого, за получение временной резиденции, придется заплатить порядка $3 400 за одного заявителя и $2100 за одно зависимое лицо.

Этап 2: Оформление постоянной резиденции Республики Панама.

Гонорар юристов составит порядка $1 500 за основного заявителя, дополнительные расходы — $350, госпошлина за выдачу многоразовой визы ( Visa Multiple de entrada y Salida (obligatorio el 1er año) — $200. Итого $2 050 за основного заявителя и $ 1350 за каждое зависимое лицо.

Открытие расчетного счета в банке Панамы: $1000.

Процесс. Процесс оформления резиденции Республики Панама по данной программе начинается с обмена электронными документами. В России или любой другой стране проживания необходимо будет подготовить ряд документов, как-то:

1. Свидетельство о рождении и апостиль на него.

2. Справку о несудимости.

3. Свидетельство о браке и апостиль на него (если планируется оформление резиденции и на супругу/супруга).

4. Свидетельство о рождении детей и апостиль на них, если также планируется получать вид на жительство Панамы и на детей.

5. Справку (письмо) из банка, написанное в свободной форме о том что у вас давно в этом банке открыт счет, хорошая кредитная история, нет задолженностей и вообще клиент вы положительный.

6. Выписку с банковского счета с положительным балансом.

7. Сведения о доходах (как правило, это справка с места работы или что-то подобное).

Все документы необходимо перевести на испанский или на английский язык.

После этого можно покупать билеты в Панаму.

Напомню, что открытие счета в любом банке Панамы на частное лицо, равно как и оформлению резиденции, независимо от того постоянная она или временная, требует личного присутствия.

Если юристы провели хорошую подготовительную работу, то открытие расчетного счета в банке занимает один день. Как только счет в банке открыт, находясь в Панаме, необходимо запросить перевод на вновь открытый счет суммы в размере $302,000.00 с любого доступного вам счета в любой стране мира . Как только сумма будет переведена, банк выдаст официальное подтверждение (письмо), которое необходимо для иммиграционной службы. На основании этого письма можно идти в иммиграционную службу Панамы получать временную резиденцию.

Как только сумма будет переведена, банк выдаст официальное подтверждение (письмо), которое необходимо для иммиграционной службы. На основании этого письма можно идти в иммиграционную службу Панамы получать временную резиденцию.

Временная резиденция оформляется на 2 года. По истечение этого срока можно подавать заявление на получение постоянной резиденции Республики Панама. Она выдается на неограниченный период времени, но требует обязательного личного продления каждые 2 года. Такое вот правило. То есть согласившись на эту программу, нужно понимать, что придется посещать Панаму каждые 2 года хотя бы на 1 день.

После 5 лет владения постояной резиденцией можно подавать документы на оформление гражданства и паспорта Республики Панама.

Таким образом, для все кто задумывает о паспорте Панамы, необходимо понимать, что с момента получения карточки временного резидента до подачи документов на паспорт по программе инвестиций, пройдет не менее 7 лет.

А вот инвестированную в банк сумму в размере $300 000 можно будет вернуть назад и использовать по своему желанию по истечение 3 лет с момента помещения денег на банковский депозит.

Одним из дополнительных бонусов можно назвать то, что на депозит начисляются проценты, обычно это порядка 3.2-3.4% годовых что не так уж и плохо, исходя из процентных ставок, предлагаемых во многих других странах.

Поделиться ссылкой:

Понравилось это:

Нравится Загрузка…

Инвесторы под прикрытием — Ведомости

Россия заняла 2-е место после Китая по доле формально иностранных, но на деле внутренних инвестиций в экономику, что указывает на слабую институциональную среду в стране, куда россияне предпочитают вкладывать как иностранцы – это создает ощущение дополнительной защиты.

На конец 2017 г. в России, по данным Центробанка, было накоплено $441 млрд прямых иностранных инвестиций. Из них около $102 млрд – это не подлинно иностранные инвестиции, а средства российских инвесторов, вложенные на родине через другие страны, подсчитали эксперты МВФ в исследовании «Что является подлинным, а что нет в глобальной системе прямых иностранных инвестиций?», расширенные данные из которого публикует РБК. Практика «круговых» иностранных инвестиций распространена во всем мире, но в большинстве развитых стран эта доля намного ниже 10%, указывают авторы доклада, а иногда и вовсе незначительна. В России – 23%, в Китае – 27% прямых иностранных инвестиций в конечном счете оказываются средствами внутренних инвесторов, что в целом свойственно странам с переходной экономикой, но у России на это свои причины.

Практика «круговых» иностранных инвестиций распространена во всем мире, но в большинстве развитых стран эта доля намного ниже 10%, указывают авторы доклада, а иногда и вовсе незначительна. В России – 23%, в Китае – 27% прямых иностранных инвестиций в конечном счете оказываются средствами внутренних инвесторов, что в целом свойственно странам с переходной экономикой, но у России на это свои причины.

Российские власти много лет говорят о важности привлечения в отечественную экономику долгосрочного иностранного капитала. Результаты исследования экспертов МВФ отчасти меняют представление о «гражданстве» таких «иностранных» инвестиций, но само по себе это не трагедия. 2-е место в мире среди 20 крупнейших экономик по доле возвратных инвестиций для России в целом не так уж и плохо с экономической точки зрения: оно показывает, что российские бизнесмены реально инвестируют свои средства в страну, пусть и через другие юрисдикции. Это не вывод активов за рубеж в чистом виде, а их реинвестирование, что лучше инвестирования этих средств в другие экономики, отмечает директор Института международной экономики и финансов Академии внешней торговли Александр Кнобель. У возвратных и чистых прямых иностранных инвестиций могут быть совпадающие мотивы и факторы роста или снижения их объемов, для экономики они одинаково полезны.

У возвратных и чистых прямых иностранных инвестиций могут быть совпадающие мотивы и факторы роста или снижения их объемов, для экономики они одинаково полезны.

Другое дело, что схемы вывода средств за рубеж и их последующего возвращения под видом иностранных вложений широко распространены в силу давних системных болезней институциональной среды в России. Выбирая иностранную юрисдикцию, российские инвесторы стремятся в первую очередь снизить правовые риски. Раньше считалось, что такой выбор обусловлен возможностью оптимизировать налогообложение, но это не всегда так. Российские инвесторы нередко предпочитают за защиту своих инвестиций в Россию доплачивать – плюс иностранцам российское государство дает дополнительные гарантии (впрочем, они работают не всегда – вспомним дело Baring). Но в целом инвестировать в Россию как иностранцу спокойнее, чем как россиянину. А плата за риски все равно будет включена в цену конечного продукта.

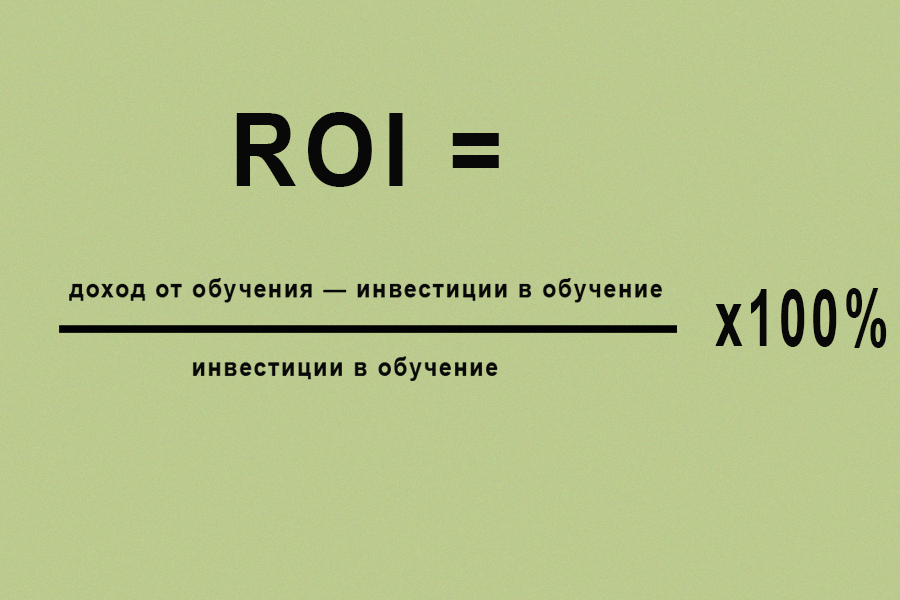

Определение рентабельности инвестиций (ROI)

Что такое возврат инвестиций (ROI)?

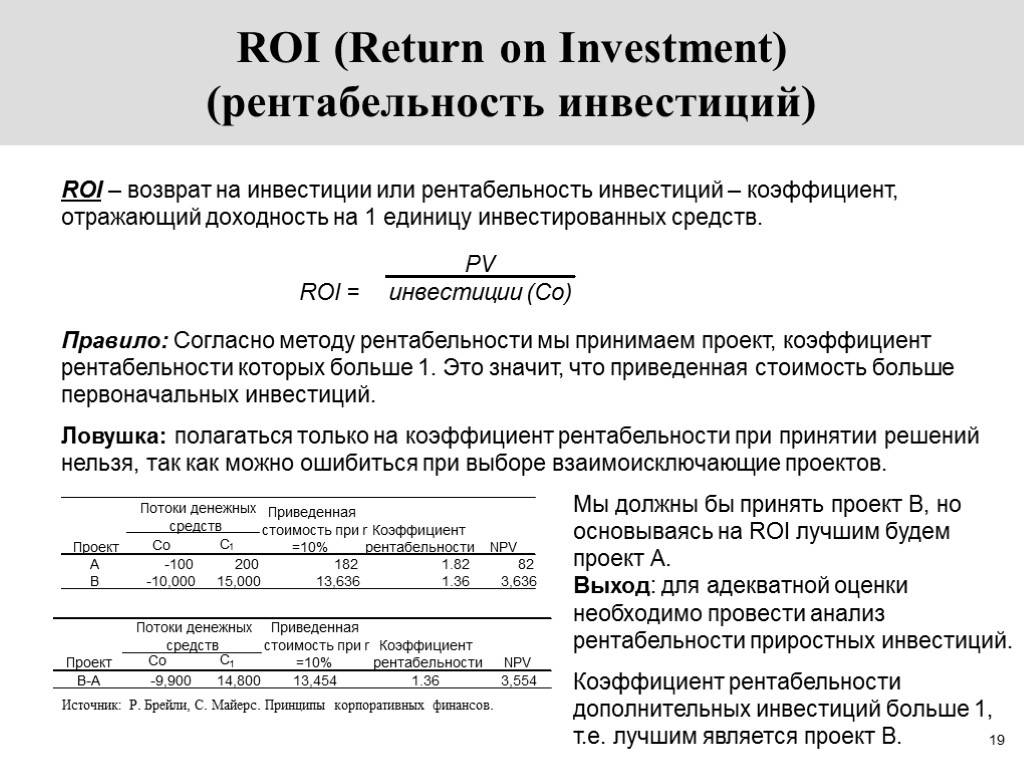

Рентабельность инвестиций (ROI) — это показатель эффективности, используемый для оценки эффективности или прибыльности инвестиций или сравнения эффективности ряда различных инвестиций. ROI пытается напрямую измерить сумму возврата на конкретную инвестицию по сравнению с ее стоимостью.

ROI пытается напрямую измерить сумму возврата на конкретную инвестицию по сравнению с ее стоимостью.

Для расчета рентабельности инвестиций прибыль (или отдача) от инвестиций делится на стоимость инвестиций.Результат выражается в процентах или соотношении.

Ключевые выводы

- Рентабельность инвестиций (ROI) — это популярный показатель прибыльности, используемый для оценки эффективности инвестиций.

- Рентабельность инвестиций выражается в процентах и рассчитывается путем деления чистой прибыли (или убытка) от инвестиций на их первоначальную стоимость или затраты. Рентабельность инвестиций

- может быть использована для сравнения яблок с яблоками и ранжирования инвестиций в различные проекты или активы. ROI

- не принимает во внимание период владения или течение времени, и поэтому он может упустить альтернативные издержки инвестирования в другое место.

Как рассчитать рентабельность инвестиций (ROI)

Как рассчитать рентабельность инвестиций (ROI)

Формула возврата инвестиций (ROI) выглядит следующим образом:

Рентабельность инвестиций знак равно Текущая стоимость инвестиций — Стоимость инвестиций Стоимость инвестиций \ begin {align} & \ text {ROI} = \ dfrac {\ text {Текущая стоимость инвестиций} — \ text {Стоимость инвестиций}} {\ text {Стоимость инвестиций}} \\ \ end {выравнивается} ROI = Стоимость инвестиций Текущая стоимость инвестиций — Стоимость инвестиций

«Текущая стоимость инвестиций» относится к доходам, полученным от продажи инвестиций, представляющих интерес. Поскольку ROI измеряется в процентах, его можно легко сравнить с доходностью от других инвестиций, что позволяет сравнивать различные типы инвестиций друг с другом.

Поскольку ROI измеряется в процентах, его можно легко сравнить с доходностью от других инвестиций, что позволяет сравнивать различные типы инвестиций друг с другом.

Понимание возврата инвестиций (ROI)

ROI — популярный показатель из-за его универсальности и простоты. По сути, рентабельность инвестиций может использоваться как элементарный индикатор прибыльности инвестиций. Это может быть рентабельность инвестиций в акции, рентабельность инвестиций, которую компания ожидает от расширения завода, или рентабельность инвестиций, полученная при сделке с недвижимостью.

Сам расчет не слишком сложен, и его относительно легко интерпретировать для широкого круга приложений. Если чистая рентабельность инвестиций положительна, вероятно, она того стоит. Но если доступны другие возможности с более высокой рентабельностью инвестиций, эти сигналы могут помочь инвесторам исключить или выбрать лучшие варианты. Точно так же инвесторы должны избегать отрицательной рентабельности инвестиций, которая подразумевает чистый убыток.

Например, предположим, что Джо инвестировал 1000 долларов в Slice Pizza Corp. в 2017 году и через год продал акции на общую сумму 1200 долларов.Чтобы рассчитать окупаемость этих инвестиций, разделите чистую прибыль (1200 долларов — 1000 долларов = 200 долларов) на инвестиционные затраты (1000 долларов), чтобы получить рентабельность инвестиций в размере 200 долларов / 1000 долларов, или 20%.

Имея эту информацию, можно сравнить инвестиции в Slice Pizza с любыми другими проектами. Предположим, Джо также инвестировал 2000 долларов в Big-Sale Stores Inc. в 2014 году и продал акции на общую сумму 2800 долларов в 2017 году. Рентабельность инвестиций в акции Джо в Big-Sale составит 800 долларов / 2000 долларов, или 40%.

Ограничения возврата инвестиций (ROI)

Примеры, подобные примеру Джо (см. Выше), демонстрируют некоторые ограничения в использовании рентабельности инвестиций, особенно при сравнении инвестиций.Хотя рентабельность второй инвестиции Джо была вдвое больше, чем первой, время между покупкой и продажей Джо составляло один год для первой инвестиции и три года для второй.

Джо могла соответствующим образом скорректировать рентабельность многолетних инвестиций. Поскольку общая рентабельность инвестиций составила 40%, чтобы получить среднегодовую рентабельность инвестиций, Джо мог разделить 40% на 3, чтобы получить 13,33% годовых. С учетом этой корректировки, похоже, что, хотя вторая инвестиция Джо принесла больше прибыли, первая инвестиция на самом деле была более эффективным выбором.

Рентабельность инвестиций может использоваться вместе с нормой прибыли (RoR), которая учитывает временные рамки проекта. Можно также использовать чистую приведенную стоимость (NPV), которая учитывает разницу в стоимости денег с течением времени из-за инфляции. Применение NPV при расчете RoR часто называют реальной нормой доходности.

Изменения в рентабельности инвестиций (ROI)

В последнее время некоторые инвесторы и предприятия проявили интерес к разработке новой формы показателя ROI, называемой «социальная отдача от инвестиций» или SROI. SROI был первоначально разработан в конце 1990-х годов и учитывает более широкое влияние проектов, использующих дополнительную финансовую ценность (т.е. социальные и экологические показатели, которые в настоящее время не отражаются в обычных финансовых счетах).

SROI был первоначально разработан в конце 1990-х годов и учитывает более широкое влияние проектов, использующих дополнительную финансовую ценность (т.е. социальные и экологические показатели, которые в настоящее время не отражаются в обычных финансовых счетах).

SROI помогает понять ценностное предложение определенных экологических, социальных и управленческих критериев (ESG), используемых в практике социально ответственного инвестирования (SRI). Например, компания может решить переработать воду на своих заводах и заменить освещение на все светодиодные лампы.Эти мероприятия сопряжены с немедленными расходами, которые могут отрицательно повлиять на традиционную рентабельность инвестиций, однако чистая выгода для общества и окружающей среды может привести к положительному SROI.

Есть несколько других новых разновидностей ROI, которые были разработаны для определенных целей. Статистика социальных сетей ROI определяет эффективность кампаний в социальных сетях — например, сколько кликов или лайков генерируется на единицу усилия. Точно так же ROI маркетинговой статистики пытается определить прибыль, относящуюся к рекламным или маркетинговым кампаниям.

Точно так же ROI маркетинговой статистики пытается определить прибыль, относящуюся к рекламным или маркетинговым кампаниям.

Так называемая рентабельность инвестиций в обучение относится к количеству изученной и сохраненной информации в качестве прибыли от образования или обучения навыкам. По мере того, как мир прогрессирует и меняется экономика, в будущем обязательно появятся несколько других нишевых форм ROI.

Часто задаваемые вопросы

Как рассчитать рентабельность инвестиций (ROI)?

Рентабельность инвестиций (ROI) рассчитывается путем деления прибыли, полученной от инвестиций, на стоимость этих инвестиций.Например, инвестиция с прибылью в 100 долларов и стоимостью в 100 долларов будет иметь рентабельность инвестиций 1 или 100% в процентах.

Хотя окупаемость инвестиций — это быстрый и простой способ оценить успешность инвестиций, у него есть некоторые серьезные ограничения. Например, рентабельность инвестиций не отражает временную стоимость денег, и может быть трудно достоверно сравнить рентабельность инвестиций, поскольку для получения прибыли одним инвестициям потребуется больше времени, чем другим. По этой причине профессиональные инвесторы склонны использовать другие показатели, такие как чистая приведенная стоимость (NPV) или внутренняя норма доходности (IRR).

По этой причине профессиональные инвесторы склонны использовать другие показатели, такие как чистая приведенная стоимость (NPV) или внутренняя норма доходности (IRR).

Что такое хороший ROI?

То, что считается «хорошей» рентабельностью инвестиций, будет зависеть от таких факторов, как терпимость инвестора к риску и время, необходимое для того, чтобы инвестиции принесли доход. При прочих равных, инвесторы, которые более склонны к риску, скорее всего, согласятся с более низкой рентабельностью инвестиций в обмен на меньший риск. Аналогичным образом, инвестиции, которые окупаются дольше, обычно требуют более высокой рентабельности инвестиций, чтобы быть привлекательными для инвесторов.

Какие отрасли имеют самый высокий ROI?

Исторически средняя рентабельность инвестиций для S&P 500 составляла около 10% в год.Однако внутри этого могут быть значительные различия в зависимости от отрасли.

Например, в течение 2020 года технологические компании, такие как Apple Inc. , Microsoft Corp. и Amzon.com Inc., получили годовую прибыль значительно выше этого порогового значения в 10%. Между тем компании в других отраслях, такие как энергетические компании и коммунальные предприятия, показали гораздо более низкую рентабельность инвестиций, а в некоторых случаях несли убытки по сравнению с прошлым годом.

, Microsoft Corp. и Amzon.com Inc., получили годовую прибыль значительно выше этого порогового значения в 10%. Между тем компании в других отраслях, такие как энергетические компании и коммунальные предприятия, показали гораздо более низкую рентабельность инвестиций, а в некоторых случаях несли убытки по сравнению с прошлым годом.

Со временем средняя рентабельность инвестиций в отрасли может измениться из-за таких факторов, как усиление конкуренции, технологические изменения и сдвиги в предпочтениях потребителей.

Как рассчитать рентабельность инвестиций (формула ROI)

Рентабельность инвестиций (ROI) — это финансовый показатель, который широко используется для измерения вероятности получения прибыли от инвестиций. Это коэффициент, который сравнивает прибыль или убыток от инвестиции относительно ее стоимости. Это так же полезно для оценки потенциальной прибыли от отдельных инвестиций, как и для сравнения доходов от нескольких инвестиций.

В бизнес-анализе рентабельность инвестиций и другие показатели денежного потока — , такие как внутренняя норма прибыли (IRR) и чистая приведенная стоимость (NPV) — , являются ключевыми показателями, которые используются для оценки и ранжирования привлекательности ряда различных инвестиций. альтернативы.Хотя ROI — это коэффициент, он обычно выражается в процентах, а не в соотношении.

альтернативы.Хотя ROI — это коэффициент, он обычно выражается в процентах, а не в соотношении.

Ключевые выводы

- Рентабельность инвестиций (ROI) — это приблизительная мера рентабельности инвестиций.

- ROI имеет широкий спектр применения; его можно использовать для измерения прибыльности инвестиций в акции, при принятии решения о том, следует ли инвестировать в покупку бизнеса, или для оценки результатов сделки с недвижимостью.

- ROI рассчитывается путем вычитания начальной стоимости инвестиций из окончательной стоимости инвестиций (которая равна чистой прибыли), затем деления этого нового числа (чистой прибыли) на стоимость инвестиций и, наконец, умножения. на 100. ROI

- относительно легко рассчитать и понять, а его простота означает, что это стандартизированный универсальный показатель прибыльности.

- Одним из недостатков ROI является то, что он не учитывает, как долго удерживаются инвестиции; Таким образом, показатель прибыльности, включающий период владения, может быть более полезным для инвестора, который хочет сравнить потенциальные инвестиции.

Как рассчитать рентабельность инвестиций (ROI)

ROI можно рассчитать двумя разными методами.

Первый способ:

Взаимодействие с другими людьми р О я знак равно Чистая рентабельность инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Net \ Return \ on \ Investment}} {\ text {Cost \ of \ Investment}} \ times 100 \% ROI = Стоимость инвестиций Чистая рентабельность инвестиций × 100%

Второй способ:

Взаимодействие с другими людьми р О я знак равно Окончательная стоимость инвестиций — Начальная стоимость инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Конечная стоимость инвестиций} \ — \ \ text {Начальная стоимость инвестиций}} {\ text {Стоимость инвестиций}} \ times100 \% ROI = Стоимость инвестиций Окончательная стоимость инвестиций — Начальная стоимость инвестиций × 100%

Интерпретация рентабельности инвестиций (ROI)

Интерпретируя расчеты рентабельности инвестиций, важно помнить о нескольких вещах. Во-первых, ROI обычно выражается в процентах, потому что его интуитивно легче понять (в отличие от выражения в виде отношения). Во-вторых, расчет ROI включает в числитель чистую прибыль, потому что прибыль от инвестиций может быть как положительной, так и отрицательной.

Во-первых, ROI обычно выражается в процентах, потому что его интуитивно легче понять (в отличие от выражения в виде отношения). Во-вторых, расчет ROI включает в числитель чистую прибыль, потому что прибыль от инвестиций может быть как положительной, так и отрицательной.

Когда расчеты рентабельности инвестиций дают положительный результат, это означает, что чистая прибыль находится в минусе (поскольку общая прибыль превышает общие затраты). В качестве альтернативы, когда расчет ROI дает отрицательный результат, это означает, что чистая прибыль находится в красном цвете, поскольку общие затраты превышают общую прибыль.(Другими словами, эти вложения приводят к убыткам.) Наконец, для расчета рентабельности инвестиций с высочайшей степенью точности следует учитывать общий доход и общие затраты. Для сравнения двух конкурирующих инвестиций следует учитывать годовой ROI.

Пример возврата инвестиций (ROI)

Предположим, инвестор купил 1000 акций гипотетической компании Worldwide Wicket Co. по цене 10 долларов за акцию. Год спустя инвестор продал акции за 12,50 доллара.Инвестор получил дивиденды в размере 500 долларов за год. Инвестор также потратил 125 долларов на комиссию за торговлю, чтобы купить и продать акции.

Рентабельность инвестиций для этого инвестора может быть рассчитана следующим образом:

Рентабельность инвестиций = ([(12,50 - 10,00 долларов) * 1000 + 500 - 125 долларов] ÷ (10,00 долларов * 1000)) * 100 = 28,75%

Вот пошаговый анализ расчета:

- Для расчета чистой прибыли необходимо учитывать общую прибыль и общие затраты.Общая прибыль на акции является результатом прироста капитала и дивидендов. Общие затраты будут включать начальную цену покупки, а также любые уплаченные комиссии.

- В приведенном выше расчете валовой прирост капитала (без учета комиссионных) от этой сделки составляет (12,50–10,00 долларов США) x 1000. Сумма в 500 долларов относится к дивидендам, полученным от владения акциями, а 125 долларов — это общая выплаченная комиссия.

Если далее разбить рентабельность инвестиций на составные части, выяснится, что 23,75% приходятся на прирост капитала, а 5% — на дивиденды.Это различие важно, потому что прирост капитала и дивиденды облагаются налогом по разным ставкам в большинстве юрисдикций.

Рентабельность инвестиций = Валовая прибыль от прироста капитала% — Комиссия% + Дивидендная доходность

Валовая прибыль от капитала = 2500 долл. США ÷ 10000 долл. США * 100 = 25,00%Комиссии = 125 долл. США ÷ 10 000 долл. США * 100 = 1,25%

Дивидендная доходность = 500 долл. США ÷ 10 000 долл. США * 100 = 5,00%

Рентабельность инвестиций = 25,00% - 1,25% + 5,00% = 28,75 %

Положительный ROI означает, что чистая прибыль положительна, поскольку общая прибыль превышает любые связанные с этим затраты; отрицательный ROI указывает на то, что чистая прибыль отрицательна: общие затраты больше, чем доходы.

Альтернативный расчет возврата инвестиций (ROI)

Если, например, комиссии были разделены, существует альтернативный метод расчета рентабельности инвестиций этого гипотетического инвестора для их инвестиций Worldwide Wicket Co. Предположим следующее разделение общих комиссионных: 50 долларов при покупке акций и 75 долларов при продаже акций.

IVI = 10 000 долларов США + 50 долларов США = 10 050 долларов США

FVI = 12 500 долларов США + 500 — 75 долларов США = 12925 долларов США

Рентабельность инвестиций = [(12 925 долларов — 10 050 долларов) ÷ 10 000 долларов] * 100 = 28.75%

В этой формуле IVI относится к начальной стоимости инвестиции (или стоимости инвестиции). FVI относится к окончательной стоимости инвестиции.

Годовая рентабельность инвестиций помогает учесть ключевое упущение в стандартной рентабельности инвестиций, а именно, как долго удерживаются инвестиции.

Годовая рентабельность инвестиций (ROI)

Расчет рентабельности инвестиций в годовом исчислении позволяет устранить одно из ключевых ограничений базового расчета рентабельности инвестиций; базовый расчет ROI не принимает во внимание длительность удержания инвестиций, также называемую периодом удержания.{1 / n} — 1] \ times100 \% \\ & \ textbf {где:} \\ & \ begin {выровнено} n = \ & \ text {Количество лет, в течение которых инвестиции} \\ & \ text { удерживается} \ end {выровнен} \ end {выровнен} Годовая рентабельность инвестиций = [(1 + ROI) 1 / n − 1] × 100%, где:

Предположим, что гипотетическая инвестиция принесла 50% рентабельности за пять лет. Простая годовая средняя рентабельность инвестиций в 10%, которая была получена путем деления рентабельности инвестиций на пятилетний период владения, является лишь приблизительным приближением годовой рентабельности инвестиций.{1 / 0,5} -1] \ times100 \% = 21,00 \% Годовая рентабельность инвестиций = [(1 + 0,10) 1 / 0,5−1] × 100% = 21,00%.

В приведенном выше уравнении цифра 0,5 года эквивалентна шести месяцам.

Сравнение инвестиций и годовой доходности инвестиций (ROI)

Годовая рентабельность инвестиций особенно полезна при сравнении доходности различных инвестиций или оценке различных инвестиций.

Предположим, что вложение в акции X принесло рентабельность инвестиций в размере 50% за пять лет, в то время как вложения в акции Y вернули 30% за три года.{1/3} -1] \ times100 \% = 9.14 \% \\ & \ textbf {где:} \\ & AROIX = \ text {Годовая рентабельность инвестиций для акций} X \\ & AROIY = \ text {Годовая рентабельность инвестиций для акций} Y \ end {выровнено} AROIX = [(1 + 0,50) 1 / 5−1] × 100% = 8,45% AROIY = [(1 + 0,30) 1 / 3−1] × 100% = 9,14%, где: AROIX = Годовая рентабельность инвестиций для акций X Взаимодействие с другими людьми

Согласно этому расчету, акция Y имела более высокую рентабельность инвестиций по сравнению с акцией X.

Сочетание кредитного плеча и рентабельности инвестиций

Кредитное плечо может увеличить рентабельность инвестиций, если инвестиции приносят прибыль.Однако по тому же принципу кредитное плечо может также увеличить убытки, если инвестиция окажется убыточной.

Предположим, что инвестор купил 1000 акций гипотетической компании Worldwide Wickets Co. по цене 10 долларов за акцию. Предположим также, что инвестор купил эти акции с 50% -ной маржой (это означает, что он вложил 5000 долларов собственного капитала и занял 5000 долларов у своей брокерской фирмы в качестве маржинальной ссуды). Ровно через год этот инвестор продал свои акции за 12,50 доллара. Они получили дивиденды в размере 500 долларов за год.Они также потратили в общей сложности 125 долларов на комиссию за торговлю при покупке и продаже акций. Кроме того, процентная ставка по маржинальному кредиту составляла 9%.

При расчете рентабельности инвестиций в эти гипотетические инвестиции следует помнить о нескольких важных моментах. Во-первых, в этом примере проценты по маржинальному кредиту (450 долларов США) следует учитывать в общих расходах. Во-вторых, начальные инвестиции теперь составляют 5000 долларов из-за кредитного плеча, использованного при взятии маржинальной ссуды в 5000 долларов.

Рентабельность инвестиций = [(12,50 - 10 долларов) * 1000 + 500 - 125 - 450 долларов] ÷ [(10 * 1000) - (10 * 500)] * 100 = 48,5%

Таким образом, даже несмотря на то, что чистая долларовая доходность снизилась на 450 долларов из-за маржинального процента, рентабельность инвестиций все еще существенно выше — 48,50% (по сравнению с 28,75%, если не использовалось кредитное плечо).

В качестве дополнительного примера рассмотрим, упала ли цена акции до 8,00 долларов вместо повышения до 12,50 долларов. В этой ситуации инвестор решает сократить свои убытки и продать всю позицию.Вот расчет рентабельности инвестиций в этом сценарии:

Взаимодействие с другими людьми Рентабельность инвестиций знак равно [ ( $ 8 . 0 0 — $ 1 0 . 0 0 ) × 1 , 0 0 0 ] + $ 5 0 0 — $ 1 2 5 — $ 4 5 0 ( $ 1 0 . 0 0 × 1 , 0 0 0 ) — ( $ 1 0 . 0 0 × 5 0 0 ) \ begin {align} \ text {ROI} = & \ frac {[(\ 8,00 $ — \ 10,00 $) \ times1,000] + \ 500 $ — \ 125 $ — \ 450} {(\ 10,00 $ \ times1,000) — (\ 10,00 долларов \ times500)} \\ & \ times100 \% = — \ frac {\ 2,075} {\ 5,000 долларов} = -41,50 \% \ end {выровнено} Рентабельность инвестиций = (10,00 долларов США × 1000) — (10,00 долларов США × 500) [(8 долларов США.00−10,00 долларов) × 1000] + 500−125−450 долларов

В этом случае ROI -41,50% намного хуже, чем ROI -16,25%, который имел бы место, если бы не использовалось кредитное плечо.

Проблема неравных денежных потоков

Оценивая бизнес-предложение, возможно, вы столкнетесь с неравными денежными потоками. В этом случае рентабельность инвестиций может колебаться от года к году.

Этот тип расчета рентабельности инвестиций более сложен, поскольку он включает использование функции внутренней нормы прибыли (IRR) в электронной таблице или калькуляторе.

Предположим, вы оцениваете бизнес-предложение, которое включает в себя первоначальные инвестиции в размере 100 000 долларов США (эта цифра показана в столбце «Год 0» в строке «Отток денежных средств» в следующей таблице). Эти инвестиции принесут денежные потоки в течение следующих пяти лет; это показано в строке «Денежный приток». Строка под названием «Чистый денежный поток» суммирует отток и приток денежных средств за каждый год.

Изображение Сабрины Цзян © Investopedia 2020Используя функцию IRR, рассчитанный ROI равен 8.64%.

В последнем столбце показаны общие денежные потоки за пятилетний период. Чистый денежный поток за этот пятилетний период составляет 25 000 долларов США при первоначальных инвестициях в размере 100 000 долларов США. Если бы эти 25000 долларов были равномерно распределены на пять лет, таблица денежных потоков выглядела бы так:

Изображение Сабрины Цзян © Investopedia 2020В этом случае IRR теперь составляет всего 5,00%.

Существенная разница в IRR между этими двумя сценариями — несмотря на то, что первоначальные инвестиции и общие чистые денежные потоки в обоих случаях одинаковы — связана со сроками поступления денежных средств.В первом случае существенно больший приток денежных средств поступает в первые четыре года. Из-за временной стоимости денег этот более крупный приток в предыдущие годы положительно повлиял на IRR.

Преимущества возврата инвестиций (ROI)

Самым большим преимуществом ROI является то, что это относительно несложный показатель; его легко вычислить и интуитивно легко понять. Простота ROI означает, что он часто используется как стандартный универсальный показатель прибыльности.Маловероятно, что это измерение будет неправильно понято или истолковано, потому что оно имеет одни и те же коннотации в каждом контексте.

Недостатки возврата инвестиций (ROI)

Есть также некоторые недостатки измерения ROI. Во-первых, он не принимает во внимание период удержания инвестиций, что может быть проблемой при сравнении альтернативных инвестиций. Например, предположим, что инвестиции X генерируют рентабельность инвестиций 25%, а инвестиции Y дают рентабельность инвестиций 15%.Невозможно предположить, что X — это лучшая инвестиция, если также не известны временные рамки каждой инвестиции. Возможно, что 25% ROI от инвестиций X было получено в течение пяти лет, но 15% ROI от инвестиций Y было получено только за один год. Расчет годовой рентабельности инвестиций может преодолеть это препятствие при сравнении инвестиционных вариантов.

Во-вторых, ROI не учитывает риски. Общеизвестно, что доходность инвестиций напрямую связана с риском: чем выше потенциальная доходность, тем выше возможный риск.Это можно наблюдать воочию в инвестиционном мире, где акции с малой капитализацией обычно имеют более высокую доходность, чем акции с большой капитализацией (но сопровождаются значительно большим риском). Например, инвестор, который нацеливается на доходность портфеля в размере 12%, должен будет принять на себя значительно более высокую степень риска, чем инвестор, целью которого является доходность всего 4%. Если инвестор оттачивает только показатель рентабельности инвестиций, не оценивая сопутствующий риск, конечный результат инвестиционного решения может сильно отличаться от ожидаемого.

В-третьих, показатели рентабельности инвестиций могут быть завышены, если в расчет не включены все ожидаемые затраты. Это может произойти намеренно или случайно. Например, при оценке рентабельности инвестиций в объект недвижимости следует учитывать все связанные с этим расходы. К ним относятся проценты по ипотеке, налоги на недвижимость, страхование и все расходы на обслуживание. Эти расходы могут значительно снизить ожидаемую рентабельность инвестиций; без учета их всех в расчетах показатель рентабельности инвестиций может быть сильно завышен.

Наконец, как и многие другие показатели прибыльности, ROI подчеркивает финансовую выгоду только при рассмотрении окупаемости инвестиций. Он не учитывает дополнительные выгоды, такие как социальные или экологические блага. Относительно новый показатель ROI, известный как Social Return on Investment (SROI), помогает количественно оценить некоторые из этих преимуществ для инвесторов.

Как рассчитать рентабельность инвестиций в Excel

Итог

Рентабельность инвестиций (ROI) — это простой и интуитивно понятный показатель прибыльности инвестиций.У этого показателя есть некоторые ограничения, в том числе то, что он не учитывает период удержания инвестиций и не корректируется с учетом риска. Однако, несмотря на эти ограничения, рентабельность инвестиций по-прежнему является ключевым показателем, используемым бизнес-аналитиками для оценки и ранжирования инвестиционных альтернатив.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

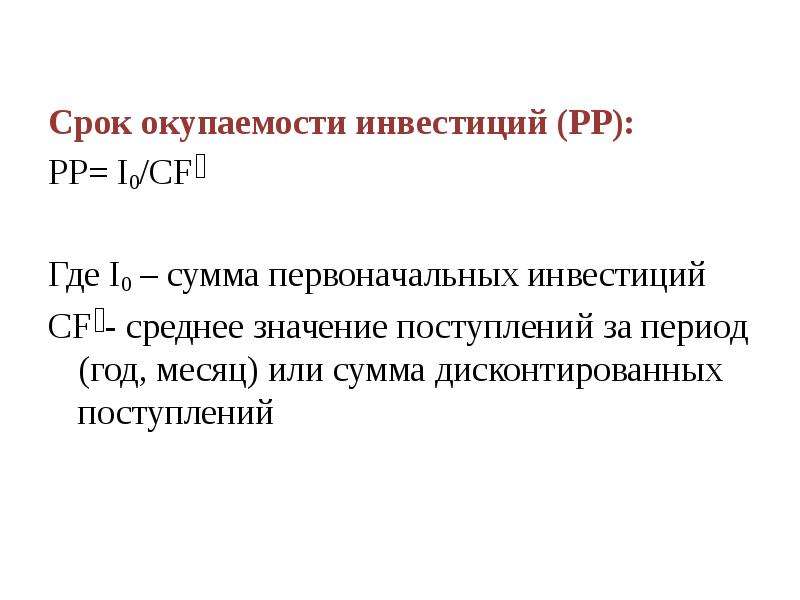

Формула, расчет и примеры возврата инвестиций

Что такое возврат инвестиций (ROI)?

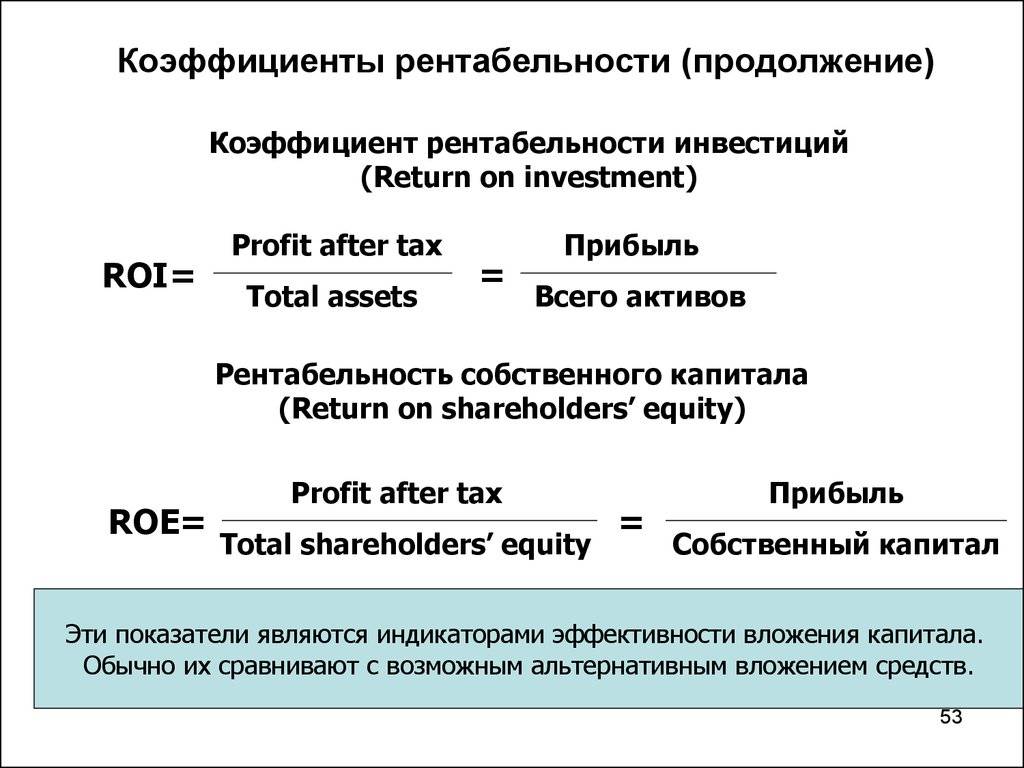

Рентабельность инвестиций (ROI) — это финансовый коэффициент Финансовые коэффициенты Финансовые коэффициенты создаются с использованием числовых значений, взятых из финансовой отчетности, для получения значимой информации о компании, используемой для расчета выгоды, которую получит инвестор по отношению к их инвестиционным затратам. Чаще всего он измеряется как чистый доход. Чистый доход Чистый доход — это ключевая статья не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах.В то время как это достигается путем деления на первоначальные капитальные затраты. Капитальные расходы. Капитальные затраты относятся к средствам, которые компания использует для покупки, улучшения или обслуживания долгосрочных активов для улучшения инвестиций. Чем выше коэффициент, тем больше заработок. В этом руководстве приводится разбивка формулы ROI, приводится несколько примеров ее расчета и предоставляется калькулятор инвестиций по формуле ROI для загрузки.

Чтобы узнать больше, запустите бесплатные курсы по финансам CFI!

Формула ROI

Существует несколько версий формулы ROI.Два наиболее часто используемых варианта показаны ниже:

ROI = Чистая прибыль / Стоимость инвестиций

или

ROI = Инвестиционная прибыль / База инвестиций

Первая версия формулы ROI (чистая прибыль, деленная на стоимость инвестиций) — наиболее часто используемый коэффициент.

Самый простой способ представить себе формулу рентабельности инвестиций — это взять некоторую «выгоду» и разделить ее на «затраты». Когда кто-то говорит, что у чего-то хорошая или плохая рентабельность инвестиций, важно попросить их уточнить, как именно они ее измеряют.

Пример расчета формулы ROI

Инвестор покупает недвижимость A, которая оценивается в 500 000 долларов. Два года спустя инвестор продает недвижимость за 1000000 долларов.

В данном случае мы используем формулу инвестиционной выгоды.

ROI = (1,000,000 — 500,000) / (500,000) = 1 или 100%

Чтобы узнать больше, посетите бесплатные курсы CFI по финансам!

Использование формулы расчета рентабельности инвестиций

Расчет рентабельности инвестиций прост и помогает инвестору решить, использовать или пропустить инвестиционную возможность.Расчет также может указывать на то, как инвестиции были выполнены на сегодняшний день. Когда инвестиция показывает положительную или отрицательную рентабельность инвестиций, это может быть важным индикатором для инвестора стоимости их инвестиций.

Используя формулу ROI, инвестор может отделить малоэффективные инвестиции от высокоэффективных. При таком подходе инвесторы и управляющие портфелем могут попытаться оптимизировать свои вложения.

Преимущества формулы ROI

Использование коэффициента возврата инвестиций дает множество преимуществ, о которых должен знать каждый аналитик.

# 1 Просто и легко вычислить

Показатель рентабельности инвестиций часто используется, потому что его очень легко вычислить. Требуются только две цифры — выгода и стоимость. Поскольку «возврат» может означать разные вещи для разных людей, формулу ROI легко использовать, поскольку нет строгого определения «возврата».

# 2 Универсально понятный

Рентабельность инвестиций — это универсально понятная концепция, поэтому почти гарантировано, что если вы будете использовать этот показатель в разговоре, люди поймут, о чем вы говорите.

Ограничения формулы ROI

Хотя соотношение часто очень полезно, есть также некоторые ограничения формулы ROI, которые важно знать. Ниже приведены два ключевых момента, на которые стоит обратить внимание.

# 1 Формула рентабельности инвестиций не учитывает фактор времени

Более высокий показатель рентабельности инвестиций не всегда означает лучший вариант инвестирования. Например, две инвестиции имеют одинаковую рентабельность инвестиций в 50%. Однако первая инвестиция завершается через три года, а вторая инвестиция требует пяти лет для получения такой же доходности.Одинаковая рентабельность инвестиций для обеих инвестиций размывала общую картину, но если добавить фактор времени, инвестор легко увидит лучший вариант.

Инвестору необходимо сравнить два инструмента в один и тот же период времени и при одинаковых обстоятельствах.

# 2 Формула рентабельности инвестиций восприимчива к манипуляциям

Расчет рентабельности инвестиций будет отличаться между двумя людьми в зависимости от того, какая формула рентабельности инвестиций используется в расчете. Менеджер по маркетингу может использовать расчет имущества, описанный в разделе примеров, без учета дополнительных затрат, таких как затраты на обслуживание, налоги на имущество, сборы с продаж, гербовые сборы и судебные издержки.

Инвестору необходимо посмотреть на истинную рентабельность инвестиций, которая учитывает все возможные затраты, понесенные при увеличении стоимости каждой инвестиции.

Чтобы узнать больше, запустите наши бесплатные курсы по финансам!

Формула годовой рентабельности инвестиций

Как упоминалось выше, одним из недостатков традиционной метрики рентабельности инвестиций является то, что она не учитывает периоды времени. Например, доходность 25% за 5 лет выражается так же, как доходность 25% за 5 дней.(1 / ((24 августа — 1 января) / 365))] -1 = 35,5%

Калькулятор формулы рентабельности инвестиций в Excel

Скачать бесплатный калькулятор формулы рентабельности от CFI поможет вам рассчитать рентабельность инвестиций для различных сценариев. Рентабельность инвестиций — один из наиболее важных показателей рентабельности для оценки результатов деятельности компании. Вот фрагмент шаблона. Используйте этот калькулятор, чтобы легко рассчитать рентабельность инвестиций, когда вы в Excel проводите собственный анализ.В калькуляторе используются примеры, описанные выше, и он разработан таким образом, чтобы вы могли легко вводить свои собственные числа и видеть, какой будет результат при различных сценариях.

Калькулятор поддерживает четыре различных метода формулы ROI: чистый доход, прирост капитала, общий доход и годовой доход.

Лучший способ узнать разницу между каждым из четырех подходов — ввести разные числа и сценарии и посмотреть, что произойдет с результатами.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон калькулятора рентабельности инвестиций

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Видео-пояснение по формуле возврата инвестиций / ROI