Производные инструменты и их виды

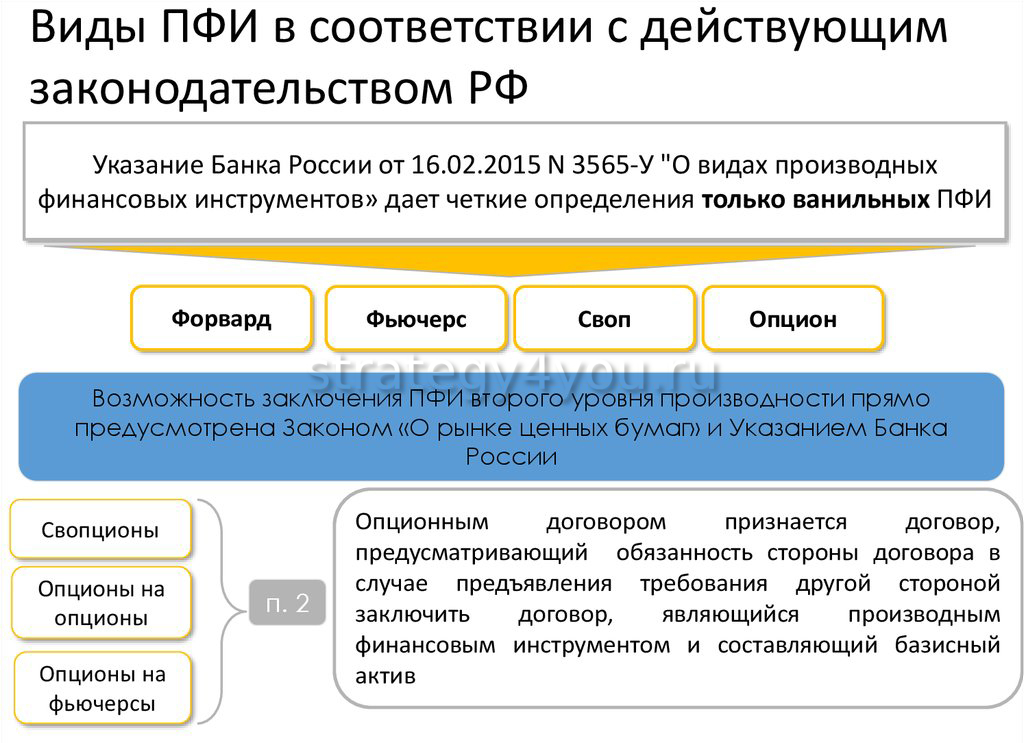

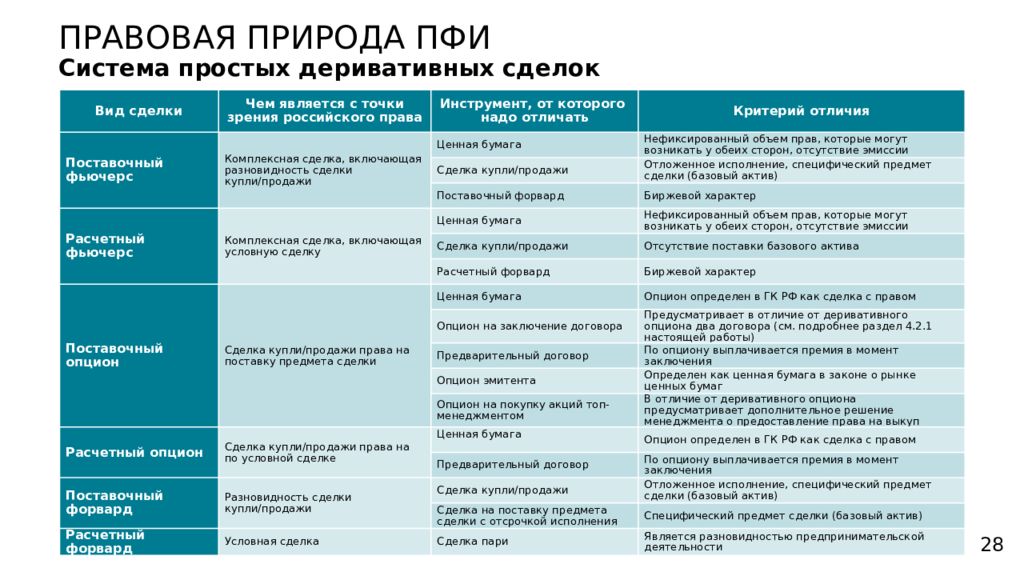

Сам термин «производные инструменты» говорит нам о том, что они представляют собой финансовые инструменты, являющиеся производными от других активов. Российское законодательство, как правило, не относит производные инструменты к ценным бумагам, за исключением тех же опционных свидетельств (опцион эмитента).

В современной литературе к производным относят лишь те инструменты, которые дают их держателям право на покупку или продажу какого-либо актива, лежащего в фундаменте производного инструмента (дериватива – derivatives), на конкретных условиях и в установленные сроки.

Изначально такой класс инструментов (ценных бумаг) появился для страхования операций с биржевыми товарами. Торговцы, в целях страховки себя от роста цен того или иного товара, заключали сделку на его покупку на условиях поставки товара в будущем по заранее договоренной стоимости. Позже подобный класс ценных бумаг был широко освоен посредниками и превратился в инструмент посредством которого извлекали прибыль из колебаний цен соответствующего биржевого актива.

Признаками производных инструментов

- производные инструменты не предоставляют их держателям право собственности на текущий актив, а только предоставляют право осуществить сделку с этим активом в будущем времени;

- стоимость деривативов это производная от цены, которая лежит в основе базового актива. Если цена на базовый актив снижается, то цена соответствующего дериватива также будет падать, и наоборот;

- период существования производных инструментов очень ограничен временем, в то время как базовый актив может быть бессрочным (акции, валюта и т.д.). На основание этого рынок деривативов именуют рынком срочных инструментов;

- купля/продажа производных инструментов помогает извлечь прибыль при минимальных вложениях, так как инвестор платит на за всю стоимость актива, а только лишь представляет гарантийный взнос (депозитную маржу) или премию;

- обращение производных инструментов по своей форме практические ничем не отличается от процесса обращения основных ценных бумаг.

Сами по себе производные инструменты, лишь за некоторым исключением, являются объектом торговли на бирже.

Сами по себе производные инструменты, лишь за некоторым исключением, являются объектом торговли на бирже.

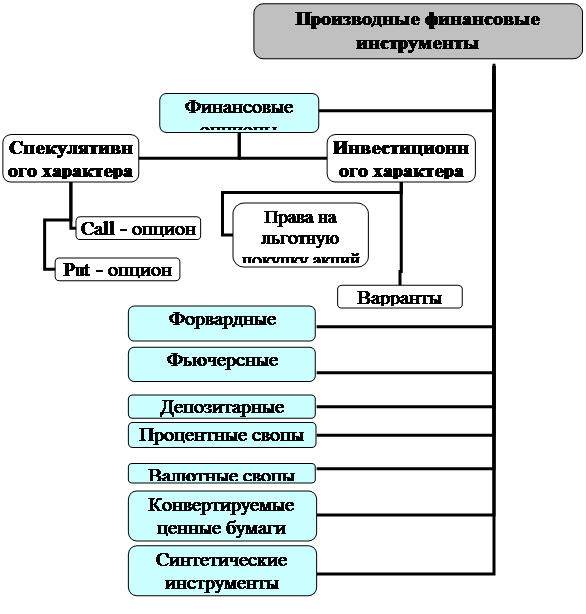

В современной торговле различают 3 базовых вида производных инструментов: форварды, фьючерсы и опционы. Давайте быстро освежим в памяти сущность данных разновидностей деривативовов.

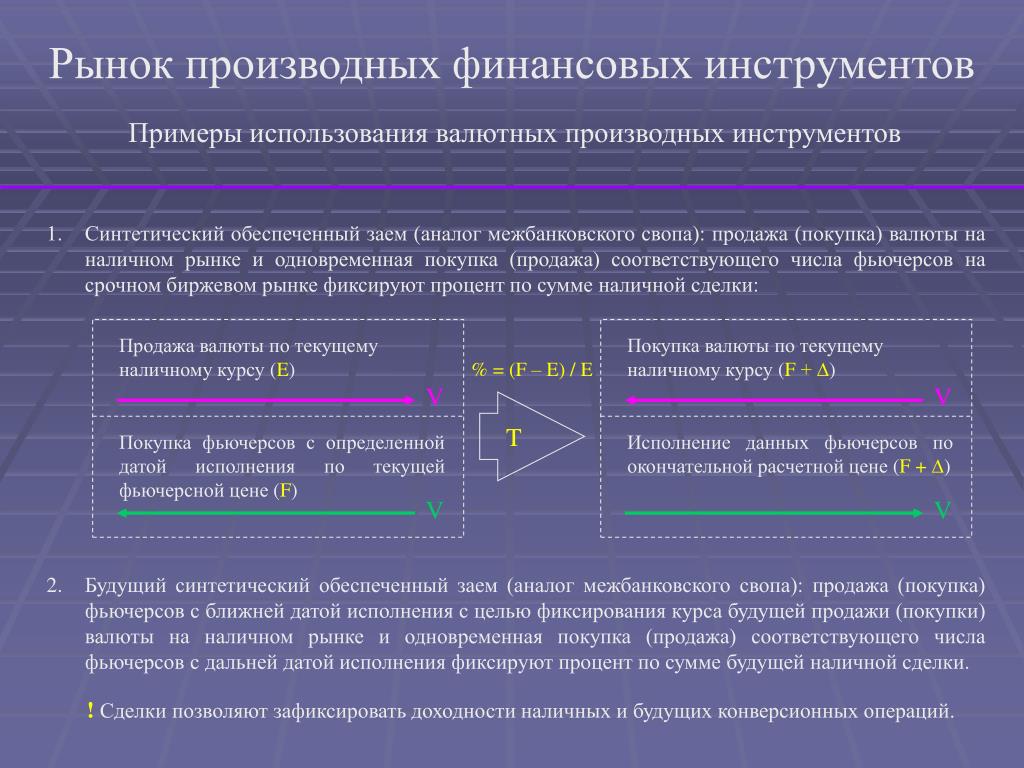

Форварды. Форвард представляет собой форму контракта, на одной стороне которого – покупатель – в срок исполнения контракта должен купить базовый актив по цене заключения такой сделки, а другой стороне – продавец, – который должен продать данный актив по цене заключения сделки. По своей экономической сущности форвард аналогичен фьючерсу, но, в отличие того же от фьючерса, он является внебиржевым инструментом.

Фьючерсы. Фьючерсом (фьючерсным контрактом) именуется биржевой срочный инструмент, где покупатель в день исполнения должен приобрести базовый актив по цене заключения договора, а продавец в сою очередь должен продать базовый актив по цене, установленной в день заключения данной сделки. Базовые черты фьючерсных контрактов были определены при рассмотрении форвардов. Они сводятся к следующему:

Базовые черты фьючерсных контрактов были определены при рассмотрении форвардов. Они сводятся к следующему:

- фьючерсы – это, прежде всего биржевой инструмент, который создаётся конкретной биржей и обращается только на ней;

- все параметры фьючерсов, кроме цены, заранее определены и имеют конкретное значение: стандартная стоимость, стандартный размер, определённые свойства товара, конкретный срок исполнения, условия досрочного прекращения обязательств;

- так как фьючерсы – инструмент, который создан биржей, то она гарантирует исполнение всех обязательств по исполняющим контрактам.

Опционы. Опцион – разновидность срочной сделки, посредством которой одна сторона приобретает за вознаграждение (премию) право приобрести или продать в определенный срок по определенной цене базовый актив, который составляет опцион, а иная сторона сделки – продавец – обязующийся осуществить сделку в конкретный период по конкретной цене по требованию того же покупателя.

Основные различия форвардов и фьючерсов

Производные финансовые инструменты (деривативы) — AvaTrade

В связи с крайне высокой популярностью трейдинга и его гораздо большей доступностью, чем ранее, для всех, кому интересны операции на финансовых рынках, появляется острая необходимость в освещении некоторых вопросов, не в полной мере известных широким массам. В частности, имеет смысл поговорить о производных финансовых контрактах или деривативах, которые существуют уже достаточно давно, но теперь доступны для торговли практически каждому.

Понятие производного контракта

Проще всего будет определить дериватив как финансовый контракт, предметом которого является цена базового актива (валюты, индекса, акции и т.д.). Существуют также деривативы на сырьевые товары, облигации и даже процентные ставки.

Виды производных финансовых инструментов

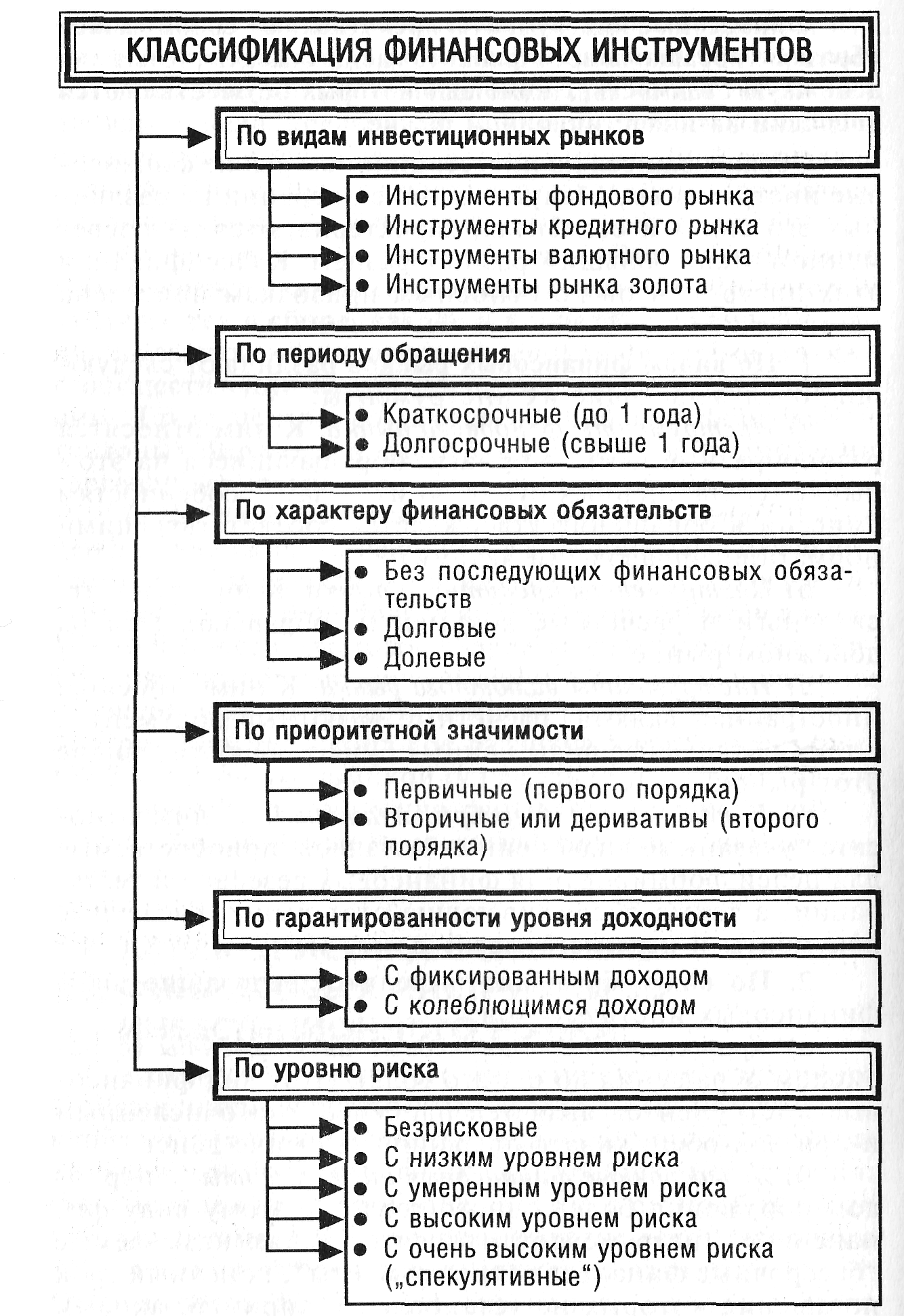

Производные контракты делятся на биржевые и внебиржевые, при этом стоимость тех и других зависит от цены базового актива и условий договора.

- Контракты на разницу (CFD) – Едва ли не самый популярный вид контракта среди широкой публики, CFD позволяет спекулировать на росте или падении цены биржевого актива, будь то акция, валюта, индекс или сырьевой товар. Стоимость CFD эквивалентна текущей цене базового актива, а результат сделки по CFD зависит от позиции трейдера и от того, как будет меняться цена.

- Фьючерсы – Фьючерсный контракт представляет собой договор на покупку или продажу актива по заранее определенной цене, но с оплатой в будущем. Торговля фьючерсами ведется на специальных биржах, условия контракта зависят от количества и качества актива.

- Форвардные контракты – Форварды представляют собой менее официальные соглашения, чем фьючерсы. В основе форвардных контрактов также лежит базовый актив, торговля ведется через брокера. Цена также оговаривается заранее, плата совершается в будущем.

- Опционы – Опционный контракт предоставляет трейдеру право на покупку (в этом случае опцион называется колл) или продажу (опцион пут) актива по заранее определенной цене в определенную дату или до нее.

В отличие от фьючерса, опцион не предполагает обязательной покупки или продажи актива.

В отличие от фьючерса, опцион не предполагает обязательной покупки или продажи актива. - Свопы – Своп представляет собой контракт на обмен активами (чаще всего валютой) между двумя сторонами. В данном случае речь скорее идет не о финансовом инструменте, торговля которым ведется на бирже, а об особом соглашении между трейдерами.

Функции финансовых деривативов

Изначально деривативы использовались для поддержания гармоничного баланса стоимости товар и услуг на мировых биржах.

В настоящее время производные контракты используются в основном в спекулятивных целях и для хеджирования. При спекуляции, трейдер получает прибыль за счет изменения цены базового актива,

тогда как хеджирование представляет собой защиту от возможных рисков по другим сделкам. Например, в случае заключения сделки на продажу актива трейдер также может приобрести производный контракт на этот актив, который сгладит убытки по продаже в том случае, если цена пойдет вверх.

Торговля деривативами на AvaTrade

Зарегистрировавшись на AvaTrade, вы сразу же получите доступ к целому ряду различных деривативов. В качестве базового актива может фигурировать любой из более чем 250 инструментов (сюда входят валюты, CFD на акции, сырьевые товары и индексы). Кроме того, есть возможность торговать опционами на отдельной платформе.

В качестве базового актива может фигурировать любой из более чем 250 инструментов (сюда входят валюты, CFD на акции, сырьевые товары и индексы). Кроме того, есть возможность торговать опционами на отдельной платформе.

В дополнение к этому мы предоставляем демо-счет на 21 день, с помощью которого можно применить знания, полученные из этой статьи, на практике, ничем не рискуя.

Безопасность счета и средств достигается с помощью сегрегированных счетов в лучших международных банках и технологии защиты SSL, которая используется на нашей платформе.

Регистрируйтесь на AvaTrade уже сегодня, пользуйтесь широким спектром трейдинговых услуг и первоклассной поддержкой на вашем языке!

Деривативы — Erenbur.ru

Производные финансовые инструментыДеривативы (англ. Derivative) – производные финансовые инструменты, стоимость которых зависит от стоимости базового актива. Базовым активом могут быть акции, облигации, индексы, процентные ставки, валюта, сырье.

Производные финансовые инструменты можно использовать для страхования от движения цен базового актива (хеджирование), спекуляций, торговли на труднодоступных активах. К наиболее распространенным производным инструментам относятся форварды, фьючерсы, опционы и свопы.

Основные понятия

Производные финансовые инструменты – это контракты между двумя сторонами, в которых оговариваются условия (дата окончания контракта, объем, характеристики поставляемого товара, цена), в соответствии с которыми контрагенты производят взаимные расчеты.

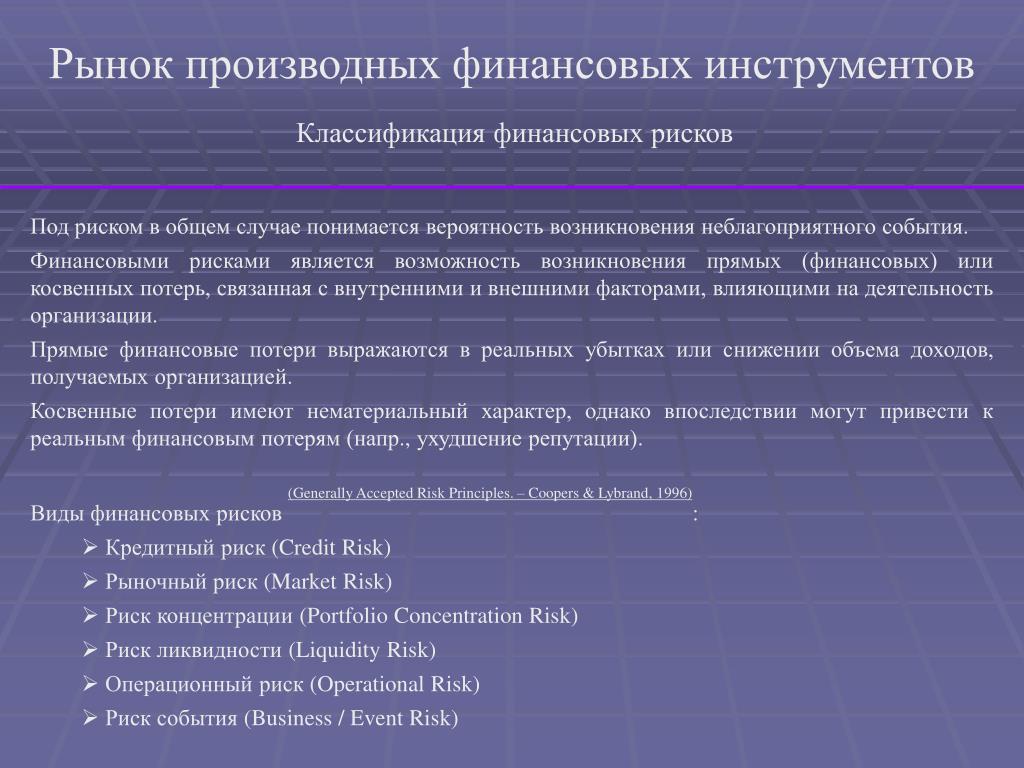

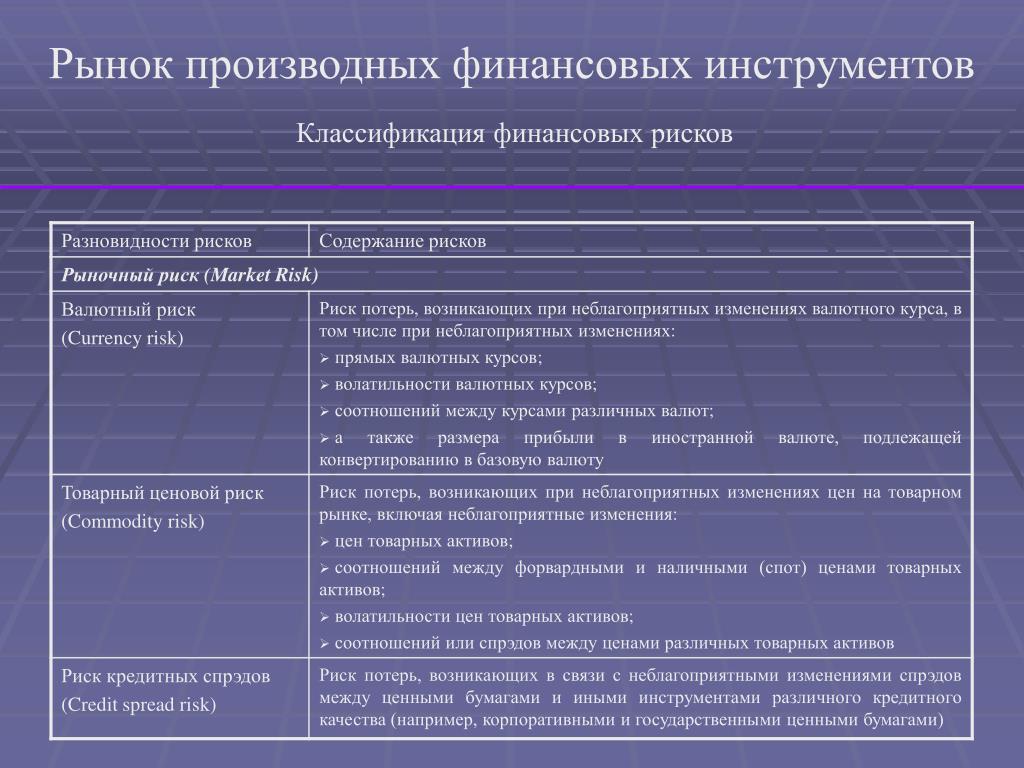

С экономической точки зрения, рыночный риск, присущий базовому активу, связан с производным финансовым инструментом посредством договора и может быть продан отдельно от базового актива. Базовый актив не обязательно должен быть приобретен. Поэтому деривативы позволяют разделить владение активом и заработок на изменении рыночной стоимости актива. Участие в рыночной стоимости актива можно варьировать в зависимости от размера кредитного плеча или снизить рыночный риск практически до нуля. С помощью производных инструментов можно контролировать рыночный риск базового актива практически в любой ситуации.

С помощью производных инструментов можно контролировать рыночный риск базового актива практически в любой ситуации.

Деривативы более распространены в современную эпоху, но их история насчитывает несколько столетий. Одним из старейших деривативов считается фьючерс на рис, который торгуется на рисовой бирже Dojima (Осака) с 18 века. Деривативы классифицируются по соотношению между базовым активом и производным контрактом (форварды, опционы, свопы), типу базового актива (акции, валюта, процентные ставки, сырье), рынок на котором они торгуются (биржевой и внебиржевой) и порядок расчета (поставочные или расчетные).

Деривативы могут быть классифицированы как «блокирующие» или «опционные» продукты. Блокирующие продукты (свопы, фьючерсы, форварды) обязывают контрагентов к выполнению условий в течение срока действия договора. Опционы предоставляют покупателю право, но не обязательство заключать договор в соответствии с указанными условиями.

Производные финансовые инструменты можно использовать либо для управления рисками (хеджирования), либо для спекуляций. Первое является обычной практикой операционной деятельности и риск управления многих компаний в большинстве отраслей. Второе дает возможность менеджерам компаний и инвесторам рискованную возможность получить высокую прибыль.

Первое является обычной практикой операционной деятельности и риск управления многих компаний в большинстве отраслей. Второе дает возможность менеджерам компаний и инвесторам рискованную возможность получить высокую прибыль.

Использование деривативов

Производные финансовые инструменты используются для следующих целей:

- Хеджирование (уменьшение риска изменения цены базового актива) путем заключения производного контракта, стоимость которого изменяется в противоположном направлении относительно базового актива.

- Возможность покупки опциона, стоимость которого привязана к определенному условию или событию (например, достижение цены базового актива определенного уровня).

- Получение доступа к базовому инструменту в тех областях, где нет возможности торговать базовым активом (например, деривативы на погоду).

- Маржинальная торговля — использование кредитного плеча с целью получения большой прибыли при незначительном изменении цены базового актива.

- Спекуляции и получение прибыли, если стоимость базового актива движется в нужную сторону (например, перемещается в заданном направлении, остается в заданном диапазоне или выходит из него, достигает определенного уровня).

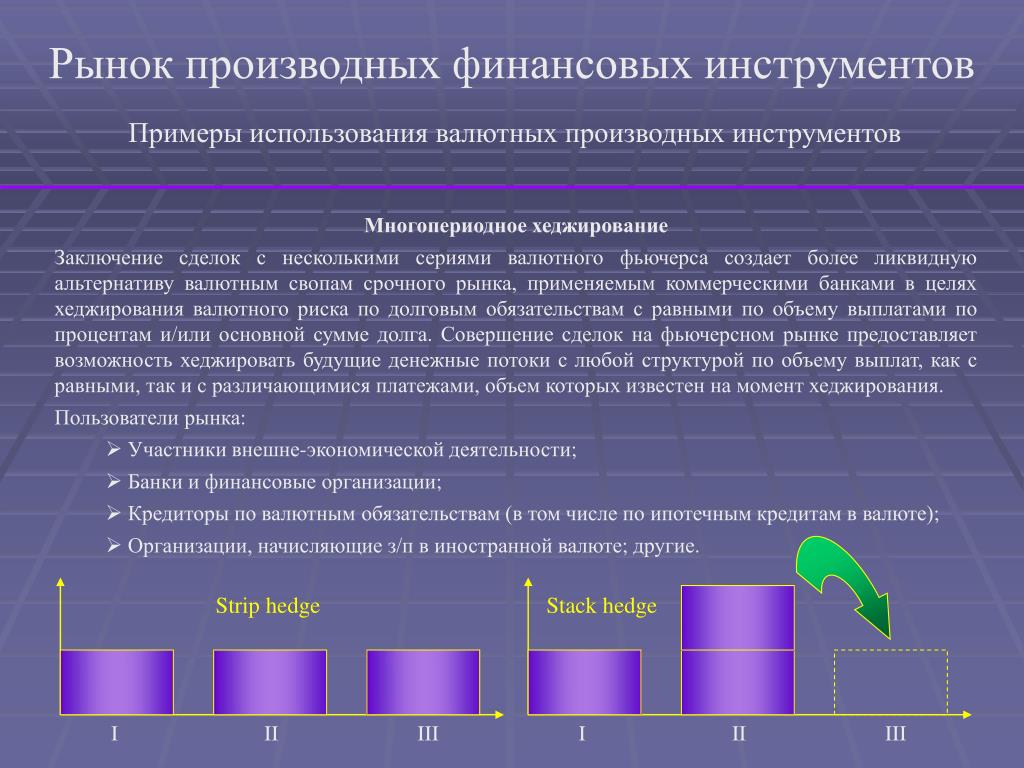

Хеджирование

Производные финансовые инструменты позволяют передавать риск, связанный с ценой базового актива от одного контрагента к другому. Например, фермер, выращивающий пшеницу, и мельник могут заключить фьючерсный контракт на поставку определенного объема пшеницы по определенной цене в будущем. Обе стороны снизили возможный риск изменения цены до момента исполнения контракта.

Тем не менее, по-прежнему существует риск, что никакая пшеница не будет доступна из-за событий, не указанных в контракте, таких как погода, или один из контрагентов может отказаться от выполнения условий контракта. На биржевом рынке существует центральный контрагент, называемый Клиринговая палата, который следит за выполнением контракта, но на внебиржевом рынке производные финансовые инструменты не застрахованы от риска контрагента.

С другой стороны, фермер и мельник снижают риск изменения цены в невыгодную для себя сторону и приобретают новый риск недополученной прибыли в случае движения цены в выгодном для них направлении.

Хеджирование также происходит, когда физическое или юридическое лицо покупает базовый актив (например, акции) и продает ее в будущем с использованием фьючерсного контракта. Держатель базового актива владеет им определенное время и затем продает его по заранее оговоренной цене. Это позволяет получать выгоду от владения активом (например, получение дивидендов), одновременно снижая риск того, что будущая цена продажи неожиданно отклонится от текущей рыночной стоимости актива.

Спекуляция и арбитраж

Деривативы могут использоваться не только для хеджирования риска, но и для приобретения риска. Некоторые инвесторы заключают производный контракт, чтобы спекулировать на стоимости базового актива, делая ставку на то, что противоположная сторона ошибается в предположении относительно будущей стоимости базового актива.

Отдельные инвесторы и организации могут искать на рынке деривативов возможности арбитража, когда цена актива отличается от цены производного контракта на этот актив. Если цена производного контракта значительно отклоняется от цены базового актива, хеджеры одновременно проводят сделки с базовым активом и производными контрактами. Когда цена производного контракта приблизится к цене базового актива, хеджеры закрывают свои позиции.

Если цена производного контракта значительно отклоняется от цены базового актива, хеджеры одновременно проводят сделки с базовым активом и производными контрактами. Когда цена производного контракта приблизится к цене базового актива, хеджеры закрывают свои позиции.

Типы производных финансовых инструментов

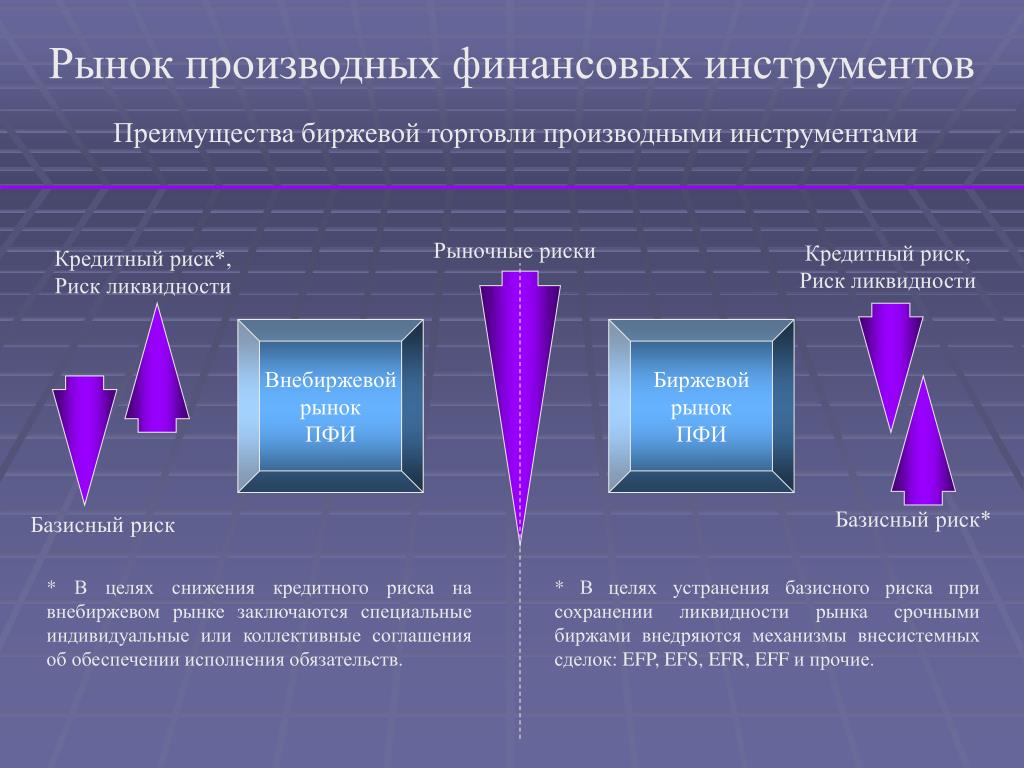

Биржевые и внебиржевые производные контракты

Существуют две основные группы производных контрактов, которые отличаются тем, как они торгуются на рынке:

- Биржевые производные финансовые инструменты (ETD) – производные инструменты, которые торгуются через биржи деривативов или фьючерсные секции фондовых бирж. На бирже физические лица торгуют производными контрактами, параметры которых стандартизованы биржей.

Биржа деривативов выступает в качестве посредника по всем сделкам и блокирует гарантийное обеспечение на счетах контрагентов в качестве гарантии выполнения условий сделки.

Биржа деривативов выступает в качестве посредника по всем сделкам и блокирует гарантийное обеспечение на счетах контрагентов в качестве гарантии выполнения условий сделки. - Внебиржевые производные финансовые инструменты (OTC) – производные инструменты, которые торгуются непосредственно между двумя контрагентами без участия центрального посредника. Свопы, форвардные контракты, экзотические опционы практически всегда торгуются на внебиржевом рынке. Рынок внебиржевых производных является крупнейшим рынком деривативов и практически не регулируется контролирующими органами различных стран.

Основные виды производных контрактов

- Форварды – индивидуальные контракты между двумя сторонами. Оплата происходит в будущем по сегодняшней, заранее определенной цене.

- Фьючерсы – контракты на покупку или продажу базового актива на будущую дату по указанной сегодня цене. Фьючерсный контракт отличается от форвардного контракта тем, что фьючерсный контракт – это стандартизированный контракт, который торгуется на бирже.

Форвардный контракт является нестандартизированным контрактом, подписанный двумя сторонами сделки.

Форвардный контракт является нестандартизированным контрактом, подписанный двумя сторонами сделки. - Опционы – контракты, которые дают владельцу право, но не обязательство, купить (в случае Call-опциона) или продать (в случае Put-опциона) базовый актив. Цена, по которой происходит исполнение опциона, называется цена исполнения и указывается в момент заключения контракта. В опционном контракте также указывается дата погашения. В случае Европейского опциона владелец имеет право потребовать, чтобы исполнение опциона состоялось в день (но не раньше) наступления срока погашения. В случае Американского опциона владелец может потребовать, чтобы исполнение состоялось в любое время до даты исполнения опциона. Если держатель опциона пользуется своим правом, то продавец опциона обязан совершить сделку.

- Бинарные опционы – это контракты, которые предоставляют держателю два варианта. Заранее оговоренная прибыль в случае выполнения условий опциона или полная потеря вложенных денег.

- Варранты.

Помимо обычных краткосрочных опционов, максимальный срок исполнения которых 1 год, существуют долгосрочные опционы, известные как варранты. Они, как правило, торгуются на внебиржевом рынке.

Помимо обычных краткосрочных опционов, максимальный срок исполнения которых 1 год, существуют долгосрочные опционы, известные как варранты. Они, как правило, торгуются на внебиржевом рынке. - Свопы представляют собой контракты на обмен денежных средств в определенную дату в будущем или до нее на основе базовой стоимости акций, облигаций, обменных курсов валют, процентных ставок или других активов. Свопы могут быть разделены на два типа:

- Процентный своп – обмен процентных потоков денежных средств в одной валюте между двумя сторонами.

- Валютный своп – денежный поток между двумя сторонами включает в себя как основную сумму, так и проценты. Кроме того, деньги, которые обмениваются, находятся в разных валютах для обеих сторон.

Все, что вам нужно знать о производных финансовых инструментах

Торговля производными финансовыми инструментами

Деривативные контракты обычно используются большинством крупнейших компаний мира, поэтому они могут лучше управлять своими рисками и делать свои денежные потоки более стабильными и предсказуемыми. Такой уровень предсказуемости денежных потоков и доходов может помочь поднять стоимость их акций. Когда их цена повышается, им требуется меньше оборотного капитала. Деривативы

Такой уровень предсказуемости денежных потоков и доходов может помочь поднять стоимость их акций. Когда их цена повышается, им требуется меньше оборотного капитала. Деривативы

Откройте свой торговый счет на AvaTrade или попробуйте наш безрисковый демо-счет!

Что такое производный финансовый инструмент?

Проще говоря, производный финансовый инструмент — это ценная бумага, которая образует договор между двумя или более сторонами. Эти типы контрактов часто основаны на классах активов, таких как товары (например, нефть или золото), и на валютах (например, EUR / USD). Они используются для акций компании и даже для процентных ставок.

Виды производных финансовых инструментов:

Наиболее распространенными типами деривативных контрактов являются фьючерсы, опционы и CFD.

Наиболее распространенные деривативы, используемые в онлайн-торговле:

CFD

CFD позволяют спекулировать на повышении или понижении цен на глобальные инструменты, такие как акции, валюты, индексы и товары.Когда вы торгуете CFD, вы фактически заключаете контракт, а не удерживаете базовый актив. Это означает, что вы будете спекулировать на движении цены, а не покупать реальный актив. С CFD вы можете торговать в обоих направлениях, как на растущих, так и на падающих рынках. Это большое преимущество торговли CFD, чем, например, покупка акций.Фьючерсный контракт

Часто используется для товаров, акций или валют для компенсации риска.Компания, которой необходимо получать сырье в будущем, может иметь доступную разумную цену. Это защитит ее от роста цен в будущем.

Это также может защитить компанию от будущих изменений обменных курсов валют или даже изменений процентных ставок. Это защищает от обесценивания валюты, особенно в том, что касается экспорта продукции в местной валюте.

Фьючерсы на индекс, такие как S&P 500 E-mini Futures (ES), а также валюты, учитывают текущие настроения инвесторов, чтобы отразить это в будущих ценах, принимая во внимание процентные ставки.

Стоимость этих контрактов также изменяется в зависимости от текущего спроса и предложения базового актива и самих контрактов. Они могут быть погашены или погашены до истечения срока.

Фьючерсыстандартизированы для облегчения торговли на фьючерсной бирже, такой как биржа Nymex для золота.

Опционы

Торговые опционы на деривативных рынках дают трейдерам право купить (CALL) или продать (PUT) базовый актив по указанной цене в определенную дату или ранее.У держателя нет обязательств покупать базовый актив. В этом основное отличие опционов от фьючерсов.

В этом основное отличие опционов от фьючерсов.Фьючерсы против опционов

Назначение как фьючерсов, так и опционов — позволить людям зафиксировать цены заранее, до фактической сделки. Это позволяет трейдерам обезопасить себя от риска неблагоприятных изменений цен. Однако в случае фьючерсных контрактов покупатели обязаны уплатить сумму, указанную по согласованной цене, когда наступит срок платежа.В случае опционов покупатель может отказаться от договора. Это главное различие между двумя ценными бумагами. Кроме того, большинство фьючерсных рынков являются ликвидными, что создает узкие спреды между покупателями и покупателями, в то время как опционы не всегда имеют достаточную ликвидность, особенно для опционов, срок действия которых истекает только в будущем. Фьючерсы обеспечивают большую стабильность торгов, но они также более жесткие. Опции обеспечивают меньшую стабильность, но они также намного менее жесткие. Итак, если вы хотите иметь возможность выйти из сделки, вам следует рассмотреть варианты. Если нет, то вам следует подумать о фьючерсах.

Если нет, то вам следует подумать о фьючерсах.Форвардные контракты

Финансовые инструменты, которые создаются на основе неформального соглашения и торгуются через брокера, который предлагает трейдерам возможность покупать и продавать определенные активы, такие как валюты. Здесь также устанавливается цена и оплачивается в будущем. Этот контракт также можно пересмотреть, продлить или закрыть досрочно за премию.Свопы

Свопы — это индивидуализированные внебиржевые контракты между двумя трейдерами.Они обычно не торгуются розничными инвесторами и не торгуются на биржах. Типичный пример свопа — процентные ставки. Свопы — это когда две стороны обмениваются денежными потоками или обязательствами на две разные ценные бумаги в течение определенного периода времени.

Зачем торговать производными финансовыми инструментами?

Как упоминалось ранее, основной целью контрактов с производными инструментами было дать компаниям предсказуемый денежный поток и компенсировать их риски.

В настоящее время основной причиной торговли производными финансовыми инструментами является спекуляция и хеджирование, поскольку трейдеры стремятся получить прибыль от изменения цен на базовые активы, ценные бумаги или индексы.

Пример производного инструмента, используемого для хеджирования или минимизации риска, — это когда трейдер пытается получить прибыль от снижения цены продажи активов (позиция продажи). Когда он вводит производный инструмент, используемый в качестве хеджирования, это позволяет передать риск, связанный с ценой базового актива, между обеими сторонами, участвующими в торгуемом контракте.

Торговля производными финансовыми инструментами с AvaTrade:

Присоединяйтесь к AvaTrade сегодня и воспользуйтесь широчайшим разнообразием производных финансовых инструментов, предлагаемых в нашем портфеле.С более чем 1000 инструментами, которые варьируются от торговли на Форексе до CFD на акции, товары и индексы, а также торговли опционами на нашей передовой платформе AvaOptions.

Пришло время применить на практике то, что вы узнали сегодня о производных финансовых инструментах, не рискуя собственным капиталом. Откройте бесплатный демо-счет.

AvaTrade — один из самых строго регулируемых брокеров на рынке, так что не беспокойтесь. Средства клиентов хранятся на отдельных счетах в некоторых из самых известных банков первого уровня.

Присоединяйтесь к AvaTrade сегодня и получите самые приятные впечатления от торговли и превосходное обслуживание клиентов на вашем языке.

Мы рекомендуем вам посетить наш раздел трейдинга для начинающих, где вы найдете больше статей о том, как торговать на Forex и CFD.

Другие рекомендуемые руководства:

МСФО (IFRS) 9 «Финансовые инструменты»

МСФО (IFRS) 9 «Финансовые инструменты» — один из самых сложных стандартов, потому что он ооочень сложен, а иногда и сложен.

Он принадлежит к «большой тройке» — трем сложным стандартам, которые необходимо реализовать в ближайшем будущем:

- МСФО (IFRS) 9 «Финансовые инструменты»: дата принятия = 1 января 2018 г.

- МСФО (IFRS) 15 «Выручка по договорам с покупателями» = 1 января 2018 г.

- МСФО (IFRS) 16 «Аренда» = 1 января 2019 года (рекомендую применять раньше вместе с МСФО 9 и МСФО 15).

Проблема с МСФО (IFRS) 9 заключается в том, что многие бухгалтеры считают, что он их не затрагивает.

«У нас нет финансовых инструментов, мы производственная компания, зачем нам это волновать?»

Ну, не совсем так.

В момент, когда вы начинаете продажу в кредит и выставляете счета-фактуры, вы приобретаете финансовые инструменты — торговую дебиторскую задолженность. И да, здесь применяется МСФО (IFRS) 9.

Поэтому не откладывать на потом, пора собираться!

Специально для Вас! Вы уже ознакомились с комплектом МСФО? Это полный пакет обучения по МСФО, включающий более 40 часов частных видеоуроков, более 140 тематических исследований по МСФО, решенных в Excel, более 180 страниц раздаточных материалов и множество бонусов. Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!

В этой статье я резюмирую основные требования МСФО (IFRS) 9, действующие в 2017 году.

Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!

В этой статье я резюмирую основные требования МСФО (IFRS) 9, действующие в 2017 году.Я не буду вдаваться в подробности здесь — цель этой статьи — дать вам общий обзор.

Однако, поскольку я хочу помочь вам понять и беспрепятственно внедрить МСФО (IFRS) 9, несколько статей, посвященных конкретным темам, были и будут опубликованы в IFRSbox. Вы можете прочитать их список в конце.

Если вам нравится обучение по видео больше, чем чтение, прокрутите вниз и посмотрите видео с кратким изложением МСФО 9.

Все готово? Давайте начнем.

Почему МСФО 9?

МСФО (IFRS) 9 устанавливает принципы финансовой отчетности финансовых активов и финансовых обязательств.

Обратите внимание, что:

- МСФО 9 НЕ определяет финансовых инструментов. Вы можете найти определения финансовых инструментов в МСФО (IAS) 32 «Финансовые инструменты: представление».

- МСФО 9 НЕ имеет дело с вашими собственными (выпущенными) долевыми инструментами , такими как ваши собственные акции, выпущенные варранты, выписанные опционы на капитал и т. Д.

- МСФО (IFRS) 9 ДЕЙСТВИТЕЛЬНО имеет дело с чужими долевыми инструментами, поскольку они являются финансовыми активами с вашей точки зрения.

- МСФО (IFRS) 9 НЕ касается ваших инвестиций в дочерние, ассоциированные и совместные предприятия (см. МСФО (IFRS) 10, МСФО (IAS) 28 и связанные с ними).

Когда признавать финансовый инструмент?

Вы должны признать финансовый актив или финансовое обязательство в отчете о финансовом положении, когда предприятие становится стороной договорных положений по инструменту (см. МСФО (IFRS) 9 п.3.1.1).

В отличие от других стандартов МСФО, в которых упор делается на будущие экономические выгоды, МСФО 9 больше касается контракта.

Когда прекратить признание финансового инструмента?

Другими словами, когда удалить финансовый инструмент из финансовой отчетности?

МСФО (IFRS) 9 рассматривает прекращение признания финансовых активов иначе, чем прекращение признания финансовых обязательств, поэтому давайте разберем его.

Прекращение признания финансовых активов

Хотя финансовый актив очень легко распознать, в некоторых случаях очень сложно и сложно прекратить его признание.

МСФО (IFRS) 9 очень «липкий», и причина заключается в том, чтобы не позволить компаниям скрывать токсичные активы из своих балансов.

Прежде чем вы решите, прекращать признание или нет, вам необходимо определить, С ЧЕМ вы имеете дело. (МСФО 9 п. 3.2.2):

- Финансовый актив (или группа аналогичных финансовых активов) в целом, или

- Часть финансового актива (или часть группы аналогичных финансовых активов), отвечающая указанным условиям.

После того, как вы определите, ЧТО вы прекращаете признание, вам необходимо прекратить признание актива, когда (МСФО (IFRS) 9 п. 3.2.3):

- Срок действия договорных прав на денежные потоки от финансового актива истекает — это простой и понятный вариант; или

- Предприятие передает финансовый актив, и эта передача соответствует требованиям для прекращения признания, что более сложно.

Передачи финансовых активов рассматриваются более подробно, и, чтобы подвести итог, вам необходимо пройти следующие шаги:

- Решить, был ли актив (или его часть) передан или нет,

- Определить, были ли также переданы риски и выгоды от финансового актива.

- Если вы не сохранили и не передали практически все риски и выгоды, связанные с активом, вам необходимо оценить, сохранили ли вы контроль над активом или нет.

Передача финансовых активов затем более подробно обсуждается в МСФО (IFRS) 9, а также в руководстве по применению резюмируются шаги прекращения признания в простом дереве решений . Вы можете ознакомиться с деревом решений на видео под этим обзором.

Прекращение признания финансового обязательства

Организация должна прекратить признание финансового обязательства , когда оно погашено .

Это происходит, когда обязательство, указанное в контракте, исполняется, отменяется или истекает.

Классификация финансовых инструментов

Как классифицировать финансовые активы?

МСФО (IFRS) 9 классифицирует финансовые активы по двум признакам:

- Тест бизнес-модели

Какова цель владения финансовыми активами? Сбор предусмотренных договором денежных потоков? Продам? - Проверка характеристик денежных потоков по договору

Являются ли денежные потоки от финансовых активов в указанные даты исключительно платежами в счет основной суммы долга и процентов по непогашенной основной сумме? Или есть что-то еще?

На основании этих двух тестов финансовые активы можно классифицировать по следующим категориям:

Специально для Вас! Вы уже ознакомились с комплектом МСФО? Это полный пакет обучения по МСФО, включающий более 40 часов частных видеоуроков, более 140 тематических исследований по МСФО, решенных в Excel, более 180 страниц раздаточных материалов и множество бонусов. Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!

Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!- По амортизированной стоимости

Финансовый актив попадает в эту категорию, если выполняются ОБЕИХ из следующих условий:- Тест бизнес-модели выполнен, т.е. вы держите финансовые активы только для получения предусмотренных договором денежных потоков (а не для их продажи), а

- Тест на характеристики предусмотренных договором денежных потоков удовлетворен, т.е. денежные потоки от актива представляют собой только выплаты в счет основной суммы долга и процентов.

Примеры: долговые ценные бумаги, дебиторская задолженность, займы.

- По справедливой стоимости через прочий совокупный доход (FVOCI)

Здесь есть 2 подкатегории:- 2а. Если финансовый актив соответствует критериям характеристик предусмотренных договором денежных потоков (т.

е. только долговые активы), а бизнес-модель заключается в получении предусмотренных договором денежных потоков И ПРОДАЖИ финансовых активов, то такой актив обязательно попадает в эту категорию (если не выбран вариант FVTPL; см. Ниже)

е. только долговые активы), а бизнес-модель заключается в получении предусмотренных договором денежных потоков И ПРОДАЖИ финансовых активов, то такой актив обязательно попадает в эту категорию (если не выбран вариант FVTPL; см. Ниже) - 2б.Вы можете добровольно выбрать для измерения некоторых долевых инструментов в FVOCI. При первоначальном признании это необратимые выборы.

- 2а. Если финансовый актив соответствует критериям характеристик предусмотренных договором денежных потоков (т.

- По справедливой стоимости через прибыль или убыток (FVTPL)

К этой категории относятся все прочие финансовые активы.

Производные финансовые активы автоматически классифицируются как FVTPL.

Кроме того, независимо от вышеупомянутых двух категорий, вы можете решить классифицировать финансовый актив по справедливой стоимости через прибыль или убыток при его первоначальном признании.

Это объясняет следующая схема:

Как классифицировать финансовые обязательства?

МСФО (IFRS) 9 классифицирует финансовые обязательства следующим образом:

- Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток : эти финансовые обязательства впоследствии оцениваются по справедливой стоимости, и к ним относятся все производные финансовые инструменты.

- Прочие финансовые обязательства, оцениваемые по амортизированной стоимости с использованием метода эффективной процентной ставки.

МСФО (IFRS) 9 отдельно упоминает некоторые другие типы финансовых обязательств, оцениваемых иным способом, такие как договоры финансовой гарантии и обязательства по предоставлению кредита по ставке ниже рыночной, но здесь мы будем иметь дело с двумя основными категориями.

Как измерить финансовые инструменты?

Первоначальный замер

Финансовый актив или финансовое обязательство должно первоначально оцениваться по:

- Справедливая стоимость : все финансовые инструменты, оцениваемые по справедливой стоимости через прибыль или убыток;

- Справедливая стоимость плюс затраты по сделке : все прочие финансовые инструменты (по амортизированной стоимости или справедливой стоимости через прочий совокупный доход).

Последующая оценка

Последующее измерение зависит от категории финансового инструмента , и я думаю, что это не требует пояснений в соответствии с названием категории:

- Финансовые активы впоследствии должны оцениваться либо по справедливой стоимости, либо по амортизированной стоимости;

- Финансовые обязательства оцениваются по амортизированной стоимости, если не применяется опция справедливой стоимости.

Что касается признания прибылей и убытков от последующей оценки, вот схема для вашего удобства:

Обесценение финансовых активов

Это как раз самая важная часть для всех вас, у кого «нет финансовых инструментов в своей финансовой отчетности».

Почему?

Потому что, как я объяснил выше, даже торговая дебиторская задолженность является финансовым инструментом.

Вы бронируете резерв по сомнительным долгам?

Итак, поехали.

Используя терминологию МСФО (IFRS) 9, «резерв по сомнительным долгам» = обесценение финансовых активов или резерв под убытки.

Новые правила обесценения финансовых активов были добавлены только в июле 2014 года.

Это НЕ влияет на все финансовые активы. Например, акции и другие долевые инструменты исключаются, поскольку их потенциальное обесценение принимается во внимание при переоценке этих инвестиций до их справедливой стоимости.

МСФО (IFRS) 9 требует, чтобы компании оценивали и учитывали ожидаемые кредитные убытки в размере для всех соответствующих финансовых активов (в основном долговые ценные бумаги, дебиторская задолженность, включая дебиторскую задолженность по аренде, активы по договорам согласно МСФО (IFRS) 15, займы), начиная с момента первого приобретения финансового инструмента .

При оценке ожидаемых кредитных убытков от организаций потребуется использовать всю доступную соответствующую информацию (без чрезмерных затрат или усилий).

МСФО (IFRS) 9 предлагает два подхода:

- Общая модель для оценки резерва под убытки:

Эта модель признает резерв под убытки в зависимости от стадии, на которой находится финансовый актив. Есть 3 этапа:

Есть 3 этапа:- Этап 1 — Производственные активы: Резерв под убытки признается в размере 12-месячного ожидаемого кредитного убытка;

- Этап 2 — Финансовые активы со значительно повышенным кредитным риском: Резерв под убытки признается в сумме ожидаемого кредитного убытка за весь срок, а

- Этап 3 — Кредитно-обесцененные финансовые активы: Резерв под убытки признается в сумме ожидаемого кредитного убытка за весь срок, а процентный доход признается по амортизированной стоимости.

- Упрощенная модель:

Нет необходимости определять стадию финансового актива, потому что резерв под убытки всегда признается в размере ожидаемого кредитного убытка за весь срок.

Подробнее об этой модели и практических примерах можно прочитать здесь.

Если вы подпишетесь на бесплатную рассылку новостей, вы получите эксклюзивную статью с видео о новой модели нарушения здоровья.

Встроенные производные инструменты

Встроенный производный инструмент — это просто компонент гибридного инструмента, который также включает непроизводный основной договор.

Учет встроенных производных инструментов зависит от ЧТОГО основной договор :

- Если основной объект = финансовый актив в рамках МСФО (IFRS) 9, то весь гибридный договор должен оцениваться как один, а не отдельно.

- Если принимающая сторона = финансовое обязательство в рамках МСФО 9 ИЛИ договор, не входящий в сферу применения МСФО 9 (например, договор на оказание услуг, договор аренды…), тогда вы должны разделить, когда условия выполнены.

Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!

Разделение означает, что вы учитываете встроенный производный инструмент отдельно в соответствии с МСФО (IFRS) 9 и основной договор в соответствии с другим соответствующим стандартом.

Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!

Разделение означает, что вы учитываете встроенный производный инструмент отдельно в соответствии с МСФО (IFRS) 9 и основной договор в соответствии с другим соответствующим стандартом.Если организация не может это сделать, то весь договор должен учитываться как финансовый инструмент по справедливой стоимости через прибыль или убыток.

Учет хеджирования

Учет хеджирования определяет один или несколько инструментов хеджирования таким образом, чтобы их изменение справедливой стоимости компенсировало изменение справедливой стоимости или денежных потоков объекта хеджирования.

Если вы хотите увидеть простую иллюстрацию, посмотрите видео под этой статьей (где-то около 17:43).

Одно очень важное замечание:

Учет хеджирования НЕ обязательно !

Вам НЕ нужно этого делать, только если вы хотите (+ выполнить условия).

Допустим, вы пытаетесь защитить свою компанию от валютного риска и заключаете валютный форвардный контракт. Даже если вы соответствуете условиям учета хеджирования, вы все равно можете оценивать производный инструмент по справедливой стоимости через прибыль или убыток и не применять учет хеджирования — на ваше усмотрение.

Но я настоятельно рекомендую прочитать статью о том, как игнорирование хеджирования может повредить вашему бизнесу — может быть, тогда вы захотите применить его добровольно.

Если вы хотите применить учет хеджирования, должны быть соблюдены 3 критерия (МСФО 9, п. 6.4.1):

- Имеется только подходящих инструментов хеджирования и подходящих объектов хеджирования в отношениях;

- У вас есть хеджирующая документация в начале хеджирования, в которой вы указываете и описываете свое хеджирование,

- Эффективность хеджирования критерии соблюдены.

МСФО (IFRS) 9 устанавливает правила для 3 типов хеджирования:

- Хеджирование денежных потоков,

- хеджирование справедливой стоимости и

- Хеджирование чистых инвестиций в зарубежную деятельность.

Обзор учета этих живых изгородей представлен на следующей схеме:

Подробнее о хеджировании можно прочитать в одной из наших статей, указанных ниже.

Дополнительная литература и видео

Чтобы помочь вам в понимании и применении МСФО (IFRS) 9, мы опубликовали несколько статей, связанных с МСФО (IFRS) 9:

Вот видео с кратким изложением МСФО 9:

ESF: MPF_AFIN Финансы (основы)

- ◀ ︎ ▶ ︎

Co je jinak přidání souboru

Soubor nebo složku lze nahrát pomocí tlačítka Přidat .

Co je jinak další operace se soubory

Podrobnosti lze zjistit označením příslušného řádku .

Co je jinak pohled pro экспертиза

Pro častou práci je možné zvolit režim Více možností .

Co je nové vyhledávání souborů

Vyhledávaný výraz můžete zadat přímo do adresního řádku .

Co je nové rychlý přístup k souborům

Pomocí funkce Nedávné je možné se rychle vrátit k právě prohlíženým souborům. Oblíbené soubory je také možné označit Hvězdičkou .

Připravujeme další vylepšení pro mobilní zařízení .

pdf? nahled = 320″, «vlozil_jmeno»: «Benada, L.», «atributy_zdedene» : {}, «vlozeno_cas»: «Po 14. 11. 2011 11:26», «vlozil_plne_jmeno»: «Ing. Людек Бенада, Ph.D. «,» Vlozil_prijmeni «:» Benada, Luděk «,» predmet «: {» obdobi_id «:» 5283 «,» fakulta «:» 1456 «,» kod «:» MPF_AFIN «,» id «:» 606507 » , «obdobi_nazev»: «podzim 2011»}, «vlozil»: «75970», «nazev_sort»: «Financial_Derivatives.pdf», «objekty»: [{«operace»: [{«popis»: «Soubor Financial_Derivatives.pdf , 117 KB, PDF »,« akce »:« Otevřít soubor. »,« Ik_class »:« isi-soubor-otev

pdf? nahled = 320″, «vlozil_jmeno»: «Benada, L.», «atributy_zdedene» : {}, «vlozeno_cas»: «Po 14. 11. 2011 11:26», «vlozil_plne_jmeno»: «Ing. Людек Бенада, Ph.D. «,» Vlozil_prijmeni «:» Benada, Luděk «,» predmet «: {» obdobi_id «:» 5283 «,» fakulta «:» 1456 «,» kod «:» MPF_AFIN «,» id «:» 606507 » , «obdobi_nazev»: «podzim 2011»}, «vlozil»: «75970», «nazev_sort»: «Financial_Derivatives.pdf», «objekty»: [{«operace»: [{«popis»: «Soubor Financial_Derivatives.pdf , 117 KB, PDF »,« akce »:« Otevřít soubor. »,« Ik_class »:« isi-soubor-otevТипы деривативов — значение и типы финансовых деривативов в Индии

Люди вкладывают деньги в финансовый рынок в надежде получить хорошую прибыль.Но инвестиции могут оказаться рискованными из-за нестабильности цен на ценные бумаги, такие как товары, валюта, акции и т. Д. Во время таких колебаний все прогнозы могут быть разными. Это увеличивает шансы потерять все ваши вложения. Таким образом, основной проблемой трейдера является риск, связанный с финансовым рынком и потоком прибыли при торговле на рынке.

Таким образом, основной проблемой трейдера является риск, связанный с финансовым рынком и потоком прибыли при торговле на рынке.

Существуют различные инструменты, которые могут защитить трейдера от рисков и нестабильности финансовых рынков.Эти инструменты не только защищают трейдеров, но даже гарантируют им возврат. Такими инструментами являются производные финансовые инструменты. Фактически, вы будете удивлены, узнав только о типах существующих рынков деривативов. В этой статье мы подробно разберем концепцию и различные типы производных финансовых инструментов.

Прежде чем понимать типы производных финансовых инструментов, давайте сначала узнаем значение производных инструментов.

Что такое деривативы?

Деривативы — это финансовые контракты, стоимость которых определяется базовым активом.Стоимость базового актива постоянно меняется в зависимости от рыночных условий. Производными инструментами можно торговать, прогнозируя будущее движение цены базового актива.

Деривативы широко используются для спекуляций и получения хорошей прибыли. Они используются для различных целей, таких как хеджирование, доступ к дополнительным активам и т. Д.

Давайте теперь узнаем о различных типах рынка деривативов в Индии.

Различные типы деривативов в Индии

Существует четыре типа деривативов, которыми можно торговать на индийском фондовом рынке.Каждый тип производного инструмента отличается от другого и имеет разные условия контракта, фактор риска и т. Д. Различные типы производных инструментов следующие:

• Форвардные контракты

• Фьючерсные контракты

• Опционные контракты

• Своп-контракты

Давайте теперь изучим подробно о различных типах производных финансовых инструментов.

• Форвардные контракты

Когда две стороны заключают соглашение о покупке или продаже базового актива в определенную дату и по согласованной цене в будущем, это называется форвардным контрактом. Форвардные контракты — это соглашение между сторонами о продаже чего-либо в будущем. Форвардные контракты индивидуализированы и имеют высокий риск контрагента. Поскольку контракт является индивидуальным, размер контракта зависит от срока контракта. Форвардные контракты являются саморегулируемыми, и для них не требуется никакого обеспечения. Расчеты по форвардному контракту производятся в дату погашения, и, следовательно, они должны быть сторнированы до истечения срока.

Форвардные контракты — это соглашение между сторонами о продаже чего-либо в будущем. Форвардные контракты индивидуализированы и имеют высокий риск контрагента. Поскольку контракт является индивидуальным, размер контракта зависит от срока контракта. Форвардные контракты являются саморегулируемыми, и для них не требуется никакого обеспечения. Расчеты по форвардному контракту производятся в дату погашения, и, следовательно, они должны быть сторнированы до истечения срока.

• Фьючерсные контракты

Как и форвардный контракт, фьючерсный контракт — это соглашение о покупке или продаже базового инструмента по указанной цене в будущем.В фьючерсном контракте покупатель и продавец не обязаны встречаться друг с другом для заключения соглашения. Фактически, соглашение между ними осуществляется посредством обмена. Поскольку в фьючерсном контракте есть стандартизированный контракт, риск контрагента очень низкий. Кроме того, клиринговая палата выступает в качестве контрагента для сторон контракта, что дополнительно снижает кредитный риск. Это стандартный контракт, его размер фиксирован и регулируется фондовой биржей. Поскольку фьючерсные контракты котируются на фондовой бирже и являются стандартными по своему характеру, эти контракты не могут быть изменены каким-либо образом.Проще говоря, фьючерсные контракты имеют заранее определенный формат, заранее установленный срок действия и заранее определенный размер. В фьючерсных контрактах в качестве обеспечения требуется начальная маржа, и расчеты производятся ежедневно.

Это стандартный контракт, его размер фиксирован и регулируется фондовой биржей. Поскольку фьючерсные контракты котируются на фондовой бирже и являются стандартными по своему характеру, эти контракты не могут быть изменены каким-либо образом.Проще говоря, фьючерсные контракты имеют заранее определенный формат, заранее установленный срок действия и заранее определенный размер. В фьючерсных контрактах в качестве обеспечения требуется начальная маржа, и расчеты производятся ежедневно.

• Опционные контракты

Опционные контракты — это третий тип контрактов с производными финансовыми инструментами. Опционные контракты сильно отличаются от фьючерсных и форвардных контрактов, поскольку нет принуждения к исполнению контракта в определенную дату. Опционные контракты — это те контракты, которые дают право, но не обязательство купить или продать базовый актив.Есть два типа опционов: колл и пут. В опционе колл покупатель имеет право купить базовый актив по цене, определенной при заключении контракта. При использовании опциона пут покупатель имеет право, но не обязан продать базовый актив по цене, определенной при заключении контракта. По обоим контрактам покупатель имеет возможность рассчитаться по контрактам в срок или до истечения срока их действия. Поэтому любой, кто торгует опционным контрактом, имеет возможность занять любую из 4 позиций i.е. длинная или короткая позиция по опциону пут или опциону колл. Опционы торгуются на внебиржевом рынке и на бирже.

• Своп-контракты

Из различных типов деривативных контрактов своп-контракты являются наиболее сложными. Своп-контракты — это частные соглашения между двумя сторонами. Стороны контракта соглашаются обменять свои денежные потоки в будущем по заранее определенной формуле. Базовым обеспечением по своп-контрактам является процентная ставка или валюта.Поскольку и процентная ставка, и валюта нестабильны по своей природе, это делает своп-контракты рискованными. Своп контракты защищают стороны от различных рисков. Эти контракты не торгуются на биржах, и инвестиционные банкиры являются посредниками по этим контрактам.

В заключение, контракты с производными финансовыми инструментами, такими как форварды, фьючерсы и опционы, являются одними из лучших инструментов хеджирования. Трейдеры могут прогнозировать будущие движения цен и извлекать из них хорошую прибыль. Для получения дополнительной помощи в торговле деривативами вы можете связаться с IndiaNivesh, которая поможет вам в торговле деривативами.

Заявление об ограничении ответственности: Инвестиции на рынке ценных бумаг / паевые инвестиционные фонды подвержены рыночным рискам, внимательно прочтите все соответствующие документы перед инвестированием.

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Сами по себе производные инструменты, лишь за некоторым исключением, являются объектом торговли на бирже.

Сами по себе производные инструменты, лишь за некоторым исключением, являются объектом торговли на бирже. В отличие от фьючерса, опцион не предполагает обязательной покупки или продажи актива.

В отличие от фьючерса, опцион не предполагает обязательной покупки или продажи актива.

Биржа деривативов выступает в качестве посредника по всем сделкам и блокирует гарантийное обеспечение на счетах контрагентов в качестве гарантии выполнения условий сделки.

Биржа деривативов выступает в качестве посредника по всем сделкам и блокирует гарантийное обеспечение на счетах контрагентов в качестве гарантии выполнения условий сделки. Форвардный контракт является нестандартизированным контрактом, подписанный двумя сторонами сделки.

Форвардный контракт является нестандартизированным контрактом, подписанный двумя сторонами сделки. Помимо обычных краткосрочных опционов, максимальный срок исполнения которых 1 год, существуют долгосрочные опционы, известные как варранты. Они, как правило, торгуются на внебиржевом рынке.

Помимо обычных краткосрочных опционов, максимальный срок исполнения которых 1 год, существуют долгосрочные опционы, известные как варранты. Они, как правило, торгуются на внебиржевом рынке.

В этом основное отличие опционов от фьючерсов.

В этом основное отличие опционов от фьючерсов. Если нет, то вам следует подумать о фьючерсах.

Если нет, то вам следует подумать о фьючерсах.

е. только долговые активы), а бизнес-модель заключается в получении предусмотренных договором денежных потоков И ПРОДАЖИ финансовых активов, то такой актив обязательно попадает в эту категорию (если не выбран вариант FVTPL; см. Ниже)

е. только долговые активы), а бизнес-модель заключается в получении предусмотренных договором денежных потоков И ПРОДАЖИ финансовых активов, то такой актив обязательно попадает в эту категорию (если не выбран вариант FVTPL; см. Ниже)

Есть 3 этапа:

Есть 3 этапа: