Виды налоговых правонарушений | ФНС России

Дата публикации: 13.12.2012 03:52 (архив)

Налоговое правонарушение – это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое Налоговым кодексом Российской Федерации (НК РФ) установлена ответственность (ст. 106 НК РФ).Виды налоговых правонарушений, предусмотренных НК РФ:

- нарушение порядка постановки на учет в налоговом органе (ст. 116 НК РФ)

- нарушение срока представления сведений об открытии и закрытии счета в банке (ст. 118 НК РФ)

- непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества) (ст. 119 НК РФ).

- нарушение установленного способа представления налоговой декларации (расчета) (ст. 119.1 НК РФ)

- представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения (ст.

- грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст. 120 НК РФ)

- неуплата или неполная уплата сумм налога (сбора) (ст. 122 НК РФ)

- сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль организаций ответственным участником (ст. 122.1 НК РФ)

- невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст. 123 НК РФ)

- несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога (ст. 125 НК РФ)

- непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ)

- неявка либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля (ст.

128 НК РФ)

128 НК РФ) - неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний (ст. 128 НК РФ)

- отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода (ст. 129 НК РФ)

- неправомерное несообщение сведений налоговому органу (ст. 129.1 НК РФ)

- нарушение порядка регистрации объектов игорного бизнеса (ст. 129.2 НК РФ)

- неуплата или неполная уплата сумм налога в результате применения в целях налогообложения в контролируемых сделках коммерческих и (или) финансовых условий, не сопоставимых с коммерческими и (или) финансовыми условиями сделок между лицами, не являющимися взаимозависимыми (ст. 129.3 НК РФ)

- неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках (ст. 129.4 НК РФ)

Система налогов и сборов в Российской Федерации

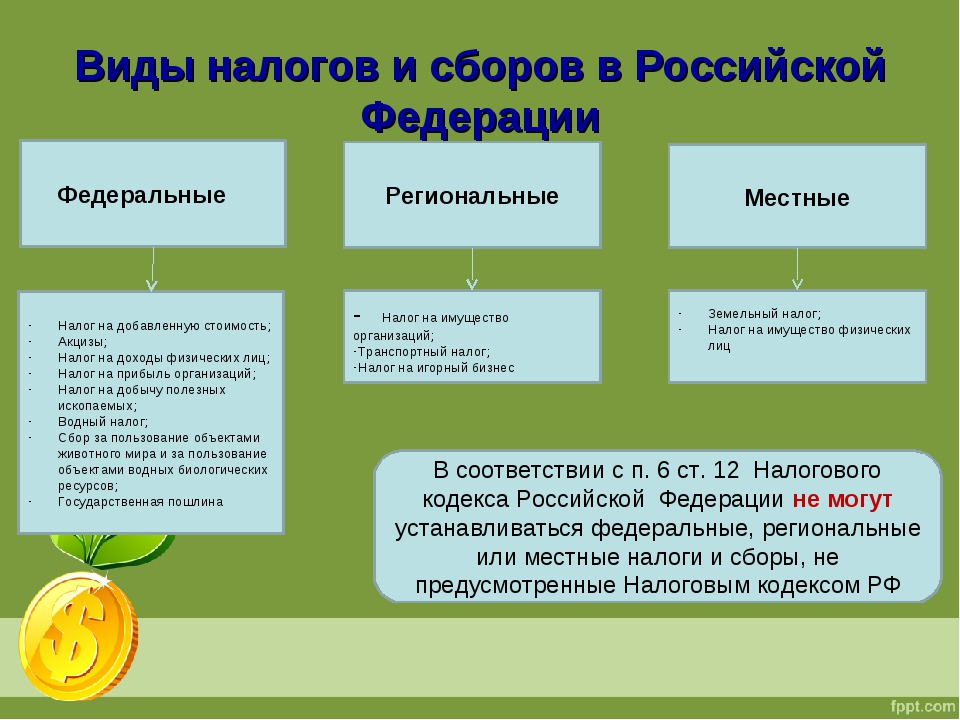

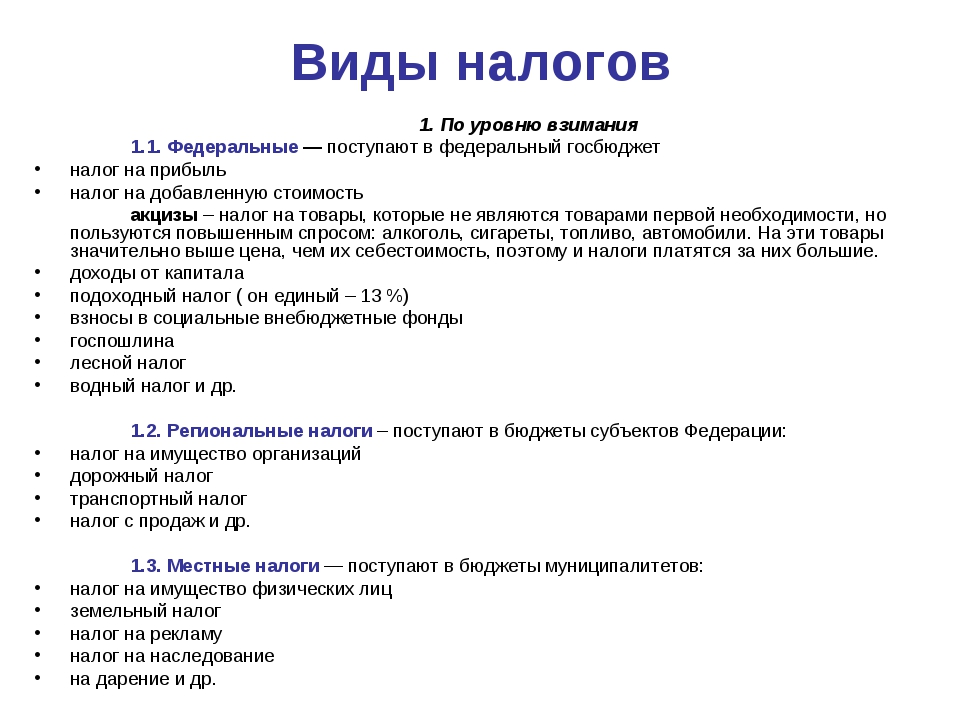

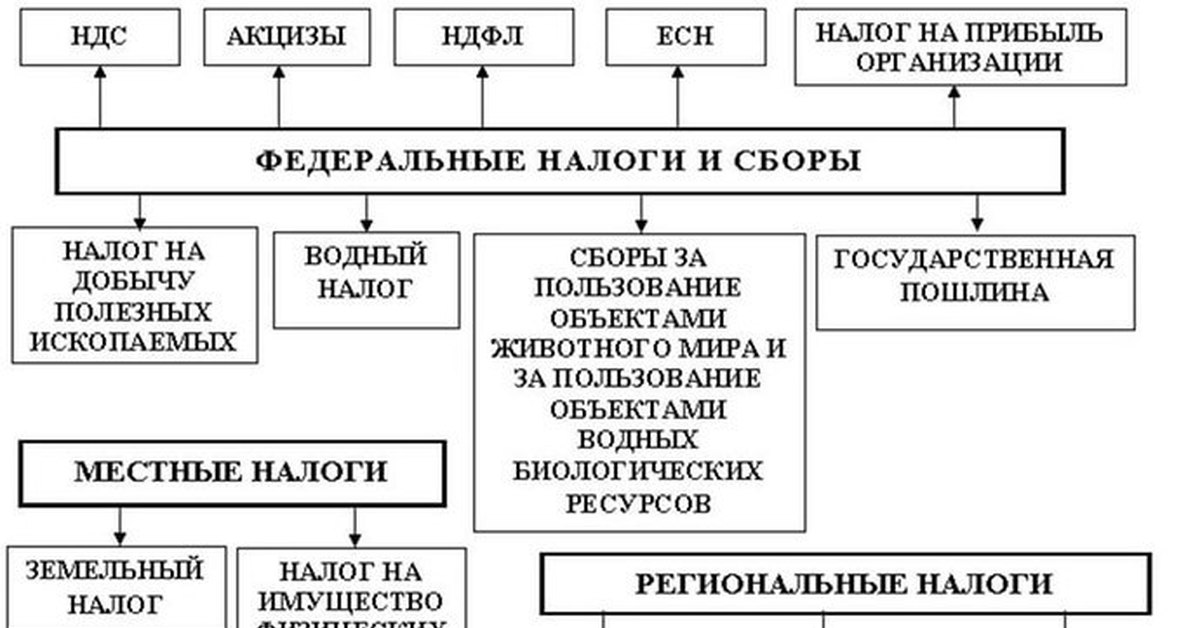

В Российской Федерации установлены следующие виды налогов и сборов:

федеральные

региональные

местные

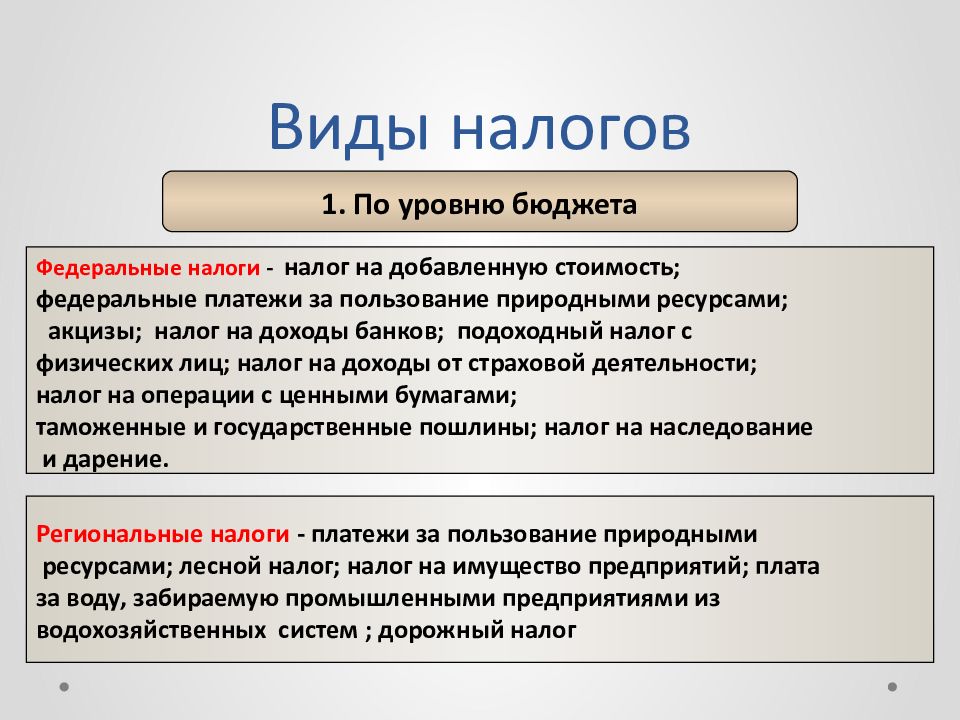

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом Российской Федерации и обязательны к уплате на всей территории России: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, водный налог, государственная пошлина, налог на добычу полезных ископаемых.

Региональными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации: транспортный налог, налог на игорный бизнес, налог на имущество организаций.

Местными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований: земельный налог, налог на имущество физических лиц.

По региональным и местным налогам законами субъектов Российской Федерации (нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов) устанавливаются налоговые ставки, порядок и сроки уплаты налога. Также в пределах, предусмотренных Налоговым кодексом Российской Федерации, могут устанавливаться налоговые льготы, основания и порядок их применения. Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать введение федеральных налогов, не указанных выше: система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

Налоговая ставка — глоссарий КСК ГРУПП

Налоговая ставка — это величина отчислений физического лица или субъекта предпринимательской деятельности, которая рассчитывается на единицу налогооблагаемой базы.

Налоговая ставка представляет собой основу налоговой системы государства. С ее помощью уполномоченные органы производят расчет сумм налоговых отчислений за конкретный период времени. Размер ставки устанавливается законодательными актами государства, принятыми в установленном порядке.

Размер ставки устанавливается законодательными актами государства, принятыми в установленном порядке.

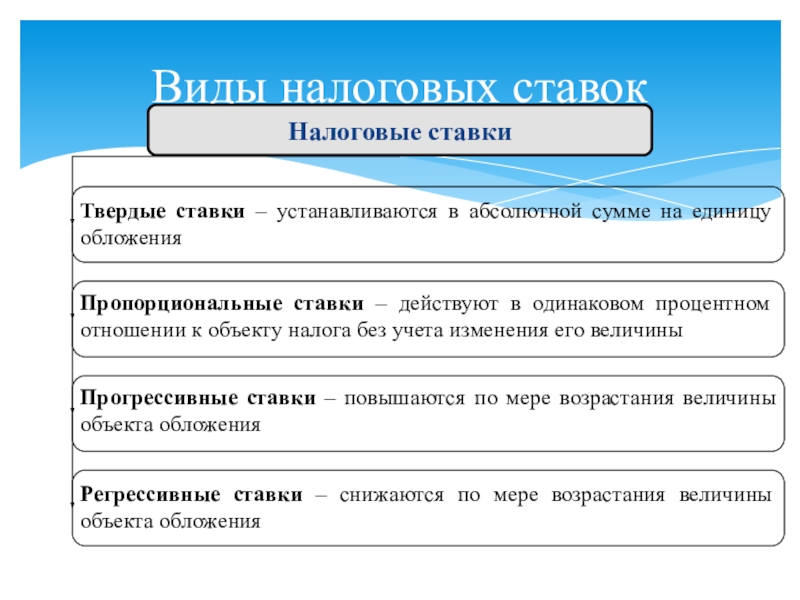

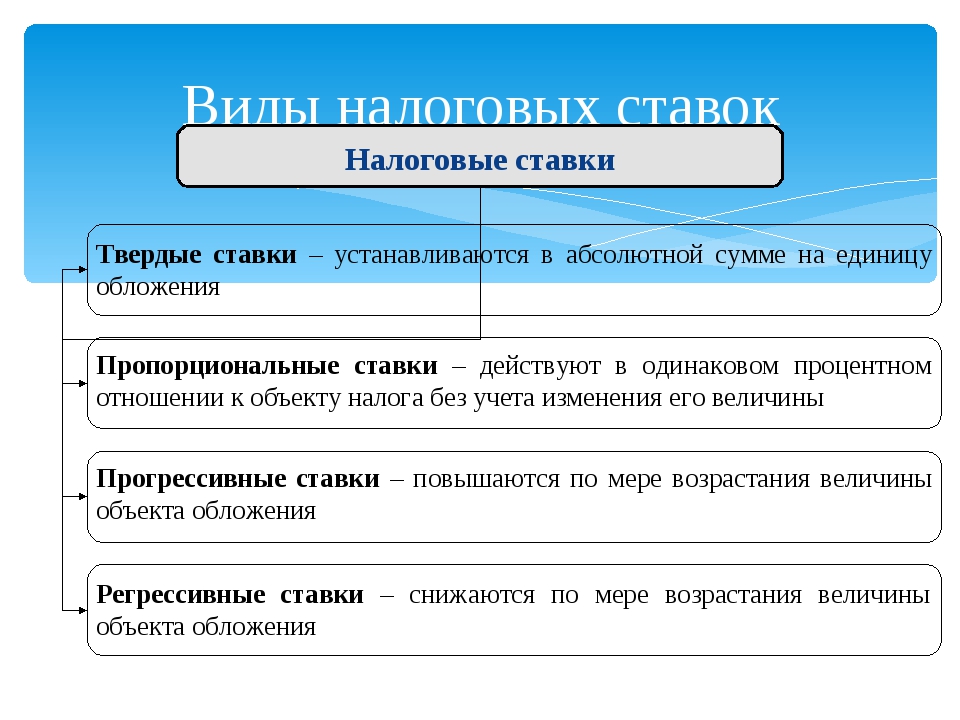

Виды налоговых ставок

Существует четыре основных вида ставок, которые отличаются друг от друга способом их расчета.

- Твердые налоговые ставки. Устанавливаются в виде абсолютной суммы, которая должна уплачиваться в государственные бюджеты на одну единицу базы налогообложения или весь объект. Яркий пример такой ставки — транспортный налог, который устанавливается в зависимости от характеристик имеющегося транспортного средства. Альтернативное название твердой ставки — реальный налог. Преимуществом этого типа является простота начисления и фискального контроля. Минус в том, что при повышении цен из-за инфляции приходится пересматривать размер ставки. Так как процедура изменения налогового законодательства сложна, изменение суммы происходит не сразу, вследствие чего государство несет потери в налоговых отчислениях.

- Пропорциональные налоговые ставки.

Устанавливаются в виде процента от единицы налогооблагаемой базы. Это распространенный вариант, в качестве примера можно привести налог на прибыль при стандартной системе налогообложения. Применяются в случаях, когда налоговая база исчисляется в денежной сумме. С ростом цен процент не требует индексации. Примеры пропорциональных налоговых ставок: налог на прибыль, НДС, налог на имущество, который не может превышать 2,2%, налог на доходы физических лиц (13% от начислений). Данные ставки не требует проведения индексации.

Устанавливаются в виде процента от единицы налогооблагаемой базы. Это распространенный вариант, в качестве примера можно привести налог на прибыль при стандартной системе налогообложения. Применяются в случаях, когда налоговая база исчисляется в денежной сумме. С ростом цен процент не требует индексации. Примеры пропорциональных налоговых ставок: налог на прибыль, НДС, налог на имущество, который не может превышать 2,2%, налог на доходы физических лиц (13% от начислений). Данные ставки не требует проведения индексации.

Пропорциональные налоговые ставки, в свою очередь, делятся на два подвида.

- Прогрессивные налоговые ставки. Процент отчислений от базы налогообложения увеличивается по мере ее роста. Возможны простая и сложная схемы начисления. В первом случае рост процента пропорционален увеличению налогооблагаемой базы. Во втором расчет налога по повышенной ставке осуществляется только на ту часть налоговой базы, которая превышает установленную в законе сумму.

- Регрессивные налоговые ставки. Процент отчислений в бюджеты уменьшается по мере увеличения налогооблагаемой базы. Применяется в случаях, когда госорганы хотят стимулировать развитие конкретных отраслей промышленности.

От чего зависит вид налоговой ставки

В зависимости от вида налоговых платежей государством могут применяться разные виды ставок для конкретных субъектов предпринимательской деятельности. Поэтому для законной минимизации налоговых платежей важно правильно выбрать систему налогообложения.

Размер налоговых ставок регламентируется ст. 38 Налогового кодекса Российской Федерации.

Возврат к списку

Виды деятельности при налоговых каникулах

Виды деятельности при налоговых каникулах

При применении упрощенной системы налогообложения

- Сельское хозяйство (сельскохозяйственное производство (переработка), рыболовство, рыбоводство.

- Производство пищевых продуктов, включая напитки.

- Текстильное и швейное производство.

- Производство кожи, изделий из кожи и производство обуви.

- Обработка древесины и производство изделий из дерева.

- Производство целлюлозы, древесной массы, бумаги, картона и изделий из них.

- Химическое производство.

- Производство резиновых и пластмассовых изделий.

- Производство прочих неметаллических минеральных продуктов.

- Металлургическое производство и производство готовых металлических изделий.

- Производство машин и оборудования.

- Производство электрооборудования, электронного и оптического оборудования.

- Производство транспортных средств и оборудования.

- Прочие производства.

- Деятельность прочих мест для временного проживания.

- Предоставление туристических экскурсионных услуг.

- Образование.

- Здравоохранение и предоставление социальных услуг.

- Физкультурно-оздоровительная деятельность.

- Деятельность, связанная с использованием вычислительной техники и информационных технологий.

- Научные исследования и разработки.

- Прядение хлопчатобумажных волокон

- Прядение кардное шерстяных волокон

- Прядение гребенное шерстяных волокон

- Изготовление натуральных шелковых, искусственных и синтетических волокон

- Подготовка и прядение прочих текстильных волокон

- Отделка тканей и текстильных изделий

- Производство кружевного сетчатого и гардинно-тюлевого полотна, а также кружев и вышитых изделий, в кусках, в форме полос или отдельных вышивок

- Производство фетра и войлока

- Производство трикотажных или вязаных одежды и аксессуаров одежды для детей младшего возраста

- Производство вязаных и трикотажных изделий одежды

- Производство деревянных столовых и кухонных принадлежностей

- Производство деревянных статуэток и украшений из дерева, мозаики и инкрустированного дерева, шкатулок, футляров для ювелирных изделий или ножей

- Производство изделий из пробки, соломки и материалов для плетения; производство корзиночных и плетеных изделий

- Производство прочих изделий из бумаги и картона

- Производство хозяйственных и декоративных керамических изделий

- Производство прочих керамических изделий

- Производство игр и игрушек

- Производство изделий народных художественных промыслов.

Виды предпринимательской деятельности в целях применения налоговой ставки в размере 3 процентов:

- Выращивание овощей открытого грунта

- Выращивание овощей защищенного грунта

- Выращивание грибов и трюфелей

- Цветоводство

- Выращивание прочих плодовых и ягодных культур

- Выращивание семян плодовых и ягодных культур

- Выращивание рассады

- Разведение племенного молочного крупного рогатого скота

- Разведение овец и коз

- Производство сырого овечьего и козьего молока

- Пчеловодство

- Разведение кроликов и прочих пушных зверей на фермах

- Рыболовство пресноводное

- Рыбоводство

- Переработка и консервирование рыбы, ракообразных и моллюсков

- Производство сыра и сырных продуктов

- Деятельность самостоятельных экскурсоводов и гидов по предоставлению экскурсионных туристических услуг

- Образование дошкольное

- Деятельность санаторно-курортных организаций

- Предоставление социальных услуг без обеспечения проживания престарелым и инвалидам.

При применении патентной системы налогообложения

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий.

- Ремонт, чистка, окраска и пошив обуви.

- Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц.

- Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий.

- Ремонт мебели.

- Услуги фотоателье, фото- и кинолабораторий.

- Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ.

- Услуги по обучению населения на курсах и по репетиторству.

- Услуги по присмотру и уходу за детьми и больными.

- Изготовление изделий народных художественных промыслов.

- Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах).

- Производство и реставрация ковров и ковровых изделий.

- Услуги по уборке жилых помещений и ведению домашнего хозяйства.

- Проведение занятий по физической культуре и спорту.

- Услуги поваров по изготовлению блюд на дому.

- Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка).

- Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы).

- Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности.

- Услуги по прокату.

- Экскурсионные услуги.

- Оказание услуг по забою, транспортировке, перегонке, выпасу скота.

- Производство кожи и изделий из кожи.

- Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений.

- Сушка, переработка и консервирование фруктов и овощей.

- Производство молочной продукции.

- Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав.

- Производство хлебобулочных и мучных кондитерских изделий.

- Товарное и спортивное рыболовство и рыбоводство.

- Лесоводство и прочая лесохозяйственная деятельность.

- Деятельность по письменному и устному переводу.

- Деятельность по уходу за престарелыми и инвалидами.

- Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации.

- Ремонт компьютеров и коммуникационного оборудования.

- Изготовление мебели.

*Виды предпринимательской деятельности в целях применения налоговой ставки в размере 0 процентов установлены областным законом от 12.10.2009 года № 78-оз «Об установлении ставки налога, взимаемого в связи с применением упрощенной системы налогообложения, на территории Ленинградской области» (в ред. областного закона от 20.07.2015 года № 73-оз).

областного закона от 20.07.2015 года № 73-оз).

В предлагаемом перечне указаны наименования разделов/подразделов общероссийского классификатора видов экономической деятельности (ОК 029-2001 (КДЕС Ред.1), кодов общероссийского классификатора услуг населению (ОК 002-93), то есть видов предпринимательской деятельности, которую фактически могут осуществлять ИП в целях применения налоговой ставки в размере 0%, значительно больше.

**Виды предпринимательской деятельности при патентной системе налогообложения в целях применения налоговой ставки в размере 0% установлены областным законом от 07.11.2012 года № 80-оз «О патентной системе налогообложения на территории Ленинградской области» (в ред. областного закона от 20.07.2015 года № 73-оз).

Урок 11. налоги — Экономика — 11 класс

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №11 «Налоги»

Перечень вопросов, рассматриваемых в теме:

- Налоги.

- Функции налогов.

- Элементы налогов.

- Виды налогов.

Глоссарий по теме: налоги, функции налогов, прямые и косвенные налоги, налогоплательщики, налоговая декларация, налоговая инспекция.

Теоретический материал для самостоятельного изучения

Налоги

Государственная власть всегда нуждалась в средствах для собственного обеспечения. Способы добывания этих средств изменялись с ростом уровня развития общества. С древнейших времен по мере опустошения казны всё сильнее возникала потребность в возникновении повода для объявления войны соседям. Победитель устанавливал либо разовую контрибуцию, либо регулярный сбор дани. В дальнейшем государства начали защищаться от агрессивных соседей, создавая армейские подразделения на регулярной основе, для содержания которых нужны были средства. Так появилось первое обоснование необходимости регулярных платежей государству. Иначе говоря, налоги появились с возникновением государства и по сей день представляют собой один из главных источников доходов государственного бюджета и являются средством оплаты его расходов.

Так как услугами государства пользуются все его граждане, то государство собирает плату за эти услуги со всех жителей страны, и, как уже отмечалось ранее, налоги служат инструментом перераспределения национального дохода, создания благоприятных и конкурентоспособных условий для различных сфер экономики.

Функции налогов

Помимо пополнения госбюджета, налоги выполняют ещё ряд функций. Рассмотрим их подробнее.

- Фискальная функция реализует главное общественное предназначение налогов – формирование доходной части госбюджета. ВО ВСЕХ государствах налоги, прежде всего, выполняют эту функцию, т.е. обеспечивают финансирование государственных расходов государства.

- Регулирующая функция заключается во влиянии через систему налоговых ставок и льгот на процесс общественного производства в стране: расширение или сокращение развития определённых отраслей, повышение или понижение платёжеспособного спроса населения страны и т.п.

- Контрольная функция позволяет контролировать деятельность фирм, учитывать доходы граждан и соизмерять с их расходами.

Благодаря данной функции, оценивается эффективность всей налоговой системы, выявляется необходимость во внесении изменений как в налоговую систему, так и в бюджетную политику государства.

Благодаря данной функции, оценивается эффективность всей налоговой системы, выявляется необходимость во внесении изменений как в налоговую систему, так и в бюджетную политику государства. - Социальная функция связана с перераспределением доходов в обществе с целью снижения степени расслоения в обществе. Она реализуется через установление различных ставок налогообложения и полное или частичное освобождение от налогов отдельных категорий граждан, нуждающихся в соцзащите.

- Поощрительная функция отражается в признании государством особых заслуг определённых категорий граждан перед обществом. Например, значительно уменьшается налоговая база по налогу на доходы физических лиц для участников ВОВ, Героев СССР и России, участников ликвидации последствий аварии на Чернобыльской АЭС и т. п.

Элементы налогов

Уплата любого налога представляет собой строго упорядоченный процесс, включающий ряд элементов.

Субъект налога – физическое или юридическое лицо, законом обязанное уплачивать налог.

Объект налога – то, с чего взимается налог.

Налоговая база – стоимостное выражение объекта налога.

Носитель налога – лицо, уплачивающее налог фактически.

Носитель налога может не совпадать с субъектом налога, как, например, в случае с косвенными налогами, о которых будем говорить далее, субъектами налога являются продавцы, а носителями – покупатели, непосредственно оплачивающие налог.

Налоговый период – временной период, за который исчисляется налог.

Источник налога – это доход, из которого уплачивается налог.

Источник может совпадать с объектом налога, например, в случае заработной платы или гонорара, а может не совпадать. Здесь ярким примером может служить вещественный выигрыш в лотерею, например, автомобиля. Объектом налога будет являться автомобиль, его стоимость будет являться налоговой базой, а источником налога – какой-то другой доход, так как пока субъект налога не оплатит налог на выигрыш, он не станет его собственником.

Ставка налога – величина налога в расчёте на единицу налогообложения.

Виды налогов

Теперь рассмотрим основные виды налогов, условно разделив их на группы.

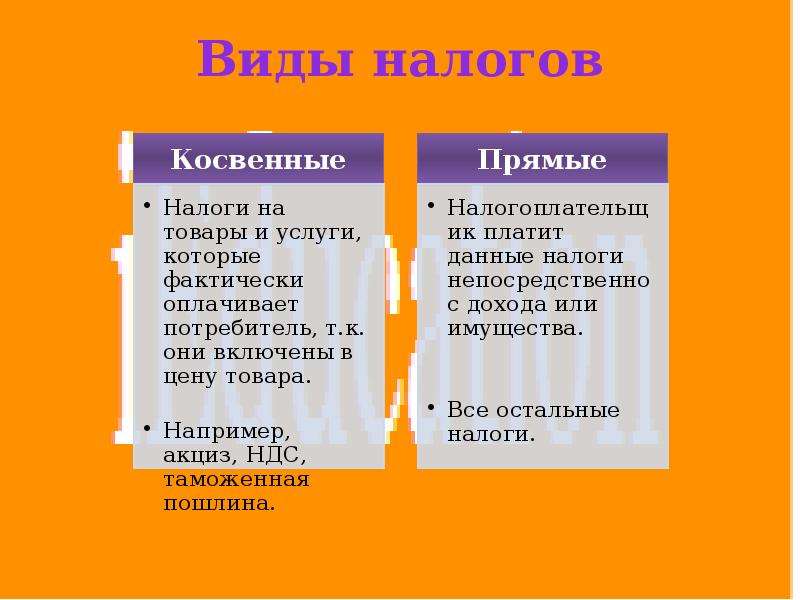

- По способам взимания налоги делятся на прямые и косвенные.

Прямыми называются налоги, взимаемые непосредственно с получателя дохода или с владельца имущества. В случае с прямыми налогами субъектом и носителем налога всегда является одно лицо. К прямым относятся налоги на доходы физических лиц, имущество, автотранспорт, землю, водные ресурсы, прибыль, добычу полезных ископаемых, игорный бизнес.

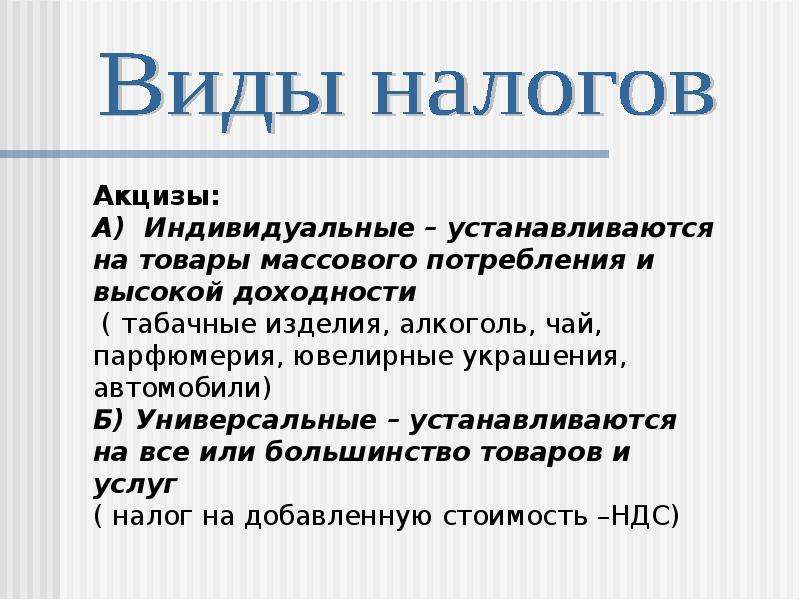

Косвенные налоги включаются в виде надбавки в цену товара и оплачиваются покупателями при покупке этих товаров. Как уже говорили, в случае с косвенными налогами субъект и носитель налога не совпадают. Примерами косвенных налогов являются налог на добавленную стоимость, акциз, таможенные сборы, госпошлины.

2. По способам определения размера налога выделяют пропорциональные (действуют в одинаковом процентном отношении к объекту налога без учёта дифференциации его величины), прогрессивные (повышение ставки налога по мере возрастания дохода), регрессивные (предполагают снижение налога по мере роста дохода).

3. По уровням бюджета, в который поступают налоговые отчисления, выделяют федеральные, региональные, местные налоги.

Федеральные налоги устанавливаются правительством на федеральном уровне и зачисляются в федеральный бюджет согласно статье 13 НК РФ.

Региональные налоги находятся в компетенции субъектов федерации. К ним относятся налоги, перечисленные в статье 14 НК РФ.

Местные налоги, перечисленные в статье 15 НК РФ, устанавливаются и собираются в местные бюджеты.

4. По назначению или по порядку использования налоги делятся на общие и целевые.

Общие – обезличенные в процессе взимания налоги в доходах бюджета при направлении их на расходы (НДС, налог на прибыль и пр.).

Целевые – налоги, привязанные к конкретным видам расходов бюджета (дорожный налог, земельный налог и пр.).

Примеры и разбор решения заданий тренировочного модуля

1. В приведённом ниже списке налогов один является лишним. Зачеркните его.

Налог на добавленную стоимость, подоходный налог, акциз, таможенная пошлина.

Решение: Все налоги, кроме подоходного, относятся к косвенным налогам. Подоходный налог является прямым налогом.

Ответ: Налог на добавленную стоимость, подоходный налог, акциз, таможенная пошлина.

2. Прочитайте название налога. Подставьте в окошечко возле фактора производства порядковый номер налога, соблюдая соответствие: данный вид налога платит владелец этих видов ресурсов. Если номера будут расставлены верно, то в кроссворде откроются названия доходов, получаемых владельцем данного фактора производства.

Факторы производства:

Название налога:

1. Налог на землю

2. Налог на доходы физических лиц

3. Налог на имущество

4. Налог на прибыль

Кроссворд

Решение:

Налог на землю платит владелец природных ресурсов. Значит, в окошечке возле них необходимо поставить цифру 1, и тогда в кроссворде появится доход владельца природных ресурсов – рента.

Аналогичным образом поступаем с остальными налогами и ресурсами. В ответах приведена итоговая таблица с верными ответами.

Ответ:

Факторы производства:

Название налога:

1. Налог на землю

2. Налог на доходы физических лиц

3. Налог на имущество

4. Налог на прибыль

Кроссворд

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с.: ил. – С. 145–150.

- Автономов В. С. Экономика. Учебник для 10, 11 классов общеобразовательных учреждений. – М.: Вита-Пресс, 2015. – 240 с. – С. 120–123.

- Куликов Л. М. Основы экономической теории: учебное пособие / Л. М. Куликов. – М.: КНОРУС, 2015. – 248 с. – С. 242–246.

- Матвеева Т. Ю. Макроэкономика: учебник для вузов в 2-х частях / Т. Ю. Матвеева. – М.: Издательский дом Высшей школы экономики, 2017. – С. 308–309.

- Райзберг Б. А., Лозовский Л. Ш. Учебный экономический словарь. – М.: Рольф, 2000. – 416 с. – С. 151, 194, 198, 272.

Открытые электронные ресурсы по теме урока:

- Действующие в РФ налоги и сборы. [Электронный ресурс]. – Режим доступа: https://www.nalog.ru/rn54/taxation/taxes/

- Аналитическая справка о поступлении администрируемых ФНС России доходов в консолидированный бюджет Российской Федерации [Электронный ресурс]. – Режим доступа: https://analytic.nalog.ru/portal/analytical_information.ru-RU.htm

Виды налогов — НБРБ. Единый портал финансовой грамотности

Налоги в Беларуси взимаются с физических и юридических лиц и перечисляются в республиканский или местные бюджеты. Среди основных видов налогов можно выделить следующие:

Налог на добавленную стоимость (НДС). Плательщиками этого налога являются юридические лица – именно они делают перечисление в бюджет, однако НДС включается в цену товаров и услуг, поэтому на практике НДС касается и физических лиц. Ставка НДС в Беларуси составляет 20%, однако существует ряд товаров и услуг, для которых предусмотрены льготы: налоговая ставка может быть понижена либо отсутствовать вообще. Налог на добавленную стоимость – важнейший источник налоговых доходов государства, за счет него, как правило, формируется примерно треть всех налоговых поступлений. НДС поступает как в республиканский, так и в местные бюджеты.

Подоходный налог с физических лиц. Данный налог уплачивается гражданами с доходов, которые они получают. В основном, это заработные платы. Кроме того, подоходным налогом в некоторых случаях могут облагаться доходы по банковским депозитам, доходы от продажи недвижимости и другого имущества, подарки и так далее. Ставка подоходного налога в Беларуси составляет 13%, но в некоторых случаях может быть понижена. За счет этого налога, как правило, формируется около 15% доходов консолидированного бюджета. При этом получателями подоходного налога выступают местные бюджеты.

Ввозные и вывозные таможенные пошлины, или так называемые налоги на внешнеэкономическую деятельность. Эти налоги платят в основном организации при осуществлении ими внешнеэкономической деятельности. Ставки таможенных пошлин устанавливаются индивидуально для различных стран-партнеров и видов деятельности. Пошлины поступают в республиканский бюджет, и за счет них может формироваться 10-12% доходов консолидированного бюджета.

Налог на прибыль. Этот налог уплачивают организации за счет своей прибыли. Основная ставка налога на прибыль составляет 18%, но в ряде случаев она может быть ниже или выше. Налоги на прибыль поступают как в республиканский, так и в местные бюджеты. За счет этого налога обычно формируется около 10% консолидированного бюджета Беларуси.

Акцизы. Этим налогом облагается ряд подакцизных товаров: автомобильное топливо, алкогольные напитки, табачная продукция. Ставки акцизов устанавливаются индивидуально для каждой группы товаров. Как и в случае с НДС, акцизы включаются в цену и перечисляются в бюджет юридическими лицами. За счет акцизов обычно формируется 7-8% доходов консолидированного бюджета, а получателем этого налога является республиканский бюджет.

Налоги на собственность. Их платят люди и организации, которые владеют недвижимостью или земельными участками. Ставки этих налогов устанавливаются на местном уровне и могут отличаться от региона к региону. Налоги на собственность поступают в местные бюджеты, за счет, них правило, формируется до 4% всех поступлений белорусской казны.

Прочие налоги – например, налог на владение домашними животными или курортный сбор. Прочие налоги могут поступать как в республиканский, так и в местные бюджеты, и уплачиваюся, в зависимости от вида налога, как физическими, так и юридическими лицами. Доля таких налогов в консолидированном бюджете очень невелика.

Виды налоговых деклараций | ЭнтерФин

Основные виды налоговых деклараций:

- налоговая декларация по упрощённой системе налогообложения;

- декларация по единому налогу на вменённый доход;

- декларация по налогу на добавленную стоимость;

- декларация по налогу на прибыль;

- декларации по налогу на имущество, а также по транспортному и земельному налогам;

- ведомости по налогу на доходы физических лиц – наёмных работников.

Декларация по «упрощёнке»

Предприятия и ИП, работающие на УСН, обязуются подавать налоговую отчётность ежегодно. Сроки предоставления декларации по «упрощёнке» за отчётный год существенно разнятся:

юридические лица сдают отчёт до 31.03 текущего года с одновременной подачей бухгалтерской отчётности;

ИП предоставляют такую декларацию включительно до 30.04 текущего года.

Если последний день отчётности выпадает на выходной или нерабочий, по общему правилу он переносится на следующий рабочий день.

К примеру, индивидуальный предприниматель должен был предоставить налоговую декларацию за 2015 год до 04.05.2016 г., так как 30.04 выпало на субботу и далее были праздничные дни.

Что касается КУДиР – по действующему законодательству её нужно обязательно заполнять и предоставлять по требованию ИФНС, однако, удостоверять книгу учёта в налоговой не требуется.

Декларация по налогу на прибыль организаций

Данный отчёт подаётся субъектами, находящимися на ОСНО и бывает:

годовым – предоставляется за предыдущий год включительно до 28.03 текущего года;

ежеквартальным – сдаётся не позже 28 числа месяца, следующего за отчётным кварталом.

Акцентируем внимание, что в соответствии с действующими нормами сегодня такие декларации сдаются по форме КНД 1151006.

Другие подвиды налоговых деклараций

Выясняя, какие налоговые отчёты стоит подавать тому или иному субъекту хозяйствования, следует учитывать систему налогообложения, на которой он работает.

В частности, предприятия на ОСНО ежегодно сдают декларации по налогу на имущество, а также поквартально предоставляют данные в налоговую инспекцию по квартальным расчётам. А субъекты, находящиеся на «упрощёнке», у которых отсутствует учётная недвижимость, такую декларацию не подают.

Индивидуальные предприниматели, работающие на ОСНО, должны предоставлять отчёт по форме 3-НДФЛ, в которых отображать полученные за год доходы.

Предприятия и ИП, использующие труд наёмных работников, до 01.04 текущего года подают отчётность по результатам прошедшего года по форме 2-НДФЛ. Кроме того, с начала 2016 года, такие субъекты обязаны сдавать поквартальную отчётность по форме 6-НДФЛ.

Так, отчёт 2-НДФЛ за 2015 год должен был быть подан не позднее 01.04.2016 года, а форма 6-НДФЛ за первый квартал текущего года – до 04.05.2016 (учитывались праздничные и нерабочие дни).

Подготавливать и сдавать налоговую отчётность с сервисом «Энтерфин» легко и просто! Благодаря нашей системе и личному помощнику, каждый клиент интернет-бухгалтерии заранее уведомлён о подходе сроков сдачи отчётности. Более того, с нашей помощью все отчётные документы составляются в кратчайшие сроки и без малейших недочётов.

видов налогов — SmartAsset

Каждый апрель мы должны подавать федеральный подоходный налог самостоятельно или с помощью налогового бухгалтера. Если вы не являетесь знатоком налоговой политики, вы, вероятно, не слишком сильно зацикливаетесь на теории и практике налогообложения. Но хотя налоговый кодекс Америки известен своей сложностью, налоги делятся на отдельные категории, которые легко понять.

Налог на потреблениеПотребительский налог — это налог на деньги, которые люди тратят, а не на деньги, которые люди зарабатывают.Налоги с продаж, которые правительства штата и местные органы власти используют для увеличения доходов, являются разновидностью потребительского налога. Акцизный налог на конкретный товар, такой как алкоголь или бензин, является еще одним примером налога на потребление. Некоторые экономисты и кандидаты в президенты предложили ввести в США федеральный налог на потребление, который может компенсировать или заменить налоги на прирост капитала и дивиденды.

Прогрессивный налогЭто налог, который выше для налогоплательщиков с большими деньгами. В прогрессивной налоговой системе, такой как U.S. Федеральный подоходный налог, состоятельные люди платят налог по более высокой ставке, чем менее обеспеченные. Вот почему богатые американцы облагаются налогом больше, чем американцы среднего класса, а американцы среднего класса облагаются налогом по более высокой ставке, чем американцы рабочего класса.

Регрессивный налогРегрессивный налог — это не прогрессивный налог. Это может означать либо более низкий налог для богатых людей, либо фиксированный налог (все платят одинаковую ставку). Почему фиксированный налог является регрессивным? Люди с более низкими доходами почувствуют эффект фиксированного налога сильнее, чем люди с более высокими доходами.Для мультимиллионера 15-процентный налог не приведет к значительному снижению качества жизни. Для человека, зарабатывающего 30 000 долларов в год, 15% -ный налог будет означать серьезное снижение покупательной способности.

Пропорциональный налогПропорциональный налог — это то же самое, что и фиксированный налог. Налогоплательщики с любым уровнем дохода будут платить одинаковую «долю» налогов. Как объяснялось выше, пропорциональные налоги — это регрессивные налоги. Эти виды налогов распространены в налогах с продаж на уровне штата, но не распространены на федеральном уровне.Любой, кто помнит президентскую кампанию 2012 года, помнит известное предложение о пропорциональном налогообложении — План 9-9-9. Этот план предусматривал 9% налог на бизнес-транзакции, 9% подоходный налог с населения и 9% федеральный налог с продаж.

НДС или адвалорный налогНалог на добавленную стоимость в Европе высок, но США его еще не приняли. Это налог на «добавленную стоимость» продукта, то есть разницу между продажной ценой и стоимостью производства товара или услуги. Это форма налога на потребление, который покупатели платят при совершении покупки, аналогично налогу с продаж.

Так в чем разница между налогом с продаж и НДС? Налог с продаж оплачивает покупатель продукта. Только последний этап жизненного цикла продукта подлежит налогообложению. НДС, напротив, применяется на каждом этапе цепочки поставок, а затем постепенно увеличивается до окончательной закупочной цены. Если вы путешествуете в страну с НДС, вы, вероятно, не заметите, что платите его, потому что он включен в цену, которую вы платите. Налог с продаж, напротив, указывается отдельно в квитанциях.

Налог на имуществоНалоги на недвижимость — это налоги, которые вы платите за дома, землю или коммерческую недвижимость.Если вы решаете, можете ли вы позволить себе купить дом, вам следует принять во внимание налог на недвижимость. В отличие от ипотеки, выплаты по налогу на имущество не амортизируются. Вы должны продолжать платить им до тех пор, пока живете в доме — если только вы не имеете права на освобождение от налога на имущество для пожилых людей, ветеранов или жителей с ограниченными возможностями.

Налог на прирост капиталаНалог на прирост капитала применяется к инвестиционному доходу после продажи инвестиции и реализации прироста капитала.Поскольку многие американцы вообще не инвестируют, они не платят налоги на прирост капитала. Существуют также налоги на дивиденды и проценты, вытекающие из простых процентов с банковского счета или дивидендов и доходов от инвестиций.

Налоги на наследствоНалоги на наследство и наследство уплачиваются после смерти человека. Налог на наследство уплачивается с чистой стоимости умершего. Это налог на привилегию передавать активы наследникам. Существует федеральный налог на недвижимость, и некоторые штаты также взимают свои собственные налоги на недвижимость.Налога на наследство не существует на федеральном уровне, и это только закон в нескольких штатах. Это налоги на право наследования имущества, поэтому их платит наследник, а не имущество умершего.

Налоги на заработную платуЕсли вы возьмете свою годовую зарплату и разделите ее на количество раз, которое вам платят каждый год, скорее всего, эта цифра больше, чем ваша фактическая зарплата. Одна из причин может заключаться в том, что ваши медицинские страховые взносы или взносы в размере 401 (k) вычитаются из вашей зарплаты.Другая причина — налоги на заработную плату. Эти налоги покрывают ваши взносы в Medicare, Social Security, пособия по инвалидности и в связи с потерей кормильца, а также в федеральные пособия по безработице. У вас также будет федеральный (и, возможно, штатный и местный) подоходный налог, удерживаемый из вашей зарплаты. Вы можете узнать все о налогах на заработную плату здесь.

Налог на прибыльПодоходные налоги делают то, что следует из названия. Они облагают налогом ваш доход. Федеральные подоходные налоги бывают как прогрессивными, так и предельными. Маржинальный означает, что существуют разные налоговые ставки для разных категорий доходов.Самые высокооплачиваемые люди платят высокую налоговую ставку, но только в зависимости от суммы денег, которая у них есть в этой верхней группе.

Итак, если вы платите налоги за 2020 год и у вас есть 50 000 долларов налогооблагаемого дохода, вы будете платить 10% с первых 9875 долларов, 12% с вашего дохода от 9875 до 40 125 долларов, а затем вы будете платить 22% с дохода от 40 125 до 50 000 долларов . Поскольку для вас самый высокий доход составляет 22%, можно сказать, что вы находитесь в группе 22%. Однако это не означает, что правительство облагает весь ваш доход налогом в размере 22%.

Группы и ставки подоходного налога с 2021 по 2018 год отличаются от предыдущих лет из-за нового налогового плана, принятого в конце 2017 года. Чтобы понять, как эти новые налоговые ставки повлияют на ваши налоги, ознакомьтесь с нашей статьей о налоговом плане Трампа и о том, как он повлияет на вас.

ИтогВ США существует множество видов налогов, и, поскольку налоги никуда не денутся, приятно понимать, какие именно они работают. Если уплата налогов — постоянный источник стресса для вас, возможно, вы захотите изменить свой подход.Это может означать, что нужно начать раньше, использовать другое программное обеспечение для подготовки налогов или привлечь профессиональную помощь, например финансового консультанта с налоговыми знаниями.

Советы по подаче налоговой декларацииФото: © iStock / AnthonyRosenberg, © iStock / stocknshares, © iStock / sunnycircle

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью. Ее области знаний включают выход на пенсию и покупку жилья.Работа Амелии появилась в сети, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.видов налогов: три основных типа налогов | Основы налогообложения

Что вы узнаете

- Откройте для себя три основных типа налогов: налоги на то, что вы зарабатываете, , налоги на то, что вы покупаете, , и налоги на то, что вы зарабатываете, .

- Узнайте о 12 конкретных налогах, по четыре в каждой основной категории — заработка: индивидуальных подоходных налогов, корпоративных подоходных налогов, налогов на заработную плату и налогов на прирост капитала; покупка: налоги с продаж, налоги на валовую выручку, налог на добавленную стоимость и акцизы; и владеют: налогов на недвижимость, налоги на материальную личную собственность, налоги на наследство и наследство, а также налоги на имущество.

- Получите общее представление о том, как эти налоги сочетаются друг с другом, как они влияют на государственные доходы и экономику и где вы можете столкнуться с ними в своей повседневной жизни.

Введение

Большинство налогов можно разделить на три группы: налоги на то, что вы зарабатываете, , налоги на то, что вы покупаете, и налоги на то, что вы зарабатываете, .

Важно помнить, что каждый доллар, который вы платите в виде налогов, начинается с доллара, полученного в качестве дохода.Одно из основных различий между типами налогов, описанных ниже, — это точка взимания — другими словами, , когда вы платите налог .

Например, если вы зарабатываете 1000 долларов в штате с фиксированной ставкой подоходного налога 10%, 100 долларов подоходного налога должны быть удержаны из вашей зарплаты , когда вы заработаете этот доход .

Если через неделю вы возьмете 100 долларов из оставшейся выручки для покупки новых умных часов в юрисдикции с 5% налогом с продаж, вы заплатите дополнительно 5 долларов в виде налогов при покупке этого предмета .

В целом, 105 долларов из вашей первоначальной 1000 долларов дохода были собраны в виде налогов, но не одновременно.

Имея это в виду, ниже приводится краткий обзор основных типов налогов, которые вы должны знать, чтобы быть образованным налогоплательщиком.

Налоги на то, что вы

зарабатываете Индивидуальные подоходные налогиИндивидуальный подоходный налог (или личный подоходный налог) взимается с заработной платы, окладов, инвестиций или других форм дохода, получаемых физическим лицом или домохозяйством.

Многие индивидуальные подоходные налоги являются «прогрессивными», то есть налоговые ставки повышаются по мере увеличения доходов налогоплательщика, в результате чего лица с более высокими доходами платят большую долю подоходного налога, чем лица с более низкими доходами.

В США, например, взимаются ставки подоходного налога от 10 до 37 процентов, которые вступают в силу при определенных порогах дохода, указанных ниже. Диапазоны дохода, к которым применяются эти ставки, называются налоговыми скобками. Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

| Оценить | Для одиноких физических лиц, налогооблагаемый доход свыше | Для состоящих в браке лиц, подающих совместную декларацию, налогооблагаемый доход свыше | Для глав домохозяйств, налогооблагаемый доход свыше |

|---|---|---|---|

| 10% | $ 0 | $ 0 | $ 0 |

| 12% | $ 9 875 | $ 19 750 | 14 100 долл. США |

| 22% | 40 125 долл. США | 80 250 долл. США | 53 700 долл. США |

| 24% | $ 85 525 | $ 171 050 | 85 500 долл. США |

| 32% | 163 300 долл. США | $ 326 600 | 163 300 долл. США |

| 35% | $ 207 350 | 414 700 долл. США | $ 207 350 |

| 37% | 518 400 долл. США | $ 622 050 | 518 400 долл. США |

Источник: Налоговая служба | |||

Корпоративный подоходный налог (КПН) взимается федеральным правительством и правительством штата с прибыли бизнеса, которая представляет собой выручку (то, что компания зарабатывает на продажах) за вычетом затрат (затрат на ведение бизнеса).

Компании в США в целом делятся на две категории: корпорации C, которые платят корпоративный подоходный налог, и транзитные компании, такие как партнерства, корпорации S, LLC и индивидуальные предприниматели, которые «передают» свой доход «через» подоходному налогу своего владельца. возвращает и уплачивает индивидуальный подоходный налог.

В то время как корпорации C обязаны платить корпоративный подоходный налог, бремя налога ложится не только на бизнес, но и на его потребителей и сотрудников из-за более высоких цен и более низкой заработной платы.

Из-за негативных экономических последствий со временем все больше стран перешли на налогообложение корпораций по ставкам ниже 30 процентов, включая США, которые снизили свою федеральную ставку налога на прибыль до 21 процента в рамках Закона о сокращении налогов и занятости от 2017.

Налоги на заработную плату — это налоги, уплачиваемые с заработной платы сотрудников для финансирования программ социального страхования. Большинство налогоплательщиков узнают о налогах на заработную плату, посмотрев на свои квитанции о заработной плате в конце каждого платежного периода, где четко указана сумма налога на заработную плату, удерживаемого их работодателем из их дохода.

В США крупнейшими налогами на заработную плату являются налог в размере 12,4 процента для финансирования социального обеспечения и налог в размере 2,9 процента для финансирования программы Medicare, совокупная ставка которого составляет 15,3 процента. Половина налогов на фонд заработной платы (7,65 процента) перечисляется непосредственно работодателями, а другая половина удерживается из зарплаты сотрудников.

Хотя примерно половину налогов на фонд заработной платы платят работодатели, экономическое бремя налогов на заработную плату в основном ложится на рабочих в виде более низкой заработной платы.

Налог на прирост капиталаОсновные активы обычно включают все, что принадлежит и используется в личных целях, для удовольствия или инвестиций, включая акции, облигации, дома, автомобили, драгоценности и предметы искусства.Всякий раз, когда один из этих активов увеличивается в цене — например, когда цена акций, которыми вы владеете, повышается, результатом является то, что называется «приростом капитала».

В юрисдикциях с налогом на прирост капитала, когда человек «реализует» прирост капитала, т. Е. Продает актив, стоимость которого увеличилась, он платит налог с заработанной прибыли.

При применении к прибыли, полученной от акций, налог на прирост капитала приводит к тому, что один и тот же доллар облагается налогом дважды, что также известно как двойное налогообложение. Это потому, что корпоративные доходы уже облагаются корпоративным подоходным налогом.

Налоги на то, что вы покупаете

Налоги с продажНалог с продаж — это форма потребительского налога, взимаемого с розничной продажи товаров и услуг. Если вы живете в США, вы, вероятно, знакомы с налогом с продаж, поскольку видели его напечатанным в нижней части квитанции в магазине.

США — одна из немногих промышленно развитых стран, которые по-прежнему полагаются на традиционные налоги с розничных продаж, которые являются значительным источником государственных и местных доходов.Все штаты США, кроме Аляски, Делавэра, Монтаны, Нью-Гэмпшира и Орегона, собирают налоги с продаж в масштабе штата, как и населенные пункты в 38 штатах.

Ставки налога с продажмогут иметь значительное влияние на то, где потребители решают делать покупки, но налог с продаж , базовый — который облагается и не облагается налогом с продаж — также имеет значение. Налоговые эксперты рекомендуют, чтобы налог с продаж применялся к всем товарам и услугам, которые покупают потребители, но не к тем, которые компании покупают при производстве собственных товаров.

Налоги на валовые поступленияНалог на валовую выручку (GRT) применяется к валовой выручке компании независимо от прибыльности и без вычетов на коммерческие расходы. Это ключевое отличие от других налогов, которые платят предприятия, таких как налоги, основанные на прибыли или чистой прибыли, например налог на прибыль предприятий, или налог на конечное потребление, например, хорошо продуманный налог с продаж.

Поскольку GRT взимаются на каждом этапе производственной цепочки, они приводят к «налоговой пирамиде», когда налоговое бремя многократно увеличивается по всей производственной цепочке и в конечном итоге перекладывается на потребителей.

GRT особенно вредны для стартапов, которые несут убытки в первые годы, и предприятий с длинными производственными цепочками. Несмотря на то, что на протяжении десятилетий их отвергали как неэффективную и необоснованную налоговую политику, политики недавно снова начали рассматривать БРТ в поисках новых источников доходов.

Налог на добавленную стоимостьНалог на добавленную стоимость (НДС) — это потребительский налог, начисляемый на добавленную стоимость на каждом этапе производства товара или услуги.

Каждое предприятие в производственной цепочке должно уплачивать НДС на стоимость произведенного товара / услуги на этом этапе, при этом НДС, ранее уплаченный за этот товар / услугу, вычитается на каждом этапе.

Конечный потребитель, однако, платит НДС, не имея возможности вычесть ранее уплаченный НДС, что делает его налогом на конечное потребление. Эта система гарантирует, что только конечного потребления могут облагаться налогом на добавленную стоимость, что позволяет избежать налоговой пирамиды.

Более 140 стран мира и все страны ОЭСР, кроме США, взимают НДС, что делает его значительным источником доходов и наиболее распространенной формой налогообложения потребления во всем мире.

АкцизыАкцизы — это налоги, взимаемые с определенных товаров или видов деятельности, обычно в дополнение к широкому налогу на потребление, и составляющие относительно небольшую и изменчивую долю от общих налоговых сборов.Общие примеры акцизов включают налоги на сигареты, алкоголь, газированные напитки, бензин и ставки.

Акцизы могут использоваться в качестве налогов на «грехи», чтобы компенсировать внешние эффекты. Внешний эффект — это вредный побочный эффект или последствие, не отражающееся на стоимости чего-либо. Например, правительства могут ввести специальный налог на сигареты в надежде сократить потребление и связанные с этим расходы на здравоохранение или дополнительный налог на углерод для сдерживания загрязнения.

Акцизы также могут использоваться в качестве сборов с пользователей.Хороший тому пример — налог на газ. Количество топлива, которое покупает водитель, обычно отражает его вклад в заторы на дорогах и износ дорог. Налогообложение этой покупки приводит к удорожанию пользования дорогами общего пользования.

Налоги на вещи, которыми вы владеете

Налог на недвижимостьНалоги на недвижимость в основном взимаются с недвижимого имущества, такого как земля и здания, и являются важным источником доходов для государственных и местных органов власти в США.С.

Налоги на недвижимость в США составляют более 30 процентов от общих налогов штата и местных налогов и более 70 процентов от общих местных налогов. Местные органы власти полагаются на поступления от налога на имущество для финансирования государственных услуг, таких как школы, дороги, полиция и пожарные депо, а также службы скорой медицинской помощи.

В то время как большинство людей знакомы с налогами на жилую недвижимость на землю и строения, известными как «налоги на недвижимость», многие штаты также облагают налогом «материальную личную собственность» (TPP), такую как транспортные средства и оборудование, принадлежащие физическим и юридическим лицам.

В целом, налоги на недвижимость относительно стабильны, нейтральны и прозрачны, тогда как налоги на материальную личную собственность более проблематичны.

Налоги на движимое имущество (TPP)Материальная личная собственность — это имущество, которое можно перемещать или трогать, например, торговое оборудование, машины, инвентарь, мебель и автомобили.

Налоги на ТЭС составляют небольшую долю от общих государственных и местных налоговых сборов, но являются сложными, вызывая высокие затраты на соблюдение требований; не нейтральны, предпочитая одни отрасли другим; и искажают инвестиционные решения.

НалогиTPP ложатся бременем на многие активы, которые компании используют для роста и повышения производительности, такие как машины и оборудование. Удешевляя владение этими активами, налоги на ТЭЦ препятствуют новым инвестициям и оказывают негативное влияние на экономический рост в целом. По состоянию на 2019 год 43 государства облагали налогом движимое имущество.

Налоги на наследствоКак налог на наследство, так и налог на наследство взимаются со стоимости имущества физического лица на момент его смерти.Хотя налоги на наследство уплачиваются самим имуществом, до того, как активы будут переданы наследникам, налоги на наследство уплачиваются теми, кто наследует имущество. Оба налога обычно сочетаются с «налогом на дарение», поэтому их нельзя избежать, передав собственность до смерти.

Налоги на наследство и наследство — плохая экономическая политика, потому что они падают почти исключительно на «основной капитал» страны или государства — накопленное богатство, которое делает его богаче и продуктивнее в целом — таким образом, препятствуя инвестициям.

Оба налога также сложны, их трудно администрировать в юрисдикциях, и они могут побудить состоятельных людей либо участвовать в экономически неэффективном планировании наследственного имущества, либо вообще уезжать из штата или страны.

По этим причинам большинство штатов США отказались от налогов на наследство и наследство.

Налоги на имуществоНалоги на богатство обычно взимаются ежегодно с чистых активов человека (общая сумма активов за вычетом любых задолженностей), превышающая определенный порог.

Например, человек с состоянием 2,5 миллиона долларов и долгом в 500 000 долларов будет иметь чистое состояние в 2 миллиона долларов. Если налог на богатство применяется ко всему богатству, превышающему 1 миллион долларов, то при 5-процентном налоге на имущество физическое лицо будет должно 50 000 долларов в виде налогов.

По состоянию на 2019 год только шесть стран Европы — Норвегия, Испания, Швейцария, Бельгия, Нидерланды и Италия — имели налог на имущество, а две из них — Нидерланды и Италия — не получали от него никаких доходов (см. Диаграмму ниже). Страны отменили свои налоги на богатство, потому что они сложны в администрировании, приносят относительно небольшой доход и могут иметь пагубные последствия для экономики, в том числе препятствовать предпринимательству и инновациям.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Семь способов уплаты налогов американцами

Американцы платят налоги разными способами (Фото: Thinkstock)

Основные моменты истории

- Федеральные, государственные и местные органы власти могут взимать подоходный налог

- Налоги с продаж на приобретенные товары и услуги сильно различаются по штату

- Налоги на заработную плату выплачиваются из зарплаты рабочих в течение года

Когда американцы по всей стране звонили в новый год, многие не знали, что в полночь истекло более 50 различных налоговых льгот.По данным Налогового фонда, среди них были кредиты на все: от строительства объектов для автоспорта, производства биотоплива, проведения бизнес-исследований и разработок и даже обучения горноспасательной команды.

Очевидно, что налоговая система США может быть очень сложной. Понимание основ, особенно различных типов налогов, с которыми вы можете столкнуться, может стать ценным инструментом в финансовом планировании.

Не все налоги уплачиваются одновременно. Некоторые, например, вычитаются из вашей зарплаты.«Как правило, в квитанции о заработной плате работника указываются три типа налогов: федеральный подоходный налог, налоги на заработную плату (социальное страхование и медицинское обслуживание) и подоходный налог штата», — сказал 24 / Эндрю Лундин, менеджер федеральных проектов в налоговом фонде. 7 Wall St.

Однако другие налоги взимаются в регистре. Государственные и местные органы власти взимают налоги с продаж на отдельные товары и услуги. Аналогичным образом правительства взимают акцизные сборы на определенные товары, включая бензин и сигареты.

Не все органы взимают одинаковые налоги.Подоходный налог является крупнейшим источником доходов федерального правительства, составляя более 40% годовых налоговых поступлений. И согласно прогнозам Бюджетного управления Конгресса, подоходные налоги, а также налоги на социальное страхование должны по-прежнему составлять основную часть налоговых поступлений правительства США в будущем.

На государственном уровне картина несколько более неоднозначная. В разных штатах используются разные налоговые структуры для сбора денег за оказываемые ими услуги.В то время как некоторые штаты сильно зависят от подоходного налога, другие зависят в первую очередь от налога с продаж или налога на имущество. В некоторых штатах, включая Флориду и Техас, нет подоходного налога с физических лиц. Другие «следуют структуре, аналогичной федеральному [налоговому] кодексу, но с другими скобками и гораздо более низкими ставками», — пояснил Лундин.

Округа, города и другие местные районы также часто взимают налоги для сбора денег. Налоги на недвижимость, как отметил Лундин, «обычно взимаются на местном уровне для оплаты таких услуг, как школы, полиция и пожарные депо, а также парки.Точно так же местные жители часто взимают дополнительный налог с продаж.

Не все налоги применяются ко всем. Федеральный налог на имущество, который часто является предметом споров, применяется только после смерти и только в том случае, если имущество стоит 5,34 миллиона долларов или более. Кроме того, вы можно избежать уплаты ряда акцизов, если вы не курите, не пьете и не играете в азартные игры. Однако некоторых акцизных сборов будет труднее избежать, включая налоги на услуги сотовой связи, проживание в отелях и покупку бензина, согласно Lundeen.

Вот семь способов уплаты налогов американцами.

1. Подоходный налог

Подоходный налог может взиматься на федеральном, государственном и местном уровнях. На федеральном уровне выплачиваемая сумма зависит от ряда факторов, включая доход и семейное положение. Лундин отметил, что в США действует прогрессивная налоговая система, состоящая из семи налоговых категорий. Он добавил: «За каждый дополнительный доллар в новой скобке вы платите налоговую ставку этой группы». Также есть ряд кредитов. Во-первых, налоговая скидка на заработанный доход (EITC) дает налоговую скидку лицам с низким и средним доходом.

Структура государственного подоходного налога значительно различается. В некоторых штатах, например во Флориде, подоходный налог вообще не взимается. В некоторых штатах используется единая ставка налога на прибыль, а во многих штатах применяются разные ставки налога в зависимости от дохода.

2. Налоги с продаж

Налоги с продаж — это налоги на приобретенные товары и услуги. Обычно они рассчитываются как процент от уплаченной цены. Налоги с продаж варьируются в зависимости от штата и даже от муниципалитета. В некоторых штатах нет налогов с продаж ни на уровне штата, ни на местном уровне.Другие штаты и местные власти могут взимать изрядную сумму. Например, согласно данным Tax Foundation, в Теннесси потребители могут платить 9,44% налога с продаж при объединении государственных и местных налогов. В 12 штатах налоги с продаж выше 8%. Налог с продаж часто считается регрессивным, что означает, что люди и домохозяйства с низкими доходами тратят большую часть своих доходов на уплату налога по сравнению с резидентами с более высокими доходами.

3. Акцизы

Акцизы аналогичны общим налогам с продаж, за исключением того, что они взимаются с определенных товаров.Государства обычно облагают налогом определенные покупки, включая газ, сигареты, пиво и спиртные напитки. Акцизы часто взимаются с так называемых «продуктов греха» и часто предназначены не только для сбора денег, но и для предотвращения нездорового поведения. Федеральное правительство также взимает такие налоги, в том числе 18,4 цента за галлон на бензин и 24,4 цента за галлон на дизельное топливо, а также 10% плату за услуги по дублению. Акцизы часто сочетаются с налогами с продаж на одну покупку. По словам Лундина, во многих случаях помимо акцизного налога уплачивается налог с продаж.

4. Налоги на заработную плату

Как работники, так и работодатели должны платить налог на социальное обеспечение, один из двух налогов на заработную плату. Что касается налога на социальное обеспечение, работники платят 6,2% от своей заработной платы, а работодатели — 12,4%. В 2013 году максимальный доход, облагаемый налогом, составлял 117 000 долларов США. В 2011 и 2012 годах сумма, которую сотрудники должны были вносить, на короткое время снизилась до 4,2% от заработной платы в рамках налоговых каникул на фонд заработной платы, призванных побудить людей тратить больше и повысить U.С. экономика.

Аналогичный налог существует и для Medicare. И сотрудники, и работодатели должны вносить 1,45% от заработной платы, или 2,9% в целом, для финансирования программы. В отличие от социального обеспечения, здесь нет максимальной налогооблагаемой заработной платы. Фактически, с прошлого года рабочие, заработавшие более 200 000 долларов, должны были внести в программу дополнительно 0,9% своей заработной платы.

5. Налоги на недвижимость

Налоги на недвижимость обычно взимаются для финансирования местных услуг. По словам Лундина из Налогового фонда, эти налоги основаны на рыночной стоимости имущества и чаще всего взимаются с недвижимого имущества, но также могут применяться к другому имуществу, например, автомобилям.Во многих случаях эти налоги подлежат вычету. Однако, согласно IRS, налоги на недвижимость на недвижимость подлежат вычету только в том случае, если они используются для содействия «всеобщему благосостоянию», но не в том случае, если они используются «для местных благ и улучшений, которые увеличивают стоимость собственности». Многие домовладельцы также имеют право на вычет процентов по ипотеке.

6. Налоги на наследство

IRS определяет налог на наследство как «налог на ваше право передавать собственность в случае вашей смерти». Налог на наследство вызывает споры, так как некоторые считают его наказанием за смерть.Денежные средства, ценные бумаги, страхование, недвижимость и деловые интересы входят в число предметов, считающихся частью недвижимости. Однако для физических лиц федеральным правительством облагается налогом только имущество, превышающее 5,34 миллиона долларов. Таким образом, большинство американцев освобождаются от уплаты федерального налога на недвижимость. Самая высокая ставка налога на недвижимость, взимаемая на федеральном уровне, составляет 40%.

Налоги на наследство также часто взимаются на государственном уровне. Хотя штаты часто используют более низкие ставки, они также часто имеют более низкие льготы, чем 5 долларов федерального правительства.34 миллиона отсечка. В некоторых штатах есть налог на наследство, размер которого зависит от вашего отношения к умершему.

7. Налоги на дарение

Налог на дарение аналогичен налогу на наследство в том смысле, что это налог на передачу богатства. Одно важное отличие состоит в том, что налоги на дарение касаются двух живых людей, добавил Лундин. Федеральное правительство также имеет гораздо более низкий уровень освобождения от налога на дарение, чем от налога на наследство. Все подарки на сумму более 14 000 долларов США облагаются налогом, причем налог оплачивает получатель.Самая высокая ставка налога на дарение составляет 40% от налогооблагаемой суммы подарка. Этот налог применяется не только к наличным деньгам, но и к подаркам, таким как акции компании или автомобили. В прошлом году Миннесота стала вторым штатом, который ввел собственный налог на дарение после Коннектикута.

24/7 Wall St. — контент-партнер USA TODAY, предлагающий финансовые новости и комментарии. Его контент создается независимо от USA TODAY.

Прочтите или поделитесь этой историей: https://www.usatoday.com/story/money/personalfinance/2014/01/04/taxes-americans-pay/4307825/

Типы налогов — помощь по экономике

Налог — это сбор, взимаемый государством с целью увеличения доходов.К основным видам налогов относятся

- Налог на прибыль — процент от дохода.

- Корпоративный налог — процент от прибыли фирмы.

- Налог с продаж / НДС — косвенный налог на продажу товаров.

- Акцизы — налоги на алкоголь, табак, бензин.

- Налоги на производство — налоги на определенные товары / услуги, например налог на азартные игры, авиакомпании, страхование.

- Экологические налоги — налоги на выбросы углерода, аэропорты e.t.c.

- Гербовый сбор — налог на покупку дома или акций.

- Тариф — это сбор, взимаемый при ввозе определенных товаров.

- Налог на наследство — налог, взимаемый с имущества умершего лица.

- Налог на богатство — налог, взимаемый с богатства, а не с дохода.

- Налог на прирост капитала — налог, взимаемый с увеличения стоимости активов / богатства.

- Poll Tax — налог с физических лиц.Введен в Великобритании как «общественный сбор»

- Налоги на непредвиденные доходы — это вид корпоративного налога, взимаемого с компаний, получающих «сверхприбыль». Великобритания ввела налог на непредвиденную прибыль для приватизированных отраслей. Также относится к определенным отраслям, таким как нефть северного моря .

- Муниципальные налоги — налоги, взимаемые местным правительством, могут быть налогом на недвижимость или местным налогом с продаж / подоходным налогом

Прямые и косвенные налоги

- Прямой налог — это налог, который физическое или юридическое лицо платит напрямую.Например, из вашей зарплаты вычитается подоходный налог.

- Косвенный налог уплачивается третьей стороной. Например, когда вы покупаете телевизор, в цену включен НДС, потребитель не платит, но фирма, которая продает товар, несет ответственность за уплату налога государству от вашего имени.

Прогрессивные, пропорциональные и регрессивные налоги

- Прогрессивный налог взимает более высокий процент налога с людей с более высокими доходами.

- Пропорциональный налог означает, что с разных уровней дохода уплачивается один и тот же% дохода в виде налога.

- Регрессивный налог взимает более высокий процент налога с людей с низким доходом.

Advalorem против специального налога

- Адвалорный налог — это определенный процент от цены товара. НДС взимается по ставке 20%, поэтому чем дороже товар, тем больше НДС уплачивается.

- Специфический налог — это фиксированный сбор вне зависимости от цены товара. Например, пассажирский сбор в размере 20 фунтов стерлингов на дальнемагистральных рейсах. Это

Пиговский налог (или налог на грех)

Это налог, который пытается установить начисление, равное внешней стоимости налога.Пиговский налог направлен на то, чтобы заставить потребителей оплачивать полную социальную стоимость товара. Он был назван в честь экономиста Артура Пигу, внесшего вклад в теорию экстерналий и социальной эффективности.

Схема пиговского налога

Налог переместил предложение на S2. Это заставляет потребителей нести полную социальную предельную стоимость и ведет к большей эффективности.

- Например, если перелет стоит 200 фунтов стерлингов, но внешние затраты на полет оцениваются в 150 фунтов стерлингов, то налог также будет составлять 150 фунтов стерлингов.Таким образом, окончательная цена составит 350 фунтов стерлингов.

- Примеры налогов Пиговии включают налог на алкоголь, табачные изделия и налог на сахар. По этой причине в популярной терминологии их часто называют налогом на «грех», поскольку они относятся к товарам, за потребление которых мы часто чувствуем себя виноватыми. Хотя принцип пиговских налогов — не мораль, а социальная эффективность.

Налог на прибыль

Подоходный налог — это распространенная форма налога, взимающая процент от дохода. Подоходный налог использует концепцию предельных налоговых ставок

Например, если порог подоходного налога составляет 5000 фунтов стерлингов, это означает, что вы не платите подоходный налог с первых 5000 фунтов стерлингов.Если базовая ставка налога на прибыль составляет 20%. Это означает, что кто-то, зарабатывающий 6000 фунтов стерлингов, платит налог только на 1000 фунтов стерлингов сверх порогового значения. Они будут платить 200 фунтов стерлингов или 3,3% от своего дохода в виде налога

.Различные виды налогов

Примеры налогов в Великобритании

NIC — это взносы национального страхования. Фактически это форма подоходного налога.

Как могут измениться налоговые поступления

Налог на производство в Великобритании

Великобритания публикует данные о конкретных налогах на добычу.Некоторые из собранных налоговых поступлений очень малы.

- Налог на агрегаты

- Воздушный пассажирский дежурный

- Учебный сбор

- Лицензия организаторов авиаперевозок (ATOL)

- Ставки, игры и лотереи

- Транспортная полиция Великобритании

- Сбор за изменение климата

- Платежи Камелота в Национальный фонд распределения лотереи (NLDF)

- Агентство по лицензированию водителей и транспортных средств (DVLA) Сборы за регистрацию новых автомобилей

- Экологические сборы

- Аукционные квитанции по схеме торговли выбросами ЕС (ETS)

- Плата за иммиграционные навыки

- Налог на страховые взносы

- Налог на свалку

- Квитанции от организаций, финансируемых налогом

- Сборы за маяки (налог с судов в водах Великобритании для оплаты маяков)

- Премия по железнодорожной франшизе

- Регистрационная палата — Регистрационный налог

- Земельный кадастр — Регистрация налога на титул

- Сбор в Фонд пенсионного обеспечения

- Сбор за производство безалкогольных напитков

- Откуда: Счета государственного сектора Великобритании, декабрь 2019 г.

(я никогда не знал, что с судов взимается налог для оплаты маяков)

Предлагаемые налоги

- Прогрессивные налоги на потребление — повышение прогрессивности НДС путем установления более высоких ставок на большие и дорогие предметы роскоши

- Налог Тобина — это название, данное конкретному налогу на валютные операции.

- Налог с оборота — налог с транснациональных компаний, у которых высокий оборот, но прибыль хранится в налоговых убежищах.

Неизвестные налоги в истории

- Налог на бороду В 1705 году российский император Петр Великий ввел налог на бороды. Он надеялся, что русские мужчины станут гладко выбритыми, как в Западной Европе.

- Scutage — налог, позволяющий английским рыцарям избегать сражений — просто платит налог королю.

- Налог на игральные карты — В Великобритании с 1710 по 1960 год действовал специальный налог на игральные карты.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

128 НК РФ)