Венчурный инвестор | Кто такой венчурный инвестор | Как стать

Содержание статьи:

- Венчурный инвестор, кто это

- Отличительные признаки

- Способы участия в инвестиционных проектах

- Способы получения дохода

- Ситуация в России

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Английское слово venture переводится как «рисковое предприятие». Венчурные инвесторы — это вкладчики, которые идут на большой риск, внося средства в проекты, которые могут не принести прибыли совсем, а могут буквально озолотить инвестора в отдаленном будущем.

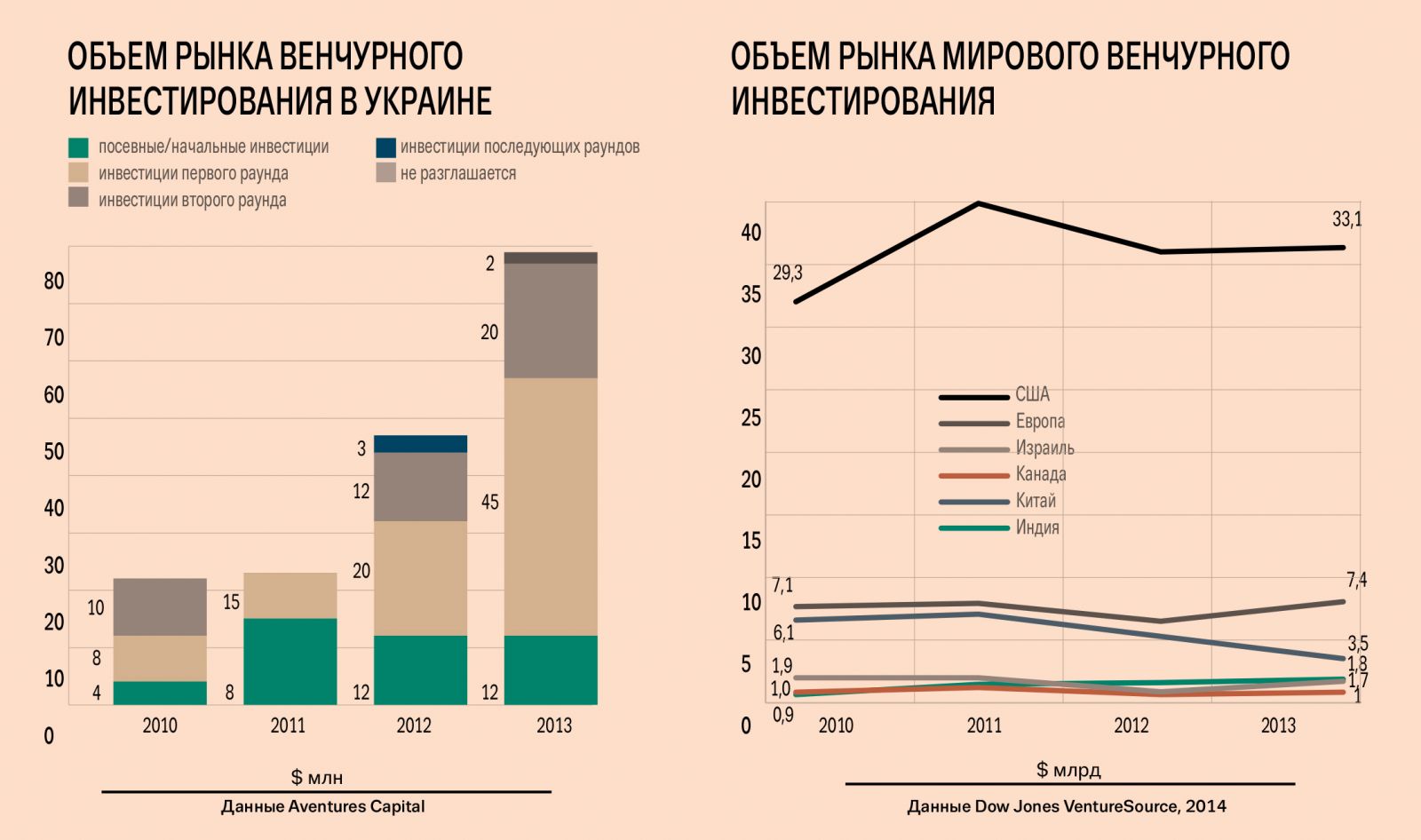

Рейтинг венчурных инвестиций

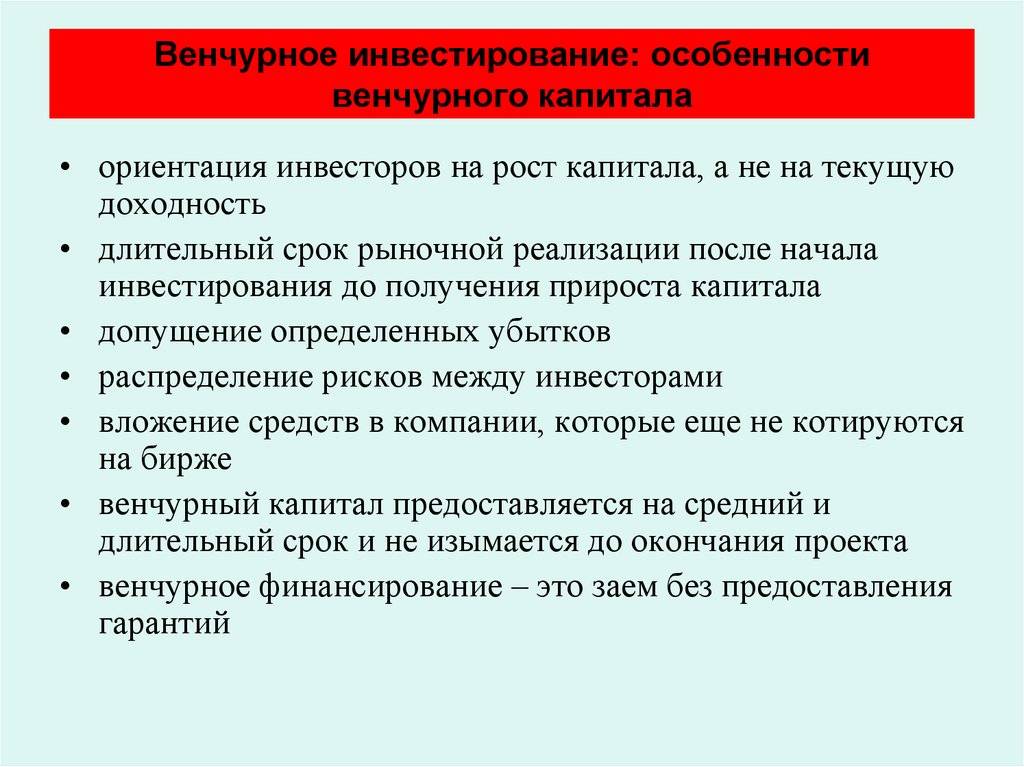

Именно в повышенном уровне инвестиционных рисков и заключается основное отличие венчурных от других типов инвесторов.

Как правило, одной из основных характеристик инвестиционной деятельности эксперты называют надежность. Однако в венчурном инвестировании данная характеристика играет далеко не основную роль и не является значимым критерием отбора инвестиционных проектов.

При выборе актива для вложений венчурный инвестор готов принять на себя повышенный уровень риска ради достижения быстрой и высокой прибыли.

Венчурным капиталом в России и не только принято называть средства инвесторов, вложенные в стартапы, реализация которых сопряжена с высокой степенью риска. Также к венчурному капиталу относят вложения в высокорисковые финансовые инструменты, например, в ценные бумаги или предприятия, которые должны принести скорую высокую прибыль. Также венчурным можно назвать капитал, который вкладывается в предприятия-банкроты.

История успеха венчурного капитала

История успеха венчурных инвесторов берет свое начало в США. В 50-е годы прошлого века первой корпорацией, в которую вложили венчурный капитал, стала Американская научно-исследовательская корпорация (АНИК), которая прославилась благодаря своему подразделению Диджитал Эквипмент Корпорейшн. В 1959 году в подразделение были вложены средства, и уже в 1968 году акции компании стоили в десятки раз больше. Инвестированные $70 000 превратились в $37 млн, а акции компании обеспечили головной корпорации невероятную рентабельность в 101% в год.

В 1959 году в подразделение были вложены средства, и уже в 1968 году акции компании стоили в десятки раз больше. Инвестированные $70 000 превратились в $37 млн, а акции компании обеспечили головной корпорации невероятную рентабельность в 101% в год.

Такие инвесторы в 60—70-х гг. XX века инвестировали в области медицины и IT. Даже знаменитый крах фондовой биржи не привел к упадку отрасли, и совокупные доходы от инвестирования венчурного капитала составляли порядка $750 млн.

Каждый тип инвесторов обладает собственным набором характеристик и признаков, присущих только ему одному. В свою очередь отличительными признаками венчурных инвесторов будут:

- повышенный уровень риска и ожидаемой прибыли от вложений

- объект инвестиций – инновационное производство, стартапы, новые компании

- долгосрочный характер финансирования

- являются катализатором развития новых технологий

- используют методы, как частного, так и коллективного инвестирования

- активно участвуют в управлении и функционировании предприятия на всём её жизненном цикле.

Давайте рассмотрим более пристально, какими способами венчурные инвесторы принимают участие в реализации инвестиционных проектов.

В большинстве случаев для того чтобы определенная бизнес идея получила венчурное финансирование она должна иметь оригинальный характер, быть чем-то новым на рынке, предлагать новую нигде ранее не виданную и не востребованную услугу, товар и т.д. Такие проекты, зачастую, способны обеспечить сотни, а иногда и тысячи процентов прибыли. Но из-за того что услуга/товар нигде ещё не производились, рынок не знает как на неё отреагируют потребители.

Это несет огромные риски для тех кто данный проект реализует. Именно в такой момент появляются венчурные инвесторы готовые предложить собственный капитал и взять на себя сопутствующие инвестиционные риски.

В большинстве случаев венчурный инвестор входит в инвестиционный проект как акционер, другими словами совладелец вновь созданной компании, а не кредитор как обычные инвесторы.

Именно поэтому венчурные инвесторы очень тщательно отбирают предлагаемые им инвестиционные идеи, досконально знакомятся с бизнес планами и стратегией развития и реализации будущего проекта. А после начала финансирования лично участвуют в управлении компанией, организации её управленческих и производственных процессов, помогают в сбыте продукции. Другими словами венчурные инвесторы самостоятельно влияют на повышение стоимости компании, что в будущем сулит им прибыль.

Чаще всего для удобства управления капиталом венчурные инвесторы создают венчурные фонды, средства которых далее инвестируют в привлекательные идеи. Делается это по целому ряду причин. Как мы сказали это гораздо удобнее, ведь капитал складывается не только из средств группы инвесторов, это могут быть и другие внешние источники (банковские кредиты, средства страховых компаний, благотворительность, средства частных лиц и т.п.).

Также венчурные фонды готовы предоставить целый ряд услуг вновь созданному проекту по финансовой и юридической консультации, а также опыт и знания в составлении стратегии и политики развития компании, услуги квалифицированных специалистов.

Способы участия венчурных инвесторов в проектах

Венчурные инвесторы — группа лиц, которая управляет капиталом венчурного фонда. В структуре фонда есть главные партнеры, управляющие фондом; венчурные инвесторы, обладающие ограниченной ответственностью; венчурные партнеры, исполняющие обязанности по закрытию сделок и получающие строго оговоренные проценты или зарплаты. Фонды создаются с целью минимизации всех рисков при развитии предприятия.

Венчурные инвесторы могут помочь в слиянии и поглощении с другими компаниями, чтобы удержать на плаву неликвидную в настоящем, но прибыльную в будущем компанию.

Как уже было выяснено, максимальная доходность при венчурных инвестициях достигается в случае, когда начальные вложения были произведены на раннем этапе реализации проекта. Также, существует практика участия венчурных инвесторов в проектах на этапе роста или расширения.Это тоже способно дать достаточно ощутимую прибыль.

Венчурные инвесторы могут инвестировать средства не только в стартапы, но и в предприятие на любой стадии его развития. Есть энтузиасты, которые не являются представителями фондов. Как правило, это частные инвесторы, обладающие достаточно высокими доходами, преследующие собственные интересы в той или иной сфере бизнеса.

Поиск таких инвесторов может привести к нахождению «золотой жилы» для создателя бизнес-идеи. Но для этого инвестору должен быть предельно интересен представленный проект стартапа.

В большинстве своём финансирование выделяется на:

- разработку идеи и бизнес концепции

- доработку существующей идеи и первоначальных маркетинговых исследований

- запуск производства и начало реализации продукции/услуги.

В целом, если брать весь инвестиционный путь от и до, то общий порядок действий современных венчурных инвесторов выглядит следующим образом:

- поиск новых предложений на рынке

- анализ, оценка и выбор наиболее оригинальных и перспективных идей (оценивается профессионализм людей являющихся авторами бизнес идеи, оценивается перспективность идеи)

- разработка инвестиционной стратегии

- деловые переговоры с авторами идеи (наиболее важным для венчурного инвестора на данном этапе является согласование стоимости его участия в проекте)

- заключение сделки и подписание договора

- помощь в запуске проекта, помощь в управлении и выходе на рынок (венчурный инвестор может, как самостоятельно управлять проектом, так и передать управление в руки автора идеи, если позволяет его профессионализм и квалификация.

Также возможен смешанный вид управления)

Также возможен смешанный вид управления) - выход из проекта (венчурные инвесторы входят в проект, когда он стоит незначительных средств по сравнению со стоимостью проекта после его успешной реализации. Именно разница в цене и дает венчурному инвестору прибыль. Купив свою долю по одной цене, он продает ее по другой, более высокой, так прибыль и формируется).

Также нужно знать какими способами венчурный инвестор может получить прибыль, рассмотрим подробнее:

- дивиденды (в среднем от 20 процентов годовых)

- ссудный процент (в среднем на пять, десять процентов выше банковской ставки по кредитам)

- продажа собственной доли другим инвесторам либо собственниками бизнеса

- публичная продажа акций компании.

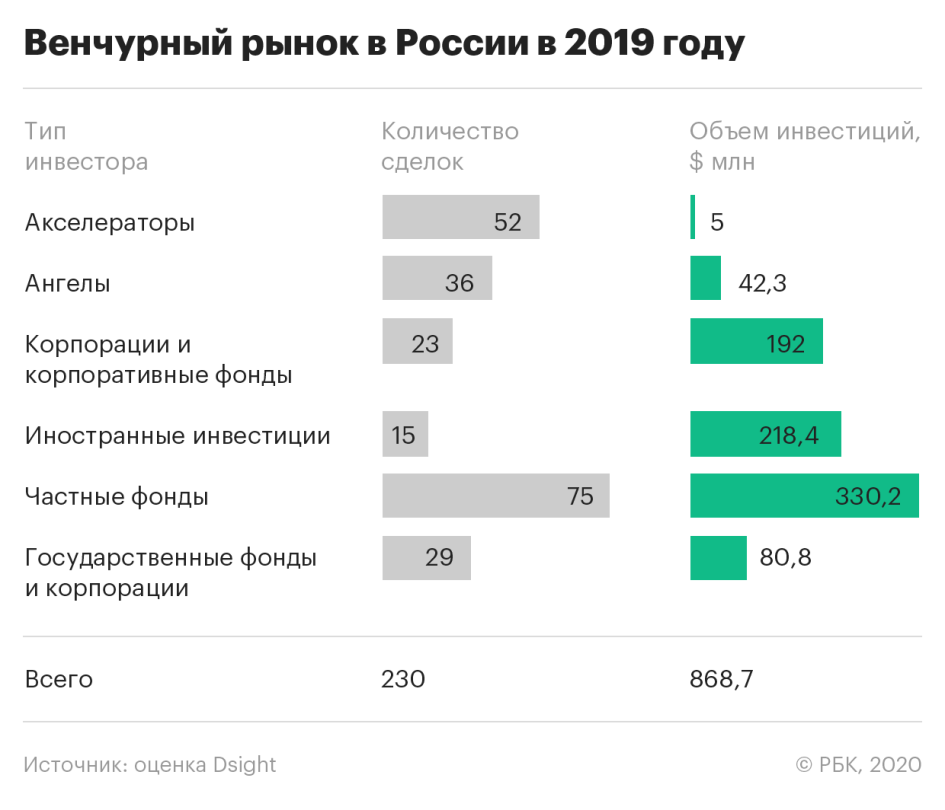

Венчурные инвесторы в России

Так сложилось, что рынок венчурных инвестиций в России до 2000х годов совсем не был развит. В то время как в западном мире его активное развитие начинается в 1960х.

Активное появление венчурных инвесторов в России началось с 2005 года.

Однако ситуация постепенно меняется и исправляется к лучшему. Роль и возможности венчурных фондов и инвесторов оценивается всё выше со стороны руководства страны. Данная сфера начала регулироваться законодательно, что также несёт предпосылки для её дальнейшего развития.

На сегодняшний день крупнейшими венчурными инвесторами в России являются:

- Российская венчурная компания

- ВТБ венчурный фонд

- ФИНАМ Информационные технологии

- Intel Capital

- Фонд развития интернет инициатив (ФРИИ).

Эксперты прогнозируют всплеск активности венчурного инвестирования в России в ближайшие годы, а многие сходятся во мнении, что он уже наступил.

венчурный капитал и венчурное инвестирование

Новые компании, только начинающие свой путь на рынке, нуждаются в денежных вливаниях. Небольшие фирмы могу себе позволить взять средства в виде банковского кредита, одолжить у родственников и знакомых. Но для крупных бизнес-проектов такие источники финансирования не годятся. Тогда приходит время венчурного финансирования.

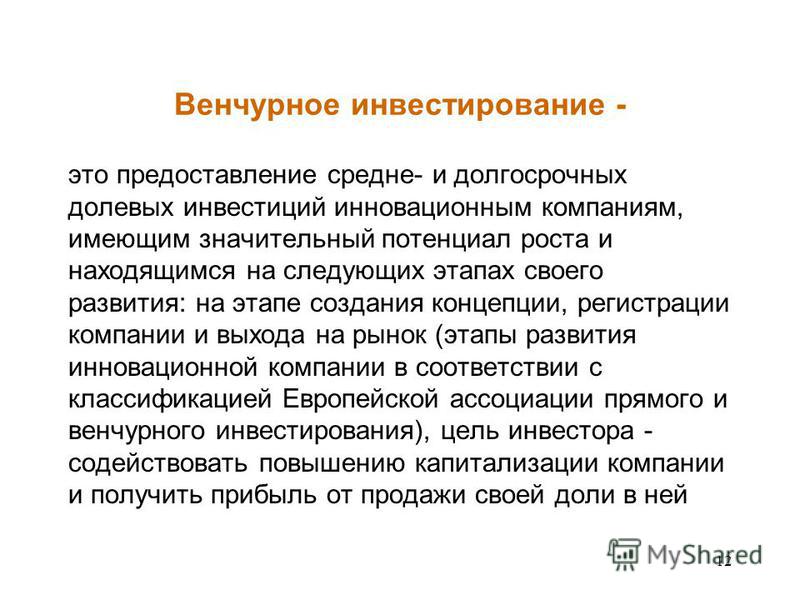

Что такое венчурное финансирование? «Венчур» – от английского слова venture, которое в контексте ведения бизнеса переводится как «рискованное начинание». Отсюда следует, что венчурное инвестирование (финансирование) является вливанием средств в реализацию проекта с высокой степенью риска. При этом инвестор получает либо пакет акций предприятия, либо долю в уставном капитале.

В качестве объектов для таких инвестиций выбираются, в основном, наукоемкие и высокотехнологичные проекты, которые только начали разрабатывать или исследовать, а также изобретения и конструкторские разработки, даже просто перспективные идеи, результат реализации которых предсказать невозможно. Для новых инновационных проектов именно венчурный капитал становится решением проблемы дефицита инвестиций и создает мостик между носителями капитала и носителями идеи.

Для новых инновационных проектов именно венчурный капитал становится решением проблемы дефицита инвестиций и создает мостик между носителями капитала и носителями идеи.

Родиной венчурных инвестиций еще в середине прошлого века стала Кремниевая долина. Первые подобные инвестиции делались в высокотехнологичные компании, в частности, в такие современные гиганты, как Apple, Intel, Microsoft и Sun. Google стала самым большим венчурным проектом в истории и принесла огромное количество денег своим создателям и инвесторам.

Прослеживая последние мировые тенденции в венчурном инвестировании, можно отметить, что в 70-90-х годах основной отраслью подобного инвестирования была компьютерная, а с середины 90-х годов венчурные инвесторы заинтересовались интернет-проектами. На сегодняшний день основной интерес инвесторов вызывают «зеленые» технологии и интернет. В эти сферы вкладываются миллиарды долларов по всему миру.

В России и Украине венчурное инвестирование как таковое начало появляться в середине 90-х, когда страной заинтересовались крупные фонды. Кризис в конце 90-х годов немного притормозил процесс развития рынка, но активность венчурных инвесторов на сегодняшний день восстановилась. Самыми популярными венчурными отраслями в Украине и России остаются интернет-проекты, но пока что недостаток качественных идей не позволяет рынку развиваться дальше.

Кризис в конце 90-х годов немного притормозил процесс развития рынка, но активность венчурных инвесторов на сегодняшний день восстановилась. Самыми популярными венчурными отраслями в Украине и России остаются интернет-проекты, но пока что недостаток качественных идей не позволяет рынку развиваться дальше.

Венчурные инвестиции являются одним из самых рискованных способов инвестирования и требуют знанию отрасли и некоего чутья. Однако если проект успешен – все затраты окупятся с лихвой. Но не ждите быстрой отдачи: на первых этапах развития бизнесу необходимы значительные финансовые вливания для разработки продукта и его продвижения на рынок.

Рядовым инвесторам перейти в разряд венчурных достаточно сложно. Для начала необходимо располагать значительной суммой, поскольку средний объем инвестиций в венчурные фонды колеблется от $1-$5 до $15-$50 млн.

Основным признаком венчурного инвестирования является приобретения пакета акций компании-реципиента. При этом инвестор меньшую долю, часто ограничиваясь 25%+1 акция («блокирующий» пакет). Такая стратегия преследует несколько целей: это и желание меньше рисковать, избегая руководящей должности в компании; и сохранить мотивацию для создателей и менеджеров проекта, заинтересованных в успехе предприятия, в котором у них контрольный пакет.

Такая стратегия преследует несколько целей: это и желание меньше рисковать, избегая руководящей должности в компании; и сохранить мотивацию для создателей и менеджеров проекта, заинтересованных в успехе предприятия, в котором у них контрольный пакет.

Инвестор может вкладывать средства двумя способами: через венчурные фонды, доверяя управление инвестициями им, или самостоятельно, становясь так называемым «бизнес-ангелом».

Сейчас наиболее распространенной схемой венчурного инвестирования является объединение средств нескольких инвесторов, которые поступают под контроль одного венчурного фонда. Таким образом диверсифицируются риски инвесторов, а сам фонд может продемонстрировать положительные результаты даже при неудаче некоторых его проектов.

Фонды делятся на частные, частно-государственные и корпоративные. Последние проводят инвестиции по поручению корпораций-учредителей. Примером корпоративного фонда может стать фонд Cisco Capital или Intel Capital.

Больше всего рисков берут на себя частные инвесторы. Обычно это состоятельные бизнесмены с уже имеющимся большим опытом инвестирования. Частные инвесторы руководствуются различными мотивами при финансовой поддержке новичков, но стараются инвестировать в несколько проектов даже при ограниченности средств, поскольку часть проектов из портфеля инвестора может потерпеть поражение.

Обычно это состоятельные бизнесмены с уже имеющимся большим опытом инвестирования. Частные инвесторы руководствуются различными мотивами при финансовой поддержке новичков, но стараются инвестировать в несколько проектов даже при ограниченности средств, поскольку часть проектов из портфеля инвестора может потерпеть поражение.

Компания проходит несколько стадий в процессе развития:

- Посевная стадия (seed stage) – компания представляет собой сформированную идею или проект.

- Создание бизнеса (start-up stage) – компания только начинает деятельность, имеет опытные образцы и пытается организовать их производство и вывод на рынок.

- Ранняя стадия (early stage) – компания выпускает и реализует свою продукцию, но прибыль пока нельзя назвать устойчивой, количество клиентов растет.

- Стадия расширения (expansion stage) – компания стабилизировалась и заняла определенную нишу на рынке, ей необходимо расширение производственного процесса и рынка сбыта.

- Стадия выхода (exit) – компания становится публичной, стратегический инвестор покупает долю венчурного инвестора (M&А), проходит первичное размещение акций на рынке ценных бумаг (IPO).

На стадии start-up вступают в игру венчурные фонды. Основной доход фонды получают после продажи акций в процессе IPO или перепродажи своей доли стратегическому инвестору либо самой компании. Венчурные фонды отличаются от объединения частных инвесторов (бизнес-ангелов) тем, что они управляют не только своими, но и чужими средствами. И фонды не проводят инвестиции в проекты, находящиеся на посевной стадии.

В тоже время бизес-ангелы инвестируют в основном в людей и идеи, потому они входят в проект уже на посевной стадии. Свою прибыль частные инвесторы получают так же, как и фонды. Такие инвестиции обычно долгосрочны, на 3-7 лет.

КАК ЗАРАБАТЫВАЮТ ВЕНЧУРНЫЕ ФОНДЫ — ITLEADERS

Венчурный капитал – это капитал, предоставляемый инвесторами для

различных компаний. Инвестируют, как правило, на самом первом этапе становления

организации, и этот этап считается

перспективным, но высокорисковым, так как никто не знает будет ли продукт

успешным или останется без внимания на рынке.

Инвестируют, как правило, на самом первом этапе становления

организации, и этот этап считается

перспективным, но высокорисковым, так как никто не знает будет ли продукт

успешным или останется без внимания на рынке.

Инвестиционный капитал, привлекают как правило стартапы. Такие компании не имеют залогов под кредиты, у них нет истории, и единственный вариант привлеченных средств для них – это венчур. Также альтернативой может выступить либо ICO, либо краудфандинг. ICO, как правило, применяется для инвестиции в проекты, основой которых является блокчейн технология. Такие стартапы тоже имеют риски, при чем достаточно большие.

Вложив денежные средства, венчурный вкладчик обычно получают свою долю в молодой компании. Его цель не остаться в инвесторах и владельцах на долгие годы, а как можно выгоднее продать свою долю, выбрав для этого удачный момент.

Лучший вариант для венчурного вкладчика – это выход организации на IPO. Также, как вариант, можно продать свою

часть по стоимости, которая будет превосходить первоначальную.

Важно понимать, что венчурный капитал является неликвидным, поэтому инвестор очень рискует, когда вкладывается в это направление. Ждать возврата средств придется долго, 5 лет и больше, но если вы сделаете правильный выбор, то ваш доход будет существенным, именно поэтому многие выбирают высоко рискованные активы.

Устройство венчурных фондов

Как правило, фонды создаются как ООО, у которых всегда есть управляющий, а также вкладчики, которые вложили в фонд свои деньги. Генеральный партнер компании руководит ее деятельностью, пассивные же партнеры не принимают участие в управлении, но могут влиять на управление через совет директоров.

Генеральный партнер также несет риски, как и венчурные инвесторы, так как может вложиться в фонд собственными средствами до 5% от общей суммы инвестиций.

Также генеральный партнер получает вознаграждение за менеджерское

управление, в самых крупных фондах за свою деятельность он может получить 3% от

прибыли в год, но, как правило, такое вознаграждение составляет 2%.

Второе вознаграждение, которое получает генеральный партнер – это 20 % от прибыли фонда, но деньгами можно распоряжаться только после того, когда будет выполнен возврат средств всем венчурным инвесторам.

Венчурный фонд: жизненные циклы

Венчурный инвестор вкладывается в фонд этапами, то есть средства поступают частями, с учетом того, какова доля вкладчика. Перед тем, как отправить средства венчурный инвестор получает от генерального уведомления, на что они пойдут в конкретный момент времени, и только после этого выполняется транзакция денег.

Максимальный срок жизни фонда – это 10 лет, но на деле фонды существуют меньше, как правило, – это период до 7 лет. Все зависит от деятельности самого фонда, и от стадий на которых он находится в конкретный момент времени.

Отдельного внимания заслуживают вечнозеленые фонды, которые существуют десятки лет, но привлекают они инвестиции уже на другие проекты.

Основной задачей гендиректора является поиск инвестиционных проектов, которые бы приносили прибыль, в 10 раз превышающую сумму вложенных в них средств.

Как показывает статистика 3 или 4 стартапа из 10 проваливаются, еще столько же приносят небольшой доход, и только пара из 10 приносит большую прибыль.

Средний коэффициент возврата средств – это 2,5 из 3, что считается хорошим результатом.

Годовая доходность еще одна из количественных характеристик венчурных фондов, и она составляет в норме до 25% в год. Есть и очень успешные проекты, когда доходность составляла до 900% годовых, но такие случаи редкие.

Венчурное инвестирование: стадии

Пре-сид – первая стадия инвестирования, но на этом этапе инвесторов, как правило, не находится. Все вложения начинают стекаться на этапе series seed, Это этап, когда на рынок начинают выпускать продукт, и это этап когда продажи только начинаются.

Средний размер инвестиций для фонда может достигать 2,5 млрд.

На этапе активных продаж инвестирование может достигать 13 млн. долларов, но это высоко рисковая стадия, и здесь возможности для заработка венчурного инвестора по –настоящему большие.

Также существуют стадии B, C, D – это этап масштабирования бизнеса и его выхода на IPO. Здесь возврат инвестиций будет меньше, но и риски тут, к слову, тоже минимальны.

Привлечение средств в проекты

Для того, чтобы найти достойных инвесторов владельцы фондов выстраивают сеть контактов. Проводится масса профильных мероприятий, а также различные ивенты, на которые приглашают потенциальных партнеров. Встречи на мероприятиях расписываются до минуты, и длятся они не более 15 мин, так как желающих успешно вложиться очень много.

Венчурные капиталисты активно делятся контактами и проектами, предоставляется информация по работе фондов. На встречах могут рекомендоваться и другие проекты, в которые стоит вкладываться.

Большинство фондов на рынке являются проходными, так как их перспективность достаточно небольшая. Многие из фондов попадают в черные списки, и это накладывает своего рода печать плачевности на фонд, и он станет неликвидным. Поэтому нужно тщательно проверять информацию по фонду, чтобы не стать партнером неликвидного проекта.

Поэтому нужно тщательно проверять информацию по фонду, чтобы не стать партнером неликвидного проекта.

Добавить фонду положительной репутации, и получить поддержку проекта может личное общение. Часто бизнес – партнеры помогают друг другу с оформление документов, особенно, если венчурный инвестор проживает в другой стране.

Тесные личные отношения между партнерами венчурных фондов, складываются, как правило, в Азии. В Китае или Индии просто невозможно работать, если ты незнаком с семьей партнера, и не ездишь к ним в гости.

Нетворгинг: перспективы и задачи

Чем активнее нетворк, тем лучше его репутация в деловой сфере, а значит и высок процент пассивных предложений от потенциальных инвесторов из разных стран.

Получить финансовую компания может через знакомого инвестора, при чем понравившийся проект в этом случае не будет требовать глубокого анализа, так как венчурный инвестор может получить консультацию от людей из нетворка.

Возможность заручиться консультативной поддержкой – это одно из достоинств развитой сети контактов. Как правило, по приглянувшемуся проекту ответ может быть получен уже в течение 2-ух дней. Такой подход минимизирует риски для всех партнеров фонда.

Какие действия венчурного фонда после заключения Договора

Венчурные инвесторы негласно делятся на две группы – пассивные вкладчики, то есть те, кто помог деньгами, но не вмешивается в работу организации, и активные – те, кто участвует в ее операционной работе. Если это фонд – лидер, то инвестор может принимать участие в совете директоров.

Даже пассивные инвесторы получают ежемесячные или ежеквартальные отчеты о том, как складывается портфельная или операционная деятельность корпорации. После мониторинга ситуации определяются цели и задачи, направленные на помощь фонду в развитии и становлении на рынке, для того, чтобы он вышел в IPO.

Помощью может выступить рекрутинг, а также развитие связей с потенциальными клиентами, а также развитие базы кризис-менеджмента.

Как правило, известные фонды имеют лонг –лист с полезными контактами для каждой вертикали. Обычно руководители компаний сами решают какого инвестора принять фонд, но так происходит в случае, если генеральный директор имеет более 50% акций.

Для того, чтобы привлечь по-настоящему большие инвестиции собирается пул релевантных инвесторов, который состоит из десятков контактов. Каждый инвестор получает интро, так как варианты с классическими презентациями здесь не рассматриваются.

Фаундерам такая информация не предоставляется, так как им будет недостаточно времени, чтобы изучить документацию.

Как выходят из инвестиций?

Самый важный аспект инвестиций в венчурные фонды – это как выходят из инвестиций. Для этого разработана целая система из рекомендаций среди участников определенного нетворка.

Нужно быть знакомым не только с инвесторами, но и управляющими, а также советниками, которые работают в разных направлениях. Нужно иметь сеть контактов, сложно взять и найти организацию в Сети, составить письмо, и тут же выйти в IPO. В среде нетворка приветствуются личные встречи и бизнес –ланчи, и только так можно наладить стоящие знакомства.

Нужно иметь сеть контактов, сложно взять и найти организацию в Сети, составить письмо, и тут же выйти в IPO. В среде нетворка приветствуются личные встречи и бизнес –ланчи, и только так можно наладить стоящие знакомства.

Выстраивание полезных контактов – это и есть суперсила фонда. Нетворкинг дает успех на каждом этапе, и обеспечивает успешный экзит из фонда.

Найти фонд с положительной репутацией – это и есть успешный путь для венчурного инвестора.

Василий Александрович.

что это, основные этапы инвестирования

Google, Microsoft, Dell и Intel – становление этих компаний произошло с привлечением венчурных инвестиций. С английского языка слово венчурый (venture)переводится как «рискованное предприятие». Отсюда можно понять, что венчурные инвестиции отличаются от обычных повышенным риском. Если кто-то вкладывает в такой тип бизнеса средства, значит ему это зачем – то нужно. Так зачем вкладывают средства в венчурные предприятия, каков механизм инвестирования, и какие этапы проходит инвестор и владелец бизнеса до достижения цели?

Как это работает

Венчурные инвестиции – это вложение средств в инновационный бизнес, который применяет новые технологии или открывает новые рынки. Всякий бизнес рискованный, но иногда предприниматели начинают делать то, что до сих пор никто не делал. Очень большой риск, зато отдача в случае успеха покроет все расходы.

Всякий бизнес рискованный, но иногда предприниматели начинают делать то, что до сих пор никто не делал. Очень большой риск, зато отдача в случае успеха покроет все расходы.

Так, вложение средств в железнодорожные компании сегодня можно назвать классическим финансированием, которое приносит небольшой доход, но не грозит инвестору разорением и потерей денег. Однако в XIX веке начиналась эпоха пара, и тогда о светлом будущем железных дорог можно было только догадываться. Никто не знал, принесут ли вложения прибыль, или разорят. Как никто тогда не знал, что такое венчурные инвестиции.

Железные дороги были венчурным бизнесом в XIX веке, и стали обычным коммерческим предприятием в наши дни. То же самое можно сказать про автомобили, компьютеры, сотовые телефоны.

Наряду с этим, в истории есть тысячи идей, реализация которых была не столь успешна. Автомобили на паровой тяге, летающие костюмы, обувь для хождения по воде. Это все было изобретено в XX веке, однако не дожило до наших дней. Предприниматели разорились, идеи забылись. Это бизнес, ничего личного.

Предприниматели разорились, идеи забылись. Это бизнес, ничего личного.

Этапы инвестирования

Чтобы осуществить грамотное венчурное финансирование инвестиционных проектов его основные этапы заранее прописываются и строго выполняются. Они состоят из следующих шагов:

- Сбор средств для вложения в финансируемый проект.

- Определение направления для инвестирования в соответствии с ситуацией на рынке. Это могут быть сферы экономики, в которых ищется незанятая ниша, или поиск абсолютно новых, революционных решений.

- Поиск молодого перспективного бизнеса, который в будущем принесет прибыль, анализ его деятельности, разработка стратегии развития. При необходимости фирма реорганизуется в акционерное общество.

- Подписание контракта, урегулирование юридических вопросов.

- Контроль за деятельностью акционерного общества, помощь при стратегическом планировании и осуществлении оперативной деятельности.

- Когда прибыль по инвестициям достигнет запланированного уровня, акции продаются на открытом рынке другим инвесторам, предпочитающим безрисковые стратегии.

Этапы венчурного инвестирования

При составлении плана важно учесть количество средств, которое направляется на развитие предприятия. Слишком большой процент от капитала может поставить под угрозу стабильность венчурного фонда или отдельного инвестора, недостаточный капитал не даст предприятию достигнуть хороших финансовых показателей.

Как стать капиталистом

Каждый, кто мечтает добиться успеха в бизнесе, понимает главное: «Должна быть идея, которая привлечет капитал». Это может быть новая технология, инновационный продукт или качественно новый вариант решения существующей проблемы. Если идея есть, то реализовать ее можно, придерживаясь следующего плана:

- Создание бизнес–плана, в котором описаны преимущества нового продукта, технология производства, рыночные ниши, на котором он востребован, требуемые ресурсы и сроки окупаемости.

- Создание небольшого предприятия для практического воплощения идеи в малых объемах. Для этого используются личные сбережения, кредиты, займы у родственников.

- Поиск инвестора. Это ключевой момент всей затеи, привлечь венчурное инвестирование что это такое и какие нужны аргументы, чтобы идея заинтересовала бизнес – ангела или фонд, требуется продумать заранее.

- Развитие производства. На этом этапе предприниматель уже может рассчитывать не только на материальную, но и на технологическую поддержку инвестора.

- Смена инвестора. Этот этап наступает неизбежно, и в зависимости от сложившейся ситуации предприниматель решает, оставаться ему в этом бизнесе дальше, или открывать новое производство. Дело в том, что новый покупатель согласно политике компании может согласиться на покупку только 100% акций. Или потребует полного контроля над деятельностью.

Слишком большой процент от капитала может поставить под угрозу стабильность венчурного фонда или отдельного инвестора, недостаточный капитал не даст предприятию достигнуть хороших финансовых показателей.

Венчурные фонды: принцип работы

Однако изобретения и инновации продолжают появляться, и в середине XX века в США были созданы первые венчурные фонды. Их идея проста. Поскольку этот бизнес рискованный, то вкладывать все средства в одно изобретение глупо, есть большой шанс разорения. А если аккумулировать средства инвесторов в одном фонде, который вложит их в десяток нововведений, то велика вероятность получить прибыль и не разориться.

Их идея проста. Поскольку этот бизнес рискованный, то вкладывать все средства в одно изобретение глупо, есть большой шанс разорения. А если аккумулировать средства инвесторов в одном фонде, который вложит их в десяток нововведений, то велика вероятность получить прибыль и не разориться.

Да, венчурные инвестиции это большой риск, но из десяти новинок часть не оправдает себя и принесет убыток, зато другая часть принесет большие дивиденды, покроет убытки и принесет прибыль.

Именно венчурные фонды считаются основой технологического прорыва, который произошел в конце прошлого столетия. Инвесторы перестали бояться риска, венчурные фонды с высокой степенью вероятности принесут прибыль акционерам.

Стратегия работы фонда

Фонды венчурного инвестирования вкладывают средства в акции компаний на ранних этапах развития для финансирования ее роста. Когда бизнес «становится на ноги», цена акций вырастает, и фонд продет ее со значительной прибылью. В среднем на это уходит 5-7 лет, максимум – 15 лет. Есть две стратегии инвестирования – универсальная и специализированная:

Есть две стратегии инвестирования – универсальная и специализированная:

- Универсальная стратегия позволяет покупать акции компаний различных секторов экономики и в разных странах.

- Специализированная стратегия предусматривает вложение средств в определенные сферы бизнеса, например только в производство станков или разработку программного обеспечения.

Особенность стартапа в том, что ключевым источником продвижения является новая коммерческая или научная идея

Поскольку работать приходится с высокорискованными предприятиями, венчурный инвестор это предусматривает на стадии поиска объекта, полностью анализируя инновационную составляющую, потребность рынка в новом продукте, перспективность роста.

При покупке акций венчурный фонд берет под строгий контроль работу фирмы, вводит в состав совета директоров своих наблюдателей, следит за оперативным управлением компании.

Акционеры венчурных фондов получают 2% от вложенных средств ежегодно, и 20% от прибыли по итогам года. Среднемировая доходность составляет до 20% от вложенных средств, что гораздо выше прибыли от обычного инвестирования.

Среднемировая доходность составляет до 20% от вложенных средств, что гораздо выше прибыли от обычного инвестирования.

Только юридические лица могут быть участниками фондов венчурного инвестирования. Высокий риск вложений накладывает законодательные ограничения на привлечение средств частных лиц, что позволяет избежать мошенничества в этой сфере.

Бизнес–ангелы

Термин «ангелы» пришел из Нью-Йорка, где крупные меценаты спонсировали постановку новых спектаклей. Сегодня бизнес–ангелами принято называть частных инвесторов, вкладывающих средства в небольшие молодые предприятия.

В конце XIX – начале XX века крупные меценаты спонсировали изобретателей, которых на заре промышленной революции было немало. Именно благодаря деятельности бизнес – ангелов мир увидел лампочку Эдиссона и телефонный аппарат Александра Белла.

В конце прошлого века американские экономисты оценивали инвестиции частных лиц в новые проекты в сумму порядка 50мдрд долларов. Это в два раза больше, чем вложили венчурные фонды. При этом ангелы спонсируют порядка 20 тысяч проектов.

Это в два раза больше, чем вложили венчурные фонды. При этом ангелы спонсируют порядка 20 тысяч проектов.

Стартап

Бизнес, который в условиях высокой неопределенности создает новый продукт, назвали стартапом. Его особенность в том, что ключевым источником продвижения является новая коммерческая или научная идея. Специальные государственные и частные фонды поддержки осуществляют финансирование идей «с нуля». Зачастую достаточно открыть новую нишу, чтобы привлечь венчурного инвестора.

Большое распространение стартапы получили в научных кругах, в университетах. Так, стартапы, созданные при Массачусетском технологическом университете, сейчас дают работу более чем миллиону человек во всем мире.

Чем ангелы-инвесторы отличаются от венчурных капиталистов? — Венчурный клуб Rockies

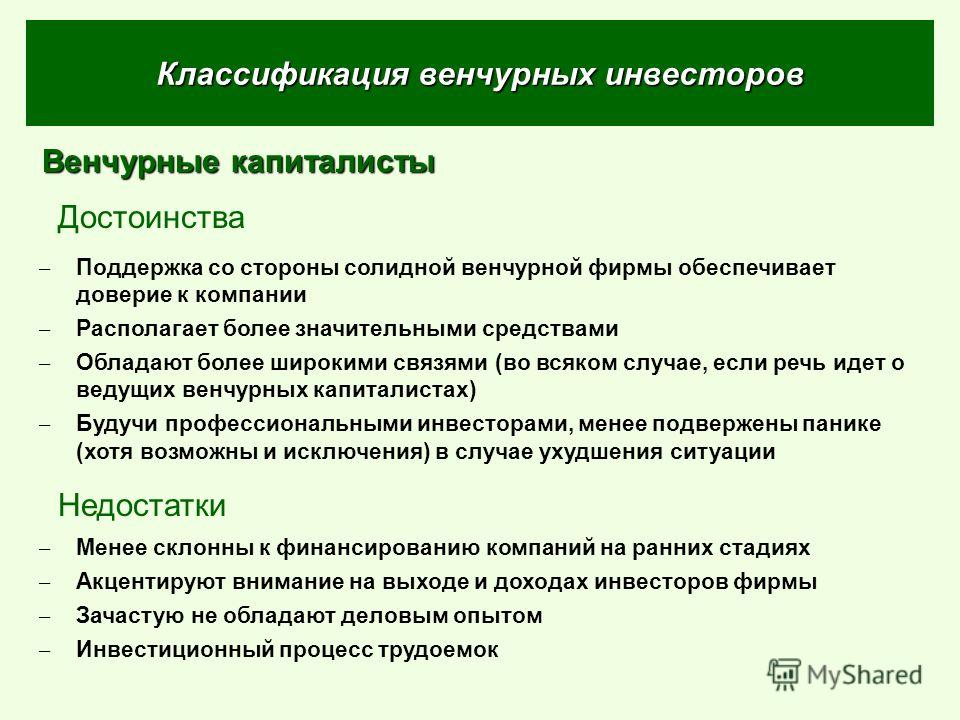

Во многих отношениях бизнес-ангелы ищут того же, что и венчурные капиталисты, но есть некоторые большие различия, о которых компании должны знать, которые будут играть роль в формировании их финансовой стратегии.

Вот несколько очевидных контрастов, о которых вам следует знать.

Начнем с определений: Ангел-инвестор — это состоятельное физическое лицо с чистым капиталом, исключая его дом, в 1 миллион долларов или более или имеющее доход в 200 000 долларов в год (или 300 000 долларов для супружеской пары) с ожидаемым что этот доход будет продолжаться и в будущем.Ангелы отличаются от друзей и семьи, которые обычно инвестируют очень рано, когда все, что у вас есть, — это идея, и которые будут инвестировать в ВАС, а не в вашу компанию. Венчурные капиталисты обычно создаются как товарищества с ограниченной ответственностью, в которых партнеры с ограниченной ответственностью инвестируют в фонд венчурного капитала. Управляющего фондом иногда называют Генеральным партнером, а задача Генерального партнера заключается в том, чтобы находить выгодные сделки и инвестировать в те, которые, по их мнению, принесут наибольшую прибыль Ограниченным партнерам.

Размер инвестиций: Ангелы, инвестирующие индивидуально, обычно вкладывают от 25 000 до 100 000 долларов своих собственных денег. Хотя есть сделки на сумму более 100 тысяч и менее 25 тысяч долларов, большинство ангелов попадает в эту область. Группы ангелов работают, чтобы объединить множество ангелов вместе в единую инвестицию, которая может составлять в среднем 750 000 долларов или более. Группы ангелов становятся все более распространенными и являются отличным способом получить инвестиции быстрее и на тех же условиях. Венчурные капиталисты инвестируют в компанию в среднем 7 миллионов долларов.

Хотя есть сделки на сумму более 100 тысяч и менее 25 тысяч долларов, большинство ангелов попадает в эту область. Группы ангелов работают, чтобы объединить множество ангелов вместе в единую инвестицию, которая может составлять в среднем 750 000 долларов или более. Группы ангелов становятся все более распространенными и являются отличным способом получить инвестиции быстрее и на тех же условиях. Венчурные капиталисты инвестируют в компанию в среднем 7 миллионов долларов.

Стадия инвестирования: Бизнес-ангелы обычно вкладывают средства в сделки раньше, чем венчурные капиталисты. Они не любят вкладывать деньги во что-то, что является просто идеей, поэтому предприниматель начинает с друзей и семьи, чтобы профинансировать раннюю стадию развития компании до того места, где, возможно, есть прототип или бета-версии продукта. Бизнес-ангелы обычно финансируют последнюю стадию технического развития и ранний выход на рынок. Венчурные капиталисты затем придут с инвестициями «серии А», чтобы вывести компанию на путь быстрого роста и быстрого увеличения доли рынка. Венчурные капиталисты помогут компании расти до тех пор, пока они не будут готовы к публичному размещению или приобретению, поэтому инвестируемые ими доллары будут все больше и больше по мере прохождения раундов.

Венчурные капиталисты помогут компании расти до тех пор, пока они не будут готовы к публичному размещению или приобретению, поэтому инвестируемые ими доллары будут все больше и больше по мере прохождения раундов.

Due Diligence : Ангелы проводят комплексную проверку, которая может включать в себя кофе или обед с предпринимателем, до более тщательной проверки биографических данных и исследований с участием экспертов. Когда ангелы вкладываются в группы, они, как правило, проявляют больше должной осмотрительности, чем индивидуально. Венчурным капиталистам необходимо проявлять гораздо больше должной осмотрительности, потому что у них есть фидуциарные обязательства перед своими ограниченными партнерами.Венчурные капиталисты могут потратить до 50 000 долларов или даже больше на тщательное исследование своих инвестиционных перспектив.

Принятие решений: Ангелы обычно принимают решения самостоятельно и никому не обязаны, кроме, возможно, своих супругов. У венчурных капиталистов будет инвестиционный комитет, который будет работать вместе над принятием решений, чтобы они были максимально объективными и не поддавались влиянию энтузиазма по поводу сделки только одного члена.

У венчурных капиталистов будет инвестиционный комитет, который будет работать вместе над принятием решений, чтобы они были максимально объективными и не поддавались влиянию энтузиазма по поводу сделки только одного члена.

Возврат: Ангелы инвестируют раньше, чем венчурные капиталисты, и поэтому они имеют более высокий риск, который необходимо учитывать.Несмотря на это, они стремятся получить примерно ту же прибыль, что и венчурные капиталисты — примерно в 10 раз больше, чем инвестиции за пять лет. Причина, по которой они ожидают такой высокой доходности, заключается в том, что половина их инвестиций, вероятно, упадет вниз и ничего не вернет инвестору. Венчурные капиталисты и ангелы хотят видеть доходность всего своего инвестиционного портфеля в размере 20-30% в год.

Временные рамки: Большинство ангелов и венчурных капиталистов ждут выхода или события ликвидности, при котором они вернут свои деньги, в течение трех-пяти лет.Некоторые инвестиции, конечно, занимают больше времени, но ангелам нужно вернуть свои деньги, а венчурные капиталисты еще больше находятся под прицелом, поскольку срок жизни типичного фонда венчурного капитала составляет десять лет, после чего фонд должен вернуть весь капитал и прибыль ограниченному кругу лиц. Партнеры.

Партнеры.

Участие в совете директоров: Когда ангелы инвестируют как группа, обычно есть ангел из группы, который входит в совет директоров и представляет интересы инвесторов. Если ангел вносит значительный вклад, он может остаться в правлении даже после того, как венчурные капиталисты вложат деньги.В других случаях венчурный фонд займет место, представляющее инвесторов, а ангел может остаться в качестве наблюдателя без права голоса или может полностью уйти из совета директоров.

Ангел против стратегии венчурного капитала: Привлечение капитала от ангелов — тяжелая работа. Привлечение капитала всегда отвлекает предпринимателей от реальной работы по созданию продукта и контакту с клиентами. Предприниматели должны постараться отложить привлечение капитала как можно дольше, чтобы они могли увеличить стоимость и получить более высокую оценку своей компании, прежде чем привлекать капитал и размывать свой капитал.Иногда ангельские инвестиции — отличный способ получить достаточно поддержки, чтобы привлечь внимание хорошего венчурного капиталиста. В других случаях ангелы продолжат инвестировать, и вам, возможно, никогда не придется идти в венчурный фонд. Ваша стратегия для инвестиций ангелов и венчурных капиталистов будет включать такие факторы, как 1) ваша способность работать в течение продолжительных периодов времени с небольшим доходом или без него, 2) наличие ангельских инвестиционных групп в вашем районе, 3) количество и типы венчурных капиталистов в вашем регионе. площадь. (например, инвестируют ли они в компании на ранней стадии и т. д.) и, наконец, поскольку деньги — это ускоритель для бизнеса, вам нужно будет определить необходимость быстрого развития продукта и рынка. Если ваш проект очень капиталоемкий и есть другие, которые наступают вам на пятки, то у вас, вероятно, нет другого выбора, кроме как привлечь капитал как можно раньше. Если ваша стратегия включает в себя начало с ангелов, а затем переход к венчурным инвесторам для инвестиций серии A, имейте в виду следующее: 1) ангелы обычно хотят 20-30% вашего капитала для своих инвестиций, поэтому убедитесь, что у них достаточно капитала для последующих инвестиций. по инвестициям, 2) убедитесь, что ваша документация совместима с VC.Используйте стандартные листы терминов (хороший шаблон можно найти на nvca.org). Ваша сделка должна выглядеть так же, как и другие сделки, с точки зрения регистрации, условий, структуры совета директоров и т. Д., Чтобы быть привлекательной. 3) Постарайтесь исключить или минимизировать участие неаккредитованных инвесторов в вашей сделке. Даже если на законных основаниях у вас может быть определенное количество неаккредитованных инвесторов в определенных типах сделок, лучше не включать их, если вы выбираете путь венчурного капитала.

В других случаях ангелы продолжат инвестировать, и вам, возможно, никогда не придется идти в венчурный фонд. Ваша стратегия для инвестиций ангелов и венчурных капиталистов будет включать такие факторы, как 1) ваша способность работать в течение продолжительных периодов времени с небольшим доходом или без него, 2) наличие ангельских инвестиционных групп в вашем районе, 3) количество и типы венчурных капиталистов в вашем регионе. площадь. (например, инвестируют ли они в компании на ранней стадии и т. д.) и, наконец, поскольку деньги — это ускоритель для бизнеса, вам нужно будет определить необходимость быстрого развития продукта и рынка. Если ваш проект очень капиталоемкий и есть другие, которые наступают вам на пятки, то у вас, вероятно, нет другого выбора, кроме как привлечь капитал как можно раньше. Если ваша стратегия включает в себя начало с ангелов, а затем переход к венчурным инвесторам для инвестиций серии A, имейте в виду следующее: 1) ангелы обычно хотят 20-30% вашего капитала для своих инвестиций, поэтому убедитесь, что у них достаточно капитала для последующих инвестиций. по инвестициям, 2) убедитесь, что ваша документация совместима с VC.Используйте стандартные листы терминов (хороший шаблон можно найти на nvca.org). Ваша сделка должна выглядеть так же, как и другие сделки, с точки зрения регистрации, условий, структуры совета директоров и т. Д., Чтобы быть привлекательной. 3) Постарайтесь исключить или минимизировать участие неаккредитованных инвесторов в вашей сделке. Даже если на законных основаниях у вас может быть определенное количество неаккредитованных инвесторов в определенных типах сделок, лучше не включать их, если вы выбираете путь венчурного капитала.

Удачи!

Для получения дополнительной информации об ангельском инвестировании (в качестве ангела или предпринимателя) рассмотрите возможность посещения Colorado Capital Conference во вторник и среду, 15–16 ноября.У нас будет аудитория опытных бизнес-ангелов, изучающих 8 компаний, которые в настоящее время привлекают капитал на ранней стадии, в дополнение к двум панелям и двум основным докладчикам.

Бизнес-ангелы или те, кто хочет узнать об ангельских инвестициях в Денвере, могут рассмотреть наш Ангел-акселератор в четверг, 10 ноября.

________________________________________________________________________________________________

Питер Адамс — исполнительный директор Rockies Venture Club и соавтор проекта «Венчурный капитал для чайников», John Wiley & Sons, август 2013 г.Доступно на Amazon.com, Barnes and Noble и в вашем местном книжном магазине.

Хотите знать, открыт ли венчурный капитал для бизнеса? У новой инициативы есть инвесторы, которые говорят «да» — TechCrunch

Новая инициатива инвестора из Лос-Анджелеса заключается в оценке венчурных фирм и их способности вкладывать капитал в поисках компаний, которые все еще открыты для бизнеса, и сокращении чеков для стартапов, собирающих средства в эпоху COVID-19.

Лоран Гриль, один из инвесторов Luma Launch (которая является корпоративным инвестиционным подразделением киностудии Luma Pictures), около десяти лет работает в венчурном сообществе Лос-Анджелеса, создавая и поддерживая стартапы.За это время Гриль собрал впечатляющий Ролодекс, и в эти времена неопределенности он заставляет его работать.

Большинство стартапов терпят неудачу в течение нескольких ухабистых месяцев и принимают трудные решения о том, когда, где и как получить деньги, необходимые для продолжения своего бизнеса. В то время как в Твиттере был ряд заявлений от различных инвесторов о том, как они заключают сделки и открыты для бизнеса, Grill заботится о том, чтобы сообщество могло быть скоординировано, чтобы компании знали, куда обращаться, а инвесторы могли найти компании для поддержки возраст усердия Zoom.

Он позвонил в LinkedIn, Twitter и, по-видимому, на любую другую платформу, с просьбой, чтобы инвесторы, которые все еще сокращают чеки во время коронавируса, подписались (в частном порядке) в список, которым управляет Grill. Также есть список стартапов, которым нужны деньги.

Мы получили ВОСХИТИТЕЛЬНЫЙ ответ от учредителей / инвесторов, объединившихся для работы над этим. Если вы привлекаете компанию или инвестируете в нее, перейдите по этой ссылке, чтобы отправить свою информацию.ПОЖАЛУЙСТА, RT распространить информацию. https://t.co/u6CRt9Ry5J

— Laurent Grill (@laurentgrill) 18 марта 2020 г.

Служба сватовства предназначена для экономии времени и энергии предпринимателей и инвесторов, которым приходится беспокоиться о том, чтобы свет оставался включенным.

На данный момент Гриль получил ответы от многих из примерно 400 инвесторов, которым он отправил электронное письмо для составления первоначального списка.

Luma Launch, как первый признал Grill, не будет среди инвесторов, ищущих новые сделки в ближайшем будущем.Как корпоративное венчурное предприятие, фирма должна управлять портфелем инвестиций, которые уже находятся на ее балансе. Это сильный список компаний, включая The Wave, Community, Lensabl и другие, которые имеют хорошие возможности для того, чтобы пережить кризис, но корпоративные предприятия часто ограничены, поскольку их материнские компании смотрят внутри страны, а новые инвестиции не на грани. срок горизонта.

Однако сеть, которую создал Грилл (хотя он не хочет об этом говорить), включает в себя ряд ведущих инвесторов в некоторые из крупнейших фондов, и все они в частном порядке говорят ему, что открыты для бизнеса.

Даже если Гриль не инвестирует, он все равно хочет, чтобы Luma Launch играла роль в сообществе, на которую, как он надеялся, всегда будет. «Luma Launch может быть тем механизмом поддержки, которым мы пытаемся быть с самого первого дня», — говорит Грилл. «Если мы сможем помочь предпринимателям как здесь, в Лос-Анджелесе, так и по всей стране, найти соответствующих инвесторов, то в долгосрочной перспективе мы все станем лучше».

«Во времена неопределенности лучше всего иметь четкое и честное понимание того, что происходит на рынке, а не просто давать гарантии», — говорит Грилл.

«Я хочу создать экосистему, в которой каждый сможет признать, что люди пытаются быть активными», — говорит он. Именно тогда я сделал общедоступный пост … Я думаю, что кто-то должен выступить и открыть это для всего сообщества и технического сообщества в целом, чтобы помочь расшифровать шум ».

Тем не менее, служба знакомств, которую Grill надеется создать, будет открыта не для всех компаний, а только для компаний, которые уже получили хотя бы начальный раунд финансирования. Предпринимателям, которые только начинают свой бизнес, Grill советует сосредоточиться на создании своего продукта и клиентской базы, прежде чем использовать венчурные инвестиции.

Для уже существующего бизнеса, нуждающегося в дополнительной поддержке, дверь остается открытой. «Если у вас есть возможность помочь кому-то, вы обязаны помочь кому-то», — говорит Гриль.

Венчурный капитал — привлечение венчурного капитала и поиск потенциальных бизнес-инвесторов

Венчурный капитал — это термин, который часто используют, когда речь идет о предпринимателях и новом бизнесе. Большинству стартапов для роста потребуется какое-то финансирование бизнеса (также известное как финансирование акционерного капитала), но пока они не могут получить ссуду в банках.В результате венчурный капитал — один из возможных вариантов; тот, который также работает как возможность для инвесторов, поскольку они часто получают значительную долю от того, что делает компания, если дела пойдут по плану.Когда инвесторы видят идею предпринимателя или компанию, которая, по их мнению, может быть успешной, они предлагают сделать венчурные инвестиции в обмен на высокий процент прибыли. В некоторых случаях инвесторы также захотят сыграть ключевую роль в процессе принятия решений.

Основные типы венчурного капитала поступают либо через «венчурных капиталистов», которые представляют собой инвестиции в крупное собственное лицо или частную компанию, либо через так называемый «фонд венчурного капитала», также известный как товарищество с ограниченной ответственностью, которое объединяет средства с разных сторон.

Сеть Angel Investment Network объединяет инвесторов, которые работают в самых разных отраслях промышленности и стремятся сделать такие инвестиции в ваши бизнес-идеи.

Чтобы ваш бизнес мог получить венчурные инвестиции, вам понадобится идея или концепция, которая привлечет внимание инвесторов и заинтересует их. Помимо предпринимательской идеи, они захотят убедиться в реалистичности идей и планов роста. Они захотят узнать, сколько времени потребуется для достижения этих целей, и могут даже принять во внимание вашу деловую хватку и общее поведение. Одна из распространенных ошибок предпринимателей при поиске венчурного капитала — это слишком много полагаться на свои идеи. Инвесторы захотят увидеть стратегии, разработанные для поддержки этого плана, и в результате предприниматели в Великобритании должны обратиться за советом как к юридическим, так и к финансовым консультантам, а также убедиться, что их команда имеет некоторый опыт при разработке этого предложения.

Создание соглашения о венчурном капитале, выгодного для предпринимателей и инвесторов

- Бизнес

- Сбор средств

- Венчурный капитал

- Создание соглашения о венчурном капитале в интересах предпринимателей и инвесторов

Николь К. Гравагна, Николь К. Гравагна,Адамс

Часть венчурного капитала для чайников Шпаргалка

Венчурное вложение — это партнерство между инвестором и растущей компанией. Чтобы создать продуктивные отношения, поддерживающие быстрорастущую компанию, партнерство должно быть выгодным как для предпринимателя, так и для венчурного капиталиста. Чтобы соглашение было справедливым и продвигало интересы обеих сторон, обратите особое внимание на условия и оценку вашей компании.

Условные обозначения

Условия использования — это юридический документ, в котором излагаются соглашения, заключенные между инвесторами и учредителями компании.Когда обе стороны согласятся об условиях, указанных в перечне условий, сделка может быть закрыта, и инвесторы фактически приобретут акции компании. Список условий содержит несколько терминов, но наиболее обсуждаемыми являются следующие:

Тип инвестиций (акции или конвертируемый долг): Конвертируемый долг — это гибридный тип инвестиций. Соглашение начинается как долг, а затем конвертируется в покупку акций, если деньги не возвращаются. Как правило, обе стороны предполагают, что долг будет конвертирован в акции в согласованный срок.Обычная покупка акций — это транзакция, при которой инвестор покупает некоторое количество акций компании по заранее определенной цене.

Цена акции, определяемая оценкой компании. Определение цены акций для начинающей компании — непростая задача. Существует множество способов определения стоимости компании. Независимо от того, насколько основатель рассчитывает оценку своей компании, истинная цена акций — это цена, которую инвестор действительно готов заплатить.

Ликвидационные преференции для инвесторов: Не все инвестиционные соглашения созданы равными. Одним из важнейших факторов, влияющих на окончательную выплату инвестору при продаже вашей компании, является предпочтение ликвидации. Предпочтение при ликвидации описывает, кому платят первым при продаже компании. Ликвидация также может происходить, когда компания умирает, и активы продаются, чтобы сократить убытки. Люди, владеющие привилегированными акциями, обычно получают обратно вложенные деньги раньше всех.

Определения того, кто контролирует компанию: Инвесторам может быть предоставлено право голоса, чтобы они могли принимать управленческие решения для компании как группы. Кроме того, инвесторы могут входить в состав совета директоров и оказывать большое влияние на принятие решений. Определите заранее, сколько власти вы хотите, чтобы ваши инвесторы имели.

Оценка

Цена акций вашей компании определяется оценкой компании и количеством акций, составляющих компанию.

Риск — ключевой фактор, определяющий вашу окончательную оценку. Ценность вашей компании низка, когда вы только начинаете, потому что вы сталкиваетесь со многими будущими вехами, которые еще предстоит выполнить. Со временем вы уменьшите свой риск, выполнив эти этапы. По мере того как вы это делаете, стоимость вашей компании растет — ситуация, которая отражается на стоимости акций вашей компании. Инвесторам придется вложить в компанию больше долларов, чтобы купить такое же количество акций.

Поскольку не существует идеальной формулы для определения стоимости компании на ранней стадии (до получения дохода), рассчитывайте потратить время на переговоры с инвесторами, чтобы убедиться, что все согласны с оценкой и рисками (как рисками, с которыми сталкивается ваша компания, так и те, которые он уже преодолел), когда будут сделаны инвестиции.

бизнес-ангелов и венчурных капиталистов

Интересная особенность ангелов и венчурных капиталистов заключается в том, что ангельское инвестирование задолго до венчурного капитализма. Первая инвестиция ангела, с которой я действительно знаком, — это Сайрус Филд, собравший группу инвесторов-ангелов в Нью-Йорке середины девятнадцатого века для финансирования прокладки трансатлантического телеграфного кабеля. Но что на самом деле запустило ангельское инвестирование в народное воображение, как это ни парадоксально, так это изобретение венчурного капитала, потому что венчурные капиталисты предоставили большой капитал и опыт, чтобы помочь начать бизнес, который действительно имел огромное значение в американской среде, и, следовательно, успех это первое поколение стартапов Кремниевой долины породило много людей, богатых техническим опытом и успешных в бизнесе.И эти люди либо пошли учредить свою следующую компанию, либо некоторые начали искать места для инвестиций. И эти ангелы начали играть роль в пищевой цепочке. В 1990-х годах мы наблюдали феномен венчурных капиталистов, привлекающих все более крупные средства, а это означало, что для предпринимателя, пытающегося привлечь 500 000 или миллион долларов, образовался разрыв. Этот пробел был быстро заполнен ангелами, которые объединились, объединились в группу, чтобы сделать совокупные инвестиции, которые в сумме составили бы миллион долларов.Группа, которую я помогаю координировать, Band of Angels, была первой здесь, в Кремниевой долине, и, возможно, одной из первых в стране. Другие ангельские группы сформировались в Лос-Анджелесе, в Бостоне, по всей стране; а сегодня их более 300. Есть даже торговая ассоциация групп ангелов. И время доказало, что появление групп ангелов было не просто феноменом бума доткомов, а естественным продолжением организации людей вокруг размещения капитала.

Меня часто спрашивают, в чем разница между ангелом и венчурным капиталом, и ответ довольно прост.Итак, ангел вкладывает свои деньги; венчурный инвестор вкладывает деньги других людей. Фирма венчурного капитала — это бизнес, который обычно создается как партнерство, где небольшая группа партнеров привлекает капитал и получает поручение в течение периода, часто в десять лет, инвестировать этот капитал в частные компании. Следствием этого является то, что венчурный капиталист должен инвестировать миллион долларов или более в каждую компанию, чтобы он или она могли оправдать потраченное время на эти инвестиции. Инвестор-ангел может дать вам столько же времени для очень, очень небольших инвестиций по сравнению с тем, что вам может дать венчурный капиталист.Ангел вкладывает свои деньги. Если он или она его потеряют, им придется признаться только своему супругу; тогда как если венчурный капиталист потеряет его, ему или ей придется признать свою ответственность перед своими партнерами и, возможно, даже перед своими инвесторами. Их мотивация больше склоняется к финансовой. Есть множество ангелов, мотивация которых идентична мотивам венчурных капиталистов; но очень мало венчурных капиталистов, если таковые вообще есть, имеют весь другой диапазон мотивации, свойственный ангелам. Ангельское инвестирование так же своеобразно, как и отдельные люди, потому что люди лежат в основе бизнес-ангелов.Многие ангелы хотят попытаться помочь найти следующий Google как достижение своей точки зрения в своей профессиональной жизни. У многих ангелов есть мотивация быть наставниками и отдавать. Многие ангелы вкладывают деньги, потому что это способ остаться в игре, но больше не спать до двух часов ночи. Это способ их вовлечения в свои сообщества, соответствующий их опыту, и такой инвестор, который имеет совсем другую мотивацию, которая может быть несколько финансовой, но также очень качественной, и их больше волнует опыт и больше о привлечении предпринимателя.Поскольку у ангелов есть много разных мотиваций, которые выходят за рамки чисто финансовых, виды взаимодействия, которые вы имеете с ангелом и венчурным капиталом, могут сильно отличаться.

Как предприниматель, вы захотите решить, привлекать ли капитал от ангела, от венчурного инвестора, от обоих или ни от кого, и все это варианты. Венчурные капиталисты — хороший источник нескольких миллионов долларов, чтобы помочь доказать теорию, требующую такого капитала. Ангелы хорошо подходят для сбора относительно небольших сумм денег, когда совет важен.Первый шаг в любом бизнесе — это попытаться составить свой план. Вы сможете определить, сколько капитала вам требуется и можно ли его разместить. Если вы пытаетесь сделать что-то, для чего требуется машина за 10 миллионов долларов, то собрать миллион долларов бесполезно. Есть точка перегиба. Десять миллионов долларов — это то, что вам нужно, чтобы купить машину, чтобы провести испытания, необходимые для демонстрации работоспособности вашего изобретения. Но некоторые предприятия хорошо приспособлены к поэтапному финансированию. Есть кое-что значимое, что вы можете получить с 500 000 или миллионами долларов.То, где находится эта точка перегиба, определяет, какой инвестор вам нужен. Если этот переломный момент составляет 500 000 долларов или может стоить полтора миллиона, то такая сделка может быть подходящей для ангелов. И наоборот, если доказательство вашей теории или предположений обойдется в 20 миллионов долларов, возможно, что венчурные капиталисты — единственная игра в городе.

Однако цель состоит в том, чтобы, имея четкое представление о вашем финансовом плане, затем заключить брак с правильным партнером для достижения правильной цели.

PITCH Investors Live — будущее возможностей

PITCH Investors Live — будущее возможностейPITCH Investors Live — единственное приложение, которое позволяет предпринимателям и стартапам участвовать в PITCH Investors Live через наше приложение! Представьте себе возможность привлечь инвестора практически из любой точки мира, в то время как сотни или даже тысячи зрителей наблюдают за вами вживую!

Вы — предприниматель или стартап, ищущий финансирование, критику или разоблачение?

По мере того, как вы представляете инвестора в нашем приложении, презентация будет транслироваться в прямом эфире через Facebook Live.

Вы не просто предлагаете ОДНОГО инвестора. Вы представляете МИР. Поскольку ваша презентация транслируется в прямом эфире, это дает максимальную возможность краудфандинга.

Ваша презентация будет сохранена в нашей библиотеке в приложении, так что ее смогут смотреть в любое время дополнительные инвесторы, зрители и новые участники!

Вы инвестор?

Хотели бы участвовать?

По мере того, как вы представляете инвестора в нашем приложении, презентация будет транслироваться в прямом эфире через Facebook Live.

PITCHing Live позволит всему миру наблюдать за вами, когда инвестор расспрашивает предпринимателя о его бизнесе и / или поджигает его перед живой аудиторией. Это помогает предоставить вам доступ и образовательно-развлечение (образование + развлечения) для масс, чтобы они могли узнать о привлечении капитала, продвижении своего бизнеса и т. Д.

Все презентации будут храниться на YouTube и в библиотеке нашего приложения, где вы сможете смотреть повторы предыдущих презентаций.Если есть что-то, что вас интересует, просто проведите по профилю стартапов и попросите их рассказать о вас!

Вы — предприниматель или стартап, ищущий финансирование, критику или разоблачение?

Вы инвестор?

Хотели бы участвовать?

По мере того, как вы представляете инвестора в нашем приложении, презентация будет транслироваться в прямом эфире через Facebook Live.

По мере того, как вы представляете инвестора в нашем приложении, презентация будет транслироваться в прямом эфире через Facebook Live.

Вы не просто предлагаете ОДНОГО инвестора. Вы представляете МИР. Поскольку ваша презентация транслируется в прямом эфире, это дает максимальную возможность краудфандинга.

PITCHing Live позволит всему миру наблюдать за вами, когда инвестор расспрашивает предпринимателя о его бизнесе и / или поджигает его перед живой аудиторией. Это помогает предоставить вам доступ и образовательно-развлечение (образование + развлечения) для масс, чтобы они могли узнать о привлечении капитала, продвижении своего бизнеса и т. Д.

Ваша презентация будет сохранена в нашей библиотеке в приложении, так что ее смогут смотреть в любое время дополнительные инвесторы, зрители и новые участники!

Все презентации будут храниться на YouTube и в библиотеке нашего приложения, где вы сможете смотреть повторы предыдущих презентаций.Если есть что-то, что вас интересует, просто проведите по профилю стартапов и попросите их рассказать о вас!

Наше текущее приложение в магазине iOS упрощает, как никогда, для предпринимателей и стартапов жизнь Pitch-инвесторов.

Кому выгоден PITCH?

Проект PITCH направлен на уменьшение трений и ускорение работы всех сторон, желающих участвовать в поддерживающих проектах.

Команда PITCH

Познакомьтесь с командой, создавшей продукт PITCH.

Джефф Фэгин

Советник по финансам и командообразованию

Мэтью Лалли, основатель и провидец:

- В сфере высоких технологий с начала 2007 года.

- Патентные заявки в дополненной реальности, цитируемые Google и другими.

- Продана первая компания как крупнейший акционер примерно за 18 месяцев. Стоимость доллара примерно 13 миллионов долларов.

- Создал множество приложений для iOS / Android и веб-приложений. Свободно владеет несколькими языками программирования.

- Эксперт по блокчейну.

Джонатан Фольц, соучредитель и провидец:

- Футурист, философ и заядлый искатель знаний.

- Основал несколько компаний в сфере технологий, образования, электронной коммерции и цифрового пространства.

- За последние три года построил бренды на три миллиона долларов в трех различных отраслях.

- Владелец международного маркетингового агентства Digital Age Business, которое работало с некоторыми из крупнейших мировых брендов.

- Владелец нескольких брендов электронной коммерции, сумевший вывести бизнес на семизначную сумму в месяц в течение первого года.

Брэндон Янг, стратегический советник и работа со знаменитостями:

- Серийный предприниматель и ангел-инвестор, который также является выпускником престижной школы бизнеса Уэйна Хейзинги в Юго-Восточном университете Нова.

- Управляет операцией электронной коммерции на несколько миллионов долларов на платформе Amazon.

- Он бывший президент и основатель Micro Venture Capital Club, организации, объединяющей 1200 членов и объединяющей инвесторов и предпринимателей.

Рич Кавано, Руководитель разработки:

- Рич — действительно одаренный системный архитектор и разработчик, преданный своему делу.

- В настоящее время он является вице-президентом по проектированию в крупной компании, производящей программное обеспечение, и занимал несколько должностей в качестве технического директора и главного архитектора в крупных корпорациях.

Джордж Чжао, отдел стратегического развития:

- Директор по технологиям для массового доступа

- Совсем недавно Джордж был ведущим разработчиком Oxford Club, восьмизначного подразделения финансового издателя Agora, Inc.

- Бывший технический директор Института индивидуальных инвесторов, финансовой образовательной и издательской компании.

- Бывший технический соучредитель TickerHound, онлайн-сообщества вопросов и ответов, ориентированного на финансовое образование.

- Выпускник Университета Пейс.

Дэмиен Кофлан, соучредитель, директор по маркетингу:

- Бывший бизнес-аналитик Apple, предоставляющий отчеты для руководителей в Apple Inc Тиму Куку и Стиву Джобсу.

- Специалист по маркетингу, владелец электронной коммерции и преподаватель.

- Высшее образование со степенью специалиста по маркетингу и степенью магистра электронной коммерции.

- 10 лет опыта работы бизнес-аналитиком в AIB Bank, EMC и Apple.

Умер Хадид, соучредитель / коммерческий директор:

- Предыдущий владелец одного из самых престижных маркетинговых агентств в мире, Offroad Studios, по данным Forrester Research.

- Работал напрямую с крупнейшим фильмом Пакистана «WAAR», а также работал с такими компаниями, как Pepsi, Coca-Cola, Cisco, Cheetos и многими другими крупными брендами.

- Теперь владеет несколькими компаниями в разнообразном портфеле — от образования и электронной коммерции до полного агентства цифрового маркетинга 360.

Камило Монтанез, представитель бренда:

- Старший графический дизайнер, специализирующийся на брендинге

- Работал послом бренда для таких компаний, как Maserati, Jaguar, Volvo, и других крупных брендов со всего мира.

- Посол бренда международного маркетингового агентства Digital Age Business.

Карл Шукерт, советник по связям с аффилированными лицами:

- Серийный предприниматель построил три семизначных стартапа

- Играл ключевую роль в управлении партнерскими программами с этими стартапами

- Запуск и запуск многих приложений SaaS на рынок

- В настоящее время запускает и является соучредителем двух основных приложений в области электронной коммерции и маркетинговой платформы Facebook

Димитрис Скиадас, эксперт по аналитике:

- Выступает на конференциях по всему миру, посвященных аналитике и конверсиям.

- Содействовал более чем 80 предпринимателям, один на один, в расширении своего онлайн-бизнеса до семизначного и восьмизначного числа.

- Специалист по стратегии цифрового маркетинга и эксперт в области электронной коммерции с 2010 года.

- Учитель, который помог сотням предпринимателей со всего мира проводить онлайн-тренинги с помощью вебинаров, видео и подкастов.

Ливия Коделл — Связи с общественностью и работа со знаменитостями:

- Ливия — отмеченный наградами международный спикер и консультант по максимальной эффективности, миссией которой является повышение глобального сознания.

- О ней рассказывали в местных и международных новостях и в прессе, включая Huffington Post.

- Она также делила сцену со знаменитостями и мировыми лидерами, такими как Холли Берри и лауреат Нобелевской премии профессор Мухаммед Юнус.

Джордж Р. Леви — Бухгалтерский учет и финансы:

- Самозанятый сертифицированный бухгалтер в штате Флорида, предоставляющий услуги в области бухгалтерского учета, планирования подоходного налога, оценки бизнеса и поддержки судебных разбирательств.

- Аккредитован в области оценки бизнеса (ABV) Американским институтом сертифицированных бухгалтеров. Адъюнкт-инструктор по бухгалтерскому учету в Университете Майами и Международном университете Флориды. Имеет квалификацию свидетеля-эксперта в федеральных и окружных судах.

- Получил степень магистра делового администрирования в Северо-Западном университете и степень бакалавра делового администрирования в университете.

Джефф Феджин, советник по финансам и командообразованию

- MBA, CPA обладает более чем 35-летним опытом в области корпоративного права, финансов и управления.

- Бывший консультант Deloitte Consulting

- Успешно построил и управлял несколькими глобальными компаниями в сфере недвижимости, бизнес-образования и личного развития.

- Помогите построить и учредите член, чтобы помочь построить одну из крупнейших семинарских компаний в мире с Т. Харвом Экером.

- Деловое исполнение, построение команды и внимание к деталям — отличительные черты карьеры г-на Феджина.

Ян Килдей, Управление проектами и услугами

- Опыт работы в области управления ИТ-проектами и ИТ-услугами. Поставка и управление крупномасштабными сложными критически важными системами в течение последних 16 лет.

- Работал в ведущих мировых поставщиках ИТ-систем, технологических подразделениях в глобальных банках и государственных ведомствах как в оперативном, так и в управленческом качестве.

- Специализируется на внедрении лучших практик управления ИТ-операциями, кризисного управления, управления проектами, DevOps, Agile и лучших практик управления услугами ITIL.

Кевин Харрингтон, советник

- Оригинальная акула из популярного телешоу «Shark Tank».

- Создал более 20 компаний, каждая из которых принесла доход более 100 миллионов долларов США.

- Создатель рекламного ролика и один из пионеров бренда As Seen on TV.

- Выслушал более 50 000 презентаций и выпустил более 500 продуктов, общий объем продаж которых превышает 5 миллиардов долларов.

- Член совета-учредителя Организации предпринимателей и соучредитель Ассоциации электронной розничной торговли.

Дьяни Майн, менеджер по социальным сетям

- Внештатный менеджер по социальным сетям и сообществу для нескольких блокчейн-проектов.

- Создавал и управлял блогами и страницами Facebook для сотен тысяч пользователей.

- Специализируется на курировании и создании контента Blockchain для крипто-компаний.

- Призрачный писатель и создатель контента для влиятельных лиц и крупных компаний.

Риз Джонс, советник

- Серийный предприниматель и инвестор из Кремниевой долины.

- Он основал, вырос и инвестировал в стартапы посредством бизнес-ангелов, венчурного капитала, слияний и поглощений и IPO для таких компаний, как Facebook, и многих других технологических стартапов.

- Ассоциированный основатель Singularity University, работал во многих советах директоров.Его инвестиции сосредоточены на инфраструктуре цифровой биологии, искусственном интеллекте, Интернете и мобильных сервисах.

Гаятри Саркар, советник

- GP @SportVEST | Blockchain VC и советник по советам директоров | Спикер | Экс-Федеральный резервный банк.

- Гаятри является генеральным партнером SportVEST и использует свой опыт в области анализа венчурных инвестиций, комплексной проверки, потока сделок и сбора средств, а также является неотъемлемым членом Консультативного совета Фонда.

- Ранее работал в Федеральном резервном банке Бостона, руководя крупнейшим проектом ФРС для казначейства.

- Она пишет о венчурном капитале блокчейна в Hackernoon и других издательских СМИ, связанных с блокчейном, и является автором блога «Интервью Word from the Block».

- Она специализируется на физике и математике, имеет степень магистра делового администрирования в области управления операциями и изучала поведенческие финансы в Гарвардской школе Кеннеди и частное инвестирование в Уортоне.

Лукас Червиньи, советник

- Соучредитель более 15 компаний с 20-летним опытом работы в сфере высоких технологий.

- Международный советник по развитию бизнеса в Crowd Technologies, FinTech и Blockchain Industries для более чем 60 компаний, включая Augur, Ripple, Koibanx, Augur, Internet of People (IOP) и Fermat, и многие другие.

- Партнер Vesicas.com

- Автор, BlockChain на практике / Парадигма BitCoin.

- Телеведущая премьерной программы Blockchain Neweconomies.com снята на NASDAQ

- Инвестор и международный участник дискуссии назвали 50 самых влиятельных людей в области блокчейна в 2016 году.

Джейсон Стоун, специалист по социальным медиа

- Серийный предприниматель, имеющий несколько семизначных деловых предприятий в различных вертикалях Интернета и маркетинга.

- Он широко известен знаменитостями и более чем 3 миллионами человек по всему миру как @Millionaire_Mentor в Instagram.

- Стоун — известный влиятельный человек в социальных сетях и интернет-маркетолог, а также известен своими успехами в области электронной коммерции в автомобильной промышленности.

- Джейсон использует свой опыт и страсть в качестве мотиватора, наставника, учителя и влиятельного лица в социальных сетях, чтобы помогать другим добиваться успеха.

Джеймс Кэри — советник

- Джеймс — опытный руководитель частного капитала, который очень заинтересован в создании конструктивных партнерских отношений с выдающимися предпринимателями.Он поддерживает обширную сеть семейных офисов, венчурных инвесторов и частных инвестиционных компаний, активно ищущих новые возможности для инвестиций. Его области знаний включают частный капитал, венчурный капитал, развитие бизнеса, создание, финансы, слияния и поглощения, рынки капитала, корпоративное развитие, инвестирование, совместные предприятия и стратегию.

- Джеймс в настоящее время является старшим советником в New River Capital Partners и партнером в Ecomarks Plastics.До работы с New River Capital Partners Джеймс был директором компании H.I.G. Capital, глобальная частная инвестиционная компания с капиталом под управлением более 23 миллиардов долларов. Джеймс руководил всей семьей фондов в H.I.G. Капитал и работал во всех отраслях промышленности.

- Для получения дополнительной информации о его опыте и биографии посетите https://www.linkedin.com/in/jamesjcarey/

Джеймс Дж. Кэри

Вице-президент

ПЕТЕРСОНСКИЕ ПАРТНЕРЫ

Стив Манделл — советник

- Стив — адвокат в сфере развлечений, предприниматель и эксперт в области спорта и развлечений.

- Заключено более 1000 международных и национальных соглашений в области СМИ, лицензирования и развития бренда — оценка превышает 100 миллионов долларов.

- Соучредитель Gameplan Inc.

- Первоначальный член-основатель Элитной футбольной лиги Индии.

- Обширный опыт работы с основными розничными, цифровыми и онлайн-каналами распространения.

«Я очень рад присоединиться к команде PITCH Investors Live и внести свой вклад в революцию в том, как предприниматели и стартапы внедряют свои инновационные идеи. ”

— Кевин Харрингтон

Оригинальная акула из Shark Tank и создателя рекламного ролика. Кевин не понаслышке знает, что нужно, чтобы вывести бизнес на новый уровень. Кевин заработал более 5 миллиардов долларов продаж и довел 20 своих компаний до более чем 100 миллионов долларов дохода.

ЧТО ГОВОРЯТ О ПИТЧЕ

Натан М.

«Pitch Investors Live — это буквально ваше недостающее звено в возможности! Ничто не могло подготовить меня к тому моменту и осознанию того, что бизнес-ангелы теперь больше не где-то спрятаны, а здесь, у вас под рукой, готовые воплотить ваши мечты в жизнь! Пристегните ремни безопасности, эта технология произведет революцию в нашем подходе к инновациям, и точка! »

Маркус Ховард

«Приложение Pitch Investors Live — отличный ресурс для стартапов, позволяющий найти активных инвесторов.Поскольку я все еще загружаю ProjectMQ с моей постоянной работы, к сожалению, у меня нет времени или денег, чтобы ездить на эти важные личные встречи с инвесторами. К счастью, это приложение ставит основателей стартапов в центр внимания активных инвесторов. У меня были потрясающие впечатления от моей первой презентации в приложении, и я с нетерпением жду новых возможностей в будущем! «